和田興産のニュース

【QAあり】和田興産、全セグメント採算性が向上し売上利益ともに期初計画を上回る見込み 分譲マンション事業のエリア拡大を推進

2025年2月期第2四半期決算説明

溝本俊哉氏(以下、溝本):和田興産株式会社代表取締役社長の溝本です。当社の決算説明会に足をお運びいただき、誠にありがとうございます。

本日は、当社の会社概要・事業内容、2025年2月期第2四半期決算の概要、2025年2月期通期計画と基本戦略について、資料に沿って順にご説明します。

会社概要 企業理念

当社の決算説明会に初めて参加される方もいるため、まずは当社の会社概要・事業内容を簡単にご説明します。当社は1899年の創業から125年の歴史を有しています。創業家の和田家は、現在の神戸市兵庫区周辺の大地主であり、いわゆる大家業を営んでいたところが、当社事業のスタートになります。

主な事業内容は、新築分譲マンションをはじめとするデベロッパーと住宅などの賃貸で、いずれもエンドユーザー向けが中心です。

企業理念は「共生(ともいき)」としています。これまでの長きにわたる地元地域での実績等を踏まえ、今後とも、街や暮らし、環境などの観点から持続可能な社会づくりに貢献していきたいと考えています。

事業内容 分譲マンション事業

事業内容の説明に移ります。主力事業である新築分譲マンション販売は「ワコーレ」というブランド名で、近畿圏で人気の高い住宅地である神戸市、明石市、阪神間を中心に地域密着で展開しています。

マンションの規模は1棟あたりの平均でみると30戸台で、中小型マンションが中心です。これは、神戸・阪神間が北は山、南は海に囲まれ、大規模な分譲マンション用地に適した場所が少ないこともあり、比較的狭い用地で開発を進めてきた結果です。

ただ最近は、建築コスト上昇への対応も含め、100戸を超えるマンションも年間で1棟、2棟程度開発しています。

分譲マンションの販売については専門のマンション販売会社にすべて販売委託しています。具体的には、当社では常設のマンションギャラリーを設置しており、基本的に販売会社が得意とする地域に設置しているギャラリーごとに運営を任せています。

一般的に分譲マンションの販売はプロジェクトごとに、その都度ギャラリー等の販売拠点を新設しますが、当社は常設ギャラリーで複数物件を販売します。したがって、コスト面での優位性があります。

また、同時販売も行うため、顧客に対して幅広い商品を提供できます。マンションギャラリーの配置等は、スライドの37ページに記載しているため、後ほどご参照ください。

神戸・阪神間は歴史的にも文化や生活様式が地域ごとに変わるため、当社のマンションのデザインや価格帯のバリエーションが豊富なことが特色として挙げられます。また、最近は神戸・阪神間以外の周辺地域でのプロジェクトも増えています。

それらの動きも含め、スライド下側には、当社を代表するマンションの写真を具体的な事例として掲載しています。左側は、阪神間で屈指の高級住宅街である芦屋市のプロジェクトである「ワコーレ芦屋大原」です。このマンションは坪単価500万円超の「ワコーレ」シリーズ最高額の物件です。

中央のマンションは、大阪市内初のプロジェクトである「ワコーレ大阪新町タワーレジデンス」です。この他、地元地域以外でも着実に開発を進めており、神戸市・阪神間以外でも「ワコーレ」ブランドの存在感は高まっています。

そして、右側のマンションは「ワコーレ ザ・神戸トアロード」です。こちらは総戸数192戸と、神戸の中心におけるランドマークとなる大型プロジェクトです。

事業内容 戸建て住宅事業

戸建住宅事業についてご説明します。新築戸建住宅のブランド名は「ワコーレノイエ」です。分譲マンション事業で培った用地仕入のネットワークを最大限活用し、分譲マンションと同様の地域で展開しています。

建築も地場の工務店に依頼していますが、デザイン面や環境面に配慮するとともに、災害などへの備えも含めた付加価値を重視しています。さらに、これまで分譲した販売ストックも増加しており、引渡後10年を経過した住宅に対するリフォーム事業も今年度より開始しています。

事業内容 その他不動産販売

その他不動産販売についてです。最近では鉄骨アパートや木造アパート等、販売用収益物件の企画、開発が中心となっています。その他にマンション用地や戸建用地の素地売りなども行っており、開発用地の出口の幅広い選択肢を可能にしている事業セグメントといえます。

事業内容 不動産賃貸事業

不動産賃貸事業です。こちらもレジデンスが中心で、保有資産別では80パーセント弱を占めています。併せて店舗・事務所、駐車場等も保有し、安定的な収益確保を目指しています。

さらに、今年度は他社との共同事業として老人ホームの開発も進めており、賃貸物件のバリエーションの多様化にも取り組んでいます。賃貸物件の仕入れは既存物件の取得が中心ですが、用地を取得した後に新築する場合もあります。

これらの物件は長期保有を前提に、固定資産として計上しています。なお、前のスライドでご説明した、その他不動産セグメントで取り扱っている販売用収益物件は、売却までの期間に得られる賃貸収入を本セグメントに計上しています。

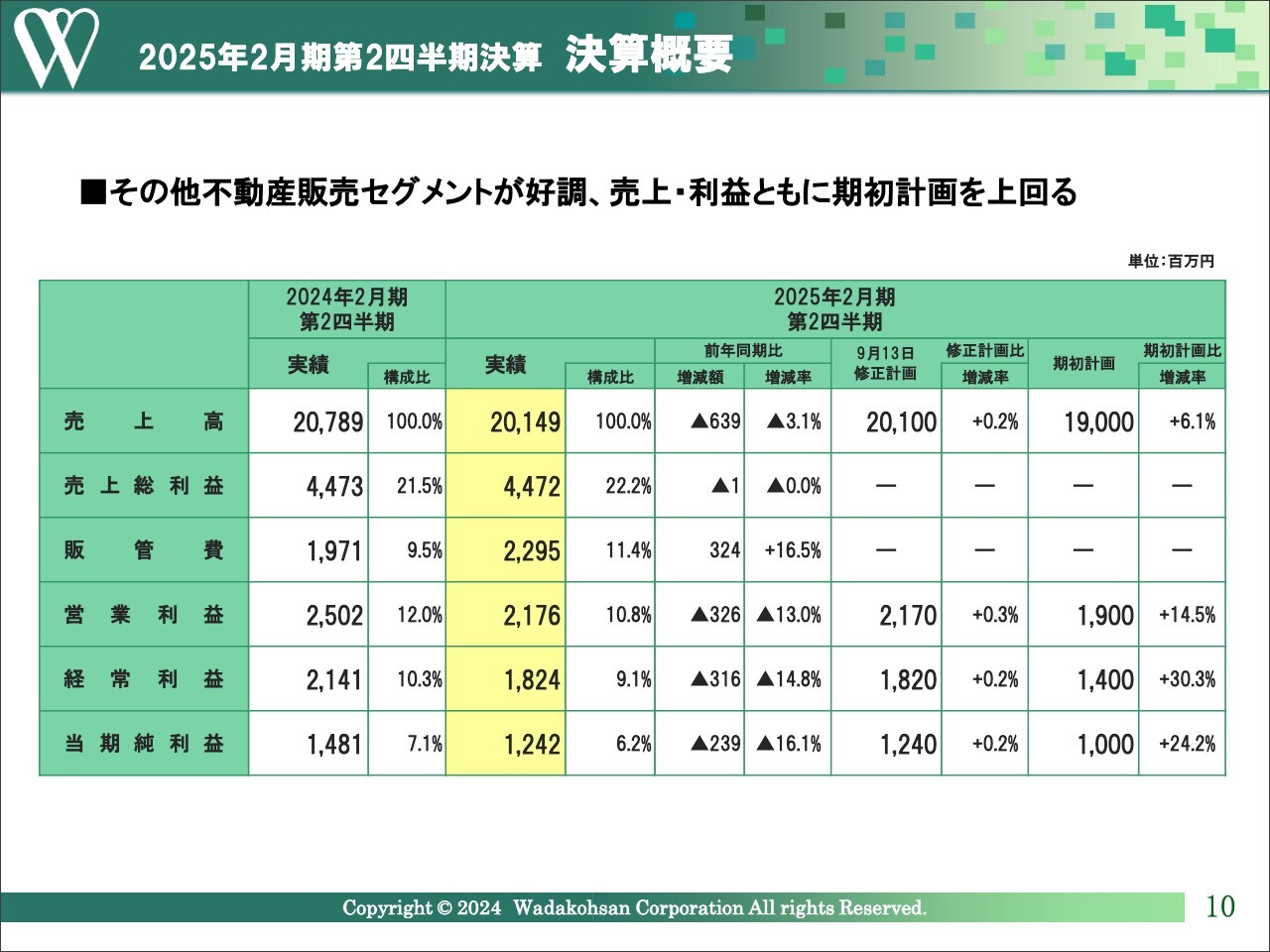

2025年2月期第2四半期決算 決算概要

2025年2月期第2四半期の決算概要をご説明します。まずは主要計数です。売上高は201億4,900万円、前年同期比3.1パーセント減、売上総利益は44億7,200万円、前年同期比ほぼ同水準、営業利益は21億7,600万円、前年同期比13.0パーセント減、経常利益は18億2,400万円、前年同期比14.8パーセント減、当期純利益は12億4,200万円、前年同期比16.1パーセント減となっています。

大型物件の発売準備に向けた販促費等が増加し、前年同期より減益となりましたが、高採算の一棟売りの販売用収益物件等の引渡が進捗しており、売上・利益とも期初計画を上回りました。

2025年2月期第2四半期決算 決算ポイント

決算のポイントをご説明します。まずは前年同期対比です。分譲マンション販売は引渡戸数の減少に伴い減収減益、その他不動産販売は一棟売りの販売用収益物件が好調に推移し、さらに分譲マンションの開発用地の素地売りが加わり、大幅な増収増益となりました。

不動産賃貸収入も、高稼働率の維持に加え、戸数増の要因もあり、増収を確保しています。

次に、期初計画対比です。分譲マンションの引渡戸数はほぼ計画どおりとなりましたが、好調な市況を受けて利益が上振れしました。その他不動産販売では、前のスライドでもご説明しましたとおり、当初の想定金額を上回る価格で販売が進み、計画より上振れる結果となりました。営業外収入では、役員退職慰労金制度の廃止に伴う保険解約返戻金8,800万円が、経常利益の上振れに寄与しました。

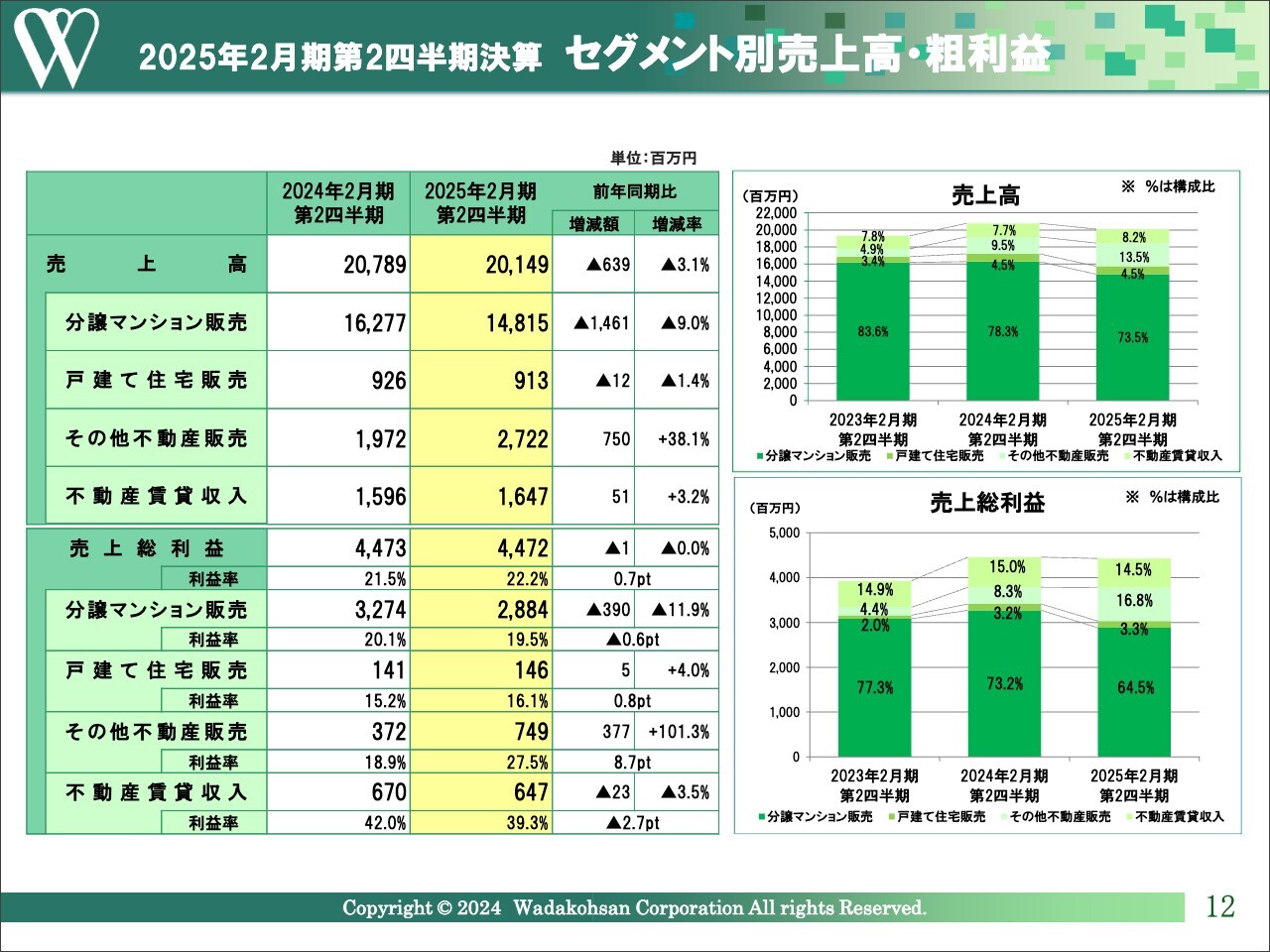

2025年2月期第2四半期決算 セグメント別売上高・粗利益

セグメント別の売上高・粗利益です。各セグメントの主要なポイントをご説明します。まず、分譲マンション販売については決算のポイントでお伝えしたとおり、売上総利益は好調でした。前年同期から少し低下しましたが、引き続き仕入れ時の利益率の目線を超える水準を確保しています。

戸建住宅販売も前年同様、おおむね好調に推移し、利益率は前年同期を超える水準を確保しています。

その他不動産販売については、先ほどご説明した要因を含めて大幅な増益となりました。また、不動産賃貸収入は、賃貸戸数の増加により売上高は増加しているものの、修繕工事の影響で利益率は低下しています。

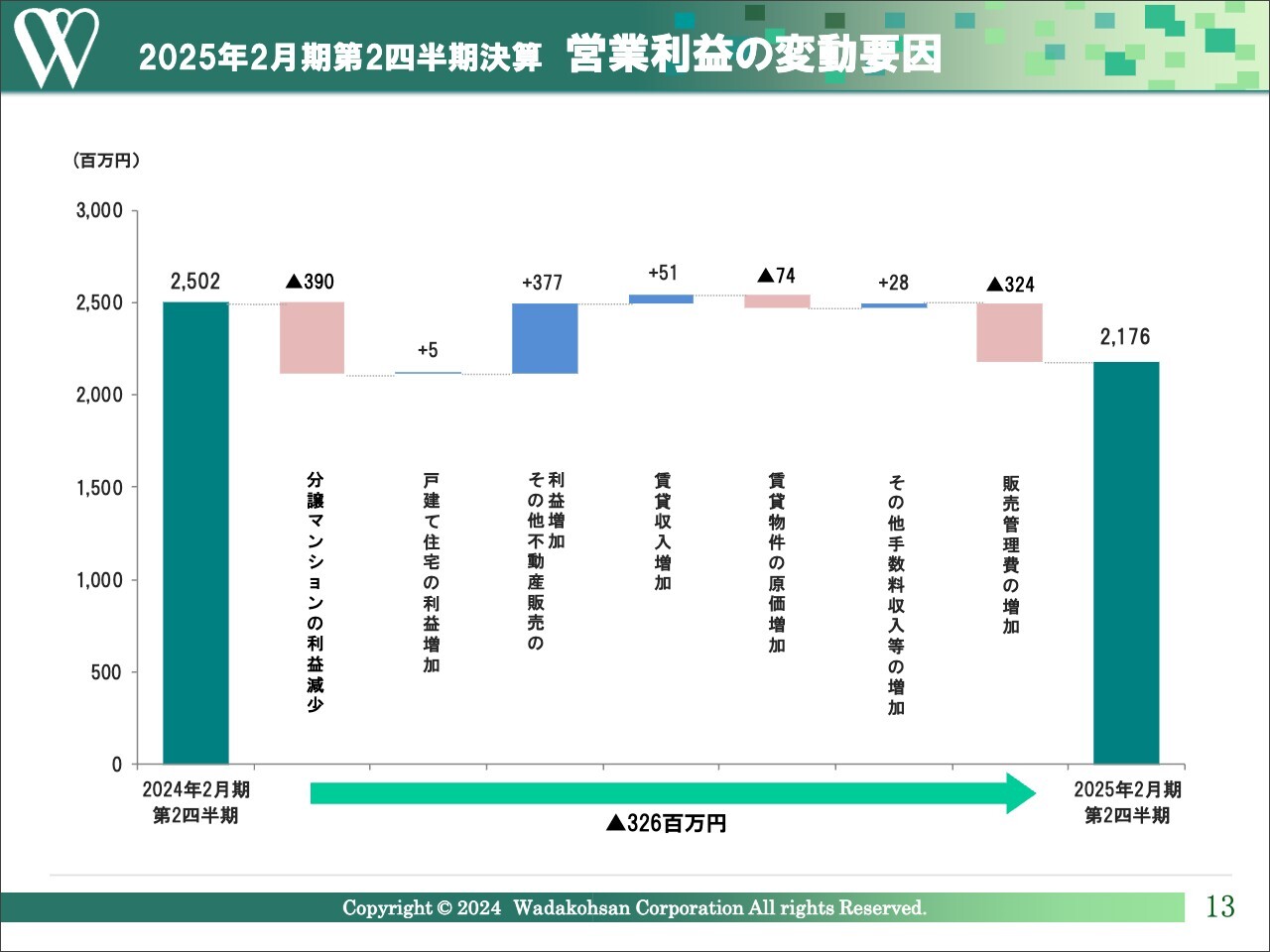

2025年2月期第2四半期決算 営業利益の変動要因

営業利益の変動要因をご説明します。売上高・粗利益については、前のスライドでセグメント別にご説明したとおりです。今下期の、大型物件を含むマンション販売に向けた広告宣伝費や、マンションギャラリー費の前倒し支出に伴う販管費の増加が営業利益の下押し要因となりました。

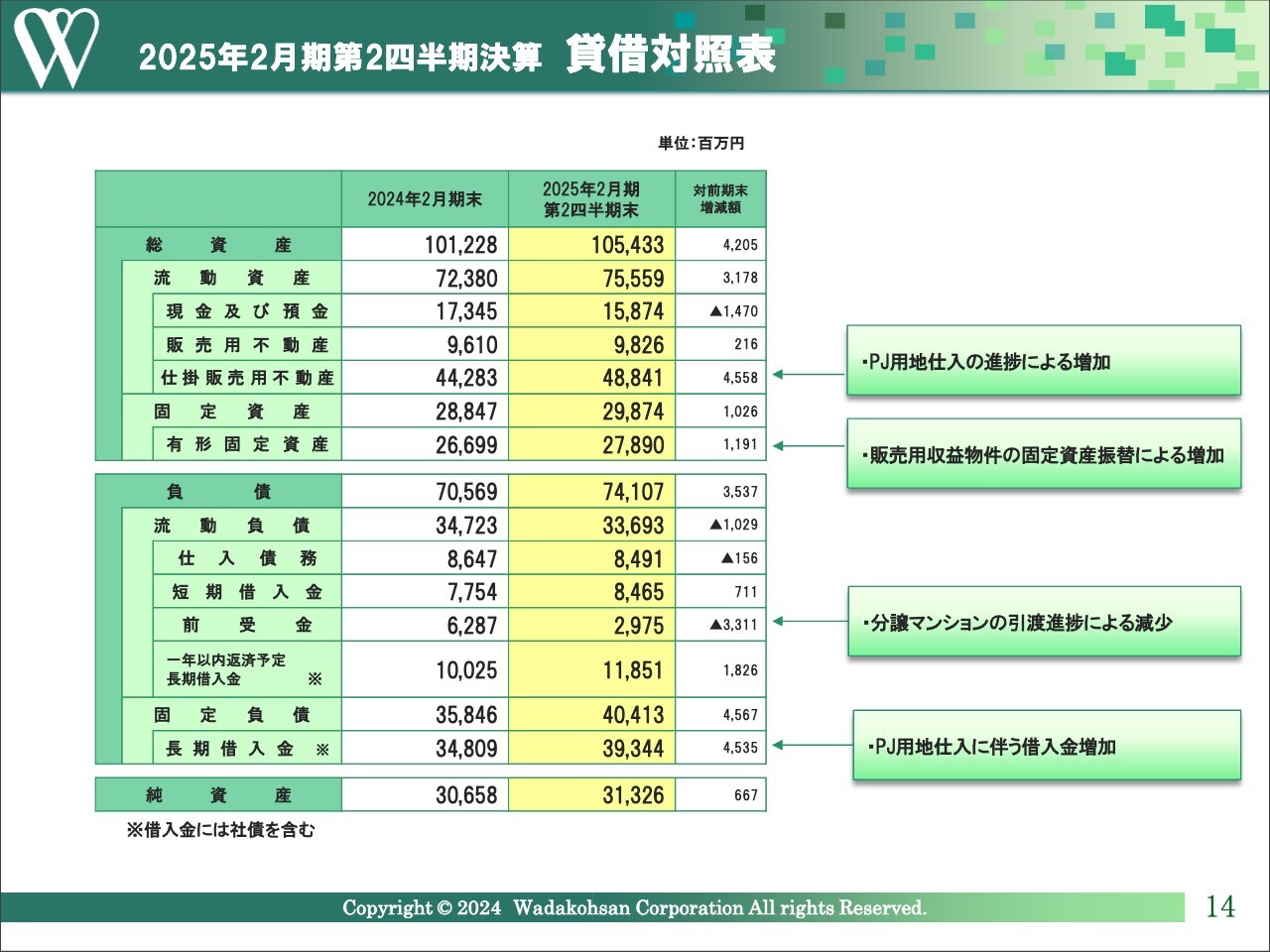

2025年2月期第2四半期決算 貸借対照表

貸借対照表です。総資産は1,054億3,300万円となり、前期末より約42億円増加しました。主な要因は用地仕入の進捗による棚卸資産の増加です。この詳細は次のスライドで説明します。

固定資産は298億7,400万円、うち有形固定資産が278億9,000万円となりました。販売用収益物件を2棟、7億3,300万円を棚卸資産から固定資産へ振り替えたことなどにより、前期末より約10億円増加しています。

負債は741億700万円で、前期末より約35億円増加しました。この内訳として、マンションの引渡進捗による前受金が約33億円減少、短期借入金を含む有利子負債総額が596億2,200万円で、前期末より約70億円増加しています。

純資産は当期純利益の計上等により6億6,700万円増加し、313億2,600万円となりました。

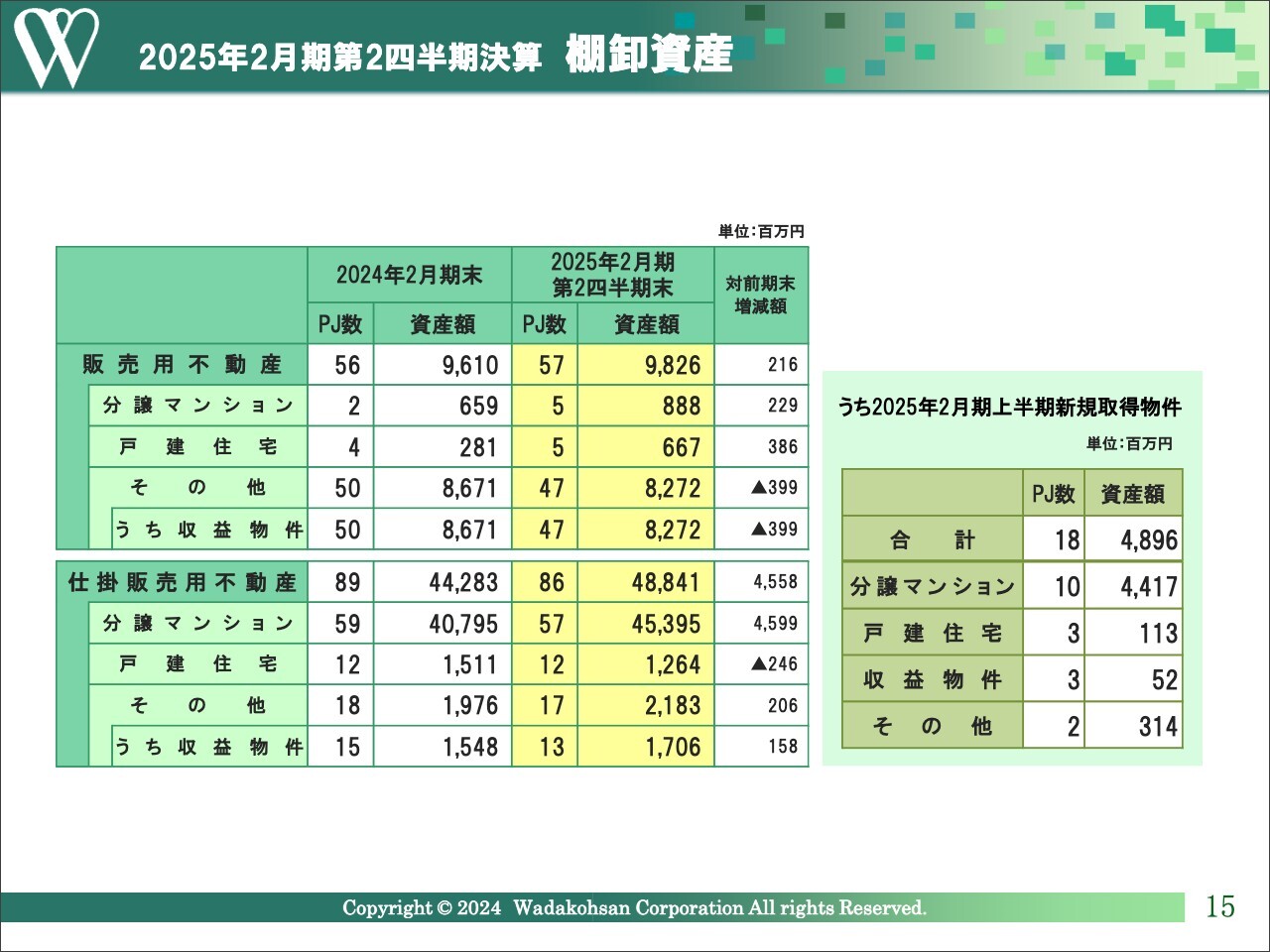

2025年2月期第2四半期決算 棚卸資産

棚卸資産です。販売用不動産の内訳として、分譲マンションでは第2四半期に竣工したプロジェクトの完成在庫の計上により、2億2,900万円増の8億8,800万円となっています。

戸建住宅は、販売物件の供給増により3億8,600万円増の6億6,700万円、その他では、販売用収益物件を固定資産に振り替えたことに加え、販売用収益物件が好調に推移したことにより3億9,900万円減の82億7,200万円となりました。

一方で仕掛販売用不動産については、大型の分譲マンション用地の仕入れ等に伴い、45億9,900万円増加し、453億9,500万円となりました。

その他のうち、収益物件は販売用収益物件等の用地取得等が進捗したことで1億5,800万円増加し、17億600万円となりました。

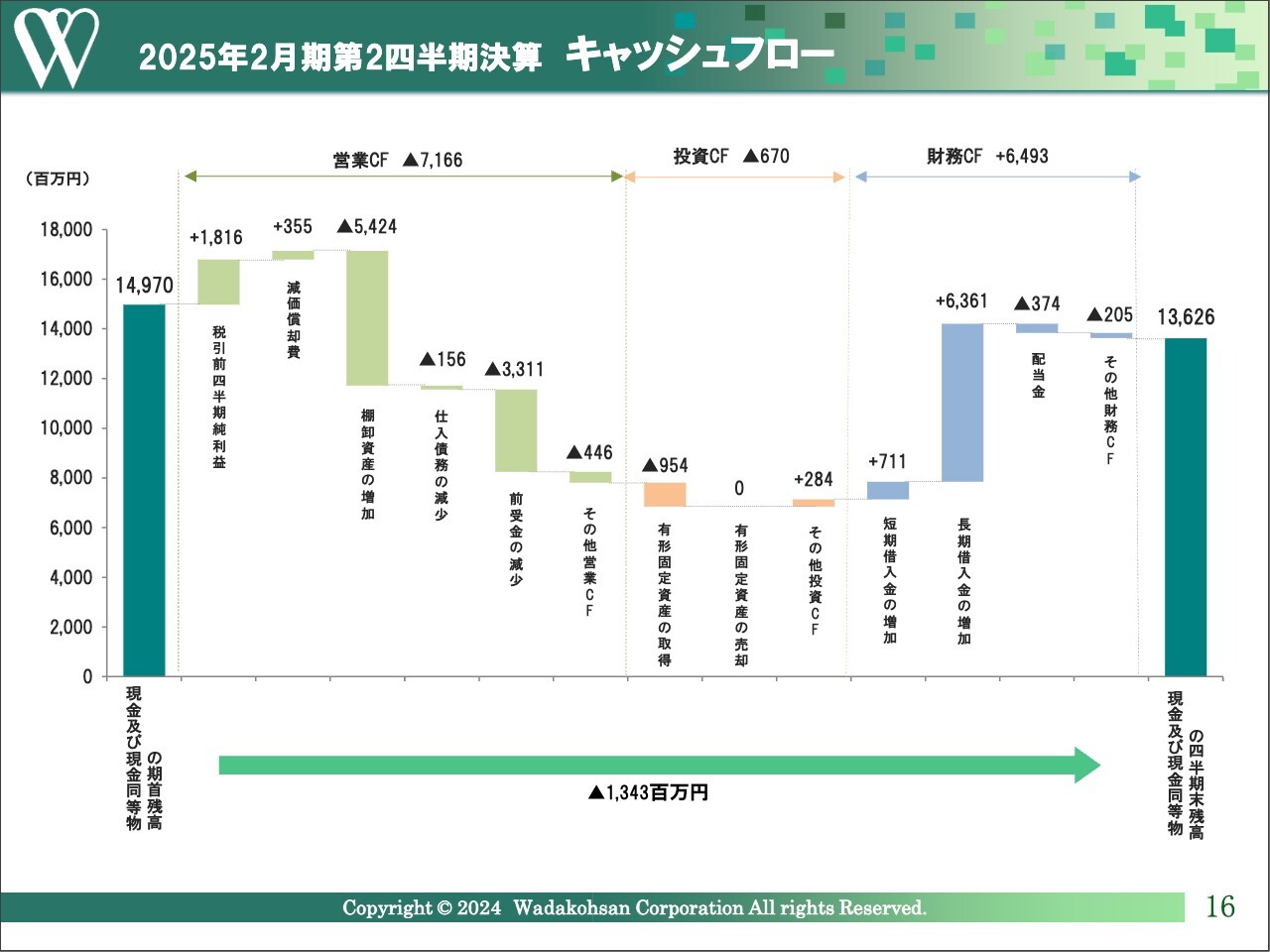

2025年2月期第2四半期決算 キャッシュフロー

キャッシュフローは貸借対照表の中でご説明した内容と重複するため、説明を割愛します。

事業環境

2025年2月期通期計画と基本戦略をご説明します。

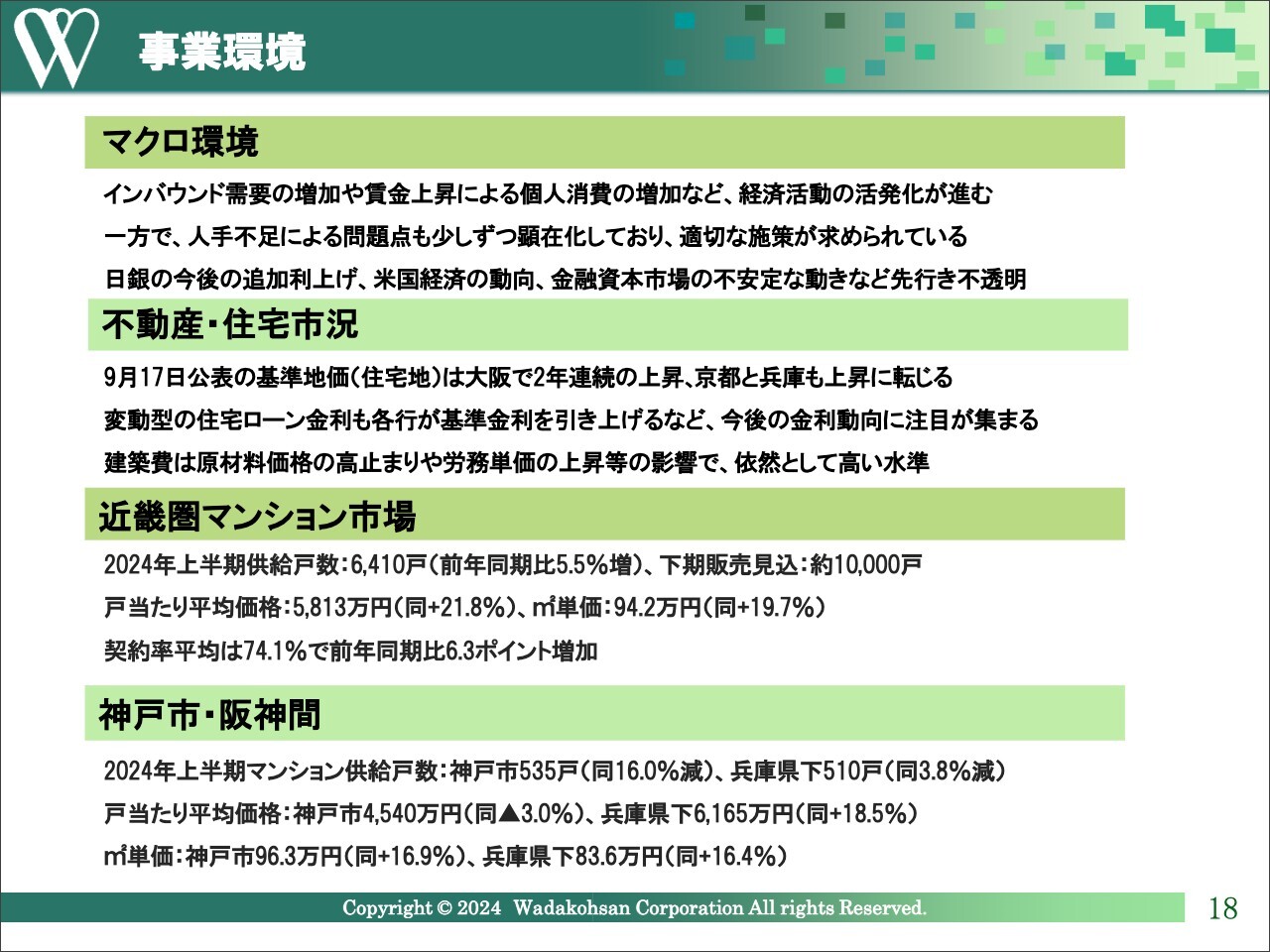

まずはマクロ環境です。消費についてはインバウンド需要の高まりや賃金水準の上昇等に伴い、持ち直しの兆しを見せていますが、非製造業においては深刻な人手不足が課題となっています。さらに、日銀の追加利上げや米国・中国の景気の先行きに加え、米国大統領選も控えているため、先行き不透明感の払拭には至っていません。

不動産・住宅市況は、9月に公表された基準地価では、全国全用途平均で3年連続のプラスとなりました。また、三大都市圏では上昇率が拡大しています。再開発や低金利下での堅調な住宅需要が地価上昇につながっている状況です。

一方で、建築コストは原材料費や労務費等の高騰により、引き続き高水準で推移しています。なお、建築費の動向については、スライド58ページから63ページもご参照ください。

また、当社の営業地盤である近畿圏、神戸市・阪神間のマンション市場動向については、スライド52ページ、53ページに、発売戸数・契約率・販売価格などの推移をまとめています。よろしければそちらもご覧ください。

事業環境 マンション市場動向(発売・契約率)

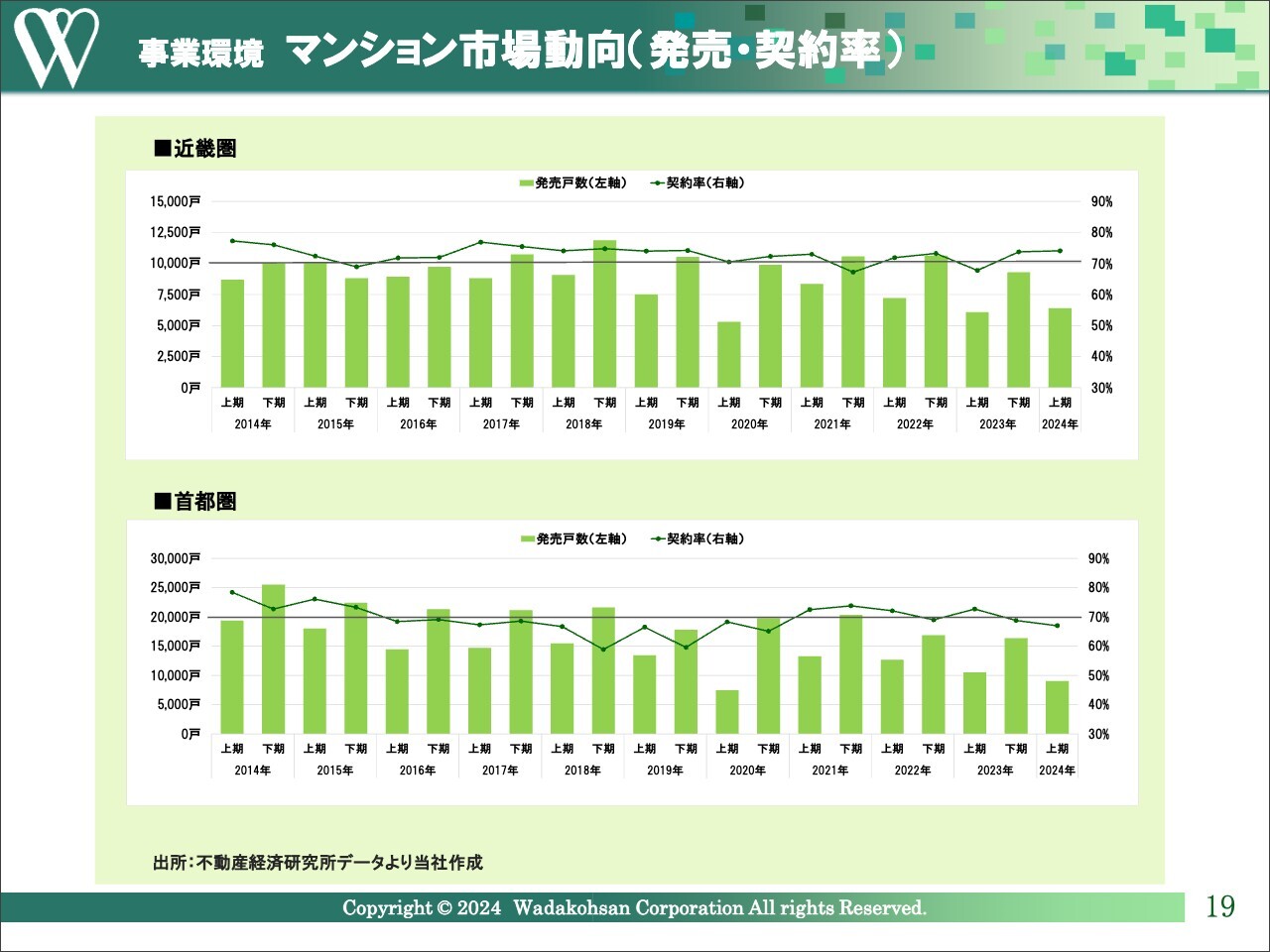

マンション市場動向です。この上半期の近畿圏の契約率は、好不調を分ける70パーセントのラインを若干上回っています。一方、首都圏では、足元で70パーセントの水準を割り込んでいます。

また、販売価格が右肩上がりで推移する中、各デベロッパーとも供給戸数をコントロールしており、首都圏・近畿圏とも昨年から十数パーセント程度減少しています。

事業環境 マンション市場動向(平均価格・単価)

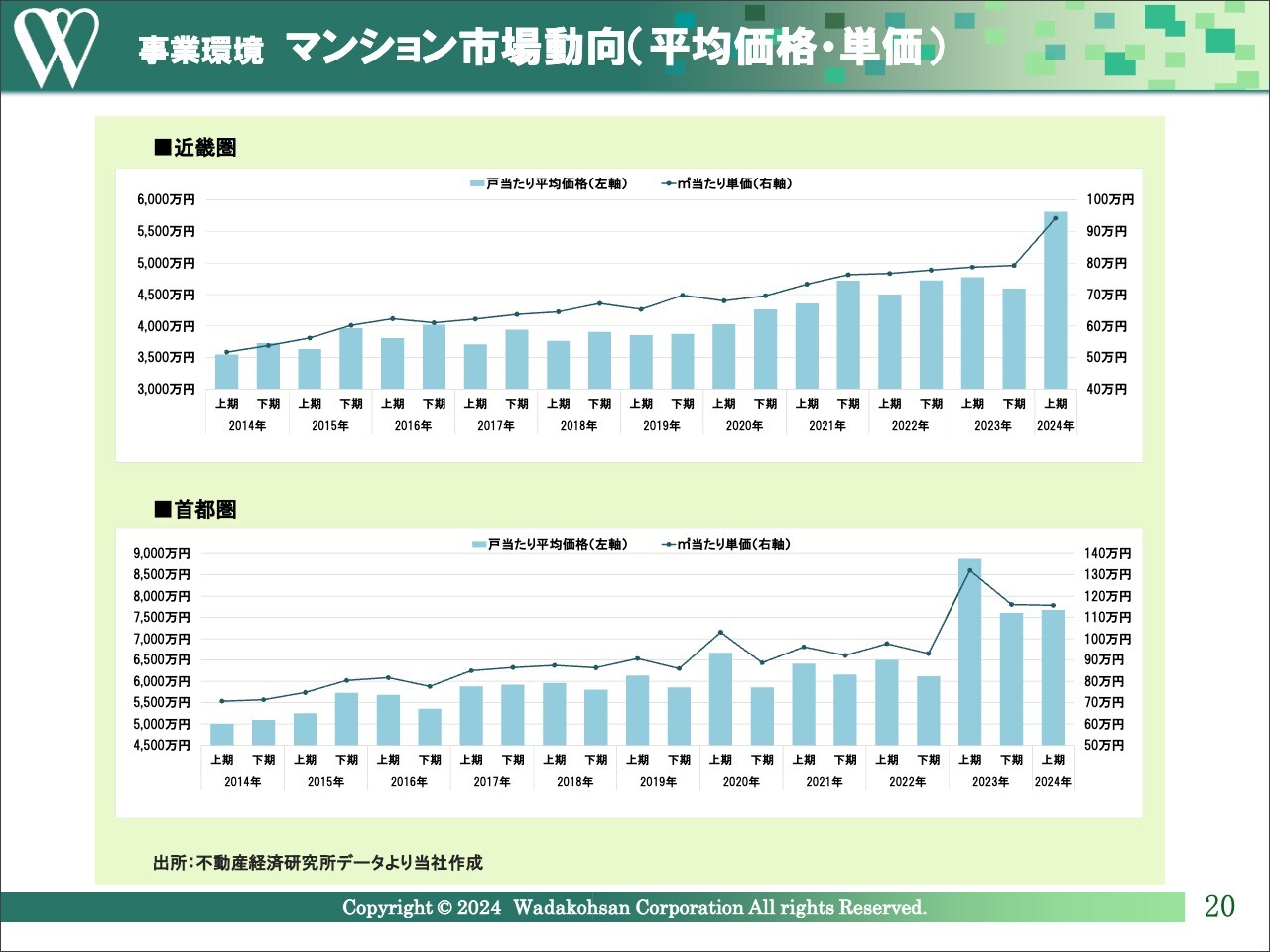

新築分譲マンションの価格推移を時系列で表したグラフです。ご覧のとおり、近畿圏ではグロス・単価ともに上昇トレンドが継続しています。特に2024年上期は、大阪駅周辺のうめきた再開発の高額物件が全体の平均価格を引き上げています。

首都圏では、前年同期に超高額物件が供給された反動により、今年度の平均価格は低下していますが、価格の上昇トレンドは継続しています。

2025年2月期 通期計画

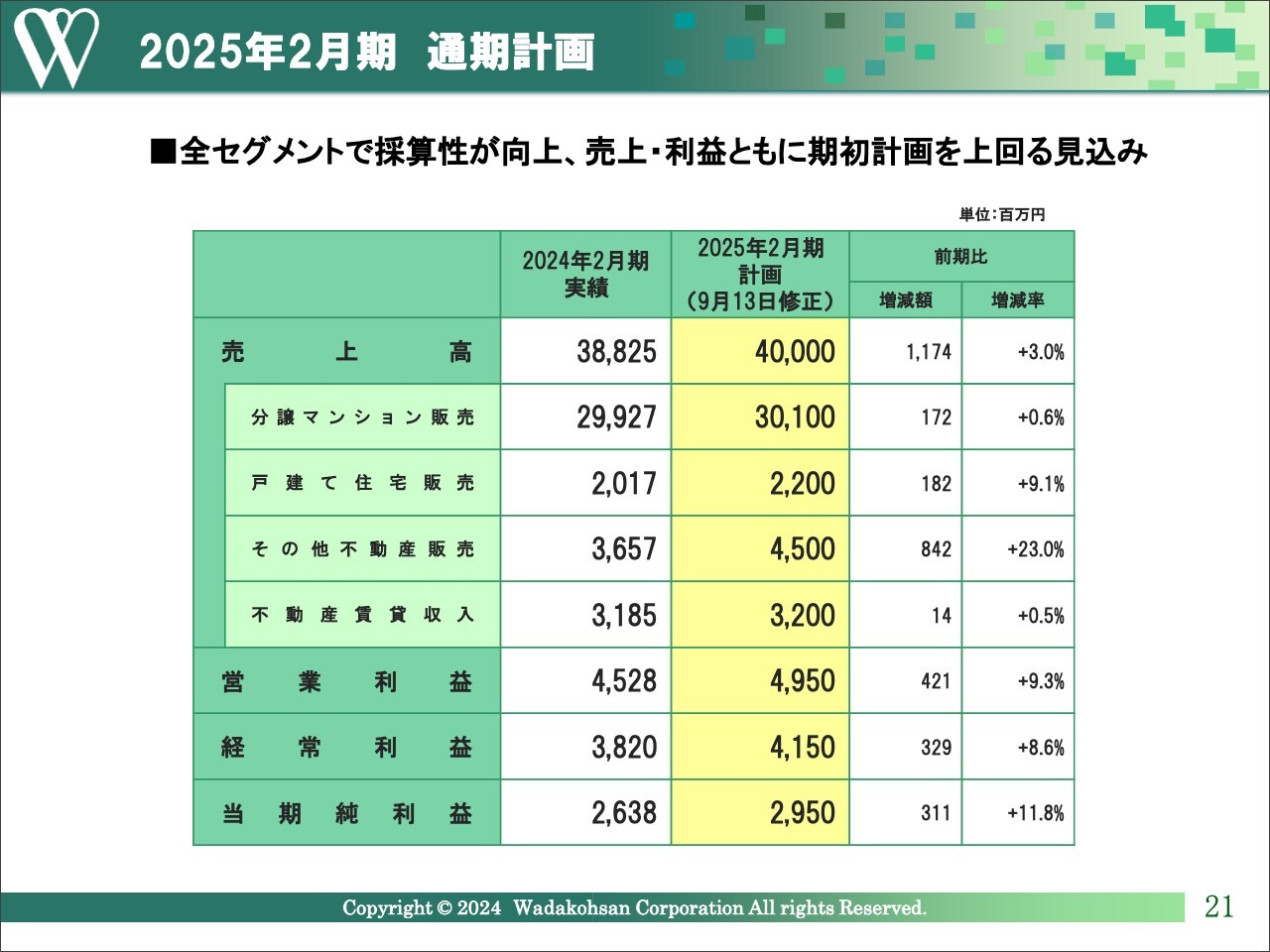

通期計画です。すべてのセグメントで期初計画時に比べて採算性が向上しており、通期の収益計画については9月13日に業績予想の修正を行いました。具体的な水準については、売上高400億円、営業利益49億5,000万円、経常利益41億5,000万円、当期純利益29億5,000万円としています。

計画が予定どおりに進捗すると、経常利益・当期純利益は4期連続で最高益を更新することになります。

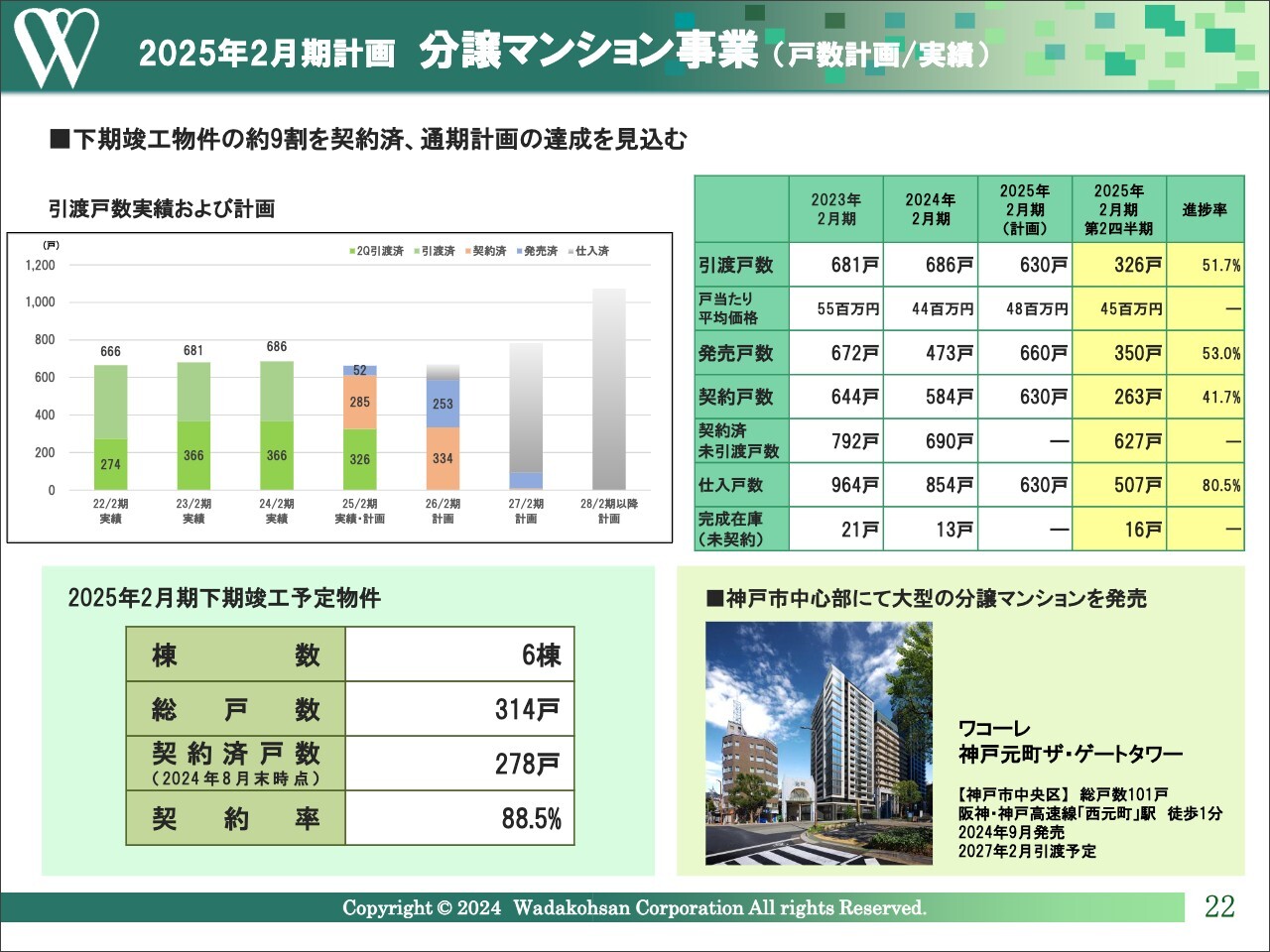

2025年2月期計画 分譲マンション事業(戸数計画/実績)

分譲マンション事業の戸数計画と実績です。上半期の分譲マンションの引渡実績は326戸となりました。前年同期より40戸減となりましたが、ほぼ計画どおりに進捗しています。なお、戸当たり平均価格は、第2四半期までは前期並みの4,500万円となっています。

発売戸数は350戸と、年間計画の50パーセントを超えて進捗しています。さらに、9月には大型物件を含め200戸強の供給を行っています。

契約戸数は263戸と進捗が遅れていましたが、スライド右下に記載した総戸数101戸の「ワコーレ神戸元町ザ・ゲートタワー」を含めて9月に発売が増加したことが影響し、同月には100戸超の契約を取得しています。

第3四半期以降に竣工予定のプロジェクトは6棟314戸ですが、そのうち278戸の販売契約をすでに取得しており、契約率は90パーセント弱まで進んでいます。

仕入戸数については、大阪市内の大型プロジェクト176戸、神戸市兵庫区内の三菱UFJ銀行の店舗跡地123戸の大型プロジェクト用地仕入もあり、第2四半期までの実績は507戸となりました。

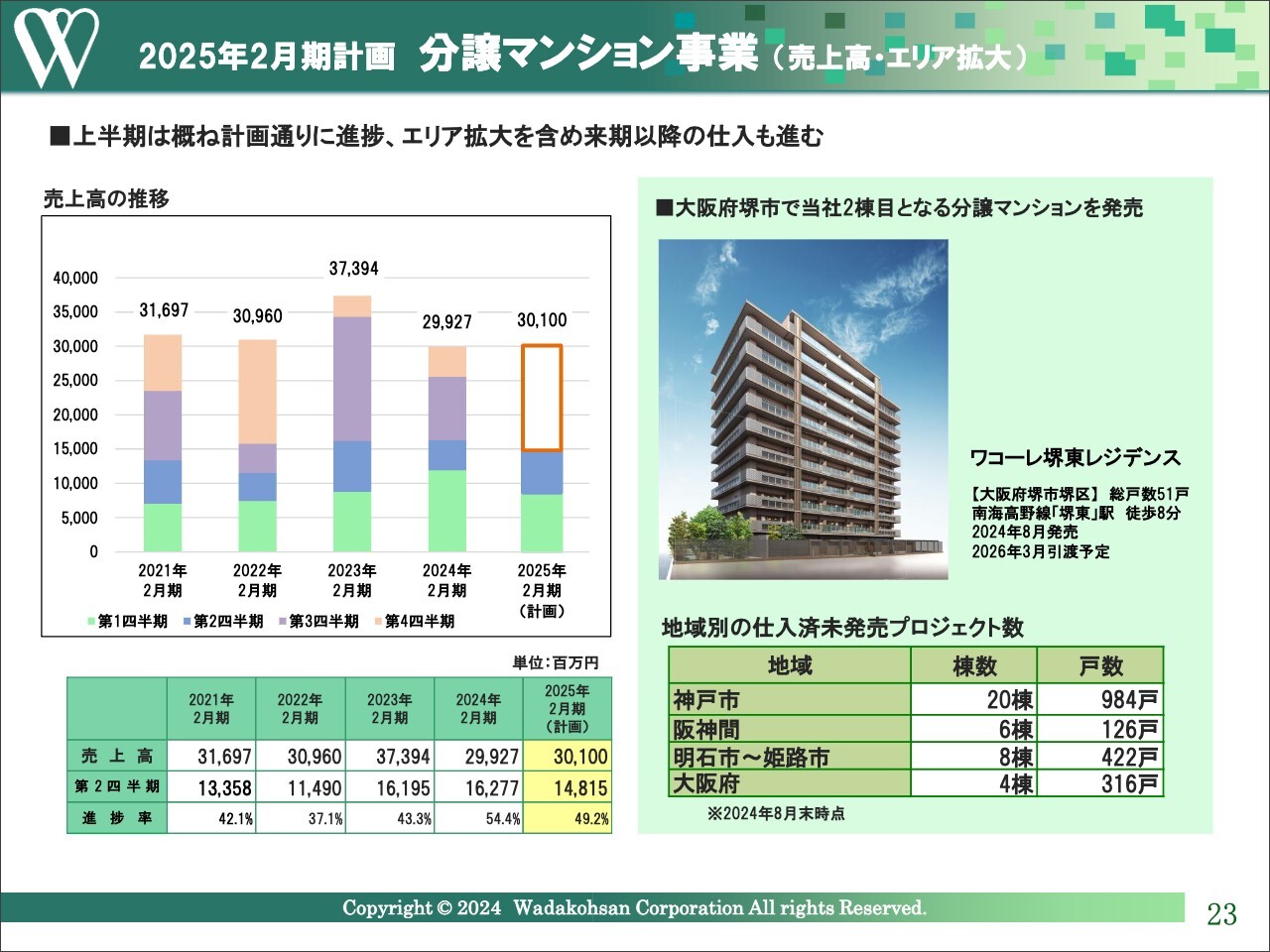

2025年2月期計画 分譲マンション事業 (売上高・エリア拡大)

分譲マンション事業の売上高およびエリア拡大の状況です。売上高は通期301億円の計画に対し、第2四半期までの実績が148億1,500万円と、ほぼ50パーセントの進捗となっています。

エリア拡大については、当社の従来の地盤である神戸市・阪神間から、西は兵庫県明石市・姫路市、東は大阪府の北摂地域や大阪市内へ、展開地域を着実に拡大してきました。

その結果、スライドに記載のとおり、明石市以西で8棟422戸、大阪府で4棟316戸の未発売プロジェクトを有しています。特に兵庫県明石市は、子育て世代から人気の高いエリアとして人口も増加しており、当社の実績を見ても売上が順調な地域であるため、今後、6棟の販売を予定しています。

2025年2月期計画 戸建て住宅事業

戸建て住宅事業です。今年度の通期計画では、引渡戸数を54戸、売上高を22億円としています。しかしながら、第2四半期末までの実績は、引渡戸数が24戸、売上高が9億1,300万円と、進捗率は50パーセントに到達していないため、下半期は新規供給物件を中心に販売強化に努めていきます。

なお、売上総利益率については、第2四半期までの実績が16.1パーセントと、前年度実績から着実に改善しています。

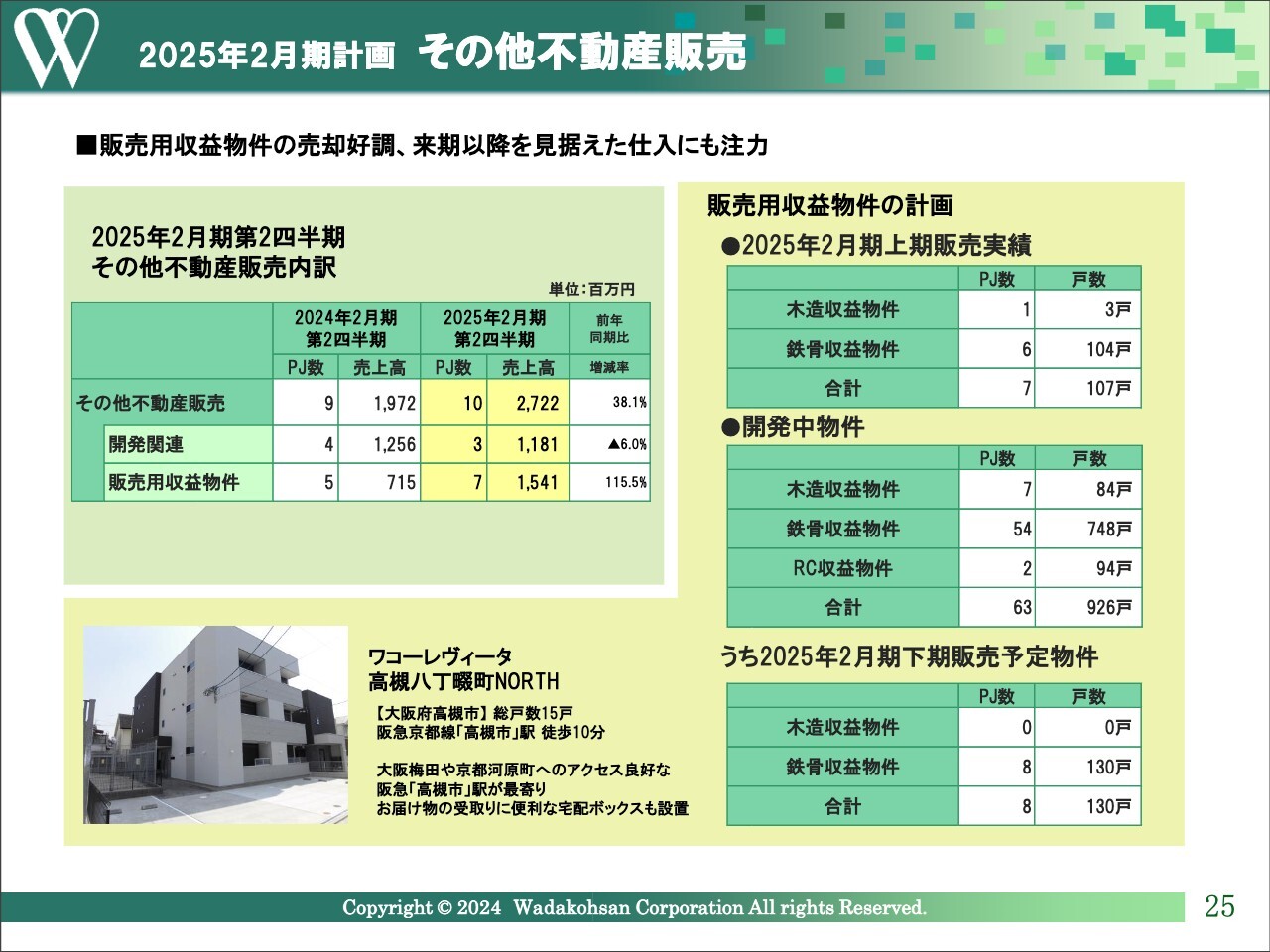

2025年2月期計画 その他不動産販売

その他不動産販売の第2四半期までの実績です。開発関連では、分譲マンション用に取得していた用地を素地売却したものが3物件で、売上高は11億8,100万円でした。また、販売用収益物件では7棟15億4,100万円を計上し、当セグメントの売上高は27億2,200万円となりました。

下期の木造および鉄骨収益物件の引渡計画では、8プロジェクト130戸の販売を予定しています。開発中物件としては、木造収益物件で7プロジェクト84戸、RC及び鉄骨収益物件で56プロジェクト842戸を進めています。

販売用収益物件については、相続対策や資産運用のニーズを有する富裕層など高属性の方々を対象にしています。旺盛な需要もあり、販売は好調に推移しています。

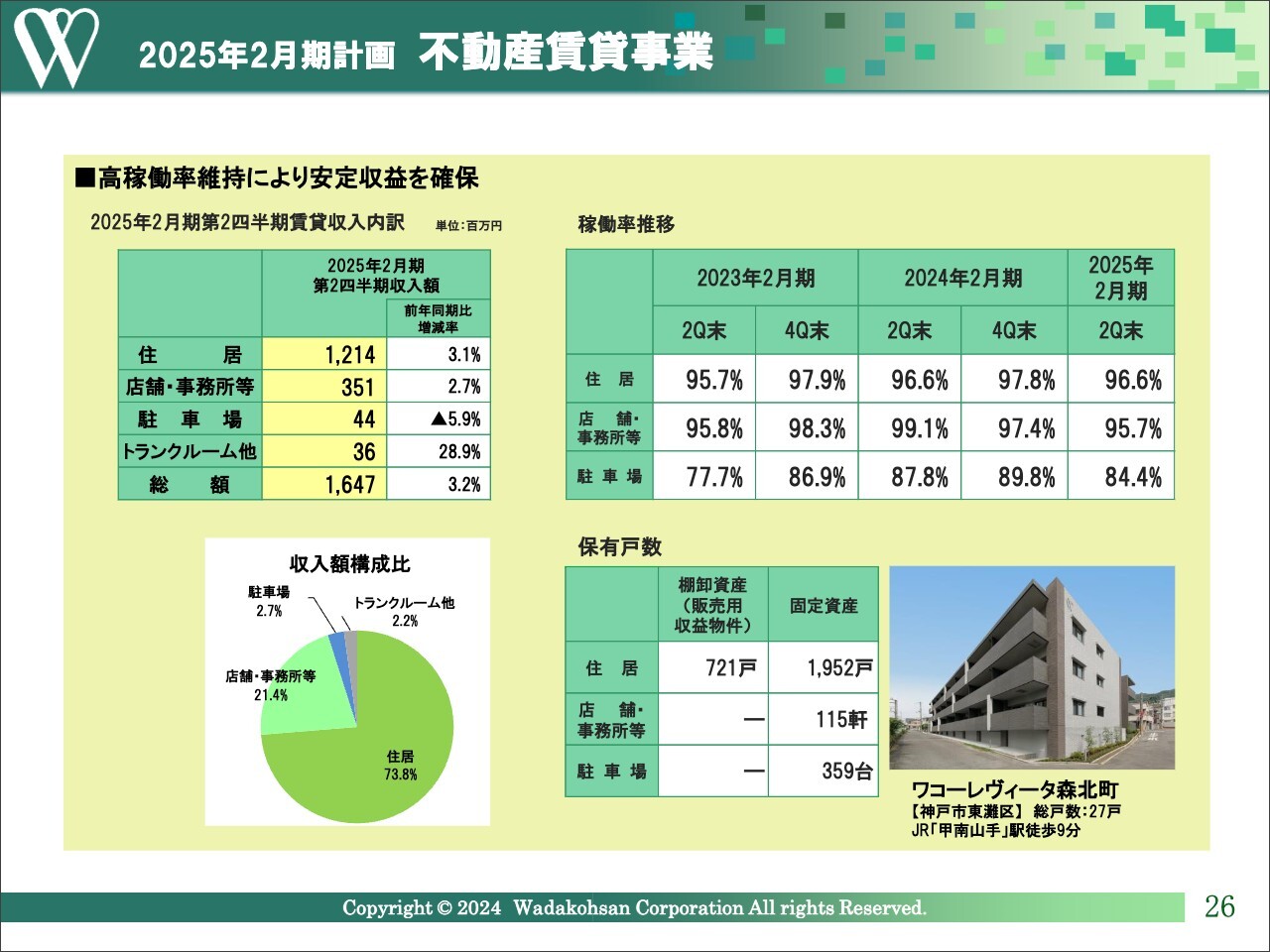

2025年2月期計画 不動産賃貸事業

不動産賃貸事業です。当セグメントの売上高は、稼働物件の増加により、前年同期比3.2パーセント増の16億4,700万円となりました。

第2四半期末現在の保有戸数は、販売用収益物件を除く住居系で1,952戸と、前期末から58戸増加しています。稼働率はこれまでと同様に、住居と店舗・事務所等で95パーセントを超える水準を安定的に維持しています。

今後は物件の入れ替えも進めつつ、より良質なポートフォリオの構築を進めていきたいと考えています。

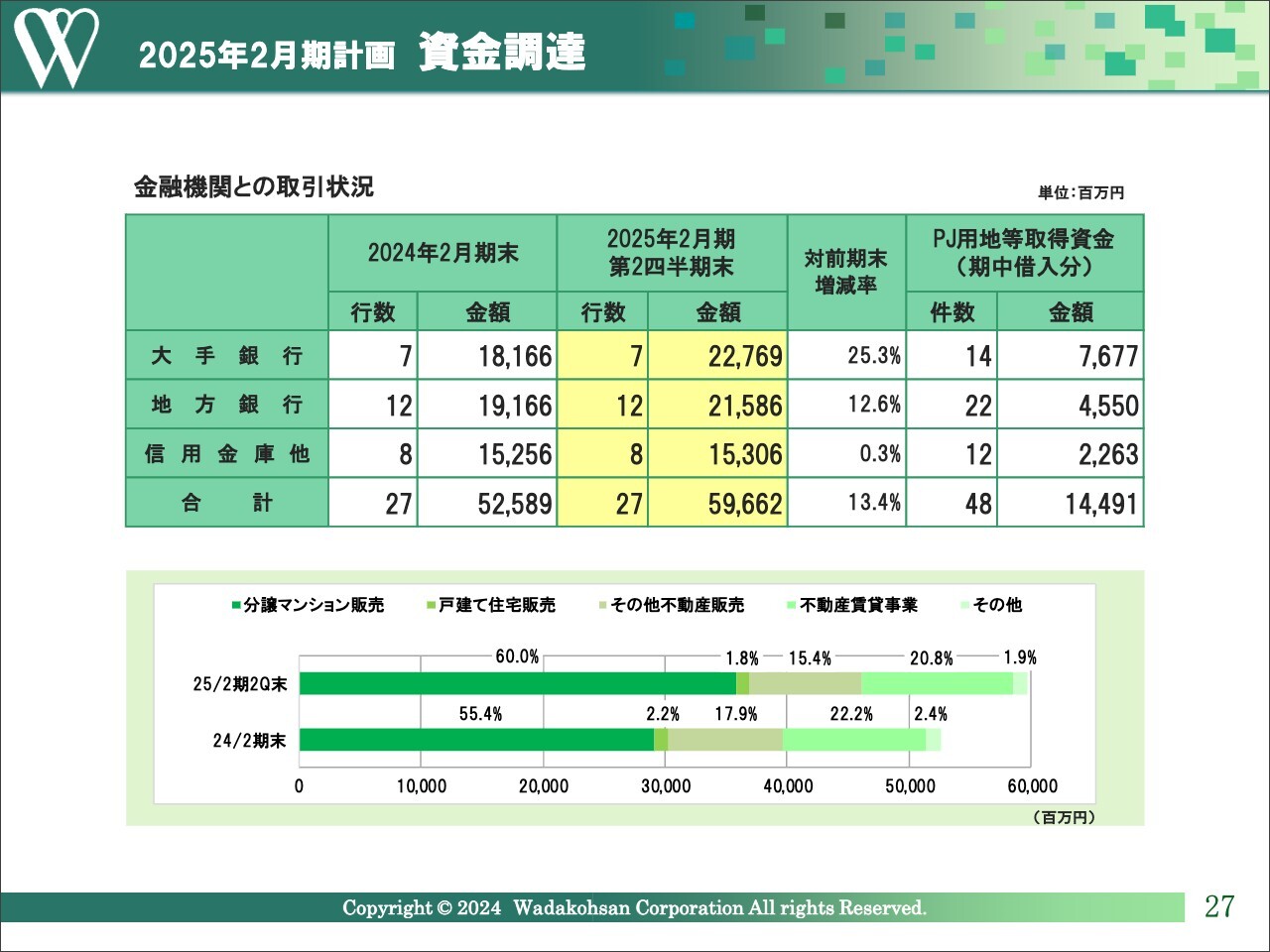

2025年2月期計画 資金調達

資金調達です。大型物件の取得やエリア拡大、建築期間の長期化、さらに販売用収益物件の開発等の事業戦略に伴う資産増加に応じて借入金も増加しています。また、今期に入って、大阪市内の大型プロジェクトの仕入決済等もあり、期初より借入金が増加傾向にあります。

第2四半期末時点の残高は、前期末比約70億円増の596億円となっています。用地取得等にかかる資金調達に関しては、取引金融機関全般において当社に対する積極的な融資姿勢が継続しているため、プロジェクトの資金確保に問題はないと認識しています。

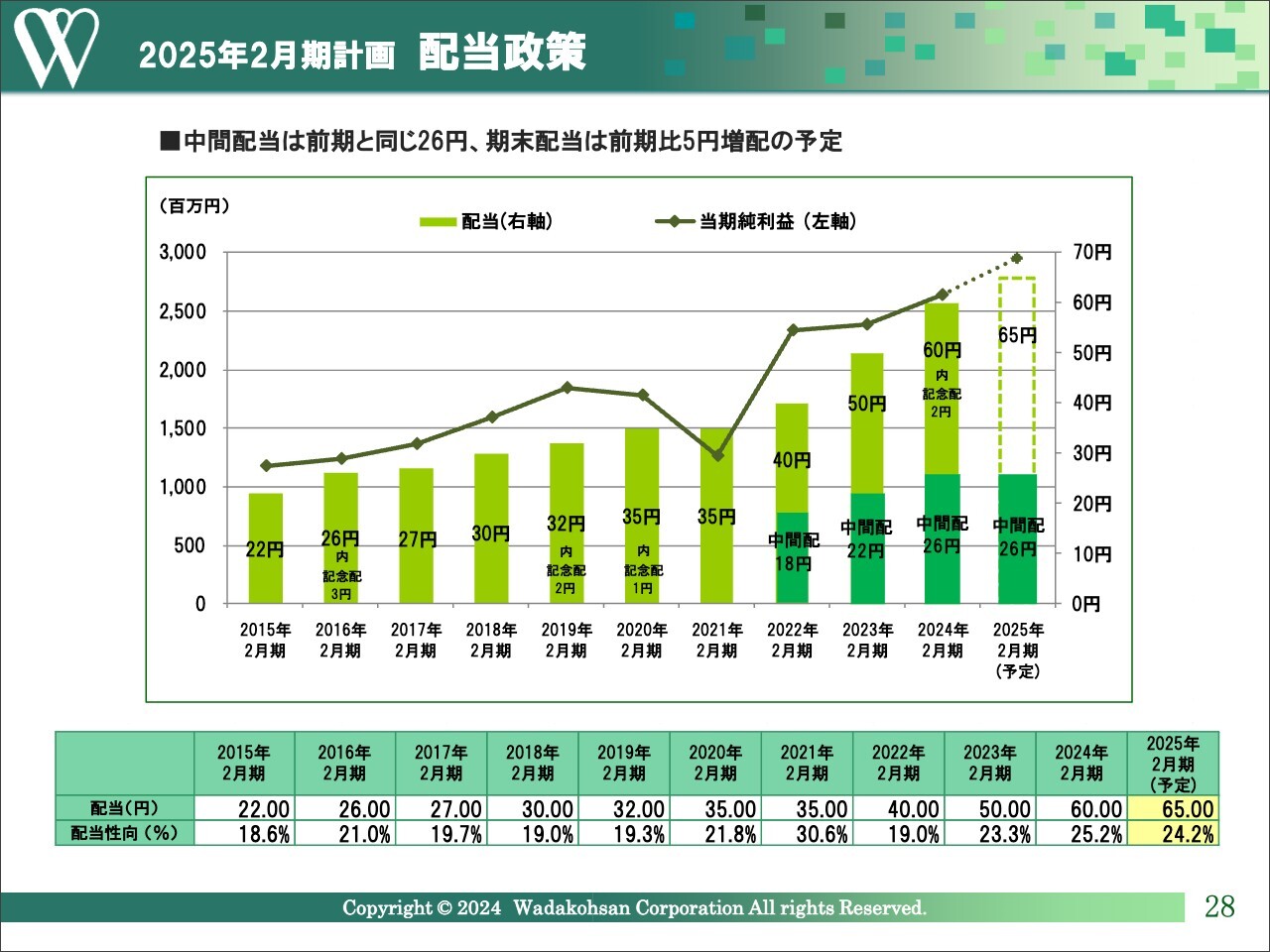

2025年2月期計画 配当政策

配当政策です。株主の方々に対する還元策として、安定配当の継続を基本的な考え方としています。過去最高益となった2024年2月期は、記念配当も含め前年比で10円増配の1株あたり60円の配当を実施しました。

今年度は、増益の業績予想を受け、中間配当26円も含め前年比で5円増配の1株あたり65円の配当を予想しています。

引き続き収益の確保を前提に、株主還元策として安定的な配当の実施と、2024年2月期から3期間にわたる中期経営計画で示しているように、配当性向30パーセントの水準を目指していきたいと考えています。

以上、2025年2月期第2四半期の決算概要、2025年2月期通期計画と基本戦略についてご説明しました。ご清聴いただき、誠にありがとうございました。

質疑応答:顧客層とターゲットについて

質問者:資料を拝見すると、御社はヴィッセル神戸が運営するサッカースクールへの協賛など、企業理念としてステークホルダーとの「共生(ともいき)」を掲げ、神戸の不動産やマンションを中心に販売されています。顧客層は、富裕層と一次取得者のどちらが多いのでしょうか?

溝本:マンションの供給においては、全体的には一次取得が多いと思います。当社は神戸・阪神間を中心に地域密着で展開しており、ターゲットを一次取得者あるいは富裕層に絞ることはせず、各地域の特性に応じたマンションを作っています。

つまり、特にターゲットを分けてはおらず、地域密着でいろいろなプロジェクトを展開しているとご認識いただければと思います。

質疑応答:資本市場における今後の課題について

質問者:ヴィッセル神戸への協賛も、御社の地域密着経営を反映していると理解しました。一方で、株価については非常に割安だと感じています。PERが5倍台で、プライム市場向けに東証が改善を要請したPBRも約0.5倍ですが、御社は今後の資本市場での課題をどのように考えられていますか?

また、日経IR・個人投資家フェアなどに毎年出展されていますが、今後の戦略として、個人投資家を増やして優良顧客に結びつける、あるいは明石や北摂への展開のように他エリアへ徐々に拡大するなど、株主対策と本業の密接な関わりを経営テーマとして持っているのでしょうか?

溝本:ご質問の趣旨は、物件購入者と個人投資家が共通しており、相乗効果が見込めるかということでよろしいでしょうか?

質問者:そのとおりです。将来的には株主にもなっていく可能性があると考えています。

溝本:一次取得者を含む実需層は、マンション購入時にローンを組むことが多いため、株式投資に資金を回すことは難しいのではないかと考えています。したがって、個人株主を増やし、その方々に購入者になってもらうことは、正直あまり意識していません。

ただ、当社の株価が割安と評価される中、その株価を高めていくためには、神戸のローカル企業である当社の全体的な知名度を上げることが大事だと考えています。ですので、昨年から個人投資家向けのIRフェアに出展しているほか、今回の説明会も含め、全般的なIR活動を積極的に進めていく方針です。

質疑応答:今後の見通しと販売方針について

質問者:決算に関するご質問です。多くのデベロッパーと同じく、分譲マンションの販売が減り、その分を収益物件の売却で補う決算だと思われますが、今後の見通しについて教えてください。

在庫の仕入れ状況なども踏まえ、分譲マンションの販売戸数を大量に出さず、抑制するなど、計画的な販売方法もあるかと思います。同様の分譲マンションが販売しづらくなり、収益物件を販売していく環境にあるという背景も含め、土地が出てこないために価格が上昇しているのでしょうか?

あるいは、収益物件については相続対策の需要が非常に高く、「作れば売れる」状況のため、こちらに注力しているのでしょうか?

溝本:当社の主力事業は分譲マンションの販売であり、現時点でそのウェイトを下げることは考えていません。この事業は、引き渡し時期により売上にばらつきが生じるため、意図的に抑制しているわけではありません。

ただし、特に首都圏のデベロッパーなどでは価格が長期にわたって上昇しているため、一般的には供給を絞る傾向にあります。しかし、当社では年間600戸から700戸程度を計画的に供給し、引き渡すスタンスのため、そこはあまり変わらないと思っています。

また、販売用収益物件については、当社が想定していたよりも低い利回りで販売できており、ストックもそれなりにあるため、淡々と進めていくことができる状況です。つまり、市況に応じて極端に戦略を変えず、安定的な収益確保を目指すスタンスを取っています。

質疑応答:戸建て住宅事業の営業方針について

質問者:戸建て住宅事業の足元の数字を見ると、苦労されている印象を受けました。今後、この事業をさらに強化していくのか、それとも現状程度の数字で継続していくのでしょうか? 御社の営業方針について教えてください。

溝本:当然、戸建て住宅事業も強化したいと思っていますが、現在の市況では各社が苦戦しているとも聞いています。当社は分譲マンションの引き渡しが600戸超ある一方で、戸建て住宅は50戸程度にとどまっています。そのため、全体への影響はそこまで大きくありません。

ただし、用地情報の中には、分譲マンション向け以外にも戸建て用地として適したものがあるため、そのようなものを拾って活用する意味でも、戸建ての出口は一定の規模を維持していく方針です。

質問者:つまり、仕入れる用地のサイズやスケール感によって、戸建てにも対応していくということですね。あえて戸建て向けの狭い用地や物件を探すのではなく、たまたま情報を得た場合に購入するというイメージでしょうか?

溝本:おっしゃるとおりです。

質疑応答:マンションと戸建ての価格推移について

質問者:マンションと戸建ての価格がどのように推移していくか、2年から3年のスパンではどのように見ているかについて、前提とあわせて教えてください。また、もし価格が下がるとすれば、どのような要因が考えられるかも教えてください。

溝本:価格自体が下がる要素は、今はほとんどないと思います。当社もすでに2年先、3年先までの用地の仕入れはできているため、今後は建築請負の契約などが進む見込みです。

ご案内のとおり、建築コストは非常に高くなっているため、それを含めて当社の一定の採算を考えると、マンション価格はなかなか下がらないと認識しています。また、各社とも供給は増えていないため、需給バランスを踏まえても最低限今の価格ぐらいは維持すると見ています。

マンション価格が今後下がる可能性については、なかなか見通しづらいところはあります。ただし首都圏の一部については、当社とはまったく別次元だと思います。

例えば金利が上がり、購入者層にマンションを買う余力がなくなれば、マンション価格が下がると予想されますが、当社のような供給サイドからすると、下がる要因はほとんどないと認識しています。

質疑応答:需要の高いエリアの特徴について

質問者:御社の主要エリアのうち、需要が高いと見ているエリアと、あまり高くないエリアについて、それぞれ教えてください。

溝本:当社が展開している地域でも、やはり駅近の利便性の高いところ、ターミナル駅のようなところについては、これからも需要が伸びる、あるいは維持できると感じています。一方で、利便性に劣る立地のものについては、供給が思うように契約に結びつかないことも考えられると思っています。

質疑応答:建築コストと顧客の動向について

質問者:建築費が高騰している中で、販売価格にしっかりと転嫁できている状態なのでしょうか? また、先ほどのご説明にありましたが、足元の分譲マンションの顧客の動向、反響がどのような状況にあるのかを教えてください。

溝本:建築コストについては、一定の採算を維持するためには、基本的に価格転嫁をする必要があるため、今のところはそれで通用していると感じています。

ただ特殊要因で、建築に非常にコストがかかるものや工事の難易度が高く、こちらが想定している建築費より高くなるものがあるため、やはり中には採算が悪くなるものも出てくると思っています。

お客さまについても、やはり利便性の高いものについては当社が想定している販売価格よりも、まだ上で購入される方もいますが、そのあたりは物件次第といえます。

一次取得者については、金利が上がる局面で少し慎重になっている動きも耳にしますが、基本的に需要はまだ十分にあると思っています。

質疑応答:人手不足による工期への影響について

質問者:人手が不足している中、現状の開発プロジェクトでは工期の遅れなどは発生していないのでしょうか?

溝本:おっしゃるとおり、建築現場の人手不足は深刻な問題ですが、今のところ、それが原因で当初約束した工期が遅れるケースはほとんどありません。ただ、現在発注しているものについては、もともと工期を少し延ばした契約で請負を進めるものが増えています。

質疑応答:建築コスト上昇への対応について

質問者:御社は30戸台の中小型マンション中心に、近年は大型マンションにも取り組まれています。エリアによって変わってくると思いますが、建築費の上昇を受けて容積をより多く使えるマンションのプロジェクトを進めるなど、そのような方策があれば教えてください。

溝本:おっしゃるとおり、建築コストが上昇しているため、用地でも工事を進めやすい地形や立地かどうかを意識しているところもあります。先ほどお伝えしたように、大型物件を取り入れていくことも、中小型の物件が少し非効率になる部分を考慮した取り組みの1つです。

また、極端なことを言えば、建築はどこでも変わりませんが、販売価格が伸びる高額帯であれば、建築コストも十分吸収できる販売価格がつけられるため、そのようなところは用地仕入れの時に意識しています。

この銘柄の最新ニュース

和田興産のニュース一覧- 神戸ストークス×ヴィッセル神戸 共同企画「おためし1Day教室 supported by 和田興産」のお知らせ 2026/02/04

- 和田興産---3Qは2ケタ増収増益、分譲マンション販売が引き続き順調に推移 2026/01/14

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … 伊沢タオル、前沢工業、ADプラズマ (1月9日発表分) 2026/01/13

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 … 伊沢タオル、前沢工業、ADプラズマ (1月9日発表分) 2026/01/13

- 2026年2月期第3四半期決算短信[日本基準](非連結) 2026/01/09

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

和田興産の取引履歴を振り返りませんか?

和田興産の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。