日本ライフラインのニュース

【QAあり】日本ライフライン、コア製品群および新領域好調により増収・営業増益 円高影響や固定資産除却により四半期純利益は減益

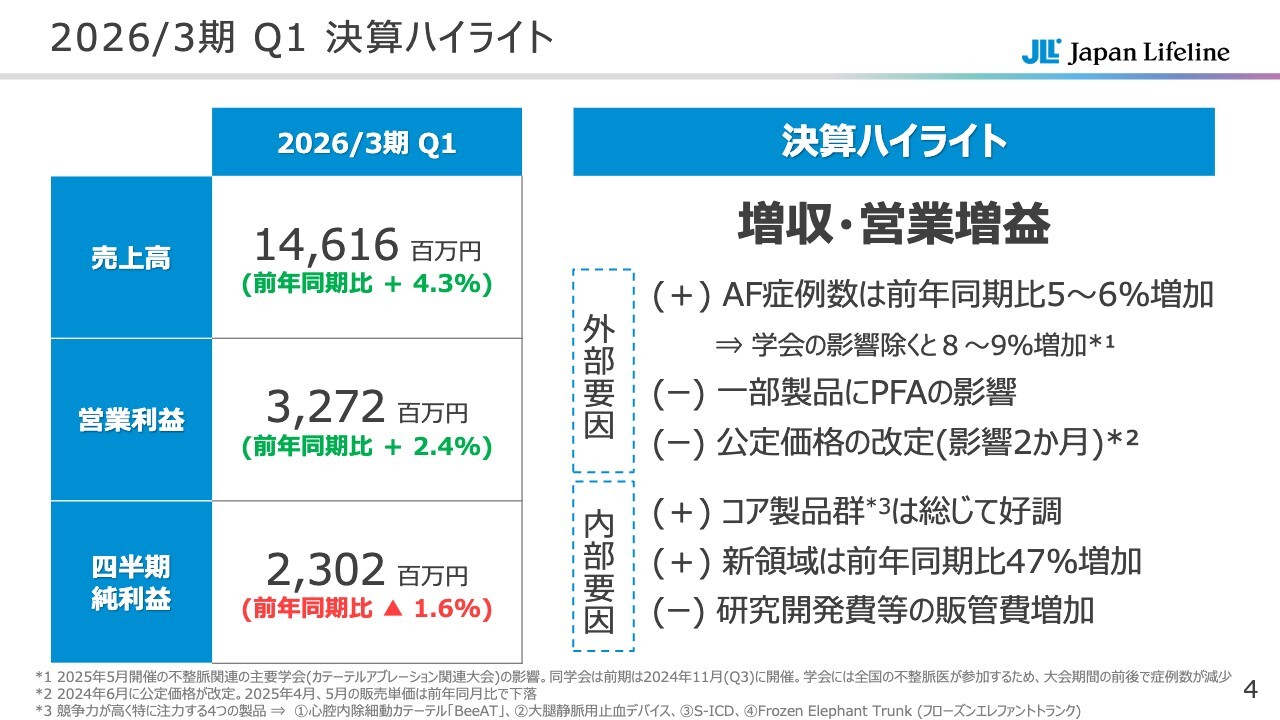

2026/3期 Q1 決算ハイライト

江川毅芳氏(以下、江川):取締役常務執行役員CFOの江川です。資料に従って、2026年3月期第1四半期決算についてご説明します。

まずは決算ハイライトです。第1四半期の結果として、増収および営業増益となりました。売上高は、前年同期比4.3パーセント増収の146億1,600万円となっています。営業利益は、前年同期比2.4パーセント増益の32億7,200万円です。

一方、四半期純利益は前年同期比1.6パーセント減益の23億200万円となりました。営業利益は増益ですが、円高の影響により四半期純利益は減益となっています。

それぞれの業績要因についてご説明します。まずは、外部要因について3点あります。プラスの要因として挙げられるのは、心房細動(AF)症例が前年同期比で5パーセントから6パーセント増加したことです。

ただし、前期に比べて増加率は低くなっています。これは、当第1四半期に学会が開催されたことが一因です。なお、前年は第3四半期に学会が開催されており、第1四半期で比較するとその分が減少している状況です。この学会の影響を除くと、前年同期比で8パーセントから9パーセントの増加がAF症例の伸びと推定されます。

次に、2番目の要因はマイナス要因となります。EP/アブレーションの分野ではPFA(パルスフィールドアブレーション)という不整脈の新しい手技が浸透しつつあり、これにより一部自社製品の売上が大幅に減少している状況です。

3番目もマイナス要因で、公定価格は昨年6月に改定されました。前期との対比では2ヶ月分のマイナスがあり、この影響を受けたと考えています。これにより、粗利では9,000万円ほどのマイナスが発生しました。

続いて、当社の取り組みなど内部要因についてお話しします。3点のトピックがあります。1点目のプラス要因は、コア製品群が総じて好調を維持していることです。

2点目のプラス要因は、新領域において製品ラインナップの強化が進み、前期比47パーセントの増加を達成したことです。

3番目は販管費についてです。研究開発費や人件費などの増加により、前期比で費用が増加しました。これによってやや利益が押し下げられていますが、トータルでは増収・営業増益となりました。

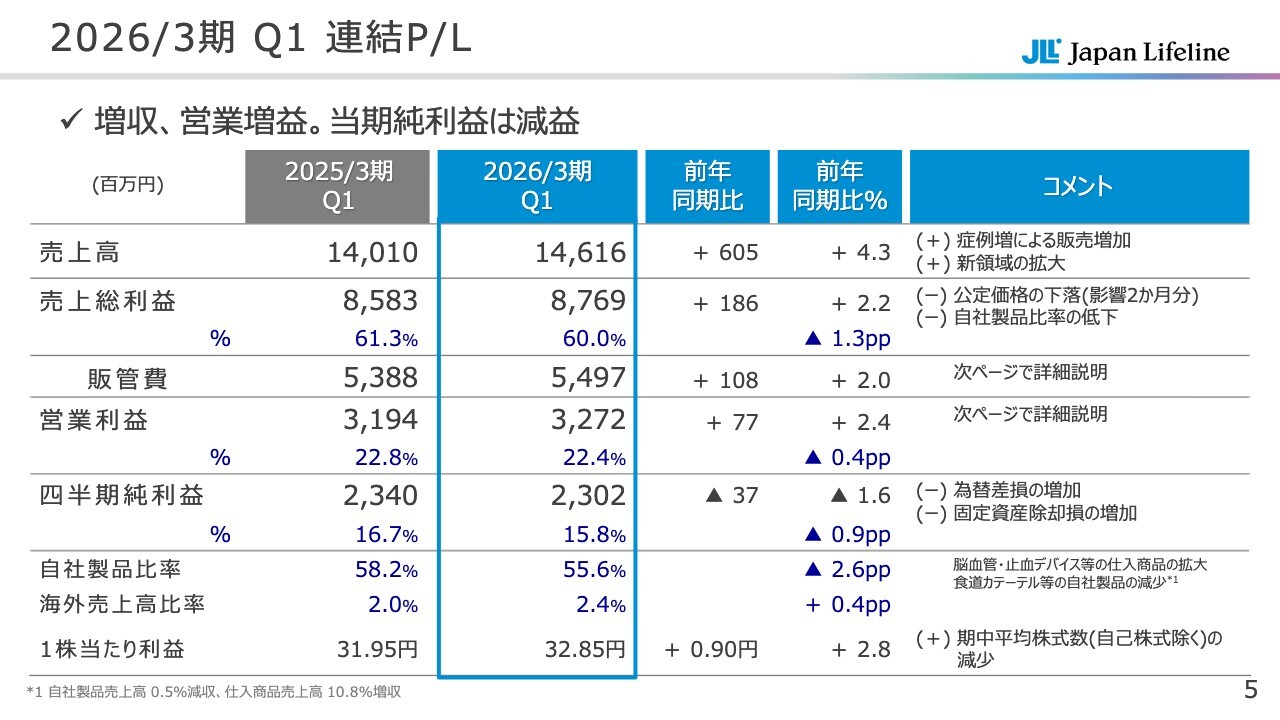

2026/3期 Q1 連結P/L

P/Lの前期比較です。営業利益までの内容については、次のスライドで説明します。

営業利益以下の項目については、四半期純利益が減益となっています。その要因として、円高による外貨建て資産の為替差損の影響や固定資産の除却などがあり、四半期純利益はマイナスとなりました。

自社製品比率は、58.2パーセントから55.6パーセントへ2.6ポイント減少しています。この要因として、仕入商品のうち脳血管領域や止血デバイスが大きく伸長したことが挙げられます。

加えて、PFAの影響により食道モニタリングカテーテルなどの自社製品が減少したため、自社製品比率が低下しました。

また、最下段のEPSについてです。営業減益となった一方、前期の6月に自己株式を取得した結果、期中平均株式数が減少したことにより、前年同期比で0.90円増加しています。

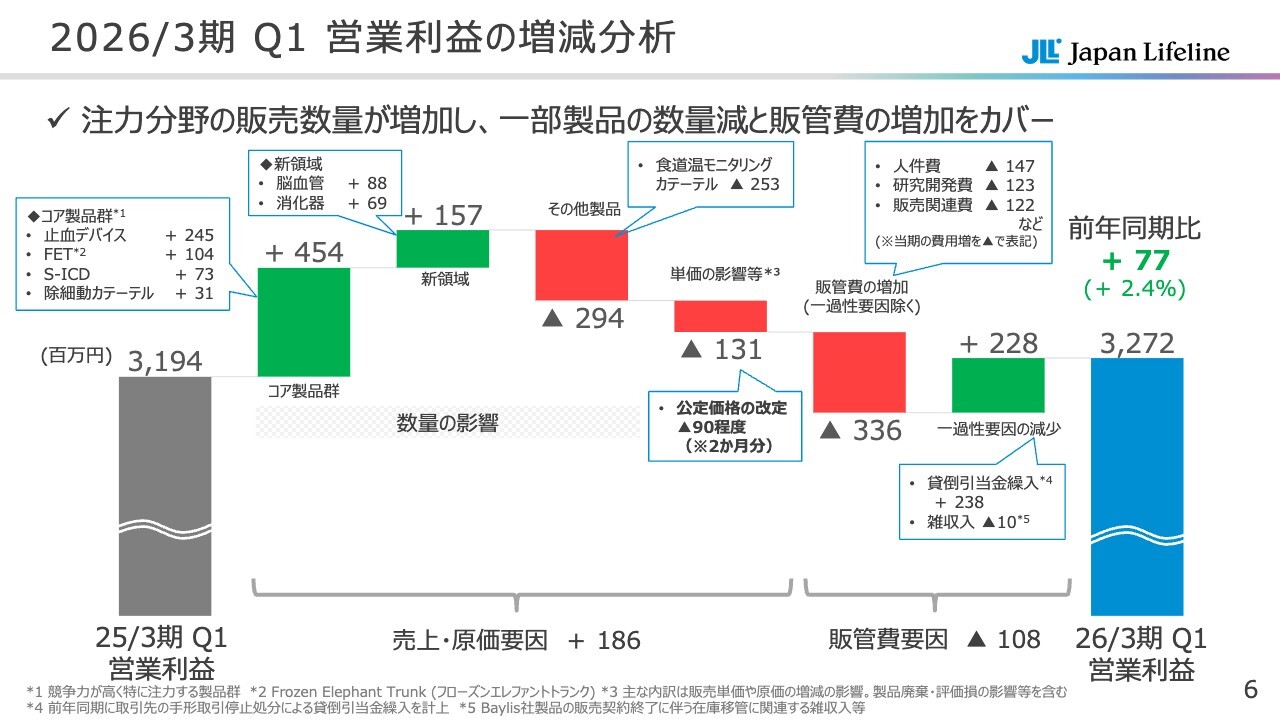

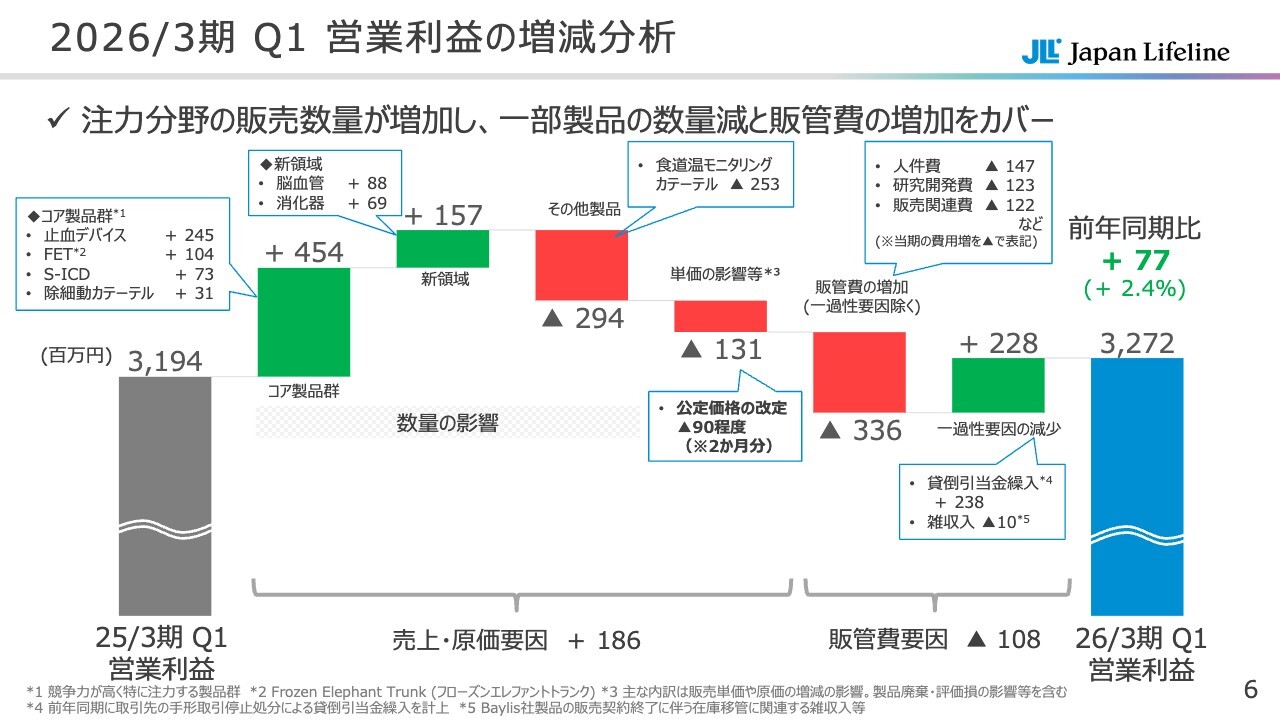

2026/3期 Q1 営業利益の増減分析

こちらのスライドは、営業利益の前期比較を表で示したものです。全体としては、コア製品群や新領域など注力分野の販売数量が増加しました。

一方、PFAによる一部製品の販売数量の減少と販管費の増加がありましたが、販売数量の増加によってこれをカバーした結果、前年同期比で7,700万円の増益を達成しました。

売上と原価の要因および販管費の要因に分けて、それぞれご説明します。

売上と原価の要因については、トータルで1億8,600万円の増益となりました。コア製品群それぞれの販売数量の増加により、4億5,400万円の増益となっています。新領域については、脳血管および消化器の双方で販売数量が増加し、1億5,700万円の増益となりました。

一方でその他の製品は2億9,400万円の大きな減益要因となっています。主な内訳はPFAの浸透による食道モニタリングカテーテルの販売数量の減少で、2億5,300万円の影響がありました。

また、前期の6月に公定価格が改定されたことにより、9,000万円の減益が発生しました。これらの要因にその他を加えた結果、売上・原価の要因としては1億8,600万円の増益となっています。

スライド右側が販管費の要因です。給与水準の引き上げによる人件費の増加、PFAなどの研究開発費の増加、さらに営業活動の増加によって販売管理費が増加し、3億3,600万円の減益要因となっています。

一方、前期に発生していた一過性の費用が当期には発生していないことも要因です。具体的には、前期に取引先の手形取引停止処分に伴い貸倒引当金を計上していましたが、今期はこれが発生せず、2億2,800万円の増益要因となっています。

これらの売上・原価要因と販管費要因を合わせた結果、営業利益は前年同期比で7,700万円増の2.4パーセント増益となっています。

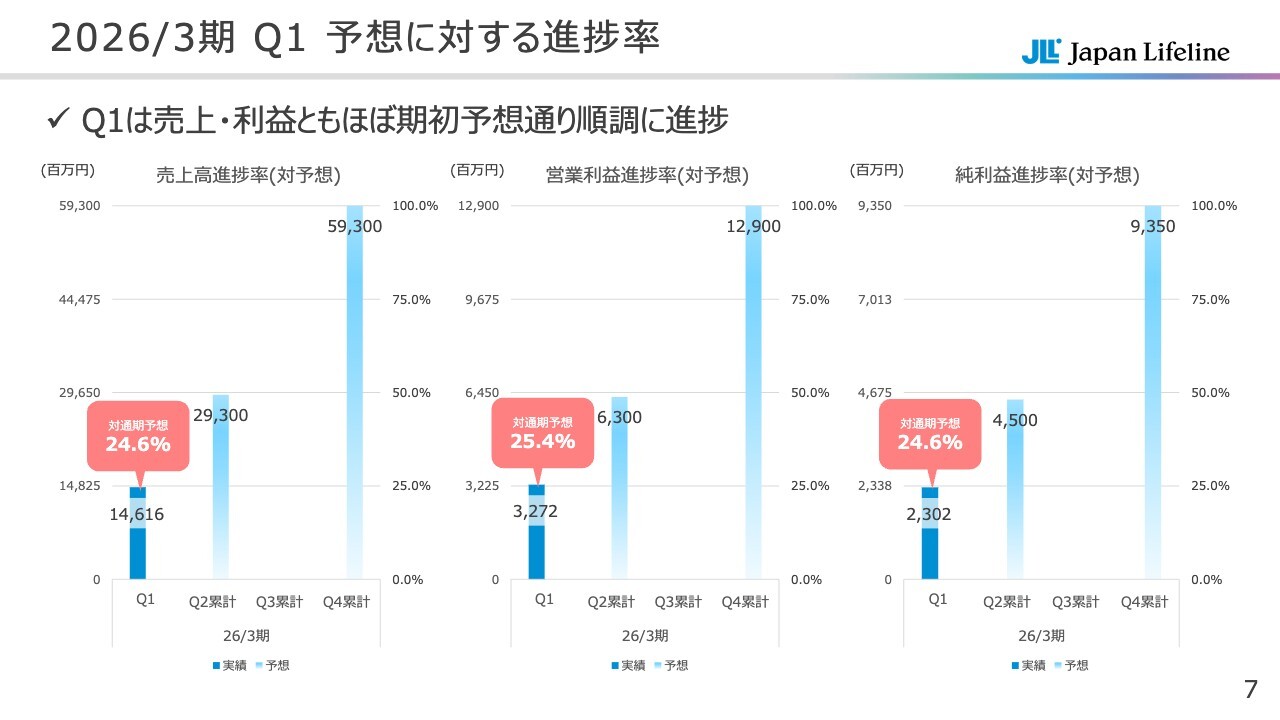

2026/3期 Q1 予想に対する進捗率

業績予想に対する進捗率です。通期業績に対して何パーセント進捗しているかをお示しています。

売上高、営業利益、純利益の進捗率は、いずれも概ね25パーセントです。第1四半期においては、それぞれ当初の計画どおり順調に進捗している結果となっています。

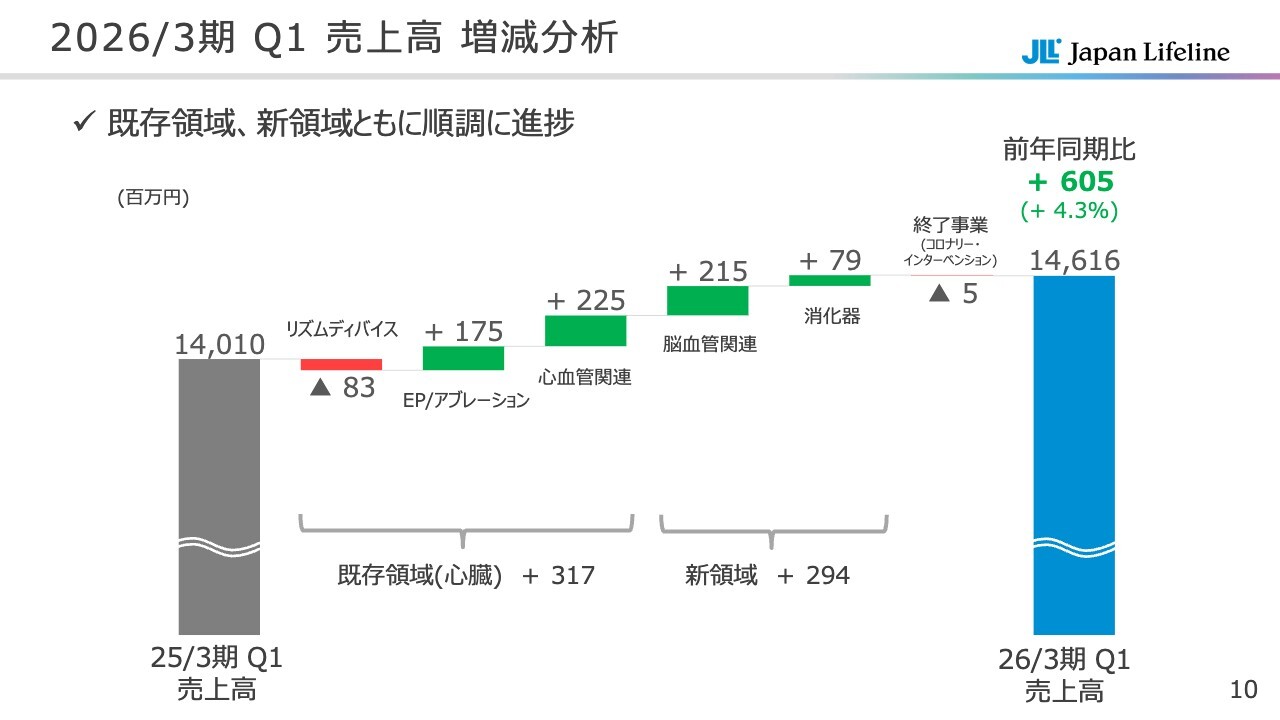

2026/3期 Q1 売上高 増減分析

ここからは、品目別の売上についてです。総じて順調ですが、環境の厳しいリズムディバイスは減収となりました。他の品目は、前年同期比で増収となっています。

既存領域(心臓)では3億1,700万円の増収、新領域では2億9,400万円の増収となり、すべて合わせて前年同期比プラス6億500万円、4.3パーセントの増収となりました。

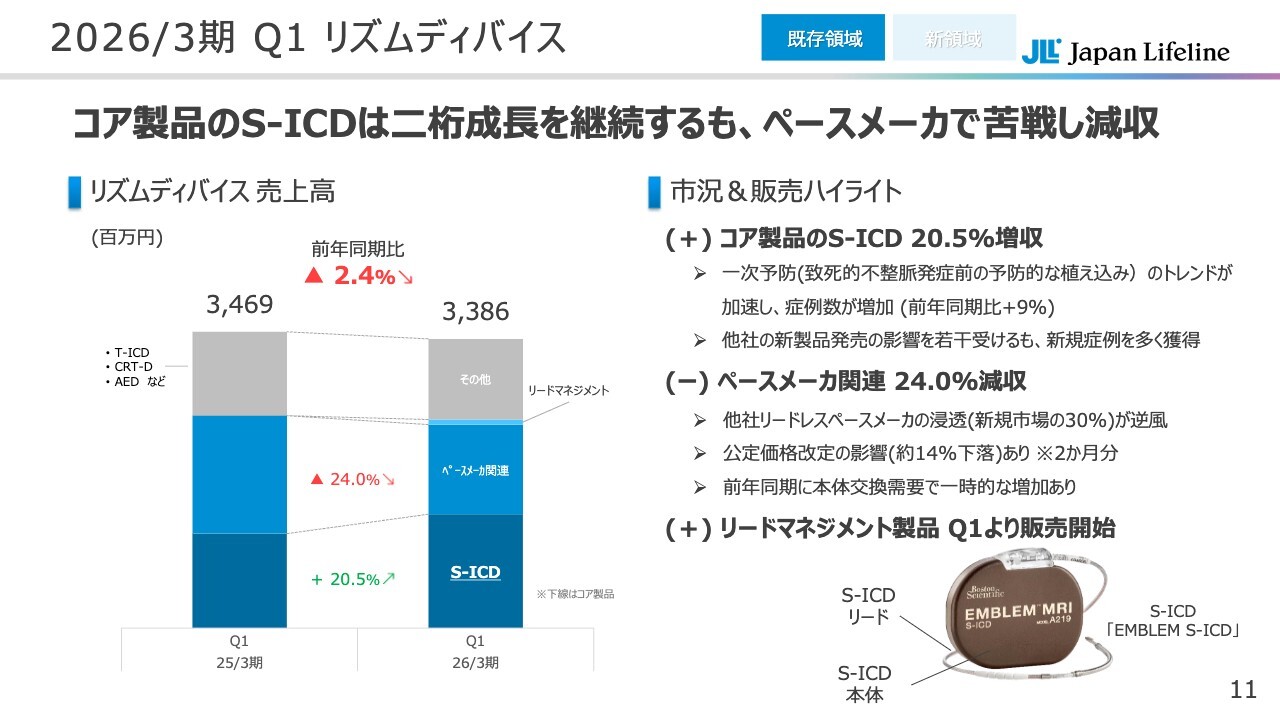

2026/3期 Q1 リズムディバイス

リズムディバイスについてです。今回から、資料の構成を一部変更しました。

左側には売上高の増減グラフを配置し、その内訳として主要製品の増減をグラフ内に表示し、増減率を示す構成にしています。右側には、前期までは別々に掲載していた市況と販売ハイライトをまとめ、ポイントを記載するかたちに変更しました。

コア製品の「S-ICD」は2桁成長を継続していますが、厳しい環境下にあるペースメーカー事業で苦戦し、減収となりました。

ポイントとして、まずは「S-ICD」です。他社の新製品販売の影響がありましたが、一次予防の浸透による症例数の増加(市場拡大)により、前期比20.5パーセントの大幅な増収となっています。

一方、マイナス要因としてはペースメーカー関連が挙げられます。他社が推進しているリードレスペースメーカーの普及や公定価格の改定の影響を受け、前年同期比で24.0パーセントの減収となりました。

さらに、第1四半期のトピックとして、新製品「リードマネジメントデバイス」の販売を開始しています。

以上の状況をトータルしますと、リズムディバイス全体としては前年同期比2.4パーセントの減収となっています。

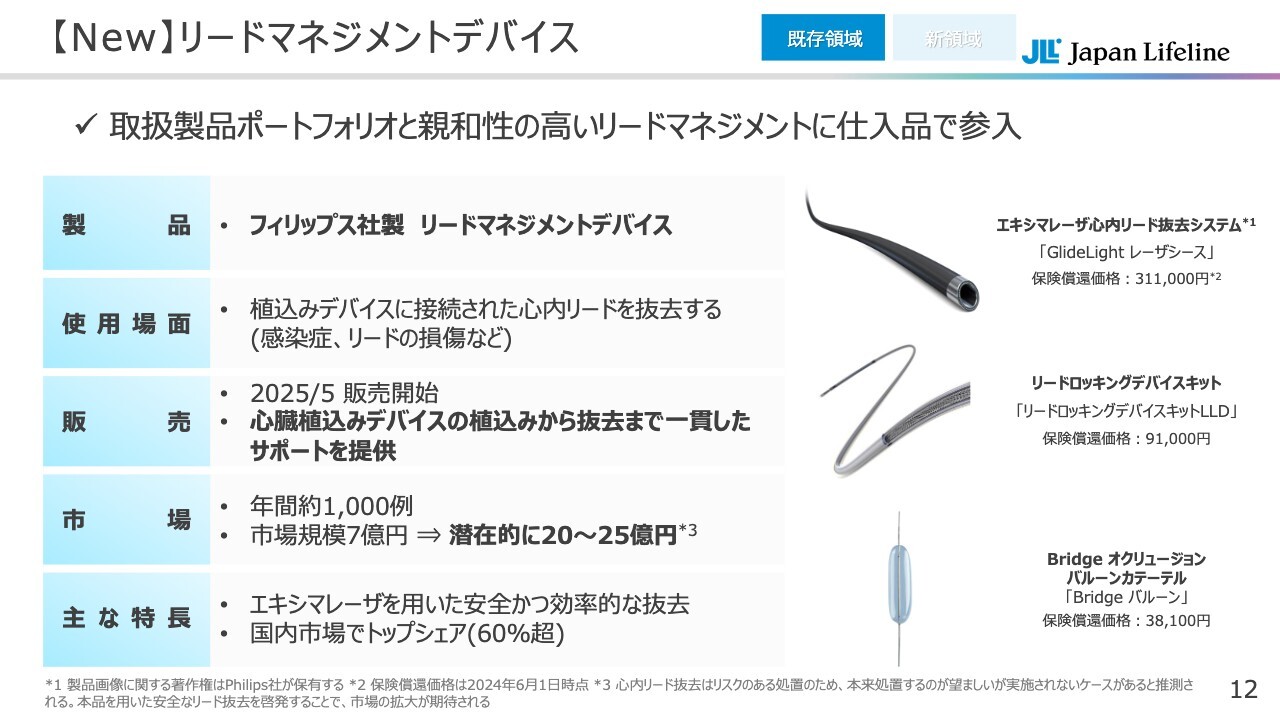

【New】リードマネジメントデバイス

リードマネジメントデバイスの詳細についてお話しします。リードマネジメントデバイスは、リードによる感染症やリード損傷への対応として、植込みデバイスのリードを心臓の中から抜去するためのデバイスです。

当社はこのデバイスを取り扱うことで、植込みデバイスの植込みから抜去まで一貫したサポートを提供できる製品ポートフォリオを構築できました。

この製品の現時点での市場規模は7億円であり、潜在的な患者さまがまだ多くいると考えられています。潜在市場は、20億円から25億円程度と想定しています。

当社は、こちらの製品をフィリップス社の日本法人から引き継ぎ、5月から販売を開始しています。こちらの製品は、国内市場において60パーセントを超えるトップシェアを有しており、販売力に強みがある当社が取り扱うことでさらなるシェア拡大をめざしていきます。

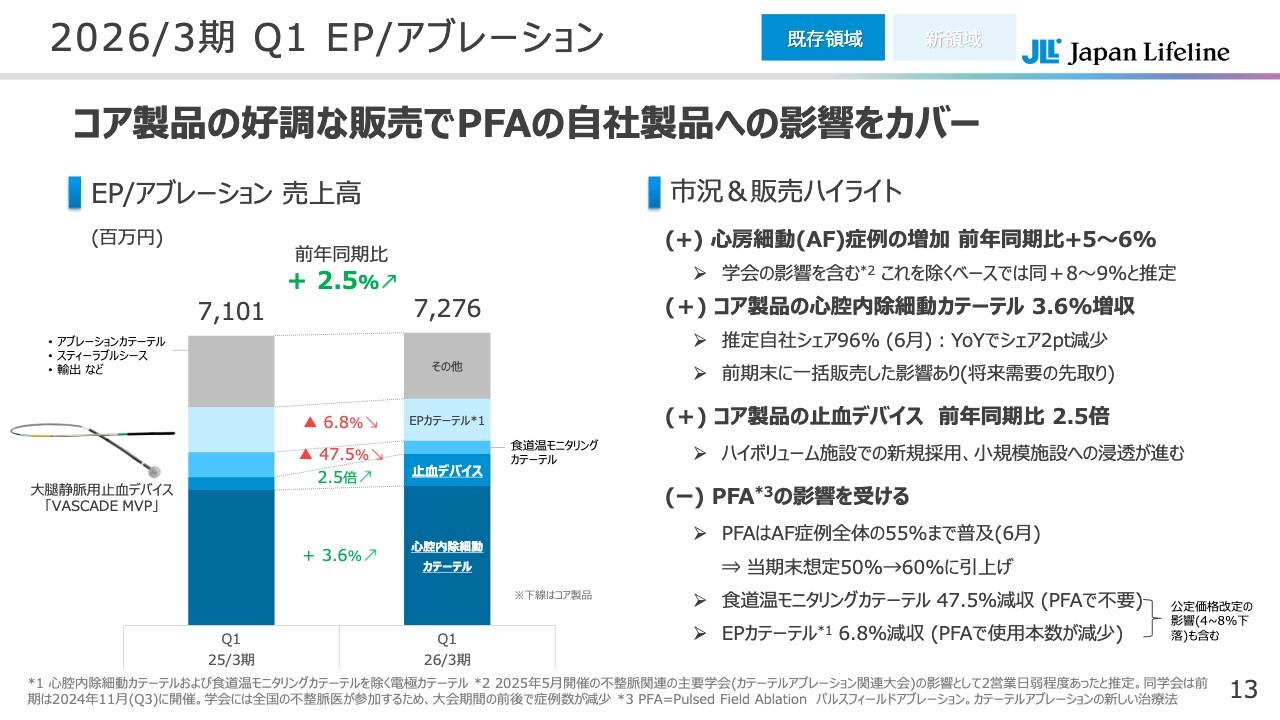

2026/3期 Q1 EP/アブレーション

EP/アブレーションについてです。EP/アブレーションでは、心腔内除細動カテーテルや止血デバイスといったコア製品の好調な販売により、PFAの浸透による自社製品へのマイナス影響をカバーし、前年同期比2.5パーセントの増収となりました。

右側の1番目に示している、市況についてです。AF症例が前年同期比で5パーセントから6パーセント増加しました。前期の伸びと比較すると低い水準ですが、これは第1四半期に全国の不整脈医が参加する学会が開催されたためです。

前期はこの学会が第3四半期に開催されていたことから、前年第1四半期との比較では3パーセントほどの影響が出ています。ただし、この学会の影響を除いた場合、AF症例の伸び率は前年同期比で8パーセントから9パーセントと推定しています。

2番目の内容は、販売のハイライトです。心腔内除細動カテーテル「BeeAT(ビート)」については、前年同期比3.6パーセントの増収となりました。推定自社シェアは96パーセントと、前期末比では横ばいですが、2社目の参入が前期にあったことから、前年同期比では2ポイントほど低下しています。

加えて、通常は手術に応じて1本ずつ使用されるものの、前期第4四半期は一括販売を行ったことで需要の先取りがあり、伸び率が抑えられています。

3番目は、止血デバイスに関する内容です。止血デバイスについては、ハイボリューム施設での新規採用や小規模施設への浸透が進み、前年同期比で2.5倍の増収となっています。

一方、いくつかのマイナス要因もあります。特にPFAの浸透が進んだことにより、自社製品に対してマイナスの影響が出ています。PFAの浸透率は、AF症例全体の55パーセントまで普及してきました。

当社の想定では、当期末時点でPFAの浸透率は50パーセント程度になると見込んでいましたが、現時点では60パーセント程度に達すると予想しています。このPFAの浸透による影響は、2点あります。

最も大きな影響を受けているのは、食道モニタリングカテーテルです。こちらはPFAの症例には使用されないため、その影響で前年同期比47.5パーセントの減収となっています。

もう1点は、EPカテーテルです。こちらも、PFAの影響により使用本数が減少する製品となっています。この結果、前年同期比6.8パーセントの減収となっています。

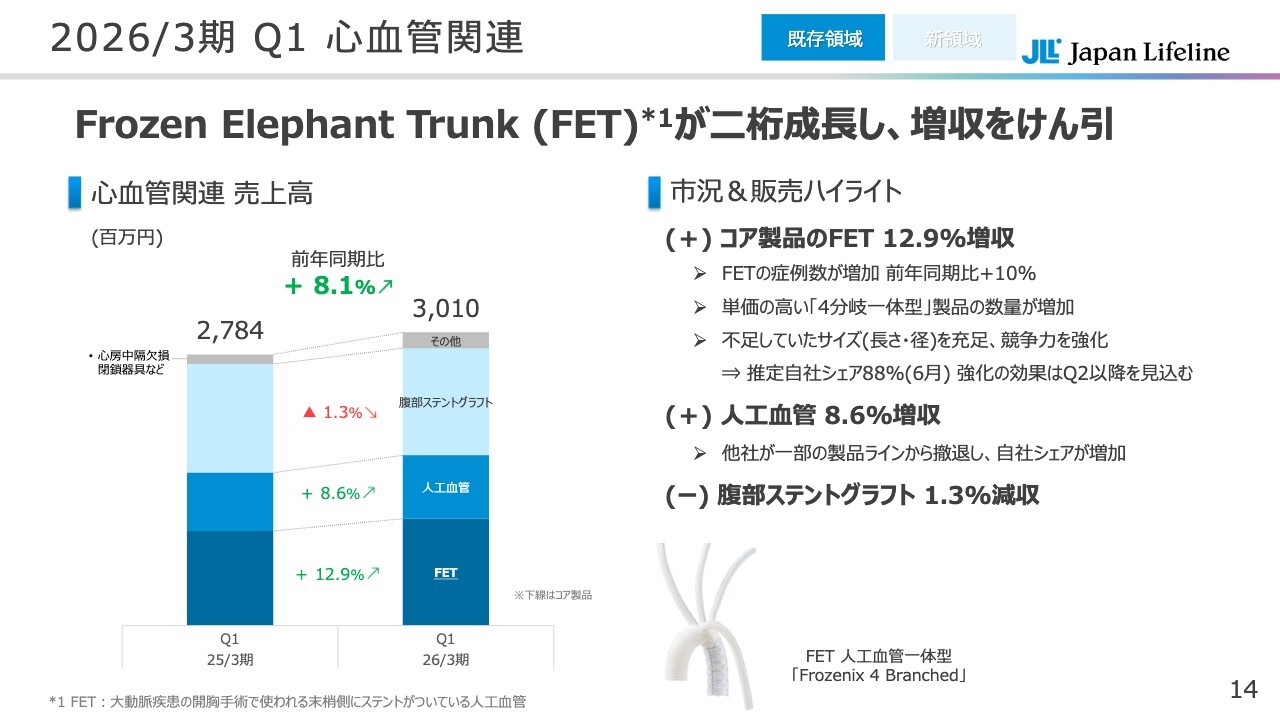

2026/3期 Q1 心血管関連

心血管関連です。心血管関連では、「Frozen Elephant Trunk」(以下、FET)が2桁成長し、増収を牽引しました。この結果、前年同期比8.1パーセントの増収となっています。

販売ハイライトは3点あります。1点目は、FETです。FETは、前年同期比12.9パーセントの増収となりました。市場環境としては、FETの症例数が前年同期比10パーセント増加している状況です。

増収率が症例数の伸びを上回っている理由には、製品ミックスとして単価の高い「4分岐一体型」製品の数量が増加したことがあります。これにより、症例数の増加を超える増収率となりました。

また、シェアは88パーセントで、前期末から若干の減少が見られました。しかしながら、不足していたサイズ(長さ・径)を補充することができましたので、第2四半期以降から寄与していく見込みです。

次に、人工血管についてです。他社の市場撤退があったため、当社のシェアが拡大しました。その結果、前年同期比8.6パーセントの増収となりました。

3番目は腹部ステントグラフトですが、前年同期比1.3パーセントの微減収となりました。

以上により、全体では前年同期比8.1パーセントの増収となっています。

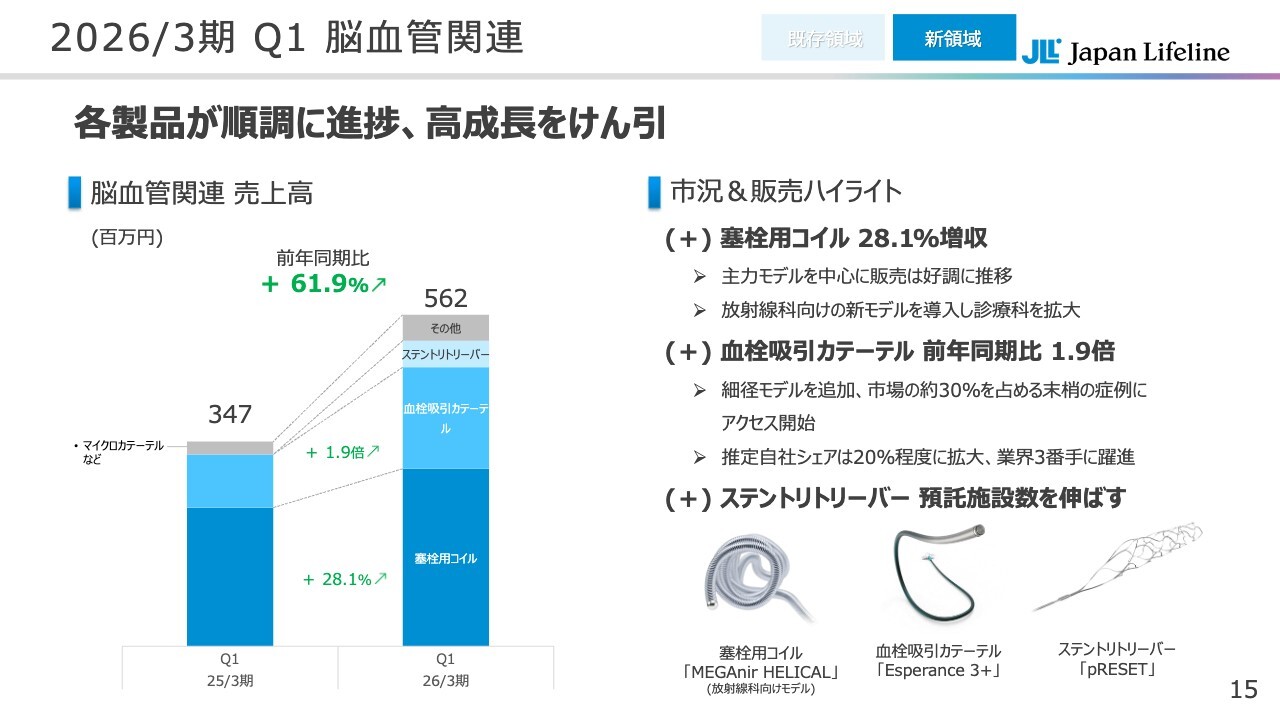

2026/3期 Q1 脳血管関連

脳血管関連です。こちらは各製品が順調に進捗し、前年同期比61.9パーセントの増収と高成長を遂げています。

販売ハイライトは3点あり、塞栓用コイルについては主力モデルを中心に販売が好調を維持しています。放射線科向けの新モデルを導入し、診療科を拡大した結果、前年同期比28.1パーセントの増収となりました。

次に、血栓吸引カテーテルについては、細径モデルを追加し、市場の30パーセントを占める末梢症例に対応した製品を導入しました。これにより、前年同期比1.9倍の増収を実現しました。

また、血栓吸引カテーテル市場のシェアは20パーセント程度に拡大し、業界3番手のシェアを獲得しています。

前期から販売を開始しているステントリトリーバーについても、預託施設数を拡大したことが増収に寄与しています。

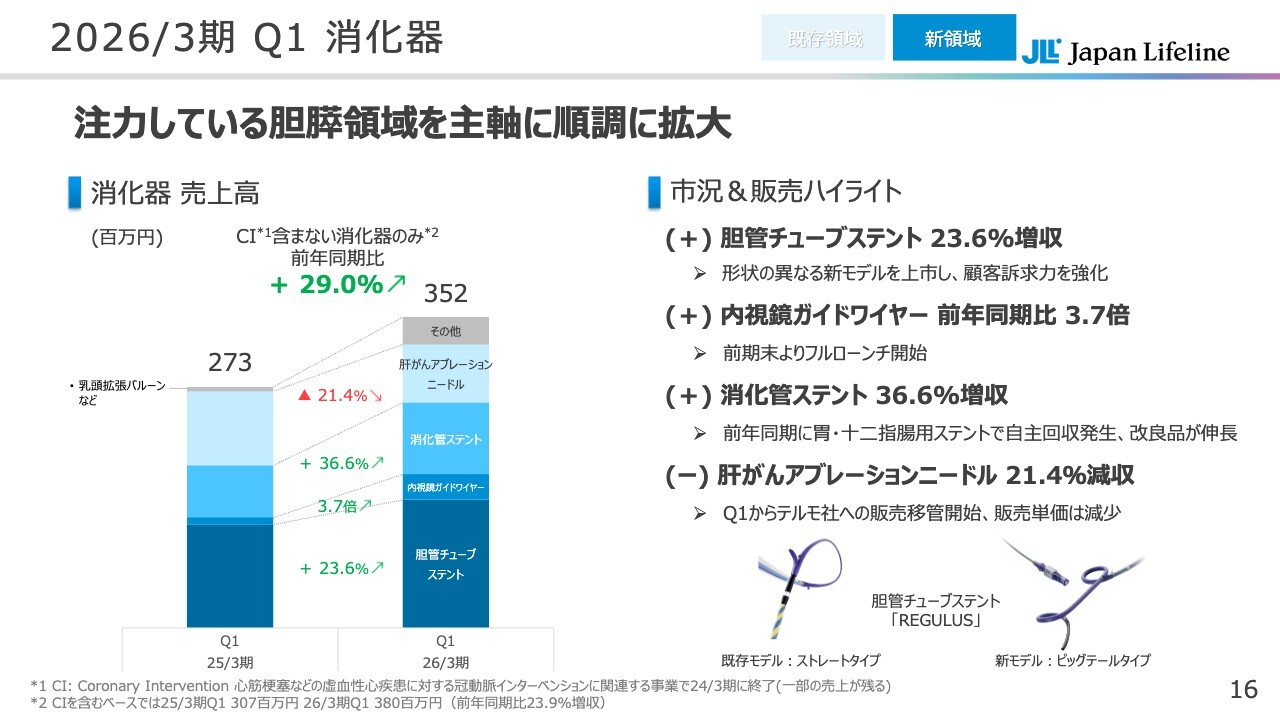

2026/3期 Q1 消化器

消化器分野についてです。消化器分野では、注力領域である胆膵領域が順調に拡大しています。販売のハイライトとして4点あります。

1点目は、特に注力している胆膵領域のうち、スライド下に図や写真を掲載している新モデル、胆管チューブステントです。この「ピッグテールタイプ」を上市したことにより、23.6パーセントの増収を達成しました。

2番目は、前期末にフルローンチを開始した内視鏡ガイドワイヤーです。こちらは前年同期比3.7倍と、大きく増収しました。

3番目は消化管ステントです。こちらも好調で、改良品の伸長により前年同期比36.6パーセントの増収となっています。

一方、マイナス要因としては、肝がんアブレーションニードルについて、テルモ社への販売移管に伴い単価が減少した結果、21.4パーセントの減収となりました。以上が、品目別売上の状況です。

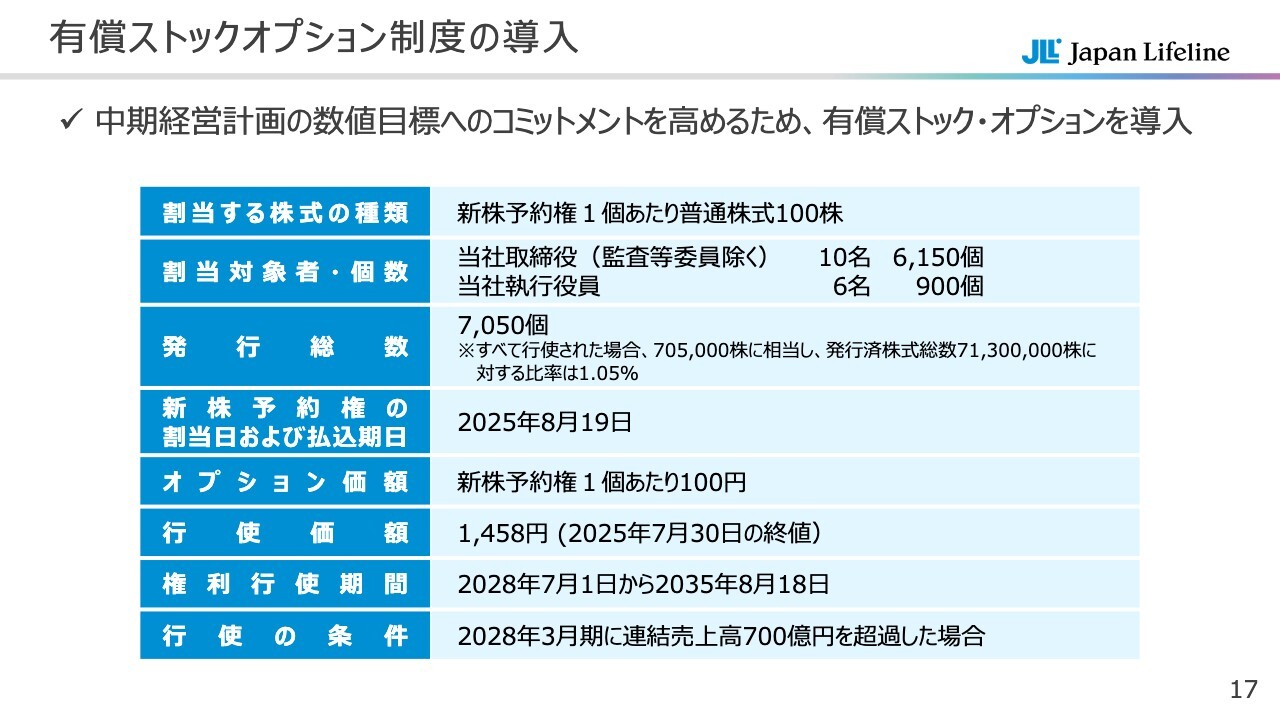

有償ストックオプション制度の導入

最後のスライドです。本日プレスリリースでも発表した、有償ストックオプション制度の導入についてご説明します。

この制度は、5月7日に上方修正を公表した、中期経営計画のコミットメントを高める目的で導入しました。内容としては、割当対象者である取締役および執行役員がオプション料を支払い、業績要件を満たした場合に、行使価額で株式を取得できる仕組みとなっています。

業績要件については、2028年3月期に売上高700億円を達成することとされており、中期経営計画の目標値としてはEPS145円と設定されています。

これに市場平均のPER15倍を掛けると、現在よりも高い株価となります。この値上がり分がインセンティブとして機能する、中長期の業績向上を促すための仕組みとなっています。

なお、権利確定後の株式発行に関しては、自己株式の処分を予定しています。達成すべき業績は、先ほど述べたとおり2028年3月期の売上高700億円超であり、この目標を達成した際に権利が確定します。取得者は、この業績目標の達成に向け、コミットして取り組むことを表明したいと思っています。

以上で、資料の説明を終わります。

質疑応答:セグメントごとの業績予想との差異について

質問者:今回、全体で見ると概ね25パーセントという進捗率となっています。それほど大きくはないものの、セグメントによっては想定よりも強いもの、弱いものがあったかと思います。その点について、少し解説いただけますでしょうか?

リズムディバイスやEP/アブレーションは、想定よりも少し弱かったのでしょうか? それらを脳血管や心血管のセグメントで補ったという理解でよろしいでしょうか?

江川:リズムディバイスについては、ご理解のとおり、当社の予想に対してやや下振れする結果となりました。一方、EP/アブレーションや心血管の分野が好調で、これらがカバーした構成となっています。

質問者:EP/アブレーションは好調なほうに入るのですか?

江川:当社の予想よりは好調ということになります。

質問者:確か、御社の期初の予定では食道温モニタリングカテーテルは3割ほど減るといった予想だったと思いますが、資料では47.5パーセント減少しています。想定よりもかなり弱いのではないかと思ったのですが、そうではないのですか?

江川:訂正します。EP/アブレーションの部分は、当初の予想と比べてほぼ横ばいとなっており、予想どおりです。

質疑応答:「S-ICD」の優位性と競合製品の影響について

質問者:全体感として、御社はこれまで日本の企業との競争において、既存のBeeATや Frozen Elephant Trunkの分野をしっかり守るという点で大きな成果を上げていると感じています。しかし、特に「PFA」の影響がかなり大きくなってきているということで、一番コントロールが難しいのは他社のイノベーションだと思います。

そこで気になるのは、やはり「S-ICD」です。「Aurora EV ICD」は3月に承認されたばかりなのですぐに影響が出ることはないと思いますが、これから日本メドトロニックも本格的に取り組んでくるのではないかと予測しています。

「『S-ICD』の売上を本当に守ることができるのかどうか」という点についてはいかがですか?

伊藤孝志氏(以下、伊藤):取締役上席執行役員不整脈事業本部長の伊藤からご回答します。

おっしゃるとおり、日本メドトロニックが今年3月から「EV-ICD」を導入し、医師のトレーニングなどを実施していると把握しています。

ただ、胸骨の上にリードを挿入する「S-ICD」と異なり、「EV-ICD」は胸骨の下にリードを挿入するタイプです。この点について、侵襲度が非常に高いと考えられます。ドクターの意見をうかがったところ、製品面で「S-ICD」の優位性がかなりあるのではないかと感じています。

また、欧米に比べると日本では1次予防の植込み率がかなり低い水準にとどまっています。そのため、競合製品が登場することで市場自体が拡大すると考えています。

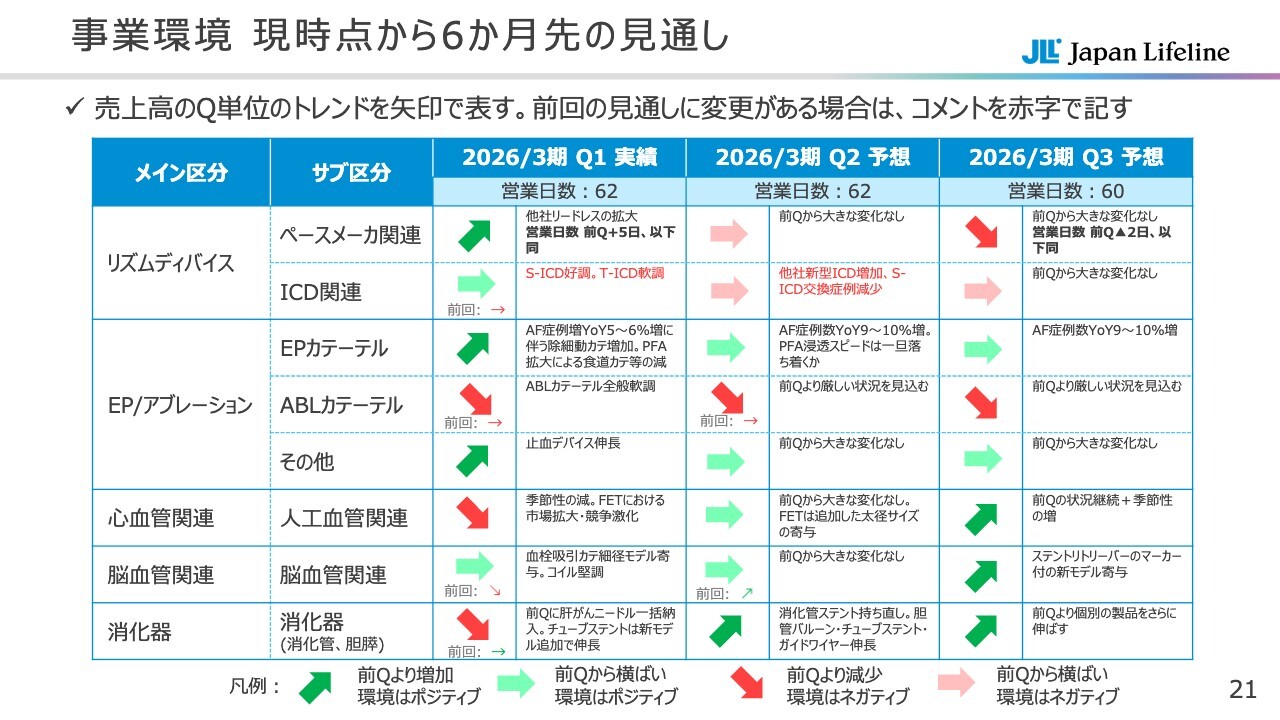

質疑応答:6ヶ月先の見通しにおける前回からの変化点について

質問者:スライド21ページについて質問です。前回から変化した点について、詳しく教えてください。

伊藤:前回はICD関連が環境としてネガティブという評価でしたが、今回は緑色の矢印に変更しています。この緑色の前提は、前期から横ばい、つまり環境を保持するというものです。

ここは、「S-ICD」がこの四半期で非常に好調だったことが反映されています。先ほど江川も申しましたように、一次予防における植込みが進んでいると考えられ、新規植込みが同時期比較で約20パーセント増加している市場の状況を踏まえ、変更しました。

このほかの変更点としては、アブレーションカテーテルについてです。アブレーションカテーテルは、規模としては当社のポートフォリオの中でもユニットとして小さい位置付けです。

一定数の既存RFアブレーションを実施している施設があり、症例数では全体の3割程度と認識しています。予想ほどネガティブではないと判断し、前期から横ばいに変更しています。

村瀬達也氏(以下、村瀬):心血管関連・脳血管関連・消化器について、代表取締役副社長執行役員COOの村瀬から説明します。

まず、脳血管関連です。第1四半期にはネガティブの矢印で記載していましたが、今回、3センチの血栓吸引カテーテルを早めに導入できたことから、横ばいに変更し、環境をポジティブと見直しました。

第3四半期の予想に記載しているとおり、マーカー付の新モデルが9月に少しだけ入ってくる予定ですが、前回の予想ではもう少し早い時期を想定していたことから、今回、予想を変更しています。

消化器関連については、第1四半期においてガイドワイヤー関連の商品を十分に在庫確保できていなかった結果、商機を逃してしまいました。そのため、実績としては、前四半期と比べて環境はネガティブであると判断しています。

質疑応答:需要に対する製品の供給力について

質問者:止血デバイスなど他社から仕入れているもの、あるいは自社で製造しているFETなどについて、供給不足は発生していないでしょうか? マーケットの需要に応じて確実に調達できているのでしょうか? 製品の供給力について教えてください。

村瀬:現状、供給不足が発生している製品はありません。

先ほど申し上げたとおり、ガイドワイヤーが少し不足していることや、資料にも記載のとおり、FETにおいてはサイズ追加がやや追いついていないという事象はあるものの、大幅な供給不足により機会損失が生じている製品はありません。

質疑応答:食道温モニタリングカテーテルの増減について

質問者:EP/アブレーションに関して質問です。営業利益の増減分析において、第1四半期の営業利益の減益要因として、食道温モニタリングカテーテルで2億5,300万円減少と記載されています。これは前期第4四半期と比較して、絶対額としては増加しているのか、それとも減少しているのか教えてください。

21ページを拝見すると、第2四半期で一定程度、食道モニタリングのマイナスが一巡するという想定が示されているように思います。この場合、第1四半期と第2四半期のマイナス幅はほぼ横ばいと考えてよいのか、それとも異なるのでしょうか?

伊藤:まず、前四半期と比較すると絶対額として減少しているかという点については、減少しています。ただ、減少額としては大きな下落ではありません。これは、昨年11月からPFAが導入されたことに伴い、食道カテーテルのニーズが減少しているためです。

PFAの浸透は、予想以上に進んでいます。現在、PFAを導入している施設は一定数ありますが、今後さらにPFAの浸透率が増加すると見込んでいるため、スライドのような表現となっています。

質問者:それでは、食道モニタリングのマイナス影響が最も大きい四半期は、第1四半期と考えてよろしいでしょうか?

伊藤:そのように認識しています。

質問者:承知しました。ありがとうございます。

質疑応答:EPカテーテルのマイナス影響について

質問者:EPカテーテルについて質問です。こちらも、PFAによってマイナスの影響を受けているとの記載があります。私の知識不足かもしれませんが、保険の査定に関係し、都道府県によってEPカテーテルの使い方にばらつきがあるという話をうかがっています。

EPカテーテルのマイナス影響について、同じく影響が最も大きいのは第1四半期と考えるべきでしょうか? それとも、しばらく緩やかに下がっていく状況を想定すべきでしょうか? ご見解があれば教えてください。

伊藤:EPカテーテルにはいくつか種類がありますが、その中でも肺静脈に入れるタイプのリングカテーテルは、完全にPFAに置き換わっています。そのため、先ほどの食道カテーテルと同様にユニット数が減少しています。

また、保険の査定による都道府県ごとのばらつきに関してですが、先生方の保険に対する認識の違いにより、過剰な使用控えをされたケースがいくつか報告されています。この点については、先日のアブレーション学会でも認識を改めるための啓発セッションが行われました。

以上のことから、保険の査定の影響により今後は今以上に大きな変化が生じると考えることはないと見ています。

質問者:EPカテーテルについても、マイナス影響が一番大きいのはこの第1四半期と考えてよいということですか?

伊藤:そのように考えています。

質問者:承知しました。ありがとうございます。

この銘柄の最新ニュース

日本ライフLのニュース一覧- インベスターズガイドの更新のお知らせ 2026/01/21

- 日本ライフLが4日ぶり反発、自社開発品の心房中隔穿刺用高周波ワイヤが薬事承認取得 2026/01/13

- 心房中隔穿刺用高周波ワイヤ「XEROstar」の薬事承認取得に関するお知らせ 2026/01/13

- 本社移転に関するお知らせ 2025/12/19

- スポンサードレポートの発行のお知らせ 2025/12/09

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

日本ライフラインの取引履歴を振り返りませんか?

日本ライフラインの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。