ひろぎんホールディングスのニュース

ひろぎんHD、「中期計画2024」を発表 注力分野での収益向上により、28年度の純利益450億円、年間配当60円を目指す

目次

部谷俊雄氏(以下、部谷):みなさま、こんにちは。株式会社ひろぎんホールディングス代表取締役社長の部谷です。本日はお忙しい中、お集まりいただき誠にありがとうございます。

本日は資料に沿って、まず決算の概要、次に企業価値向上に向けて、最後に業績予想についてお話しします。

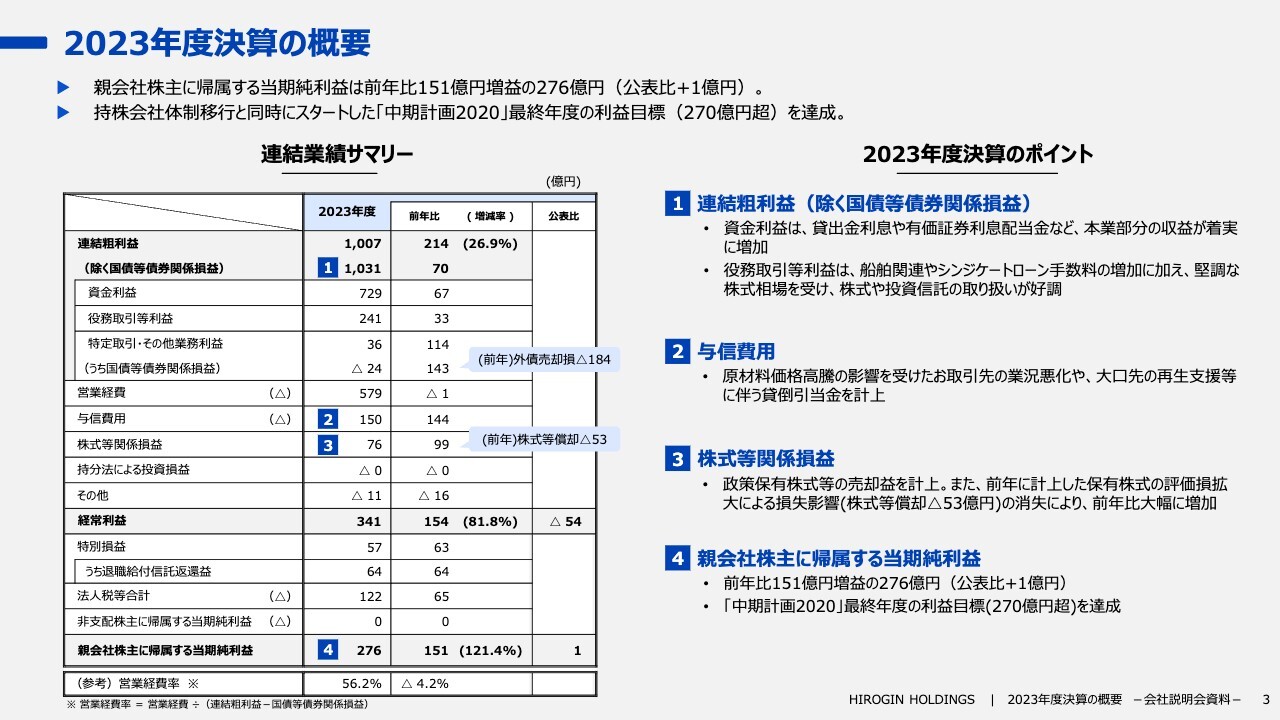

2023年度決算の概要

まず、決算の概要です。親会社株主に帰属する当期純利益は、前年比151億円増益の276億円となりました。公表比プラス1億円です。また、持株会社体制移行と同時にスタートした、前中期計画の最終年度の利益目標270億円については、達成することができました。

2023年度決算の主なポイントです。まず、国債等債券関係損益を除いた連結粗利益について、資金利益は貸出金利息や有価証券利息配当金など、本業部分の収益が着実に増加したことにより、前年比で67億円の増加となりました。

役務取引等利益については、船舶関連やシンジケートローン手数料の増加に加え、堅調な株式相場を受け、ひろぎん証券において株式や投資信託の取り扱いが好調でした。その結果、前年比33億円の増加となっています。

また、与信費用については、原材料価格高騰の影響を受けたお客さまの業績悪化や、大口先の再生支援等に伴う貸倒引当金を計上した結果、前年比144億円の増加となりました。

株式等関係損益については、政策保有株式等の売却益を計上したことに加え、前年に計上した保有株式の評価損の拡大による損失影響の消失により、前年比99億円の増加となっています。

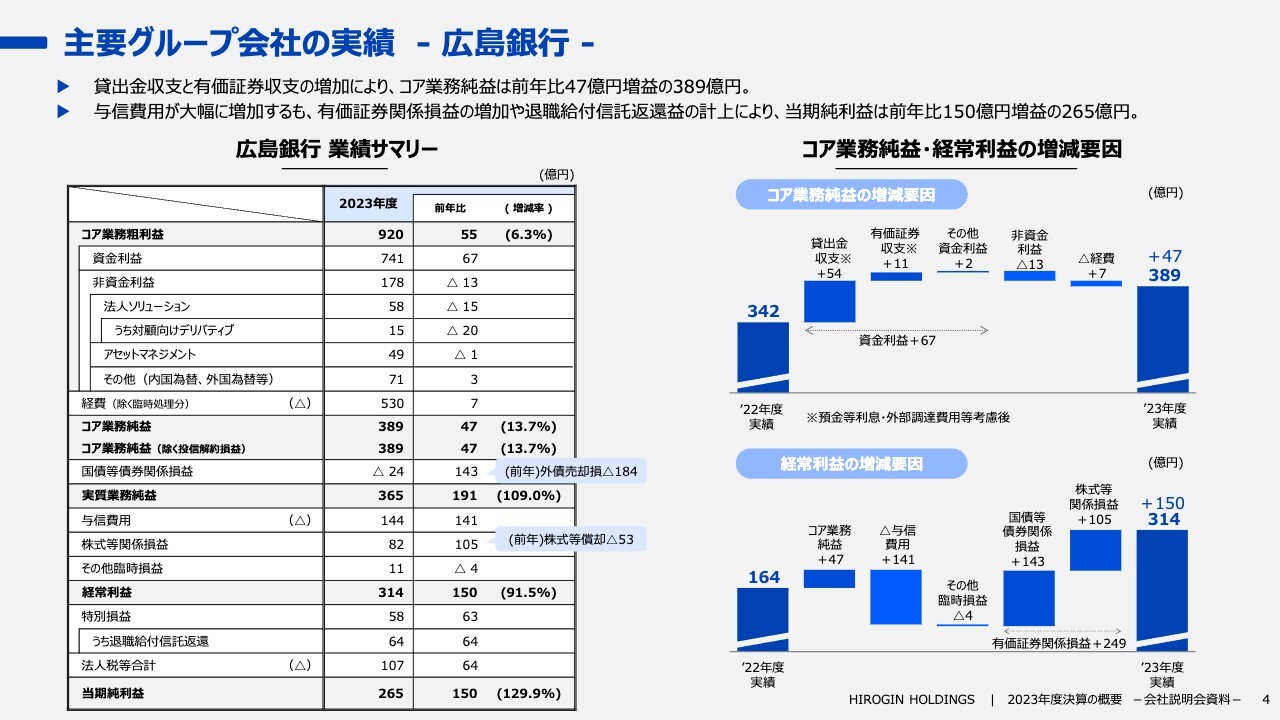

主要グループ会社の実績 - 広島銀行 -

主要グループ会社の実績です。まず、広島銀行についてご説明します。

預金等利息と外部調達費用等を差し引いた貸出金収支と有価証券収支の増加により、資金利益が前年比で67億円増加しています。一方、前年好調だった対顧向けデリバティブ収益の反動減を受け、非資金利益は前年比で13億円減少しています。その結果、コア業務純益は前年比47億円増益の389億円となりました。

与信費用が増加したものの、国債等債券関係損益と株式等関係損益を合わせた有価証券関係損益が大幅に増加したことや、退職給付信託返還益の計上により、当期純利益は前年比150億円増益の265億円となっています。

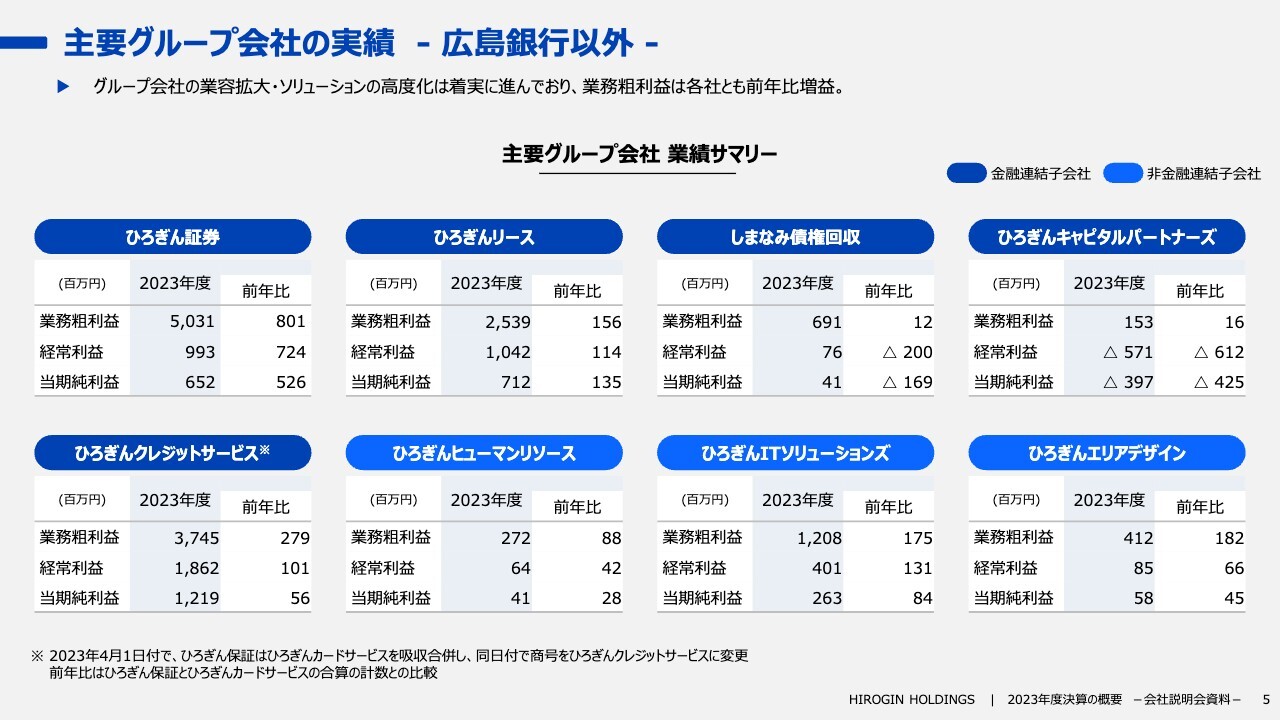

主要グループ会社の実績 - 広島銀行以外 -

銀行以外の各事業会社の決算状況です。

保有株式の評価損に係る損失を計上した、ひろぎんキャピタルパートナーズについては、残念ながら赤字となりました。また、担保評価額見直しによる追加引当等に伴い与信費用が増加した、しまなみ債権回収については、前年比で減益となっています。

それ以外のグループ会社については、株式や投資信託の取り扱いが好調であったひろぎん証券をはじめ、概ね順調に推移しました。

「中期計画2020」(前中期計画)の総括

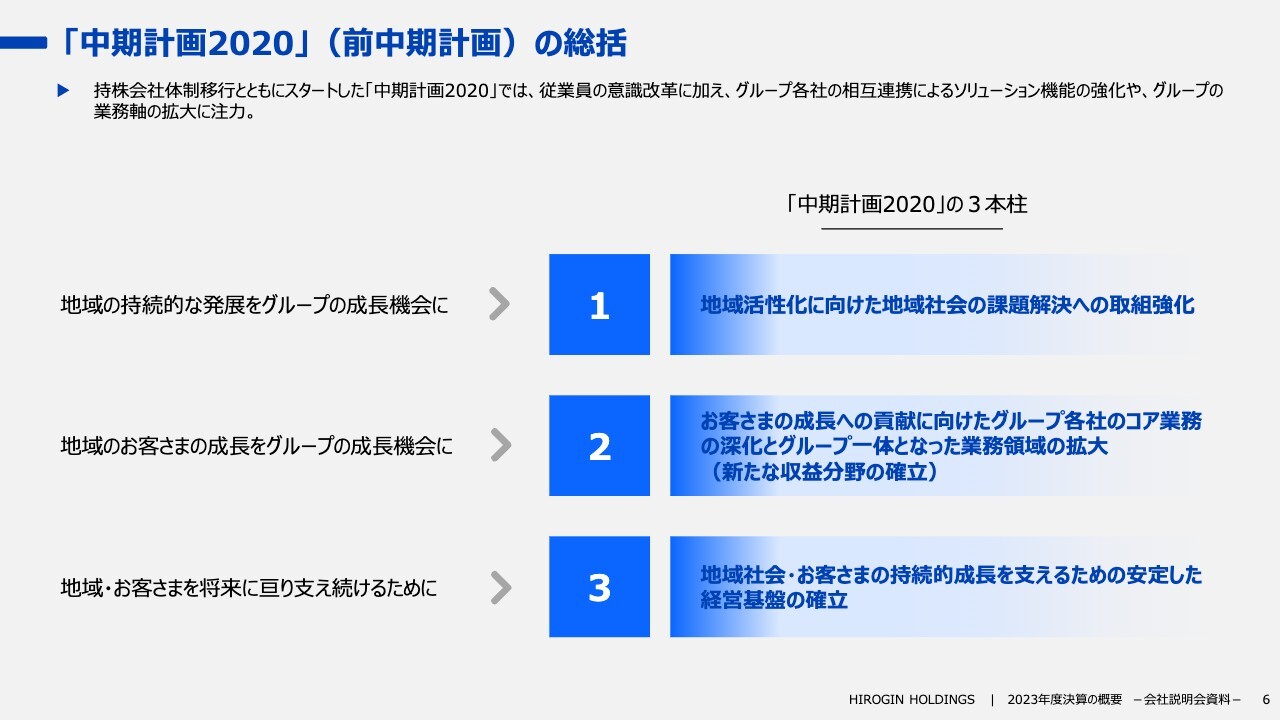

前中期計画である「中期計画2020」の総括です。「中期計画2020」においては3本柱を掲げ、従業員の意識改革に加えて、グループ各社の相互連携によるソリューション機能の強化や、グループの業務軸の拡大に注力してきました。

「中期計画2020」(前中期計画)の総括

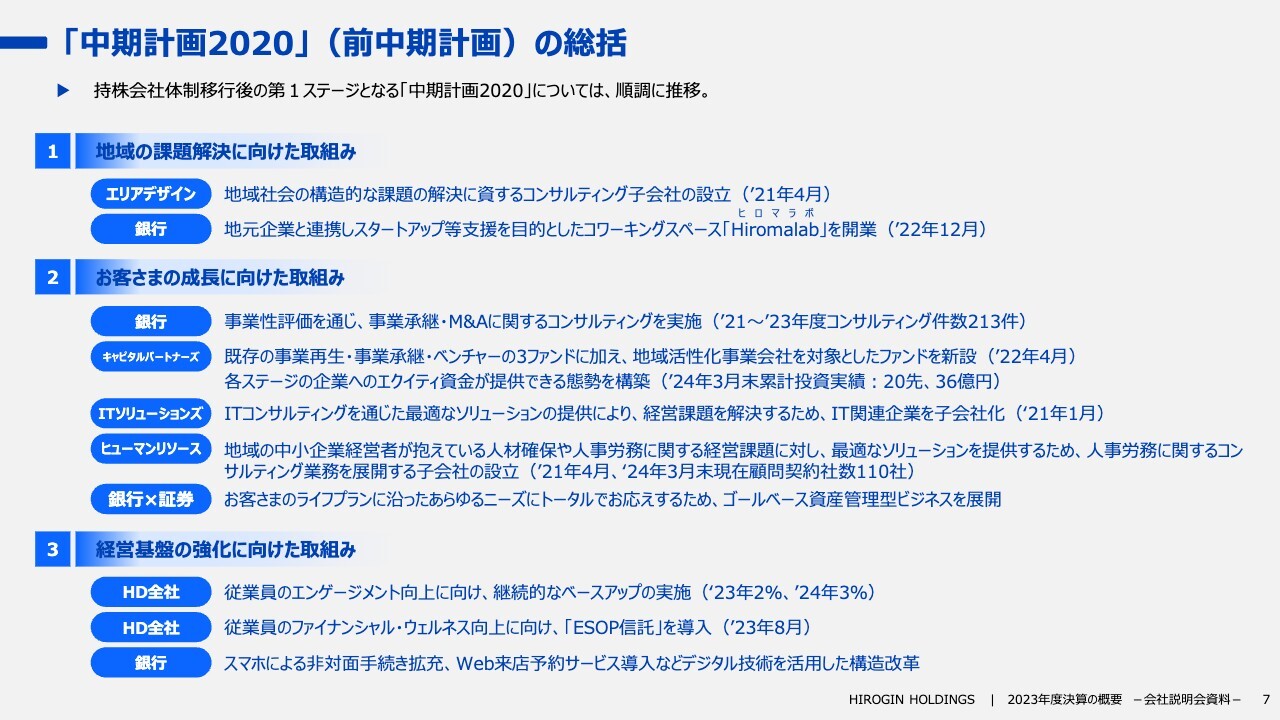

その結果、順調に推移したと認識しています。

まず、地域の課題解決に向けた取組みにおいては、ひろぎんエリアデザインという子会社を設立しました。また、コワーキングスペースとして「Hiromalab(ヒロマラボ)」も開設しています。

また、お客さまの成長に向けた取組みにおいては、ひろぎんITソリューションズの子会社化、ならびにひろぎんヒューマンリソースを新たに設立しました。

経営基盤の強化に向けた取組みにおいては、2年連続でベースアップを実施しました。さらに、従業員向けの「ESOP信託」の導入に加え、銀行におけるスマートフォンによる非対面手続きの拡充やWeb来店予約サービスの導入など、DXによる構造改革も実施してきました。

「中期計画2020」(前中期計画)の総括 -グループ連携の成果-

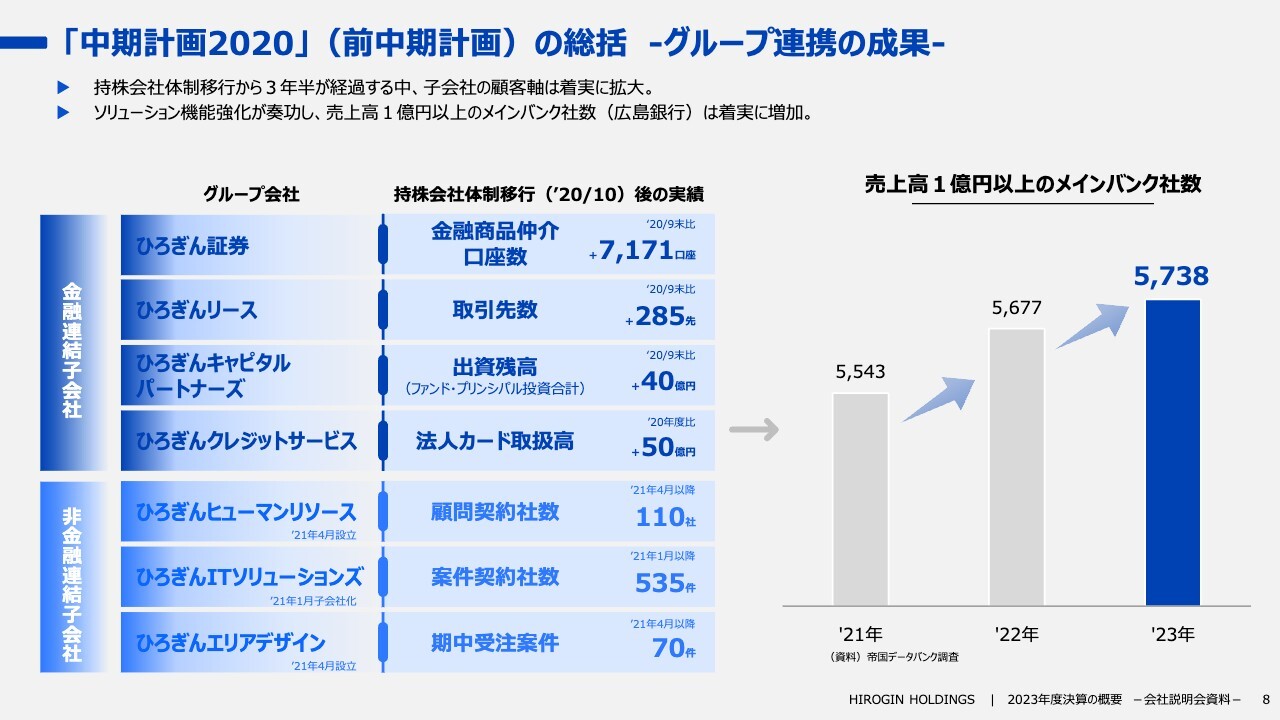

持株会社体制移行から3年半が経過しましたが、グループ連携の成果として、各グループ会社の顧客軸は確実に拡大しています。

ソリューションに特化した子会社の機能強化により、当社グループがターゲットとする売上高1億円以上の法人における広島銀行のメインバンク社数は、おかげさまで順調に増加しています。

「中期計画2020」(前中期計画)の総括 -経営目標の達成状況-

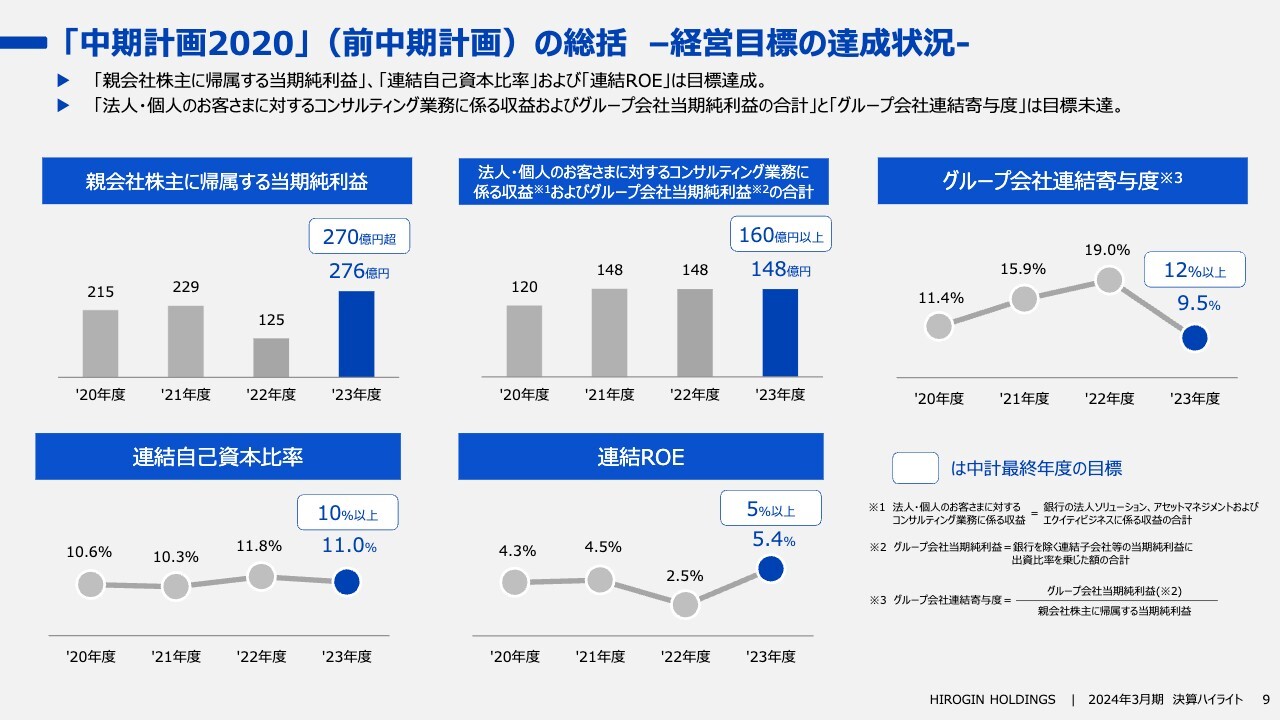

「中期計画2020」の経営目標の達成状況について、5項目を掲げました。そのうちの「親会社株主に帰属する当期純利益」「連結自己資本比率」「連結ROE」の3項目については、目標を達成することができました。

一方で、「法人・個人のお客さまに対するコンサルティング業務に係る収益およびグループ会社当期純利益の合計」「グループ会社連結寄与度」については、残念ながら目標を達成することができませんでした。

こちらについては、市場環境の急激な変化に加え、規制強化による仕組債販売の減少など、当初の前提から経営環境が大きく変化したことで、広島銀行とひろぎん証券のアセットマネジメント収益が減少したことが主な要因です。

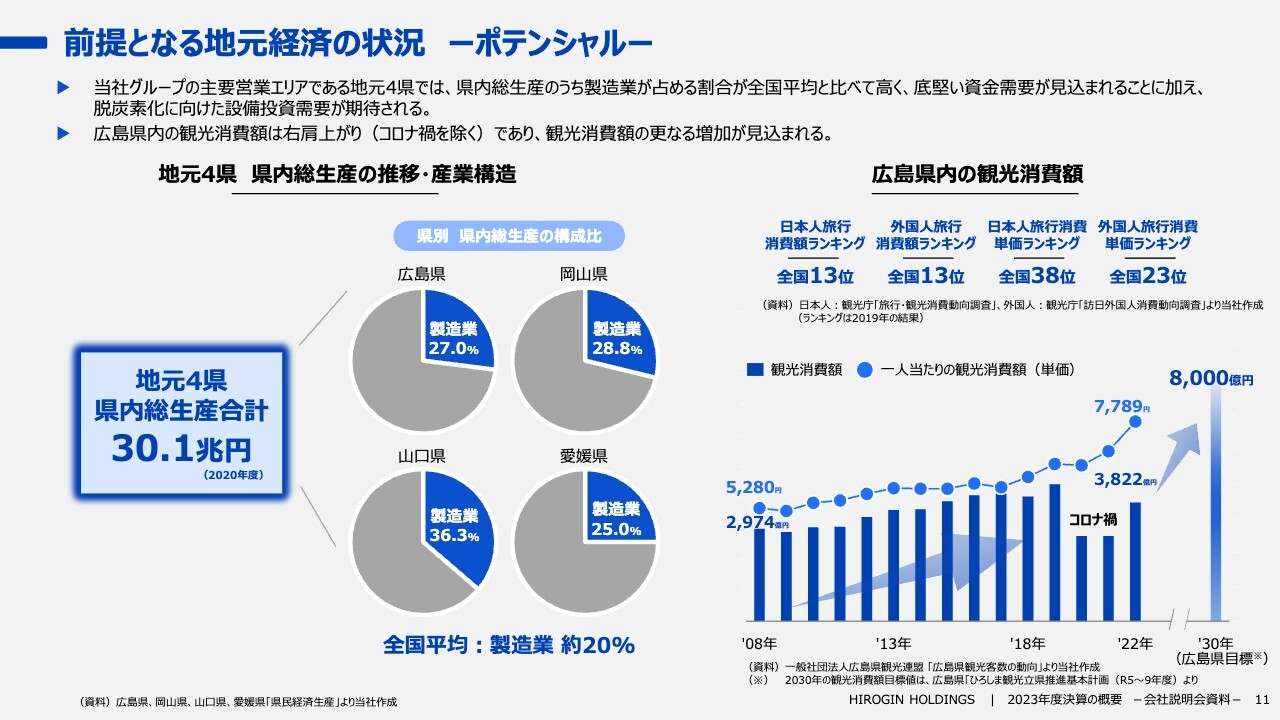

前提となる地元経済の状況 -ポテンシャル-

企業価値向上に向けて、前提となる我々の地元経済のポテンシャルについてご説明します。

当社グループの主要営業エリアである地元4県は、県内総生産のうち製造業が占める割合が非常に高い地域です。今後も底堅い資金需要に加え、脱炭素化を見据えた設備投資の需要も見込まれています。

また、広島県内の観光消費額は増加傾向にあります。インバウンドも増えてきました。ただし、残念ながら周遊型・滞在型観光へのシフトにまだ課題が残っている状況です。

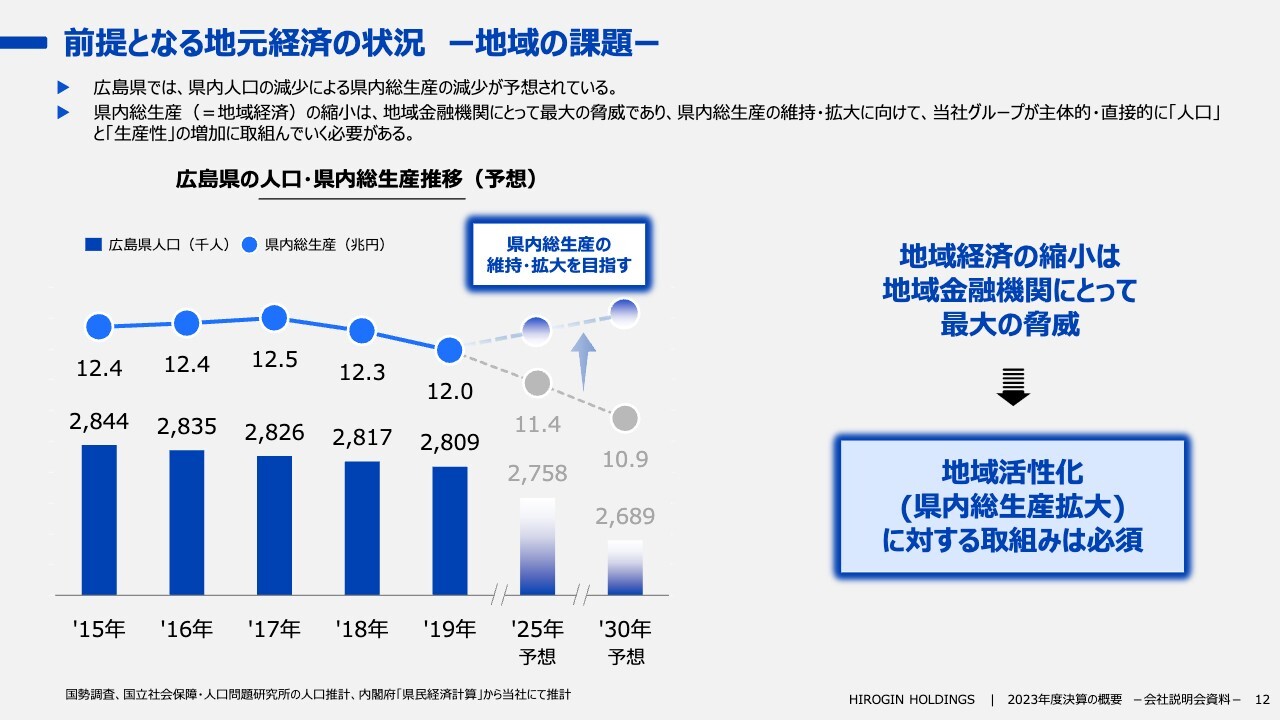

前提となる地元経済の状況 -地域の課題-

地域の課題です。残念ながら、広島県の県内人口の減少が続いています。特に人口社会減は3年連続ワースト1位です。地域経済の縮小は非常に脅威だと考えていますので、我々も主体的に地域活性化に取組む必要があると考えています。

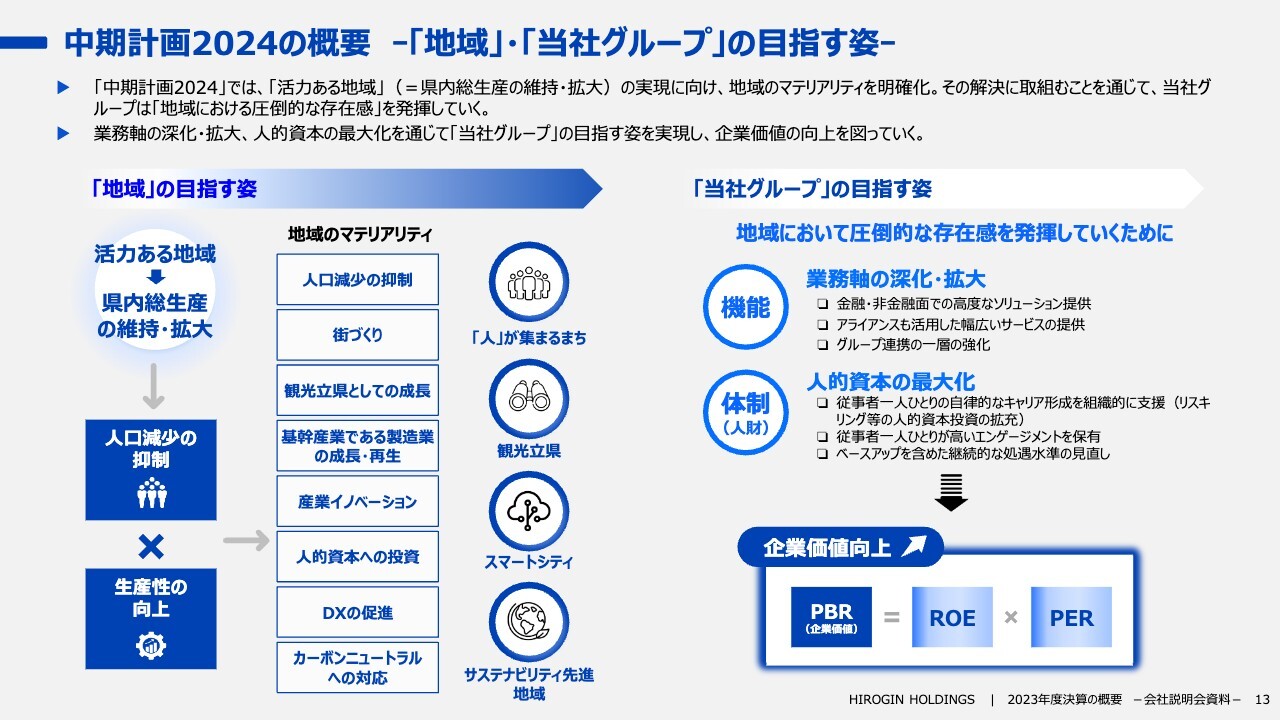

中期計画2024の概要 -「地域」・「当社グループ」の目指す姿-

今年4月から始まった「中期計画2024」の概要です。地域・当社グループの目指す姿について記載しています。

「中期計画2024」においては、「活力ある地域」の実現に向け、地域のマテリアリティを明確化しています。その解決への取組みを通じ、当社グループは「地域における圧倒的な存在感を発揮する企業になりたい」と考えているところです。

業務軸の深化・拡大、人的資本の最大化を通じ、当社グループの目指す姿を実現して、企業価値の向上を図っていきたいと考えています。

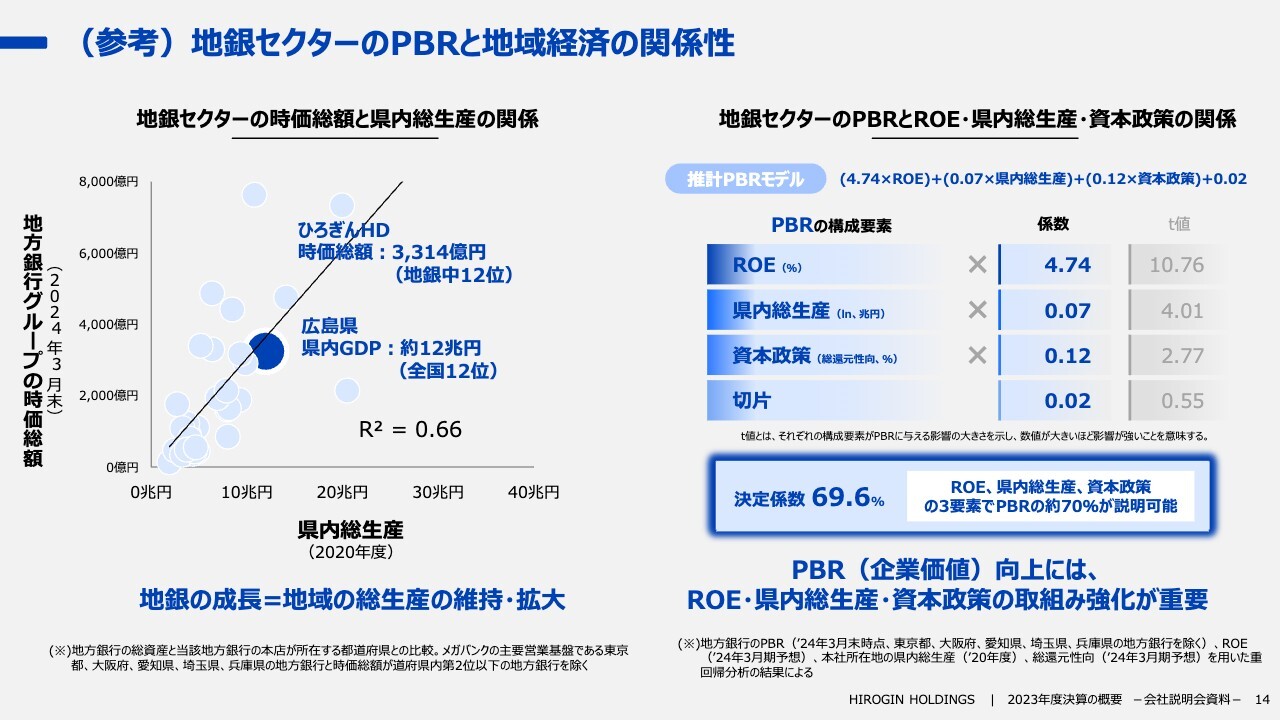

(参考)地銀セクターのPBRと地域経済の関係性

参考までに、地銀セクターのPBRと各種相関関係について記載しています。

中期計画2024の概要 -地域活性化指標と経営指標-

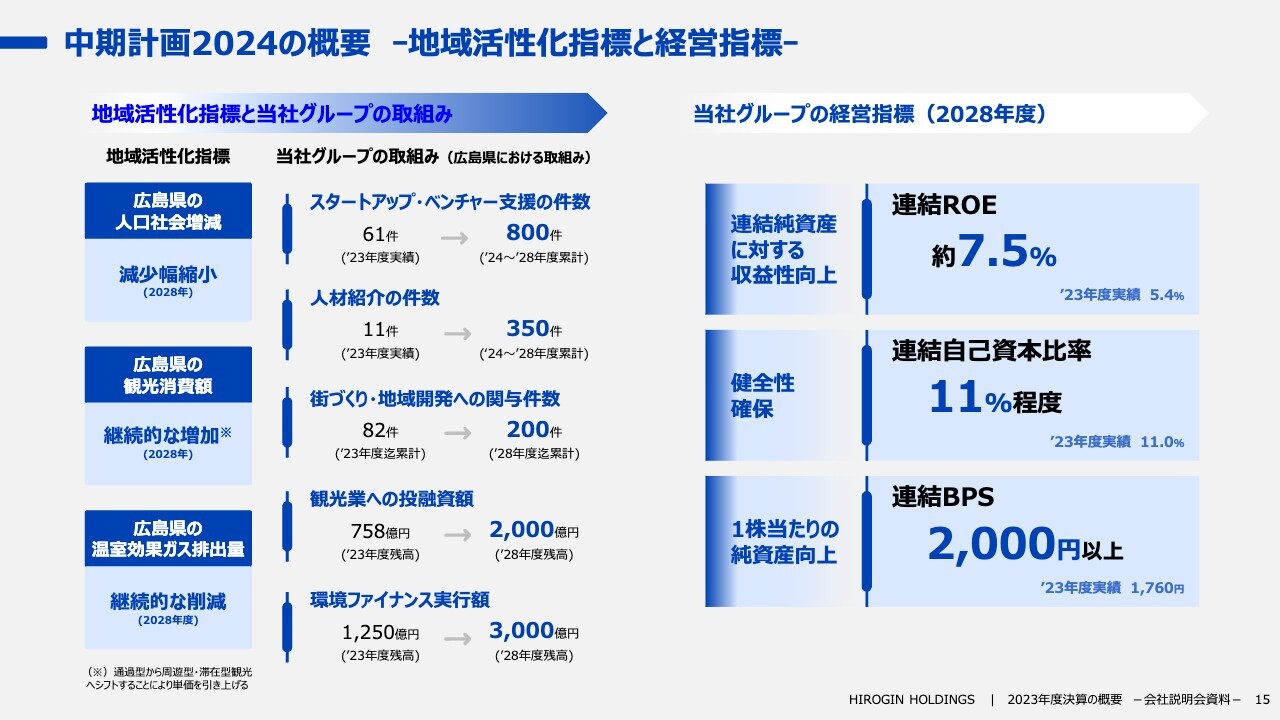

「中期計画2024」の概要として、地域活性化指標と経営指標についてご説明します。

地域活性化指標は3項目あります。「広島県の人口社会増減」における減少幅の縮小、「広島県の観光消費額」の継続的な増加、「広島県の温室効果ガス排出量」の継続的な削減です。これらについて、スライドに記載の5項目をKPIとして設定しました。

当社グループの経営指標については、3項目を設定しています。連結ROEを7.5パーセント程度、連結自己資本比率を11パーセント程度、連結BPSを2,000円以上と定めています。

企業価値向上に向けて

PBRの向上に向けて、ROEを現状の5.4パーセントから、中計最終年度には7.5パーセント程度まで引き上げていきたいと思っています。そのために、RORAの改善、財務レバレッジコントロールの取組みを強化していきます。

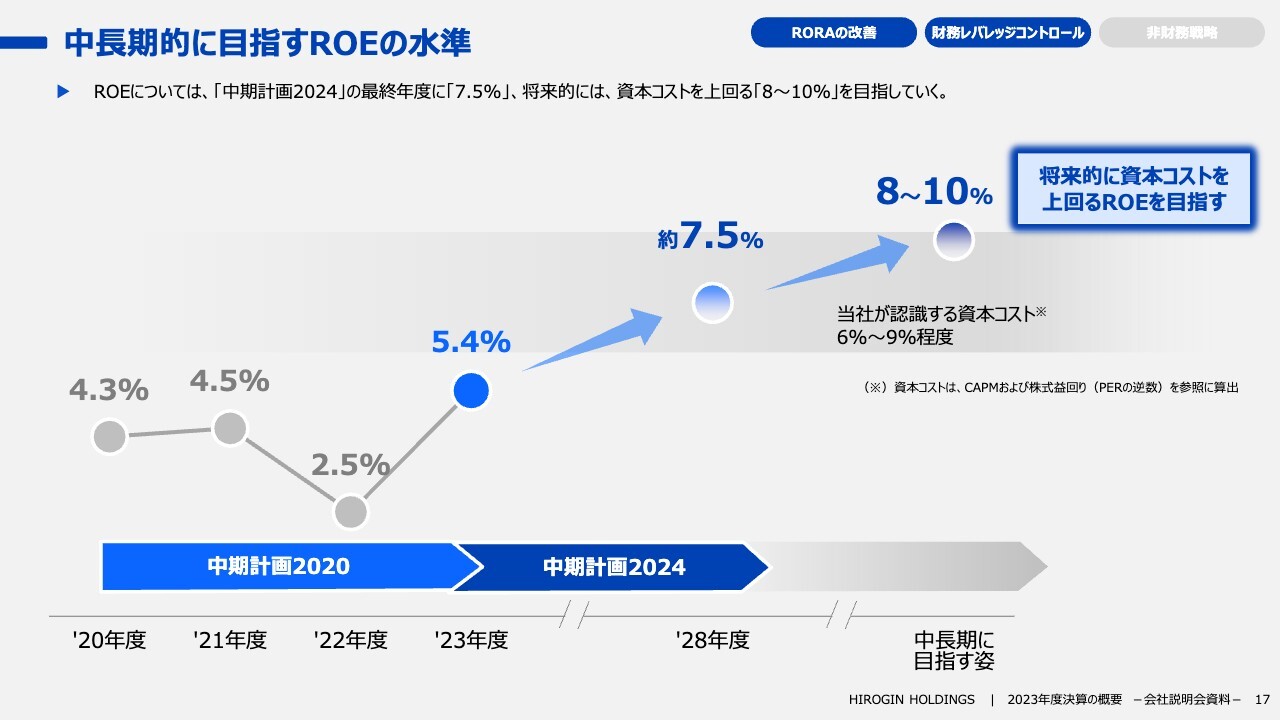

中長期的に目指すROEの水準

中長期的に目指すROEの水準です。

当社が認識する資本コストは6パーセントから9パーセントですが、「中期計画2024」の最終年度にあたる2028年度には7.5パーセント程度、将来的には8パーセントから10パーセントを目指していきます。

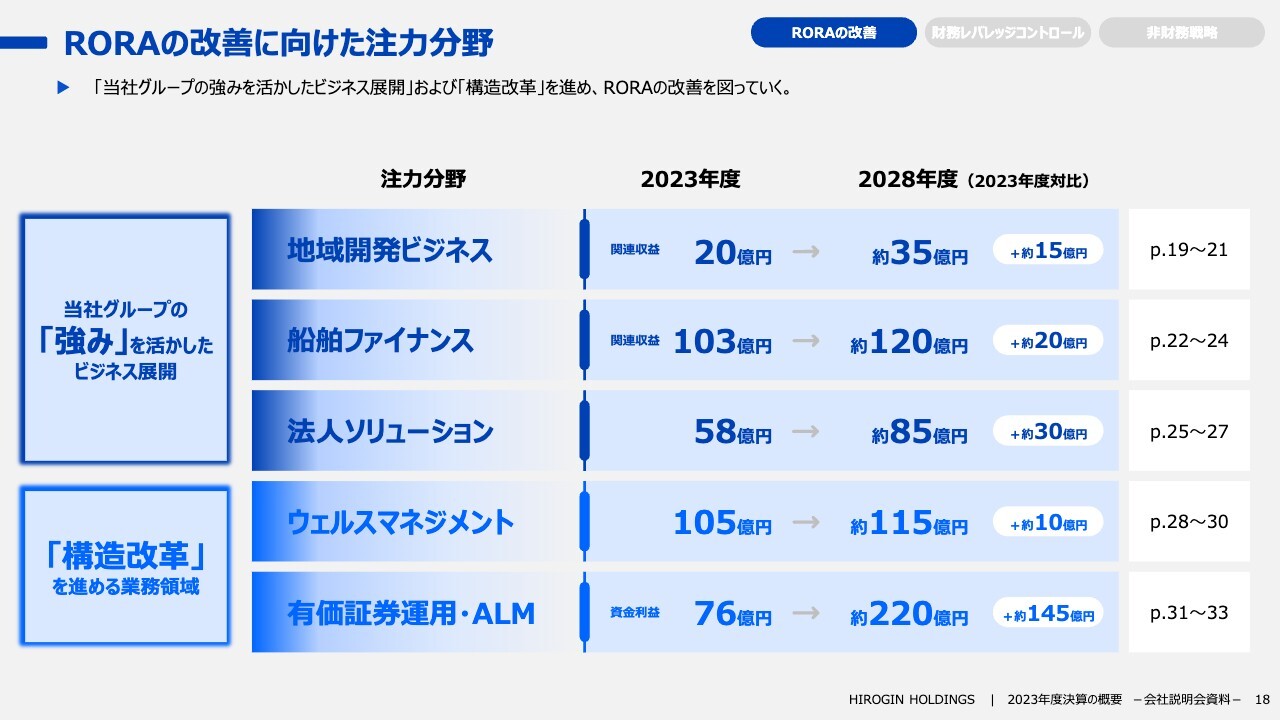

RORAの改善に向けた注力分野

RORAの改善に向けた注力分野です。当社グループの「強み」を活かしたビジネス展開として、3項目を掲げています。

地域開発ビジネスについては、現状の収益は20億円程度ですが、最終年度には35億円程度まで引き上げていきたいと思っています。

船舶ファイナンスについては、現状の収益は103億円程度ですが、約20億円程度上げて、最終年度には120億円を目指していきます。法人ソリューションについても、現状の収益は58億円程度ですが、最終年度には85億円程度まで引き上げたいと思っています。

一方で、「構造改革」を進める業務領域として、ウェルスマネジメントと有価証券運用・ALMの2項目を掲げています。

ウェルスマネジメントについては、現状の収益は105億円ですが、最終年度には115億円程度を目指していきます。有価証券運用・ALMについては、現状の収益は76億円ですが、最終年度には220億円程度まで上げていきたいと考えています。

注力分野において合計で220億円程度の収益向上を目指していきたいと考えています。

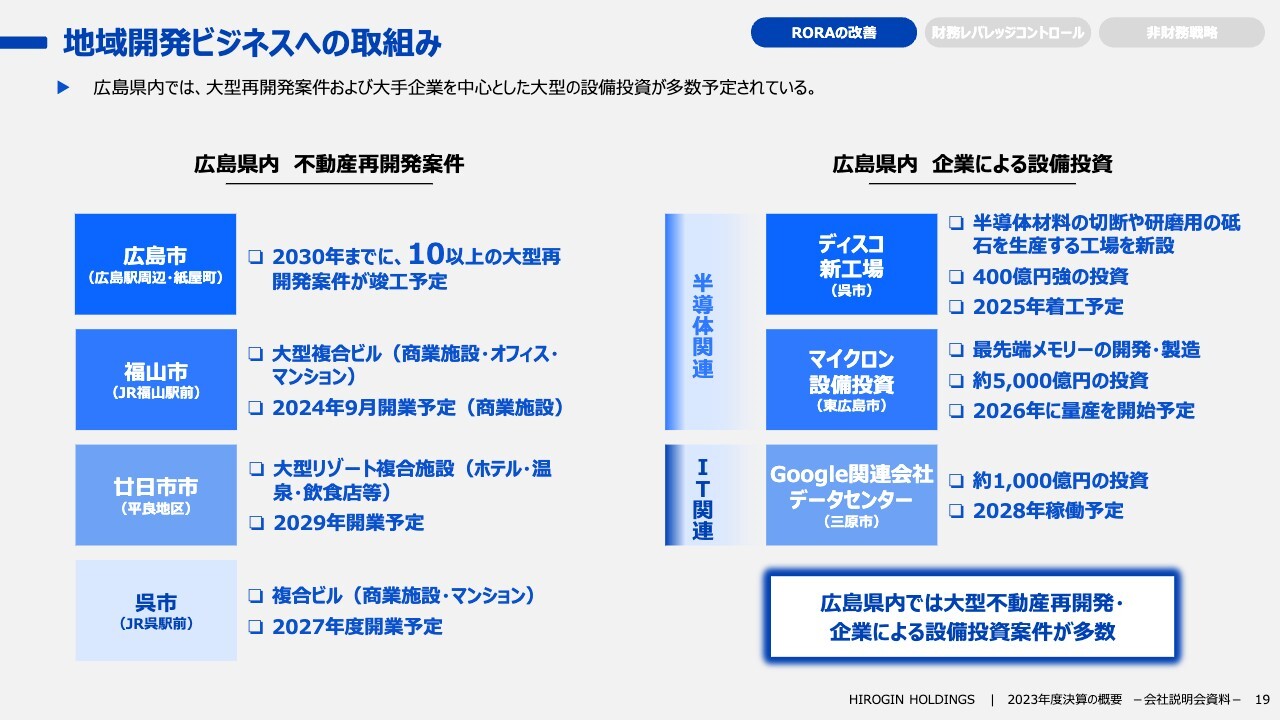

地域開発ビジネスへの取組み

注力分野の中での、地域開発ビジネスへの取組みです。現在、広島市をはじめとした広島県内各地において、さまざまな大型不動産の再開発案件が展開されています。

また、大手企業による半導体関連やIT関連の設備投資も多数予定されており、地域開発ビジネスマーケットのポテンシャルは良好だと認識しています。

地域開発ビジネスへの取組み

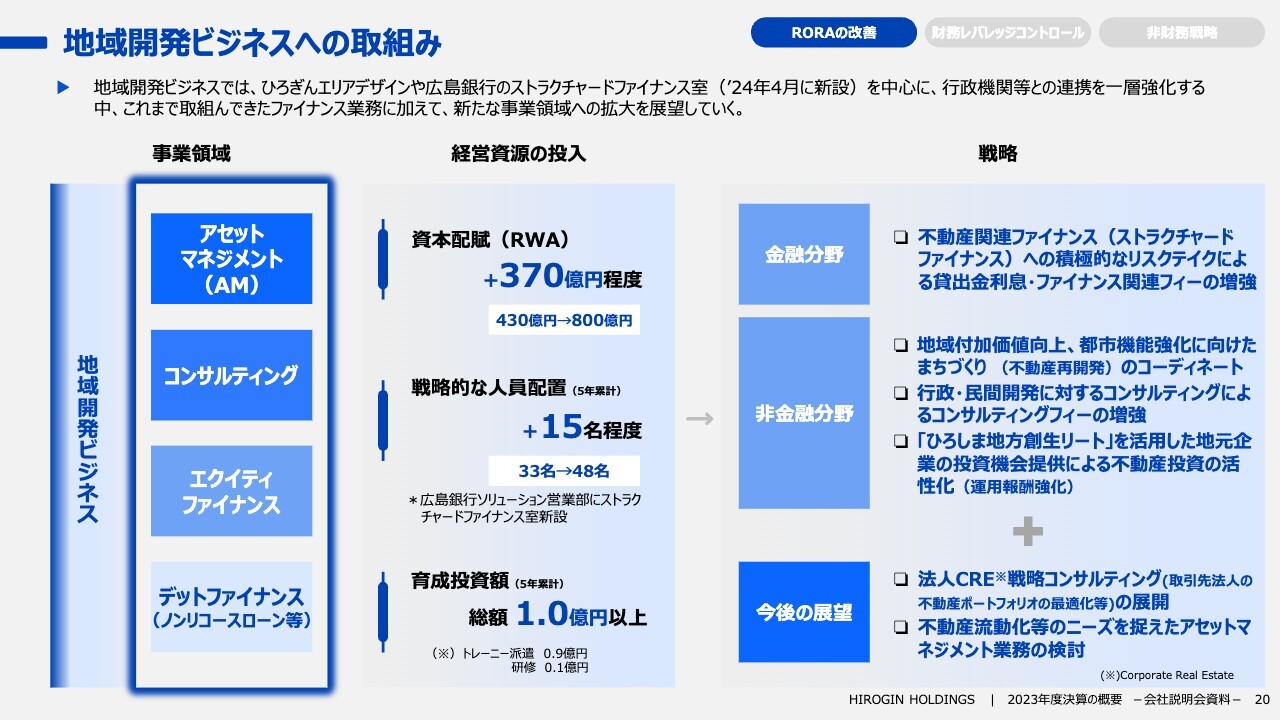

地域開発ビジネスには、経営資源として、リスクアセットを約370億円、人員を15名程度投入する予定です。子会社のひろぎんエリアデザインと、広島銀行のストラクチャードファイナンス室が中心となり、地公体・民間企業との連携強化による取組みを実施していきたいと思っています。

また、金融分野におけるデット・エクイティファイナンス、非金融分野におけるまちづくりのコーディネートや行政へのコンサルティングの展開に加え、取引先の不動産ポートフォリオの最適化や、アセットマネジメント業務への参入も検討していきます。

地域開発ビジネスへの取組み

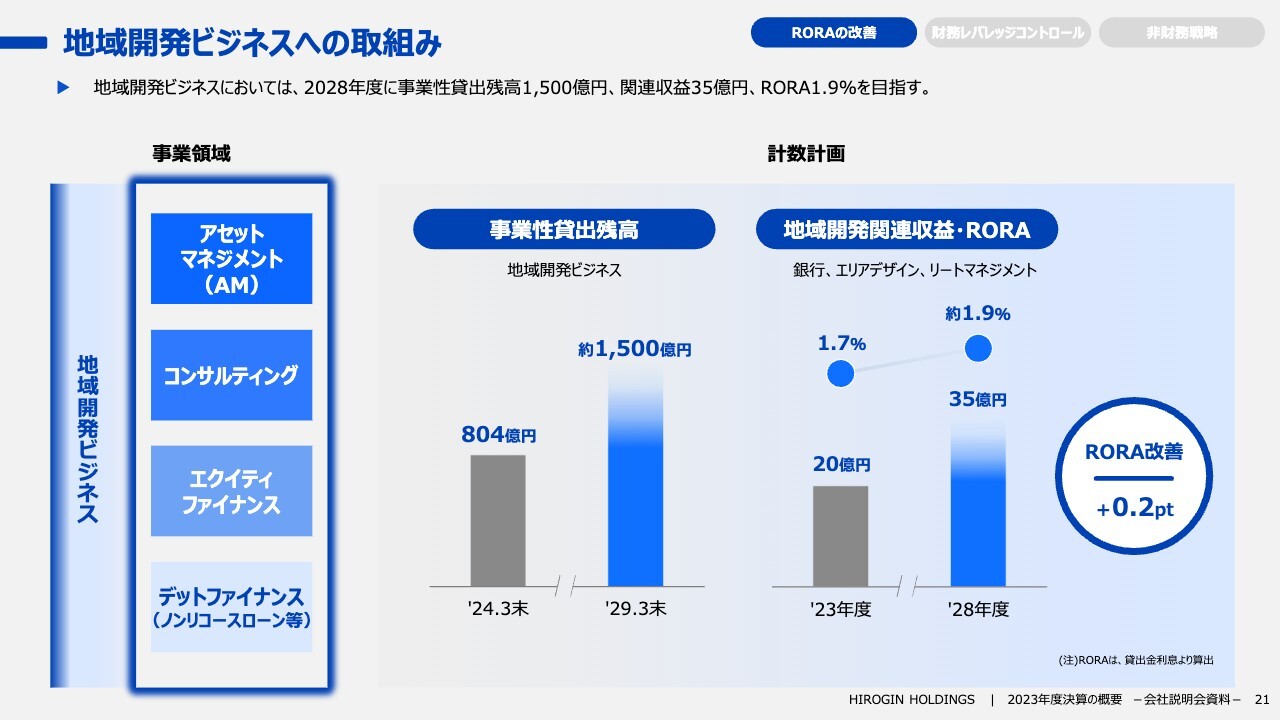

地域開発ビジネスにおける事業性貸出残高は、現状は約800億円程度です。こちらを2029年3月末には700億円程度増加させて、1,500億円程度を目指していきたいと思っています。

地域開発関連収益についても、先ほどもお話ししたとおり、現状の20億円から、2028年度には35億円程度まで引き上げたいと考えています。RORAについても現状の1.7パーセントから、2028年度には1.9パーセント程度まで上げていきたいと考えています。

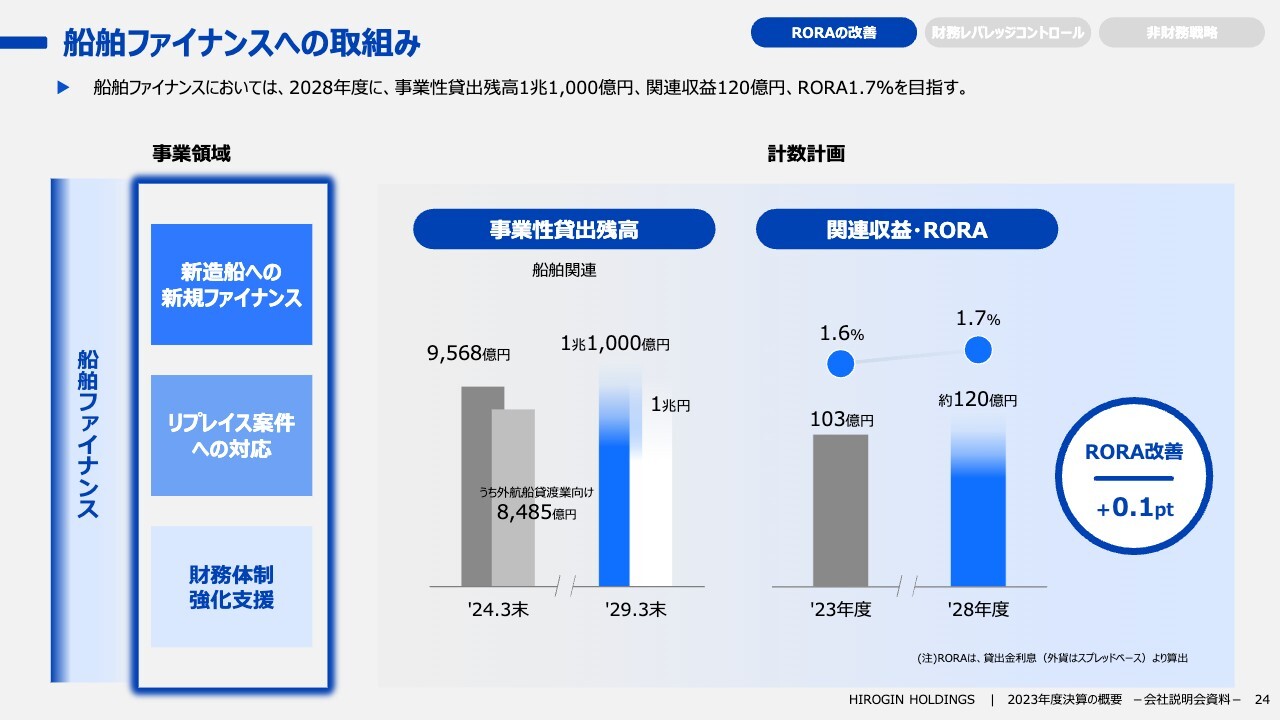

船舶ファイナンスへの取組み

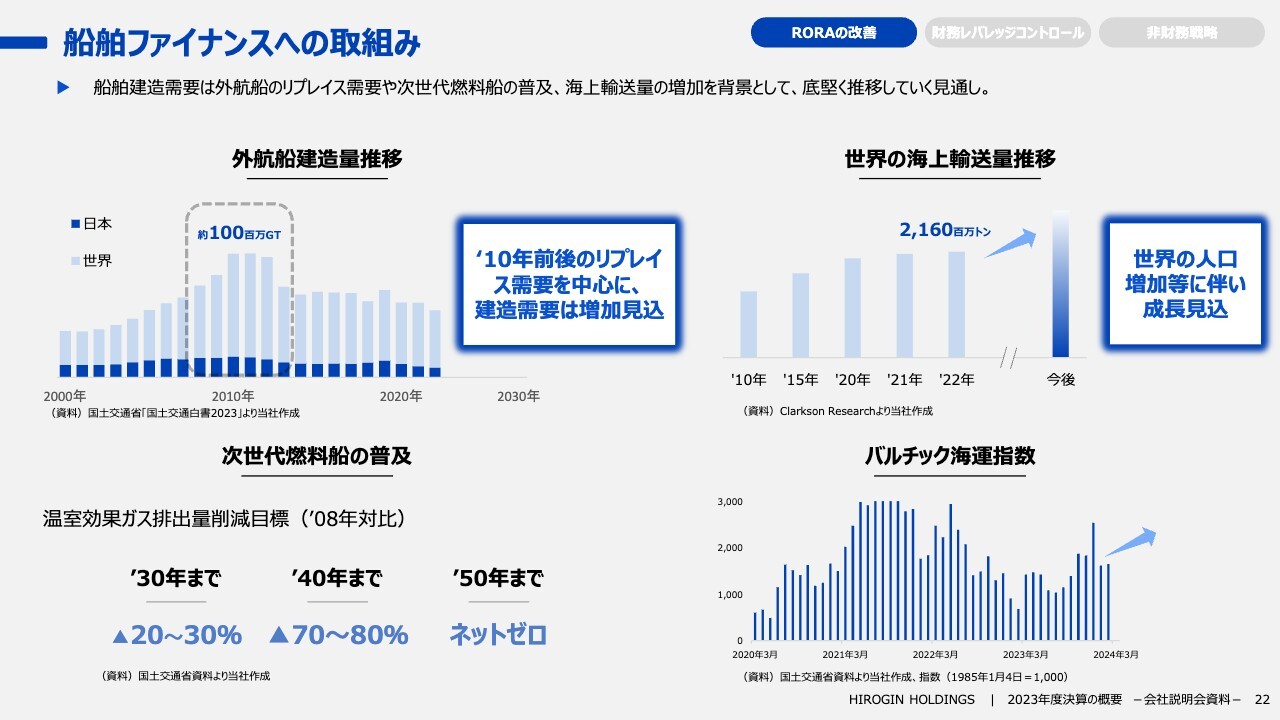

注力分野の2つ目である船舶ファイナンスへの取組みです。船舶の建造ニーズについては、外航船のリプレイス需要や次世代燃料船の普及、海上輸送の増加などを背景として、これからも底堅く推移していくと考えています。

船舶ファイナンスへの取組み

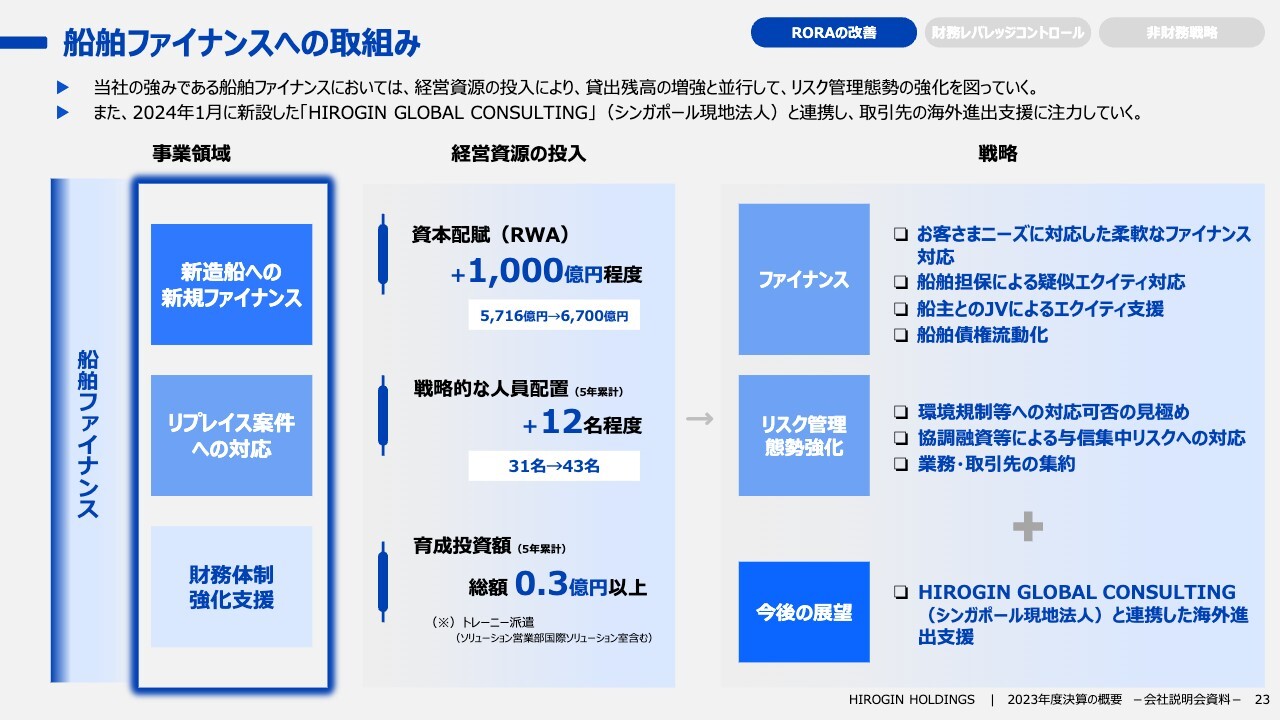

船舶関連分野には、経営資源として、リスクアセットを約1,000億円、人員も12名程度を投入したいと思っています。お客さまのニーズに応じたさまざまなファイナンススキームを提供するとともに、リスク管理態勢の強化を図っていきます。

また、2024年1月に新設したシンガポールのHIROGIN GLOBAL CONSULTINGと連携し、取引先の海外進出も積極的に支援していきたいと考えています。

船舶ファイナンスへの取組み

船舶ファイナンスにおける事業性貸出残高は、現状は全体で約9,500億円程度です。こちらを2029年3月末には1兆1,000億円程度まで引き上げていきたいと考えています。

関連収益についても、現状の103億円から、2028年度には120億円程度まで引き上げていきたいと考えています。RORAについても、現状の1.6パーセントから、2028年度には1.7パーセント程度まで引き上げていきたいと考えています。

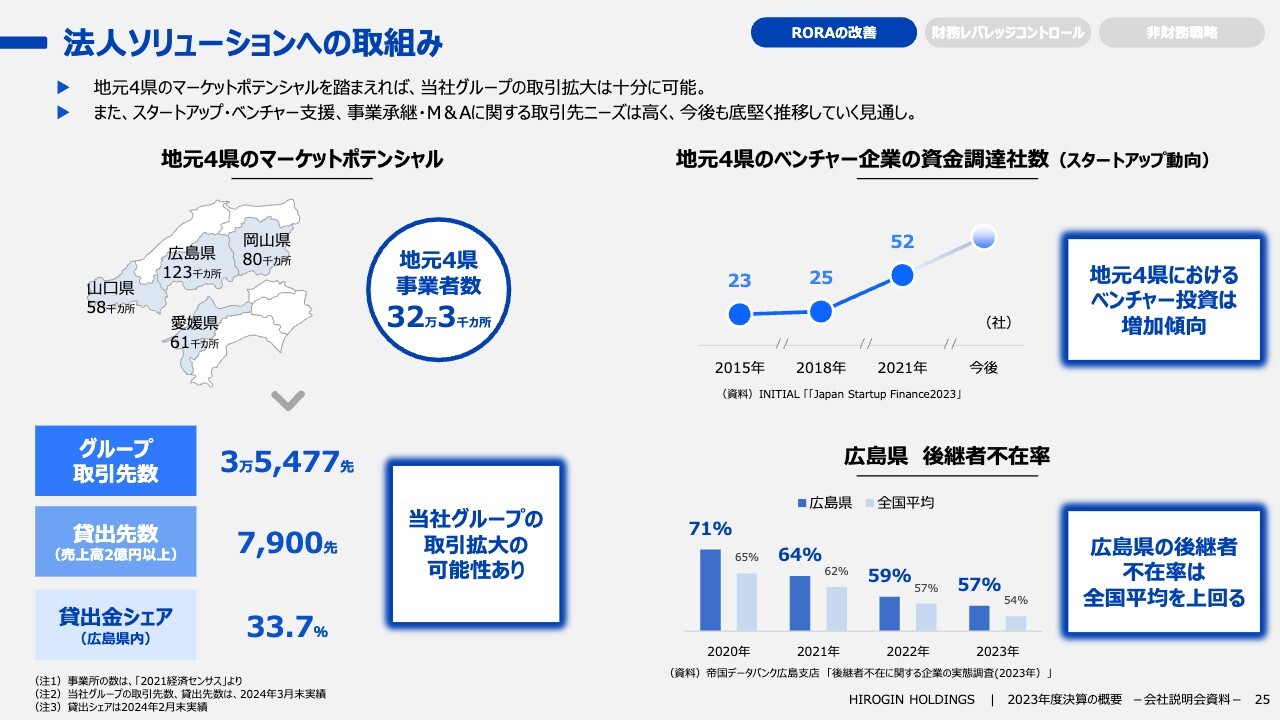

法人ソリューションへの取組み

注力分野の3つ目である法人ソリューションへの取組みです。

地元4県の事業者数は約32万社ですが、当社グループの取引先は3万5,000先、広島県内の貸出金シェアは33.7パーセント程度ですので、当社グループの取引拡大の余地は十分にあると認識しています。

地元4県におけるベンチャー投資は増加傾向にある中、スタートアップベンチャー支援ニーズも高まっているため、こちらの分野についても強化していきたいと考えております。

また、広島県の後継者不在率はかなり落ち着いてきましたが、いまだ高い水準にあり、事業承継・M&Aのニーズは引き続き高いと認識しています。

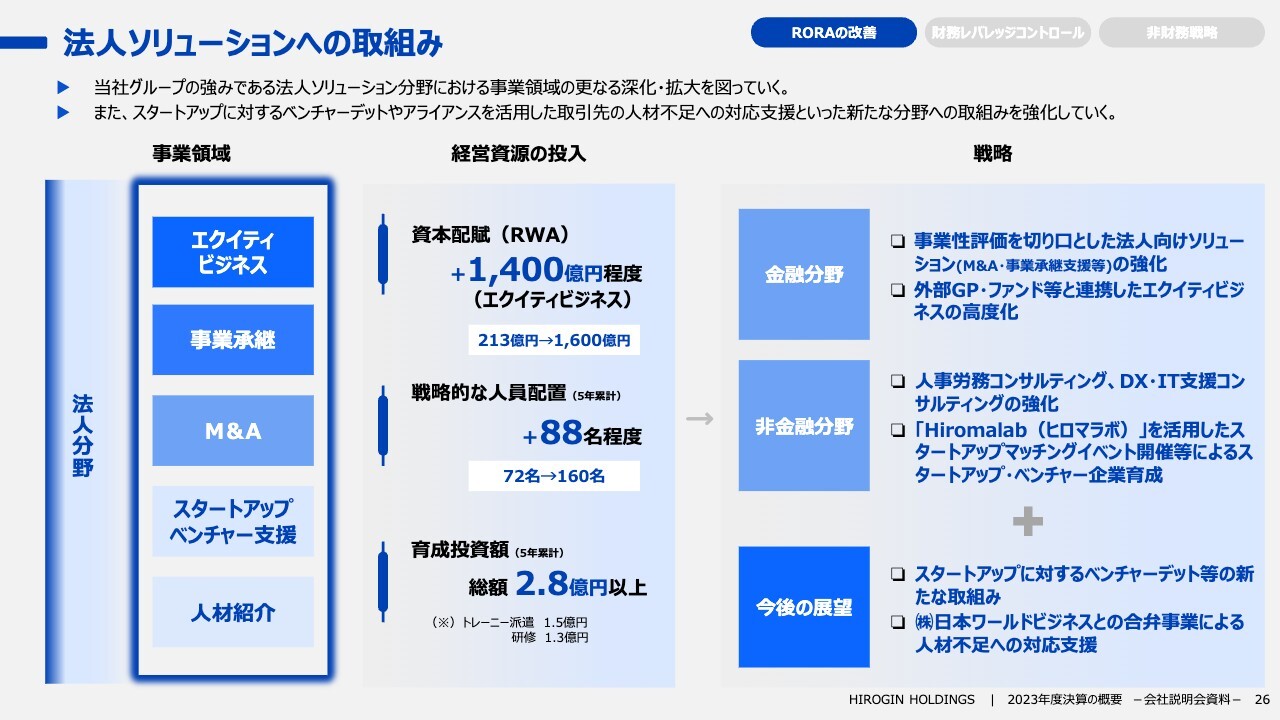

法人ソリューションへの取組み

当社グループの強みでもある法人ソリューション分野へは、経営資源として、リスクアセットを1,400億円程度、人員を88名程度投入したいと考えています。

金融分野ではエクイティビジネスを高度化させ、非金融分野では専門的なソリューションを提供していきます。それに加えて、スタートアップに対するベンチャーデットや、日本ワールドビジネスとの合弁事業による外国人労働者への人材紹介業務への参入等、新たな事業展開を進めていきたいと考えています。

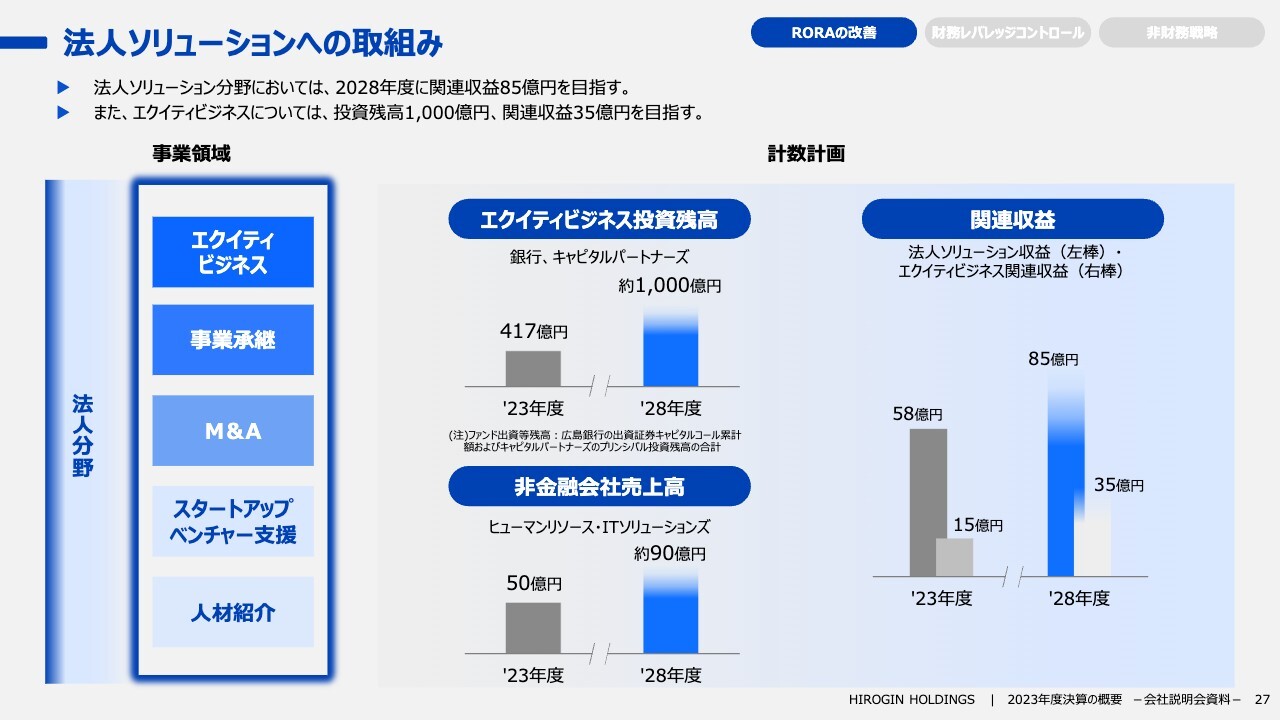

法人ソリューションへの取組み

エクイティビジネス投資残高は、現状は約400億円程度です。こちらを最終年度の2028年度には1,000億円程度まで引き上げていきたいと考えています。

法人ソリューションの収益についても、現状の58億円から、2028年度には85億円程度まで引き上げていきたいと考えています。

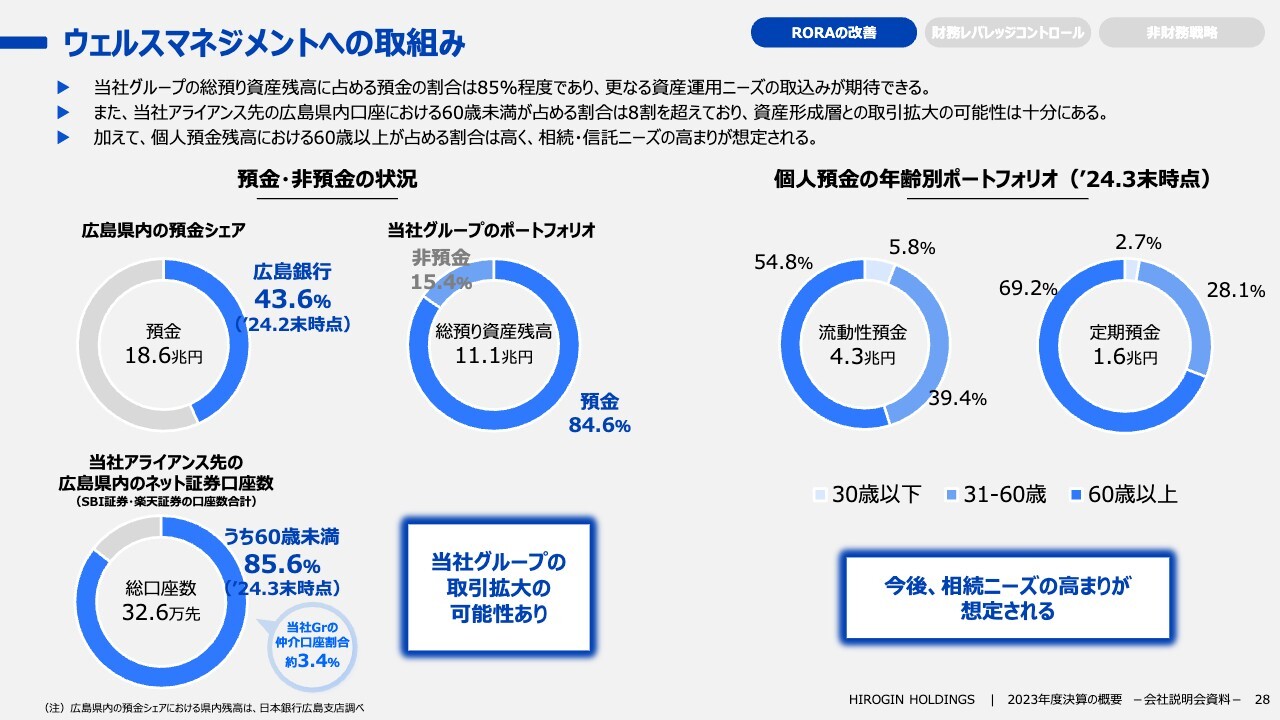

ウェルスマネジメントへの取組み

構造改革する分野の1つ目である、ウェルスマネジメントへの取組みです。広島県内の預金シェアは4割強と、マーケットにおける取引拡大はまだあると認識しています。

当社グループの総預り資産に占める非預金残高は15パーセント程度です。当社のアライアンス先の広島県内のネット証券口座は約33万先ありますが、若年層の割合が非常に高く、資産運用ニーズを取り込める可能性は十分にあると認識しています。

また、個人預金残高における60歳以上の割合は非常に高く、相続・信託ニーズは引き続き高いと考えています。

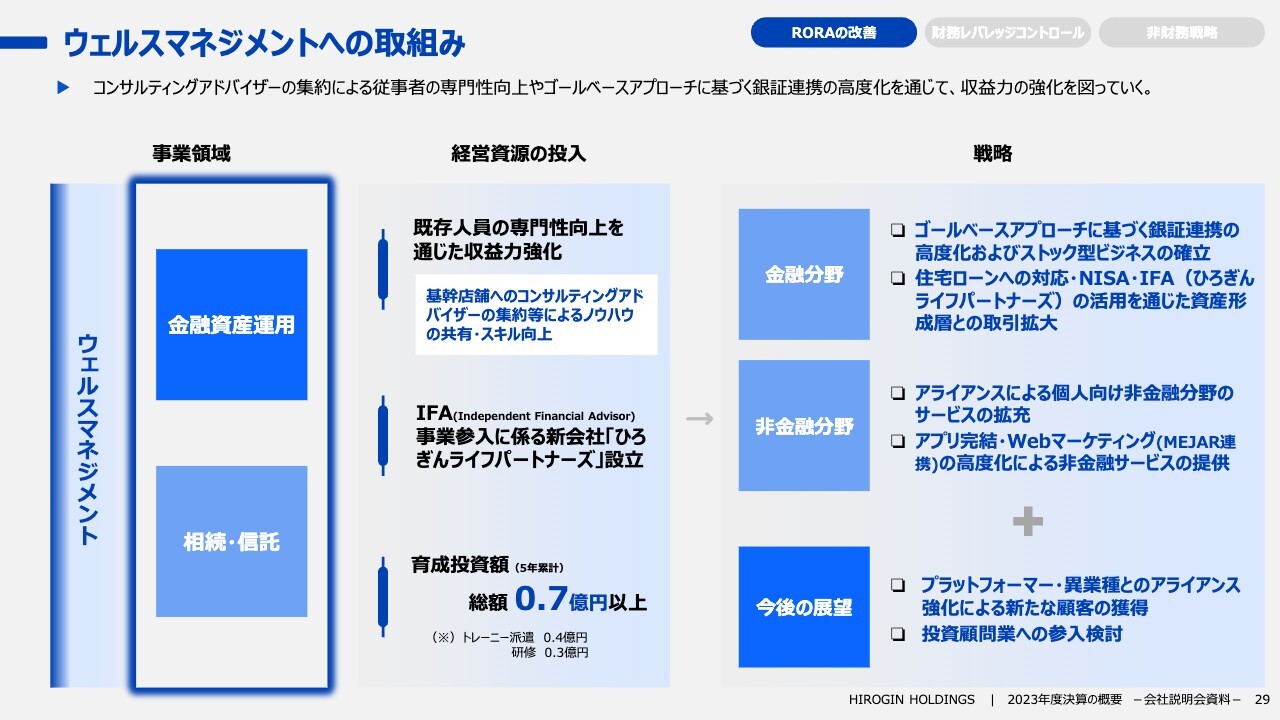

ウェルスマネジメントへの取組み

既存人員の専門性の向上に加えて、IFA事業参入のため、先般、ひろぎんライフパートナーズという会社を設立しました。ゴールベースアプローチに基づくストックビジネスへの転換を進めるとともに、アプリ完結・Webマーケティングの高度化による収益力の強化を図っていきます。

また、将来的には、投資顧問業への参入も検討していきたいと考えております。

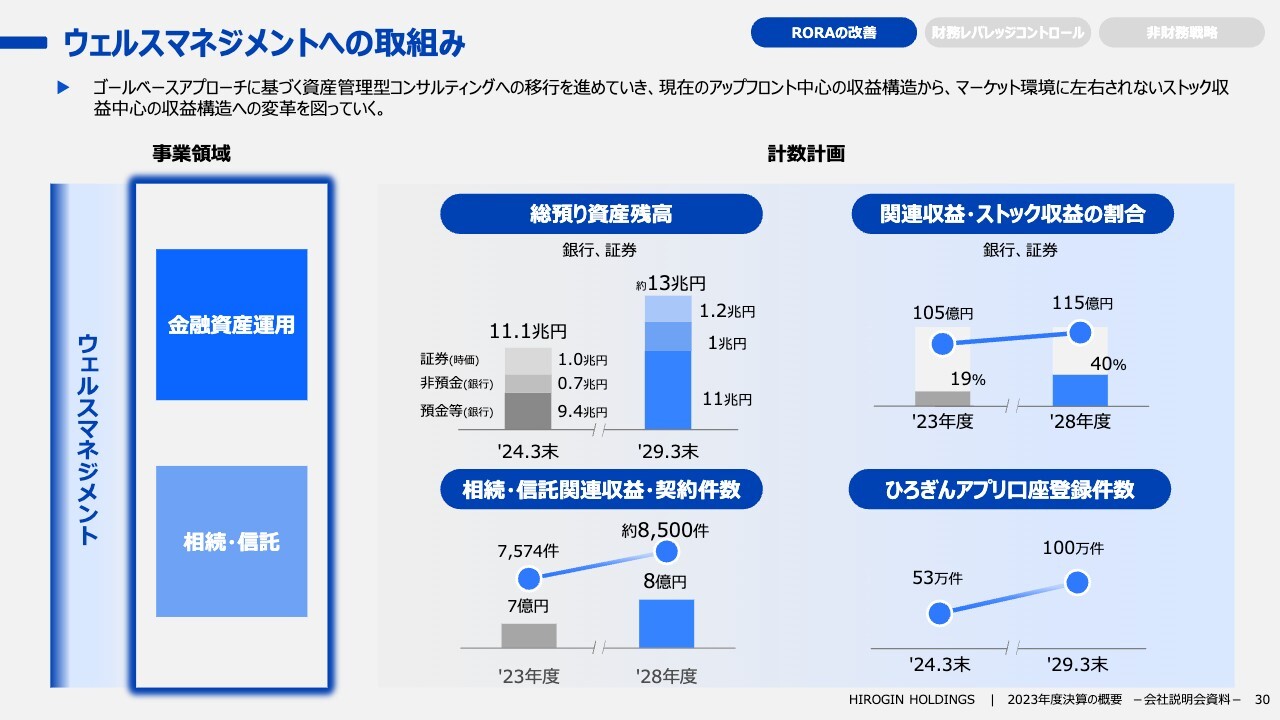

ウェルスマネジメントへの取組み

この分野の総預り資産残高は、現状は約11兆円程度です。こちらを2029年3月末には2兆円増加させて13兆円を目指していきます。収益についても、現状の105億円から、2028年度には115億円程度まで上げていきたいと考えています。

相続・信託関連ビジネスについては、現状の収益は約7億円程度です。こちらを年間ベースで、最終年度の28年度には8億円程度まで上げていきたいと考えています。

取扱件数で言いますと、2023年度には約7,500件でしたが、2028年度には8,500件程度まで取り扱いを増加させたいと考えています。

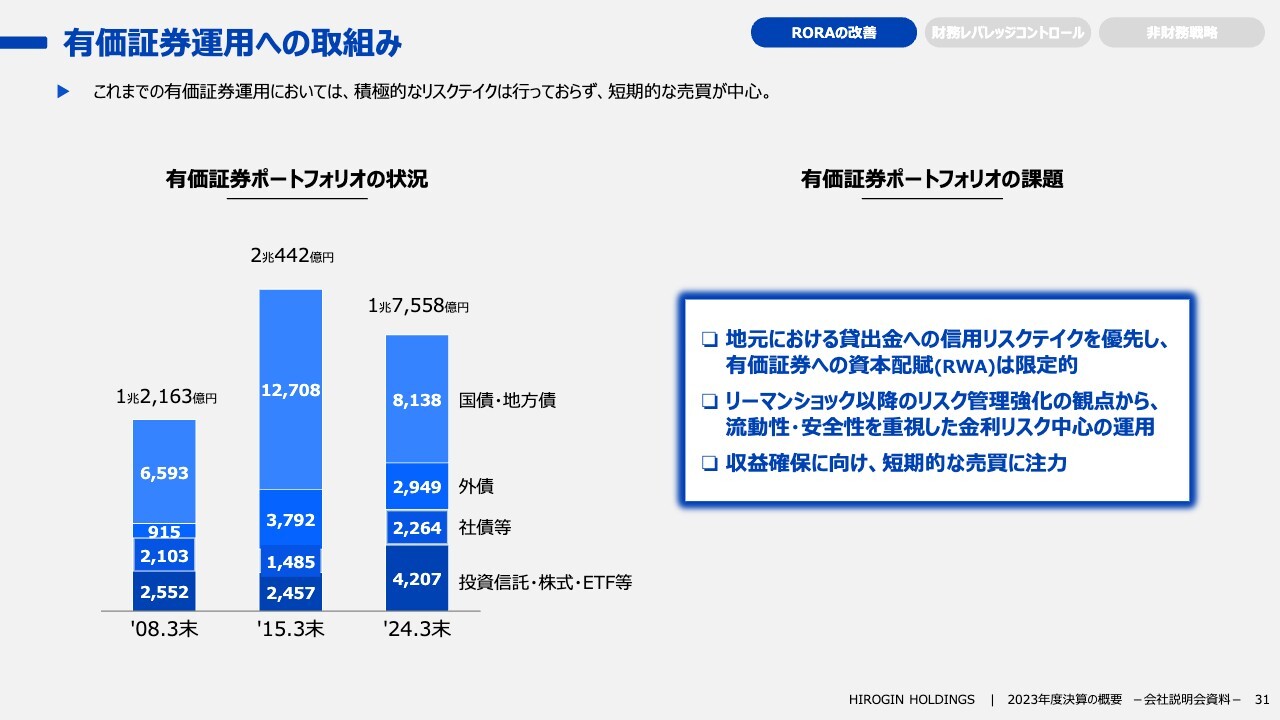

有価証券運用への取組み

これまでの有価証券運用においては、地元貸出業務の信用リスクテイクを優先し、有価証券へのリスクアセットの配賦は限定的でした。また、リーマンショック以降は、リスク管理強化の観点から流動性や安全性を重視した金利リスク中心の運用となっていました。

加えて、与信費用等発生時の収益確保に向け、短期的な売買が中心となっており、安定的かつ継続的な収益を確保するようなポートフォリオになっていなかったという反省があります。

有価証券運用への取組み

したがって、有価証券運用の取組みについては、現状よりもリスクアセットを500億円程度増加させ、積極的なリスクテイクを図ることで、最終年度には残高2兆円、調達費用控除後利回り1パーセント以上のポートフォリオを再構築していきたいと考えています。

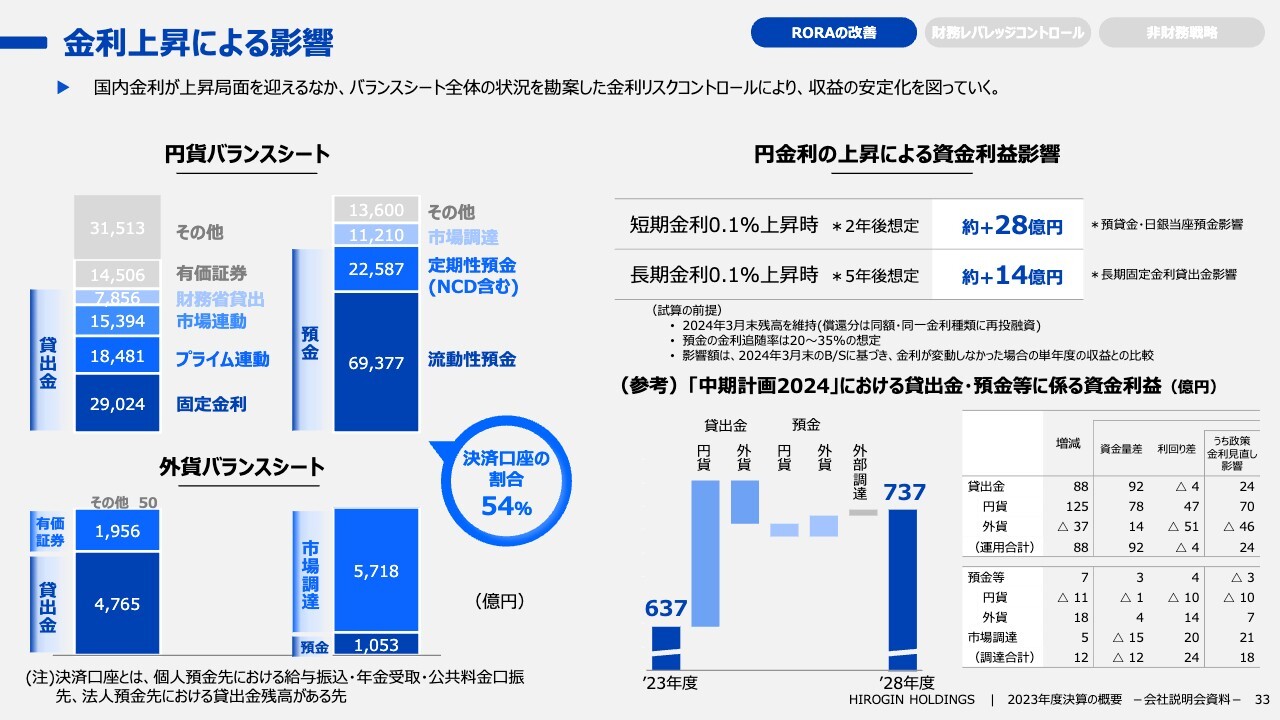

金利上昇による影響

続いて、金利上昇による影響についてです。今後の円金利上昇を見据え、預貸金とも固定金利の割合が上昇すると予想されるため、バランスシート構造の変化を注視する中、機動的に金利リスクコントロールをしていきたいと思っています。

外貨については、安定性および収益性を踏まえた外貨バランスシートコントロールを実施し、調達余力を踏まえた外貨バランスシートの拡大を検討していきたいと思います。

参考として、スライド右下に「中期計画2024」おける貸出金・預金等に係る資金利益を示しています。2023年度と比較して、2028年度は100億円増加するという計画です。このうち、金利の上昇、政策金利の見直し影響については、約40億円と考えています。

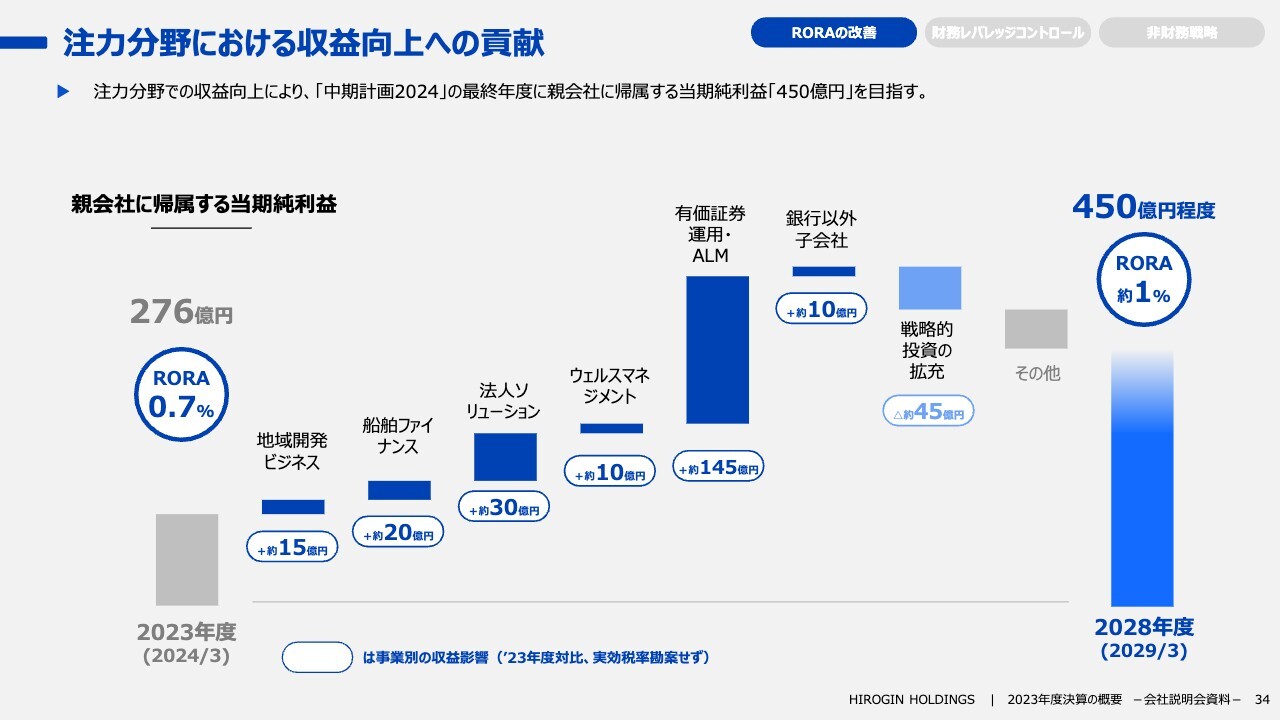

注力分野における収益向上への貢献

続いて、注力分野における収益向上への貢献についてです。今までご説明した各分野で収益を増強することにより、現状のボトムライン276億円を2028年度には450億円程度まで上げ、RORAについては、現状0.7パーセントを1パーセント程度まで上げていきたいと考えています。

(参考)利益水準

参考として、最終年度の利益水準を記載しています。スライドの右下に記載していますが、マーケットシナリオについては、日銀政策金利が0.10パーセント、10年国債金利が1.50パーセント、FF金利は3.00パーセント、米10年国債金利は3.75パーセント、為替は1ドル135円を前提に計画しています。

2028年度の純利益は、銀行で約410億円、それ以外の会社で40億円、合計で450億円程度と考えています。

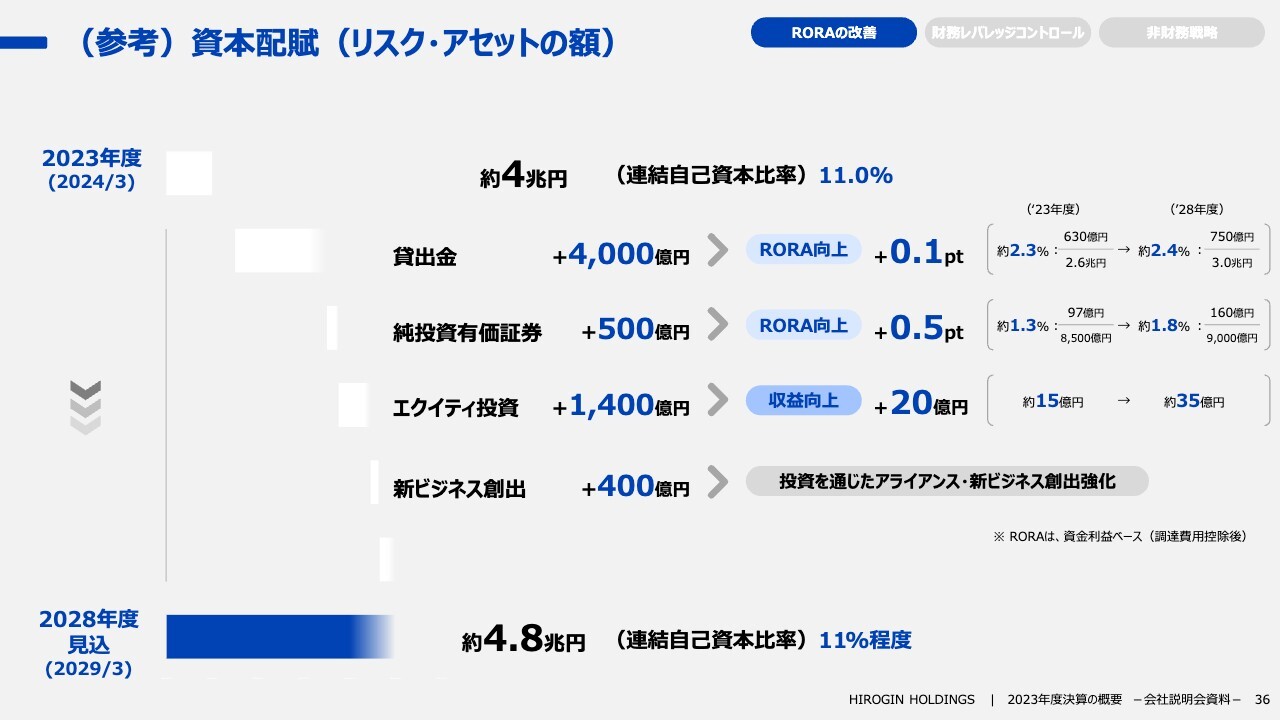

(参考)資本配賦(リスク・アセットの額)

資本配賦についてです。現状、約4兆円程度のアセットとなっていますが、これを2028年度には4.8兆円程度まで上げていくことを計画しています。連結自己資本比率については、11パーセント程度を維持しようと考えています。

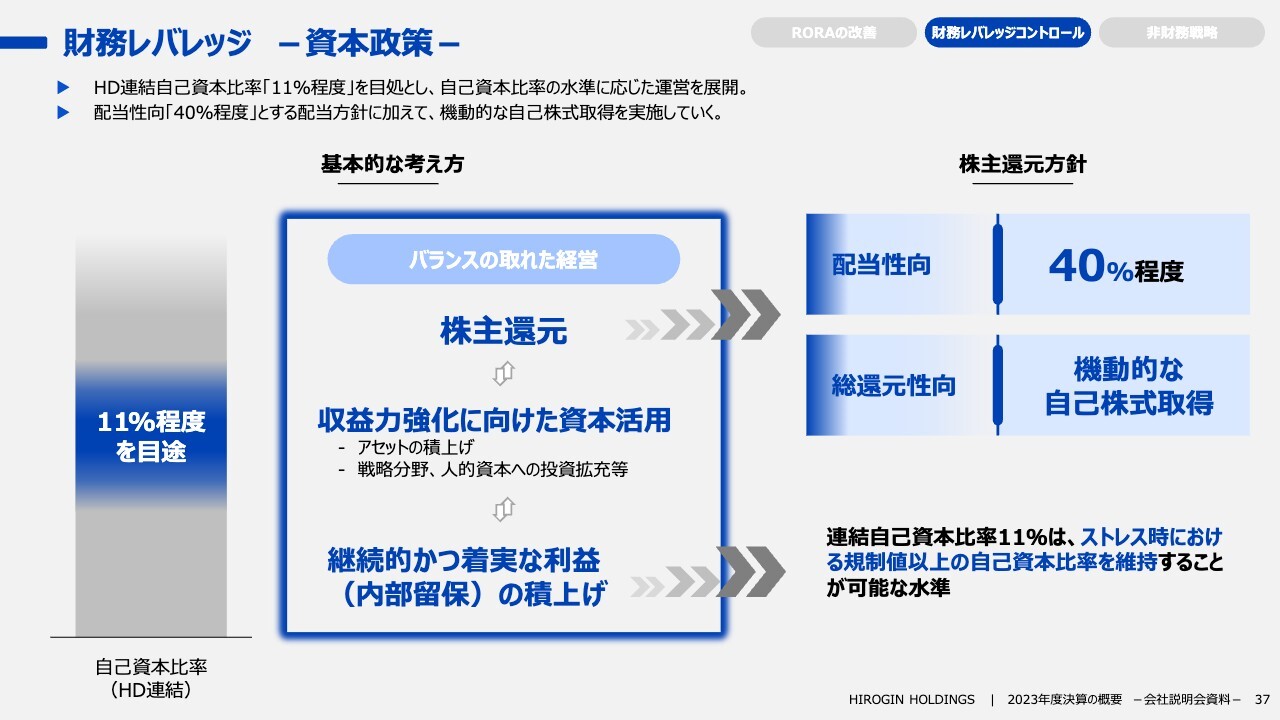

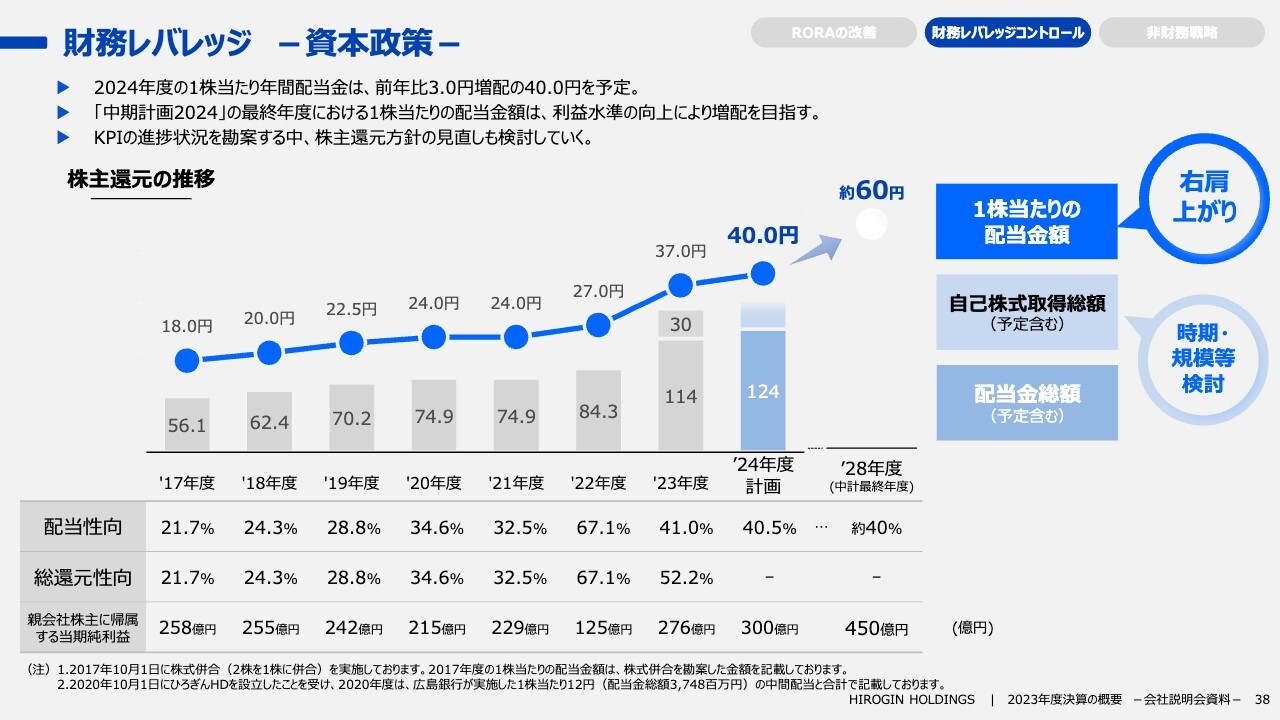

財務レバレッジ -資本政策-

資本政策については、HD連結自己資本比率11パーセントを目処として、機動的な運用を展開していきます。株主還元方針については、配当性向40パーセント程度を基本とする中で、機動的な自社株式取得を実施していきたいと考えております。

財務レバレッジ -資本政策-

2024年度の1株当たりの年間配当金は、前年比3円増配の40円を予定しています。自己株式取得は実施する方向で考えていますが、現段階においては実施時期・規模については未定です。決定次第、ご連絡いたします。

中計期間中の1株あたりの配当金額については、利益水準の構造により増配を目指し、最終年度においては当期純利益450億円の達成により、年間配当金60円を目指していきたいと思っています。

また、今後KPIの進捗状況を勘案する中で、株主還元方針についても見直しを検討していきたいと思っています。

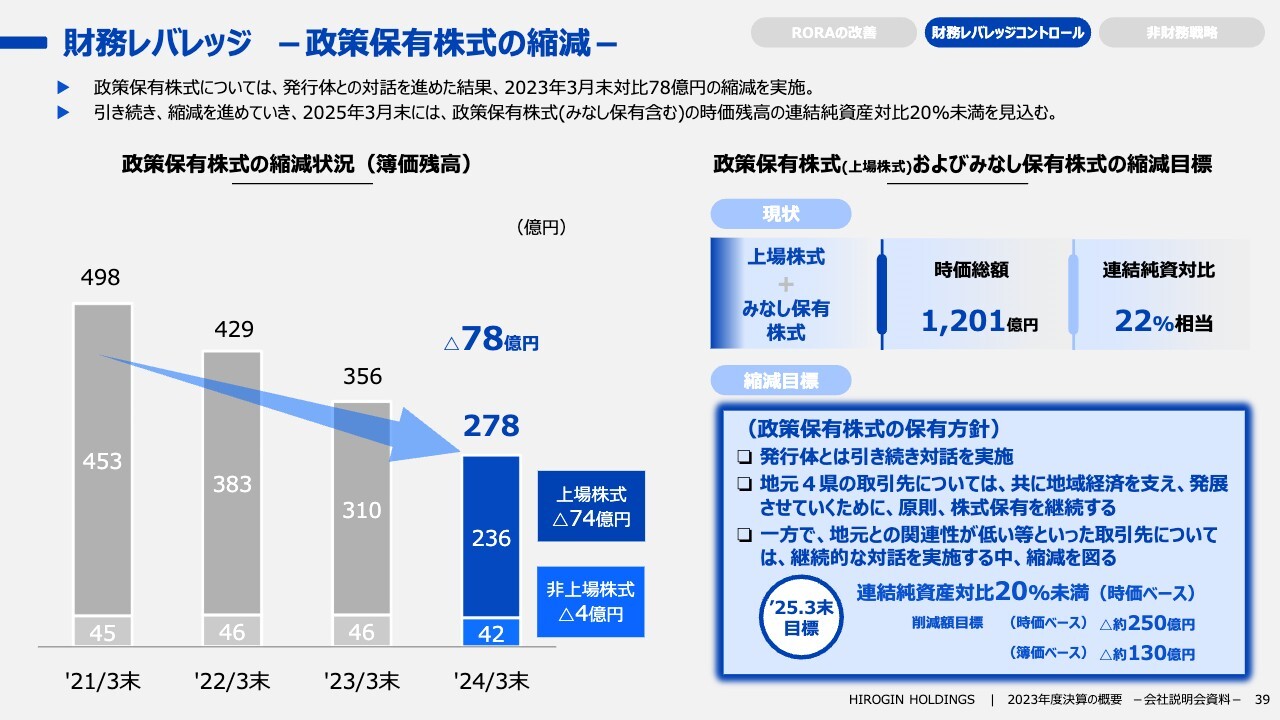

財務レバレッジ -政策保有株式の縮減-

政策保有株式については、順調に縮減を進めています。2024年3月末時点においては、みなし保有と合算した時価の比率については、約22パーセント程度まで落ちてきました。

2025年3月末には、連結純資産比20パーセント未満を目指して、縮減していきたいと考えています。

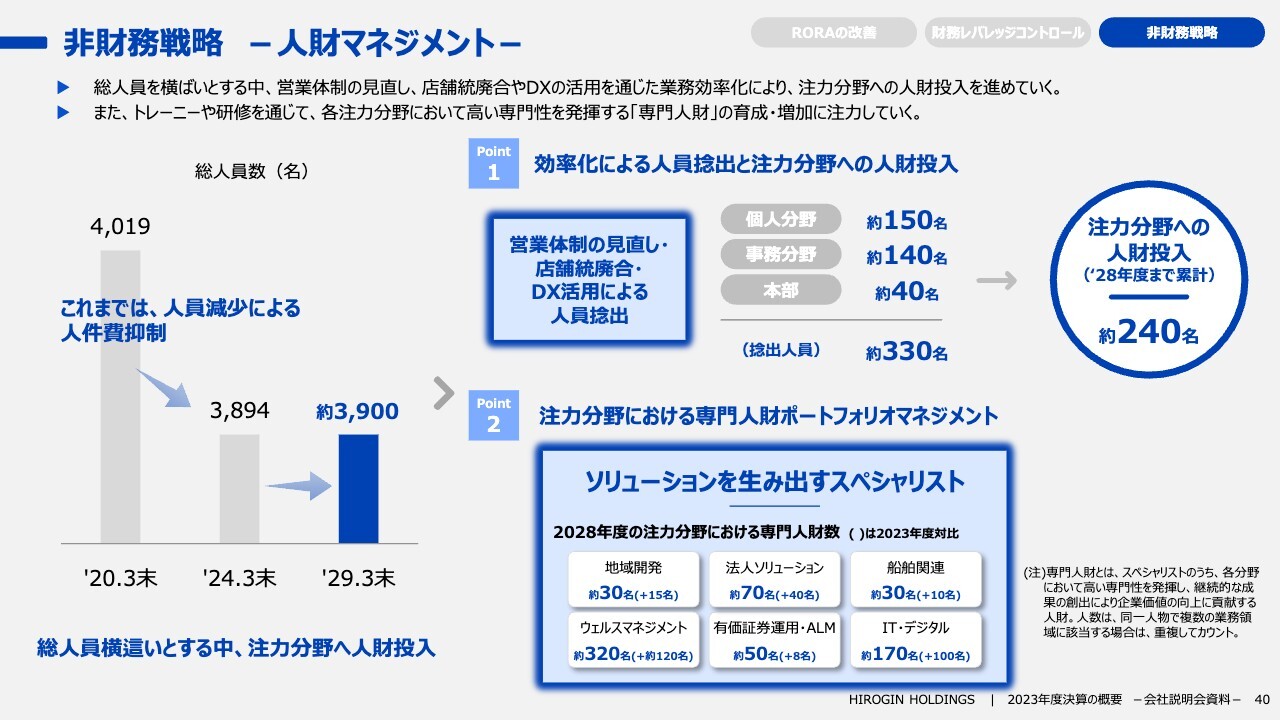

非財務戦略 -人財マネジメント-

続いて、人財マネジメントです。総人員を横ばいとする中、営業体制の見直し、店舗統廃合やDXの活用を通じ、業務効率化を推進することにより、注力分野へ240名程度投入したいと思っています。

また、トレーニングや研修を通じて、各注力分野において、高い専門性を発揮する「専門人財」の育成・増加に注力していきたいと考えています。

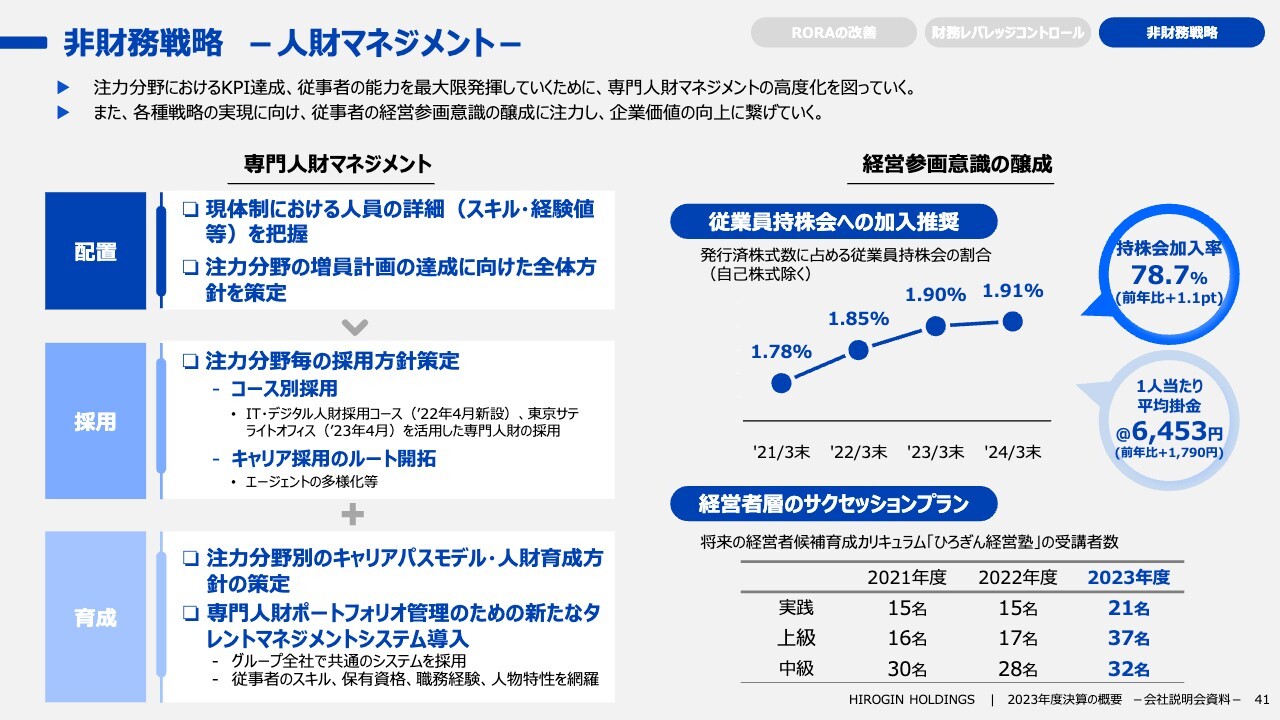

非財務戦略 -人財マネジメント-

注力分野におけるKPIの達成、従事者の能力を最大限発揮するために、専門人財マネジメントの高度化を図っていきます。

また、各種戦略の実現に向けて、従事者の経営参画意識の醸成に注力し、企業価値の向上につなげていきたいと考えています。

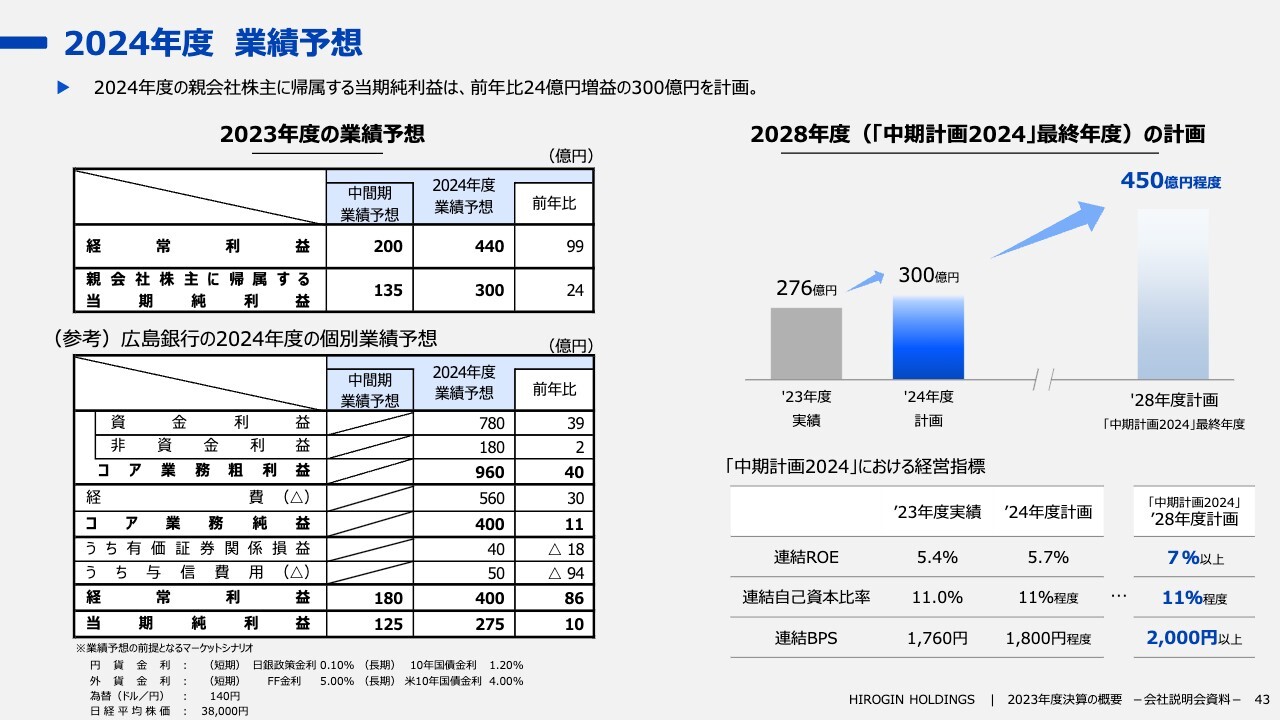

2024年度 業績予想

2024年度の業績予想です。ホールディングス全体については、親会社株主に帰属する当期純利益は約300億円、前年比プラス24億円を予定しています。そのうち銀行については、当期純利益は275億円、前年比プラス10億円を計画しています。

中計における経営指標について、2024年度の連結ROEは5.7パーセント程度、連結自己資本比率は11パーセント程度、連結BPSは1,800円程度を計画しています。

ひろぎんHDに投資いただきたい理由

最後に、これまでご説明したことのまとめです。

まず、我々が属する地域は、きわめてポテンシャルの高い地域だと認識しています。製造業が盛んな地域特性を踏まえて、脱炭素化等に向けた設備投資需要が期待できる他、豊富な観光資源を利用して、旺盛なインバウンド需要を取り込み、周遊型・滞在型観光へのシフトによる観光消費額増加が期待できると考えています。

また、持株会社体制移行による業務軸の深化・拡大ということですが、金融・非金融分野における高度なソリューションの提供を可能とするグループ体制を構築しており、グループ連携による取引先のさらなる拡大が期待できると考えています。

すなわち、川下のビジネスから川上へのビジネスへの転換を図りつつある状況だと認識しています。

加えて、当社グループの強みの発揮・課題解決については、地域開発や船舶ファイナンス・法人ソリューション分野に経営資源を投入し、さらなる収益拡大を図っていきたいと考えています。また、課題であった有価証券運用における積極的なリスクテイクを行い、安定的なキャリー確保に努めていきたいと思っています。

このような取組みにより、マーケットのポテンシャルを取り込み、各種戦略を実行することで、ROEの目標値を、最終年度である2028年度においては7.5パーセント程度、10年後を目処に8パーセントから10パーセントとしていきたいと考えています。

この銘柄の最新ニュース

ひろぎんHDのニュース一覧- 取締役および執行役員に対する株式報酬制度に係る当社株式の追加取得に関するお知らせ 2026/01/16

- 自己株式の取得状況及び取得終了に関するお知らせ 2025/12/24

- 自己株式の取得状況に関するお知らせ 2025/12/01

- 株式会社ひろぎんホールディングス第1回 および第2回 無担保社債 (社債間限定同順位特約付)の発行条件決定のお知らせ 2025/11/28

- ひろぎんホールディングス:法人向けの多様なソリューションを強みに、地域総合サービスグループとして持続的成長を目指す 2025/11/11

「#配当」 の最新ニュース

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ひろぎんホールディングスの取引履歴を振り返りませんか?

ひろぎんホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。