エレコムのニュース

【QAあり】エレコム、個人投資家向け説明会を実施 成長軌道への回帰に向け改革途上の現状と、還元強化の取り組みを説明

個人投資家向け説明会

石見浩一氏(以下、石見):エレコム株式会社社長の石見です。エレコムにジョインして、1年が経ちます。

エレコムは、会長の葉田順治が38年前に創業した会社です。「日本の光るメーカーになりたい」という思いのもと、IT分野から家電分野、そしてBtoB、ECといった分野で、ファブレスという業態のもと、商品開発・設計から生産管理、販売まで行う総合提案メーカーです

当社は創業当初よりモノに対して強いこだわりがあり、実際に日本初の商品を世界に展開していきたいという非常に熱い思いのもとで事業を進めています。

スライドの写真は、4月に完成した、隈研吾建築都市設計事務所設計の児童養護施設「東紀州子どもの園」です。これは創業者葉田の寄付から始まった企画ですが、最終的にはエレコムもそこに参画しました。

「このようなところで子どもがすくすくと育ってほしい」という思いのもと、社会貢献活動の一環として、子どもたちがのびのびと健やかに育つことができる施設作りに参画させていただきました。

このようにエレコムは、モノを作ると同時に、「社会との共生」を実践していくことで、社会の発展とともに会社を成長させていきたいと思っています。

本日の内容

私からは、エレコムの強さ、エレコムが実際にどのような事業を運営しているかについて、会社概要を中心にご説明し、中期事業計画や社会貢献といったテーマについてもお伝えします。専務の田中からは、数字、業績について詳細をお話しします。

会社概要

取締役会長に葉田順治がいます。彼は創業時、パソコン向けのファニチャーを主に取り扱っていたのですが、パソコンやスマートフォンといったデジタル機器の将来性にいち早く気づき、よりPC周辺機器に注力していこうと舵を切って事業を展開してきました。

次第にヘルスケアやセキュリティといった分野に進出するなど、BtoBの事業領域を広げ、加えてつい最近ではテスコム電機の買収によって美容家電関連の製品も取り扱う、総合提案メーカーとなっています。

本社は大阪で、そこに開発の部隊、調達の部隊、本社機能があります。従業員数は連結で1,905名です。

パーパス

当社のパーパスは、「Better Being」です。これは、葉田も含めて従業員全体で作ったものです。彼曰く、「エレコムが発展する中で、いつも考えてたことである」ということです。

「より良き製品、より良きサービス、より良き会社、より良き社会」、その一歩先の姿を懸命に考え、製品を生み出していくことにより、エレコムという企業が成り立ってきました。

葉田は「『Better Being』の心を、1人1人にあまり細かく、内容や目的まで詳細に記したくない。1人1人が従業員として考えてくれ。そして行動してくれ。」と言っています。

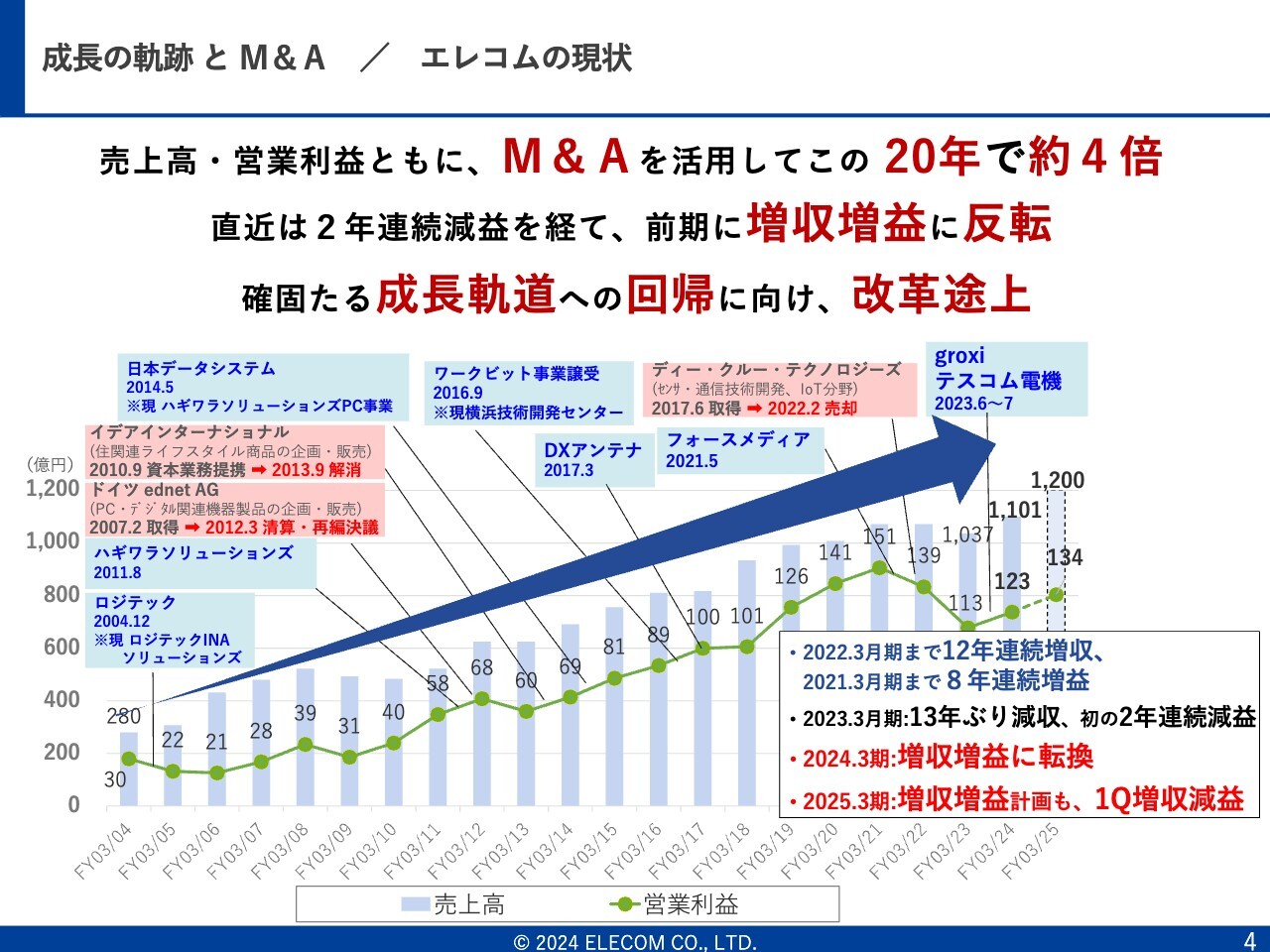

成長の軌跡 と M&A / エレコムの現状

エレコムがどのように成長してきたのかをご説明します。最初の頃は、成長路線にあったマウスやキーボードのようなPC周り、モバイル周りの製品を生み出すことによって拡大してきました。

同時にM&Aを活用し、いろいろな会社と一緒になってエレコムグループを作ることで、さらなる成長を図り、今に至ります。

ご覧のように売上高・営業利益ともに、M&Aを活用してこの20年で約4倍の大きさになりました。スライドに記載した、ロジテックやハギワラソリューションズ、DXアンテナ、2023年6月から7月にかけてはネットワーク会社のgroxi、さらにヘアードライヤー・ビューティ関連のテスコム電機を買収することでいっそう大きくなってきました。

M&Aは、機会によって生まれるものですので、機会があれば今後も実現していきますし、同時に私たちもエレコムグループとして、エレコム単体でも大きく成長するような事業を増やしていきたいと思っています。

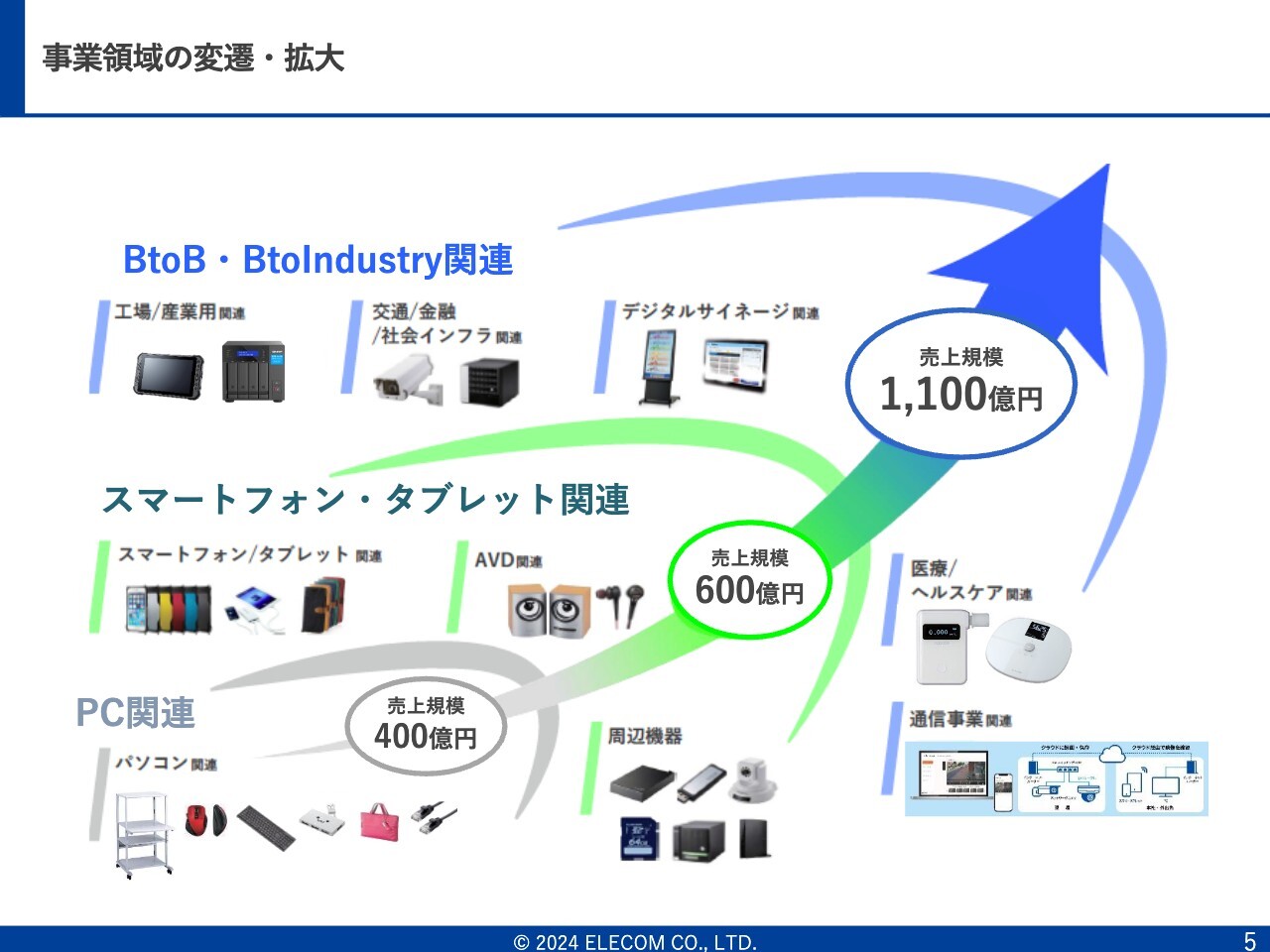

事業領域の変遷・拡大

当社の事業はPC関連から出発しました。その次に波が来たのがスマートフォン・タブレット関連で、3つ目の波がBtoB・BtoIndustry関連です。

このように、モノを中心に、時代の波に合わせて必要とされるモノを増やすことで、年商1,100億円を超える規模のメーカーになってきたというのがエレコムの成り立ちです。

主なグループ会社

例えば、エレコムというとマウスや、タブレットにつけるフィルム、カバーといったIT製品的な要素が最初に思われがちですが、インダストリー系からBtoB系まで、実はかなり広がりを持った製品を取り扱い、成長してきました。

子会社化したDXアンテナでは、実際のCS放送対応などのアンテナ関連を扱っており、その分野ではもう3割強のシェアを持っています。ハギワラソリューションズでは、産業向けのハードディスク、ストレージの分野で、SSDなどの半導体メモリの部品をFA(ファクトリー・オートメーション)の工場などに納めています。

ロジテックINAソリューションズの場合は、インダストリーPCや堅牢タブレットと呼ばれる製品を販売しています。

groxiは、「これからモノプラスサービスが来る」という見通しで子会社化した、どちらかと言えばモノではなくネットワークエンジニアの会社です。現在は、約200名のエンジニアと、サービスのネットワーク設計やネットワーク構築、保守メンテの部分まで、一緒に手掛けています。

テスコム電機は、みなさま、特に女性の方がご存じかと思いますが、ヘアドライヤーとかヘアアイロン、一部ミキサーなども扱う理美容、調理家電の会社です。

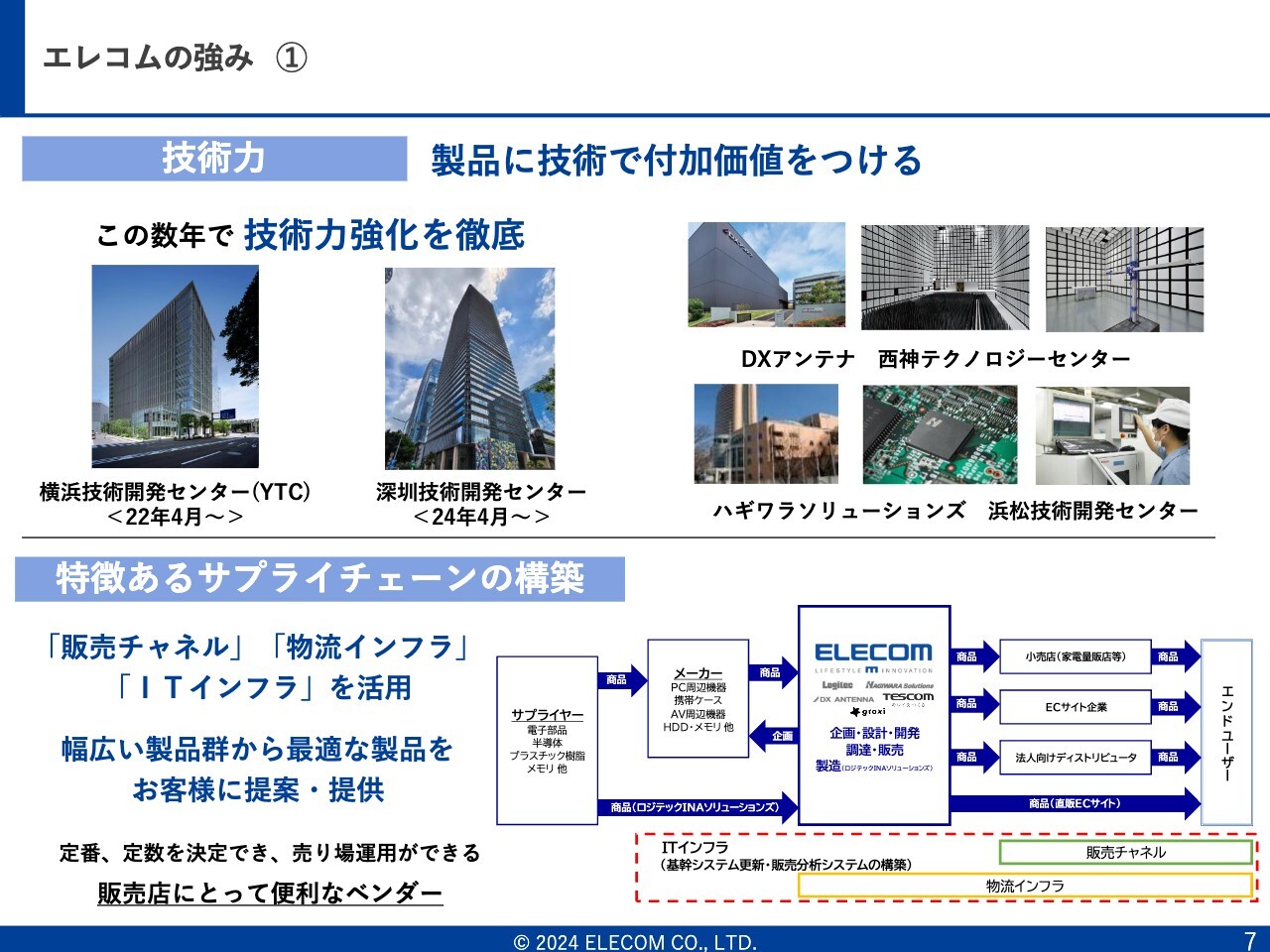

エレコムの強み ①

エレコムの強みについて、私自身もあらためて考えたのですが、メーカーでありながらもITを中心とした技術をきちんと持ち、なおかつ日本品質をきちんと持ったメーカーになっていきたいということで、横浜技術開発センター(YTC)には、検証し、開発する200名近い部隊がありますし、つい最近では、2024年3月に深圳にも技術開発センターを作りました。中国はバッテリーが強いので、これによって研究開発の強化につなげると同時に、調達機能も持たせました。

DXアンテナはもともと、西神テクノロジーセンターという、アンテナの試験機などを持つ開発拠点を持っておりますし、ハギワラソリューションズでは、浜松技術開発センターで、メモリ等の研究を行っております。このように、必ず技術をベースに他社と差別化できる商品を作ることができるところが、エレコムの1つの強みだと思います。

スライドの下部に載せた「特徴あるサプライチェーンの構築」は、一見普通のビジネスモデルですが、サプライヤーやメーカーから私たちがモノを買い取る、もしくはサプライヤーやメーカーでモノを作ってもらう時に、「このようなオリジナルの製品を作ってほしい」というところを共有し、きちんと設計を行った上で作ってもらいます。

最終的には、BtoCであれば量販店やECのチャネルに売っていき、BtoBであれば、代理店やエンドユーザーのクライアントに直接売っていくかたちをとっています。

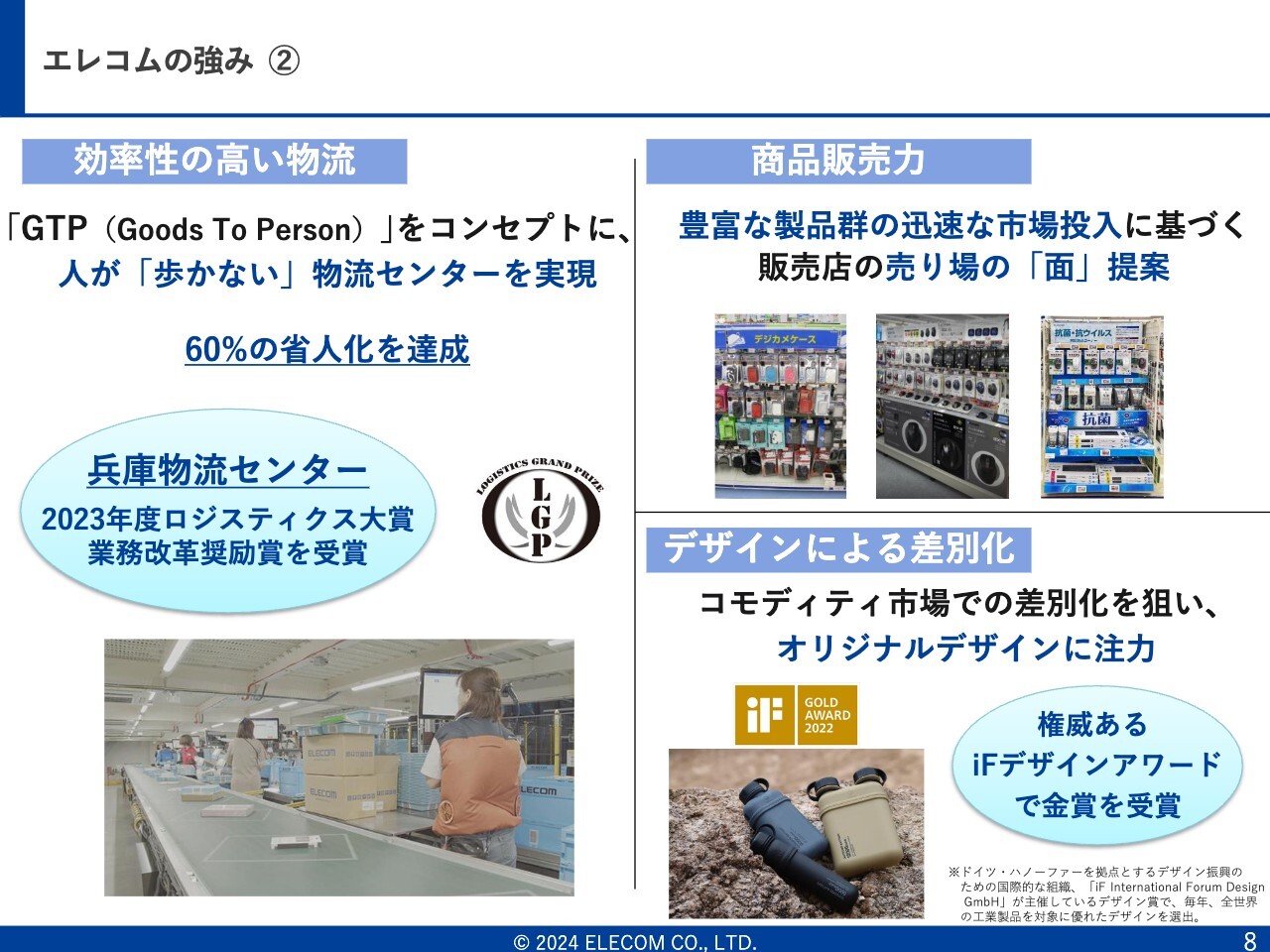

エレコムの強み ②

「効率性の高い物流」についてご説明します。スライド左下の写真は、60%の省人化を実現した兵庫の物流センターです。私もこちらへ行った時に本当に驚いたのですが、8割方が全自動で動いており、このセンターが評価され、2023年度ロジスティクス大賞で業務改革奨励賞を取ることができました。

今後小さな箱で、どんどんECで販売していくケースが増えると思います。そのような時に、やはり人の手だけを介すのではなく、省人化の目線で、ロボットのような機能を使うことになります。この物流倉庫も、なるべく早くエレコムのモノをお客さまに届けようということで、今、動いています。

その他、スライドの右上に「商品販売力」とありますが、エレコムの営業部隊は、量販営業、法人営業、通販営業、海外営業というかたちで全従業員の65パーセントを占めております。

通常メーカーでは、営業を外部に任せたりもしますが、エレコムは北は札幌から南は沖縄まで、全部自社の営業担当が、1つ1つモノを量販店に納め、陳列し、売るところまで手掛けています。そのような営業体制も、エレコムの強みではないかと思います。

スライド右下の、デザイン。最後はやはりグローバル、海外の市場に行きたいです。その海外の市場に行くためには、やはりブランド力やデザイン力が非常に重要です。

例えば、スライド右下の商品画像は「NESTOUT」というアウトドアモバイルバッテリーで、これは「iFデザインアワード2022」を受賞しました。ドイツを拠点とする、世界的に有名なデザイン振興のための国際的組織によるアワードです。

先日もアメリカの「Amazon」で、「NESTOUT」を売っていたのですが、7月21日のAmazon Prime Dayで1日1,000本ほど売れています。

このように、よりデザイン性やブランド力を持った商品が、アメリカをはじめ、グローバル市場ではものすごく重要なファクターになりますので、引き続き、デザイン分野も磨いていきたいと思います。

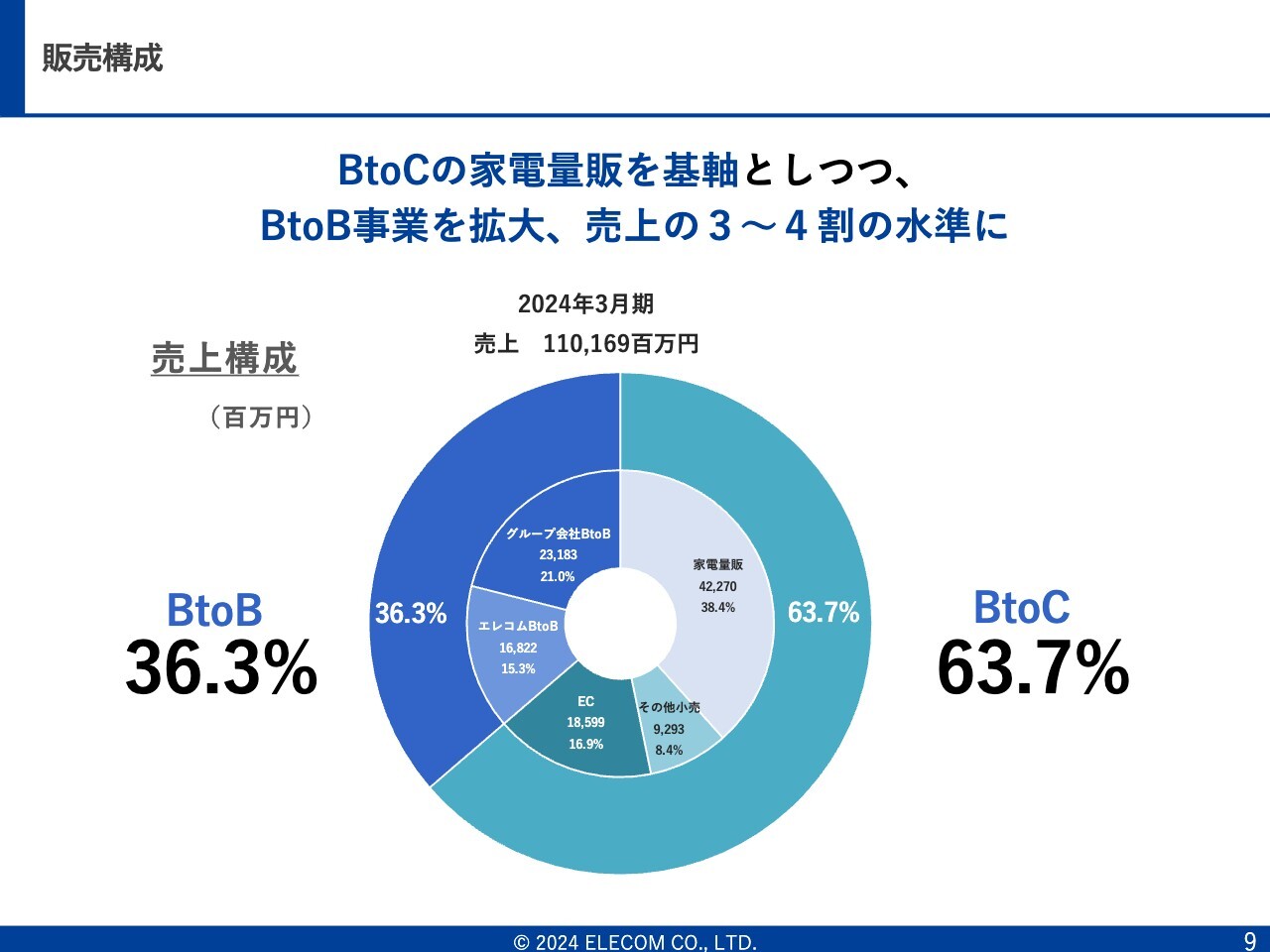

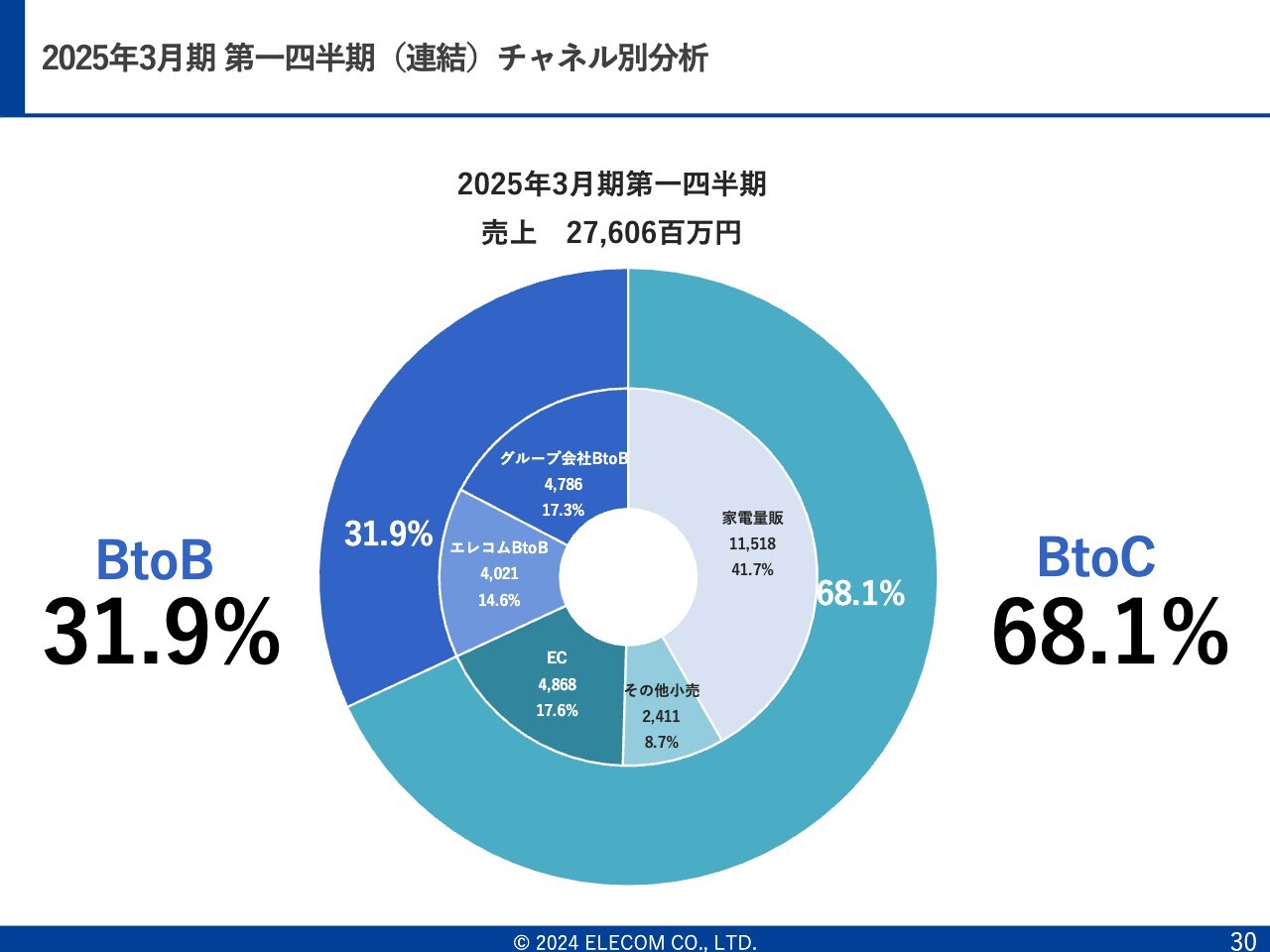

販売構成

エレコムの販売構成です。売上を全体で見ると、BtoCがだいたい60パーセントを超える規模で、BtoBは40パーセントを下回ります。スライドの円グラフの内側に詳細を記載していますが、BtoCでは家電量販店が4割弱あります。ヤマダデンキやケーズデンキ、エディオンなどです。

最近増えているのが、その他小売です。例えばセブンイレブンや、ホームセンター、ドンキホーテのようなところでも販売しています。

残りはECが17パーセントですが、おそらく今年は20パーセントぐらいに増えていくと思います。「Amazon」「楽天市場」「Yahoo!ショッピング」です。アスクルやカウネットのような企業にもECで販売しています。

BtoBでは、グループ会社はだいたい21パーセント、エレコムの中の営業担当は15パーセントぐらい、BtoBで販売しています。このBtoBのポーションが来年、再来年になっていくと増えていくと思います。

今後、より技術力の高い製品をBtoBで販売していき、全体のかさを大きくしていく中で、BtoC、BtoBともに伸ばしていく方針です。これがエレコムの戦略です。

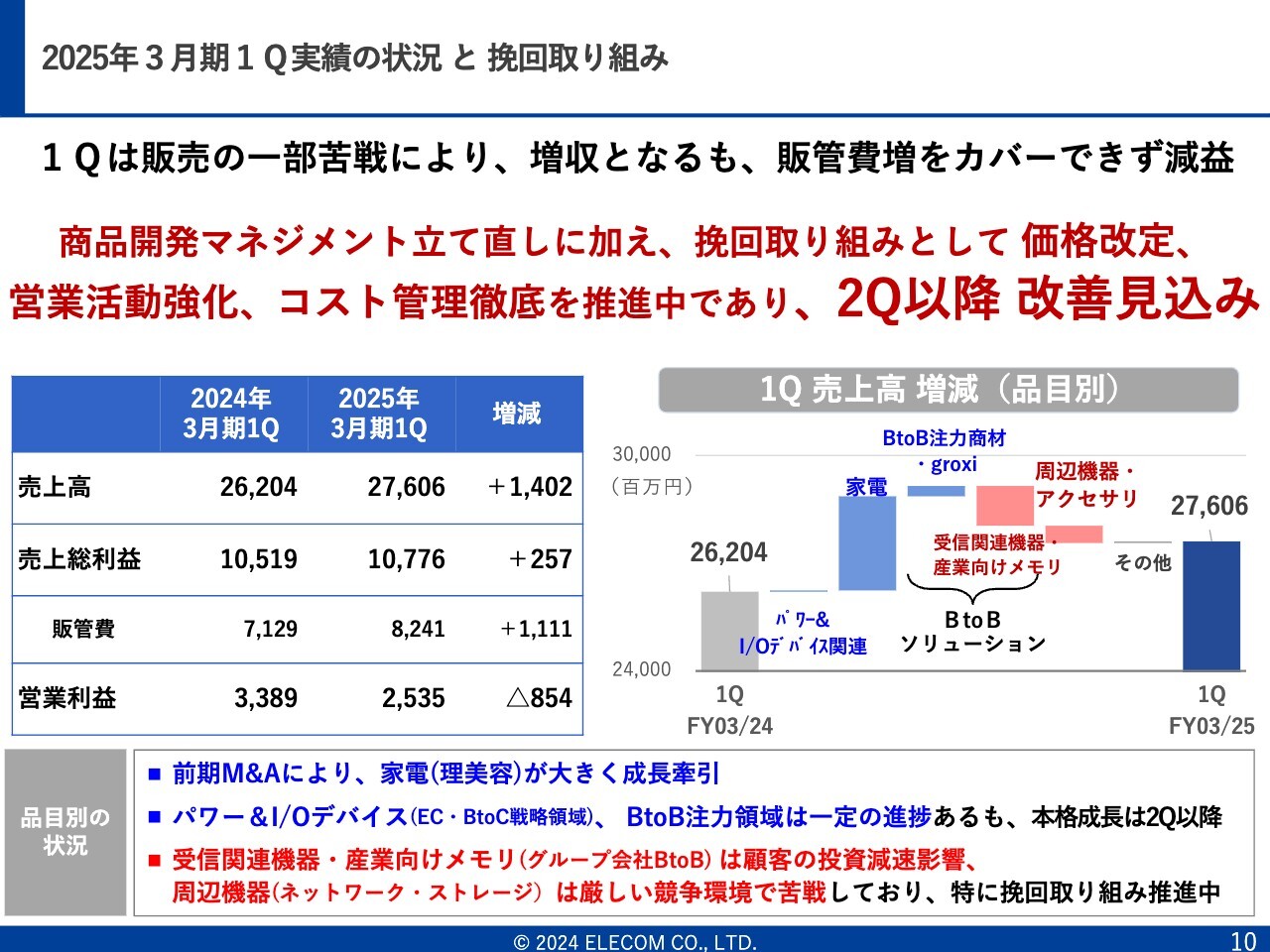

2025年3月期1Q実績の状況 と 挽回取り組み

2025年3月期第1四半期についてです。成長はしていますが、決算短信では8.5億円ほどの減益となっています。メモリ分野で市況の上がり下がりが大きい影響で売上の伸びがなかったことや、在庫を持っていたため赤字でも販売せざるを得なかったことが減益の要因です。

その他、関係会社で一部、減益の要素があり、結果として8.5億円ほどの減益になっています。ここでは細かく述べませんが、家電分野、BtoBのネットワークやNASなどの注力商材で伸びてきているため、第2四半期はかなり回復基調に戻ってくると考えています。私自身が数字を追っていますので、戻ってくると判断しています。残り1ヶ月と1週間ありますので、きちんと対応していきます。

したがって今後は、BtoB分野では、よりソリューションに注力することで、もっとエンドのお客さまに直接行くように動くこと、BtoC分野では、どんどん出てくる新製品をきちんと販売していくことが重要です。

9月9日には、Appleの次世代「iPhone」が出てきます。当社はモバイル関連製品のシェアを持っているため、iPhone関連の新商品や、その他の新商品も予定しておりますので売っていきたいと思います。

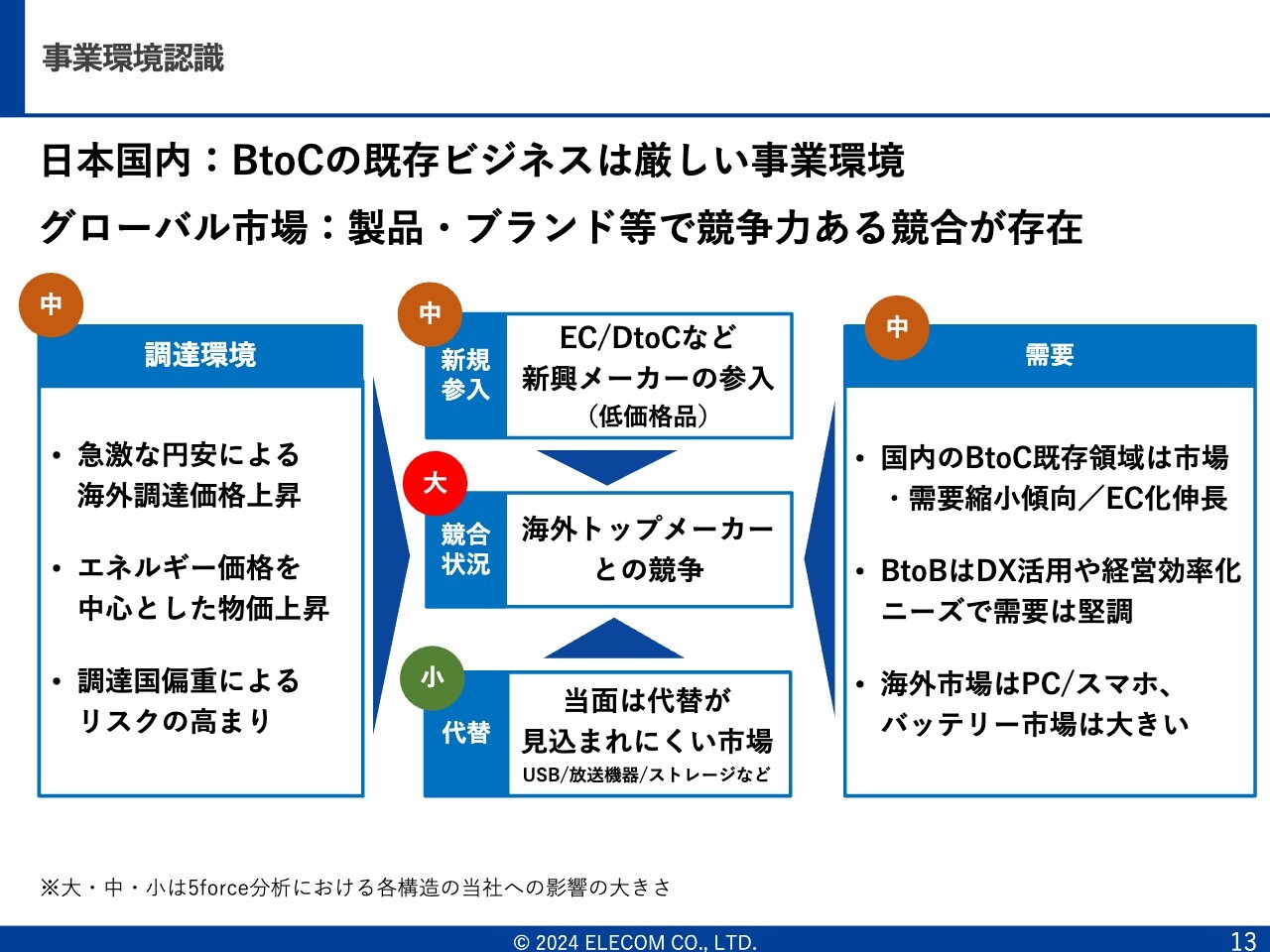

事業環境認識

中期経営計画でどのようにしていきたいのかを一言で表しますと、やはり成長です。成長させないと、停滞すると思っています。私がいる意味は、成長させることです。成長には2つの意味があり、1つは事業の成長です。しかし事業の成長の大元は、人の成長です。したがって、組織や人が活性化して、成長していく経営を進めていきたいと思っています。

事業環境は、まだ円安に振れていたり、エネルギー価格が高くなっていたりします。調達国は中国が多いのですが、ベトナムなど他国にも広げていくと同時に、ECを強化し、海外のAnkerやロジクールなどのトップメーカーに並ぶ努力を3年で行っていきます。

BtoCの主市場である国内は堅調ですが、「Amazon」のプライムデーなどで販売するとなると、アメリカで売っているため、アメリカ市場にどのように参入し、どのように売っていくのかについて、3年の中で大きな方向性を出していきたいと思っています。

BtoBでは、さらなる成長に向けてどのように取り組んでいくかということで、現在は代理店モデルで対応していますが、よりダイレクトにクライアント企業に販売し、成長軌道に乗せていきたいと考えています。海外は先ほどお伝えしたとおり、PCバッテリーの周辺に対応していきたいと思っています。

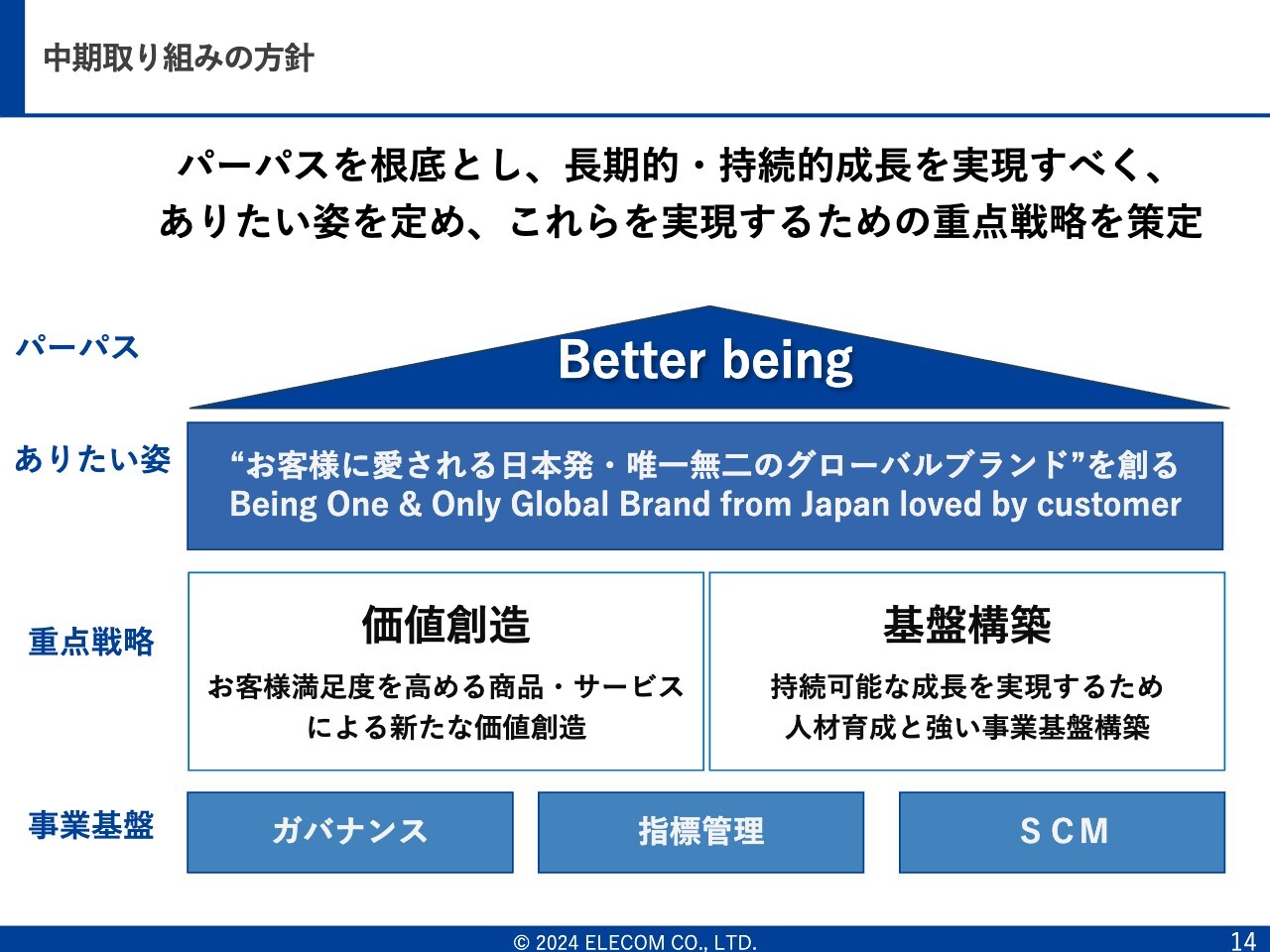

中期取り組みの方針

「Better being」は、今年策定しました。パーパスを実行するために、短期と中期で、海外に通じる唯一無二の日本のメーカーにしていきたいと考えています。そのためには、お客さまにとっての価値の創造や、当社が人も物もお金も含めた基盤を構築することも重要な要素です。株主やステークホルダーのみなさまと一緒に取り組んでいきたいと思います。

ガバナンスと指標管理、サプライチェーンもより強化していきたいと考えています。

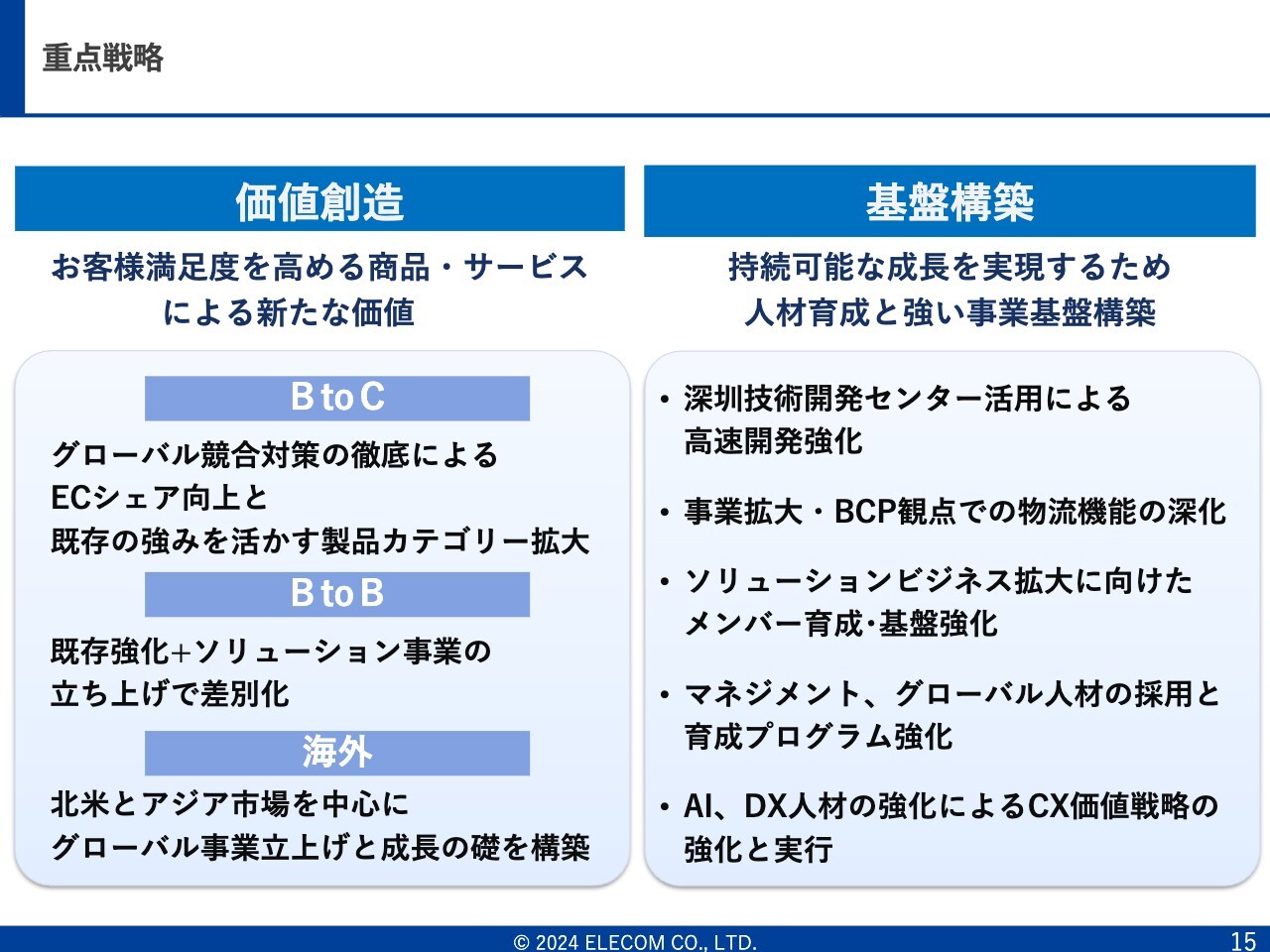

重点戦略

価値創造の項目では、BtoC、BtoB、海外とセグメントを3つにわけています。BtoCでは、競合他社が入ってきているため、シェアをきちんと獲得し、日本では安定してトップクラスを守り、海外のいくつかの市場にもきちんと参入していくことが重要です。

BtoBは、伸びしろが一番あると思います。直近の3年では、一番伸ばさなければいけないところだと考えています。今はどちらかと言うと、例えばカメラやインダストリーPC、ストレージを売るなど、物売りになっていますが、ソリューション売りにし、エンドユーザーに直接届けたいと思います。

海外は北米とASEAN、東アジアの3つの市場に向けて、事業開発も含めて徹底的に対応していきたいと思います。そのためには、先ほどお伝えした深圳技術開発センターを強くしなければなりません。

物流機能はBCPの観点で考えなければいけませんし、そもそもソリューションを売る人材を、コンサルティング人材も含めて増やしていかなければいけません。グローバル人材やマネジメント人材の層がそこまで厚くないため、強化していかなければいけないと考えています。AIやDXなど、デジタル人材も強化していきたいと思います。

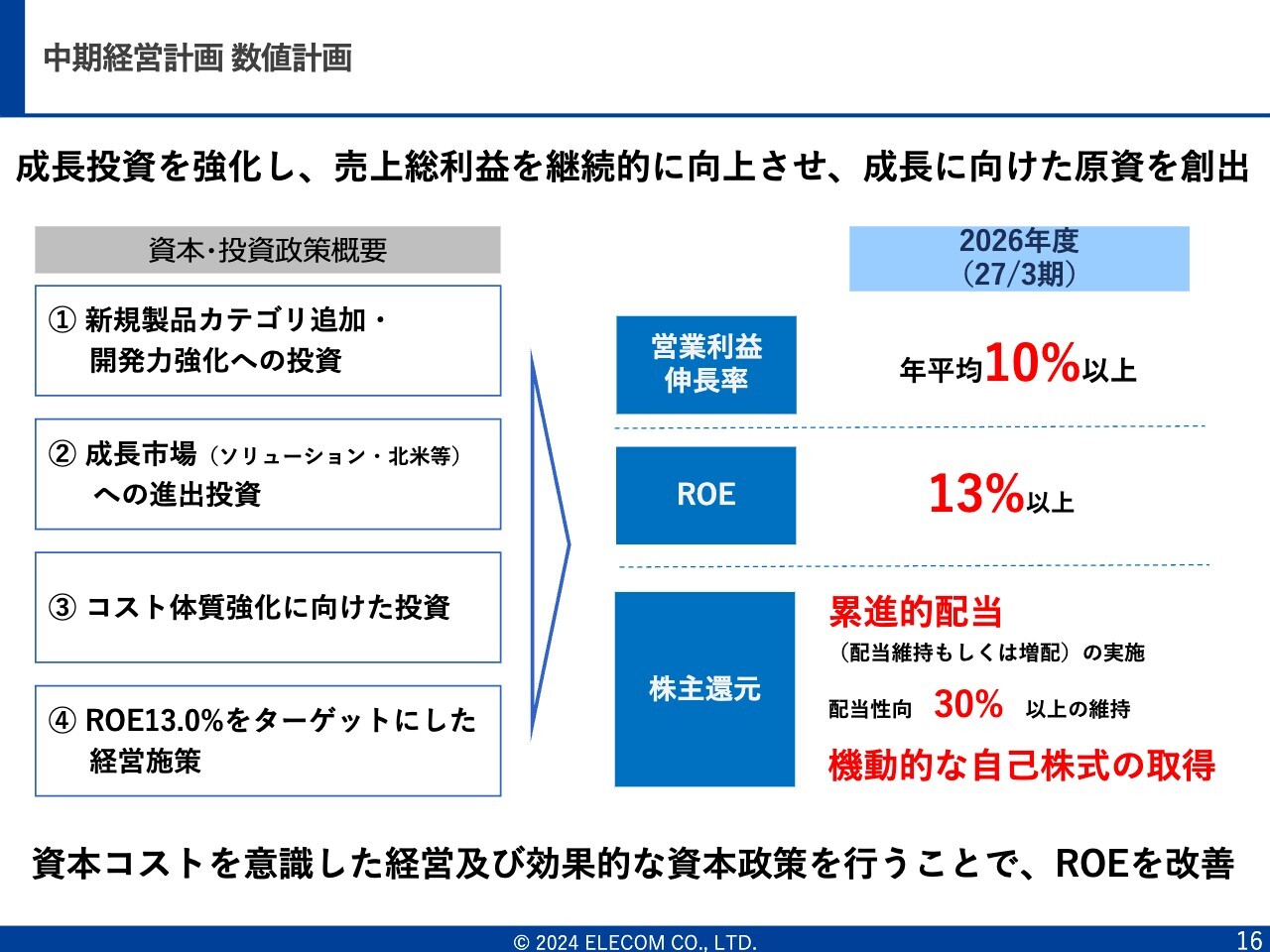

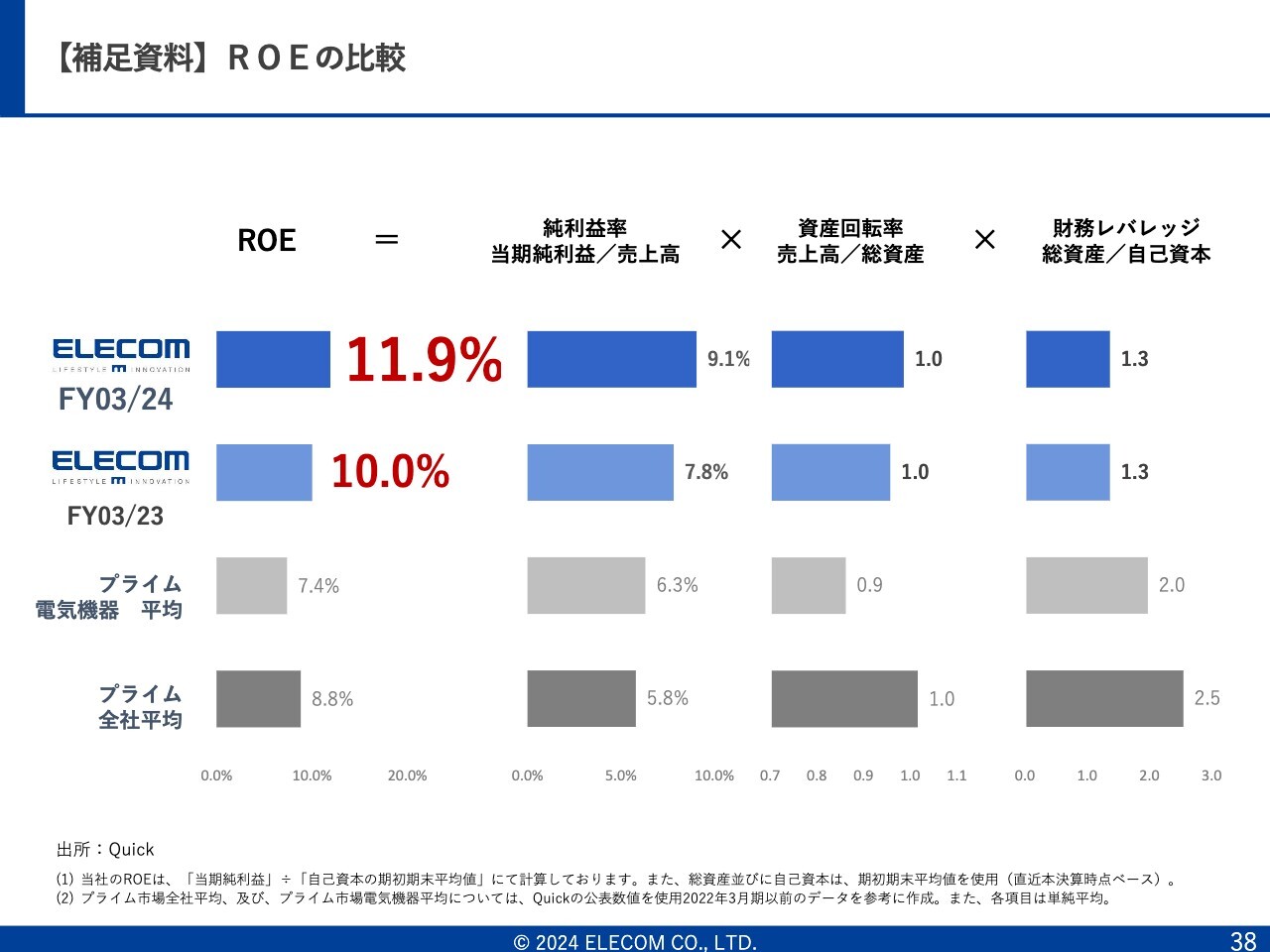

中期経営計画 数値計画

中期経営計画でも発表していますが、営業利益を毎年10パーセント以上伸ばしていきたいと考えています。ROEは13パーセント以上を維持できる企業にしていきます。株主には、累進的配当、配当性向30パーセント以上を継続的に維持すると同時に、自己株式の取得も含めてこれから検討していきたいと思っています。

当社の事業が成長していくことを前提に、一緒に歩んでいきたいと思っています。よろしくお願いします。

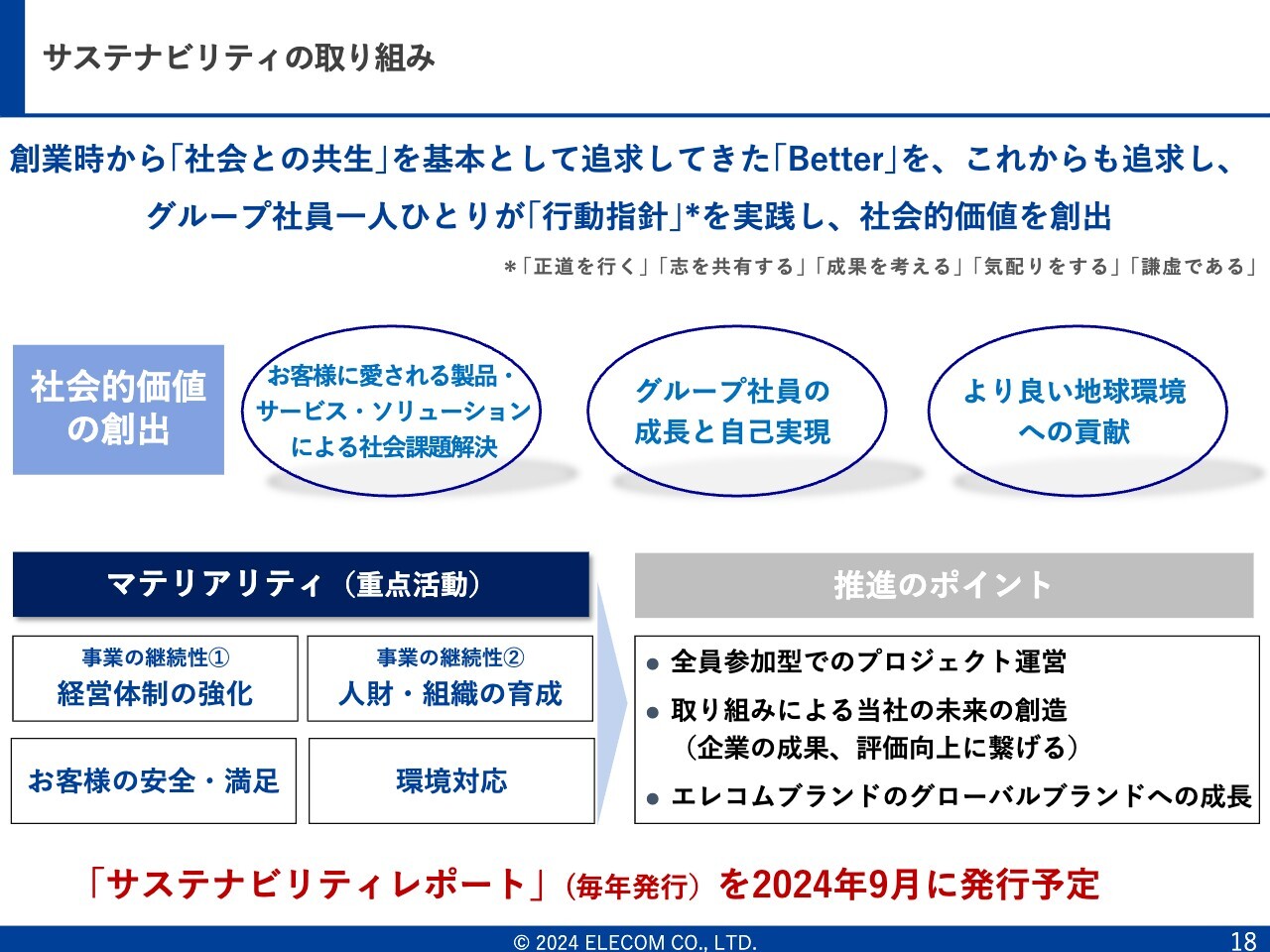

サステナビリティの取り組み

サステナビリティの取り組みとして、「社会との共生」を基本とし、エンドユーザーと一緒に歩むこと、一歩先の「Better」を実行していくことを当社の社員一人ひとりが行動指針として持ち、実施していきたいと思います。

経営観で一番重要なのは、お客さまとステークホルダーの満足度です。そちらが高まる経営をしていきたいと考えています。そのためには、グループ社員が満足する働き方ができる経営をしていき、結果として社会や地球環境などの部分でも、より優しい企業になっていきたいと思っています。

「サステナビリティレポート」は、私が全面的に加わって作成し、ホームページ上で9月に発行します。「社会との共生」を意識し、より高いレベルにいく当社の報告書や行動を、これからもぜひご覧いただければと思います。

社会貢献活動

スライドに、隈研吾氏に設計してもらった「東紀州こどもの園」の写真を掲載しています。さまざまな困難な経験をした子どもたちがのびのびと暮らしています。自然環境の再生としては、三重県熊野の「丸山千枚田」や「ELECOM FOREST ~エレコム自然の森づくり~」の活動があります。

文化・スポーツの振興としては、「エレコム神戸ファイニーズ」というアメリカンフットボールチームを支援しています。スライドに掲載している写真は、神戸大学のグラウンドだと思いますがこちらにグリーンの芝を寄付し、練習や試合に臨んでいます。

また、日本フィルハーモニー交響楽団との協賛で、年に2回文化芸術イベントとして交響曲第9番の演奏をしてもらっています。こちらにいろいろな方を呼び、音楽振興を行っています。

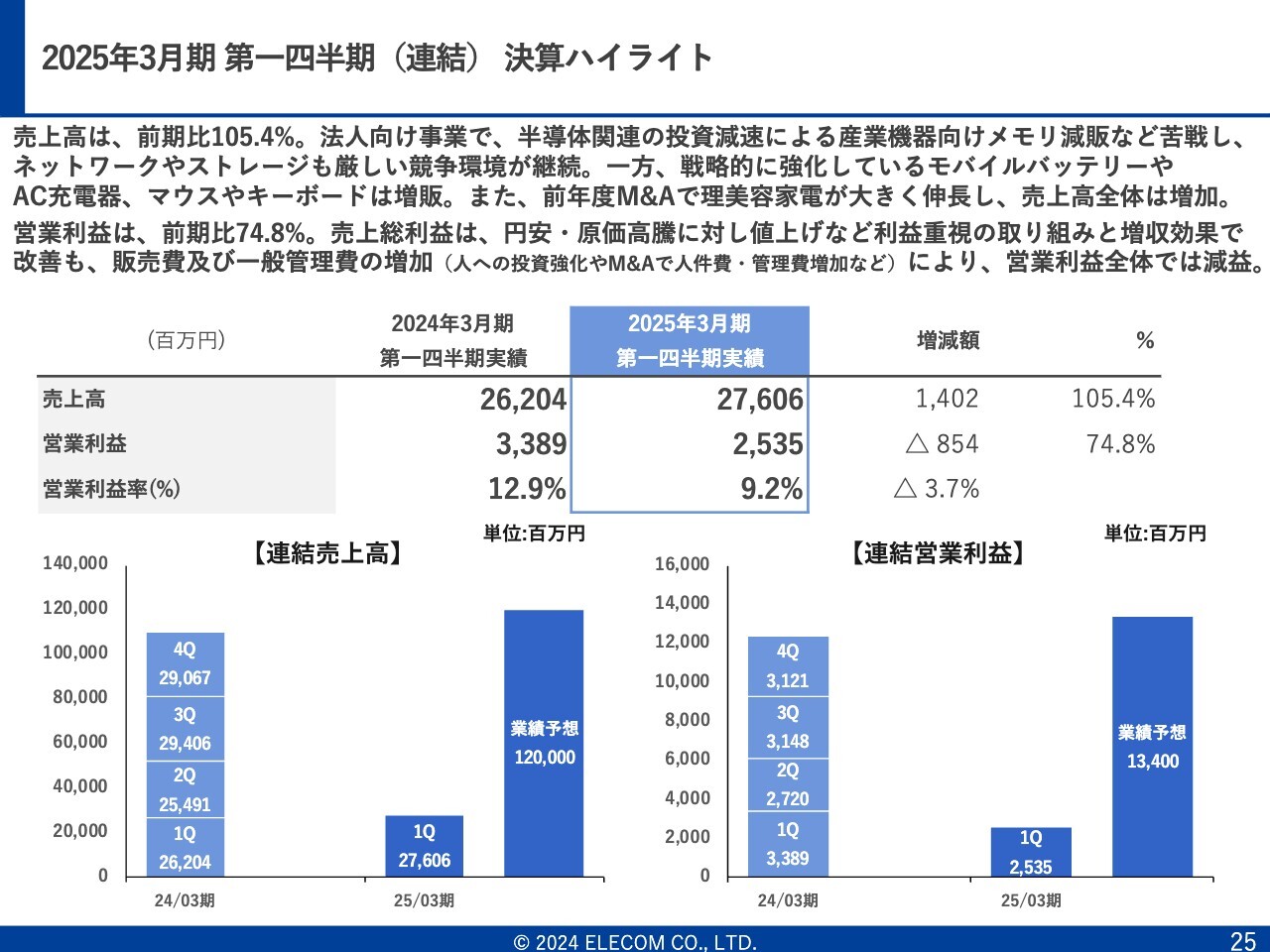

2025年3月期 第一四半期(連結)決算ハイライト

田中昌樹氏(以下、田中):第1四半期の業績についてご説明します。売上高は276億600万円と、前年に比べて14億200万円増収しています。

営業利益は25億3,500万円で、残念ながら前年比で8億5,400万円マイナスとなっています。主な要因は、当社の品種別のパートでご説明します。

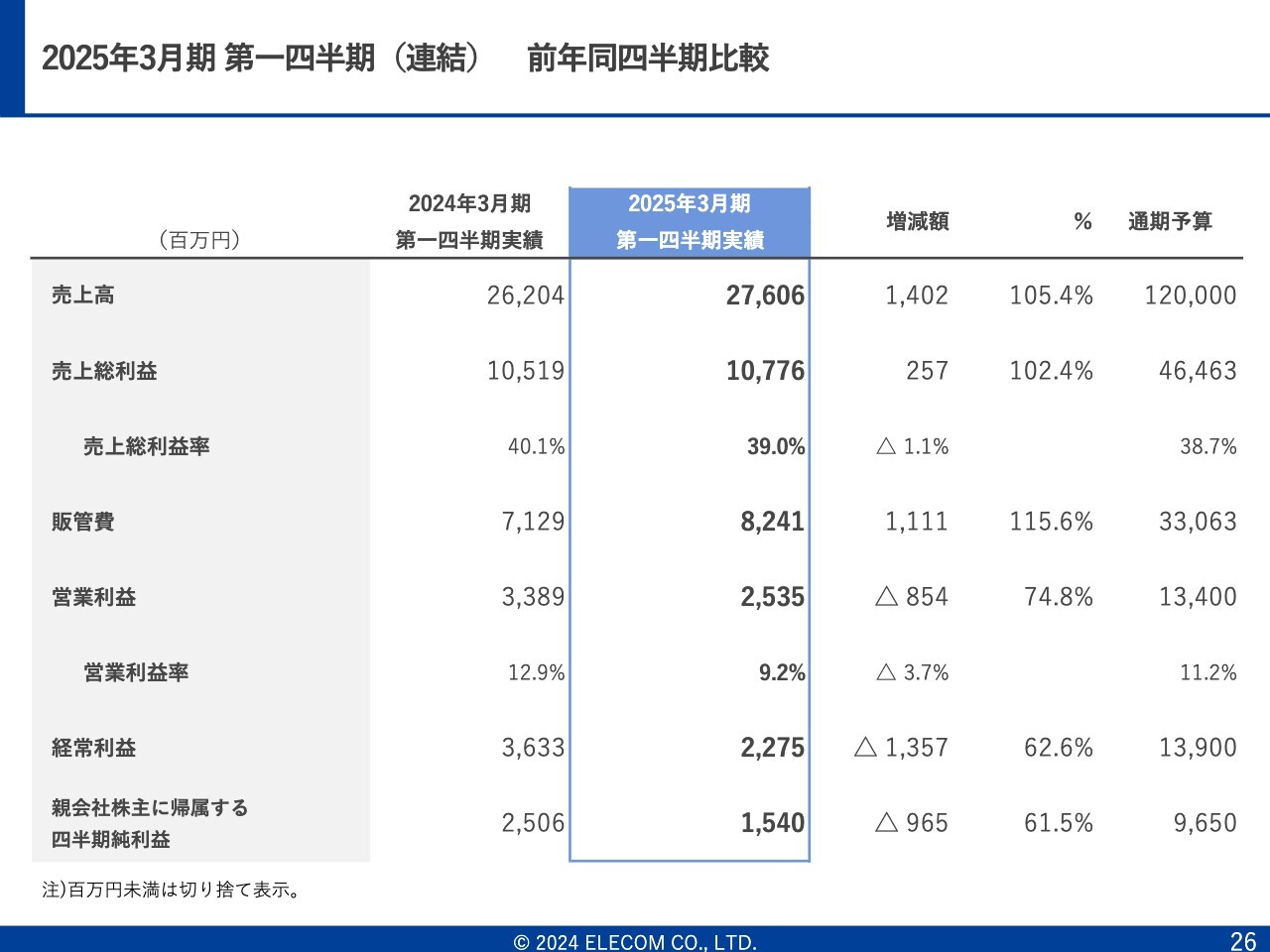

2025年3月期 第一四半期(連結) 前年同四半期比較

第1四半期の売上高の比較表を掲載しています。営業利益率が若干落ちている状況です。

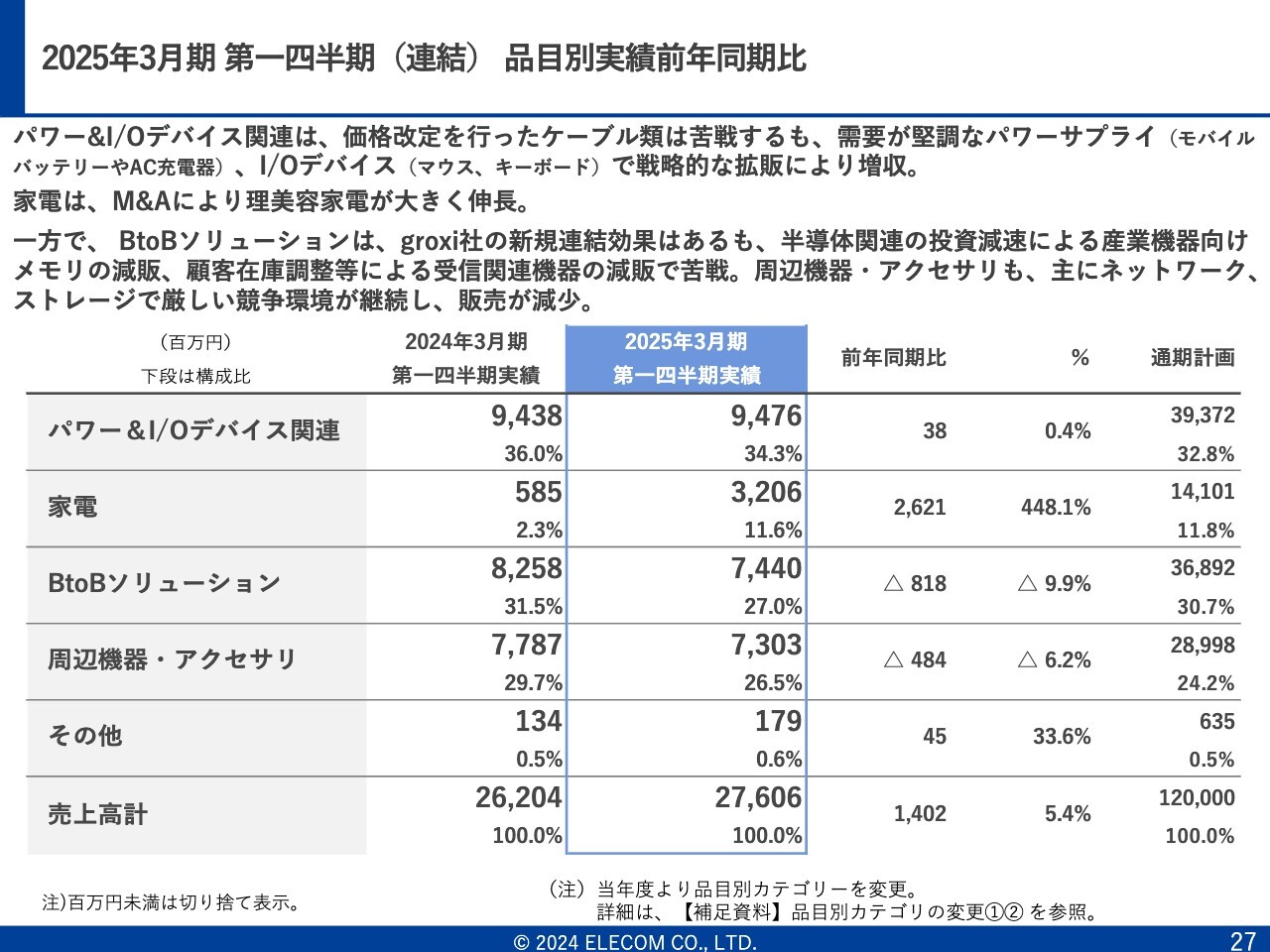

2025年3月期 第一四半期(連結) 品目別実績前年同期比

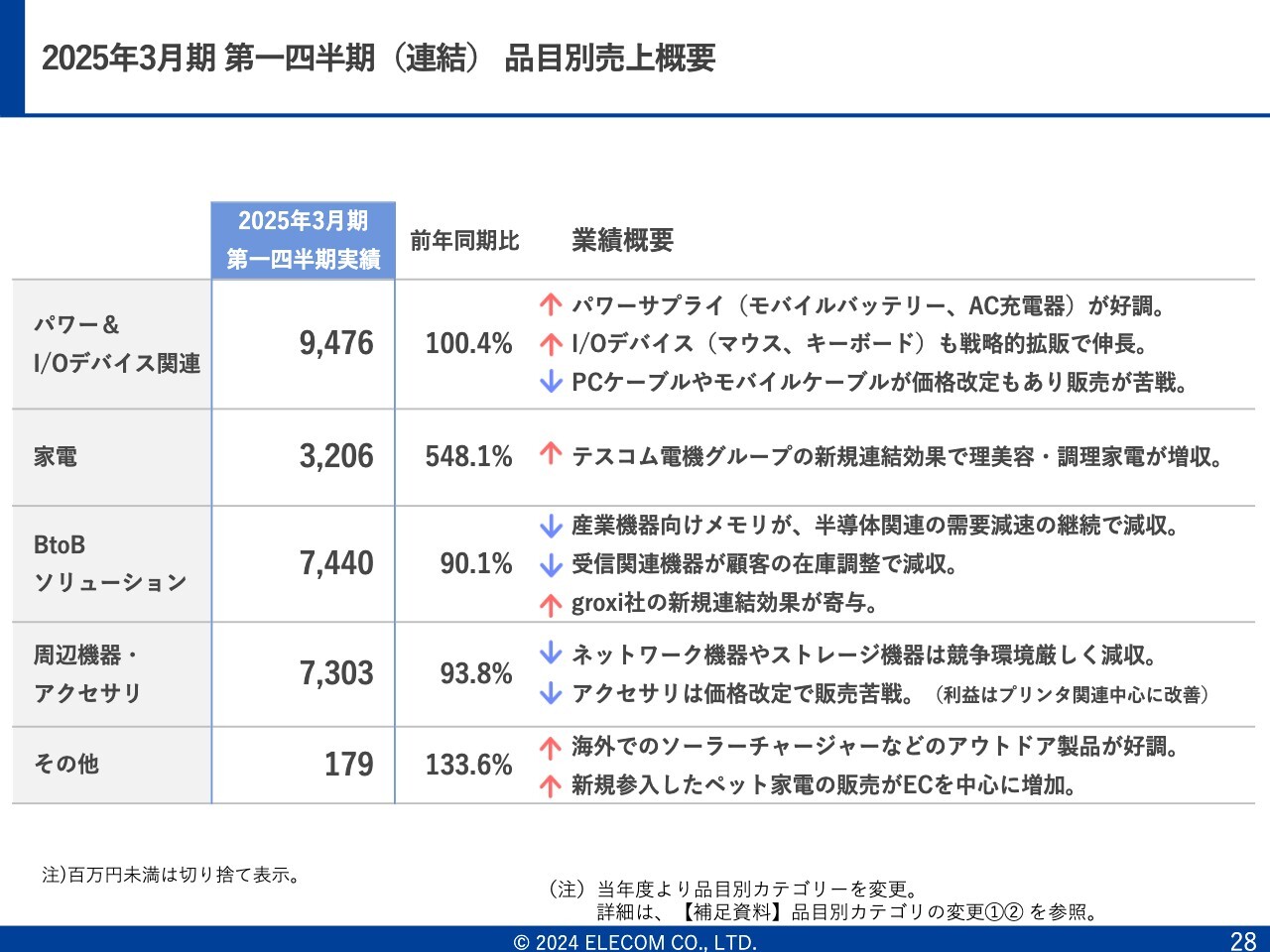

品目別実績です。パワー&I/Oデバイス関連は、競合他社である中国メーカーのAnkerにキャッチアップし、対前年でも対計画でも伸びています。

残念ながら、ケーブルとオーディオ関連が少し足を引っ張っており、対前年で少ししか伸びていません。しかし、2年前くらいから行ったAnker対策は、きちんと実ってきています。当社が得意とする、キーボードやマウスなどのI/Oデバイス関連も前年に対してきちんと伸びている状況です。

家電が伸びているのは、M&Aの効果です。後ほど詳しくご説明しますが、テスコム電機をグループ化したことによって、ドライヤー関連が非常に好調に伸びています。

BtoBソリューションは、残念ながらマイナスとなっています。大きな要因はグループ会社のDXアンテナとハギワラソリューションズの業績が挙げられます。ハギワラソリューションズは、SD、SSDの工作機器の中に組み込む部品を作っています。

前期はグループの営業利益を押し上げていましたが、今期は工作機器メーカーの業績不振や設備投資も落ちている関係上、非常に厳しい状況になっています。

しかし、工作機器メーカーの状況が少し変わってきているため、今期は上昇気流とは言えないかもしれませんが、下期以降、来期に向けては上昇軌道に乗ってくると思っています。

DXアンテナは、受信アンテナ関連機器でマーケットがどんどん寡占化してきています。光ファイバーやネットワークで押されていますが、新製品等で監視カメラ等を扱っており、防災セキュリティ関連の商品が出てきたら、上昇軌道に乗っていくと考えています。しかし、第1四半期は新製品の出遅れがあった分、業績の営業利益にあまり貢献しませんでした。

周辺機器・アクセサリについてご説明します。アクセサリとはITのガジェットなどです。当社は国内ナンバーワンのシェアを持っており、非常に利益率の高い分野です。値上げをして少し数量は減っていますが、粗利益の絶対額はきちんと取れています。

キーボードやマウスなどのサプライ品のガジェットが非常に強いため、値上げをしてもきちんとマーケットで受け入れられ、粗利が取れています。

周辺機器は、前期に比べて非常に利益率が取れなくなっています。みなさまもご存知かもしれませんが、日本国内の競合他社は、メルコホールディングスのバッファロー、アイ・オー・データ機器などがあり、非常に苦戦しています。

価格競争については、アナリストからも、当社以外のグループ会社は赤字の経営状態があり、値上げなどを行い、周辺機器は環境が緩やかになり良くなってくるのではないかと言われていました。しかし、競合他社との思惑の違いがあり、なかなか売上と利益が取れていない状況です。

こちらは、おそらく第2四半期から第3四半期、第4四半期になると利益率の改善が見込まれてくると見ています。

2025年3月期 第一四半期(連結) 品目別売上概要

今ご説明した内容をスライドにまとめています。赤色の矢印が伸びている部分で、青色の矢印が苦戦している部分です。

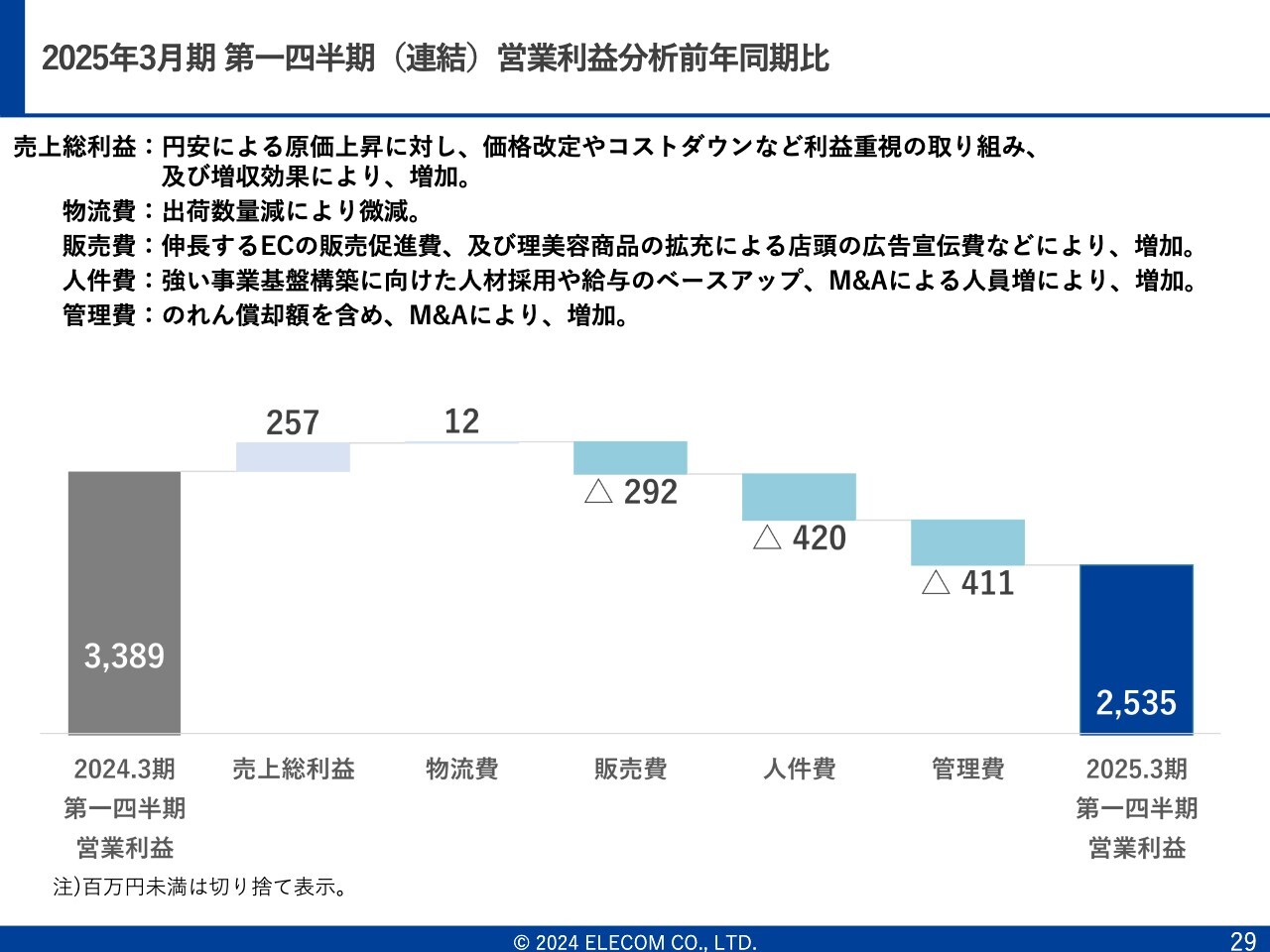

2025年3月期 第一四半期(連結) 営業利益分析前年同期比

四半期の営業利益の分布です。みなさまが少し気にされているところとしては、第1四半期の販管費が、過去最大になっている点だと思います。残りの3クォーターにおいてもすべてこの金額で推移したとして、単純に4倍すると、当社グループにとっては通期でも過去最大の販管費になります。

販管費の増加の一部は、テスコム電機とgroxiを買収してグループ化したため、膨れ上がっています。テスコム電機とgroxiについては、また後ほどご説明しますが、テスコム電機はグループの営業利益に非常に貢献しています。groxiはBtoBの事業になってきているため、少し時間がかかります。人件費が増えている部分においても、グループ会社が増えた分が影響しています。

管理費は、先ほどお伝えしたテスコム電機とgroxiののれん償却額と、深圳技術開発センターを作った関係で、検査装置等を購入したため減価償却費が増えています。このような状況が今後続くのかどうかですが、販管費が増えている部分は、決して悪い状況ではなく、将来の売上利益確保のための施策と見ていただけたらと思っています。

2025年3月期 第一四半期(連結) チャネル別分析

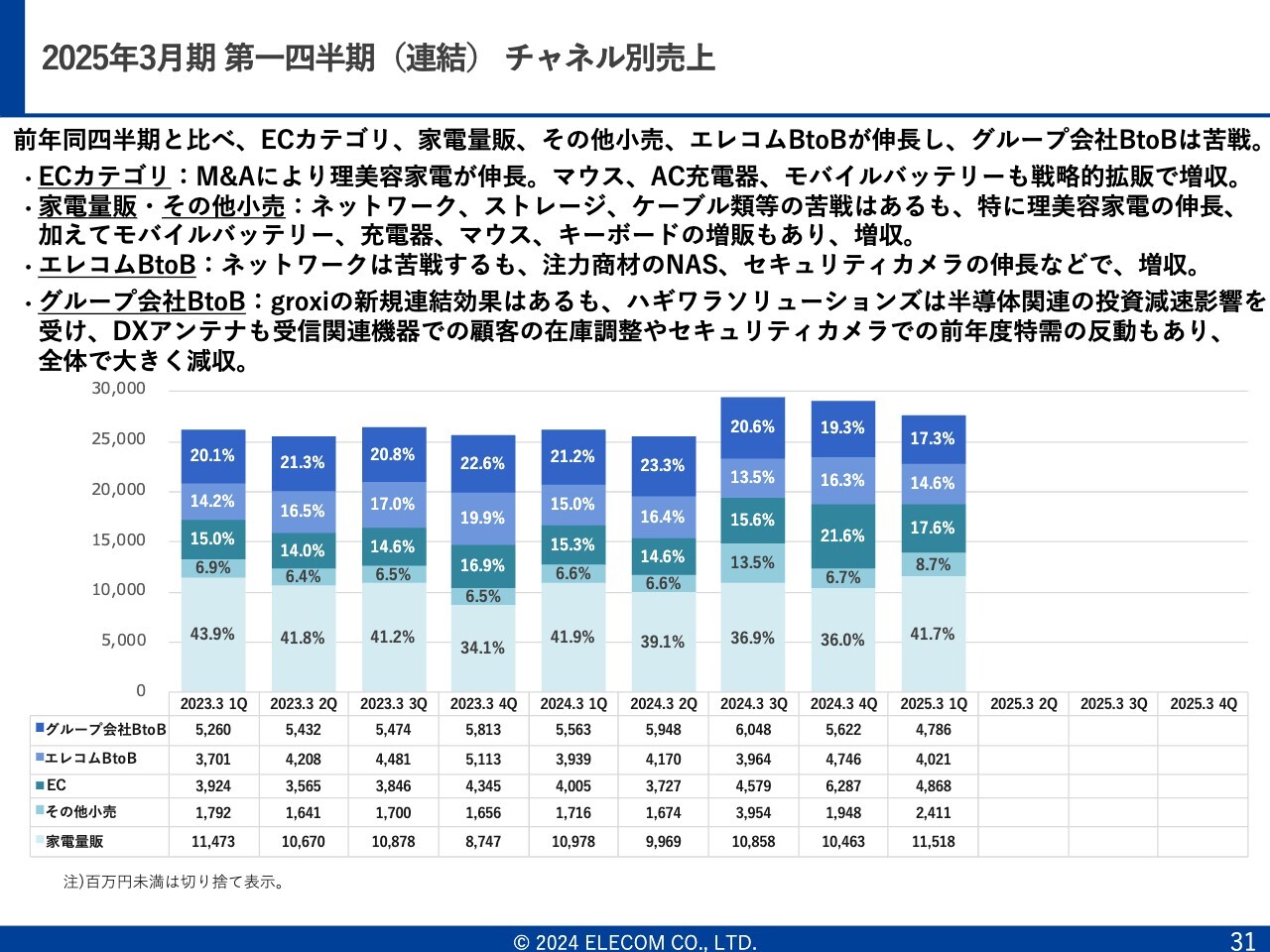

チャネル別分析です。過去と比べると、BtoBも若干比率が少なくなっているように思えます。量販店におけるテスコム電機のドライヤーの売上等が入っている関係で、今期のBtoBは少し足踏みの状況ではあります。

しかし、先ほど石見がご説明したように、BtoBは将来の可能性が最も大きく、今後、結果が数字となって現れることを期待しています。

2025年3月期 第一四半期(連結) チャネル別売上

四半期ごとのチャネル別売上です。BtoBは可能性があり、さらに伸ばしていきたいところです。将来的にはモノを売るだけでなく、保守・メンテ、設計、施工による利益も確保していこうと考えています。

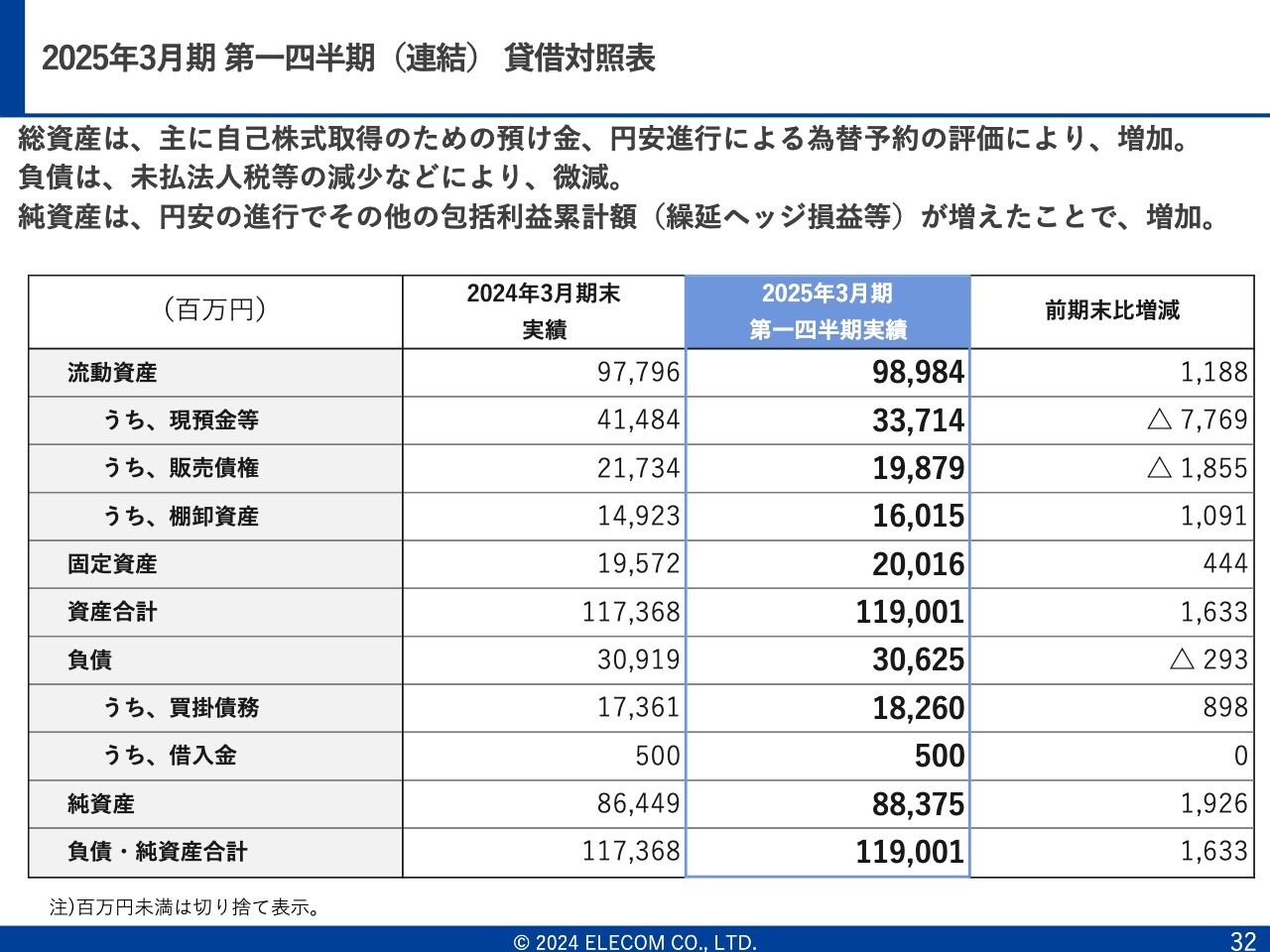

2025年3月期 第一四半期(連結) 貸借対照表

貸借対照表です。当社はモノが売れるほどキャッシュが残るビジネスモデルです。海外投資家から非常に強く言われることとして、自己資本比率が非常に高く、現金に換えられるものが多い会社です。

流動資産については、売掛債権においても貸し倒れ等でお金が滞留することがないため他社と比べて筋肉質です。前期にテスコム電機とgroxiをM&Aしましたが、将来に対する投資がいまだ足りておらず、資金が貯まっています。

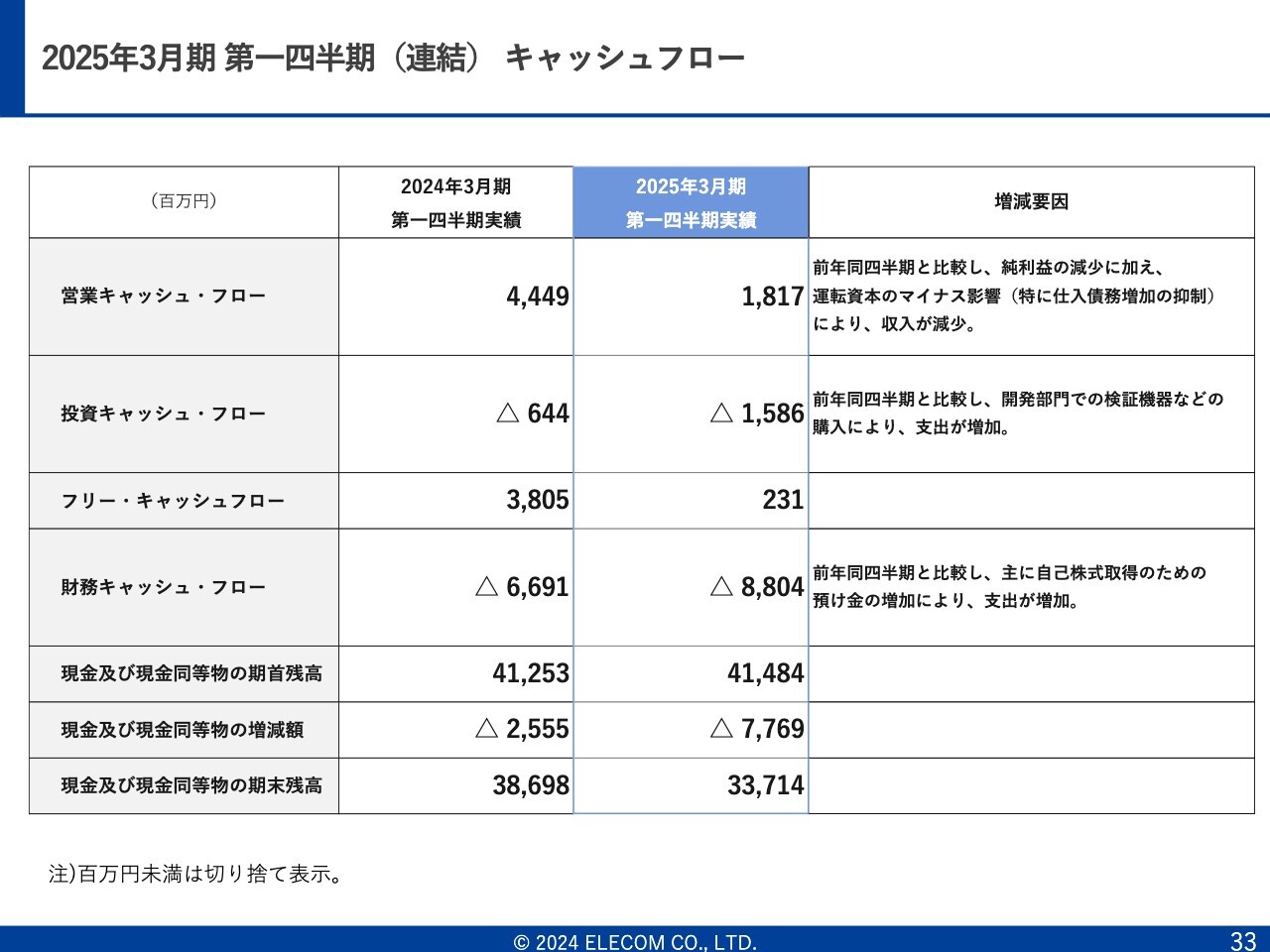

2025年3月期 第一四半期(連結) キャッシュフロー

キャッシュフローは現金が増えている状況です。ただし、前期と今期でM&Aによる投資および自社株買い等を実施しているため、キャッシュフローは増えたものの前年のような増え方ではありません。

2025年3月期 第一四半期(連結) 固定資産投資額・減価償却費

有形固定資産・無形固定資産の状況です。有形固定資産の増加は、主に中国深圳の研究開発センターの設備投資によるものです。

【補足資料】ROEの比較

先ほどお話ししたROEの補足資料です。

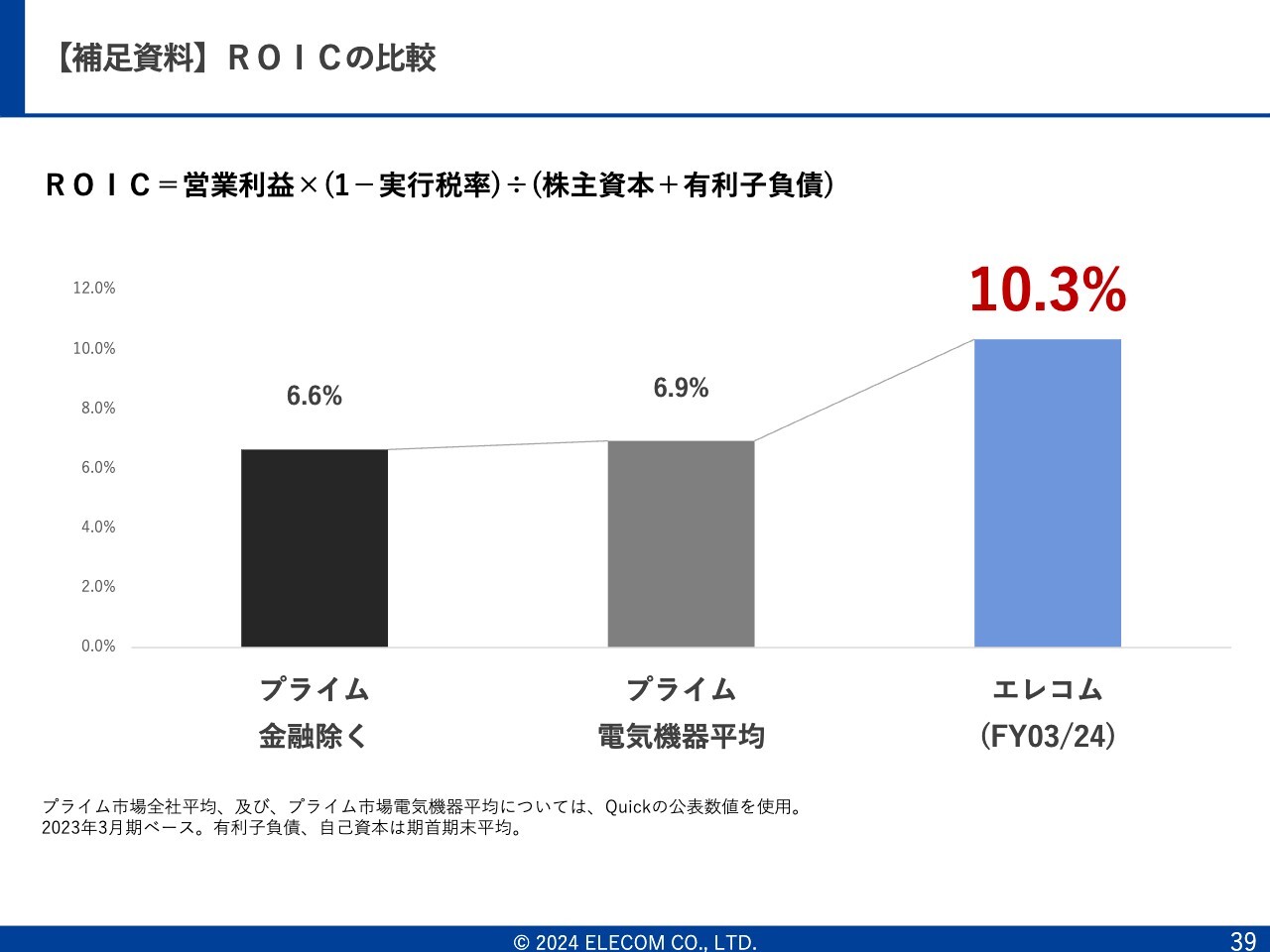

【補足資料】ROICの比較

ROICの比較です。

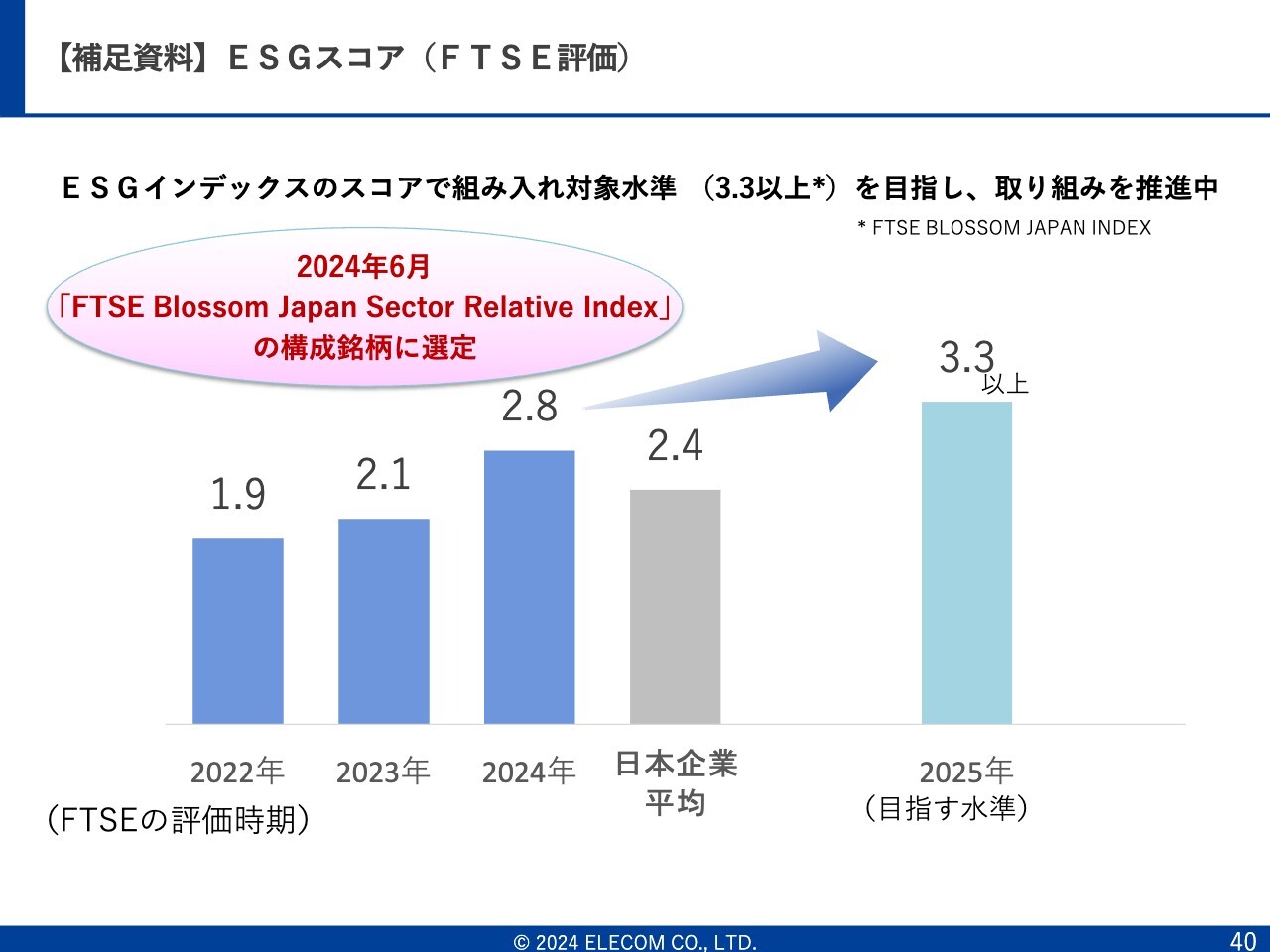

【補足資料】ESGスコア(FTSE評価)

ESGインデックスのスコアは2024年現在2.8ポイントです。これにより、2024年の6月には「FTSE Blossom Japan Sector Relative Index」の構成銘柄に入っています。私たちがIRをしなくとも、集まった投資資金が自動的に入ってくる状況です。

一方で、私たちはESGスコア3.3以上を目指しています。達成した場合、もう1つの大きなファンドである「FTSE BLOSSOM JAPAN INDEX」の組み入れ対象水準を満たすことになるため、ぜひ取り組んでいこうと思っています。

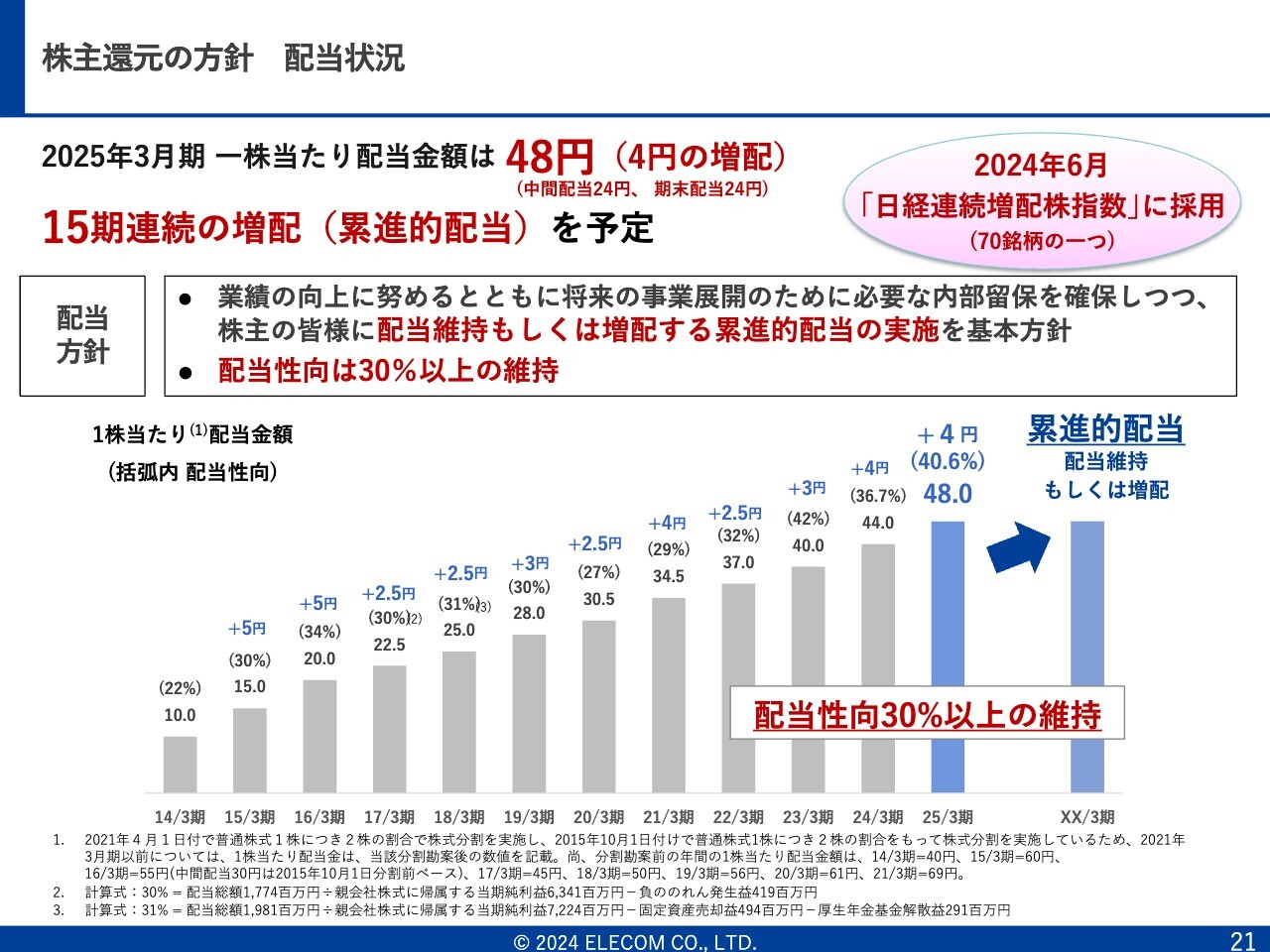

株主還元の方針 配当状況

株主還元については先ほどもお話ししましたが、今期の1株当たり配当金額はすでに4円の増配を考えています。配当維持もしくは増配する累進的配当の実施を基本方針とし、「もう減配はしませんよ」ということです。

手元のキャッシュは多く残っているため、株主のみなさまに対しては配当と自社株買いで還元するという方針を強く打ち出しています。

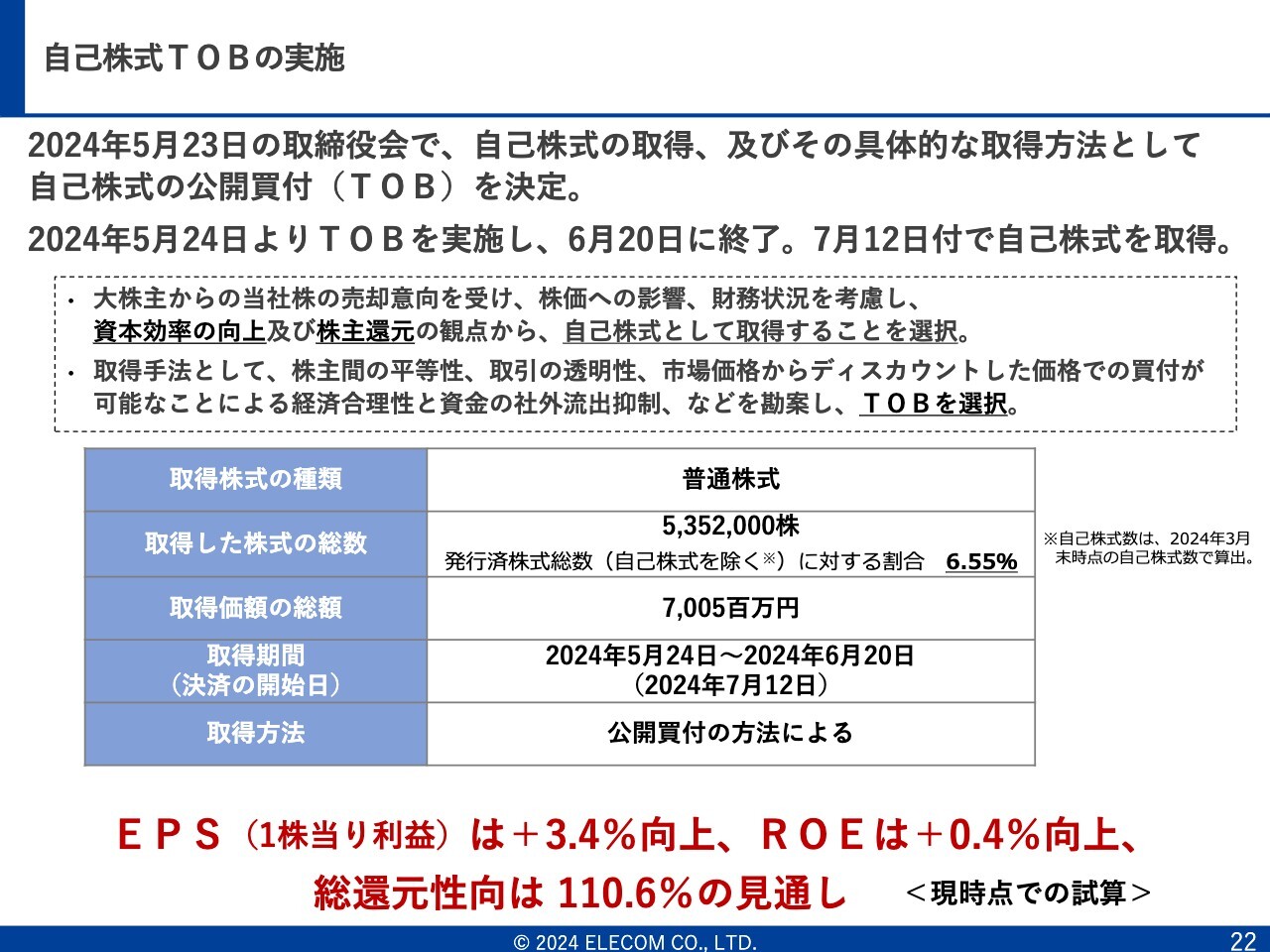

自己株式TOBの実施

自社株買いは前回発表したとおり、取得価額の総額を70億500万円としています。

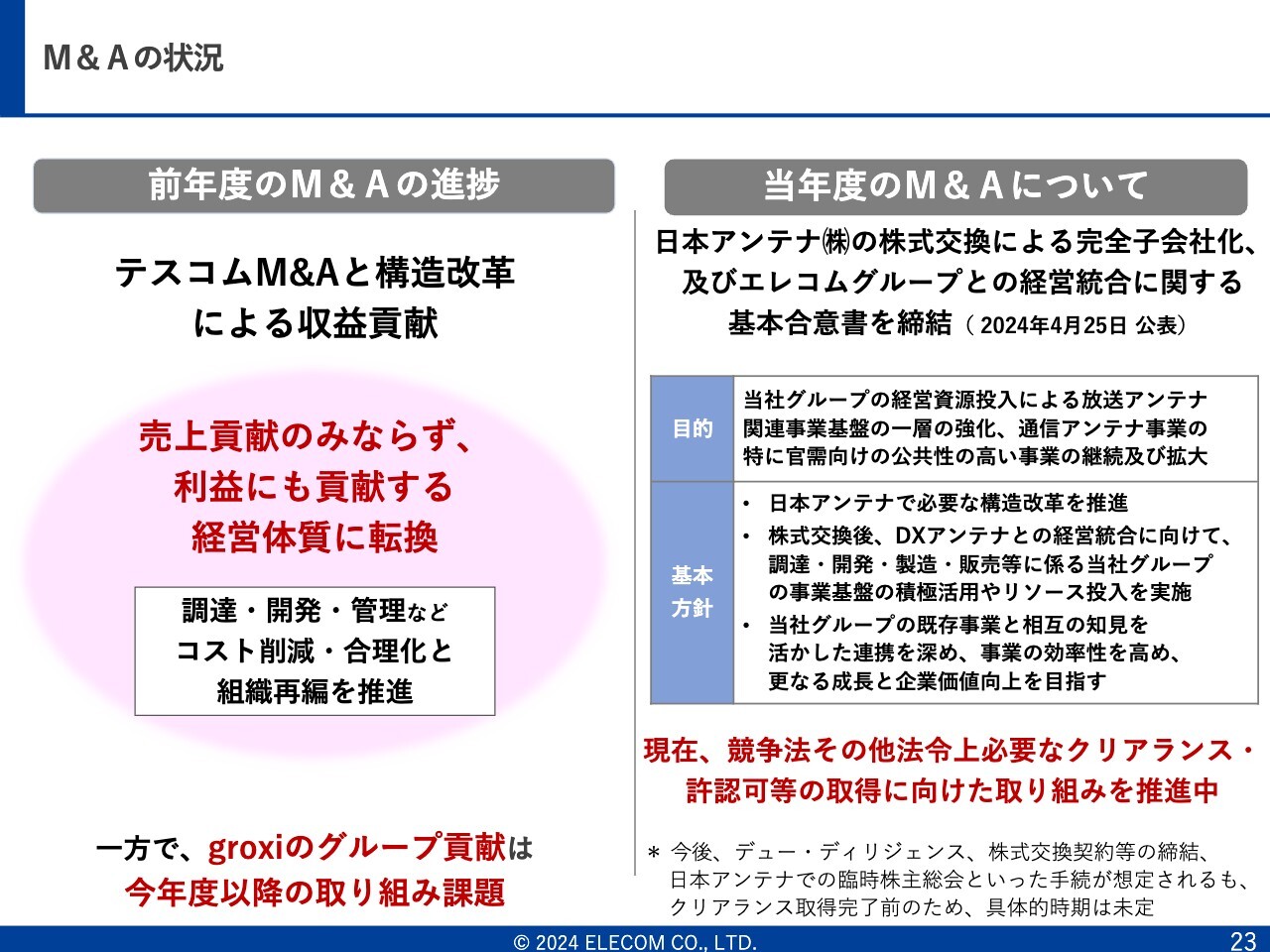

M&Aの状況

M&Aの状況をご説明します。テスコム電機とgroxiがグループに入りました。特にテスコム電機については、すでに今期から営業利益を押し上げています。のれん代を引いてもおそらく10億円くらいのプラスとなる予想です。

テスコム電機は96億円で買収しています。ただし、すでに第1四半期には、事業用に供していないテスコム電機の遊休不動産全8物件中、7物件を売却済みです。

その結果、余剰資金が50億円出ています。こちらは配当金として、第1四半期にキャッシュマネジメントの関係で移動しています。余剰資金が残り3億円程度ありますので、こちらはキャッシュマネジメントとして引き上げ、買収額96億円のうち53億円は現金として回収済みです。

今お話ししたとおり、のれん代を差し引いても、今期に10億円くらいの利益が出ると予想しています。当初は5年で回収できればと思っていましたが、4年か早ければ3年半くらいで回収できると考えています。

このM&Aにより、家電量販店で私たちが持つパソコンコーナー・スマートフォンコーナーの売り場に加え、私たちが持っていなかったドライヤーやヘアアイロンといった理美容関係の売り場が取れました。このように、家電量販店で棚を持たない部分のM&Aはこれからも積極的に実施したい考えです。

ここまでは、第1四半期の定量的な話とM&Aのご説明でした。もう1つ、誤解があるといけないのが、日本アンテナとのM&Aについては現時点でなにも決まっていないということです。

アンテナの主要メーカーはDXアンテナと日本アンテナ、マスプロ電工ですが、DXアンテナと日本アンテナが一緒になると独占禁止法に抵触する可能性があります。公正取引委員会が調査するため、私たちが開示したという背景があります。

現在、公正取引委員会が調査しています。当初は6月くらいに決着するというお話でしたが審査が長引いており、9月ないしは年度末くらいまでかかるようです。なお、今期の業績等には一切折り込んでいません。

したがって、来期以降の予定は公正取引委員会の判断を待ってということになります。かつ、当社が日本アンテナをM&Aする考えを公表せざるを得なかったため、0.38倍だったPBRが0.7倍くらいまで上がっていますが、私たちは0.7倍をベースとしてはグループ化を考えていません。

基本的には0.38倍に対してプレミアムをつけるか、もしくはディスカウントで株式交換となるため、現在は非常に流動的な状況です。独占禁止法の問題が解決されたら、次のステップに移っていくというところになります。

質疑応答:ブランド力強化のための取り組みについて

質問者:私はいつも御社のバッグを使っており、個人的に応援しています。ファブレスメーカーに大切なのはブランド力の強化だと感じています。ブランド力が引き上がれば、利益率をさらに上げられると思います。ブランドについての考えや取り組みについてうかがいたいです。

石見:開発のチームが大阪におり、その技術がどこまで使えるのかも含め、今回深圳に開発の拠点を設けました。

それと同時に、おっしゃるとおり、ブランドを作るためにはマーケティングやプロモーション、もしくはECサイトの広告の打ち方やインフルエンサーの使い方といったところも重要です。

私はよく「製品軸と販売軸の2つでブランドを作っていきたい」と言っています。「NESTOUT」はアウトドアのバッテリーという分野ではある意味では革新的といえ、非常にオリジナリティ高いデザインです。Ankerよりもアメリカで売れており、これはやはり製品の強さだと思います。

同時に、やはりAmazonとDtoCです。DtoCは自社ECサイトを作り、エレコムファンを囲むことにより、お客さまのニーズを聞き、製品を作り、マーケティングをしていきたいと思っています。特にグローバルな市場では、ダイレクトにお客さまとつながることに取り組みたい考えです。販売と製品の2軸がなくては、グローバルで通用するエレコム商品はできません。

また、私はエレコムという名前も大好きですが、「NESTOUT」はやはり名前がよいです。アウトドアバッテリーやビューティーなど、各カテゴリのサブブランド戦略も考えていきたいと思っています。

質疑応答:CEO・COOの役割について

質問者:本日はCEOの葉田さんが来るものだと思っていましたが、状況が変わっていたとは知りませんでした。今の葉田さんと石見さんの役割はどのようになっているのでしょうか?

石見:葉田とは本日も3回ほど電話で話しました。1日2回くらい、例えばお客さまのところに同行するなど、ある意味でツインズのようなイメージです。葉田自身、エレコムを38年間作り上げてきて、エレコムのノウハウを非常に持っています。

今は、そのノウハウを次の世代に伝え、育てていくフェーズと捉えています。私はどちらかというと外部から来ましたが、エレコムというブランドを愛し、BtoBや海外、ECのなどの私が強い分野で、葉田と話し合いながらかたちを作っていきます。

葉田と私の目的は一緒です。エレコムを3,000億円、5,000億円規模の会社にするために、私たちは経営しています。これからも一緒に考えながら、また、葉田の持っているノウハウ・経験を次の世代に伝え人を育てながら歩んでいきたいと思っています。

質疑応答:今後の事業の広がりについて

質問者:パーツやアクセサリー類のバリエーションの先はどのように考えておられますか? 例えばタブレットにセンサをつけて教材やパッケージ商材にしたり、産業用に活用したりできる汎用性の高さを持ちながらも、ゲーム中心に展開を考えていたせいか、残念ながら生産中止となった「Kinect」のようなものについて、ライセンスを取得し生産することは難しいとは思いますが、そのようなビジネスのかたちはありえますか?

関連して、東京の拠点は市ヶ谷ですが、横浜の拠点はどのあたりにあるのかもおたずねしたいです。

石見:おっしゃるとおり、私たちの製品は幅広く展開できると思います。また、技術と知見があれば、インダストリーやBtoBの分野にさらに深く入っていけると考えています。

私たちはBtoCを主体に発展してきたため、BtoCの商材をどう横に広げるかが、第1、第2の操業期のチャレンジだったと思います。今は、インダストリーPCやタブレットを工場に入れていく、そのノウハウをソフトウエアとしてタブレットに入れていくといったチャレンジを始めています。

その横には、例えばカメラ、ネットワークの設計・構築、あるいは私たちが強いPC周辺のサプライ系というように、私たちのビジネスは無限に広がると思っています。ご質問いただいたとおりのことを、今まさに実行し、その分野でBtoBの商材やソリューションを広げていきます。

ハギワラソリューションズやDXアンテナと連携し、かたちにしていきたいと思っていますのでよろしくお願いします。

なお、横浜の拠点は横浜駅から10分弱という駅近にあります。パナソニックのショールームがある3階、5階、7階を借り、そこに200名弱がおります。

質問者:東京支社の市ヶ谷は、グループ全体の営業拠点という位置づけでしょうか?

石見:東京支社は九段北の靖国神社の横にあり、グループ全体の開発も一部おります。営業を中心に海外、BtoB、各拠点の量販の総本部といったかたちで作った場所です。

この銘柄の最新ニュース

エレコムのニュース一覧- 信用残ランキング【買い残減少】 ソニーFG、北海電、サンリオ 今日 08:00

- 決算プラス・インパクト銘柄 【東証プライム】 … アシックス、第一生命HD、三井金属 (2月13日~19日発表分) 2026/02/21

- 特別利益(負ののれん発生益)の計上及び通期業績予想の修正に関するお知らせ 2026/02/13

- 株式交換による1株に満たない端数の処理に伴う自己株式の買取りに関するお知らせ 2026/02/13

- エレコム、今期最終を75%上方修正・5期ぶり最高益更新へ 2026/02/13

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

エレコムの取引履歴を振り返りませんか?

エレコムの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。