三櫻工業のニュース

三桜工業、サプライチェーン混乱等、厳しい環境下での数量変動に耐えうる体系への見直しを図り効率化を推進

2023年3月期第2四半期決算説明

佐々木宗俊氏:CFOの佐々木でございます。本日はお忙しい中ご視聴賜り、誠にありがとうございます。

当第2四半期は、2年前より続く新型コロナウイルス感染症の影響に加え、中国のロックダウン、ロシア・ウクライナ問題の影響、半導体不足に代表されるサプライチェーンの混乱、海上輸送網の混乱、各自動車メーカーの減産影響、資源価格の高騰やインフレなど、さまざまな悪影響が顕在化した期間でした。

当社もさまざまな外部環境の影響を受け、前期の下期より続く厳しい経済環境の余波で、大変苦しい決算結果となりました。

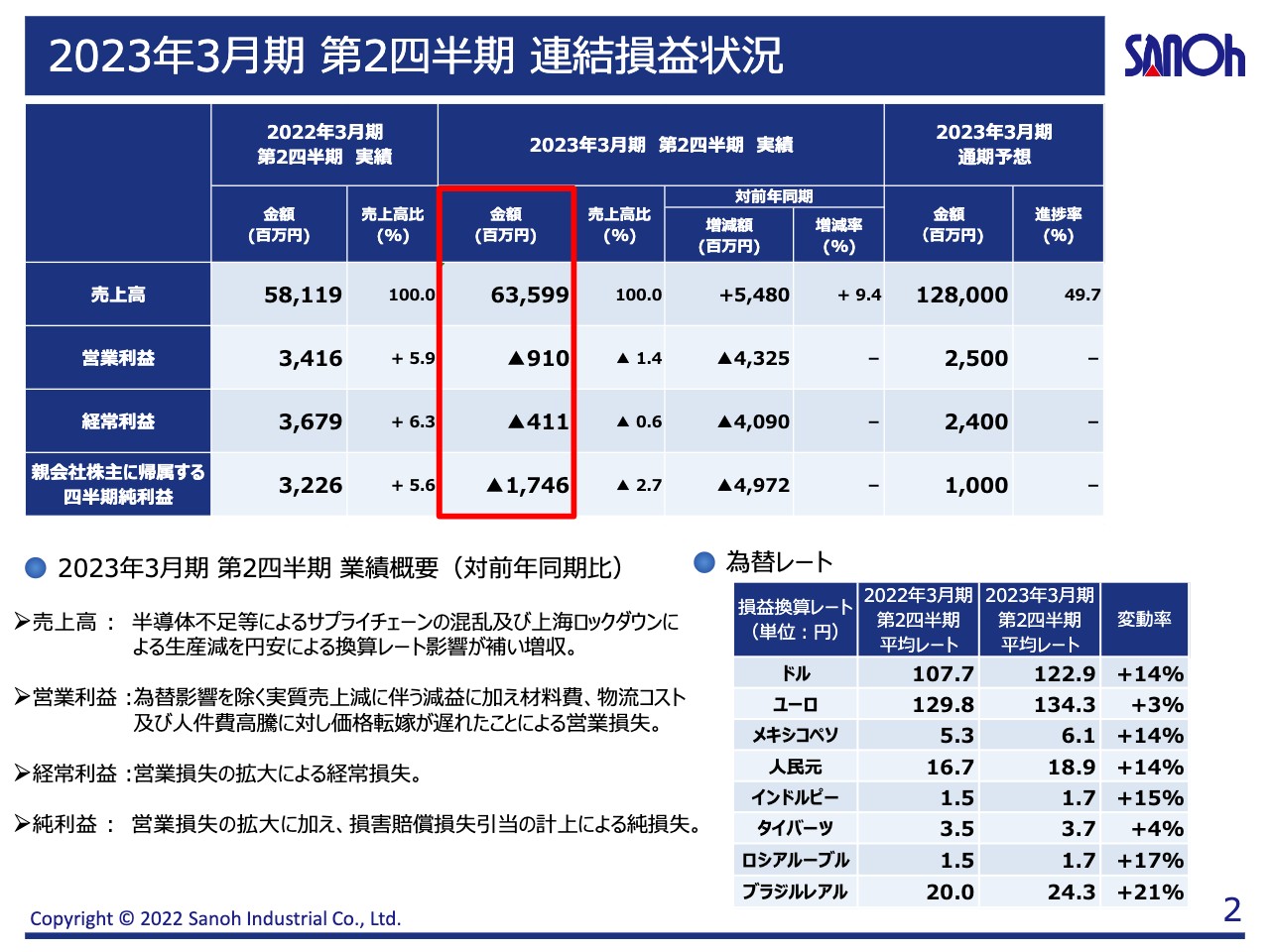

2023年3月期 第2四半期 連結損益状況

2023年3月期第2四半期の連結損益についてご説明します。売上高は635億9,900万円となりました。前期比で54億8,000万円増の9.4パーセント増でしたが、為替換算影響で増えている部分があるため、実際の仕事量としては前年と比較して減収となります。

営業利益はマイナス9億1,000万円となりました。引き続き、サプライチェーンの混乱に伴う輸送費の高騰、原材料価格の高騰、インフレに加え、4月から5月の上海ロックダウンやロシア・ウクライナ問題の影響を各地域で受ける結果となりました。

経常利益はマイナス4億1,100万円、親会社株主に帰属する当期純利益はマイナス17億4,600万円となりました。

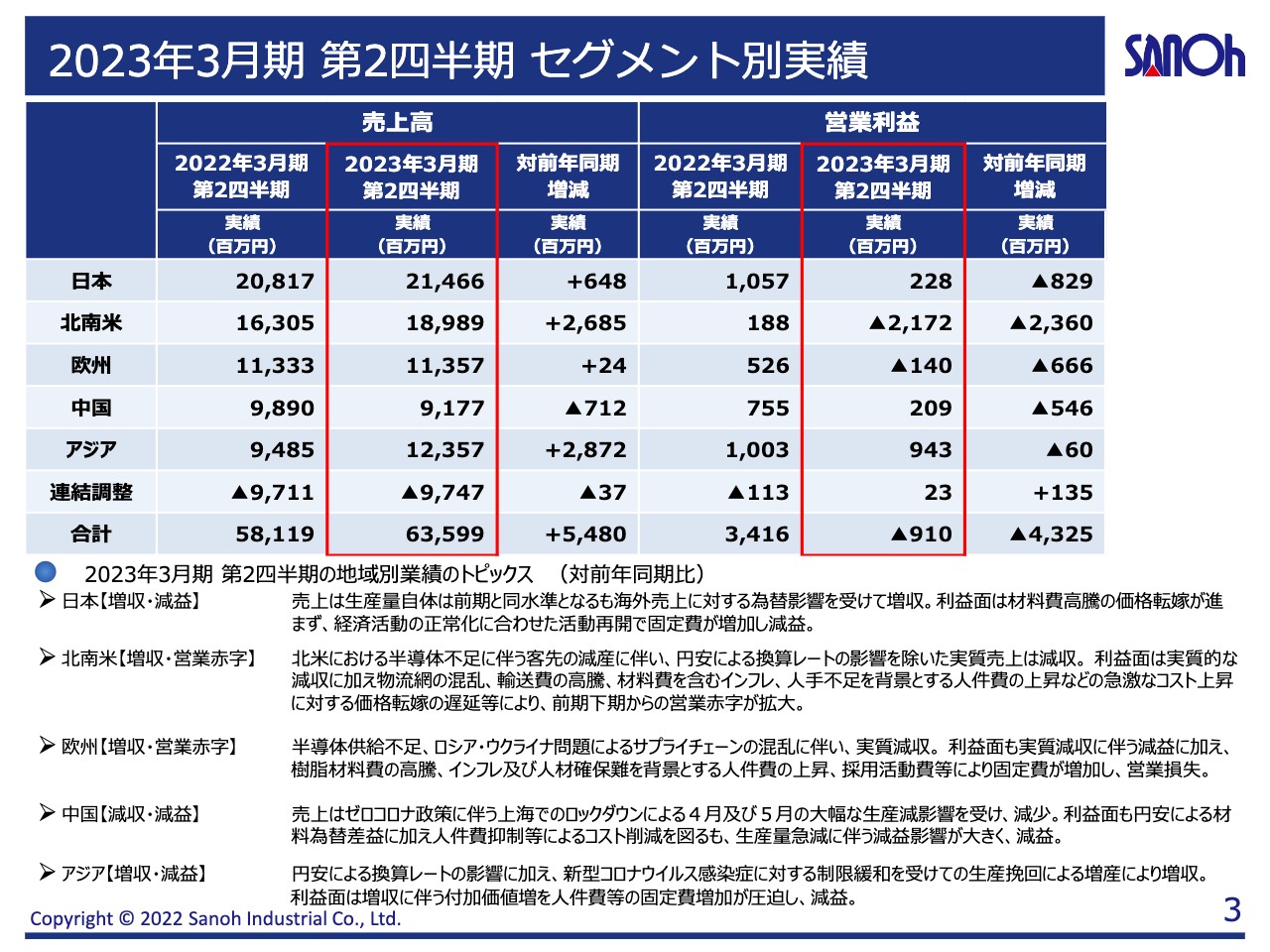

2023年3月期 第2四半期 セグメント別実績

地域セグメント別の実績です。日本は、売上高214億6,600万円、営業利益は2億2,800万円となり、第1四半期の赤字からは回復しました。売上は前期と同水準となるものの、海外向けの輸出分において円安の恩恵を受け、若干の増収となりました。

利益については、材料費の高騰、エネルギー価格などの高騰に対する価格転嫁が進まず、経済活動の再開に向けた活動の再開で固定費が増加傾向にあり、下期は客先へのコスト増の転嫁交渉の刈り取りが鍵となります。

北南米は、売上高189億8,900万円、営業利益はマイナス21億7,200万円となりました。売上増は為替換算によるもので、実際は昨年下期より継続する客先の突発的な生産調整に伴う減産に加え、物流網の混乱、輸送費の高騰、材料を含むインフレ、人手不足を背景とする人件費の高騰により、大きな損失となっています。

欧州は、売上高113億5,700万円、営業利益はマイナス1億4,000万円となりました。こちらも売上は為替換算による増加であり、実際は2月末より半導体不足問題、ロシア・ウクライナ問題に伴う突発的な生産調整による休業の増加、樹脂材料を代表とする材料費、生産費、人件費高騰の価格転嫁が進まず、影響が出ています。

中国は、売上高91億7,700万円、営業利益は2億900万円となりました。4⽉、5⽉の上海ロックダウンにより、売上減は為替換算の影響で打ち消されるかたちとなっていますが、実質は⼤幅な減産の影響を受けており、それに合わせて利益も⼤幅な減益となりました。

アジアは、売上⾼123億5,700万円、営業利益は9億4,300万円となりました。昨年対⽐では、新型コロナウイルス感染症拡⼤からの⽣産挽回により増収となっていますが、こちらも上海ロックダウンに伴うサプライチェーンの影響を受け、利益は第1四半期から⼤幅にスローダウンしています。

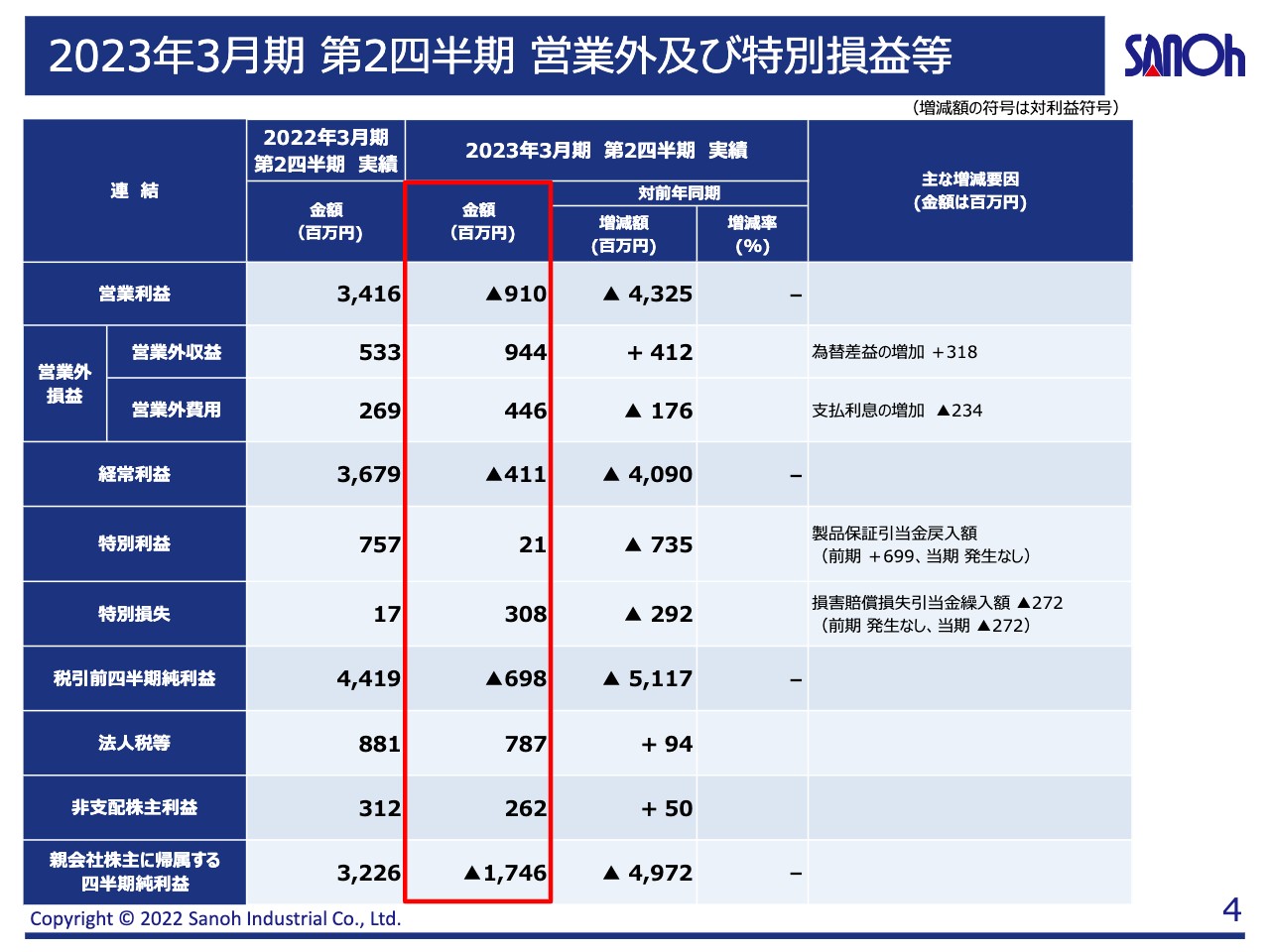

2023年3月期 第2四半期 営業外及び特別損益等

営業利益以下の各段階利益です。特別損失において、以前の⾃動⾞部品に関する競争法違反⾏為により損害を被ったとして、カナダで損害賠償等を求める集団訴訟及び特定顧客から本件に関連した損害について賠償負担を求められており、損害賠償損失引当⾦を上期に計上しています。

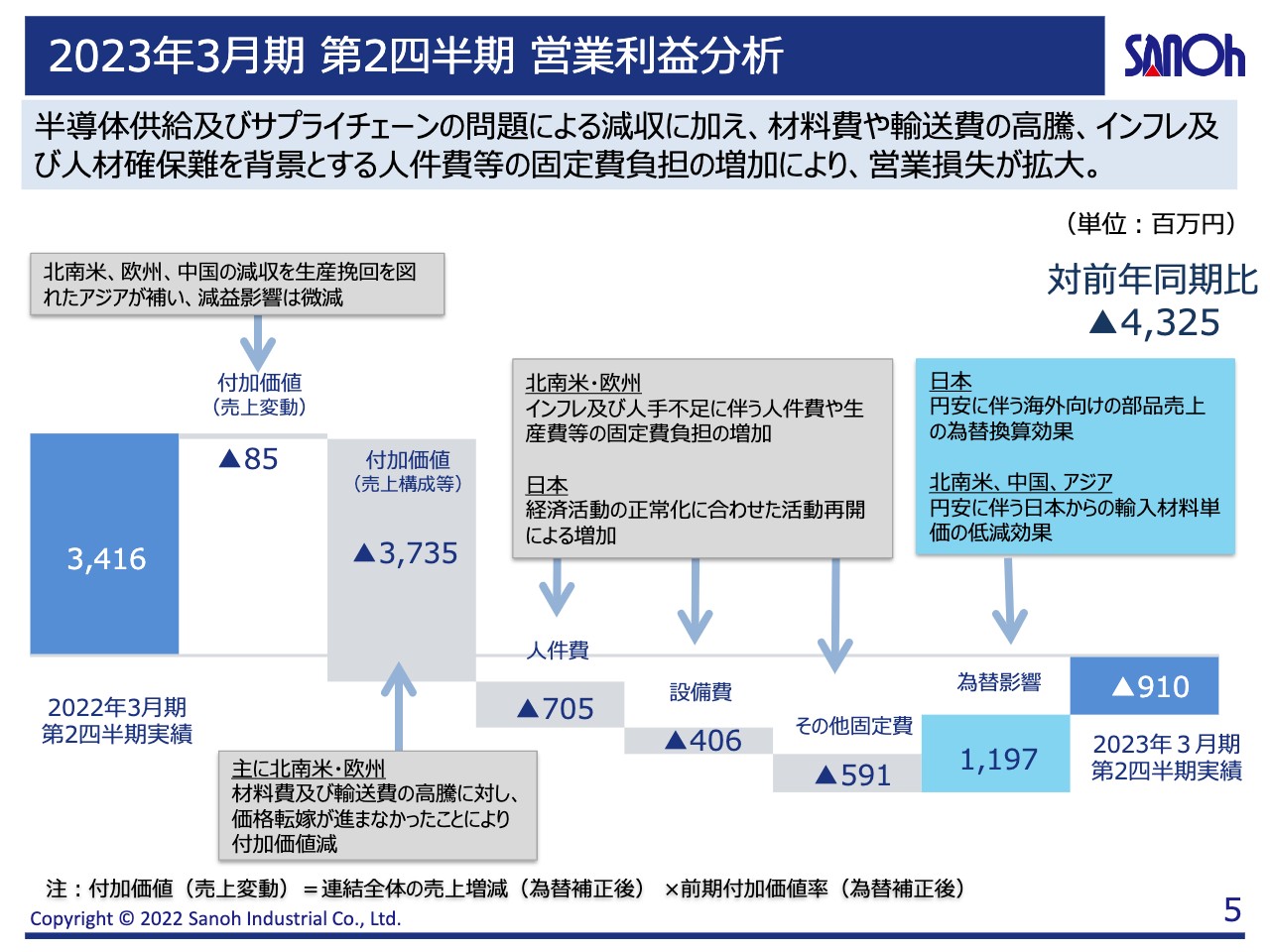

2023年3月期 第2四半期 営業利益分析

営業利益について、前年同期⽐の滝グラフとなります。滝グラフ左側の付加価値(売上変動)については、決算における名⽬上、売上は前年⽐で54億円ほど増加していましたが、これは為替影響に伴うもので、実質の各地域の通貨ベースでは、半導体供給不⾜による顧客の⽣産減の影響で売上減となっています。

また、左から2つ⽬にある滝グラフの付加価値(売上構成等)は約37億3,500万円と、材料費の⾼騰、輸送費の⾼騰などのインフレの影響で、前年からは決算の悪化要因となっています。第1四半期はこの部分が14億2,900万円でしたので、⽐例費に与えるネガティブな影響が拡⼤した第2四半期でした。

固定費についても、⽣産変動に伴う⽶国での⼈員確保の難しさ、⼈件費の⾼騰、資源価格の⾼騰に伴うインフレの悪影響が決算にも表れています。そのため、営業利益は前年の34億1,600万円から今期はマイナス9億1,000万円と、昨年のコロナ禍からの回復で、調⼦が良かった前年同期比ではマイナス43億円となり、厳しい経営環境が決算に表れています。

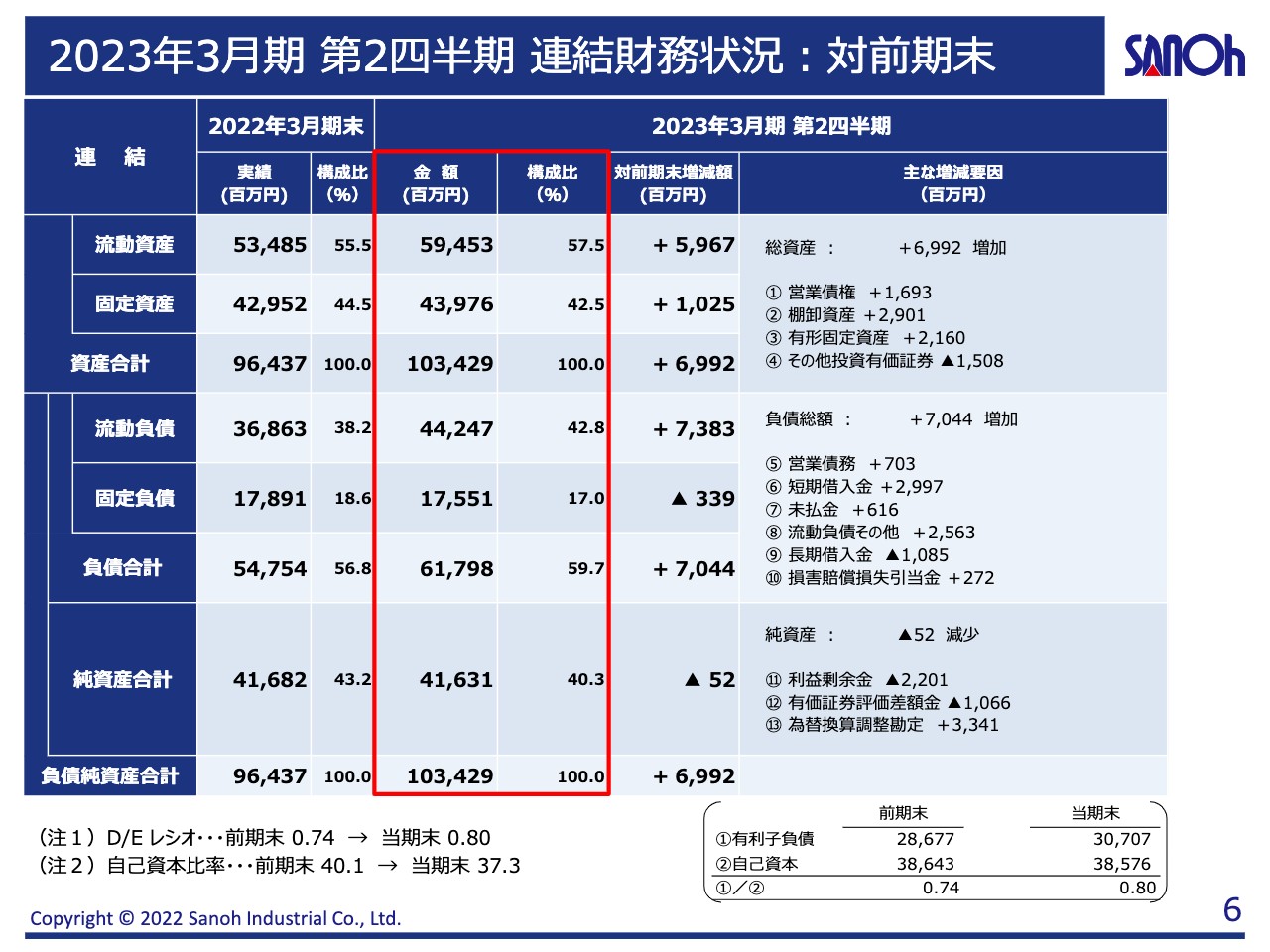

2023年3月期 第2四半期 連結財務状況:対前期末

2023年3⽉期第2四半期の連結財務状況をご説明します。前年と比較すると、貸借対照表も為替換算の影響を受けて全体的に膨らんでいます。棚卸資産に関しては、前年と⽐較すると29億100万円増加しており、円安による換算影響や材料費の⾼騰もありますが、昨年から続く輸送網の混乱に伴い、引き続き⾼い⽔準で推移しています。

財務の健全性を測るD/E レシオ、⾃⼰資本⽐率に関しても、当第2四半期のパフォーマンスの影響を受け悪化しています。

2023年3月期 第2四半期 連結キャッシュ・フローの状況

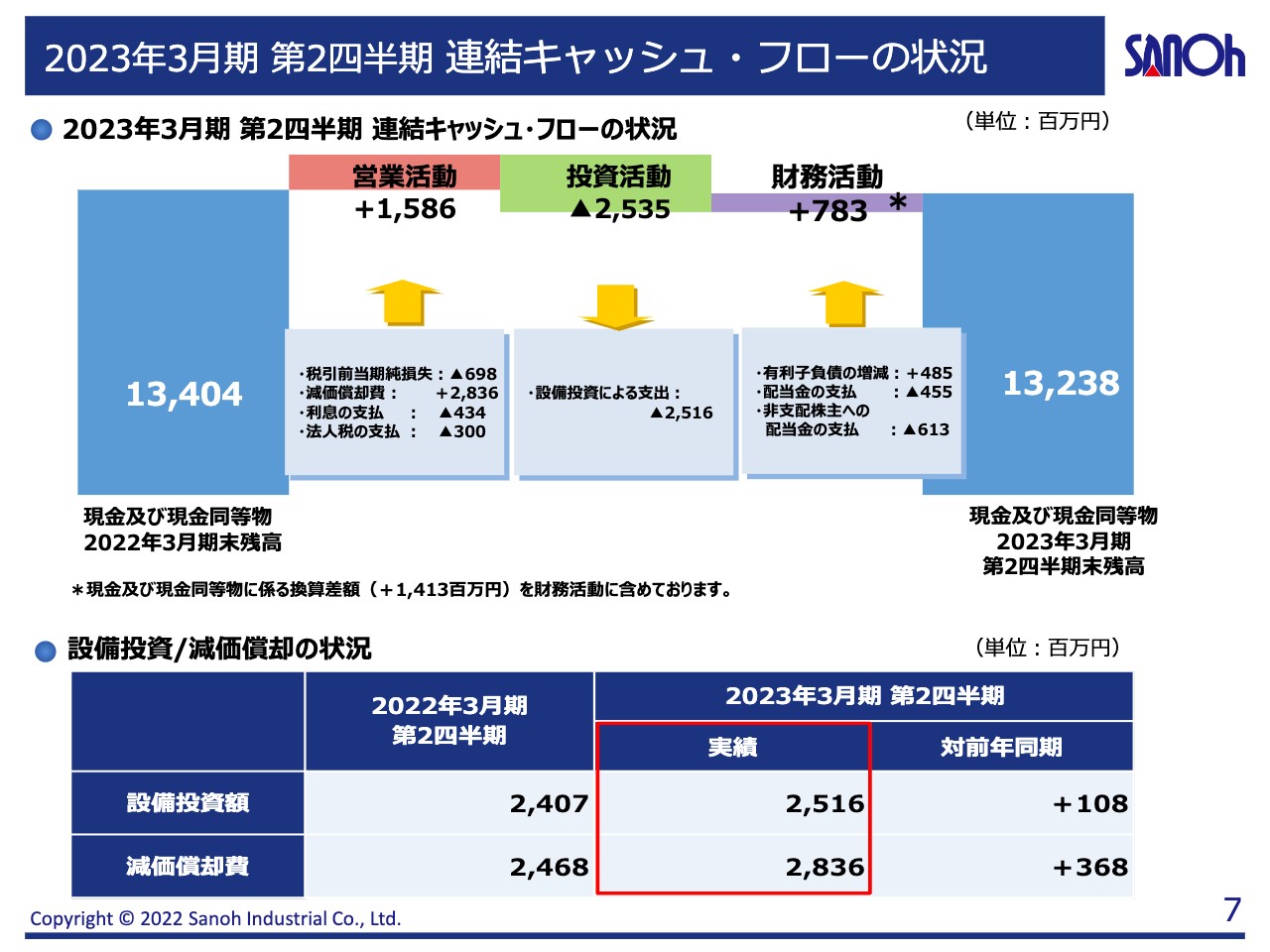

連結キャッシュ・フローの状況です。営業活動キャッシュ・フローはプラス15億8,600万円、投資活動キャッシュ・フローはマイナス25億3,500万円、財務活動キャッシュ・フローがプラス7億8,300万円となりました。

営業活動キャッシュ・フローは、昨今の⽣産数量の⼤きな変動、資材価格の⾼騰、インフレの影響に伴い、稼ぐ⼒が落ちてきていることにより減少しています。投資活動キャッシュ・フローについては、積極的な設備投資を年初の事業計画に織り込んでいるため、設備投資が開始されており、現在は、ほぼ減価償却費⾒合いの設備投資の状況となっています。

最後に、この上期は上海ロックダウン、ロシア・ウクライナ問題など地政学リスクが顕在化した第2四半期となりました。また、半導体不⾜に伴う取引先の⽣産調整、サプライチェーンの混乱、海上輸送網の⾼騰、材料・資材価格の⾼騰、⼈員の確保難、資源価格の⾼騰、その他インフレなど多岐にわたって継続しています。

⾃動⾞業界をとりまく環境は、現在の課題は継続し、また想定しない新たな事象も起こるような⼤変厳しい状況となっています。

まず我々としては、資材やインフレの影響などでダメージを受けた部分は、改善という⾃助努⼒だけでカバーできるレベルを超えており、取引先への確実な価格転嫁の交渉というかたちで販売単価への反映、補償を求めることが決算の正常化にとって最優先事項と考えています。

また数量変動についても、半導体の問題、突発の⽣産調整など、まだまだ足元でも継続しています。数量の変動に耐えうる⽣産、発注、取引先との契約体系など、さまざまな対処が必要な状況で、今⼀度社内の仕事の仕組みを⾒直し、全社を挙げた効率化の追求やスリム化への追求、ムダ取りを推進していく必要があると考えています。

以上、当社グループ2023年3⽉期第2四半期決算の概要についてご説明しました。ありがとうございます。

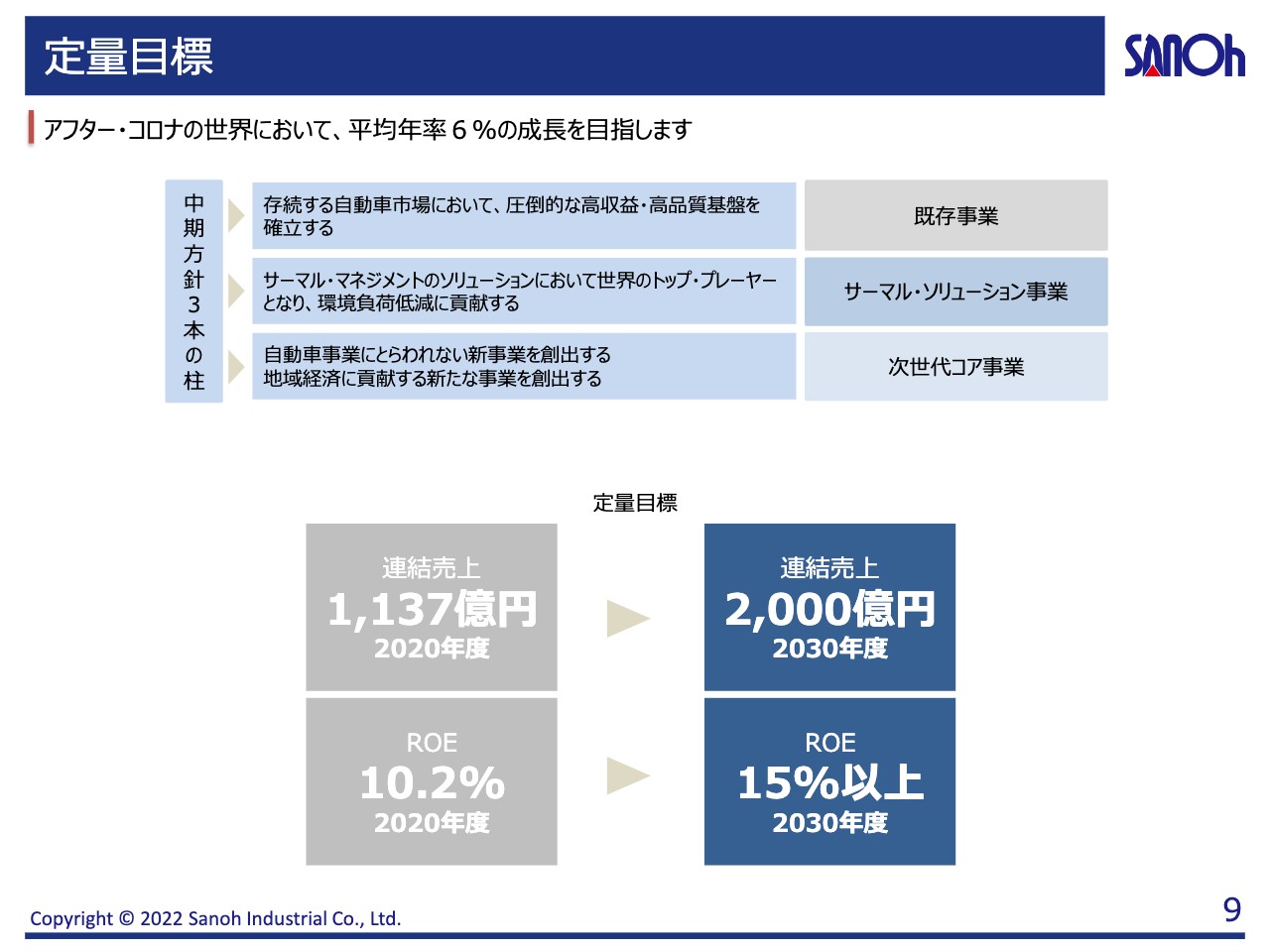

定量目標

竹田玄哉氏:社⻑の⽵⽥でございます。当社は10年後の2030年度に向けた中期経営⽅針を策定し、2021年度から始動しました。本⽇は、その進捗状況についてご説明します。

当社は中期経営⽅針において、2030年度に連結売上2,000億円、ROE15パーセントという定量⽬標を掲げています。その実現に向けた成⻑戦略の3本柱が、「既存事業の深化」「サーマル・ソリューション事業の拡⼤」「次世代コア事業の創出」です。

既存事業の深化

当社が「既存事業」と位置付け、現在の売上⾼の⼤半を占めるブレーキ・燃料配管およびエンジン部品製品は、2030年度に売上⾼1,200億円以上、営業利益率10パーセント以上の⽬標を掲げています。

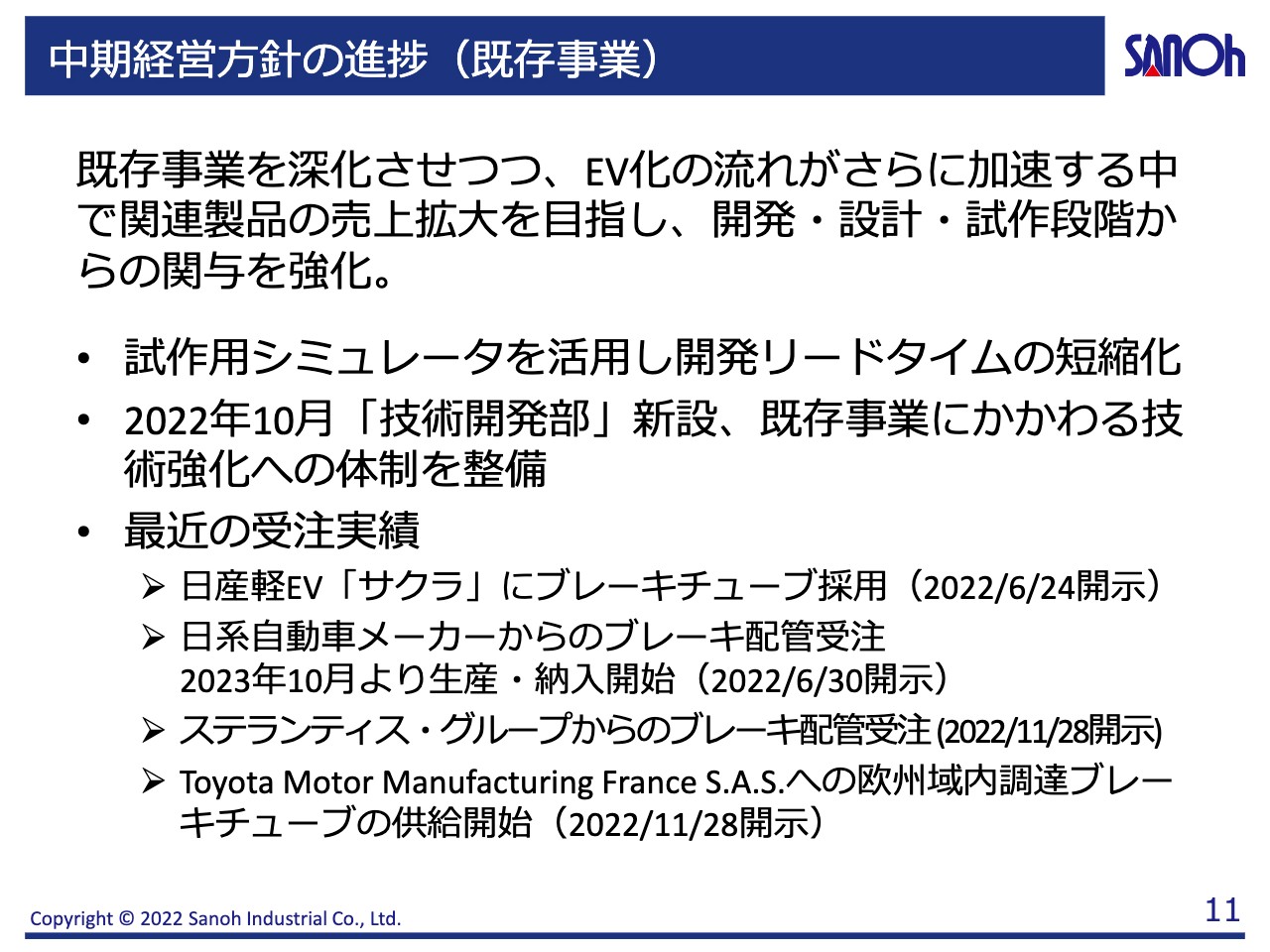

中期経営方針の進捗(既存事業)

当社では、営業活動の積極展開を図る⼀⽅で、お客さまの設計変更要請に即応すべく、試作⽤シミュレータを活⽤した開発リードタイムの短縮化を進めています。また、2022年10⽉には「技術開発部」を新設し、既存事業に関わる技術強化への体制を整えました。

さらに現在、新規参入がなく、数社の寡占が続く中で、当社製品の品質向上がお客さまからの評価を高めており、想定以上のシェア拡大が見込まれるため、既存事業の売上高と営業利益率については、目標数値を超えて着地する可能性があります。

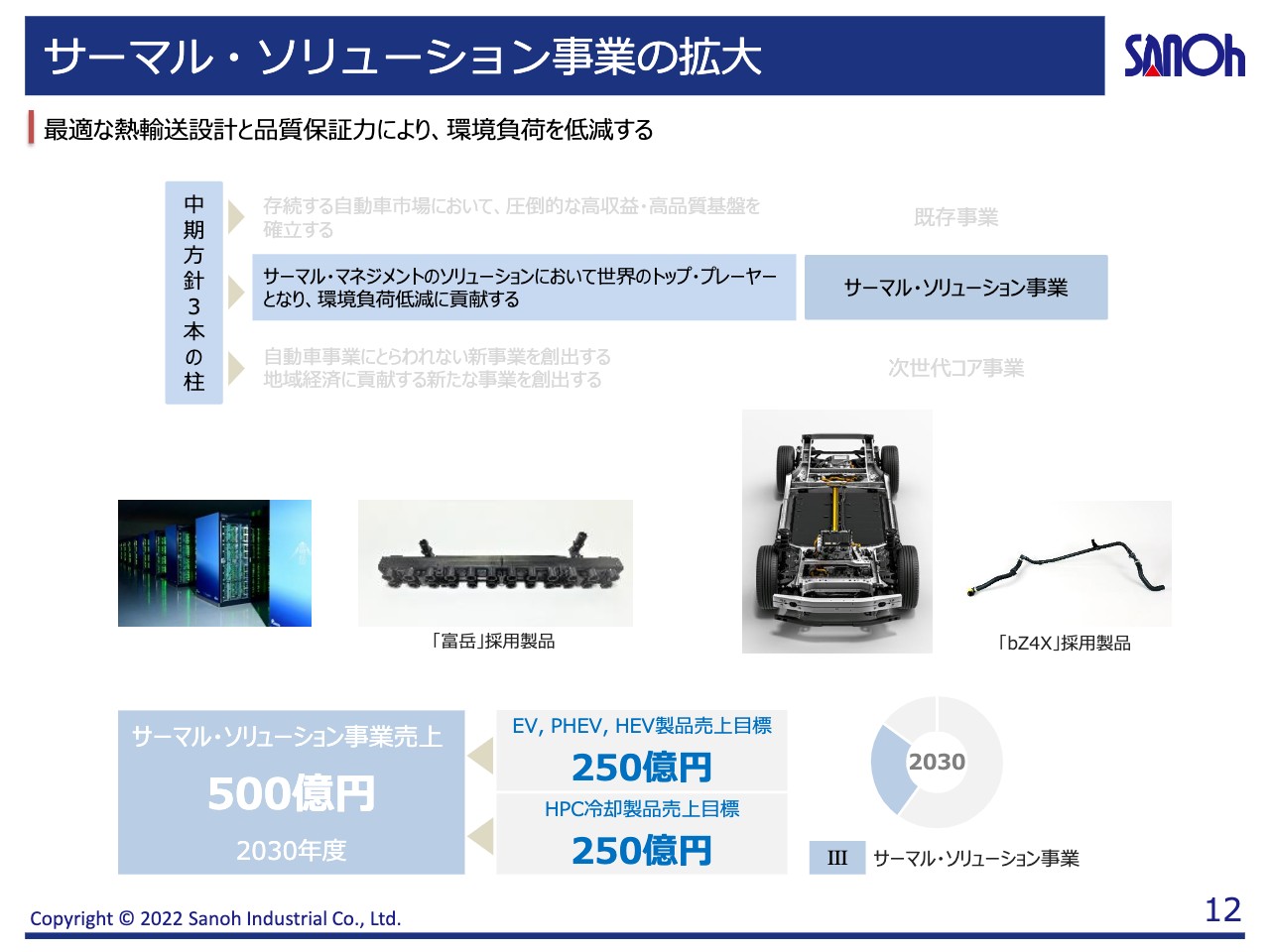

サーマル・ソリューション事業の拡大

サーマル・ソリューション事業においては、配管から熱交換器まで一貫して最適設計・生産ができる当社の強みを活かし、放熱や熱回収、熱の有効利用に至るまでのソリューション提供による売上増加を狙っています。

電動車に対応した高性能な熱冷却機能を持つ自動車部品に加え、データセンターや、CPU/GPUなどの冷却システムをはじめとする新たな市場にも参入します。

2030年度における売上高500億円の達成を目指して、このうち250億円を電気自動車向け製品、残り250億円をHPC冷却製品など、非自動車分野の売上とする計画です。

中期経営方針の進捗(サーマル・ソリューション事業)

その中でも、冷却水用樹脂配管製品の試作のアプローチが成果を挙げており、これまでにも、トヨタ自動車株式会社の新型BEV車「bZ4X」や、富士通株式会社が提供する「クラウドサービスHPC」への採用を獲得しています。

また、本年10月には、サーマル・ソリューション事業におけるデータセンター及びCPU/GPU向け水冷式冷却システムの専用Webサイトを開設しています。

新たに公開したWebサイトでは、自動車部品を手掛けて50年以上の歴史と、車輌配管領域におけるグローバルでの高いシェアを持つ当社の技術の中でも、特に水冷式の冷却システムについて、データセンターやCPU/GPUの冷却、あるいは省エネ・CO2削減ニーズへの対応にフォーカスした情報発信を行うことにより、新規顧客の開拓を目指しています。

引き続き実績を積み上げながら、設計の標準化に向けた提案を通じて、利益を確保していきます。

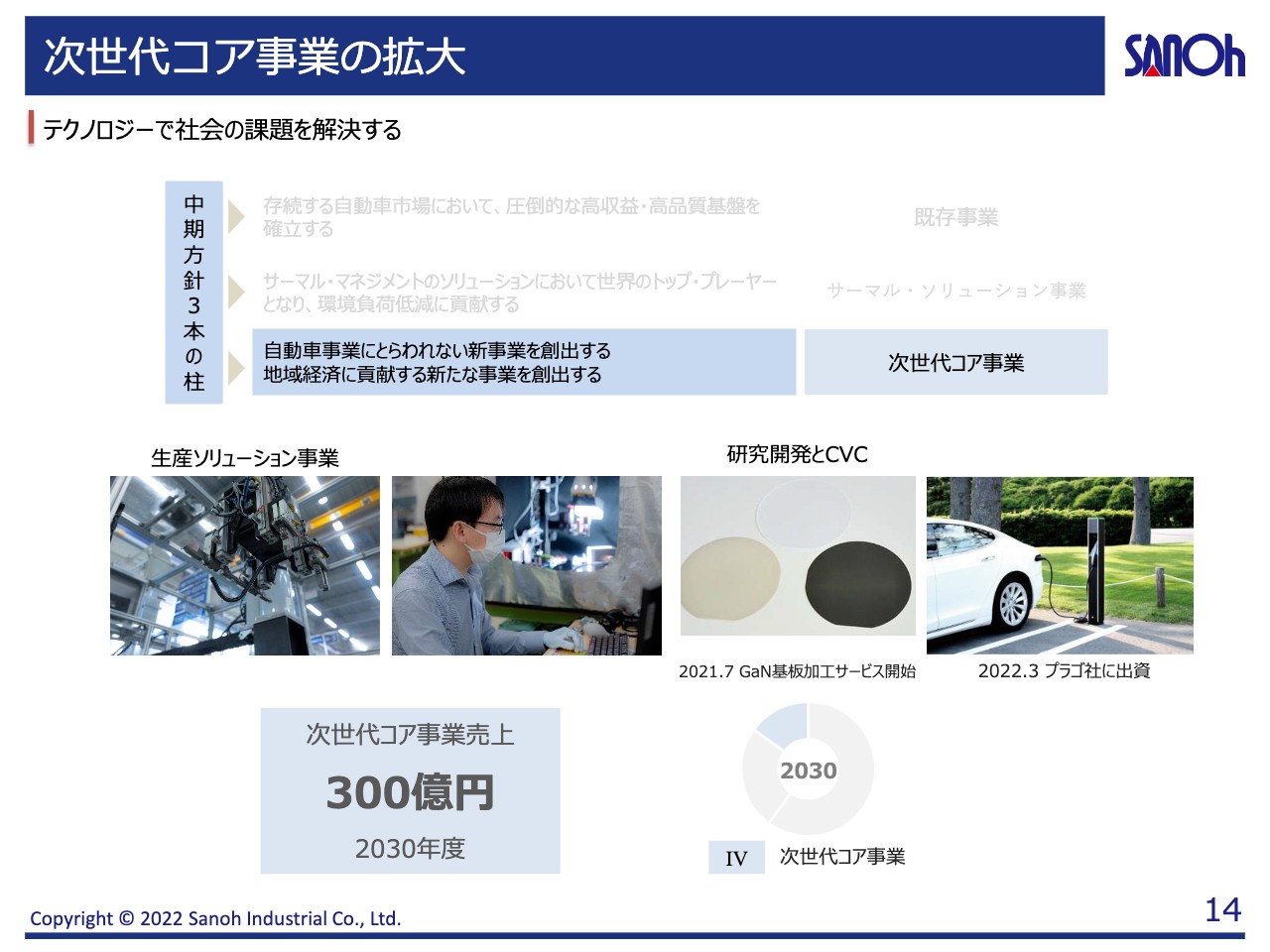

次世代コア事業の拡大

次世代コア事業の創出は、将来の成長に向けた第3の事業展開として、自動車分野にとらわれず、新たな領域に参入し、テクノロジーで社会課題の解決を図るもので、2030年度における売上高300億円を目標に掲げています。

中期経営方針の進捗(次世代コア事業)

当社は、知の探索を通じて、自社の既存技術に捉われず、可能性の種を播き、将来の成⻑に向けた布石を打っています。産学共同研究やベンチャーへの出資により、熱電発電素子やGaN研磨加工サービス、バッテリーモジュールの開発、また、地域創生につながるモビリティサービスなど、多くのプロジェクトを並行して進めています。

また、ものづくりを通じて、若年層に専門知識や技術を継承する次世代教育もテーマの1つです。

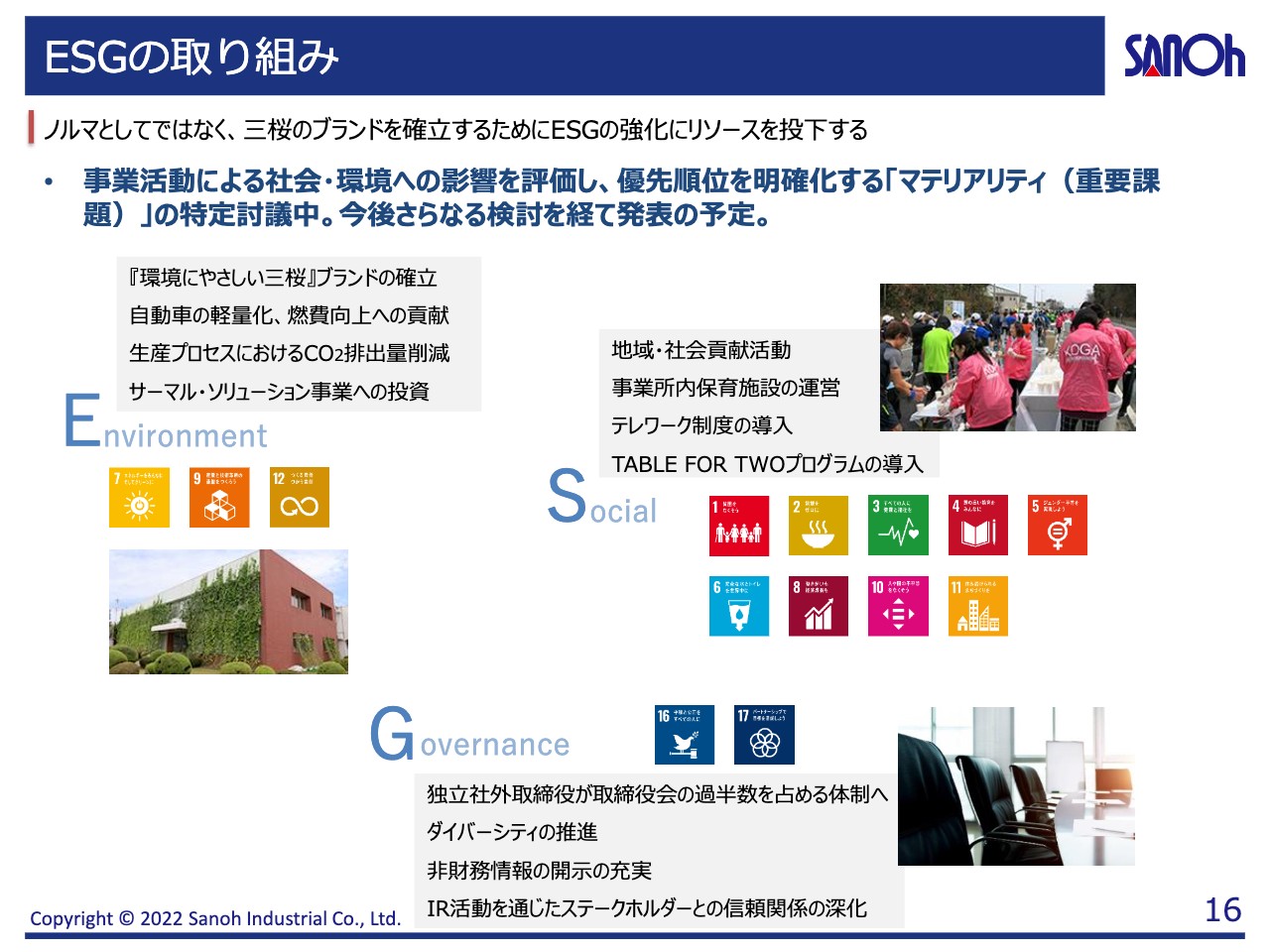

ESGの取り組み

最後に、ESGへの取り組みについてです。当社は、ESG経営の一環として、事業活動による社会・環境への影響を評価し、優先順位を明確化する「マテリアリティ(重要課題)」の特定を進めています。具体的な内容については、今後さらなる検討を経て発表の予定です。

サステナビリティに対する認識を全社で共有し、社員一人ひとりが主体的に行動することで、より大きな社会価値を実現していきます。

以上、中期経営方針の取り組みについてご説明しました。

この銘柄の最新ニュース

三桜工のニュース一覧- 【QAあり】三桜工業、上期は増収減益で着地 中国や欧州での不振が響く 2024/12/11

- 2025年3月期中間決算説明会サマリー(動画・説明会資料・書き起こし) 2024/12/11

- 「全固体電池」が20位、次世代電池の本命でEV普及期に巨大市場形成へ<注目テーマ> 2024/12/10

- ステークホルダーの皆さまから頂戴した質問とそれに対する回答(2025年3月期中間決算説明会) 2024/12/09

- 個別銘柄戦略: JCRファーマやABCマートなどに注目 2024/12/04

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

三櫻工業の取引履歴を振り返りませんか?

三櫻工業の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。