FUJIのニュース

FUJI、2Qは減収減益で着地 世界的な設備投資需要の低迷がロボットソリューション事業に影響

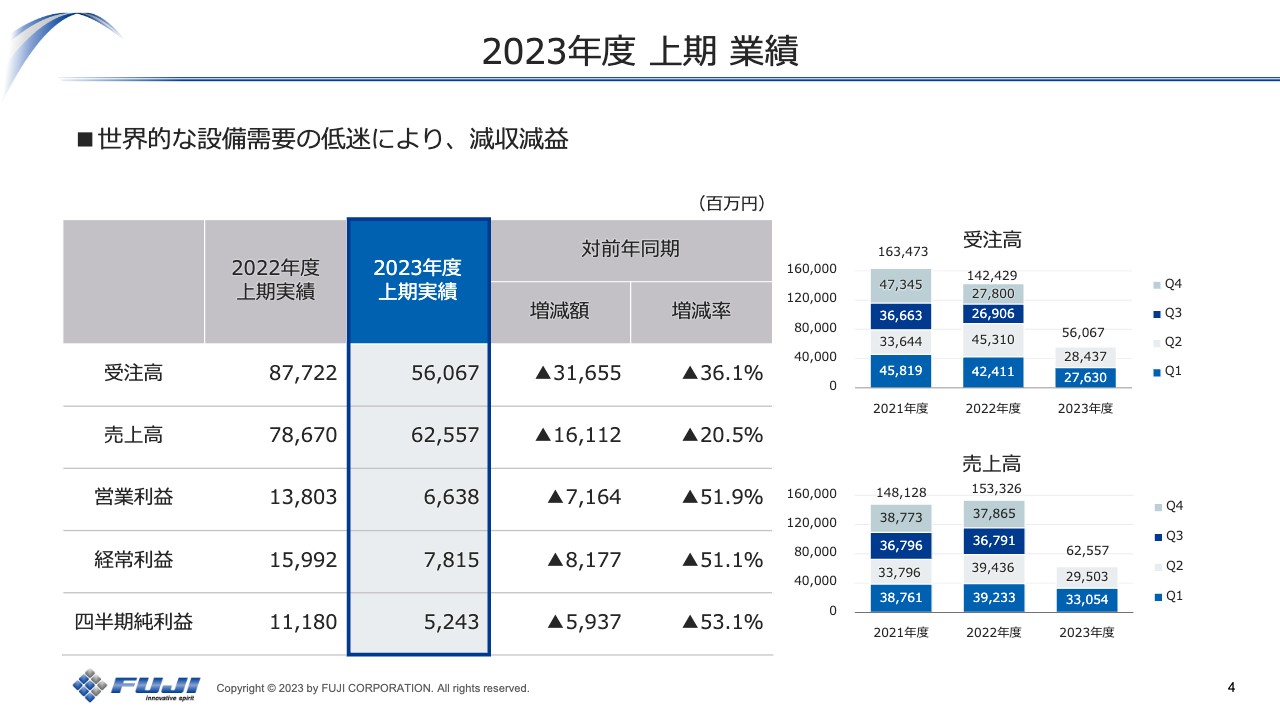

2023年度 上期 業績

五十棲丈二氏:みなさま、本日はお集まりいただき誠にありがとうございます。株式会社FUJI代表取締役社長、五十棲丈二です。2023年度第2四半期決算についてご報告します。

まず、2023年度上期の決算概要からご説明します。今上期は前年同期と比較し、減収減益となりました。これは主力であるロボットソリューション事業を中心に、第1四半期から引き続き、多くの地域で設備需要が低迷したことによるものです。

受注実績は560億円で前年比36.1パーセント減、売上高は625億円で前年比20.5パーセント減となりました。営業利益は66億円、経常利益は78億円、純利益は52億円となっています。

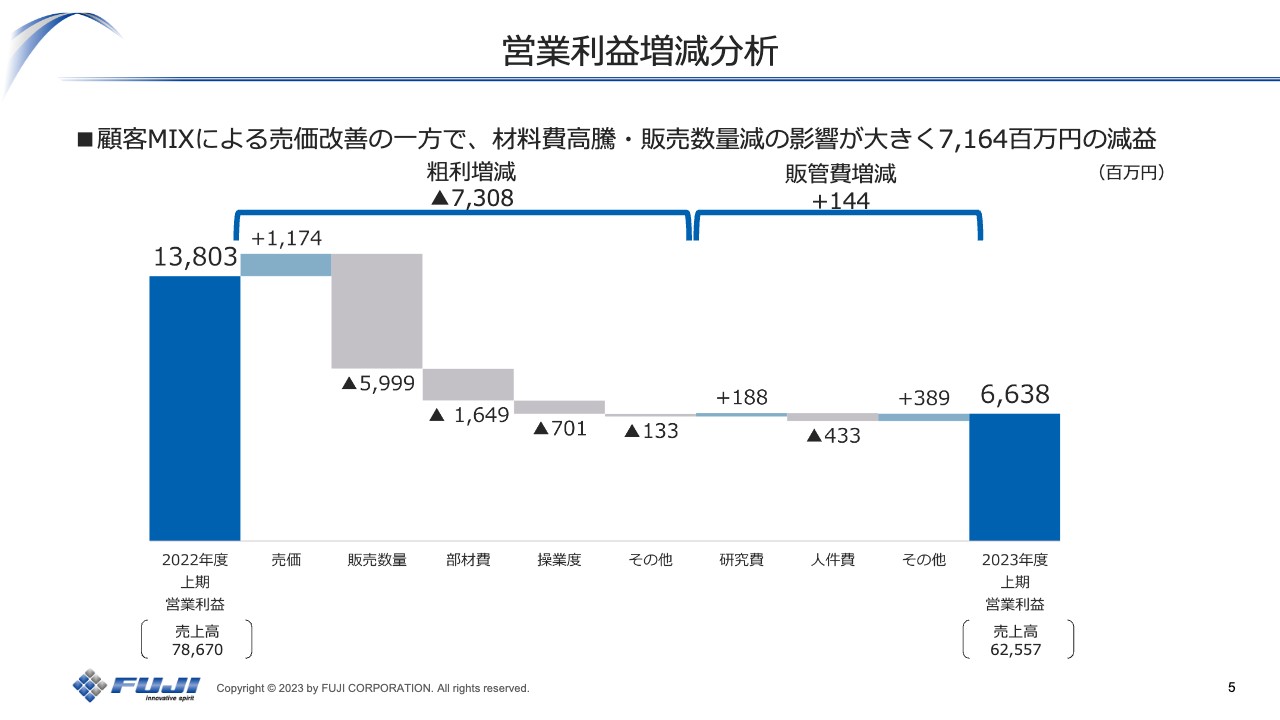

営業利益増減分析

営業利益の増減分析です。昨年上期の営業利益138億円に対し、スライド左から順にご説明します。粗利増減としては、売価が改善され11.7億円のプラスとなりました。これは一部ユーザーにおける値戻しによる効果と、比較的価格条件が良い欧州向け売上が増えたことによります。

一方、マイナス要因としては、売上高が昨年上期と比べ161億円減少し、マイナス59億円、さらに、昨年からの材料費高騰の影響があり、マイナス16億円となりました。販管費増減においては、人件費増がマイナス要因となっています。このような要因から、最終的な営業利益は66億円となりました。

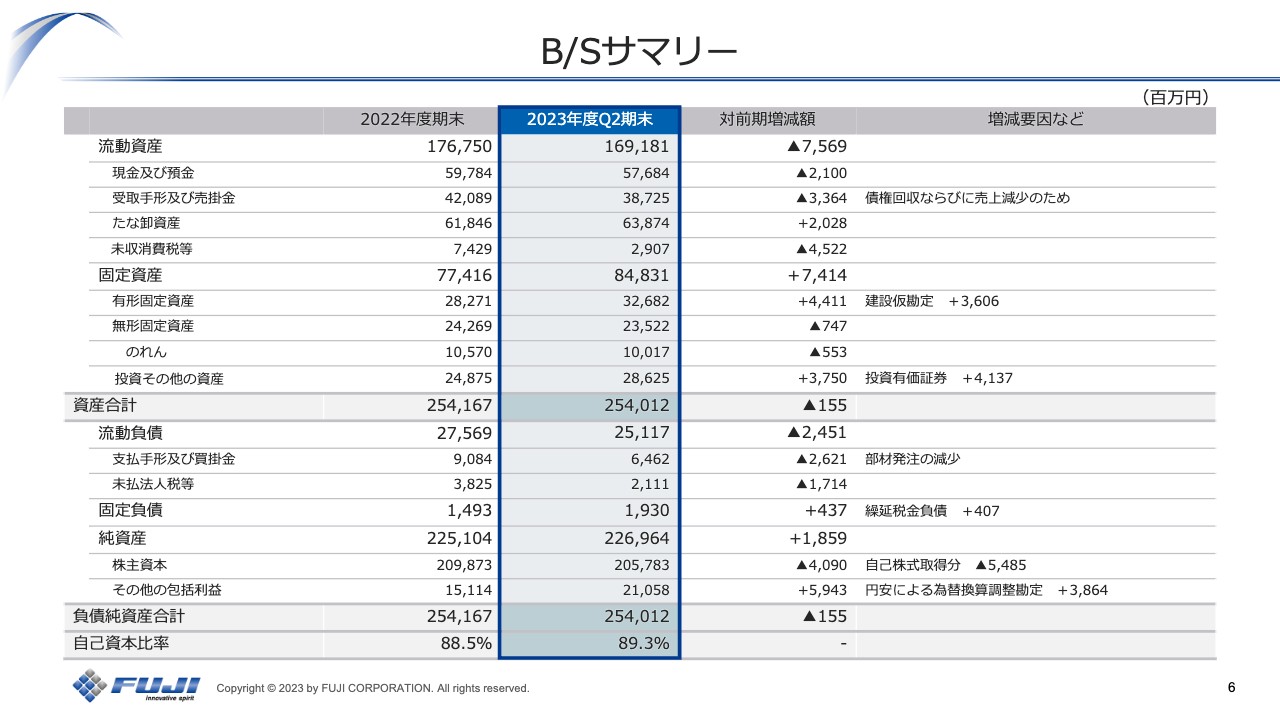

B/Sサマリー

決算短信に記載のとおりですが、ここではポイントのみご説明します。まずは資産の部です。資産合計は前年度末から1.5億円減少し2,540億円、流動資産としては、未収消費税ならびに受取手形及び売掛金が減少しています。

一方で、たな卸資産は前年度末から20億円増加しました。これは、仕掛品が増えたことによるものです。固定資産としては、現在建設中の岡崎工場新棟の建設仮勘定が36億円、株価上昇に伴う投資有価証券の評価額が41億円増加しました。

次に負債の部です。流動負債は未払法人税及び買掛金の減少により前年度末から24億円減少しました。純資産は18億円増加し2,269億円、株主資本としては利益剰余金がプラス13億円、5月から開始している自己株式取得によるマイナス54億円が含まれます。

その他の包括利益としては、有価証券評価差額金がプラス20億円、為替換算調整によりプラス38億円となっています。なお、自己株式取得状況については10月末までに約72億円、株数として約298万株取得済みです。

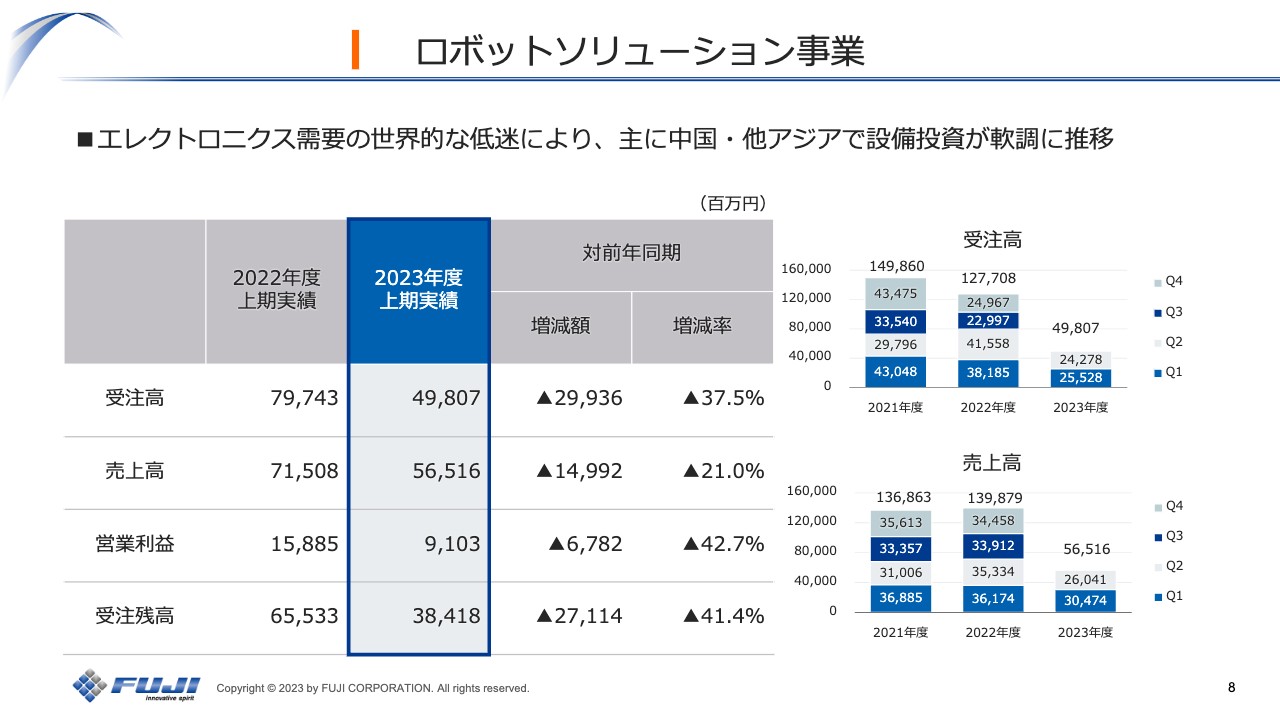

ロボットソリューション事業

事業別のご説明に移ります。まず、ロボットソリューション事業です。スライドの青枠のとおり、受注高は498億円、売上高は565億円、営業利益は91億円、受注残高は384億円となりました。

このような結果となった背景は、エレクトロニクス関連の需要低迷が続いており、特に中国・アジアでの需要減少が顕著であることです。そのあたりの地域ごとの結果については、次のスライドでご説明します。

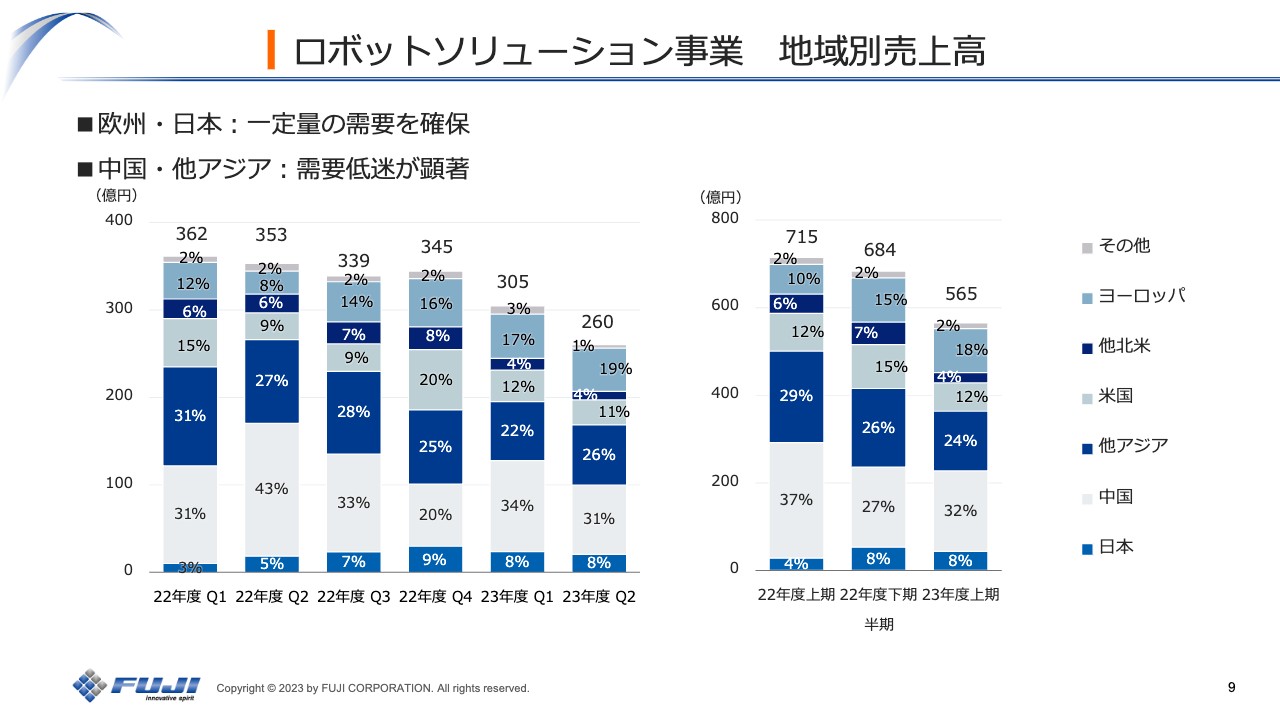

ロボットソリューション事業 地域別売上高

地域別で見ると、中国向け比率は前年上期や直近の第1四半期と比較しても減少傾向にあります。これはスマートフォン向け需要の低迷が顕著なことが要因です。

中国以外の他アジアでも減少傾向です。台湾、タイ、マレーシア、フィリピンなど、ほとんどの地域で前年上期より減少しました。ただし、インドだけは例外で、前年上期に対し伸長しています。

米国、メキシコを含むその他北米では、第1四半期から引き続き、自動車関連を中心に低調に推移しています。一方、ヨーロッパでは、自動車・産業機械向けが引き続き好調でした。

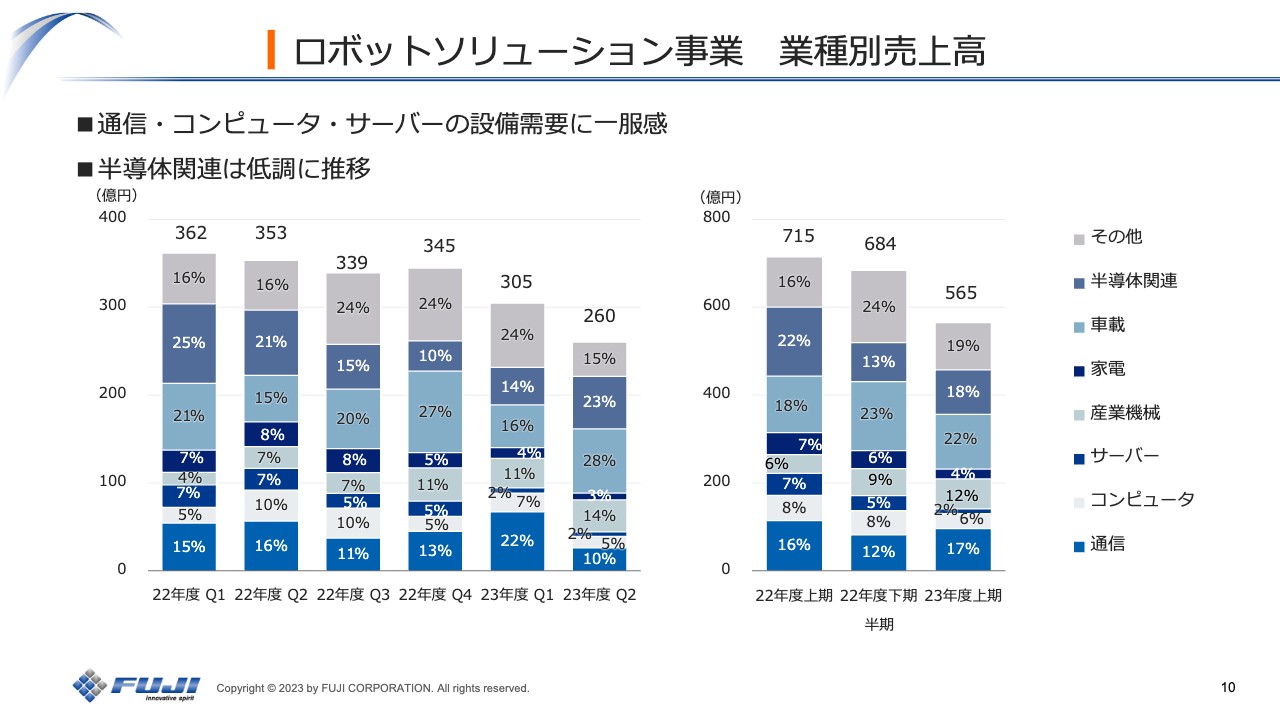

ロボットソリューション事業 業種別売上高

業種別売上高です。通信の内訳はスマートフォン55パーセント、基地局40パーセント、その他アクセサリー5パーセントとなっています。第2四半期のスマートフォンにおいては、すべてが中華系ブランドで、一部生産はインド向けも含んでいます。基地局は中国・欧米向けが中心でした。

コンピュータでは、米系ブランドのベトナム生産向けPCの売上がありました。サーバーが引き続き低迷している一方で、産業機器は欧州を中心に好調です。産業機器にはFA関係のセンサー、コントローラ等が含まれます。

車載は欧州・中国で堅調でした。欧州では引き続き、安全センサーやインフォテイメントといった製品が多く、一方で中国ではEV関連の売上が目立ちました。

そして、第2四半期の半導体関連は連結子会社が扱うダイボンダーのビジネスにて、中国向けの需要が増加しました。マウンターでも、中国・アジアにてスマートフォンのカメラモジュールや、SiP向けの設備投資がありました。その他、エネルギー関連では、ソーラーパネルのインバーターやスマートメーターが中心でした。

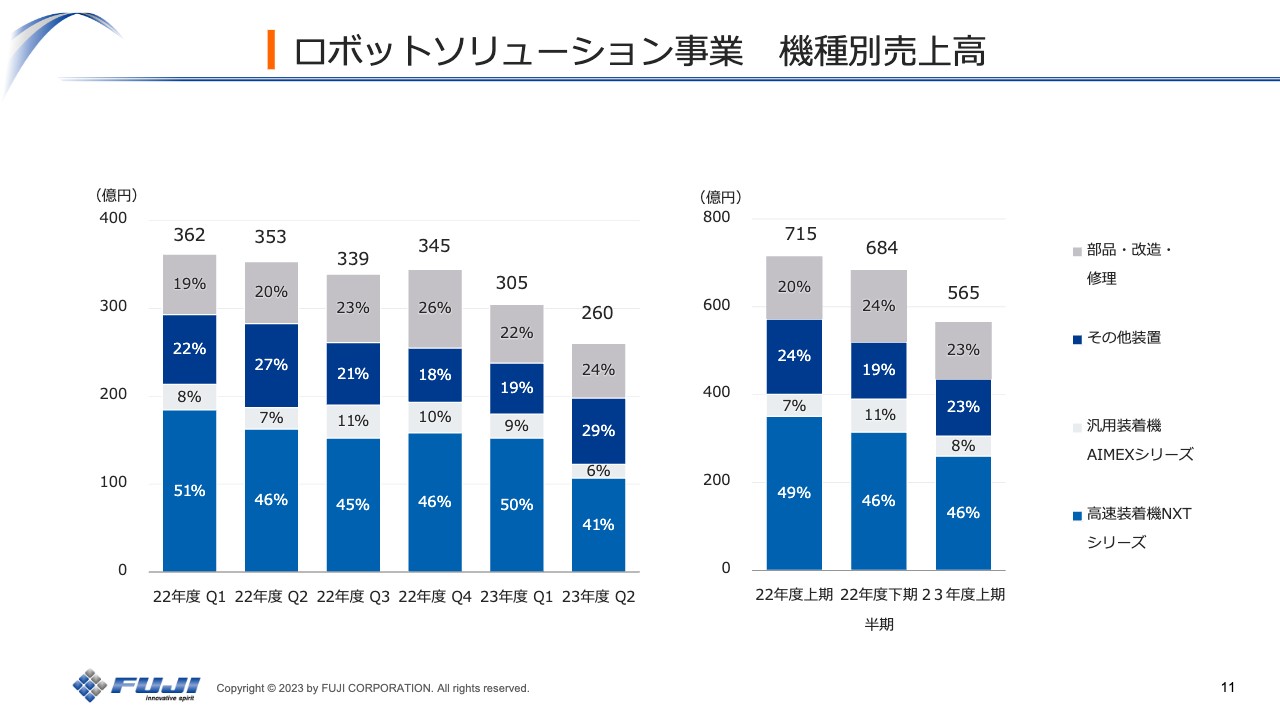

ロボットソリューション事業 機種別売上高

機種別で見ますと「高速装着機NXTシリーズ」は、得意とする大量生産市場における設備需要の低迷により減少という結果となりました。

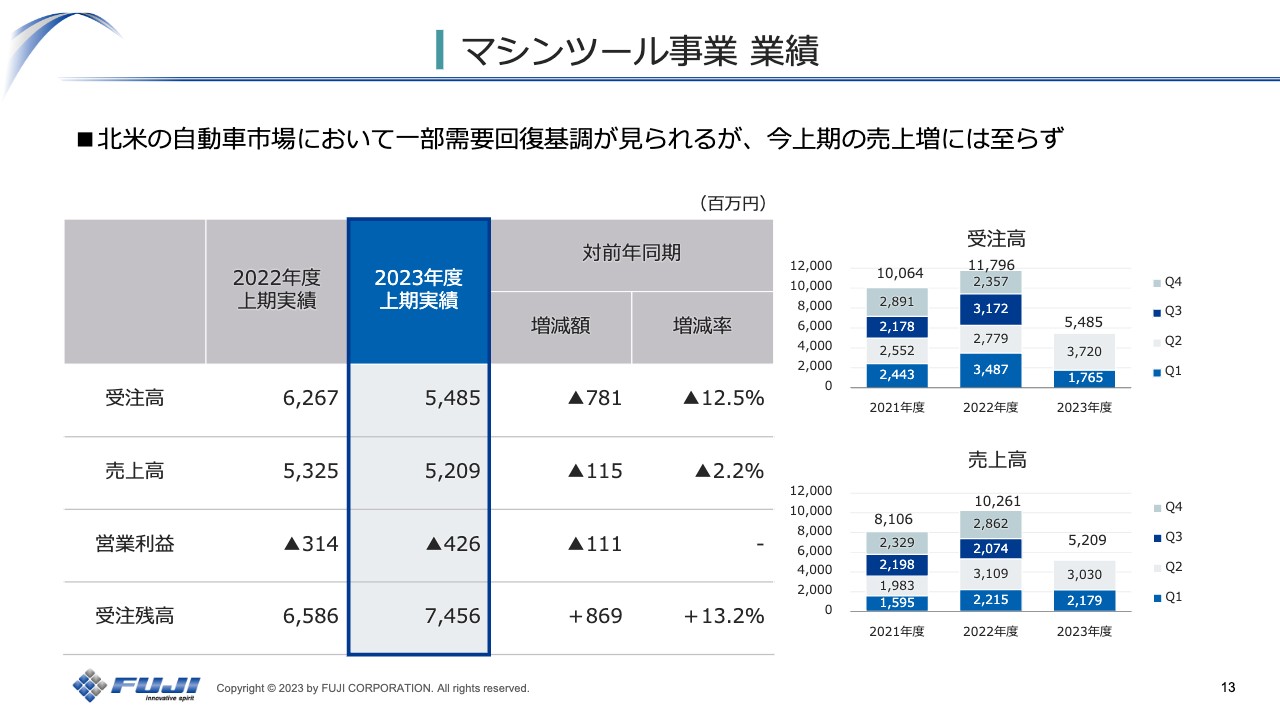

マシンツール事業 業績

マシンツール事業は、スライド青枠で囲んだとおりの実績となりました。第2四半期に北米向けでまとまった受注があり、受注残高は増加しているものの、上期の黒字化は達成できませんでした。

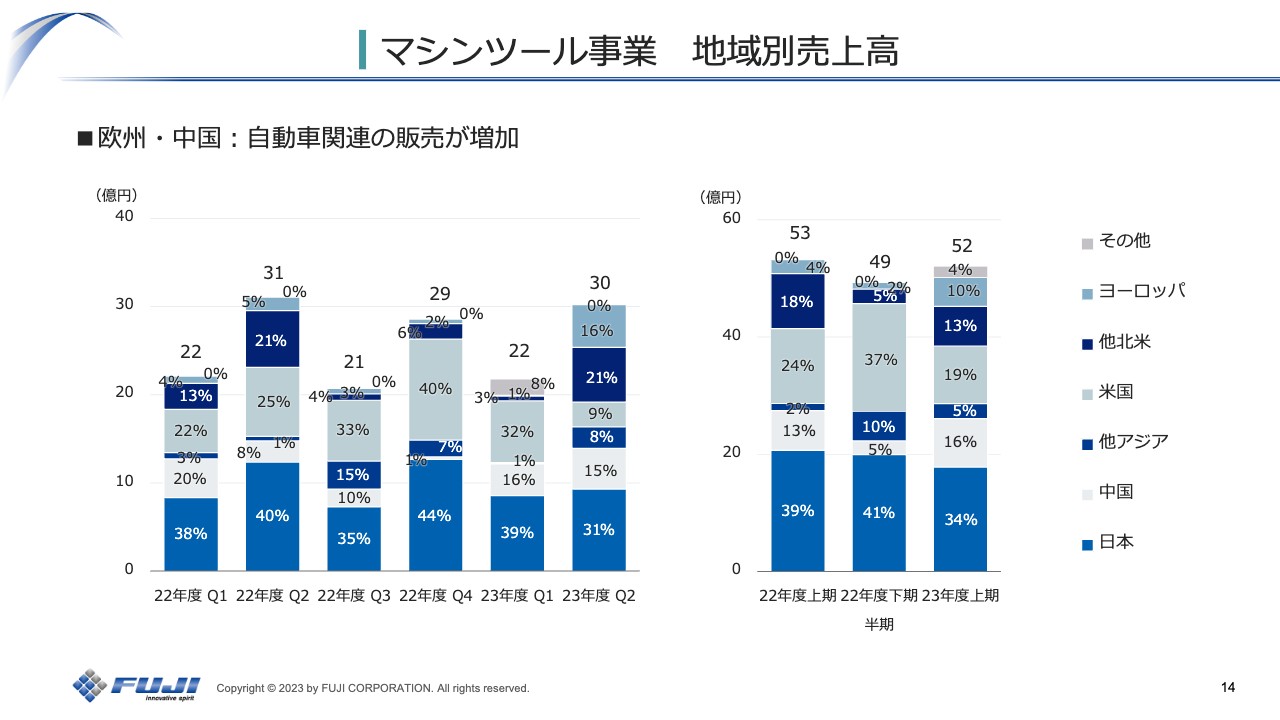

マシンツール事業 地域別売上高

地域別の売上はスライドに記載のとおりです。市況としては、ヨーロッパ・中国にて、自動車関連の販売が増加しました。

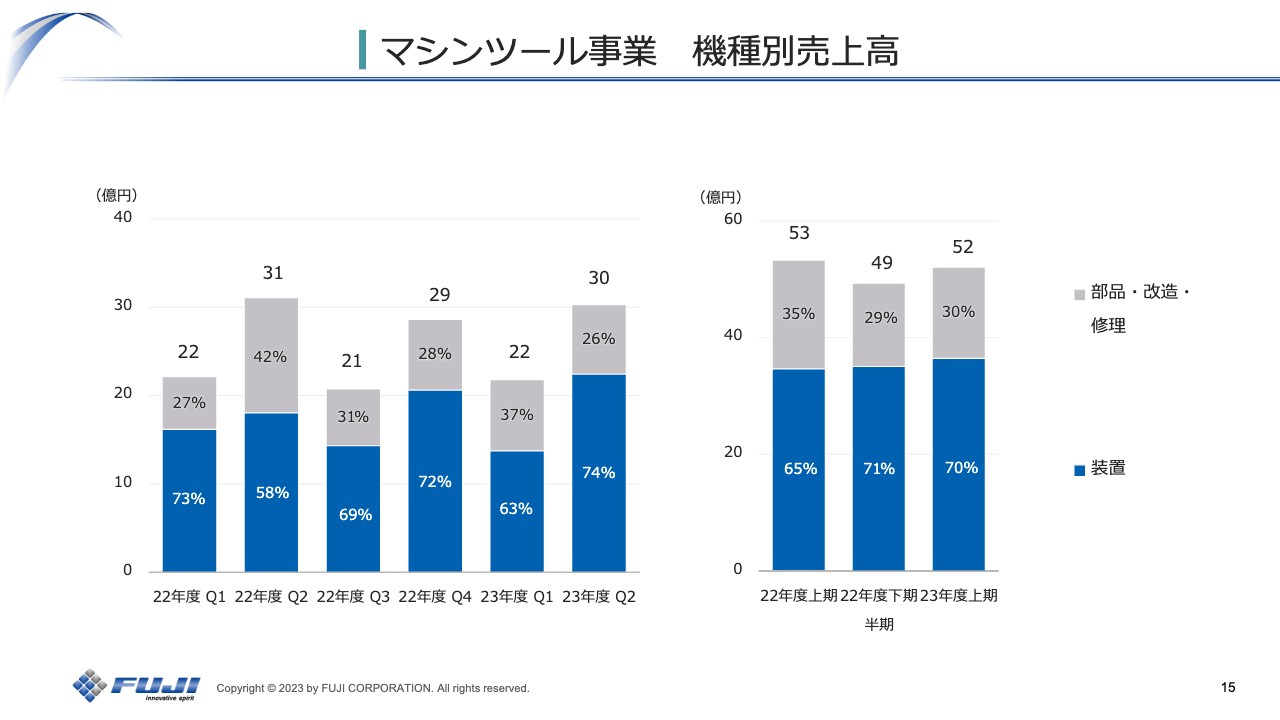

マシンツール事業 機種別売上高

装置とそれ以外の売上構成比ですが、約3割が部品・改造・修理であるとご理解ください。

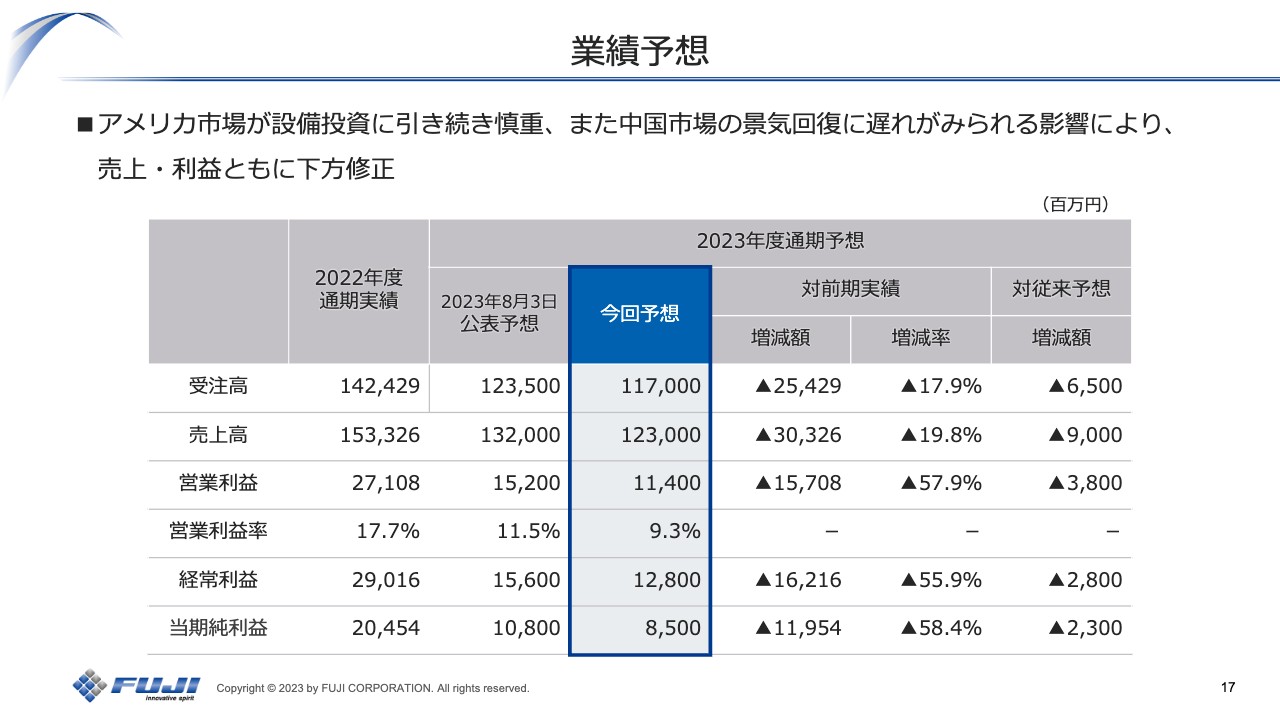

業績予想

今期の通期業績予想についてご説明します。アメリカ市場の設備投資が引き続き慎重であることに加え、中国市場の景気回復が遅れる見込みであることを踏まえ、8月3日に公表した予想をさらに下方修正しました。

受注高は1,170億円に修正し、8月の公表値からは65億円減、前年比254億円減です。売上高は1,230億円に修正しました。8月の公表値からは90億円減、前年比303億円減です。また、各利益についても、売上減と部材費高騰の影響を考慮し、営業利益は114億円、経常利益は128億円、当期純利益は85億円と下方修正しています。

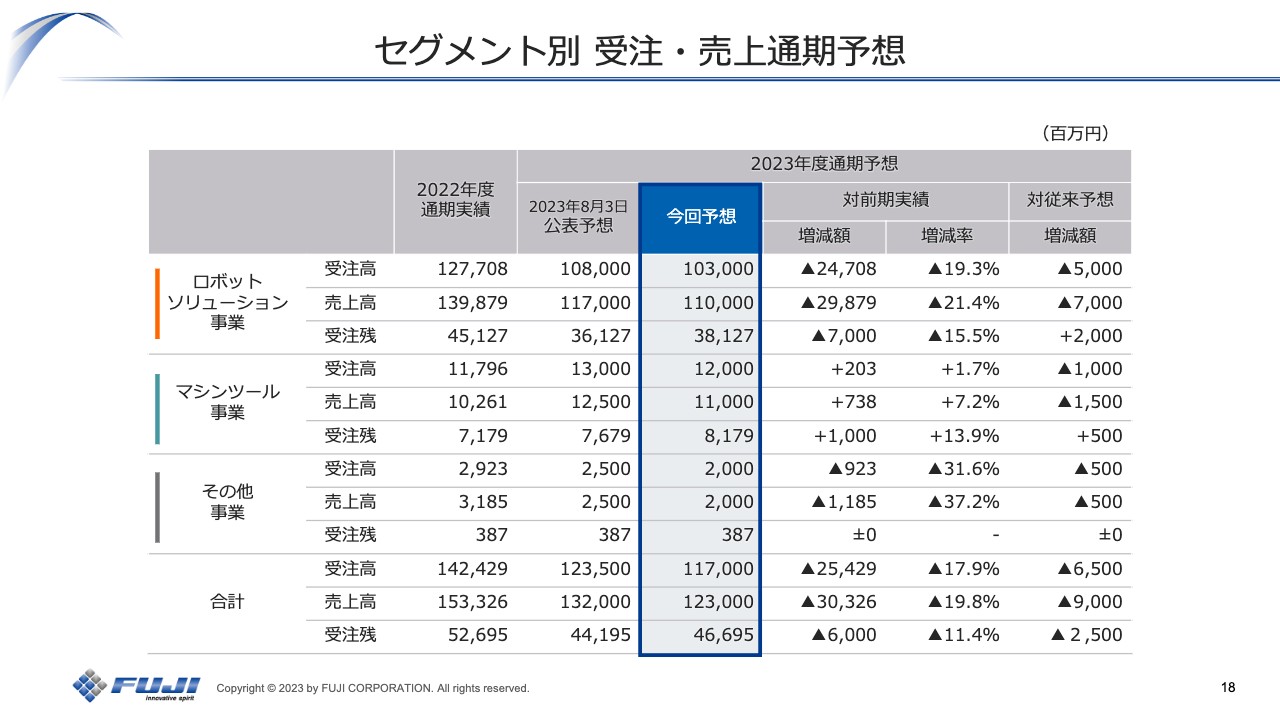

セグメント別 受注・売上通期予想

セグメント別の受注高、売上高、受注残高はそれぞれスライドに記載のとおりです。

ロボットソリューション事業においては先ほどのご説明のとおり、設備投資需要減から受注高は1,030億円で前年比247億円減、売上高は1,100億円で前年比298億円減となります。マシンツール事業、その他事業についても下方修正しています。

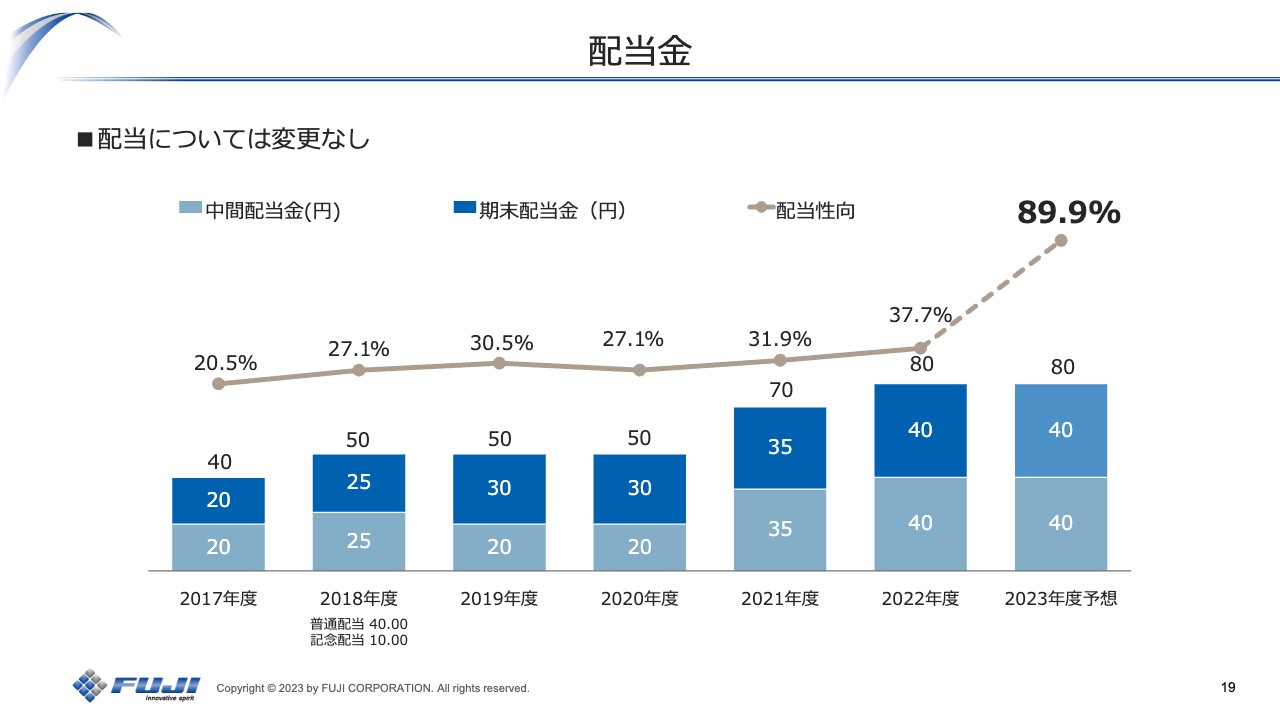

配当金

通期業績見通しを引き下げてはいますが、配当については5月に公表した、通期80円をキープします。

私からのご説明は以上となります。ありがとうございました。

この銘柄の最新ニュース

FUJIのニュース一覧- 株ブロガー・さなさえ:さなさえ:フィジカルAI相場_日本が牽引するロボット技術に注目【FISCOソーシャルレポーター】 2025/12/13

- AI需要拡大で市況高騰、面目躍如の「半導体メモリー」関連株リスト <株探トップ特集> 2025/12/06

- 【↓】日経平均 大引け| 続落、日中関係の悪化警戒で消費関連が安い (11月17日) 2025/11/17

- [PTS]デイタイムセッション終了 15時30分以降の上昇1511銘柄・下落1391銘柄(東証終値比) 2025/11/17

- 【QAあり】FUJI、中間期売上高は過去最高、アジア地域向けの高水準な設備需要が継続し通期業績予想を上方修正 2025/11/14

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

FUJIの取引履歴を振り返りませんか?

FUJIの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。