BBDイニシアティブのニュース

【QAあり】BBDイニシアティブ、戦略的事業展開で24/9期は売上40億円目標 事業再編・人材配置変更等で収益力向上に意欲

INDEX

稲葉雄一氏:BBDイニシアティブ株式会社、代表取締役社長の稲葉です。みなさま、お忙しい中お集まりいただきありがとうございます。

これから2023年9月期決算説明会を開催したいと思います。最初にグループ再編のお話をしてから、2023年9月期の通期の業績、2024年9月期における通期の業績予想、そしてBBDイニシアティブグループの成長戦略の4つの項目をお話ししていきます。

BBDイニシアティブグループについて

グループ再編についてです。我々は、2023年4月3日にナレッジスイートグループから新たにBBDイニシアティブグループとして始動しました。

持株会社体制への移行・グループ組織再編について

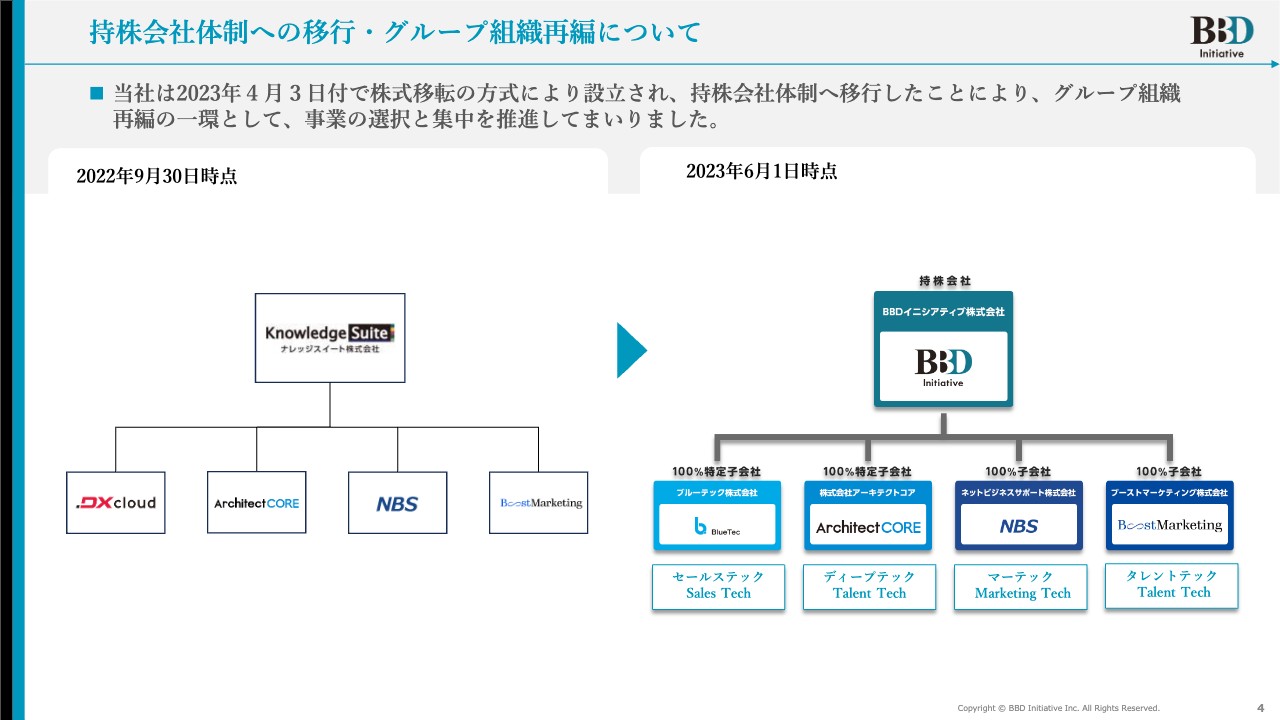

持株会社体制への移行とグループ組織の再編についてお話しすると、これまで事業会社だったナレッジスイートの下に子会社としてDXクラウド、アーキテクトコア、ネットビジネスサポート、ブーストマーケティングがぶら下がっていました。

実際には持株会社体制は4月3日から始まっていますが、いくつかの事業統合があり、6月1日時点ではBBDイニシアティブが持株会社として、その下にナレッジスイートとDXクラウドを吸収合併し、社名を変えてブルーテックという新たな会社が立ち上がりました。そのほか、アーキテクトコア、ネットビジネスサポート、ブーストマーケティングの計4つの事業会社の中で、持株会社体制をスタートさせることになりました。

組織再編に伴う当期決算数値について

2023年4月3日付で、単独株式移転により当社が設立され、当連結累計期間から第1期として初めて連結財務諸表を作成しています。従前のナレッジスイートにおける連結グループの範囲で実績に変更がないことから、ナレッジスイートの連結財務諸表を比較情報として用いています。

2023年9月期 取り組んできたこと

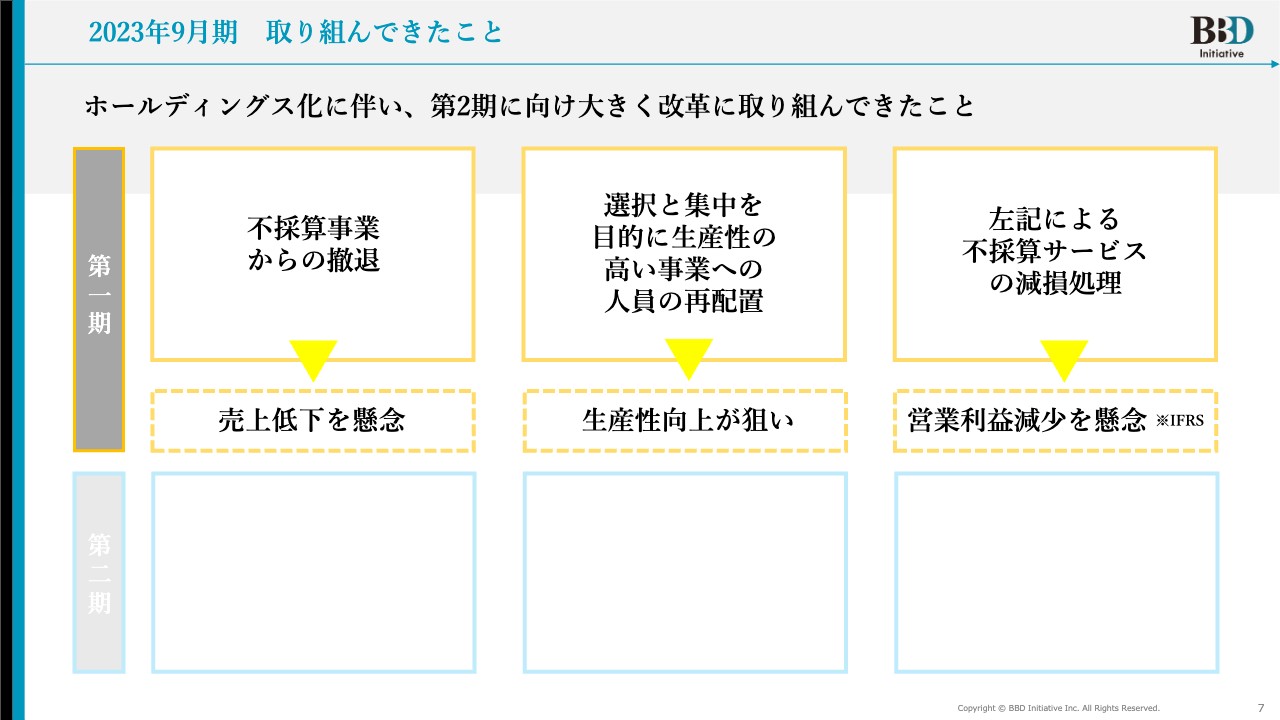

2023年9月期の通期の業績についてご説明します。2023年9月期に取り組んできたことですが、ホールディングス化に伴い、第2期に向けて大規模な改革に取り組みました。ホールディングス化は下期の4月3日でしたが、前期までナレッジスイートとして動いていました。

その第1期で売上低下の懸念があり、なかなか踏み切ることができなかった不採算事業から撤退しています。しかし、このホールディングス化において、痛みを伴ったとしても、BBDイニシアティブとして、良いスタートを切るための改革がどうしても必要でした。

また、選択と集中を目的に、生産性の高い事業に人員配置を行いました。これも生産性向上が狙いで、不採算事業に張り付いていた人たちに対し、事業再編と人員配置により、生産性をどんどん高めていこうという取り組みです。

さらに、不採算サービスの減損処理も行いました。この人員配置と不採算事業の撤退については、売上や根強いニーズも少なからずあり、減損処理に踏み切ることがなかなかできませんでした。しかし、営業利益率が減少することへの懸念もあり、ホールディングス化に伴いこれを実行しました。BBDイニシアティブとしての第1期に、しっかり利益を生む施策として取り組んできたことの結果が、実質的に2024年9月期の計画の数字になります。

2023年9月期 業績ハイライト

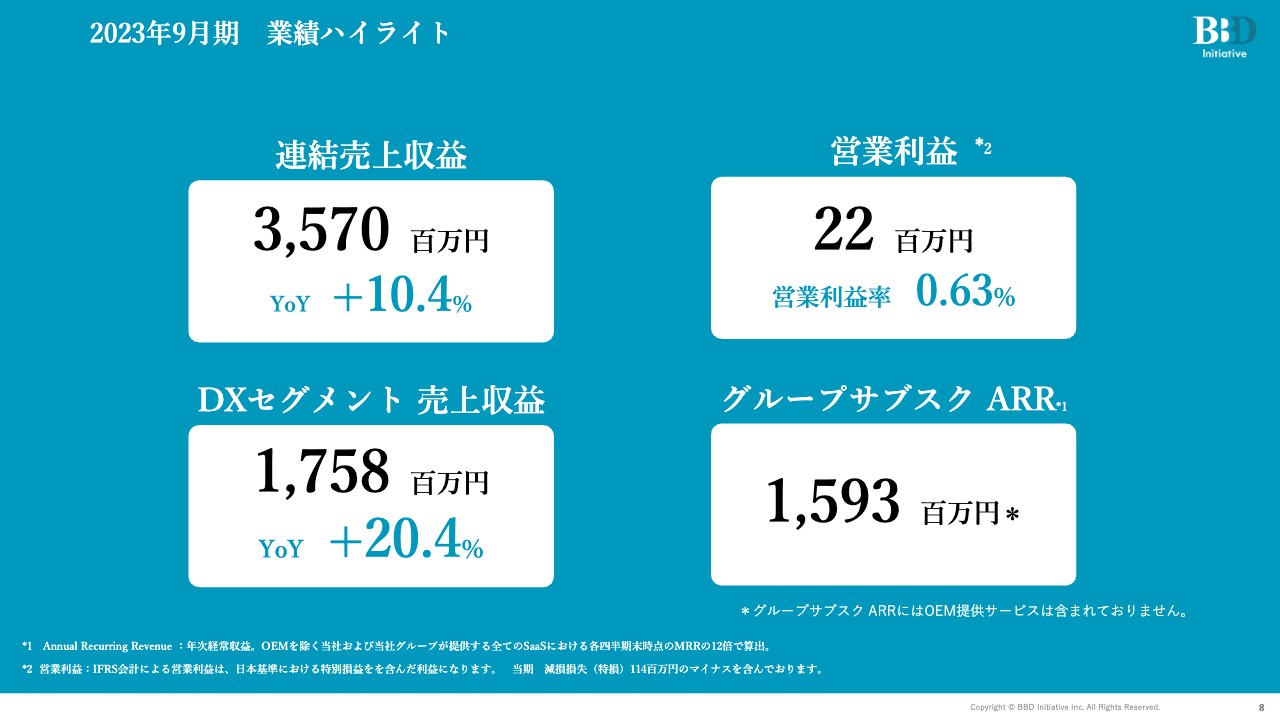

2023年9月期の業績ハイライトです。連結売上収益は35億7,000万円、YoYプラス10.4パーセントでした。不採算事業への撤退等があり、売上をそこまで戻すことができていません。営業利益については、減損処理等を実行したことや、もともと計画が大きかったこともあり、2,200万円の着地で、営業利益率0.63パーセントとなっています。

我々のメイン収益であるDXセグメントの売上収益は17億5,800万円、YoYプラス20.4パーセントでした。また、グループサブスクのARRは15億9,300万円です。グループサブスクのARRにはOEMのサービス等は含まれていません。あくまでも、我々が提供・販売しているサービスのみとなっています。

連結決算 2023年9月期 概要

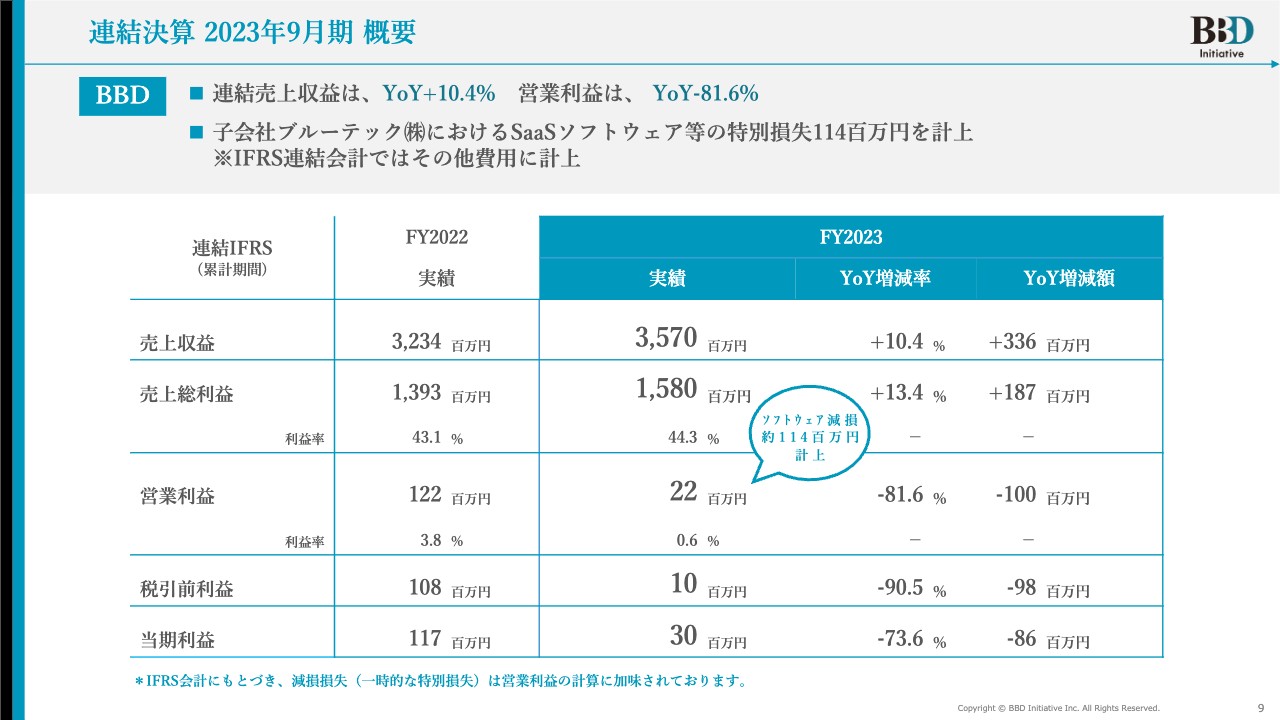

連結決算の2023年9月期の概要です。BBD全体では、連結売上収益はYoYプラス10.4パーセント、営業利益はYoYマイナス81.6パーセントとなりました。

子会社のブルーテックのソフトウェア資産ですが、SaaSソフトウェア等の特別損失を1億1,400万円計上しています。IFRSの連結会計では、その他費用に計上しています。

実績としては売上収益が35億7,000万円、売上総利益が15億8,000万円、営業利益は2,200万円、当期純利益は3,000万円で着地しました。

連結決算 2023年9月期 対計画比について

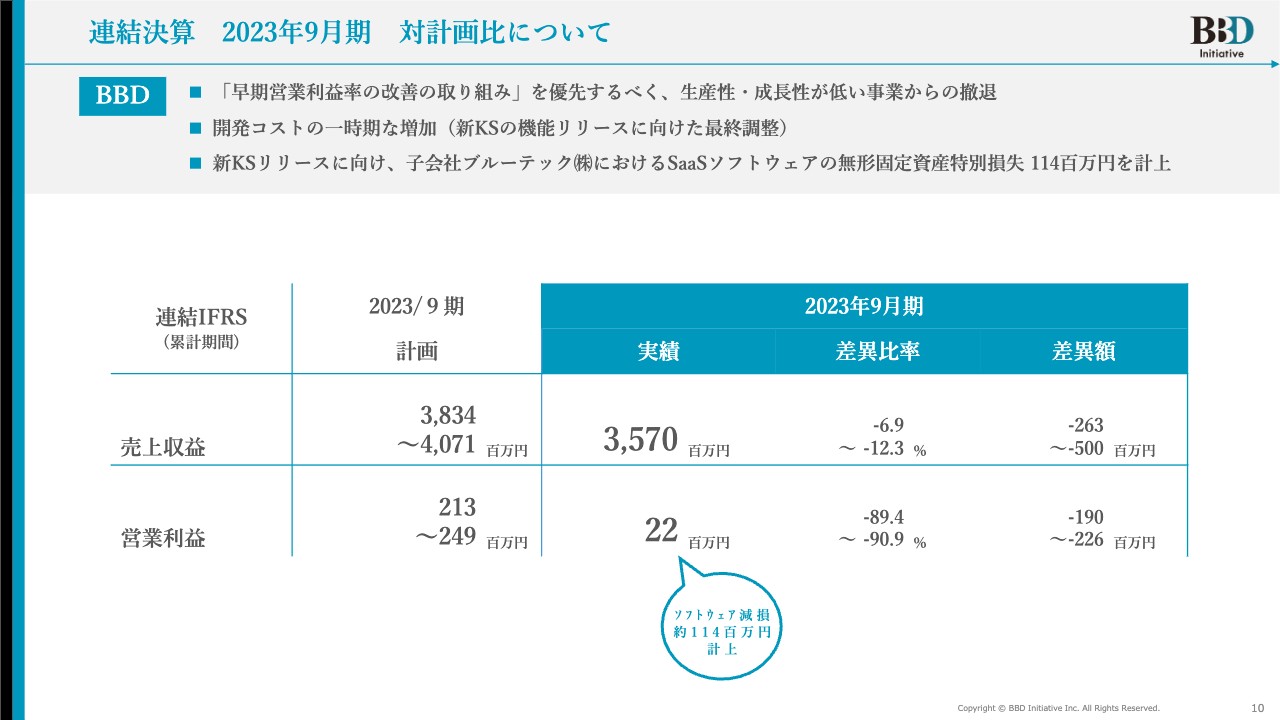

対計画比でご説明すると、早期に営業利益率を改善するための取り組みを優先すべく、生産性・成長性の低い事業から撤退しています。全体でまだ90パーセントくらいしか達成していませんが、これから体制をしっかり整えながら、最終的にはメリハリのある会社、つまり営業利益率の高い成長できる会社を目指していきます。

開発コストの一時的な増加については、新「Knowledge Suite(ナレッジスイート)」の機能リリースに向けた最終調整によるものです。また、新「Knowledge Suite」のリリースに向けて、子会社のブルーテックにおけるSaaSソフトウェアの無形固定資産の特別損失1億1,400万円を計上しました。

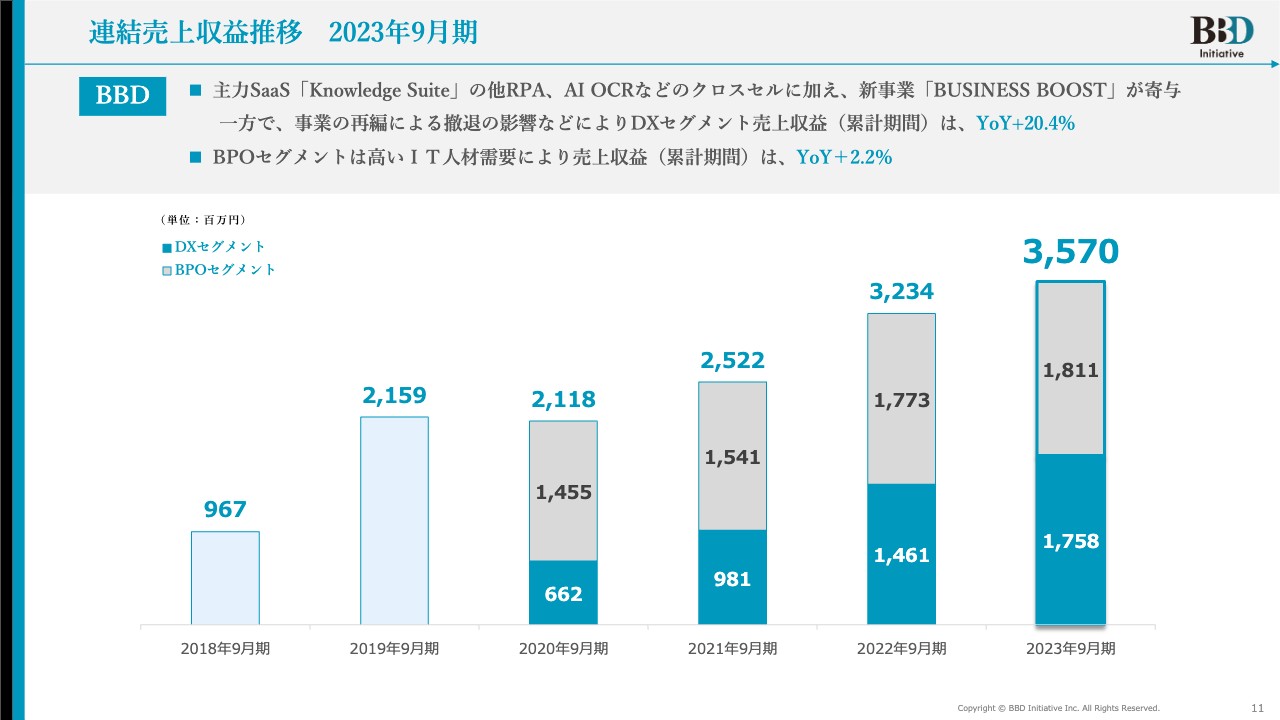

連結売上収益推移 2023年9月期

連結売上収益の推移については、主力のSaaSである「Knowledge Suite」のほかに、RPA、AI OCRなどのクロスセルに加え、新事業の「BUSINESS BOOST(ビジネスブースト)」が寄与しました。一方で、事業再編による撤退の影響から、DXセグメントの売上収益累計期間は、YoYプラス20.4パーセントとなっています。

BPOセグメントは、高いIT人材の需要により、売上収益累計期間はYoYプラス2.2パーセントです。第3四半期でお伝えしたとおり、BPOセグメントにおいても、IT人材の派遣先や人数が増えていったとしても、なかなか利益が積み上がらない利益率の低いクライアントさまに対しては思い切って撤退させていただき、優秀なエンジニアを収益性の高い事業、派遣先、クライアントさまに派遣し続けることの切り替えを含めて決断した結果として、第3四半期に少し落ちたという経緯があります。こちらについては後ほどご説明しますが、しっかり見ていただくとわかるとおり、我々の事業が伸びていることはご理解いただけるかと思います。

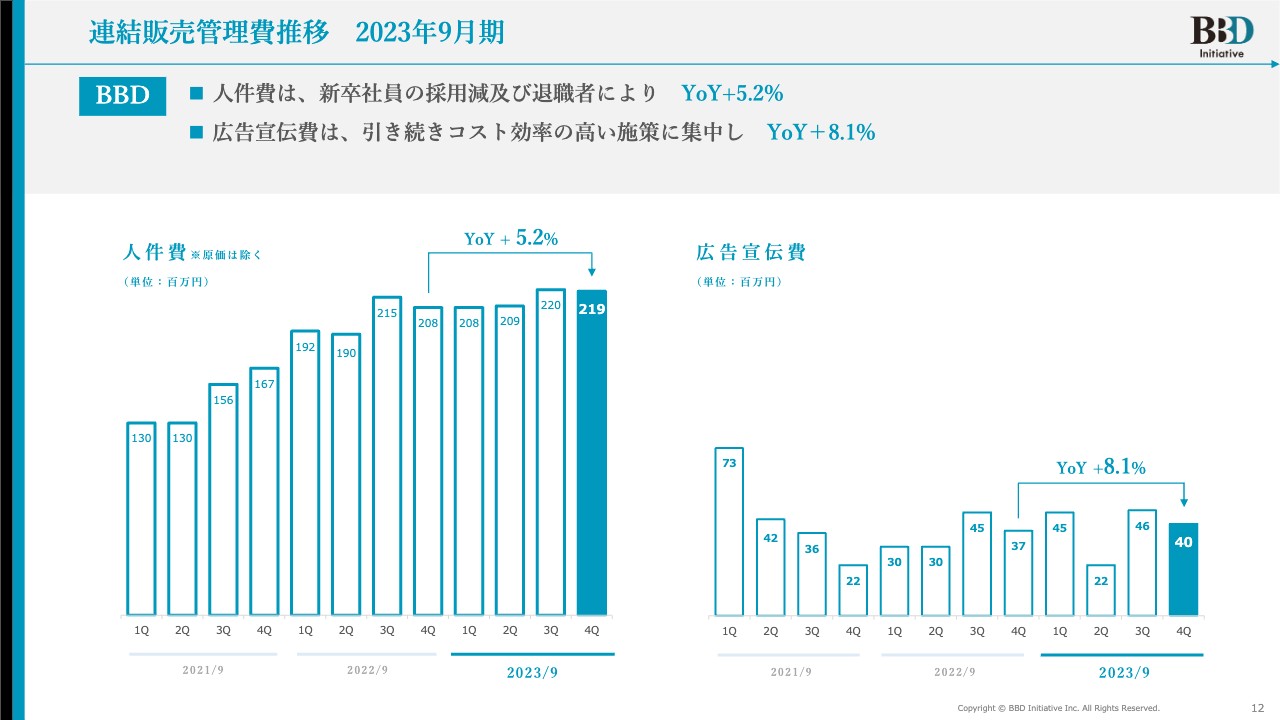

連結販売管理費推移 2023年9月期

連結販売管理費の推移です。人件費は新卒採用の減少と退職者により、YoYプラス5.2パーセントとなりました。広告宣伝費については、引き続きコスト効率の高い施策に集中したことにより、YoYプラス8.1パーセントで着地しています。

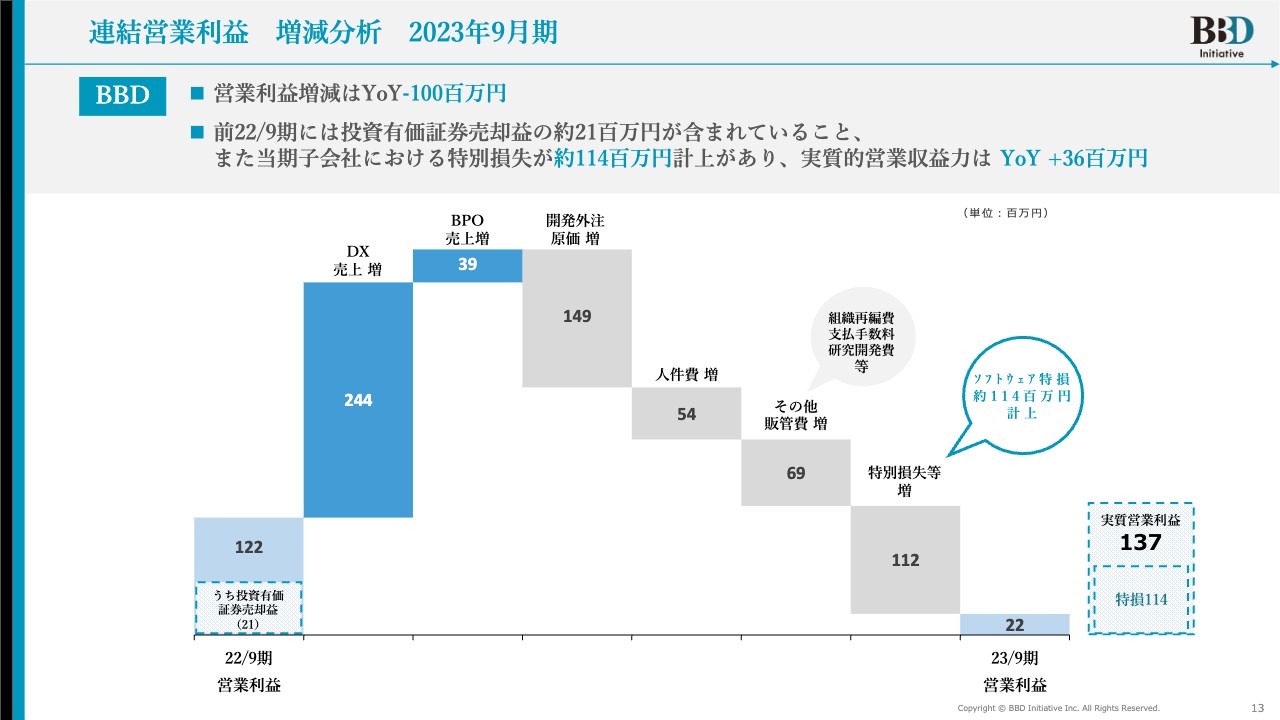

連結営業利益 増減分析 2023年9月期

連結営業利益の増減分析です。先ほどお話ししたとおり、ソフトウェアの特別損失が1億1,700万円ありました。また、昨年は投資有価証券の売却益である約2,100万円が含まれているため、実質YoYはプラス3,600万円の着地です。

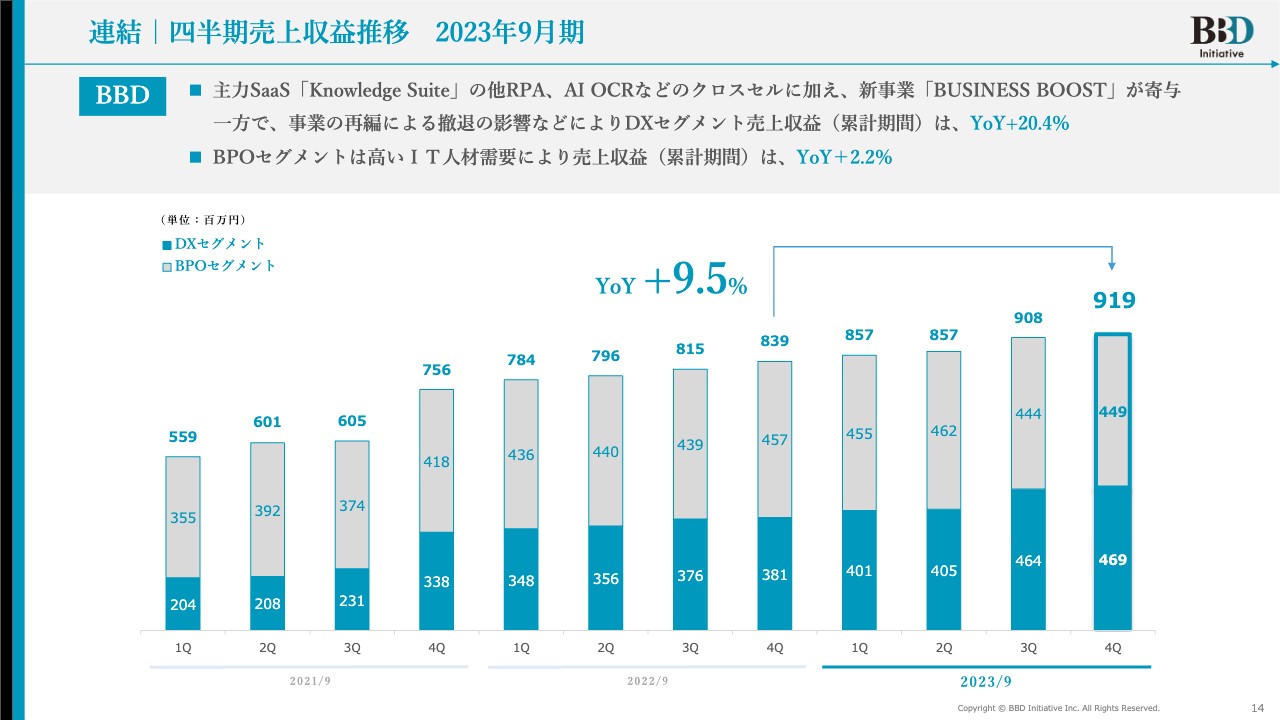

連結|四半期売上収益推移 2023年9月期

四半期の売上収益の推移です。先ほどご説明したとおり、第3四半期にBPOセグメントの売上が少し落ちていますが、これは不採算事業からの撤退によるものです。一方、DXセグメントでも撤退したサービスはあるものの、こちらはどうにか伸ばせています。全体としてはYoYプラス9.5パーセントで着地しました。

この第1四半期から第3四半期にかけて、BPOセグメントやDXセグメントのいくつかの事業から撤退しています。一時的には痛みを伴ったとも感じていますが、今期はBBDイニシアティブグループとして、通期での初決算となるため、そこに向けてしっかりと改革に取り組んできたというのが実情です。詳細は、後ほどご説明します。

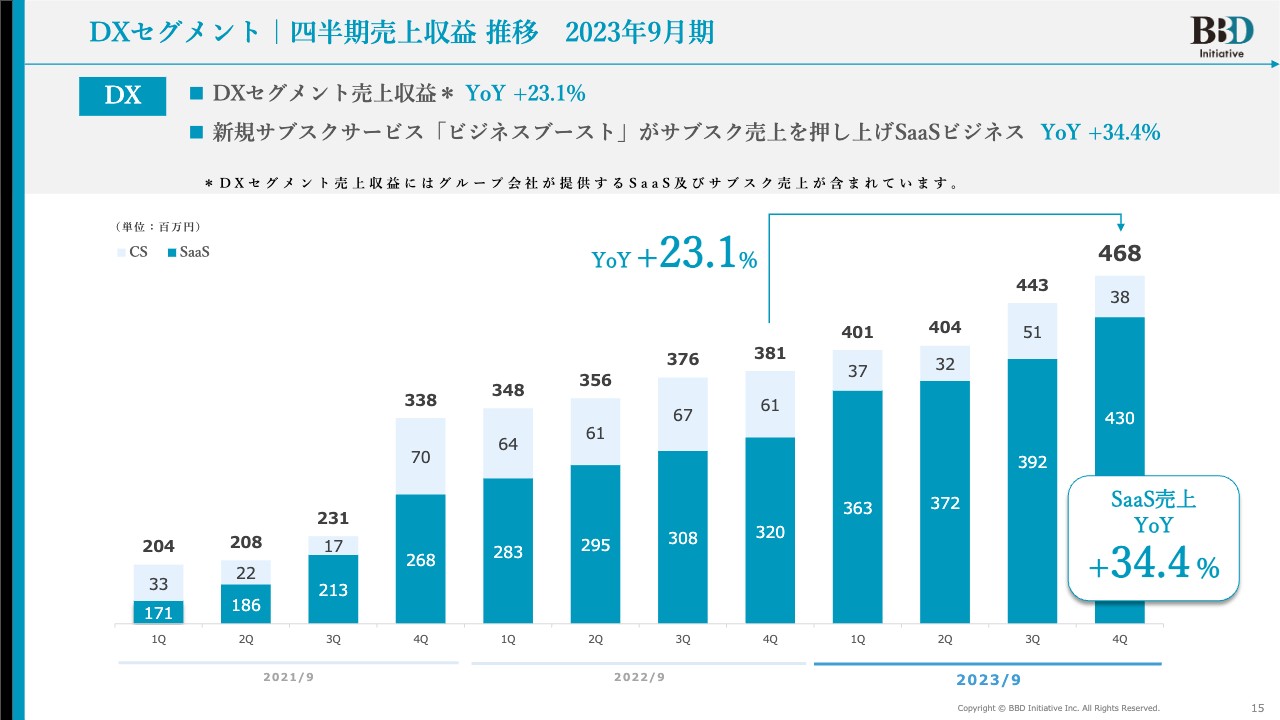

DXセグメント|四半期売上収益 推移 2023年9月期

DXセグメントの四半期売上収益の推移です。全体の売上収益はYoYプラス23.1パーセントとなりました。サブスクリプション(SaaS)だけだと、YoYプラス34.4パーセントとなり、こちらもしっかり伸びていることがわかります。

しかし、以前からお話ししているとおり、CS(カスタマーサクセス)と呼ばれる導入支援の部分が低調に推移しています。サブスクの売上とともに、付帯する業務における導入支援を含め、お客さまの定着化支援に取り組んでいけたらと考えています。

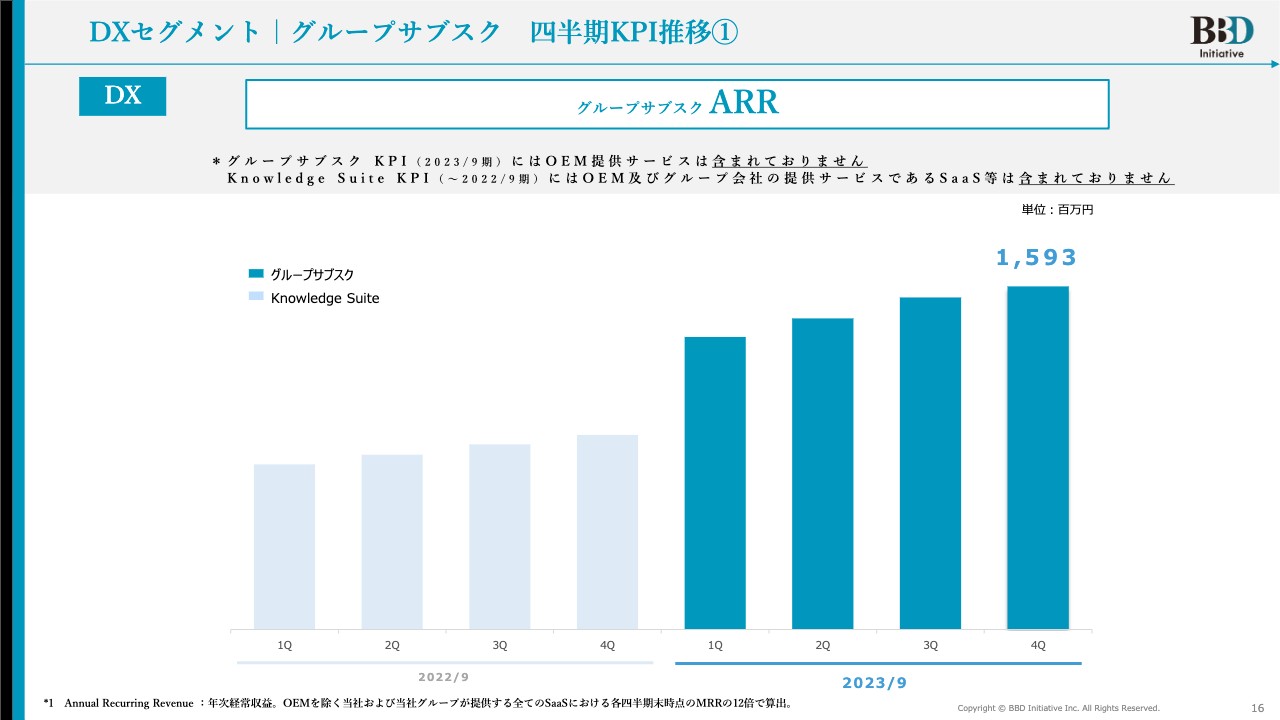

DXセグメント|グループサブスク 四半期KPI推移①

グループサブスクにおける四半期のKPI推移です。ARRを1つの大きな指標としていますが、こちらはOEMを含んでおらず、当社だけの動きです。ARRは15億9,300万円で、こちらもしっかり積み上がっていることがおわかりいただけると思います。

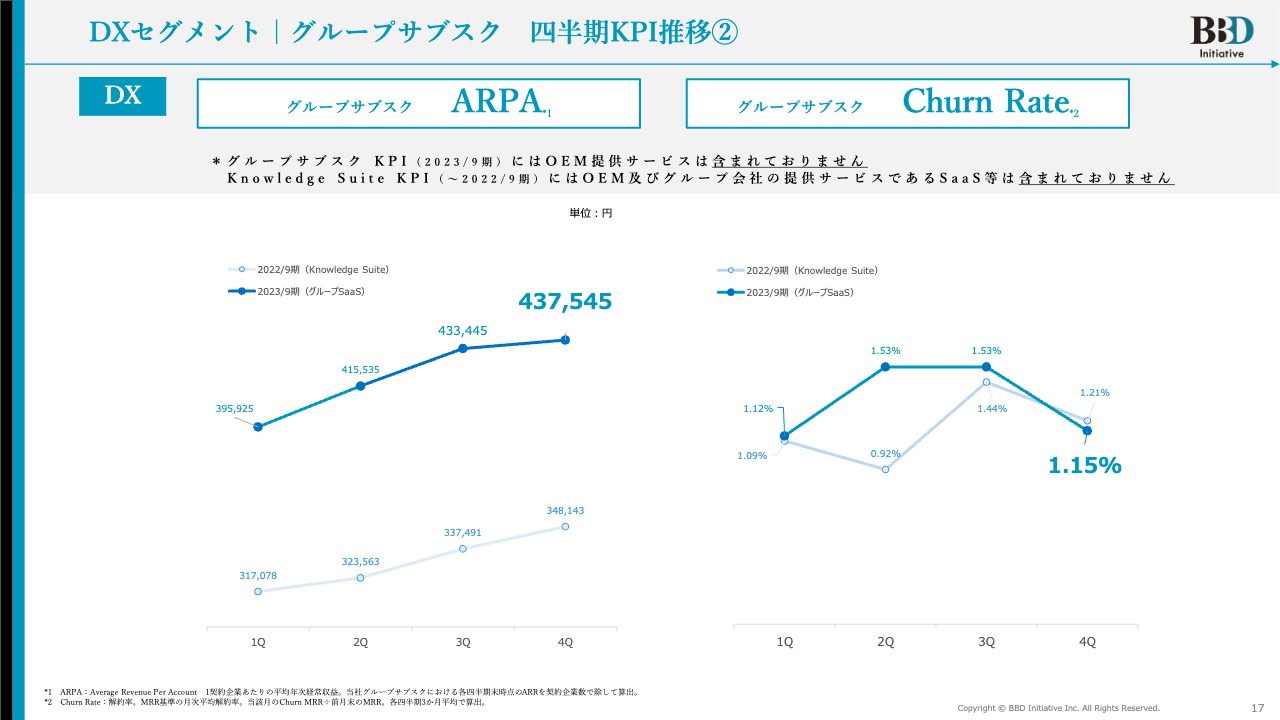

DXセグメント|グループサブスク 四半期KPI推移②

ARPA(1社あたりの単価)については、スライド左側のグラフに示しています。下の折れ線グラフはナレッジスイートとしての実績を表しており、現在はグループサブスクとして全体を取りまとめています。ARPAは43万7,545円で、下がることなく確実に伸び続けています。

Churn Rate(解約率)も大きな指標です。グループ化してから、一部サービスの契約期間が短かったこともあり、解約と契約を繰り返すことにより伸びてきてしまいました。しかし、カスタマーサクセスチームがうまく寄与したことで、第4四半期に1.15まで落としました。

常にでこぼこがあるにせよ、全体的に少しずつでも落としていくために、カスタマーサクセスチームがしっかり機動的に動けるように体制を整えていきます。これはブルーテック側の指標にもなっているため、がんばって取り組んでいきたいと考えています。

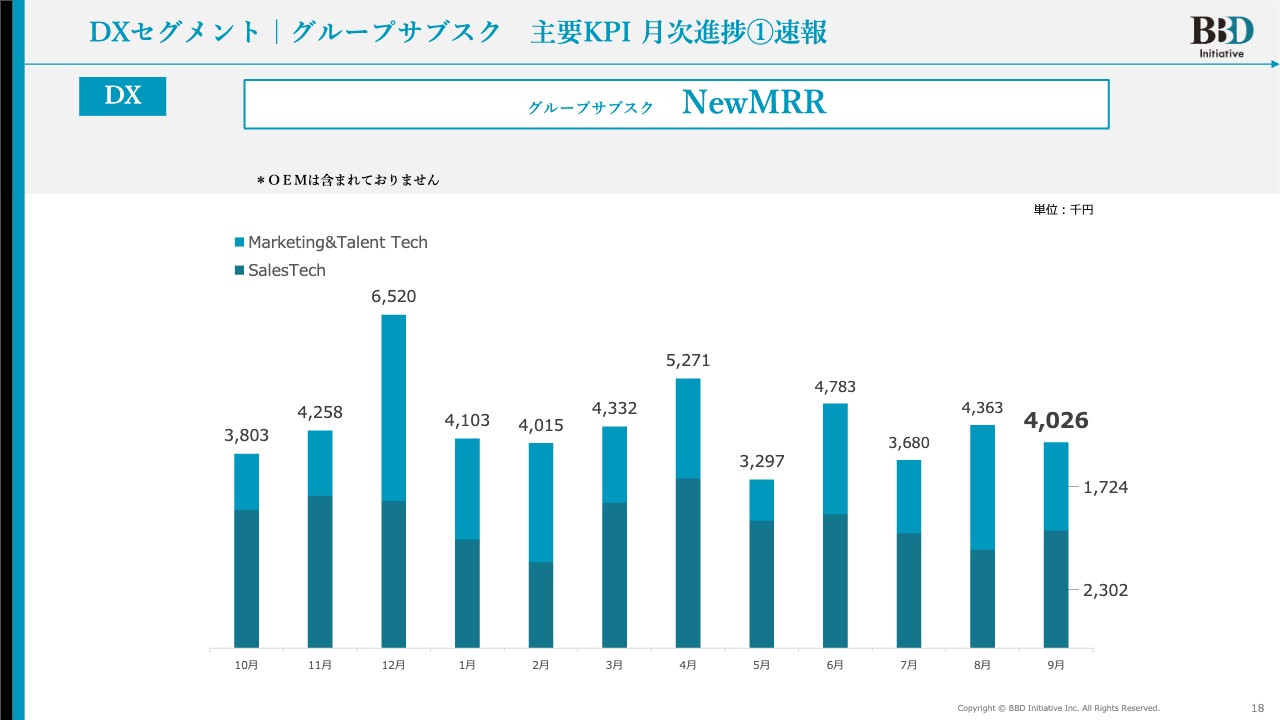

DXセグメント|グループサブスク 主要KPI 月次進捗①速報

グループサブスクのNewMRRについては、こちらもOEMは含んでいませんが、でこぼことはしています。9月末のタイミングで402万6,000円分が積み上がっています。

後ほどご説明しますが、受注してから課金されるまでのあいだを受注額残高と表現しています。まずはそこに積み上がり、導入支援などを経て、1ヶ月後または6ヶ月後から課金が発生し、NewMRRに移ってくる仕組みです。

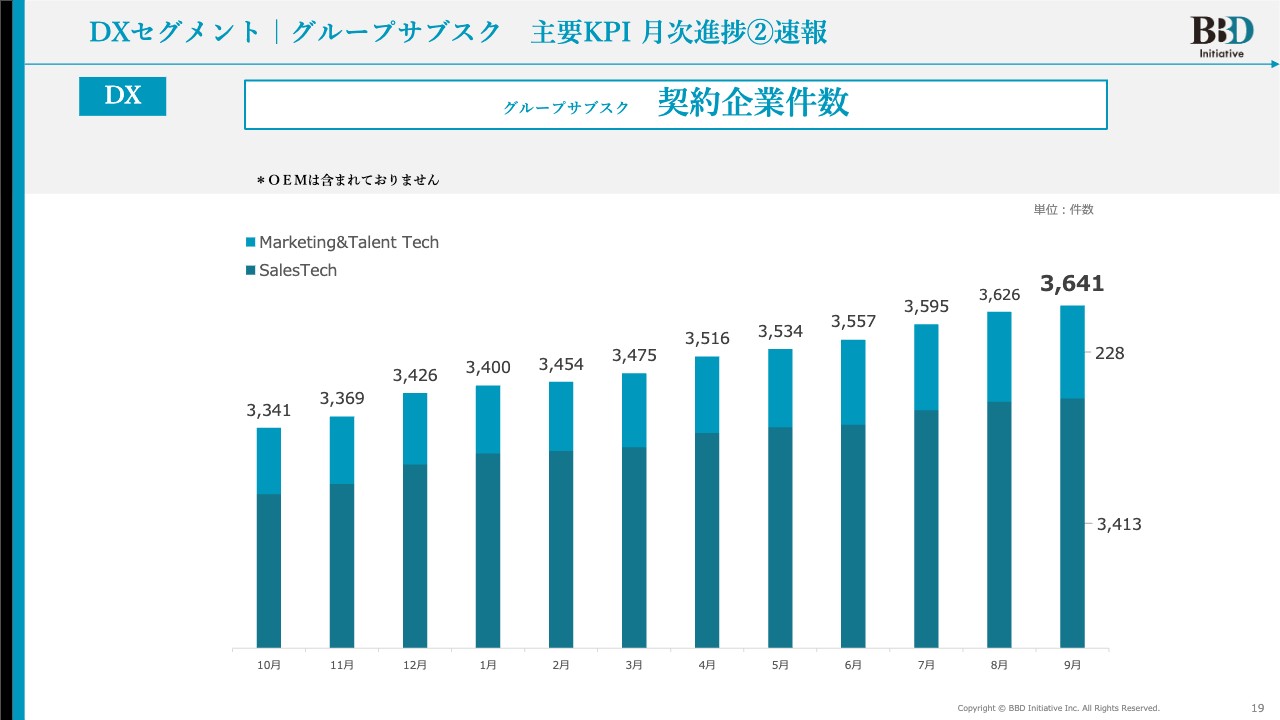

DXセグメント|グループサブスク 主要KPI 月次進捗②速報

契約件数は減ることなく、しっかり積み上がっています。

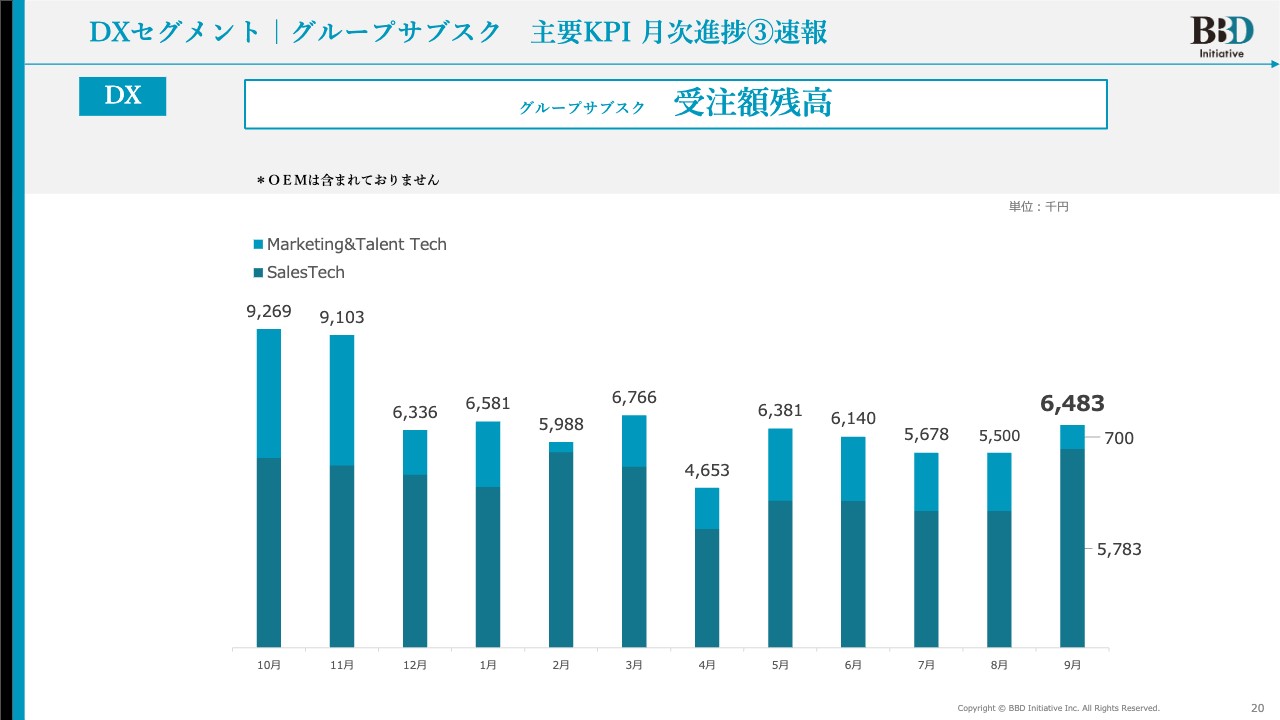

DXセグメント|グループサブスク 主要KPI 月次進捗③速報

先ほどもお伝えした受注額残高ですが、まずはサブスクの受注が始まり、受注後にこちらに積み上がります。現在、課金を待っているクライアントが648万3,000円ありますが、将来的に1ヶ月から6ヶ月後に課金が開始されます。つまり、648万3,000円かける12で、大体7,800万円のサブスクが積み上がるのを待っているということです。

必ずしも1ヶ月後に課金されるわけではないため、NewMRRの数字にでこぼこが発生してしまうのは受注額残高との関係によるものであることがおわかりいただけると思います。

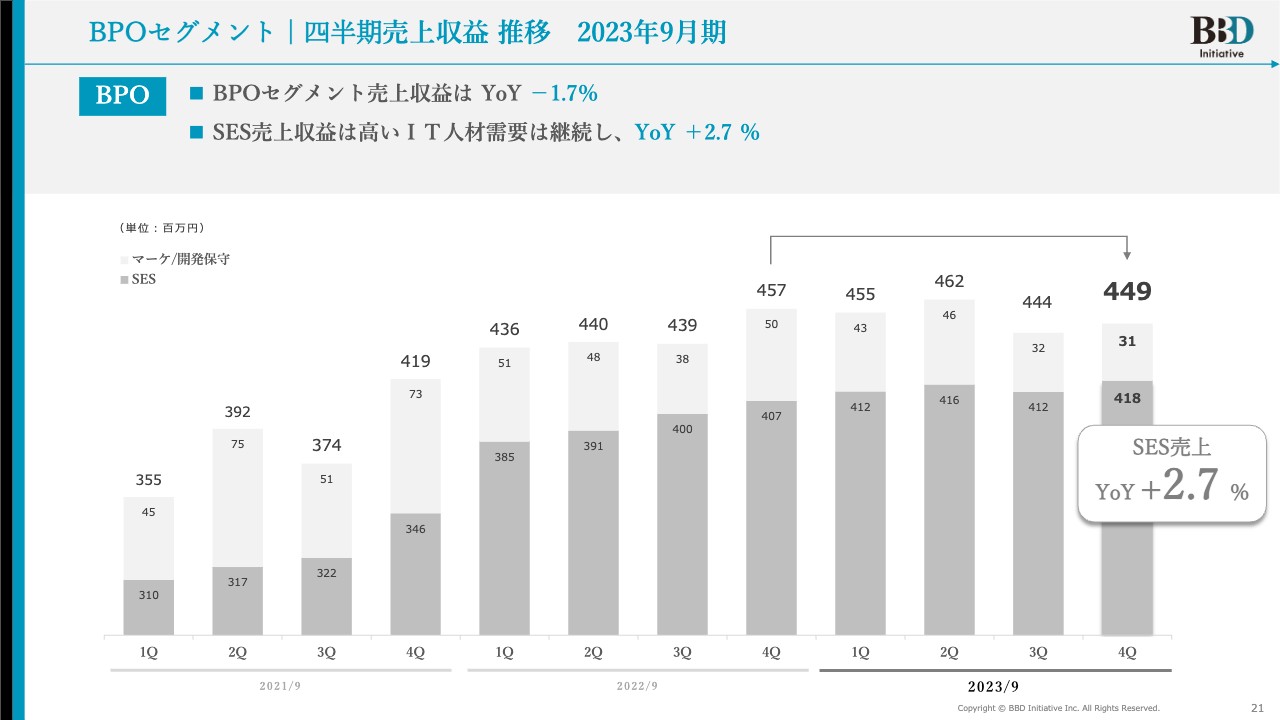

BPOセグメント|四半期売上収益 推移 2023年9月期

BPOセグメントについてです。全体の売上収益はYoYマイナス1.7パーセントとなりました。そのうち、システムエンジニアの派遣事業であるSESの売上収益は、YoYプラス2.7パーセントです。

スライドのグラフを見るとわかるとおり、こちらのセグメントは全体的に伸び悩んでいます。マーケティング・保守とSESいずれの業務においても撤退しているため、売上が落ちているということです。

ただし、エンジニアのニーズはいまだに強いため、今後は収益性の高いところにエンジニアをどんどん送り込んでいきます。そのような意味では、利益率をある程度担保しながら伸ばしていけると睨んでいますので、成長に期待いただければと思います。

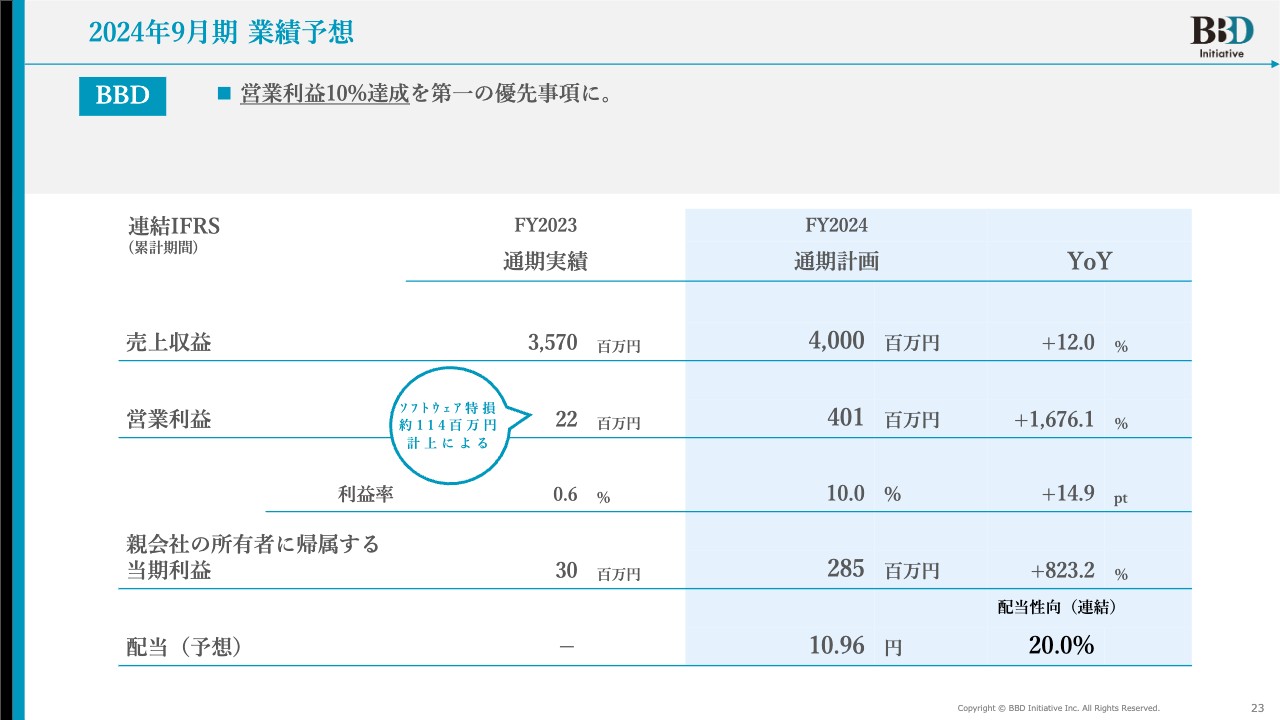

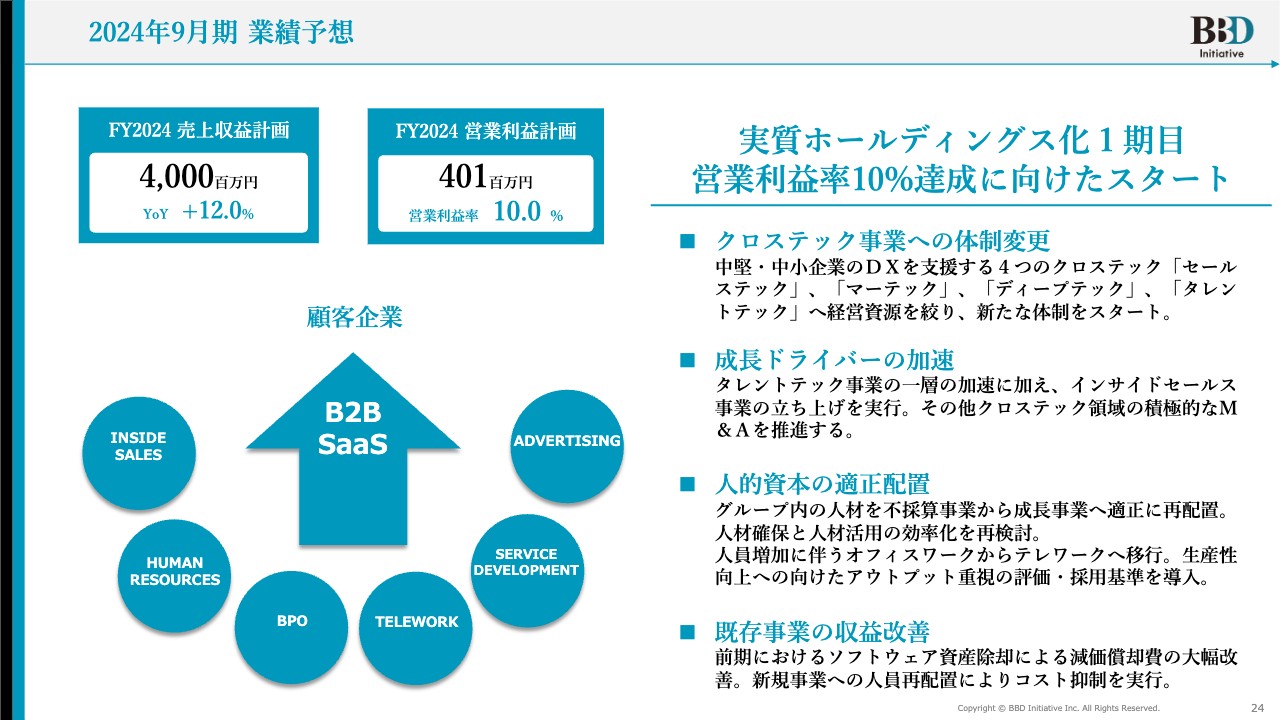

2024年9月期 業績予想

2024年9月期の通期業績予想です。いろいろな意味で反響がありましたが、営業利益10パーセントの達成を第一優先に考えており、私からも「X(旧Twitter)」で発信しています。

SaaS企業であることを考えると、営業利益は最低でも10パーセントを達成しなければなりません。そちらを第一優先に考え、人員異動や事業整理などの改革を繰り返してきた1年となりました。それにより、通期計画に掲げている売上収益40億円、営業利益4億100万円、営業利益率10パーセントという目標を達成できる見込みです。

加えて、机上の空論ではなく、みなさまにしっかりとコミットするという意味でも、初めて配当を行う予定です。金額的には小さいですが、配当性向は連結で20パーセントの10.96円を予定しています。

最終的に、配当性向は50パーセントまで上げることが目標です。これをきっかけに、営業利益率にこだわり、しっかりと利益を生み出せる体制を整えていきたいと考えています。

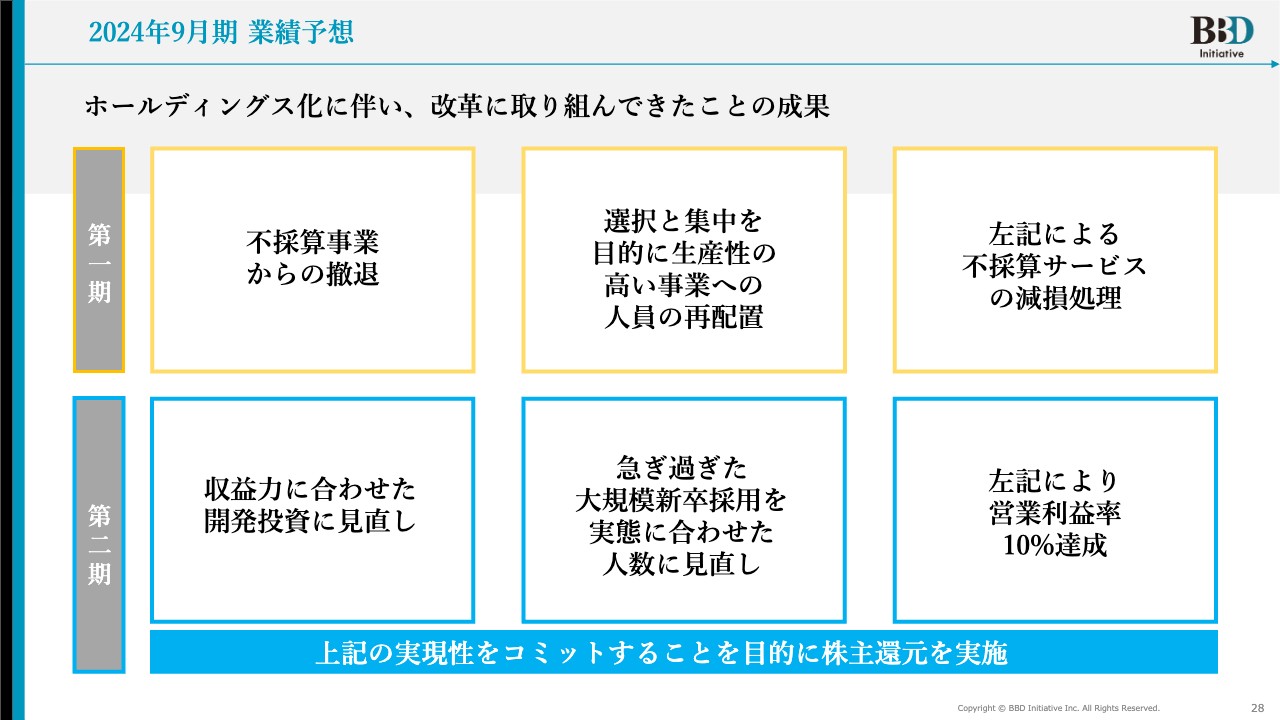

2024年9月期 業績予想

事前にみなさまからは「通期計画の売上収益40億円、特に営業利益4億100万円という数字は達成できるのか?」というご質問をいただいています。いろいろな不信感もあると思いますので、数字の根拠や、どのように伸ばしていくかについてご説明します。

私どもは、努力だけで売上を伸ばそうと考えて予想を作っているわけではありません。先ほどご説明した事業整理など、いくつかの改革から生まれてくるものがほとんどです。加えて、一部では売上が伸びているところから利益を生む可能性があります。

良い機会だと思いますので、当社のもともとの収益力について根拠を含めてご説明します。まずは業績予想の概要です。繰り返しになりますが、今期は売上収益40億円、営業利益4億100万円を目指しています。

スライド左下に記載のとおり、私どもの事業の軸はB2B SaaSです。こちらを軸に、INSIDE SALES、HUMAN RESOURCES、BPO、TELEWORK、SERVICE DEVELOPMENT、ADVERTISINGなどのいろいろな補完サービスをクロスセルさせ、売上を拡大しています。

今期、当社はホールディングス化してから通期としては実質1期目となります。スタートとして掲げた目標である営業利益率10パーセントを達成するための戦略についてご説明します。

1つ目は、クロステック事業への体制変更です。中堅・中小企業のDXを支援する4つのクロステックである「セールステック」「マーテック」「ディープテック」「タレントテック」へ経営資源を絞り、新たな体制をスタートしました。

2つ目は、成長ドライバーの加速です。タレントテック事業の加速やインサイドセールス事業の立ち上げを行います。さらに、オーガニック成長に加えて、クロステック領域の積極的なM&Aを通じて、クロスセルできるサービスに成長ドライバーを向けていきたいと思っています。

3つ目は、人的資本の適正配置です。人材確保と人材活用の効率化を再検討し、グループ内の人材を不採算事業から成長事業へ適切に再配置します。人員増加に伴い、オフィスワークからテレワークへ移行するなど、生産性向上に向けたアウトプット重視の評価や採用基準を導入していくことを考えています。

4つ目は、既存事業の収益改善です。前期におけるソフトウェア資産の除却によって、減価償却費が大幅に改善しました。加えて、新規事業への人員再配置によりコストの抑制を実行します。

2024年9月期 業績予想

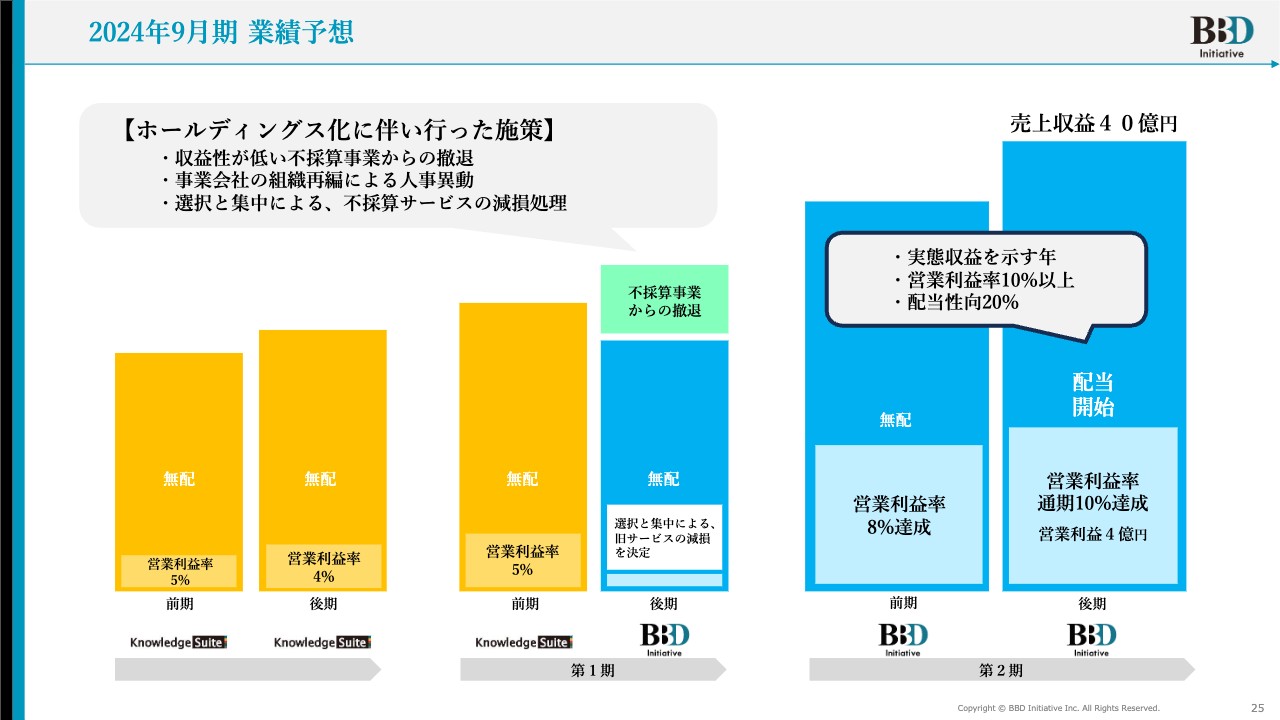

スライド左側のオレンジ色の図は、以前のナレッジスイートの業績を示しています。第1期は前期がナレッジスイート、後期がBBDイニシアティブとなり、今期である第2期は通期でBBDイニシアティブとなっています。

ホールディングス化に伴い行った施策は3つあります。収益性が低い不採算事業からの撤退、事業会社の組織再編による人員異動、選択と集中による不採算サービスの減損処理です。根拠は後ほどご説明しますが、この第2期は通期ではホールディングス化の1期目となるので、第1期と同じ扱いだと思っています。

したがって、今期は実態収益を示す年であると認識し、営業利益10パーセント以上を目指します。さらに、そちらを決定づけるような、机上の空論で終わらせないためのお約束として、配当性向20パーセントからスタートしたいと思っています。

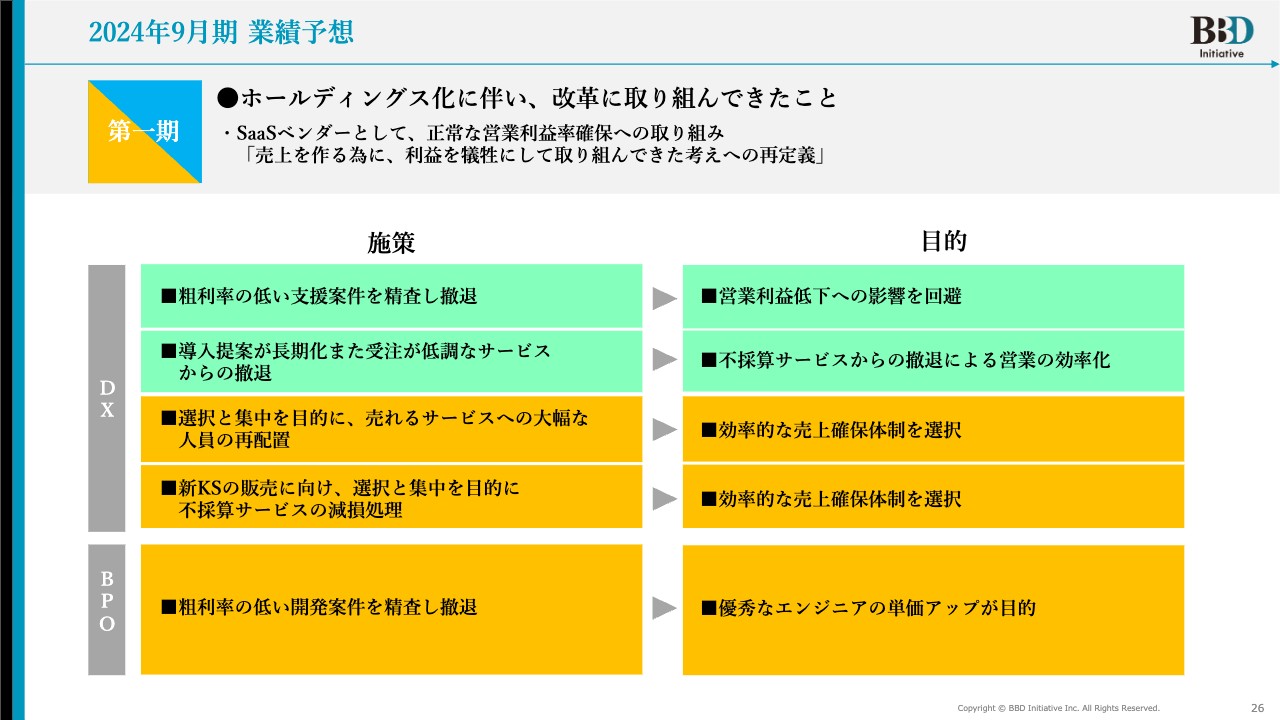

2024年9月期 業績予想

スライドには、営業利益10パーセントを実現するための施策と、その効果について記載しています。DX事業においては、粗利率の低い支援案件を精査し撤退しました。OEMで提供している導入支援の人員の一部をこちらに張り付けていましたが、いったん引き戻しています。

導入支援事業の生産性は非常に悪かったため、この撤退によって営業利益低下への影響を回避します。OEM関連への懸念は上場前からありましたが、売上の低下などを考えるとなかなか撤退まで至ることができませんでした。

しかし今回、1人あたりの生産性を上げていくための動きに特化しながら、人事異動を行いました。売上は少なからず犠牲になりましたが、今期以降の営業利益に寄与させるために、実行することとしました。

また、導入提案が長期化または受注率が非常に低い不採算サービスから撤退し、担当営業者を収益性の高い事業へ異動させるなどの取り組みを実行しています。全体でまだ90パーセントほどしか完了していませんので、できるだけ早いタイミングで、もう少ししっかりと営業の効率化に取り組み、不採算サービスからの撤退を進めていければと考えています。

これらの施策に加え、選択と集中を目的として、売れるサービスへの大幅な人員の再配置を行っています。グループ統合やホールディングス化に伴い、いろいろな組織改編を行いました。その一環として効率的な売上確保体制を選択したため、売れないサービスから営業担当者を外すなどの人員異動を実行しています。

また、新「Knowledge Suite」の販売に向け、選択と集中を目的に不採算サービスの減損処理を行います。営業担当者は売れているところに異動させ、不採算サービス単体で売ることのないものに関しては減損処理を行いました。こちらも利益に直結するため、サービスを改善させながら売れるように取り組んできましたが、さらに割り切ったかたちで効率性の高い事業に人を配置させ、それ以外のサービスから撤退することにより、第2期以降の売上や利益確保に貢献すると考え踏み切りました。

BPO事業については、粗利率の低い開発案件を精査し撤退しました。こちらは人員だけは毎年しっかりと増えていくものの、単価が上がらない状態が続いていました。単価が上がらないにもかかわらず、社員の給与や報酬はしっかりと上げなければならないため、どんどん利益率が悪くなっていきました。

そのため、こちらも売上に直結する案件ではありましたが、勇気を持って撤退することとしました。そして、優秀なエンジニアの単価やモチベーションをしっかりと上げられるように、違う現場や開発案件に配置するなどの取り組みを行いました。これらの施策が、先ほどお話しした営業利益改善へのきっかけとなっています。

2024年9月期 業績予想

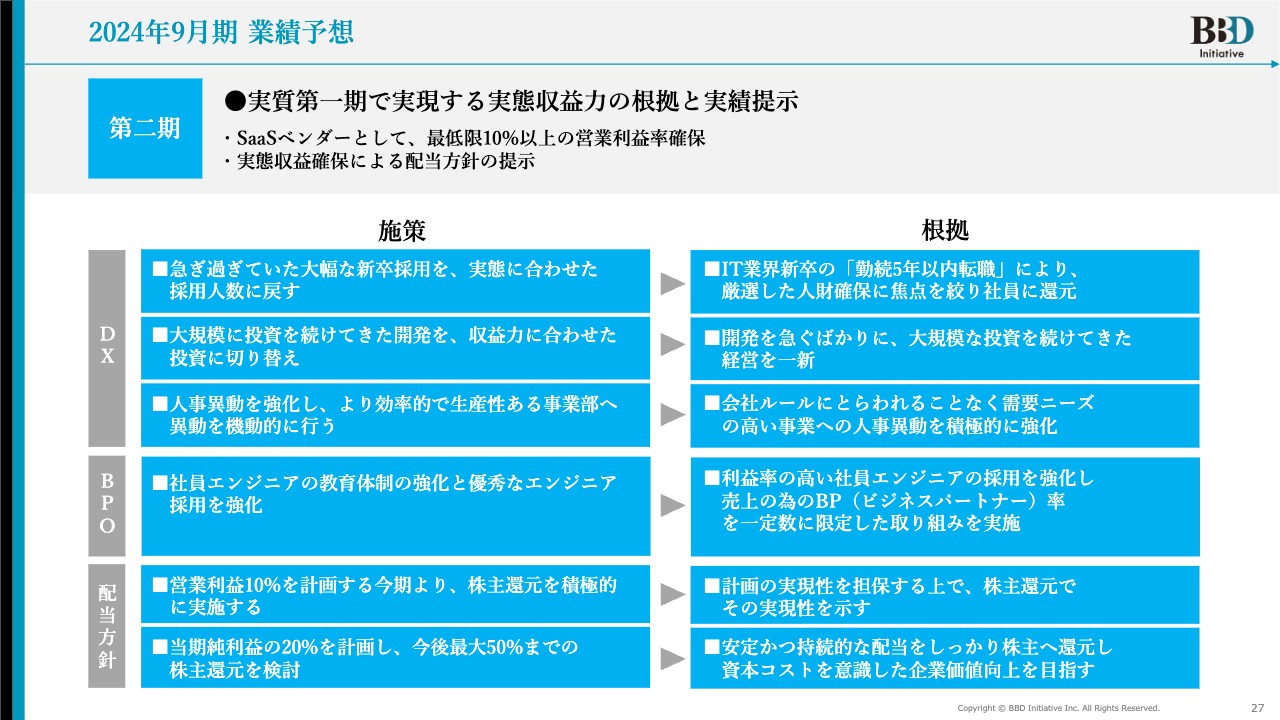

第2期では、営業利益4億100万円という目標を達成するために、さらなる施策を走らせています。私どもは第2期を実質的な第1期と捉えているため、今期に実態収益力の根拠と実績をみなさまへ提示しなければならないと考えています。そのためにまず取り組むべき施策をご紹介します。

1つ目として、急ぎすぎていた大幅な新卒採用を、実態に合わせた採用人数に戻します。最大40名から50名を採用していましたが、当社の規模では多すぎると判断しました。

その根拠は、IT業界の新卒の間で「勤続5年以内の転職」が進んでいることです。今日もいろいろな経営者と話をしていましたが、厳選した人材確保に焦点を絞り、しっかりと社員に利益を還元していくという取り組みをしていきたいと思います。

最近問題にもなっているトピックスですので、みなさまも聞いたことがあるかもしれませんが「リファラル採用」という採用方法があります。こちらは要するに「紹介」で、1人が転職をすると、転職先に自分たちの同期を引っ張ってしまうという動きのことです。他社も含め、そのような動きが活発的になってきており、しっかりと育てた人間がどんどん転職してしまうことが問題になっています。

逆に言えば、第二新卒等を採れば、そこからリファラルで採れるということですが、自社で同じことが起きる可能性もありますので、やはり厳選した人材確保に焦点を絞って採用を繰り返す必要があると思います。そのため、採用コストを考えてむやみに採用することを止め、収益力を上げられる人材を狙います。

2つ目として、大規模に続けてきた開発投資を、収益力に合わせた投資に切り替えます。こちらは私の「note」にも書きましたが、当社は2006年に日本で初めてマルチテナント型のサービス、つまりSaaSを立ち上げたという自負があります。

最先端の技術を活用することで、この業界で生きていこうと考えていたため、新しい技術を取り入れた研究開発を行ったり、新しいサービスをテスト的に組み込んだりしてきました。中には、今の技術やサービスに新しい技術を組み合わせ、うまく機能せず失敗もしたこともあります。

このように何かしらの開発を行って新しい技術に追いつかなければならないという考えがあったために、大規模な投資を続けてきた経緯がありますが、経営を一新し、身の丈や売上規模に合った開発投資をすることに戻しました。つまり、開発を止めたわけではなく、あくまでも身の丈に合った研究開発に置き換えたということです。

3つ目として、人事異動を強化し、より効率的な生産性のある事業部への異動を機動的に行います。会社のルールにとらわれることなく、ニーズの高い事業への人事異動を積極的に強化していきます。

例えば、人事異動は年に1回、昇給は年に1回などのルールがあると思います。その場合、売上を伸ばさなければならないタイミングや、ニーズが着実に積み上がっているにもかかわらず人が足りないタイミングにおいて、人事異動のタイミングではないというだけでうまく進められないことがあります。そのような事象に対して、なかなか受注できない人たちを機動的にシャッフルし、アメーバのように寄せたり戻したりすることを考えています。取り組みを進める中で、しっかりとニーズをつかんでいきたいです。

BPO事業では、社員エンジニアの教育体制の強化および優秀なエンジニアの採用を強化しています。私どものSaaSを作る際にも上流のエンジニアのニーズは高く、必要な人員です。「Knowledge Suite」をはじめとするDXのサービスに機動的に入ってもらい、保守に切り替わった段階で異なる現場へ移っていくなど、必要に応じて人数をコントロールできることは重宝されますし、非常にメリットになります。

利益率は低いものの売上を上げられるBP(ビジネスパートナー)は一定数に限定し、利益率の高い社員エンジニアの採用・教育を強化しながら、利益率が高い現場や業務に携わらせることに注力していきたいと思っています。

また、営業利益10パーセントを計画している今期においては、株主還元の積極的な実施が本当に実現できるのかという点も重要です。営業利益率10パーセントを着実に達成させながら、配当計画の実現性を担保する上でも、みなさまにご理解と納得をいただけるよう、株主還元で実現性の根拠をお示ししていきたいと考えています。

株主還元は当期純利益の20パーセントを計画しており、将来的には最大50パーセントまで検討していきます。安定的かつ持続的な配当をしっかりと株主に還元し、資本コストを意識しながら企業の価値向上を目指していきます。

営業利益10パーセントや配当性向20パーセントという数字は、まだまだ低いかもしれません。ただし、今回の説明会では第1期で取り組んできた実績についてはお話ししましたが、第2期で売上高をどのくらい伸ばせば利益がどのくらい上がるかという話は一切していません。現時点で認識している無駄を削ぎ落とし、伸ばした分の利益を積み増すだけでも、私どもの実態収益を十分お見せできると思い、今期の計画を策定しました。

計画を作るということは、エクセルでストレッチさせ、どのようにして120パーセントや130パーセント伸ばすのかということではありません。経営を見誤っていた部分に対し、売上収益40億円という目標に合わせて投資を最適化していくことで、十分な利益が出ることをお示しできるのではないかと思っています。

2024年9月期 業績予想

第1期は不採算事業からの撤退、選択と集中を目的に生産性の高い事業への人員配置、および不採算サービスの減損処理を勇気をもって実施しました。

そして、第2期には、収益力に合わせた開発投資の見直しを行います。また、急ぎ過ぎた大規模採用を事業規模に合わせた人数に見直します。

これらの改革に取り組んだ結果、営業利益率10パーセントを達成できる見込みです。さらに、これらの実現性にコミットすることを目的として、株主還元を実施していきたいと考えています。

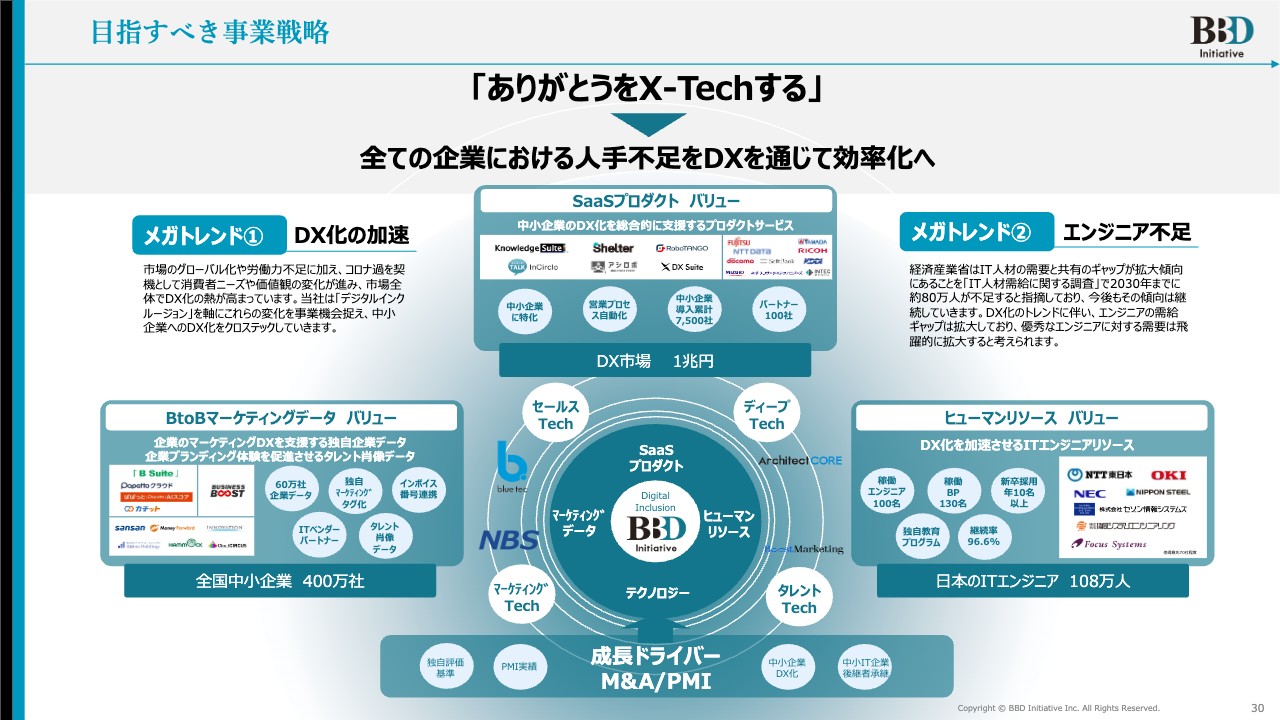

目指すべき事業戦略

BBDイニシアティブグループの成長戦略です。「ありがとうをX-Techする」を掲げ、すべての企業における人手不足をDXを通じて効率化していきます。

メガトレンドである「DX化の加速」と「エンジニア不足」に対し、私どものSaaSのプロダクトバリューやBtoBマーケティングデータバリュー、そしてヒューマンリソースバリューを用いて、それぞれ悩んでいる企業に対し総合的に支援していきたいと考えています。

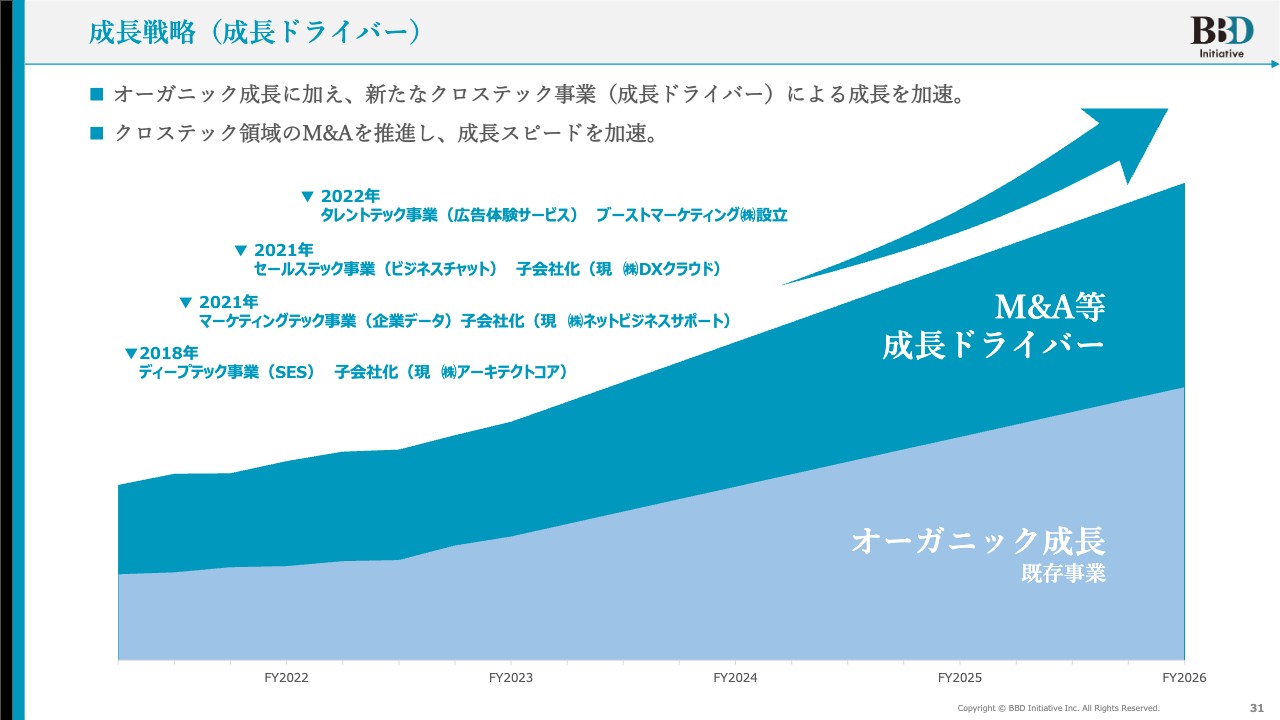

成長戦略(成長ドライバー)

成長戦略は、先ほどもお話ししたとおり、オーガニックな成長とM&Aや新規事業をはじめとする成長ドライバーを通じて、しっかりと伸ばしていけることをお見せできると思います。まずは、営業利益10パーセントを実現できるところを見ていただきたいです。

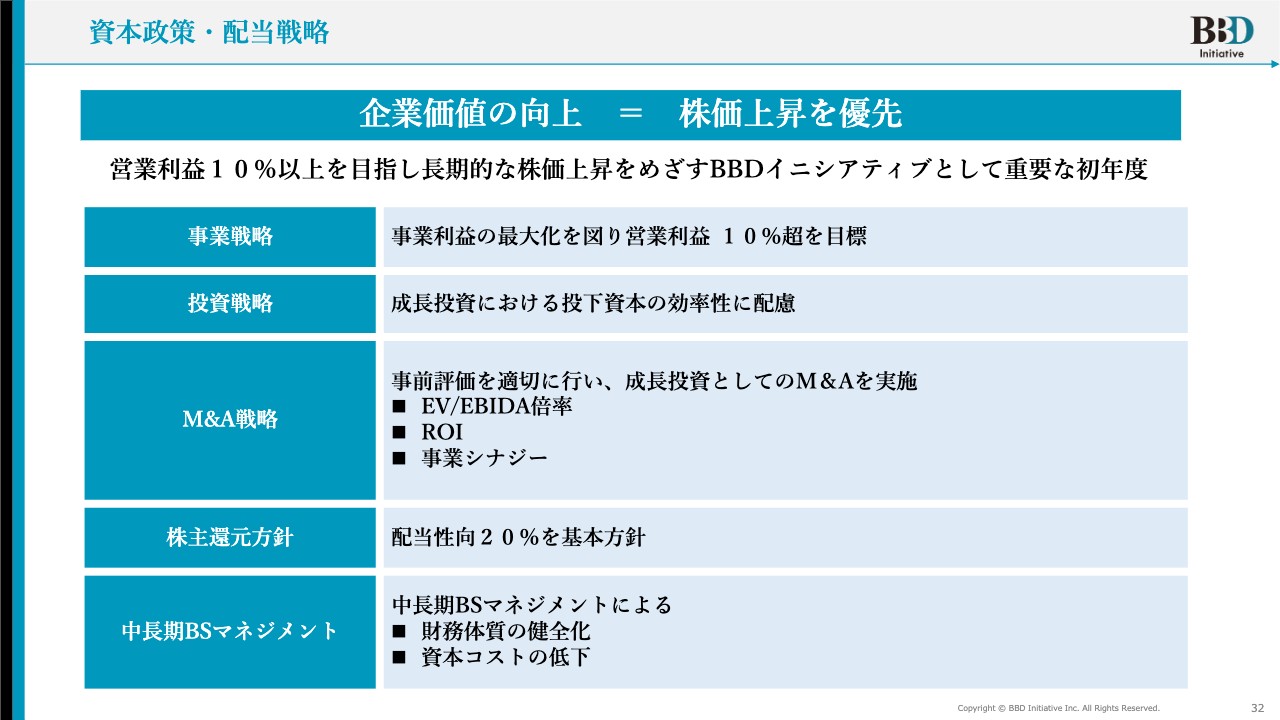

資本政策・配当戦略

企業価値の向上については、みなさまが不満を抱いている部分だと認識しています。残念な結果になっている時価総額を含めて、株価上昇を優先したいと考えています。PERをはじめ、まずは営業利益10パーセントを実現することでしっかりと利益を出しながら、時価総額を上げていけると思っています。

また、売上の根底にあるSaaSビジネスをきっかけに、多くのクロスセルを通じて顧客のARPAを上げていくことを目指します。さらに、配当性向20パーセントを基本方針として、中長期のBSマネジメントによる財務体質の改善や資本コストの低下について考えていきたいと思っていますので、よろしくお願いします。

質疑応答:構造改革について

「今期の予想を見て、かなり改革したのだなと思いました」というご意見です。

ありがとうございます。そのとおりです。

質疑応答:不採算事業からの撤退に対する捉え方について

「不採算事業からの撤退は、ポジティブに捉えてよいでしょうか?」というご質問です。

はい、完全にポジティブに捉えていただいて問題ありません。

質疑応答:配当性向について

「配当性向50パーセントはすごいですね」というご意見です。

現在はまだ20パーセントですが、できるだけ早いタイミングで50パーセントに上げられるようにがんばっていきたいと思っています。

質疑応答:株価についての社長の決意について

「社長の『X』で、現在の株価の下落に対し悔しそうなポストを拝見したため、今期の決意についてお聞きしたいです。グロースが厳しいこともあり、株価は比較的良い水準にきていると思います」というご質問です。

株価については、本当に残念に思っています。ただし、さまざまなところで「株価が低いのではないか?」「上場してから随分下がり、現在は5分の1程度になっている」といったお話がありますが、私は、営業利益10パーセントを達成することによって最終利益を着実に上げながら、IRを上手に行い、配当性向も順調に上げていける自信があります。あえて言葉を作りませんが、覚悟はありますので、今期の数字を四半期単位で見ていていただければと思います。

質疑応答:業績予想に対する社長の温度感について

「2024年9月期の業績予想と初配当に注目しています。かなり気合が入っていると思いますが、社長の温度感はいかがでしょうか?」というご質問です。

見てのとおり、温度感は高いです。しかし、「無理やりにでも売上を伸ばして業績を上げる」ということは、一切言っていないつもりです。

これだけの改革を行っているため、売上をきちんと伸ばせば利益も着実に伸びてくることはわかっています。無駄な投資さえ行わなければ十分がんばっていけると思っているため、応援していただければと思います。

質疑応答:配当実施に至った経緯について

「配当に至った経緯について知りたいです。マーケットを加味していないのか、出せるような見通しになっていたのか、お聞かせください」というご質問です。

ご説明のとおり、配当を出せる状態になっています。配当性向20パーセントの背景としては、キャッシュ・フローで出ていく部分を差し引き、会社に残った金額の一部で配当を実施するため、十分可能な算段です。むやみに言葉だけで作っているものではないことをご理解いただければと思います。

質疑応答:SaaSにおける先行投資の方針について

「SaaSでは先行投資や広告に費用をかける会社が多いのですが、マーケットは完全に営業利益評価です。同業と手を取り合って投資をするよう、がんばっていただきたいです」というご意見です。

わかりました。同業と一緒に実施できるようにがんばっていきたいと思います。

質疑応答:投資を控える可能性について

「投資を控えようという動きにはならないのでしょうか?」というご質問です。

先ほどご説明したとおり、無理な投資は行いません。身の丈に合った投資に抑えても、十分な利益を出せると考えています。

完全に投資を止めればさらに利益が出ることはわかっていますが、そうなれば会社は衰退するだけです。着実に会社を成長させながら、利益を取るためのバランスを含めて、身の丈に合った投資に切り替えます。

質疑応答:営業支援クラウドサービス事業の安定性について

「中小企業の営業支援クラウドサービス事業において、ストックビジネスとしての長期的な安定性は見込めますか?」というご質問です。

はい、見込めます。グループサブスクのARRは16億円程度まで積み上がっていますので、こちらを伸ばしていくことが私どもの基本方針です。先ほどご説明したとおり、まずはSaaSから切り込んでいき、そこからプラスアルファのクロスセルをかけていきたいと思っています。

質疑応答:MRRの月次推移におけるSaaSのばらつきについて

「MRRの月次推移について、SaaS銘柄のばらつきが気になっています。このあたりはどのように解釈したらよいでしょうか?」というご質問です。

先ほどもご説明したとおり、当社の場合は受注額残高に積み上がった後、1ヶ月から6ヶ月の間でNewMRRに移るため、でこぼこが出てしまうことがあります。受注から課金開始まで時差がなければまた違ってくるかと思いますが、当社のNewMRRはこのようなかたちになっています。

質疑応答:国産クラウドの影響の検証・研究について

「前回の説明会で『国産クラウドの影響に対して検証・研究をしている状況です』とご説明がありましたが、現在も継続しているのでしょうか? あるいはいつ頃終了し、結果を基に今後の判断を行うのでしょうか?」というご質問です。

国産クラウドの影響の検証・研究については研究開発を積極的に行っていました。身の丈以上の投資を行っていた背景もあるため、ある程度抑えながらではありますが、ゼロにすることはできません。

今後の私どもの成長戦略の軸になっているため、無理な投資は抑えながらも、研究開発はしっかり継続していきたいと考えています。また、継続したとしても、十分な利益が出る試算はできています。

質疑応答:今後の展望について

「決算後に株が叩き売られる状況になっています。すでに目標達成が難しいと機関投資家にご説明しているように思うのですが、年末前後から春先までの見通しなど、今後の展望についてお話しできる範囲でご説明をお願いします」というご質問です。

株価は、私どもが何を言ってもどうすることもできないと思っています。IRについては積極的に取り組んでいきますが、それにより必ず株価が上がる保証もありません。まずは第1四半期、第2四半期、第3四半期、第4四半期と、今回の計画の達成度合いをしっかり見せることで、みなさまにご理解いただくことが先なのではないかと思っています。

また、機関投資家が目標達成は難しいと判断して、株が叩き売られているとのことですが、そう思ってしまう機関投資家や個人投資家がいるのであれば、それは仕方ないと思っています。私どもとしては「今に見ていろよ」という思いですが、今期が終わった頃に再度私どもからご説明の機会を設けます。そこで「目標を達成しました。次はさらに大きな数字を出します」とみなさまに発表できるよう、がんばっていきたいと思います。

質疑応答:人材獲得について

「人材獲得はうまくいっていますか?」というご質問です。

採用人数を抑えているため、今期は前期の半分以下の20名程度です。これがうまくいっているのかどうかはなんとも言えませんが、しっかりと良い人材を採れていると思います。

質疑応答:強みについて

「御社の強みはどこでしょうか?」というご質問です。

私どものサブスクサービスであるSaaSにクライアントが集まってきたことによって、クロスセルできる環境が整い始めている点です。今までは縦割りのサービスで業務を担当していたため、クロスセルはなかなか難しく、うまく機能していなかったのですが、今期はさまざまな組織改編を行い、現在は新しい評価制度も作っている最中です。他のサービスを売ることで評価をどんどん上げていくことも検討しており、このような面でもしっかりと対応していきたいと思っています。

稲葉氏からのご挨拶

さまざまなご意見があることは、十分理解しています。しかし、BBDイニシアティブとして、実質的な第1期をどのように迎えるかということに焦点を絞りながら、この1年がんばってきました。来年の今頃には、配当を含めて、さらに良い数字をみなさまにお出しできるようにがんばっていきます。

今回もさまざまなご意見やご質問を賜りましたが、さらに答えきれないくらいの質問をいただけることを願っています。いろいろな覚悟をもって事業改革を行い、今回の予想を作りましたので、ぜひ私の「X」や「note」をご覧いただき、またこの場でお会いできることを楽しみにしています。引き続きよろしくお願いします。

以上で決算説明会を終わりたいと思います。本日はありがとうございました。

この銘柄の最新ニュース

BBDイニシのニュース一覧- BBDイニシアティブ---1Q減収なるも、生成AIネイティブアプリの販売を推進 2026/02/16

- BBDイニシ、10-12月期(1Q)最終はトントンに落ち込んで着地 2026/02/13

- 2026年9月期 第1四半期決算補足説明資料 2026/02/13

- 2026年9月期 第1四半期決算短信〔IFRS〕(連結) 2026/02/13

- 新興市場見通し:主要企業の決算を受けた大型株主導の相場展開 2026/01/31

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

BBDイニシアティブの取引履歴を振り返りませんか?

BBDイニシアティブの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。