荒川化学工業のニュース

【QAあり】荒川化学工業、全セグメントで増収増益、千葉アルコン製造の稼働率が課題もエレクトロニクス関連製品が牽引し黒字化へ

目次

高木信之氏(以下、高木):ただいまより、荒川化学工業の決算説明会を始めます。私は、取締役社長の高木です。よろしくお願いします。

本日は、スライドに記載した3つの内容で進めます。

決算概況のポイント

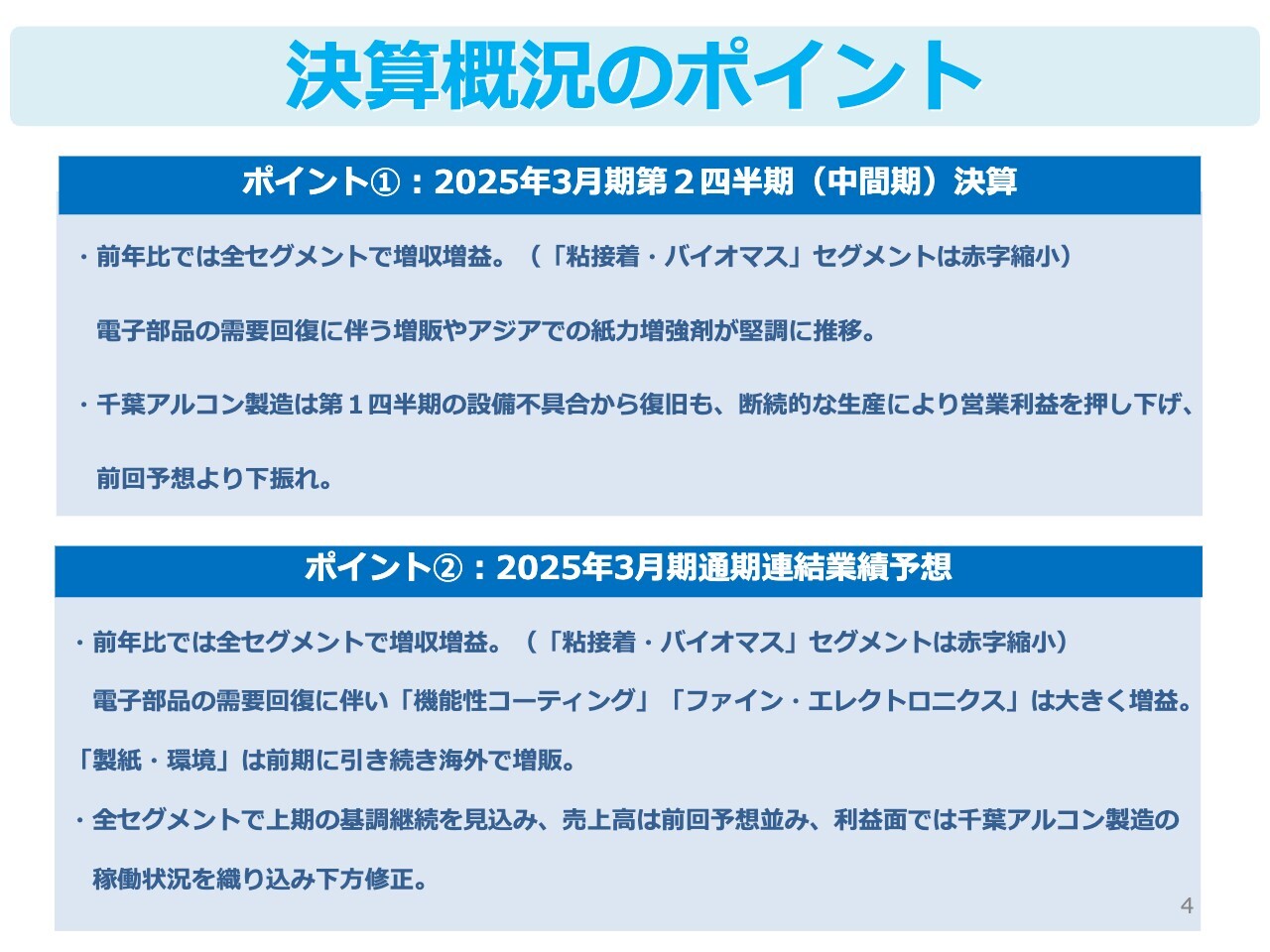

決算概況は、スライドに2点記載しています。ポイント①は、上期の結果についてです。

前年比で全セグメントが増収増益となりましたが、粘接着・バイオマス事業の千葉アルコン製造においては、設備的な問題により断続的な生産状況が続いたことが収益を押し下げ、業績は8月時点の予想よりも下振れとなりました。

ポイント②は、今年度の通期予想についてです。利益面では上期の状況を織り込み、下方修正としていますが、需要動向については、全セグメントにおいて上期の堅調な基調が続く見込みです。

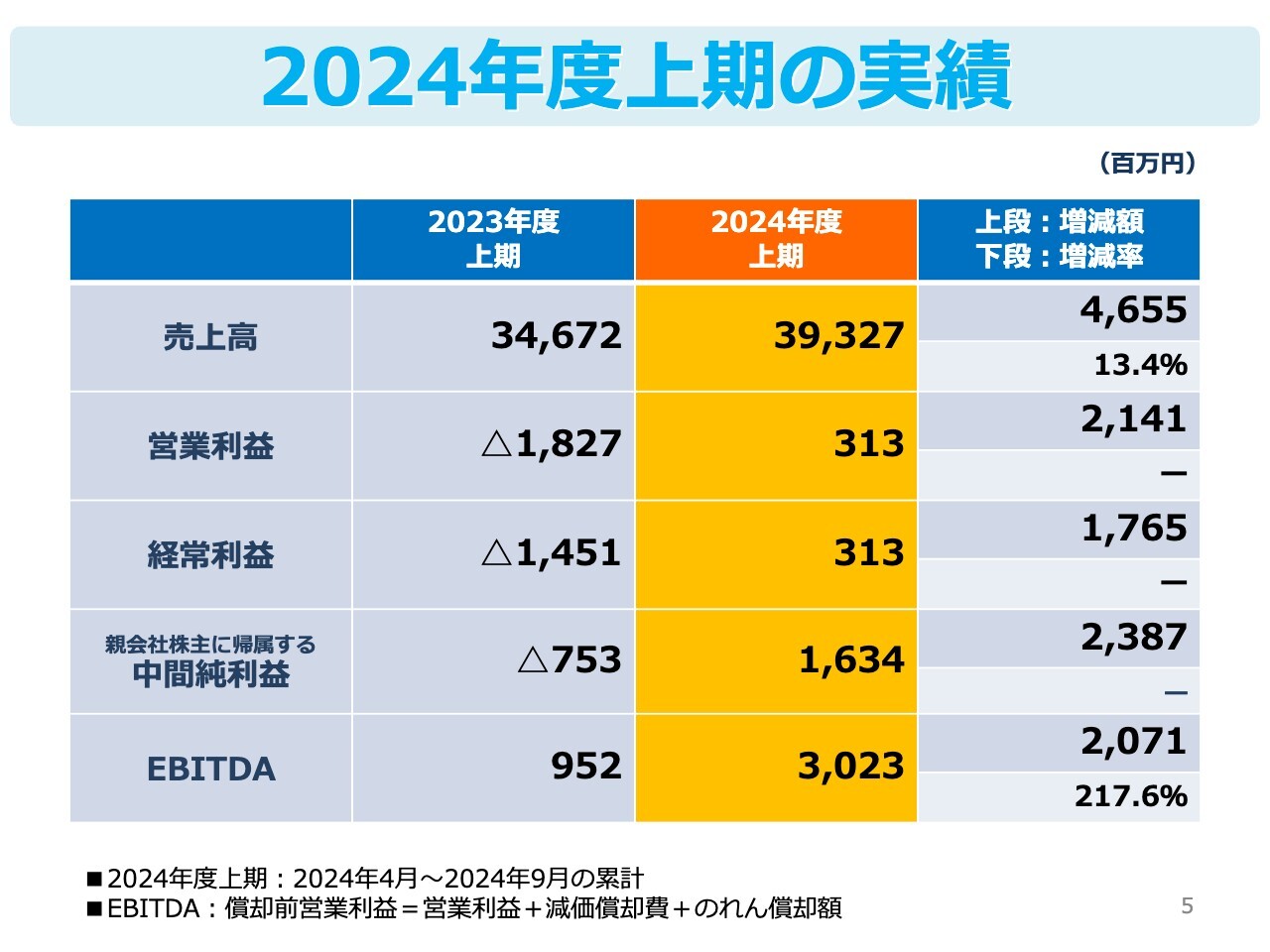

2024年度上期の実績

2024年度上期の業績については、千葉アルコン製造において断続的な生産が続いたことが収益を押し下げる要因となっています。

一方、スマートフォンの出荷台数やデータセンター投資が回復傾向にあるなど、電子部品の需要環境は着実に回復しており、機能性コーティング材料用の光硬化型樹脂や、山口精研のハードディスク用精密研磨剤などが堅調に推移しました。

海外においては、板紙向けの紙力増強剤やロジン系の粘着・接着剤用樹脂の販売が堅調に推移しました。

その結果、連結売上高は393億2,700万円で前年比13.4パーセントの増収、営業利益は3億1,300万円、経常利益も3億1,300万円、当期純利益は固定資産の売却益などがあり、16億3,400万円となりました。

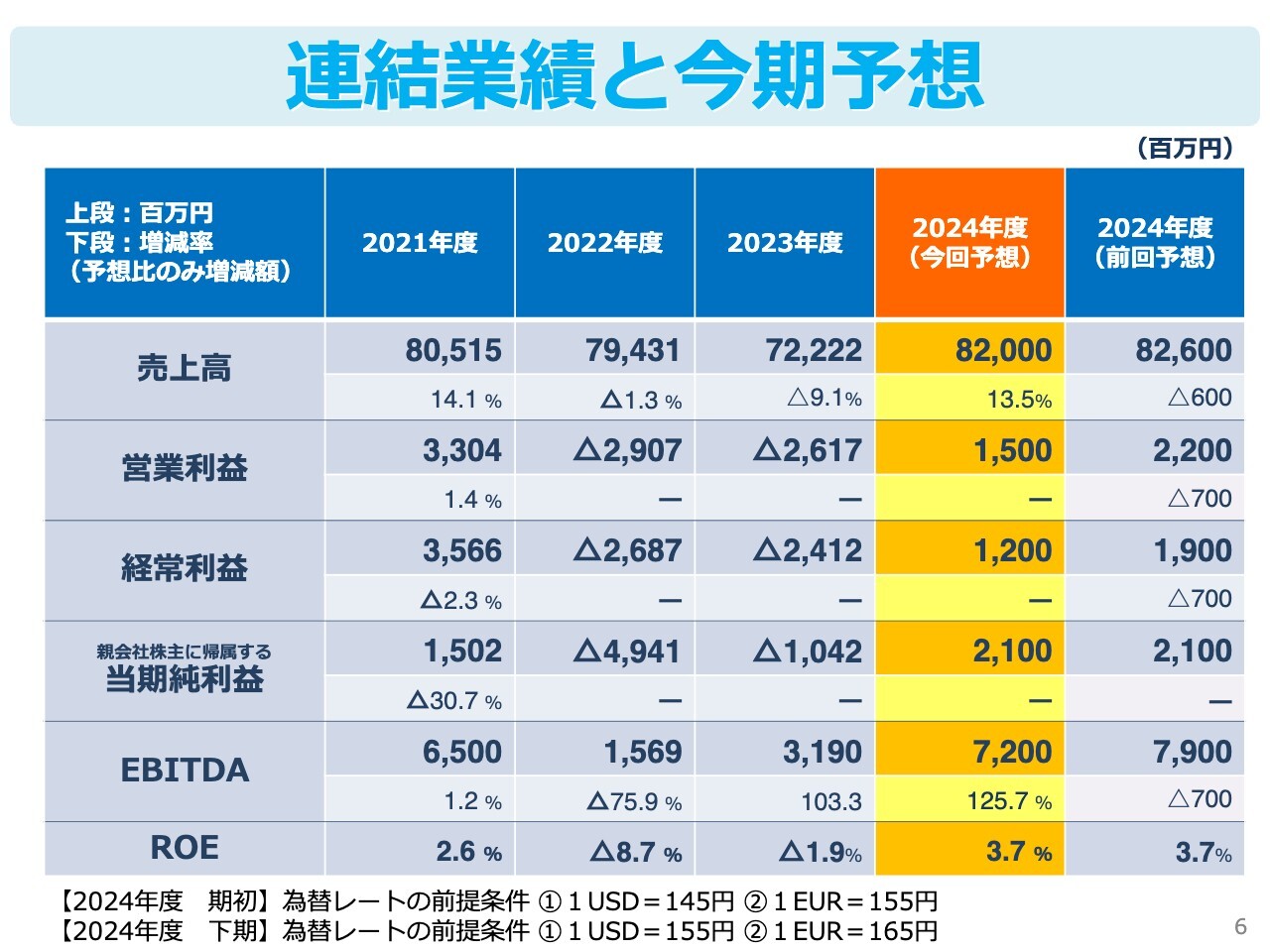

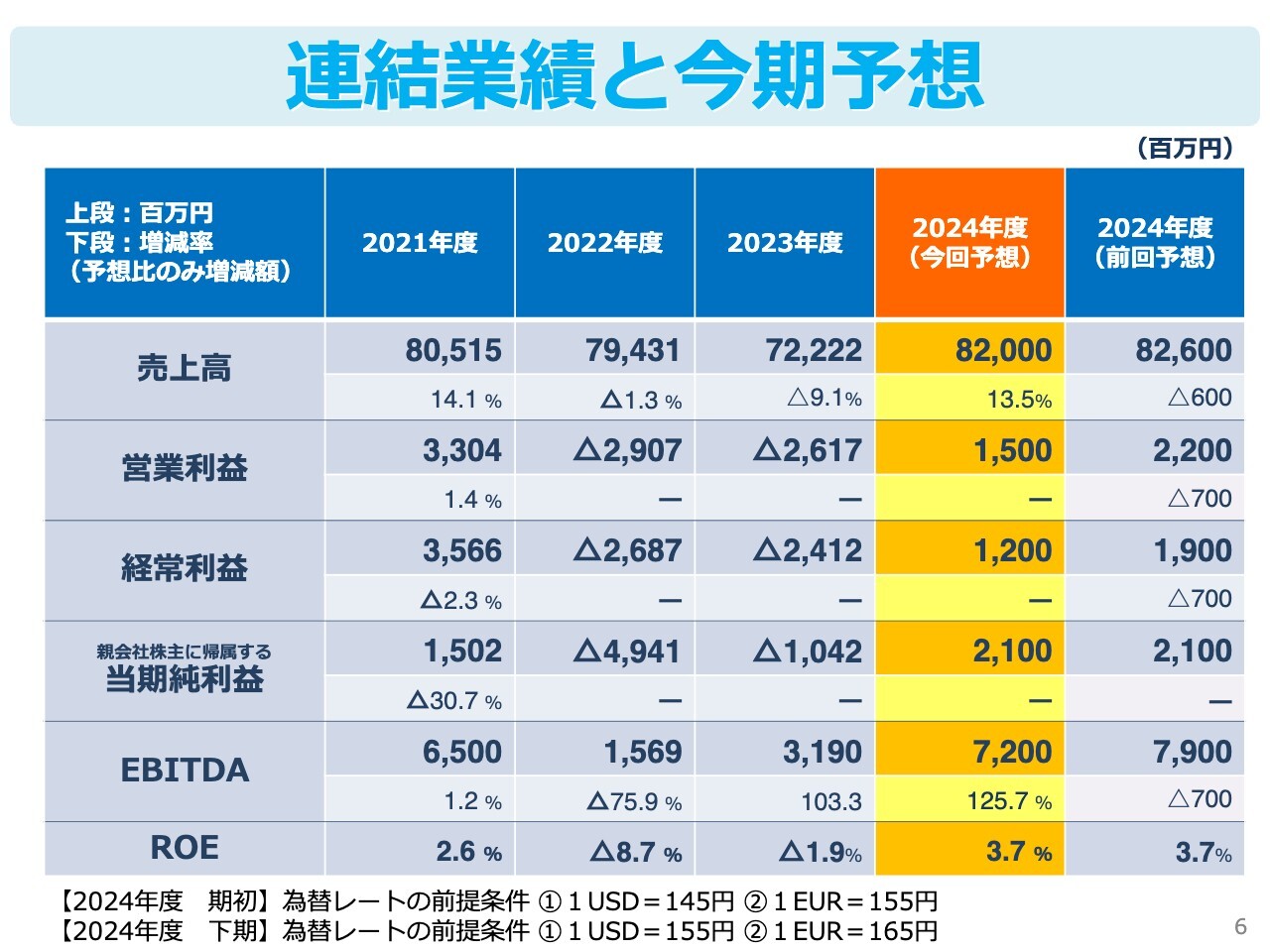

連結業績と今期予想

2024年度の通期予想については、8月2日に公表した前回予想から修正しています。

連結売上高は6億円減の820億円、営業利益は7億円減の15億円、経常利益も7億円減の12億円に修正しました。なお、当期純利益は変更せず、21億円としています。

修正の主な要因は、製紙・環境事業やファイン・エレクトロニクス事業は利益面での上振れを見込んでいる一方で、千葉アルコン製造が第1四半期に発生した設備不具合から復旧し、稼働は再開しているものの未だ断続的な生産を余儀なくされており、利益面での大きな押し下げ要因となっていることが挙げられます。

これらのことから、通期において上期の実績等を織り込み、前回予想を修正しました。

黒字化に向けた進捗状況

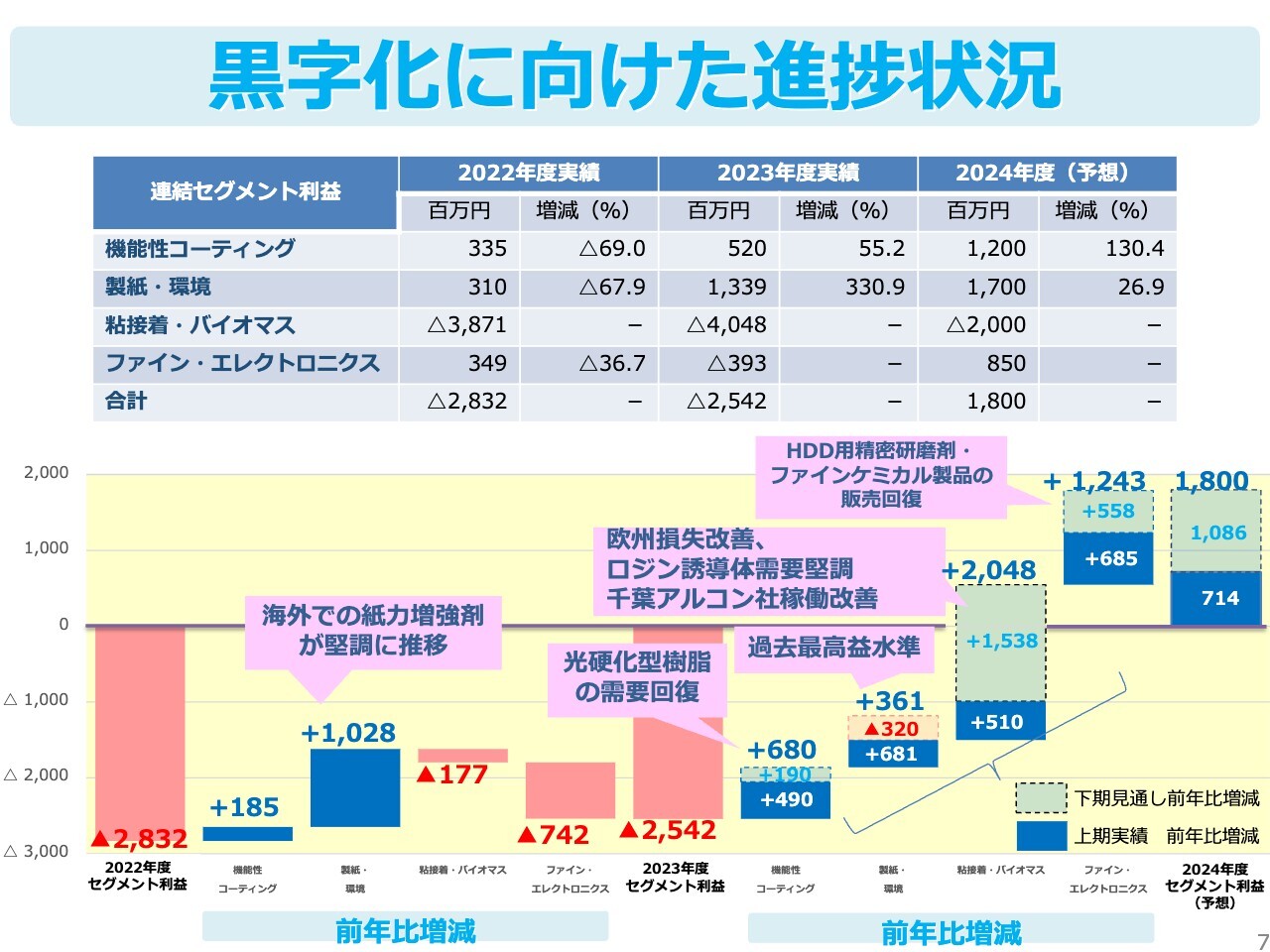

2022年度、2023年度と2年連続で当社初となる赤字が続いた、連結業績の黒字化に向けた進捗状況をご説明します。スライドに記載したチャートの各事業セグメントの数値は、前年比での増減額です。

千葉アルコン製造の稼働改善、光硬化型樹脂やハードディスク用精密研磨剤、半導体関連ファインケミカル製品の販売回復、アジアでの紙力増強剤の拡販などにより、2024年度のセグメント利益は18億円を見込んでいます。

光硬化型樹脂やハードディスク用精密研磨剤は、新設したプラントの認証試験中です。また、ファインケミカル製品の水島工場における新プラントは、12月4日に竣工式を実施する予定です。将来的な需要増加に対応するために実行した投資を、確実に収益につなげていきます。

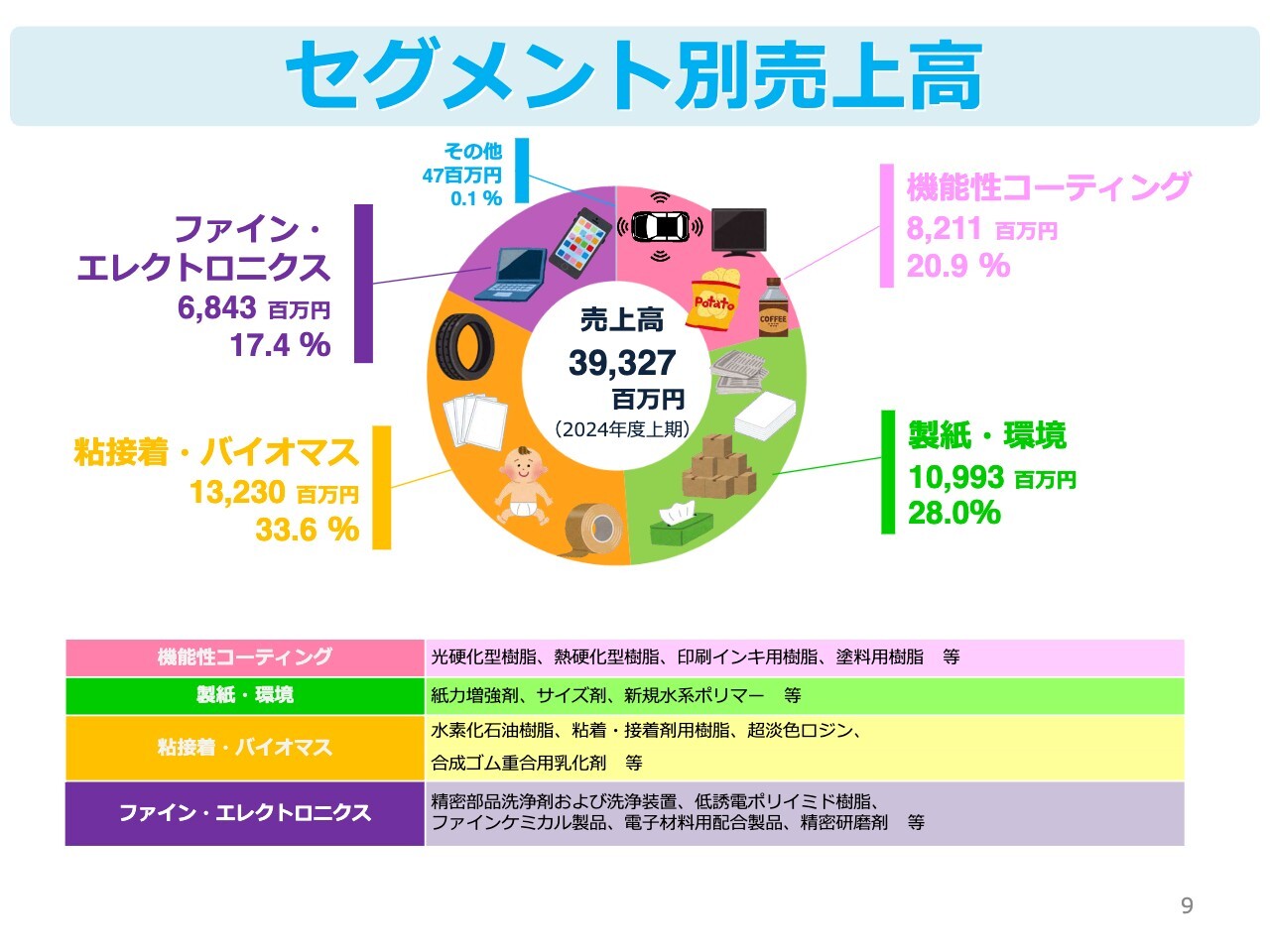

セグメント別売上高

各事業の内容と2024年度上期の各セグメントの売上高は、スライドに記載のとおりです。

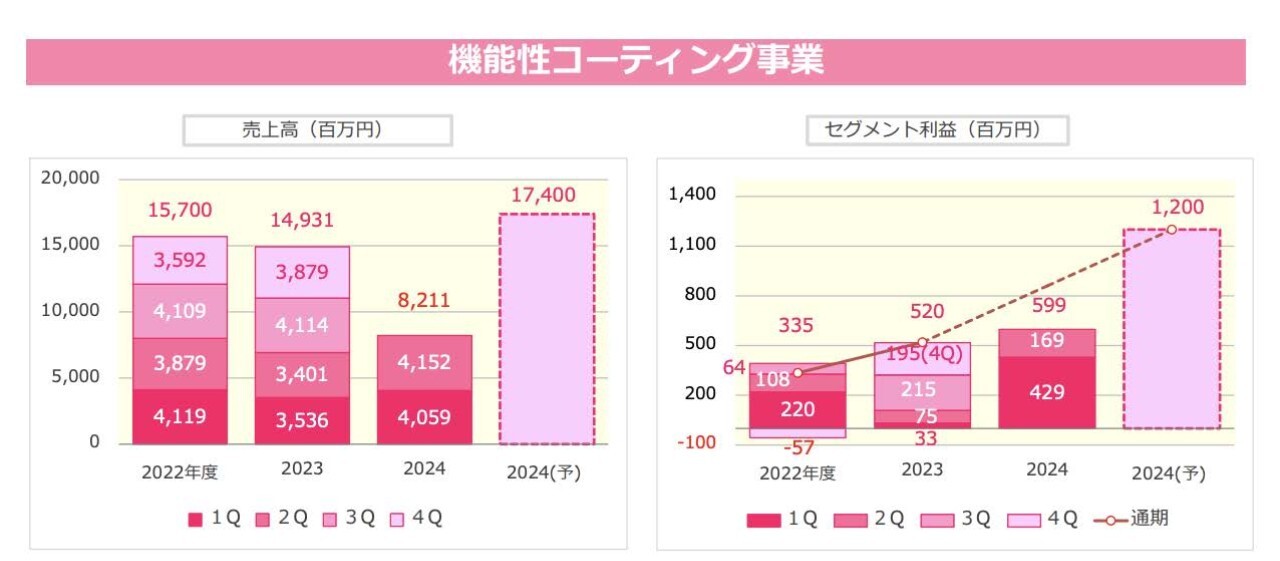

機能性コーティング事業

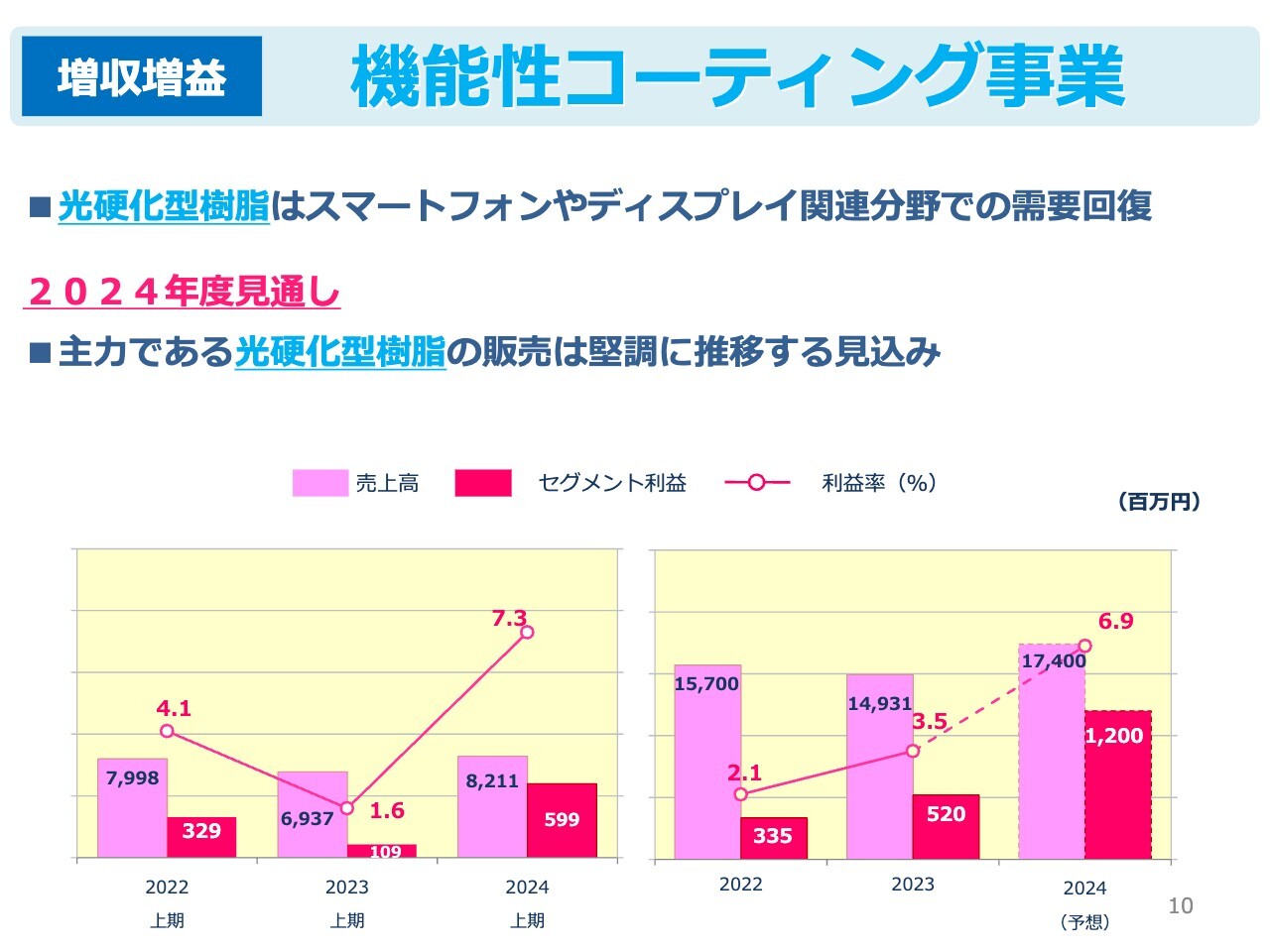

機能性コーティング事業の上期の売上高は、82億1,100万円で前年比18.4パーセントの増収、セグメント利益は5億9,900万円で前年比448.8パーセントの増益となりました。

今後の需要拡大に向け、人的・設備的な経営資源を積極的に投入している機能性コーティング材料用の光硬化型樹脂「ビームセット」は、スマートフォンやディスプレイ関連分野での需要回復が進みました。

通期の見通しは、主力である光硬化型樹脂の販売が堅調に推移する見通しです。売上高は前回8月の予想から6億円減の174億円、セグメント利益は2億円減の12億円を見込んでいます。

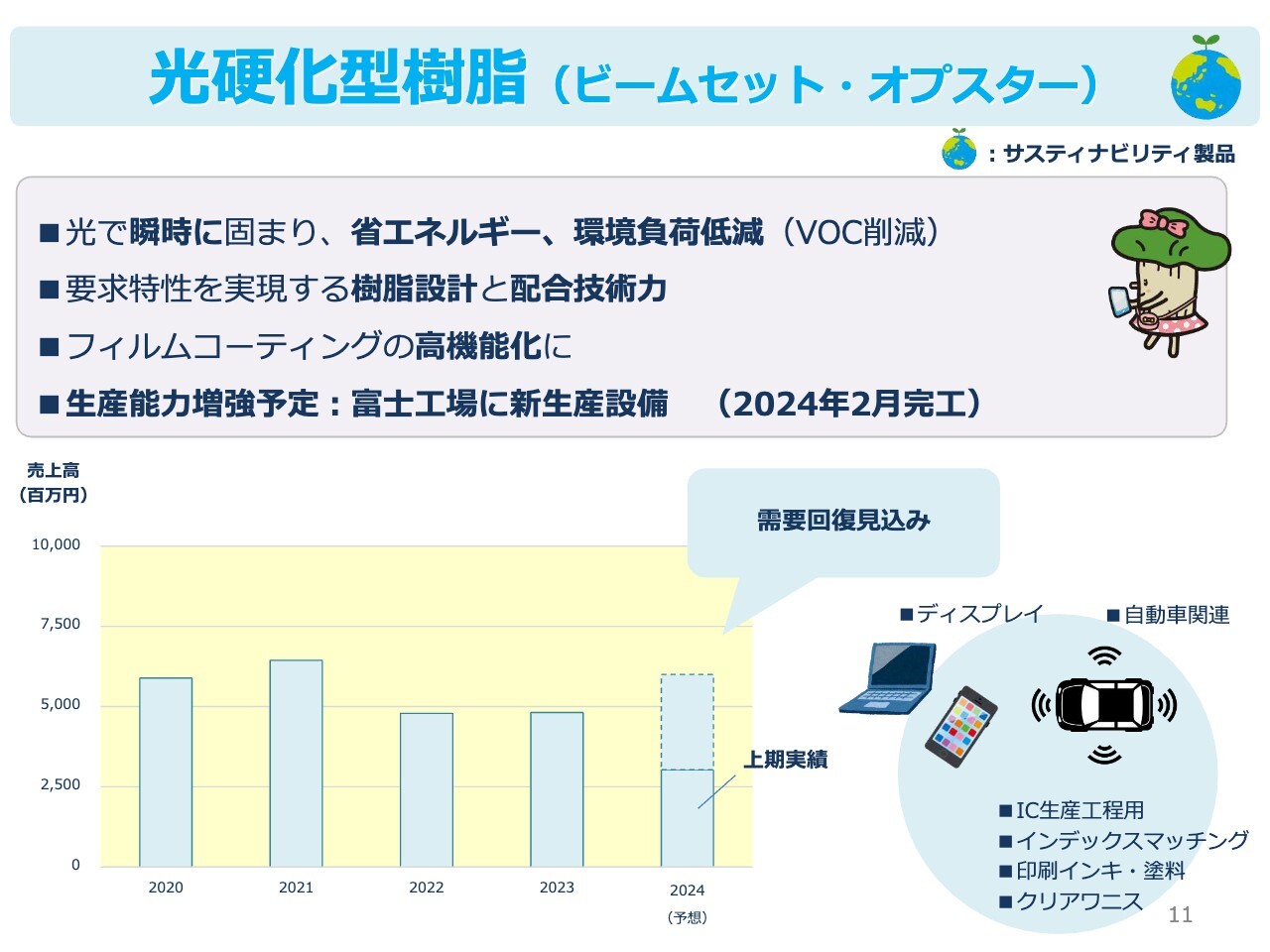

光硬化型樹脂 (ビームセット・オプスター)

紫外線を照射することで瞬時に固まる光硬化型樹脂「ビームセット・オプスター」は、スマートフォンやディスプレイ関連分野での需要回復が進み、上期の売上高は約30億円となりました。

通期の売上高については、下期も引き続き堅調に推移する見込みであることから、前年比約25パーセント増の約60億円を予想しています。

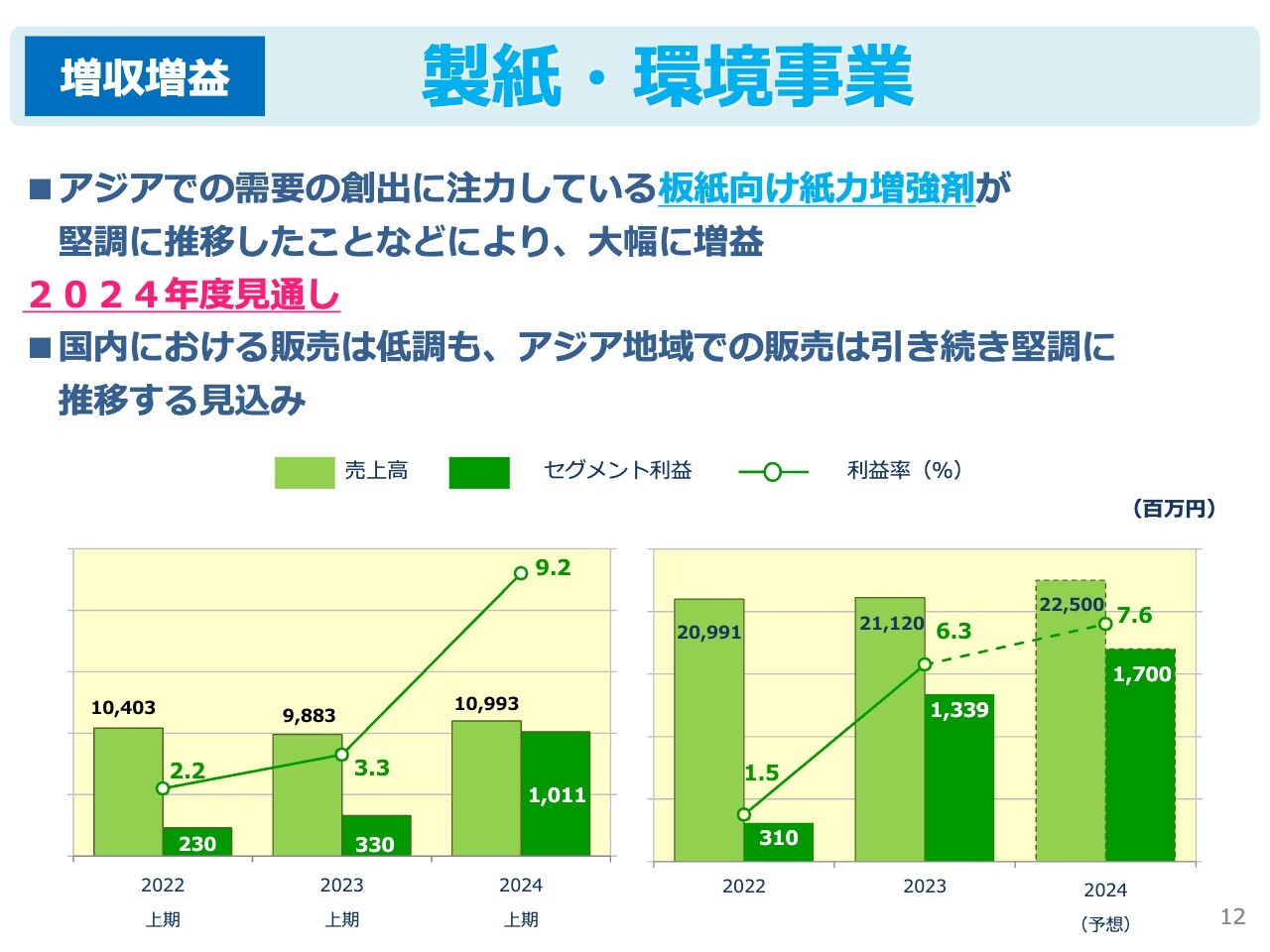

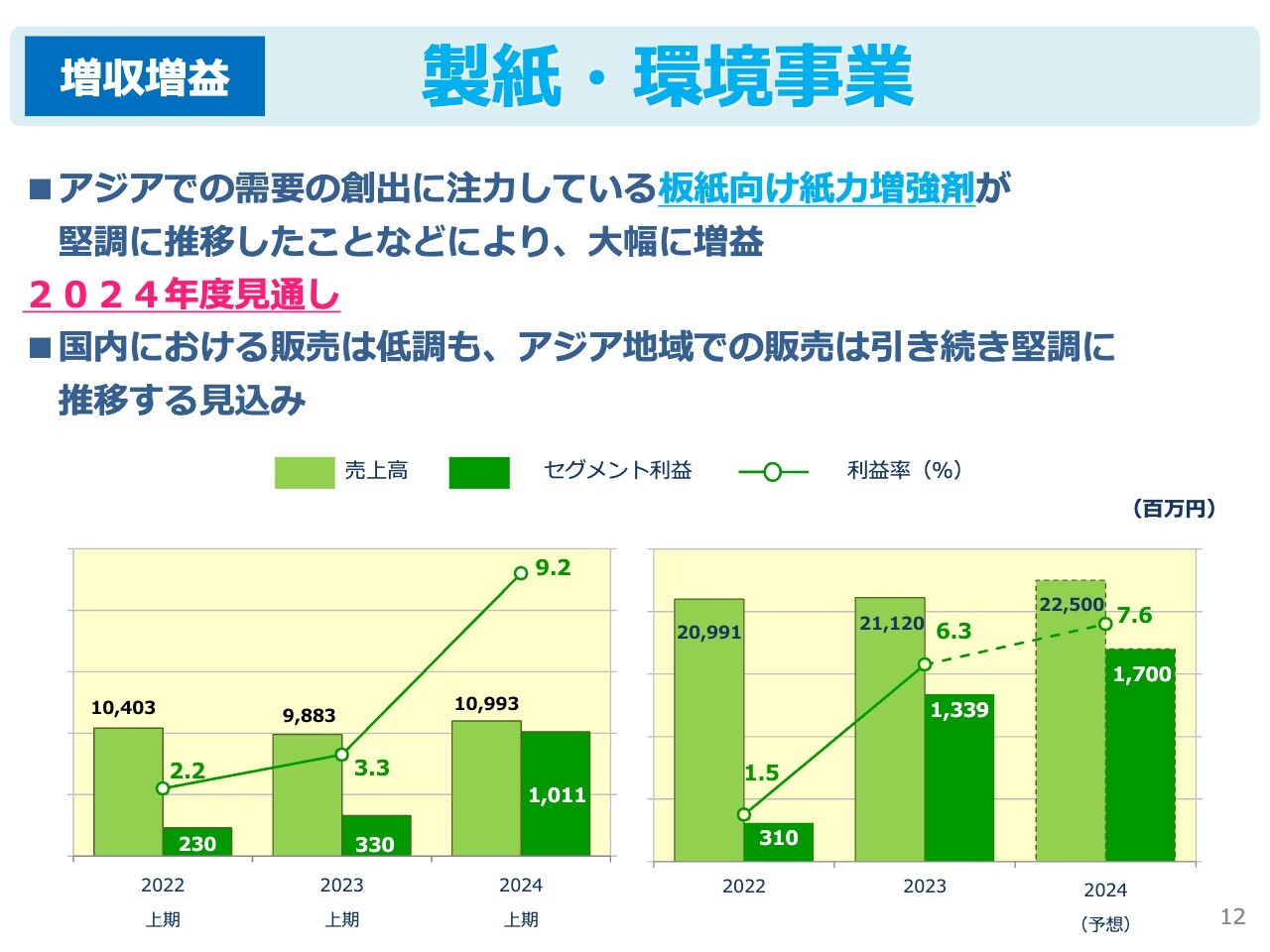

製紙・環境事業

製紙・環境事業の上期の売上高は、109億9,300万円で前年比11.2パーセントの増収、セグメント利益は10億1,100万円で前年比206.2パーセントの増益となりました。

アジアでの需要創出に注力している板紙向け紙力増強剤が堅調に推移したことなどにより、大幅な増益となりました。

通期の見通しは、国内における市況の好転が見通せない中、アジア地域での紙力増強剤の販売が引き続き堅調に推移することが見込まれるため、売上高は8月の予想から変更なく225億円、セグメント利益は5,000万円増の17億円を見込んでいます。

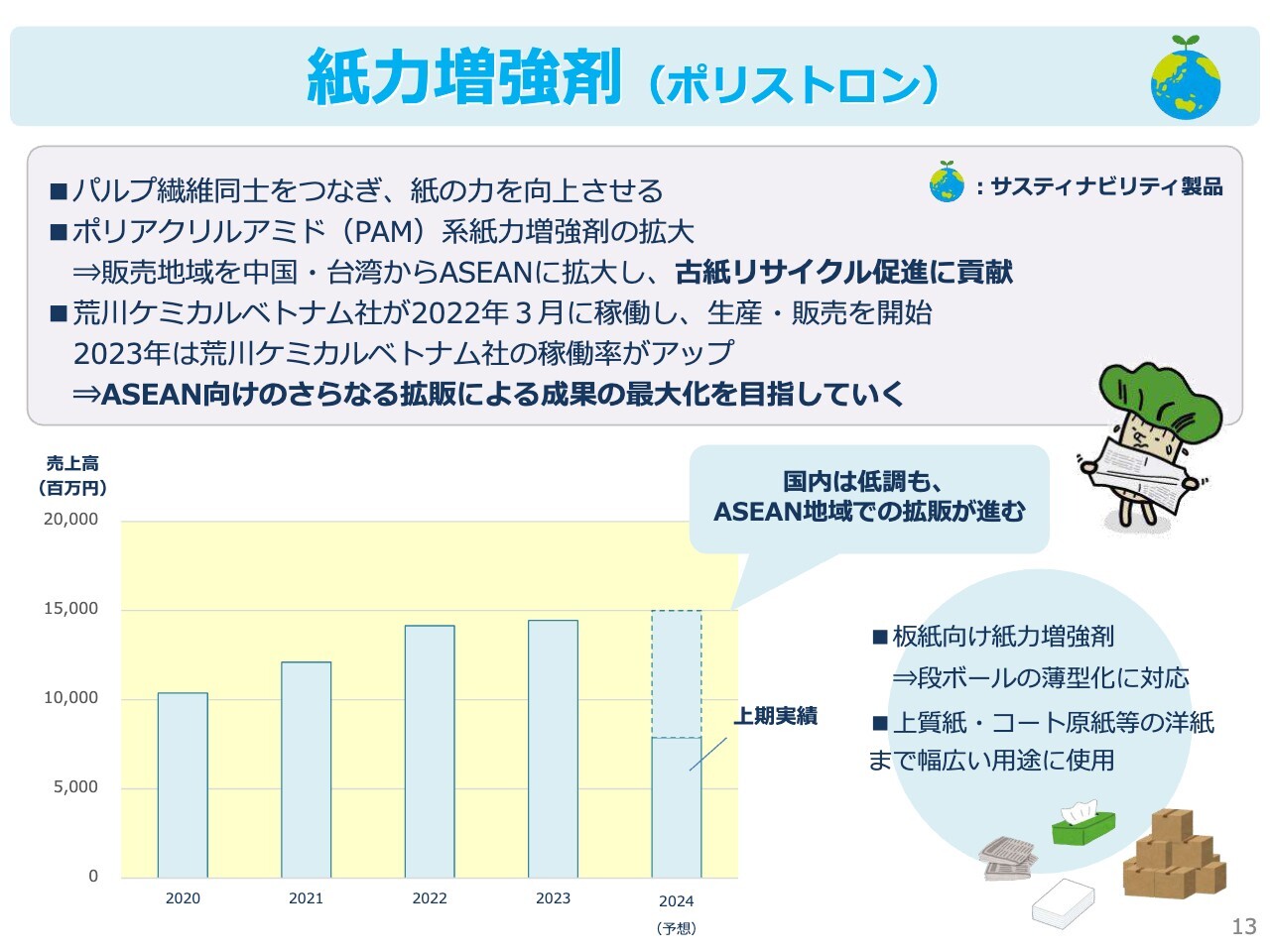

紙力増強剤 (ポリストロン)

製紙・環境事業の主力製品である紙力増強剤「ポリストロン」の上期の売上高は、約78億円となりました。

通期の売上高は、荒川ケミカルベトナム社を中心とした東南アジアでの販売が、上期と同様に堅調に推移する見込みです。今後はASEANの経済成長に伴う古紙のリサイクル促進に貢献することで、事業を拡大していきます。

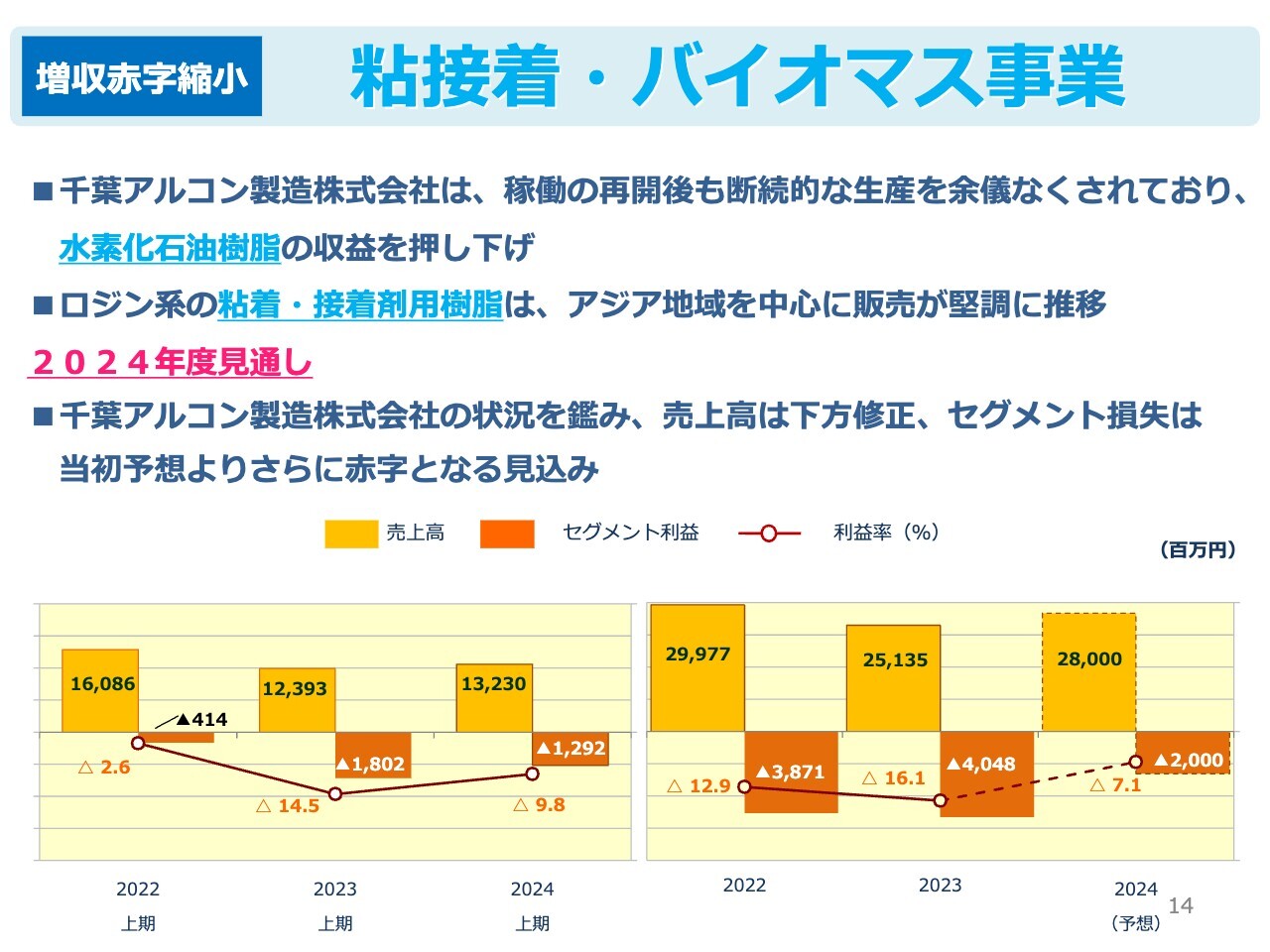

粘接着・バイオマス事業

粘接着・バイオマス事業の上期の売上高は、132億3,000万円で前年比6.8パーセントの増収、セグメント損失は12億9,200万円となりました。

千葉アルコン製造は、稼働の再開後も設備不具合による断続的な生産が続いている状況で、水素化石油樹脂事業の収益を押し下げています。一方でロジン系の粘着・接着剤用樹脂は、中国での販売が堅調に推移しました。

通期の見通しは、千葉アルコン製造状況を踏まえ、売上高は前回の予想から5億円減の280億円、セグメント損失は14億円の赤字予想からさらに6億円悪化となる20億円の赤字に修正しました。

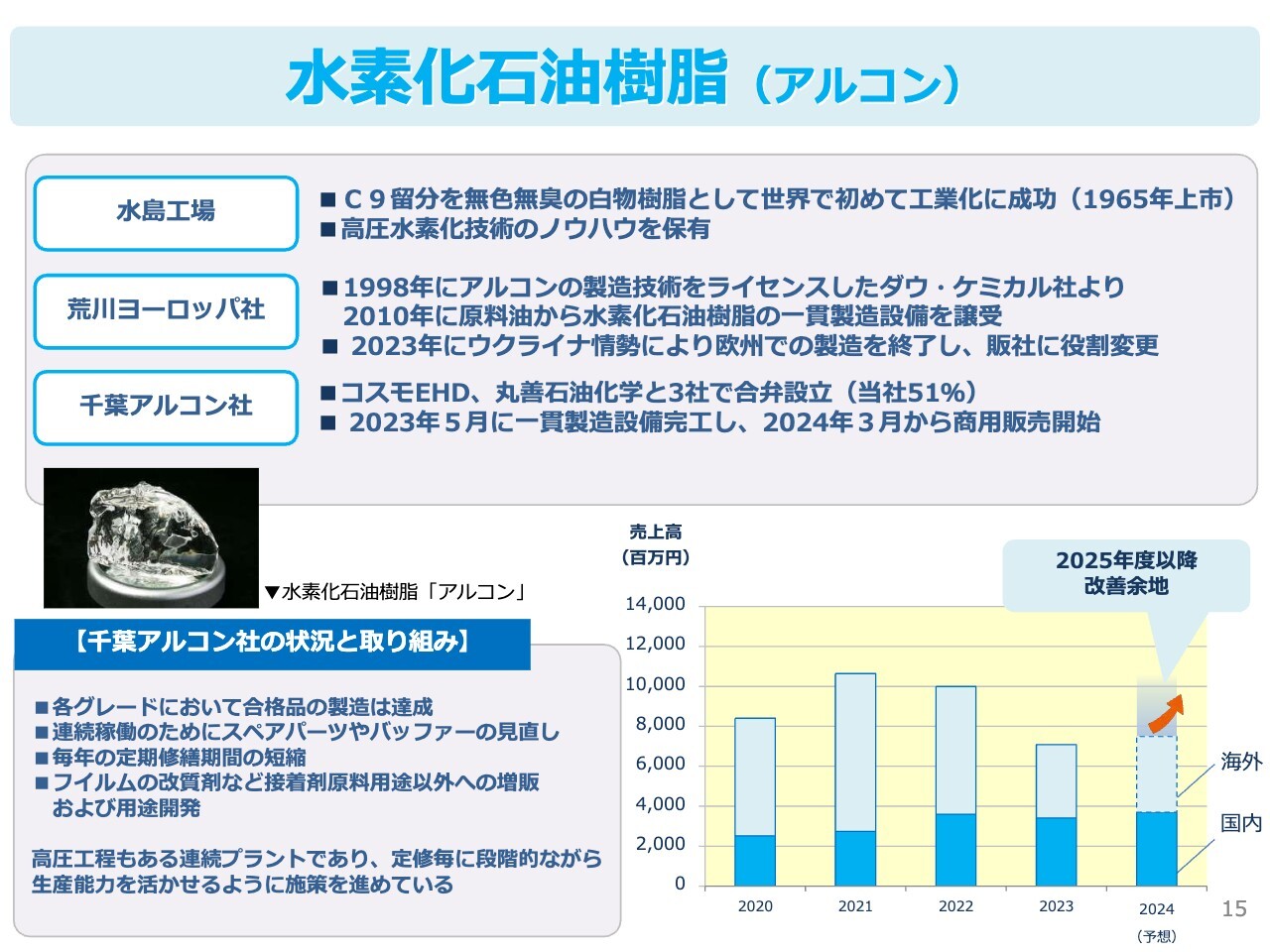

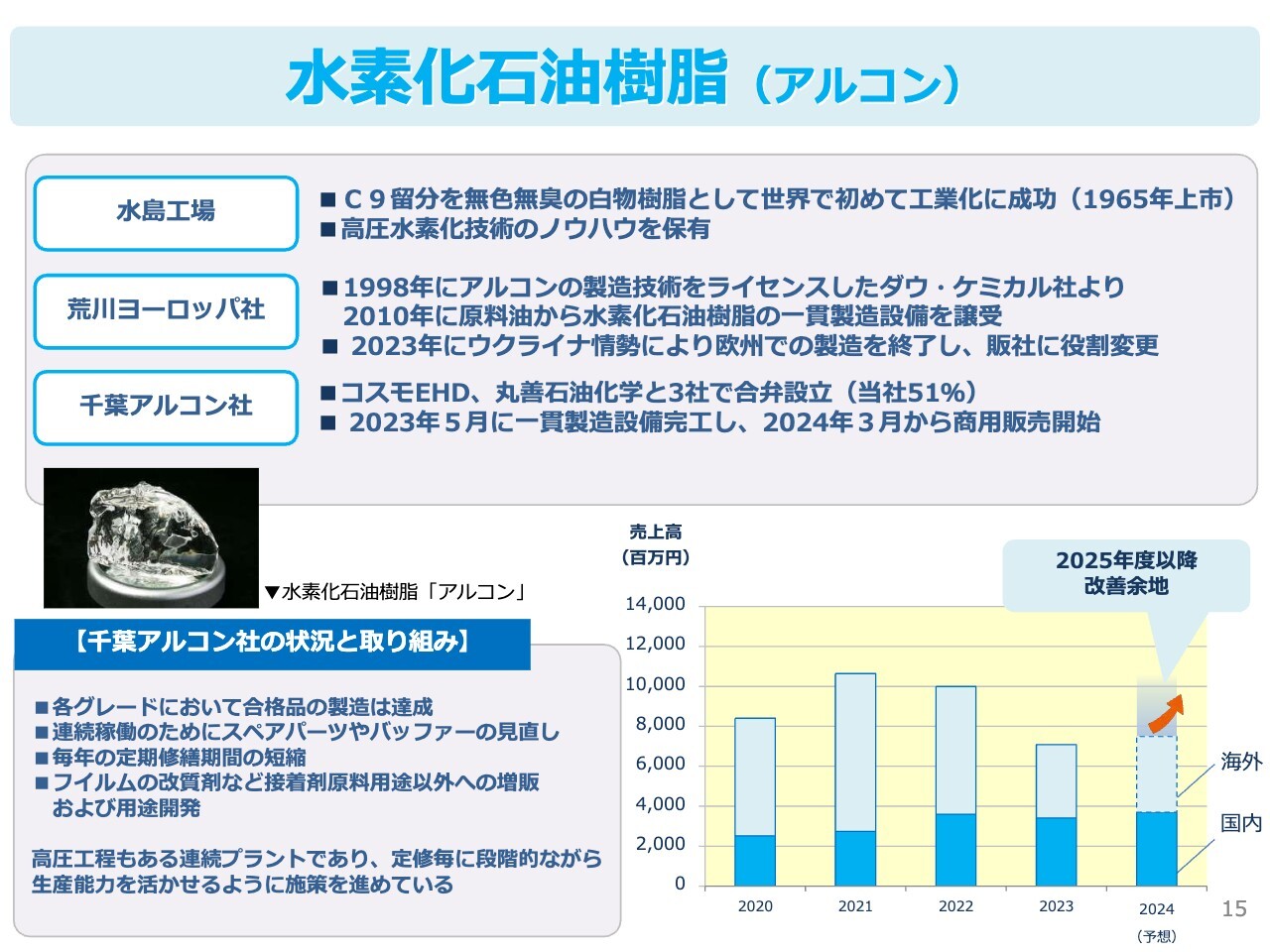

水素化石油樹脂 (アルコン)

粘接着・バイオマス事業の主力製品である水素化石油樹脂「アルコン」の上期の売上高は、約39億円となりました。

通期の売上高については、2023年4月に生産を停止した荒川ヨーロッパ社製品から千葉アルコン製造品への置換を進めている最中であり、今年度は約75億円にとどまる見込みです。千葉アルコン製造の稼働を向上させ、2021年度の売上高105億円を上回る水準まで回復させていきます。

今後は需給バランスの変化、業界の動向を注視するとともに、品質に優れたアルコンの強みを活かせる医療用貼付剤やプラスチック改質用途などの高付加価値用途での拡販に向け、グローバル販売戦略の再構築を進めています。

ロジン誘導体 (ロジンエステル・樹脂エマルジョン等)

ロジン誘導体は、中国を中心に販売が堅調に推移しており、上期の売上高は約57億円となりました。通期の売上高は、引き続き中国を中心に堅調に推移する見込みで、前年比11.2パーセント増の約115億円を予想しています。

トピックスとしてスライドに記載した当社の樹脂エマルジョンは、環境対応が求められる食品ラベル用途などにおいて国内で高いシェアを有しています。

日本接着学会より、当社の技術および製品が独創的かつ極めて優れたものであると評価され、2024年度日本接着学会技術賞を受賞しました。今後も環境負荷低減への貢献、訴求を続けていきます。

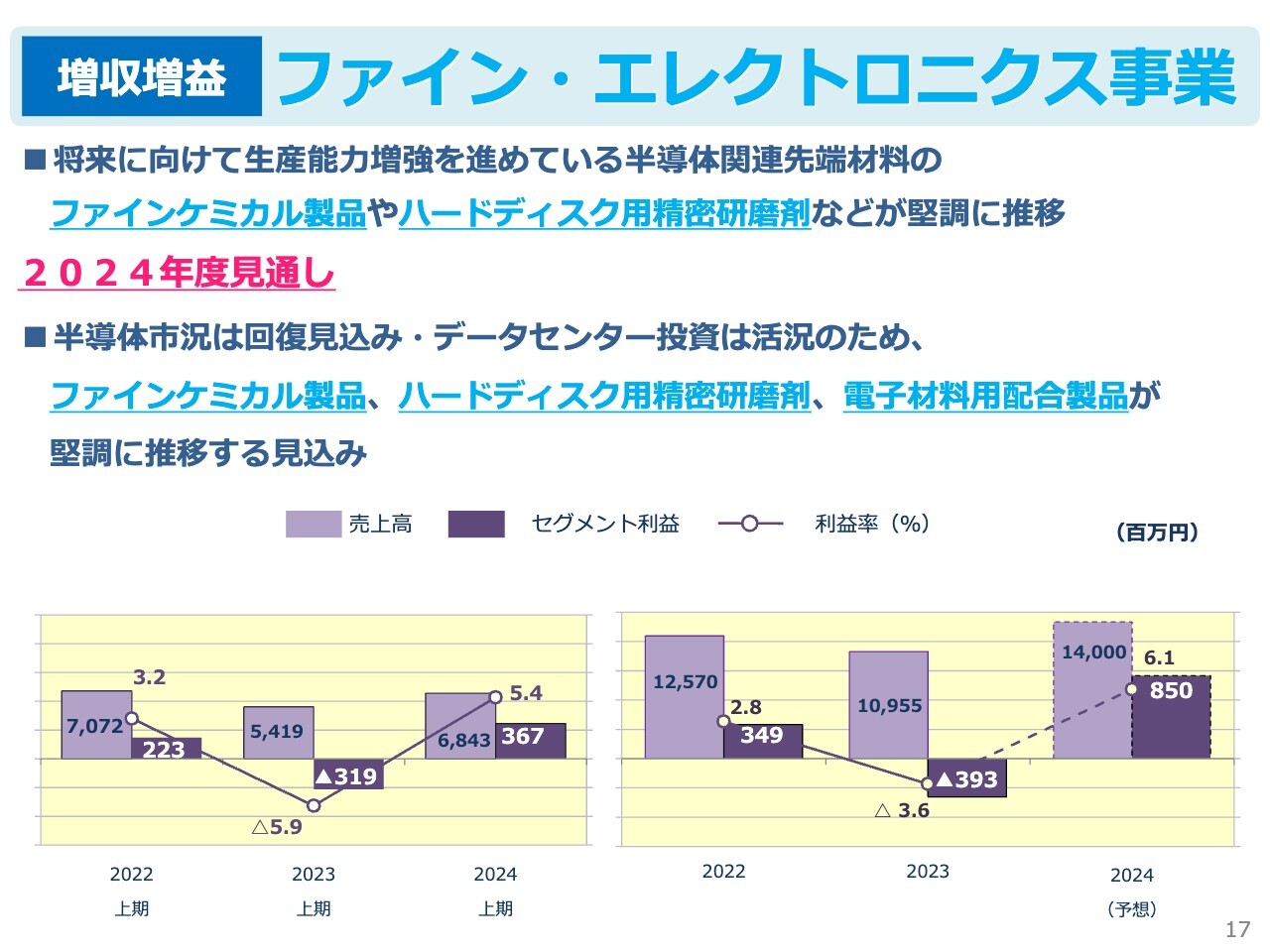

ファイン・エレクトロニクス事業

ファイン・エレクトロニクス事業の上期の売上高は、68億4,300万円で前年比26.3パーセントの増収、セグメント利益は3億6,700万円となりました。

成長市場の将来に向けて生産能力の増強を進めている、半導体関連センター材料のファインケミカル製品やハードディスク用精密研磨剤などの販売が大幅に改善しました。

通期の見通しは、半導体市況の回復やデータセンター投資が活況であることから、売上高は前回8月の予想から5億円増の140億円、セグメント利益は当初予想の7億円から1億5,000万円増の8億5,000万円に修正しました。

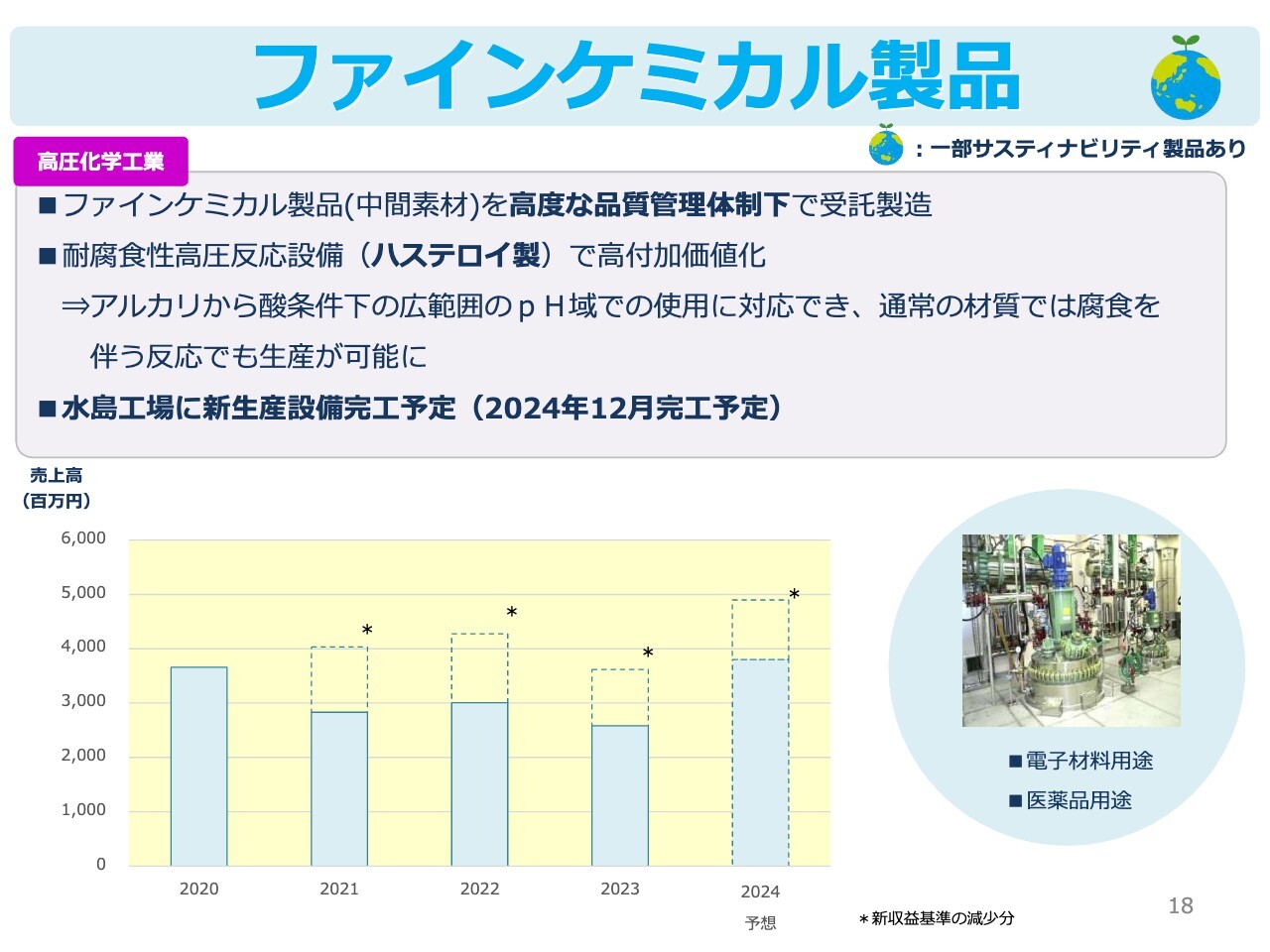

ファインケミカル製品

ファインケミカル製品は、高度な品質管理のもと、半導体関連用途や医薬品用途などの受託製造を主としています。上期の売上高は、半導体関連市況の回復により約18億円となりました。

通期の売上高は、半導体関連での回復がさらに進む見込みで、約38億円を予想しています。ファインケミカル製品の水島工場での新プラントは、12月4日に竣工式の予定です。

精密研磨剤 (Neopolish)

精密研磨剤は、ハードディスクのアルミ磁気ディスク用を主用途としています。上期の売上高は、データセンターへの投資の回復により約17億円となりました。

通期の売上高は、データセンターへの投資が引き続き活況であることから、約36億円を予想しています。昨年、設備投資を実施した第2工場の認証作業を進めており、今後の需要増に確実に対応していきます。

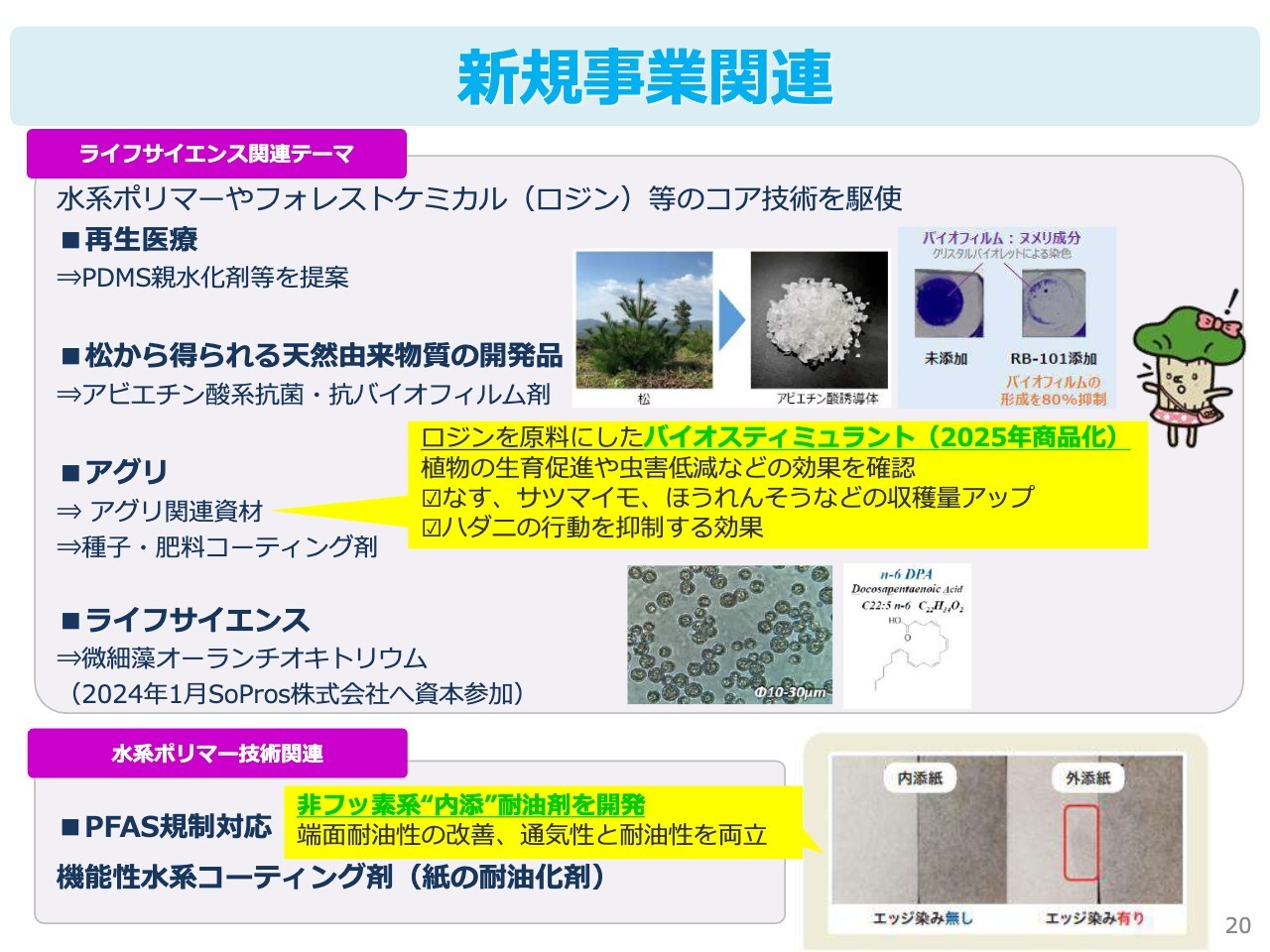

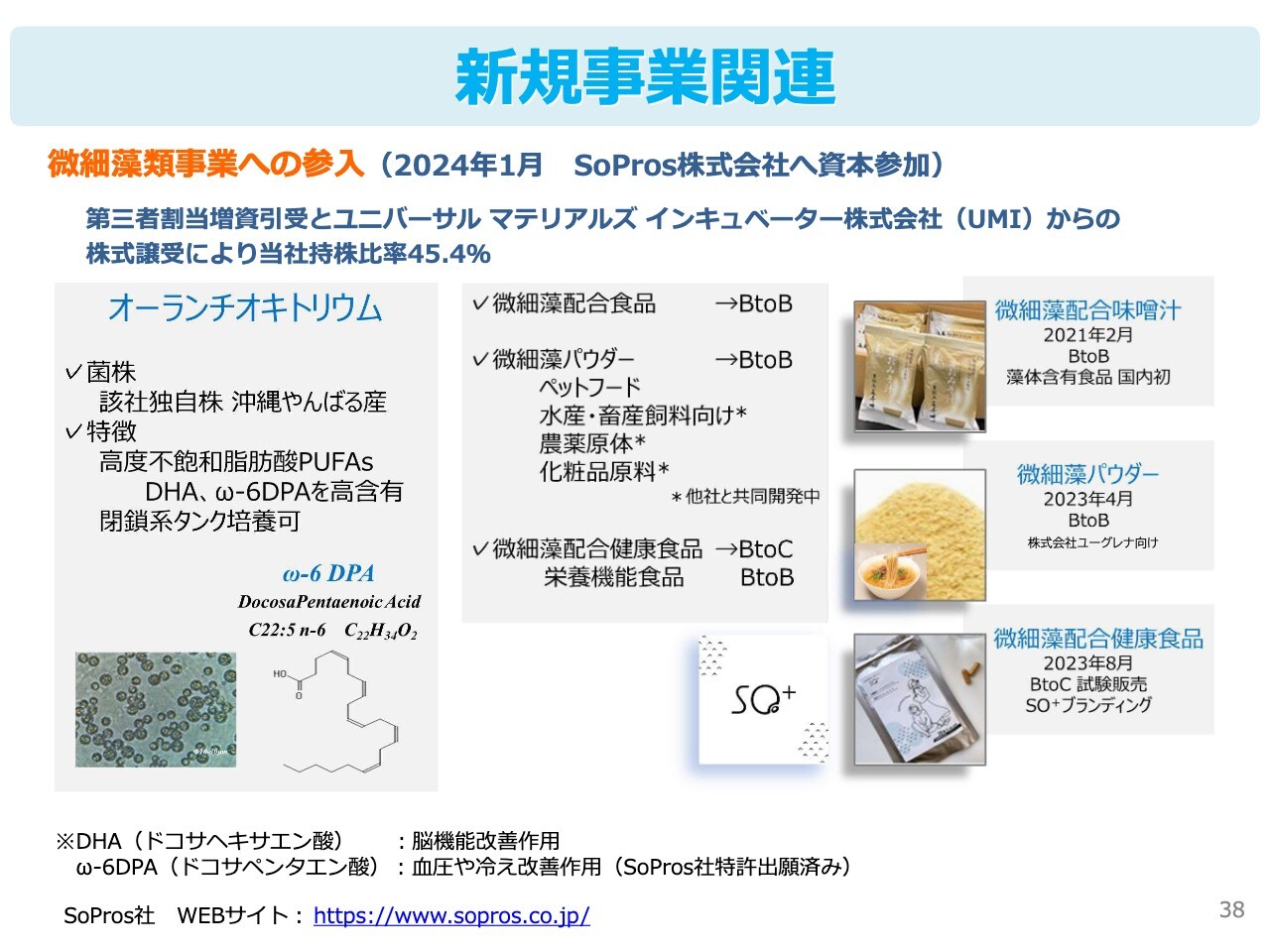

新規事業関連

新規事業関連についてです。当社は、148年前の創業以来携わっている天然素材のロジンを扱う事業に加え、人と自然素材を当社の技術でつなぐことを目指したライフサイエンス事業の立ち上げにも注力しています。

アグリや再生医療、松由来の成分を活用した開発品など、ライフサイエンス分野での新規事業の創出は当社にとって経験値が少ない分野ですが、コア技術を活かすべく、産官学連携も積極的に進めています。

また、ロジンを原料にしたバイオスティミュラントについては、2025年度の商品化を目指しています。

2024年1月に資本参加したSoPros社における、微細藻類オーランチオキトリウムを用いた新製品についても、2025年の上市に向け、SoPros社とともに一丸となって取り組んでいます。

水系ポリマー関連テーマでは、昨今非常に注目されているPFAS規制に対応した、紙の耐油コーティング剤の開発に力を入れています。

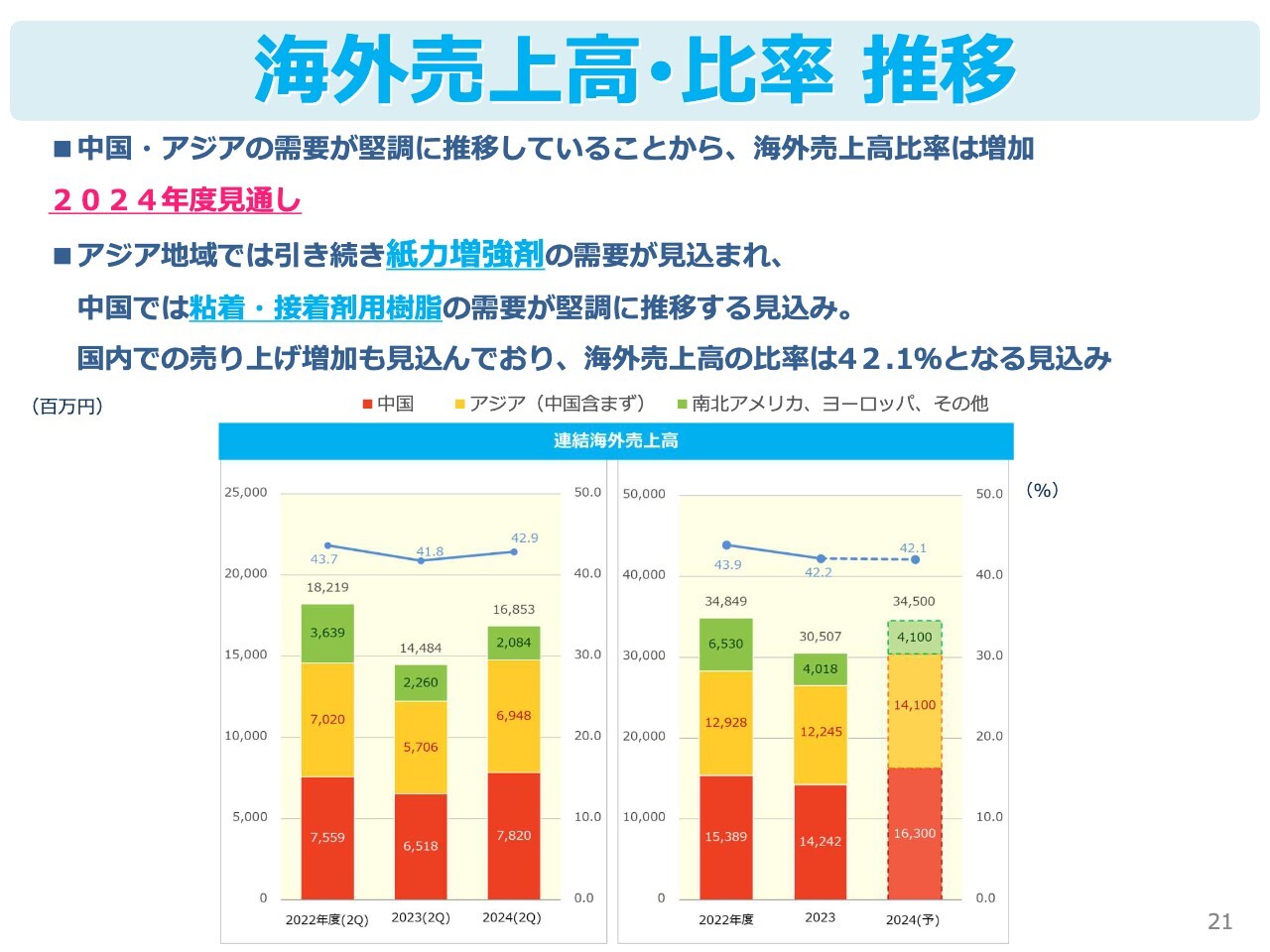

海外売上高・比率 推移

上期の海外売上高は、中国、アジア地域での需要が堅調に推移し、168億5,300万円で前年比16.4パーセントの増収、海外売上高比率は前年上期の41.8パーセントから42.9パーセントへ上昇しました。

2024年度通期の見通しについて、アジア地域では紙力増強剤の需要が引き続き堅調に推移すること、あわせて中国でもロジン系粘着・接着剤用樹脂の需要が同じく堅調に推移することが予想されます。

そのため、海外売上高は前年比13.1パーセント増の345億円、海外売上高比率は42.1パーセントを見込んでいます。

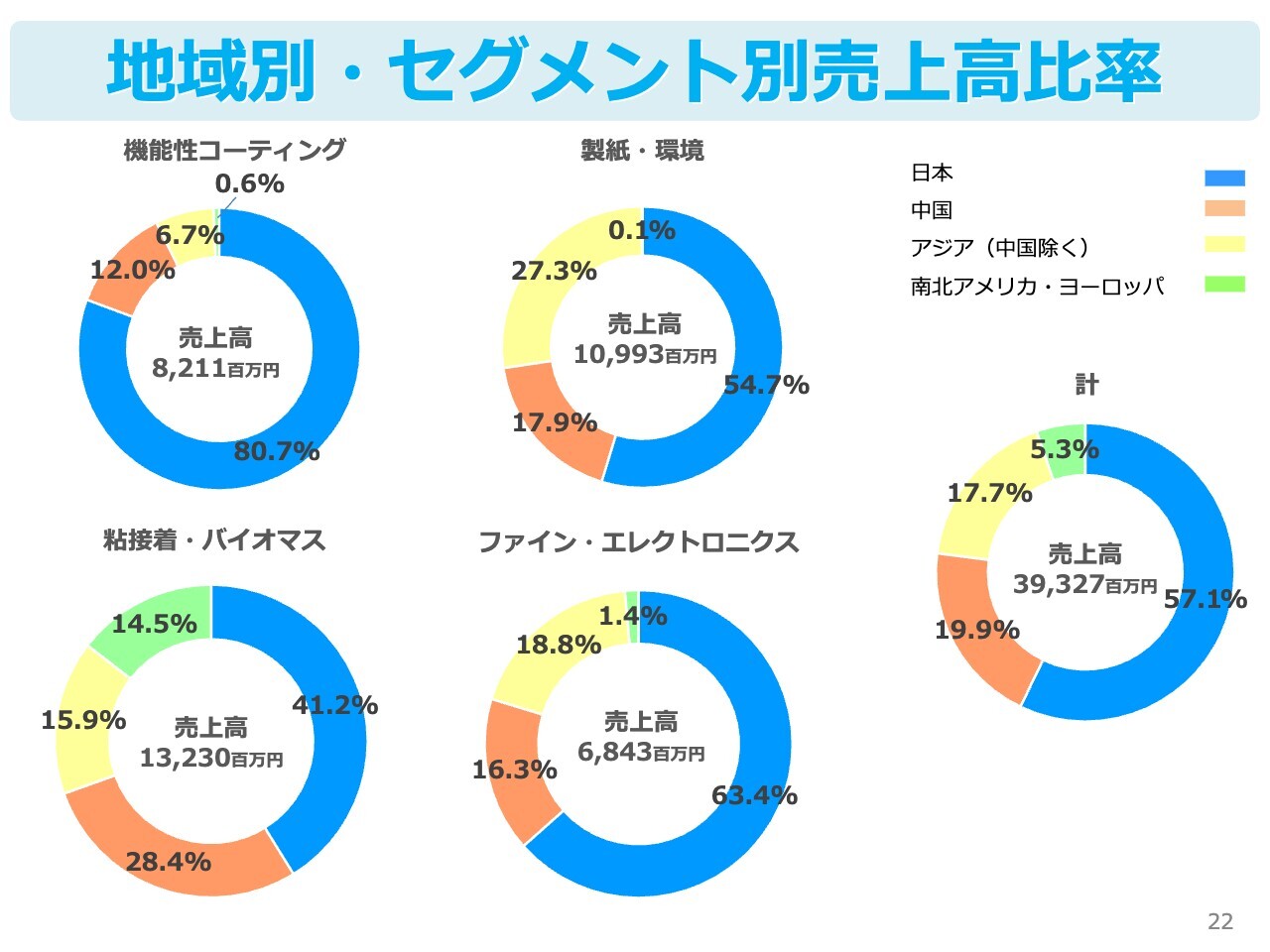

地域別・セグメント別売上高比率

各セグメントの地域別の売上高比率は、スライドに記載のとおりです。

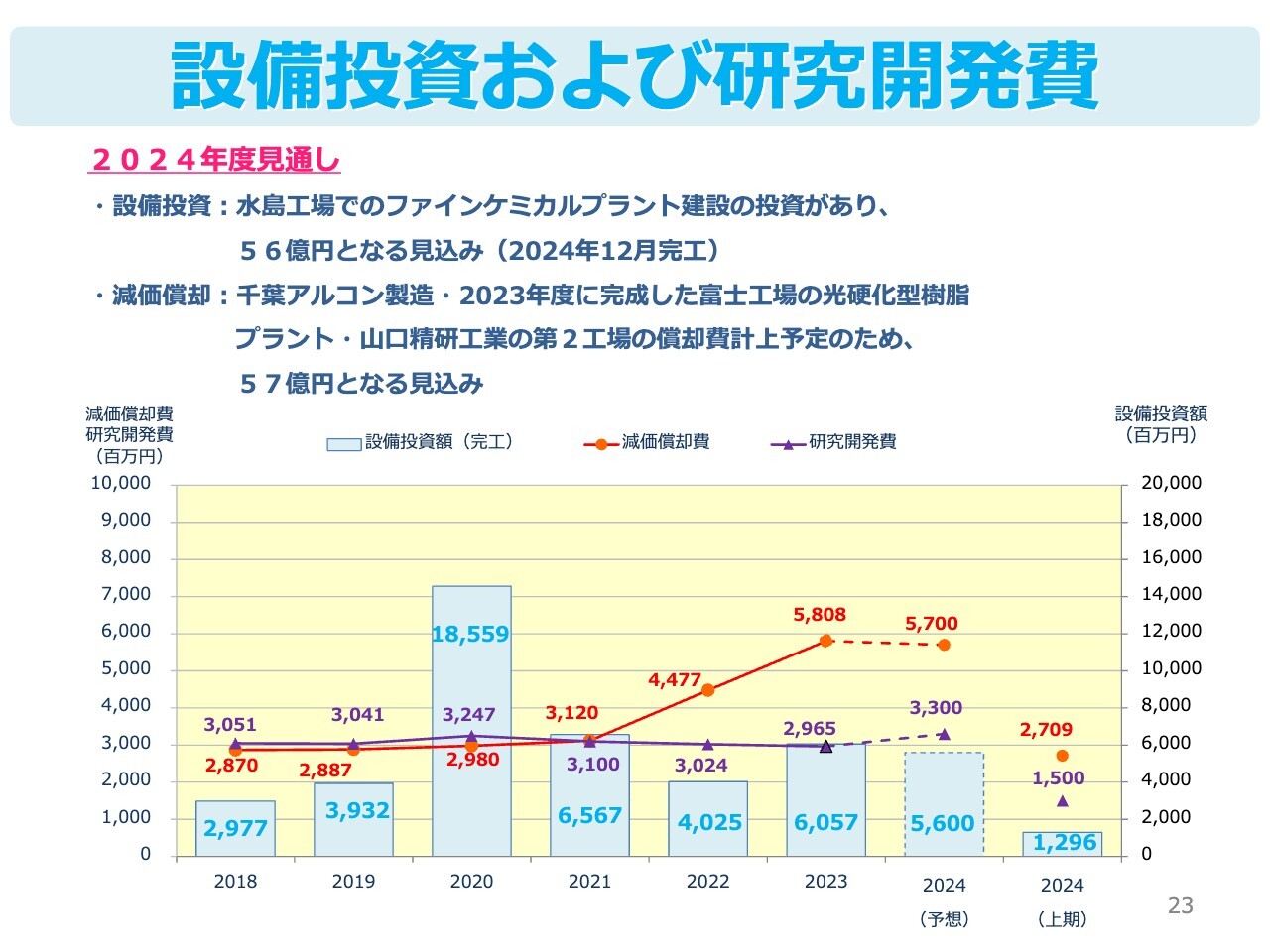

設備投資および研究開発費

設備投資等の状況です。上期の設備投資額は、完工ベースで前年並みの12億9,600万円となりました。水島工場でのファインケミカルプラントの投資があるため、通期では56億円となる予定です。

上期の減価償却費は、連結で27億900万円となり、前年比7,000万円減少しました。当初見込みと通期の見通しに変更はありませんが、引き続き千葉アルコン製造における多額の償却費計上を見込んでいます。

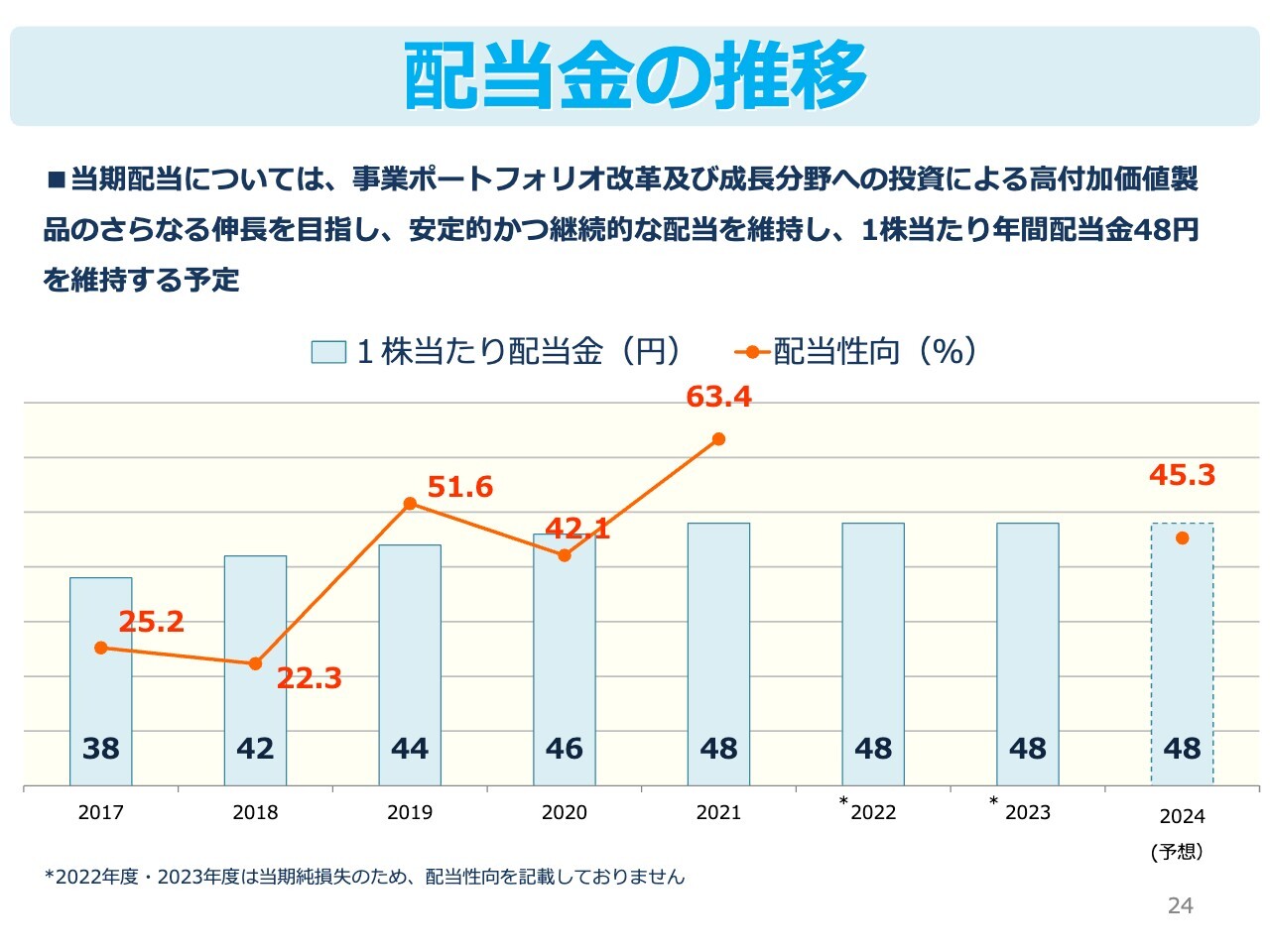

配当金の推移

配当金の推移についてです。当社は安定的かつ継続的な配当を維持しつつ、積極的な株主還元策に取り組むことを基本方針としています。

配当については、期初の予想から変更はありません。中間配当24円に加え、期末配当予想も同じく24円、年間配当は48円を予定しています。

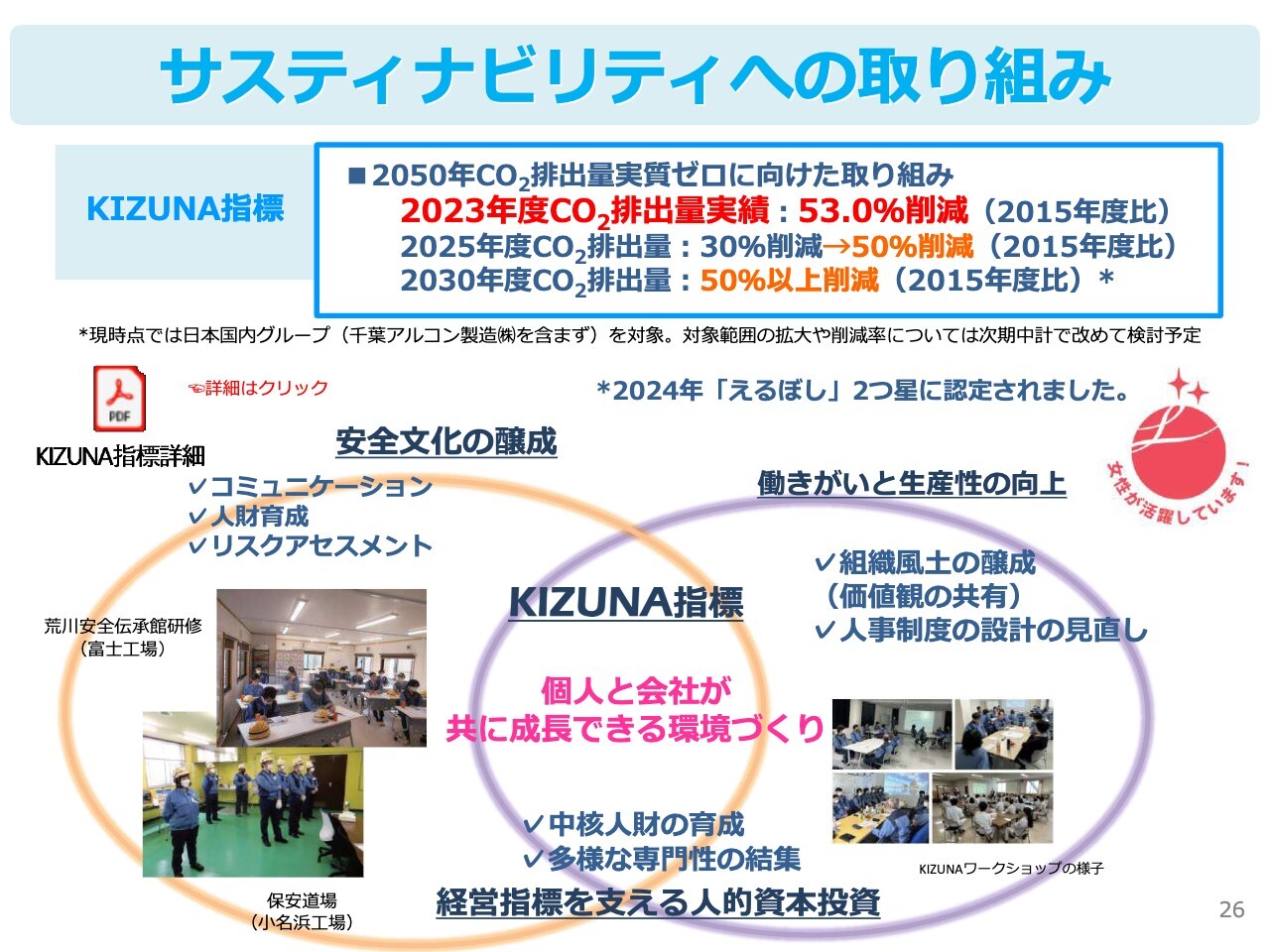

サスティナビリティへの取り組み

荒川化学グループのサスティナビリティへの取り組みについてです。当社は経営理念に基づいた持続可能な成長の実現に向け、社会的課題に対応すべく、さまざまな事項に取り組んでいます。

2050年におけるCO2排出量実質ゼロに向けた取り組みについては、当初の中期経営計画目標である2025年度のCO2排出量30パーセント削減に対し、2023年度ですでに50パーセント以上の削減を進められており、前倒しで進捗しています。

働きがいの向上においては、2024年9月に厚生労働省より女性活躍推進企業として「えるぼし」2つ星に認定されました。

引き続き、安全文化の醸成、働きがいと生産性の向上、経営戦略を支える人的資本投資などを通して、個人と会社がともに成長できる環境作りに取り組んでいきます。

人財育成・活躍への取り組み

当社のサスティナビリティへの取り組みを実施する上で、人材はすべての基盤となっています。一人ひとりが自ら考えて行動し、お互いの考えを尊重しながら十分に能力を発揮できるよう、スライドに一例をお示ししたようにさまざまな施策を実施しています。

次代へつなぐ取り組み

次世代へつなぐ取り組みについてです。2024年度は、当社が2016年から植林活動を行っている岡山県矢掛町での「マツタロウの森」を舞台に、2023年度からスタートしたYUNGA Forests Challenge Badgeプログラムを引き続き実施しています。

今後も「楽しく化学をする」を基本とし、植林活動等を通して子どもたちに体験学習を提供していきます。以上で、決算概況に関するご説明を終了します。

電子部品の需要環境は回復基調で推移していますが、中国における不動産市場の停滞に伴う影響や地政学リスクの高まりなど、不透明な状況は継続しています。

当社グループにおいては、今年度の黒字転換必達に向け、尽力していきます。引き続きご支援のほど、よろしくお願いします。ご清聴ありがとうございました。

質疑応答:千葉アルコン製造の業績回復の見通しおよび業績下方修正の判断根拠について

質問者:千葉アルコン製造については、なかなか生産がうまくいかず、第1四半期時点では遅れており、第2四半期頃から正常運転に戻りそうだというお話でしたが、どのような不具合が起きているのでしょうか?

回復の目途について、例えば次の定修まではこの状況が続く、あるいはどのようなことが起きているのか教えてください。

あわせて、業績の下方修正について質問です。売上と利益を比較すると、利益のほうが1億円多く、比較的影響が出ています。操業がうまくいっていないために、コストがかさんだのでしょうか? あるいは純粋に機会損失なのか、このあたりも含めて教えてください。

高木:千葉アルコン製造の状況について、時系列でご説明します。

今年2024年1月から3月に定修を行い、4月から立ち上げを行いました。その後まもなく原料のトラブルにより、プラントを停止せざるを得ない期間が若干発生しました。

ほどなくして原料の供給は再開されましたが、スタートアップ直後にさらに複数箇所の設備でトラブルが起こり、プラントを止めざるを得ない状況になりました。

こちらについては部品交換等で対応し、再度立ち上げを行いましたが、交換しても1週間ほど動かすと再び不具合が出るといった箇所が複数発生したというのが実態です。

正直なところ、第2四半期は都度プラントを止めて設備の対応を行い、立ち上げ、また不具合で止まっての繰り返しになっていました。そのため、第2四半期中の生産は極めて少ない状況でした。

これほどまでに何回も動いては止まる事態は、設備機器の仕様がプラントとマッチしていないためだと考えざるを得ないことから、根本的な解決に向け、来月1月からの定修の中で設備機器の仕様を変更したものに交換する予定です。

これですべて手が打てるわけではなく、定修期間に間に合わない部品もありますが、次の立ち上げの3月後半にはかなり改善されるのではないかと考えています。

今後は、改善した状況でもまだ完全に対応しきれていない部分に手を打ちながら、次の中期経営計画のスタート年度となる2026年度には、千葉アルコン製造の実力をほぼフルに発揮できる水準にし、万全な製造体制を構築したいと考えています。

もともと設備の設計において一部機器と実際のプロセスとのミスマッチがあったと、現時点では認識しています。

冨宅伸幸氏(以下、冨宅):業績の下方修正における売上の減少と、収益面での低下のバランスについてご説明します。

まず、前回8月の業績予想の方向性としては、すべてのセグメントが予想どおりに動いているものの、増減の振れ幅が大きかったという結果でした。

当初予想では、機能性コーティング事業について10億円を見込んでいましたが、電子部材の荷動きが活況だったため、前回は14億円に増額しました。現在の業績予想は12億円と引き下げているものの、当初予想から見ても需要は堅調であり、上振れて推移しています。

製紙・環境事業については、先ほどご説明したとおり順調に推移している状況です。

ファイン・エレクトロニクス事業についても、機能性コーティング事業と同じく電子部材が活況であることから、当初予想は5億5,000万円でしたが、前回7億円と予想し、今回はさらに8億5,000万円としました。

セグメント別において、伸ばしたいセグメントについては想定どおり伸ばせている状況にはなっています。

粘接着・バイオマス事業については、第1四半期はまったく千葉アルコン製造のプラントが動いていない状態でした。7月後半頃からプラントが再開し始めましたが、断続的かつ非常に非効率な生産状態が続き、完全に止まっていた頃よりも収支が悪くなっているというのが、足元の状況です。

売上と利益のバランスについては、第2四半期からはある程度正常に稼働する前提で予想していたものの、稼働後の状態がかなり低調であるために荒川ヨーロッパ社の在庫で販売をつないでいましたが、バトンタッチの過程で在庫をかなり絞って販売しています。そのため、本セグメントにおいては売上高も当初予想より絞っています。

そのような関係で、収益と売上の動きが他のセグメントにも影響したため、バランスが見えにくい状況になったと考えています。

質問者:千葉アルコン製造の立ち上げ時、すぐに不具合が出たのではなく、ある程度の期間は稼働したのでしょうか?

高木:おっしゃるとおり、すぐというわけではなく数週間は稼働しました。ただし、原料のフィードを非常に落とした状態での運転であったため、それも不具合に影響した可能性はあります。

質疑応答:機能性コーティング事業の見通しについて

質問者:機能性コーティングのセグメント利益について、四半期の棒グラフをみると、第1四半期は4億2,900万円でしたが、第2四半期は少し減速しているように見えます。

下期は6億円程度の利益が出るようですが、スマホ需要などは季節性があり、いったんかなり落ちた後に浮上期があるということでしょうか? どのような分野で巻き返し、四半期利益を3億円レベルに到達させるのか、ご解説をお願いします。

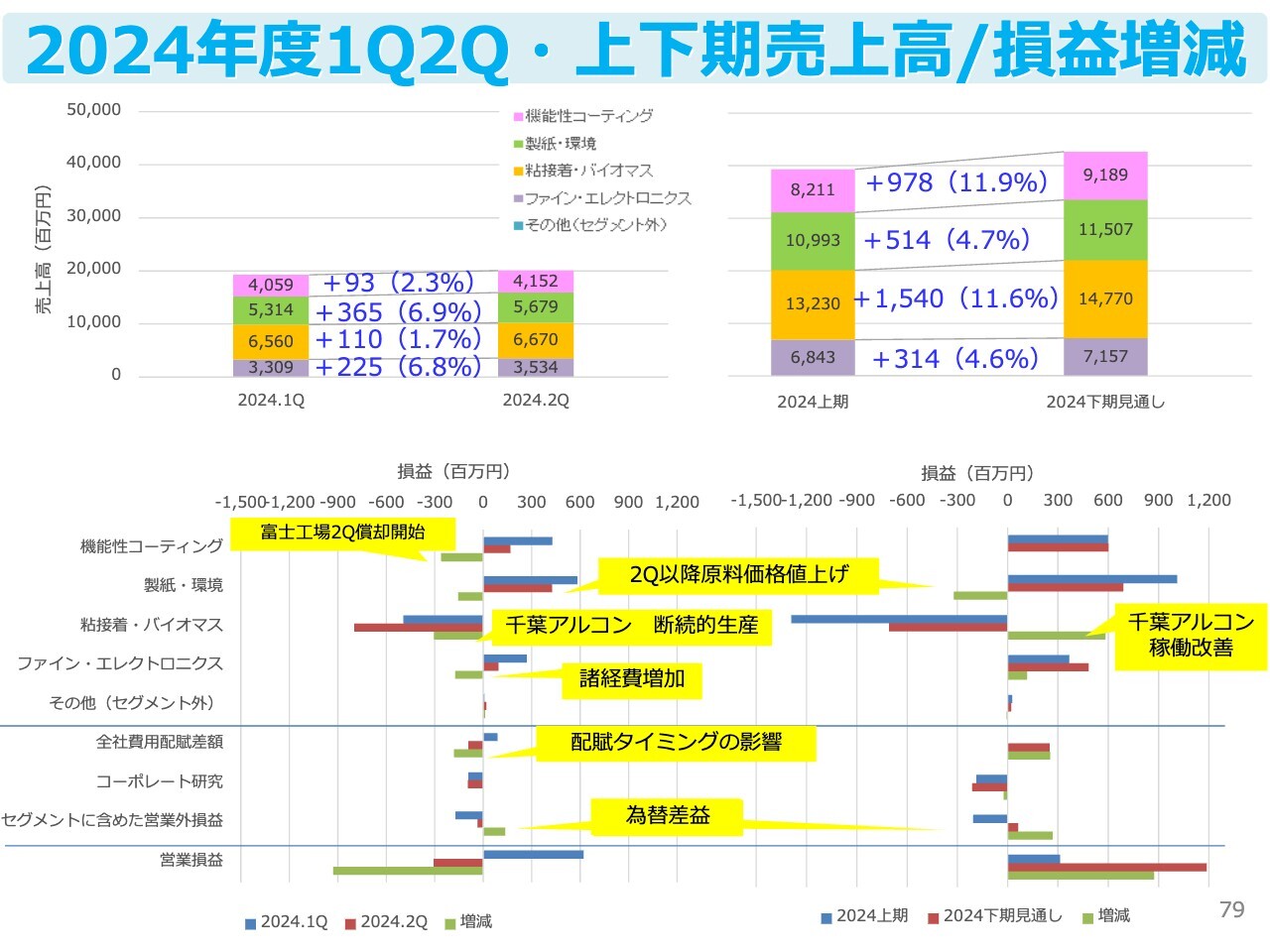

冨宅:四半期別の売上状況については、79ページのスライドをご覧ください。左上のグラフのピンク色の部分が、機能性コーティングのセグメントの売上高です。右側のグラフでは、上期実績と下期見通しを対比しています。

機能性コーティング事業の売上は堅調に推移しており、堅調な需要を反映している状況に変わりはなく、下期も同じような見立てです。

ただし、ご質問いただいた損益面については、3ヶ月単位で見ると10日間程度あるプラントの修繕スケジュールが第2四半期に集中したことにより、第1四半期が良く見えています。

本セグメントの利益率については、第1四半期は10パーセントを超えていますが、上期平均で7パーセントほどです。これが今の当セグメントの実力と認識しており、下期も同程度で推移するとみています。

四半期で見ると、配賦のタイミングの影響もあって振れ幅が通常より少し広くなります。また、当社の利益水準は未だ回復途上で小さいため、その影響が大きく見えるということです。

質問者:定性的なコメントでは「スマホやディスプレイなどの需要」と書かれていますが、その他の例えば自動車関連などでスマホ需要が落ちたとしても、それをカバーできるだけの強い需要があるということでしょうか?

高木:おっしゃるとおり、スマホが堅調とはいえ以前のようなペースではないのは事実です。工程用部材の光硬化型樹脂については、当社のお客さまのさらに下流で自動車用途への展開を進められており、自動車分野のウエイトが徐々に高まっているとお聞きしています。

質疑応答:製紙・環境事業が伸びている理由について

質問者:製紙・環境事業については、一般的にアジアも含めて非常に調子が悪いと報道されることが多いです。しかし、御社は特殊要因でよく伸びているように見えます。どのように理解すればよいのか、ご解説をお願いします。

高木:直近ではKOA(クラフト・オブ・アジア・ペーパーボード&パッケージング)の売却のニュースなど、業界としてあまりよくないことはご認識のとおりです。

当社は中国・ベトナムいずれも特定のお客さまへの依存度が高く、中国では全体的に稼働率が落ちている中、我々のお客さまは稼働を維持されています。ベトナムも同様の状況であり、一言で言うとお客さまに恵まれています。

そのため、トップラインは以前ほどの伸び幅ではありませんが、堅調に推移しています。また、利益面は原料と売値のスプレッドが国内とは異なり、海外では比較的取れている状況です。

質問者:競争が厳しい中でスプレッドが改善していることについては、御社の依存度が高いお客さまとはマージンを確保できるような仕組みを構築しており、周りの厳しい需要環境の影響を受けにくいということでしょうか?

高木:特にフォーミュラ化しているわけではありませんが、この1年、ローカルを含めた競合他社の攻勢が非常に厳しいことは事実です。その中で、品質に加え、中国では営業力でなんとかふんばれているというところです。この先がかなり厳しいことは、間違いありません。

質疑応答:水素化石油樹脂の今後の見通しについて

質問者:粘接着・バイオマス事業の需要環境自体は、一時期は非常に良かったものの、いったん悪くなったと認識しています。現在の状況として、良くなる方向で動いているのか、もしくは停滞気味なのか、どちらで見ていますか?

御社の千葉アルコン製造のプラントがしっかりと稼働した場合、かなり早いタイミングで稼働が大きく上がるのか、もしくは需要見合いでゆっくりと上がっていくのか、来年以降をどのように見るとよいでしょうか?

冨宅:水素化石油樹脂についてのご質問かと承りました。ロジン系については、堅調に推移している状況には違いありません。水素化石油樹脂については、中国の生産能力が増強されており、当社はそのボリュームゾーンの市場を攻めていません。

ボリュームゾーンである接着剤やおむつ用、建築用の接着剤については、世界的に成長は続けていますが、当社の千葉アルコン製造では、スライドに記載のとおり、ボリュームゾーン以外の接着剤原料用途以外や添加剤などで需要が伸びており、そちらの増販を目指しています。

質問者:プラントが稼働を始めれば、業績は非常に改善すると見てよいのでしょうか?

冨宅:高付加価値用途でいきなり垂直に立ち上がることは、難しいかと思います。現在は少量の生産で欧州のお客さんに待っていただいている状況であり、高付加価値用途での需要は見えています。

ただし、お客さまの認証等もあるため、千葉で大量生産となった場合も、単年度でいきなり売れるわけではなく、段階的に上げざるを得ないということになります。

一方で、高付加価値用途ではないお客さまも多いため、プラントが稼働し、在庫の山で困るということはなく、段階的に高付加価値品にシフトさせていく段取りで考えています。

質疑応答:業績予想の修正について

質問者:業績予想の修正について質問です。売上高は6億円減少ということですが、来期稼働した場合はこれよりはるかに大きな売上が立つということでしょうか?

冨宅:はい。

延廣徹氏:足元の厳しい状況である3つの課題のうち、2つは解決しました。残るは、千葉アルコンの稼働をどのように高めるかに絞られています。

その先にどのような姿を描いていくのか、来年度に第6次中期経営計画を策定していくため、そちらも踏まえて今後の方向性についてお話ししたいと思います。

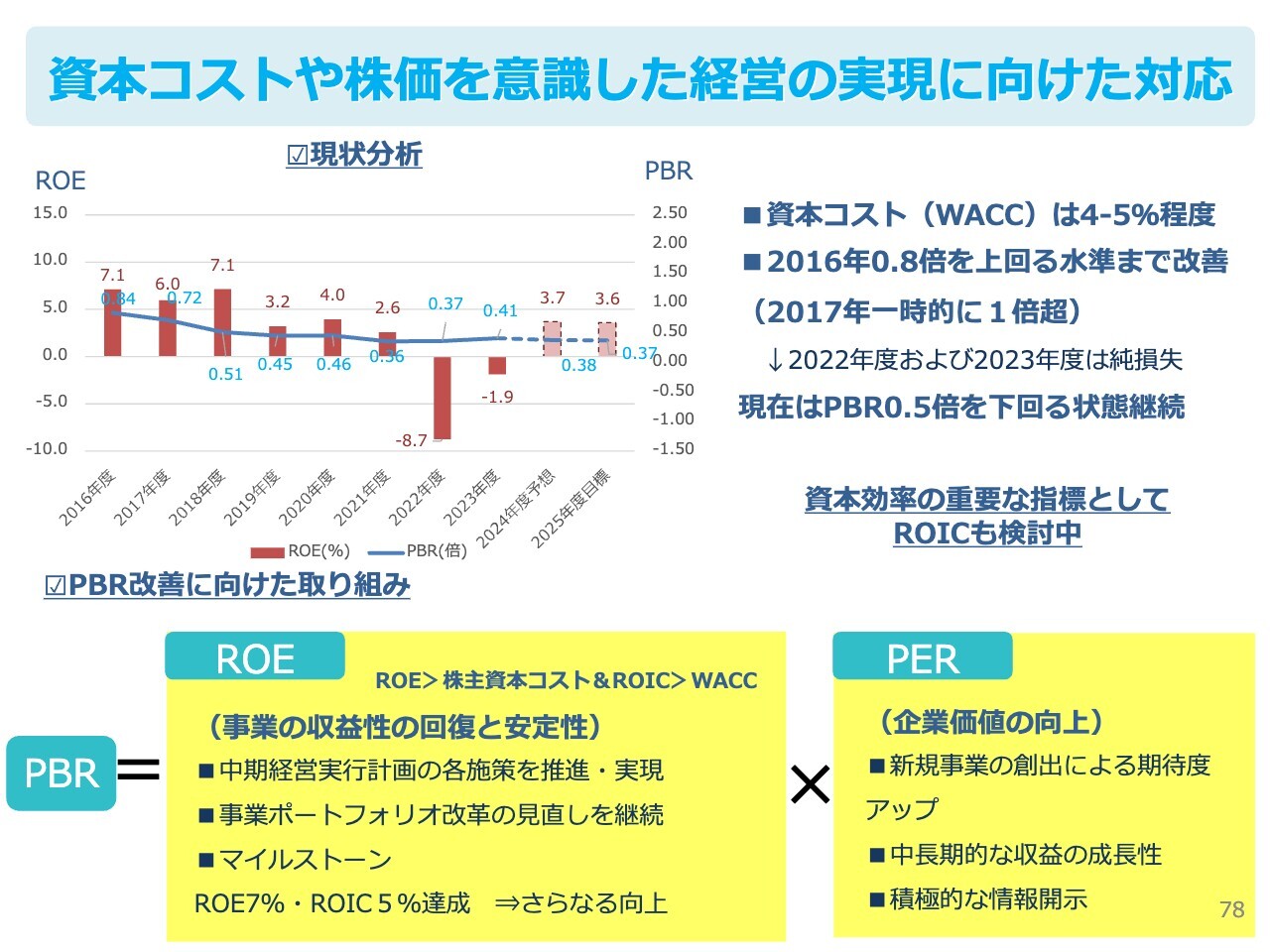

現在、世の中では「資本効率やPBRをどのようにして上げるのか?」が問われており、当社は非常に低いPBRであると認識しています。

もちろん足元の業績を立て直すことが急務であり、最重要だと考えています。それに加え、設備投資として電子部材関連を中心に大きなプラントを3つ建てました。まずは、これらの投資を回収していく段階に入ります。

先ほどの説明にもあったように、新規事業であるライフサイエンスは、天然物をいかに世の中に貢献できるかたちに変えて提供するかが当社にとって非常に大きな命題だと捉え、進めていきます。

こちらを支えていく考え方として、ROEをどのように高めていくか、ということです。当社の各事業、あるいは実戦部隊まで、どのように回収していくのかという方向性を、今後はROICというかたちで示していくことを考え、準備を進めています。

単純にROE何パーセントということではなく、施策の回収や次の手をROICで示していきます。第6次中期経営計画の最後の年には、5つ目のセグメントとしてライフサイエンス事業があり、その収益力はこれだけあるとお示しできるよう、今後1年で中期経営計画の策定を進めていきたいと思っています。

この銘柄の最新ニュース

荒川化のニュース一覧- 出来高変化率ランキング(9時台)~リンクバル、キッズバイオなどがランクイン 2026/01/22

- PR好機で記念配の思惑も、「2026年周年企業」から有望株をセレクト <株探トップ特集> 2025/12/23

- 荒川化学工業、データセンター向け関連材料・先端半導体用製品は売上過去最高水準を維持 配当利回りは4%台を予定 2025/12/23

- 荒川化学工業、電子部品等の需要増が寄与し前年比増収増益 先端半導体・データセンター市場でさらなる事業拡大を目指す 2025/12/10

- 配当利回り4%台、AIデータセンター追い風のAI周辺銘柄。売上850億円へ挑む 2025/12/04

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

荒川化学工業の取引履歴を振り返りませんか?

荒川化学工業の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。