シーボンのニュース

シーボン、直営店舗では新規顧客増加と既存顧客の購入単価上昇により売上が増加 製品・サロンの価値向上を図り再成長へ

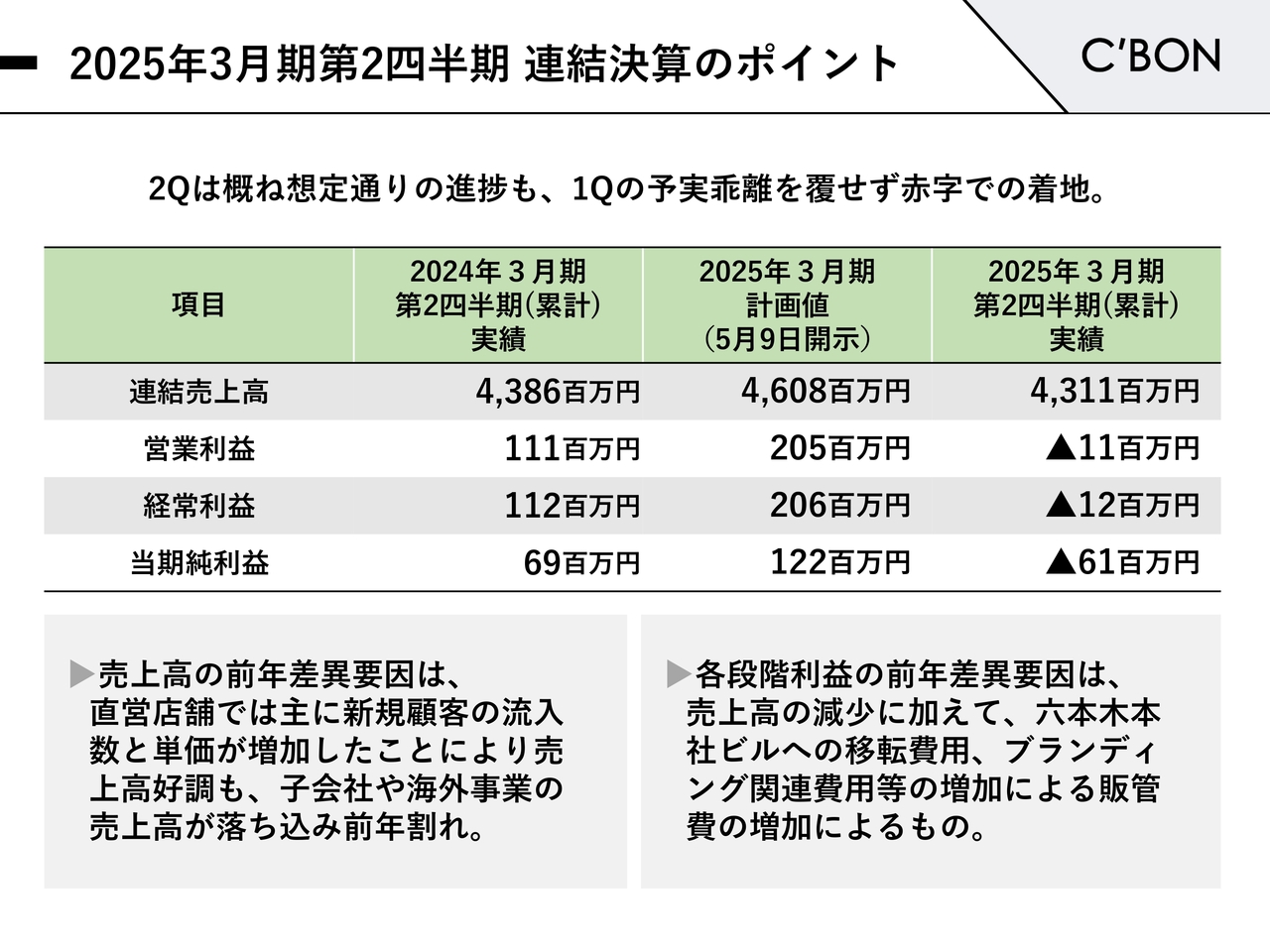

2025年3月期第2四半期 連結決算のポイント

崎山一弘氏(以下、崎山):株式会社シーボン代表取締役社長執行役員の崎山です。本日はお忙しい中、当社2025年3月期決算説明会にご参加いただきありがとうございます。まず、執行役員管理本部責任者の松本から第2四半期決算のご報告をします。そして私から現状の報告に関しての補足事項とトピックスをご説明します。よろしくお願いします。

松本裕右氏:執行役員管理本部責任者の松本です。2025年3月期第2四半期の決算報告をします。まず連結決算のポイントについてご説明します。

売上高は、新規顧客の増加に加え既存顧客の購入単価の上昇もあり、直営店舗においては前年比増の着地になったものの、主に海外事業や子会社が前年度から落ち込んだことにより、連結では前年対比1.7パーセント減の43億1,100万円となりました。

利益面においては、8月に六本木の本社社屋が竣工し、9月に本社機能を移転したことによる移転関連費用や、リブランディングに伴う制服やリネン類のリニューアルを行ったことによる販売管理費が、前年に対して増加の実績となっています。

その結果、営業損失1,100万円、経常損失1,200万円、純損失6,100万円と赤字での着地となりました。

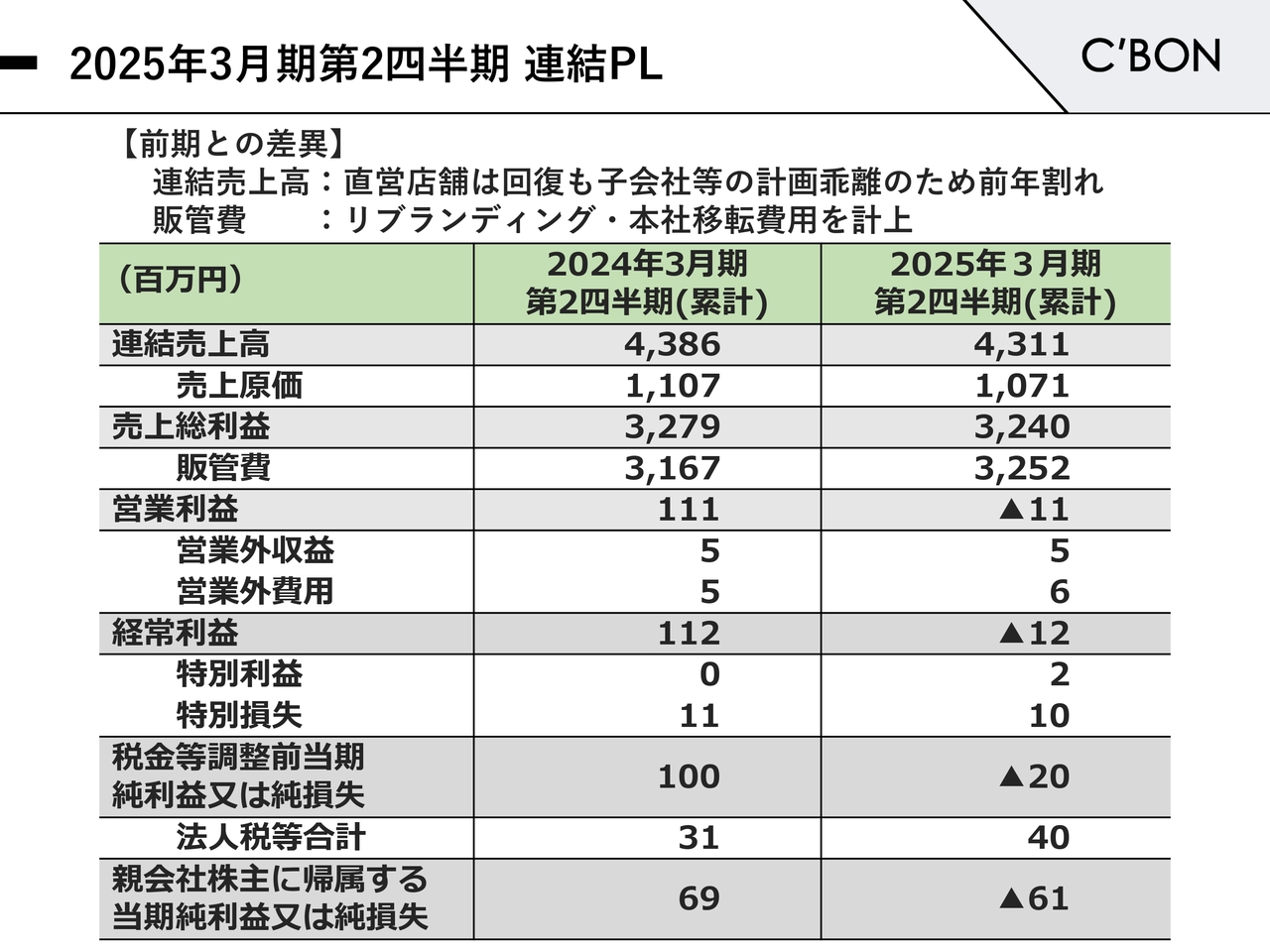

2025年3月期第2四半期 連結PL

連結PLの内訳です。連結売上高については、直営店舗は回復したものの、子会社等の計画乖離のため前年割れで着地しました。販売管理費については、六本木の本社ビル建て替えと移転に伴う費用や、リブランディングに関する費用を計上した結果、前年同期比プラス8,500万円となっています。

営業外収益については主に受取配当金、営業外費用については主にコミットメントラインフィー、特別損失については主に店舗閉鎖関連によるものとなっており、前期とほぼ同様の内訳となっています。

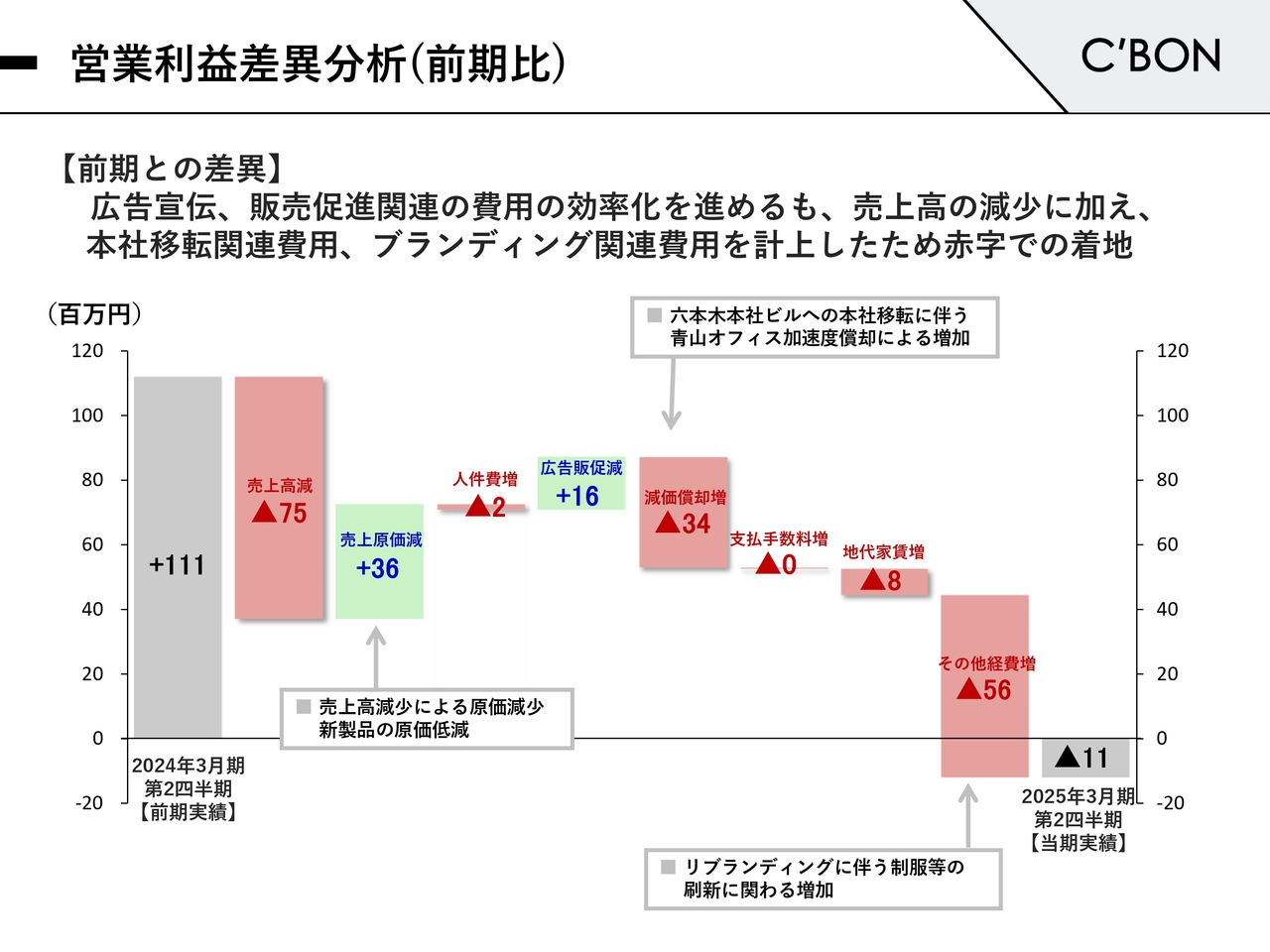

営業利益差異分析(前期比)

前期との営業利益差異分析です。売上高の減少が大きく影響したことに加え、販売管理費が増加しています。販売管理費の増加の内訳としては、人件費が法定福利費の料率変更などの影響により微増しました。

減価償却費は、六本木本社ビルへの移転に伴う青山オフィスの加速度償却により増加しました。その他の経費については、リブランディングに伴う制服やリネン類のリニューアルによる消耗品費の増加などがありました。

当第2四半期累計期間の販売管理費の増加は、あくまでも一過性のものであり、販売管理費の基本ベースについては、効率的な費用投下に注力することで、費用の効率化の向上に努めています。

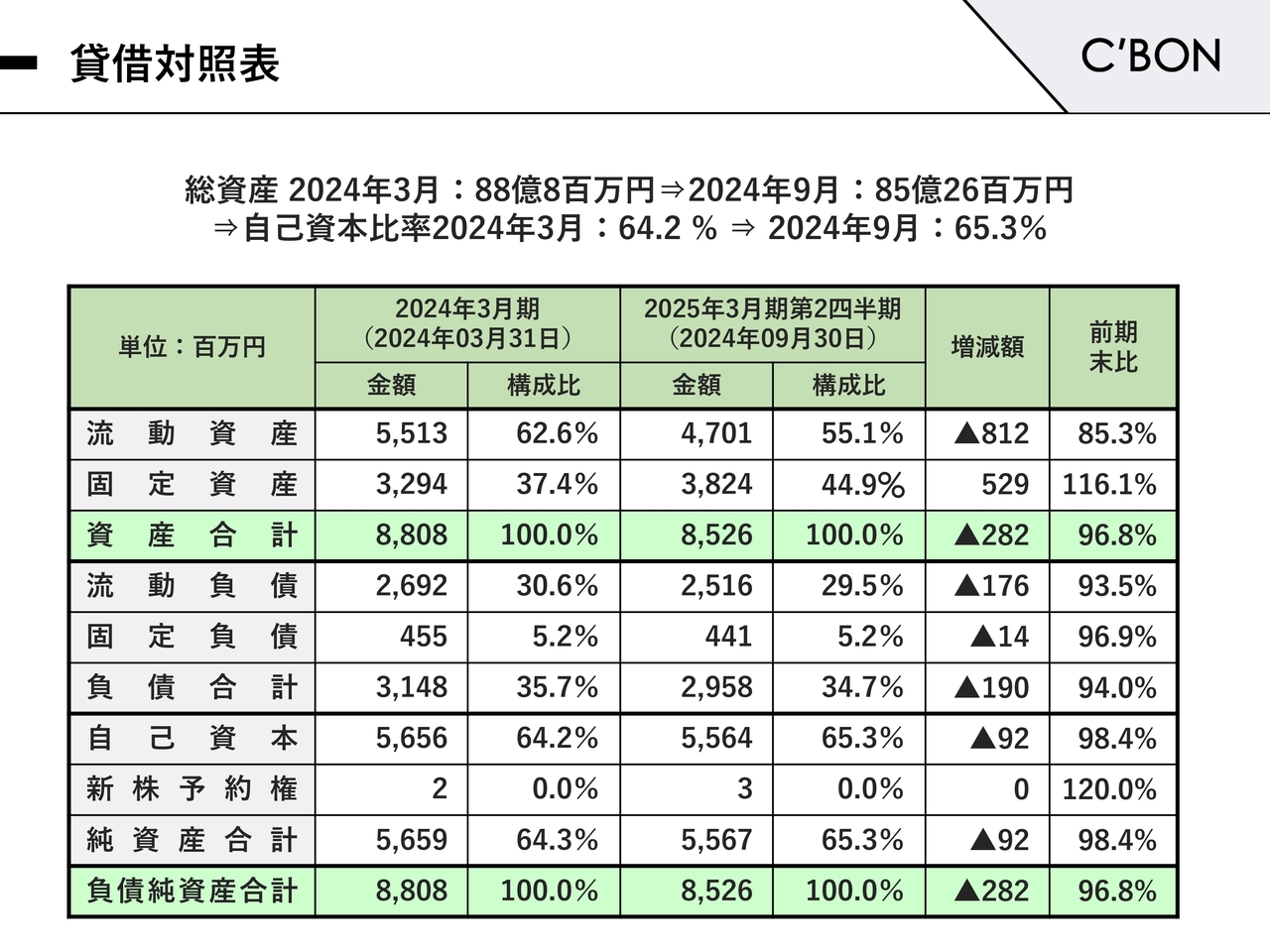

貸借対照表

バランスシートです。流動資産については主に六本木本社ビル建て替えに伴う支払いにより現預金が減少し、固定資産については建物および構築物が増加しています。流動負債については主に収益認識に関する会計基準に伴う契約負債が減少しています。減少の要因としては店舗でのポイントの消化促進や施術促進の効果が挙げられます。

それ以外での大きな変動はなく、自己資本比率も65.3パーセントと微増で推移しています。

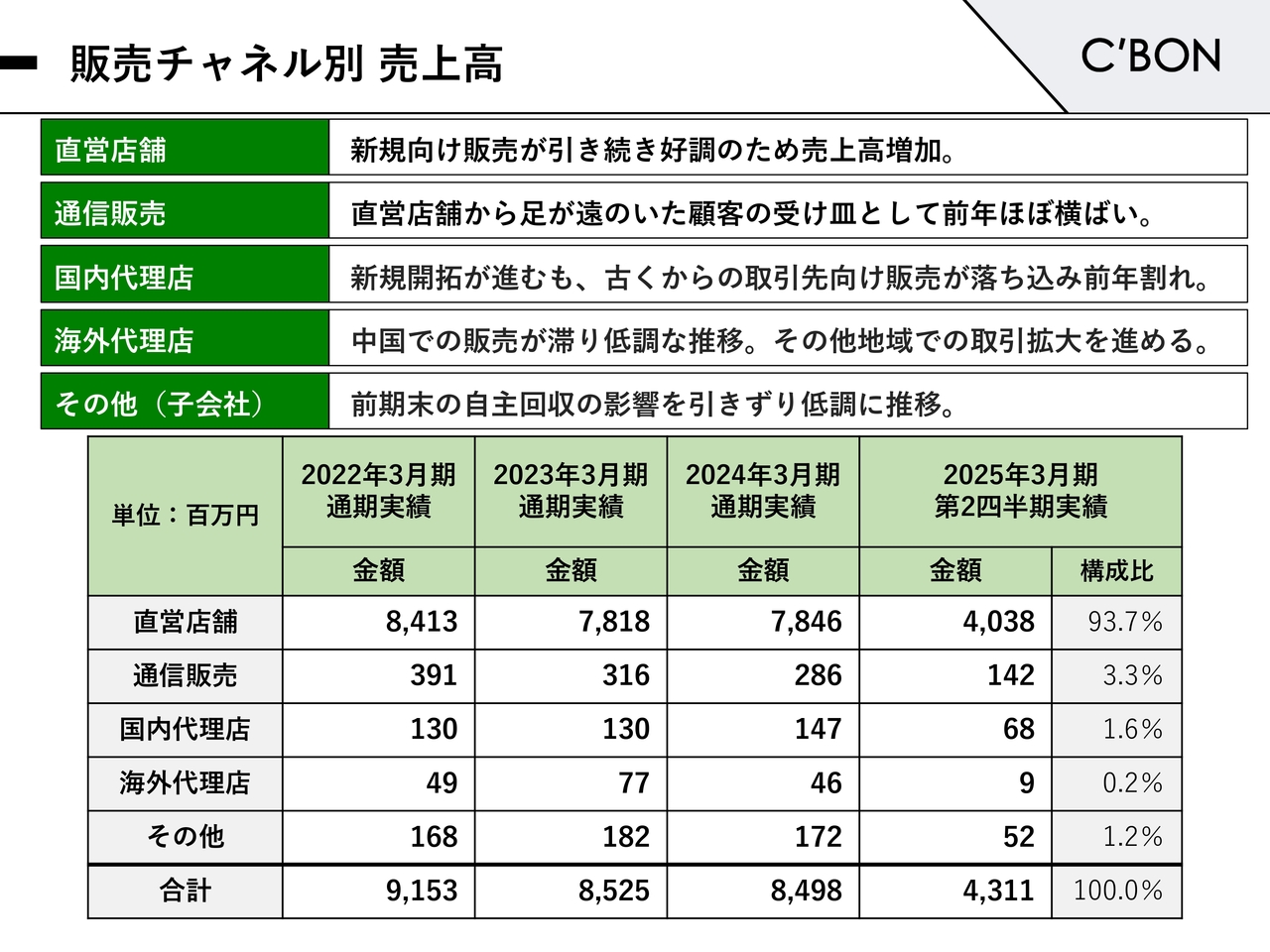

販売チャネル別 売上高

販売チャネル別の売上高についてご説明します。主要チャネルである直営店舗の売上高は40億3,800万円、構成比93.7パーセントとなりました。通信販売は1億4,200万円、国内代理店は6,800万円、海外代理店は900万円、子会社を含むその他は5,200万円という実績となっています。

主力事業である直営店舗の売上高は、新規顧客の増加に加え、既存顧客の購入単価も増加したため増収となりました。

子会社のジャフマックについては、前期末の自主回収の影響を受け、今期は事業の再拡大に向けて取り組みました。しかし、製品の開発や調整に時間を要したことにより、当第2四半期累計期間においては進捗が遅延し、結果として前期実績に対する進捗率は30パーセント程度となりました。

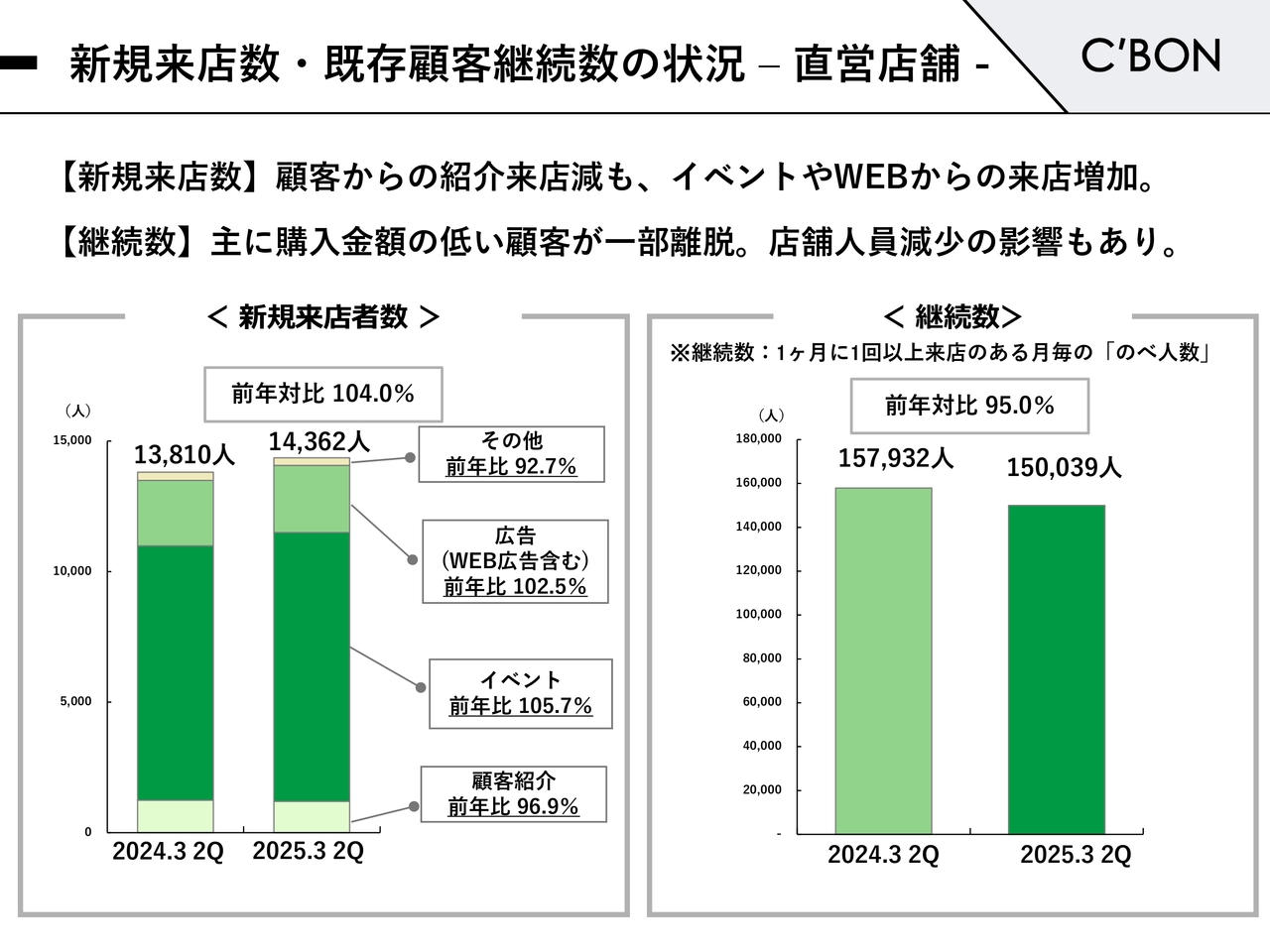

新規来店数・既存顧客継続数の状況–直営店舗-

直営店舗における新規来店数と既存顧客の継続状況です。リブランディングに伴うイベントブースやユニフォームの刷新が功を奏し、イベントでの集客活動が好調に推移しました。加えてWeb広告等からの流入も順調に増加したため、新規来店者数は前年対比104パーセントと増加しています。

一方で、既存の来店会員となる継続数は、店舗の接客人員の減少もあり、前年対比95パーセントとなりました。

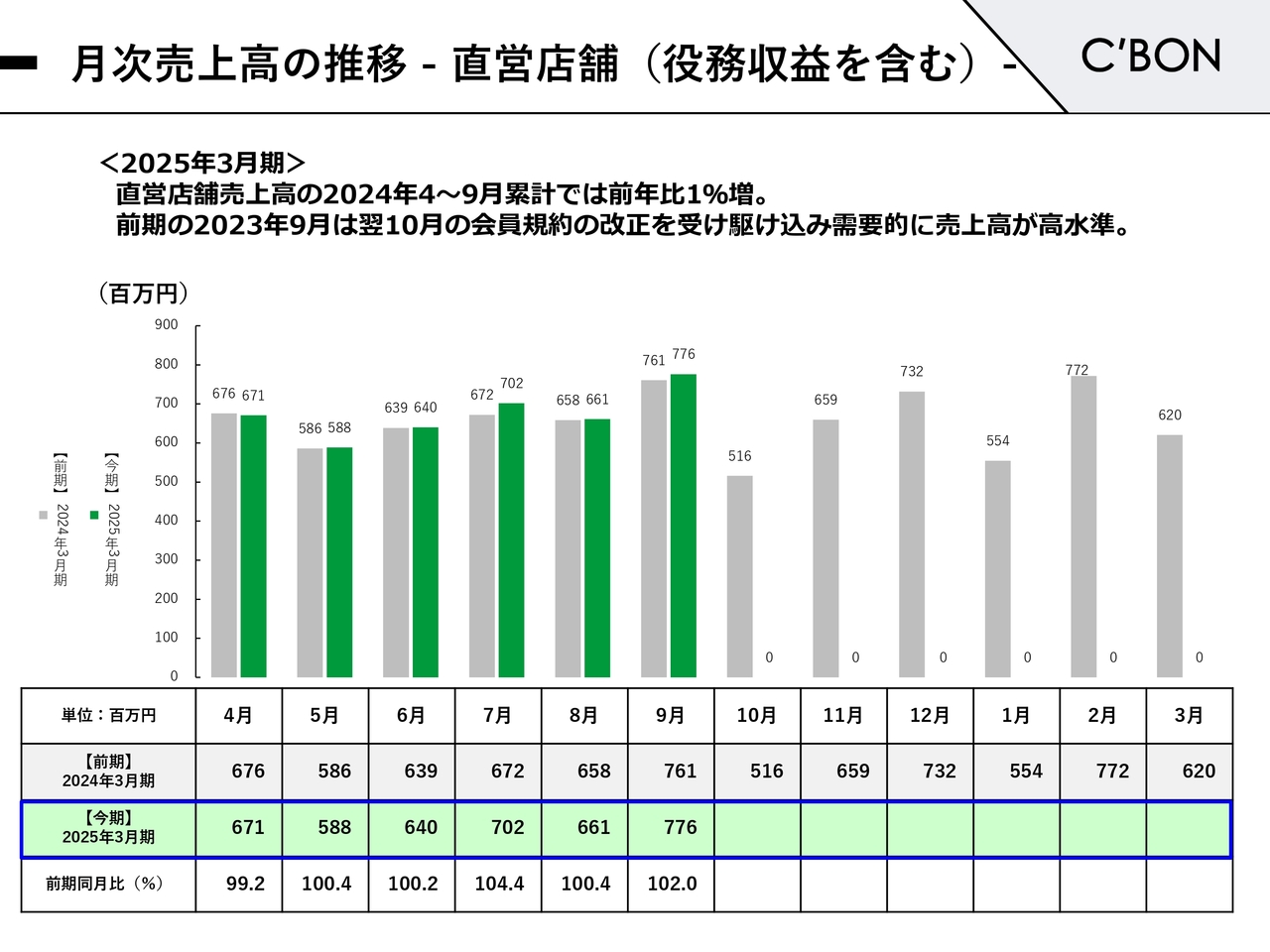

月次売上高の推移-直営店舗(役務収益を含む-

直営店舗の月別の売上高推移です。5月以降は、毎月前年を上回る実績で推移しています。リブランディングに伴う新規の集客をはじめ、店舗改装なども功を奏し、2024年4月から9月の累計では前年同期比プラス1パーセントとなっています。

数値的には微増の結果ですが、昨年9月の実績は翌10月の会員規約の改正を受け、駆け込み需要的に売上高が高水準となっています。9月の前年対比は102パーセントとなりましたが、実質は、さらに高い進捗率で推移している認識となります。

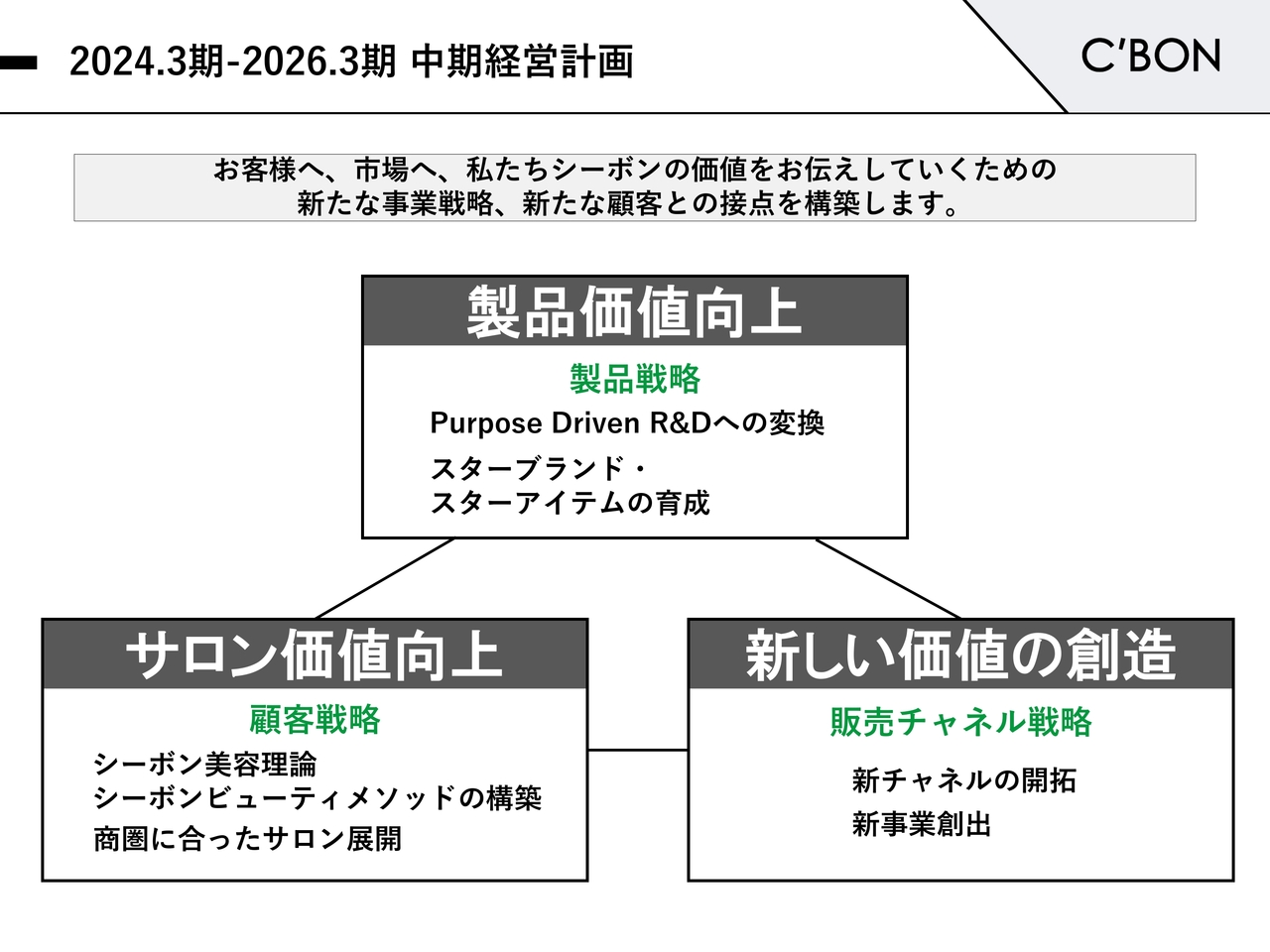

2024.3期-2026.3期 中期経営計画

崎山:私から今期のトピックスと松本がお伝えした事柄の補足説明をしたいと思います。

まずは、当社の中期経営計画についてです。当社は2024年3月期から2026年3月期の中期経営計画の実行にあたり、「製品価値向上」「サロン価値向上」「新しい価値の創造」の3つを重点課題としています。

製品の価値やサロンの価値を、現状よりもさらに向上させていくことで、事業の再成長を目指しています。

また、長きにわたり当社を支えていただいたお客さまが感じる、当社の製品やサロンから得られるメリットを、さらに市場に伝えていきます。そのように新たな価値を作り出していくことを目指して取り組んでいます。

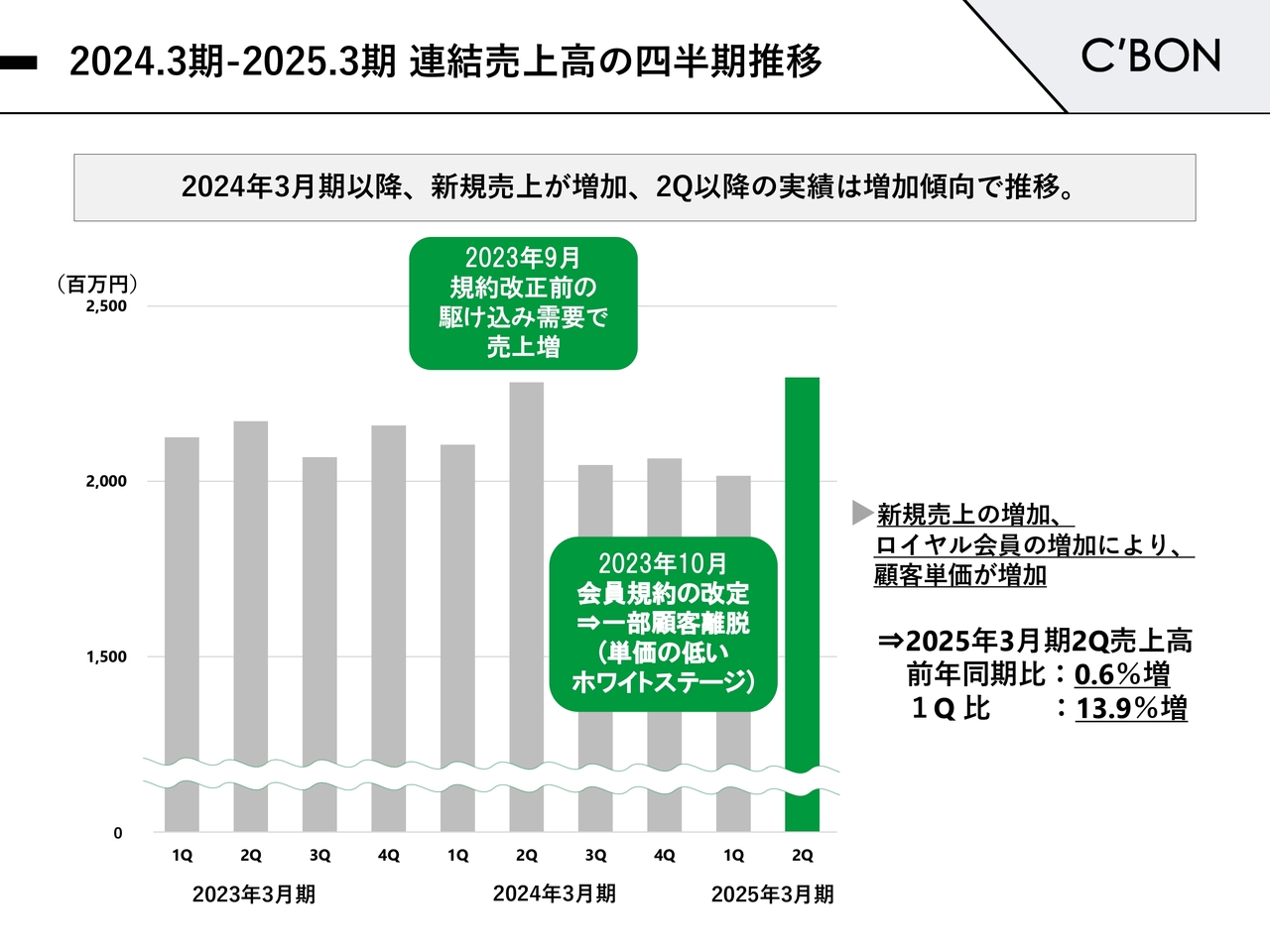

2024.3期-2025.3期 連結売上高の四半期推移

先ほど松本から報告がありましたが、第2四半期については、昨年10月の規約改正に伴う駆け込み需要が9月に発生し、同月の数字は伸びましたが、それを上回る結果で推移しています。

その要因としては、新規売上の実績が向上していること、また今期より注力しているロイヤル会員の取り組みにより同会員数が増加し、顧客単価が上昇したことが挙げられます。

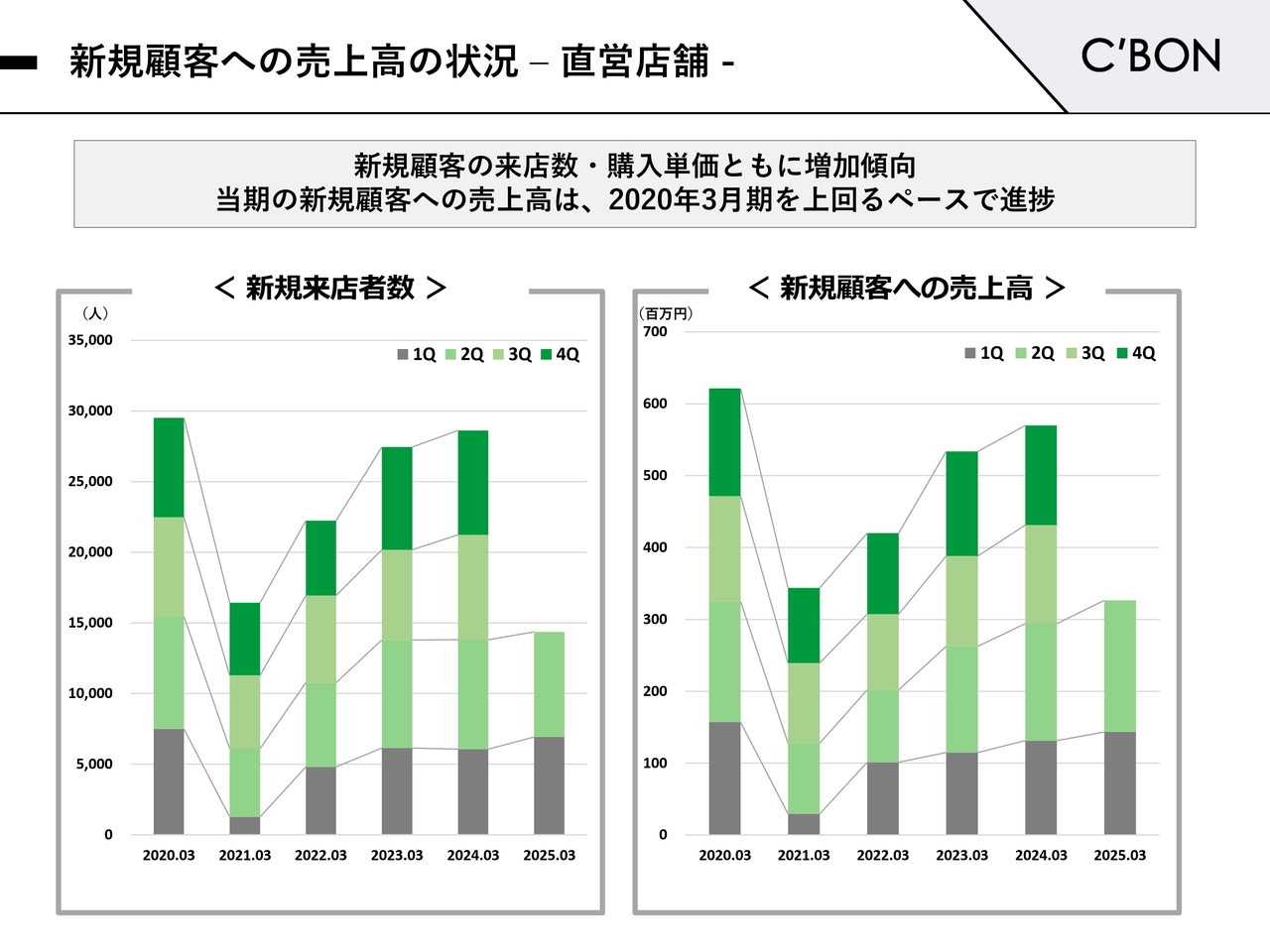

新規顧客への売上高の状況–直営店舗-

回復傾向にある新規の実績の推移になります。新規来店数、購入単価ともに増加傾向にあります。当期の新規売上高は、現状2020年のコロナ禍前の水準を上回るペースで進捗しています。

下期に向けて新規開拓にさらに注力するとともに、スタッフの接客スキルアップのための教育を強化していきます。

新規顧客への売上高増加の要因–直営店舗-

新規集客アップのために取り組んでいることを、3つご紹介します。

1つ目は、リブランディングの一環として、イベントプロモーションのブースを刷新したことです。これは訪れるお客さまから非常に高く評価されており、イベントに参加するスタッフのモチベーションアップにもつながっています。その結果、イベントプロモーションにおける、新規顧客の増加につながっています。

2つ目は、ホームページ上のコンテンツを、リブランディングに伴い刷新したことです。これによりWebからの新規流入が増えたことも、新規好調の要因となっています。

3つ目は、今期から取引先企業との連携に注力していることです。これにより相手先企業で、福利厚生として美容セミナーの開催等が広がっています。こちらからも新規の流入が増えている状況です。

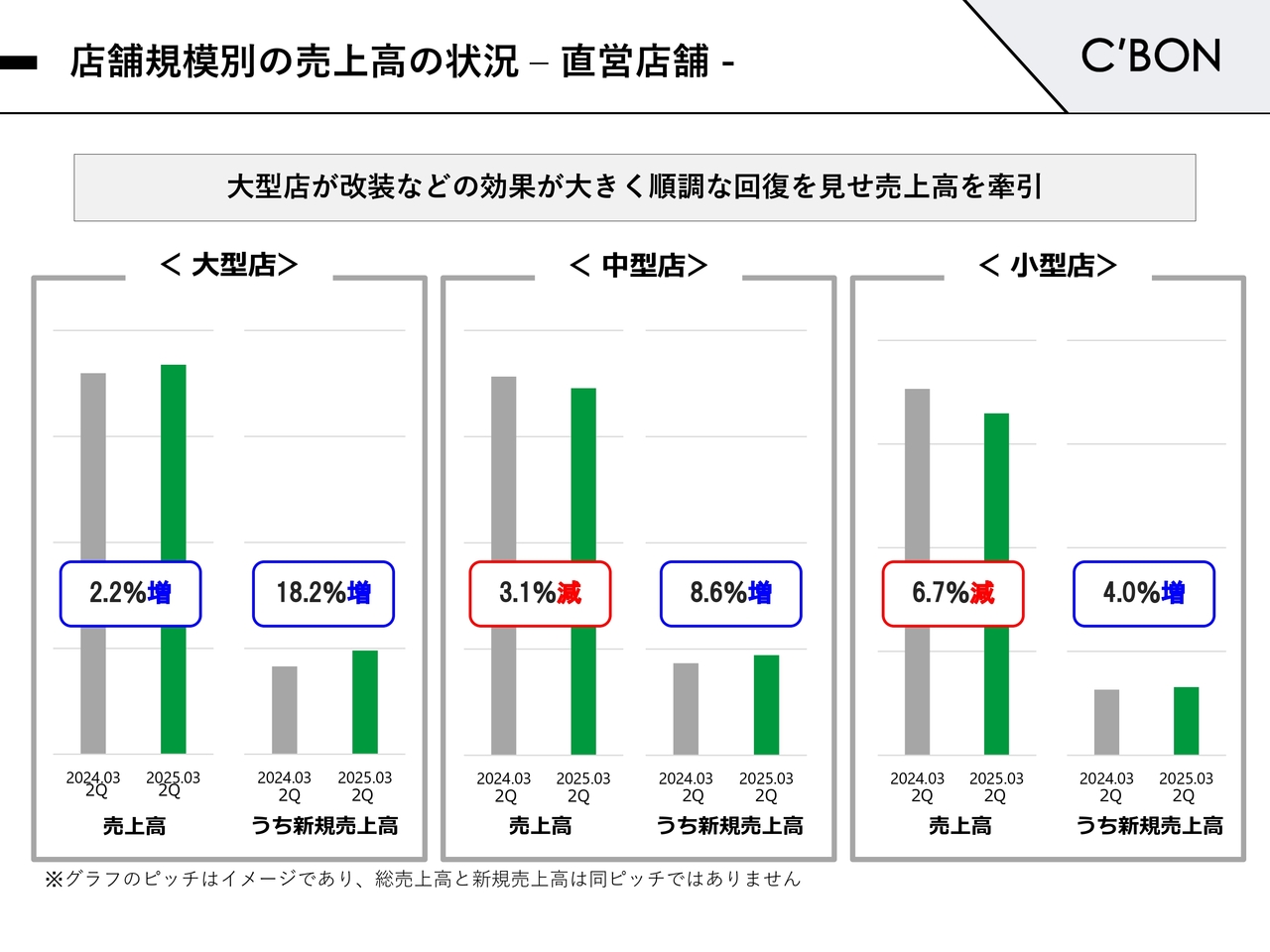

店舗規模別の売上高の状況–直営店舗-

当社の直営店の、店舗規模別の売上高と新規実績の内訳になります。

大型店については、新規実績が18.2パーセント増、売上高が2.2パーセント増となっています。

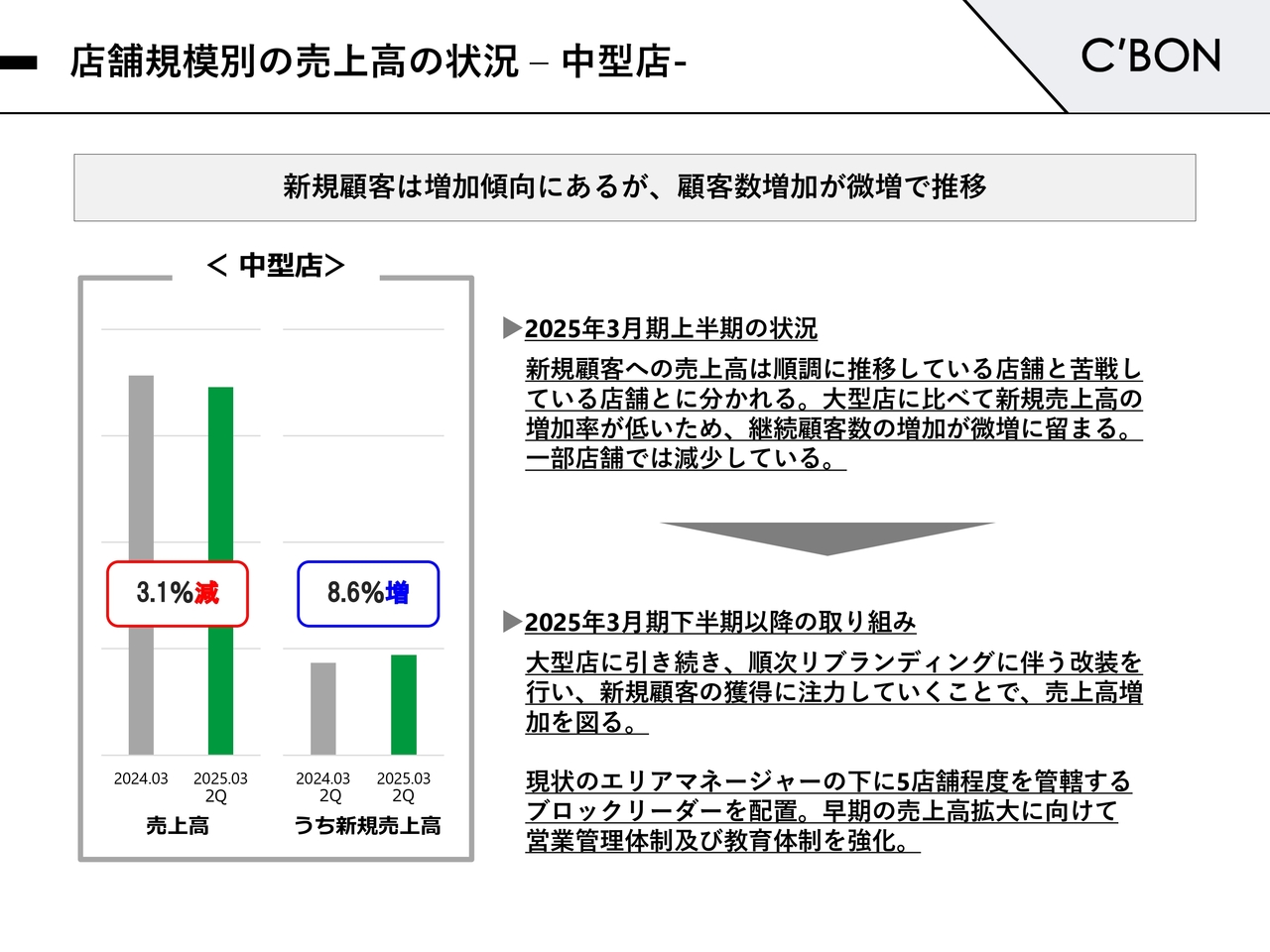

中型店については、新規実績が8.6パーセント増、売上高が3.1パーセント減となっています。

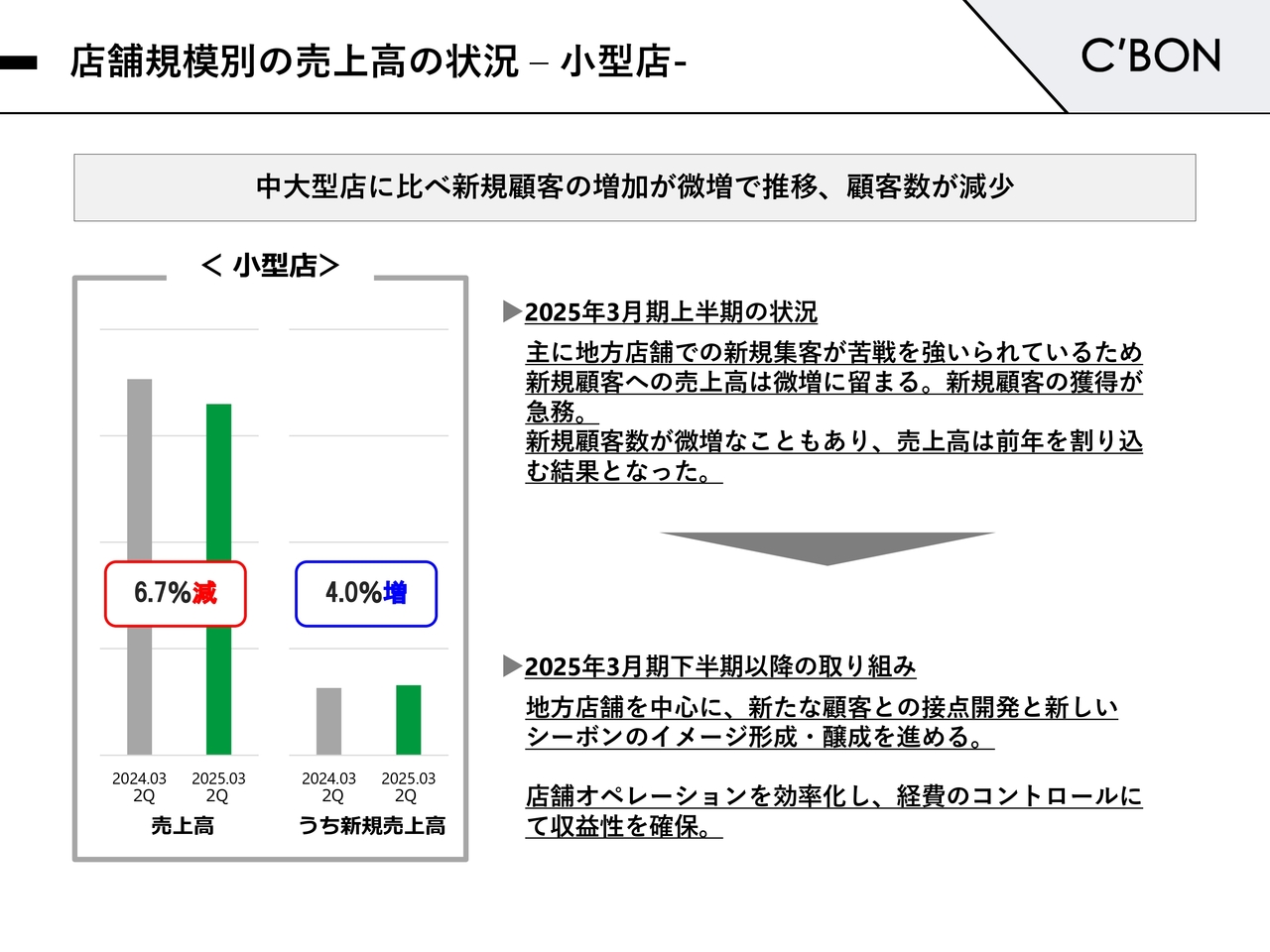

主に地方店舗ですが、小型店については、新規実績が4.0パーセント増、売上高が6.7パーセント減となっています。

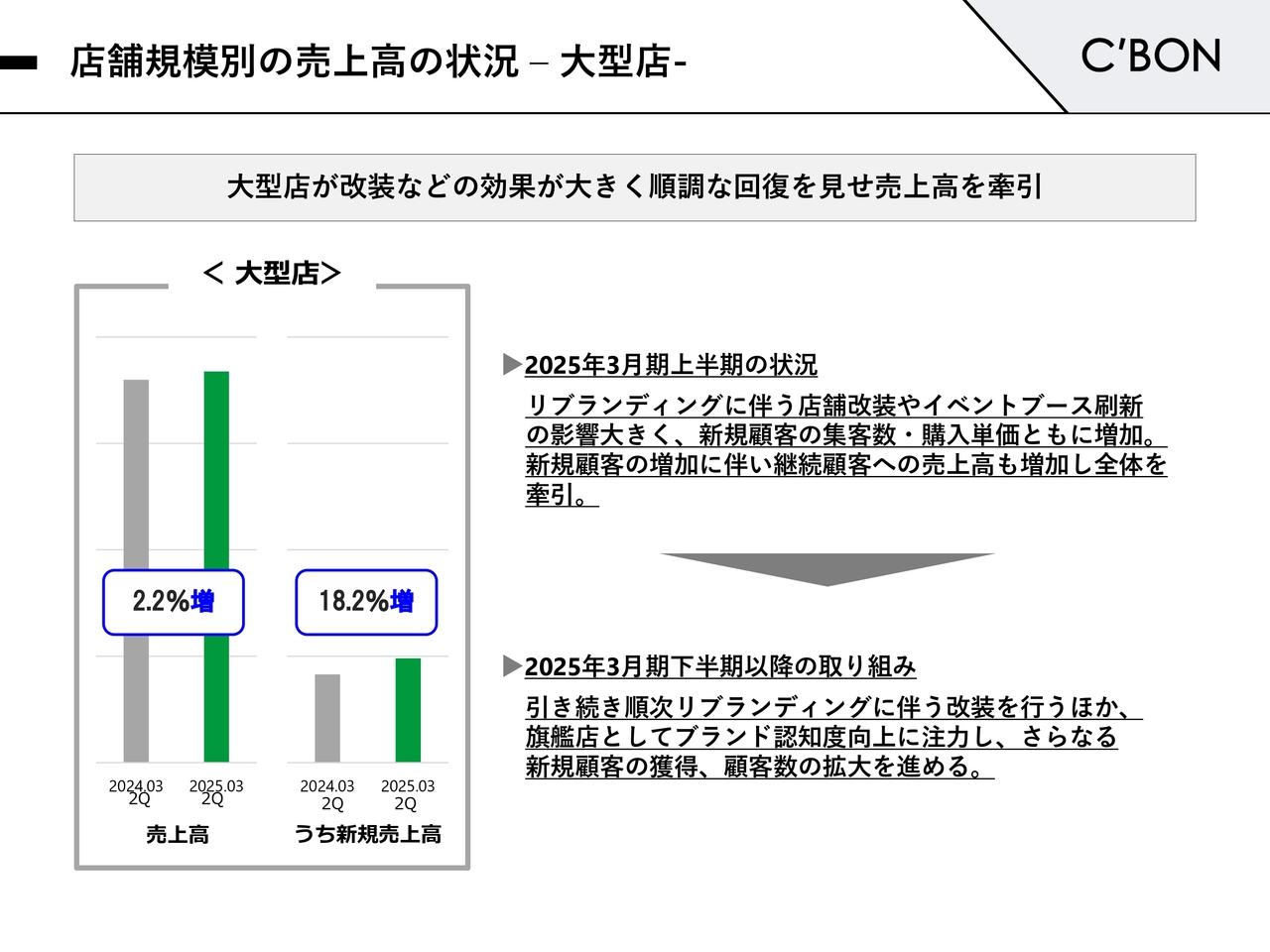

店舗規模別の売上高の状況–大型店-

大型店については、リブランディングによる大規模な店舗改装やイベントブースの刷新で新規顧客の集客数・購入単価が増加し、それが継続顧客の単価アップにつながっています。

下期以降も引き続き改装計画を実行し、新規集客活動に注力することで、顧客数の拡大に努めていきます。

店舗規模別の売上高の状況–中型店-

中型店については、新規集客が順調に推移している店舗と苦戦している店舗に大きくわかれています。新規集客に苦戦している店舗は、継続顧客数が微増となっているため、全店の売上高が減少しています。

新規獲得に向けて引き続き集客活動に注力していくとともに、一部の中型店においては大型店と同様に、店舗改装を積極的に進めていきます。

また中型店に分類される店舗数が多いことから、こちらの早期売上拡大に向けて、人事体制を少し強化しました。具体的には、5店舗程度を管轄するブロックリーダーを任命することで、管轄する店舗の営業管理体制と教育体制を強化しています。

店舗規模別の売上高の状況–小型店-

小型店については、主に地方店舗での新規集客が苦戦を強いられているため、新規実績は微増にとどまっています。

新規開拓の営業強化が急務となっており、下期に向けて、地方店舗ならではの、いわゆるお客さまとの接点開発に注力していきたいと思っています。また店舗のオペレーションも、効率化を図ることで経費をコントロールし、収益性を確保していきたいと考えています。

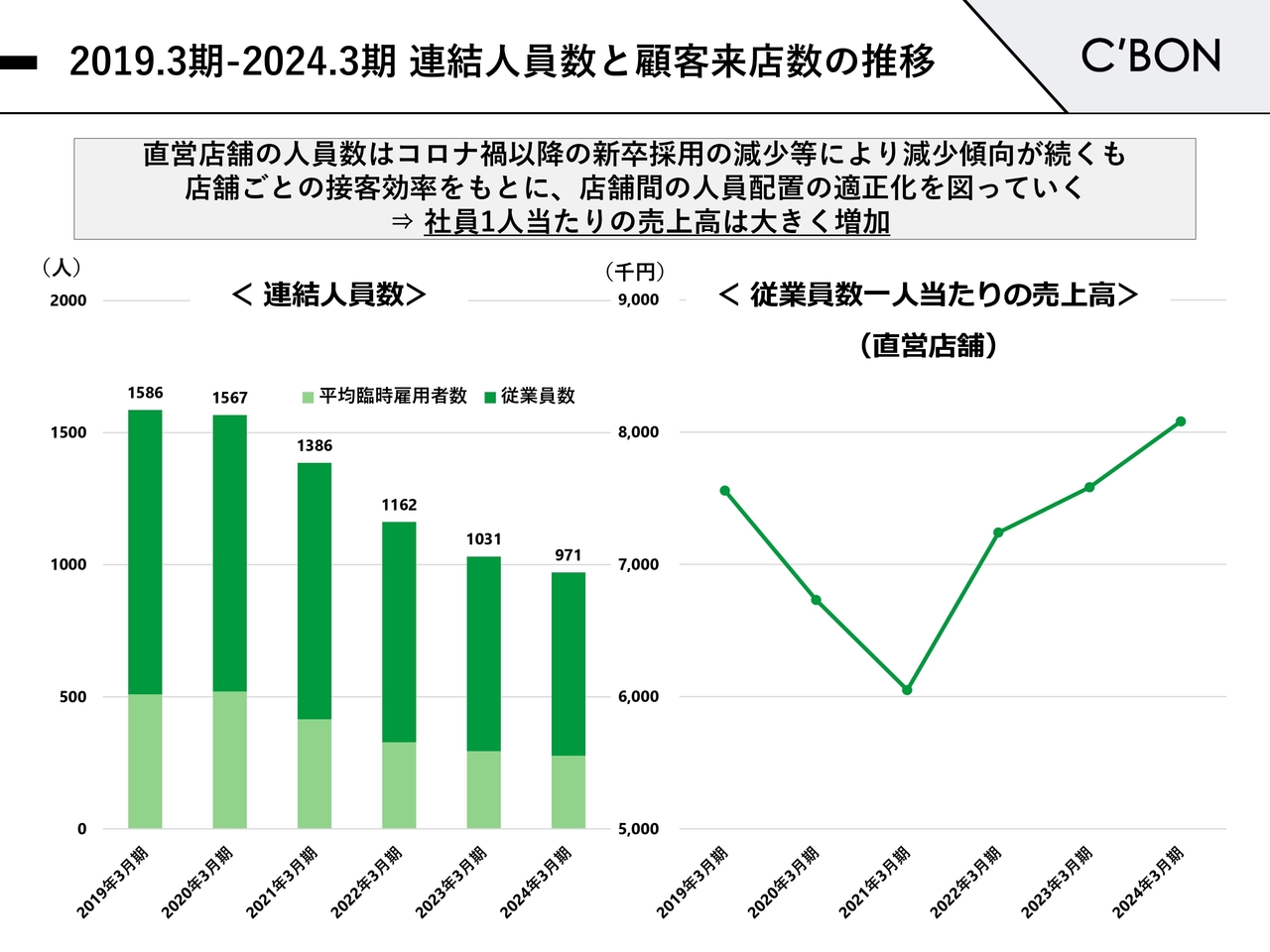

2019.3期-2024.3期 連結人員数と顧客来店数の推移

当社ではスタッフの人員不足が大きな課題となっています。コロナ禍以降、新卒採用の減少が大きく響いており、スタッフの減少傾向が続いています。現在、店舗ごとの接客効率をもとに、各リーダーが店舗間の人員配置の適正化を図っています。その結果、従業員1人あたりの売上高は、ご覧のように上昇傾向にあります。

【トピックス】|本社社屋「シーボンビル」竣工

8月に六本木の本社ビルが竣工しました。9月より本社機能と研修センター機能をこちらに移転しています。コロナ禍以降減少していたスタッフ美容研修や店長会議等、今後は使用頻度を増やしていく予定です。スタッフの教育およびエンゲージメント向上に向けて活用していきます。

【直営店舗】|社員のエンゲージメント向上

年間表彰パーティについてです。これは、年間売上実績と顧客満足度評価をもとに優秀店舗と優績者を表彰するパーティで、30年来継続して行っています。コロナ禍により開催が一時中止になったり、縮小しての開催になったりしたものの、一昨年より開催を再開しています。

業績の回復とともに表彰対象の店舗や対象者も増えているため、開催機運も今後回復していくと思われます。本年度も2025年3月に開催予定です。

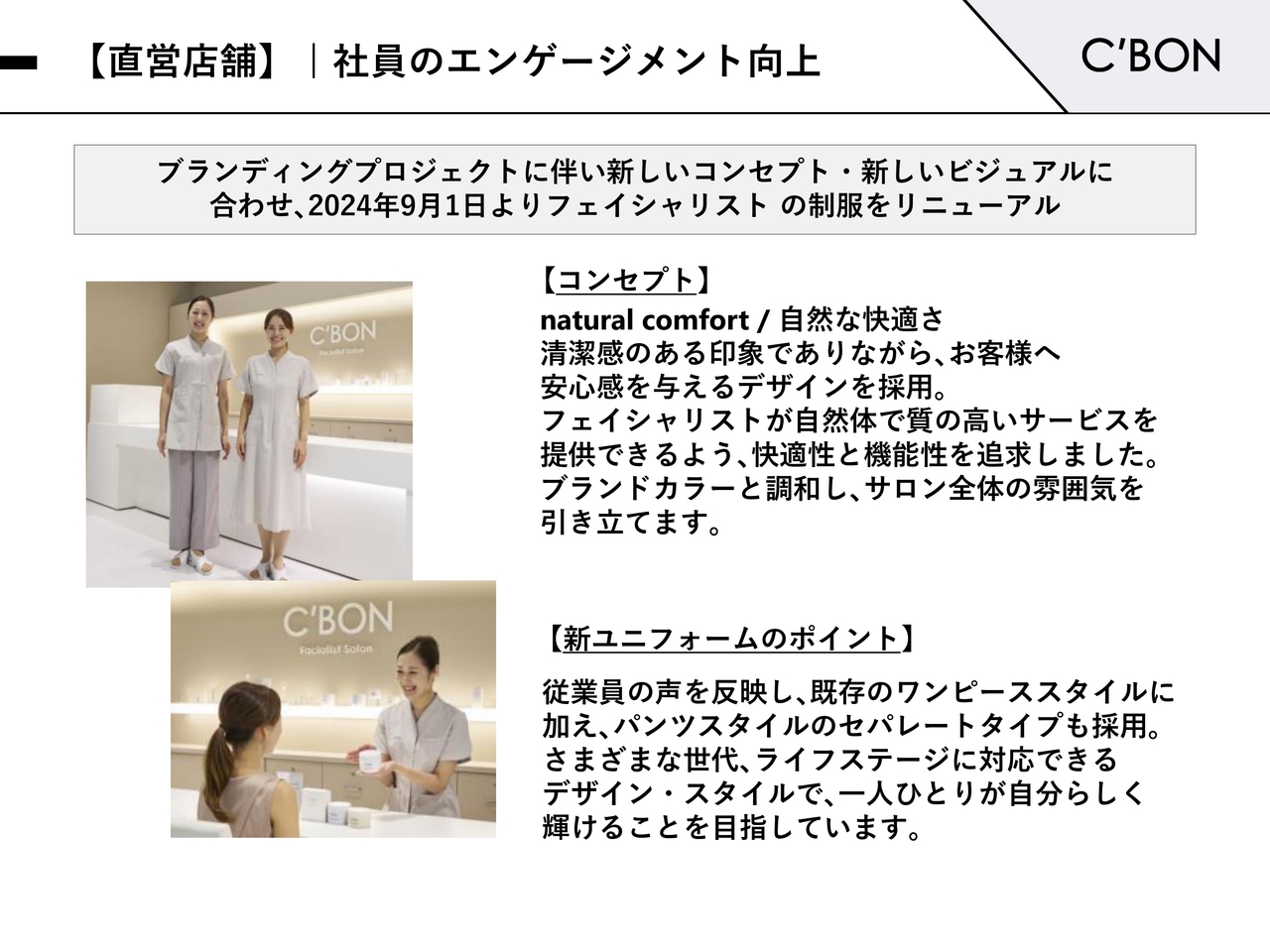

【直営店舗】|社員のエンゲージメント向上

リブランディングに伴い、9月より全店舗同時に美容スタッフの制服をリニューアルしました。ブランディングプロジェクトに合わせて、新しいコンセプトとビジュアルになっています。

制服のリニューアルに関しては、現場のスタッフの声を多く取り入れました。ワンピーススタイルに加えてパンツスタイルも採用するなど、さまざまな世代のスタッフの声に対応した結果、このようなデザインになっています。

スタッフ一人ひとりが自分らしく輝けることを、今後も目指していきます。

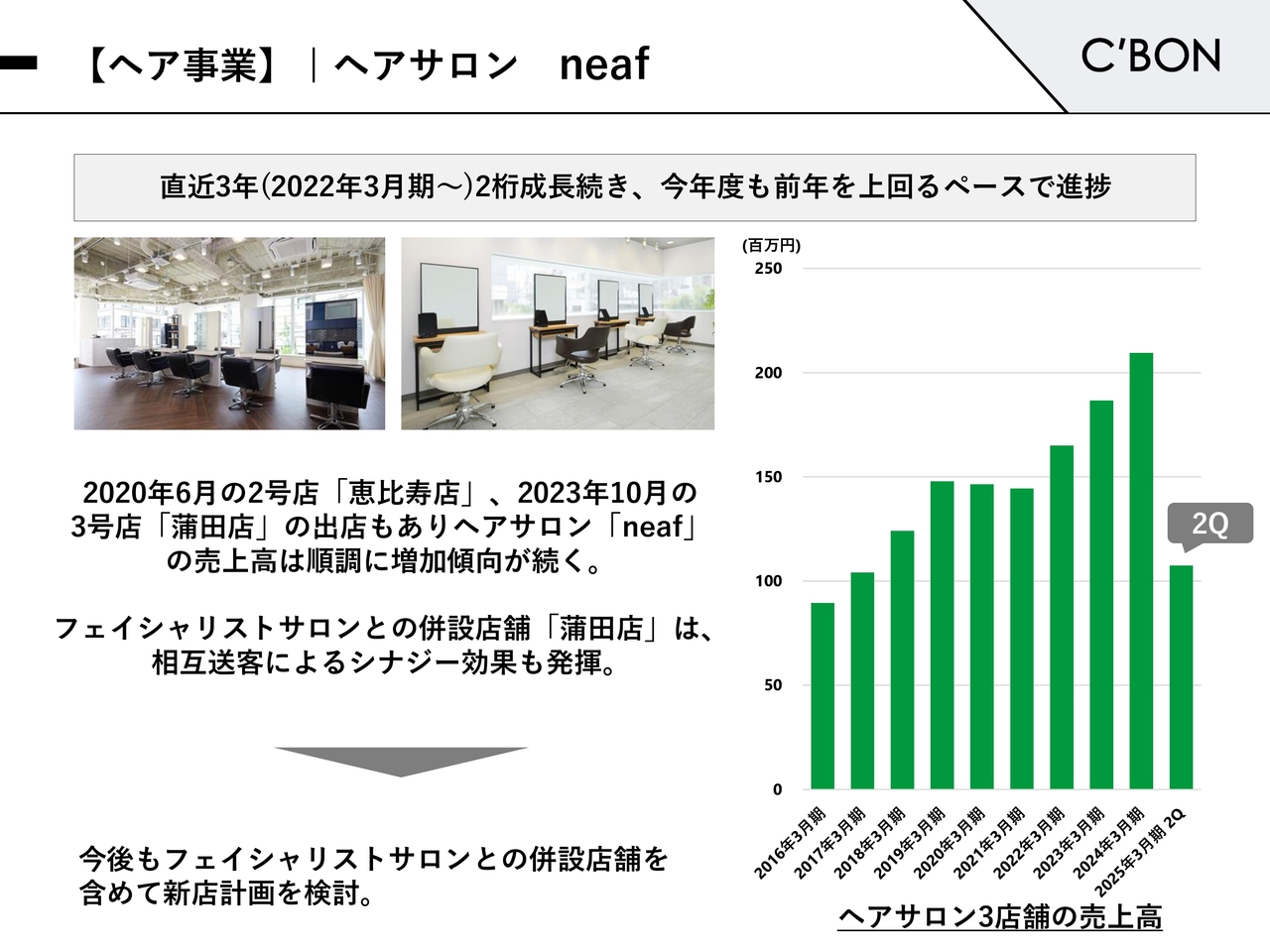

【ヘア事業】|ヘアサロン neaf

ヘア事業部門のヘアサロン「neaf」についてです。ヘア事業については、2020年6月に恵比寿店、2023年10月に蒲田店を出店しました。

ヘアサロンは合計3店舗となり、直近3年間に関しては成長軌道で推移しています。フェイシャリストサロンとの併設店舗である蒲田店は、相互送客によるシナジー効果も生まれています。今後も、フェイシャリストサロンとの併設店舗を含めて、店舗開発計画を検討していきたいと思います。

【ヘア事業】|イマトリ

ヘア事業のヘアトリートメント専門サロン「イマトリ」の進捗です。「Our Age」のWeb版や、TBSの朝の情報番組である「THE TIME,」等、メディアへの露出も増えたことで認知度が拡大傾向にあります。

リピート顧客も増加しています。3店舗の状況を鑑みながら、今後の店舗開発計画を検討していきたいと思います。

【子会社】|ジャフマック

子会社「ジャフマック」についてです。昨年末の自主回収を受け、アルコール分析システムを新たに導入しました。計画の遅れはあったものの、7月以降に順次新製品を発売しています。

これらの新製品は、シーボンの直営サロンでの販売協力も行いながら、通期での計画達成に向けて取り組んでいます。

【トピックス】|コンセプトショップオープン予定

六本木本社ビルの1階に、コンセプトショップをオープン予定です。当社の製品の購入はもちろんのこと、コンセプトショップ限定のフェイシャルケアやボディメニューを充実させていきたいと思っています。

当社のサロンは女性限定ですが、このショップに関しては女性だけではないジェンダーレスな体験に加えて、カップルや友人同士での体験ルームを設けるなど、新たなショップ展開を開始します。2025年1月24日のオープンとともに、1月23日にはプレス発表会も行う予定です。

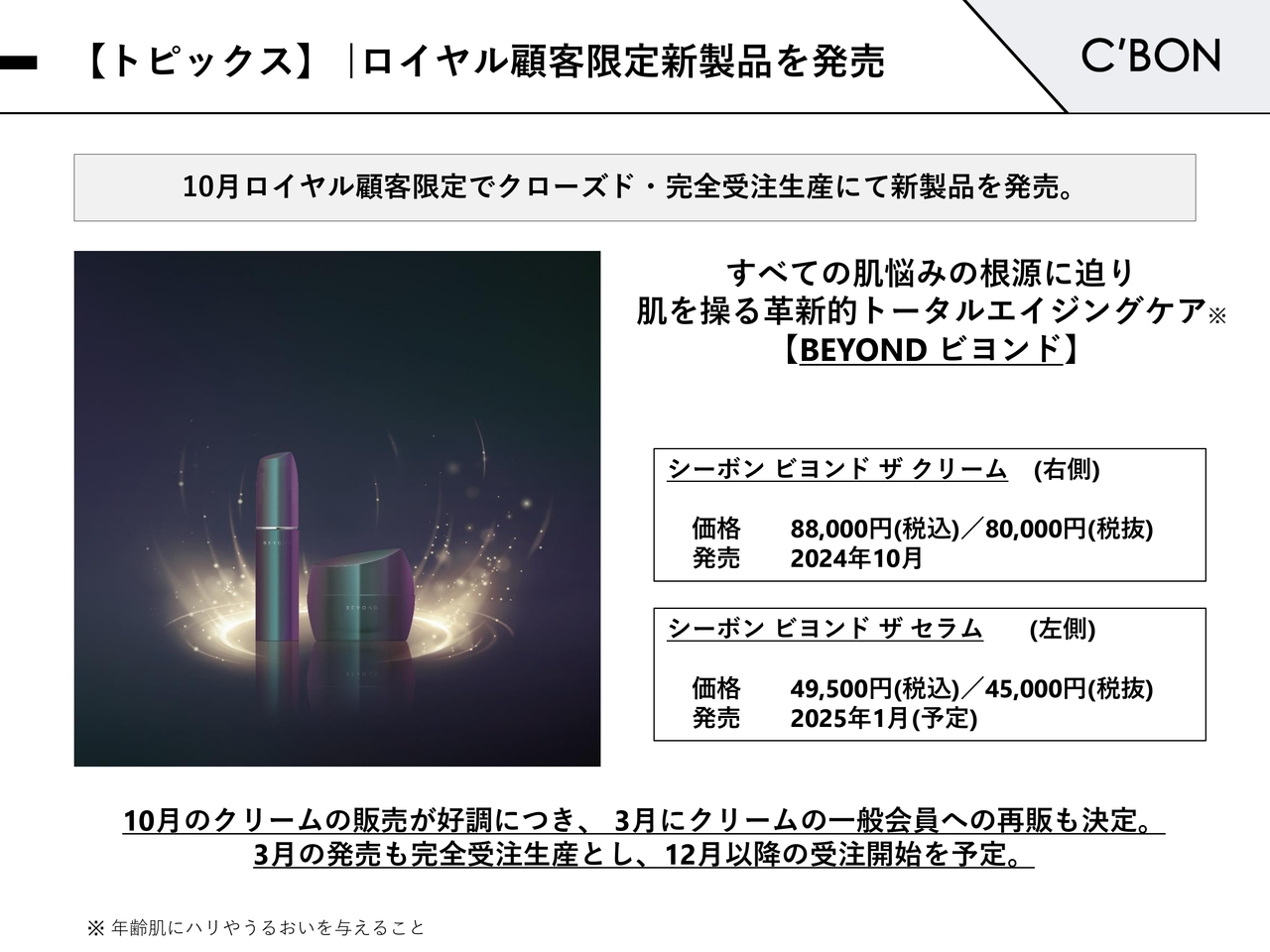

【トピックス】|ロイヤル顧客限定新製品を発売

新製品のご報告です。10月にロイヤルカスタマー限定で、完全受注生産にて新製品を発売しました。高価格帯の製品であるにもかかわらずたくさんの受注をいただき、ご購入されたお客さまからも非常に高い評価をいただきました。

一般会員のお客さまからも要望がありましたので、3月に完全受注生産の上、一般会員への再販も行っていきたいと考えています。

【SDGs】|「コスメバンク プロジェクト」に参画

SDGsへの取り組みについてです。「コスメバンク プロジェクト」にボードメンバー企業として参画し、化粧品を寄贈しました。こちらのプロジェクトは、さまざまな事情で化粧品を手にすることができない女性に対して、年2回無償で商品をお届けする活動です。

今後も女性の活躍を推進する企業として、社会全体の課題解決の取り組みに、積極的に参加していきたいと思っています。

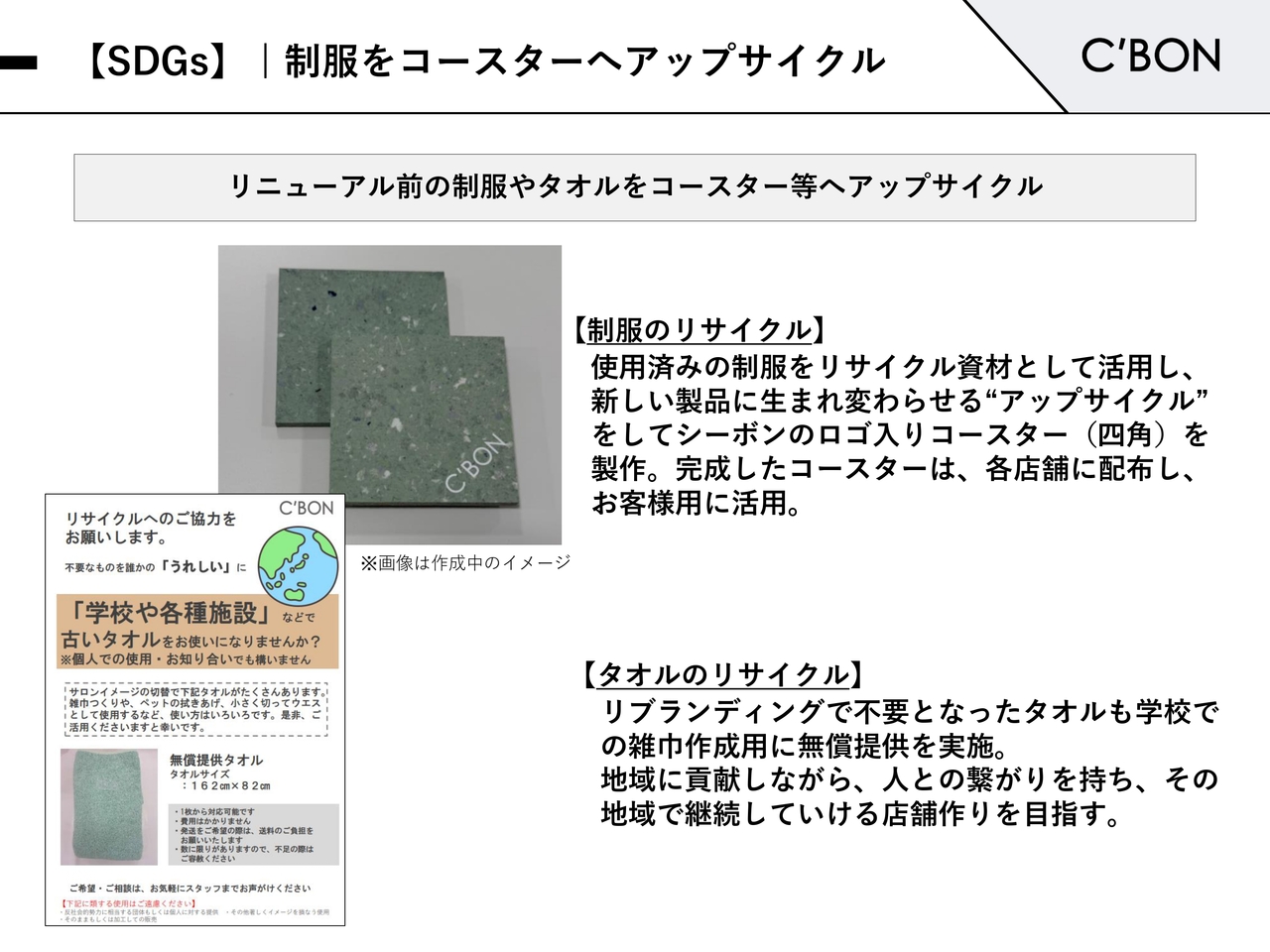

【SDGs】|制服をコースターへアップサイクル

リニューアル前の制服をリサイクル資材として新しい製品に生まれ変わらせる、アップサイクルを行いました。

シーボンのロゴ入りコースターを製作し、各店舗にこれを配布して、お客さま用に活用しています。また、リブランディングと同時にサロンで不要となった今まで使用していたタオルと、そのストック分を学校に無償提供しています。

今後も、地域貢献を意識した店舗運営を目指していきたいと思います。

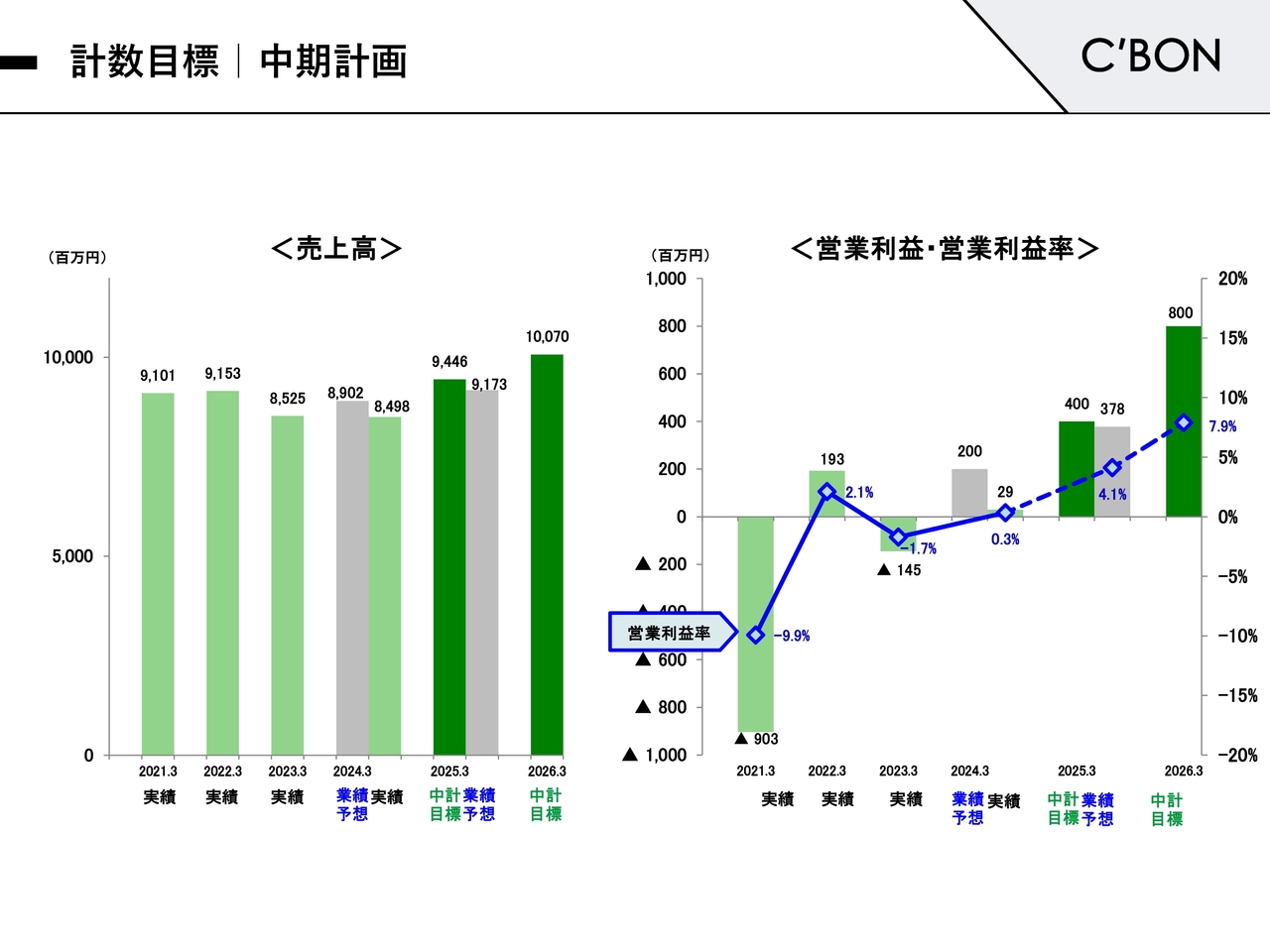

計数目標|中期計画

計数目標です。売上高の目標は5月9日開示の業績予想のとおり、91億7,300万円、営業利益3億7,800万円、営業利益率4.1パーセントに向けて取り組んでいきます。

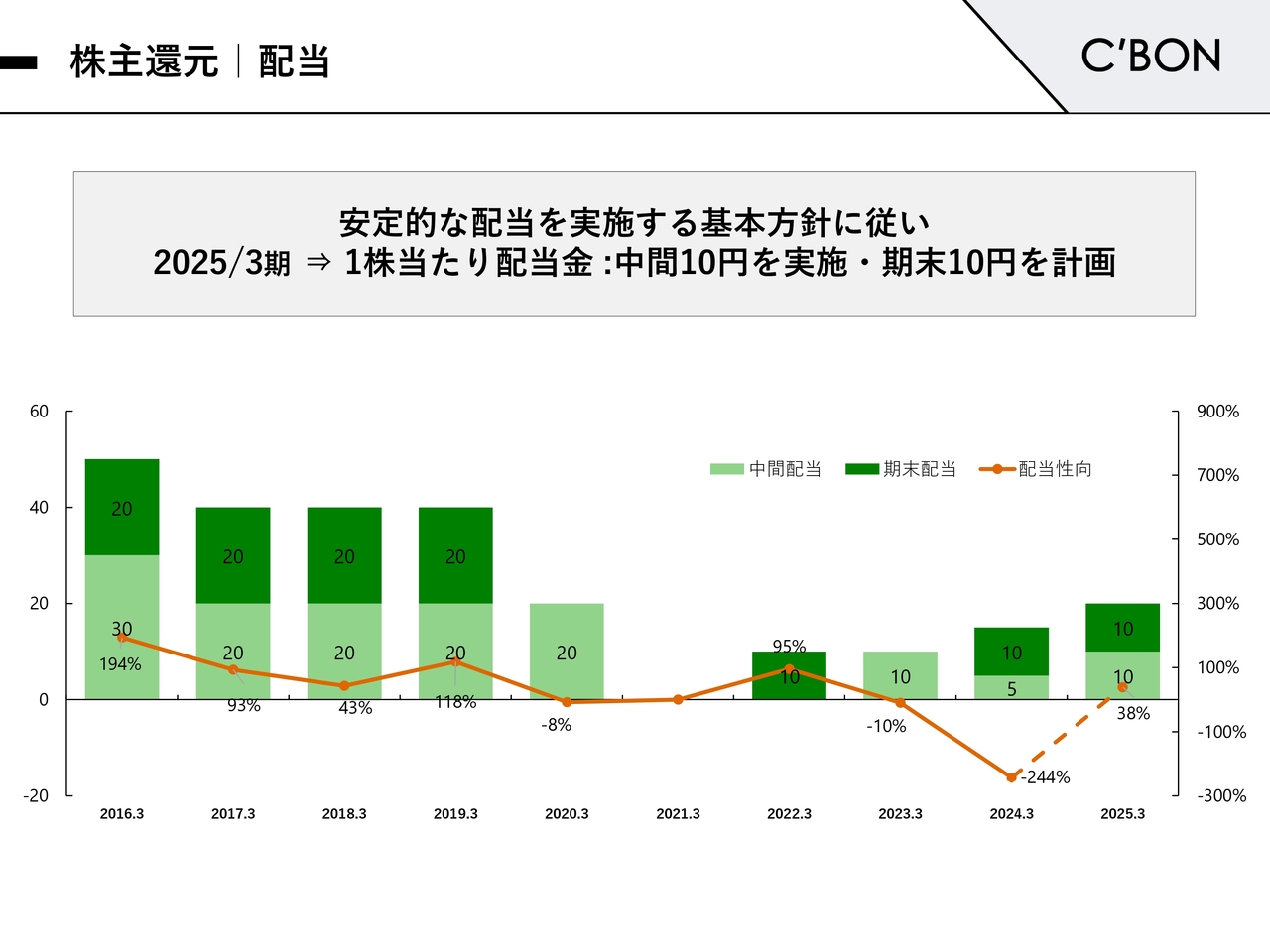

株主還元|配当

株主還元についてです。2025年3月期配当については、中間配当10円を実施しました。期末配当に関しても、期初の予定どおり10円の配当を計画しています。

この銘柄の最新ニュース

シーボンのニュース一覧- 肌、こころ満ちる フェイシャリストシリーズより素肌よりも心地よい日やけ止めクリーム「フェイシャリスト プロテクトUV」が登場 2026/01/23

- 肌、こころ満ちる フェイシャリストシリーズより 素肌よりも心地よい日やけ止めクリーム「フェイシャリスト プロテクト UV 」が登場 2026/01/23

- 明治国際医療大学×シーボンの共同研究により経穴刺激を含むフェイシャルケアの効果を科学的に実証 2026/01/21

- シーボン ヘアサロン ニーフ六本木店 美容最高峰のアワード「KAMI CHARISMA カミカリスマ」を受賞 2026/01/08

- 【シーボン60周年記念】シリーズ最高峰の深層エイジングケア*「シーボン AC」3品が数量限定パッケージで登場 2026/01/05

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

シーボンの取引履歴を振り返りませんか?

シーボンの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。