Sansanのニュース

【QAあり】Sansan、主力事業の機能拡充・営業体制強化により、連結売上高は前年同期比31.3%増と好調に推移 調整後営業利益は黒字化

目次

橋本宗之氏(以下、橋本):本日は、当社決算説明会にご参加いただきありがとうございます。CFOの橋本です。2024年5月期第1四半期実績および通期業績見通しについてご説明します。

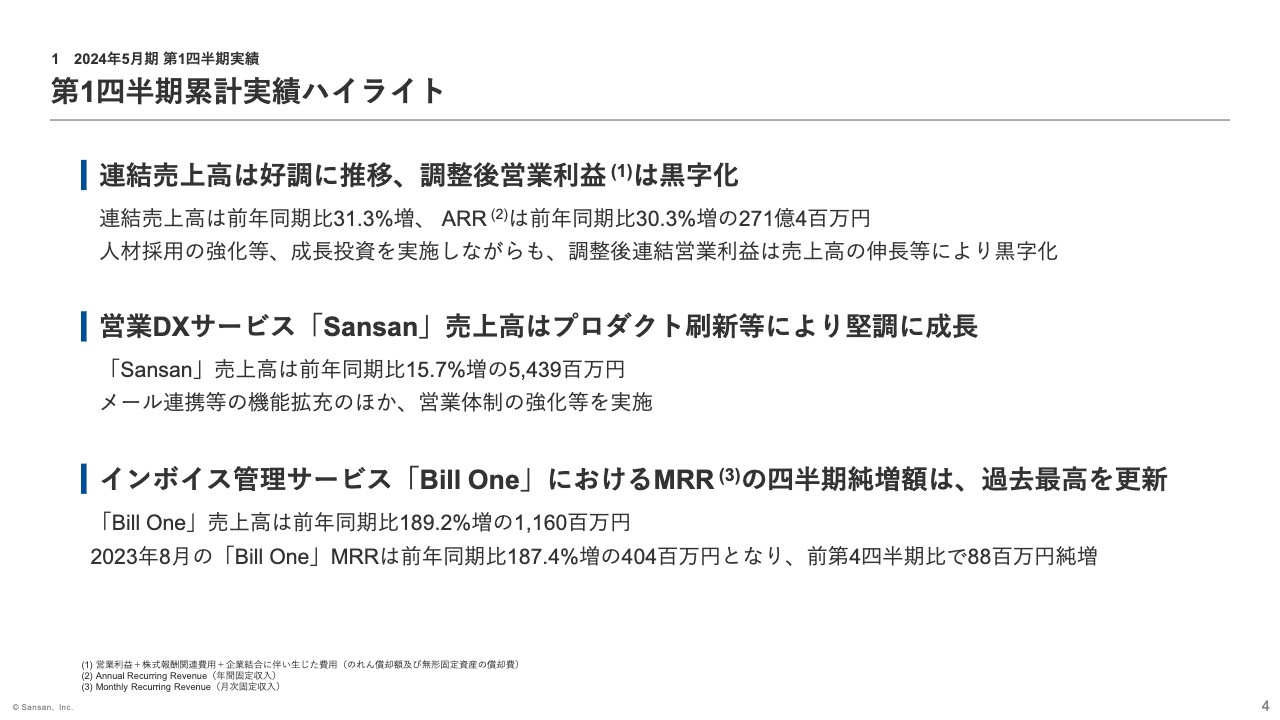

第1四半期累計実績ハイライト

2024年5月期第1四半期累計実績ハイライトです。1点目に、売上高は好調に進捗し、前年同期比31.3パーセント増となり、前四半期から成長率が加速しました。また、売上高の増加などに伴い、第1四半期調整後営業利益は黒字化しました。

2点目に、営業DXサービス「Sansan」の売上高は、プロダクト刷新などの効果により堅調に成長しました。

3点目に、インボイス管理サービス「Bill One」の売上高は、前年同期比約2.9倍と好調な実績となりました。MRRは四半期で約8,800万円純増し、過去最高の純増額となりました。

連結実績の概況

第1四半期の実績です。売上高は順調に推移し、31.3パーセントの増収となりました。

このうち、クリエイティブサーベイと言語理解研究所の新規連結部を除いたオーガニック成長率は28.1パーセントとなりました。

売上総利益率がやや改善していますが、これは主に「Sansan」の売上総利益率が前年同期比で約0.6ポイント改善したことに加え、「Bill One」の売上総利益率が前年同期の約65パーセントから約80パーセントの水準にまで改善したことによるものです。

売上高の成長などにより各段階利益は黒字化し、調整後営業利益は前年同期比で約3億7,100万円増の約1億4,300万円となりました。

調整後連結営業利益の増減要因

調整後営業利益の増減要因についてご説明します。前期から継続して人材採用を強化した結果、連結従業員数は計画に対して順調に進捗し、前年同期末比で306名増の1,505名となりました。また、採用力強化などを目的に給与のベースアップなども実施した結果、人件費は前年同期比で約6億4,500万円増加しました。

一方で、広告宣伝費については、前年同期比で約1億1,700万円減少しましたが、これは当初第1四半期に計上を予定していた費用の一部を、第2四半期以降に計上する見込みとなったためです。

主には「Bill One」に関する広告宣伝活動を予定しており、通期の費用計画に大きな変更はありません。

なお、調整後営業利益についてあらためてご説明しますと、これは営業利益に株式報酬関連費用と企業結合に伴って発生する各種費用を足し戻したものです。このうち株式報酬関連費用の一部は、各四半期末の当社の株価水準に伴って費用が計上される仕組みであり、第1四半期ではマイナス額の計上となりました。

セグメント別実績の概況

セグメント別の概況です。

Sansan/Bill One事業、Eight事業ともに増収増益となりました。その他には、2023年6月に子会社化した言語理解研究所の業績が、当第1四半期より新規で寄与しています。

利益における調整額のマイナスが拡大していますが、これは主にコーポレート部門を中心とした人員増に伴う各種コストの増加によるものです。調整額については補足資料28ページに詳細を掲載しています。

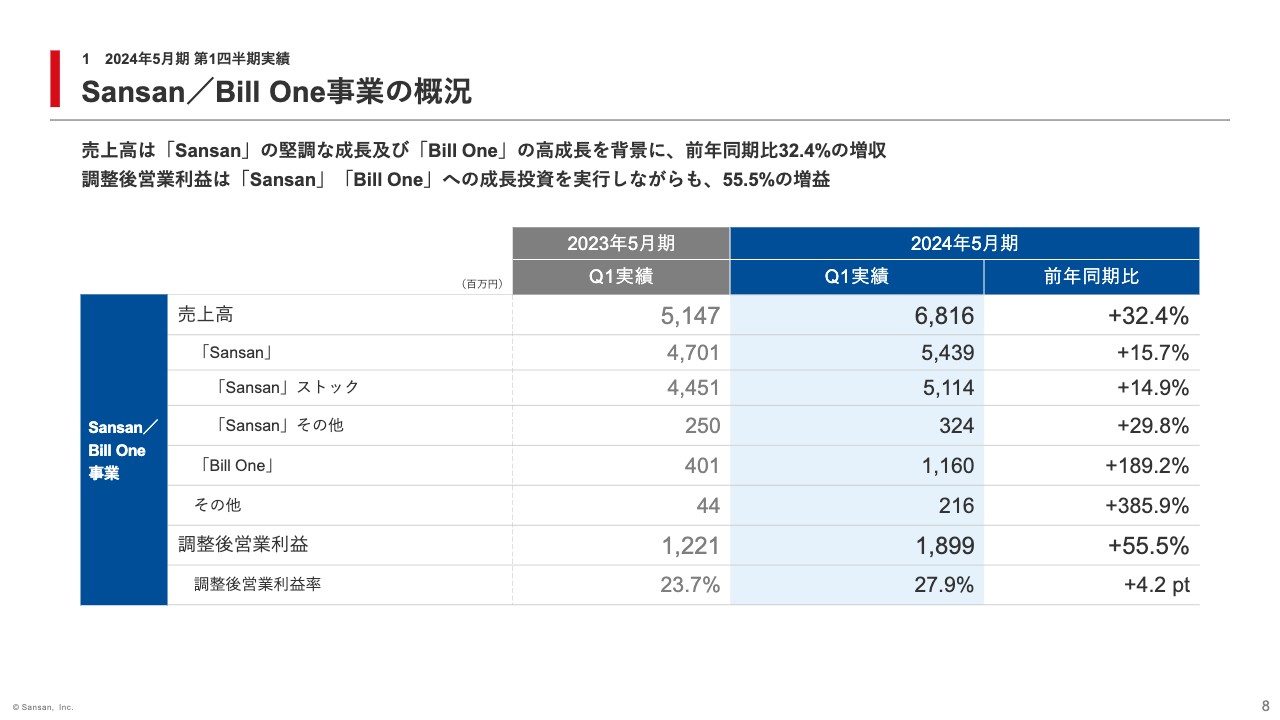

Sansan/Bill One事業の概況

セグメント別の実績についてご説明します。まず、Sansan/Bill One事業の売上高は、「Sansan」が堅調に成長したことや、「Bill One」の高成長が継続したことで、前年同期比32.4パーセント増の約68億1,600万円となりました。

成長の要因としては、各プロダクトの機能充実化や、「Sansan」および「Bill One」の売上最大化に向け、共通化していた営業体制をそれぞれ専属の営業体制としたことなどが挙げられます。「Sansan」の売上高は前年同期比で15.7パーセント増となりました。また、「Bill One」の売上高は前年同期比で約2.9倍となりました。

その他の売上高も大きく伸びていますが、主には2023年2月に子会社化したクリエイティブサーベイの業績寄与によるものです。この中に含まれる契約DXサービス「Contract One」の契約件数は、前年同期末比86件増の174件となりました。

各事業への成長投資を行いながらも、「Sansan」が売上高成長を上回る増益となったことに加え、売上高成長に伴って「Bill One」の赤字が縮小したことで、調整後営業利益は売上高成長を大きく上回る、前年同期比55.5パーセント増の約18億9,900万円となりました。

Sansan/Bill One事業:主要指標の状況

「Sansan」の第1四半期のKPIの詳細についてご説明します。スライド左側のグラフは「Sansan」のストック売上高を示したものですが、プロダクト刷新により新規契約獲得が進んだことなどから、前年同期比14.9パーセント増となりました。また、「Sansan」のその他売上高は、初期費用の増加などにより前年同期比29.8パーセント増となりました。

中央のグラフは、「Sansan」の契約件数と契約当たり月次ストック売上高を示したものです。契約件数は9,067件で前年同期比4.9パーセント増となり、契約当たり月次ストック売上高は前年同期比で9.2パーセント増となりました。

右側のグラフは「Sansan」の直近12ヶ月平均月次解約率の推移です。2023年8月時点での解約率は0.46パーセントとなり、1パーセント未満の低水準を維持しました。

契約件数の純増数が鈍化していますが、当第1四半期においては、一部のオプションプラン見直しに伴う契約統合などにより、82件の契約減少が生じたことが影響しています。この影響を除いた場合、契約件数の純増数は前期の第4四半期と比べても増加しています。また、この影響は当第1四半期に限った一過性のものであり、加えて解約率からも見てとれるとおり、売上高への影響は極めて軽微なものとなっています。

契約当たり月次ストック売上高は引き続き堅調な実績となりましたが、これは主に営業体制の強化等により、中堅大企業の獲得が進んだことによるものです。

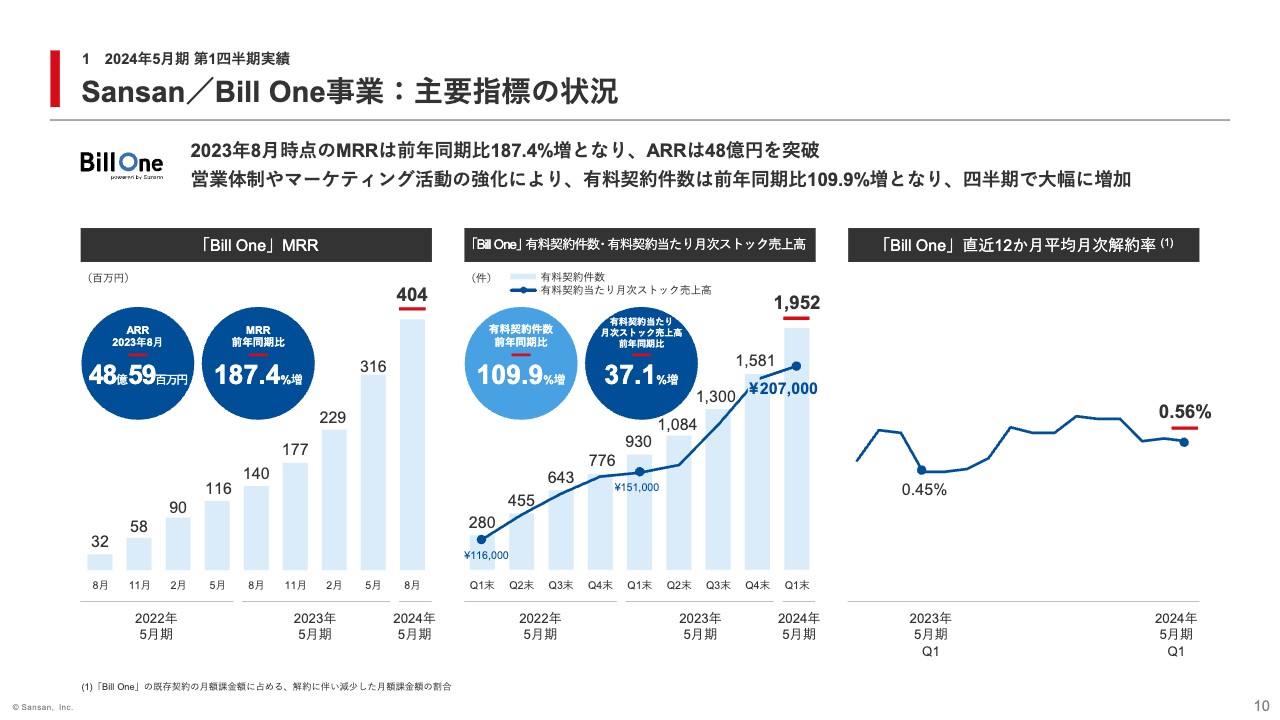

Sansan/Bill One事業:主要指標の状況

「Bill One」の第1四半期のKPIの詳細についてご説明します。スライド左側のグラフは「Bill One」のMRRを示したものですが、2023年8月単月のMRRは前年同期比約2.9倍となり、四半期での純増額は過去最大となりました。

中央のグラフは、「Bill One」の有料契約件数と有料契約当たり月次ストック売上高を示したものです。中堅大企業の新規獲得が進んだ結果、有料契約件数は前年同期比約2.1倍、前四半期比では371件純増しており、過去最高の純増件数となりました。

また、有料契約当たり月次ストック売上高は、前年同期比37.1パーセント増の約20万7,000円となりました。

右側のグラフは、「Bill One」の直近12ヶ月平均月次解約率の推移です。2023年8月時点での解約率は0.56パーセントとなり、1パーセント未満の低水準を維持しました。

また、10月よりインボイス制度が開始され、2023年末には「改正電子帳簿保存法」の宥恕期間が終了します。今後の需要状況については引き続き注視していきますが、当面はインボイス制度開始直後の経理業務の逼迫などから、一時的に新規の営業活動に影響が生じることが予想されるものの、当期下期には再びインボイス制度や、改正電子帳簿保存法に対する業務効率化への需要が高まることを見込んでいます。

なお、2023年6月に提供を開始した「Bill Oneビジネスカード」については、立ち上げ段階のため、当第1四半期における業績寄与は軽微ですが、現在、サービスの普及および利用率の向上のための施策に取り組んでいます。

Eight事業の概況

Eight事業についてご説明します。売上高は、名刺管理サービスにおける価格戦略の見直しなどにより、前年同期比12.4パーセント増の約5億9,900万円となりました。調整後営業利益は、増収に伴って赤字額が約4,400万円減少しました。

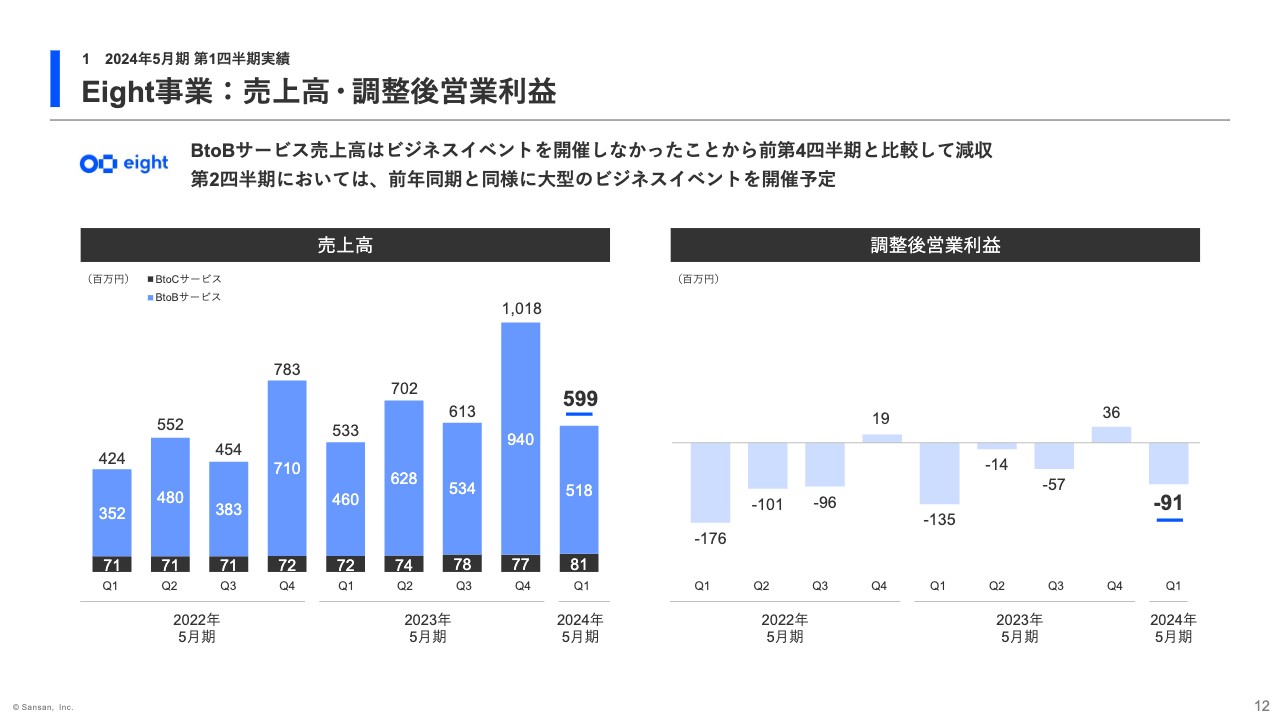

Eight事業:売上高・調整後営業利益

Eight事業の四半期実績の推移です。当第1四半期の売上高が前四半期と比べて減少しているのは、大型のビジネスイベントを開催しなかったことによるものです。今期は前期同様に、第2四半期および第4四半期に大型のビジネスイベントの開催を予定しています。それに伴い、第2四半期においては、さらなる利益の改善を見込んでいます。

名刺アプリ「Eight」へのリニューアル

「Eight」は2023年9月にコンセプトを一新し、キャリアプロフィール「Eight」から、デジタル名刺交換と名刺管理に特化した名刺アプリ「Eight」にリニューアルを行いました。

ビジネスの出会いの場がオンラインからオフラインに戻りつつある中、紙の名刺に存在するさまざまな課題の解決に向け、デジタル名刺交換に対する社会やビジネスパーソンの期待が高まっていくものと捉えています。

現在は収益性を重視した事業運営を行っていますが、このコンセプト変更や機能の追加により「Eight」利用者数のさらなる増加が期待でき、中長期的な事業成長を考える上でプラスに働くものと考えています。

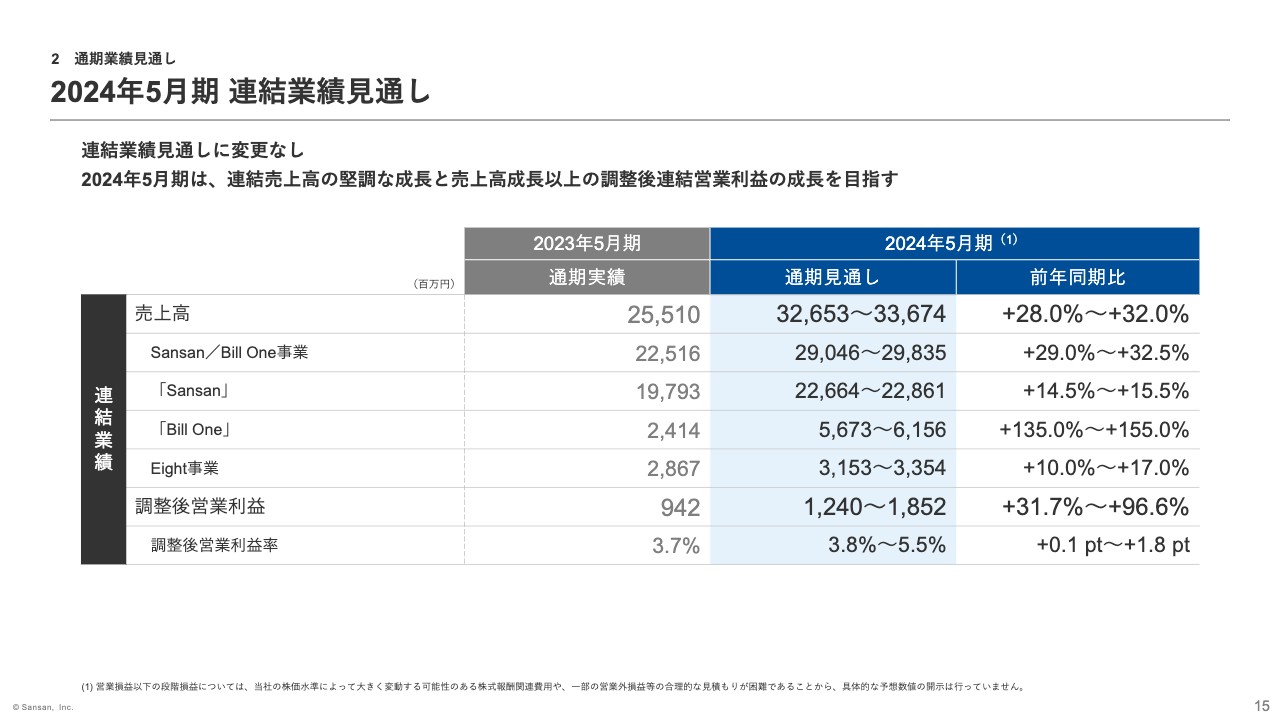

2024年5月期 連結業績見通し

通期業績見通しについてお話しします。第1四半期の実績は通期見通しに対して順調に進捗しており、期初に発表した数値から変更はありません。

当期の広告宣伝費は、当初、第1四半期に計上を予定していた広告宣伝費の一部が、第2四半期以降に計上となる見込みですが、通期の計画に大きな変更はありません。

中期的な財務目標(2023年5月期~2025年5月期)

最後に、中期的な財務目標についてご説明します。20パーセント中盤以上の連結売上高成長率の継続と、売上高成長率を上回る、調整後連結営業利益の成長を実現していく方針に変更はありません。

以上で本日の説明を終了します。ありがとうございました。

質疑応答:第2四半期以降のSansan/Bill One事業の成長について

質問者:第2四半期以降のSansan/Bill One事業の成長に関するご質問です。第1四半期は、インボイス制度の押し上げ効果があったと思いますが、第2四半期以降に剥落する可能性はないでしょうか? 第1四半期末時点での受注やパイプラインを踏まえ、教えてください。

また、第2四半期の営業リソースが新規カードの対応で逼迫するとのことですが、例えば稼働率などの指標で見ると、どの程度の影響でしょうか?

橋本:インボイス制度が開始されたことに伴って、「Bill One」の受注活動や営業活動にどのような影響をもたらすかという件ですが、まず、こちらの説明が不十分で語弊を招いたようです。

第2四半期時点で、10月にインボイス制度が開始されたことに伴い、我々の営業リソースが逼迫するというよりは、顧客側の経理業務に対するリソースが逼迫することが想定されるのではないかと思っています。我々もインボイス制度の対応を10月1日より始めていますが、想定以上に工数がかかっており、顧客や潜在顧客についても同じような状況と考えています。

10月1日以降は、現在のお客さまに加え、新規顧客や潜在顧客も、目の前の業務変更を行うことで手一杯だと思われるため、新しいソフトウェアやツールを導入する余裕はあまりないのではないかと見立てています。そのため、インボイス制度が開始されてから直近の10月から12月は、受注活動が少し弱まるのではないかと考えています。

ただしパイプラインを見ると、特段、弱含みしていることもなく、第1四半期は非常に良い数字だったため、それと比較した話ではあります。我々の営業リソースも拡充していることに伴い、インボイス制度の需要は引き続き、しっかりと捉えられるのではないかと思っています。

また、営業活動の過程で顧客側に感じるのは、「インボイス制度が始まり実際に対応してみると、自社で行うには予想以上に手間がかかる」ということです。そのため「ツールを導入しよう」という新しいモチベーションが、潜在顧客のほうで湧くケースが散見されるのではないかと踏んでいます。

この件は下期に、需要をしっかりと獲得したいと思いますので、営業活動をさらに強化したいと考えています。

質疑応答:費用の使い方と今後の利益の出方について

質問者:費用の使い方と今後の利益の出方に関するご質問です。第1四半期の広告宣伝費が若干少なかったように思いますが、インボイス制度前の好機に使えなかったということで、会社の執行力に問題はないでしょうか? また、例えば第2四半期に広告宣伝費が集中し、第2四半期に営業利益が赤字となる可能性も考慮すべきでしょうか?

橋本:広告宣伝費については機動的に、タイミングをみて「やる・やらない」を決めています。リードの状況をみて、その時に実行するのが良いのか・悪いのかを判断しているということです。

当然リードが多ければ、広告宣伝で新規獲得を目指すより、リードをナーチャリングして確実に受注できるよう、営業やセールス側に重きを置きます。我々はそのような機を見て、広告宣伝を行うべきか、営業活動にフォーカスすべきかを柔軟に判断しているため、必ずしも執行力に問題があるとは考えていませんし、通期では期初計画どおりの広告宣伝費を投下することになると踏んでいます。

質問者:利益の出方について、例えば第2四半期に大きな費用が出て営業赤字になる可能性も考えたほうが良いのでしょうか? このあたりは今後、バランスを見ながら取り組んでいく手はずでしょうか?

橋本:株式関連報酬費用は株価次第という部分もありますが、少なくとも調整後営業利益ベースでは、上期でも通期でも黒字と見通しており、赤字が出ることは想定していません。

質疑応答:「Bill One」の売上増減について

質問者:「Bill One」についてうかがいます。例えば、QonQの売上やARRの純増額は、今年度もしくはどこかのタイミングで小さくなることを想定されていますでしょうか?

橋本:受注金額について、四半期ごとに過去最高を更新し続けることは非常に高いハードルの目標設定だと考えています。顧客側にも、繁閑の波やインボイス制度などのレギュレーション、決算期月の関係で、純増数が過去最高を更新できなくなるタイミングはあると思っています。それが今期、どこかのタイミングであってもおかしくはありません。

ただ、我々としては、四半期よりも長い目で見ており、年間でどのくらい受注が増えているか、もしくは1人当たりの受注が増えているかという尺度で物事を考えて決めているつもりです。そのため、インボイス制度による特需などはあると思いますが、そのようなものを除いても一定の成長が継続すると考えており、それについてはあまり心配していません。

質問者:年間でしっかりと伸ばしていきたいということで、これは今年度よりも来年度の純増額を拡大していくという認識でよろしいでしょうか?

橋本:ご認識のとおりです。

質疑応答:販管費について

質問者:今期の販管費について確認させてください。広告宣伝費は期初計画どおり使い切れるのでしょうか? また、採用についての見方に変化はありますか?

橋本:広告宣伝と採用は、期初計画どおり取り組んでいく予定です。特に採用については、営業職もエンジニアリング職も含め、極めて好調に進んでいます。人件費と宣伝広告費の入り繰りは多少生じるかもしれませんが、通期で見た時に、期初計画に対して齟齬が出ることはないだろうと考えています。

質疑応答:「Bill One」の導入遅延の影響について

質問者:先ほどお答えいただいた中で、「お客さま側でのリソースの逼迫」というお話がありました。これは「Bill One」だけではなく、ほかの商材に対しても影響が出る可能性があるのでしょうか?

例えば、お客さまのほうで余裕がなくなったため「Sansan」や「Contract One」の導入が遅れるといった懸念はありますか?

橋本:その影響はないと考えています。基本的に「Bill One」を販売する対象は経理部門であり、「Sansan」や「Contract One」とはまた別のリソースになると思っています。

質疑応答:Sansan事業の受注状況について

質問者:Sansan事業についてうかがいます。足元の受注や引き合いはどのような状況でしょうか? リカーリングをYoYで見た場合、少しずつ増加率は上がっているものの、今ひとつブレークスルーに欠けるように思います。

今後、エンタープライズの需要がさらに増える見込みはあるのでしょうか? 受注パイプラインの状況と合わせて、今後の見通しを教えてください。

橋本:徐々に加速感は出てきていると思っていますが、おっしゃるとおり、ブレークスルーがある状況ではないと理解しています。

その背景の1点目に、人員体制があります。現在、新しく採用した営業人員は、かなりの割合で「Bill One」に振り向けています。

そのため、過去1年、2年を振り返っても、「Sansan」の営業体制を劇的に強化できているとは言えない状況です。今後はプロダクトの売れ行きなどを見ながら、人員の増強やリソースの配分を図っていきたいと考えています。

背景の2点目に、「Sansan」については過去2年にわたってプロダクト刷新を行ってきたことがあります。機能としては一定できている実感はありますが、企業データベースとして捉えた場合、コンタクト先となる顧客企業に関する情報が十分ではないと認識しています。ここをさらに拡充させていくため、自社でのデータ生成や外部との連携なども含めて、開発に取り組んでいるところです。

名刺管理サービスとしての認知はとれているため、今後はいかに営業データベースとして売っていくか、また違ったTAMにタッチしていくかという戦い方が求められると思っています。ここがうまくいけば、新しいブレークスルーになると考えています。

質問者:プロダクト刷新と合わせてリオープニングのタイミングでもありますが、特に下期に関して、前期と比べて受注パイプラインに期待できるような状況はありますか? それともトレンド感としてはあまり変わっていないのでしょうか?

橋本:トレンドとしてはあまり変わっていません。受注パイプラインの金額も、リオープニングの影響もあり昨年よりは良いですが、劇的に改善しているわけではありません。

この銘柄の最新ニュース

Sansanのニュース一覧- 決算プラス・インパクト銘柄 【東証プライム】 … 良品計画、安川電、ローツェ (1月9日~15日発表分) 2026/01/17

- Sansan、上期売上高はYoY+26.5%で堅調 経理AXサービス「Bill One」が高成長を継続、新規受注額は四半期最高 2026/01/16

- 前日に動いた銘柄 part1東邦亜鉛、プリモGHD、ベクトルなど 2026/01/16

- 前日に「買われた株!」総ザライ ―本日につながる期待株は?― 2026/01/16

- ベクトル、マネーフォワード、豊田織など 2026/01/15

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

Sansanの取引履歴を振り返りませんか?

Sansanの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。