シーティーエスのニュース

シーティーエス、売上高・営業利益とも過去最高を達成 主力商品・サービスの増加により営業利益率も改善

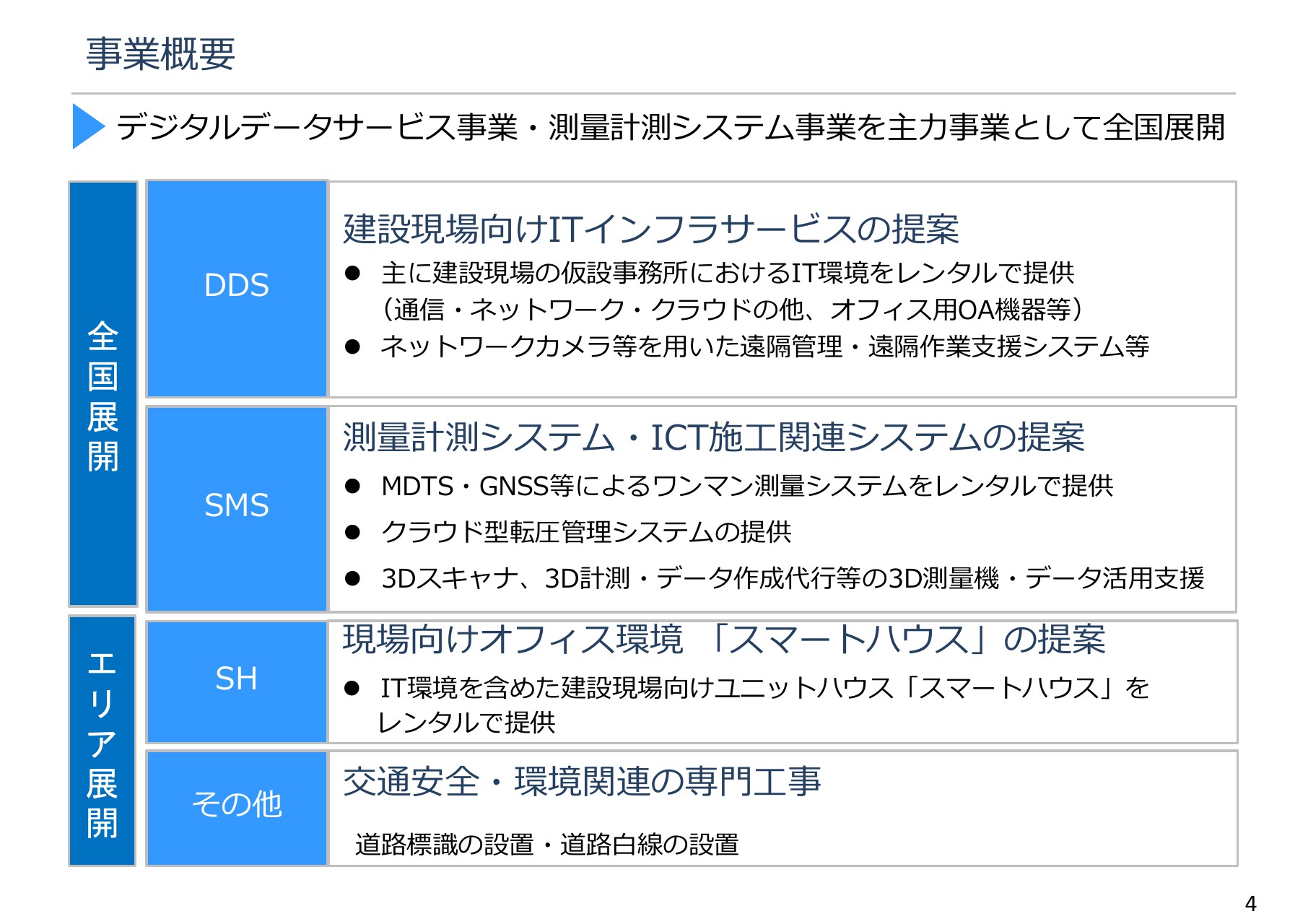

事業概要

横島連氏:ただ今、ご紹介いただきました取締役経営企画室長の横島連でございます。どうぞよろしくお願いいたします。

当社の事業概要等についてご説明します。当社のお客さまは主に建設業界の土木系が中心となっています。そのようなお客さまに対して、当社は全国あるいは一部エリアにおいて、デジタルデータサービス事業(DDS事業)、測量計測システム事業(SMS事業)を中心とした事業を展開しています。

事業は4つありますが、スライド表に記載のとおり、全国展開、エリア展開しているものが2つずつあります。

全国展開しているのは、主力となるDDS事業とSMS事業の2つです。DDS事業は、全国の建設現場において、建設現場仮設事務所内のIT環境をレンタルサービスで提供することをメインの事業としています。

具体的には、事務所内で使う通信・ネットワーク・クラウド等のほか、オフィス用OA機器等も取り扱っています。最近では、ネットワークカメラ等を用いた遠隔管理・遠隔作業支援システム等も提案しています。

SMS事業では、建設現場で必須の測量計測業務に関して、測量計測システム・ICT施工関連のシステム提案等を行っています。MDTS・GNSSをはじめとした測量機器によるワンマン測量システムのレンタルサービスを提案しています。

また、当社独自のクラウド型転圧管理システムの提供や、最近の新しいものでは3Dスキャナの提案、それらに関連したデータ作成等の代行業務等の支援を行っています。

エリア展開している事業は2つあり、1つがSH事業で、現場向けオフィス環境「スマートハウス」の提案をしています。当事業では、建設現場向けのユニットハウスを中心にレンタル運用していますが、DDS事業と合わせて、IT環境を含めた建設現場向けユニットハウス「スマートハウス」をレンタルサービスで提供しています。

その他は、長野県に限られたエリアの中で、交通安全・環境関連の専門工事等を行うという、少し特殊な事業形態となっています。

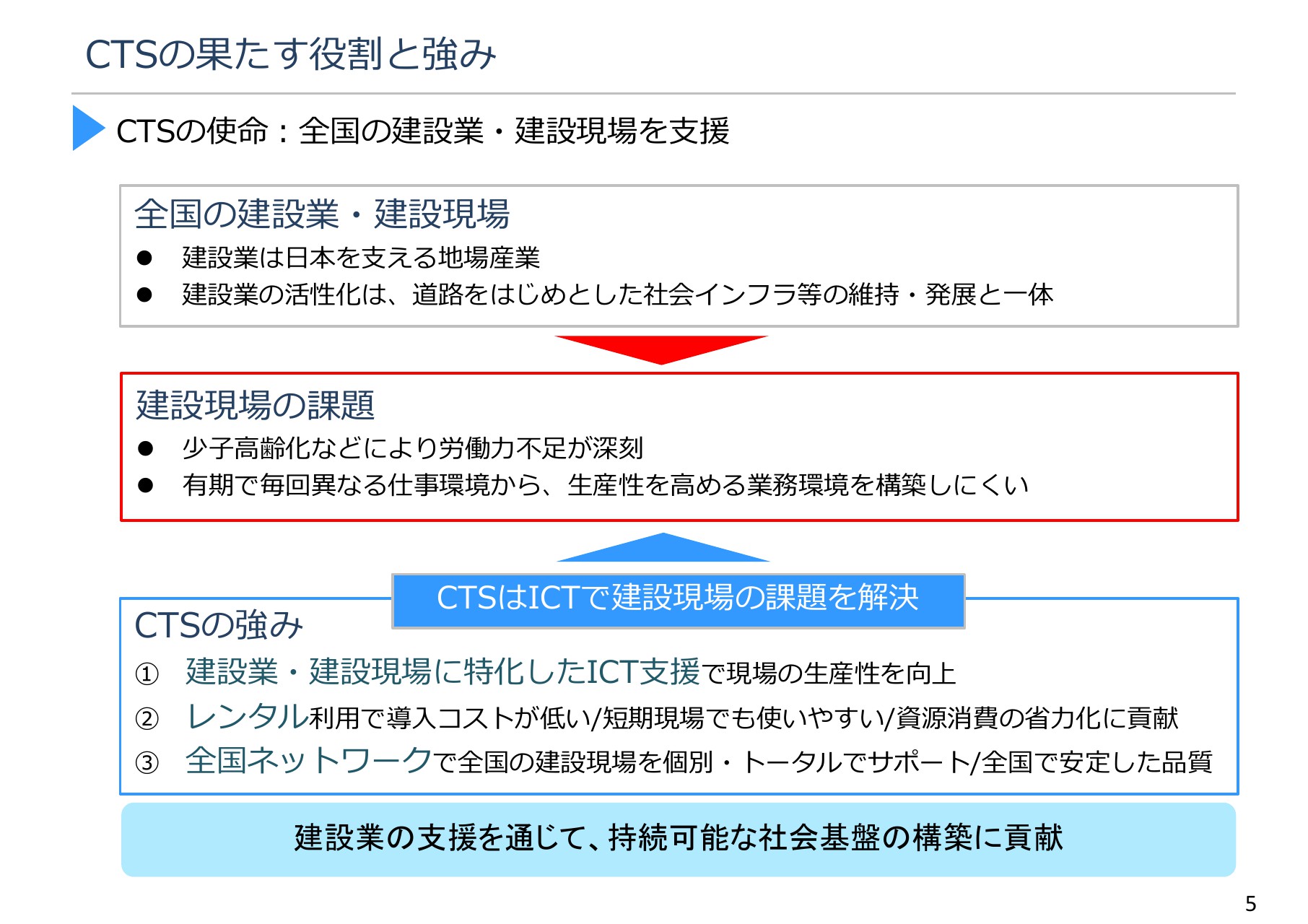

CTSの果たす役割と強み

このような事業を通じて当社の果たす役割と強みについてご説明します。当社の使命、ミッションとして、「全国の建設業・建設現場の支援」を掲げています。

建設業・建設現場は全国にあり、これらはインフラ整備等を通じて日本を支える地場産業だと認識しています。建設業は道路をはじめ、トンネルや河川の整備といった治水等を通じて社会インフラ等の維持・発展に貢献しています。建設業の活性化は、社会インフラ等の維持・発展と表裏一体と認識しています。

建設現場において現在抱えている課題について、スライドの中央の赤枠に記載しているように、直近では、少子高齢化などによる労働力不足が深刻な状況になっています。このような環境から、生産性を上げる取り組みを急がなければならない状況にあるのですが、一方で、建設現場は有期で毎回異なる仕事環境のため、生産性を高める業務環境を構築しにくいという事情もあります。

そのため、建設現場に対して、当社としてはICTを活用し課題解決に努めていきます。スライドには、当社の強みとして大きく3点ありますが、1点目は建設業・建設現場に特化したICTの支援を行うことで、現場の生産性向上に貢献することができます。

2点目として、レンタルサービスを提案することにより、導入コストが購入よりも低く抑えられる点や、有期の現場の中でも、より短期の現場においても使いやすいということが挙げられます。また、レンタルサービスを提案することにより、資源消費の省力化に貢献することができます。

3点目は、全国ネットワークにより、全国の建設現場を個別に、あるいはトータルでサポートすることができるという点です。加えて、全国で安定した品質の商品・サービスを提供することができることが当社の強みです。

以上のような取り組みにより、建設業の支援を通じて持続可能な社会基盤の構築に貢献していきます。

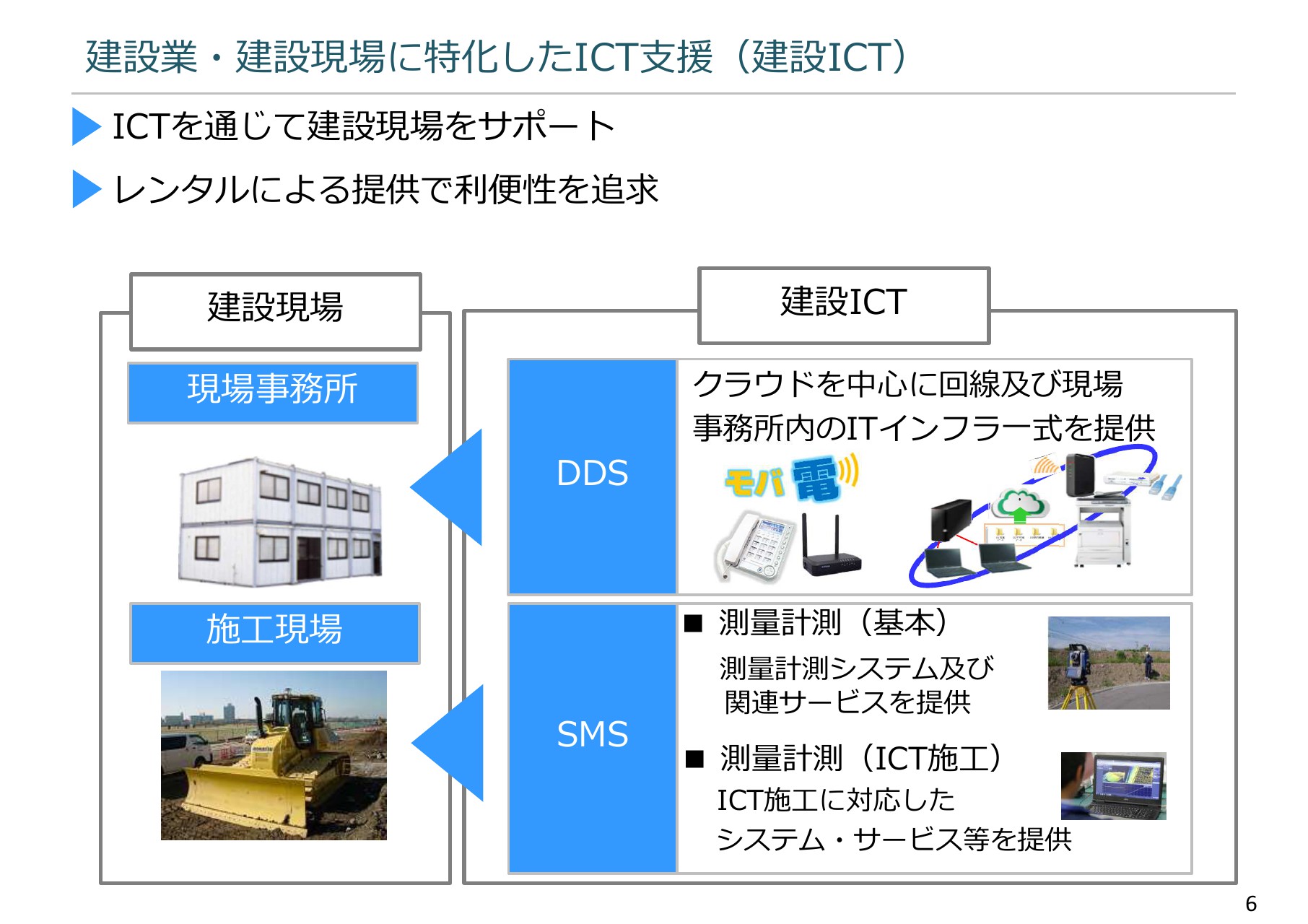

建設業・建設現場に特化したICT支援(建設ICT)

建設業・建設現場に特化したICT支援の取り組みについてご説明します。当社のお客さまの建設現場においては、スライドの左側に記載しているように大きく2つの現場があります。

実際にトンネル、道路、河川、法面等の成果物を仕上げる施工現場と、それらの運営を監理監督していく現場の近くに設けられる仮設の現場事務所の2つです。当社はこれらに対して、主にDDS事業とSMS事業を通じて、解決策の提案を行っています。

DDS事業では、主に仮設の現場事務所のクラウドを中心としたITインフラ一式を提供することで、業務環境を整えるお手伝いをしています。

SMS事業は、施工現場における必要不可欠な測量業務に関して、計測機器等のレンタル、あるいは直近ではICT施工に対応したシステムに付随するサービス等の提案を行っています。

全国ネットワーク

これらICT支援の取り組みを全国で行うために、全国ネットワークを整備しています。現在では全国に31支店を展開しており、随時拡大中です。

当社は、レンタルサービスの提案に注力していますが、スライドの図に記載しているように、本社がある長野県内にデジタル機器管理センターと測量機器管理センターの2つの物流施設を有しています。

これらの活用、運用を通じて、全国において安定的で高品質なレンタルの商品・サービスの提供に注力している状況です。

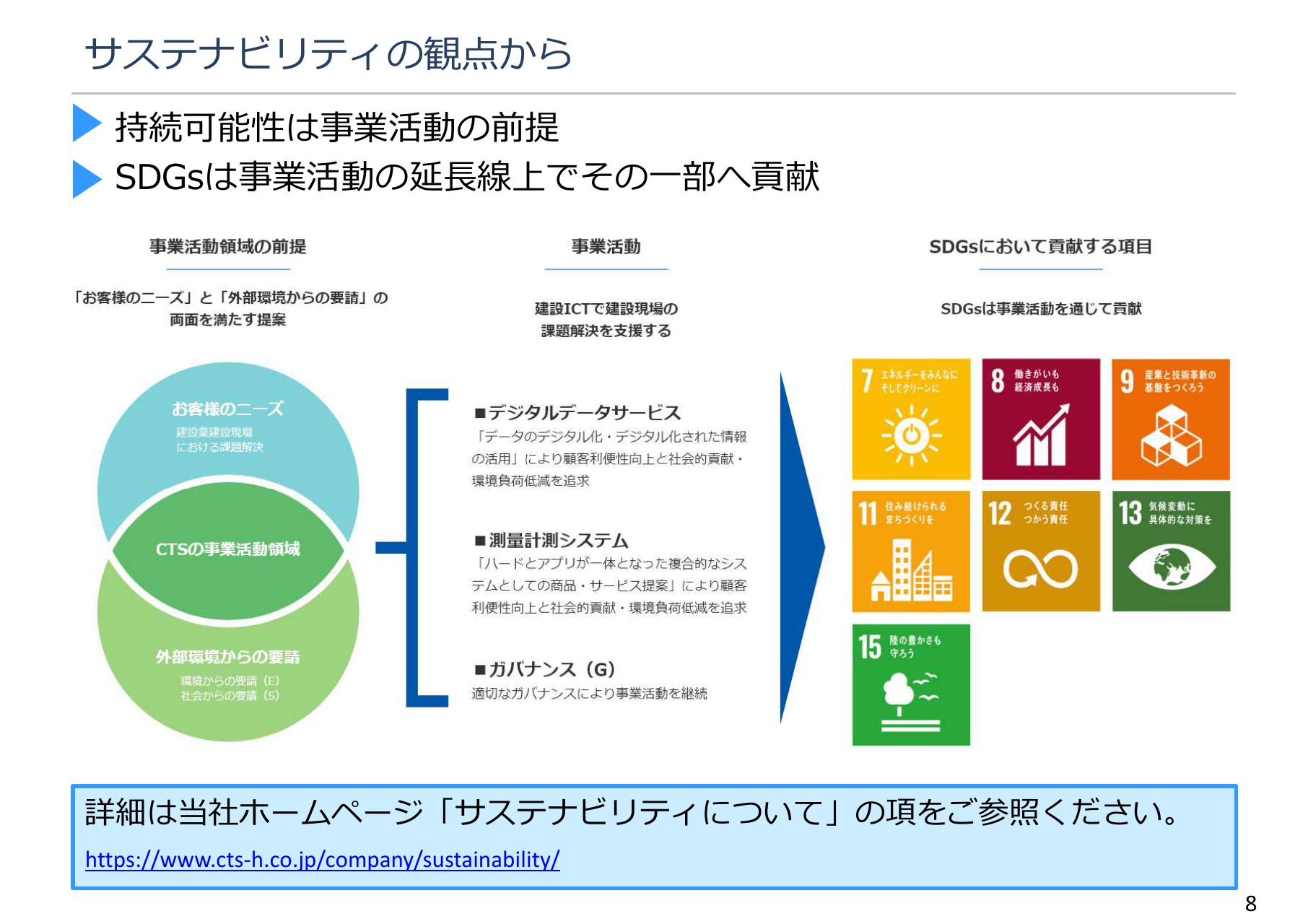

サステナビリティの観点から

事業活動をサステナビリティの観点からご説明します。サステナビリティ、持続可能性についての当社の認識は、事業活動の前提と捉えています。その上でSDGsについて、当然ですが、事業活動の延長線上にてその一部に貢献するということで、明確に当社のスタンスをご説明したいと思います。

事業活動領域の前提として、事業活動を行う上ではお客さまのニーズが存在し、一方で、外部環境からの要請、直近では環境や社会からの要請があります。これらのニーズを満たし、マッチしたものでなければいけないと考えています。

そのような面から当社の事業活動領域は、お客さまのニーズと外部環境からの要請の双方を満たし、マッチした部分を活動領域と定めています。

具体的な事業活動は、建設ICTで建設現場の課題解決を支援するため、デジタルデータサービス事業と測量計測システム事業の2つの事業を中心に活動を行っています。その延長線で、スライドの右側にあるように、SDGsにおいて主に7項目に対して貢献できるものと認識しています。

詳細は当社のホームページ、「サステナビリティについて」に記載していますので、お時間のあるときにご覧いただければと思います。

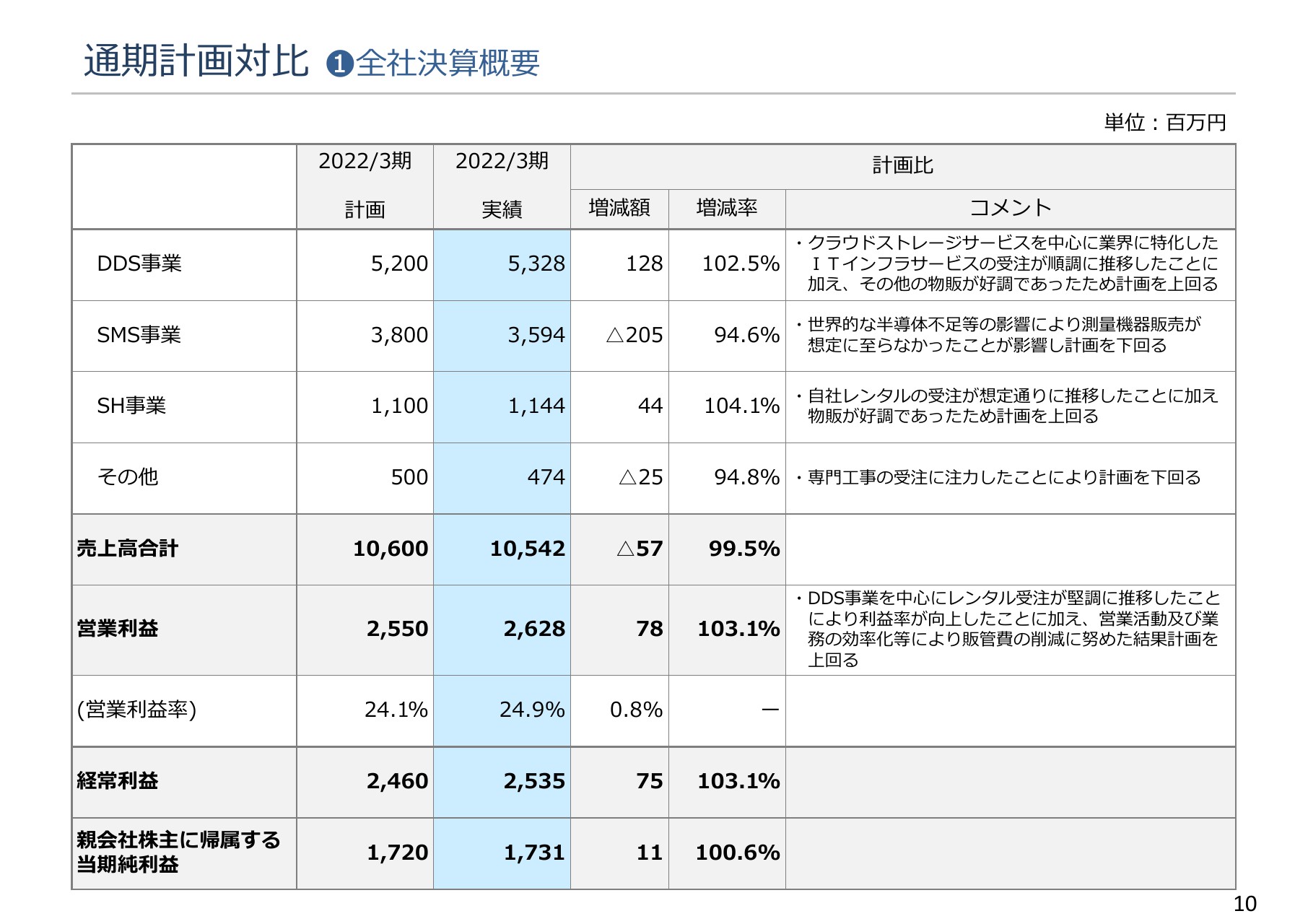

通期計画対比 ❶全社決算概要

全社の決算概要です。2022年3月期について、開示している全社の通期計画との比較からご説明します。全体の実績として、売上高は計画比99.5パーセントの105億4,200万円となりました。

主にDDS事業のクラウドストレージサービスを中心とした、ITインフラサービスの受注が順調に推移し、DDS事業は計画を達成したものの、SMS事業は計画を割ってしまいました。これは世界的な半導体不足の影響等により、測量機器販売が想定を下回ってしまったことが大きく影響しています。結果として、全体の売上は若干ながらも計画未達に終わってしまいました。

一方で、営業利益は計画比103.1パーセントの26億2,800万円と達成しています。DDS事業が計画を上回って順調に推移したことに加えて、DDS、SMS両事業を通じて主力商品・サービスが堅調に推移したため、全体の収益性が向上し、営業利益は計画を達成できたという状況です。

営業利益率は0.8ポイントの改善の24.9パーセント、経常利益は計画比103.1パーセントの25億3,500万円、最終的な当期純利益は計画比100.6パーセントの17億3,100万円と、利益ベースでは計画を達成することができました。

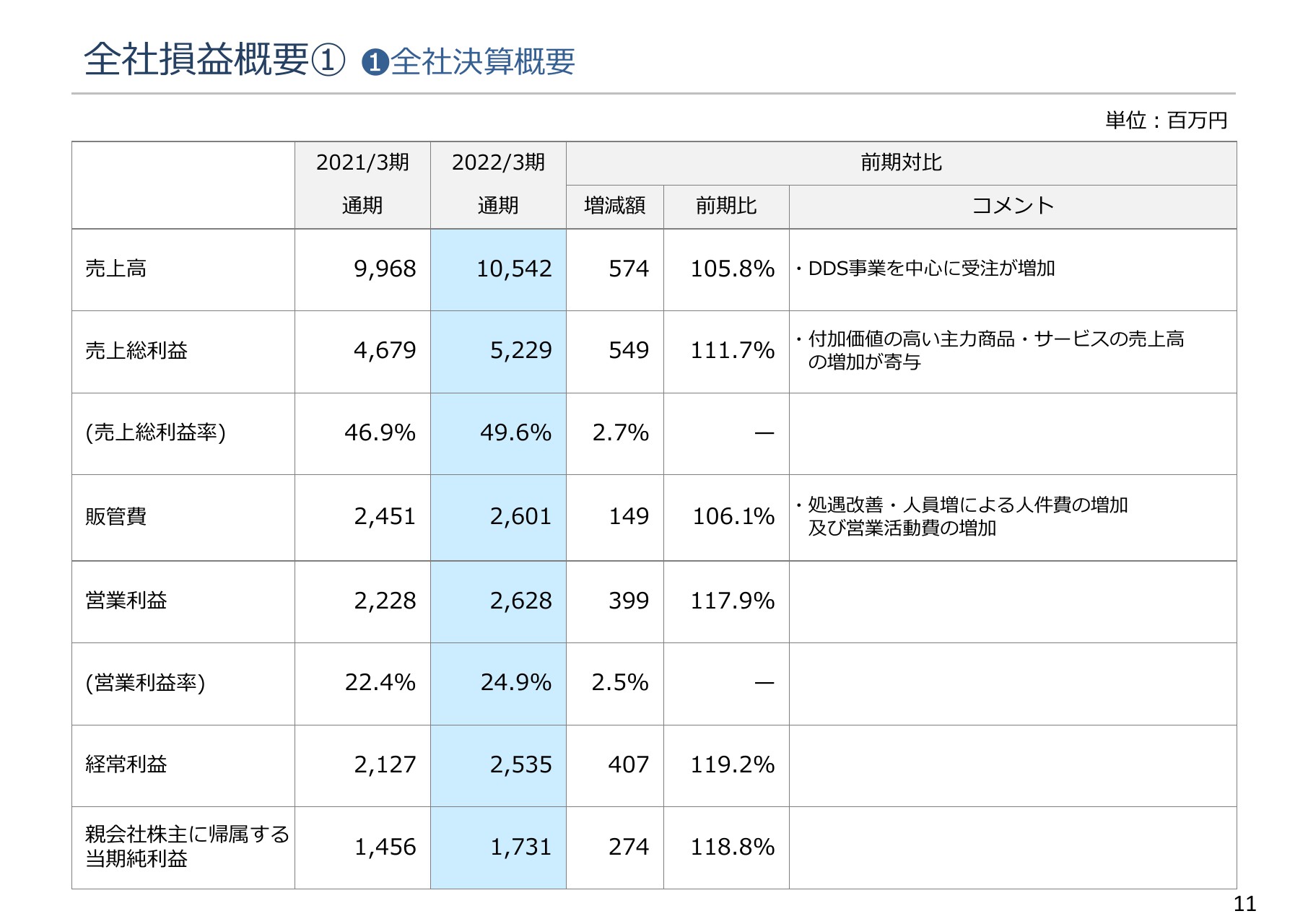

全社損益概要① ❶全社決算概要

当該期について、前期と対比してご説明します。主にDDS事業中心に受注が順調に増加したことにより、全体の売上高は前期比105.8パーセントとなりました。また、DDS事業、SMS事業を中心に主力商品・サービスが順調に推移し、売上総利益は前期比111.7パーセントです。結果として、売上総利益率は2.7ポイントプラスの49.6パーセントとなりました。

販売管理費は前期比106.1パーセントの26億100万円と増加しています。こちらには処遇改善のため、人員増等による人件費の増加、また営業活動費が含まれています。これらは売上高の増加に貢献しています。

結果として、営業利益は前期比117.9パーセントの26億2,800万円、営業利益率はプラス2.5ポイントと、こちらも改善しています。

前期比で、経常利益は119.2パーセント、当期純利益は118.8パーセント、売上高は105.8パーセントという結果になりましたが、売上総利益以下ではいずれの項目においても、2桁台の成長を達成することができました。

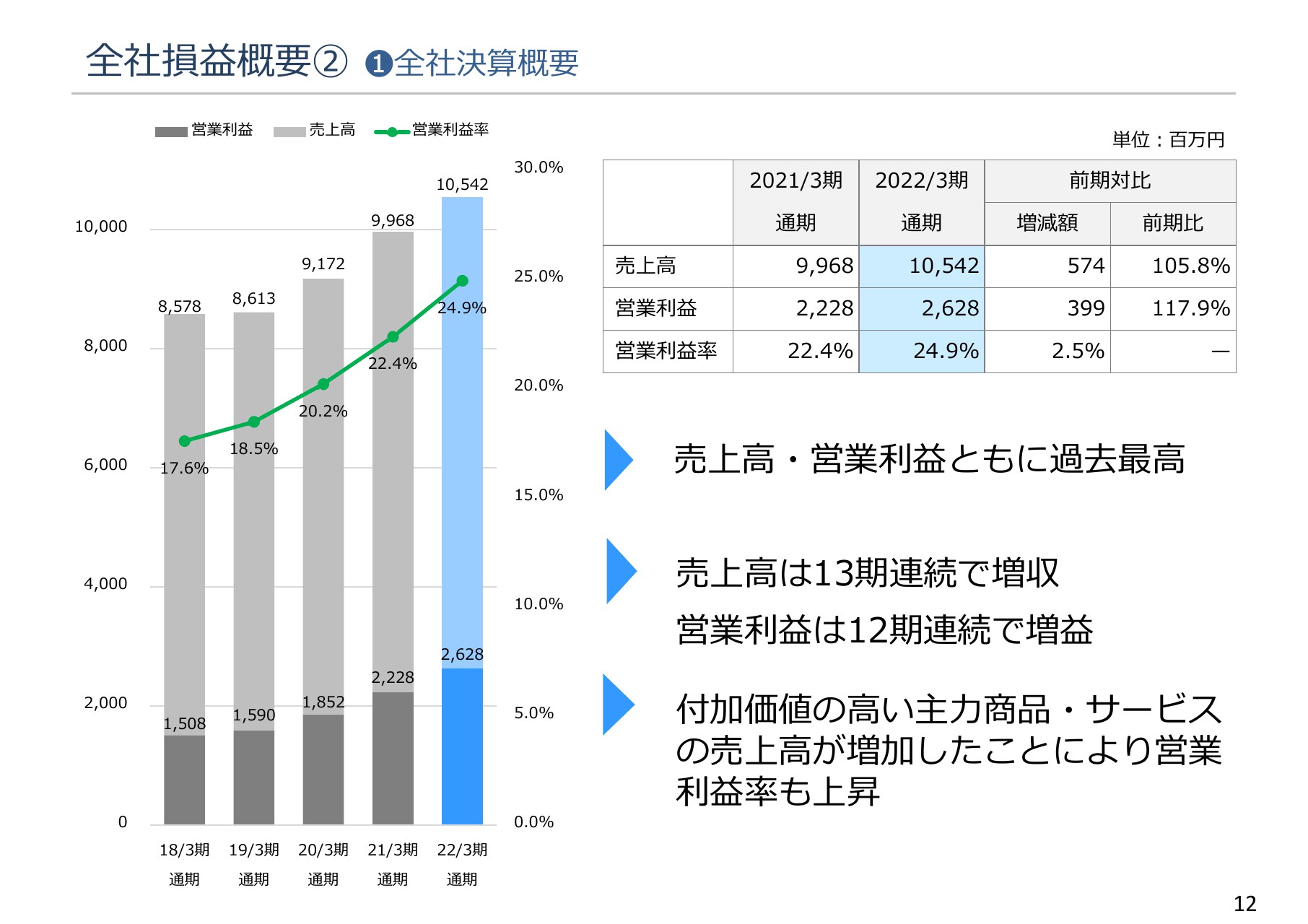

全社損益概要② ❶全社決算概要

今お伝えした内容について、グラフを用いてご説明します。全社の概況について、直近5期をグラフにしたものがスライドの左側の図になりますが、棒グラフが売上高、そのうち色の濃い部分が営業利益を示しています。折れ線グラフは営業利益率です。

グラフを見ると、直近5期は順調に右肩上がりの成長を実現できています。売上高、営業利益はいずれも過去最高、売上高は13期連続で増収、営業利益では12期連続での増益となっています。

いずれにおいても、付加価値の高い主力商品・サービスの売上高が増加したことによって、結果的に営業利益も増加し、営業利益率も上昇しています。

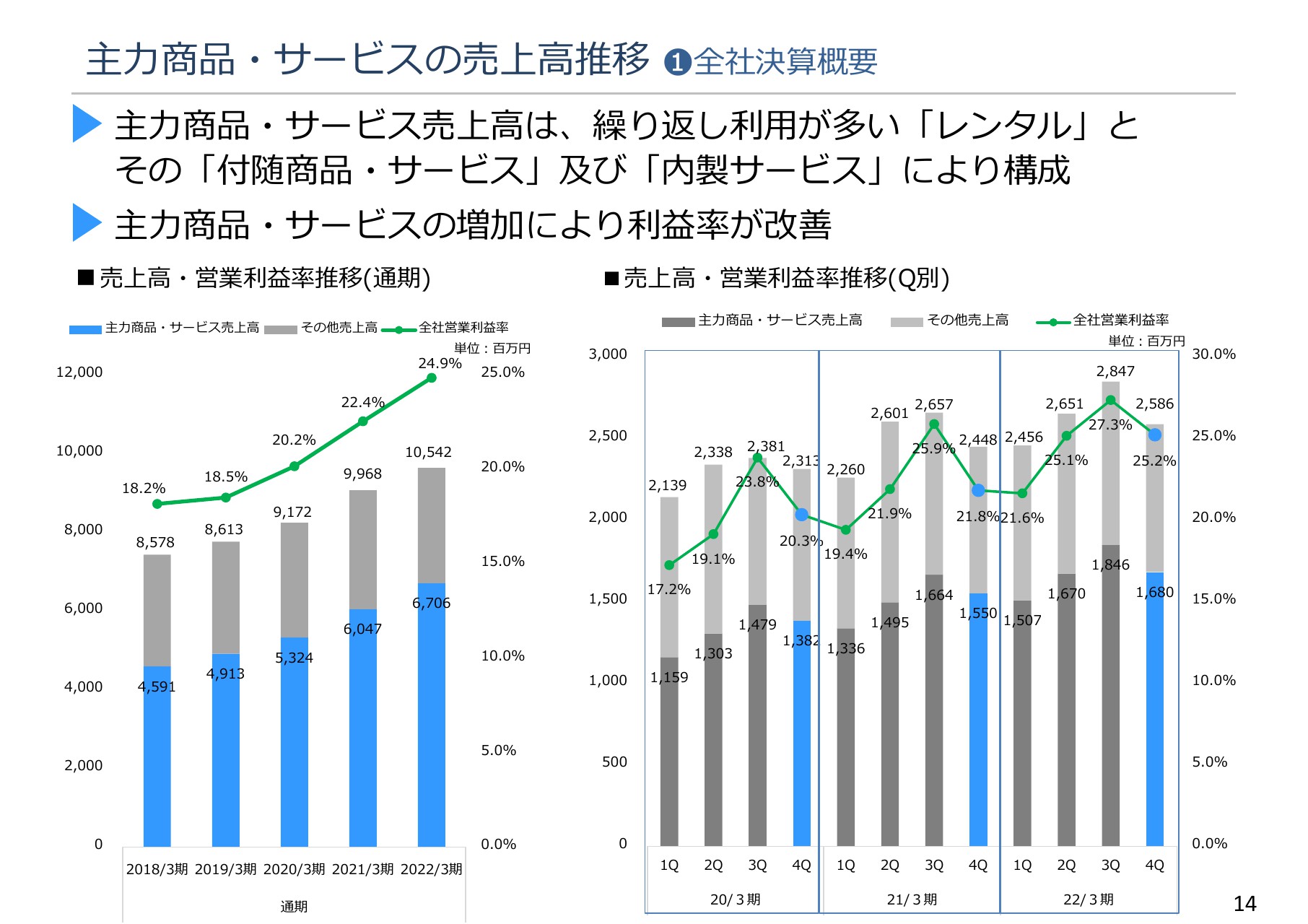

主力商品・サービスの売上高推移 ❶全社決算概要

中期経営目標にも掲げている主力商品・サービスの状況についてご説明します。左側の棒グラフで、売上高が全社のものを示しており、その中の青色部分が主力商品・サービスの売上高で、折れ線グラフは全社の営業利益率を示しています。

こちらは全社の状況と同様に右肩上がりの順調な推移となっていますが、これを3ヶ月ごとの四半期の推移に落としたものがスライド右側のグラフです。特に全社の営業利益率に着目すると、全体として、季節変動はあるものの、売上高含めて順調に右肩上りですが、特に全体の売上高よりは、主力商品・サービスの売上高に連動して、営業利益率も推移しているということがわかります。

このように、主力商品・サービスの増加が、全体の営業率の改善にも貢献していることが見ていただけると思います。

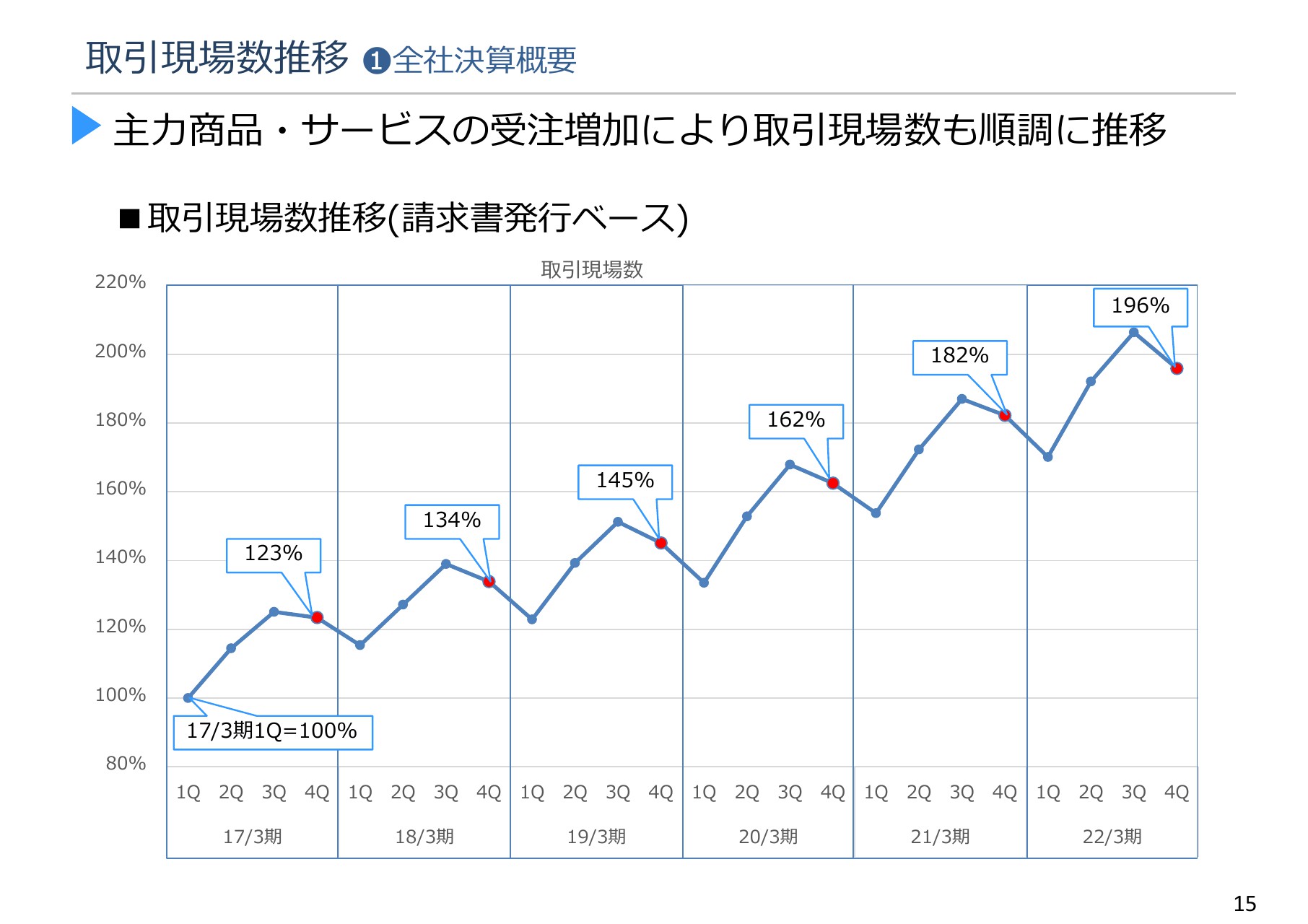

取引現場数推移 ❶全社決算概要

当社の重要KPIの取引現場数の推移についてご説明します。主力商品・サービスを中心に今、レンタルに大きく舵を切っている中で、どれだけの建設現場と取引できているかということは重要な指標となります。具体的な数字は開示していないため、ここでは指数化したもので表現します。

2017年3月期の第1四半期を100パーセントとした場合に、同年第4四半期では123パーセント、それ以降の比較で見ると、直近期の第4四半期は196パーセントという結果となっています。

折れ線グラフを見ると、季節変動はあるものの、各期の同じタイミングを点でつないでいくと、きれいな右肩上がりで推移できており、ここでも取引現場数と主力商品・サービス、レンタルとの関係性が非常に深いということが見て取れると思います。

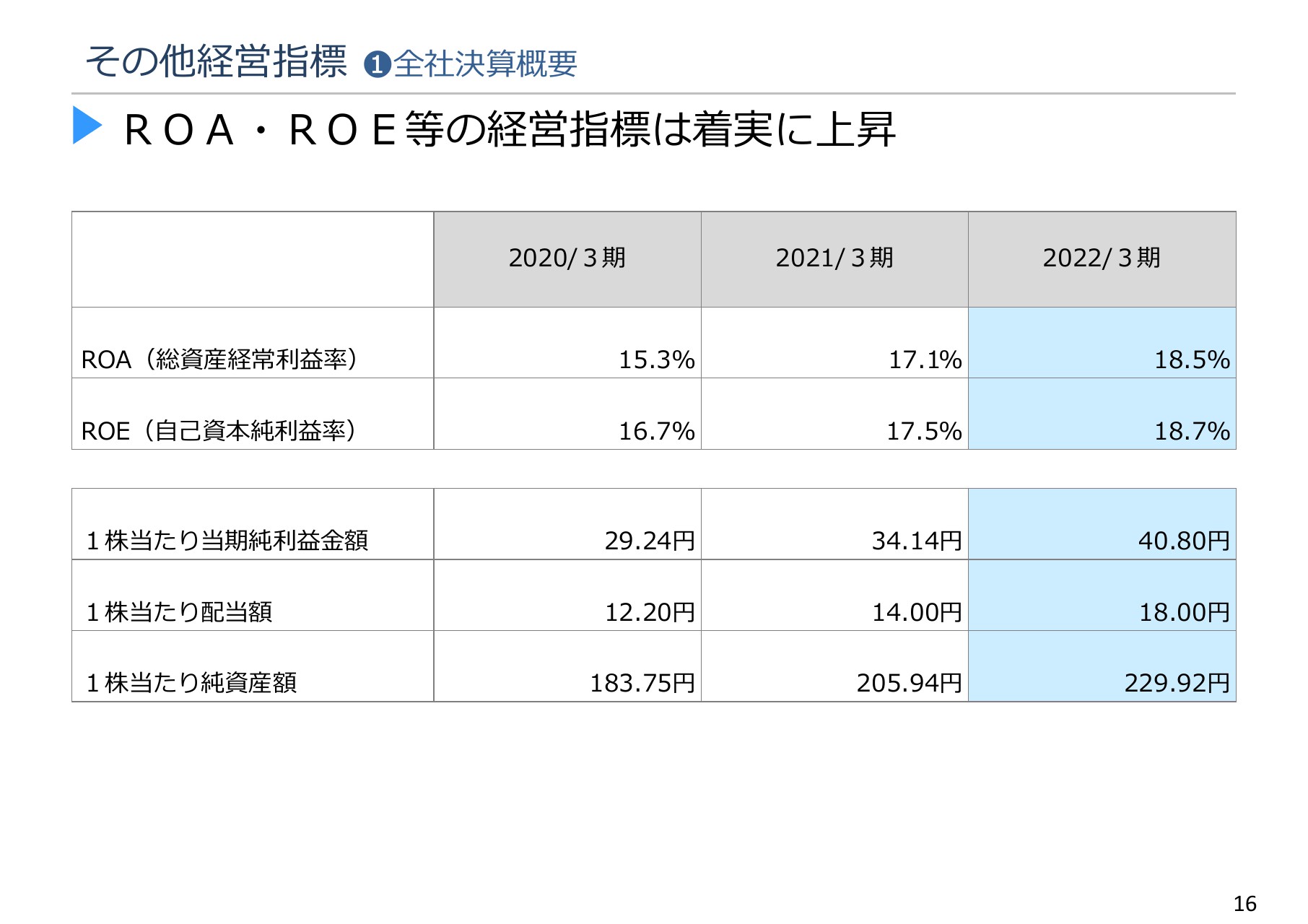

その他経営指標 ❶全社決算概要

重要な経営指標として、ROA、ROEおよび1株あたりの当期純利益、配当額、純資産額をスライドに掲載しています。ここでは3期の数字を記載していますが、いずれにおいても直近3期では最高の数字となっており、前期を上回る結果を残すことができました。

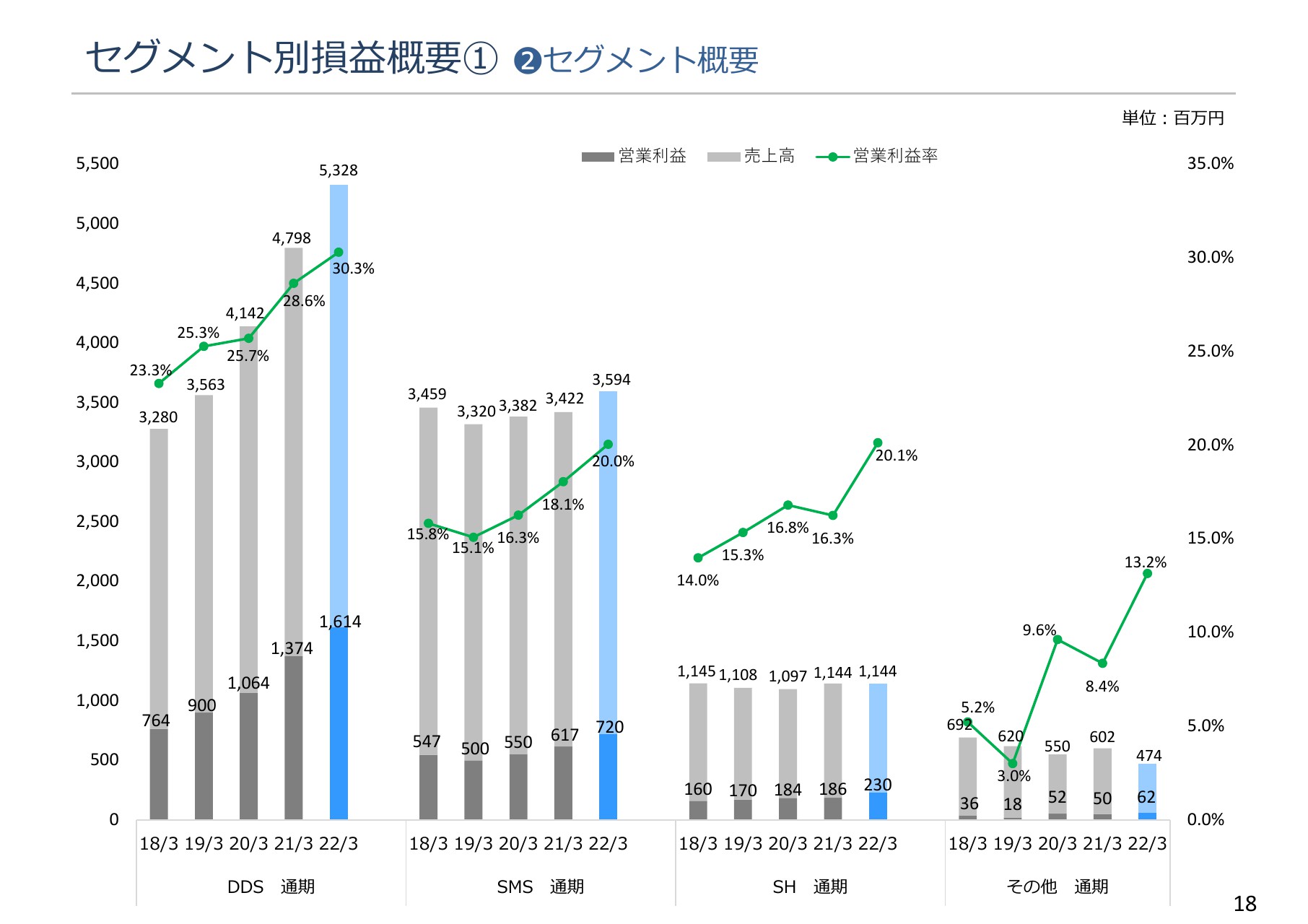

セグメント別損益概要① ❷セグメント概要

セグメントごとの概要についてご説明します。スライドの棒グラフは売上高、営業利益、折れ線は営業利益率を示しています。4セグメントすべて同じ軸で表記していますが、中でも主力事業のDDS事業とSMS事業が大きな割合を占めています。

その中でも特にDDS事業が直近では大きな伸びを占めて、ボリューム感が大きくなってきているという状況です。

一方で、SMS事業は直近若干横ばいには見えるものの、当該期においてはしっかり売上高を増加させることができ、また営業利益率についても、直近の推移では順調な右肩上がりを示すことができています。

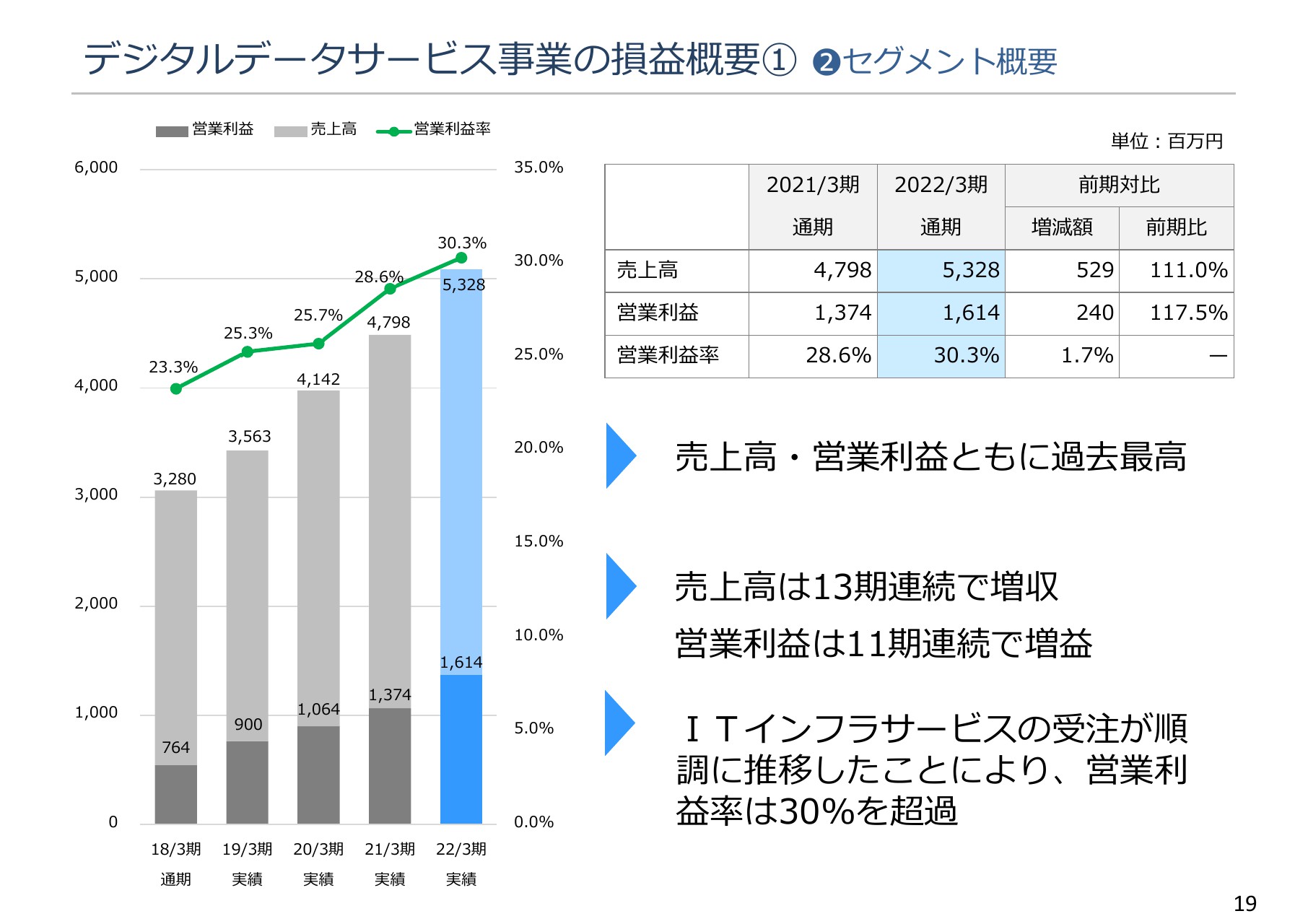

デジタルデータサービス事業の損益概要① ❷セグメント概要

個別のセグメントごとについてご説明します。前期比で、DDS事業の売上高は111パーセント、営業利益は117.5パーセント、営業利益率はプラスの1.7ポイントの30.3パーセントとなっています。

先ほどのグラフと同様に、売上高、営業利益、営業利益率のいずれをとっても順調に推移しており、売上高、営業利益ともに過去最高となっています。売上高は13期連続、営業利益は11期連続で増加している状況です。

当事業においては、ITインフラサービスの受注が順調に推移しているため、営業利益率は30パーセント台に乗せることができました。

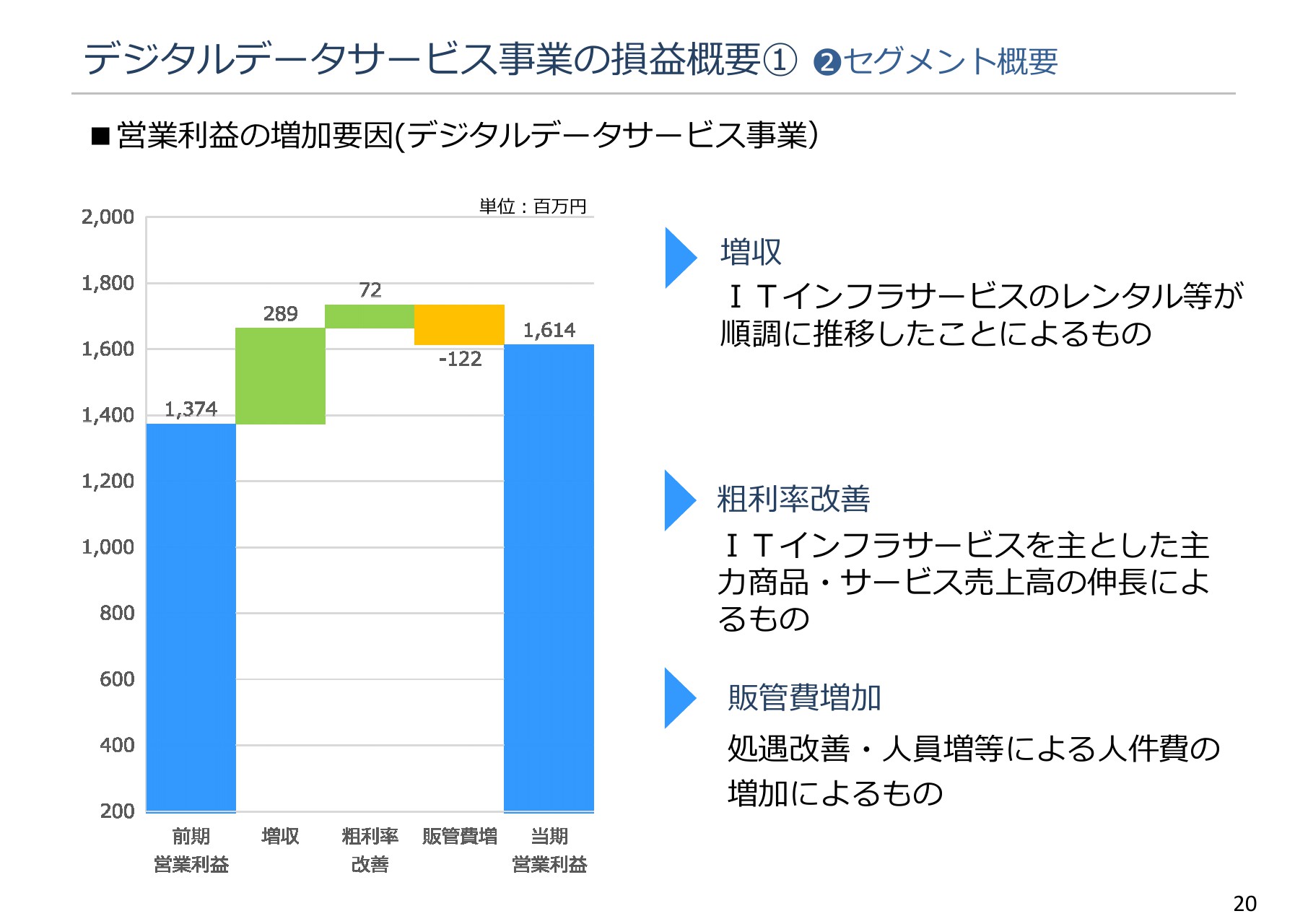

デジタルデータサービス事業の損益概要① ❷セグメント概要

DDS事業の営業利益の増加要因については、売上高の増収効果で2億8,900万円の増加、粗利率の改善で7,200万円の増加、販売管理費の増加で1億2,200万円負担が増えて、結果16億1,400万円という状況になっています。

主にITインフラサービスの受注が順調に推移したため、売上高の増加によって大きく粗利が増えています。

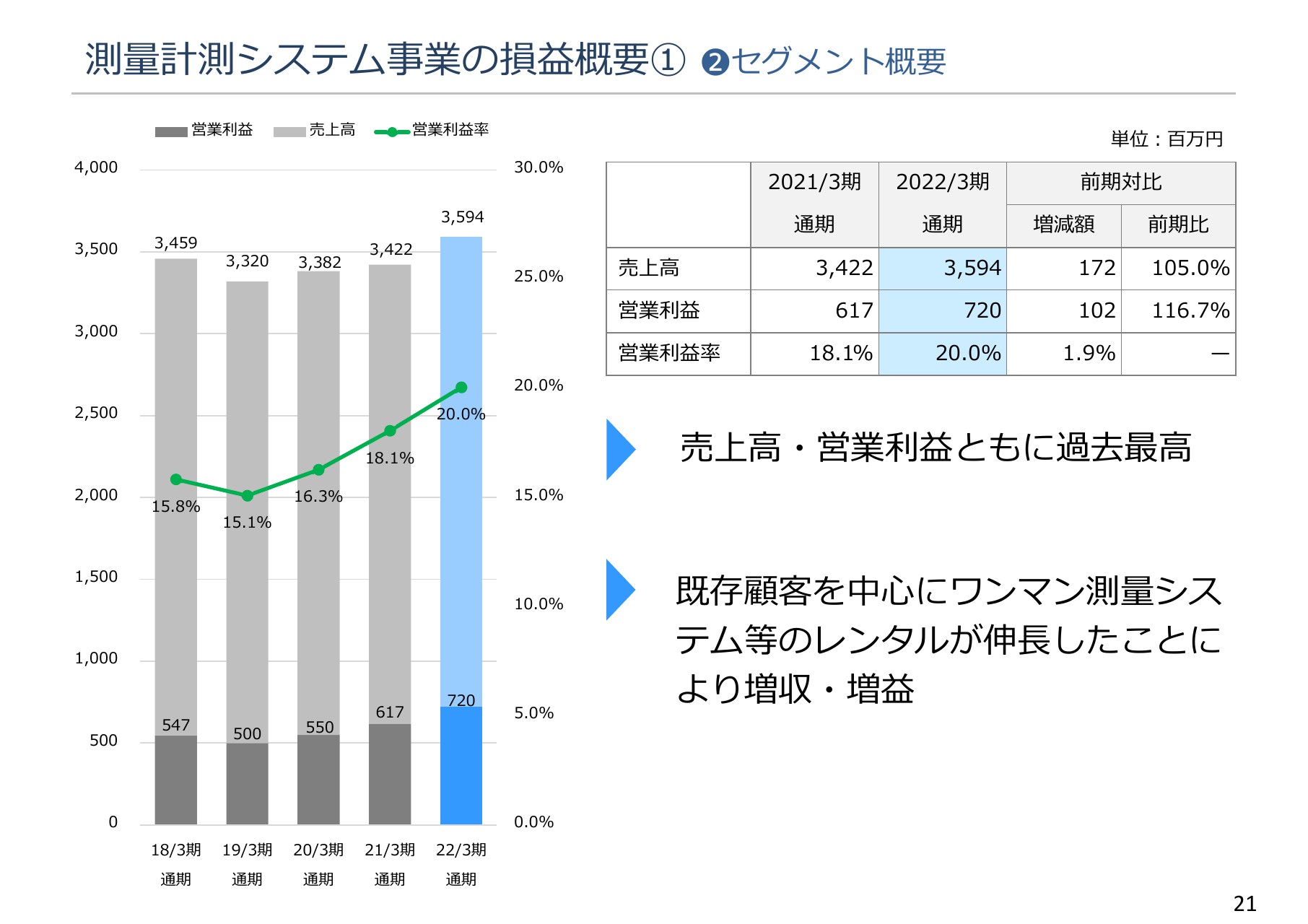

測量計測システム事業の損益概要① ❷セグメント概要

SMS事業について、前期比で、売上高は105パーセント、営業利益は116.7パーセント、営業利益率は1.9ポイントプラスの20パーセントとなっています。

こちらも売上高、営業利益ともに過去最高という状況の中で、特に既存顧客を中心にワンマン測量システムのレンタルサービスが伸長し、増収増益となりました。

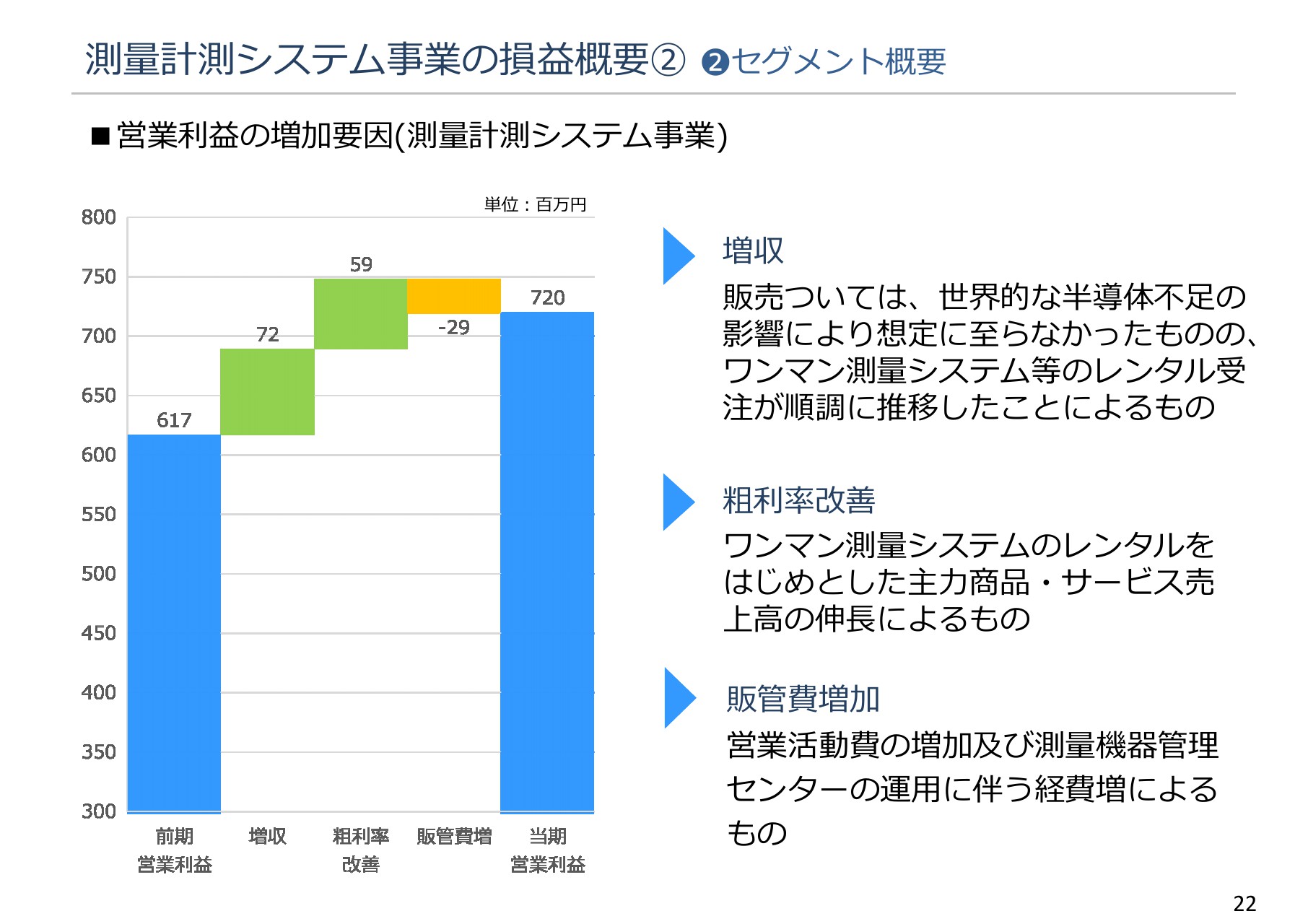

測量計測システム事業の損益概要② ❷セグメント概要

測量計測システム事業の営業利益の内訳についてご説明します。売上の増加で7,200万円、粗利率の改善で5,900万円です。販売管理費の負担が2,900万円増えていますが、結果的に営業利益はおおよそ1億円の増加となっています。

トップラインについては、半導体不足の影響もあって想定には達しなかったものの、営業利益の増加の一番大きな要因となっています。

一方で、粗利率の改善においても増収効果に近いボリュームで営業利益に貢献することができました。こちらは主にワンマン測量システムのレンタルサービスをはじめとした主力商品・サービスの売上高が伸長したことによるものです。

同じく主力のDDS事業と比較すると、DDS事業はレンタルサービスを中心としたITインフラの売上高の割合が非常に高いため、ITインフラサービスの受注が拡大するにつれて、売上高が伸びます。結果として増収効果により粗利が大きく増加しています。一方で、セグメント内の内容が大きく変化することはないため、極端な利益率の改善は起こりません。

SMS事業については、レンタルサービスに対して、販売による商品・サービスの提供の割合が非常に多い状態になっています。当社は今、販売からレンタルサービスへ業態を大きく移行しようとしていますが、販売とレンタルでは販売のほうが1件あたりの売上高は大きい半面、収益性は相対的に低いです。

一方、レンタルサービスは1件あたりの売上単価は小さいですが、収益性は相対的に高い状況にあります。今、レンタルに大きく舵を切る中で、売上高の伸びという面ではなかなか高い伸びを維持するのが難しい半面、レンタルに切り替えていくことで収益性は確実に高まってきています。

結果として、DDS事業とSMS事業を比べると、DDS事業は売上効果で粗利が増加していますが、SMS事業は増収部分に加えて、粗利率の改善でも営業利益への貢献できたという状況です。

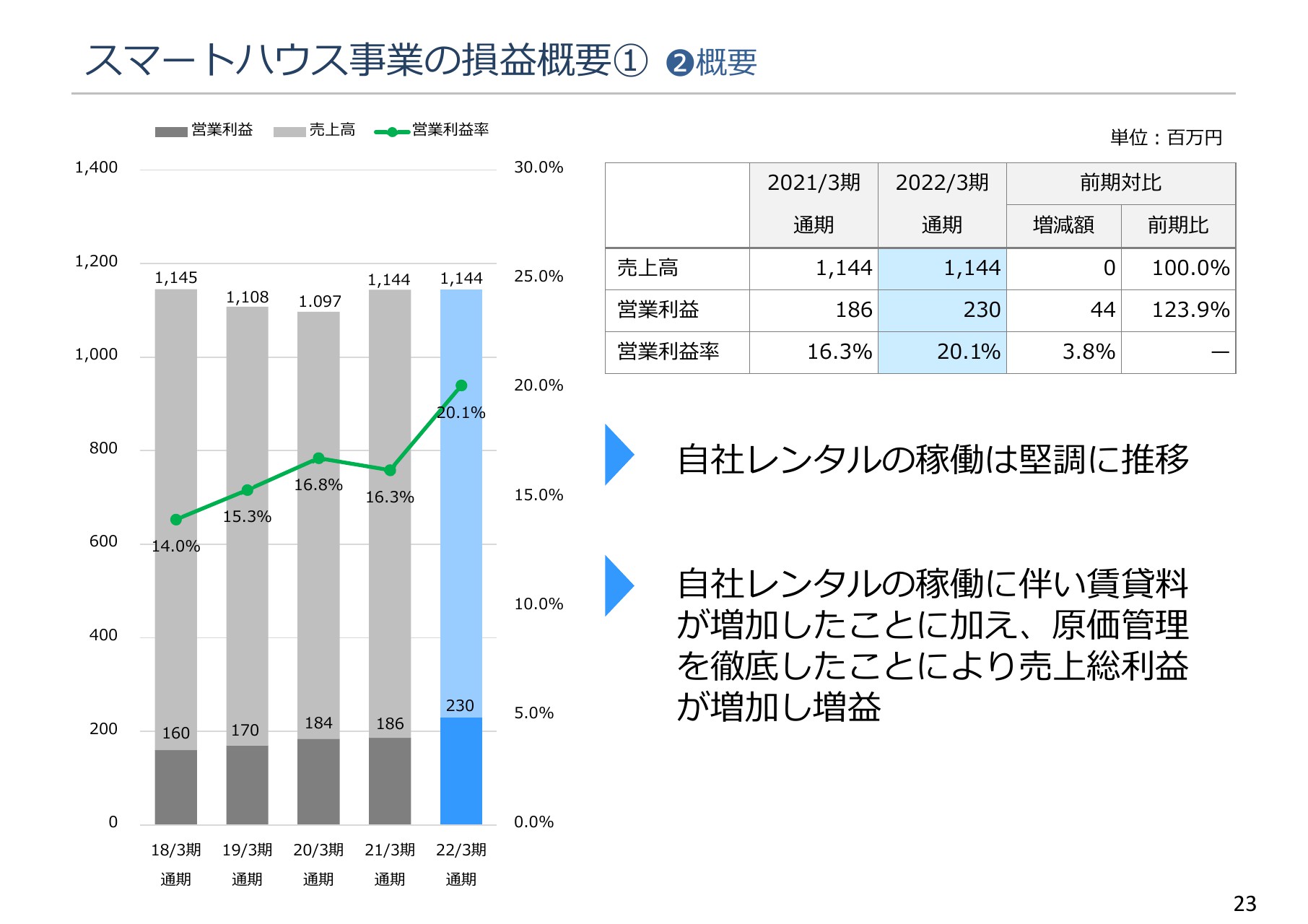

スマートハウス事業の損益概要① ❷概要

スマートハウス事業の売上高は前期比100パーセントと、文字どおり横ばいです。一方で、営業利益は前期比123.9パーセント、営業利益率は3.8ポイントの改善の20.1パーセントとなっています。

損益概要として、自社レンタル稼働は堅調に推移しました。それに伴い賃貸料が増加したことに加え、原価管理の徹底から粗利面での改善が大きく、営業利益が大きく増加しています。

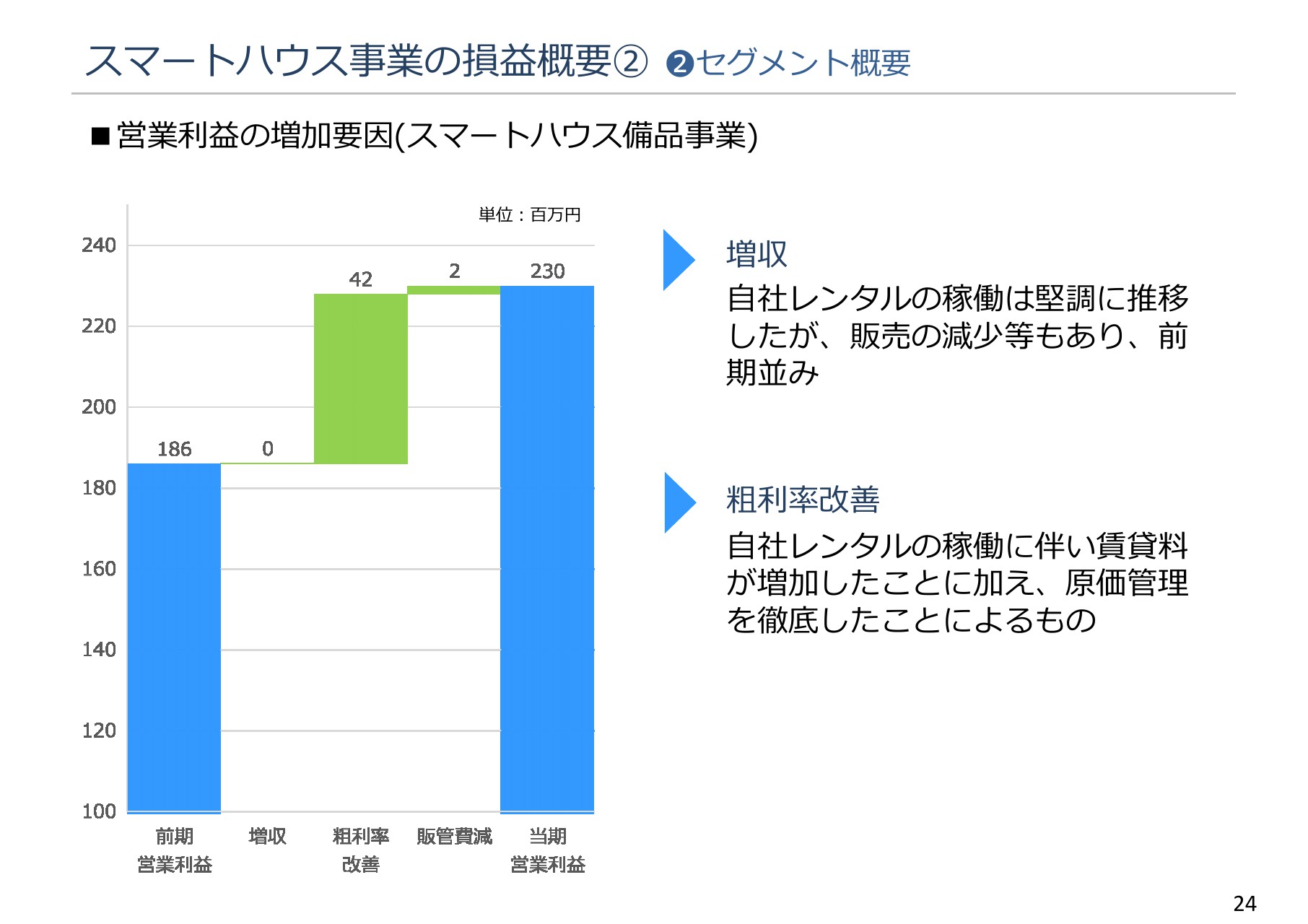

スマートハウス事業の損益概要② ❷セグメント概要

こちらの営業利益の増減要因を見ると、トップラインは横ばいですので、ほぼ粗利率の改善によるものです。

先ほどお伝えしたように、自社レンタルサービスの稼働は堅調に推移しました。また内訳としてレンタルサービスの他に販売もあるのですが、販売は減少した結果、全体として売上は横ばいとなっています。

一方で自社レンタルサービスの稼働が順調に推移したことに加えて、原価管理を徹底し、原価を削減したことから粗利率が改善され、粗利で大きく収益に貢献することができました。

デジタルデータサービス事業の事業展開

金井一智氏:取締役DDS事業統括部長の金井一智でございます。DDS事業の今後の事業展開についてご説明させていただきます。

DDS事業では、建設業に特化したクラウドサービスの拡充と機能強化に取り組み、そこにつながる回線と入出力機器を統合的に提供するオンリーワン企業を目指して活動していきます。

特に、昨今の建設現場で扱うデータ量の拡大に伴い、データ共有や管理、活用の課題が増えてきています。これらに対し、建設業に特化したクラウドサービスの提供により、課題解決および生産性向上を支援していきます。

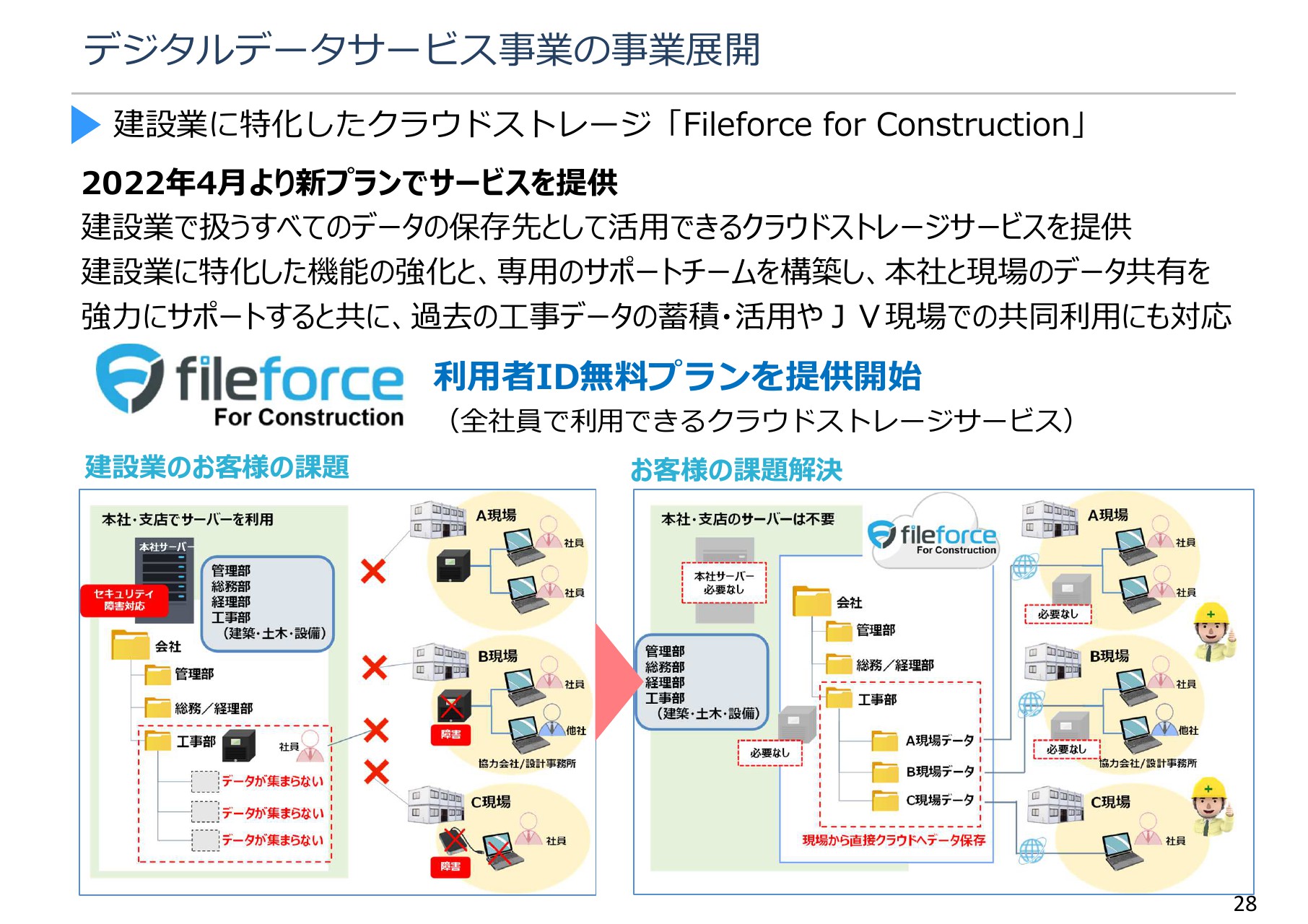

デジタルデータサービス事業の事業展開

具体的な内容について、2点ご紹介します。1点目は、建設業に特化したクラウドストレージサービスの「Fileforce for Construction」です。建設業で扱うすべてのデータの保存先として利用できるサービスを提供していきます。

建設業に特化した機能の強化と専門のサポートチームの構築により、本社と現場のデータ共有を強力にサポートするとともに、過去の工事データの蓄積・活用やJV現場での共同利用にも対応していきます。

また、2022年4月より新たなプランとして、利用者ID無料プランの提供を開始しました。これにより、お客さまは利用者ID費用を気にすることなく、会社全員で利用できるメリットがあります。

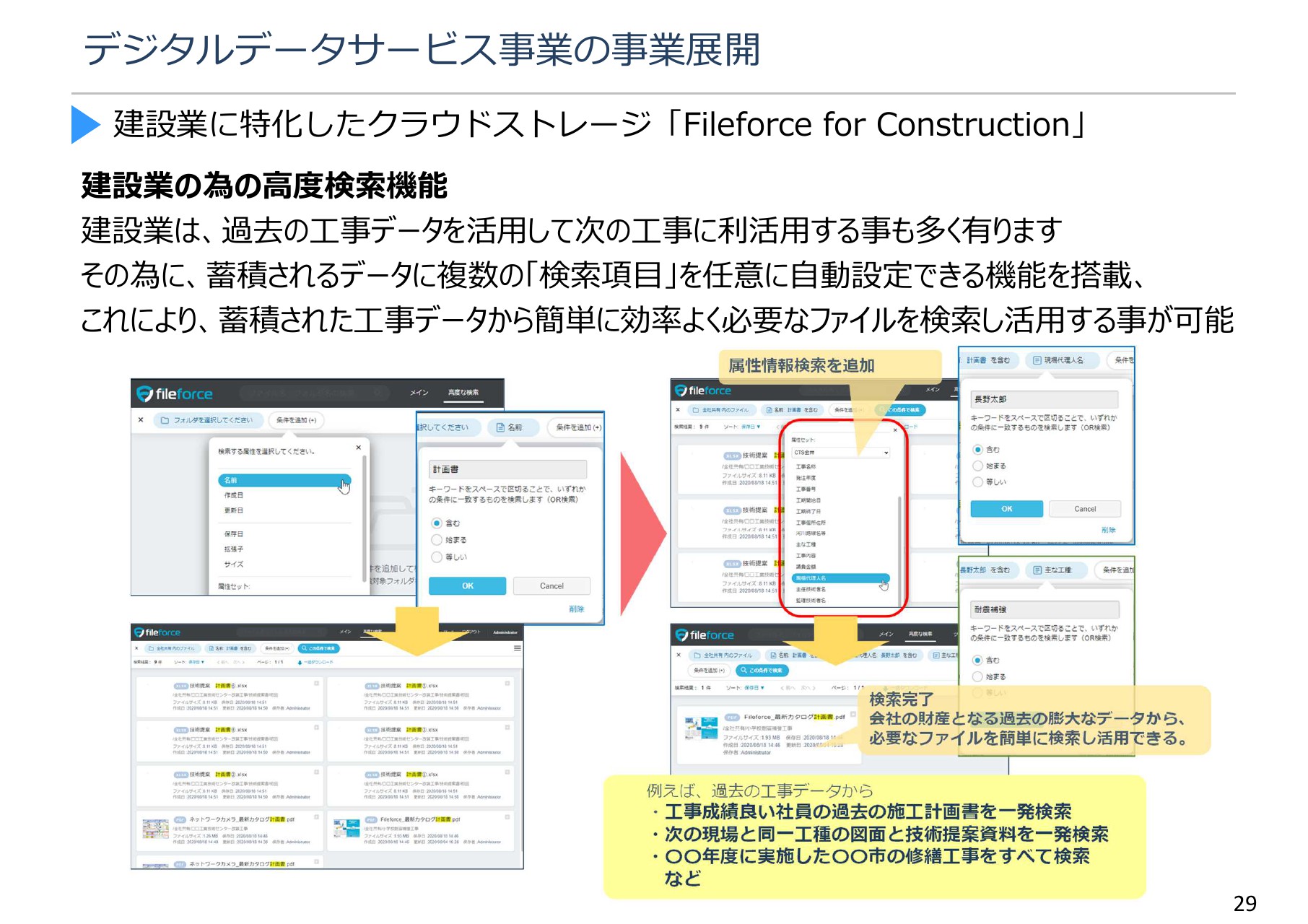

デジタルデータサービス事業の事業展開

機能面として、建設業のための高度検索機能を提供していきます。建設業では過去の工事データを活用して、次の工事に利活用することも多くあります。そのため、過去の蓄積された工事データに、複数の検索項目を自動で設定する機能を搭載しました。これにより、蓄積された工事データから、簡単に効率よく必要なファイルを検索することが可能になります。

デジタルデータサービス事業の事業展開

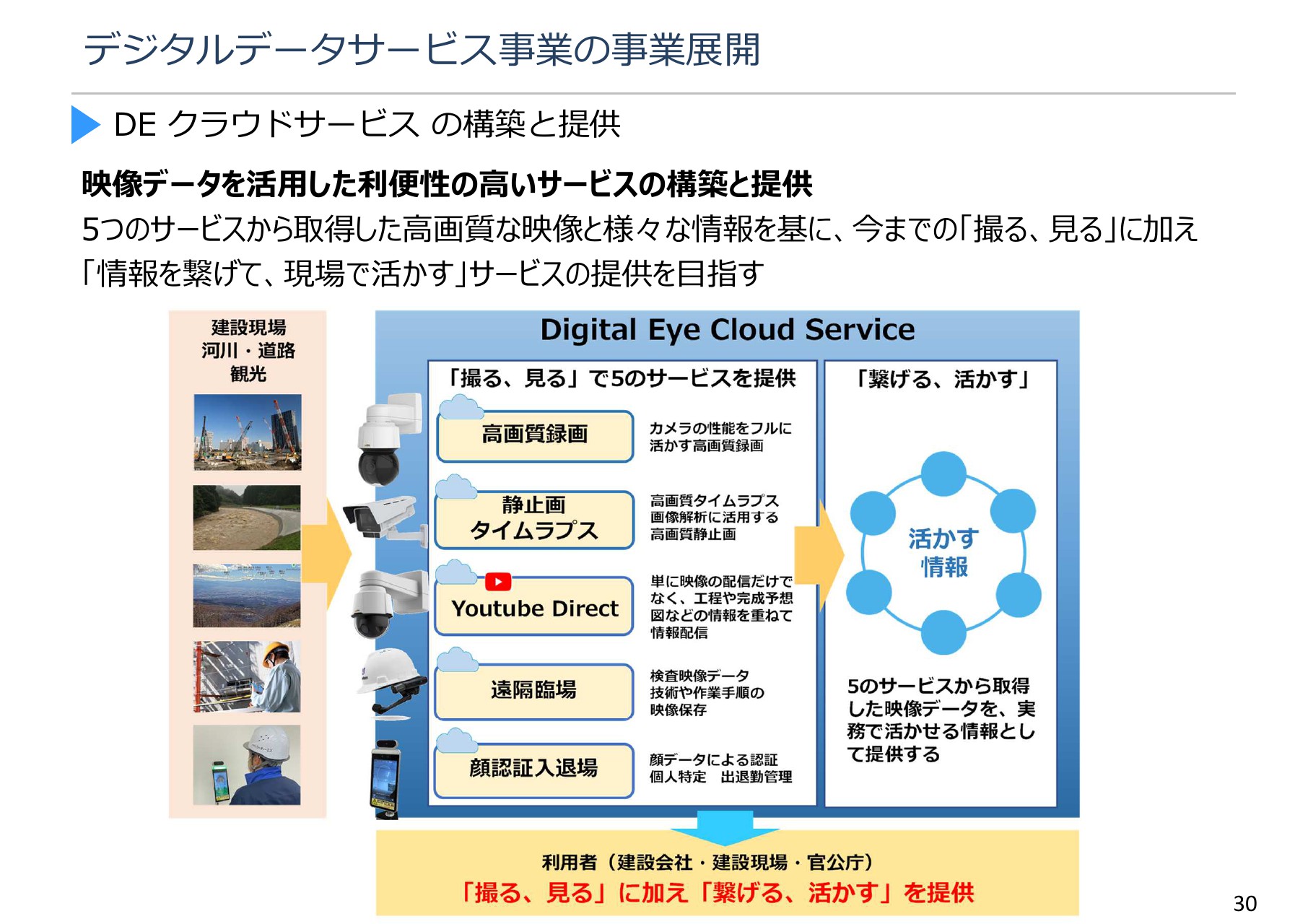

2点目は「DEクラウドサービス」の構築と提供です。ネットワークカメラをはじめとした映像データの活用に関するニーズが高まっているため、現在提供している5つのサービスにおいて、高画質な動画や静止画を取得するクラウドサービスを提供していきます。

取得した高画質の映像から得たさまざまな情報を基に、今までの「撮る、見る」のサービスに加え「情報を繋げて、実務で活用する」サービスの提供を開始していきます。

デジタルデータサービス事業の事業展開(DDS事業の設備)

DDS事業の設備、環境についてご紹介します。品質の高いサービスを提供するために、「デジタル機器管理センター」を運用するとともに、新たな映像機器の導入や「DEクラウドサービス」の構築・研究開発を行うための「DEフィールドラボ」を運用していきます。この設備により、現場のニーズに対する新たなサービスの開発を進めていきます。以上で私からの説明を終わりとさせていただきます。

測量計測システム事業の事業展開

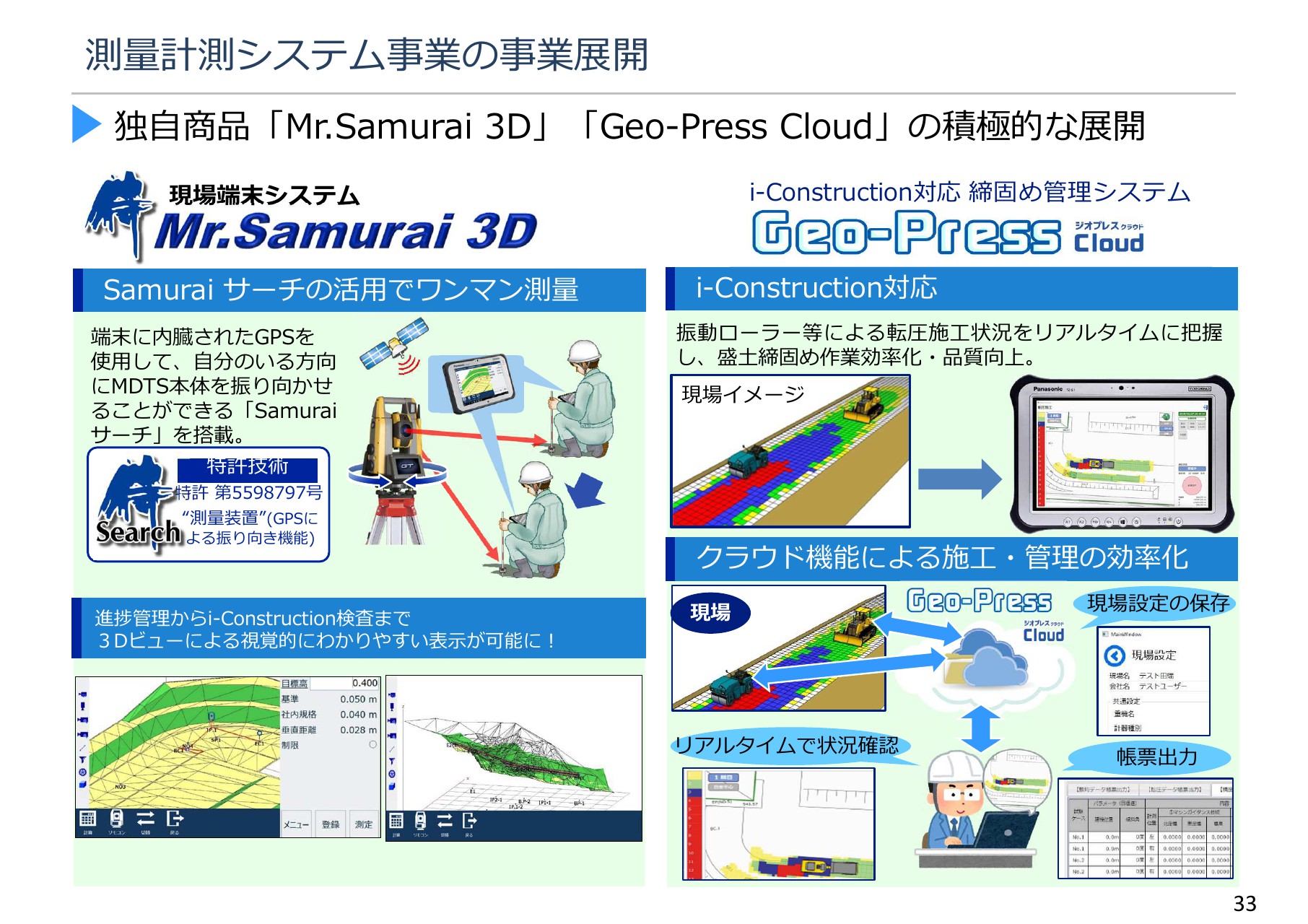

秋山秀樹氏:取締役SMS事業統括部長の秋山でございます。測量計測システム事業(SMS事業)の事業展開ですが、まず独自商品「Mr.Samurai 3D」および「Geo-Press Cloud」の積極的な展開をしていきます。

「Mr.Samurai 3D」の内容ですが、端末に内蔵されたGPSを使用して、自分のいる方向にMDTS本体を振り向かせることができる特許技術「Samuraiサーチ」を搭載しています。「Samuraiサーチ」を使用することで、MDTSを制御する機器が不要となり、より安価で効率的なワンマン測量が可能となるシステムです。

「i-Construction対応 締固め管理システム Geo-Press Cloud」は、振動ローラー等による転圧施工状況をリアルタイムに把握し、締固め作業の効率化および品質の向上が可能となるシステムです。商品名に「クラウド」とあるようにデータはクラウド上に保存されるため、遠隔から締固め状況を確認できます。

測量計測システム事業の事業展開

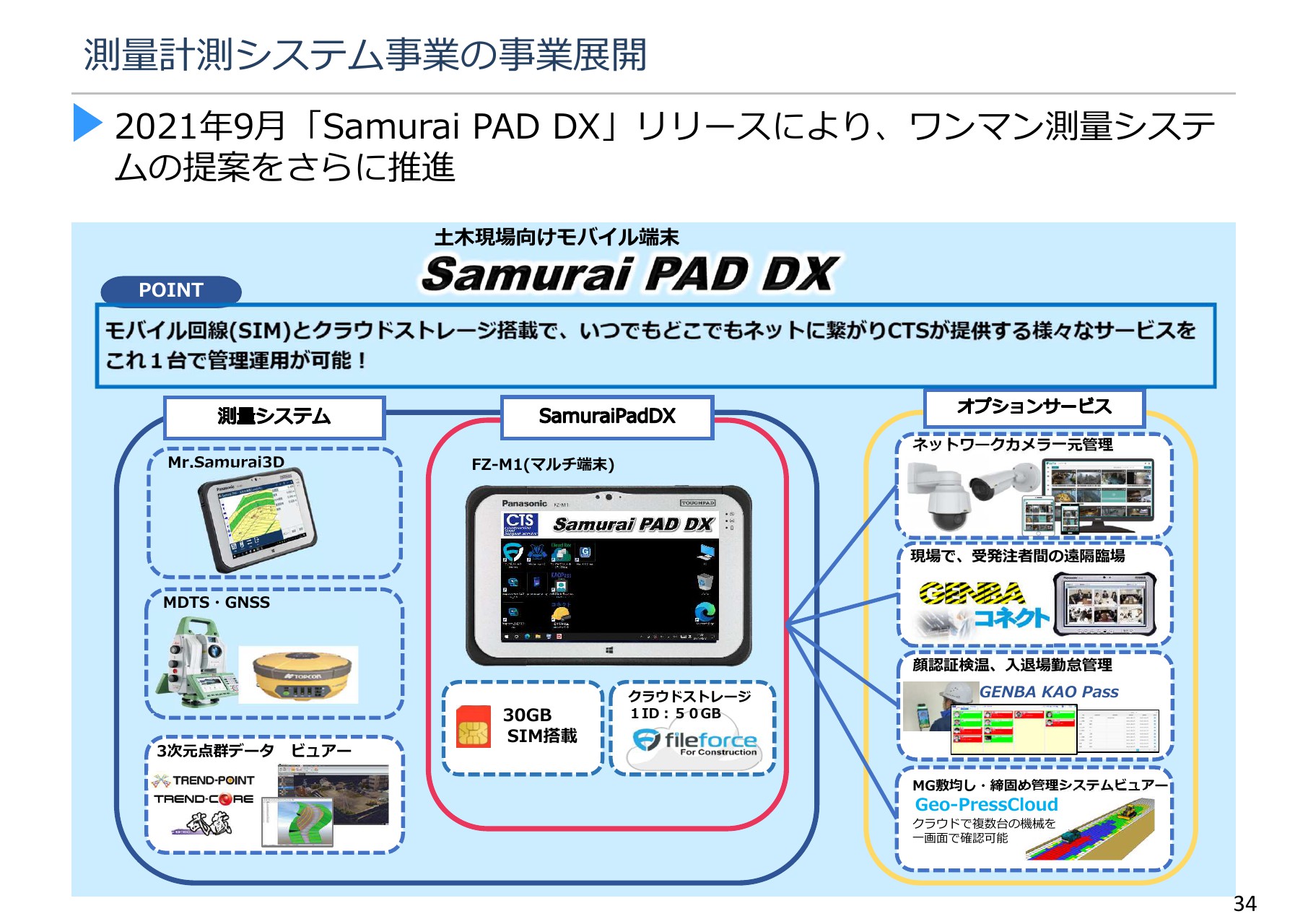

昨年9月にリリースした「Samurai PAD DX」により、ワンマン測量システムの提案をさらに推進していきます。先ほどご紹介した「Mr.Samurai 3D」は測量に特化した現場端末ですが、その端末にポイントとなるモバイル回線(SIM)とクラウドストレージを搭載しています。

そうすることで、いつでもどこでもネットにつながり、デジタルデータサービス事業の映像系の確認や、昨今は受発注者間確認業務、検査業務でも活用している遠隔臨場、さらに顔認証、検温、入退場管理システム、および「Geo-PressCloud」の施工状況の確認等で活用できるマルチ端末を、さらに推進していきます。

測量計測システム事業の事業展開

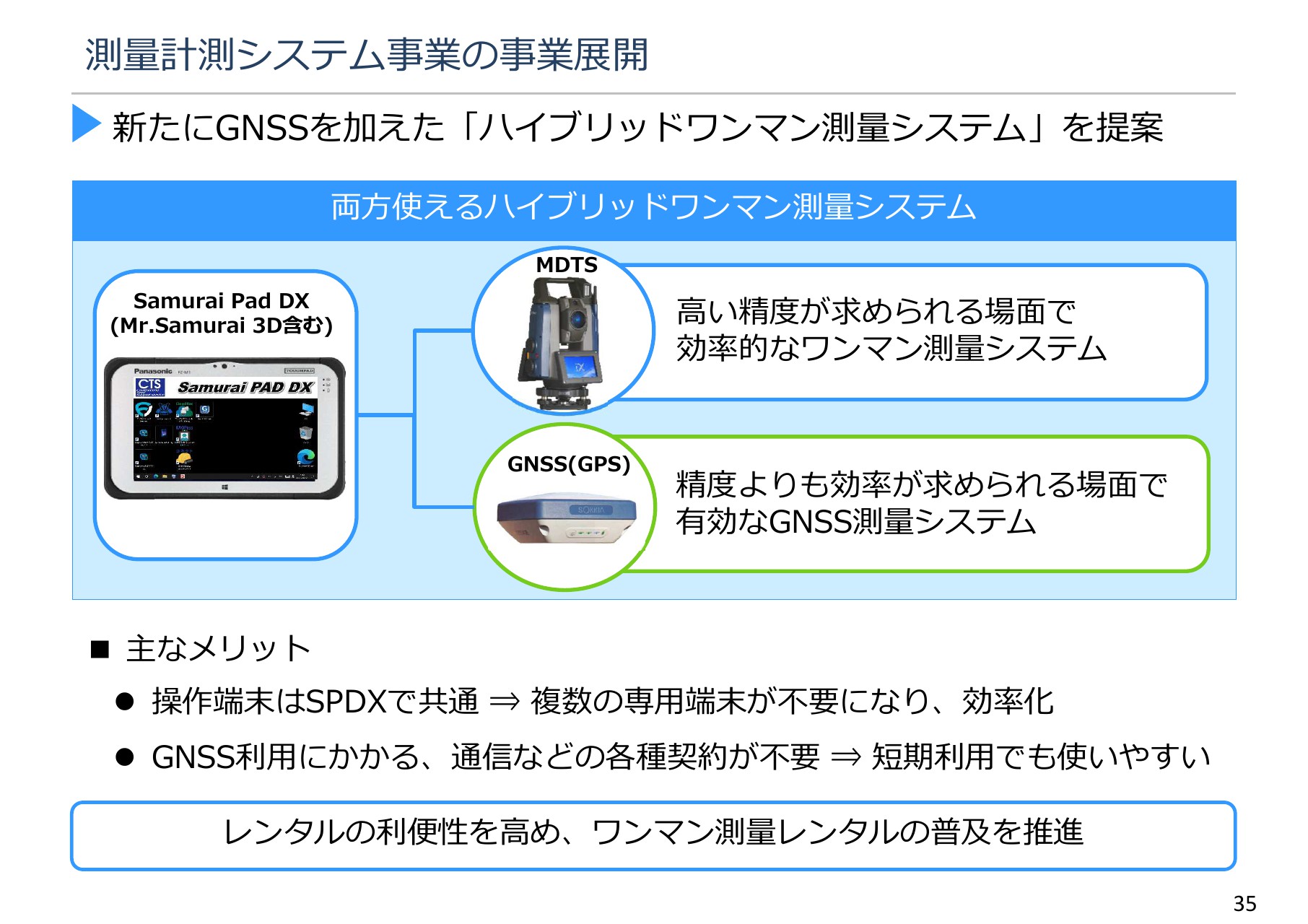

「Samurai PAD DX」と、モータードライブトータルステーション(MDTS)を使用したワンマン測量スタイルに、新たにGNSSを加えた「ハイブリッドワンマン測量システム」を提案していきます。

このシステムでは、MDTSとGNSSを用いて測量する際に、操作端末が「Samurai PAD DX」と変わらず、専用端末が不要となります。そのため、測量する際に精度が求められる場面ではMDTS、精度よりも効率が求められる場面ではGNSSというように、ハードの切り替えのみで、操作端末は変わらないメリットがあります。

また、測量にGNSSを使用する場合は、通信や補正データ等の契約が必要ですが、通信や各種契約を含んだレンタルサービスを提供するため、必要なタイミングで利用できるのも1つのメリットです。

測量計測システム事業の事業展開 (SMS事業の設備)

「測量機器管理センター」および「建設ICT研修センター」を活用し、レンタル機器の出荷・管理と人材育成を推進していきます。昨年完成した「測量機器管理センター」では、延べ床面積1,200平米にて測量機器の修理・点検に伴う精度管理、そして、レンタル機器およびお客さまからお預かりした修理・点検機器の物流管理を行います。

「建設ICT研修センター」では、社員の営業提案スキルの向上、および独自商品の開発等を積極的に行っていきます。以上がSMS事業の事業展開となります。

中期経営計画 ー 中⻑経営方針 ー

横島泰蔵氏:代表取締役の横島泰蔵でございます。私からは中期経営方針および目標について、また2023年3月期の業績予想についてご説明させていただきます。

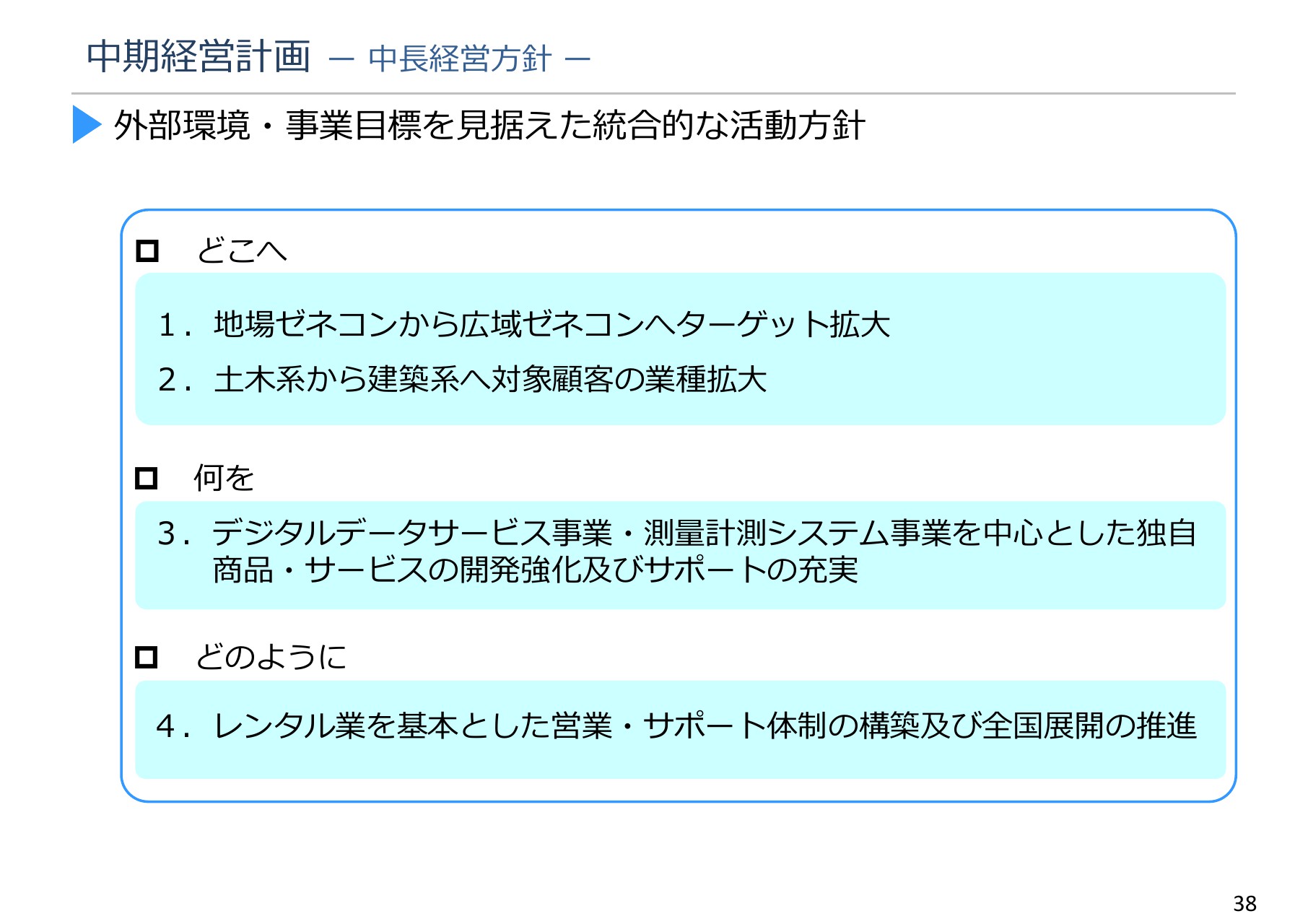

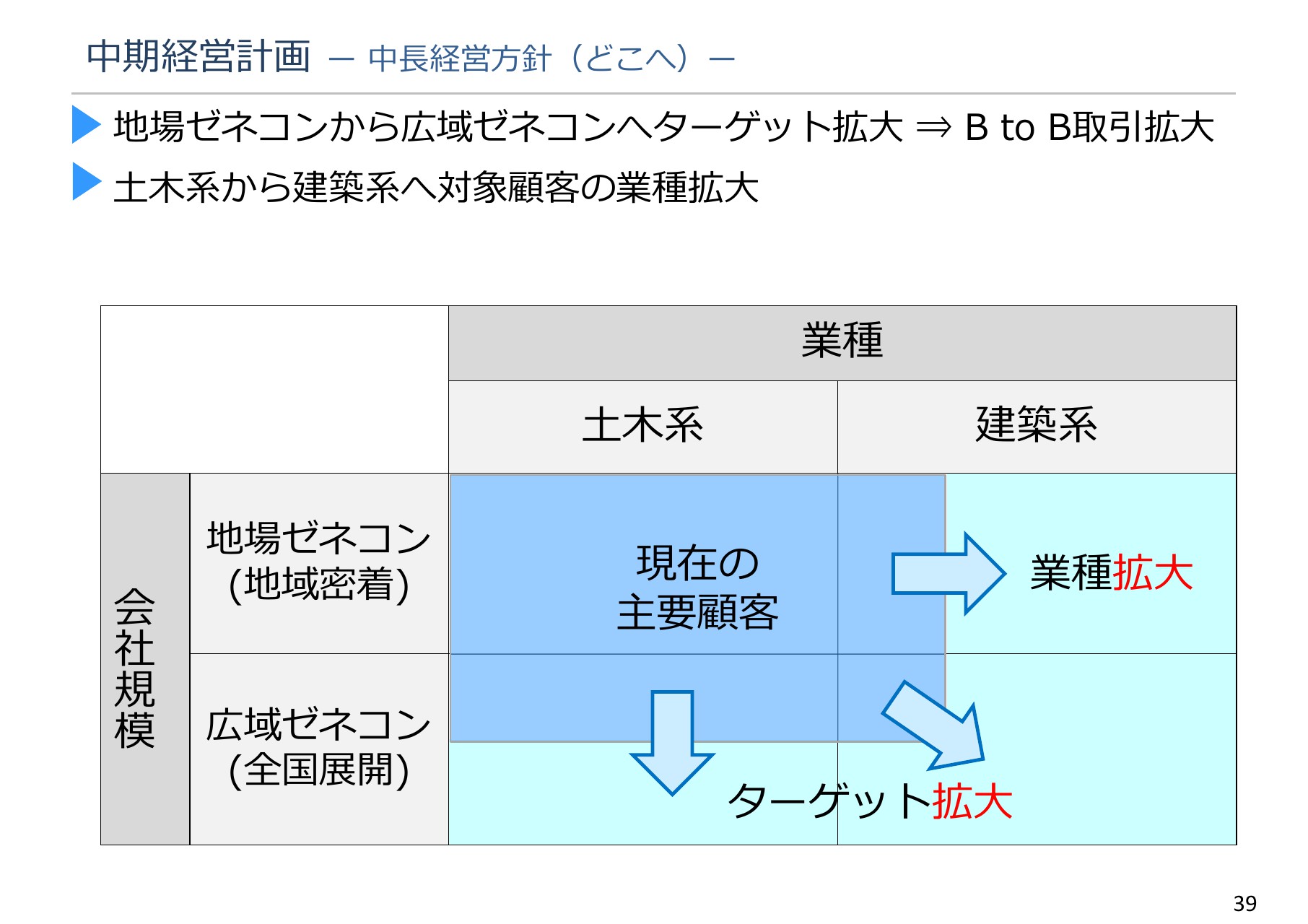

最初に中期経営方針です。中期経営方針に関しては3つの視点で4つの方針を掲げています。1つ目の視点は「どこへ」ということですが、ここでは開拓すべき顧客、あるいは市場を明確にしています。方針の1番目は「地場ゼネコンから広域ゼネコンへターゲット拡大」、2番目は「土木系から建築系へ対象顧客の業種拡大」です。

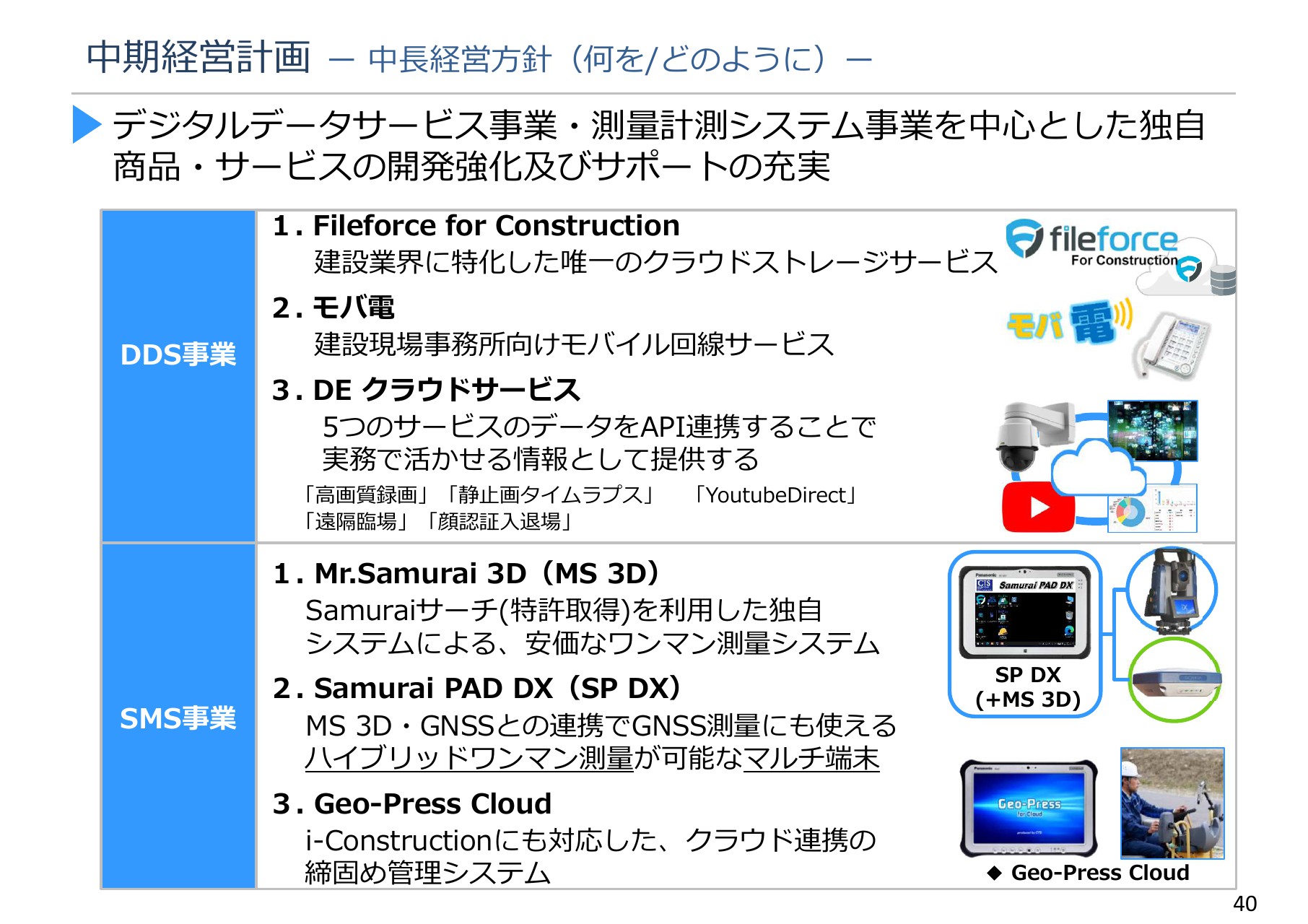

2つ目の視点として「何を」ということですが、注力すべき商品・サービスを明確にしています。3番目の方針として「デジタルデータサービス事業・測量計測システム事業を中心とした独自商品・サービスの開発強化」と、その商品・サービスに対する「サポートの充実」を掲げています。

3つ目の視点「どのように」では、目指す営業の形態と展開を明確にしています。4番目の方針は、「レンタル業を基本とした営業・サポート体制の構築」そして「全国展開の推進」です。

中期経営計画 ー 中⻑経営方針(どこへ)ー

中期経営方針の「どこへ」について、もう少し細かくご説明します。当社の地場ゼネコンを中心とした営業活動とエリア展開は変わりません。

スライドの横軸は業種、縦軸は会社規模です。現在の主要顧客は土木系の地場ゼネコンが中心になっています。ここは変わりませんが、これにより拡大した営業ネットワークを活用し、広域ゼネコンの開拓を推進していきます。

縦軸では、土木系で営業展開を拡大し、会社規模を地場ゼネコンから広域ゼネコンにも広げていきます。横軸では、対象顧客の土木系から建築系への業種拡大と記載しています。

当社の主力事業にはDDS事業とSMS事業がありますが、土木系はDDS事業とSMS事業の両方のターゲットになっています。建築系においては、どちらかと言うと、DDS事業が主力で、SMS事業は土木系と比べると利用頻度が少し減るというような状況です。

中期経営計画 ー 中⻑経営方針(何を/どのように)ー

中期経営方針の「何を/どのように」について、DDS事業では先ほど事業統括からも話があったように、大きく3点あります。

1番目は「Fileforce for Construction」で、建設業界に特化したクラウドストレージサービスです。2番目は「モバ電」で、モバイル回線です。3番目は「DEクラウドサービス」です。現在「Digital Eye」では、カメラを通じてのいろいろな視覚情報を踏まえた5つのサービスをAPI連携することで、実務で活かせる情報を提供していく方向へ進んでいます。

わかりやすく言いますと、1番目は建設会社のお客さまのデータもしくは情報の保管庫で、メインは会社が中心になります。一部現場だけのレンタルもありますが、今後も会社契約を中心に進めていきたいと考えています。よく言われるサブスクリプション形式の契約形態となっています。

我々の「Fileforce for Construction」を中心としたインターネットサービスに接続するためのアクセス手段が、2番の「モバ電」になってくると考えています。

3番目の「DEクラウドサービス」は、おそらくさまざまな場面で必要になってくると思うのですが、現場におけるエビデンスのような部分において重要な役割を果たすのが「DEクラウドサービス」だと認識しています。

そう考えると、必要になるのは1番と2番では今後の営業の強化です。3番も当然、営業活動はするのですが、開発の強化が非常に大事だと認識しています。

続いてSMS事業については、先ほど事業統括から話があったように、MDTSを使った従来のワンマン測量に関しては「Mr.Samurai 3D」の部分になります。今回の「Samurai Pad DX」は、この中の一部として「Mr.Samurai 3D」も含まれるのですが、これを活用することでハイブリッドなワンマン測量を実現します。

これは今までありそうでなかったもので、MDTS、GNSSを活用する時には、ともするとコントローラーが別だったり、データファイルが別だったり、同時に活用することはできなかったのですが、我々は今回ここを可能にしています。

そのため、マルチ端末としての「Samurai Pad DX」が活きてくるわけですが、そのような使い方によって、建設現場における省力化、省人化の対応として、今後、ワンマン測量はハイブリッドワンマン測量のシステムを中心に、強力に推進していきたいと考えています。

このようなマルチ端末において、DDS事業のいろいろなサービスを現場で、いろいろなかたちで使え、あらゆるところに移動した場合でも使えるようなサービスを今後、拡充していきたいと考えています。

3番目の「Geo-Press Cloud」については、従来は自社営業、直営業を中心にしてきましたが、今後は建設現場の状況を踏まえた中で、建機レンタル会社との協業を軸に強化していきたいと考えています。

つまり、SMS事業の1番と2番に関しては、ハイブリッドのワンマン測量システムを使ったワンマン測量という市場の開拓を強化し、3番目の「Geo-Press Cloud」に関しては、直営業に対して、建機レンタル会社との協業による市場拡大に力を入れていきたいと考えています。

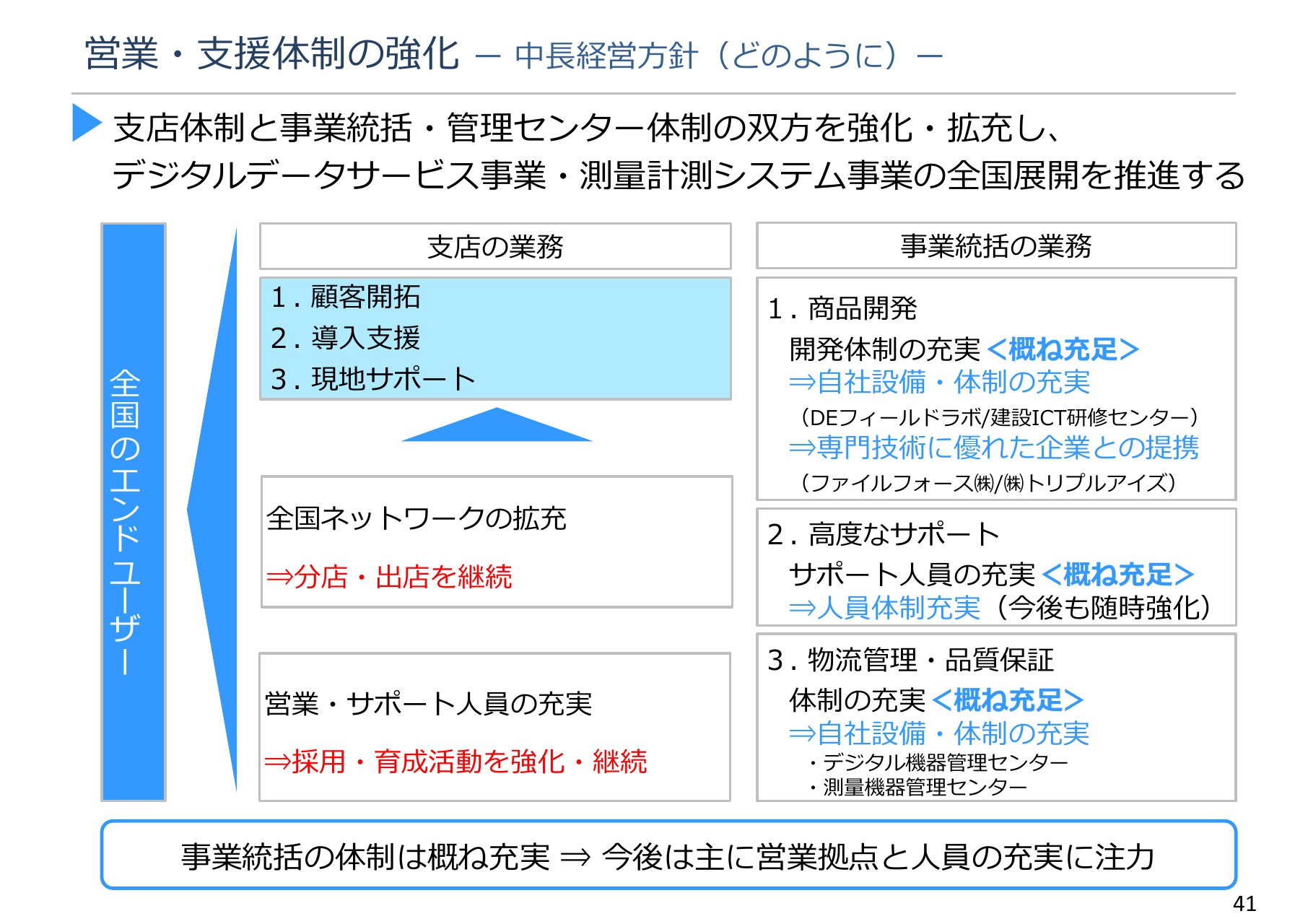

営業・⽀援体制の強化 ー 中⻑経営方針(どのように)ー

次に「どのように」について、当社はここ何年か独自の商品・サービスを中心に、販売からレンタルへ大きく舵を切ってきています。その中で、事業統括における商品・サービスの開発、独自の商品・サービスのサポート体制、物流・品質管理体制は、非常に大きな役割を占めています。また、今後もより重要になってくると考えています。

そのような中で、事業統括の主な事業内容と状況について、簡単にご説明します。スライド右側の「事業統括の業務」には、大きく3つあります。

1つ目の商品開発ですが、この体制に関しては「概ね充足」しています。特に設備系では、DDS事業において「DEフィールドラボ」を2020年の8月に開設しました。「建設ICT研修センター」はかなり前に開設しているのですが、2020年7月に大幅な改修を行っています。

技術的な開発要素が強いため、さまざまな企業との業務提携というかたちになります。特に、一番メインになってくる「Fileforce for Construction」については、2019年10月にファイルフォース社と資本業務提携を結んでいます。それによって今の「Fileforce for Construction」ができあがり、展開が進んでいる状況です。

また、DDS事業における「DEクラウドサービス」の関係についてですが、2021年9月にトリプルアイズ社と資本業務提携を結んでいます。これによって顔認証技術を使ったり、いろいろなカメラのクラウドサービス、画像のクラウドサービスの強化を図っている最中です。

2番目のサポート体制に関しても、現状においては概ね充足しています。ただし、ここも事業の拡大に併せて随時強化を図っていかなければならないと考えています。

そのような中で、ファイルフォース社と企業契約をし、今期からサブスクリプションの部分にも相当力を入れています。先ほど事業統括の金井からもお話ししましたが、これを推進していくために、4月よりFFCのサポートチームを専門で立ち上げました。

3番目の物流・品質管理の体制については、2021年4月に測量機器管理センターを新たに開設しました。従来は今のデジタル機器管理センターと呼んでいる建物の中で、デジタル機器の管理センターと測量機器の管理センターが共存していたのですが、手狭になり、測量機器管理センターが新たに分離されて、2021年4月から活動を開始しています。これによりデジタル機器管理センターが非常に広くなりました。

また、DDS事業とSMS事業の両方の主力商品に関しては、前期実績に対して数量ベースで4倍程度にまで増えても対応できるように拡充されました。そのため、この部分のバックヤードに関しても現状は概ね充足している認識でいます。

お客さまと最前線で接している支店の業務についてお話しします。スライドの左側に記載したとおり、大きく3つの業務があります。顧客開拓・顧客対応、次に導入支援というかたちです。独自商品サービスで対応していますので、現場でのサポートが非常に重要です。

そのため、導入支援、現地サポートについては、支店業務の大きな方向性として、「どのように」の中にも全国展開の推進とありますが、全国ネットワークの拡充については、今後も分店あるいは新規を含めた出店を継続的に進めていきたいと考えています。

この中期経営計画における2020年4月から今年の4月までの2年と少しの間で、約6支店を開設しています。今期内もしくは来期のスタートになるかわかりませんが、だいたい2支店から3支店を出店したいと考えています。

続いて、営業・サポート人員の充実についてです。支店の数だけは増えていますが、体制強化を大きな課題として考えています。そのため、新規の出店もしますが、継続的に各支店の営業体制とサポート体制の充実を図っていきたいと考えています。

各支店における営業体制の拡充を図るため、今期においても計画上は、20名程度の採用を予定しています。

総括すると、事業統括では人員がほぼ充足している中で、人員に対して随時状況に応じて増員しており、現状は大きな問題はないと考えています。今後は、主に営業拠点の拡大とそこにおける人員、営業およびサポート体制の拡充に注力していかなければならないと認識しています。

中期経営計画の進捗 中期経営計画の進捗

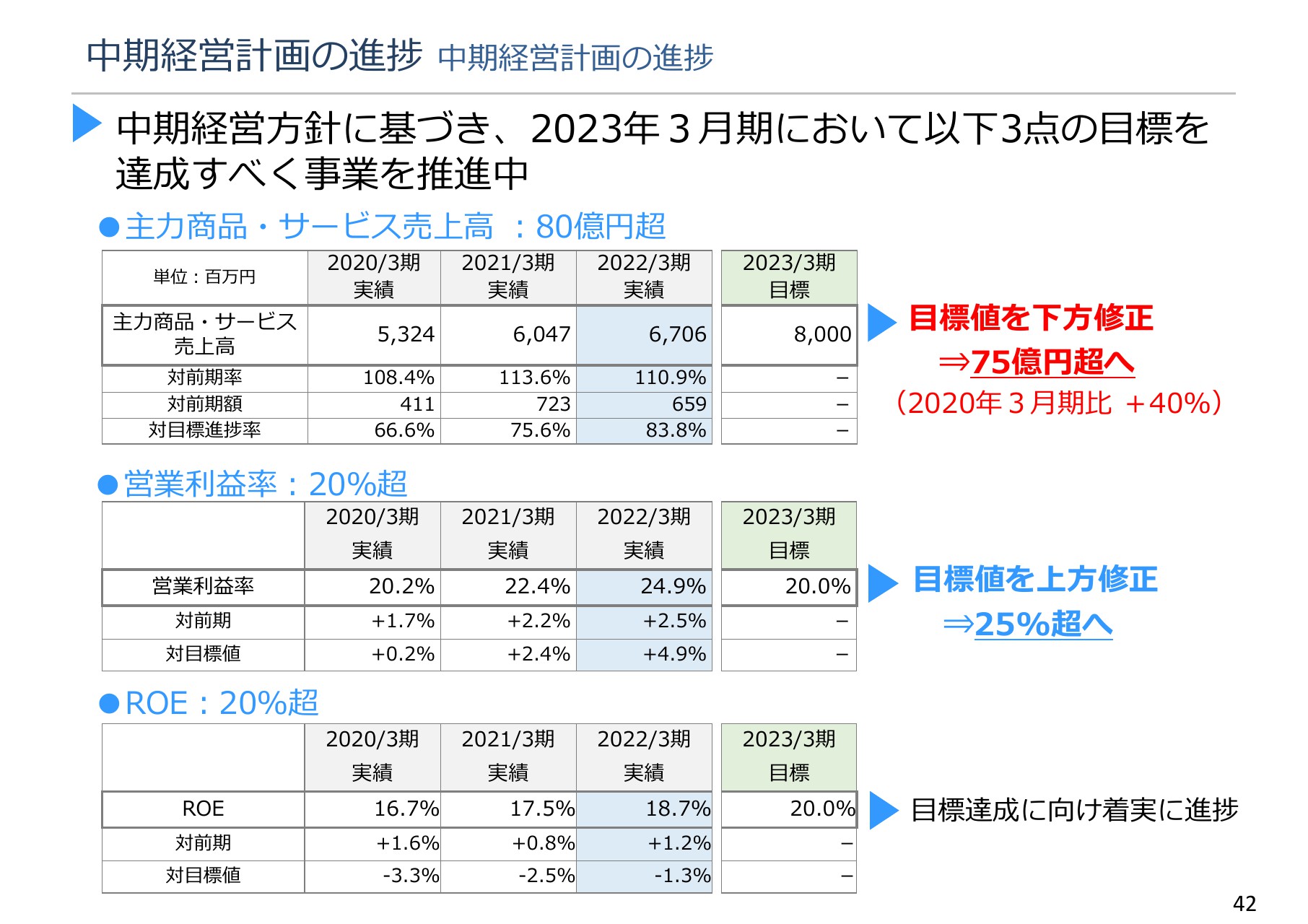

中期経営計画の目標についてお伝えします。スライドに記載したとおり、中期経営方針に基づき、2023年3月期において3点の目標を掲げていました。ここに対して一部修正がありますので、併せてご説明します。

1番目の目標として、主力商品・サービスの売上高を当初80億円超と定めていました。しかしスライドの表に記載したように、2021年3月期は60億4,700万円、2022年3月期は67億600万円と、このペースで80億円超というのは現状では厳しいと判断したため、目標を下方修正しました。これが先ほどお伝えした、主力商品サービスの75億円超です。

目標値については、2020年3月期と比べた場合に、40パーセント増という設定になっており、中期経営計画における主力商品・サービスの売上高の目標ということで修正しました。

2番目の目標について、当初の目標は営業利益率20パーセント超でした。これに関しては2021年3月期の実績が22.4パーセント、2022年3月期の実績が24.9パーセントと、2期連続で20パーセントを超えています。それを踏まえ、目標を上方修正し、25パーセント超としました。

3番目の目標値であるROEは、20パーセント超としています。こちらは、2021年3月期の実績は17.5パーセント、2022年3月期の実績は18.7パーセントです。これを踏まえ、今期は20パーセントの達成が十分に可能だと考えていますので、決して簡単ではありませんが、継続して目標達成に向けて進めていきます。

以上をもちまして、中期経営方針および目標についてのご説明を終了します。

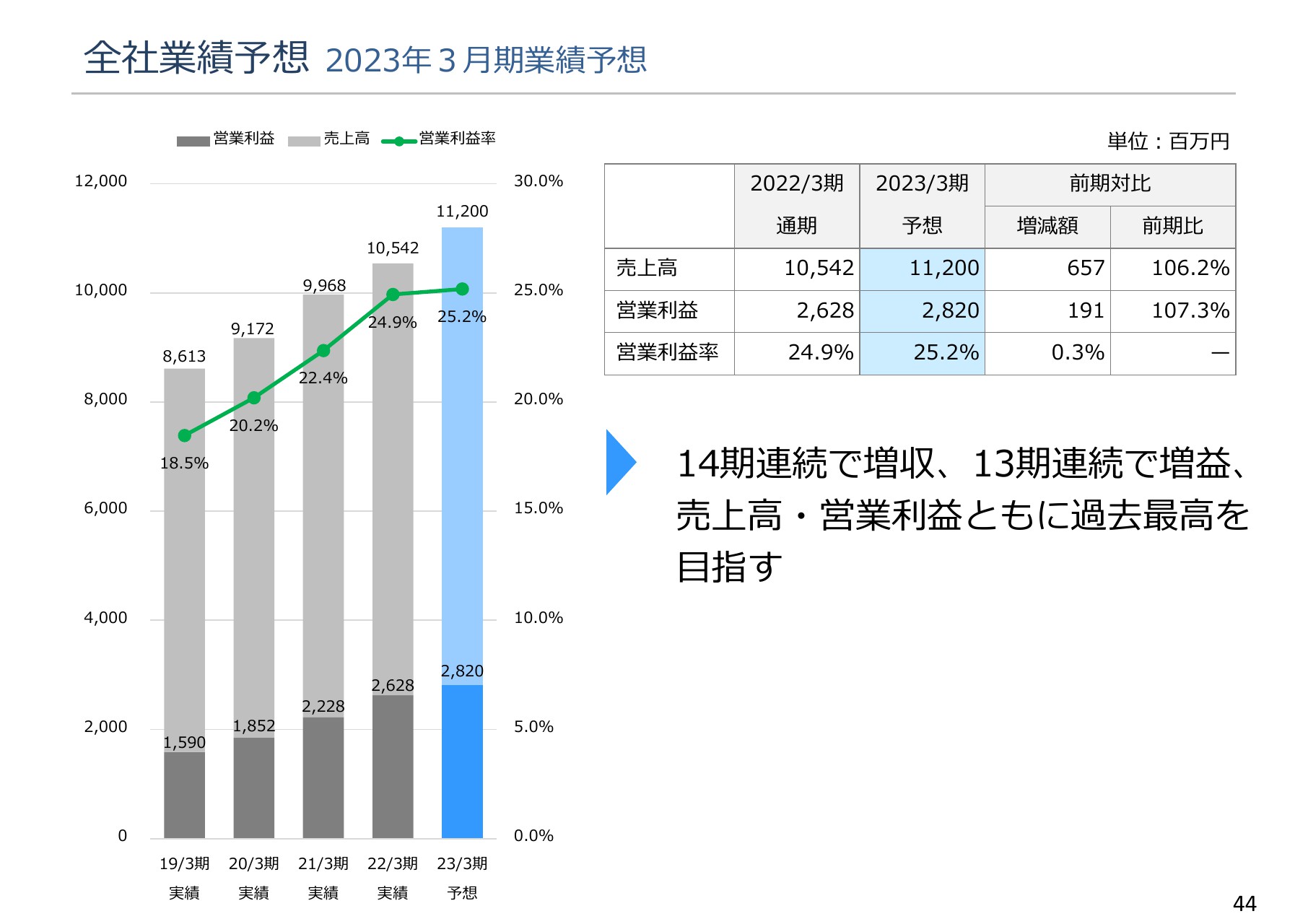

全社業績予想 2023年3月期業績予想

2023年3月期の業績予想についてご説明します。売上高は、前期比106.2パーセントの112億円、営業利益は前期比107.3パーセントの28億2,000万円、営業利益率は25.2パーセントで、14期連続での増収、13期連続での増益です。売上高・営業利益ともに過去最高を予想しています。

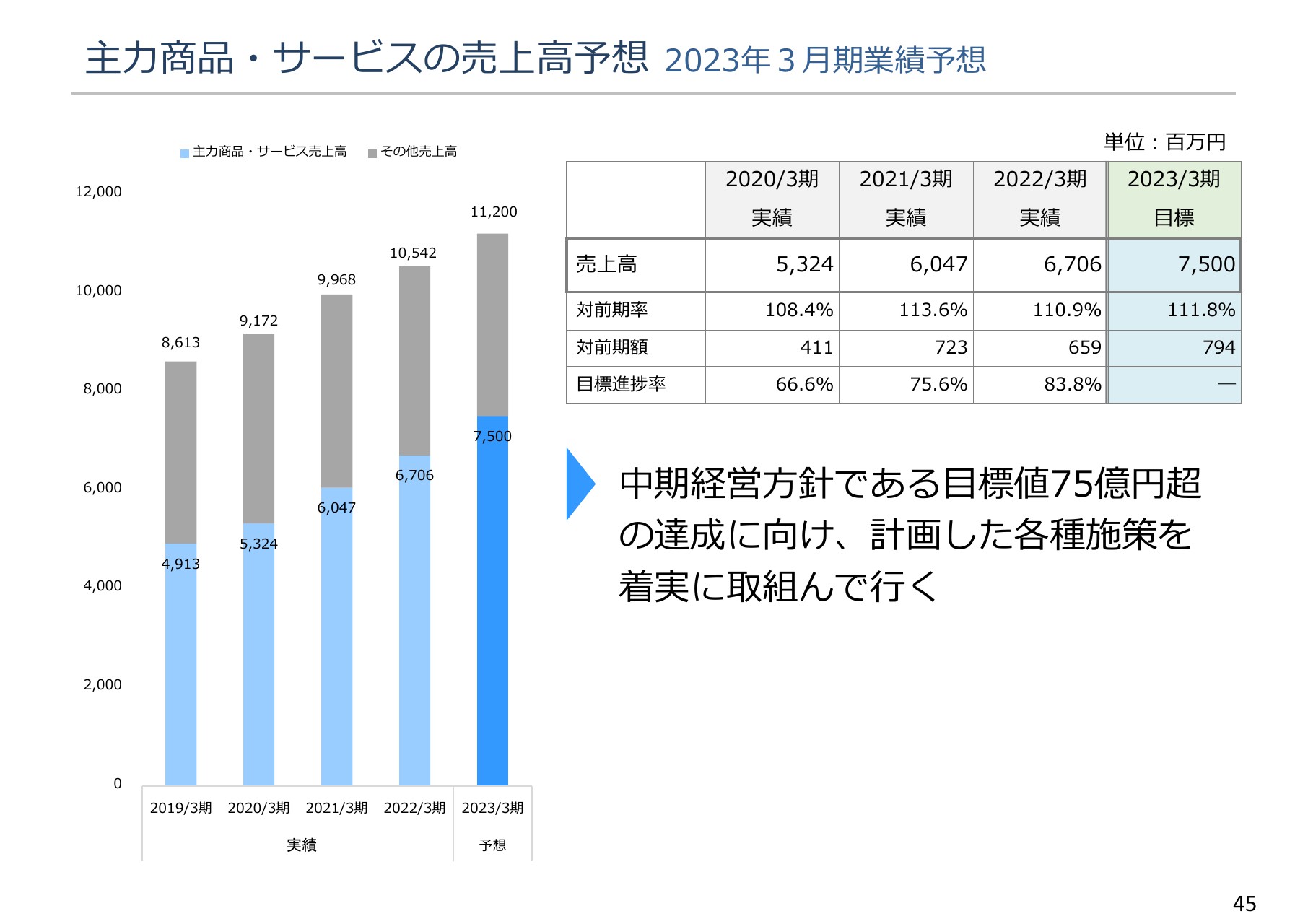

主力商品・サービスの売上高予想 2023年3月期業績予想

45ページは主力商品・サービスについてです。当社はここ何年かで、独自の商品サービスを中心に、レンタルあるいはサブスクリプション、リカーリングのようなビジネスに大きく転換しようと活動しています。その上で一番重要になってくるのが、主力商品・サービスの売上の拡大です。

そのような意味で、この主力商品・サービスの売上高予想として、2023年3月期の目標値を前期比111.8パーセントの75億円としています。中期経営方針の目標値75億円超の達成に向けて、計画した各種施策を着実に実施していきたいと考えています。

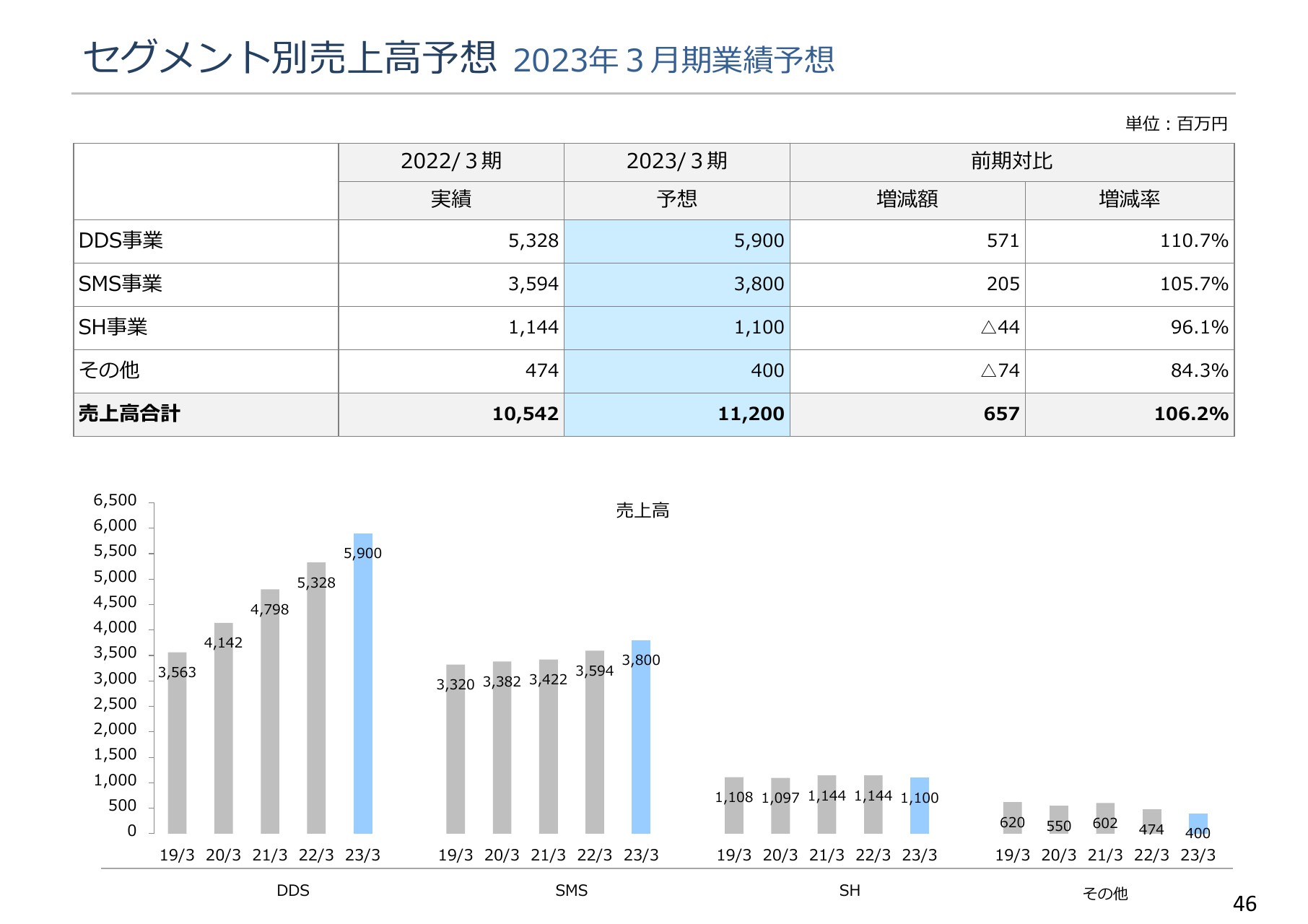

セグメント別売上高予想 2023年3月期業績予想

46ページはセグメント別の売上予想についてです。DDS事業、SMS事業ともに当社に対する発注権者は現場責任者で、同一の人物の場合が多いです。それを踏まえ、まずは差別化が明確で、新人の営業担当者でも比較的早く成果が上げやすいDDS事業が先行し、徐々にSMS事業が後を追いかけていくような状況と認識しています。

そのような意味で、DDS事業の来期の売上高予想は前期比110.7パーセントの59億円としています。SMS事業は、前段で経営企画からお話ししたように、販売中心からレンタル等へ移行しようとしているのですが、売上高は前期比105.7パーセントの38億円としています。

SH事業の売上高予想は前期比96.1パーセントの11億円、その他事業は前期比84.3パーセントの4億円です。売上高の合計は、前期比106.2パーセントの112億円と予想しています。

グラフだけを見ると、DDS事業だけがどんどん出て、SMS事業の伸びが鈍いように見えますが、DDS事業を使っていただいている代理人、現場責任者の方はほとんどがSMS事業でも当社に発注権を持っている方が多いです。

SMS事業は、営業として一人前になるのに最低でも3年近くの時間がかかります。先ほど研修センターでの研修の風景の資料もありましたが、そのようなものを踏まえた時、DDS事業が先行して伸びていくことは、イコール将来的に必ずSMS事業も伸びていくという関連性があると認識しています。

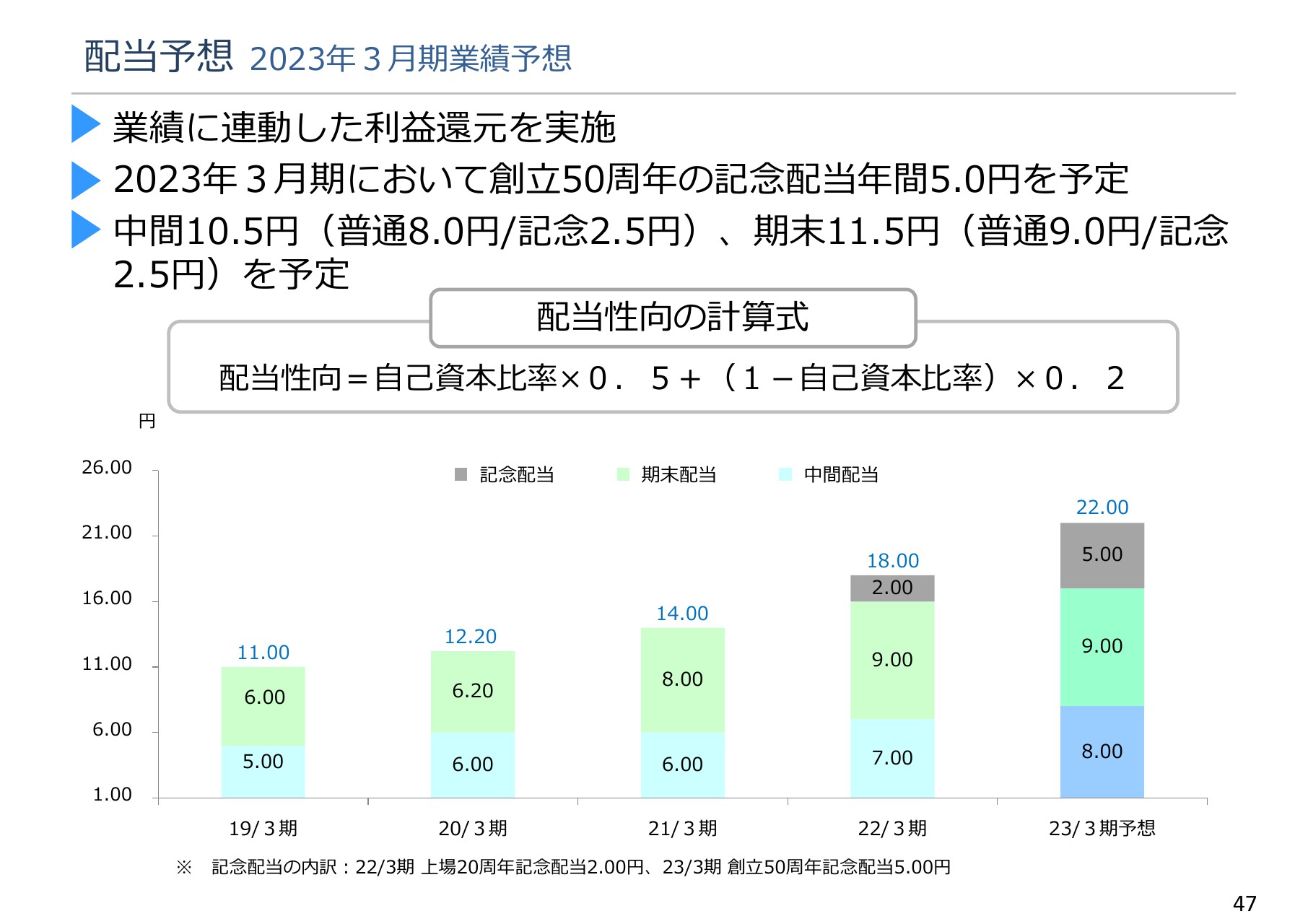

配当予想 2023年3月期業績予想

最後に配当予想についてです。当社は東証JASDAQ上場から20年になりますが、業績に連動した配当をずっと実施しています。

2023年3月期においては創立50周年の記念配当5円を含め、中間10.5円(普通配当8円、記念配当2.5円)、期末配当11.5円(普通配当9円、記念配当2.5円)を予想しています。配当額の計算は、20年間出している、スライドに記載した式のとおりです。以上をもちまして、2020年3月期の業績予想のご説明を終了させていただきます。

この銘柄の最新ニュース

CTSのニュース一覧- 株式会社シーティーエス 長野県松本市「光と氷の城下町フェスティバル」に協賛 2024/12/13

- 自己株式立会外買付取引(ToSTNeT-3)による自己株式の取得結果及び取得終了に関するお知らせ 2024/11/18

- 個別銘柄戦略:ミルボンやセルシスなどに注目 2024/11/18

- 本日の【自社株買い】銘柄 (15日大引け後 発表分) 2024/11/15

- 自己株式の取得及び自己株式立会外買付取引(ToSTNeT-3)による自己株式の買付けに関するお知らせ 2024/11/15

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

シーティーエスの取引履歴を振り返りませんか?

シーティーエスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。