アステリアのニュース

【QAあり】アステリア、安定成長に向けた事業構造改革を実施 好調なソフトウェアはサブスク製品の拡販進む

アステリア株式会社

平野洋一郎氏(以下、平野):みなさま、こんにちは。アステリア株式会社代表取締役社長/CEOの平野です。本日はご多用のところ、アステリア株式会社の2024年3月期通期決算説明会にご参加いただきまして、誠にありがとうございます。

本日15時に開示した2024年3月期の通期決算について、私からご説明します。どうぞよろしくお願いします。

初めてお聞きになる方もいらっしゃるかと思いますので、通期決算にあたり、当社の会社概要を簡単にご説明します。

当社は、主に企業向けソフトウェア製品を開発・販売している会社です。子会社として、AI研究開発、ソフトウェア開発、企業投資の会社を持っています。東京証券取引所のプライム市場に上場しており、従業員数は全世界グループで128名と、少数精鋭な人員構成です。

そのような中でも、ソフトウェア業界には大きな影響力を持っています。特に先端領域のノーコード領域やブロックチェーン領域においては業界団体を自ら設立し、牽引しています。

新しい働き方として、国内の数少ないCWO(最高ウェルビーイング責任者)を新設するなど、業界の中でウェルビーイングの領域でも新たな提案を行っています。

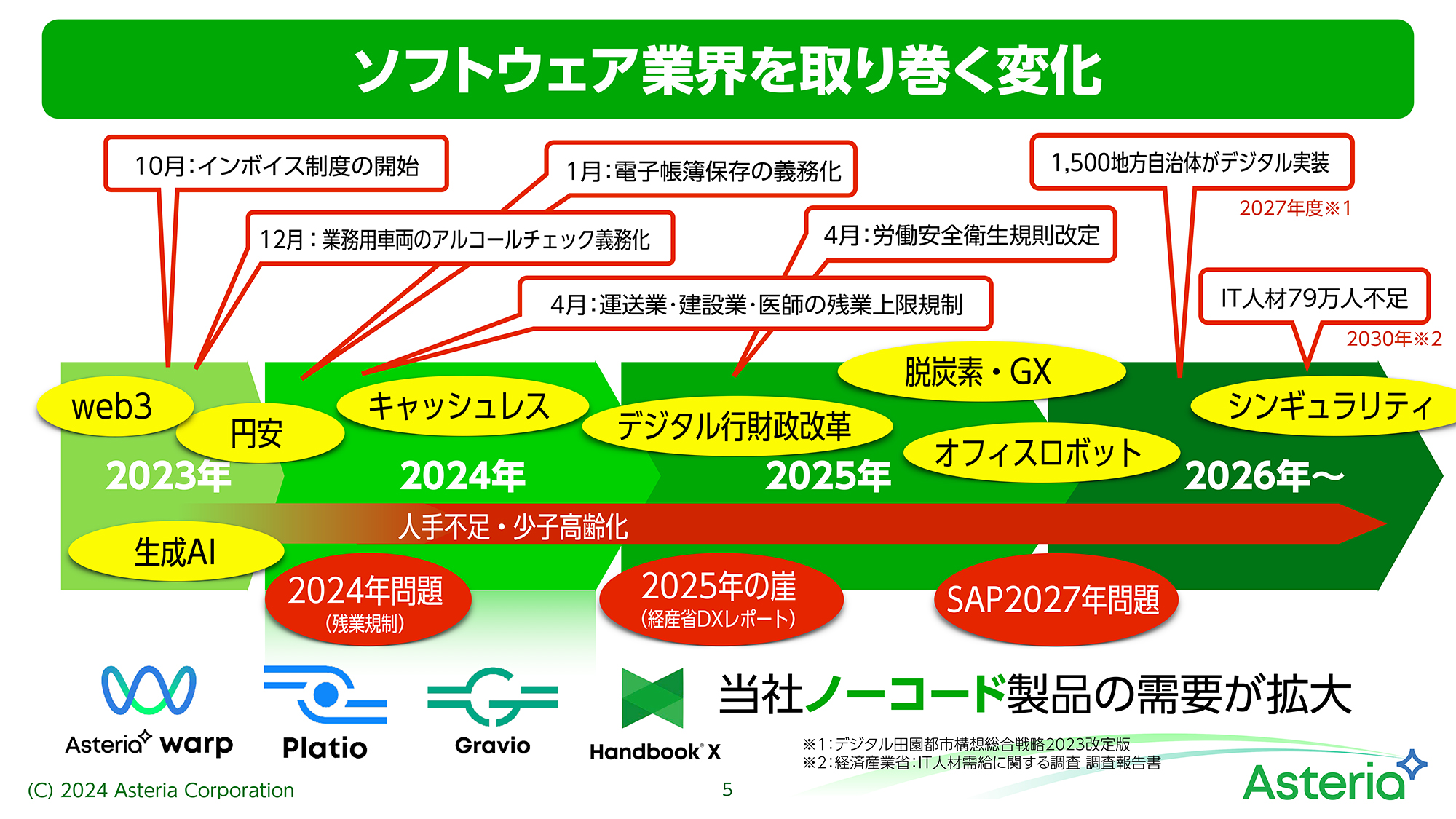

ソフトウェア業界を取り巻く変化

現在ソフトウェア業界は、非常に変化が激しくなっています。図の吹き出しはいろいろな政策、政治、規制などの世の中の変化を、黄色の円はIT業界でのいろいろな環境の変化を示しています。それに相まって、昨今は人材不足も起きています。

このような中で、さまざまな業界・業態において、ITは欠かすことのできないものとなっています。エンジニア不足も叫ばれており、当社が販売しているような、エンジニアでなくてもIT技術を活用できるノーコード製品が非常に重宝され始めています。

現在は2024年ですが、来年、再来年、その先も、いくつも新しいことが起こることがわかっている業界でもあります。これに対し、私たちは当社のノーコード製品を幅広く提供することで、社会の進化に貢献することを考えています。

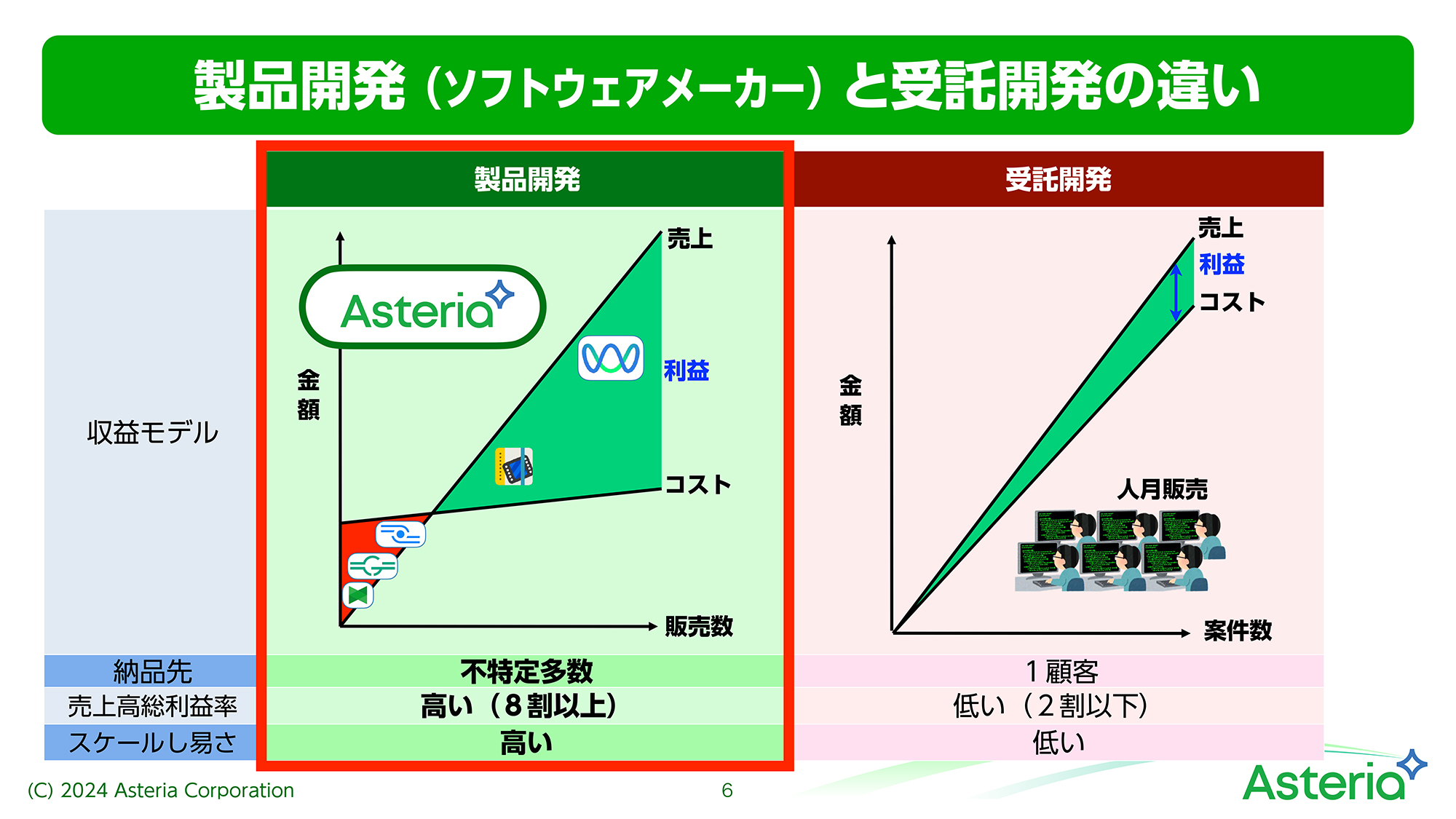

製品開発(ソフトウェアメーカー)と受託開発の違い

私たちは受託開発ではなく、製品開発という形態をとっています。ソフトウェアメーカーと言い換えることができますが、1つのソフトを開発し、多数の企業に使っていただいています。

日本の多くのソフトウェア開発企業は受託開発です。つまり、ある会社から注文書をいただき、注文どおりに開発して、その会社に納めます。

しかし、当社は注文書がない状態で自ら考え、企画・設計・開発し、世の中に出します。それが1社だけでなく、10社、100社、1,000社に使用されており、「ASTERIA Warp」にいたっては1万社以上に使われています。

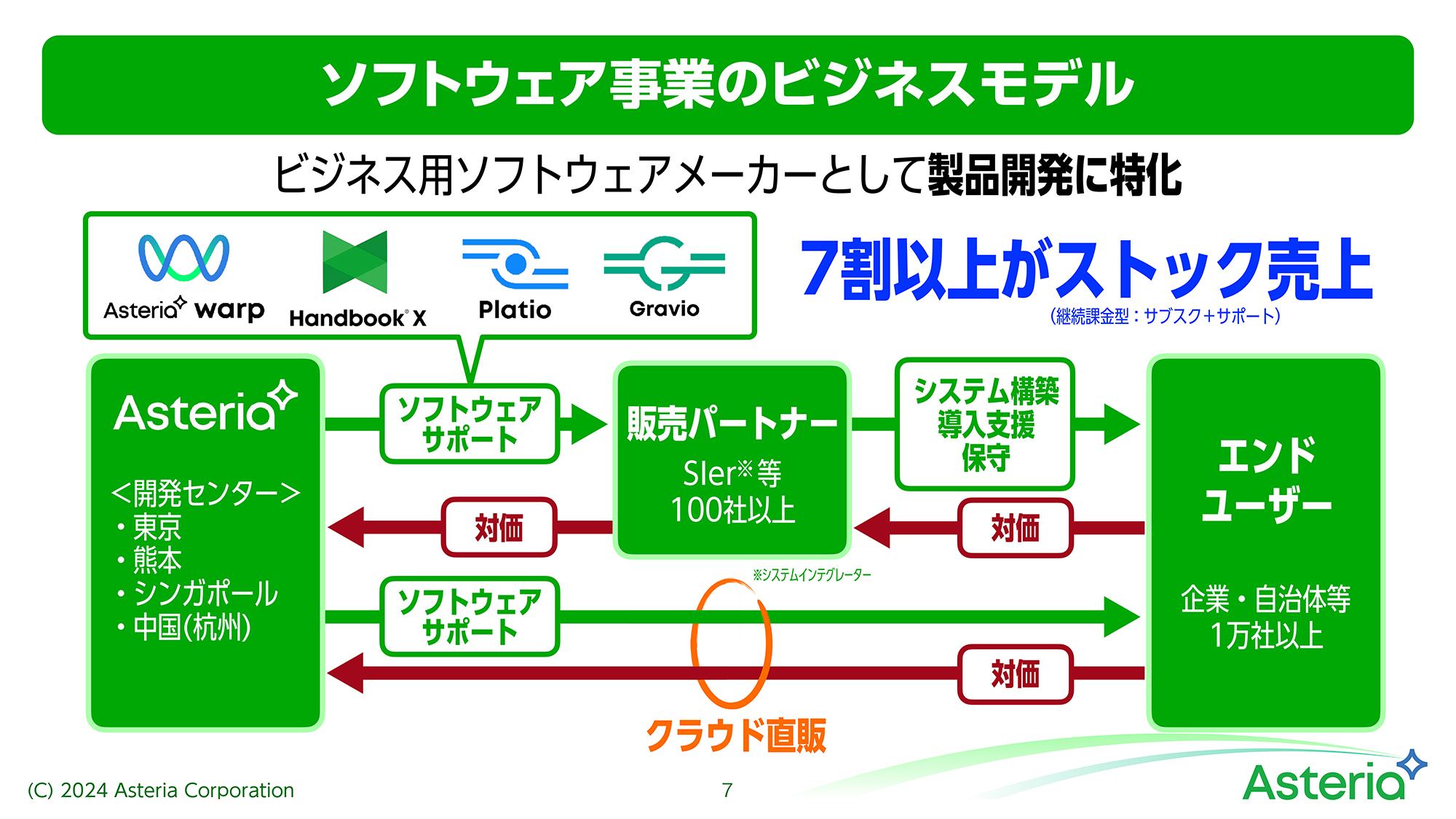

ソフトウェア事業のビジネスモデル

製品開発についてです。非常に特徴的な開発形態となっています。どのようなビジネスモデルかと言いますと、主力の4製品をパートナー経由、もしくはクラウド直販でエンドユーザーの企業や自治体、官庁などに提供しています。

ビジネスモデルの特徴として、すでに7割以上がストック売上となっています。そのため、毎月、継続的に売上を計上できています。

データ連携ツール「ASTERIA Warp」

主力製品をご紹介します。まず、データ連携ツール「ASTERIA Warp」です。すでに1万社以上の企業で使われています。例えば、業務システムとクラウドサービスなど他のシステムの組み合わせには多くのパターンがありますが、そのさまざまな組み合わせをノーコードでつなぐことができる製品です。

モバイルアプリ作成ツールPlatio(プラティオ)

モバイルアプリ作成ツール「Platio」です。今や業務をスマートフォンのアプリで完結させることも非常に増えています。特に若い方々にはパソコンを使えない・使いたくないという方もおり、アプリでの業務は当たり前になってきています。

「Platio」は、見た目どおりに動くアプリを、外部に委託することなく自分で設計し、3日で作ることができます。

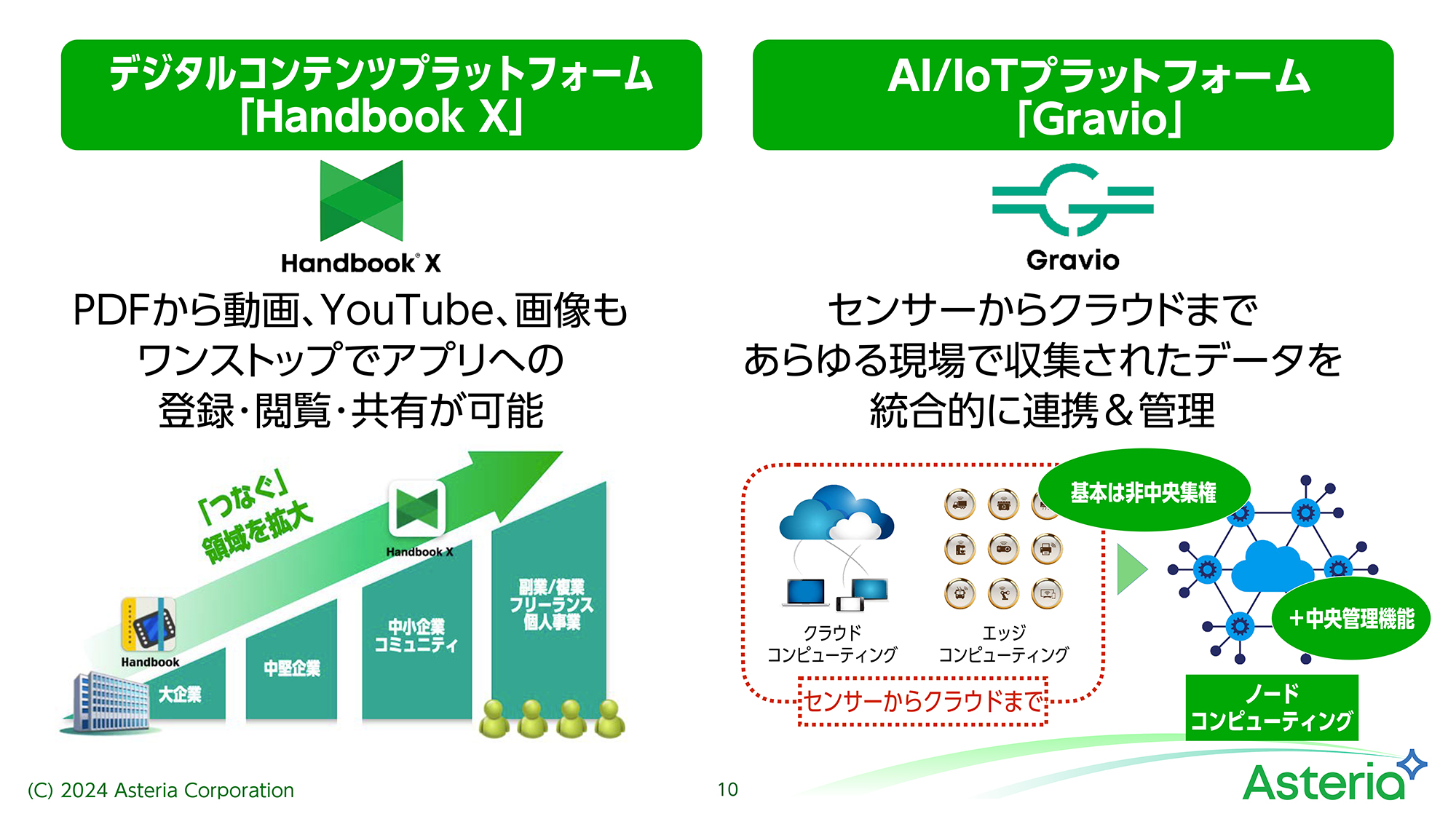

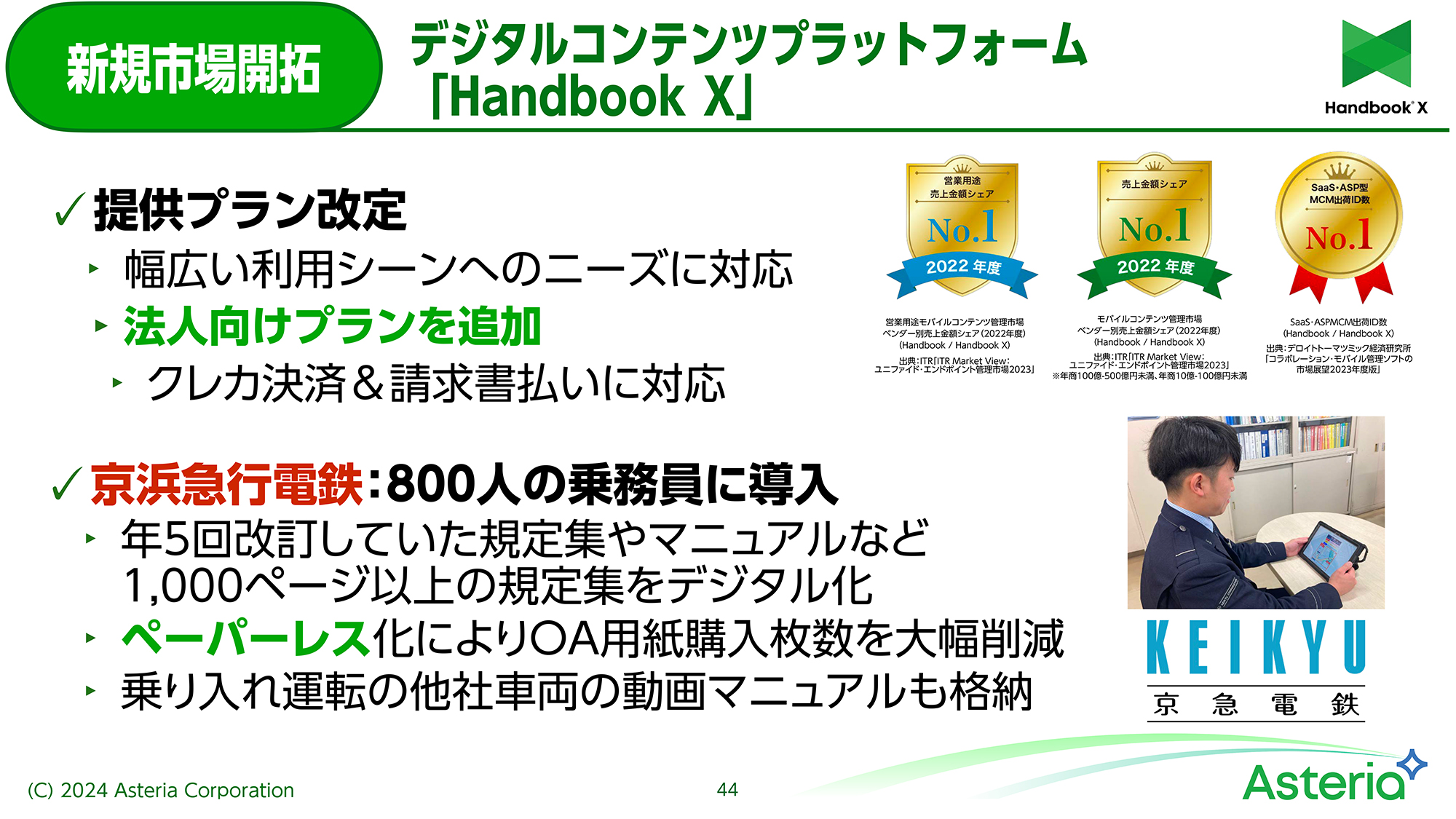

デジタルコンテンツプラットフォーム「Handbook X」 AI/IoTプラットフォーム「Gravio」

それ以外にも、自律・分散・協調社会での情報共有ツール「Handbook X」、AI/IoT領域でのつなぐツール「Gravio」も展開しています。

決算トピック

決算概要についてご報告します。数字をお伝えする前に、この期末で行った大きな変更についてご説明します。

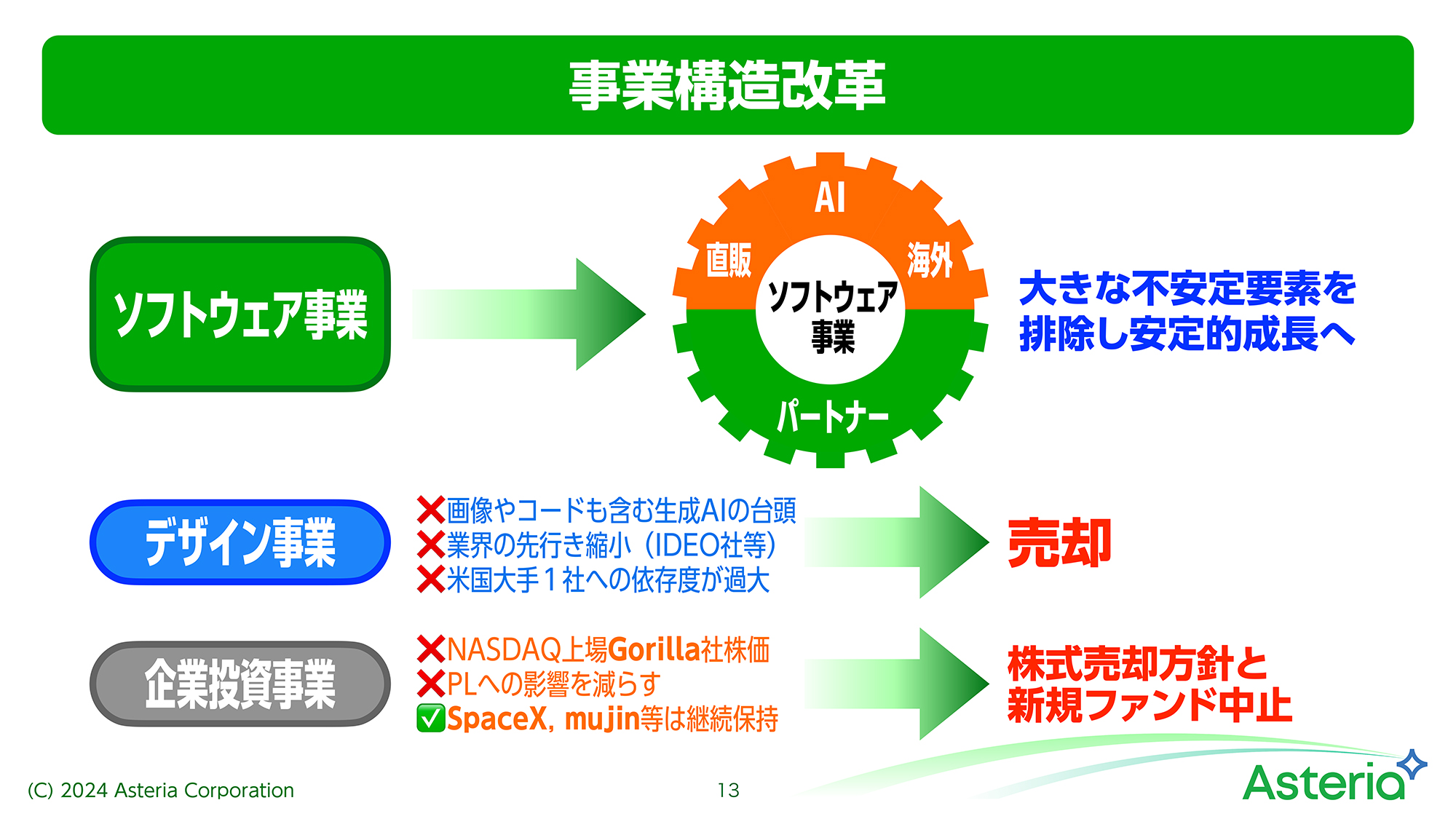

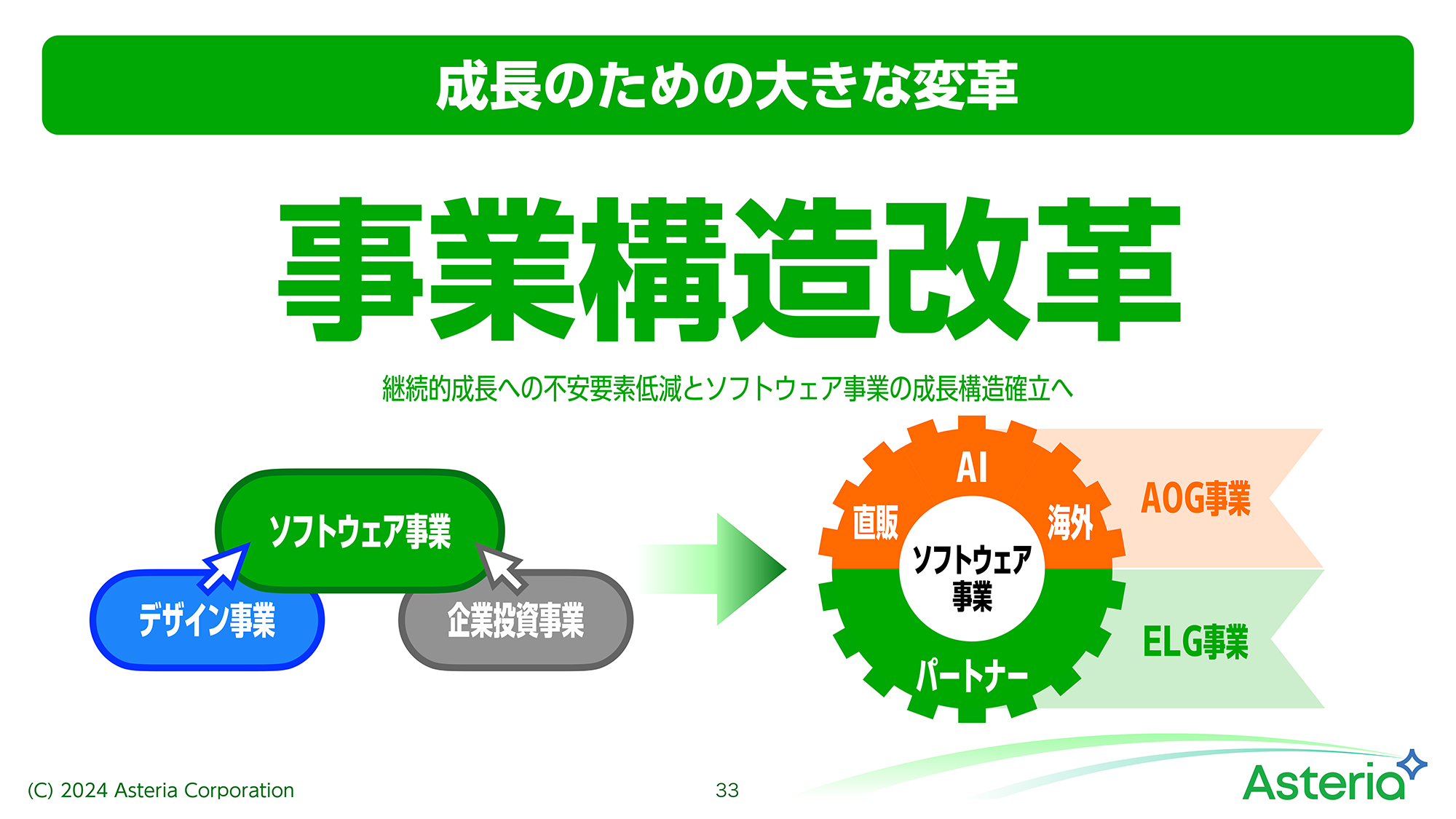

2024年3月期は、2024年度を迎えるにあたり、事業構造の改革を行いました。2019年からは、ソフトウェア事業を支えるデザイン事業と企業投資事業の2つと組み合わせて、3つの事業を展開していました。今回、事業構造改革として選択と集中を行い、この4月からソフトウェア事業を中心に進めています。

これまでのデザイン事業と企業投資事業は、ソフトウェア事業を支えるという役目で5年間展開してきました。ブースター事業とも言える2つの事業を切り離し、ソフトウェア事業を大きく発展させていく時がいよいよ来たと考えています。

事業構造改革

ソフトウェア事業は、実際には既存の非常に強力な領域と、これから大きな伸びしろがある領域の大きく2つに分かれています。どちらも大きく成長する領域です。大事なことは、デザイン事業と企業投資事業はブースターであった一方で、大きな不安定要素でもあったということです。この影響力を下げていきます。

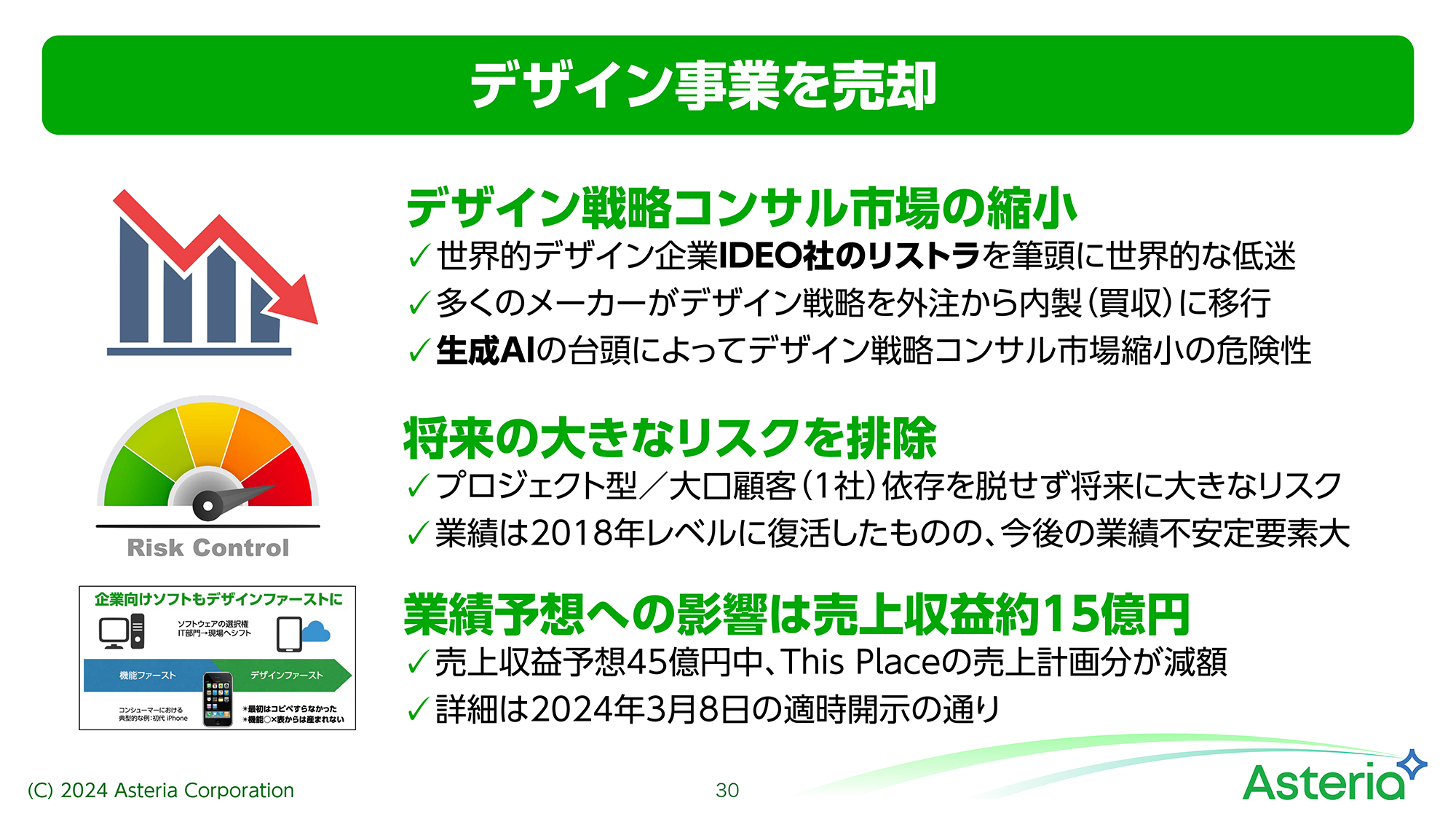

デザイン事業では、デザイン戦略コンサルティングを行っていましたが、特に生成AIの台頭によってこの領域の事業は大きな危機に直面していると考え、売却しました。

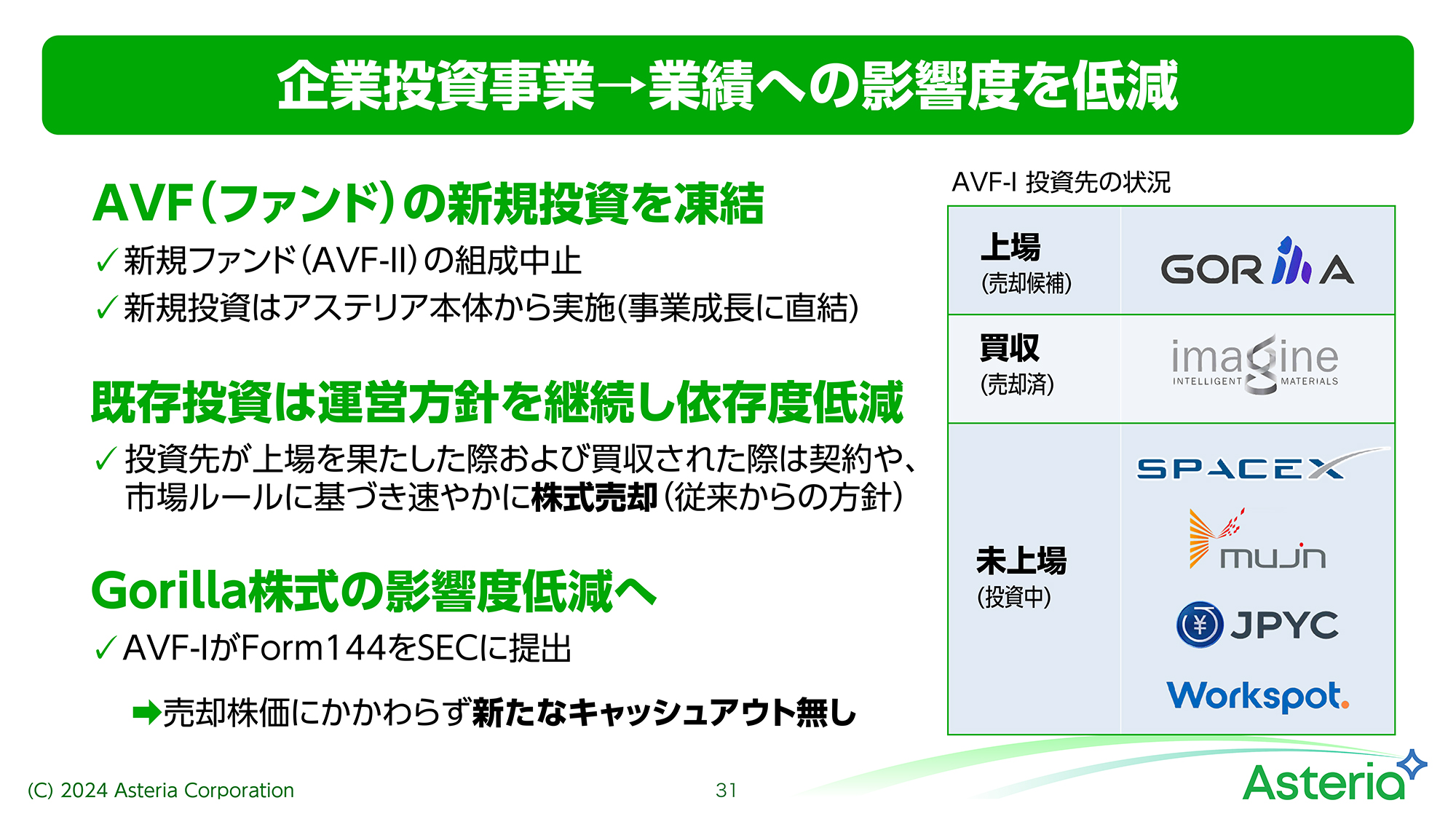

企業投資事業は、みなさまもご心配のとおり、NASDAQに上場したGorilla Technology Groupの株価の下落により、当社の業績に非常に大きな影響を与えています。したがって、新たな投資ファンドの中止と既存の領域でネガティブな影響力を下げていくための方策をとっています。

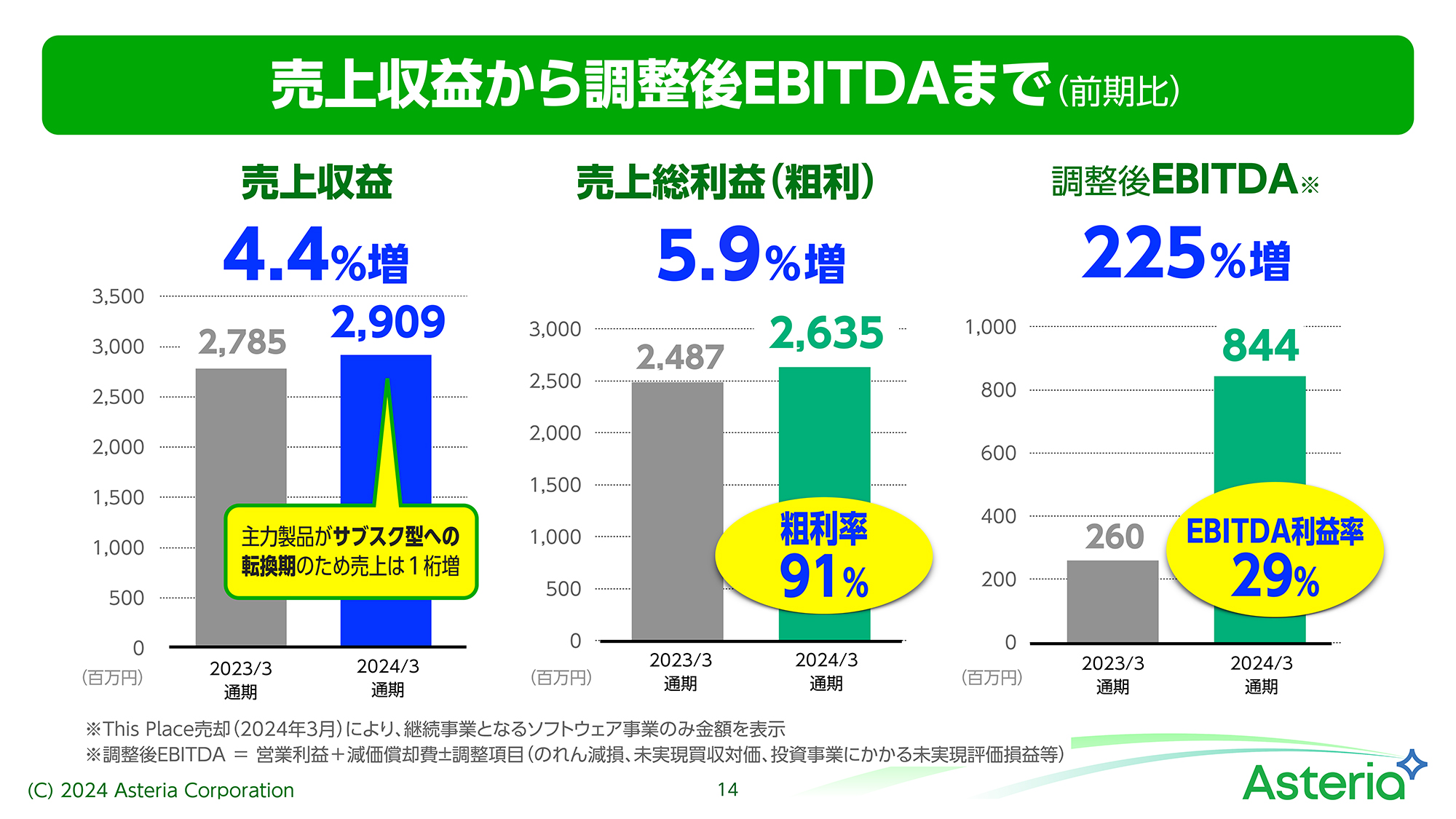

売上収益から調整後EBITDAまで(前期比)

2024年3月期の業績です。売上収益は、前期比4.4パーセント増の29億900万円となりました。これまでの年度より伸びがやや緩やかですが、これはまさに主力の「ASTERIA Warp」が一時的な売上であるライセンス売上から、継続的な毎月の売上であるサブスク売上に転換してきていることが表れています。

売上総利益は、前期比5.9パーセント増です。粗利率は初めて90パーセントを超え、91パーセントとなりました。デザイン事業を外してソフトウェア事業のみになると、このような高い利益率を得ることができます。

投資や減価償却などを調整したEBITDAは、前期比225パーセント増となり、前期の3倍以上となりました。EBITDA利益率も、非常に高い29パーセントを記録しています。

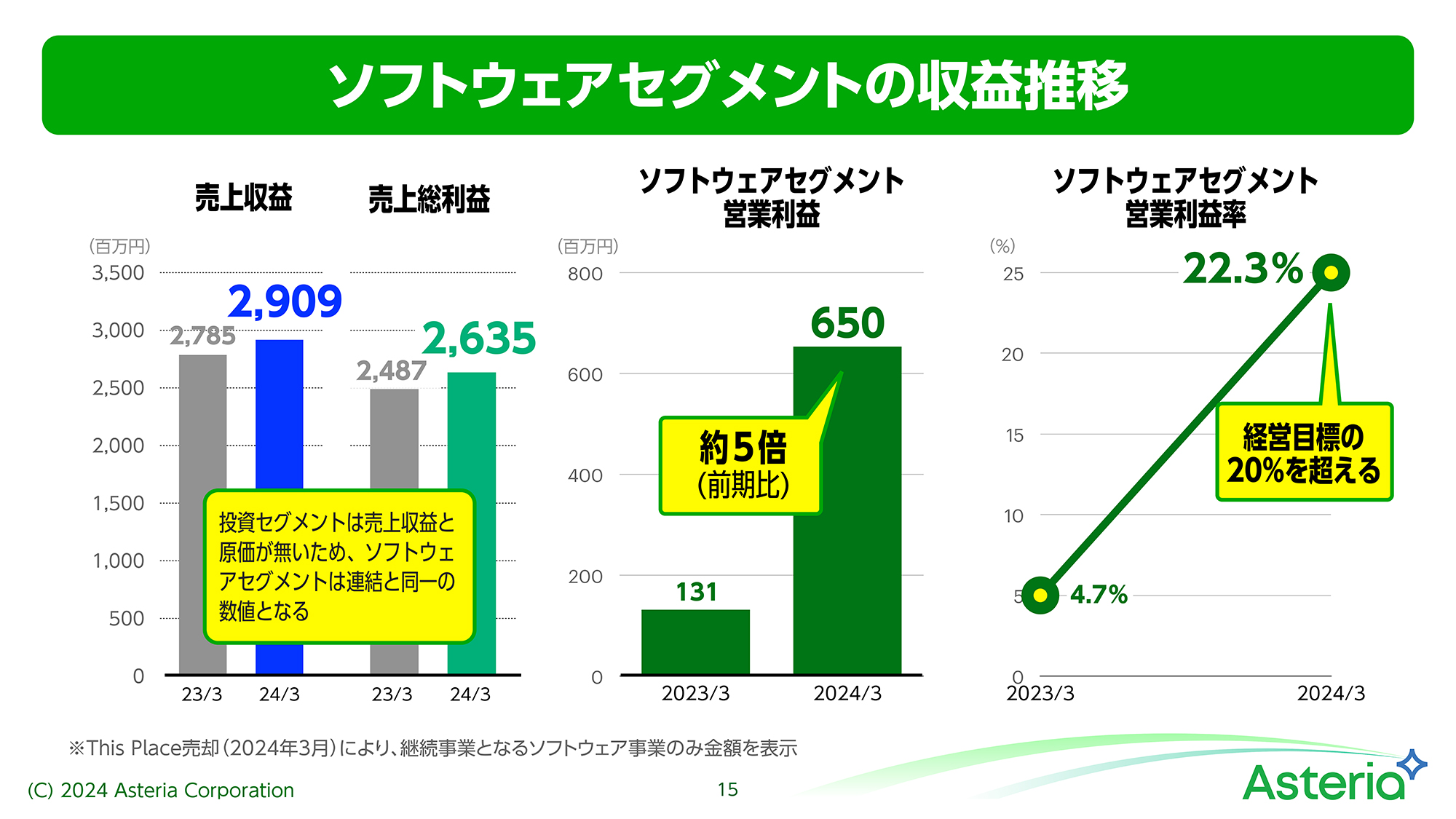

ソフトウェアセグメントの収益推移

ソフトウェアセグメントをさらに見ていきます。ソフトウェアセグメントの営業利益は6億5,000万円となりました。営業利益率は、経営目標の20パーセントを超える22.3パーセントとなっています。

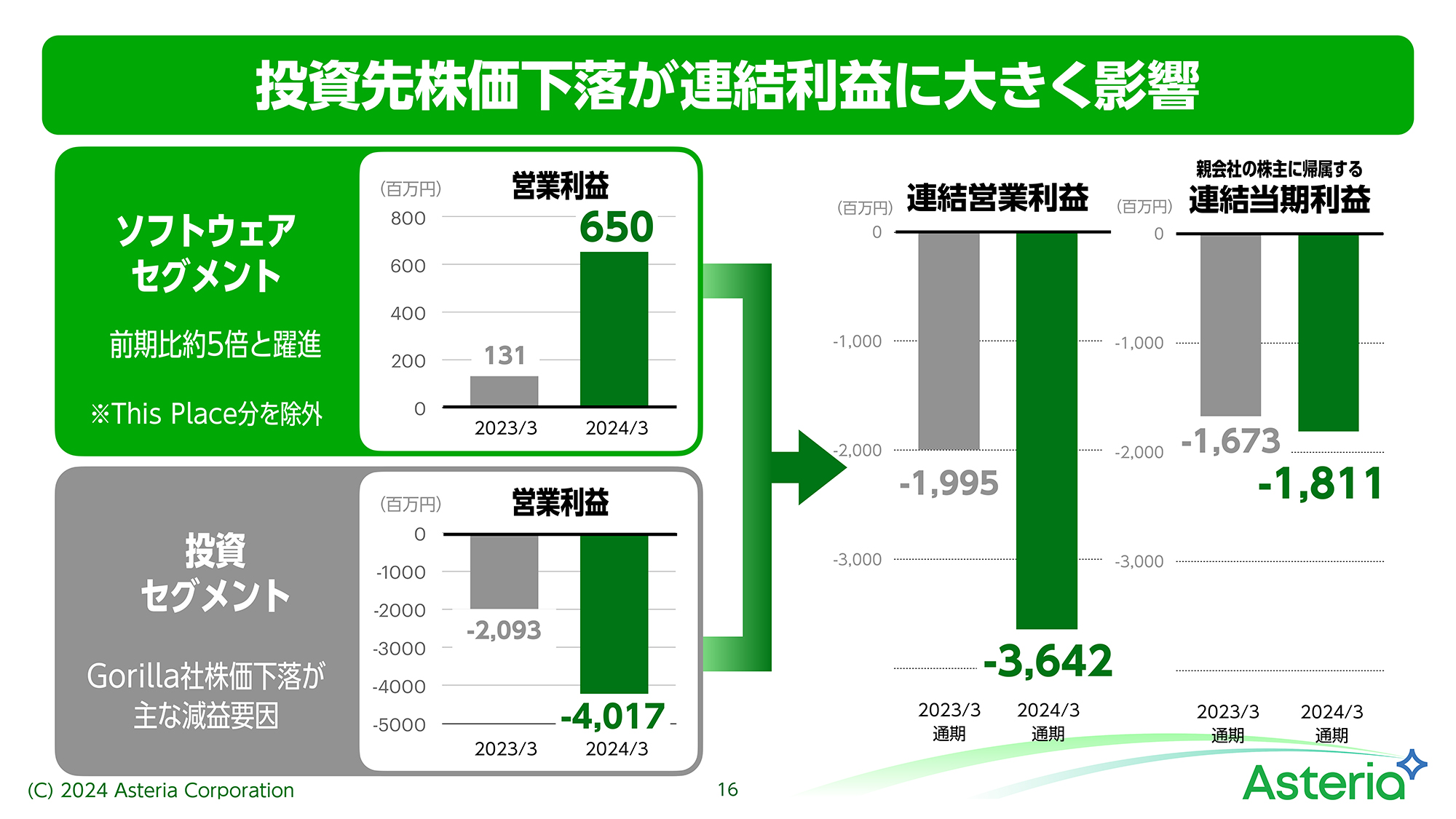

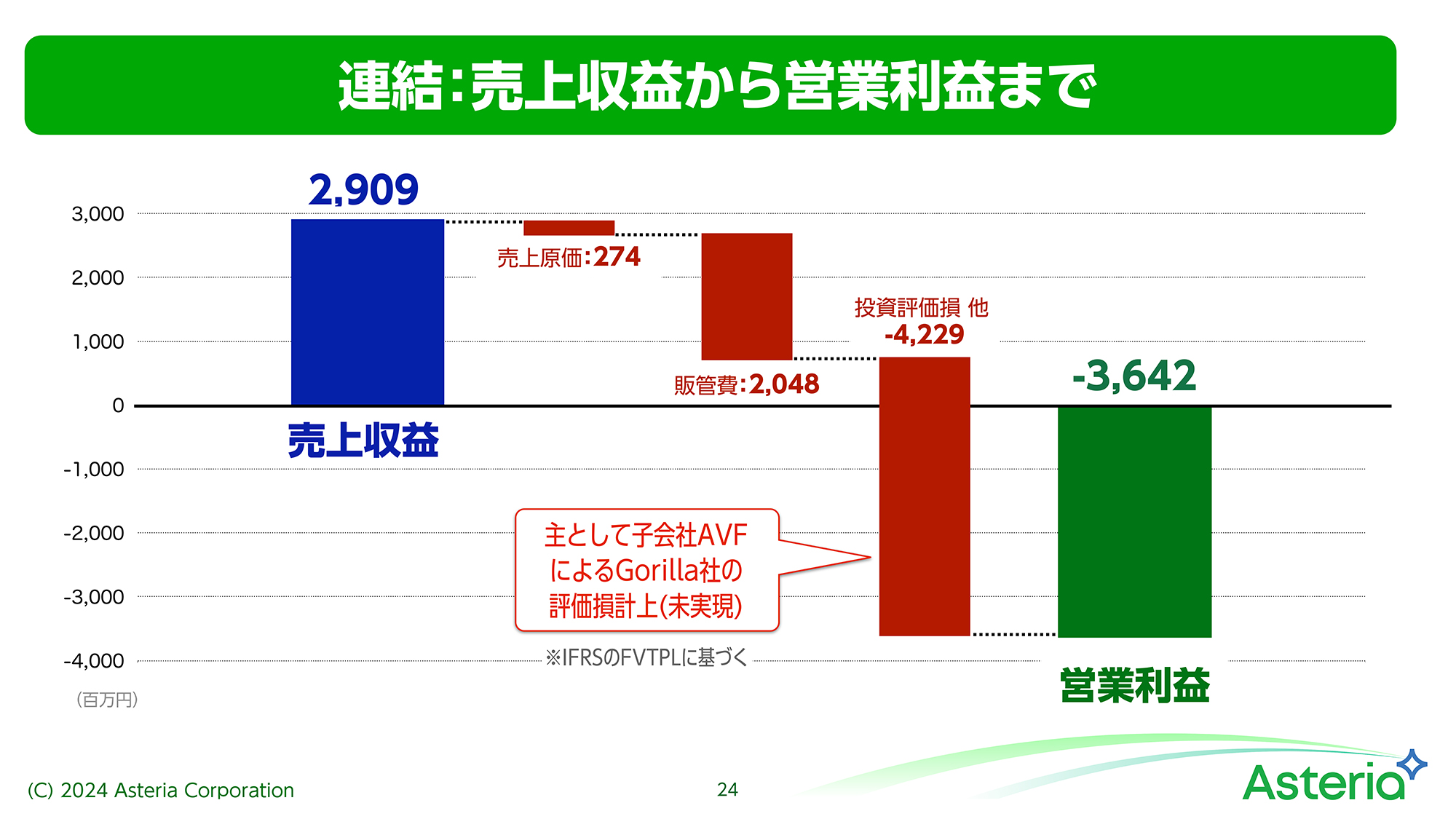

投資先株価下落が連結利益に大きく影響

ソフトウェアセグメントにさらに投資セグメントを加えたのが、連結の財務諸表です。ソフトウェアセグメントはお伝えしたとおりです。投資セグメントは、NASDAQに上場したGorilla Technology Groupの株価の下落により、40億円を超える損失を計上しています。

ソフトウェアセグメントは大変順調ですが、これらを組み合わせた連結の営業利益は36億円を超える損失となっています。当期利益は為替差益や実際の税効果などもあり、最終的には18億円を超える損失となりました。

ソフトウェア事業を支える製品群

今後はソフトウェア事業に集中していきます。ソフトウェア事業はスライドに記載の4つの製品によって支えられています。

1万社以上に導入実績があるデータ連携ツール「ASTERIA Warp」、3日でアプリを作成できる「Platio」、自律・分散・協調時代のための情報共有ツール「Handbook / Handbook X」、AI/IoTのデータ連携をつかさどる「Gravio」です。当社は「ノーコード」かつ「つなぐ」ための製品を提供しています。

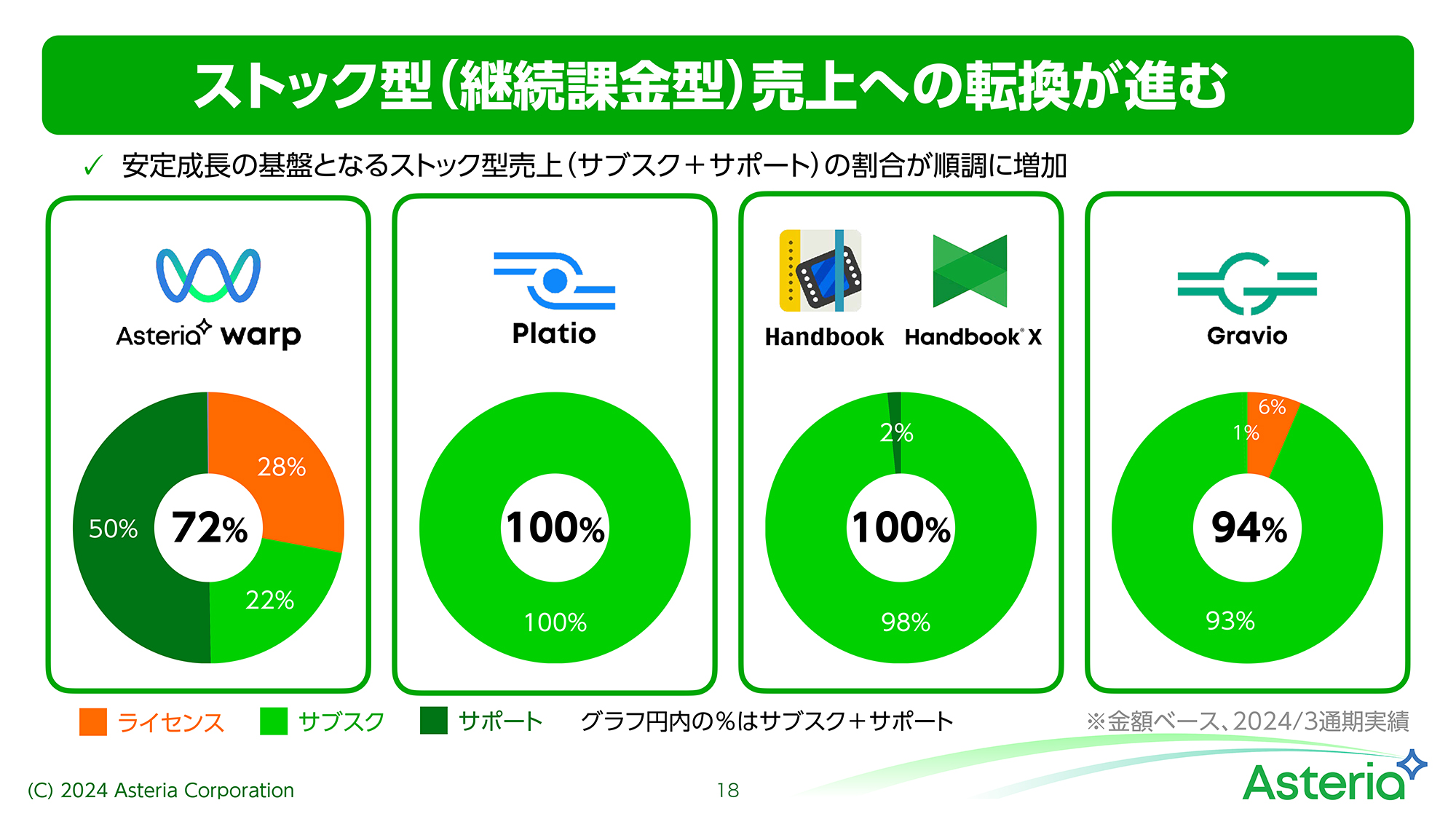

ストック型(継続課金型)売上への転換が進む

これらの製品がなぜこれほどまでに自信を持って伸びていくと言えるのかが、スライドの円グラフでおわかりいただけます。これは各製品のストック型売上の割合です。

「ASTERIA Warp」は、もともとは円グラフにおいてオレンジ色で示したライセンス売上ばかりでしたが、今やサブスクとサポートが大きく伸び、72パーセントがストック型です。「Platio」と「Handbook / Handbook X」は100パーセント、「Gravio」も100パーセント近くがストック型売上となっています。

ソフトウェア売上だけを見ますと、すでにそれほど上下することがなくなってきており、伸びていくしかない状況にまで来ています。

ここまで支えてくれたのがデザイン事業と企業投資事業です。この数値が、これからも自信を持ってソフトウェア事業をしっかりと安定的に大きく伸ばしていける礎となっています。

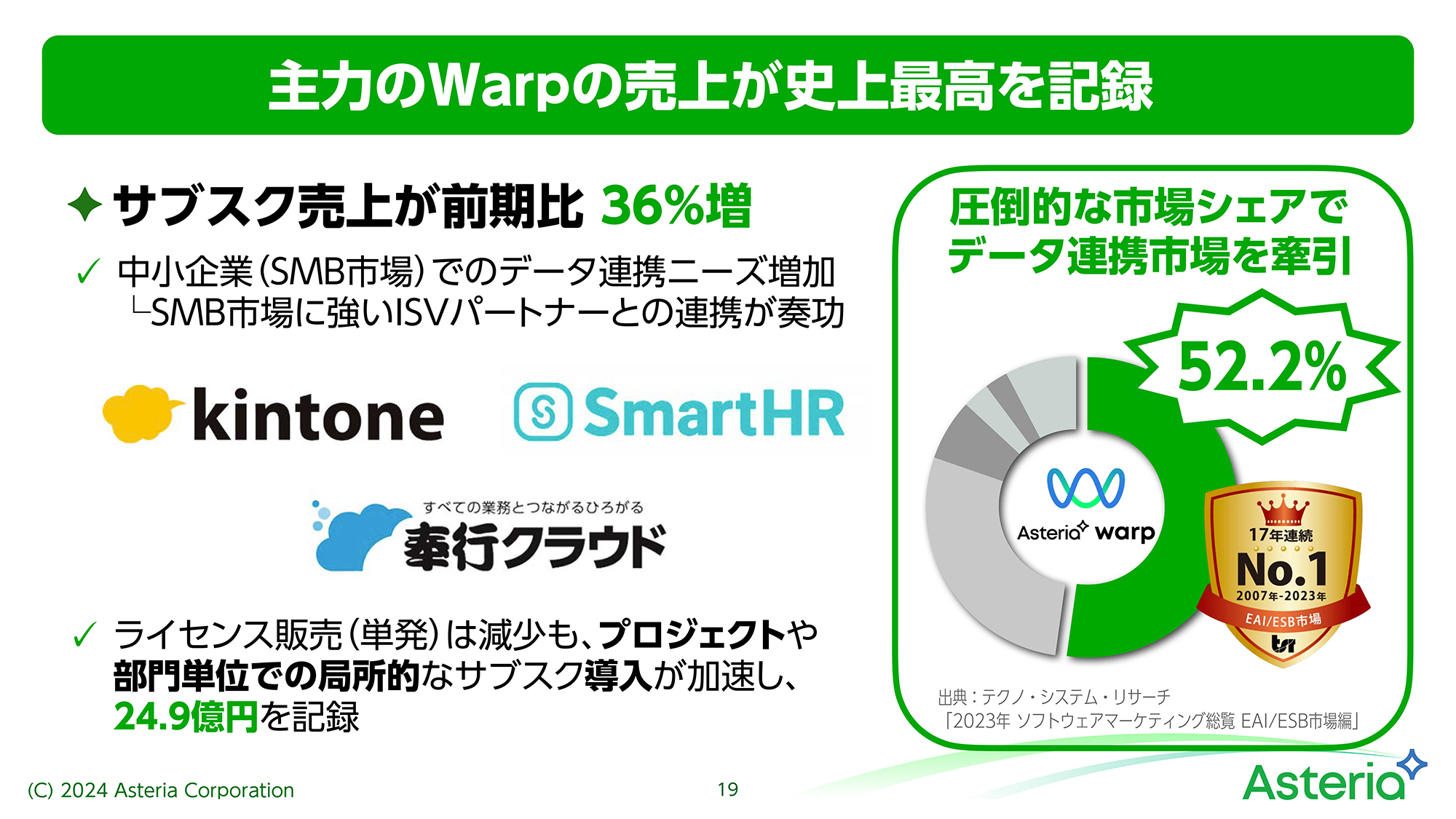

主力のWarpの売上が史上最高を記録

主力の「ASTERIA Warp」は、2024年3月期に史上最高の売上を記録しています。サブスク売上にいたっては、前期比36パーセント増です。ここを支えるのが、中小企業向けソフトウェアとの連携です。

みなさまも聞いたことがあるかもしれませんが、「kintone」「奉行クラウド」「SmartHR」などの中小企業を支えるさまざまなクラウド製品との連携が、私たちのサブスク製品を支える大きな礎となっています。

ライセンス売上は減少していますが、サブスク導入が加速しています。その要因は、プロジェクトや部門などのより小さな単位での局所的な導入が伸びていることです。結果として、ライセンス売上が減っても全体の売上が減ることはなく、史上最高の売上を記録しました。

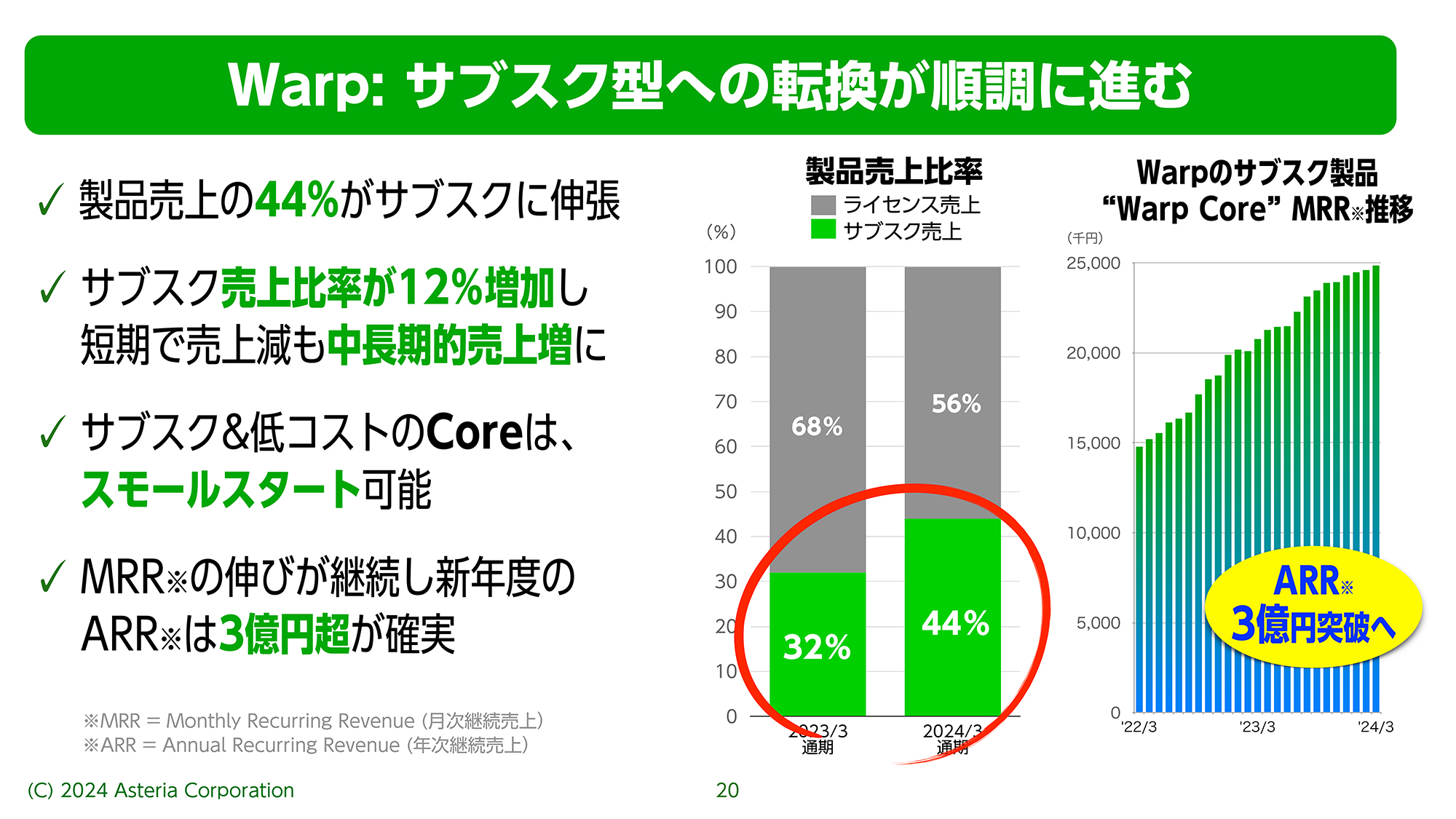

Warp:サブスク型への転換が順調に進む

サブスク型への転換について、もう少し詳しくご説明します。

「ASTERIA Warp」の製品売上において、サブスク売上が半分近い44パーセントまで成長しました。前期比で12パーセント伸びていますので、新しい年度では50パーセントを超えることは間違いないという領域まで来ています。

売上が年間3億円を超えることも確実です。これらが、私たちがこれから先、ソフトウェア事業のみで大きく伸びていくベースとなっています。

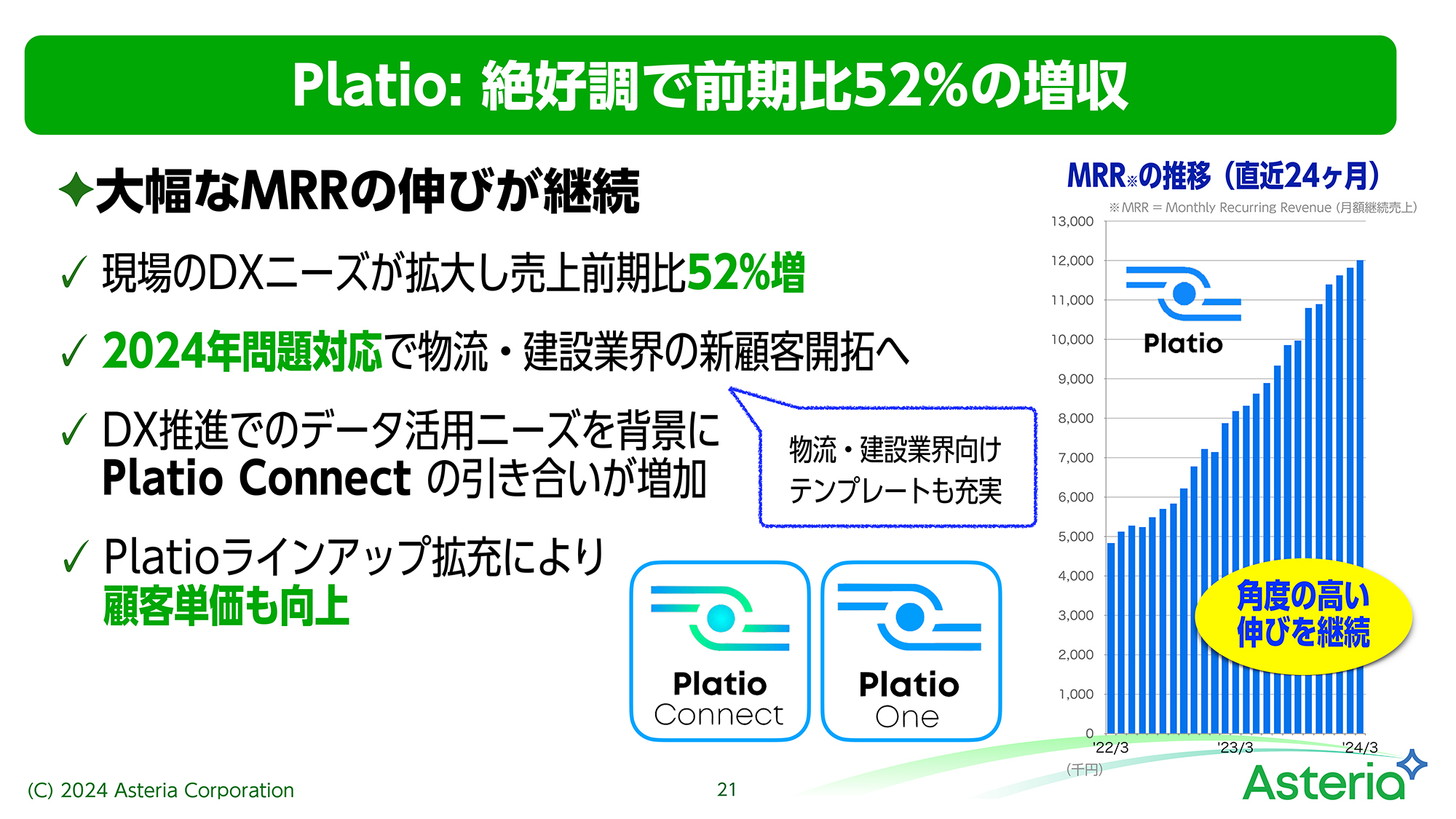

Platio:絶好調で前期比52%の増収

「Platio」の売上は前期比52パーセント増と、より大きな伸びを継続しています。こちらは、やはり現場のDXのニーズが非常に増えています。もともとはコロナ禍などで加速した側面がありましたが、多くの企業が現場のDXを進めているところです。

例えば、「2024年問題」は建設業、運輸業などで待ったなしの状況ですので、「Platio」のように安価ですぐに始められて、現場で改善できるソフトウェアが待ち望まれています。これが売上増につながっているということです。

このように、ソフトウェア事業はサブスク売上の伸びが著しいです。ライセンス売上とのバランスも取りながら作戦を立て、ソフトウェア事業の伸びを計画しています。

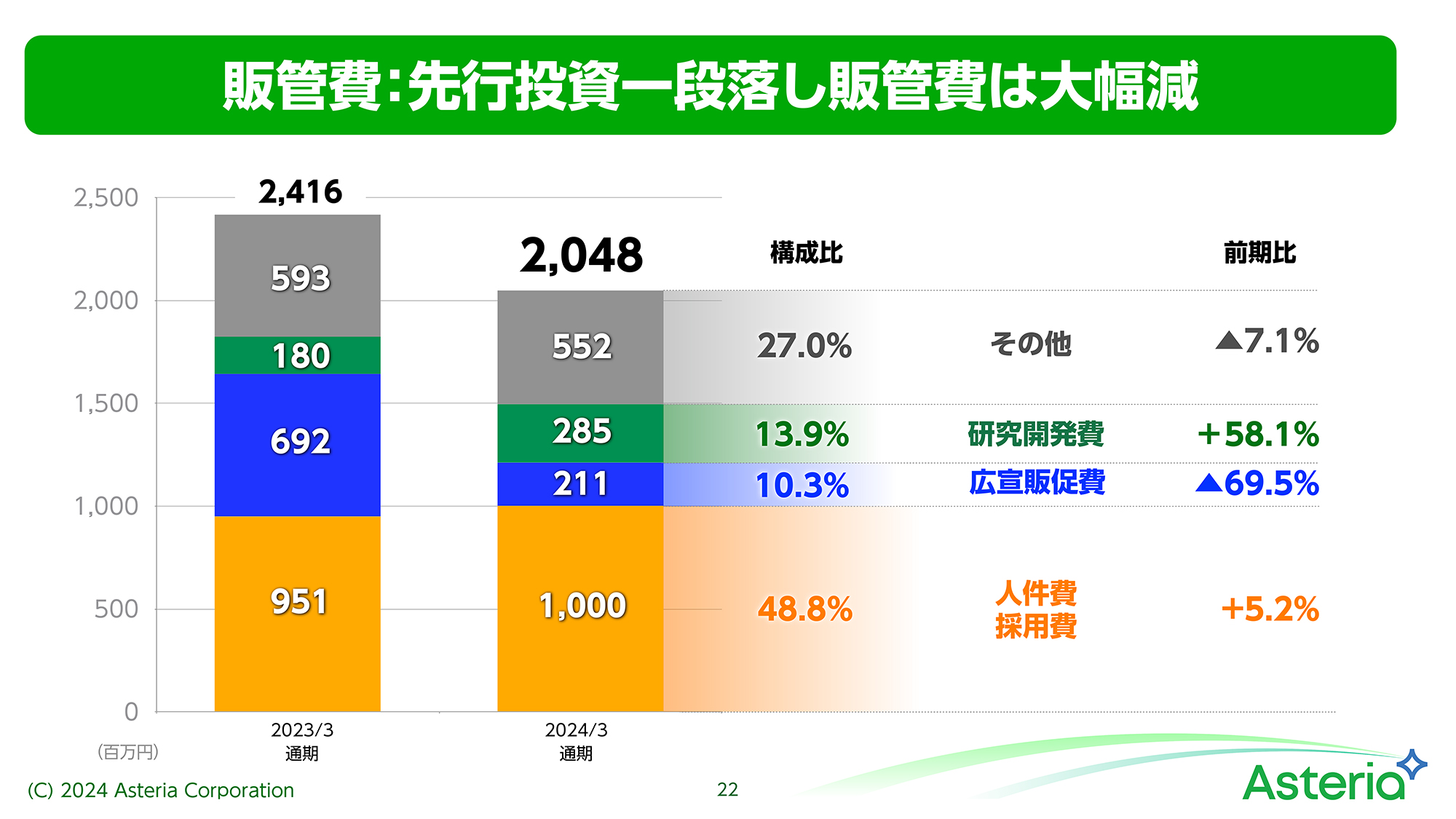

販管費:先行投資一段落し販管費は大幅減

販管費についてです。前期と比べて先行投資が一段落し、販管費は大幅に減っています。特にスライドのグラフに青色で示している販売のための広告宣伝費は、前期と一昨期に大きな投資を行いました。みなさまにお約束したとおり、今期は特別予算をなくして販管費を抑えた結果、利益に大きく貢献しています。

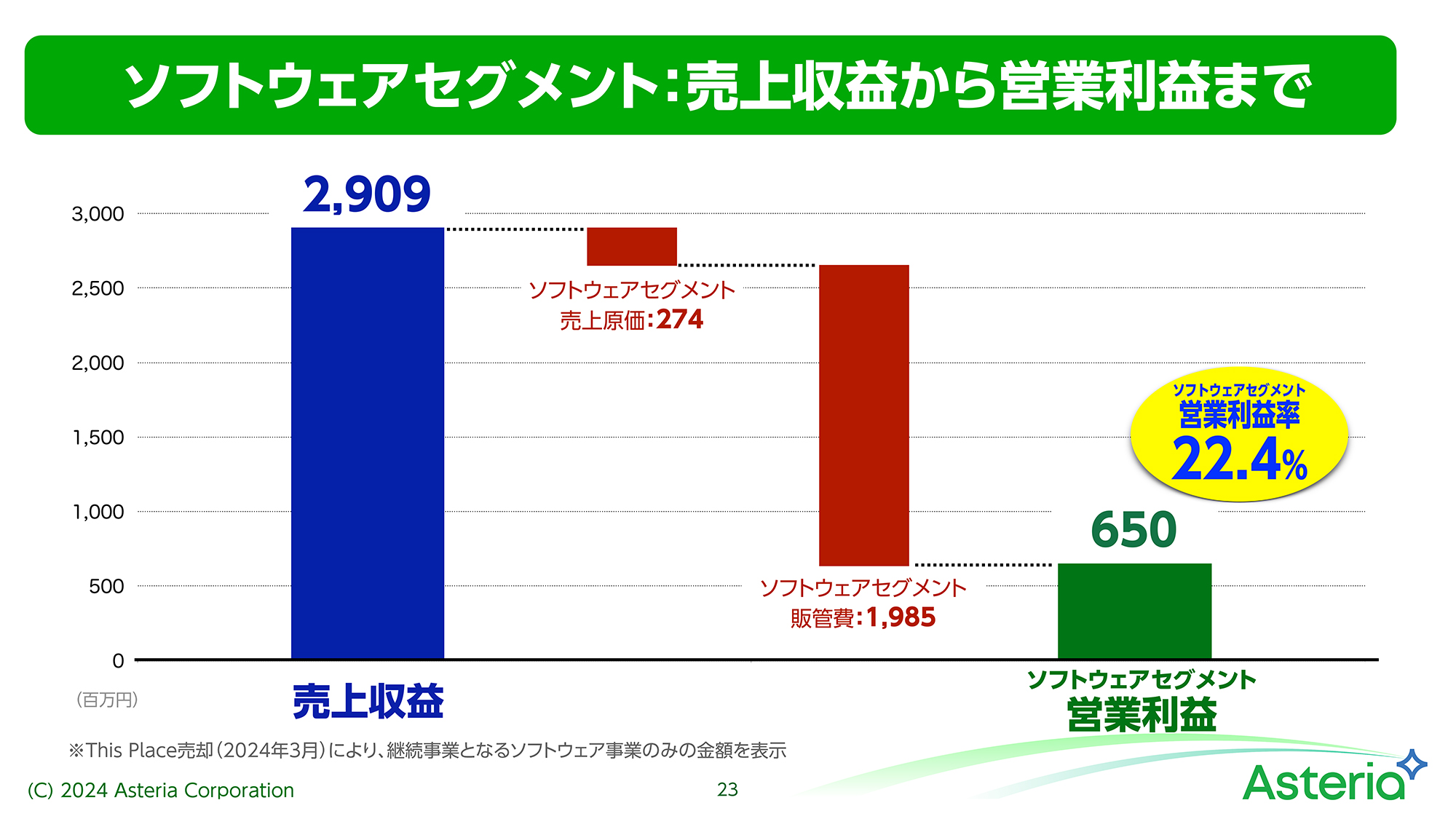

ソフトウェアセグメント:売上収益から営業利益まで

ソフトウェアセグメントの売上収益から営業利益までの内訳です。ソフトウェアセグメントしかありませんので、連結とソフトウェアセグメントの売上収益は同じです。そこからソフトウェアセグメントの売上原価と販管費を引き、営業利益は6億5,000万円となりました。

営業利益率は、先ほどお伝えしたとおり20パーセントを超え、22.4パーセントとなっています。

連結:売上収益から営業利益まで

連結の売上収益から営業利益までの内訳です。先ほどお伝えしたGorilla Technology Groupの評価損が計上されています。結果として、36億円を超える営業損失となりました。

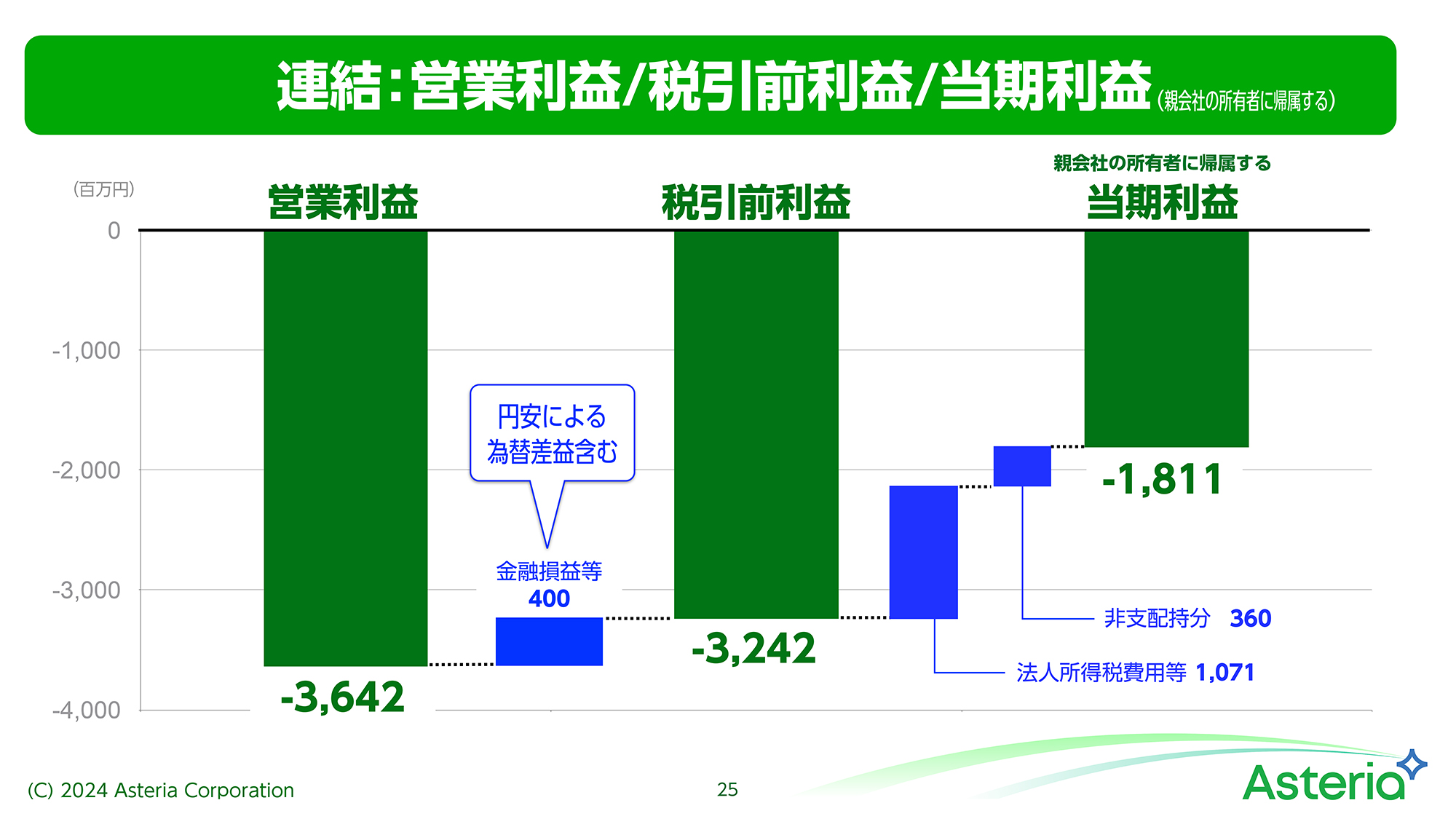

連結:営業利益/税引前利益/当期利益

営業損失から税引前利益、当期利益までの内訳です。税引前利益では為替差益を計上しています。今回の円安は、私たちの財務諸表には大きなプラスとなりました。

さらに税引前利益から当期利益では、税効果や所得税の調整、持分の調整などを計上し、最終的に18億円超の損失となっています。

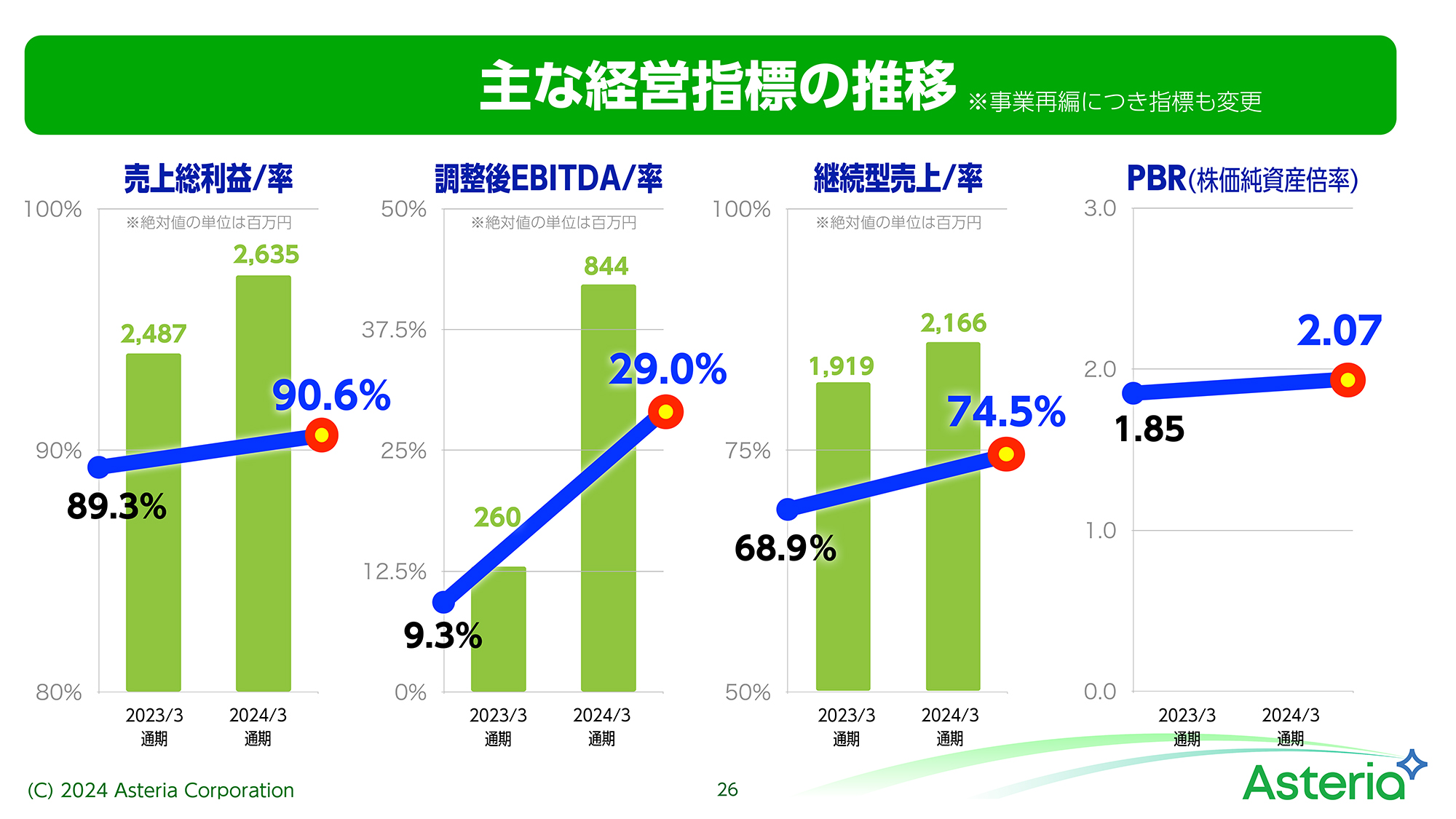

主な経営指標の推移

財務諸表以外の主要な経営指標についてご説明します。今回、事業構造を再編していますので、経営指標も新しくしています。1つ目は、売上総利益と売上総利益率です。売上総利益率は90パーセントを超えています。

2つ目は、調整後のEBITDAです。投資や減価償却を調整し、利益率は29パーセントと非常に高い数字を誇っています。

3つ目は、継続型売上です。先ほどストック型とも言いましたが、ストック型売上が74.5パーセントと、7割を超えている状況です。安定的に成長するベースとなっています。

4つ目は、最近市場で非常に注目を浴びているPBRです。「PBRが1倍を切っている会社はいかがなものか」と言われていますが、当社は2024年3月期で2倍を超え、2.07倍という結果になりました。

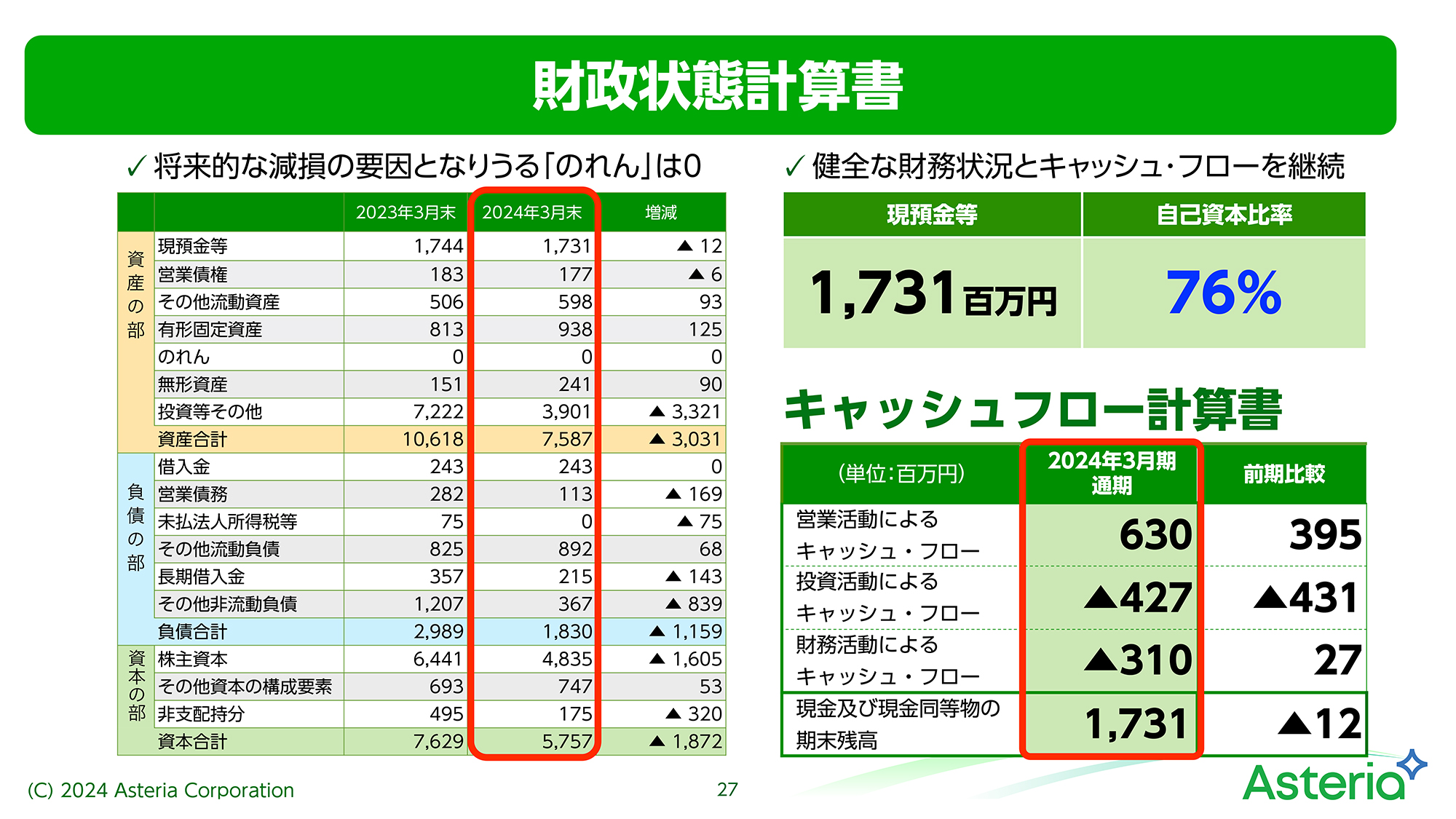

財政状態計算書

財政状態計算書です。バランスシートはいつもとあまり変わりませんが、1つだけお伝えしますと、のれんがゼロになっています。今後、減損となることはないということです。自己資本比率は76パーセントと、非常に高い比率を保っています。

営業活動によるキャッシュ・フローも非常に強い数字を打ち出しており、財務諸表を健全な状態に保っています。ここまでが決算の数値のご説明です。

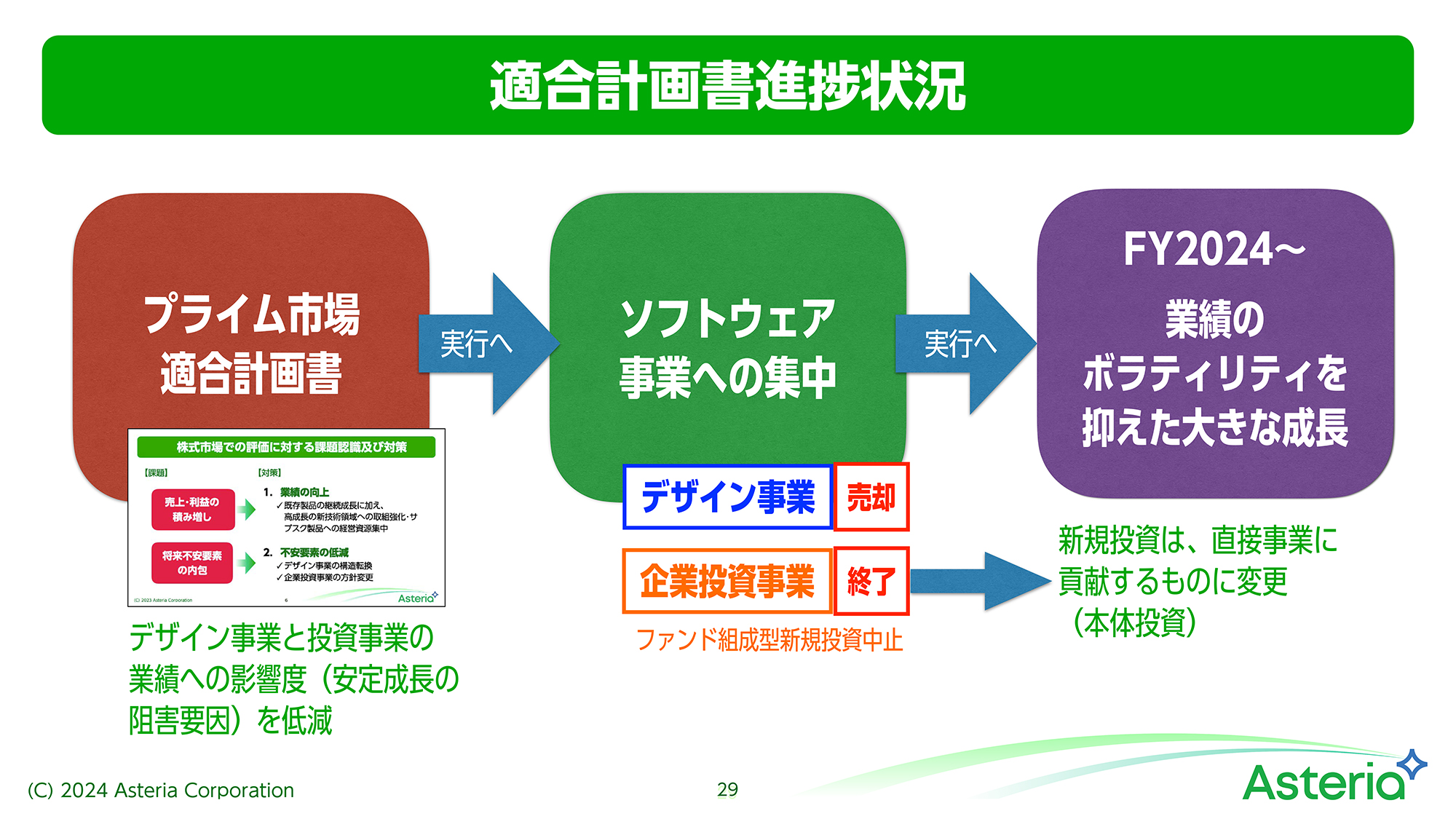

適合計画書進捗状況

いよいよ成長戦略のご説明に入っていきます。ベースとして、昨年6月に開示した適合計画書についてお話しします。当社はプライム市場に上場しており、プライム市場の上場維持基準を満たす必要があります。

条件はいくつもありますが、当社は1つだけ満たしていない項目があります。それは流通時価総額です。流通時価総額を満たすために、昨年6月に適合計画書を開示しました。そこには行動計画を記載しています。

その行動計画に基づき、今回発表したソフトウェア事業への集中を行っています。デザイン事業を売却し、企業投資事業は新規ファンドを中止することで、影響力を下げるといったところです。新しい年度である2024年度からは、業績のボラティリティを抑えた大きな成長を実現していくことがベースになります。

デザイン事業を売却

デザイン事業の売却についてです。すでに開示しているところですが、今後、AIの台頭によってデザイン事業の市場が縮小していく危険性が非常に高く、業界のトップランナーですら大規模なリストラを行うような状況です。

また、当社のデザイン事業は米国の大きなIT企業に依存しており、そこからなかなか抜け出せていませんでした。結果的に数字は出たものの、リスクは大きくなるばかりです。これらが今後のボラティリティに大きな影響を及ぼすということで、リスクを排除していきます。

中期経営計画では売上収益で15億円ほどの影響となりました。業績予想にもそのような影響がありましたが、これからの変化の早い市場の中で、いかに先手を打って新しい成長を得ていくかという点から判断した次第です。

企業投資事業→業績への影響度を低減

企業投資事業については、先ほど簡単にお伝えしたとおり、AVF(Asteria Vision Fund)の新規投資を凍結しました。

既存の投資についても運営方針を遵守し、上場したものはできるだけ有利に売却し、そうでないものもしっかりマネージして影響を抑えます。

当社の場合、一番大きな投資金額はGorilla株でしたが、現在は5億円程度と少ない金額になっています。大きなところが小さくなったため、ボラティリティは9割以上なくなっています。

このGorilla株の売却に向けた準備を進めていることは、すでに公開されているSECへの文書でもご覧いただけます。新たなキャッシュアウトではなく、キャッシュインがあり、このキャッシュインも次の作戦に活かしていきます。

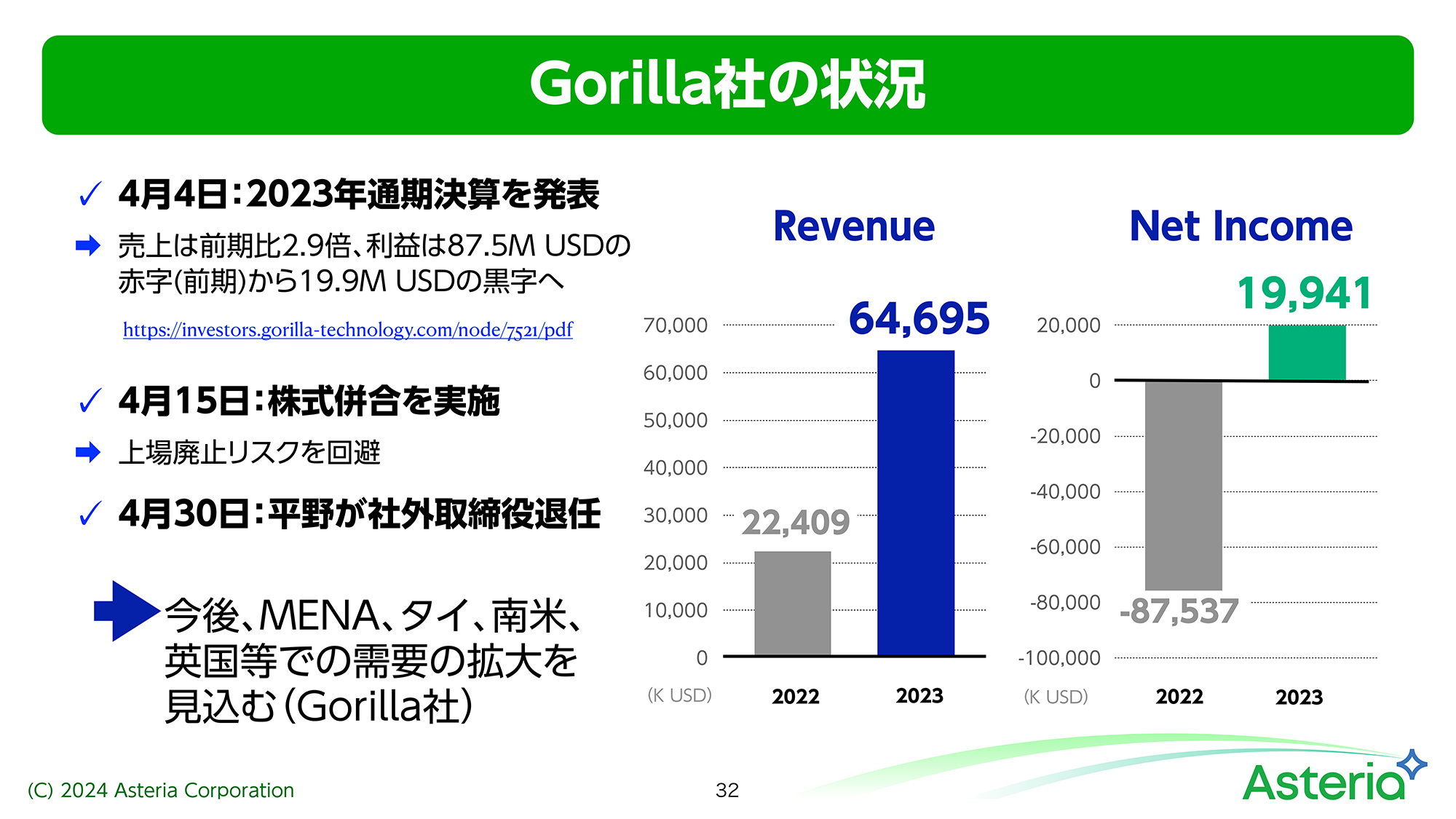

Gorilla社の状況

Gorilla社については、大きな関心が持たれているため1ページだけ触れておきます。まずGorilla社は、4月4日に2023年通期決算を発表しています。

詳細はWebサイトでもご覧いただけますが、売上が2倍以上と大きく伸びています。利益についても黒字転換し、19ミリオンドル以上の利益ということです。

また、4月15日には株式併合を発表しています。株価が1ドルを切った状態が続くと、NASDAQの基準により上場廃止のリスクがありますが、これについてはすでに払拭しています。10対1で併合したため、だいたい5ドル台で推移している状況です。

また、4月末に、私はGorilla社の社外取締役を退任しました。私自身の役割は、ソフトウェア業界における知見を活かして業績を伸ばすことでしたが、この決算において私の役目を果たすことができたため、アステリアでソフトウェア事業に専念しようと考え退任しました。

今後Gorilla社は、中東、北アフリカ、タイ、南米、英国などで事業を伸ばしていくと発表しています。

成長のための大きな変革

冒頭でお伝えした事業構造改革について、もう少し詳しくお話ししたいと思います。この事業構造改革ですが、デザイン事業と企業投資事業を除外して、ソフトウェア事業に専念するというものです。

つまり、これまでブースター事業であった2つの事業を外して大きな伸びを目指します。ソフトウェア事業は、おかげさまでパートナーを中心に、日本最強と言ってよいようなエコシステムを作っています。ここをベースに安定成長し、AI、海外展開、直販といったところを大きな伸びしろとする事業を考えています。

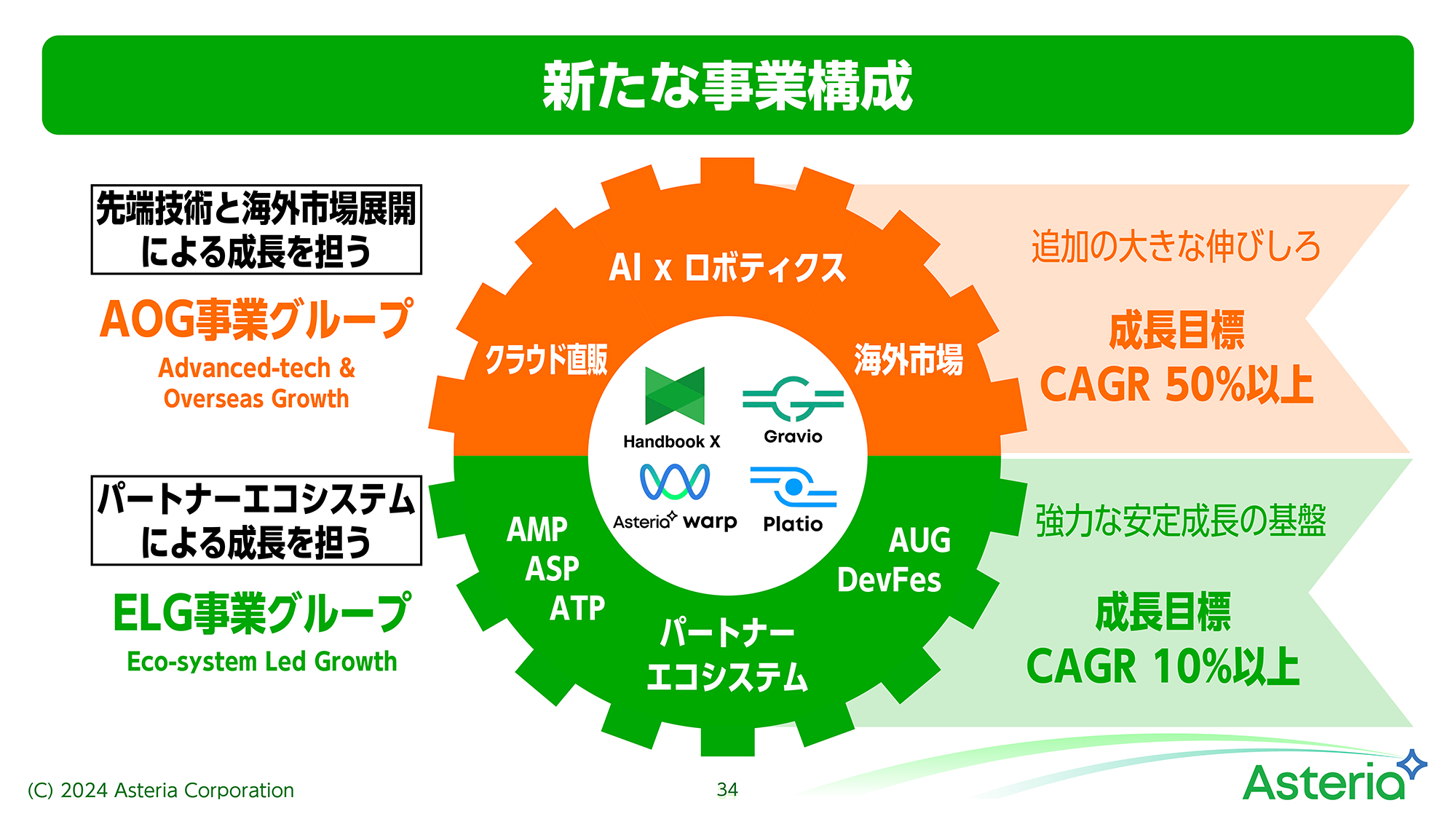

新たな事業構成

スライドの図のうちオレンジ色の部分は、Advanced-tech & Overseas Growthの略でAOG事業と呼んでいます。その名のとおり、先端技術と海外市場で大きく伸びており、年率50パーセント以上の伸びを目指す事業グループとなっています。

緑色で示したパートナーエコシステムをベースとする事業を、Eco-system Led Growth、つまりELG事業グループと呼んでいます。こちらはパーセントも非常に大きく、成長目標は年率10パーセント以上で、これにより、安定した部分と急成長の部分を組み合わせてソフトウェア事業を伸ばしていきます。

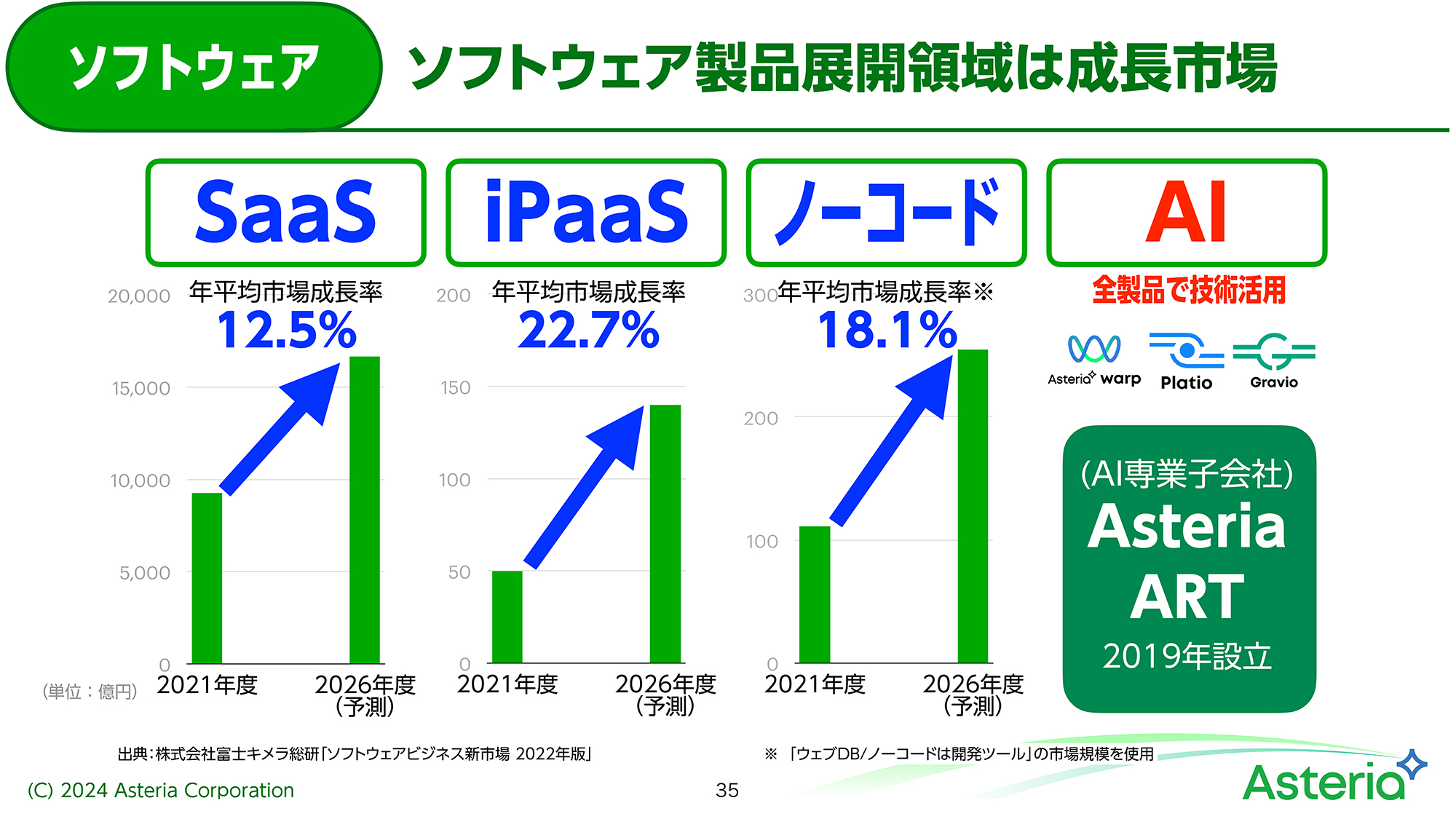

ソフトウェア製品展開領域は成長市場

私たちが持っている4つの製品を、これから伸びる成長市場に投入しています。SaaS、iPaas、ノーコードはいずれも2桁以上の年率成長が見込まれる領域です。

また、みなさまも注目しているAIですが、認識AI・生成AIは2019年から専業の子会社アステリアArtificial Recognition Technology(アステリアART)で開発を続けてきました。今年はいよいよ、アステリアARTの製品「ロボステージ」の提供を開始し、さらには当社のそれぞれの製品に、このAI技術を次々に入れています。

ソフトウェアを取り巻く状況は課題が山積しています。中小企業から大企業まで、「2024年問題」や「SAPの2027年問題」の対応に苦慮しています。そこに適用するのが私たちのノーコード製品です。

データ連携やエンジニアでなくても使えるノーコードをサブスクリプションで提供しているため、大きな伸びを実現しています。

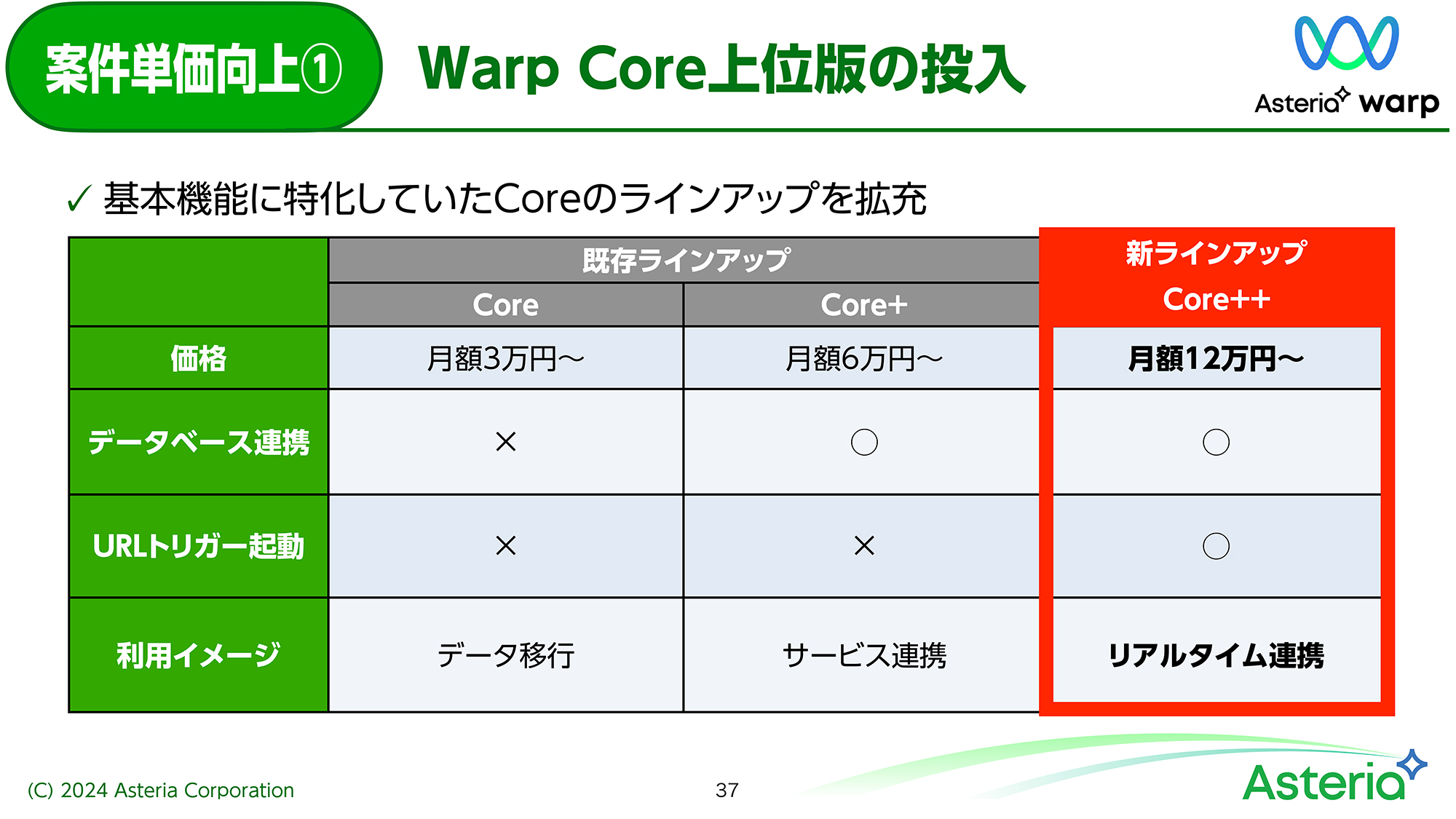

Warp Core上位版の投入

そこに拍車をかけるため、私たちはサブスク製品「ASTERIA Warp Core」の上位版を投入します。これは案件単価の向上にもつながりますし、ユーザーさまの選択肢を広げることにもつながります。

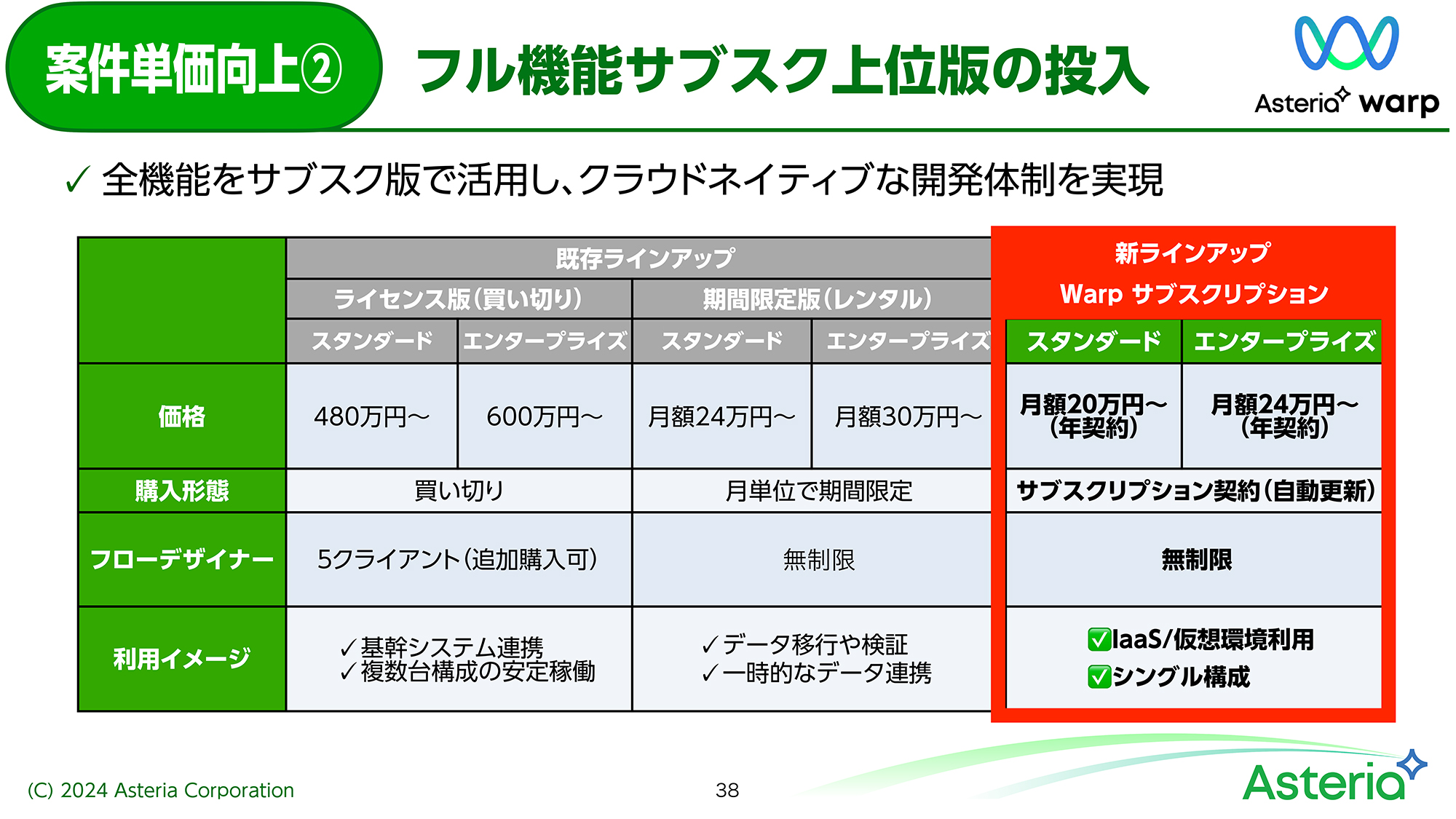

フル機能サブスク上位版の投入

待ちに待った、フル機能のサブスク版を提供します。これまでの「ASTERIA Warp Core」のシリーズは、機能がある程度制限されており、中小企業もしくは特定の利用しかできませんでした。新年度からいよいよフル機能のサブスク版を投入し、大企業の選択肢が広がるかたちとなります。

企業の購買方法やシステムそのものがクラウドネイティブになっていくにつれて、このようなニーズがますます大きくなっています。

フル機能のサブスク版は私たちも長年考えてきたことでした。いよいよ市場に投入します。

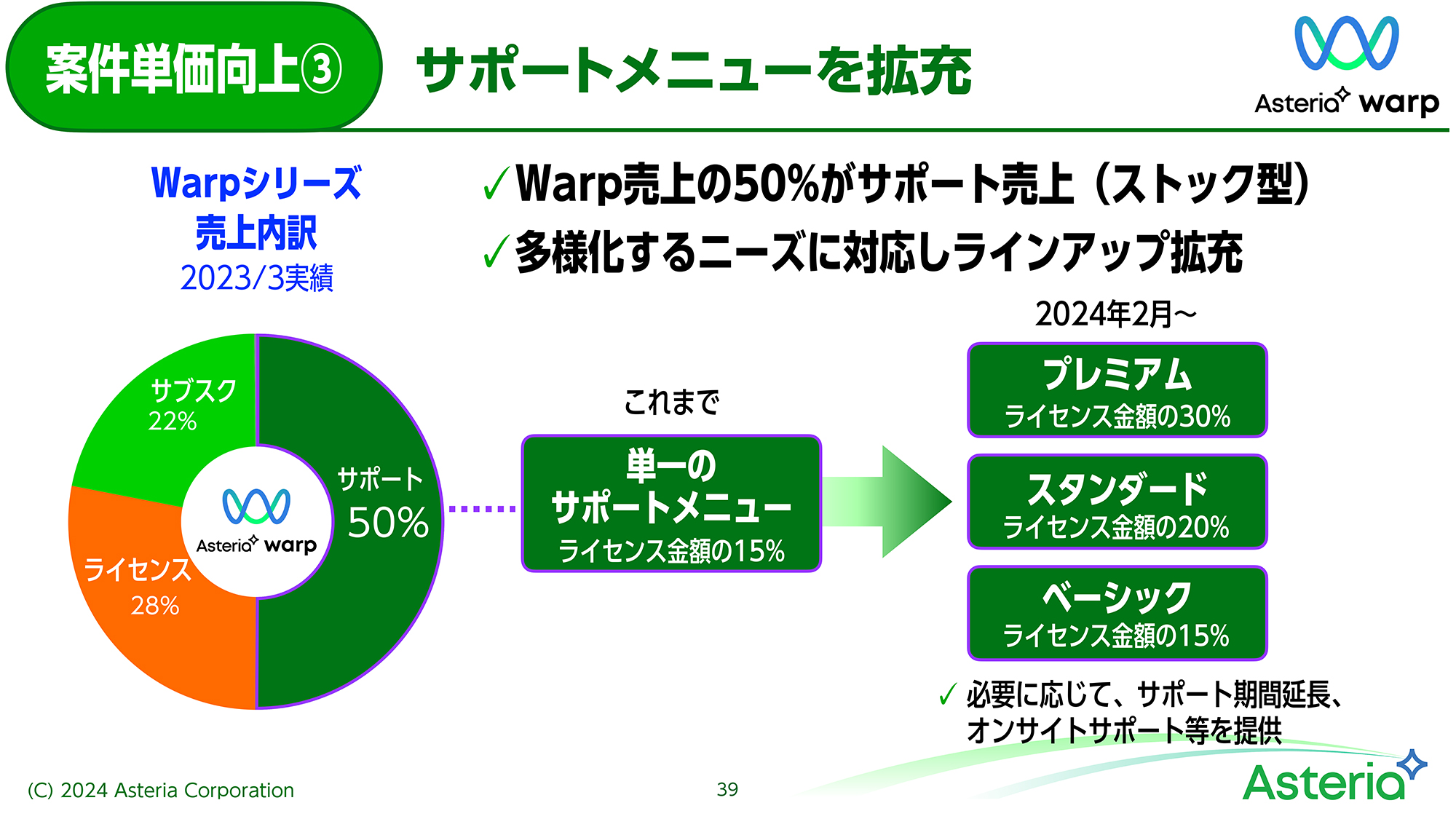

サポートメニューを拡充

「ASTERIA Warp」において、サポートメニューを拡充しました。「ASTERIA Warp」の売上のうち、サポート売上はすでに半分を占めています。多様化しているニーズに合わせて、ラインアップを拡充しました。

これまでは単一のサポートメニューで、ライセンス金額の15パーセントを頂戴し、新バージョンの提供と技術サポートを提供していました。今回、3つのラインアップを用意し、必要に応じてサポート期間を延長したり、オンサイトのサポートを行ったりするなど充実したメニューを用意します。

これは、ユーザーさまにとって選択肢が広がるだけでなく、当社にとってアップセルの機会となり、さらなる単価向上の機会につながります。

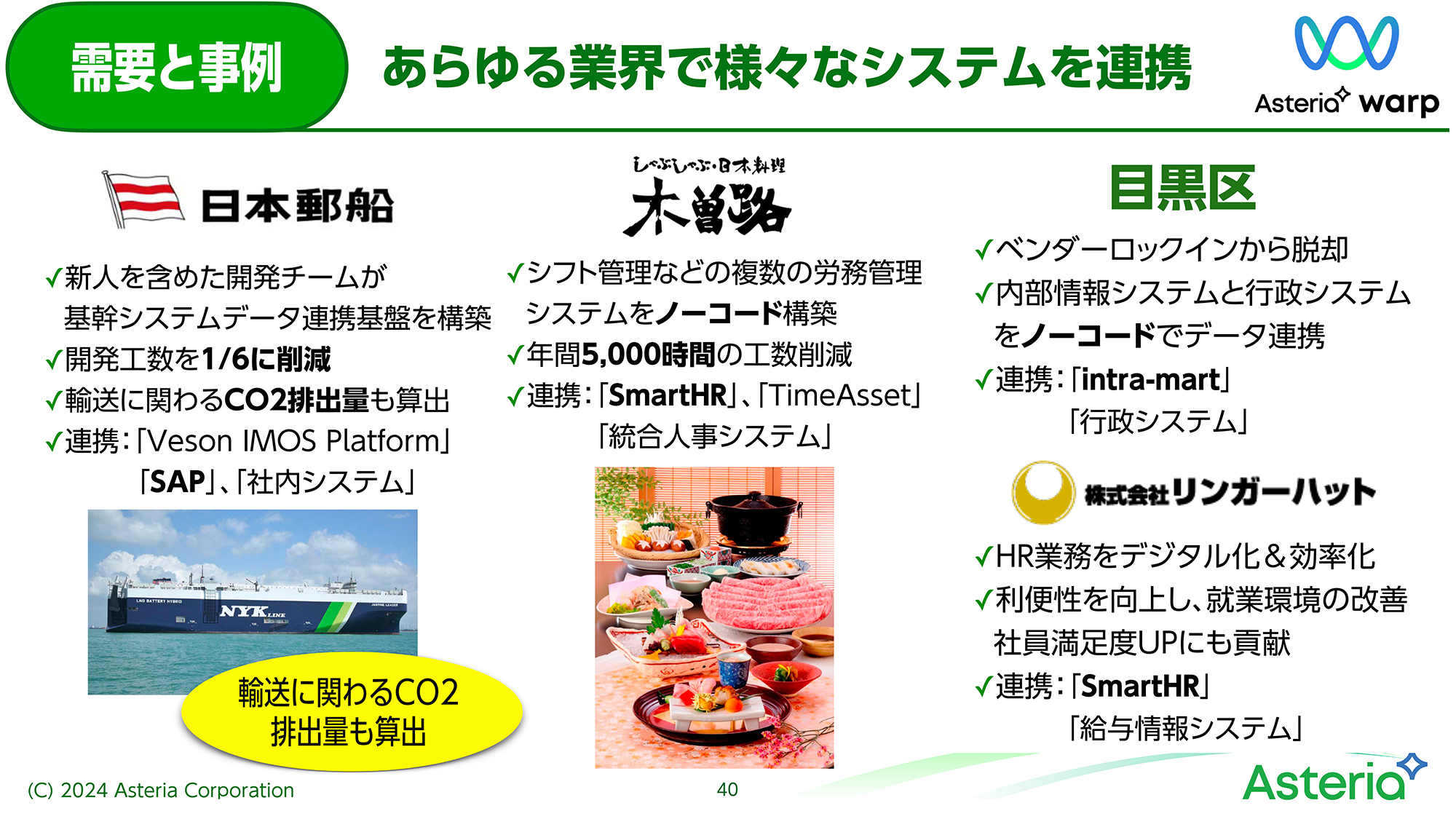

あらゆる業界で様々なシステムを連携

私たちは需要の大きさを強く感じており、それを実現した事例なども広く公開しています。

最近の公開事例としては、日本郵船さま、木曽路さま、リンガーハットさま、目黒区さまなどがあります。先ほどからお伝えしているように、さまざまな中小企業向けのクラウドサービス、基幹システム、行政システムとの連携などにも利用用途が広がっています。

あらゆる業界で様々なシステムを連携

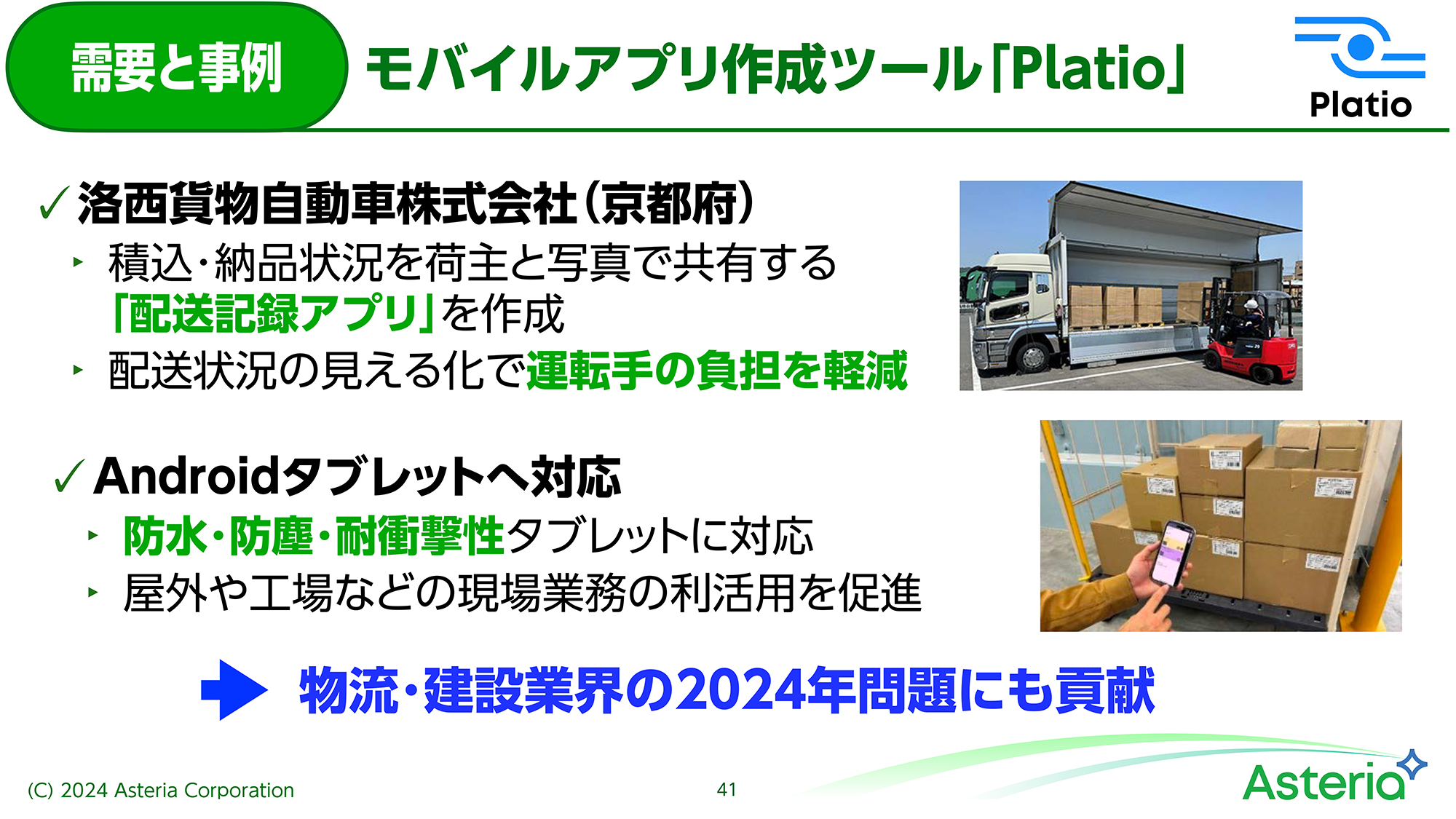

モバイルアプリ作成ツールの「Platio」も事例が充実しており、「2024年問題」についてすでにいくつかの事例があります。

運輸業である洛西貨物自動車さまにおいても、「Platio」が「2024年問題」の解決に貢献しています。また、防水・防塵・耐衝撃性に優れた業務用のAndroidタブレットにも対応していますので、そちらで「Platio」を使えば、どのような現場にいてもDXできます。

モバイルアプリ作成ツール「Platio」

新しい用途として、東北大学におけるフィールドレポートや、制御機器大手のナブテスコさまの事例があります。こちらは新製品の「Platio Connect」、つまりシステム連携も含めた「Platio」の利用方法の事例です。

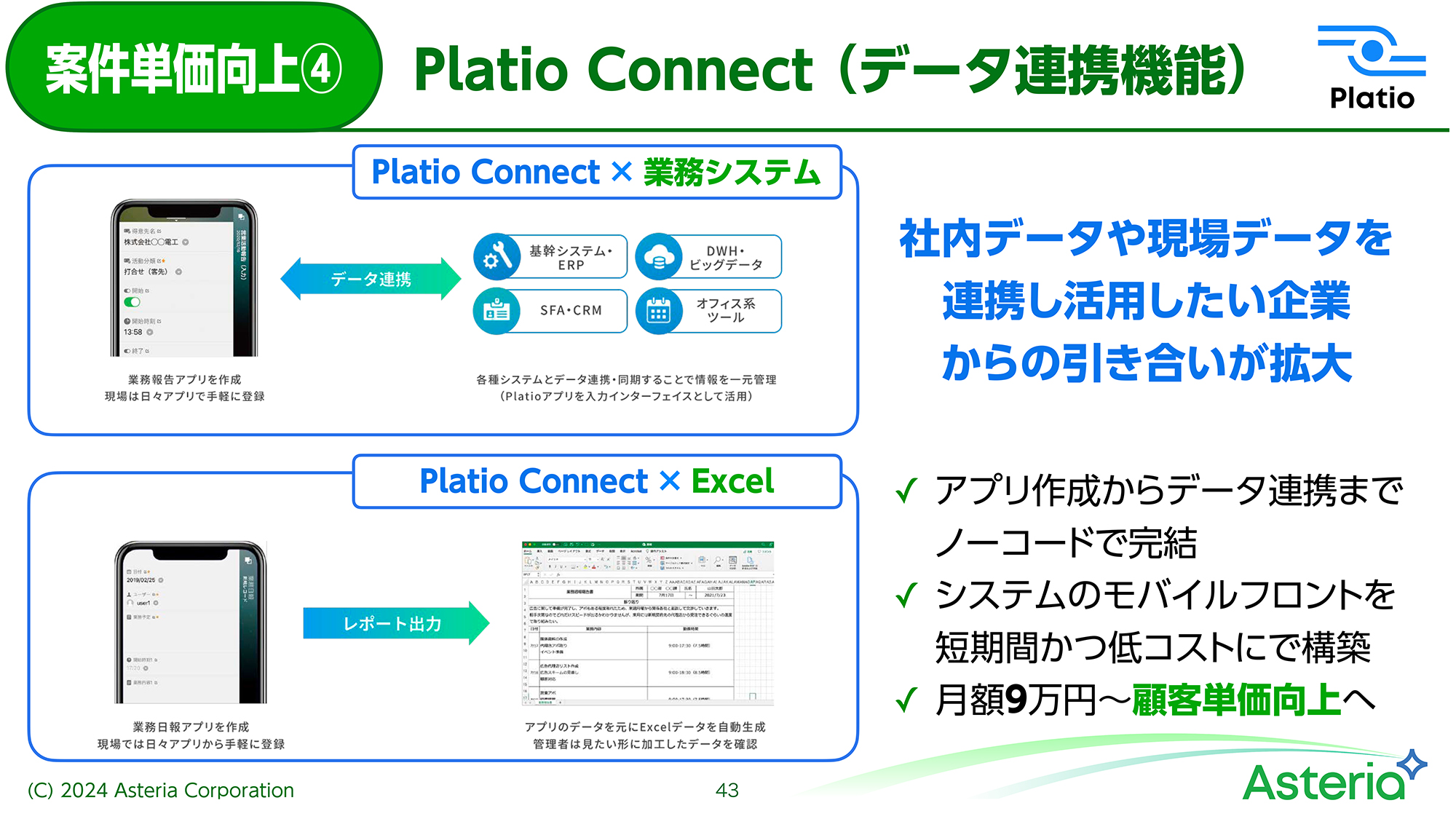

Platio Connect (データ連携機能)

「Platio Connect」は、「Platio」と従来私たちが持っている「ASTERIA Warp」というデータ連携技術を組み合わせたものです。データ連携機能を持った「Platio」とも言えます。

これにより現場のあらゆるデータを、基幹システムやクラウドシステムと連携することができます。「Platio」だけですと最低単価は月2万円ですが、「Platio Connect」は月9万円からとなっており、当社にとっても案件単価が向上するかたちとなっています。

デジタルコンテンツプラットフォーム 「Handbook X」

現在、さらに新しい市場の開拓も行っています。「Handbook X」は2年前にリニューアルし、提供プランを改定して法人向けプランを拡充しました。例えばクレジットカード決済や請求書払いへの対応も進めました。

このようなことが奏功し、800人の乗務員に導入していただいた京浜急行電鉄さまの事例を最近公開しました。

AI/IoTプラットフォーム「Gravio」

AI/IoTプラットフォーム「Gravio」も先進の製品です。市場そのものはまだ黎明期ですが、先頃上場したSORACOMさまとの連携、それからパナソニックさまからスピンアウトしたi-PROさまとの連携を進めているところです。

地方創生/自治体DX

新規市場の開拓として、地方創生や自治体DXなども進めています。これまで秋田県仙北市や熊本県小国町などとの連携を進めてきましたが、この事例を基に、全国のさまざまな自治体との連携を進めています。

中小企業や地方自治体は今後3年、5年と非常に広がりのある市場になるため、ここにも注力しています。

アステリア(東証プライム:3853)

ここまで、私たちの製品の展開、市場の状況、新しい市場についてご説明してきました。本日の決算発表と私の解説をまとめます。

新しい戦略として、安定成長のための事業構造改革を実施したということをお伝えしました。こちらはまだ継続中で、実際にはこのソフトウェア事業について「選択と集中」で実施しています。

決算説明についてです。今回の決算にあたり、事業構造改革を実施しました。これまでのブースター事業を切り離し、ソフトウェア事業に選択と集中を行ったとご報告しました。

2つ目は、調整後のEBITDAが8億4,000万円を超える黒字となりました。This Placeを除き、投資事業の投資損益、さらにはEBITDAのため減価償却を除いた、いわゆるソフトウェアのピュアな利益となります。

そして、それを支えるサブスク製品として、特に「ASTERIA Warp Core」と「Platio」が好調です。連結については、投資事業でNASDAQに上場している投資先のGorilla社の株価下落の影響により、業績、連結財務諸表上は大きな赤字となっています。しかしキャッシュに直接的な影響はありません。

以上が、2024年3月期決算の説明となります。

質疑応答:四半期決算におけるトップラインについて

司会者:「ストック売上が増えることでLTVは高まっていくと思いますが、四半期決算でのトップラインは微減していくのでしょうか? 最終的にはストック型ビジネスが大半になっていくのかもしれませんが、成長基調の継続とのバランスは、戦略的にどのように確保していくのでしょうか?」というご質問です。

平野:ご指摘のとおり、ストック売上が増えるとLTVはどんどん高まり、実際に収益につながっていくことがこれから起きます。

四半期決算つまり短期で見た時のトップラインの微減についてお話ししますと、実際のところ、売り切り型からサブスク型に切り替える時に売上が下がる現象が多くの企業で見られます。ですので私たちは、そこに関して綿密な計画を立てています。

これまでもサブスク型の「ASTERIA Warp Core」および「ASTERIA Warp Core+」を提供しており、今回上位の「ASTERIA Warp Core++」を投入していますが、将来の価値を積み重ねる一方で、四半期決算におけるトップラインは減りません。要するに、恒常的に減ってはいかないということです。まだライセンスがあるため、1件ずつ比べるとやはりどうしても上下はありますが、基本的には上がっていく計画を立てています。

ストック型ビジネスをより増やしていくため、直近では大きな伸びにはなりません。今期の決算でも1桁の4.4パーセントでしたが、ソフトウェアビジネスについても2桁でした。

したがって、10パーセントを目指すというのは、「ASTERIA Warp」だけでなく、新しい領域も含めて目指すということです。新しい製品、新しい売り方などを含めて、成長基調を実現していきたいと考えています。

質疑応答:事業構造改革における企業投資事業の扱い、評価損益の営業利益計上について

司会者:「事業構造改革の中で、企業投資事業の扱いはどのようになるのでしょうか? 出資先の株式は継続保有と記載してありましたが、事業の位置づけに変更があれば具体的に教えてください。また、評価損益は今後も営業利益に計上されることに変わりないでしょうか?」というご質問です。

平野:今回の構造改革について、非常に本質的なご質問だと思います。この企業投資事業ですが、これまで3つの主力事業ということでお伝えしてきましたが、これからはソフトウェア事業の中に2つの事業グループということになり、主力事業ではなくなります。

具体的には、このファンドを使った新規投資は今後もないということです。これからの投資は、ソフトウェア事業そのものに直接関係のある資本業務提携や買収であり、投資事業として独立したものではありません。

既存の出資先の株式は持っていますので、これについてはこれまでどおり、IFRSの規定により営業利益に計上されます。しかしGorilla社の部分が減っていくため、残りの部分の出資額は大きくありません。

今回隠れていますが、利益が出ている部分もあります。これまでのように大きな二桁億円というのはないですが、少額ながら営業利益に影響するものもあります。

ただし、これは事業として注力して投資するというよりも、今後はソフトウェア事業の一部として直接寄与するものに投資を行うということです。

質疑応答:This Placeを除く売上高の比較について

司会者:「This Placeを除いた売上高の比較では、昨年の第4四半期と比べてどのような状況でしょうか?」というご質問です。

平野:会計規則に則り、非継続事業は別途表記することになっているため、今回はこのようなかたちでの表記はありませんでした。ご質問にお答えしますと、前々期第4四半期単独と比較した前期第4四半期単独の成長率は6パーセントでした。

質疑応答:全体の営業利益率、追加コストのリスクとポジティブな要素について

司会者:「今期はソフトウェア事業だけとなるため、全体の営業利益率は20パーセントを軽く超えてくると考えてよいでしょうか? また、現時点における収益面について、想定しうる追加コストなどのリスクや、ポジティブな要素があれば教えてください」というご質問です。

平野:ソフトウェア事業における営業利益のご質問ですが、これは以前からお伝えしているとおり、ソフトウェア事業単独の場合、営業利益率20パーセントが経営目標です。ソフトウェア事業は大きく成長してきているため、2024年3月期にご報告したとおり、ソフトウェア事業だけですと20パーセントを軽く超えている状況です。

今期についてはただ今精査中で、まだ予想を開示していません。この中で想定しうる追加コストなどについては、AOGという新しい領域において新たな市場を取りに行くために、どのぐらいの投資を必要とするのかという点が関係します。

ポジティブな要素については、デザイン事業がないことによって粗利率が9割を越えており、今後も下がることはほぼないと見てよいと思います。

したがって、コントロールできる経費をどのぐらい使うかなどが、営業利益率に影響するため、市場や競合の状況を見ながら臨機応変に、かつみなさまにできるだけ情報開示を行いながら進めていきたいと考えています。

質疑応答:「ASTERIA Warp」サブスク伸長の背景、ライセンスとの共存および製品販売のポートフォリオ戦略について

司会者:「『ASTERIA Warp』のサブスクリプションが伸びていることには、どのような背景があるのでしょうか? また、ライセンスとサブスクはどのように共存していくと考えているか、製品販売でのポートフォリオ戦略などがあれば教えてほしいです」というご質問です。

熊谷晋氏(以下、熊谷):まず、「ASTERIA Warp」のサブスクリプションが伸びている背景についてです。みなさまも生活の中で、サブスクリプション型のサービスを購入されるケースが非常に増えてきているのではないかと思います。このような考え方が、企業においても浸透してきたと考えており、当然ながらその背景には、SaaSの普及が非常に大きいと考えています。

また、ライセンス型とサブスク型の共存についてですが、今回の投入でサブスク型だけにしていくのではなく、ライセンス型のビジネスももちろん継続して行っていきます。

なぜかと言いますと、企業の投資においては、ランニングコストを嫌がるお客さまもいらっしゃるためです。一時的に発生する費用のほうを好むお客さまもいらっしゃるため、サブスク型が中心になりつつも、ライセンス型のビジネスも一定は残っていくと考えています。

ご質問の意図に合うかわかりませんが、製品販売のポートフォリオ戦略については、今回「ASTERIA Warp Core++」というラインナップを追加しました。これまでライセンス版では、どちらかといいますと大企業をターゲットにしてビジネス展開し、サブスク版であるCoreシリーズでは、中小マーケットを開拓していました。

データ連携の市場をホリゾンタルに取っていくために欠けていたピースが、この「ASTERIA Warp Core++」と「ASTERIA Warp」ライセンスのフル機能版のサブスクリプションです。これらによって段階的なアップグレードを試し、さらに上のグレードへと上げていただくことが期待できるのではないかと考えています。

質疑応答:「Platio」の高付加価値製品について

司会者:「『Platio』は、『Platio Connect』などの付加価値の高い製品の販売も伸び、プロダクトミックスが改善しているものと理解しました。ちなみに『Platio』の付加価値の高い製品にはどのようなものがあり、どのような用途やメリットがあるのでしょうか?」というご質問です。

熊谷:「Platio Connect」は、「Platio」にデータ連携の機能を付加したものとお考えいただきたいと思います。

当然ながら「ASTERIA Warp」において、非常に大きな技術的な蓄積が進んでいるため、私どもの強みになっています。こちらを連携させることによって、「Platio」で蓄積されたデータの基幹システムとの連携や、蓄積されたデータの分析、また逆に、基幹システムでしか見ることができないデータをモバイル端末で見ることなどが可能になります。

また、他の付加価値という意味では、「プレミアム」「エンタープライズ」というラインアップを用意しています。こちらは、今年度注力している部門利用から、複数部門での利用に応じて利用者数の増加に対応できるようになっていたり、セキュリティ機能を提供していたりします。その他、開発者がグループで使っていただける機能を提供しています。

このようなフルラインアップにすることで、小規模な利用から大規模な利用まで対応していこうと考えています。

質疑応答:This Place社との関係で得たシナジーについて

司会者:「This Place社との関係は6年ほど続いたと思いますが、これまでにどのようなシナジーや価値がアステリアにもたらされたのでしょうか? 会社として得ることができた経験値などもあれば教えてほしいです」というご質問です。

平野:This Place社とは2017年からの関係で、ちょうど7年になります。

シナジーや価値について、当初は、ソフトウェアにグローバルなデザインのノウハウを持ち込むということを狙っており、私たちが「デザインファースト」ということを社内で考えるきっかけとなり、活動につながりました。具体的には「Handbook X」や「Gravio」などに、このような知見が活かされています。

This Place社を買収した当初、副次的に狙っていたことがありました。それは、This Place社が世界的に有名なクライアント企業を持っていたため、アステリアの製品を使ってもらい、世界展開のための事例にしていくことです。こちらに関しては残念ながら、小さな事例はいくつかあったものの狙っていたほどの成果は出ず、失敗に終わっています。

財務的には、最初の2年間に10億円以上のリターンがあり、当初予定していたよりも大きな業績がありました。最終的には今回の売却でもお金が入っています。

This Place社との7年間で得たものを、私たちの新しい展開にも活かしていくことで、私たちだけでは考えなかったことをシナジーとして得ることができたことになると思います。

質疑応答:中長期的な社員規模の見通しと新卒採用の状況について

司会者:「デザイン事業売却により社員数が20名ほど減っていましたが、中長期的にはどの程度の社員規模の会社になっていくのでしょうか? また、最近の新卒採用の状況や進捗を教えてほしいです。人手不足や採用の売り手市場が続く中で、優秀な人材獲得ができているのでしょうか?」というご質問です。

平野:ご指摘のとおり、デザイン事業の売却により20名ほど人員減となっています。「最終的に」というのがどのくらい先かを示すかによりますが、ベースとしてあるのは、私たちは「自律・分散・協調」の社会を目指しているということです。

例えば数万人の会社となると、昭和型・20世紀型の会社を目指すということになってしまいますが、当社はそのようなことは目指していません。「自律・分散・協調」の社会とは、できるだけ小規模のチームで、いろいろなエキスパートとダイナミックにつながって大きなことをするということだと考えており、それを自分たちも実践していく考えです。

したがって、社員数が4桁になることは現時点で考えていません。だいたい3桁以内に収まる範囲で考えています。これから先、星座のような点と点のつながりが増えていけば、ソフトウェア会社以外のグループ会社が増える可能性もあるかもしれませんが、基本的には以上のような考え方だとご理解ください。

新卒採用は、コロナ禍の内定取り消しをきっかけに始めたのですが、順調に進捗しています。実際には、毎年3名から4名が私どもの目標どおり採用ができており、各部門に配属された後に各部門のメンバーから聞くと、非常に優秀であると報告を受けています。

昨今は、新卒採用者が転職する事例が多いと言われています。当社は、すでに3期にわたって新卒を採っていますが、退職者が1人もいないということは、特筆すべきことだと考えています。

質疑応答:今年度業績予想の開示時期について

司会者:「今年度の業績予想が出るのはいつ頃でしょうか? 単体であれば出せるのではないでしょうか?」というご質問です。

平野:本日、短信を開示しましたが、残念ながらそこに業績予想を載せることができませんでした。ご報告したとおり、非常に大きな構造改革を行っている中で、デザイン事業が外れ、企業投資事業の影響が少なくなるため、以前より連結の業績予想を出しやすいのは間違いありません。

一方で、ソフトウェア事業単体だけを見ても、その構造改革に伴って新たな事業を構成しています。新しい領域においては、これからどのように手を打って、それがどのように反映されるかを検討しています。

既存の領域においては、パートナーのみなさまとの協業でもあるため、このような構造改革を行った中でどのようなかたちで進めていくのか精査しているところです。

できるだけ早く、少なくとも、デザイン事業と企業投資事業があった時よりも早く、業績予想をみなさまに共有できるように進めていきたいと考えています。

質疑応答:軽井沢リゾートオフィスの活用および建設費の償却について

司会者:「軽井沢リゾートオフィスは、開業後どのように活用されていますか? 生産性やエンゲージメントの面での効果があれば教えてほしいです。また5億円の建設費はどのように計上、償却されていますか?」というご質問です。

平野:昨年7月に竣工した軽井沢のリゾートオフィスは、私たちがウェルビーイングを高め、私たち自身の創造性・生産性を高めるという目的で、保養所ではなく働く場所として開いたものです。

「軽井沢リゾートオフィス」ですので、基本的にはオフィスとして活用しています。活用率をトラックしており、ここまでの間では7割から8割の間となっています。これから暖かくなるとさらに上がると考えています。

現在、稼働して9ヶ月ですが、生産性やエンゲージメントについてはアンケートなどの手法で、できるだけ定量的に測りたいと考えています。

また、私たち自身の生産性だけではなく、この軽井沢リゾートオフィスは、実はパートナーのみなさまとのエンゲージメントを深める目的でも使っています。特に主要なパートナーのキーマンを招いてディスカッションを行ったり、懇親を深めたりするためにも使っており、大変評価が高いです。

建設費は5億円に少し満たない額でした。大きくは土地代と家屋の上物、加えていろいろな設備・什器などに分かれますが、土地代に関しては、そのまま資産として計上されますので、償却されません。軽井沢の土地はますます値上がりしているため、償却されずにそのまま資産として載っているということです。

建設費については、24年償却となっているため、年度ごとの金額はそこまで大きくないということがおわかりいただけるかと思います。また、什器などの設備類は、それぞれ決められた償却年数がありますので、それに基づいて償却しています。

質疑応答:海外売上高の目標値について

司会者:「海外売上高の目標を50パーセントとしていましたが、今後もこの目標値は継続されるのでしょうか?」というご質問です。

平野:端的に答えればイエスです。売上高の目標値は創業時からのもので、海外の売上目標を50パーセントとしており、今回の構造改革で、より一層ソフトウェア事業に注力するに当たって、「Overseas」の視点をしっかりと入れているということがご理解いただけるかと思います。

AOG事業グループのOは「Overseas」のOです。現在すでに「Gravio」がシンガポールに拠点を持ち展開していますが、この製品をさらに増やしていくことで、これからは「ソフトウェアで世界をつなぐ」を実現するためにソフトウェア事業に集中し、そこに直接投資していこうと考えています。これからも、海外売上高50パーセントという目標を追い続けていきます。

平野・熊谷両氏からのご挨拶

平野:本日はご多用のところ、当社の通期決算説明会にご参加いただき誠にありがとうございました。今回の決算は、ソフトウェア事業がしっかりと伸び、利益も出している一方で、企業投資事業の損失が大きく響いた結果となりました。

この事業構造は2019年から進めてきたものですが、結果としてこのようなかたちになったことに関しては、経営のトップとして大変申し訳なく思っており、反省しています。

一方で、まったく悪いことばかりではなく、この5年間のソフトウェア事業を支え、伸ばしていくためのブースターとして、デザイン事業と企業投資事業は一定の成果も上げています。これまでの基盤をより大切にし、これを活かしてソフトウェア事業を伸ばしていきたいと考えています。

ソフトウェア事業の一層の伸長について、その中心となる常務の熊谷からも一言お話しします。

熊谷:人手不足や残業規制など、成熟国家の日本ではさまざまな社会課題が増えており、デジタル化のニーズは今後もまだ拡大していきます。当社製品には、ノーコードというパワフルな武器もあります。大企業から中小規模のビジネスを展開しているみなさまのニーズにも、しっかりと応えていきながら、さらなる成長を果たしていきます。

これまで築き上げてきた、パートナーのみなさまとのエコシステムをより強固なものとし、ストック型ビジネスへの転換を進めながら、安定成長の基盤を固めていきたいと考えています。今後の成長にご期待ください。

平野:私たちのソフトウェア事業は、創業時から進めている「つなぐ」というビジネスの基盤となります。社会構造の変革を推進し、さらにはノーコードによってIT人材・エンジニア人材の不足に対する根本的な解決策を提供していきます。

これによって、国内のみならず海外にも大きく貢献し、それがアステリアの大きな成長のリターンとなるはずです。このようなことに、これからも私たちは挑戦を続けていきます。

私たちには、すべきことがまだ数多くあります。ノーコードだけでなくAI、そこから先の新技術へと、それを企業で、ビジネスで、そしてより小さな組織でも使えるかたちにして提供を続けていきます。

これからの私たちの挑戦に対し、投資家のみなさま、株主のみなさま、今後ともぜひご指導、ご支援を何卒よろしくお願いします。本日はご清聴いただき誠にありがとうございました。

この銘柄の最新ニュース

アステリアのニュース一覧- 日本初の企業向けJPYC入出金管理サービス「JPYC Gateway」4月1日提供開始~送金手数料は1件8円~ 2026/02/27

- 日本初の企業向けJPYC入出金管理サービス 2026/02/27

- 熊本ワインファーム(本社:熊本市)が「Platio」を導入 2026/02/26

- 前日に動いた銘柄 part1セイコーグループ、東洋エンジニアリング、第一稀元素化学工業など 2026/02/26

- 前日に動いた銘柄 part2 AIメカテック、指月電機製作所、光陽社など 2026/02/25

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

アステリアの取引履歴を振り返りませんか?

アステリアの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。