イルグルムのニュース

【QAあり】イルグルム、先行投資進捗も、売上高は過去最高更新を継続 成長ドライバーのEC構築・運用領域の拡大が業績に寄与

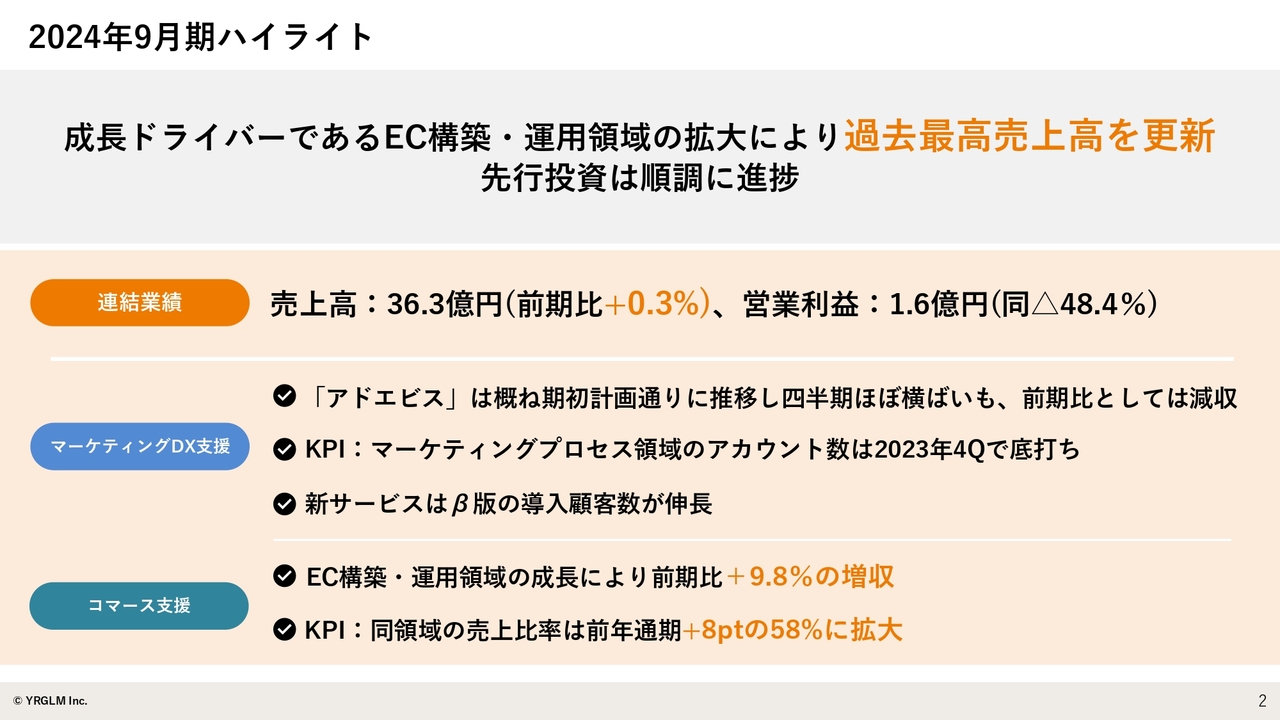

2024年9月期ハイライト

岩田進氏(以下、岩田):みなさま、こんにちは。株式会社イルグルム代表取締役の岩田進です。本日はお忙しいところお集まりいただき、誠にありがとうございます。それではさっそくですが、2024年9月期通期決算説明を開始します。

まず、2024年9月期のハイライトからご説明します。当社は現在、第2創業期と言っても過言ではないほど大きなビジネスモデルの変革に取り組んでいます。走ってきた2024年9月期は、その第1年目に当たります。

成長ドライバーであるEC構築・運用領域はしっかり拡大し、わずかながらではありますが、過去最高の売上高を更新しています。一方、先行投資は順調に進捗しています。

連結業績はスライドに記載のとおり、売上高36億3,000万円、営業利益1億6,000万円での着地となっています。

以下にトピックを5点挙げています。後ほど詳しくご説明しますが、重要なポイントですので、簡単に触れておきたいと思います。

1点目が「アドエビス」です。これは当社の主力事業です。おおむね期初の計画どおり推移しています。この1年間の四半期の売上高推移に関しては、ほぼ横ばいとなっています。前期が減少傾向となっていたことから、前期比では減収での着地です。

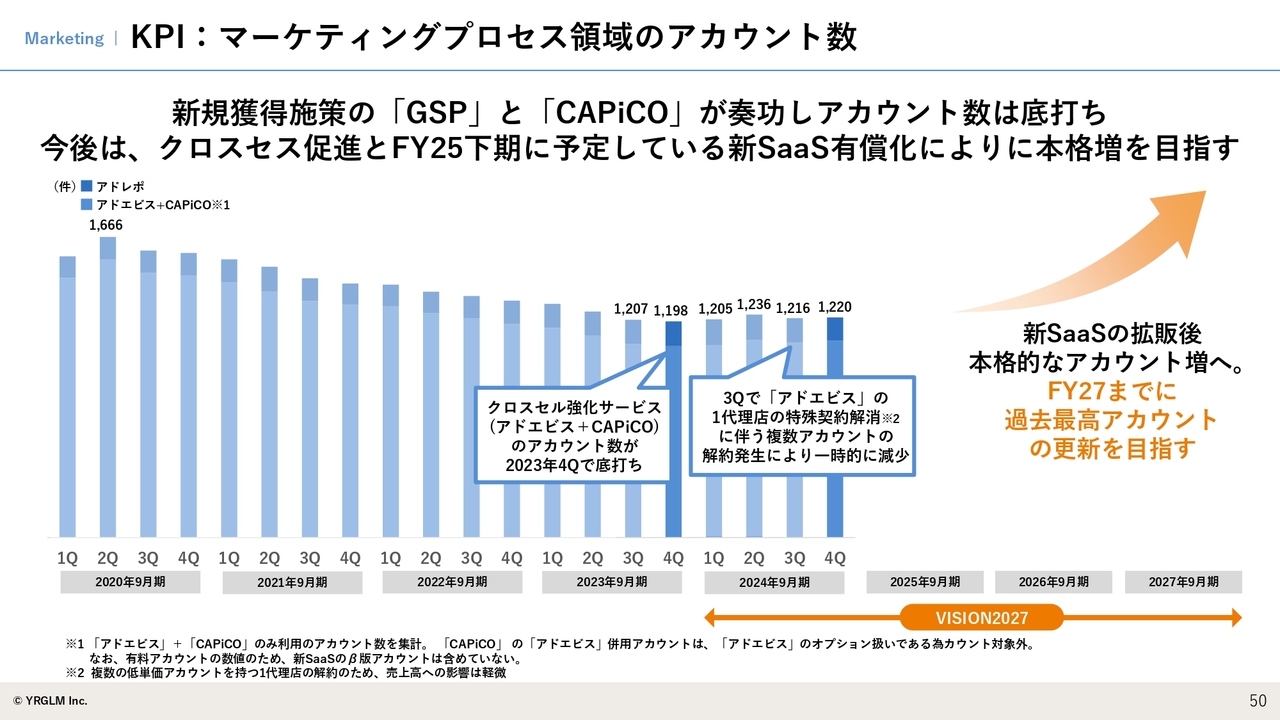

2点目がKPIです。マーケティングプロセス領域のアカウント数は、約1年前の2023年9月期第4四半期に底を打っており、現在は若干上昇傾向にある状況です。

3点目が新サービスです。現在新SaaSを開発しており、約1年、ベータ版を提供しています。こちらの導入顧客数は、順調に進捗しています。

4点目がEC構築・運用領域です。こちらが現在最も成長性が高い事業領域になっており、前期比プラス9.8パーセントの増収となっています。

5点目がコマース領域のKPIです。EC構築・運用領域の売上比率を掲げており、こちらが現在58パーセントと順調に拡大を進めています。

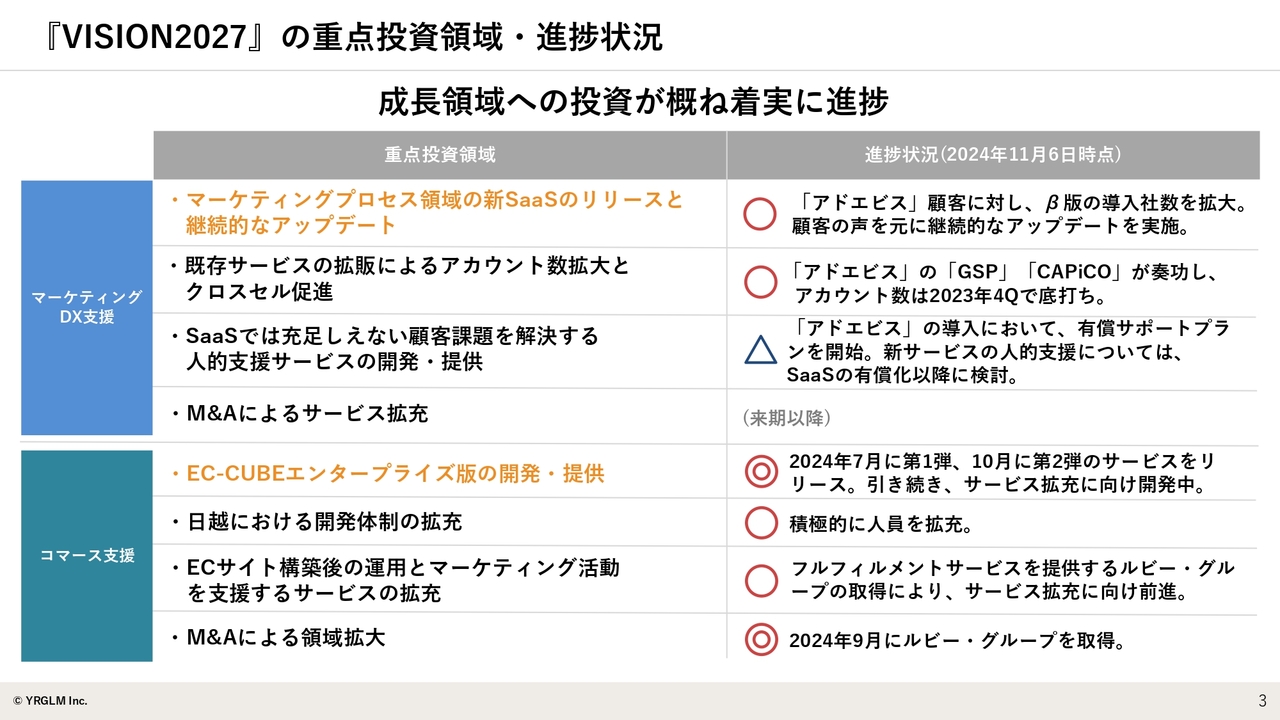

『VISION2027』の重点投資領域・進捗状況

スライドには、「VISION2027」の重点投資領域に関する進捗状況をまとめています。端的にお伝えすると、順調かつ着実に進捗していると考えています。具体的な内容については以降のスライドで詳しくご説明しますので、ここでは詳細を割愛します。

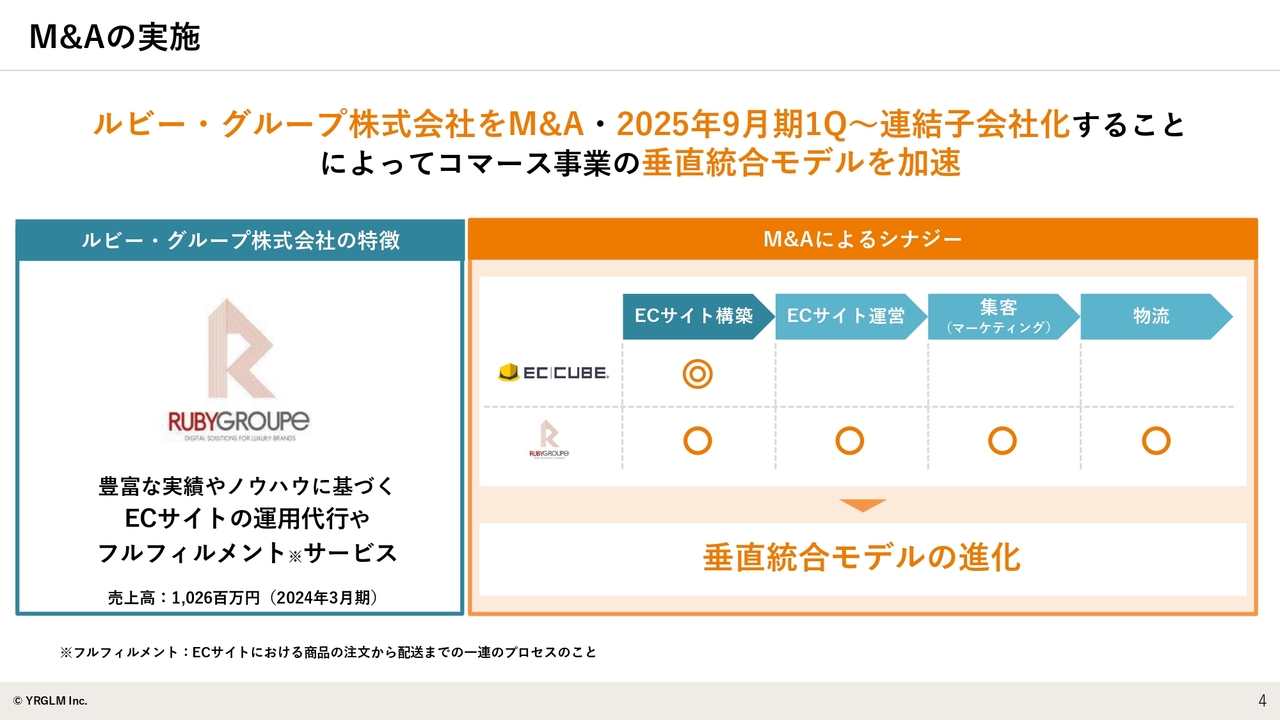

M&Aの実施

最初にお伝えしたいことがもう1点あります。それは、M&Aの実施についてです。

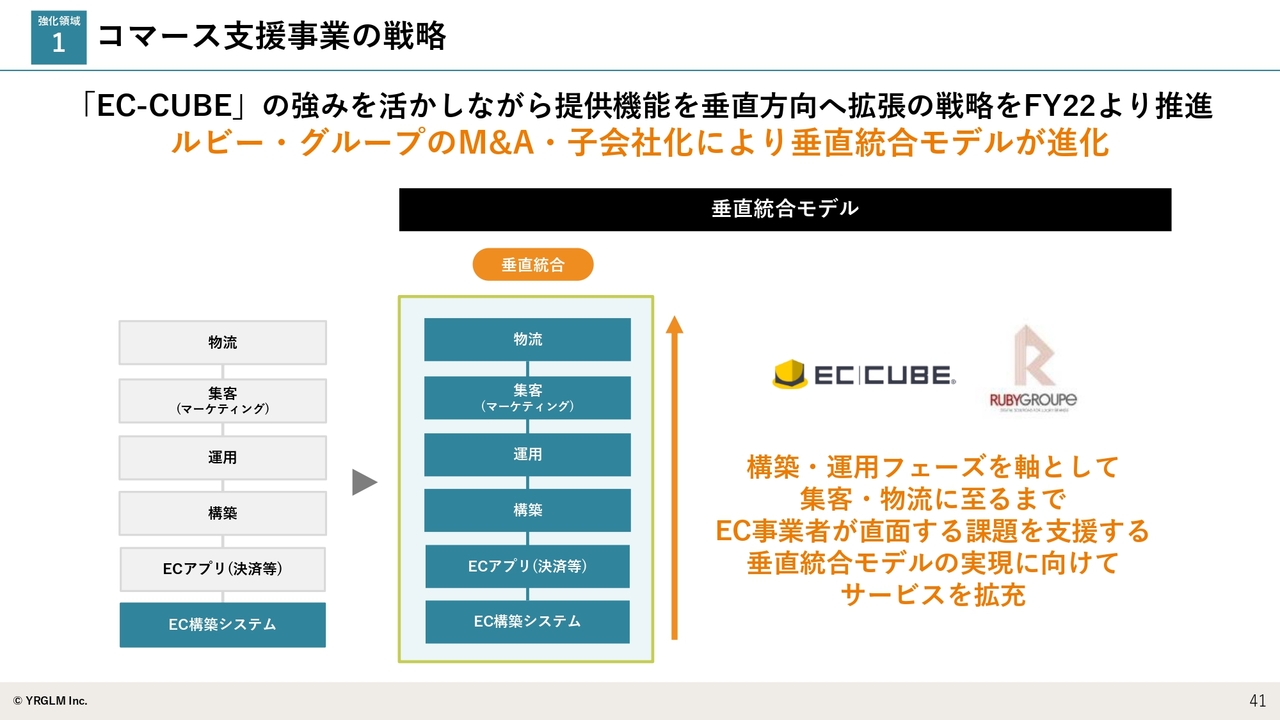

スライドでご紹介しているルビー・グループ株式会社は、ラグジュアリーブランドに特化し、ECの構築から運用、集客、物流まで一気通貫でサービスを提供する、いわゆるフルフィルメントサービスを提供する会社です。

当社は、もともと「EC-CUBE」というオープンソースのEC構築システムを持ちながら、直近はECの構築領域を積極的に伸ばしている状況です。しかし、構築にとどまらず、その後の運営やマーケティング、物流までをしっかり網羅した垂直統合モデルと呼ばれるビジネスモデルに転換していきたいと考えています。

今回、ルビー・グループが加わることにより、垂直統合モデルを大きく進化させることができたと考えています。ルビー・グループの売上高は約10億円です。当社の売上高が現在約36億円という業容ですので、当社の規模からすれば比較的大きい会社のM&Aになったと思っています。

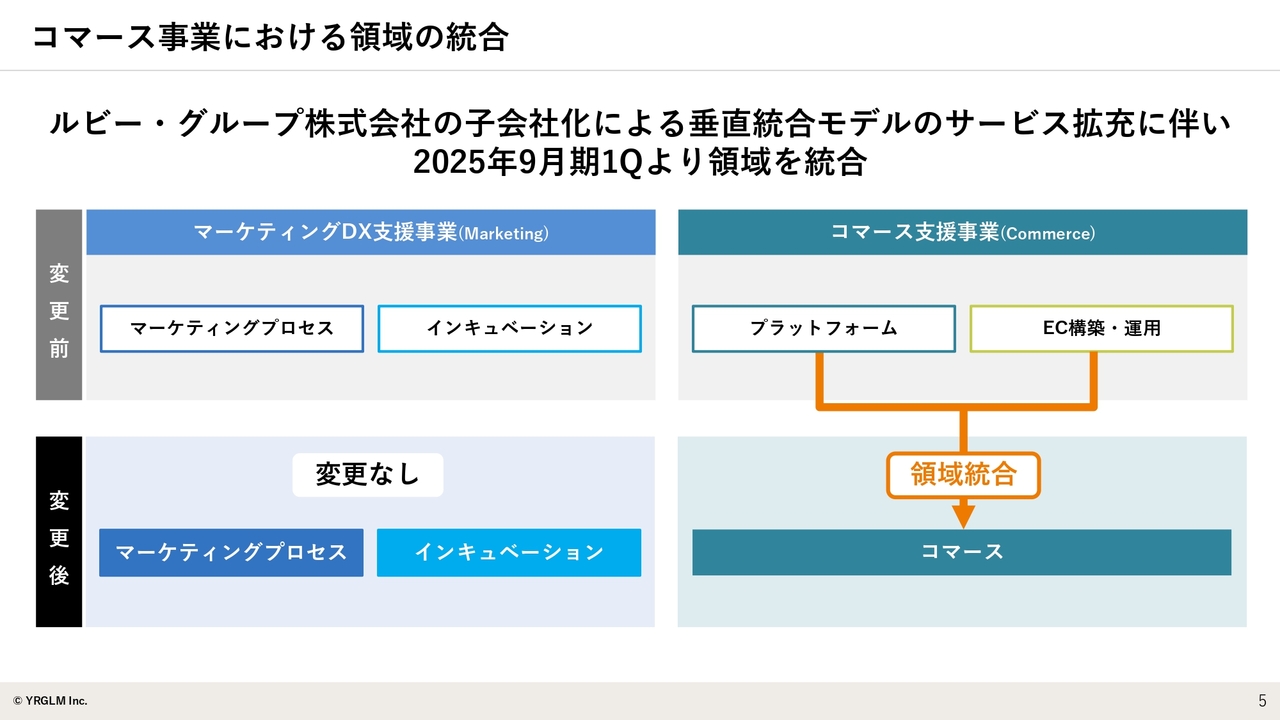

コマース事業における領域の統合

これまではコマース支援事業の中にプラットフォームとEC構築・運用の2領域がありましたが、領域統合を行います。今後のコマース支援事業の開示に関してはコマース1本とし、2025年9月期第1四半期から開始する予定です。

目次

本編に入ります。前半では、2024年9月期の業績に関して詳しくご説明します。後半では、先ほど第2創業期という言葉も使いましたが、中期経営方針「VISION2027」と、その中でも特に重要なポイントとして設定した強化領域についてご説明します。

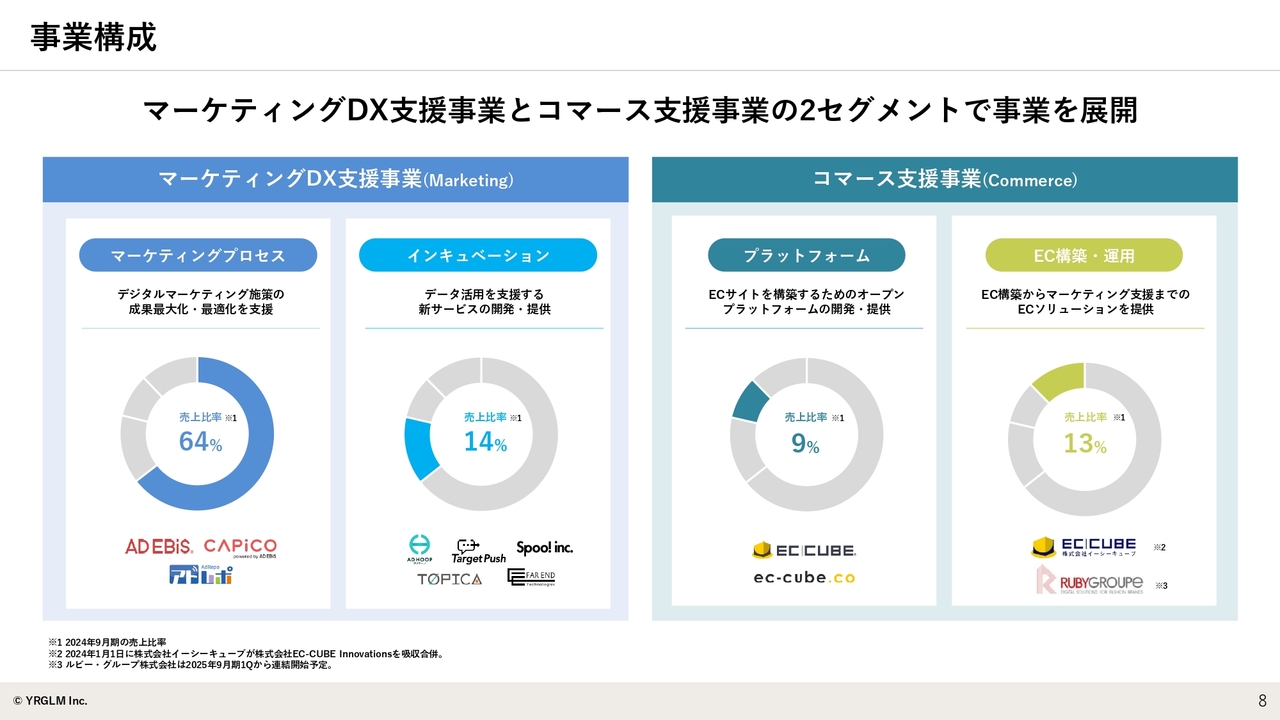

事業構成

事業進捗のご説明に移る前に、簡単に当社の事業概要をおさらいしておきたいと思います。スライドに示しているのが当社の事業構成です。大きく2つの事業を展開しています。

マーケティングDX支援事業とコマース支援事業の2事業であり、2セグメントとして開示しています。また、マーケティングDX支援事業の中には、広告効果測定「アドエビス」を中心としたマーケティングプロセス領域と、インキュベーション領域があります。

一方コマース支援事業には、「EC-CUBE」というECのオープンソースのパッケージを提供するプラットフォーム領域と、それを活用したEC構築・運用領域があります。この2領域が、2025年9月期第1四半期から統合していくかたちとなります。

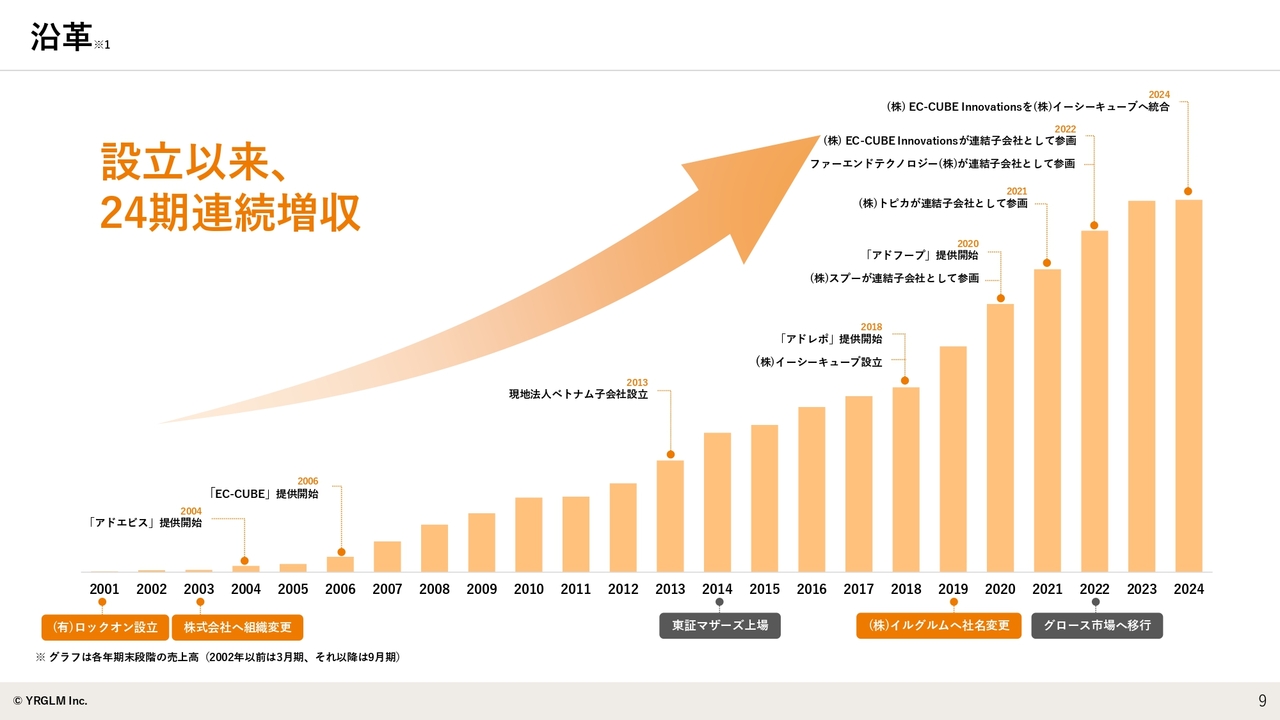

沿革

沿革です。当社は2001年、私が学生時代に創業した会社で、設立からすでに24期となります。

2010年、2011年など、途中にいくつか踊り場がありました。直近の2023年から2024年にかけても踊り場だと思っているのですが、いくつかの踊り場を経ながらも、しっかりと24期連続で増収を達成してきました。

また、そのような踊り場の後には、しっかりと成長軌道に乗せることもできていると思います。2024年から2025年にかけても、先ほどのルビー・グループの件なども含め、しっかり成長させていくことができるのではないかと考えています。

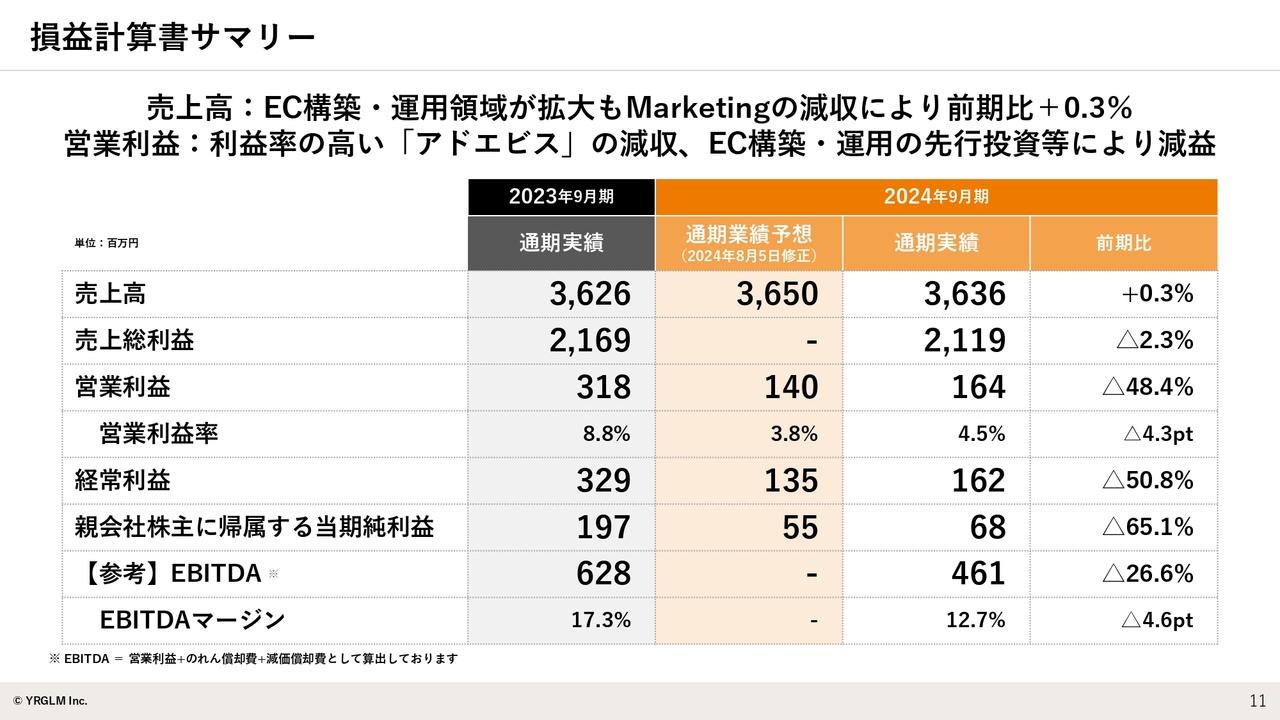

損益計算書サマリー

2024年9月期の連結業績についてご説明します。まず、損益計算書のサマリーです。

売上高は36億3,600万円、前期比プラス0.3パーセントと、ほぼ横ばいとなっています。一方、営業利益は1億6,400万円と、前期の3億1,800万円に対し、半減したかたちとなっています。

売上高は、ECの構築・運用領域が拡大しているものの、「アドエビス」が前期と比べて減収となっている影響もあります。一方、営業利益は、「アドエビス」の減収と、ECの構築・運用領域、マーケティング領域での先行投資により減益での着地となっています。そのようなEBITDAの部分で、伸びている事業と伸びていない事業があります。

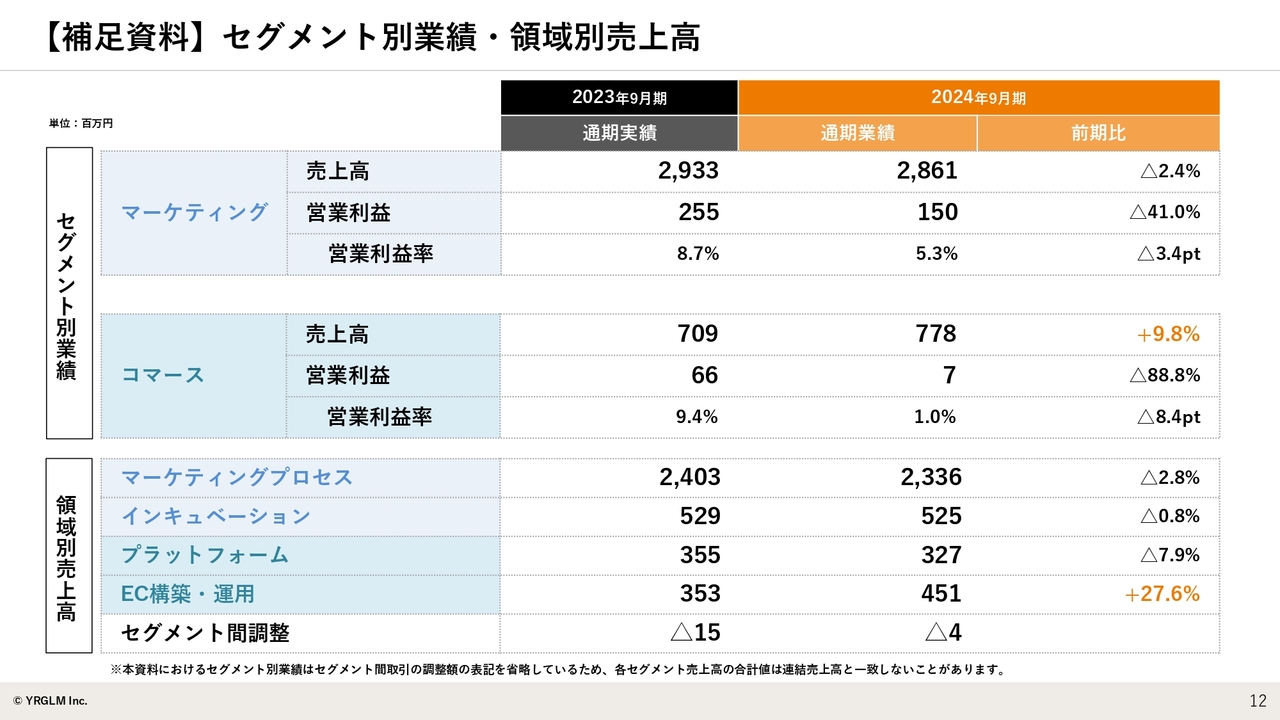

【補足資料】セグメント別業績・領域別売上高

今回新たに補足資料としてセグメント別業績・領域別売上高のスライドを用意していますので、ご覧いただければと思います。

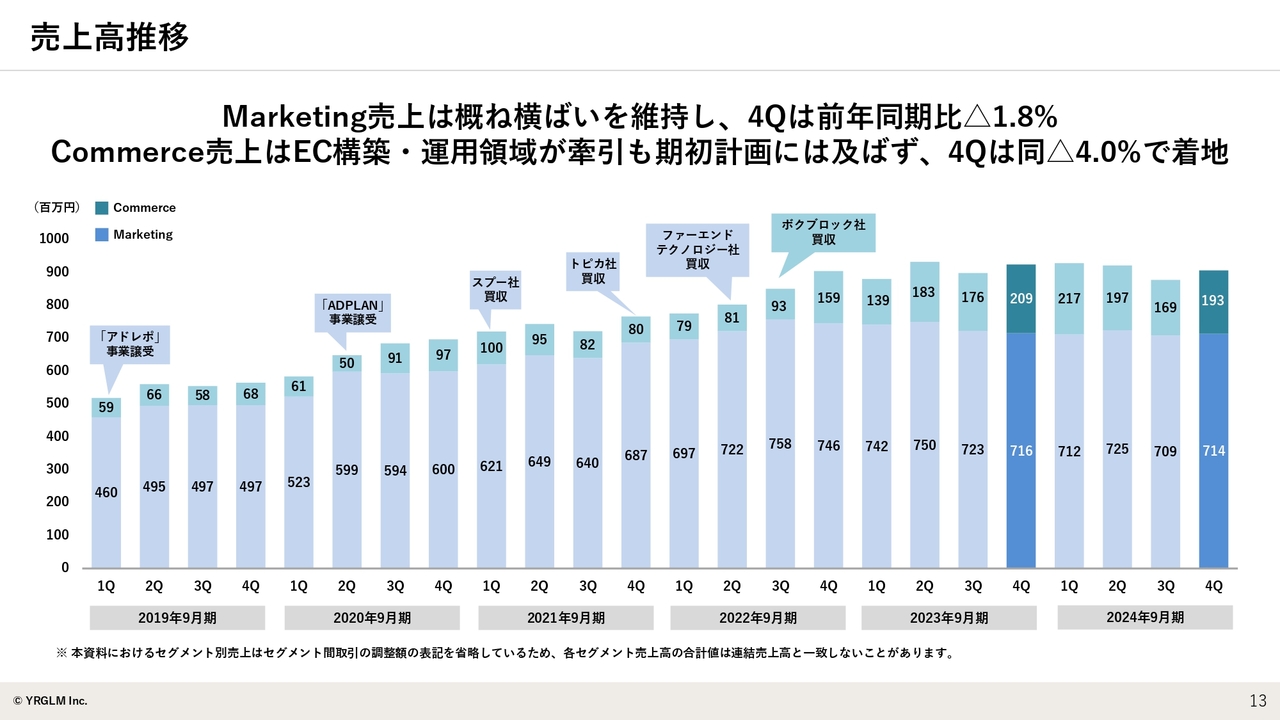

売上高推移

四半期別の売上高推移です。ここでは特筆すべきことはなく、直近では横ばいとなっています。

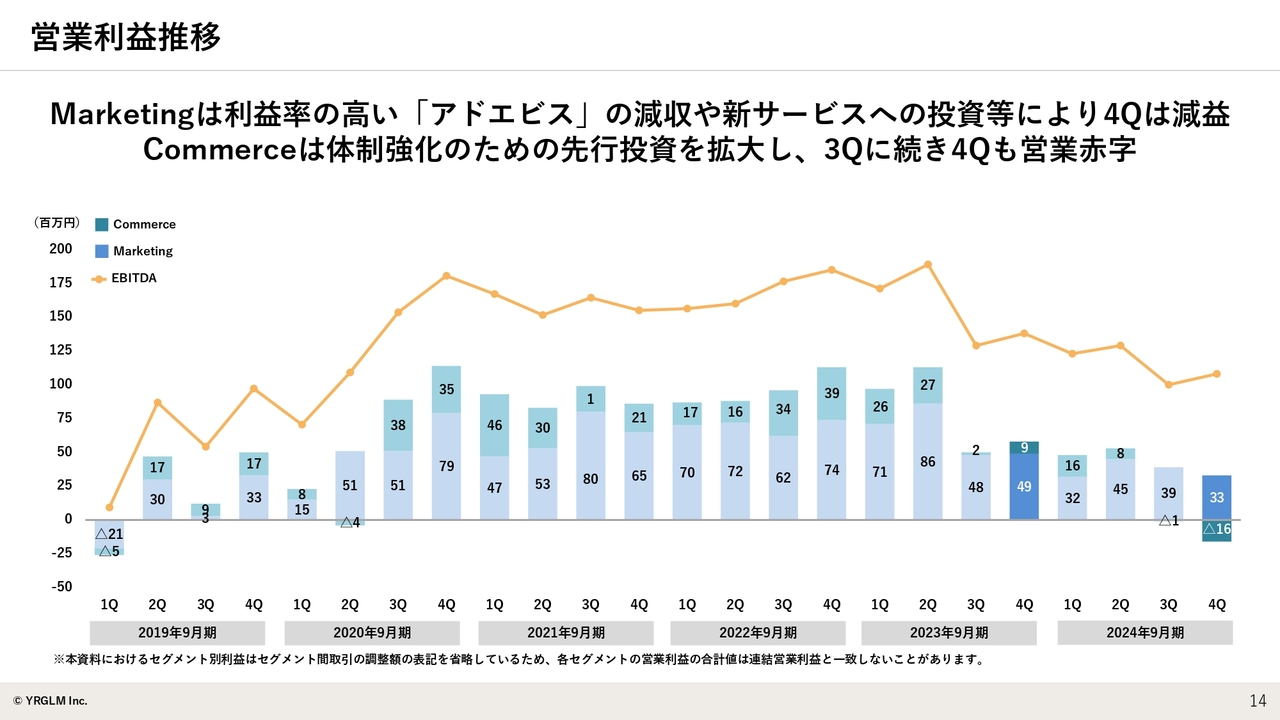

営業利益推移

一方、営業利益の推移は、スライドのグラフからもおわかりいただけるとおり、直近はマーケティングDX支援事業、コマース支援事業ともに減益であり、特にコマース支援事業は赤字となっています。

マーケティングDX支援事業は「アドエビス」の前期比での減収、コマース支援事業は体制強化およびプロダクトへの投資が進んだことが要因です。

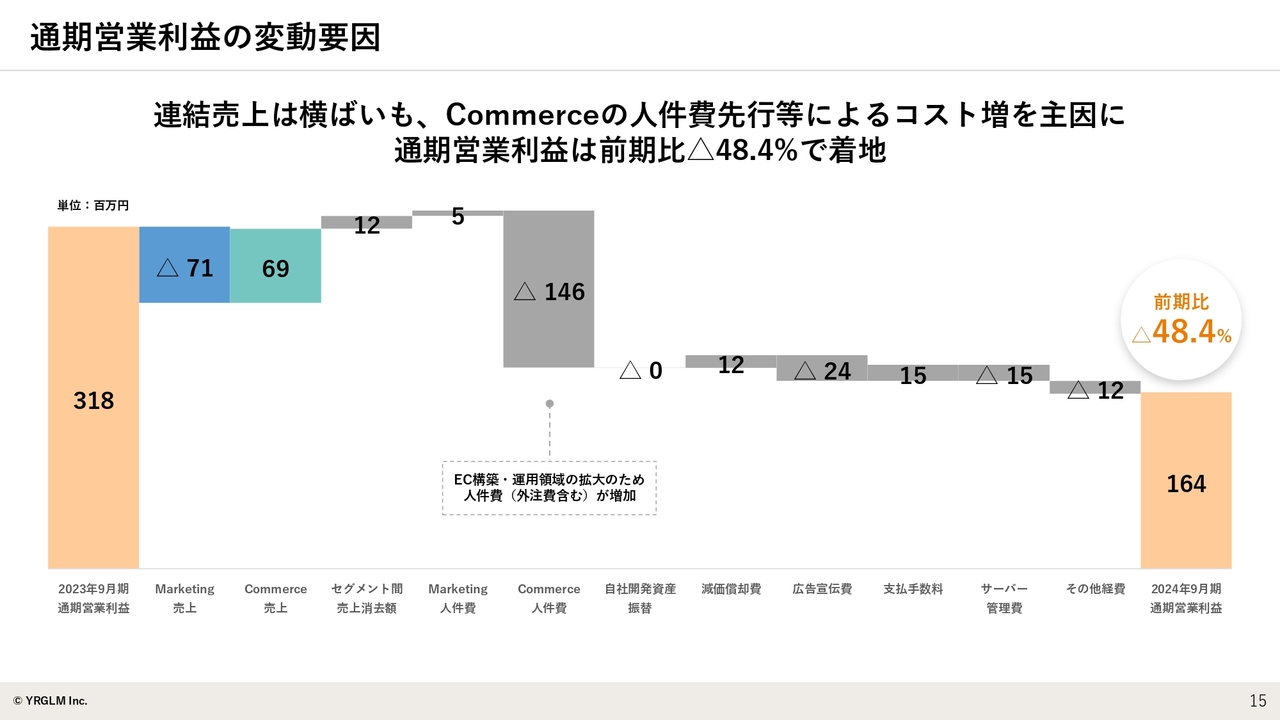

通期営業利益の変動要因

ブリッジに関してはご説明したとおりですので、ここでは割愛します。

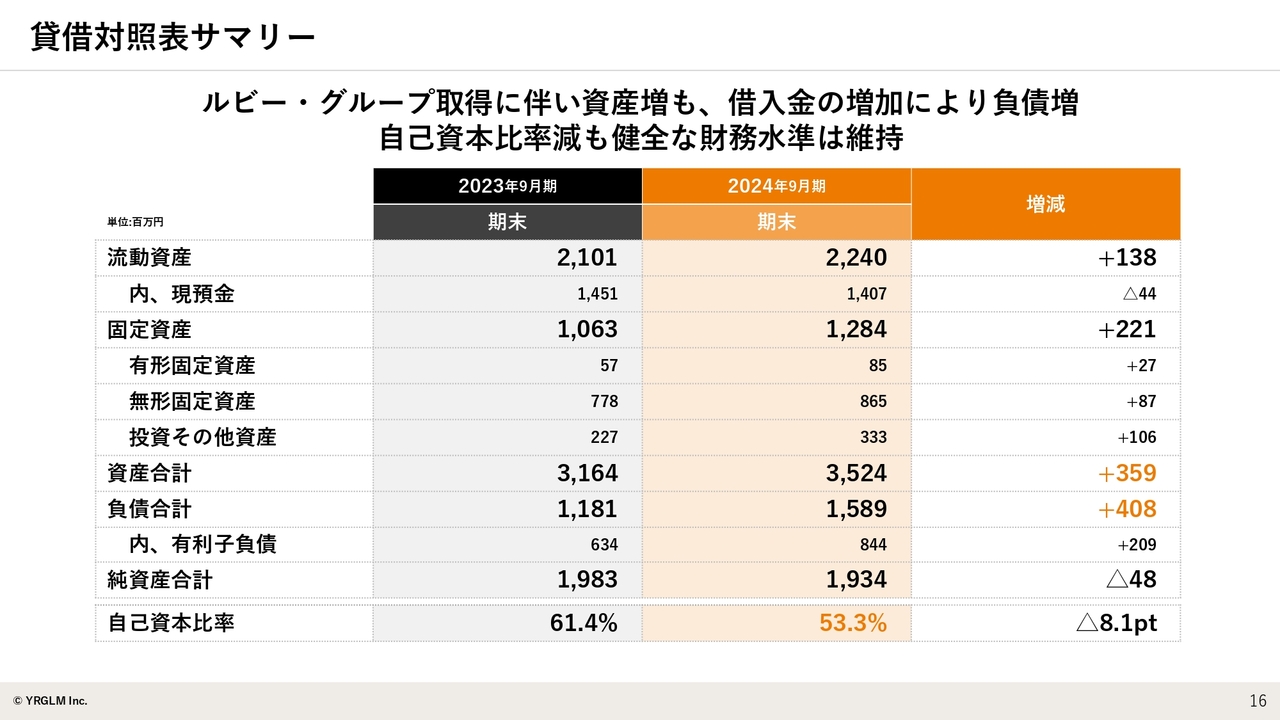

貸借対照表サマリー

貸借対照表サマリーです。特筆すべき事項はありませんが、ルビー・グループの取得に伴い、資産、借入ともに増加している状況です。ただし、自己資本比率に関しては53.3パーセントと、健全な水準を維持していると考えています。

以上が、全体についてのご説明です。

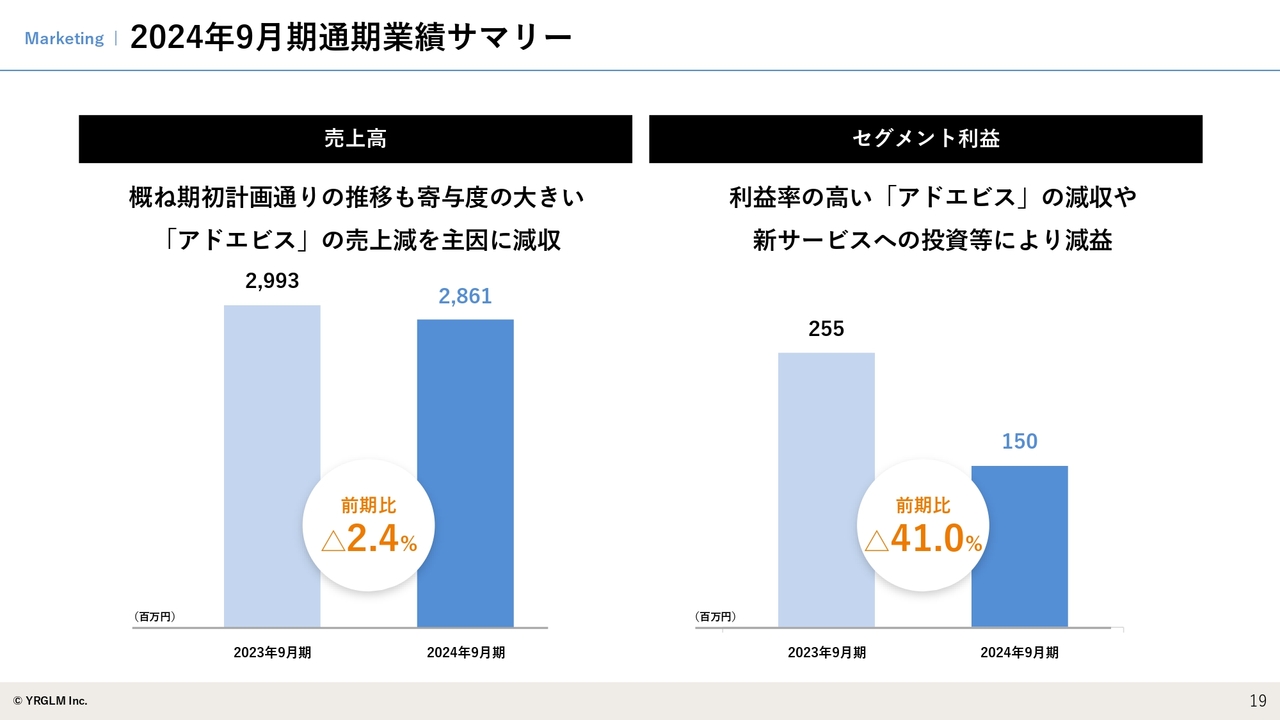

2024年9月期通期業績サマリー

ここからは、2セグメントの業績とトピックについてご説明します。

まず、主力のマーケティングDX支援事業です。「アドエビス」が前期比で減収となっています。セグメント利益も、その影響に加え、新サービスへの投資により減益となっています。

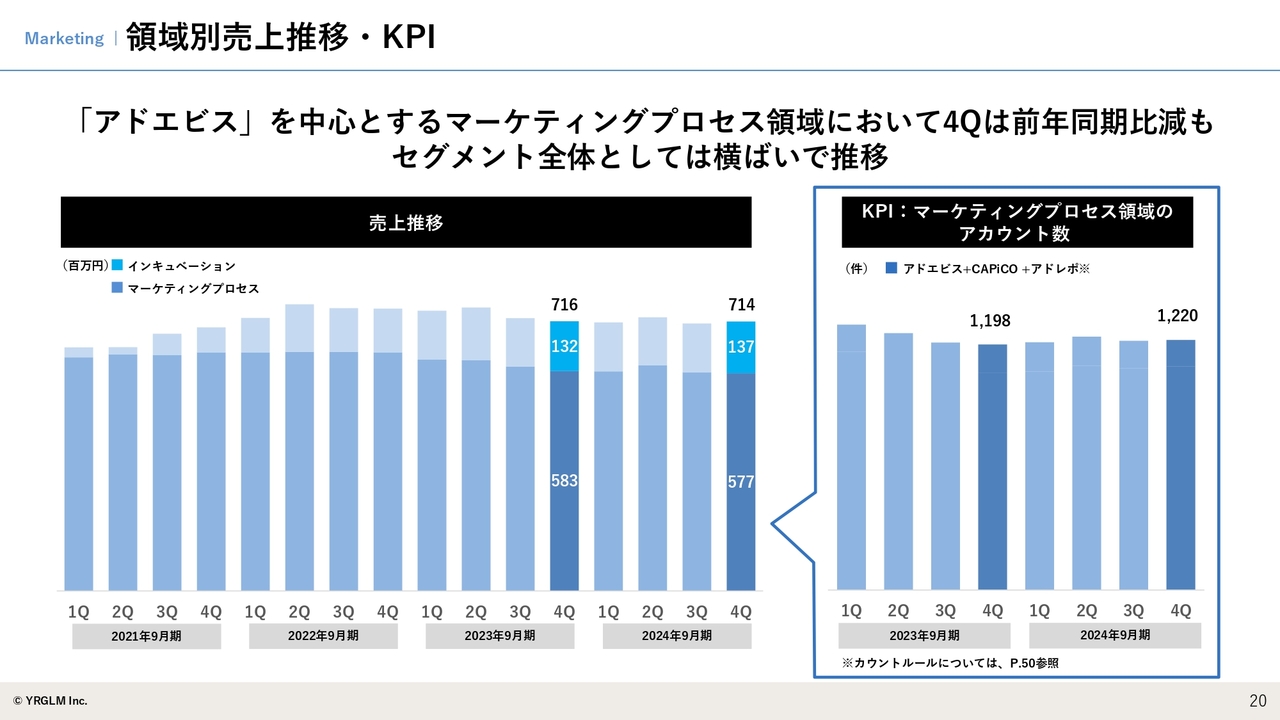

領域別売上推移・KPI

領域別売上推移・KPIです。少しわかりにくい部分がありますが、スライド左側の売上推移のグラフに、濃い青色で示した部分をご覧ください。2024年9月期はほぼ横ばいですが、2023年9月期は若干減少傾向にありました。そのため、1年間で比較すると減収となっています。

また、KPIとしてマーケティングプロセス領域のアカウント数を掲げています。こちらは、2023年9月期第4四半期の1,198件から若干増加に転じています。

ただし、2024年9月期第3四半期は一部特殊要因により減っているところがあります。1年間でみると2アカウント増と、ほぼ横ばいにみえますが、基本的には2023年9月期第4四半期で底を打ち、維持、あるいは若干プラスに転じていると認識しています。

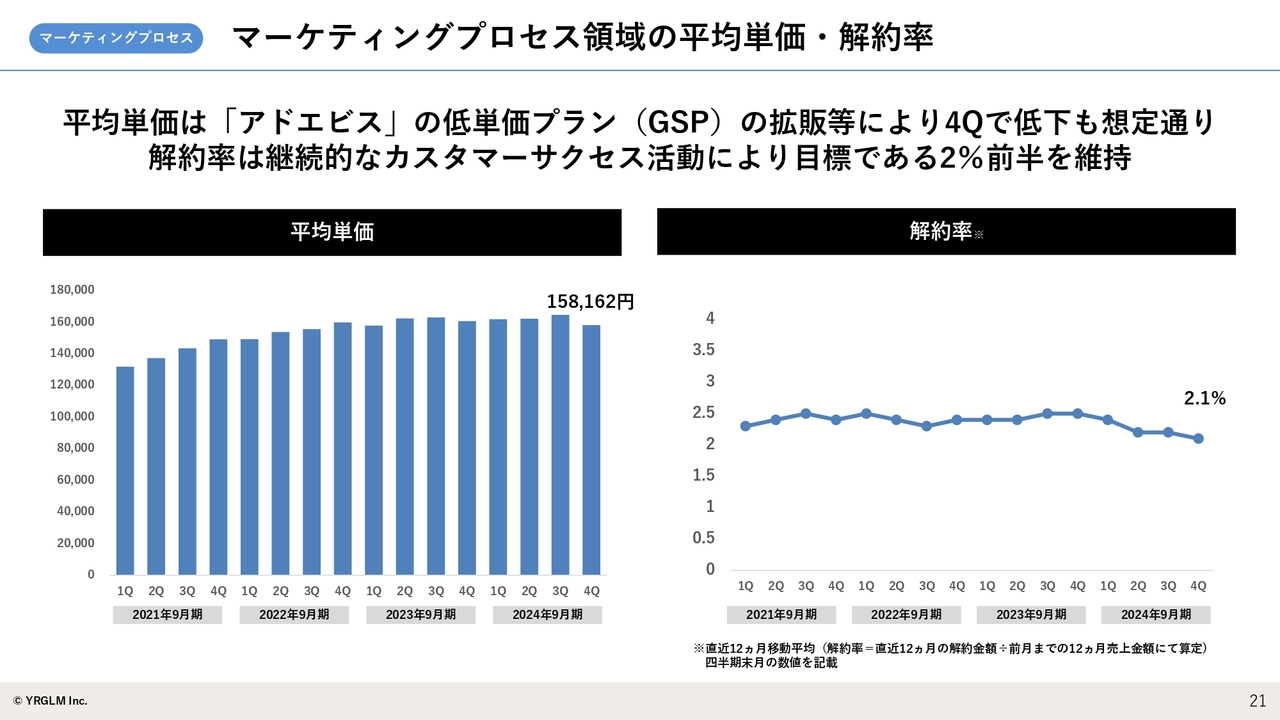

マーケティングプロセス領域の平均単価・解約率

マーケティングプロセス領域の平均単価です。平均単価に関しては16万円を若干割る約15万8,000円となっています。これには明確な理由があります。また後ほどご説明しますが、現在当社は、アカウント数を増やすことに舵を切っています。

一時はアカウント数を減らしても単価を上げて利益率上げ、その分を新規事業に投資するフェーズでした。しかし、直近では次の製品がみえてきていることもあり、低単価ソリューションを提供し、アカウント数を増やす方向に舵を切っています。そのため、平均単価の減少は見込みどおりの状況です。

解約率は、2パーセント台前半を目標に進めていますので、こちらも堅調に推移している状況です。

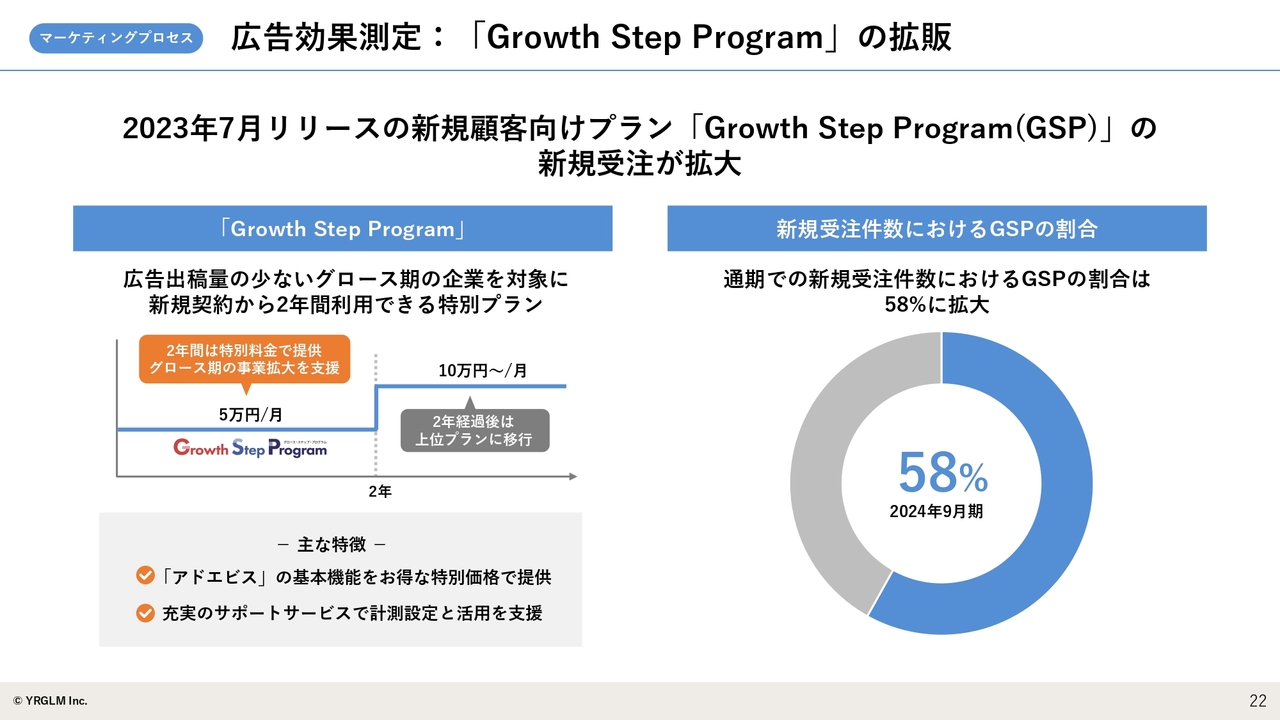

広告効果測定:「Growth Step Program」の拡販

トピックを2点用意しています。1点目は、マーケティングプロセス領域の低単価プラン「Growth Step Program」です。社内では「GSP」とも呼んでいます。これから成長する企業に向けたプランで、従来15万、16万円ほどで提供していたものを、月額5万円で2年間ご提供するモデルとなっています。

直近の受注の中ではこのプランが58パーセントを占めており、かなりご愛顧いただいている状況です。

したがって、今まで獲得できていなかった層にもしっかりリーチできています。その結果、アカウントが伸びていますので、単価は下がるものの、計画どおりに進んでいます。

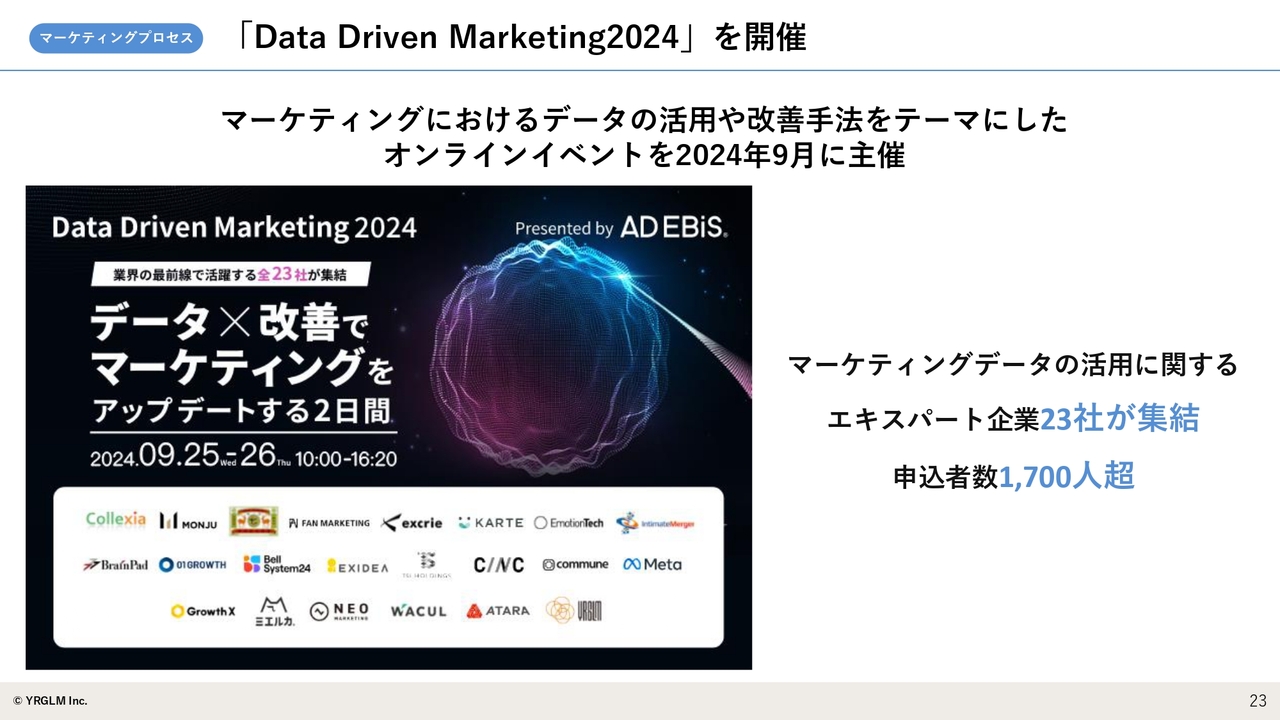

「Data Driven Marketing2024」を開催

2点目が「Data Driven Marketing2024」です。今年9月末に当社主催で開催したイベントで、申込者数は1,700人超となりました。

「Data Driven Marketing」「データ×改善でマーケティングをアップデートする」というコンセプトのニーズが非常に高いことが、こちらからもうかがい知れると思います。

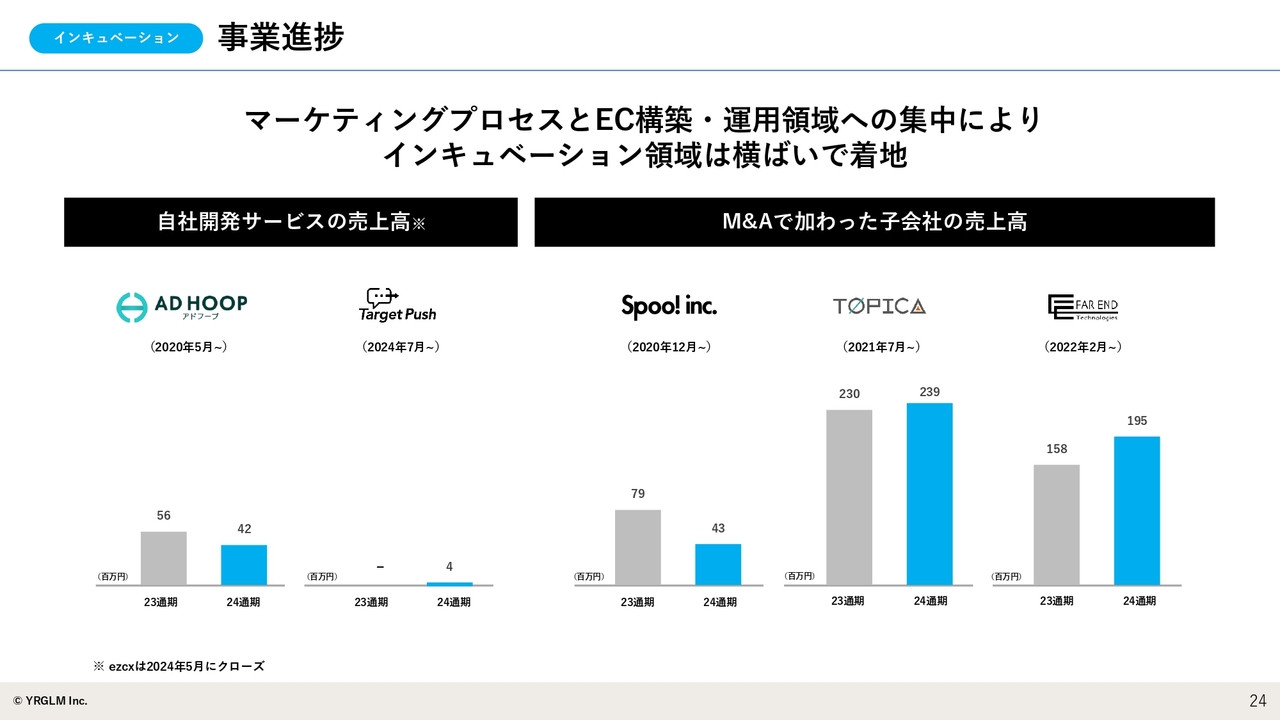

事業進捗

インキュベーション領域についてです。自社で開発したサービスが2つ、M&Aで子会社化したサービスが3つあります。

現在当社は、マーケティングプロセス領域のベンチャーサービスとEC構築・運用領域に集中する方針をとっていますので、インキュベーション領域は原則横ばいの想定であり、結果としてもおおむね横ばいの着地となっています。

ファーエンドテクノロジー:新サービスをリリース

1点トピックを用意しています。子会社のファーエンドテクノロジーが手掛けている「My Redmine」の海外向けサービス「My Redmine Global Edition」の提供を2024年8月より開始しています。

こちらはアカウント数が急速に増加しているわけではありません。しかしながら、国内だけではなく、ゆくゆくはグローバルに展開していくことを考えると、こちらのサービスで先駆けて海外のマーケティングの知見を得ることは、非常に意義があると思っています。

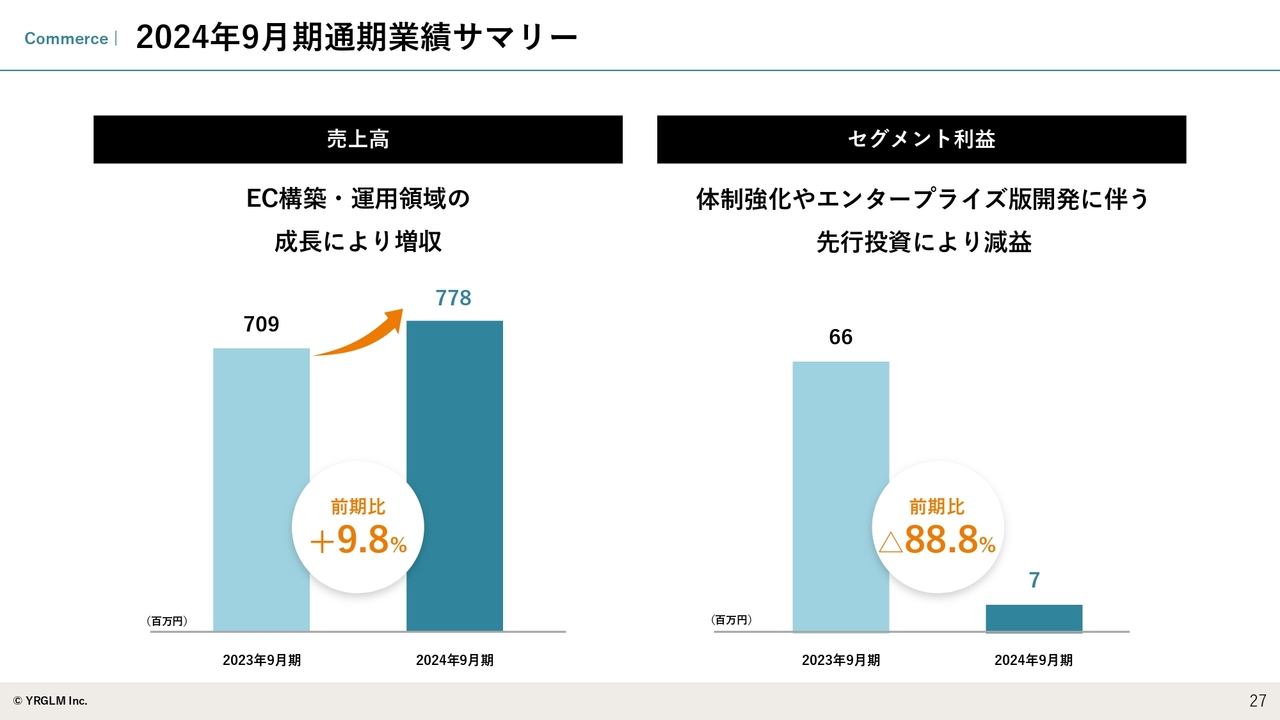

2024年9月期通期業績サマリー

コマース支援事業の2024年9月期の状況です。売上高は、EC構築・運用領域において増収となりました。一方、セグメント利益は、体制強化やエンタープライズ版の開発に伴う先行投資により、減益となりました。増減率はマイナス約90パーセントとかなり大きくなっていますが、金額では6,000万円前後という状況です。

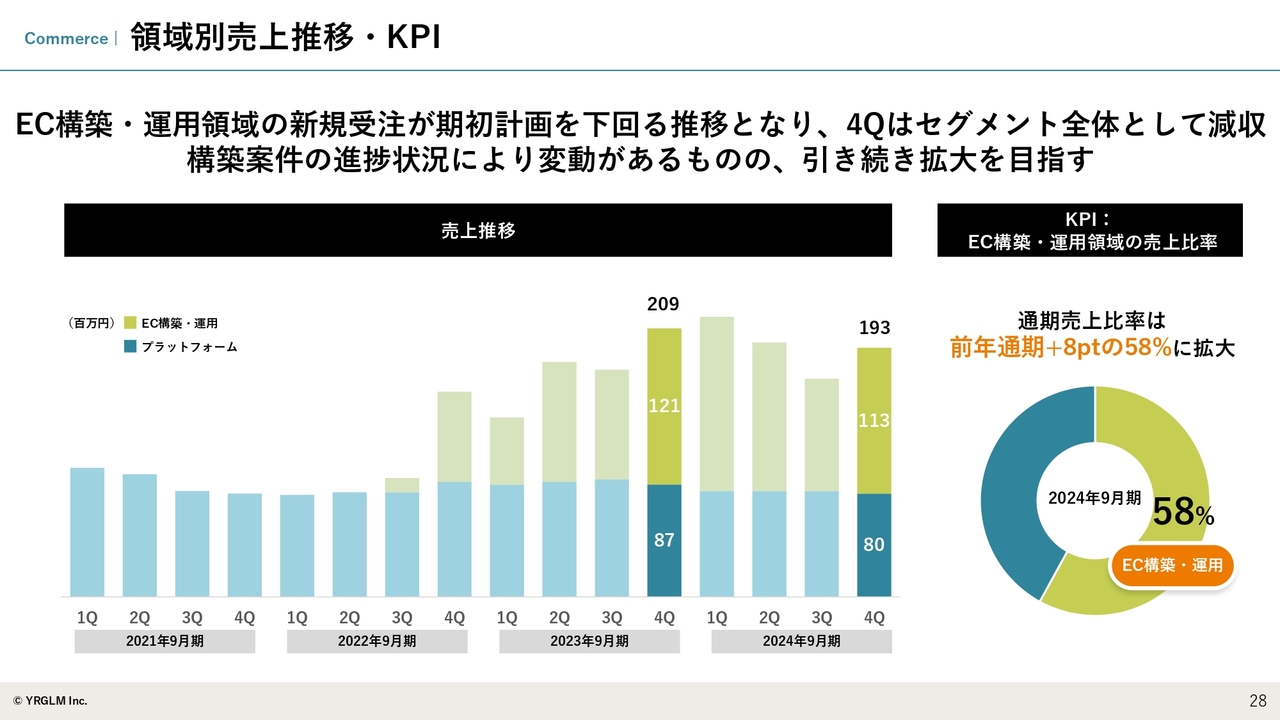

領域別売上推移・KPI

領域別売上推移です。EC構築・運用領域が伸びているものの、この領域には若干ボラティリティがあり、受注後に開発してようやく売上が立ちます。開発に追われていると、新規の提案や新規受注のための要員確保が難しくなることもあり、今回に関しては前年同期比でほぼ横ばいとなっています。

ただし、大きなトレンドとしては、着実に投資を進めて体制も強化しています。今後も若干のボラティリティはあると思いますが、確実に成長させていける手応えを感じています。

KPIにはEC構築・運用領域の売上比率を掲げています。もともとプラットフォーム領域とEC構築・運用領域の比率は、完全に逆転していました。現在は58パーセントがEC構築・運用領域となっており、見込みどおり順調に伸長している状況です。

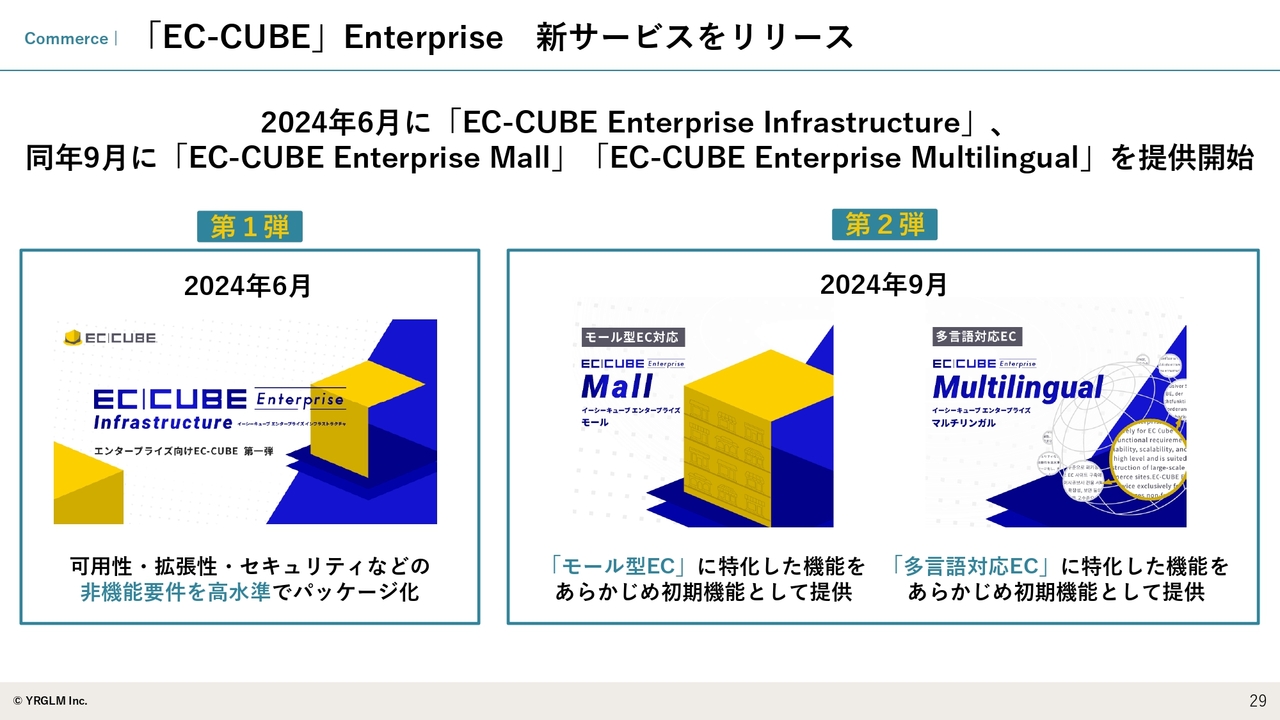

「EC-CUBE」Enterprise 新サービスをリリース

トピックです。「EC-CUBE Enterprise」についてご説明します。もともとの「EC-CUBE」はオープンソースで、誰でも無償で使えるプロダクトですが、上位の顧客に対しては使いにくいところもありました。そこで「EC-CUBE Enterprise」というサービスに投資し、開発しています。

第1弾として、2024年6月に「EC-CUBE Enterprise Infrastructure」を提供し、その3ヶ月後には第2弾として「EC-CUBE Enterprise Mall」と「EC-CUBE Enterprise Multilingual」の提供を開始しています。

今後もこのように「EC-CUBE Enterprise」のいくつかのモジュールを順次提供していきます。これにより新規も受注しやすく、また「QCD」と言われる「クオリティの向上」「コストの低減あるいは利益率の向上」「デリバリー期間の短縮」というかたちで競争力がついてくると思っています。ここは今後も継続して開発していきたいと考えています。

以上が、2024年9月期における事業の進捗状況です。

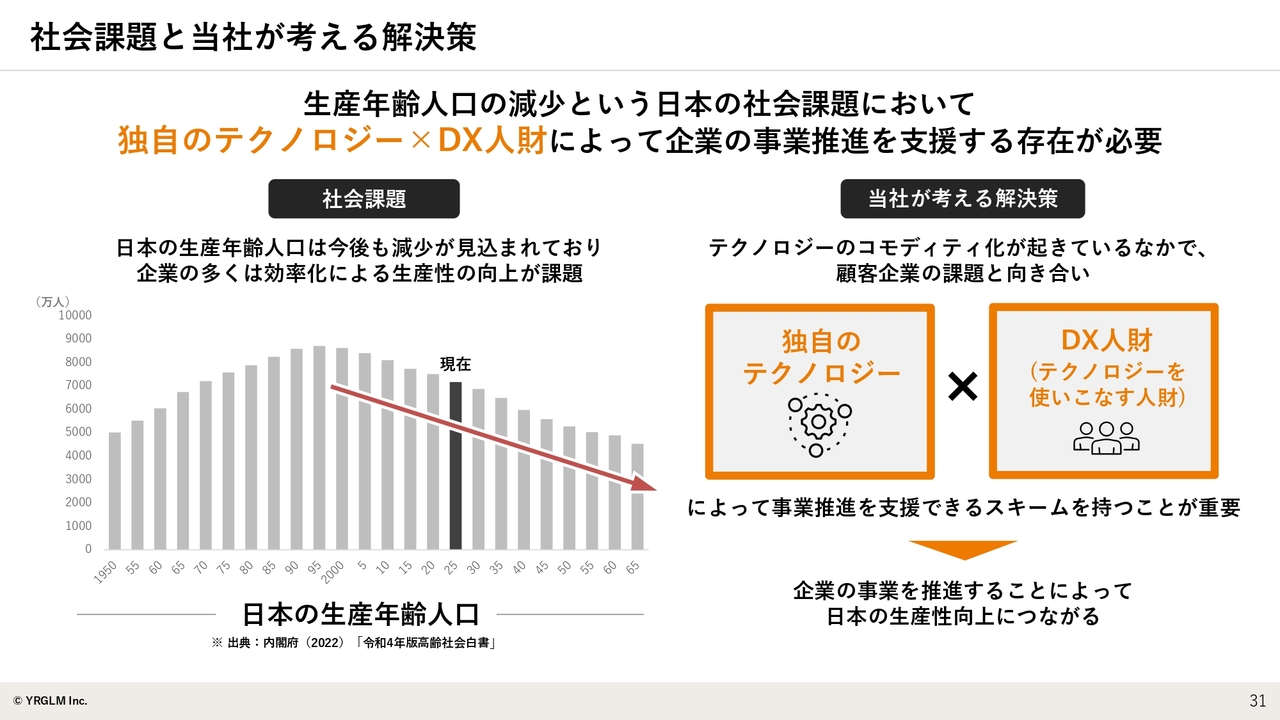

社会課題と当社が考える解決策

中期経営方針「VISION2027」についてご説明します。まず「当社がどうしていくのか」という以前に、「社会がどのようになっているのか」をあらためて確認しておきたいと思います。

一番大きな社会課題として、スライド左側に日本の生産年齢人口のグラフを示しています。日本の生産年齢人口は、2004年をピークにどんどん減っています。

まさに「2024年問題」として、運送業においても大きく影響を受けているという話がありますが、それにとどまらず、社会全体の労働人口の減少により、社会活動の維持が難しくなってくることが予見されています。

そのような課題に対して「やはりDXだ」と、さまざまな企業がプロダクト開発などを行っています。当社も「アドエビス」や「EC-CUBE」をはじめ、その他のプロダクトによってDXの推進に取り組んできました。

そのような中で、昨今ではさまざまなSaaS、あるいはテクノロジーが非常に増えていると実感しています。非常に安価なものや、「このような領域で、このようなニッチのところにも、このようなSaaSがあるのか」と気づくことも多くあります。特にこの数年は、生成AIという便利なものが、ほぼ無料で使える状況になっています。

このようなことを考えると、テクノロジーやプロダクトを開発して「これをどうぞご利用ください」と言うことによって、この社会課題を解決していくには限界があるのではないかと考えています。

言い換えると、テクノロジー自体のコモディティ化が進んでいる状況の中で、企業として「どのようなものが次のニーズとして発生するのか」ということです。当社はスライド右側に示したとおり、「独自のテクノロジー」と、そのテクノロジーをうまく使いこなす「DX人財」が合わさって顧客の事業そのものを推進していくことが重要だと思っています。そしてそこに人が必要になると考えています。

テクノロジーと人財の両面で、しっかり顧客の事業そのものを推進していく立ち位置こそが、今最も不足している、そして今後も不足していくリソースになるのではないかと見立てています。

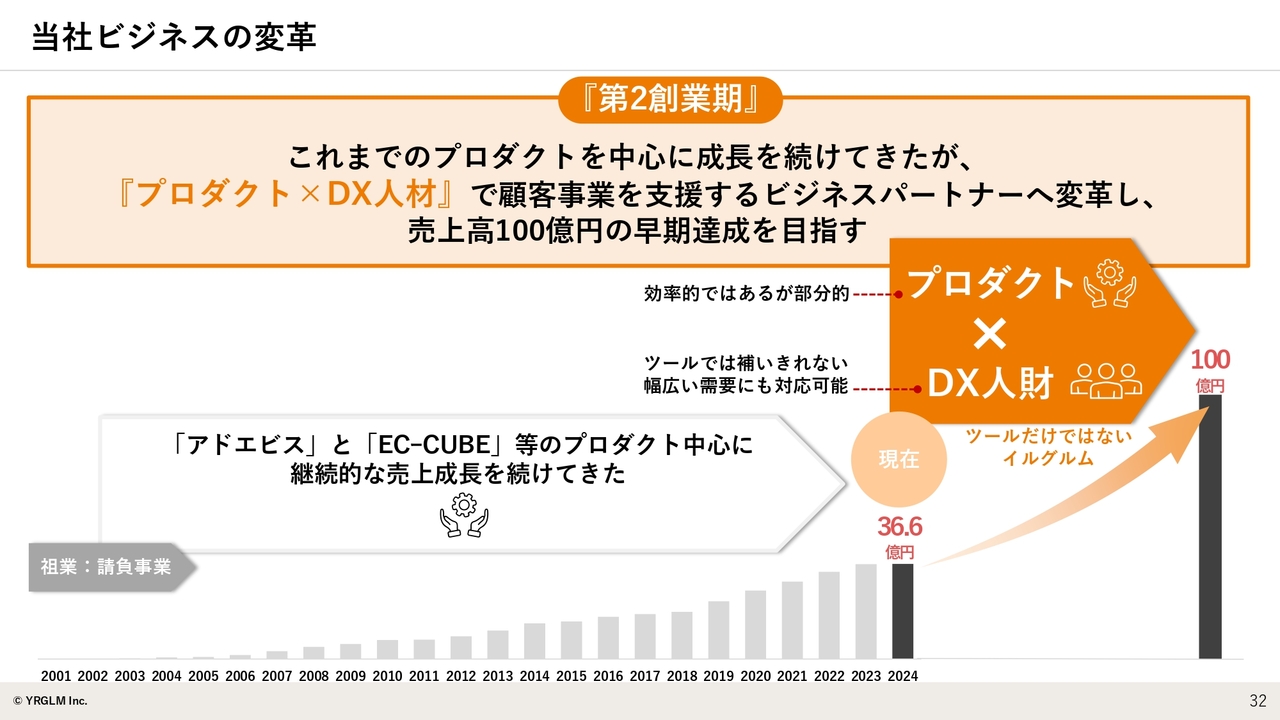

当社ビジネスの変革

スライド下段の年表に示すとおり、当社はこれまでプロダクトを中心に成長を続けてきました。初期の頃は、祖業である請負事業をベースに展開していましたが、成長期においては「アドエビス」「EC-CUBE」といったプロダクトを中心に、24年連続増収を遂げてきました。

今後はプロダクトだけでは限界があると思っています。そこで、プロダクトやツールでは補いきれない領域に関して、DX人財をもとに人的な支援も重ねて行っていくという、この両刀使いでお客さまのビジネスを推進するサポートを行っていこうと考えています。

当社としては、かなり大きなチェンジになってきます。しかしながら、このようなビジネスモデルの変革を行うことで、当社の未来を築いていくとともに、社会にも大きく貢献していきたいと思っています。その結果として、売上高100億円の早期達成を目指したいと考えています。

そのような意味では、まさに第2創業期と言って過言ではないと思っています。「VISION2027」の4ヶ年計画において、しっかりと組織を変えていきたいと考えています。

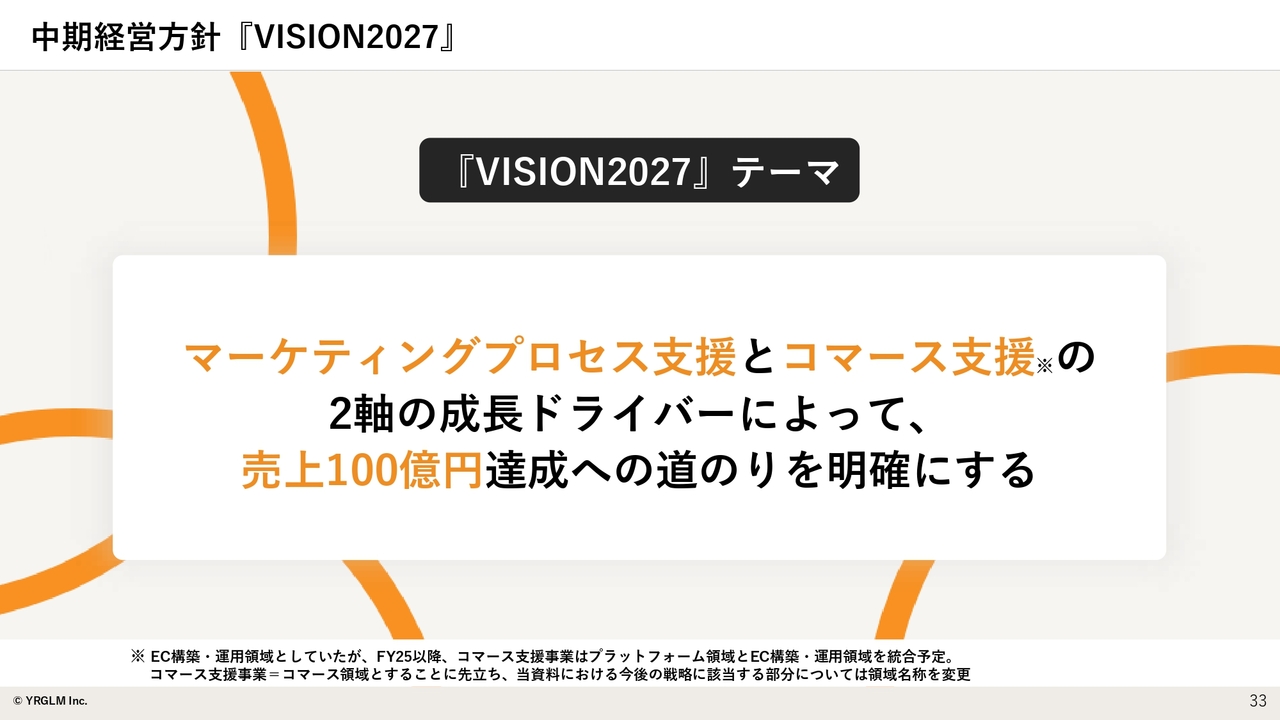

中期経営方針『VISION2027』

あらゆる領域においてプロダクトとDX人財で改革を行っていくことは不可能です。「このドメインのこの領域に関しては、生産性向上に確実に寄与する」と絞り込まなければ、大した価値は出せないと考えています。

スライドに掲げた「VISION2027」テーマでは、明確にその領域を絞っています。1つがマーケティングプロセス支援、もう1つがコマース支援です。この2軸を成長ドライバーとして、売上高100億円達成の道のりを明確にしたいと考えています。

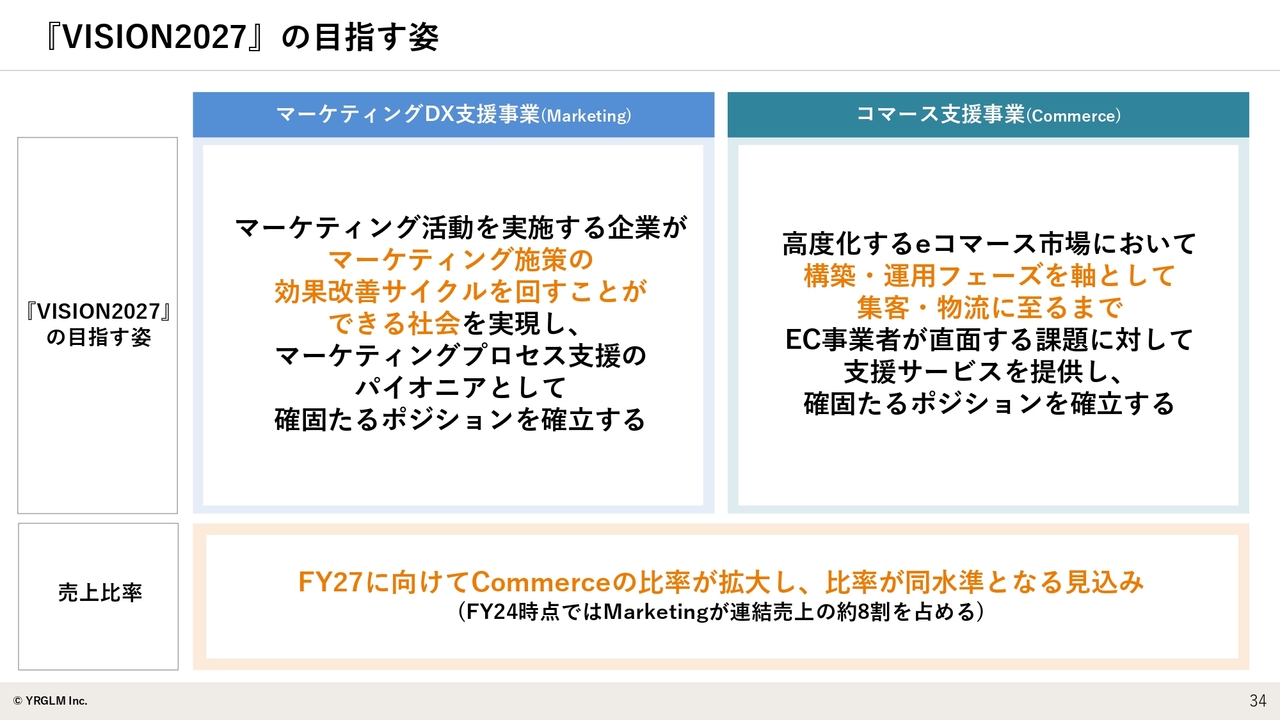

『VISION2027』の目指す姿

スライドにはマーケティングプロセス支援とコマース支援について、チャートでお示ししています。

まず、マーケティングプロセス支援です。スライド左上のマーケティングDX支援事業の欄に記載のとおり、マーケティング活動を実施する企業が、マーケティング施策の効果改善のサイクルを回すことができる社会の実現を目指しています。

当たり前のように聞こえるかもしれませんが、意外とマーケティングによる「取り組んでみて良かった、悪かった」という結果は、次の活動にうまく活かされません。短期的に活かされないこともありますし、2年前や3年前に実施した結果をもとに、人が変わっている状況の中で継続して効果改善サイクルを回していけるかというと、意外とできていないと感じています。

このような新たな領域を開拓し、そこで当社は確固たるポジションを築いていきたいと考えています。

スライド右上に記載のコマース支援事業では、高度化するeコマース市場において、現在取り組んでいる構築・運用フェーズを軸としながら、集客から物流に至るまでEC事業者が直面する課題に対する支援サービスを提供していくことで、確固たるポジションを築きたいと考えています。

その結果、現在は「アドエビス」を軸に売上の約8割をマーケティングDX支援事業が占めていますが、今後はコマース支援事業が拮抗して、半々くらいになると考えています。

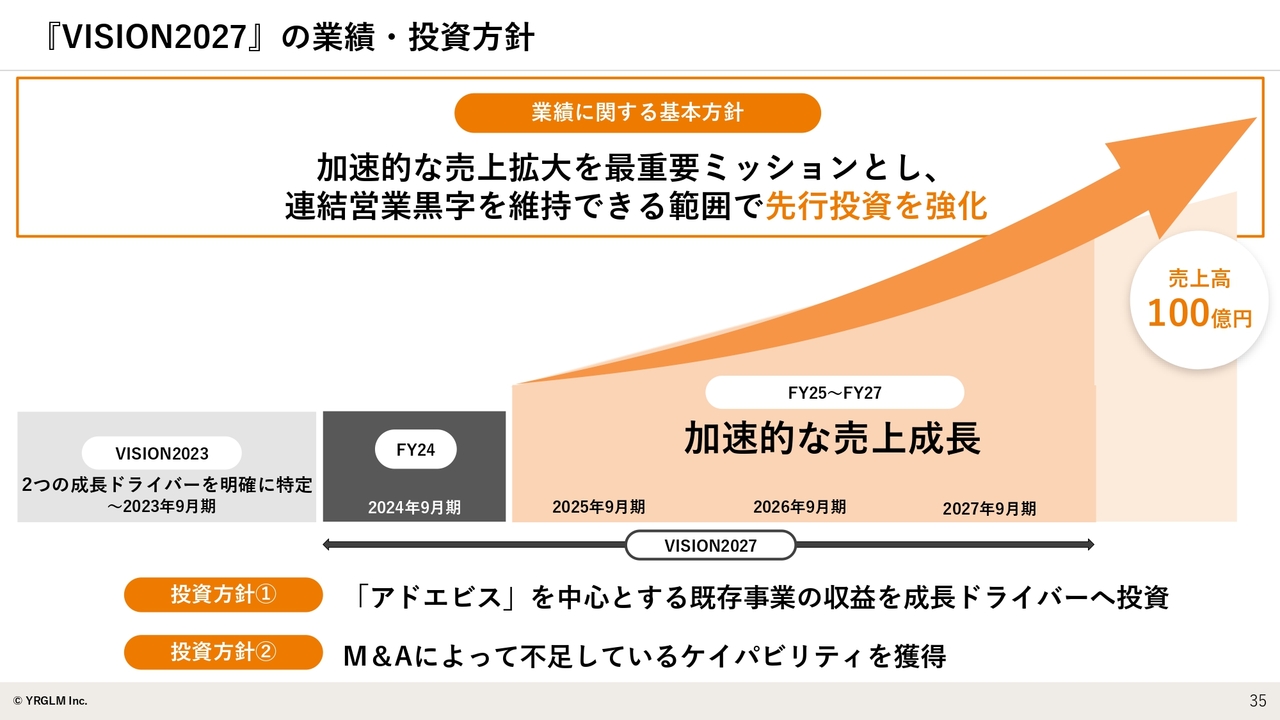

『VISION2027』の業績・投資方針

この2軸を成長させていくことに伴い、どのような投資を行っていくのか、基本的な方針をスライドに記載しています。

大きな社会課題に対して当社が一定の価値を提供し、存在感を発揮するためには、売上高をしっかりと伸ばしていかなければならないと思っています。

「100億円でいいのか?」という議論はもちろんあると思います。現在は約36億円で、ルビー・グループを足してもその程度です。まずは、その倍強くらいになる売上高100億円を視野に取り組んでいきたいと考えています。

そのためには、積極的な投資も必要だと思っています。当社では、上場してから一度、赤字に踏み込むほどの投資を行いました。ただし、今回に関しては、その収益源となる強い事業も一定あります。その事業から再投資することによって、連結として十分に黒字を維持する範囲で先行投資を行っていきたいと考えています。

スライド下部に投資方針を2点記載しています。投資方針①として、「アドエビス」を中心とする既存事業の収益を成長ドライバーに投資していきます。

投資方針②として、M&Aによって不足しているケイパビリティを確実に獲得していかなければならないと考えています。

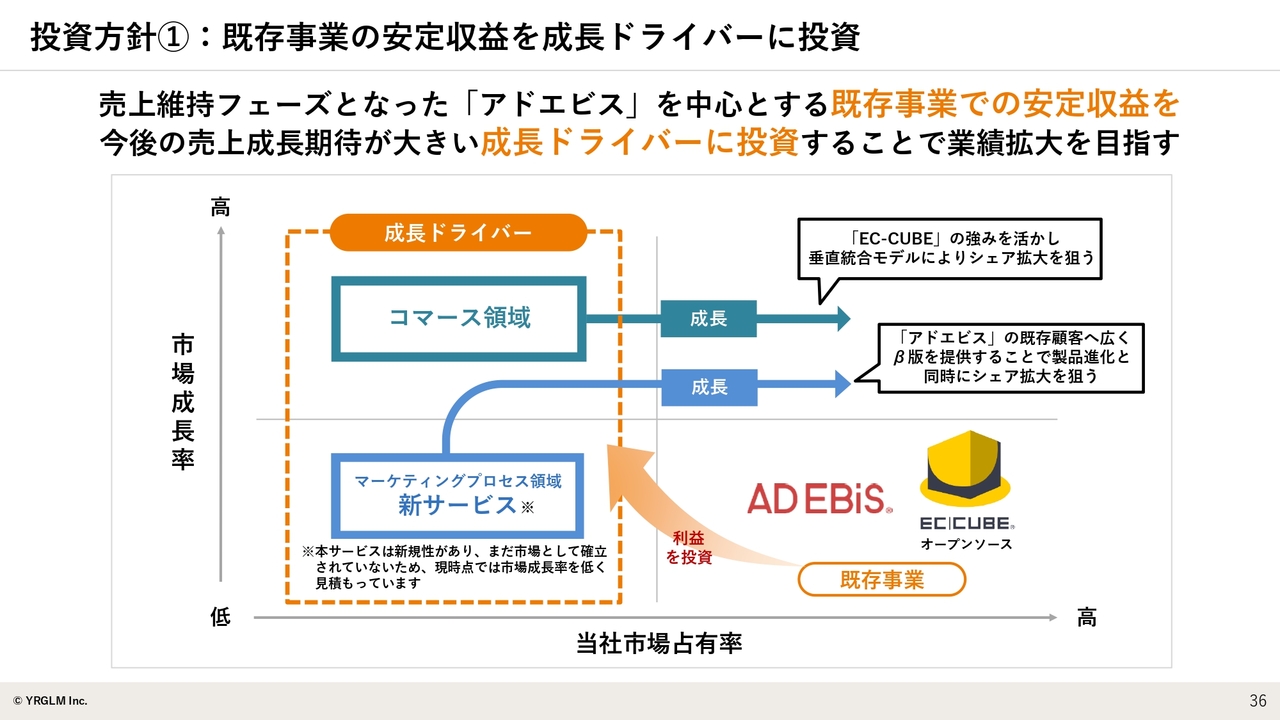

投資方針①:既存事業の安定収益を成長ドライバーに投資

投資方針①の「既存事業の安定収益を成長ドライバーに投資」についてご説明します。スライドにはプロダクトポートフォリオマネジメントのようなイメージで、市場成長率と当社市場占有率の2軸で、当社の事業をマッピングしています。

当社は市場成長率が低いものの、市場シェアの高いプロダクトが2つあります。1つが広告効果測定の「アドエビス」、もう1つがECオープンソースの「EC-CUBE」です。こちらで上がっている利益を、しっかりと成長ドライバーに投資していきます。

1つ目の成長ドライバーは、コマース領域です。言わずもがなですが、非常に市場成長率が高い分野です。ここに対して当社は「EC-CUBE」の強みを活かし、垂直統合モデルによって着実にシェアを拡大していきたいと考えています。

2つ目の成長ドライバーは、マーケティングプロセス領域の新サービスです。こちらは、まだ類似する競合があるわけではなく、市場として認識されていない状況です。そのため現時点ではマッピングすることも難しいのですが、当然ながら高い成長性がある領域だと考えています。

ただし、今はまだ市場が確立していないため、現時点においては市場成長率を低く見積もって、スライドの左下にマッピングしている状況です。ここに対しては、まず「アドエビス」の既存顧客へベータ版として提供することで製品を進化させると同時に、この市場を形成していきます。そしてその中で、当社のシェア拡大を狙っていく戦略です。

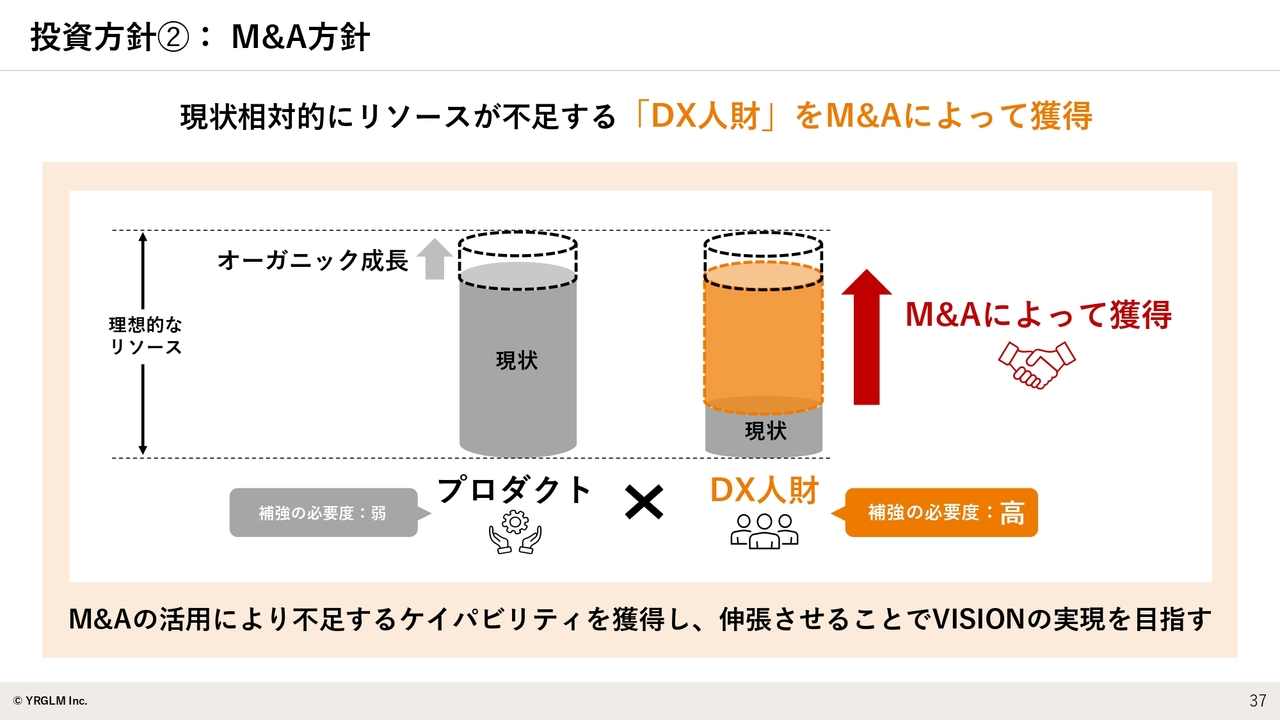

投資方針②:M&A方針

投資方針②の「M&A方針」についてご説明します。スライドに「プロダクト×DX人財」と記載していますが、当社はこの24年間プロダクトを作ってきました。プロダクトの企画、開発からリリース、マーケティングまで行い、継続的なカスタマーサクセスにより売上と利益を上げていくというビジネスに関しては、長年培ってきたノウハウがあると考えています。

そのような意味で、プロダクトについてはオーガニックに成長させていきますが、先ほど両刀使いとお話ししたDX人財の領域は、相対的に弱い部分があります。したがって、DX人財の領域は、今後M&Aによって積極的に獲得していかなければなりません。その補強の必要性を非常に強く感じている状況です。

近年行っているEC構築・運用領域参入に当たっての買収や、直近のルビー・グループの買収も、DX人財獲得のためのM&Aというかたちになっていますが、今後もさらに強化していく必要性があると思っています。

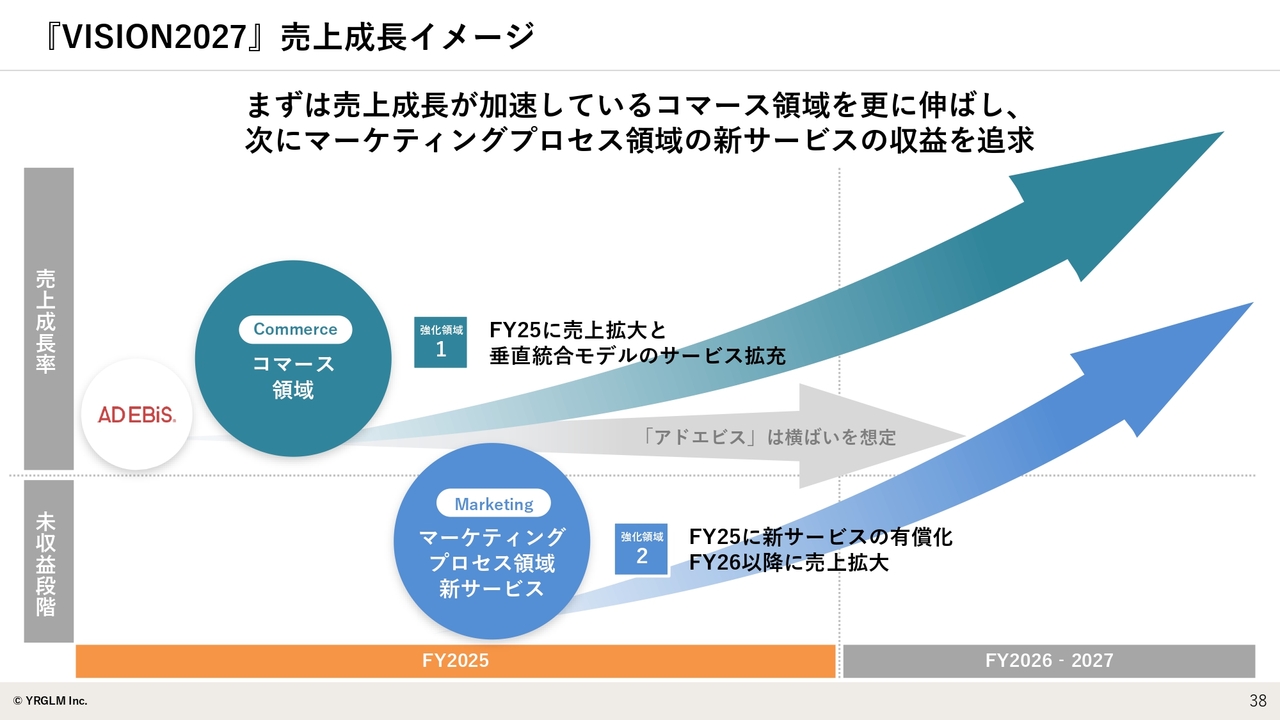

『VISION2027』売上成長イメージ

今後の成長イメージです。売上高100億円の達成に向けて、タイムラグや事業によってニュアンスの異なる部分があるため、こちらのスライドを用意しました。

まず、スライド左側にある「アドエビス」に関して、今期は横ばいだったとお話ししましたが、今後も一定横ばいというかたちで想定しています。

それに対して、直近で成長してきているのがコマース領域です。こちらを今期もしっかり伸ばしていき、さらに来期、再来期以降も伸ばしていくことが成長の第一打です。

一方、マーケティングプロセス領域の新サービスについては、まだ有償サービスとしてローンチもしていない状況です。まずはそれをローンチさせ、その後に追いかけで売上がどんどん上がっていくかたちを作っていきます。

スライドに記載している矢印のとおり、「アドエビス」は横ばい、コマース領域は今期から伸ばし、それらを追いかけてマーケティングプロセス領域を着実に成長させます。

2025年9月期テーマ

そのような考え方をもとに、今期のテーマを記載しています。「コマース領域の成長」と「マーケティングプロセス領域における新サービスの収益化」の2点です。当社はここが重要なテーマだと考えています。

コマース領域の成長を「強化領域1」、マーケティングプロセス領域における新サービスの収益化を「強化領域2」と位置づけて取り組んでいます。

強化領域1 コマース支援事業の戦略

それぞれの強化領域の取り組み状況、取り組み方針についてご説明します。

まずコマース支援事業です。スライド左側にEC構築システム、ECアプリ(決済等)、構築、運用、集客(マーケティング)、物流とありますが、これはすべてEC事業者がEC運営を行うために必要となる要素です。

すべてのEC事業者に必要な要素ではあるのですが、今までは分業モデルとなっており、ECシステム会社はECシステムを、アプリ決済会社はECアプリを提供するかたちで、それぞれに提供していました。

当社も同様に、EC構築システム「EC-CUBE」を提供してきました。しかし、テクノロジーのコモディティ化もあり、「EC-CUBE」のみを提供しても、お客さまのビジネス課題は解決しない状況となっています。そのような中でお客さまが求めているのは、「売上と利益をしっかり上げていきたい」ということです。もはや構築のみ、決済のみを求めている状況ではないのだと思います。

当社は垂直統合モデルを提唱し、構築・運用フェーズを軸としながらも、集客・物流に至るまで、EC事業者が直面する課題を支援します。この垂直統合モデルをしっかり加速させていこうと考えています。これが当社の戦略です。

ただし、「言うは易く行うは難し」のため、どのように実現していくのかについては成長サイクルを用意しています。

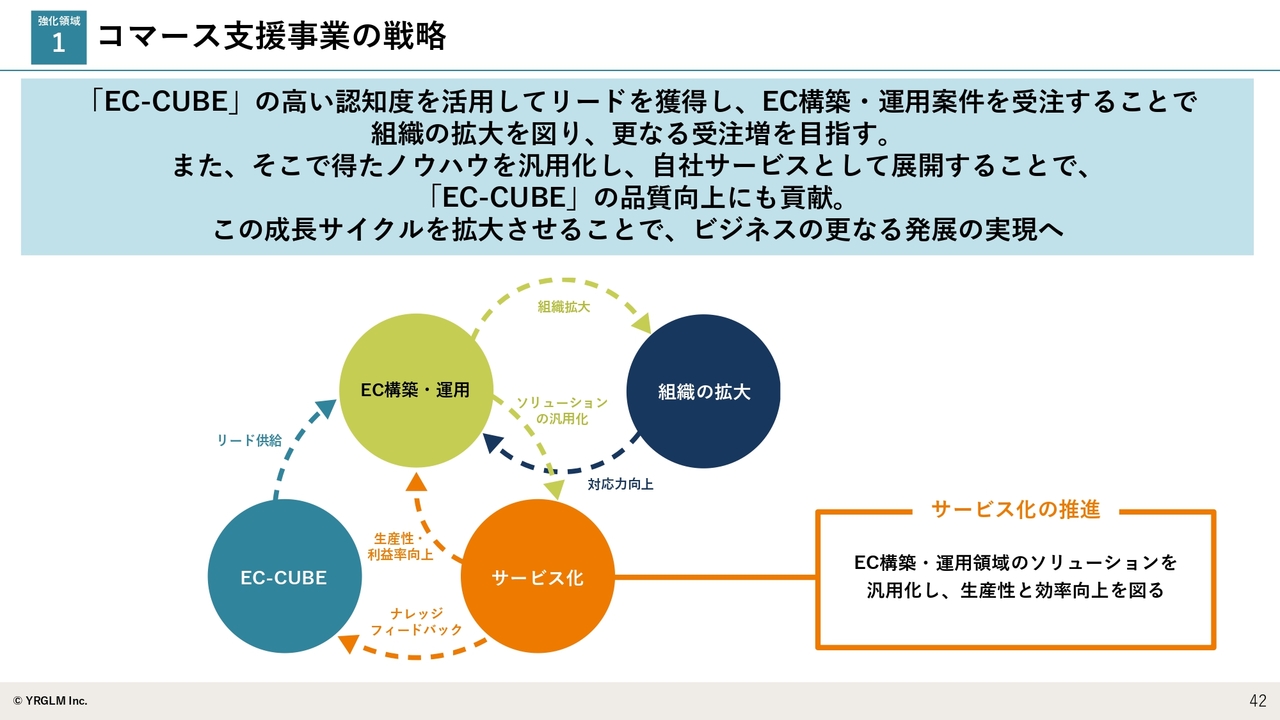

強化領域1 コマース支援事業の戦略

当社の強みは、非常に高い認知度を誇る「EC-CUBE」があることです。「EC-CUBE」を活用してしっかりとリードを獲得します。中でもEC構築・運用案件を受注することで、組織の拡大を図り、さらなる受注増を目指します。また、そこで得たノウハウを汎用化し、自社サービス化させていきます。

さらに、その一部を「EC-CUBE」にもフィードバックするというサイクルを着実に回していくことで、より拡大させることができ、垂直統合モデルの実現にもつながるだろうと考えています。

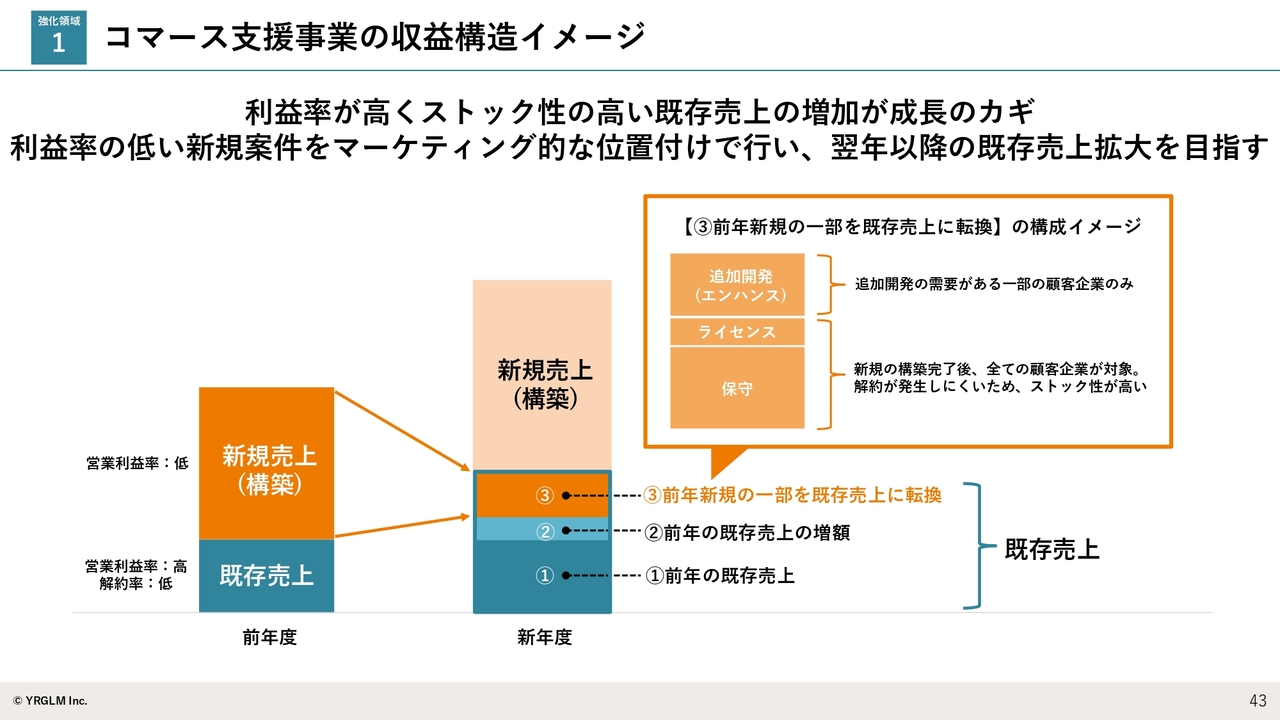

「EC構築・運用モデルを提供して果たして儲かるのか」「直近は減益だったが、どのような構造、からくりで収益を上げていくのか」という点について、スライドを用意しました。

強化領域1 コマース支援事業の収益構造イメージ

スライド左側の前年度を示すグラフをご覧ください。青色の既存売上とオレンジ色の新規売上(構築)の2つに大きく分類しています。

既存売上はある意味サブスク事業に近く、既存事業には当然ながら獲得コストがかからないため、利益率も高くなっています。ECですので、解約率も低い状況です。新規売上(構築)もサブスクのマーケティングと同様ですが、初年度はマーケティングコストがそれなりにかかり、利益率もそこまで高くないのが実情です。

1年が経つと、スライド中央の新年度を示すグラフのように変化します。「①前年の既存売上」からお客さまが成長すると、「②前年の既存売上の増額」を見込めます。そして、「③前年新規の一部が既存売上に転換」することがポイントです。

内訳としては、保守、ライセンス、追加開発などがあります。このように既存売上がストックされていき、そこに新規売上が乗ってきます。当社はこの事業を始めて間もないため、既存売上は前年度のグラフに近く、ストックがまだ少ない状況です。既存化させていく取り組みをしっかりと行い、ここを厚くすることができれば収益も確実に上がってくると考えています。

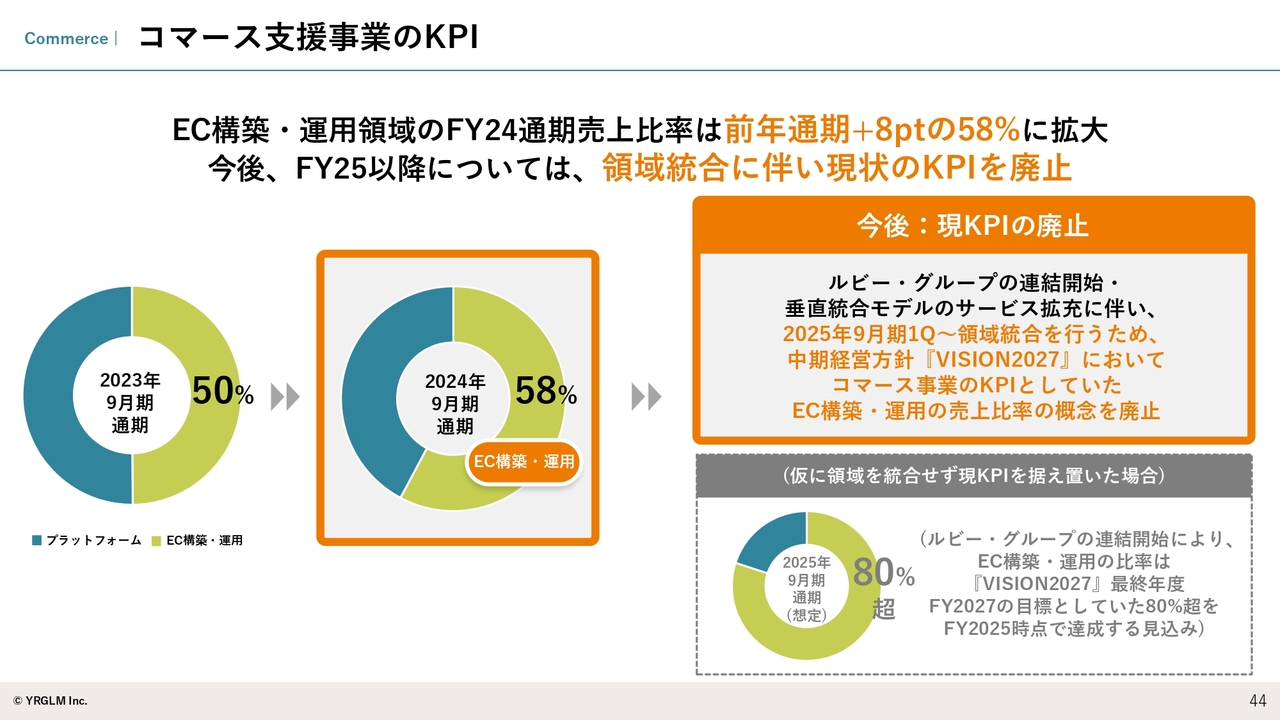

コマース支援事業のKPI

KPIは以前からお示ししているとおりです。EC構築・運用領域の売上比率80パーセントを目指して取り組んでおり、すでに58パーセントとなっています。冒頭にお伝えしたとおり、EC構築・運用領域は、ルビー・グループが入ったことにより統合しているため、今回をもって本KPIは廃止します。ただし、仮に領域を統合せずにルビー・グループを連結したとすると、売上比率は80パーセントを超えるところまで成長しています。

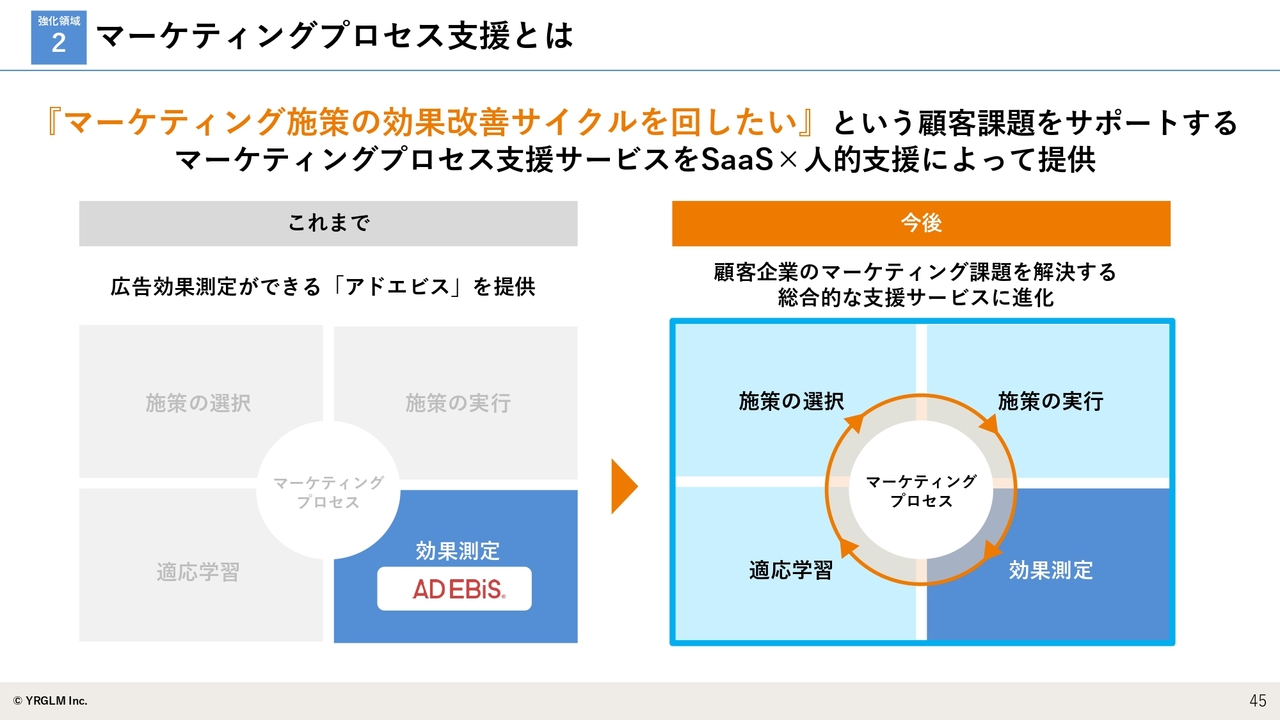

強化領域2 マーケティングプロセス支援とは

「強化領域2」のマーケティングプロセス支援についてご説明します。

スライド左側に記載のとおり、マーケティングもPDCAのサイクルで回っています。そのような中で、広告効果測定の「アドエビス」がチェックツールに該当します。当然のことながら、効果測定のデータは次に活かさないとまったく意味がありません。

しかし、「アドエビス」のカスタマーサクセスを行う上でも、なかなか次のサイクルに活かせないことや、1回は活かせたとしても、それを数年間継続することがなかなか難しい状況があります。そのため、マーケティングプロセスのプロダクトが必要になってくるのではないかと考えています。

最近でいうと、「Business Process as a Service(BPaaS)」や、営業におけるSFAのような、プロセスを定義するソリューションが、マーケティングにも必要です。

そのような新サービスを今開発していますが、「アドエビス」があり、効果測定において圧倒的なシェアを持っているということが、新市場に参入するにあたって、当社のアドバンテージになってくると考えています。

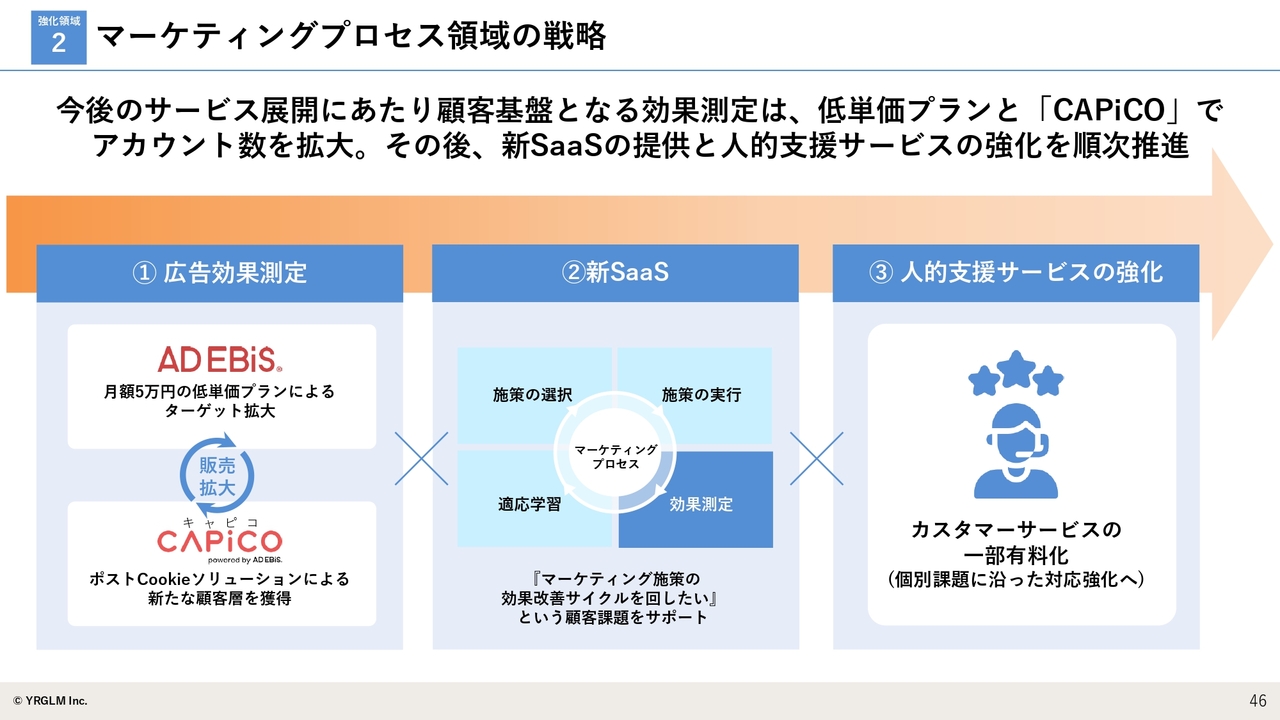

強化領域2 マーケティングプロセス領域の戦略

新たなサービスを展開し、拡大していくにあたって、成長のスリーステップを用意しています。

まず、効果測定としてしっかりとアカウント数を増やさなければならないということです。従来の「アドエビス」は単価が約15万円でアカウント数は若干減少フェーズにありましたが、単価を下げてアカウント数を増やす「GSP」、それらよりさらに単価が低い「CAPiCO」のようなポストCookieソリューションも提供しており、アカウント数を増やすことに戦略的に取り組んでいます。

それが顧客基盤となり、次に新SaaSが出来上がった際には最初の販売対象になると考えています。そのような意味でもまずはアカウント数の増加が重要です。

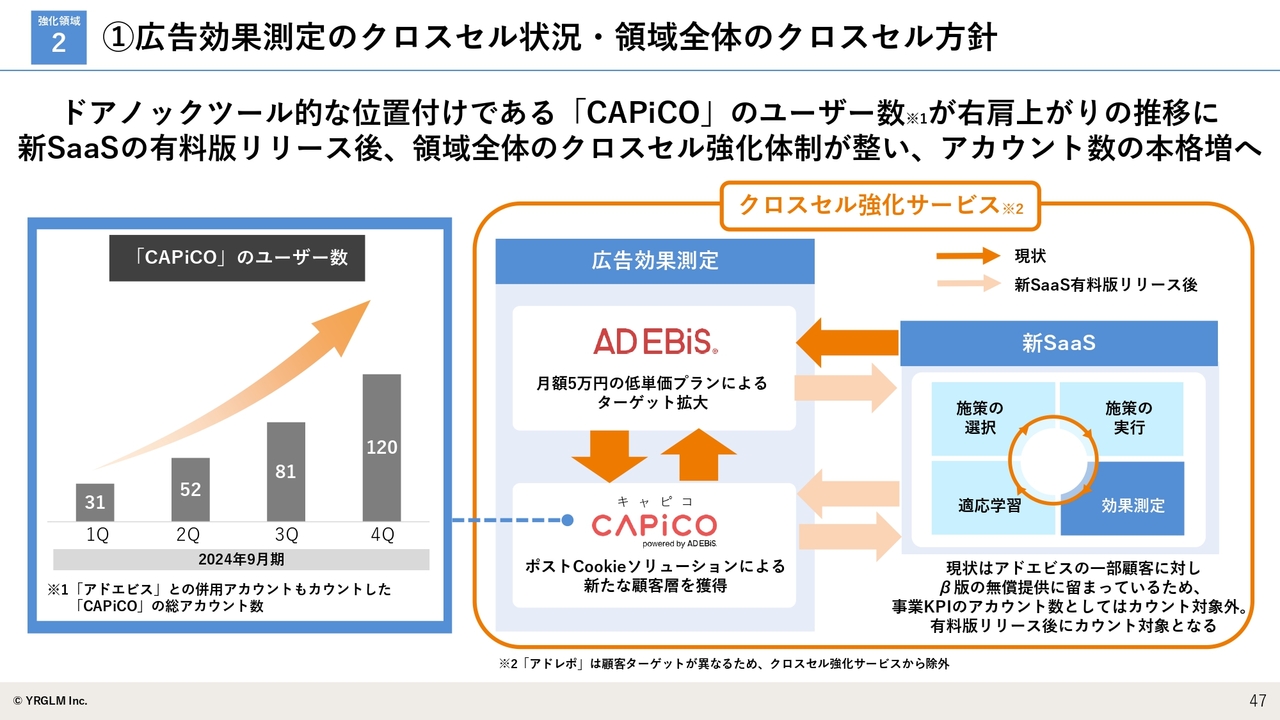

強化領域2 ①広告効果測定のクロスセル状況・領域全体のクロスセル方針

現在の状況をスライドに示しています。効果測定には、従来の通常プラン、スタンダードプランに加えて、月額5万円の「GSP」、さらに「CAPiCO」のような低単価ソリューションがあります。

「クロスセル強化サービス」の図に記載の濃いオレンジ色の矢印のように両者を行き来しながらアップセル、クロスセルしていくモデルになっています。これがうまく機能し始めており、「CAPiCO」はこの領域では後発なのですが、すでにアクティブアカウントが120件としっかりと成長しています。

また、新SaaSに関しては、1年近くベータ版として提供しています。新規でご利用いただくのはなかなか難しいかと思いますが、「アドエビス」の顧客基盤に対して、まずは無償でご利用いただいています。

このクロスセルは無償のものも含めて、相互のシナジーが一定程度みられる状況にあるため、これを今後も拡大させていきたいと考えています。

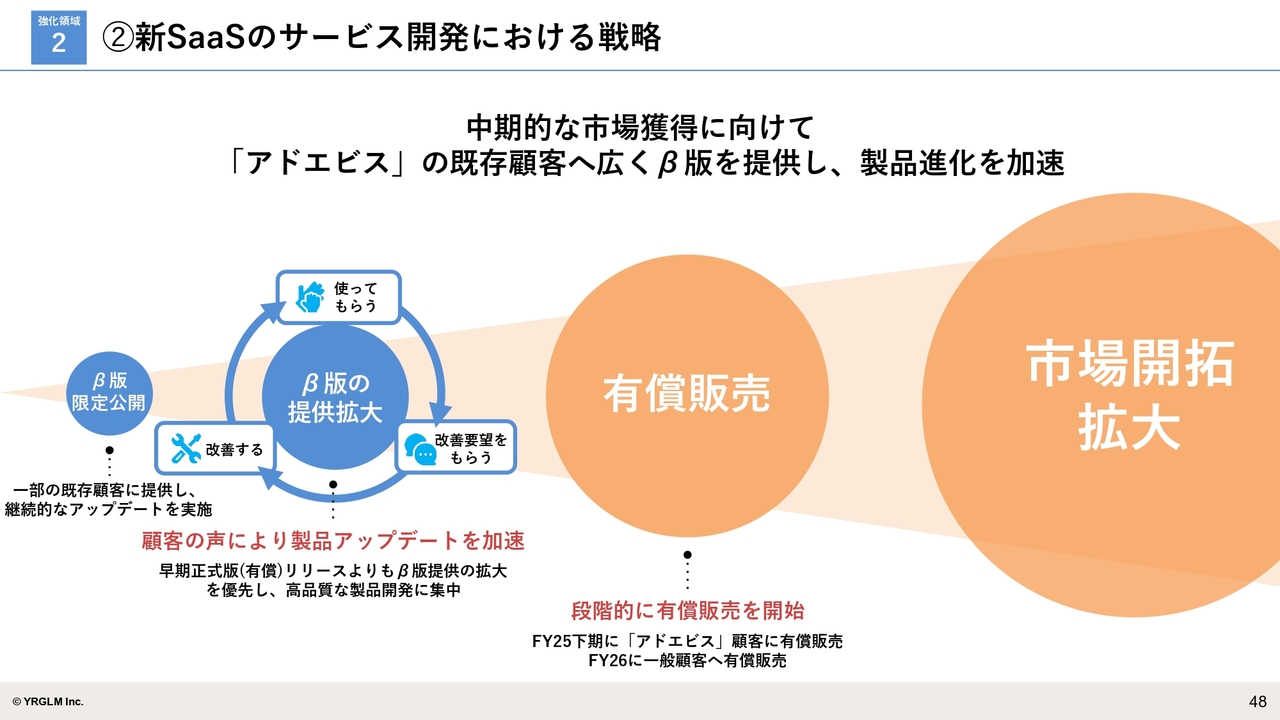

強化領域2 ②新SaaSのサービス開発における戦略

新SaaSについてです。こちらがかなり重要なのですが、ベータ版限定公開のフェーズを終えて、現在はベータ版の提供拡大というフェーズに入っています。

仮に当社がスタートアップであれば、「有償でなんとか売っていこう」という状況になると思います。しかし、当社には「アドエビス」の顧客基盤という強みがありますので、そこに無償で提供し、より多く使っていただくことで、改善サイクルを上げ、同時にシェアを上げていきます。そのための戦略的な投資だと考えて、ベータ版の提供を拡大しています。

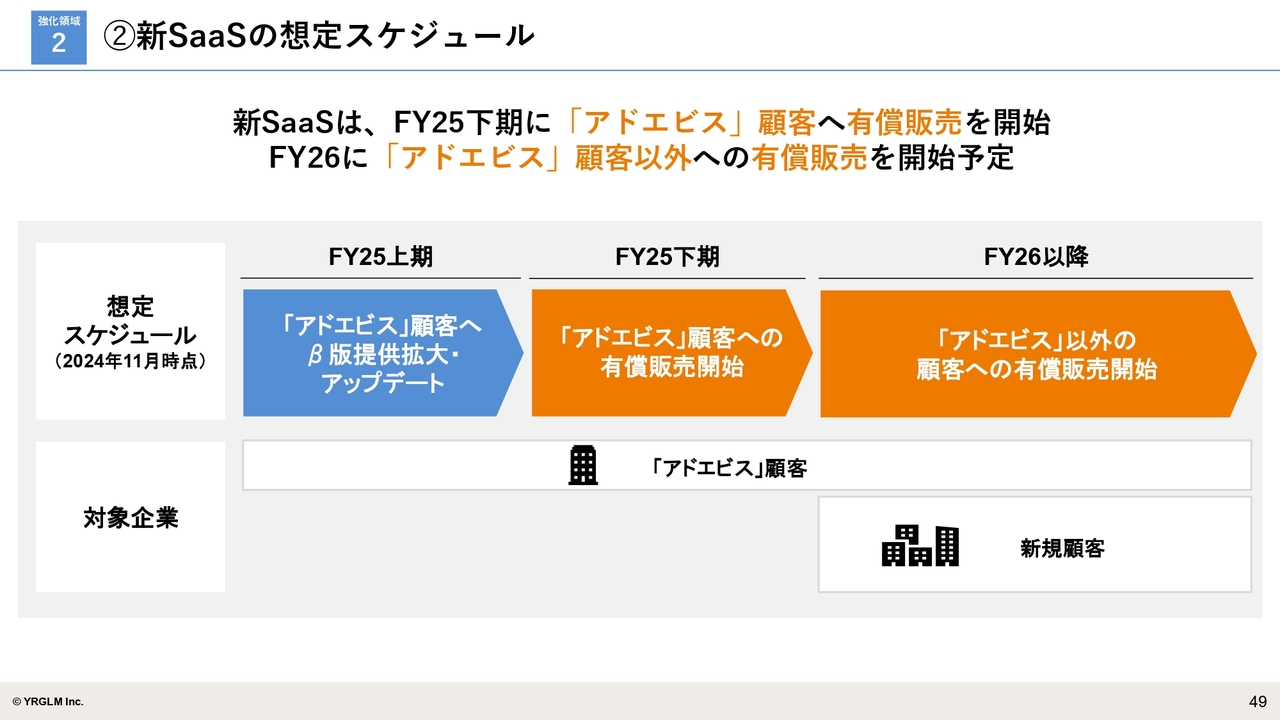

強化領域2 ②新SaaSの想定スケジュール

いつ有償化するのかについては、こちらのスライドに示しています。2025年度上期、次の3月まではベータ版としての提供を継続し、製品のアップデートを行います。2025年度4月からはいよいよ「アドエビス」の顧客に向けての有償化、さらには2026年度以降で、「アドエビス」以外の顧客への有償化を見込んでいます。

KPI:マーケティングプロセス領域のアカウント数

マーケティングプロセス領域では、アカウント数が重要と考えているため、KPIは継続したアカウント数としています。2023年9月期第4四半期の1,198件でいったん底を打っている状況で、2024年9月期第1四半期、第2四半期には若干増加しました。

第3四半期では、1代理店の特殊なバルク契約が解約に至ってマイナス20件となっています。そこから若干プラスに転じているため、基本的には底を打って、増加フェーズに入っていると考えています。

ただし、さらに力強く進めていくには、「GSP」「CAPiCO」と同様に、この新SaaSの立ち上がりが重要だと考えていますので、この下期以降、しっかりとそのあたりを可視化したいと考えています。

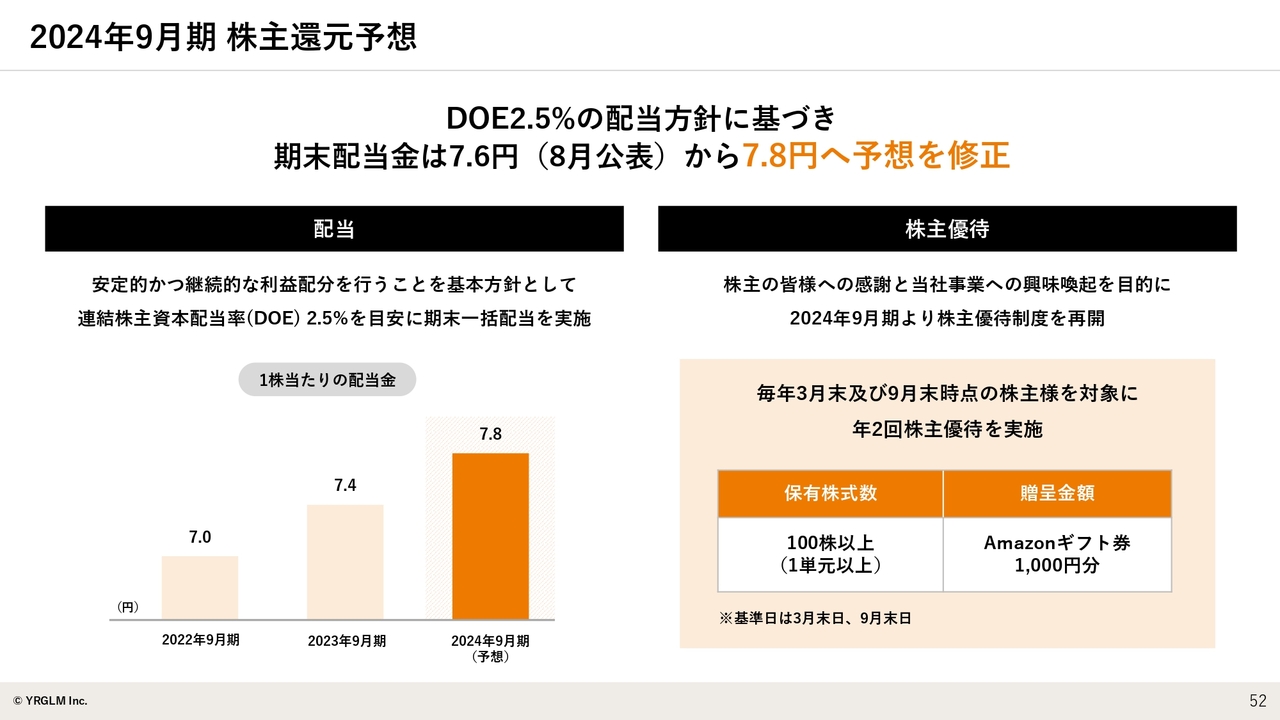

2024年9月期 株主還元予想

最後に業績予想・株主還元についてご説明します。

2024年9月期の株主還元予想は、配当を8月時点では7.6円としましたが、DOE2.5パーセントの配当方針に基づき、7.8円へ予想を修正しています。

株主優待は、ここしばらく進めていますが、3月末と9月末の年2回、100株以上お持ちの株主さまに、「Amazonギフト券」1,000円分をお贈りしています。

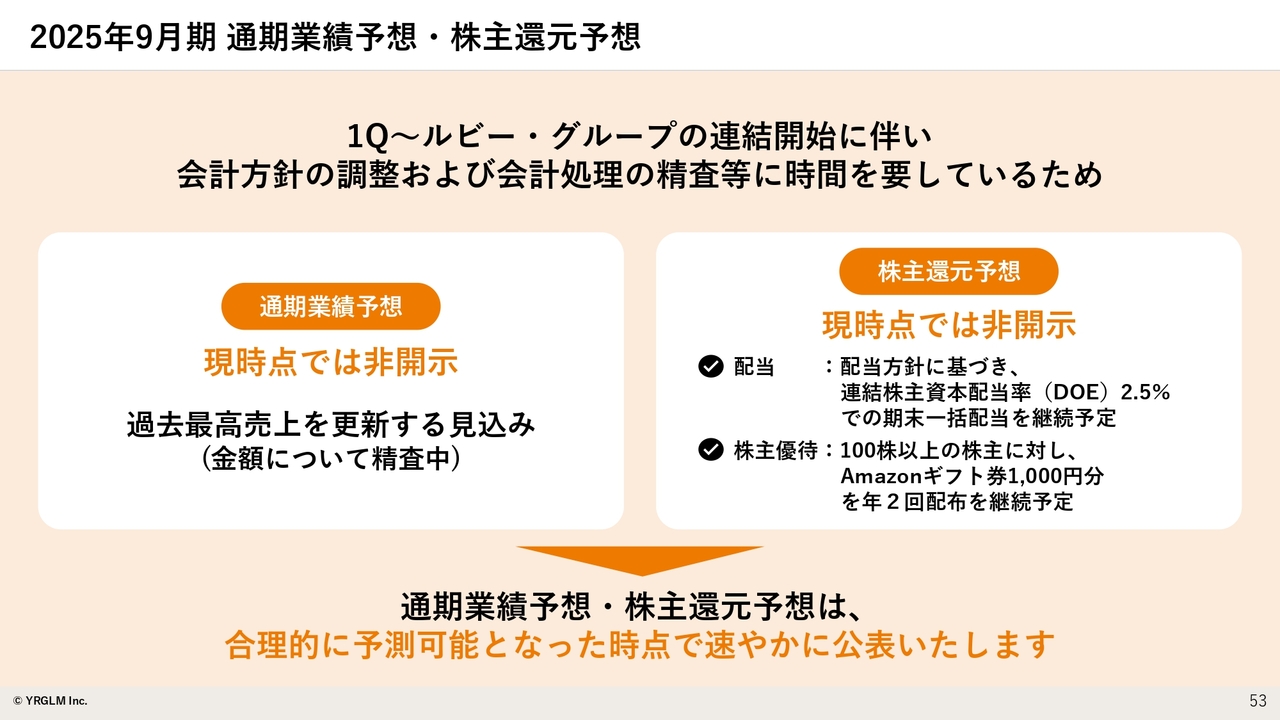

2025年9月期 通期業績予想・株主還元予想

今期の2025年9月期通期業績予想と株主還元予想は、現時点では非開示としています。当社の約36億円という業容に対し、ルビー・グループは約10億円とかなり業容が大きく、まだ精査しきれていないところがあるためです。

株主還元に関しては、方針を明確に定めていますので、基本的にはスライドに記載のとおりの内容と考えていますが、自己資本がまだ若干精査できていないため、現時点では非開示とします。これらについては、合理的に予想可能となった時点で速やかに公表します。

私からの発表は以上です。ご清聴ありがとうございました。

質疑応答:主力事業の競合に対する優位性と、新しい競合の登場するリスクについて

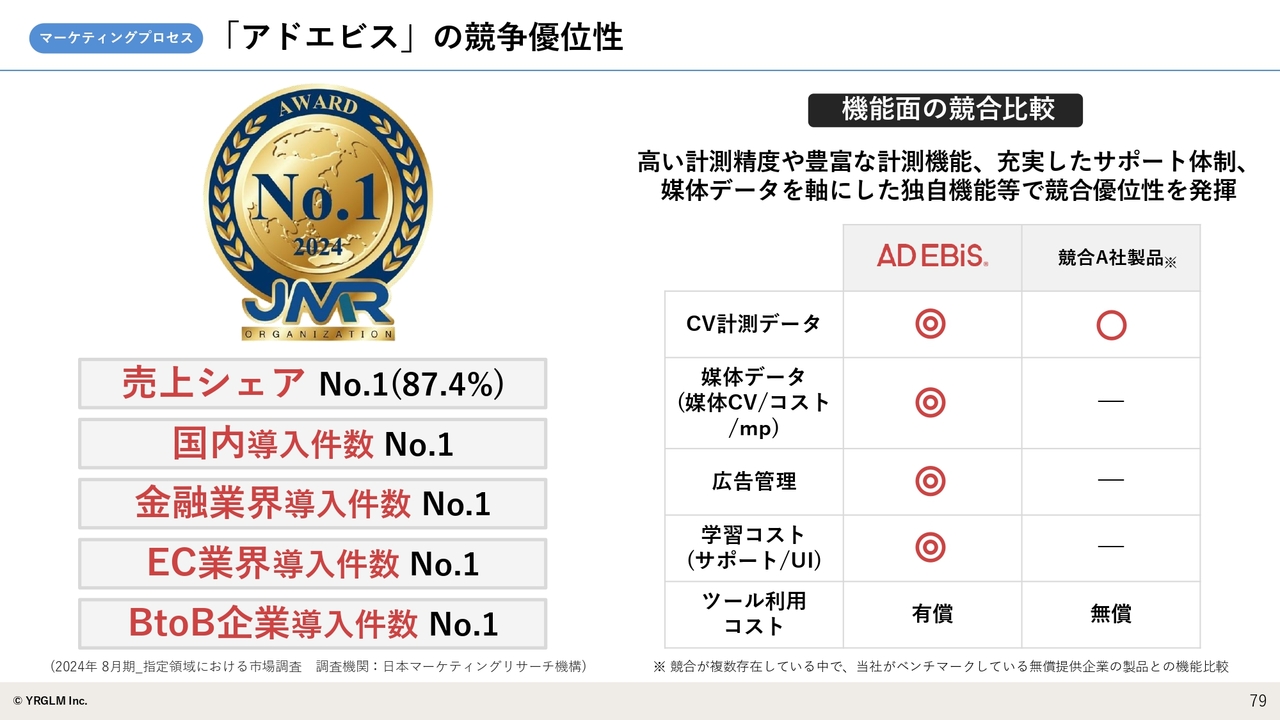

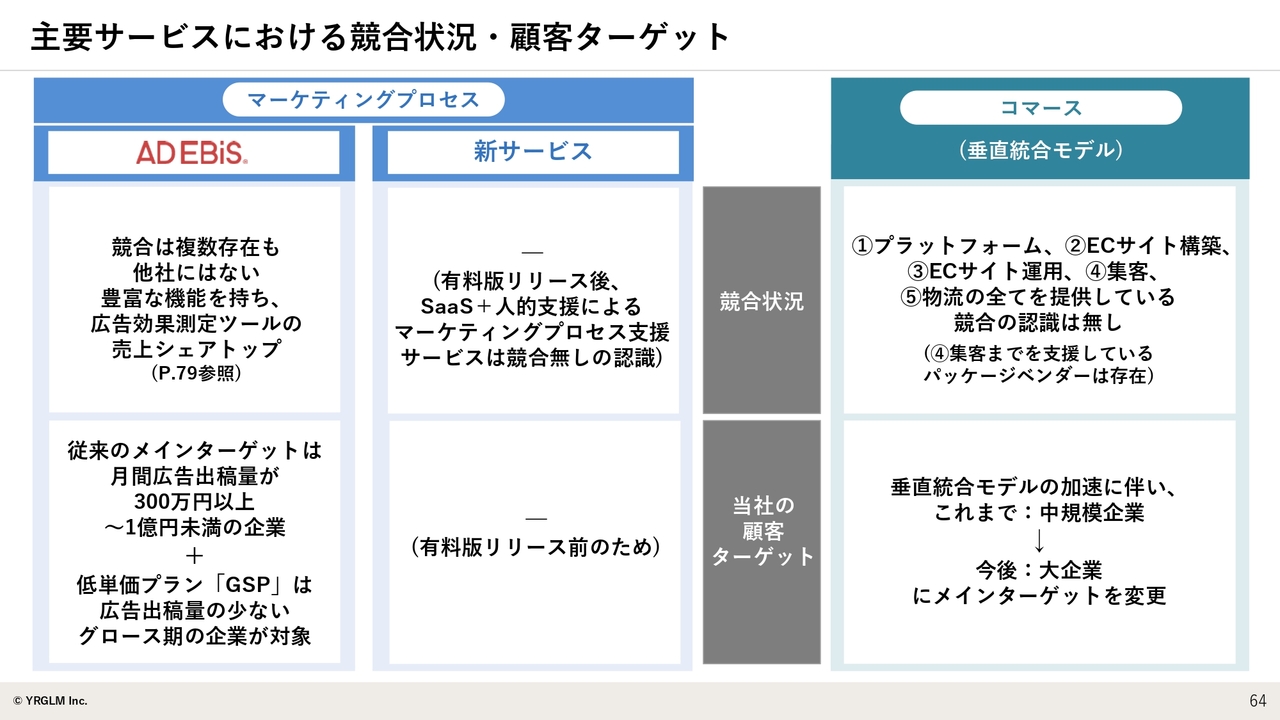

司会者:「現在の主力事業で、競合に対する優位性を詳しく教えてください」というご質問です。

岩田:まず、大きな競合として、グローバルなプラットフォーマーが提供している無償のサービスがあります。当社は有償で提供しているため、サポートの部分も大きく、機能的な部分でも、どのプラットフォーマー、広告メディアにも依存せず、中立的な立ち位置で管理できます。そのあたりが強みだと考えています。

この業界の中では、機能面はもちろん、「広告効果測定であれば『アドエビス』の信頼性が一番高い」と評価されており、非常に多くご導入いただいています。現場の方々の学習が進んでいることも、このサービスの強みとして大きなポイントになっていると思います。

今後も業界は変化していくため、速やかにキャッチアップしながら、機能を充足させます。広告業界も新たな人財が次々に入ってきますので、サポートや教育等を継続的に行っていく必要性もあると考えています。

ECに関しては、グローバルのSaaSベンダーが強く、国内にも低単価なSaaS企業が多数あります。そのような企業に月額数千円、あるいは数万円支払えば、かなり完成度の高いECシステムが即日できるため、それは競合の圧倒的な強みだと考えています。

対して、当社はオープンソースで「EC-CUBE」を展開しており、ソースコードレベルでカスタマイズが可能となっているところが強みです。

ECで簡単に物を売ろうという企業であればSaaSでも良いのですが、大規模で複雑なビジネスモデルを展開していると、SaaSで数千円、数万円を支払うよりも、業務に密接に関わったシステムを自前で開発することが、選択肢として入ってくると思います。

「EC-CUBE」はオープンソースで、ベースの部分が出来上がっているため、ゼロから開発するよりは、「EC-CUBE」を活用しながら独自の企業システムを構築していったほうが余程良いだろうということで、ご評価いただいていると考えています。

この銘柄の最新ニュース

イルグルムのニュース一覧- 譲渡制限付株式報酬としての自己株式の処分の払込完了に関するお知らせ 2026/02/16

- 株式会社イーシーキューブ、リユース事業特化型EC構築・運用サービス 「EC-CUBE Enterprise for ReUse」を提供開始 2026/02/16

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … ヤマックス、日精鉱、日本ドライ (2月5日発表分) 2026/02/06

- 2026年1月の月次売上高(速報)に関するお知らせ 2026/02/06

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 … 伊勢化、ヤマックス、日精鉱 (2月5日発表分) 2026/02/06

マーケットニュース

- 15時の日経平均は651円高の5万7217円、東エレクが155.43円押し上げ (02/18)

- 14時の日経平均は788円高の5万7354円、東エレクが155.43円押し上げ (02/18)

- <みんかぶ・個人投資家の予想から>=「売り予想数上昇」5位にテクニスコ (02/18)

- ARアドバンは堅調、ソニー系の新サービス提供を支援 (02/18)

おすすめ条件でスクリーニングされた銘柄を見る

イルグルムの取引履歴を振り返りませんか?

イルグルムの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。