イチカワのニュース

【QAあり】イチカワ、海外ベルトの増販や為替の影響で増収 期初の想定為替レートを前提に通期業績予想は据え置き

目次

矢崎孝信氏(以下、矢崎):イチカワ株式会社代表取締役社長の矢崎です。本日はお忙しいところ、決算説明会にご参加いただき、誠にありがとうございます。これより、当社の事業や強み、今後の戦略についてご説明します。

本日の構成はスライドに記載のとおりです。まず、成長戦略についてご説明し、次に2025年3月期中間期の決算概要、当期の業績予想及び株主還元についてお伝えし、最後に企業価値向上についてお話しします。

マーケット環境

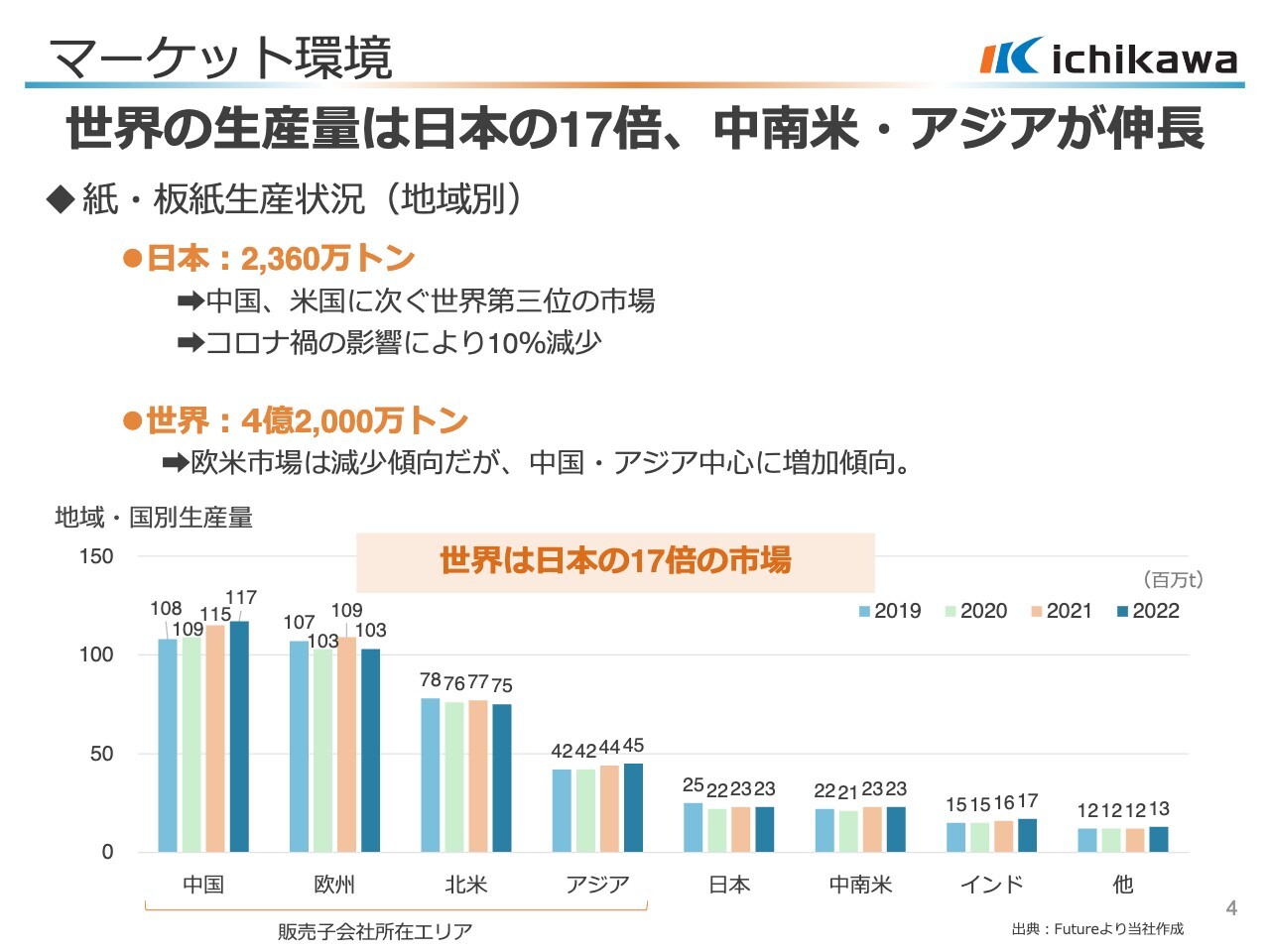

当社の成長戦略についてご説明します。当社が製造する抄紙用具は紙の製造過程で使用される消耗品のため、紙・板紙の生産量が当社製品の需要に大きく影響します。当社は海外売上高が6割近くあるため、まずはマーケット環境として、紙・板紙の生産量を地域別にご説明します。

「紙は文化のバロメーター」と言われることから、一般的に先進国における紙の使用量は多く、現在も主要なマーケットとなっています。

一方で、開発途上国では、人口の増加や経済発展による物流量の増加に伴い、紙の使用量も増えることが期待されます。

日本の市場は、これまで約2,500万トンで推移していましたが、新型コロナウイルスの流行を契機に約10パーセント減少しました。その後回復基調を見せましたが、現在は減少傾向にあります。

北米や欧州などの成熟市場では減少傾向ですが、中国をはじめアジアや中南米などでは右肩上がりで増加しており、これからも成長が期待されています。

世界の紙・板紙生産量は日本の約17倍であることから、海外市場が当社の成長の鍵になると認識しています。

マーケット環境

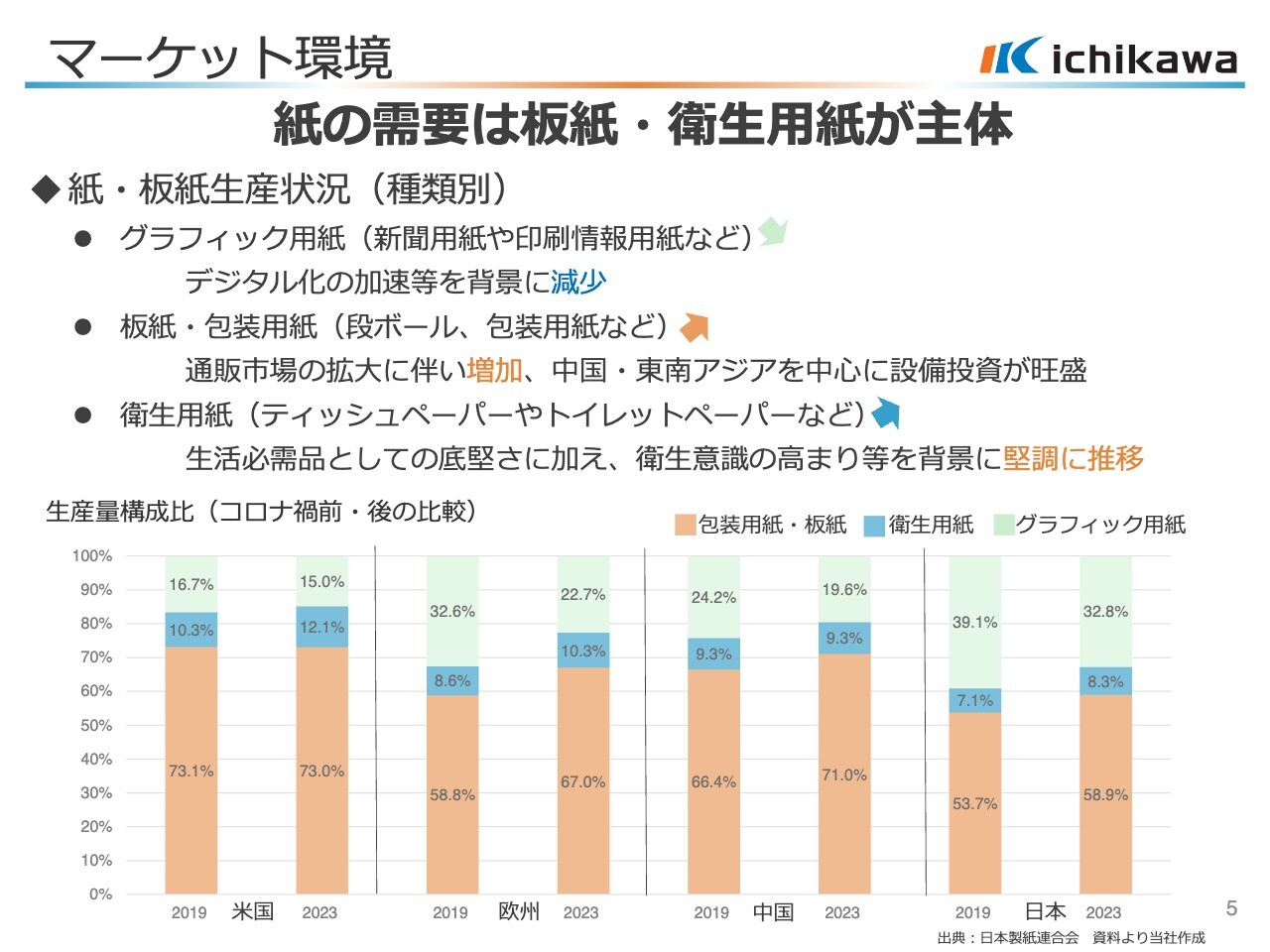

種類別に紙・板紙の生産量を見ると、新聞用紙やコピー用紙などのグラフィック用紙は、デジタル化の加速により大きく減少しています。

反対に、段ボールなどの板紙・包装用紙は、通販市場の拡大などによって増加傾向にあります。ティッシュペーパーやトイレットペーパーなど家庭で使用される衛生用紙も、衛生意識の高まりを背景に堅調に推移しています。

今日においては、紙の需要は板紙・衛生用紙が主体であり、今後も成長ポテンシャルがあると認識しています。

一人当たり消費量:衛生用紙

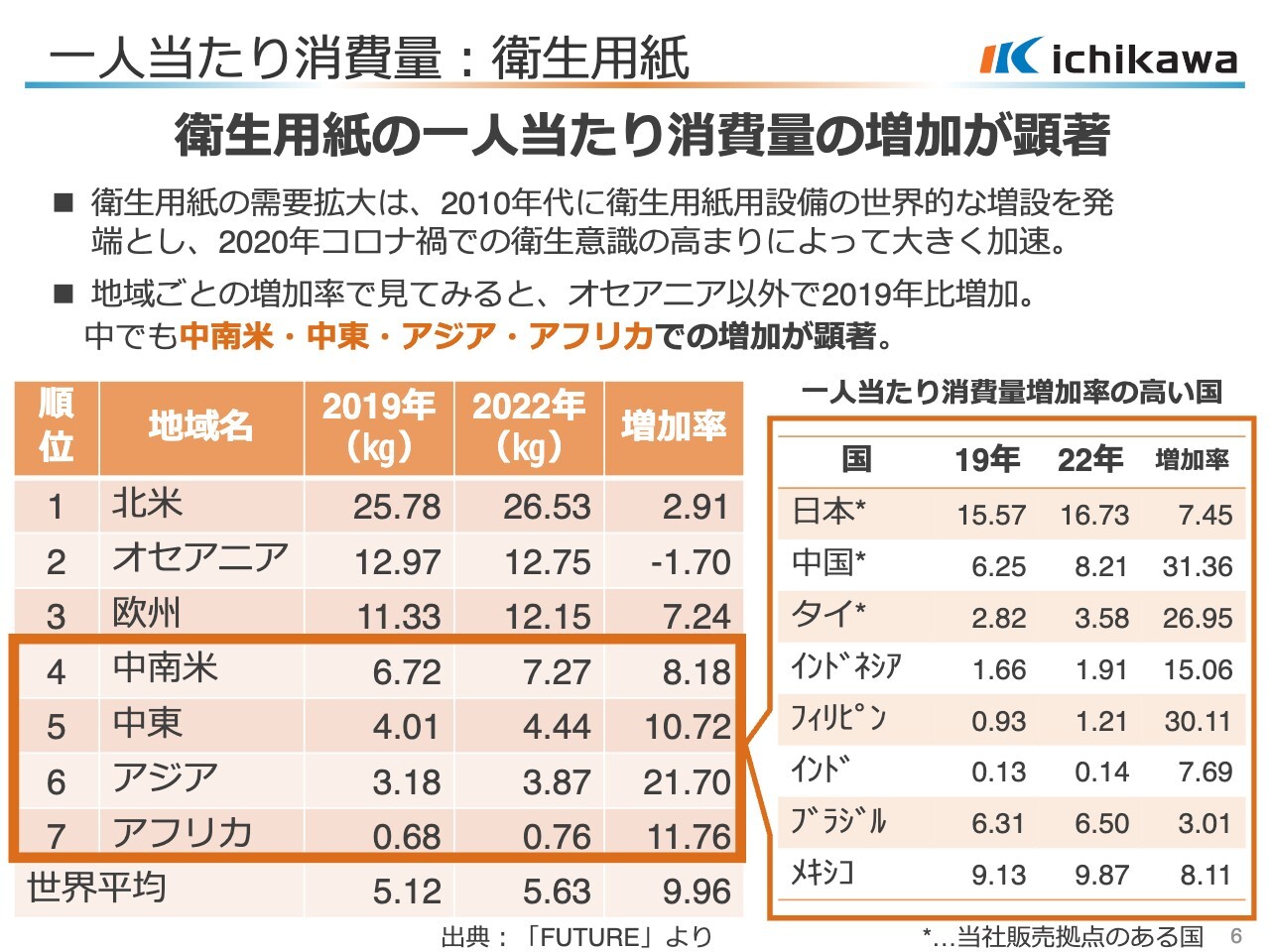

スライドに掲載している表は、1人当たりの衛生用紙の使用量の増加率を表しています。衛生用紙の1人当たりの消費量は、コロナ禍前と比較すると、オセアニアを除くすべての地域で増加しています。中でも中南米、中東、アジア、アフリカは、先進国エリアと比較して高い増加率となっています。

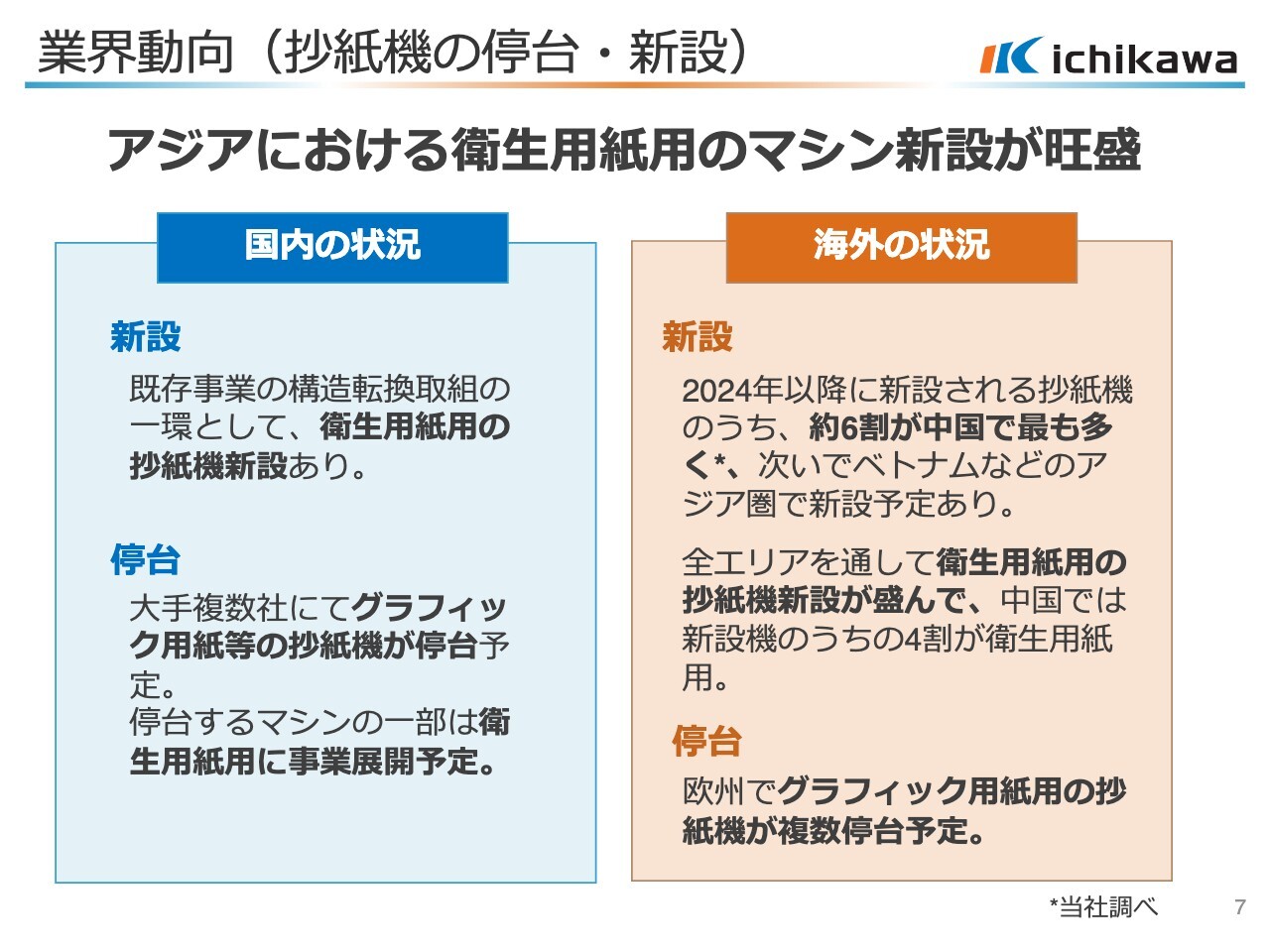

業界動向(抄紙機の停台・新設)

紙を作るマシンである抄紙機の状況です。国内では、需要が減少傾向にあるグラフィック用紙等の抄紙機が停台され、一部は衛生用紙用の機械として事業展開が予定されています。

海外では、特に中国やベトナムなどアジア圏での新設予定が多く、中でも衛生用紙用の抄紙機の新設が盛んです。先ほどのスライドとあわせて考えると、衛生用紙の需要の高まりがご理解いただけると思います。

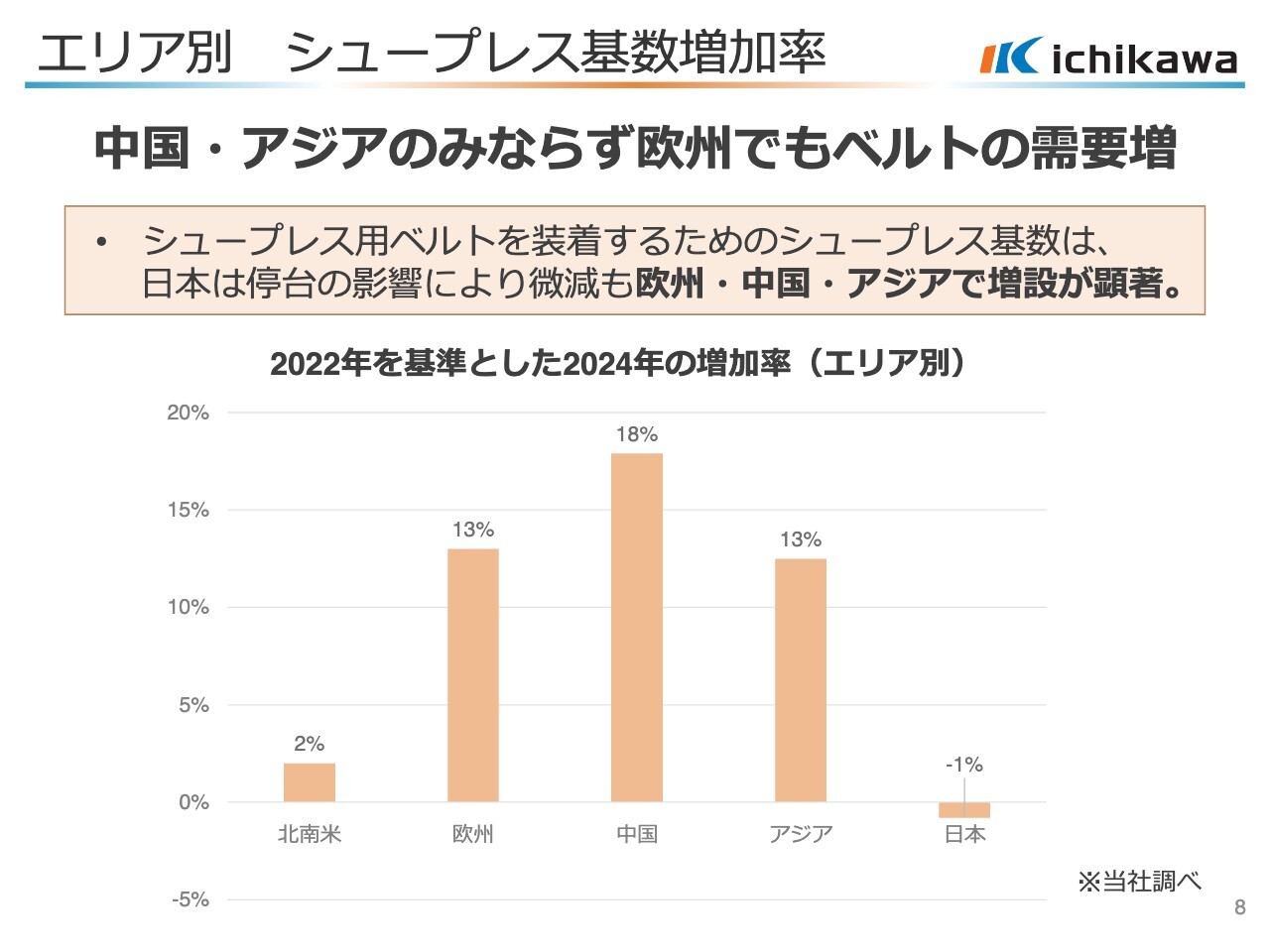

エリア別 シュープレス基数増加率

エリア別のシュープレス基数の増加についてご説明します。当社は、フエルトとシュープレス用ベルト、トランスファー用ベルトの3つが主力となります。そのうちシュープレス用ベルトは、紙を造る工程において、より効率的に搾水するための用具として使われています。

シュープレス用ベルトを使用するためには、抄紙機にシュープレス用ベルトを装着するためのシュープレス機構が必要です。新設される抄紙機にはほぼ設置されており、その数は海外において増加傾向にあります。

地域別に見ると、中国、アジアのみならず、欧州でもシュープレス基数が増加しており、今後も堅調な需要が期待できます。

グローバルネットワーク

当社の販売体制についてご説明します。海外拠点として、アメリカ、ドイツ、中国、タイに販売子会社があります。

紙・板紙の生産量第1位から4位までのエリアを販売子会社にてカバーし、さらに約30社の販売代理店を通して45ヶ国以上、約470工場と取引があります。代理店を使用することで、各地域に特化した営業活動ができ、海外の大規模マーケットへのアプローチを可能とする体制が整っています。

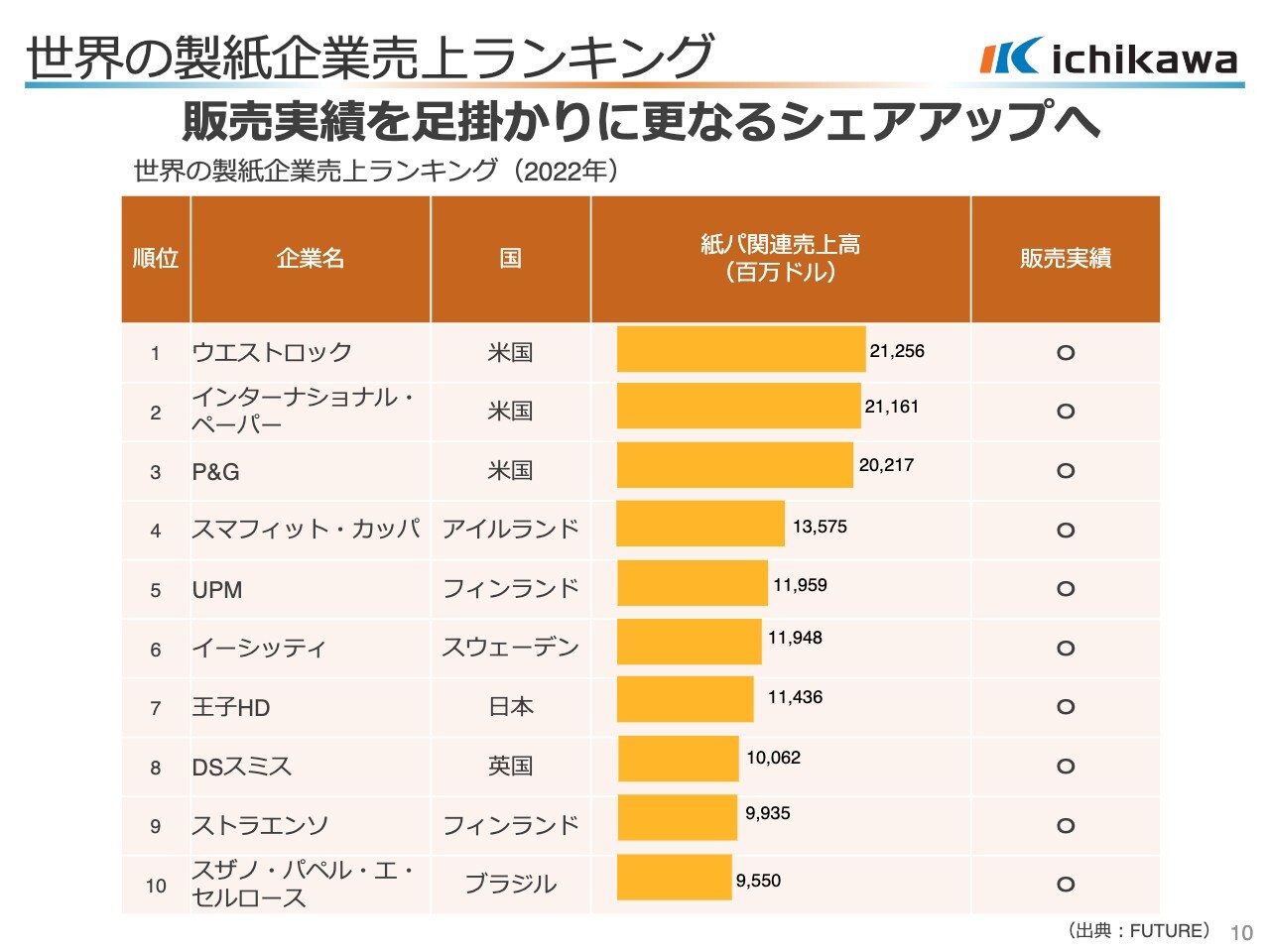

世界の製紙企業売上ランキング

スライドには、2022年の世界の製紙企業売上ランキングを掲載しています。企業ごとに製造している紙の種類は異なりますが、先ほどお伝えした海外販売体制の効果もあり、当社は世界上位10社のすべてに販売実績があります。

一方で、それぞれの企業に対するシェア率は低く、伸びしろを多く含んでいます。当社のブランド力を活かした拡販活動を引き続き行っていきます。

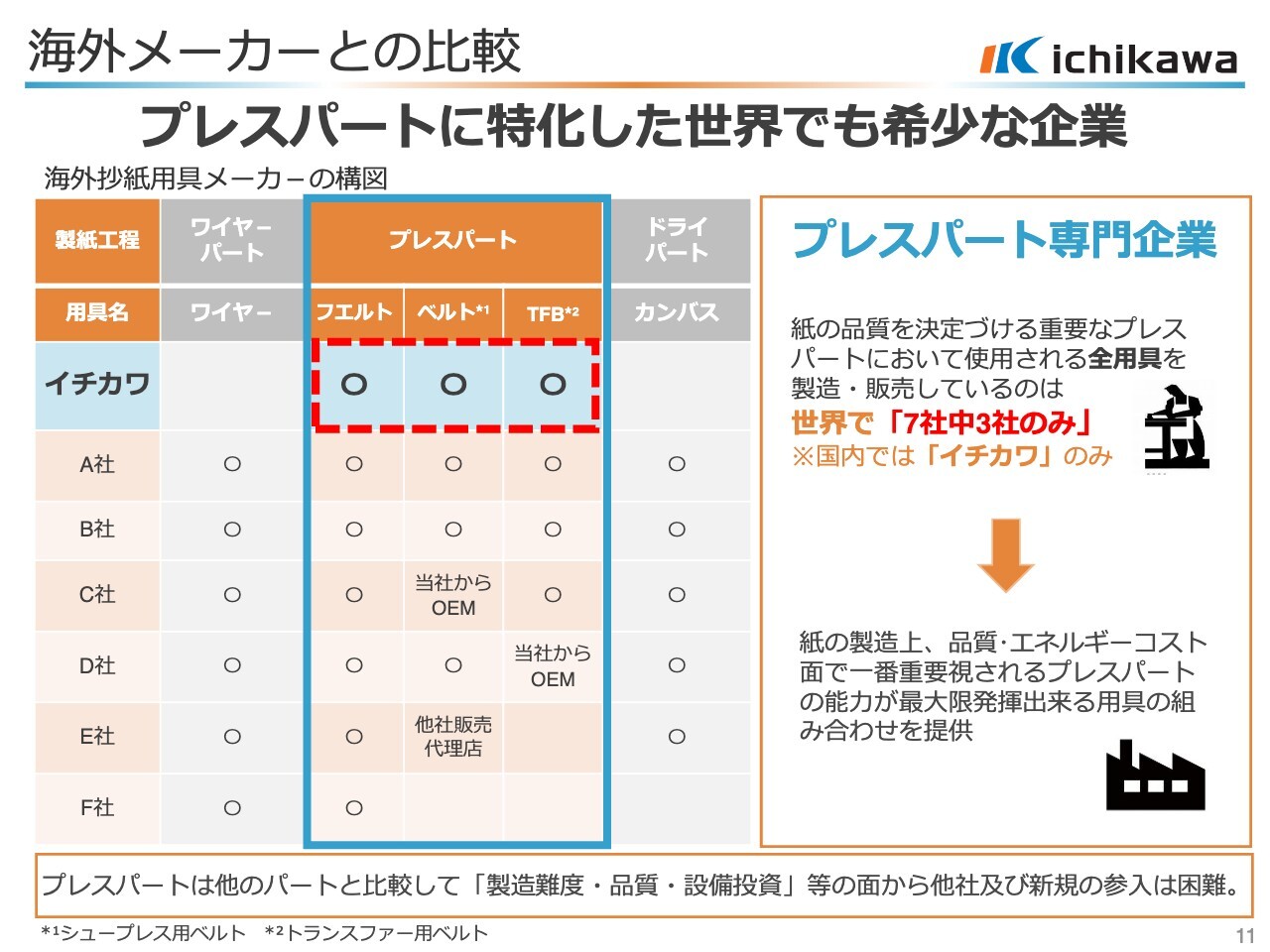

海外メーカーとの比較

海外抄紙用具メーカーの構図です。プレスパートで使用される抄紙用具は、全部で3種類あります。3種類すべての用具を製造・販売しているのは、世界で3社しかなく、中でも当社はプレスパートに特化した専門企業であることが強みです。

紙の製造工程の中でも、品質・エネルギーコスト面で一番重要視されるプレスパートの能力が最大限発揮できる用具の組み合わせを提供することが可能です。

マーケットシェア(世界)

マーケットシェアについてご説明します。現在、シュープレス用ベルトは世界第2位、トランスファー用ベルトは世界トップシェアとなっています。早期にシュープレス用ベルトの研究開発に取り組み、アメリカやドイツなどの販売子会社をはじめ、徐々に販売拠点を増やし、着実に拡販活動を行ってきた成果であると自負しています。

一方で、フエルトは従来国内を中心に販売していたため、国内でのシェアを同業他社と二分しています。世界シェアは約4パーセントとなっています。

以上のことから、当社では世界のフエルト市場に成長ポテンシャルがあると認識しています。

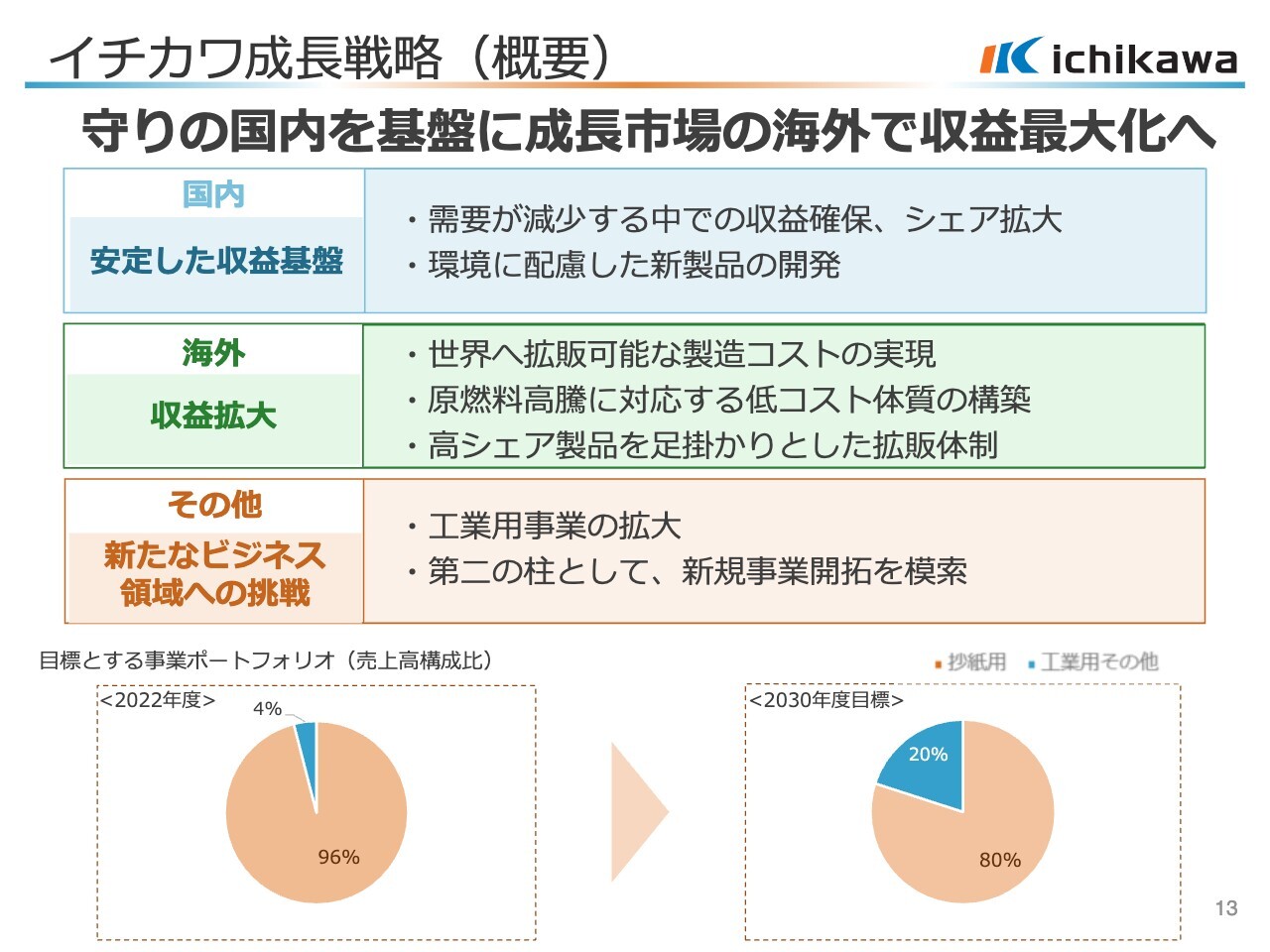

イチカワ成長戦略(概要)

これまでの説明を踏まえ、今後の成長戦略の概要をご説明します。国内では安定した収益基盤を固め、海外では先ほど紹介した高シェア製品を足がかりとして、収益拡大を狙っていきたいと考えています。

また、現在抄紙用具事業以外に行っている工業用事業や新規事業開拓も含めて、新たなビジネス領域での挑戦を模索しています。各分野について詳細をご説明します。

イチカワ成長戦略(国内)

国内は、安定した収益基盤として位置づけています。一方で、得意先である製紙会社が利益確保に向けコスト削減に取り組んでいるところへ、海外の競合他社がより安価な製品を武器として日本市場への参入を試みています。

そのような中で、売上高の維持・さらなるシェアの拡大を目標に活動していきます。施策としては、原材料価格の高騰による製造コスト上昇を吸収するため、一部製品で販売価格の改定を実施しています。

また、抄紙用具の知識だけではなく、抄紙機の知識なども習得し、取引先とのコミュニケーションを今まで以上に緊密に行います。最適な操業に対する提案や、顧客が必要とする製品を「自ら考え・開発し・提供」するソリューション営業を推進しており、同業他社との差別化を図っていきます。

世界的にカーボンニュートラルへの動きがある中で、環境に配慮した製品の開発にも取り組んでいきます。

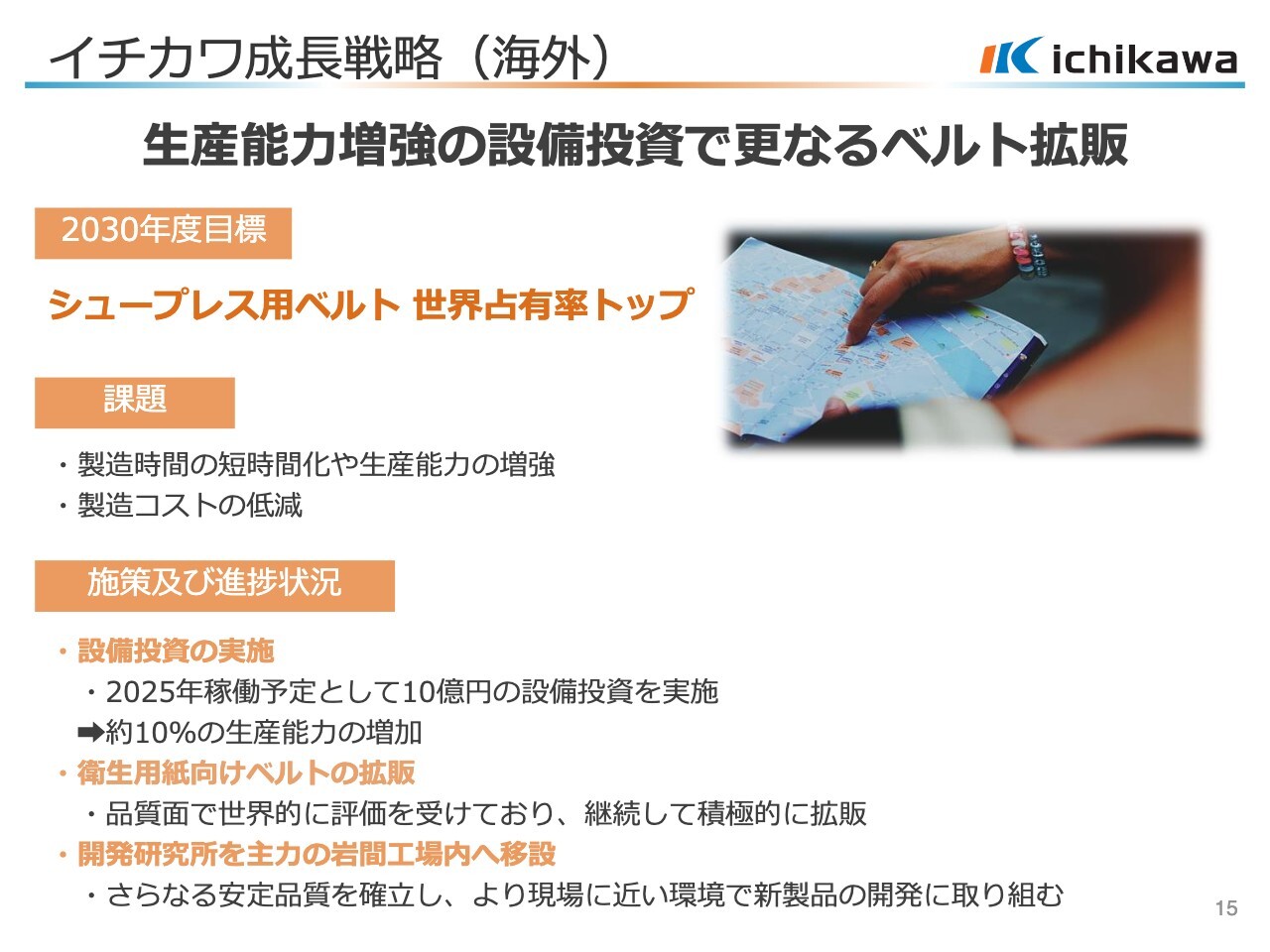

イチカワ成長戦略(海外)

海外の成長戦略について、製品別にご説明します。シュープレス用ベルトは、2030年度を目標に、世界占有率トップを目指していきます。達成のためには、シュープレス用ベルトの生産数の確保が大前提であり、製品の製造時間の短縮や生産能力の増強、製造コストの低減などが課題として挙げられます。

こちらに対して、2025年稼働予定として10億円の設備投資を実施中です。この投資によって、年間で約10パーセントの生産能力の増強が可能となります。

また、開発研究所を岩間工場内へ移設したことで、さらなる安定品質の確立や、より良い新製品の開発に取り組んでいきます。

イチカワ成長戦略(海外)

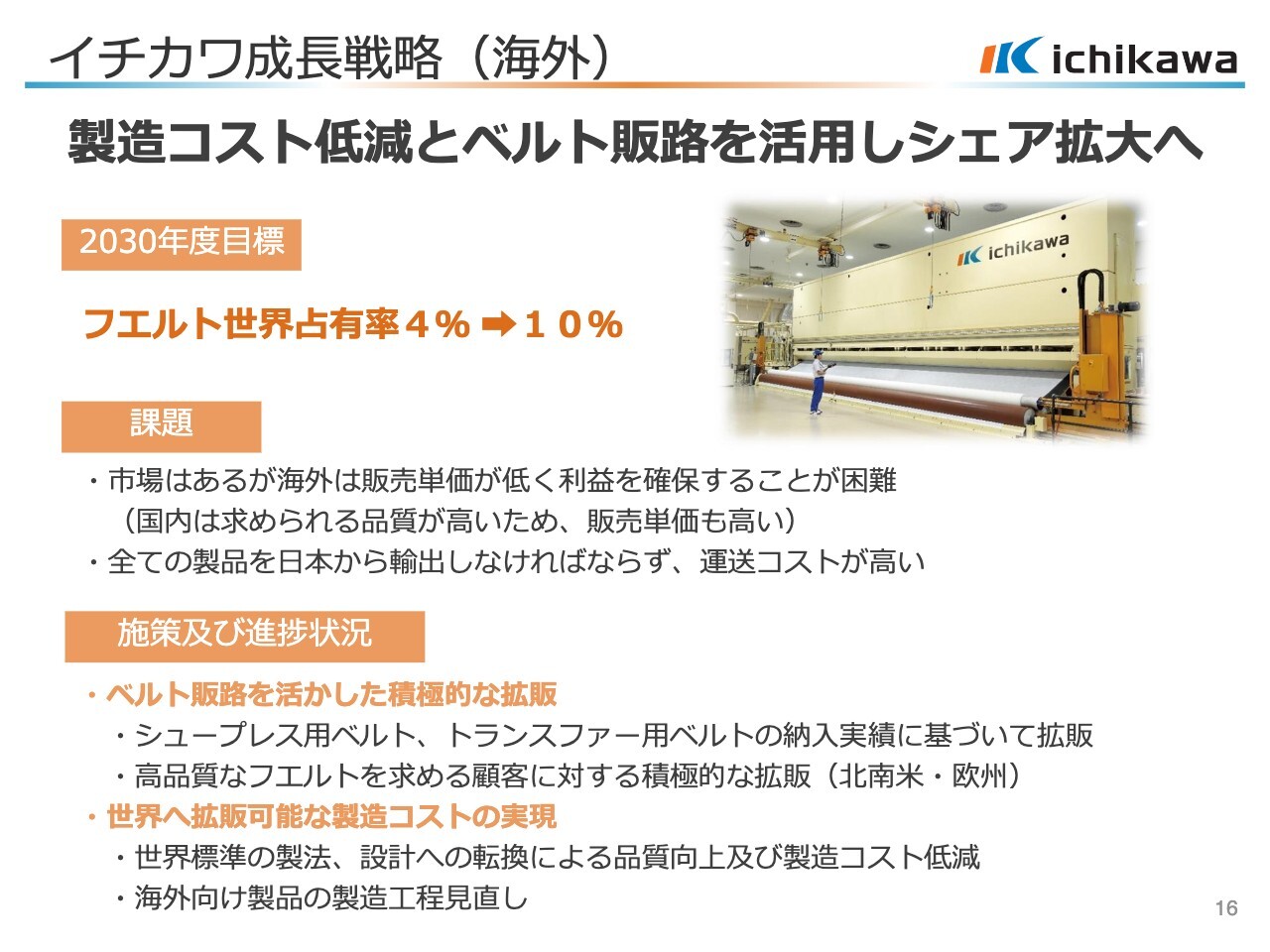

フエルトは2030年に世界占有率10パーセントの目標を掲げています。達成するための施策と課題は、スライドに記載のとおりです。

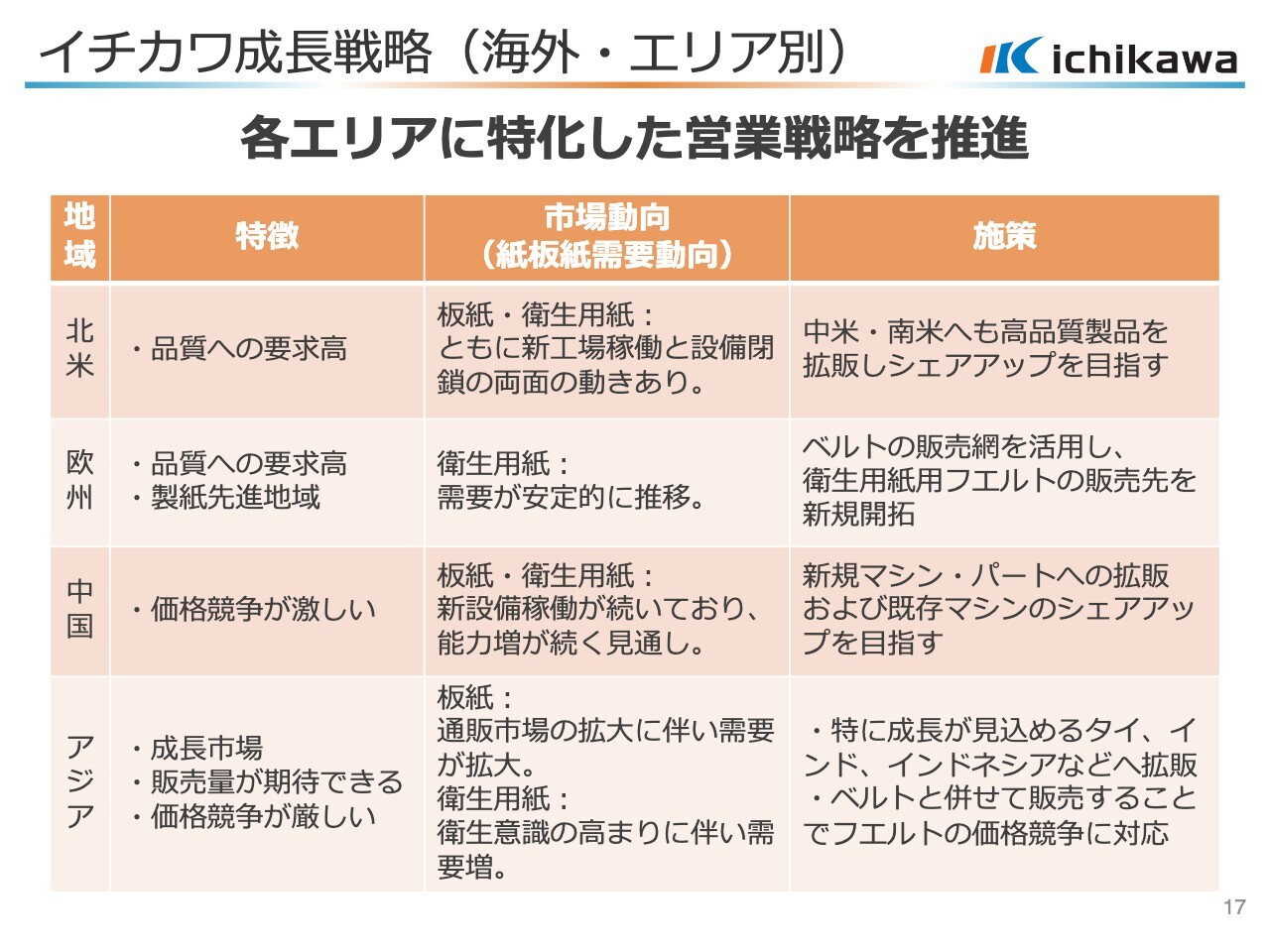

イチカワ成長戦略(海外・エリア別)

販売戦略の基本方針としては、現在高シェアのシュープレス用ベルトの販路を活かし、フエルトの販売活動を進めていきます。

前提として、海外ではフエルトへの要求事項が国内と異なり、品質よりもコストを優先することが多く、製品単価が低く設定されています。特に、中国をはじめとするアジアは価格競争が激しい地域です。新設備の稼働による生産量の増加が続く見通しに加え、今後も人口増・経済発展による成長を見込んでいます。

そこで当社は、アジアの中でも特に成長の見込めるインド、タイ、インドネシアへ拡販し、高利益率のベルトと合わせて販売することで、フエルトの価格競争に対応していきます。

一方で、北米や欧州などの先進国地域では、日本と同様に、高品質のフエルトを求めるお客さまが多くいらっしゃいます。北米の販売子会社は、新たな成長市場として中南米にも力を入れて拡販活動を行います。欧州は、先進地域として品質競争が激しいことから、これまでのベルトの販売実績に基づき、フエルトの販売先を新規開拓していきます。

以上のように、地域ごとにフエルトの販売戦略を変えながらシェアを拡大させると同時に、製紙工程や設計の見直しによるコスト低減施策を推進することで、世界占有率10パーセントを実現していきたいと考えています。

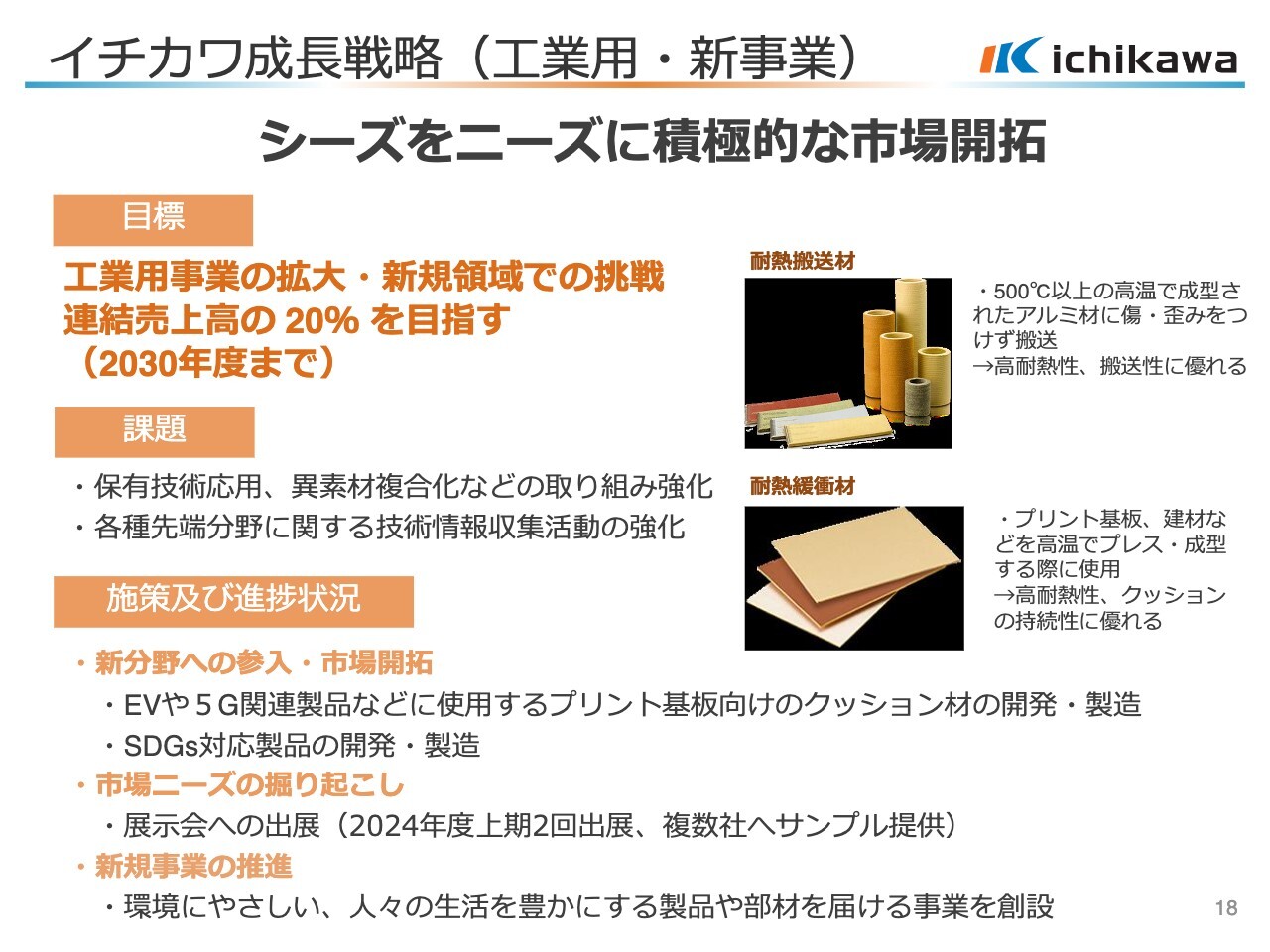

イチカワ成長戦略(工業用・新事業)

工業用・新事業についてご説明します。後ほど詳しくご説明しますが、当社は「IK VISION 2030」という長期ビジョンを公表しており、その目標の1つに、既存事業以外の新事業の創設、収益2本柱への挑戦を掲げています。

現在はEVや5G関連製品の製造に使用する最先端プリント基板向けクッション材の開発や、市場ニーズの掘り起こしとして、2024年度上期には、展示会へ2回出展し、さまざまな企業よりお問い合わせをいただきました。新事業については、環境にやさしく、人々の生活を豊かにする事業を創設することを目標に活動しています。

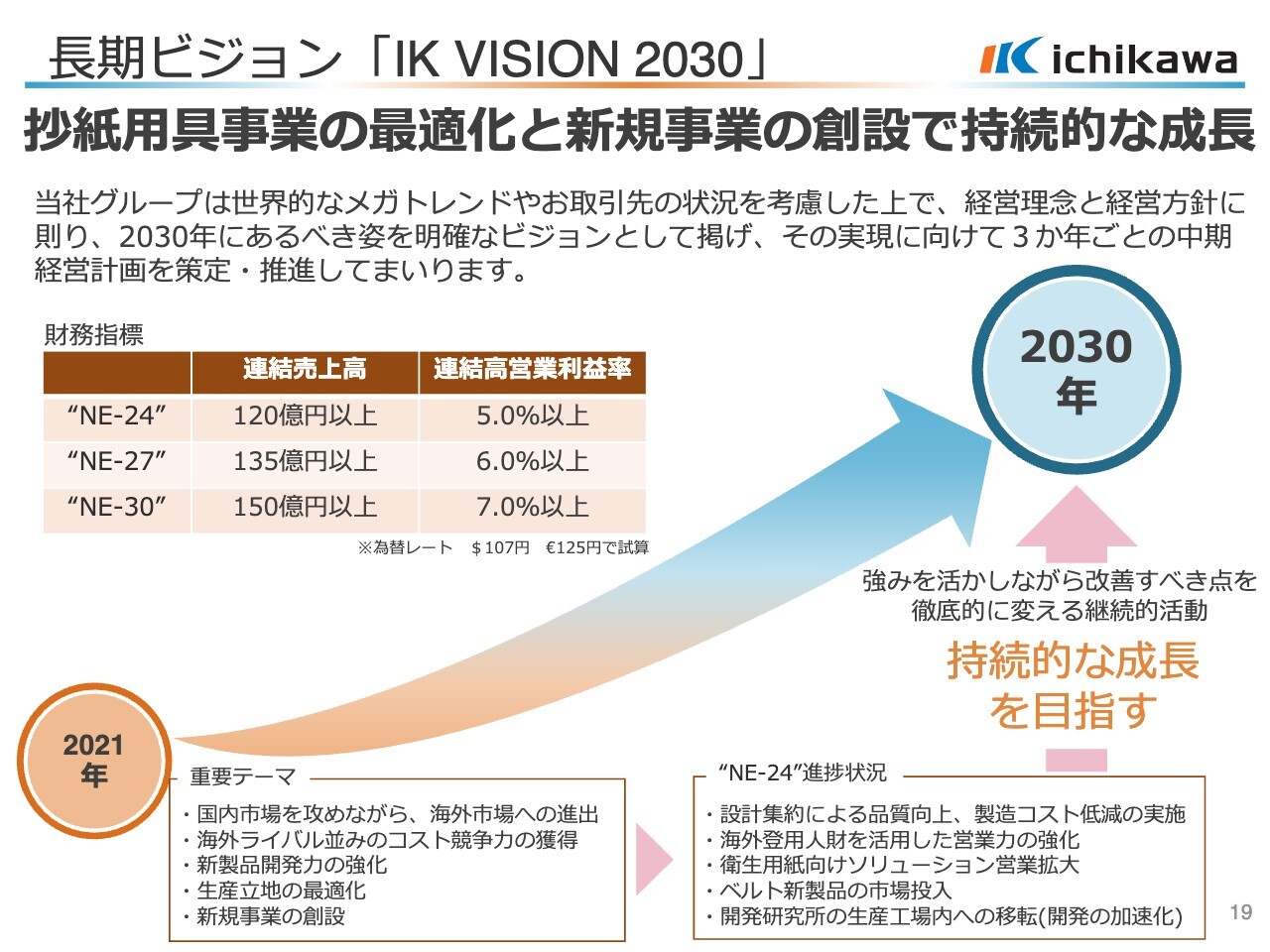

長期ビジョン「IK VISION 2030」

長期ビジョン「IK VISION 2030」について簡単にご説明します。当社グループは、世界的なメガトレンドやお取引先の状況を考慮した上で、経営理念と経営方針に則り、2030年にあるべき姿を明確なビジョンとして掲げ、その実現に向けて3ヶ年ごとの中期経営計画を策定・推進しています。

現在の中期経営計画「NE-24」の進捗については、設計集約による品質向上、製造コスト低減、海外登用人材を活用した営業力の強化、衛生用紙向けソリューション営業拡大、フエルトおよびベルト新製品の市場投入などを進めています。今後も当社の強みを活かしながら、改善すべき点を徹底的に変える活動を継続的に行い、持続的な成長を目指していきます。

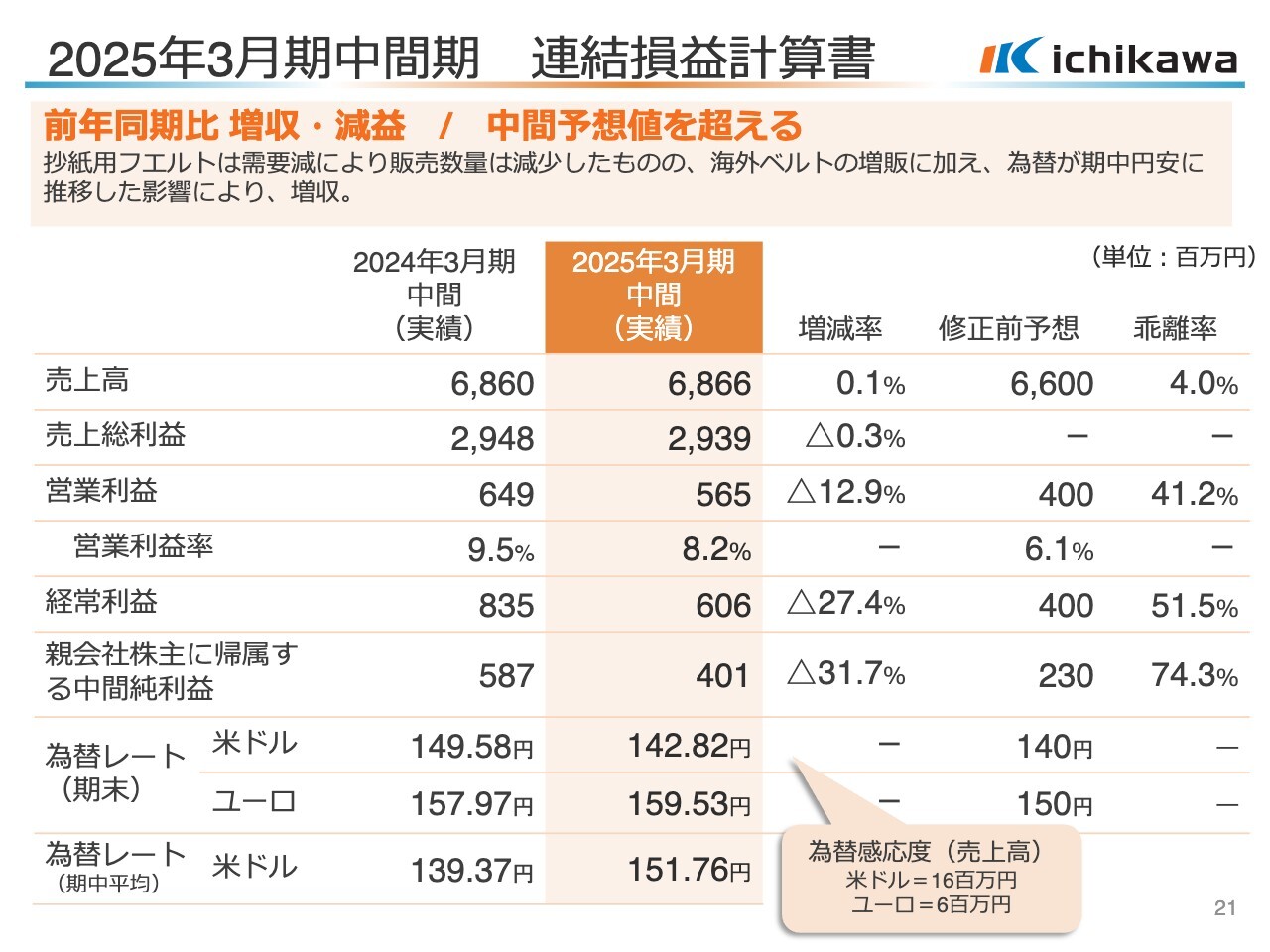

2025年3月期中間期 連結損益計算書

ここからは、2025年3月期中間期の決算概要についてご説明します。

中間期では、抄紙用フエルトは需要減により販売数量が減少したものの、海外ベルトの増販に加え、為替が期中円安に推移した影響により、増収減益の決算となりました。

売上高は68億6,600万円、営業利益は5億6,500万円、経常利益は6億600万円、最終利益は4億100万円となりました。為替レートはスライドに記載のとおりです。

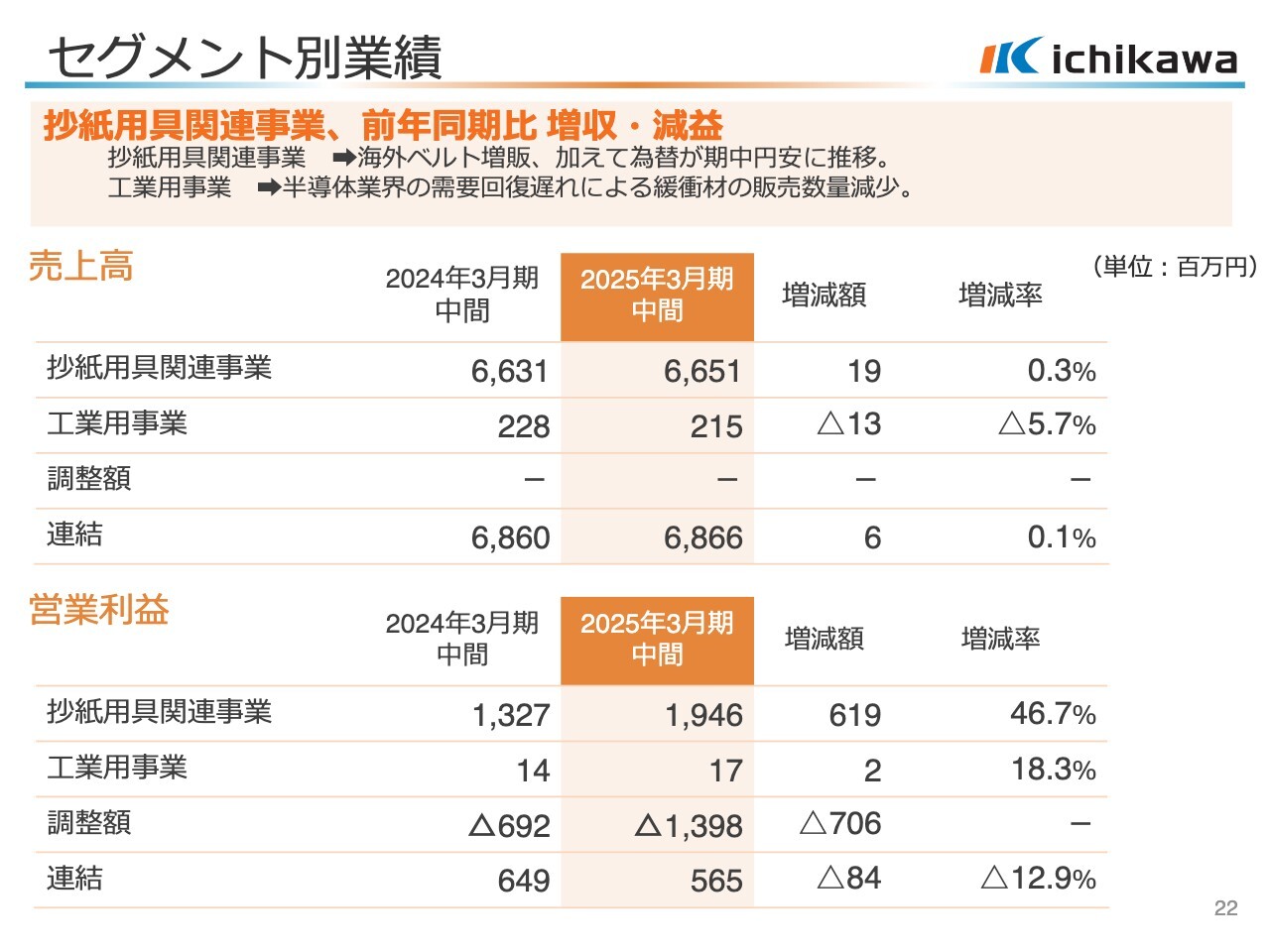

セグメント別業績

セグメント別業績です。抄紙用具関連事業は、海外ベルトの増販に加え、為替レートが期中円安に推移したため、前年同期比で増収減益となりました。なお、調整額は、各報告セグメントに配分していない全社費用であり、主に報告セグメントに帰属しない管理部門に関わる費用です。

工業用事業は、半導体業界の需要回復遅れによる緩衝材の販売減少の影響により減収となっています。

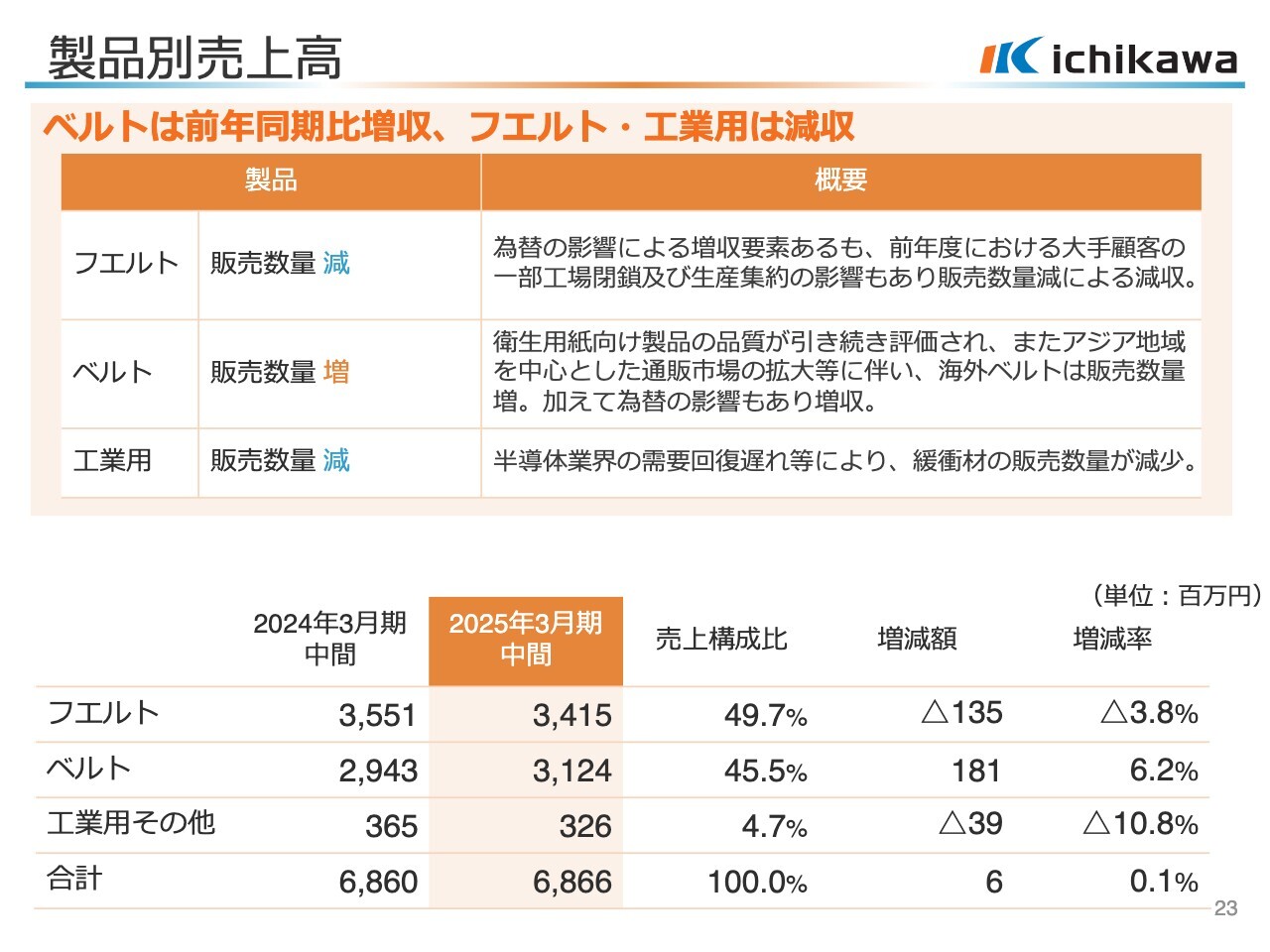

製品別売上高

製品別売上高です。フエルトは、為替の影響による増収要素もありましたが、前年度における大手顧客の一部工場閉鎖と生産集約の影響で販売数量減となり、1億3,500万円の減収となりました。

ベルトは、衛生用紙向け製品の品質が引き続き評価され、またアジア地域を中心とした通販市場の拡大などに伴い、海外ベルトは販売数量増となりました。

加えて、為替の影響もあり、1億8,100万円の増収となりました。

工業用は、半導体業界の需要回復遅れにより、緩衝材の販売数量が減少し、減収となりました。

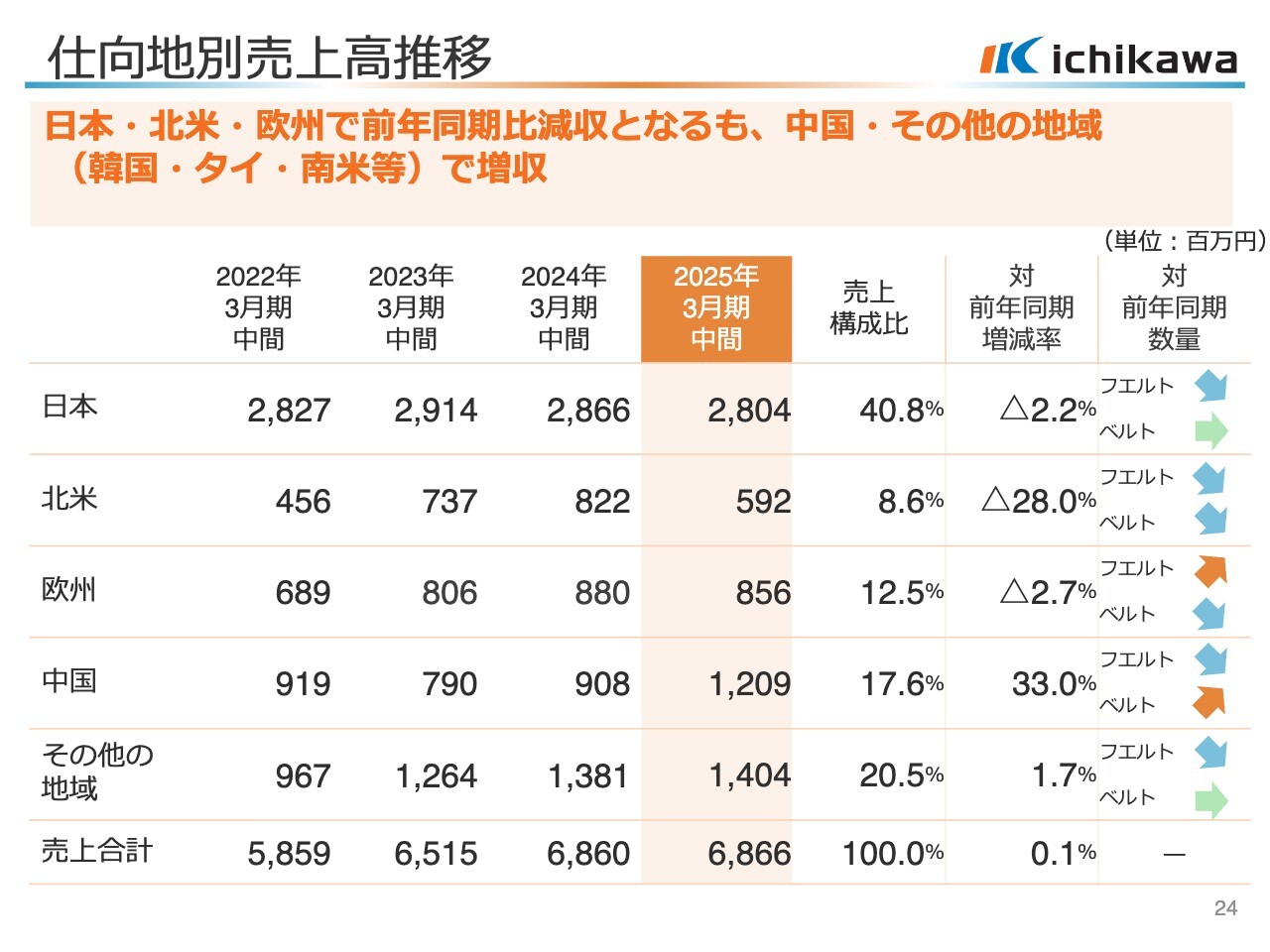

仕向地別売上高推移

仕向地別売上高、すなわち、販売先についてご説明します。仕向地を、日本、北米、欧州、中国、その他の地域の5つに分けてお示ししています。中国とその他の地域の売上高は、新規顧客獲得による販売数量の増加と、期中円安の影響により増加しています。

日本はフエルトの需要減により販売数量が減少したことで、売上高は減少となりました。

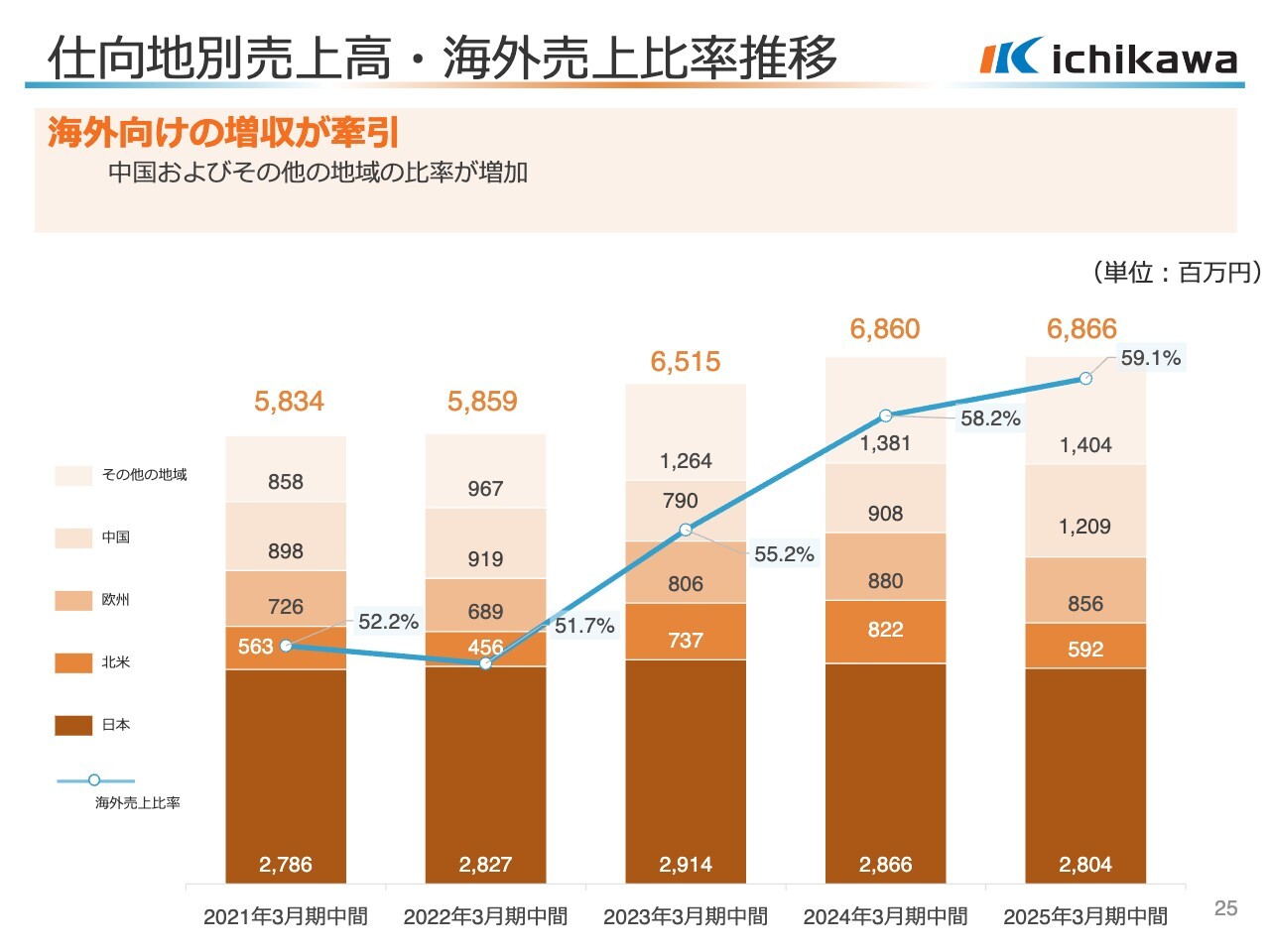

仕向地別売上高・海外売上比率推移

仕向地別売上高と海外売上比率の推移をグラフ化したものが、こちらのスライドとなります。注目していただきたいのは、海外売上高比率です。円安の影響もありますが、比率は徐々に増加し、前期の58.2パーセントから当中間期は59.1パーセントとさらに増加しています。次期以降は、この比率を6割以上に伸ばしていく方針です。

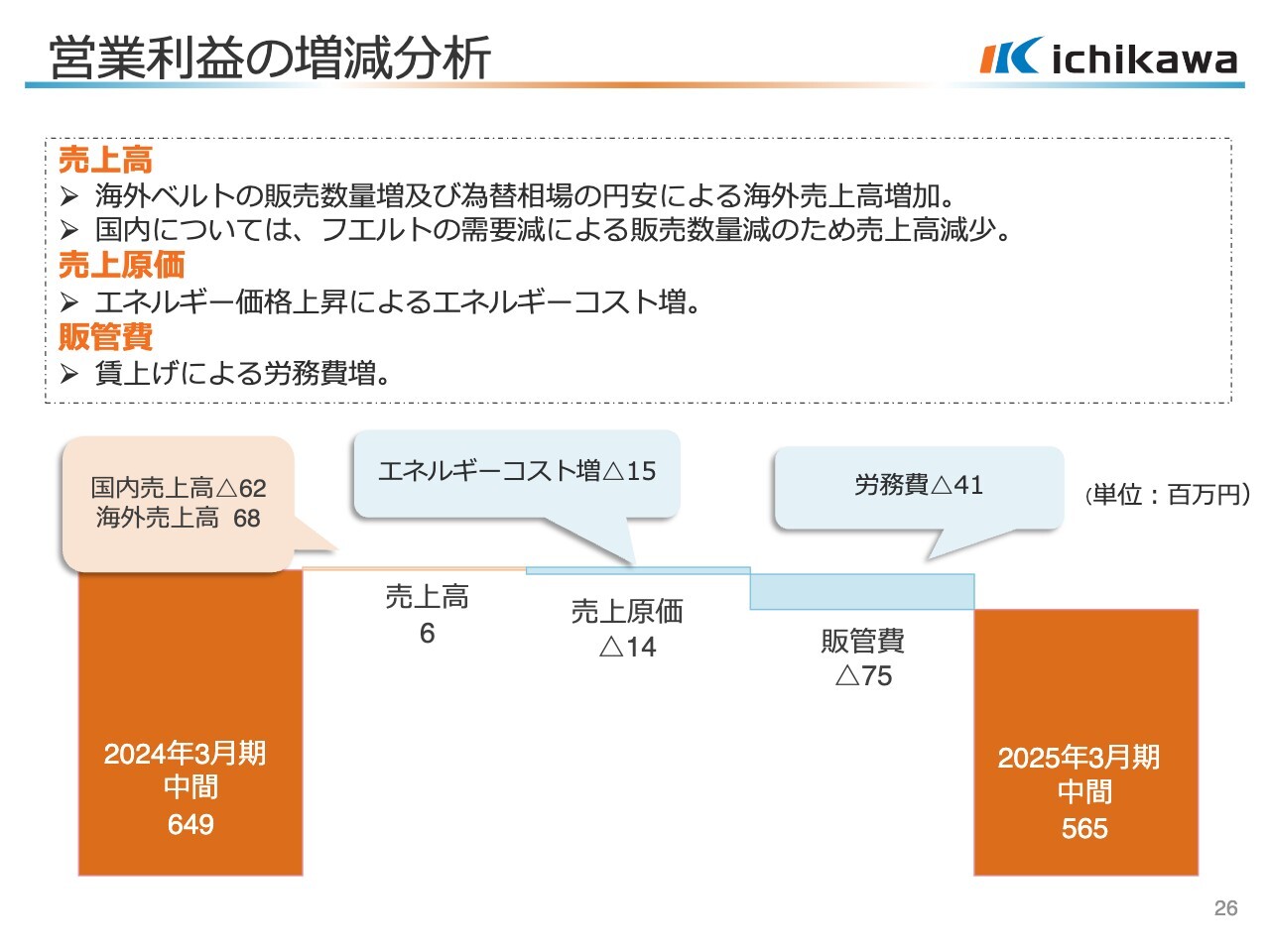

営業利益の増減分析

営業利益の増減分析です。スライドのグラフでは、前年同期の6億4,900万円から当期の5億6,500万円となった内訳をお示ししています。売上高は、国内はフエルトの需要減による販売数量減のため減少したものの、海外はベルトの増販と為替の影響により6,800万円増加しました。

売上原価は、エネルギー価格の上昇によるエネルギーコスト増、また販管費は賃上げによる労務費増となりました。

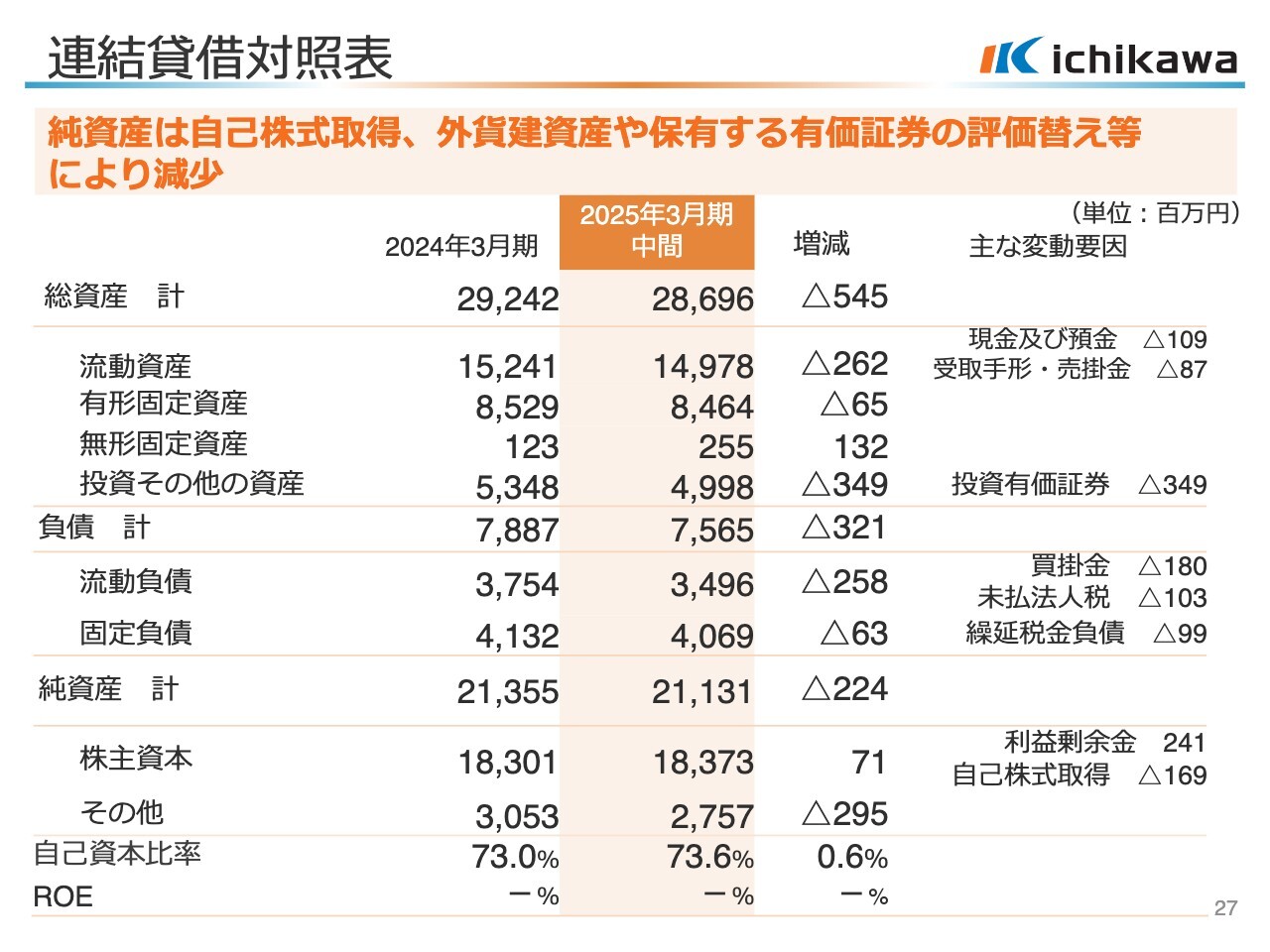

連結貸借対照表

連結貸借対照表についてご説明します。当中間期では純利益の積み増しもありましたが、純資産は自己株式取得、外貨建資産や保有する有価証券の評価替えなどにより減少しました。その他の項目はスライドに記載のとおりです。

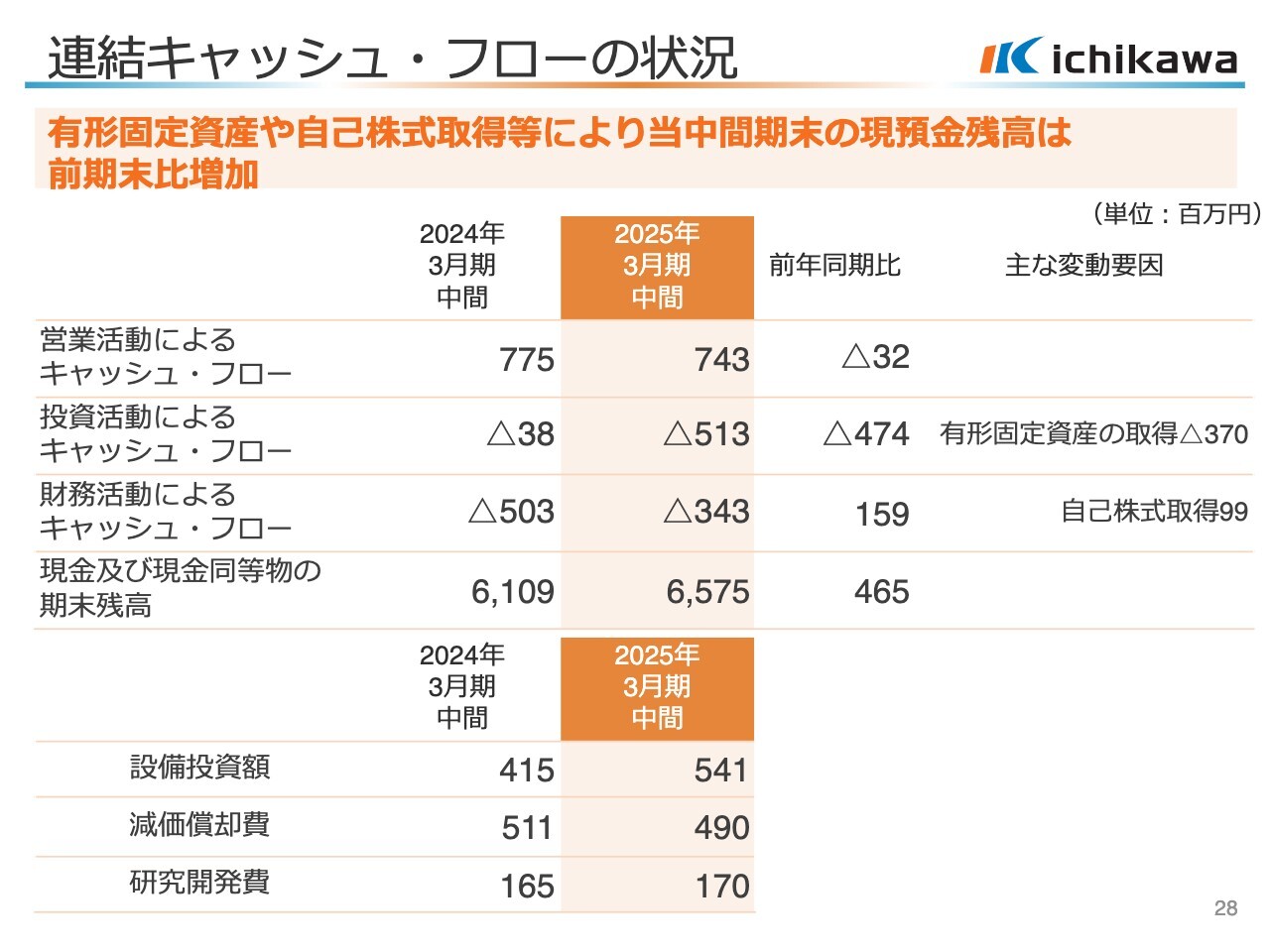

連結キャッシュ・フローの状況

当中間期のキャッシュ・フローの状況についてご説明します。営業活動によるキャッシュ・フローは、前年同期比で3,200万円減少しました。

投資活動によるキャッシュ・フローは、主に有形固定資産の取得により、前年同期比4億7,400万円の減少となりました。

財務活動によるキャッシュフローは、中間期における自己株式の取得などで3億4,300万円減少しましたが、前年同期比1億5,900万円の増加となりました。

この結果、現金および現金同等物の期末残高は中間期末において65億7,500万円となり、前年同期比4億6,500万円の増加となりました。

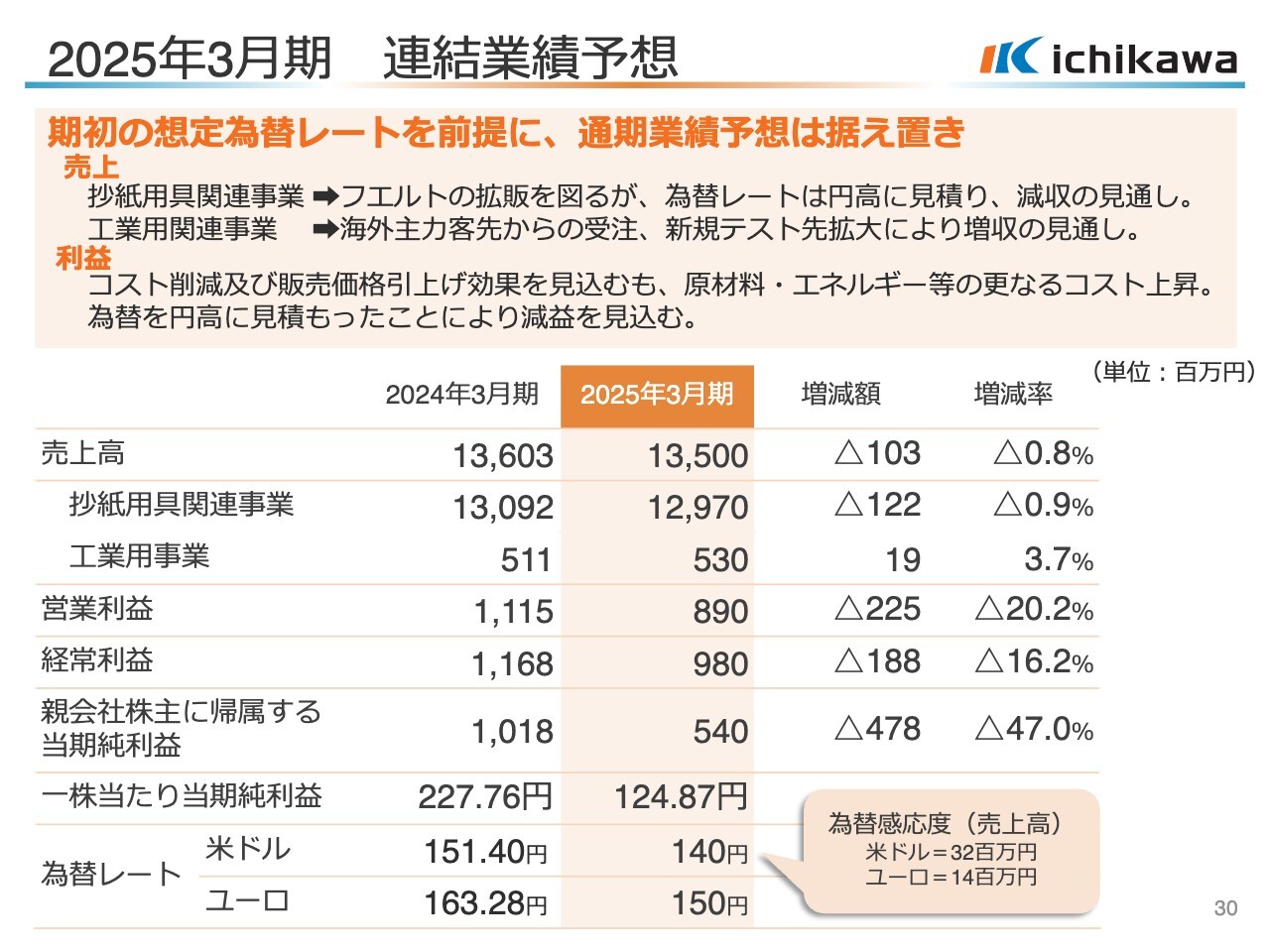

2025年3月期 連結業績予想

2025年3月期通期の業績予想および株主還元についてご説明します。2025年3月期の連結業績予想は、為替を保守的に見積もっていることもあり、減収減益の予想となります。

抄紙用具関連事業は、抄紙用フエルトの拡販を図っていきますが、想定為替レートの影響もあり、減収となる見通しです。

工業用事業は、海外主力客先からの受注と新規テスト先拡大により増収を見込んでいます。

利益面では、コスト削減および販売価格引き上げ効果を見込んでいますが、原材料やエネルギーコストのさらなる上昇が予想され、減収となる見通しです。

製品別売上高予想

製品別売上高予想です。フエルトは、板紙向け製品の拡販を見込むものの、需要減により横ばいとなる見通しです。

ベルトは、海外は主に中国での拡販を見込み、増収の見通しとなっています。

工業用は、半導体業界の需要回復遅れによる影響で減収の見通しです。

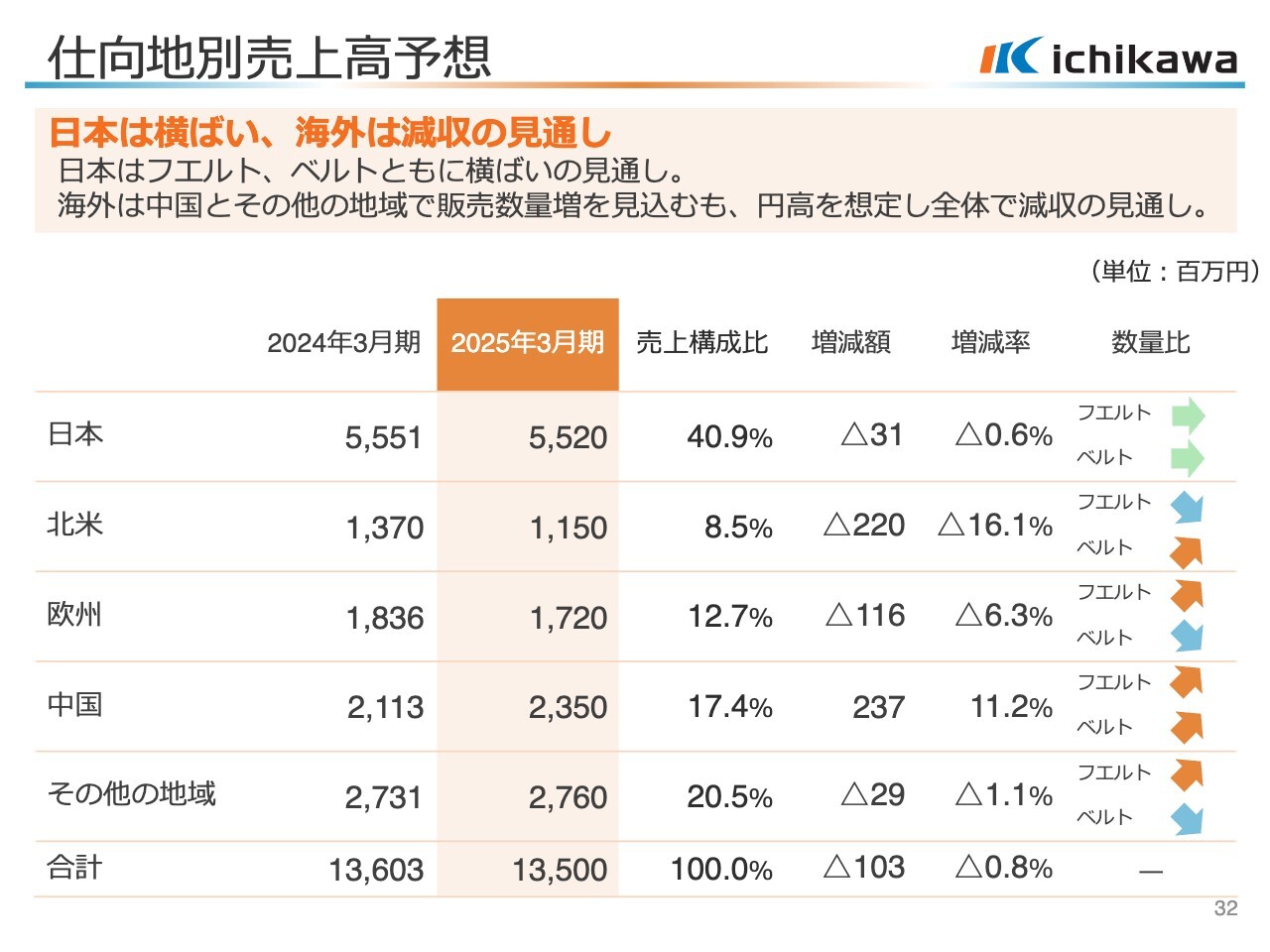

仕向地別売上高予想

仕向地別の売上高予想です。日本は、抄紙用フエルト、ベルトともに横ばいとなる見通しです。海外は、中国とその他地域で販売数量の増加を見込んでいるものの、為替を保守的に見積もっていることもあり、全体としては減収となる見通しです。

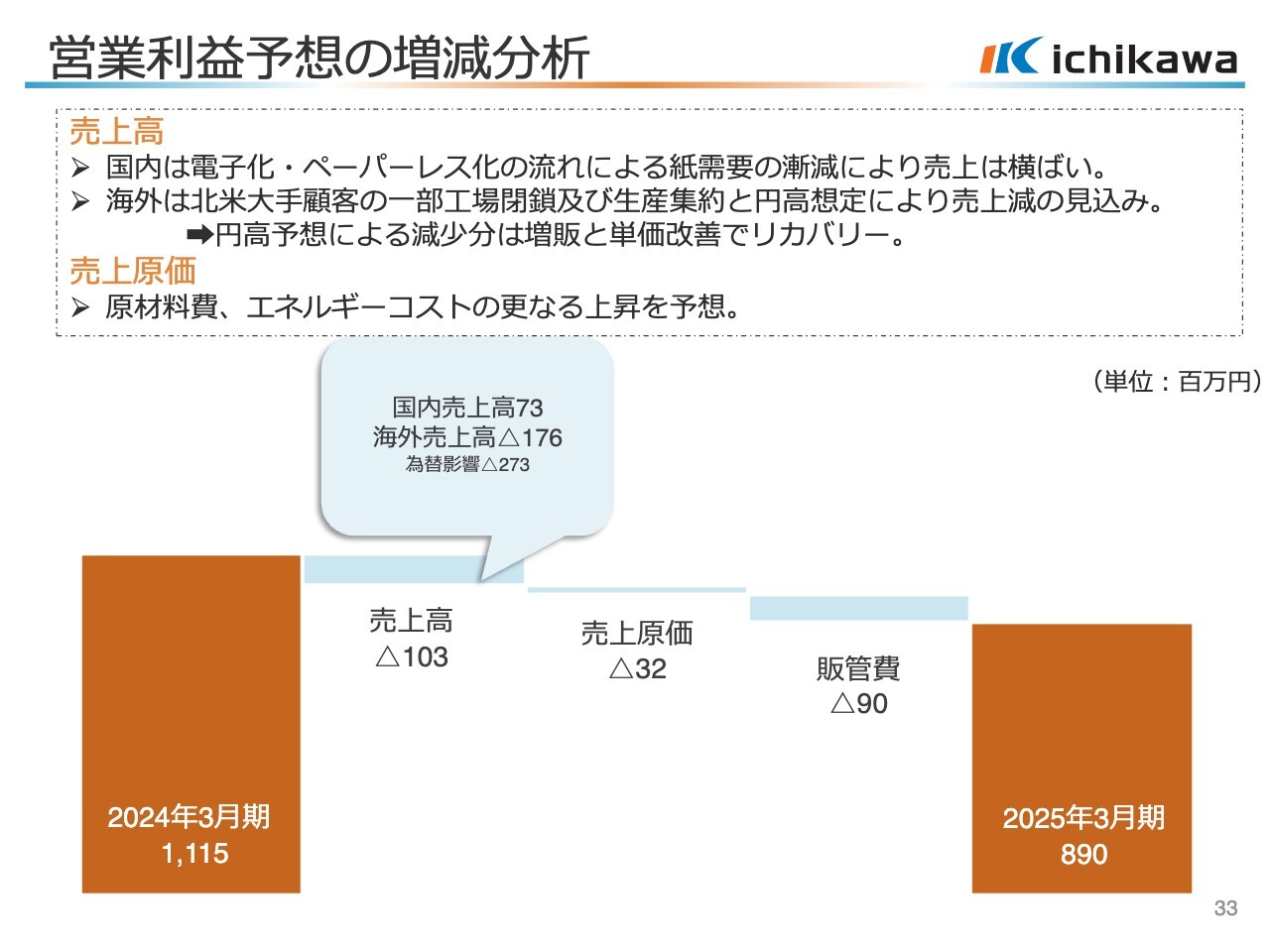

営業利益予想の増減分析

営業利益予想の増減分析です。売上高については、国内は電子化・ペーパーレス化の流れによる紙需要の漸減により、売上は横ばいとなる見通しです。

海外は北米大手顧客の一部工場閉鎖および生産集約と円高想定により減少を見込んでいます。

売上原価、販管費はスライドに記載のとおりです。なお、円高予想による売上高の減少分については、より一層の増販と単価改善でリカバリーしていく方針です。

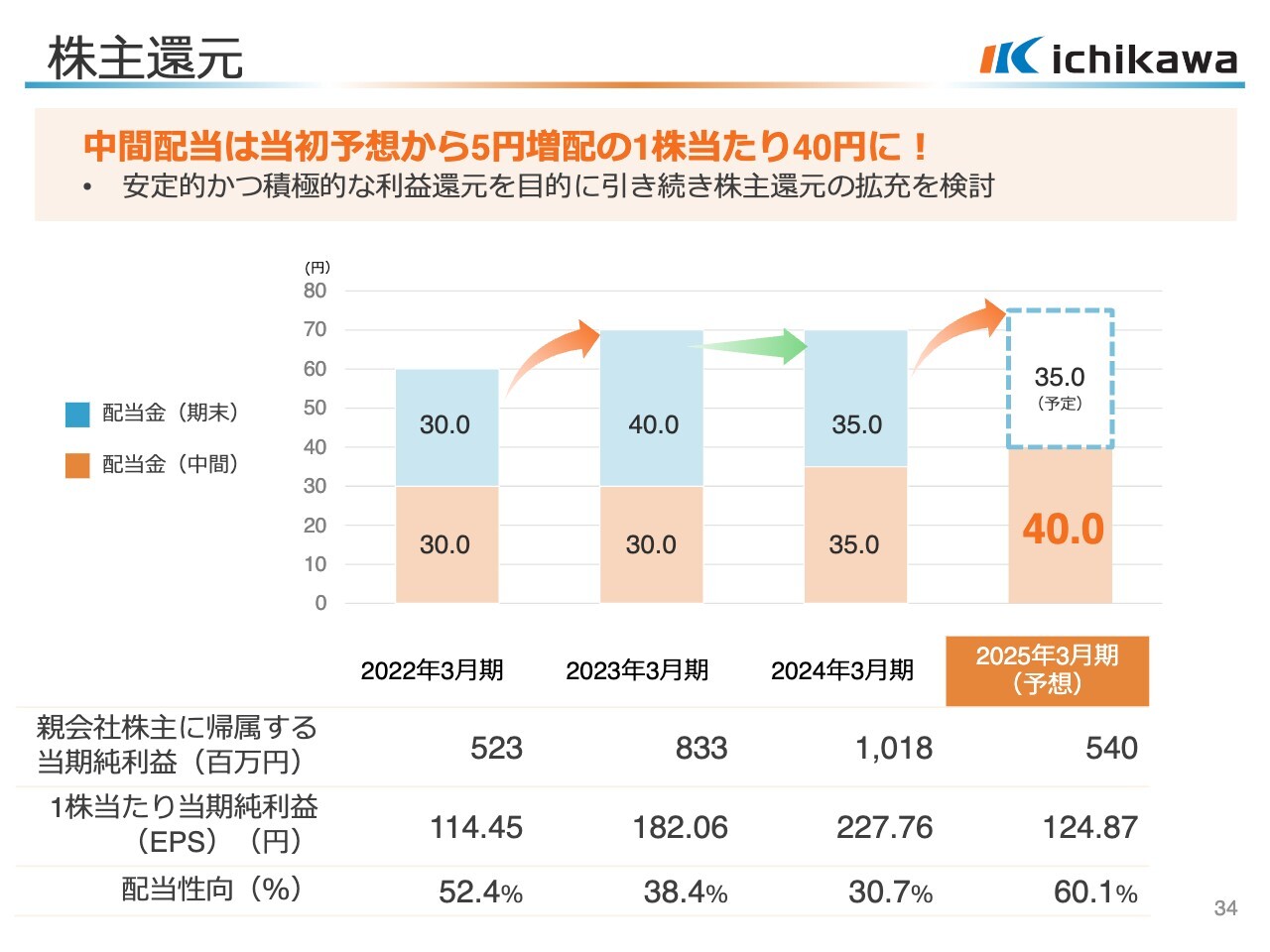

株主還元

株主還元についてご説明します。当中間期の決算は増収減益でしたが、前期の期末配当に続き、中間配当も35円の予想から40円に増配しました。

期末配当は下期以降の経営環境に不透明な要因が多いことに鑑み、従来予想を据え置くこととし、年間配当金は前回予想から1株当たり5円増配の75円とする予定です。配当性向、EPSについてはスライドに記載のとおりです。

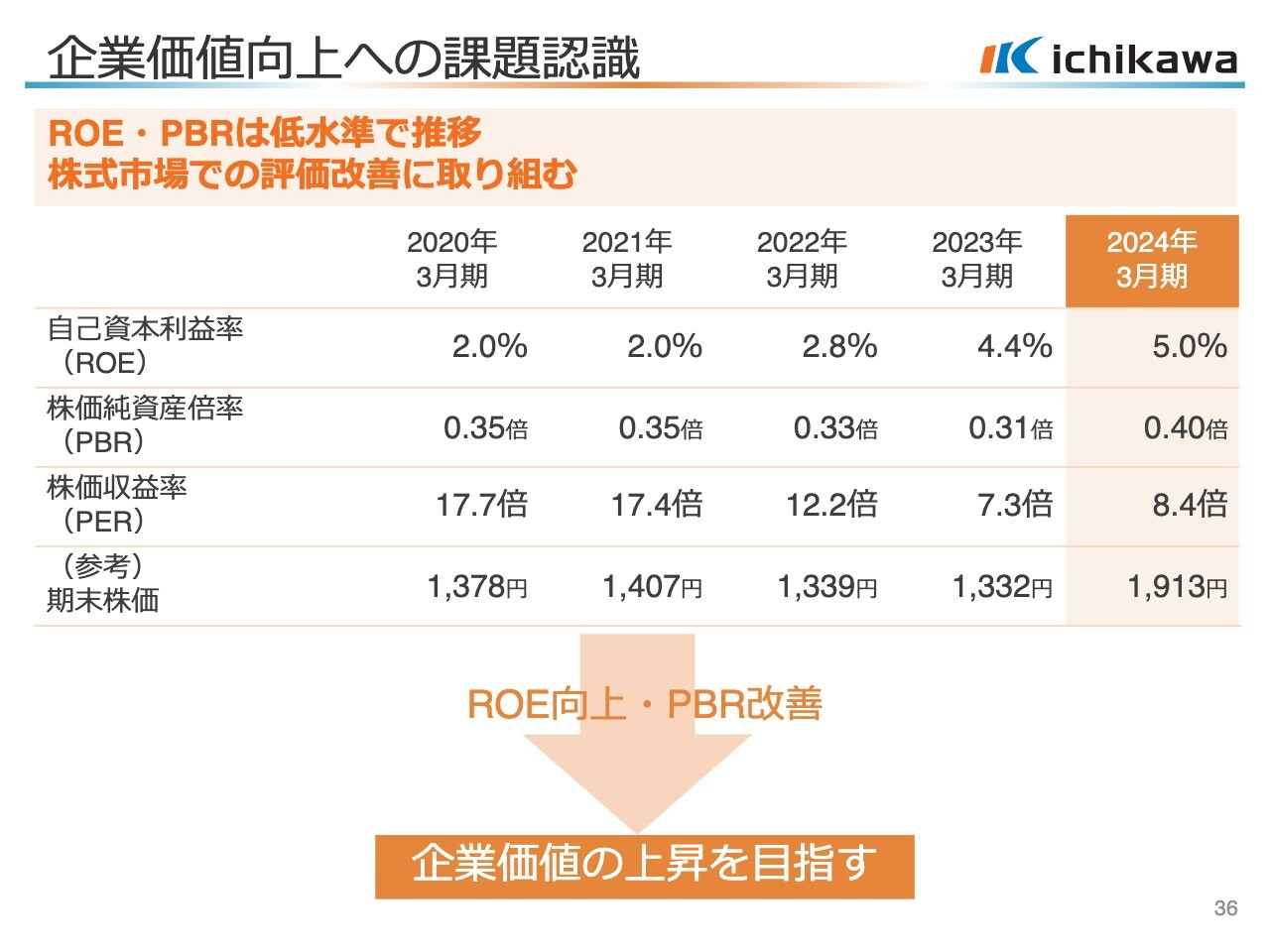

企業価値向上への課題認識

企業価値向上についてご説明します。当社はスタンダード市場に上場していますが、プライム市場並みのガバナンスの利いた経営をしていきたいと考えています。数字的には各指標ともに低調な状況ではあるものの、株式市場の好調もあり、改善基調にあると考えています。

当社では、資本コストや株価を意識した経営の実現に向けて、現状分析と評価を進めています。改善に向けた方針などを取締役会でさらなる議論を重ね、次期の経営計画等の中で示すことを検討していきます。

ROE、PBRを改善していき、企業価値を向上していきたいと考えています。当社としても、PBRを限りなく1倍に近づけるべく、まずは0.5倍を狙っていくことになります。PL、つまり利益の追求だけではなく、バランスシートのマネジメントにより、中長期的な企業価値の向上を目指していくことが重要だと考えています。

企業価値向上への取り組み

1点目の株主還元の強化については、安定的かつ利益成長に応じた積極的な利益還元を配当の方針とし、また機動的な自己株式の取得も検討していきます。なお、2023年5月に19万100株、2024年6月に9万9,900株、2024年12月に4万5,700株の自己株式の取得を実施しました。

2点目の政策保有株式の縮減については、2年間で3銘柄を売却しました。今後もさらなる縮減を検討していきます。

3点目のIR活動の強化では、決算説明会等での情報開示・発信内容を充実させ、株主さま、投資家のみなさまとのコミュニケーションを推進していきます。また、2024年度は新たに雑誌やテレビなどのメディア媒体に当社紹介を掲載しました。

当然のことながら、売上高の増加や利益率向上を目指していきますが、BSマネジメントに取り組むことで、企業価値の向上に向けて努力していきたいと考えています。

2024年度IR活動報告

当年度のIR活動について簡単にご紹介します。投資家向け説明会について、機関投資家向け説明会は今回を含め2回実施しました。

個人投資家向け説明会は9月にWeb配信し、12月21日にオンラインにて開催予定です。また、2024年9月3日に放送されたTOKYO MX『バラいろダンディ』のコーナー企画「知ットク企業」で当社が紹介されました。資料に記載のとおり、当社の保有するギネス記録とは何か、ぜひ動画をご覧ください。

また、個人投資家向け情報誌『ジャパニーズインベスター』122号にIR広告を掲載しました。2025年1月発行予定の124号は122号のアンサー企画として、当社にご興味をお持ちいただいた投資家さまからのご質問に対する回答を掲載します。

当社HPリニューアルのお知らせ

最後にご案内となります。2024年10月に当社Webサイトをリニューアルしました。当社概要をまとめた「Focus on IK」ページを新設するなど、情報を拡充しました。ぜひご覧ください。

私からの説明は以上となります。本日はご清聴いただきありがとうございました。

質疑応答:衛生用紙の潜在市場について

司会者:「衛生用紙の1人当たりの消費量は先進国が高く、新興国や発展途上国が低い水準にあり、潜在市場の大きさがうかがわれます。実際には、各国ともにどの水準まで消費量が上がるのでしょうか?」というご質問です。

矢崎:すべての開発途上国の1人当たりの消費量が日本と同程度の水準まで上がるとは考えていません。ただし、各国の経済発展に伴い、消費量は増えていくのではないかと考えています。

質疑応答:フエルトの国内シェア拡大について

司会者:「フエルトで国内シェアを競合会社と二分していますが、御社のシェアはどのように推移していますか? 今後シェアアップする余地はあるのでしょうか? シェア拡大のためには何が必要かご教示ください」というご質問です。

矢崎:当社の国内シェアは長年横ばいで推移しており、安定した収益基盤として非常に重要なものだと認識しています。

そのような中で、当社は「抄紙プレスパートの統合ソリューションカンパニー」を目指しています。お客さまのご要望に対する製品の開発と、お客さまの操業効率改善に寄与する提案型の営業をこれからも進めていきたいと考えています。

質疑応答:DOE(株主資本配当率)について

司会者:「PBRの改善にはROEの向上が必要との認識ですが、利益の増加の他に株主資本の抑制も必要と考えられますが、御社はどのように考えていますか?」というご質問です。

矢崎:当社では、資本コストを意識した経営を最重要課題と認識しています。

そのような中で、ROEの向上は必ず必要になってきます。自己資本をどのようにしていくか、次期中期経営計画でぜひ検討していきたいと考えています。

質疑応答:次期中期経営計画の発表について

司会者:「次期中期経営計画の発表はいつ頃でしょうか?」というご質問です。

矢崎:現在は中期経営計画「NE-24」の最終年度であり、2025年度を起点とする次期中期経営計画「NE-27」については、5月中旬の決算発表時には公表したいと考えています。

質疑応答:自己株式取得による流動性低下への対応について

司会者:「自社株買いによる資本効率改善は株主流動性をさらに低下させますが、どのようにバランスをとるのでしょうか?」というご質問です。

望月友博氏(以下、望月):総務管掌の望月です。自己株式を取得すると、流動性が下がるとお考えになられての質問だと拝察します。

先ほど矢崎からの説明にもあったように、個人投資家向けの会社説明会を昨年から開催しており、それ以外にも、IR活動を通じて個人投資家を増やすということを行ってきました。このようなことから、個人投資家を増やすことによって流動性を確保したいと考えています。

質疑応答:インド、インドネシアへのフエルトの拡販について

司会者:「フエルトの拡販についておうかがいします。インド、インドネシアへはタイの販売子会社から営業展開するのでしょうか? 具体的にどのような方法で拡販されますか?」というご質問です。

矢崎:インドとインドネシアに対しては、すでにタイの現地子会社であるイチカワ・アジア・コーポレーションがベルトを中心とした販売活動を行っています。フエルトに関しても、単価も意識したかたちで拡販をさらに強めていきたいと考えています。

質疑応答:海外登用人材の活用によるインド、インドネシア、タイへの拡販について

司会者:「同じく、フエルトのインド、インドネシア、タイへの拡販についてです。『NE-24』の進捗状況では、海外登用人材の活用による営業力強化が挙げられています。インド、インドネシア、タイの強化にはどのようにつなげますか?」というご質問です。

矢崎:すでに責任者を駐在で置いています。さらに、海外登用というかたちで育成もしていかなければならないため、日本からも、特に技術スタッフを同行させるかたちで積極的に出張を行っています。そのようにして人材をどんどん育成しながら、活発に拡販活動を行っている状況です。

質疑応答:工事用事業について

司会者:「工業用事業について、半導体、プリント基板以外には、どのような方向を検討されていますか?」というご質問です。

矢崎:工業用事業については、みなさまにとってはわかりにくい部分もあるかと思いますが、電子機器の中にある配線基板を製造する過程の中で、クッション材というものがあります。当社はそのクッション材を開発・製造・販売しており、世界での需要もこれから飛躍的に伸びていくと考えています。

この技術と品質向上を図り、さらに拡販をしていきたいと考えています。市場としては特に台湾、中国、また一部韓国を中心に、積極的に販売をしていきます。

この銘柄の最新ニュース

イチカワのニュース一覧- 週間ランキング【値上がり率】 (3月6日) 2026/03/07

- 自己株式の処分完了に関するお知らせ 2026/03/02

- イチカワ、4-12月期(3Q累計)経常は19%増益・通期計画を超過、今期配当を10円増額修正 2026/02/13

- 業績連動型株式報酬制度に係る追加拠出に伴う自己株式の処分に関するお知らせ 2026/02/13

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/13

マーケットニュース

- イラン発エネルギー危機で動揺、「省エネ」需要拡大の経験則は有効か <株探トップ特集> (03/10)

- 明日の株式相場に向けて=中東情勢とスタグフレーションの足音 (03/10)

- NY各市場 0時台 ダウ平均は209ドル高 原油が84ドル台前半まで下落 (03/11)

- ダウ平均がプラスに転じる=米国株速報 (03/10)

おすすめ条件でスクリーニングされた銘柄を見る

イチカワの取引履歴を振り返りませんか?

イチカワの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。