SUMINOEのニュース

【QAあり】住江織物、北中米拠点の黒字化により営業利益は過去最高を記録 中長期経営目標の後半3ヵ年を発表

目次

永田鉄平氏(以下、永田):みなさま、こんにちは。住江織物株式会社、代表取締役社長の永田です。本日はお忙しい中、当社のIRミーティングにご参加いただきまして誠にありがとうございます。

それでは、2024年5月期の決算概況についてご説明します。本日の目次はスライドのとおりです。

2024年5月期 (2023年6月~2024年5月) 連結業績

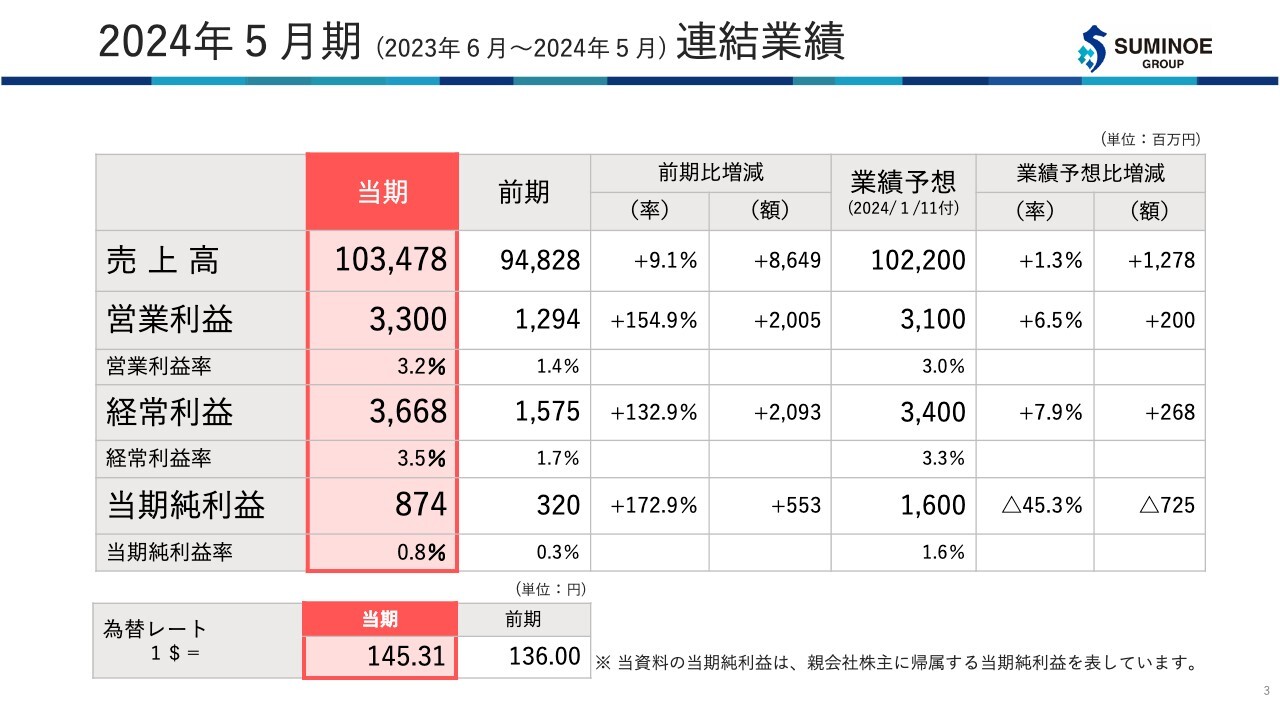

2024年5月期の連結業績についてご説明します。売上高は2003年の海外展開本格化以降初めて1,000億円を超えて1,034億7,800万円、営業利益は33億円、経常利益は36億6,800万円、親会社株主に帰属する当期純利益は8億7,400万円となりました。前期と比べて大幅な増収増益、特に利益は2倍以上の増益となっています。

事前に開示していた業績予想からも、売上高、営業利益、経常利益ともに上回るかたちで終えることができました。親会社株主に帰属する当期純利益は、持分法適用会社の住商エアバッグ・システムズの特別損失を計上したため8億7,400万円となり、業績予想には届いていません。

なお、終わった期の為替レートは145円31銭でした。

連結業績推移 (売上高/営業利益)

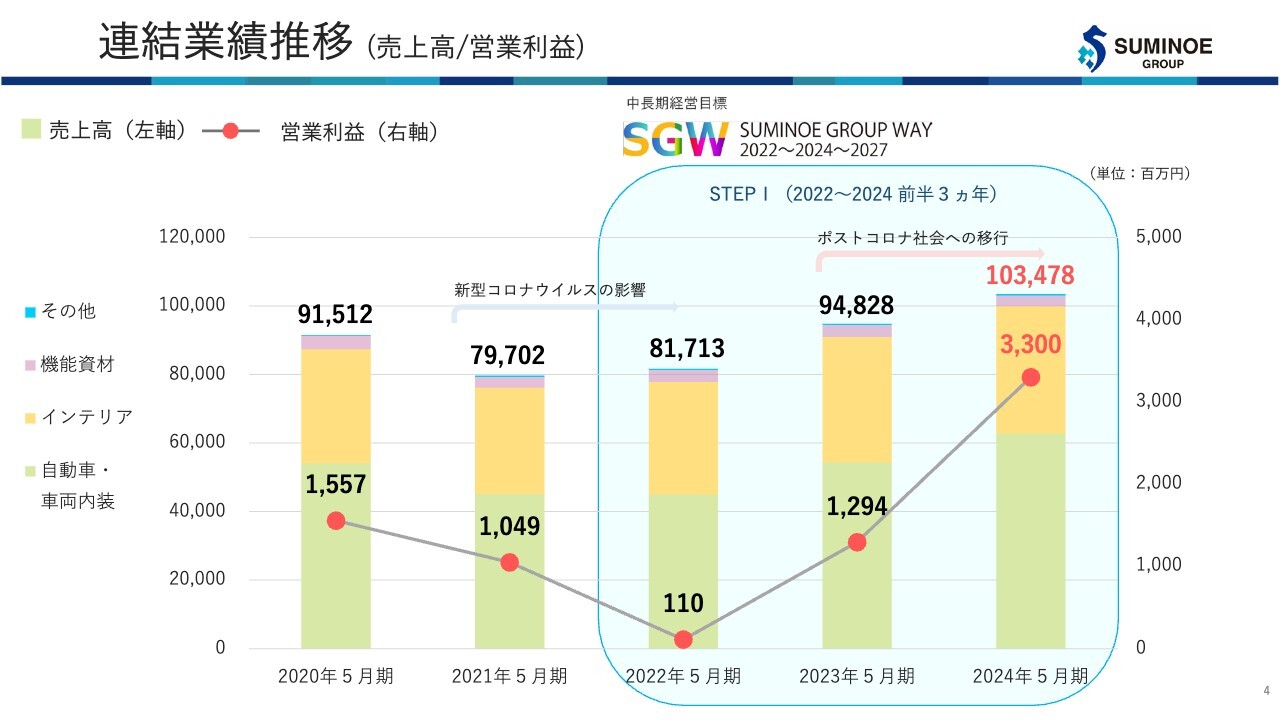

連結業績の推移です。2019年5月期の売上高は約986億円でしたが、新型コロナウイルスの発生により、2020年5月期の売上高は915億円、営業利益は約31億円から15億5,700万円まで大幅に落ち込みました。

その後も売上と営業利益は段階的に悪化していき、新型コロナウイルスの影響や、自動車向け電子部品不足の影響、鉄道・バス向け需要の大幅低下等の影響を受け、営業利益は大幅に下落してインパクトを残しました。

しかし、2023年5月期からは回復傾向に入り、売上高は948億2,800万円、営業利益は12億9,400万円まで戻りました。そして2024年5月期は、売上高が1,034億7,800万円、営業利益が33億円となり、先ほどお伝えした2019年5月期の売上高約986億円、営業利益約31億円を上回る業績でコロナ禍前を超えることができました。

セグメント別内訳

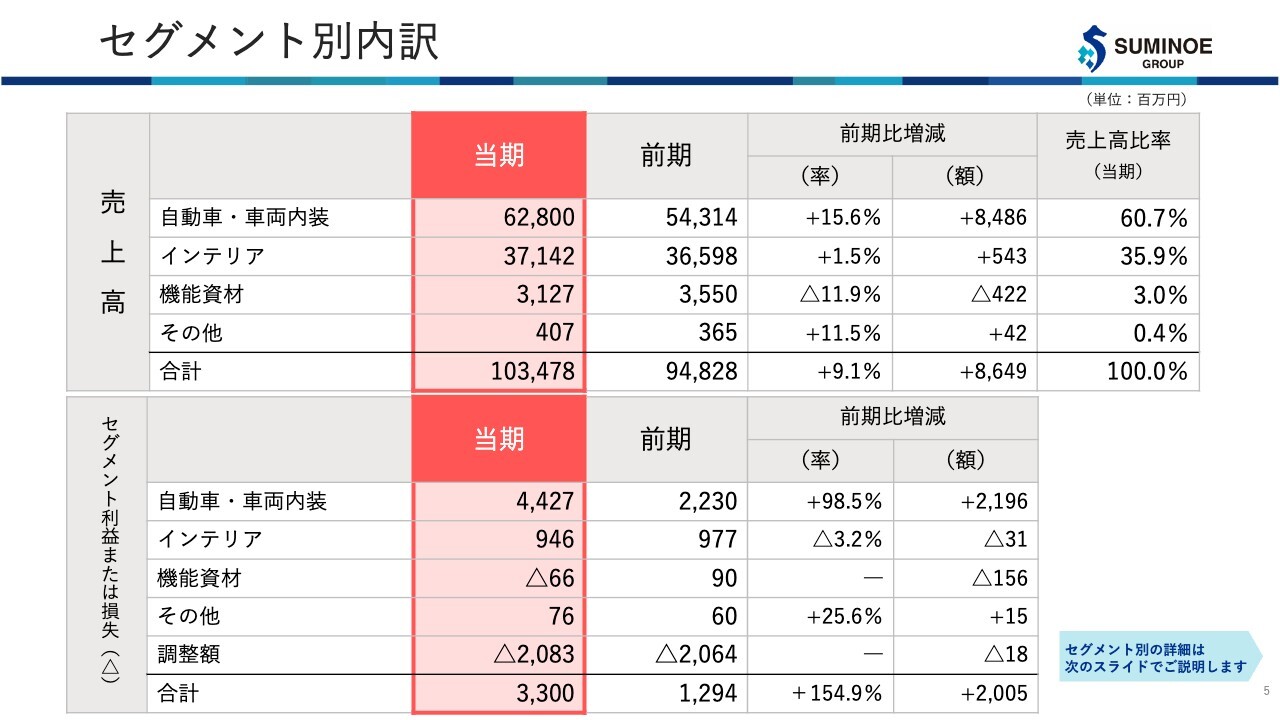

セグメント別の内訳です。2024年5月期の売上高比率は、自動車・車両内装事業が60.7パーセント、インテリア事業が35.9パーセント、機能資材事業が3.0パーセント、その他事業が0.4パーセントとなりました。

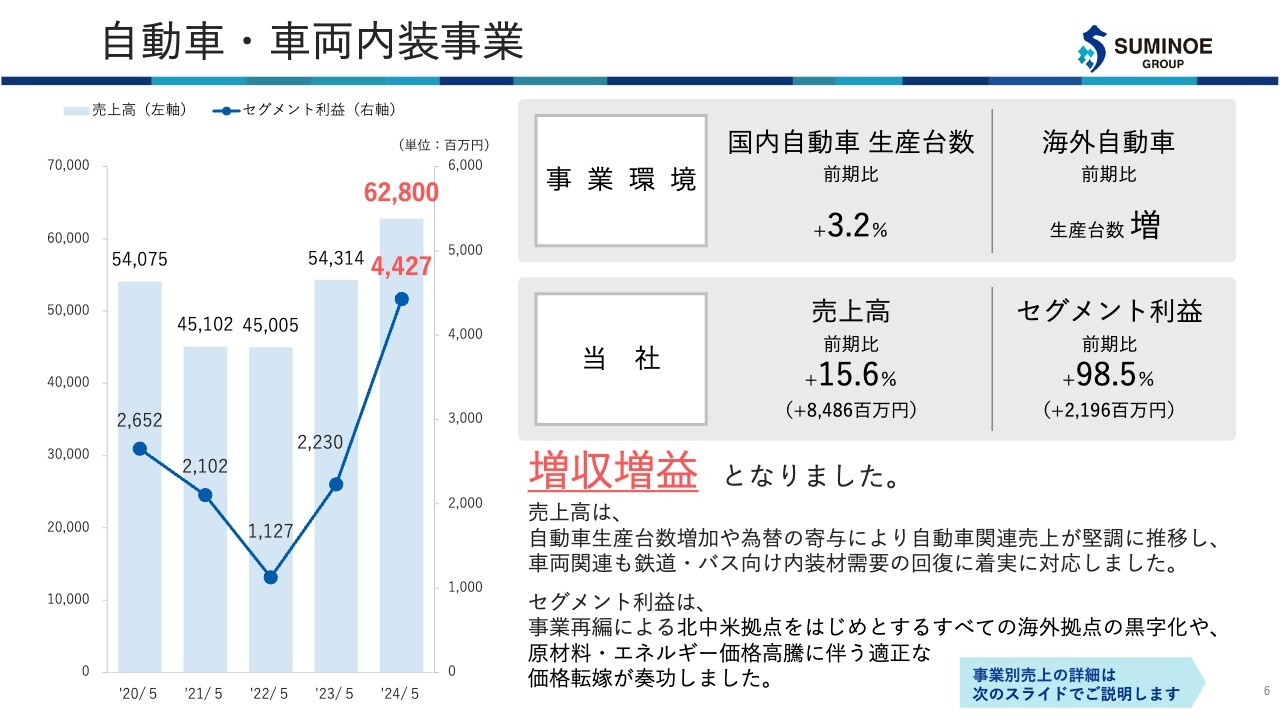

自動車・車両内装事業

自動車・車両内装事業です。スライドのグラフのとおり、新型コロナウイルスの影響を受けて段階的に売上高、セグメント利益ともに落ち込みましたが、2023年5月期から回復に向けて動き出しました。2024年5月期は、売上高が628億円、セグメント利益が前期比約2倍の44億円と、大きく回復することができています。

事業環境は、国内自動車生産台数が前年から3.2パーセント伸びました。工場停止などのいろいろな問題はまだ若干ありますが、増加しています。また、海外の生産台数も前期比で増えています。さらに、車両関連では徐々に内装材需要が回復してきています。

利益についてです。事業再編を進めていた北中米、特にアメリカの100%子会社STA(Suminoe Textile of America Corporation)が、何度も伝えているお約束どおり2年で黒字化しました。加えて、原材料やエネルギー価格高騰なども適正に価格転嫁できています。

自動車・車両内装事業

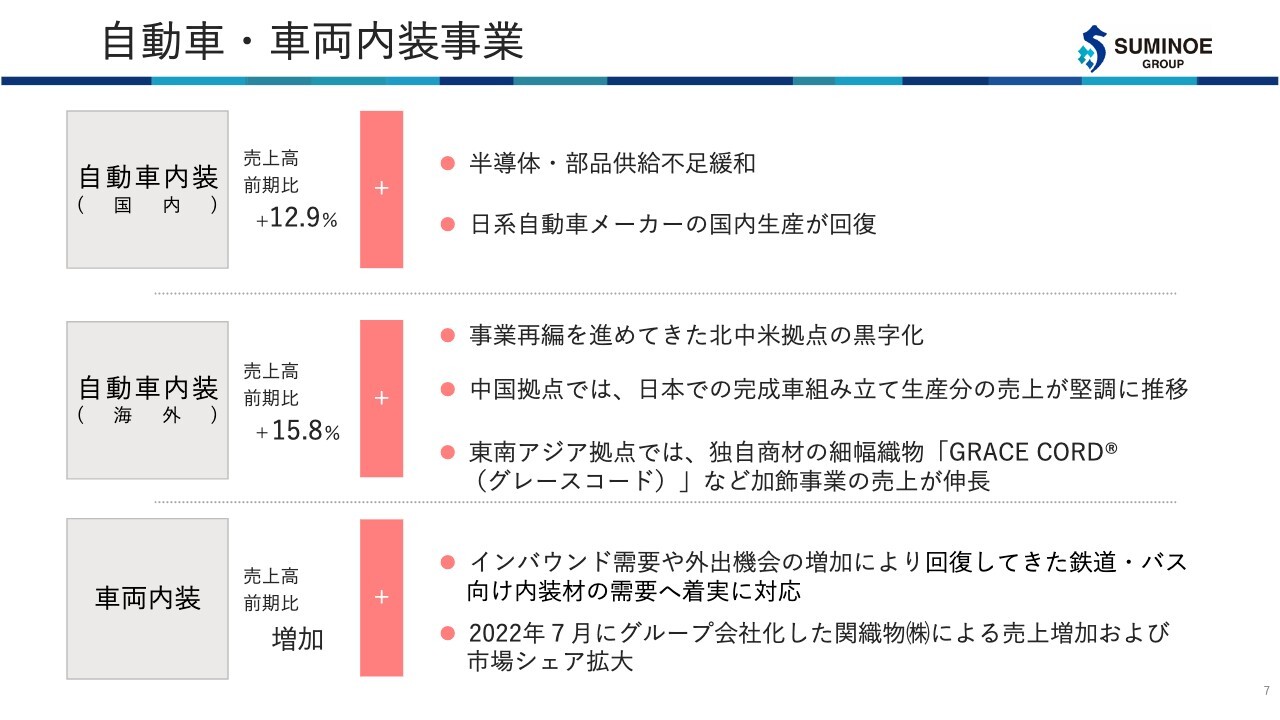

自動車内装については、半導体部品供給がすでに緩和されて国内生産が回復しています。

海外は、北中米拠点が黒字化して大きく伸びました。中国拠点は、日系自動車メーカーが売上的にも大きく苦戦しましたが、日本での完成車組み立て生産分の売上が堅調に推移し、その影響を若干緩和できています。東南アジア拠点はおおよそ前期並みで推移しましたが、「GRACE CORD(グレースコード)」という加飾材が売上を伸ばしています。

鉄道車両の売上高は着実に伸びていますが、それでもまだコロナ禍前に対し70数パーセントまでしか戻っていないため、今後2年から3年かけて戻っていく段階です。また、関織物がグループに加わり、同社の鉄道・バス向けのシェアが当社に入ることで、開発力強化に加え売上増と市場シェア拡大に貢献しました。

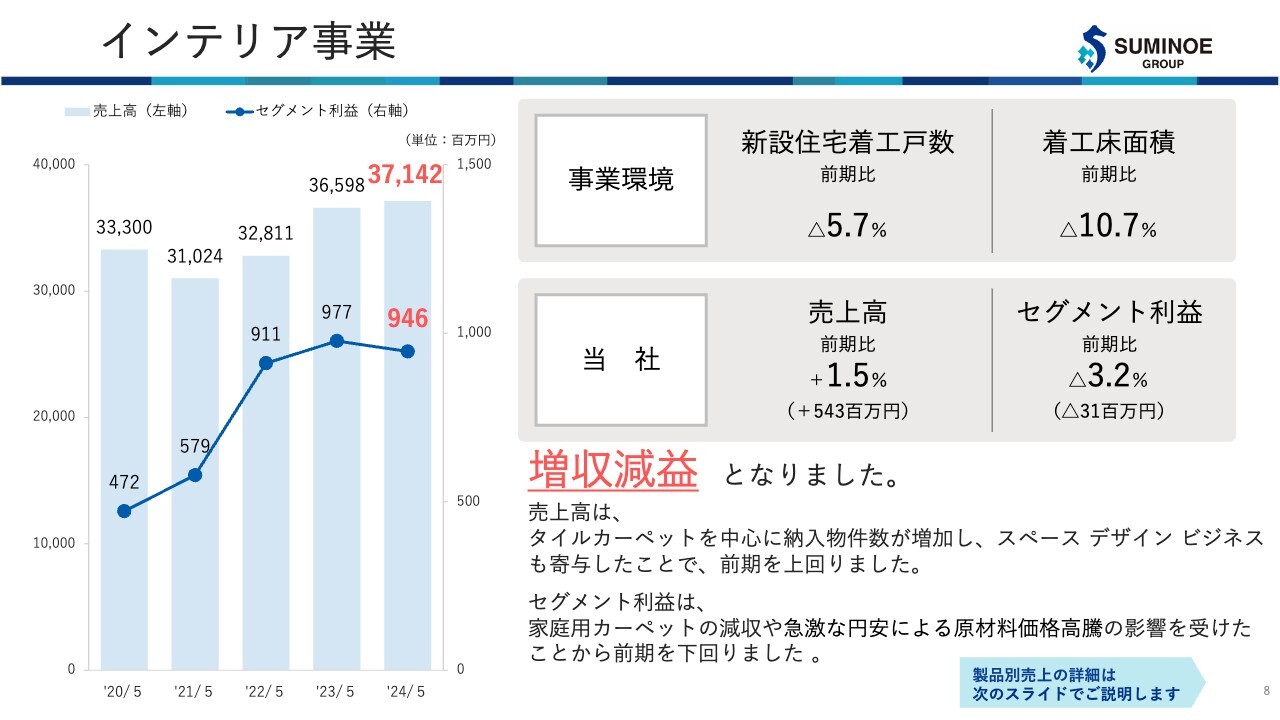

インテリア事業

インテリア事業です。コロナ禍の中でも構造改革等を進めて利益を伸ばしてきましたが、2024年5月期は増収減益となりました。

タイルカーペットの拡販や、M&Aを行ったスペース デザイン ビジネスが大きく寄与し、売上高は増収となりました。一方で、巣ごもり需要の反動で家庭用カーペットが回復できていないことや、急激な円安による輸入原材料価格高騰の影響を受けたことなどから、利益は微減益となっています。

インテリア事業

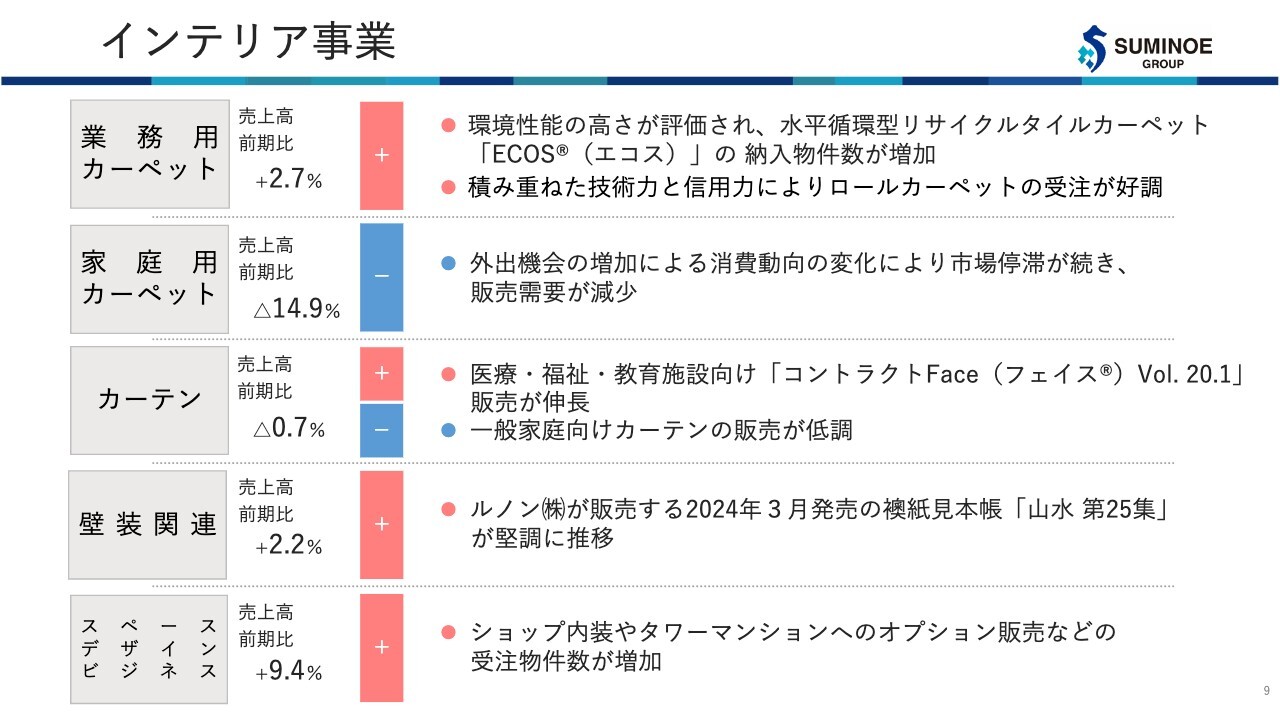

業務用カーペットの売上高は、前期比2.7パーセント増となりました。水平循環型リサイクルタイルカーペット「ECOS(エコス)」の納入物件数が着実に増加しています。

しかしながら、家庭用カーペットは前期比14.9パーセント減となりました。お伝えしたように、外出機会の増加によって内向きの消費需要が戻ってこないことが要因だと考えています。

カーテンの売上高は、家庭向けが低調となりました。一方で、医療・福祉・教育向けの「コントラクトFace(フェイス)Vol. 20.1」が伸び、トータルでは前期比0.7パーセント減で着地しています。

壁装関連の売上高は、我々のグループ会社であるルノンが販売する壁紙や襖紙(ふすま紙)が対象ですが、襖紙については、新しい見本帳を出して堅調に推移しました。ルノンは日本の襖紙市場においてトップシェアを持っており、着実に売上を伸ばしています。加えて、壁装関連の適切な価格転嫁も功を奏し、前期比2.2パーセント増で着地しました。

M&Aしたスペース デザイン ビジネスの売上高は、前期比9.4パーセント増となりました。店舗系の受注やタワーマンション向けのオプション販売などを含め、受注物件数が増加したことが要因です。

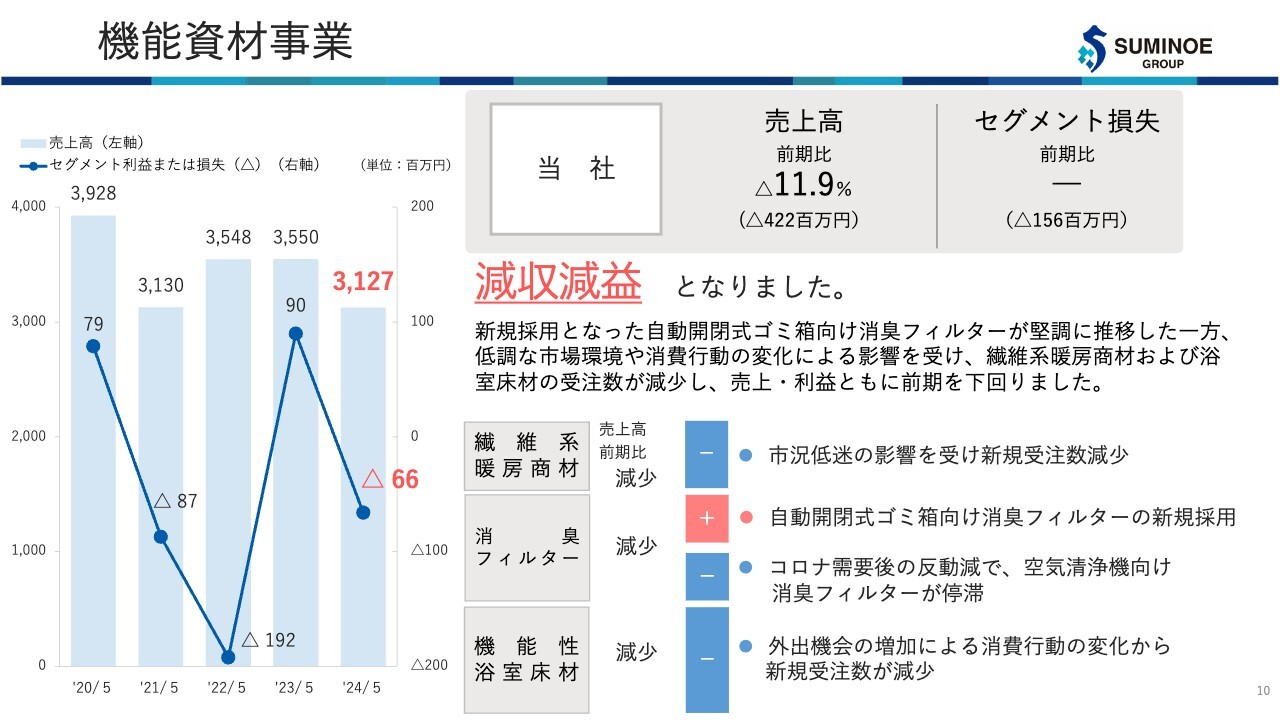

機能資材事業

機能資材事業については、グラフのとおり乱高下しています。売上高は新型コロナウイルスでの落ち込みから若干戻してきましたが、暖冬の影響により繊維系暖房商材が大幅に受注数を落とし、売上高は31億2,700万円に減少しました。

セグメント利益については、それを生産するベトナムの工場の操業低下もあり、6,600万円の損失となりました。

現在、繊維系暖房商材は冬物以外の夏物等の開発を試みていますが、まだ開発中であるため今後にご期待ください。消臭フィルターも若干需要減の影響を受け、機能性浴室床材も同様に受注数の減少で大きく業績を落とした期になりました。

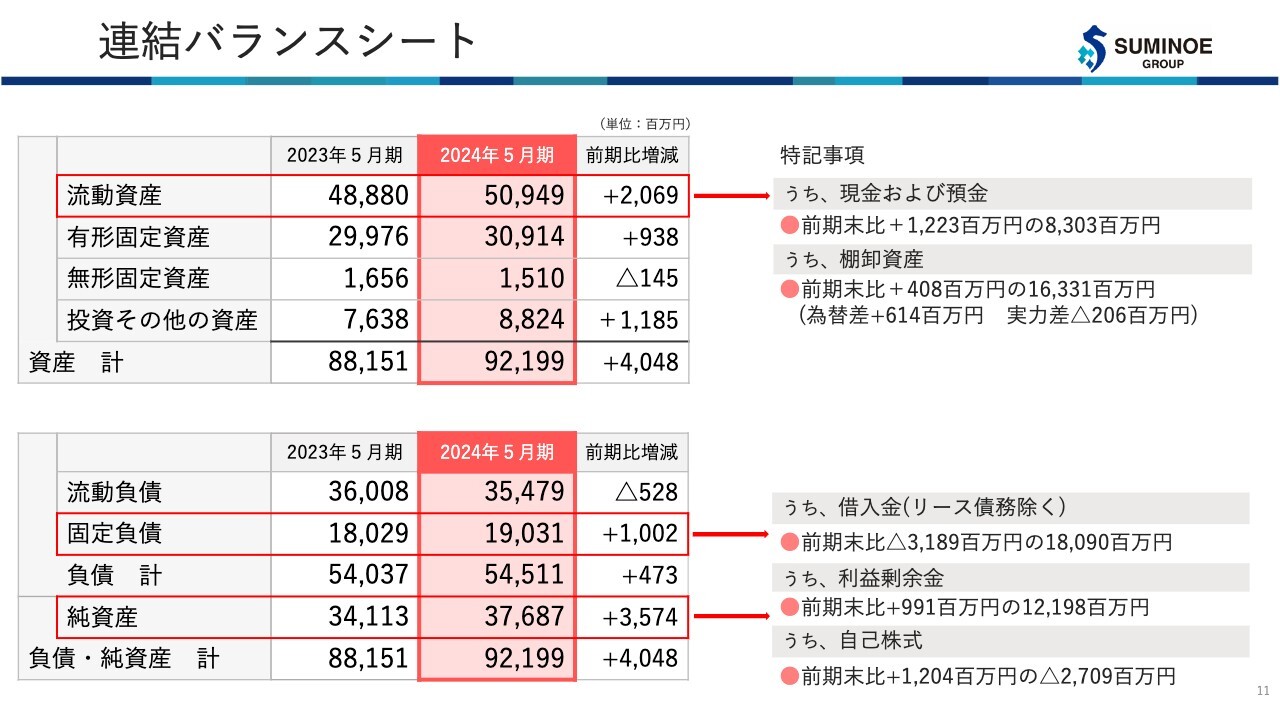

連結バランスシート

連結バランスシートです。事業規模の膨らみによって、資産合計は921億9,900万円と、前期末から約40億円強伸びました。そのうち、流動資産が509億4,900万円です。キャッシュは、前期末比で約12億円増の83億円ほどあります。

棚卸資産は前期末比で約4億円増の163億3,100万円ですが、ここは為替で膨らんだ部分が6億1,400万円あるため、実質的には2億円ほど減少しています。棚卸資産については着実に落としていく方針で、一定の成果は出たと思っています。

負債についてです。借入金が180億9,000万円と、前期末から約31億円減少しました。これは神奈川県伊勢原市にある物流センターの土地売却や在庫減少なども含め、想定どおりです。今後の中長期経営目標後半3ヵ年ではD/Eレシオ0.5を目標にしているため、160億円から150億円台を目指していきたいと思います。

利益剰余金については、当期の利益を加え121億9,800万に増加しました。

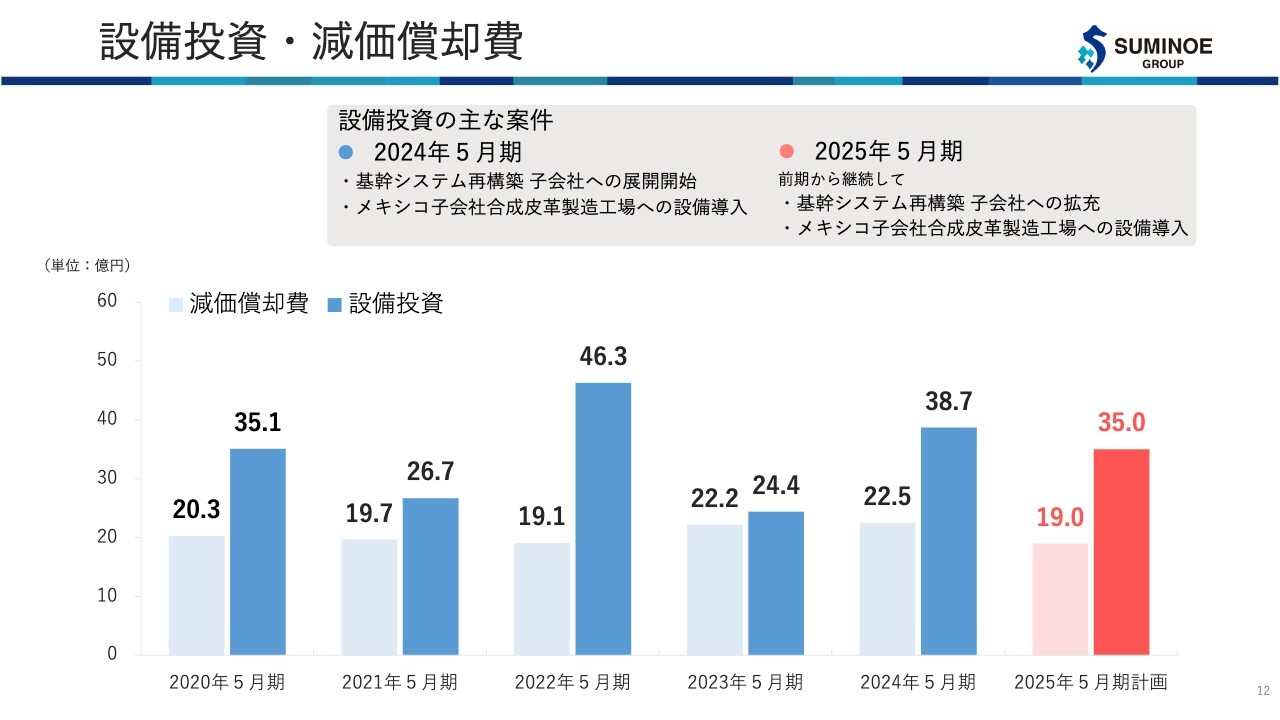

設備投資・減価償却費

設備投資と減価償却費についてです。当社は、毎期20億円前後の減価償却を行っています。設備投資も若干増減がありますが、2024年5月期については、メキシコの合皮工場の投資が大きく出ています。

2025年5月期は、引き続きそちらへの投資を中心として、基幹システムの再構築などのIT投資も含め35億円、減価償却は19億円を想定しています。

中長期経営目標「SUMINOE GROUP WAY 2022~2024~2027」

中長期経営目標「SUMINOE GROUP WAY 2022~2024~2027」についてご説明します。2024年5月期までの前半3ヵ年を「STEPⅠ」、これから始まる次の後半3ヵ年を「STEPⅡ」と呼ぶようにします。

SUMINOE GROUPの変革

SUMINOE GROUPの変革についてです。当社は1883年創業で、2024年には創業141年を迎えます。住江織物という会社組織になってからは111年が経ち、歴史のある企業ですが、ここを境に商号変更を行います。

2024年12月2日から、アルファベットの「SUMINOE株式会社」にしたいと考えています。住江織物という漢字の社名は、長らくご好評いただいており、我々の会社そのものでした。しかし、今後は繊維系以外の商材も伸びていきます。また、今はグローバルに展開しており、将来的にはヨーロッパを含めた拠点への展開も加速すると思います。

そこで、織物だけに縛られるような社名でなく、グローバルで進めていく上でも、漢字の住江織物からアルファベットのSUMINOEに変えることとしました。8月末の株主総会の決議で、正式決定となります。

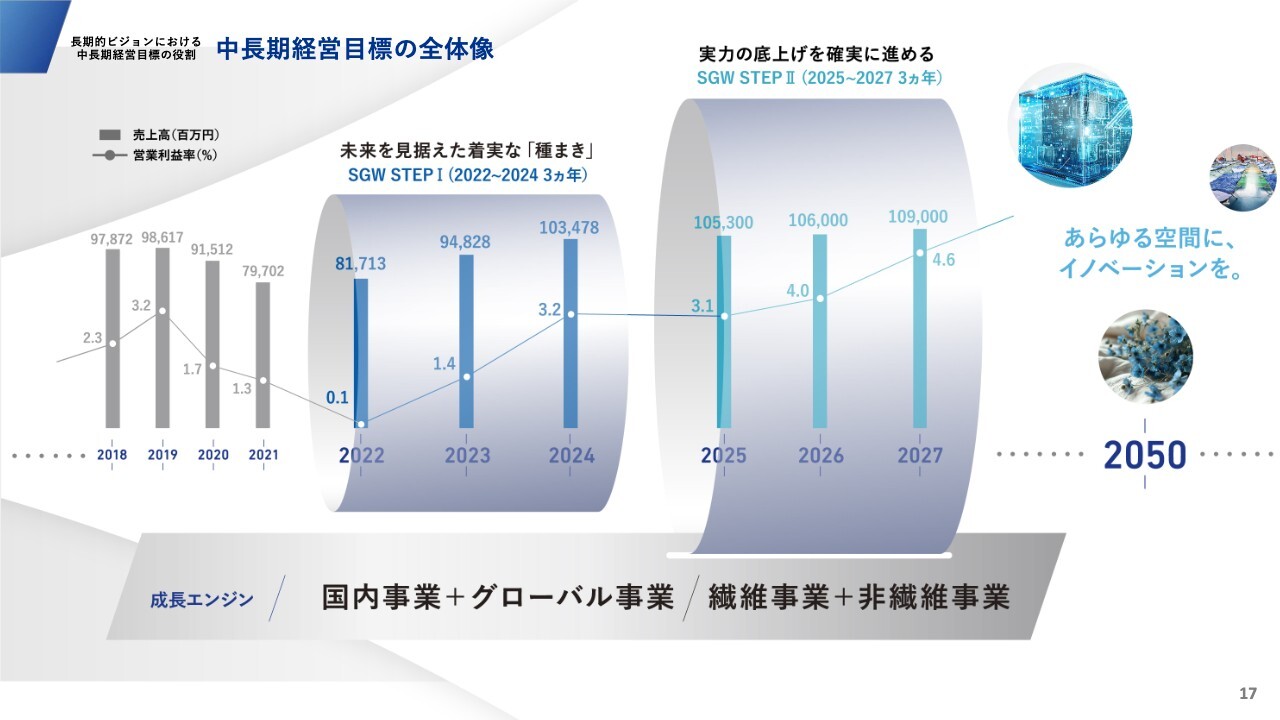

中長期経営目標の全体像

中長期経営目標の全体像です。スライドに2018年からの売上高と営業利益率を記載しています。このように、2019年5月期は売上高986億円、営業利益率3.2パーセントというところで、コロナ禍前の一番よかった状態でした。

そこから新型コロナウイルスで落ち込み、2024年5月期は売上高が1,000億円を超える1,034億円に達し、営業利益率は3.2パーセントとなりました。ひとまず、前半3ヵ年の目標は概ね達成できたと思っています。

後半3ヵ年は円高が進行する前提で、売上高の増加は1,053億円、1,060億円、1,090億円というかたちで少し控えめになっています。営業利益率は3.1パーセント、4.0パーセント、4.6パーセントと、我々が目標としている5パーセントにはまだ達していません。

しかし、営業利益率は5パーセントという目標を変えずに進めていきます。

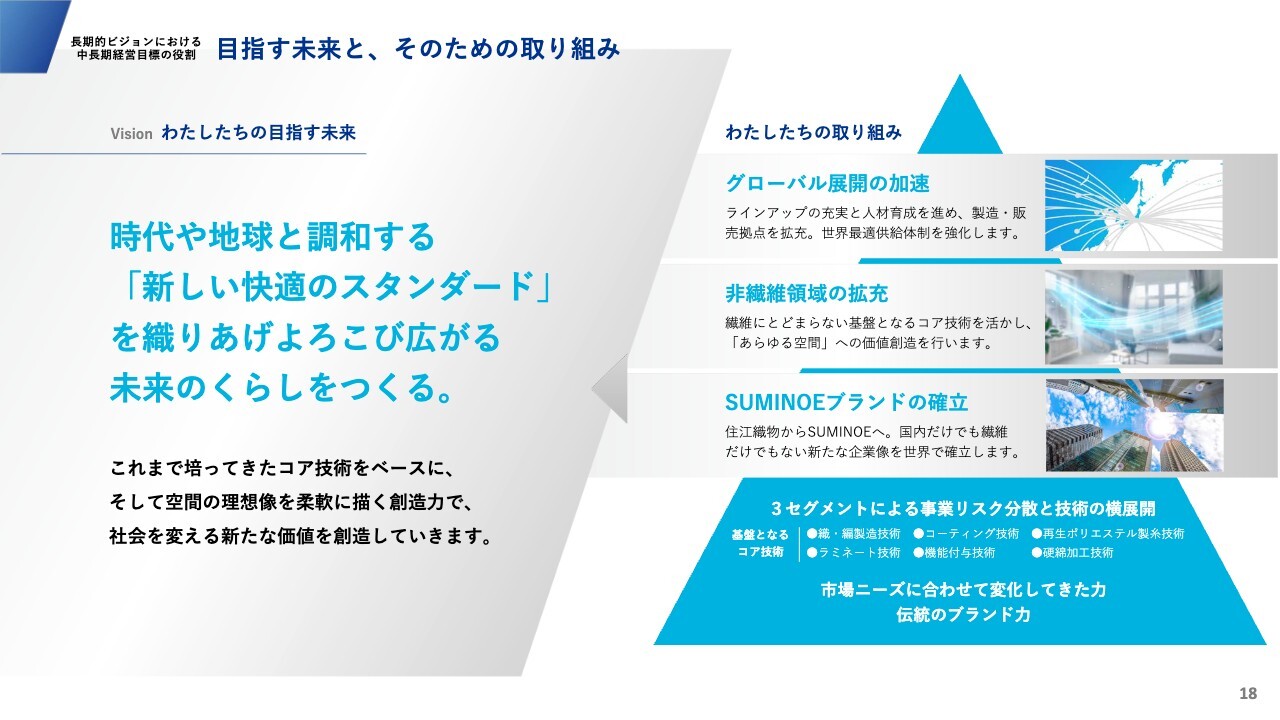

目指す未来と、そのための取り組み

具体的な取り組みについてです。「グローバル展開の加速」と称し、新たにベトナムの拠点を自動車内装向けに振り向けようと思っています。

「非繊維領域の拡充」については、何度もお伝えしているようにメキシコ工場での合皮生産を開始します。加えてブランディングを進めており、「 SUMINOEブランドの確立」を推進していきます。

目指す未来を創造するために

2022年から、若手社員も含め「シン・ミライPROJECT」を進めています。我々がどのような会社になっていきたいのか、理念の共有と浸透、部門を横断しての共有を社内で進めています。

2050年という遠い未来に向けて、バックキャスティングで、どのような会社でどのようなものを作るのか、経営が指名した次世代を担うメンバーを中心にいろいろなアイデアを出してもらいました。若手の考えの中で、実現可否がまだわからない状況のものもありますが、次世代を見据えた取り組みとしてはそのようなことも進め始めています。

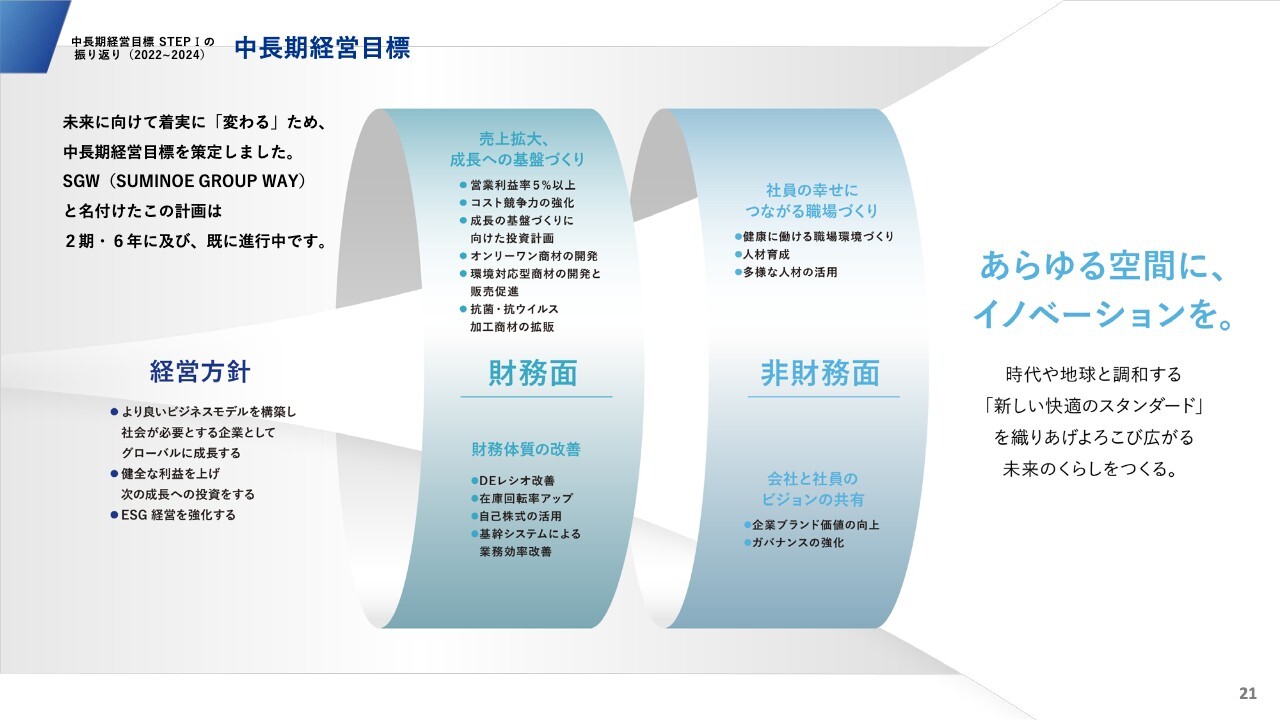

中長期経営目標

「STEPⅠ」の振り返りです。この3年間は、着実に変えてきました。財務面・非財務面ともに、D/Eレシオの改善や在庫回転率のアップも含め、ある程度の成果が出たと思っています。

また、社員とのビジョンの共有、企業ブランドの価値向上、ガバナンスの強化等も積極的に進めてきました。

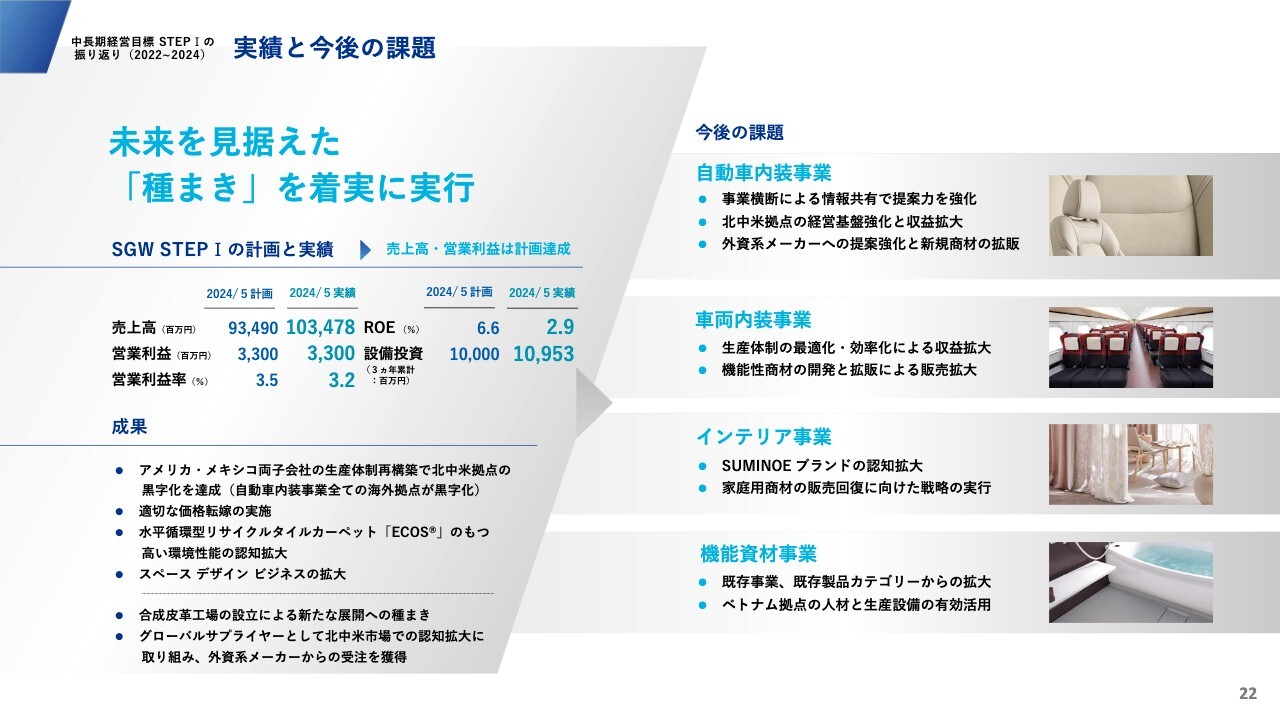

実績と今後の課題

実績と今後の課題についてです。

自動車・車両内装事業については、北中米拠点の経営基盤強化と収益拡大、そこを中心とした外資系メーカーへの提案強化と新規商材の拡販を進めていきます。メキシコの合皮工場の稼働は、本年6月から量産開始とお伝えしていましたが、直近の見通しでは6ヵ月後ずれしています。

これは生産設備の到着から組み立て、それに付随する配管等を含めた環境設備等の施工等が大幅に遅れたためです。現在は設備稼働が開始されており、約半年ずれますが着実に進めていきます。

この取り組みにより、外資系メーカーとの交渉もスタートしています。今まで我々が合皮で取引のなかった日系自動車メーカーとの新たな取り組みや、採用の道筋なども見えてきています。

また、すでに発表したとおり、アメリカの大手電気自動車メーカー向けのフロアカーペットを受注しました。それに必要な増産体制の整備も進めています。

こちらはその外資系メーカーの1工場生産分に相当し、売上規模は30億円以上になるため、当社の小さな事業部門程度の売上が乗ってくることになります。これは今年11月ぐらいからになるため、2025年5月期すべてには乗ってきませんが、来期以降に大きく影響してきます。

車両内装事業は、着実に進めていきます。関織物を加えたことで、技術力と開発力の強化を図ることができましたので、安定的な生産で鉄道・バス事業に取り組んでいきます。

インテリア事業は、まだこれから改革等をしていかないといけませんが、まずは「SUMINOE」ブランドの認知、それと家庭用商材の販売回復に向けた戦略を実行していきます。家庭用商材についてはずっと落ち込んでいたものの、今期後半から来期に向けて戻っていくと思っています。

機能資材事業については現在非常に苦戦していますので、大幅な立て直しが必要と考えています。

重点テーマ

STEPⅡの方針についてです。収益性の向上、グローバル展開のさらなる強化、ブランディング、経営基盤の強化、非繊維領域の強化という5つの重点テーマを追求します。

目指す収益率は、営業利益率が5.0パーセント、ROEが8.0パーセント、PBR1.0倍です。

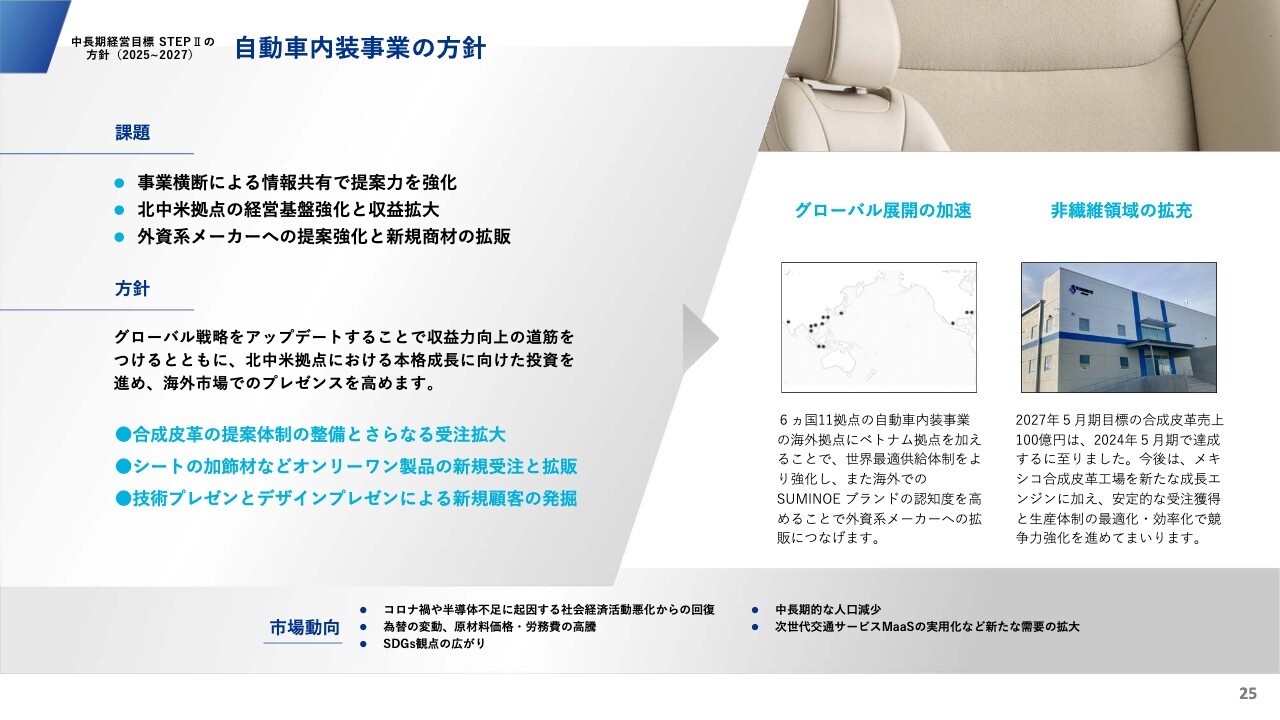

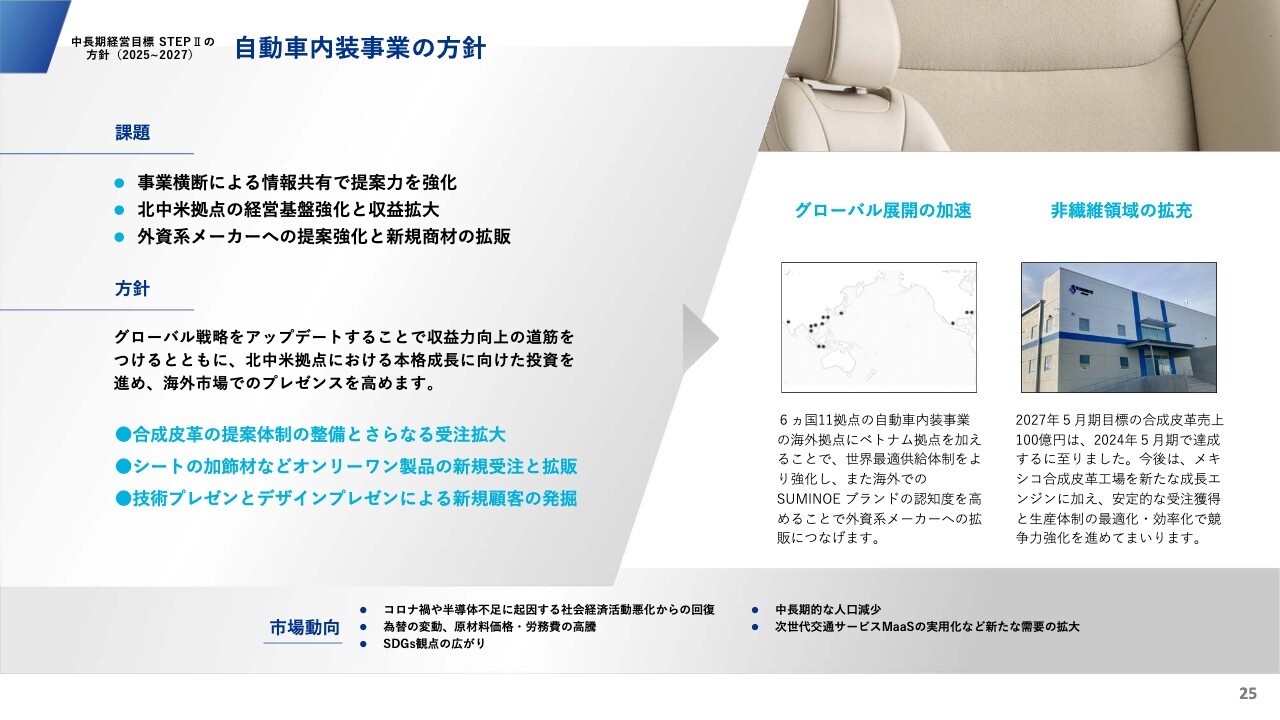

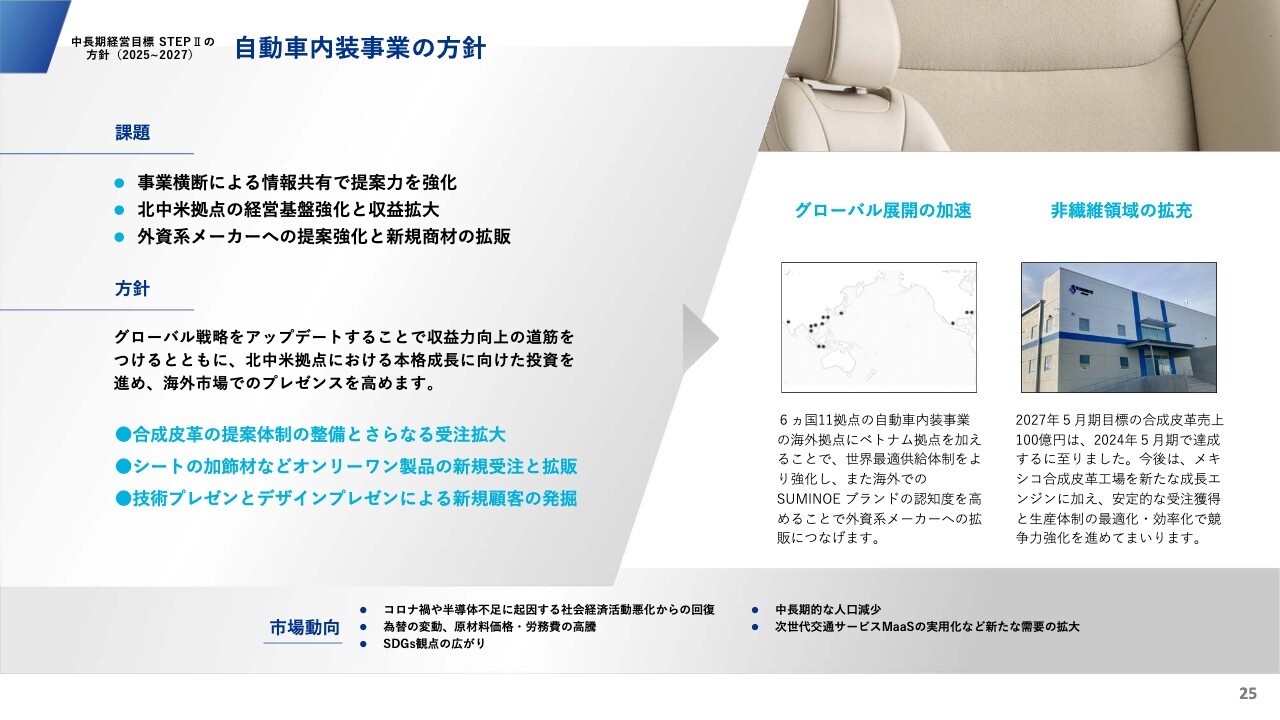

自動車内装事業の方針

自動車内装事業の方針についてです。我々がグローバルで展開している拠点について、中国と東南アジアの工場はほぼ合弁のため、最終的に利益の半分近くを持っていかれます。

しかし、北中米拠点は我々の100パーセント出資子会社ですので、ここで売上高・利益を拡大することが最終的な親会社株主に帰属する当期純利益の底上げにつながります。そのため、北中米拠点へ積極的に投資しています。実際に、日系自動車メーカーだけでなく外資系メーカーに対する提案も進めており、フロアカーペットはすでに受注しました。

現在は6ヵ国11拠点に自動車内装の海外事業を展開していますが、ここにベトナム拠点を加えることになります。もともとベトナムの拠点は、機能資材事業の繊維系暖房商材を作る工場として運営していますが、繊維系暖房商材が暖冬の影響を連続で受けて非常に苦戦しています。

そこで使用する「ニードルパンチ」というカーペット生産用設備の稼働が非常に落ちています。したがって、ニードルパンチでの生産を自動車内装向けに振り分けることで、拡大していく自動車内装向けのカーペットの拠点として使おうと計画しています。

まだスペース的にも余裕がありますので、自動車向けのカーマットの生産もベトナムで一部開始したいと思っています。この2つは、今期中の今秋以降にスタートさせる予定です。

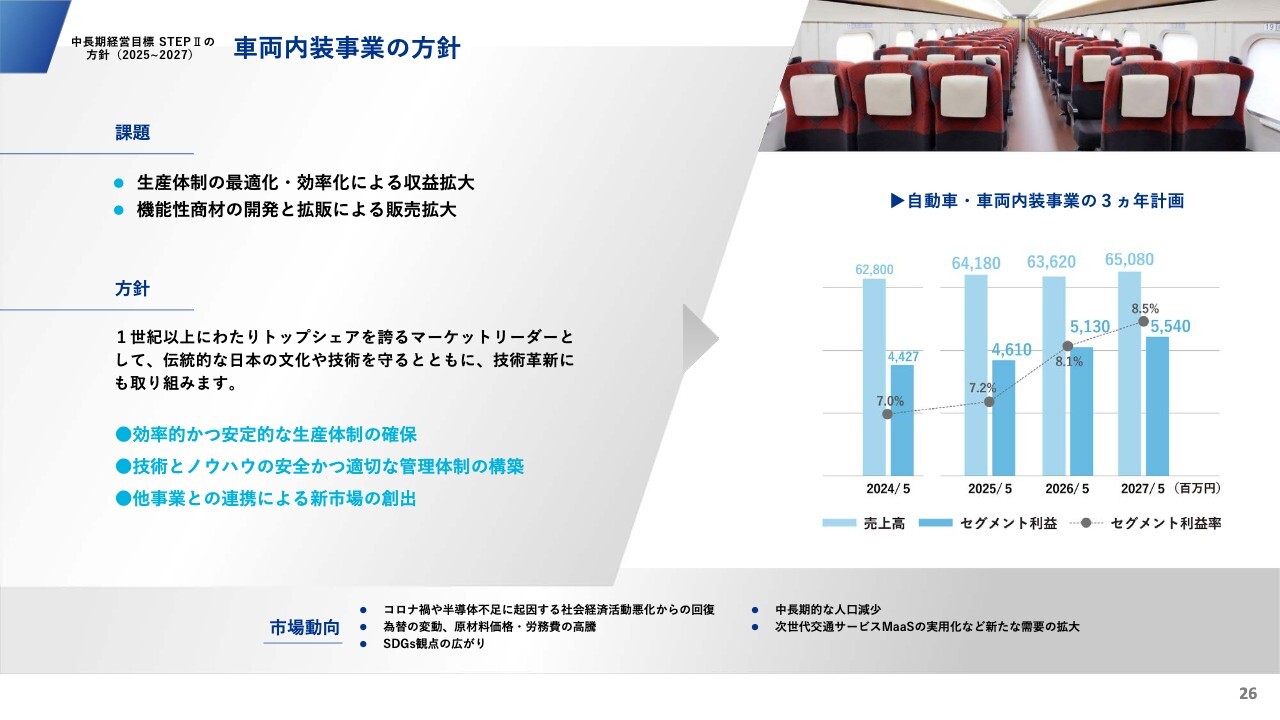

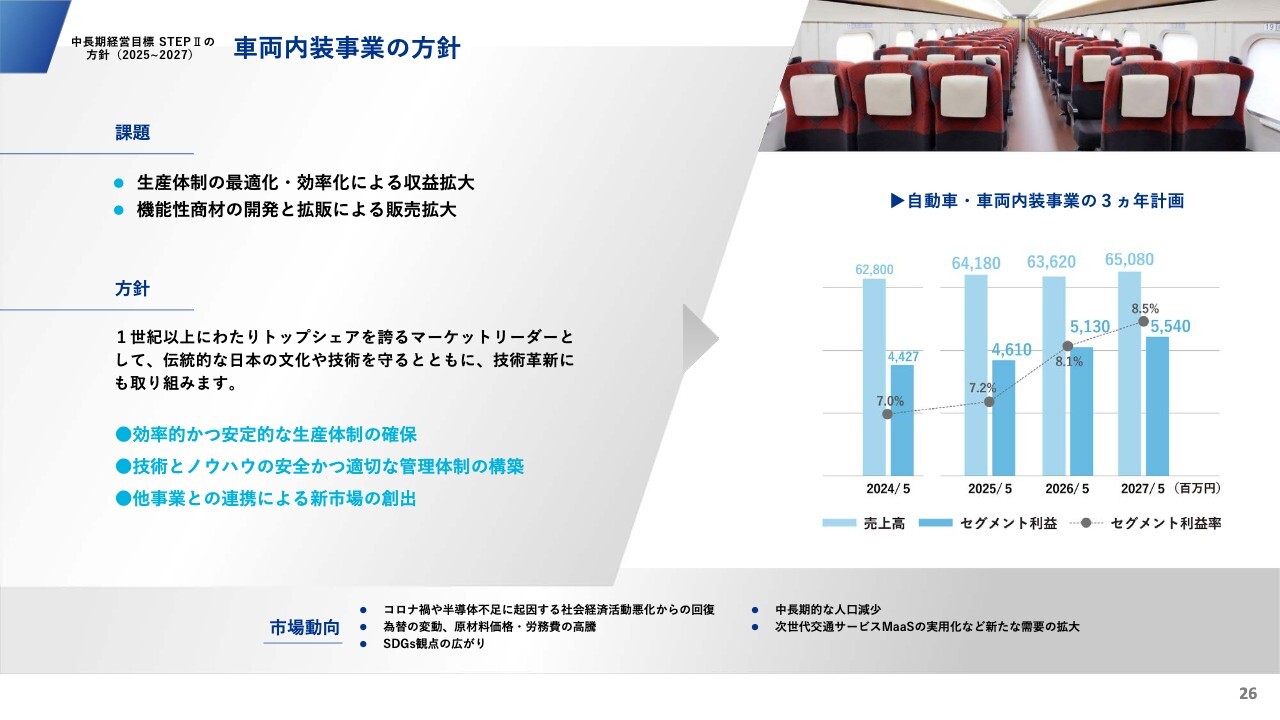

車両内装事業の方針

車両内装事業の方針については、1世紀以上、我々がトップシェアを守っています。鉄道事業については、日本の鉄道の80パーセント程度のシェアを持っていますので、今後も技術革新に取り組み、安定的に伸ばしていきたいと思っています。

自動車・車両内装事業の3ヵ年計画については、2025年5月期が売上高641億8,000万円、セグメント利益が46億1,000万円で増収増益です。2026年5月期は売上高636億2,000万円で、若干落ちます。ただし、セグメント利益は51億3,000万円で増益です。2027年5月期は売上高650億8,000万円で、セグメント利益は55億4,000万円です。

為替は2025年5月期を144円、2026年5月期を131円、2027年5月期を125円で見ています。特に2025年から2026年にかけては大きく円高に振れる想定です。それによるマイナス要因が入るため、実質的には伸びるものの、売上は落ちる流れになります。

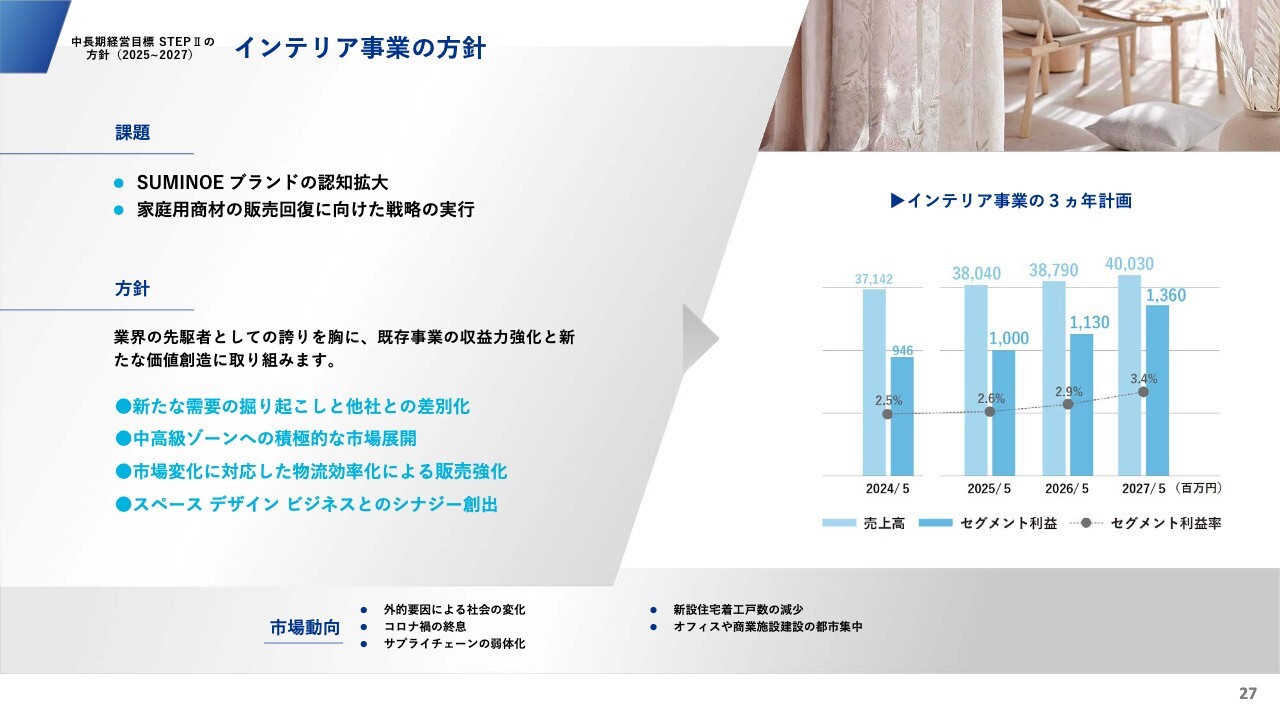

インテリア事業の方針

インテリア事業の方針については、非常に競争の激しい業界の中で展開しているため、自動車内装事業のように一気に売上を伸ばせませんが、すでにM&Aした会社も含めて増収になっています。

3ヵ年計画の売上高は2025年5月期が380億4,000万円、2026年5月期が387億9,000万円、2027年5月期は400億3,000万円を目標としています。2025年5月期のセグメント利益10億円を2026年5月期には11億3,000万円、2027年5月期には13億6,000万円にすることを目指しています。

この時点でセグメント利益率は3.4パーセントとまだ低いですが、まずはここまでは持っていきたいと思っています。中長期的には5パーセントですから、売上高400億円であればセグメント利益20億円が目標になります。

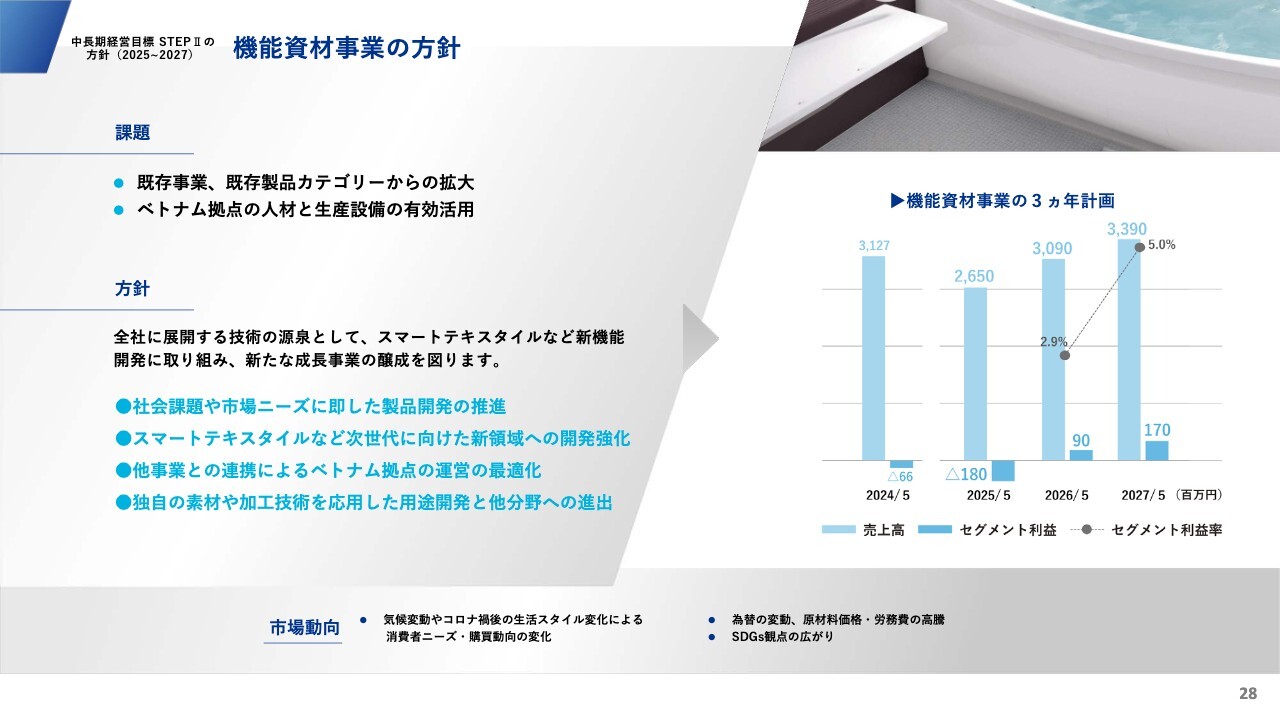

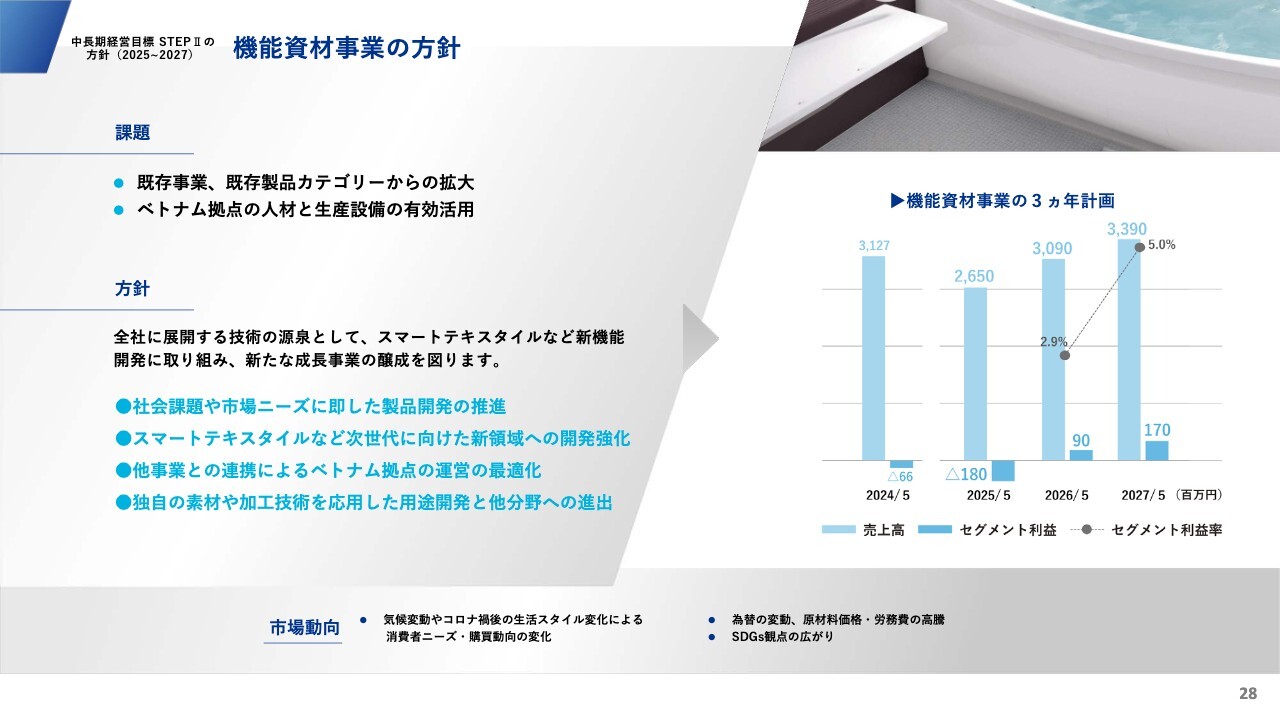

機能資材事業の方針

機能資材事業の方針については、2025年5月期もセグメント利益がマイナス1億8,000万円で、大幅なマイナスになります。

これは繊維系暖房商材が大幅な受注減となり、ベトナム工場が大幅な打撃を受けることで、事業自体も影響を受けるためです。そのため、設備を自動車内装向けに転用することによって、ベトナムの工場自身は立ち直っていくことになります。

また、冬物向けの商材に加えて夏物向けも開発していきます。さらには、もともと機能資材事業が行っているOEMビジネスの拡大に着手していきたいと思います。

3年後の目標である売上高33億9,000万円、セグメント利益1億7,000万円は、従来の状態に戻るレベルです。従来のレベルに戻すというのが、2025年5月期からの3ヵ年計画の動きになります。

技術開発の方針

技術開発の方針はスライドのとおりです。今後は、水漏れ防止やセンシングなどのさまざまな技術を、どのように活用していくかを考えていきたいと思っています。

3ヵ年連結収支計画(1)

3ヵ年の連結収支計画です。3年間の売上高は、2025年5月期が1,053億円、2026年5月期が1,060億円、2027年5月期が1,090億円です。営業利益は、2025年5月期が33億円、2026年5月期が42億円、2027年5月期が50億円です。

2025年5月期の33億円は、機能資材事業部門がマイナス1億8,000万円と大幅に悪化するため、その影響で2024年5月期と一緒というかたちになります。2026年5月期が42億円、2027年5月期が50億円で、この段階で営業利益率はまだ4.6パーセントですが、なんとか5パーセントを達成したいと思っています。

親会社株主に帰属する当期純利益は、2025年5月期が15億円、2026年5月期が21億円、2027年5月期が26億円です。為替は144円、131円、125円という前提で考えています。

国内外の売上高比率はスライドに記載のとおりです。連結と同様に国内は伸びていきますが、海外拠点は2026年5月期に若干売上高が落ちるところがあります。しかし、内容的には着実に伸ばしていきます。

3ヵ年連結収支計画(2)

セグメント別の内訳は繰り返しになりますので省略します。

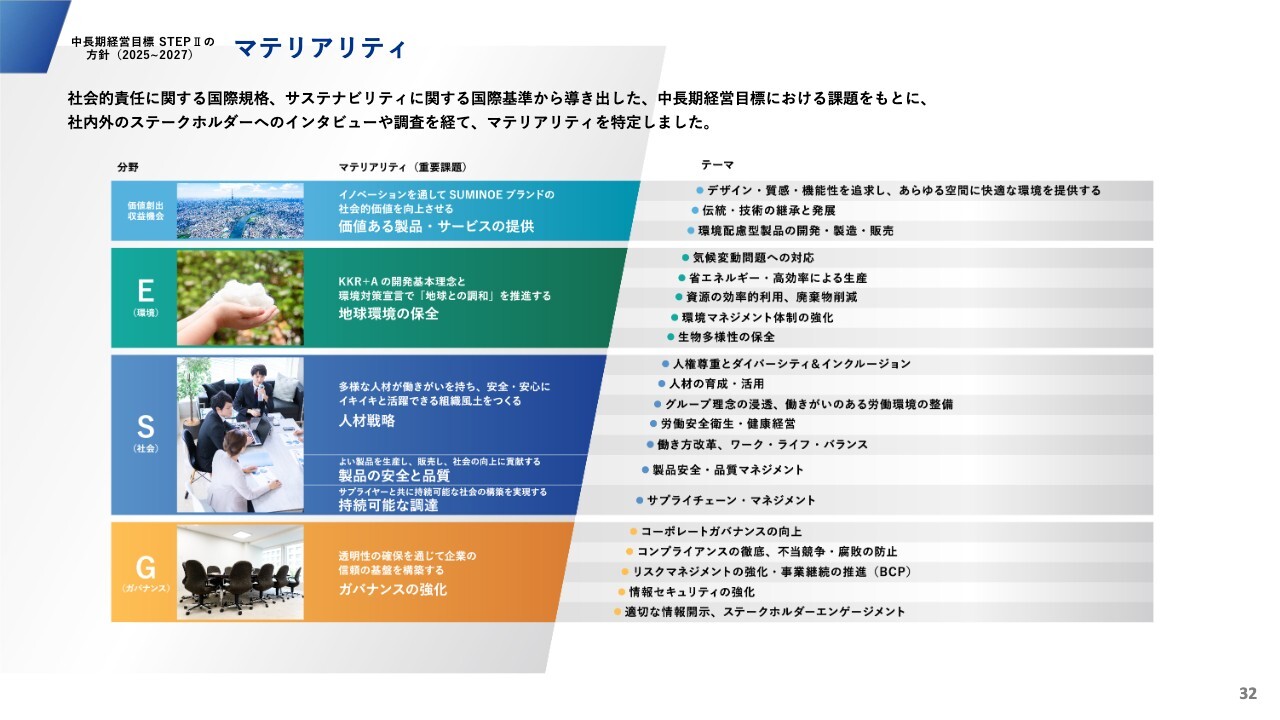

マテリアリティ

マテリアリティは、中長期経営目標で掲げた9つの課題から選定した5つの重要課題であり、それを意識した経営を進めていきたいと思っています。

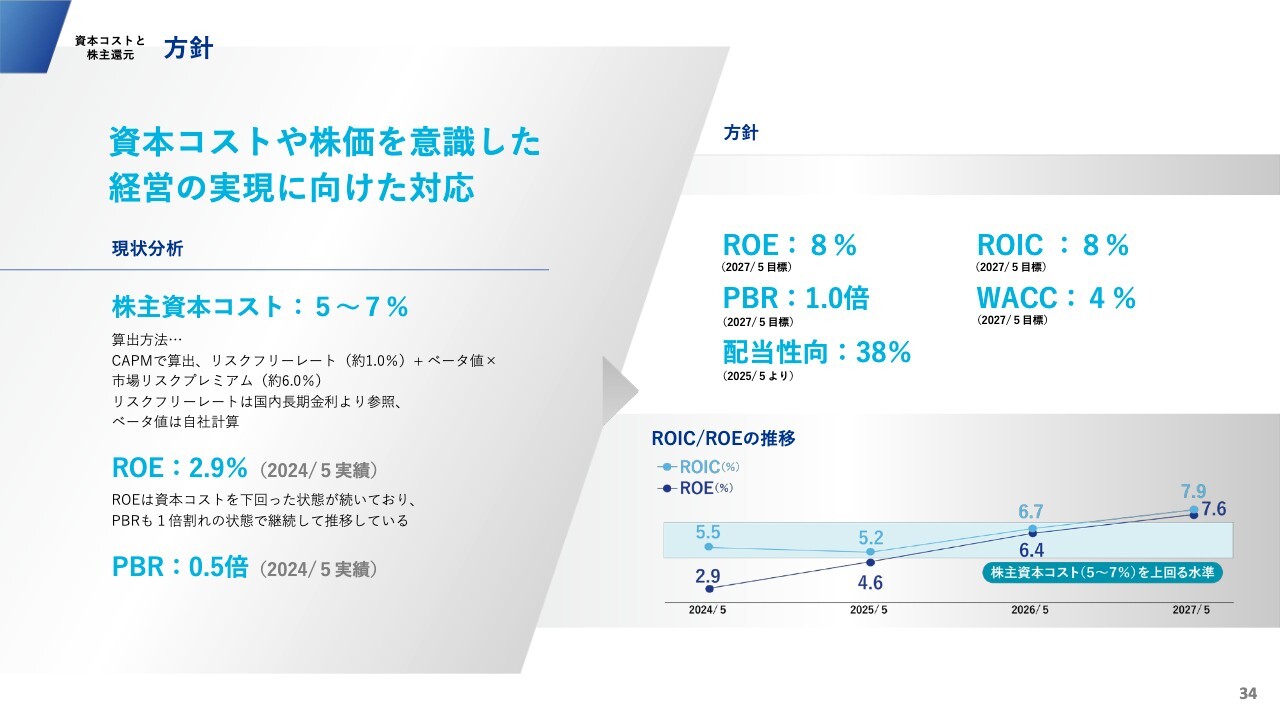

方針

資本コストと株主還元についてです。資本コストや株価を意識した経営の実現に向けた対応として、我々は株主資本コストを5パーセントから7パーセントと認識しています。

2024年5月期のROEは2.9パーセント、PBRは0.5倍と、まだ非常に低い状態です。それを2027年5月期には、ROEを8パーセント、ROICを8パーセント、PBR1倍、WACCを4パーセント、配当性向を38パーセントにしたいと考えています。

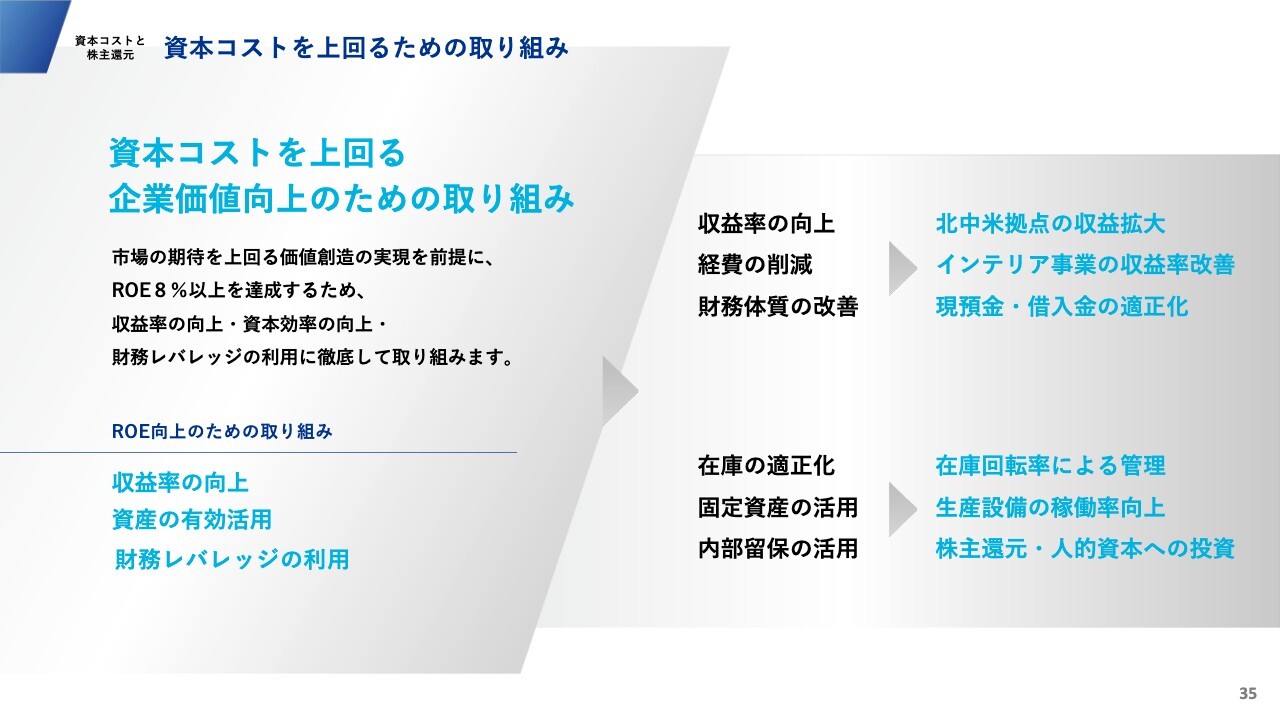

資本コストを上回るための取り組み

資本コストを上回るための取り組みについてです。

自動車向けに関しての肝は、北中米拠点の拡大です。メキシコを中心とした生産は、着実に進めています。STA(Suminoe Textile of America Corporation)はカーペットを生産しますが、それ以外は北中米すべての営業を担うため、現在は日系以外のメーカーも含めた積極的な営業活動を実施しており、今後は売上・利益ともに大きく拡大できると考えています。

インテリア事業についても、M&Aした会社とのシナジーを活かし、大きく収益改善していきます。家庭用商材については、富裕層にも届く中高級商材も拡大する予定です。財務体質の改善については、預金・借入金・在庫の適正化を着実に進めていきます。

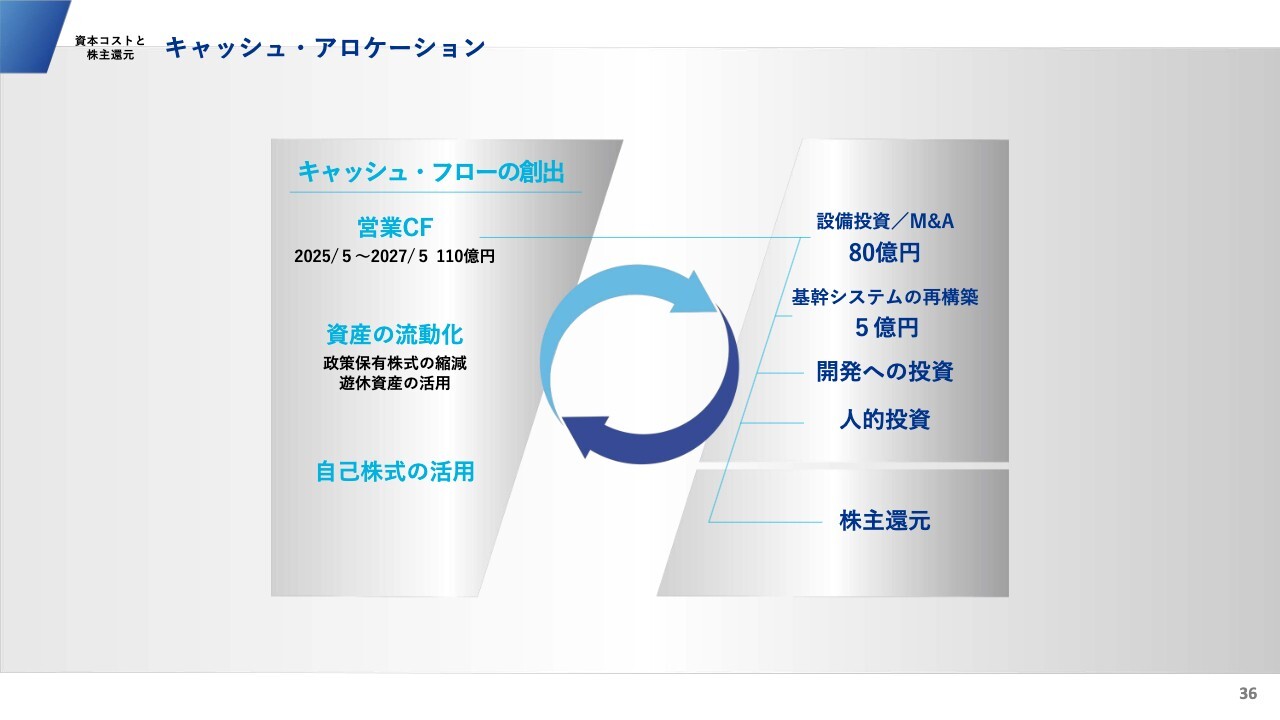

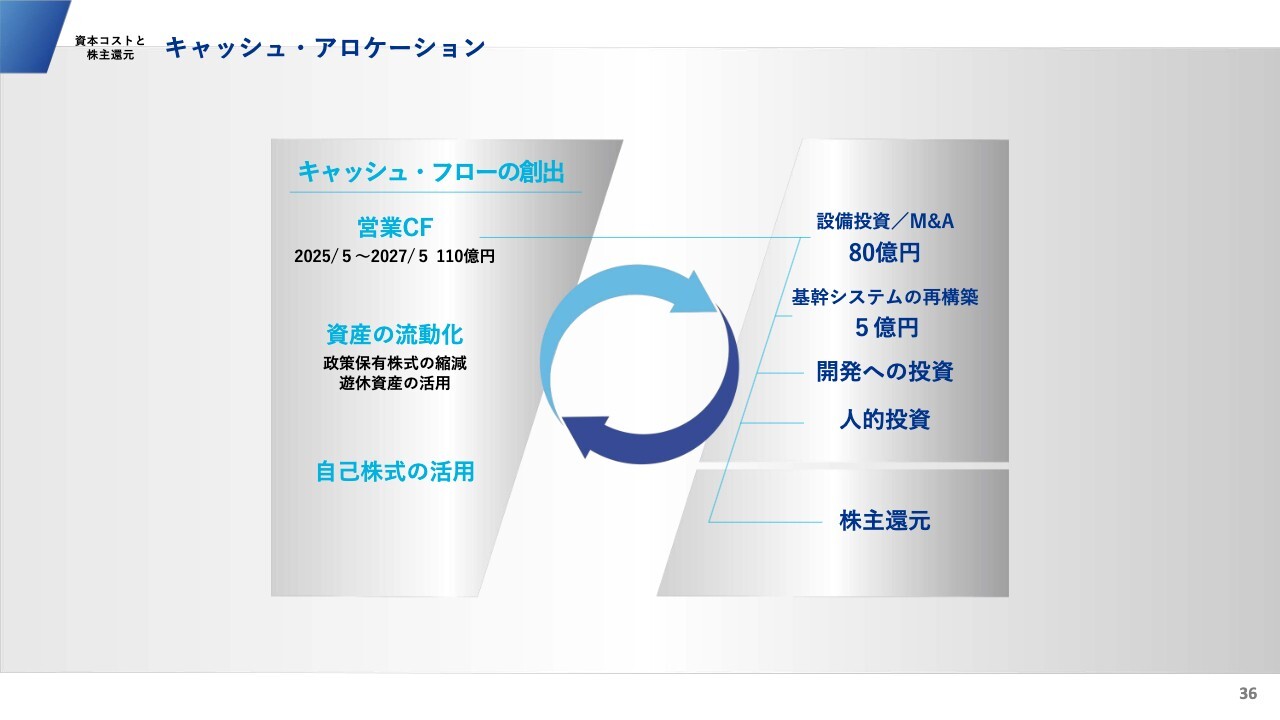

キャッシュ・アロケーション

キャッシュ・アロケーションです。3年間の営業キャッシュ・フローは110億円と想定しています。

資産の流動化、政策保有株の縮減、遊休資産の活用などを行い、設備投資とM&Aで80億円、基幹システムの再構築で5億円、その他開発への投資、人的投資、株主還元に振り分けます。

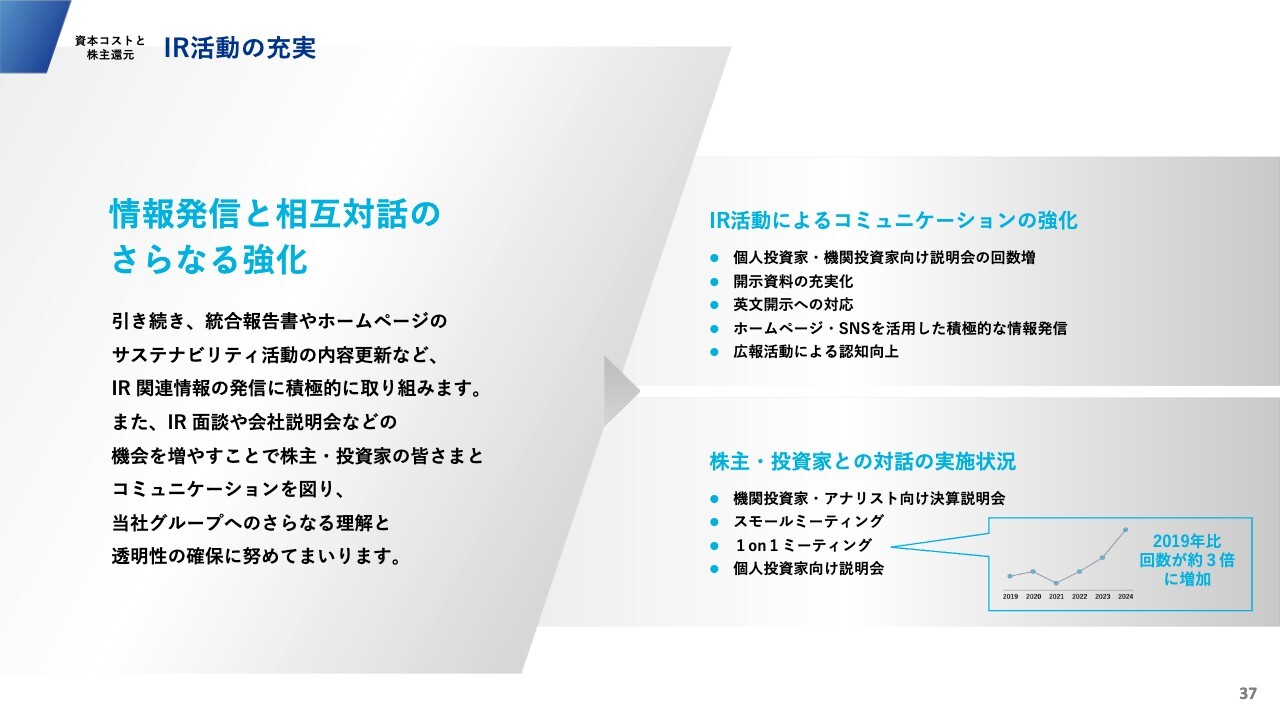

IR活動の充実

情報発信と相互対話のさらなる強化についてです。IR活動はスライドのとおり取り組みますが、さらなる開示資料の充実化や英文開示の対応などを進めていきます。まだ認知度が低いため、広報活動をさらに進めて認知度の向上に努めます。

対話については従来から進めていますが、特に1on1ミーティングは2019年比で3倍ほどに回数を増やしています。今後もこのような対話を進めていきたいと思っています。

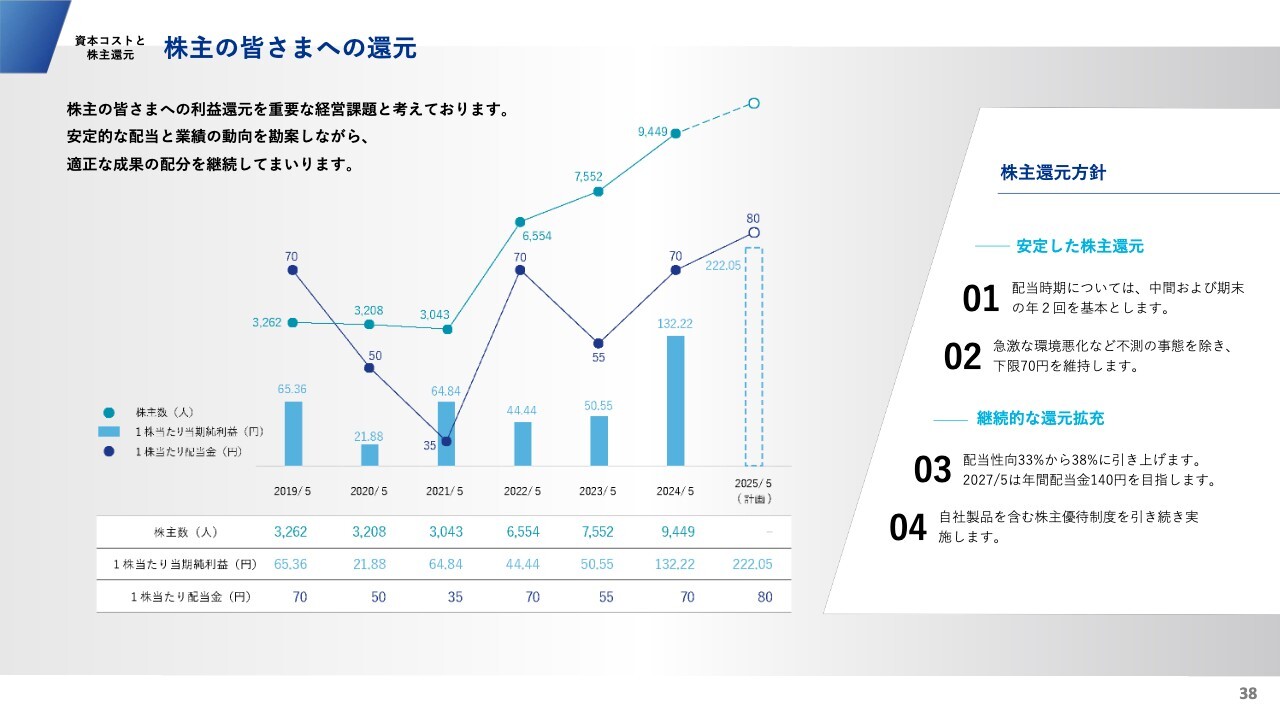

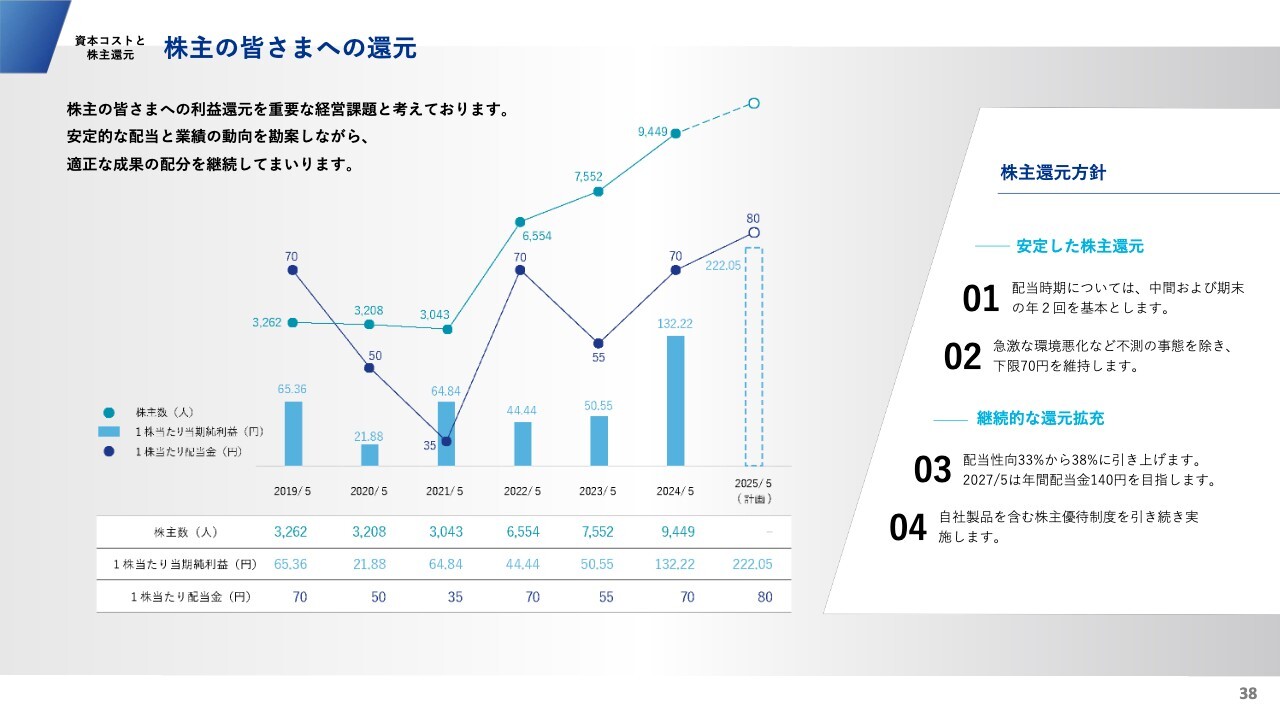

株主の皆さまへの還元

株主還元についてです。配当は従来70円でしたが、コロナ禍で若干減配して2020年5月期に50円、2021年5月期に35円となりましたが、2024年5月期は70円に戻しました。我々の配当政策として、よほどのことがない限り年間配当は下限70円を維持していきます。

配当性向も従来の33パーセントから38パーセントに上げようと思っていますので、2025年5月期は80円を考えています。

我々が今中長期経営目標で考えている2027年5月期の利益を達成すると、配当性向38パーセントでの配当は従来の倍の140円となります。今日の株価も非常に低いのですが、現在の株価から言うと6パーセントを超える配当になりますので、非常に期待できる株になるのではないかと思っています。

コロナ禍前のPERは15倍程度だったのですが、今日のPERは10倍程度です。我々は積極的に業績を改善しようとしていますが、コロナ禍を境にPERは低い状態です。そのため、今日のPBRは0.5を割っている状態です。

会社自身を良くするのはもちろんのこと、着実に株主さまとの対話を進め、時価総額も含めて伸ばすことが当面の課題と考えています。

質疑応答:競合他社の状況について

質問者:御社の競合がこの2年から3年間で新規事業の展開も含めて伸びていますが、競合がどのような状況の中で御社が伸びているのかを教えてください。

永田:自動車内装向けのシートファブリックでは、セーレンが大きな競合相手になります。セーレンは、我々の何倍も海外展開を進めており、特に合皮のPUを含めて大幅に伸ばしています。

ファブリックは今までとさほど変わらない展開ですが、現在は合皮の部分で大きく差がついています。我々は合皮を数年前から始めており、2024年5月期で合皮の売上高が100億円に達しました。売上高600億円強の中の100億円が合皮になるわけですが、これからも合皮を伸ばしていく方針ですので、簡単には追いつかないものの差は縮まっていくと考えています。

インテリアでは、メーカーでは東リ、ブランドメーカーではサンゲツ等がありますが、非常に競争が激しいのが実情です。タイルカーペットについては、大きな変動ではないのですが、我々の認知度が若干上がったことでシェアも少し上がっています。

家庭用カーペットについてはトップのシェアを持っていますが、全体的に市場がシュリンクした中で売上を落としています。鉄道車両については、トップシェアです。競合が少ない上に弱体化しているため、シェアはもう少し上がるのではないかと思っています。

機能資材については、暖房商材に注力しすぎた結果、今から立て直しに入ります。これから繊維系暖房商材以外の機能性商材を含め、対応していくことになるかと思います。

質問者:鉄道向けに関しては、全体が回復していく中で御社が恩恵を受けたと理解しました。その他に関しては、御社が業績をうまく伸ばしていくと、競合も巻き戻しを図ってくることもあるのではないかとお話を聞いて思いました。

「現状の規模はしっかり維持できる。競争優位を保てる」というご説明だったと思いますが、どのように競争優位を保っていくのかをもう少し詳しく教えてください。

永田:自動車向けのカーペットに関しては、日本国内においては大きな競合はあまりいません。したがって、生産台数等の増加によって着実に伸ばしていくことに加え、カーマットについては大手の競合が少ないことから、提案力等でまだまだ伸ばすことは可能だと考えています。

ファブリックに関しては、セーレンやTBカワシマなどが競合に当たります。ここは従来と同じく、デザイン性や機能性等のいろいろな提案力によりますので、大きく変わらずに、勝ったり負けたりというところだろうと思います。

合皮については、我々は新規参入者として数年間で売上を100億円まで伸ばしてきました。生産設備のスタートとしては、表面はPUですが、ハイブリッドのPVCをメインとして進めていきます。競合のセーレンはPUをメインとして進めていますので、価格帯が若干違うものになります。

我々はハイブリッドのPVCを扱う中で、現在市場に流れているものよりも軽くて性能が良く、環境に優しいものを開発し、特許も取得しています。今後そのようなものを中心として供給していきます。まだまだ扱っていただいていない日系自動車メーカーもありますので、売上を100億円から150億円、200億円に段階的に持っていくことは夢物語だとは思っていません。

質疑応答:海外展開について

質問者:中期経営計画の中で「海外で新しく取っていく」という内容のお話がありました。既存市場のうち、海外でどの部分を取っていくイメージかを教えてください。

永田:海外の場合は、自動車内装分野に限られると思います。インテリア分野で海外に拠点を置いて販売していくことはまだ考えていません。まず、先ほどお伝えした機能資材で生産余力のあるベトナムの拠点を再利用し、生産力をアップして自動車内装分野に振り向けることが1つです。

この中長期経営目標期間中はそれ以外の地域での展開にはまだ取り組まず、この3年が終わった以降で取り組む考えです。

我々がまだ展開していないのはヨーロッパです。おそらく合皮とカーマットが中心になると思いますが、特に外資系にそのようなものを供給していこうと考えていくと、現地での調達が必要とされてくるので、第2、第3の拠点も必要になってくると思っています。

質問者:ヨーロッパではそのような環境対応が求められるとお見受けしますが、従来のメーカーと比べて、御社のどのような強みによって市場を取れると考えていますか?

永田:我々は後発ですが、先ほどお伝えしたとおり、従来の合皮メーカーが取り組んでいない軽量化などは自動車にとっては非常に重要なことです。

また、デザイン力に非常に定評があることに加え、デザインと連動したエンボス加工も可能です。革に非常に近い雰囲気を出したり、もう少し違う雰囲気を出したりするために、これまで培ってきたエンボス加工の技術が活かせます。

合皮の層の一番底になるものはファブリックです。ニット系とは限りませんが、繊維系のものが一番最終層になりますので、そこの影響が表面にもなんらかのかたちで出てきます。それをどのように影響させるかを含めた知識は、繊維メーカーである我々の得意技です。

また、先ほどお伝えした「GRACE CORD」という加飾材があります。「GRACE CORD」は細幅織物で、我々の商標として「GRACE CORD」と呼んでいます。例えば、シートの真ん中あたりにテープ状に縫製してアクセントをつけたり、合皮やファブリックの角の部分を玉縁のようにパイプ状に縫製するものです。

我々が特許を持っているこの商材を使えば、非常にきれいに縫製できて、デザイン性を向上できます。そのため、日系はもちろん外資系のメーカーも含め、採用機会が非常に増えてきています。その中にLEDを投入することもできますので、光らせることもできます。

「車全体の加飾」という意味では、非常に有効活用できる商材です。今のところ国内で展開していますが、海外展開の可能性も将来的にはあるかと思っています。

質疑応答:想定為替レートにおける業績へのインパクトについて

質問者:中期経営計画の為替前提において、1円あたりどれくらいのインパクトがありますか?

永田:「1ドル=144円」という想定が妥当かどうかは別として、144円で出している会社が比較的多いと思います。7月24日時点で1ドル155円台まで来ましたが、海外については4月からスタートしていますので、4月から6月までは平均150円台です。そこから平均144円になるというのは、かなりの円高にならないと難しいかもしれません。

ただし、計画策定時点では1ドル144円をスタートと考えました。保守的だったかもしれませんが、ほんの数年前まで115円でしたので、3年目の125円は十分にあるのではないかと想定していました。

質問者:売上・利益に対して、1円動くとどの程度のインパクトがありますか?

永田:一概にはお伝えしにくいですが、売上高は2億円から2億5,000万円程度、営業利益は1,000万円から1,500万円程度かと考えています。

質疑応答:配当について

質問者:御社の業績を見ていると、かなり振れ幅があり、配当性向にすると配当額が大きく変わってくると思います。DOEなど、純資産に基づいた配当額を導入しない背景を教えてください。

薄木宏明氏(以下、薄木):従来70円をベースに配当を行っており、特にここ1年から2年は株主優待も含めて個人株主が非常に増えてきています。それに伴って出来高もさらに増やしていきたいということで、取引の活性化も目指しています。

現時点ではそれを踏襲し、非常に比較しやすいという意味合いもあり、70円の倍の140円を目指すことを前面に押し出しているかたちです。

質疑応答:今後の合皮の売上について

質問者:先ほどメキシコ工場の合皮の期待感についてお話があり、売上のイメージもご説明していただきました。合皮のものはおそらく自動車・車両内装事業に入ってくるのかと思いますが、中期経営計画の3年間、あるいはその先に、どれくらいの売上を期待しているかを教えてください。

永田:合皮の売上については、終わった期が約100億円とお伝えしました。この中長期経営目標の間での売上の想定については、現在開示していません。伸びると考えていますが、現在はお答えできないということでご容赦ください。

質疑応答:機能資材事業の取り組みについて

質問者:機能資材事業はやはり利益率が相当低い状況ですが、今後どのように取り組んでいきますか? 「この中期経営計画の3年間ではいったん元のところまで戻す」とのご説明がありましたが、利益率5パーセントを維持できるような事業部門に育てることができるのかを教えてください。

永田:機能資材事業については、暖冬がこれからも続くという前提でお伝えすると、現在は繊維系暖房商材の失敗により、代替できるものを早急に作っていかないといけないことに加え、それに頼らない、それ以外のOEM事業を作っていかないといけません。その立て直しがこの後半3ヵ年ということになります。

私は機能資材事業に長いこと所属していましたが、住江織物グループの持っている機能性技術を活用し、異業種・異分野に使っていくことが基本になりますので、セグメント利益率5パーセント達成は当然できると思っています。

ただし、売上規模を50億円以上に持っていくためには、機能性商材を使った大きなものを作っていかないといけません。それを現在構築中ということになります。

例えば、水漏れ検知機能は繊維の中に水が通ると電気が流れるものが入っており、それによって「水がある」と認識できます。そのようなものをシートの中に使ったり、あるいは介護施設等でオムツの中に小さなチップを入れ、ある程度の量になったらスタッフに伝わるようにするなど、さまざまなことに応用できます。

自動車のシートが濡れていることを検知する必要があれば使えますし、劇場や鉄道のシートにも使えます。劇場は特に濡れていると大変なことになりますので、座る前に事前に検知することにも応用できます。これらを基本技術として持っていますが、まだ活かせていないため、着実に進めていきたいと思っています。

質疑応答:設備投資とM&Aの予算内訳について

質問者:資本コストと株主還元のキャッシュ・アロケーションのスライドの中で、設備投資とM&Aの合計が80億円と記載されています。この内訳のイメージを教えてください。

薄木:設備投資とM&Aの予算については、設備投資がほとんどを占めていると考えています。M&Aはご縁のこともありますので、重要なM&Aであれば80億円の枠を超えるような投資も出てくるかと考えています。

質疑応答:鉄道・バス事業社向けの売上高について

司会者:「『鉄道事業者・バス事業者向けの売上高はコロナ禍前比70パーセントで、2年から3年かけて回復するだろう』とお話がありました。コロナ禍が明けて、人手不足、あるいは運行本数を増やせない中、今後回復していく見立てについて教えてください」というご質問です。

永田:鉄道事業者・バス事業者の具体的な計画等の内示があるわけではないため、詳しいことは我々としてもお伝えしにくいところではあります。

我々が得ている感触としては、特にバス事業者では今のインバウンドを含め、止まっていた観光バス等の生産も回復してきています。加えて、新たな内装の追加等も出てきましたので、段階的に伸びていくと考えています。

鉄道事業者は、近郊の乗客数はコロナ禍前には戻らないだろうと想定しています。しかし、新幹線等の長距離列車については伸びていくと見込んでおり、全体的にはコロナ禍前に近いところまで戻るだろうと考えています。

我々は先ほどお伝えした新たなシェアも取り込んでいますので、そこも含めて3年目でコロナ禍前を確実に超えられるのではないかと想定しています。

質疑応答:プライム上場基準について

司会者:プライム上場基準に関するご質問です。「2024年5月末現在で、流通株式時価総額が未達になってしまったのではないでしょうか?」というご質問です。

永田:8月に東京証券取引所から報告があるだろうと思いますが、2024年5月期末の社内での試算で流通株式時価総額は100億円を超えています。それ以外のプライム上場基準についてもすべてクリアしていますので、2024年5月現在ではプライムとして問題ありません。

ただし、お伝えしたとおり直近の株価は非常に低いため、株価を戻していきたいと考えています。私の感覚では、本来であれば今は3,000円程度ではないかと思うくらいの業績ですが、2,200円台に落ちています。我々ではコントロールできない部分でもありますが、努力しながら対応を続けていきたいと思っています。

質疑応答:アメリカ・ファーストによる影響について

司会者:「昨今のアメリカ大統領選挙について、トランプ氏が返り咲いてアメリカ・ファーストを実施した場合、御社の特に自動車内装事業、さらにはメキシコ工場へどのような影響を与えると想定していますか?」というご質問です。

永田:トランプ氏が大統領になった場合は、日本からの自動車の関税やメキシコからアメリカに持っていく部品に対する関税が出てくる可能性は大いにありますので、影響を受けるだろうと考えています。ただし、我々としてはどうしようもないことですので、粛々と見守っていきたいと思っています。

この銘柄の最新ニュース

SMINOEのニュース一覧- 決算プラス・インパクト銘柄 【東証プライム】 … 良品計画、安川電、ローツェ (1月9日~15日発表分) 2026/01/17

- 決算プラス・インパクト銘柄 【東証プライム】引け後 … 良品計画、ベイカレント、東宝 (1月14日発表分) 2026/01/15

- 決算プラス・インパクト銘柄 【東証プライム】寄付 … 良品計画、東宝、マネフォ (1月14日発表分) 2026/01/15

- 2026年5月期 第2四半期(中間期)決算短信〔日本基準〕(連結) 2026/01/14

- SMINOE、上期経常が2.7倍増益で着地・9-11月期も12%増益 2026/01/14

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

SUMINOEの取引履歴を振り返りませんか?

SUMINOEの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。