メディカル一光グループのニュース

【QAあり】メディカル一光グループ、2桁の増収増益で2Q過去最高を達成 医薬品卸の統合効果が連結売上増加に寄与

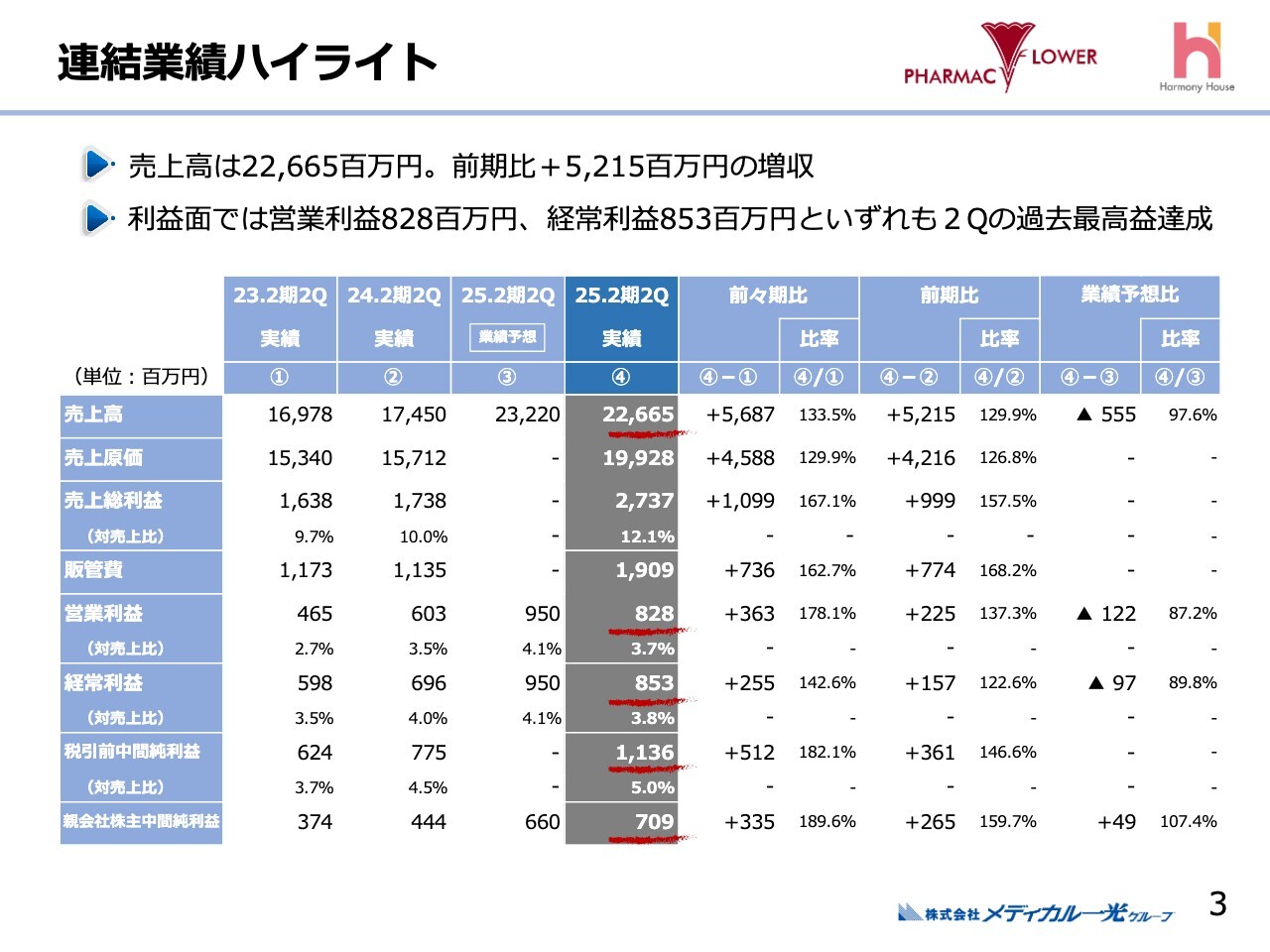

連結業績ハイライト

南野利久氏(以下、南野):代表取締役社長の南野利久です。2025年2月期第2四半期の決算説明を行います。

まず、連結業績ハイライトです。売上高は226億6,500万円、営業利益は8億2,800万円、経常利益は8億5,300万円、税引前利益は11億3,600万円となりました。売上・利益ともに、前期を大幅に上回って着地しています。一方で、業績予想比ではマイナスです。

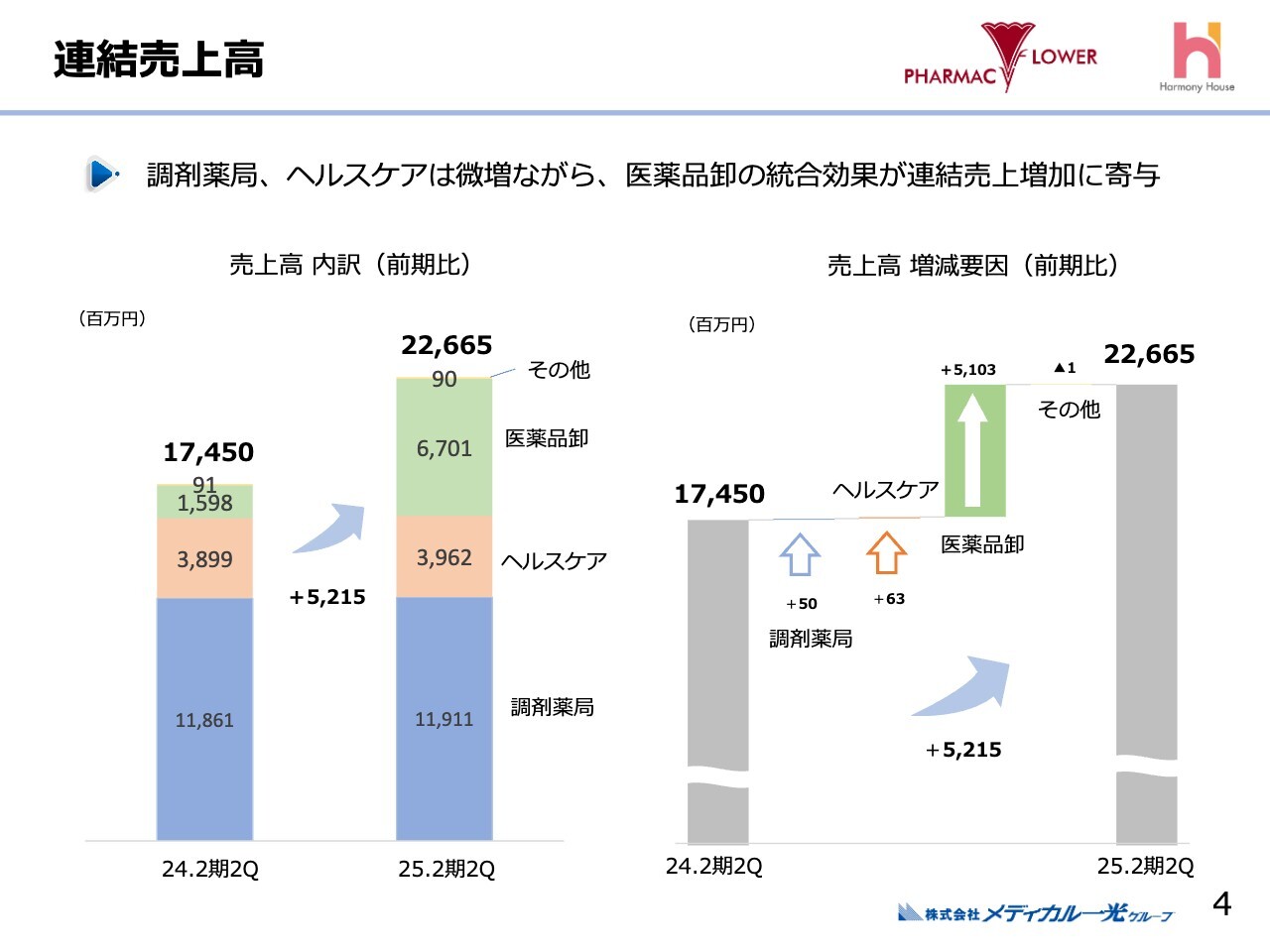

連結売上高

連結売上高です。調剤薬局事業とヘルスケア事業はともに微増となりました。調剤薬局事業は、前期の118億6,100万円から当期は119億1,100万円で着地しました。介護事業であるヘルスケア事業は、前期の38億9,900万円から39億6,200万円となりました。

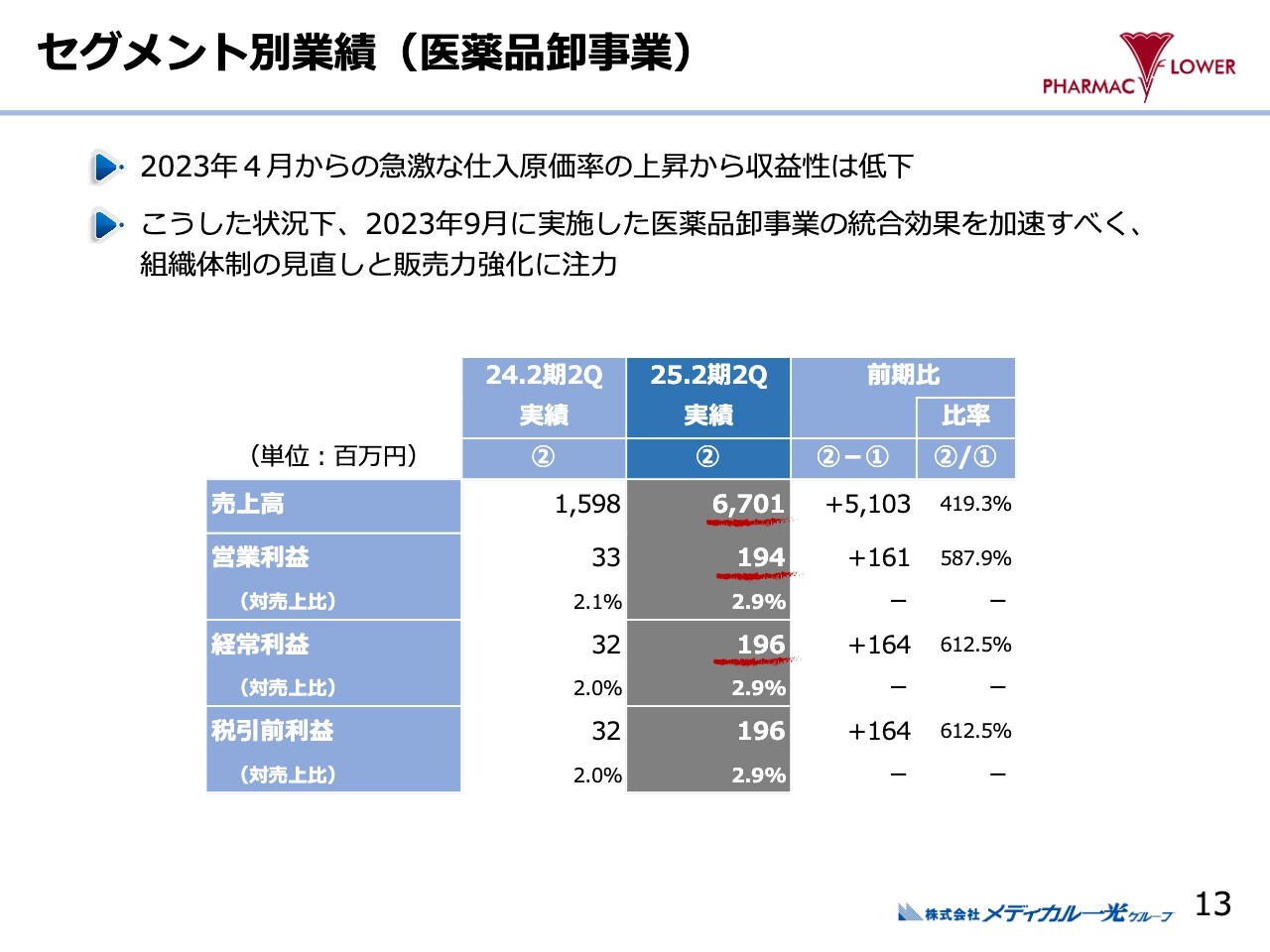

医薬品卸事業は、2023年9月の西部沢井薬品との事業統合により、前期の15億9,800万円から67億100万円に増加しています。

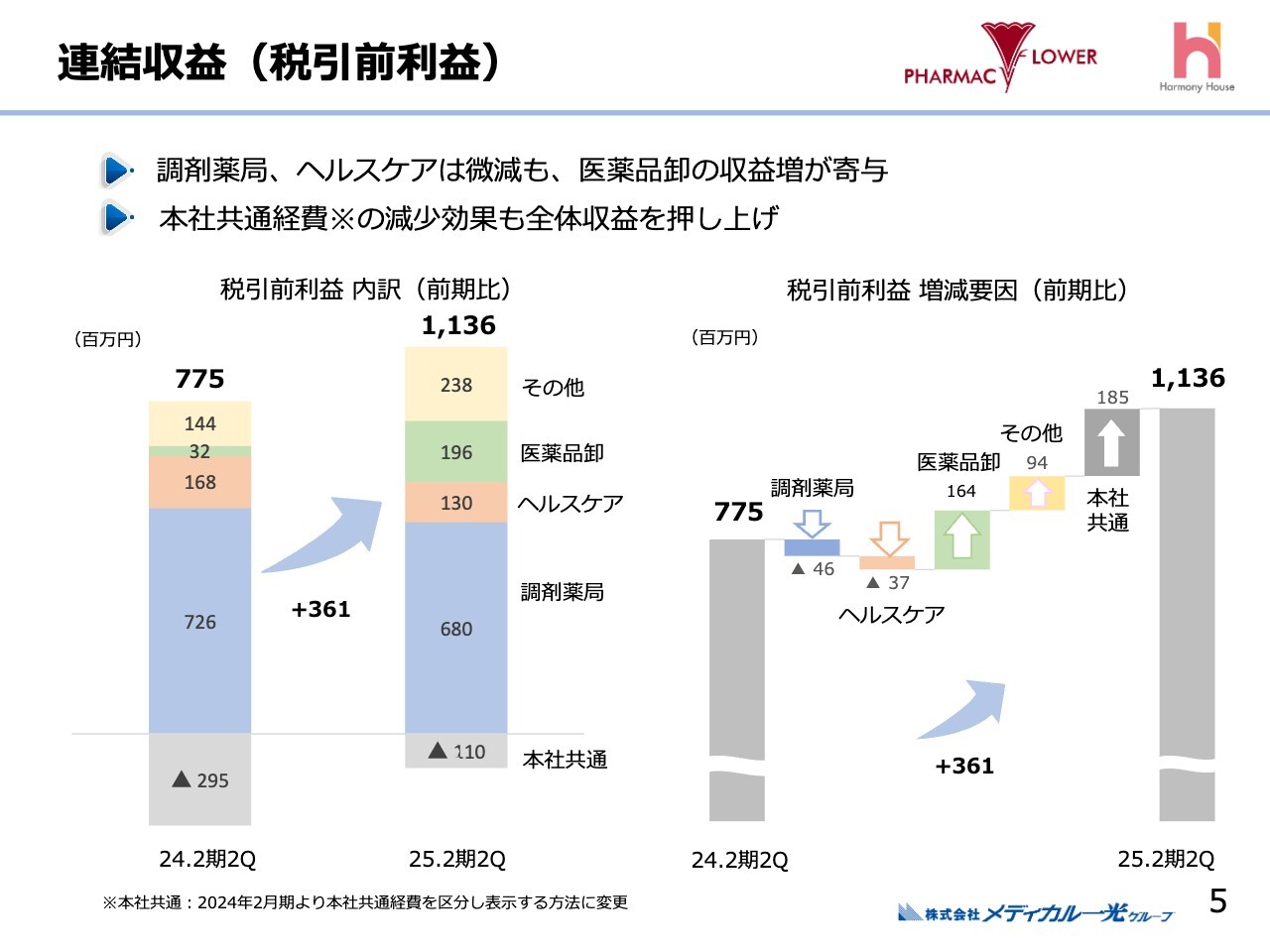

連結収益(税引前利益)

税引前利益です。調剤薬局事業は、前期の7億2,600万円から6億8,000万円に減少しています。ヘルスケア事業も、前期の1億6,800万円から1億3,000万円に減少しました。前期は補助金等があったため、そのようなことも利益に影響しています。

医薬品卸事業については、売上高が大幅に増加したことにより、前期の3,200万円から1億9,600万円になりました。その他部門については、前期の1億4,400万円から2億3,800万円となっています。

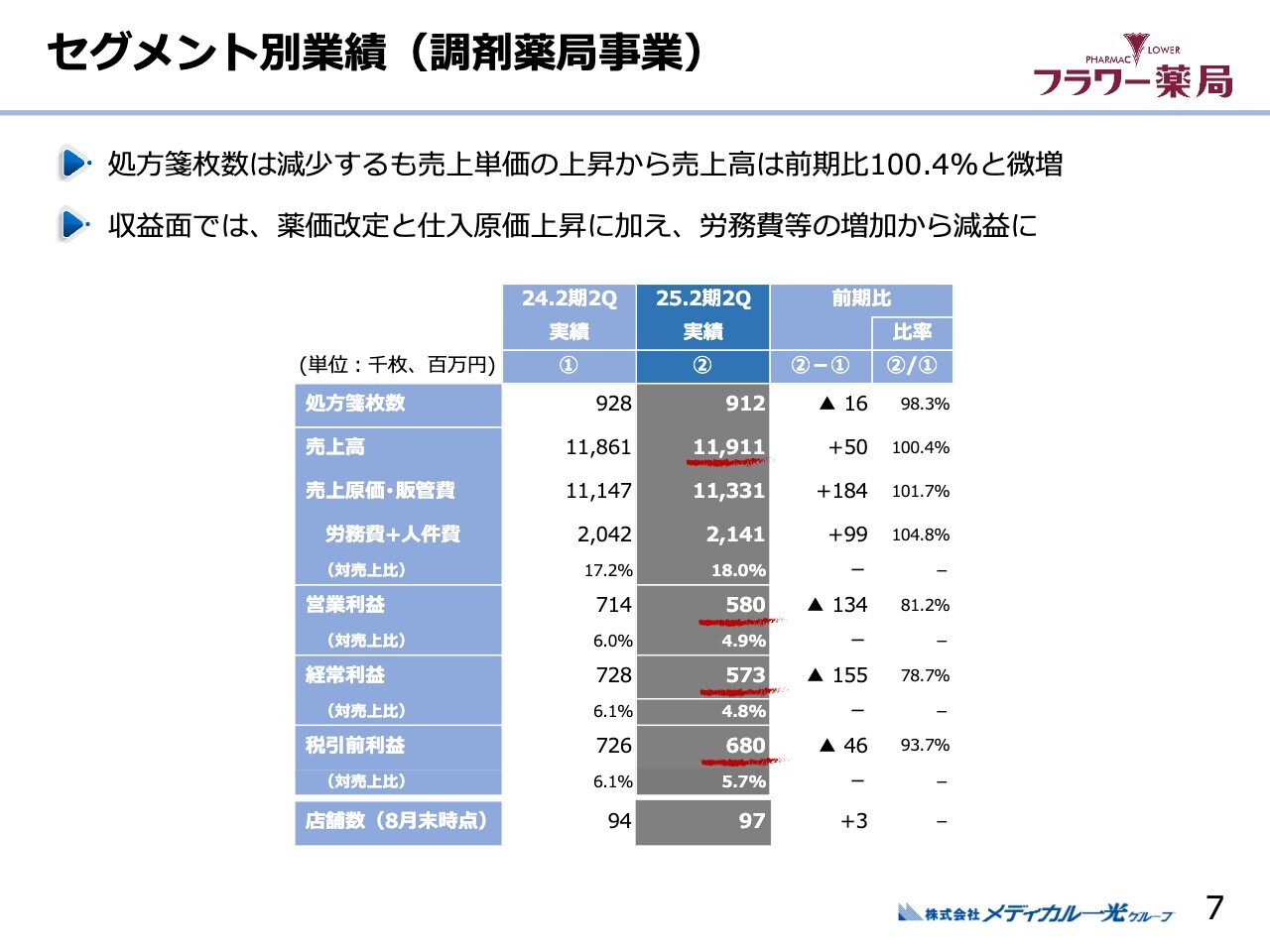

セグメント別業績(調剤薬局事業)

セグメント別の業績です。調剤薬局事業は、処方箋枚数が前期比で減少しています。売上高は前期の118億6,100万円から119億1,100万円に増加しました。

経費等はスライドをご覧のとおりです。薬価改定により仕入原価が上昇したため、営業利益は前期比で減少しています。

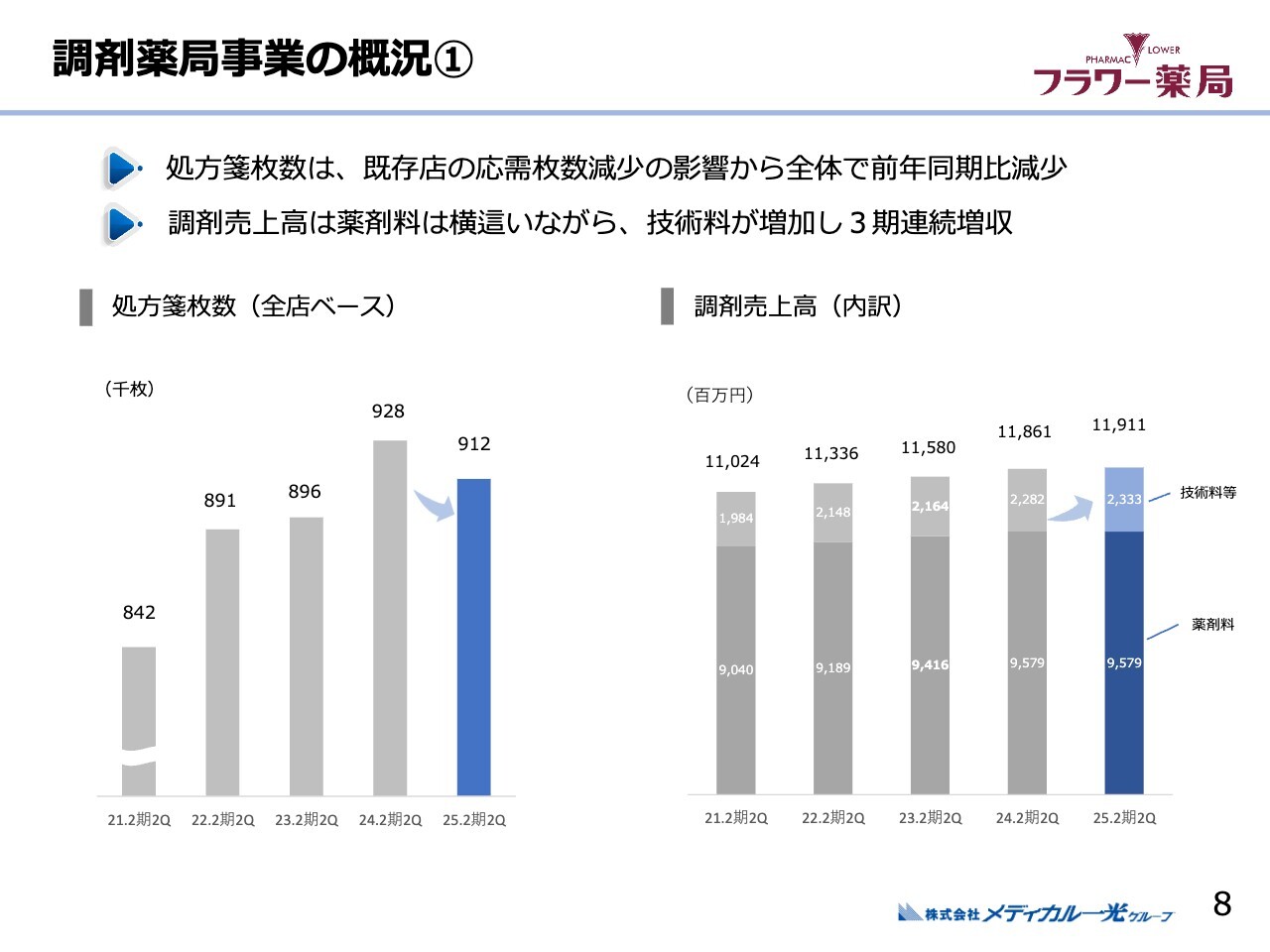

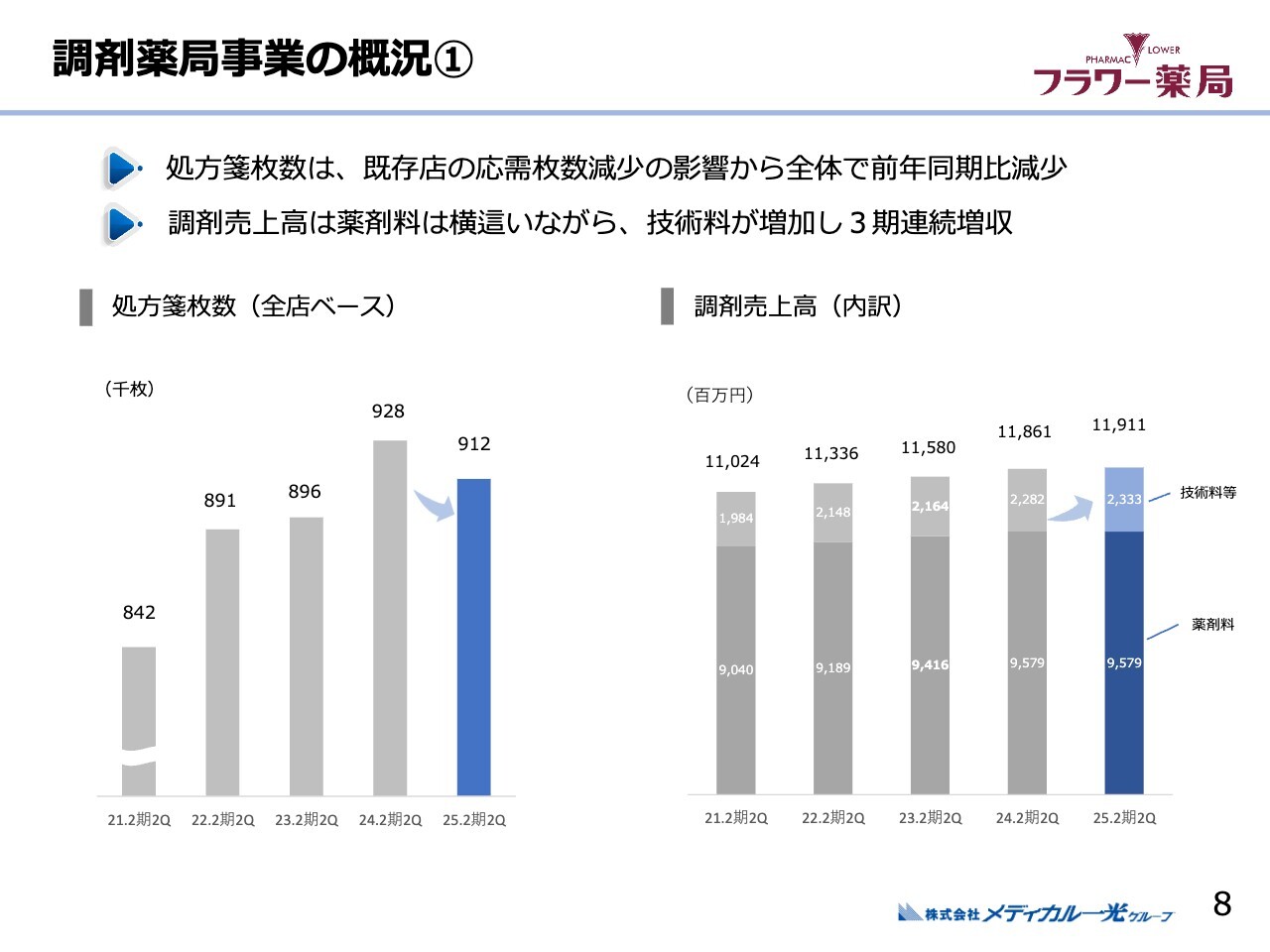

調剤薬局事業の概況①

調剤薬局事業の概要です。繰り返しになりますが、処方箋枚数が前期の92万8,000枚から91万2,000枚に減少しました。しかし、処方箋の1枚あたりの単価が伸びたため、売上は前期を上回り、119億1,100万円となっています。

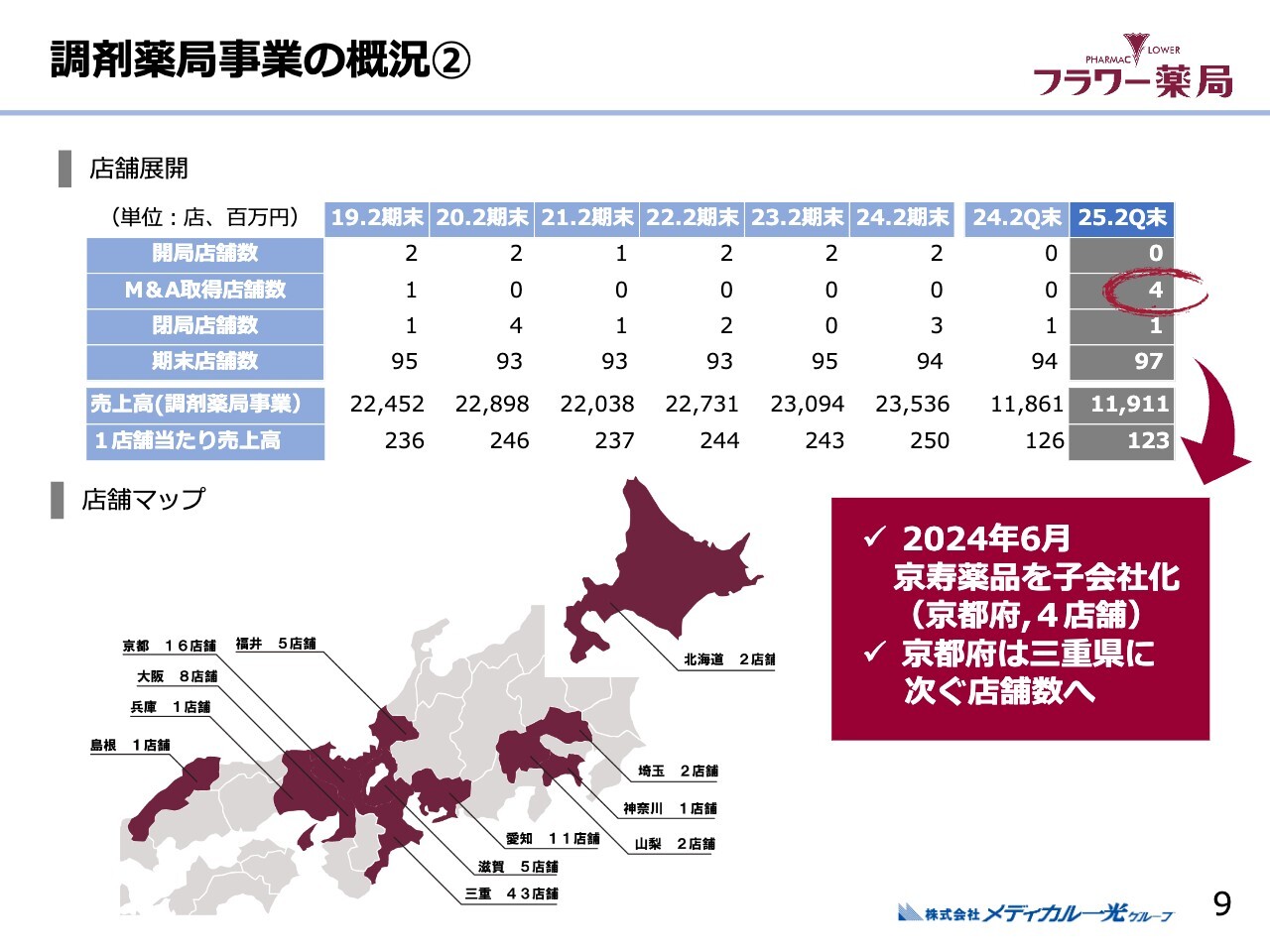

調剤薬局事業の概況②

スライドに、当社グループの調剤薬局事業の店舗数の推移と展開エリアを示しています。店舗数は、2024年8月末時点で97店舗です。京都にて薬局4店舗を運営する京寿薬品をM&Aしたことにより4店舗増加し、1店舗閉鎖したため、前期比で3店舗増加したことになります。

当社の展開地域は主に三重と京都で、この2県で全体の50パーセントの店舗数を占めています。

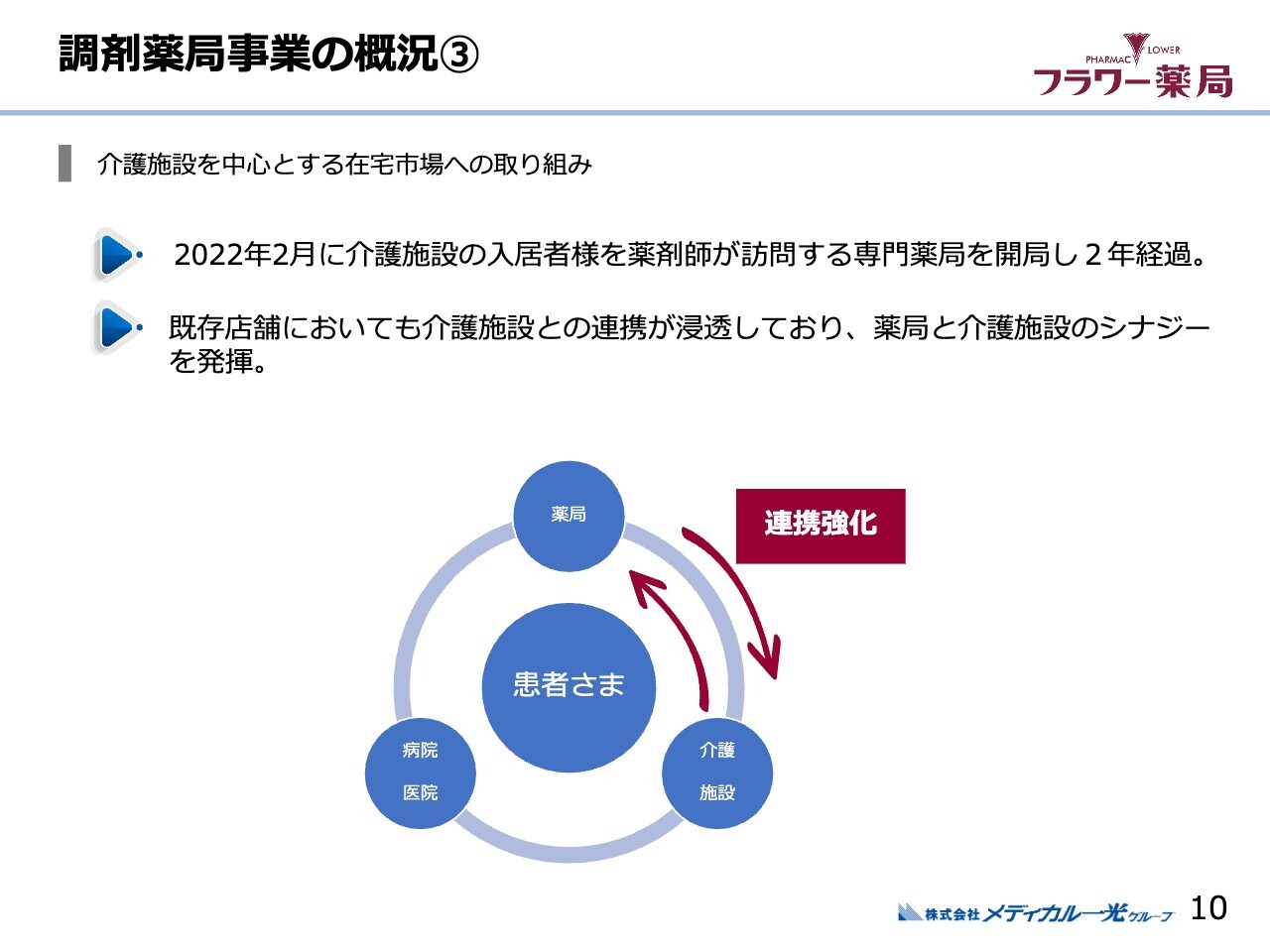

調剤薬局事業の概況③

当社の調剤薬局事業は、介護施設を中心とする在宅市場への取り組みを強化しています。2022年2月には、愛知県一宮市に居宅療養管理指導に特化した薬局をオープンしました。

介護施設の運営側としては、単に薬を届けてくれる薬局よりも、療養管理指導ができる薬局が関与して入居者の服薬管理をするほうが、治療状態がよくわかります。

これは誤薬を防ぐことになり、薬の服用を高めることにもなります。副作用情報等も、こまめに薬剤師が管理します。介護施設の運営側から見ても、入居者にとっても、また医師にとっても管理しやすいということです。

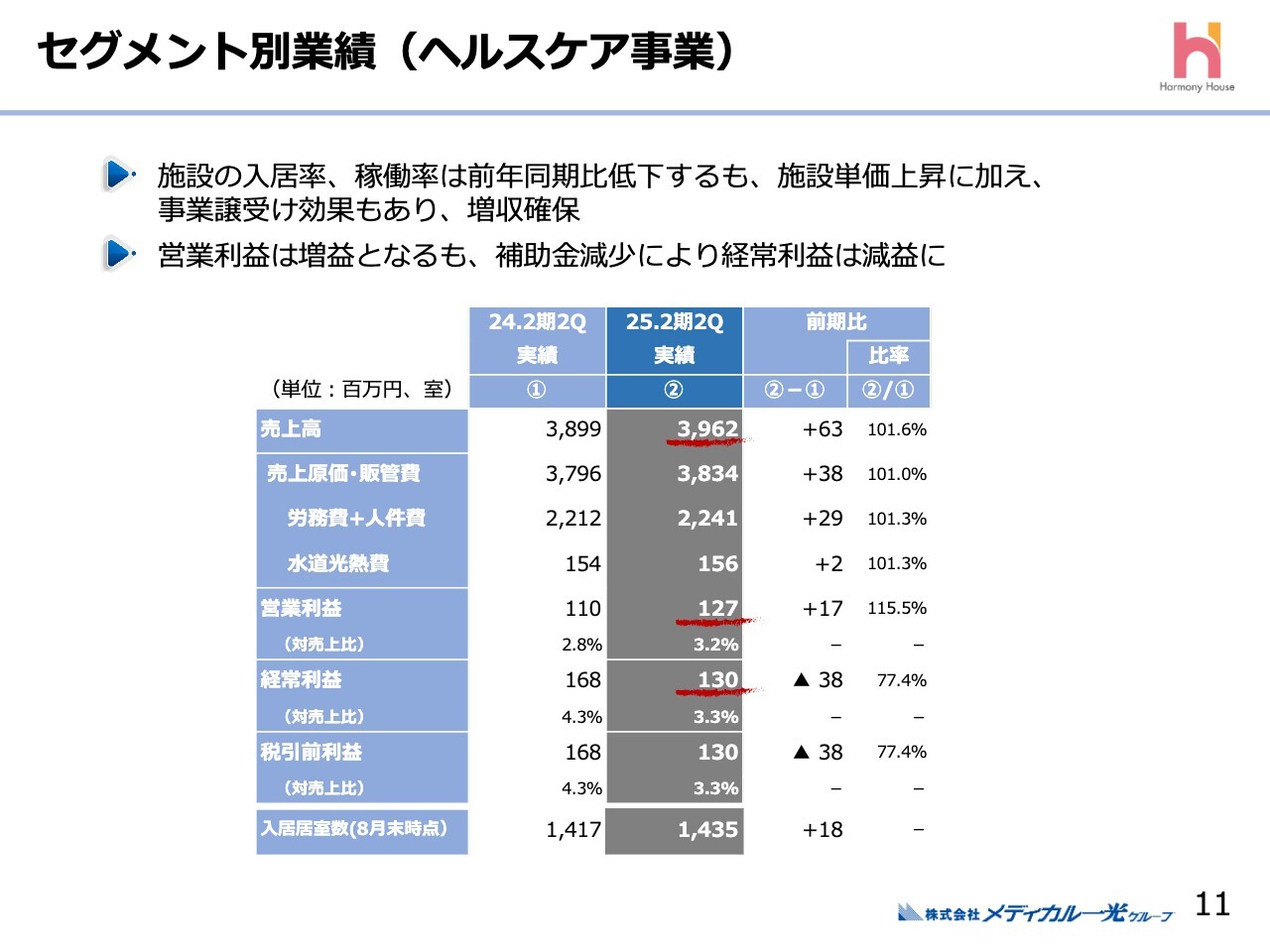

セグメント別業績(ヘルスケア事業)

ヘルスケア事業の業績です。施設の入居率や稼働率は、前期比でほぼ変化はない状態です。売上高もほぼ横ばいで推移しています。営業利益は前期比115.5パーセント、1,700万円増となったものの、経常利益は3,800万円減少しています。

これは先ほどもお伝えしたように、介護施設にも支給されていた補助金が、新型コロナウイルスの収束と同時になくなったことが、経常利益に影響したものです。

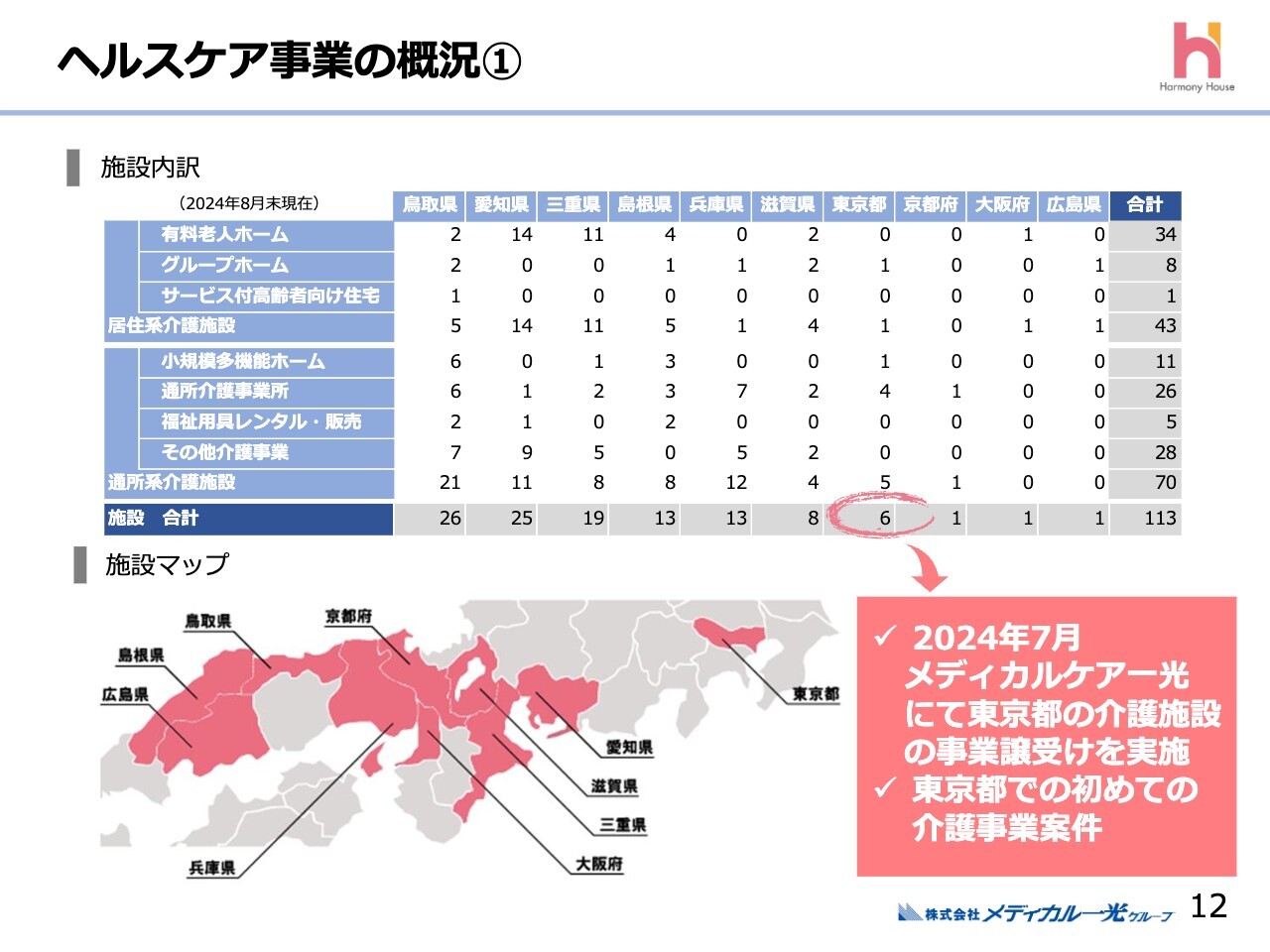

ヘルスケア事業の概況①

当社グループは、西日本を中心にヘルスケア事業を展開しています。2024年7月には、初めて東京で介護施設の事業を譲受けすることになりました。当社グループの介護施設は全体で113ヶ所になっています。

セグメント別業績(医薬品卸事業)

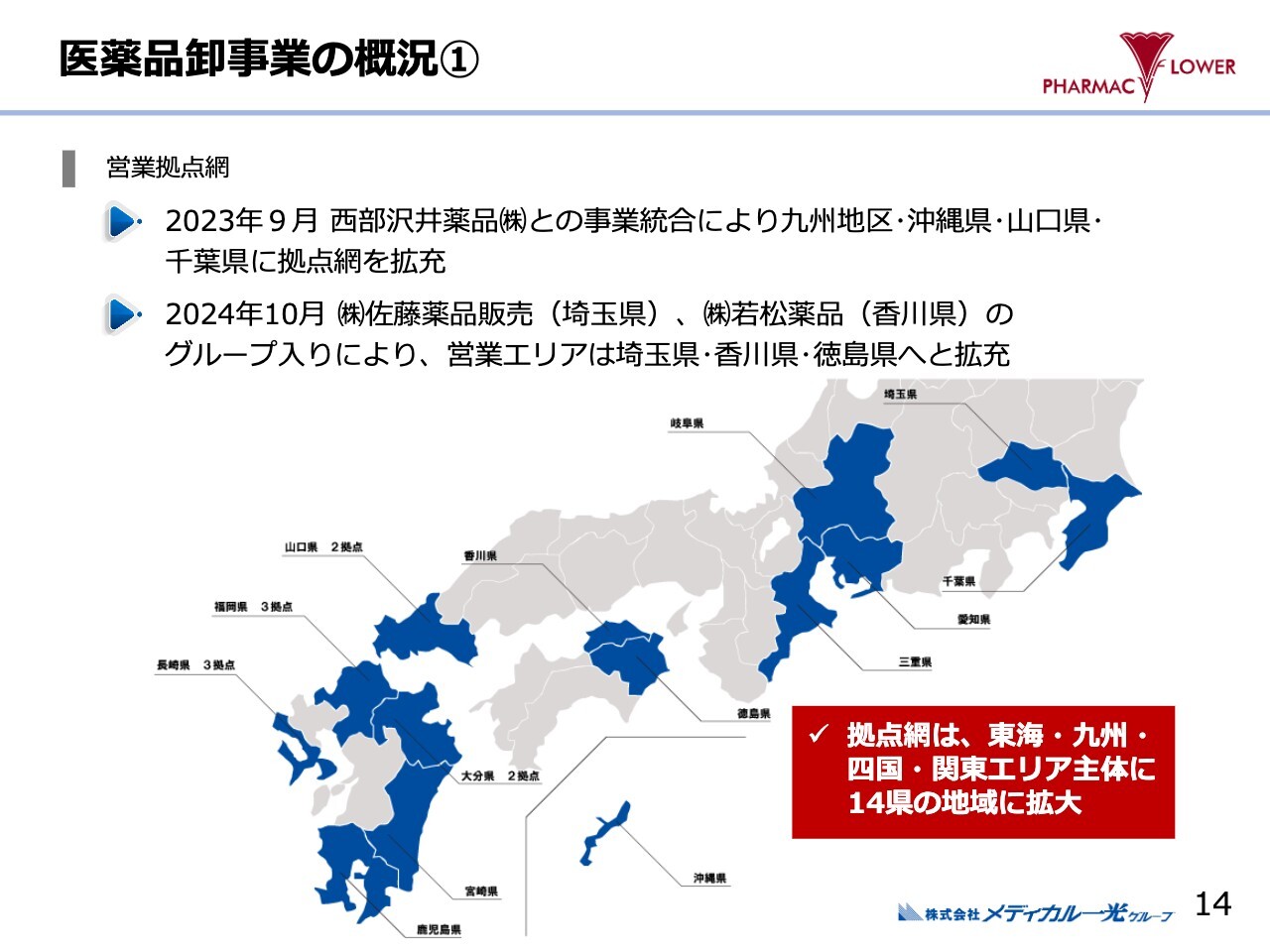

医薬品卸事業です。2023年4月から取引先である製薬会社の原価率が急激に上昇しました。当社単独で東海だけでは生き残れなくなり、九州の会社との事業統合を行っています。

医薬品卸事業の概況①

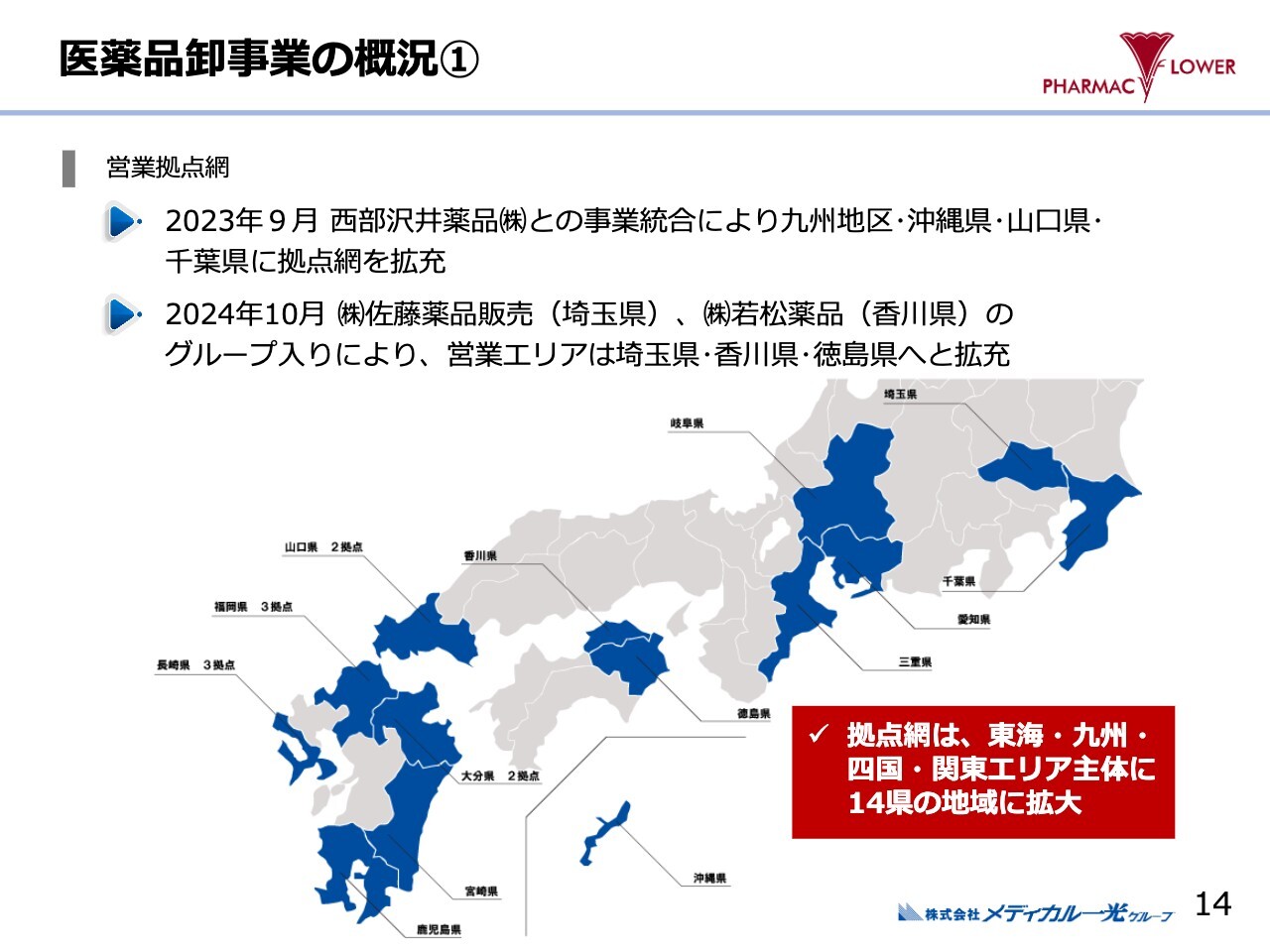

すでに発表していますが、2024年10月より、香川県高松市に本社を置く若松薬品と、埼玉県に本社を置く佐藤薬品販売がグループ入りしています。この統合により営業エリアが拡充されます。

当社は現在、東海地区、および関東の一部、四国の一部、九州、沖縄に医薬品卸事業を展開しています。今後も販売網を拡大していきたいと考えています。

2025年2月期 通期業績見通し

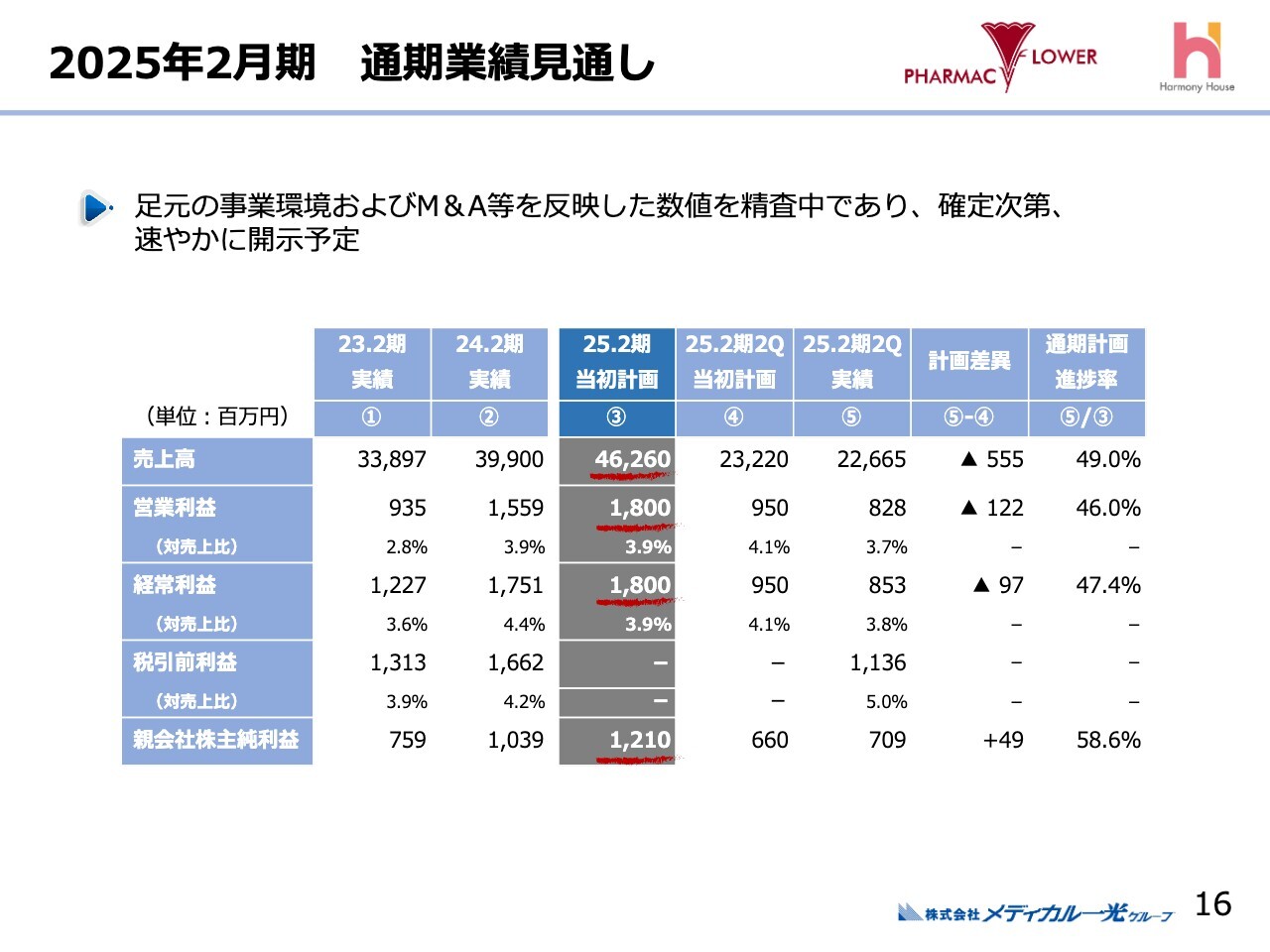

通期業績の見通しです。2024年4月に公表した数値から変更はありません。売上高は462億6,000万円、営業利益は18億円、経常利益は18億円、親会社株主純利益は12億1,000万円で据え置いています。

上期においては、調剤薬局事業やヘルスケア事業においてM&Aを実施しました。その効果が下期に表れるものと思っています。

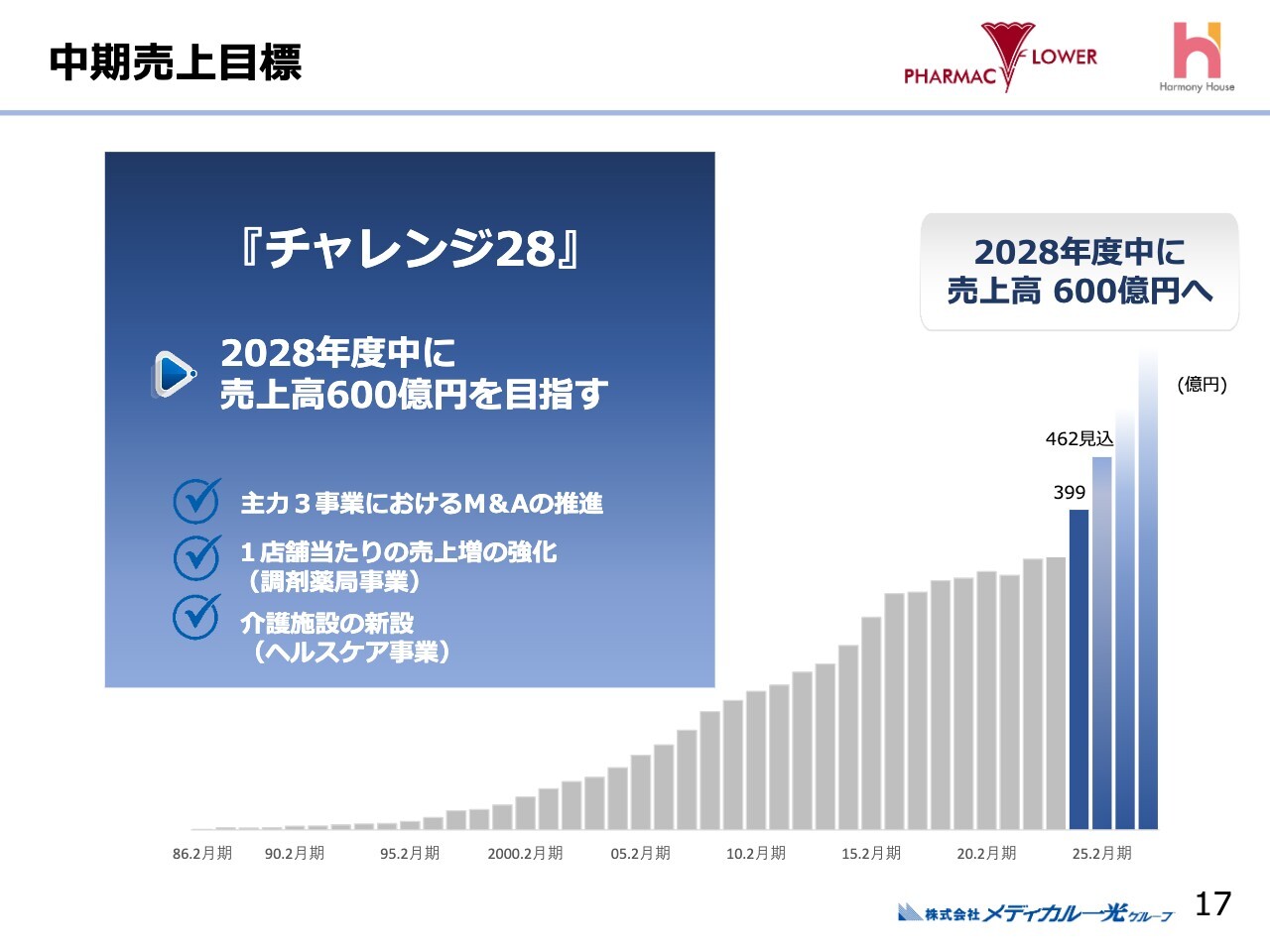

中期売上目標

当社は2028年2月までに売上高600億円の達成を目指す「チャレンジ28」を実施しています。2024年2月期の売上高は約400億円でしたが、それを1.5倍にするというものです。

当社の柱である調剤薬局事業、ヘルスケア事業、医薬品卸事業について、M&Aを中心に展開していきたいと思っています。その中で3つの事業のシナジーを発揮しながら、目標に向かって成長を続ける計画で進めています。

過去10年間の売上高・利益推移

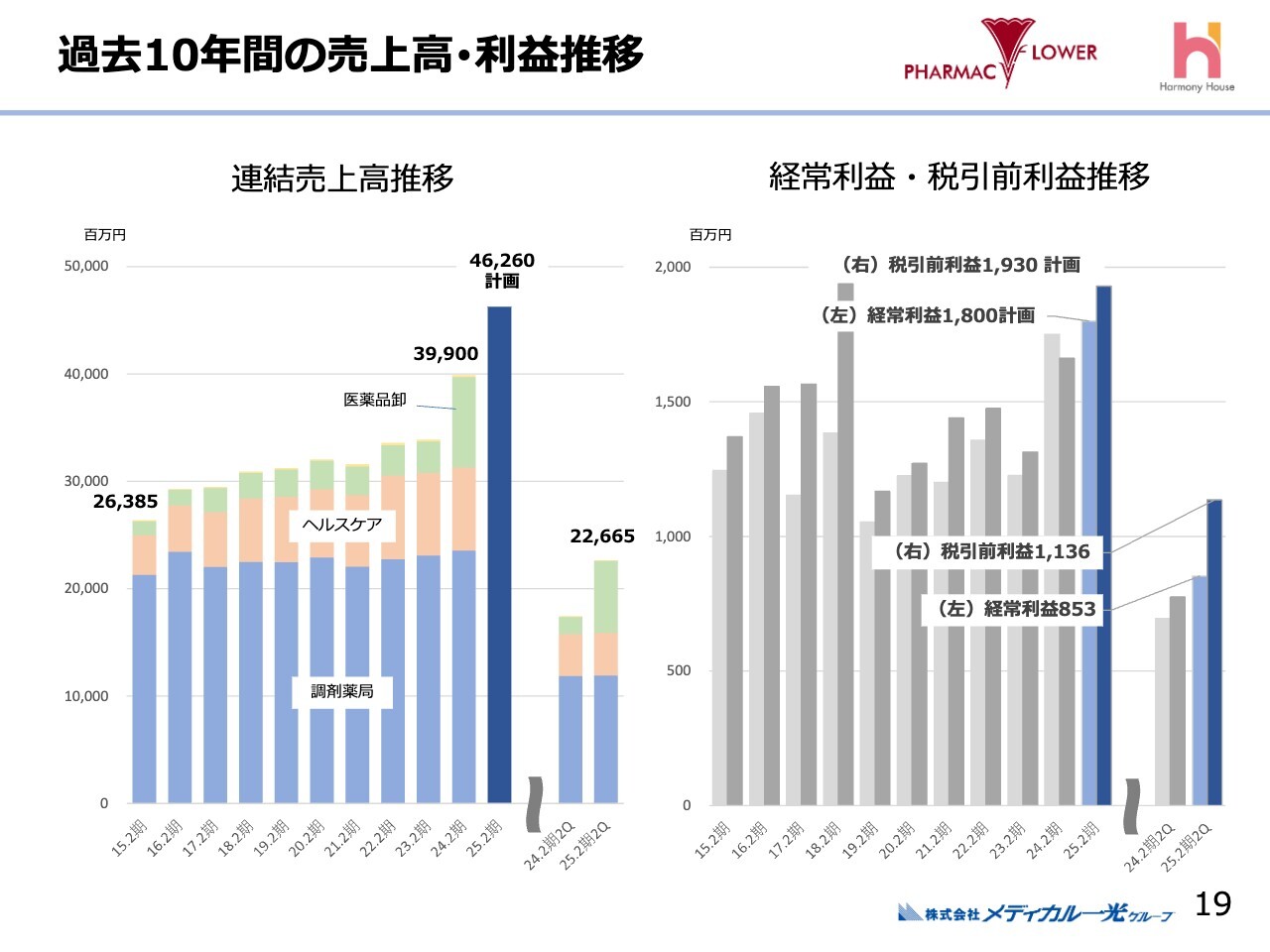

遠山邦彦氏:常務取締役、財務・IR部長の遠山です。ここからは私からご説明します。まず、過去10年間の売上高と利益の推移です。

スライド左側のグラフは、連結売上高の過去10年間と今期の見込みを示しており、右端には直近2期の中間期の実績を抜粋しています。ご覧のとおり、10年前の連結売上高は263億8,500万円でしたが、直近では400億円に迫るところまで成長しており、売上高は約1.5倍増加したことになります。

先ほど社長からもお伝えしたとおり、現状では今期の通期売上高の見通しを据え置いています。足元のM&A等のいろいろな要素も入っていますので、そのあたりの効果・影響を見極めた上で、あらためて別途開示する予定です。

スライド右側のグラフは、経常利益と税引前利益の推移を示しており、右端には直近2期の中間期の実績も記載しています。過去実績はグレーアウトしていますが、直近は通期の経常利益が最高益を更新しました。今期はそれを上回る利益計画となっていますが、こちらも足元の状況を見極め、精査しているところです。

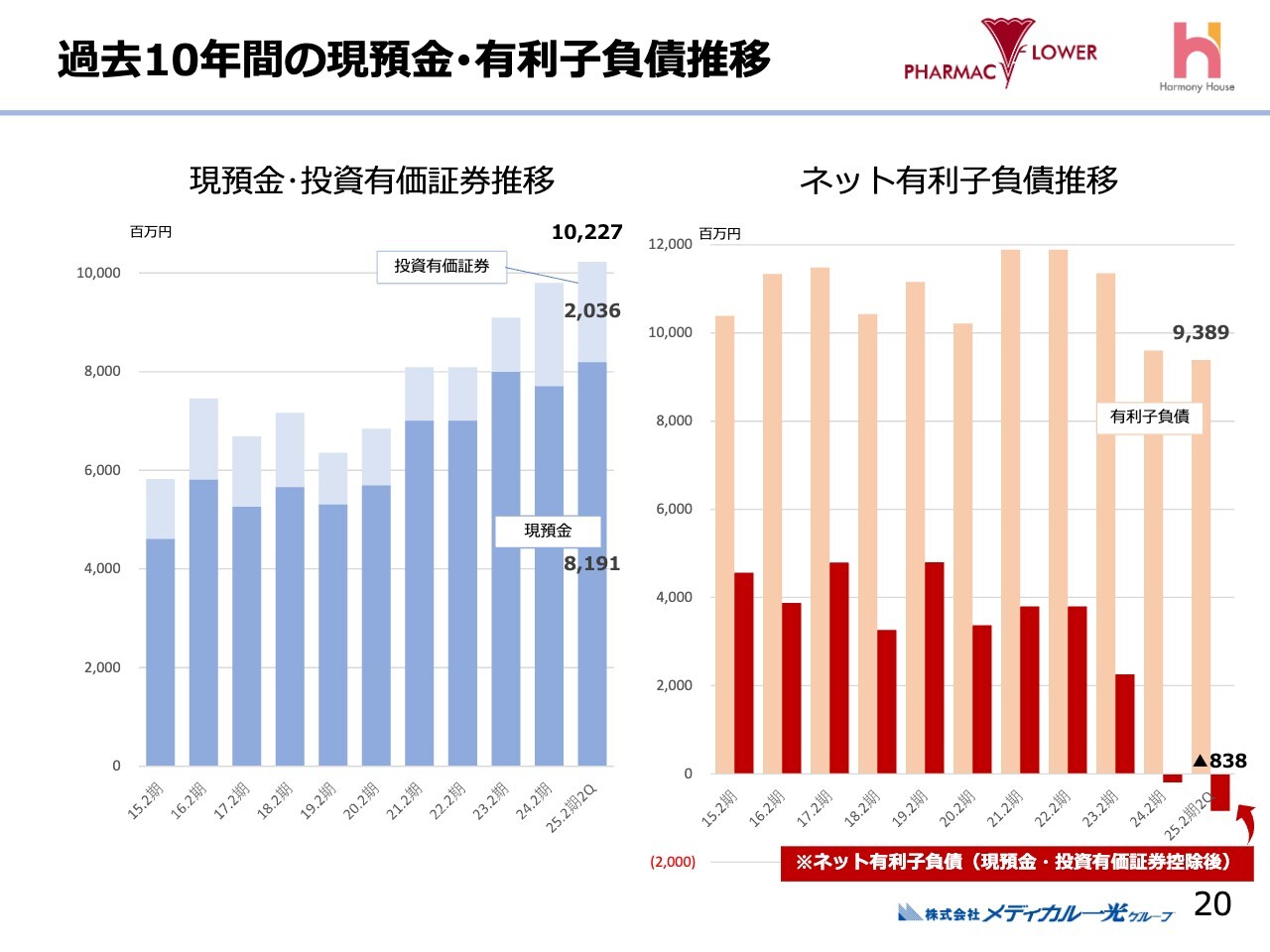

過去10年間の現預金・有利子負債推移

現預金と有利子負債の過去10年間の推移です。スライド左側のグラフは、現預金と投資有価証券の推移を示しています。ご覧のとおり、この第2四半期末時点で合計102億2,700万円となっています。一方、右側のグラフは有利子負債の推移を示しており、この第2四半期末時点で93億8,900万円となっています。

つまり、約93億円の有利子負債に対して、現預金と換金可能な投資有価証券が合計102億円ほどあるため、有利子負債をカバーする状況になっています。スライド右端に、ネット有利子負債マイナス8億3,800万円とありますが、これは有利子負債を現預金・投資有価証券でカバーできていることを示したものです。

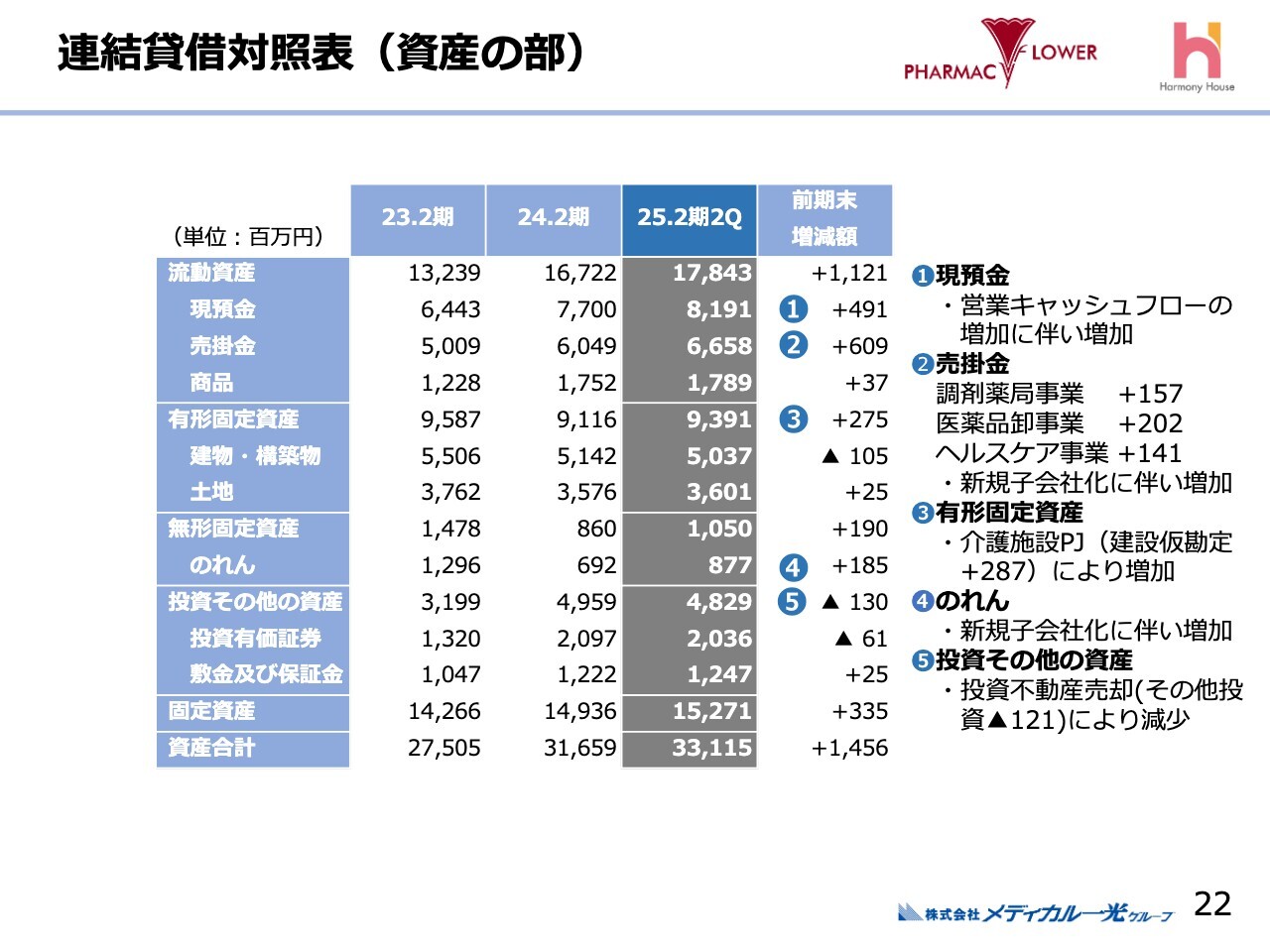

連結貸借対照表(資産の部)

ここからは、直近の第2四半期末のバランスシートについてです。総資産331億1,500万円に対して、主だったところをご説明します。

まず、現預金が81億9,100万円となっています。こちらは営業キャッシュフローの増加に伴い、増加している状況です。

売掛金は、前期末比で6億900万円増加しています。内訳はスライド右側に記載のとおり、調剤薬局事業の新規子会社化に伴う増加が主な要因です。

有形固定資産については、介護施設の建設仮勘定によるものが主な増加要因となっています。

のれんの増加は、調剤薬局事業のM&Aが主因です。投資その他の資産の減少は、投資不動産の売却が主な要因となっています。

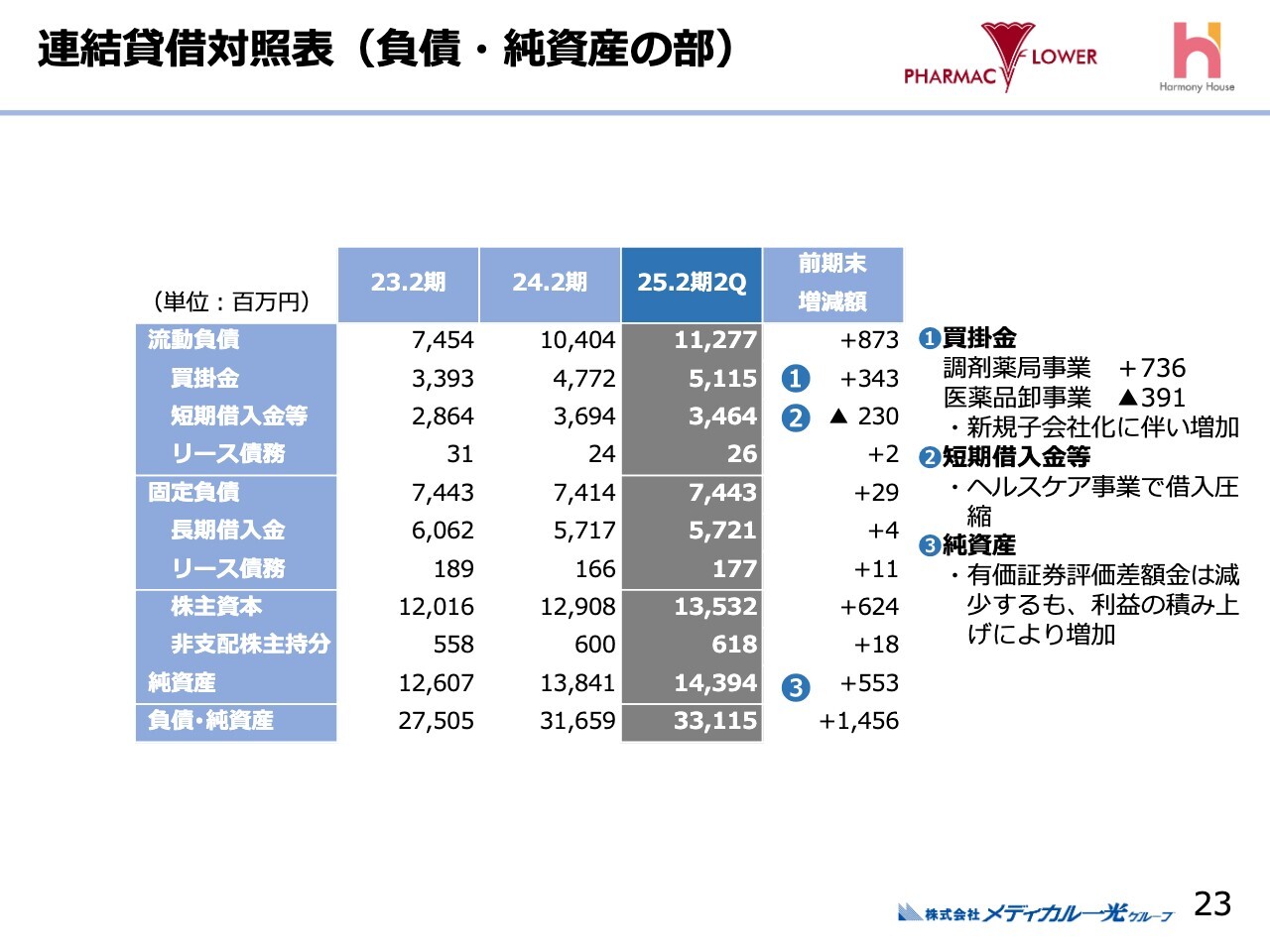

連結貸借対照表(負債・純資産の部)

負債と純資産についてです。買掛金が増えていますが、こちらも調剤薬局事業の新規子会社化に伴う増加が主因です。

短期借入金の減少は、ヘルスケア事業で借入を一部返済していることから、借入の圧縮につながっています。

純資産はスライドに記載のとおり、利益の蓄積が進んだことで増加しています。

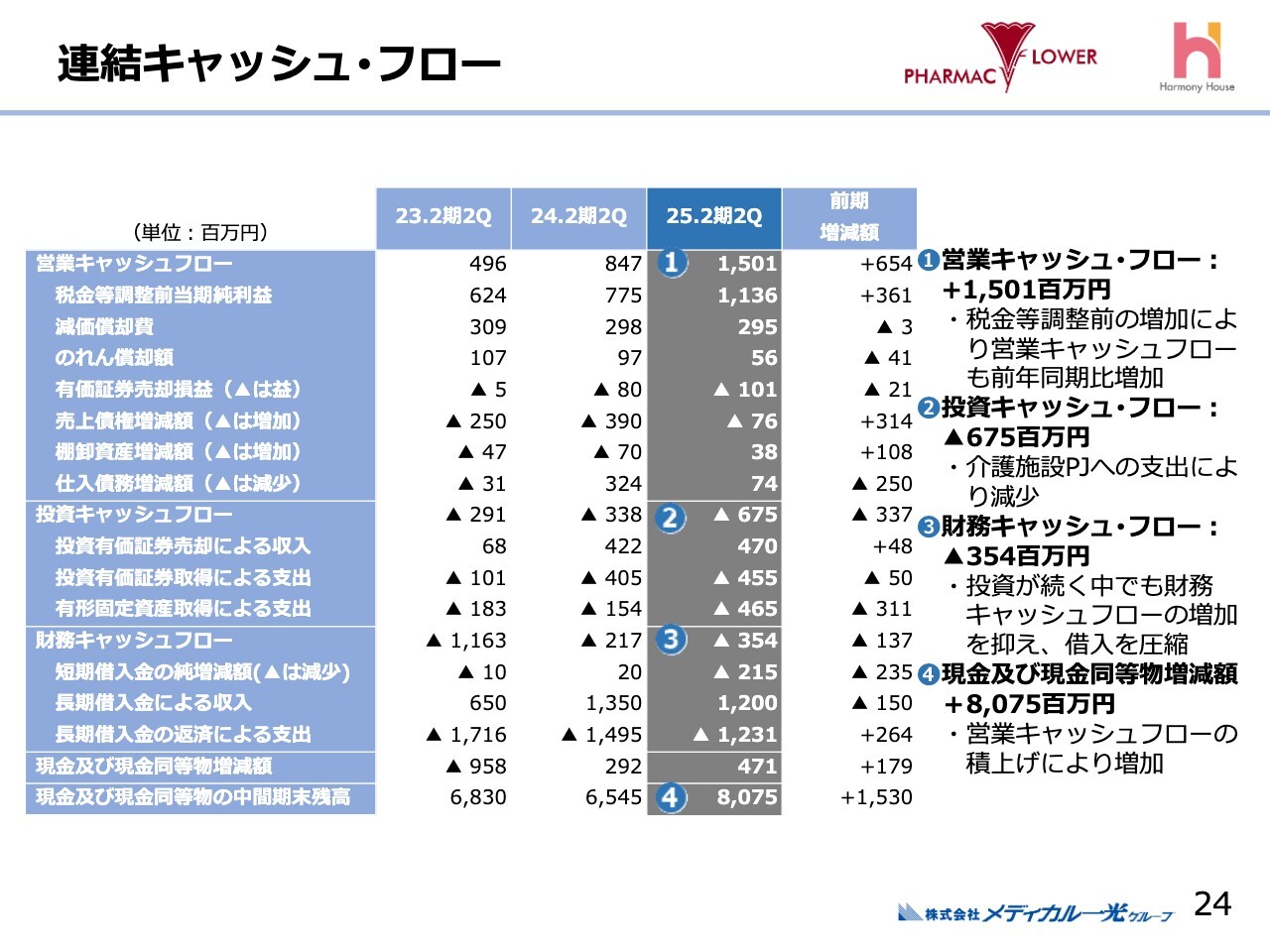

連結キャッシュ・フロー

連結キャッシュフローについてです。営業キャッシュフローが15億100万円に増加しています。これは利益の増加が主因です。

投資キャッシュフローはマイナス6億7,500万円となりました。M&Aの投資や介護施設のプロジェクトへの支出等が主因です。

財務キャッシュフローは、いろいろと投資が続く中でも借入の返済を進めてきたため、マイナスとなっています。

結果として、現金及び現金同等物の中間期末残高は80億7,500万円となりました。

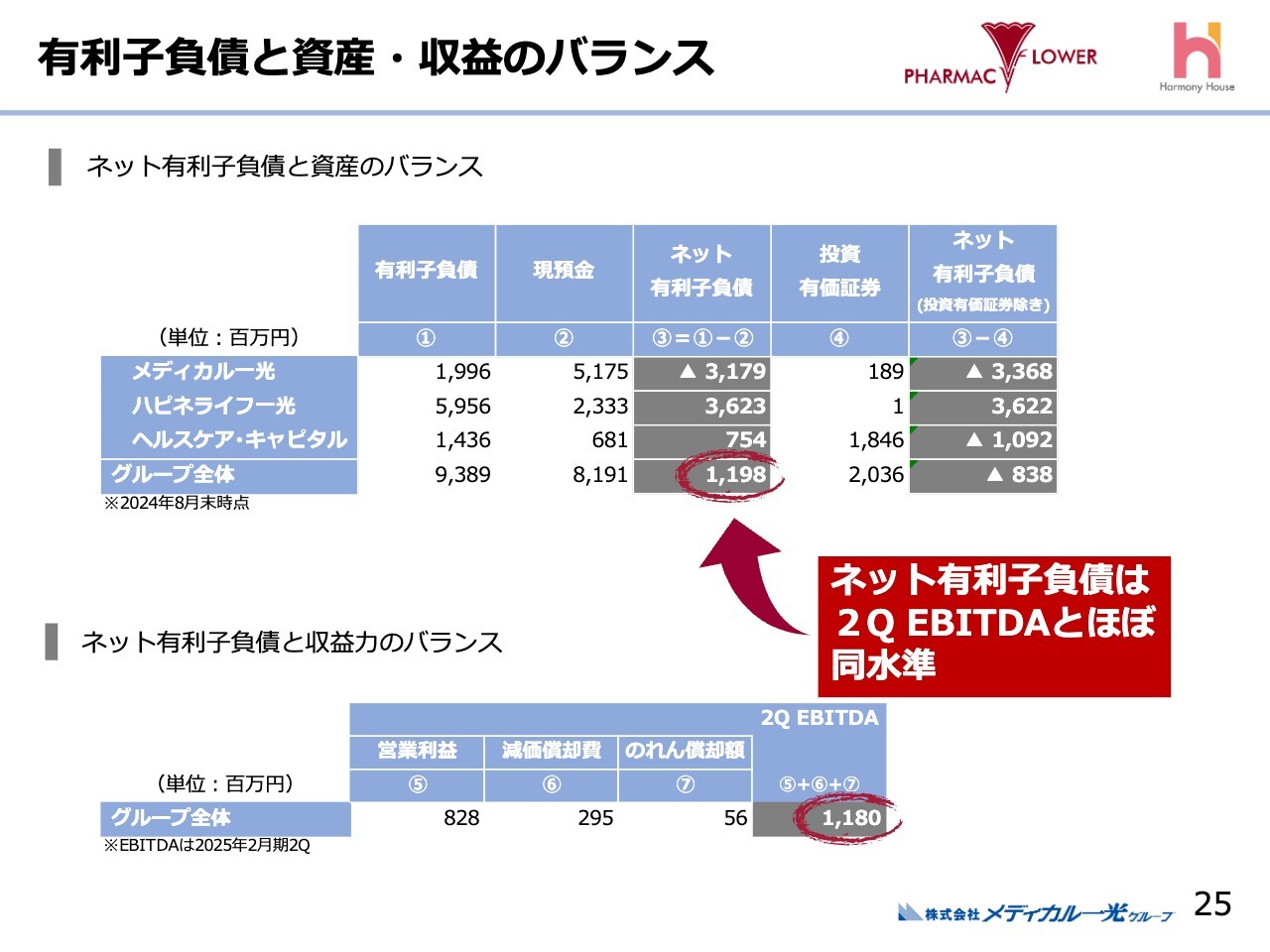

有利子負債と資産・収益のバランス

ネット有利子負債と資産のバランスについてです。先ほどご説明しましたので割愛しますが、一言でまとめると、有利子負債を現預金と投資有価証券でカバーしています。

収益とのバランスについては、半期のEBITDAとほぼ同水準のネット有利子負債になっているため、まったく問題ないと考えています。

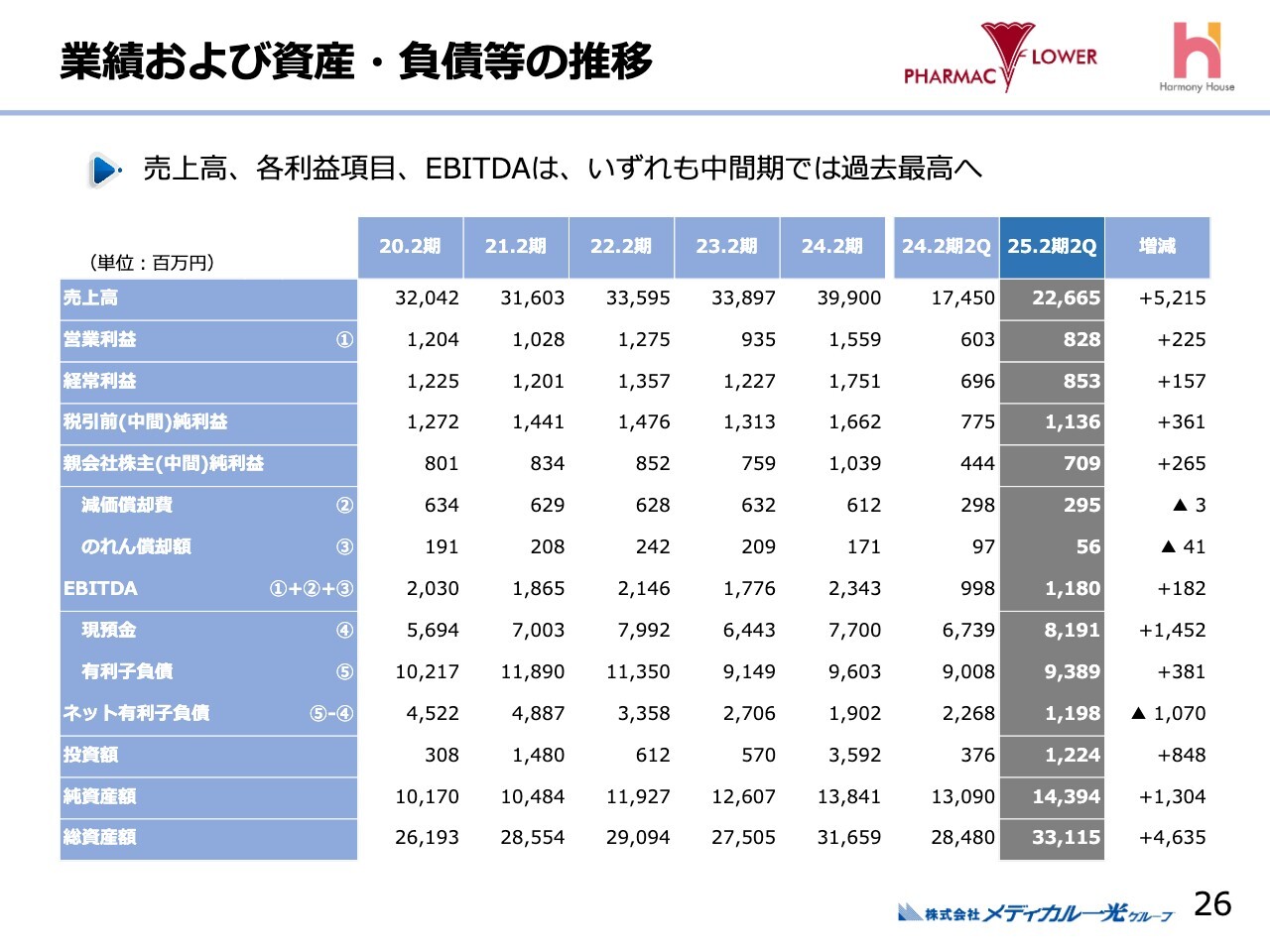

業績および資産・負債等の推移

直近の5期と半期2期分の主な業績と、資産・負債の推移です。ご覧のとおり、売上高・各利益項目はいずれも中間期では過去最高水準に至っています。

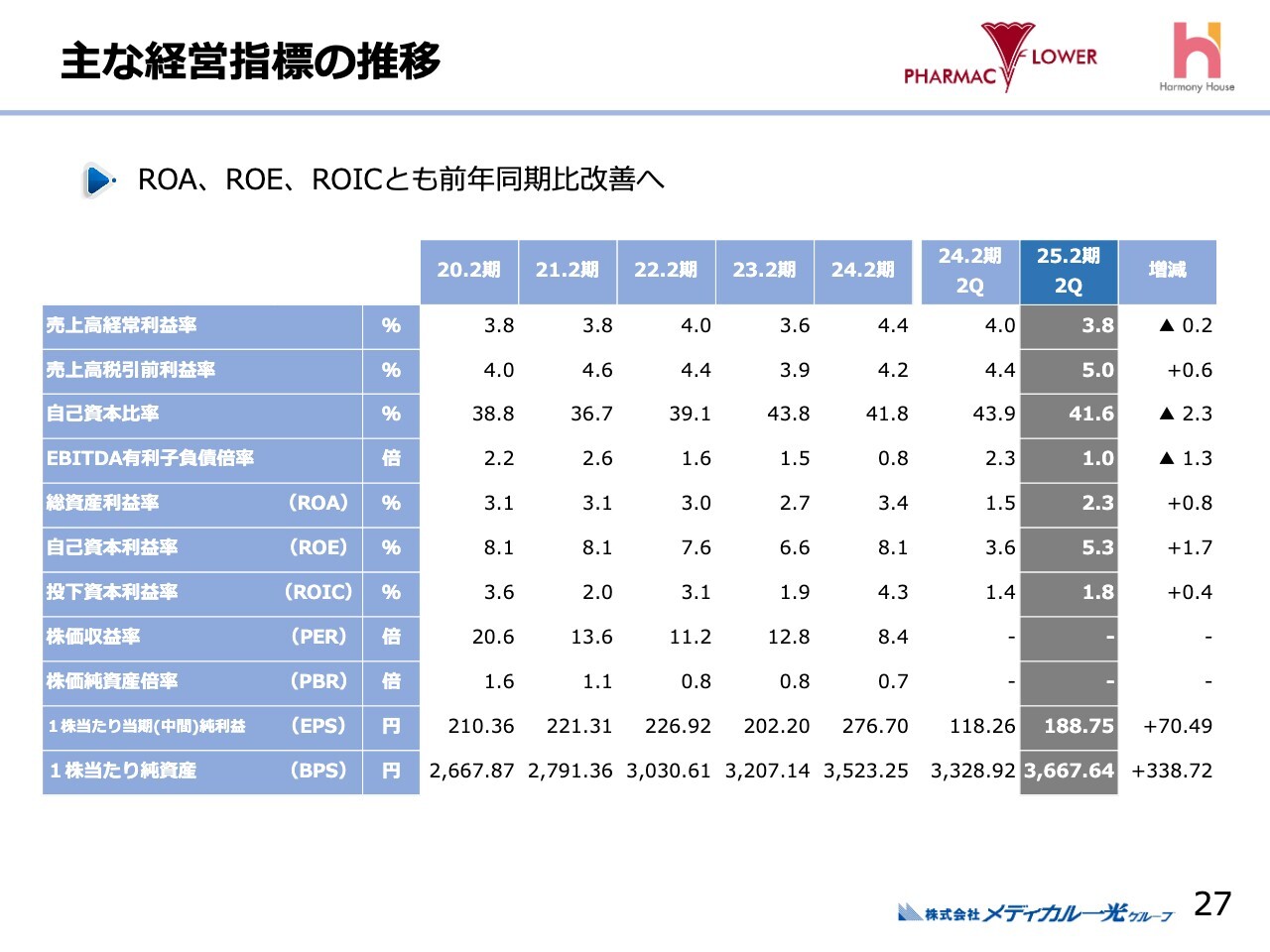

主な経営指標の推移

主な経営指標の推移です。売上高経常利益率は、上期に調剤薬局事業が収益的にかなり苦戦した影響もあり、前年同期と比べて若干低下しています。

一方で、売上高税引前利益率は、特別利益で計上がありましたため、売上高経常利益率とは異なり前年同期よりも上昇しています。

投下資本の効率性を示すROICの指標等は、前年同期と比べて上昇しています。

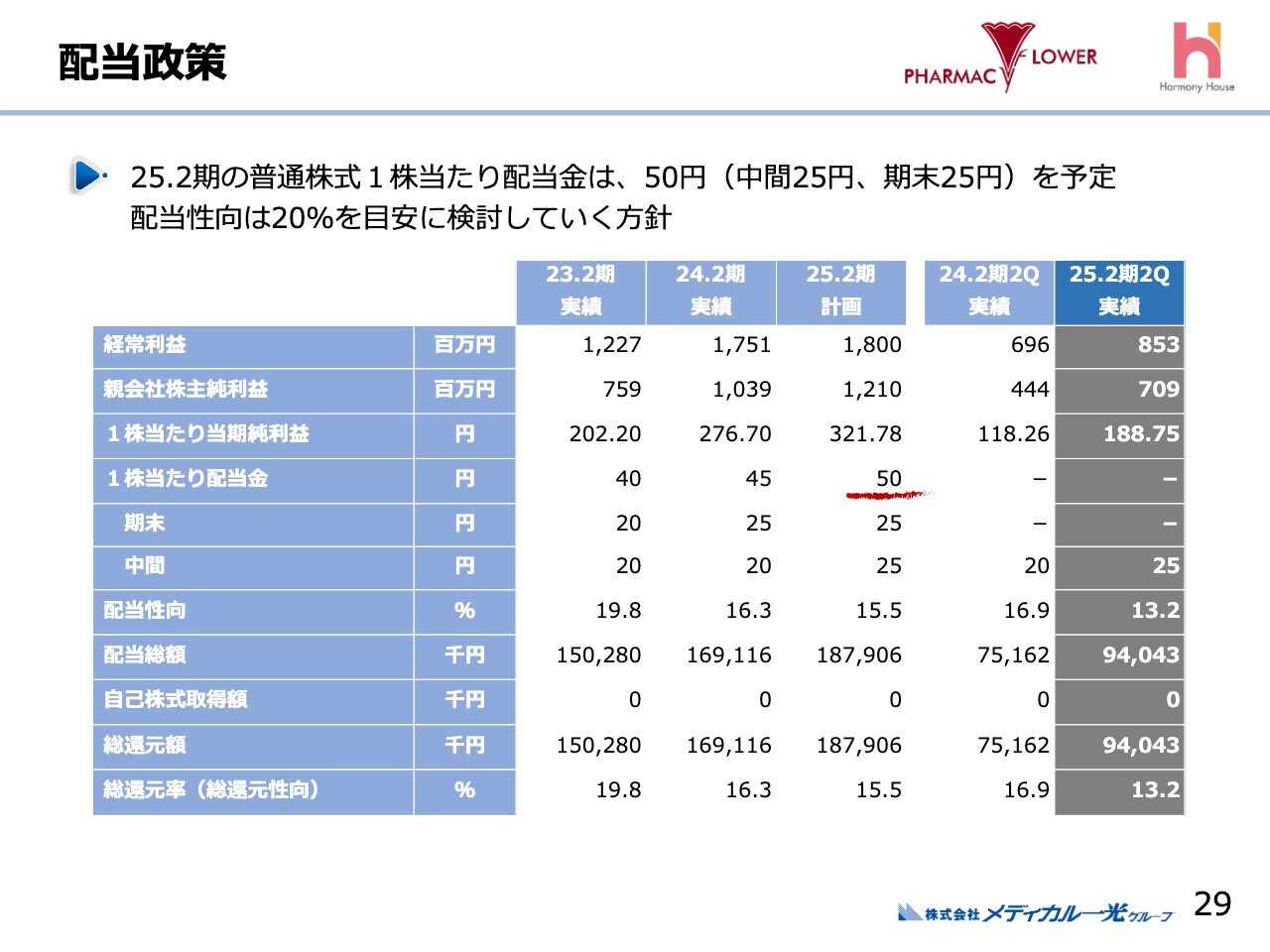

配当政策

最後に、配当政策です。今期、2025年2月期の普通株式1株当たりの配当金は、中間で25円、期末で25円、合計50円を予定しています。現在、配当性向は15.5パーセントですが、基本的には20パーセントを目安に検討していくのが弊社の従来の方針です。

質疑応答:医薬品卸事業の今後の展開について

質問者:医薬品卸事業の事業規模を拡大するということですが、統合するところは、西部沢井薬品を含めてすべて沢井製薬の販売店かと思います。今後も沢井製薬の販売店と統合していくのか、どの地域で拡大していくのかなど、概要を教えてください。

南野:当社はジェネリック医薬品の販売を行っており、その代理店は沢井製薬か東和薬品に限られると思います。

当社は以前から沢井製薬の代理店として、40年ほど三重県を中心に展開していましたが、沢井製薬が戦略の転換でずいぶん値上げを行いましたので、なかなか1つの地域で単独で生き残ることが非常に難しくなってきました。

2023年に西部沢井薬品と統合し、2024年10月からは香川県の若松薬品と埼玉県の佐藤薬品販売の株式を当社で取得して、医薬品卸の体制を整えているところです。今後も、統合先は沢井製薬の販売店になると思います。

質疑応答:医薬品卸事業の統合による利益水準について

質問者:沢井製薬の仕切価が上がっていることによる統合だと思いますが、統合することによって利益水準がどのように改善されるのかを教えてください。

南野:メーカーは取引量によってもマージン率が異なりますので、取引高が多くなることにより、プラスに転換していきます。

質疑応答:処方箋枚数の減少要因について

質問者:処方箋の枚数は、2024年2月期第2四半期と比較すると若干減少しています。この要因は、ロケーションなどで分けるとどのような特徴がありますか?

南野:店舗の入れ替えもありますので、必ずしも前年とまったく同じ店舗と比較しているわけではありません。

1つ言えるのは、昨年度に新型コロナウイルスが2類から5類へ移行しました。患者さまが来院しやすくなったことが、昨年の実績に影響していると思います。また、咽頭炎が多く流行しましたので、診察する機会が増え、処方箋が増加しました。今年は咽頭炎が収まったことで、全体の枚数を下げていると私は分析しています。

したがって、地域や店舗が要因というよりも、おしなべて下がっていると考えています。

質疑応答:新規事業について

質問者:御社の事業ポートフォリオとして、医薬品卸事業、調剤薬局事業、ヘルスケア事業があります。ヘルスケア事業はおそらく介護保険の内容や点数によって影響を受け、調剤薬局事業と医薬品卸事業は薬価差の背景等に影響を受けやすいと思います。

ここから新規事業を行うのはなかなか難しいと思いますが、今後中長期的に収益性を高めたり、利益成長を狙っていくために、事業ポートフォリオに何か新しく加えていく考えはありますか?

南野:これは私の持論ですが、当社は社会保障分野の事業をすべて行っており、先ほどおっしゃっていただいたように、ヘルスケア事業は介護保険の中で、ジェネリック医薬品は薬価制度の中で、調剤薬局事業は医療保険の中で、それぞれ展開しています。その枠を超えて新しい事業を展開しようとは思っていません。

ただ1つ言えるのは、失われた30年と言いますが、いわゆるデフレ下の一般産業が苦しんだ時に、社会保障はむしろ展開しやすい状態だったと振り返ります。世の中の物価下落よりも、薬価の下落は緩やかでした。

しかし、インフレになるとまったく逆で、物価の上昇に合わせて薬価は下がり続けますので、もちろんマイナスになります。診療報酬や介護報酬においても、物価高のようには上がりません。

一方で人件費は上がっていますので、それに対応するには、新しい事業よりも中を固めることが私の役目ではないかと思います。また、そのような中でM&A案件も多く出てくると考えています。

この銘柄の最新ニュース

メディ一光Gのニュース一覧- 当社連結子会社における役員の異動に関するお知らせ 2026/01/22

- 株式の立会外分売終了に関するお知らせ 2026/01/20

- 株式の立会外分売実施に関するお知らせ 2026/01/19

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … 伊沢タオル、前沢工業、ADプラズマ (1月9日発表分) 2026/01/13

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 … 伊沢タオル、前沢工業、ADプラズマ (1月9日発表分) 2026/01/13

マーケットニュース

- 明日の株式相場に向けて=「AI金鉱脈」掘り起こすツルハシ銘柄 (02/24)

- 東京株式(大引け)=495円高、米株安もAIインフラ関連が買われ反発 (02/24)

- 24日香港・ハンセン指数=終値26590.32(-491.59) (02/24)

- 明日の為替相場見通し=156円台での一段の円安あるか (02/24)

おすすめ条件でスクリーニングされた銘柄を見る

メディカル一光グループの取引履歴を振り返りませんか?

メディカル一光グループの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。