エスエルディーのニュース

エスエルディー、新型コロナ禍により減収減益も「コト消費」需要を取り込みながら着実な業績回復基調

1.決算概要 2021年2月期 第2四半期 決算概況

有村譲氏(以下、有村):株式会社エスエルディー代表取締役社長の有村譲です。冒頭ですが、まずは新型コロナウイルス感染症によりお亡くなりになられた方々及びご家族、関係者のみなさまに謹んでお悔やみしますとともに、罹患された方々には心よりお見舞い申し上げます。また、医療従事者はじめ、行政のみなさま等、感染防止にご尽力されているみなさまに、深謝します。それでは、決算概要、業績、今後の方針、通期業績予想の順で進めていきます。

まず、決算概要についてお話しします。当第2四半期の決算概況ですが、売上高は10億200万円、前年同期比で59.8パーセント減、営業利益はマイナス4億4,100万円、四半期純利益はマイナス4億7,000万円となりました。

1.決算概要 2021年2月期 第2四半期 トピックス①

当第2四半期のトピックスはこちらの3つです。まず1つ目が、新型コロナウイルス拡大に伴う経済活動自粛の緩和による売上高の緩やかな回復傾向、2つ目が、コラボカフェ実施による市況確認、今後の事業展開に関する有益情報入手、そして3つ目が、財務基盤強化への継続的な取り組みです。以降、順に説明します。

1.決算概要 2021年2月期 第2四半期 トピックス②

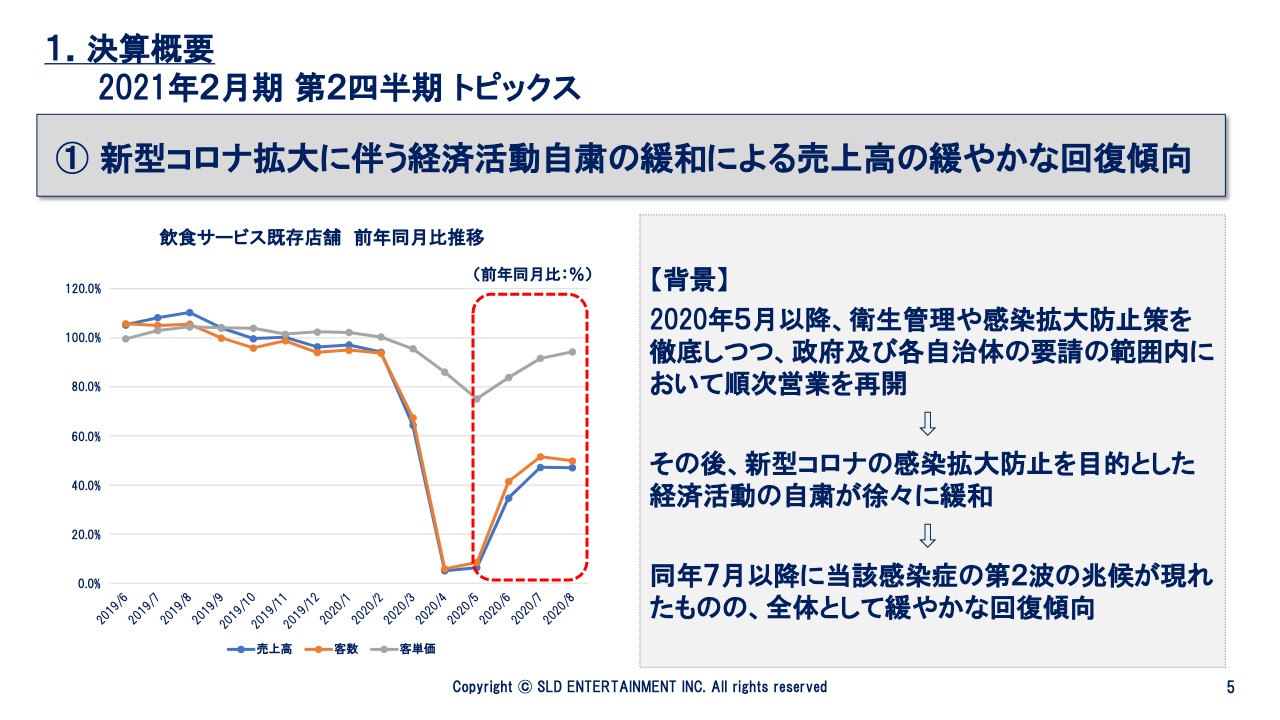

ご存知のとおり、2020年初頭より新型コロナウイルス感染症の感染が拡大し、日本国内においても拡大防止のため、政府より緊急事態宣言が発出され、経済活動が自粛されました。その後、緊急事態宣言が解除され、当社においては政府及び各自治体の要請の範囲内にて順次営業を再開しました。世の中の経済活動の自粛も徐々に緩和され、エリアや業態によってスピードは異なりますが、既存店における売上高の昨年対比は、全体として緩やかな回復傾向にあります。

1.決算概要 2021年2月期 第2四半期 トピックス③

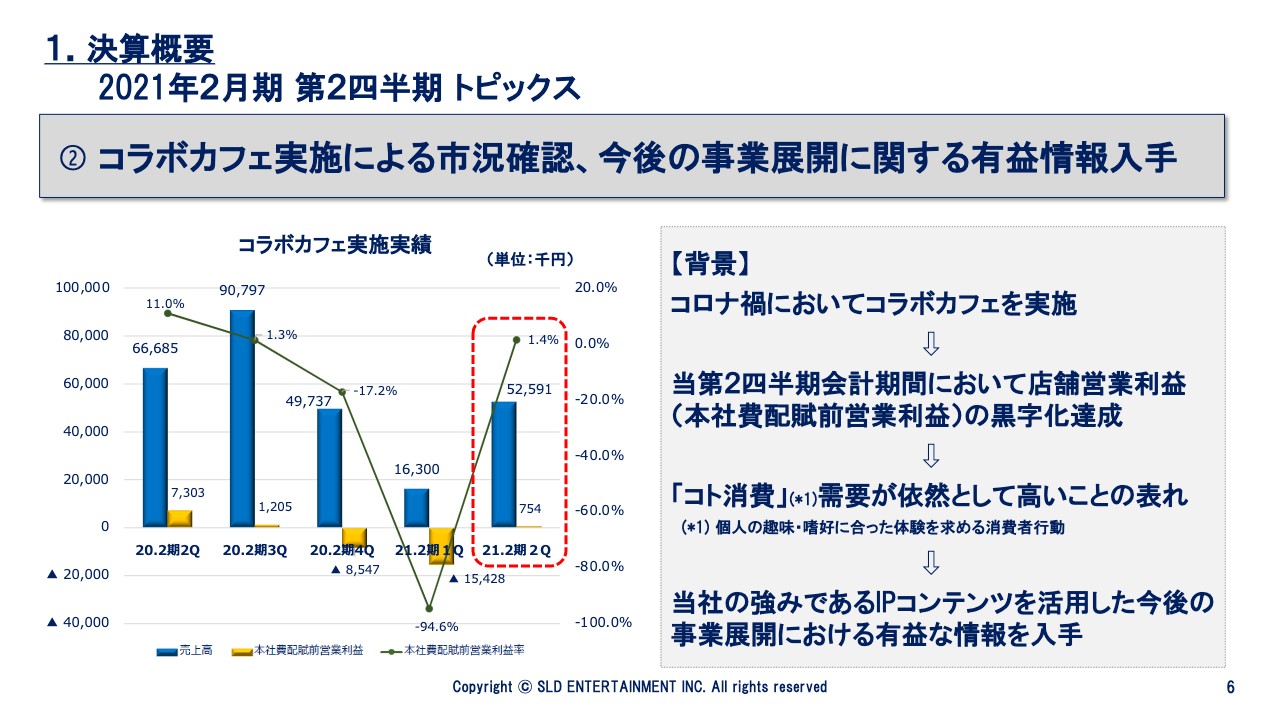

2つ目についてですが、当社は過年度より他社IPコンテンツを活用したコラボカフェを運営しています。当期4月から5月においては休業対応等を行っていたのですが、先ほどお伝えしたようにその後順次再開し、当第2四半期会計期間においては、店舗営業利益の黒字化を達成することができました。全体的な既存店の売上高は昨年対比で徐々に回復してきているとはいえ、当該期間において店舗段階での営業利益を達成できるところは限られています。これは、新型コロナウイルス禍においても、いわゆる「コト消費」に関するニーズは依然として高いことの表れであり、当該ニーズを上手く取り込むことが現況において1つの活路であると考えています。当社は、リアル店舗とIPコンテンツを掛け合わせたサービス展開を強みとしていますので、今回の実績は、今後の当社事業展開における有益な情報となりました。

1.決算概要 2021年2月期 第2四半期 トピックス④

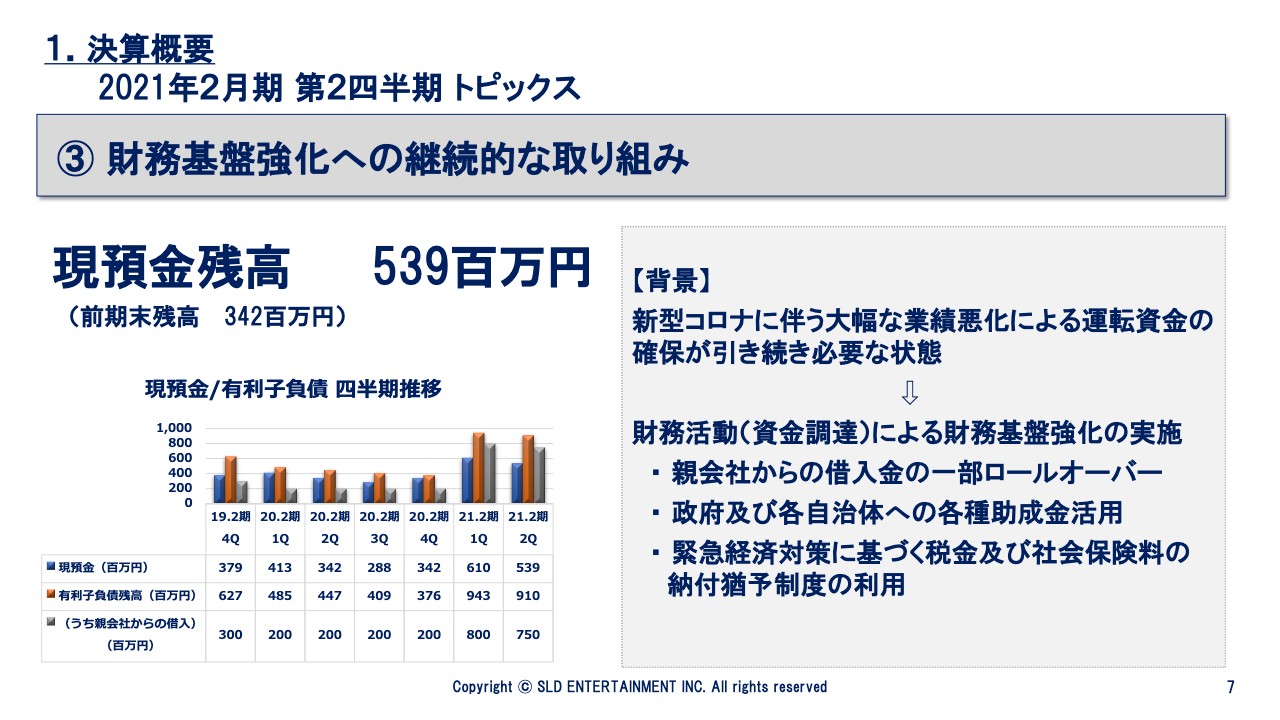

3つ目についてです。新型コロナウイルスという強烈な外的要因の影響で大幅な赤字を計上していることにより、今回の決算において、6,200万円の債務超過となりました。ご心配をおかけしていますが、こちらに関しては、全社一丸となり早期に解消を図っていきます。現預金残高に関しては、当第2四半期末において5億3,900万円であり、運転資金に関して、現状は特に問題はありません。今後もスライド記載の財務活動を含め、状況を見ながら適切に対応していきます。

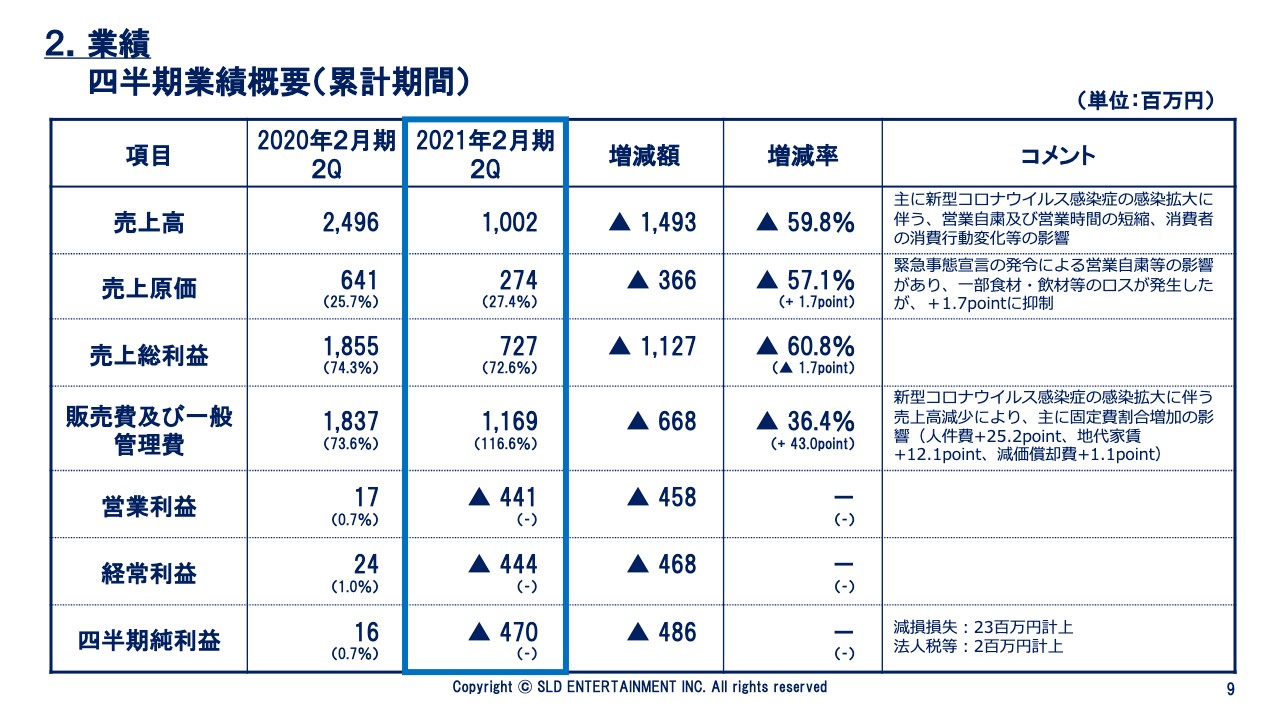

2.業績 四半期業績概要(累計期間)

業績に関してご説明します。まずは、当第2四半期累計期間の業績概要となります。売上高、営業利益、四半期純利益は、先ほどご説明したとおりです。売上高の対前期増減率はマイナス59.8パーセントである一方で、販売費及び一般管理費はマイナス36.4パーセントとなっています。これは、販売費及び一般管理費の中に支払家賃等の固定費が存在していることによります。ただし、こちらの固定費に関しては、人件費の適正化や賃料交渉、各種契約の見直しを行うことにより削減を推進しています。

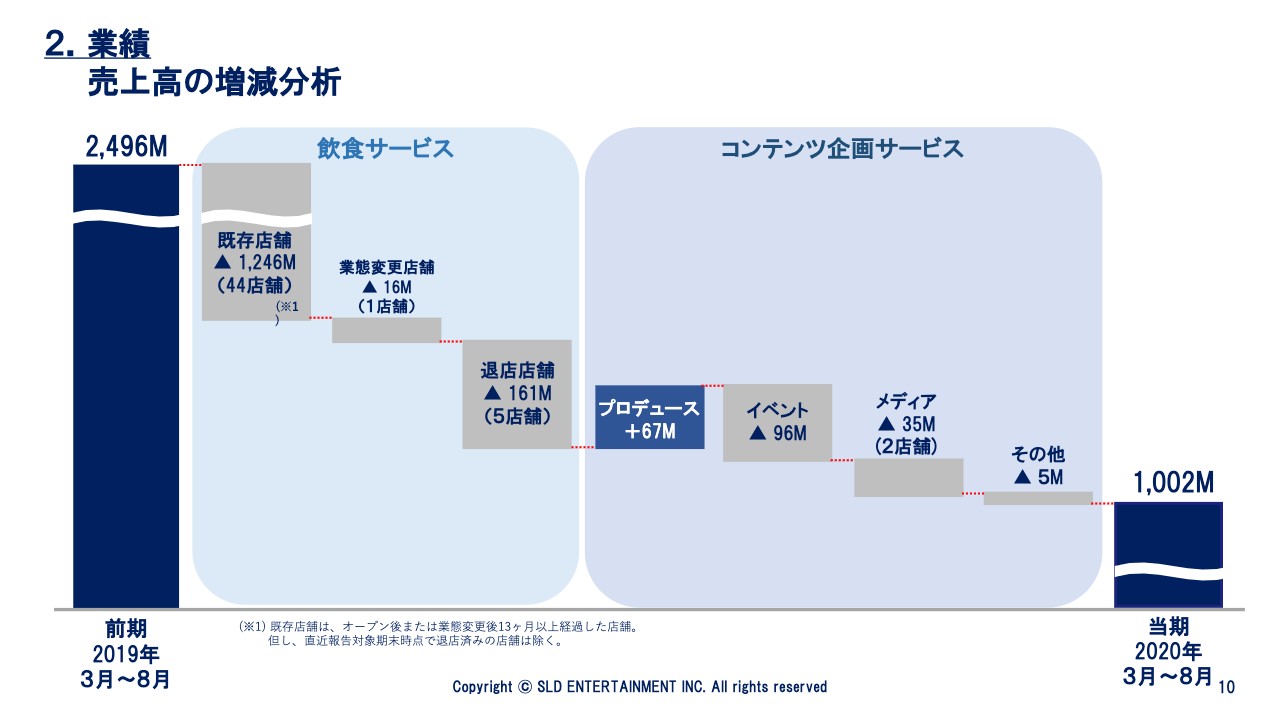

2.業績 売上高の増減分析

次に、売上高の増減分析です。当社は飲食サービスとコンテンツ企画サービスの2つを営んでいます。まず飲食サービスですが、新型コロナウイルスの影響による既存店舗の売上高減少が大きく、前期比でマイナス12億4,600万円となりました。また、5店舗の退店影響は前期比でマイナス1億6,100万円です。次にコンテンツ企画サービスですが、プロデュースが前期比でプラス6,700万円となりました。こちらは、前期と比較して案件自体が増加した影響によります。他方でイベントが前期比でマイナス9,600万円となりました。こちらは新型コロナウイルス感染拡大によるイベントの自粛……特に我々が毎夏実施していた夏フェスである「夏びらき」を中止したことにより、大きく売上が下がっています。また、メディアについては、2019年4月に新宿と池袋の直営店舗において試験的にローンチをしたコラボスペースを現在は休業していることにより売上高が前期比で減少しています。

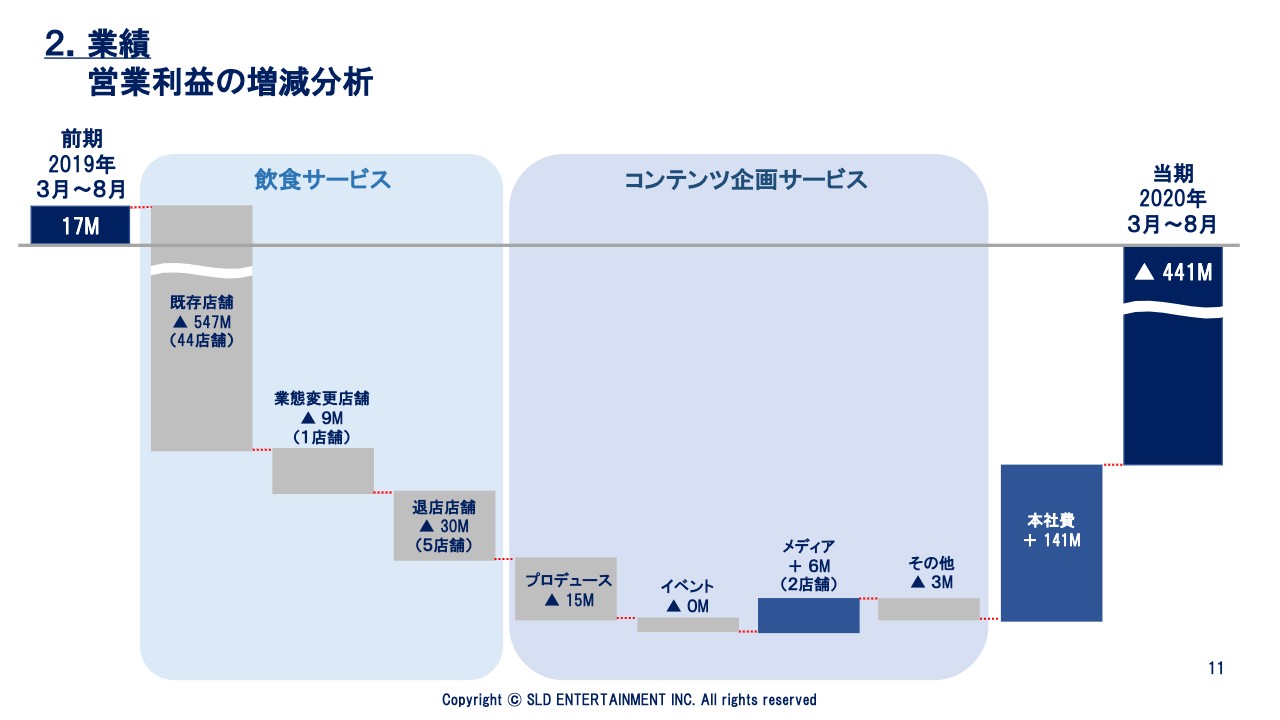

2.業績 営業利益の増減分析

営業利益の増減分析です。まず、飲食サービスに関しては、既存店舗の売上高減少により前期比でマイナス5億4,700万円となりました。コンテンツ企画サービスのプロデュースは、主に案件自体の増加により売上高は伸長していますが、緊急事態宣言中の休業対応において当社人件費等の固定費負担があったことにより前期比で減少しています。本社費に関しては、前期比で1億4,100万円改善しています。大きく減少しているのは人件費ですが、今回、新型コロナウイルス感染症にかかる雇用調整助成金6,600万円を本社費で控除していますので、この点は一過性の減少です。ただし、それを差し引いたとしても堅調に削減は出来ていますので、引き続き推進していきます。

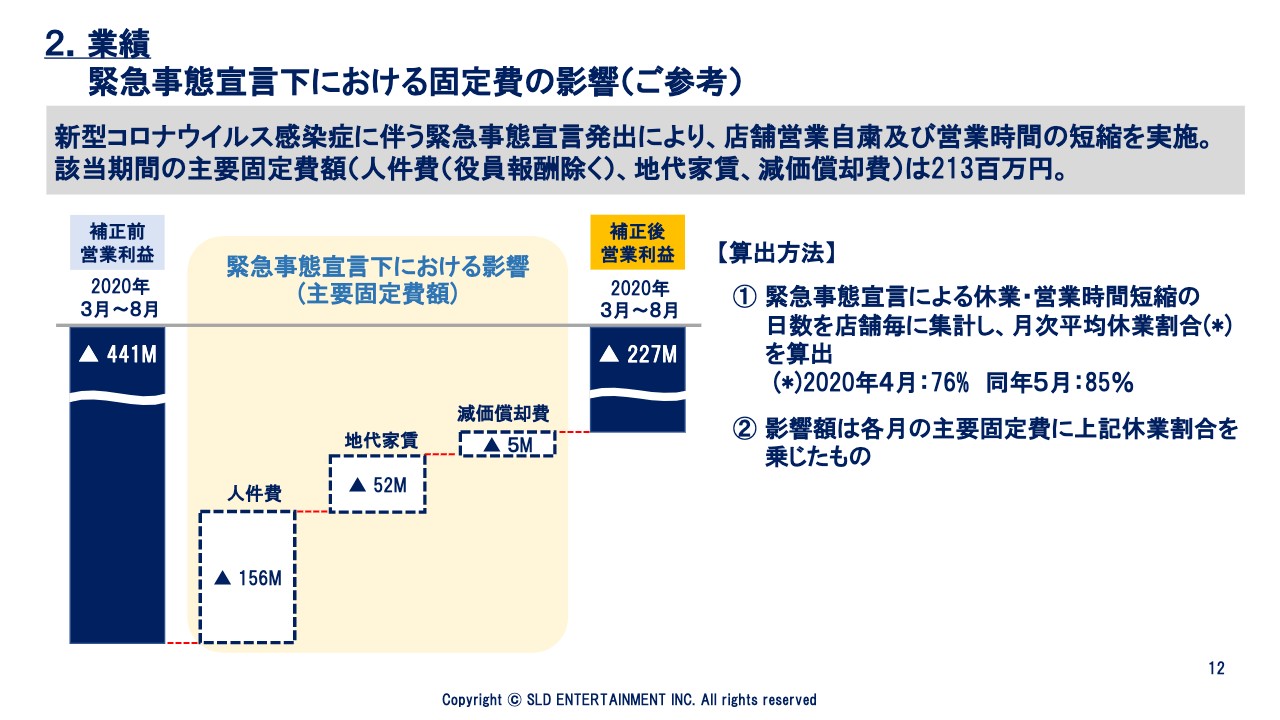

2.業績 緊急事態宣言下における固定費の影響(ご参考)

こちらは当期第1四半期決算資料の再掲です。緊急事態宣言下における主な固定費の影響については2億1,300万円であり、これを除いた今回の第2四半期決算における営業利益は2億2,700万円です。

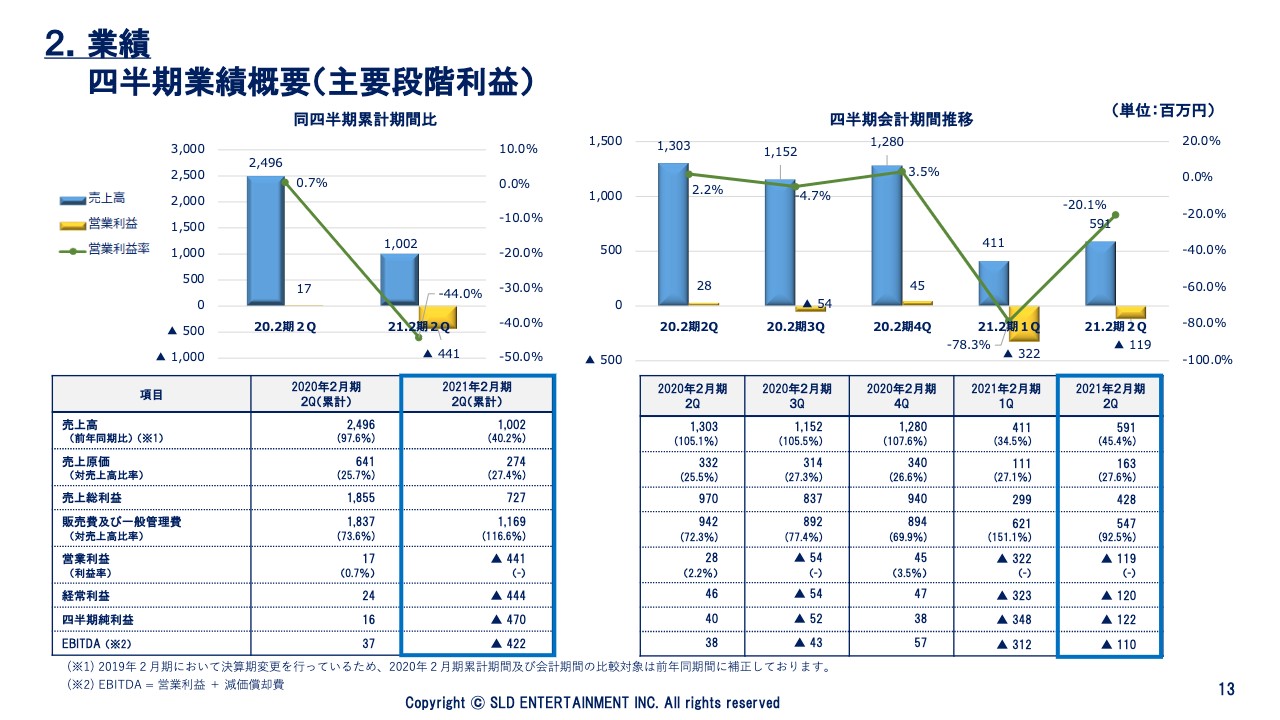

2.業績 四半期業績概要(主要段階利益)

全社ベースの売上高及び主要段階利益です。ご覧のとおり、当第2四半期決算は第1四半期と比較して徐々に回復傾向にあり、営業損失幅も減少してきています。

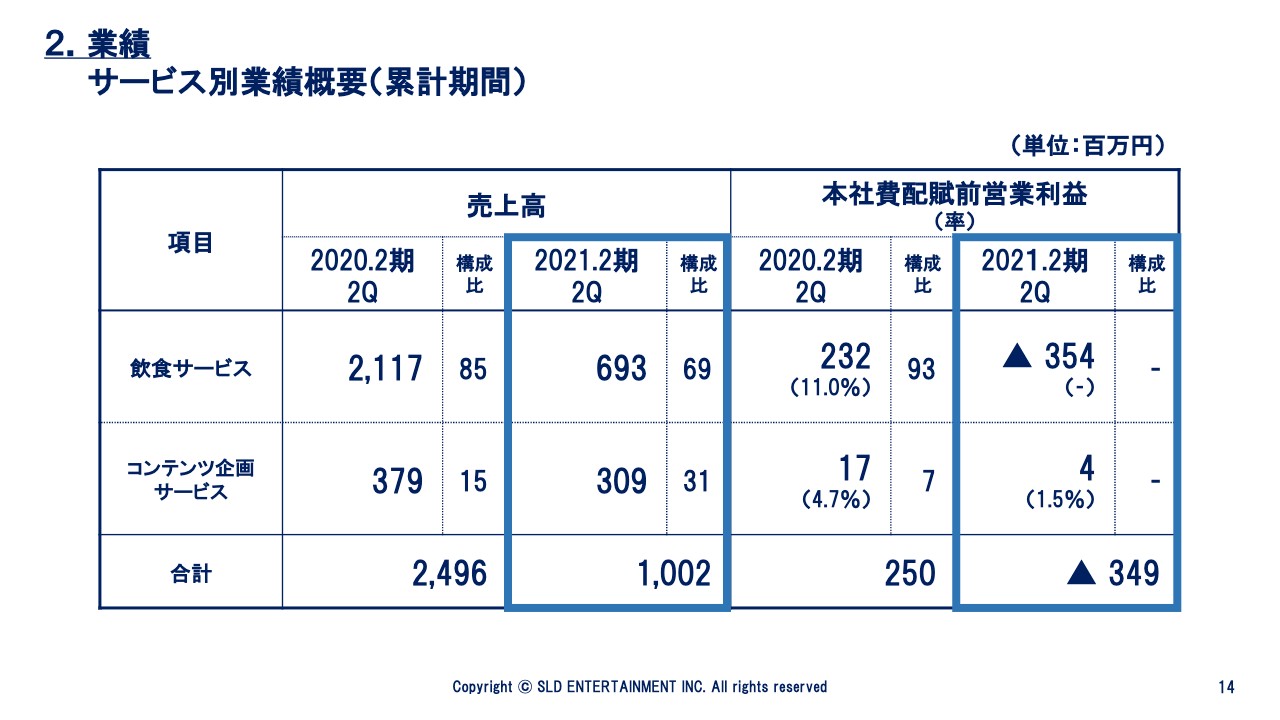

2.業績 サービス別業績概要(累計期間)

サービス別の業績概要です。飲食サービスとコンテンツ企画サービスについて、それぞれご説明します。飲食サービスの売上高は6億9,300万円、本社費配賦前営業利益はマイナス3億5,400万円となりました。他方、コンテンツ企画サービスは売上高が3億900万円、本社費配賦前営業利益プラス400万円となりました。コンテンツ企画サービスに関しては、このような状況下であってもプラスで着地することができました。以降は、それぞれのサービスごとの説明資料となります。

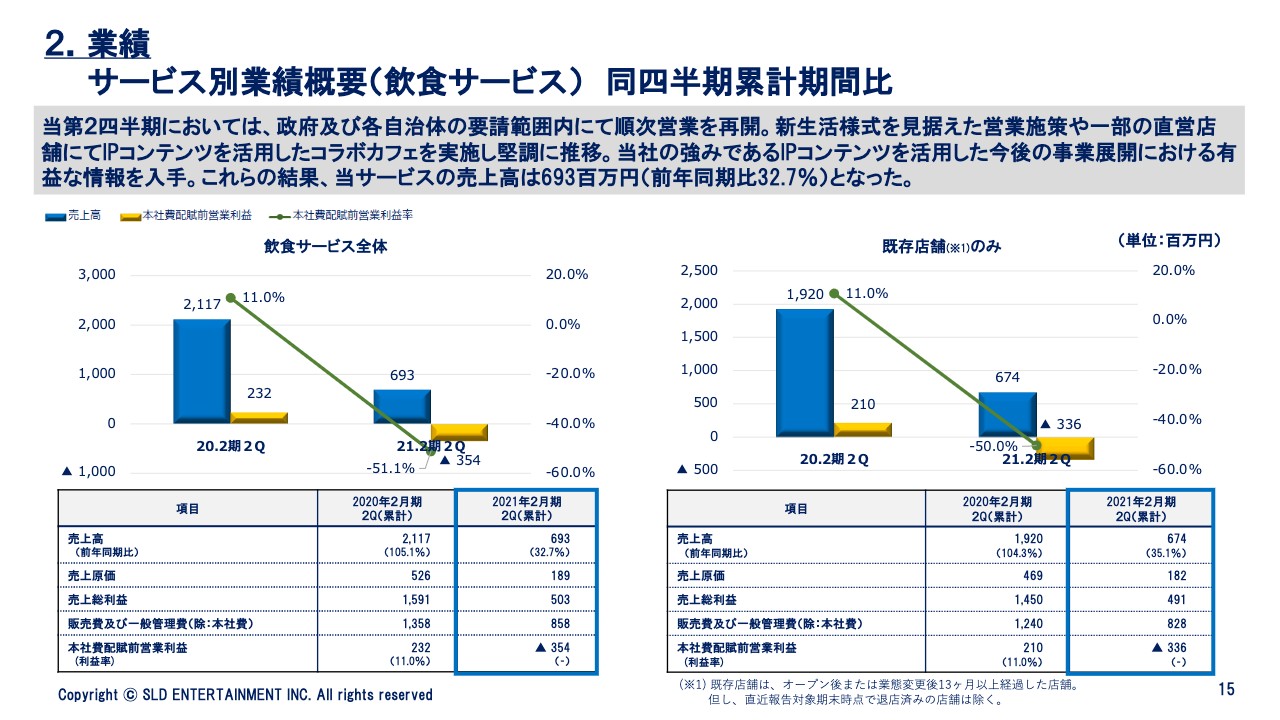

2.業績 サービス別業績概要(飲食サービス) 同四半期累計期間比

こちらは飲食サービスの四半期累計期間比です。サービス全体、既存店舗の売上高及び本社費配賦前営業利益は、新型コロナウイルスの影響により両者ともに前年同期からは減少しています。

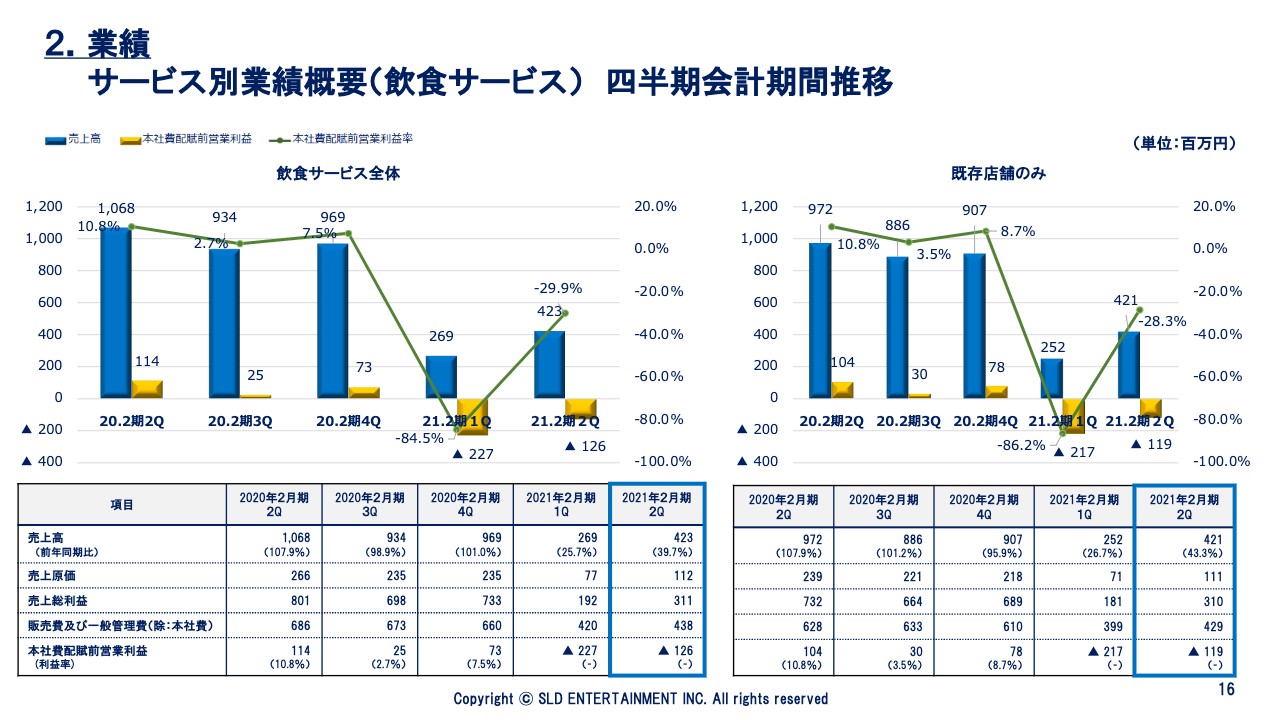

2.業績 サービス別業績概要(飲食サービス) 四半期会計期間推移①

飲食サービスの四半期会計期間推移です。会計期間単位は先ほどご説明したように、緩やかに回復傾向にあります。

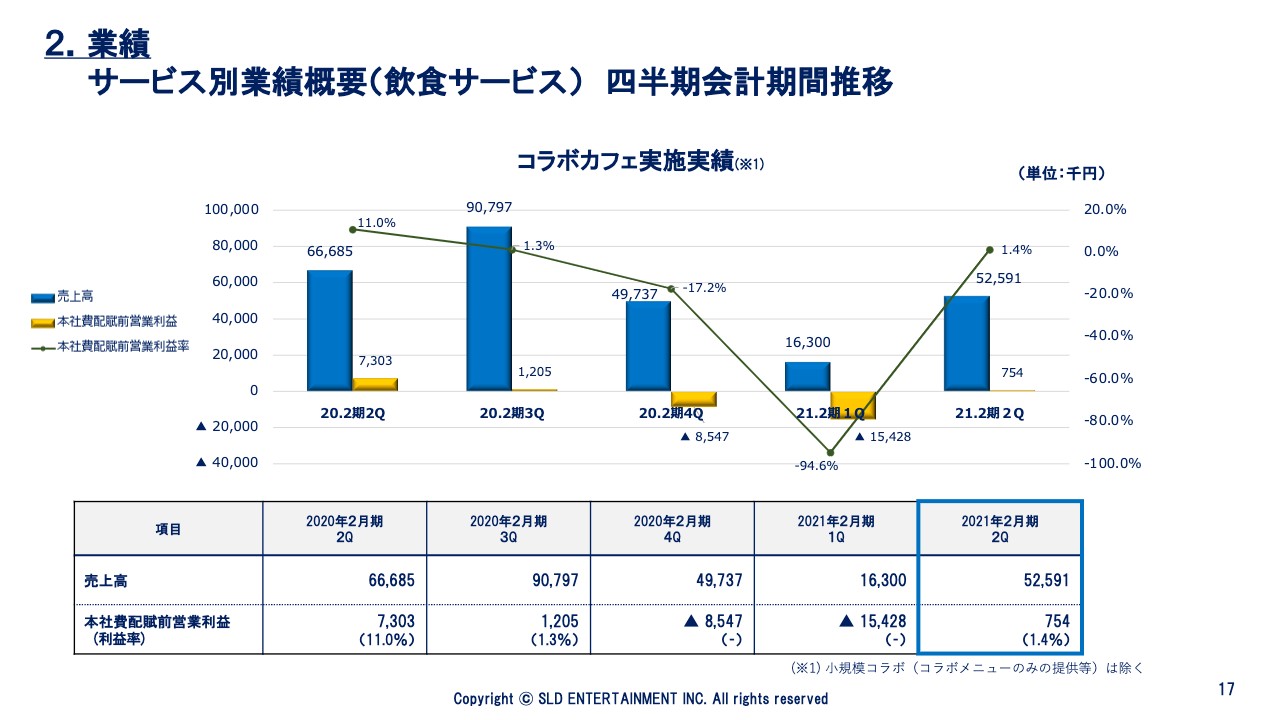

2.業績 サービス別業績概要(飲食サービス) 四半期会計期間推移②

コラボカフェの実施実績の四半期会計期間推移です。前提としてコラボメニューのみの提供等の小規模なコラボは除いています。ここで特に強調したいのは、冒頭のトピックスでお伝えしたとおり、当第2四半期会計期間において、店舗営業利益の黒字化を達成することができたという点です。もちろん、IPコンテンツの集客力により業績が左右されるところではありますので、コンテンツの選別はしっかりと行いますが、現状の新型コロナウイルス禍という外的環境の影響を比較的受けにくい「コト消費」ニーズに対しては、今回の実績結果を足掛かりとして今後も柔軟に対応していきます。

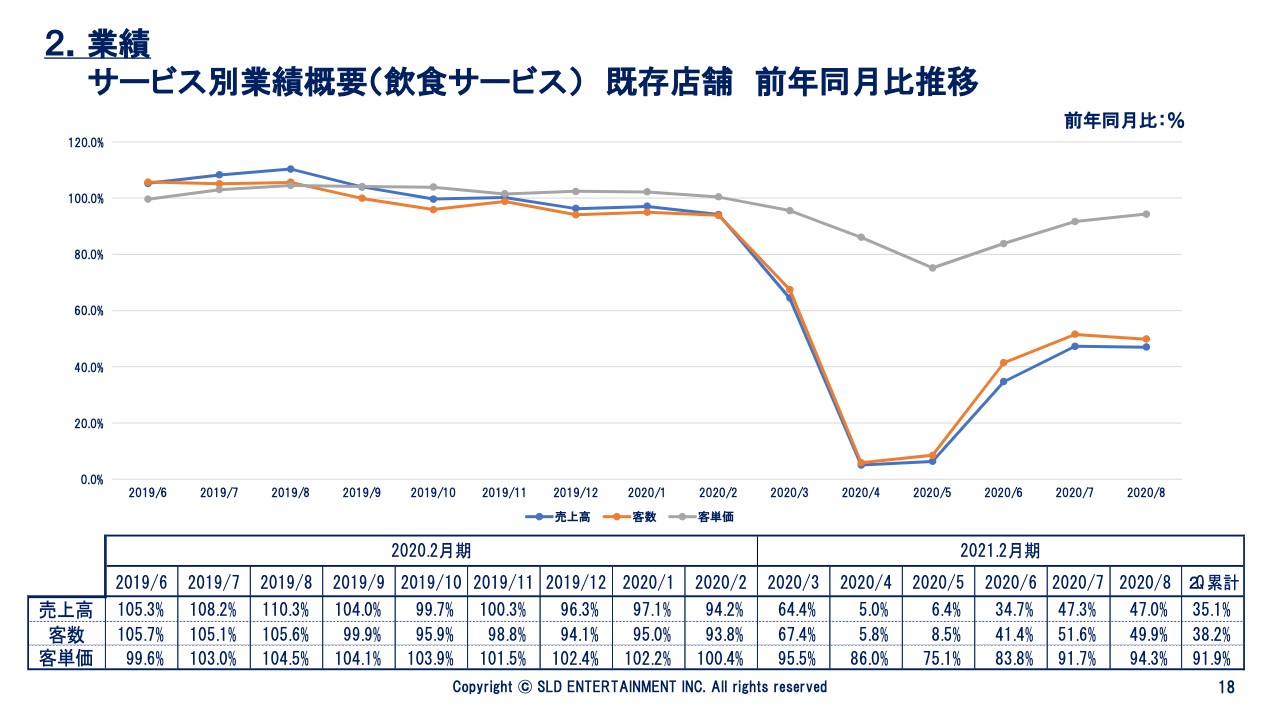

2.業績 サービス別業績概要(飲食サービス) 既存店舗 前年同月比推移

当社既存店舗の売上高、客数、客単価の昨年対比推移です。こちらも冒頭のトピックスで触れましたが、緩やかに回復傾向となっています。

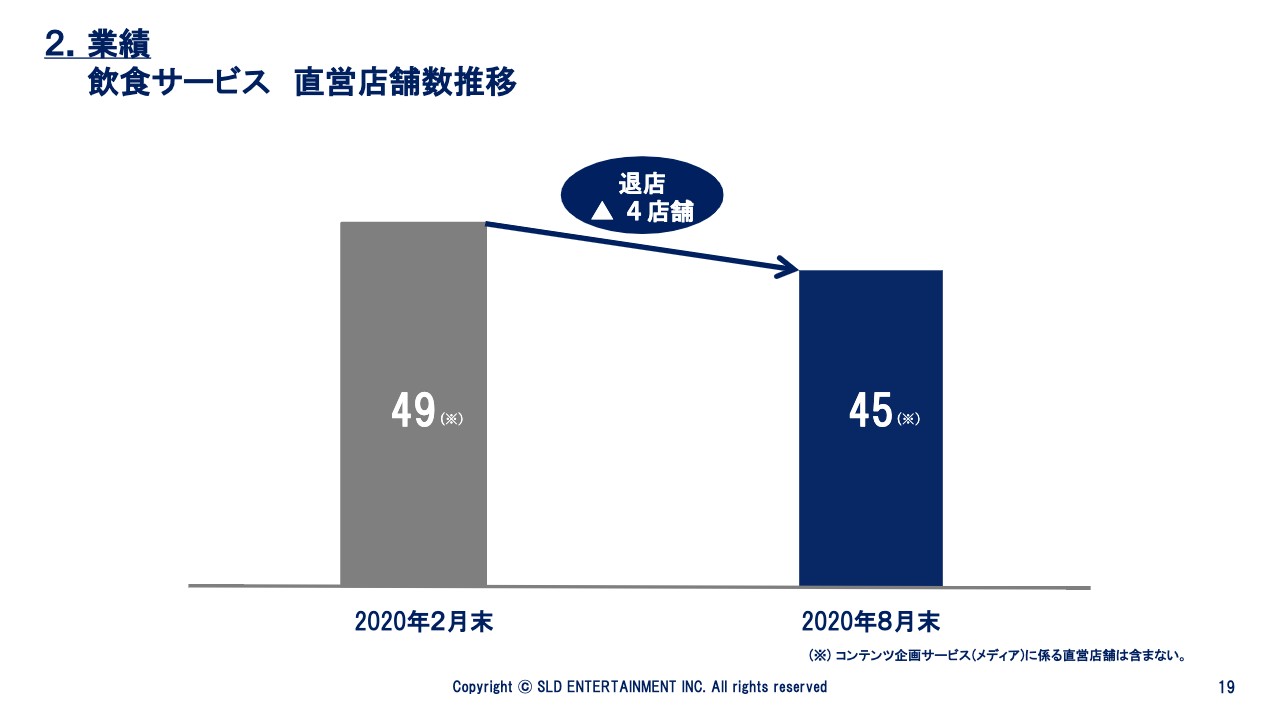

2.業績 飲食サービス 直営店舗数推移

飲食サービスの直営店舗数推移となります。2020年8月末時点の飲食サービスの直営店舗数は45店舗となりました。なお、コンテンツ企画サービスの1つのカテゴリーであるメディアに直営店舗が2店舗ありますので、当社全体の直営店舗数については47店舗です。

2.業績 飲食サービス 第2四半期における取り組み(売上対策)

第2四半期における主な取り組みをご紹介します。まず、繰り返しとなりますが、コラボカフェを実施しました。今後も積極的に展開していきたいと考えています。また、公式ECサイトを新規にオープンし、さらに、テイクアウトの拡充、デリバリーの開始を行いました。新型コロナウイルス禍で、消費者の消費行動に変化が生じ、イートインの売上が大きく減少する中で、少しでも売上及び利益ボリュームを上げるべく採算を注視しながら今後も継続的に取り組んでいきます。

2.業績 飲食サービス 第2四半期における取り組み(社員育成)

こちらは定性的な取り組みとなりますが、緊急事態宣言下では中止していた社員研修を、リモートを活用して再開しました。サービス提供に関する社員育成は、CS向上の要ですので、今後もしっかりと実施します。

2.業績 飲食サービス 第2四半期における取り組み(新型コロナウイルス感染症対策)

新型コロナウイルス感染症対策に関してです。当社店舗では、従業員の対策、店内環境の対策、そしてお客様への対応として記載のとおり対応しています。感染拡大防止対策は社会要請であり企業としての使命ですので、業績改善を計らいつつも、この点を徹底してお客様や従業員へ安全で安全な環境整備を継続します。

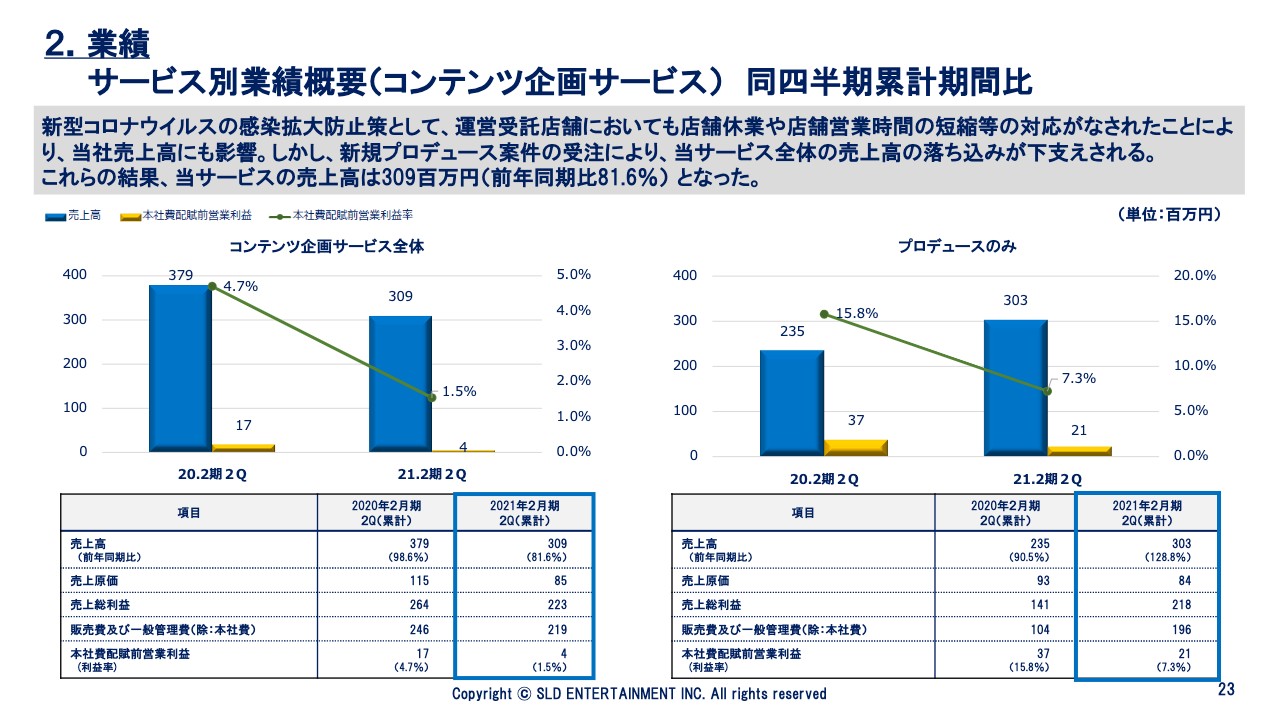

2.業績 サービス別業績概要(コンテンツ企画サービス) 同四半期累計期間比

コンテンツ企画サービスの四半期累計期間比となります。サービス全体の売上高及び本社費配賦前営業利益は前年同期からは減少していますが、プロデュースのみを切り出した実績は、増収減益となりました。減益とはなっているものの、この状況下においてもしっかりと営業利益を捻出することができています。

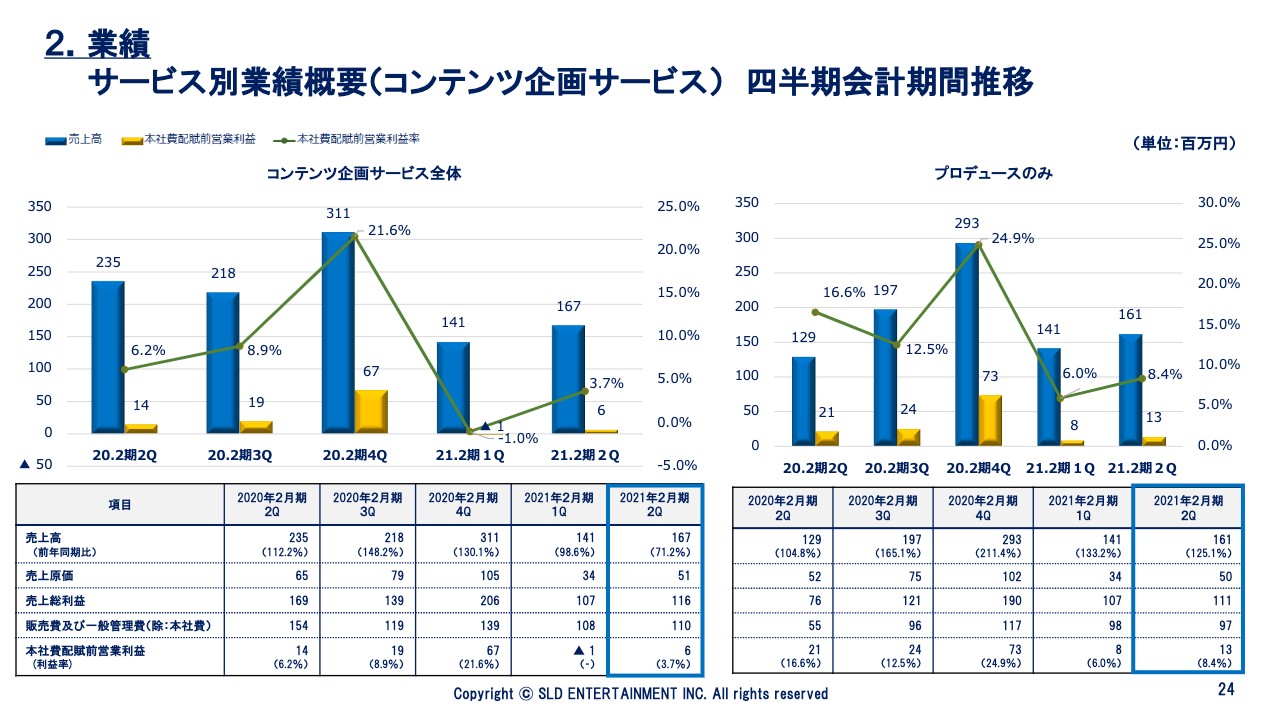

2.業績 サービス別業績概要(コンテンツ企画サービス) 四半期会計期間推移

コンテンツ企画サービスの四半期会計期間推移です。飲食サービス同様に緩やかに回復傾向にあります。

2.業績 コンテンツ企画サービス 第2四半期における取り組み

コンテンツ企画サービスの第2四半期における取り組みですが、当期第1四半期会計期間内に新規で開始した、株式会社川崎フロンターレ様の常設オフィシャルカフェ「FRO CAFE」、株式会社立飛ストラテジーラボ様が新街区「GREEN SPRINGS」にオープンした飲食店舗「under the cascade」の運営業務を継続しています。以降の業績説明に関しては、取締役CFOの鯛からご説明します。

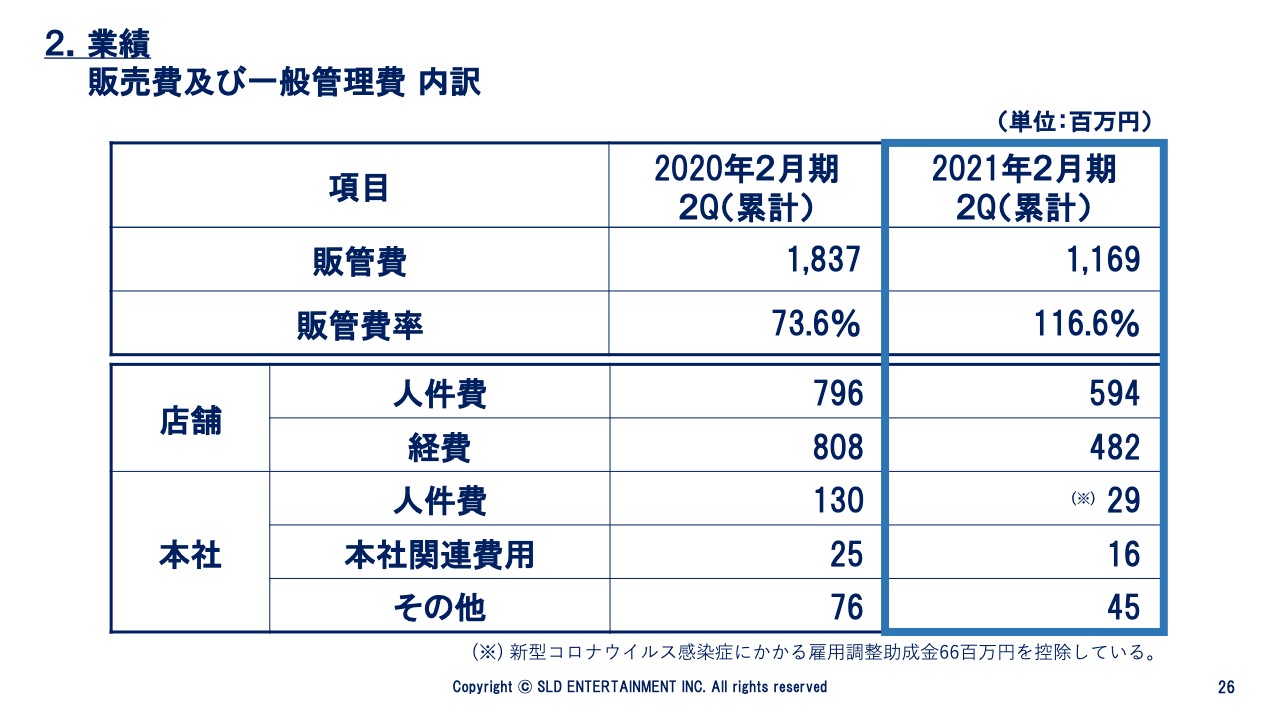

2.業績 販売費及び一般管理費 内訳

鯛剛和氏:取締役経営管理本部本部長CFOの鯛でございます。ここからは、販売費及び一般管理費内訳、財政状態、キャッシュ・フローの状況に関して、私よりご説明します。まず、販売費及び一般管理費の内訳です。当第2四半期累計期間における実績は11億6,900万円となり、前年同期比では約6億6,800万円減少、販管費率は43パーセント上昇し116.6パーセントとなりました。表中の店舗及び本社の人件費、経費は各項目減少しています。こちらは大まかには、売上高が減少したことにより変動費が減少し、固定費においても人件費の適正化や賃料交渉、各種契約の見直しを行うことにより削減を推進していることによります。なお、本社の人件費が大きく減少しているのは、今般の新型コロナウイルス感染症にかかる雇用調整助成金6,600万円を控除していることによるものです。

2.業績 財政状態概要

財政状態の概要です。冒頭のトピックスで触れたとおり、新型コロナウイルスという強烈な外的要因の影響で大幅な赤字を計上していることにより、今回の決算において6,200万円の債務超過となりました。最後の「今後の方針」でもご説明しますが、当社としては「売上改善」「コスト抑制」「財務基盤強化」の3つを軸に、よりキャッシュ・フローを意識した経営活動を実施していきます。特に今後の財政状態を注視しながら、当社の親会社である株式会社DDホールディングスを借入先とした親子ローンなどを中心として、前広に資金調達を検討し推進することで、当面の運転資金は十分に確保できる状況です。債務超過となっていますが、各種施策を講じ、企業として生き残り、成長していきます。

2.業績 財務状況 四半期推移

こちらは財務状況の推移です。推移に関してはご覧のとおりとなります。親会社からの借入は、当第2四半期末時点で7億5,000万円です。

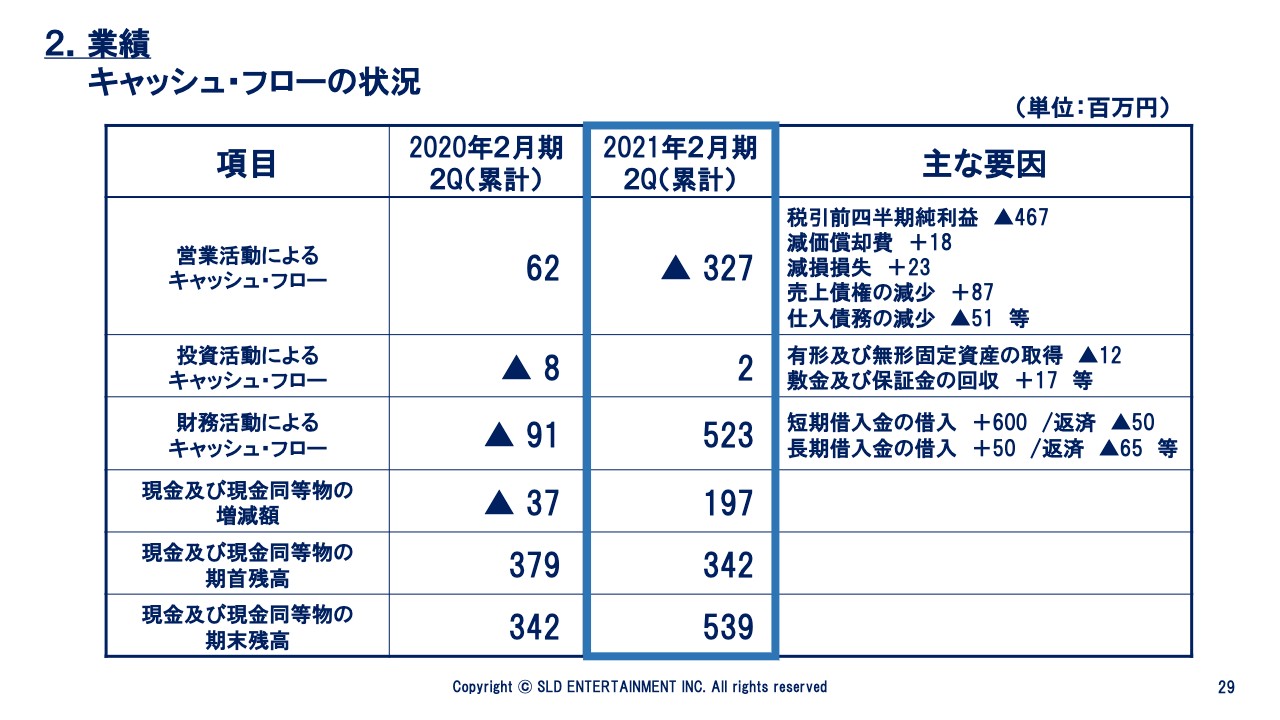

2.業績 キャッシュ・フローの状況

キャッシュ・フローの状況です。営業活動によるキャッシュ・フローは、税引前四半期純利益が大きく減少したことによりマイナス3億2,700万円、投資活動によるキャッシュ・フローはプラス200万円、財務活動によるキャッシュ・フローは、主に親子ローンがネットで5億5,000万円の増加したことによりプラス5億2,300万円でした。この結果、当第2四半期末時点における現金及び現金同等物の残高は5億3,900万円となりました。私からのご説明は以上となります。

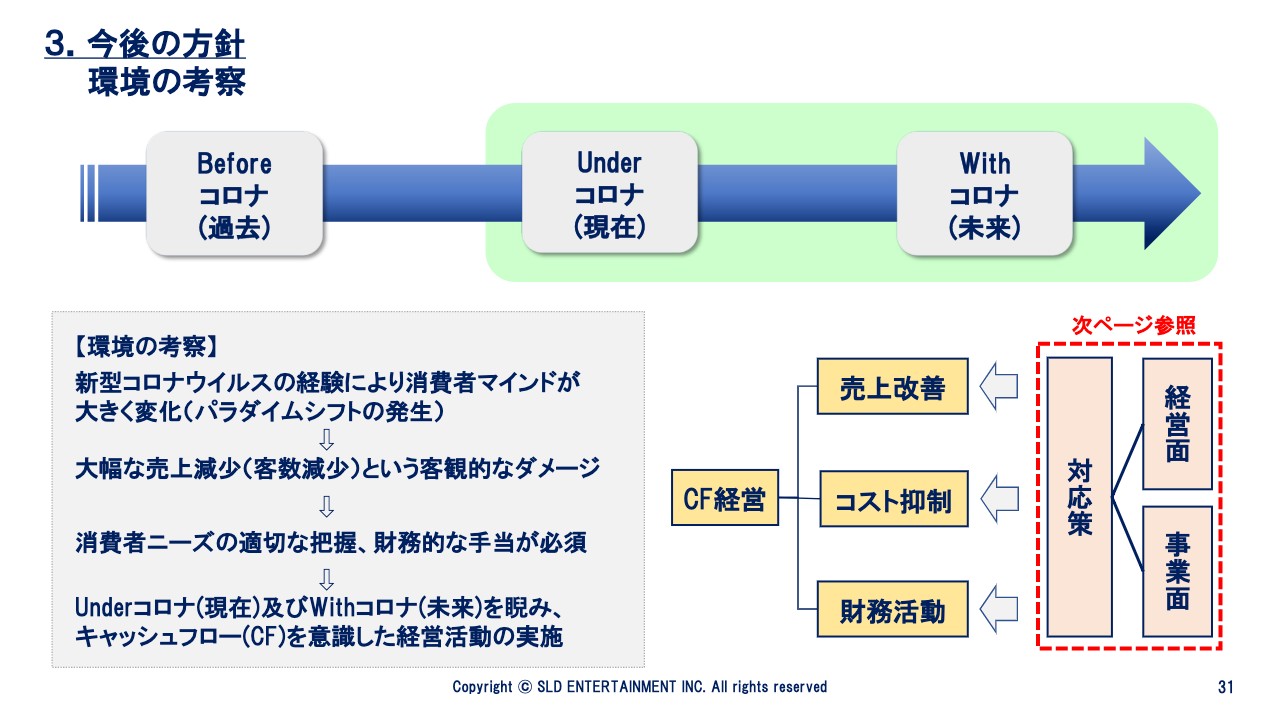

3.今後の方針 環境の考察

有村:今後の方針については、私からご説明します。こちらは第1四半期決算説明資料の再掲となりますが、当社としては、「売上改善」「コスト抑制」「財務活動」の3つを軸に、キャッシュ・フローを意識した経営活動を行う方針です。

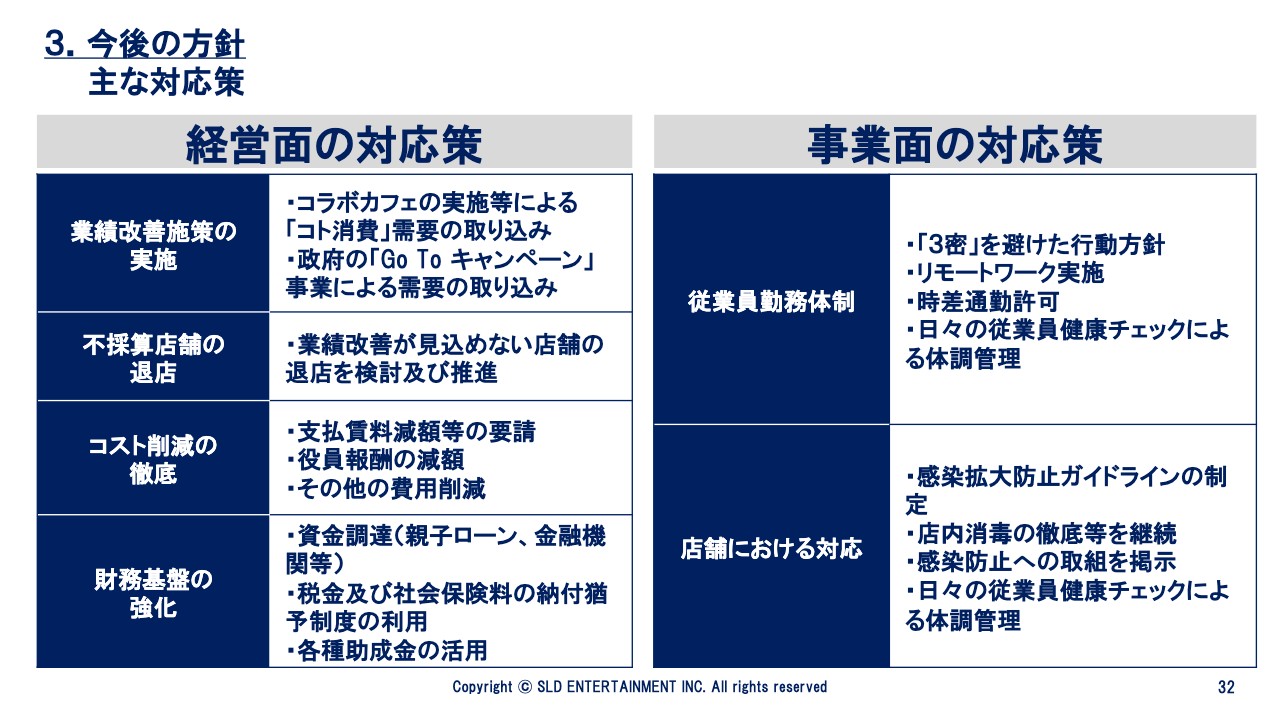

3.今後の方針 主な対応策

こちらに主な対応策を記載しています。 まずは経営面の対応策については4つ記載しています。 業績改善施策の実施、不採算店舗の退店、コスト削減の徹底、財務基盤の強化です。 また、事業面の対応策としては、従業員の勤務体制と店舗における対応の2つを掲げています。金額インパクトの大小はありますが、当社が生き残り、なおかつ成長していけるよう各々しっかり取り組んでいきます。

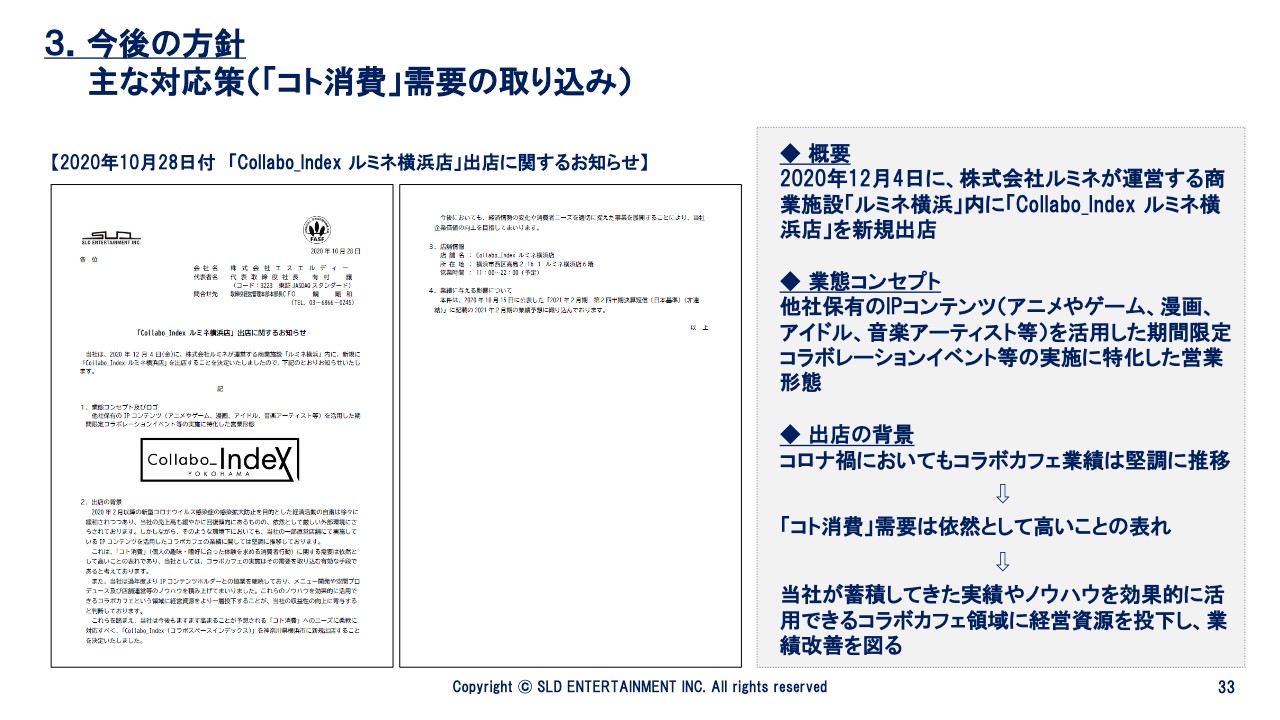

3.今後の方針 主な対応策(「コト消費」需要の取り込み)

こちらは業績改善施策の具体的な実施のご紹介です。2020年10月28日付でリリースしていますが、拡大している「コト消費」需要をさらに取り込むため、コラボレーションイベント等の実施に特化した業態で新規出店を行います。当社がこれまで蓄積してきた実績やノウハウを効果的に活用できる領域であり、今後の成長ドライバーとして考えています。

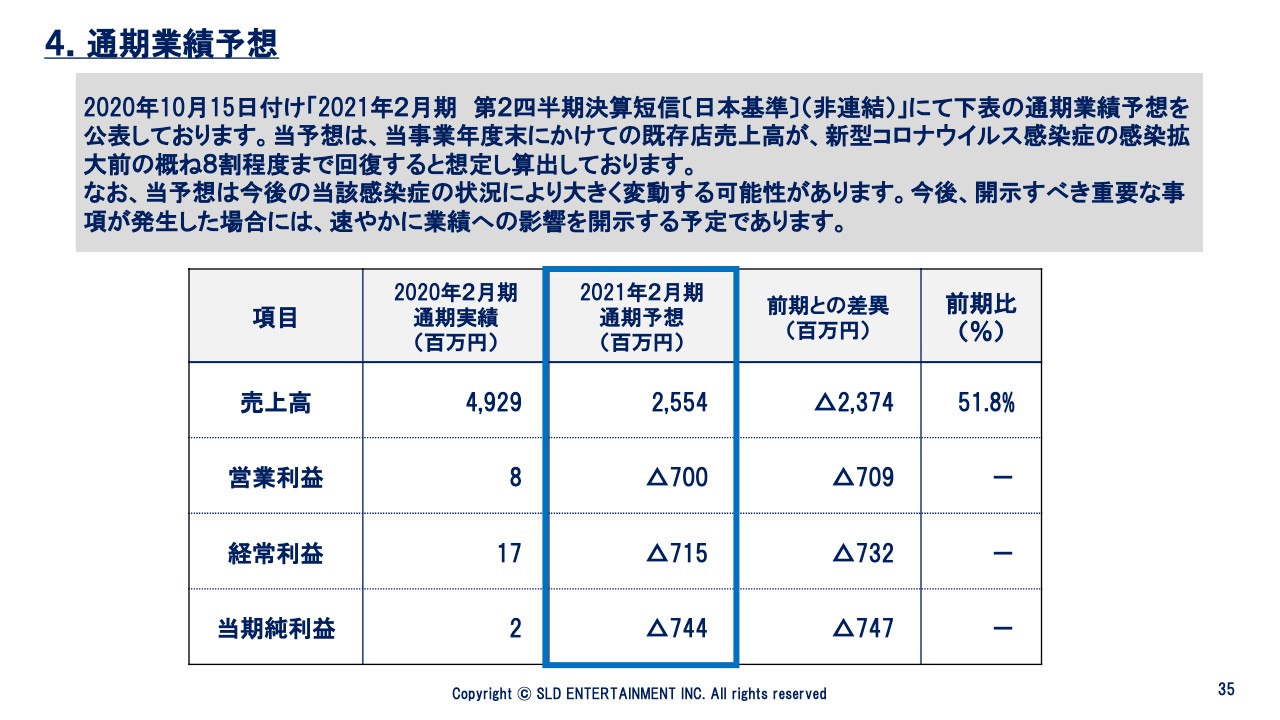

4.通期業績予想

最後に、通期業績予想です。当期初頭は新型コロナの感染拡大による影響が合理的に見込めず、「未定」と開示していましたが、当第2四半期会計期間の実績が確定し、この感染症の短期的な影響をある程度予測できる環境になったと判断されることから、2020年10月15日付けで表のとおり公表しました。今後、この感染症の状況により大きく業績が変動する可能性があります。開示すべき重要な事項が発生した場合には、速やかに影響を開示します。以上で、株式会社エスエルディーの決算説明を終了します。ありがとうございました。

この銘柄の最新ニュース

SLDのニュース一覧- DDグループ Research Memo(2):高収益の飲食・アミューズメント事業に加え、ホテル・不動産事業も展開(1) 今日 14:02

- DDグループ---11月度の月次売上高発表 2024/12/13

- #702 cafe&dinerなんばパークス店にてなんばパークスミュージアムと連動した 【「怪獣8号展」コラボレーションカフェ】開催のお知らせ 2024/11/27

- 大阪なんばパークスで12月13日(金)から期間限定開催!【「怪獣8号展」 コラボレーションカフェ】#702 cafe&diner内コラボカフェスペース 2024/11/27

- 【2024クリスマスコースの受付開始!】一軒家レストランで聖夜を彩る特別プランをご用意!ワイン酒場 GabuLicious仙台店にてご予約受付中 2024/11/15

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

エスエルディーの取引履歴を振り返りませんか?

エスエルディーの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。