ハブのニュース

【QAあり】ハブ、上期売上高は前年比111.6%、営業利益は150% 47都道府県をターゲットとした出店戦略が好調

目次

太田剛氏(以下、太田):みなさま、こんにちは。代表取締役社長の太田です。本日はお忙しい中、当社の決算説明会をご視聴いただき、誠にありがとうございます。

スライドは本日の内容です。はじめに2025年2月期第2四半期の業績について、続いて今期の取組み、今後の取組みについてご説明します。

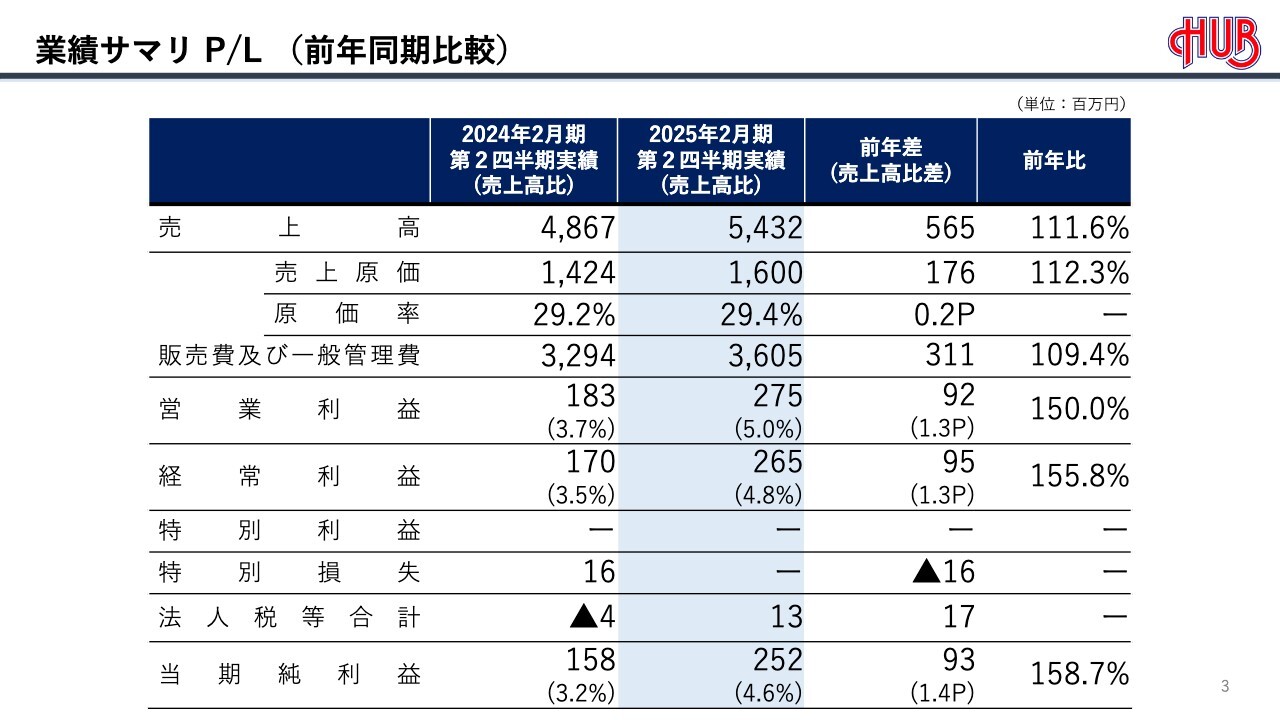

業績サマリ P/L(前年同期比較)

P/Lです。売上高は前年同期比111.6パーセントの54億3,200万円で、5億6,500万円の増収で着地しました。原価率は前年同期比で0.2ポイント増加し、29.4パーセントの着地となりました。販売費及び一般管理費は前年同期比109.4パーセントで、3億1,100万円のコスト増となりました。

営業利益は前年同期比150パーセントの2億7,500万円で9,200万円の増益、経常利益は前年同期比155.8パーセントの2億6,500万円で9,500万円の増益です。当期純利益は前年同期比158.7パーセントの2億5,200万円で9,300万円の増益となりました。

結果として、増収増益での着地となっています。

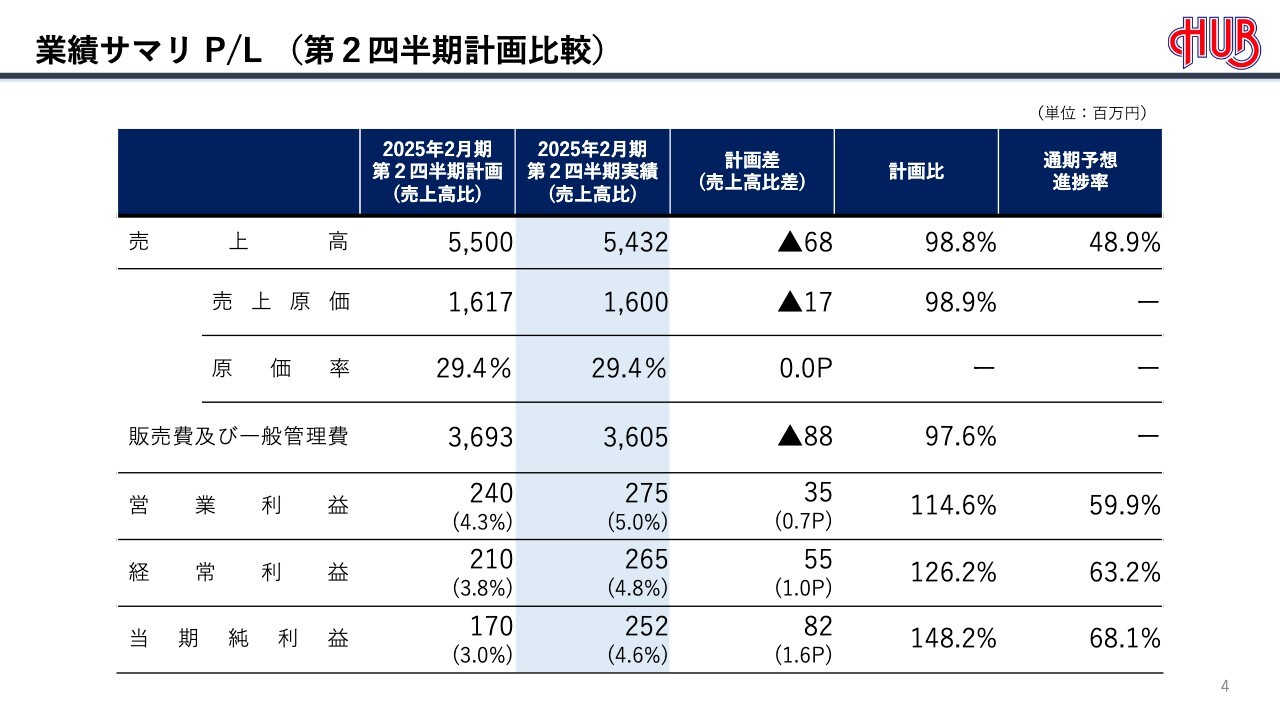

業績サマリ P/L(第2四半期計画比較)

第2四半期計画との比較です。売上高は計画比98.8パーセントで、計画に6,800万円届かずという着地となりました。原価率は当初計画どおりの29.4パーセントで着地となっています。販売費及び一般管理費は計画比97.6パーセントで、結果として8,800万円のコストコントロールが行えたというポジションです。

利益面については、計画比で営業利益が114.6パーセントのプラス3,500万円、経常利益が126.2パーセントでプラス5,500万円、当期純利益が148.2パーセントでプラス8,200万円と、計画を上回って着地することができました。

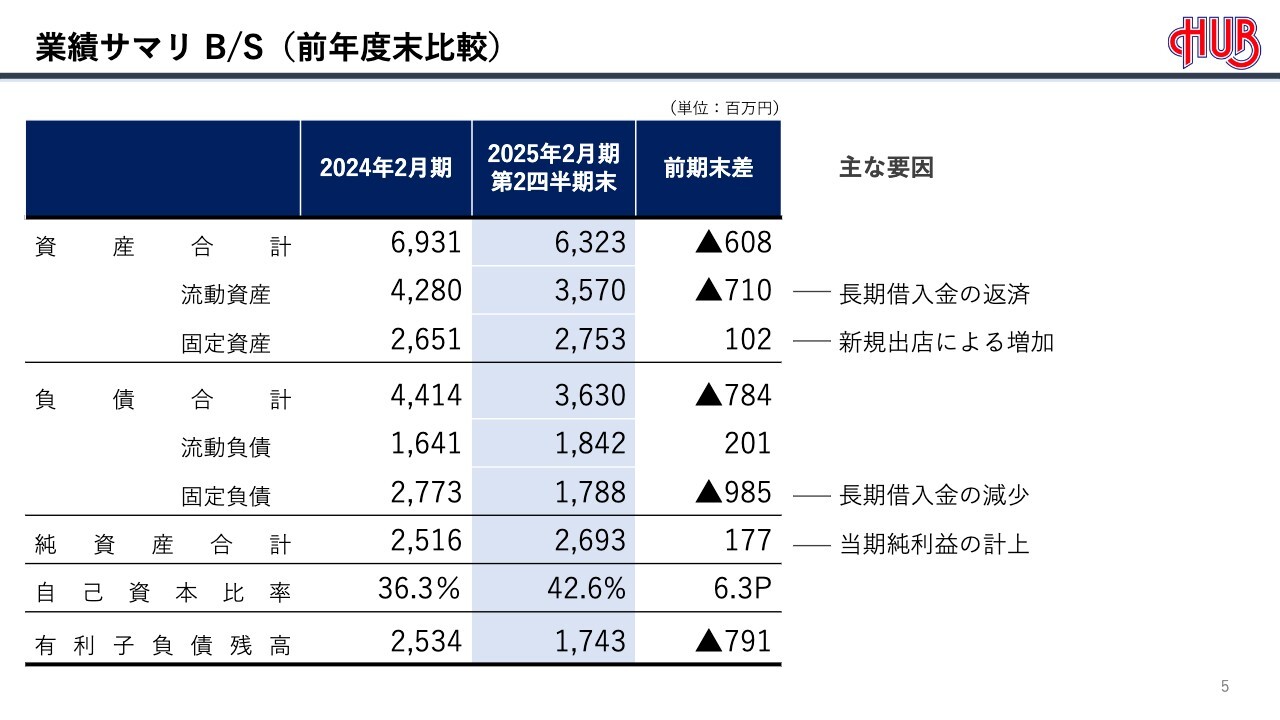

業績サマリ B/S(前年度末比較)

B/Sです。資産合計が63億2,300万円で、前期末差で6億800万円減少しています。主な要因としては、長期借入金の返済により、流動資産が35億7,000万円に減少していることがあげられます。また、2店舗の新規出店により、固定資産が27億5,300万円に増加しています。

負債については、負債合計が36億3,000万円で、前期末差で7億8,400万円減少しています。こちらは、先ほどお話しした長期借入金の減少により固定負債が減少していることが要因です。当期純利益を計上した純資産合計は26億9,300万円となっています。

結果として、自己資本比率は42.6パーセントと大きく改善し、財務面においての安定化が図られています。なお、有利子負債残高は17億4,300万円です。

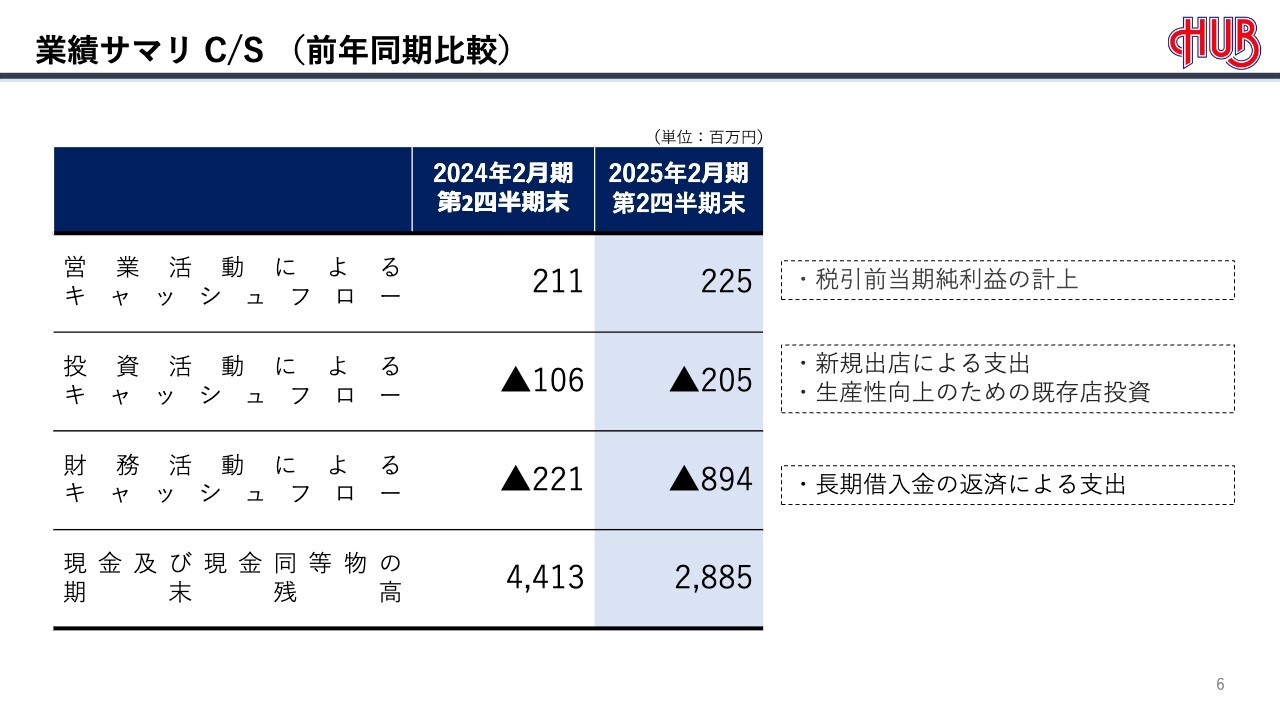

業績サマリ C/S(前年同期比較)

キャッシュフローです。営業活動によるキャッシュフローは、税引前の当期純利益を計上し、2億2,500万円のプラスとなりました。

投資活動によるキャッシュフローは、新規出店による支出や既存店への投資により、2億500万円マイナスとなりました。既存店については、昨年から取り組んでいる生産性向上施策で、実験検証の結果、成果が出たものについて今期に設備投資しています。

財務活動によるキャッシュフローがマイナスとなっているのは、長期借入金の返済によるものです。その結果、現金及び現金同等物の期末残高は28億8,500万円となっています。

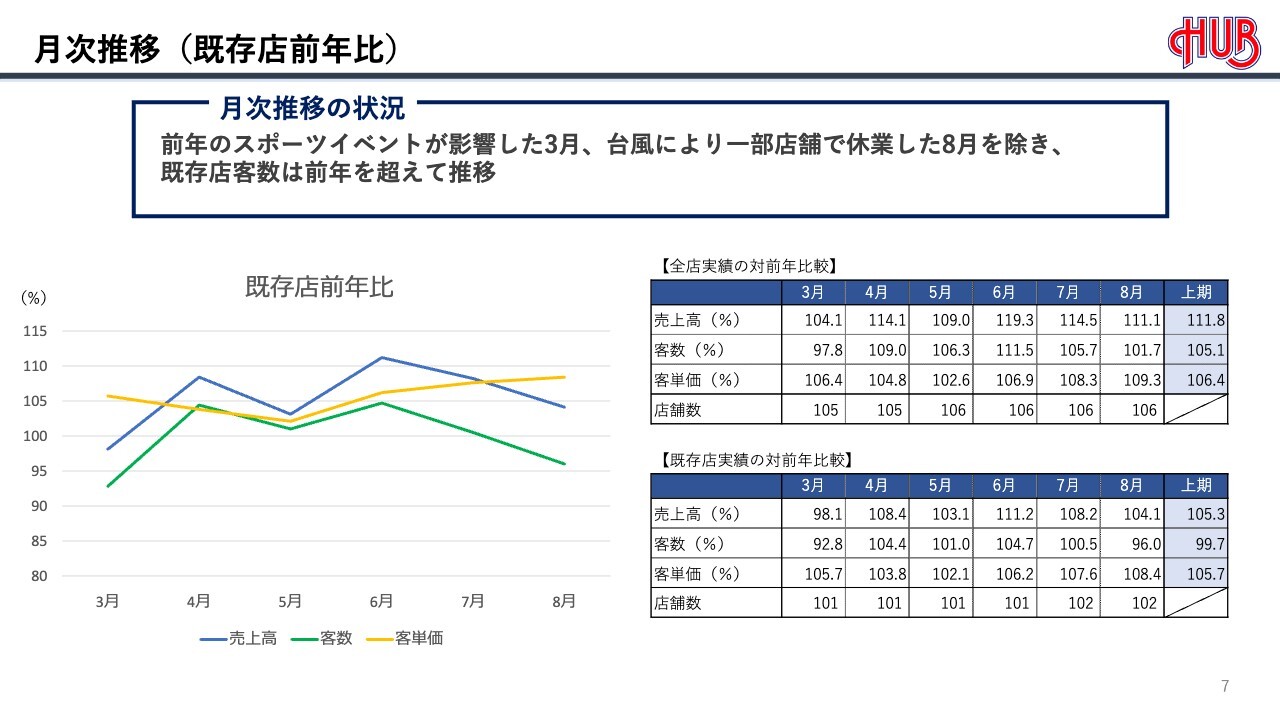

月次推移(既存店前年比)

既存店の前年比及び全店実績の前年比較の月次推移です。ポイントは既存店の実績で、売上高は上期トータルで前年比105.3パーセントとなっていますが、客数は前年比99.7パーセントと前年割れしています。また客単価については105.7パーセントとなっています。

客数の前年割れの要因としては、昨年3月に開催されたスポーツイベントの影響があり、今期は不利となったことがあげられます。また8月には台風の影響により、一部店舗の休業または営業時間の短縮等がありました。

ただし、そのような要因があっても、当社においては客数前年割れという結果に対し、より一層のサービスの磨き込みや施策の強化で対策が必要だと捉えています。

一方、全店実績については、上期計の売上高が前年比111.8パーセント、客数が前年比105.1パーセント、客単価が前年比106.4パーセントとなっています。昨年以降、またコロナ禍以降に新規出店した店舗がいずれも好調に推移しています。全体としては、既存店をもう一度しっかり磨き込むことと、新店の成功が当社の成長の鍵となると考えています。

商品戦略:メニュー施策

今期の取組みについてご説明します。まず商品戦略としてのメニュー施策です。グランドメニューの改定、コラボレーションコンテンツの世界観を再現する商品開発、そして監修商品のコンビニエンスストアでの発売です。今期はセブン‐イレブンで「HUB監修 ジン&トニック」「HUB監修 クラフトビール ペールエール」を販売いたしました。

グランドメニューの「フィッシュ&チップス」はより本場英国のスタイルにリニューアルし、当社のフードメニューとしては高単価である1,200円に価格設定し、ボリュームアップするかたちで商品開発を行いました。こちらは日本人のお客さまよりも、インバウンドのお客さまに対して提案するのが狙いです。日本のお客さまにとっては高いというイメージですが、海外のお客さまからすれば、本国で「フィッシュ&チップス」は当社の1.5倍や2倍のボリュームで、だいたい3,000円から3,500円ぐらいで販売されているものです。

また、ヨーロッパのお客さまを中心に「フィッシュ&チップス」は1つのメイン料理という捉え方をされています。例えば日本人のお客さまが3名で来店された場合は、「フィッシュ&チップス」を1品のみ頼んでシェアする傾向がありますが、一方で、外国人のお客さまが3名で来店された場合は、「フィッシュ&チップス」をそれぞれのお客さまが1品ずつ合計3品頼んだうえで、さらに追加でそれ以外のおつまみのメニューを注文されます。リニューアルされた「フィッシュ&チップス」は非常に好評で、さらに磨き上げをしていきたいと考えています。

コラボレーションメニューについては、世界観を再現していくことで、それぞれのIPコンテンツにあわせたかたちでの商品開発がうまく機能しています。

また、セブン-イレブンでの監修商品発売の取組みについては、利益面ではそれほど大きな影響はありません。しかし、セブン-イレブンで取り扱われることによって、「HUB」ブランドが店を離れたところで認知度の拡大を図れていると捉えています。

特に「HUB監修 ジン&トニック」については、第1弾から第3弾はいずれも関東・関西を中心とした販売にとどまっていましたが、今回第4弾の販売が決定し、全国のセブン-イレブンで展開されることになりました。

コンビニエンスストアの場合は各店舗が商品を発注するため、「『HUB監修 ジン&トニック』を置こう」と判断した一部の店舗での取り扱いとなります。そのため、販売されていない店舗もあることをご了承ください。

当社は47都道府県を出店ターゲットとしており、まだ当社が出店できていない都道府県においても、「HUB」ブランドが広まっていくことで、今後の出店展開に寄与するのではないかと捉えています。

販売戦略 MIXI GROUPとの協業

販売戦略として、MIXI GROUPとの協業についてご説明します。スポーツ放映関連や商品開発協力における取組みが拡大しています。

特に「競馬情報サービスnetkeiba(ネットケイバ)」との提携企画である「競走馬カクテル」が好評で、回を追うごとにファンが増え、お客さまの来店動機につながっています。GⅠレース開催時には昼の時間から目的客でいっぱいになる店舗もあります。

「競走馬カクテル」は一杯飲むごとに競走馬のコースターがもらえるというもので、競馬ファンの方々は、競馬が開催されていない時でも競走馬のコースターを集めるために来店されます。

「競走馬カクテル」を目当てに来店されるお客さまは比較的若く、特に女性の方が目立ちます。このように競馬のイメージが従来から変わってきていることから、「競走馬カクテル」はまだ一部店舗での展開ですが、少しずつ店舗拡大を図っていってもいいのではないかと考えています。

販売戦略

MIXI GROUPとの取組みは好調に推移しており、評判も非常に良く、SNSでは「HUBのコラボ店舗はいいぞ」「HUBのコラボ企画はいいぞ」という声が広がっています。それに伴い、MIXI GROUP以外の企業からのコラボレーション企画の提案が増えてきています。

ただし、我々はIPコンテンツの取組みにおいて一過性の集客、一過性の売上・利益を求めていません。あくまでも「HUB」のお客さまにマッチするターゲティングをしっかりと、こだわりを持って展開しています。

コンテンツ毎に店舗を選定して企画を実施しており、コラボレーション企画で初めて「HUB」を利用されたお客さまに向けては、IPコンテンツの限定デザインカードなどを利用して、メンバー入会をおすすめしています。入会には入会金500円をいただいていますが、ハブアプリの中でIPコンテンツカードが登録でき、店舗で使用いただけます。

そうして、メンバーになったお客さまが、コラボキャンペーンが終了した後も来店されているかについて追いかけた結果、コラボレーション企画実施時以外でも着実にご来店いただいていることを確認できています。

今後も一過性の売上を求めるのではなく、将来「HUB」の常連になっていただけるお客さまにつながるコラボレーション企画を展開していきたいと考えています。

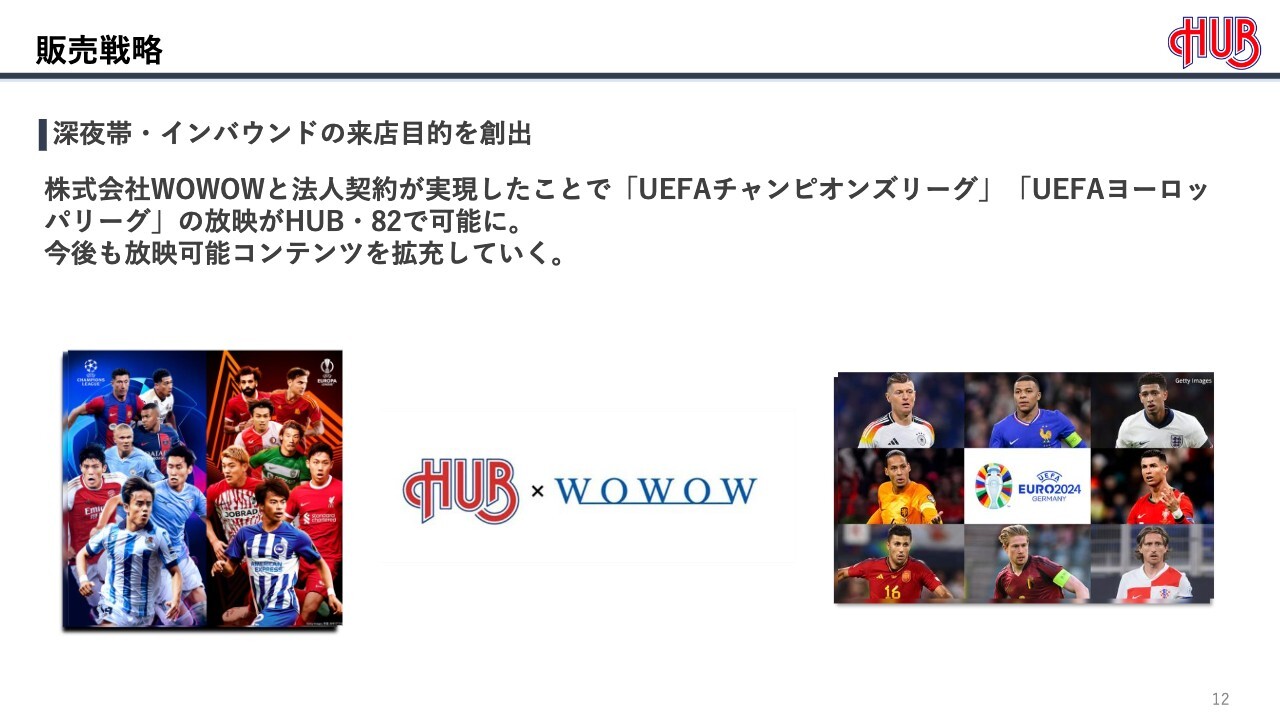

販売戦略

深夜帯・インバウンドの来店目的の創出についてです。当社では完全復活を目指していますが、現状では23時以降の顧客の戻りが依然、厳しい状況です。今、コロナ禍前と比較すると4割程度で、ようやく5割に近づいてきたところです。当初想定していたよりも戻りが若干悪いことから、いつまでもコロナ禍前の状態に戻るのを待っていても、回復には時間がかかると考えています。

そこで、回復ではなく、積極的に新しい顧客創造をしていくために、PUBと親和性の高いサッカーの「UEFAチャンピオンズリーグ」「UEFAヨーロッパリーグ」を放映いたしました。

コロナ禍以前も、特にインバウンドのお客さまから「なぜPUBでサッカー、チャンピオンズリーグを流さないんだ」といった声をいただいていました。お店には「今日の夜中3時から行われるこのゲームは放映しないのか?」といった問い合わせもたくさんあったのです。

ただし、これまでは店舗での放映に関しては法人契約が存在せず、放映権の問題で実施できませんでした。今回、WOWOWと法人契約を結べることになり、コンプライアンス上クリアしたかたちで放映できるということで、今期は実験的に十数店舗で実際に放映しました。

深夜3時や4時の試合で客数が少ない日もありますが、注目カードとなると、外国人のお客さまを中心に50人から60人としっかりご来店いただいています。今後の取組みの中で少しずつ展開を広げ、いつまでもコロナ禍以前の状態に回復するのを待つのではなく、新しい顧客創造に挑戦していきたいと考えています。

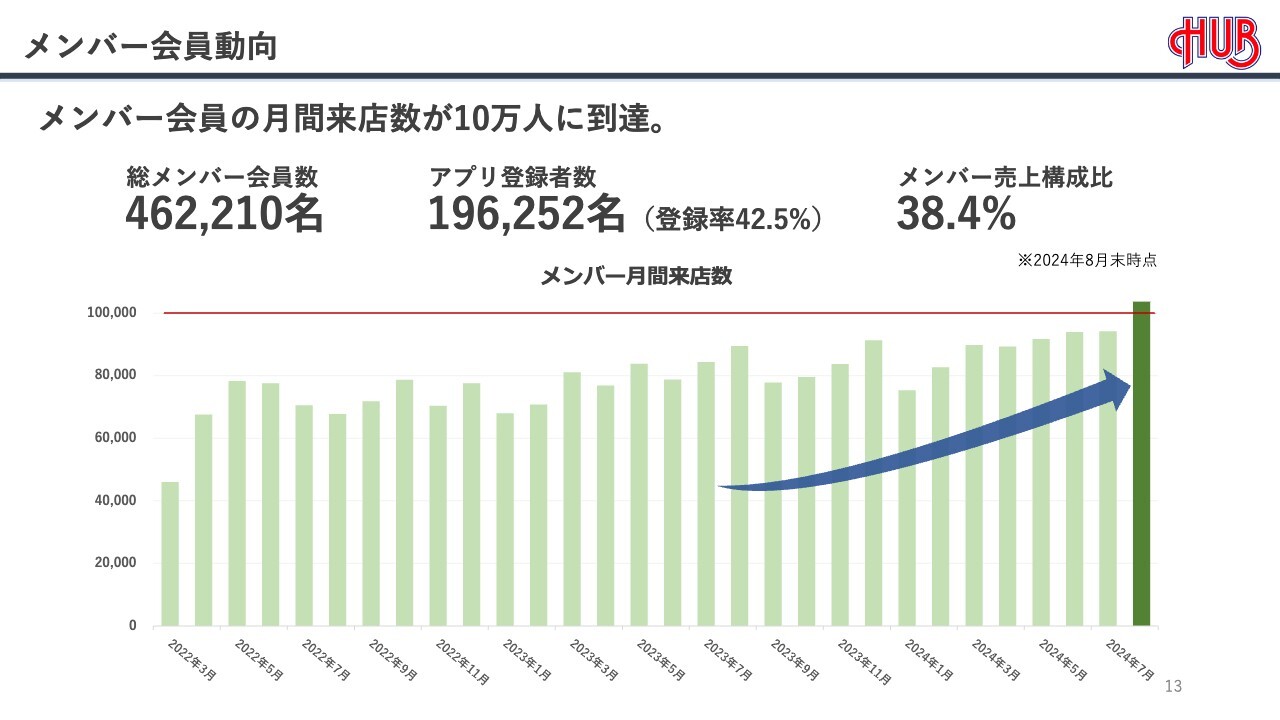

メンバー会員動向

メンバー会員動向についてです。我々はやはり英国PUBのため、企画頼りではなく日常使いが一番重要だと考えています。そのため、長年取り組んでいるメンバー会員についても決して手を抜くことなく、しっかりと対応しています。

2024年8月末時点で総メンバー会員数は46万2,210名で、そのうちアプリ登録者数は42.5パーセントの19万6,252名となっています。アプリ会員のお客さまには、我々から情報発信やいろいろなアプローチができます。そのため、今後はメンバー会員数を増やすことも大事ですが、アプリ登録者数を増やしていきたいと考えています。

現在、メンバーの売上構成比は全体の38.4パーセントを占めています。また、今年度のKPIとして1ヶ月に10万人のメンバー会員の来店を目指そうと掲げていました。今年8月に、「ハブの日」があるためメンバー来店数が増加することも寄与して、ようやく10万人に到達しました。引き続き強化を図っていきたいと考えています。

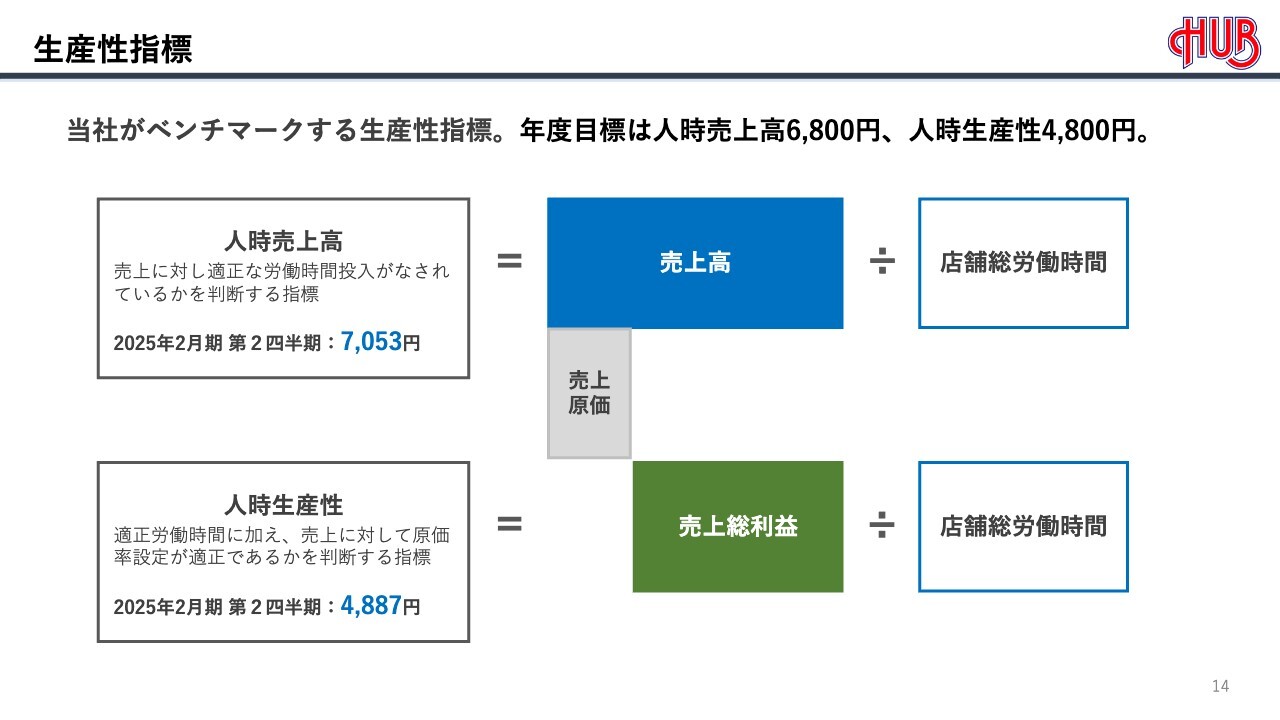

生産性指標

生産性指標です。当社はベンチマークとして人時売上高と人時生産性を掲げています。こちらについてどのような指標なのか、簡単にご説明します。

全体の売上高を店舗の総労働時間で割ったものが人時売上高です。また、売上高から売上原価を差し引いた売上総利益を店舗総労働時間で割ったものが人時生産性となります。

これらの指標の推移についてです。まず、コロナ禍前の2019年の人時売上高の実績は5,926円で、人時生産性は4,270円でした。2023年はそれぞれ6,800円、4,800円という目標を掲げて生産性向上の取組みをスタートさせましたが、残念ながら結果は6,473円、4,498円と届きませんでした。

しかし、昨年後半あたりから非常に良い方向で展開できており、2024年度もこの指標を掲げて生産性向上に取り組んできました。結果として、今期上期の人時売上高は7,053円、人時生産性については4,887円となり、当初の計画を上回る結果で着地しています。

一方で、この高い指標がお客さまに不利益を与え、従業員に負荷がかかっているのではないかというご意見をたくさんいただきます。決してそのようなものではありません。我々のキャッシュオンデリバリーという仕組みをしっかりと磨き上げていこうという考えです。

当社は、やはり人と人が触れ合う場であることから、ただ闇雲にDXを進めることはありません。アナログの世界は残しながら、しっかりとDXを図っていこうという取組みです。あくまでもサービス、商品、システム、後方業務を対象に工数を精査しながら、作業を省き、または簡略化していき、そして、お客さまにお手伝いいただけるところはしっかりお手伝いいただく方針です。現時点で、店舗やお客さまからこの取組みについての批判的な声はありません。しっかりと本来の「HUB」らしい、キャッシュオンデリバリ―の仕組みを磨き込んでいきたいと思います。

この生産性向上により生まれた原資は、従業員の処遇改善、労働環境の整備、成長への投資にしっかりと活用していきたいと考えています。

新規出店:JR商業施設

今期は、新規2店舗を出店しています。1つ目は2024年3月13日に「HUB博多筑紫口デイトスアネックス店」を、JR博多駅の商業施設に出店しました。おかげさまで非常に売上が好調で、当初我々が計画していた売上高に対して、150.1パーセントと順調に推移しています。

新規出店:JR商業施設

2つ目が「HUB Echigo Beer PUB CoCoLo 新潟店」です。当社の「HUB ALE」を醸造している、新潟のエチゴビールとコラボレーションして展開しており、エチゴビールのブランドも看板に入っています。

当初は我々のブランド認知度から考えても、新潟への出店は厳しいのではないかと考えていました。しかし、結果として売上高は計画比181.4パーセントと、想像以上のお客さまにご利用いただいています。

これは計画を低く見積もっていたわけではありません。これまでの出店経験から、駅の乗降客やその周辺のマーケットを分析した上で、「HUB」がこの街に出店した時にどれほどの売上が確保できるかという試算に基づいて計画を立てています。

博多、新潟において、それぞれ計画を超えている部分は、「HUB」を知らない、初めて利用されるお客さまによるものです。交通が集約された駅という場所は、我々の想像以上にポテンシャルが高いと感じます。

両店舗のストアマネージャーが言うには、「なんとなくビールがおいしそうだな」「雰囲気がいいな」「リーズナブルだな」と初来店したお客さまが、メンバーになってくださる傾向があるようです。これは実際にデータを取ったわけではないのですが、あらためて駅への出店に大きな可能性を確認できた取組みとなっています。

店舗数

結果として第2四半期末の出店数は、新規2店舗を加えて、「HUB」ブランドで90店舗、「82」ブランドで15店舗、「HUB+82」ブランドが1店舗で、合計106店舗となっています。都道府県に関しては今回、新潟県が入ったことでようやく12都道府県です。まだ「HUB」の成長性、可能性の余地が大きくあると確信しています。

出店戦略

今後の取組みについてです。今期上期に行ったことをさらにブラッシュアップして取り組んでいきます。

同時に、出店戦略を明確にするため、「SmasH 47」というものを掲げています。羽田空港の成功もあり、「Station most as HUB」として駅、空港、商業施設内の成功を踏襲し、人流の拠点となる施設内への出店戦略を要としていこうという考えです。

創業50年ビジョンを掲げた時には、2030年に47都道府県に200店舗を出店すると発表しました。その時は従業員の中からも、「本当に200店舗できるのですか」「そのような出店、物件開発ができるのでしょうか」と不安の声がありました。我々もどのようなかたちでこの200店舗体制を進めていくか議論を重ねていました。

今回、JRとの関係構築ができたことで、当社ブランドだけでは投資回収までの売上が見込めない店舗に関しても、47都道府県の主要駅に出店すれば投資回収しながら利益の生まれる店舗、お客さまに愛される店舗を出店できると確信しています。今、当社の営業本部長を中心とした開発メンバーで、JR各社との関係構築を急いでいます。

進捗としては、博多、新潟、この後ご説明する出店の決まっている大阪は、いずれもJRの商業施設での出店であり、JR各社でもハブがそのような戦略をとっていることが広まっています。具体的にこの駅に出店してくれないかというような声もいただいているところです。

我々も駅といえばどこでもいいわけではないため、厳選しながら出店を決定していきたいと考えています。今すぐに物件が出てくることはありませんが、特にJRに関しては、1年後にこのテナントが空く、2年後にこのビルの売り場のリニューアルを行うといった情報があり、「その時にお声がけします」という声もいただいています。

1年目、2年目では、出店が目に見えて増えることもなく、ぜんぜん進んでいないのではないかと捉えられるかもしれません。おそらく3年目、4年目あたりからは、今までの出店ペースから大きく変化させることができるのではないかという手応えを感じています。

駅への出店というのは、実は20年ほど前にもアプローチしています。しかし、当時は業態に対する信頼度や認知度があまりなく、出店したいと言ってもなかなかOKをもらえませんでした。しかし、今は出店の意思決定をする担当者の多くが私よりも下の世代で、「HUB」のことを知ってくださっており、利用の仕方も非常に理解されていると感じています。

博多駅も新潟駅も、だいたい階段を上がれば新幹線のホームに着き、2分から3分ほどで新幹線に乗車できます。その新幹線出発の20分前や30分前に1杯だけ飲んでいこうというお客さまをたくさん見ることができます。そのような点からも、駅にこそPUBが必要なんだと、大きく時代が変化していると感じています。ぜひご期待いただきたいと思います。

新規出店:JR商業施設

来年2月に、大阪駅西口のJR商業施設、エキマルシェ大阪UMESTに出店が決定しています。今、大阪駅西口はどんどん開発されているところです。この西口から徒歩1分圏内かつ、JRの駅商業施設での出店ということで、大きな期待を持っています。

現在みなさまにご報告できるのはすでに出店した2店舗と、大阪駅西口を合わせた3店舗で、6店舗の出店は若干厳しいかというのが正直なところです。鋭意努力しながら、今期にあと3店舗の出店、物件開発に最後まで注力していきたいと考えています。

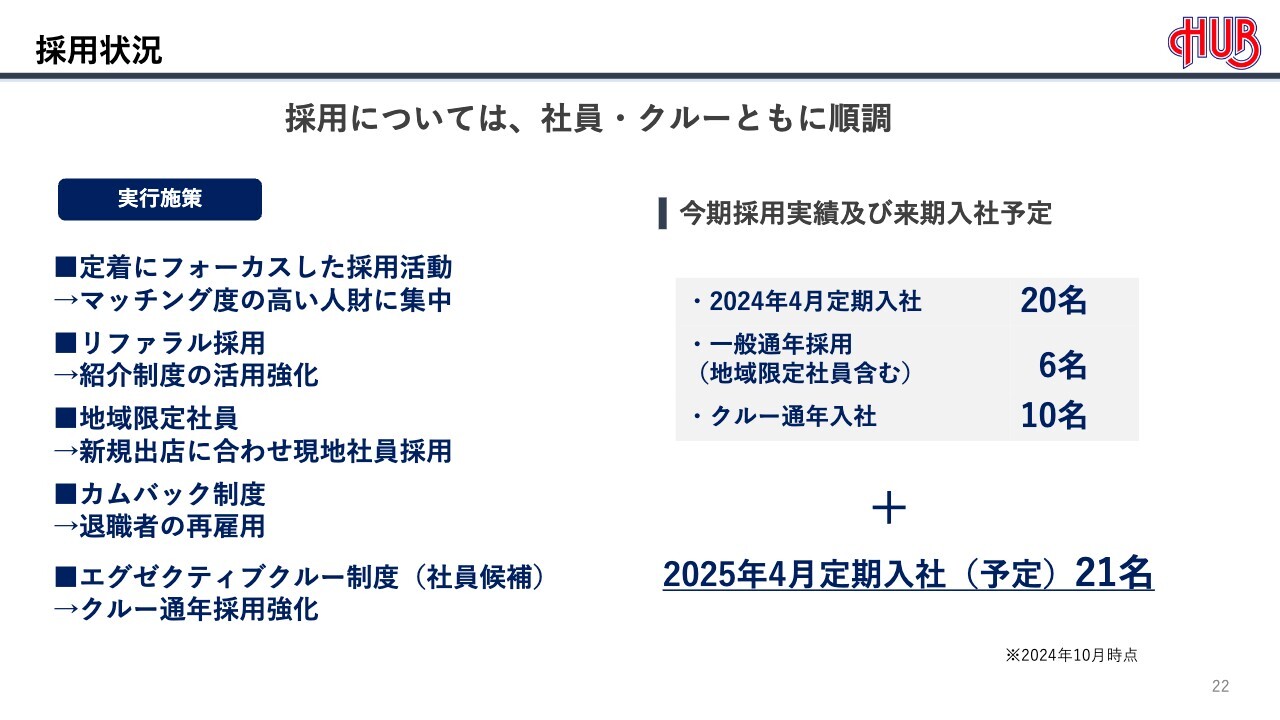

採用状況

物件をいくら開発できたとしても、人財採用ができるのか、そして従業員を店舗マネジメントできるストアマネージャーへと育成できるのかについては、今後、飲食業にとって共通の大きな課題だと思います。

当社の今の採用状況としては、おかげさまで社員、クルーともに順調に採用できています。これがこのまま続くとは考えていませんが、我々はさらに従業員に選ばれる会社を目指していきたいと思います。なお、今年4月に定期で入社したメンバーは20名で、現在、店舗で大活躍してくれています。

また、これまでハブであまり行ってこなかった一般通年採用として、出店する地方で募集したところ、昨年出店した北海道では2名採用できました。その他の地域では、今期、福岡においても1名採用しました。非常に良いメンバーを採用することができました。

今までは限られたエリアでの出店が主だったため、おおむね採用対象エリアが限定されていましたが、47都道府県に出店戦略を取ることで、飲食業が大好きで、ハブの経営理念に賛同してくれる従業員を日本全国においてしっかりと確保できるという手応えを感じています。

次に、我々が一番大事にしている採用であるクルー通年入社についてです。こちらは年に4回、アルバイトから社員を目指すメンバーに面接を行って採用しています。今期は4回のうち3回が終了し、現時点で10名となっています。4回目の説明会と面接で、あと数名社員になるメンバーが生まれることが想定されます。

クルー通年入社については、昨年からエグゼクティブクルー制度に取り組んでいます。これは、「社員を目指したい」あるいは「社員に興味があるが不安だ」というクルーに対して、1年限定で社員を経験してもらう取組みです。

家賃手当もつけて、今よりも良い条件で1年間トライアルするのです。結果としてクルー通年入社に応募してくるメンバーは、エグゼクティブクルー制度で社員業務を実際にしてみて「これなら自分でもできそうだな」と安心しています。これから先、クルー通年入社の1つの大きな母集団として、エグゼクティブクルー制度が機能していく手応えを感じています。

来年度の入社については、4月の定期採用について先日内定式を行い、21名のメンバーが入社予定です。当社においては、今年12月いっぱいまで定期採用活動を継続するため、来年4月には21名プラスアルファの新しいメンバーが入社してくれると期待しています。

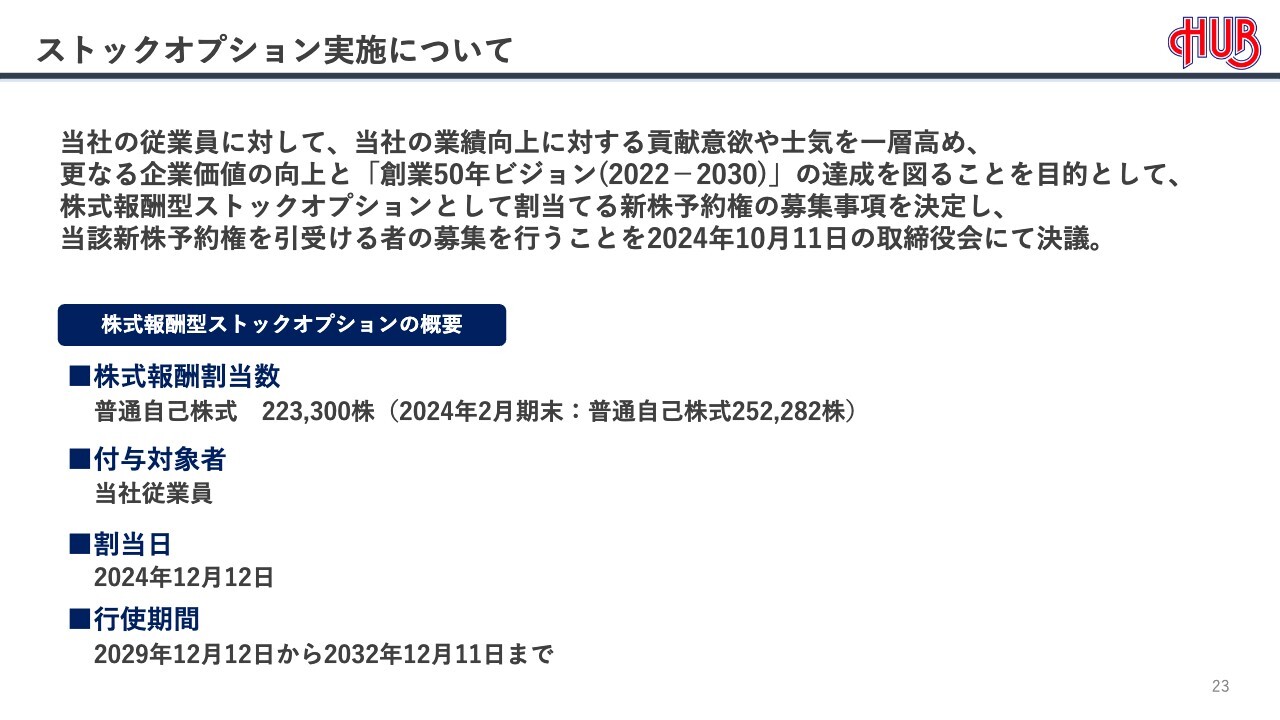

ストックオプション実施について

先日発表したストックオプションの実施についてです。当社の自己株式を活用し、現在在籍している302名の全従業員に対してストックオプションの権利を付与するというものです。

2020年から2024年の約5年、当社は非常に厳しい状況でした。存続すら危ぶまれる状況の中で、歯を食いしばり当社の経営理念の実現にしっかりと対応してくれた、事業を支えてくれたメンバーの労に少しでも報いたいというのが1つの目的です。

まだ復活が確実に見えない厳しい状況の中でも、当社の経営理念に賛同し、新しく入社してくれたメンバーを含めた上で合計302名の従業員に付与をいたします。この302名が、2030年の「創業50年ビジョン(2022-2030)」達成に向けて大きく活躍してくれるメンバーだと信じています。

業績予想及び配当予想

業績予想及び配当予想です。業績予想については当初発表したものから変更はありません。売上高が111億円、営業利益が4億6,000万円、経常利益が4億2,000万円、当期純利益が3億7,000万円です。1株当たりの当期純利益は29円42銭で、当社の配当方針の配当性向30パーセントを目処に、年間9円の配当を予想しています。

質疑応答:最低賃金上昇の影響について

司会者:「10月から最低賃金が上昇しましたが、その分のコスト増は下期の業績にどの程度影響するでしょうか?」というご質問です。

高見幸夫氏(以下、高見):常務取締役の高見です。10月から最低賃金の改定を行いました。一部店舗で募集時給を50円から100円程度見直し、全店が最低賃金を上回る時間給としています。

そのコスト増が与える下期の影響については、経営計画にすでに反映させた上で、業績見込みにも織り込んでいます。

質疑応答:パリオリンピックの影響について

司会者:「パリオリンピックの影響について教えてください」というご質問です。

土屋雅嗣氏:取締役の土屋です。7月下旬から8月にかけてパリオリンピックが開催されましたが、そもそも期間が2週間程度で、フランスとの時差があったため、効果、影響については限定的になると想定していました。

結果的に、やはり時差の関係で効果は一部店舗のみとなっています。一方で、比較的時間帯が良かったバスケットボールや、バレーボールなどこれまであまり集客できなかったスポーツに関しては、新たな可能性を見出すことができました。現在もそちらについては注力し新たな取組みを始めています。

質疑応答:地方出店と大都市圏の出店方針について

司会者:「前期の出店、桜木町、羽田、札幌に加え、今期は博多、新潟の出店も好調に推移しています。今後も地方出店を加速していくのでしょうか? また、大都市圏はコストも高いと思いますが、インバウンド需要もあります。大都市圏の出店方針を教えてください」というご質問です。

井上泉佐氏:常務取締役の井上です。先ほどご説明した「SmasH 47」が出店戦略の要で、今後、47都道府県をターゲットにした出店として、地方の出店をより加速させていきます。

大都市圏の出店については、出店への条件が好条件である場合や、大都市圏の駅も「SmasH 47」の出店ターゲットになるため、条件によっては検討していきたいと考えています。

質疑応答:今後の出店対象エリアについて

司会者:「200店舗体制の構築に向けて、これまで東京を中心に多くの店舗を出店していた駅周辺の繁華街は、今後の出店対象にはならないのでしょうか?」というご質問です。

太田:47都道府県の駅への出店に集中させていこうという方針ですが、以前は、例えば広島の繁華街にいきなり出店しようと考えていました。一方で今後は政令指定都市の繁華街への出店を行う前に、例えば広島であれば広島駅に出店します。そこでしっかりと「HUB」のブランド認知を高め、スポーツイベント等の取組みを行った上で、広島の繁華街に展開する方針です。

決して繁華街に出店しないのではなく、まずは初めての都道府県については駅からスタートしようということです。以前のように、いきなり政令指定都市の繁華街に出すことは考えていません。この戦略であれば、間違いなく47都道府県の駅プラスアルファの、政令指定都市においては複数店舗のドミナント出店も可能だと考えています。

したがって、200店舗体制を目指す2030年以降、今までは300店舗が限界かと考えていましたが、この限界値はさらに大きく拡大できるのではないかと考えているところです。

質疑応答:上期計画と実績について

司会者:「上期の実績を見ると、売上高はほぼ計画どおりに推移し、利益が計画比をかなり上回っています。この要因を教えてください。原価、販管費、価格改定などの項目別にお願いします」というご質問です。

高見:上期の実績としては、営業利益は計画比114.6パーセント、経常利益は計画比126.2パーセント、当期純利益は計画比148.2パーセントで着地しています。

売上原価は、割戻しを考慮しない店舗ベースで、ほぼ計画どおりの着地となりました。コロナ禍から続く仕入コストの増加傾向に対応するために実施した価格改定が寄与した結果となっています。

また、販管費は、計画比97.6パーセントの着地でした。こちらは、コラボ企画等で販促費が増加し、販売費は計画を上回ったものの、2023年度に取り組んだ生産性向上施策により営業に使用する労働時間の適正化が図られたことで、人件費及び営業費が効率化された結果です。

質疑応答:原価率その他コストの動向について

司会者:「上期は、原価率が前期比で若干上がっています。原材料、エネルギー、人件費の動向はいかがでしょうか? また、円安による原材料価格の上昇の影響は大きかったのでしょうか?」というご質問です。

高見:まず、水道光熱費は単価において上昇傾向にありますが、コロナ禍後の数年間で、営業時間を徐々に拡大させてきたことも影響しています。

人件費は、営業に使用する労働時間の適正化が進んでおり、全体の額としては増加しましたが、売上高比率では減少しています。一方、最低賃金の継続的な増加と従業員の処遇改善を進めているため、賃金単価は今後も上昇する見込みです。

仕入コストについては、継続的に上昇しています。原材料費、輸送コスト等、為替も関連して今期においても仕入額に相応の影響が出ています。一方で、為替が円安に動くことについては、インバウンド顧客の増加につながります。インバウンドとの親和性が高い当社の店舗については、メリットも十分あると考えています。

太田氏からのご挨拶

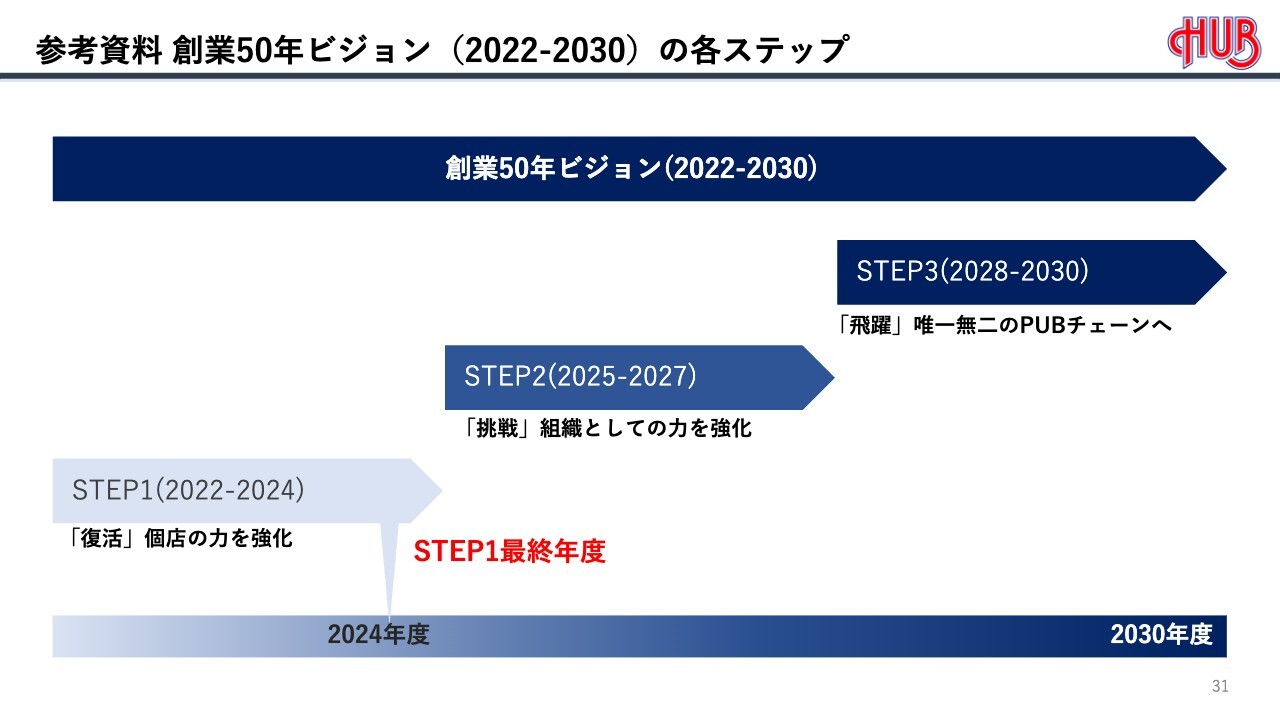

太田:本日はご視聴ありがとうございました。当社においては「創業50年ビジョン」として2030年までのビジョンを掲げており、2024年は3ヶ年の中期経営計画における3STEPのうちSTEP1の最終年度です。

中期経営計画を策定したのが2021年で、この時はSTEP1を復活のステージと定め、これが一番高いハードルだと捉えていました。2022年、2023年、そして2024年も残り半年という現時点まで、当社が描いていた計画を大きく上回るかたちで、復活を果たせたと考えています。

2025年度以降は挑戦のステージに入ります。先ほどご説明した施策にしっかりと取り組むことで、挑戦のSTEPにもしっかりと答えを出していきたいです。どうか引き続きご支援を賜れればと思います。本日は本当にありがとうございました。

この銘柄の最新ニュース

ハブのニュース一覧- 組織変更及び人事異動に関するお知らせ 2026/02/19

- 新規出店決定のお知らせ 2026/02/10

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … アクセルHD、ABEJA、abc (1月14日発表分) 2026/01/15

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 … アクセルHD、ABEJA、abc (1月14日発表分) 2026/01/15

- 2026年2月期 第3四半期 決算補足説明資料 2026/01/14

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ハブの取引履歴を振り返りませんか?

ハブの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。