亀田製菓のニュース

亀田製菓、上期業績や足元の状況を踏まえ通期業績予想を上方修正、アジアのグループ会社や尾西食品が好調

2025年3月期第2四半期決算説明

髙木政紀氏:みなさま、こんにちは。亀田製菓株式会社代表取締役社長COOの髙木です。本日は、当社の2024年度第2四半期決算説明会にご参加いただき、誠にありがとうございます。また、平素よりみなさまからの温かいご支援を賜りますこと、この場をお借りして厚く御礼を申し上げます。

今期は原材料、エネルギー価格に加え、物流費の高騰も視野に入れ、営業利益目標を前年から微増の45億円としてスタートしました。

しかし、構造改革の成果や長期保存食などの市場の追い風もあり、上期決算発表において2度目の上方修正を行い、通期の営業利益水準で過去最高を狙える位置まで回復してきました。

本日はその振り返りと今後の打ち手、見通しについてご説明します。

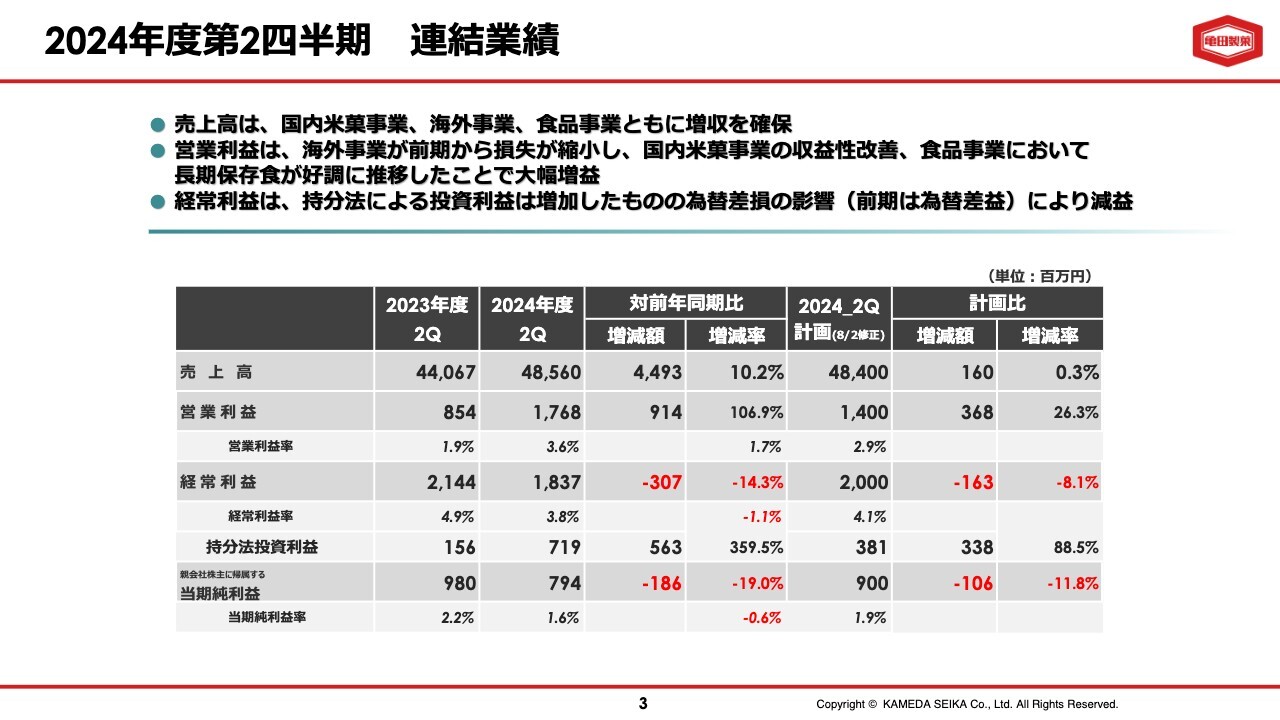

2024年度第2四半期 連結業績

上期の振り返りです。上期の売上高は前年比10.2パーセント増加の485億円、営業利益は前年比106.9パーセント増加の17億6,000万円と、売上・利益ともに2桁成長を確保しています。

詳細については各事業パートでご説明しますが、国内米菓事業は値上げをしながらもしっかりと売上・利益を確保し、海外事業は円安影響の中で赤字を縮小し、通期で黒字確度が高まっています。

食品事業は尾西食品が好調であり、3事業ともに成長しながら筋肉質な体質に改善しています。

一方で経常利益は、前年比14.3パーセント減少の18億3,000万円となりました。営業増益に加え、北米のTH FOODS社の好調から、持分法による投資利益は前年比5億6,000万円の増加となりましたが、海外子会社向けの外貨建貸付金に関わる為替評価損が6億5,000万円生じています。

前年が9億5,000万円の為替差益であったことを考えると、為替差損で16億円のギャップが生じたことが、経常減益の要因となっています。

親会社株主に帰属する当期純利益については、経常減益の影響を受けて、前年比19.0パーセント減少の7億9,000万円となりました。

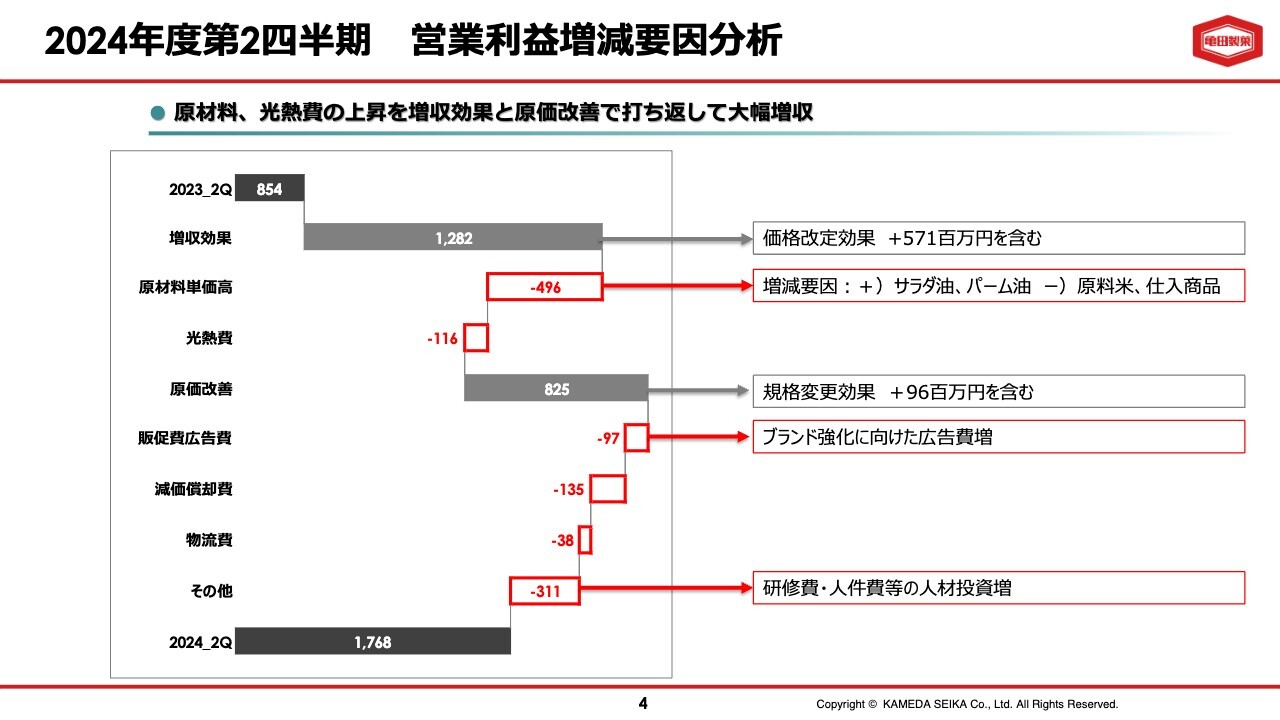

2024年度第2四半期 営業利益増減要因分析

上期営業利益の増減要因分析について、前年同期比でご説明します。増益要因は、増収効果と原価改善で合計21億円となります。増収効果では、売上増加に伴う粗利の増加と、昨年度に実施した価格改定効果の5億7,000万円が大きなプラス要因となりました。

原価改善では、グループ全体の改善成果と、米菓商品の規格変更効果の約1億円が含まれています。

一方、減益要因は、スライドの赤枠部分を合計した11億9,000万円となります。原材料や光熱費の上昇に加え、主に一般管理費が占めるその他が上昇しました。

特に大きなマイナス要因は、原料米の単価上昇です。期初の計画では、通期で単価上昇を中心に4億円の増加を見込んでいましたが、昨年の国産米の不作や外国産米の円安影響もあり、上期だけで前年から約5億円の上昇となりました。

その他の一般管理費では、人的資本の強化に向けた人件費や研修費の増加が主な要因となります。この分野は必要投資として継続していきます。

これらの結果、営業利益は前年同期比で9億1,000万円増加の17億6,000万円となりました。

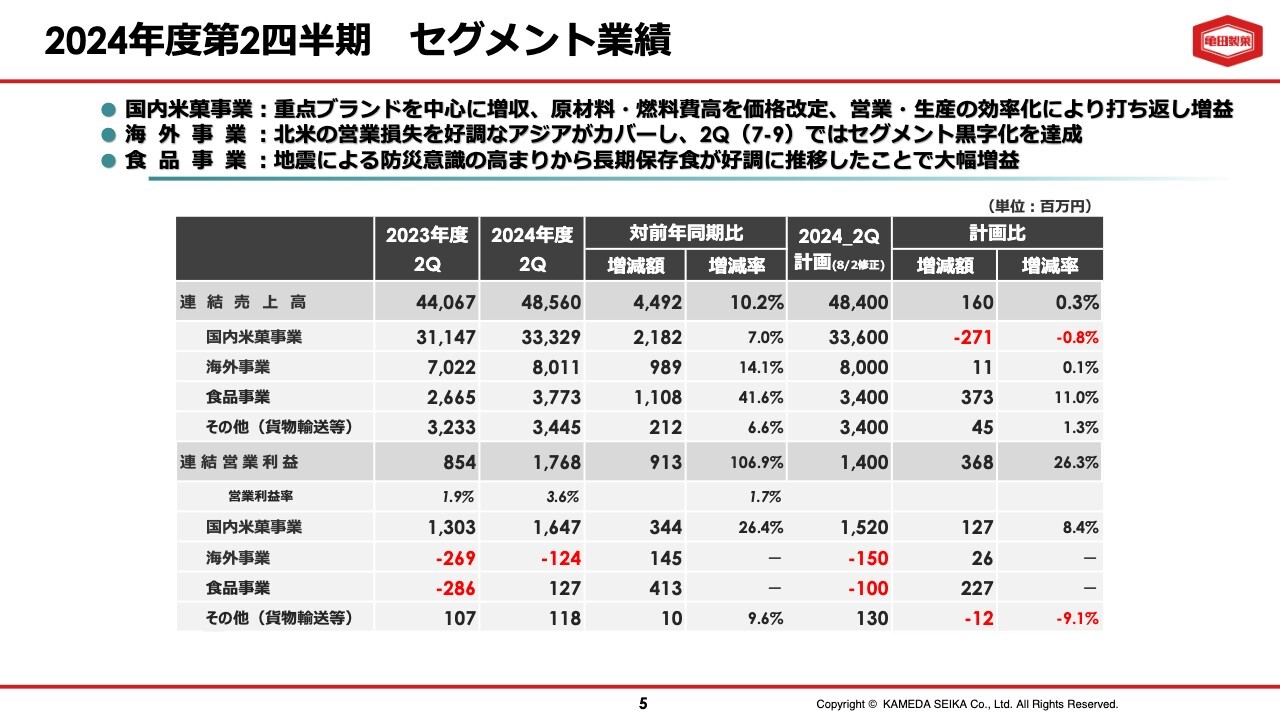

2024年度第2四半期 セグメント業績

2024年度第2四半期のセグメント業績についてご説明します。国内米菓、海外、食品の3事業ともに、前年同期および期初計画を超える実績を確保することができました。

国内米菓事業は、重点ブランドを中心とした施策が成功し、昨年8月に実施した価格改定の効果や販売促進費の効率化、生産性向上により、コスト影響を打ち返して増益となりました。

海外事業は、北米のMary's Gone Crackersが未だ赤字ではあるものの計画どおり回復基調であることに加え、タイのSingha KAMEDAやベトナムのTHIEN HA KAMEDAなどのアジア各社の好業績が寄与し、7月から9月の第2四半期の実績ではセグメントの黒字化を達成しています。

食品事業は、尾西食品において、お客さまのさらなる防災意識の高まりと、8月に出された南海トラフの地震臨時情報により、備蓄需要が極めて好調に推移しました。また、プラントベースフードや米粉パンへの先行投資に伴う償却費負担を尾西食品が吸収し、前年同期比で大幅な増益となりました。

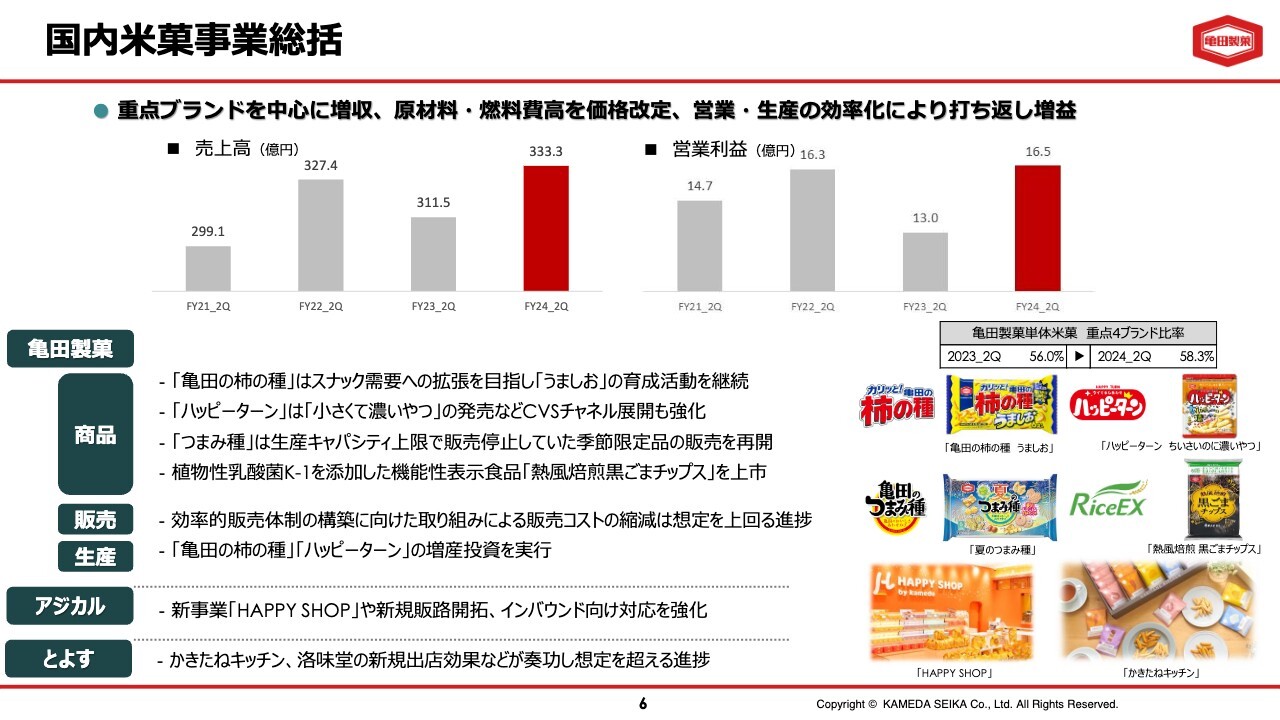

国内米菓事業総括

各事業の詳細です。国内米菓事業は、スライド上部のグラフのとおり、売上高・営業利益ともに、同業他社の代替需要が発生した2022年度を超える業績で推移しています。

亀田製菓単体では重点6ブランドを中心とした販売施策を実施し、これに連動した生産ラインの増強と効率化に取り組めたことで、量と質の両面から体質改善が進んでいます。

「亀田の柿の種」や「ハッピーターン」は、今まで以上に食シーンやターゲットの拡張を進めています。「亀田のつまみ種」については、生産キャパシティの制約から販売を一時的に休止していた期間限定商品を、ライン増強により再開することができ、拡大軌道に乗せています。

また、高付加価値米菓として、植物性乳酸菌K-1を添加した米菓スナックで日本初の機能性表示食品「熱風焙煎 黒ごまチップス」を今年9月に発売するなど、米菓の価値進化に向けた取り組みを進めています。

お土産商品を取り扱うアジカルでは、新潟駅に「HAPPY SHOP」を開業するとともに、インバウンド向けのラインナップを揃え、業績は堅調に推移しています。百貨店を中心とするとよすは、ブランドの統廃合を進めており、「かきたねキッチン」や「洛味堂」の新規出店が成果を上げ、上期では過去最高の売上・営業利益を確保しています。

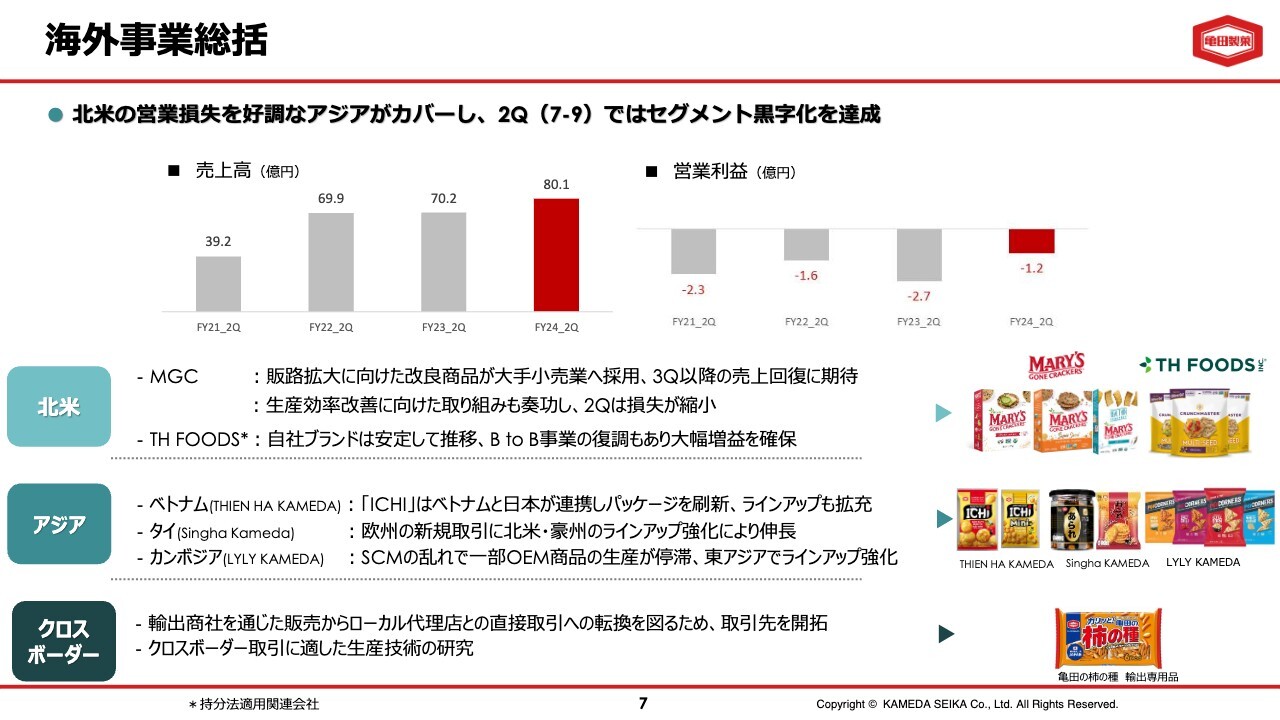

海外事業総括

海外事業は、スライド左上のグラフのとおり、売上高は80億円と増加しており、連結売上高に占める割合も16.5パーセントと、20パーセントをうかがうところまで成長しています。営業利益については1億2,000万円の赤字となっていますが、7月から9月の第2四半期に限ると黒字化を確保しており、ようやく通期黒字化を見通せるところまできています。

MGCは、経営基盤の安定化を目指し、売上成長と原価改善に取り組んでいます。上期は緩やかな売上成長にとどまりましたが、生産体制は安定し、販路拡大に向けた営業活動の強化や既存商品の少量化を進めました。

一方で、アジアは好調をキープしており、ベトナムのTHIEN HA KAMEDAは、国内販売が拡大基調であり、亀田製菓のマーケティング戦略部との協業で進めてきた主力商品「ICHI」のリニューアルも7月に実施できました。

タイのSingha Kameda、カンボジアのLYLY KAMEDAは、現地パートナーとの良好な関係をベースにOEMが堅調に推移しており、その中でもタイは、欧州、米国に向けた輸出が好調で、安定的な収益を獲得しています。

スライドには記載していませんが、中国の青島亀田食品も、日本への輸出回復と国内販売により黒字転換を果たしており、MGC以外の海外グループ会社は、グループ全体での利益貢献が果たせる態勢が整ってきました。

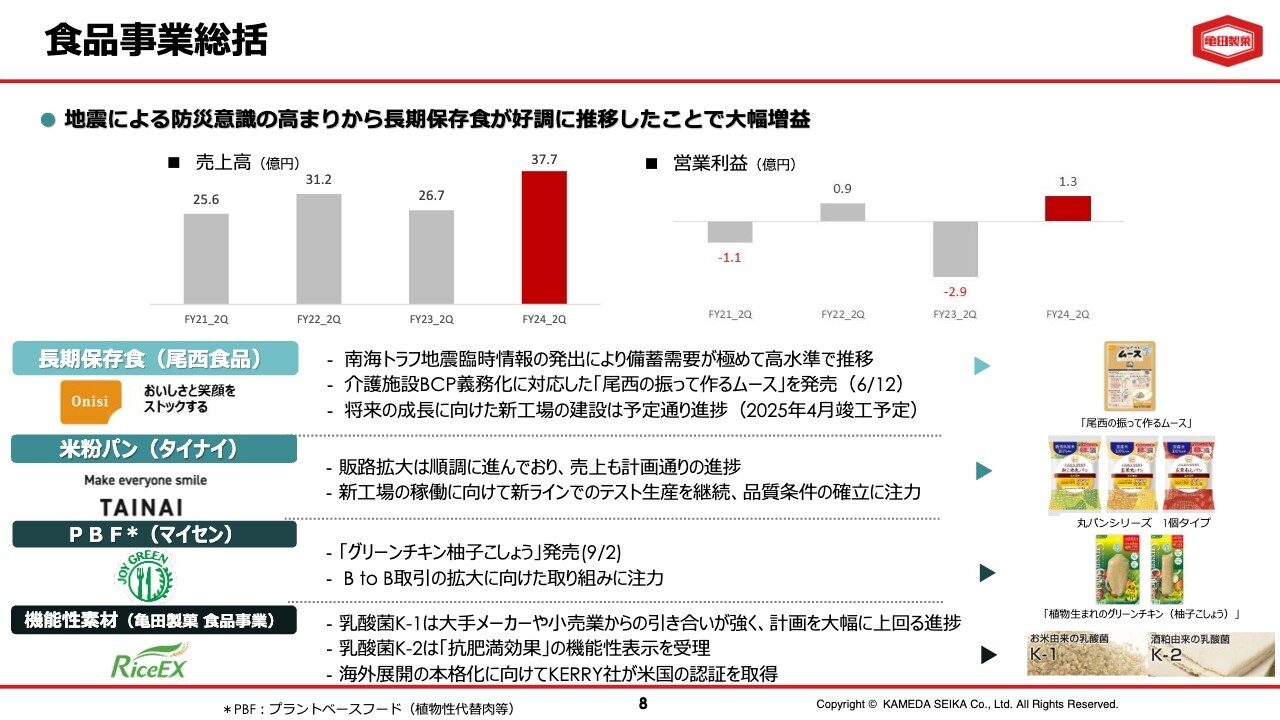

食品事業総括

食品事業です。食品事業の売上高は37億7,000万円と、前年から11億円の大幅な増加となりました。営業利益は1億3,000万円と、前年の2億9,000万円の赤字から一転して、黒字転換しました。

事業の要である尾西食品は、1月の能登半島地震以降、企業や個人の防災意識の高まりにより、供給が間に合わない状況です。将来の成長に向けた新工場の建設は予定どおりに進捗していますが、足元の供給制約の解消が喫緊の課題です。

米粉パンのタイナイは、アレルギー対応の観点から大手スーパーを中心に取り扱いが広がっています。新工場における量産化のテスト生産に目処をつけ、速やかに本格稼働へと進めていきます。

プラントベースフードのマイセンは、「植物生まれのグリーンチキン 柚子こしょう」の発売により、ラインナップの拡充を通して売場と顧客の開拓に取り組むとともに、BtoB取引の拡大に向けて外食産業や小売業への提案を行っています。

機能性素材は、植物性乳酸菌K-1・K-2の引き合いが依然として強く、順調に業績を伸ばしています。

K-2菌については、抗肥満の機能性表示が受理されました。K-1菌の海外展開に関しては、KERRY社が米国の承認を取得したことで、今後の本格展開を見据えています。

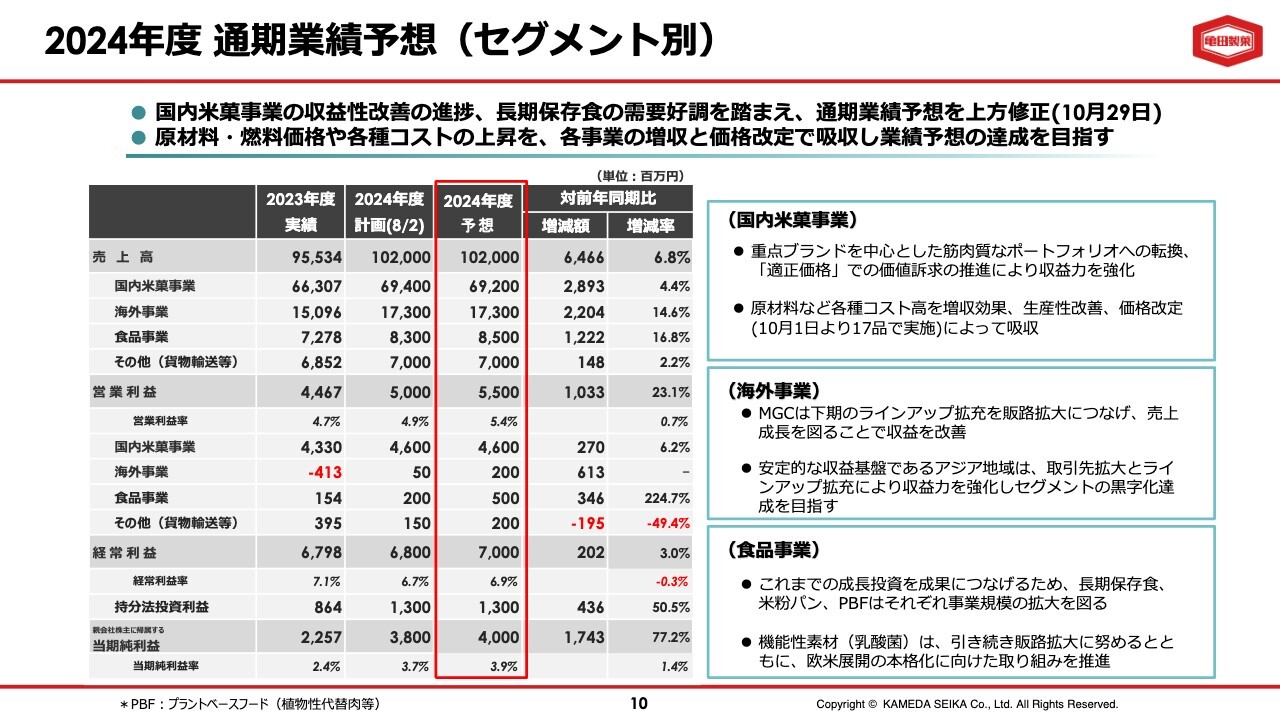

2024年度通期業績予想(セグメント別)

セグメント別の通期業績見通しです。下期においても、原材料の高止まりなど不透明な要因はありますが、上期の業績や足元のグループ各社の状況を踏まえ、10月29日の決算発表において、通期業績予想を上方修正しました。

国内米菓事業は、10月の価格改定で、一部は期初計画になかった商品も追加しており、慎重に販売動向を注視する必要があることから、営業利益は46億円のまま据え置いています。

一方で、海外事業については、アジアのグループ会社が引き続き好調に推移するとともに、MGCの収益性改善を見込み、8月2日に修正した営業利益の計画から1億5,000万円を増額し、2億円としました。

食品事業については、尾西食品の上期の需要増加を織り込むかたちで営業利益を3億円増額し、5億円としています。

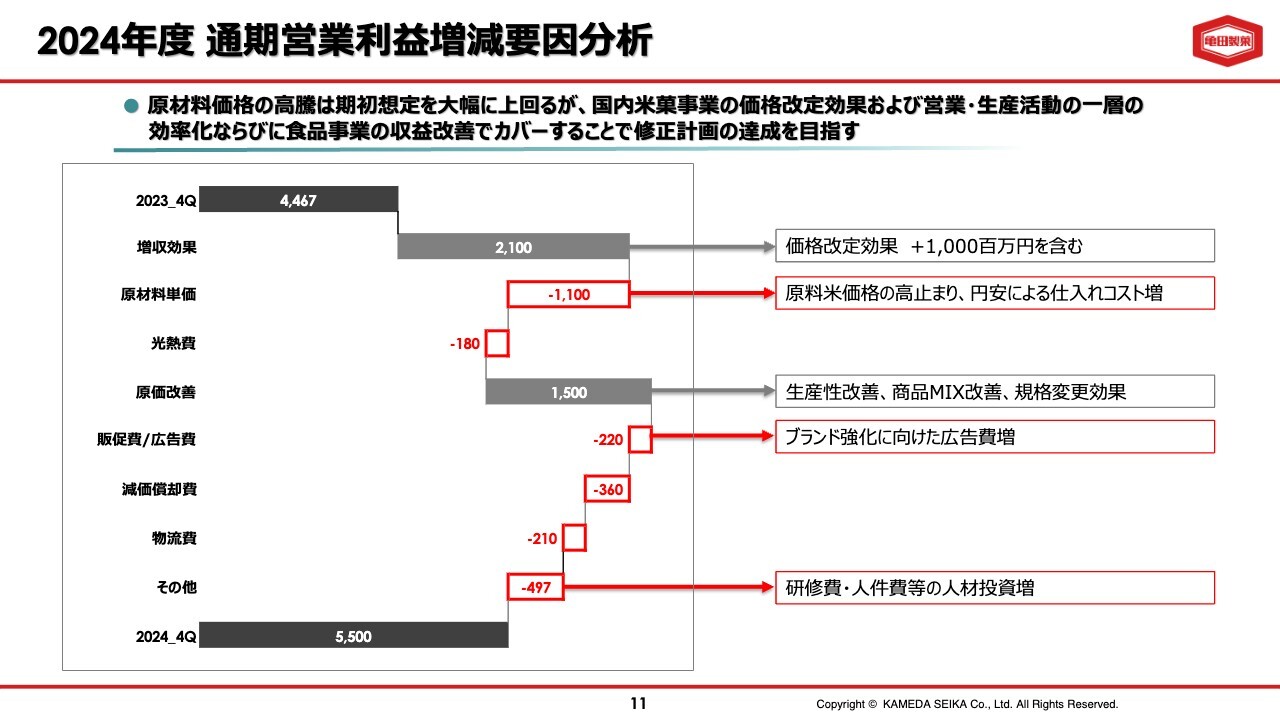

2024年度通期営業利益増減要因分析

通期営業利益の増減要因分析について、前年同期比でご説明します。増益要因は、増収効果と原価改善で合計36億円となります。増収効果については、増収に伴う粗利の増加に加えて、国内米菓事業の価格改定の効果も大きなプラス要因となっており、21億円のプラスを見込んでいます。

原価改善では、グループ全体での原価低減活動と生産ラインの効率化を実行することで、15億円のプラスを見込んでいます。

一方、赤字で記載している減益要因は、合計で25億7,000万円となります。原材料や光熱費の上昇に加え、人件費の上昇も織り込んでいます。

原材料価格は、先ほどご説明したとおり、期初に年間で4億円の増加を見込んでいましたが、原料米価格の高騰が想定よりも長期化しています。その他の要因も織り込み、上期で5億円、下期で6億円、合計11億円のコスト増を見込んでいます。

その他の一般管理費も、通期では約5億円の増加となります。これらの結果、営業利益は、前年比10億3,000万円増加の55億円を見込んでいます。

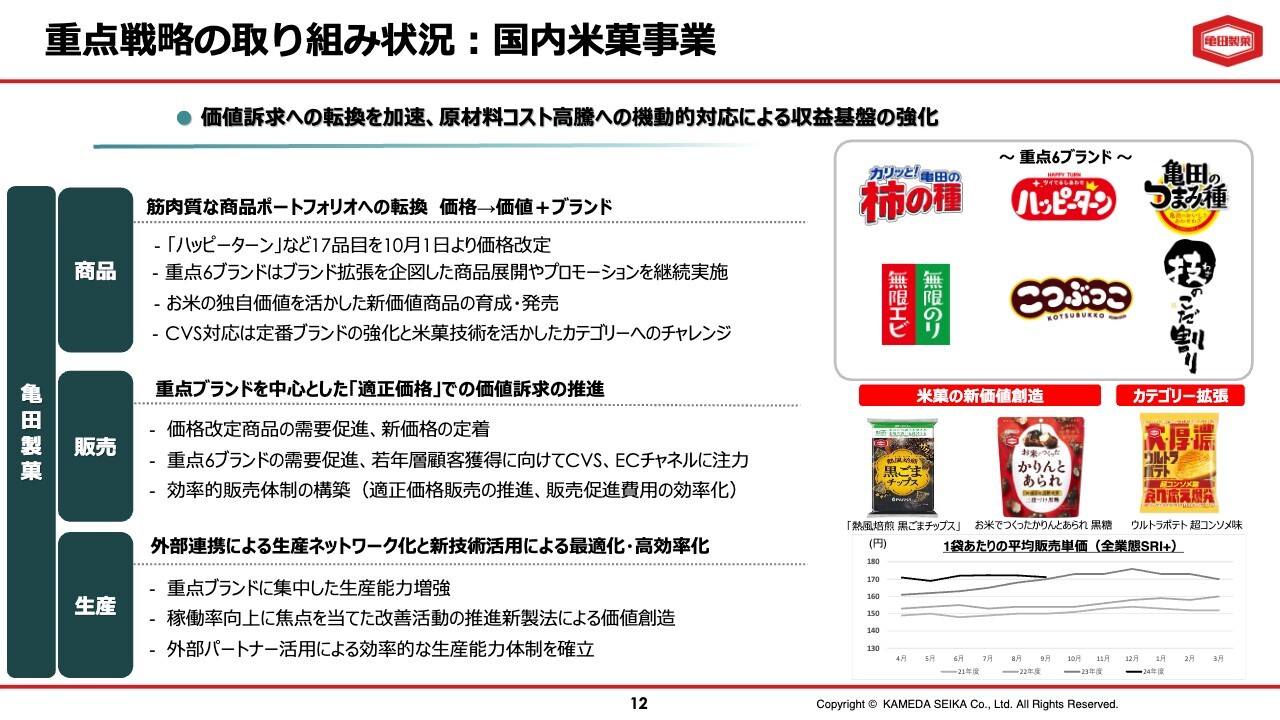

重点戦略の取り組み状況:国内米菓事業

各事業の詳細です。国内米菓事業は昨年からぶれずに、重点ブランド施策を軸として、マーケティング、販売、生産が強く連携しており、その成果が実績に表れています。下期は、これまで以上の価値訴求とブランド活用を推し進めるとともに、機動的な対応から収益基盤をさらに強化していきます。

まず、10月に価格改定を行った17品目の市場定着を図り、効果を引き出すことが大きなポイントです。特に「ハッピーターン」は期初の計画外で、市場動向を踏まえた追加対応として実施しています。

重点6ブランドは、ブランドの拡張を背景に商品やプロモーションを展開しています。根本課題に取り組んできたサプライチェーン体制の整備から、供給能力は十分に確保できています。

期間限定商品や価値訴求型のプロモーション展開から、平均売価を上げ、収益力を高めた状態で規模成長も実現します。

生産面でも、中期を見据えた能力増強と、外部企業との生産ネットワークを形成しています。新技術を用いて生産体制の最適化に取り組み、通期の業績を確保しながら、来期以降の成長へとつなげていきます。

今後、新たな価値創出として、みなさまをわくわくさせる施策を随時発信していきます。

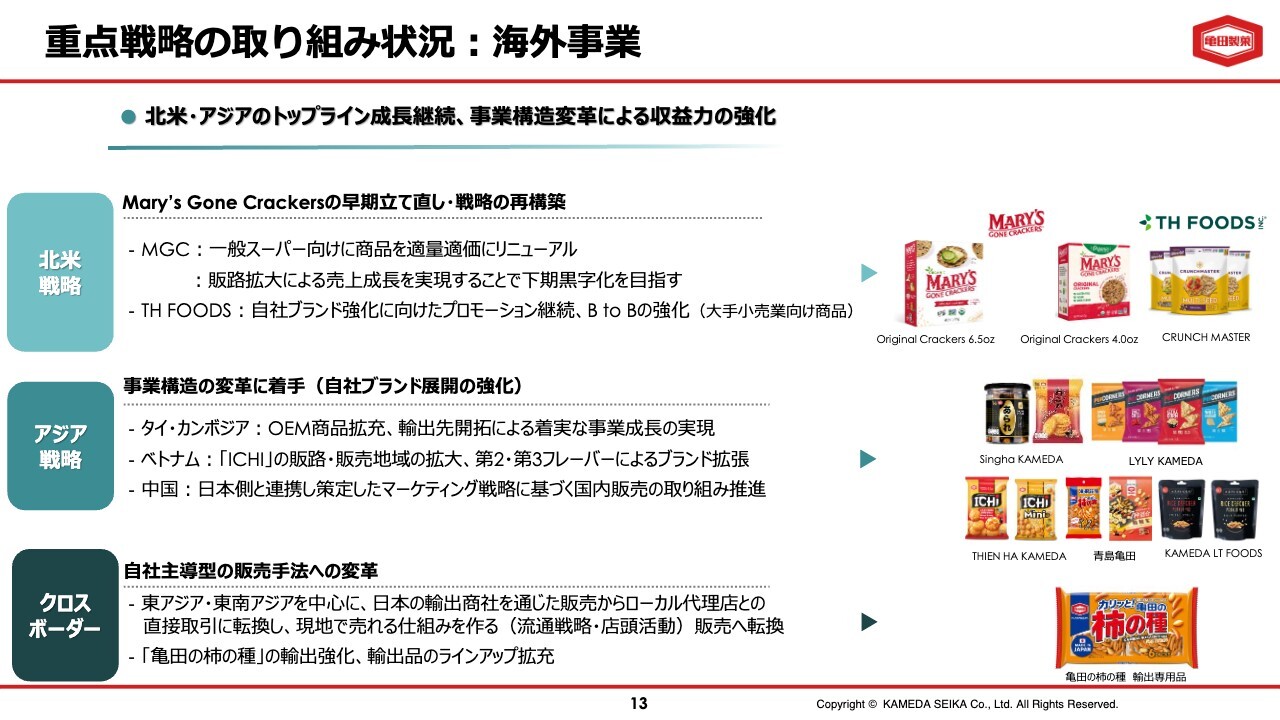

重点戦略の取り組み状況: 海外事業

海外事業です。北米のMGCでは、供給体制の不安が解消され、原価低減活動も進んでいます。売上成長への施策として、一般スーパー向けの少量品を8月に発売しており、足元では堅調な販売となっています。

また、一昨年末の混乱時に失った取引先への取り組みも再開し、下期の黒字化に向けて目処が立っています。

アジアは、タイのSingha KamedaとカンボジアのLYLY KAMEDAを拠点として、米国や豪州、欧州向けのクロスボーダー取引が順調に拡大しています。ベトナムも亀田製菓と協業した「ICHI」のリブランドをきっかけに、「ICHI mini」や第2、第3のフレーバー展開によりさらなる発展を目指しています。

中国の青島亀田食品は、国内販売の強化のため、亀田製菓と協業したマーケティング活動を実施していきます。インドは、国内販売の拡大に向けた新商品の発売を予定しています。

クロスボーダーは国や地域を絞り、自社主導型の販売手法を取り入れながら、現地の流通ニーズに即した販売体制を仕組み化します。

以上のように、世界的に広がりを見せる米菓需要に対して、外部とのパートナーシップも飛躍させながら、人と商品の流動性を高めつつ、それらをマネジメントするグローバル人材の育成も進めていきます。

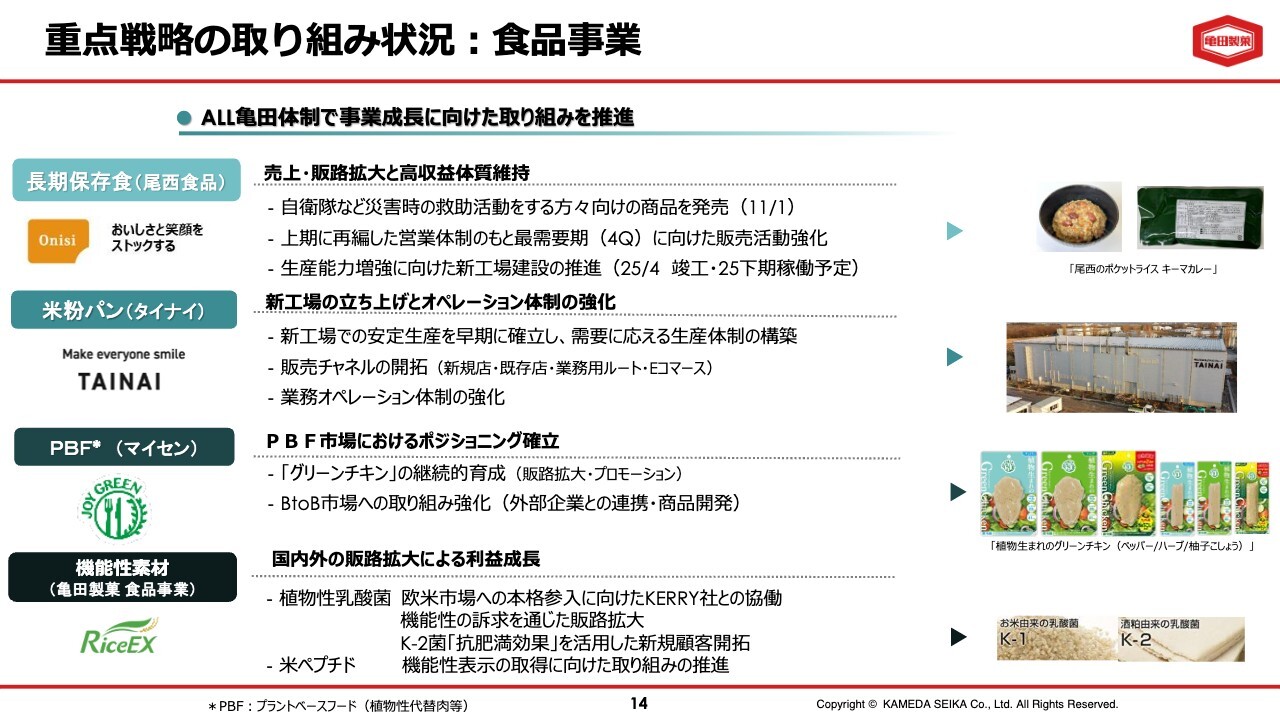

重点戦略の取り組み状況:食品事業

食品事業です。上期は、尾西食品の著しい成長が全体の業績を押し上げました。下期の備蓄需要は、高水準で推移すると見込んでいます。

一方、外的要因に頼らず、企業備蓄や個人需要を開拓していくことが重要であり、機能別に再編した営業体制を活かすことや、自衛隊向けの救助活動商品、介護食の発売、さらには海外展開も視野に事業展開を進めます。

成長戦略として、連動した新工場建設が順調に進んでいます。2025年4月の竣工、その後の生産ラインの導入から、2025年度下期の生産増強を予定しています。

米粉パンは、新工場建設から安定生産を早期に実現させ、安定稼働により投資回収を進めてグループの柱に育てていきます。プラントベースフードは、「グリーンチキン」シリーズの継続的育成に取り組みつつ、BtoB市場のチャネル開拓に向け、外部企業と連携し、商品開発を進めていきます。

機能性素材である植物性乳酸菌の海外展開に向けて、KERRY社との協業の他、K-2菌は、新たに認証された抗肥満効果を活用して、新規顧客の開拓を進めていきます。

当社が保有する機能性素材は、健康寿命に寄与して社会課題の解決に資するものであり、さまざまな食品応用への可能性を秘めています。今後の独自価値を支える重要なシーズとして、研究開発に人と資金を配分し、育成していきます。

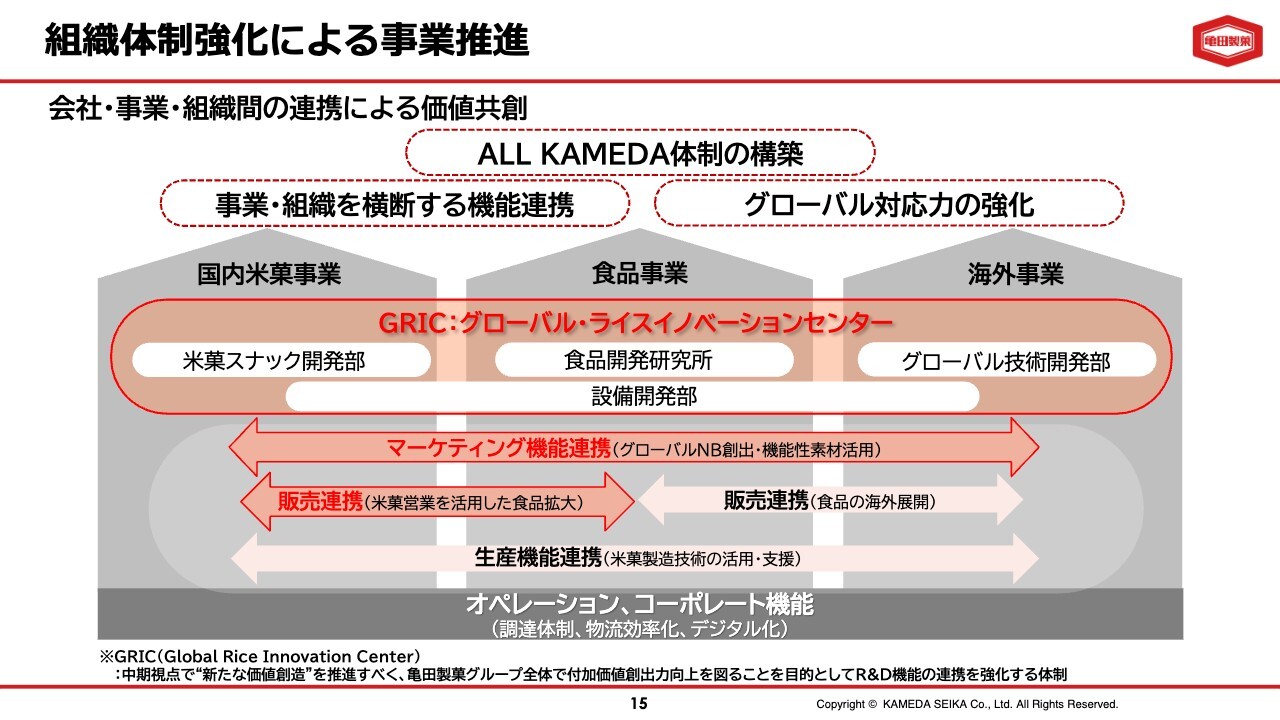

組織体制強化による事業推進

事業戦略を実現するための基盤となる組織体制の強化についてご説明します。当社が中長期成長戦略に掲げる、ライスイノベーションカンパニーの実現には、海外と食品事業の成長が鍵となります。

各事業が保有するリソースを融合する必要があり、1年半前にグローバル・ライスイノベーションセンターセンター、通称GRICを創設しました。

各部門の知見を組み合わせながら、3事業における商品技術の価値共創に努めています。こちらの取り組みは、今後開発部門のみならず、生産や営業、管理部門へと広げていきます。

イメージとして、米菓は国内・海外と分離せずに、世界の米菓、ライスクラッカー事業としてグループの組織機能を昇華させ、新たな経営ステージへ発展させます。

組織体制強化による事業推進 - 取組事例 -

商品開発の具体的な事例をご紹介します。

食品事業では、タイナイとマイセンのマーケティングおよび販売機能を亀田製菓へ移管し、より効率的な事業体制に変更しました。

米粉パン、プラントベースフード、機能性素材、メディカルの4カテゴリーを、プロジェクト制とした運営体制に刷新し、課題適応力を高めています。

このたび、植物性乳酸菌K-1を配合して実現した「熱風焙煎 黒ごまチップス」は、「おなかの調子を整える」「お肌の潤いを維持する」という、米菓スナックで日本初の機能性表示食品として発売できました。

海外事業は、ベトナムのTHIEN HA KAMEDAと中国の青島亀田食品が自社商品の国内販売強化に取り組み、亀田製菓のマーケティング戦略部とGRICが連携し、市場調査から開発、プロモーションまで一気通貫で進めました。

こちらの体制で「ICHI」のリブランドに着手し、新たに亀田製菓ロゴも掲載しました。お客さまからのパッケージ評価も良く、広がりを期待しています。

青島亀田食品では、亀田製菓が得意とするミックス米菓の生産を可能とし、新商品の「脆脆宝(ツイツイバオ)」を発売して、定着に努めています。

ライスイノベーションカンパニーの実現に向けて、現在も複数の取り組みが進行中です。亀田グループでは、事業間や国内外の連携力を強みとし、オール亀田で中長期成長戦略の実現を目指していきます。

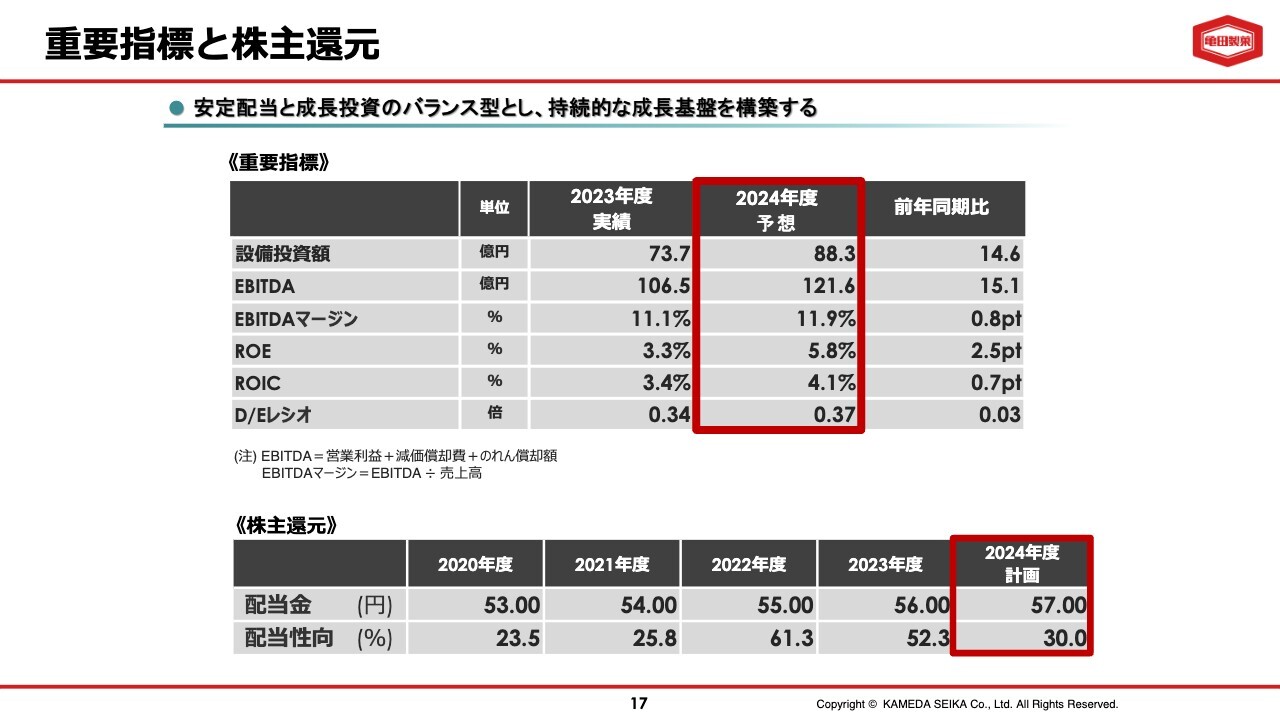

重要指標と株主還元

重要指標と株主還元についてご説明します。現時点において、設備投資は計画どおりの見通しとなっています。

食品事業は引き続き生産能力の拡大に向けた投資が必要となりますが、海外事業は投資が一巡し、投資効果を引き出す段階に入っています。国内米菓事業は、収益力と生産性の向上、安全安心な生産環境を維持向上させる工場改修を継続します。

引き続き厳格な投資管理を進めることで、投資効率を高め、無駄を省き、キャッシュの創出力を高めていきます。

収益性の改善により、ROEは前期から上昇していますが、未だ回復途上にあります。中長期の成長戦略を着実に実行することで、収益力の向上を図り、ROEは2026年度に7.3パーセント、2030年度に10パーセントを目指しています。

株主還元については、これまでの安定配当をベースに、さらなる成長に向けた投資を継続しながら、企業価値の持続的な向上を目指していきます。

引き続き、みなさまからのご支援を賜りますよう、よろしくお願いします。

この銘柄の最新ニュース

亀田製菓のニュース一覧- 決算プラス・インパクト銘柄 【東証プライム】引け後 … ソシオネクス、住友ファーマ、商船三井 (1月30日発表分) 2026/02/02

- 決算プラス・インパクト銘柄 【東証プライム】寄付 … ソシオネクス、住友ファーマ、商船三井 (1月30日発表分) 2026/02/02

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/01/30

- 亀田製菓、4-12月期(3Q累計)経常は7%増益で着地 2026/01/30

- 亀田製菓グループ 統合報告書2025 2025/11/27

マーケットニュース

- 明日の株式相場に向けて=半導体周辺の化学株に出世候補が目白押し (02/17)

- 東京株式(大引け)=239円安と4日続落、一時大幅安も政策期待で後半下げ渋る (02/17)

- 明日の為替相場見通し=152円台後半の下値を試す展開も (02/17)

- 欧米為替見通し: ドル・円は下げ渋りか、日銀利上げ先送りの思惑強まる (02/17)

おすすめ条件でスクリーニングされた銘柄を見る

亀田製菓の取引履歴を振り返りませんか?

亀田製菓の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。