【QAあり】ブリヂストン、プレミアムタイヤ販売など堅調も北南米が苦戦し減益 トラック・バス用タイヤ中心に再編・再構築を推進

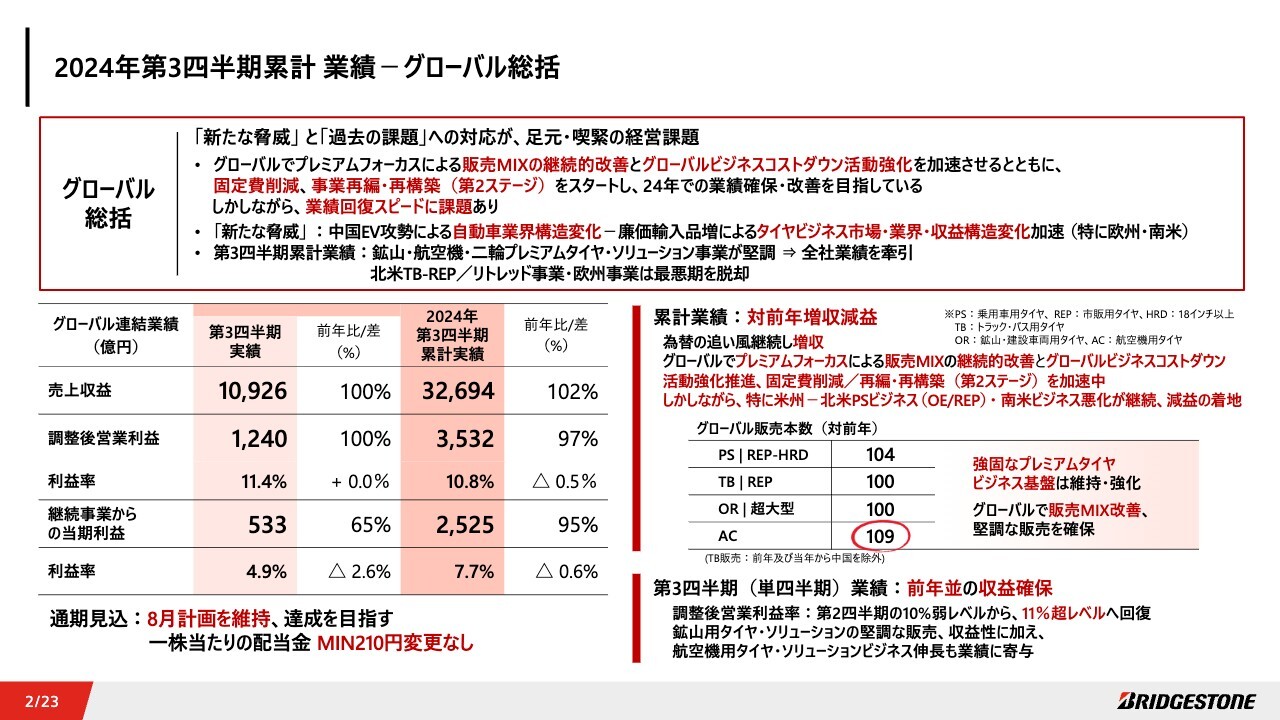

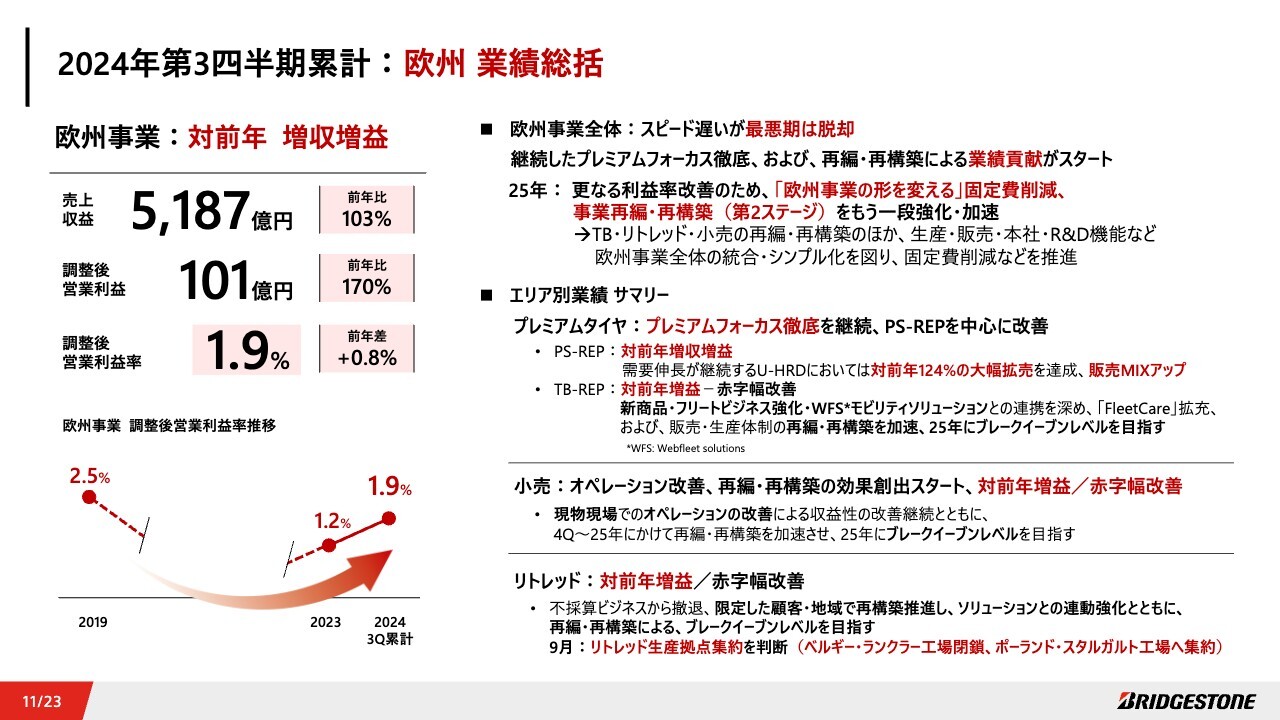

2024年第3四半期累計 業績-グローバル総括

石橋秀一氏(以下、石橋):みなさまこんにちは。Global CEOの石橋です。第3四半期業績総括についてご説明します。まずグローバル総括です。中国EV攻勢などによる自動車業界構造変化や、中国廉価輸入タイヤなど「新たな脅威」と「過去の課題」への対応が足元・喫緊の経営課題となっています。

特に欧州・南米地区は深い課題です。課題に対し、グローバルでのプレミアムフォーカスによる販売MIXの継続的改善と、グローバルビジネスコストダウン活動を加速していきます。

加えて、固定費削減、事業再編・再構築(第2ステージ)をスタートします。しかし、業績回復スピードに課題を残しています。第3四半期累計業績は、為替の追い風もあって前年比増収でしたが、北米乗用車用ビジネスと南米ビジネス悪化が継続し、減益での着地となりました。

一方、プレミアムタイヤ販売が堅調で、販売MIXが向上し、強固なプレミアムタイヤビジネス基盤を維持強化しています。加えて、鉱山・飛行機・二輪プレミアムタイヤ・ソリューション事業が堅調に推移し、全社業績を牽引しました。北米トラック・バス市販用・リトレッド事業、欧州事業は最悪期を脱却しています。

コスト面においては、固定費削減やグローバルビジネスコストダウン活動により、業績を下支えできました。通期見込みについては、8月計画を維持し、残り2ヶ月弱は厳しい状況下ですが計画達成を目指します。1株当たりの配当金のミニマム210円も変更しません。

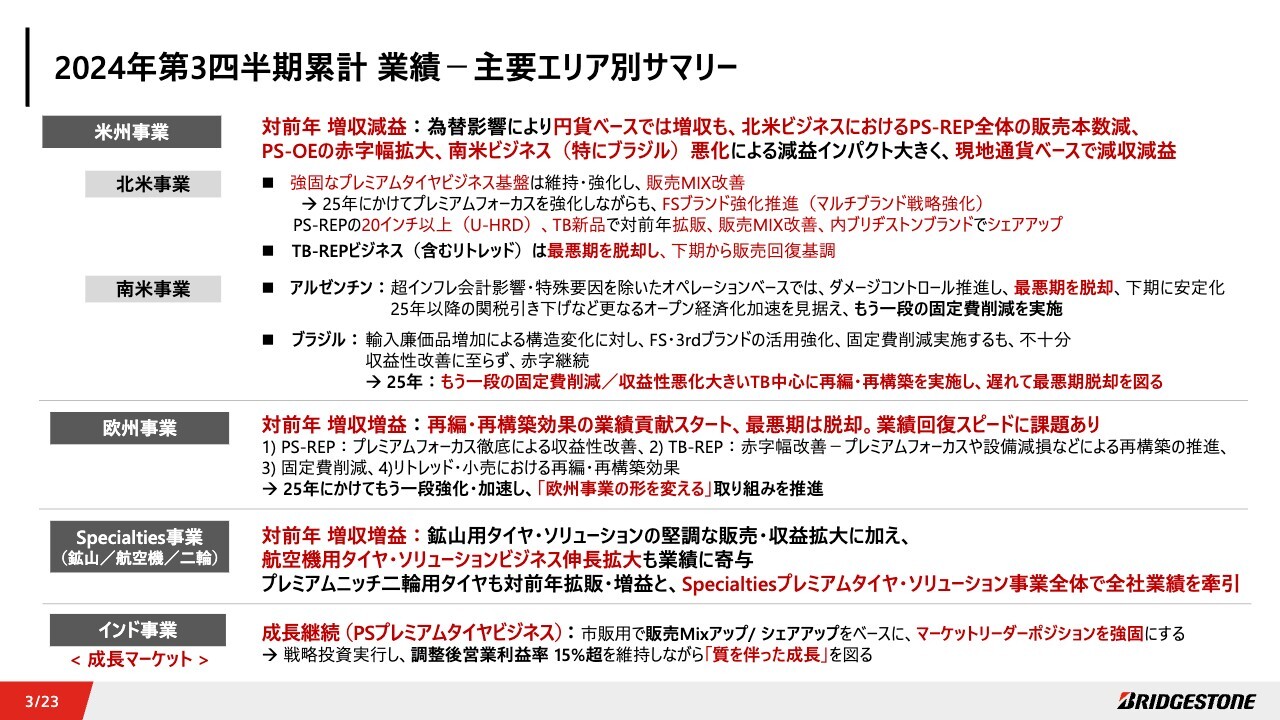

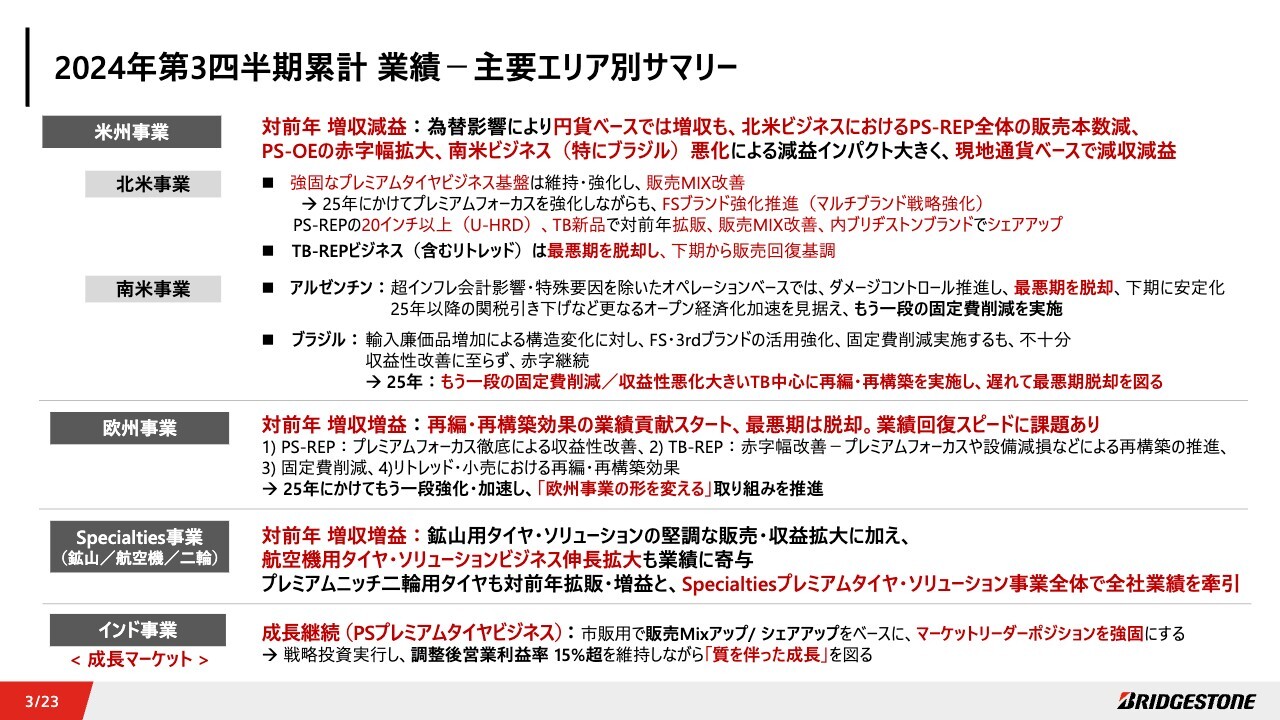

2024年第3四半期累計 業績-主要エリア別サマリー

次に主要エリア別の総括です。主要市場である米州事業において、現地通貨ベースで減収減益となりました。主に北米ビジネスにおける市販用乗用車用タイヤ全体の販売本数減、新車用の赤字幅拡大、南米の特にブラジルのビジネス悪化が主要因です。

北米のトラック・バス市販用ビジネスは、最悪期を脱却して回復基調に入っています。アルゼンチンはダメージコントロールを推進し、超インフレ会計影響を除いたオペレーションベースでは最悪期を脱却して下期に安定化しました。

一方、2025年以降のさらなるオープン経済化加速を見据え、もう一段の固定費削減を実施します。ブラジルは廉価輸入品の増加による構造変化に対し、Firestoneブランド等の活用強化や固定費削減を実施するも、不十分な状況であり収益性改善に至らず、赤字が継続しています。

2025年にもう一段の固定費削減と収益性悪化が大きいトラック・バス用タイヤを中心に再編・再構築を実施し、遅れて最悪期脱却を図ります。欧州は対前年増益となり、スピードは遅いですが最悪期は脱却し、再編・再構築の効果が下期から少しずつ、業績に貢献し始めました。

Specialties プレミアムタイヤ・ソリューション事業は、鉱山用超大型・大型タイヤ、航空機タイヤ及びソリューションの伸長などにより、グローバル業績を牽引しています。年間売上1,000億円レベルに迫るインド事業においては、当社の成長マーケットとして乗用車用プレミアムタイヤの戦略的成長投資を実行するなど、質を伴った成長を継続していきます。

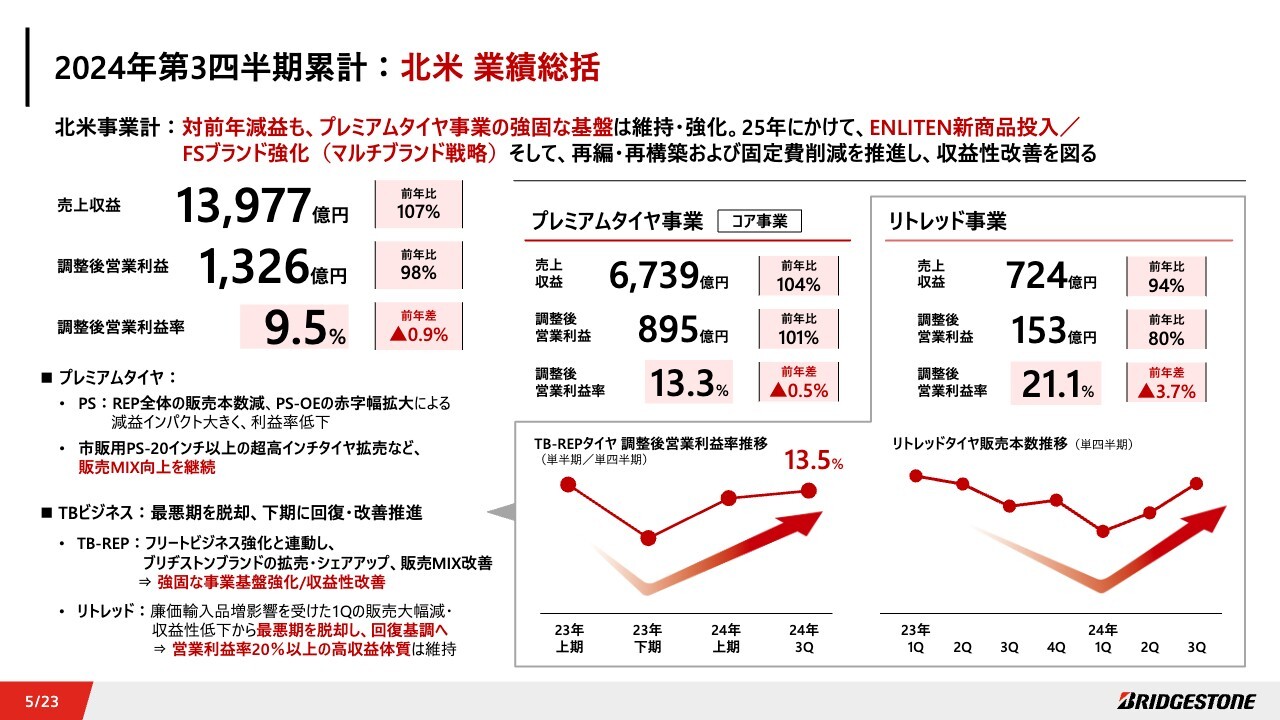

2024年第3四半期累計: 北米 業績総括

エリア別の詳細をご説明します。北米事業は対前年減益となりました。乗用車用市販用タイヤ販売本数減、新車用タイヤの赤字幅拡大による減益インパクトが大きく、プレミアムタイヤ事業における利益率が低下しました。

一方、市販用20インチ以上の超高インチタイヤ拡売により、販売MIX向上を継続しています。トラック・バス用タイヤビジネスは最悪期を脱却し、下期に回復・改善を推進しています。リトレッドは対前年減益ですが、販売は回復基調に乗っています。

2025年に向けても、営業利益率20パーセント以上の高収益体質を維持しながら改善を継続していきます。

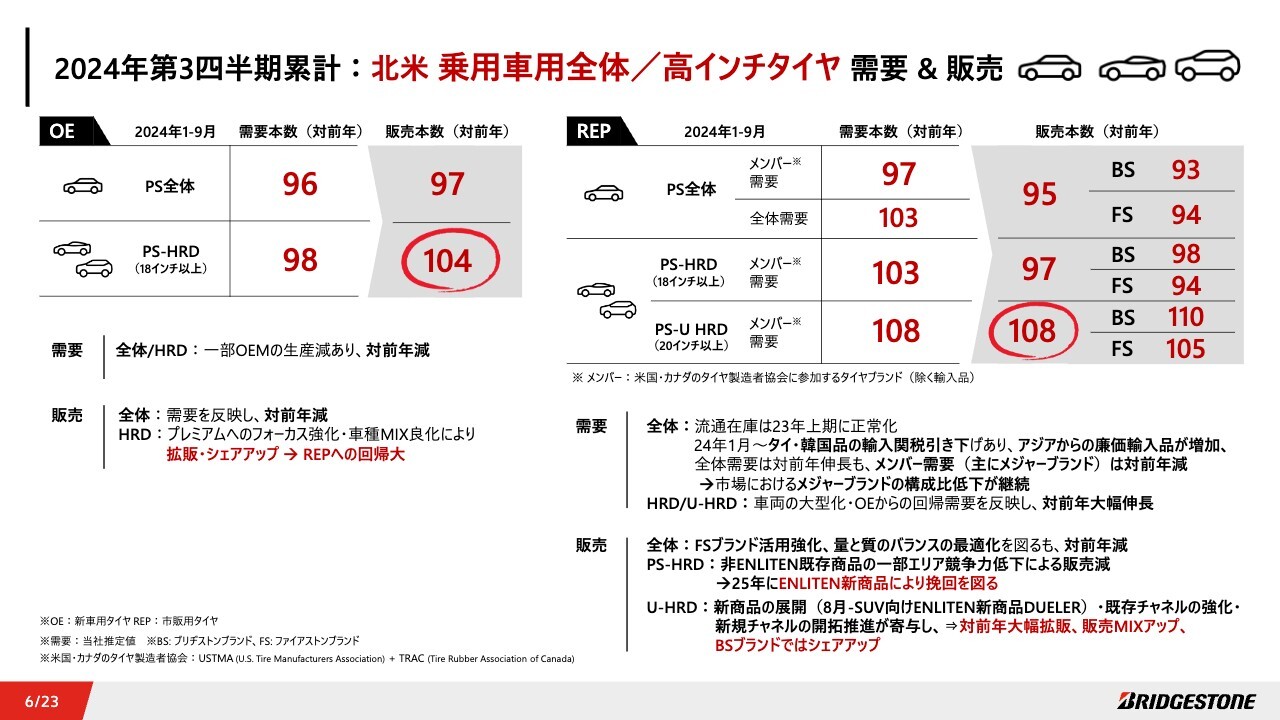

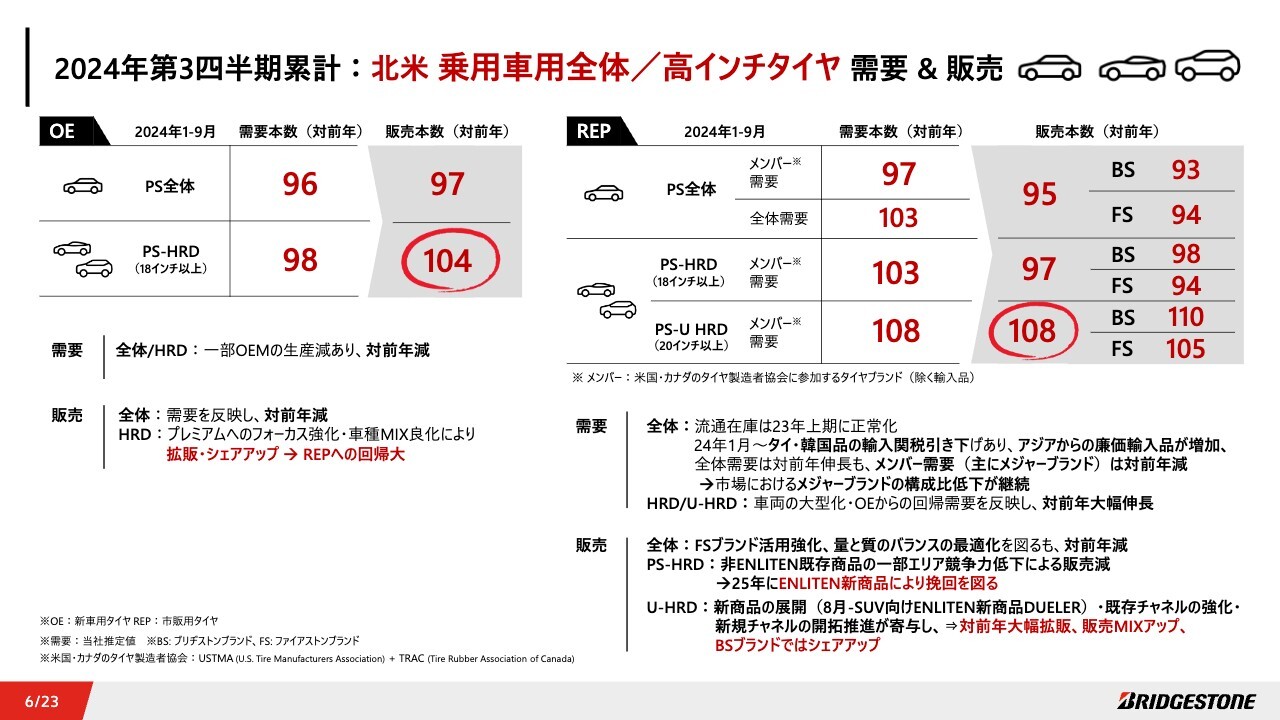

2024年第3四半期累計: 北米 乗用車用全体/高インチタイヤ 需要&販売

北米の乗用車用タイヤ需要、販売、シェアについてご説明します。新車用は高インチタイヤにおいて、対前年で拡販・シェアアップとなりました。市販用への回帰需要獲得を見据えています。

市販用においては、今年1月にアジアからの輸入品に対する関税が引き下げられたため、廉価輸入品が非常に増加し、北米タイヤ製造メーカーで構成されるメンバー需要とその他需要の構成比にも構造変化が起こっています。

2023年はメンバーが約80パーセントでその他が約20パーセント、2024年ではメンバーが約75パーセントでその他が約25パーセントとなり、メンバー構成比が5パーセントほど低下しました。これに対応し、Firestoneブランドの活用を強化、量と質のバランスの最適化を図るも対前年販売減となりました。

2025年にはマルチブランド戦略強化のため、Firestoneの新商品を投入して挽回を図ります。18インチの高インチタイヤは、ブリヂストン非「ENLITEN」の既存商品において、一部エリアで競争力が低下して販売減となりました。

2025年にブリヂストン「ENLITEN」新商品を投入し、強化挽回を図ります。20インチ以上の超高インチタイヤでは「ENLITEN」新商品の展開、既存チャネルの強化、新規チャネルの開拓が寄与し、対前年大幅拡販及び販売MIXアップとなり、ブリヂストンブランドではシェアアップとなりました。

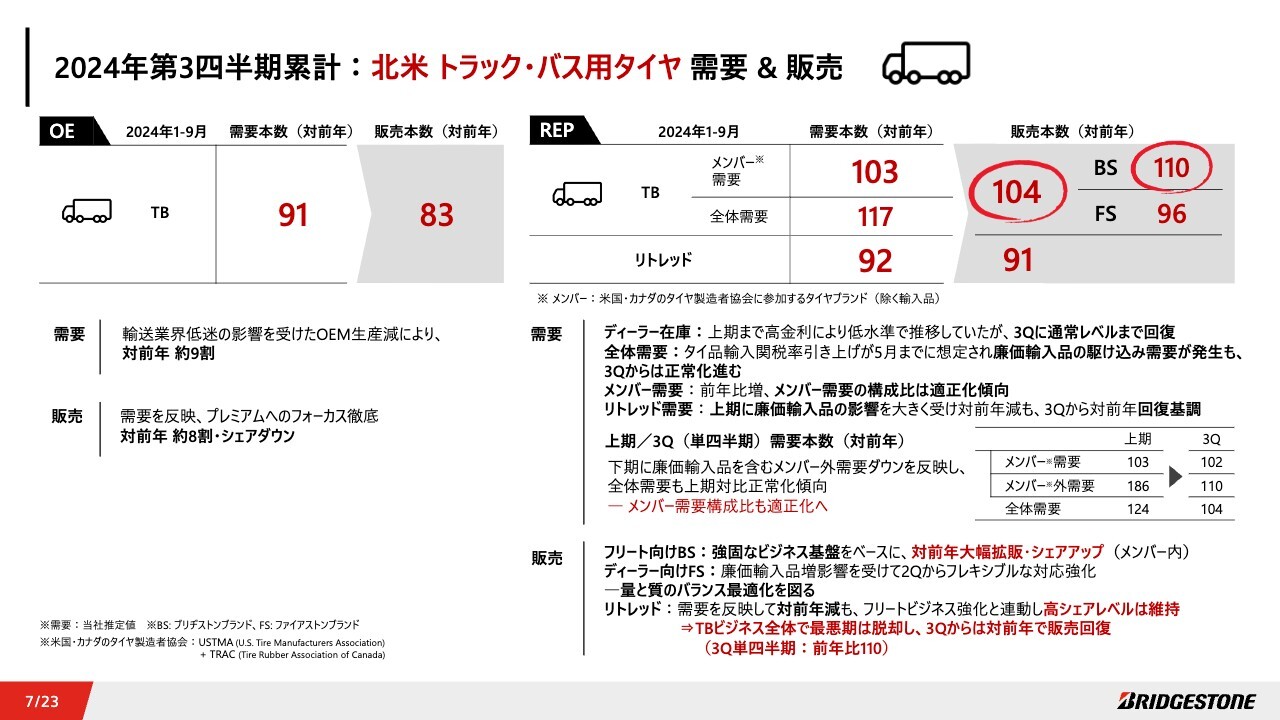

北米トラック・バスビジネスについては、市販用は下期に入って廉価輸入品の駆け込み需要が落ち着き、メンバー需要と構成比は適正化へ向かっています。ブリヂストンブランドでは、強固なビジネス基盤をベースに、対前年大幅拡大及びメンバー内シェアアップとなりました。

リトレッドについては、対前年販売減となるも、フリートビジネス強化と連動し、高シェアレベルは維持しながら回復フェーズに入っています。

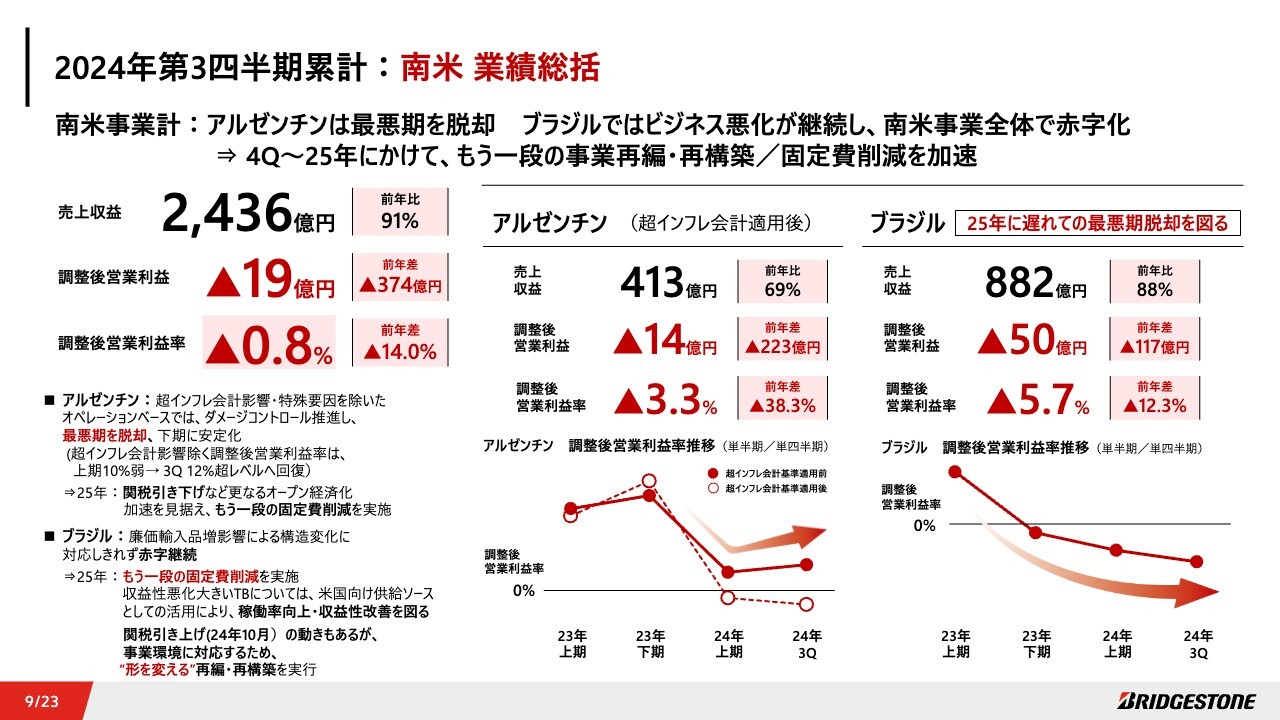

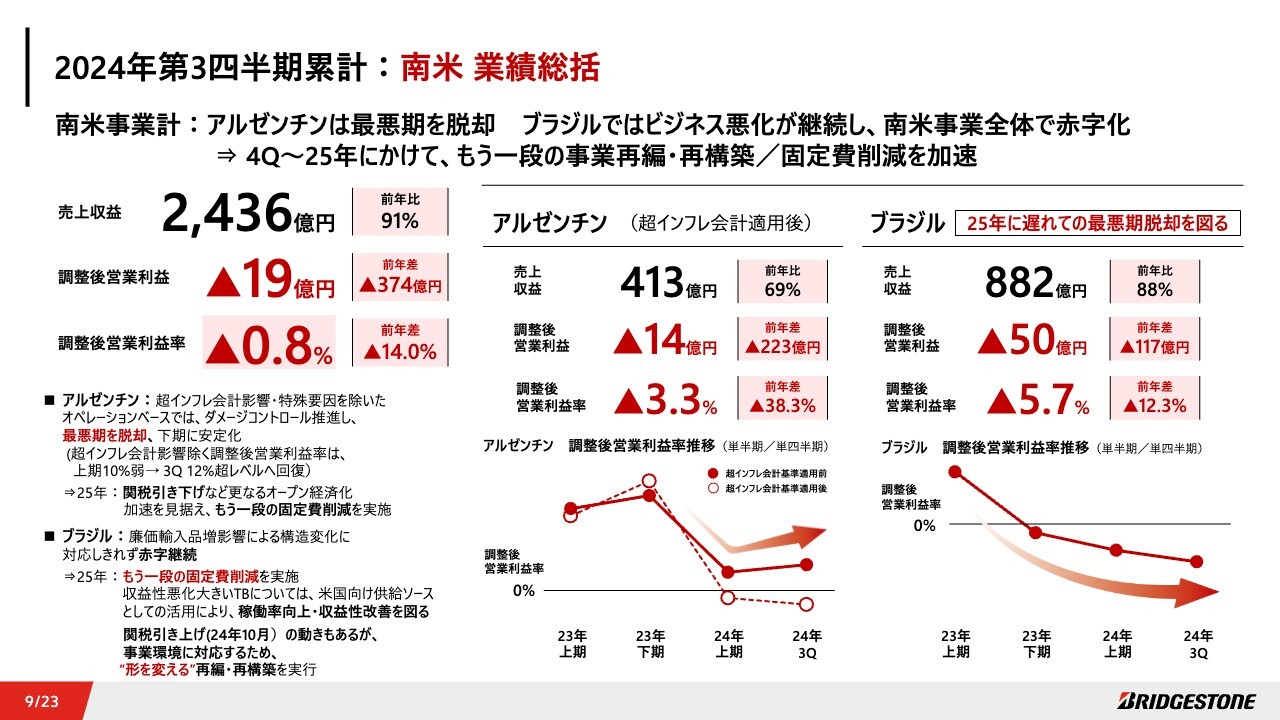

2024年第3四半期累計: 南米 業績総括

南米事業は対前年大幅な減収減益となり、課題が大きく残る結果となりました。アルゼンチンは冒頭ご説明のとおり、最悪期を脱却しました。オペレーションベースは営業利益12パーセント超にいったん回復し、安定化しています。ただし2025年には関税引き下げなど、さらなるオープン経済化が見込まれ、もう一段の固定費削減を実施します。

ブラジルは赤字が継続しており、収益性の悪化しているトラック・バス用タイヤについて、米国向け供給ソースとしての活用を推進し、稼働率向上と収益性改善を図ります。関税引き上げの動きも出ていますが、2025年に向けて変動の激しい事業環境へ対応するため、もう一段の固定費削減を推進し、ブラジル事業のかたちを変える再編・再構築の実施を強化します。

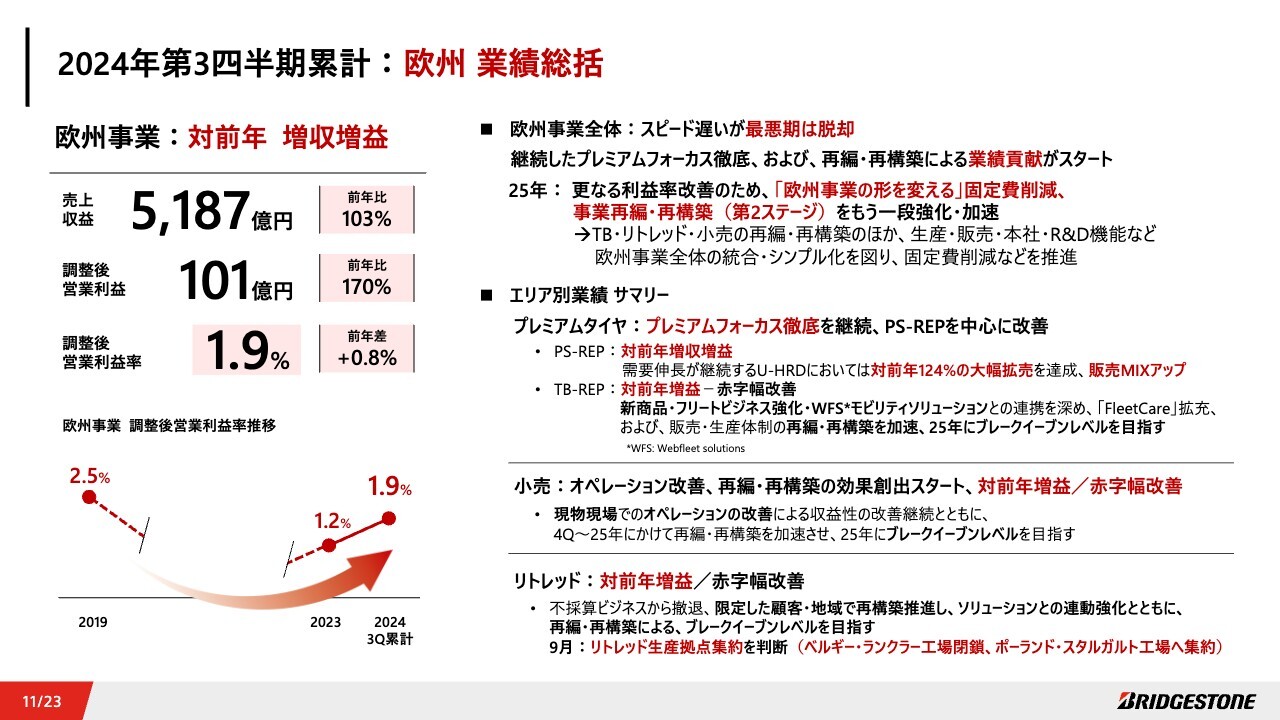

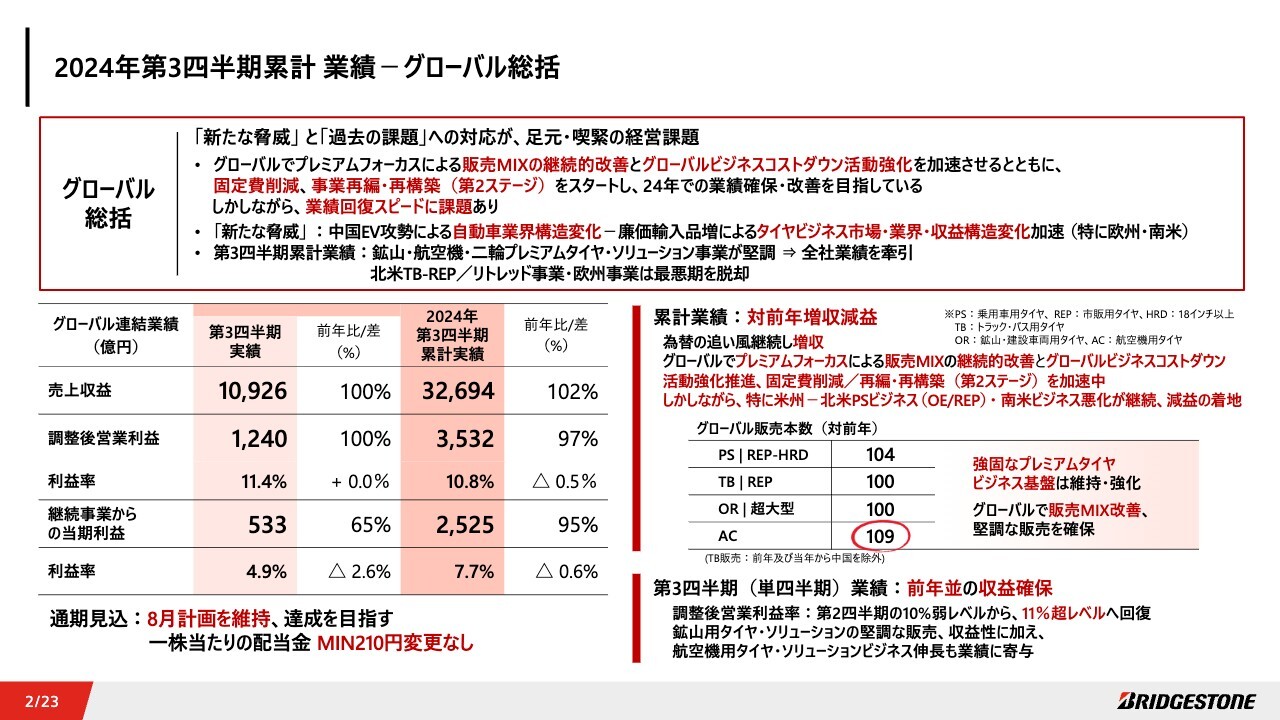

2024年第3四半期累計: 欧州 業績総括

欧州事業は対前年増収増益となり、スピードは遅いですが最悪期を脱却できたと考えています。プレミアムタイヤ事業は、市販用乗用車タイヤで増収増益となりました。超高インチタイヤは大幅拡売、及び販売MIXを向上することができました。

課題の大きいトラック・バス用タイヤ・小売・リトレッドにおいても赤字幅が改善し、来年に向けてブレークイーブンレベルを目指していきます。オペレーション改善と、今年から着手している再編・再構築による業績貢献がスタートしたことで、少しずつですが結果につながっています。

2025年は「欧州事業のかたちを変える」再編・再構築(第2ステージ)をもう一段強化・加速させ、さらなる変革を目指します。

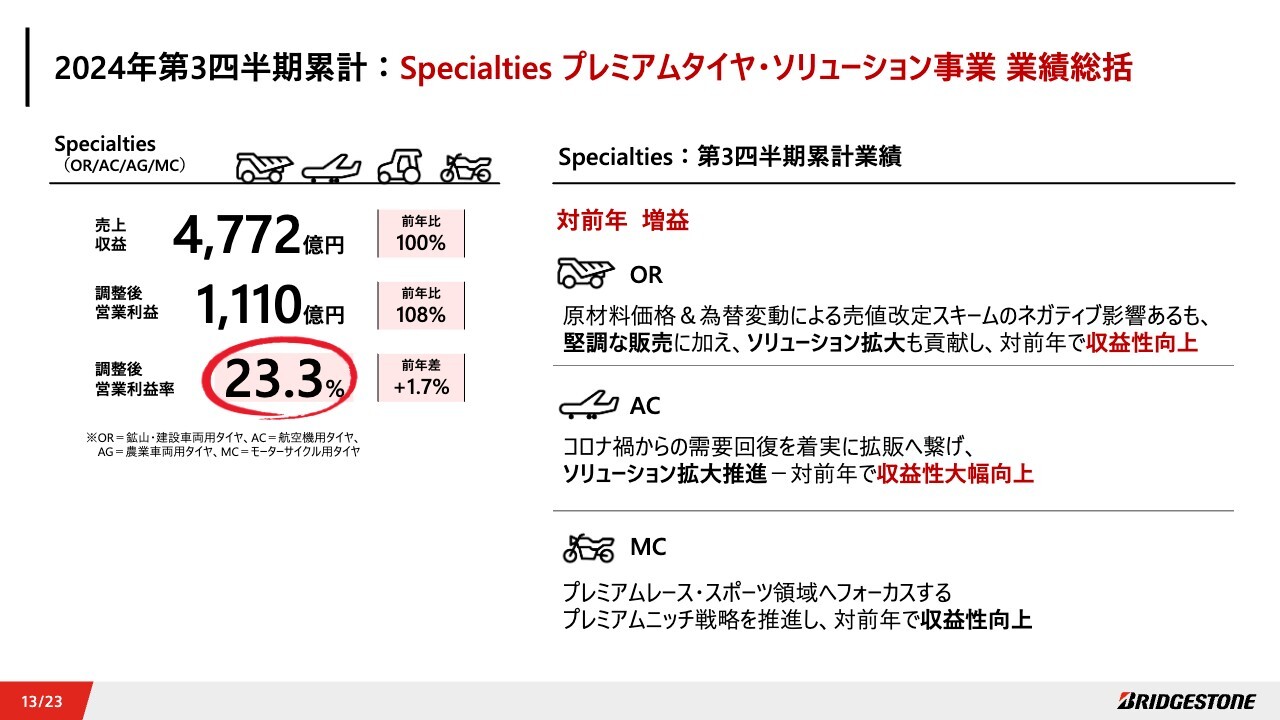

2024年第3四半期累計: Specialties プレミアムタイヤ・ソリューション事業 業績総括

Specialties プレミアムタイヤ・ソリューション事業は、対前年増益となりました。超大型タイヤやソリューションの拡充が堅調な鉱山用タイヤビジネスに加え、コロナ禍からの需要回復を着実に拡販につなげた航空機用タイヤ・ソリューションでは収益性が大幅に向上しました。生産財系BtoBソリューションが成長を牽引しています。

さらに、プレミアムニッチ戦略を推進する二輪用タイヤも収益性を向上させています。

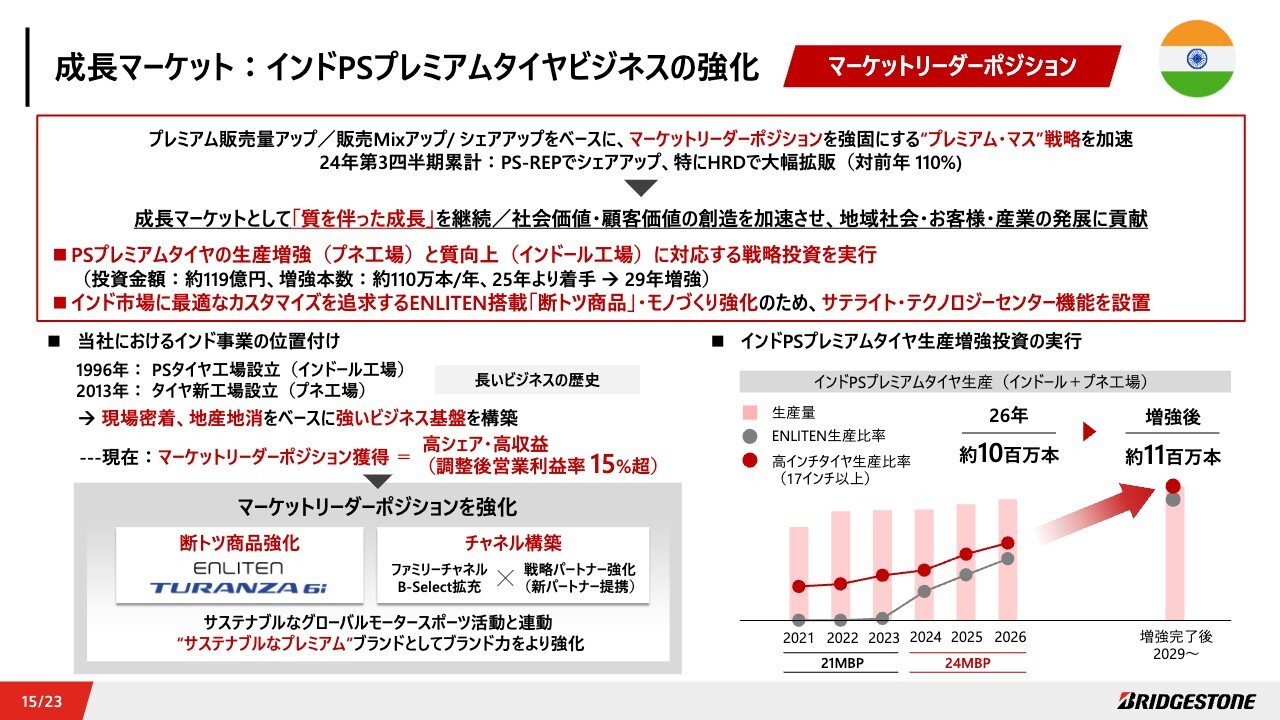

成長マーケット:インドPSプレミアムタイヤビジネスの強化

成長マーケットであるインドについて、戦略的成長投資を中心にご説明します。当社は1996年にインドに工場を設立し、乗用車用タイヤビジネスにおいて現物現場でマーケットリーダーポジションを構築してきました。継続的な成長が見込まれるインドにおいて、プレミアム・マス戦略を実行し、質を伴った成長を目指していきます。

今回、戦略投資として既存2工場において、生産増強・質の強化を実行するとともに、現場密着で開発から生産までのモノづくりを強化するため、サテライト・テクノロジーセンター機能を設置します。

インド市場に最適な究極のカスタマイズを追求し、「ENLITEN」搭載商品の開発・生産をより強化することで、マーケットリーダーポジションを強固なものにしていきます。またインドにおいて、社会価値・顧客価値の創造を加速させることで、地域社会・お客さま・産業の発展にも貢献していきます。

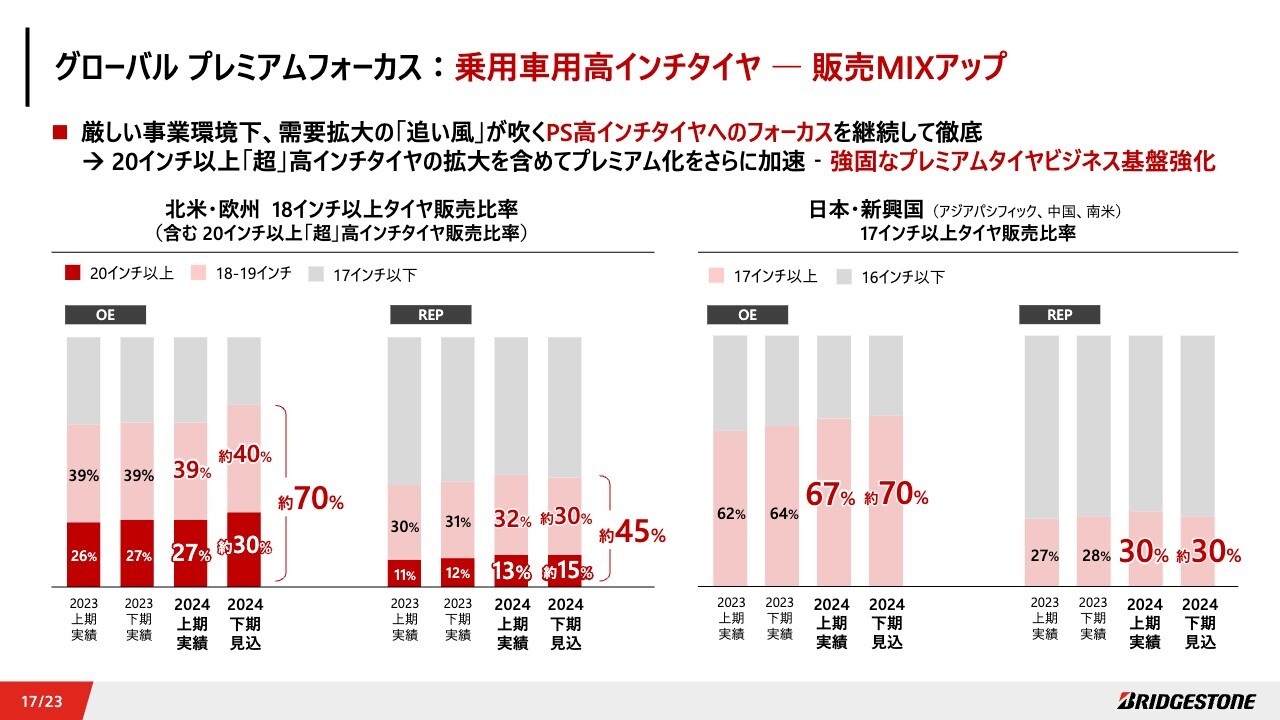

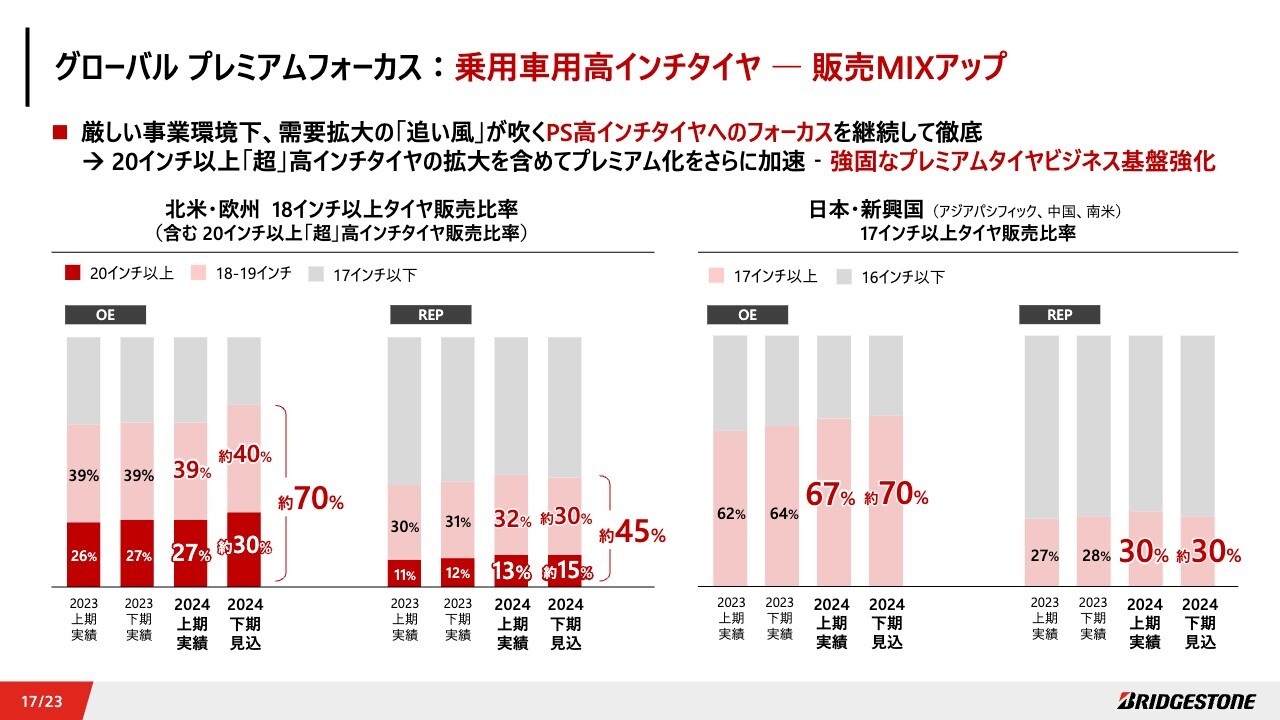

グローバル プレミアムフォーカス: 乗用車用高インチタイヤ―販売MIXアップ

プレミアムフォーカスの進捗については、乗用車用高インチタイヤの販売MIXアップを着実に継続し、体質を強化しています。

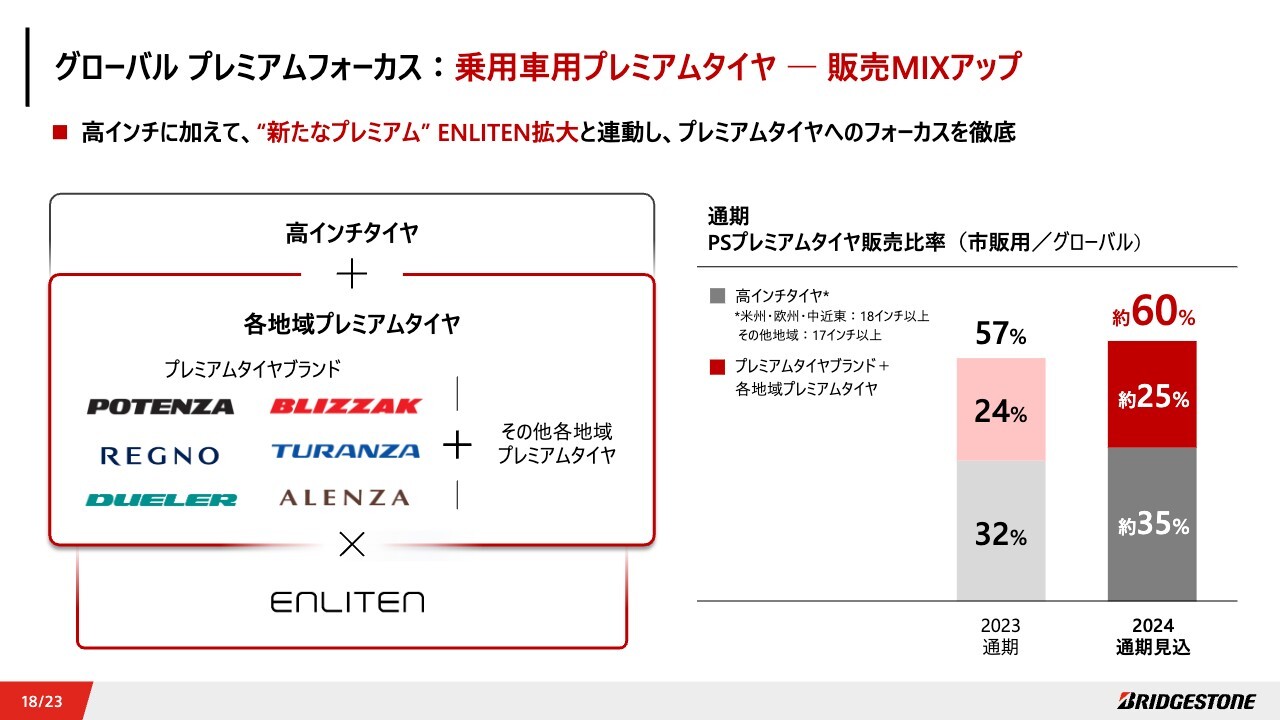

グローバル プレミアムフォーカス: 乗用車用プレミアムタイヤ―販売MIXアップ

高インチタイヤに加えて、プレミアムタイヤブランドの「POTENZA」「TURANZA」「ALENZA」、冬タイヤの「BLIZZAK」など、お客さまに価値を認めていただいているプレミアムタイヤ販売比率も着実に向上させて販売MIXアップし、もう一段の体制強化をグローバルで実現しています。

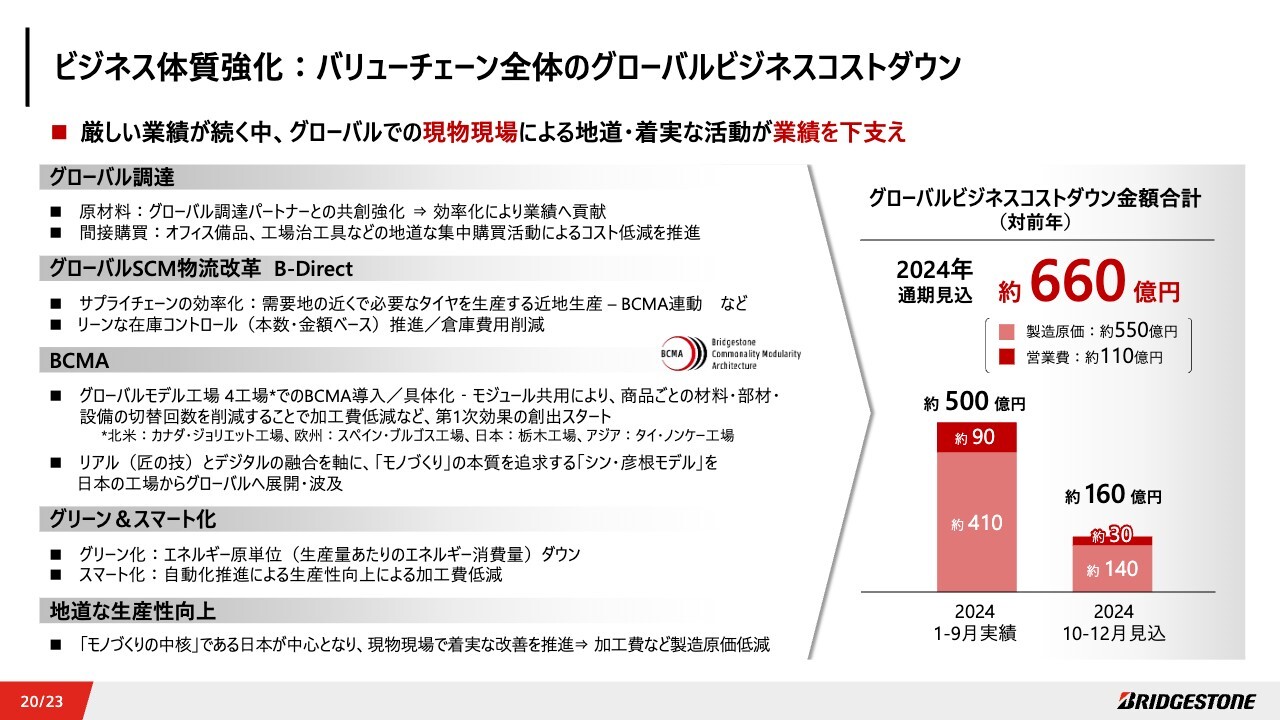

ビジネス体質強化:バリューチェーン全体のグローバルビジネスコストダウン

グローバル業績において厳しい状況が続く中、ブリヂストンらしい現物現場による地道で着実なグローバルビジネスコストダウン活動が業績を下支えしています。これまで累計で約500億円の効果を創出し、年間で約660億円の効果を見込んでいます。2025年に向けてもこれらの活動を加速していきます。

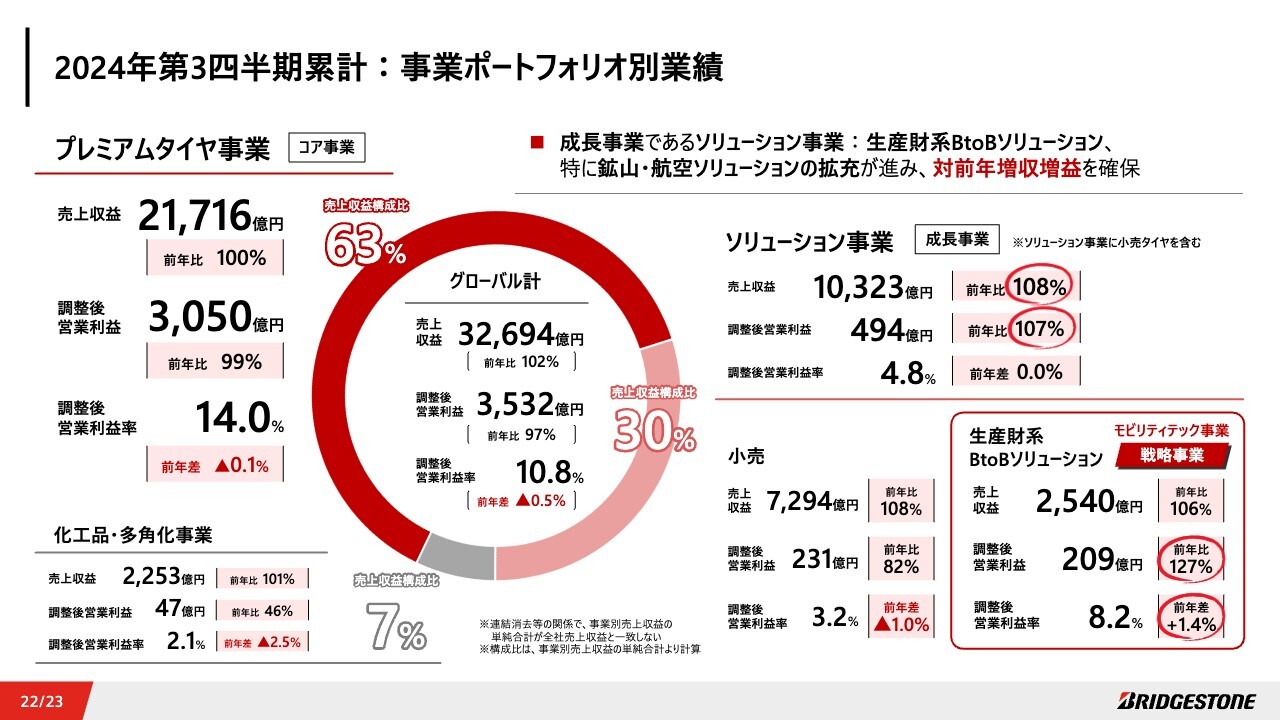

2024年第3四半期累計:事業ポートフォリオ別業績

最後に、事業ポートフォリオ別の業績についてご説明します。コア事業のプレミアムタイヤ事業はこれまでの説明のとおり、対前年減益ですが営業利益率14パーセントを確保し、2025年に向けて改善スピードを上げていきます。

化工品・多角化事業は、北米の空気ばね事業、日本のサイクル事業など課題が深く、大きく減益となりました。一方、成長事業のソリューション事業は、前年比108パーセントの増収及び増益を確保しました。

その内の生産財系BtoBソリューションは、前年比127パーセントの大幅増益となりました。鉱山ソリューションは15パーセント強、航空ソリューションは25パーセント強の高い営業利益率を持ち、生産財系BtoBソリューションの収益性向上を牽引しています。

今後もお客さまとの共創をベースに、断トツ商品の価値の増幅、お客さまとの信頼の増幅、データの価値を増幅させる生産財系BtoBソリューションを、モビリティ・テック事業構築に向けた戦略事業として拡充していきます。

以上が第3四半期業績総括です。引き続きご理解、ご支援のほどよろしくお願いします。

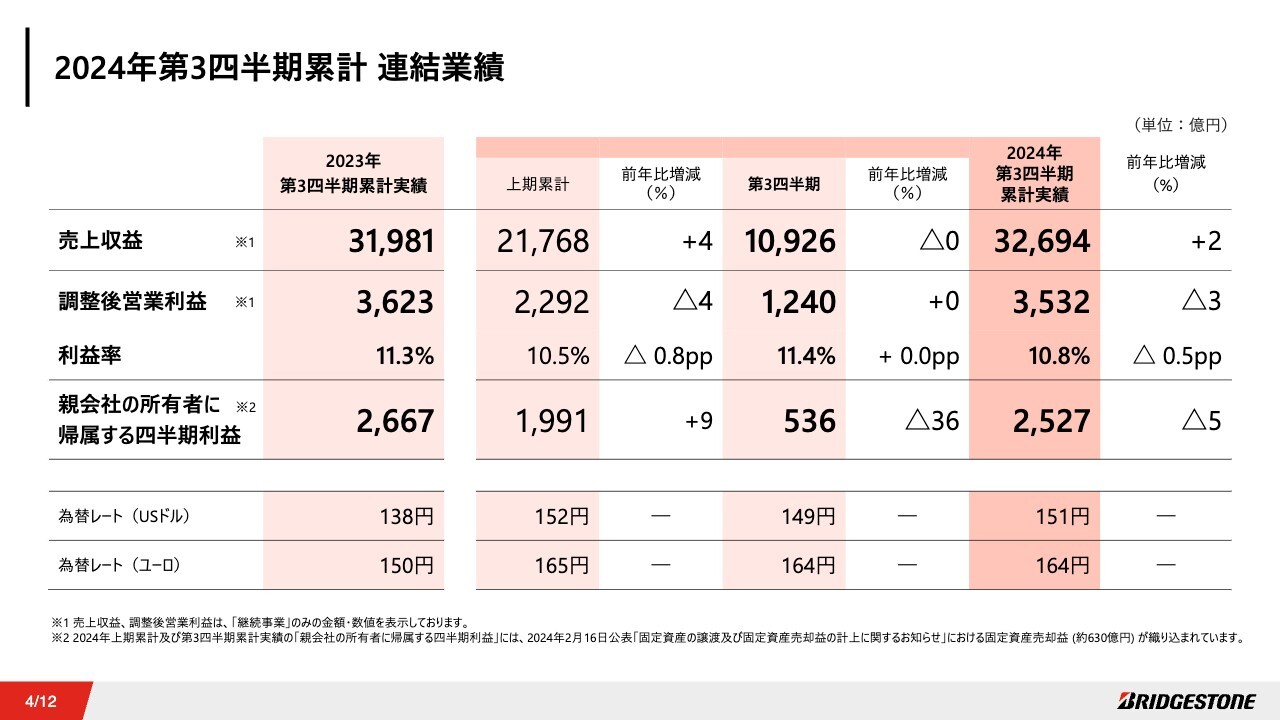

2024年第3四半期累計 連結業績

菱沼直樹氏(以下、菱沼):Global CFO Global財務統括部門長の菱沼です。2024年第3四半期連結業績及び2024年度連結業績予想についてご説明します。

2024年第3四半期連結業績からご説明します。第3四半期累計の業績は前年比増収減益での着地となり、調整後営業利益率は前年比0.5ポイント減の10.8パーセントとなりました。親会社の所有者に帰属する四半期利益は2,527億円となりました。

第2四半期において、固定資産売却益の約630億円を調整項目に計上した一方、将来の収益性改善のための再編・再構築(第2ステージ)を加速し、関連損失費用を計上したことにより、前年比減益での着地となっています。調整項目の内訳は後ほどご説明します。

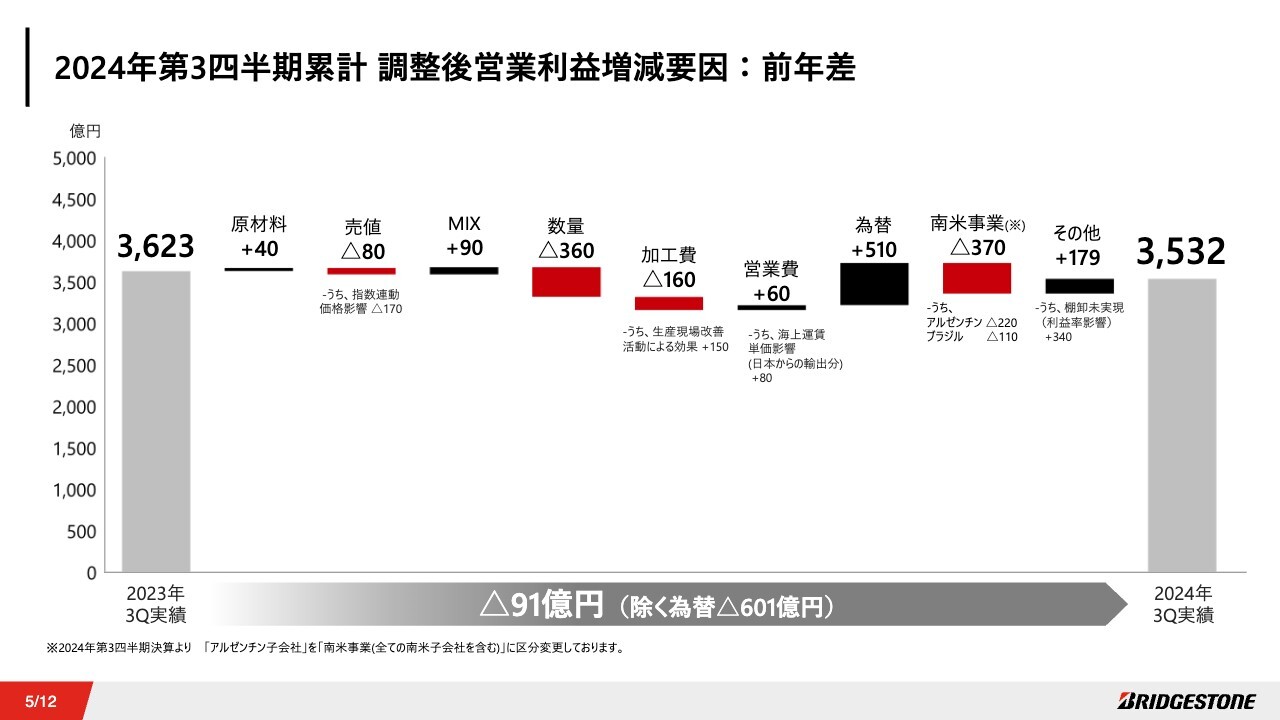

2024年第3四半期累計 調整後営業利益増減要因:前年差

調整後営業利益の対前年増減要因についてご説明します。高インチタイヤの販売構成比アップによるMIX改善を進めたものの、販売数量減・生産調整を含む加工費上昇・南米事業の減益による影響が大きく、為替の追い風はありましたが、対前年若干の減益で着地しました。

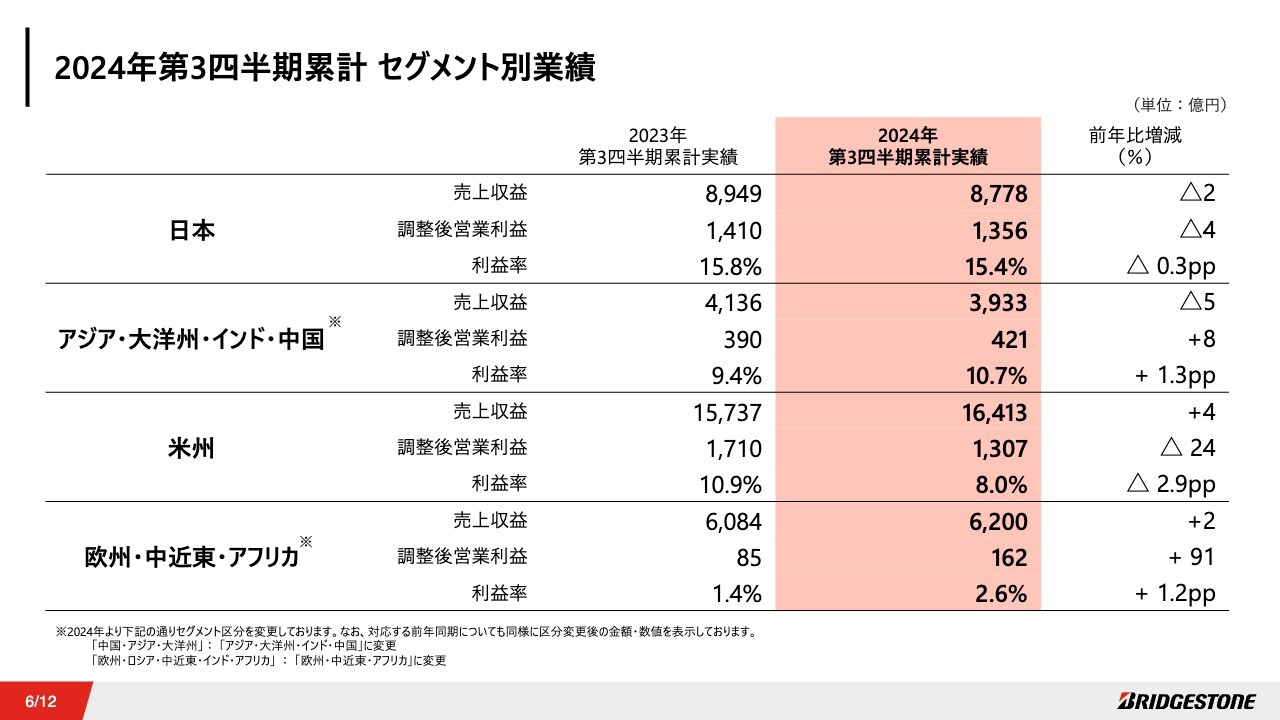

2024年第3四半期累計 セグメント別業績

セグメント別業績です。アジア・大洋州・インド・中国及び欧州・中近東・アフリカセグメントでは、収益性が改善した一方、米州セグメントでは収益性が低下しています。

米州では、トラック・バス用タイヤの需要販売回復が見られるものの、南米事業の前年比大幅減益に加え、乗用車/ライトトラック用タイヤの販売数量減などを背景に、収益性が低下しました。

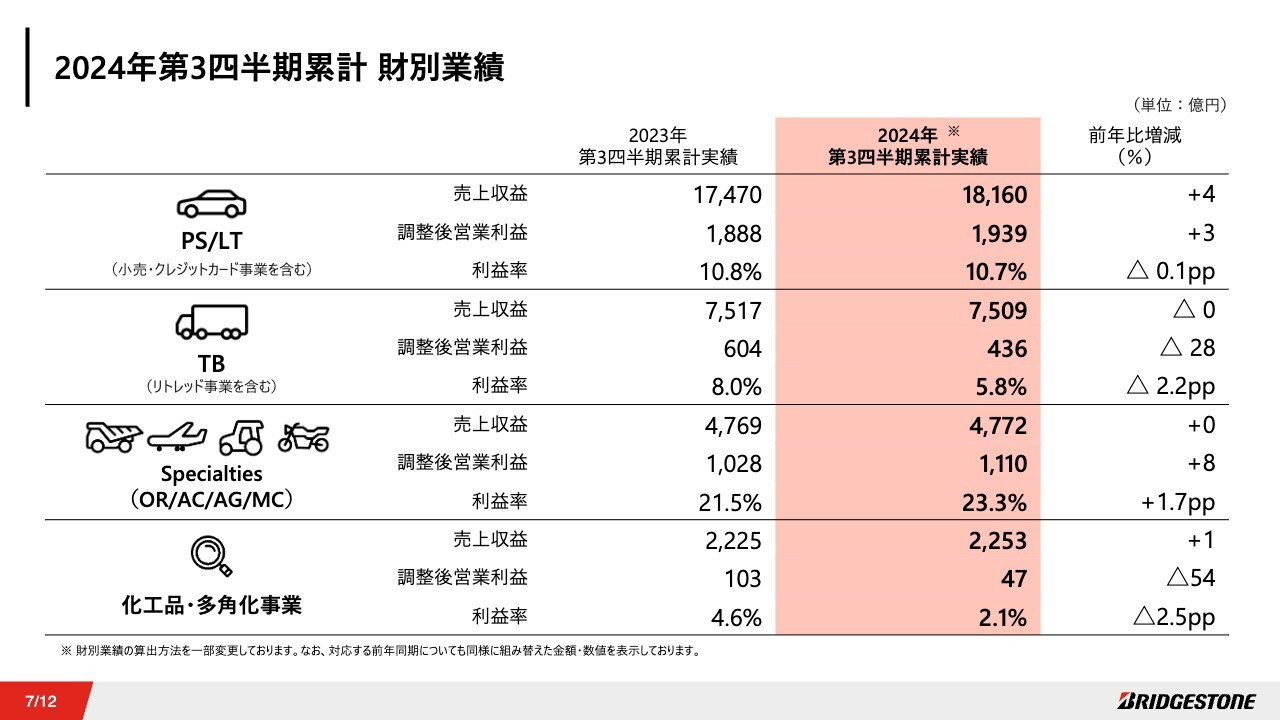

2024年第3四半期累計 財別業績

財別業績についてご説明します。乗用車/ライトトラック用タイヤは販売数量が減少した一方で、市販用の高インチタイヤの拡販、構成比アップを背景に、利益率は10パーセント後半を維持しています。

トラック・バス用タイヤは、販売減の影響、及び在庫適正化に向けた生産調整に伴う加工費アップの影響が大きく、前年比減収減益で、利益率も2.2ポイントダウンとなりましたが、北米を中心に回復傾向は継続しており、第2四半期から第3四半期にかけて収益性は改善しています。

Specialtiesについては、収益性の高い鉱山用タイヤ・ソリューションの堅調な販売と、航空機用タイヤ・ソリューションビジネスの伸長に加え、為替円安の追い風もあり、前年比で増益となりました。利益率も1.7ポイント改善した23.3パーセントと、高い収益率で着地し、連結全体の業績を下支えしています。

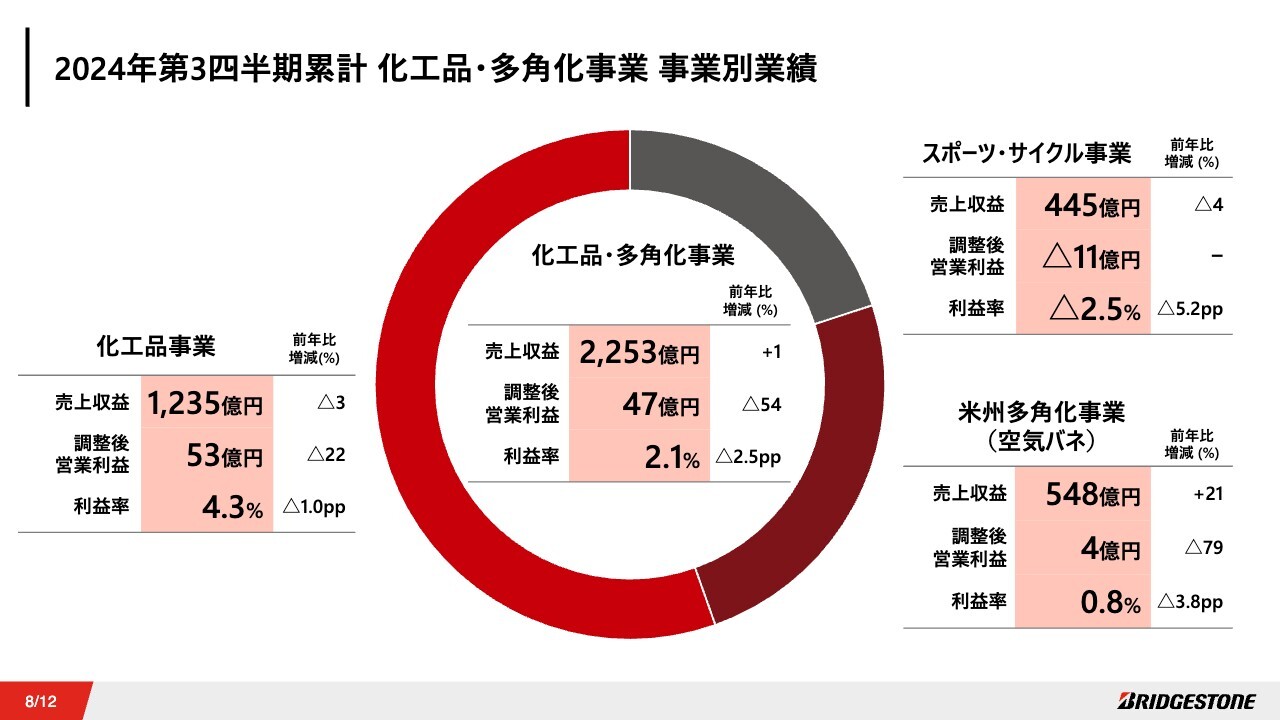

2024年第3四半期累計 化工品・多角化事業 事業別業績

化工品事業については、油圧ホース・クローラ事業において、建機需要減を背景に前年比で減収減益となり、利益率も若干低下しています。

スポーツ・サイクル事業については、サイクル事業での減益の影響が大きく、前年比で減益、営業赤字での着地となりました。

米州多角化事業については、大型トラック・トレーラー向けなど事業環境の厳しさに加え、EV関連の新規ビジネス立ち上げコストの負担が重なり、前年比減益での着地となりました。

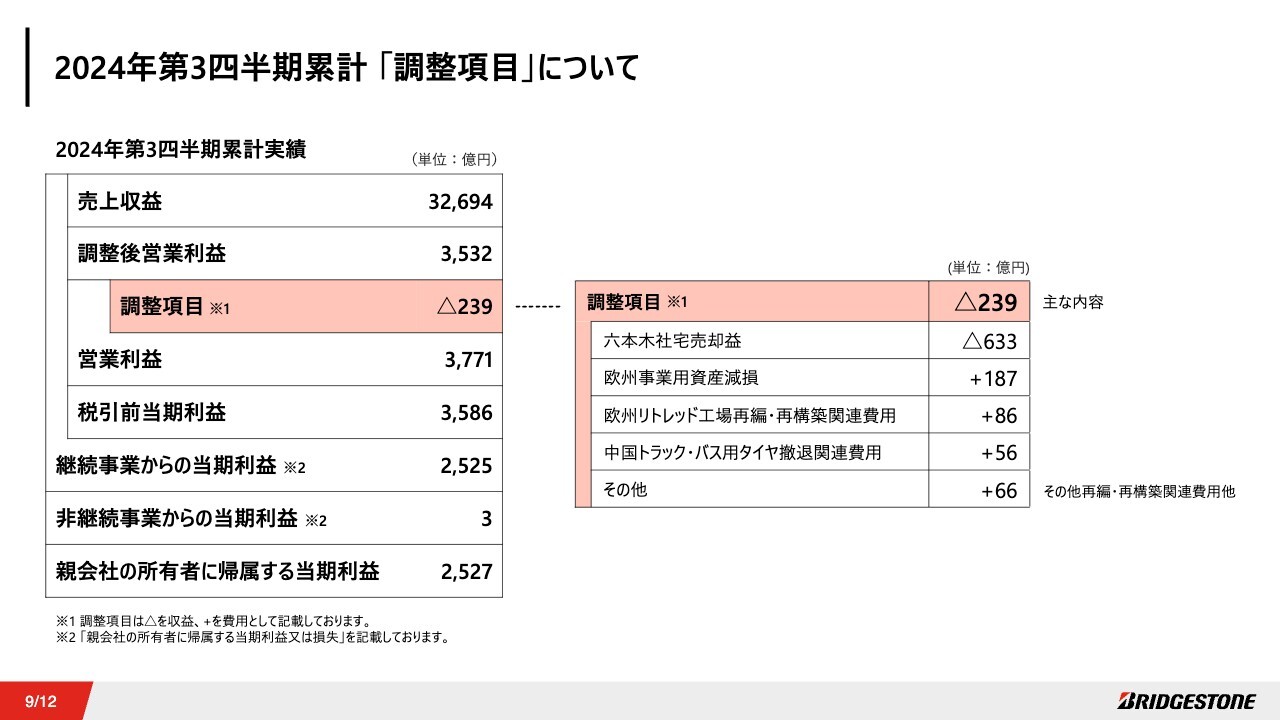

2024年第3四半期累計 「調整項目」について

調整項目です。第3四半期累計で239億円の益方向で着地しており、主な内訳はご覧のとおりとなっています。第2四半期に六本木社宅売却益633億円を計上した一方で、再編・再構築(第2ステージ)を加速したことにより、特に欧州、中国等において生じた減損損失や事業再編・再構築関連費用を計上しています。

2024年第3四半期 財政状態計算書及びキャッシュ・フローハイライト

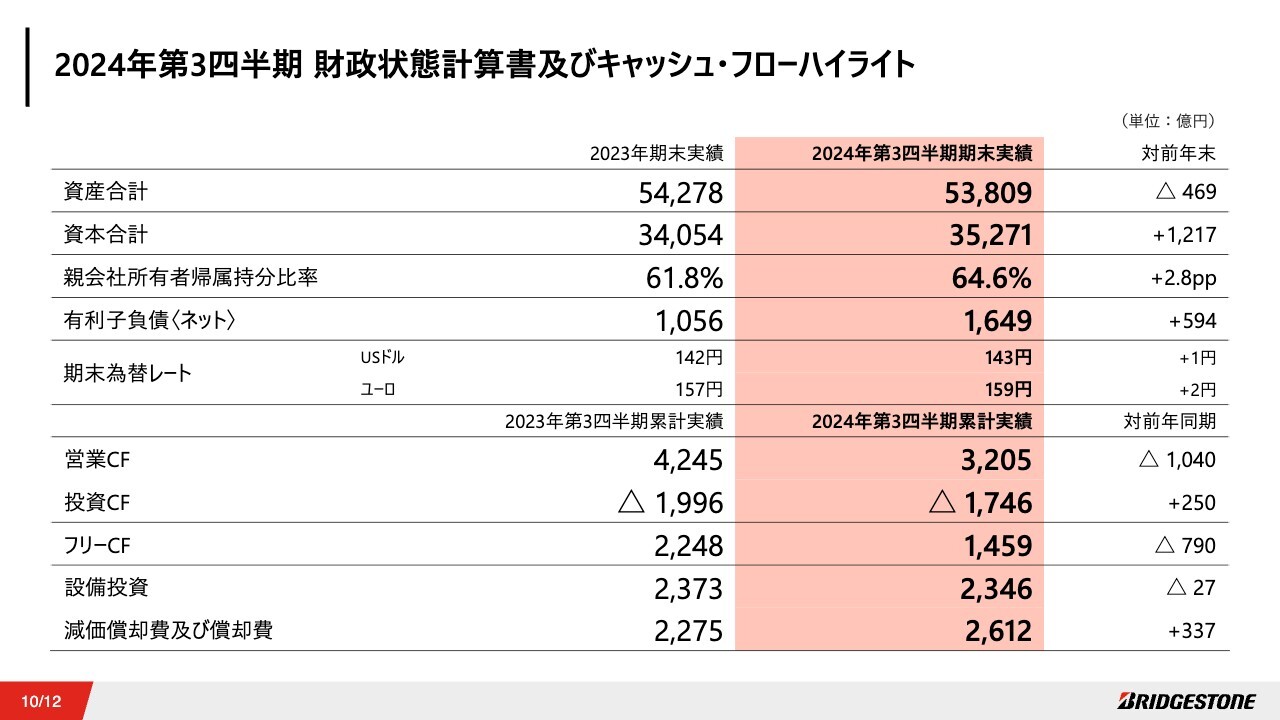

財政状態計算書及びキャッシュ・フローの状況です。資産合計は前年末比469億円減の5兆3,809億円となりました。期末の為替レートは、前年末と同水準で着地しています。

自己資本比率は社債の償還等による負債の減少があり、前年末比2.8ポイント上昇の64.6パーセントとなりました。

財務健全性や資本効率などさまざまな観点から、当社として目指すバランスシートの姿について検討を進めています。

フリーキャッシュ・フローは1,459億円の収入となり、前年比790億円の減となりました。設備投資の厳選投入に加え、固定資産売却によるキャッシュインにより、投資キャッシュ・フローが減少した一方で、日本における暖冬による冬タイヤ需要の遅れなどの影響もあり、営業キャッシュ・フローが減少したことによるものです。

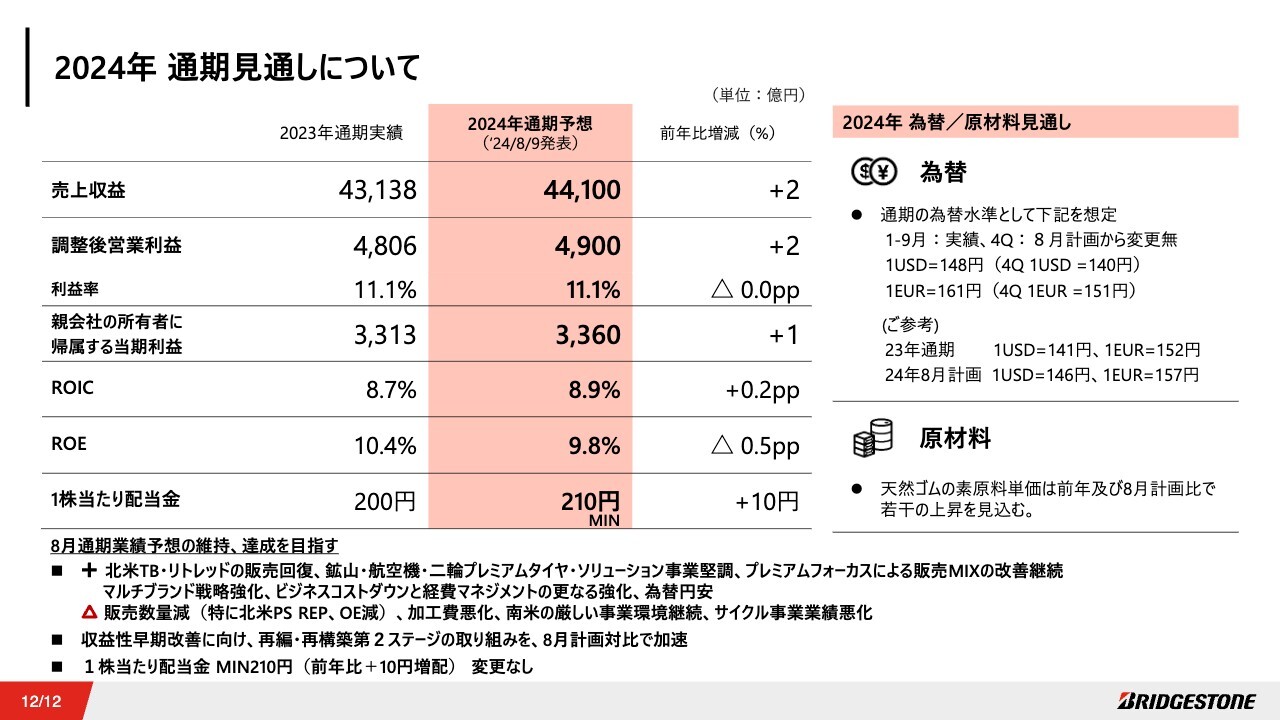

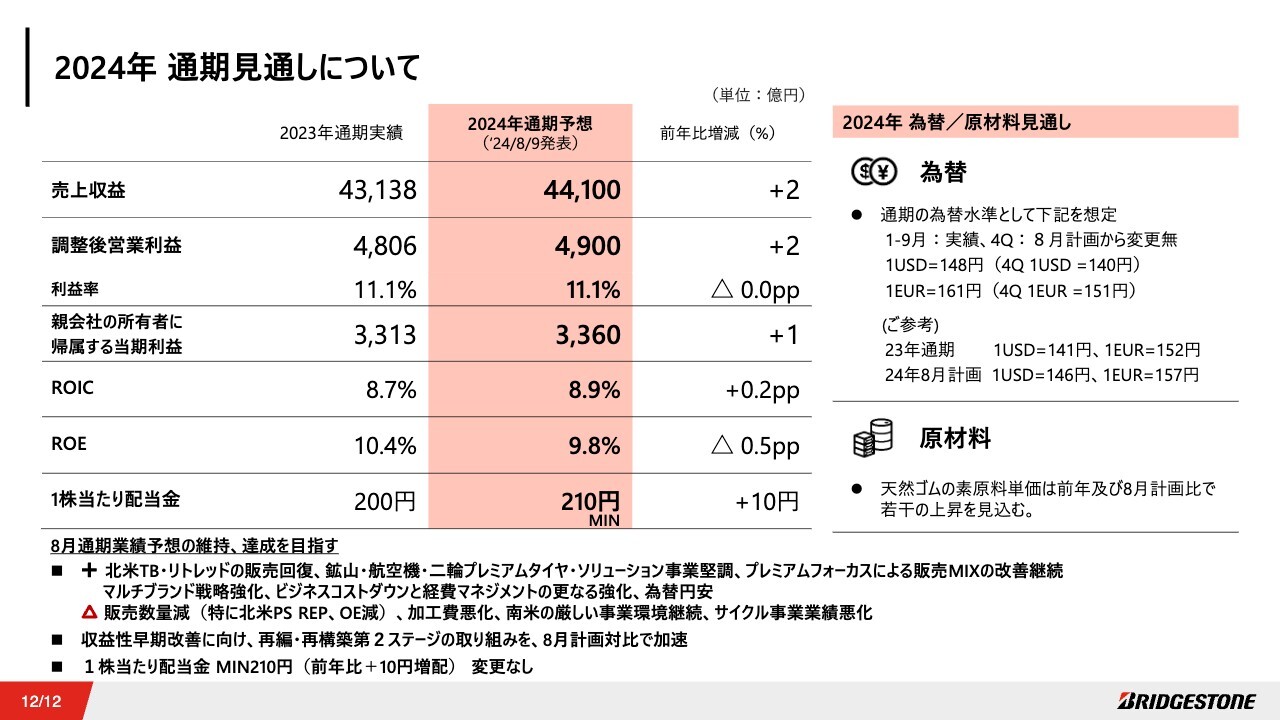

2024年 通期見通しについて

2024年の見通しについてご説明します。先ほどお話ししたとおり、2024年通期の見通しは、8月に発表した通期予想からの変更はありませんが、業績予想の前提についてご説明します。

第4四半期の為替前提は8月計画から変更ありません。原材料価格は、天然ゴムは8月計画対比で若干の単価上昇を想定しています。

事業環境は厳しさを増していますが、引き続き8月計画の達成を目指すとともに、収益性改善に向け、再編・再構築(第2ステージ)への取り組みを加速していきます。

なお、配当金については、1株当たり配当金ミニマム210円から変更はございません。

質疑応答:再編・再構築の進捗と見通しについて

質問者:御社が再編・再構築と呼ぶ、構造改革について、現在は北米・南米・欧州で進めていると思います。具体的には、それぞれどのようなことを進めていて、進捗としては何合目まで来ているのでしょうか? いつ頃を目処に完了し、全体としてどのような業績改善効果が見込まれるのかもご教示ください。

特に欧州について、今回減損損失を大きく出していますが、これで出し切ったのでしょうか? 今後どのような見通しなのか、他の地域も含めてご教示ください。

石橋:再編・再構築について、現在は第2ステージまで進めています。第1ステージは2020年から2021年にちょうど2年かけて行ったのですが、現在は第2ステージの実行をスタートしたところです。

特に欧州と南米の2つが、第2ステージでスタートした大きなポイントです。中でも一番注力しているのが欧州です。

欧州セグメントの利益については現状、乗用車用のリプレイスだけが黒字で、あとはすべて赤字であり、非常に厳しい状態です。基本的にTBとリトレッド・小売が課題ですが、特にTBと小売は、生産面と販売面の両方で再編・再構築を進めなければいけません。

リトレッドは先に発表したとおり、生産面で2工場を1工場にまとめていく計画です。こちらによって生産性を高め、コストを落としていきます。

TBは、一部の他社でも閉鎖アナウンスがあったように、ブリヂストンでも生産面でダウンサイジングを進めています。TBの生産拠点のキャパシティを落としていくことで稼働率を高め、コストを落としていく活動に現在入っているところで、これから本格化します。

さらに、TBの販売面で、赤字のビジネスをどんどん減らしていきます。その上で今後は、北米と同じような大手のフリート向けのビジネスを拡大し、新品とリトレッドとメンテナンスのパッケージ事業を展開していく計画です。

このような方向で現在進めており、今年すでに一部実行していますが、まだ赤字は続いています。こちらが、先ほどお伝えしたように、来年にブレークイーブンとなり、2026年には黒字定着すると見込んでいます。

小売については、2016年から2017年にかけて、ブリヂストンが買収した小売拠点がたくさんあります。特にその買収した拠点に、いろいろな課題が出てきています。それらの拠点に対して、今、オペレーション上の改善と、既存店の一部閉店、小売事業ごとの合併などを進めています。

これらの施策により、管理費を削減できており、今年はまだ赤字ですが、赤字幅は減っています。この先来年はブレークイーブンとなり、2026年には黒字化が定着する見込みです。以上が欧州の状況です。

リトレッドについても、すでに発表したとおり、生産拠点の集約の効果により2026年の黒字化定着を見込んでいます。このように、今年から来年にかけて、継続的な再編・再構築をかなり進めていく計画です。

今、事業別にお話ししたことに加え、欧州全体のビジネスにおいて、現在のストラクチャーそのものを変えていく方針です。こちらはまだ具体的にまだお伝えできる状況ではありませんが、ストラクチャー変革に向けて現在準備しています。

こちらが実現すると、各事業に今かけられているさまざまな管理コストなどが削減できます。そのような意味では、2026年には欧州全体を、WACCを上回るような結果にしていきたいというのが現在の大きな計画です。

2024年は、第2ステップのまだ第1弾を進めている状況で、2025年にかけてもっと深く、強く実行していかなければいけないと考えています。

南米については、今年から手を打っていますが、先ほどお伝えしたように、アルゼンチンとブラジルは、市場構造及び競争構造が完全に変わってきました。それに対して、我々の今の再編のスピードが遅れており、ゆっくりし過ぎているという状況にあります。対応は継続的に進めていきますが、大きな変革をどこまで入れるか、判断が迫られる状況になっています。

ブラジルについては来年黒字化するかたちで進んでいますが、アルゼンチンは来年もっとオープン化していくだろうと思われます。こちらも政治動向に左右されるためわかりませんが、そうするとまた、今年から来年の上期ぐらいまでいったん良くなると思いますが、その後また厳しくなってくると予想されます。

こちらに対し、継続的に固定費の削減を行っていきますが、どこまでできるのかを現在考えています。固定費の削減とは、生産と販売の縮小ということになります。構造改革を進めている現在、南米と欧州を中心に取り組んでいます。

質疑応答:EV減速が高付加価値タイヤ市場へ与える影響について

質問者:御社が生産と拡販を進めている「ENLITEN」を含む、高付加価値タイヤについてです。これらのプレミアム商品は、新興国の廉価ブランドと差別化する路線を歩んでおり、成長が見込まれる一方で、足元ではEV需要の減速という市況の変化も見えています。

この状況下で、御社の高付加価値分野は、EV減速の影響を受けていますか? もしくはEV普及が踊り場にあることを踏まえて計画や成長戦略の見直しなどを行っているのでしょうか?

石橋:まず、我々は「ENLITEN」事業のすべてをEVにフォーカスするわけではありません。EV、エンジンハイブリッド、プラグインハイブリッドの高性能車というように、各種OEを選別しながらビジネスを進めています。

これらの中で、High Rim Diameter、高インチタイヤやプレミアムセグメントのウェイトが現在ずっと上がってきています。そちらをリプレイスで刈り取るという施策の中に、EVも入っているという状況です。

そのような意味では「ENLITEN」は、顧客価値と社会価値の両方を追求しているものであり、簡単に言いますと、EV向けでも当然よいわけです。転がり抵抗を落としていき、ライフを上げていくことは、EVではなくても、お客さまにとってライフが伸びる、マイレージが伸びていくという価値を提供できます。

Cost Per Mille(コスト・パー・マイル)という観点からも、お客さまにとっても非常に良いことになります。そちらがEVであれ、プラグインハイブリッドであれ、ハイブリッドであれ、そのような面では、お客さまのメリットという点では変わらないということです。したがって、継続的に「ENLITEN」の比率を上げていくという方針は変わりません。

質疑応答:化工品事業における免震ゴムの未来展望について

質問者:化工品のうち、免震ゴムについてです。御社の免震ゴムは、今年の能登地震でも地域医療の崩壊を防いだように、これまでも大きな地震の中で、人々の生活を守ってきた、社会的意義の非常に大きい製品だと思います。

高減衰ゴムの免震ゴムを生産できるのは、世界で御社だけです。その免震ゴムは、足元の環境としても、地震が起きるのは国内だけでなく、世界でも地震国は非常に多く、今後は世界的に需要が見込まれると考えられます。

このように社会的意義の大きい免震ゴムの展開について、未来の展望を教えていただけますか?

石橋:免震ゴムについて、先日の能登の地震で、我々の免震ゴムを装着したビルが、しっかりと支えることができたことは非常にうれしく思っています。まさに「最高の品質で社会に貢献」というブリヂストンのミッションのど真ん中を実現する商品だと思っています。

免震ゴムのビジネスそのものは、あまり大きなものではありませんが、着実に拡大させていきたいですし、研究開発をずっと続けてきている状況です。

ただし、新築の際のコストは少し上がるため、そこがいろいろネックになっているということもあります。昨今の状況の中で、特に病院や倉庫など、いろいろな新しい施設でのご要望が出てきているため、それらに対して真摯に対応していく方針です。

日本以外のグローバル市場に関しては、実は前に検討したことがあります。例えばカリフォルニアやインドネシア、トルコなど、いろいろな地震発生地域、国を対象としました。

ただし、免震にはいろいろな方法があり、それぞれの環境で、違う方法が求められます。ゴム主体のやり方もあれば、金属のボールを使ったやり方もあり、それらがそれぞれのマーケットですでに定着している状況です。

そのため、事前に建築の設計事務所がかなり入ってくるかたちで、免震の構造をどう入れ込んでいくか、設計段階から詰めていくことがとても重要となります。したがって、免震製品に関わるビジネスは、やはり設計事務所のみなさまと一緒になって作っていくものになります。

そのような意味では、当社が新規参入の立場で、各エリアでそれぞれ歴史がある中で、それぞれの建築会社、設計事務所のやり方の中に入っていくのはなかなか難しい状況です。

結果的に、現在は日本で、日本のいろいろなパートナーのみなさまと一緒になり、そこにきちんと入っていくという状態です。地域に合わせていろいろなスタディをしていますが、状況はこのようなところです。

質疑応答:2024年12月期第3四半期の計画に対する評価について

質問者:今回の第3四半期の業績について、御社としてどのような評価をされているのか、もともとの社内計画に対してどう見ているのかを教えてください。

通期業績予想は据え置きとのことですが、通常のウィンターの季節性であれば、なんとか達成できる気もします。通期業績達成の確証度についてもコメントをいただけないでしょうか?

石橋:第3四半期については、かなり為替の追い風で増収になったと捉えています。我々の想定以上に悪かったのは南米です。加えて北米が想定以上に悪かったのは間違いありません。

欧州は少しずつ良くなり、アジア地区は安定して確保できています。OR、ACは堅調にいくと踏んでいましたが、我々が踏んでいたよりも少し良かったというのが実情です。第3四半期は、南米と北米が想定以上に落ち込んだというのが正直なところですが、為替でカバーされて増収になっているという評価です。

今おっしゃっていただいたように、通期で見てもオポチュニティとリスクは当然両方ともあります。スノータイヤは日本、欧州、北米の北のほうで大きな収益源になってきます。スノータイヤの暖冬がどのようなかたちになるかは本当にわからない状況で、急速に変わってくることもあり得ます。

降雪地区は大きくは変わらないのですが、準降雪地区は大きくアップ&ダウンする可能性があると思っています。スノータイヤの販売は当然大きなファクターですが、我々としては、現在行っているビジネスコストダウンの活動や、リソースと在庫の削減などを通じて、8月の目標に対して達成を目指していくスタンスに変わりはありません。

質疑応答:構造改革における社内的な取り組みについて

質問者:2025年に向けていろいろな構造改革もするというお話もありました。足元事業環境をどのように考え、どのようなことが社内的にできるのかについて、まとめてご説明ください。

天然ゴム価格が上がるなど、いろいろなインフレ要素もあるかと思います。御社の場合、かつては、かなり値上げをしてうまくブランド力で乗り切っていくことができていたと思います。

しかし最近は、Firestoneで勝負するか、あるいは少し下の価格帯で戦わなければいけない部分も出てきていると思います。従来どおり、価格スプレッドをしっかり取りながら業績を伸ばしていくという戦略が取れるのかが気になっています。

石橋:2025年の構造改革については、先ほどからお話ししているように、欧州と南米が実際に大きなアクションになってきます。北米もかなり厳しい状態が続いているため、今後は北米にも手を打つ必要があると考えています。

アジア、特にタイや日本における市場の変化に対する、グローバルな構造改革が必要です。エリアごとに進め方やレベル感は当然違ってきますが、ブリヂストン全体として、大きなマーケットの変化に対し、2025年はかなりの再編・再構築をグローバルに行っていく必要があると考えています。

具体的なエリアごとの進め方やレベル感の違いは、適切なタイミングでしっかりとご説明したいと思っています。それくらいマーケットは厳しいと考えています。実際に、いろいろな原材料の状況もかなりボラタイルで、需要も非常に厳しい状況です。来年に向けて急速に需要が上がっていくとは、現在は見ていません。

トップラインはかなりコンサバティブに見ながら、しっかりとボトムを出していきます。そのような中で、脇を締めていくようなアクションをとっていきます。当然、メリハリをつけながらMIXを上げていくことが大前提ですが、新商品によって値段を上げていきます。

特に「ENLITEN」は、ポジションを上げていきます。これらは基本的な活動として行っていきたいと思っています。全体としては原材料がどうなるかはわかりませんが、当然原材料に見合うかたちのアクションをとっていかなければいけません。

マーケットが厳しい中で、全世界的に中国の安値品が展開されています。そちらへの対応もFirestoneブランドでうまく行っていかなければいけません。

ブリヂストンの場合は、ニッチというかたちではなく、ある程度のマスは必要になってきます。このバランスの中で、来年度予算を現在組んでいます。これについては来年の2月に2025年の見込みというかたちでご説明しますので、その時に詳細をお話ししたいと思っています。

質疑応答:北米のリプレースメントの乗用車について

質問者:北米のリプレースメントの乗用車用タイヤについてです。メンバー、非メンバーのご説明がありましたが、非メンバーの比率がさらに増えて厳しくなるという見方はあるのでしょうか?

消費者の購買行動の変化により、御社の強いプレミアムではなく、非メンバーでもリーズナブルならば買うといった消費行動の変化があるのかも含めてご教示ください。

石橋:おっしゃるとおり、消費者行動において、今のアメリカの状況の中で、安値ゾーンが拡大しているのは間違いありません。

いわゆる非メンバーというのは3rd tierや4th tier、プライベートブランドあたりになりますが、それらが南米のように急速に上がっていくとは思っていません。現在、一定レベルで予測は増えていますが、ある程度落ち着くのではないかと私は思っています。

なぜかというと、アメリカの消費者の動向も当然そうですし、チャネルの動向も同様だからです。チャネル自体も利益が上がらないということになっているわけです。

その中で、特にブリヂストンブランドを取り扱ってくれているチャンネルのみなさまは、OEがあり、1回目のリプレイス需要、それから2回目ぐらいまでを対象にしている人たちが多いのが実情です。それはブリヂストンブランドをかなり売っていかないと、彼ら、彼女らも利益が出ないということです。

そのような1回目、2回目のユーザーはメジャーブランドを買います。ただ、3回目、4回目は3rd tier、4th tier、プライベートブランドを買いますので、そのような意味では、そのような動きはある程度のところまでは上がってきますが、徐々に終息していくのではないかと思っています。

TB用タイヤについては現在は終息していますが、これは関税が上がったことによるものです。トランプ氏の大統領就任でどのようなかたちになるかはわかりませんが、中国の安値輸入品に対する関税が上がれば、トラック以上に大きくマーケットが戻っていくということになりますし、継続的になったとしても、北米についてドラスティックに変わるとは私は見ていません。

これらをふまえ、ブリヂストンの「ENLITEN」の新商品での攻略を進めます。加えてFirestoneブランドの新商品を出していきます。他の廉価品とは異なり、価値をきちんと訴求しながらコストパフォーマンスを良くしていくようなブリヂストンらしい方法でFirestoneを拡販していきます。

特にFirestoneブランドは、ブリヂストンとチャネルが違います。ディーラーや直営店がたくさんあります。それは2回目、3回目の交換需要のみなさまです。したがって、Firestoneディーラーも含め、動きを継続して確認しています。もう一度活性化していくためのアクションをとろうとしています。

質問者:直近のチャネルで言えば、ATDチャプター11は御社にとって、財務的ないしビジネス的にエクスポージャーはあまりないと思いますが、いかがでしょうか?

石橋:いろいろな情報が入っていましたので、継続して絞っています。本当にごくわずかに、農業用タイヤのデリバリーなどに使っているぐらいで、メインストリームではビジネスがありません。きちんと最初から絞ったところで行っていましたので、あまりダメージは大きくないと思っています。

質疑応答:TB事業の環境について

質問者:TB事業の環境についてお聞かせください。第3四半期はようやく収益性としてはボトムアウトしてきたと思います。北米が販売でシェアを取ってきている状況が、第3四半期からはより具体的に見えてきたと思いますが、3ヶ月前の見通しに対してはどう進捗したのでしょうか?

一度戻り始めると、来年に向けて再び高い収益性へと戻っていく可能性も期待できますが、石橋CEOはそのあたりをどのように見ているのか、考えをお聞かせてください。

石橋:ブリヂストンブランドについては、我々の想定よりも良かったのが実情です。特にブリヂストンブランドは、大手のフリート向けのビジネスです。そちらをしっかりと取りながらシェアも上がってきているのは、本当に現場ががんばってくれたおかげだと思っています。

ただ、Firestoneはまだダメージを受けている状態です。ディーラー経由の地場の運送会社向けのビジネスなのですが、それがどこまで戻ってくるかが次の課題です。これはスピード感がフリートほど速くないのですが、来年にかけて新商品も展開するため、今から期待しているところです。

非常に厳しい中ですが、ブリヂストンブランドの力強さは、第3四半期ではっきりしてきたと思っており、継続的に伸ばしていこうと考えていますし、Firestoneをどこまで伸ばせるかが来年にかけての勝負ということになります。

質問者:リトレッドも改善が始まっていると思いますが、ここも手応えとしては強いと思ってよいのでしょうか?

石橋:おっしゃるとおりです。先ほどのTBについてですが、新品の北米のTBのアフターマーケット、つまり取替需要も営業利益率が13パーセントまで戻ってきていますので、非常にソリッドです。加えてリトレッドについては、営業利益率が従来25パーセントぐらいあったのですが、現在は21パーセントぐらいまで落ちています。

こちらは、全体の輸入品との兼ね合いで、リトレッドがダメージを受けている状況です。Firestoneも同様に、ダメージを受けています。ただ、リトレッドの中のセカンドブランドなどをいろいろ出したため、営業利益率が若干落ちているのですが、それでも20パーセント台です。リトレッドの売上が継続して上がってきていますので、第3四半期に賭けており、リトレッドも戻っていくと考えています。

新品のブリヂストンのフリートが戻ってくるということは、リトレッドも戻ってくるということになります。パッケージでいろいろなことを行っていますので、リトレッドも一緒に今から上がっていきます。ただし、利益率レベルが25パーセントに戻るのではなく、今の状況だと20パーセントに若干プラスで、販売の量を取っていく方向になると思っています。

質疑応答:還元方針と財務比率について

質問者:株主還元に関しては今回も据え置かれています。継続して「ミニマムで、ミニマムで」ということをおっしゃっているため、いつか上がることを期待しています。

ただ、来期に向けて市況環境や再編を考えると、なかなか簡単にはいかないかと思います。来年も待ち、再来年も待ち、改善してきたところでもう一度還元を強化されていく、という方針なのでしょうか?

さらに、あるべき財務比率のご説明についてです。自己資本比率がかなり高まっている中で、このようなところをどう意識して変えていくのでしょうか?

ROEに関しても、御社は継続的に成長していく会社として、これまで考えていたと思います。ただ、一度立ち止まらなければいけない状況下で、このようなところをどのように変え、株式市場に対してメッセージを発信していくのかを教えてください。

石橋:資本効率についても、実は現在、社内で議論している最中です。

菱沼:ご指摘にあったとおり、自己資本比率もかなり高まってきており、投資家との対話を進める中でも、いろいろなご意見をいただいているのが実際のところです。

そのような声も踏まえ、「我々にとって最適資本構成はどのような構成なのか?」「どのぐらいエクイティを持っていくべきなのか?」「キャッシュのレベルは、どのような水準があるべき姿なのか?」という議論を今進めているところです。

したがって、その中には当然還元をどうしていくべきかということも含まれています。現在議論している最中ですので、そう遠くないタイミングで、みなさまにお知らせすることができると思っています。

石橋:そのような意味では、これまでブリヂストンが議論していなかったこと、これまで是としていたことを見直すことにもなっているとご理解いただければけっこうだと思います。

質問者:2025年2月あたりに、またそのような方向性はお見せいただけると考えてよろしいでしょうか?

石橋:はい、問題ありません。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5108

|

3,413.0

(12:59)

|

+32.0

(+0.94%)

|

関連銘柄の最新ニュース

-

ブリヂストン(5108) 自己株式の取得状況に関するお知らせ 03/03 15:30

-

ブリヂストン、2026年計画は増収増益予想 増配継続でさらなる株主... 03/02 11:00

-

信用残ランキング【買い残増加】 NTT、楽天グループ、三菱UFJ 03/01 08:10

-

信用残ランキング【売り残減少】 西松屋チェ、平和堂、ユニチカ 03/01 08:05

-

週間ランキング【業種別 騰落率】 (2月27日) 02/28 08:30

新着ニュース

新着ニュース一覧-

今日 13:16

-

今日 13:16

-

-

今日 13:11