【QAあり】トランザクション・メディア・ネットワークス、2Q連結業績は期初予想通り進捗 ストック収入は前年比16.4%増と順調に増加

2025年3月期第2四半期決算説明

大高敦氏(以下、大高):みなさま、本日はお忙しい中お時間をいただきまして、誠にありがとうございます。株式会社トランザクション・メディア・ネットワークス代表取締役の大高敦と申します。本日の2025年3月期第2四半期決算説明会では、冒頭に私から少しご説明します。

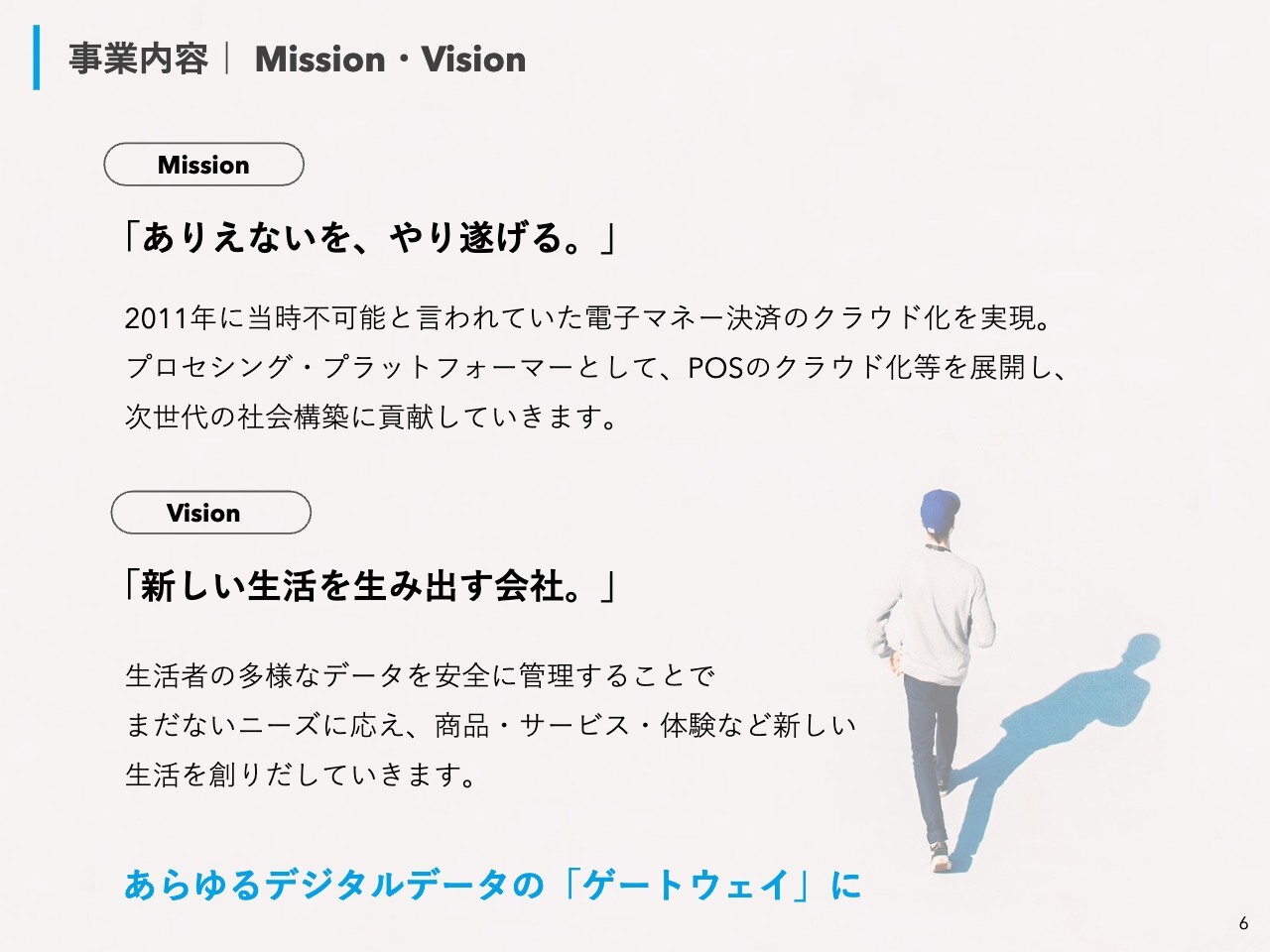

当社は2008年の創業以来、「ありえないを、やり遂げる。」をミッションとして事業を営んできました。その間、電子決済を中心に事業拡大を続けていましたが、この2年、3年は情報プロセシングという、新たな流通事業者が求める情報ソリューションを提供する領域に事業を拡大しています。

昨年度のIPOを契機に、この2つの事業領域を積極的にさらに推進していく心持ちで、事業を営んでいる状態です。決算説明の詳細に入りますが、まずは決算のサマリを副社長の小松原よりご説明します。

25/3期 2Q累計 決算サマリ

小松原道高氏(以下、小松原):小松原です。私からは上期にあたる、2025年3月期第2四半期累計の決算サマリについてご報告します。

連結業績は、売上高が57億円、営業損失が1億8,300万円、EBITDAが7億円という結果となっています。データセンターの移設に伴う一過性の費用を計上したことによって、営業損失が発生しました。

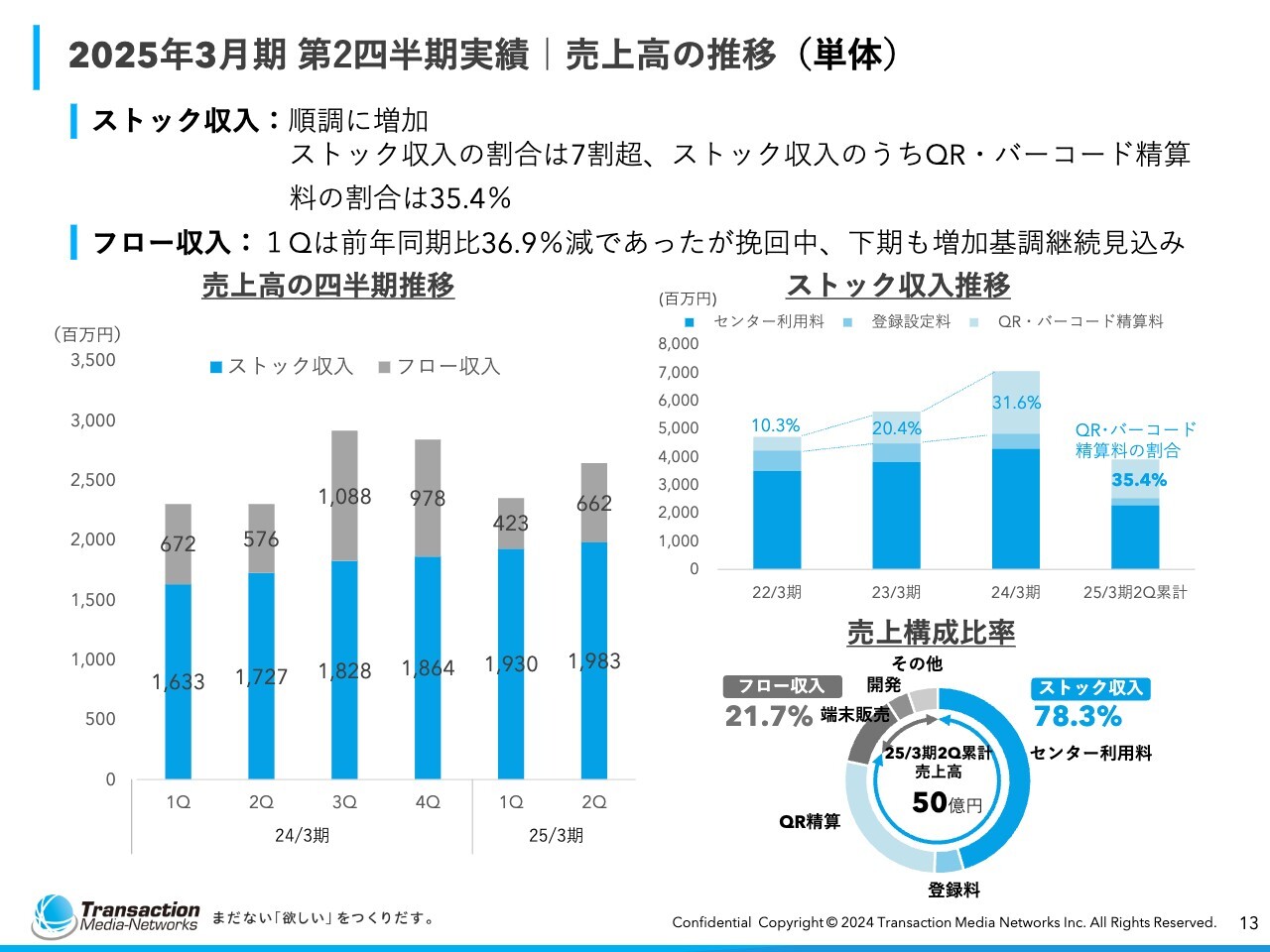

ストック収入は39億円で、前年同期比16.4パーセントの増加となっています。QR・バーコード精算料、センター利用料の2つが堅調に増加しています。

一方でフロー収入は10億円で、前年同期比13パーセント減となっています。第1四半期のタイミングでは前年同期比36.9パーセント減だったところを、現在挽回中です。

子会社であるウェブスペースの売上高は7億円で、計画と比較し順調に推移しています。

25/3期 2Q累計 決算サマリ

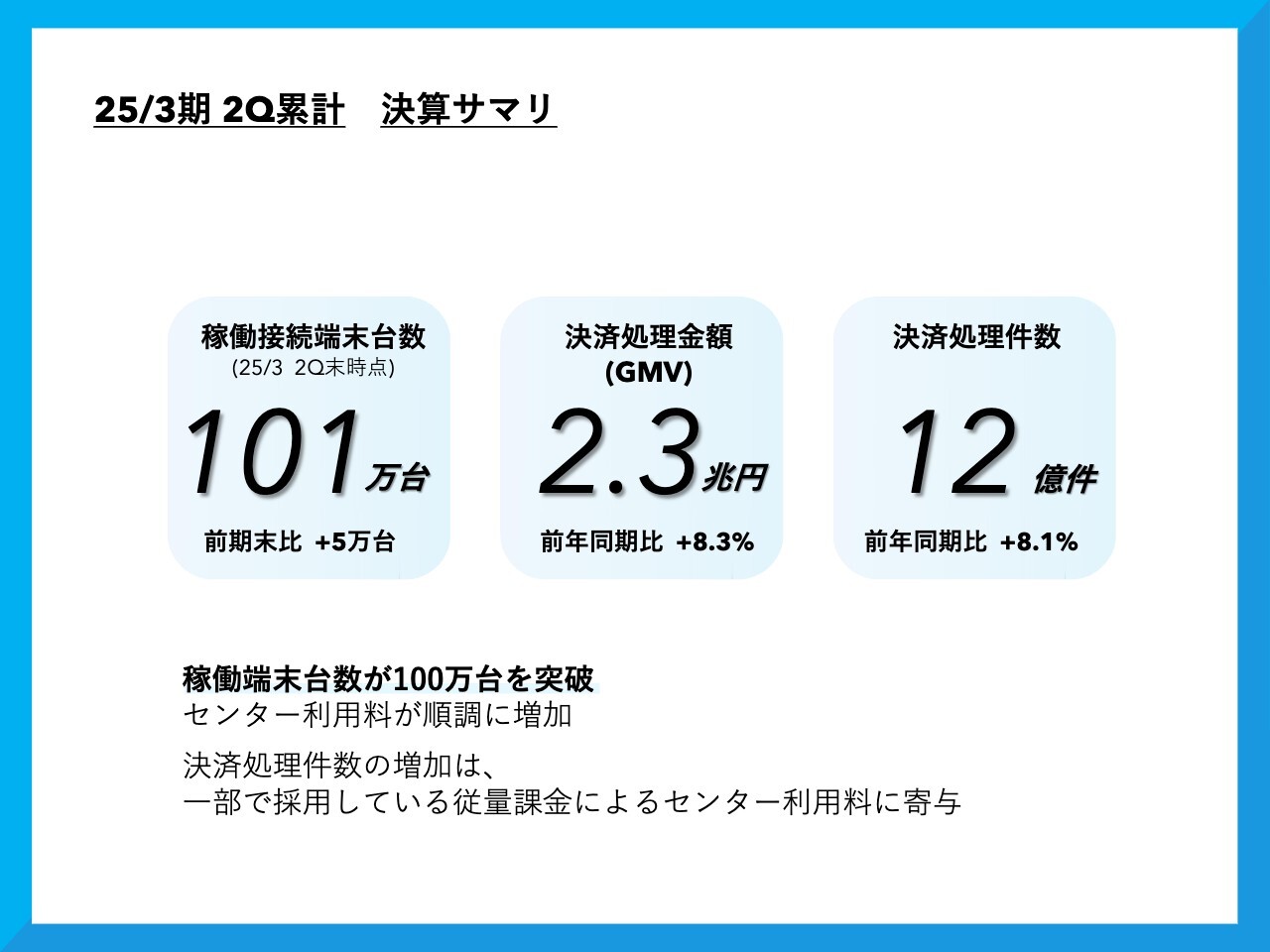

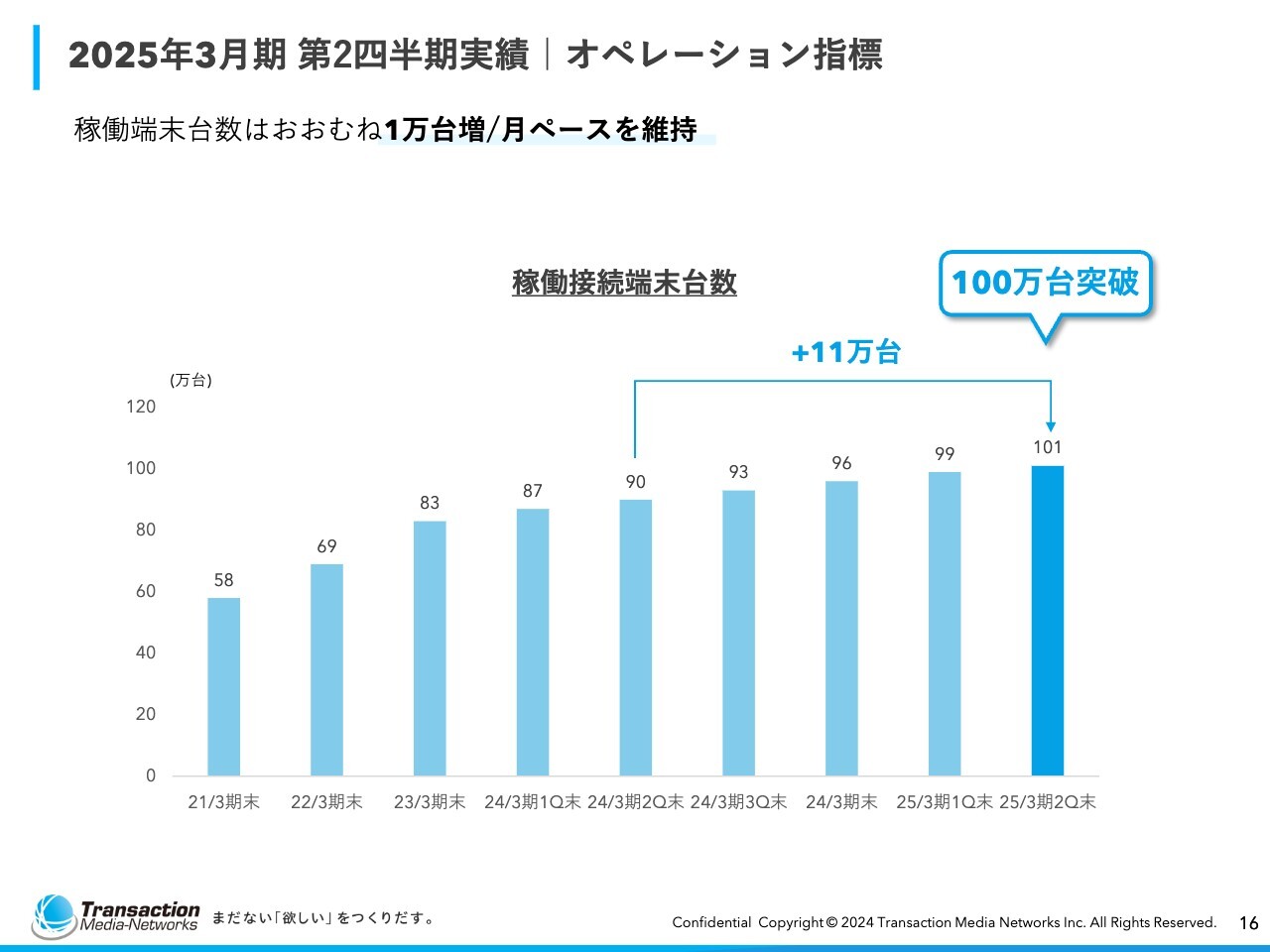

オペレーション指標です。端末台数101万台を達成しており、決済処理金額は2兆3,000億円、決済処理件数は12億件となっています。特に端末稼働台数の100万台突破が、上期において非常に大きな節目となりました。

25/3期 2Q累計 決算サマリ

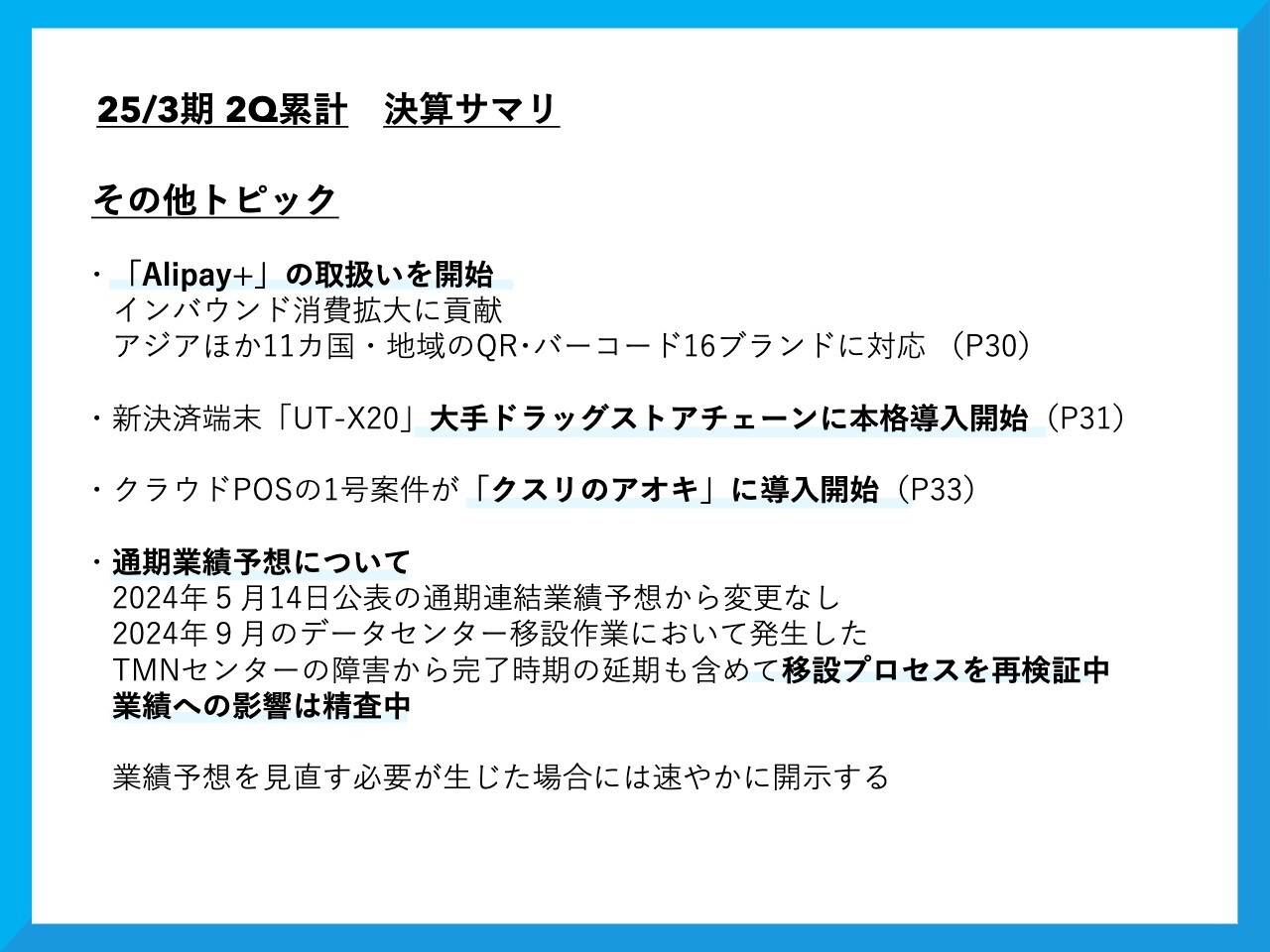

その他のサマリとして、トピックスについてご説明します。

1つ目は「Alipay+」というブランドに新たに対応したことです。

2つ目に、大手ドラッグストアチェーン向けに新決済端末「UT-X20」の導入も本格的に始まりました。

3つ目に、クラウドPOSの1号案件の導入が「クスリのアオキ」にて開始されました。

最後は通期予想についてです。2024年5月14日発表の期初通期連結業績予想からの変更はありません。しかしながら、2024年9月にデータセンターの移設に失敗したことによる障害が発生し、現在その完了時期の延期を含め、移設プロセスを再検証中です。本件の業績への影響は、現在精査中であり、業績予想を見直す必要が生じた場合には、速やかに開示します。

事業内容|Mission・Vision

大高:あらためて、当社の事業内容についてご説明します。当社は「ありえないを、やり遂げる。」というミッションに掲げ、みなさまにサービスを提供しています。この潮流の原点は2011年に、当時は不可能と言われていた電子マネー決済のクラウド化を実現したことです。

この技術をPOSにも応用しようと、先ほど小松原副社長から説明したとおり、POSのクラウド化も推進しています。

ビジョンは「新しい生活を生み出す会社。」です。生活者の多様なデータを安全に管理することを生業に、最終的にはあらゆるデジタルデータの「ゲートウェイ」になっていこうという考えの下、事業を推進しています。

事業内容|TMN事業活動の意義

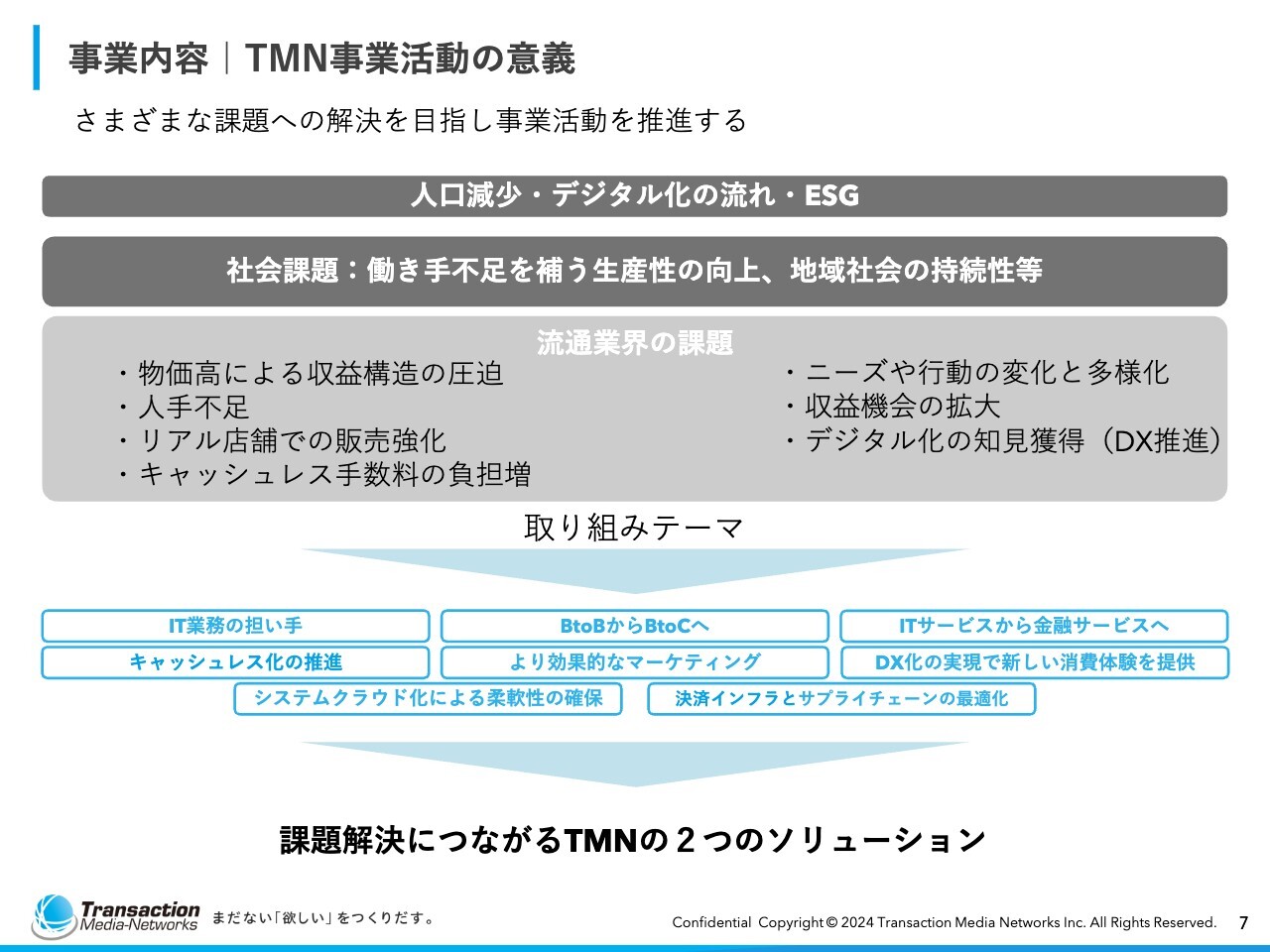

私たちの事業活動の意義もご説明します。私たちの活動は、さまざまな社会的な課題の解決を目指して行っています。

人口減少やデジタル化の流れ、ESGなどの社会的な課題に対し、どのように反映されているかを考えてみると、働き手の不足を補う生産性の向上を求められたり、あるいは地域社会の持続性等が課題となったりしています。

これを流通業界の課題として見ると、スライドに記載のように、物価高による収益構造の圧迫や人手不足などが私たちがソリューションを作り上げる上での対象解決課題となっています。

また、スライド下部には、「IT業務の担い手」「BtoBからBtoCへ」「ITサービスから金融サービスへ」といった、各種アクションを記載しています。これらをしっかりと成就させ、流通事業者のみなさまのためになるような事業を展開していくことを考えています。

事業内容|TMN事業活動の意義

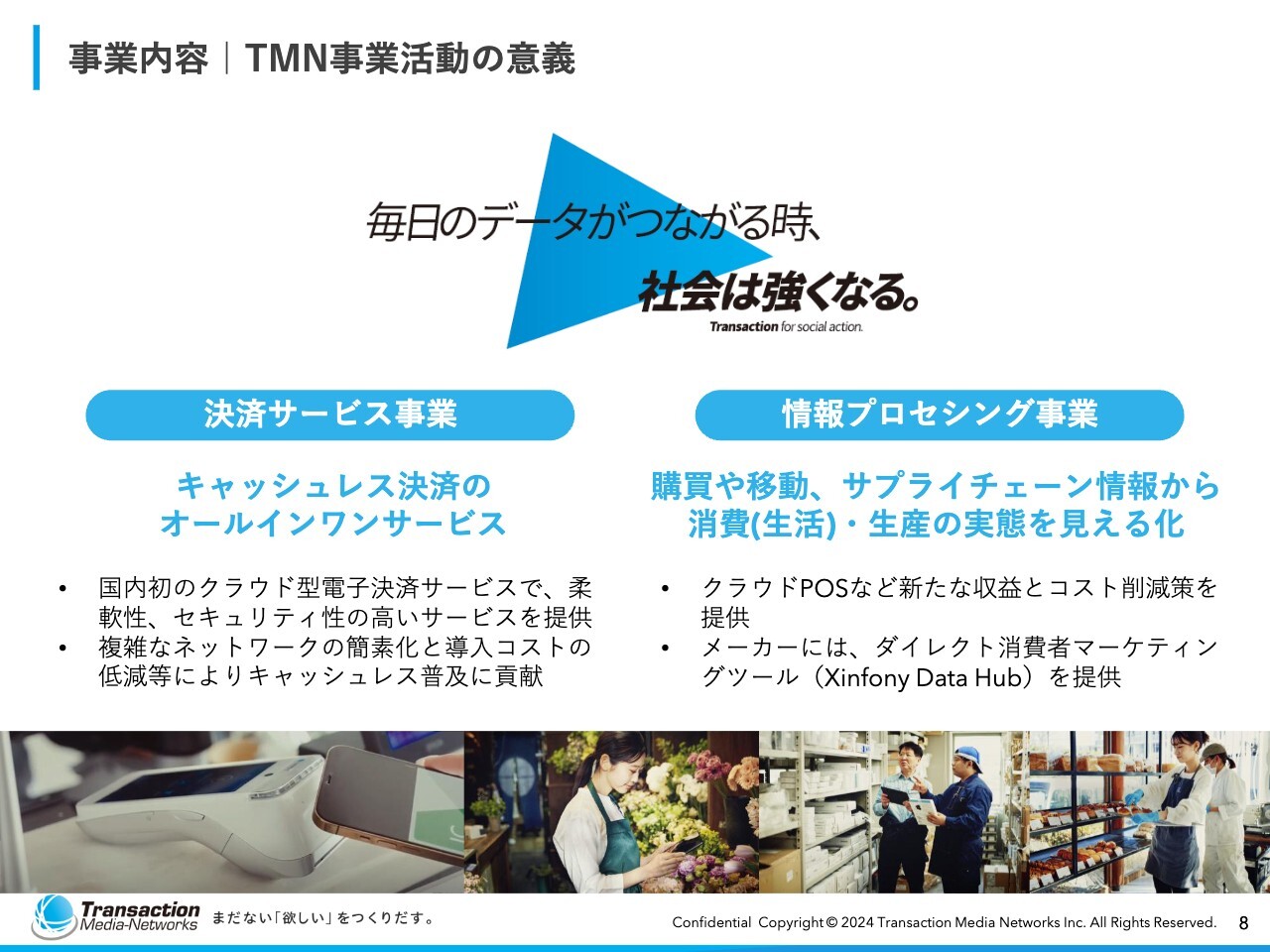

このスライドでは、当社の事業活動の意義を大きく2つのカテゴリに分けています。

「キャッシュレス決済のオールインワンサービス」では、決済サービス事業を提供し続けます。みなさまもご存じのとおり、電子決済の比率は年々高まってきています。これに対し、より安価で利便性の高いソリューションを提供するという、創業以来、当社が手がけてきたこの事業をさらに加速させていきます。

もう1つは、情報プロセシング事業です。「購買や人々の移動、サプライチェーンの情報から生活・生産の実態を見える化」することで、社会の効率化を図る事業を営んでいます。

事業内容|電子決済GW企業から情報プロセシング企業へ

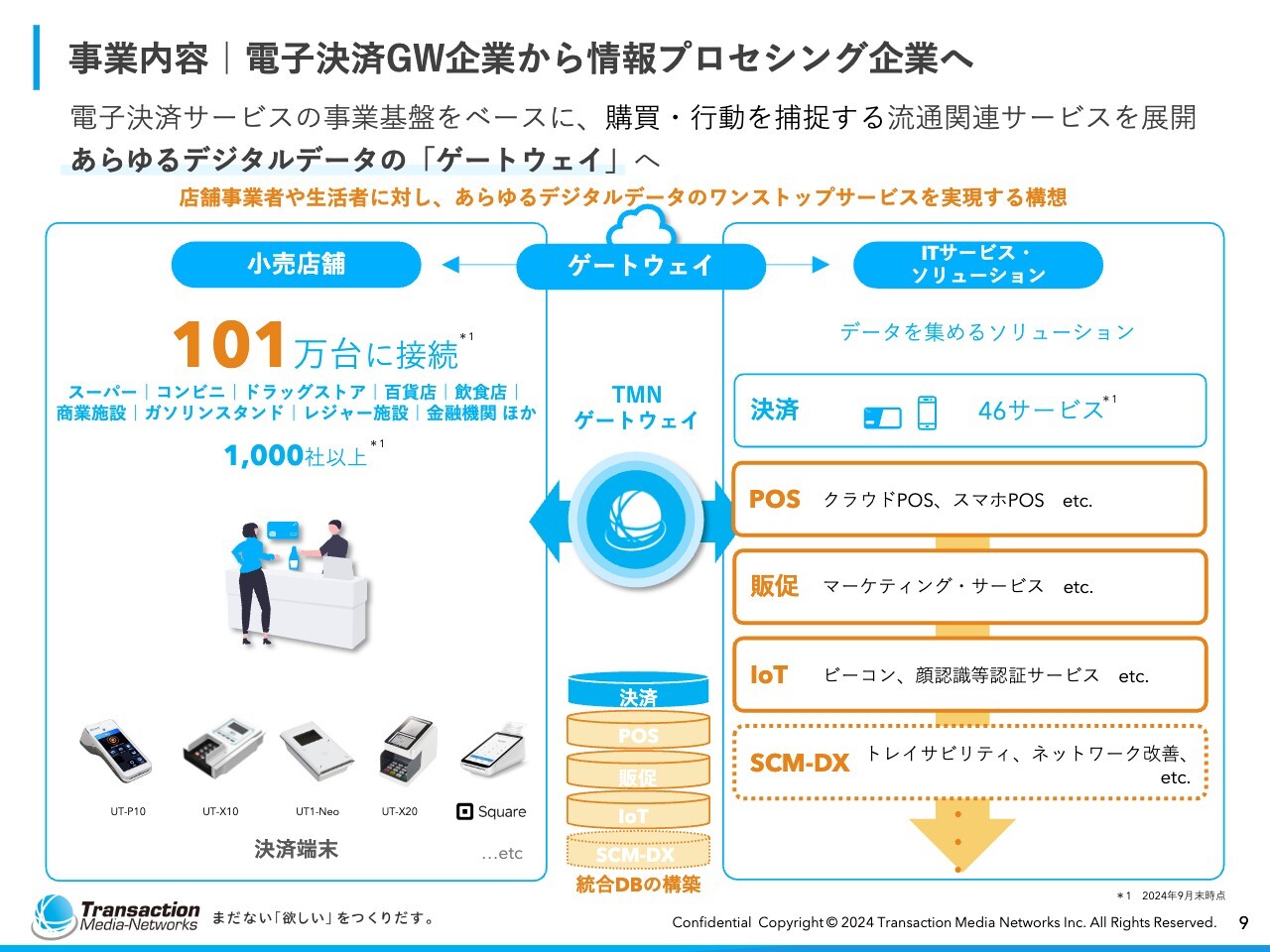

現在のステータスをご説明します。私たちは、電子決済のゲートウェイ企業から情報プロセシング企業への転身を図っているところです。

スライド左側に記載のとおり、当社が設置している端末数が今年度100万台を超え、101万台に達しました。これは電子決済の事業領域において、国内有数の端末ネットワークであることを表しています。

つまり、1台1台の端末に対して当社の通信回線が接続されているということです。この通信回線網を活用し、異なるサービスにしっかりと対応する情報プロセシングというサービスを提供しています。

具体的な利用例は、スライド右側をご覧ください。決済に加え、クラウドPOS、販促のマーケティングツール、ビーコン等を使ったIoTのソリューション、サプライチェーンのDXなどを事業として捉えています。

2025年3月期第2四半期の詳細について、小松原副社長から説明します。

2025年3月期 第2四半期実績

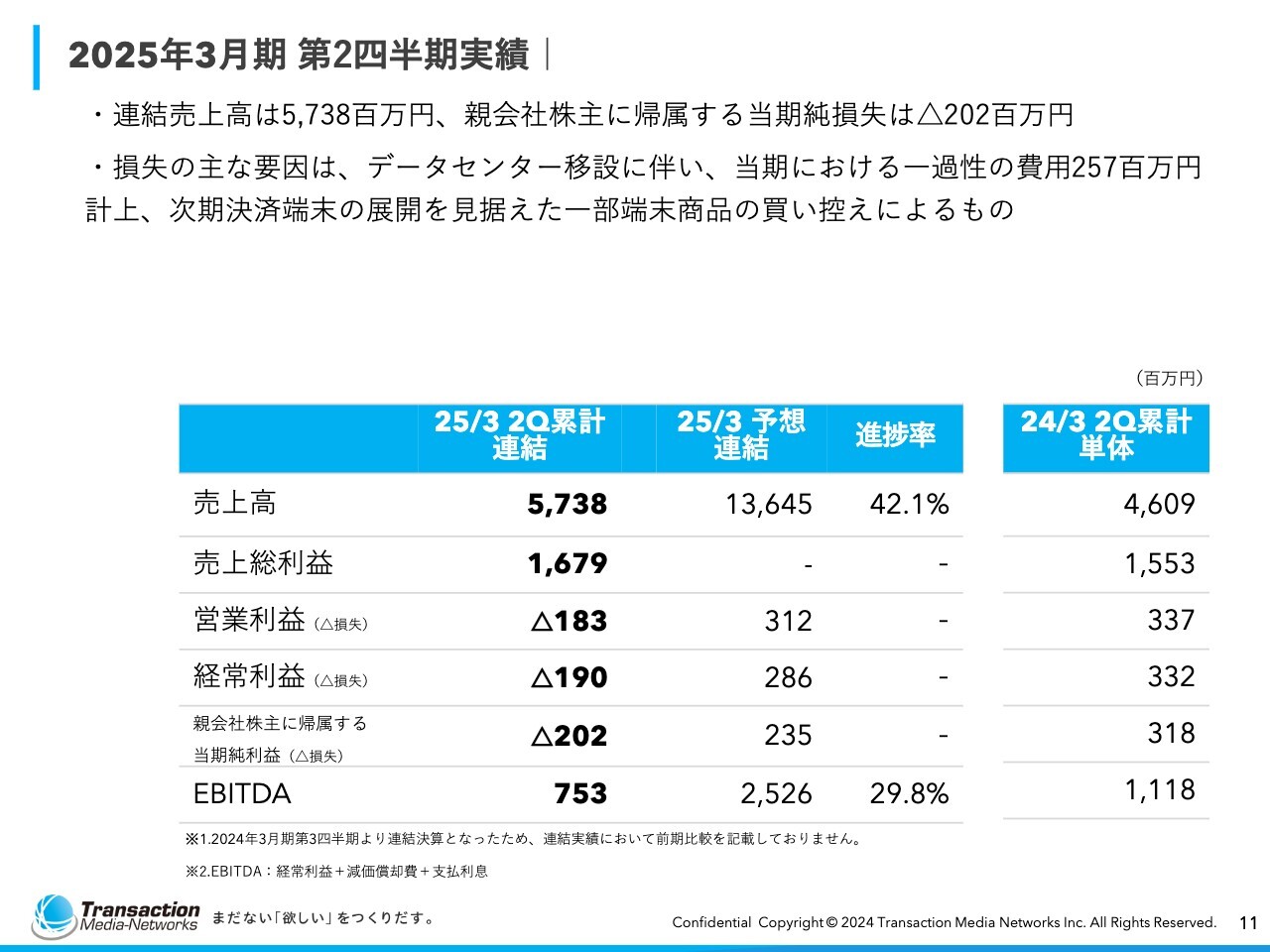

小松原:まず、第2四半期の実績です。連結売上高は57億3,800万円、売上総利益は16億7,900万円、営業損失は1億8,300万円、経常損失は1億9,000万円、当期純損失が2億200万円となりました。

損失の要因は、データセンター移設に伴う一過性の費用である2億5,700万円の計上です。また、次期決済端末の展開では端末の買い控えが起きており、端末販売の売上が若干伸び悩む結果となっています。

2025年3月期 第2四半期実績|売上高の内訳

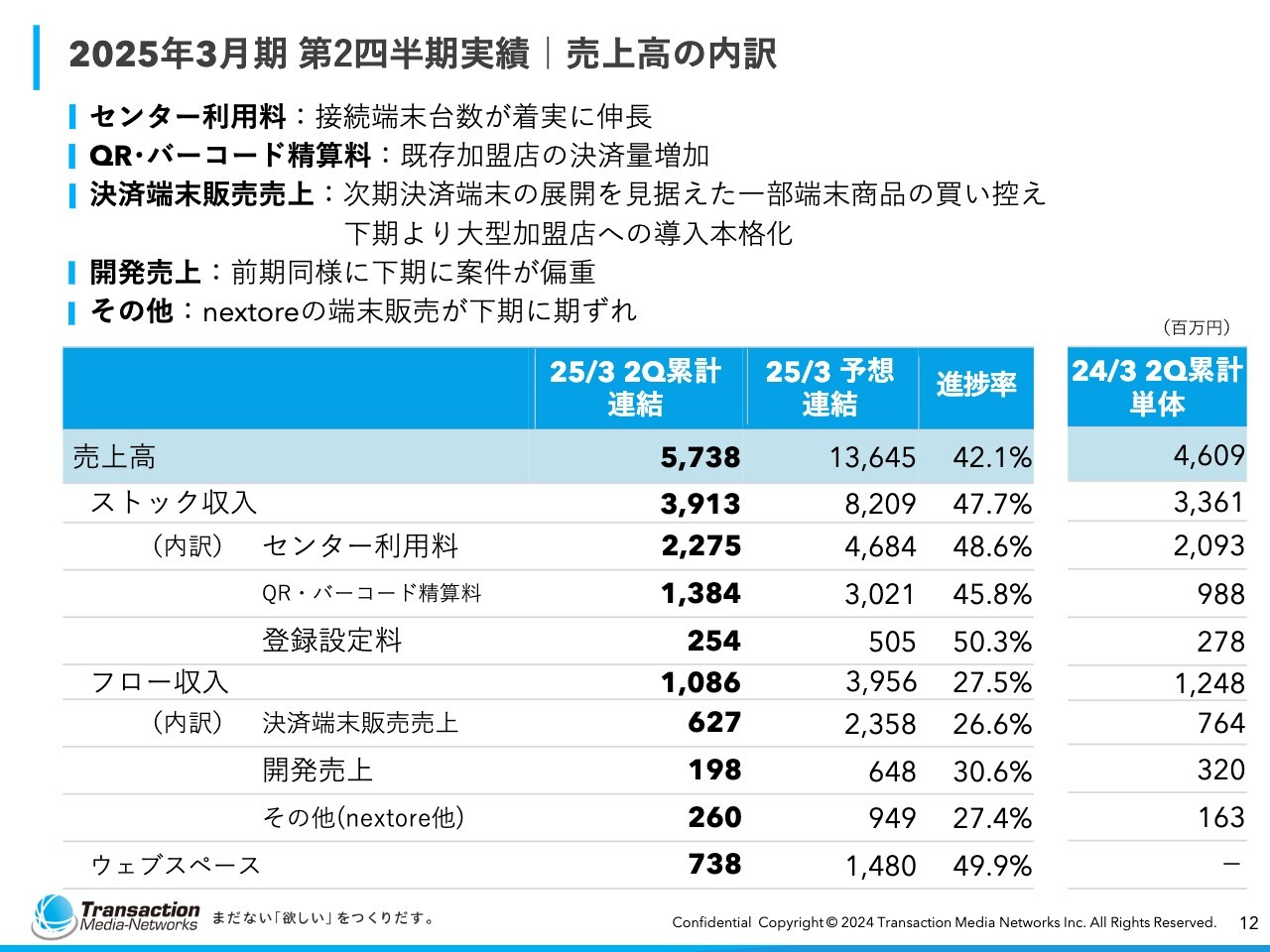

個別の売上の内訳です。内訳は大きく2つに分けると、ストック収入とフロー収入になります。

ストック収入は月々ランニングでの収益です。こちらは昨年度から端末稼働も着実に積み上がっており、売上自体も確実に伸びています。

フロー収入は端末販売が一部、買い控えられている一方で、トピックスとしてご説明したように、下期以降に大型加盟店への導入が本格化するため、端末売上は引き続き拡大していきます。

開発売上については、どうしても下期に偏重する傾向がありますが、下期以降、売上を確実に伸ばしていこうと考えています。

2025年3月期第2四半期実績|売上高の推移 (単体)

ストック収入とフロー収入の四半期推移です。ストック収入が確実に上がってきていることがご理解いただけると思います。

現在はストック収入が売上の約8割を占めており、安定的な基盤となっています。

2025年3月期 第2四半期実績|販管費(単体)

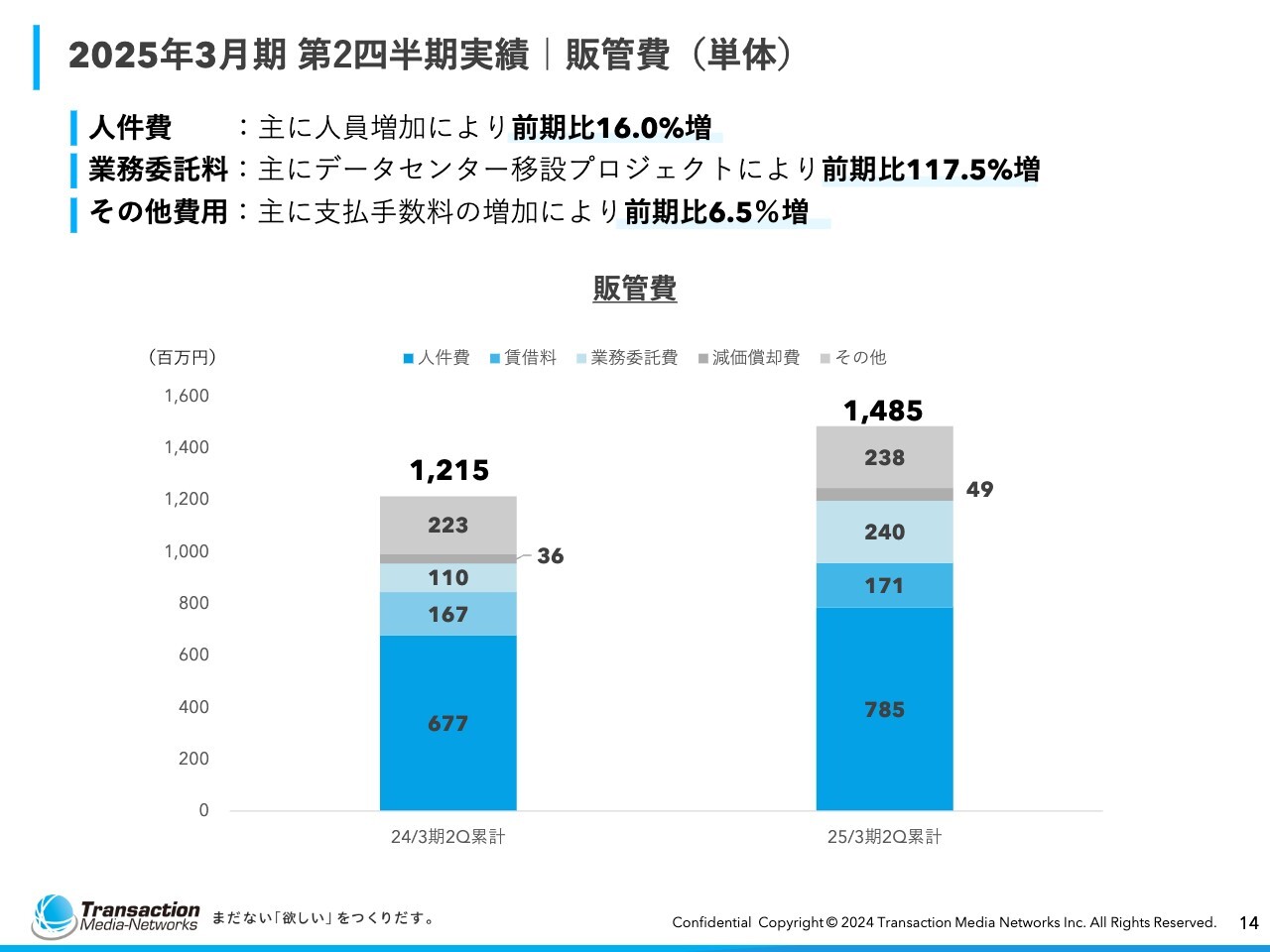

販管費についてです。人件費が増加し、前期比16パーセント増となりました。業務委託料は、データセンターの移設プロジェクトに関わるPM費用も発生した結果、昨年の倍以上に増えています。

2025年3月期 第2四半期実績|営業利益・純利益の四半期推移

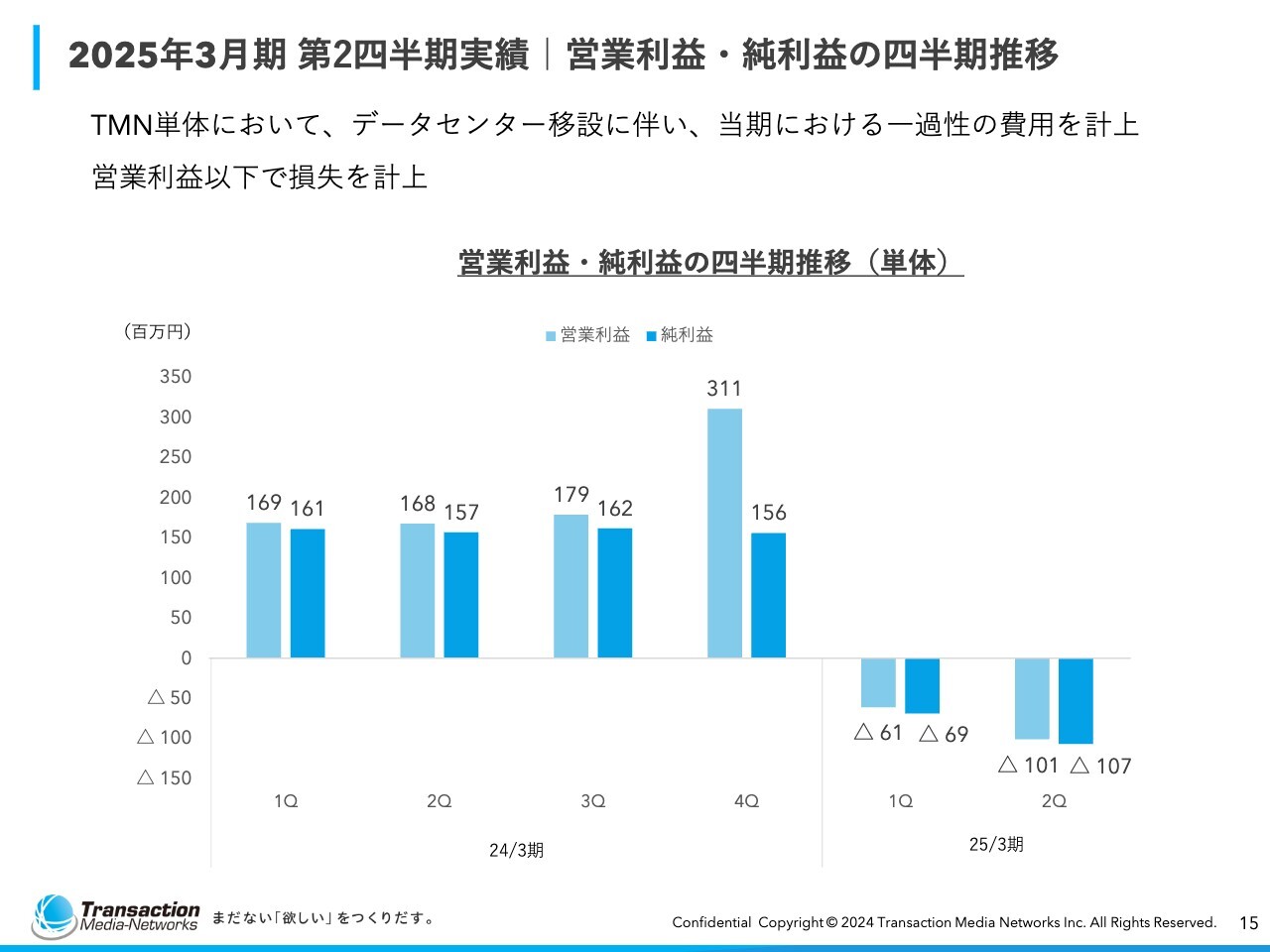

営業利益・純利益の四半期推移です。第1四半期と比べ、第2四半期はさらに赤字額が大きくなっています。これはデータセンターの移設作業が第2四半期から本格化していることに加え、9月に起きた障害への対応費用が発生したことで、赤字幅が広がる結果となっています。

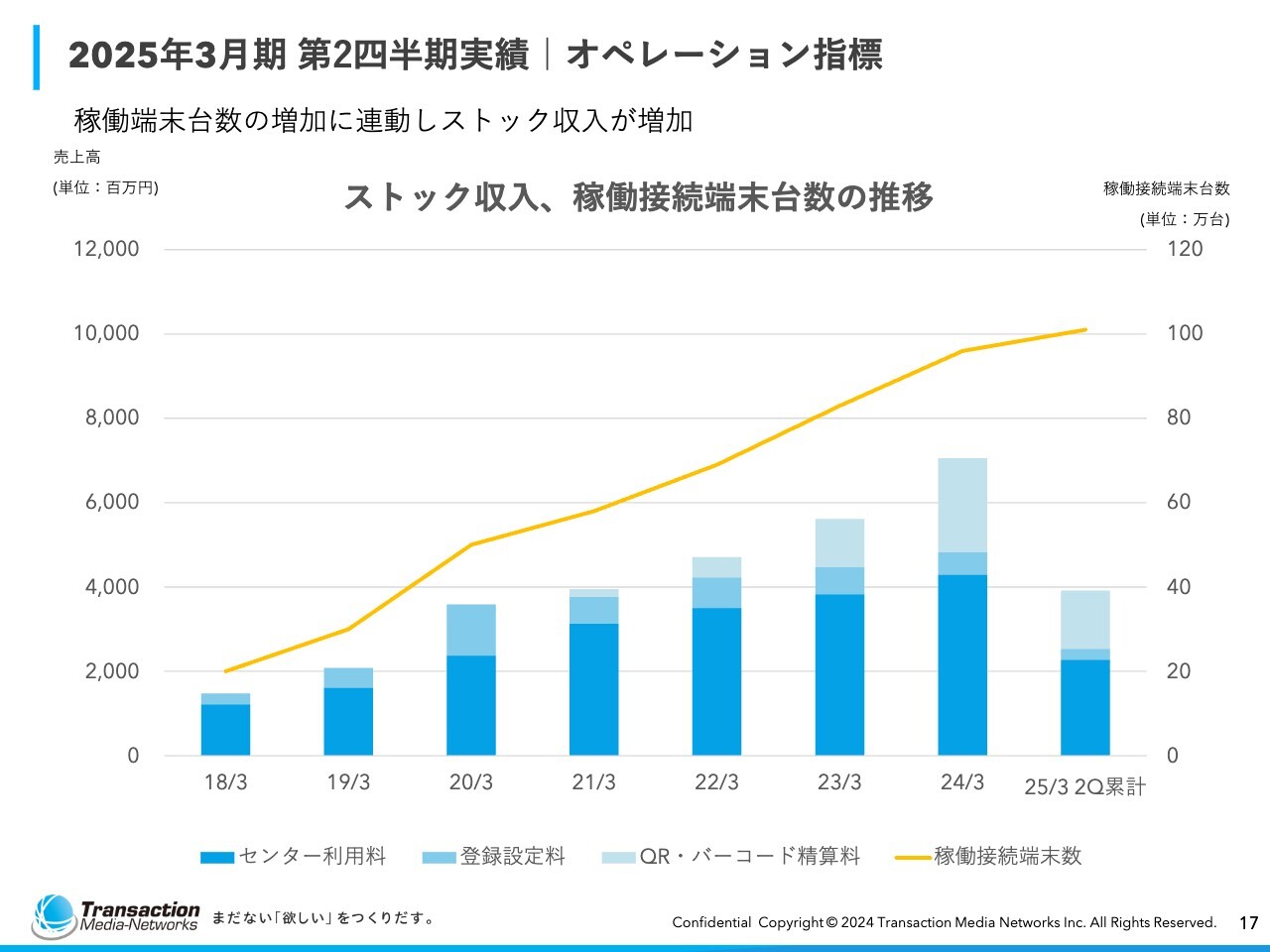

2025年3月期 第2四半期実績|オペレーション指標

オペレーション指標についてご説明します。私たちはオペレーション指標の中で、特に稼働接続端末台数を最重要視しています。ここ数年は、おおむね月1万台増というペースを維持している状況です。

前年同期に比べると11万台増えました。今期は第2四半期末までに100万台を突破しており、現在、101万台の端末が稼働しています。

2025年3月期 第2四半期実績|オペレーション指標

最重要視している稼働接続端末台数の推移とストック収入の相関関係を示しています。ご覧のとおり、オレンジ色の折れ線で示した稼働接続端末台数の増加に伴い、棒グラフの青色部分のセンター利用料も拡大していることがわかるかと思います。

これに加え、薄い青色で示している、従量課金になるQR・バーコード精算料も拡大しており、これがさらに当社の売上を押し上げる結果となっています。

2025年3月期 第2四半期実績|オペレーション指標

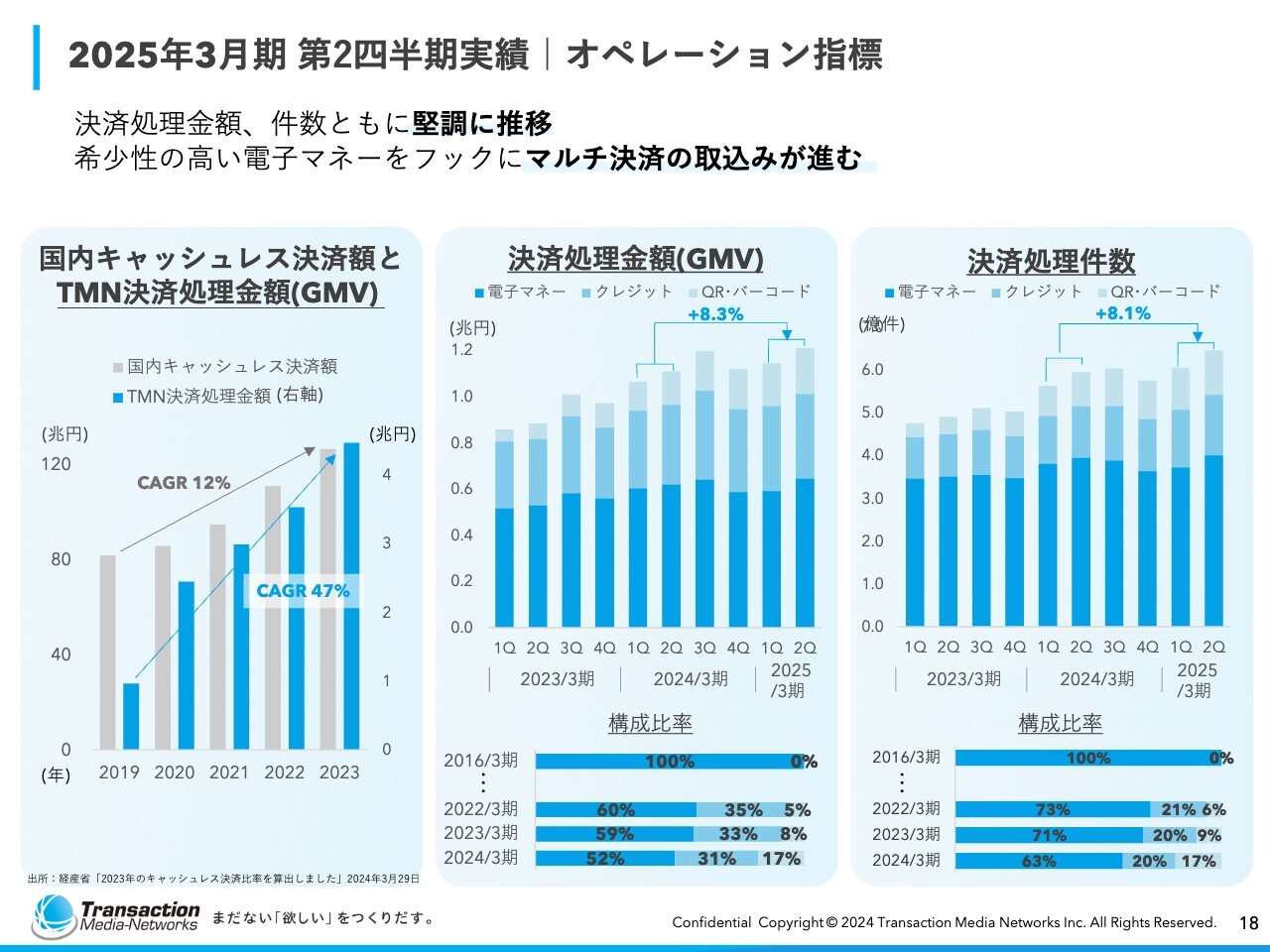

その他の決済指標です。1つが決算処理金額(GMV)で、もう1つは決済処理件数です。いずれも前年同期より約8パーセント増加しています。

2025年3月期 業績予想/2026年3月期 業績目標|(連結)

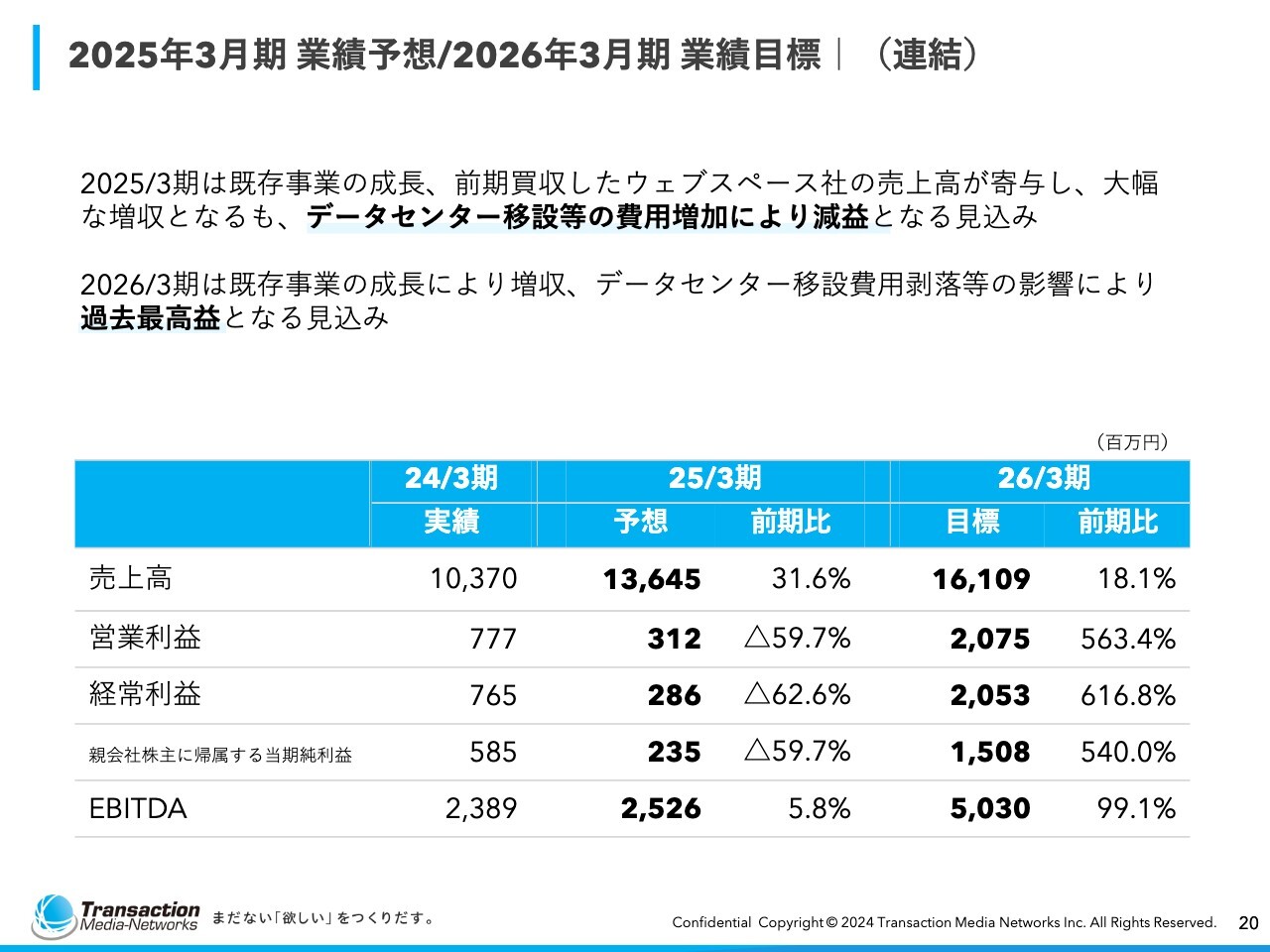

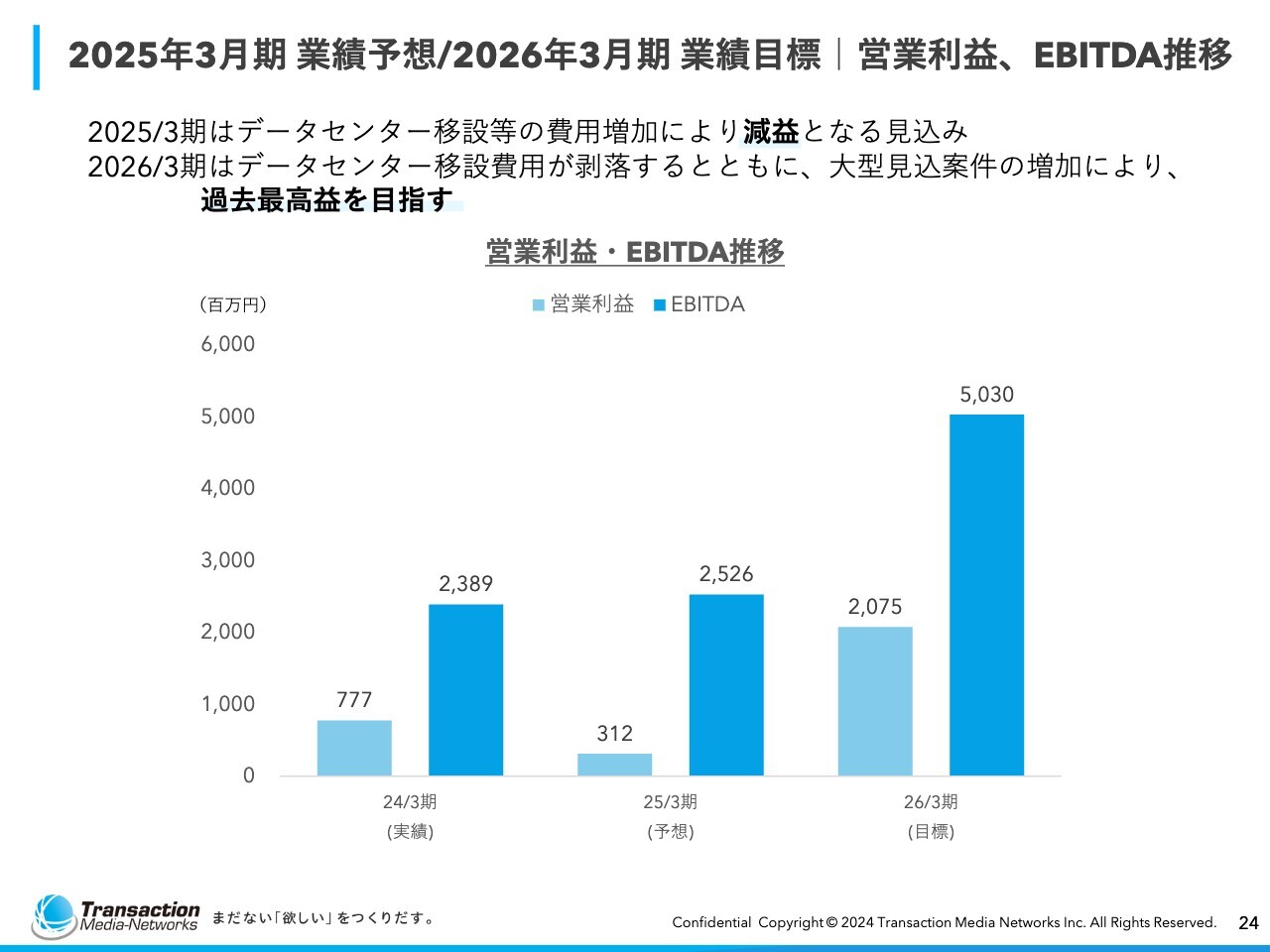

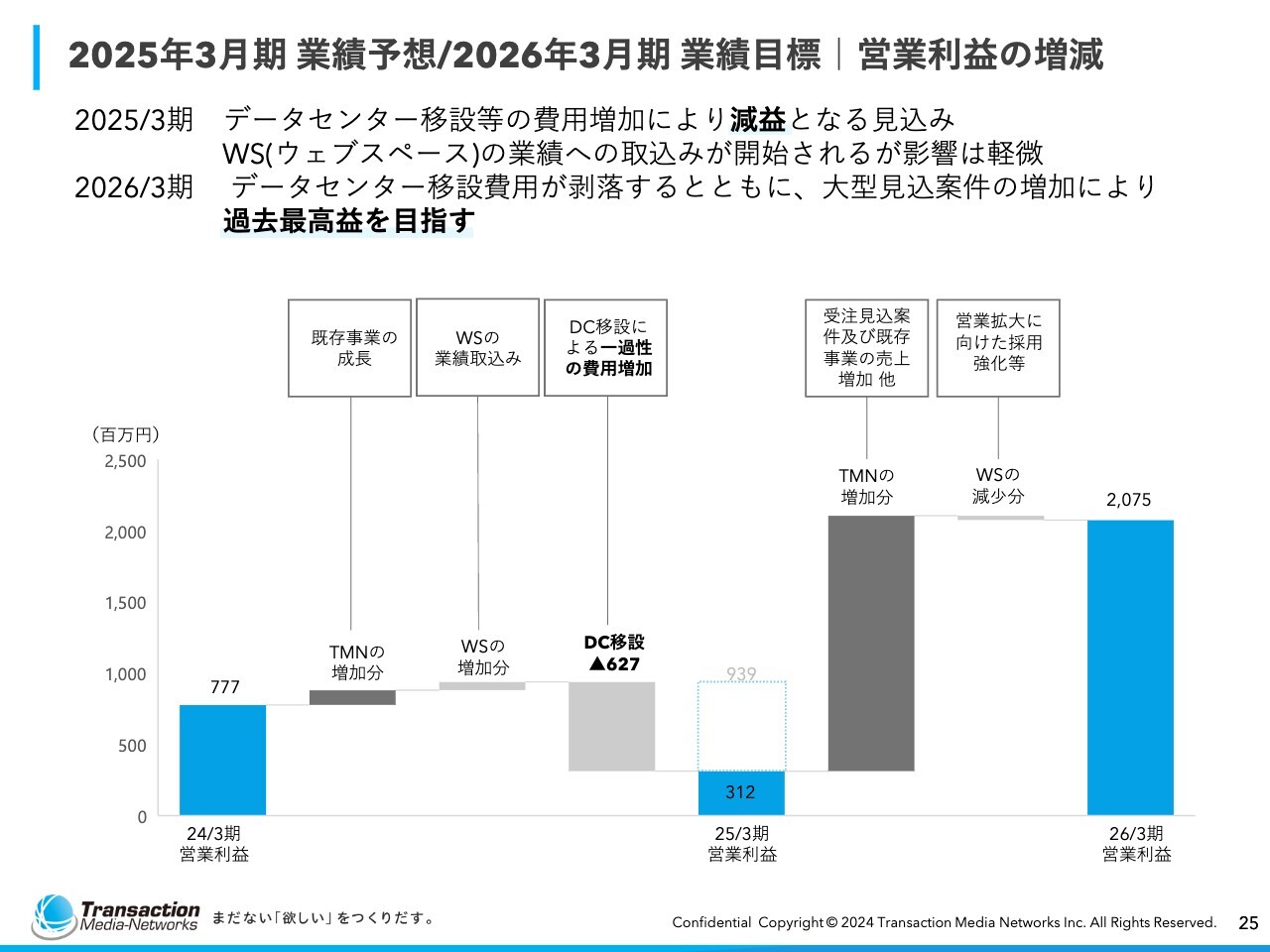

今期の着地予想です。期初の着地予想等に変更はありません。あらためて数字についてご説明すると、今期は売上高136億4,500万円、営業利益3億1,200万円、経常利益2億8,600万円を予想しています。

また、来期は売上高161億900万円、営業利益20億7,500万円、経常利益20億5,300万円という目標です。特に来期はデータセンター移設費用の剥落が起きるため、その分の収益化が期待できると考えています。

2025年3月期 業績予想/2026年3月期 業績目標|売上高増減内訳(連結)

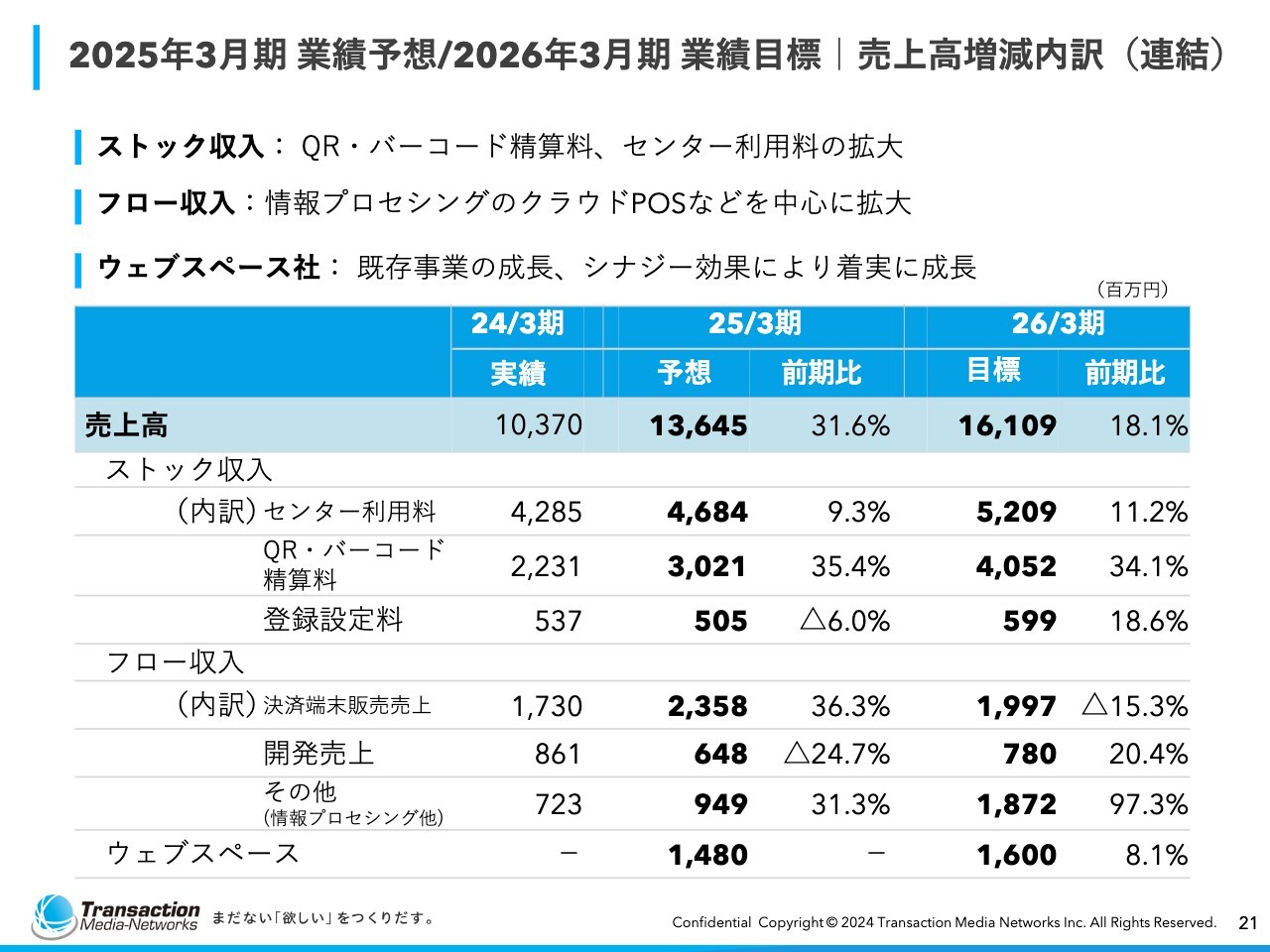

ストック収入とフロー収入の推移です。ストック収入は、引き続き堅調な拡大が期待できると考えています。また、フロー収入は来期に決済端末販売の大型POS導入先が減少する見込みではあるものの、引き続き同水準での拡大を見込んでいます。

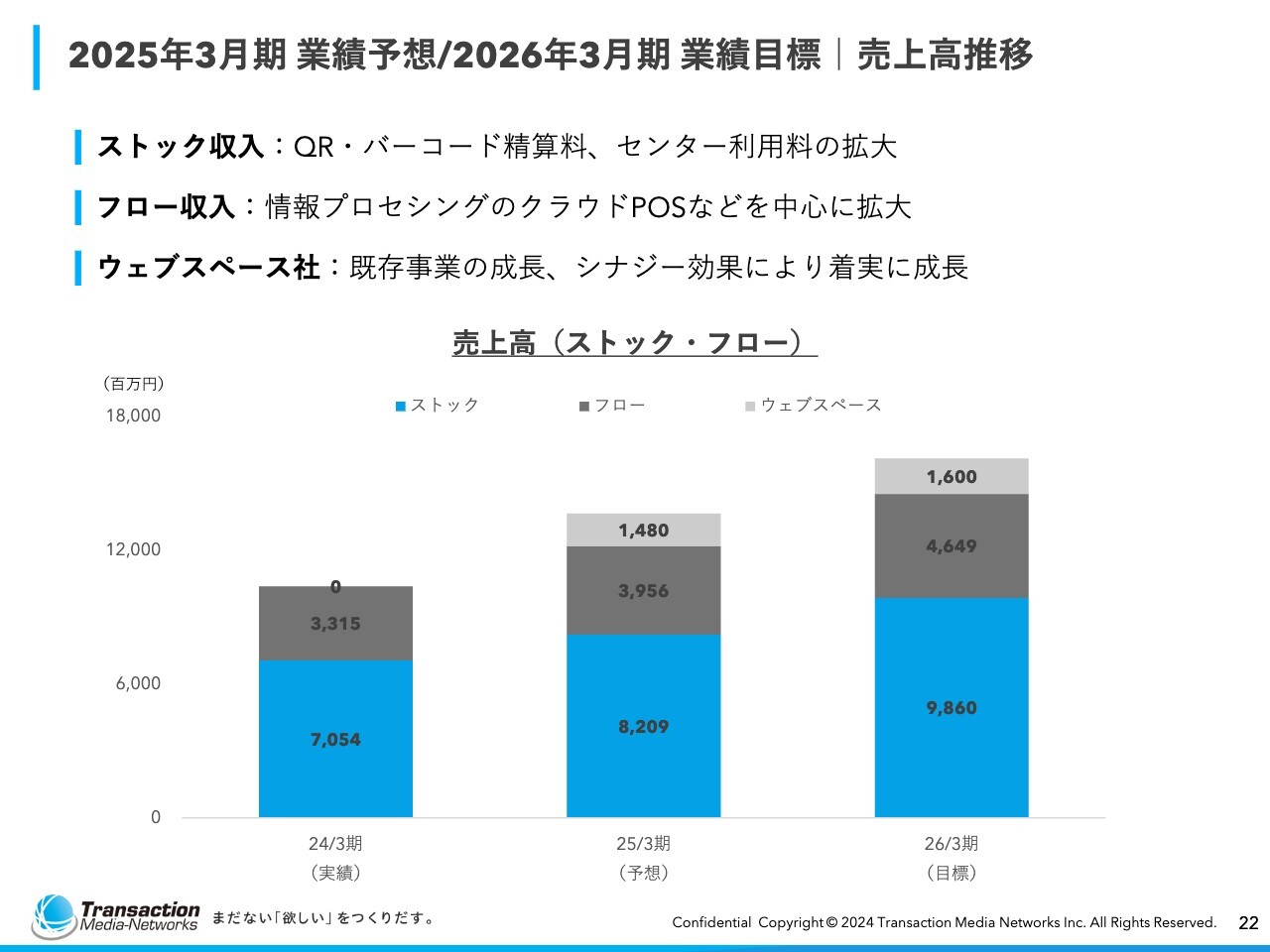

2025年3月期 業績予想/2026年3月期 業績目標|売上高推移

ストック収入とフロー収入の内訳は、スライドのとおりです。

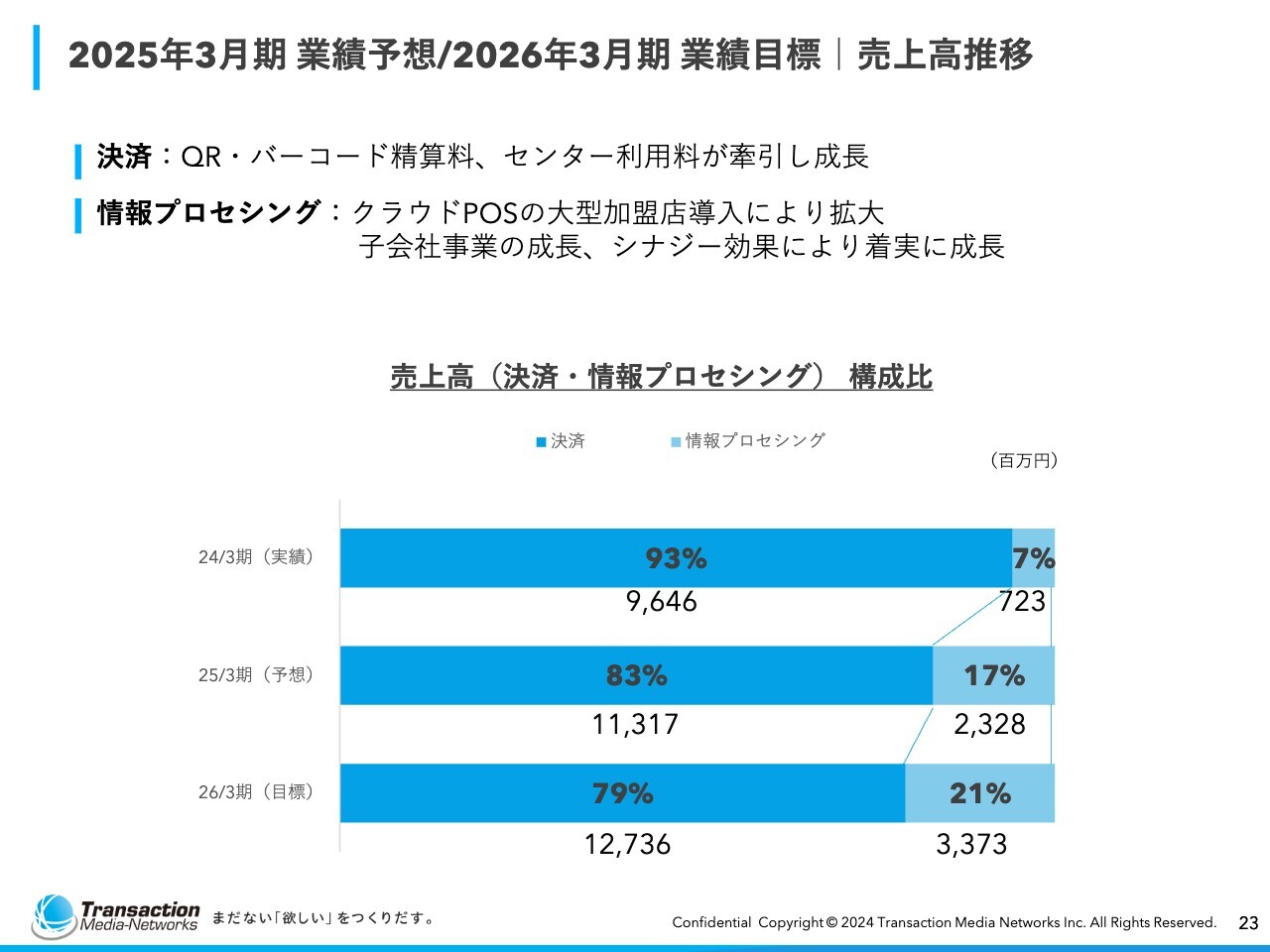

2025年3月期 業績予想/2026年3月期 業績目標|売上高推移

売上高の推移は、スライドのとおりです。

2025年3月期 業績予想/2026年3月期 業績目標|営業利益、EBITDA推移

営業利益とEBITDAの推移は、スライドのとおりです。

2025年3月期 業績予想/2026年3月期 業績目標|営業利益の増減

営業利益の増減要因は、スライドのとおりです。

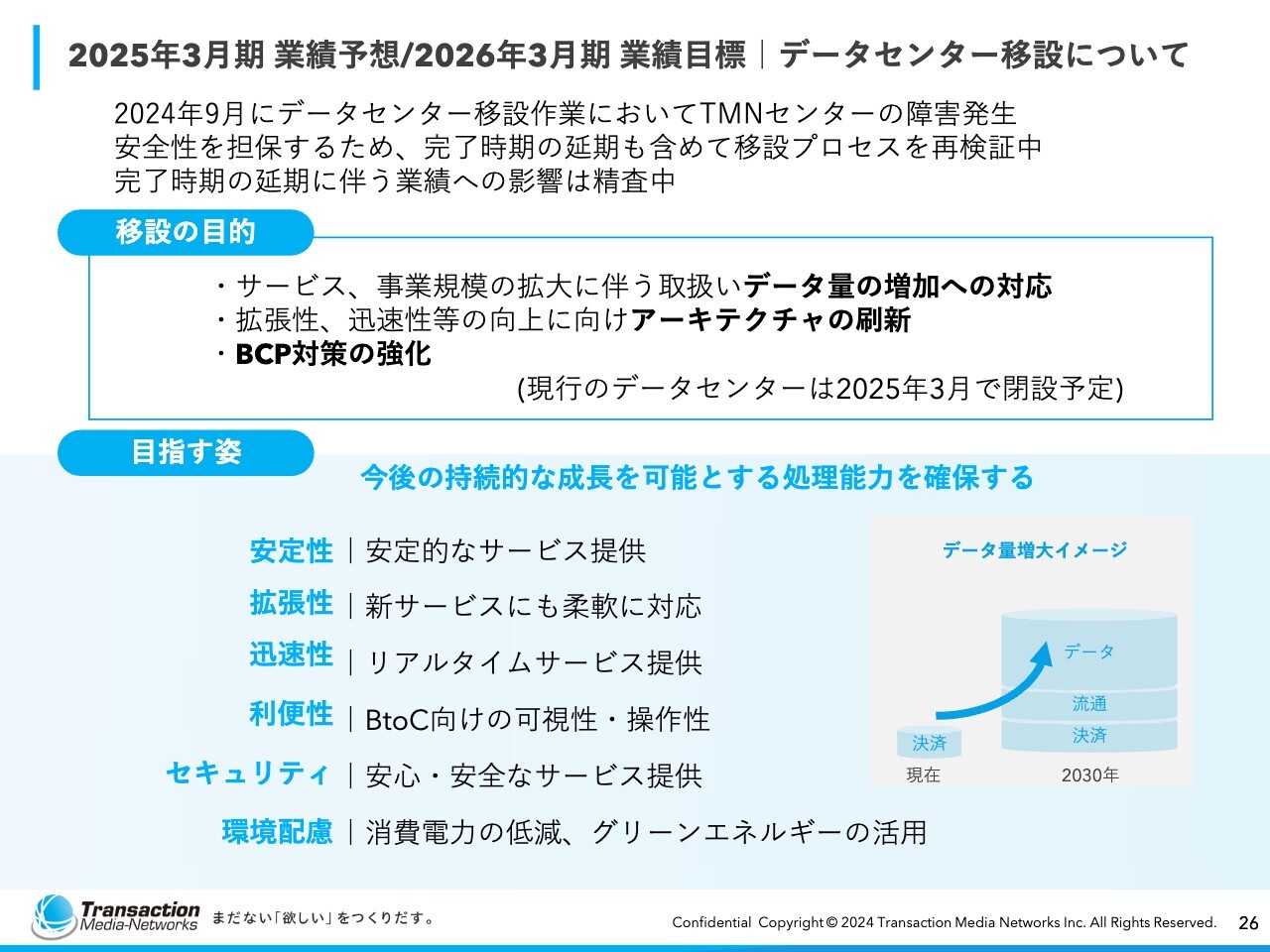

2025年3月期 業績予想/2026年3月期 業績目標|データセンター移設について

データセンター移設の影響については、現在精査中です。2024年9月にデータセンターの移設作業において、TMNセンターの障害が発生しました。

2024年11月には、クレジットセンターの障害のお知らせを出しました。こちらはデータセンターの移設作業そのものではないものの、やはり作業の遅延によって不全だったメンテナンス作業が一部あり、そちらが起因となった障害だと理解しています。

ここであらためて、データセンターの重要性についてご案内します。当社の将来の成長のために、サービスの拡張性や保守性、柔軟性をさらに高め、データ量の拡大にも対応するため、アーキテクチャの刷新を行いました。移設完了は2025年3月を予定しており、さらなる成長に向けた投資を現在続けているところです。

しかしながら、このような障害が何度か起きたということもあり、プロセスについての再検証を行い、移設完了時期の後ろ倒しも含め、より慎重かつ万全な体制を構築して移設作業に取り組もうと考えています。

こちらの業績に対する影響については現在精査中であり、年明け以降にご案内する予定ですが、判明次第、速やかにご報告させていただきます。

成長戦略|業界の「台風の目」に

大高:成長戦略と取組み状況をご説明します。先ほど小松原副社長から、データセンター移設のご説明がありました。当社としては、このデータセンターの移設を最も重要な経営課題として捉えて推進しています。しかし一方で、成長に関する投資も着実に行わなければならないと認識しているため、みなさまにその方針をお伝えします。

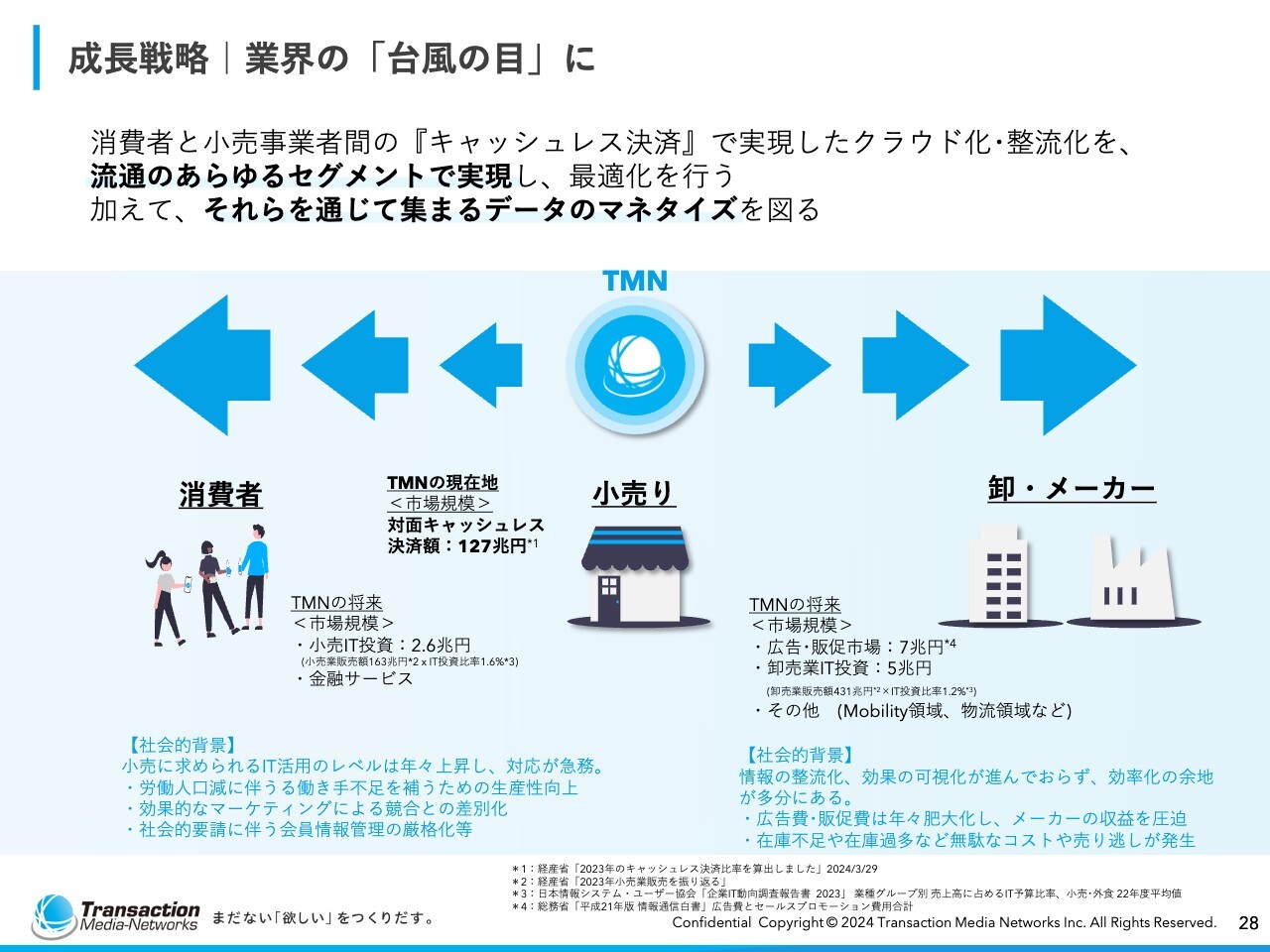

1つ目の成長戦略として、私たちは「業界の『台風の目』になること」を掲げています。消費者と小売事業者間のキャッシュレス決済で実現したクラウド化とネットワークの整流化を、流通のあらゆるセグメントで実現し、最適化を行うことを考えています。

なぜ「台風の目」なのかというと、スライドに示した「卸・メーカー」「小売」「消費者」という幅広い事業領域を1つの会社が手広く行うことは、実際にはあまり例がないということがわかってきました。

私たちのこれまでの仕事は、スライド中央の小売事業者とのBtoBビジネスが主軸でした。一方、電子決済ではBtoBの先にCがいるという、BtoBtoCの仕事を手掛けています。ですので、今後はここをBtoCに展開することを十分に考えていくことが必要です。

もう1つは、その商流の上流側である卸・メーカーとのタイアップにより、マーケティングなどのデータビジネスを確実にマネタイズするため、ブリッジする役割を担っていきます。

今まで行ってきたBtoBをBtoCにすること、そしてITビジネスを金融サービスに昇華させていくことは、非常にチャレンジングな話だと考えています。

加えて、スライド右側に「TMNの将来」として記載しているように、広告・販促市場や卸売業IT投資なども事業領域と捉え、一気通貫で提供できるサービスを積極的に確立していく方針です。そのための協力を求めるという意味で、「台風の目」という表現を使っています。

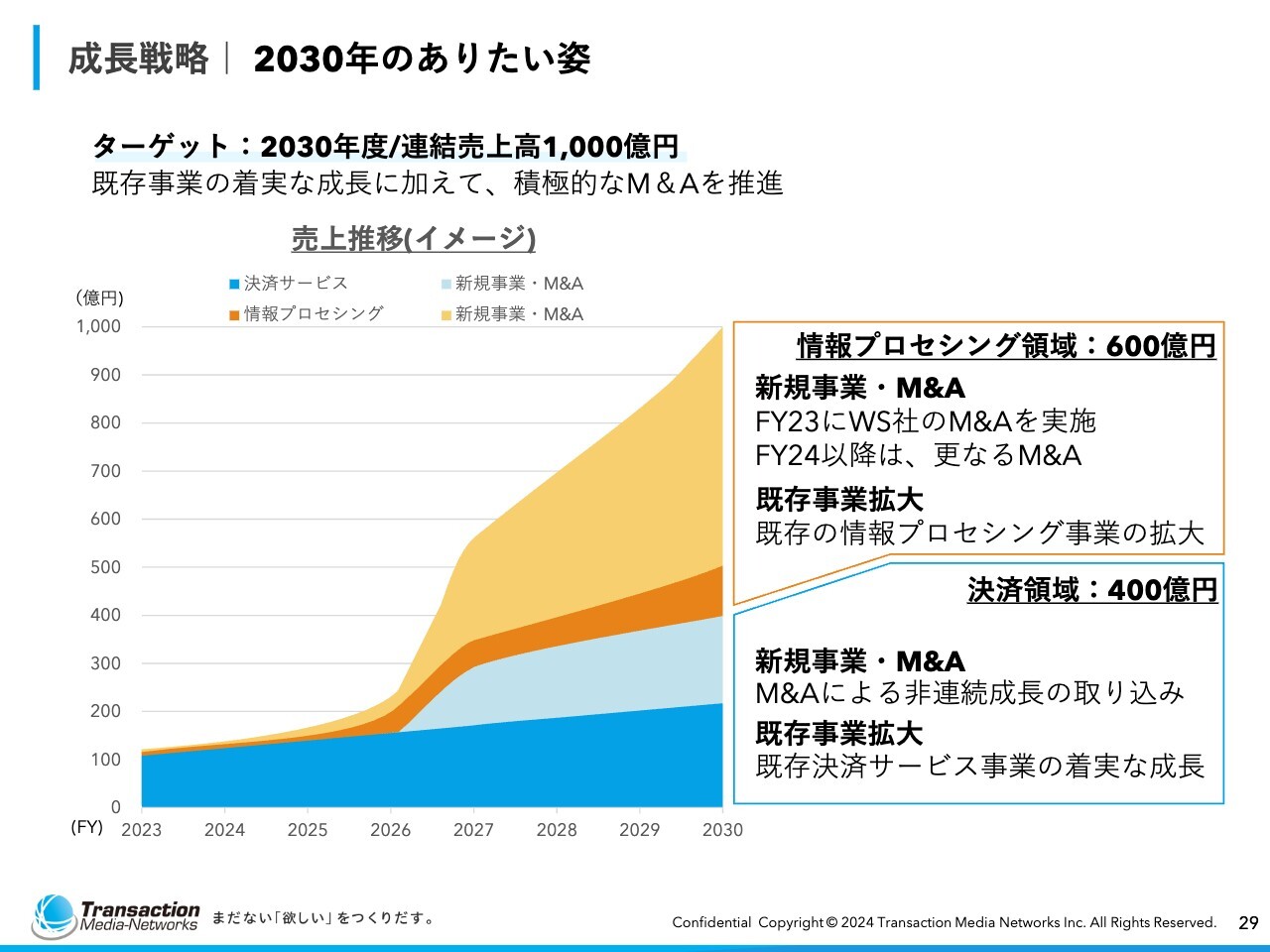

成長戦略|2030年のありたい姿

成長戦略の将来像です。こちらは今年度より、みなさまにご覧いただいているスライドです。「2030年のありたい姿」のターゲットとして、2030年度には連結売上高1,000億円を目指しています。この内訳として、情報プロセシング領域を600億円、既存の決済領域を400億円まで伸ばしていこうと考えています。

スライドのグラフでは、2026年度から2027年度にかけて大幅な伸びが表現されています。この成長を実現するために、先ほど説明した「BtoBをBtoCに」「ITビジネスをフィナンシャルサービスに」という転換を実現しようというところが、私たちのマクロ的な戦略となっています。

成長戦略と取組み状況|決済サービス事業の拡大

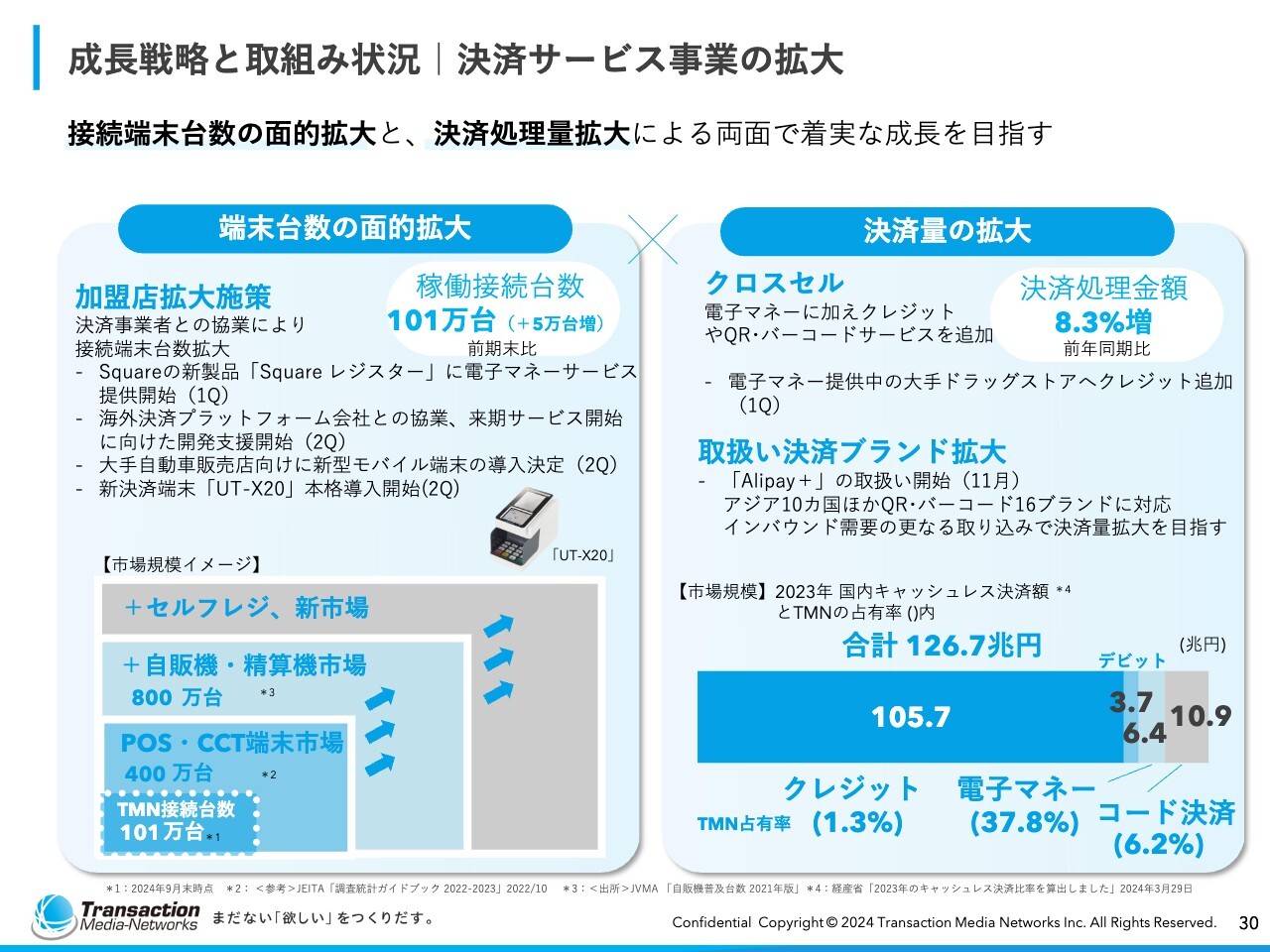

足元の取組み状況です。まず、決済サービス事業の拡大についてご説明します。

この事業は依然として、私たちの事業の根幹を支える事業です。スライド左側に記載のように、端末台数の面的な拡大を積極的に推進しています。また、次のスライドでご説明しますが、新しい端末を開発して新しいニーズに備えることにも、しっかりと取り組んでいきます。

この面的な拡大に加え、決済量の拡大も着実に進めているところです。今までは、従量課金による収益の改善に取り組んできました。そのような事業モデルを変えるのみならず、より一層進んでいくキャッシュレス化に対応できるリソースを私たちが持ち、事業の躍進に取り組んでいくことも考えています。

成長戦略と取組み状況|決済サービス事業の拡大

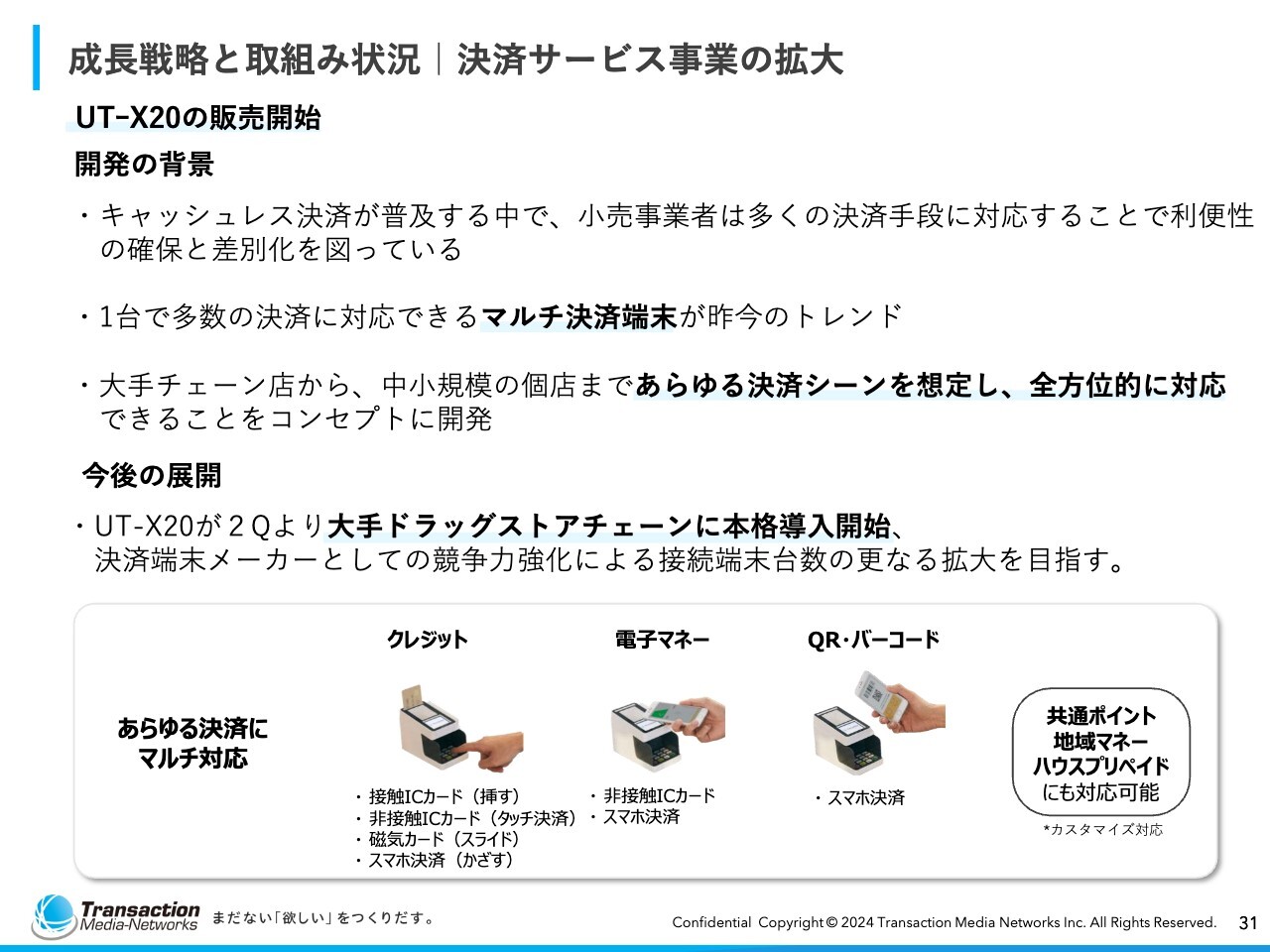

決済サービス事業の拡大についてです。30ページに記載している「端末台数の面的拡大」のところでお話ししたとおり、新決済端末「UT-X20」が、大手ドラッグストアチェーンにて8月から新たに導入開始されました。おそらく今期は3月に向けて、この端末の設置が進んでいきます。

スライド下段に記載のとおり、1台の端末でクレジット、電子マネー、QR・バーコードのすべてに対応できる新しい端末を開発し、その設置が進み始めたところです。

成長戦略と取組み状況|決済サービス事業の拡大

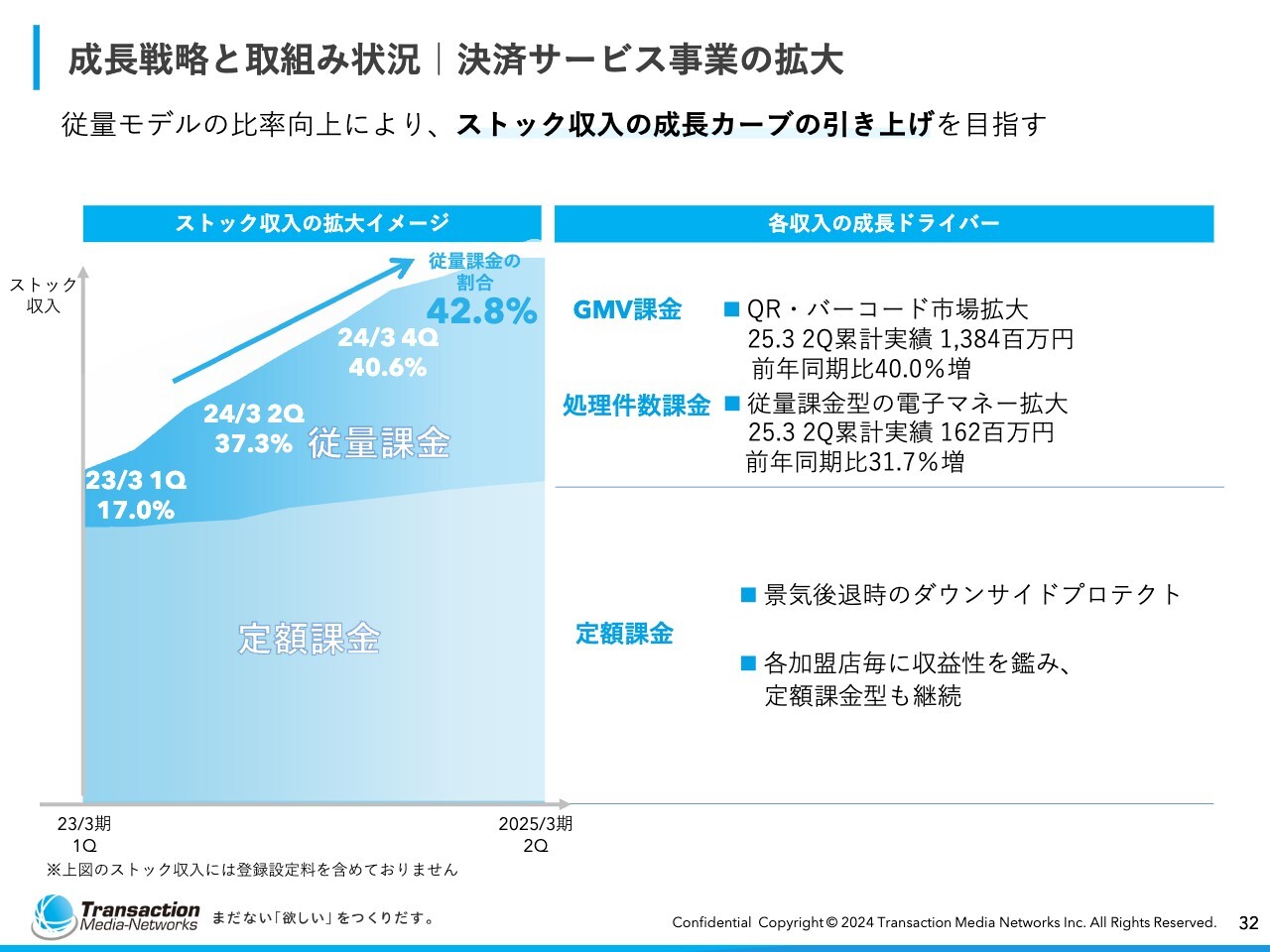

30ページに記載している「決済量の拡大」に関連する、ストック収入の拡大イメージです。これまでも、みなさまには「従量課金の割合を増やす」とご説明してきました。

スライドのグラフには、上場前と上場後のストック収入の推移を示しており、従量課金の伸びが顕著に見て取れるかたちになっています。この成長ドライバーとなっているのはQR・バーコードです。経営課題は、これをクレジットや電子マネーでもしっかりと取り込んでいくことですが、現時点ではQR・バーコードが牽引役となっています。

一方で、グラフの下部に示す定額課金というものもあります。ダウンサイドがリスクとして非常に少ない定額課金についても、確実に獲得していきます。

そのような意味では、先ほど小松原副社長からご説明した、端末台数の上昇とともにストック収入が増えていくという構図は、非常に重要です。従量課金と定額課金のバランスをうまく取りながら事業を推進していくことが肝要であると考えています。

成長戦略と取組み状況|情報プロセシング事業の拡大

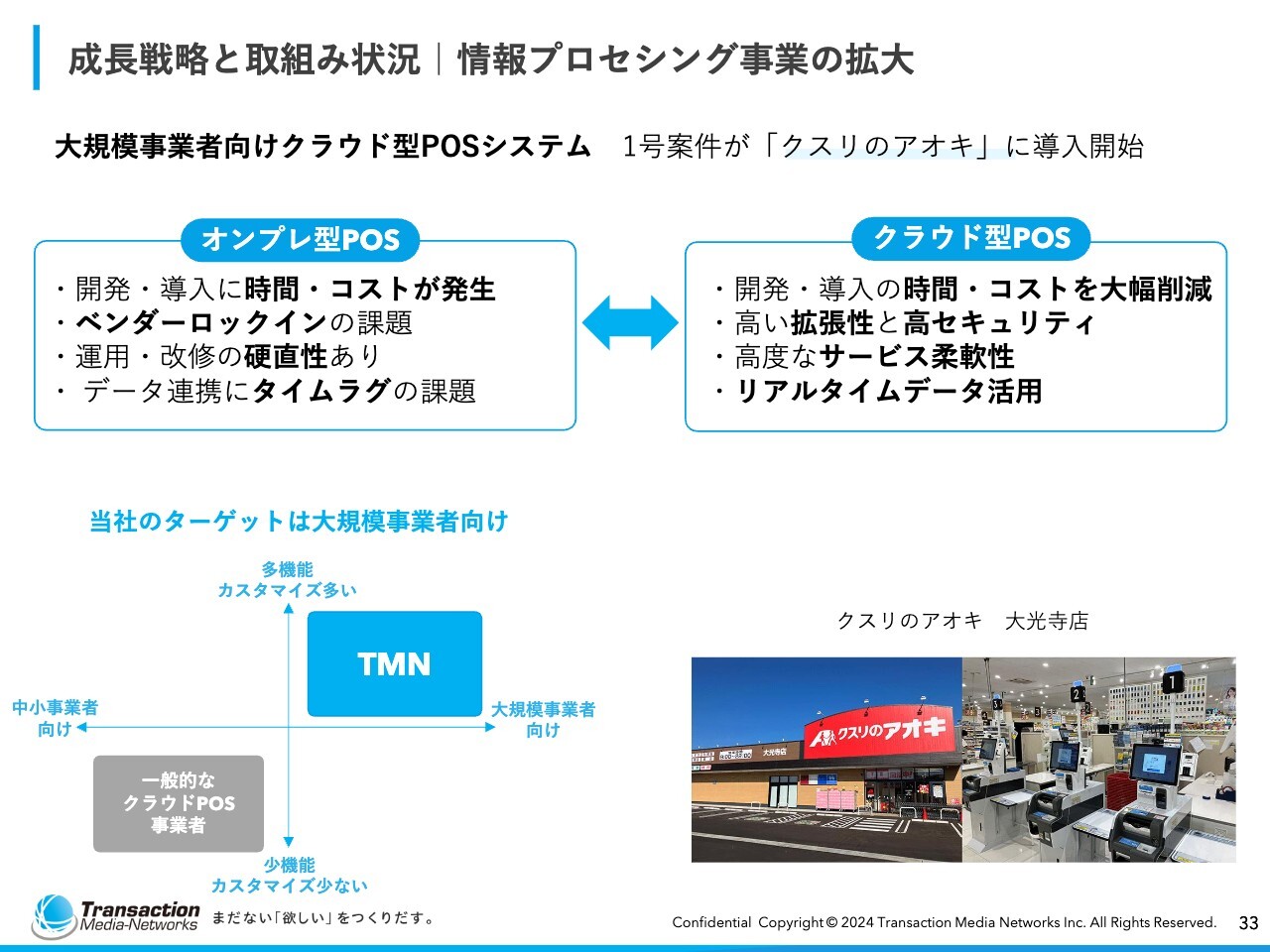

端末台数の面的な拡大、従量課金の拡大に加え、先ほど「2030年のありたい姿」として示した売上600億円を目指す情報プロセシング領域についてご説明します。この領域で重要なコアとなってくると考えている技術が、大規模事業者向けクラウド型POSシステムです。

クラウド型POSシステムについて、中小事業者向けではクラウドPOSとしてタブレットの中で実現されているものはあります。しかし当社の最も得意とするところは、やはり大手の流通業者です。そちらにこのクラウド型POSを持ち込むことは、私たちが知る限り業界初ではないかと考えています。

ただし、確証を得られていないため、資料ではそのような表現は差し控えますが、非常に珍しいアーキテクチャを使って、今回クスリのアオキ社と事業を推進するに至りました。8月から導入が進んでおり、今期以降、対応店舗数が増えていく見込みです。

クスリのアオキ社においては、ドラッグストアという業種のみならず、多くのスーパーとのM&Aを実行しています。ドラッグストアの中には調剤薬局が併設されている店舗もあるため、当社がこのクラウド型POSを開発する際には、まずはドラッグストア向けのPOS、そして調剤薬局向けのPOS、さらに食品スーパー向けのPOSという3つのカテゴリを具現化した状態で事業拡大を目指すかたちになります。

従来型のものをオンプレ型POSといいます。これはソフトウェアがPOSの筐体の中に入っているものですが、スライド左側に記載のとおり、開発・導入に時間・コストがかかったり、運用に硬直性が生まれたり、データの連携にタイムラグが生じてしまうというデメリットがありました。

それに対してクラウド型POSは、すべてクラウド側から情報提供・操作を行うかたちになるため、開発と導入の時間を大幅に削減できる利便性に加え、強固なセキュリティ性を保ったデータセンターの中でPOSのソフトウェアが動くため、高いセキュリティ性を実現できるといった利点があります。さらには、高度なサービス柔軟性、リアルタイムデータ活用といった利点も挙げられます。

流通事業者においては、これまでもクラウド型POSという言葉を耳にされてきたと思いますが、今回初めてのアーキテクチャで当社が導入したことにより、多くの問い合わせをいただいています。

スライド左下に、当社が推奨するクラウド型POSと、これまでクラウドPOSといわれていたものの事業領域を示しています。参考にご覧いただければと思います。

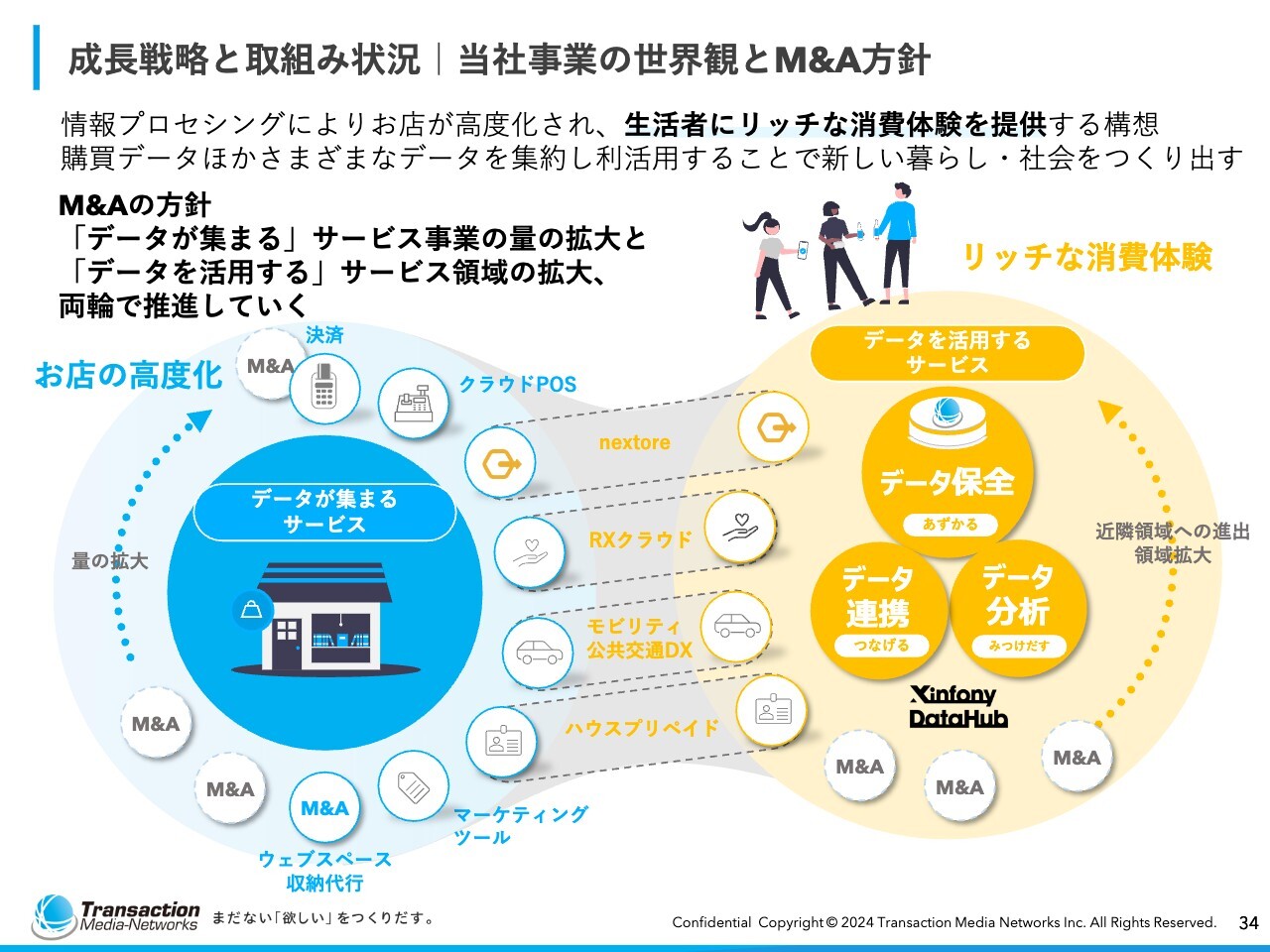

成長戦略と取組み状況|当社事業の世界観とM&A方針

成長戦略と取組み状況を図にまとめました。ご覧のとおり、さまざまな有償サービスをクラウド側から提供することで、最終的にその情報がすべて当社のセンターに集まるようなアーキテクチャで提供するかたちになります。

この集まったデータを可視化する、あるいは分析することは、情報が集まると必然的に生まれてくる有償サービスとなります。そのため、コープこうべの事例などでご紹介したとおり、まずはデータをしっかりと集め、集まったデータをビジネスとして昇華させていくことが、当社の取り組みにおける現時点での注力ポイントです。

成長戦略のご説明は以上となります。ご清聴ありがとうございました。

質疑応答:大手ドラッグストアチェーンへの新決済端末導入について

質問者:決算サマリのトピックについてです。説明会の冒頭で、大手ドラッグストアチェーンへ新決済端末の導入が決まったとご説明いただきました。おそらく、今まで使っていた端末があった上で、御社の端末へ切り替えたのだと思います。どのような背景で、御社の端末へ切り替えることになったのかを教えてください。

大高:今回、大手ドラッグストアチェーンに端末が導入された案件は、ご推測のとおり別会社の端末が使用されていましたが、後継機が間に合わないため新たな端末を提供できる会社として当社が選ばれたという経緯です。

また、ドラッグストアではPOSに接続される端末が求められるため、POSの機能を最大限に引き出せる端末が好まれます。私達の端末は完全にスレーブ型で、POSの動きに着実に連動することに特化した端末となっていることから、ドラッグストアのニーズに合致し採用されたと考えています。

このドラッグストアの会社では、以前より当社の電子マネー決済サービスを利用されていました。そちらも今までは他社の端末で提供していましたが、今後は当社の端末を使うということで、電子マネーに加えてクレジットの処理も当社で依頼を受けています。

質疑応答:QRコード決済の需要増による電子マネー決済への影響について

質問者:キャッシュレス決済の種類についてです。最近はQRコード決済の割合が伸び、電子マネー決済が伸びなくなってきているという統計を見ました。この結果が、御社のビジネスにどのように影響するのか、可能な範囲で教えてください。

大高:おっしゃるとおり、QRコード決済の利用が伸びてきています。電子マネーについては、例えば「FeliCa」系の決済のボリュームが落ちてきています。

しかし、ブランドごとに見ていくと、「Suica」「PASMO」「WAON」「nanaco」などの発行枚数は非常に多く、利用単価は非常に低いものの、お客さまが電子マネー対応のカードを持っている割合は非常に高くなっています。そのため、流通事業者はその対応策として、電子マネーに対応している決済端末を選ぶことがほぼ前提となっている状態です。

長い目で見ると「FeliCa」系が「VISA」系に取って代わったり、QRコードに代わってきたりする可能性も考えられます。今のところは従来型のカードの発行が継続的に行われており、大手ではJR東日本、セブン-イレブン、イオンなどが電子マネー対応のカードを発行しています。

JR東日本の場合、電子マネー対応のカードは発行後、10年間は使用できなければならないという条件があります。ですので、今はQRコード決済の需要が高まっていますが、電子マネーも個々のニーズが依然として残るだろうと考えています。

質疑応答:2026年3月期の成長戦略について

質問者:2026年3月期の売上を伸ばす戦略を教えてください。先ほどのご質問にもあった、大手ドラッグストアチェーンへの新決済端末の導入が、売上を伸ばす案件となるのでしょうか? もし違う場合は、来年度にどのような案件を見込んでいるのか、可能な範囲で教えてください。

小松原:ドラッグストアチェーンへの本格導入が決まった案件は、2026年3月期の数字に織り込み済みです。それ以外に、新規の加盟店として一部大型の案件を見込んでいましたが、そちらは残念ながら失注となりました。

一方で、大型ではないものの、中型案件の受注がいくつか決定しています。先ほどの成長戦略の説明資料において、大手自動車販売店向けに新型モバイル端末導入決定と記載しておりますが、これが来期の収益にも貢献していくと期待しています。

成長戦略の仕込みとしてはまだ十分ではありませんが、引き続き同規模の案件獲得を狙っていこうと考えています。

大高氏からのご挨拶

大高:みなさま、本日はお忙しい中お時間をいただきまして、誠にありがとうございました。小松原副社長からもご説明したとおり、今期、当社は大きなシステム障害を発生させてしまっています。その件について、みなさまにご不安を与えてしまったことを、あらためてこの場で謝罪いたします。

一方では、これまで提唱してきた情報プロセシングの事業領域が、収益を生むレベルまで育ってきており、確実な手応えを感じているところです。この情報プロセシングの事業領域にも、社内のリソースをしっかりと投入しつつ、既存の決済サービス事業もさらに伸ばしていきます。これら2つの事業を両輪として、会社の成長を実現していきたいと思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

320.0

(03/05)

|

+15.0

(+4.91%)

|

関連銘柄の最新ニュース

-

TMN(5258) 確定申告月の資金繰り改善にも使える新サービス請... 03/03 15:00

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … ... 02/21 15:00

-

週間ランキング【値下がり率】 (2月20日) 02/21 08:30

-

前日に動いた銘柄 part2 クオリプス、パワーエックス、Zenmuなど 02/17 07:32

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後... 02/16 15:49

新着ニュース

新着ニュース一覧-

今日 03:35

-

今日 03:22

-

今日 02:56

-

今日 02:45