【QAあり】インタースペース、マーケティングソリューションは会員増によりストック収益大幅増 通期連結業績は増収減益で着地

目次

河端伸一郎氏(以下、河端):代表取締役執行役員社長の河端です。みなさま、お忙しい中お集まりいただきましてありがとうございます。それでは、当社の2024年9月期決算説明を始めます。

本日は、2024年9月期の決算概要、2つのセグメント(パフォーマンスマーケティング事業・メディア事業)の状況、中期経営計画の進捗、2025年9月期の業績予想及び事業方針の順番でご説明します。

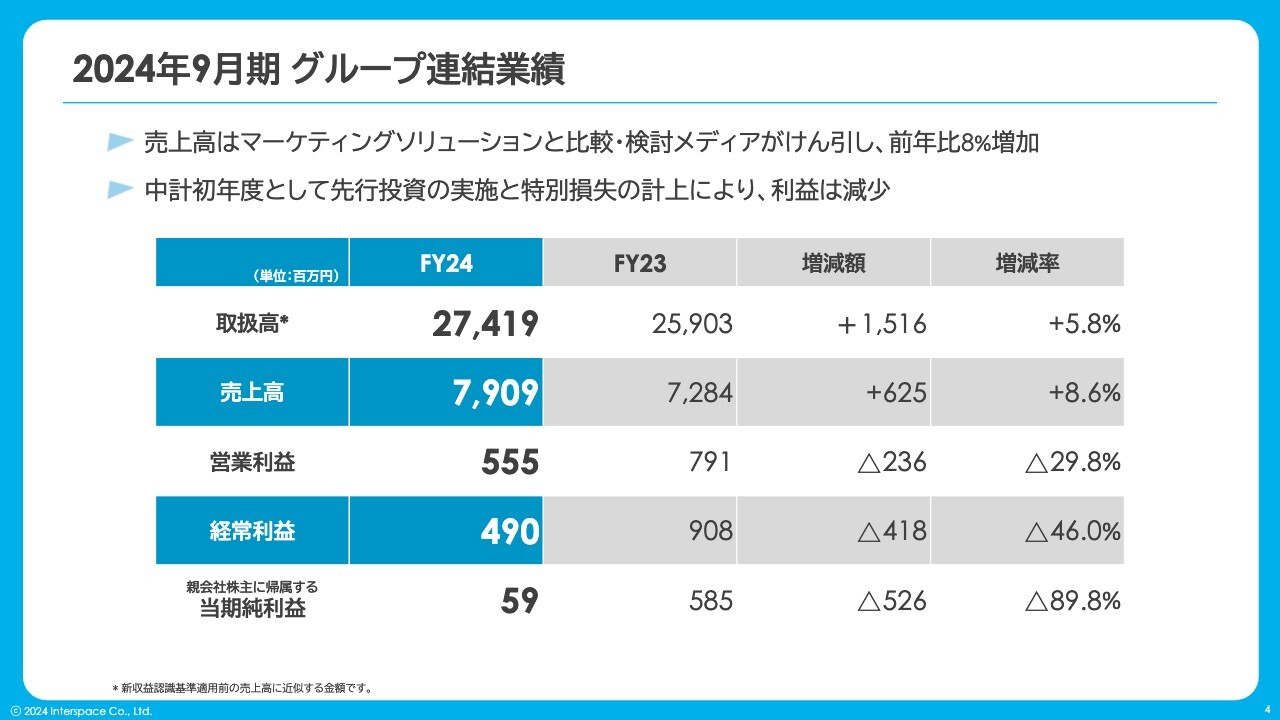

2024年9月期 グループ連結業績

まずは、グループ連結業績です。取扱高は274億1,000万円と、前年比で5.8パーセント増加しています。売上高は79億円と、前年比で8.6パーセント増加しました。

一方、営業利益は5億5,000万円と、前年比で29.8パーセント減少し、経常利益は4億9,000万円と、前年比で46.0パーセント減少しました。当期純利益も前年比で89.8パーセントの減少となり、中期経営計画の初年度は増収減益で着地しました。

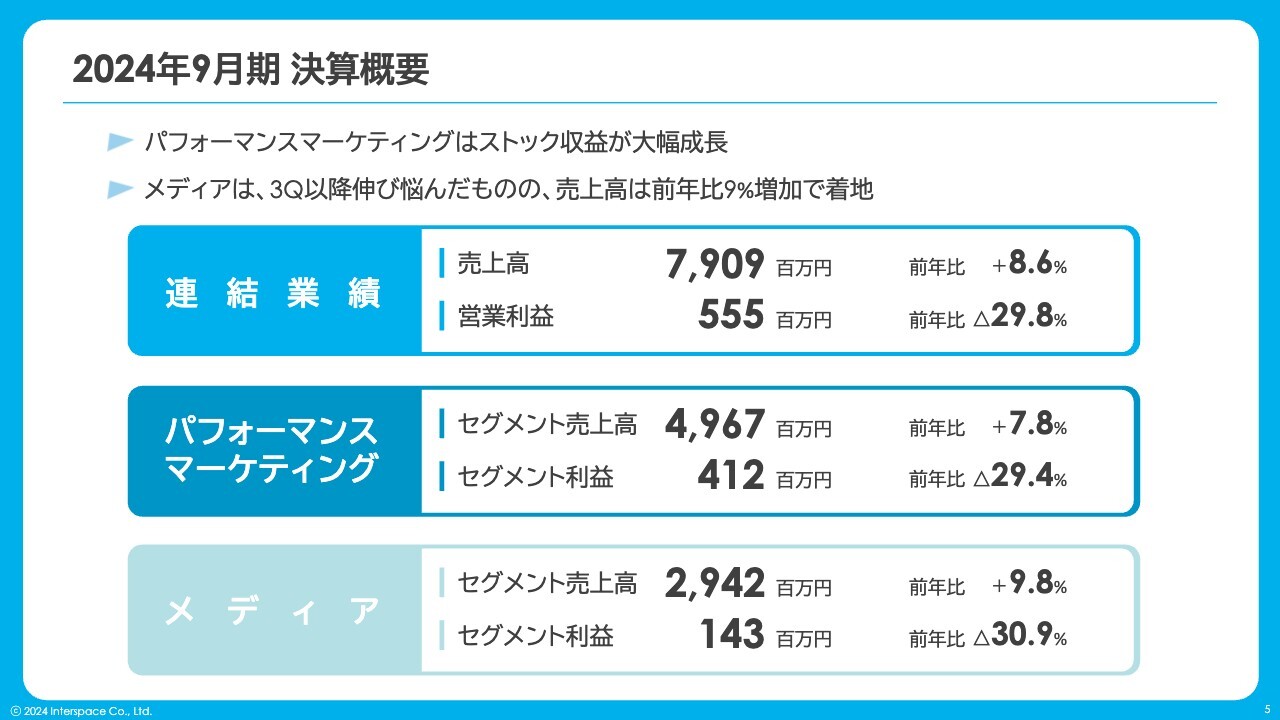

2024年9月期 決算概要

各セグメントについてです。パフォーマンスマーケティング事業のセグメント売上高は49億6,000万円と、前年比で7.8パーセント増となりました。一方、セグメント利益は4億1,000万円と、前年比で29.4パーセント減となりました。

メディア事業のセグメント売上高は29億4,000万円と、前年比で9.8パーセント増となりました。一方、セグメント利益は1億4,000万円と、前年比で30.9パーセント減となりました。

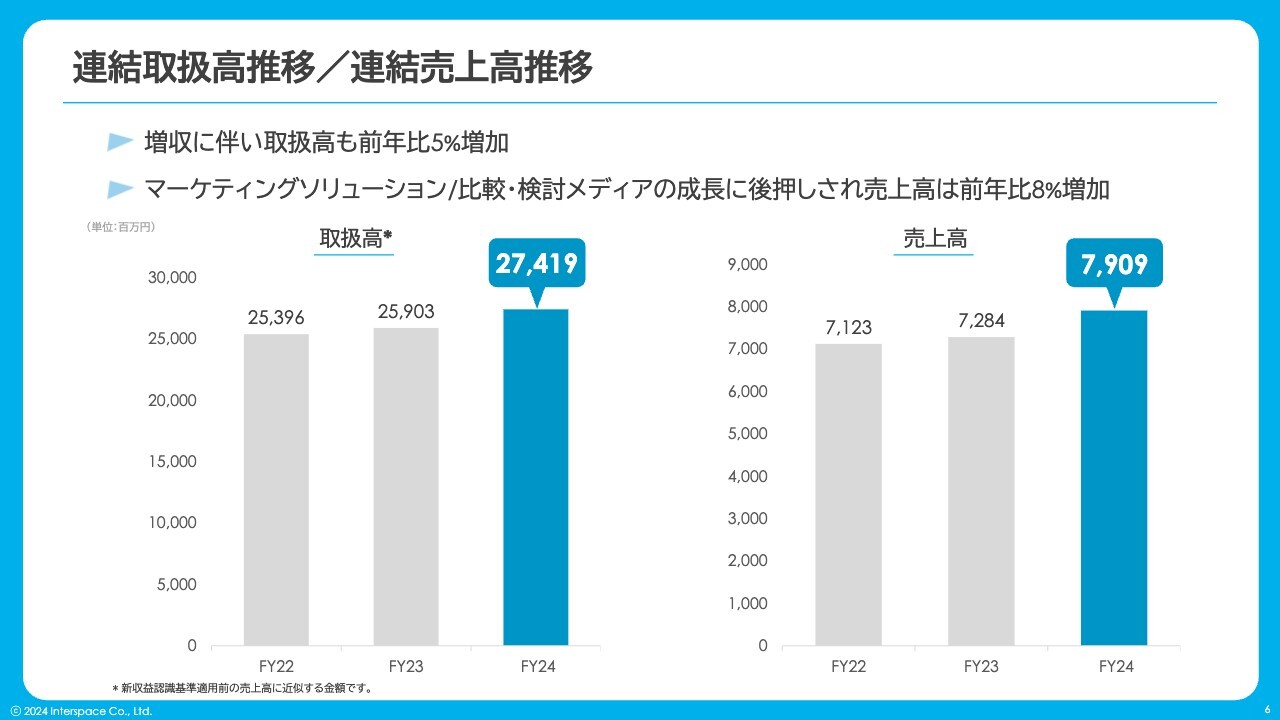

連結取扱高推移/連結売上高推移

連結取扱高と売上高の推移です。取扱高は274億1,000万円で、売上高は79億円と、どちらも前年比プラスで着地しました。

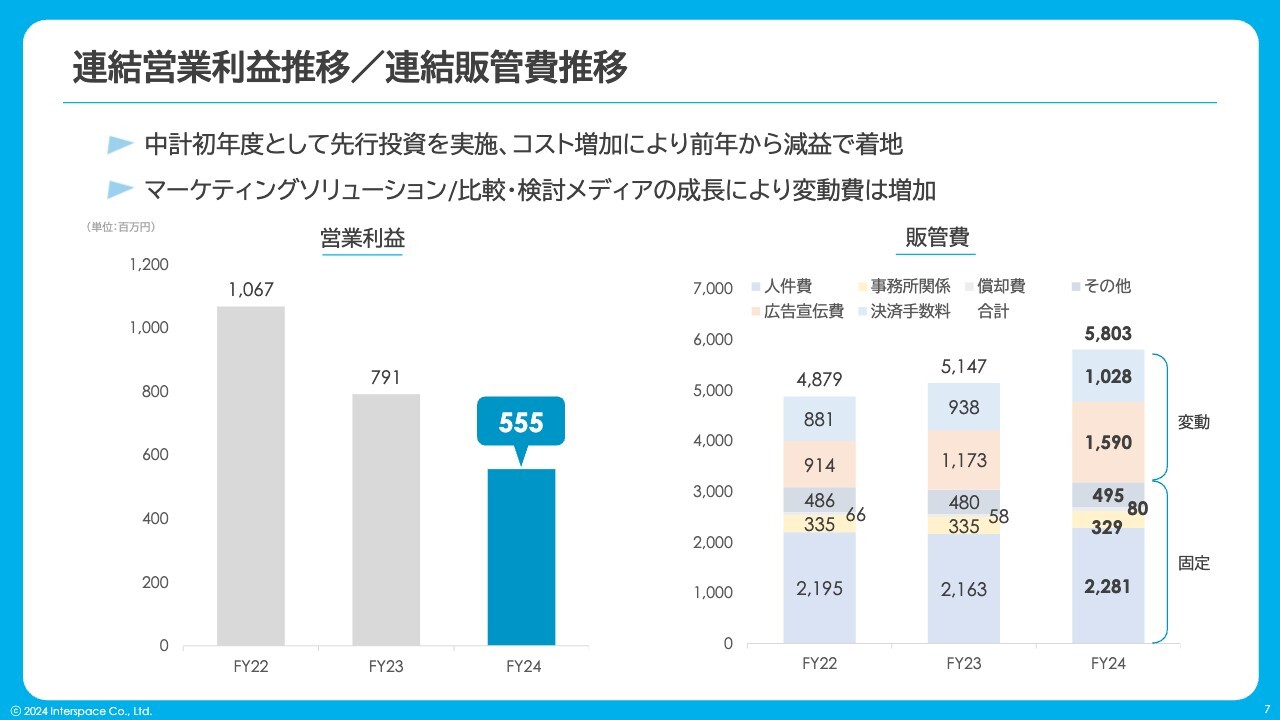

連結営業利益推移/連結販管費推移

連結営業利益と販管費の推移です。2022年度の営業利益は約10億円でしたが、2023年度は7億9,000万円、2024年度は5億5,000万円と、2期連続でマイナスとなりました。こちらは中期経営計画の初年度に一定の先行投資を行ったため、コストが前年よりも増えていることが要因です。

コストにも変動費用・固定費用がありますが、大きく増えているのは変動費用で、中でも広告宣伝費が大きく増えています。また、売上に連動する決済手数料も増えています。固定費用に大きく変動はないものの、人件費がやや増加しています。

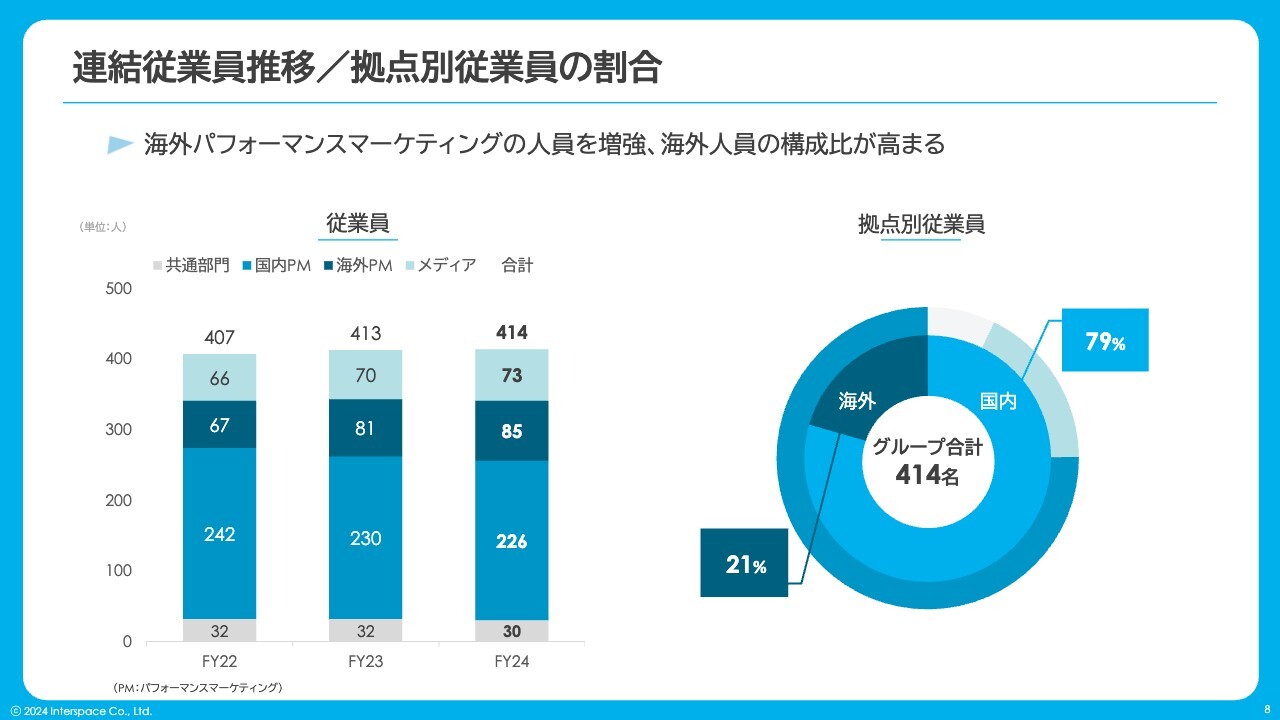

連結従業員推移/拠点別従業員の割合

連結従業員数の推移です。前年に比べてほぼ横ばいとなっていますが、内訳は変化しています。国内のパフォーマンスマーケティング事業は若干減少しましたが、海外は増加しています。メディア事業も若干増加しました。

その結果、グループ全体の従業員数は414名、拠点別で見ると、国内が8割、海外が2割となっています。

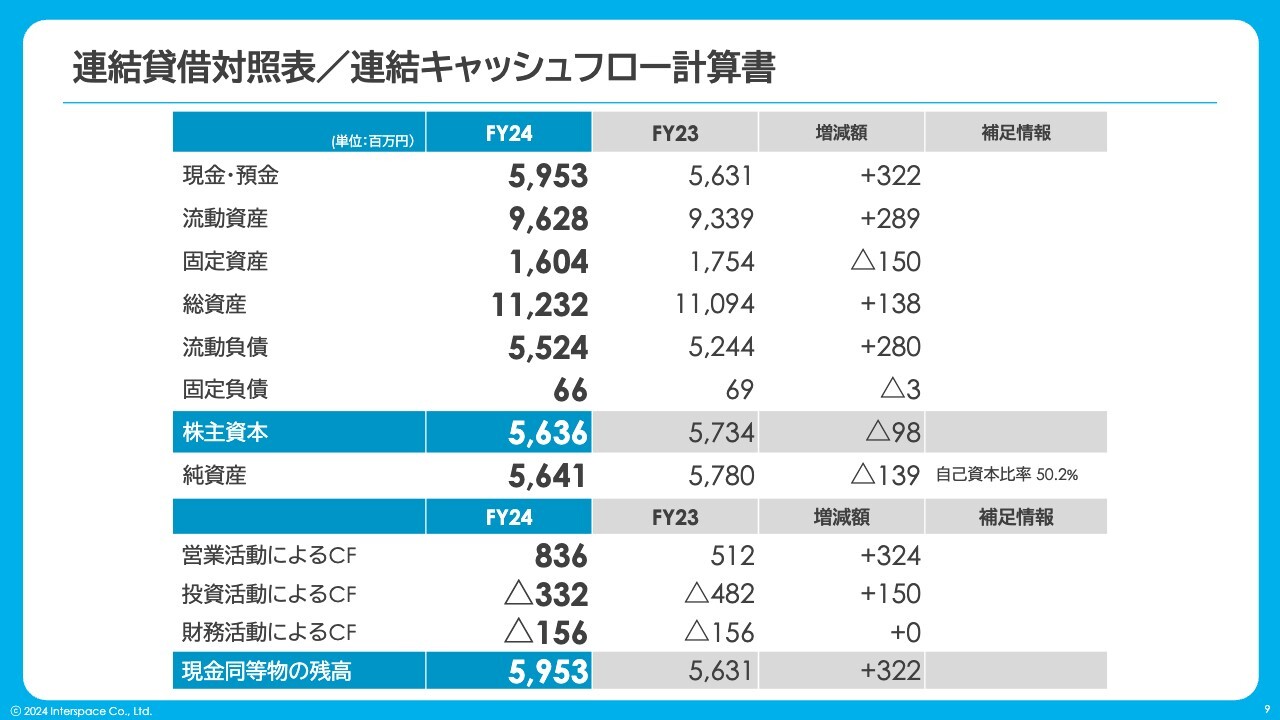

連結貸借対照表/連結キャッシュフロー計算書

連結の貸借対照表とキャッシュフロー計算書についてです。大きなコーポレートアクションは行っていませんが、フリーキャッシュフローがプラスとなり、現預金が積み上がっています。

基本的には安定性が高いB/Sになっているかと思います。純資産は、56億4,000万円で着地しました。

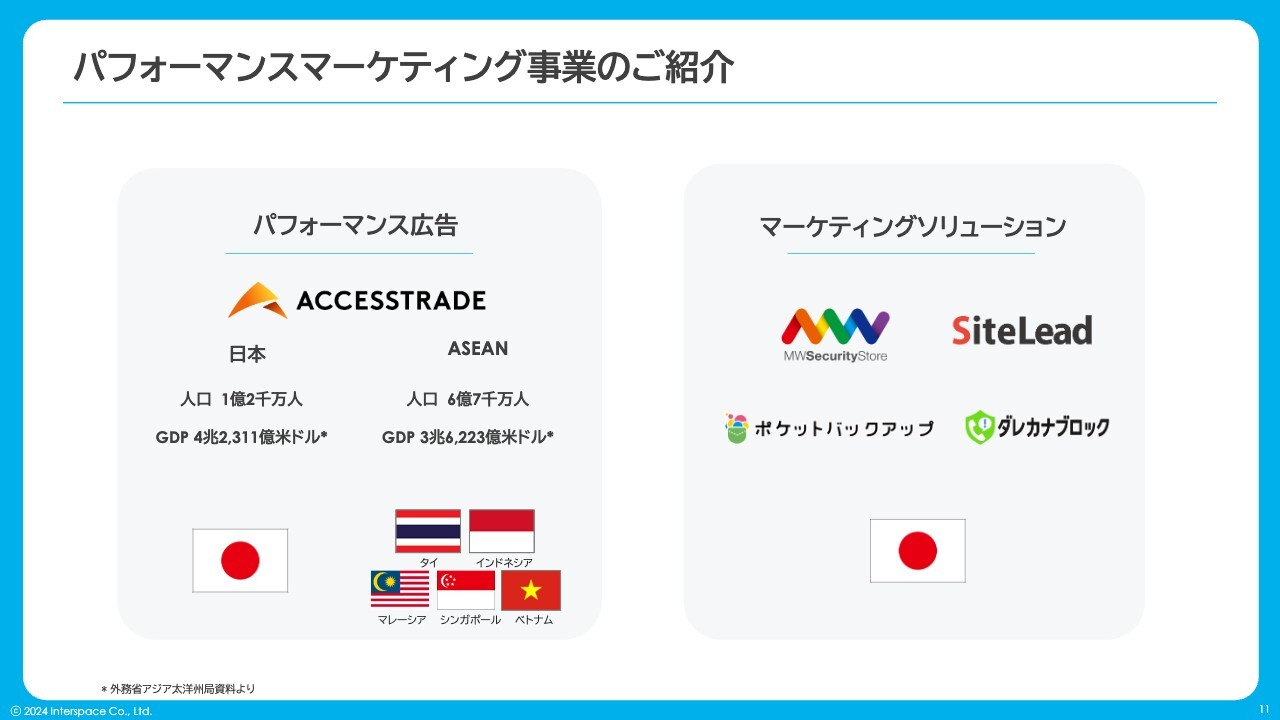

パフォーマンスマーケティング事業のご紹介

事業セグメントごとにご説明します。まずはパフォーマンスマーケティング事業です。こちらは大きく2つに分かれており、1つはパフォーマンス広告、いわゆる国内外のアフィリエイトで、もう1つはマーケティングソリューションという、定額制ソフトウェアの販売です。

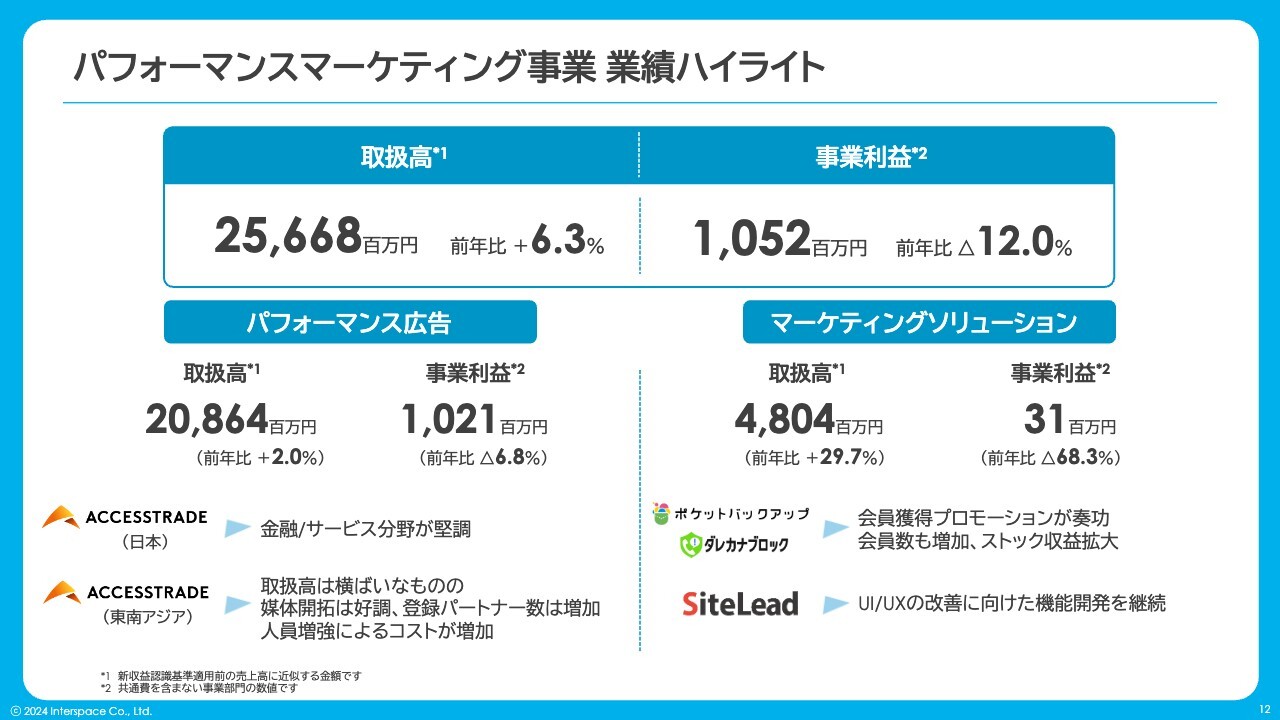

パフォーマンスマーケティング事業 業績ハイライト

パフォーマンスマーケティング事業の業績ハイライトです。取扱高は256億6,000万円、共通費を除いた事業利益は10億5,000万円と、利益に関しては、ややマイナスとなりました。

パフォーマンス広告の取扱高は208億6,000万円、事業利益は10億2,000万円です。マーケティングソリューションの取扱高は48億円と、前年比で約30パーセント近く伸びています。一方、事業利益は3,000万円と、前年比で68.3パーセントのマイナスとなりました。

アフィリエイト(パフォーマンス広告)の利益はややマイナスでしたが、比較的安定しており、大きな変化はありませんでした。それに対してマーケティングソリューションは、構成比としてアフィリエイトほどの規模ではありませんが、前期には広告宣伝費を投下し、大幅に成長しています。

事業利益はその分マイナスになっていますが、今期以降に向けた、中計初年度としての投資がしっかりとできたのではないかと思っています。

プロダクトとしては、「ポケットバックアップ」「ダレカナブロック」といった新規プロダクトをリリースし、会員獲得もできています。

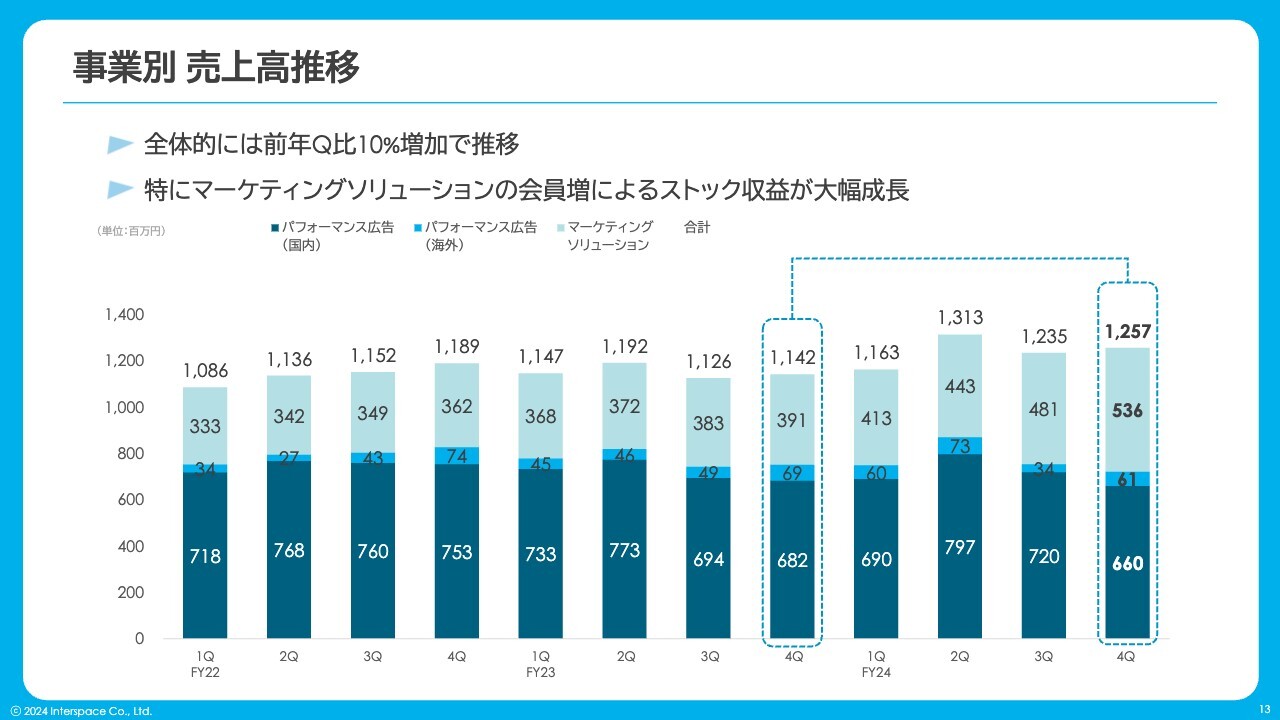

事業別 売上高推移

事業別売上高の四半期ごとの推移です。基本的には前年四半期比で増加傾向で、約10パーセント伸びています。

パフォーマンス広告は、前年からやや減少していますが、全体としては伸びています。その背景には、マーケティングソリューション分野が大きく伸びたことがあります。定額のソフトウエア販売(マーケティングソリューション)が大きく伸びている要因です。

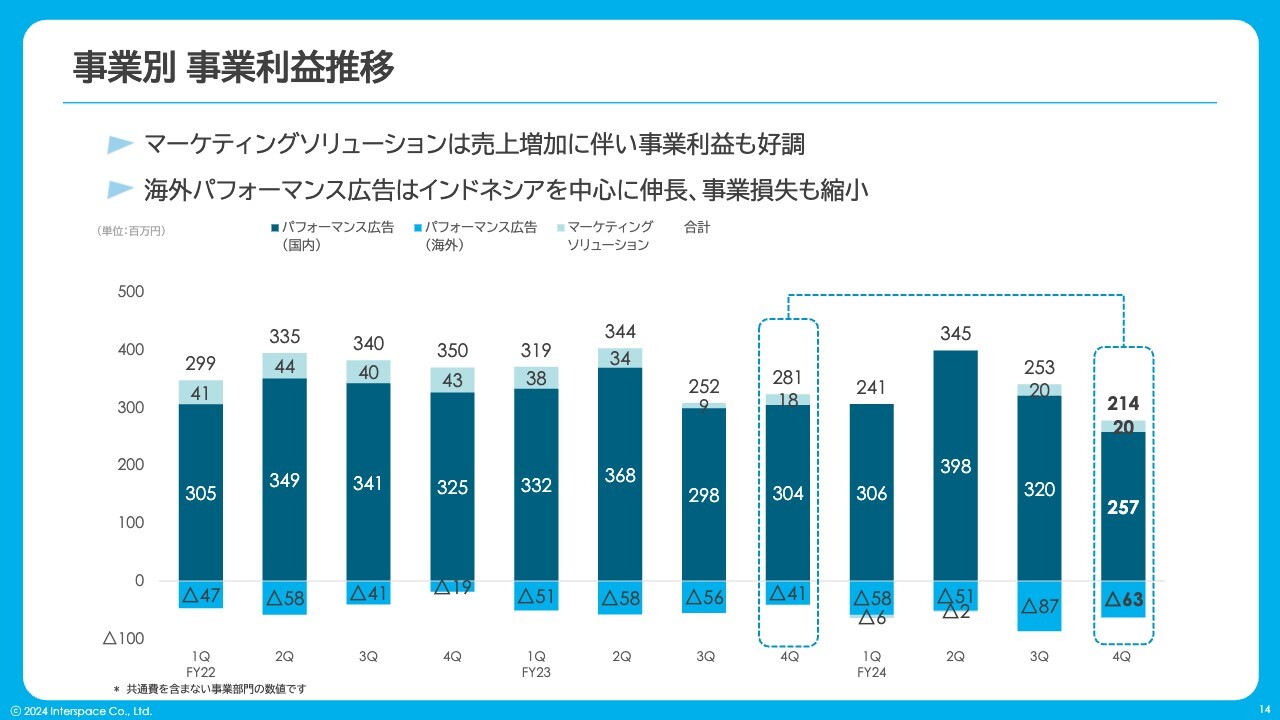

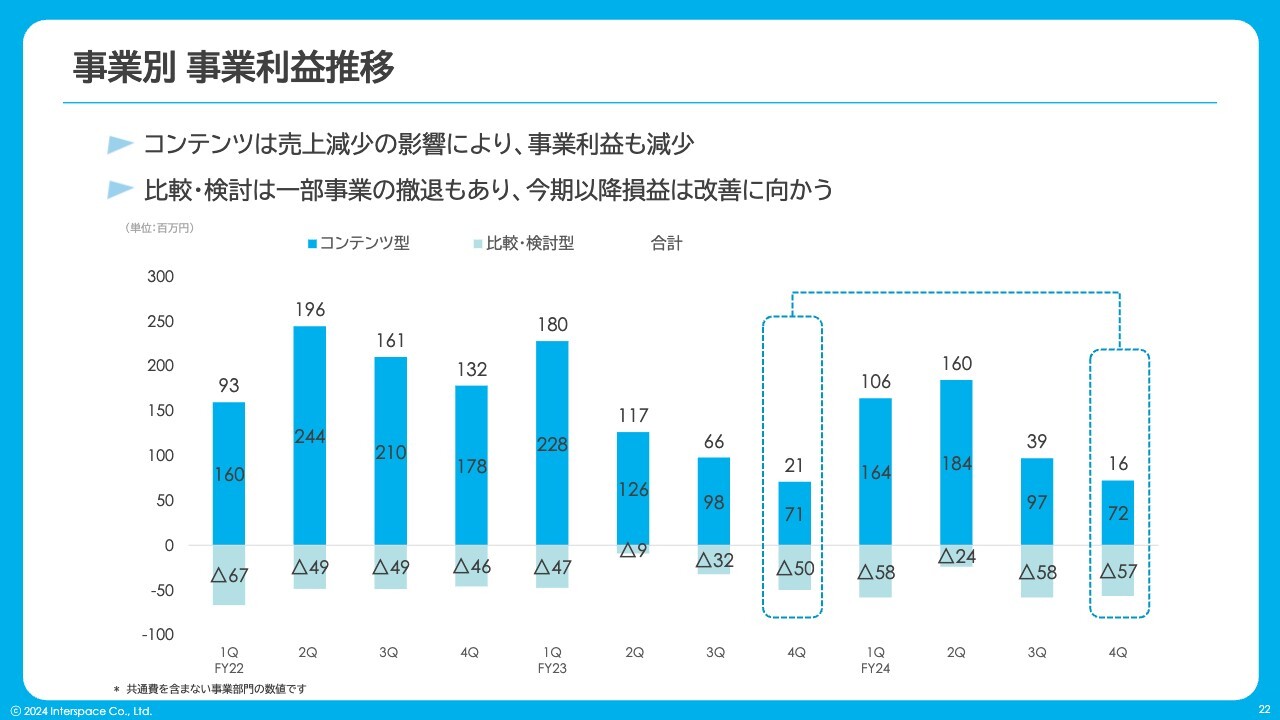

事業別 事業利益推移

事業利益の推移です。マーケティングソリューションについては、先行投資として、広告宣伝費を投下して、売上を伸ばしてきました。前々期も利益は出ていましたが、第3四半期、第4四半期と、再び利益が出始めました。

海外については、直近ではインドネシアが伸びてきています。まだ凸凹はありますが、前四半期に比べると、事業損失はやや縮小しています。

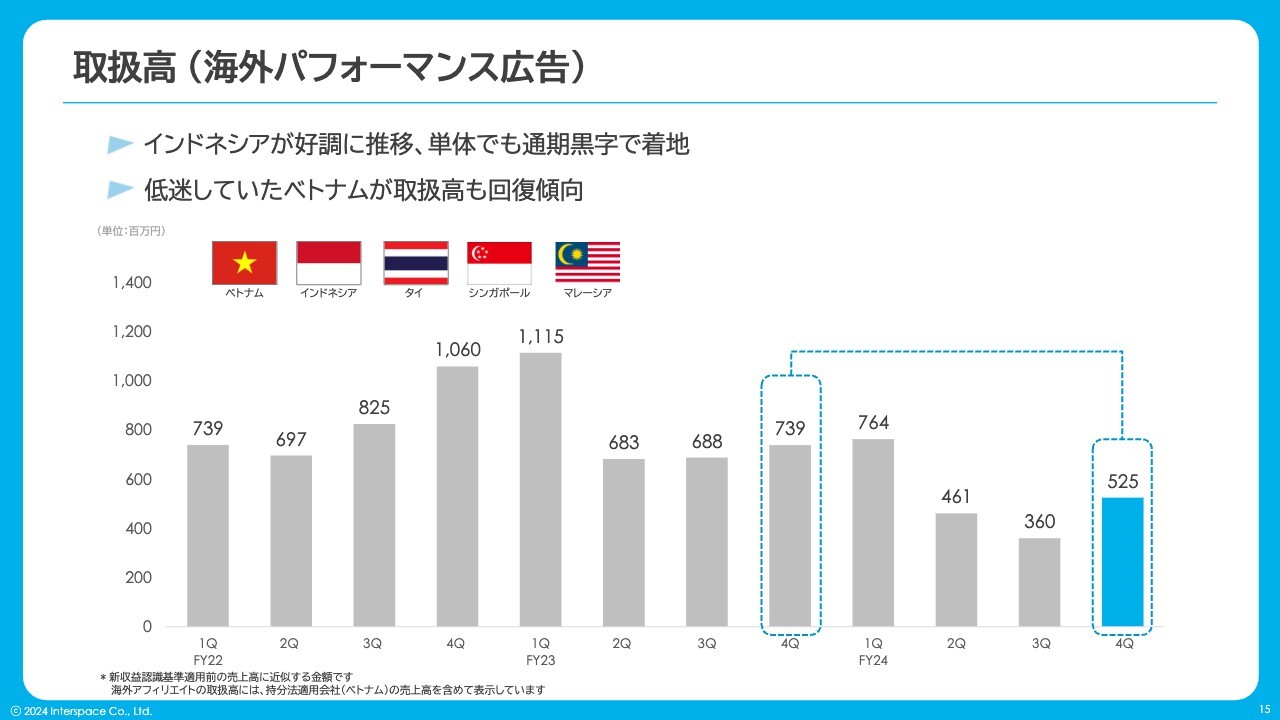

取扱高(海外パフォーマンス広告)

海外パフォーマンス広告、ベトナムの持分法適用会社も含めた取扱高推移です。2023年第2四半期、2024年第2四半期と、大きく下がっています。こちらは、当社の主力広告主である金融業界への規制が2回入り、その影響を受けたためです。

そこから、金融以外のお客さまにアプローチを行い、直近の四半期ではやや回復傾向にあります。

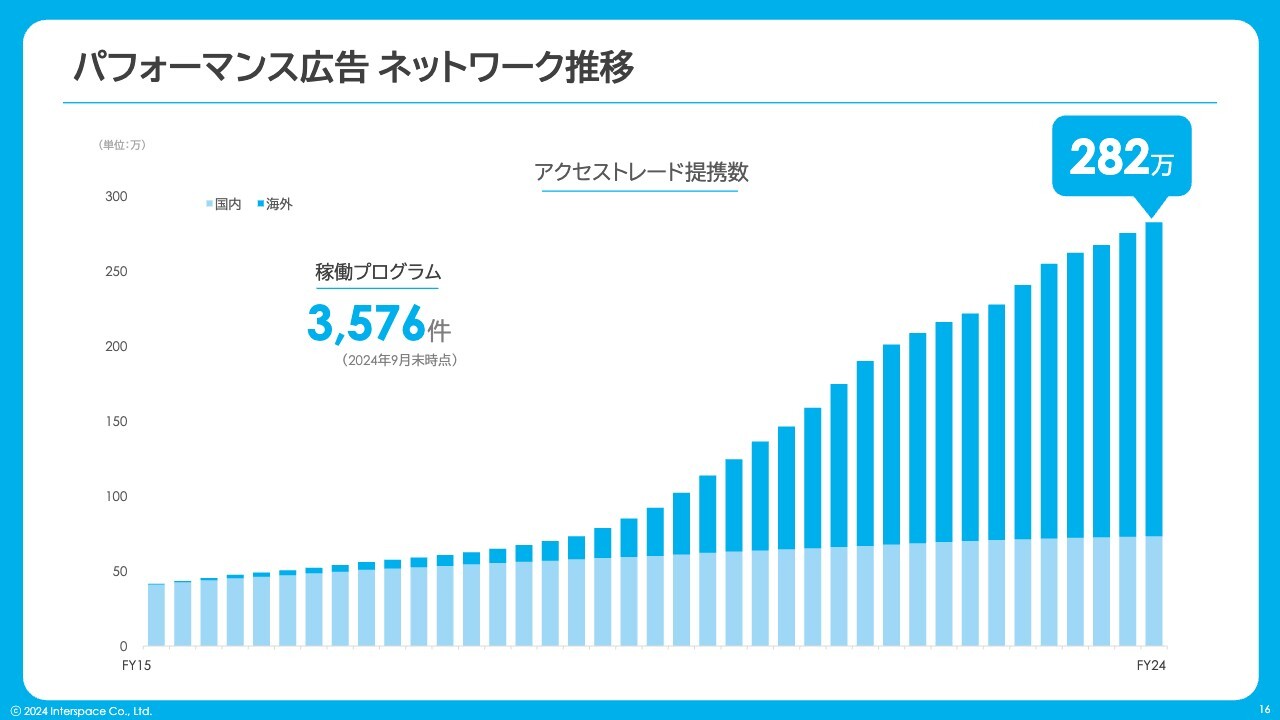

パフォーマンス広告 ネットワーク推移

アフィリエイトネットワーク規模の推移です。稼働プログラムは、国内外含めて約3,500キャンペーンとなっています。アクセストレード提携数は、日本が微増、東南アジアは引き続き、アフィリエイトへの登録が非常に旺盛で、ネットワーク規模が大きくなってきています。トータルでは、282万ネットワークとなりました。

マーケティングソリューション 利用者数/解約率

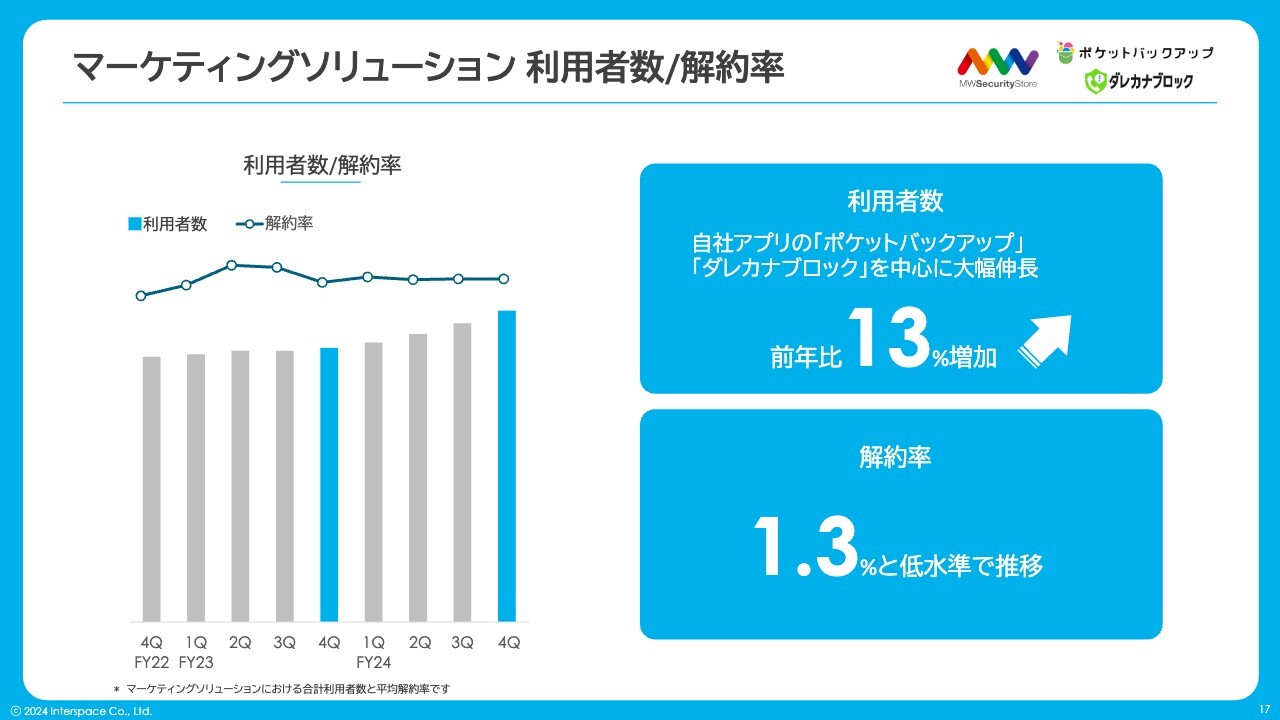

直近で伸びている、マーケティングソリューションにおいて、データのバックアップや迷惑電話の防止といったソフトウェアは、当社が自社で開発し、販促を行っています。直近の状況として、会員数が非常に積み上がってきています。

スマートフォン向けデータバックアップアプリ「ポケットバックアップ」、詐欺電話等の防止アプリ「ダレカナブロック」は、前年比で13パーセント増加しています。その背景には、解約率が1.3パーセントと非常に低い水準で推移していることがあります。そのため、利用者数は着実に増加しています。

メディア事業のご紹介

続いて、メディア事業についてご説明します。メディア事業も、大きく2つのセグメントで運営しています。1つ目はコンテンツ型メディアという読み物型のメディアです。基本的には広告収入モデルで、アドネットワークや純広告といった、広告型のビジネスモデルです。

それに対して、比較・検討型メディアは、事業者の比較メディアですので、コンテンツ自体が事業者の情報を扱っています。事業者に対してニーズのある方が申し込む際に、比較するためのコンテンツをご提供するサービスで、基本的なビジネスモデルとしては成果報酬型となっています。

メディア事業 業績ハイライト

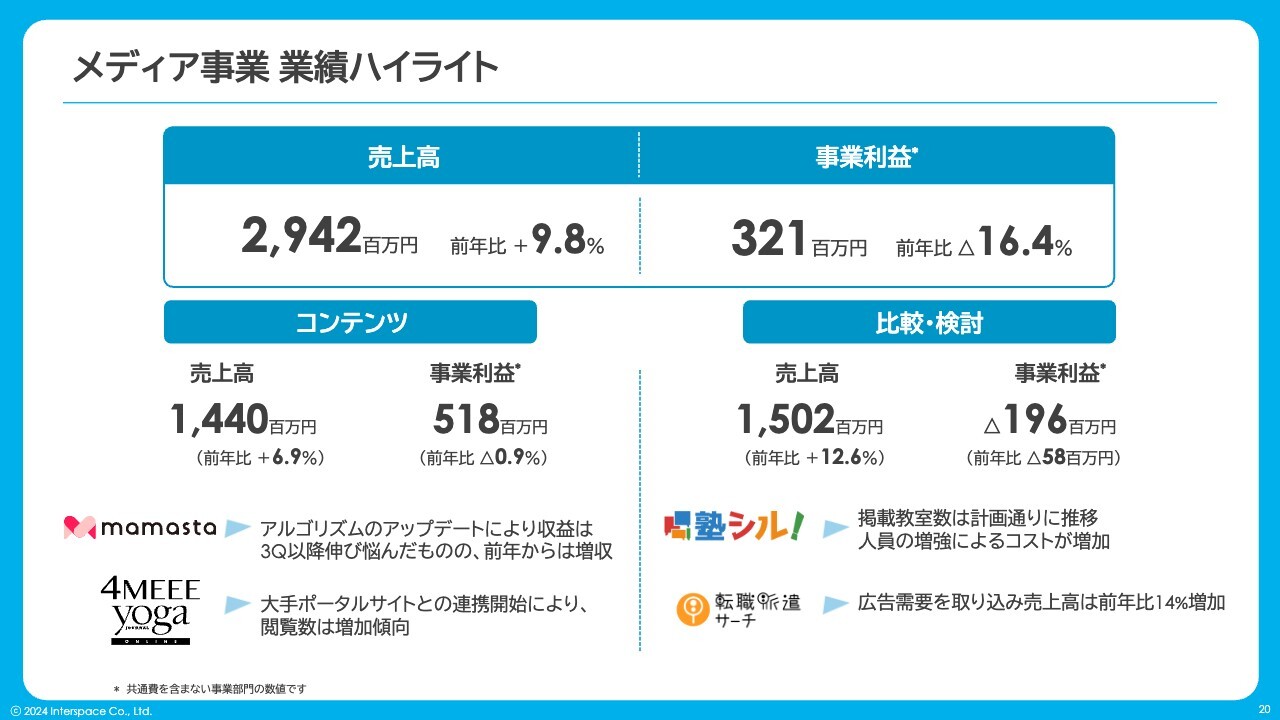

メディア事業の業績ハイライトです。売上高は29億4,000万円で前年比プラス9.8パーセント、事業利益は3億2,000万円で、増収減益という結果となっています。

コンテンツ型メディアの売上高は14億4,000万円で、前年比プラス6.9パーセント、セグメントの事業利益は5億1,000万円で、前年比でほぼ横ばいとなっています。

比較・検討型メディアの売上高は15億円と、前年比で12.6パーセントの増加ですが、事業損益は1億9,000万円のマイナスで、前年比ではやや赤字が増えています。

比較・検討型メディアに関しては、直近は売上を伸ばすことに注力し、人材の強化なども行っていました。その結果、利益としてはややマイナスになっていますので、中期経営計画の中できちんと黒字化するよう、今期以降はコストコントロールしつつ、売上を伸ばしていく方向で進めたいと考えています。

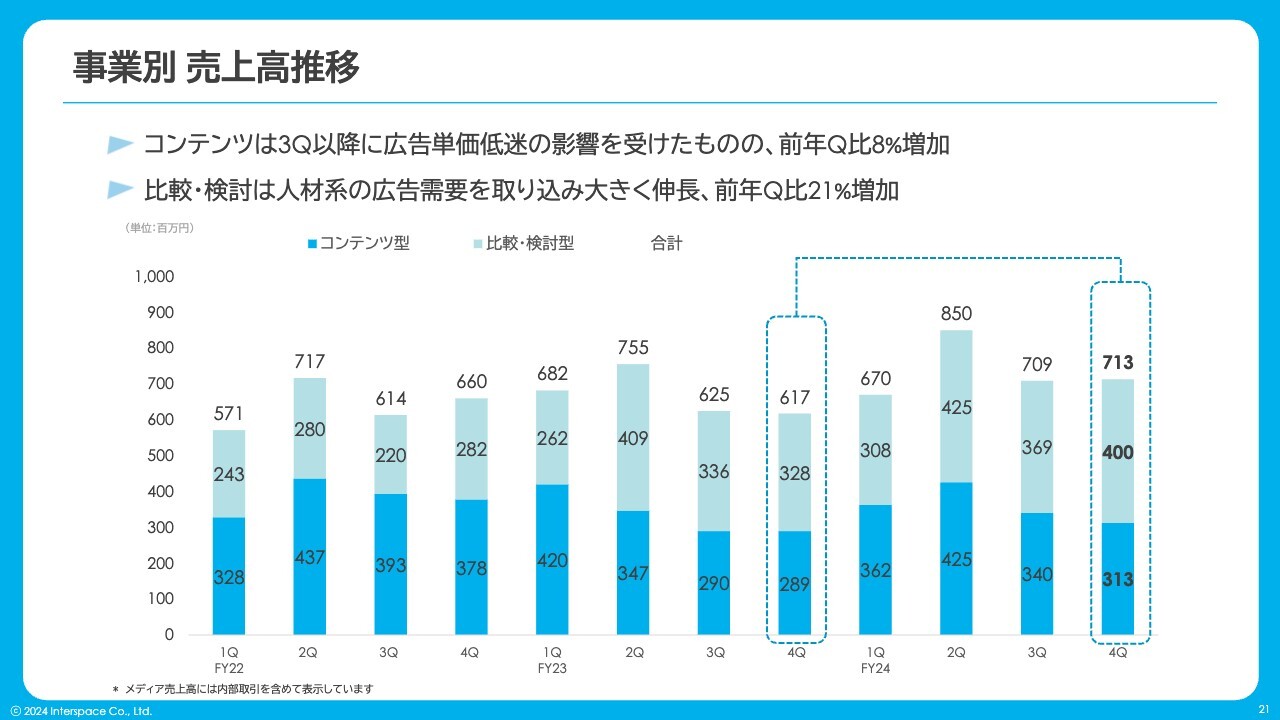

事業別 売上高推移

メディア事業の売上高の四半期推移です。コンテンツ型メディアについては、例年、第3四半期と第4四半期はやや単価が下がる時期ではありますが、今年についても単価が低下したことによって、売上も減少している状況です。ただし前年と比べると、セグメント全体としては伸びています。

比較・検討型メディアに関しては、前年四半期比で21パーセント増加しています。こちらは主に人材系のクライアントがかなり積極的に広告出稿していますので、当社についてもこの売上が伸びています。

事業別 事業利益推移

メディア事業の利益推移です。コンテンツ型に関しては、売上減少の影響で利益自体も直近の四半期に比べてやや減少していますが、結果ほぼ前年同様となっています。

比較・検討型についても、前年比ではややマイナスですが、直近で一部不採算メディアの撤退なども意思決定していますので、今期以降はまたプラスに転じていくのではないかと考えています。

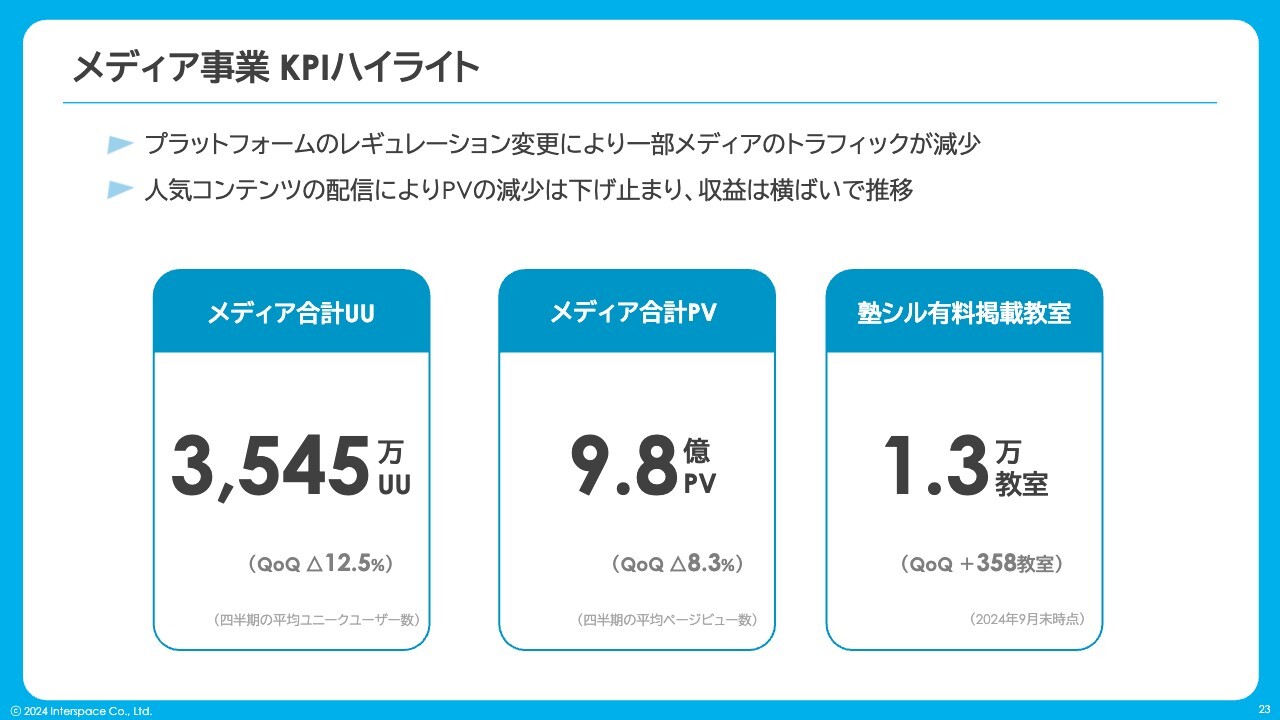

メディア事業 KPIハイライト

メディア事業のKPIです。「ママスタ」等、大手ポータルサイトやプラットフォームにコンテンツを提供しているコンテンツ型メディアに関しては、トラフィックがやや減少しています。

背景としては、プラットフォームのレギュレーション変更が一部あったことで、UUはやや減少していますが、サイト内での回遊を増やすような施策を行っていますので、UUに比べてPV自体の減少幅は少なくなっています。また、比較・検討型メディアの「塾シル」に関しては、引き続き、掲載教室が増えています。

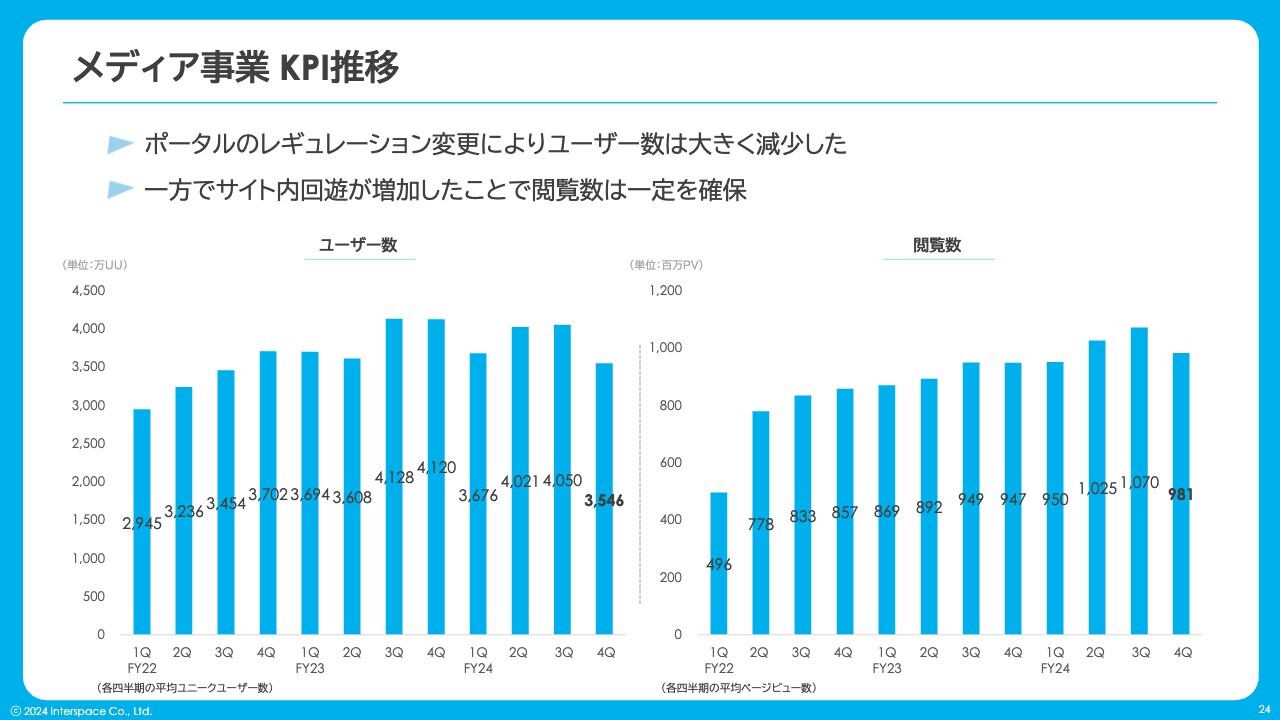

メディア事業 KPI推移

メディア事業のKPI推移です。ユーザー数について、プラットフォーム側のレギュレーション変更により、自社サイトへの訪問者数自体は減っています。

一方で、サイト内回遊の施策を行ったことで、ユーザー数の減少に比べ、閲覧数の減少は緩やかになっています。今後も既存ユーザーのロイヤル化といったことも含め、あるいは複数のコンテンツを閲覧していただくような仕組み等の導入によって、閲覧数をキープしていきたいと考えています。

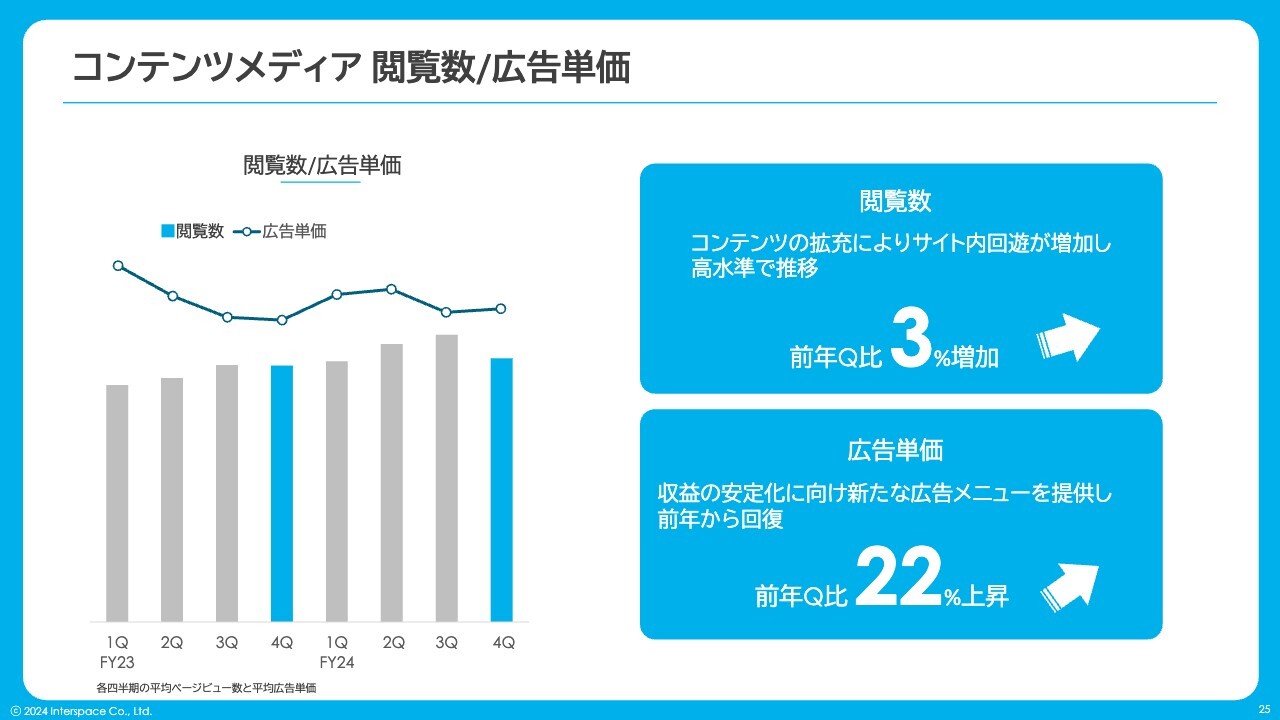

コンテンツメディア 閲覧数/広告単価

コンテンツ型メディア、いわゆる広告収入型メディアの閲覧数と広告単価です。当社の収益は、閲覧数と広告単価の組み合わせで成り立っていますので、こちらを出していますが、閲覧数においては、プラットフォーム側のレギュレーション変更があり、第3四半期に比べて第4四半期では減少しています。

一方で、前年比では伸びていて、コンテンツの量も質もかなりブラッシュアップしていっていますので、そのようなことが背景となっています。

広告単価に関しては、この第4四半期は、前年比でプラス、前四半期比でマイナスとなっています。毎年この第3四半期、第4四半期は、第2四半期に比べると下がる傾向にありますが、前年は新しい広告メニューを追加し、一定の広告単価をキープできています。

セグメントごとのご説明は以上です。続いて、中期経営計画の進捗について、ご説明します。

中期経営計画に向けて

「Win-Winをつくり、未来をつくる。」という当社のMissionの中で、「Global市場に向け、パフォーマンスマーケティング領域でAsiaトップのポジションを目指す」こととしています。その中で、まず足元に関しては、既存事業をきちんと安定運用しつつ、成長事業への投資を行うということで進めています。

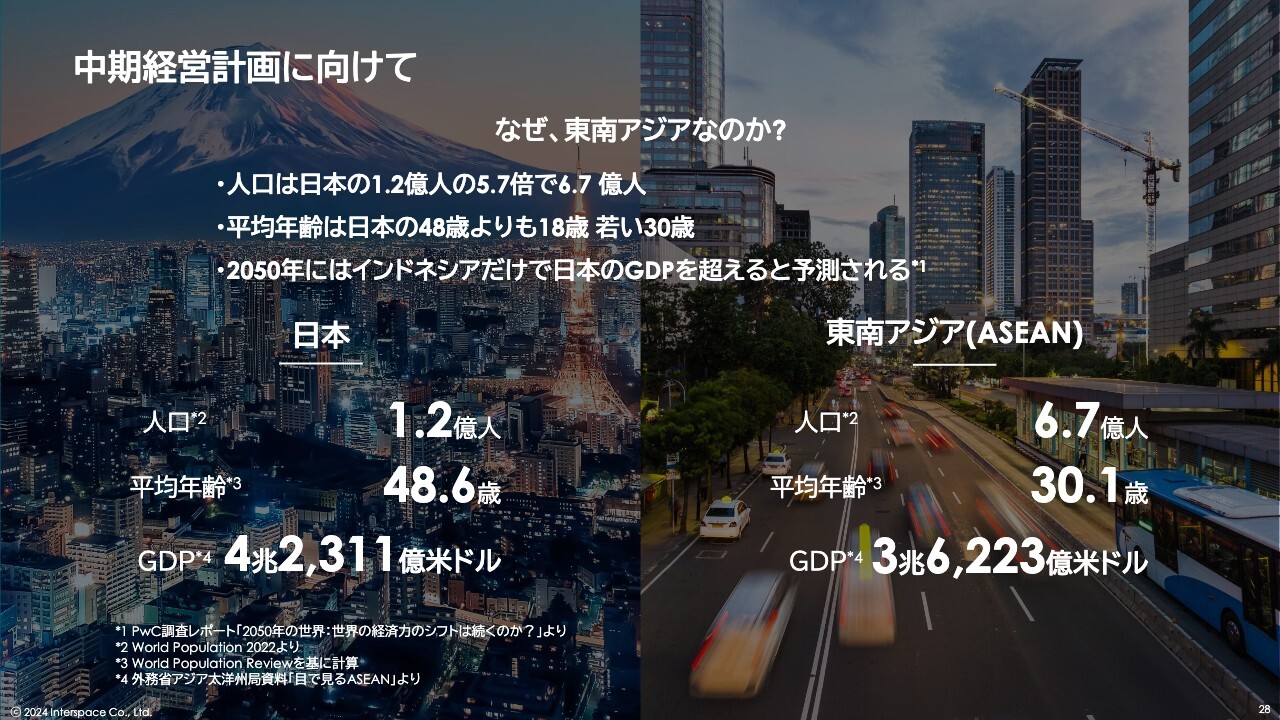

中期経営計画に向けて

海外の中でも東南アジアは、人口が日本の約5倍です。平均年齢も10歳以上若く、GDPも日本に追いつきそうな勢いで、2050年頃にはもう日本を超えると言われていますので、そのような成長市場にきちんと投資していきます。長いストーリーになりますが、しっかりと投資をして、トップのポジションを目指していきます。

中期経営計画に向けて

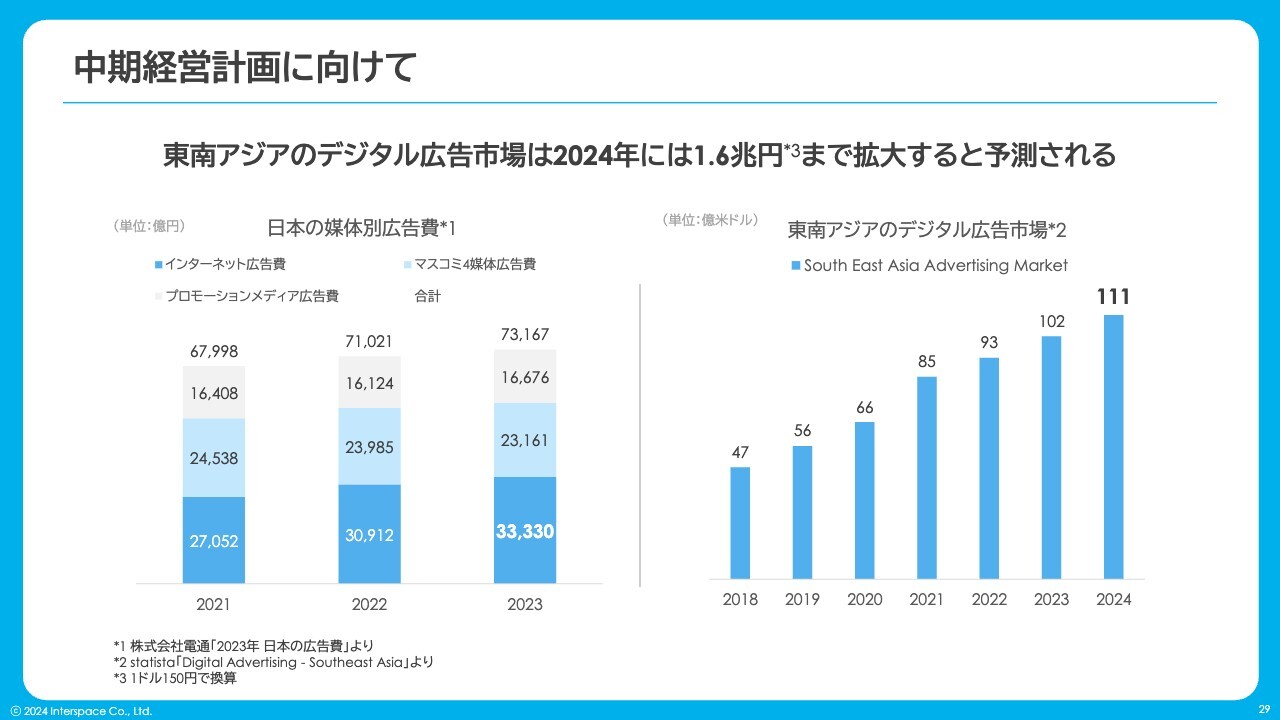

日本のデジタル広告市場は、みなさまもご承知のとおり非常に伸びてきており、テレビ等のマスメディアを超えて、一番大きな広告市場となっています。

それに対して、東南アジアはまだ発展途上で、特にパフォーマンス型の成果報酬については、これから普及するプロセスかと思っています。きちんと足元の規律は持ちつつも、長い目で伸ばしていければと考えています。

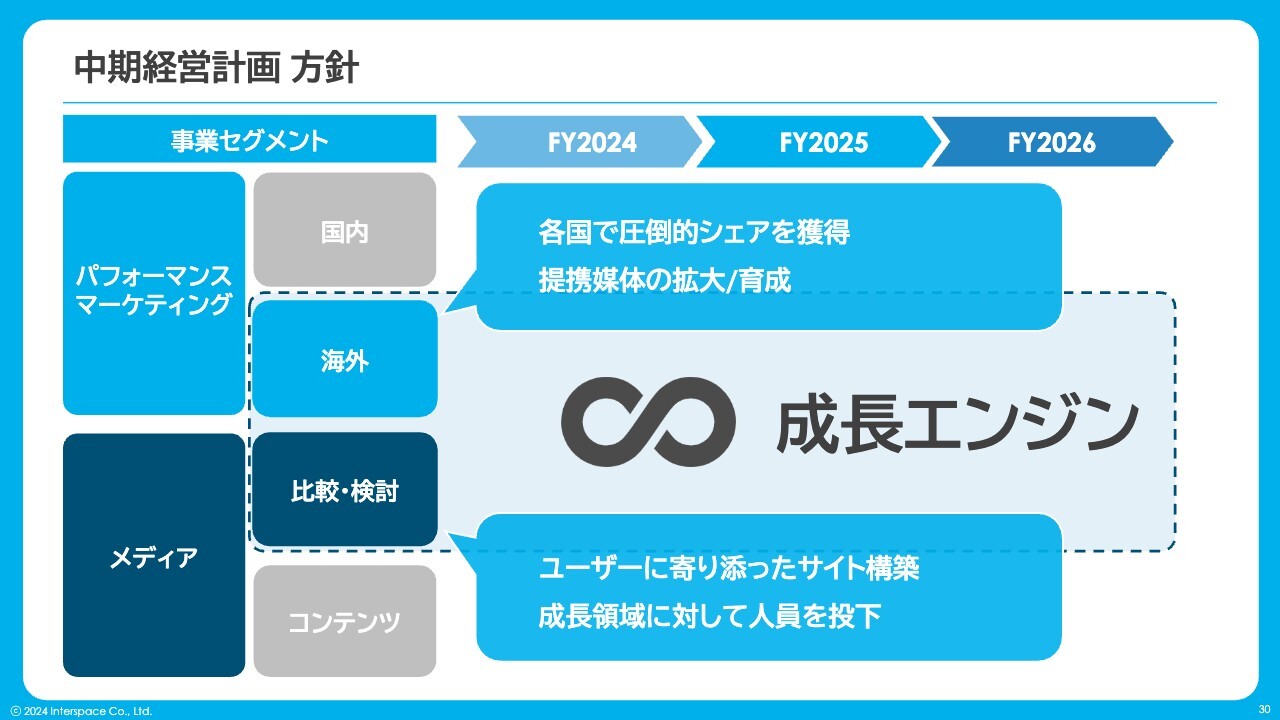

中期経営計画 方針

当社としては、海外への投資を着実に行い、その中でマーケットシェアを取ります。その間、国内の既存事業ではきちんと利益を確保しつつ、比較・検討型メディア等の伸びる領域にしっかり帆を張っていこうと考えています。

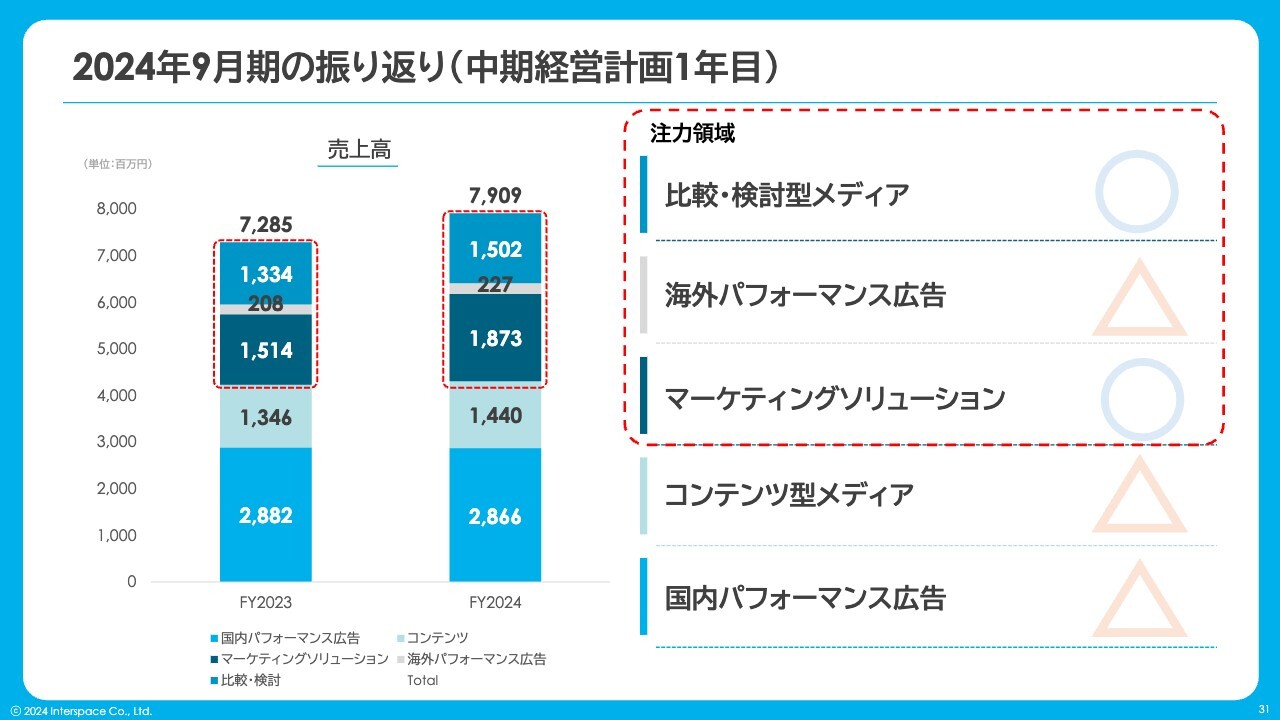

2024年9月期の振り返り(中期経営計画1年目)

スライドの左側は2023年から2024年にかけての売上高ですが、前期の進捗として、注力分野の比較・検討型メディアは、想定どおり伸ばせたのではないかと思います。

一方で海外パフォーマンス広告は、前年より伸びてはいるのですが、伸び率としては、我々が期待したところまでは届いていませんので、今後、より伸ばしていく必要があると考えています。

広告の先行投資なども行ったマーケティングソリューションに関しては、前期、単年度としては、我々の中では伸び率が非常に高い事業として順調に育ってきていると考えています。

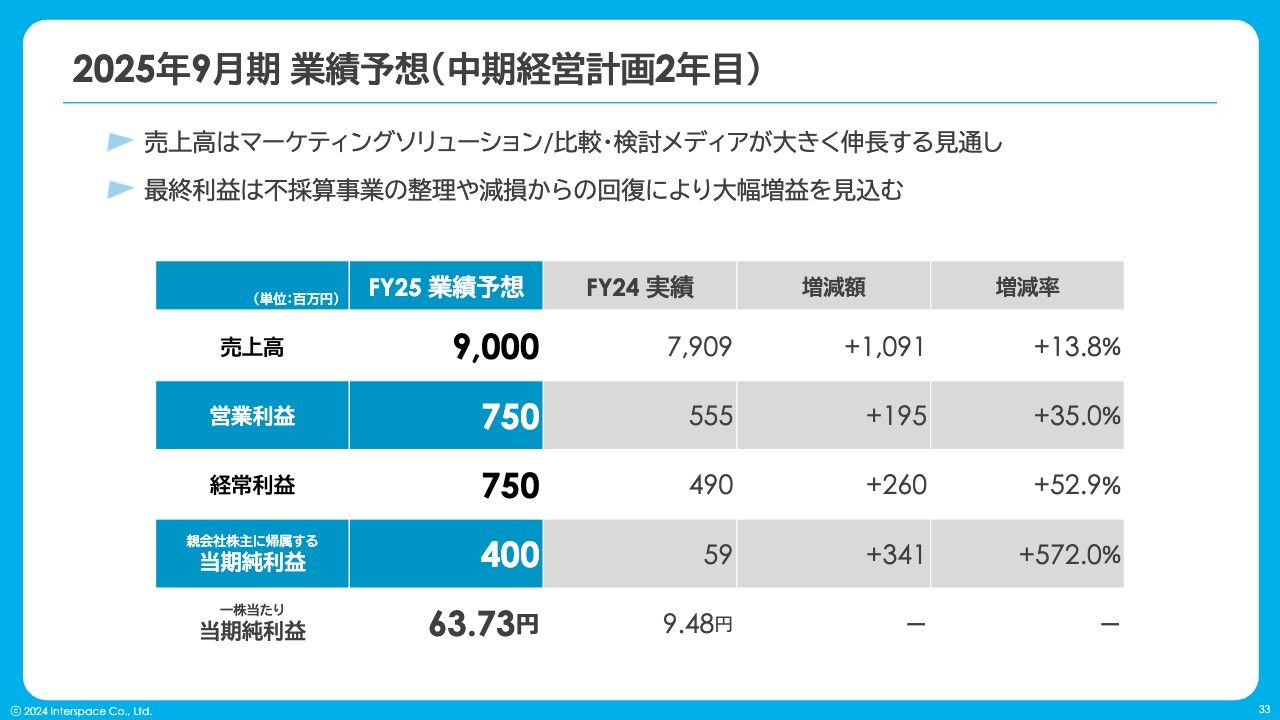

2025年9月期 業績予想(中期経営計画2年目)

2025年9月期の業績予想及び事業方針をご説明します。売上高は90億円で、前期の79億円から13.8パーセント増を見込んでいます。

営業利益は7億5,000万円、前期が5億5,000万円でしたので、35.0パーセントの増加です。経常利益は7億5,000万円で、前年比52.9パーセント増、当期純利益については4億円で、前期は減損等がありましたので、そこからすると大幅に回復する見込みです。

売上の伸びは13.8パーセントですが、マーケティングソリューションや広告、比較・検討型メディアによって、大きく伸びると見込んでいます。

営業利益では、不採算事業、メディアの一部撤退などをしていますので、見直しなどにより一定のコストは削減しつつ、伸ばすところはきちんと伸ばすというメリハリをつけています。そのような意味で、営業利益に関しては、一定、回復すると考えています。

前期は減損等もありましたので、当期純利益に関しても、大幅に回復する見込みです。

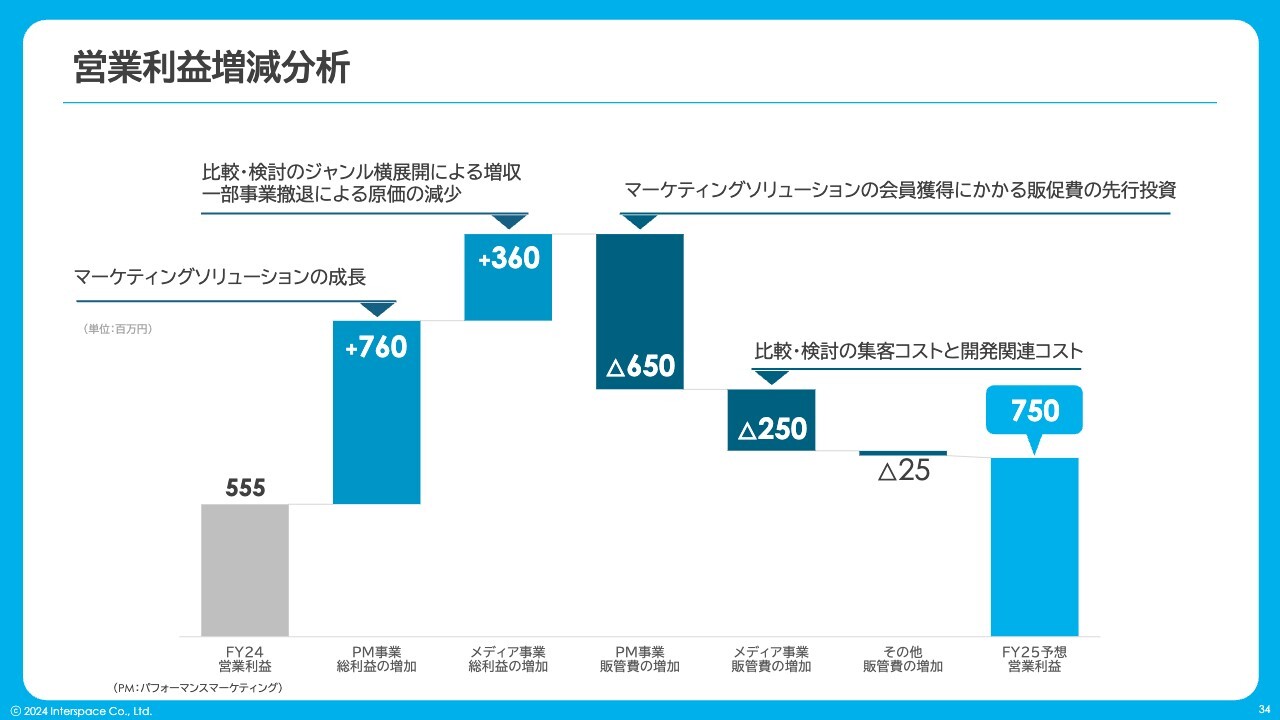

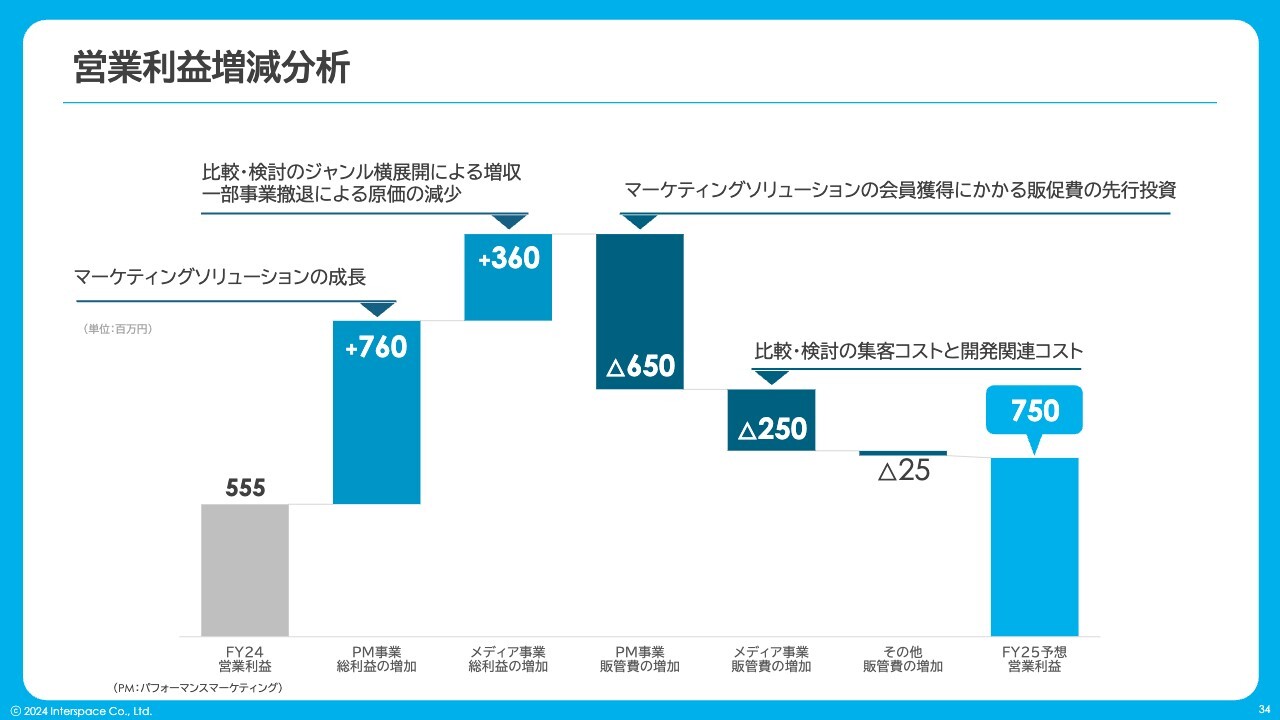

営業利益増減分析

営業利益の増減分析です。前期の営業利益が5億5,000万円であったのに対し、マーケティングソリューションの成長が7億6,000万円、アフィリエイト(パフォーマンス広告)に関してもやや成長しますが、主な要因はマーケティングソリューションの成長です。

プラスの要因として、比較・検討型の広告収益の部分が、ジャンルの横展開で、新しいカテゴリをどんどん作っていく体制を作れたことがあります。また、一部不採算になっていたメディアに関してコストの削減等を行っており、それによる増収効果が3億6,000万円です。

一方で、マーケティングソリューションの成長のためには、会員獲得等の販促費を一定支払う必要があります。したがって、そちらが6億5,000万円のマイナスとなっています。また、比較・検討型の集客コストが2億5,000万円あり、最終的には7億5,000万円を計画しています。

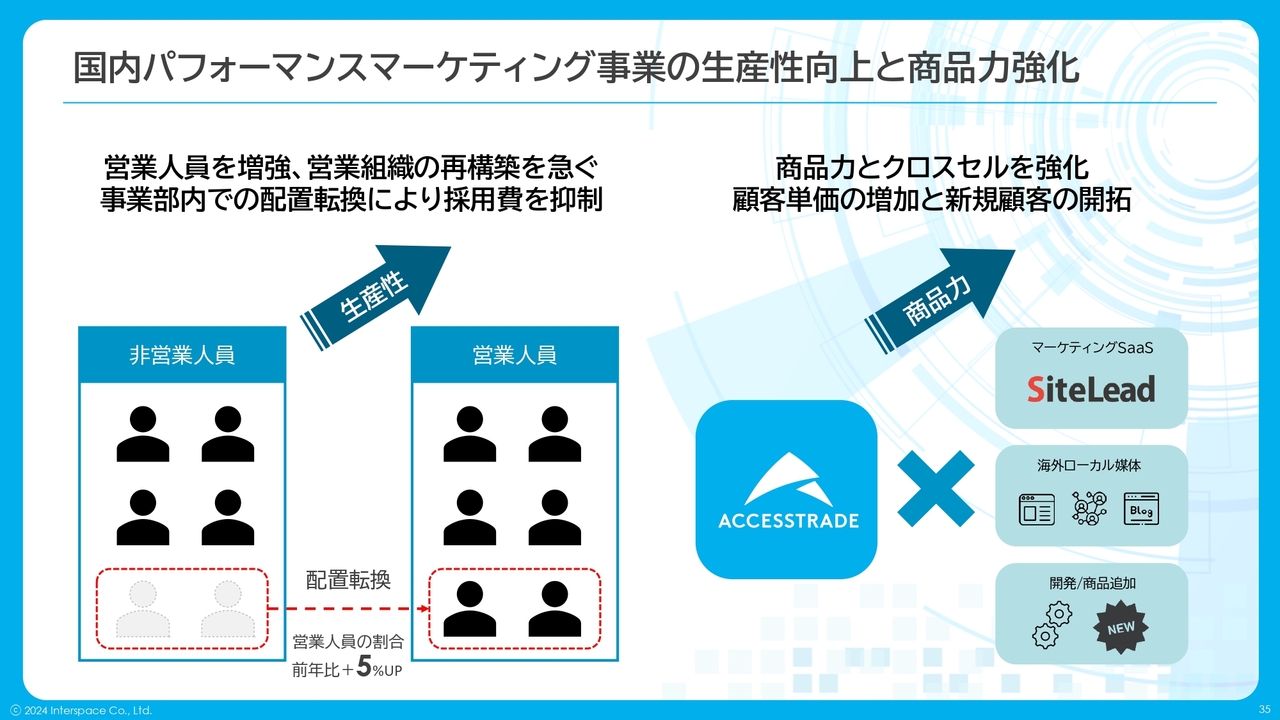

国内パフォーマンスマーケティング事業の生産性向上と商品力強化

国内パフォーマンスマーケティング事業についてです。基本的には生産性向上で、アフィリエイト(パフォーマンス広告)は増収増益を見込んでいます。同じ人員の中でも、定型業務を行う人材が増えていたため、運用の効率化等を行い、非営業人員を営業人員へと配置転換しています。それにより、お客さまに提案する人員が増え、全体としての収益増に寄与すると考えています。

また、国内のパフォーマンスマーケティング市場はかなりコモディティ化しています。差別化をきちんと図るために、新しいプロダクトやソリューションを提供し、増えた営業人員も含めて商品開発と提案を進めていくことで、増収増益を図っていきます。

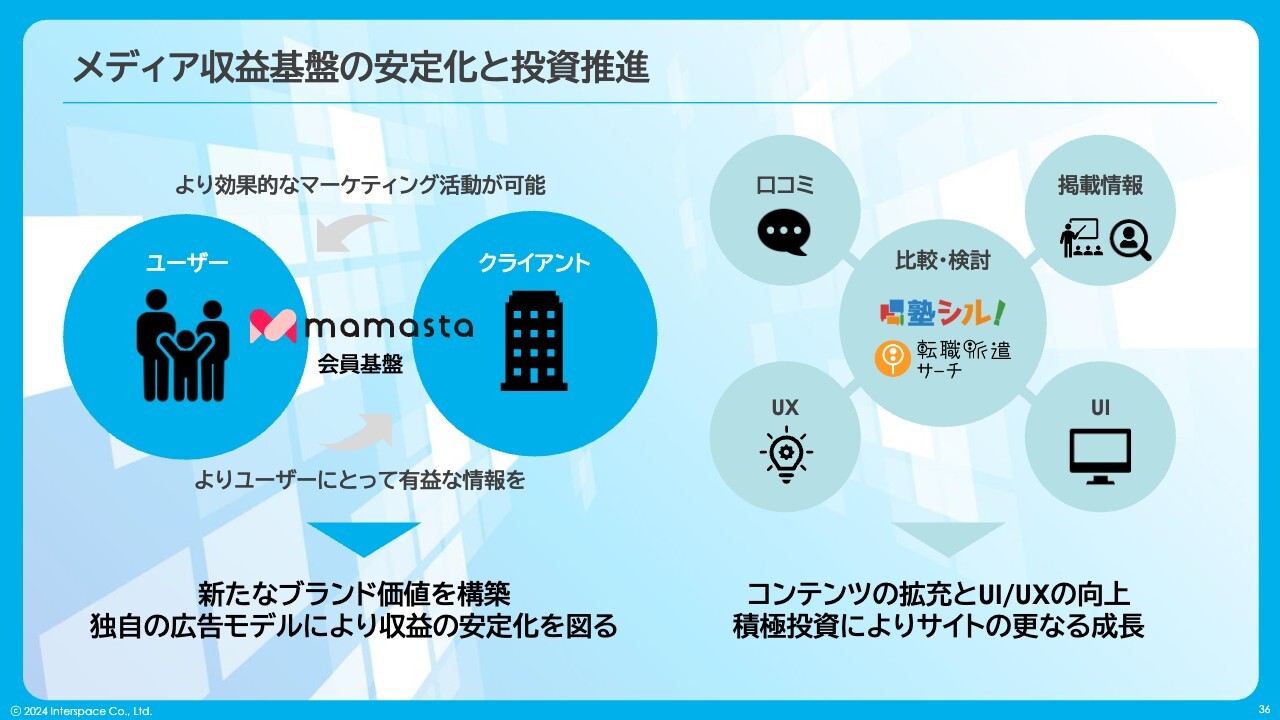

メディア収益基盤の安定化と投資推進

メディア収益基盤の安定化と投資推進についてです。事業としては、利益の確保のため、基本的に安定運用を図ります。既存のメディアは、中長期的に広告単価が下落する傾向にあります。当社は「ママスタ」のような大規模メディアを抱えていますので、広告商品としての差別化を図っていきます。

今まで「ママスタ」の閲覧ユーザーは、会員登録をしなくても、すべてのコンテンツを閲覧できました。しかし、一部コンテンツについては、「会員登録するとプラスアルファで読めます」といった施策を行い、会員データを集めることで、広告主から見て、どのようなユーザーに広告を打つのか、ターゲットセグメントできるような、広告商品の開発なども行っています。

比較・検討型に関しては、すぐに新しいコンテンツを作れるようなパッケージソフトを作成するなど、新しい分野への進出が、比較的短期でできるようになる仕組みを作っています。

また、UI/UXのPDCAを回すスピードを高めるべく、前期あたりから、私が直接部門を見て、体制を整えてきました。引き続き、きちんとトップラインを伸ばしつつ、ボトムも改善していけるのではないかと考えています。

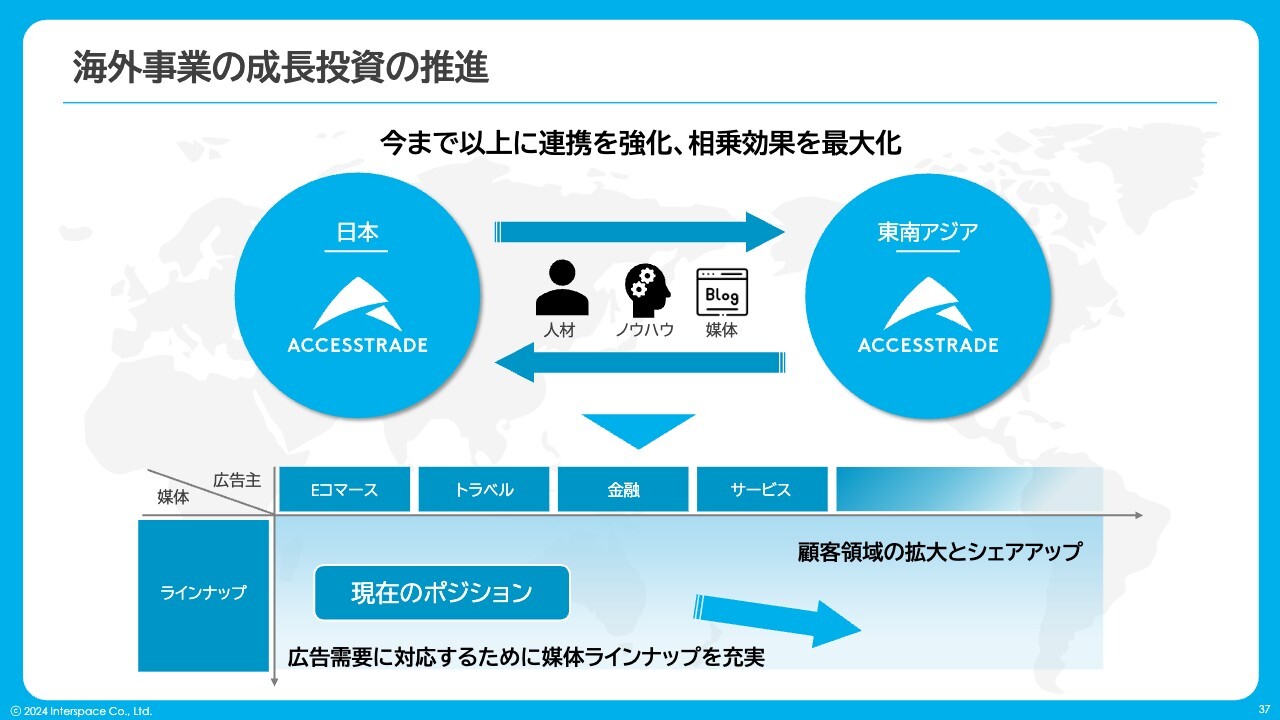

海外事業の成長投資の推進

最後に海外事業です。東南アジアと日本では、マーケットの環境が若干違う部分もあるため、一部、苦戦しています。

ベトナムは直近、売上が下がりましたが、基本的にはベトナム、インドネシアは黒字化できています。ですので、先行事例を他の国に展開したり、日本の成功事例を他の国に展開したりして、横展開で広げていきます。

成功しつつある国については、広告主のカテゴリ・業種を広げていくことで、着実に伸ばしていく計画です。

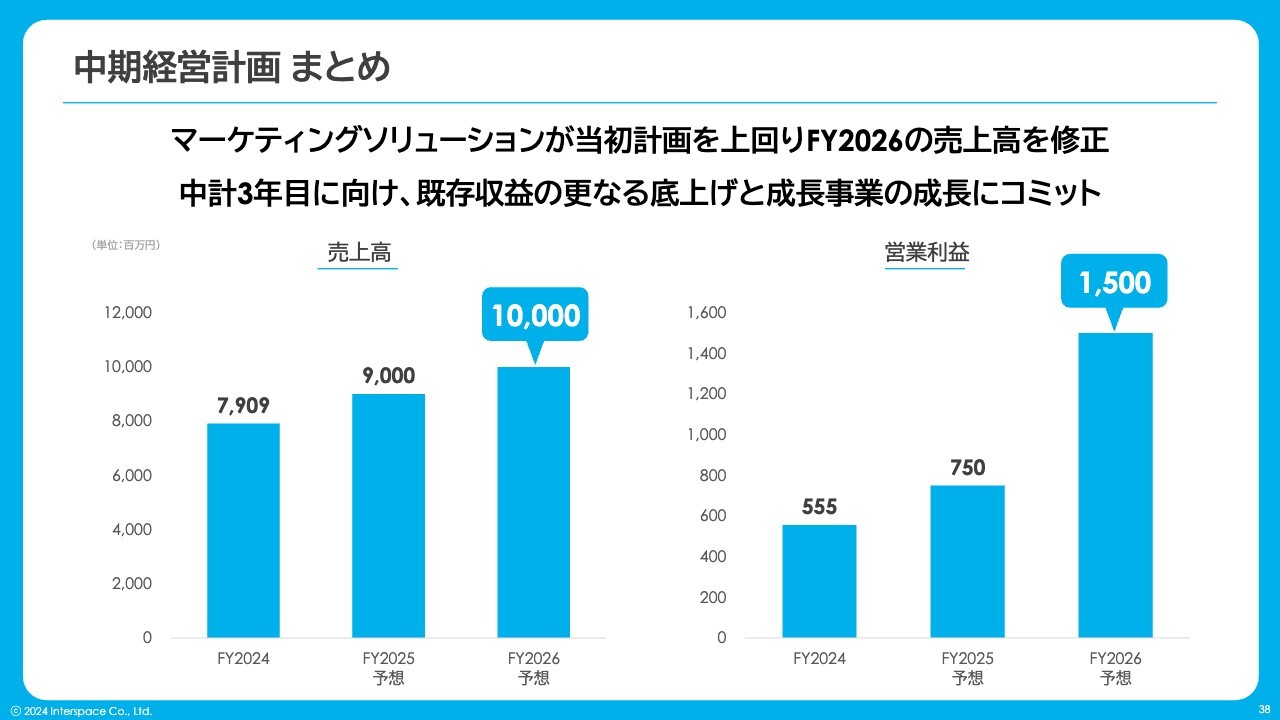

中期経営計画 まとめ

中期経営計画のまとめです。マーケティングソリューション部門は当初計画を大きく上回り、2025年の売上高は90億円です。

2026年の計画は85億円ほどでしたが、売上高を修正し、中計3年目に向け、まずは今期売上高90億円、営業利益7億5,000万円の計画とします。

来期は、営業利益15億円に変更はありませんが、売上高は100億円を目標として掲げ、成長事業にコミットしていきたいと考えています。

中期経営計画 FY2024-FY2026

我々は売上高85億円、営業利益15億円、ROE15パーセントを目標値として掲げていましたが、一部修正し、来期の売上高を100億円としています。

そこに至るまでのプロセスとして、今期は売上高90億円、営業利益7億5,000万円、ROE7.0パーセントを目指し、事業の推進を図ります。私からのご説明は以上です。

質疑応答:来期の営業利益について

質問者:売上高は非常に順調に推移していると思いますが、中期経営計画において、来期は営業利益15億円と、今期予想の2倍になっています。このあたりについて、どのように考えればよいのでしょうか?

例えば、売上高は当期も大幅に伸びましたが、営業利益は2年ほど前と同じ水準です。実際に、マーケティングソリューションや比較・検討型メディアの投資がかなりかさんでいますので、営業利益も少なくなると思います。それらを勘案し、来期は営業利益15億円と、大きく上がると考えてもよいのでしょうか?

つまり、今年も投資を行うため、利益はそこまで上がらず、来期にかけては投資をしなくなるため、かなり利益が上がるという考え方でよいでしょうか?

河端:今期の計画と、中計の最終年度である来期の経営目標の差異が、どのように埋まっていくのかというご質問かと思います。

細かいことを言えば、それぞれのセグメントに対する改善点があり、トータルとして売上高100億円、営業利益15億円を達成していきます。大きなインパクトで言うと、マーケティングソリューションは前期と同様、今期も販促費を一定かけていきます。

マーケティングソリューションは、基本的には、会員1人につき何百円というビジネスモデルになっており、固定収益型の積み上げモデルです。つまり、毎月一定の金額をお支払いいただくビジネスモデルです。

先ほどお伝えしたとおり、解約率が非常に低いため、会員獲得のための販促費に、積極的に投資を行い、成長させていきます。この投資額は基本的に一定で、ストック収益が積み上がる構造です。

そのため、マーケティングソリューションに関しては、前期より今期、今期より来期のほうが、販促を止めなくても利益が出る構造になると考えています。

以前は1つだったコンテンツが、現在は3つになりました。それぞれの会員獲得が、順調に進んでいますので、一番大きなインパクトになるかと思っています。

また、比較・検討型メディアは、コンテンツに関する固定費になっていますので、UI/UXを改善していくことで、広告宣伝費を伴わない集客が増えていきます。それに伴い、「売上=利益」になるような施策も打っています。

それが一定の規模になると、赤字部門が大きく改善します。来期時点では、比較・検討型メディアのセグメント利益は黒字になる予定です。それだけでも、大きく改善します。

海外の事業は、再来期には黒字化する見通しですが、来期も大きく改善すると考えています。それぞれのトータルの積み上げが、来期の営業利益15億円に寄与すると見ています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2122

|

861.0

(12/19)

|

+3.0

(+0.34%)

|

関連銘柄の最新ニュース

-

インタスペス(2122) 独立役員届出書 12/06 15:30

-

<12月02日の5日・25日移動平均線デッドクロス銘柄> 12/03 07:30

-

インタスペス(2122) 2024年定時株主総会招集通知 11/28 08:00

-

インタスペス(2122) 2024年定時株主総会招集通知(交付書面... 11/28 08:00

-

<11月15日の5日・25日移動平均線ゴールデンクロス銘柄> 11/16 07:30

新着ニュース

新着ニュース一覧-

今日 02:07

-

今日 02:00

-

今日 01:53

-

今日 01:46