【QAあり】ソラコム、売上高は前年比14.1%増の二桁増収 「SORACOM Air」の契約回線数が700万回線を突破

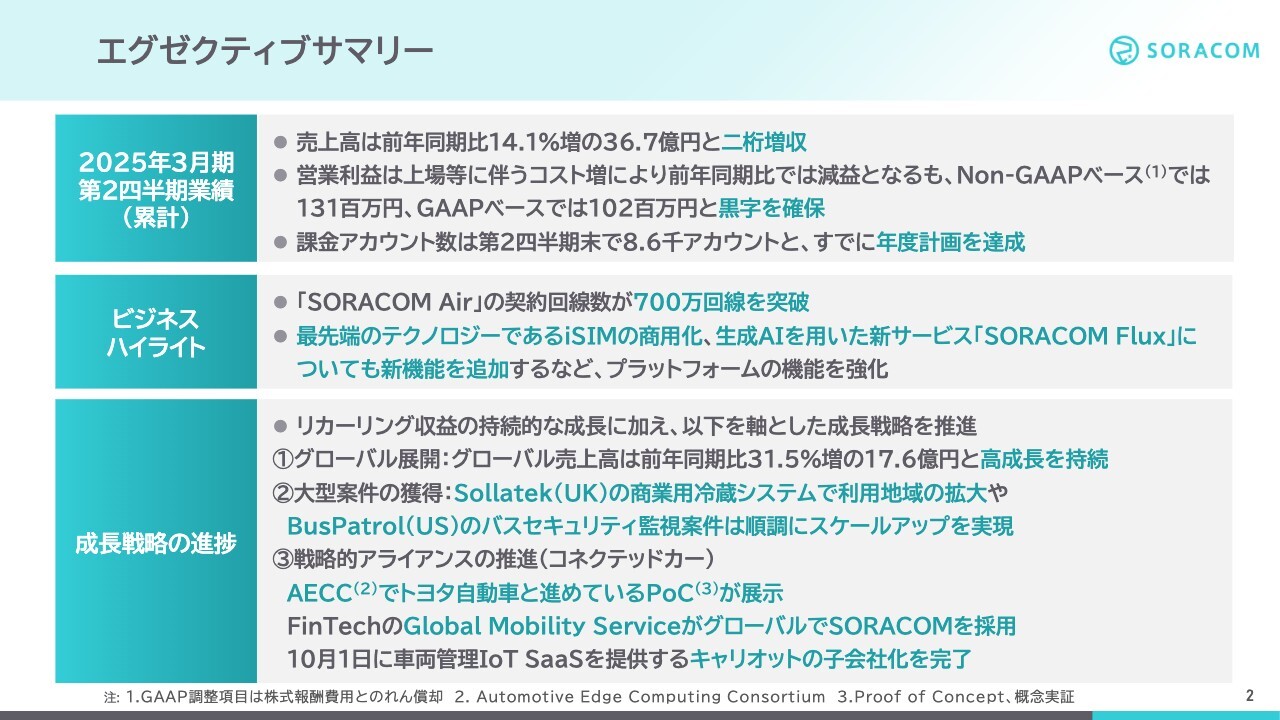

エグゼクティブサマリー

玉川憲氏(以下、玉川):みなさま、お忙しいところお集まりいただき、ありがとうございます。ソラコムCEOの玉川です。本日は私から2025年3月期第2四半期決算についてご説明します。

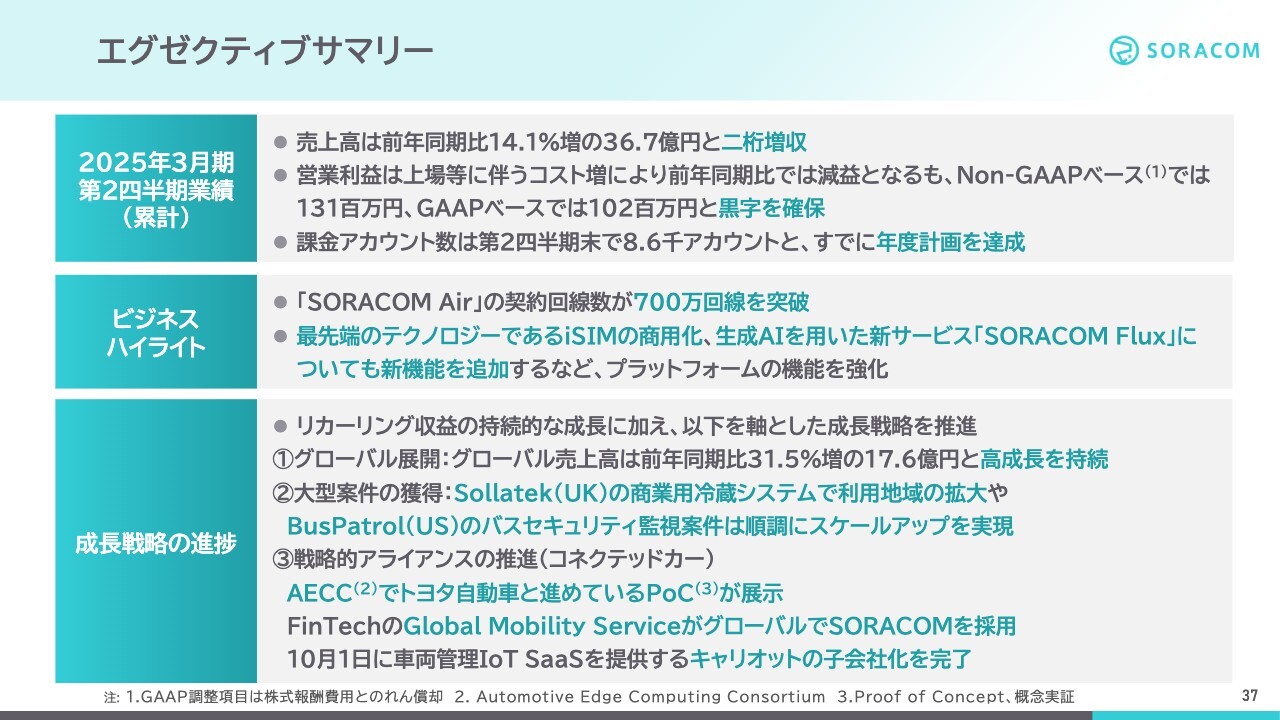

まずは本日のサマリーです。業績は四半期単独ではなく、第1四半期・第2四半期の累計値でご説明します。

2025年3月期第2四半期の累計業績について、売上高は前年同期比14.1パーセント増の36.7億円と二桁増収となりました。営業利益は株式報酬費用を除いたNon-GAAPベースでは前年同期比44.9パーセント減の1億3,100万円、GAAPベースでは同57パーセント減の1億200万円で、上場などに伴うコスト増により減益となりましたが、黒字は確保しています。また、当社の重要なKPIと位置づけている課金アカウント数は、通期の年度計画で見込んでいた8,500アカウントを第2四半期末ですでに上回り、8,600アカウントとなっています。

次に直近のビジネスハイライトとしては、「SORACOM Air」の契約回線数が700万回線を突破したことが挙げられます。たくさんのお客さまにご利用いただき、大変うれしく思っています。その背景には当社の先進的な技術がありますが、この四半期でもSIMと通信モジュールが一体化した最先端のテクノロジーであるiSIMの商用化や、7月に発表したばかりである生成AIを使った新サービス「SORACOM Flux」についても追加機能をリリースするなど、引き続きプラットフォーム機能の強化を進めてきました。

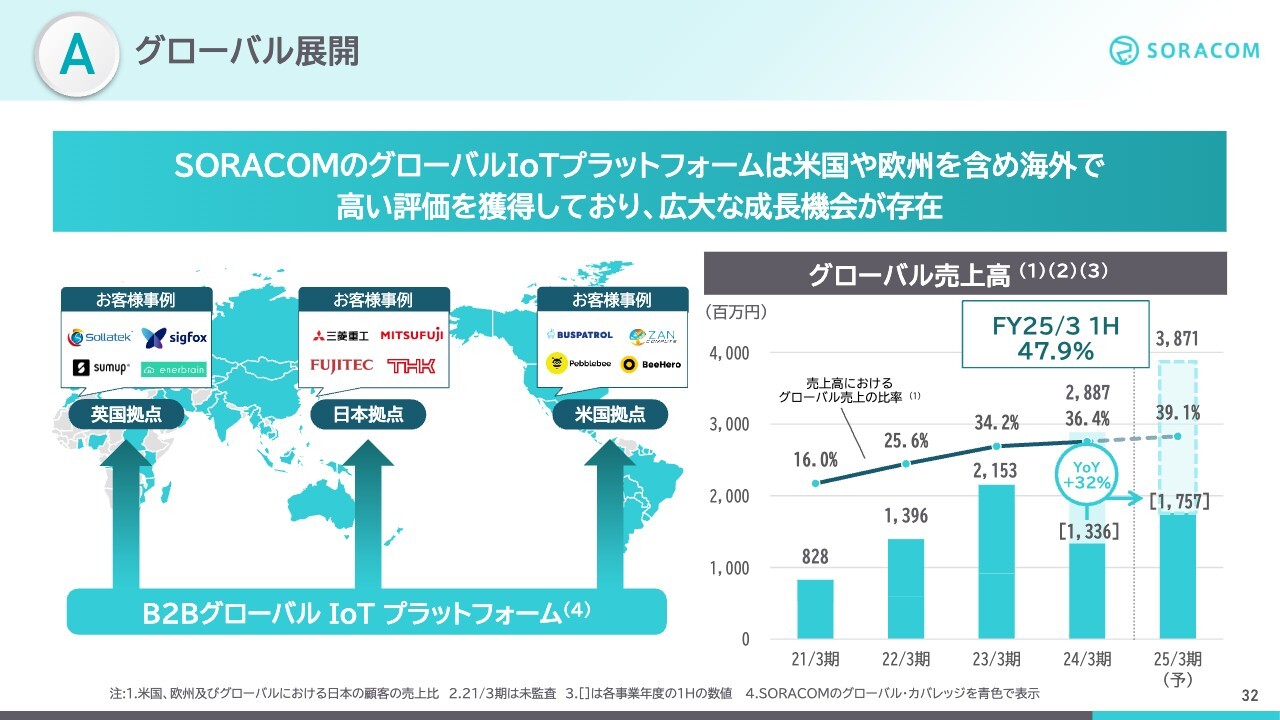

成長戦略の進捗としては、リカーリング収益の持続的な成長に加え、グローバル展開、大型案件の獲得、戦略的アライアンスの推進があります。グローバル売上高は、前年同期比31.5パーセント増の17.6億円と、高成長を継続しています。

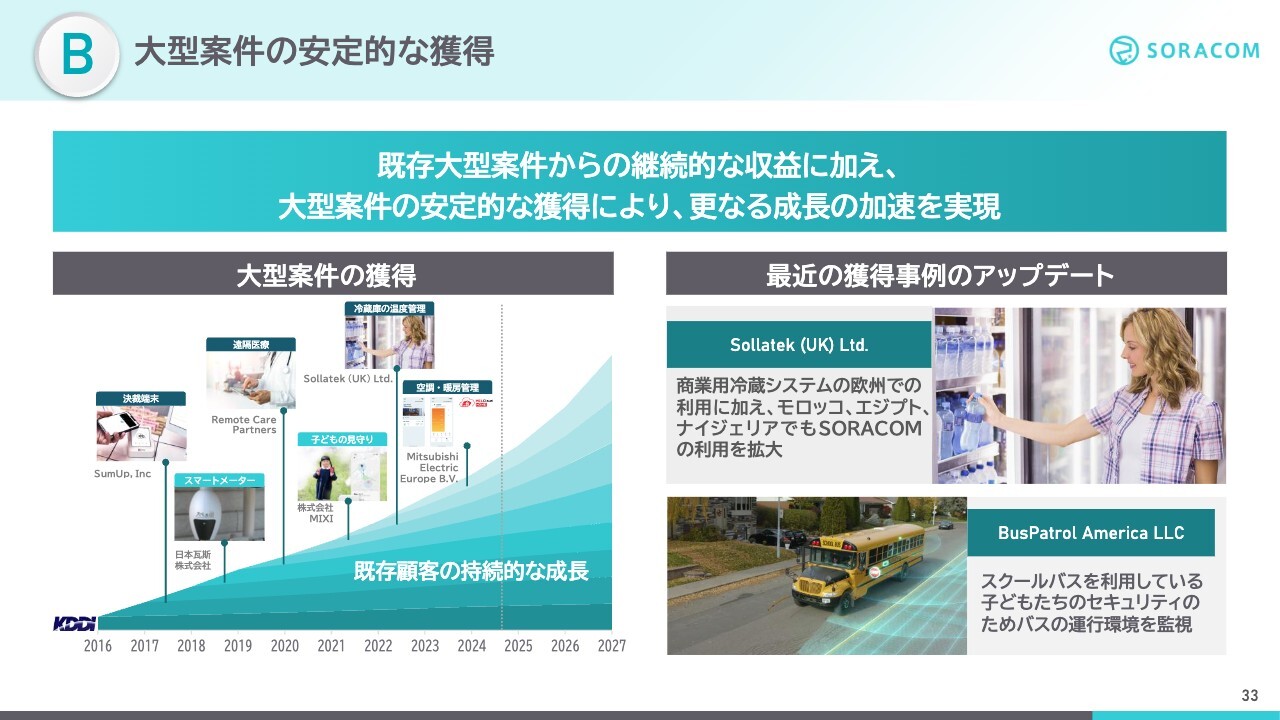

大型案件獲得の進捗についても、ヨーロッパを中心に商業用冷蔵システムを展開しているイギリスのSollatekに、アフリカ大陸での採用拡大を決定いただく進捗がありました。またアメリカのBusPatrolのバスセキュリティ監視案件は、順調にスケールアップを実現しています。

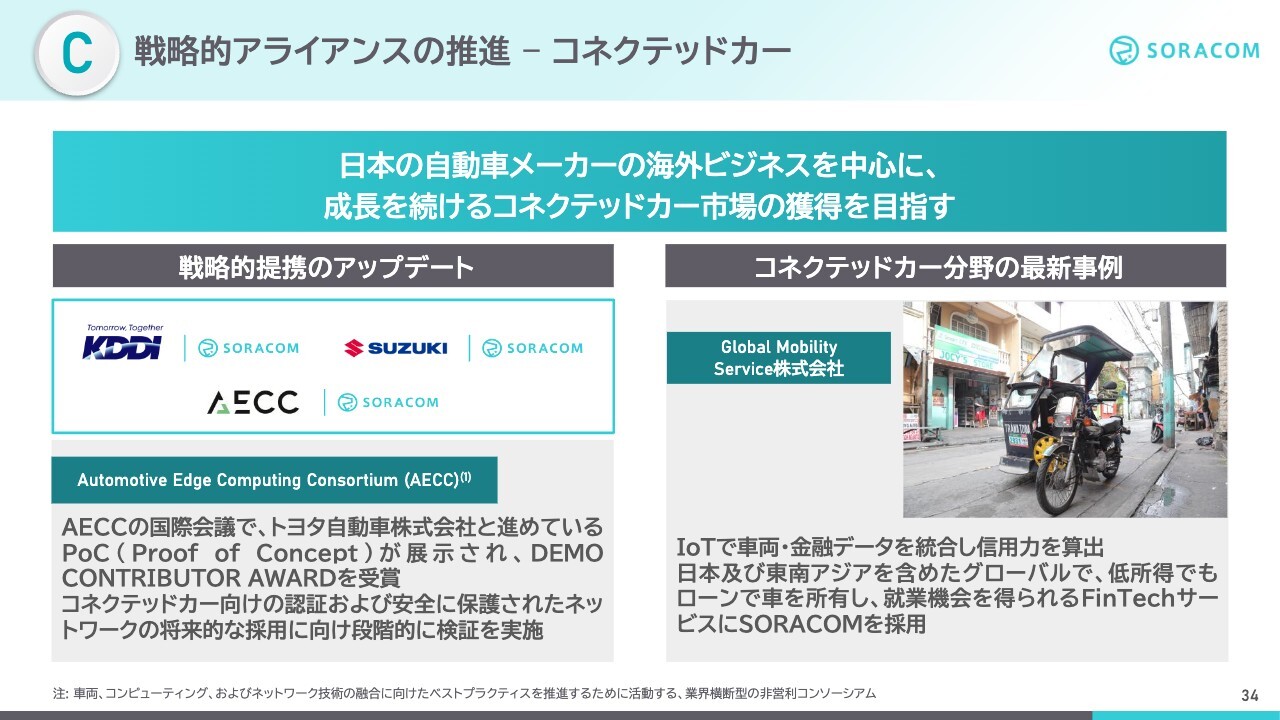

戦略的アライアンスでは、コネクテッドカーや通信事業者向けサービスに注力していますが、主にコネクテッドカーの分野でさまざまな進捗がありました。トヨタ自動車と進めている次世代コネクテッドカーシステムのPoC(概念実証)は、AECCと呼ばれる国際会議で展示されました。また、Fintechサービスで著名なスタートアップであるGlobal Mobility Serviceに国内・海外を含め、グローバルで「SORACOM」を採用いただく新たな案件創出も進みました。

さらに、7月に発表しましたが、車両管理IoT SaaSを提供するキャリオットについても、10月1日に子会社化が完了しています。

ここまでがサマリーとなりますが、今後も日本発のグローバルプラットフォーマーとなるために、しっかりと業績を積み上げていきたいと考えています。

Agenda

本日のAgendaです。最初にソラコムの企業概要をお話ししてから、ビジネスハイライト、そして2025年3月期第2四半期の決算、成長戦略の進捗の順にご説明します。

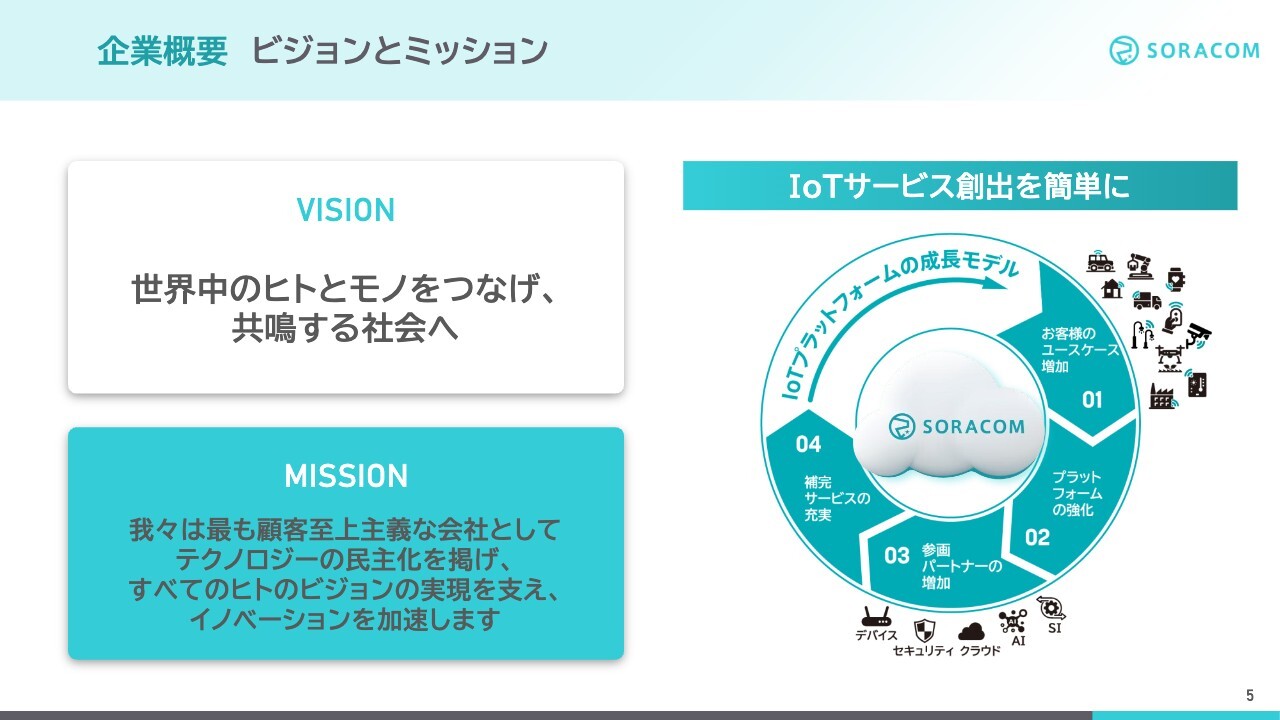

企業概要 ビジョンとミッション

企業概要について、前四半期と比較してのアップデートも含めてご説明します。

まず、ビジョンとミッションです。ソラコムのビジョンは「世界中のヒトとモノをつなげ、共鳴する社会へ」となります。ミッションは、一言で言うと「IoTテクノロジーの民主化」です。

あらゆるものがインターネットにつながるIoTは、今後も加速することが予測されています。そのような環境の中、我々ソラコムはIoTサービス創出を簡単にできるプラットフォーム「SORACOM」を提供しています。

お客さまは「SORACOM」を利用することで、迅速かつ効率的にIoTサービスを立ち上げることができます。さらに我々のパートナー企業には、「SORACOM」を補完する多様なサービスを提供いただき、ともにIoTのエコシステムをどんどん発展させてきています。

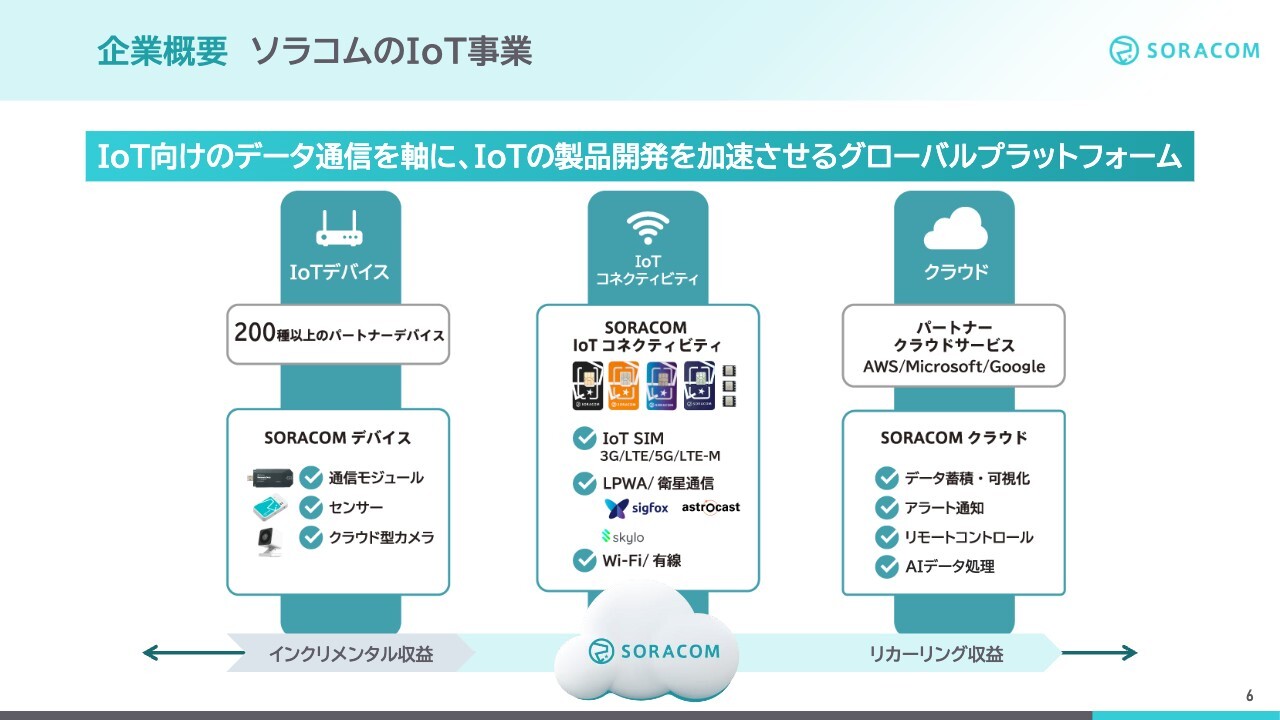

企業概要 ソラコムのIoT事業

ソラコムはIoT通信だけでなく、IoTのデバイスからIoT向けのクラウドまで、一気通貫で提供しています。

収益構造ですが、スライド一番左のIoTデバイスは繰り返し購入いただくため、インクリメンタル収益、真ん中のIoT通信と右のクラウドは毎月お支払いいただくため、リカーリング収益と呼んでいます。このリカーリング収益は安定的に継続する、いわゆるストック収入となります。

当社ではリカーリング収益を重視しており、売上の割合としては、リカーリング収益が7割と高い比率になっています。

企業概要 DXを加速するソラコムのお客様事例

ソラコムのお客さま事例です。たくさんのお客さま事例を公開しています。製造業からエネルギー、流通業まであらゆる業界で、企業規模もスタートアップ、中小企業、大企業にかかわらず、幅広いお客さまにご利用いただいています。

スライド左上は、ニチガスのガスメーターです。その他にもセコムの設備の稼働状況確認、LUUPのキックボードシェアリングなどがあります。LUUPは最近、東京以外の都市にも広がってきています。

ヤマト運輸と「ハローライト」という電球を開発したスタートアップが組んで始めた、シニア層の見守り監視にも、「SORACOM」が使われています。また、中段のミツフジの作業者用のウェアラブル端末、MIXIの子どもの見守り端末、ウェザーニューズのお天気ライブカメラ、大成建設の施工管理Webカメラシステムにも「SORACOM」をご利用いただいています。

今回お話しさせていただく新しい事例は、リニアガイドという可動レール部品において非常に著名な会社であるTHKです。そのTHKの設備の故障予兆検知に「SORACOM」を採用いただいています。コープさっぽろのIoTカメラ、「ソラカメ」の利用による売り場管理も公開事例にしています。

下の段の濃いグリーンは海外事例となっています。ヨーロッパにおける三菱電機の空調暖房システムのリモート管理や決済端末、冷蔵庫の温度管理、通学バスのセキュリティ監視など、海外でもたくさんのお客さま事例があります。300事例以上を公開しており、業界横断のナレッジの蓄積が、ソラコムの強みとなっています。

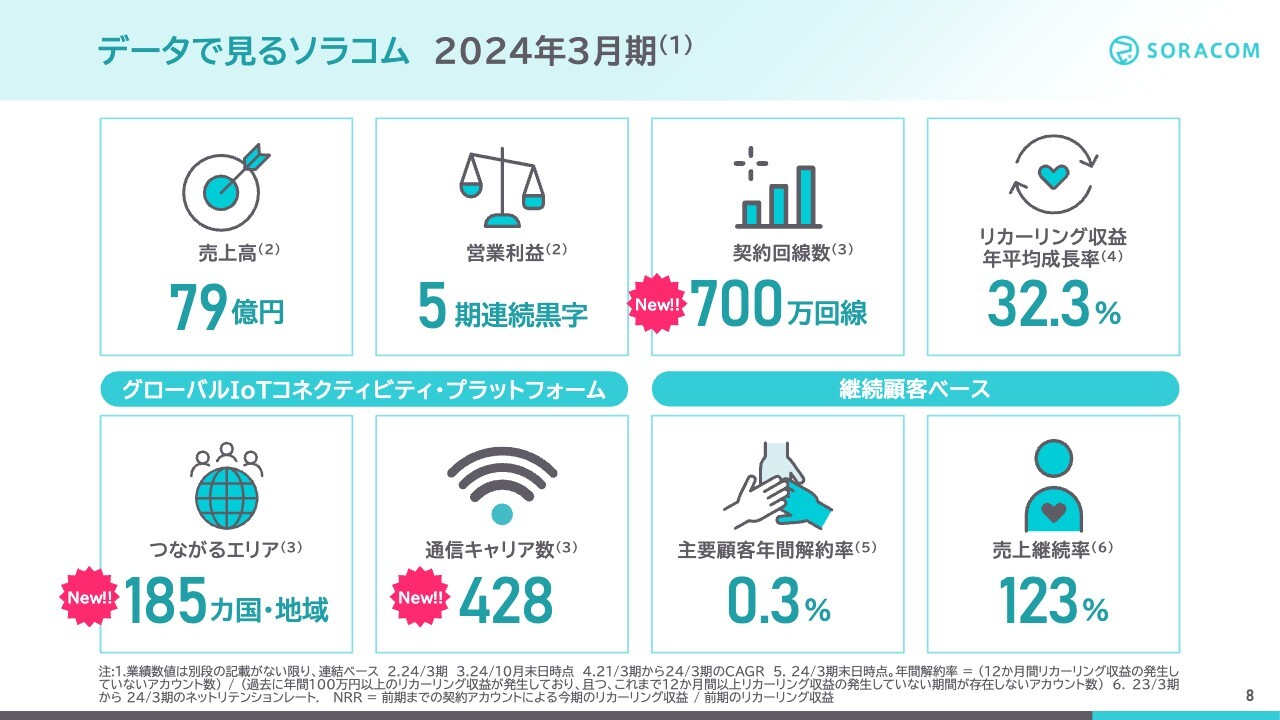

データで見るソラコム 2024年3月期

データで見るソラコムです。昨年度の2024年3月期の実績ベースに、一部アップデートを含めご説明します。売上高は79億円、営業利益は5期連続黒字です。

回線数について、この11月に700万回線突破に関してのプレスリリースを発表しました。リカーリング収益が年平均成長率で30パーセント以上となっています。

スライドの下段をご覧ください。我々のグローバルプラットフォームがカバーしている領域もどんどん拡大しています。現在185ヶ国で利用でき、428の通信キャリアをカバーしています。また、ソラコムの年間解約率は0.3パーセントと非常に低く、既存顧客の売上継続率も123パーセントと高いものになっています。

その理由として、IoTは一度システムに組み込まれると、なかなか解約されないという特徴があるため、売上が着実に積み上がっていく傾向があります。一度使っていただくと、継続して使っていただけます。このことから、非常に安定したリカーリング収益につながっています。

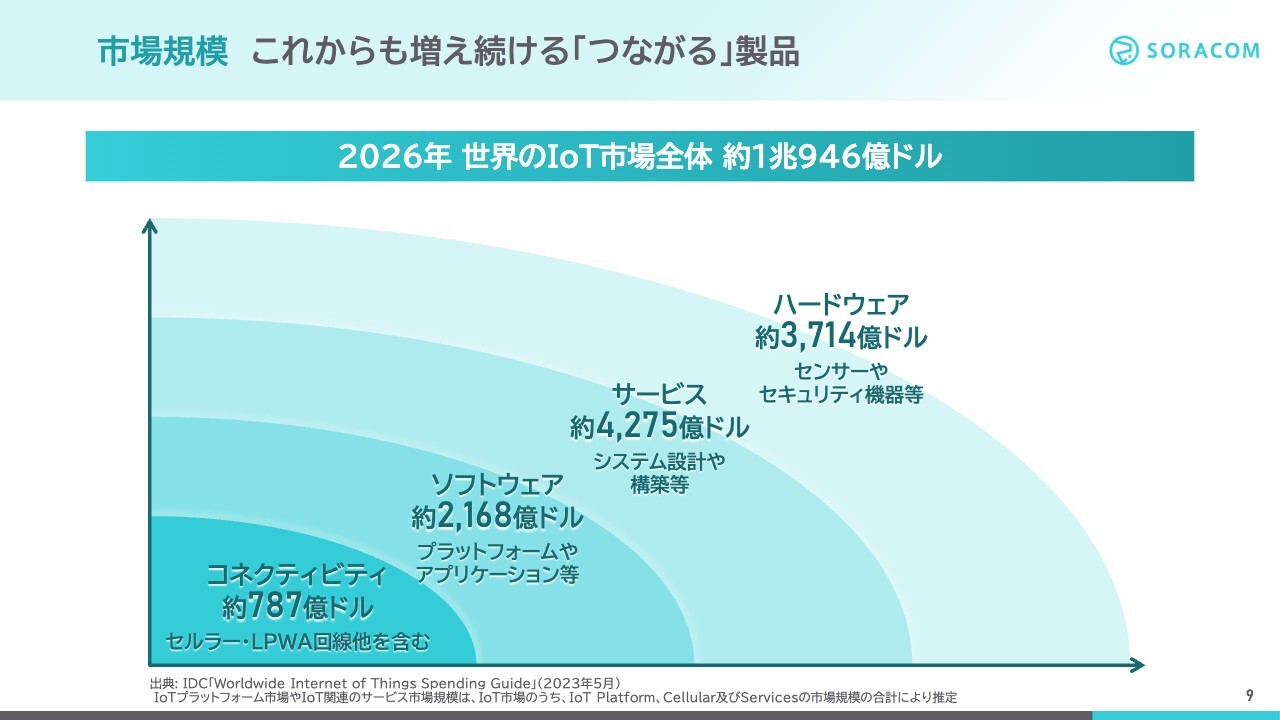

市場規模 これからも増え続ける「つながる」製品

市場規模です。IoTは今後も二桁成長していく巨大なマーケットになります。市場規模予測によると、2026年には1兆ドル、日本円で150兆円を超える大きなマーケットになります。通信やハードウェア、ソフトウェア、サービスなど、それぞれの領域で大きなマーケットがあります。

ソラコムはこの市場において、特に日本ではIoT市場のリーダーとして認知されています。そしてソラコムは、この膨大なマーケットにアドレスできる良い立ち位置にいますので、ここからさらにマーケットシェアを取っていきたいと考えています。

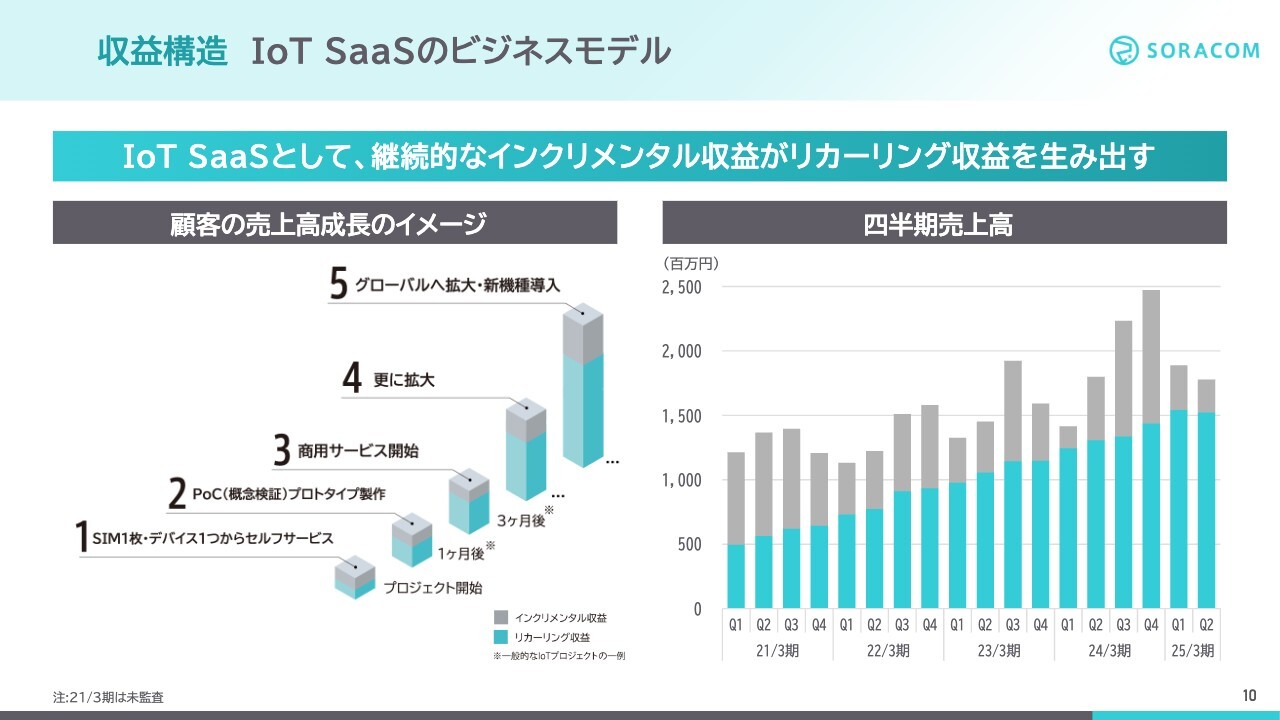

収益構造 IoT SaaSのビジネスモデル

ソラコムのビジネスモデルは非常にユニークで、我々はIoT SaaSのビジネスモデルだと考えています。

スライド左の図は、顧客単位での売上成長のイメージです。通常、お客さまはサービス開始時にSIMやデバイスを数枚購入され、その後、プロトタイプ(試作品)を開発し、商用化となります。商用化がうまくいくと、さらにSIMやデバイスを継続的に買い足されていきます。すべての段階でインクリメンタル収益が継続的に増えていき、増えた分だけリカーリング収益も増えていきます。

右のグラフは、すべてのお客さまを合わせた四半期の売上推移となります。グレーはインクリメンタル収益、水色はリカーリング収益です。インクリメンタル収益の部分は、お客さまへのデバイスの納入時期により変動するものの、リカーリング収益は着実に右肩上がりで積み上がっており、売上の7割近くを、リカーリング収益が占めています。

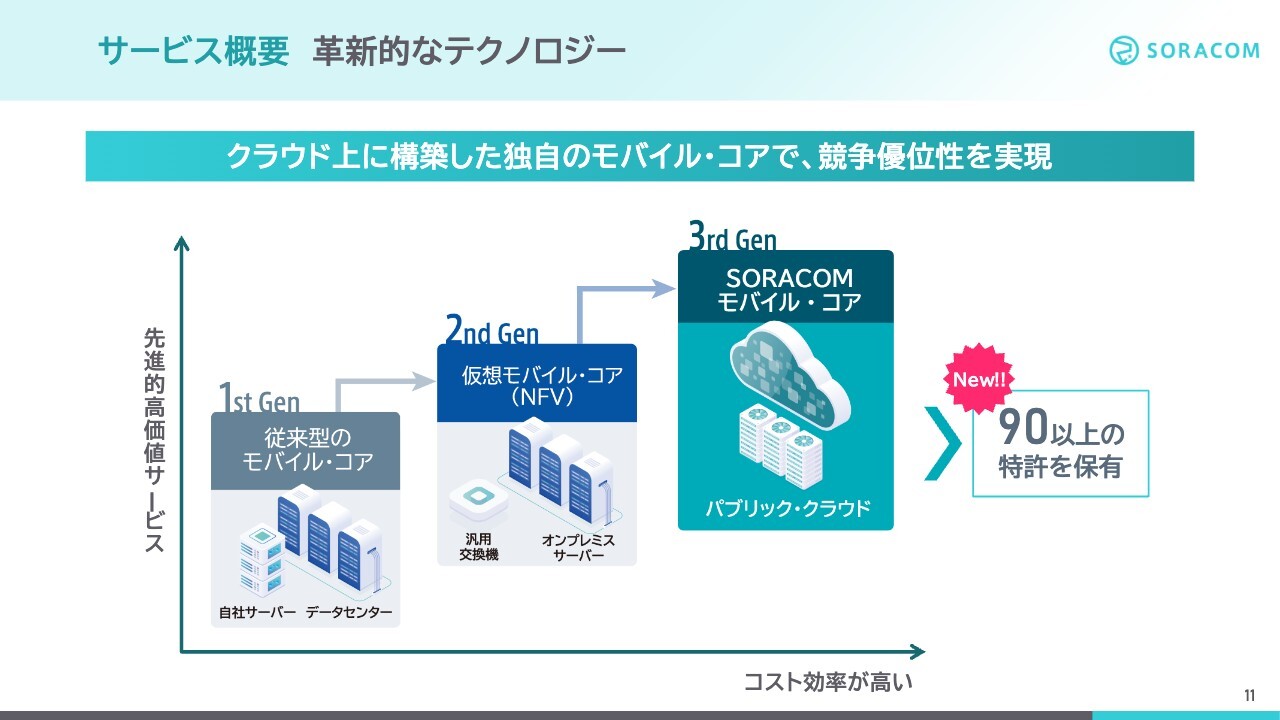

サービス概要 革新的なテクノロジー

ソラコムの技術的な強みについてご説明します。一言で言うと、ソラコムはパブリッククラウド上に、独自のモバイルコアシステム、通信を提供するためのコアシステムを構築したことにより、業界の中で有名な会社になっています。

これまでの通信事業者が物理データセンターと高額のハードウェアで運用しているのに比べると、ソラコムの仕組みはコスト効率が高く、先進的なものになっています。

特許も継続して取得しており、この第2四半期末の時点でさらに増え、90件以上の特許を保有しています。

我々は、このモバイルコアシステムをソフトウェアとして社内で内製しています。設備投資がないため、コスト効率が高く、競争力の高いIoTプラットフォームを提供できています。

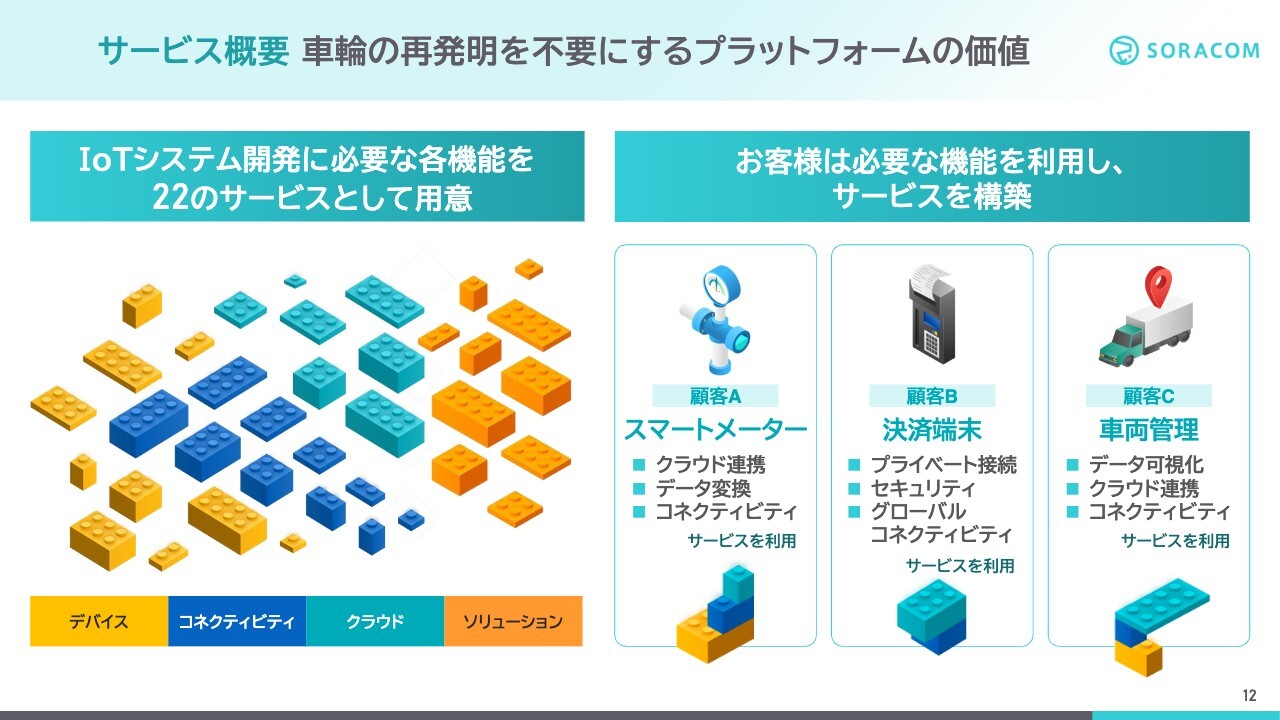

サービス概要 車輪の再発明を不要にするプラットフォームの価値

また自社でソフトウェアを内製しているため、お客さまからのフィードバックをもとに、IoTに特化した機能開発を、迅速かつ柔軟に進めることができます。

ソラコムは現時点で20種類以上のサービスを提供しています。IoT通信に加え、デバイス、クラウド、ソリューションまで、あたかもレゴのブロックのように提供しています。そのため、例えば、お客さまがスマートメーターを作りたいと思った時に必要なブロックを組み合わせることで、お客さまが作りたいIoTサービスを迅速に構築することができます。

ここで、お客さまは車輪の再開発をする必要はありません。同様に、決済端末、車両管理など、さまざまなIoTサービスを構築できます。

我々ソラコムは、プラットフォームとしてサービスを提供しているため、お客さまごとにカスタマイズして作り直す必要はなく、スケールがしやすいビジネスモデルになっています。

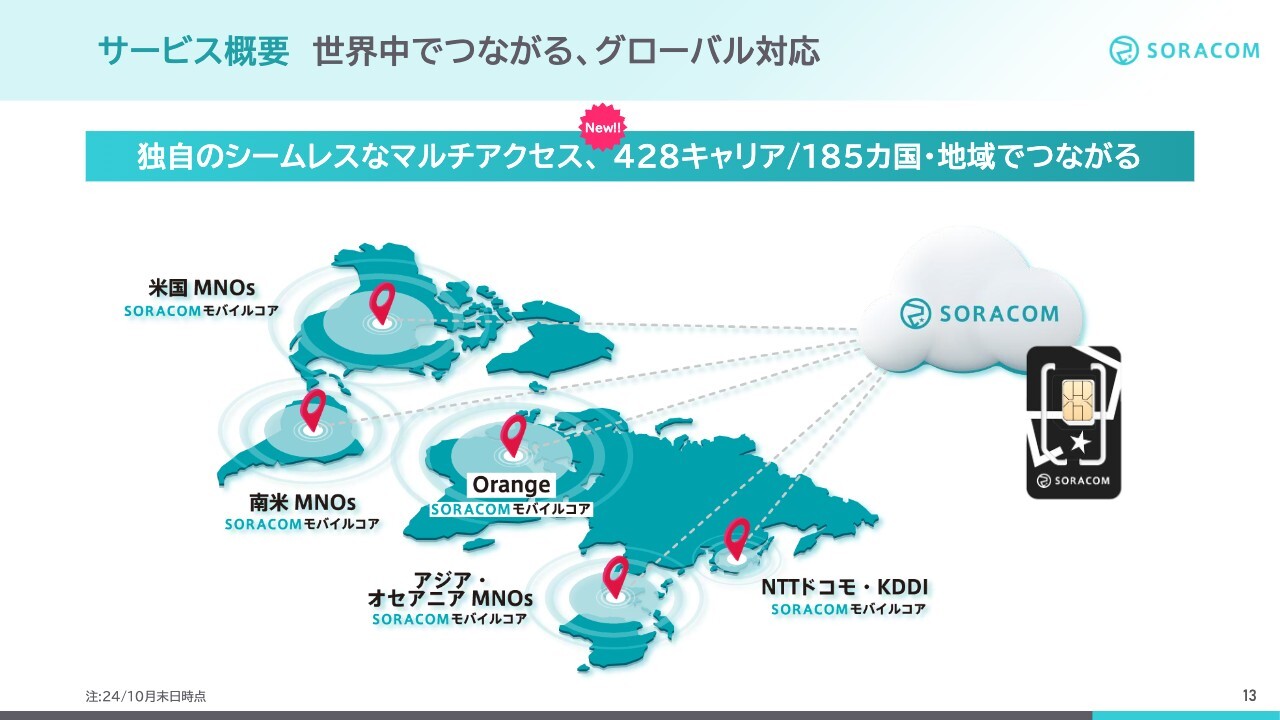

サービス概要 世界中でつながる、グローバル対応

「SORACOM」はグローバルでも利用できるのが大きな強みとなっています。ソフトウェアでモバイルコアシステムを持っているため、世界中の通信事業者と提携することで、IoTプラットフォームを世界中に提供することが可能です。

ここも継続してカバレッジを増やしており、現在428の通信キャリア、そしてほぼ全世界185の国と地域で我々のIoTプラットフォームを利用できるようになっています。

以上が当社の企業概要となります。

「SORACOM Air」の契約回線数が700万を突破

次に、直近の取り組みとして、ビジネスハイライトをお話しします。まず、一番のハイライトとして、「SORACOM Air」の契約回線数が700万回線を突破しました。契約回線数は当社の売上のドライバーとなっていますので、契約回線数が増えれば増えるほど、ストック収入であるリカーリング収益の成長につながります。

当社はサービス開始9年で700万回線を達成しており、足元では毎年100万回線を超えるペースで成長してきています。この700万回線達成を支えているのは、当社の先進的な技術と顧客獲得戦略です。

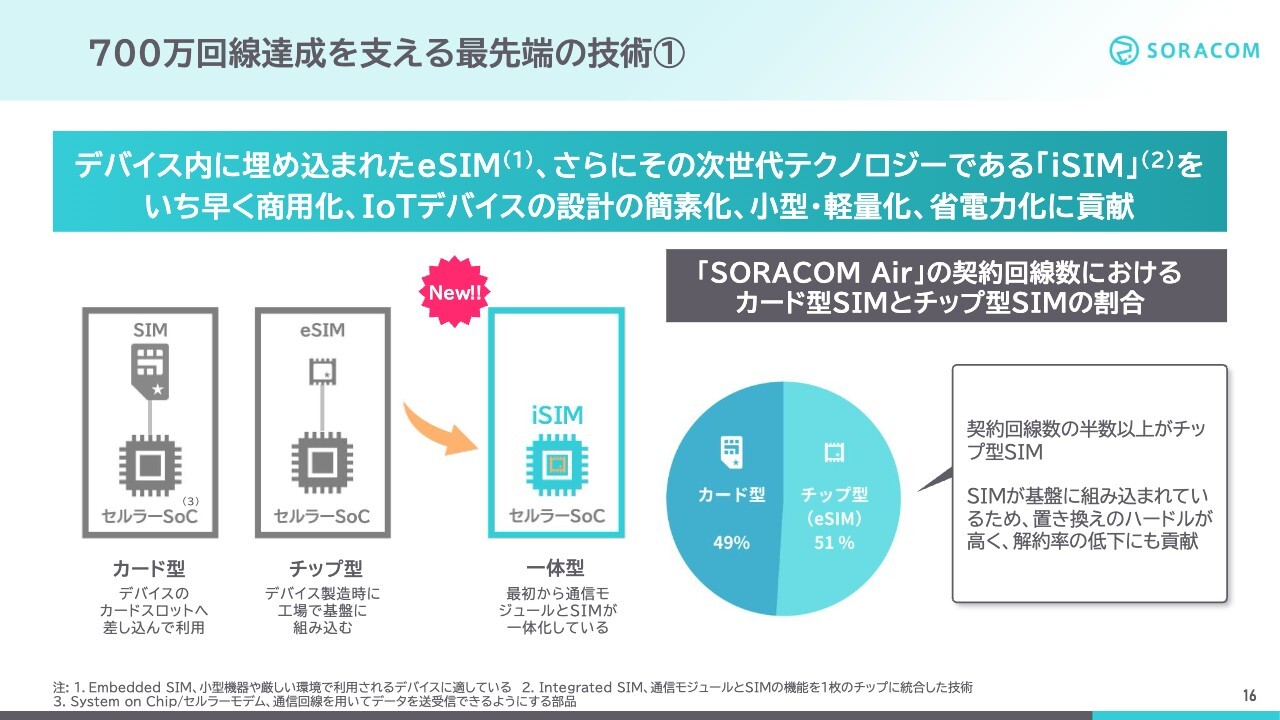

700万回線達成を支える最先端の技術①

技術面については、この四半期での新発表のうち、特にご注目いただいているものに絞ってご説明します。

まずは、SIMカード、eSIMに続く次世代のSIMテクノロジー「iSIM」です。SIMカードで通信を行うには、SIMと通信モジュールの2つの部品が必要となります。従来のカードタイプのSIMは、SIMと通信モジュールがそれぞれ独立した部品となっているため、デバイスの小型・軽量化、省電力化が求められるIoTでは、デバイス側の設計が、小型化、省電力化のハードルとなっていました。そこで、SIMを通信モジュールに組み込むことで、小型化を実現したeSIMという技術が出てきました。このeSIMについても、ソラコムは早くから取り扱っています。

このたびeSIMがさらに進化し、SIMと通信モジュールが最初から一体化しています。これがiSIMになりますが、こちらの商用提供をいち早く開始しました。例えば、体に身に着ける眼鏡や腕時計のような小型のウェアラブルデバイスのようなものから採用され、将来的にいろいろなものに使われていくと考えています。

右のグラフで示しているとおり、すでに契約回線数の半数以上がチップ型のeSIM、組み込みの半導体チップとして提供されています。こちらがiSIMになっていくと見ています。

チップ型にしろiSIMにしろ、すでに半導体の中に組み込まれ、使われるようになっていくため、置き換えのハードルはどんどん高くなると考えています。

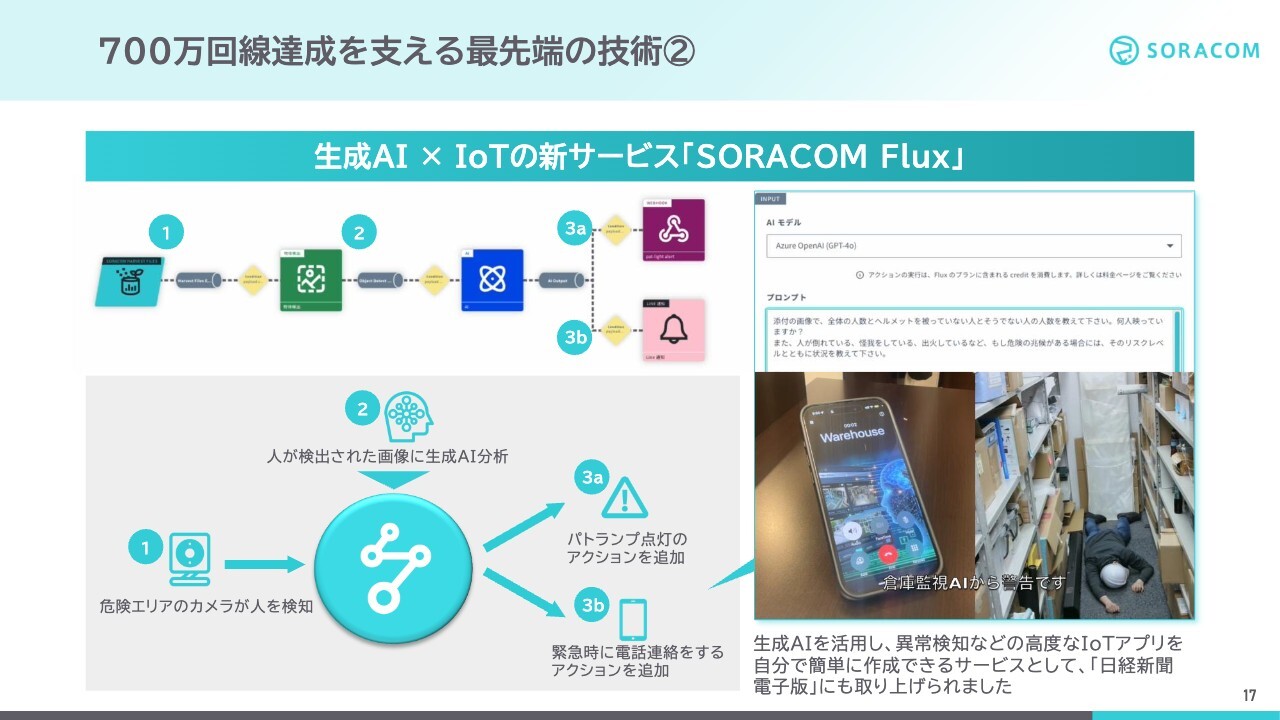

700万回線達成を支える最先端の技術②

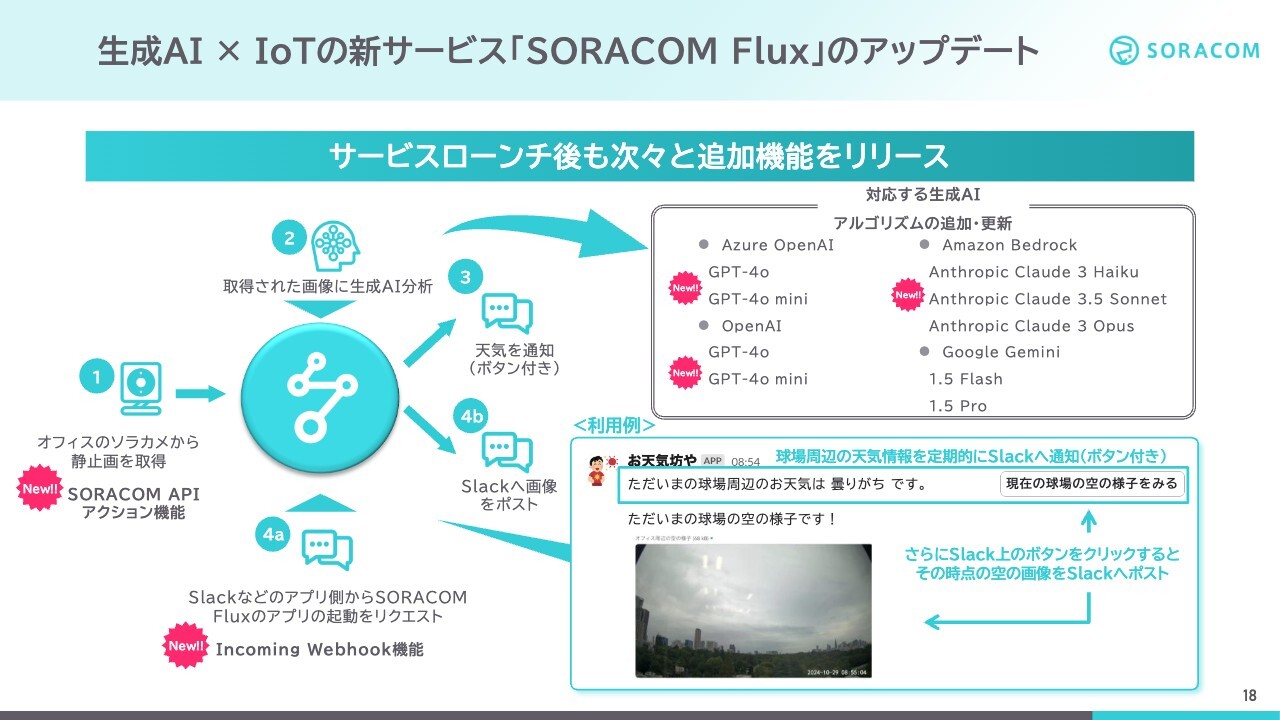

もう1つご紹介したいのが、7月に発表した生成AIとIoTの新サービス、「SORACOM Flux」のアップデートです。こちらの新サービスで、お客さまは自ら、簡単かつ迅速に高度なIoTアプリケーションを構築することができます。

前回の決算発表会では、倉庫で作業員が倒れた場合、その異常検知に「SORACOM Flux」が活用できるという事例を紹介しました。こちらの事例は、日本経済新聞でも取り上げていただき、引き続き非常に注目いただいています。

簡単にご紹介すると、「SORACOM Flux」は、お客さまがWebの上でIoTアプリケーションを構築できるようになっています。ボタンを押していくだけで、アプリケーションを作成し、カメラ画像を取り込みます。カメラの画像の中に何らかの物体検出があれば、それを検出します。

そして検出された画像を、生成AIにプロンプトで分析させます。いろいろな生成AIエンジンを選べるため、例えば、ヘルメットをかぶっていないことを検知させることができます。そのようなことが起こった場合、警告ランプを点灯させたり、通知サービスで通知したりします。Web上のクリックとプロンプトの書き込みだけで、このようなことが可能となる、IoTアプリケーションを簡単に作れるサービスです。

また、倉庫で人がヘルメットをかぶっていない場合に、警告灯がついたり、通知が来たりします。こちらはプロンプトで作成しているため、アプリケーションも簡単にアップデートできます。プロンプト自体を変えて、ヘルメットをかぶっていないことを検知するだけでなく、倉庫で倒れたらそれを検出し、さらに電話をかけるようなアプリケーションも、簡単に作ることができるようになっています。

生成AI × IoTの新サービス「SORACOM Flux」のアップデート

こちらは、すでに多数のお客さまに使われており、フィードバックもいただいていますので、どんどん進化しています。直近のアップデートとしては、SORACOM APIアクション機能、Incoming Webhook機能といった、新たな機能を追加しています。

SORACOM APIアクション機能は、ソラコムが提供しているサービスすべてがWebの画面やAPIで提供されていることから、IoT SIMの通信回線の制御や、我々が提供しているデータ蓄積サービス「SORACOM Harvest」からのデータ取得、「ソラカメ」の制御、利用量の情報取得に至るまで、「SORACOM Flux」から行うことができるようになっています。

また、Incoming Webhook機能は、「Slack」「Microsoft Teams」「kintone(キントーン)」といった第三者の外部アプリケーション側からも、「SORACOM Flux」を起動させられるようになっています。

スライド右下に簡単な例が出ていますが、このような球場周辺の天気情報を、「SORACOM Flux」を使って定期的にカメラ画像として取り込みます。その天気データを、例えば「Slack」に書き込むアプリケーションも簡単に作れます。また、その中にボタンを作って、そこを押すと「SORACOM Flux」が起動し、現地に設置してあるカメラに現時点の画像を取り込むようなアプリケーションも簡単に作れるようになっています。これはあくまで例なのですが、いろいろな活用方法が出てくると思っています。

右上には「対応する生成AI」と書いていますが、生成AIのモデルもどんどん進化していますので、我々も、OpenAIの「GPT-4omini」や「Google Gemini」「Amazon Bedrock」などの新しいアップデートに対応して、追加・更新を行っています。まさに、IoTのデバイスやデータと生成AIをつなぎ合わせて、簡単にIoTサービスを構築できるサービスとして、日々進化してきています。

我々はIoTプラットフォームの先駆者として、常にサービスをブラッシュアップさせることで、競合の追随を許さない存在であり続けたいと考えています。創業以来2週間に一度のペースで新機能の開発を行っていますので、これからもこの開発サイクルを続けていきたいと考えています。

700万回線達成を支える顧客獲得戦略

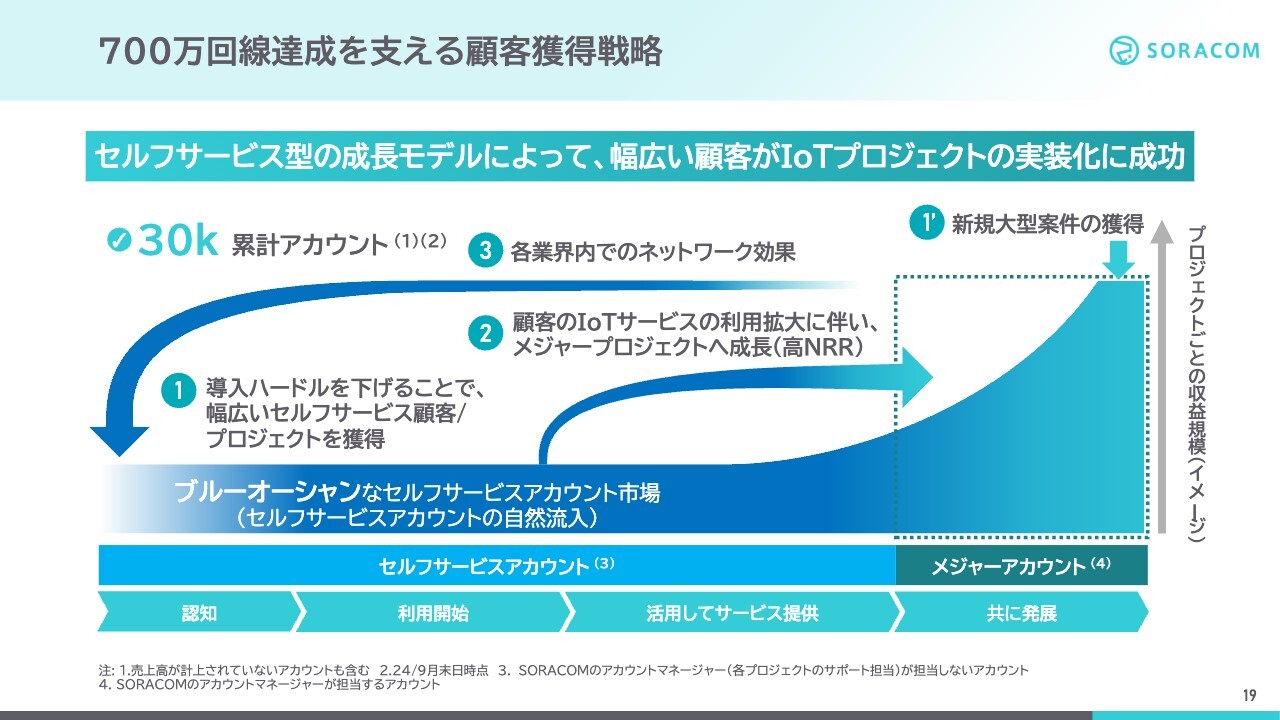

顧客獲得戦略についてです。スライドはソラコムの成長モデルをご説明した図です。まず①について、我々は、WebからSIMを1枚から買えるIoTストアと呼ばれるeコマースサイトを持っているため、多くのお客さまが、セルフサービスのかたちで自らSIMを買い、「SORACOM」の利用を開始されます。当社は、そのようなお客さまを、ほぼゼロコストで獲得することができます。

②では、セルフサービスでスタートしたプロジェクトのうち、急速に伸びているものや、もしくは有名な企業における非常に大きなポテンシャルがあるものに関しては、当社の営業技術チームがコンタクトして、より手厚く支援しています。

③では、成功したプロジェクトを事例プロジェクトとして公開することで、新しいお客さまの獲得につながっています。さらに、300以上のさまざまな業界のお客さま事例が公開済みであることから、それらの事例を見られたお客さまが、「自社でもこのようなことができるよね」と気づくことで、そこからまた、セルフサービスにつながっていきます。すでに3万以上のアカウントが作成されており、ポジティブなスパイラルが生まれてきています。

右上の「①’」は、新規大型案件の流入で、近年はソラコムの知名度の向上もあり、大規模なプロジェクトのお客さまから問い合わせがあるケースも増えてきています。

大規模プロジェクトの企画設計段階から、オンボーディングをお手伝いさせていただくことも増えてきています。

このようなセルフサービスを活かした効率的な顧客獲得モデル、成長モデルを持っているのがソラコムの特徴になっています。

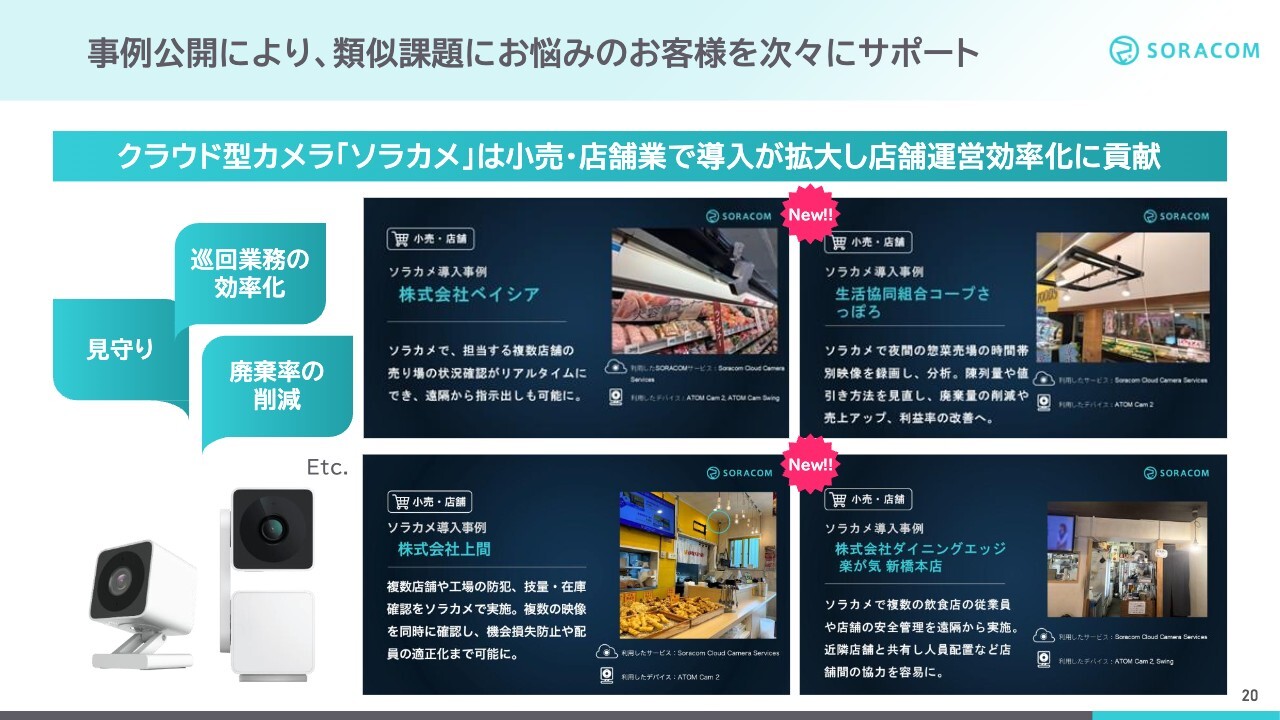

事例公開により、類似課題にお悩みのお客様を次々にサポート

事例を公開することで、特定業界でも拡がりがスピーディになる例を1つ挙げます。例えばクラウド型カメラの「ソラカメ」は、巡回業務の効率化、廃棄率の削減、店舗の見守りなどの課題を抱える小売店舗業での導入がどんどん拡大しています。

左上のベイシアは、カインズやワークマンを運営するベイシアグループのスーパーマーケットですが、売り場のリアルタイム遠隔監視にご利用いただいて、公開事例としています。

このベイシアの事例をご覧になった、生活協同組合のコープさっぽろでは、惣菜廃棄率の削減や値下げタイミングの効率化のため、「ソラカメ」を導入いただいています。これまでは店舗の方が、直接目で見て在庫を補充したり値下げしたりされていましたが、クラウドカメラを要因分析ツールとして、廃棄率を下げる取り組みを行われています。

他にも中小企業のお客さまに、店舗管理で多数ご利用いただいています。上間は沖縄で有名な天ぷら店で、防犯や業務オペレーションの確認に利用されています。右下のダイニングエッジは飲食店を経営する企業で、こちらも複数店舗の運営効率化に活用されています。

当社の事例をWebでご覧になったお客さまや、当社の営業担当からご紹介させていただいたお客さまが、自社での活用を発想し、導入の裾野が広がってきています。

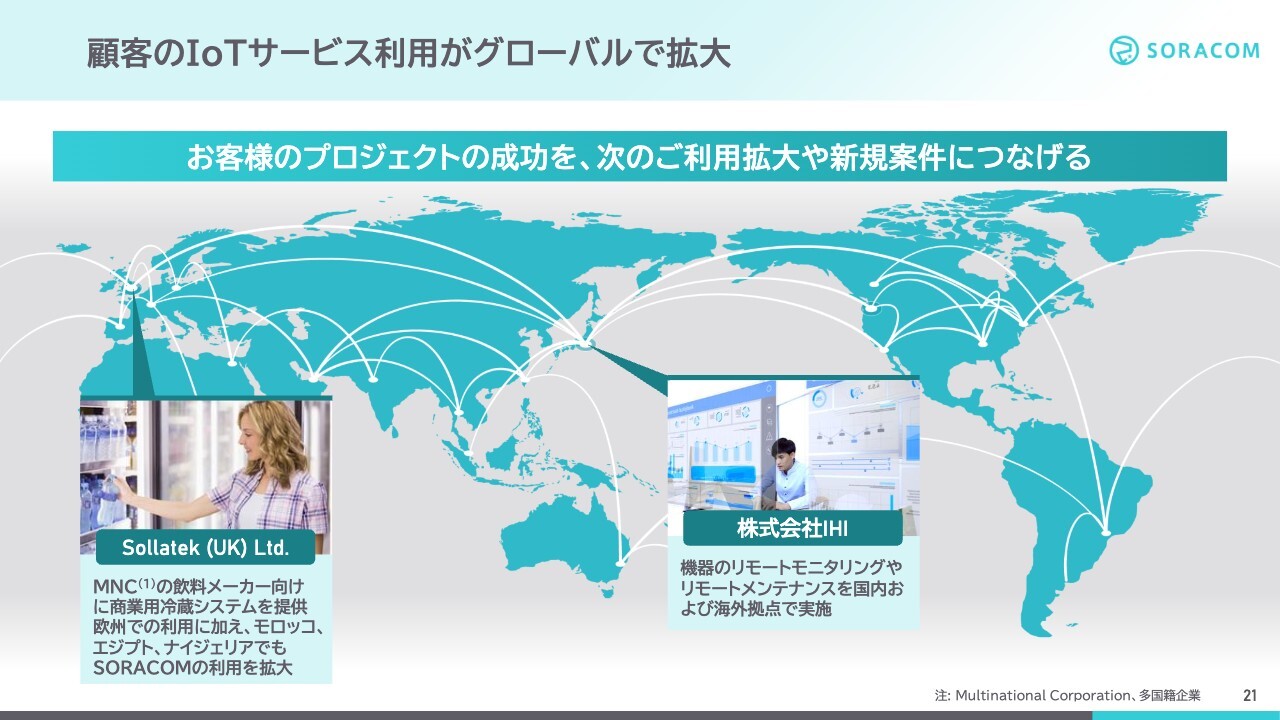

顧客のIoTサービス利用がグローバルで拡大

また、ソラコムのサービスがグローバルで使えることからも、日本のお客さま、海外のお客さまの、グローバルを含めた横展開でも拡がり感が出てきています。

例えば、欧州で多国籍企業飲料メーカーの大手MNCへ商業用冷蔵庫を提供しているSollatekは、グローバルで事業を展開されており、世界中でつながる「SORACOM」のマルチキャリア対応と、回線管理機能などを評価いただいています。これまでの欧州での利用に加え、さらにモロッコ、エジプト、ナイジェリアといったアフリカ大陸地域でも、「SORACOM」の利用を拡大いただけることになっています。

また、IHIは当社のIoTサービスを活用いただくことで、同社が提供する製品のメンテナンス時期の提案および健全運転のサポートなど、高度なアフターサポートを実現しています。「SORACOM」を用いたIHIのIoTシステムは、国内はもちろん、現在グローバル、特にアジア地域での展開を加速してきています。

このようなグローバルに活躍する企業で「SORACOM」の優位性を評価いただけると、どんどん導入が拡大していきますので、我々も戦略的に営業・技術チームをつけて支援しています。

以上が、第2四半期のビジネスハイライトです。700万回線を支える最先端の技術としてのiSIM、生成AIとIoTを掛け合わせた「SORACOM Flux」、さらに顧客獲得戦略としての事例からの展開と、グローバルでの横展開のお話をご紹介しました。

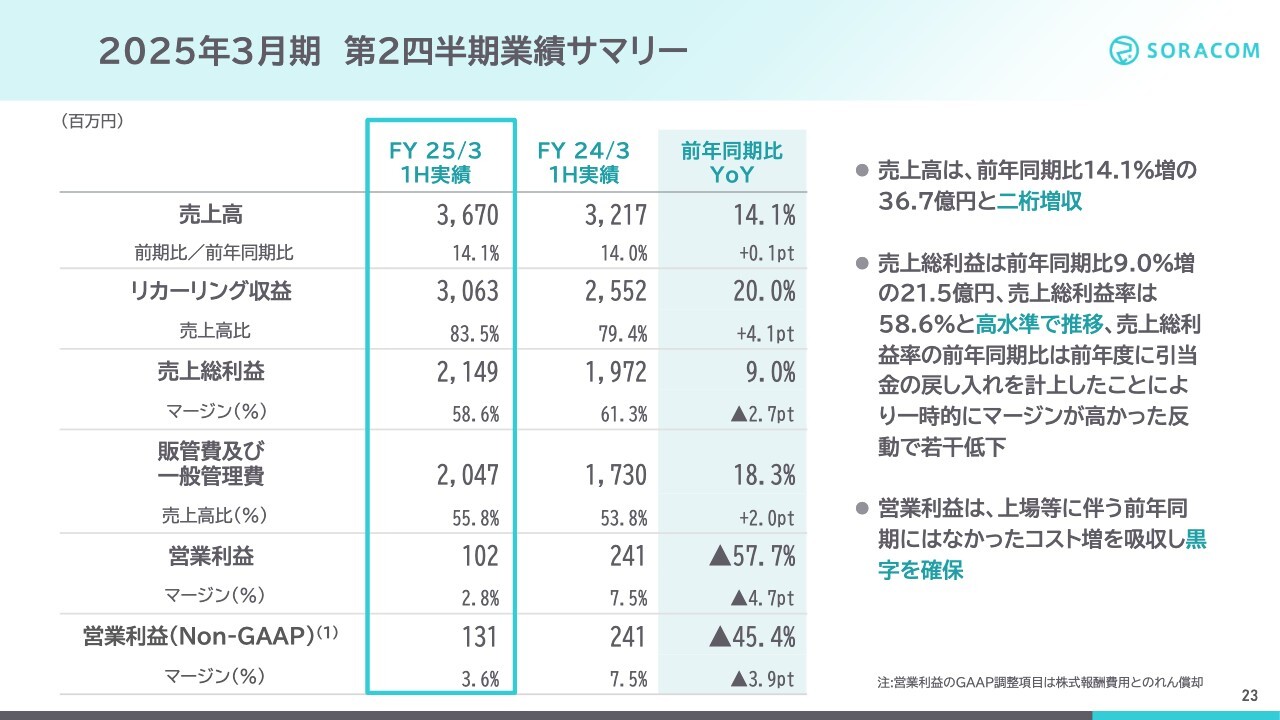

2025年3月期第2四半期業績サマリー

第2四半期決算についてご説明します。業績サマリーです。売上高は前年同期比14.1パーセント増の36.7億円と、二桁増収になっています。

しっかりと伸びていますが、もともと想定していた大型のインクリメンタルが下期へ月ずれしているのが大きな要因になります。こちらは通期では予定どおり進捗する見込みです。

リカーリング収益は、前年同期比20パーセント増の30.6億円です。こちらも20パーセント増の水準で伸びているのはポジティブなのですが、第2四半期で円高による為替影響があったことに加え、たまたま複数の大型案件の返金処理もあったため、お客さまの増加による収益と相殺した面があります。ただし、これらも一時的な要因ですので、下期に向けて力強く伸ばしていく見込みです。売上高の中でのリカーリング比率は83.5パーセントと、引き続き高い比率になっています。

売上総利益は21.5億円で、粗利率は58.6パーセントと高水準で推移しています。利益率は前年同期比で2.7パーセント低下しているものの、今年度の通期の業績予想56パーセントは上回っています。

販管費は20.5億円、売上高比率は55.8パーセントです。前年同期比では18.3パーセント増であり、引き続き採用を進めていることや、第1四半期に続き、上場等に伴う租税公課や株式報酬費用など、これまでにはなかったコストが影響しています。

その結果、営業利益としては、Non-GAAPベースでは前年同期比45.4パーセント減の1億3,100万円となりましたが、上場等に伴うコスト増を吸収し、黒字は確保できています。

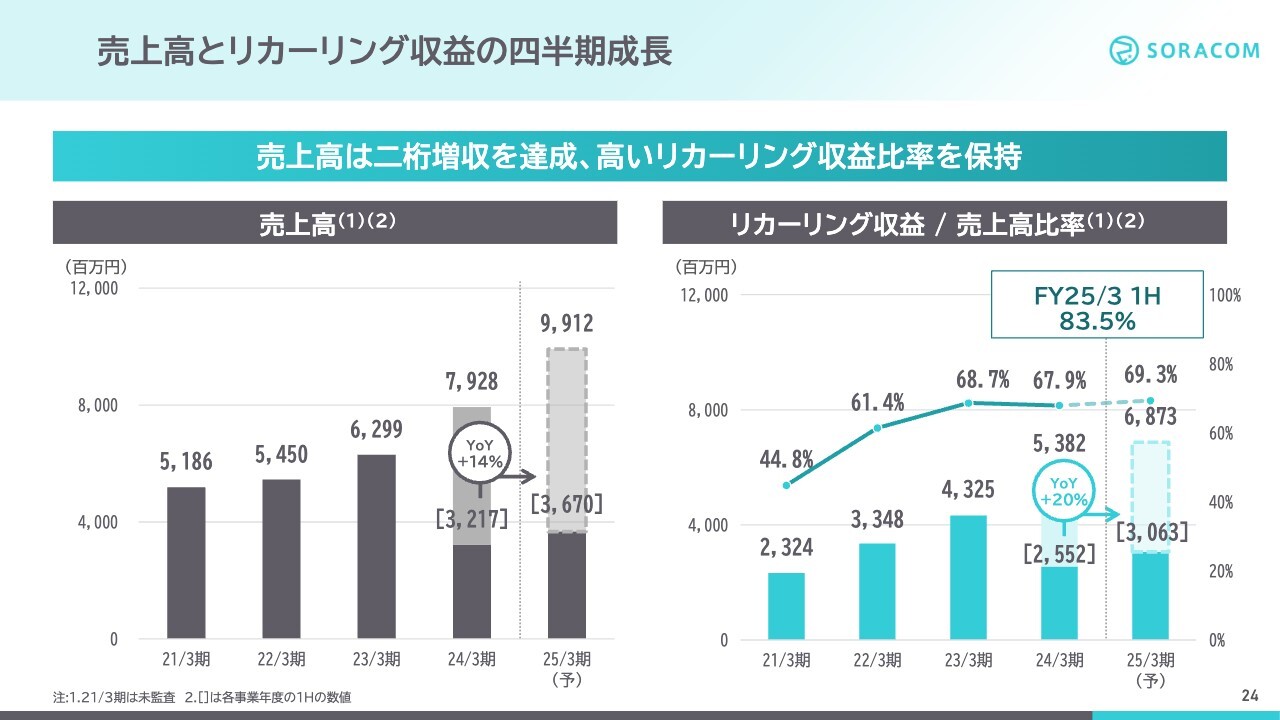

売上高とリカーリング収益の四半期成長

売上高とリカーリング収益の成長について、あらためてご説明します。左のグラフは、リカーリング収益にSIMやデバイスなどのインクリメンタル収益を合計した全体の売上高です。

先ほどご説明したとおり、インクリメンタル収益は、前年同期に大型のデバイス案件の納入があった一方で、今期は、第2四半期に見込んでいた大型案件が下期に月ずれしました。その結果、全体の売上高が前年同期比14パーセントの成長率となっています。

右のグラフは、リカーリング収益とリカーリング収益の売上高比率です。我々はこのリカーリング収益を重視していますが、前年同期比20パーセント増の30.6億円となっています。先ほど複数案件での返金処理のお話をしましたが、課金実装上の問題で返金処理があったため、伸びとしては想定より弱くなっています。

しかし、足元では新規の大型案件がしっかり立ち上がっています。下期からは、10月に子会社化した車両管理IoT SaaSのキャリオットの売上計上も見込んでいるため、今後さらに成長が加速するものと考えています。

なお、第2四半期はインクリメンタル収益の期ずれに伴い、リカーリング収益売上高比率が83.5パーセントと高くなっていますが、インクリメンタル収益は下期に大きな計上が見込まれるため、今後リカーリング収益売上高比率は少し下がっていく見込みです。

いずれにせよ、通期で70パーセント程度の高いリカーリング収益売上高比率を保っていく予定です。

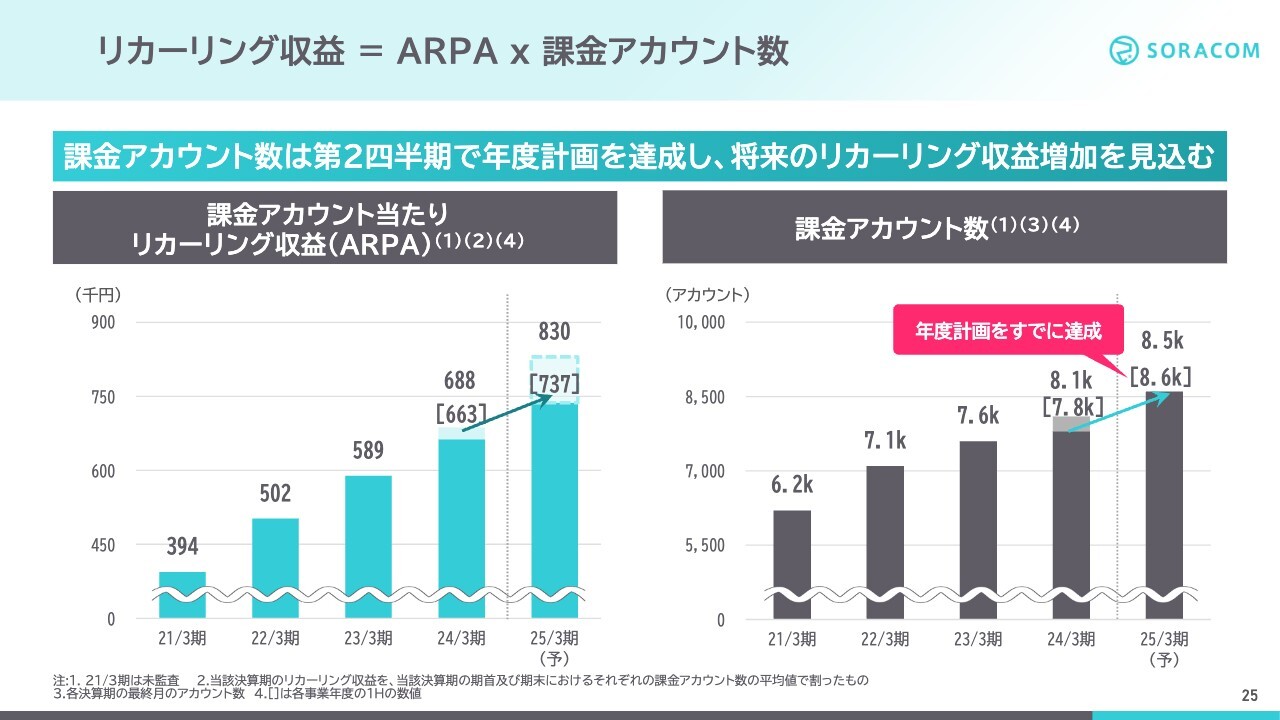

リカーリング収益=ARPA x 課金アカウント数

リカーリング収益を支えるKPIを見ていきます。リカーリング収益は、顧客当たりの平均利用料であるARPAと、課金アカウント数の掛け算となります。

左のグラフがARPAです。この上半期のARPAは、昨年度から二桁超えの11パーセントの成長率で伸びているものの、この第2四半期は、既存の大型案件で複数件の返金が重なったため、一時的に成長率が低減しています。しかし、返金の影響は一時的なものです。新規の大型案件も順調に立ち上がっていますので、引き続き高い成長を目指します。

右のグラフは課金アカウントの数で、実際に月当たりのサブスクリプション、つまり支払い契約されているお客さまの数です。この第2四半期は、前年同期比で10.3パーセント増の8,600アカウントとなり、通期計画の8,500アカウントをすでに達成しています。こちらは想定以上に進捗していますので、今後のリカーリング収益の成長につながっていくものと考えています。

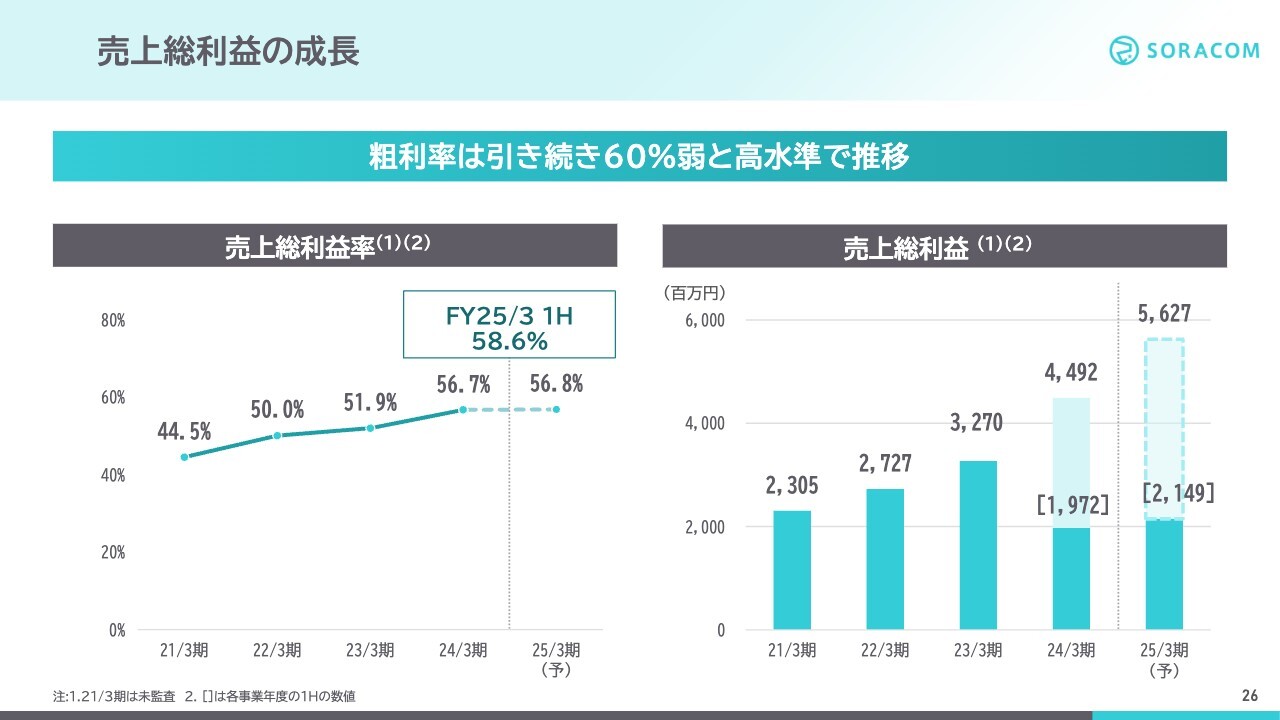

売上総利益の成長

粗利の成長についてです。左のグラフが粗利率ですが、こちらは第2四半期では58.6パーセントとなりました。粗利率の高いリカーリング収益の割合が多かったことにより、引き続き60パーセント弱と高水準で推移しています。

右のグラフは粗利です。約21.5億円と、前年同期比で9パーセント増と二桁弱の成長率です。年間の成長率予想に対してやや弱く見えますが、インクリメンタルの下期の期ずれなどもあり、計画どおりに進捗しています。

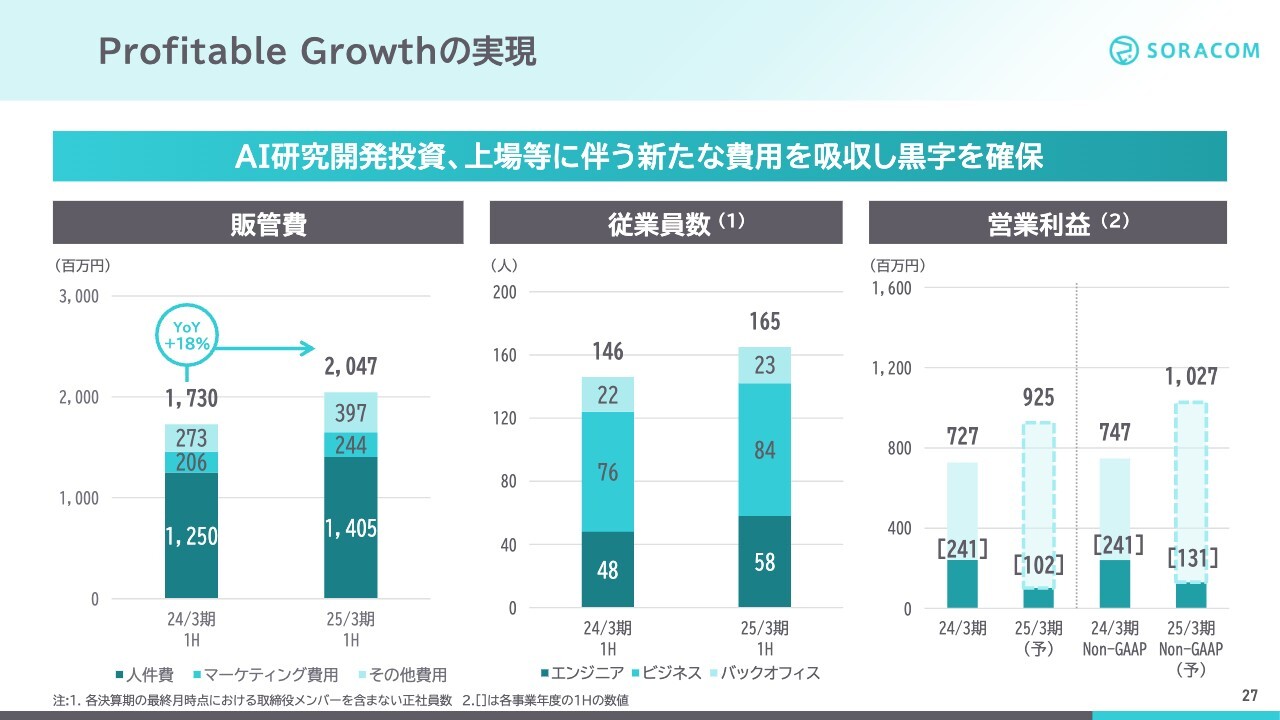

Profitable Growthの実現

営業利益についてご説明します。左のグラフは、前年同期比で販管費の増減を表しています。AI研究開発への投資や、上場に伴う新たな費用が発生しているため、販管費は増加していますが、これはすでに計画に織り込まれたものです。販管費は20.5億円と、計画どおりの執行となっています。

真ん中のグラフは従業員数の推移です。当社は先進的なサービスの開発・保守・運用を担うエンジニアと販売を担うビジネス人材を中心として、必要な人材の投資を重視しています。今期も第2四半期までの累計で15名追加の165名と、前年同期比13パーセント増ですが、順調に採用を進めています。

その結果、右のグラフのとおり、営業利益は第2四半期末で1億200万円、株式報酬費用を除いたNon-GAAPベースでは1億3,100万円となりました。

前年同期比では減益となりましたが、今期は下期に収益性の高いソフトウェア販売を見込んでおり、計画どおりの進捗となります。

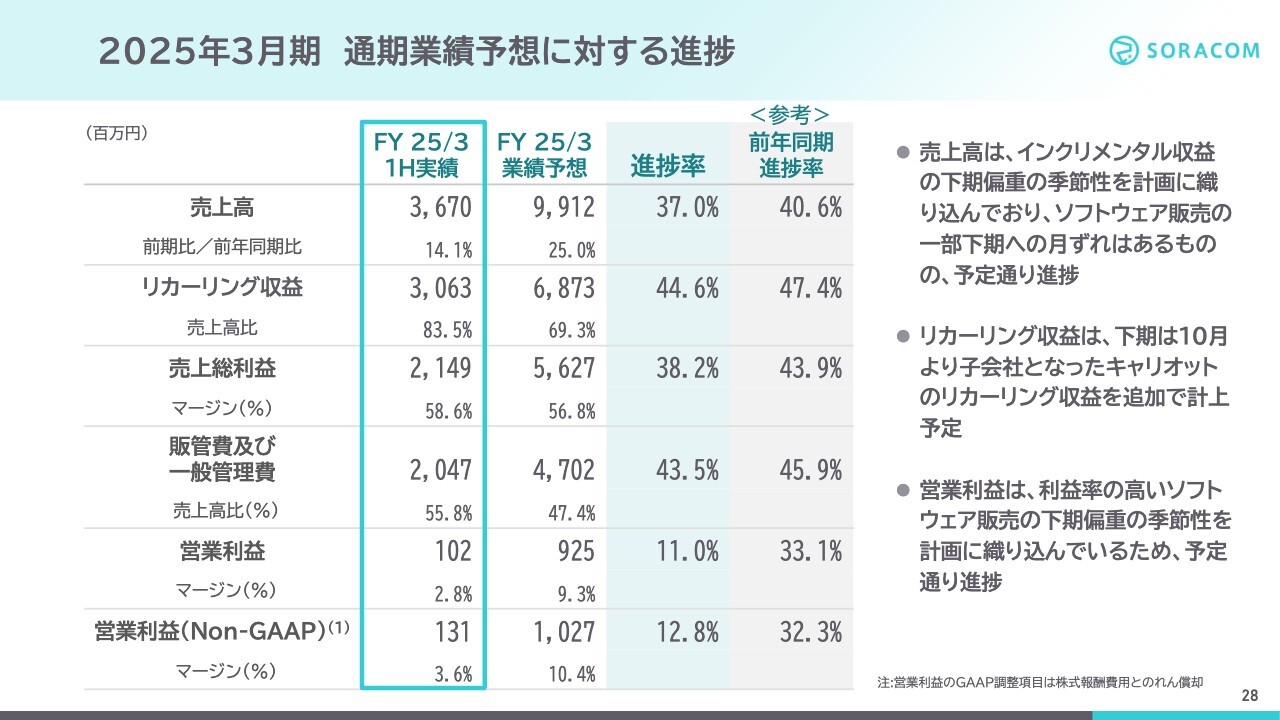

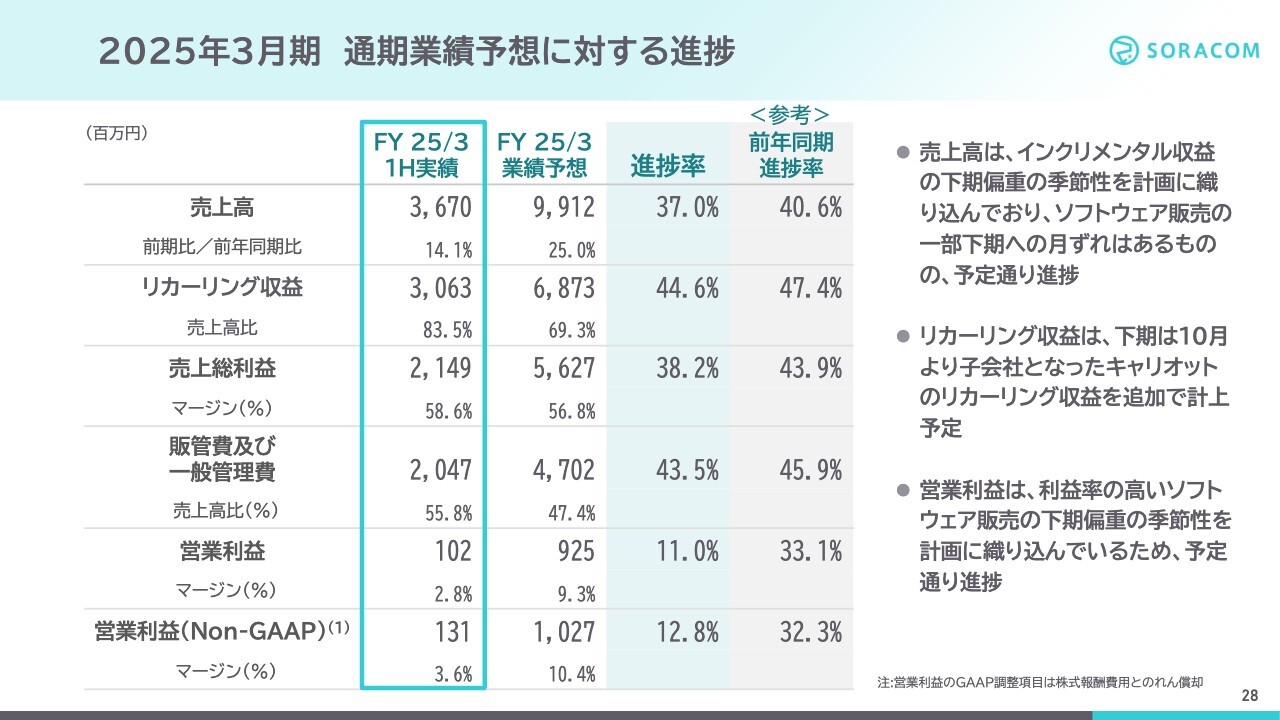

2025年3月期 通期業績予想に対する進捗

2025年3月期の通期業績予想に対する進捗です。売上高の進捗率は37パーセント、当社を重視するリカーリング収益の進捗率は44.6パーセントとなりました。インクリメンタル収益で、ソフトウェア販売が一部下期への月ずれがあったため、売上高の進捗率は昨年度と比べて少し弱いですが、第3四半期、特に第4四半期で大きく進捗していく予定となっています。

また、リカーリング収益は44.6パーセントと、ほぼ予定どおり進捗しています。下期には、10月に子会社となったキャリオットの売上もリカーリング収益に入ってくるため、ここから大きく進捗していくものと見ています。

営業利益については、進捗率はNon-GAAPベースで12.8パーセント、GAAPベースで11パーセントとなりました。今期は期初から順調に採用が進んでいること、利益率の高いソフトウェア販売が下期に大きく入ってくることを見込んでいます。したがって、こちらについても計画どおりの進捗です。

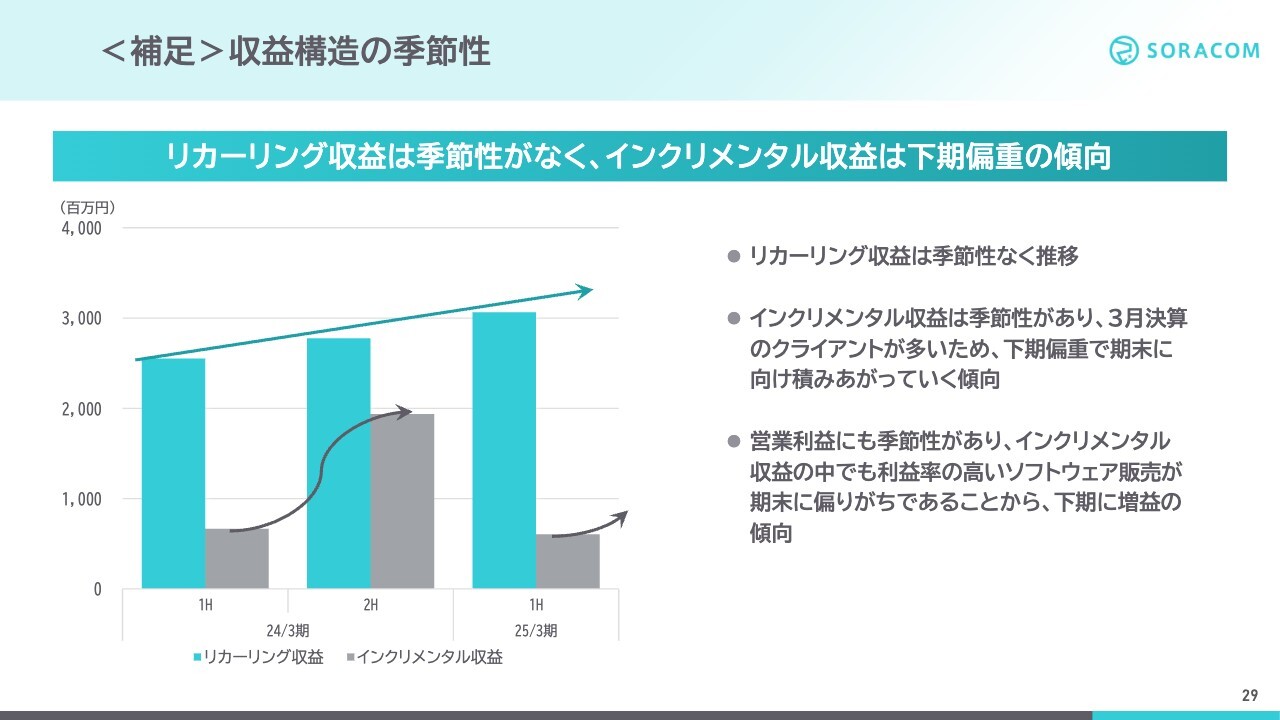

<補足>収益構造の季節性

当社の収益構造の季節性について、これまでもお話ししていますが、図を用いて補足します。

スライドは四半期売上高のグラフで、青がリカーリング収益、グレーがインクリメンタル収益です。リカーリング収益は、特に季節性に左右されず推移していきますが、インクリメンタル収益は季節性があります。3月決算のクライアントが多く、予算消化の観点からお客さまへの納入時期が下期に偏りがちとなっています。

営業利益にも季節性があり、インクリメンタル収益の中でも特に利益率の高いソフトウェア販売が期末に偏りがちなことから、下期に増益の傾向があります。そのため、売上高・利益ともに、通期業績予想に対する進捗は順調と考えています。

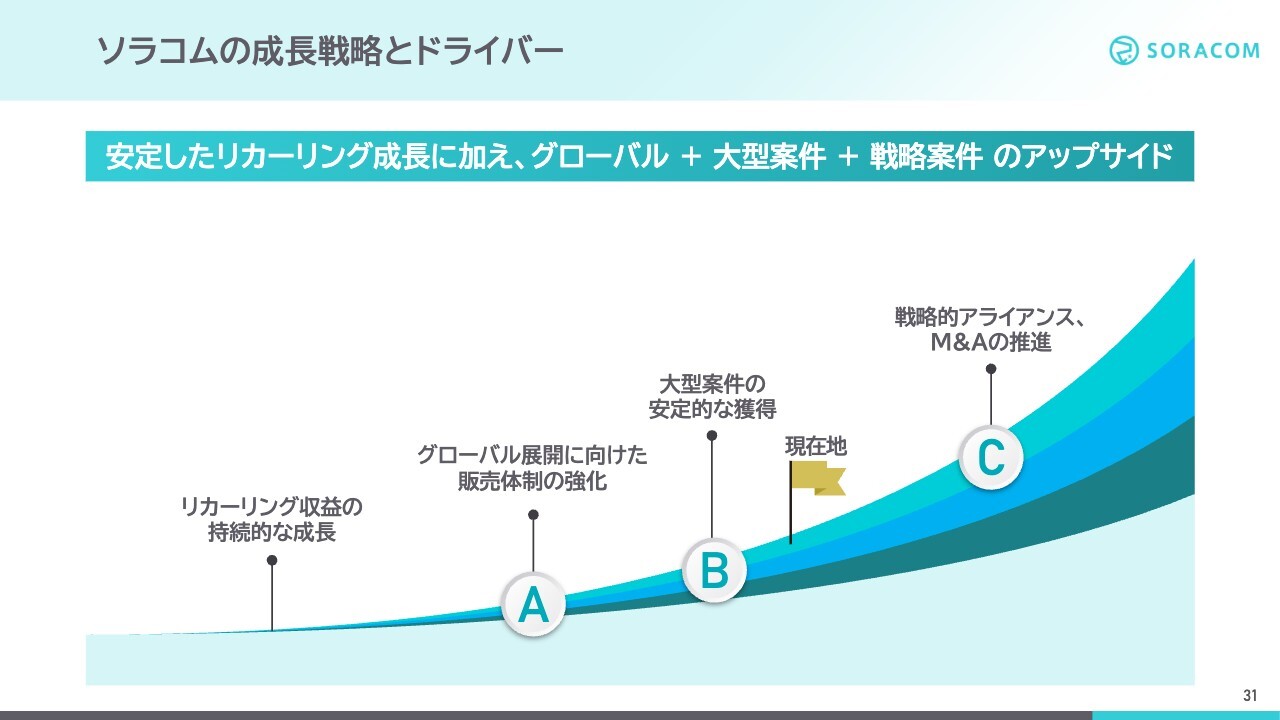

ソラコムの成長戦略とドライバー

最後に、今後の成長戦略の進捗についてご説明します。ソラコムの成長戦略の土台には、安定的に伸びていくリカーリング収益の成長があります。この上に、アップサイドとして、グローバル展開、大型案件の獲得、戦略的アライアンスやM&Aによる成長を推進しています。

A グローバル展開

グローバル展開についてです。ソラコムの特徴として、我々のプラットフォームは、通信・クラウドともに、世界の標準にのっとっているため、世界中でご利用いただくことができます。現在、3拠点体制で、日本に加えて、アメリカ、イギリスで、すでにオフィスを構えて現地顧客に販売しています。

左の図にあるように、日本のお客さまはすでにたくさんの事例を公開しており、アメリカ、イギリスでも、それぞれ現地のチームが現地のお客さまにご利用いただき、事例もたくさん出てきています。

右のグラフのとおり、第2四半期までのグローバルの売上高は、前年同期比32パーセント増の約17.6億円と、引き続き力強い成長を続けています。グローバル売上の比率についても、会社全体の売上の47.9パーセントと、ほぼ半分にまで成長しています。

日本での市場規模を1とすると、アメリカが5倍以上、ヨーロッパ4倍以上の巨大なマーケットですので、今後も大きく成長すると考えています。このグローバルでのシェアをしっかりと獲得できるよう、引き続き注力していきます。

B 大型案件の安定的な獲得

大型案件の獲得については、これまでもニチガス(日本瓦斯株式会社)など複数の大型案件を獲得してきました。

直近の例では、先ほどビジネスハイライトでもご紹介したSollatekにおける利用地域の拡大がありました。また、BusPatrolの順調なサービス規模拡大という進捗もありました。こちらはアメリカのお客さまです。

これらの案件が進捗するにつれて、毎年数億円のリカーリング収益を生み出す規模になっていくため、今後も大型案件を継続的に獲得するよう注力していきたいと考えています。

C 戦略的アライアンスの推進-コネクテッドカー

戦略的アライアンスにおいては、コネクテッドカーや通信事業者向けのプラットフォーム提供に取り組んでいます。

コネクテッドカーについては、これまでもKDDIやスズキとのアライアンスを進めてきました。また、5月にコネクテッドカー技術を研究・推進するAECCという業界団体への加入を発表しましたが、このAECCの国際会議で、トヨタ自動車と進めているコネクテッドカー向けの次世代ネットワークアーキテクチャが展示されました。

来場者アンケートの結果の賞である「DEMO CONTRIBUTOR AWARD」を実際に受賞し、非常に注目されました。この実証実験では、コネクテッドカー向けの認証および安全に保護されたネットワークの将来的な採用に向けて、段階的に検証を実施してきており、当社も商用化に向けて、引き続きトヨタ自動車をサポートします。

また、コネクテッドカー分野での新規案件も獲得できています。Global Mobility Serviceは、Fintechで有名なスタートアップ企業ですが、車の運転状況や速度などのデータと、金融機関から得た支払い状況などのデータを組み合わせることで、従来の与信審査では車を購入できなかったドライバーの信用力を向上させるサービスを展開しています。日本および東南アジアを含めたグローバルで「SORACOM」を採用いただいています。

C コネクテッドカー分野のキャリオットの子会社化完了

7月に子会社化を発表したキャリオットについては、10月1日に無事に子会社化が完了しています。

スライドは「Cariot」のサービス概要です。車載デバイスやスマホから、車の位置情報などのデータを取り込むことができ、お客さまの業務効率化および安全運転管理を提供できます。例えば、位置情報取得や運転日報の自動作成、アルコールチェック、車両管理台帳のデジタル化など、車にかかわるすべての人の働き方改革に役立てることができます。

このコネクテッドカーの分野において、プラットフォーム的な拡張性を持つユニークなソリューションであり、ソラコムとも非常に親和性が高く、ソラコムの持つ顧客層やエコシステム、IoTやクラウド技術とのシナジーも見込んでいます。

10月からソラコムグループとして新しいスタートを切っているため、すでに営業戦略やシステムの運用・保守の面での協業を進めています。既存の売上に加え、当社とのシナジーによる一層の成長を目指しています。

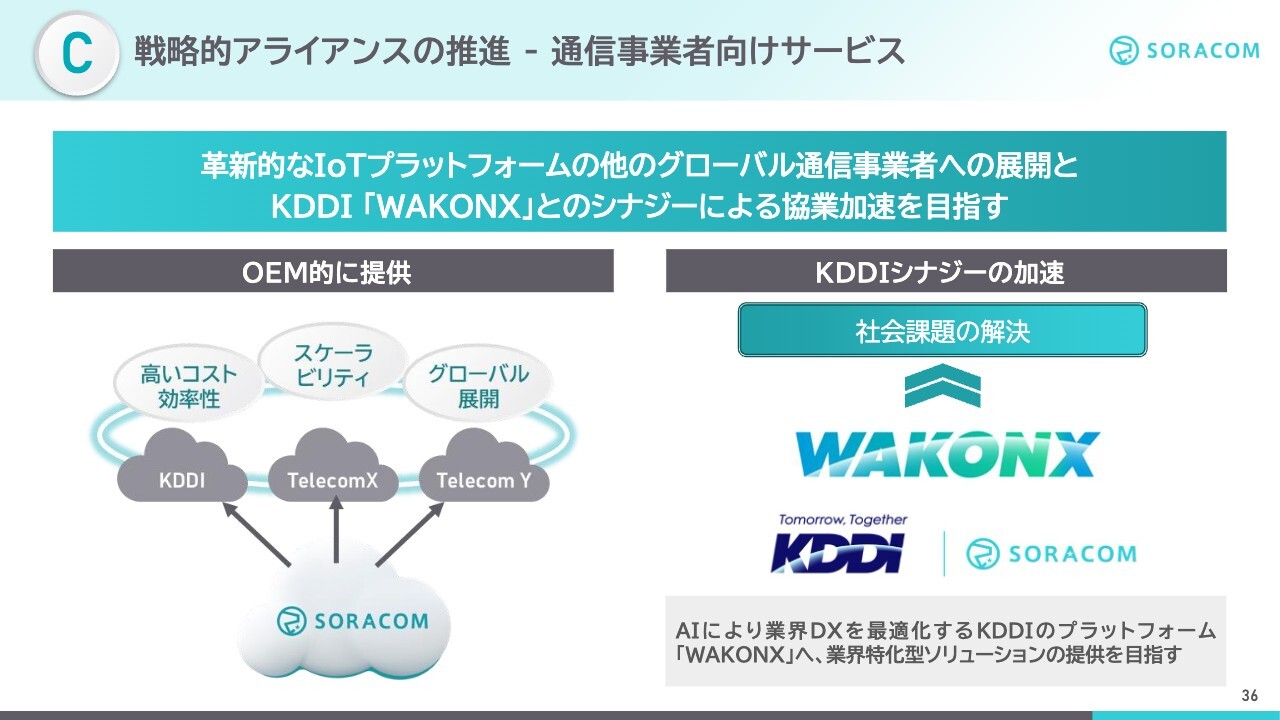

C 戦略的アライアンスの推進-通信事業者向けサービス

戦略的アライアンスとしてもう1つ掲げているのが、通信事業者向けのサービスの提供です。これまでもKDDIへ、ソラコムの革新的な技術の提供を行い、KDDIのIoTプラットフォームの進化に貢献してきました。引き続きKDDI、そして他の通信事業者へも、ソフトウェアのOEM提供を推進していきたいと考えています。

KDDIにおいては、新たにAIにより業界DXを最適化するプラットフォーム「WAKONX」の推進を掲げています。当社も「ソラカメ」や「Cariot」などの業界特化型ソリューションを「WAKONX」に提供し、より一層のシナジーを創出していきたいと考えています。

エグゼクティブサマリー

本日のまとめです。大きく集約すると4つのポイントがあります。1つ目のポイントとして、2025年3月期第2四半期の累計の業績においては、売上高が前年同期比14.1パーセント増と二桁増収、営業利益も黒字を確保し、特に課金アカウント数は特に課金アカウント数は好調で、すでに年度計画を達成しています。

2つ目に、契約回線数が700万回線を突破し、iSIMや生成AIの新サービスの機能追加など、どんどんプラットフォーム機能を強化しています。今後もさらなる成長を目指します。

3つ目に、成長戦略としてグローバルの進捗、さらに大型案件は、SollatekやBusPatrolなど、順調にスケールアップを実現しています。

4つ目として、キャリオットの子会社化も完了したため、ここからさらなる成長が期待できます。

ソラコムは引き続き日本発のグローバルプラットフォームを目指し、ビジョンの実現に邁進していきます。ご説明は以上となります。ご清聴ありがとうございました。

質疑応答:課金アカウント数の動向について

質問:課金アカウント数に関する質問です。この第2四半期末で通期の見通しを上回り好調というかたちになっていますが、どの業界もしくは地域、リージョンで伸びているか教えてください。

玉川:ソラコムのプラットフォームはあらゆる業種に対応しているため、現状、特定の業種での偏りは見られていません。

また、リージョンに関して、日本だけではなくアメリカ、ヨーロッパでも順調におしなべて成長してきているとして、非常に良いことだと考えています。

理由として、我々が考えているのはIPOで、3月に上場しましたが、認知度が上がったこと、また7月は、日本で「SORACOM Discovery」という最大規模のイベントを行い、2,000人以上の方にご参加いただきましたが、お客さまにたくさん知っていただいたことも貢献していると考えています。

質疑応答:複数案件での返金処理について

質問:ご説明いただいた複数案件での返金処理について今回、どのような経緯で返金処理を行うことになったのか、また、もしお話できるのであれば、返金された金額の規模感のイメージについて、併せてご教示いただければと思います。

玉川:複数の案件での返金があったという点についてご質問をいただきました。特に大型案件で相対契約を結んだ時に、少し特殊な料金体系といいますか、お客さまの事情に合わせてカスタマイズするというようなケースがあります。

その際、いわゆる計算のロジックを組むことになりますが、今回たまたま一部で間違ったロジック計算を行い、以前、余計にお金をいただいていたという事象が発覚したこともあったため、返金が発生したという経緯です。

現状、すでにそのロジックに関しては修正済みのため、今後発生することはなく一時的なものですが、お客さまにご迷惑をおかけし、非常に申し訳なかったと考えています。複数にはなりますが、特定のお客さまの件になるため金額は控えたいと思います。

質疑応答:下期の進捗率について

質問:上期の進捗を示したスライドがありましたが、リカーリング収益の上期の進捗率が44.6パーセントに対し、前年同期は47.4パーセントのため、若干遅れている印象を持っています。

下期については、返金処理の部分がなくなることと、キャリオットがリカーリングに計上されるため、結果的に下期の進捗として巻き返せるという見方になるのでしょうか? それとも、なにか下期で強い案件のパイプラインが見えているのでしょうか?

玉川:リカーリング収益に関して、下期にどう見ているのかというご質問だと理解しました。第2四半期のリカーリング収益が、想定していたほど強くなかったところに関しては、先ほどご説明した返金処理が1つです。

また、為替影響、特にグローバルでは、1円当たり円高になると、年間で約2,400万円の影響があります。ちょうど第2四半期のところで円高に振れたということもあり、5円ほど影響があったとは考えています。

一方で、返金処理については、一時的であること、円高に関しても現在、かなり円安に振れているため、我々が想定していた以上に円安になっていると思います。下期は、より高く出るのではないかと考えています。

また、キャリオットに関しては、10月1日から実際にリカーリング収益も計上することになりました。さらに、他のお客さまでも、下期でかなり大きく伸びると見ているアカウントがあるため、現状は通期を通して、予定どおり進捗すると考えています。

質疑応答:インクリメンタル収益の通期の見込みについて

質問:インクリメンタル収益について、通期計画30億円に対し、上期6億円の進捗となっており、下期はソフトウェアの販売があるとご説明いただきましたが、それ以外にどのようなパイプラインを見通しているのでしょうか?

玉川:インクリメンタル収益の中でSIMやデバイスなど、いわゆる販売という部分と、我々は「ソフトウェア販売」と呼んでいますが、主にKDDIに提供している、OEM的に当社のプラットフォームを提供している部分があります。

KDDIとのやり取りという観点では、毎年だいたい下期に偏ったかたちです。昨年は10億円以上ありましたが、下期に売上が立ってくるかと考えています。

また、別途、デバイスやSIMの大型案件も下期にずれ込んではいますが、今も大きな案件として見込んでいるため、通期を通してしっかりと進捗させていきたいと思います。

質疑応答:下期の営業利益について

質問:下期の営業利益に関して、営業利益が倍増するような計画だと見ています。会社計画との差分を考えると、下期に大型の案件、インクリメンタルの案件があるということでしょうか?

玉川:先ほどインクリメンタル収益に関して、下期の見込みというご質問をいただきましたが、KDDIとの取り組みの話と、それとは別である、大型デバイスやSIMの納入のプロジェクトがあるということで、下期に大きなインクリメンタル収益があると見ています。それに伴い、営業利益に関しても、下期で倍増していくようなかたちになっています。

質疑応答:大型案件の規模感について

質問:下期に国内で大型案件がある場合、影響がどの程度続くと見ればいいのか、今期で終わるものなのか、複数年度にわたるのか、規模感を教えてください。

玉川:KDDIとのシナジー案件に関しては、KDDIグループに入ってから、8年前より協業を続けており、特に近年は協業が加速しています。今後も継続し、協議を進めていく予定のため、下期に偏ったソフトウェアの販売やインクリメンタル収益は、今後も継続していくと考えています。

質疑応答:インクリメンタル収益のずれについて

質問:大型案件で「月ずれ」というご説明があったかと思います。ずれた分は、この第3四半期に入るということでしょうか?

また、インクリメンタル収益として入ったのち、リカーリング収益になると思いますが、リカーリング収益の部分は後ずれするため、一部は今期予定していたものが来期にずれるという理解でよいでしょうか?

玉川:月ずれと言いましたが、大型案件の納入では、いくつかのケースがあります。例えば、当社のデバイスやSIMを、我々から提供しているパートナーからのエンドユーザーに納入する際、エンドユーザーの事情で「もう少し後がいい」というケースがけっこうあります。これにより時期が少しずれます。

もしくは、デバイス調達の問題で、なかなか入りきれなかった、作りきれなかったといったことが起こります。我々もインクリメンタル収益に関しては、一部ずれることがあり得ると、常に想定しています。そのため、第3四半期、第4四半期では、確実に入れることができるのではないかと考えています。

インクリメンタル収益が入ったことにより、リカーリング収益が発生するため、もちろん、ご質問いただいたようなケースもあります。しかし多くの場合、SIMやデバイスであらかじめ調達し、実際に現場で実装されてからリカーリングが立つとして、インクリメンタルの納品からリカーリングまでは時間がかかるケースが多いです。したがって、我々のほうでも想定しているところがあります。

現状、インクリメンタル収益が少しずれることにより、リカーリングが大幅にずれるかというと、今回のケースでは、そこまで大きくはずれないと見ています。いずれにせよ今後、その影響は、しっかりと見極めていきたいと考えています。

質問:1つ確認ですが、今期計画の数字に対して、リカーリングの部分が下押し圧力にはならないという考え方でよいでしょうか?

玉川:今のところは、通期を通して進捗できると考えています。

質疑応答:案件の規模感について

質問:SollatekやBusPatrolへの新規案件についてご紹介いただきましたが、先々のポテンシャルについて、ニチガスの案件は、かなり大きなものだったと思います。そのような案件と比べ、どのくらいの規模感を持っておけばいいか、ご教示いただけますか?

玉川:我々は、今後、年間当たり数億円以上のリカーリング収益を生むものを大型案件として見ています。SollatekもBusPatrolも、ポテンシャルのある案件だと考えています。特にSollatekは、いわゆる多国籍企業、飲料メーカーに、電圧制御を過去数十年にわたり提供している会社です。

電圧制御のみならず温湿度管理、そして「Always Connect」という言い方をされますが、常に通信を入れ、遠隔からデータを取れるかたちで、グローバル企業に非常に評価されています。そのようなこともあり、これまでヨーロッパが中心でしたが、アフリカにも入っていきます。

また、その他の地域も、案件としてお話を聞いているところがあるため、将来的に非常に大きなポテンシャルがあると考えています。現状でも二桁万、将来的にはさらに大きくなる可能性があると見ています。

BusPatrolはアメリカのお客さまになりますが、スクールバスのデータ、複数のカメラのデータをクラウドに上げ、そのデータをクラウド上で分析しています。スクールバスが停車した横を、他の車が通ると法律違反になりますが、そのような車があった場合に、罰金を後から請求するような仕組みを作り上げ、非常に評価されている会社です。

アメリカの広い国土の中で、東部のいくつかの州に入ったばかりですが、スクールバスからのデータ量は非常に膨大ですので、社会的にも非常に重要なサービスとして、今後大きく広がっていくポテンシャルがある案件だと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

147A

|

982.0

(11:30)

|

-33.0

(-3.25%)

|

関連銘柄の最新ニュース

-

ソラコム(147A) ラジオNIKKEI「この企業に注目!相場の福... 今日 11:00

-

ソラコム(147A) ソラコム、「JPXスタートアップ急成長100... 02/17 09:00

-

ソラコム(147A) ソラコム、経済産業省出身の桑原智隆氏が戦略ア... 02/16 11:00

-

ソラコム、大幅増収増益で通期予想を上方修正 USは80%超の高成長... 02/13 19:00

-

ソラコム(147A) ソラコム連結子会社のキャリオット、新機能を搭... 02/13 10:00

新着ニュース

新着ニュース一覧-

今日 12:03

-

今日 12:01

-

今日 12:01

-

今日 12:00