【QAあり】ピックルスHD、茨城新工場で生産自動化を含む効率化を推進 さつまいも商品や冷凍食品の開発等、新領域の拡大を図る

INDEX

影山直司氏:本日はお忙しい中、株式会社ピックルスホールディングスの2025年2月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。代表取締役社長の影山です。

これから中長期経営戦略や決算概要などについてご説明し、その後、質疑応答の時間を設けます。本日の内容は、スライドに記載の4項目です。

当社グループのありたい姿

まずは、当社グループが中長期で目指すありたい姿と、それを実現するために欠かせない我々の強み、ビジネスモデル、製品についてご説明します。

当社グループは、創業当初から「チャレンジを奨励する姿勢・社風」のもとで、野菜と発酵の力を活用しながら、漬物をはじめ、みなさまの健康に貢献するさまざまな製品をお届けしてきました。当社グループは、より「おいしい、健康/地球にやさしい、新しい」製品をお届けし、「新たな価値を創造し続ける野菜・発酵・健康の総合メーカー」を目指していきます。

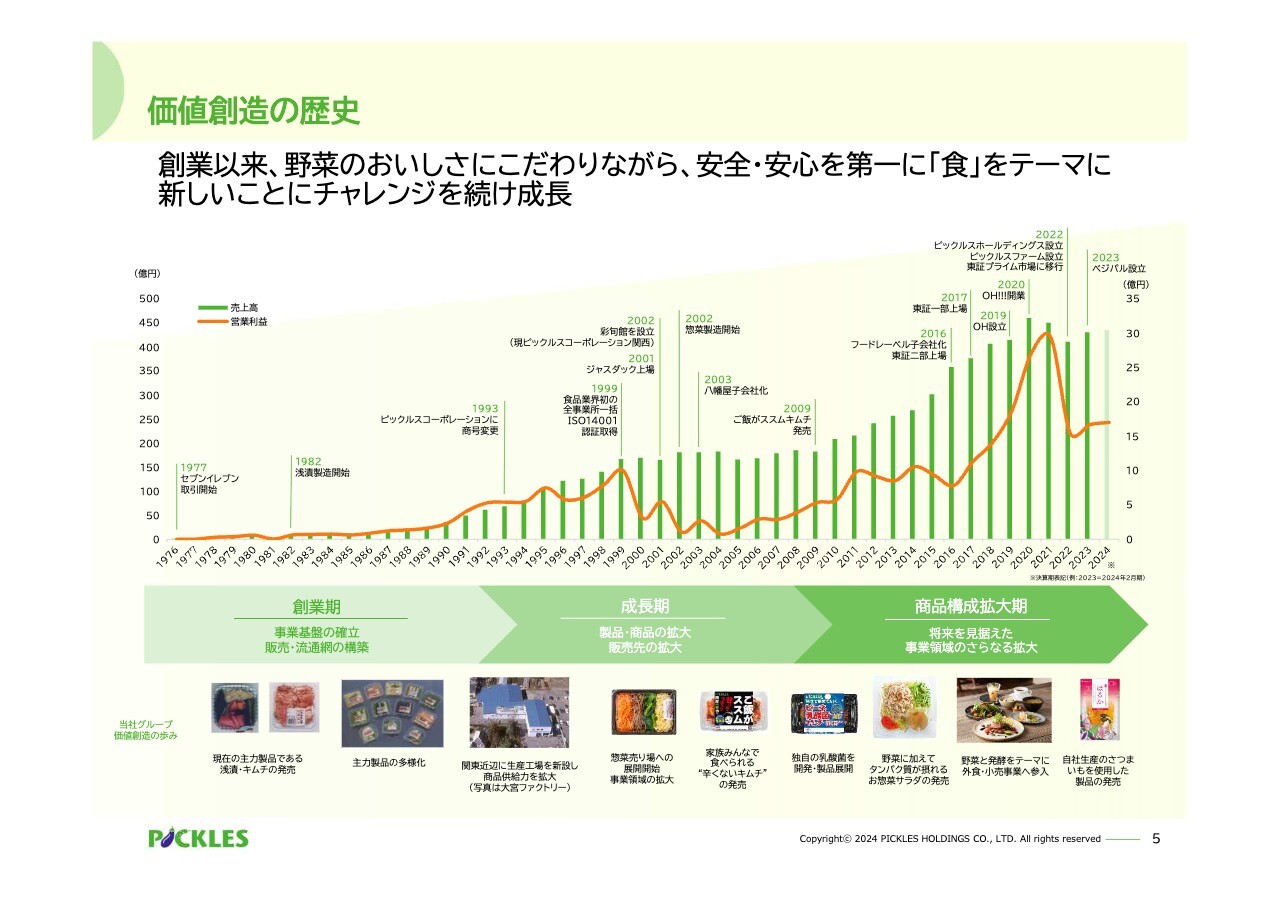

価値創造の歴史

創業以来、当社グループは浅漬・キムチを起点に、野菜のおいしさにこだわりながら惣菜や簡単に調理できる製品の開発など、お客さまのニーズに合わせて常に新しいチャレンジをしながら成長してきました。

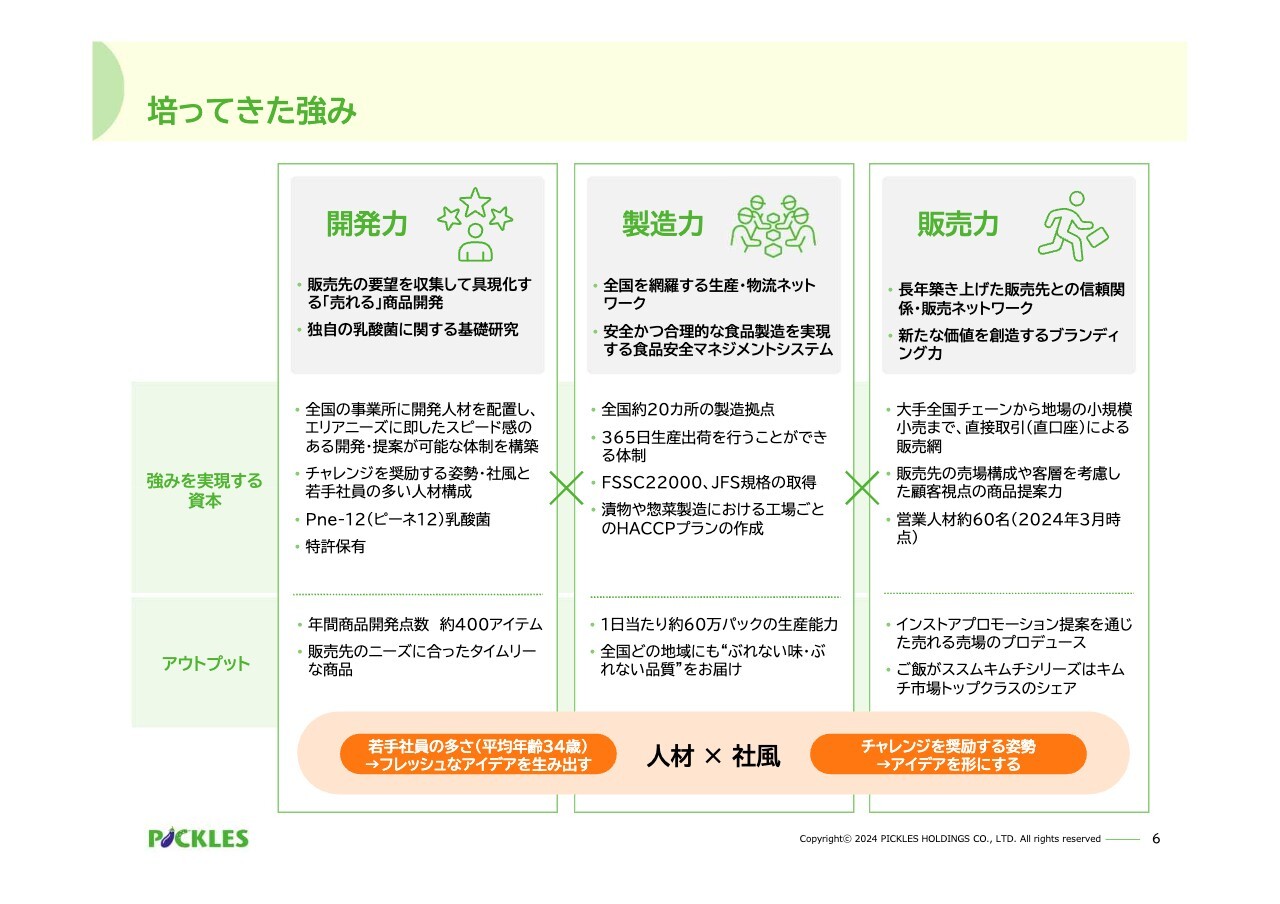

培ってきた強み

その中で当社グループは、開発力、製造力、販売力という3つの強みを培い、磨いてきました。

開発力とは、エリアごとに得意先のニーズを吸い上げ、「売れる」製品に具現化できる力です。製造力とは、全国約20ヶ所の生産拠点を基盤に、全国各地で日々生産し供給する力です。そして販売力とは、徹底したお客さま視点による商品提案とブランディングです。

これらの強みに加え、フレッシュなアイデアを生み出す原動力となる若手社員が多い人材構成になっていることや、アイデアをかたちにするための積極的なチャレンジを奨励する社風が掛け合わさり、相乗効果を生み出しています。

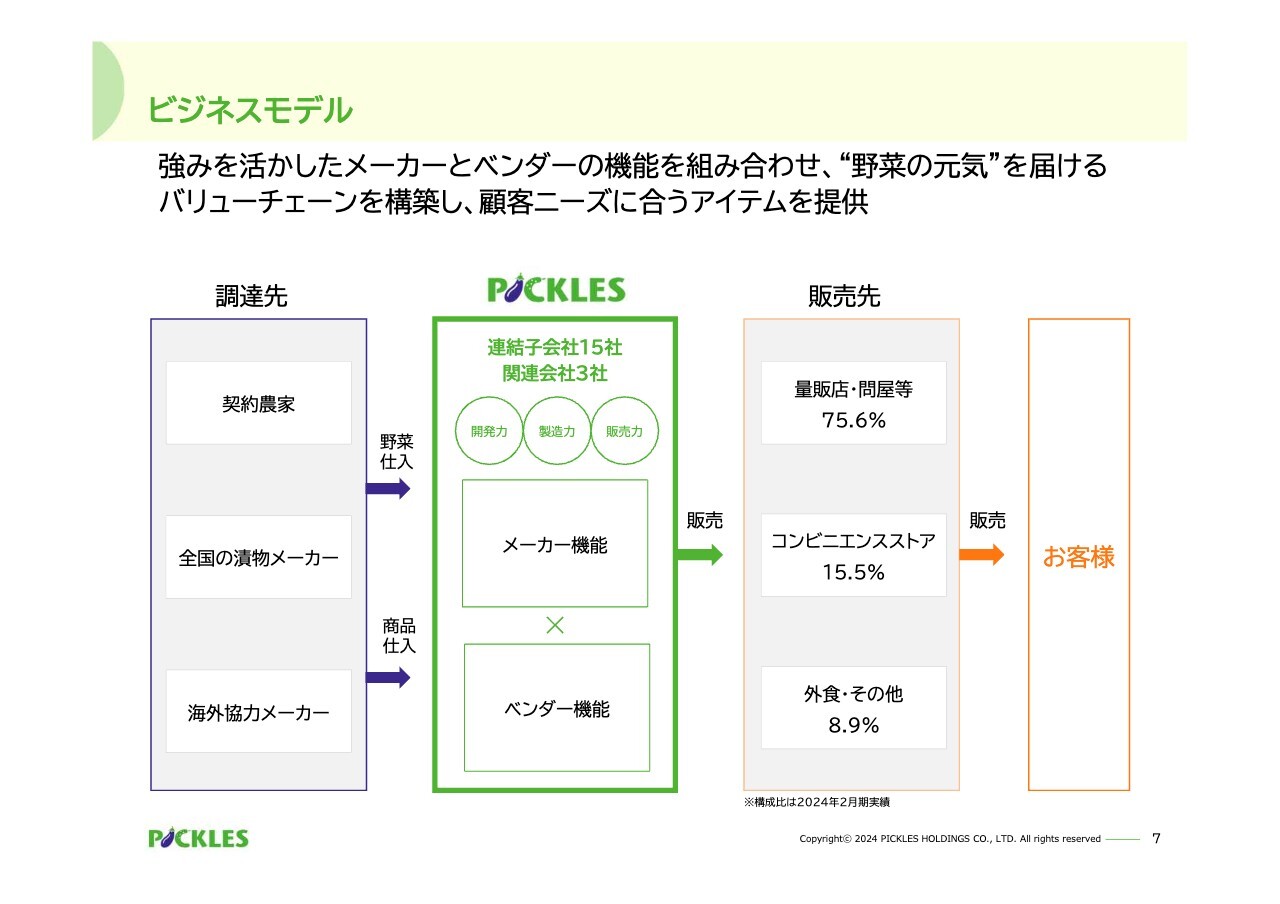

ビジネスモデル

当社グループのビジネスモデルは、これらの強みを組み合わせながら、メーカー機能とベンダー機能を複合的に発揮することです。仕入先や販売先とのネットワークを強化しつつ、当社グループならではの付加価値を創出するバリューチェーンを構築しています。

強みから創出された製品・商品

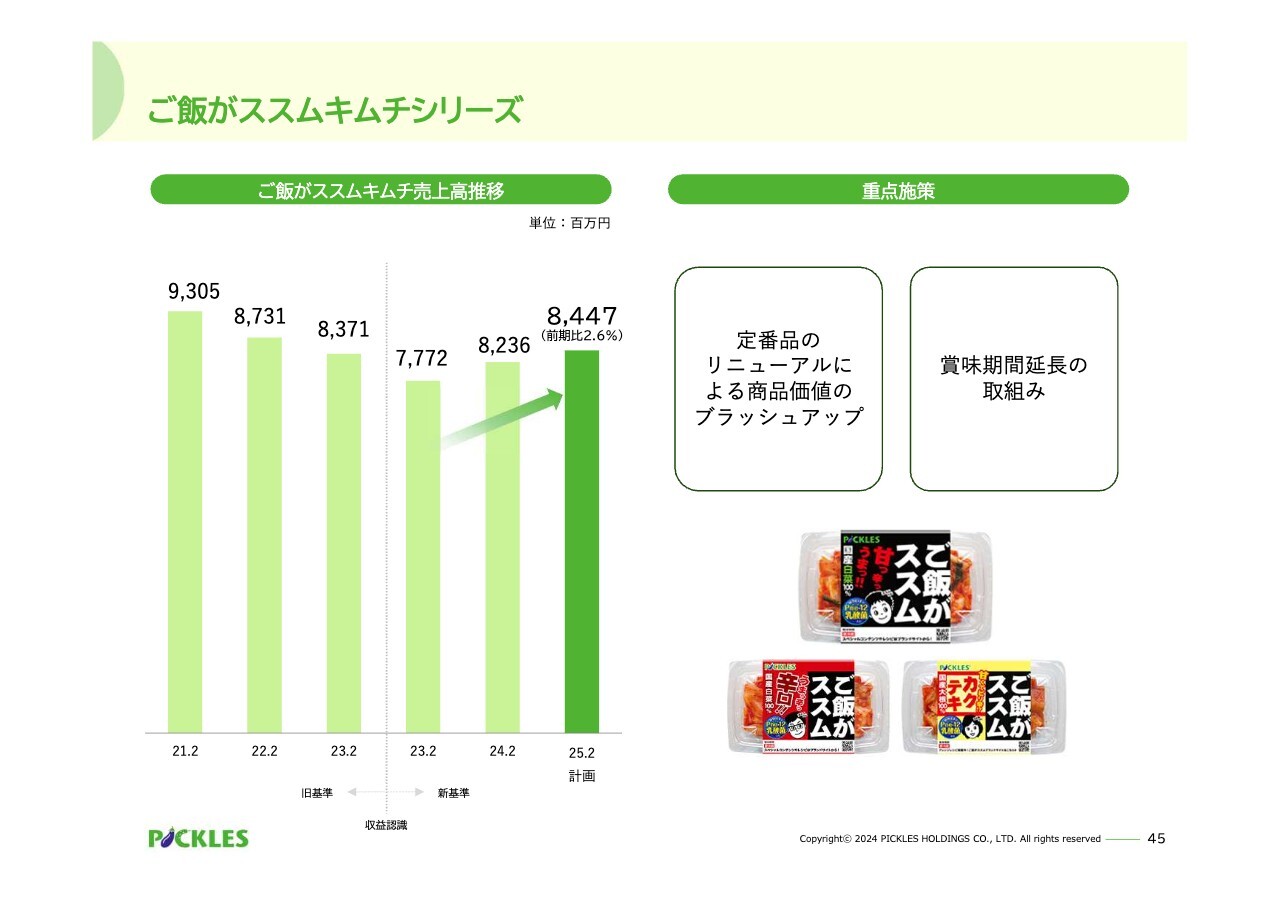

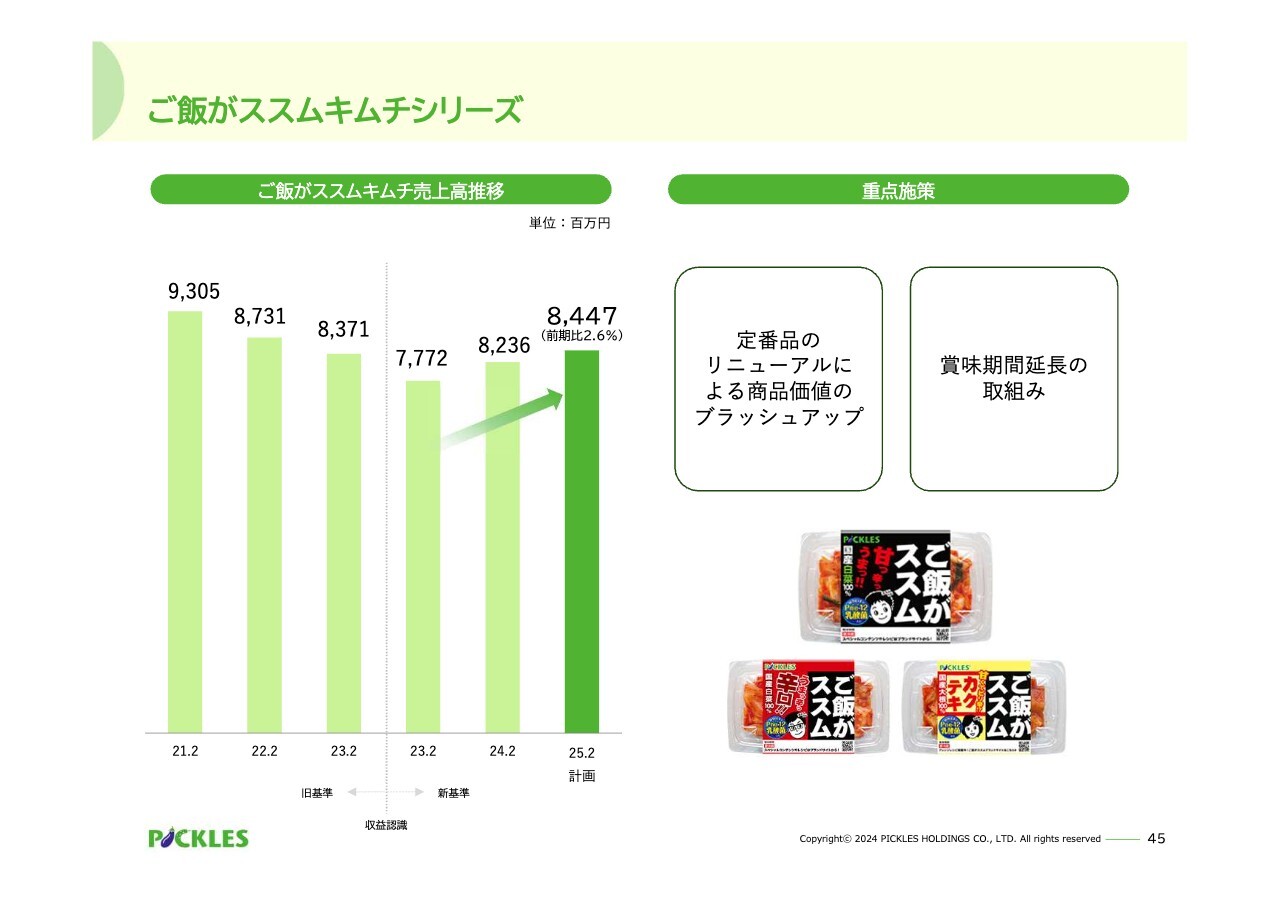

このような強みとビジネスモデルから創出された製品群・商品群をスライドに記載しています。売上高の7割弱は自社で開発・生産している製品で、「ご飯がススムキムチ」シリーズを中心に浅漬、キムチ製品、ナムルなどの惣菜製品を展開しています。

残りの3割強を占める商品では、他社が製造している漬物や、当社のグループ会社が企画し、他社に製造委託している品物を扱っています。

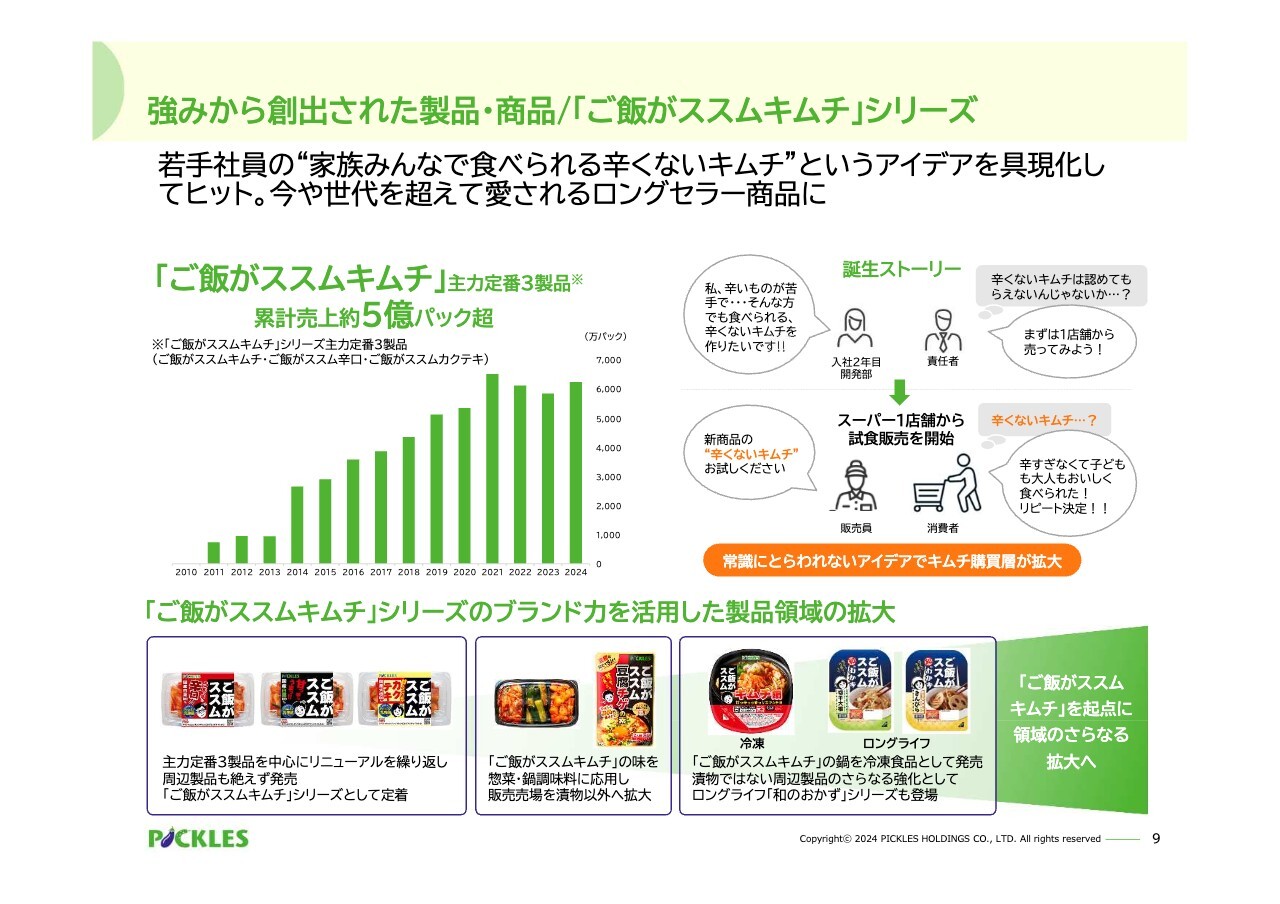

強みから創出された製品・商品/「ご飯がススムキムチ」シリーズ

「ご飯がススムキムチ」は当社グループの代名詞のような存在です。この製品はもともと辛いものが苦手な入社2年目の商品開発担当の女性社員が思いついたものです。“家族みんなで食べられる辛くないキムチ”という常識にとらわれないアイデアを、当社グループならではのチャレンジ精神で商品化したことがきっかけでした。

このキムチは口コミで広がり、今では業界トップクラスのシェアを誇るブランドに育ちました。このブランド力を活かし、惣菜から鍋調味料、冷凍食品、ロングライフ製品や加工品まで製品領域を広げており、「ご飯がススムキムチ」シリーズとして進化を続けています。

外部環境認識

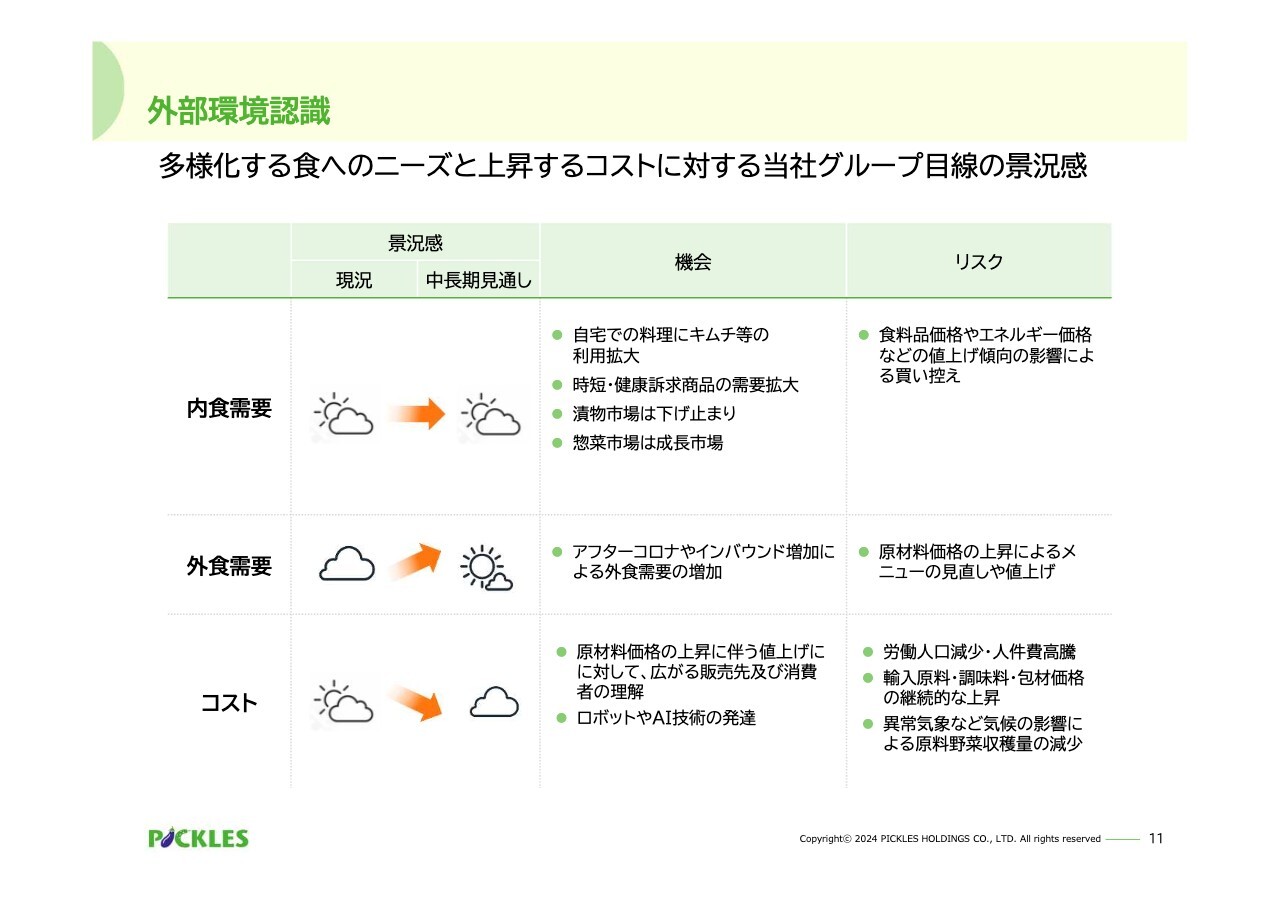

当社グループがありたい姿を実現するため、中長期にわたって進めていく経営戦略についてお話しします。まずは、当社グループの事業に関わる中長期の外部環境認識です。

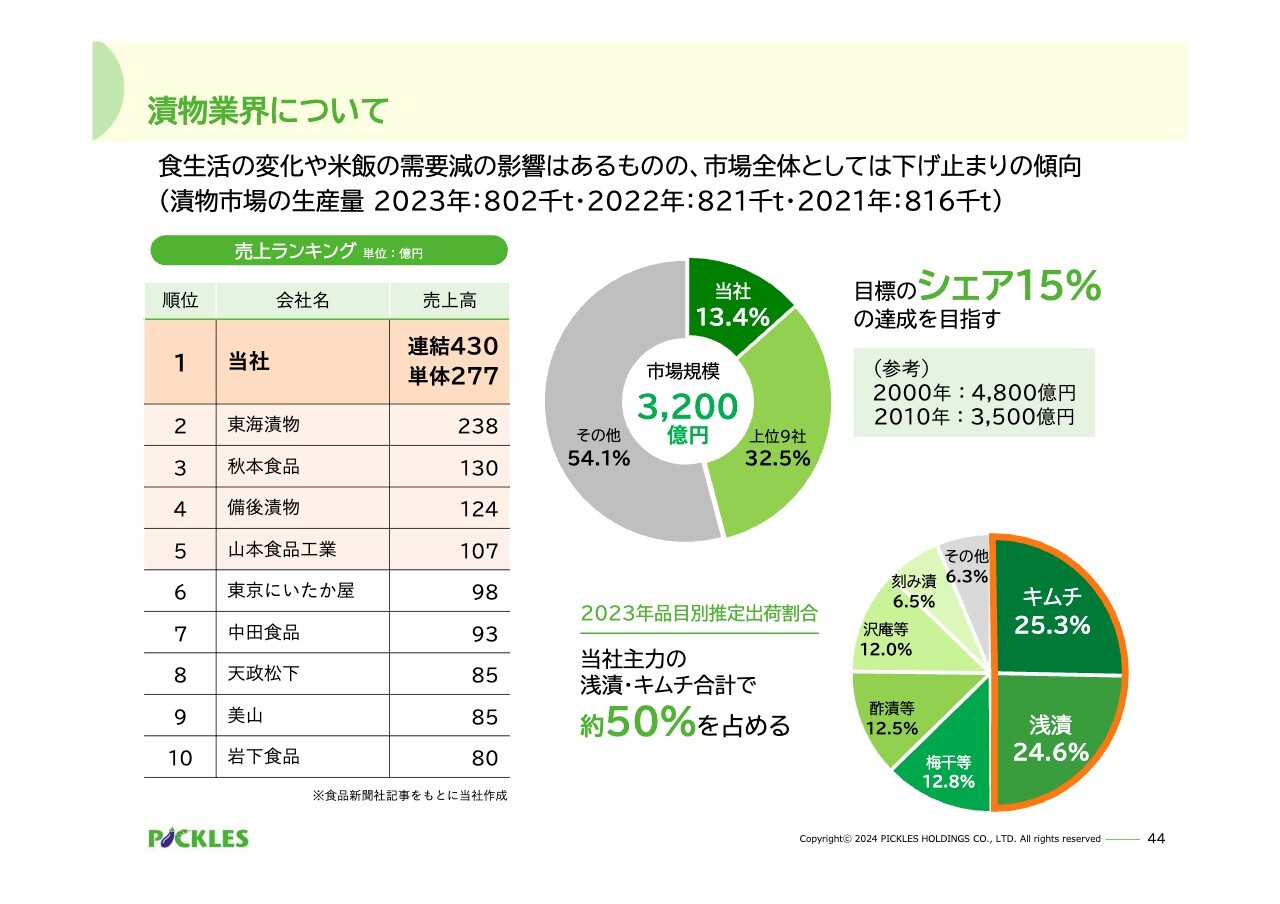

市場環境としては、米飯需要の減少など、消費者の食生活の変化による影響はあるものの、漬物市場の規模は下げ止まりの状態となっています。惣菜市場については、女性の社会進出、単身世帯の増加といった社会的要因から、今後も成長が見込めると考えています。

また、内食需要については、物価高騰による買い控え等のリスクは継続しますが、キムチの利用用途の広がりや、時短・健康に寄与する商品の需要増加は、当社グループにとって事業機会となります。外食需要については、インバウンドの増加が追い風となります。

コスト面では原材料、人件費などが総じて高止まりとなっており、今後も上昇傾向が続くと予想されるため、茨城新工場に導入するロボットやAI技術を活用した生産性向上の取り組みをグループ全体に波及させていく必要があります。

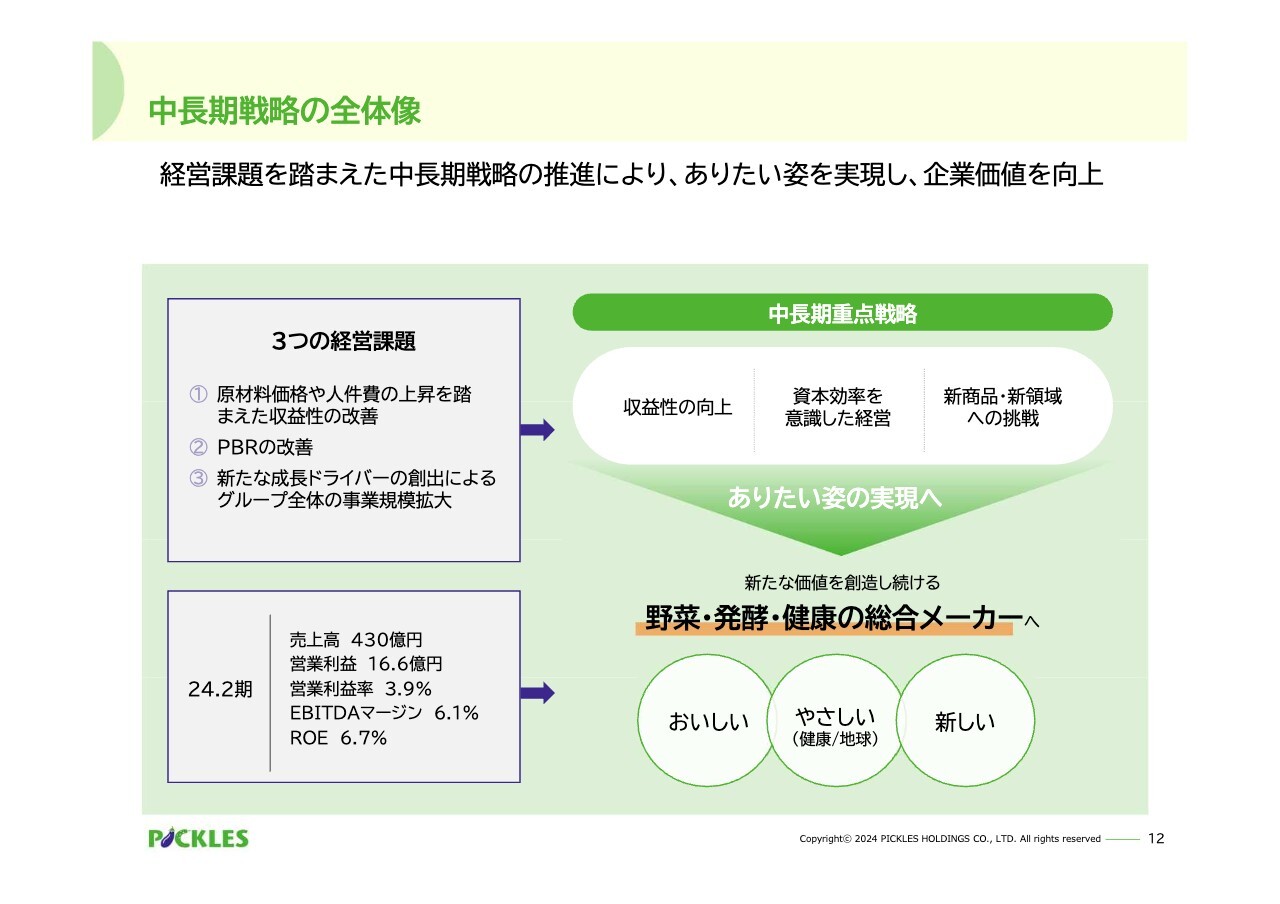

中長期戦略の全体像

このような外部環境認識を踏まえた上で、経営課題と中長期の重点戦略を整理しました。現在、当社グループの抱える主な経営課題は3つあると考えています。

1つ目は、原材料価格や人件費の上昇を踏まえた収益性の改善です。2つ目はPBRの改善、そして3つ目は、新たな成長ドライバーの創出によるグループ全体の事業規模拡大です。

これらの課題を踏まえ、当社グループが中長期にわたり継続的に成長していくために、収益性の向上、資本効率を意識した経営、新商品・新領域への挑戦という3つの重点戦略を定めました。この重点戦略の推進がありたい姿の実現にもつながっていきます。

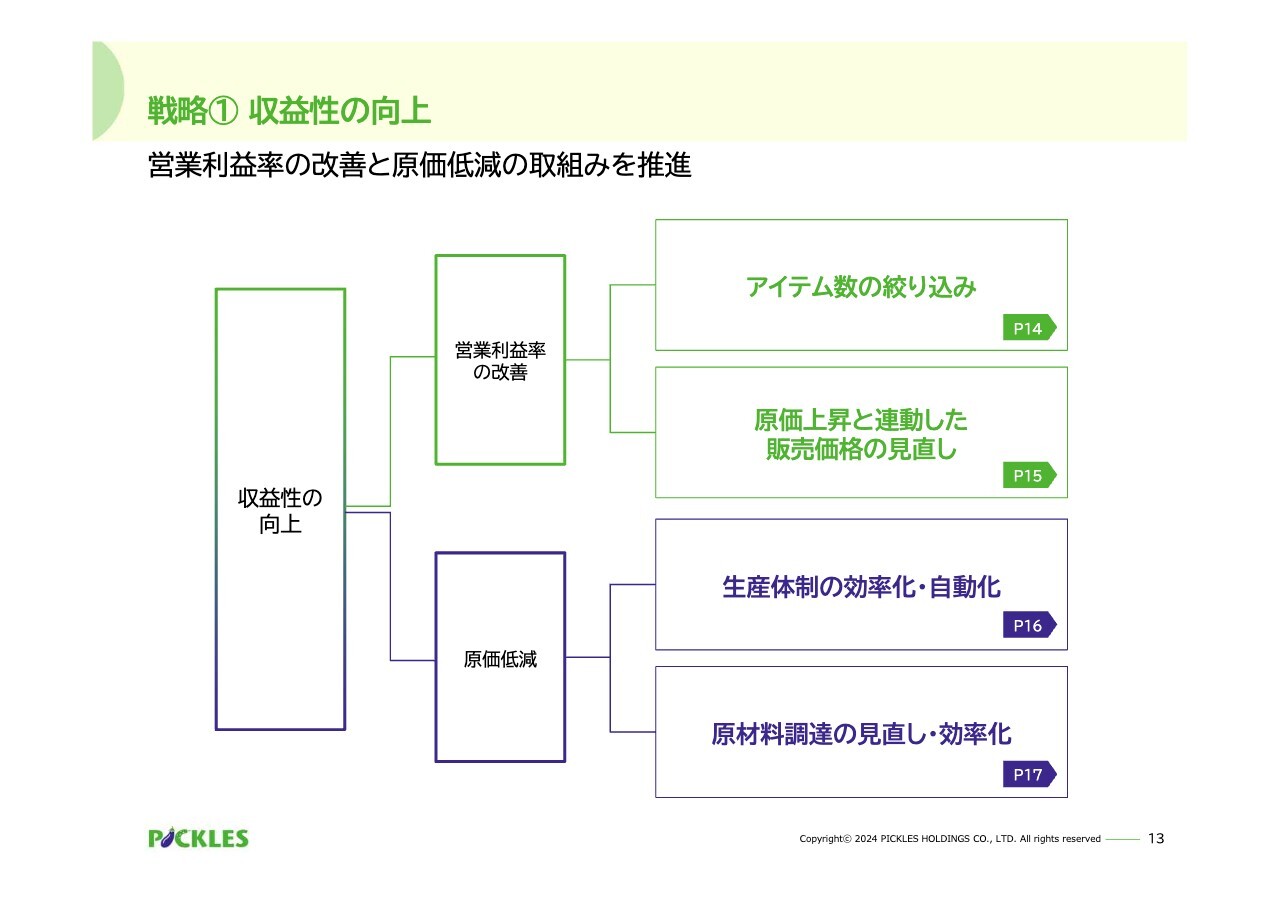

戦略① 収益性の向上

重点戦略についてご説明します。1つ目の収益性向上に向けては、営業利益率の改善、原価の低減という2つの側面から取り組んでいく必要があります。そして、それぞれにひもづく施策が2つずつあります。

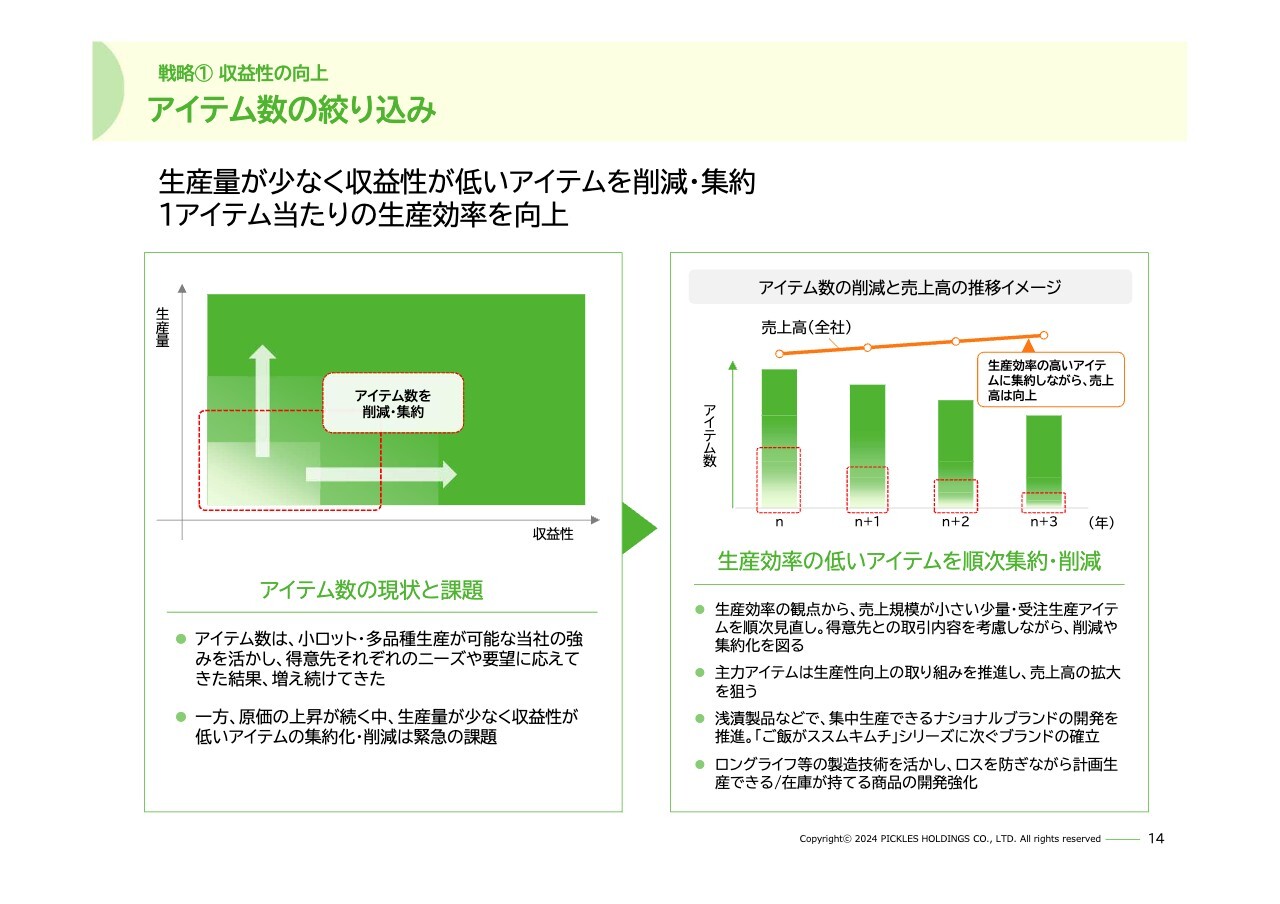

アイテム数の絞り込み

営業利益率の改善施策の1つ目は、アイテム数の絞り込みです。当社グループは各得意先のニーズに応えるため、同じ製品の規格をわずかに変えるなど、細かな仕様変更に対応してきました。その結果としてアイテム数は増え続けていますが、原価の上昇が続く中で収益を上げていくには、アイテムの集約・削減は避けられない課題です。

スライド左側の図は、アイテム集約のイメージです。生産量が少なく収益性が低い、左下の白い部分に属するアイテム群を見直しの対象とし、販売先との関係性を考慮しながら削減・集約を図っていきます。

右側のイメージ図は、アイテム数と売上の関係を示したものです。アイテム数の削減・集約を進めても、生産効率の高い緑色の部分に属するアイテム群の生産量を拡大することで、売上も同時に向上させていくことができると考えています。

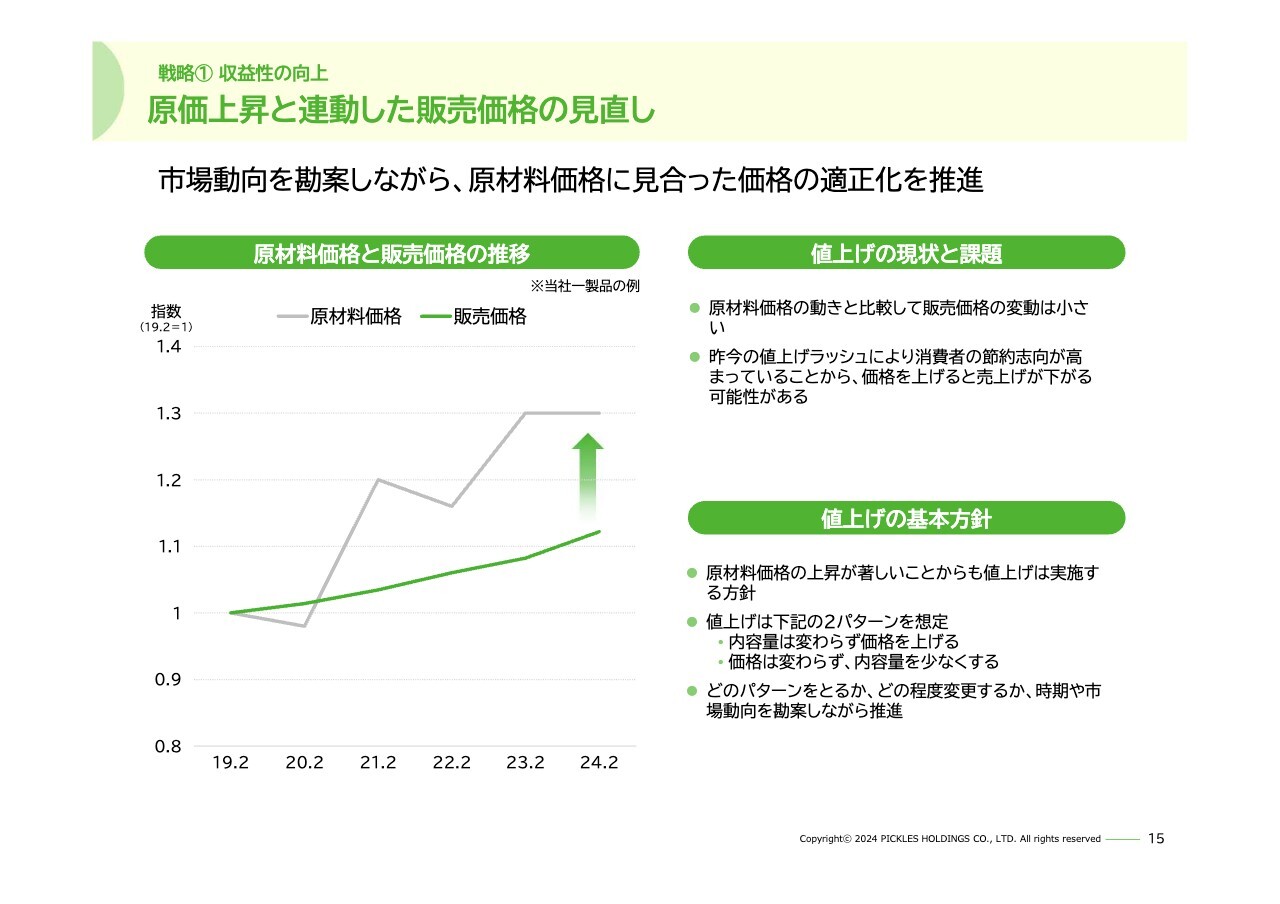

原価上昇と連動した販売価格の見直し

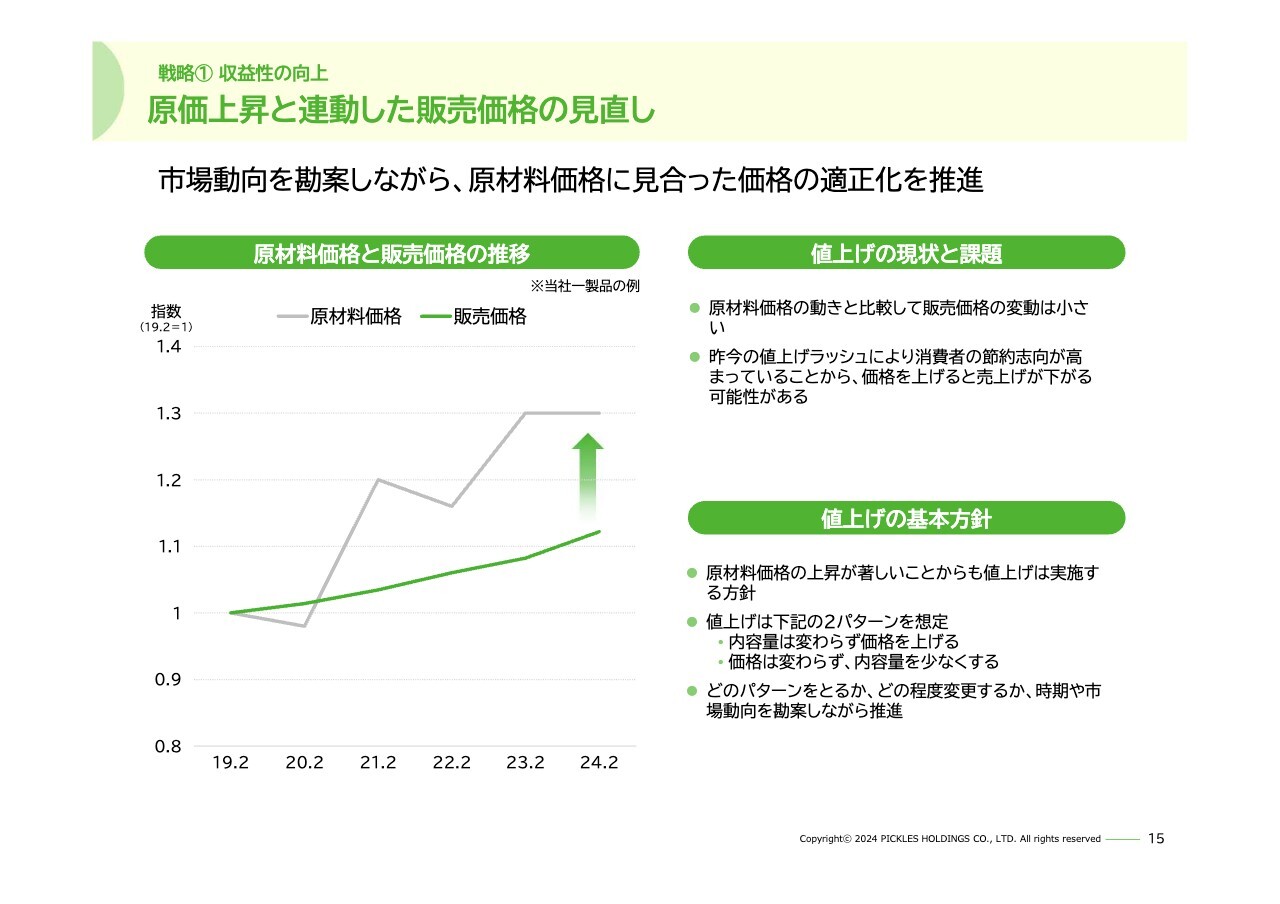

営業利益率の改善施策の2つ目は、販売価格の見直しです。浅漬や惣菜については、季節ごとに価格の見直しを行ってきました。

スライド左側の折れ線グラフは、当社グループのある製品の原材料価格と販売価格の推移を指数で示したものです。ご覧のとおり、原材料価格の上昇に対して販売価格が追いついていません。このギャップは程度の差こそあれ、他の製品・商品でも見られます。

これまで当社グループは、物価高騰によるお客さまへの負担を考慮し、「ご飯がススムキムチ」シリーズについては値上げを行ってきませんでした。しかし今後は、原価の上昇幅を見ながら値上げを実施していきます。今年9月以降、損益状況の厳しい販売先から、「ご飯がススムキムチ」シリーズの価格改定の交渉を開始しています。

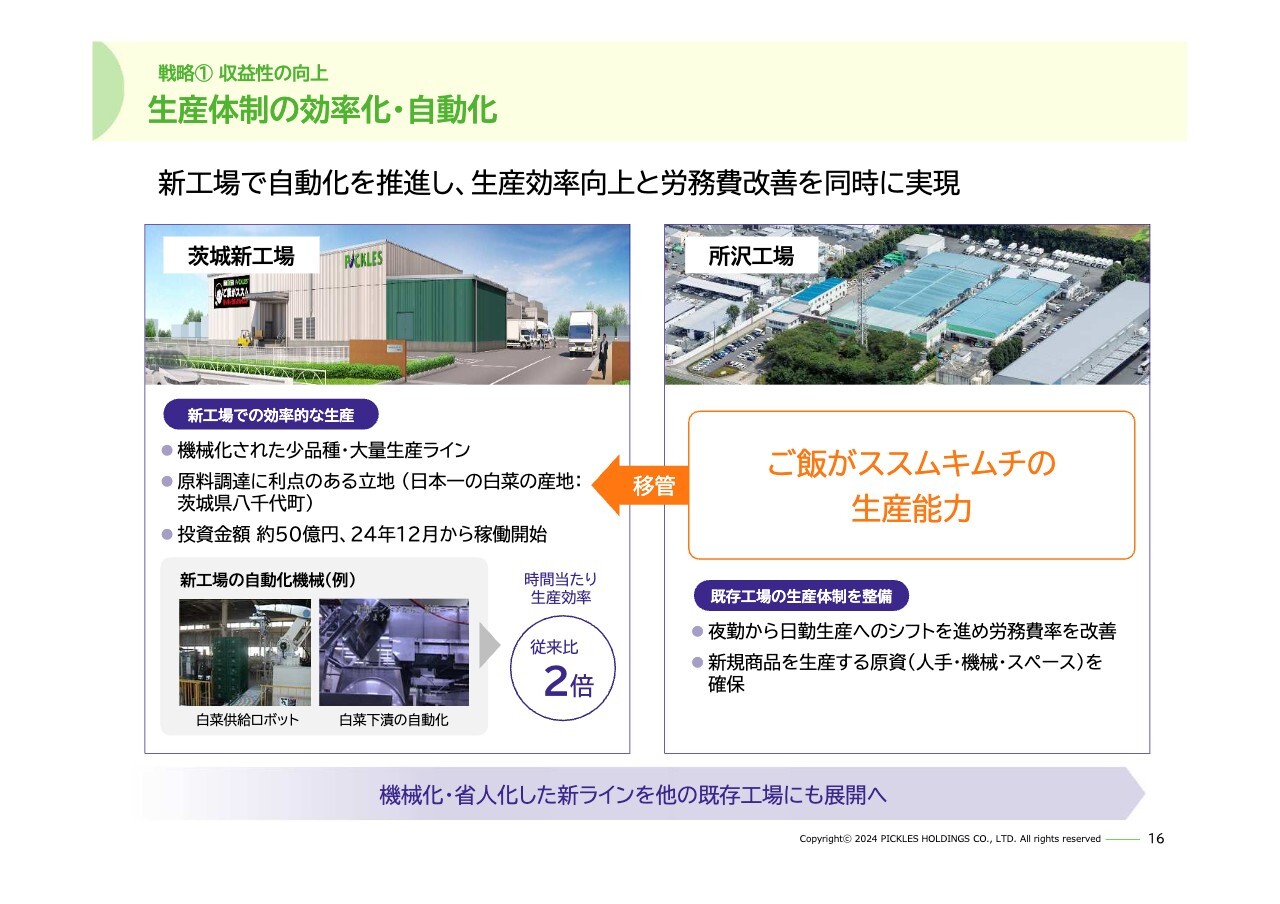

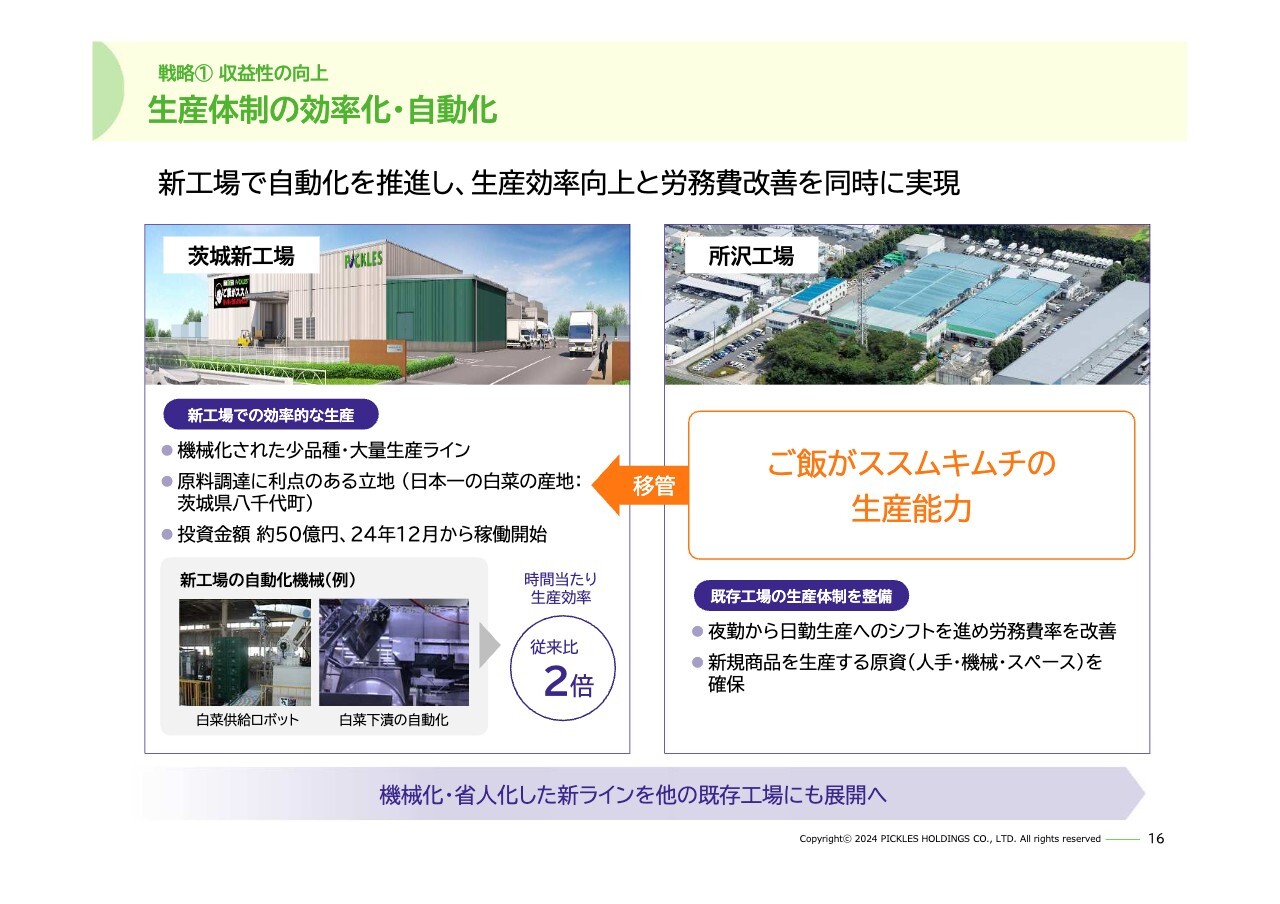

生産体制の効率化・自動化

収益性向上に向けて、営業利益率の改善とともに原価低減にも取り組んでいきます。1つ目の施策は、生産体制の効率化・自動化です。

すでにお伝えしていますが、日本一の白菜の産地である茨城県八千代町に新工場を建設し、今年12月から稼働を開始します。この新工場に、所沢工場の「ご飯がススムキムチ」の生産能力を移管します。

新工場では、機械化・省人化を進め、ロボットや機械の積極的な導入により、時間当たりの生産効率を従来比で約2倍に高めます。新ラインをうまく稼働させた後に、既存工場にもこの機械設備等を展開し、当社グループ全体の生産体制の効率化・自動化につなげていく考えです。

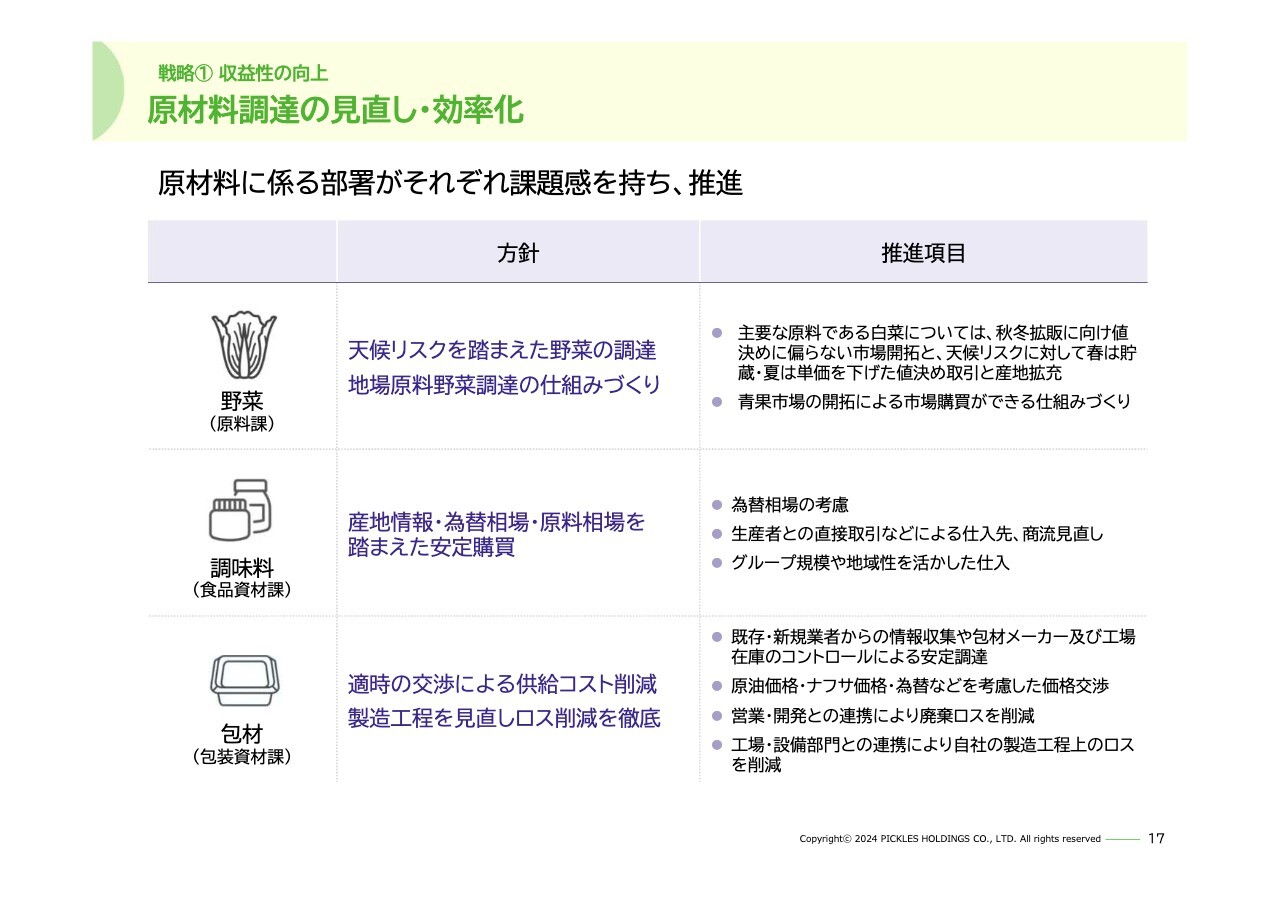

原材料調達の見直し・効率化

原価低減施策の2つ目は、原材料調達の見直し・効率化です。野菜をはじめとする原料、調味料、包装資材それぞれに関係する部署が方針を定め、グループ全体のスケールメリットを活かし、具体的に原材料調達の見直し・効率化を推進しています。

現状分析

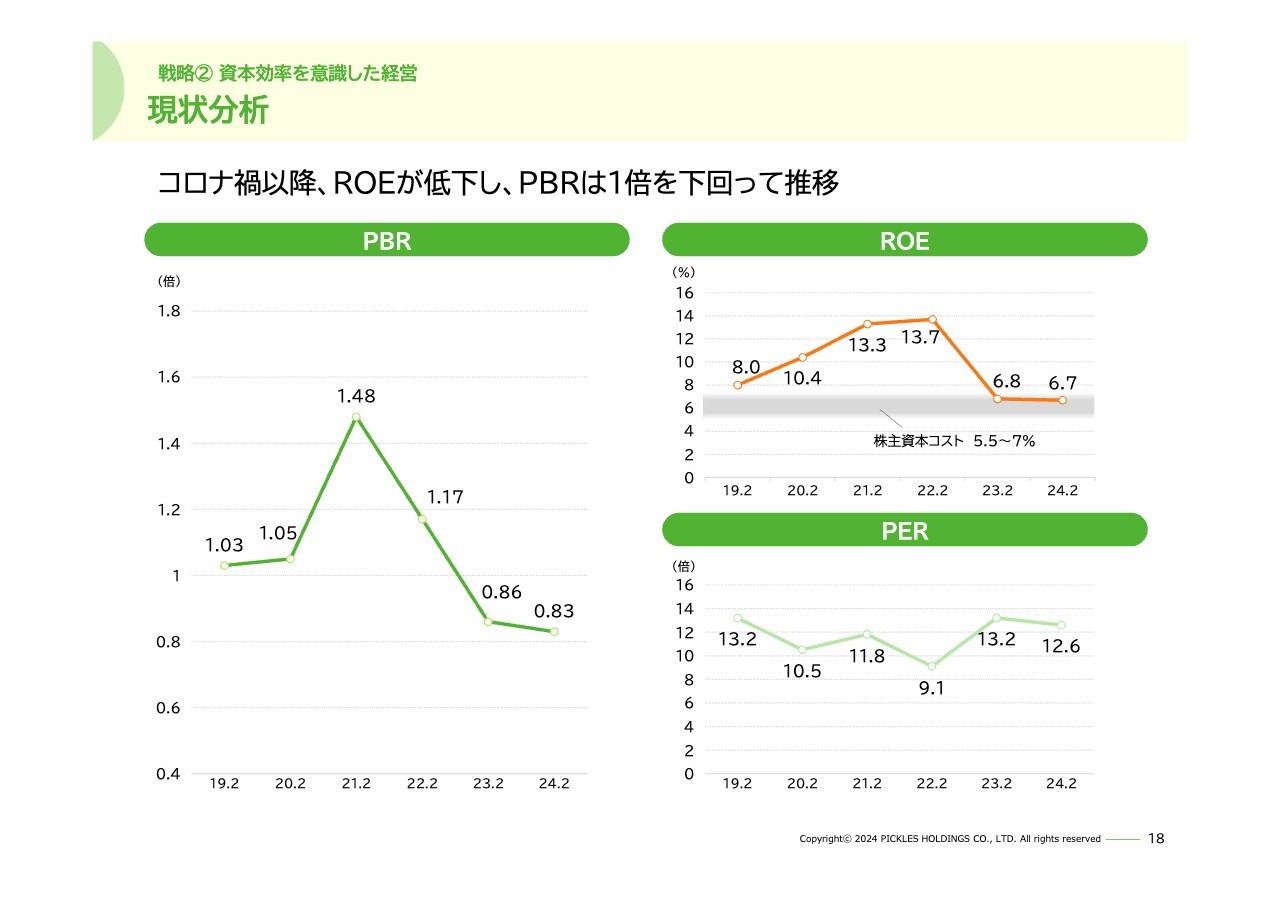

重点戦略の2つ目、資本効率を意識した経営についてご説明します。スライドのグラフは、PBR、ROE、PERの過去6期分の推移を示したものです。

コロナ禍以前のPBRは1倍超で推移していましたが、コロナ禍以降は収益性の低下を要因としたROEの減少により1倍を下回っているため、経営上の課題と認識しています。

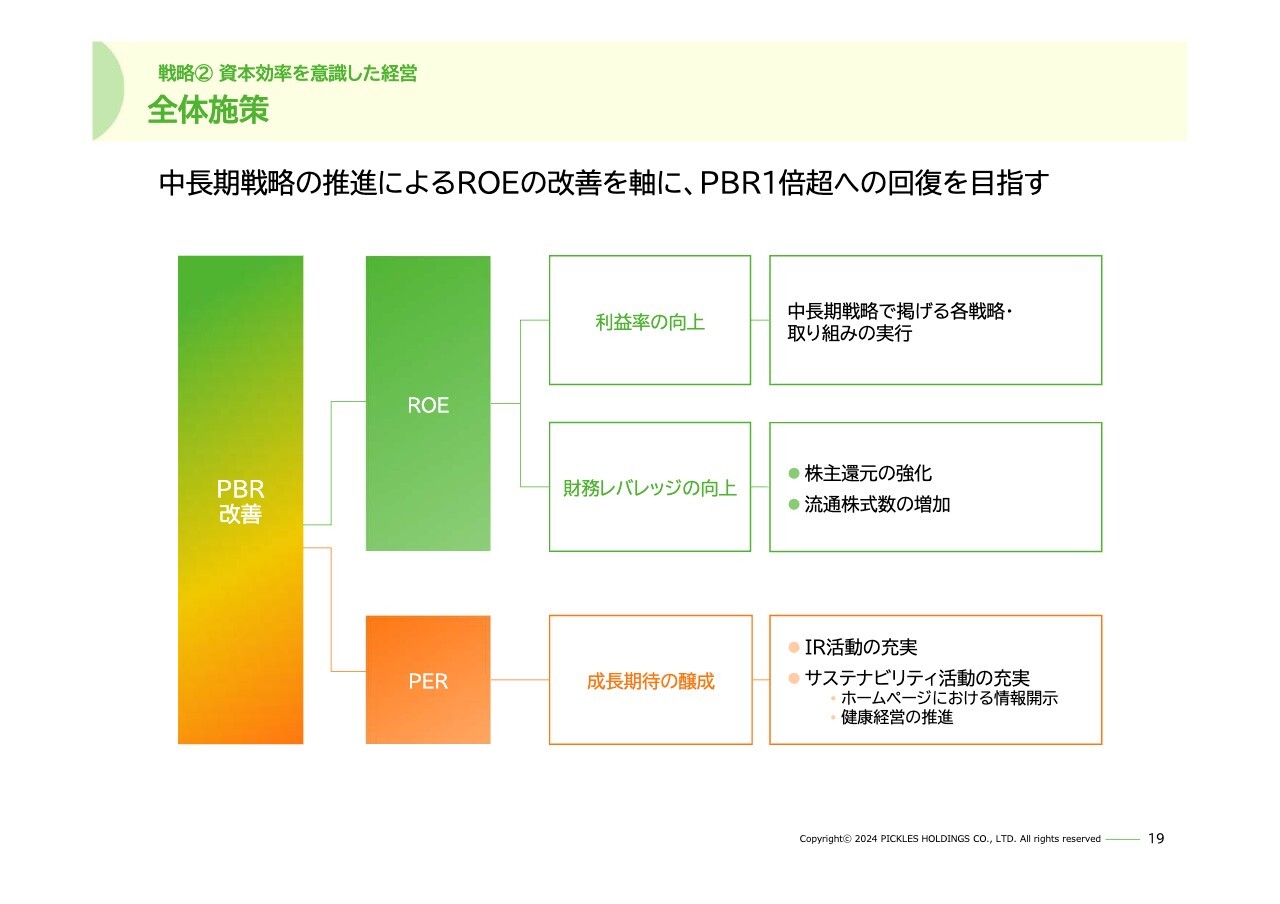

全体施策

PBRの改善に向け、ROEとPERに分解し、それぞれの向上策を掲げています。重点戦略の実行による利益率の向上を中心に、株主還元の強化やIR活動の一層の充実を図っていきます。

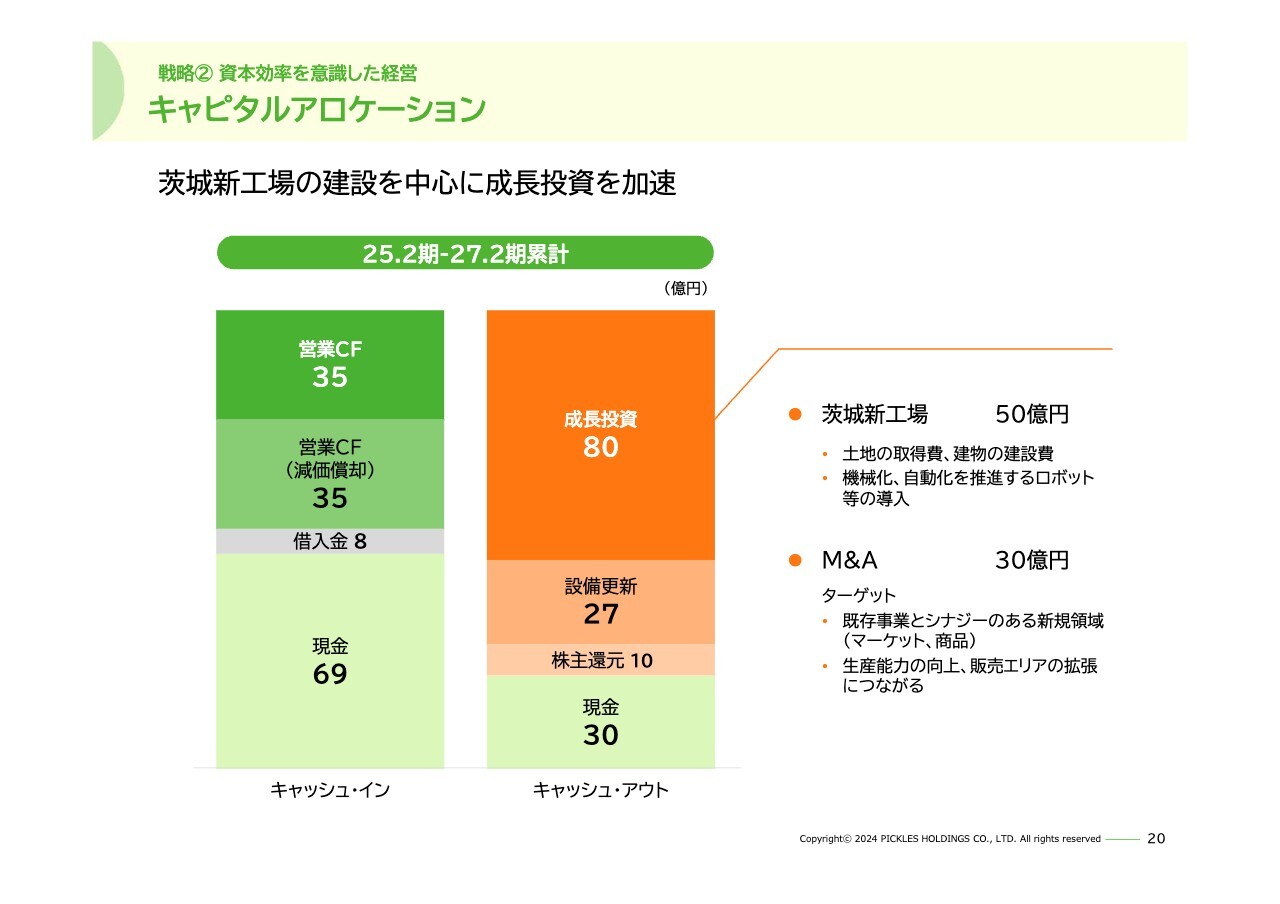

キャピタルアロケーション

キャピタルアロケーションについてです。2025年2月期から2027年2月期までの3年間で得られる資金の使い道ですが、大半を成長投資に振り向けます。

内訳としては、50億円を茨城の新工場に使用し、30億円をM&Aに使用します。M&Aは既存事業とシナジーを発揮できる領域や生産能力の向上、販売エリアの拡張につながるところがターゲットです。

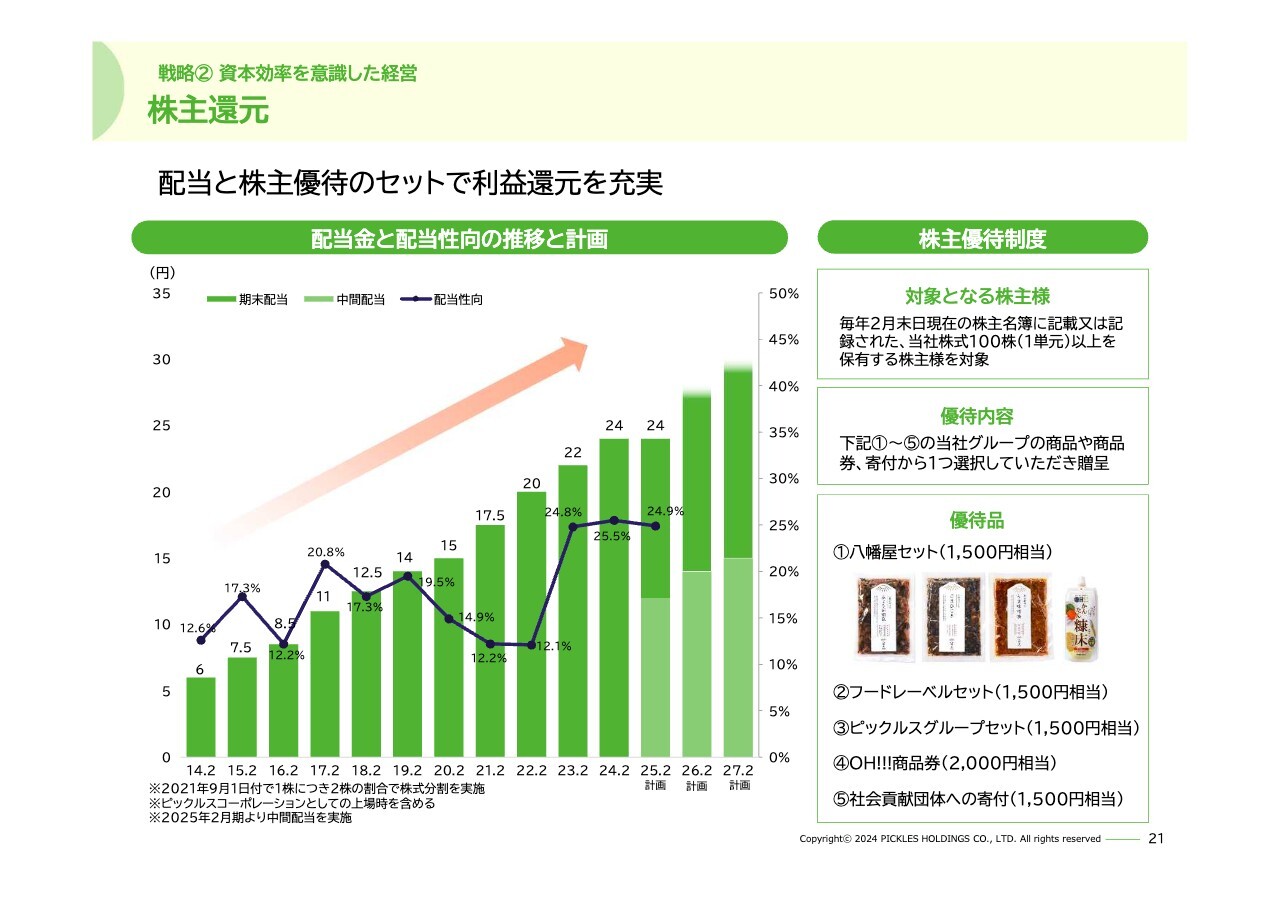

株主還元

株主還元については、配当金と株主優待のセットで充実させていきます。配当金は安定した配当を継続的に実施していくことを基本方針としており、今期の配当金は24円を予定しています。

また、ピックルスコーポレーションとしての上場時から現在まで10期連続で増配を続けており、今後も継続的な増配を目指します。

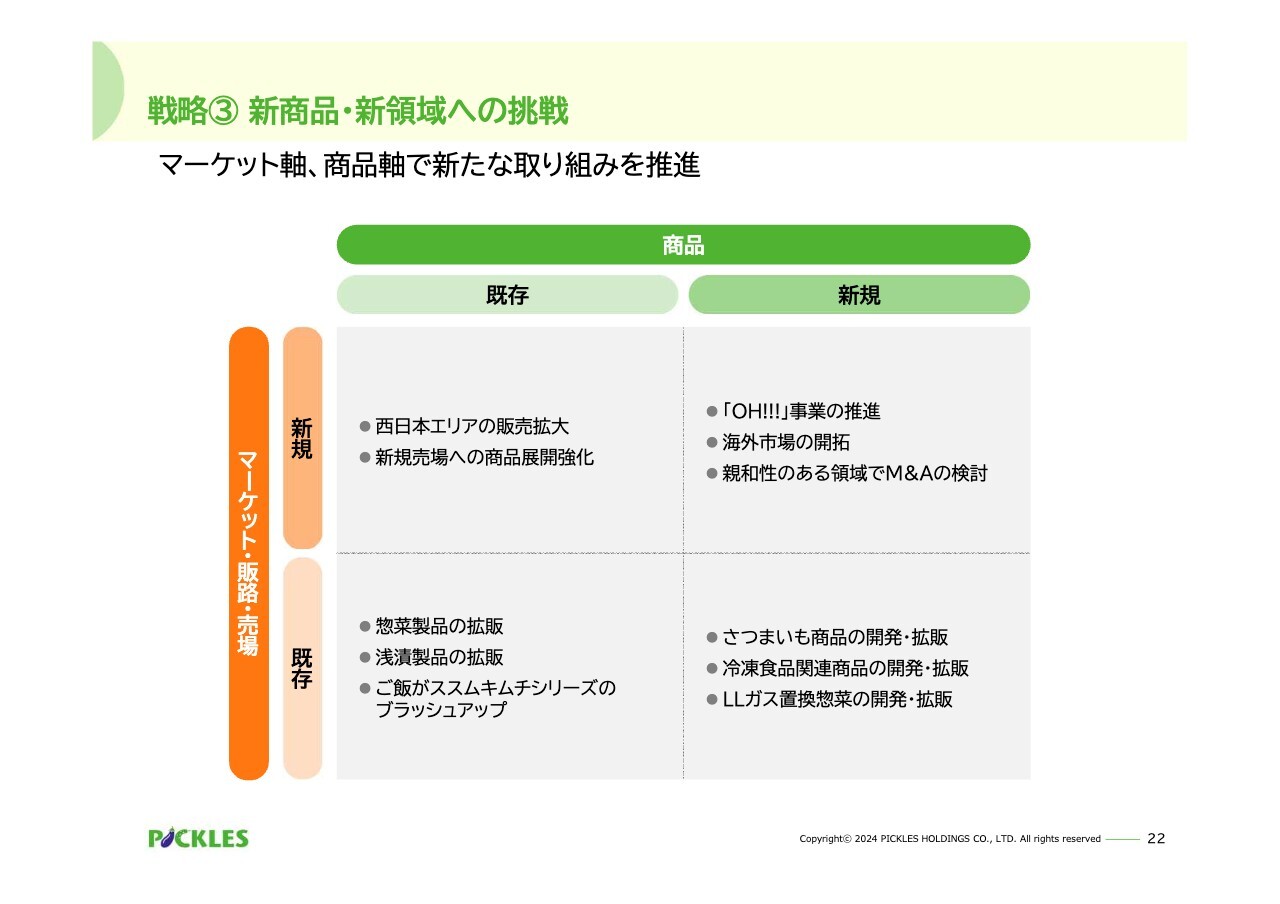

戦略③ 新商品・新領域への挑戦

重点戦略の3つ目、新商品・新領域への挑戦についてご説明します。スライドは、オレンジ色のマーケット軸、緑色の商品軸で個別の事業戦略をまとめたマトリックスです。

グループ全体で事業規模を拡大させていくには、マーケット軸でも商品軸でも、新規領域をいかに開拓していくかが鍵になります。

(1)さつまいも商品の開発・拡販

そのような新規領域で取り組む3つの戦略についてご説明します。新規事業の1つ目は、さつまいも商品の開発・拡販です。

すでに当社グループで生産したさつまいもを加工し、商品として販売していますが、売上規模はまだ限定的です。そのため、今後は外部調達を含めた高品質なさつまいもの安定調達、グループシナジーを活かした商品開発や生産体制の構築、営業基盤の確立を推進しながら売上規模の拡大を図っていきます。

消費者向けの製品ラインナップの拡充はもとより、ペット向けの干し芋やスイーツ、パン向けのペースト加工品などを幅広く展開していきます。

(2)冷凍食品関連商品の開発・拡販

新規事業の2つ目は、冷凍食品関連の開発・拡販です。スライド左側のグラフは、冷凍食品の国内消費量と国内消費額の推移を示しています。

消費量は安定しており、消費額はここ約10年で最高額を記録するなど、安定成長のマーケットと言えます。このような良いマーケット環境を追い風に、右側に記載した商品群を中心として、商品ラインナップを拡充していきます。

内食需要への対応として、「ご飯がススムキムチ」の冷凍キムチ炒飯、冷凍鍋シリーズ、冷凍のトップシール惣菜を量販店へ拡販し、冷凍食品売場への展開を進めていきます。また、業務用にはキムチやナムルセットなどの冷凍惣菜を飲食店向けに拡販していきます。

(3)「ОH!!!」事業の推進

新規事業の3つ目「ОH!!!」事業の戦略をお伝えします。「ОH!!!」は2020年10月、埼玉県飯能市で開業した複合型の商業施設です。オープン当初はコロナ禍の真っ最中で厳しい状況でしたが、次第に地元の方や観光客の方をはじめ、幅広いお客さまに訪れていただく機会が増え、来場客数も売上高も年々伸びています。

「ОH!!!」はまさに当社グループが目指していくありたい姿「野菜・発酵・健康の総合メーカーへ」を象徴する施設です。グループシナジーを発揮しながら、新製品や新領域への挑戦を具現化していく場としてより一層活用する一方、自社イベントや地域密着イベントに合わせた取り組みにより、来場客数の増加、認知度向上を目指していきます。

加えて、多店舗展開も視野に入れていきます。10月12日からの三連休には、4周年の記念の創業祭イベントを実施します。

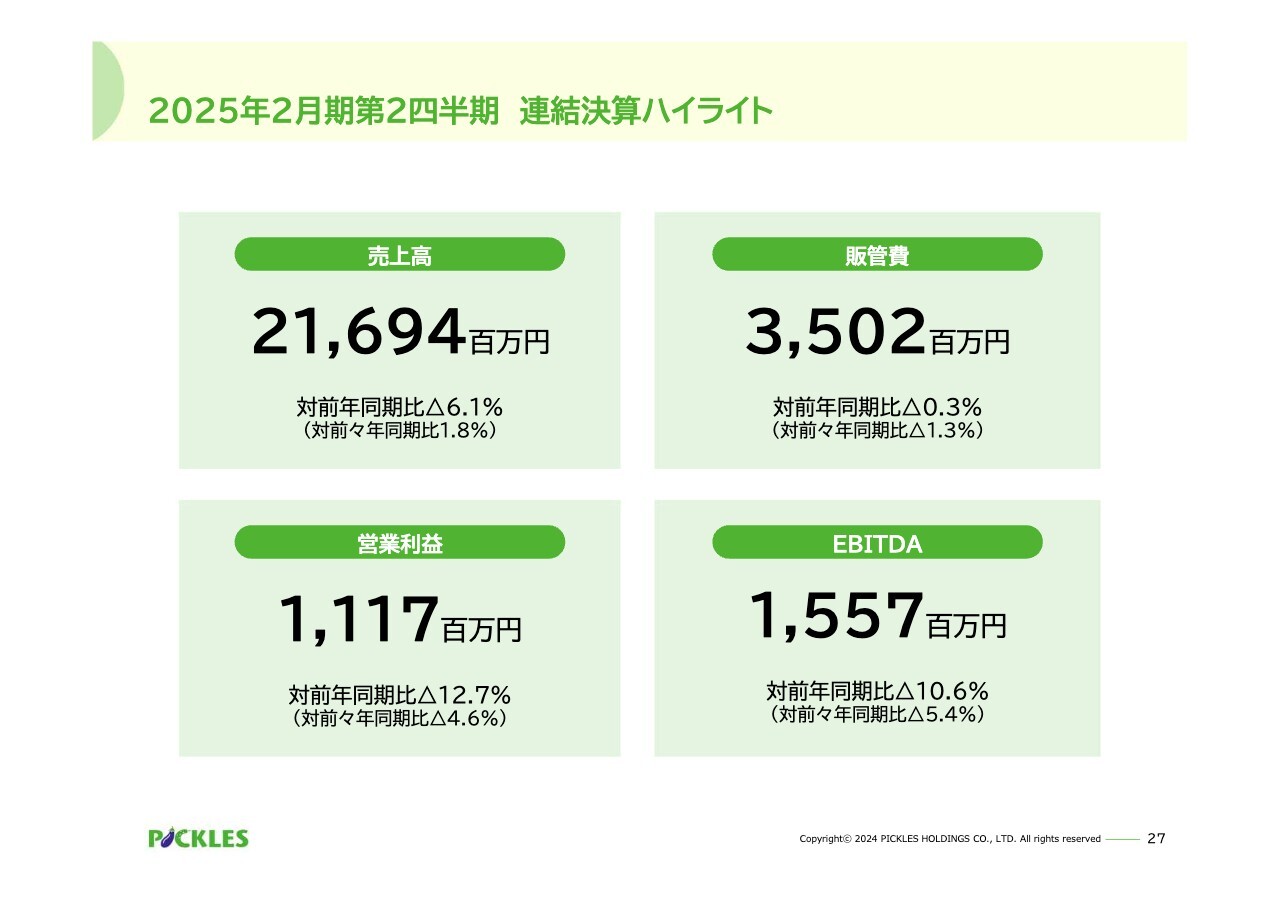

2025年2月期第2四半期 連結決算ハイライト

2025年2月期第2四半期の決算概要についてご説明します。スライドには、連結決算ハイライトを記載しています。

売上高は216億9,400万円で、前年同期比6.1パーセント減となりました。販管費は35億200万円で、前年同期比0.3パーセント減となっています。営業利益は11億1,700万円で、前年同期比12.7パーセント減となりました。EBITDAは15億5,700万円で、前年同期比10.6パーセント減でした。

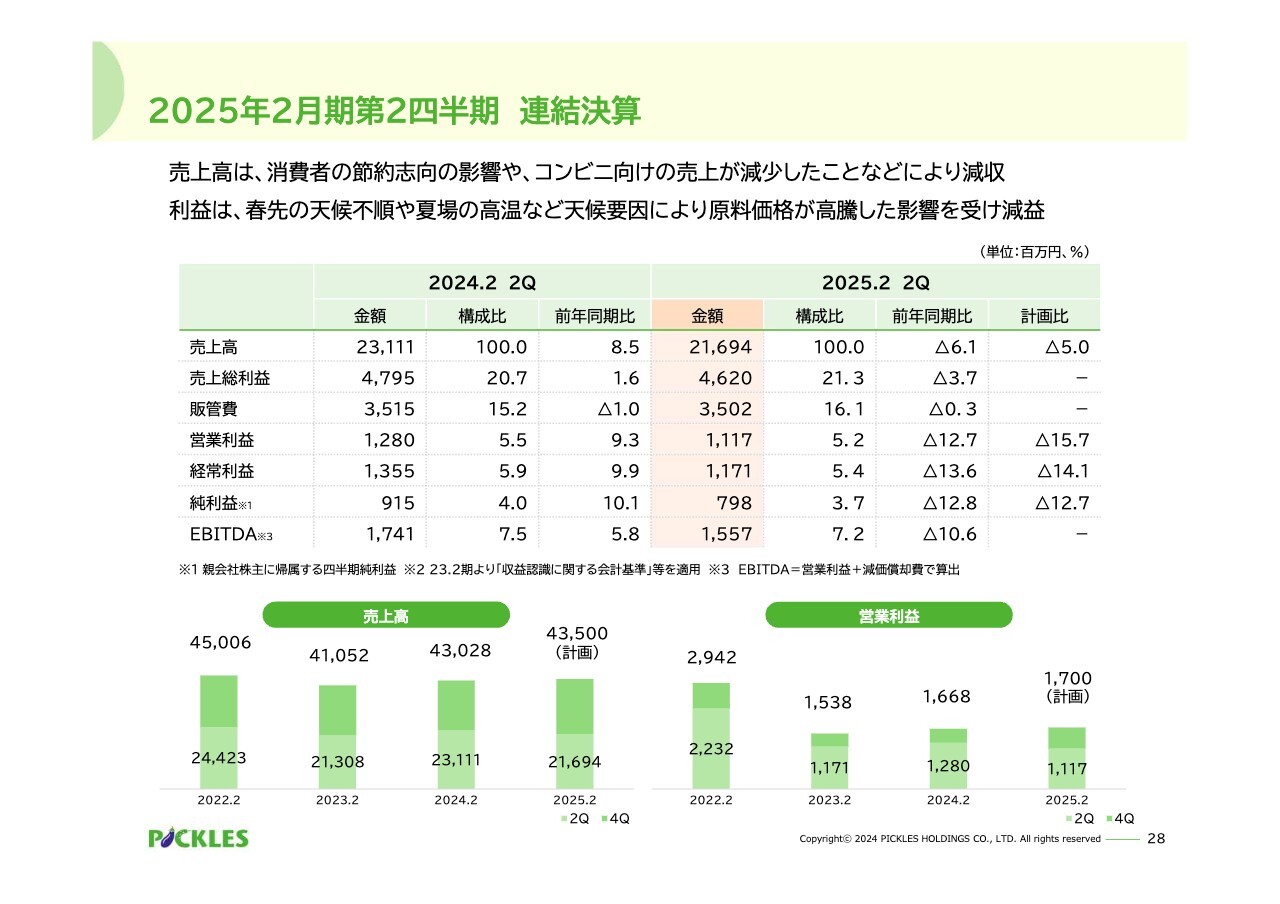

2025年2月期第2四半期 連結決算

売上高については、食品を含めた昨今のさまざまな消費財の値上げに伴う消費者の節約志向の高まりが影響しています。また、昨年同時期に実施したコンビニフェアの販売実績が、今年は想定を下回ったことも減収に影響しました。

原材料の状況としては、昨年の冬場からの暖冬傾向により、春先の原料野菜の産地リレーがうまくいかなかったことや、今夏の異常気象とも言える高温により、野菜の生育に影響が出ました。そのため、販売促進が難しかったことから売上が抑えられた結果、販管費は減少したものの、利益は減少しています。

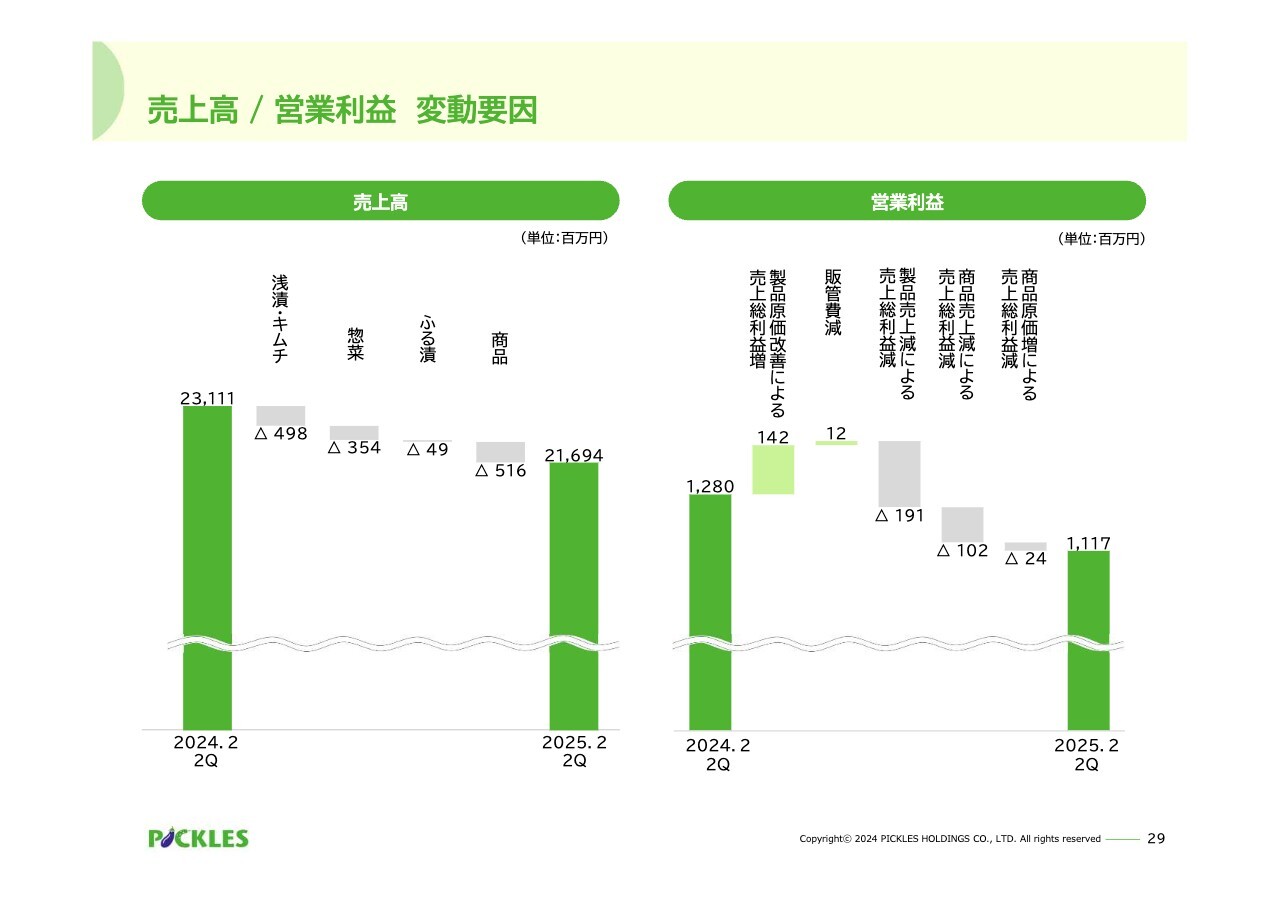

売上高 / 営業利益 変動要因

売上高と営業利益の変動要因をご説明します。

売上高については前年同期と比べて、各カテゴリでマイナスとなっています。そのような中で「ご飯がススムキムチ」シリーズは堅調に推移しました。しかし、物価高騰に伴う消費者の買い控えなどの影響で、浅漬が厳しい状況となっており、トータルで浅漬・キムチのカテゴリはマイナスとなっています。

営業利益については、製品・商品ともに前期実績から売上減となったことに伴い、売上総利益が減少したことが主な要因です。

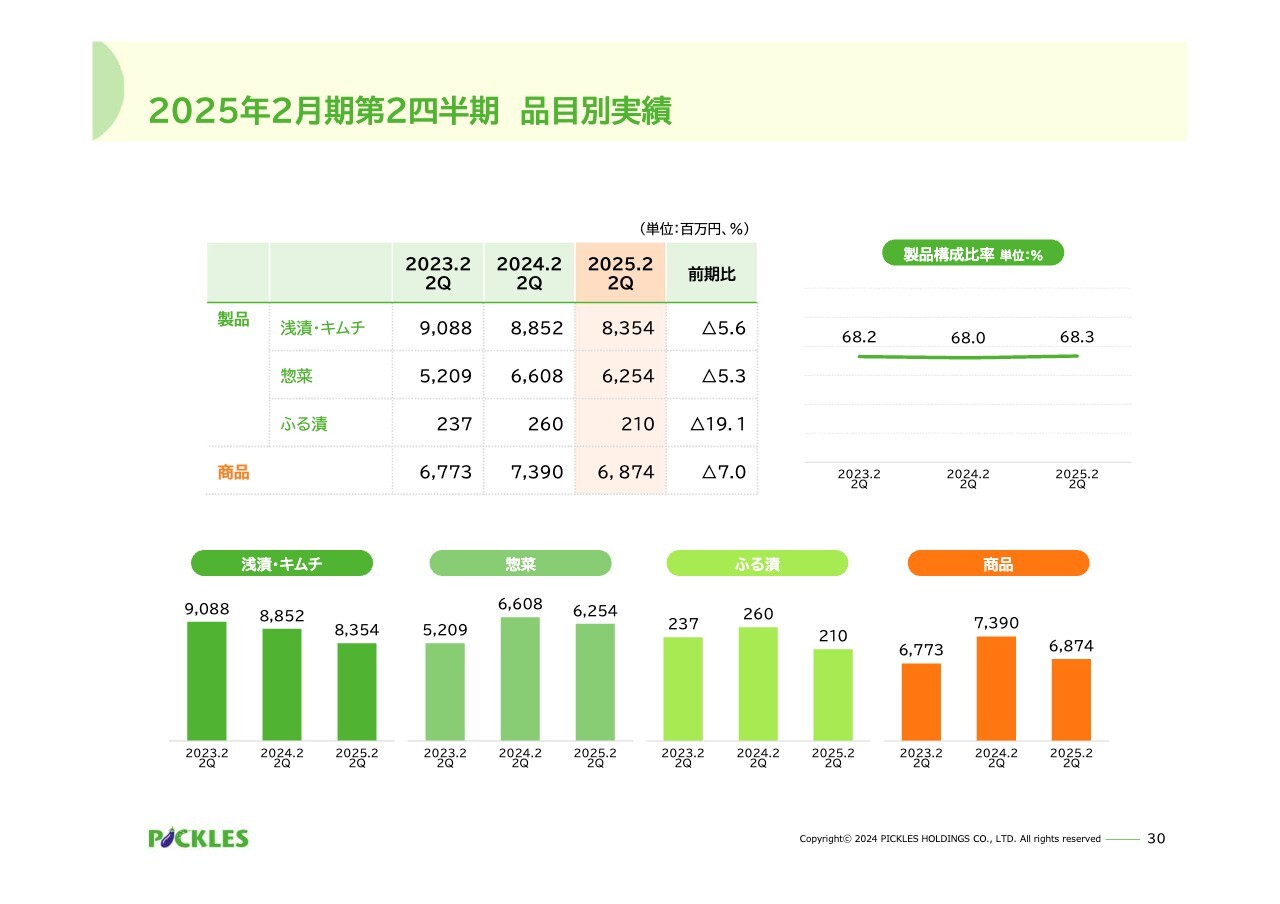

2025年2月期第2四半期 品目別実績

売上高について、品目別にご説明します。ここで言う製品とは、浅漬・キムチ、惣菜など、自社で製造しているもののことです。商品とは、自社で製造していない沢庵や梅干など、当社グループのベンダー機能により他社から仕入れて得意先へ販売しているもののことです。

なお、当社グループのフードレーベルは基本的に自社工場を持たないファブレスの事業形態をとっているため、同社の売上は商品として計上しています。

製品売上高は、先ほどご説明した消費者の節約志向やコンビニ向けの売上が減少したことにより減少し、特に浅漬においてその影響が大きくなりました。

商品売上高については、「牛角キムチ」の売上減などが影響しています。こちらは韓国からの輸入キムチになりますが、今年4月に為替の影響で値上げを行ったことや、昨年6月に「牛角キムチ」がテレビ番組で取り上げられ、一時的に売上が好調だったことなどにより、その裏年となった今期に影響しました。

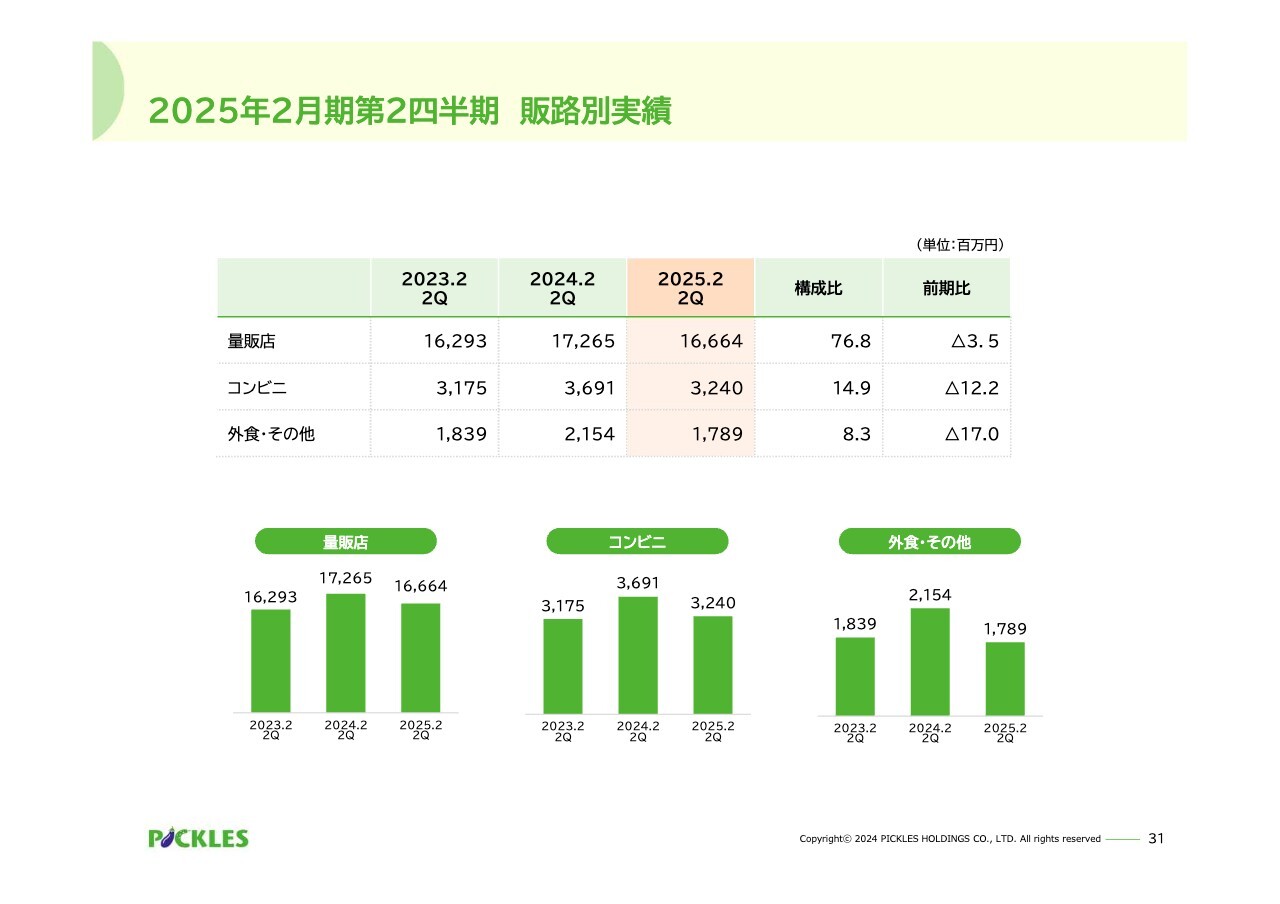

2025年2月期第2四半期 販路別実績

販路別の売上高です。量販店向けは166億6,400万円、コンビニ向けは32億4,000万円、外食・その他向けは17億8,900万円となり、それぞれ前年同期比で数値を落としました。

コンビニ向けは先ほどご説明したとおりですが、外食・その他については、おにぎりやお弁当に使われる業務用の梅干も含まれており、その落ち込みが主な原因となっています。

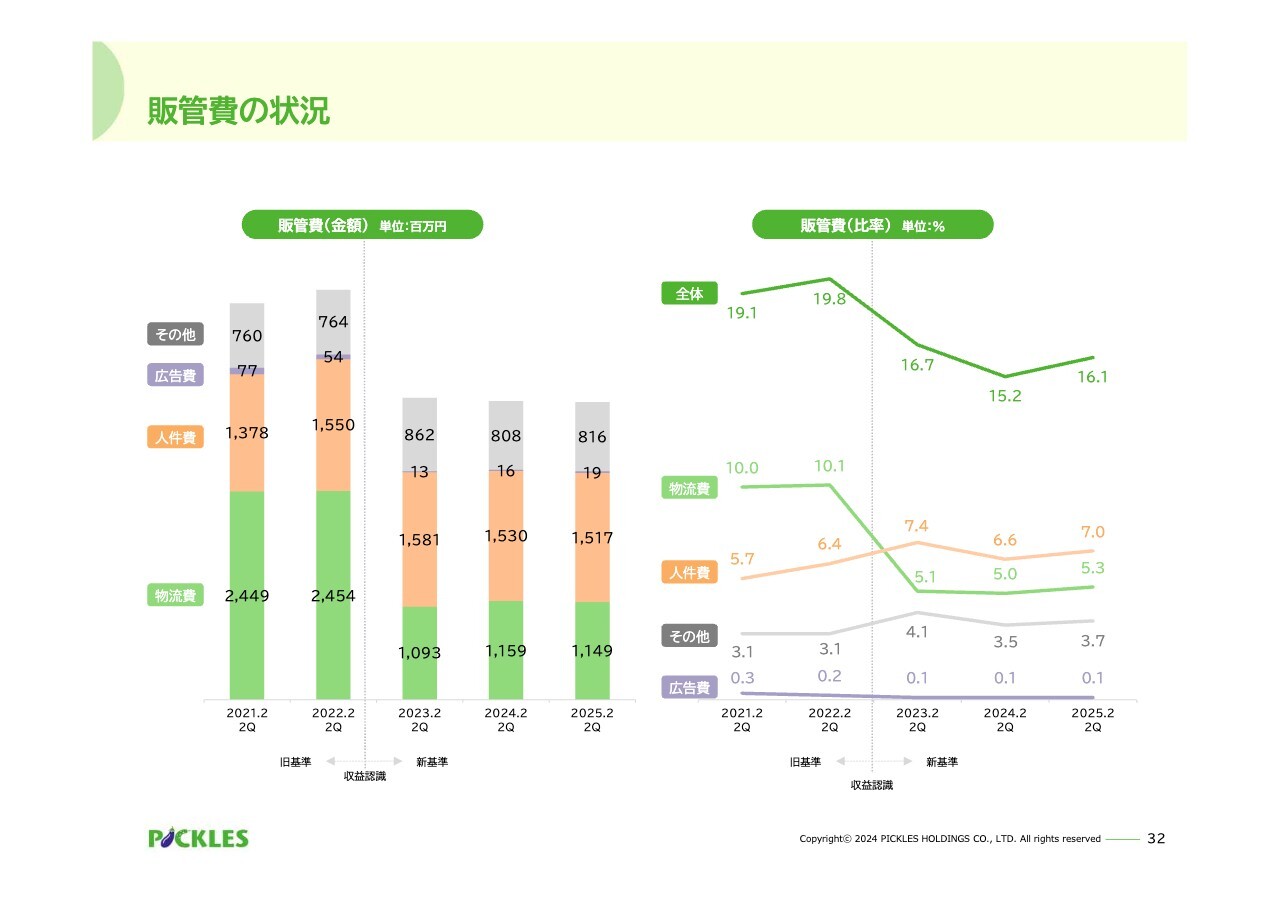

販管費の状況

販管費は35億200万円で、販管費比率は16.1パーセントと前年同期比0.9ポイント増となりました。原因としては、物流の2024年問題に起因する配送費の値上げによる物流費の上昇などが挙げられます。

なお、収益認識基準の影響により、2023年2月期からは、それまで物流費に含まれていた販売先の配送センター費などをあらかじめ売上から控除しています。この影響で、スライドのグラフ中の縦線を境に、2023年2月期から物流費は減少しています。

連結貸借対照表

連結貸借対照表です。総資産は315億7,000万円となり、前期末と比較して38億5,600万円増加しました。

流動資産は季節要因で売掛金が増加しています。固定資産では、茨城工場建設工事等により建設仮勘定が増加しています。

流動負債は季節要因で買掛金が増加したことや、茨城工場関係の未払金の増加があります。固定負債は、長期借入金が減少しました。有利子負債残高は3億1,300万円増加し、34億8,100万円となっています。

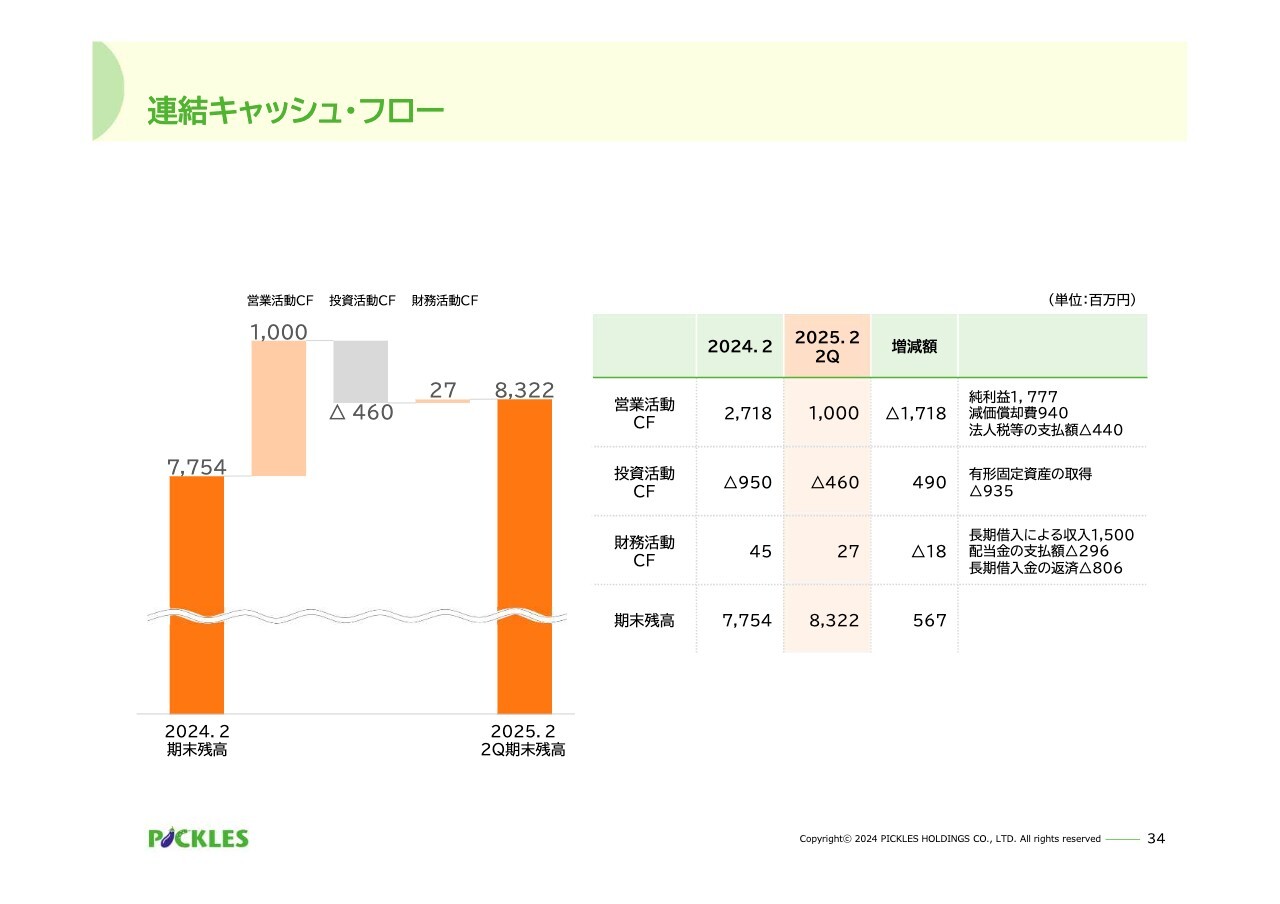

連結キャッシュ・フロー

キャッシュ・フローについてご説明します。

営業活動の結果、得られた資金は10億円となりました。主な要因は、当期純利益および減価償却費です。

投資活動の結果、使用した資金は4億6,000万円となりました。主な要因は、有形固定資産の取得です。ピックルスコーポレーションの埼玉県入間郡三芳町の統括事業本部内に、営業開発部門が使用する事務所を新築しています。

財務活動の結果、増加した資金は2,700万円となりました。主な要因は、長期借入による収入です。

この結果、期末残高は83億2,200万円となりました。

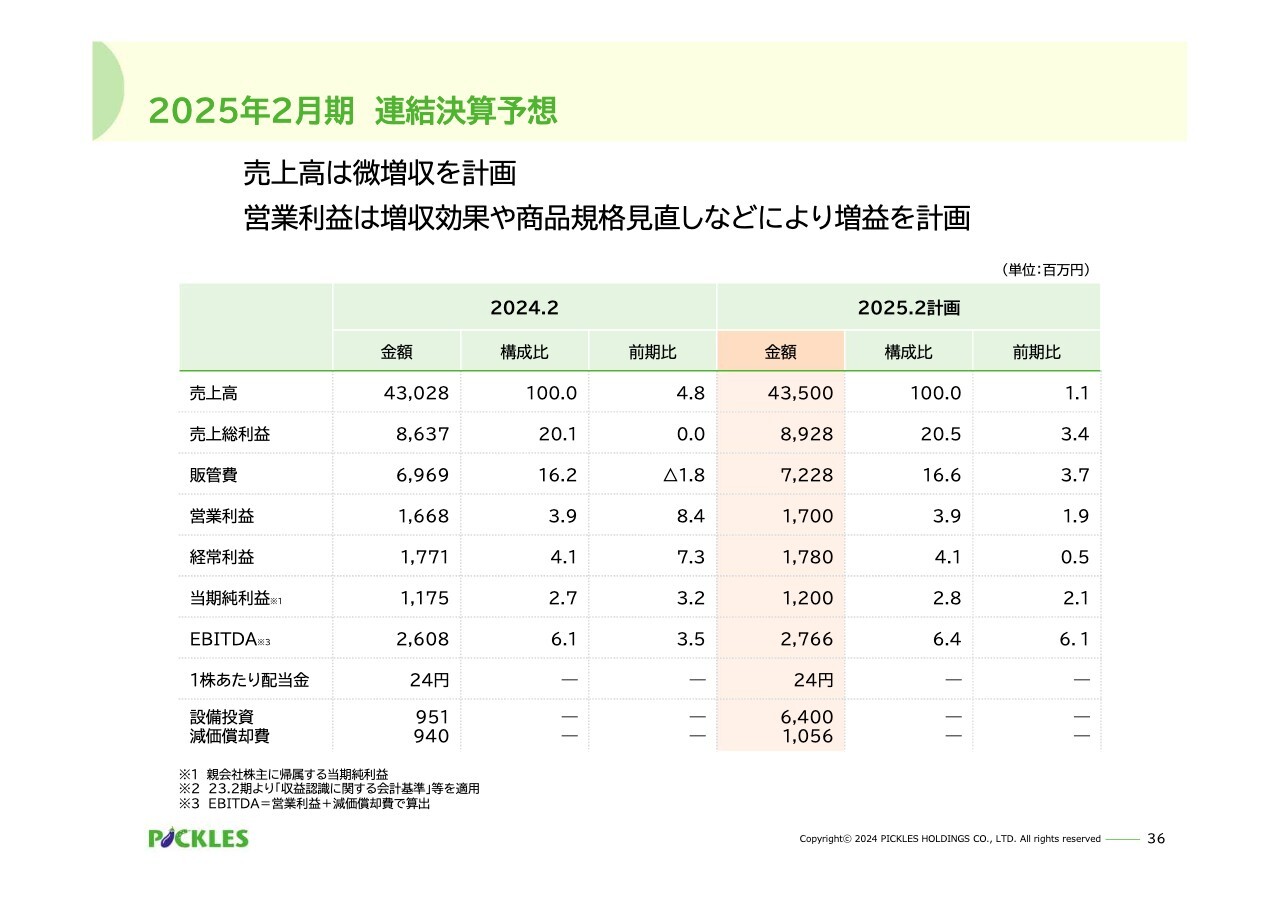

2025年2月期 連結決算予想

2025年2月期通期の業績予想についてご説明します。2025年2月期の連結決算予想は、4月に公表した数値から修正していません。

売上高は435億円、前期比1.1パーセント増を見込んでいます。各種キャンペーンなどの販促活動や新規得意先の開拓、既存得意先の深耕拡大などにより、増収を目指します。

営業利益は17億円、前期比1.9パーセント増を見込んでいます。増収効果や製品の集約、不採算アイテムの見直し、省力化・機械化など生産コストの改善により増益を目指します。

業績としては厳しい状況でしたが、今期の上期にEC事業から撤退しました。また、下期ではピックルスコーポレーション札幌をピックルスコーポレーションへ吸収合併するといった事業再編を適宜行うことにより、各種の管理コスト削減などに努め、事業の最適化を図っています。

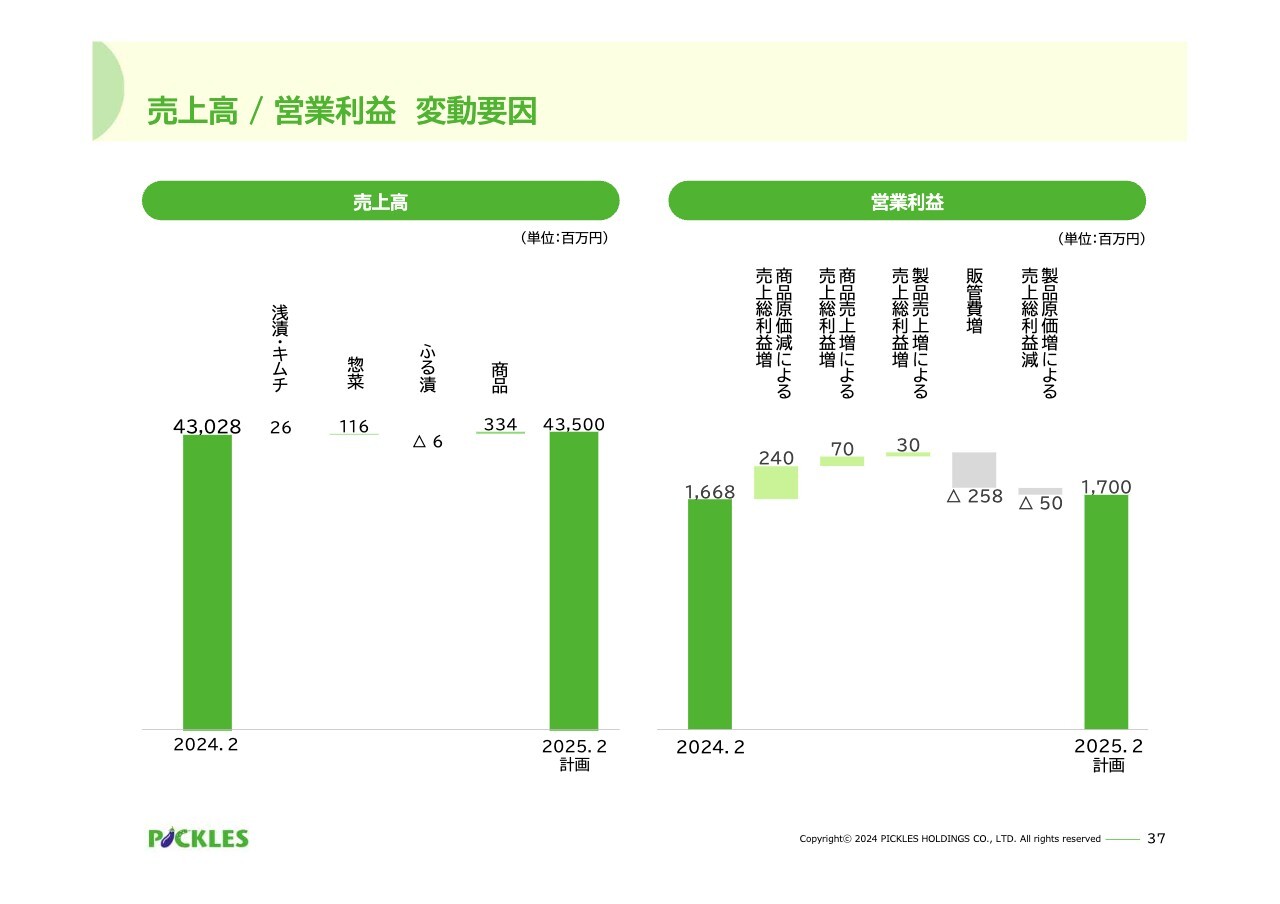

売上高 / 営業利益 変動要因

売上高と営業利益の変動要因についてご説明します。

売上高は今のところ、前期を下回って推移している状況ですが、キムチは前年と比較しても遜色ない数字でしたので、こちらは下期に安定した白菜原料を調達し、増量セールなどで拡販を図っていきます。

営業利益の変動要因を分析すると、プラス要因としては、商品原価の改善および商品・製品売上増加による売上総利益の増加を見込んでいます。マイナス要因としては、販管費の増加を見込んでいますが、これは下期に広告宣伝費や物流費の増加を見込んでいるためです。

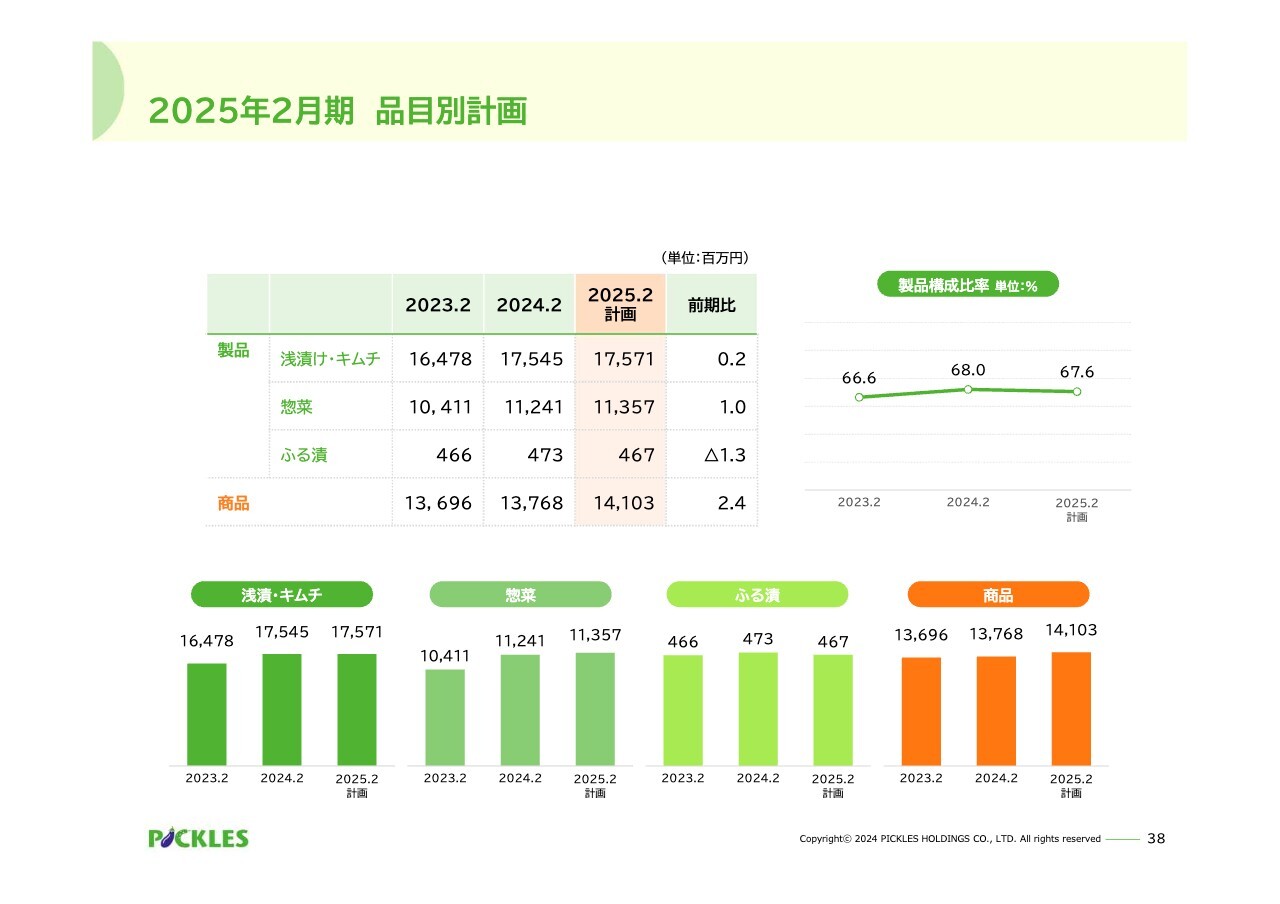

2025年2月期 品目別計画

売上高について、品目別にご説明します。製品売上高は293億9,600万円、商品売上高は141億円を計画しています。

長芋製品については、原料高騰の影響により前期の下期から今期の上期まで販売を停止していましたが、今期の下期から販売を再開し、売上を増加させていきたいと考えています。

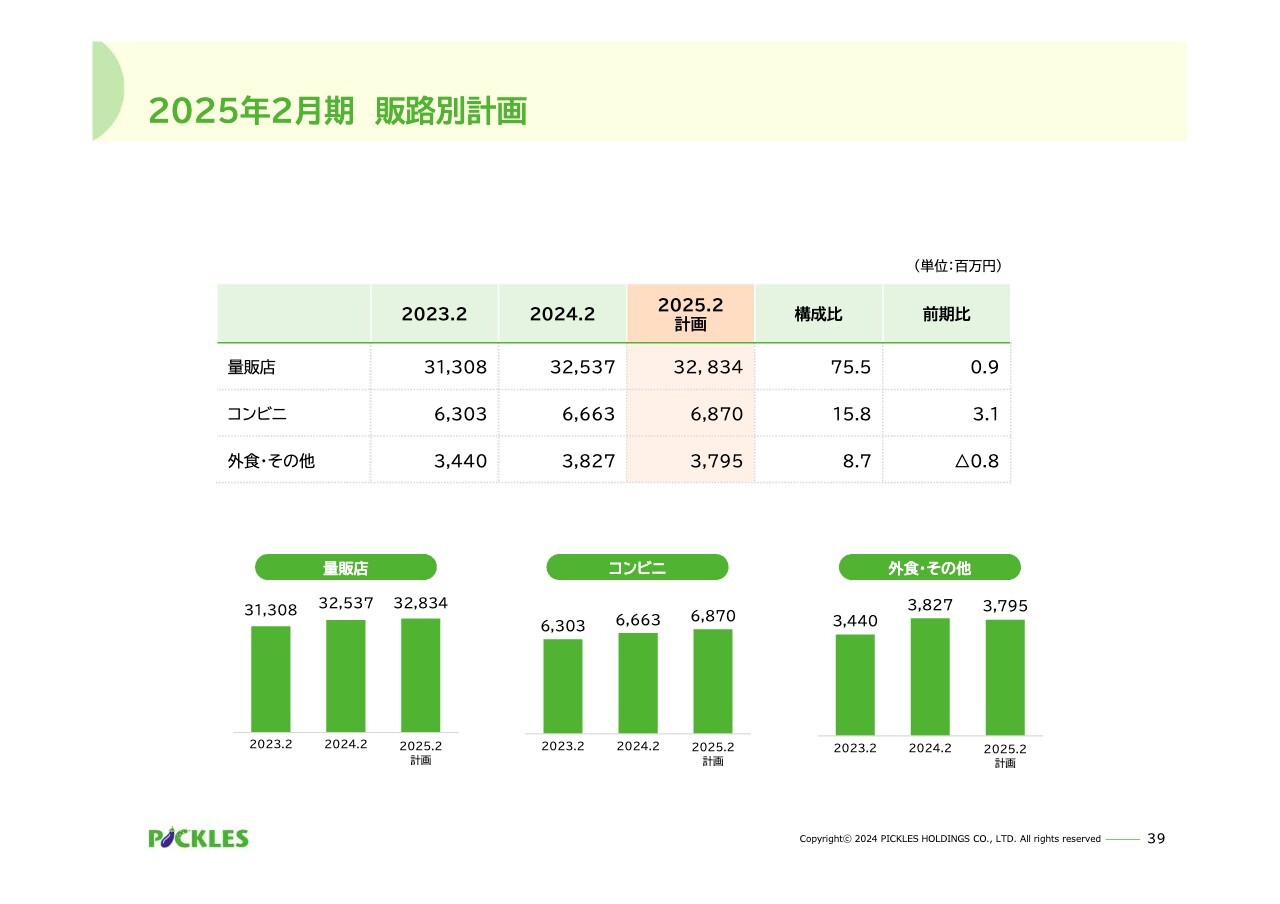

2025年2月期 販路別計画

売上高について、販路別にご説明します。

量販店向けは328億3,400万円、コンビニ向けは68億7,000万円、外食・その他向けは37億9,500万円を計画しています。

コンビニ向けについては、先ほどご説明した長芋製品の販売再開などの対策をしていきます。量販店向けについては「ご飯がススムキムチ」シリーズなど、主力キムチ製品の拡販により対策していきます。

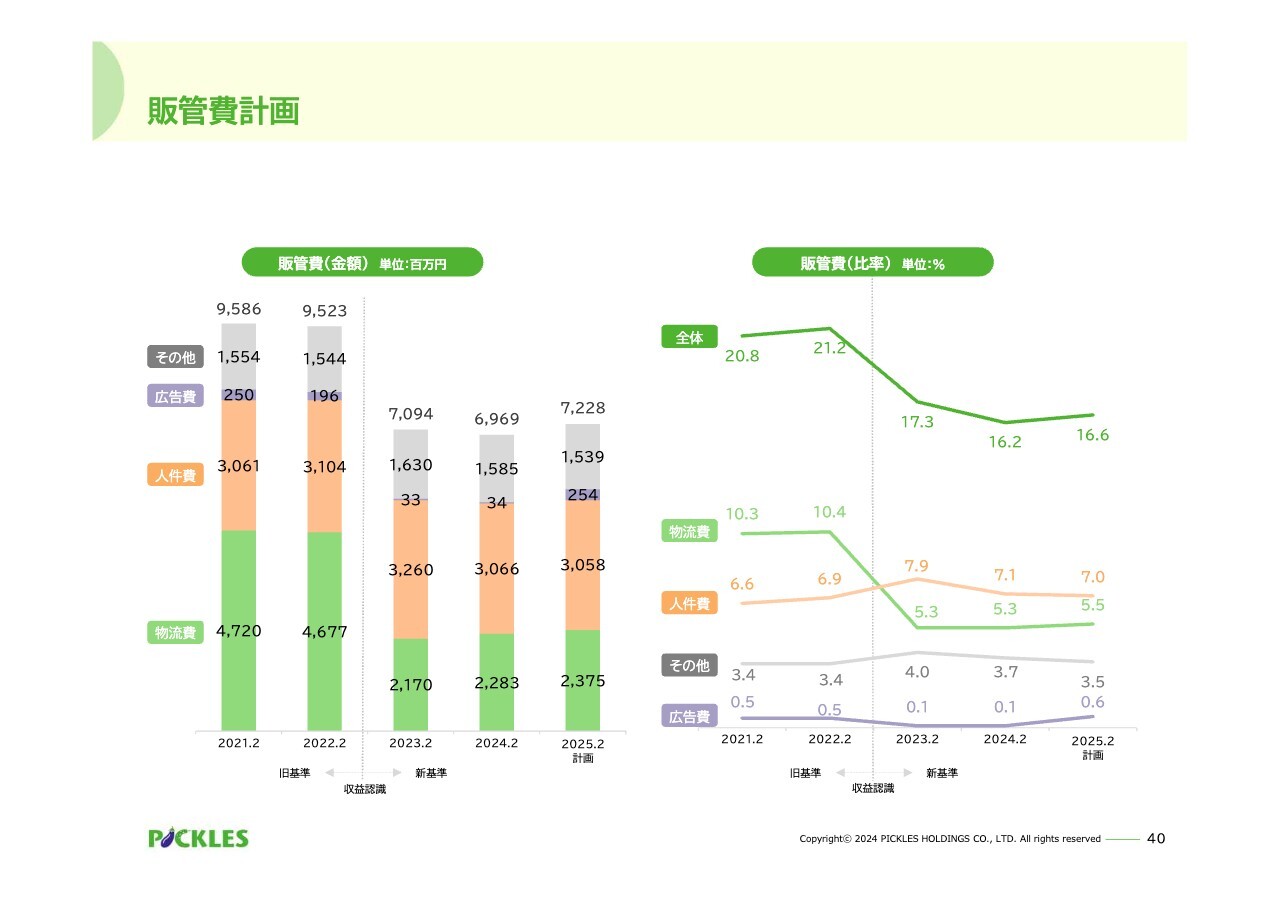

販管費計画

販管費計画についてです。販管費全体として、今期は前期比0.4ポイントの上昇を見込んでいます。

物流の2024年問題への対応としては、店舗別で仕分けを行っているものを総数納品へ方法を変更するといった積載率の向上や配送便の集約、新規配送業者への切り替え、茨城新工場の稼働に伴うグループ内の物流網再構築により、物流の効率性を高めていきます。

以上が、新たに設定した当社グループのありたい姿と、そのありたい姿を実現するための中長期の経営戦略、および第2四半期の決算概要と業績予想についてのご説明です。ご清聴ありがとうございました。

質疑応答:利益率の改善について

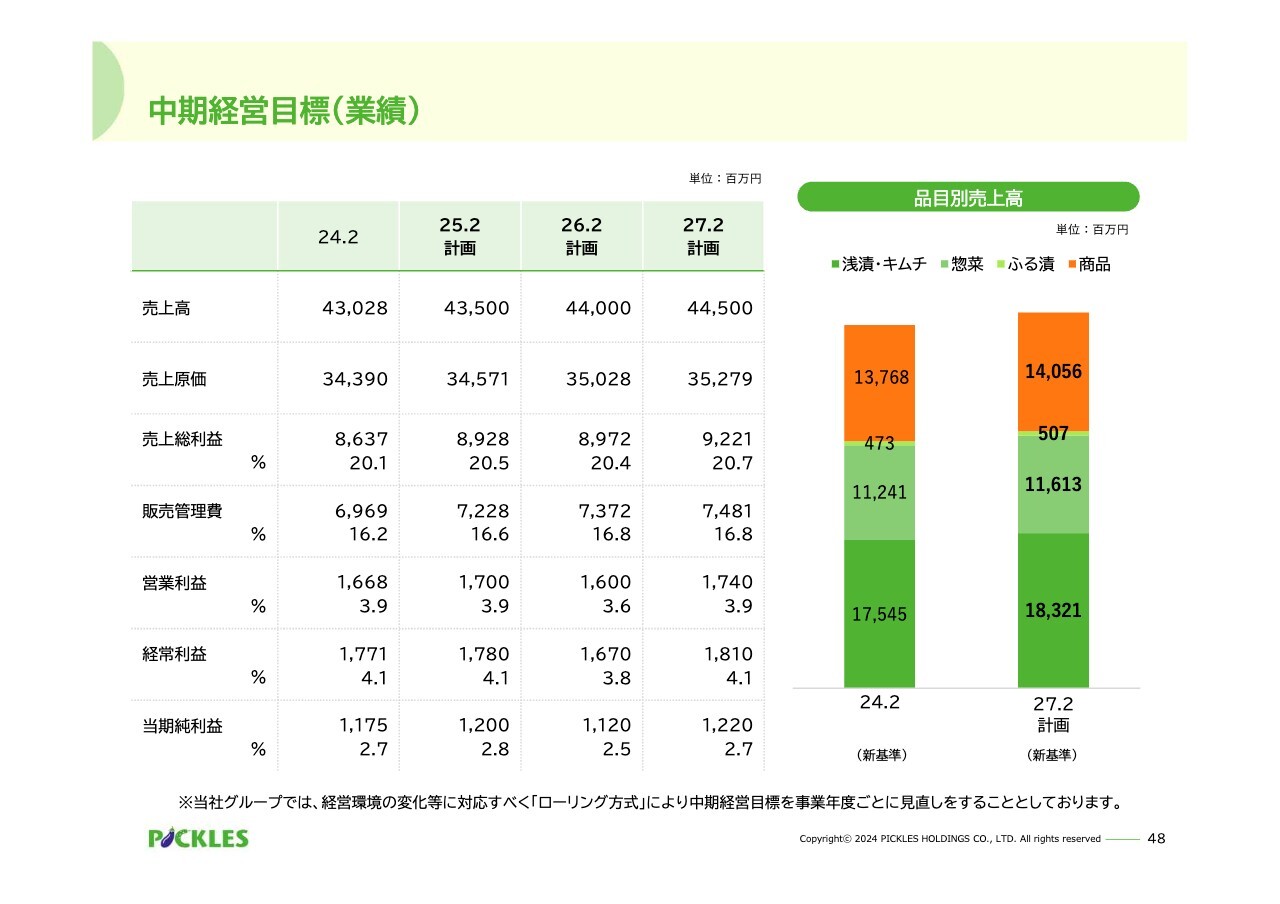

「中長期戦略の一環として営業利益率の改善を掲げていますが、スライド内の中期経営目標では、営業利益率の水準はほとんど変化していません。どのように理解すればよろしいでしょうか?」というご質問です。

2026年2月期には大規模な工場投資を予定しており、減価償却の負担も大きいため、この期に関しては減益の計画を立てています。しかし、営業利益率の改善に向けては、本日ご説明したようなさまざまな対策を打っていきます。単年度ではマイナスにはなりますが、その後回復させて、現状の利益水準まで戻し、それからさらに利益率を上げていけるように取り組んでいきたいと思っています。

質疑応答:成長投資について

「成長投資についてのご説明がありましたが、この投資によって期待される効果は何でしょうか? 営業利益率の水準は具体的にどの程度計画していますか?」というご質問です。

成長投資については、茨城の新工場への大規模な投資が行われる予定です。「ご飯がススムキムチ」の製造にかかるコストを削減し、「ご飯がススムキムチ」で利益をたくさん取れる仕組みを作っていくことが新工場の目標です。

また、スライドでは所沢工場から茨城新工場へ生産能力を移管するとご説明しましたが、所沢工場以外の既存の工場からも、茨城の新工場へ生産を移管していきます。今までは各工場の製造キャパシティがいっぱいで、夜勤制度も設けており、夜間の労務費増の負担もありました。しかし、新工場への投資によって、夜勤をやめることが可能ではないかと思っています。

さらに既存の工場内の空いたスペースを使って、新しい商品の生産や、新規領域の商品を各製造現場で作っていくことが可能になるのではないかと考えています。既存の工場のキャパシティがある程度いっぱいになってきている状況の中で大きな投資を行うことは、新規事業への取り組みを進めることにもつながると思っています。

質疑応答:米の価格上昇による影響について

「令和の米騒動を受けて、米の消費量が一段と低下したとみられ、現在供給は回復したものの、米の価格も高止まりとなっています。御社に与える影響は、どの程度あると考えていますか?」というご質問です。

米は主食ですから、和食の時には米を炊くことになります。そのため、米飯周りの食品にさまざまな影響があると思っていますが、消費者の節約志向の中では、ふりかけの売上が好調だとか、調味料では比較的手軽に作られる麻婆豆腐の素の売上が好調だとか、いろいろな情報があります。

そのような中で、漬物においても手軽に買える商品も考えながら販売していきます。現在は内容量の多い商品がメインですので、より簡単かつ手軽に買えるような商品をラインナップしていく必要もあると考えています。

漬物やキムチの需要は米の需要とつながっています。そのため、お客さまの消費の動向に合わせて、商品の形態も変えていかなければいけないと考えています。

浅漬も、ご飯のお供にというだけでは、今までのような売上しかありません。そこで現在、おかずになる浅漬の商品開発を進めています。料理に使ってもらえる、ひと手間を加えれば漬物が料理に変わるような商品を開発し新しい商品として提案していきます。このようなお米の消費に合わせた商品の開発・販売をしていきたいと思っています。

質疑応答:「ご飯がススムキムチ」の値上げについて

「『ご飯がススムキムチ』シリーズは何パーセント程度の値上げを検討していますか? また、減量による実質的な値上げではなく、売価改定が行われるという認識でよろしいですか? ここ数年、価格を据え置いたことで、シェア拡大など何らかの影響は得られたのでしょうか?」というご質問です。

「ご飯がススムキムチ」シリーズはコロナ禍が明けたところで一度売上を落としました。しかし、競合各社が値上げや量目変更などを行う中で、当社グループは家計応援というかたちで値上げをせず、原料がある程度潤沢な冬場には増量セールを実施してきました。その結果、売上も増えてきており、マーケットシェアもある程度は確保できているため、効果はあったのではないかと思っています。

値上げには量目変更で対応する場合と、実際に価格を変更して値段を上げていくという2通りの方法があると思いますが、「ご飯がススムキムチ」シリーズについては、まずは価格を見直します。販促などのいろいろな条件も、得意先に応じて出しています。今回ご説明したとおり「一律でいくらです」というかたちではなく、収益的に厳しい得意先から重点的に、販促費を含めた価格改定のお願いを進めているところです。また、単なる値上げだけではなく、冬場に向けての増量セールなどの販促も合わせて行っていくことでバランスをとっていきたいと思います。

具体的な値上げ幅としては、3パーセントくらいの値上げになると考えています。しかし、値上げはこれで終わりではありません。実際には、今後も資材等や人件費、物流費は上がっていくため、量目変更も含めて第2弾、第3弾の値上げも検討しなければいけないと思っています。そのためにも、まずは9月から値上げのお願いをしているところです。

質疑応答:「ご飯がススムキムチ」の値上げと売上数量について

「冒頭に消費者の低価格志向についてのお話がありましたが、ここへ来て『ご飯がススムキムチ』シリーズの値上げをすると、売上の数量は伸びないのではないでしょうか?」というご質問です。

世の中の動きは値上げ一辺倒だったところから、一部プライベートブランドの商品については値下げの動きもあります。そのため、「今上げるの?」という声もあると思います。しかし、実際に利益を確保するためには、コストに見合った価格で売っていかなければいけないため、値上げは進めていきたいと思います。

先ほど「牛角キムチ」についてお話ししましたが、こちらは為替の影響や韓国等の状況もあり、すでに値上げを行いました。一時期は3割ほど売上が減り、最近になってようやく戻ってはきましたが、まだ100パーセントには戻っていない状況です。

「ご飯がススムキムチ」シリーズも値上げをすれば同様の影響は出ると思いますが、数量については得意先の販売状況に合わせ、相談しながら対応していきたいと思っています。キムチはおかずとしても、料理のメニューとしても非常に利用価値がありますので、お客さまにも値上げを認めてもらえればと思っていますし、継続して対応していきます。

質疑応答:「ご飯がススムキムチ」値上げによる売上高への影響について

「2025年2月期の『ご飯がススムキムチ』シリーズの売上高は前期比2.6パーセント増になる計画とのことですが、このうち値上げの効果はどの程度見込んでいますか?」というご質問です。

売上の増加幅すべてが値上げの分ではなく、このうち半分くらいは値上げの効果を見込んでいます。ただし、今回は大きな値上げではありません。今後については、実際のお客さまの消費動向や食品売場の様子を見ながらにはなりますが、売価を上げることと原価を下げることでしか利益は取れないため、さらなる値上げを継続することで見合った価格での販売を維持していきます。

先ほど、キムチは今まで価格を上げてきておらず、浅漬や惣菜については季節商品に合わせて上げているとご説明しました。しかし、実際には価格の変更が追いついていなかった部分もあったため、今後はしっかりと見合った価格で販売していきたいと思います。

また、下期は胡瓜の価格が高く利益が取れないため、冬場は胡瓜製品の販売を抑制し、代わりに白菜や大根、我々の得意なキャベツ、カブの製品を中心に販売することで対応していきます。このように売るものをしっかり見直しながら、利益の取れるものを売ることで下期の売上と利益を確保し、通期の予算を達成していきたいと思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2935

|

1,285.0

(02/19)

|

0.0

(---)

|

関連銘柄の最新ニュース

-

ピックルス(2935) 干し芋などのさつまいも商品を取り扱うベジパ... 02/06 15:50

-

衆院選公約「食品消費税ゼロ」で波紋、食品株の挽回機運は高まるか <... 02/02 19:30

-

ピックルス(2935) 生活を応援!!「ご飯がススムキムチ」シリー... 01/27 15:50

-

ピックルス(2935) 個人投資家向けオンライン会社説明会動画公開... 01/20 15:50

-

信用残ランキング【売り残増加】 三菱UFJ、クリレスHD、IHI 01/18 08:15

新着ニュース

新着ニュース一覧-

今日 07:52

-

今日 07:50

-