アイキューブドシステムズ、通期は増収増益 顧客基盤が堅調に拡大し、導入法人数は前期末比+36.1%と過去最多

目次

佐々木勉氏(以下、佐々木):みなさま、こんにちは。株式会社アイキューブドシステムズ代表取締役執行役員社長CEOの佐々木です。本日は、お忙しい中ご参加いただきまして、誠にありがとうございます。今回の説明会が、当社の事業成長について、ご理解を深めていただく場になるよう努めていきます。どうぞよろしくお願いします。

それでは、本日お話しする内容についてです。まずは、2024年6月期のサマリーについてご説明します。続いて、当社グループの事業概要について簡単にお話ししたのち、事業ハイライトと業績についてご説明します。なお、業績についてはCFOの里見よりご説明します。

その後、成長戦略と2025年6月期の業績見通しについてご説明します。

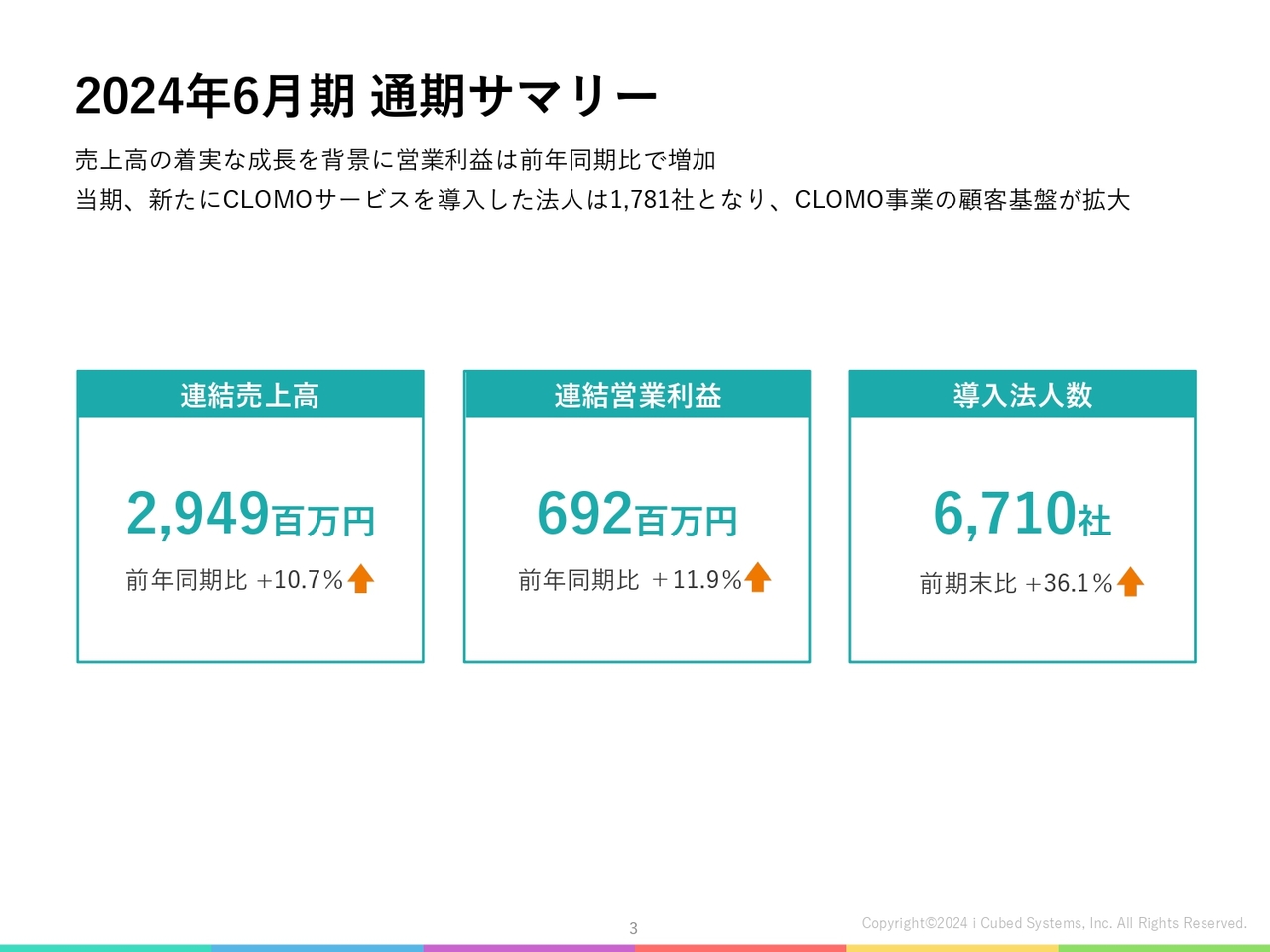

2024年6月期 通期サマリー

まずは、通期のサマリーについてご説明します。売上高は29億4,900万円、営業利益は6億9,200万円です。導入法人数は順調に増加しており、6,710社となりました。

前期末に比べると導入法人数が1,781社増えており、これは過去最多の数字です。7,000社も目前に近づいており、順調に顧客基盤を拡大させることができています。営業利益についても、前年比10パーセントを超える増益となりました。

当社グループの事業構成

ここからは、当社グループの事業概要について簡単にご説明します。

まずはじめに、当社はCLOMO事業と投資事業という2つの事業を展開しています。CLOMO事業は当社のコア事業であり、ソフトウェアをクラウドで提供する事業です。投資事業はスタートアップへの投資をメインに活動しています。

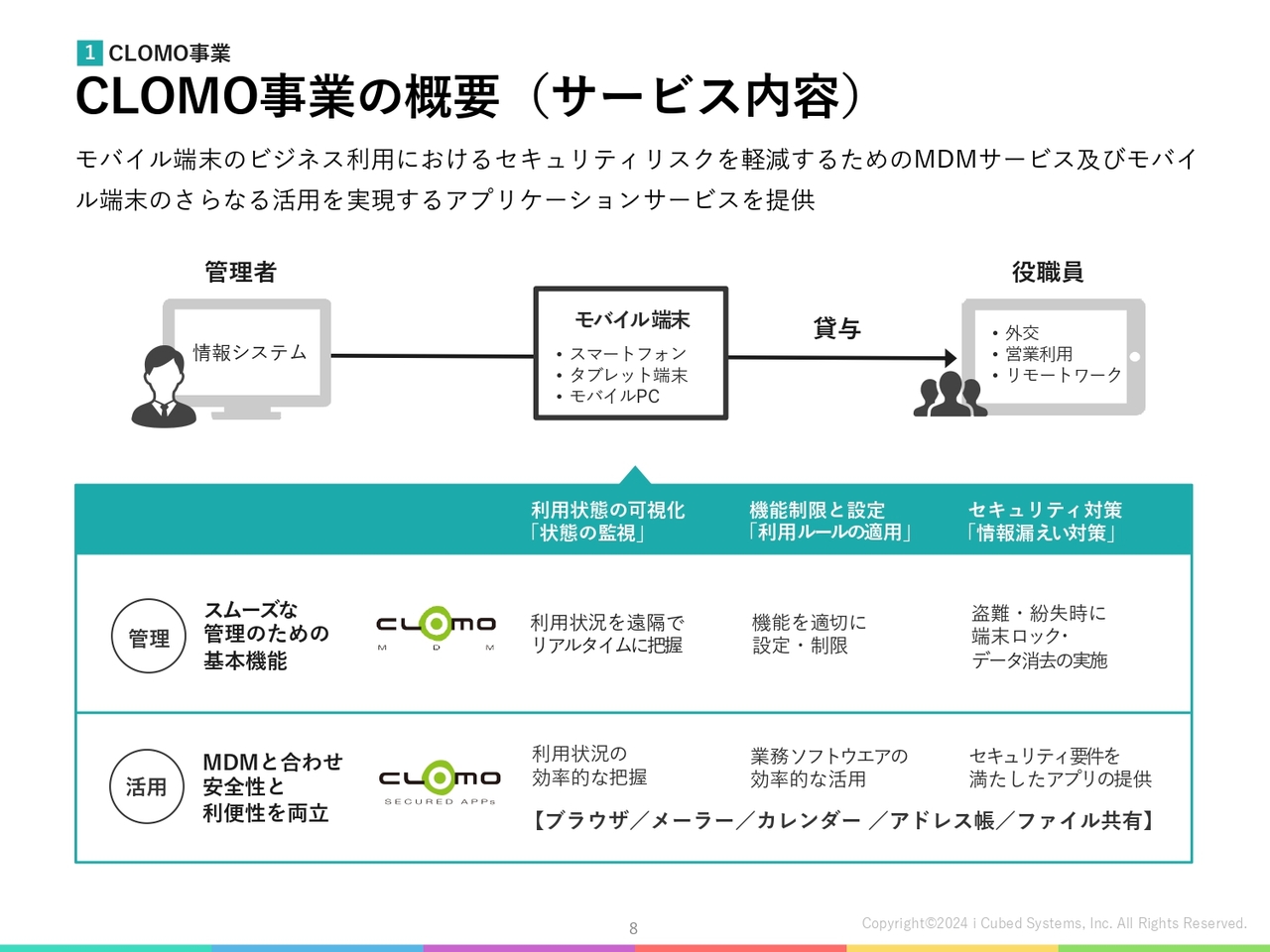

CLOMO事業の概要(サービス内容)

CLOMO事業では、主力製品である「CLOMO MDM」というソフトウェアをクラウドで提供しています。「CLOMO MDM」は、スマートフォンやタブレットなど、管理したい端末1台1台にインストールすることで、その端末をまとめて管理するソフトウェアサービスです。

機能としては大きく3つありますが、それぞれ完結にまとめると、まず端末がどのように使われているのかを把握すること、そしてこの端末がどう使われるべきかというルールを設定すること、そして、端末を紛失したなど万が一の事故が起こった際に迅速な対応をすることができる機能を備えています。

その他の機能としては、例えば端末でどんなアプリが使用されているかを把握することで、業務に不適切なアプリの使用を発見することができます。また、利用用途に応じてルールを設定することで、Wi-Fiの接続先を限定したり、情報漏洩対策としてカメラの機能を使えないようにすることも可能です。

そして、私たちは「CLOMO SECURED APPs」というサービスも提供しています。5種類の業務用アプリケーションを取り揃えており、一般的なアプリケーションと比べて、高いセキュリティ機能がついていることが特徴です。

このように、CLOMO事業は仕事上で使用されるモバイル端末を一元的に管理し、安心・安全に活用していただくための基盤となっています。

投資事業の概要

投資事業については、当社ではベンチャーキャピタル子会社とCVCファンドを設立し、2021年から投資事業を開始しました。

スタートアップ企業の新たな事業創出を助けることが、当社の事業領域の拡大や継続的な発展に繋がると考え、業種を絞りすぎず、広い領域を対象に投資を行っています。ITやソフトウェアに限定せず、さまざまな企業・ファンドへ投資させていただいています。

本日は時間の都合もあり、各事業の概要を簡単にご説明しました。11ページ以降では競争力の源泉について説明していますので、お時間のある際にご覧ください。

国内MDM市場13年連続シェアNo.1の達成

ここからは、2024年6月期の事業ハイライトについてご説明します。冒頭でもご説明したように、CLOMO事業では現在6,700社を超える企業にサービスをご利用いただいています。

このように、多くの企業にご利用いただいた結果、2023年には自社ブランドの国内MDM市場において、2011年から13年連続のシェアNo.1を達成しました。販売パートナーをはじめ、関係者のみなさまのおかげであり、大変感謝しています。

顧客基盤拡大に向けた販売パートナーとの連携強化

続いて、販売パートナーの連携についてです。導入法人数が順調に増加した要因の1つとして、今期は販売パートナーとのさらなる連携強化に取り組んでいきました。

具体的には、営業拠点の近隣エリアにおいて、新たな販売パートナーの開拓や、既存の販売パートナーの二次店との関係づくりを進め、CLOMOサービスを販売していただけるパートナー数を増やす活動を進めました。

さらに、既存の販売パートナーに対しては、引き続き全国的な営業支援活動を行うとともに、これまで以上にオフラインでの接点を増やすことで、密な関係づくりを進めました。

また、販売パートナーのスタッフのみなさまにCLOMOサービスを積極的に販売していただくためには、製品の知識を深めていただくことも重要であるため、製品勉強会を積極的に開催しています。前期は、1年間で延べ2,400名を超えるスタッフに参加していただき、CLOMOサービスをお客さまに提案していただく機会の増加に繋がったと考えています。

このように、販売パートナーとの連携を強化する取り組みによって、さらなる顧客基盤の拡大が進んでいます。

ARPU向上に向けたオプションサービスの拡充

続いて、新たなオプションサービスの提供開始をしました。

CLOMOサービスにおいては、OEMを中軸に、戦略的な顧客基盤の拡大がなされています。拡大した顧客基盤を最大収益化するためには、クロスセルの提案が重要であると考えており、顧客ニーズに沿ったオプションサービスの拡充に取り組んでいます。

このような戦略をもって、2024年6月期は2つのオプションサービスをリリースしました。

1つ目の製品は、「TeamViewer」というサービスで、全世界で25億台以上のデバイスで利用されているリモートアクセスツールです。遠隔でデバイスにアクセスすることができるツールであり、例えば東京で勤務している情報システム部門の担当者が、地方のオフィスで発生したITトラブルに遠隔で対応することができるようになり、さらに効率的になります。

さらに、「CLOMO MDM」との連携機能もリリースしており、今後も追加機能によって、さらなる利便性の向上を図り、お客さまに広くご利用いただきたいと考えています。

2つ目の製品は、CheckPoint社が提供する「ハーモニーモバイル」というサービスです。CheckPoint社は、全世界で10万社を超える組織に対してサイバーソリューションを提供するなど、豊富な実績を持つ世界的な開発会社です。

今回提供を開始した「ハーモニー モバイル」は、モバイル端末向けのセキュリティソリューションとなります。モバイル端末のサイバー攻撃対象となりえる、OS、ネットワーク、アプリケーション、ファイルなど、さまざまな観点から端末を保護し、セキュリティを確保するのが特徴です。

MDMはあくまでもモバイル端末を管理する目的のサービスですので、「ハーモニー モバイル」のようなセキュリティソリューションと組み合わせて使用することで、より安心・安全なモバイル端末の活用を実現することができます。

このように、引き続きお客さまのニーズに沿ったオプションサービスのラインナップの拡充を進めることで、クロスセルを促進し、ARPUの向上に向けて取り組んでいきます。

開発力の増強に向けたM&Aを実施

続いて、昨年10月に当社グループの第1号となるM&Aを実施し、今年の4月に子会社化の手続きが完了しました。

10KN社は、ベトナムに拠点を置く開発会社で、日本企業向けのシステムの開発案件などを手掛けています。私も現地に訪れ、10KN社の従業員と交流の機会を持ちましたが、若いエンジニアが多く、エネルギーに溢れた向上心のあるメンバーが揃っていました。

日本国内においては、どの企業もエンジニア不足に課題がある状況ですので、こうした海外の人材リソースを活用して、中長期的な開発体制を強化することが重要と判断し、今回のM&Aに至りました。

このような活気のある会社に、当社グループの一員として加わっていただいたことで、グループ全体の開発力が増強され、今後の事業拡大に繋げられるものと考えています。

ISMAPへの登録による、サービスの信頼向上

最後に、今年の2月末に、「CLOMO MDM」がISMAPのクラウドサービスリストというものに登録されました。こちらは、政府が求めるセキュリティ基準をクリアしたクラウドサービスに対して与えられる認定資格です。

高いセキュリティ品質を持った製品である証であり、行政機関が利用するクラウドサービスを選ぶ際には、ISMAPを取得しているか否かが選定基準となりますので、官公庁、自治体などを含めた、さらなるお客さまの獲得に繋がるものと考えています。

ここまで、事業ハイライトについてお話ししました。ここからは通期業績について、里見よりご説明します。

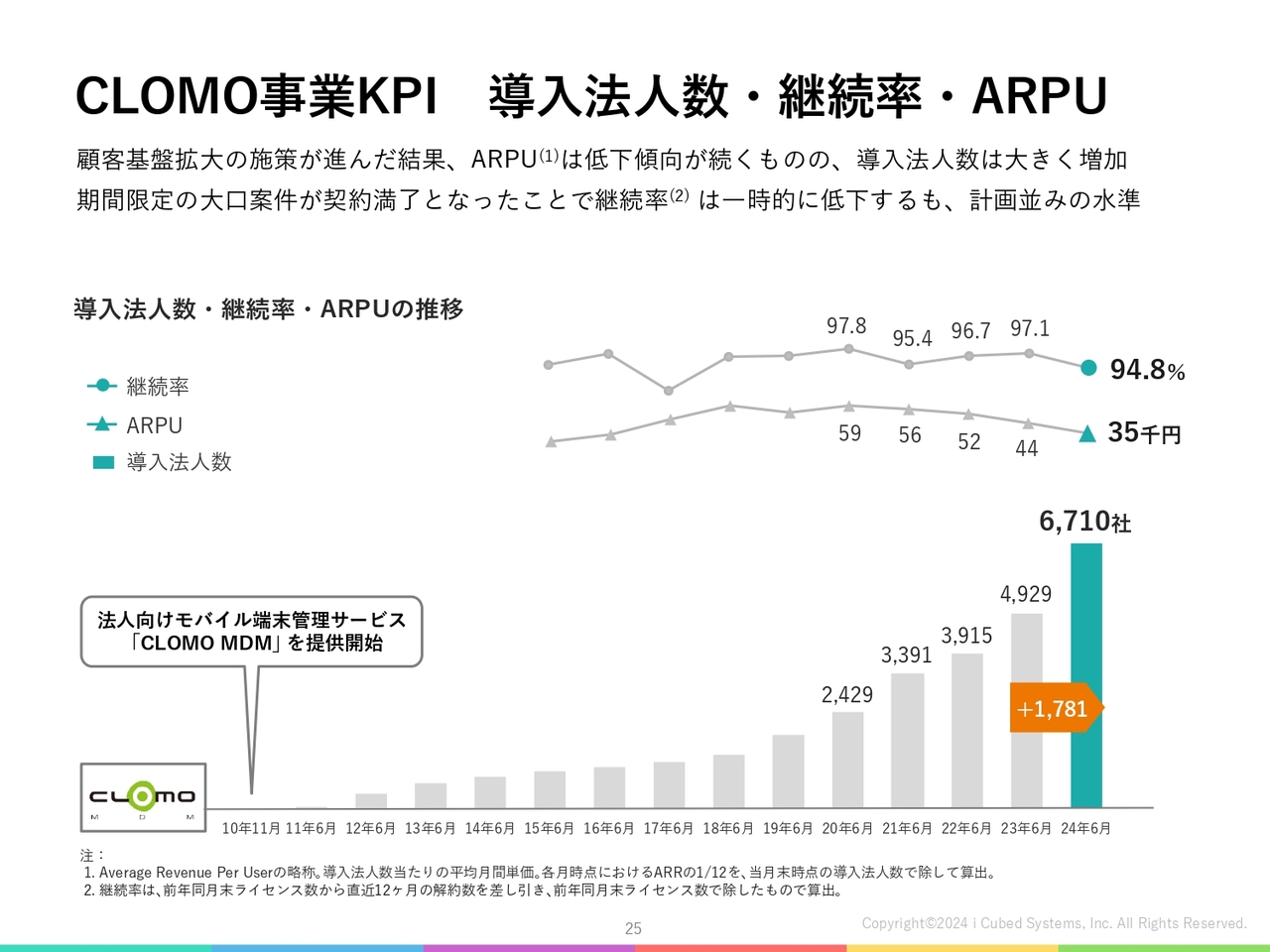

CLOMO事業KPI 導入法人数・継続率・ARPU

里見亮陛氏:あらためまして、取締役執行役員CFOの里見です。私のほうから、2024年6月期業績についてご説明します。

まずはCLOMO事業の状況についてご説明します。CLOMO事業については、財務数値とともに各KPI数値を中心にご説明します。

まず導入法人数ですが、NTTドコモさまへのOEM提供もございまして、2024年6月末で6,710社、前年同期比でも1,781社の増加と大きく伸長している状況です。

一方で、継続率については前期末から少し低下し、94.8パーセントとなりました。今期の継続率低下の理由については、数年間の期間限定で契約をいただいていた大規模案件が、契約満了となったことに起因しています。当該案件を除くと、継続率は引き続き97パーセントを上回る状況となっていますので、当期末での継続率の低下は一時的なものであると認識しています。

また、ARPUについても、低下傾向が継続しています。こちらは、導入法人数の増加とともに中小企業さまへのサービス導入が進み、1顧客当たりの契約ライセンス数が低下し、結果、ARPUとしても低下しておる状況です。

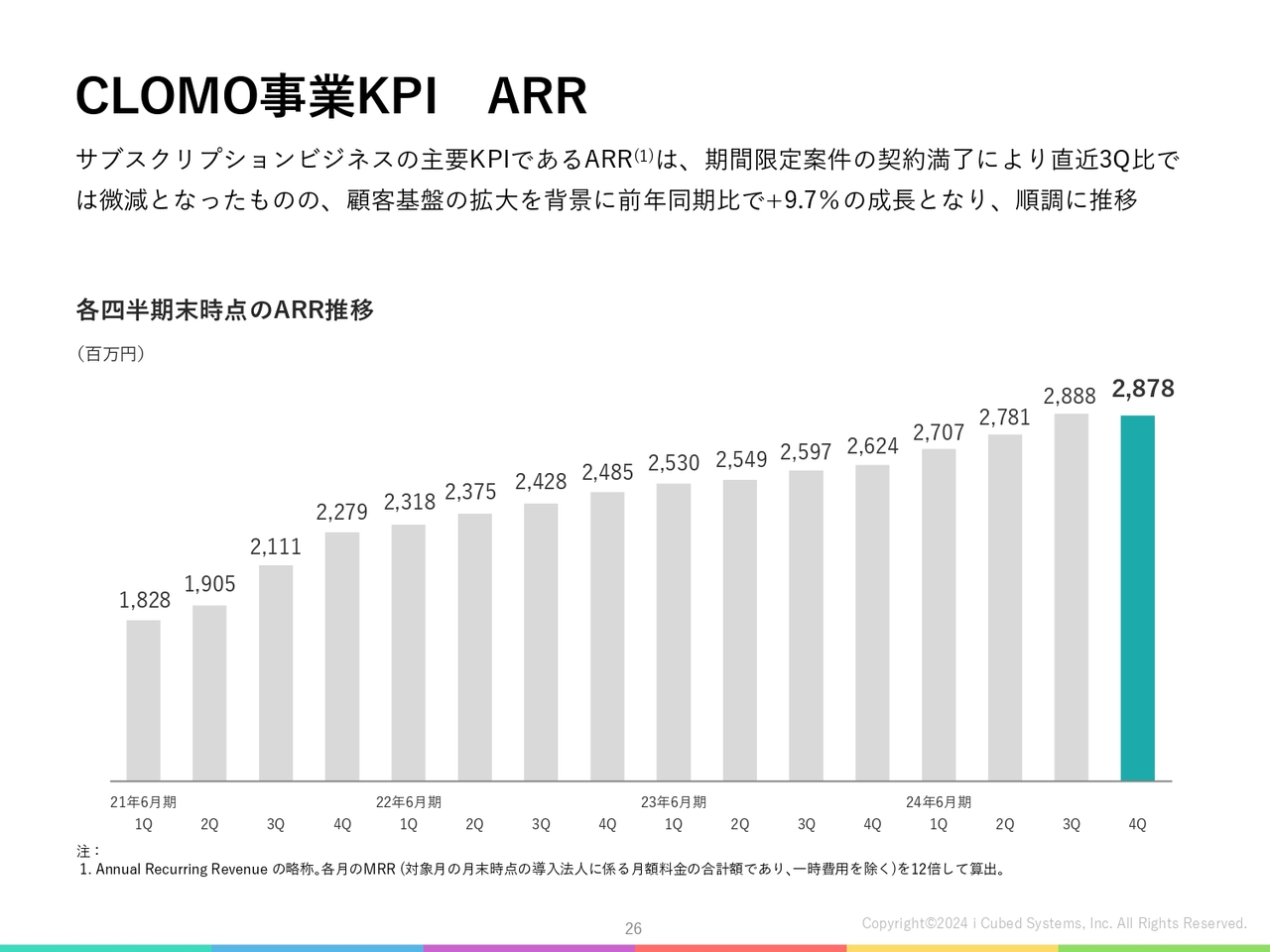

CLOMO事業KPI ARR

当第4四半期時点のARRについては、28億7,800万円となり、大規模案件の契約満了に伴い、直近の第3四半期時点のARRと比べると少し減少したかたちとなっています。

一方で、前年同期比では9.7パーセント増加しており、顧客基盤の拡大を背景に、着実に成長を続けています。

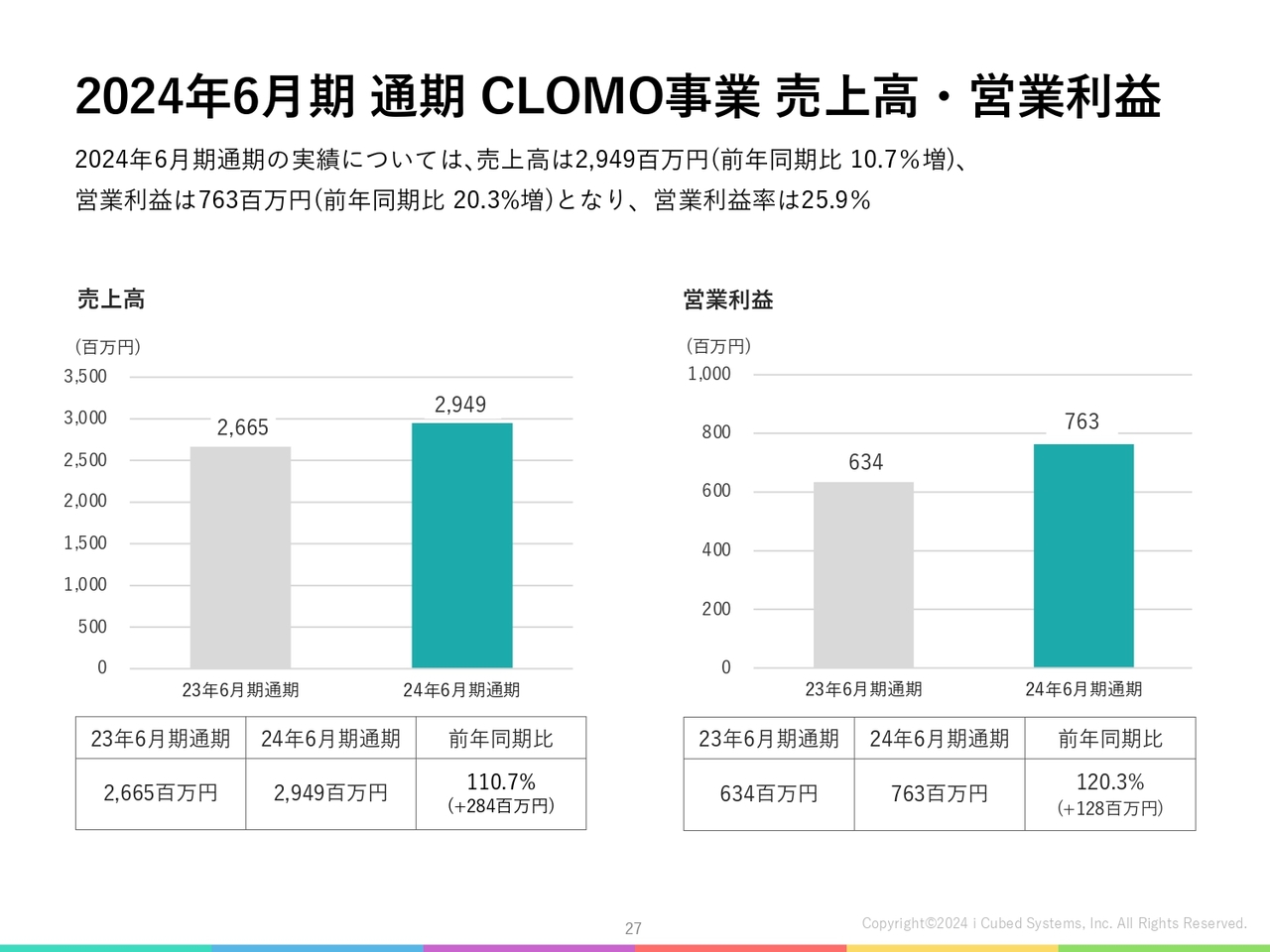

2024年6月期 通期 CLOMO事業 売上高・営業利益

このような結果、CLOMO事業の通期実績については、売上高29億4,900万円、営業利益7億6,300万円で着地しました。特に、営業利益は前年同期比20.3パーセントの増加となり、成長投資を進めながらも、収益力を向上させることができています。

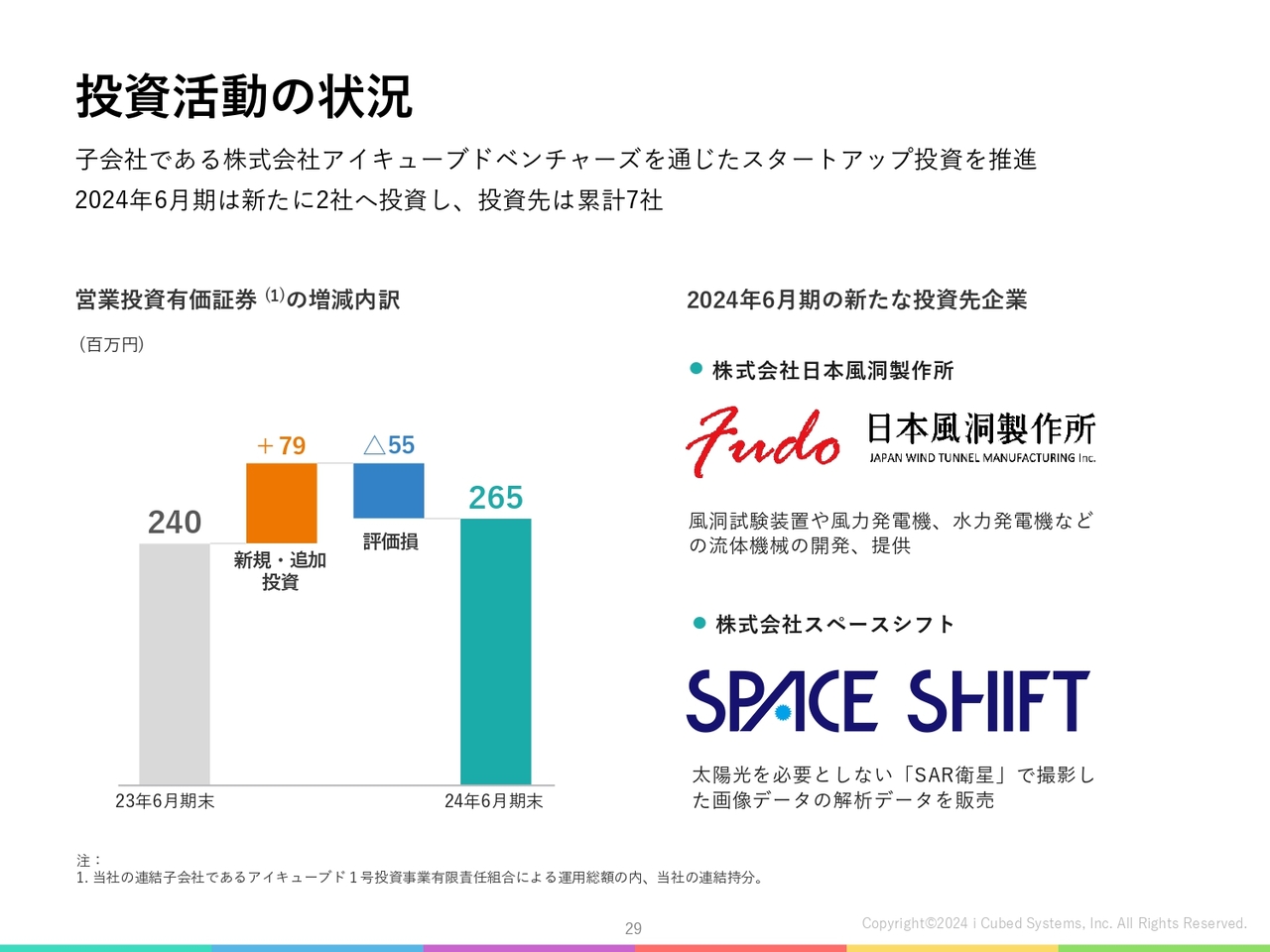

投資活動の状況

続いて、投資事業における投資活動の状況についてもご説明します。

2024年6月期は、当社グループのCVCを通じて、新たに2社への投資を行いました。一方で、前期以前の投資先において評価額の見直しを行った結果、5,500万円の評価損が発生しています。この結果、期末の営業投資有価証券の残高としては、2億6,500万円となりました。

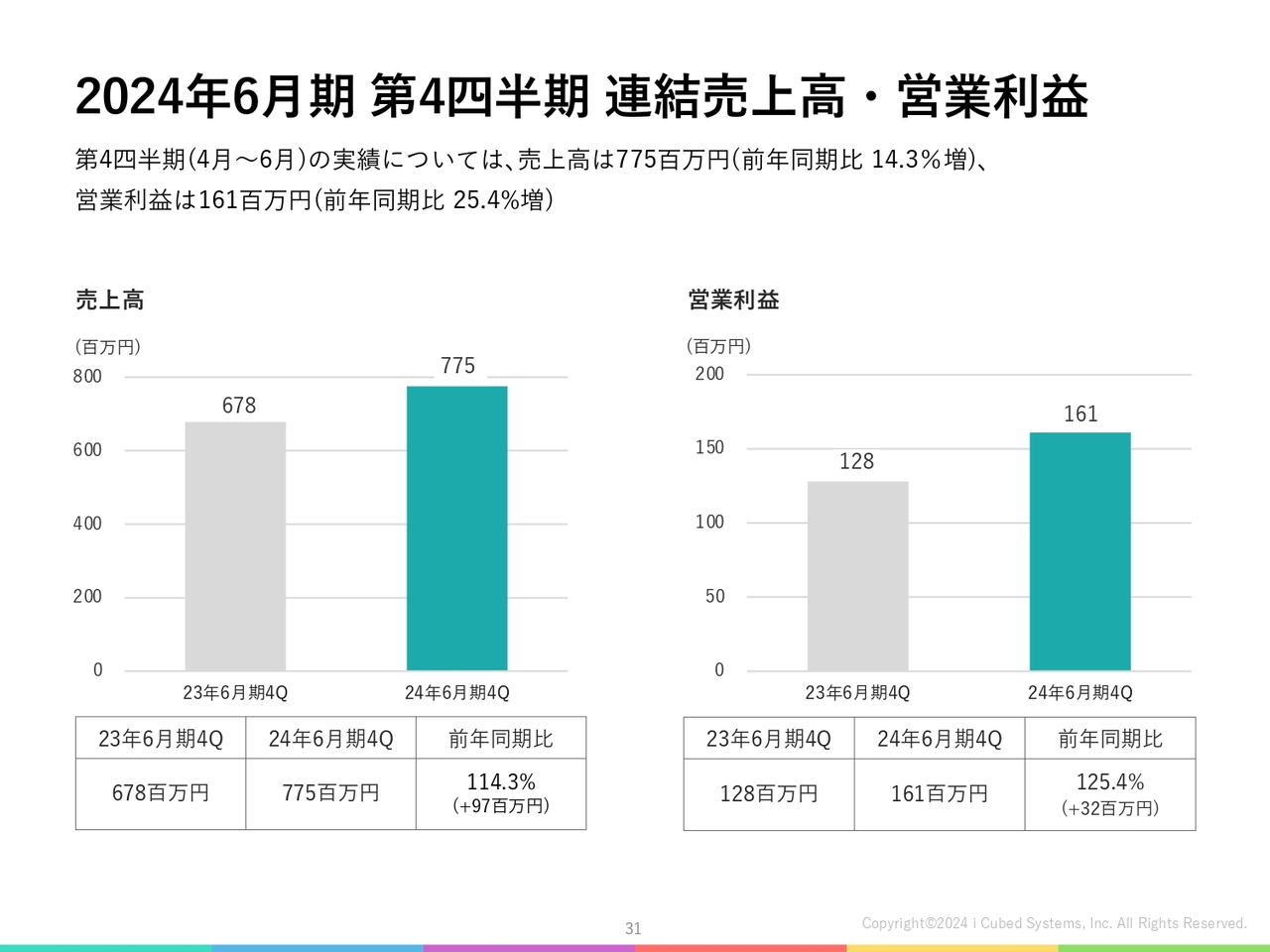

2024年6月期 第4四半期 連結売上高・営業利益

最後に連結業績についてご説明します。

第4四半期の連結実績については、各事業の結果を踏まえ、連結売上高7億7,500万円、連結営業利益1億6,100万円で着地しました。

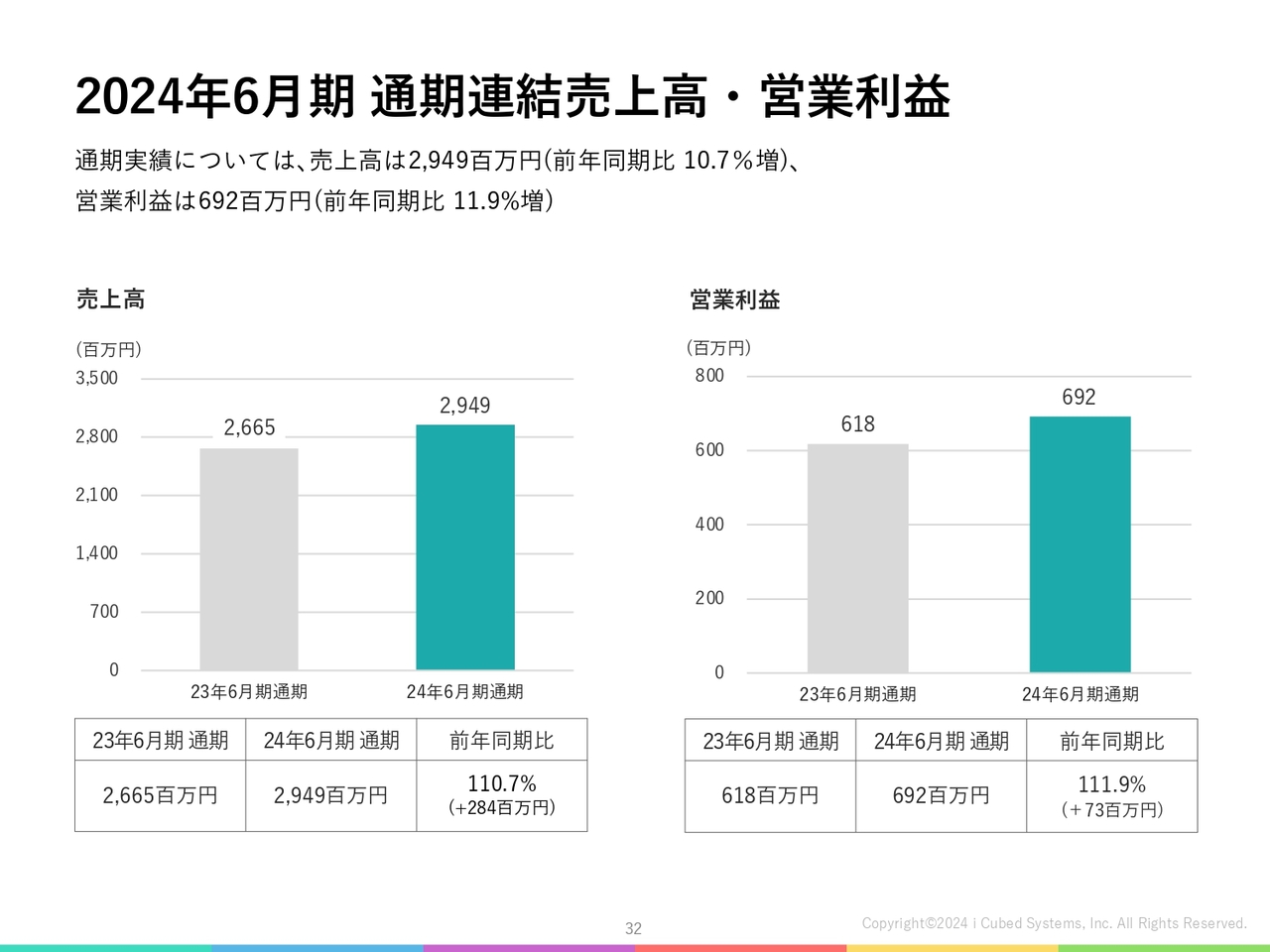

2024年6月期 通期連結売上高・営業利益

続いて、通期の累計実績についてです。冒頭でご説明のとおり、連結売上高29億4,900万円、連結営業利益6億9,200万円で着地しています。

売上としては、前年同期比10.7パーセントの成長となり、営業利益としても増益、前年同期比で11.9パーセントの増加となっています。単四半期、累計ともに数値としては順調に伸びている状況にあります。

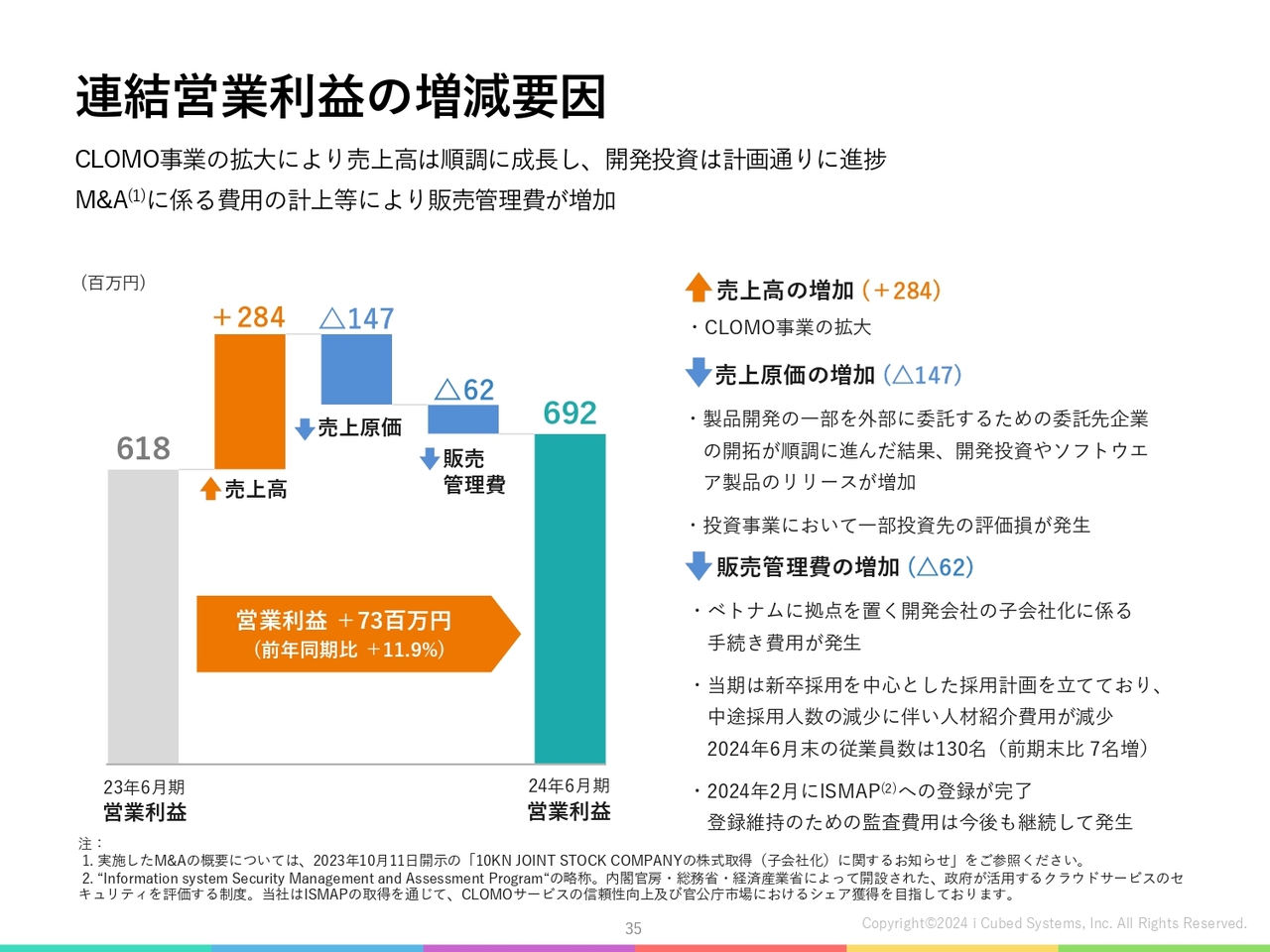

その中で、営業利益の増加要因について、もう少し詳しくご説明します。

連結営業利益の増減要因

まず、売上高については着実にCLOMO事業を拡大させることで、これまでご説明のとおり、2024年6月期についても増加をさせることができています。

一方、売上原価については、事業拡大とともに、開発投資およびリリースが増加し、金額が増加している状況にあります。また、販売管理費についても、昨年10月に実施したM&Aに係る費用が発生したことで、前年同期比でわずかに増加していますが、人材紹介費用等のその他販売管理費の支出が減少しており、販売管理費の対売上比率としては、減少しています。

結果、通期の連結営業利益は先ほどご報告のとおり6億9,200万円となり、連結営業利益率は23.5パーセントとなりました。

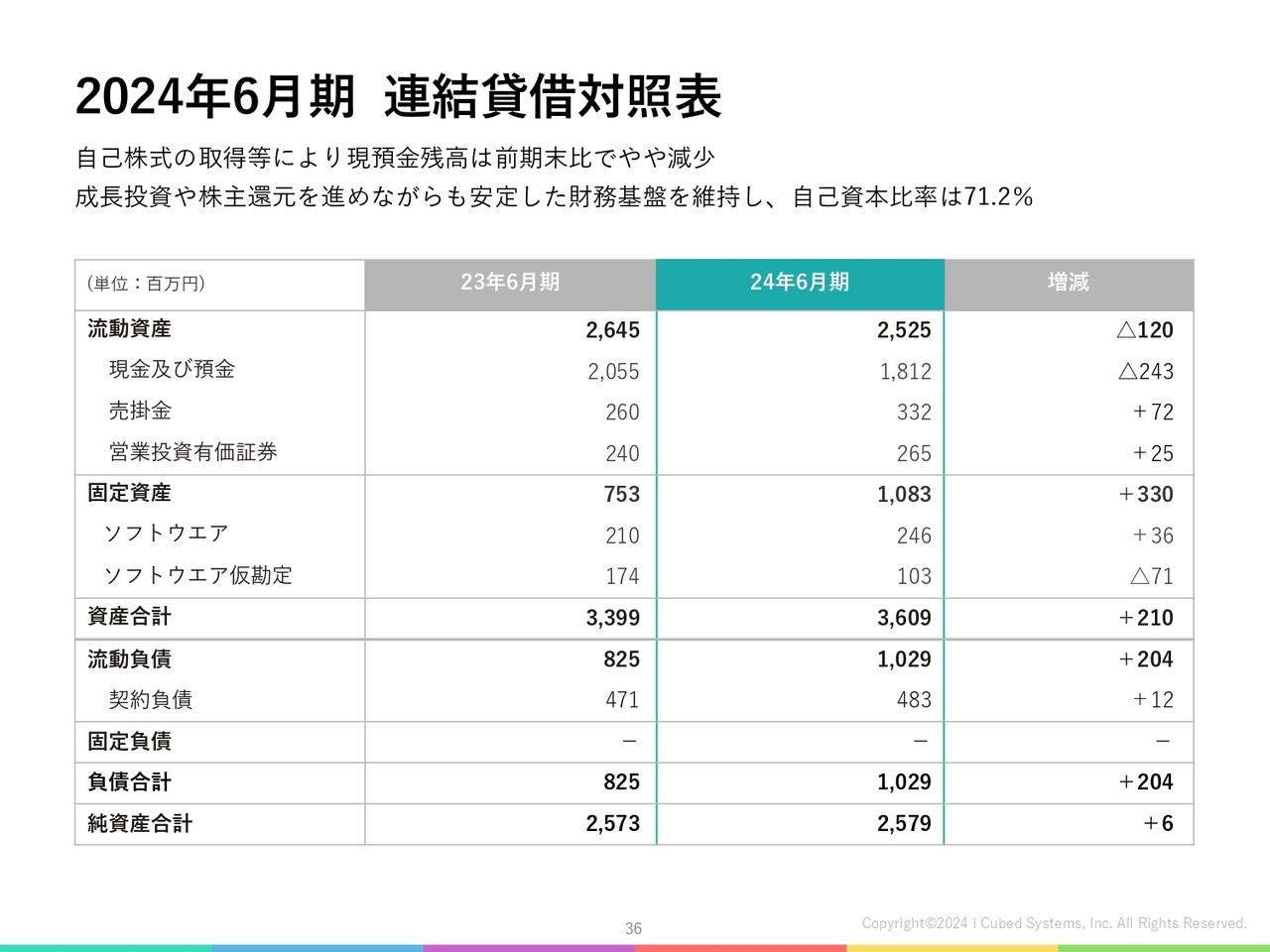

2024年6月期 連結貸借対照表

続いて、期末時点の連結貸借対照表についてです。前期末と比較をし、大きな変化はない状況になっていますが、当期はM&Aや自己株式の取得を実施した関係で、現預金が2.4億円ほど減少しています。

一方で、残高としては引き続き18億円程度ございますので、事業投資等は迅速に実施できるようなポジションをとれています。

また、自己資本比率においても、70パーセントを超える比率を維持している状況にありますので、事業成長に向けた投資については、引き続き積極的に実施していきたいと考えています。

ここまで、連結業績についてご説明しました。続いて、佐々木より成長戦略についてご説明します。

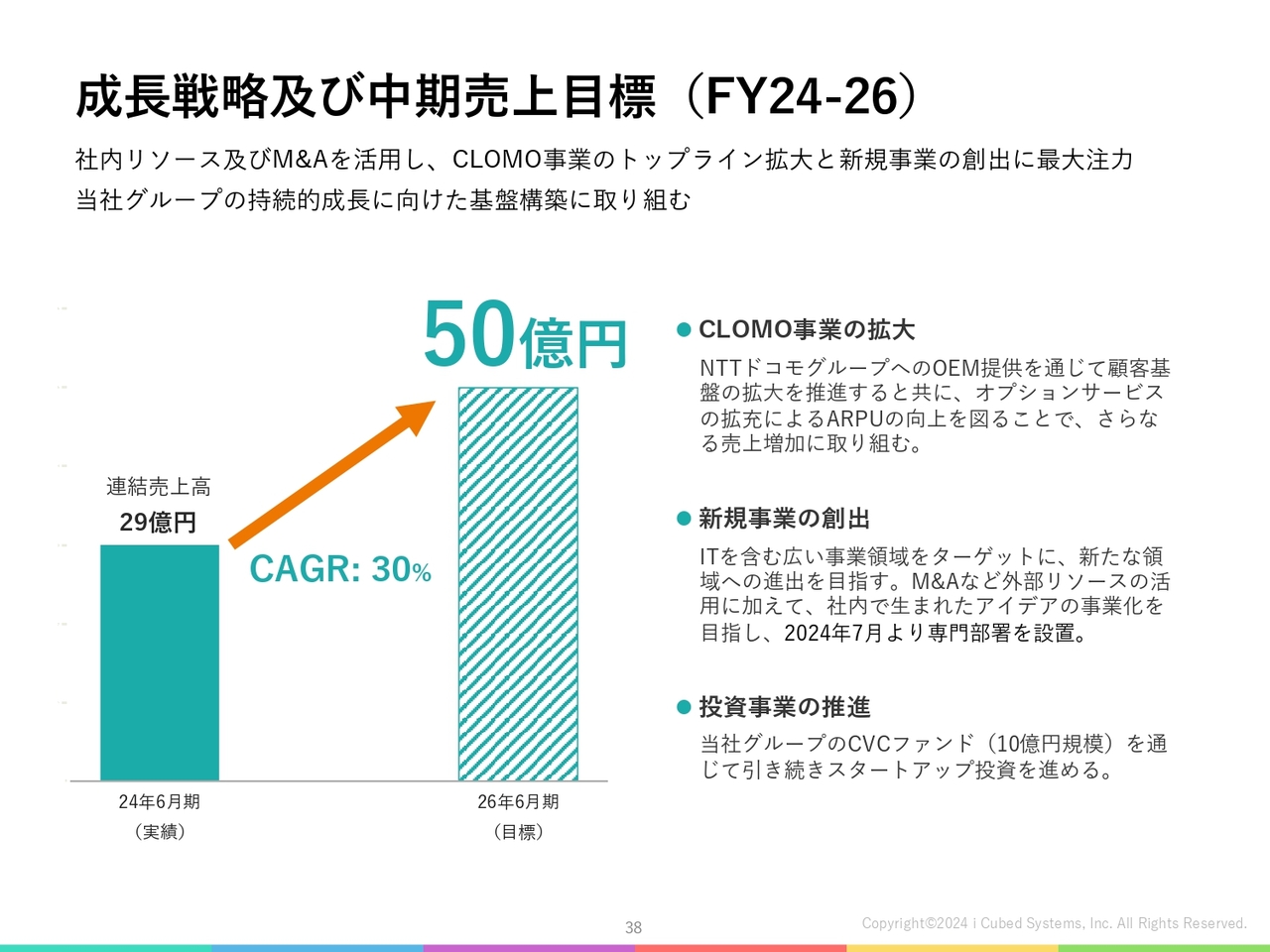

成⻑戦略及び中期売上目標(FY24-26)

佐々木:ここから、成長戦略についてお話しします。まずは当社グループの中期売上目標についてご説明します。

当社グループでは、2026年6月期の連結売上高50億円を目標として、事業拡大に取り組んでいます。50億円の達成に向けて、まずはCLOMO事業のさらなる拡大を図ります。こちらについては、成長戦略について後ほど詳しくご説明します。

次に、新規事業の創出に取り組みます。CLOMO事業の成長だけでは50億円に達しない部分を、こちらで補いたいと考えています。今期はさらに取り組みを加速させるべく、今年の7月に専門部署を設置しました。

最後に、投資事業についても引き続きスタートアップ投資を推進し、キャピタルゲインはもちろん、投資先企業との事業シナジーの創出も目指していきます。

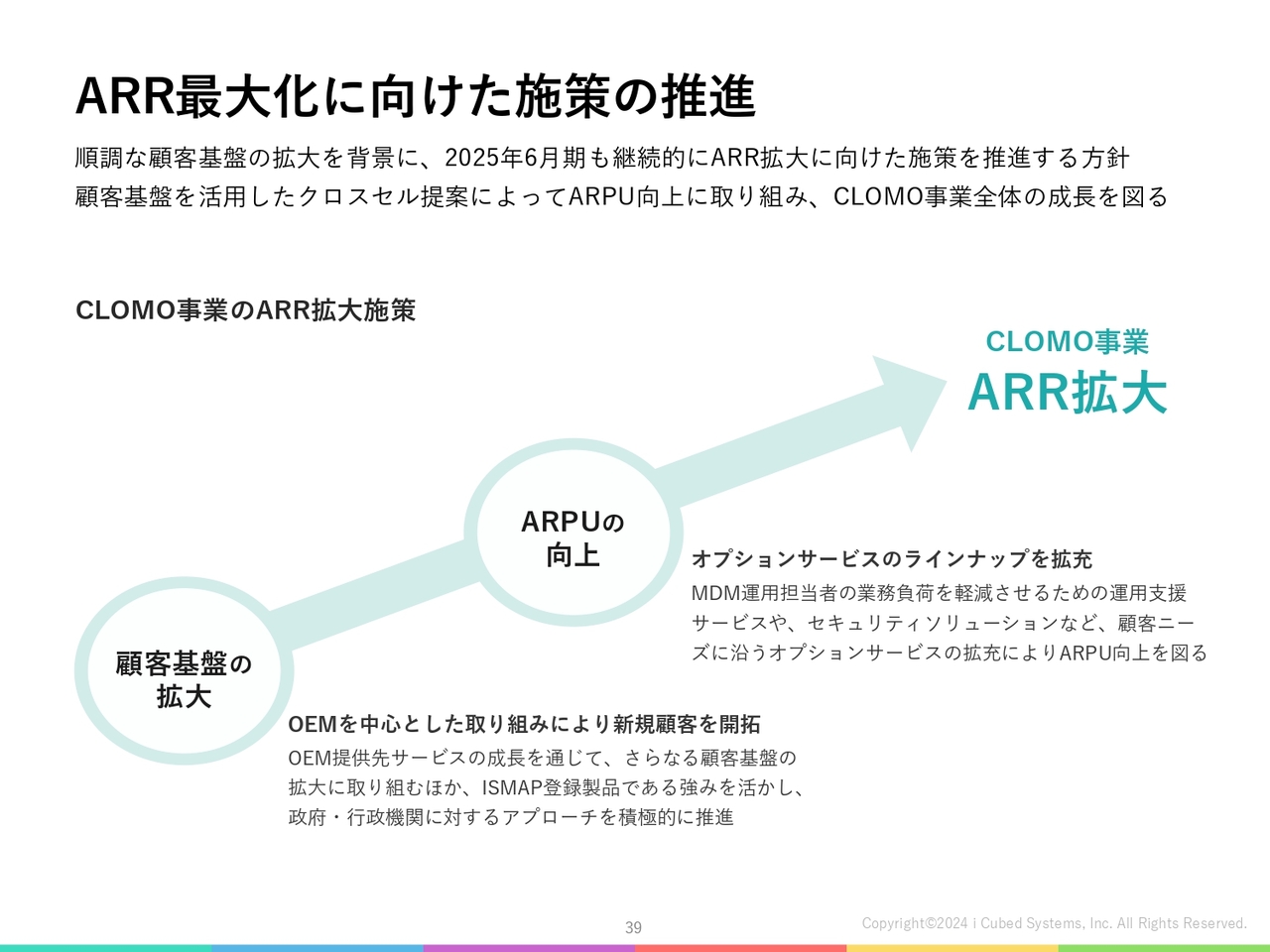

ARR最大化に向けた施策の推進

CLOMO事業の成長戦略の全体像についてです。CLOMO事業の売上拡大を目指す上で、必要な要素として、特に重要であると考えている要素が2つあります。1つは顧客拡大、もう1つはARPUの改善です。

そのため、2025年6月期においても引き続き、OEMによる顧客拡大と、オプションサービスによるARPUの改善を戦略として、売上の拡大を図っていきます。それぞれの戦略について、これからご説明します。

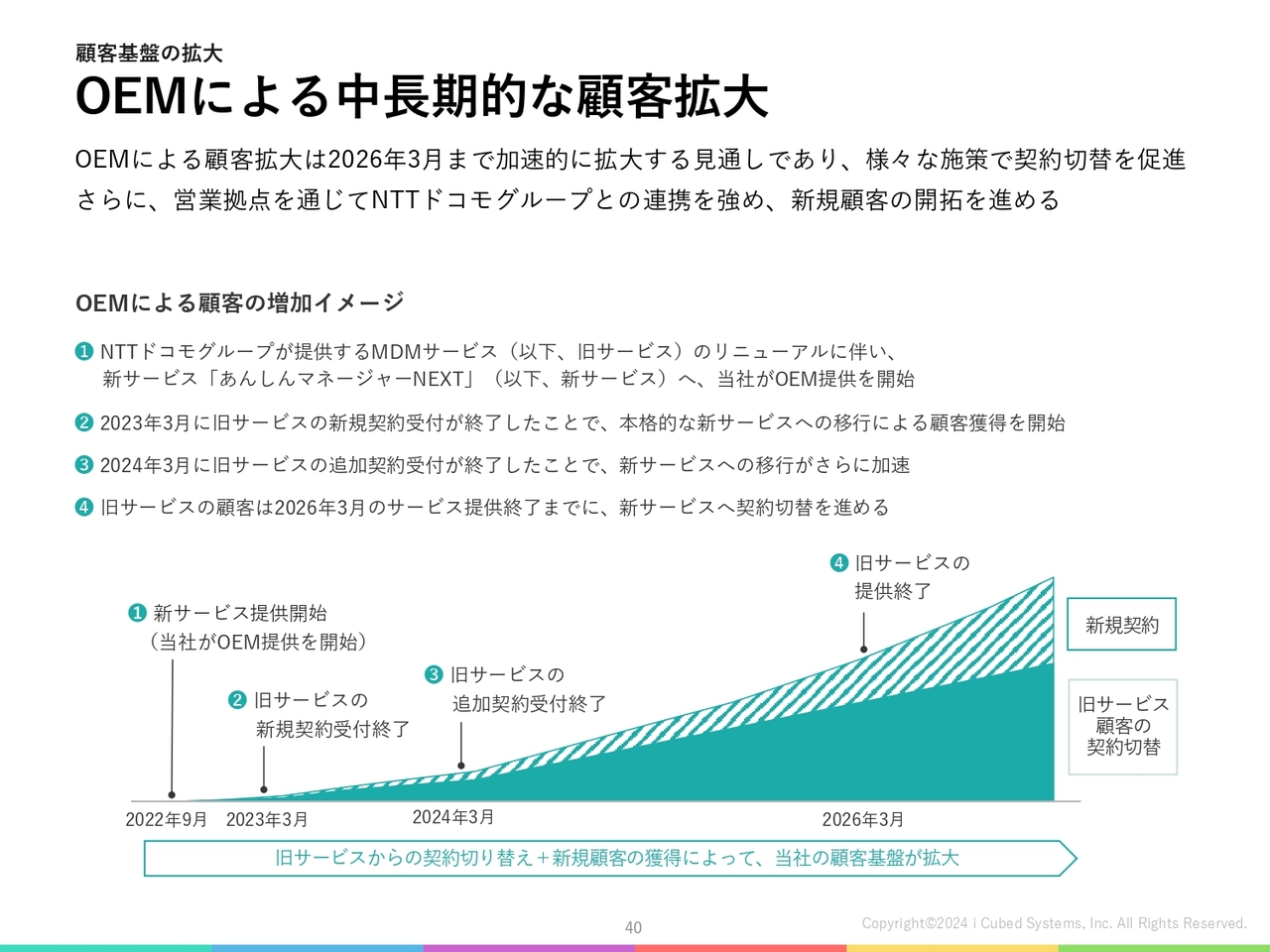

OEMによる中⻑期的な顧客拡大

まずは、OEMによる顧客拡大についてです。NTTドコモグループさまが提供するMDMサービスである「あんしんマネージャー」を「あんしんマネージャーNEXT」へリニューアルするに伴い、当社の「CLOMO MDM」が採用され、OEMを提供しています。

2023年3月以降に本格的にお客さまの契約切り替えが始まり、CLOMO事業の導入法人数は「あんしんマネージャーNEXT」のお客さまによって、順調に増加している状況です。

一方で、旧サービスの契約顧客は未だ多く、これらの契約顧客に対して、「あんしんマネージャーNEXT」への切り替えを行なってもらえるように、引き続き、NTTドコモグループさまと連携し、契約の切り替えを促進していきます。

さらに、既存顧客の契約切替に加えて、「あんしんマネージャーNEXT」の新規顧客の開拓にも取り組むことで、CLOMO事業の顧客基盤はさらなる拡大の余地があると見込んでいます。

また、当社は全国7ヶ所に営業拠点を設けています。地方のNTTドコモグループさまの販売スタッフと密に連携を取り、製品勉強会の開催や、地域を限定した広告宣伝の展開にも取り組むことで、既存顧客の契約切り替えを促進するとともに、地方の新規顧客の獲得にも注力していきます。

このように、OEMを成長エンジンの1つとして位置づけ、営業拠点を通じた積極的な販売パートナーへの支援活動を通じて、顧客基盤の拡大を目指していきます。

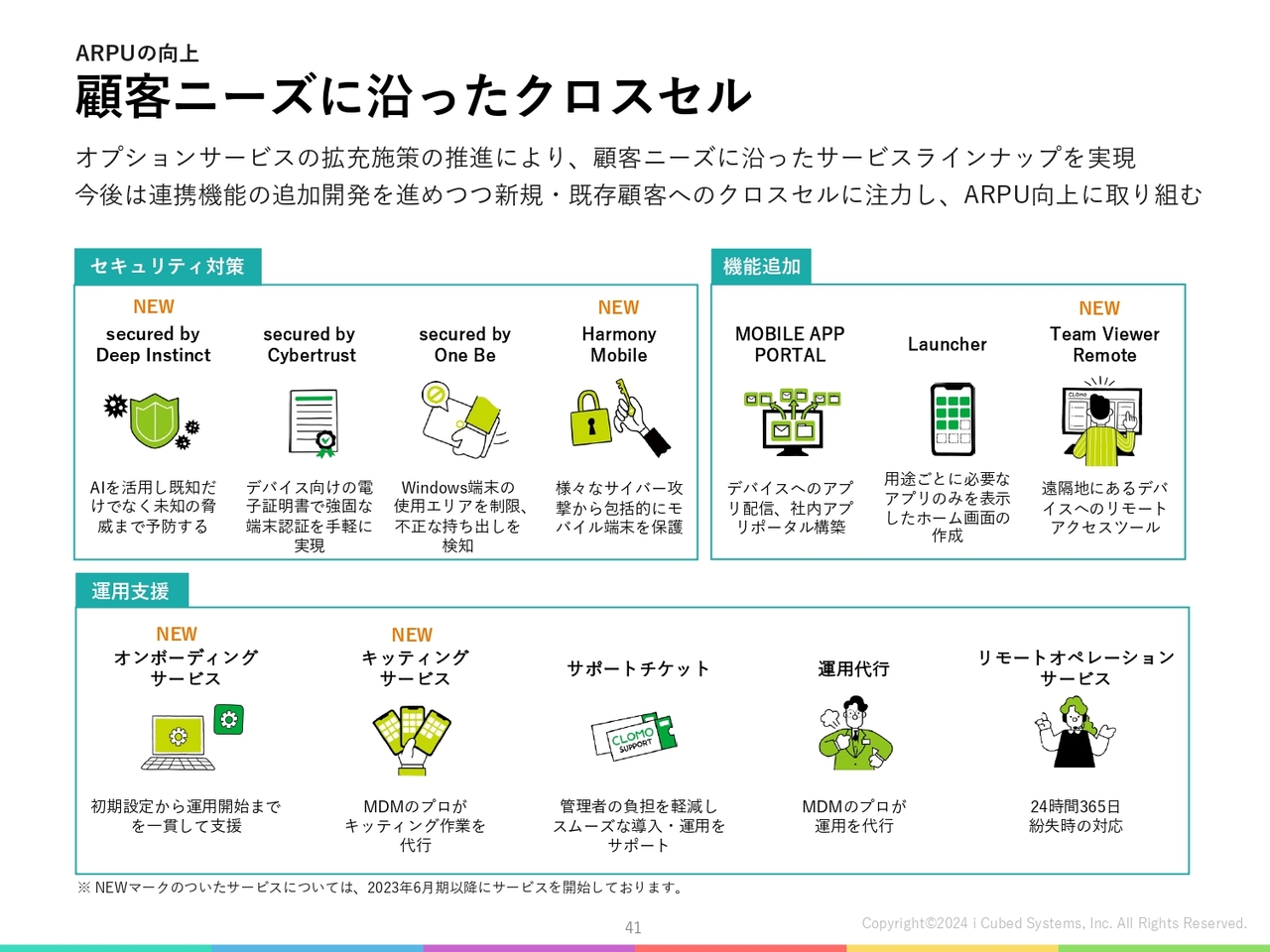

顧客ニーズに沿ったクロスセル

続いて、ARPUの改善に向けた施策についてです。顧客単価を上げていくためには、新規顧客と既存顧客の両方に向けた、クロスセルの提案が重要であると考えており、顧客ニーズに沿ったオプションサービスの拡充に取り組んでいます。

取り組みを開始した2023年6月期以降の2年間で、ご覧いただいている図、オレンジの「NEW」のマークがついている5つのサービスを新たに提供開始しました。特に、セキュリティ対策の強化と、運用支援のメニューを充実させています。

セキュリティ対策については、他社のセキュリティソリューションと連携することで、MDMだけでは防ぎきれない、サイバー攻撃などに対する備えを強化し、より安心・安全にモバイル端末を活用できるサービスを提供しています。

運用支援については、昨今は企業において、情報システム関連部門の業務負荷の増加が顕著となっています。モバイル端末の導入から運用に至るまで、一貫した支援サービスを用意することで、お客さまの業務負荷を軽減し、ビジネスにおけるモバイル端末の活用を支えたいと考えています。

今後も、顧客ニーズに沿ったオプションサービスを随時取り入れていくとともに、クロスセル提案を積極的に行うことで、ARPUの向上を目指していきます。

ここまで、成長戦略についてお話ししました。

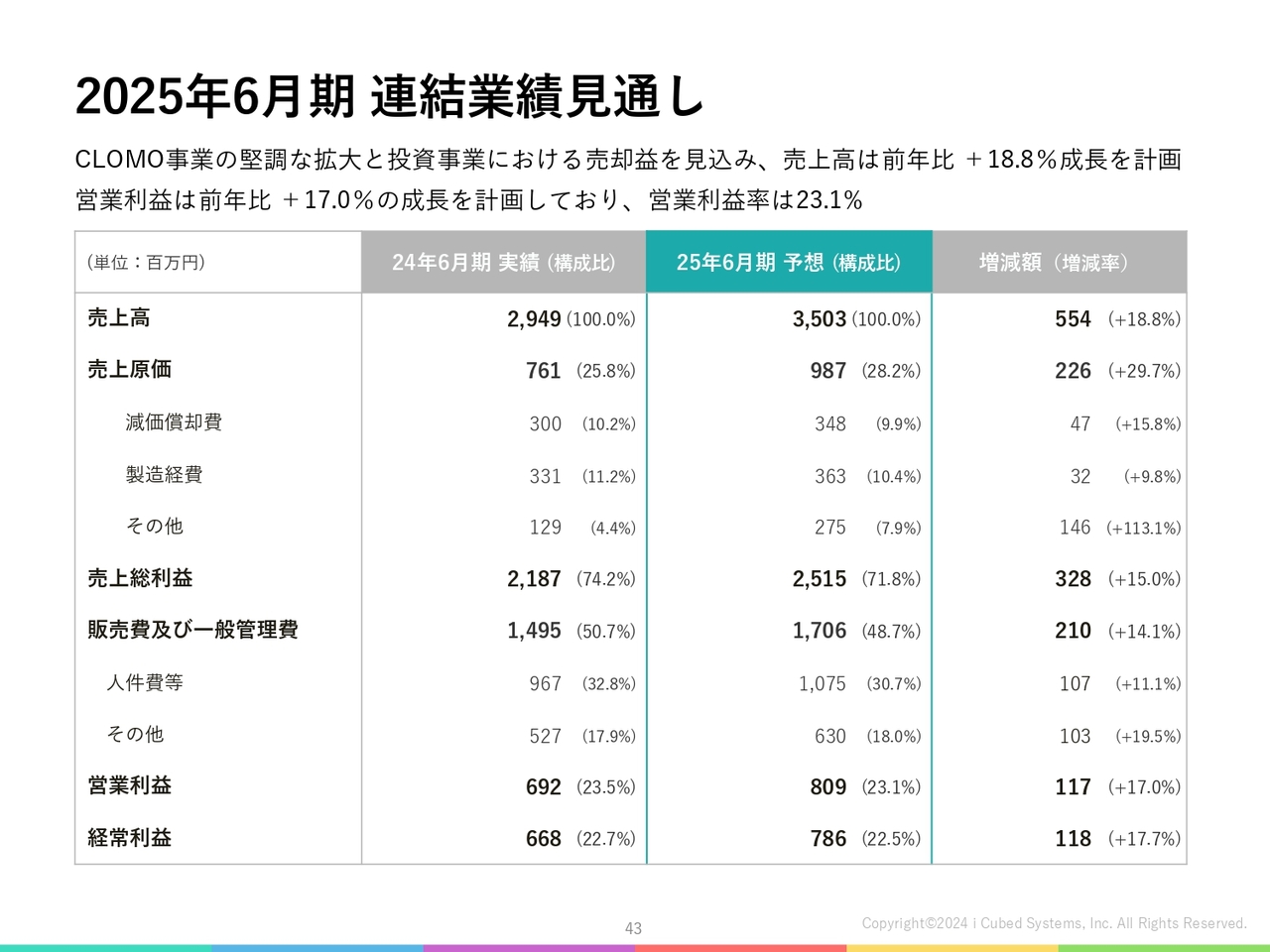

2025年6月期 連結業績見通し

ここからは、今期の連結業績見通しについてご説明します。連結売上高は35億300万円、連結営業利益は、8億900万円と計画しています。

売上については、CLOMO事業において今期も堅調な成長が見込めること、さらに投資事業において、EXITによる売却益を見込んでいることから、前期比18.8パーセントの成長を目指します。

営業利益については、前期比17パーセントの成長を目指します。営業利益の増加要因については、後ほどさらにご説明します。

2025年6月期 連結業績見通し

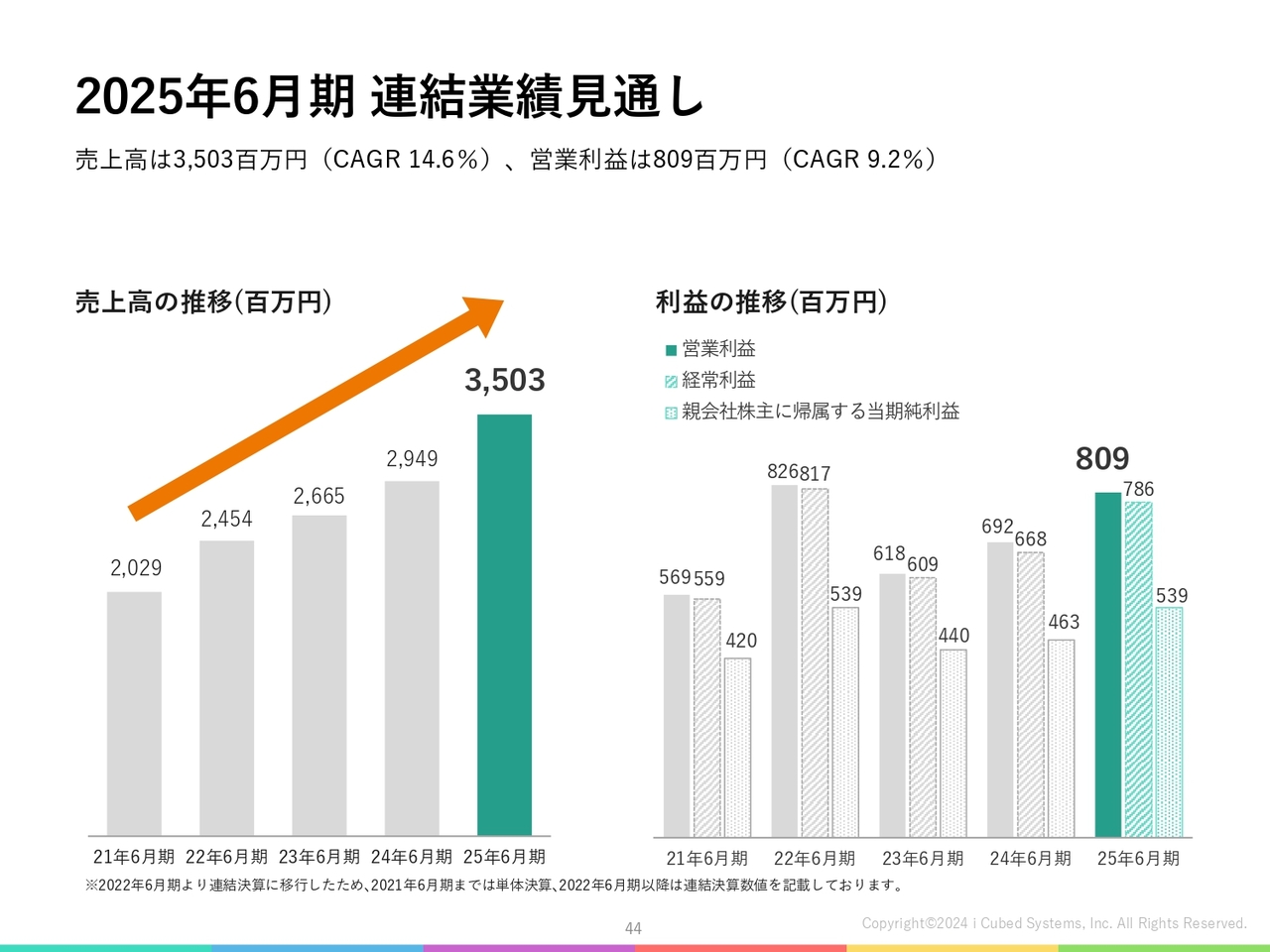

直近5期間の推移については、売上高は毎期右肩上がりで成長を続けています。2021年6月期からの年平均成長率は14.6パーセントとなる計画です。

利益については、成長投資を行いながらも、2023年6月期以降は着実に成長を続けており、2025年6月期も増益を見込んでいます。結果、年平均成長率は9.2パーセントとなる計画です。

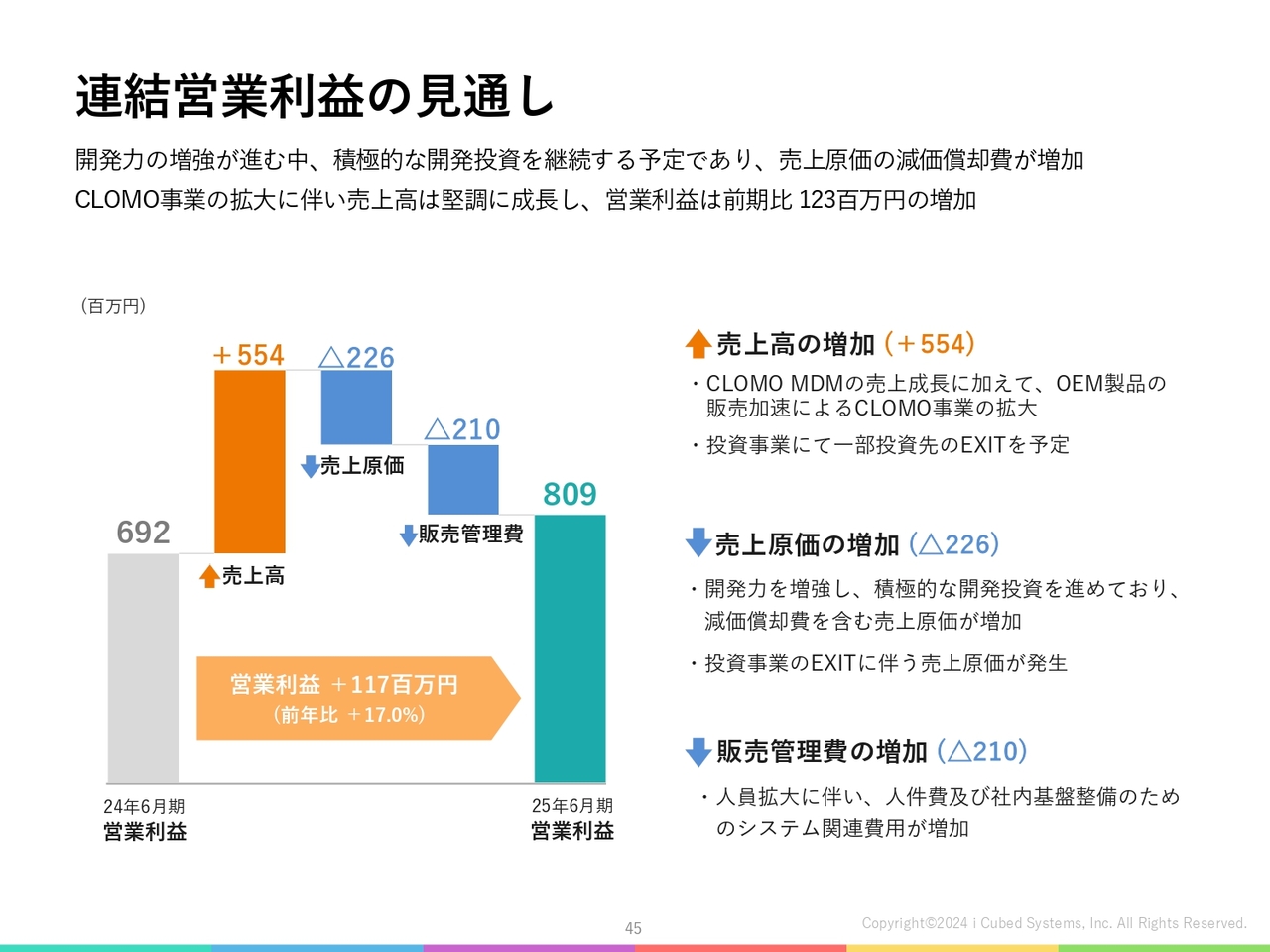

連結営業利益の見通し

続いて、営業利益の見通しについてご説明します。売上高については、繰り返しのご説明となりますが、CLOMO事業の成長と投資事業における売却益によって拡大する見通しです。一方で、売上原価と販売管理費については、前年同期比で増加する見通しです。

売上原価については、CLOMO事業においては、引き続き積極的な開発投資を進めており、ソフトウェアのリリースの増加によって、売上原価が増加する見通しです。さらに、投資事業においてもEXITによる売上原価が発生する見通しであるため、売上原価全体が増加しており、売上原価率は28.2パーセントを見込んでいます。

販売管理費については、従業員の増加に伴って、人件費及びシステム関連費用が増加する見通しです。前期に10KN社のM&Aを実施し、連結従業員数が増加したことに加えて、当社では、今期も積極的な採用活動を進めていく方針であり、このような増加を見込んでいます。

この結果、営業利益は前年比でプラス17パーセントとなる計画です。2025年6月期においては、引き続き成長投資を進めつつ、売上の拡大や事業運営の効率化によって、営業利益の改善を図っていきます。

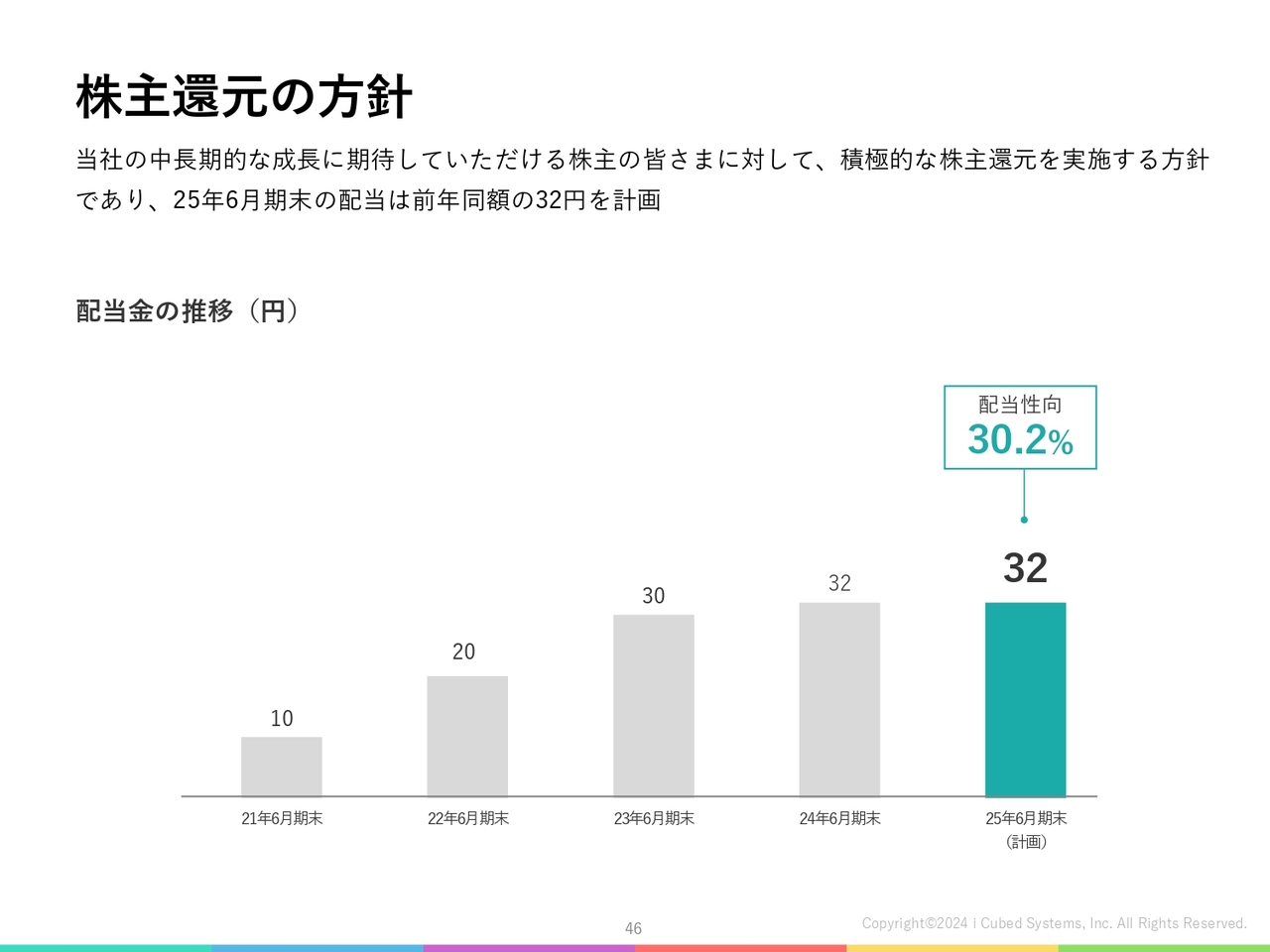

株主還元の方針

株主還元については、当社は事業成長に必要な投資や内部留保と並行して、中長期的な成長に期待していただける株主のみなさまに対して、できる限り、積極的な株主還元を実施する方針としています。

直近の業績や事業環境などを踏まえて、2025年6月期の期末配当は、前年同額の32円を計画しています。

以上、2024年6月期の業績見通しについてご説明しました。なお、47ページ以降は参考資料として会社概要などを添付していますので、お時間のある際に目を通していただければと思います。

ここまで、2024年6月期通期決算説明資料をもとにご説明させていただきました。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4495

|

2,306.0

(02/27)

|

-2.0

(-0.08%)

|

関連銘柄の最新ニュース

-

i3(4495) 子育てサポート企業として「くるみん認定」を取得 02/27 16:00

-

株式会社アイキューブドシステムズ:2026年6月期第2四半期決算決... 02/19 13:35

-

株式会社アイキューブドシステムズ:2026年6月期第2四半期決算決... 02/19 13:34

-

株式会社アイキューブドシステムズ:2026年6月期第2四半期決算決... 02/19 13:33

-

株式会社アイキューブドシステムズ:2026年6月期第2四半期決算決... 02/19 13:32

新着ニュース

新着ニュース一覧-

今日 08:07

-

今日 08:05

-

今日 08:00

-

今日 08:00