【QAあり】H.U.グループHD、1Q営業利益6億円は計画に対して順調 LTSのベース検査が回復、IVDは成長への施策を継続

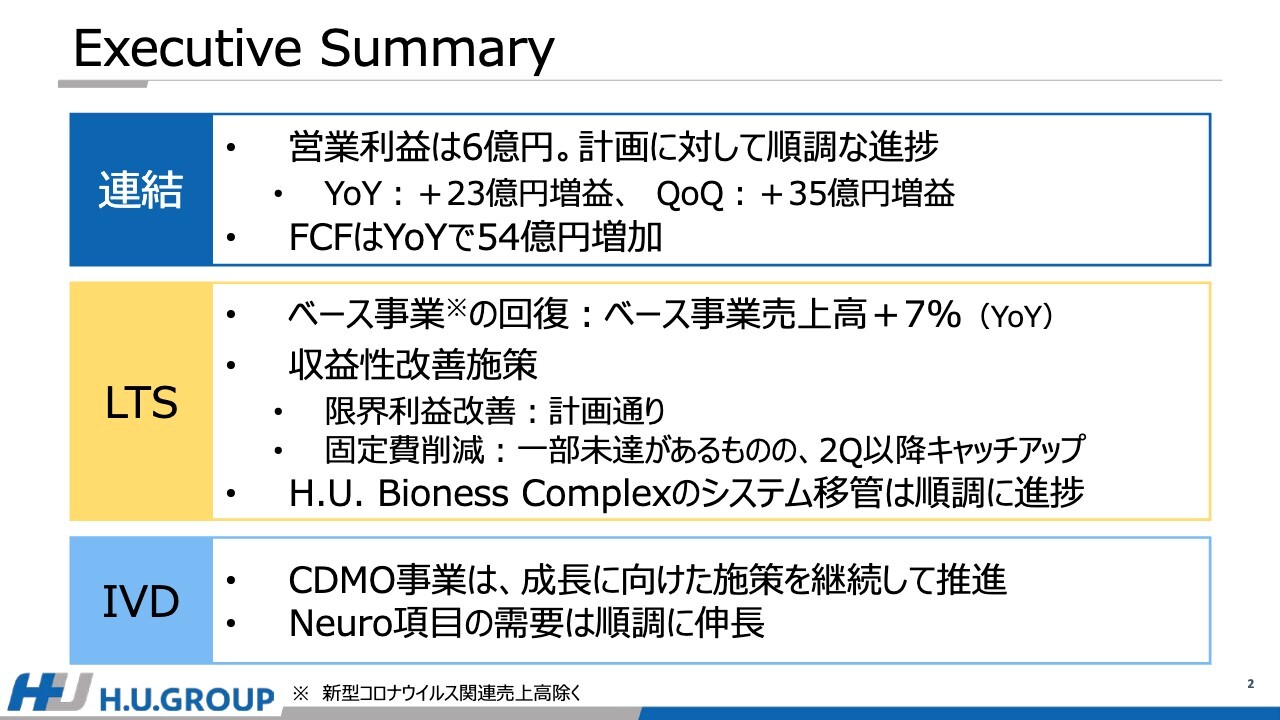

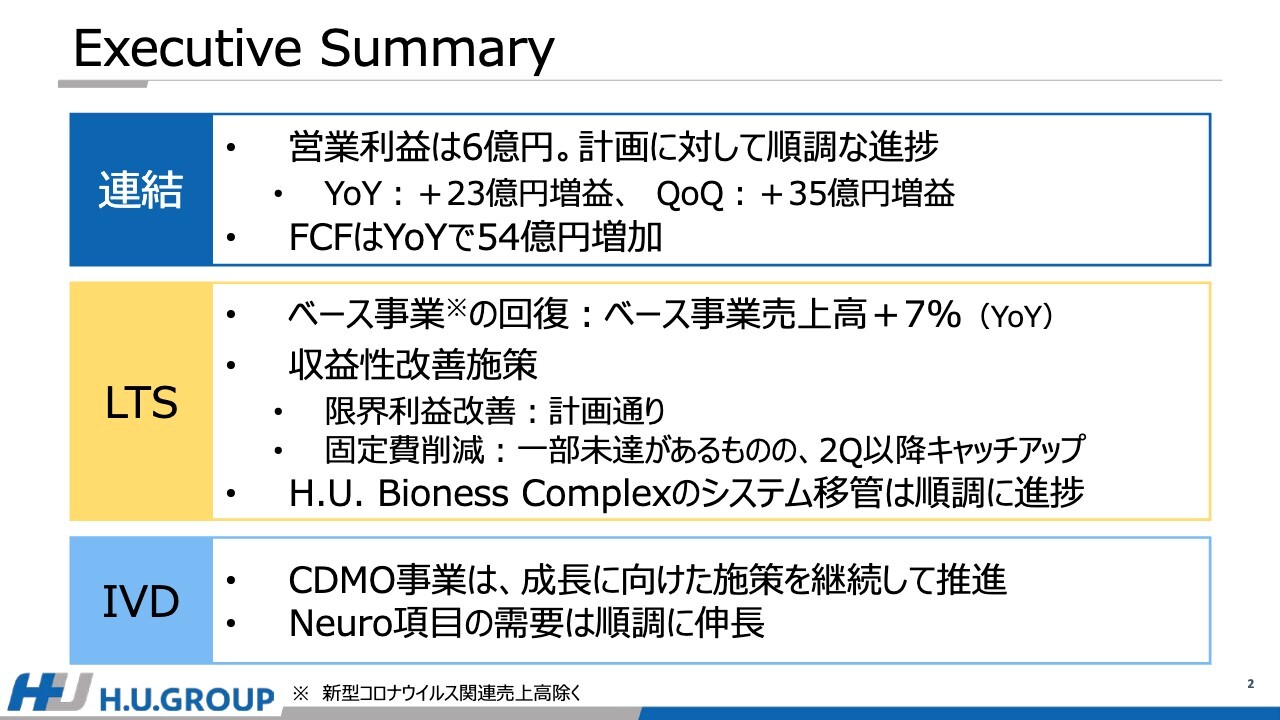

Executive Summary

北村直樹氏(以下、北村):H.U.グループホールディングス株式会社執行役常務兼CFOの北村です。第1四半期の決算のポイントをご説明します。

連結のサマリーです。第1四半期の営業利益は6億円となりました。年度の利益計画は下期偏重ですが、計画に対して順調な滑り出しになったと考えています。フリーキャッシュフローは、前年同期比で54億円増加しました。

各セグメントについて、LTS事業ではベース事業に回復が見られ、新型コロナウイルスを除くベースの売上高で約7パーセントの成長となりました。

今期の計画の中心となる収益性改善施策については、限界利益の改善は計画どおりに進んでいます。固定費削減に関しては、一部未達がありますが、今後キャッチアップさせていきます。H.U. Bioness Complexのシステム移管に関しても順調に進捗しています。

IVD事業においては、先週発表したとおり、バイオジェンおよびBeckman Coulterとのパートナーシップの拡大など、成長へ向けた施策を継続して進めています。Neuro項目の需要は、順調に伸長しています。

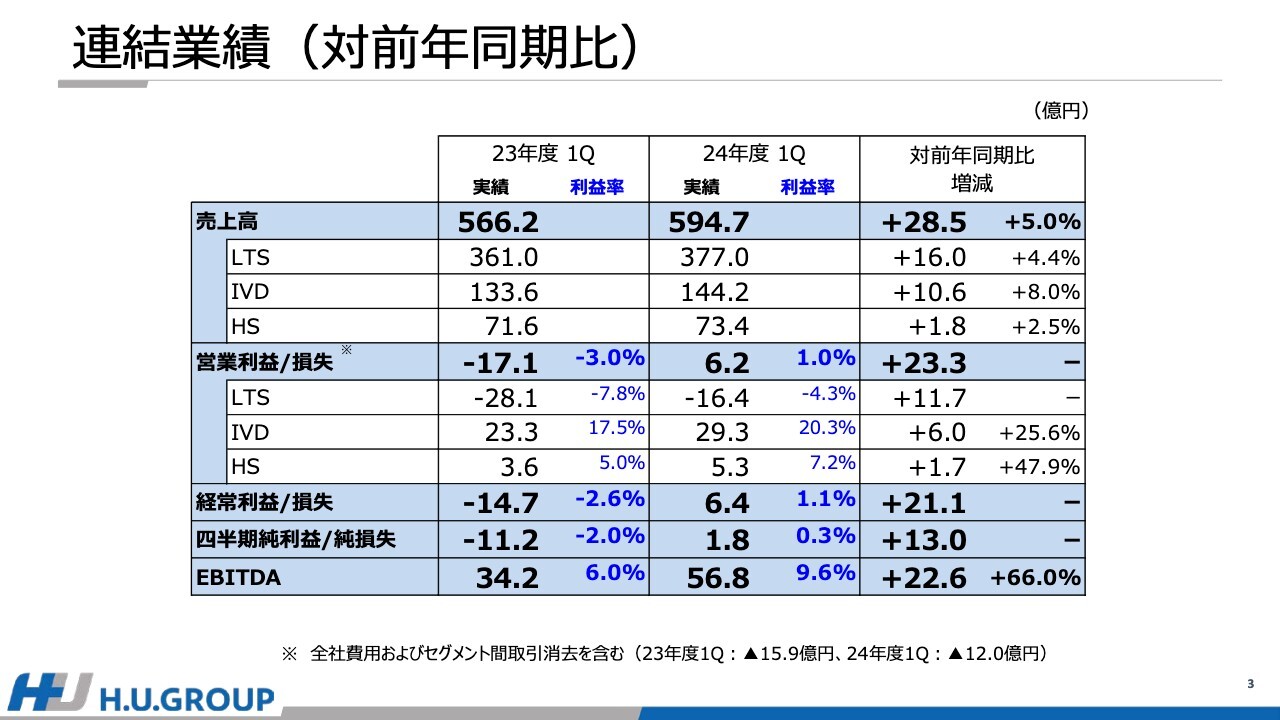

連結業績(対前年同期比)

全体の業績です。第1四半期に関しては、増収増益の結果となりました。これまでご説明してきたとおり、最も厳しかった2023年度を終えて業績は底を打ち、収益性は改善のトレンドに入ってきたと考えています。

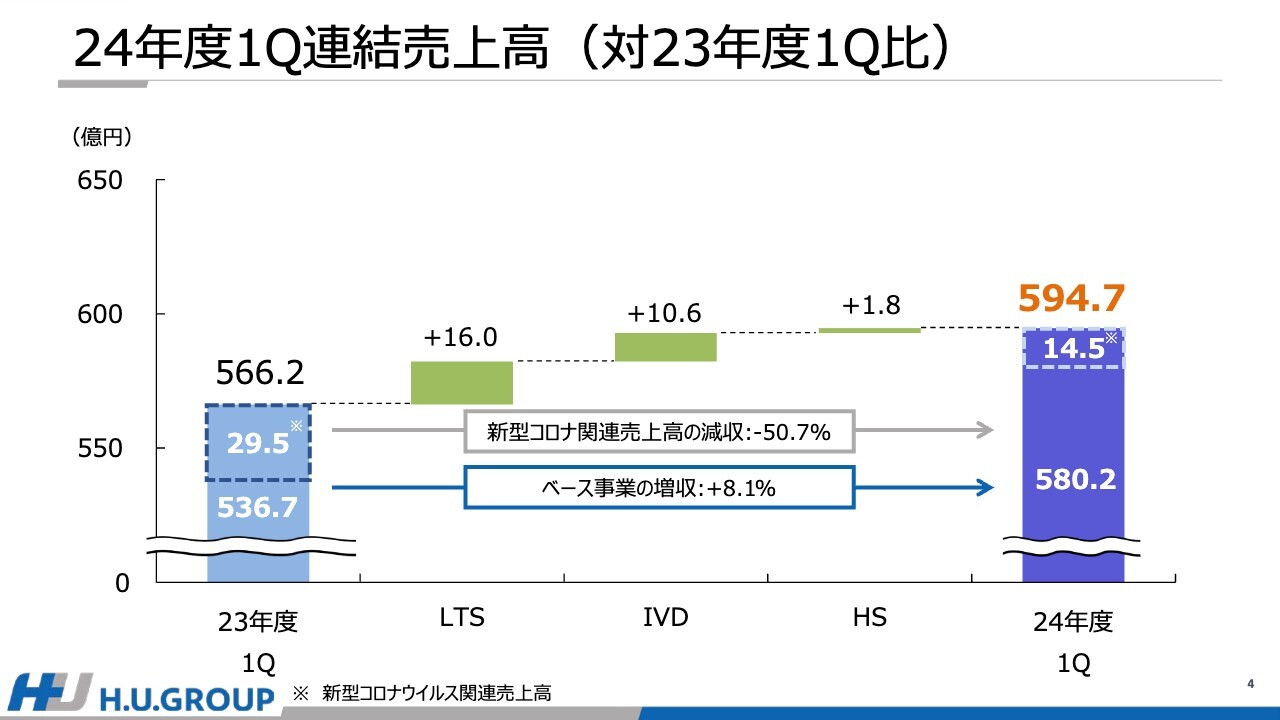

24年度1Q連結売上高(対23年度1Q比)

連結売上高の対前年同期比です。全体としては、約29億円増収の594億7,000万円となりました。

内訳として、新型コロナウイルス関連は、感染者数の減少に伴い売上が半減しました。一方、ベース事業は約8パーセントの増収となっています。LTS事業および為替影響を含むIVD事業の両セグメントが増収を牽引しました。

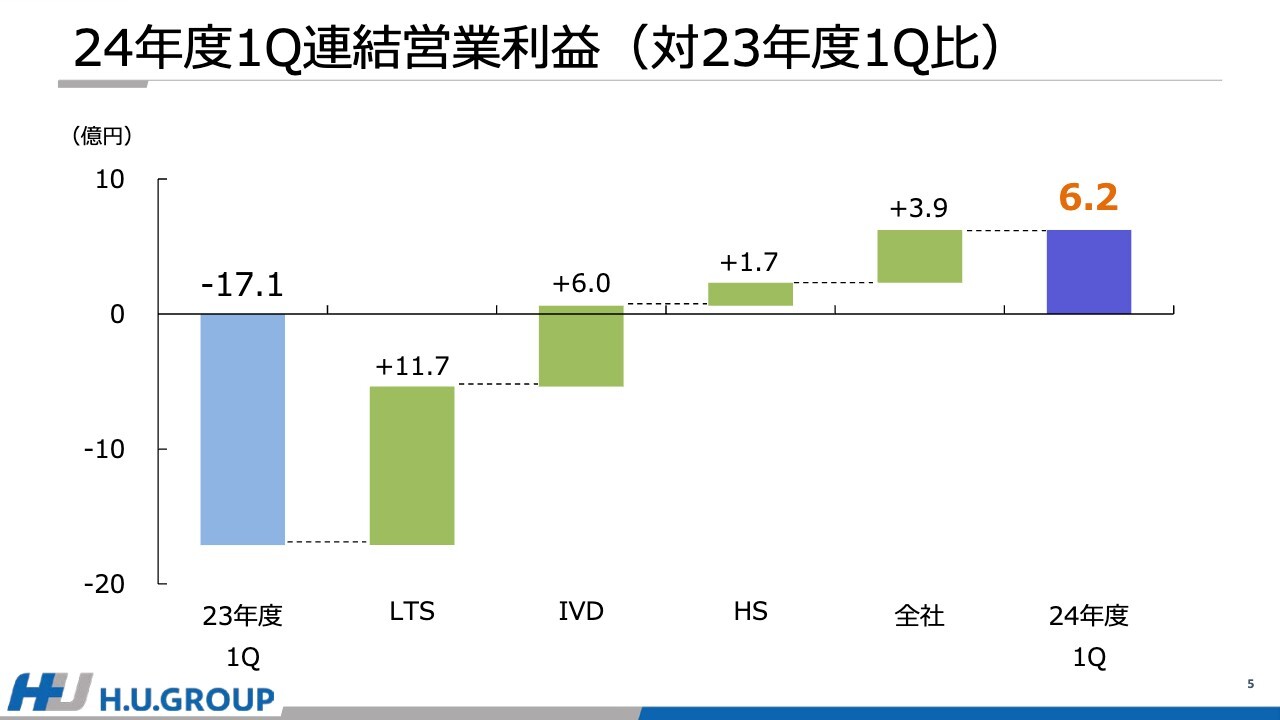

24年度1Q連結営業利益(対23年度1Q比)

連結営業利益の対前年同期比です。LTS事業では増収による増益に加えて、収益性改善施策による効果が一定程度発現したことにより、増益となりました。IVD事業では、為替の影響も含めて、主に海外の事業であるCDMOおよびNeuro項目の需要増が利益成長の中心となりました。

HS事業は、売上成長および収益性改善により増益となりました。全社では、前期に発生していた本社移転に伴う費用やコンサルティング費用が一過性の費用だったため、今期は増益に寄与しています。

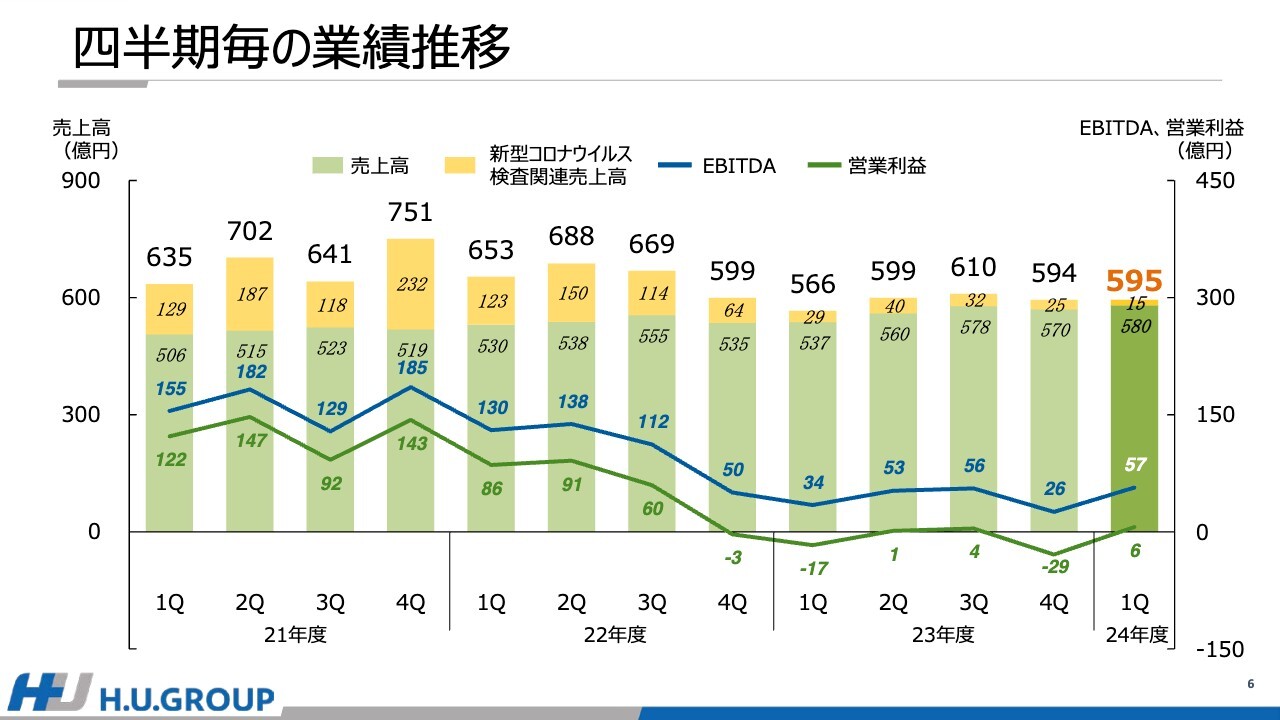

四半期毎の業績推移

四半期ごとの売上高、EBITDA、営業利益の推移です。2023年度以降、新型コロナウイルス検査関連売上高が減少してきており、第1四半期は15億円まで減少しています。

一方、市場環境は回復基調にあり、ベース事業が増収傾向になるとともに、利益も大きく回復しています。特に、今期第1四半期と前期第4四半期での利益の改善幅が大きくなりました。

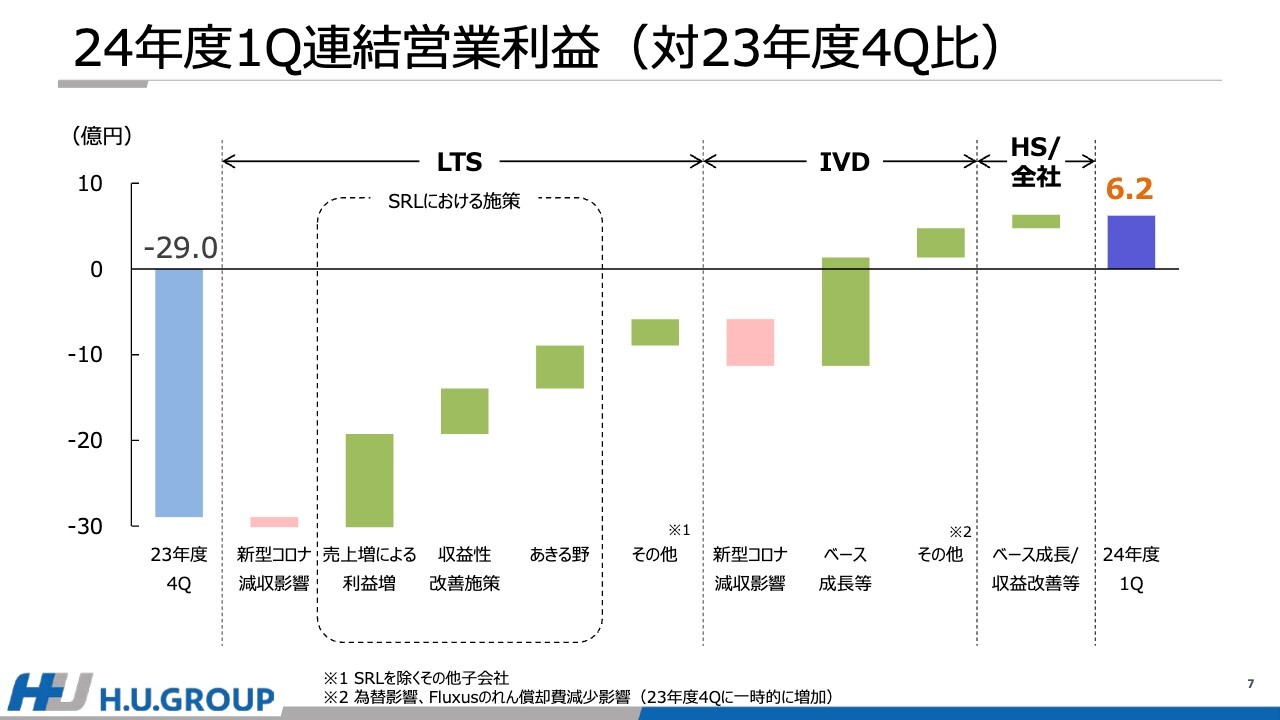

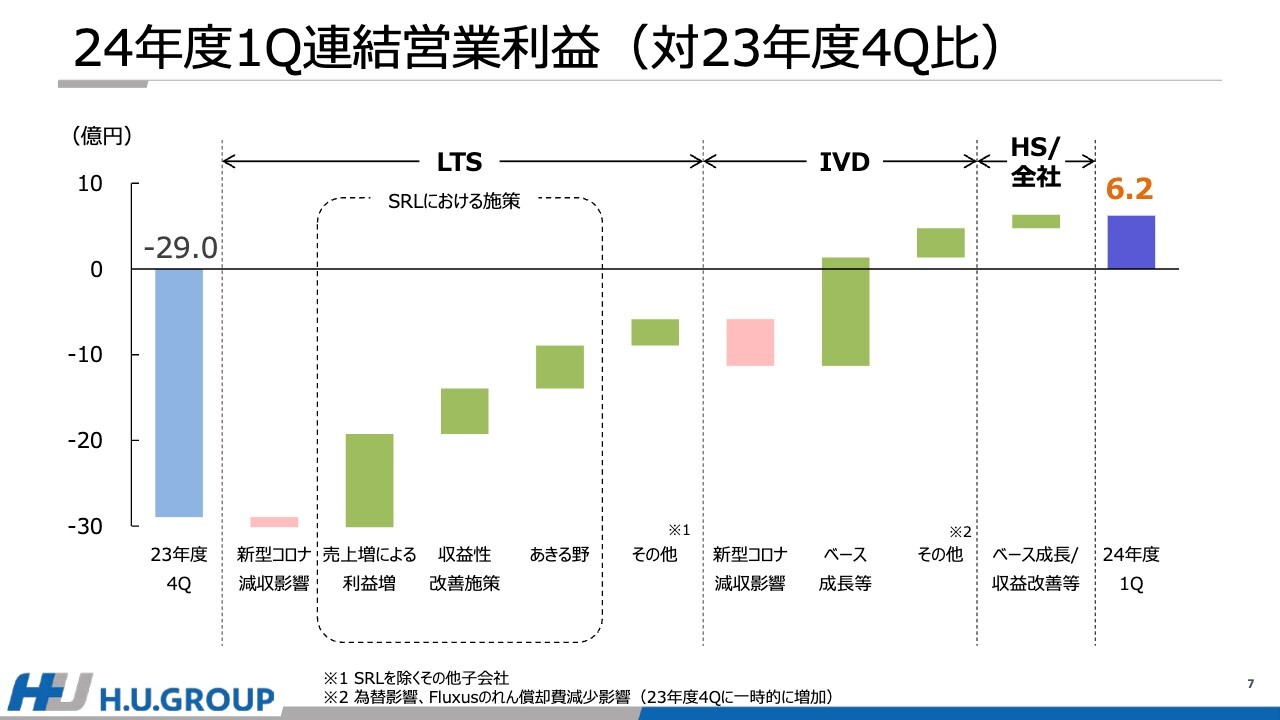

24年度1Q連結営業利益(対23年度4Q比)

スライドは、前期第4四半期と比較した第1四半期の増益について、要因ごとに分解した図です。

LTS事業については、新型コロナウイルス関連の減収に伴う利益減はあるものの、利益への影響としてはかなり小さくなっています。一方、売上増による利益増が最も大きく、SRLにおけるベース事業の回復などによって増益となりました。

今期の計画において、大きな要素を占める収益性改善施策についても、第1四半期における規模感としては、ほぼオントラックで効果が現れています。

IVD事業については、LTS事業に比べて、新型コロナウイルス関連の減収による影響が大きくなっていますが、減益影響をオフセットし、増益を達成しています。

増益要因としては、CDMO・原材料事業において、利益率の高い製品の売上が増え、ミックスが変化したことにより、利益率が上がっています。Neuro項目を中心とした海外の「ルミパルス」が伸長していることもあり、IVD事業全体のセールスミックスが、利益率の高いほうへシフトしたことが主な要因です。

その他の要素として、為替および買収したFluxusののれん償却費減少の影響があります。Fluxusが開発マイルストーンを達成したことによるアーンアウトの支払いに伴って、前年第4四半期に計上した一過性ののれん償却費があり、その一過性費用が第1四半期には発生しませんでした。

以上の要因によって、外部環境の変化はもちろん、内部の自助努力も含めて、QonQでは大きく利益が改善しました。

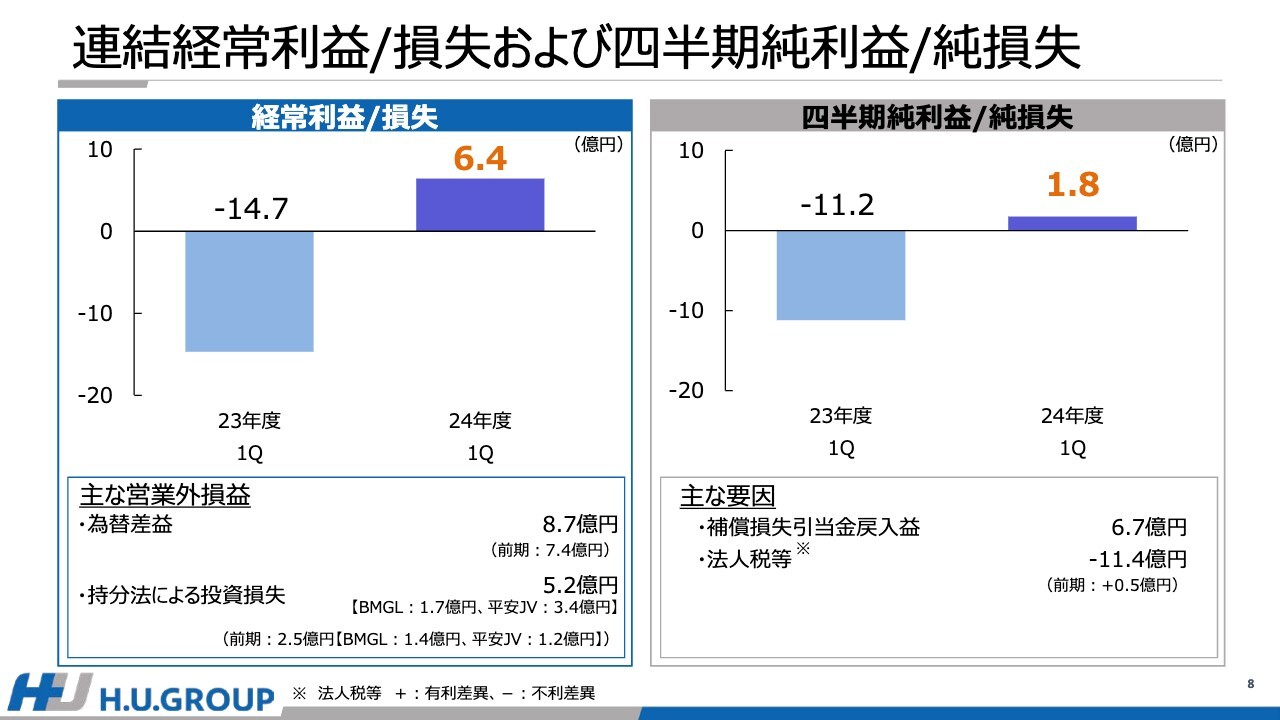

連結経常利益/損失および四半期純利益/純損失

経常利益および四半期純利益です。経常利益については、為替差益、持分法投資損失などの営業外損益があったものの、営業利益の増加を主要因として、6億4,000万円の経常利益となりました。

純利益についても、営業利益の増加に加えて、補償損失引当金の戻入などによって、1億8,000万円の四半期純利益となりました。

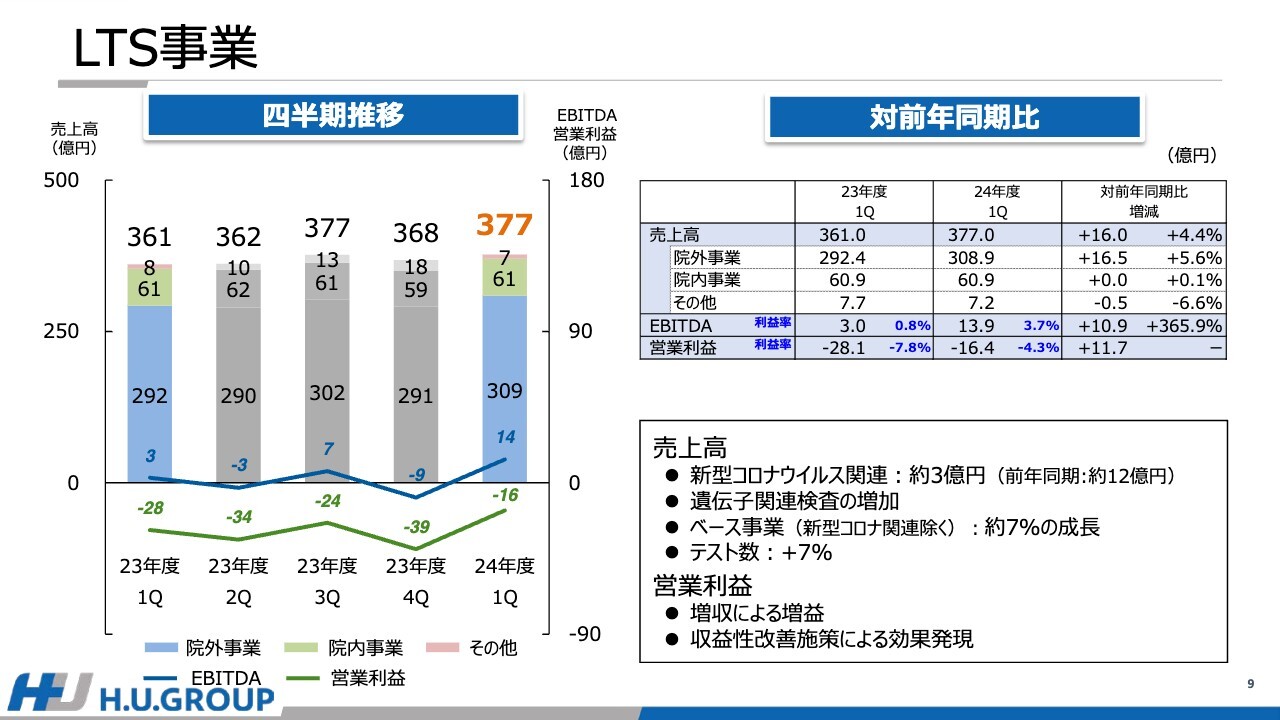

LTS事業

セグメントごとにご説明します。まずは、LTS事業です。

第1四半期は、遺伝子関連検査を含むベース事業が伸長したことにより、新型コロナウイルス関連を除くベース事業の売上高は7パーセントの成長となりました。テスト数でも前年同期で7パーセント増加しており、市場環境がようやく上向いてきたと考えています。

利益面では、増収による増益に加えて、収益性改善施策による効果が徐々に発現していることから、増益となっています。まだ黒字には至らないものの、先ほどQonQの増益としてご説明したとおり、売上成長および収益性改善施策による効果が徐々に発現してきています。

今後も、さらに収益性改善施策を強化し、年度計画の達成を目指していきます。

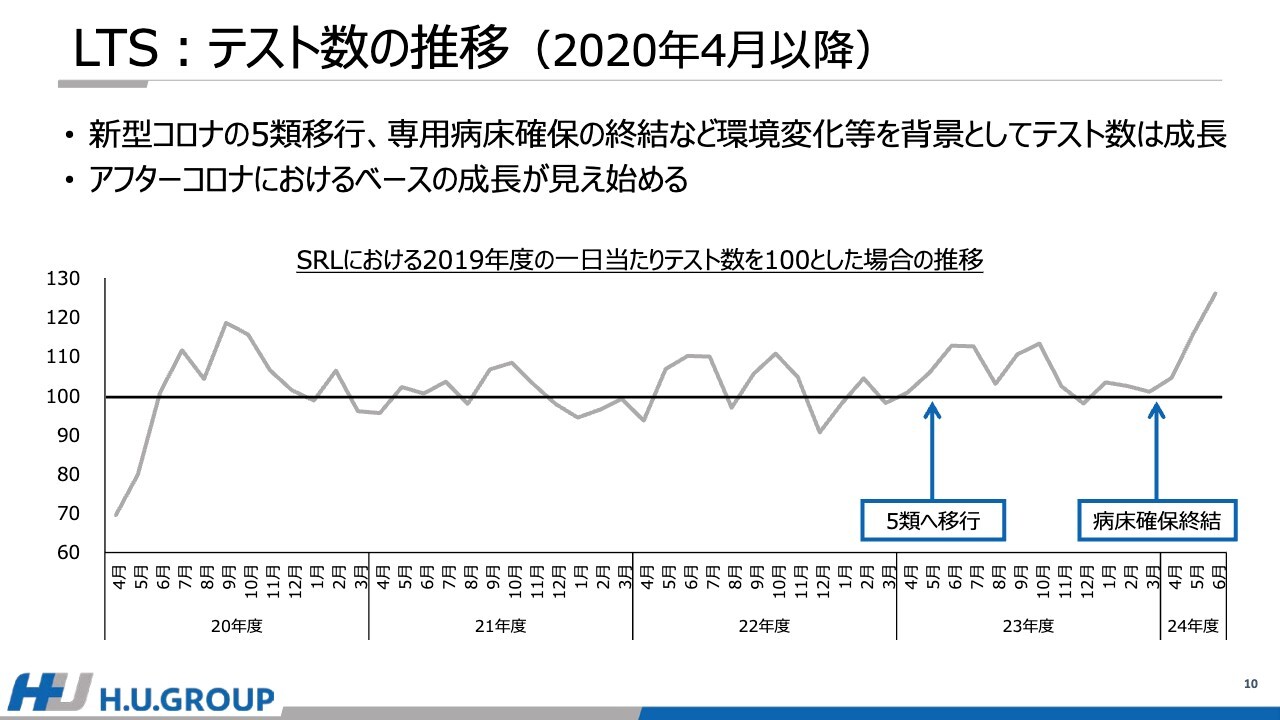

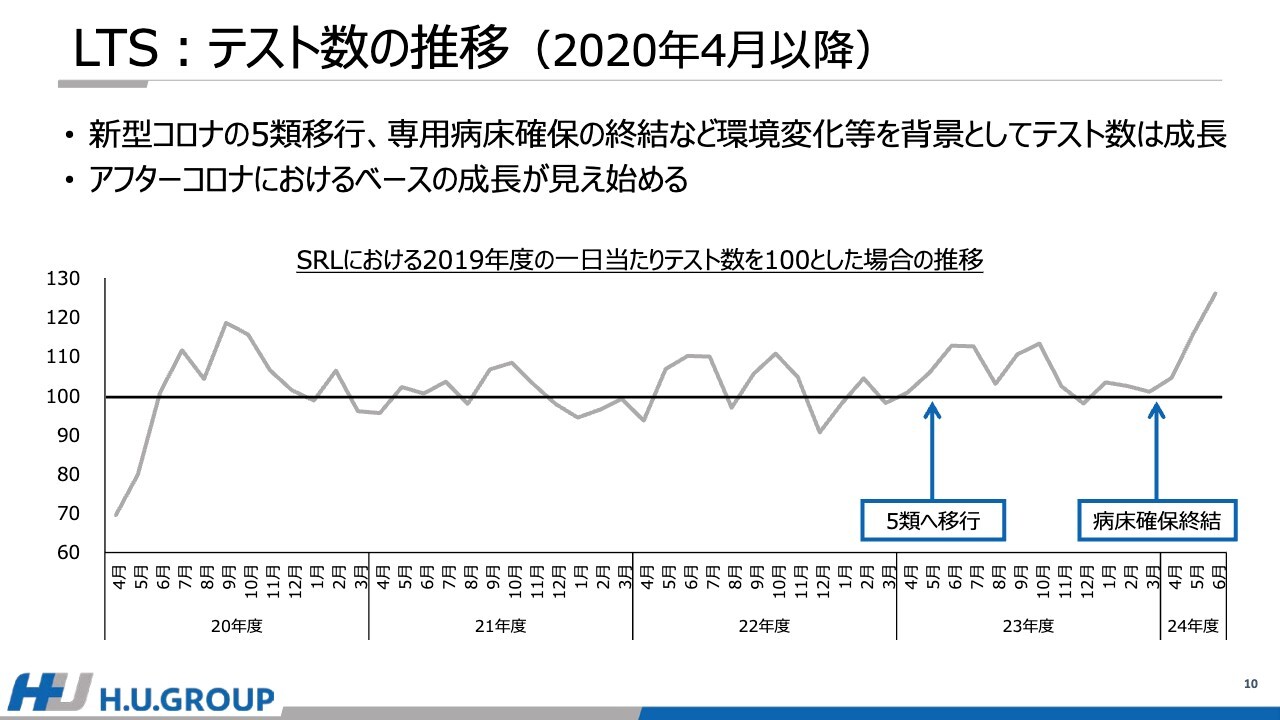

LTS:テスト数の推移 (2020年4月以降)

スライドのチャートは、2020年4月以降の1日あたりテスト数について、2019年度を100とした場合の推移を示しています。

2023年5月の新型コロナウイルス5類への移行、2024年4月以降の新型コロナウイルス向け病床確保の終了など、外部環境の変化を背景に、我々が実施するテスト数は徐々に増加のトレンドを示しています。

「ウィズコロナ」時代を終えて、「アフターコロナ」時代でのベース検査の成長が見え始めていると考えています。毎年6月は増加傾向にあり、夏場はお盆も含めて検査需要が弱くなる傾向があるため、まだまだ予断は許さないものの、受託している検査数が増加していることは事実です。

今後も、限界利益率の改善施策を進めていくことで、利益の刈り取りをさらに加速させていきます。

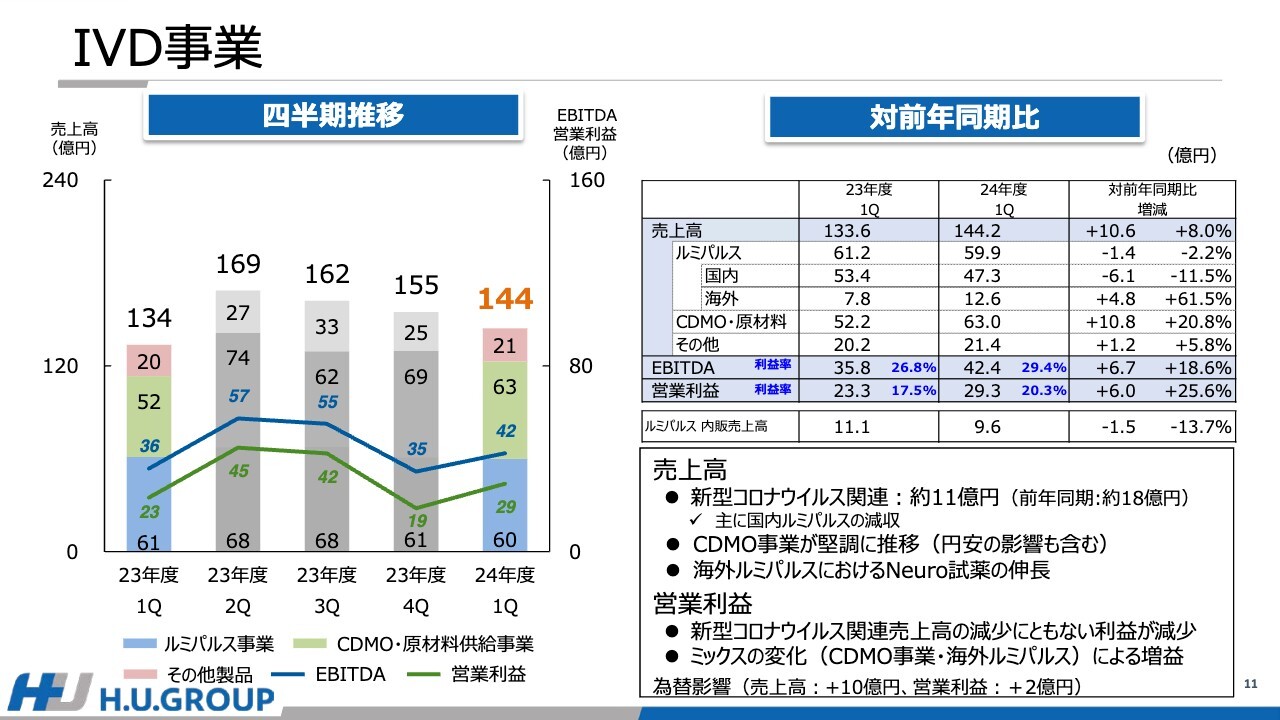

IVD事業

IVD事業です。新型コロナウイルス関連による減収影響は、主に国内「ルミパルス」となっており、「ルミパルス」の新型コロナウイルス関連を除くベース事業は、ほぼ前年並みとなっています。

なお、「ルミパルス」の海外が成長しているのは、Neuro項目の需要が高まっていることによるものです。先日、バイオジェンとBeckman Coulterとの協業のアナウンスも行っていますが、弊社のNeuro項目の性能は高く評価されており、優位性も高いと考えています。

海外「ルミパルス」の成長およびCDMO事業が堅調に推移したことに加えて、円安による為替影響が増収の結果につながっています。

利益面でも、円安の影響に加え、CDMOや海外のNeuro項目といった利益率の高い製品へとセールスミックスが変化したことによって、前年同期比で増益となっています。

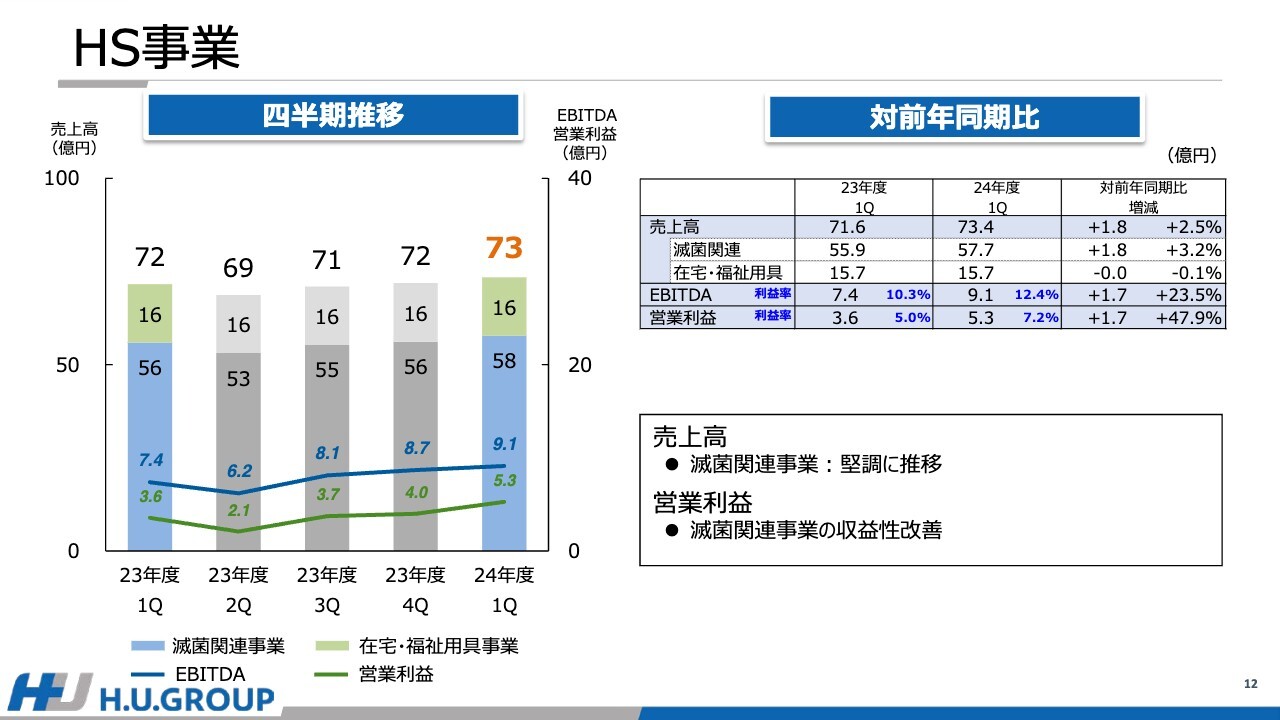

HS事業

HS事業です。滅菌関連事業が堅調に推移し、売上高は増収となりました。利益面でも、前期に滅菌事業で一過性のコストが発生したこと、および収益性が改善したことにより、増益となりました。

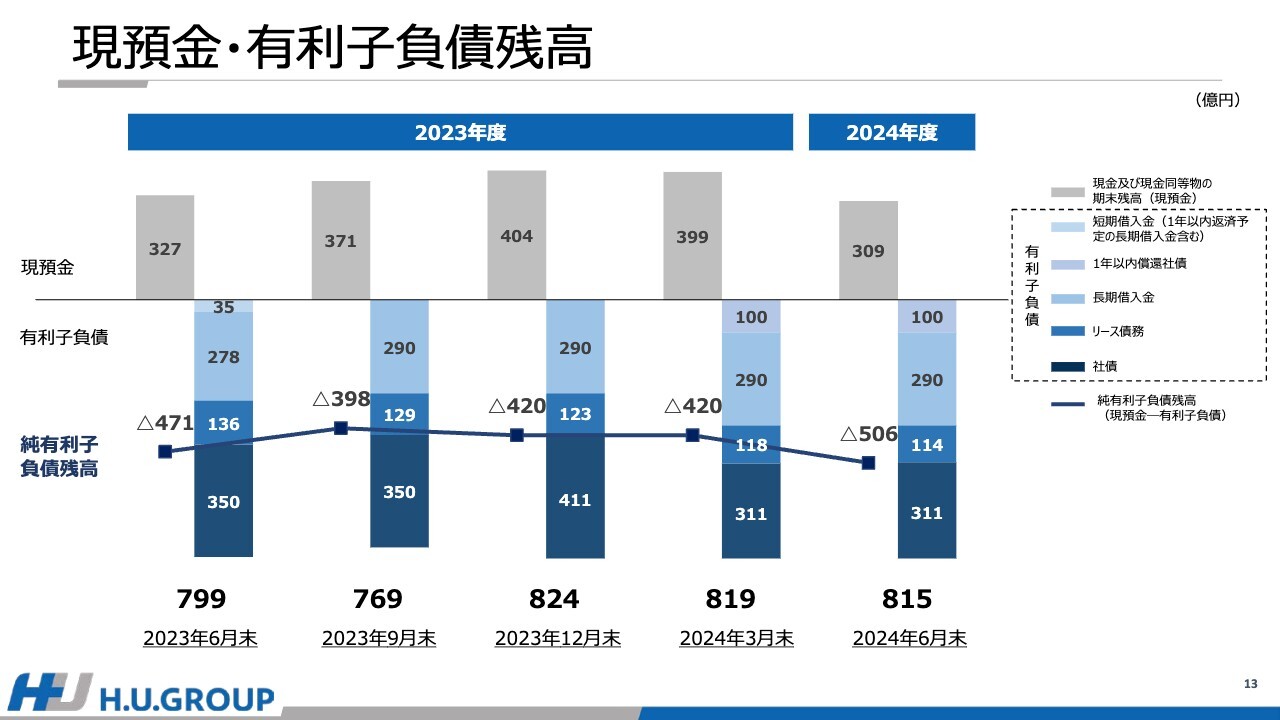

現預金・有利子負債残高

現預金・有利子負債残高についてです。スライド左から、3ヶ月ごとの各四半期末日の、過去からの推移を示しています。過去1年で大きな変化はなく、6月末には純有利子負債残高は506億円となりました。

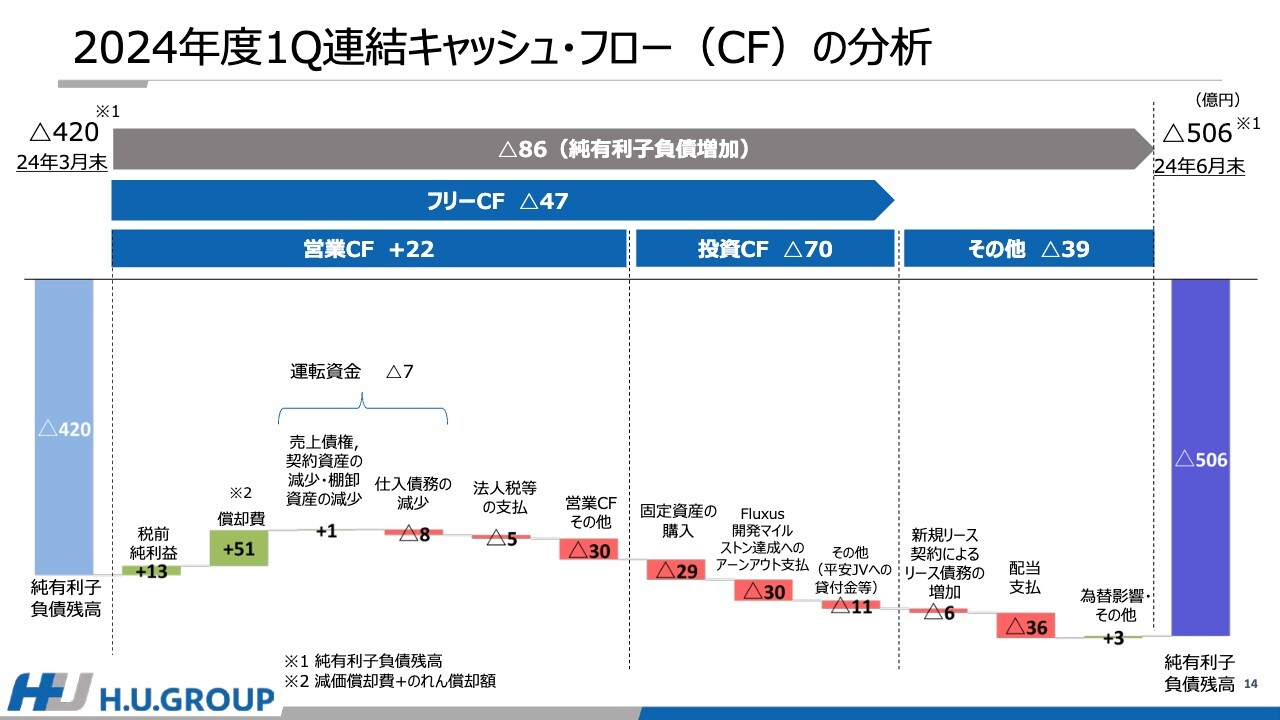

2024年度1Q連結キャッシュ・フロー(CF)の分析

連結キャッシュ・フローに関する、第1四半期の3ヶ月間の動きに関する分析です。営業キャッシュ・フローは22億円となりました。

投資キャッシュ・フローは、70億円のキャッシュアウトとなりました。設備投資による投資キャッシュ・フローは29億円でしたが、Fluxusの開発マイルストーン達成に伴うアーンアウト支払い30億円や、平安JVへの貸付金などの要素によるものです。

また、配当の支払い36億円などによって、6月末の純有利子負債残高は3月末から86億円増加し、506億円となりました。

以上、2024年度第1四半期の業績についてご説明しました。

質疑応答:LTS事業のテスト数の成長要因について

質問者:LTS事業について、2024年4月から6月の第1四半期は、ベース検査が非常によく伸びたのかと思います。スライドを見ると、特に5月と6月がかなり大きく伸びています。

例年、季節性がある時期ではありますが、昨年と比べると季節性だけでは説明しきれないくらい、テスト数が急激に伸びています。その背景は何なのか、あらためて教えてください。

また、現時点では7月の数字もある程度見えていると思います。7月も同じようなトレンドで進んでいるのかも教えてください。

竹内成和氏(以下、竹内):今期に入って、新型コロナウイルス向け病床が基本的にはなくなったことも踏まえて、全体的にはベース検査は非常に増えています。

特にこの時期は、検診なども増えていますので、何か1つの大きな要因によるわけではなく、全体的に増えてきているのだと思います。このトレンドは、7月に入っても基本的には継続しています。したがって、一過性ではなく、市場全体が増えてきていると考えてよいと思います。

質疑応答:LTS事業の固定費削減の一部未達について

質問者:LTS事業の固定費削減について、「一部未達がある」とスライドに記載されています。全体としては、計画が順調に進んでいるとのことですので、大きなビハインドではないかと思いますが、具体的にどのような未達で、どのくらいのレベル感なのか教えてください。

また、第2四半期以降、どのような取り組みでキャッチアップしていくのかについて、方針などがあれば教えてください。

竹内:固定費の削減は多岐にわたりますので、明確な未達項目があるわけではありません。4月、5月、6月は期が明けてすぐの第1四半期ですので、当然取りかかってはいるものの、遅れなどは一部ではあります。

ただし現状3ヶ月間の状況であり、この先3四半期残っていますので、多少遅れていたとしても十分キャッチアップは可能だと思っており、現時点で心配はしていません。

質問者:LTS事業だけで見ても、計画対比で順調と感じます。固定費削減の一部未達はありつつも、ベース事業が伸びているため、計画対比ではマイナス分をオフセットしたかたちになっているという理解でよいでしょうか?

竹内:そのようなご理解でけっこうです。

質疑応答:あきる野の収益改善額の内訳について

質問者:スライド7ページのLTS事業のチャートについて教えてください。あきる野の収益性改善施策については、スライド16ページで前期第4四半期から今期第1四半期にかけて、一時費用が5億円減っている部分がそのまま入っているということでしょうか?

竹内:第1四半期における影響は一時費用が減少したことが中心ですが、今まで八王子で行っていたものも含め、すべてをあきる野に移管したことによる効率化も含まれています。

例えば、以前はあきる野と八王子との間で検体をピストン輸送することもありましたが、すべてあきる野に集約することによって、輸送コストもなくなるため、一元化により収益性が改善されたこと等も含まれています。

質問者:2024年度の一時費用5億円が、通期見通しでは26億円となっており、通期ベースでは第1四半期より増えるように見えますが、あまり気にしなくてもよろしいでしょうか?

竹内:1年を通じて、四半期ごとの数字は多少ブレます。例えば、特殊検査のシステム移管を7月に実施するなど大きな取り組みを実施する際、その都度コストが発生します。

そのため、あえて四半期単位で捉えると、それぞれにブレはあるものの、通期で見るとこの数字だとお考えください。

質疑応答:収益性改善の具体的な施策について

質問者:収益性改善について、具体的に何を実行して改善したのか教えてください。補足資料を見ると、開業医顧客の純増減数はマイナス218となっています。本決算の説明会で、開業医向けの戦略を見直しするという説明があったと思います。例えば、地方ラボの縮小などを行っていることによる効果も発現しているのでしょうか?

竹内:以前ご案内したとおり、開業医についての見直しは継続的に行っています。また、現在はスタッフの採用自体が非常に難しく、人件費の高騰などもあり、ある程度の拠点集約も必要であると考えています。加えて、検査オペレーションの見直しなどが収益性改善につながっています。

諸々複数の要素によって、収益性改善がなされているとお考えいただければと思います。

質疑応答:Neuro項目伸長の影響について

質問者:IVD事業について、Neuro項目が順調とあります。前回の決算説明会資料で、前期のNeuro関連の売上高は20億円だったと思いますが、第1四半期が終わり、今期はどのように推移しているのでしょうか? 通期計画の提示が難しいようであれば、海外Neuroが増加したことで、どのぐらいのインパクトがあったのか教えてください。

北村:海外「ルミパルス」の増加分が4.8億円となっていますが、為替影響も含めて、Neuroが増えたとお考えいただければと思います。

前年比で、だいたい倍近く伸びています。今後、どれぐらいのトレンドになるのか読めていないものの、今のところは需要が堅調に伸びていることはご理解いただければと思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4544

|

3,167.0

(03/09)

|

-143.0

(-4.32%)

|

関連銘柄の最新ニュース

-

HUグループ(4544) 「健康経営銘柄」への3年連続選定ならびに... 03/09 16:30

-

HUグループ(4544) 主要株主の異動に関するお知らせ 02/27 18:30

-

HUグループ(4544) 株式報酬としての自己株式処分に関するお知らせ 02/27 15:30

-

HUグループ(4544) 当社および子会社の役員異動のお知らせ 02/27 15:30

-

H.U.グループHD、石川次期社長 技術に支えられた強い事業でグロ... 02/17 08:00

新着ニュース

新着ニュース一覧-

今日 06:50

-

-

今日 06:31

-

今日 06:30