【QAあり】シイエヌエス、売上高、営業利益は前期比2桁増、今期はイノベーション創出への投資を計画

Index

関根政英氏(以下、関根):シイエヌエス代表取締役社長の関根です。このたびはご参加いただきまして、誠にありがとうございます。2024年5月期決算についてご報告します。

本日のアジェンダからご紹介します。会社概要、2024年5月期決算説明、IPO後3ヶ年(FY2022-2024)の成果、中期経営計画(FY2025-2027)、通期業績予想の順でご説明していきます。

会社及び事業の概要

本日は会社概要を割愛します。詳しくはホームページ等をご覧ください。

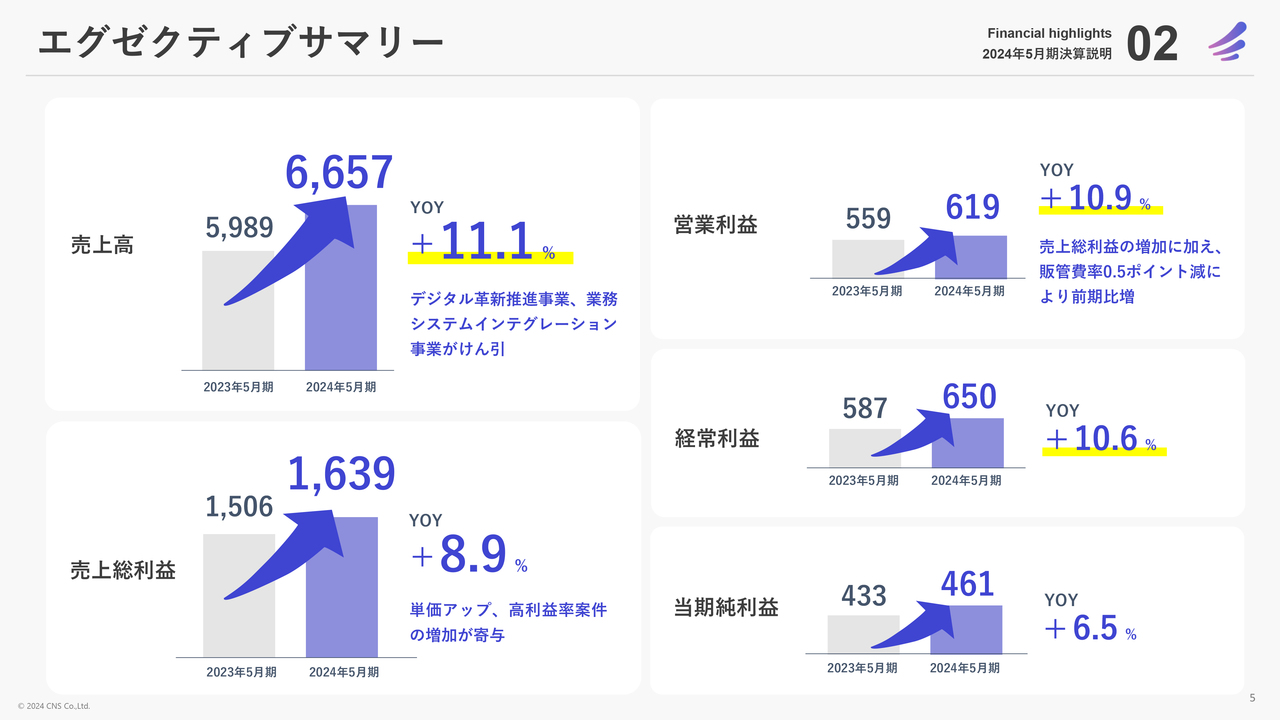

エグゼクティブサマリー

2024年5月期決算説明のエグゼクティブサマリーについてです。

売上高は66億5,700万円で、前期比11.1パーセント増となりました。デジタル革新推進事業と業務システムインテグレーション事業が業績を大きくけん引しました。

売上総利益は16億3,900万円で、前期比8.9パーセント増となりました。こちらは事業部門による単価アップ交渉や、高利益率案件の増加が寄与しました。

営業利益は6億1,900万円で、前期比10.9パーセント増となりました。売上総利益の増加に加えて、販管費率が0.5ポイント減ったことにより、前期比に対してプラスの成果をあげることができました。

経常利益は前期比10.6パーセント増となり、当期純利益は前期比6.5パーセント増で着地しています。

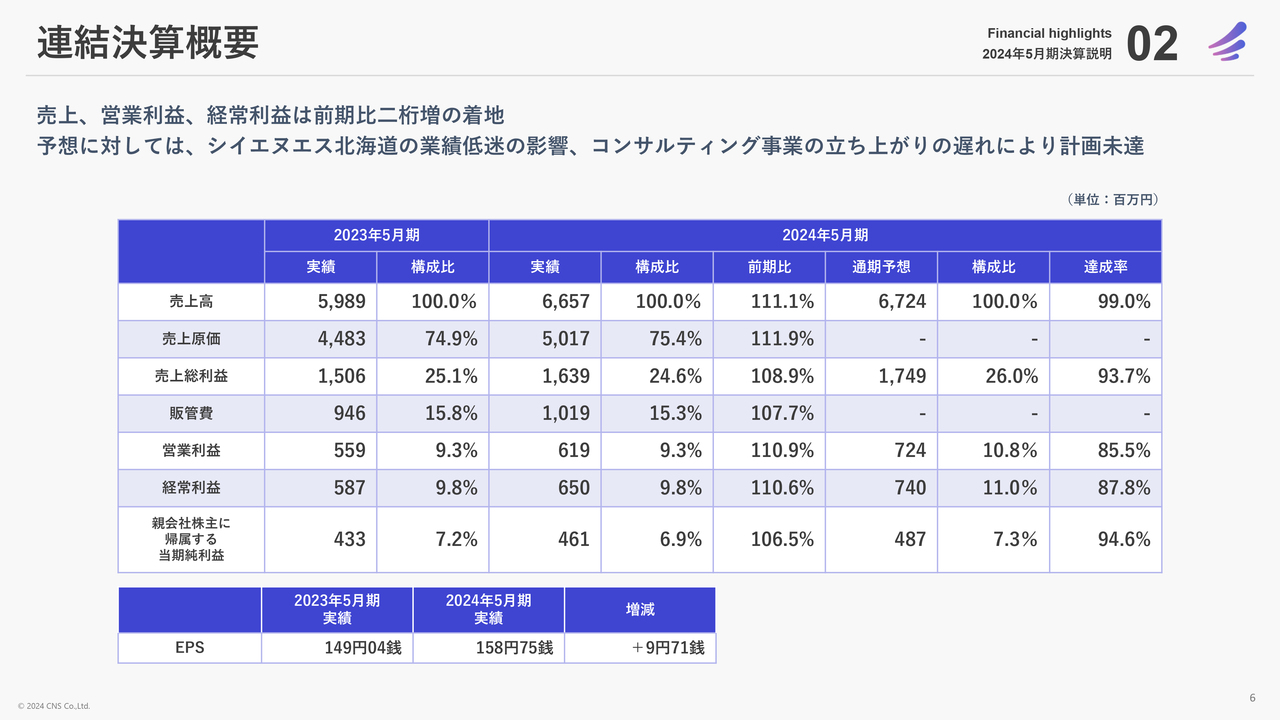

連結決算概要

連結決算概要です。先ほどご説明したとおり、売上高、営業利益、経常利益に関しては前期比2桁増の着地となりました。

しかし、グループ会社であるシイエヌエス北海道が業績不調であったことや、コンサルティング事業の立ち上がりが遅れた影響で、計画に対しては残念ながら未達となりました。その点は申し訳なく思っています。

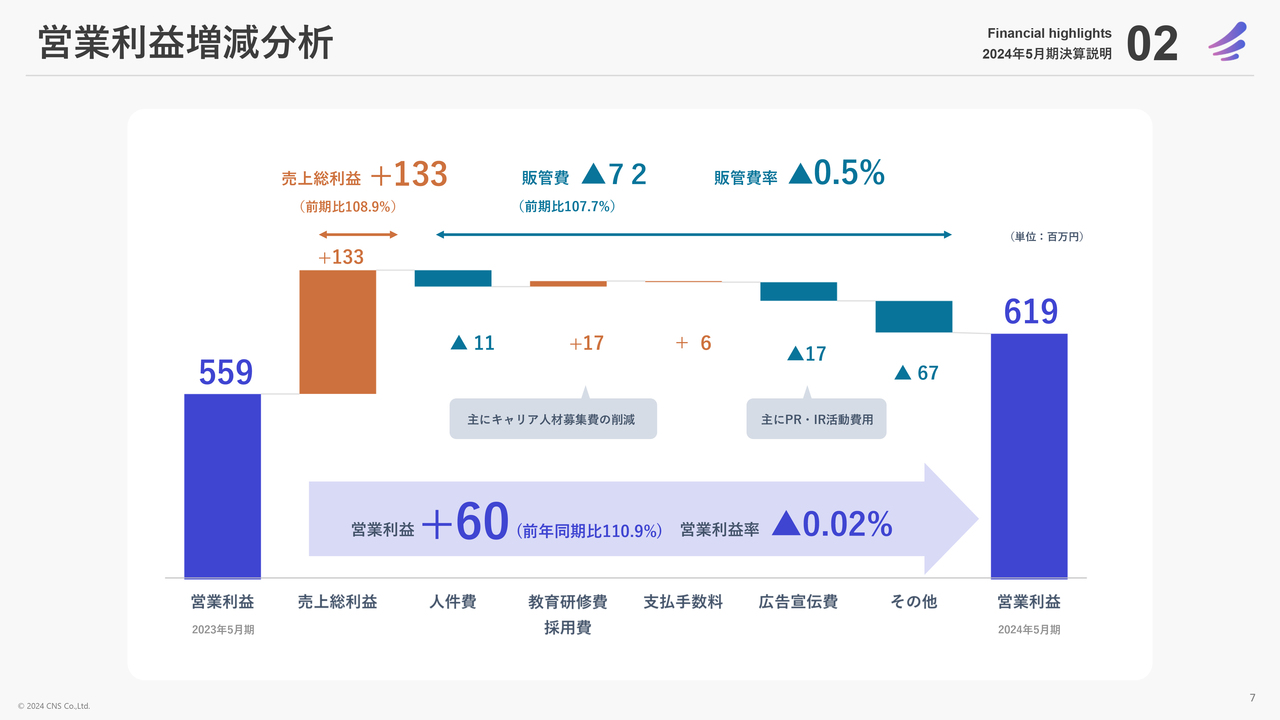

営業利益増減分析

営業利益の増減分析です。スライド左端の棒グラフは前期の営業利益で5億5,900万円、右端は当期の営業利益で6億1,900万円となっています。

売上総利益が1億3,300万円ほど増加しています。キャリア人材募集の削減や、PR・IR活動費用の増加などが若干影響しているものの、結果として営業利益は6億1,900万円で着地しました。営業利益率は前期比0.02パーセント減で、ほぼ横ばいとなっています。

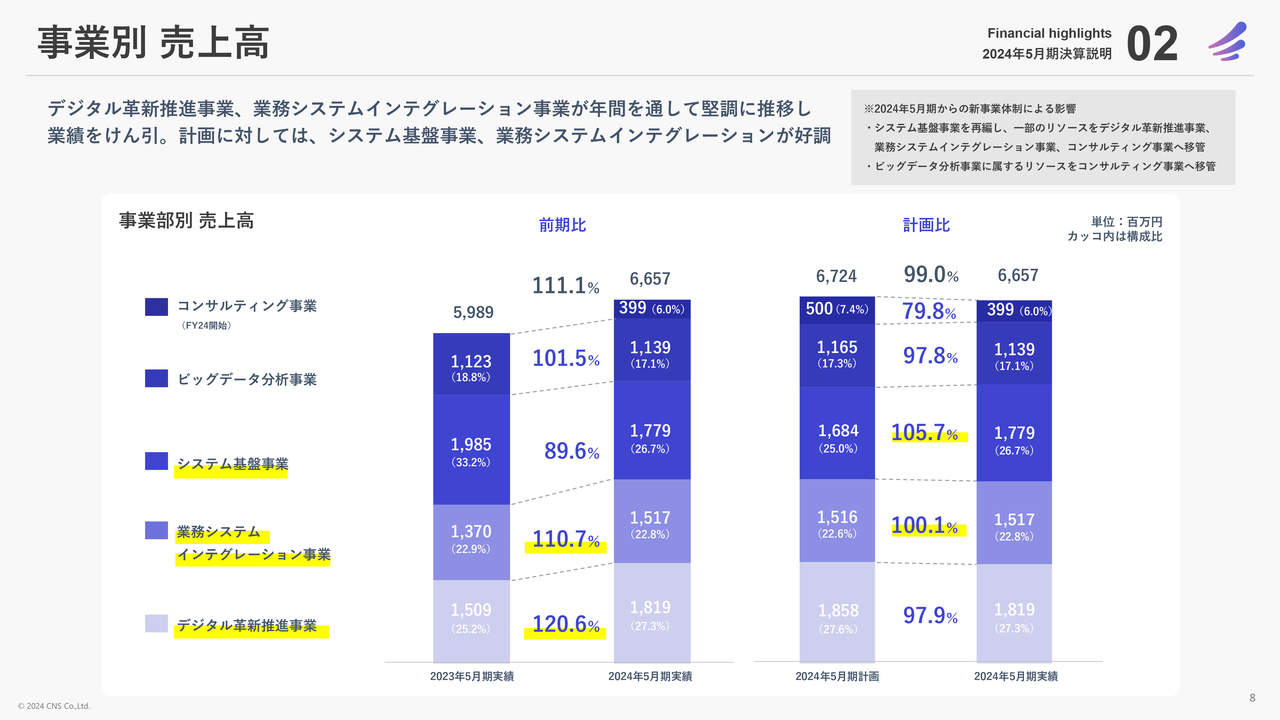

事業別 売上高

事業別の売上高です。デジタル革新推進事業、業務システムインテグレーション事業が年間を通じて堅調に推移し、業績をけん引しました。計画に対しては、システム基盤事業と業務システムインテグレーション事業が好調な結果となりました。

スライドの黄色のマーカーで示したところが好調な部分です。システム基盤事業は計画比105.7パーセント、業務システムインテグレーション事業は前期比110.7パーセント、計画比100.1パーセントで着地しました。デジタル革新推進事業は前期比120.6パーセントと、20パーセント以上の増加を達成できました。

コンサルティング事業へ人員を回したため、事業によっては一部計画の数字が前年度よりも低くなっています。

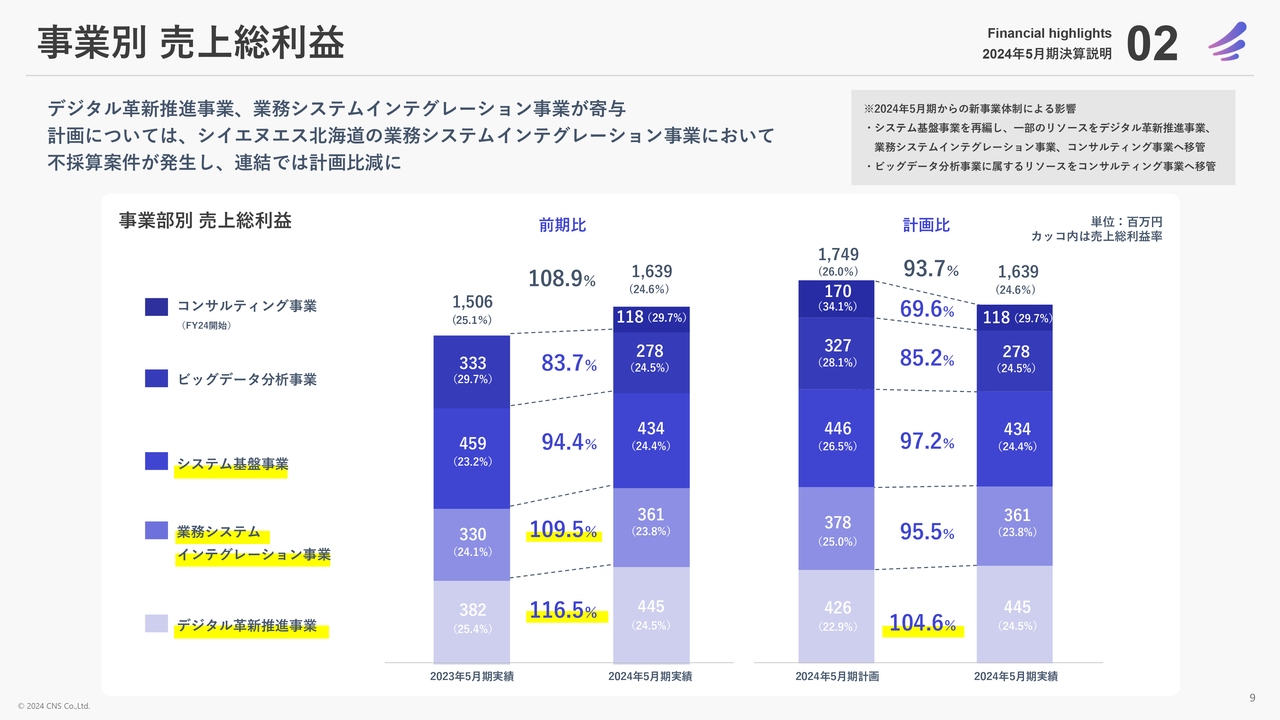

事業別 売上総利益

事業別の売上総利益です。こちらもデジタル革新推進事業、業務システムインテグレーション事業が寄与しています。

ただし、シイエヌエス北海道の業務システムインテグレーション事業において不採算案件が一部発生したため、連結では計画比に対してマイナスで着地しました。こちらについては後ほどご説明します。

業務システムインテグレーション事業は前期比109.5パーセント、デジタル革新推進事業は前期比116.5パーセントとなりました。デジタル革新推進事業は計画比104.6パーセントと、計画を大きく上回る結果となりました。

事業ハイライト

それぞれの事業ごとにハイライトをご説明します。スライド左側のデジタル革新推進事業については、大口顧客のコスト抑制という背景があり、期初は厳しいスタートとなりました。顧客グループ再編による一部案件の凍結等もあり、過年度と比較してもかなり苦しい状況でした。

しかし、既存案件の体制拡大を要望したり、新規顧客獲得に向けて積極的に活動したりと、期初の環境の影響をできるだけ早くリカバリーしようと取り組んできました。また、パートナー認定ランクに係る技術習得、資格習得を若干抑え、リカバリーに注力した結果、前期比でプラス、さらには計画達成という成果になりました。

業務システムインテグレーション事業については、前年度から続いている金融業界の旺盛な需要を背景として順調に推移しました。また、経済安全保障に関連して、顧客が国内発注に切り替える動きがあり、当社とパートナーとの協力により新たな案件の拡大を進めることができました。

大型スクラッチ開発案件の継続や保守フェーズでの運用を獲得したことに加え、システム老朽化対応案件の継続や、経済安全保障に係る新たな金融案件の獲得によって、15億円超の売上高となりました。売上総利益率は若干下がったものの、堅調に推移したと評価しています。

事業ハイライト

システム基盤事業に関しては、主に日本オラクル社の強化パートナーに認定いただいたことで、力強い追い風を感じています。組織再編による人員減少を跳ね返しながらビジネス展開を進めました。

取組としては「U-Way」の「Oracle Cloud Infrastructure(以下、OCI)」シリーズをさらに拡充し、これらのサービスを活用してエンドユーザー向けの積極的な営業活動を行いました。売上高は前期比から減少しているものの、これには組織再編による影響もあります。一方、売上総利益率は「U-Way」の「OCI」シリーズの活用等によって、前期比で1ポイント強の増加となりました。

ビッグデータ分析事業も組織再編による人員減少の影響を受けています。また、主要顧客における事業環境の変化により、需要が低めでのスタートとなりました。さらに、顧客グループの再編等による一部取引の縮小を背景に、事業活動を展開しました。

取組としては、既存顧客に対して新たな案件を獲得するための積極的な営業活動や、新規顧客を開拓するための営業活動を継続しました。

加えて、「U-Way」シリーズの「Migration to SAS Viya4」という新サービスを開発・リリースし、SAS Institute Japan社との協業も新たに深めています。以上により、売上高は11億3,900万円と前期比で微増となりました。売上総利益率はコンサルティング事業に人員を異動したことも影響し、低下しました。

事業ハイライト

先日ニュースリリースしたとおり、日本オラクル社の「Best Cloud Integrator Partner of the Year」を受賞しました。日本オラクル社の中でもさまざまなアワードがあり、そのうちの1つを獲得できました。

「OCI」のビジネスについて、当社が全社を挙げて取り組み、前年度を大きく上回る実績を上げたことで「OCI」の拡大に貢献したことに加え、当社のSI技術力が卓越していると高い評価をいただき、今回の受賞となりました。今後も当社のノウハウを活かしながら、日本オラクル社と連携を深め、ビジネスの拡大をさらに進めていきます。

事業ハイライト

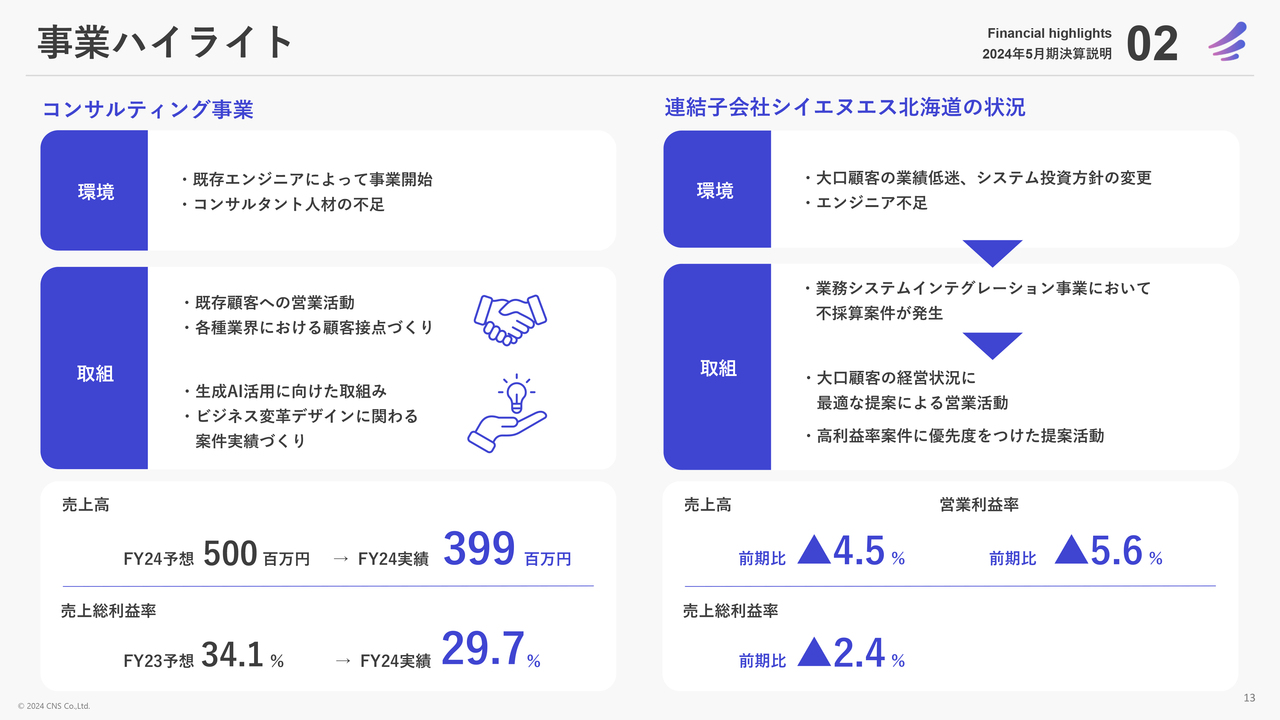

コンサルティング事業は、既存エンジニアで事業を開始したため、コンサルタント人材が不足する中でのスタートとなりました。そのため、まずは既存顧客向けの営業活動と、さまざまな業界における顧客との接点づくりから進めました。

ビジネス変革デザインに関わる案件実績づくりも進めましたが、コンサルタント人材を予定どおりに採用できなかったことが影響し、売上高は予想を大きく下回る結果となりました。

新規のコンサルティング案件の獲得が少なかったことにより、売上総利益率も29.7パーセントと予想を下回る結果となりました。

連結子会社シイエヌエス北海道の状況については、大口顧客の業績低迷、システム投資に関する方針変更の影響を大きく受けた業績結果となりました。

業務システムインテグレーション事業において不採算が発生し、これに対する取組としては、不採算案件を2ヶ月程度で完了させ、大口顧客の経営状況に最適な提案をする方針に転換し、取れる案件を確実に取っていく提案活動を進めました。また並行して高利益率案件を優先的に受注するよう進めましたが、連結の業務システムインテグレーション事業の利益率は前期比マイナス0.3ポイントという結果となりました。

当期の取組においては、大口顧客の経営状況等に大きく左右されないように、北海道外の案件も積極的に獲得を狙うことで、対策を進めています。もちろん不採算案件を未然に防ぐ対策も、シイエヌエス北海道並びに親会社であるシイエヌエスとしてもしっかり講じていきます。

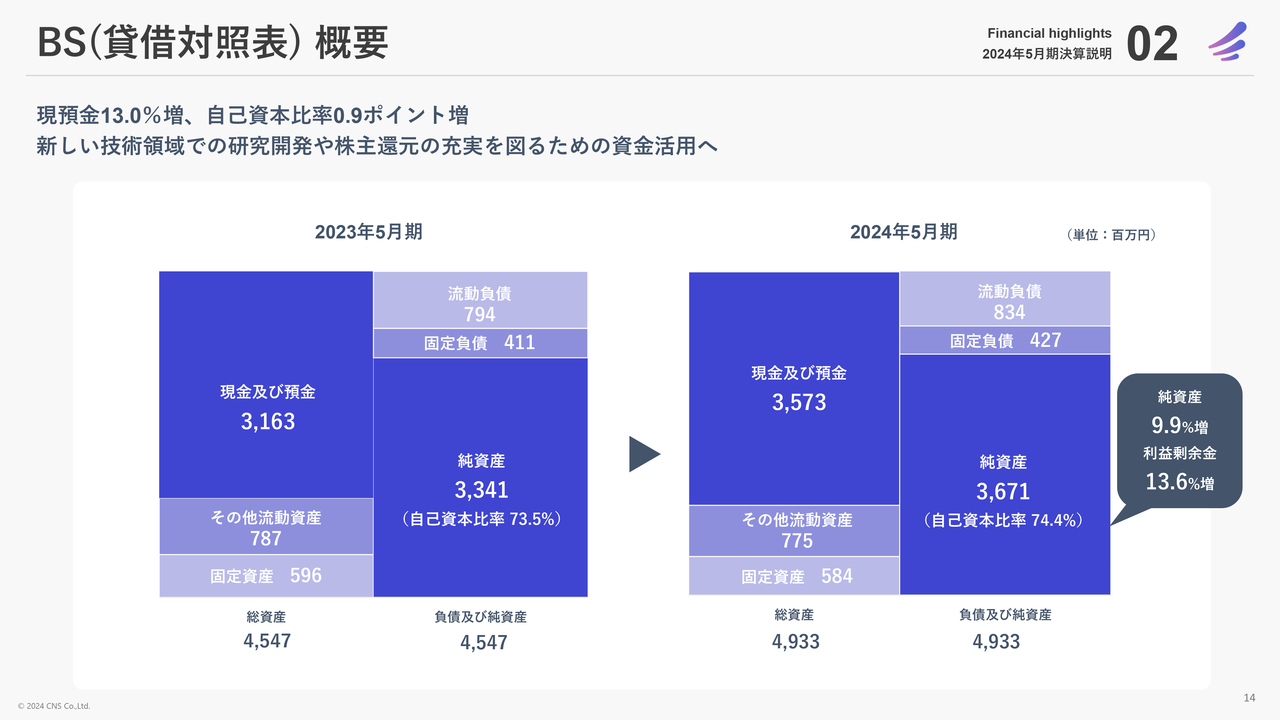

BS(貸借対照表) 概要

貸借対照表の概要です。現金及び預金は前期比13パーセント増、自己資本比率は前期比0.9ポイント増となりました。我々としても、新しい技術領域での研究開発や、株主のみなさまへの還元を図っていくために、資金の有効活用に前向きに取り組むことが課題であると認識しています。

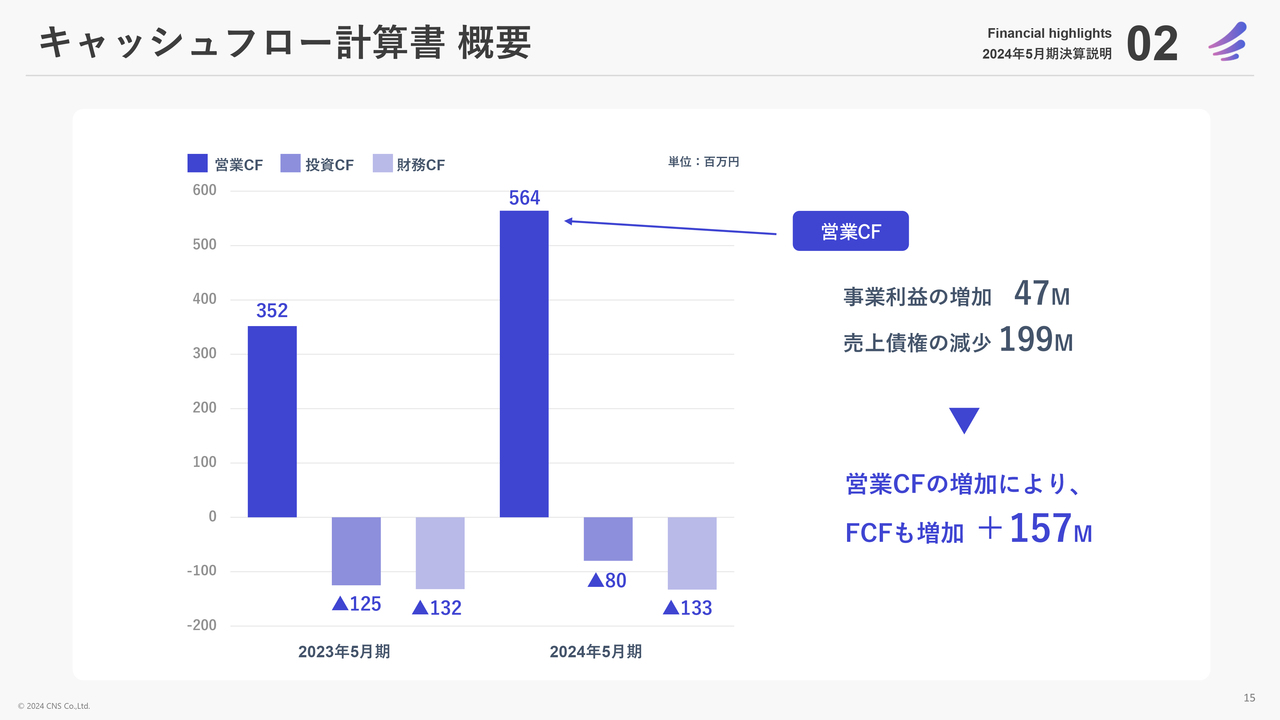

キャッシュフロー計算書概要

キャッシュフロー計算書です。フリーキャッシュフローは前期比で1億5,700万円ほど増えました。主に事業利益の増加と売上債権の減少により営業キャッシュフローが増加した結果となっています。

3つの成長戦略

IPO後3ヶ年が経過し、この間の成果をご報告します。成長戦略はこれまでもご説明してきたとおり、スライドに記載の3つを掲げてきました。こちらの成果について、1つずつご説明します。

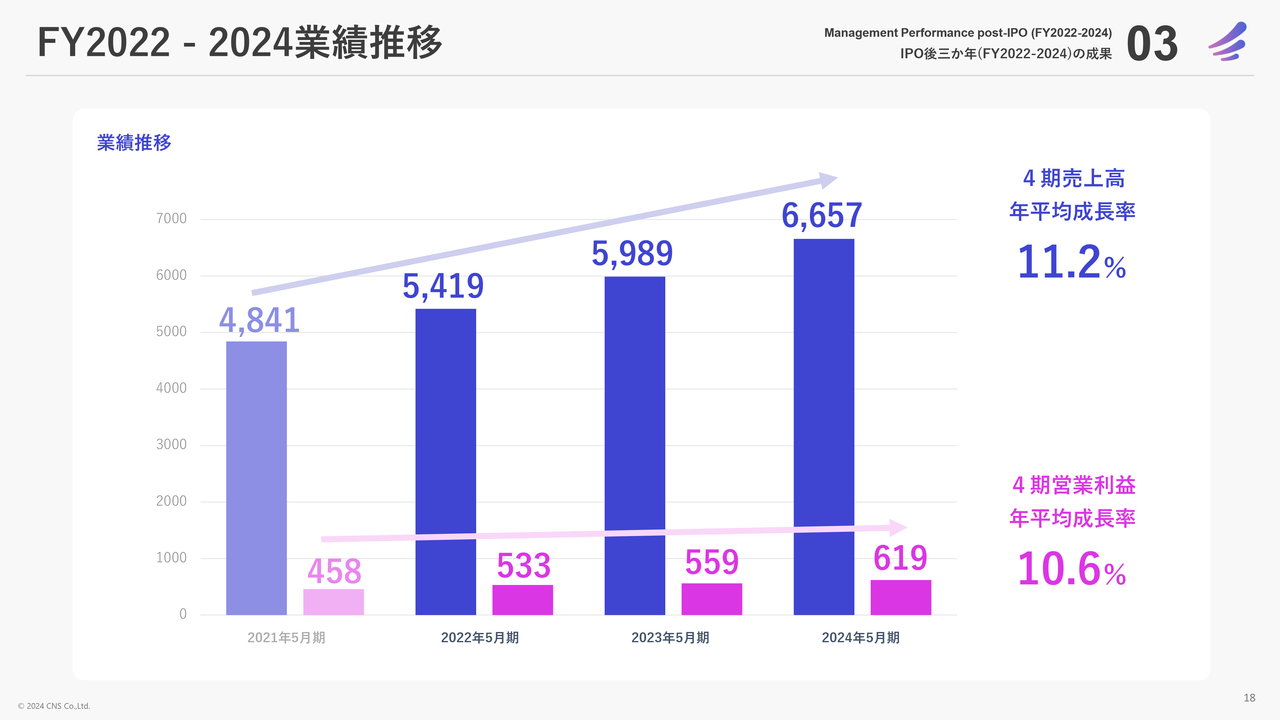

FY2022 - 2024業績推移

まずは業績推移です。2024年5月期は売上高66億5,700万円を達成し、年平均成長率は11.2パーセントとなりました。営業利益は6億1,900万円で年平均成長率10.6パーセントと、こちらも堅調に推移しています。

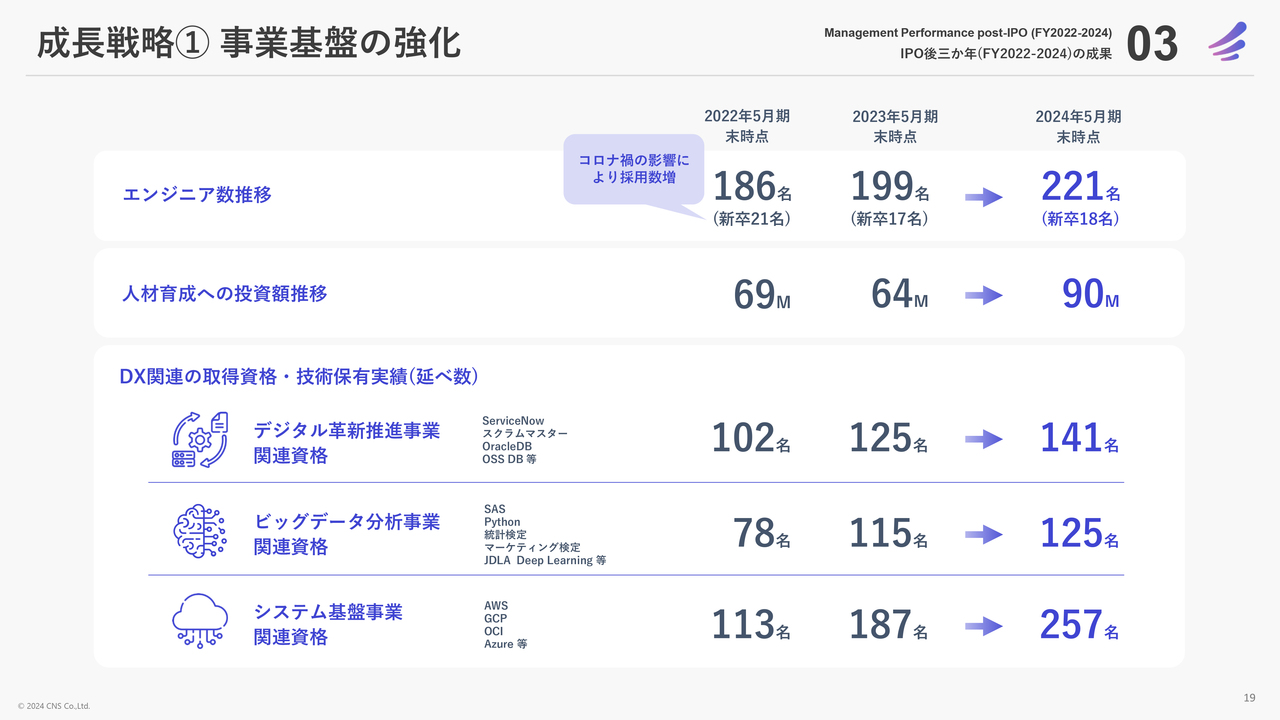

成長戦略① 事業基盤の強化

成長戦略の1つ目、事業基盤の強化についてです。優秀なエンジニアを獲得し、技術や人材の質を高めながら、人員数を維持していくために活動しています。

人員の拡充は順調に進んでおり、エンジニア数は現在221名まで増加しています。人材育成にも積極的に投資しており、9,000万円ほどの投資規模まで拡大しています。また、DX関連の取得資格・技術保有実績に関しても、スライドに記載のとおり伸長しています。

2022年5月期新卒採用はコロナ禍での活動であり、さまざまな企業が人材採用に難しい状況であったものの、オンラインを活用し、今まで東京や一部地域が中心だった採用活動を全国へ展開しました。コロナ禍を明けても、採用活動の強化、職場環境の整備により退職を防止し人員増強を図ってきました。

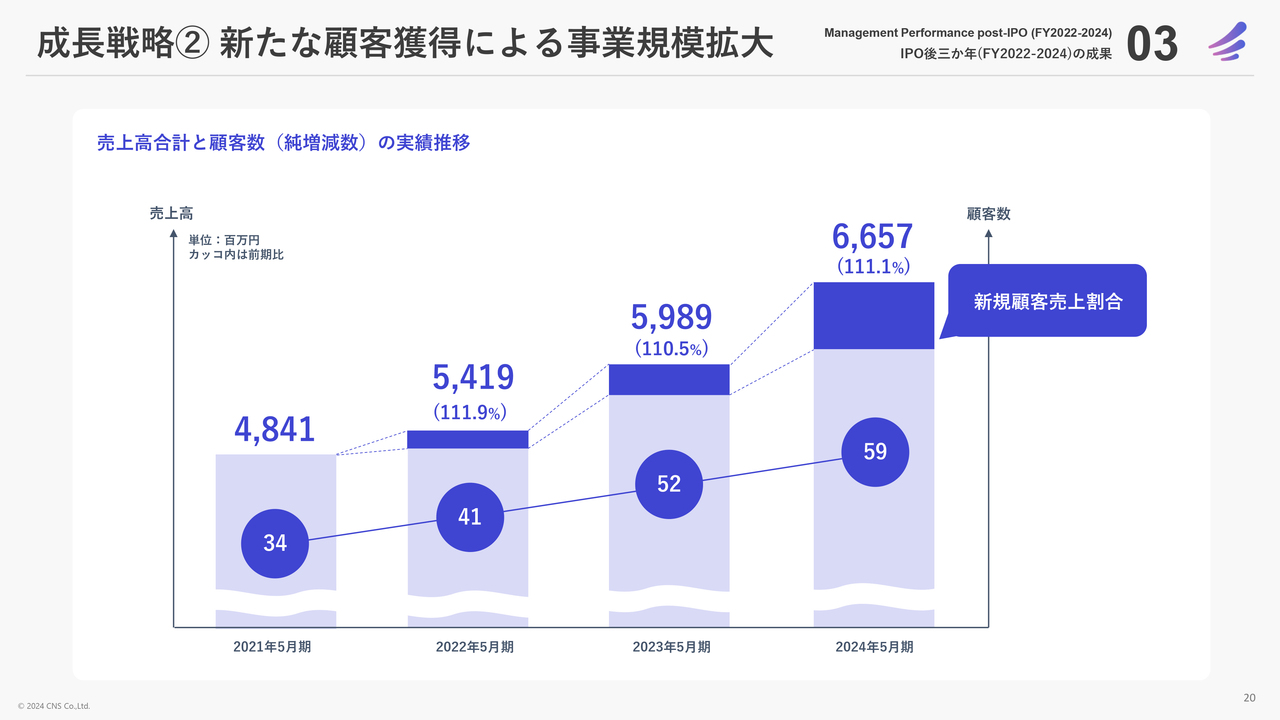

成長戦略②新たな顧客獲得による事業規模拡大

成長戦略の2つ目、新たな顧客獲得による事業規模拡大についてです。具体的な数字を出していませんが、新規顧客の売上高の割合としては、スライドに記載のとおり、徐々に増加している状況です。

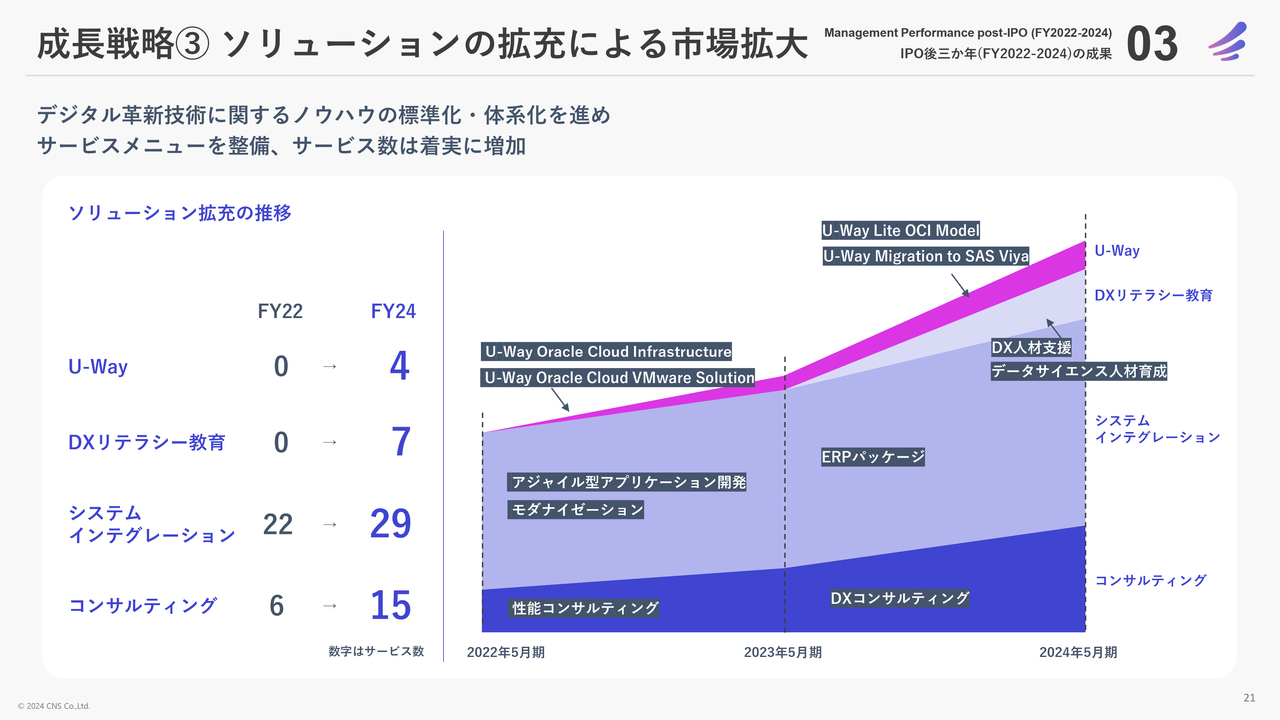

成長戦略③ソリューションの拡充による市場拡大

成長戦略の3つ目、ソリューションの拡充による市場規模の拡大についてです。デジタル革新技術に関するノウハウの標準化・体系化を進めていくことにより、サービスメニューの整備、新たなサービスの追加を進めています。

ソリューションの拡充の推移です。「U-Way」に関しては、上場後に自社ブランドを立ち上げ、これまでに4つのサービスをリリースしています。DXリテラシー教育のサービスに関しても、7つまで増やしています。システムインテグレーションに関しては、既存のサービス数として22あったものを29サービスまで増やしています。コンサルティングに関しては、6つのコンサルティングエリアから15のソリューションの拡充を進めています。

以上のとおり、新サービスの提供や、これまでの技術・ノウハウを活かしたサービスの拡充を進めてきました。

サステナビリティの取組

サステナビリティの取組です。CDPに関しては2024年2月に我々の今のランクで獲得できる最高レベルのリーダーシップレベル「A-」を獲得しました。

EcoVadisに関しても、2年連続でブロンズメダルを受賞しました。社会価値の向上として、一つひとつ着実に積み重ね、このようなタイトルをいただけるまでに取組が進んできたと評価しています。3ヶ年の取組の概略は以上です。

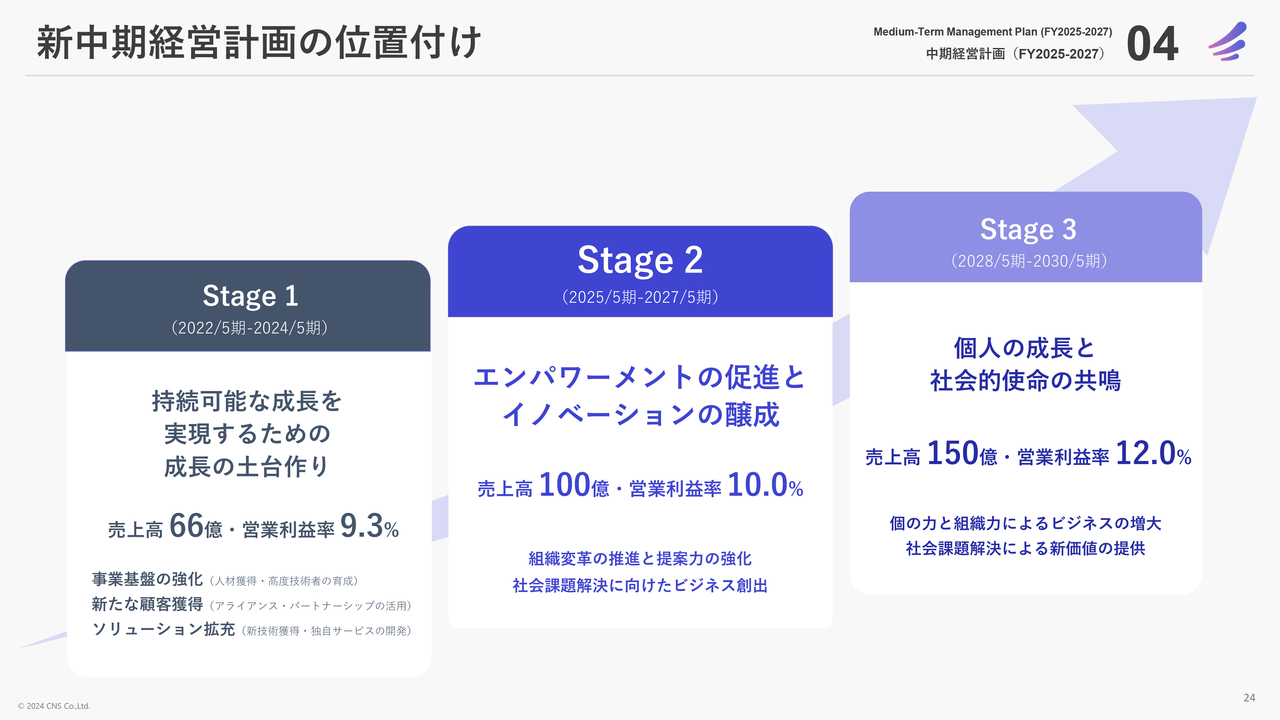

新中期経営計画の位置付け

2025年5月期から2027年5月期の中期経営計画についてご説明します。

上場企業の一員となり3ヶ年が経過し、社会価値の向上にも注力していこうという長期展望でここまで進めてきました。これがスライド左端のStage1に記載している部分です。

2025年5月期からの3ヶ年では、長期展望として掲げる「人を想う」事業やサービスを通じて社会課題を解決し、人や社会、未来に貢献する企業グループに進化することを本格的に進めていきます。

しかし、現状のシイエヌエスグループでは、社会課題を解決する力がさまざまな面で不足していると認識しています。永続的な企業グループとして生き残っていくために何が必要か考えた時に、これまでのSIの事業スタイルのみでは衰退していく予想もあり、少しでも早く我々のポジションをシフトしていくために、大きな変革を行うべきであると認識しています。永続的に必要とされる企業グループとなるために、社会課題にフォーカスしたビジネスの創出、企画提案を推進し、社会課題の解決を実現できる企業グループに変革していきます。このStage2で取り組む変革のゴールとして、次の3ヶ年である2028年5月期から2030年5月期のStage3では、社員一人ひとりの成長と社会的使命が共鳴することを目指しています。

その中で2025年5月期から2027年5月期のStage2に関しては、Stage3を目指す通過点として、持続可能な社会価値の創造や社会的イノベーションの推進といった、これまで踏み込めていなかった領域に進出していきます。

Stage2では、エンパワーメントを促進することと、社員個々人の能力を高め、自己の成長と自己裁量権を強化していき、イノベーションの醸成、つまり新しいアイデアを発想するスキルを磨きます。Stage3ではその成果で組織と個人を成長させたいと考えています。

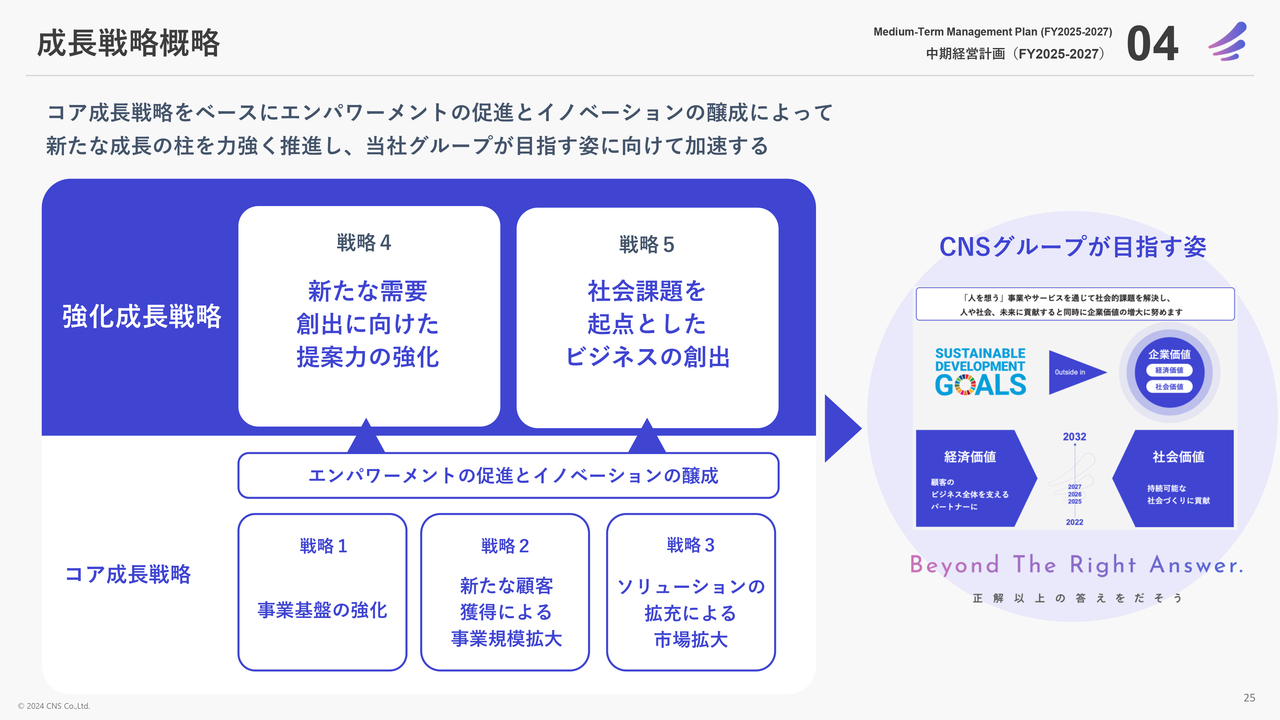

成長戦略概略

成長戦略の概略です。過去3ヶ年でも取り組んできた戦略1・戦略2・戦略3をコア成長戦略として、引き続きテーマを変えながら推進していきます。

これらの戦略をベースに、エンパワーメントの促進とイノベーションの醸成を進め、強化成長戦略として、新たな需要創出に向けた提案力の強化、社会課題を起点としたビジネスの創出に取り組んでいきます。

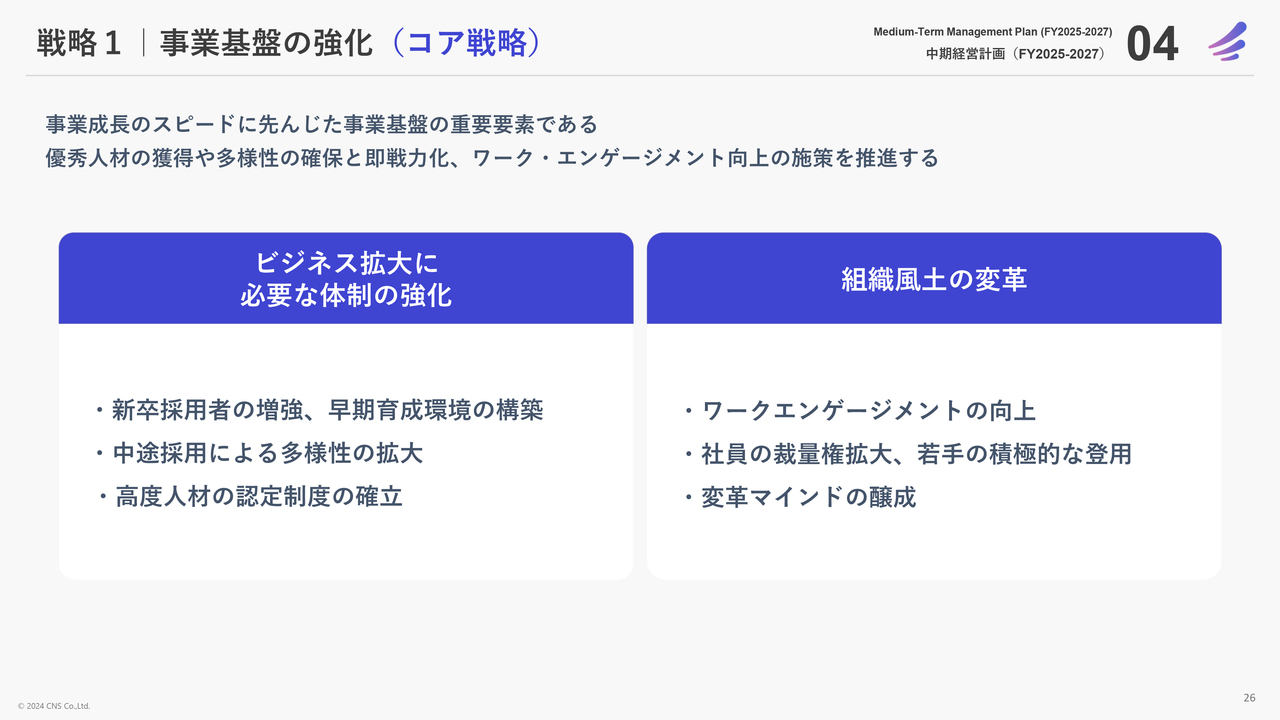

戦略1|事業基盤の強化 (コア戦略)

コア戦略として戦略1の事業基盤の強化に関しては、ビジネス拡大に必要な体制の強化として、新卒採用者の増強と早期育成環境の構築を引き続き推進していきます。中途採用に関しては、多様な人材の獲得を進めていきます。

これまでもグローバル人材の採用を行っていましたが、トップガン人材や高付加価値人材にもフォーカスし、多様性のある組織づくり、人材の増強を進めていきます。あわせて、高度人材の能力をしっかりと評価できる新しい認定制度を確立し、社員のエンゲージメントを高めることにも寄与したいと思います。

組織風土の変革としては、社員が仕事に対する誇りややりがい、熱意を高めていける施策を継続していきます。社員の裁量権を拡大し、若手の積極的な登用を進め、変革マインドの醸成を進めていきます。

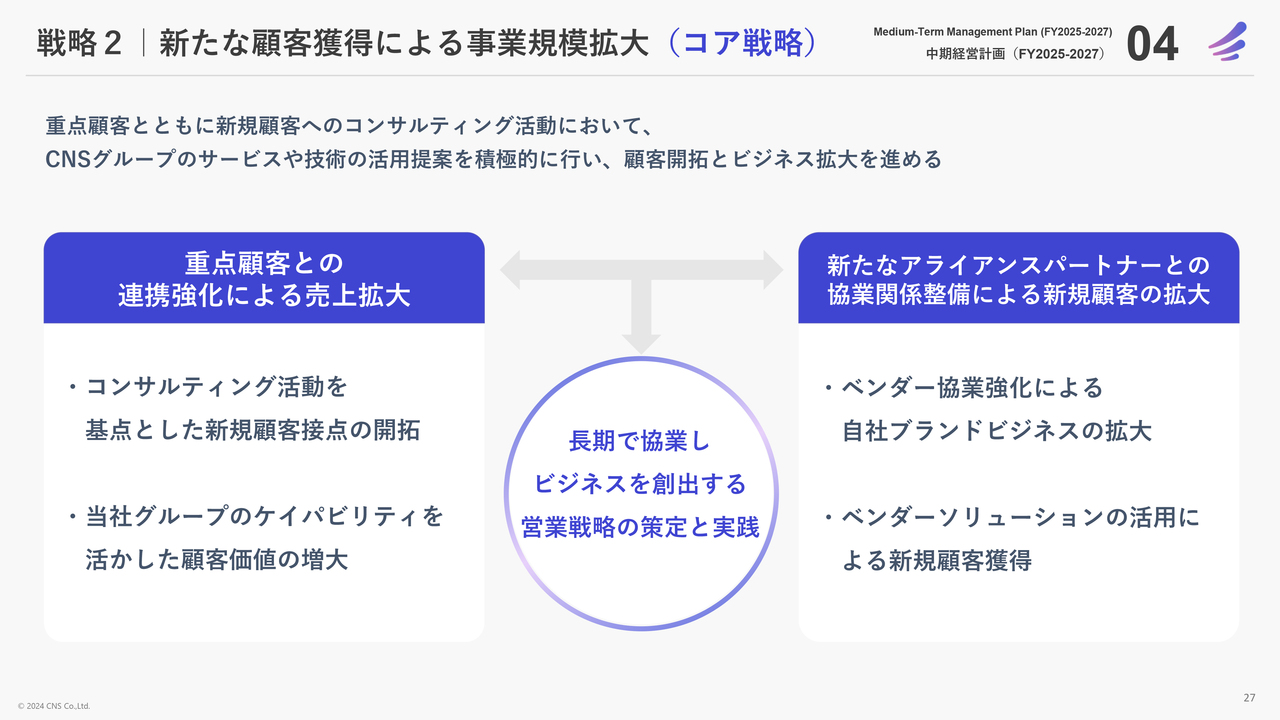

戦略2|新たな顧客獲得による事業規模拡大 (コア戦略)

戦略2の新たな顧客獲得による事業規模拡大についてです。重点顧客との連携強化による売上拡大として、コンサルティング活動を基点とした新規顧客接点の開拓や、さまざまな事業部門が持つ当社グループのケイパビリティを活かし、これを提案・導入することによる顧客の価値の増大を進めていきます。

新たなアライアンスパートナーとの協業関係整備による新規顧客の拡大として、ベンダーとの協業強化により、「U-Way」を中心とする自社ブランドによるビジネスの拡充を進めていきます。ベンダーソリューションの活用により、アライアンスパートナーとともに新たな顧客の獲得を推進していきます。

足元の案件や今見えている顧客だけにフォーカスせずに、アライアンスパートナー、重点顧客との長期での協業を進め、新たなビジネスを生み出していくような営業戦略の策定と実践を着実に進めていきます。

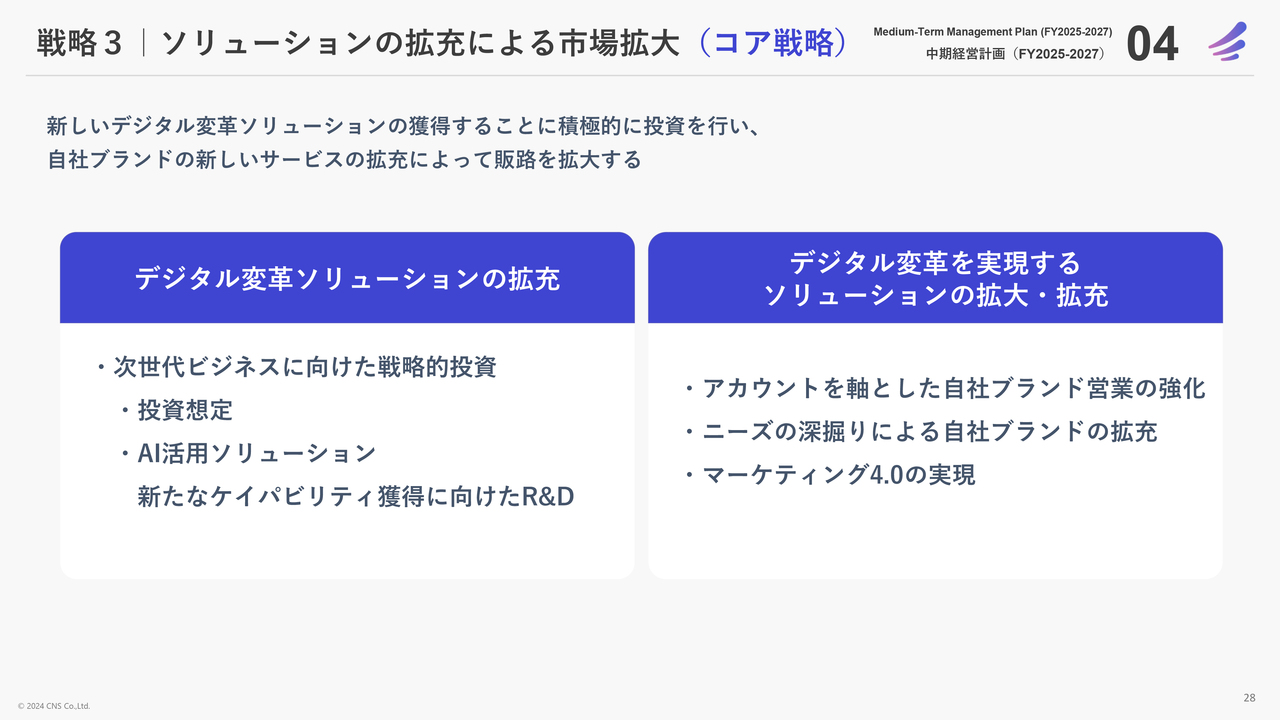

戦略3|ソリューションの拡充による市場拡大 (コア戦略)

戦略3のソリューション拡充による市場拡大についてです。デジタル変革ソリューションの拡充として、次世代ビジネスに向けた戦略的投資を行っていきます。ビッグデータ、「ServiceNow」、クラウドといった新たなソリューションを獲得していくため、投資想定として、AI活用ソリューションなどを進め、新たなケイパビリティ獲得に向けたR&D等も進めていきます。

デジタル革新推進事業の中にこれらを推進する新たな部門を設立しました。そこを中心にさまざまな技術の展開、調査、拡充を1つずつ進めていきます。

デジタル変革を実現するソリューションの拡大・拡充として、今までの顧客のアカウントを軸とした自社ブランド「U-Way」の営業を強化し、ニーズの深堀りにより新しい自社ブランドを拡充し、マーケティング4.0を実現します。

マーケティング4.0はBtoCビジネスで使う用語ですが、長期的に社会課題を解決していくソリューションの提案を進め、当社の認知度を高めるのがマーケティング3.0の到達点で、認知度を高めていくことで自然発生的にさまざまな人たちが当社の存在を知っていくような位置まで高めることがマーケティング4.0になります。

BtoBビジネスを進める当社としても、顧客や現場の方々の声が次の顧客を生むようなポジションに推移していけるよう努力していきます。

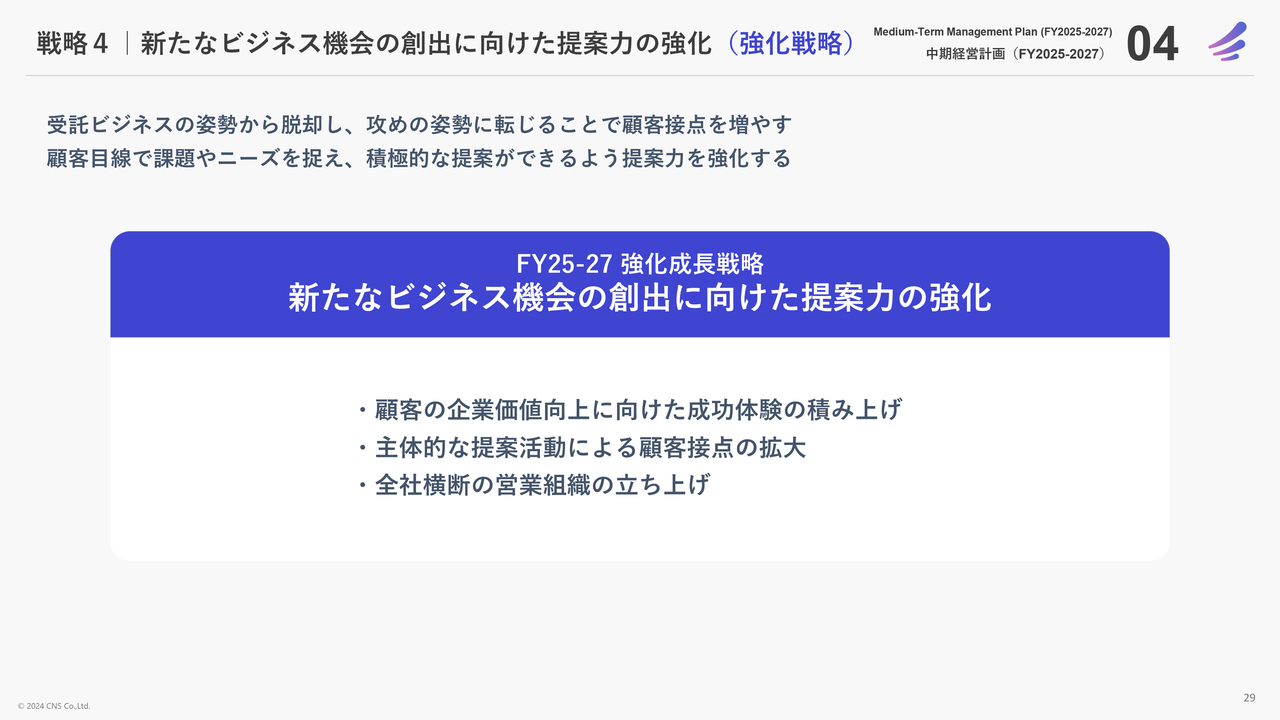

戦略4|新たなビジネス機会の創出に向けた提案力の強化 (強化戦略)

戦略4の新たなビジネス機会の創出に向けた提案力の強化です。受託ビシネスの姿勢だけでは今後のビジネスを拡充していくことは難しいと捉えており、さらなる攻めの姿勢に転じるため、顧客との接点を増やします。顧客目線で課題やニーズをしっかり捉えて積極的に提案できるよう、提案力を強化します。

顧客の企業価値向上に向けた成功体験の積み上げ、コンサルティング部門を中心とした、主体的な提案活動による顧客接点の拡大をまず進めていきます。さらに全社横断の営業組織を新たに立ち上げ、これまでの事業部単位での営業ではなく、全社横断での営業力を強化していきます。

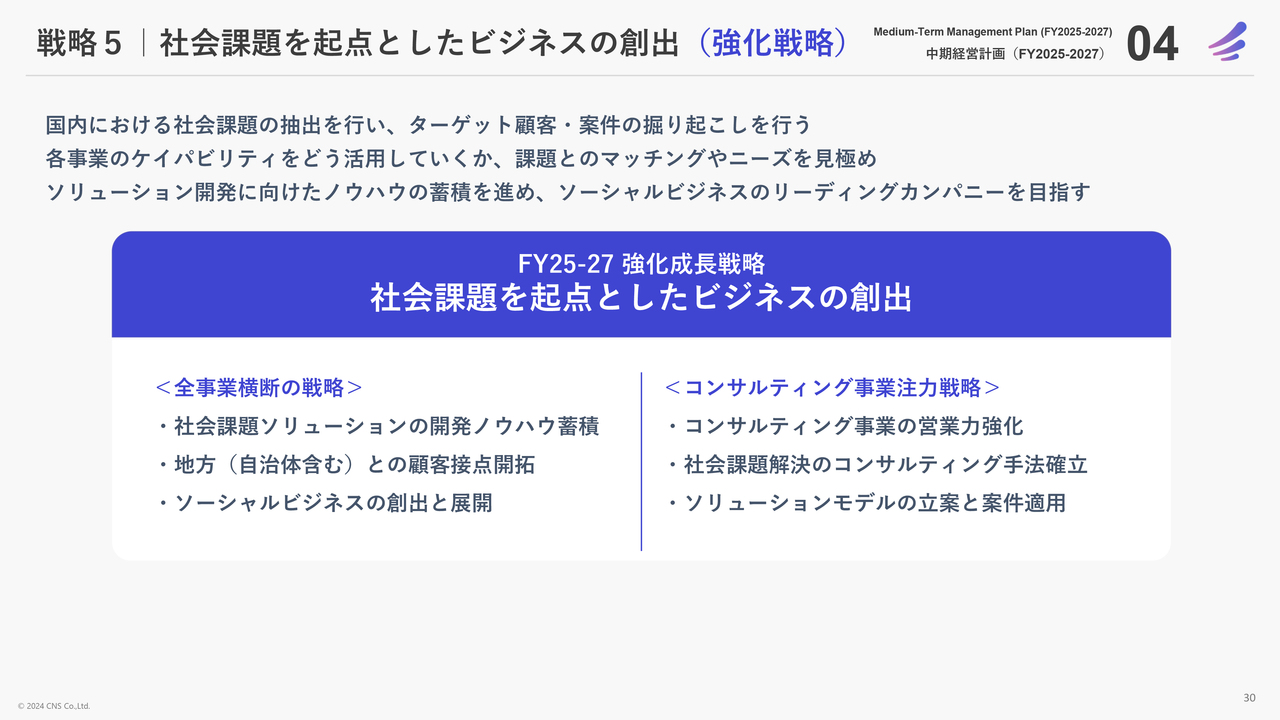

戦略5|社会課題を起点としたビジネスの創出(強化戦略)

戦略5の社会課題を起点としたビジネスの創出についてです。国内における社会課題をしっかり捉え、ターゲットになる顧客や案件の掘り起こしを行います。我々のケイパビリティをどう活用していくのか、課題とのマッチングやニーズの見極めを進めていきます。ソリューション開発に向けたノウハウの蓄積を進め、ソリューションビジネスのリーディングカンパニーを目指していきます。

全社横断の戦略としては、社会課題ソリューションの開発ノウハウの蓄積と、国内では地方にさまざまな課題が多くあるため、自治体等を含め新たな顧客接点を開拓します。

そのような活動を行い、2025年5月期から2027年5月期の3期の間でソーシャルビジネスの創出と展開を進めていきます。

コンサルティング事業注力戦略としては、営業力強化と、社会課題に対してのコンサルティング手法を確立していくこと、さらにシイエヌエスグループがその課題に対して解決できるソリューションモデルの立案と案件への適用を、中期経営計画で進めていきます。

最終年度(FY27)目標

5つの戦略を進め、2027年5月期のゴールとしては、売上高100億円、営業利益率10パーセント以上としています。利益をしっかり確保することで従業員に対しての還元として10パーセント増のベア実現と、株主のみなさまには累進配当政策の長期継続を最終年度のゴールと考えています。

ゴールに向けたKPIはスライドに記載のとおりに設定しており、しっかりとウォッチして達成に向け推進します。

中期経営計画の概要は以上となります。

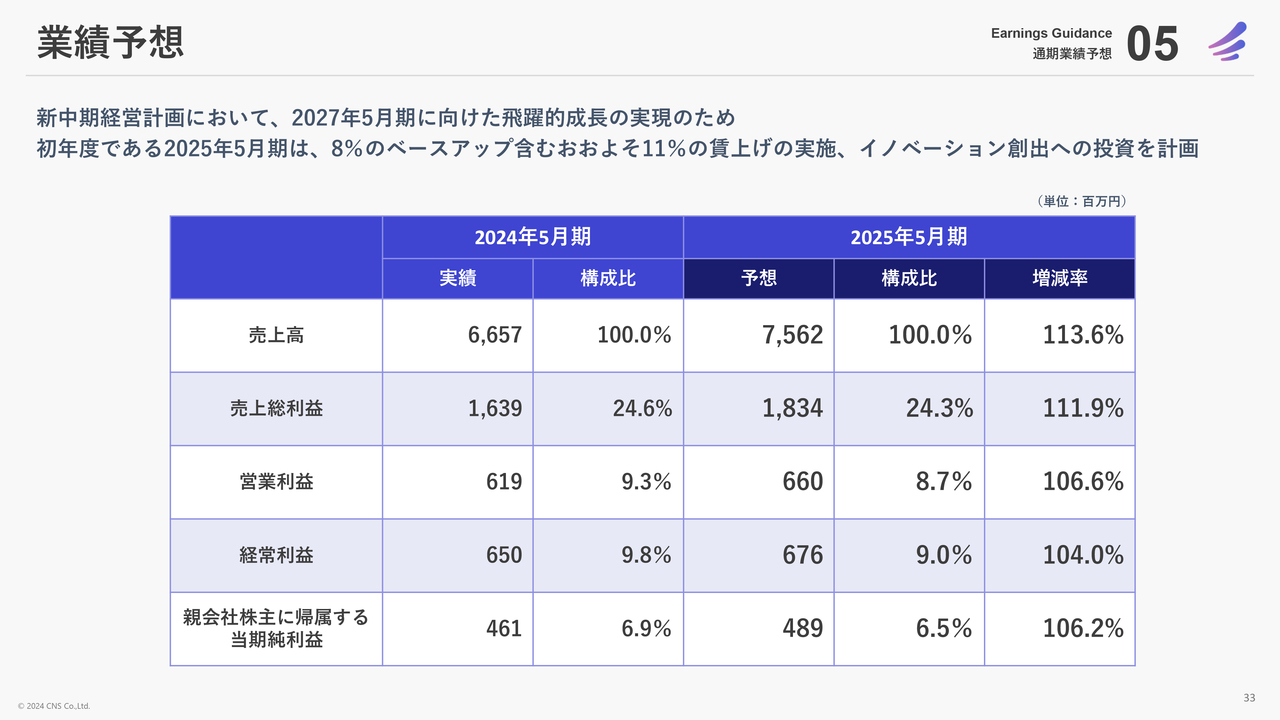

業績予想

2025年5月期業績予想です。売上高は前期比13.6パーセント増の75億6,200万円を予想値としています。売上総利益は18億3,400万円、営業利益は6億6,000万円、経常利益は6億7,600万円です。

増減率はスライドに記載のとおりです。営業利益と経常利益に関しては、利益率が前期比を下回る予定です。理由としては、8パーセントのベースアップを含め、平均的な年間の昇給とあわせて約11パーセントの賃上げを期初に実施したことによります。

さらに新たなビジネスを創出するための投資を計画しており、利益率が抑えめとなっているものの、単価アップ等の交渉を進め、想定を上回る数字を目指していきます。

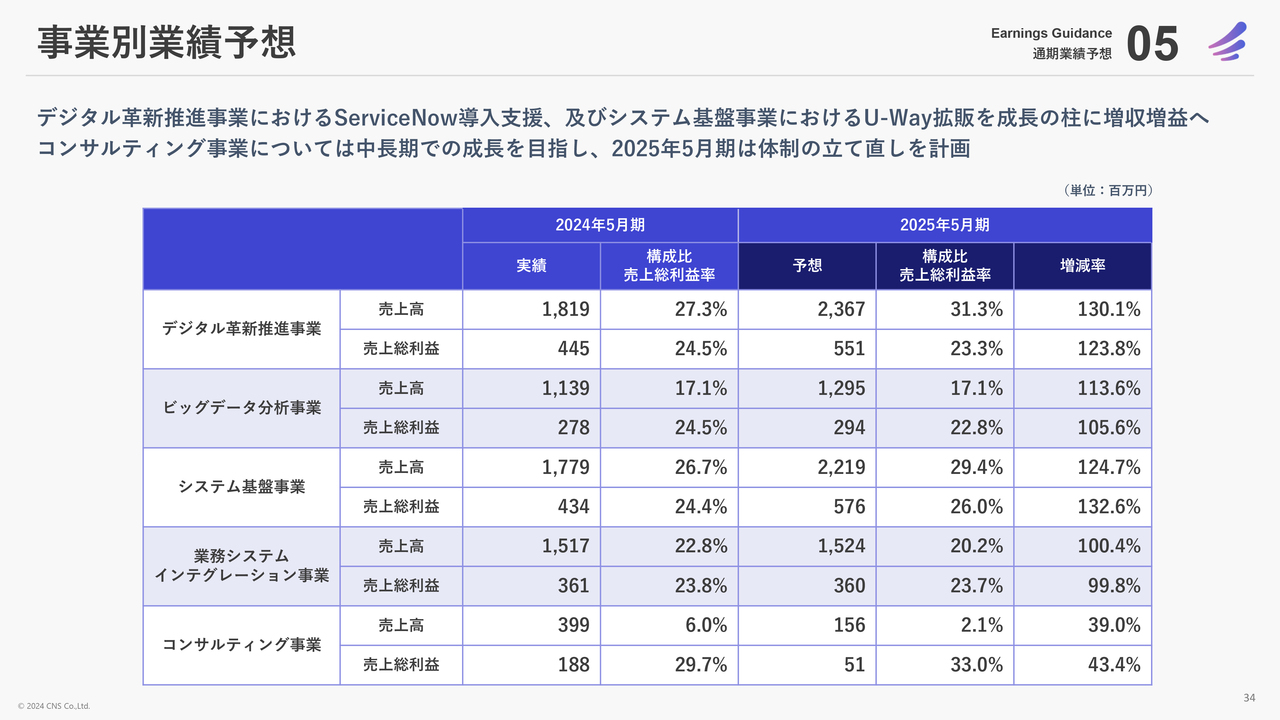

事業別業績予想

事業別の業績予想です。デジタル革新推進事業は、売上高、売上総利益ともに20パーセントを超える成長率です。システム基盤事業に関しても、「U-Way」を中心に売上総利益をさらに向上していきます。

業務システムインテグレーション事業は、引き続き金融業界におけるビジネスの拡充を進めていきます。ビッグデータ分析事業に関しても、売上高は前期比10パーセント前後の成長で、売上総利益は5パーセント増と抑え気味でありますが、これは、新たな取組を進める予定であり、それに向けた投資を計画しています。

コンサルティング事業は人員の選択と集中を行い、他事業で必要とする人員をいったん戻したという背景があり、予想は低くなっています。新たにスタートを切るということで、増減率についても低めとなっています。

事業別施策(FY25)

それぞれの事業の施策です。デジタル革新推進事業に関しては、「ServiceNow」をさらに拡充していくことに加え、生成AI関連ノウハウの蓄積に投資をし、これをビジネスに展開できるかどうかの見極めを行っていきます。

業務システムインテグレーション事業に関しては、金融のケイパビリティを活かしつつ、新たにIFRS等の会計領域での取組を進めていきます。日本オラクル社と協業し、SaaS ERPを活用したビジネスの拡充を進めていきます。

事業別施策(FY25)

システム基盤事業に関しては、「U-Way」を拡充していき、特にマネージドサービスの提供を拡大していく計画です。顧客社内のIT改善のプリセールス活動からコンサルティングサービスの展開により、新たなビジネス構造を作っていきます。

ビッグデータ分析事業に関しては、先般提供を開始した「U-Way」の拡販と、新たな独自サービスの拡充を進めていきます。

新たな協業ネットワークの構築をパートナーとともに進めていくことになったため、このパートナー提携の中で、新しいビジネスを生み出していき、新しい顧客の獲得を図っていきます。

事業別施策(FY25)

コンサルティング事業に関しては、新体制でのコンサルティング案件の獲得を進めることとコンサルタントとしての専門性の強化、コンサルティングのパッケージの開発を進めていきます。

連結子会社シイエヌエス北海道に関しては、経営基盤と監視を強化し、これまで培ってきた顧客のDX内製化支援のサービスを確立しつつ、北海道外の企業からの案件受注も積極的に行っていきます。

株主還元

株主還元に関しては、当社グループの安定した収益確保を可能とする事業特性を活かして、引き続き累進配当の方針を継続していきます。現時点では、前期比プラス1円の1株当たり49円を予想配当としています。

以上をもちまして、決算説明ならびに中期経営計画、また2025年5月期の着地の予想等に関する説明を終わります。ご清聴ありがとうございました。

質疑応答:シイエヌエス北海道における当期の出費の可能性について

質問者:シイエヌエス北海道は不採算案件があったとのことですが、これはもう収束したということで、今期は追加の出費が出ることはないのでしょうか?

関根:前期上期に発生し、2ヶ月間ほどのマイナスが続きました。その時点で終わっていなかった案件を終了させ、不採算案件はすでにクローズしています。同様の事象が発生しないようチェック体制を強化しており、当期に追加の出費が出ることはありません。

質疑応答:コンサルティング人員の過不足の状況について

質問者:コンサルティング事業で予定していた人員が採用できず、人員の必要な他事業に人を戻したというお話がありましたが、このあたりの人員の過不足状況についてご説明をお願いします。

関根:前期下期に、中途採用としてコンサルティング業務経験のある人材を2名確保し、今期から活動を開始しています。この2名が加わっていますが、中途採用は今後も引き続き進めていきます。

これまでコンサルティング事業に所属していた人材については、他事業部で需要が旺盛なところもあり、技術者として活動してもらうため異動させています。

2025年5月期はいったん事業部を縮小させ、小規模で新たなコンサルティング案件を獲得しています。コンサルティング事業による顧客接点の開拓により他事業に係る案件等も引っ張ってくるかたちで拡大を進めたいと考えています。したがって、人材に関しては今のところマイナスな要素としてはあまり捉えていない状況です。

質問者:他事業に戻した方々を、コンサルティング事業にもう一度引き戻すことはあるのでしょうか?

関根:今期の間に戻す計画は基本的にはありません。長期的に見た場合、コンサルティング事業の拡大状況にもよりますが、もともとコンサルタント志望で加わった社員もいるため、社員の希望をなるべく叶えるという意味では、ゼロではないということだけお伝えしておきたいと思います。

質疑応答:コンサルティング事業における競争優位性について

質問者:コンサルティング事業において、御社のこれまでの基本的な既存事業の蓄積から見て、他の同業他社と比べて知見やノウハウの優位性はあるのでしょうか?

関根:例えば「ServiceNow」、またクラウドの「OCI」といった部分に関するコンサルティング活動は、すでに現場である程度進めています。この部分に関しては、さまざまな案件を担当してきた実績もあるため、そのような知見から他社と差別化して新たなコンサルティング活動ができると思っています。

ビッグデータに関する部分についても、主要なビジネスとして上流から長期間対応してきたため、他社と差別化できる1つの要因になると考えています。

質疑応答:日本オラクル社との協業について

質問者:日本オラクル社から技術が非常に評価されているということですが、日本オラクル社と組んでコンサルティングの上流から入ることはあるのでしょうか?

関根:人数的には数人のレベルの小規模のものですが、前期に一部コンサルティング案件も支援しています。

質問者:時系列では増えているのでしょうか? あるいは横ばいでしょうか?

関根:コンサルティングの部分に関しては、横ばいの状況ではあります。ただ、コンサルティング活動、またそれに積極的に参加する姿勢も評価いただいており、「OCI」に関するクラウド案件の拡大という点では、違う意味で効果を出しています。

質問者:コンサルティングによって日本オラクル社から姿勢を評価され、協業の案件数が増え、日本オラクル社関係で単価アップにつながっている、という理解でよろしいでしょうか?

関根:そのとおりです。単価アップというよりも、案件のご紹介をいただけることが非常に増えてきています。

質問者:紹介された案件というのは、御社にとっては、全体の標準的な案件よりも利益率が高いのでしょうか?

関根:おっしゃるとおりです。特に「U-Way」を活用できる部分に関しては、粗利を大きく確保できる案件になると考えています。

質問者:粗利率が良いということでしょうか?

関根:そのとおりです。高いということです。

質疑応答:今期の単価引き上げについて

質問者:単価引き上げを今期も予定しているとのことですが、平均的にはどの程度上げる想定でしょうか?

関根:前期に8パーセントのベースアップを実施したため、これを超える10パーセントを目標レベルとしています。すべての顧客が必ず応えてくださるかはわかりませんが、交渉を進めていく計画です。

質問者:御社は、おそらく非常に長くお付き合いされている顧客が多いかと思います。長期案件あるいは長期の顧客の単価引き上げは難しく、10パーセント、15パーセントと上げていく際も、顧客からすると、今は上げずに長期でまとめて別の案件で返すから、というのもよくあることだと思います。

世間一般はなんでも上がっているため、状況としては非常に上げやすいものの、SIerの場合には少し違うところもあるのではないかと思います。足元の状況はいかがでしょうか?

関根:顧客としては長期のお付き合いですが、いただいている案件でも、年間の中でプロジェクトが変わったり、お仕事をさせていただく組織やチームが変わったり、といった節目もあります。保守案件を長期で受注している環境での交渉はなかなか難しいものの、プロジェクトの切り替えといったこともそれ相応に発生するため、そこでしっかり交渉しています。

長期の案件も、このような時流も後押しして単価アップをお願いすることもありますが、必ずしもそのような案件ばかりではないため、プロジェクトの切り替わりで十分に交渉するという戦略です。

質疑応答:全体の採用と離職の状況について

質問者:全体の採用と離職の状況について教えてください。

関根:採用に関して、来年度は新卒の方が24名確保できている状況です。中途については、おおむね退職率分を確保していこうと進めているものの、結果が出るかどうかの予想は難しいところです。

離職率は比較的低めだと思いますが、8パーセント前後であるため、それを上回る中途採用・新卒採用を十分行っていく計画で進めています。

質疑応答:シイエヌエスの一番の強みについて

質問者:中期経営計画も含めてご説明いただき、やりたい方向もさまざまお聞きしましたが、御社が他の同業他社に比べて非常に優れている、または自信を持っている点はどこでしょうか? どれが一番尖っているのかよくわからなかったため、教えてください。

関根:やはり新しい技術のエリアの仕事をやっているというところです。DXの中でも特段尖っている新しい技術や、これから流行るものを常にやり続けているところだと思います。

具体的には「ServiceNow」や「OCI」、ビッグデータもそうですが、そのようなところを中心にやっている点が、他社と比較して差別化できていると認識しています。

質疑応答:各事業部門の成長ドライバーについて

司会者:「それぞれの事業部門の成長ドライバーを教えていただけないでしょうか?」というご質問です。

関根:デジタル革新推進事業に関しては、「ServiceNow」というSaaS製品に関わるところが一番大きいです。某顧客の「ServiceNow」関連の案件の受注の大半を引き受けている部分でもあり、1つの大きな成長ドライバーです。

生成AIに関してのプロジェクトは、今はそれほど多くないものの、主要顧客である北海道の生活協同組合コープさっぽろ等々と、過去にさまざまなAI案件を進めてきた実績のある社員が多数いるため、ここも1つの成長ドライバーだと思います。

業務システムインテグレーション事業に関して、金融の領域には30年以上にわたって関わっているため、銀行系、証券系については高いノウハウを持っています。今後進出する会計領域は伸びる様相を持っており、金融を中心にしているためSaaS系の活用もできます。したがって、金融のノウハウを多く持っているところが一番のドライバーです。

システム基盤事業は、「OCI」関連の技術力、提案力、コンサルティング力が高いところが一番の成長ドライバーです。この「U-Way」が今後新たなビジネスを生み、エンドユーザーを大きく獲得できるドライバーとなっています。

ビッグデータ分析事業に関しては、これまでの知見はもちろんのこと、SAS Institute Japan社との協業により新たな「U-Way」のサービスを構築しました。これが1つの成長ドライバーです。これ以外にもビッグデータに長く関わってきた経験や知見があるため、これをさまざまな顧客に適用するノウハウを持っているところが大きなポイントです。

コンサルティング事業はまだ人数は少ないものの、これまでデジタル革新に関わる事業を担当してきた人材も豊富にいるため、DXに関わるコンサルティングノウハウが1つの強みと捉えています。

連結子会社シイエヌエス北海道は、エンドユーザーDX化の内製化支援を長らく先頭で行っており、エンドユーザーの内製化、DX改革の推進のノウハウについて高い知見を持っているため、ここが大きなドライバーになると認識しています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4076

|

1,702.0

(12/19)

|

+11.0

(+0.65%)

|

関連銘柄の最新ニュース

-

前日に動いた銘柄 part2 プライムストラテジー、岡本硝子、ジャ... 11/28 07:32

-

新興市場銘柄ダイジェスト:坪田ラボは続伸、カヤックが年初来高値 11/27 15:42

-

シイエヌエス---続伸、NTQ SolutionとDX・AI領域に... 11/27 13:47

-

シイエヌエス(4076) シイエヌエス、NTQ Solution社... 11/26 15:30

-

シイエヌエス(4076) 定款 2025/11/04 11/04 10:34

新着ニュース

新着ニュース一覧-

-

-

12/21 17:30

-

12/21 17:00