【QAあり】Rebase、4Q会計期間で各段階利益前年比+50%超の高成長 利用総額・利用数・掲載スペース数すべて過去最高を更新

2024年3月期 通期決算説明

佐藤海氏:株式会社Rebase代表取締役CEOの佐藤海です。弊社の2024年3月期通期決算説明をご視聴いただき、誠にありがとうございます。この時間を通じて、弊社についてのご認識とご理解をいただけたらと思っていますので、よろしくお願いします。

目次

それでは、本編に移ります。本日の流れは、弊社の会社概要、事業概要、2024年3月期通期業績、2025年3月期業績予想、弊社の成長戦略についてご説明します。資料のご説明の後に、質疑応答の時間を設けています。

会社情報

弊社の会社概要についてご説明します。あらためまして、弊社は株式会社Rebaseです。2014年4月8日に会社を設立し、現在11期目の会社となっています。36名の従業員とともに、レンタルスペースの予約プラットフォーム「インスタベース」と、昨年11月にリリースしたコミュニティイベントサービス「TOIRO」という2つのサービスを展開しています。

次なる10年「新たなステージ」へ

2024年4月8日に当社の設立10周年を迎え、次なる10年を見据えて、ビジョン・ミッション・バリュー等の刷新を行いました。当社はこの10年間、「場所の制約をなくし、誰もがやりたいことにチャレンジできる」という環境を構築してきました。

レンタルスペースの予約プラットフォーム「インスタベース」は、日本最大となる全国3万5,000件以上の掲載スペース数となり、これまでに延べ1,600万人以上の方々に利用されてきました。

また、2023年11月よりコミュニティイベントサービス「TOIRO」の提供を開始し、「場所」だけでなく、日本中の「コト」つまり「体験」が集まる仕組み作りにも着手しています。これまでの10年間を振り返って、今後より飛躍的な成長を遂げるためには組織体制も含めた会社全体の再構築が必要であると考え、この度の刷新を決断しました。

新たなビジョンは「Where It Starts/ことのはじまり」です。私たちが思い描くのは、たくさんの「はじまり」に満ち溢れた世界です。さまざまな「きっかけ」を生み出す企業でありたいと考えています。

新たなミッションは「Get Together/和をひろげる」です。私たちは、集まる「きっかけ」をたくさん作っていきます。今ある「和」をさらに広げることはもちろん、新しい「和」も生み出していきます。

日本全国いたるところで「和」が生まれ、そして広がり、その「和」がきっかけとなって、さまざまな「はじまり」が満ち溢れている世界を実現していきます。

次なる10年「新たなステージ」へ

新たなビジョン、ミッションに基づき、Rebase全員が意識すべき行動指針であるバリューも刷新しました。相互に切磋琢磨して協力し合い、チームで成果を出すために、主語は「わたしたち/We」で統一しています。

ミッションドリブン経営

スピード感をもってミッションを達成すべく、ミッションをすべての意思決定の軸とする「ミッションドリブン経営」で当社を経営していきます。

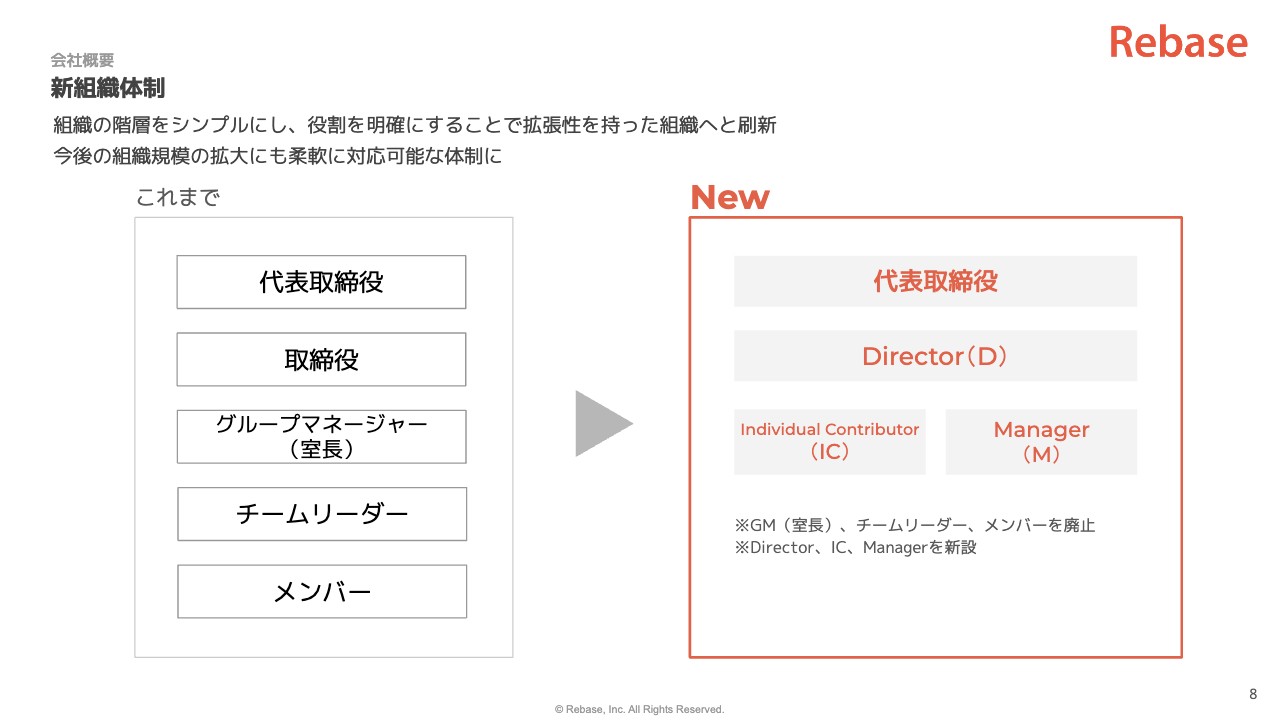

新組織体制

新たなミッション・ビジョン・バリューの実現と、ミッションドリブン経営の効果や効率をさらに高めていくために、組織体制も見直しを行いました。役職・役割については階層をシンプルにし、役割を明確にすることで、今後の組織拡大にも柔軟に対応できるような体制に刷新しました。

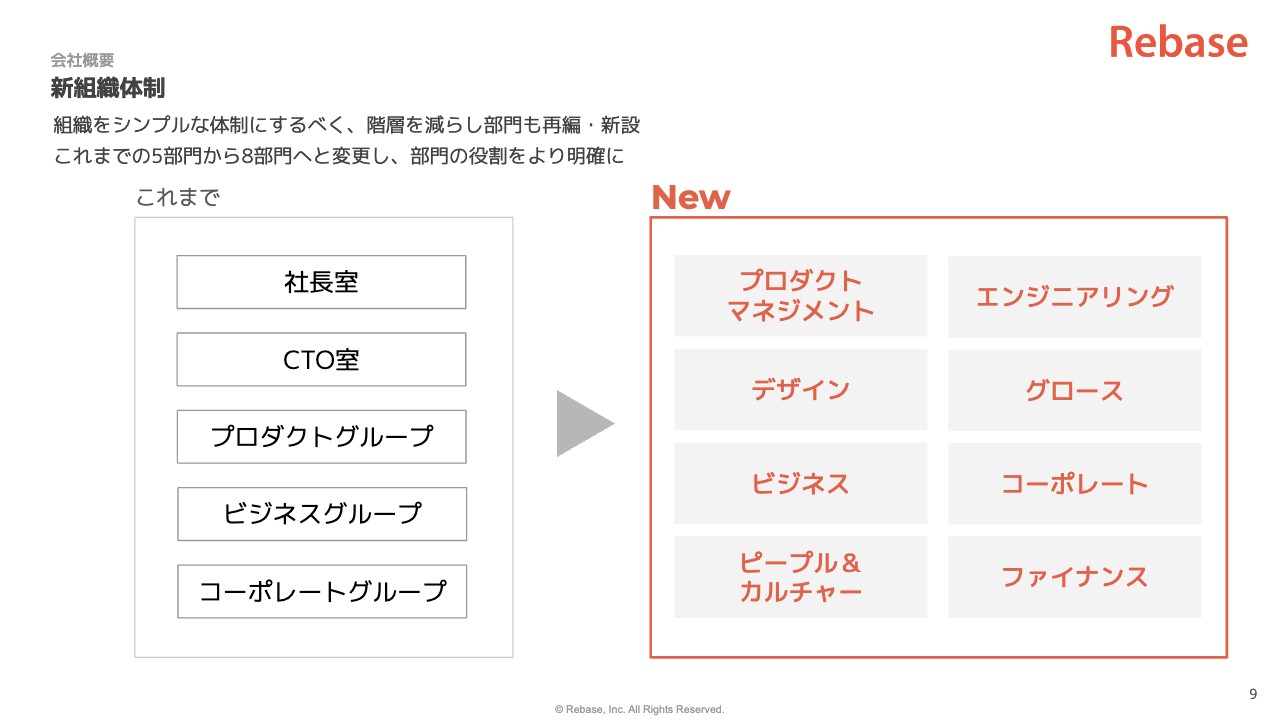

新組織体制

部門については、各部門の役割を明確にし、5部門から8部門に再編または新設しています。

代表紹介

こちらは私の自己紹介のスライドとなっています。説明は割愛します。

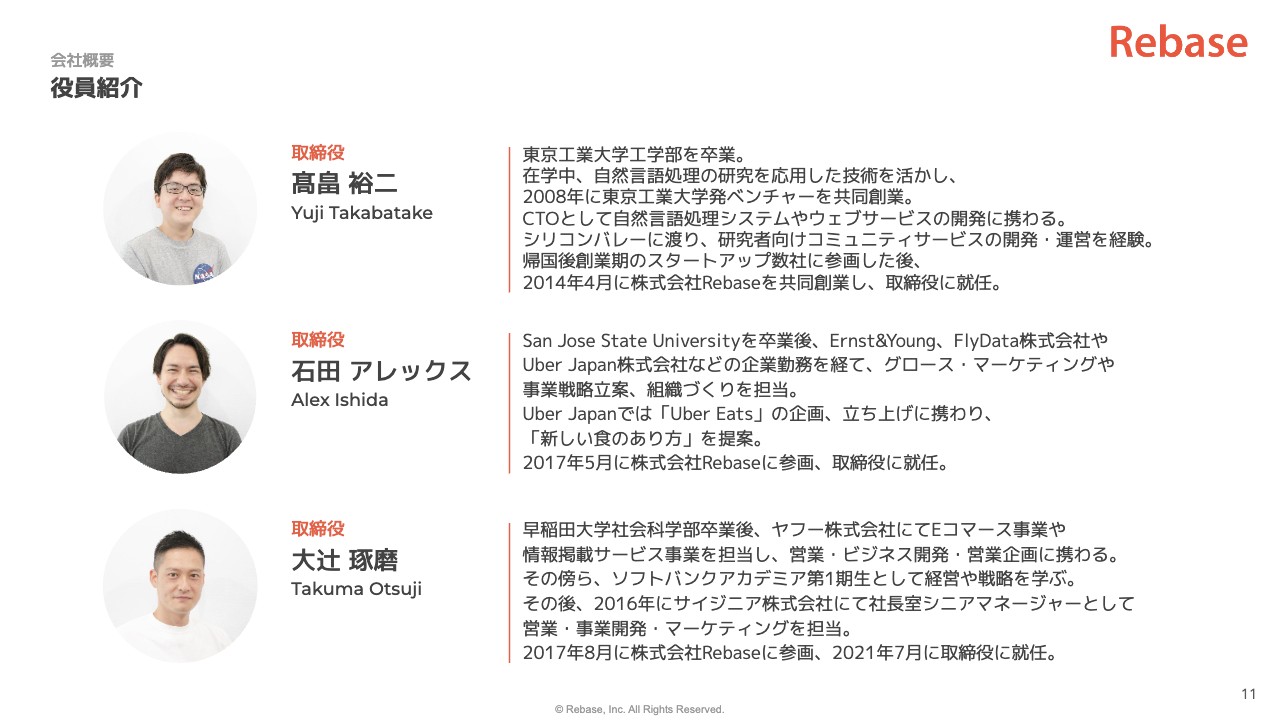

役員紹介

役員の体制はこれまでと変わらず、計4名の役員体制となっています。

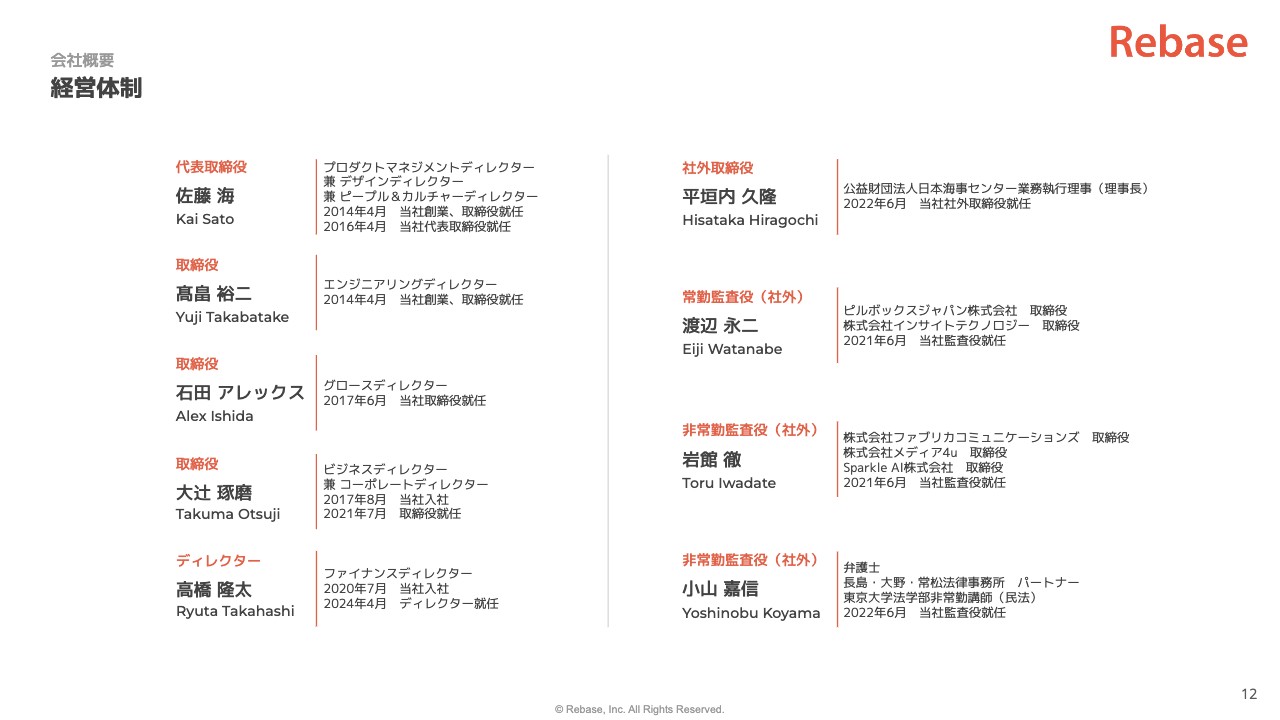

経営体制

今回の組織変更に伴い、ファイナンスディレクターとして、高橋を新たに選任しました。高橋は2020年に入社以降、経理財務のみならず経営企画の役割も担い、上場や事業拡大に貢献してくれた一人です。

そのため、この度ファイナンス部門の責任者としてディレクターに選任しました。

instabase(インスタベース)とは

それでは、弊社の事業説明に移ります。

まずは「インスタベース」の説明です。私たちは会社設立時より、「インスタベース」というレンタルスペースのマッチングプラットフォームを運営しています。「インスタベース」は「場所を探し、使いたい人」と「場所を持ち、提供したい人」をマッチングするサービスです。

一人ひとりの目的や条件に合うさまざまなレンタルスペースを、使いたい時に使いたい分だけフレキシブルに予約して使うことができます。

また、2024年5月現在の掲載スペース数は3万5,000件を超えており、日本最大のサービスとなっています。

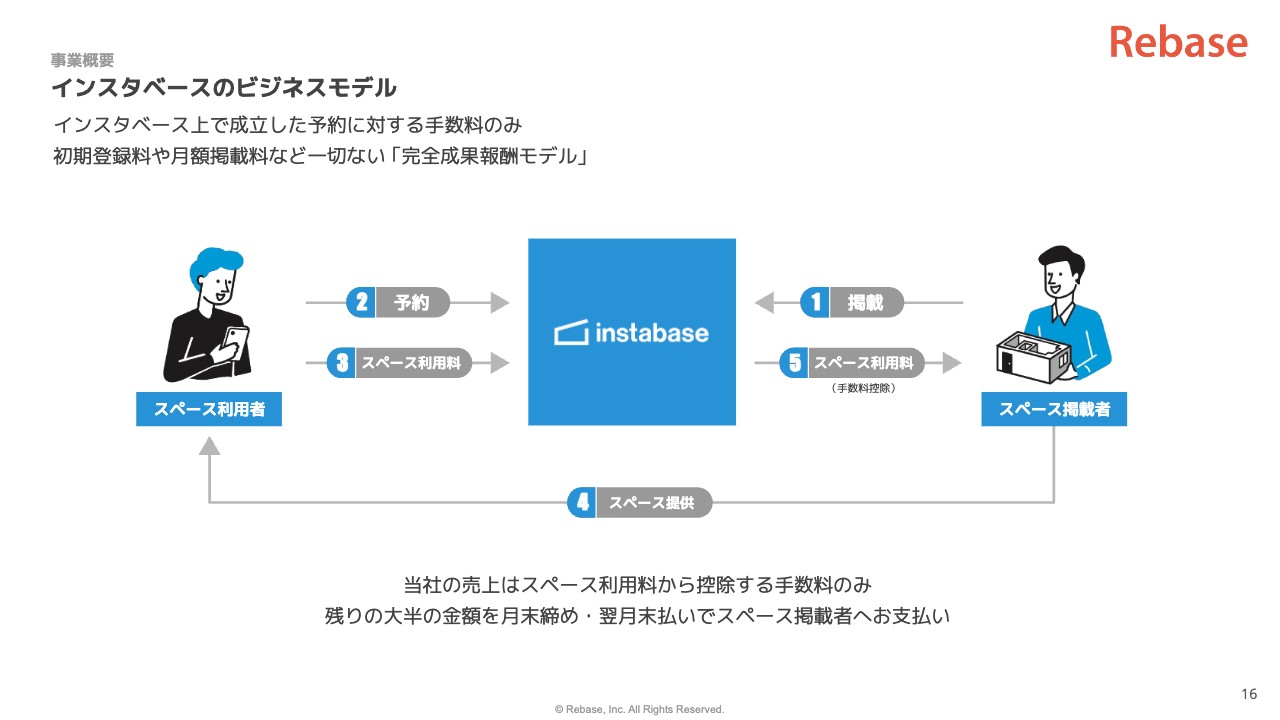

インスタベースのビジネスモデル

「インスタベース」のビジネスモデルは、いたってシンプルです。「インスタベース」上で成立した予約金額の一部をスペース掲載者から手数料としていただくのみの、完全成果報酬モデルのサービスとなっています。

ユーザーに寄り添った料金体系

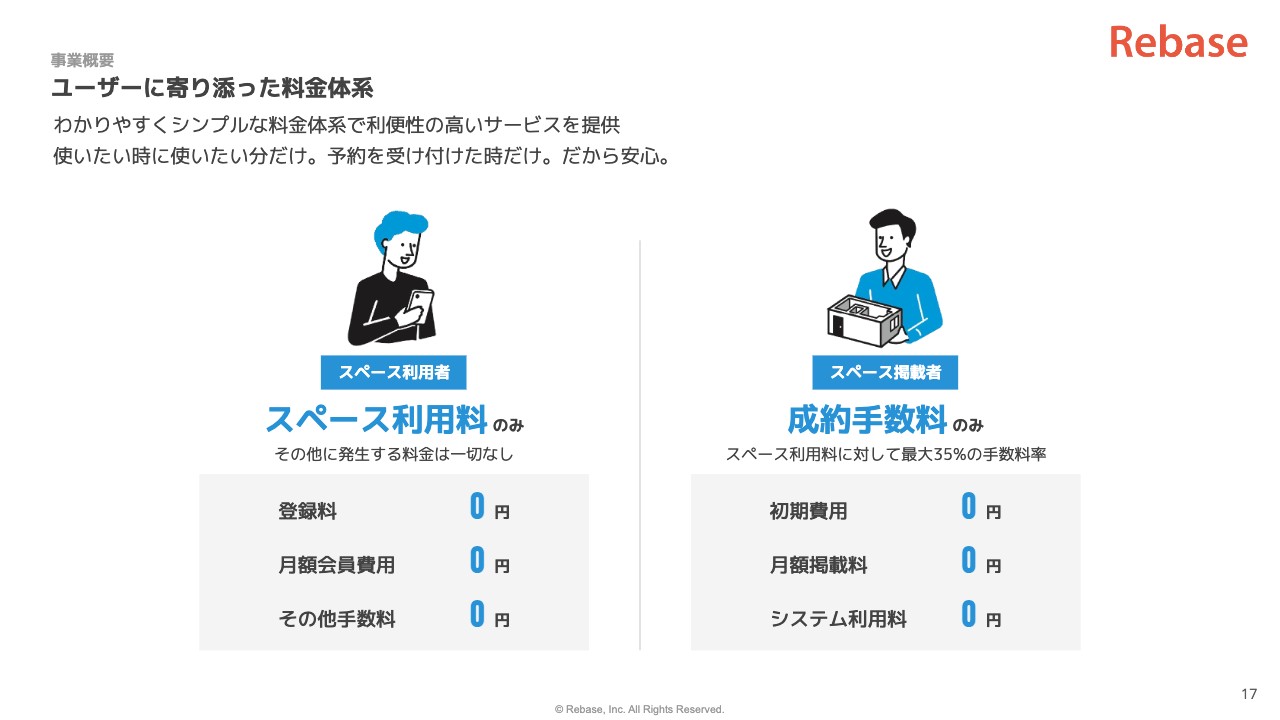

料金体系も、わかりやすくシンプルな設計にしています。スライド左側のスペース利用者が支払う料金は、スペースを使うためのスペース利用料のみです。月額会員費用やその他スペース利用料に上乗せして徴収する手数料などは一切いただいていません。

スライド右側のスペース掲載者は、前のスライドでもご説明したとおり「インスタベース」上で成立した予約代金であるスペース利用料の一部を、成約手数料として弊社にお支払いいただくのみとなっています。

スペース掲載料といった月額固定費用などは一切発生しませんし、仮に「インスタベース」上で予約が1件も生まれなければ、お支払いいただく金額もありません。そのため、リスクなく遊休スペースをレンタルスペースとして有効活用できる、安心してスペースを掲載できる環境を提供しています。

幅広い利用用途でマッチング効率を追求したプラットフォーム

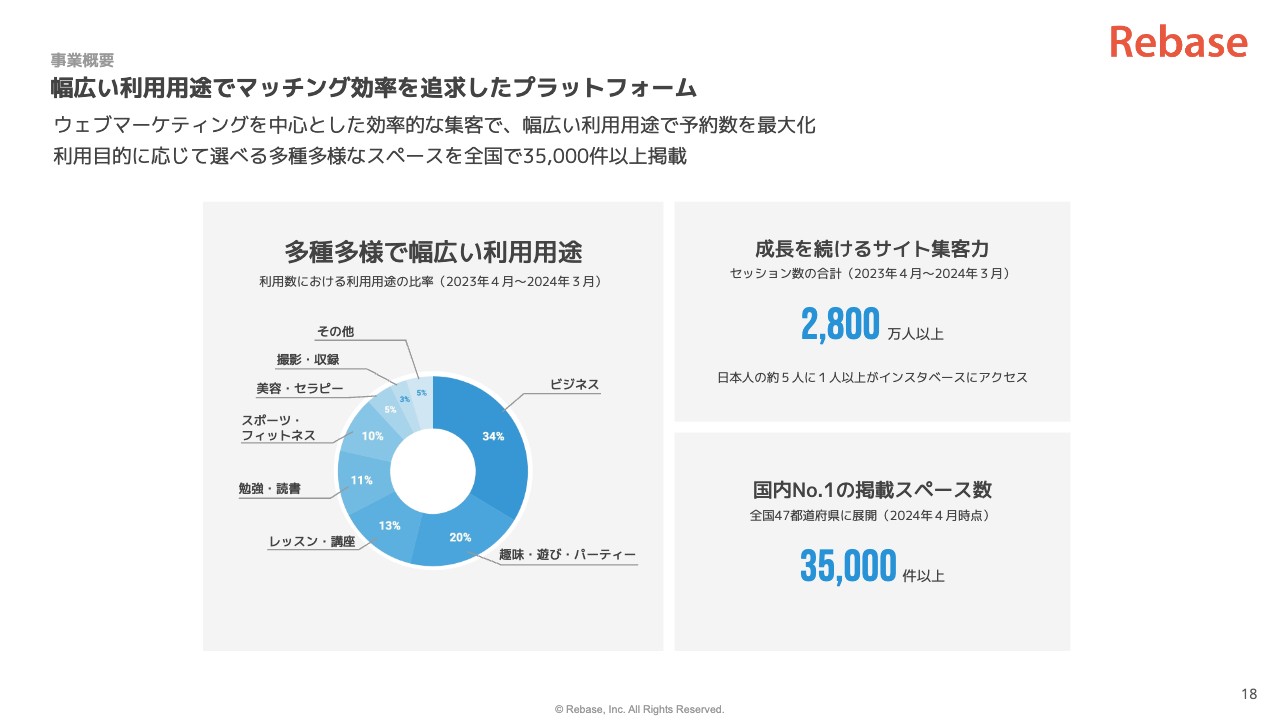

こちらのスライドには、「インスタベース」の特徴的な要素を載せています。1年間で約2,800万人以上もの方々にサイトに来ていただき、「インスタベース」に掲載されている3万5,000件以上のスペースのいずれかを検索し、ご覧いただいています。

この中でも、特にスライド左側の円グラフが「インスタベース」の強みとも言える特徴である、昨年度1年間における利用用途別の利用数の割合です。

ご覧のとおり、どれか1つの利用用途に大半の予約が集中することなく、幅広い利用用途でまんべんなく集客できています。これは、1件でも多くのスペースに、1件でも多くの予約を受け付けられるようなプラットフォームを目指して取り組んできた結果であり、現在も目指すところは変わっていません。

リピート率の高い利用用途で安定的な成長を実現

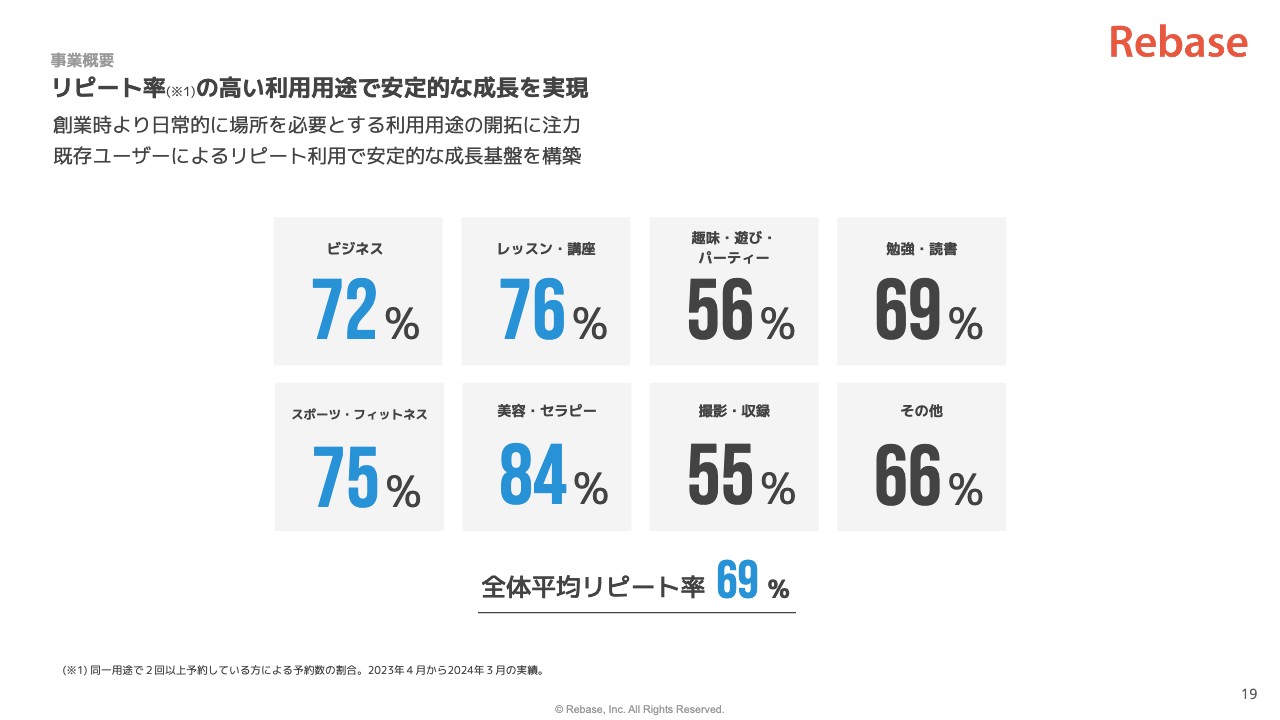

こちらのスライドには、利用用途ごとのリピート率を載せています。幅広い利用用途で集客できているだけでなく、高いリピート率を実現できていることも、「インスタベース」の特徴の一つです。リピート率の高い利用用途で予約数を積み上げていくことで、安定的な成長基盤を構築しています。

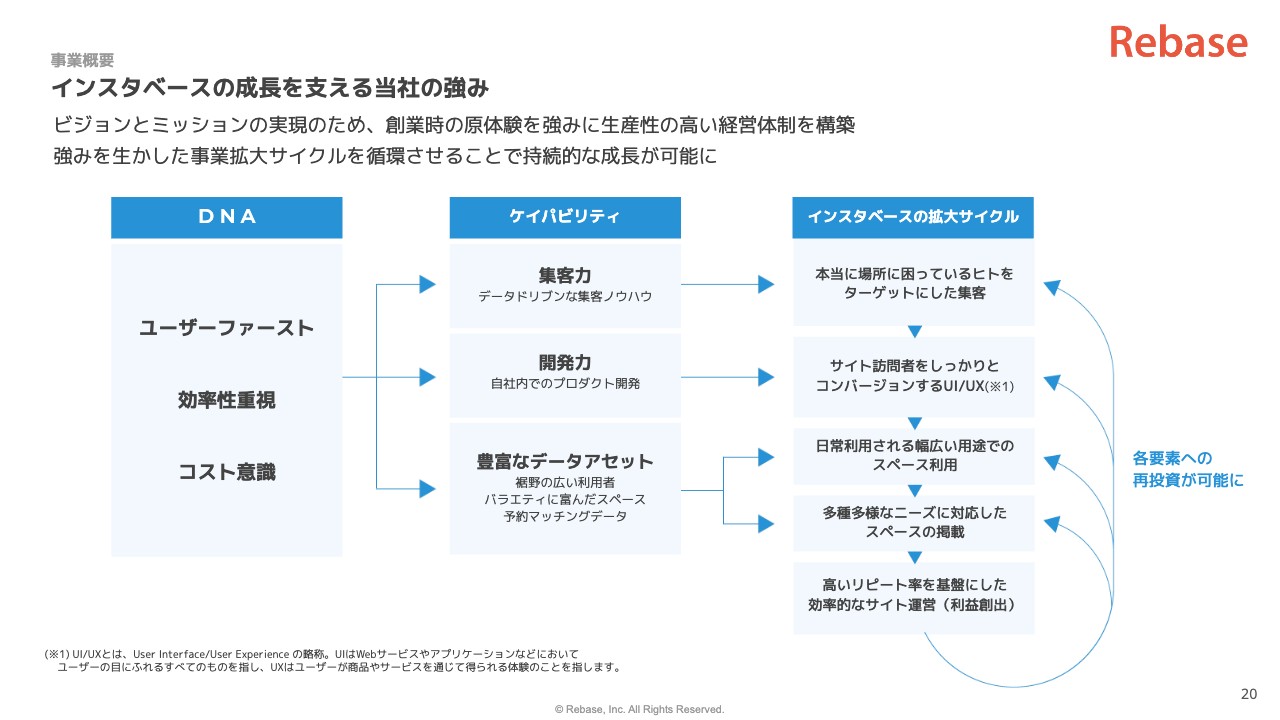

インスタベースの成長を支える当社の強み

弊社の強みの源泉と構造についてご説明します。創業時の原体験から、私たちには「ユーザーファースト」「効率性重視」「コスト意識」のマインドが、文化として深く根づいています。

徹底したコスト意識を持つことで、データドリブンで効率的な集客に磨きをかけてきました。また、ユーザー目線でプロダクトを作り込むために自社開発にこだわり、開発力を高め、「インスタベース」から得た幅広く豊富なデータアセットをさらなる集客や開発に役立ててきました。

これらが高いリピート率と効率的なサービス運営へつながり、そこから生み出される利益を自分たちの強みに一つひとつ再投資することで、さらなる好循環を生み出しています。

TOIRO(トイロ)とは

「TOIRO」についてご説明します。「TOIRO」は、誰でも簡単にイベントを開いたり、招待されたイベントに参加したりできるだけでなく、日程調整からイベント終了後の思い出共有まで、これまでにない新たなイベント体験を提供するコミュニティイベントサービスです。

身近なところで開かれているさまざまな催し物が「TOIRO」1つで確認できるように、今後は「コト(体験)」のシェアを加速させていきたいと考えています。

TOIRO(トイロ)とは

イベント主催者にとって必要不可欠なサービスになることを目指し、まずはイベントの日程調整、イベントの作成および出欠管理、オープンチャットである「TOIROG」といったシンプルな機能のみを実装し、リリースしています。

今後は、さらにイベント主催者にとってかゆいところにも手が届くような便利な機能を順次開発して実装し、リリースしていきたいと考えています。

新たなサービス展開

「TOIRO」は、既存サービスである「インスタベース」の周辺領域における新規サービスです。スペース利用者が抱えている課題を解決するサービスとしてリリースしました。

スペース利用者、つまり催し物を主催する人が困っているのは、場所だけではありません。日程調整や出欠管理、参加者とのコミュニケーション、集金や集客など、さまざまな課題を抱えています。将来的に、「TOIRO」はそれらを解決するサービスとなります。

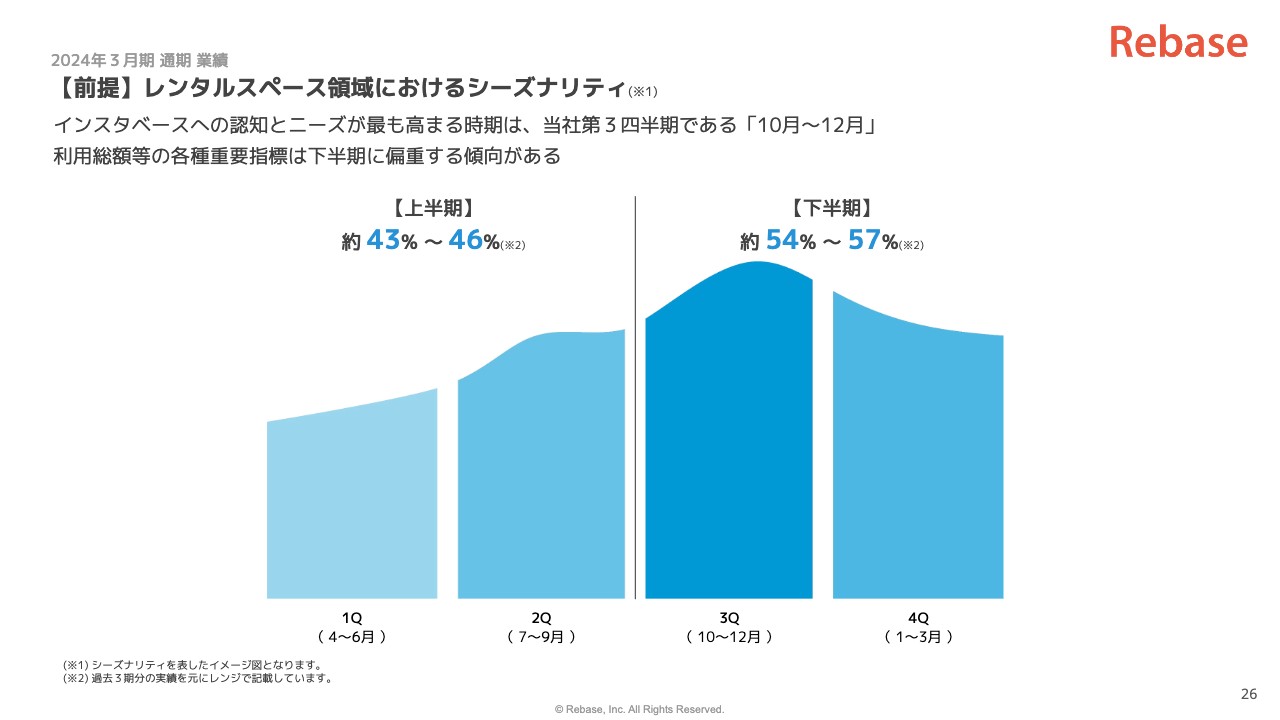

【前提】レンタルスペース領域におけるシーズナリティ

第10期となる、2024年3月期の通期業績についてご説明します。業績予想に対する進捗状況をご説明するにあたり、まずは「インスタベース」のシーズナリティについてお話しします。

レンタルスペース市場は成長市場であることに加え、第3四半期にあたる10月から12月が、レンタルスペースに対する認知とニーズが1年で最も高まる繁忙期となります。そのため、上半期よりも下半期に売上が偏重する傾向があります。

以上を踏まえ、次のスライドから業績についてご報告します。

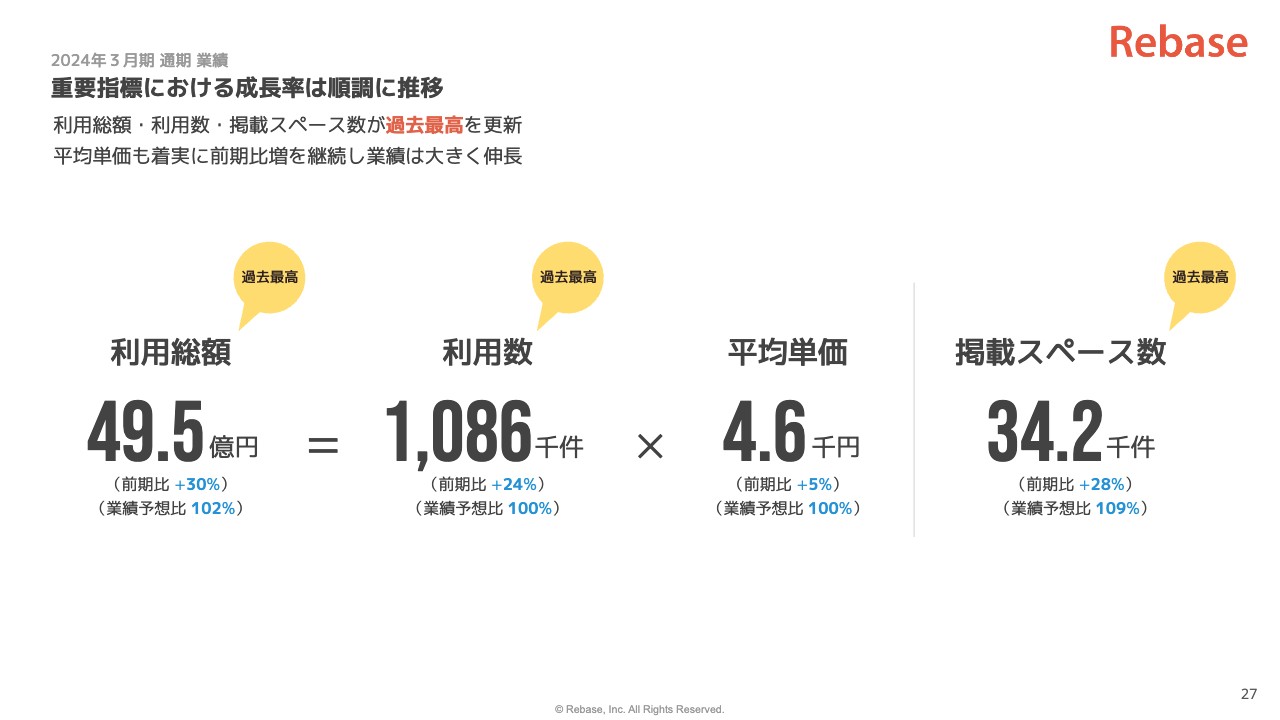

重要指標における成長率は順調に推移

「インスタベース」における重要指標についてご説明します。「インスタベース」における最重要指標は利用総額です。こちらは、スペースの利用数と予約の平均単価の掛け合わせで構成されています。

そのため、いずれの指標も成長していれば、当然ながら利用総額は大きく成長します。この利用総額の成長のために、弊社では特に利用数の成長に重きを置いて取り組んでいます。

2024年3月期通期の結果としては、利用総額、利用数、掲載スペース数、いずれの指標においても過去最高を更新しました。また、すべての指標において目標を達成し、大きく業績を伸長させることができました。次のスライドから、各指標について詳しくご説明します。

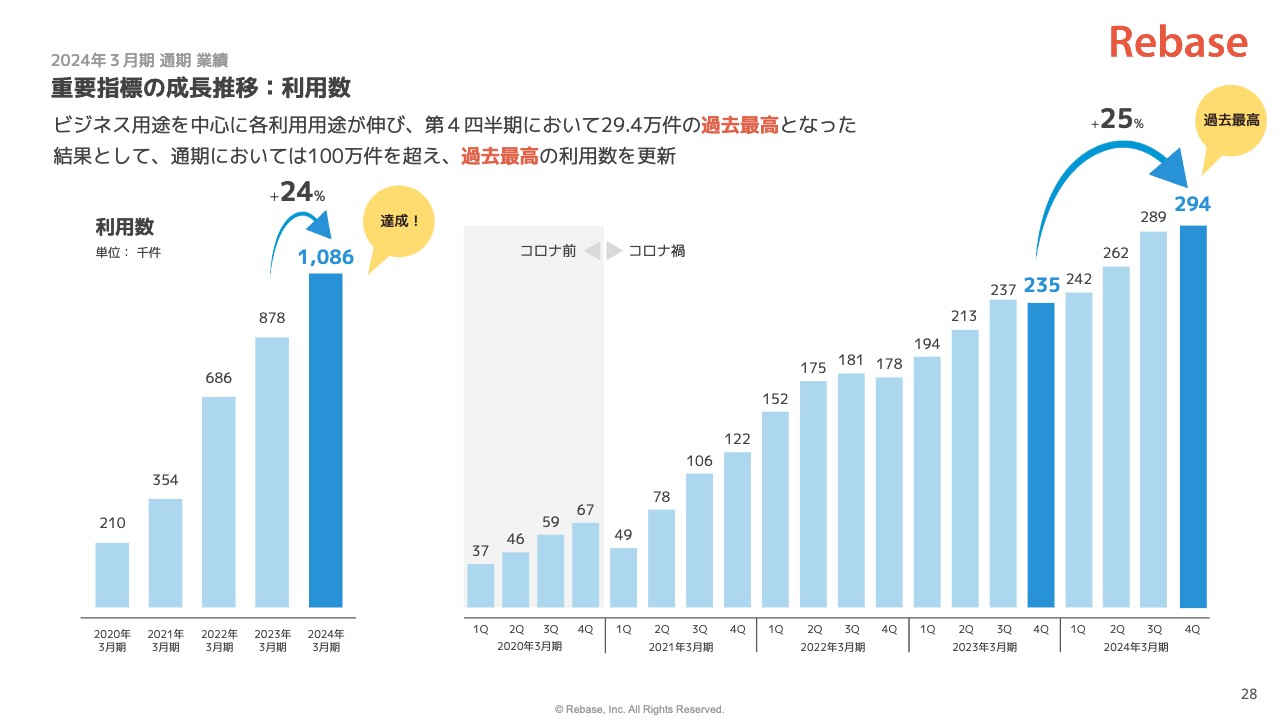

重要指標の成長推移:利用数

まずは利用数です。第4四半期は29万4,000件のスペース利用があり、前期比25パーセント増の過去最高の結果で着地することができました。

また、通期での利用数は100万件を突破し、108万6,000件のスペース利用があり、前期比24パーセント増と、通期においても過去最高を継続して更新することができました。

こちらは対面での活動が増えてきているだけでなく、積極的な施策の実行やサービス体系の改善に注力したことで、ビジネス用途を中心に利用者数を拡大できたことが、今回の事業成長につながっていると考えています。

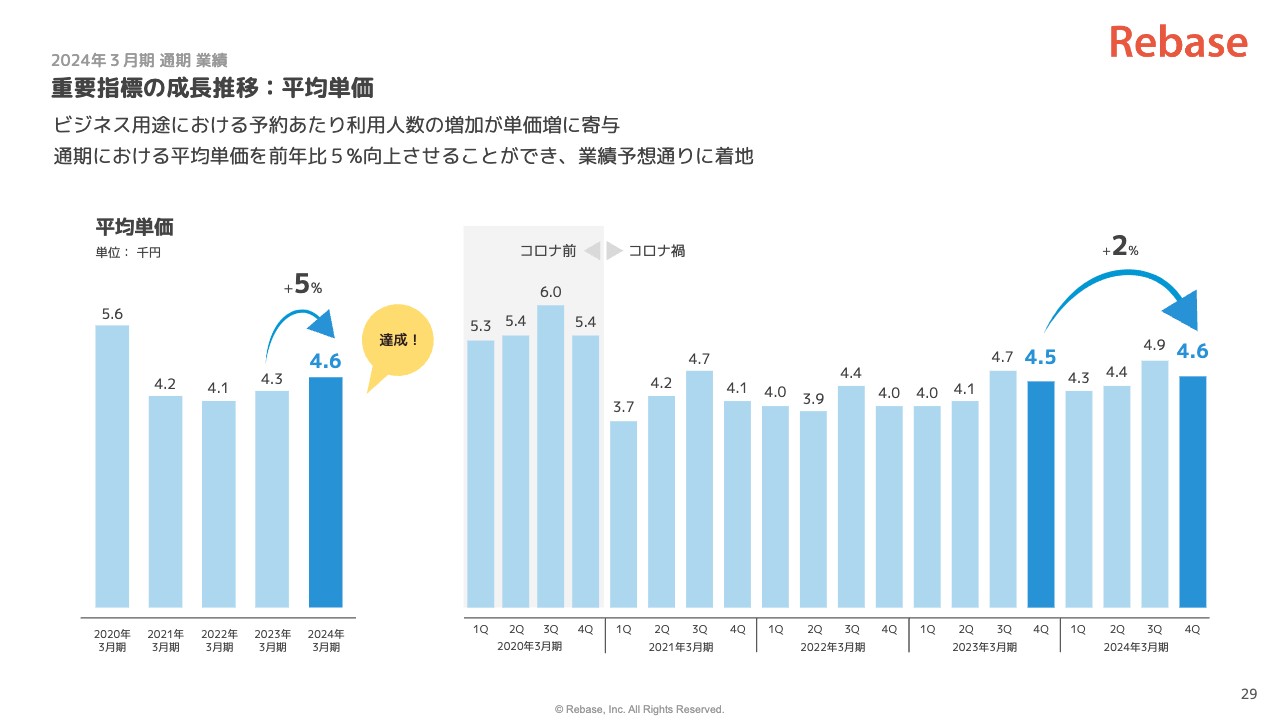

重要指標の成長推移:平均単価

平均単価です。利用数の多いビジネス用途における利用人数が増加傾向にあります。第4四半期では前年同期比2パーセント増となり、平均単価を引き上げることができました。

結果として、通期の平均単価は前年同期比5パーセント増の約4,600円となっています。引き続き、少人数利用の拡大もしているため、平均単価の戻りは緩やかに推移しています。

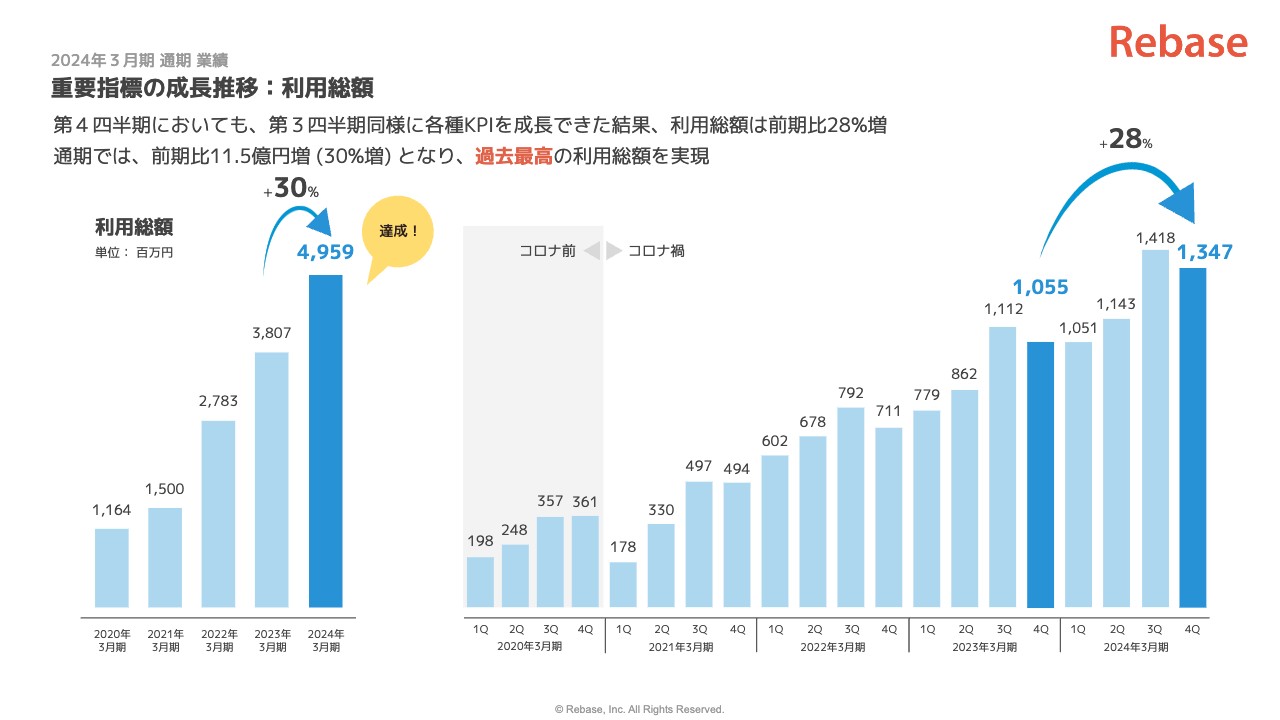

重要指標の成長推移:利用総額

各重要指標を成長させることができた結果、最重要指標である利用総額は、第4四半期で前年同期比28パーセント増の13億4,700万円、通期では前年同期比30パーセント増の49億5,900万円と、過去最高を更新することができました。

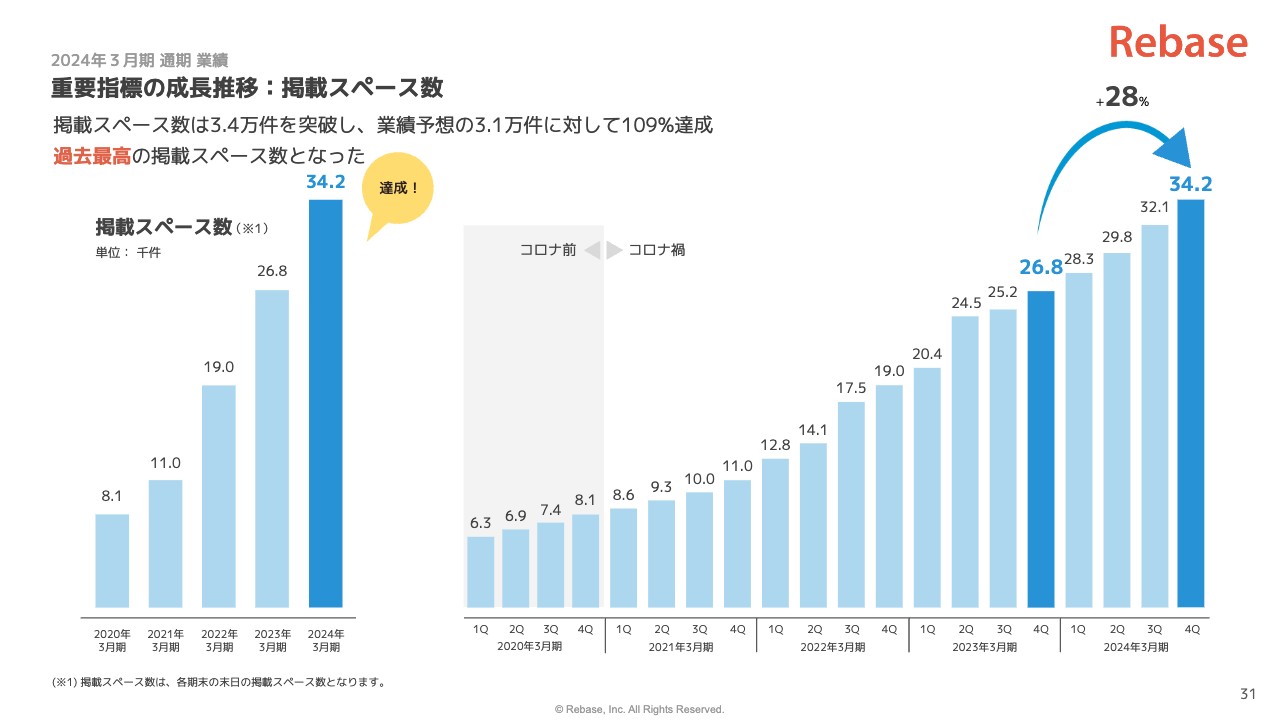

重要指標の成長推移:掲載スペース数

掲載スペース数です。自然流入によるスペース獲得に加え、さまざまな業界の大手企業とのアライアンスを実現してきたことで、これら大手企業からのスペースの追加掲載が非常に増加しており、掲載スペース数は前年同期比28パーセント増の3万4,200件となりました。

今後も変わらず、このような取り組みを行っていくことで、掲載スペース数の最大化を実現していきます。

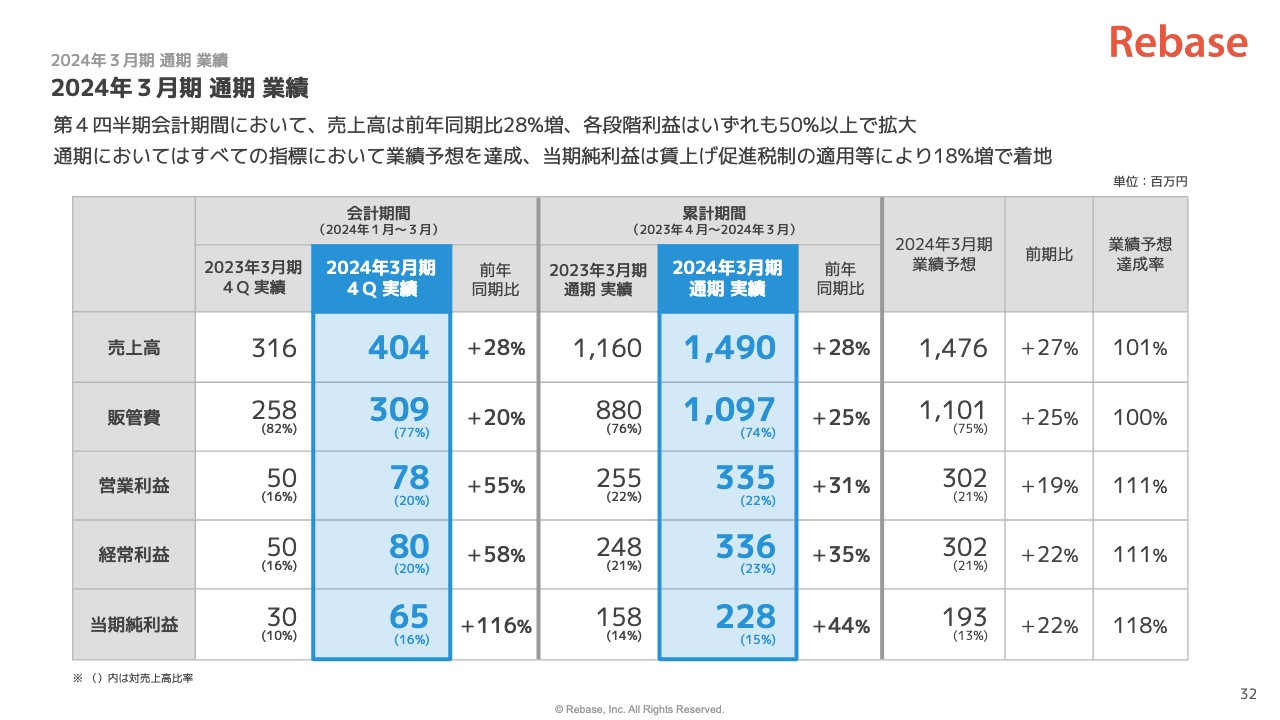

2024年3月期 通期 業績

各重要指標を成長させることができた結果、第4四半期会計期間の業績は、売上高は前年同期比28パーセント増の4億400万円、販管費は前年同期比20パーセント増の3億900万円、営業利益は前年同期比55パーセント増の7,800万円となりました。

通期の業績としては、売上高は前年同期比28パーセント増の14億9,000万円、販管費は前年同期比パーセント増の10億9,700万円、営業利益は前年同期比35パーセント増の3億3,600万円となりました。

また、当期純利益については、賃上げ促進税制適用の影響もあり、前年同期比44パーセント増、業績予想に対して前年同期比18パーセント増の2億2,800万円となっています。

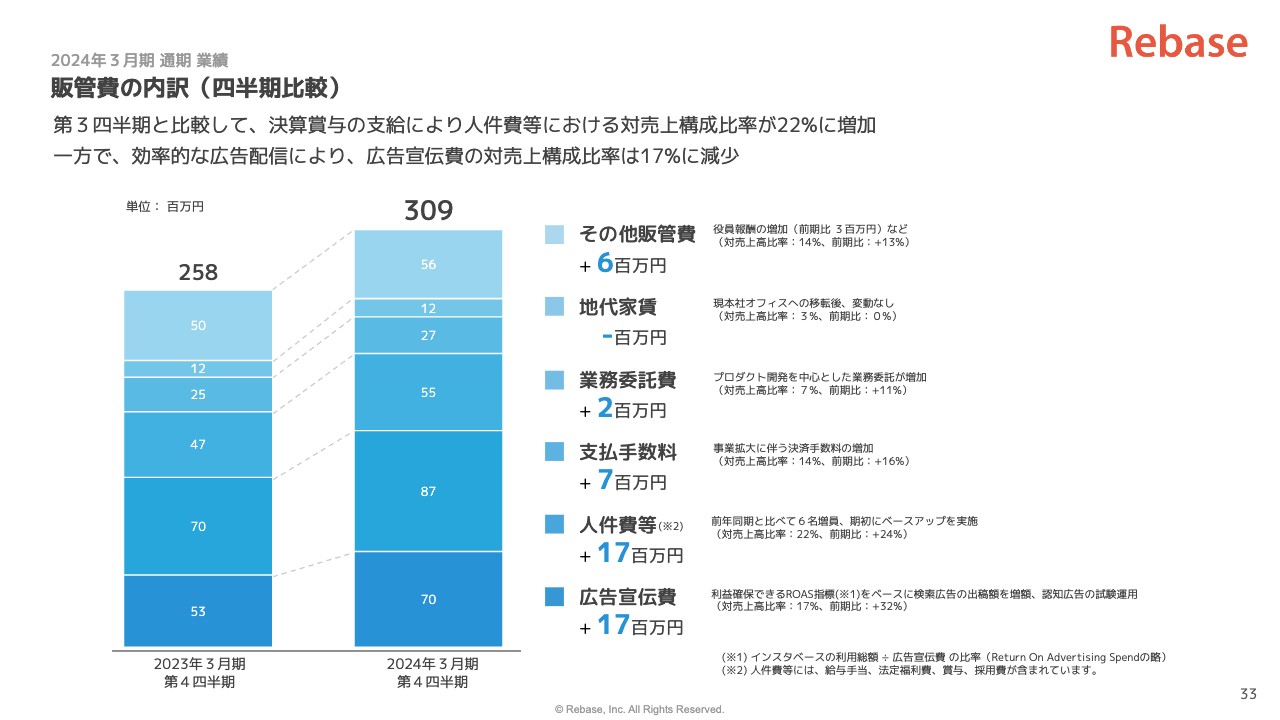

販管費の内訳(四半期比較)

第4四半期における販管費の内訳比較です。

主に広告宣伝費、支払手数料、人件費等が増加したことによって、販管費は前年同期比で5,100万円増加しています。スライドのグラフは前年同四半期の比較であるものの、第3四半期と比較すると決算賞与の支給によって人件費等が増加しています。

一方で広告宣伝費の対売上高比率は、第3四半期と比較して2パーセント減の17パーセントとなっています。

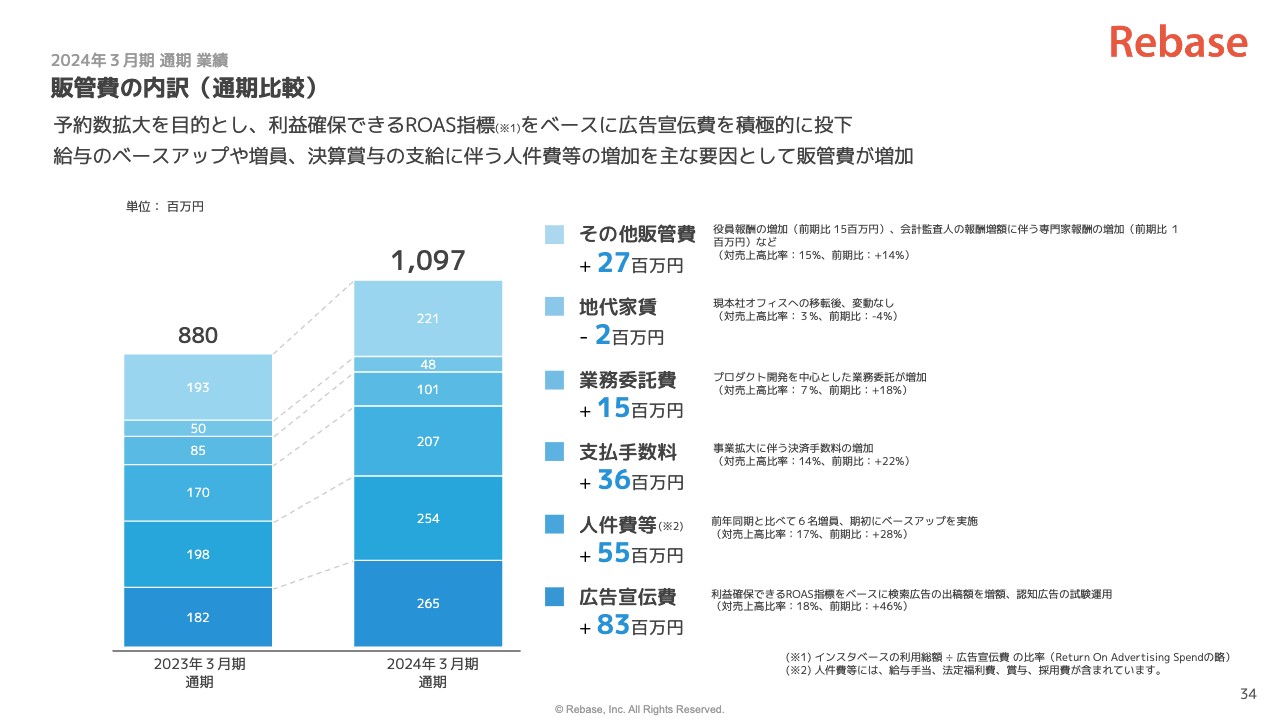

販管費の内訳(通期比較)

こちらのスライドは、通期における販管費の内訳比較です。先ほどご説明したとおり、主に広告宣伝費、支払手数料、人件費等が増加したことによって、販管費は前年同期比で2億1,600万円増加しています。

広告宣伝費は、引き続きROAS指標をベースに利益を確保できるラインで費用を投下することで、しっかりと費用対効果を図りながら積極的に集客を強化しつつ、認知広告のテスト運用も実施した結果、対売上高比率が18パーセントとなりました。

支払い手数料の増加は、主に「インスタベース」の利用総額拡大に伴う決済手数料の増加によるものです。人件費等についても、人員の増加と給与のベースアップ、また、決算賞与の支給を実施したことによって増加しています。

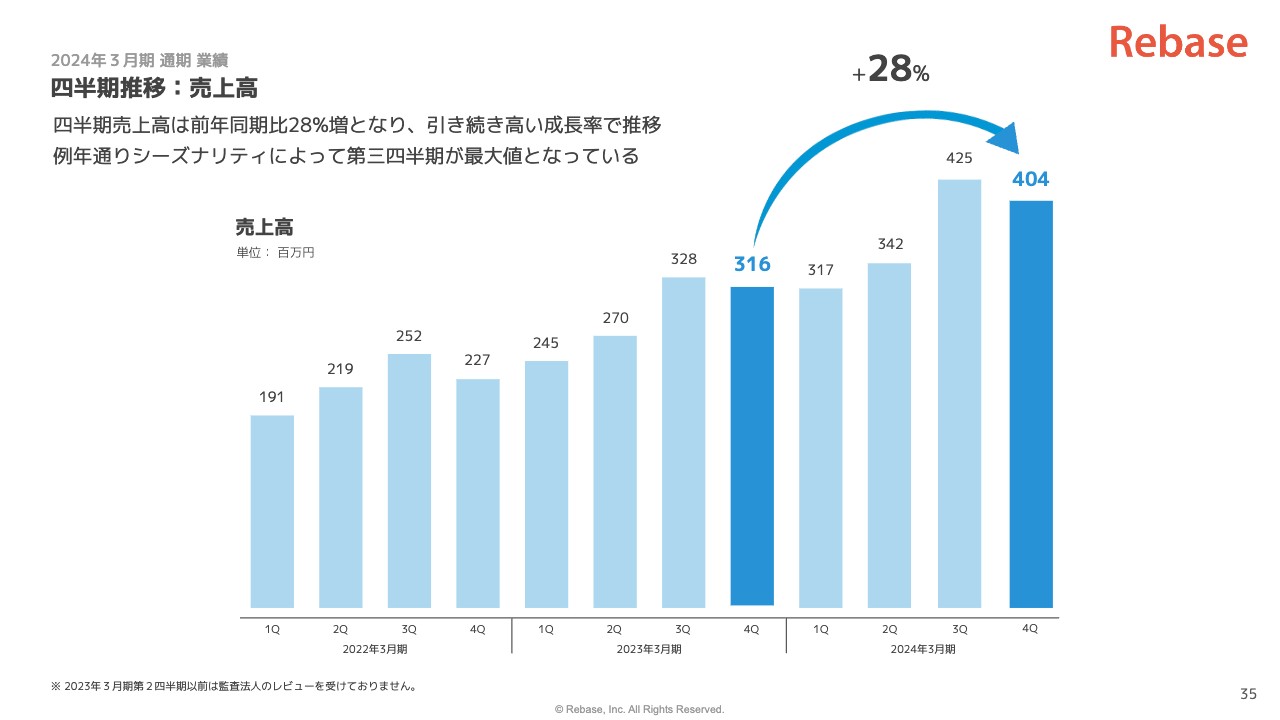

四半期推移:売上高

四半期別売上高の推移です。2024年3月期第4四半期は、前年同期比28パーセント増となり、引き続き高い成長率を維持して推移しています。

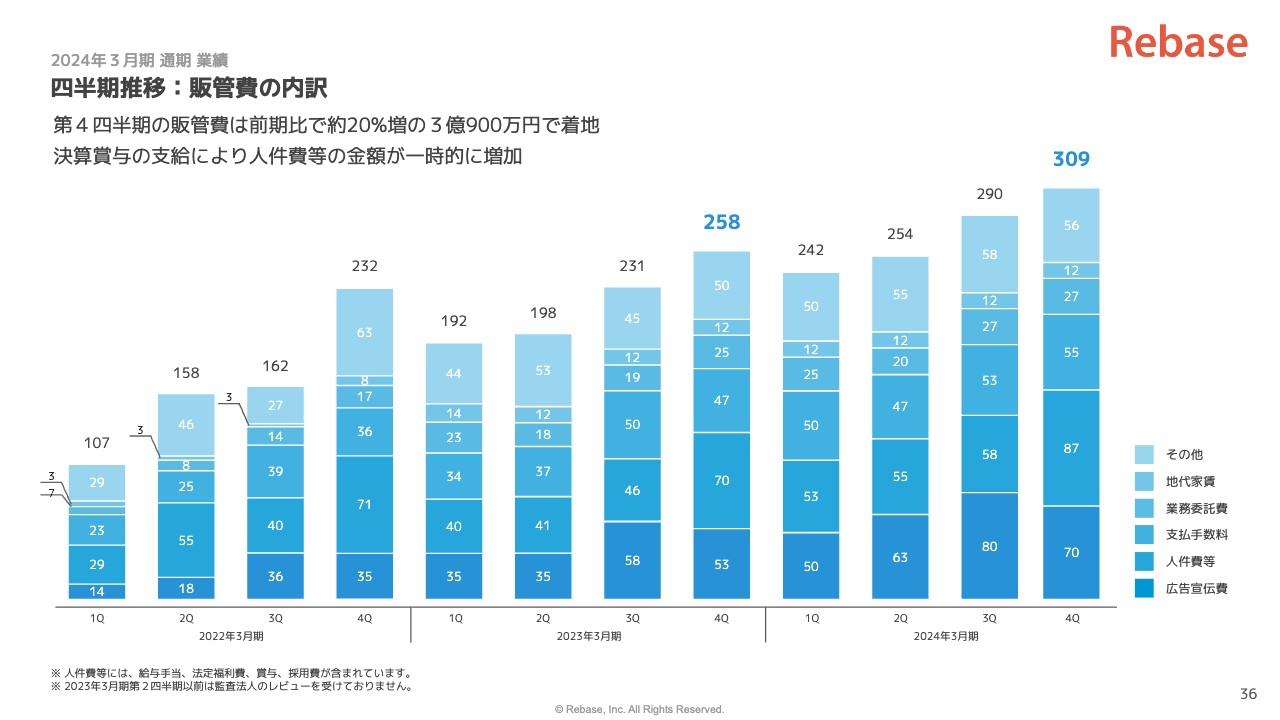

四半期推移:販管費の内訳

四半期別販管費の内訳とその推移です。

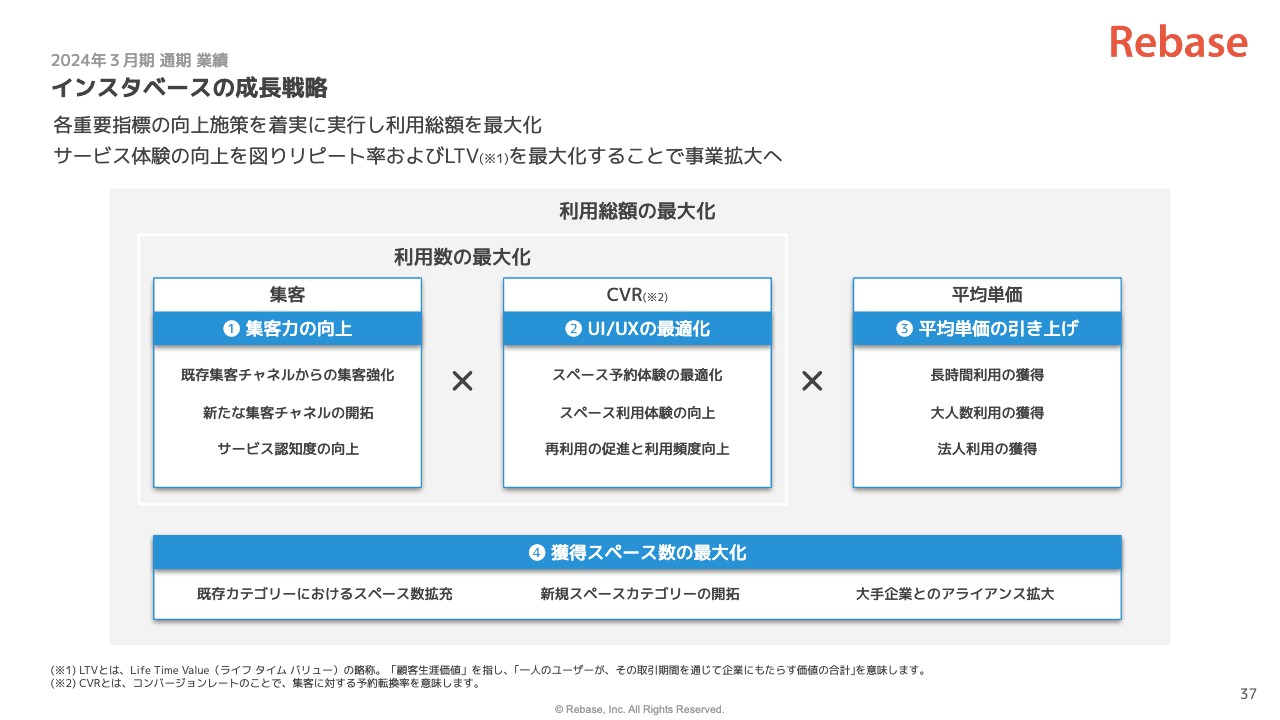

インスタベースの成長戦略

「インスタベース」における成長戦略です。第4四半期における主なトピックスについて、こちらの成長戦略に沿ってご説明します。

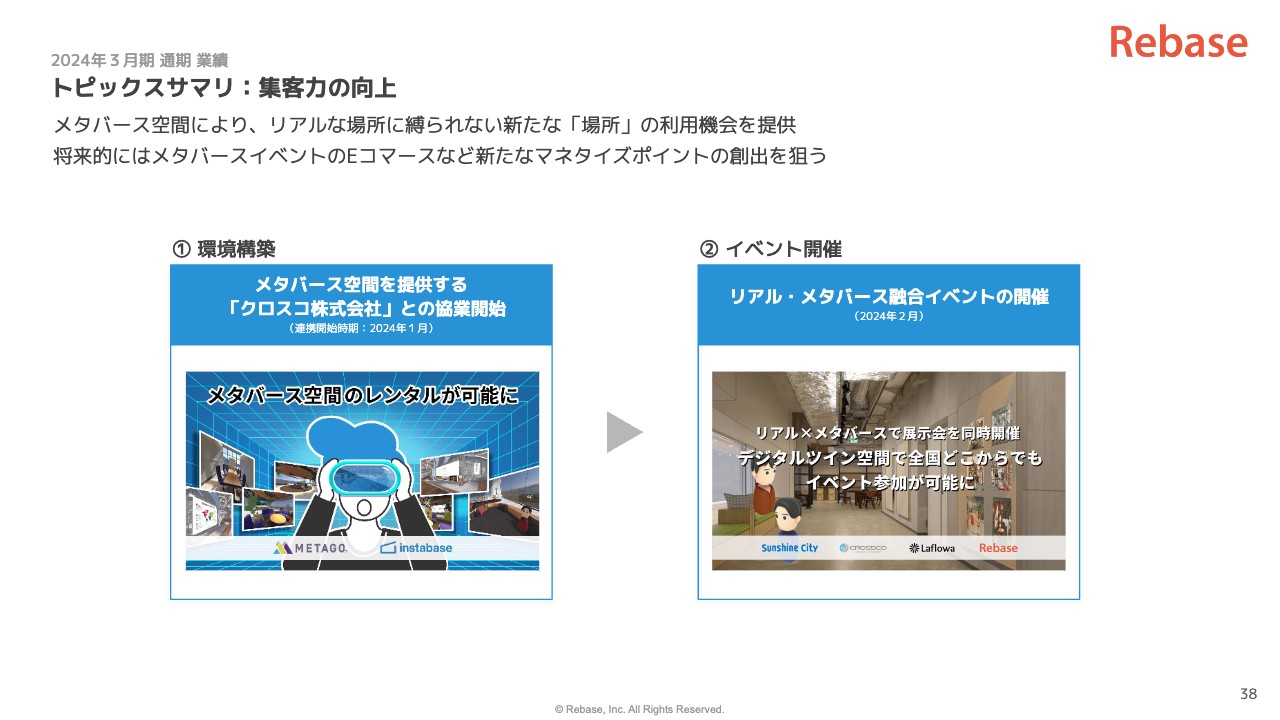

トピックスサマリ:集客力の向上

集客力の向上に関連するトピックスです。メタバースによって、リアルでは創出し得なかった空間をご利用いただけるようになりました。まず第1弾として、3種類のメタバーススペースの提供を開始しています。

また、レンタルスペース業界では初となる、「インスタベース」の利用者であれば全国どこから、誰でも予約・利用が可能なメタバーススペースとなっています。

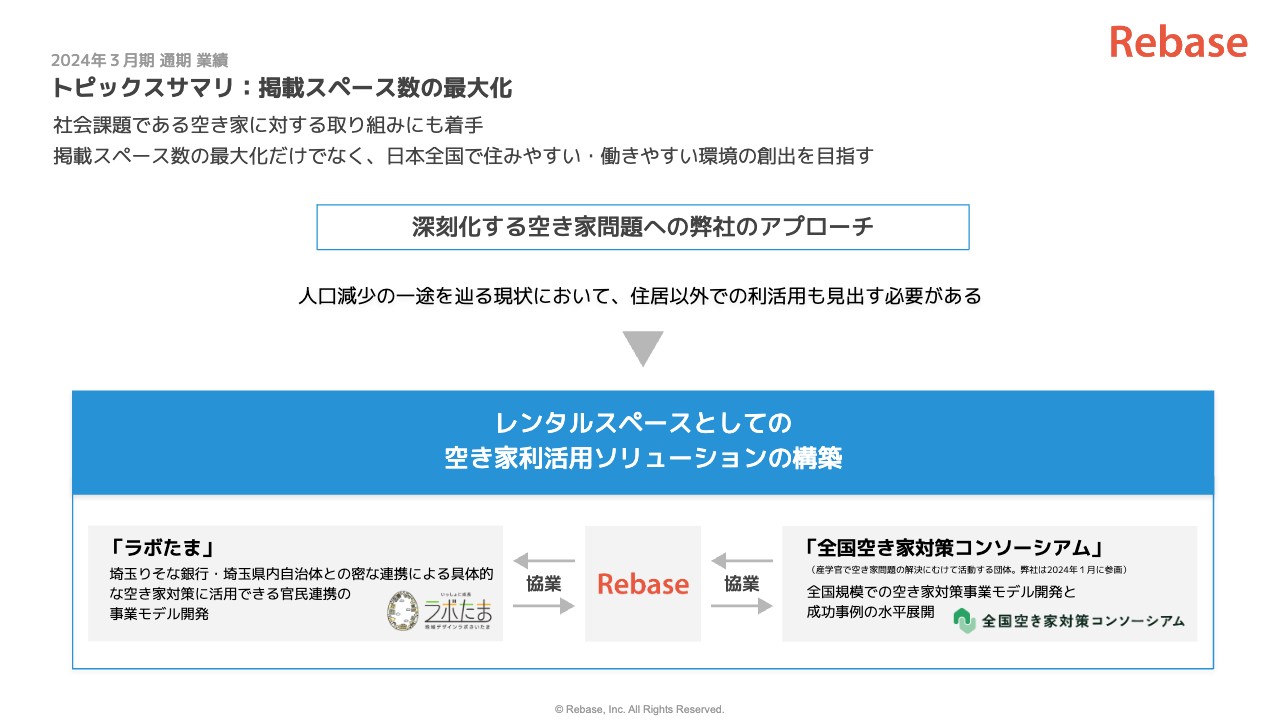

トピックスサマリ:掲載スペース数の最大化

掲載スペース数の最大化についてのトピックスです。深刻化する空き家問題に対する取り組みに着手しました。掲載スペースの最大化だけなく、日本全国で住みやすい・働きやすい環境の創出を目指しています。

まずは、埼玉りそな銀行や埼玉県内の自治体、「全国空き家対策コンソーシアム」との協業によって、レンタルスペースとして空き家の利活用を促進するソリューション提供を目指して進めていきます。

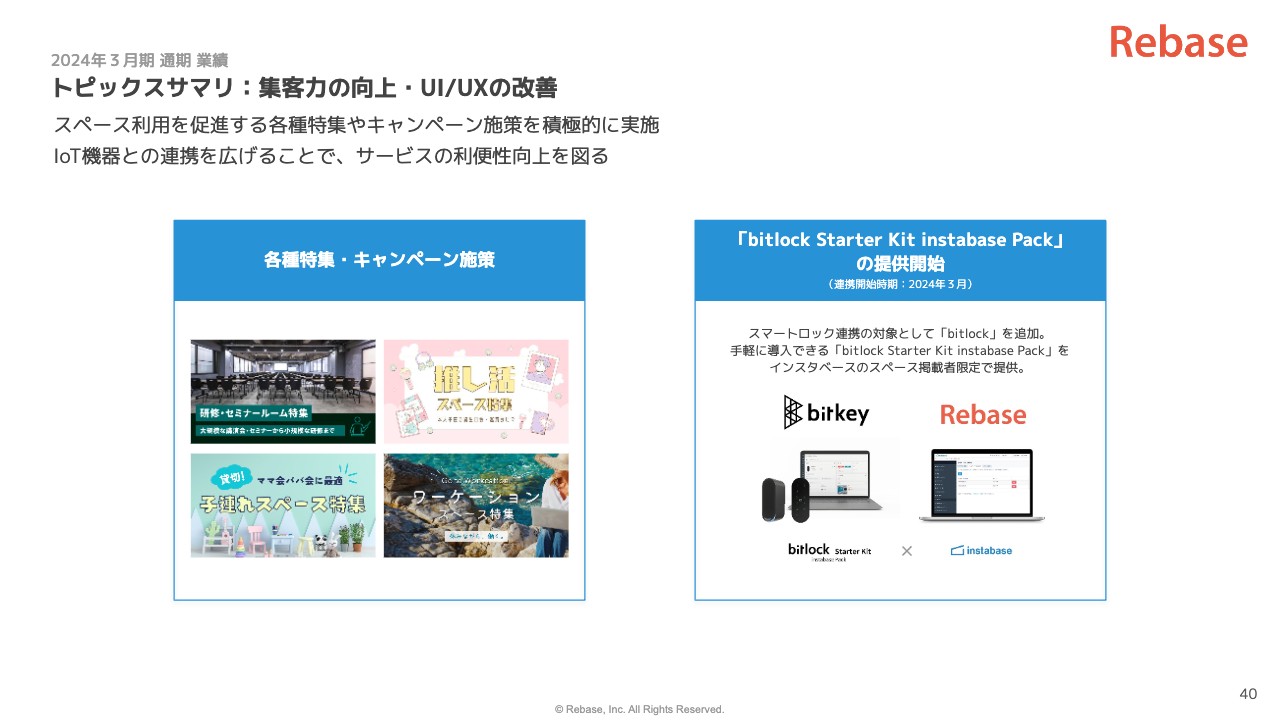

トピックスサマリ:集客力の向上・UI/UXの改善

集客力の向上・UI/UXの改善についてのトピックスです。第4四半期も、レンタルスペースの利用を促進する特集やキャンペーン施策等を積極的に実施し、集客の強化を図ってきました。

また、スマートロック連携の対象として、新たにビットキーが展開する「bitlock」との連携を開始しています。スペース掲載者が導入できるスマートロックの選択肢がさらに増え、これまでに連携しているスマートロックブランドは6件となりました。

トピックスサマリ:メディア出演・登壇

IRについてのトピックスです。これまでにも各種セミナーやイベント等に登壇してきましたが、第4四半期は日経CNBCや「ファシリティマネジメント フォーラム2024」、全国空き家コンソーシアムのイベント、湘南投資勉強会に出演し、積極的に当社の事業や業績、成長戦略についてアピールしました。

今後も、このような貴重な機会をいただけるかぎり、積極的に発信していきたいと考えています。

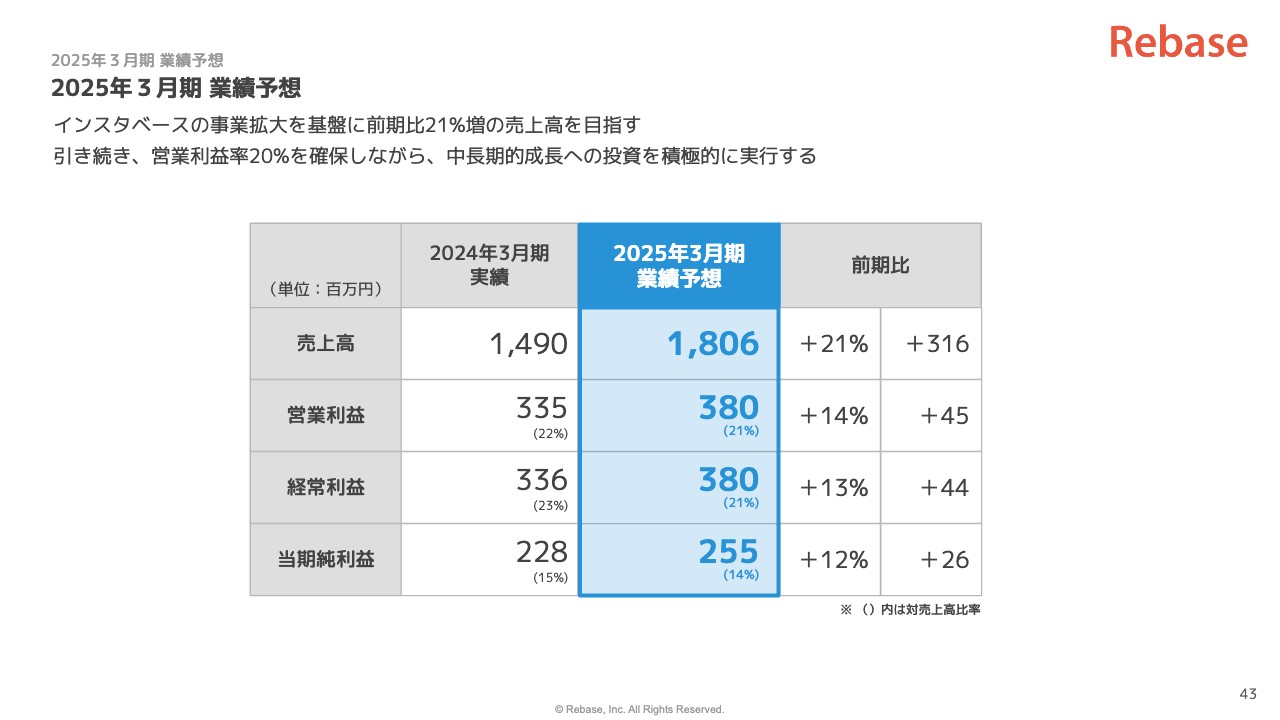

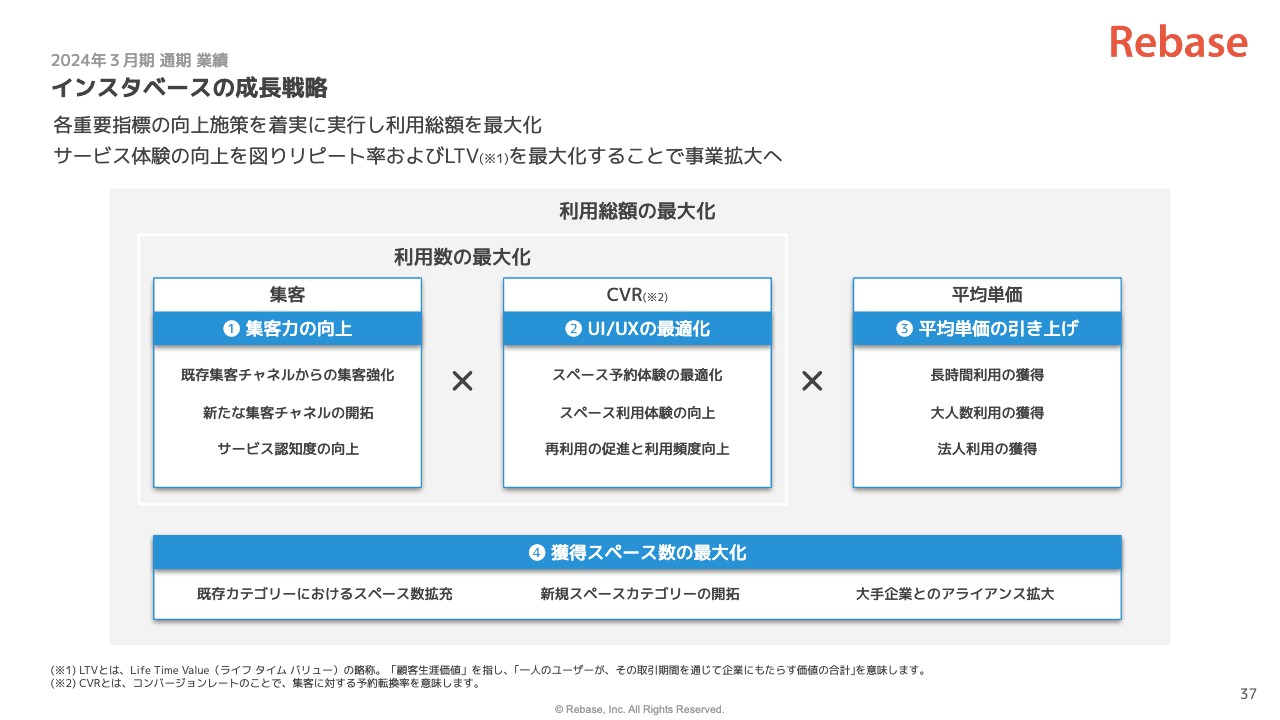

2025年3月期 業績予想

2025年3月期の業績予想についてご説明します。売上高は前期比21パーセント増の18億600万円、営業利益は前期比14パーセント増の3億8,000万円、営業利益率は20パーセントラインを上回る21パーセントとしています。

引き続き、主力サービスである「インスタベース」を効率的に成長させながら、周辺領域における新規サービスへの投資も行っていきたいと考えています。

2025年3月期 各重要指標における目標

スライドには、業績予想の達成に向けた主要KPIの目安となる数値を掲載しています。売上高や利用総額だけではなく、それぞれの指標においても高い成長率を実現して事業を拡大していきたいと考えています。

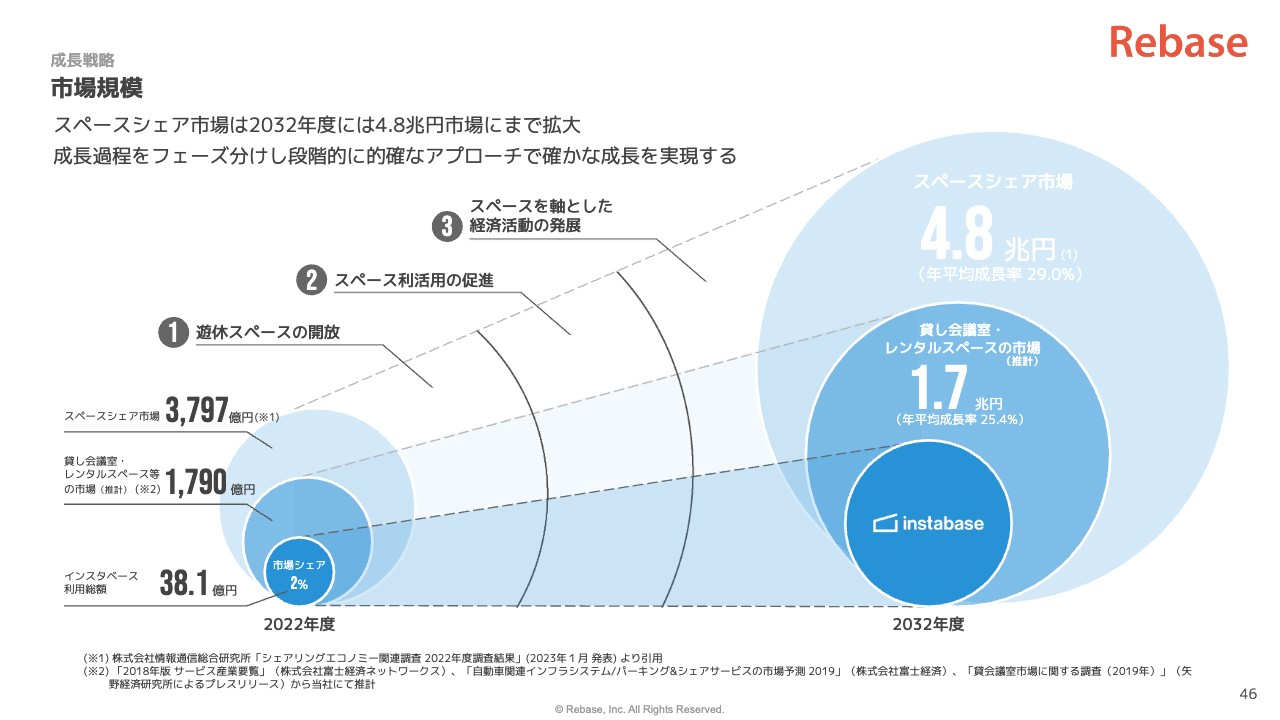

市場規模

成長戦略についてご説明します。

私たちが展開している「インスタベース」は、スペースシェア市場にカテゴライズされており、2022年度の市場規模は約3,800億円となっています。2032年には約4兆8,000億円に拡大すると想定されており、成長軌道にある市場でサービスを展開していると言えます。

スペースシェア市場には、貸会議室やレンタルスペースだけではなく、民泊市場や駐車場市場なども含まれています。

貸会議室・レンタルスペース等の市場について、各種調査データをもとに当社で推計した結果、2022年度は約1,800億円、2032年度は約1兆7,000億円と、10倍近く市場が拡大していくと想定しています。

現段階での市場シェアは2パーセント程度ですが、市場の拡大に貢献しながら成長軌道にある市場でしっかりとシェアを高めていくことで、より大きな事業規模を目指していけると考えています。

市場拡大の背景にはインターネットの普及があります。個人があらゆるアセットを気軽にシェアできる環境になってきたことが、挙げられると思います。

シェアリングサービスは、あらゆるムリ・ムダ・ムラを解消する力を持っており、スペースの領域においても、遊休スペースが開放されていくことによってスペースの利活用が促進されていきます。

そして、スペースを拠点として経済活動が生まれることにより、日本中どこでも、誰でも、思い描いていたことや夢見ていたことへの最初の一歩を踏み出しやすくなる世の中になっていきます。

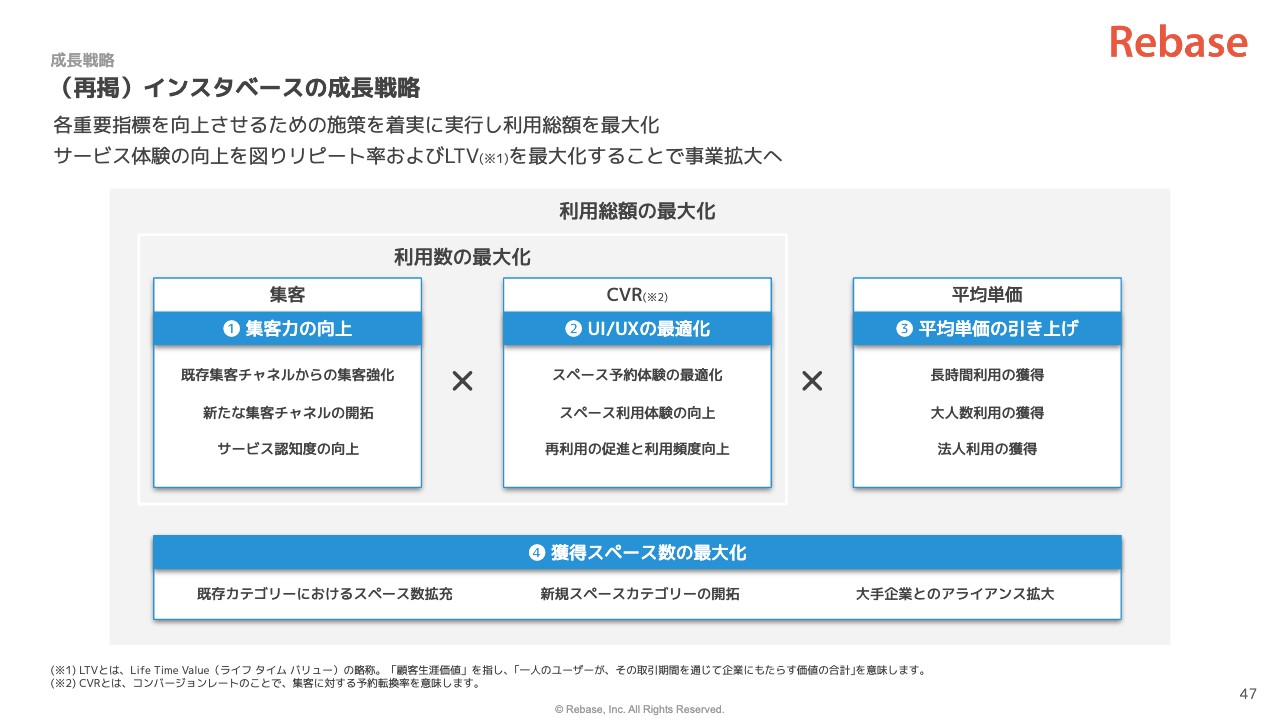

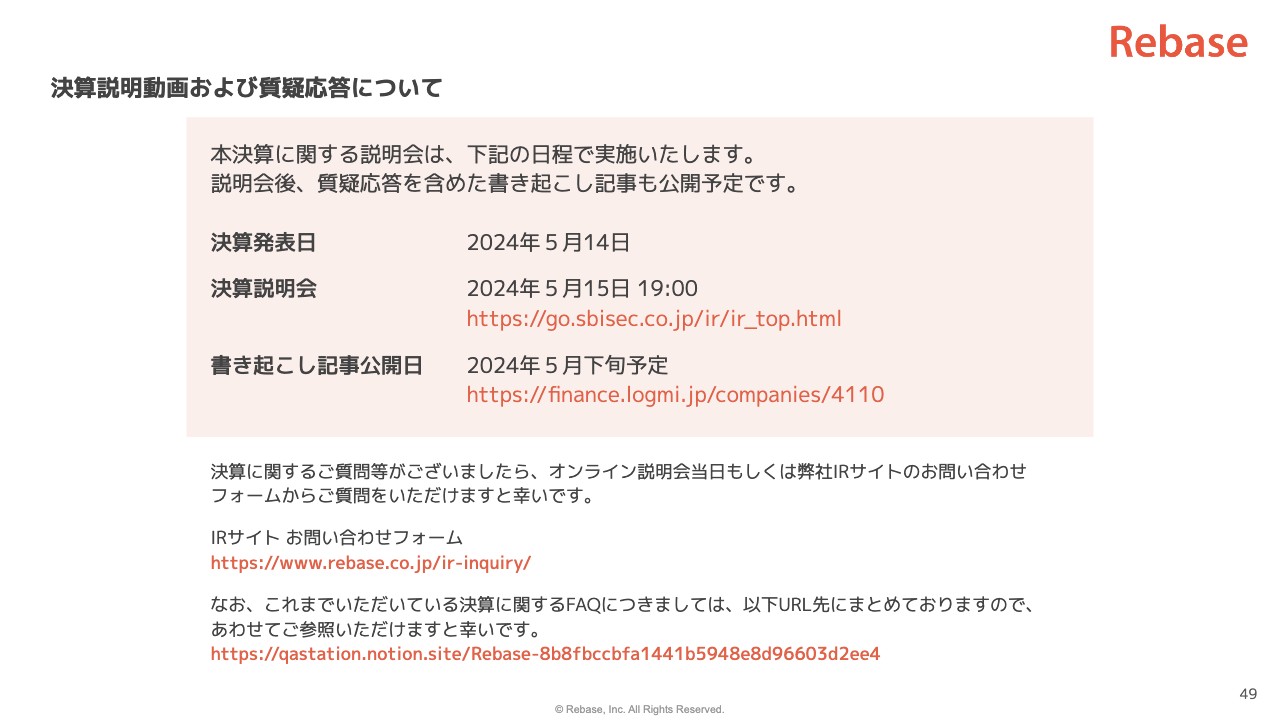

(再掲)インスタベースの成長戦略

当社の成長の実現に向けて、今後の「インスタベース」の成長戦略、つまりは利用総額の最大化のためには、集客力の向上、UI/UXの最適化、平均単価の引き上げ、そして獲得スペース数の最大化の4つに注力していきます。獲得スペース数の最大化は、集客、CVR、平均単価いずれの要素にも寄与するため、横串の項目としています。

それぞれの項目におけるこれまでの具体的な施策内容は、先ほどトピックスサマリでご説明したとおりです。今後も新たな取り組みを積極的に実施していく予定です。

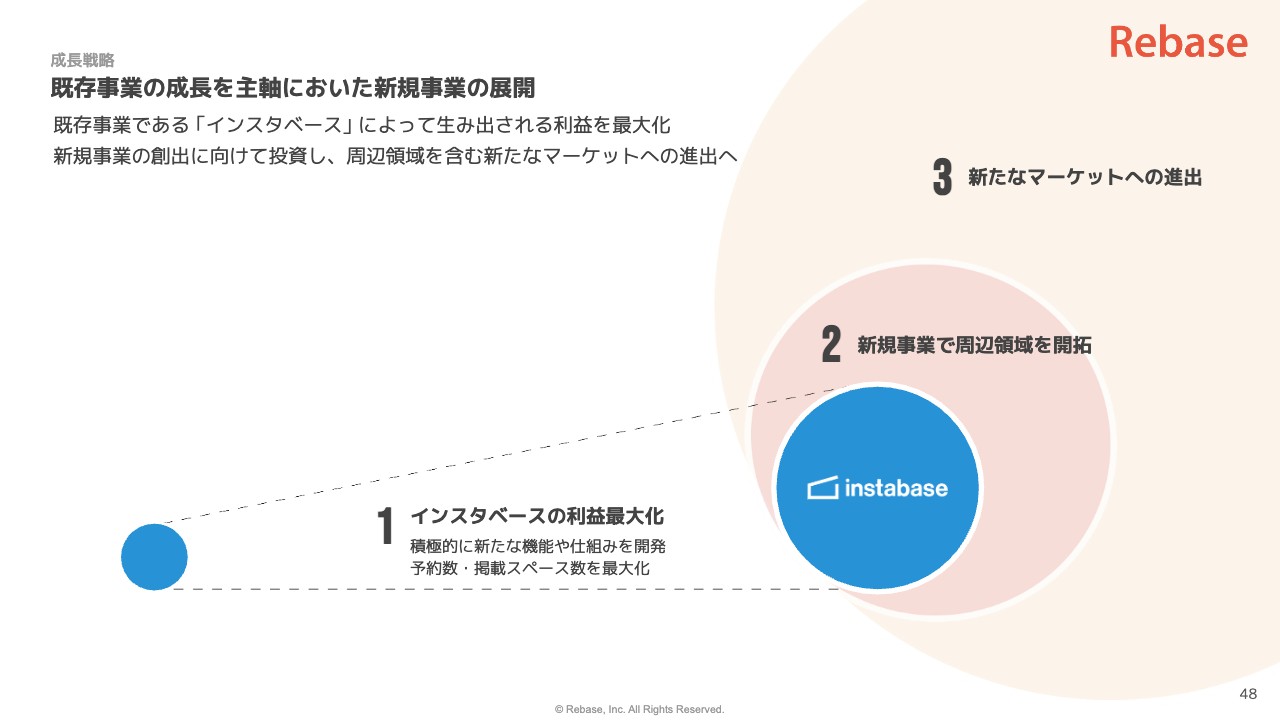

既存事業の成長を主軸においた新規事業の展開

今後の成長戦略としては、まずは既存事業の「インスタベース」から生み出される利益を最大化して、既存事業の周辺領域に新しいサービスを展開していきます。「TOIRO」がまさにその一つです。そして、その先の新たなマーケットへの進出を目指しています。

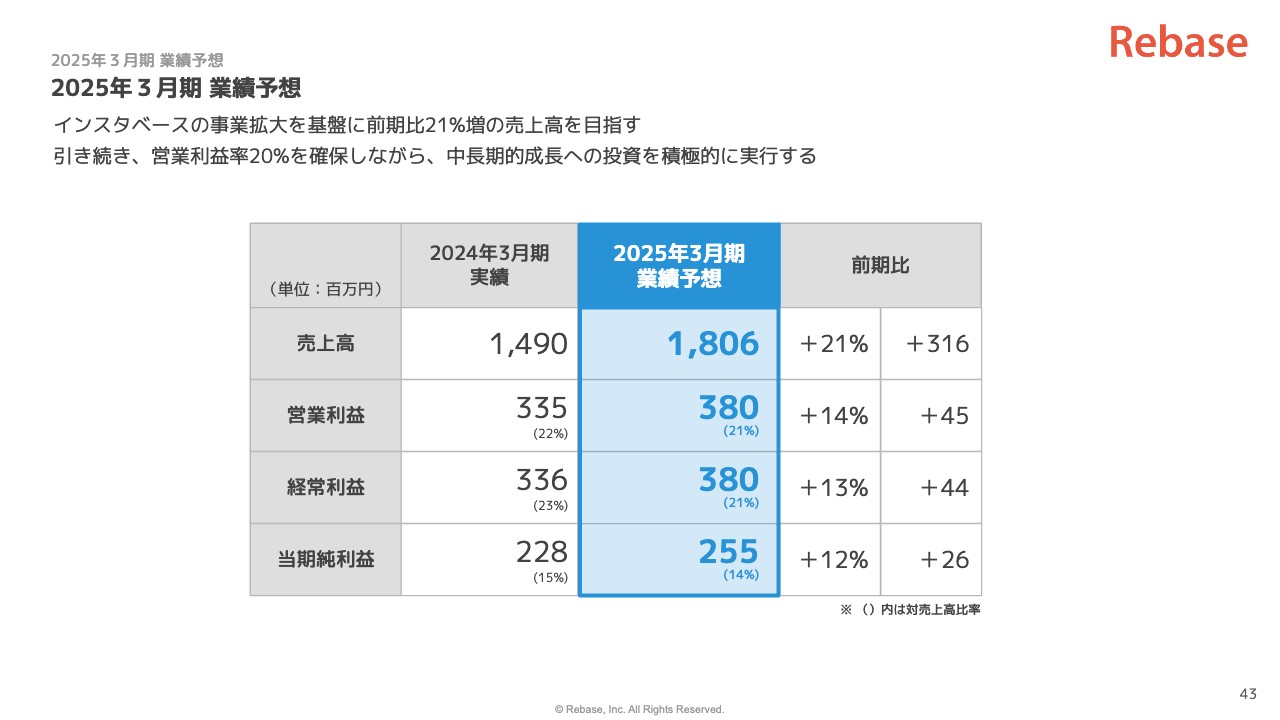

決算説明動画および質疑応答について

以上で2024年3月期通期決算説明を終了します。当社の決算説明会の開催方針は、第1四半期と第3四半期は説明動画の録画配信としており、第2四半期と通期は今回のようにリアルタイムでのオンライン配信としています。いずれの決算説明会も、書き起こし記事を公開する予定です。

また、決算に関するご質問は、本スライドに記載された弊社IRサイトのお問い合わせフォームからいただけると幸いです。ご質問をいただき次第、順次回答します。これまでいただいている決算に関するFAQについては、「QA Station」というサイトにまとめています。スライド下部にあるリンク先もご参照ください。

ご清聴いただき誠にありがとうございました。

質疑応答:本決算のポイントについて

「本決算のポイントは?」というご質問です。

本決算のポイントは、利用数と利用総額ともに前年比が順調であること、そちらに伴って売上も順調に推移し、各数値が引き続き過去最高を更新していることだと思っています。

また、効率的な事業運営ができており、各段階利益が業績予想を上振れたことに加えて、掲載スペース数が目標を大きく上回って着地できたことも、今回の決算のポイントだと捉えています。

メタバース空間の提供や空き家問題には、これまでなかなか直接的に取り組めませんでしたが、ようやく着手できたことや、領域の拡大につながる新しい取り組みを始められたことも、今回の決算におけるポイントになると考えています。

質疑応答:期初の見通しからの変化について

「2024年3月期を終えて、期初の見通しに対して想定外だった部分はありましたか? ポジティブでもネガティブでも教えてください」というご質問です。

今回は、掲載スペース数が当初の予定よりも大きく上振れることができた点が、良い意味で想定外だった部分です。掲載スペース数の増加は、主にはオンラインからの自然流入による増加が順調だったことに加えて、大手企業とのアライアンスや、すでにスペースを掲載いただいている企業の方々からの追加掲載が大きく寄与していると思っています。

参考までに、テレキューブからのスペースの追加や、「THE HUB」「いいオフィス」、富士フイルムが展開している駅にもある「CocoDesk」など、こちら以外にもたくさん、説明しきれないほど追加掲載をいただいています。こちらが掲載スペース数の大きな増加につながったと考えています。

質疑応答:税制優遇について

「今期は賃上げ促進の税制優遇は期待できないでしょうか?」というご質問です。

賃上げ促進の税制優遇は進行期も適用される見込みで、業績予想に織り込んでいます。

質疑応答:効率的な広告配信について

「効率的な広告配信とは何でしょうか? 広告宣伝費が下がった一方でトップラインを順調に伸ばしている点が気になります」というご質問です。

広告宣伝費に対する収益を測る数値を、ROASと言います。ROASとはReturn On Advertising Spendのことで、投下した広告宣伝費に対する収益がどのくらいだったのかという指標です。

当社は、こちらに基準を設けて広告出稿を行っています。特にパフォーマンス広告である検索広告において、広告の出稿内容の見直しなどを常に行っていますが、これらを行ったことによってROAS指標の向上が大きく見られました。このように広告出稿の効率化を図っています。

参考までですが、年間の広告宣伝費の対売上高比率は、2023年3月期が16パーセントで、2024年3月期は18パーセントとなっています。通期では広告宣伝費の比率が下がっているわけではないことは、ご承知おきください。

質疑応答:平均単価の引き上げ施策について

「平均単価の引き上げ施策として、長時間利用の獲得、大人数利用の獲得、法人利用の獲得の3点がありますが、最も単価にインパクトがある要素はどちらでしょうか?」というご質問です。

どちらもインパクトはありますが、法人利用は長時間かつ大人数になる傾向があるため、法人利用の獲得は、特に今後「インスタベース」の成長を実現していく上で力を入れていきたいと考えている領域です。

質疑応答:料金体系の変更の可能性について

「今後、料金体系の変更の可能性はありますか?」というご質問です。

「インスタベース」の成約手数料についてお答えすると、現時点で変更の予定はありません。

質疑応答:リピート率向上施策について

「リピート率向上施策等あれば教えてください」というご質問です。

ポイントやクーポンを活用した施策、メールマーケティングなどによってリピート利用の促進施策を行っています。加えて、既存のスペース利用者に対するクーポン施策などを頻繁に実施しています。今後もこのような施策を継続的に実施していきたいと考えています。

質疑応答:ビジネス用途の利用が伸びた理由について

「ビジネス用途の利用が伸びた理由は、どのようにお考えでしょうか?」というご質問です。

コロナ禍において、テレワーク需要を取り込めたのが大きいと思っています。コロナ禍後の出社回帰においても、出社勤務に戻る会社も増えているとは思いますが、オンラインミーティングを行う場所として「インスタベース」というサービスが想起してもらえるようになっていると思っています。

対面での活動が増加してきていることに加えて、大人数利用も足元では回復してきています。これまでのテレワーク需要に加えて、セミナーや研修などのビジネスイベントの利用が伸びていることも、ビジネス利用の増加要因となっていると思っています。

質疑応答:機関投資家との面談回数について

「機関投資家との面談回数は増えていますか?」というご質問です。

引き続き引き合いをいただいています。

質疑応答:積極的なIR活動の結果について

「積極的なIR活動の結果はいかがでしょうか?」というご質問です。

特に個人投資家からの認知をいただいていると感じています。今後も、継続して投資家に対する情報発信を含めて、取り組んでいきたいと考えています。

質疑応答:民泊・駐車場等の領域へ進出予定について

「民泊、駐車場等の領域へ進出予定はありますか?」というご質問です。

現時点では、そのような予定はありません。

質疑応答:グロース市場の低迷について

「グロース市場が低迷していますが、株価に対して考えを教えてください」というご質問です。

いつ、どのような状況であったとしても、その時に付いている株価が市場のみなさまからの弊社に対する評価であると捉えています。

質疑応答:株主還元について

「しっかり成長されていることが確認でき、安心しました。株主還元について現在無配の方針ですが、例えば、配当性向10パーセント程度、4円程度でも配当を出さないのは、支払いにかかるコストや、財務への影響が大きいことを勘案されてのことでしょうか?」というご質問です。

配当に回すよりも、我々が展開している事業から着実に利益を生み出していき、その利益をもっと大きな事業拡大につなげていけるよう、今後も積極的に投資を行っていきたいと思っています。そのため、配当性向以前に、現時点で配当を出す考えはありません。

質疑応答:仮想通貨について

「メタバースに関連して、仮想通貨についてどのように思っていますか?」というご質問です。

仮想通貨については、現時点で弊社の構想にはありませんが、将来的にメタバースイベントの開催や支援などの部分で、「インスタベース」や当社が手がけるいずれかのサービスが関わっていく可能性はあります。

中でもNFT等については相性が良いと思っているため、今後そのような場面で仮想通貨関連の事業に関わっていくことはあり得るのではないかと思っています。

質疑応答:今期成長の要因について

「今期成長の要因として、新たな利用用途やスペースカテゴリの拡充とありますが、具体的にどのようなものでしょうか? メタバースの貢献も見込んでいるのでしょうか?」というご質問です。

メタバースの利用もカテゴリ拡充の1つと捉えています。これまでは、私たちが想像できるものや実際にご利用いただいたデータに基づき、利用用途や掲載いただいているスペースのカテゴリ拡充を行ってきました。

もちろん、ユーザーのみなさまの利用用途から気づきを得ることもたくさんありますが、主にはそのようにカテゴリの拡充を図ってきています。

具体的な内容については、今後の弊社の戦略にも関わってくるため差し控えますが、そのスペースでしか体験できない、特徴のあるスペースカテゴリや利用用途を今後もしっかり拡充・拡大していきたいと考えています。

質疑応答:今期期待される用途について

「今期伸びる用途は、やはりビジネス中心と見てよいでしょうか? そのほか足元で強い用途があれば教えてください」というご質問です。

ご認識のとおり、ビジネス用途については少人数だけでなく大人数利用も伸びています。そのほか、対面で行うレッスン・講座、スポーツ・フィットネスなど、「インスタベース」で定義している利用用途のカテゴリにおいても堅調に伸びています。

引き続き、どれか1つの利用用途に過度に偏ってしまうことなく、「インスタベース」のこれまでの強みとして、幅広い利用用途で使っていただけるようなサービスを今後も変わらず目指していきたいと考えています。

質疑応答:今期の投資先について

「今期の営業利益率は、前期の22.48パーセントから21.04パーセントを予想していますが、どのような分野に大きく投資していく予定でしょうか?」というご質問です。

既存サービスである「インスタベース」はもちろん、昨年11月末に新たにベータ版として提供を開始したコミュニティイベントサービスの「TOIRO」については、「インスタベース」の周辺領域を開拓していくサービスの1つと位置付けています。

そのため、新たに始めた「TOIRO」にも、事業で獲得した収益の投資を行っていこうと考えています。

現在「TOIRO」は、ニーズのヒアリング等も含めてさまざまなことを試し、テストを行っています。「TOIRO」のサービスを普及をさせていく上で、もちろん将来的にマーケティングコストをかけていく必要性は出てくると思いますが、現時点では考えていません。

そのため、プロダクトマーケットフィット(PMF)の実感が確実に得られれば、マーケティングコストをいっそうかけてサービスを展開し、グロースさせていきます。

あらためてお伝えしますが、今後も既存事業の「インスタベース」の成長を加速させるための投資活動を怠ることなく行っていきます。

質疑応答:補助金収入の内容について

「損益計算書に補助金収入が計上されていますが、どのような補助金でしょうか?」というご質問です。

新たに導入したITツールに対するIT導入補助金です。

質疑応答:大手企業の参入について

「将来的に市場規模が大きくなり、大手企業が新規参入して格安手数料で一気にシェアを取りに来た場合を想定していらっしゃいますか? その場合はどのように対抗していくのでしょうか? 同じように手数料を下げて体力勝負するしかないのでしょうか?」というご質問です。

こちらに関しては、当然ながら上場以前から想定しています。大資本の大手企業が多大なマーケティングコストをかけて参入し、認知を広げていくことはもちろん考えられると思います。

検索エンジン上でレンタルスペースに関する検索を行うと、依然としてあらゆるキーワードで「インスタベース」に対応したページが表示されます。検索エンジンからの流入もしっかり確保し、信頼を得られている「インスタベース」が、今すぐ大手に追い上げられるような状況はそもそも考えていません。

しかし、大手が参入し、値下げの戦いになってしまうと、大資本を有する企業には中長期的には勝つことができません。そのため、既存事業の「インスタベース」だけでなく、周辺領域への新たなサービス展開をこれまでも構想し、準備を進めてきました。

実際に、昨年11月末にリリースした「TOIRO」や、それ以外にも社内であらゆる将来の事象を想定した準備を進めているところです。

質疑応答:今後の市場動向について

「市場動向について、想定どおりの拡大が今年も続くと考えていますか? 足元で、何らかの規制や市場が冷え込むような動きなどはなさそうでしょうか?」というご質問です。

基本的には、市場の拡大は今年も続くと考えています。もちろん、規制等がかかれば対応を迫られることになりますが、現状で我々が規制の気配を断言することはできません。マクロで見ると、シェアリングエコノミー領域の1つであるレンタルスペースは、今後も伸びしろがあると考えています。

質疑応答:買収される可能性について

「買収される可能性はあるのでしょうか?」というご質問です。

当然ながら、東京証券取引所に上場している以上、市場から弊社の株を買い集めれば、現在流通している株式自体は取得できます。そのような意味では、買収される可能性はいつでもあるのではないかと思います。

しかし、我々は2022年12月に上場し、やりたいこともまだたくさんあります。準備してきたことや挑戦していきたいことは、上場した今もまったく尽きることはありません。

そのため、一生懸命がんばって作り上げてきたRebaseという会社を、どこかへ売却することを前提にして物事を進めることは今後も一切ありません。

自助努力で会社も事業も拡大させ、投資家や株主のみなさまに貢献できるよう、事業展開と今後の大きな飛躍を目指して取り組んでいきたいと考えています。そのため、足元で買収されることを前提にした動きは一切なく、その予定もありません。

質疑応答:売上高成長率について

「売上高の成長率で約30パーセントが2期続き、今期予想では21パーセントとなっています。ここからの成長を現在の取り組みの延長で見るならば、20パーセント程度でなだらかに推移する展望を持たれていますか?」というご質問です。

こちらに関しては、そのようなことは考えていません。中長期的に高い成長率を保ち、むしろ向上していけるよう会社を経営していきたいと考えています。

こちらで質疑応答に関しては終了いたします。なお、たくさんのご質問いただいておりますが、回答できなかったものについては「QAステーション」で、回答を開示したいと思っていますのでご覧ください。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5138

|

646.0

(15:30)

|

-4.0

(-0.61%)

|

関連銘柄の最新ニュース

-

リベース、4-12月期(3Q累計)経常は75%減益・通期計画を超過 02/13 15:30

-

リベース(5138) 2026年3月期 第3四半期決算短信〔日本基... 02/13 15:30

-

リベース(5138) 2026年3月期第3四半期 決算説明資料 02/13 15:30

-

リベース(5138) 全国展開のフレキシブルオフィス「リージャス」... 02/10 14:05

-

週間ランキング【値下がり率】 (1月16日) 01/17 08:30

新着ニュース

新着ニュース一覧-

今日 19:45

-

-

今日 19:41

-

今日 19:40