【QAあり】カウリス、口座数及びユーザーアクション数は堅調に推移しMRRも増加 ARPU向上の課題に向け新市場開拓へ

CONTENTS

島津敦好氏(以下、島津):おはようございます。株式会社カウリス代表取締役の島津です。当社決算説明会にご参加いただきありがとうございます。本日は管理担当執行役員の上田と2名で進めます。よろしくお願いします。

本日の流れはスライドのとおりとなっています。事業内容と第1四半期業績の振り返り、中長期的な成長戦略についてお話しします。

3月28日に上場以来、個人投資家の方だけでも130件ほど問い合わせをいただきました。類似企業に該当する部分が明確でなく、わかりにくいビジネスモデルであるため、本日は質疑応答にできる限り時間を割きたいと思っています。よろしくお願いします。

会社概要|事業内容と企業理念

はじめに事業概要です。当社はマネー・ローンダリング対策とサイバーセキュリティ対策事業を行っています。マネー・ローンダリング対策事業では、不正に入手された資金がどのように環流しているのか、お客さまの間でチェックし合うサービスを提供しています。

サイバーセキュリティ対策事業では、銀行や証券会社ごとに、その金融機関に預けられているお金または金融資産の個人情報が盗まれていないかチェックするサービスを提供しています。

当社は「情報インフラを共創し、世界をより良くする」をミッションに掲げています。マネー・ローンダリングは、企業ごとのデータベースで白黒を判定するのがなかなか難しいため、お客さまの間でデータベースを出し合い、情報インフラを一緒に作って世界を良くすることをビジネスの特徴としています。

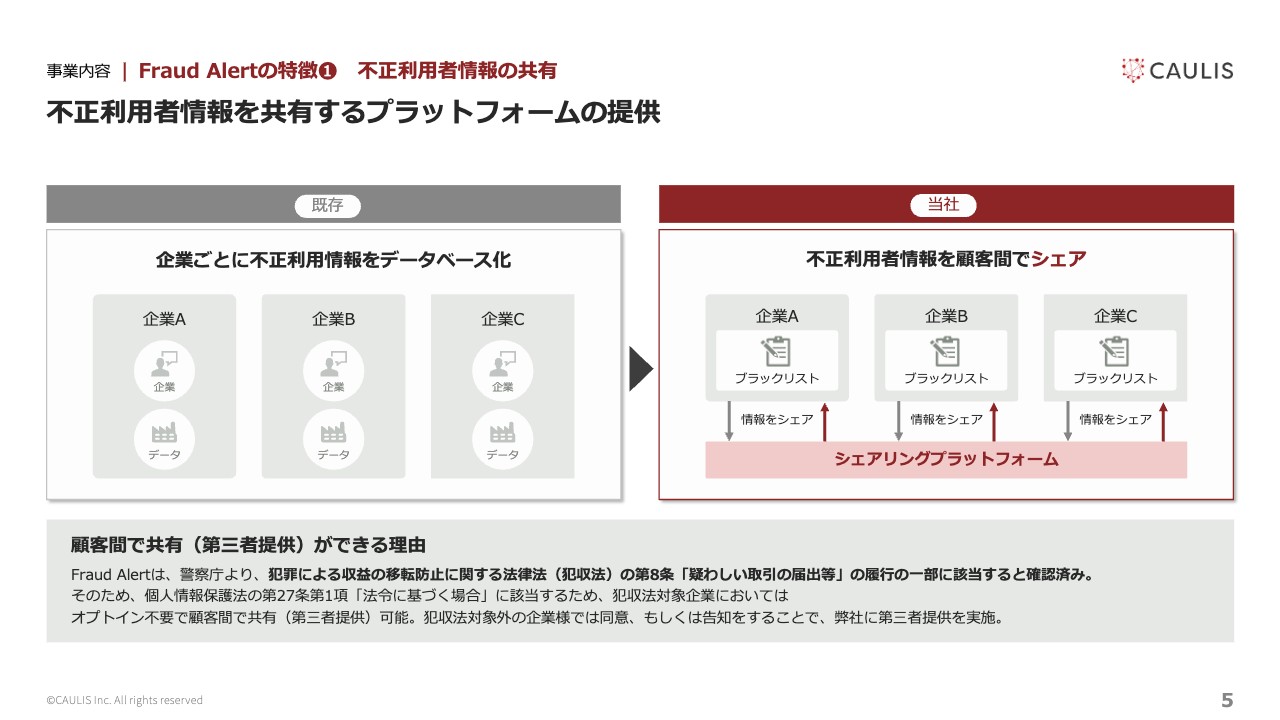

事業内容|Fraud Alertの特徴① 不正利用者情報の共有

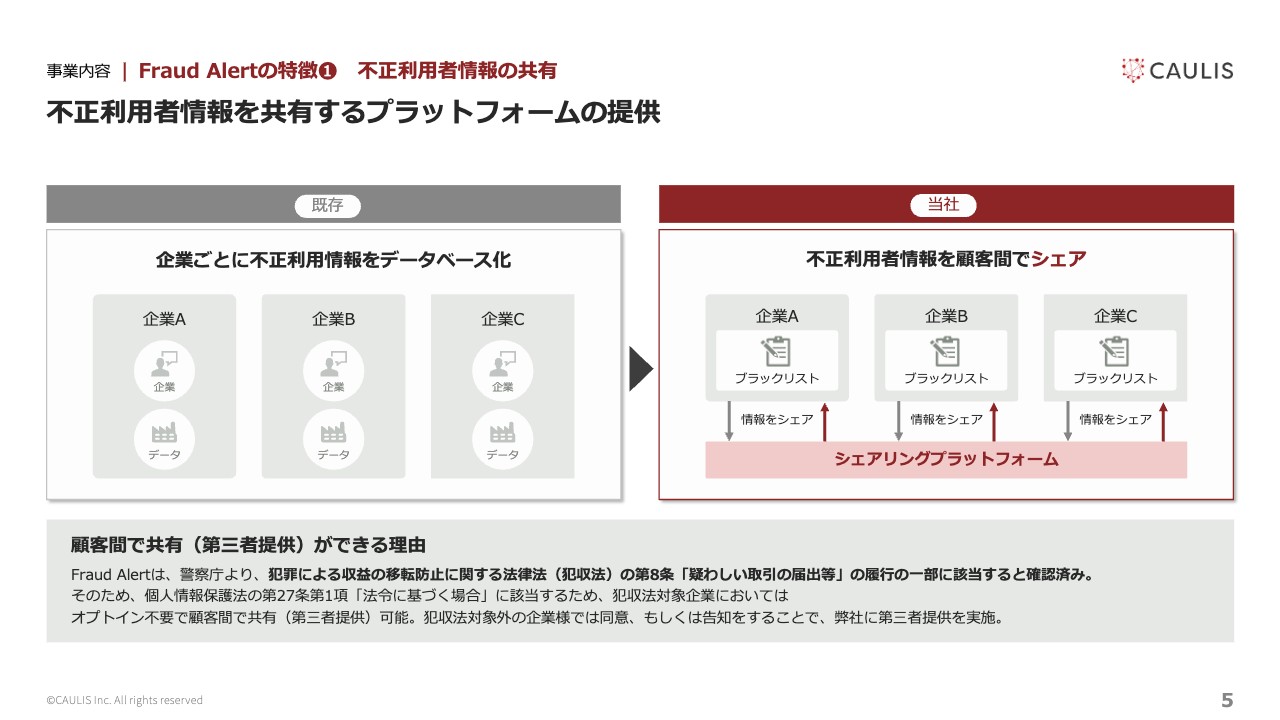

2015年から2016年の日本における金融業は、クラウドサービスの利用やAPI連携などをほとんど行っておらず、企業ごとに不正利用者情報をデータベース化していました。2017年以降はAPIのクラウド利用が普及し、不正利用者情報をリアルタイムでシェアしています。

ビジネス的な部分ではスライドのようなシステムを提供していますが、法的論点が1つのポイントとなっています。従来型の、企業ごとによる不正利用者情報のデータベース化は、委託先であるシステムインテグレーターやAIベンチャーなどにデータを提供して行いますが、当社の場合は、不正利用者情報を当社に第三者提供するビジネスモデルを展開しています。

法的論点の整理で、個人情報保護法第27条第1項「法令に基づく場合」に該当する時は、犯収法対象企業はエンドユーザーの同意なく第三者提供を実施してよいことを確認しています。

当社のモニタリングサービスは警察庁より、「犯罪による収益の移転防止に関する法律法(犯収法)」の第8条「疑わしい取引の届出等」に当たるとの見解を得ており、「法令に基づく場合」に該当します。

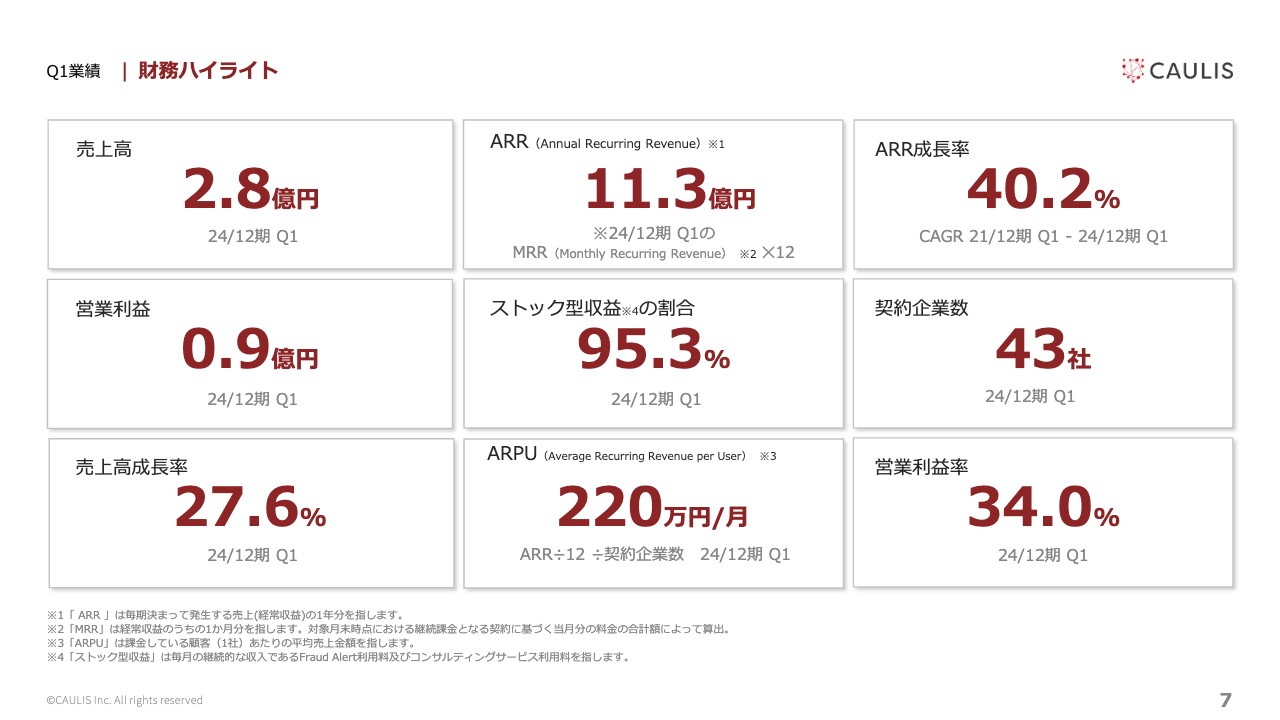

Q1業績|財務ハイライト

上田七生美氏(以下、上田):次に業績結果のサマリーをご報告します。財務ハイライトはスライドのとおりです。ARR成長率は直近3年間のCAGRが40.2パーセントと、引き続き40パーセントを超えて高い成長率となっています。

特徴は3つあります。ストック型収益の割合が95パーセントを超え、営業利益率は34パーセントとなりました。また、金融サービス業界に特化した業種特化型サービスであることから、ARPUが220万円と高いのが特徴です。

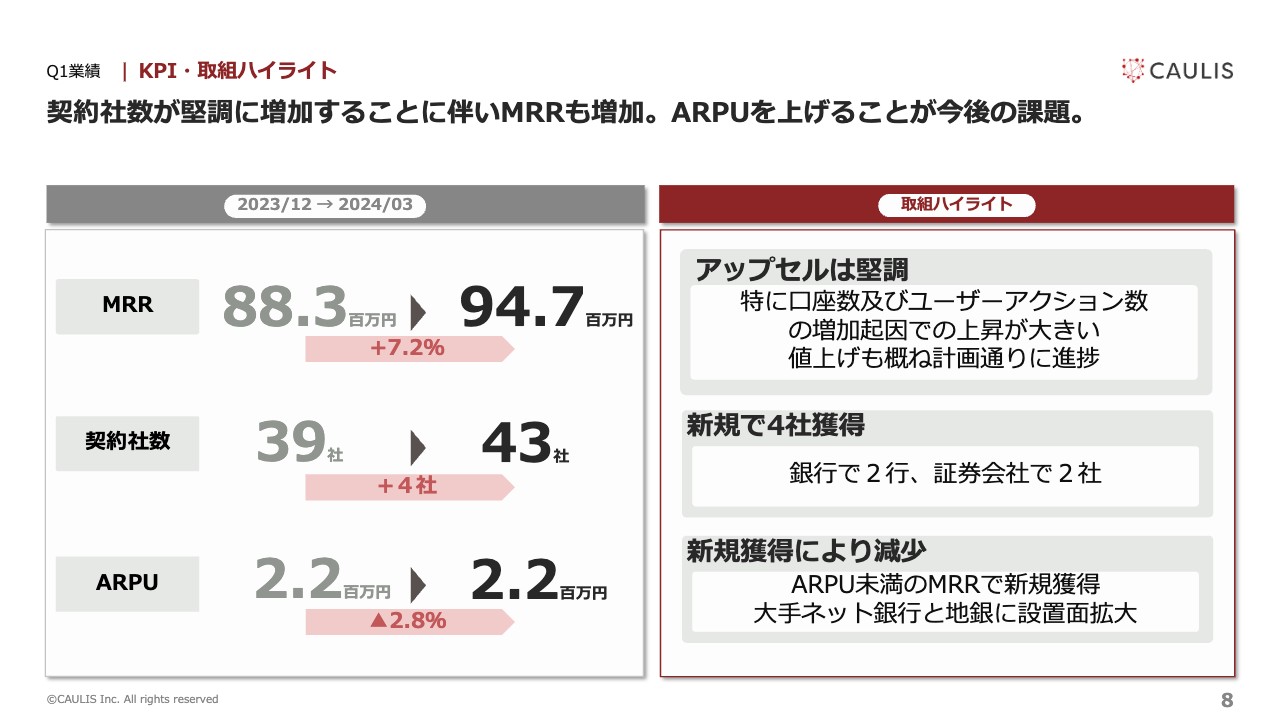

Q1業績|KPI・取組ハイライト

売上拡大のため、スライド左側のとおりMRR、契約社数、ARPUの3つをKPIに設定しています。当社はSaaSモデルであるため、解約がない限り毎月継続して得られる売上が増えていくことになります。

結果、来期も売上として見込めることから、MRRを重要視しています。第1四半期は7.2パーセント成長し、8,830万円から9,470万円になりました。

契約者数は39社から43社となり、銀行2社、証券会社2社の計4社を新規獲得することができました。今後も新規顧客の獲得余地はまだあると考えており、KPIとして重視しています。

ARPUは226万円から220万円となりました。主な要因として、新規獲得した顧客がスモールスタートであったことが影響しており、既存顧客の設置面を増やすことでオーガニックに売上拡大の余地があると考え、KPIとして重要視しています。

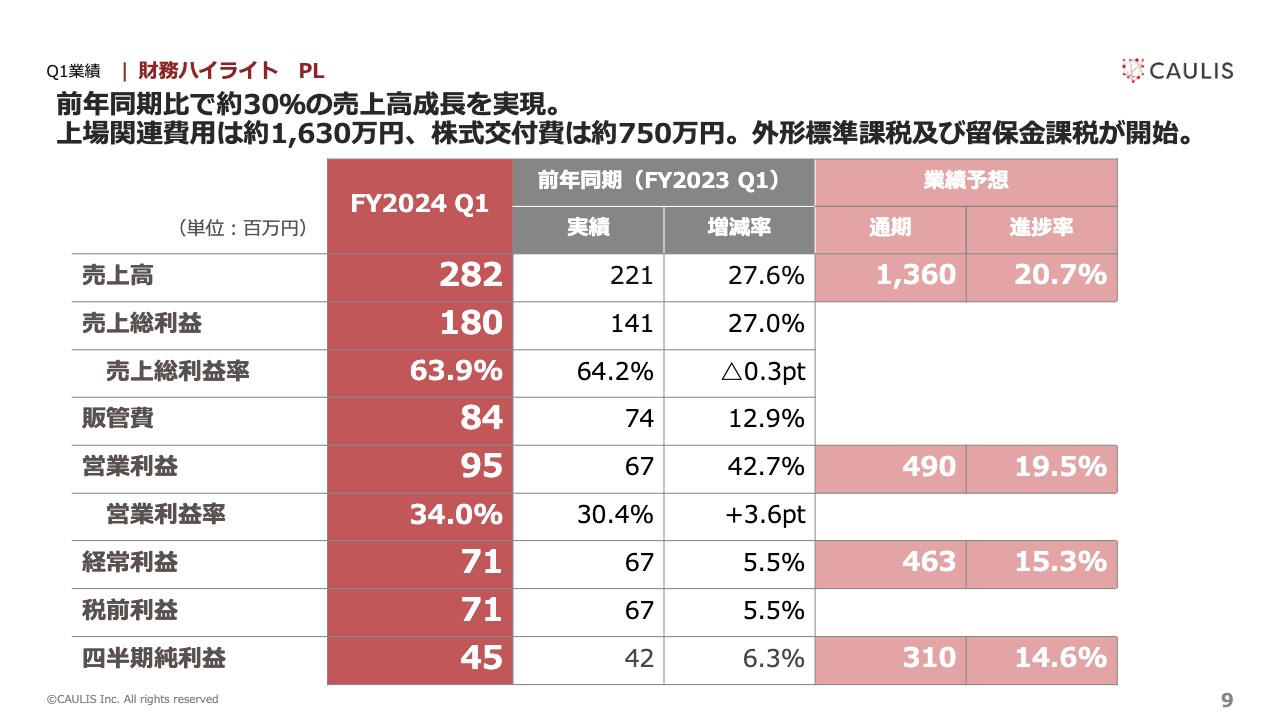

Q1業績|財務ハイライト PL

財務ハイライトに移ります。はじめにPLです。3月末に公表した業績予想はスライド右側の数字となっています。売上高は2億8,204万円、前年同期比27.6パーセント増、計画進捗率は20.7パーセントでした。

売上総利益は1億8,019万円、前年同期比27パーセント増、計画進捗率は19.5パーセントでした。

営業利益は9,581万円、前年同期比42.7パーセント増、計画進捗率は19.5パーセントでした。四半期純利益は4,538万円、前年同期比6.3パーセント増、計画進捗率は14.6パーセントでした。

販管費は上場に伴い資本金が1億円以上となったため、外形標準課税が適用され租税公課が増えています。経常利益については、上場関連費用や株式交付費で、一時的な費用が2,380万円ほど計上されています。

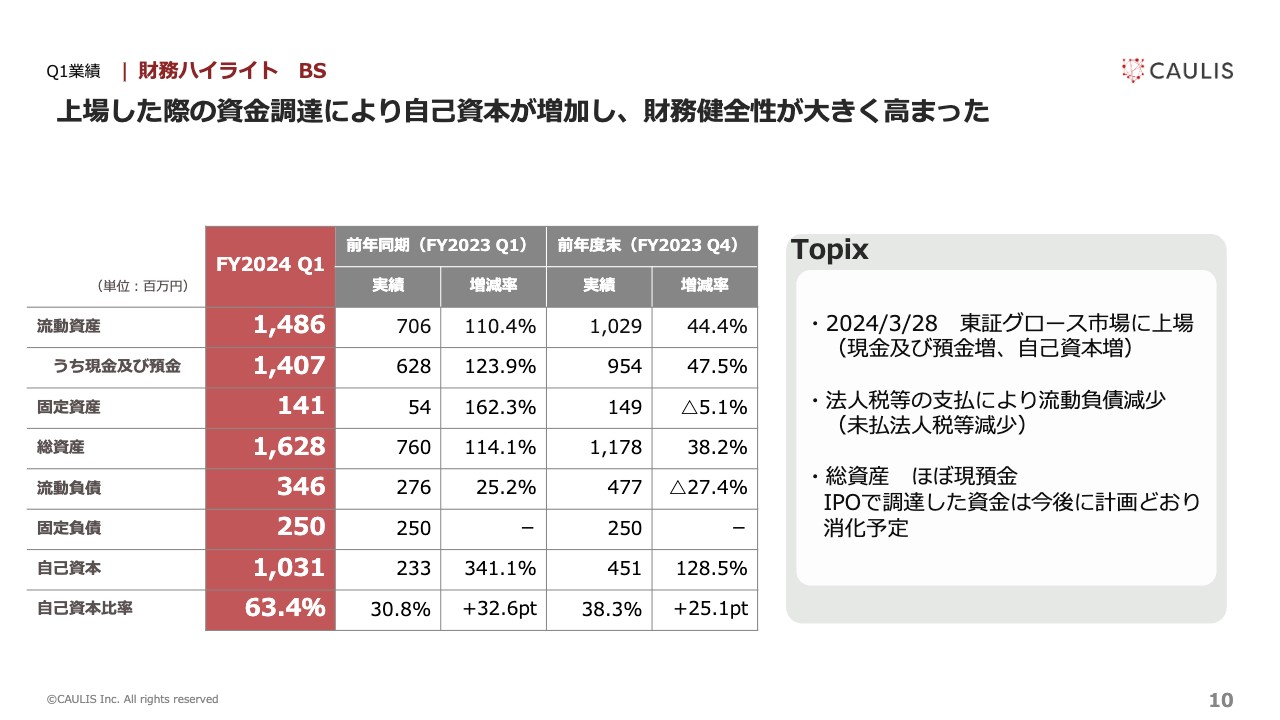

Q1業績|財務ハイライト BS

続いてBSです。3月28日に東証グロース市場に上場したため、この時資金調達した現預金5億3,488万円がそのまま残っており、総資産16億2,800万円のうち14億700万円が現預金となっています。これは目論見書に記載している資金使途のとおりに消化する予定です。

前年度末と比較して流動負債が約1億3,100万円減少していますが、主に未払法人税等を支払ったことによる減少です。

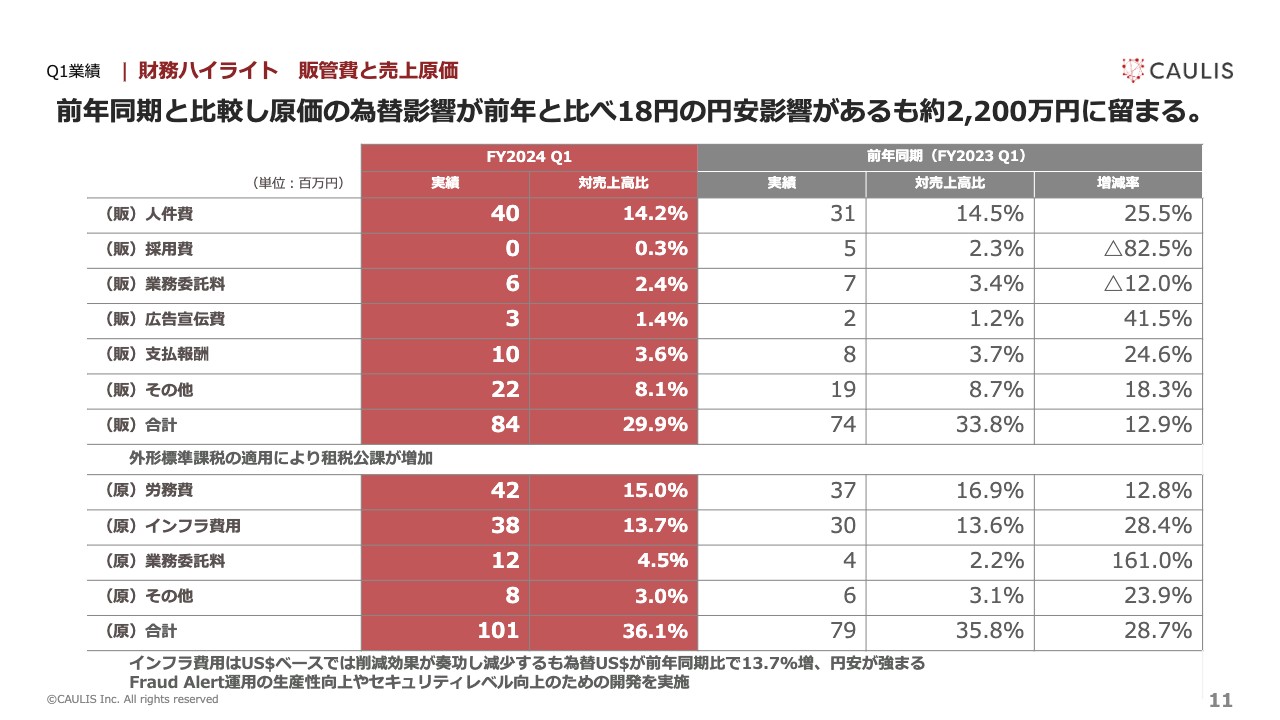

Q1業績|財務ハイライト 販管費と売上原価

次に販管費と売上原価の主要科目についてご説明します。スライドの赤い部分が2024年第1四半期実績、灰色の部分が2023年第1四半期実績となっています。販管費のほとんどは前年と変わらず、人件費が約900万円増加しています。

資本金が1億円以上になったため、外形標準課税が適用され、前年同期から租税公課が220万円増加しています。

広告宣伝費は、約300万円のうち200万円がホームページのリニューアルに伴うもので、一過性の費用がほとんどを占めています。

売上原価については、インフラ費用がドルベースでは削減効果により減ってはいるものの、円安の影響で結果として800万円ほど増加しています。

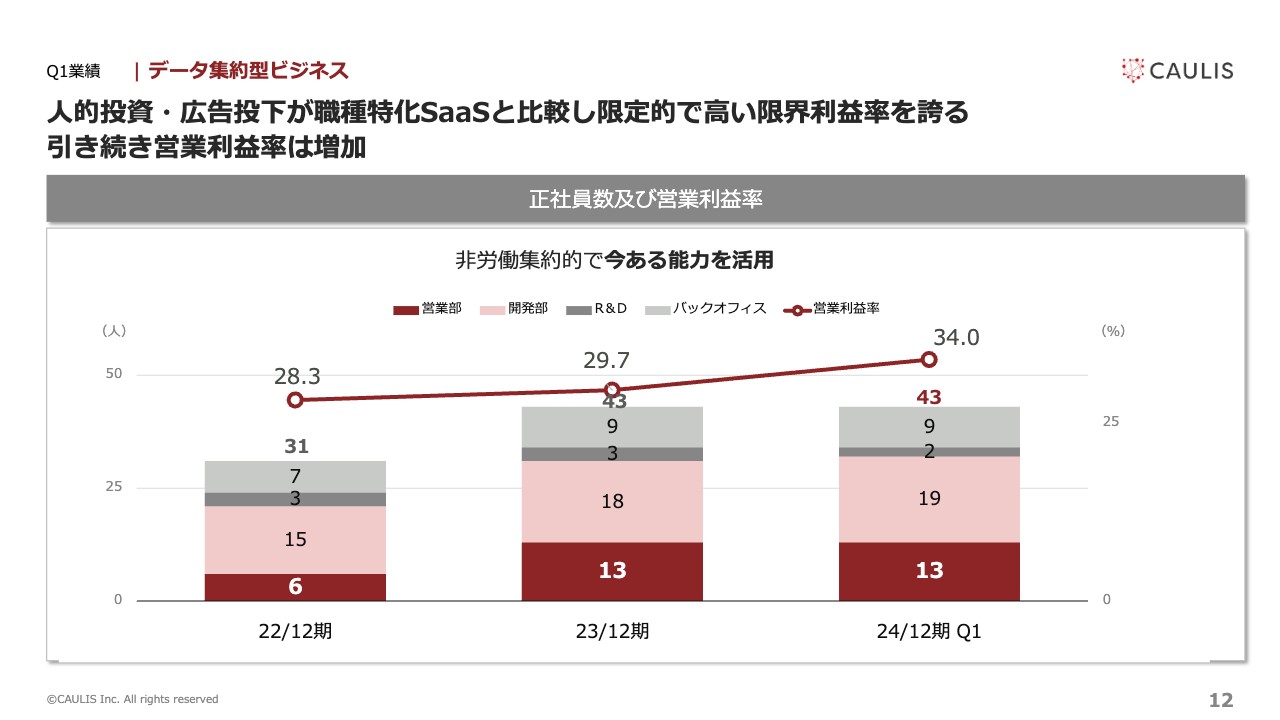

Q1業績|データ集約型ビジネス

次は人員についてです。前期末と同じく43名となっています。営業利益は29.7パーセントから34パーセントとなり、高い利益率を維持しています。

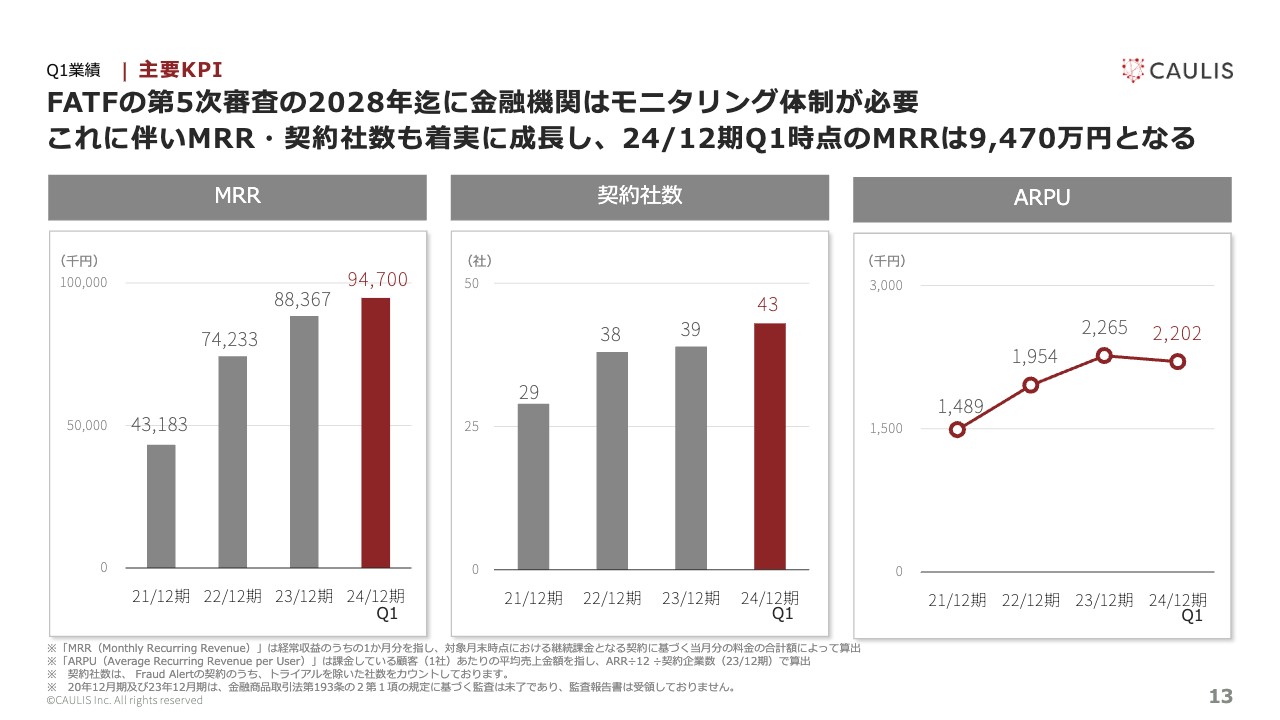

Q1業績|主要KPI

主要KPIの推移はご覧のとおりとなっています。MRRおよび契約者数は積み上がっており、ARPUは少し下がっています。ARPUは、これを分解すると「口座数」「ユーザーアクション数」「モニタリング対象範囲」の3つとなり、そのうち「ユーザーアクション数」と「口座数」は増えています。

「ユーザーアクション数」は、ログイン回数、口座開設数、送金回数です。新規4社の獲得により6万円弱下がっていますが、今後は「口座数」「ユーザーアクション数」の自然増と、モニタリング設置箇所の拡大により高ARPUを維持していきます。

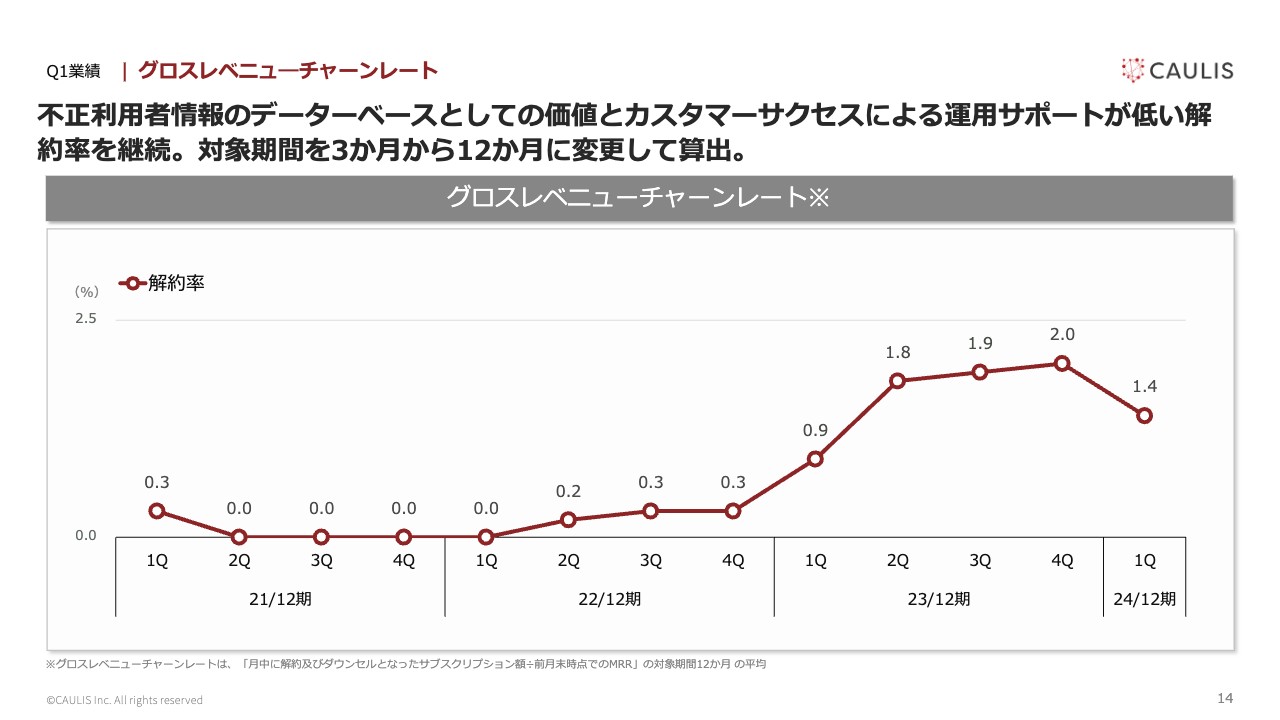

Q1業績|グロスレベニュ―チャーンレート

グロスレベニューチャーンレートはスライドのとおりです。前期は対象範囲を四半期ごとの平均値で開示していましたが、今期より一般的な12ヶ月に変更しています。こちらのグラフは過去の数字を再計算したものです。

東京証券取引所グロース市場への上場に関するお知らせ

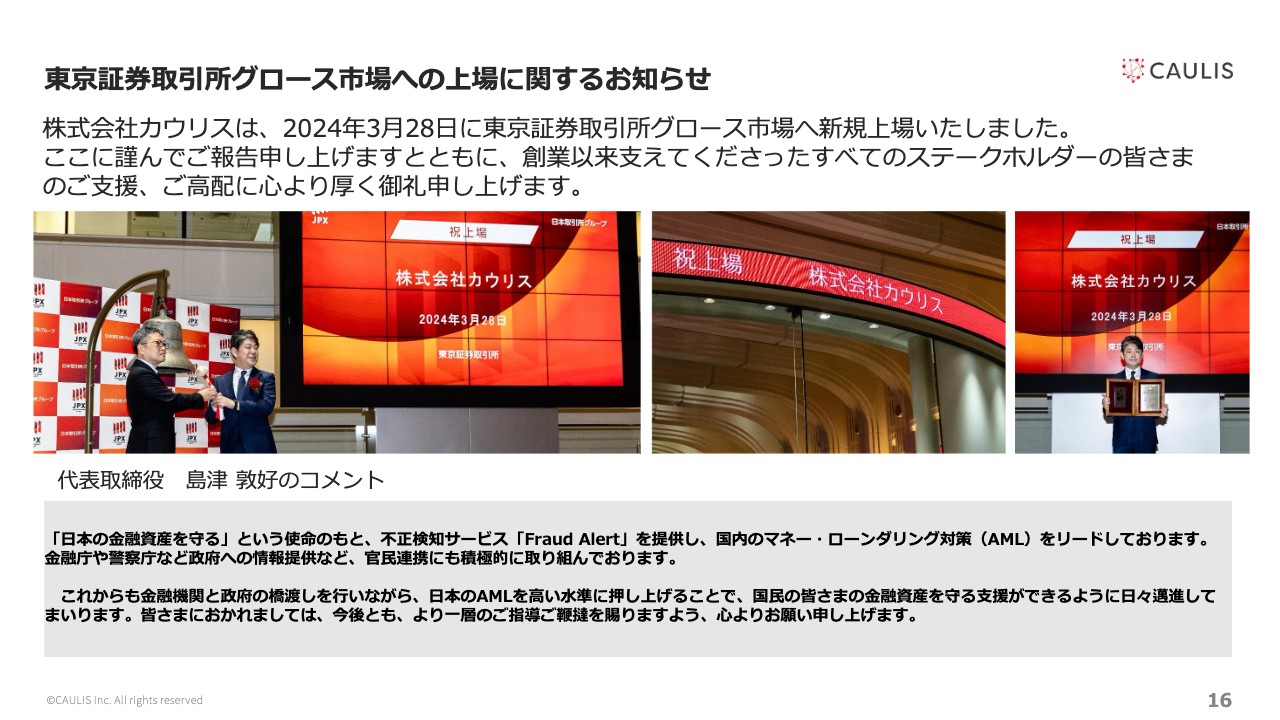

島津:3月28日に東証グロース市場に上場しました。マネー・ローンダリング対策のマーケットが日本だけでなくグローバルに盛り上がっている中、日本で最初にマネー・ローンダリング対策の銘柄で上場したため、特に、霞が関の当局のみなさまとのコミュニケーションが4月以降もかなり活発化しています。

Q1振り返り|売上高

第1四半期の振り返りです。売上高2億8,200万円、営業利益9,500万、売上高成長率27.6パーセントと計画を少し下回っています。売上が後ろ倒しになったところがあり、基本的にはネガティブな要素はないと思っています。

アップセルは4月更新10社で計画を若干上回りました。クロスセルでは、2社が設置面増加についても、これを広げてを増やすタイミングがお客さま事案で後ろ倒しとなりました。後ろに倒さないよう、前さばきを確実に行っていくことが1つの課題と考えています。

新規4社が増えています。当社のシステムは、システム部門、コールセンター部門、マネーローンダリング対策室、場合によっては経営企画室など、3部門から4部門を横断して使っていただくサービスであるため、お客さまの運用体制の構築はかなりチャレンジングです。1社ずつ丁寧に対応していくことがチャーン防止につながると考えています。

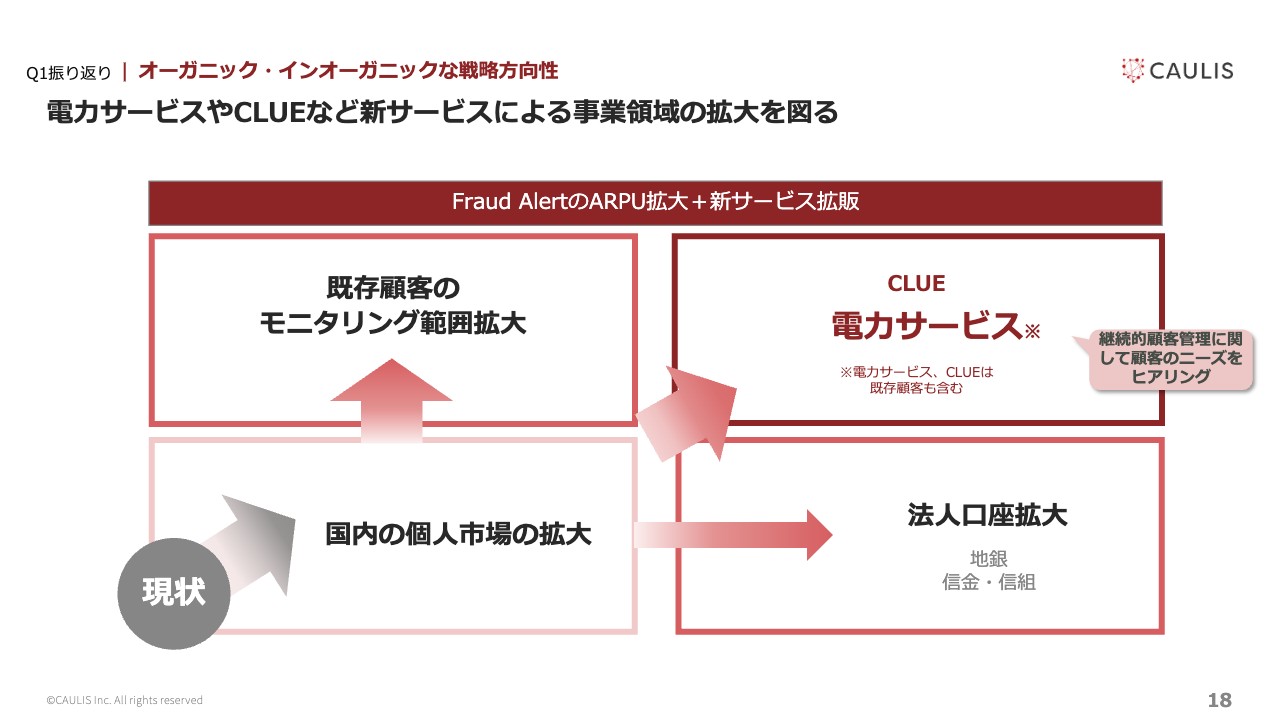

Q1振り返り|オーガニック・インオーガニックな戦略方向性

現在、toC向けのインターネットバンキングが当社のビジネスの主戦場だと思っています。先ほどお伝えしたスモールスタートの会社は1面設置から始め、一番規模の大きい会社は4面設置で、年内に1社が6面、1社が5面設置となる予定です。スライド左上のように、お客さまの設置面積を増やしてARPUを上げていきます。

銀行口座の転売ついてですが、2020年頃には銀行口座の買い取りはどれほど高くても1口座6万円程度だったものが、今「X」でハッシュタグを付け「 口座買い取り」で検索すると、一番高い銀行の場合、1口座28万円で売買されています。

これは個人口座の話で、法人口座は1口座平均150万円程度、高いと300万円で買い取るところがあり、こういったことを背景に法人口座であるマネロン口座を発見するマーケットが今後拡大すると考えている理由の1つです。

また、全国122社の銀行のうち96社は地方銀行で、地方銀行もしくは全国400社の信用金庫・信用組合への拡大が伸びしろではないかと考えています。

右上の「CLUE」と「電力サービス」についてです。そのうち「電力サービス」は、4月3日に経済産業省のホームページでグレーゾーン解消制度への回答が公開されました。

こちらは、「Fraud Alert」のモニタリング設置範囲とは別に、新規の口座開設時または継続的にお客さまの情報を更新するサービスを追加提案していきたいと思っており、このスライドの4面をいかに拡大していくかが当社の成長戦略と考えています。

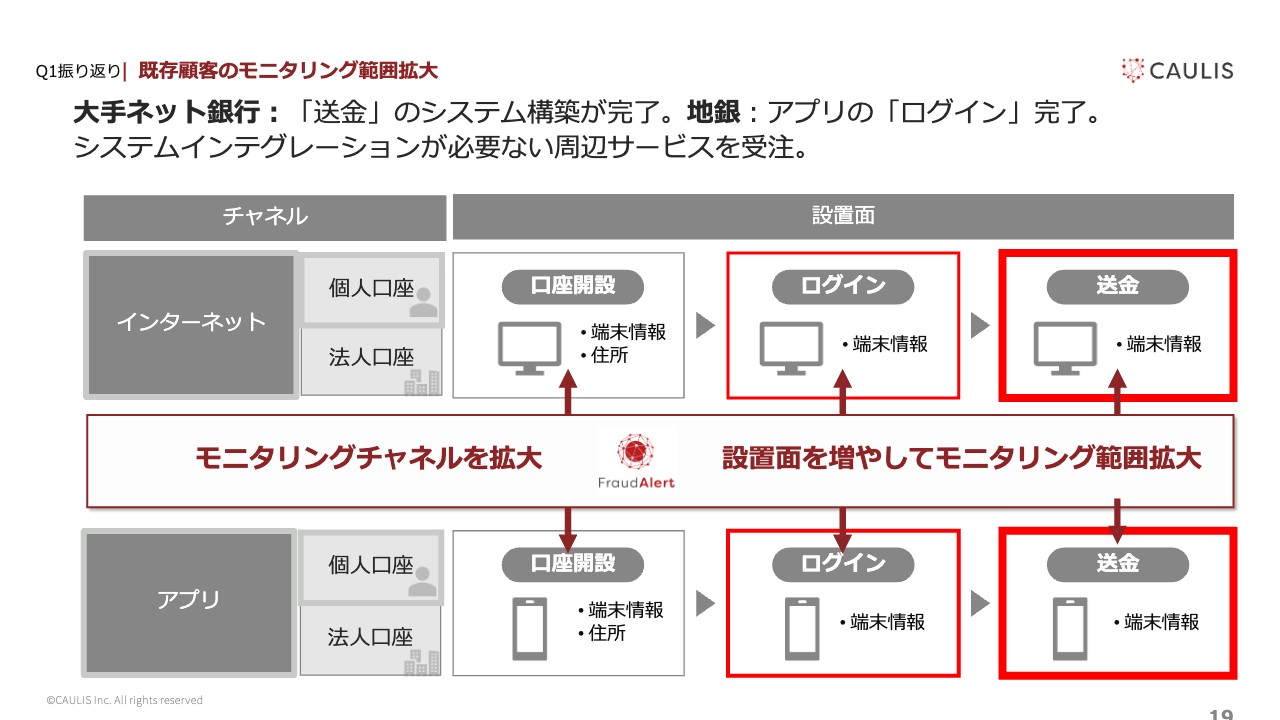

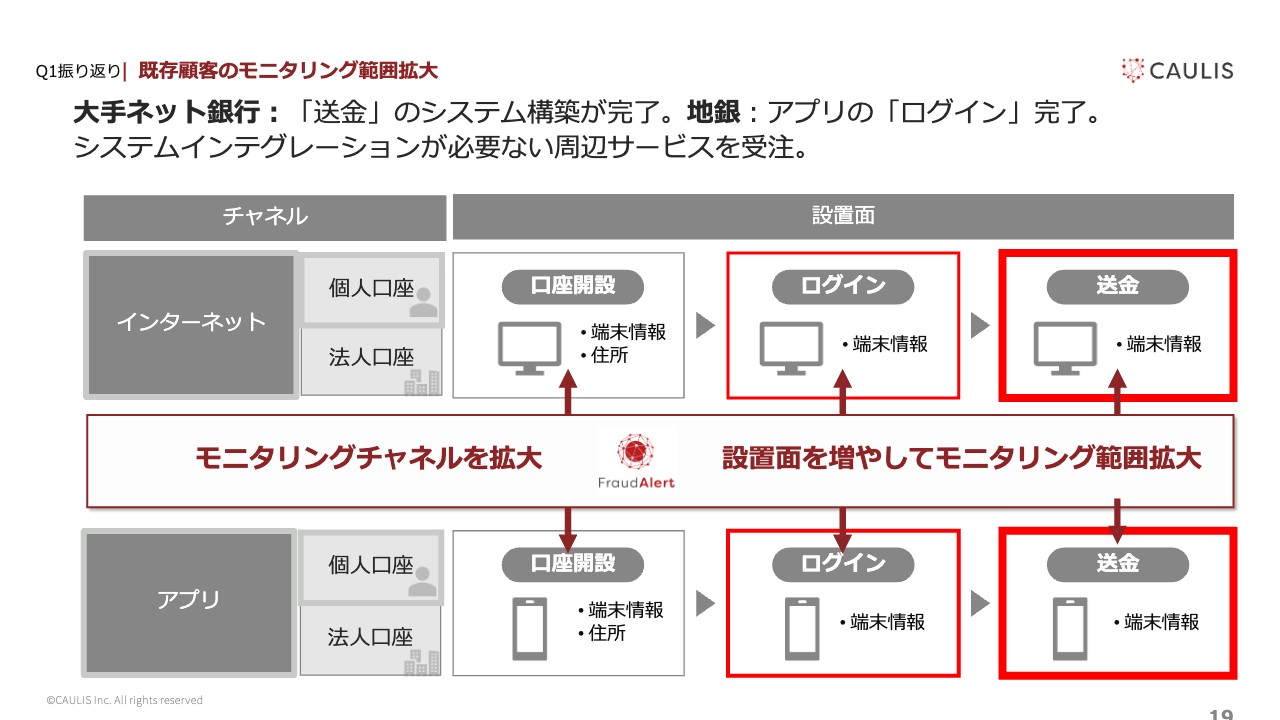

Q1振り返り|既存顧客のモニタリング範囲拡大

「Fraud Alert」というサービスは利用シーンが6面あります。インターネットのブラウザで入出金するインターネットバンキングとスマホアプリがありますが、ほとんどのお客さまがインターネットバンキング、インターネットトレーディングのログインページからサービスを利用し、次にアプリのログインへと利用範囲を広げていきます。

不正送金が多い事案の場合は送金のモニタリングを行いますが、ほとんどすべてのお客さまの事案で口座の転売が増えてきています。口座開設をモニタリングすると、今までは個人口座がメインだったものが、昨年末から法人口座の転売が非常に増えています。そのため、個人と法人の合計12面が「Fraud Alert」の伸びしろであると考えています。

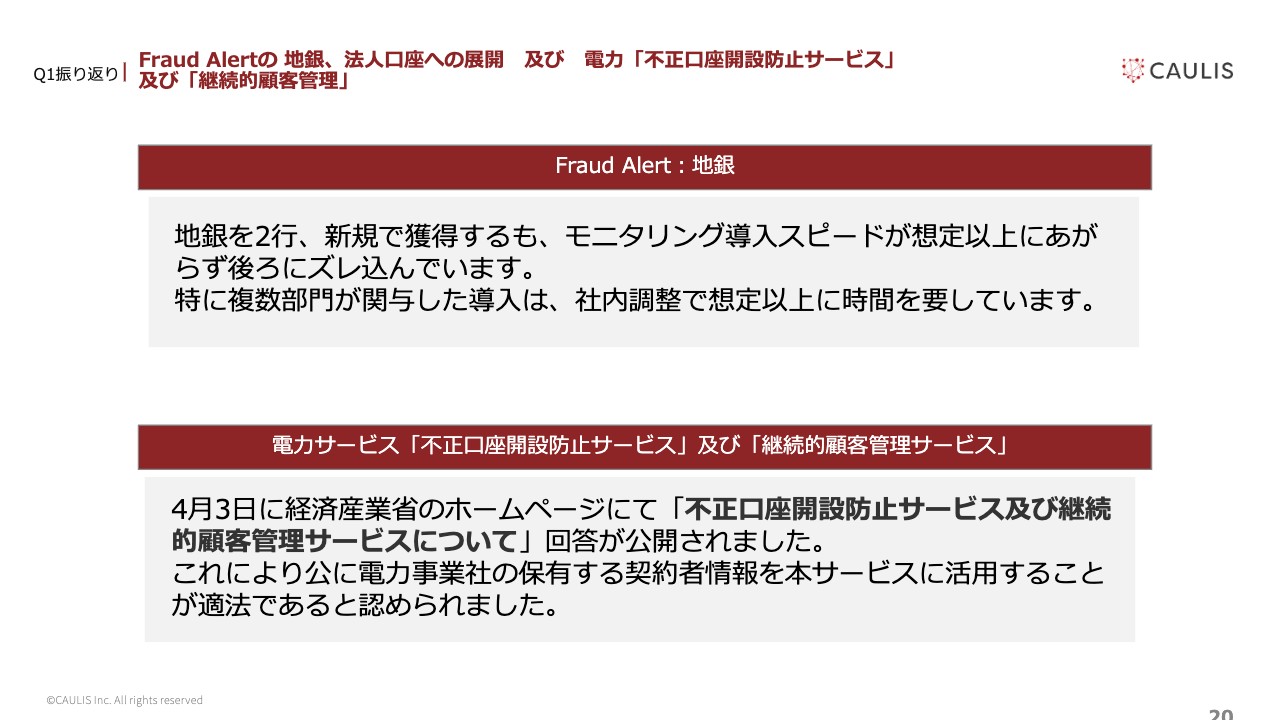

Q1振り返り|Fraud Alertの地銀、法人口座への展開及び電力「不正口座開設防止サービス」及び「継続的顧客管理」

「Fraud Alert」を地銀向けに提供するのが今年の目標です。新規で2行獲得しましたが、モニタリング導入スピードが想定以上に上がらず、後ろにずれ込んでいます。

ネット系銀行やメガバンクではモニタリング体制が以前からある程度整っていますが、地方銀行でインターネットバンキングのモニタリング体制をすでに整えているのは、上位行の一部に限られています。運用までのオンボーディングに相当な社内調整がかかってしまっていることが、当社の読み違いと考えています。

一方で、「Fraud Alert」はシステムインテグレーションが必須のサービスですが、電力情報を活用したサービスは、システムインテグレーションを介さず、電力会社経由でお客さまの氏名・住所・電話番号などの個人情報をお預かりし、サービスに活用しています。

電力会社へ照会をかけることにより、「銀行口座が空き家で申し込まれようとしている」「本来その住所には島津が住んでいるのに、鈴木さん名義で口座が開されようとしている」などハイリスクなケースが見つかった場合、事前に口座開設を止めることができます。

または、すでに島津が銀行口座を持っており、怪しい動きがあって本人確認が必要になった時、2000年以前に作られている口座では住所や電話番号、Eメールアドレスがないため、本人と連絡が取れないという構造的な問題があります。

当社が電力会社に情報を提供し、「該当住所には人が住んでおらず、連絡がつかない」と前もってわかるようになれば、リスクの高いトランザクションを行っている口座に対して入出金のモニタリングをさらに厳密化することにより、リスクベースで口座の与信判定に活用できます。そこに寄与するのがこちらのサービスです。

システムインテグレーションがあるものと、ないものの2つのラインナップが揃ったため、今年は顧客基盤をかなり早めに獲得できるのではないかと思っています。

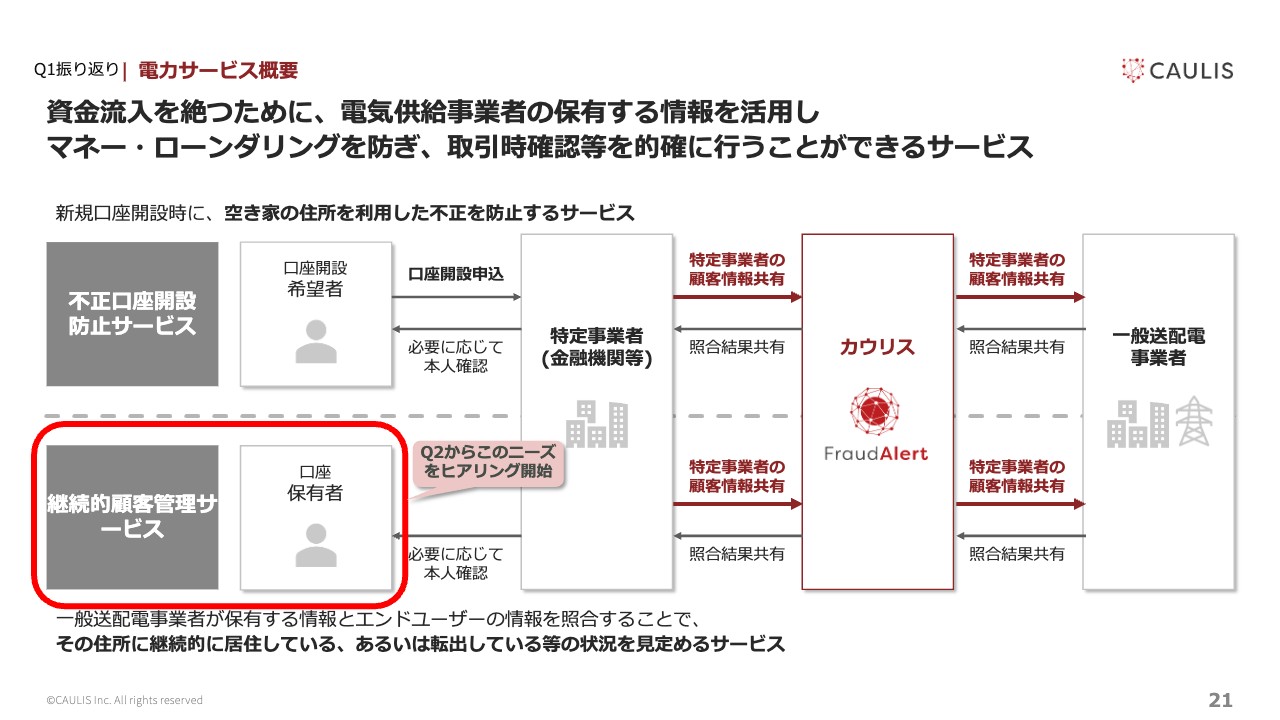

Q1振り返り|電力サービス概要

電力サービスについて、機関投資家や個人投資家のみなさまがイメージしやすいよう、あらためて整理します。今回、グレーゾーン解消制度で当社のサービスは適法であると回答を受けましたが、従来は電力会社の保有している個人情報のうち、空き家かどうかのみサービス利用が実証認定されていました。

電力が自由化され、電気を買える会社は現在120社ほどあります。どの会社から買っても、「発電」「送配」「小売」の3つのファンクションのうち、「送配」は「島津は中央区の住所に住んでおり、そこにこういった契約があるので電気を運んでください」と言われた時に、送配電することです。

送配電を行う事業者は、未だに旧電力の10社に委ねられています。電気を買える小売企業は120社あるものの送るのは10社のままで、そこにすべての世帯への電気の供給の情報が集まっています。ここにぶつけることができるというのが、今回回答いただいた内容です。

銀行口座を開設するもしくはすでに銀行口座がある状況で、疑義のあるトランザクションがあった時、金融機関は当社に情報を預けます。

当社が電力会社に照会をかけた際、すでに空き家であったり別の方が住んでいたりすることがわかると「もうそもそも連絡は取ることができないんだな」「虚偽の可能性がある申し込みなんだな」と金融機関が判断することができます。これが当社の電力情報を活用したサービスです。

資金移動業である金融業、証券業、クレジットカード会社は、犯罪収益移転防止法という法律に準拠しなければならず、取引時やトランザクションのための本人確認を実施することが義務づけられています。

この法令に基づく場合はオプトインを取らなくても照会して良いことを個人情報保護委員会から適法であると回答いただいたというのが、今回のグレーゾーン解消制度の内容になります。

金融機関はリスクのあるトランザクションに対し電話をかけたり、場合によっては訪問したり、はがきを送ったりして本人確認を行います。ここで、特にはがき送付の総コストに、金融機関全体で数百億円後半ものコストがかけられています。

体力的にどんどんプロフィットセンターが削れていく金融機関において、金利も稼げずATM手数料の無料化もどんどん進んでいくと、コンプライアンスコストやサイバーセキュリティコスト、マネー・ローンダリング対策コストなどを低減することは、先方のニーズにかなり合致するサービスであると考えています。

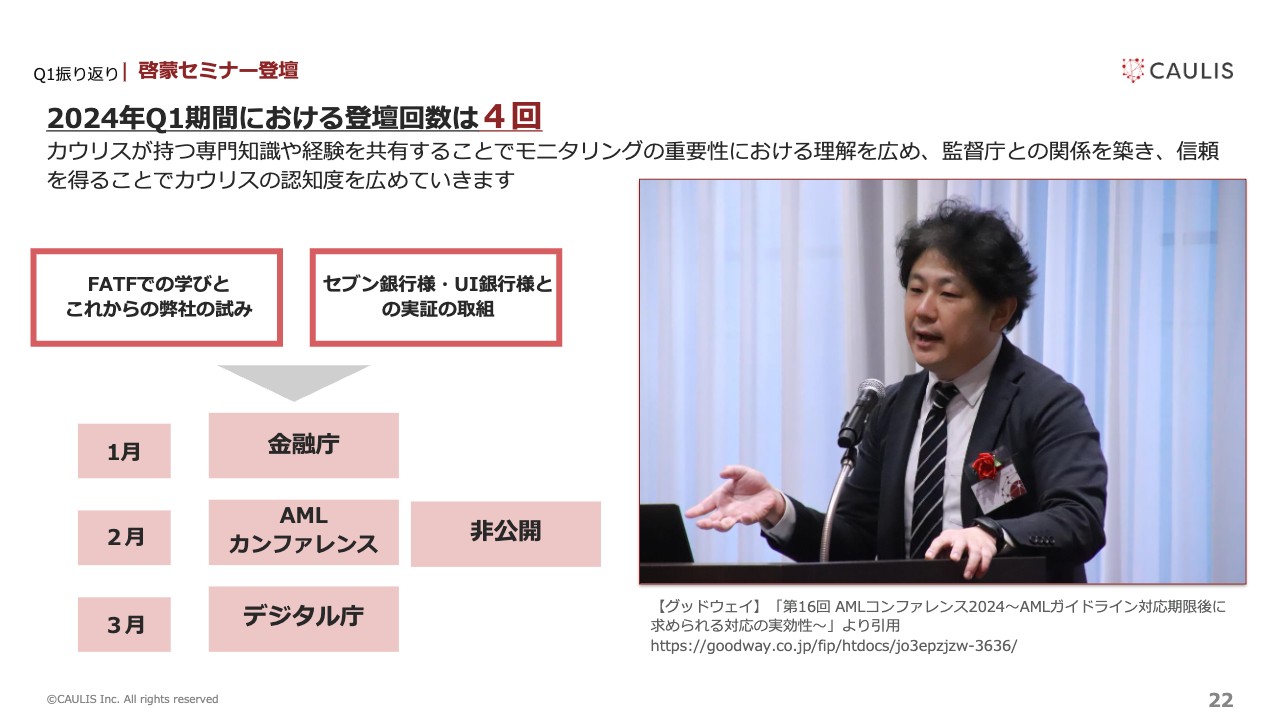

Q1振り返り|啓蒙セミナー登壇

スライドにあるAMLカンファレンスとは霞が関の某省庁です。他にデジタル庁などからも、以前から当社の取り組みに関して「資金洗浄において日本は不合格です」というお話について講演をさせていただいています。

そのため、どのような犯罪手口があるか等、講演する機会をあらゆるところで設けています。特に金融庁では、2024年1月17日に230名以上の方の応募がある中で、勉強会を開催しました。「金融庁 ランチョン勉強会」と検索すると、私の名前が出てきます。金融庁には1,600人職員がおり、そのうちの230名が私の講演を聞きました。

私は「現在、何が日本の金融機関を脅かす脅威であるのか、その脅威に対してお客さまと当社が、どういう取り組みをして金融犯罪を抑止しているのか」について、各所でお話ししています。

「テクノロジーが進化すると犯罪も進化して事故(犯罪)が起きる」「どんなテクノロジーがどんな悪いことをしているのか?」という現在起きている疑問をつまびらかにすることに関して、各省庁から関心を持っていただいています。

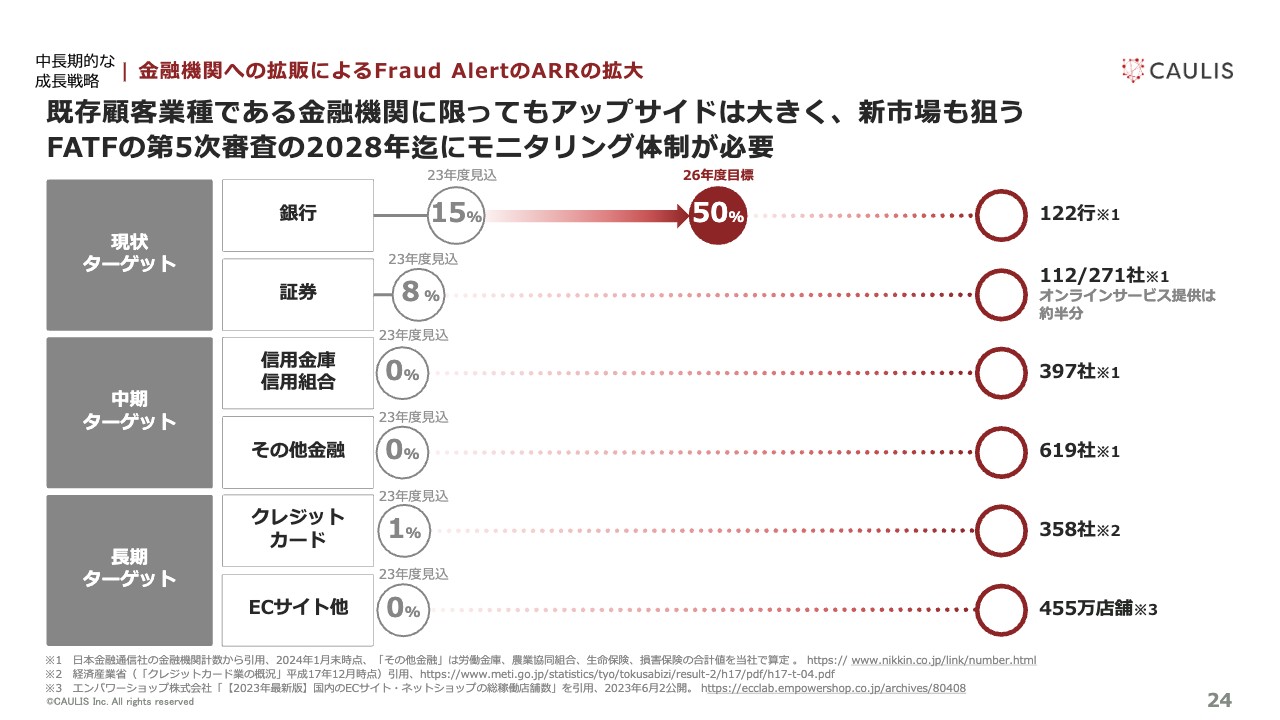

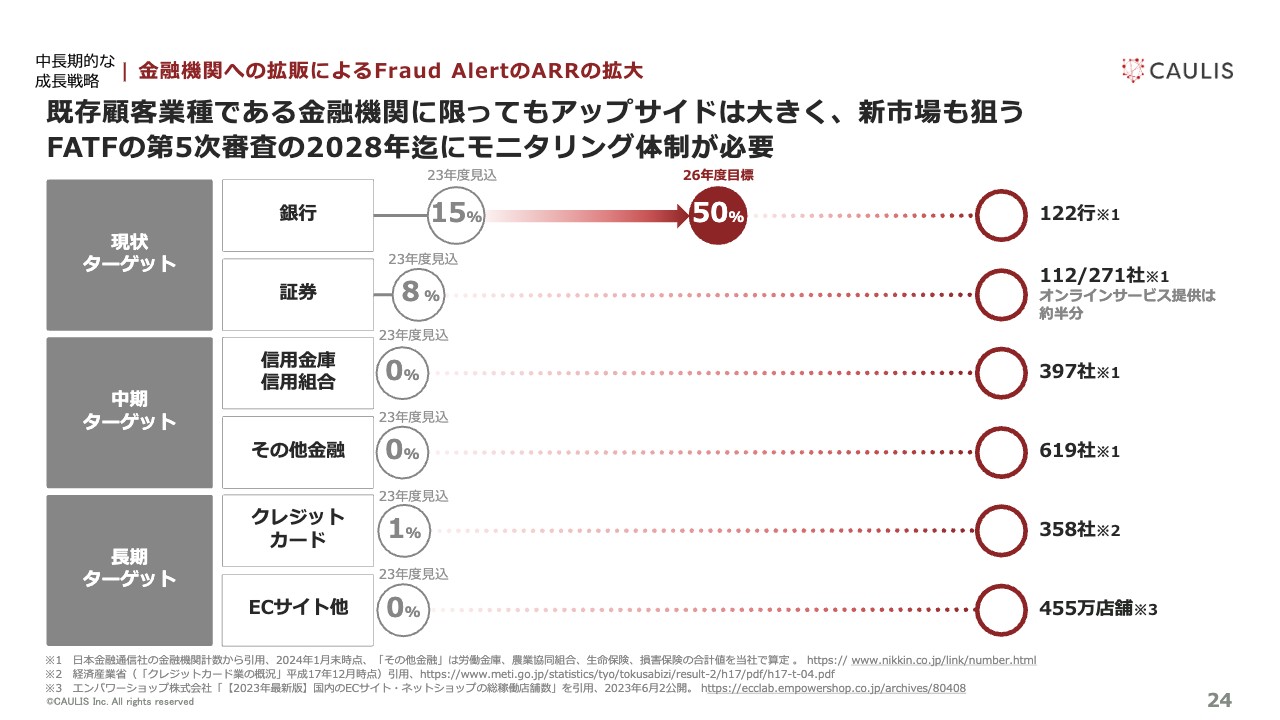

中長期的な成長戦略|金融機関への拡販によるFraud AlertのARRの拡大

中長期の成長戦略です。金融機関とは今、15パーセントほどしか取引がないものの、これを2026年中に50パーセントまで上げていきたいと思っています。

当社が証券口座を作って引き落としするのも、信金・信組とメインのトランザクションをするカウンターパートも銀行です。その他金融には、生命保険、損害保険、その他の組合、漁業組合などたくさんありますが、トランザクションの口は、やはりほとんどが銀行となります。

当然、クレジットカードの引き落としも銀行になるため、大動脈である銀行を抑えるというのが基本戦略になっています。

一番下にECサイトがありますが、こちらについても2024年3月に警察庁からもリリース出ているとおり、2023年クレジットカードの不正利用額が540億円になってしまったという状況です。

eコマース全体の市場が20兆円であるのに対して、540億円が不正利用されているということは、相当数のクレジットカード決済が本人ではない者によって行われています。

これを受けて経済産業省も、いよいよeコマースやクレジットカード事業者に規制を強化していく動きがあります。当社としてはここのマーケットはかなり大きいのではないかと考えています。

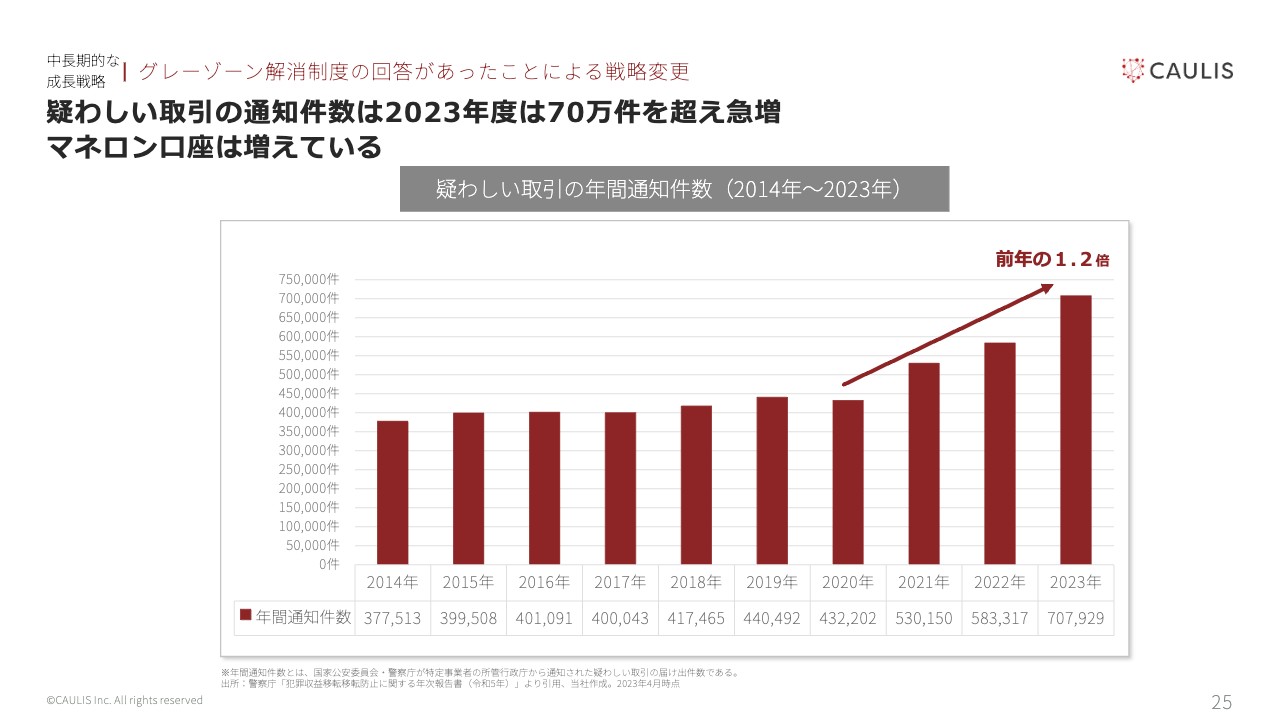

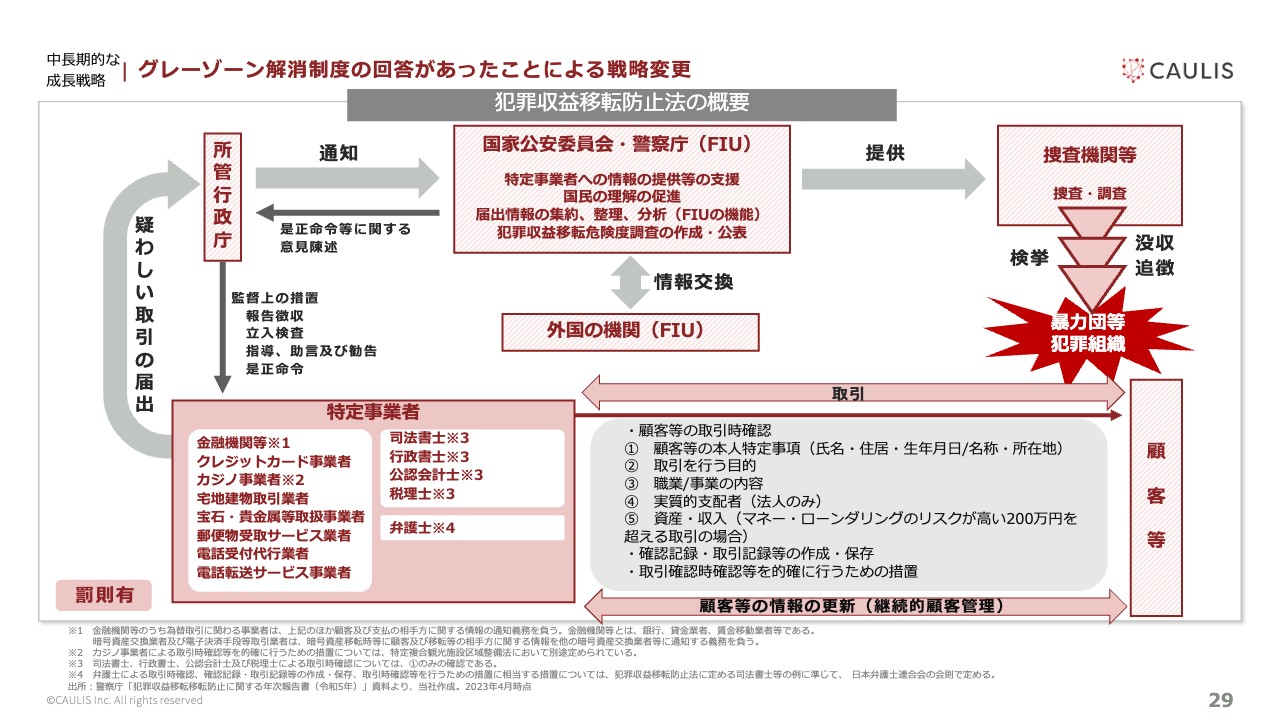

中長期的な成長戦略|グレーゾーン解消制度の回答があったことによる戦略変更

疑わしい取引とありますが、これは犯罪収益移転防止法で対象とされている企業が行う届出通知が対象です。企業群で言いますと、銀行やクレジットカード会社、証券会社、消費者金融、中古の古物商の他に、CtoCのメルカリなども対象です。

このような犯罪収益移転防止法の対象企業は、疑わしい取引の届出の報告を金融庁、経産省もしくは警察庁にしなければいけません。

2021年から2023年にかけてインターネットのトランザクションが激増しました。2020年にはスマートフォンの普及率が70パーセントを超え、2022年には94パーセントまで来ています。

トランザクションのオンライン化には、スマートフォンが普及したことや新型コロナウイルス感染症拡大の影響があります。リアルの店舗で物を買うより、店舗に行かずオンラインを使うことが増えた背景にあります。

資金移動業のみなさまやeコマースのみなさまが利便性を高めた結果、犯罪者にとっても利便性が高まるため店舗に赴かなくてもスマートフォンさえあれば、盗んだお金の資金洗浄がワンクリックで行える状態になりました。オンライン化が進んだことで、70万件ほど疑わしい取引が増えてきています。

疑わしい取引の事例の中には、フィッシングサイトに盗まれた特殊詐欺の事案があります。いずれの場合も銀行口座が転売され、特殊詐欺グループやフィッシングサイトに口座が流れてしまっています。不正利用者に口座を持たせないためには、当社のようなモニタリングが必要です。

もしくは疑わしいトランザクションがあった時に、本人確認をすぐに実施し、確認が取れなかった場合にはすぐにその口座を凍結するなどの対応が求められています。

したがって「Fraud Alert」のモニタリングと電力会社による継続的顧客管理をしない限り、これから先もどんどん疑わしい取引の件数が増え続けると考えています。

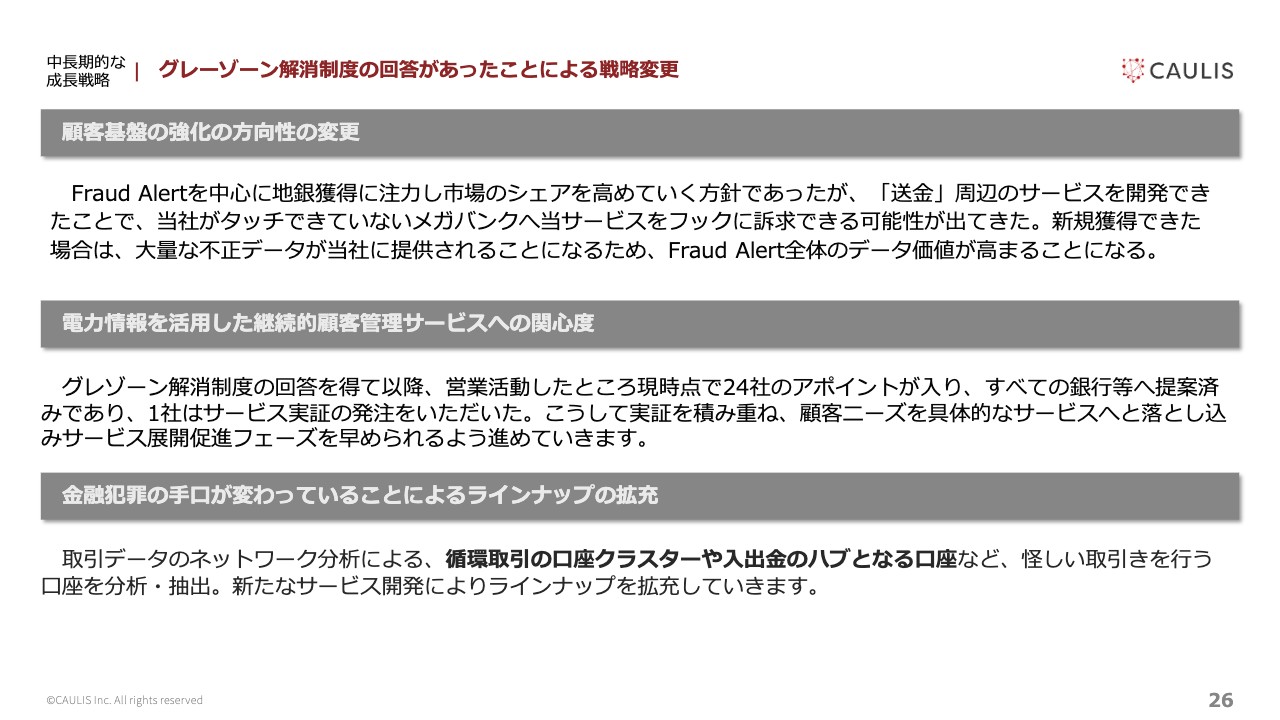

中長期的な成長戦略|グレーゾーン解消制度の回答があったことによる戦略変更

当社では、グレーゾーン解消制度の回答があった際、システムインテグレーションが必要な「Fraud Alert」だけではなく、データをお預かりして解析するというタイプの電力サービスができるようになりました。これが、顧客基盤を拡大するための1つの武器になると思っています。

「Fraud Alert」の6面設置、送金に関して「この銀行口座からこの銀行口座にいくら、どのタイミングで送金が行われたのか?」とデータだけをお預かりすることで、システムインテグレーションなしで口座と口座の相関関係を分析させ「この口座リスク高そうですよ」「この口座たぶん犯罪者のものですよ」というデータ解析をするという売り方を、この第1四半期で既に販売しています。

リードタイムが短いサービスのラインナップが増えたことに伴い、顧客基盤を拡大するリードタイムが短くなるということが一番大きなトピックです。

電力情報を活用したサービスに関しても2024年4月3日のニュース以降、営業活動で直接24件アポが入り、商談が進んでいます。

昨日(5月15日)のリリースのとおり1社決まり、予算化もしくは発注に向けて動いている案件が複数あります。このように電力会社の顧客基盤を増やすビジネスが、今後収益にかなり寄与してくると考えています。

また、金融犯罪の手口が若干変わったことについてお話しします。2023年には1年間で90億円近い資金がフィッシングサイトによって盗まれました。

今年はフィッシングサイトより、いろいろなタイプの特殊詐欺に使われるための銀行口座の転売や銀行口座の貸し借りが非常に増えています。正規のユーザーであった人の口座が転売される、もしくはご本人も使いながら、第三者にその口座を貸す「貸し借り口座」が、2024年の1月から3月以降急増しています。これは個人のみならず、法人でも行われています。

この転売やレンタル口座(正規のユーザーが犯罪者に口座を貸すこと)の特定において、2023年時のトピックはフィッシングの犯罪による不正利用を減らすことでしたが、今年は疑義のある口座を早期発見してこれを使わせなくするという内容になっています。

送金検知のサービスや電力会社によって、本当にその口座開設者が使っている口座かどうかを特定するという方向にニーズが切り替わってきていると考えます。

電力サービスと送金まわりのサービスの業績に関する影響に関しては2024年4月3日のリリース以降の商談のため、第2四半期以降に定性面、定量面でお話しできればと思っています。

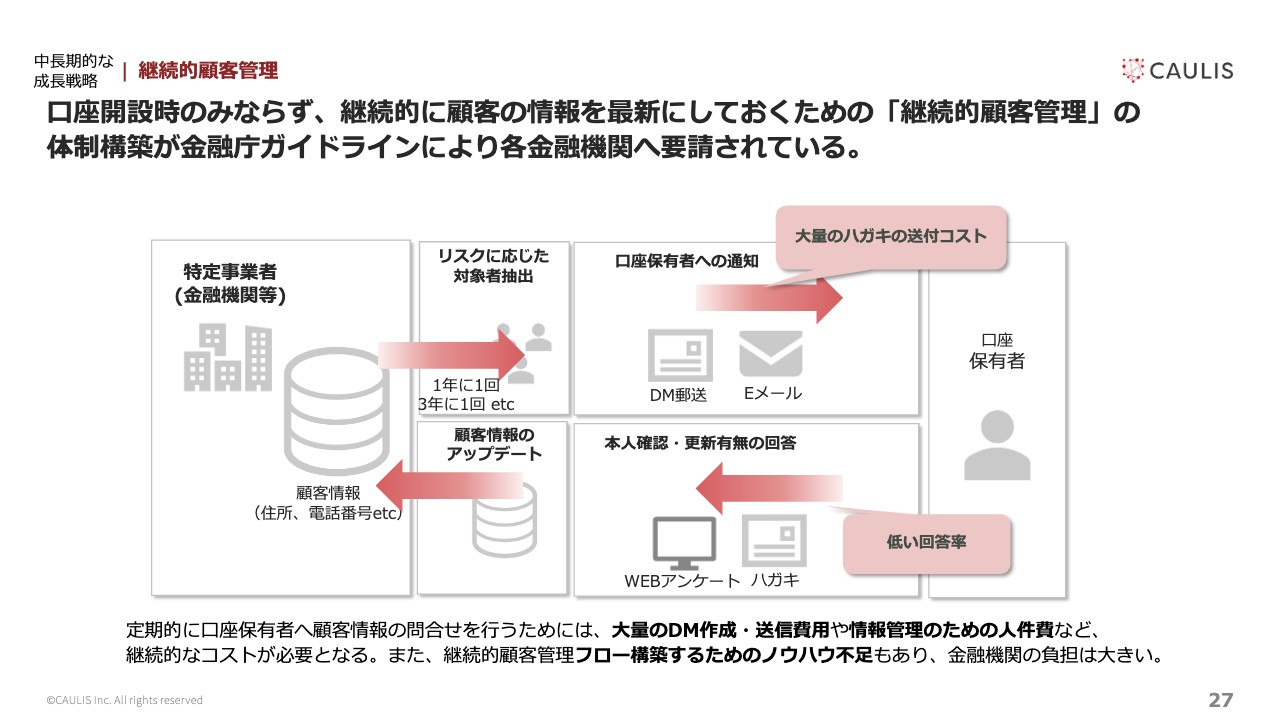

中長期的な成長戦略|継続的顧客管理

電力会社の負担の内容をスライドに記載しています。継続的顧客管理とは金融庁のガイドラインによって要請されるものです。FATFから世界各国の金融庁と金融機関にも要請があるため、これは基本的には義務化されているようなものです。

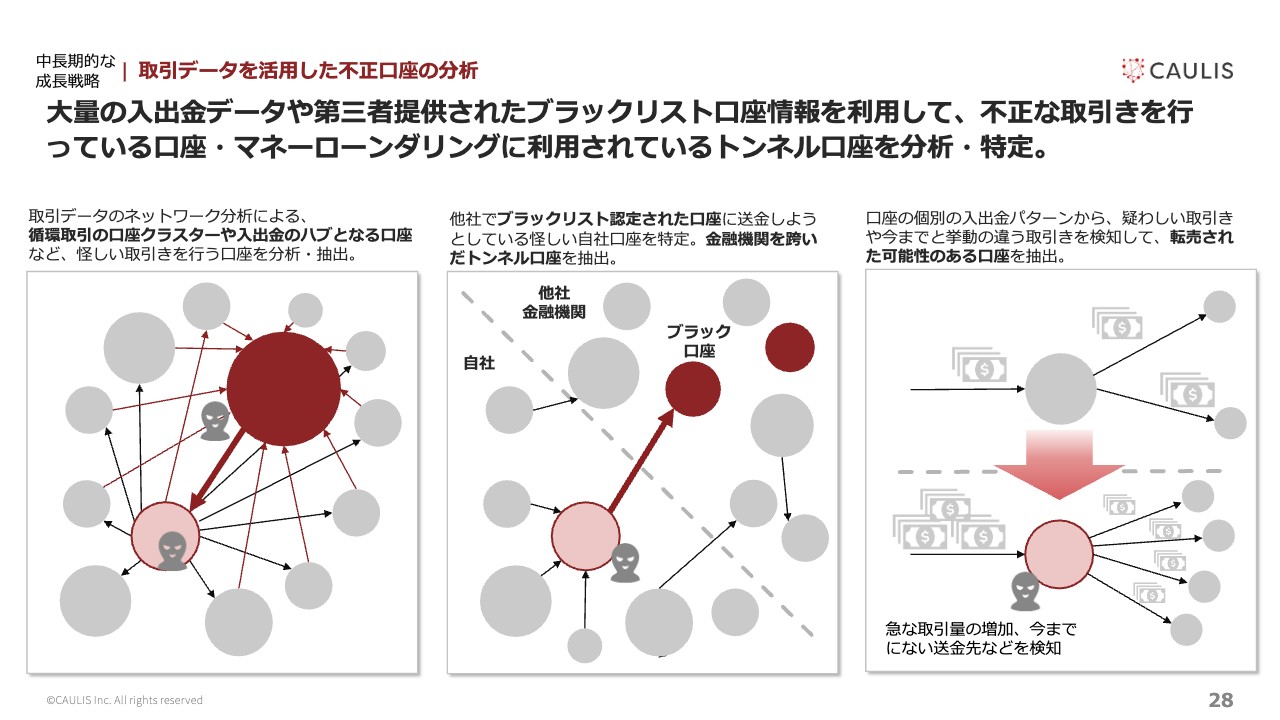

中長期的な成長戦略|取引データを活用した不正口座の分析

先ほど6面設置の送金に関して、システムインテグレーションがないかたちでの分析というお話をしました。今日本の金融機関は、この入出金を仕向け元と仕向け先、送金元と送金先のA地点とB地点だけでモニタリングを行っています。

情報を多面的に見ることで、スライドの左図のような犯罪グループの入出金の流れを示すソーシャルグラフを作ります。

「疑義のある口座から送金があったが、その口座からどこにお金がばらまかれているのか?」という流れを見ることで、疑義のあるトランザクションを多面的に見ることをご案内し始めています。

これもデータをお預かりして収めるというタイプなので、コンサルティングに近いようなビジネスになっています。

中長期的な成長戦略|グレーゾーン解消制度の回答があったことによる戦略変更

「グレーゾーン解消の内容がよくわからなかった」というお問い合わせがあるので、ご説明します。

所管行政庁から見て、資金移動業に該当する犯収法対象企業がこのスライド左下の特定事業者のところに記載されています。犯収法対象企業は疑わしい取引の届け出を警察庁、金融庁、経済産業省に報告します。

通知を受けた警察庁や国家公安委員会が、年に1度、危ないトランザクションをきちんと見る旨の書かれているガイドラインをバージョンアップし、外国の機関にも連携します。

警察庁に、当社の電力会社を使った取り組みが犯罪収益移転防止法は法律の第11条に該当するということをご認識いただき、行政庁の1つの個人情報保護委員会が法令に基づく場合であれば、本人同意なくやってよいことを示します。

さらに電力会社は、電気事業法という法律に従わなければいけません。経済産業省の資源エネルギー庁が空き家かどうかの確認のみでしか使用できないよう定めていましたが、利用範囲を拡大していただきました。

継続的顧客管理に必要なのは、氏名や住所、生年月日などの顧客の本人特定事項の情報で、それらを定期的に更新することが義務付けられています。更新するのであれば電力会社の保有する個人情報と金融機関の保有する情報を照合してよいと書き換えていただきました。

以上がグレーゾーン解消制度で認定いただいたことです。

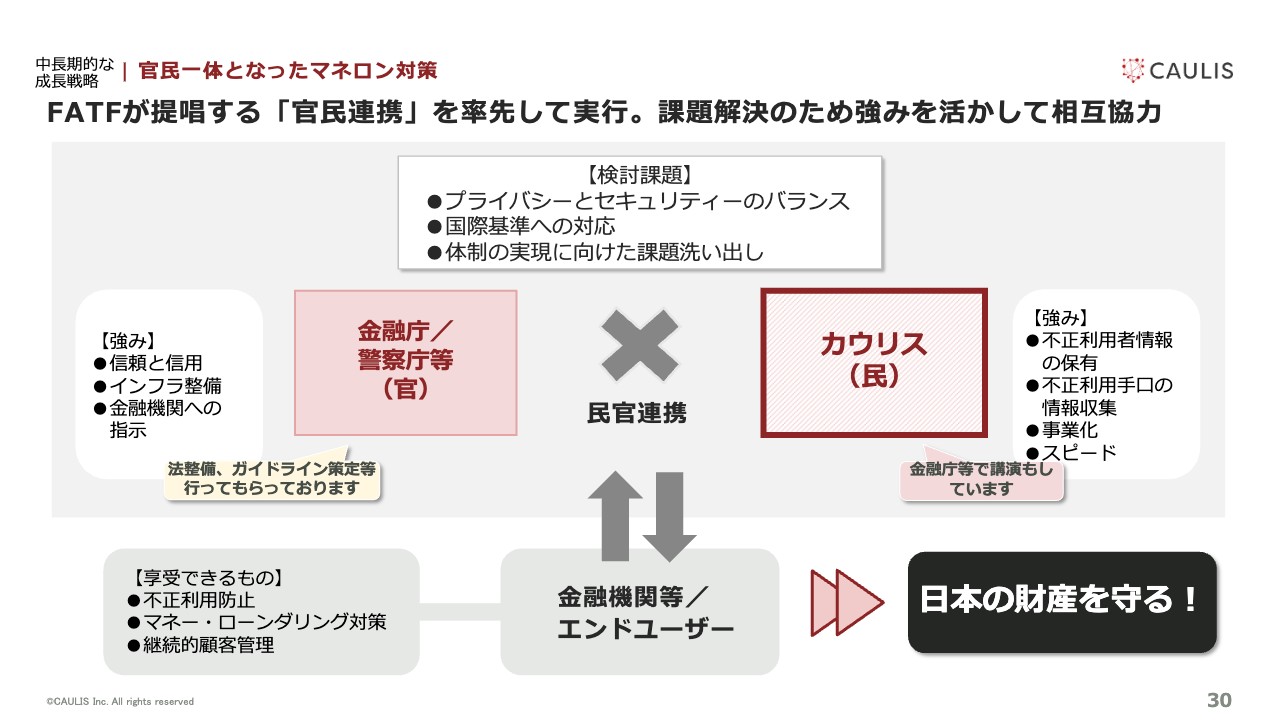

中長期的な成長戦略|官民一体となったマネロン対策

今後も金融犯罪の手口はクオータリーもしくは半年ごとに、新しい手口になっていくという認識でいます。

「ChatGPT」が出て、世界各国の国や地域からのハッカーが日本語のネイティブの様相でメールを配信できるように、通訳や翻訳機能がパワーアップしてしまいました。世界中でフィッシングメールや特殊詐欺のメールが増えています。

当社は「どのような現状、現場でどのような不正が起きているのか?」「このような武器を作っていただければ、日本の国益である金融機関に預けられている金融資産とか個人情報を守ることができるため、ガイドラインを変えてください」「法改正して武器を作らせてください」ということを当局に連携し、新しいサービスを作るという循環をしていきます。

このように日本の個人資産や金融資産、個人情報を守っていくことが、成長戦略上の理念だと思っています。

会社概要に関してはホームページに掲載しています。競争優位性においても前回のロードショーおよび上場時の目論見書に記載した内容になります。

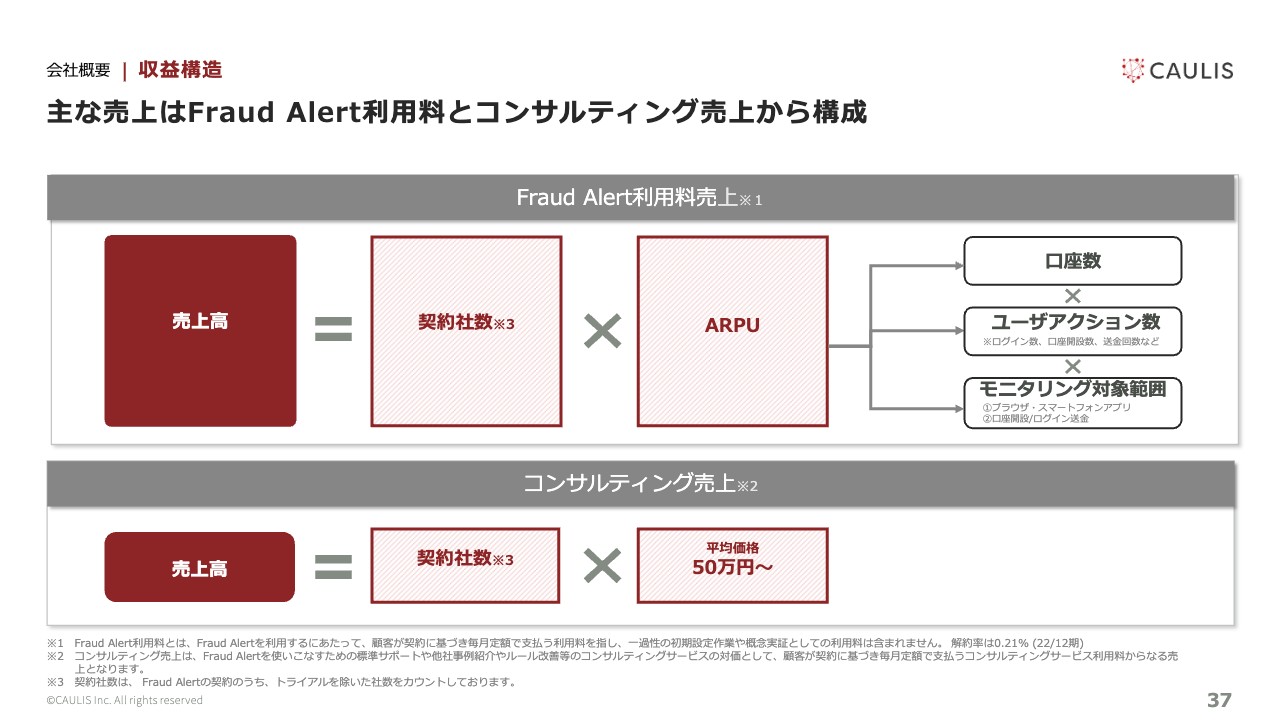

質疑応答:「Fraud Alert」の単価の仕組みについて

司会者:「『Fraud Alert』の単価の仕組みについて知りたい」というご質問です。

島津:「Fraud Alert」の売上高について、こちらのスライドをご覧ください。銀行が何口座エンドユーザーを持っているかと、そのユーザーが何回口座にログインしたり、口座開設しに来たり、送金したりしているかというアクション数が構成要素になります。

スライド右端のモニタリングの対象範囲は、先ほどお伝えした6面設置です。インターネットバンキングのログインだけであれば、そのインターネットバンキングのマンスリーのアクティブユーザー掛けるログイン回数でわかります。

スマートフォンはだいたい今、感覚的に、インターネットバンキング利用者を1とすると、スマートフォンバンキングの利用者は3から4ほどになります。スマートフォンアプリに拡充すると、だいたい3倍ほどユーザーが増えています。

ここのユーザー数とアクション数に応じてボリュームのディスカウントはありますが、ここに単価を掛け算しています。ボリュームに応じてディスカウントされていくかたちの価格体系です。

スライドの灰色部分に「『Fraud Alert』利用料売上」「コンサルティング売上」とありますが、上が「Fraud Alert」の利用料で、下がサポート費用に相当します。コンサルティングは1社あたりのサポート費用のようなかたちになっています。

銀行A社が「この端末は犯罪に利用されたからブラックリスト登録する」と対応に進んだ場合、ブラックリスト登録した先で同一の端末が他の会社にログイン成功していると、当社が「そちらで何時何分に、他所で犯罪に使った端末がログインしています。そちらでも本人確認なり凍結か何かしてもらえませんか?」というサポートをする流れとなっています。

そのサポート費用を1社あたり月額50万円ほどからいただいています。収益構造は以上です。

質疑応答:電力契約データサービスの詳細状況について

司会者:「先日プレスリリースを出されていた電力契約データサービスに関しての状況を教えてください」というご質問です。

島津:2024年4月3日の認定以降グレーゾーン解消制度の回答があって以降のお問い合わせは、半分は既存のお客さまからで、半分は新規のお客さまからです。

顧客のペインのお話をすると「新規口座開設時に偽造の免許、偽造のマイナンバーカード、偽造の社会保険証等で口座開設してくるので、それを止めたい」というニーズもあります。

お客さまと銀行側で本人確認を実施するには、既存の口座数に対してリスクの高いトランザクションがあったらはがきを送るという対応をされています。ざっくり平均すると、全口座数のうち約10から15パーセントほどが、年間数回リスクの高そうなトランザクションをしています。

その約10から15パーセントに対してはがきを送っています。返信用封筒付きのはがきを送る場合には1通あたり200円から300円ほどかかります。

圧着封筒で「継続的顧客管理のお願い ○○銀行」と届き、圧封筒を開けると二次元バーコードが2つ付いています。

二次元バーコードをスマホで読み取ると開設時の住所が相違していることがわかり、口座保有者の情報の変更対応をしていただく流れですが、返信率が極めて悪いという状況があります。そもそも届かず終わってしまう例もあります。既にもう住んでいない住所へのはがきにおいては送っても届かず、結局どこにいるかわかりません。

電話番号もわからない、メールアドレスもわからないという連絡が不可能な口座が、どの会社も20パーセントから30パーセントくらいある実態があります。

上記のような住所にはがきを送るコストが無駄だという問題があるため、口座開設時のお客さま情報を定期的に更新していきます。この2つのコストを低減したいというニーズがかなり顕在化しているというのが、この1ヶ月でわかりました。

UI銀行とのニュースを出しましたが、UI銀行側にも「なぜこのサービスを使いたいのか?」「どういう利用シーンなのか?」とご質問が相当数寄せられており、極めて反応がよいと思っています。

質疑応答:ARPUの最高額について

司会者:「ARPUは220万円ですが、一番高い顧客でどの程度でしょうか?」というご質問です。

島津:今一番高いお客さまはメガバンクで、1,130万円MRRいただいており、このお客さまにも6面設置のお話をしました。インターネットバンキングのログインページから始め、最初は300万円弱だったところ、翌年スマートフォンのログインページも始めたところ、600万円ほどになりました。

このお客さまにはもう7年ほど使っていただいています。特にコロナ禍の後に、インターネットバンキングのアプリバンキングの利用者数が年率で20パーセントくらいずつ上がっていくかたちになったため、結果的に600万円ほどだったのが倍近くに増えています。

「〇〇銀行閉店」「〇〇支店閉店」などで検索すると各銀行の動きがわかります。例えば、これまではほとんどのメガバンクに、銀座北支店、中央支店、南支店と、だいたい3つの支店がありました。しかしながら、コロナ禍以降、店舗に来る来場者数が激減しており、1つの店舗に集約しています。

集約すればするほど店舗に来る人が減っていき、インターネット化していきます。インターネット化するとマンスリーのアクティブユーザーが増えていくため、課金対象が増えていきます。

今後、基本的には各銀行とも店舗とATMは減少していく方針です。また欧米では、コンシューマー向けに店舗を持っている銀行は激減しています。日本も後追いでそのような状況になってくると、主戦場は基本的にインターネット、アプリバンキングになります。

したがって、設置面積プラス純増するという変数も、かなり大きいと考えています。

質疑応答:顧客単価の上昇見込みについて

司会者:「高い顧客はすでに12面設置になっていますか? また、その顧客の単価はどこまで上がりますか?」というご質問です。

島津:一番高いお客さまは、実は2面設置です。今年、6面設置もしくは4面設置になるよう商談を進めており、現行のARPUから2倍強になるのではないかと考えています。

ARPUの観点で考えると現状は2面設置ですが、今年6面にしようと思っています。法人のインターネットバンキングのニーズが各社とも顕在化し始めています。

一部の会社では法人の新規口座開設のところだけをモニタリングしていますが、年度内に12面設置になるのは1社もおそらくないと思います。2面設置を4面設置にする、もしくは4面設置を6面設置にするという動きが出てきていると思っています。

インターネットバンキングのログインで始めるところは、今平均価格で100万円ほどだと思います。明確な数字がぱっと出てきませんが、6面設置になってきた時の数字を次のように試算しています。

上場時の「新規上場申請のための有価証券報告書Ⅰの部(目論見書)」10ページに、サービス提供先の拡大余地というかたちでTAMを描いているページがあり、次のようなことが文章で書かれています。

インターネットバンキングの個人口座のログインのみの時のマーケットが186億円で、インターネットバンキングとアプリバンキングの6面設置になった時には、だいたいTAMとしては9倍になり、1,100億円ほどになります。その後にインターネットバンキングの法人口座にマーケットが拡大すると2,200億円ほどになると考えています。

こちらは2023年時点でのインターネット利用者数から算出している数字です。2023年、2024年、2025年と時間が経てば経つほど、店舗数とATMの数は減っていきます。2030年頃にはここから2割増し、3割増しになると考えています。

また、先ほどお話ししたとおり、不正利用者のデータの50パーセントのマーケットを取っていくという話になると、このマーケット全体を10社、20社で分け合うというより、最初に50パーセントを取った会社が「独り勝ち」するマーケットであると当社は認識しています。

したがって、利益率はどんどん上がっていきます。マーケットも拡大する上、マーケットシェアが高い会社にお客さまが集中し、利益率はどんどん上がっていくのではないかと推定しています。

質疑応答:普及率の分布について

司会者:「現在の普及率は15パーセントとのことですが、メガ、地銀、大手、地銀中小はどのような分布になっていますか? 普及率50パーセントになると、どのような分布になりますか?」というご質問です。

島津:当社のサービスに親和性が高いのは、一番はメガバンクとネット系の銀行です。その次が地方銀行の大手となります。理由は、ネット銀行とメガバンクは、共同システムを使っているというより自社サービスを使っているため、意思決定が早いからです。

ネット系の銀行とメガバンクはなにか事故(不正取引により資金が盗まれることを指す)があった時に、自社とシステムインテグレーターとの都合で決まるため、ここのシェアが先に入るだろうと思っています。

地方銀行は「地銀共同システム」と検索するとわかりますが、勘定系やインターネットバンキングを6社から15社で共同で利用しています。したがって、共同システムを利用している1社が「使いたい」と言っても他の会社が「使いたくない」となった場合、先行者がコストを払わなければいけなくなります。

単独で意思決定するのはシステム共同系の地方銀行に関してはやはり遅くなります。そこを口説いていくのは、時間がかかるファクターだと思います。

したがって、50社のうちメガバンク、ネット系の銀行が最初に来て、事後的に地銀のトップティアの銀行が使うと、そこと同じシステムを使っている会社が入ってくると予想されます。そのようなかたちで増えていくということを予測しています。

質疑応答:競合の参入余地について

司会者:「競合の参入余地について教えてください」というご質問です。

島津:競合の参入余地はあると思います。同業他社でいう観点では、地政学的にアメリカ、ロシア、中国、イスラエルがセキュリティやマネロン系のプレイヤーが多いです。一方で、日本では、マネロン対策やサイバーセキュリティのプレイヤーが非常に少ないです。

地政学的にと言いましたが、戦争が起こりやすい国や地域ではサイバーセキュリティ、マネロン系のサービスが生まれやすいためです。この4ヶ国のプレイヤーが参入してくる可能性があります。

今回、ウクライナの侵攻やイスラエルの戦争があった影響で、日本国家としては4ヶ国のプレイヤーのうち2ヶ国は使いにくくなります。したがって、アメリカ系の会社や、イギリス系・EU系の会社が入ってくるのではないかと考えています。

FATFで不合格が出てしまっている国家のうち、GDPで上から数えると日本はGDPはかなり大きいものの、FATFの対日審査の結果は実質不合格の判定となっています。そのためマネロン系のプレイヤーからはおいしいマーケットに見えており、入ってくると思います。

入ってくる際に差別化要因になるのは、日本の金融庁や警察庁のガイドラインに準拠したモニタリングができているか、FATFから勧告を受けている日本のペインを解決できるサービスになっているかです。そのあたりは当局のリレーションがあるかが、非常に重要なマーケットになってきます。

したがって、彼らよりも早くお客さまになっていただくこと、そして日本国家の行動に合ったガイドラインに立脚しているサービスサプライを続けていくことが、参入障壁につながると考えています。

同業他社のグローバルプレーヤーを何社か見ているものの、不正利用者の情報をリアルタイムで流通させるコンセプトで戦うというより、1社1社のマネロン対策をしようとしています。プレゼンのスライドで言いますと、左側のプレイヤーのほうが大きいと思っています。

UKやUSでもマネロン系でユニコーン企業がいくつか出始めていますが、基本的にはトラディショナルな銀行向けに営業をかけており、オンプレミス系のサービスで戦っているプレイヤーがほとんどです。「クラウド、API、ワールド情報で流通させていきましょう」という戦い方のプレイヤーはなかなかないません。

当社は日本のガイドラインに立脚しているAPIを活用し、連携しています。この2つのコンセプトで取り組んでいることは、かなり競争優位性を高める施策ではないかと考えています。

質疑応答:チャーンレートの目安と季節性について

司会者:「チャーンレートの今後の目安について教えてください。チャーンレートや御社の業績には、季節性がありますか?」というご質問です。

島津:チャーンレートの目安に関しては実績ベースではいくつか出始めているものの、どれくらいチャーンするのか、売上に対して貸倒引当金のようなかたちでどの程度が減衰するのか、今年以降作っていこうと思っています。したがって、現時点では答えがないです。

季節変動に関しては、半分あって、半分ありません。

当社の顧客は基本的に、銀行業や証券業などトラディショナルな金融機関です。お客さまは10月から12月に、翌年度、何にお金をいくら使うかを決めて予算を固めます。1月、2月、3月にPoCで、4月から本契約というかたちになります。したがって、シーズン終わりで、4月に新規が増える傾向があります。

一方で「不正利用者が多かった」「口座の転売が多かった」などの事故が起こったタイミングでは、特別予算が下ります。

例えば、去年12月に一過性で一気に追加の設置面積を増やすお客さまがいました。追加で設置面を増やす時には、初期の設置費用として売上が計上されます。

このように、事故が起こるとシーズナリティではないものが出てきます。事故がいつ起こるのかは誰にも予測しにくいため、そこはアンコントロラブルな感じになります。

質疑応答:別のソリューションが出てくる可能性と他国で普及している仕組みについて

司会者:「この市場で、別のソリューションが出てくる可能性はありますか? 全世界の動きを見て、他の国ではどのような仕組みが普及していますか?」というご質問です。

島津:FATFの会合に昨年、民間からはおそらく私と全国銀行協会の方が出席しました。海外については、アメリカはソリューションというより、不正利用者の情報をFBIにポストするケースが多いです。

例えば、怪しいトランザクションがあると銀行員がFBIに電話します。「怪しいトランザクションがあって、名前は〇〇さんで、電話番号〇〇で、Eメールアドレス〇〇で、仕向け先の銀行口座はこのような感じです」と問い合わせます。すると「その電話番号の紐づく銀行口座が不正利用したため、その電話番号はアウトです。」と、FBIと銀行がそれぞれ連携しています。

これはFATFも推奨している仕組みです。これに倣って英国でも、2020年あたりからようやくNPO団体のCIFASがFBIの代わりに、80行ほどの銀行を束ねて不正利用者の情報をやり取りしています。

電話をかけて「FBIさん、今トランザクションがおかしいです」と確認する仕組みは労働集約型ですが、当社ではこの労働集約のところを短くするためのツールを作っています。

彼らはヒューマンリレーションシップをマニュアルで進めています。当社のようにDX化して「他所でブラック登録され、そのブラックリスト登録された情報がこちらに飛んできた」「過去にその端末が、この口座にログインが成功していた」と情報を見られるという動きをしているところは、現時点で聞いたことがありません。

欧米で誰が何をしているのか動きを特定しながらサービス開発しなければ、いつの間にかひっくり返されるようなNewテクノロジーが出る可能性はあり得ると思います。

すでに世界各国の国や地域で、どのような金融犯罪がどのようなテクノロジーを使って行われていて、打ち手として金融庁や警察庁、金融機関が、欧米で何をしているのかを追いかければ「当社は、日本ならではこのような機能を使っていけばよいのではないか」という発想ができると思います。

現状の売上のほとんどは日本の金融機関からです。欧米に目を向け続けないとひっくり返される余地があるため、「テクノロジーで飯を食っている商売人」としては追いかけ続けなければいけないと思っています。回答は以上となります。

質疑応答:海外進出の可能性について

司会者:「この仕組みで海外に進出して、世界標準にすることはできますか? 進出先の国の構造に合っているかが重要だと思いますが、どのように対応しますか? 早く進出して、面を取ることが重要だと思います」というご質問です。

島津:おっしゃるとおり面を取ることが重要なビジネスですが、現状の少ないリソースと、GDP3位の日本がFATFに対日審査の結果は実質不合格の判定とされている状況を鑑みると、日本をきちんと取っていくことが非常に大事だと思っています。

一方、当社のようなビジネスはかなりユニークだと言われています。p32の会社概要の右側に「受賞歴・メディア掲載歴」を記載していますが、2021年に台湾の「TRC2020」で優勝しています。

台湾は2016年の日本と同じ状況で、いまだに台湾の金融機関では自社のオンプレでデータを作っているため、データ連携はしていません。ただし、インターネットバンキングが普及すればするほど不正利用者が急激に増えていくため、余地はあると思っています。

「商習慣上、インターネットバンキングが増えます」「GDPがかなり大きいです」「人口が多いです」というところや、FATFから多くの指摘が入っている国が、当社が入っていくポイントだと思っています。

したがってAML体制ができていないマーケットで、GDPが大きく、商習慣上、日本と親和性の高い犯罪収益移転防止法もしくは個人情報保護法があることがポイントになってきます。つまり、親和性が高いかが重要なポイントになってきます。この3つ睨むと、マーケットは出てくるかもしれないと考えています。

現状は日本マーケットに注力し、このマーケットシェアを寡占化することが、当社としては優先順位が一番高いと考えています。

質疑応答:採用計画について

司会者:「今後の人員についてはどのような計画ですか?」というご質問です。

島津:開発とビジネスサイドを年率で複数人採っていこうと思っています。ヘッドカウントを増やせばよいというビジネスではないため「セキュリティ」「マネロン」「金融機関の知識」の3つの知識がある人をマーケットから採ってくるのがかなり難しいと感じています。

金融をわかっている人間を銀行から採ってくればよいわけではありません。金融業がマネロンに詳しいわけでもありませんし、サイバーセキュリティ、つまりITまでわかる人材はなかなかいません。

したがって、頭数をふやせばよいわけではなく、この3つのうち1つか2つ持っている人を採用し、1年から2年かけて一人前にしていくビジネスになりますので、人数を急激に増やすつもりはありません。

また、当社のお客さまをここではA社、B社、C社と呼びますが、A社が最初のお客さまで、B社が次のお客さまだった時に、C社の営業活動の手伝いをしてくれたりします。例えば、C社が事故を起こした時には「C社で事故が起きていて、そちらにお金が流れているのですが」と話すと、B社とA社が「うちの口座を止めときますね」と対応してくれたりします。

また、A社が先輩のため、「このようなモニタリング手法をするとすごくいいよ」と、A社がC社に教えてくれたりしています。

当社では、年に数回、金融機関のお客さまを呼んでユーザーカンファレンスを行っています。会社同士で、ナレッジと経験をお客さま間でもシェアしています。

すると「それでは、A社に提供しているのと同じものをください」という話になり、当社が提供すると「不正利用を見つけられました」という流れになります。

このように、お客さまと運命共同体になることが実現できています。ナレッジをお客さまからお預かりし、お客さまのA社からB社にスキルトランスファーしていただくことができているため、人員は100人、500人、1,000人といった規模にはならないと思います。

また、海外にはCIFASというNPO法人があり、その従業員数が現在90人ほどになります。90人のNPOが、80数社のイギリスの銀行の窓口となって、当社のように「これ、危なくないですか」というカスタマーサポートを行っています。

CIFASなどは当社と近い組織構造になると考えており、ベンチマークの1つにしています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

153A

|

1,035.0

(03/06)

|

+10.0

(+0.97%)

|

関連銘柄の最新ニュース

-

カウリス(153A) YouTubeチャンネル「1UP投資部屋」の... 03/06 17:00

-

カウリス(153A) 第11期定時株主総会招集ご通知 03/06 08:00

-

カウリス(153A) 2025年12月期 通期 決算説明会 書き起... 02/26 13:00

-

カウリス、売上高は前年比2桁増、創業10周年の節目で配当を開始 新... 02/26 11:00

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … ... 02/21 15:00

新着ニュース

新着ニュース一覧-

今日 11:30

-

今日 11:00

-

今日 10:00

-

今日 09:00