【QAあり】日本ビジネスシステムズ、売上・営業利益ともに前期比増、事業環境は堅調に推移 エンジニア確保と育成体制の更なる強化へ

目次

牧田幸弘氏(以下、牧田):日本ビジネスシステムズ社長の牧田です。本日はご多用のところ、当社の2024年9月期上半期の決算説明会にご参加いただき誠にありがとうございます。

今回の適時開示についてご説明します。一昨年2022年12月に買収した私どもの100パーセント子会社であるネクストスケープ社について、一部受託案件の長期化によって当初想定した事業計画から乖離した状況が続いています。

それに伴い、今回のれんとして計上している未償却の金額を全額特別損失として減損することにしました。通期での親会社株主に帰属する当期純利益についても期初想定を下回ることとなったため、業績予想を修正しています。

私ども経営陣としては、今回の特別損失計上およびそれに伴う当期純利益の減少について、責任を痛感しています。グループの連携強化および業績改善に注力していく所存です。

また、中期経営計画の最終年度の2025年9月期の営業利益目標についても市場環境の変化を踏まえ、再検討しています。なお、当期の営業利益については、期初の想定どおり順調に推移しています。この点については後ほどご説明します。

2024年 9月期 上半期事業環境

当社の事業環境について概略をご説明します。全体的に顧客からのIT・DX関連の需要は大変旺盛です。また、ここ数年は体制強化を図ってきており案件数も拡大傾向にある状況です。エンジニアの確保と育成が最重要の課題です。引き続き体制の強化に積極的に取り組んでいきます。

お客さまの環境、顧客動向について簡単にご説明します。コミュニケーション基盤としての「Microsoft 365」は、日本のエンタープライズ系のお客さまへの導入はほぼ一巡してきている状況と理解しています。その中で、DX推進としてお客さまのクラウド活用が非常に拡大しています。この流れをしっかり捉えていきたいと考えています。

また、クラウド活用が本格化することによって、セキュリティ強化需要がさらに高まっています。当社もお客さまのニーズの高い領域におけるソリューション開発・提供を積極的に展開していく所存です。

さらに、日系のグローバル企業や大手のお客さまについては、日本を中心として、世界中一貫したガバナンスを強化したグローバルなクラウド環境の利用というニーズが出てきています。積極的にこのグローバル体制の対お客さま支援を強化しているところです。

次に、私どもが取引している各メーカーの動向についてご説明します。マイクロソフトが昨年の11月に生成AIのサービスとして「Microsoft Copilot for Microsoft 365」をリリースしました。日本を代表する大手のお客さまを中心に多くの引き合いをいただいており、現在、お客さまへの導入が徐々に始まっています。

生成AIについてはマイクロソフトのみならず、メーカー各社ほとんどのIT企業が投資を強化しています。さらに、日本の大手企業を中心に積極的に生成AIを活用しようという動向がある関係もあり、メーカー各社が日本に対する投資を非常に強化しているところが特徴です。

こうした流れの中で、体制強化により企業のサポート支援を厚くしていきたいと考えています。このような環境の中での注力分野として、人材確保に主眼を置いています。2024年4月には189名の新卒社員が入社しており、キャリア採用も順調に推移しています。

各部門での検証を通じて人材の戦力化に邁進しています。ここ数年、社員の人数も増えてきました。また、2024年5月より、本社を虎ノ門ヒルズのステーションタワーに移転しました。今までの虎ノ門ヒルズ森タワーも引き続き活用していきます。今後の事業拡大のための体制の準備も整えたというところです。

人材の確保は順調に進んでいるものの、この中でさらに、スキルシフトと新しい分野の人材育成が最大のテーマになってきています。当社では、マイクロソフトがすべての製品に対し機能追加した生成AIサービス「Microsoft Copilot for Microsoft 365」を全社員が使えるよう導入しました。新技術のノウハウを全社一丸となって取得し、お客さまへ使い方をご案内していく体制が整ってきています。

生成AIについては、2024年4月に「Data&AI室」という新しい部門を設立しました。今まで生成AIのエキスパートは各部門に分散していましたが、エキスパートを集約しお客さまへの支援を強化することで、より良いサービスを提供するための体制作りを行いました。

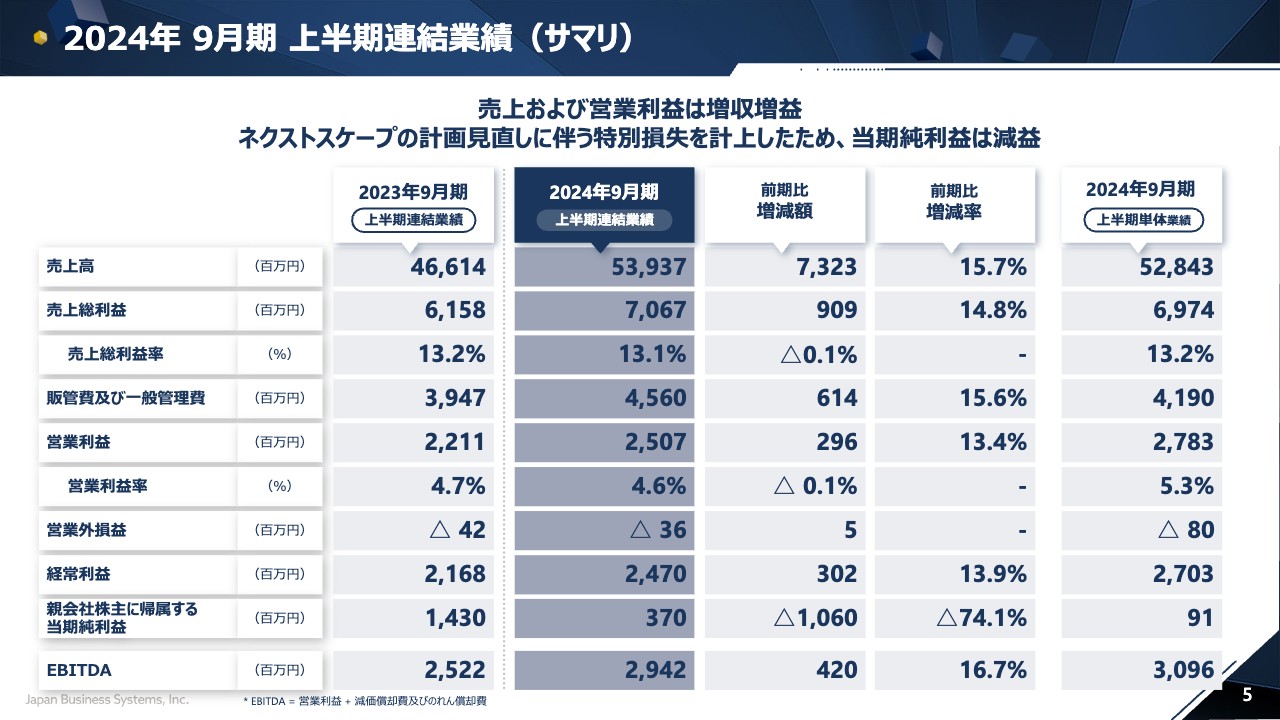

2024年 9月期 上半期連結業績(サマリ)

勝田耕平氏(以下、勝田):2024年9月期上半期の業績について私からご説明します。まず、売上が539億3,700万円と前期比15.7パーセント成長しています。

営業利益は25億700万円で前期比13.4パーセント成長、経常利益は24億7,000万円で前期比13.9パーセント成長しています。先ほど説明があったとおり、子会社の買収に係るのれんを減損・損失したことで最終利益は3億7,000万円で、前期比マイナス74.1パーセントとなっています。

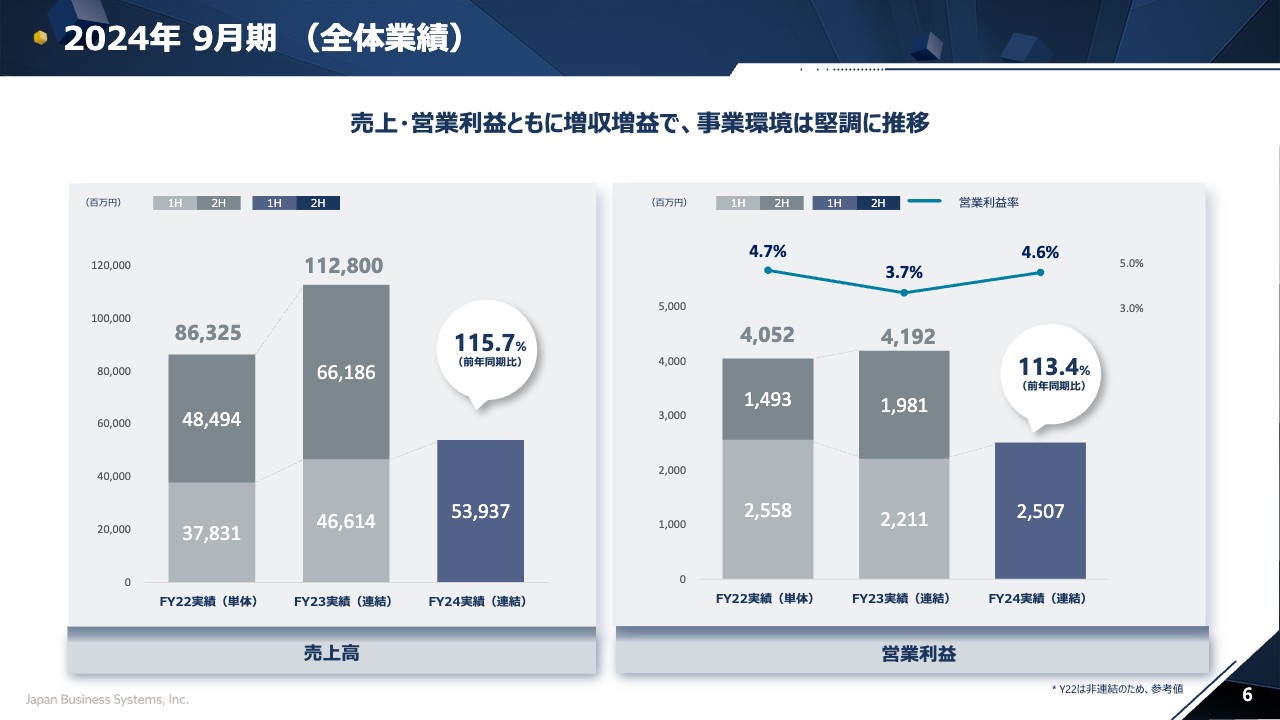

2024年 9月期 (全体業績)

売上は各セグメントとも順調に拡大しています。スライドのグラフのとおり、確実に成長している状況です。営業利益も25億円と、前期比で13.4パーセント成長しています。また、営業利益率に関しても一昨年に比べると改善しており、上場時の2022年度と同程度になっている状況です。

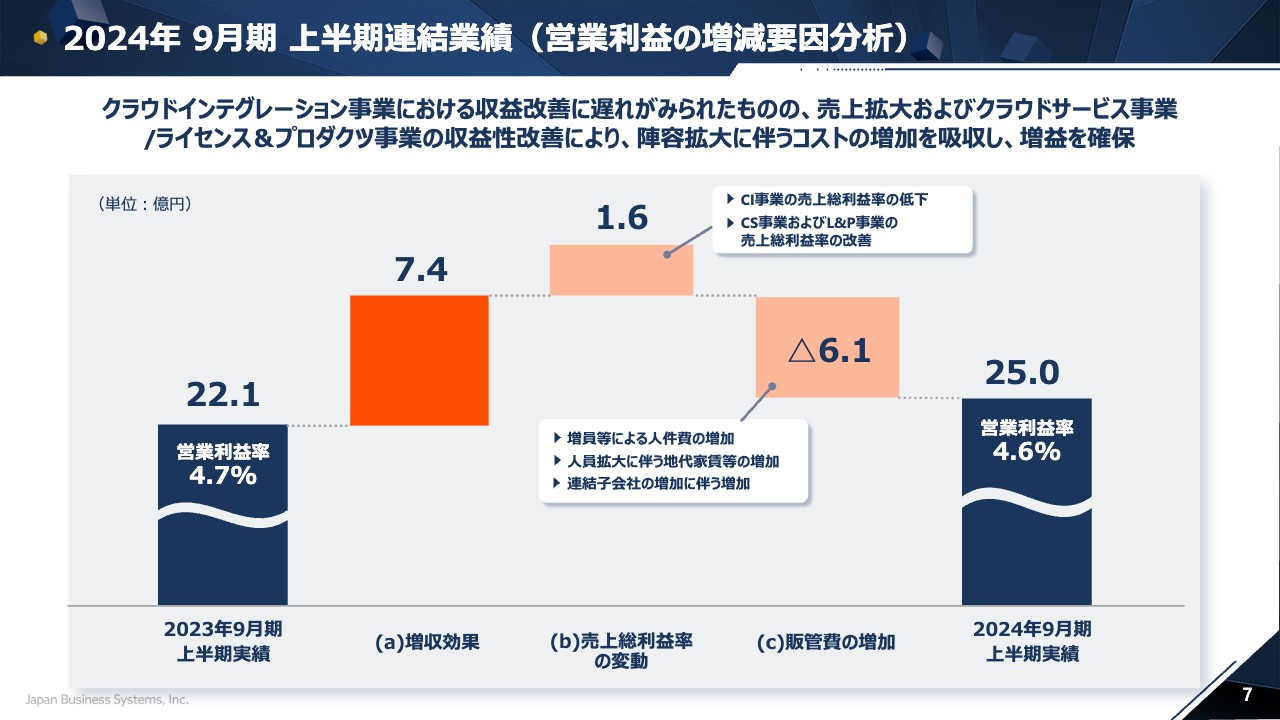

2024年 9月期 上半期連結業績(営業利益の増減要因分析)

営業利益の増減要因です。まず、増収効果による影響が7.4億円でした。こちらのセグメントはクラウドサービス事業が4億円弱と、かなりのウエイトを占めている状況です。

また、売上総利益の改善による影響が1億6,000万円で、こちらも同じくクラウドサービス事業が大半を占めています。販管費についてはビジネス規模の拡大に伴い販管費全体で6億1,000万円増えていますが、こちらも増員等による人件費の増加が約半分を占めています。結果として、25億円の営業利益、営業利益率は4.6パーセントというかたちに落ち着いています。

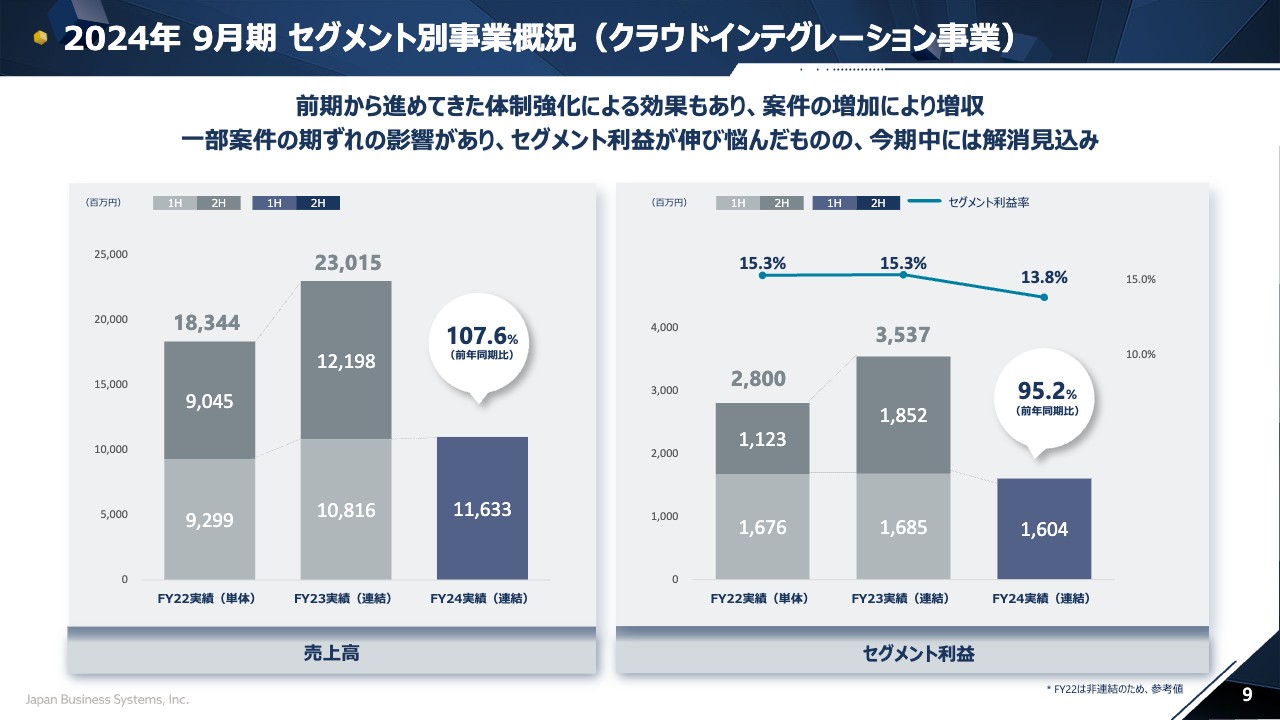

2024年 9月期 セグメント別事業概況(クラウドインテグレーション事業)

後藤行正氏(以下、後藤):セグメント別の事業状況について、ビジネス統括の私からご説明します。

クラウドインテグレーション事業についてご説明します。おかげさまで、売上は順調に拡大しており、一部大型案件の期ずれの影響によってセグメント利益率が下がっていますが、該当案件を除くとファンダメンタルは良好に推移していると考えています。

期ずれの案件については今期中にしっかりリカバリーできるという見込みが立っています。ネクストスケープ社については、まず長期化の案件の収束にしっかりフォーカスしていき、来期以降の成長に向けた足がかりにしていきたいと考えています。

新たな需要に対する取組み:生成AI

CIセグメントの中で特に新たな需要ということで、生成AIについてご説明します。AIはまだまだ導入を行ったPoC段階で、効果創出はこれからのため、インダストリーごとに業務に定着し、イノベーションが起こるところまで取り組みにしっかり寄り添っていく必要があると考えています。

私どもとしては「Microsoft Copilot for Microsoft 365」含め、業界共通の製品、いわゆるHorizontalの提供と利活用の支援を行いつつ、業界ごとのVerticalな課題解決に必要なData&AIの支援にしっかりチャレンジしていきたいと考えています。

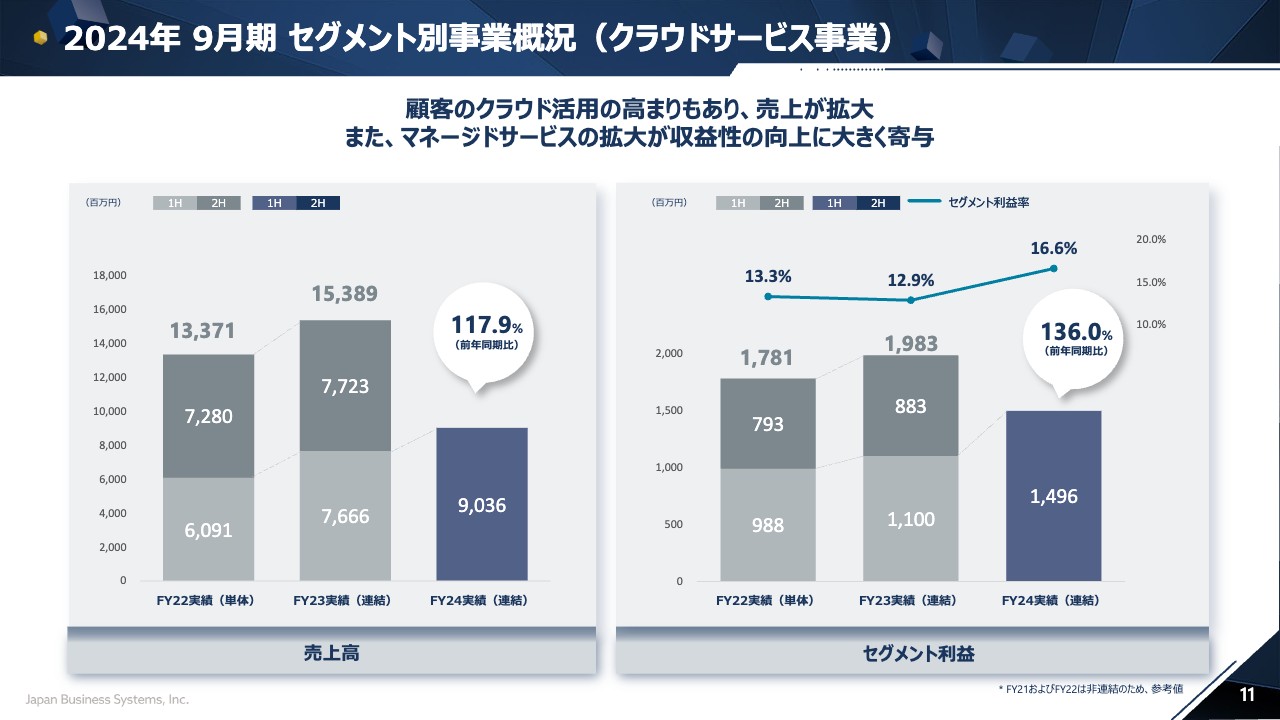

2024年 9月期 セグメント別事業概況(クラウドサービス事業)

クラウドサービス事業のセグメントについてご説明します。常駐サービスについては、顧客のIT人材不足およびクラウド活用の拡大により需要が高まっていることで、非常に拡大しています。また、利益面においても上流からのご相談も増加しており、お客さまとのSESの単価アップに寄与しているというのが現状です。

自社サービスについてもセキュアなファイル転送アプリである「metis fiebie」の好調な販売が継続しており、前期比2倍以上に拡大しています。

また、「Microsoft 365」関連のサービスも堅調に推移しており、こちらも前年同期比1.3倍程度となっています。具体的な案件としては「マネージドクラウド for Microsoft Azure」、「リモートサービスデスク」についても大型案件が獲得できています。特にこの自社ソリューションサービスは収益性も高く、リカーリングビジネスにつながっていくため、今後も利益に貢献していくだろうと大きく期待しています。

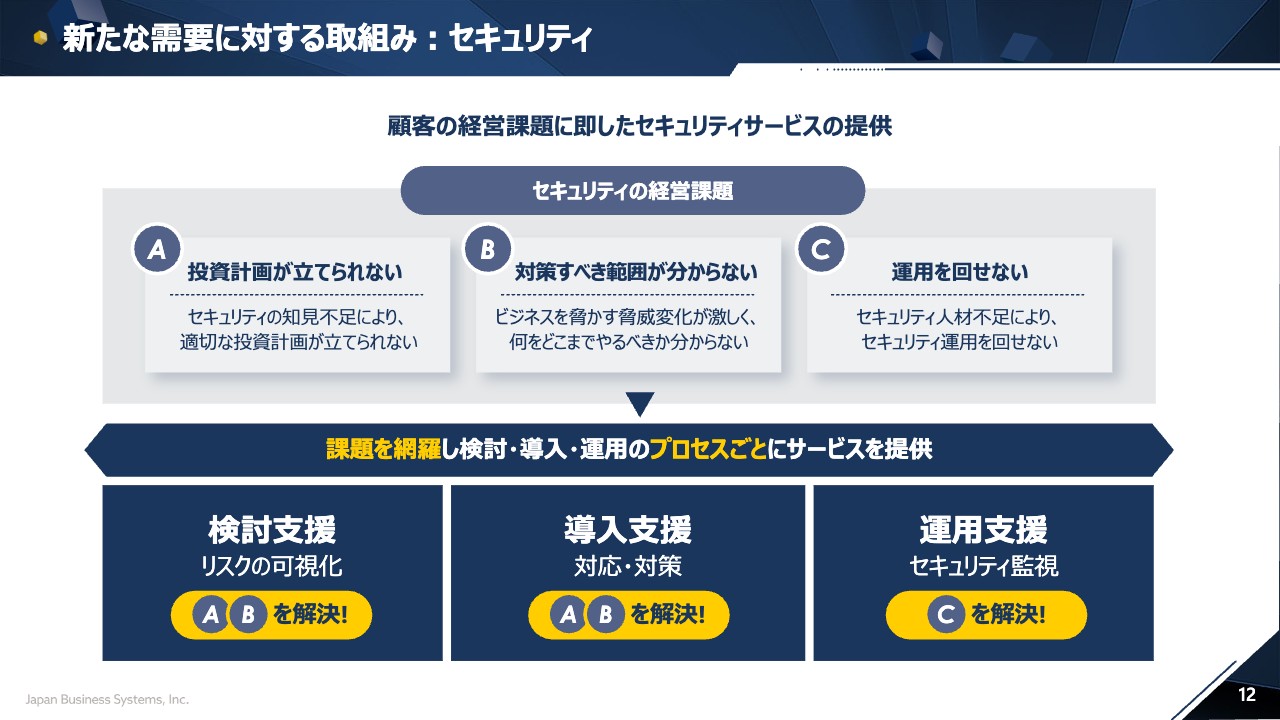

新たな需要に対する取組み:セキュリティ

新たな需要に対する取組みとして、セキュリティサービスについてご説明します。クラウドDXの需要が増えるにつれ、企業のセキュリティ対策への関心は非常に高まっている状況です。

当社としては、まずマイクロソフト製品に付随するセキュリティサービスの提供を広げていくことで、お客さまのセキュリティ課題を解決していきたいと考えています。

年々お客さまのセキュリティ要件は複雑化しており、経営課題などに対して上流からコンサルティングなどを行い、お客さまにフィットしたかたちでサービスを提供していくことが必要だと思っています。

そのためにも、今期はエンジニアのリスキリングなど、人材育成が喫緊の課題だと認識しています。

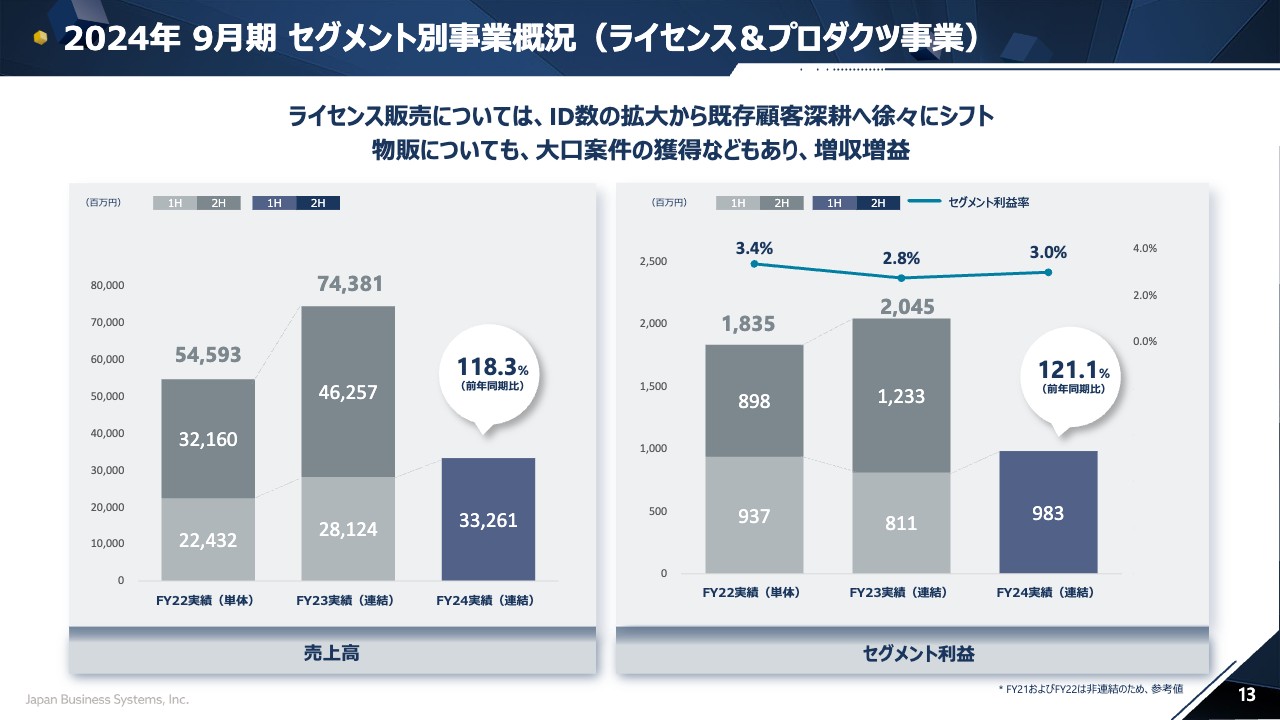

2024年 9月期 セグメント別事業概況(ライセンス&プロダクツ事業)

ライセンス&プロダクツ事業についてご説明します。上期は大型ライセンスはそこまで多くありませんでしたが、既存のお客さまのライセンス利用拡大によって売上は拡大しました。

また、上期に大型案件のライセンス更新などが集中しており、当初計画していたライセンスについてはほぼ受注を完了しています。売上高への計上は下期からのため、今後大きく寄与すると考えています。

物販は第2四半期に大口案件が入ったこともあり大きく伸長しました。セカンドハーフ以降は「Windows 11」への切り替えに向けた受注活動も徐々に本格化しており、下期でしっかりと受注に結び付けたいと考えています。

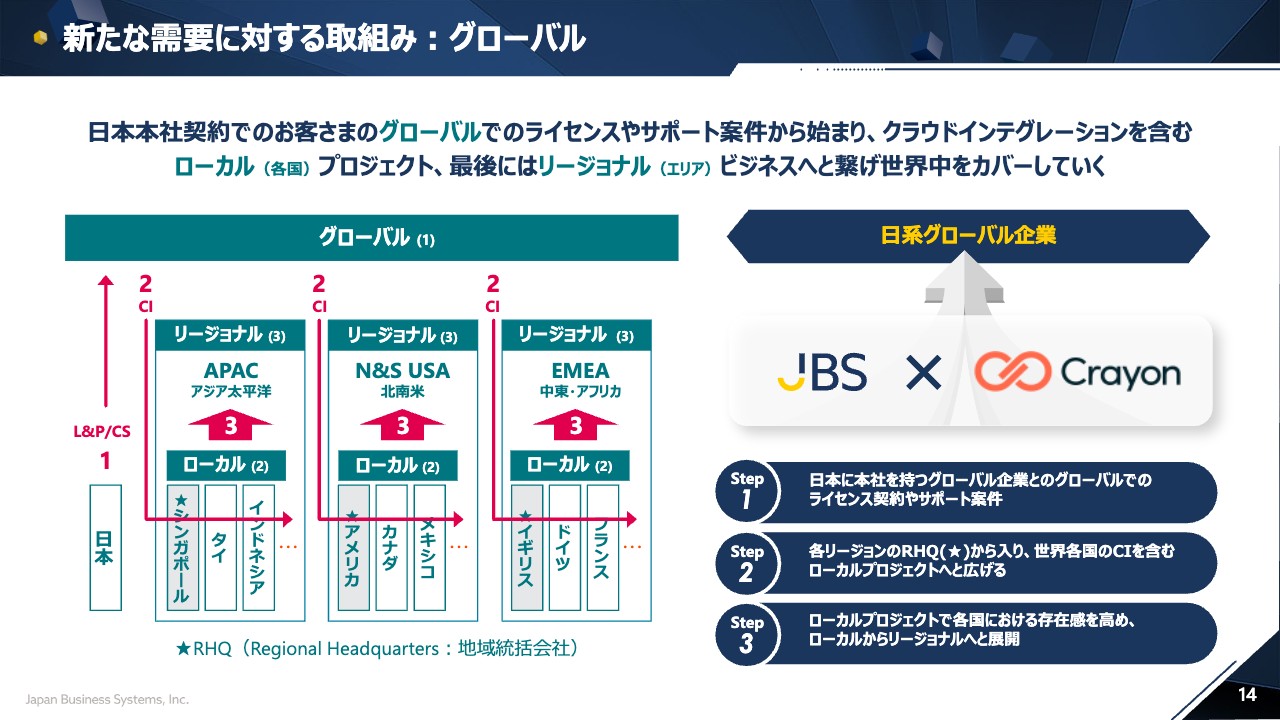

新たな需要に対する取組み:グローバル

グローバルライセンスの取り組みについてご説明します。グローバル展開しているインダストリーで言いますと、とくに金融や製造業のお客さまから「Microsoft 365」のライセンス契約においてグローバルでの一括契約をしたいという要望が増加しています。こちらに付随する技術サポートと併せた提供が進んでいます。

先日業務提携を発表したマイクロソフトのグローバルトップパートナーの1社であるCrayon社との協業により、「SAM(Software Asset Management)」やAI活用といった領域のサービスを拡充して、日系企業のグローバル事業の展開をクラウドで支えていきたいと考えています。

また、グローバル展開をしていく中で特にシンガポールやアメリカにある当社の海外拠点との連携も進んでいます。こちらのマーケットをしっかりと取っていきたいと考えています。

2024年 9月期 通期連結業績予想

勝田:2024年9月期の通期連結業績予想についてご説明します。通期業績予想を開示していますが、売上高は1,268億円と、当初の業績予想と同じです。営業利益と経常利益は51億円と、こちらも当初の業績予想どおり推移するものと考えています。

しかし冒頭にもお伝えしましたが、ネクストスケープ社ののれんの減損により大きな特別損失を出しているため、最終利益は15億円に修正しています。

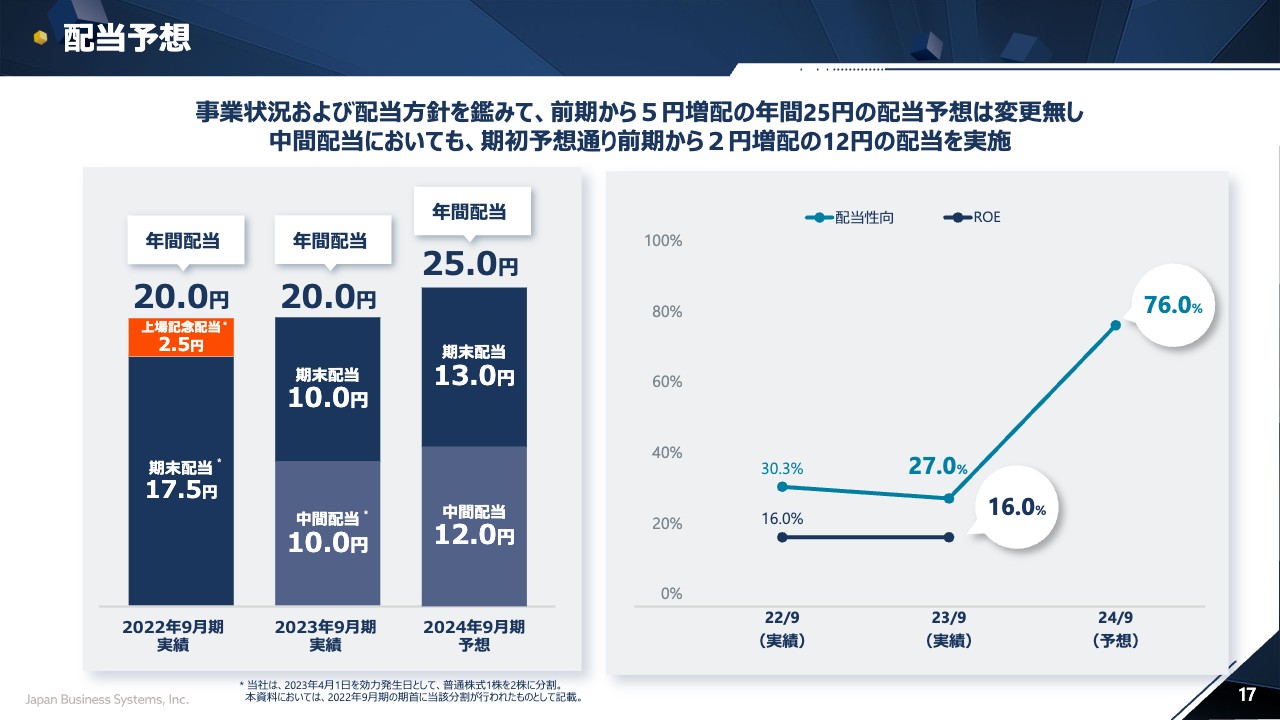

配当予想

今回、当期利益は減益していますが、配当は安定配当ということで当初の予定どおり通期25円、半期12円、期末配当13円の予定です。

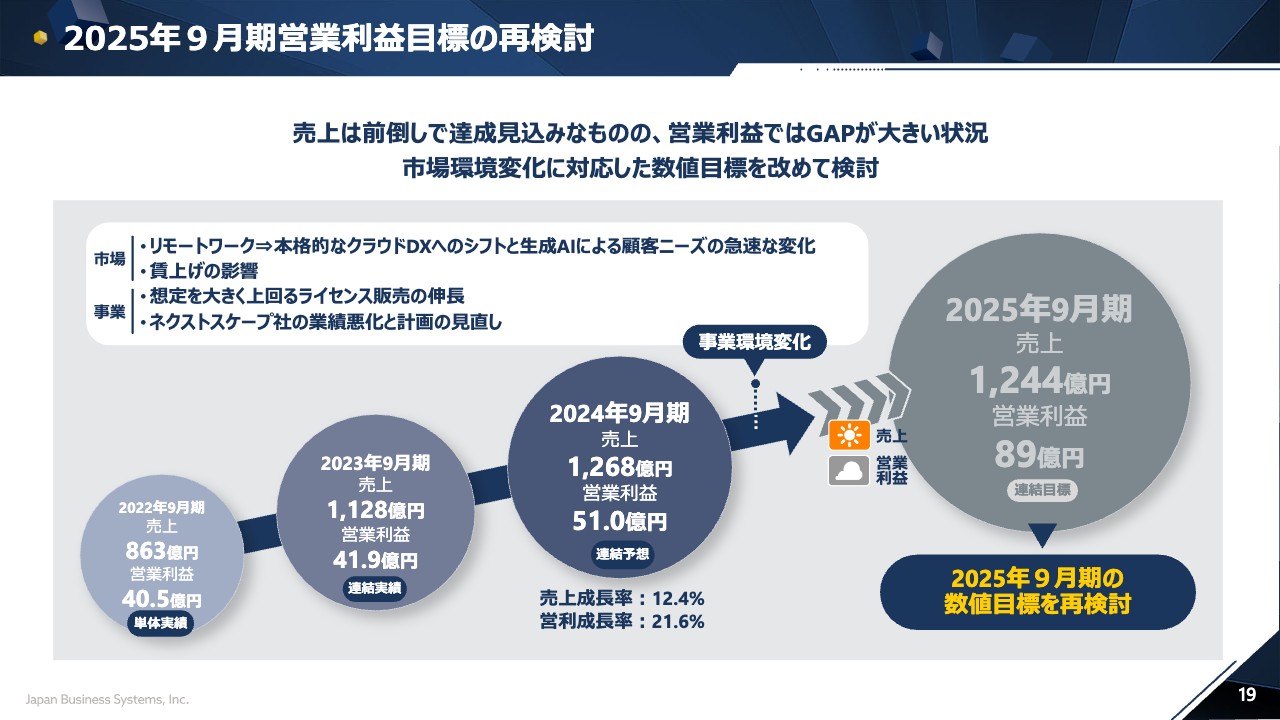

2025年9月期営業利益目標の再検討

前田憲仁氏(以下、前田):中期経営計画の進捗状況と今後の対応についてご説明します。冒頭に牧田からお伝えしたとおり、中期経営計画の最終年度に当たる2025年9月期営業利益の目標を中心に再検討したいと考えています。

背景としては、クラウドにおける需要の変化が非常に激しくなっていることに加え、直近1年で生成AIにおける新しい需要が生まれつつあることが挙げられます。

さらに賃上げといったトレンドや市場環境や事業環境の変化もあり、計画の進捗に若干前後があります。このようなことを勘案し、数字面で今期の連結の予想はすでに最終年度の売上を超えると見込んでいます。一方、営業利益は最終年度に目標としている数字と乖離している状況です。

このような背景から、特に営業利益について来期の最終年度にあたる数値目標を再検討したいと考えています。

中期経営計画 主要KPI (2022年11月発表当時)

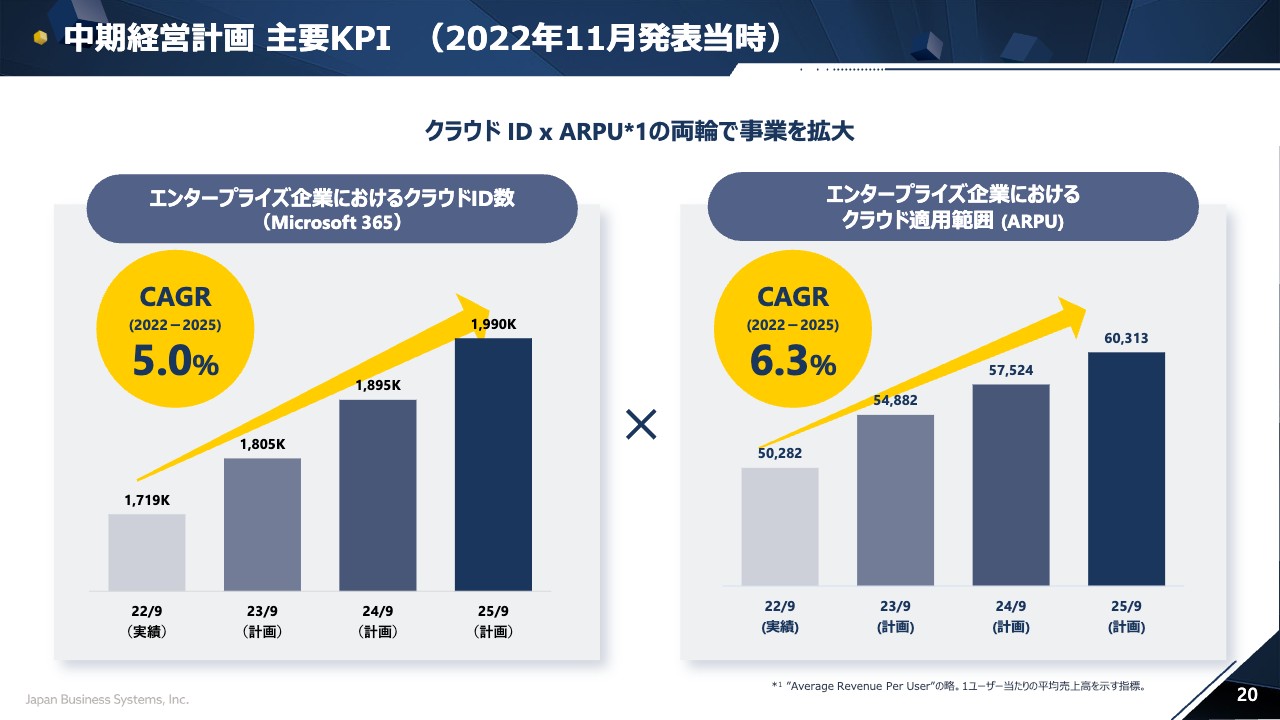

3ヶ年で掲げている主要KPIとして特に重要視している「クラウドID×ARPU」といった戦略について掲載しています。左側のグラフは、「Microsoft 365」を当社経由で提供しているクラウドID数を表しています。「Microsoft 365」の提供をきっかけに、お客さまを増やしていく取り組みを進めていきます。

右側のグラフは、IDあたりの売上をARPUで表現しています。1IDあたりのお客さまに対して支援するクラウドのボリュームを増やしていきます。ID数とARPUの両輪で進めていくのが3ヶ年の計画の骨子です。

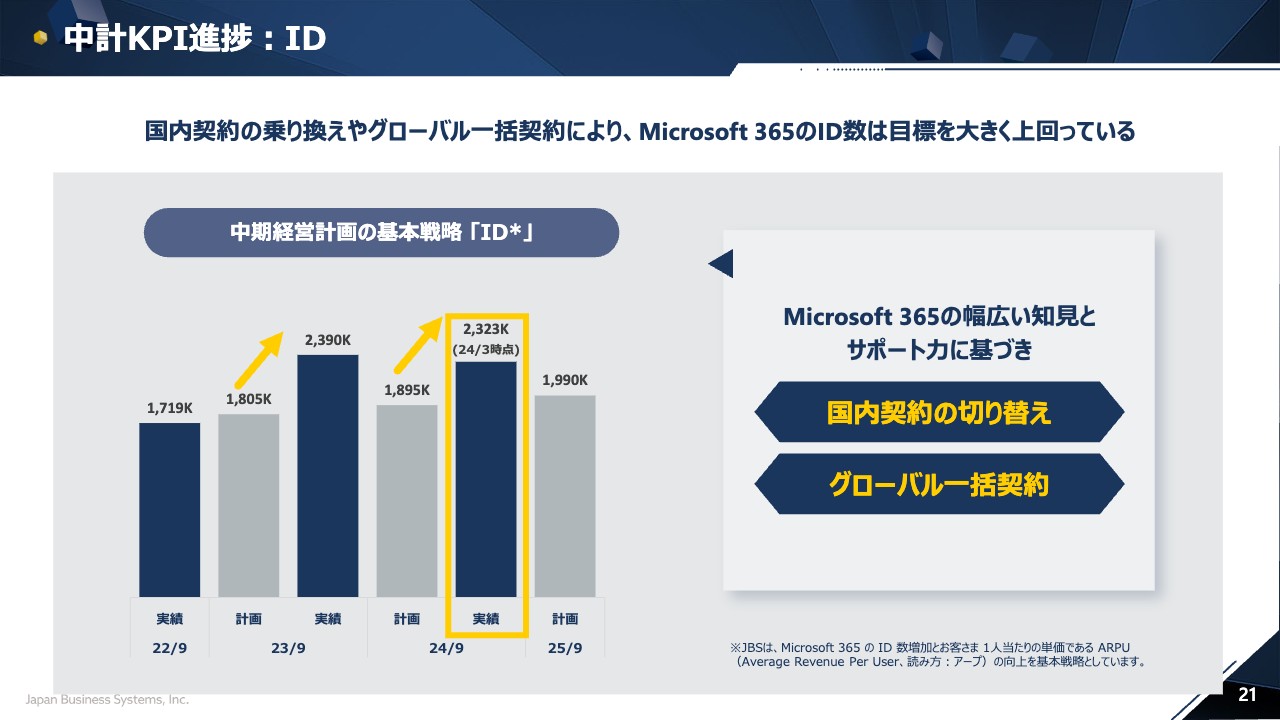

中計KPI進捗:ID

IDの進捗についてご説明します。スライドの左側のグラフに記載しているとおり、すでに3ヶ年の目標を大きく上回って達成しています。他社で契約していたところ当社の「Microsoft 365」の幅広い知見やサポート力を評価いただき、契約を切り替えていただく方が多くいます。

また、グローバルで一括で支援する大型契約が増えてきたことにより、当初想定よりもかなり前倒しで達成しました。

中計KPI進捗:ARPU

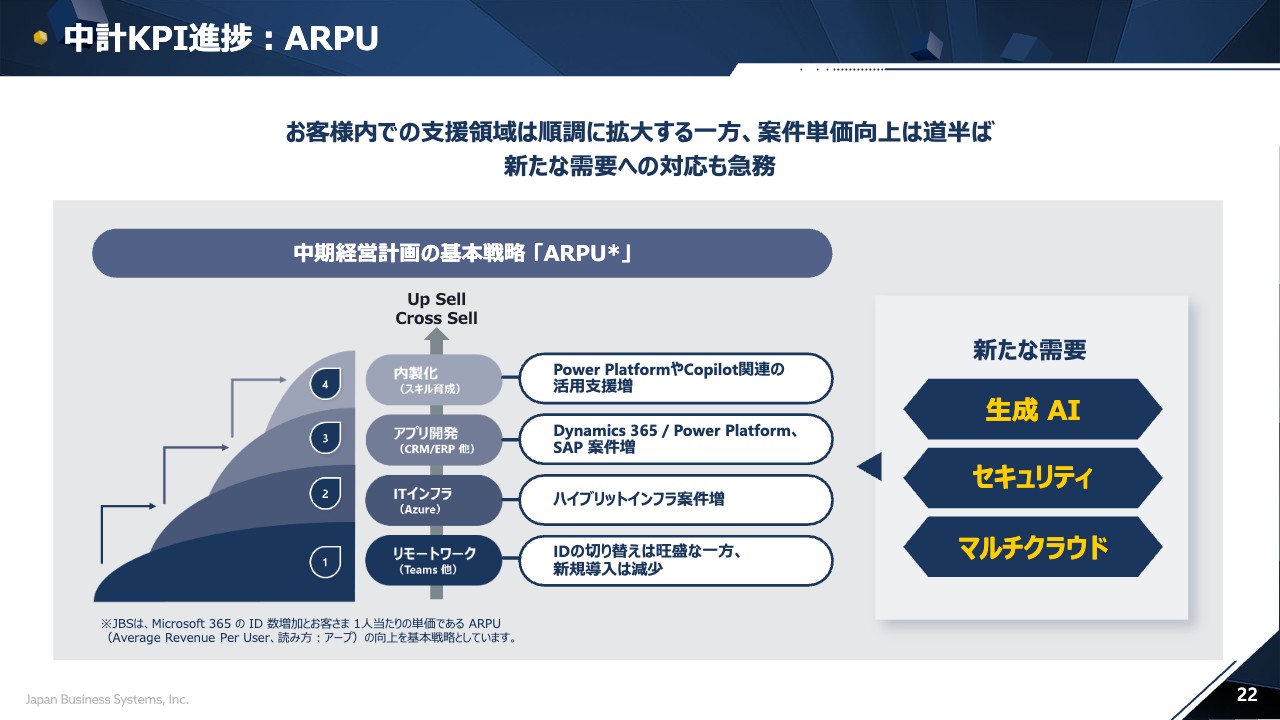

ARPUの進捗についてご説明します。「Microsoft 365」を中心とした製品の導入をきっかけに、ITインフラのクラウドシフトやアプリ開発、内製化、スキル育成に当社の支援範囲を広げていく考え方で推進しています。

需要は思惑どおりに非常に拡大しており、案件数もリモートワークだけではなくインフラ、アプリ開発、内製化の支援も非常に増えてきています。一方、案件単価については期待以上には伸びておらず、少し利益面でのギャップが生じています。

加えて、新しい需要として生成AIやセキュリティ、「Microsoft 365」だけではなく「Amazon Web Services(AWS)」や「Google Cloud Platform(GCP)」といった複数のマルチクラウド、オンプレミスとのハイブリッドクラウドなども増えてきています。

スライドの左側に記載しているステップだけではなく、幅広い新しい需要に対して応えていかなければいけない状況のため、対応が急務になっていると認識しています。

中計進捗:事業の収益構造

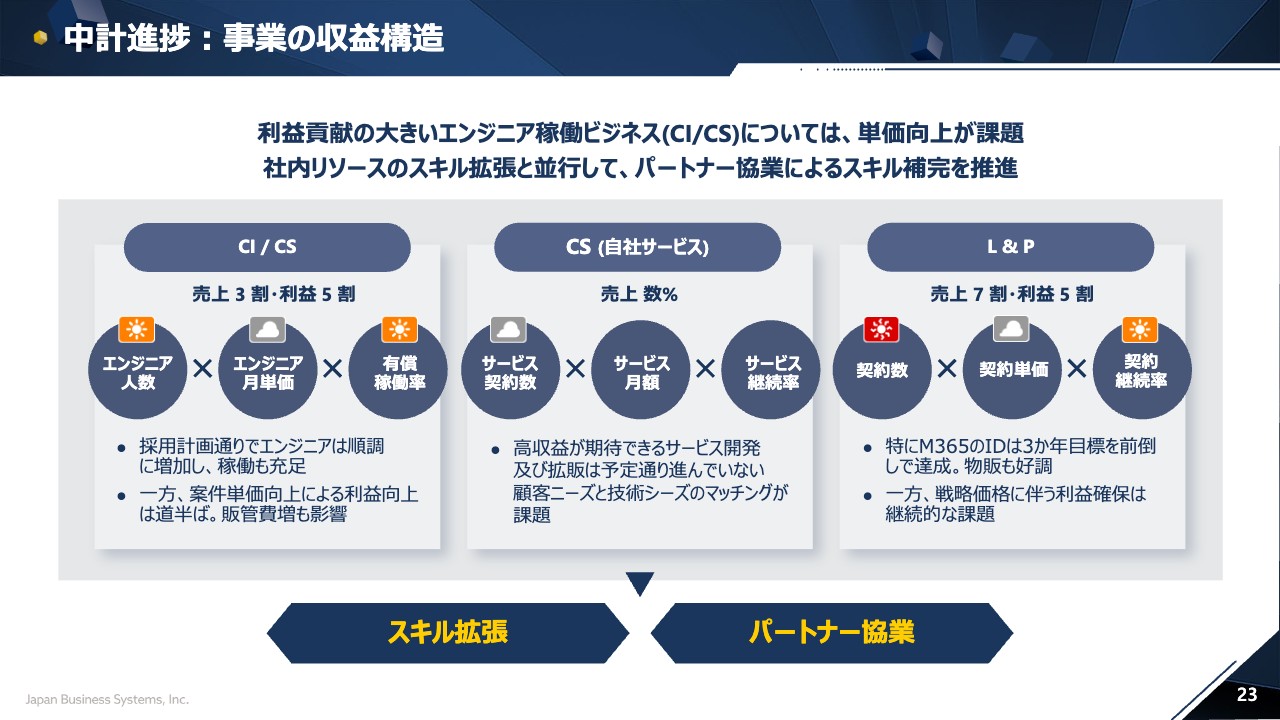

「クラウドID×ARPU」といった考え方の進捗については先ほどお伝えしたとおりですが、当社の事業セグメントや事業の構造に沿って、収益についてご説明します。

当社のビジネスは、大きく3つのパターンに分かれています。スライドの一番左側のCI/CSは、クラウドインテグレーションやクラウドサービスのエンジニアの稼働をベースとしています。導入から運用・保守・サポートを運営していく部分で、売上が約3割、利益が約5割となっています。

一番右側のL&Pは、メーカーの製品のリセールです。売上は約7割と非常に大きく占めています。ライセンスより物販に近い部分で、利益は約5割を占めています。

中央のCS(自社サービス)は、中期経営計画の中で伸ばしていきたい部分です。付加価値の高いサービスをご提供することで、リカーリングに近いかたちで収益性の高い売上のバランスを取っていきたいと考えています。

売上と利益の構成は昨年度の実績をベースにした参考値です。それぞれの状況としては、CI/CSのエンジニアの人数は順調に拡大できています。一方、お客さまに請求する単価は、中期計画で掲げた目標とは少し乖離している状況です。

稼動はミートしているため、単価でより付加価値の高い提案を推進していく部分において計画と少しギャップが生じています。

CS(自社サービス)は、先ほど「metis fiebie」といったサービスのキーワードがありましたが、まだ全体で占める割合は少ない状況です。お客さまのより幅広いニーズに応えるサービスの開発や拡販を強化していかなければいけないと考えています。

L&Pは、契約数は「Microsoft 365」のライセンスを中心に、多数受注しています。しかしリセールビジネスのため、契約単価は思ったようには上がっていきません。ボリュームディスカウントではないですが、大口のお客さまには戦略価格で提供しているため、契約単価も計画とギャップが生じています。

総じて、一番利益を稼ぐ想定だったCI/CSはエンジニアの月単価が計画と差があり、利益面でのギャップが一番大きく出てきています。

L&Pは計画以上に売上が伸びているため、中期計画の数字は計画よりも増えています。利益では、CI/CSが伸びきれていないことが要因となっており、今後計画にどのように近づけていくか考えていかなければならない状況です。

当社としては、引き続き内部でしっかりスキル拡張を図っていくとともに、短期的には足りない部分をパートナーで補強して、利益の見直しをしていきます。一方、着実に収益性の高いビジネスも作っていきたいと考えています。

質疑応答:期ずれが見られる大型案件の状況について

司会者:「クラウドインテグレーション事業で期ずれしている大型案件の検収は今期中ということですが、いつ頃になりますか?」というご質問です。

後藤:正確な月まではご回答できませんが、この下期ではしっかりと検収できる予定です。ある程度はお客さまと合意できていますので、問題ないと考えています。

質疑応答:クラウドサービス事業の利益率見込みについて

司会者:「クラウドサービス事業の良好な利益率を下期も維持できそうでしょうか?」というご質問です。

後藤:パイプラインの状況を見るとクラウドサービスの案件はかなり増えているため、上期の数字は十分維持できると考えています。

質疑応答:減損となったネクストスケープについて

司会者:「買収後、間もなく減損となったネクストスケープの件で見誤ったところはどこですか? 受託案件の長期化と併せて教えてください」というご質問です。

前田:公共ではなく民間の案件にもっと注力して開拓していく想定の計画下で、比較的大きな案件が長期化してしまったといったところが、特にきっかけとして大きな部分です。案件の長期化という部分では、100名くらいの規模のネクストスケープ社で1つの案件が長期化すると、他の案件にも影響してきます。

計画以上にリソースを投下した分、他の新規案件の開拓が想定よりも進まなかったところが大きなギャップになっていると考えています。

ただし強みであるアジャイル開発の場合、案件の要件部分の握りなどをお客さまとの間でその都度適宜行ってコントロールしていく部分があり、着地がなかなかできずに来てしまっているところがあります。

以上のようなところが、当初の計画どおりにいかなくなっている状況です。

質疑応答:インテグレーション案件について

司会者:「インテグレーション案件に不採算案件は発生していますか? 長期化している案件があれば、収束のタイミングなどイメージをお聞かせください」というご質問です。

後藤:インテグレーション事業は大きく2通りで、インフラ系とソフトウエア開発です。

特に私どもの場合、大型のインテグレーション案件で比較的得意なのはインフラ系で、こちらについては不採算になるような長期のプロジェクトというのは非常に数が少ないことから、いわゆる不採算案件になることはほとんどないと考えています。

ソフトウエア開発の方は、あまり大型ではなくコンパクトな案件が比較的多いため、こちらについても今のところ不採算案件と捉えている案件はない状況です。

質疑応答:マルチクラウドについて

司会者:「新たな需要のマルチクラウドとはどのような組み合わせのニーズが大きいのでしょうか?」というご質問です。

前田:これからさらに大きくなっていくだろうという期待している部分も含めてのお話になりますが、まずお客さまの間で特に先行しているのが「AWS」の活用です。足元では、私どもが扱っている「マネージドクラウド for Microsoft Azure」も非常に伸びてきている中で、お客さまの環境下では「AWS」と「マネージドクラウド for Microsoft Azure」の2つが混在・併存しているような環境もあります。また「GCP」や他のオンプレミス環境なども見られるような、複雑な状況です。

今までの一つひとつの案件は大きなものもある一方で、まだまだ部分的な活用にとどまっていたところがあります。クラウドを使ってのDXという需要の高まりで本格的に投資が始まってくる中で、お客さまの環境下でより大きな環境・設計でクラウドの活用を進めていくところが今後、さらに増えてきそうだと考えています。

そうなった場合に「AWS」や「マネージドクラウド for Microsoft Azure」など複数の組み合わせや、オンプレミスとクラウドの組み合わせをご提案するケースが、これから非常に増えてくるのではないかと考えています。

さらにもう1つ、こうなる可能性も少しありそうで実際に出てきているのは、活用しているクラウドサービスが1つだけの場合にはそのサービスの事業継続性の観点でリスクを取り、別のクラウド製品も併せて準備していくニーズです。

つまり1つの環境に1つのクラウド製品だけではなく、複数の選択肢をお客さまのほうで持っておくようなニーズも出てきています。

このようなものも含めて、我々のほうも複数のクラウドをどう活用していくかという考え方でお客さまにいろいろなご提案ができるような会社運営をしていきたいと考えています。

質疑応答:期ずれのあったインテグレーション案件の状況について

司会者:「インテグレーション案件で期ずれがあり、今期に費用がかかる案件もあるそうですが、具体的にどのような状況でしょうか? 解消見込みも教えてください」というご質問です。

後藤:上期の期ずれで特に費用がかかる案件は発生していません。検収のタイミングでいうと当初は上期に作業が完了する想定でしたが、お客さまの都合から多少は下期にも稼働が発生します。費用がまったくかからないということもなさそうですが、かかっても非常に軽微であると考えています。

解消の見込みは立っていますので、下期にマイナスのインパクトを与えるということはないと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5036

|

1,649.0

(02/04)

|

-98.0

(-5.60%)

|

関連銘柄の最新ニュース

-

JBS(5036) 自己株式の取得状況および取得終了に関するお知らせ 02/02 16:00

-

JBS(5036) JBS、dynabook PC にオリジナルの... 01/22 10:00

-

JBS(5036) 自己株式の取得状況に関するお知らせ 01/05 16:00

-

JBS(5036) 定款 2025/12/18 2025/12/18

-

JBS(5036) コーポレート・ガバナンスに関する報告書 202... 2025/12/18

新着ニュース

新着ニュース一覧-

今日 06:49

-

今日 06:40

-

今日 06:37

-