【QAあり】ネットプロテクションズHD、営業損益は業績予想に対して2.5億円の上振れ 25/3期は営業利益5.2億円の黒字予想

アジェンダ

柴田紳氏(以下、柴田):みなさま、こんにちは。ネットプロテクションズホールディングス・CEO柴田でございます。2024年3月期の通期決算説明をはじめさせていただきます。

アジェンダはご覧のとおりとなります。本日はいつもの業績報告に加えまして、2025年3月期の業績予想、さらには中期計画を見直しましたので、その内容についてもご説明します。

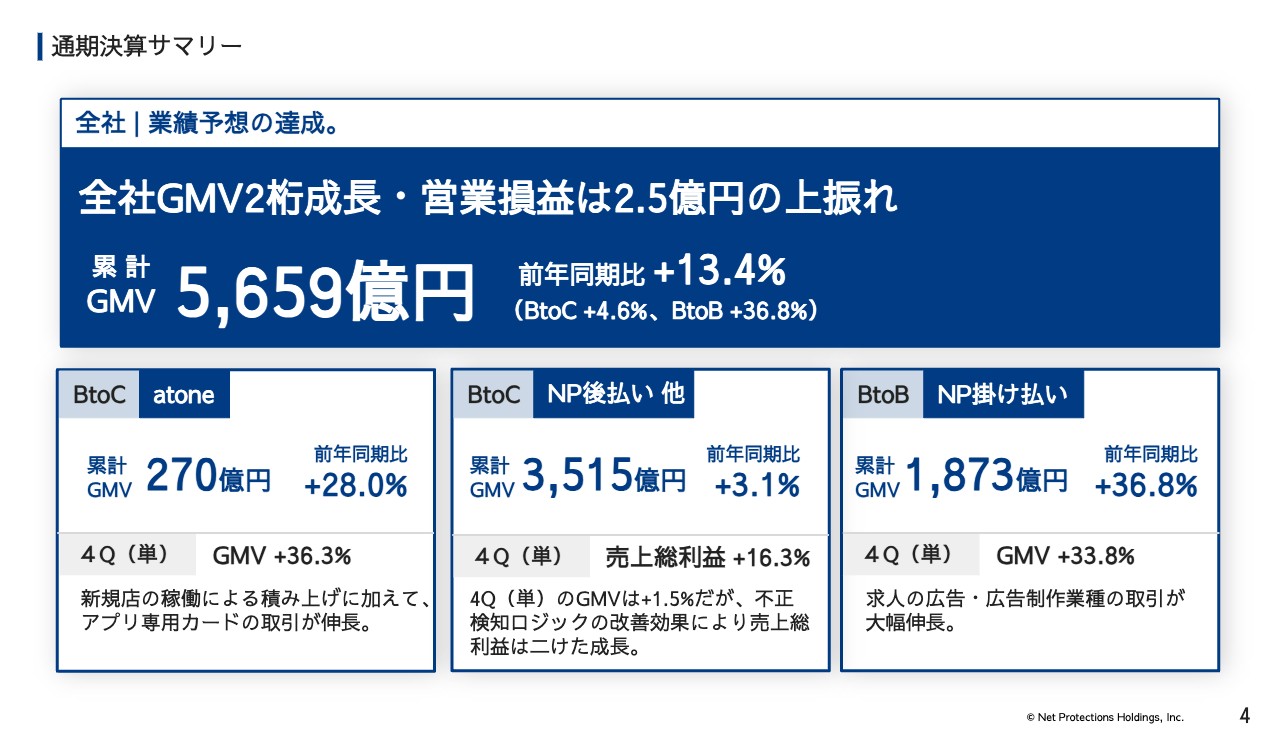

通期決算サマリー

渡邉一治氏(以下、渡邉):全社の業績ハイライトはCFOの渡邉からご説明します。

スライドは本決算のメイントピックスとなります。通期で全社GMVは13.4パーセント成長し、また営業損益も業績予想に対して2.5億円ほど赤字を縮小することができました。

サービス別に見ますと、atoneのGMVは通期で28パーセント成長、足もとの第4四半期は36パーセント成長と加速しています。新規店の稼働に加えて、JCB社の加盟店ネットワークを活用したアプリ専用カードの取引拡大が寄与しています。

NP後払いはいわゆる「金のなる木」の事業と位置づけています。GMVは微増ではありますが、与信の改善に注力しており、結果として売上総利益は16パーセント増の積み上げに成功しています。

NP掛け払いは引き続き好調を維持しています。1年を通じて求人の広告・広告制作の取引が全体をけん引しており、通期でGMVは36.8パーセントの大幅な伸長を達成することができました。

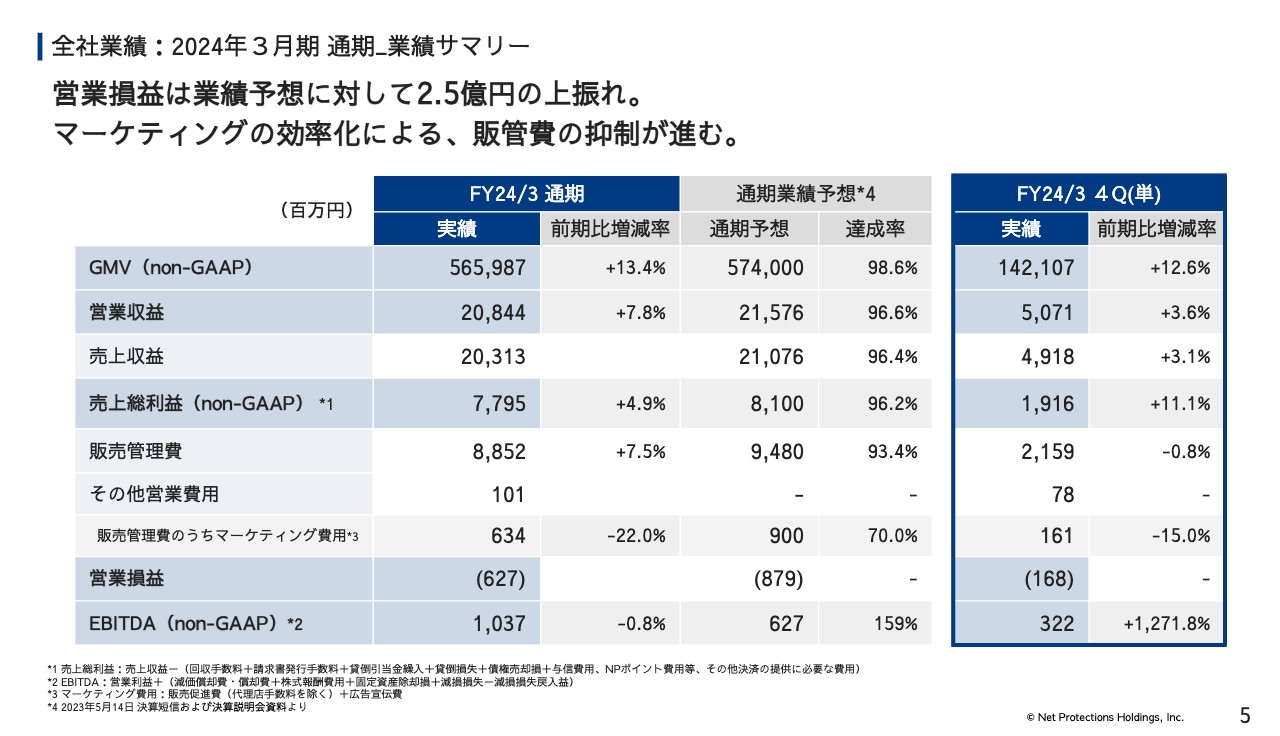

全社業績:2024年3月期 通期_業績サマリー

業績サマリーとなります。営業損益は業績予想に対して2.5億円の上振れ着地となりました。いくつかの加盟店の稼働が遅れたことで、GMVの若干のビハインドはありましたが、投資効率を上げることで、販管費が抑制でき、結果として2.5億円の赤字縮小となりました。

尚、第3四半期単独の黒字に対し、第4四半期単独で見ると、若干の赤字になっていますが、これは季節性のもので、年末商戦があったのに比べGMVは落ち着くためとなります。のちほど詳細をご説明しますが、GMV成長は変わらず、販管費はさらに抑制できている状況です。

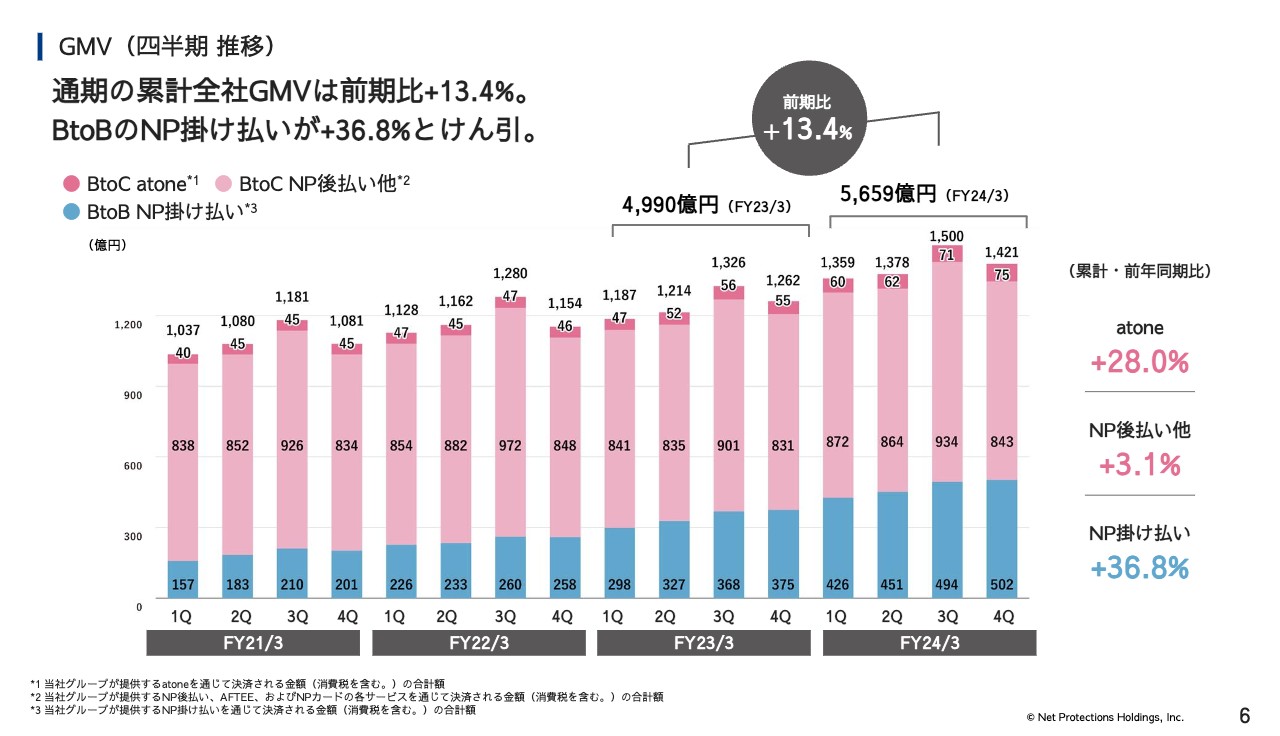

GMV(四半期 推移)

全サービスのGMV構成の推移はご覧の通りです。好調のBtoBに加えて、BtoCのatoneも30パーセントに近い成長トレンドになってきました。

当社の成長ドライバーは、NP掛け払い、atoneの2サービスとなります。

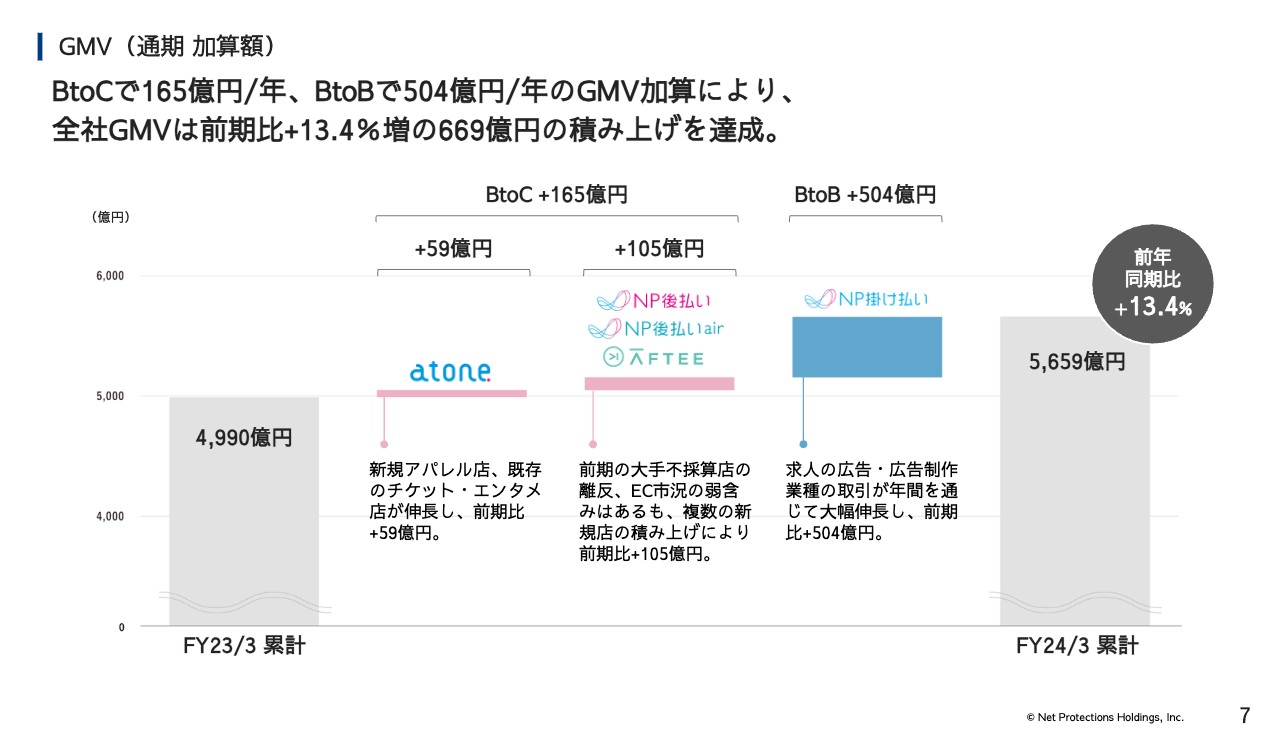

GMV(通期 加算額)

GMV加算額の内訳となります。atoneは新規店導入と既存店の伸長の両軸が順調です。新規受注が増えているため、今期はさらなる加速に自信をもっています。

NP後払いは規模が大きいため成長率で見ると低く見えますが、額で見ると、しっかりと100億円以上積み上がっている状況です。この1年、EC市況は良い状況とは言えませんでしたが、新規受注によりプラス成長を達成しています。

BtoBのNP掛け払いは500億円を超える大幅な積み上げを達成しました。特に求人広告・広告制作の取引が伸長したことで、業績予想を上回る積み上げとなりました。

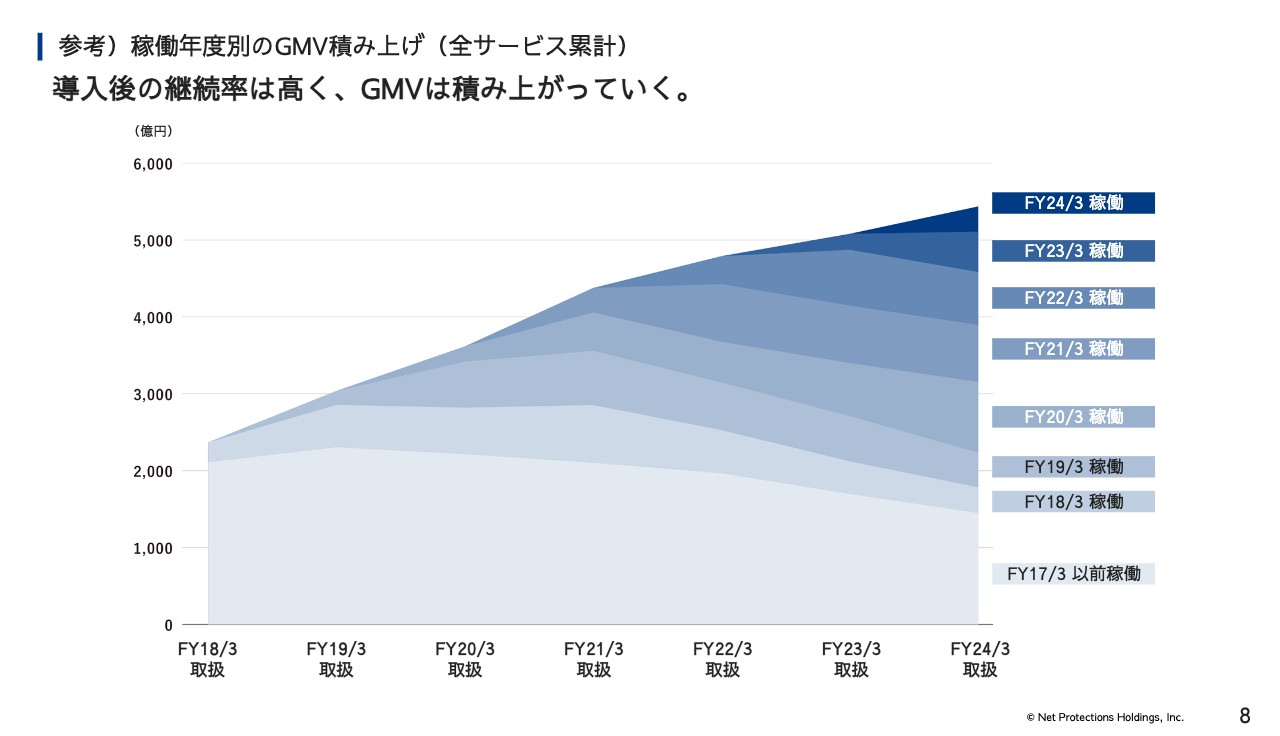

参考)稼働年度別のGMV積み上げ(全サービス累計)

こちらは稼働年度別の加盟店のGMV貢献をあらわしたコホート図になります。

当社サービスは解約が極めて少ない、積み上げ型のビジネスモデルであることがご理解いただけるかと思います。

尚、2022年3月頃を見ると、積み上がりの角度が緩くなっていますが、これは薬機法という法改正の影響で、美容・健康カテゴリーのECショップが影響を受けたものとなります。

このようなマクロ影響はありますが、基本的には1度導入いただくと、その翌年以降も継続して取引がつく構造になっています。

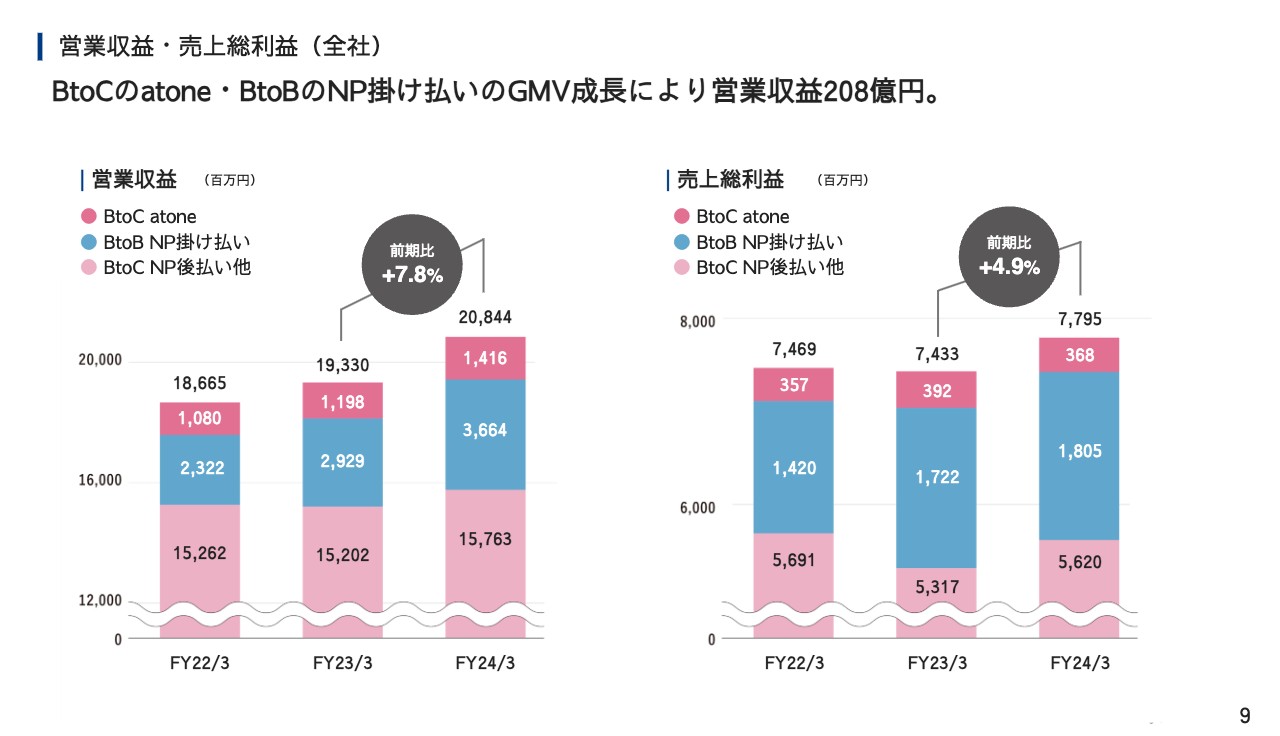

営業収益・売上総利益(全社)

全社の営業収益と売上総利益です。営業収益は初めて200億円を突破しました。これはBtoCのatone・BtoBのNP掛け払いのGMV成長が寄与したものです。次のページからサービス別の主要指標について説明差し上げます。

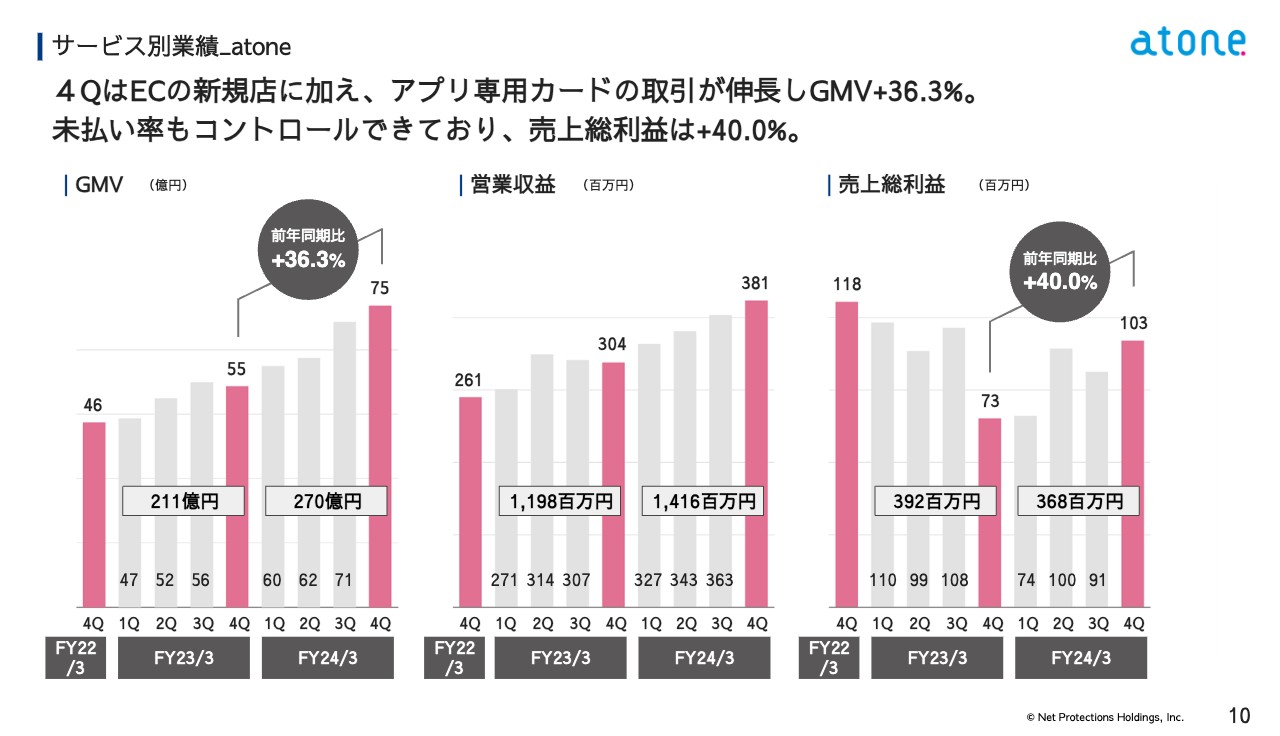

サービス別業績_atone

atoneは第4四半期のGMVは36.3パーセント増と成長が加速しています。好調の要因は、ECの取引に加え、アプリ専用カードの取引の増加があげられます。当社と直接契約の無い先でもJCBカード加盟店であればアプリ専用カードを通してatoneを使えるといったものになり、取引が順調に拡大しています。

また、未払い率をコントロールできておりGMV成長以上に売上総利益が増加しています。今後いくつかの追加施策も予定しており、さらに未払い率を下げていけるものと考えています。

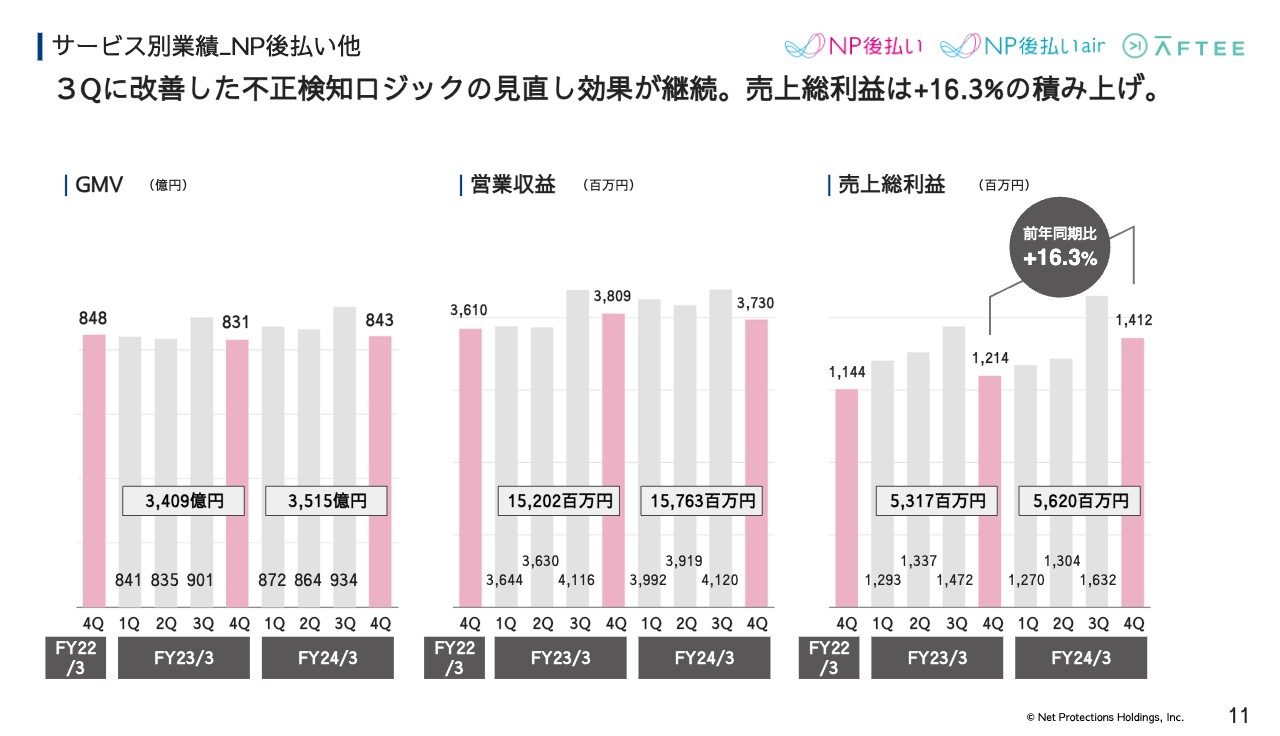

サービス別業績_NP後払い他

NP後払いはGMVは横ばいも、売上総利益は16.3パーセントの増加と利益貢献いたしました。GMVについては大手の受領はありましたが、一方でEC市場の弱含み、また2023年3月期から複数の不採算店の退店もあり既存取引が伸び悩みました。

一方で不採算店の退店ですので収益的にはポジティブであり、また第3四半期に取組んだ与信の改善も加わり、売上総利益は積み上がっている状況です。尚、この与信改善の効果は今期も継続する見込みですので、今期業績にも寄与するものとなります。

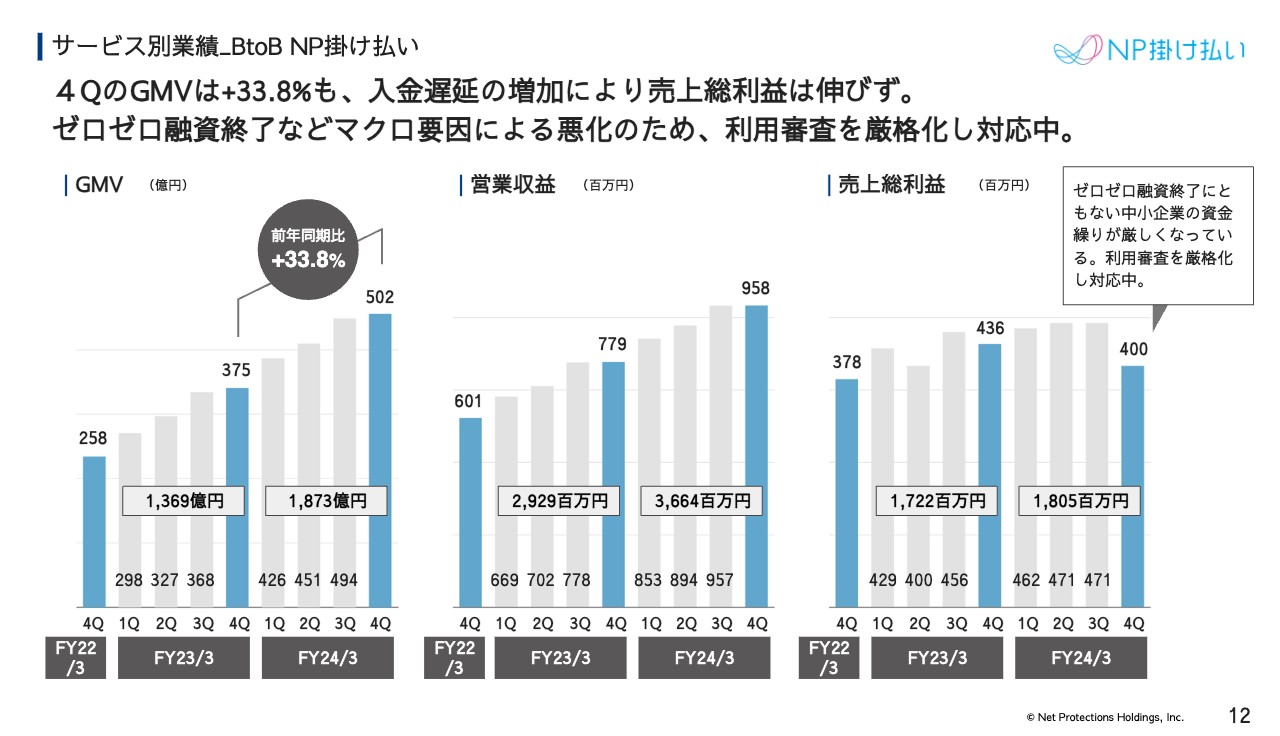

サービス別業績_BtoB NP掛け払い

BtoBのNP掛け払いの業績です。第4四半期もGMVは34パーセント増と引き続き好調をキープしていますが、足もとの課題は未払い率のコントロールとなります。

2024年3月の特に下期に入り未払い率が上がっており、これはマクロ影響で、ゼロゼロ融資終了などもあり、一部、資金繰りが厳しくなる企業が出てきている状況です。対策として利用の審査を厳格化しており成果も出てきているため、段階的に以前の水準に戻していけるものと考えています。

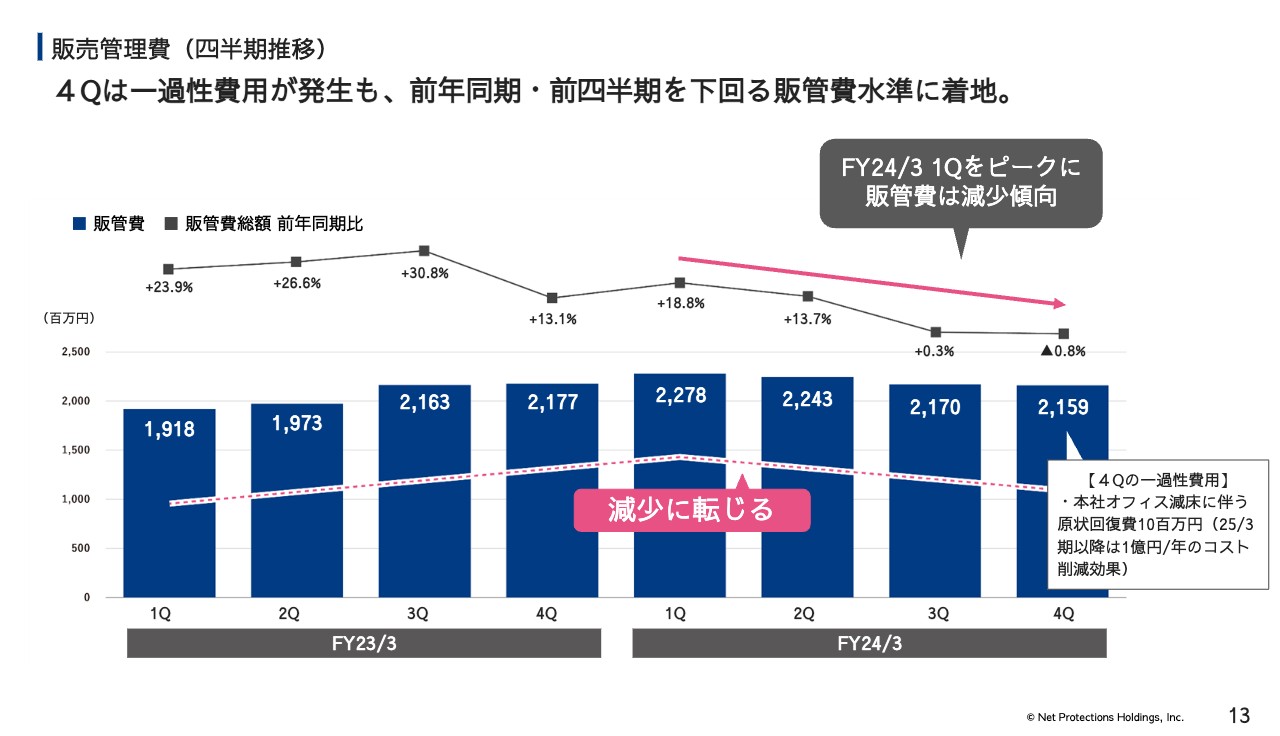

販売管理費(四半期推移)

第4四半期の販管費は見込みより抑えることができました。第4四半期はスポットのマーケティング施策やオフィス減床にともなう原状回復費など一過性の費用が発生しましたがその他業務の効率化が進み、結果として一過性費用を飲み込んだ上で、昨年実績を下回る水準まで抑制することができました。

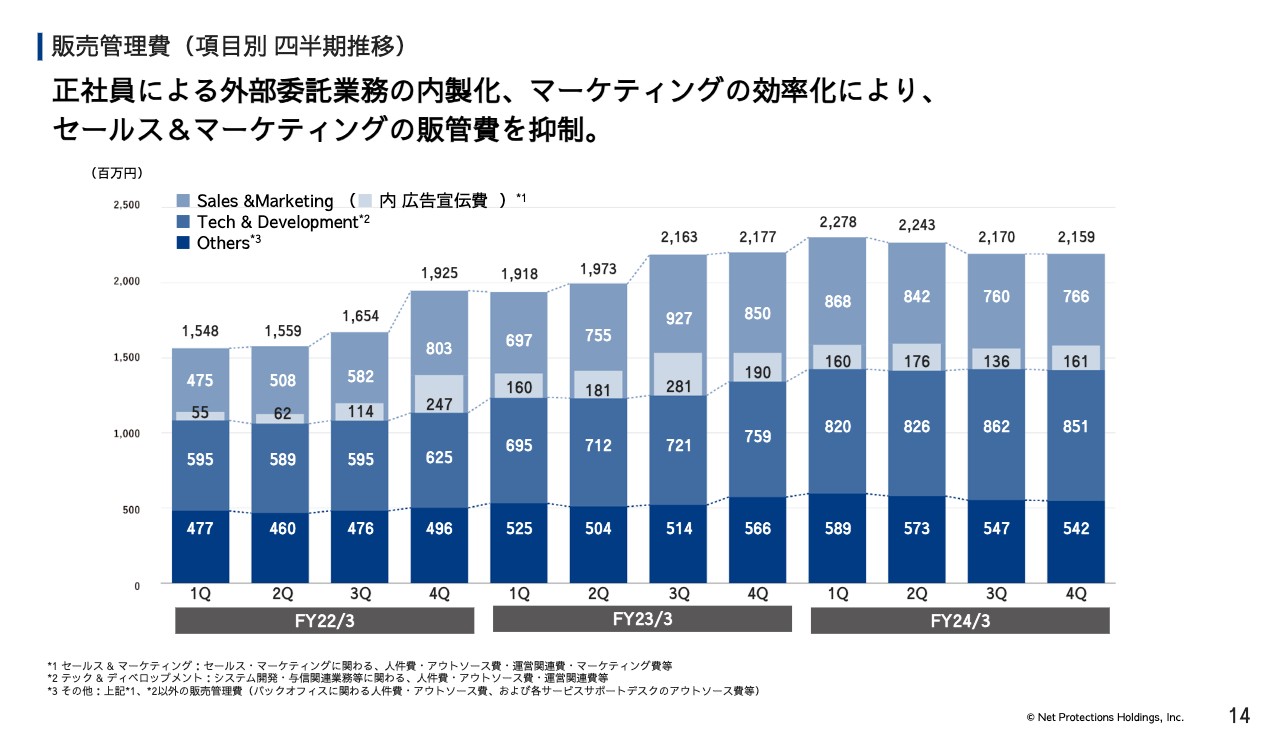

販売管理費(項目別 四半期推移)

2023年3月期第1四半期で営業体制も整いましたので、正社員による外部委託業務の内製化、マーケティングの効率化により、かなりコストコントロールが効いている状況です。

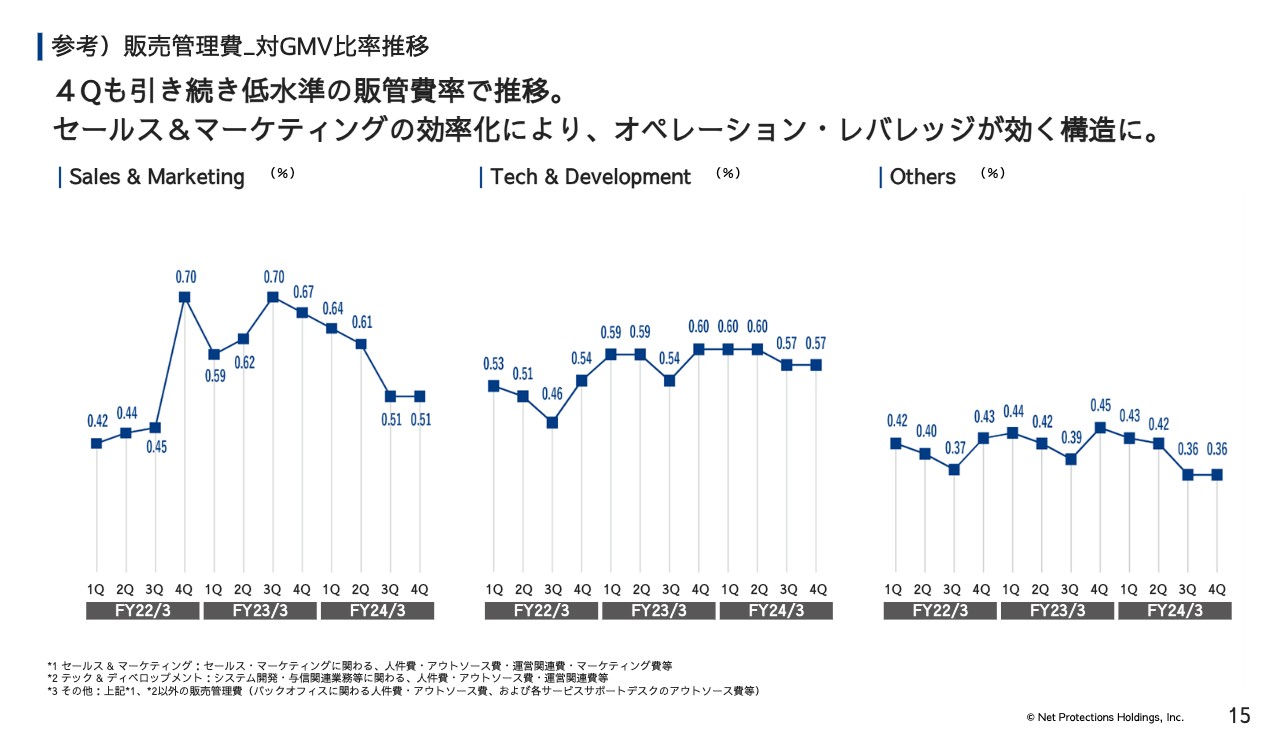

参考)販売管理費_対GMV比率推移

対GMV比率の販管費推移で見ましても、特に下期からセールス&マーケティングの比率がぐっと下がっていわゆる「オペレーション・レバレッジ」が効いていることが分かります。

今後、社員教育が進み、また事業横断の体制を構築することで、さらに生産性を上げていけると考えています。

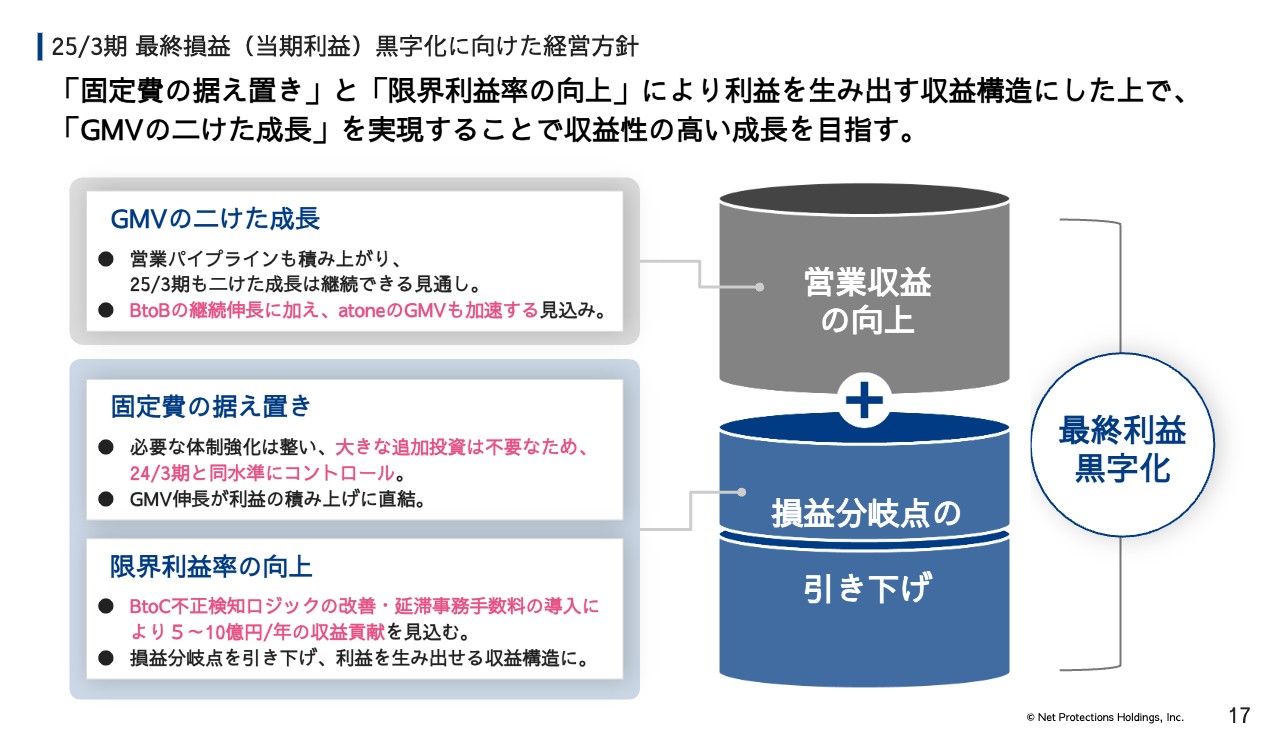

25/3期 最終損益(当期利益)黒字化に向けた経営方針

次に今期の業績予想についてご説明します。以前よりお伝えしているとおり、通期で黒字化にコミットするものとなります。

スライドは重要指標と達成すべき水準を記したものとなります。大方針としては、損益分岐点を引き下げる施策を行い、その上で営業収益を向上させ、最終利益を黒字に持っていきます。

まず青枠が損益分岐点の引き下げに向けた取組になります。足もと、固定費の抑制を進めておりますが、2025年3月期についても同水準の金額感とする方針です。業容拡大に伴う運用費の微増はあるものの、効率化によって、その他の大きな投資はせずとも事業成長は可能です。

また追加の施策として限界利益率の向上に取組みます。主にBtoCサービスにおいてさらに不正検知ロジックを改善し、また延滞事務手数料を導入することで年間5億円から10億円の収益貢献を見込んでいます。

この2つの取組を行った上でGMVを拡大、営業収益を向上させ、黒字化を実現します。2025年3月期はBtoBに加えて、BtoCのatoneのGMVも更に拡大できる見通しですので、全社GMVもしっかり二けた伸ばしていけるものと考えています。

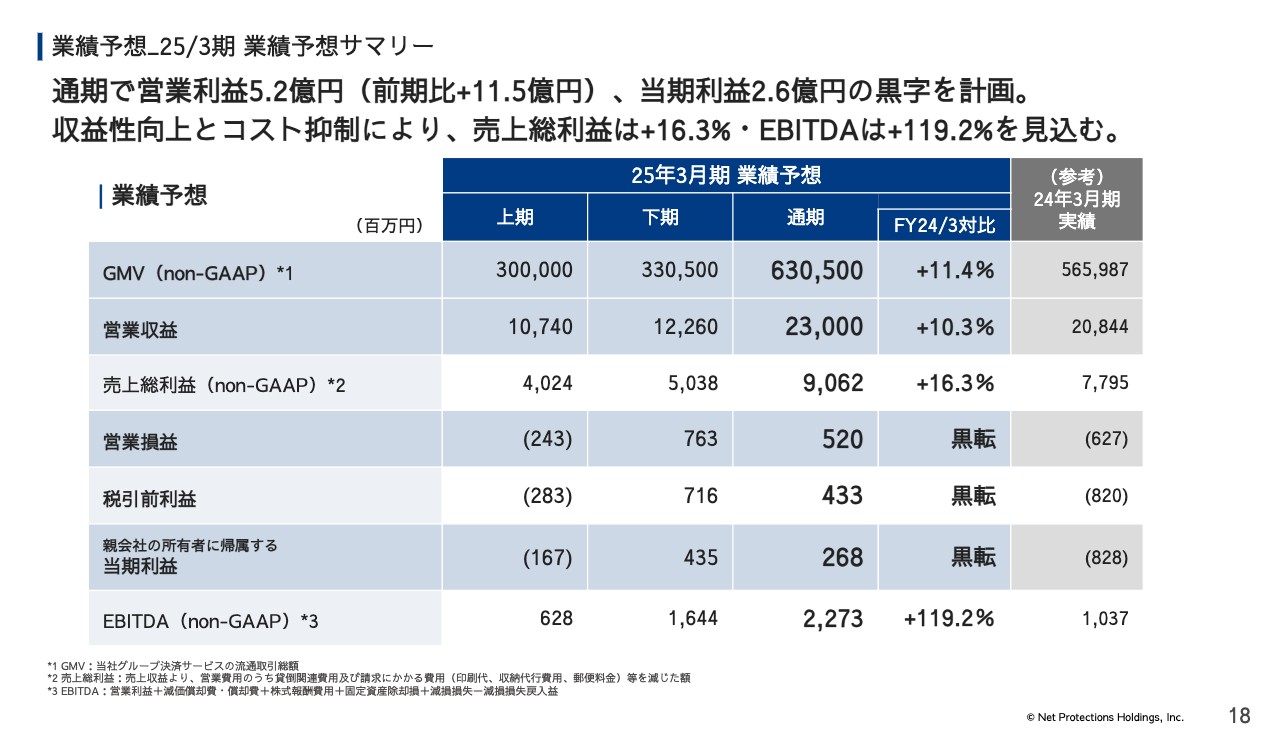

業績予想_25/3期 業績予想サマリー

そして、こちらが業績予想のサマリーとなります。

ポイントは、通期で黒字を計上することです。単にGMVを上げるだけでなく、収益性向上とコスト抑制に合わせて取組むことで売上総利益を16.3パーセント増やし、営業利益5.2億円、当期利益2.6億円を目指します。

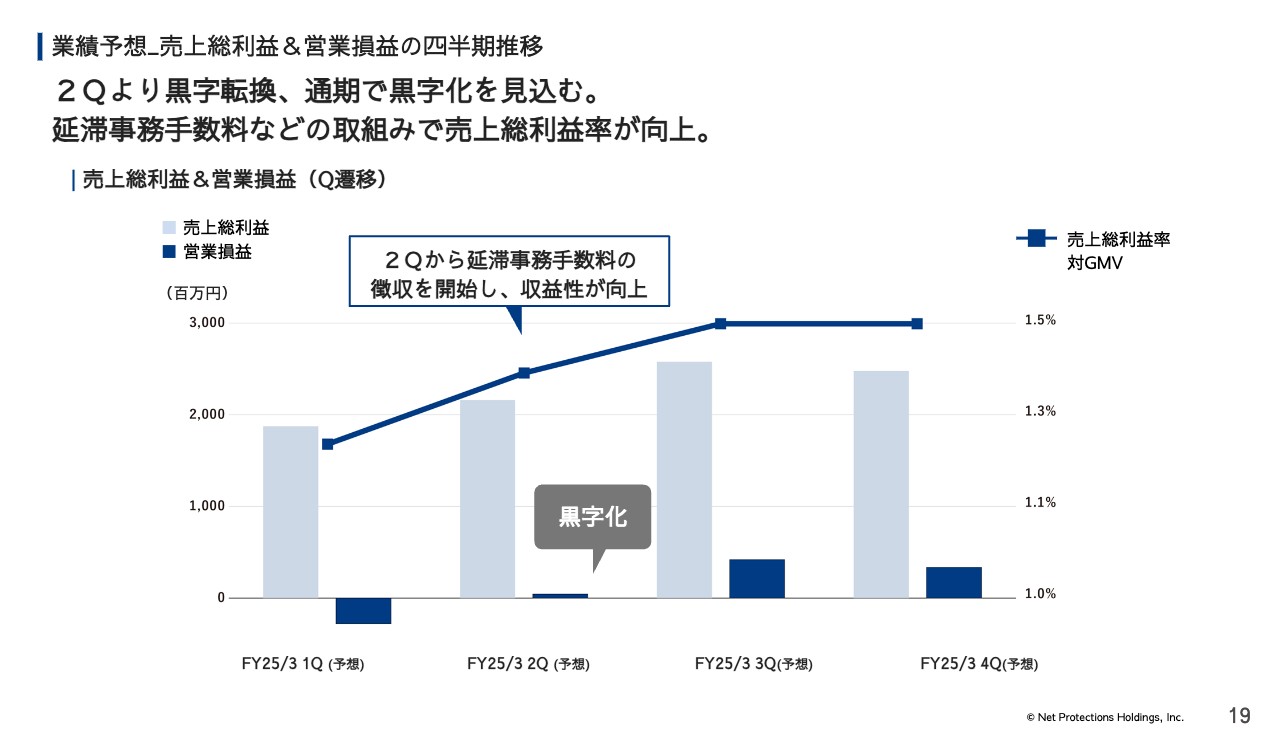

業績予想_売上総利益&営業損益の四半期推移

こちらは四半期に分解した収益推移イメージとなります。第2四半期途中から導入する延滞事務手数料の効果で、第2四半期より四半期単独黒字となります。

第3四半期から延滞事務手数料がフルに寄与しますので、第3四半期以降の黒字も増加します。尚、第3四半期に比べ第4四半期の売上総利益・営業利益が小さいのは、当社の売上は年末商戦のある第3四半期がピークとなるためです。

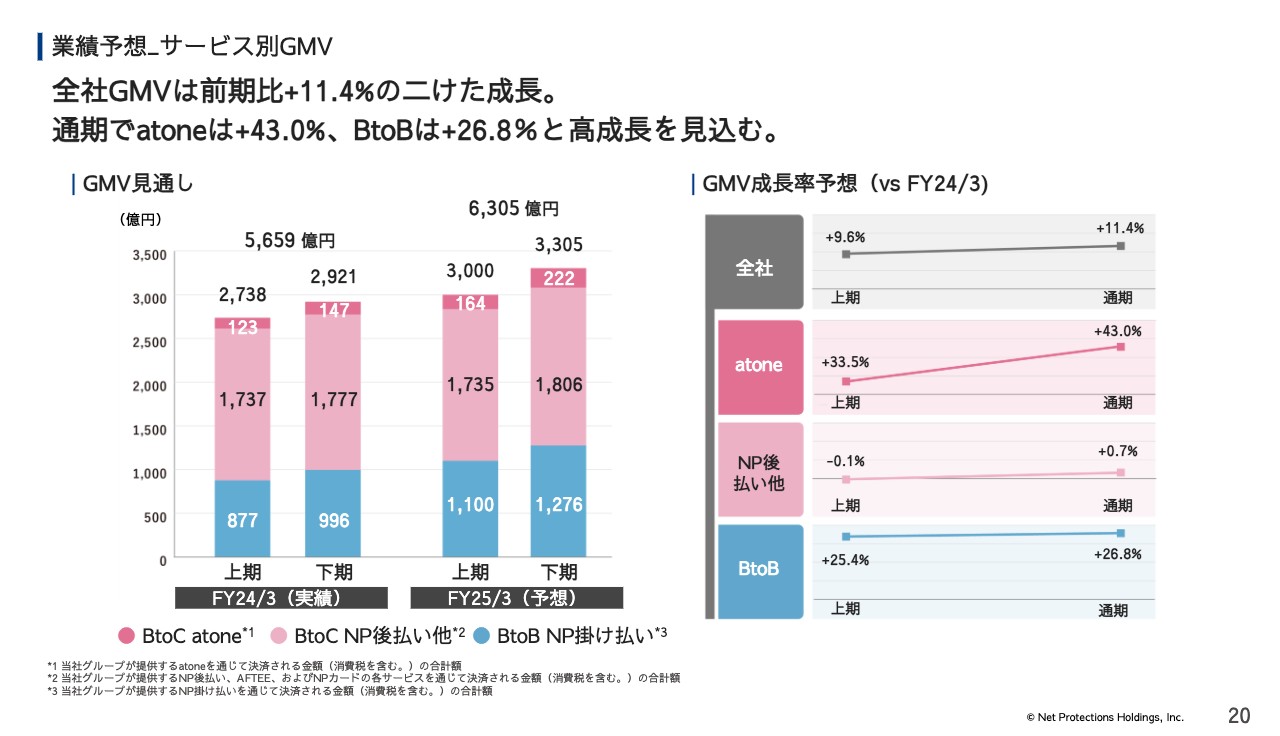

業績予想_サービス別GMV

サービス別のGMV構成となります。成長ドライバーであるatoneは43パーセント、BtoBは26パーセントの高成長を見込んでいます。

尚、NP後払いは、健康食品の健康被害の報道による買い控えも織り込んで、微増の計画としております。

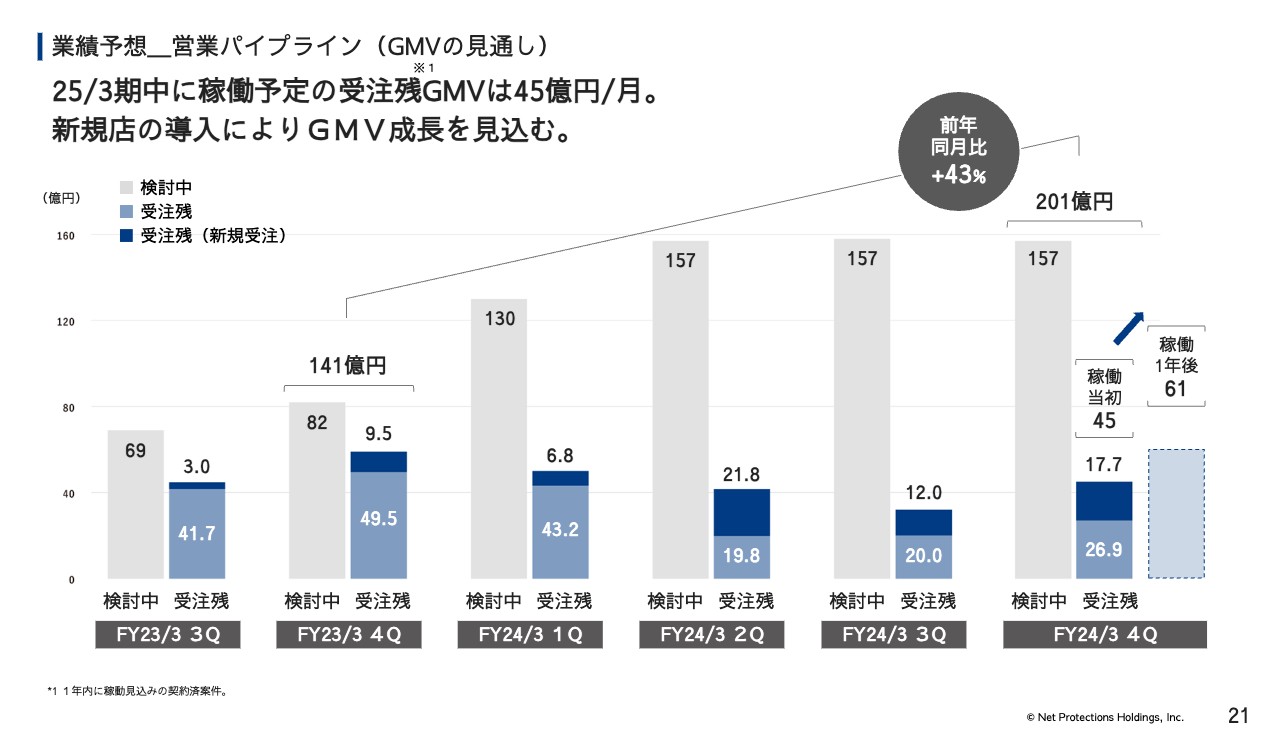

業績予想_営業パイプライン(GMVの見通し)

こちらは1年以内の稼働が予定されている受注残となります。2024年3月期末の時点で月間45億円の稼働が決まっており、順次稼働していきます。

ここから営業により追加の受注を獲得し、また既存店の成長も加わることで業績予想は達成できるものと考えています。

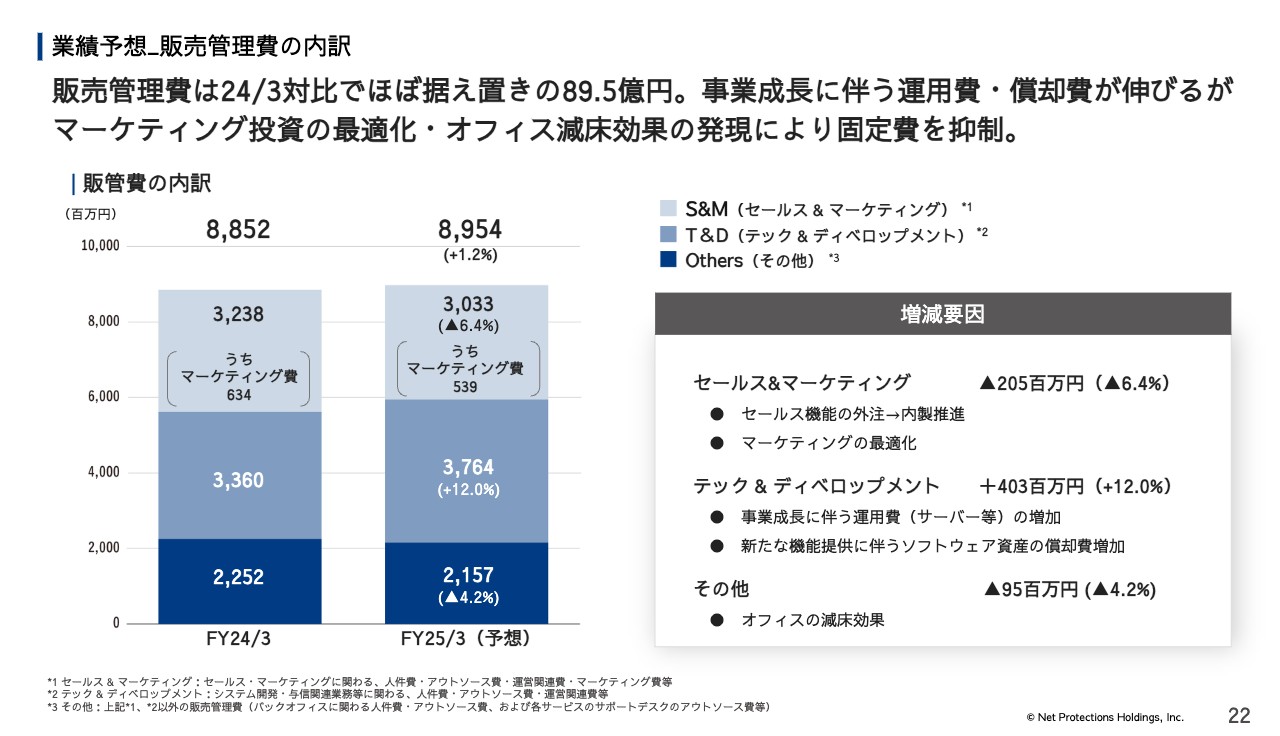

業績予想_販売管理費の内訳

販管費の内訳となりますが、まず総額として、前期の据え置きとしています。テック&ディベロップメント項目は新規機能の提供、取引拡大にともなう運用費などがかかるため、増額となります。

一方で、セールス&マーケティング、その他の販管費については、効率化を進めることで、無理せずとも抑制が可能です。

以上が2025年3月期の業績予想となります。

BtoC_atone 新プラン「atoneプラス」

柴田:その他経営トピックスのご報告です。ここからはCEOの柴田からご説明します。

atoneでは新プランとして「atoneプラス」を発表いたしました。ロイヤルカスタマーに向けたプランとなっており、月額300円お支払い頂くとお得・便利にatoneをご利用いただけるものとなります。

特にポイントの常時1.5パーセント還元は、業界最高水準のポイント還元率であり、低い未払い率を実現する当社だからこそ提供できる価値と考えます。またatoneプラスの中で分割払いサービスも提供する予定です。

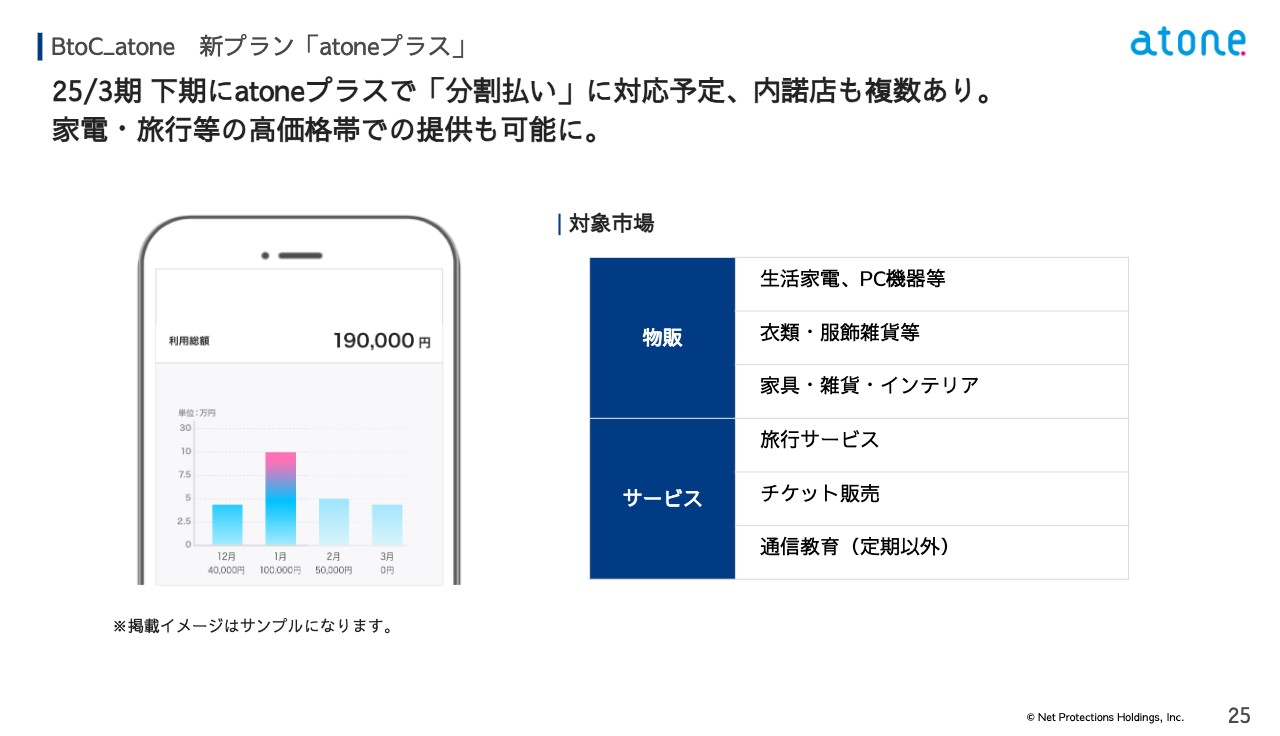

BtoC_atone 新プラン「atoneプラス」

当社では今まで一括払いの後払いを提供してきましたが、今年度の下期より分割払いのサービス提供をすることにしました。家電や旅行といった高額商材においては分割払いを要望するショップも多いため市場は大きいと考えています。

一方で分割払いは過剰債務に陥るユーザーが増える懸念もありますので、当社としては最初から高額・多分割になり過ぎないようにサービス設計を行いたいと考えています。

参考)atoneプラスの利用対象店

atoneプラスでは直接契約している加盟店に加えスマートコードの実店舗やアプリ専用カード経由でも利用が可能なため、100万店以上でご利用いただけます。この、使えるショップの多さがatoneプラスの優位性となります。

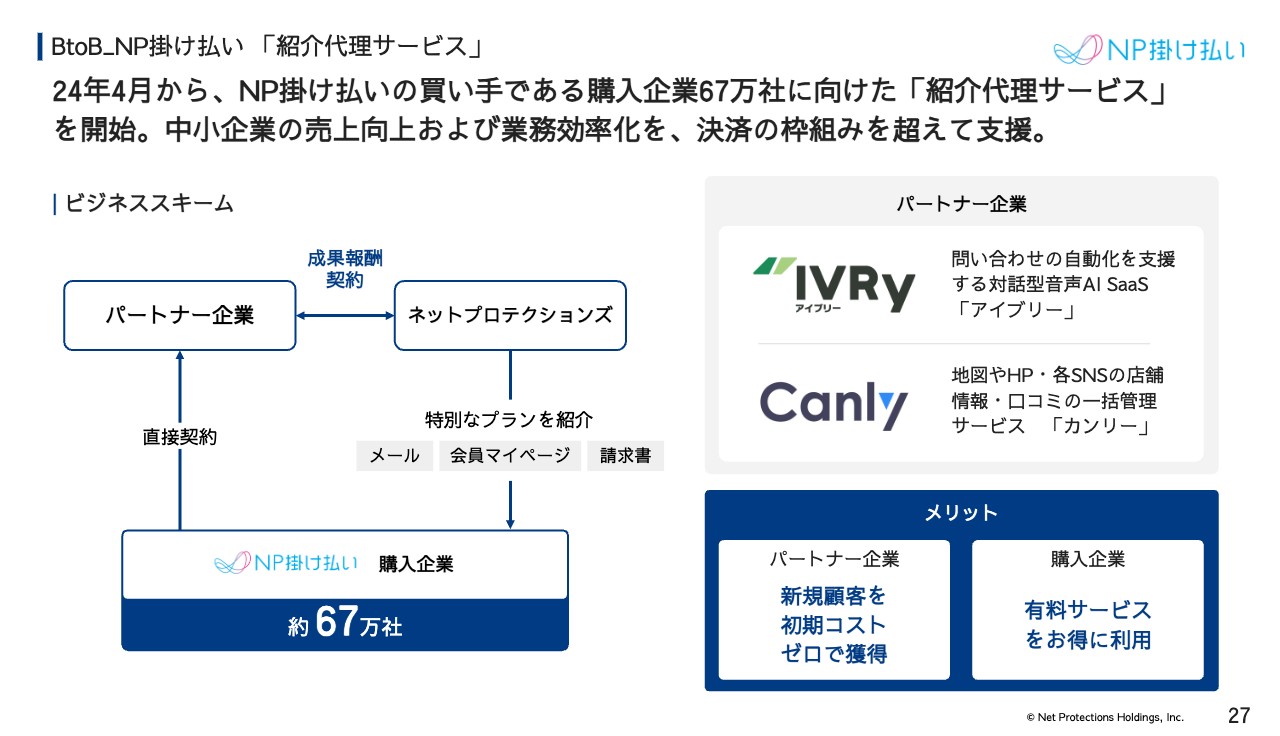

BtoB_NP掛け払い 「紹介代理サービス」

BtoBでは新たに紹介代理サービスをスタートしています。NP掛け払いを利用する購入企業は67万社にのぼりますが、この67万社にパートナー企業のサービスを紹介する仕組となります。購入企業に売上向上・業務効率化の支援を行うとともに、当社としても新たなキャッシュポイントの創出となる取組です。

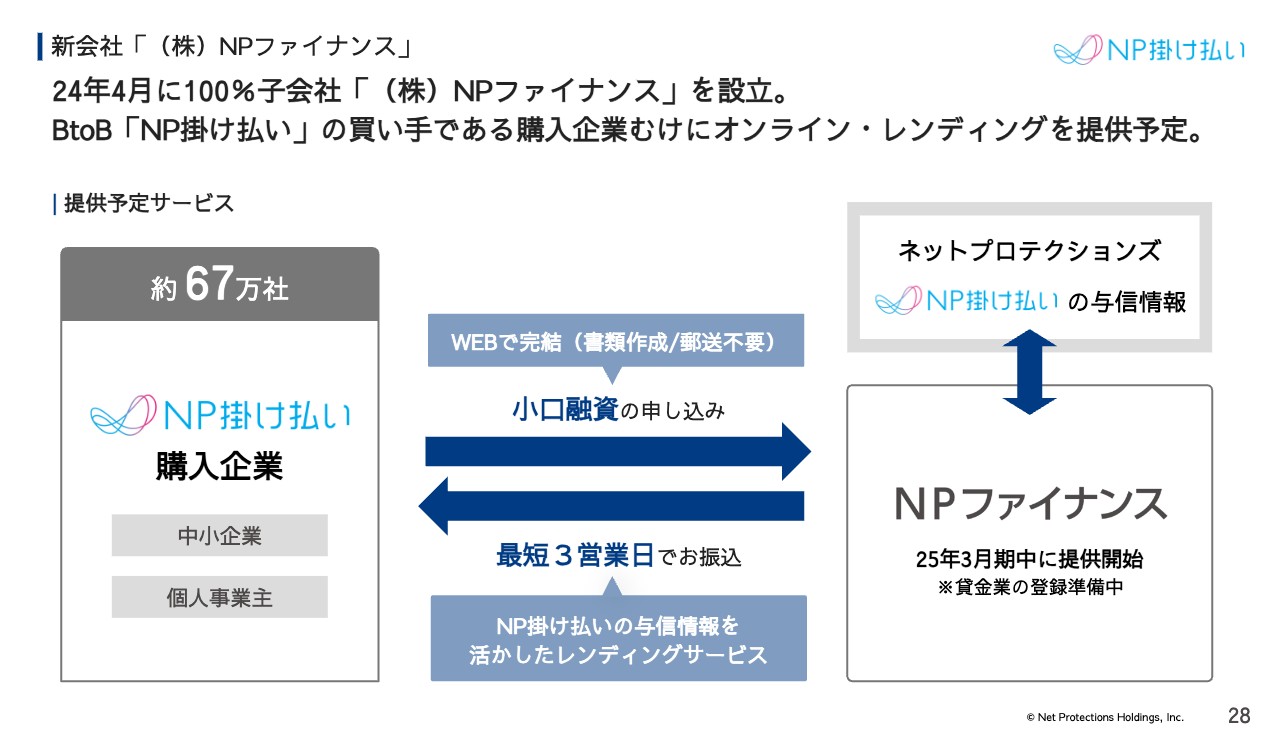

新会社「(株)NPファイナンス」

こちらは子会社設立のご報告となります。NP掛け払いの購入企業67万社に向けて、レンディング事業を立ち上げます。

この1年間、 実証実験を行ってきましたが、当社の支払い実績データをもとに与信を行うことで、レンディングでも未払いをコントロールできたため、事業化を判断しました。現在は貸金業登録の準備を進めており、今期中には事業を開始する予定です。

企業理念

この度、中期経営計画を見直しましたので、ご説明いたします。時間の関係上ご説明を割愛しますが、こちらは当社の理念をまとめたものです。

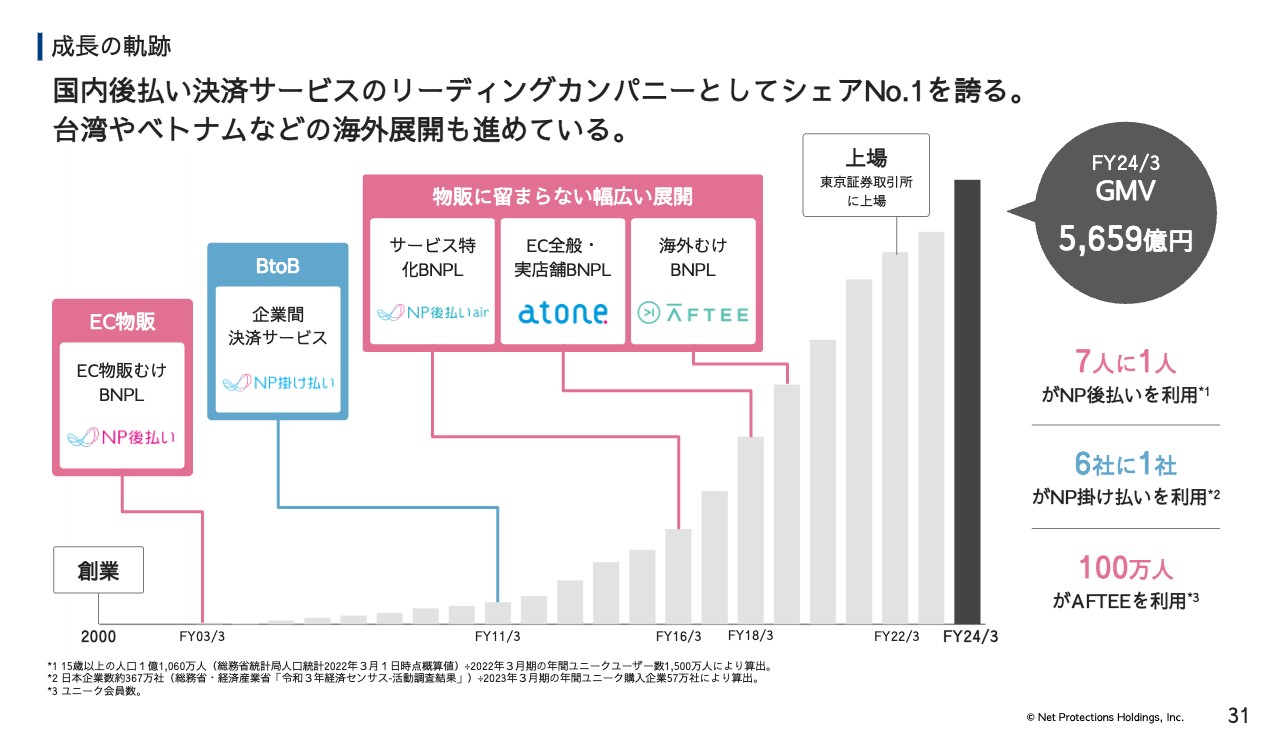

成長の軌跡

こちらは成長の軌跡です。

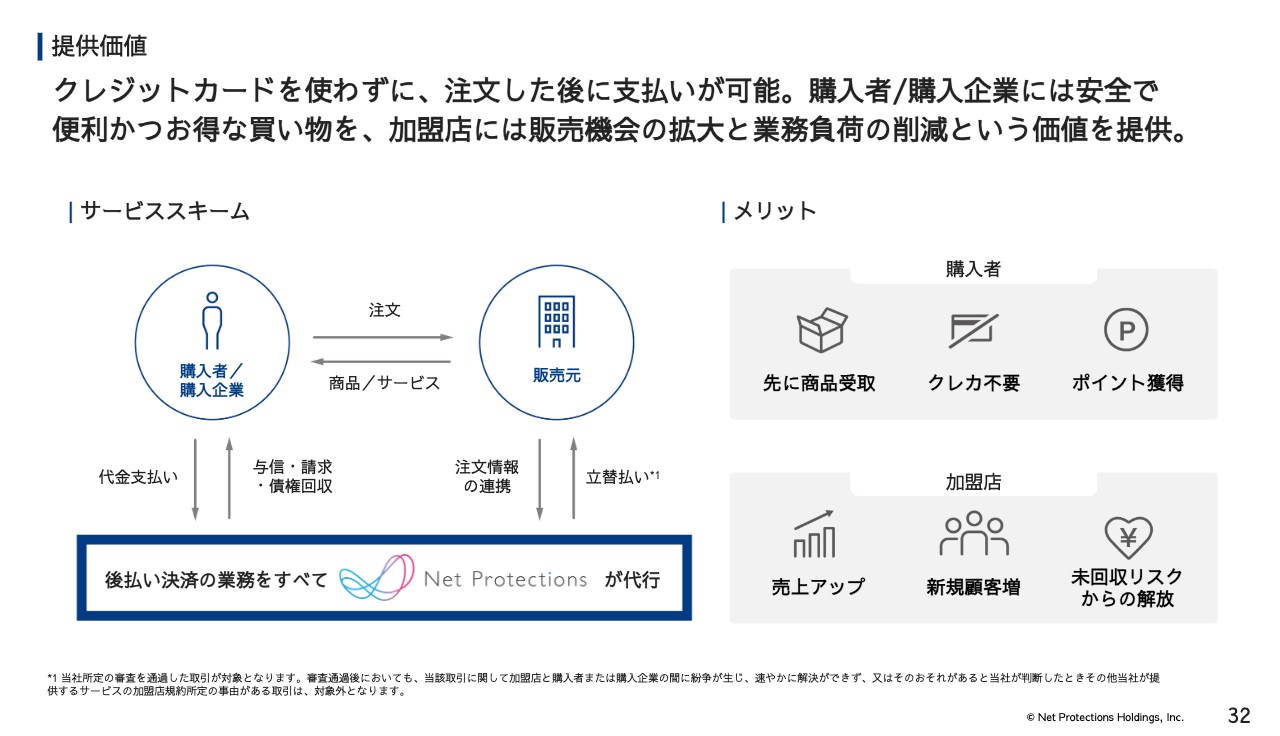

提供価値

こちらは提供価値についてです。

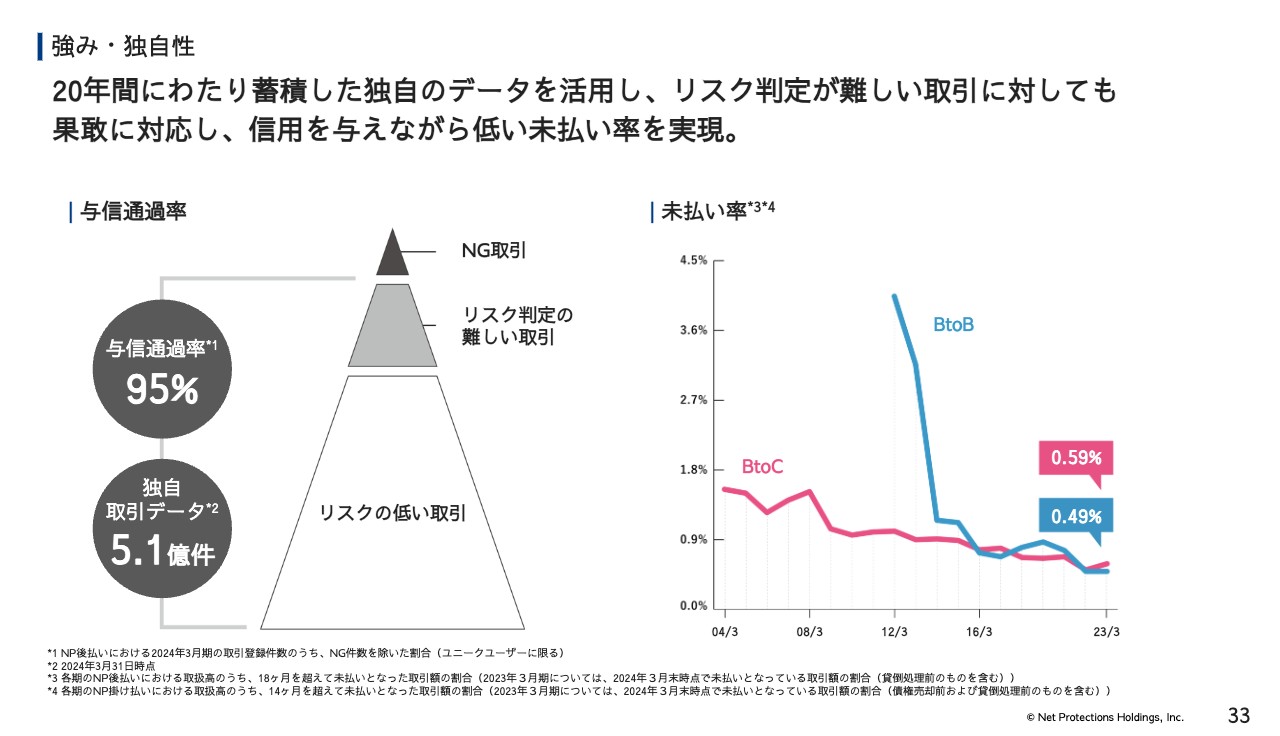

強み・独自性

こちらは強み・独自性についてです。

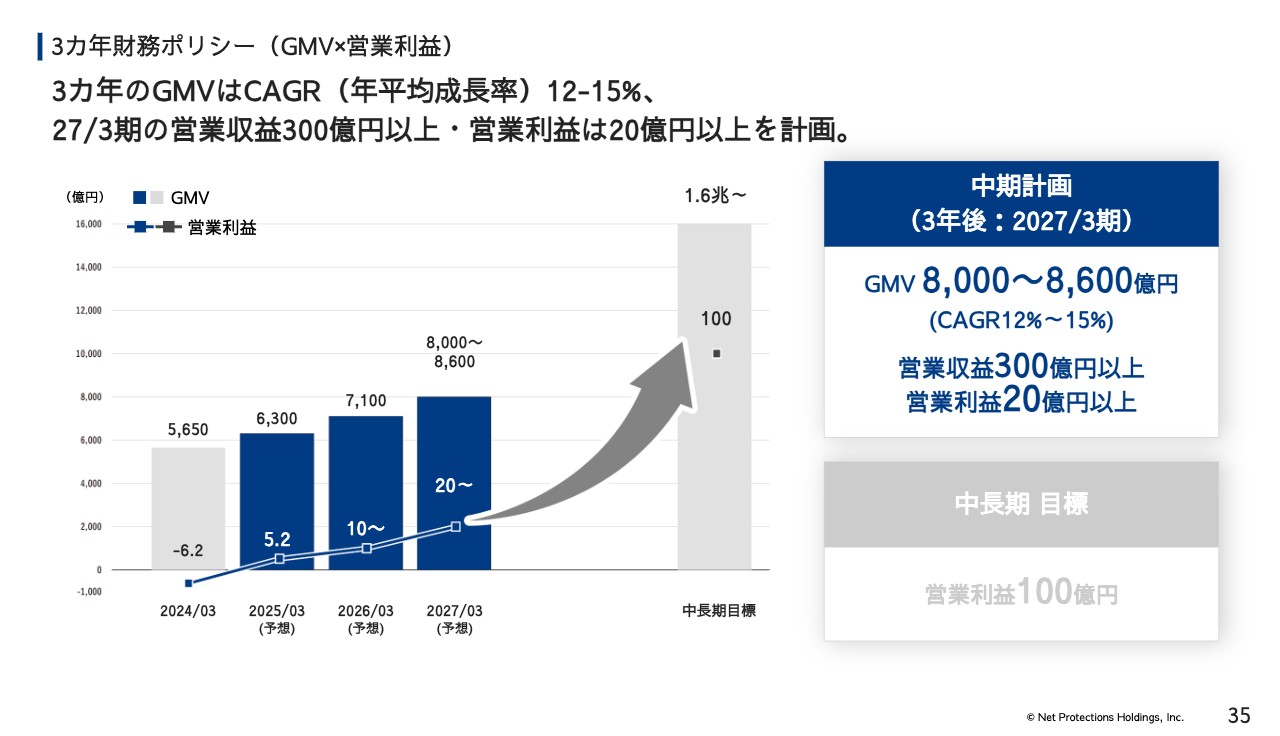

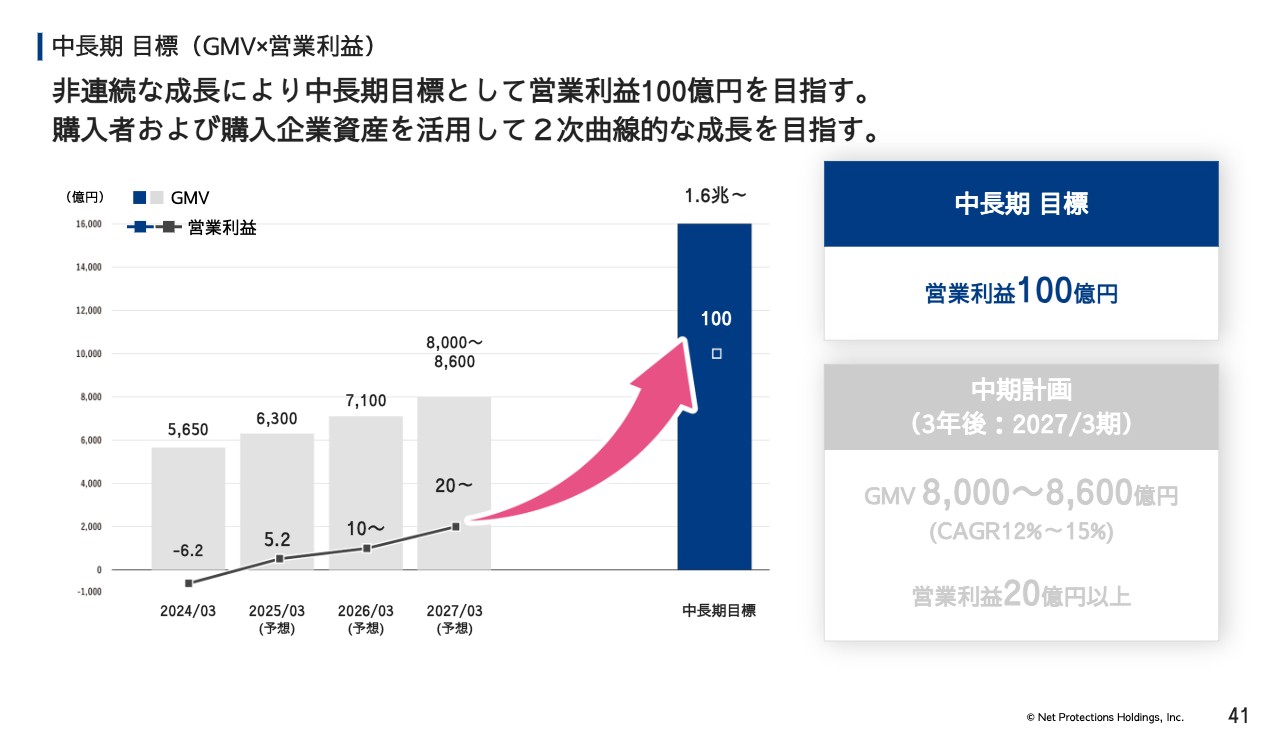

3カ年財務ポリシー(GMV×営業利益)

今期を初年度とする3か年の事業計画となります。

3年後の2027年3月期にGMVは8,000億円、営業収益300億円、営業利益20億円以上の達成を目指します。

GMV成長率は12パーセントから15パーセントと確実性の高い計画であり、アップサイドを目指していきます。

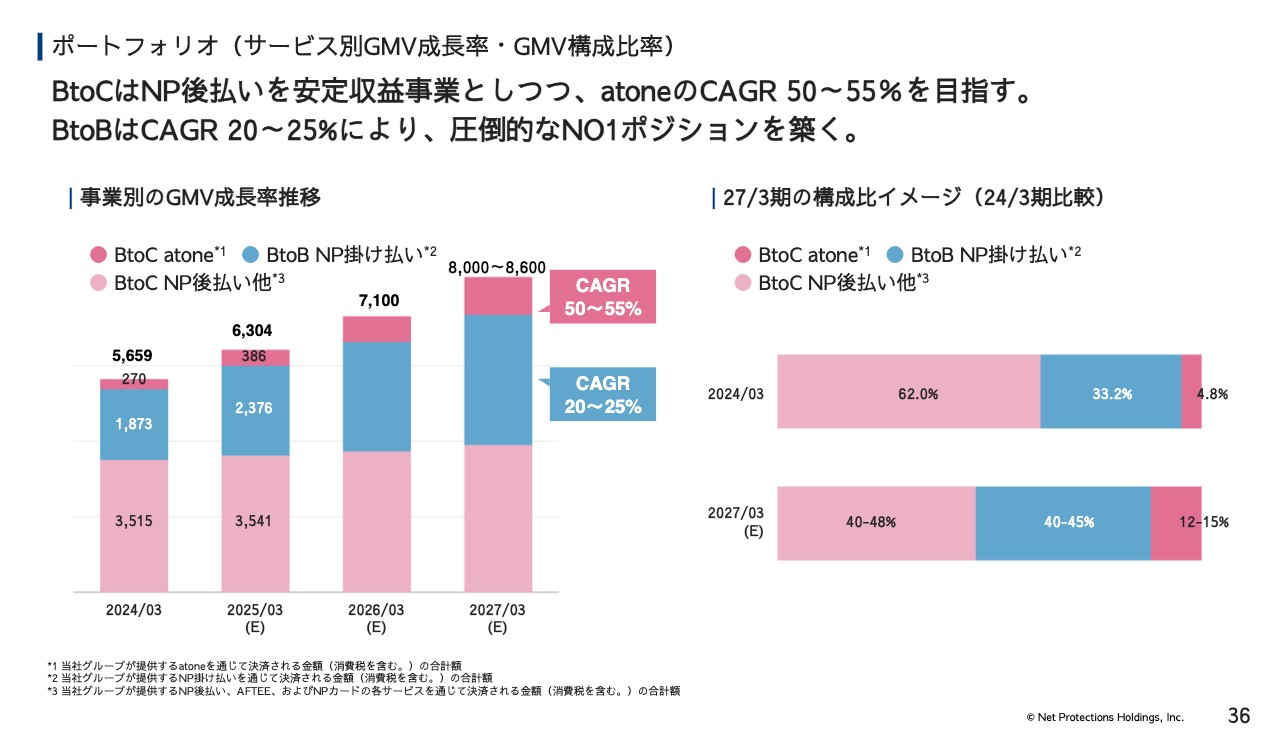

ポートフォリオ(サービス別GMV成長率・GMV構成比率)

こちらは向かって左が各サービスのGMVの伸び・成長率、右が構成比イメージとなります。

BtoB事業は規模が大きくなるため、足もとの成長率と比較すると成長率が下がって見えますが、2027年3月期にはNP後払いと同等の規模にまで成長し、BtoCと並んで事業の2本柱と なります。

BtoCはatoneが50パーセントを超える伸びで、もう一つの成長のエンジンとなります。

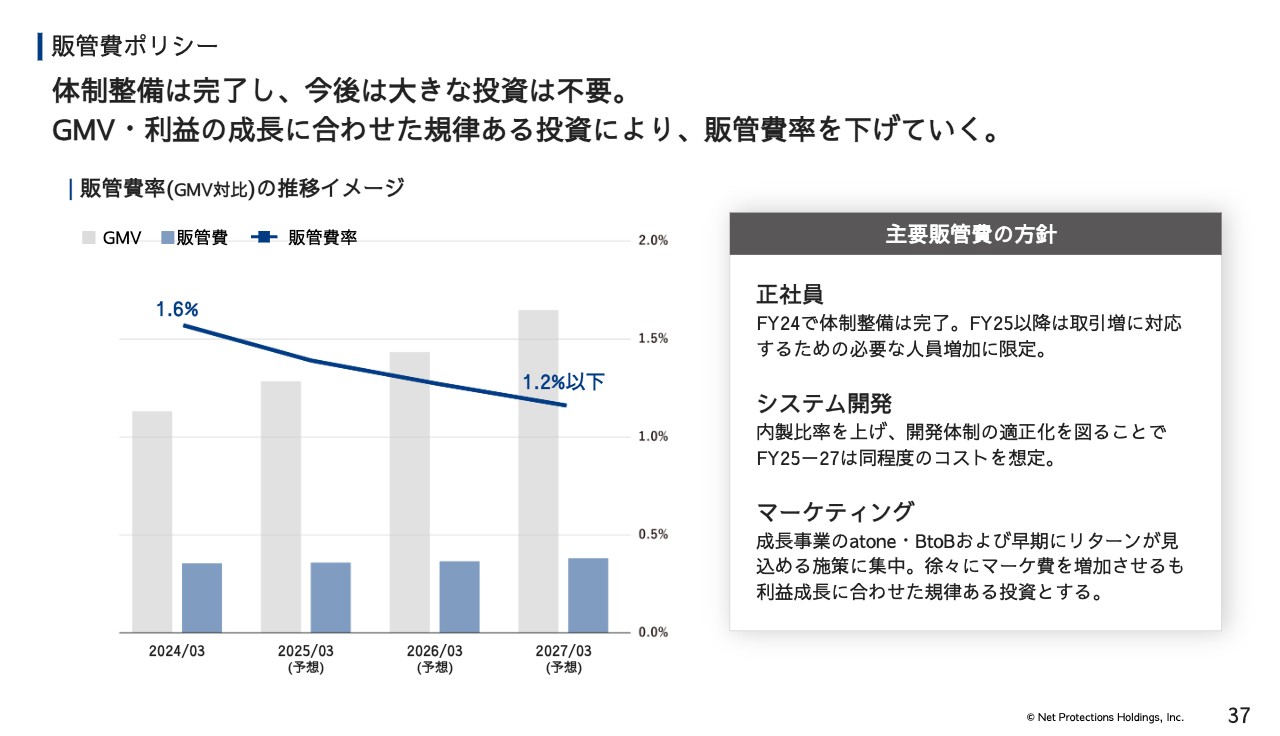

販管費ポリシー

次に販管費の考え方です。

GMVの積み上がりに対して、販管費は微増に留まるため、販管費率が下がり、一層の利益を生み出していきます。主要な販管費として正社員人件費・システム開発費・マーケティング費がありますが、これらの効率化を図ることでコストコントロールをしていきます。

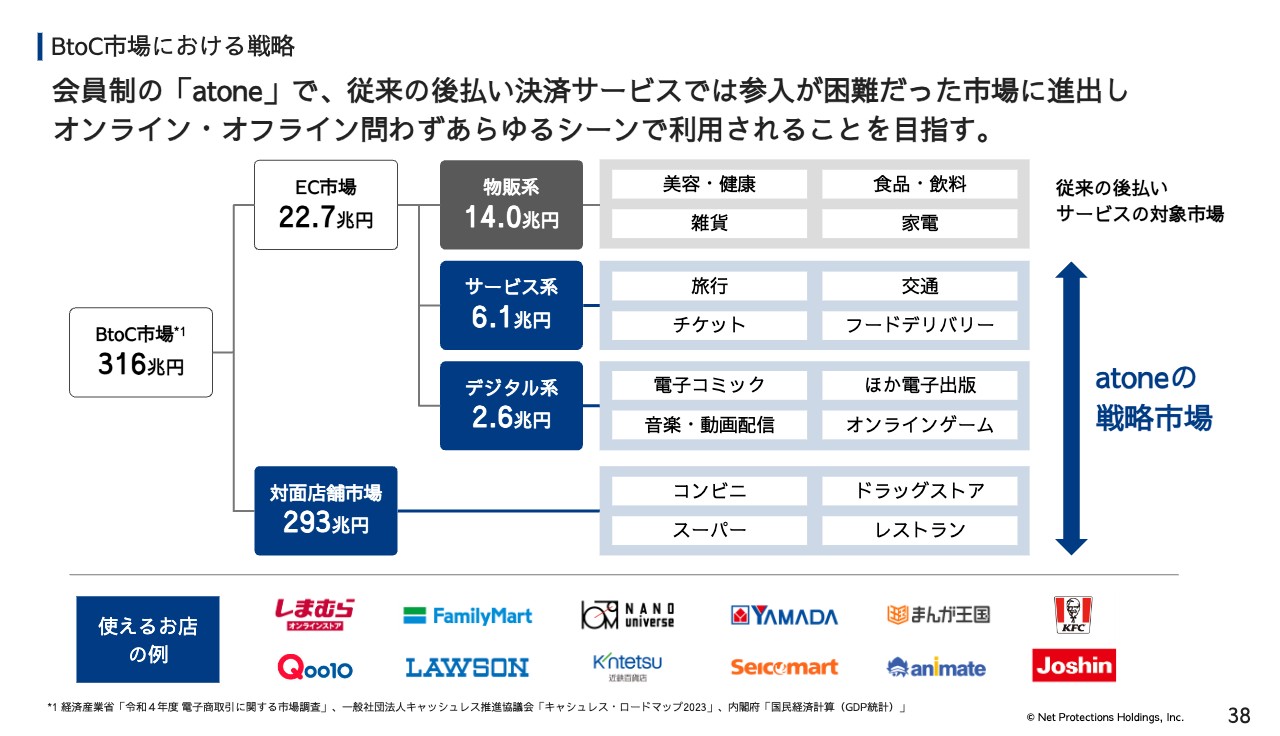

BtoC市場における戦略

BtoCの「atone」は50パーセント以上の成長を見込んでいますが、その戦略をご説明します。

「atone」はSMS認証での与信や電子請求といった特徴から、従来の後払い決済では参入できなかった市場に入っていけます。

具体的には、サービス、デジタルといったECの非物販市場、さらに対面店舗市場です。いずれもほとんど後払いが導入されておらず、大きなブルーオーシャンが広がっています。

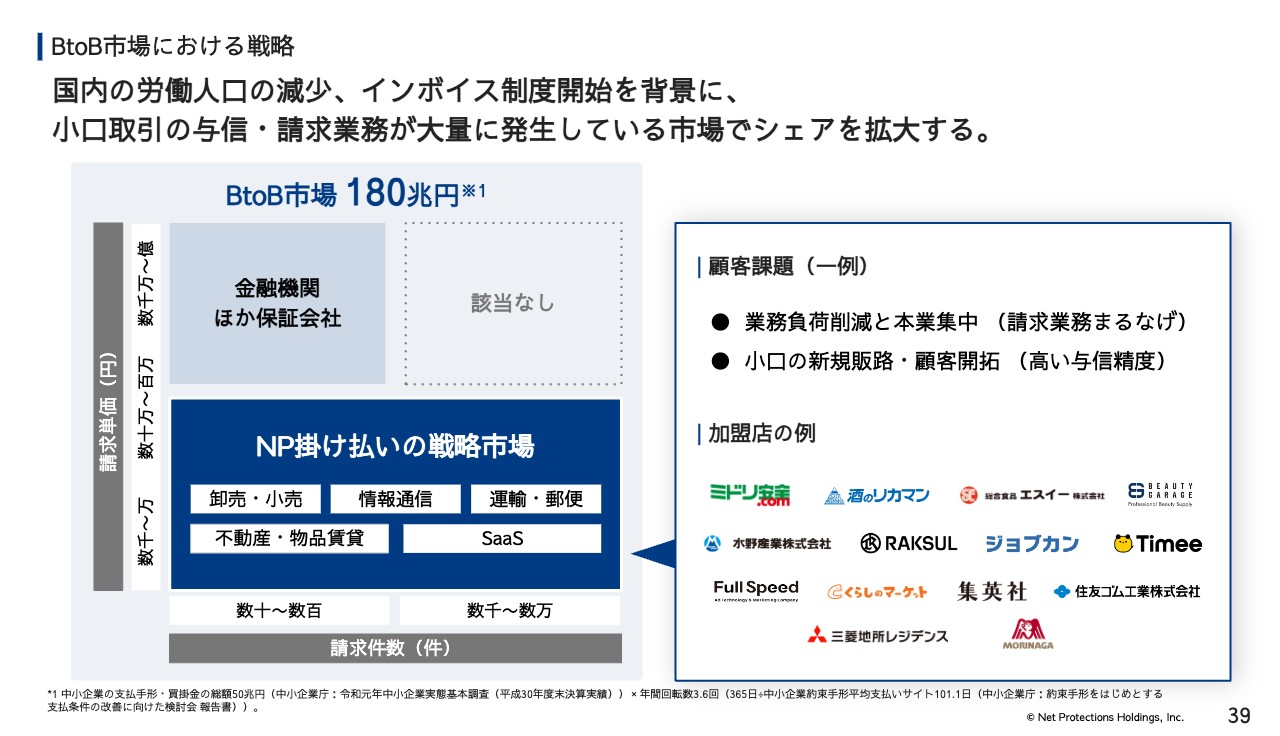

BtoB市場における戦略

BtoB決済代行シェアNo.1を誇る「NP掛け払い」は、20パーセント以上の成長を見込んでいます。国内の労働人口の減少やインボイス制度開始といった外部環境もあり、請求業務のアウトソース需要が高まっています。

特に、量が多くなりやすい小口の請求においては、これまで10年以上与信と請求機能を磨き続けてきた当社の強みがそのまま適用できます。膨大な市場が存在しています。

中長期 目標(GMV×営業利益)

これまで説明した3か年計画は現行のビジネスの延長線上でのリニアな見通しになりますが、さらなる非連続的な成長に向けた、新たな取組についてもご説明します。

当社では、後払い決済で蓄積した資産を活用することで、早期に営業利益100億円を突破できると考えています。

これまでは販売元である加盟店を増やすことで成長してきましたが、今後は買い手である購入者・購入企業に新たなサービスを提供していくことにより、さらなる成長を実現していきます。

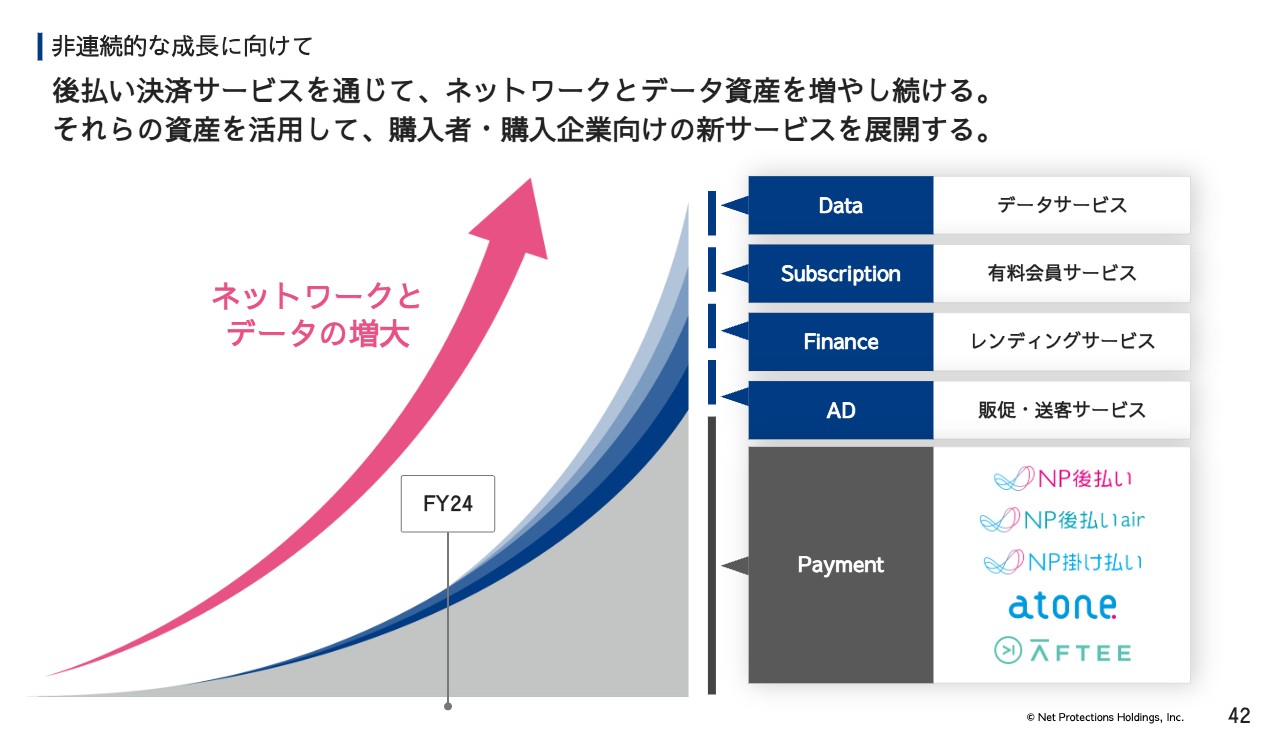

非連続的な成長に向けて

当社は後払い決済を通じて、売り手・買い手とのネットワークと莫大なデータ資産を増やし続けています。

これらを活用することで、購入者・購入企業向けの販促や送客サービス、レンディングサービス、有料会員サービスなどの新サービスを順次本格化していきます。結果として、後払い決済サービスでの事業計画に加えて、さらなる企業価値向上を目指します。

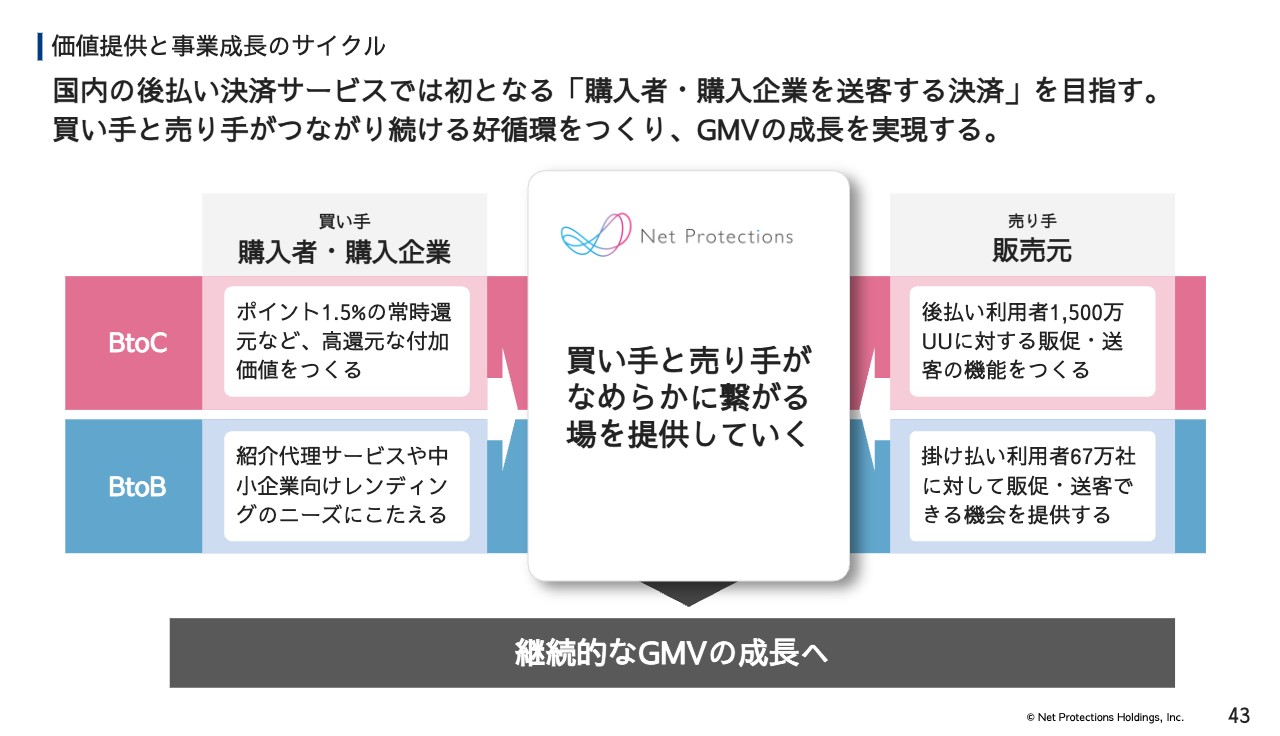

価値提供と事業成長のサイクル

当社ではBtoCで購入者1,500万人、BtoBで購入企業67万社と、広くご利用いただいていますが、これらの買い手向けの付加価値を高め、会員制サービスを強化していきます。

そのうえで、売り手と買い手がなめらかに繋がれる場を整えていき、会員が増大するほど、その場の価値は大きく向上していきます。

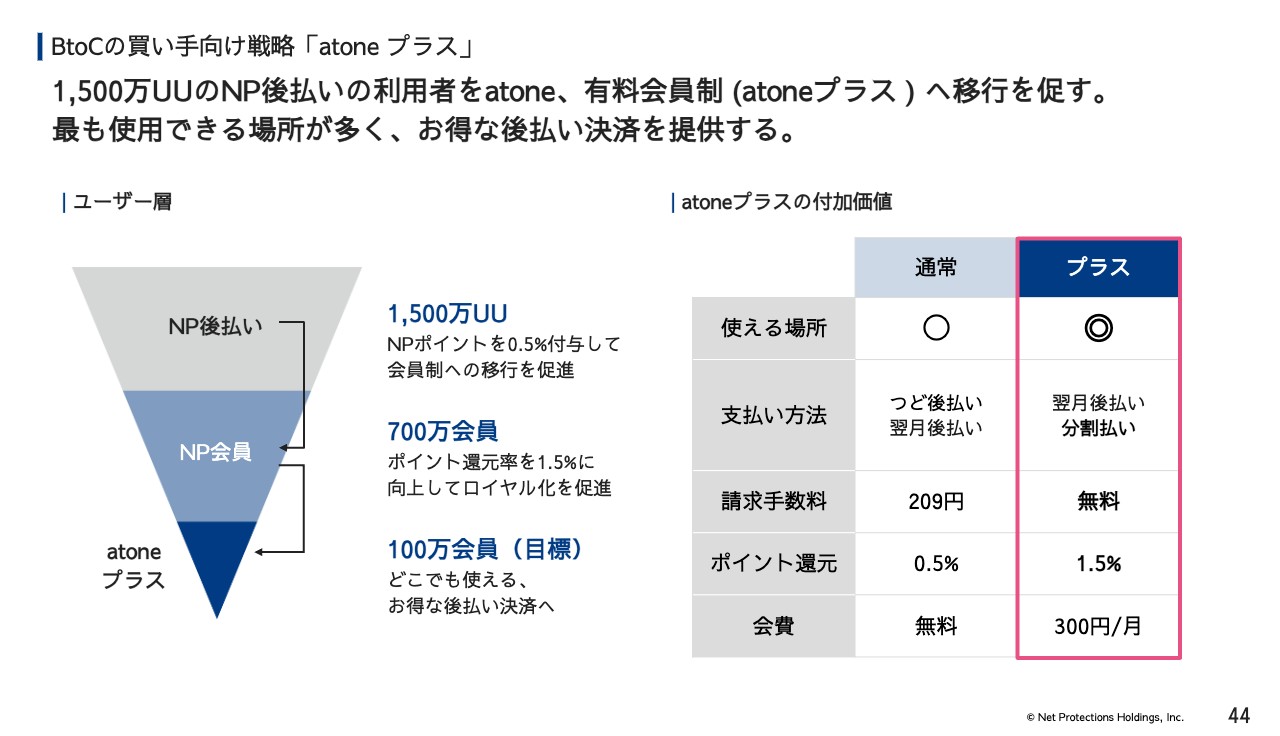

BtoCの買い手向け戦略「atone プラス」

BtoC事業における買い手むけの柱となる戦略は「有料会員制」です。

業界最高レベルの高いポイント還元率、手数料無料の分割払いといったあたりが特徴です。一部のお客さま向けにテスト利用を開始しており、会員一人当たりの平均請求額は月間4万円を超えています。

2024年度冬に本格的にサービスを開始する予定です。このatoneプラスの成長に合わせ、キャンペーンの場であるatone shopsも連動して成長することを見込んでいます。

尚、これらサービスによるGMV/売上向上については、27年3月期までの数値計画に一部のみ反映しています。

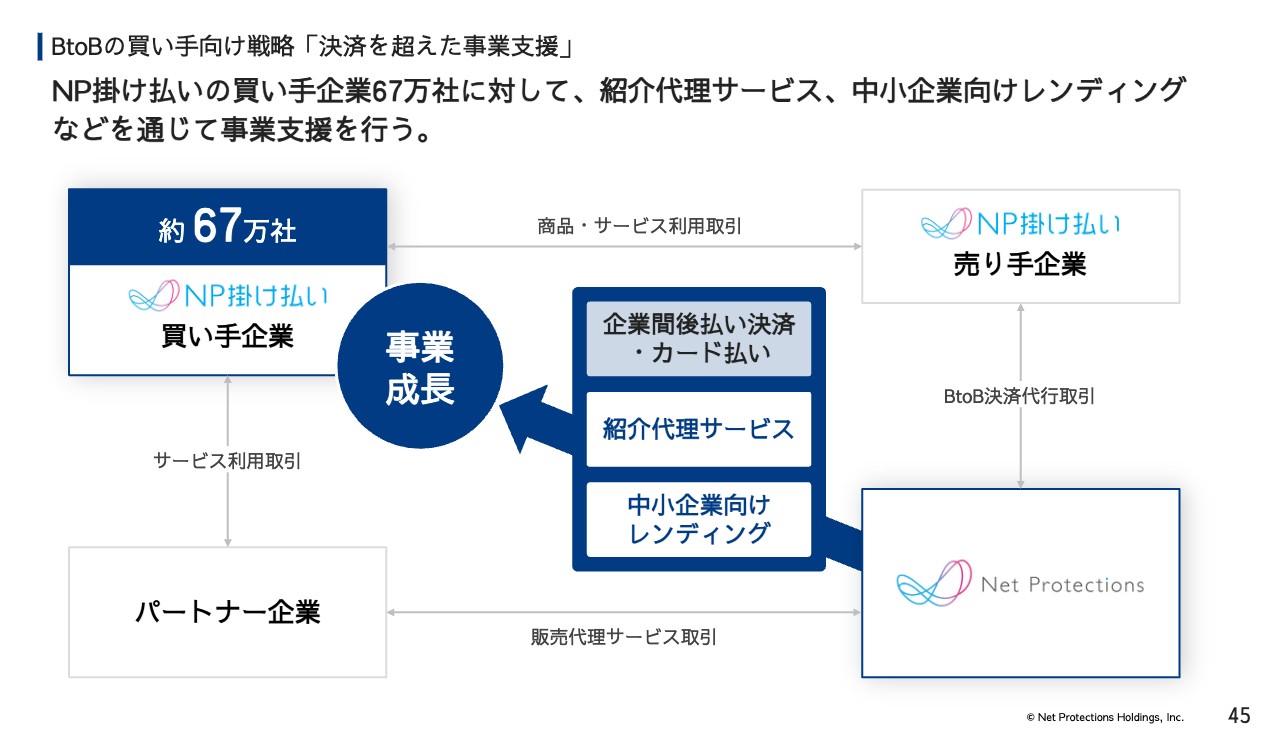

BtoBの買い手向け戦略「決済を超えた事業支援」

BtoB事業における買い手むけの戦略は「決済を超えた事業支援」です。

業務を効率化するITツールなどをご紹介するサービスや、簡便に小口融資を受けることができるレンディングサービスなどを提供します。

既にサービスのテストや一部提供を開始しており、順次、サービスを本格化する予定です。こちらも、3か年の数値計画には一部のみ反映しています。

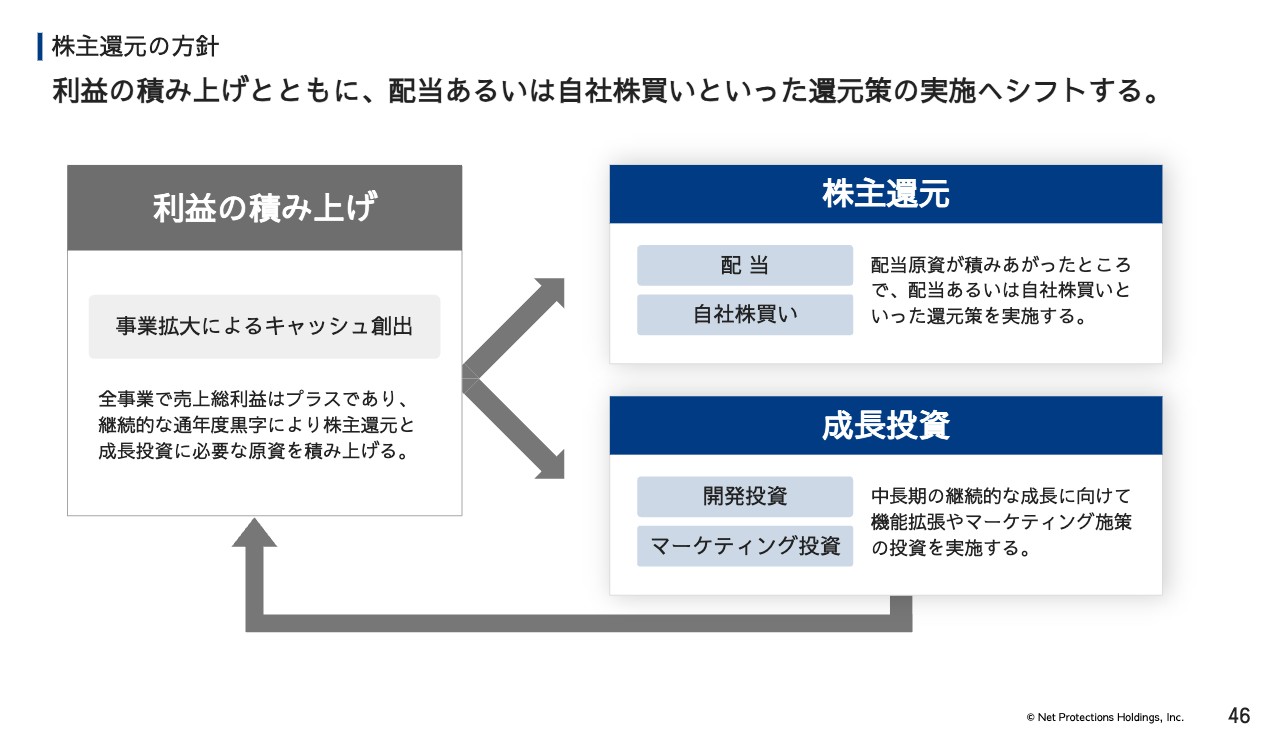

株主還元の方針

株主還元方針となります。

当社サービスはすべて売上総利益はプラスに転じているので、今後は継続的な黒字によりキャッシュを創出していきます。そのうえで、配当原資が積み上がったところで、配当あるいは自社株買いといった還元策を講じる予定です。合わせて、利益の一部を成長投資にまわすことで、継続的な利益成長を目指していきます。

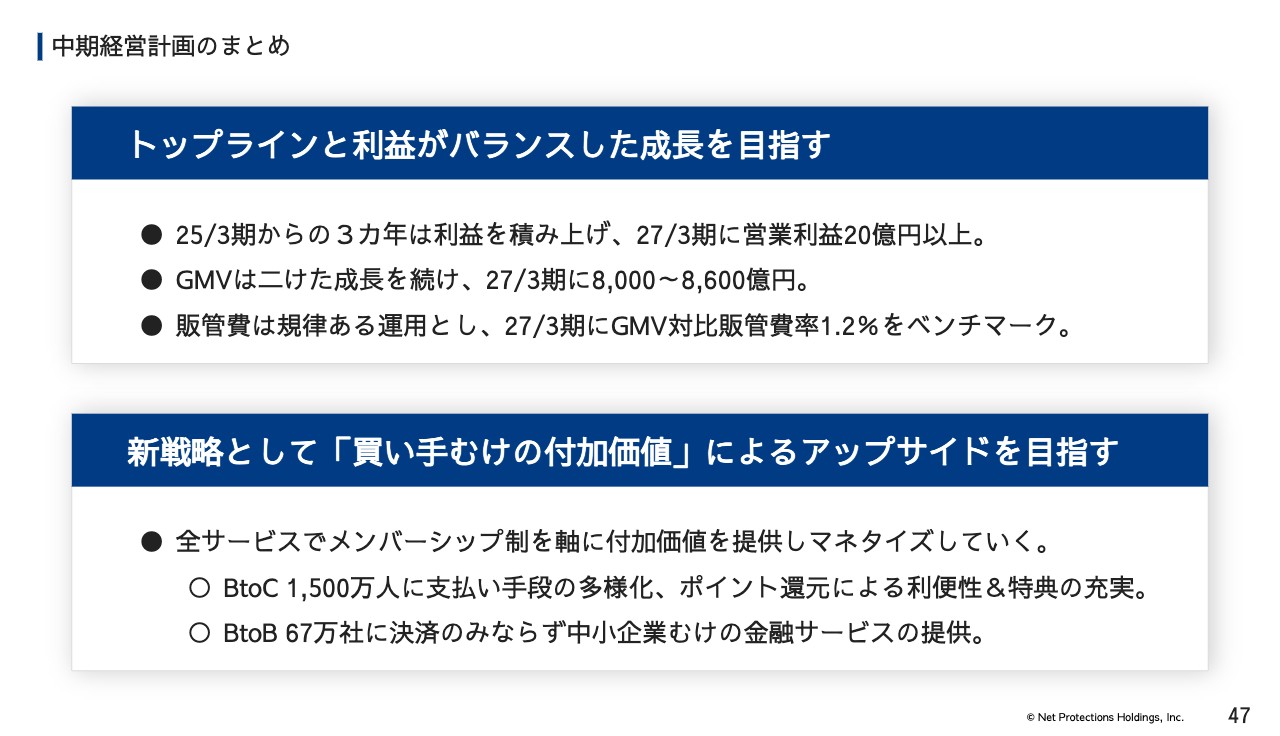

中期経営計画のまとめ

最後に中期経営計画のまとめとなります。

今期をスタートとする3か年についてはトップラインと利益をバランスさせた成長を計画しており、2027年3月期には営業利益20億円以上を目指します。そのためにGMVは8,000億円以上、販管費率は1.2パーセント以下にコントロールする計画となります。

もう1つは新戦略として買い手である購入者・購入企業の付加価値を上げていきます。BtoCの購入者1,500万人、BtoBの購入企業67万社に新たなサービスを提供することで非連続な成長を目指します。

以上、2024年3月期通期決算発表となります。長時間のご清聴ありがとうございました。

質疑応答:今期の黒字ガイダンスにおいて延滞事務手数料導入による利益寄与はどの程度あるか

質問者:第2四半期からの黒字化、一安心いたしました。この黒字化のうち、延滞事務手数料による利益寄与はどのくらいでしょうか。

柴田:前回の決算発表時にもお伝えしている通り、未払率の改善効果と支払いが遅れたケースについては延滞事務手数料による売上も立つため、合わせて年間で5億から10億円程度の寄与を見込んでいる形でございます。

質疑応答:今期の販管費に関して四半期ごとの見通しを教えてほしい

質問者:販管費に関して、四半期見通しなどがあれば教えてください。

渡邉:進行期に関しましては四半期ごとに突出して何かが出る予定はございませんので、四半期おしなべて同じ水準で計上されていく形になるかと思います。

質疑応答:今期のEC物販市場の成長率とそれに対するNP後払いの想定成長率 を教えてほしい

質問者:2025年3月期のEC物販市場の成長率はどの程度と見ているのでしょうか。NP後払い、GMV成長率は、EC物販市場の成長率よりどの程度低くなると想定しておくべきでしょうか。

柴田:まず、こちらに関して一つ目ですが、ちょうど予算を策定する3月のタイミングで、いわゆる紅麹による風評問題が発生しました。なので、若干悲観的にそこの数字を引き下げて今回、発表させていただいております。

もう一つは、営業リソースとしては完全にatone側に集中をしている状況です。今後、当社としてBtoC、EC市場での成長に関してはatoneが牽引していく想定でおります。なので、atoneとNP後払いを合わせたGMVで成長率をちゃんと伸ばしていきたいなと思っております。

質疑応答:前回の中計の反省点と踏まえた今回の中計達成への意気込みを教えてほしい

質問者:改めて前回の中計の反省と、その反省を踏まえた今回の中計達成への意気込みについて教えてください。

柴田:反省についてですが、まず一つは、前回2021年の春に中計を策定しておりますが、そのタイミングで薬機法による影響は全く見えておらず、完全に想定外でした。もう一つあるとすると、少しポジティブに物事、数字を考えていたところはあったかなと思っています。全体のストーリーとしては今回の中計においても変わってはいないんですが、ポジティブに予測するか、あるいは達成確度の高いものだけで数字を作るか、そこの差分があると思っております。

ですから、今回の中計に関しては達成確度が十分に高いと思って発表しておりますし、必ずこれよりもアップサイドを目指して進めていきたいと思っていますし、できると考えております。

質疑応答:売上高において年平均成長率20パーセントを超えていくための材料は揃いそうか

質問者:御社を株式として考えた場合、配当等の還元があるわけではないため、成長性への魅力が求められると考えております。そこで、GMVまたは売上成長率が年平均20パーセントを超えてこないと、成長株として、株式市場から再度、関心を持たれづらいのではと思っておりますが、成長率を再度、加速させる材料は揃いそうでしょうか。

柴田:先ほど中計でも申し上げた通り、まずatoneないし掛け払いの営業状況が非常に良くなってきています。加えて、BtoCにおいては、購入者向けにatoneプラスを提供開始予定。BtoBにおいては、購入企業向けにサービス紹介スキームや、小口融資サービスを提供していきます。発表した中計に関しては、それらは全て保守的で達成確度が高い数字で置いています。ですので、アップサイドの可能性は十分にあると考えています。年平均成長率20パーセントはぜひ目指していきたい数字だと考えております。

質疑応答:各事業のテイクレートの今後の見通しを教えてほしい

質問者:各プロダクトのテイクレートが低下しているように見受けられますが、今後はどのように推移するとご想定されておりますでしょうか。

柴田:個別に見るとそこまで落ちてきておりません。まず、NP後払いに関しては、テイクレートがあまり下がってきていないと思っております。NP掛け払いは構成比上、大手の割合が増えてきています。そこで少し下がってはきているものの、もうちょっとで下げ止まると見ています。あとは、atoneも大手加盟店に導入いただいたことで一定テイクレートが下がってはいますが、構造上、さらに下がることはないと考えております。

ただ、会社全体としてはBtoBが非常に伸びてきていますので、全体のテイクレートとしては下降傾向にあることは言えると思っております。

渡邉:BtoCにつきましては、延滞事務手数料が導入されますと、これは売上が増えるものですので、その分、テイクレートは良化する見込みです。BtoBにつきましても、購入企業向けの小口融資サービスが乗ってきますと、その分、テイクレートが上がっていく効果を期待しております。

質疑応答:株主還元の目安となる配当原資の積み上がり状況を教えてほしい

質問者:株主還元の目安となる配当原資の積み上がりの水準感を教えてください。

渡邉:現状、利益剰余金がほぼございませんので、配当原資がまだ確保できてない状況です。先ほどの3カ年計画で、今後、利益を積み上げていって、それを配当に回していくことになるかと思うんですが、今、お話している非連続の新しいサービスへの成長投資も必要になってまいりますので、バランスを見ながら還元と成長投資は見ていきたいなと思ってます。

なので、今時点で、いつこれだけの還元をやります、ということはお約束はできないですが、積み上げの状況を見ながら判断させていただきたいと思っています。

質疑応答:atoneプラスによるPL影響と分割払い提供のための免許取得の進捗状況を教えてほしい

質問者:atoneプラスの今期ないし来期以降のPLの影響について教えてください。また、分割払いの免許取得に遅れなどはないのでしょうか。状況を教えてください。

柴田:まず、atoneプラスですが、今年の冬から本格的に開始します。今期については大きなPL影響はないだろうと考えております。来期以降の影響につきましては、まさに実際にスタートしてみてどう動いていくのか、それを見てからでないと正確な予測が難しいと考えてます。ですので、下半期に入って実際の状況を見ながら考えていきたいなと考えております。分割払いの免許の取得については、順調に進捗をしております。

渡邉:発表した3カ年計画には、このatoneプラスの影響はほとんど入ってない形ですので、アップサイドをこちらで狙おうと思ってます。

質疑応答:分割払い市場の見通しとatoneプラスの分割払いの普及速度の見通しを教えてほしい

質問者:同業他社での後払い事業のスタートはスローに見えていますが、atoneプラスの分割払いは普及しそうでしょうか。BNPL分割払いの市場環境見通しを教えてください。

柴田:atoneの既存店に対して既に10数店舗ほど営業を行っておりまして、10数店舗の中で10店舗程度は、既にこのatoneプラスの分割払いの導入について口頭承諾をいただいております。これから家電、旅行といった新規市場に対して営業を行っていきます。これまで接触した先では概ね反応がいいので、ここはスムーズに導入を進めていけるんじゃないかなとは考えております。

atoneプラスについては実際に100人の方にユーザーテストいただいたんですが、使っていただいた後にアンケートも取っています。分割払いも使いたいですか?と質問すると、90パーセントの方が分割払いを使いたいという回答をいただいています。

そういった意味で、売り手からも買い手からもニーズがありそうと見ています。実際にサービスリリースした後は、早く立ち上がっていくと考えております。

質疑応答:atoneの顧客獲得戦略に問題はないか

質問者:Paidyはプロモーションを強化しているように見えますが、atoneの顧客獲得に問題はないのでしょうか。先ほどの質問のフォローアップとして教えてください。

柴田:実際のショップさまへの営業シーンだと、現在だと価格帯の違いなのか、例えば1万円、1万5,000円といった中額帯以下の商品においてはさほど競合していない、もしくはコンペになった場合でも、当社の方が優位性が高いと考えております。ですから、そういった点ではatoneの顧客獲得で問題が出ているとは認識していないです。

一方で今後、atoneが高額帯に入っていった場合に、そこはPaidyさまが非常に強いところかなと思っていますので、違う状況が見えてくるとは思っております。

渡邉:atoneのサービスの特徴としましては、ポイントが1.5パーセント付く点。これがユーザーには魅力的に映るんじゃないかと考えています。コンビニの手数料も、プラス会員になりますと無料になります。サービス設計的にも優位性があると考えています。

質疑応答:組織面でのアップデートはあるか

質問者:中途採用を強化され、顧問等の起用も続きましたが、組織面では何かアップデートがございますでしょうか。

柴田:一つ、この2年程度で大きく変化したと思いますのは、中途採用を強化したことによって、各分野で高いスキルを持った方が入社している点です。セールスにせよマーケにせよ、あるいはシステムにせよ、各分野で会社のケイパビリティは非常に強化できていて、それがだんだんと成長加速に繋がっているんじゃないかなと思っております。ここは採用を行って本当によかったなと感じております。

また、それでいながら、組織風土としてはいわゆる良好な状態を保てていると思っております。数週間前にテレビで取り上げられ、20代、若手の成長環境として日本で1位という内容で放送いただいています。良好な風土は変わらず、一方でその中で高いスキルを持った方が力を発揮していただいているというところで、非常に状態は良いんじゃないかと考えております。

※質疑応答の内容は企業のご提供となります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7383

|

485.0

(03/10)

|

0.0

(---)

|

関連銘柄の最新ニュース

-

前日に動いた銘柄 part1水戸証、リネットジャパン、ANYCOL... 03/09 07:15

-

前日に動いた銘柄 part1水戸証、リネットジャパン、ANYCOL... 03/07 07:15

-

前日に動いた銘柄 part1エンプラス、メイコー、日東紡績など 03/06 07:15

-

信用残ランキング【売り残増加】 クリレスHD、明和産、ビックカメラ 03/01 08:15

-

週間ランキング【業種別 騰落率】 (2月27日) 02/28 08:30

新着ニュース

新着ニュース一覧-

今日 01:16

-

今日 00:52

-

-

今日 00:11