【QAあり】INFORICH、3Q・累計ともに黒字伸長 売上の好調やオペレーション効率化により通期予想を上方修正

FY2023 3Q 決算説明資料 目次

秋山広宣氏(以下、秋山):本日はお時間をいただき、ありがとうございます。第2四半期に続き、第3四半期もお約束以上のかたちで本日を迎えられたこと、我々一同うれしく思っています。従来どおり、決算説明会は私、秋山とCFOの橋本で進めていきます。どうぞよろしくお願いします。

本日は、まず第3四半期の業績ハイライトをご報告し、その後、2023年度通期業績予想について昨日発表した修正を踏まえてご説明します。最後に私より、トピックスとして直近の取り組みをご紹介します。

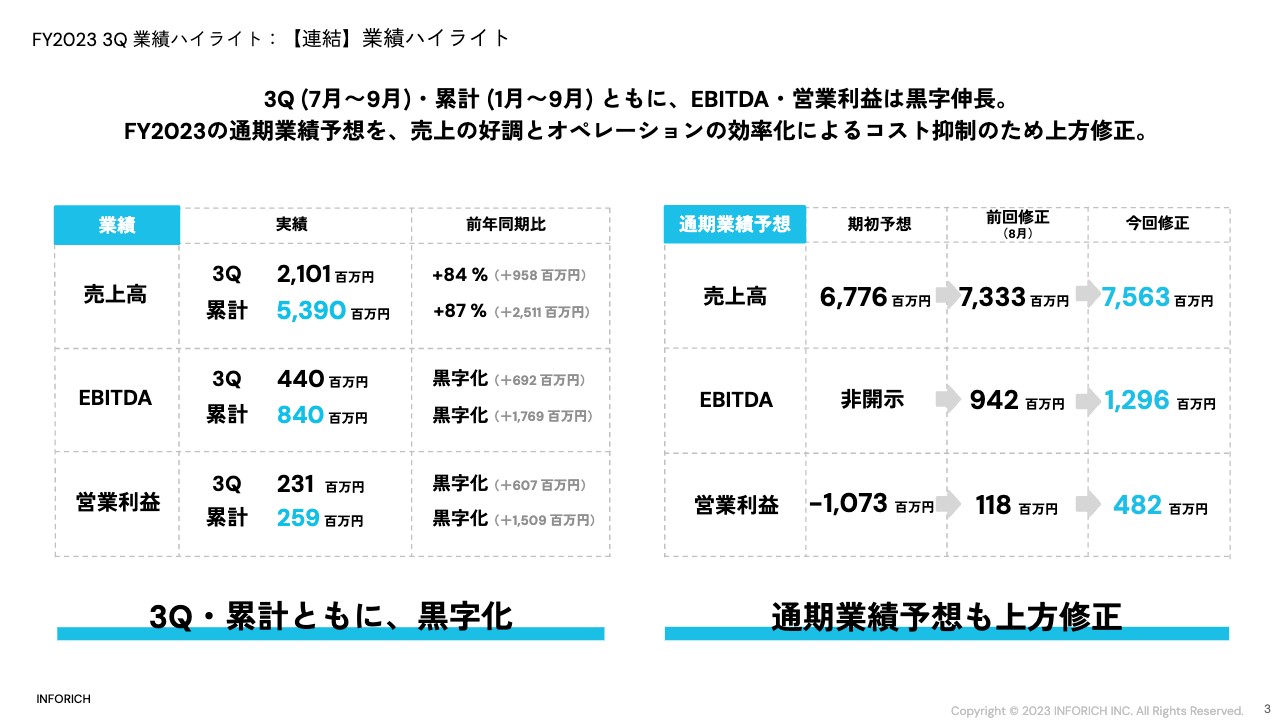

FY2023 3Q 業績ハイライト:【連結】業績ハイライト

橋本祐樹氏(以下、橋本):橋本です。よろしくお願いします。まず、業績ハイライトからご説明します。売上高、利益ともに増加し、好調に推移しました。

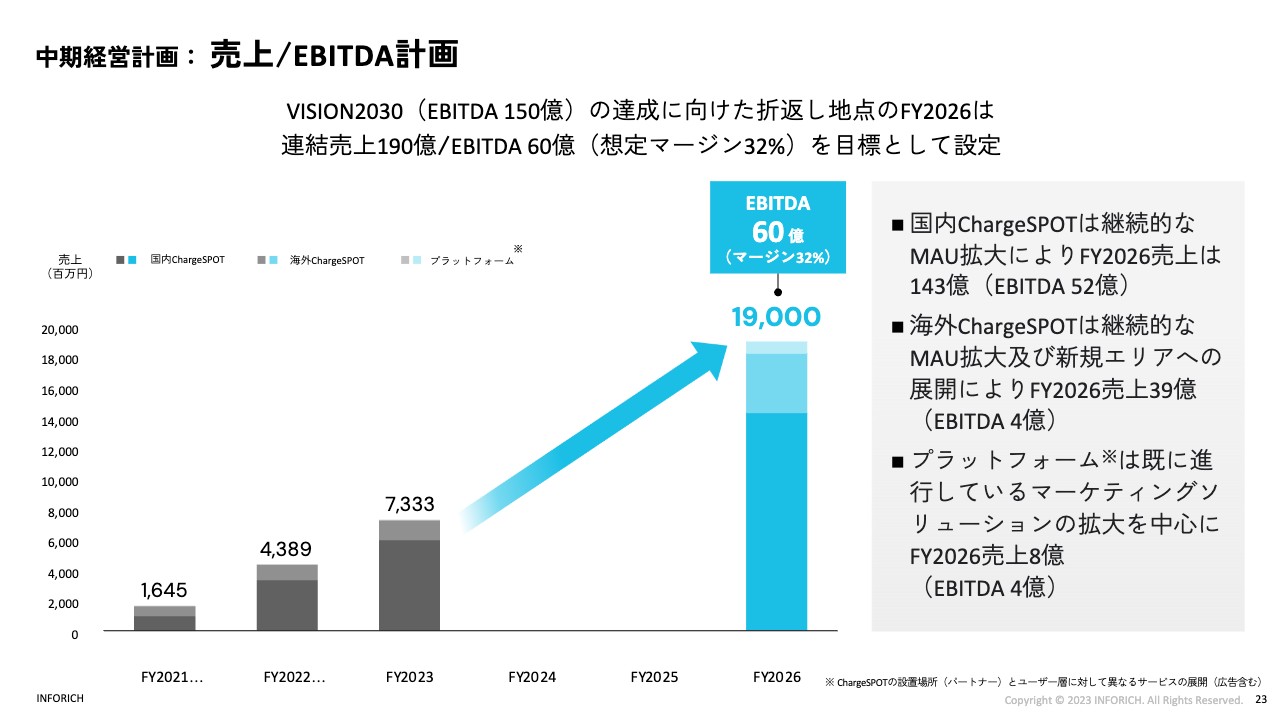

あわせて、通期業績予想の2回目の変更も実施しています。第3四半期においても売上高が好調であることに加え、オペレーションの効率化によるコスト抑制等々を反映し、売上高は75.6億円、EBITDAは12.9億円、営業利益は4.8億円と上方修正しました。

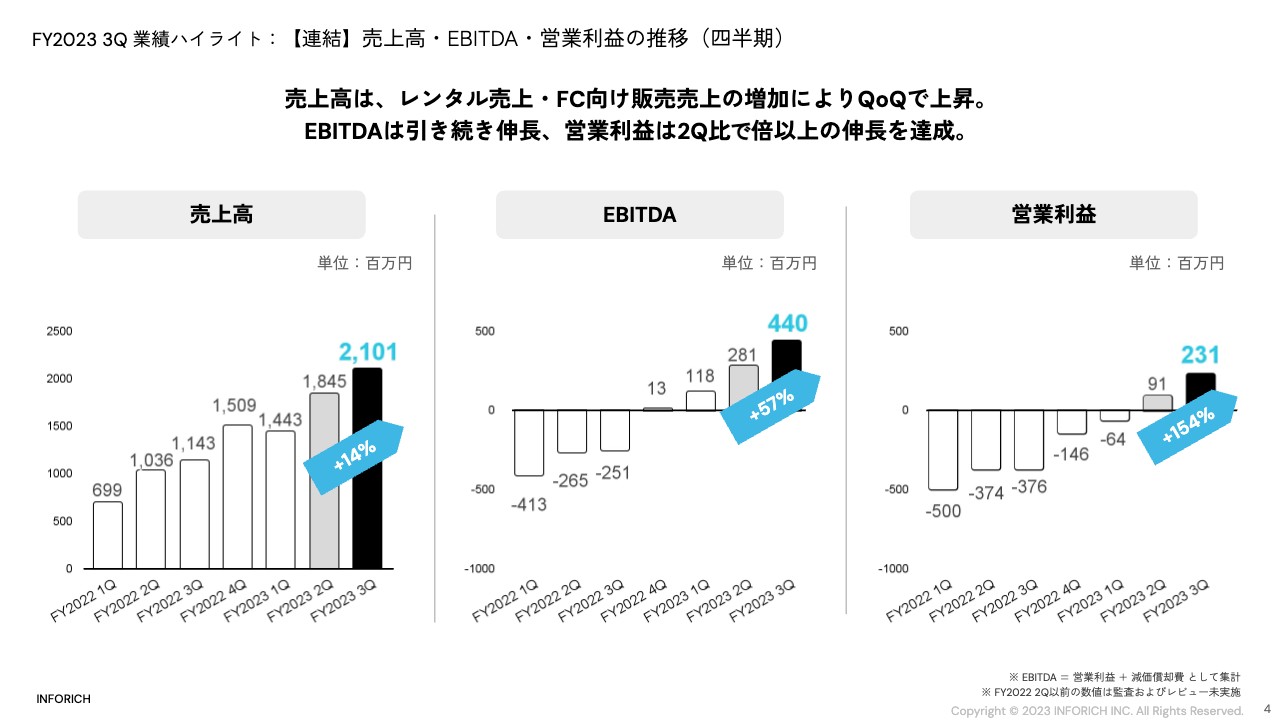

FY2023 3Q 業績ハイライト:【連結】売上高・EBITDA・営業利益の推移(四半期)

四半期ごとの推移になります。売上高については、主要な売上であるレンタル売上・フランチャイズ向け販売売上の好調により、QoQでプラス14パーセントの21億100万円で着地しました。内訳については後ほどご説明します。

主に売上高が増加したことにより、QoQでEBITDAはプラス57パーセント、営業利益はプラス154パーセントと着実に増加しています。

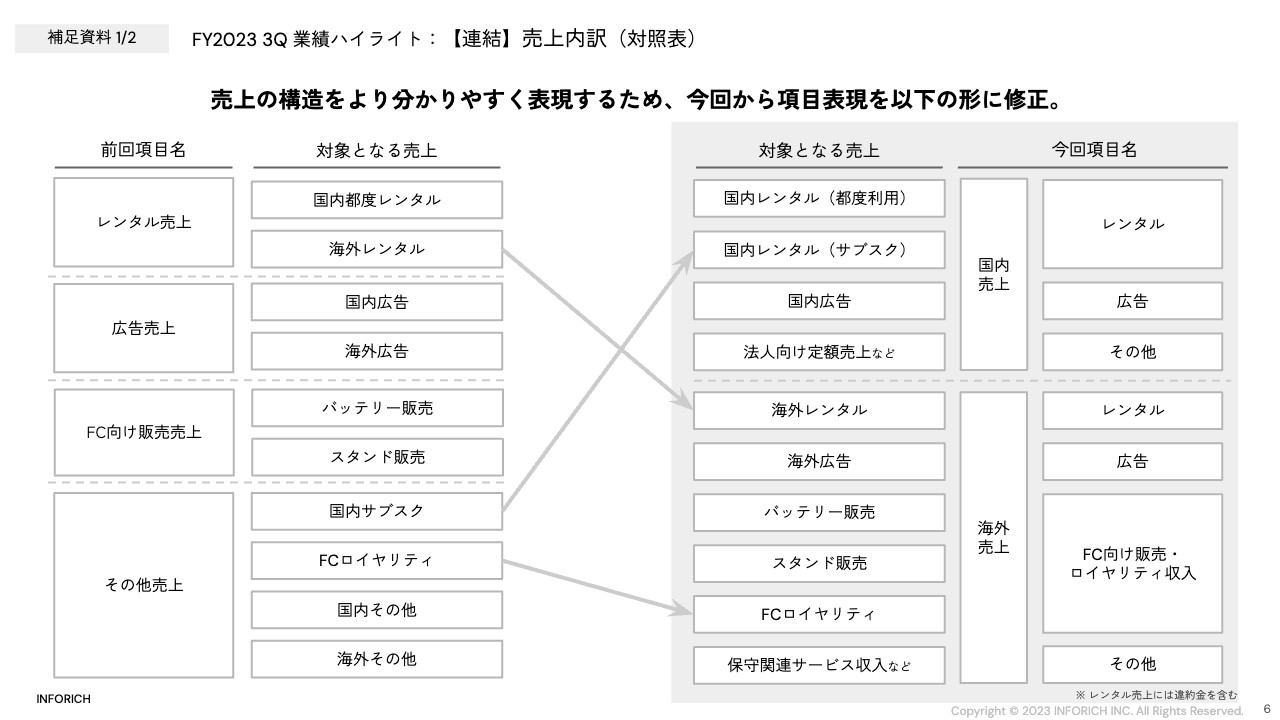

補足資料 1/2 FY2023 3Q 業績ハイライト:【連結】売上内訳(対照表)

今回から売上の内訳について少し変更しています。スライド右側のグレーの部分をご覧ください。売上の構造をよりわかりやすくするために、今回から国内売上と海外売上に分けた後にサービス別の売上高を記載しています。

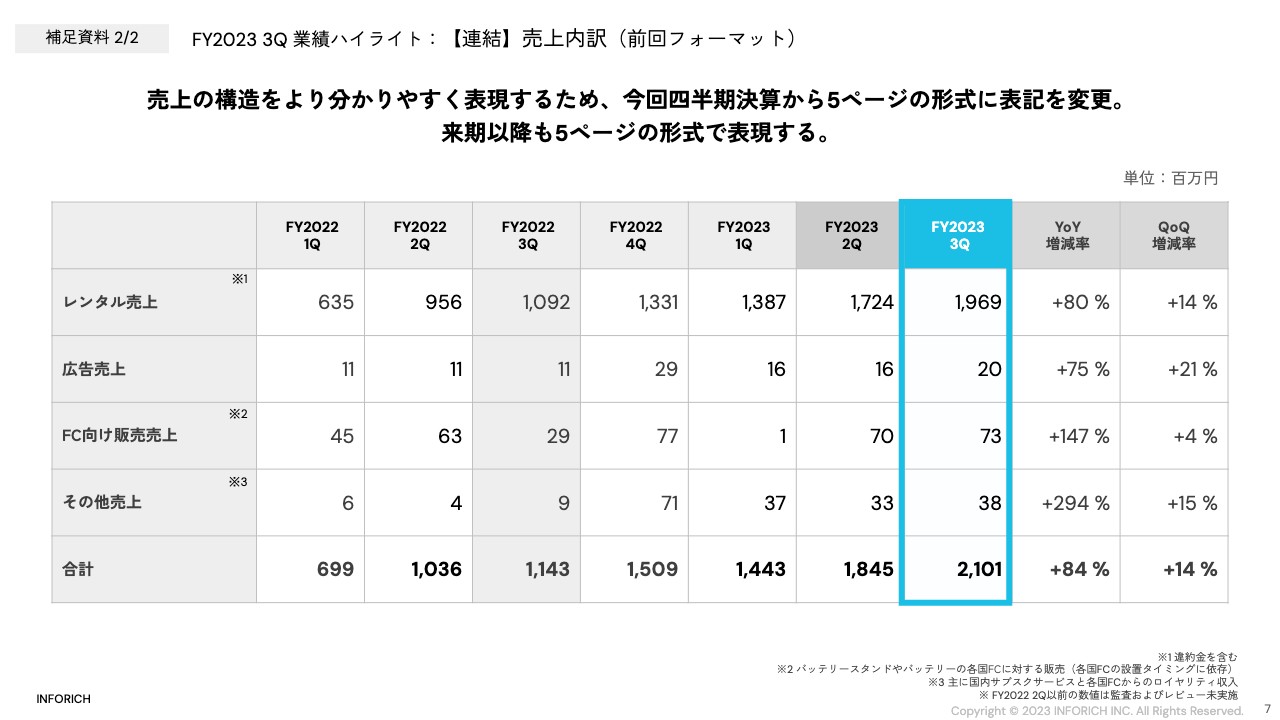

補足資料 2/2 FY2023 3Q 業績ハイライト:【連結】売上内訳(前回フォーマット)

以前までの開示方法に従った売上内訳も載せていますので、併せてご確認ください。

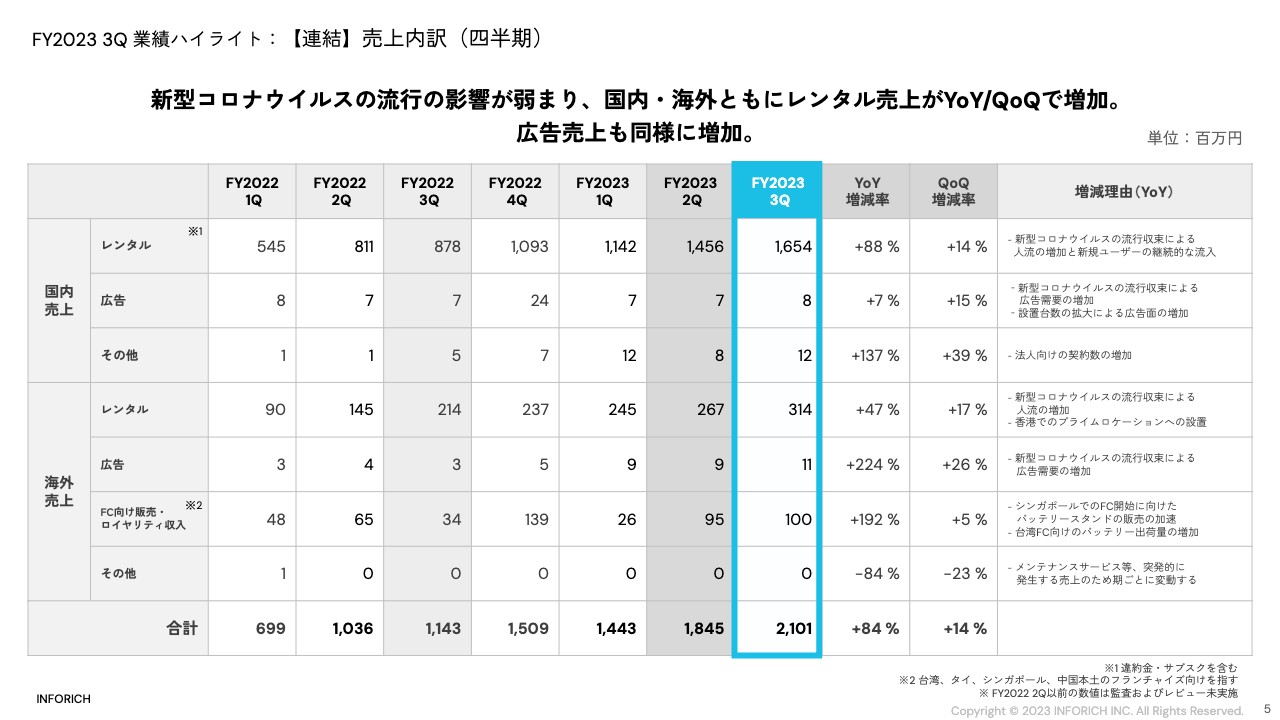

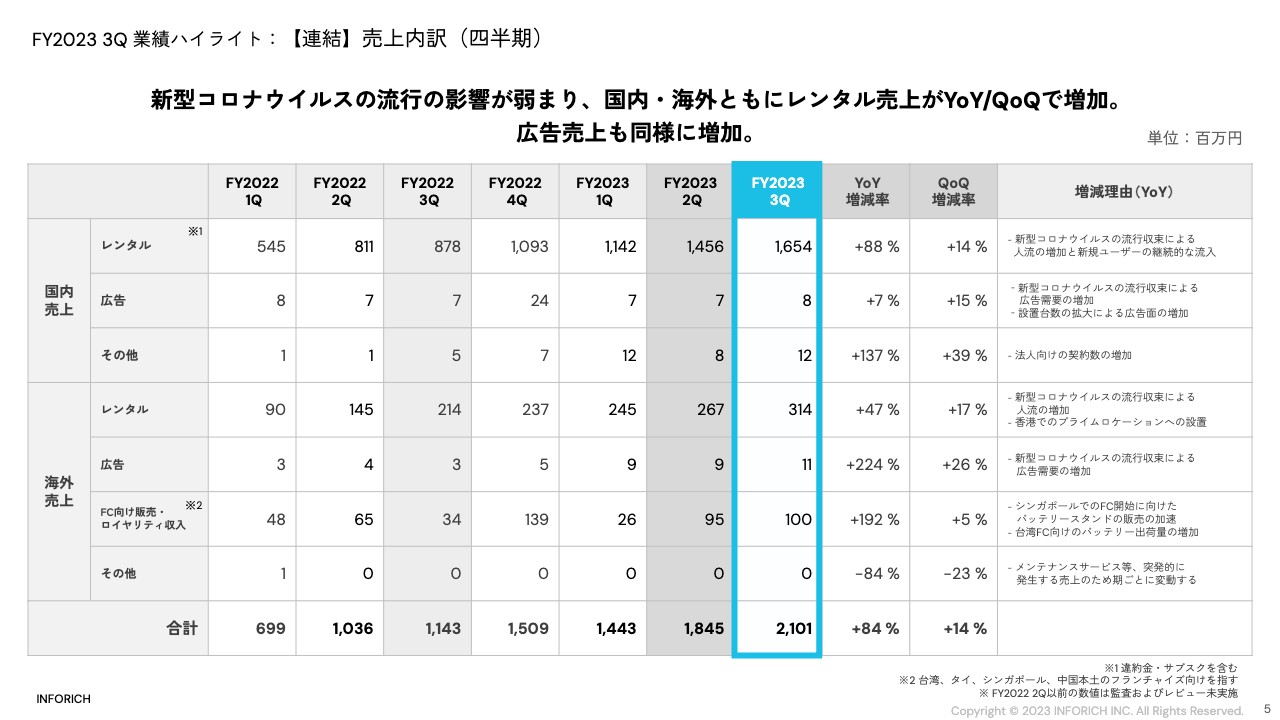

FY2023 3Q 業績ハイライト:【連結】売上内訳(四半期)

新しい売上内訳です。スライドの一番左側に新しい分類で記載しています。増加分の内訳として、国内・海外ともにレンタル売上が好調に推移しました。国内レンタルはYoYでプラス88パーセント、QoQでプラス14パーセント、海外レンタルはYoYでプラス47パーセント、QoQでプラス17パーセントと増加しています。

YoYで増加した理由としては、新型コロナウイルスの流行収束による人流の増加に伴い、新規ユーザーの継続的な流入があります。

広告売上は、YoYで順調に増加してきています。特に海外の広告売上は、YoYで広告需要の増加が表れています。フランチャイズ向け販売売上も好調です。

シンガポールのフランチャイズ開始に向けたバッテリースタンドの販売が加速し、YoYでプラス192パーセントとなりました。

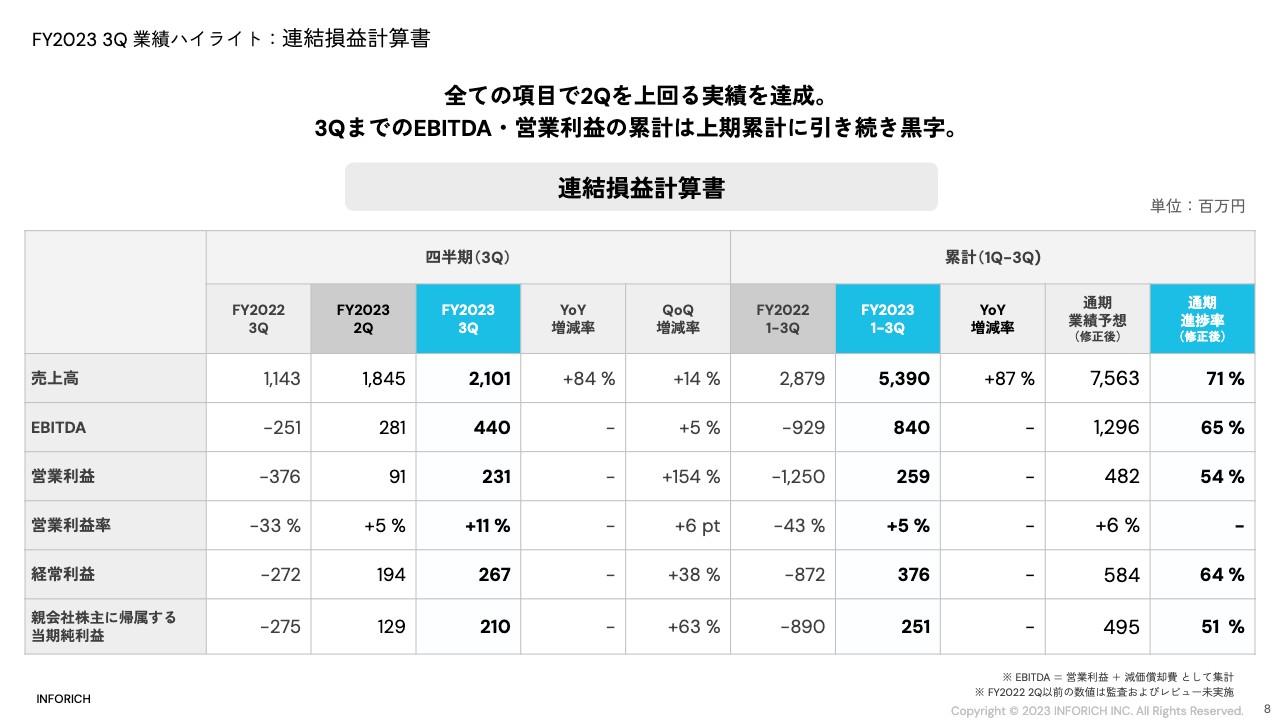

FY2023 3Q 業績ハイライト:連結損益計算書

各段階損益を含めた連結P/Lです。3ヶ月の四半期と、9ヶ月の累計を載せています。EBITDAと営業利益のみならず、各段階利益もプラスで着地しました。

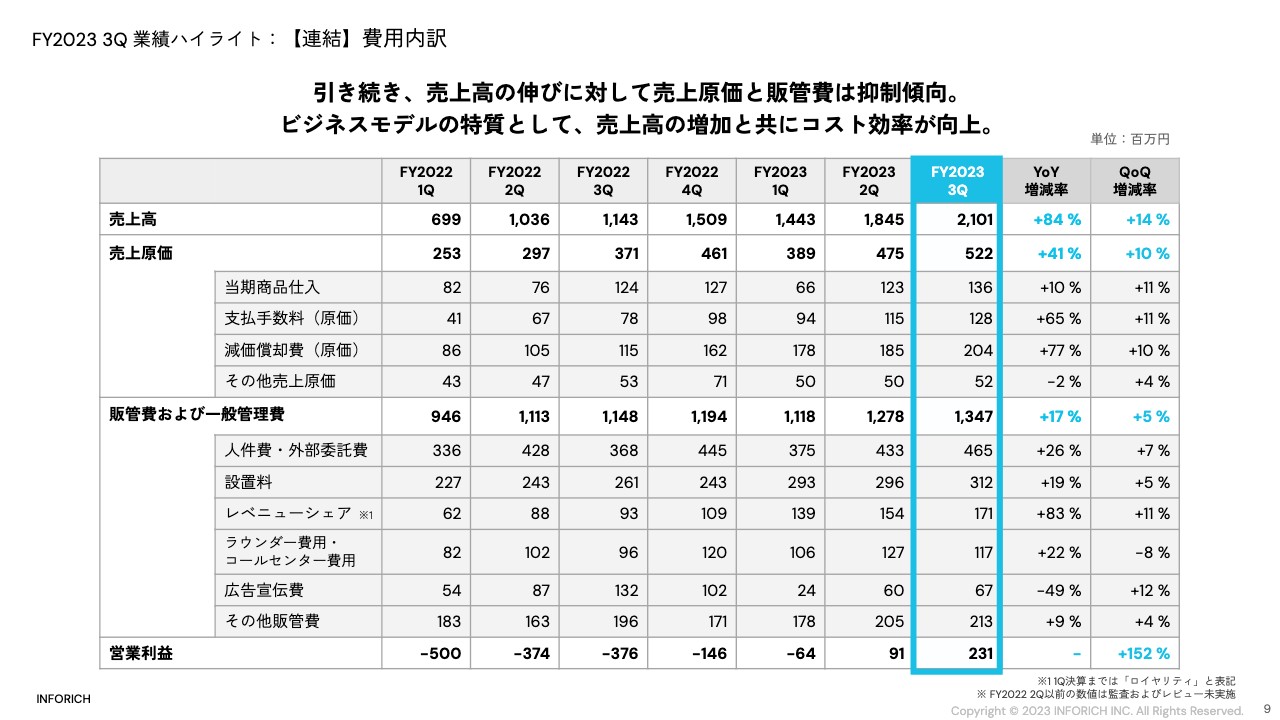

FY2023 3Q 業績ハイライト:【連結】費用内訳

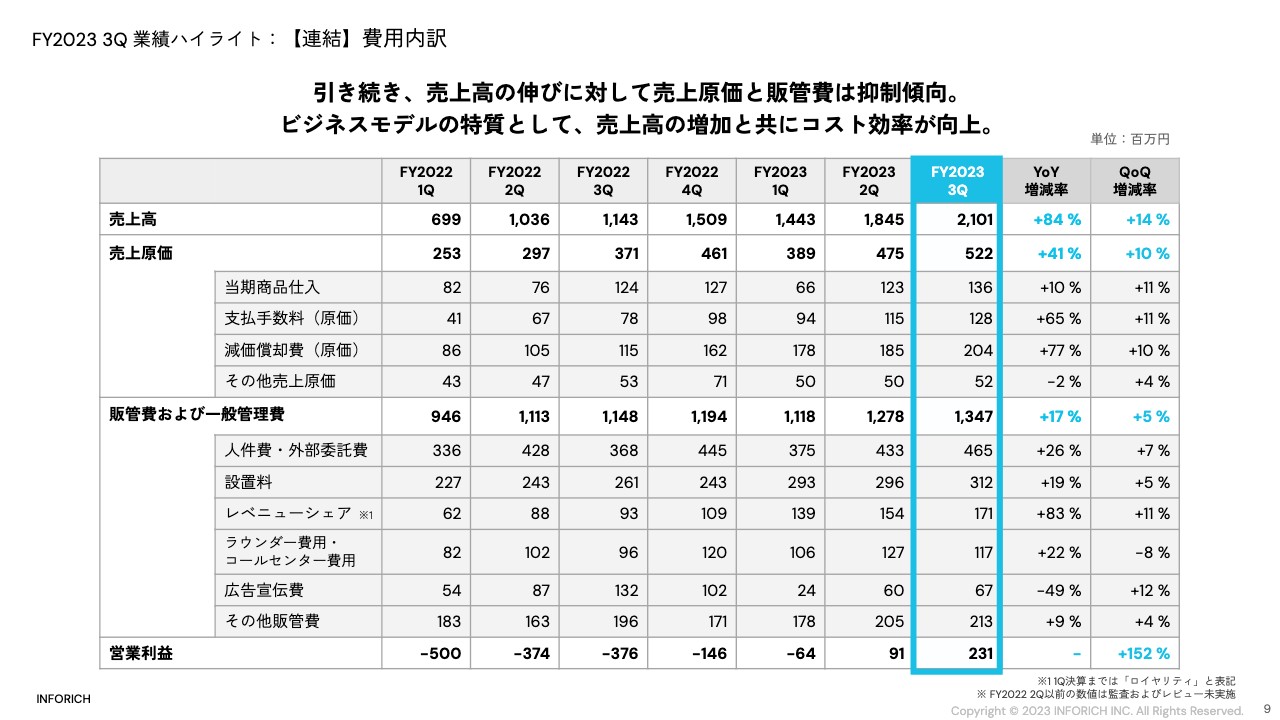

費用の内訳についてご説明します。こちらも前回から科目を少し分解しています。もともと人件費・外部委託費に含まれていたラウンダー費用とコールセンター費用を、ユニットエコノミクスのページとあわせて分解して開示しています。

サマリーとしては、売上原価と販管費は、引き続き増加率で比較すると売上の伸びに対して抑制傾向にあり、売上高の増加率よりも低い増加率で成長しています。

ビジネスモデルの特性上、バッテリースタンドを幅広く設置することが新規ユーザーの獲得やリテンションの向上につながっており、当社のレベニューのリカーリング性が高い部分がしっかり表れていると思います。引き続き、1回スケールすると不可逆的に費用効率がよくなっていく部分を示していきたいと思っています。

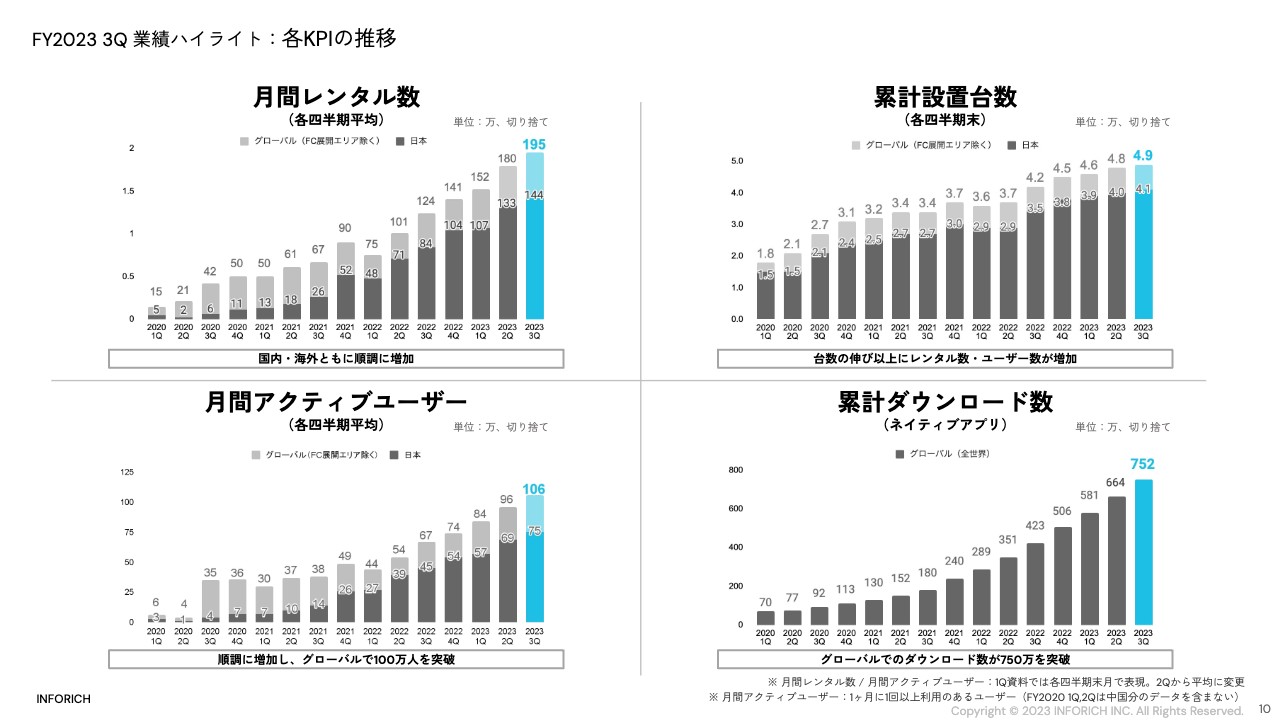

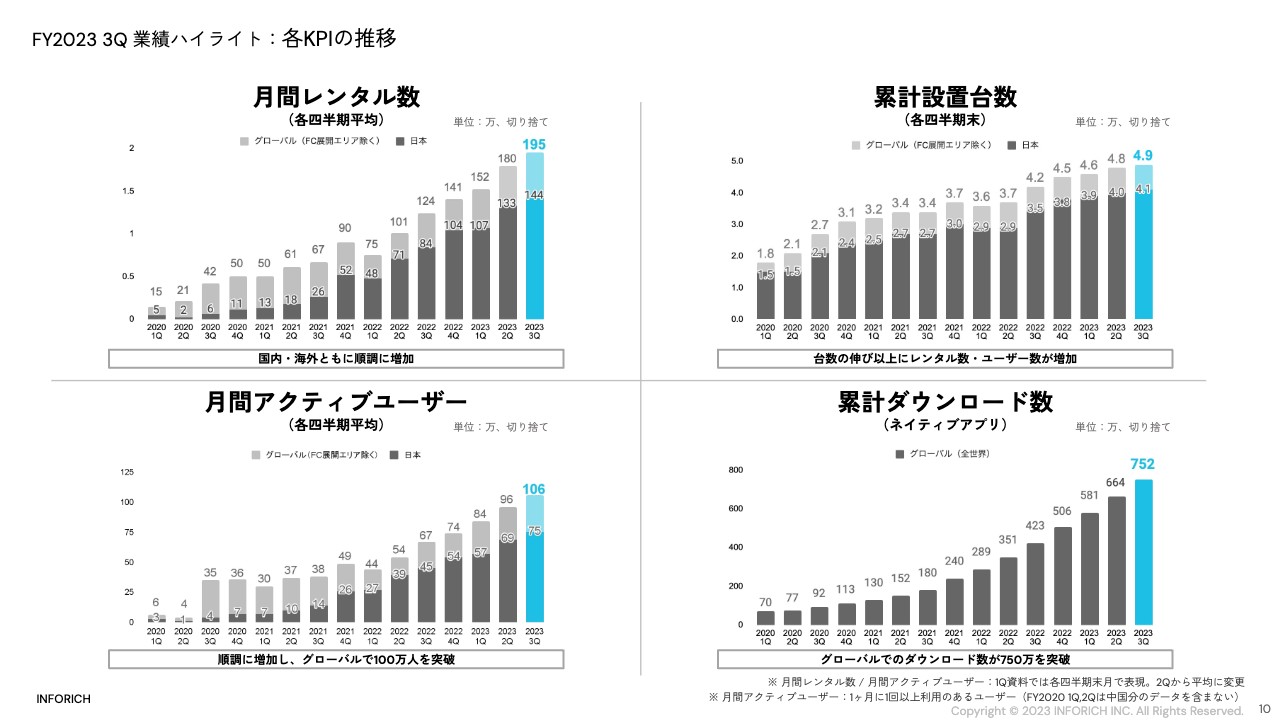

FY2023 3Q 業績ハイライト:各KPIの推移

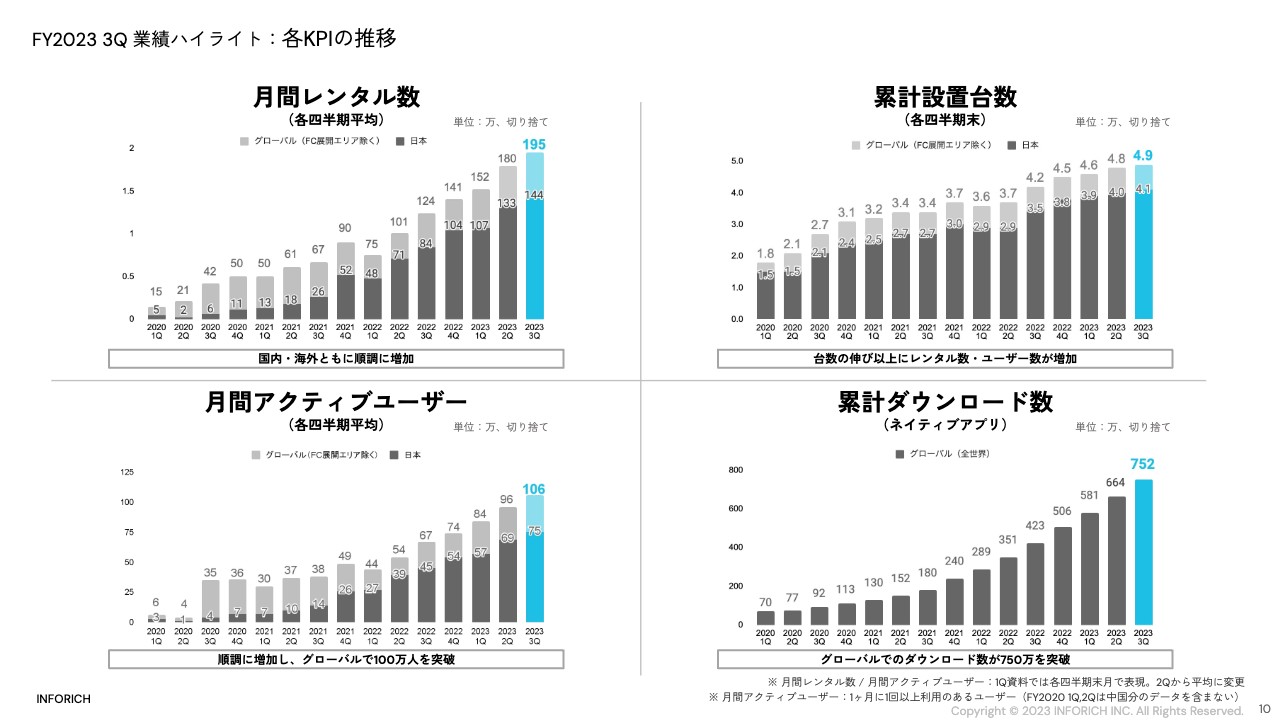

各KPIの推移になります。基本的な趨勢は第2四半期までと変わっていません。スライド左上の棒グラフは、月間レンタル数の四半期ごとの平均を示しています。こちらも増加基調で、海外・国内ともに順調に増加しています。

右上の累計設置台数は、引き続き好立地への設置が拡大しており、連結グループで4.9万台、日本国内で4.1万台と想定どおりに着地しました。左下の月間アクティブユーザーも順調に増加しており、グローバルで100万人を突破しています。

第1四半期や第2四半期にもお伝えしたとおり、設置台数の伸びに比べてアクティブユーザーの伸びのほうが強く出ていることがおわかりいただけるかと思います。先ほどお伝えしましたが、マーケティング活動を行わなくても、設置台数の伸びによりユーザーを獲得し続けています。

また日本国内を見ても、平均75万人のユーザーが携帯にバッテリーを挿した状態で外出しています。つまり、バッテリーが携帯に挿さった状態を見る機会がどんどん増えており、ユーザーの循環を生み出しているということです。これが、先ほどの費用効率が不可逆的によくなっていく根幹にもなっています。

右下の累計ダウンロード数も着実に増加しており、グローバルで752万ダウンロードとなりました。

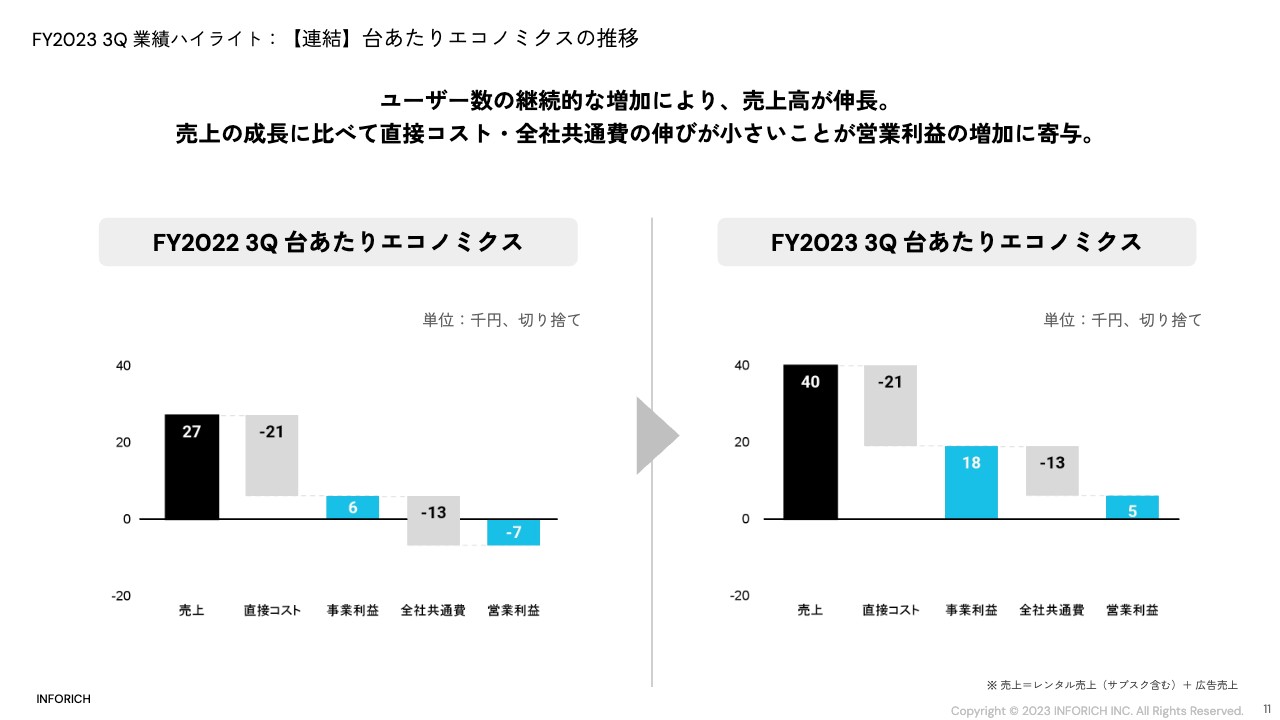

FY2023 3Q 業績ハイライト:【連結】台あたりエコノミクスの推移

バッテリースタンド1台あたりのエコノミクスの推移になります。こちらも1台あたりの売上とユーザー数が増えてきていることにより、しっかり伸長しています。第2四半期に引き続き、営業利益もしっかりと黒字になり、かつ伸長している状況です。売上高の成長に比べて直接コストと全社共通費の伸びが少ないことが、営業利益の増加につながっています。

繰り返しになりますが、一定の設置密度を確保できていることが、オーガニックに継続的なユーザー増を生み出しています。また、コスト側に固定費が多いことから利益率がどんどんよくなっていることを、1年あたりのエコノミクスの観点でもご理解いただければ幸いです。

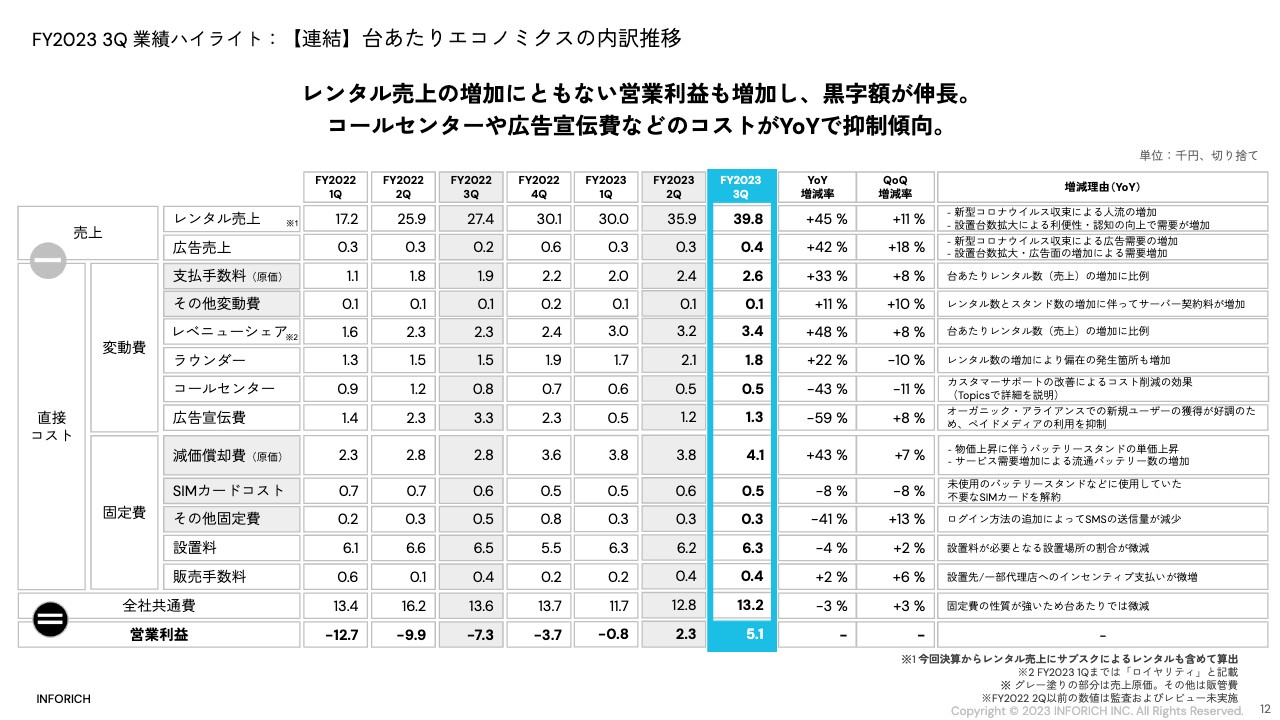

FY2023 3Q 業績ハイライト:【連結】台あたりエコノミクスの内訳推移

具体的な内訳をご説明します。先ほどお伝えしたとおり、レンタル売上はYoY、QoQでしっかり増加しています。ユーザーの増加により、1台あたりの稼働が上がっていることが要因です。

変動費はYoYで見ると、売上高に連動しながらも、ボリュームディスカウントやオペレーションの効率化により、売上増加率よりも低い増加率で運営できています。特にコールセンターや広告宣伝費で50パーセント近く削減できました。コールセンターについては、トピックスでも詳細をお話しします。

固定費は、文字どおり売上高には完全連動していません。固定費全体ではYoYで7パーセントの増加ということで、かなり効率的にビジネスを拡大できています。全社共通費もほとんど固定費のような性質ですので、売上増加のために大きく投資せずとも、売上をしっかり拡大し、利益を伸ばしています。

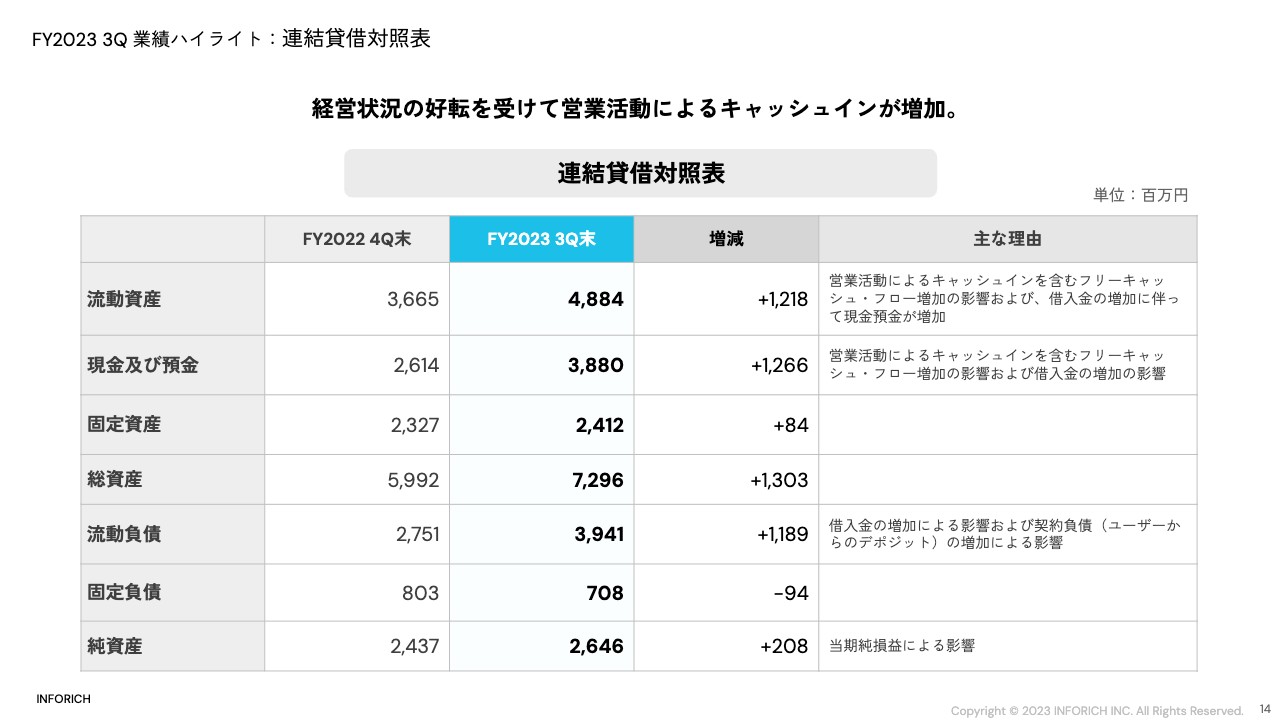

FY2023 3Q 業績ハイライト:連結貸借対照表

連結貸借対照表です。こちらはいつもと同様の動きです。営業キャッシュ・フローがポジティブになってきているため、流動資産のうち現金預金がしっかり増加しています。

第3四半期のハイライトは以上です。

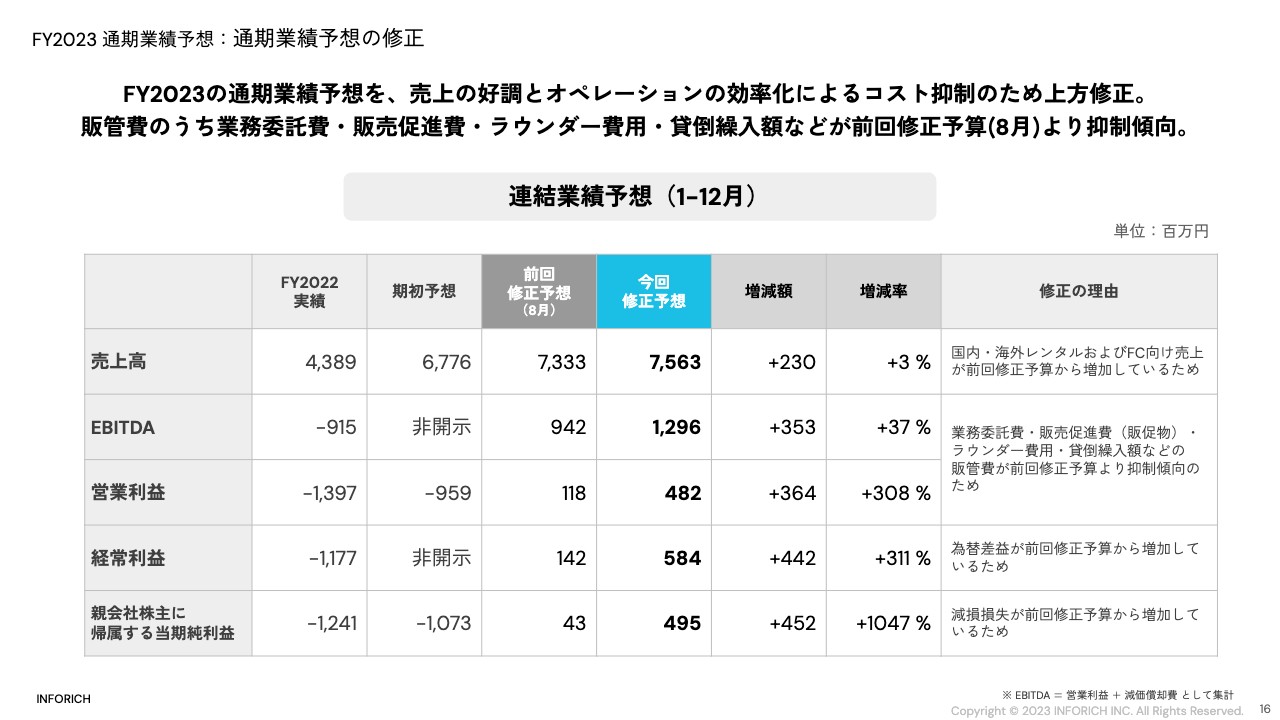

FY2023 通期業績予想:通期業績予想の修正

通期の業績予想についてご説明します。8月に一度修正予想を出しましたが、今回の第3四半期決算の好調を受け、通期業績予想を再度上方修正しています。前回の修正予想比で売上高は3パーセント増、EBITDAは37パーセント増、営業利益は308パーセント増です。

修正の理由をスライドの一番右側に記載しています。売上高については、国内・海外ともにレンタル売上が好調であることに加え、フランチャイズ向け売上が増加してきていることが主要因となります。営業利益については、さまざまな科目においてボリュームディスカウントや効率的なオペレーション等により販管費が全体的に抑制傾向にあることが要因です。

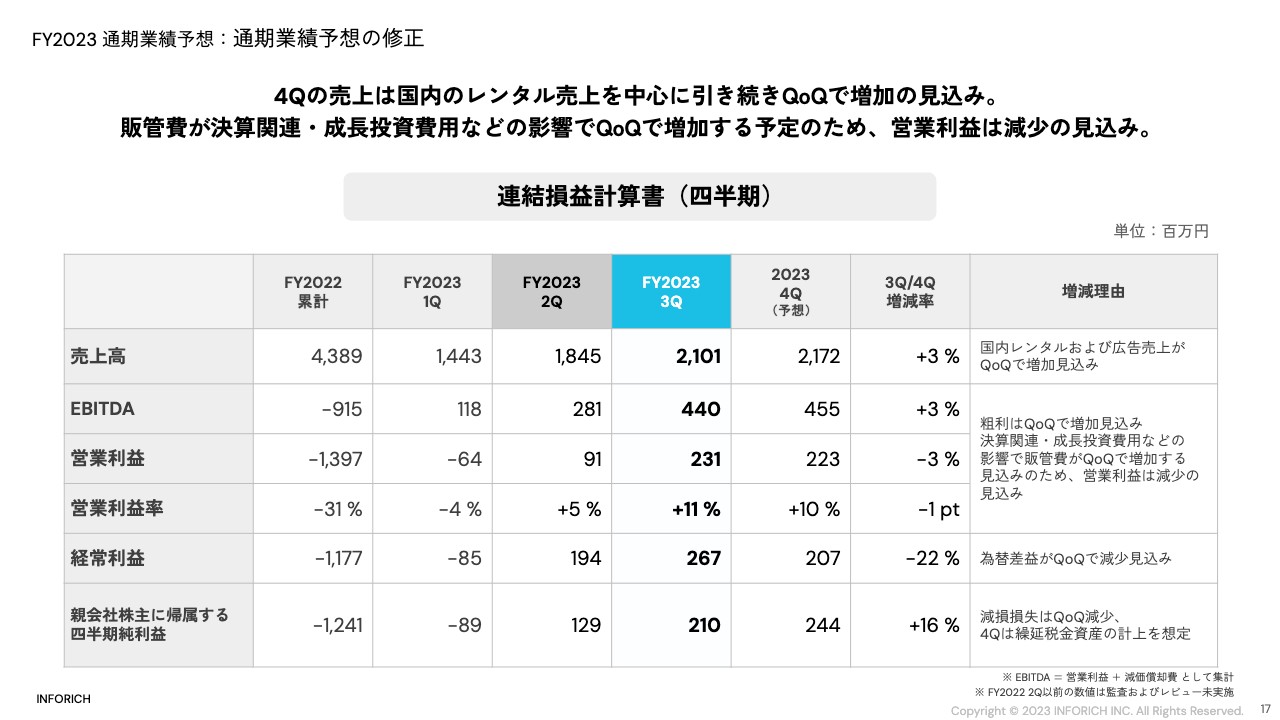

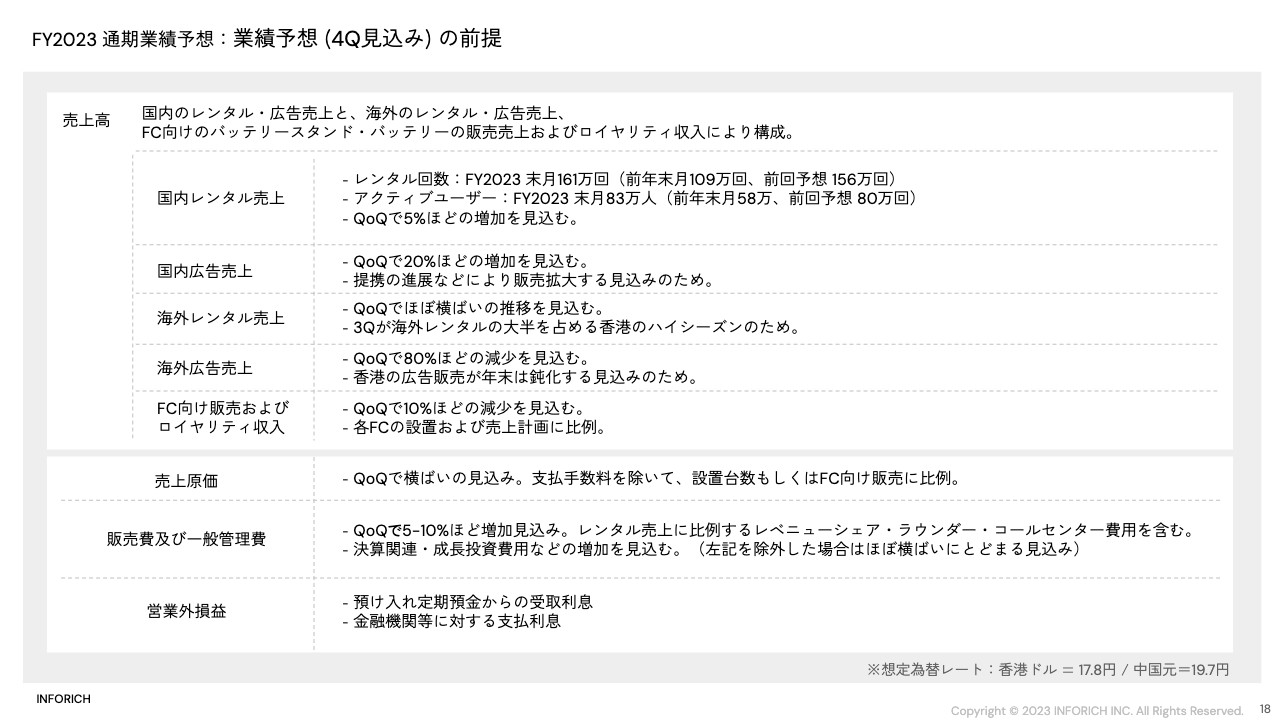

FY2023 通期業績予想:通期業績予想の修正

通期業績予想について、四半期に分けてご説明します。売上高は、QoQで3パーセントの増加です。主に国内レンタル売上が増加する見込みとなっています。営業利益は、QoQで微減です。理由としては、決算時期が12月のため、決算関連費用および来期に向けた成長投資費用が少し乗っているためです。決算関連費用と成長投資費用を除くと増益となります。

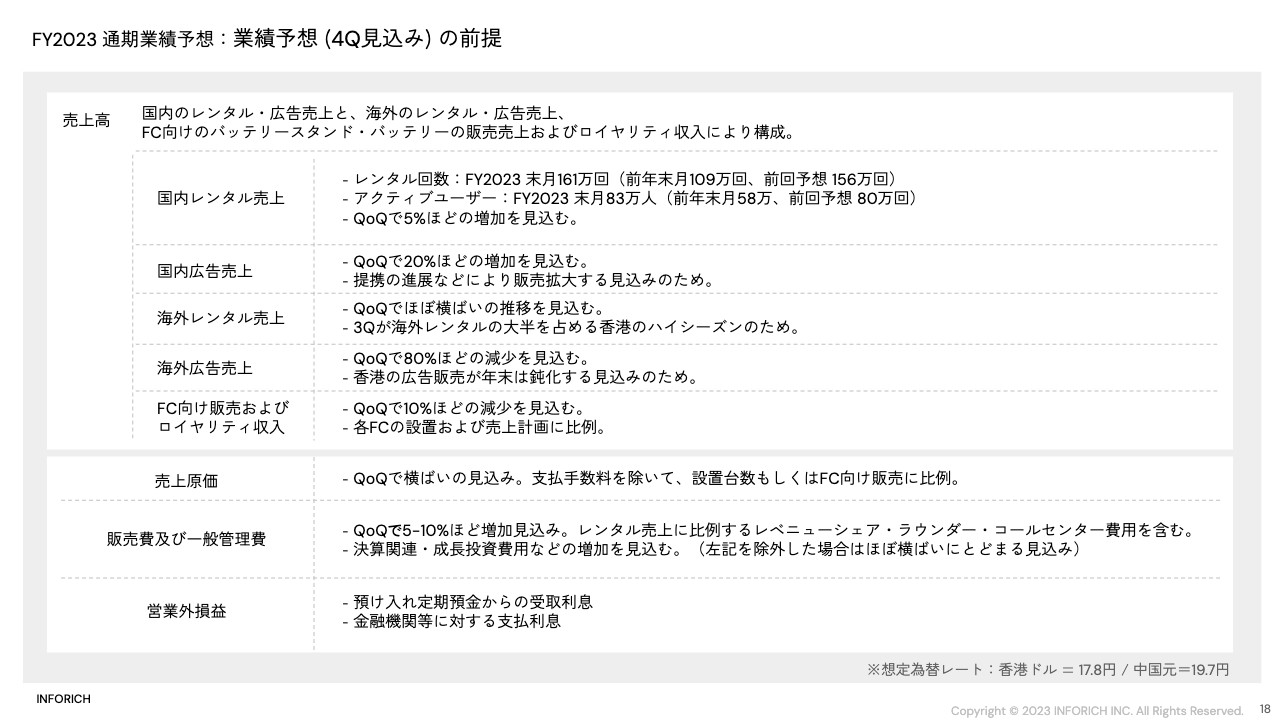

FY2023 通期業績予想:業績予想 (4Q見込み) の前提

業績予想の細かい前提についてはスライドでご確認ください。

FY2023 3Q Topics: ChargeSPOTの新規設置先

秋山:ここからは、秋山より今期のトピックスをご紹介します。まず、「ChargeSPOT」の新規設置先です。商業施設の「エスパル仙台」、阪急阪神不動産、「幕張メッセ」など、今期も人流が多い施設を中心に設置を進め、大型の設置も多く実現できました。

若い方が多く利用する「カラオケBanBan」やアパレルの「WEGO」、そして家族連れも含めて利用する鉄道なども含め、設置を拡大できたと思っています。

今まで競合サービスを採用しており「ChargeSPOT」が入れなかったところや、念願だった関西の大手私鉄グループである阪急阪神不動産、そして「カラオケBanBan」の全店舗などに設置できたことが、今期の大きな成果であると考えています。

FY2023 3Q Topics: Osaka Metro 防災キャンペーン

Osaka Metroとは、9月1日の防災の日から約1ヶ月共同で防災キャンペーンを行いました。災害などの非常時にこそ、スマートフォンの充電手段が重要であることを打ち出したキャンペーンです。

「ChargeSPOT」は社会インフラとして、平時でも有事の際でも利用できるサービスであることをみなさまにお伝えすることができました。

また、今回のキャンペーンにあわせて、Osaka Metroの20駅に「ChargeSPOT」を増設しました。駅構内や電車内のキャンペーン告知に協力していただき、関西エリアでの認知の向上につながったのではないかと考えています。

FY2023 3Q Topics: SHIBUYA PIXEL ART

文化的な側面で行った「SHIBUYA PIXEL ART」との提携とキャンペーンの実施についてです。「ChargeSPOT」のサイネージを活用したアート作品とコラボレーションを実施しました。

「SHIBUYA PIXEL ART」は、渋谷を舞台に毎年開催されている世界最大級のピクセルアートの祭典です。当社のオフィスがある原宿と、渋谷の「ChargeSPOT」のサイネージに毎日異なるピクセルアートが登場しました。

街中に設置している「ChargeSPOT」がイベントの開催場所になったという事例です。今後も文化の側面やエンターテイメントの側面とも連携しながら、社会インフラとして公共のイベントに協力していきたいと考えています。

FY2023 3Q Topics: Music Charge

その他にも、ⅡStudioとパートナーシップを締結し、アーティストの方々とコラボレーションを実施しました。こちらは「ChargeSPOT」をレンタルすることにより、いわゆる音楽配信プラットフォームに先行してアーティストの楽曲を視聴できるという遊び・おもしろさを取り入れました。

「ChargeSPOT」のプラットフォームを活用した「Music Charge」の実施について、参加していただいたアーティストの方々にも告知していただいたことから、「ChargeSPOT」の認知にもつながったと考えています。

アーティストの方から「『ChargeSPOT』のプラットフォームに音楽を配信した」という投稿もありました。既存の広告を使用したプロモーションとは違い、コストをほとんどかけない、「ChargeSPOT」の新しい広告活動になったと思っています。

今後もアーティストなどを巻き込み、協力していただきながら、「Music Charge」の第2弾・第3弾を展開していきたいと考えています。

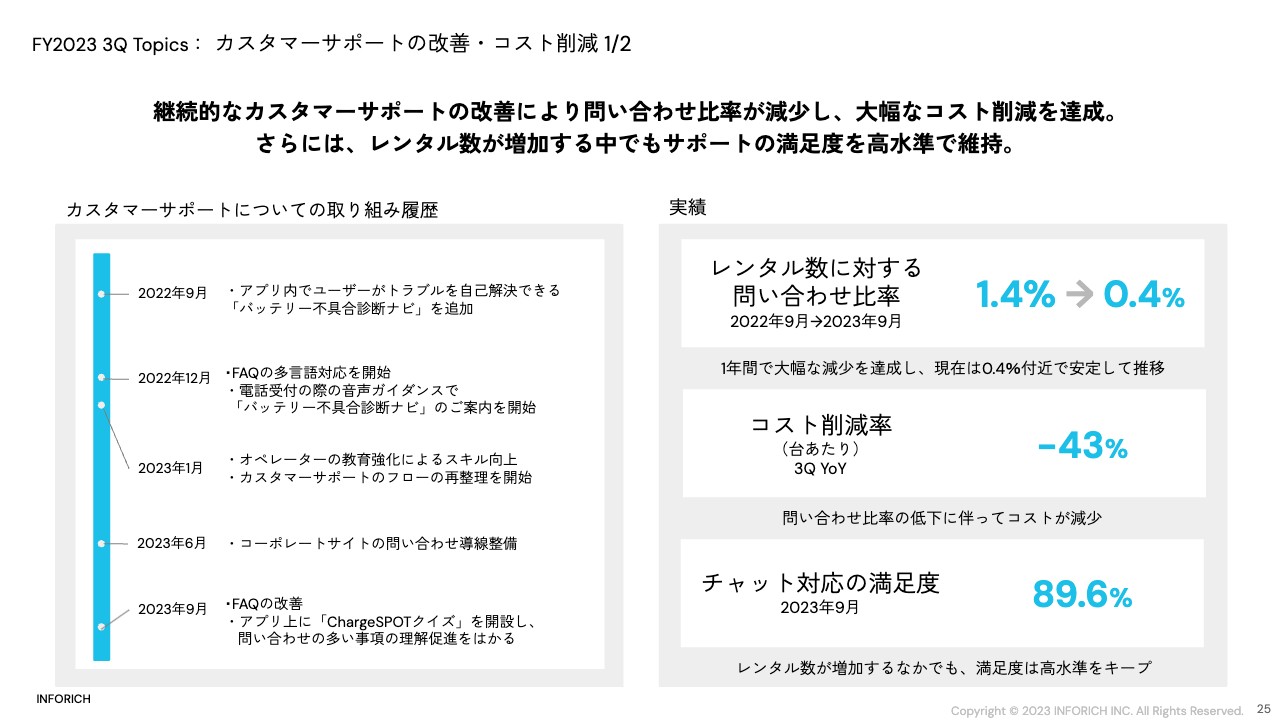

FY2023 3Q Topics: カスタマーサポートの改善・コスト削減 1/2

カスタマーサポートです。サービスの裏側の部分も整備を進めてきました。業績ハイライトで橋本がご説明したカスタマーサポートは、大幅なコスト削減を実現した部分です。

2022年9月に導入した「バッテリー不具合診断ナビ」は、問い合わせをしなくても、アプリ内でユーザーがトラブルを自己解決できる機能です。よく発生するトラブルの改善方法をお知らせするほか、レンタルの停止や返金の手続きを行うことができます。

電話の音声ガイダンスで、「バッテリー不具合診断ナビ」が案内するなどの取り組みを行った結果、レンタル数に対する問い合わせ比率を1.4パーセントから0.4パーセントにまで減少させることができました。また、オペレーションの教育強化やFAQの改善なども継続して実施することで、チャット対応の満足度は90パーセントに近い数字となっています。

FY2023 3Q Topics: カスタマーサポートの改善・コスト削減 2/2

「バッテリー故障診断ナビ」のリリースは、カスタマーサポートコストの削減だけではなく、プロダクトの改善にもつながっていると考えています。この機能により、問題が発生しているバッテリーの特定が可能になりました。複数回の通報があったバッテリーはレンタルを停止し、ロックをかけて回収しています。そのため、壊れたバッテリーが使われることはありません。

当社では、アプリを自社開発しているため、問い合わせの状況に応じて内容を修正するなどの改善活動を常に実施しています。

FY2023 3Q Topics: 香港ディズニーランド・リゾートとの戦略的提携(香港グループ会社)1/2

香港ディズニーランド・リゾートとの戦略的提携についてご説明します。香港グループ会社が香港ディズニーランド・リゾートと提携し、現地で非常に話題となりました。そのニュースは日本国内にも届き、さまざまなアミューズメントパークから「我々のほうでもできないか」とお声がかかっている状況です。

パーク内には、特別なデザインのバッテリースタンドを設置し、さらには香港ディズニーランド・リゾートとコラボレーションしたバッテリーも発表しました。

FY2023 3Q Topics: 香港ディズニーランド・リゾートとの戦略的提携(香港グループ会社)2/2

9月には、香港ディズニーランド・リゾートと共同でローンチイベントを行いました。スライドの一番左側の写真は、世界最大となる400スロットの特別なバッテリースタンドです。ほかにも、各アミューズメントの色やデザインに合わせた12個のバッテリースタンドをパーク・ホテル内に設置しました。香港ディズニーランド・リゾートは観光客も多く訪れるため、認知度の向上につながることを期待しています。トピックスは以上です。

8月の第2四半期に発表した中期経営計画の達成に向け、今期も着実に成長を重ね、本日を迎えられたことをうれしく思っています。お約束した内容は実行できています。しかし、こういう時ほど、油断なくしっかり進めていきたいと思っています。

前回は、「under promise, over deliver」という言葉を使いました。今期は2度目の上方修正となりましたが、年度末、そして来年度に向けて、手を打ちながら着実に進めていきたいと思っています。簡単ではありますが、以上をもって決算説明を終了させていただきます。

質疑応答:来期に向けた投資戦略について

司会者:「来期に向けた投資戦略について教えてください」というご質問です。

橋本:具体的な数値感は、まだ公表できるタイミングではないと考えています。定性的なコメントで恐縮ですが、基本的には、国内の設置台数を着実に増加させます。スライドのグラフでお示ししたとおり、既存事業を拡大していきたいと考えています。

中期経営計画で発表した3つの成長の観点については、今期から来期にかけて種をまき、実を結ぶように全社を挙げて取り組んでいきたいと考えています。

質疑応答:顧客の年齢層や地方への広がりについて

司会者:「御社のサービスを使っている方は、20代の若い層が中心でしょうか? 人口密度の高い都市部以外の地域に広がる余地は、どのように考えられていますか?」というご質問です。

橋本:当社のサービスは幅広い年齢層に使っていただいています。30代や40代だけではなく、50代にまで広がりを見せ始めています。

ご指摘のとおり、10代から20代が大きなボリュームを占めていることは事実です。しかし、日本の20代の総人口約1,400万人のうち、約8割が長年の過疎化等により、都市部に住んでいるといわれています。

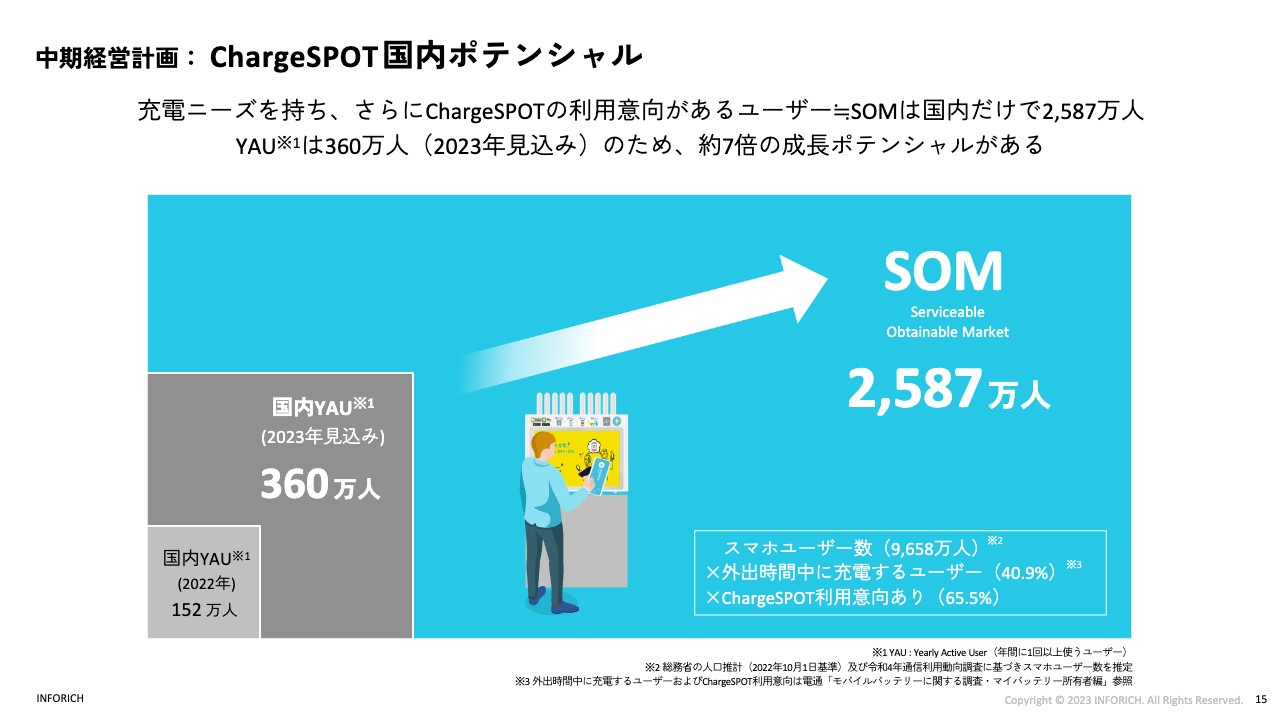

当社が想定している、2026年時点の月間アクティブユーザーは約200万人です。仮に、200万人が現在都市部に住んでいる200万人の全てだったとしても、6分の1しか使っていない計算になります。

母数を1億人のスマートフォンユーザーだと考えると、3年後でもまだ200万人と、約2パーセントしか使っていません。使用頻度も1ヶ月に2回、2週間に1回程度と、サービスの普及はわずかという前提にたっても、2026年度の数字は達成可能だと考えています。

本日は、70名近い方が参加されていますが、3年後に「ChargeSPOT」を一度も使ったことがない人がまだ約68人いるような状態を想定していることになります。上方修正した今期と同様に、公表している将来予測は保守的な前提に立って作成していると、ご理解ください。

都市部以外に広がる余地については、スライドの「設置プロトコルとして設ける目的」に記載のとおり、需要がないところに闇雲に展開することは考えていません。東名阪以外では、若いスマートフォンユーザーが多い、政令指定都市を中心に設置拡大を考えています。

設置プロトコルについては、コンビニエンスストアや駅といった設置パートナーありきで進んでいく点にも留意すれば、今後の拡大に安心していただけると思います。

コンビニエンスストアを例に挙げると、人が利用しない場所には設置していないと思います。開店してからも、店舗を統廃合するなど、常に最新の人流を考慮した最適化を図っていると考えています。したがって、闇雲に設置拡大を進め、非稼働台を生むようなことは基本的にはありません。また、政令指定都市のような人の流れが多い地方にも、着実に拡大していきたいと考えています。

質疑応答:中期経営計画の目標値の見直しについて

司会者:「中期経営計画の目標値を見直す必要性について、考えをお聞かせください」というご質問です。

橋本:先ほどお伝えしたとおり、2023年、当期の業績修正予想を行いました。来年2月には、期末決算の発表と2024年の業績予想を出す予定のため、必要性は、その際にあらためて吟味していきたいと考えています。

質疑応答:海外事業における競合との兼ね合いについて

司会者:「海外事業における競合との兼ね合いについて教えてください」というご質問です。

秋山:海外の類似サービスについて、1,000台に満たない規模感で各国に展開しているプレイヤーが存在すると理解しています。それは、当社が拡大を検討する上で、ヒントになり得ると考えています。場合によっては、彼らとも協議しながら市場を理解し、よく見極めて拡大していく方針です。

質疑応答:海外の設置台数について

司会者:「海外の設置台数がQoQで減少していますが、どのような背景によるものでしょうか? 国内はこれまでの拡大ペースを維持するとのことですが、海外について、考えを聞かせてください」というご質問です。

橋本:海外の設置台数は、グローバル全体でほぼ横ばいに見えていると思います。こちらは当四半期に、中国本土において効率の悪い機械を撤去したことによるものです。今後もポテンシャルがある香港など、稼働率が高いところに設置を進めていきます。

質疑応答:外国人観光客の利用について

司会者:外国人観光客の利用者はいますか? 増える見通しはありますか?」というご質問です。

橋本:9月の第3四半期時点では、外国人観光客の利用は約3パーセントだったと思います。前回も同様のご質問がありましたが、こちらはポテンシャルと捉えています。いろいろな国の方にしっかりと認知して使っていただけるよう、各施策に取り組んでいきたいと思っています。今後も利用者を増やせるよう、努力していきたいと考えています。

質疑応答:今後の利用意向について

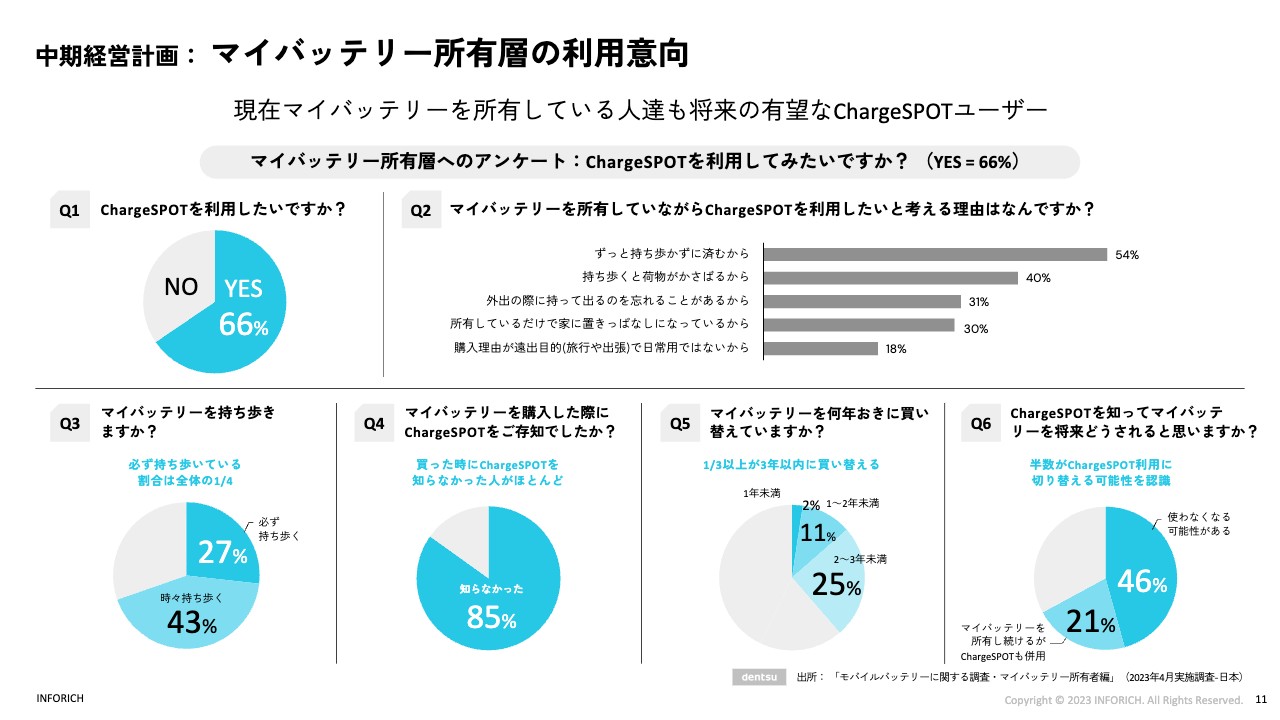

司会者:「充電を気にする人ほど自分のバッテリーを持ち歩いている場合が多いと思いますが、今後の利用意向はどのように見られていますか?」というご質問です。

橋本:おっしゃるとおりですが、マイバッテリー所有者の中にも、バッテリーを持っていくのを忘れたり、充電し忘れたりといった理由から、補足的に「ChargeSPOT」を借りる人が出てきています。そのような状況が当社のサービスを知るきっかけとなり、徐々に習慣化していき、結果として充電手段をマイバッテリーからレンタルに切り替える利用者が出てくる可能性にも着目しています。

電通と実施した「モバイルバッテリーに関する調査・マイバッテリー所有者編」では、3分の2の方が現在のバッテリーを使い切ったあと、新しいバッテリーに買い換えるタイミングを迎えた時に、新しいバッテリーを買わずに「ChargeSPOT」に乗り換える、または買い換えても「ChargeSPOT」を併用して使うと答えています。

所有していれば、借りるニーズがないことは正しいと思います。しかし、「マイバッテリーを購入した際に『ChargeSPOT』をご存知でしたか?」という質問に、85パーセントの方が「知らなかった」と答えています。このことからも、大半のマイバッテリー所有者は、所有するのか、借りるのかという選択肢を入念に比較した上で、所有を選んでいるわけではないことがわかります。

「Q2」にあるとおり、日頃マイバッテリーを持ち歩くことの煩わしさや、面倒くささを感じていることもわかってきました。そのため、約3年で使い切るマイバッテリーの買い替えのタイミングで「ChargeSPOT」のことを知り、その上で、すべての方が所有バッテリーオンリーの充電手段を取り続ける可能性は、かなり低いと考えています。

その方々のマインドチェンジが、我々の業績のプラスインパクトになれば、かなり大きな影響を与えるのではないかと考えています。一方で、その大きなシフトチェンジが中期経営計画には入っていない点も、併せてお伝えします。

質疑応答:バッテリーレンタル利用の時間帯や季節性について

司会者:「バッテリーレンタル利用の時間帯や季節性、イベント開催のある時など、利用頻度が変動する特徴はありますか?」というご質問です。

橋本:時間については、夕方から夜間にかけて多くなります。基本的にすべて人流に連動するとご理解ください。

季節性については、月の日数が多い時は、もちろん売上が多くなりますし、外出が多い土日や連休等々は、稼動が高まる傾向にあります。もう少し広く捉えると、当社の第1四半期、特に1月、2月には寒さや雪の影響を受ける傾向があります。

質疑応答:「ChargeSPOT」新規設置先について

司会者:「直近で、すかいらーくホールディングス、みずほ銀行での『ChargeSPOT』設置についてプレスリリースを出されていますが、このような取り組みは今後も期待できますか?」というご質問です。

秋山:日本国内においては、全国に広がるチェーン店、ユーザーの使いやすい店舗への拡大を引き続き進めていきます。

トピックスでも触れましたが、今期は、スライドに記載したパートナーと展開を進めてきました。直近では、すかいらーくホールディングスですが、第4四半期、来年に向けても、このようなパートナーシップの拡大を継続します。これは国内に限らず、香港といった海外も含め、それ以外のフランチャイズ店舗にも広げていきたいと考えています。

展開の弾みになるケースとして、例えば我々がファミリーマートに導入した際に、台湾のファミリーマートでも導入されました。また、香港のセブン-イレブンで展開されたあと、日本のセブン-イレブンでも展開されました。このように、シナジー効果もあると考えていますので、引き続き、拡大に尽力したいと思います。

質疑応答:リカーリング顧客の推移について

司会者:「リカーリング顧客の推移は、中期的にどのように見ていますか?」というご質問です。

橋本:ビジネスの特性上、緊急時に使っていただいているユーザーが多い状況です。基本的には2026年時点まで、顧客の頻度は変わらない前提です。中期経営計画では、強く伸びることも想定していないため、現時点での比率が続くと考えています。

質疑応答:訪日客に対する取り組みについて

司会者:「インバウンドが正常化していますが、訪日客に対する取り組み等の展開は検討していますか?」というご質問です。

秋山:我々は、こちらも非常に得意な領域だと思っています。2015年からスタートしているビジネスですので、中国人観光客の取り込みは進んでいます。我々のアプリだけでなく、「WeChat(微信)」内のミニプログラムにも「ChargeSPOT」がすでに入っているため、そちらから利用される方が増えている状況です。

取り組みとしては、日本によく来られる観光客、または海外のインフルエンサーの方々のSNSを活用しています。先ほど、マーケティングにはお金をかけないという話がありましたが、「日本でバッテリーがなくなった場合には、こうすればいいよ」といった発信で、協力していただいています。

現在は、効率のいい、オーガニックに近いかたちでマーケティングを進めていますが、パーセンテージは引き続き伸びているとご理解ください。

質疑応答:海外のフランチャイズ展開について

司会者:「海外のフランチャイズ展開の進捗を教えてください。国ごとの状況を説明いただけるとうれしいです」というご質問です。

橋本:前回との比較はスライドに載せていないのですが、台湾・タイでは順調に台数が伸びてきています。台湾はビジネスがかなりうまく回っていて、ユーザーも着実に増えてきています。タイは台数が増えているものの、まだ十分な密度とは言えないため、着実に台数を増やしていきたいと考えています。

シンガポールについては、売上の内訳に「シンガポール向け」と記載がありましたが、ローンチに向けてバッテリースタンドを納入していますので、「間もなくかな」と思っています。

フランスは、フランチャイズ側の資金準備、または展開準備ということで、シンガポールよりも時間がかかっている状況です。ただし、基本的にはフランチャイズモデルなので、当社に固定的にコストがかかることはありません。

秋山:私からも少し補足します。海外も同様に、人口流動でいえば約1,000人に1台を目指して進めています。ですので、引き続きフランチャイズにおいても、拡大していくとご理解ください。

質疑応答:第4四半期の売上予想について

司会者:「第4四半期の売上予想が、第3四半期比較でプラス3パーセントと伸び率が鈍化して見えますが、なぜでしょうか?」というご質問です。

橋本:「第3四半期のQoQと第4四半期のQoQ、それぞれを見た時に」という趣旨でのご質問かと思います。まず、レンタル以外の売上、主にフランチャイズ向けと広告がQoQで減少予定です。特に今回、香港の広告需要の山が第3四半期に来ることもあり、QoQでは減少しています。

6月に実施した価格変更の影響が、第2四半期と第3四半期で比べると、第2四半期は6月分のみ、第3四半期は7月、8月、9月のすべてでヒットしました。しかし、第4四半期では(3Q比較では)吸収されますので、その部分が大きいと思います。

質疑応答:CHROの採用と組織課題について

司会者:「CHROの就任がプレスリリースに出ていましたが、どのような狙いがありますか?」というご質問です。

秋山:我々は今、役員陣、社外取締役も含め、英語がほぼ可能なメンバーを置いて組織作りを進めています。この背景には、子会社を香港と広州に置いていることがあります。日本をヘッドクォーターとしてグローバル展開し、さらに拡大していくにあたり、グローバルなマインドセットでグローバルな経験を積み、企業にも勤めていた方々を迎えて組織作りを行なっていきたいと考えています。

このような意図があり、またその背景を理解していただくため、CHROに佐々木丈士を迎えました。彼の前職からの流れも含めて、みなさまにご理解いただければと思います。

質疑応答:減価償却の推移について

司会者:「先行投資で減価償却が増えている状況かと思いますが、上昇傾向が収まるのはいつ頃を想定していますか?」というご質問です。

橋本:減価償却の絶対値という意味では、現在、設置台数が4万台を少し超えてきたところで、中期的に台数は増え続けていきます。よい設置場所があり、稼働すると見込まれるところには設置を続けていきますので、減価償却が終わった分を差し引いても、上昇傾向は続く見込みです。

中期経営計画のご説明でもお伝えしましたが、中長期的には人口1,000人あたり1台くらいのレベル感で、密度を上げていきたいと考えています。そのため、減価償却の増加は継続すると思います。一方で、1台あたりのエコノミクスなど、減価償却よりも売上高を確実に増加させていくことを想定しています。

秋山氏からのご挨拶

秋山:本日はありがとうございました。最後にいただいたご質問とも関連しますが、我々のビジネスには、先行投資が必要です。しかし、一度黒字化したからには、リニア以上に伸ばしていきたいと考えています。それを第2四半期に数字でご覧いただき、第3四半期もこのようなかたちで、この日を迎えることができました。

ますますみなさまに喜んでいただけるよう、ユーザーファーストのサービスを展開していきます。「ChargeSPOT」を軸に、INFORICHのネットワークを拡大し、来年につなげていきたいと考えていますので、引き続きよろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9338

|

4,540.0

(15:30)

|

0.0

(---)

|

関連銘柄の最新ニュース

-

インフォR(9338) (変更)BCJ-102による公開買付届出書... 03/03 16:30

-

インフォR(9338) (変更)「MBOの実施及び応募の推奨に関す... 03/03 16:30

-

TOB・MBO(公開買付)銘柄一覧 02/28 16:00

-

インフォR(9338) 定款の一部変更並びに資本金及び資本準備金の... 02/26 15:30

-

TOB・MBO(公開買付)銘柄一覧 02/21 16:00

新着ニュース

新着ニュース一覧-

今日 17:40

-

今日 17:40

-

今日 17:39

-

今日 17:39