ダイキアクシス、海外事業・再生エネルギー事業への成長投資を継続 収益性改善の施策を推進

2023年12月期第2四半期決算説明

大亀裕氏:株式会社ダイキアクシス社⻑の大⻲です。本日は、大変お忙しい中、弊社2023年12月期第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。また、日頃より弊社の事業・経営に対するご理解を賜り、厚くお礼申し上げます。

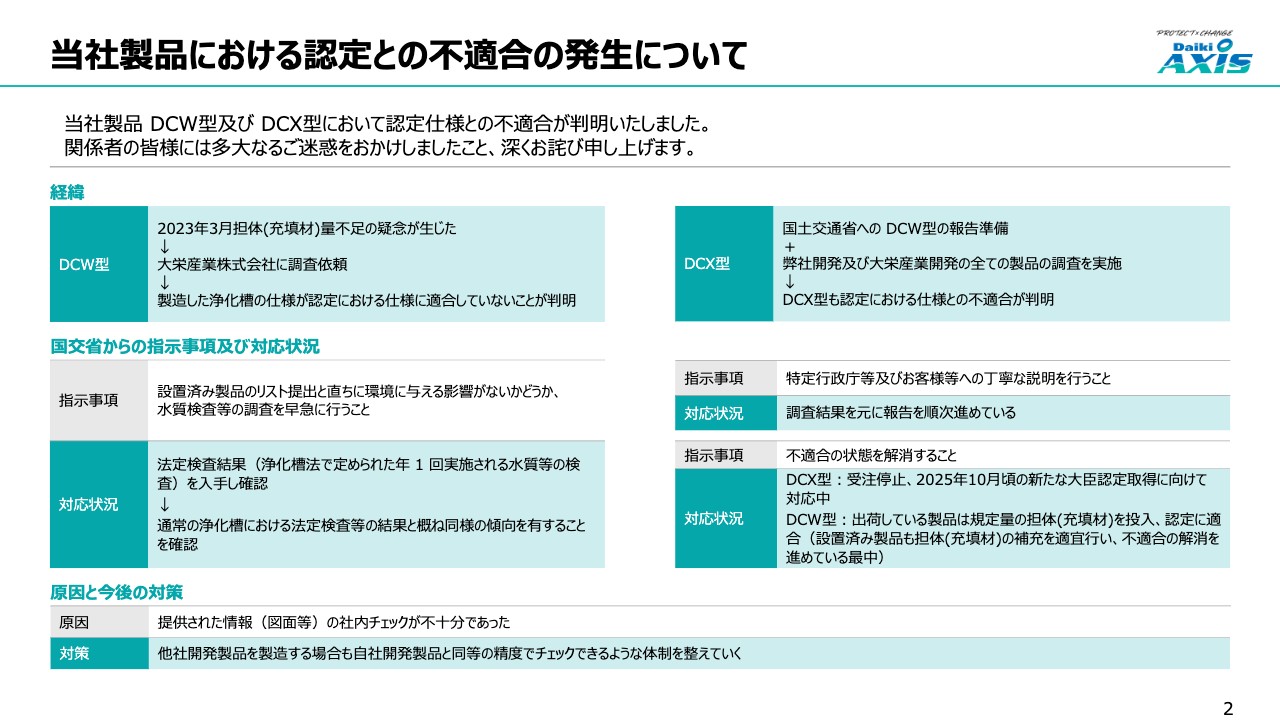

当社製品における認定との不適合の発生について

まず、今般発生しました、当社製品における認定との不適合の発生についてご説明します。当社は大栄産業株式会社と2010年1月に業務提携し、同社が建築基準法に基づく大臣認定を取得したFCX型およびFCW型の図面・型などの提供を受け、弊社DCX型およびDCW型として、建築基準法に基づく型式適合認定および浄化槽法に基づく型式認定を取得しました。

しかしながら、大栄産業株式会社で製造したFCX型の有効容量不足およびFCW型の担体量の不足が発覚したことから、FCX型と同じ成形型・図面で製造した弊社製造のDCX型、およびFCW型と同じプログラム・図面で製造したDCW型についても、認定仕様との不適合が生じたものです。

2023年4月26日に国土交通省へ両製品の問題点報告を行い、指示内容については社内でチーム体制を整えた上で迅速に対応を進めています。本件について深く反省するとともに、このような事態を二度と引き起こすことのないよう、業務管理および法令順守体制の確立を図るべく、体制の見直しと再構築を実施していきます。

チェック体制として、ISO項目について、今までは自社開発製品のみの記載となっていましたが、今後については他社開発製品も含めることで、自社開発製品と同等のチェックを実施しようと考えています。

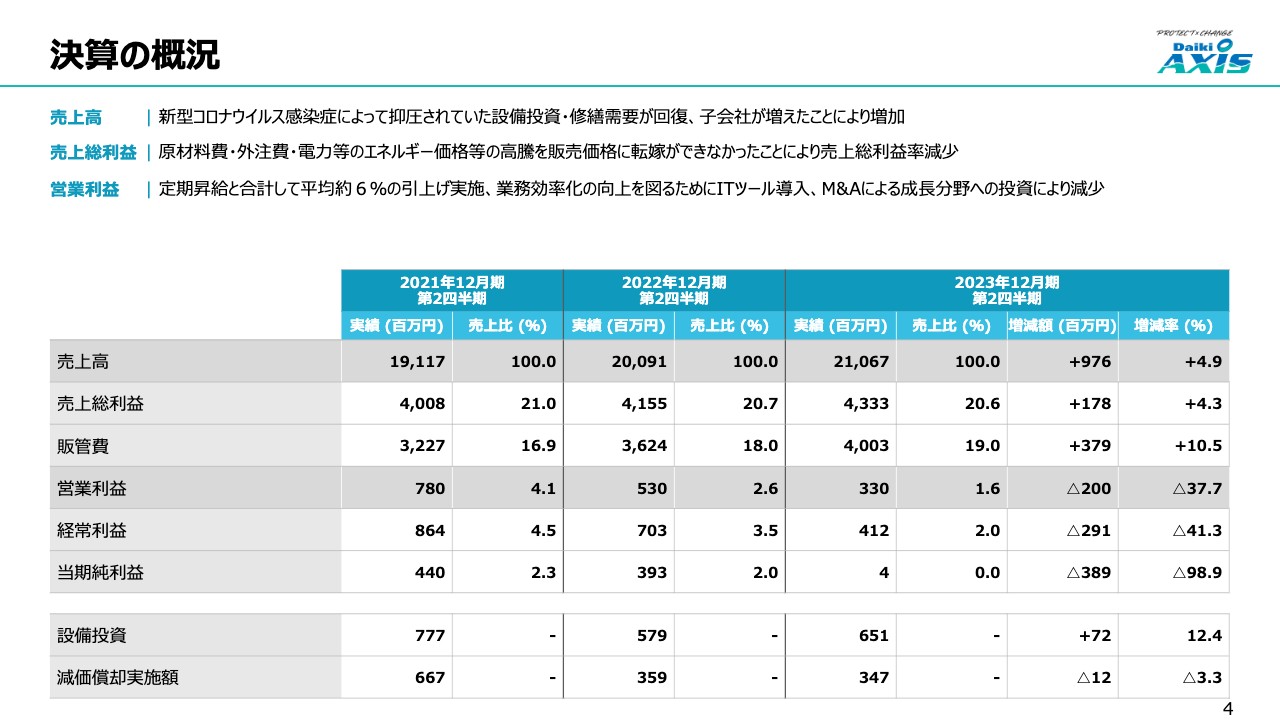

決算の概況

決算の説明に移ります。2023年12月期第2四半期の連結売上高は、210億6,700万円と、前年同期比4.9パーセントの増収となりました。増収の背景としては、設備投資や施設修繕工事需要の回復と子会社の増加が挙げられます。

売上総利益は、43億3,300万円と、前年同期比4.3パーセントの増益となりましたが、原材料費や外注費価格等の高騰を、すべての案件で販売価格に転嫁することはできていないことが要因となり、売上総利益率は減少しました。

営業利益は、M&Aによる成⻑分野への投資に加え、2年連続での定期昇給の実施、業務効率化のためのITツールの導入などによって販管費が上昇したことで、前年同期比37.7パーセント減収の3億3,000万円となりました。

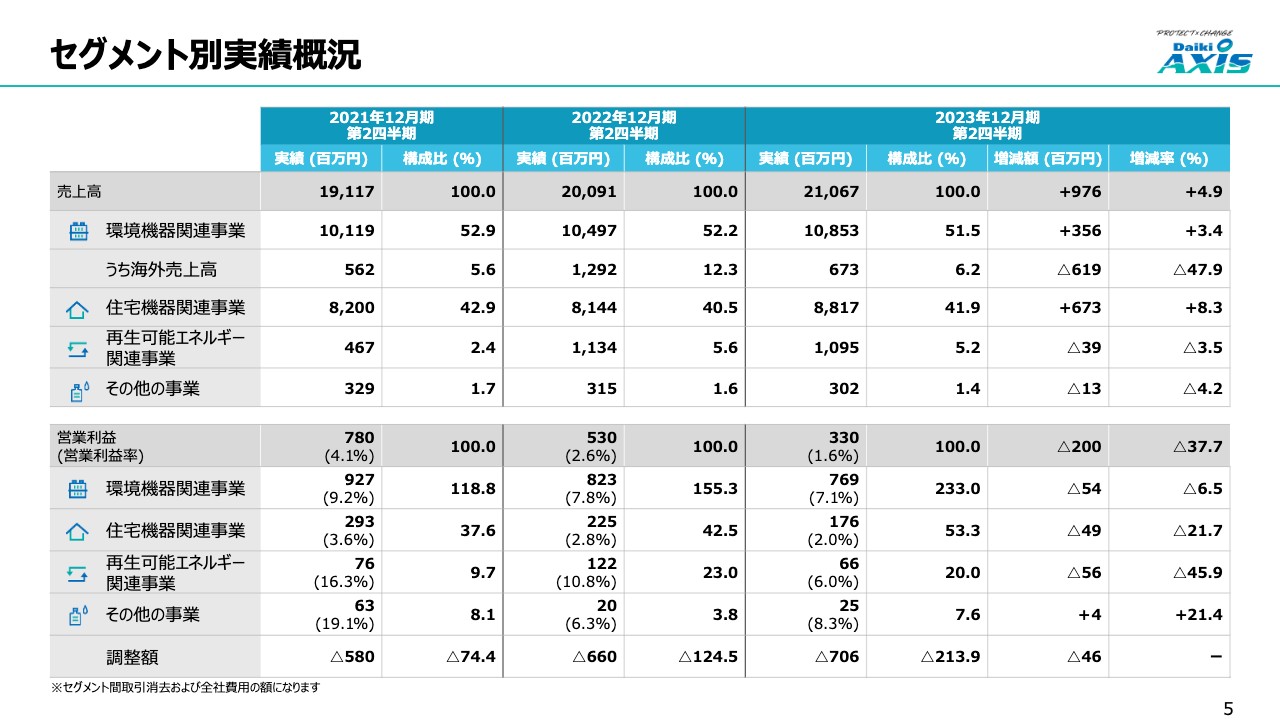

セグメント別実績概況

セグメント別の実績の概況についてご説明します。まずは売上高です。環境機器関連事業は前年同期比3.4パーセント増、金額で3億5,600万円増の108億5,300万円です。住宅機器関連事業は、前年同期比8.3パーセント増、金額で6億7,300万円増の88億1,700万円です。再生可能エネルギー関連事業は、前年同期比3.5パーセント減、金額で3,900万円減の10億9,500万円です。その他の事業は、前年同期比4.2パーセント減、金額で1,300万円減の3億200万円となりました。

セグメント利益については、環境機器関連事業は、前年同期比6.5パーセント減、金額で5,400万円減の7億6,900万円です。住宅機器関連事業は、前年同期比21.7パーセント減、金額で4,900万円減の1億7,600万円です。再生可能エネルギー関連事業は、前年同期比45.9パーセント減、金額で5,600万円減の6,600万円です。その他の事業は、前年同期比21.4パーセント増、金額で400万円増の2,500万円となりました。

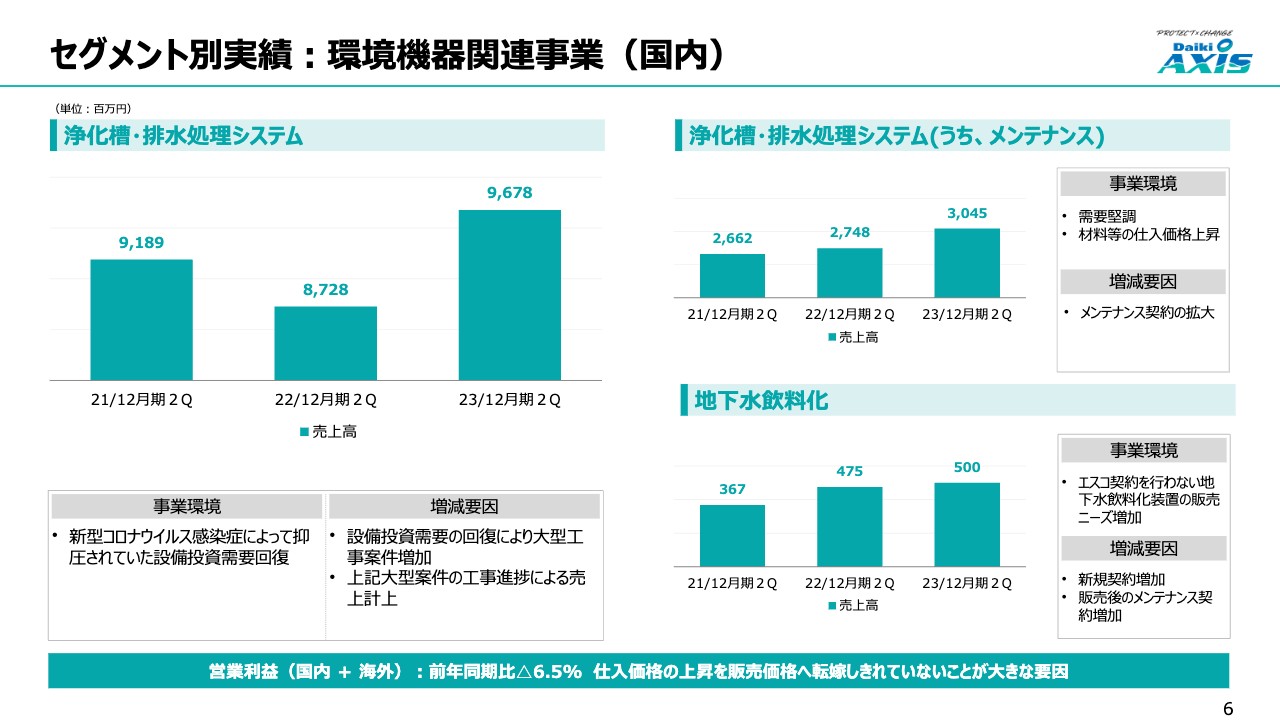

セグメント別実績:環境機器関連事業(国内)

セグメント別の実績についてご説明します。まず、国内の環境機器関連事業です。浄化槽や排水処理システム事業を取り巻く環境において、国内の設備投資需要の回復により、修繕工事の受注が多かったことから増収となっています。また、各種大型案件の工事進捗が進んでいることも大きく影響しています。

ストックビジネスであるメンテナンスについては、中計における成⻑戦略に基づいてメンテナンス契約の拡大を推進しており、堅調に推移しました。地下水飲料化事業については、エスコ契約に係る売上は新規契約によって増加しました。近年、エスコ契約を行わない地下水飲料化装置の販売も増加しており、こちらについては機器を販売するだけでなく、販売後のメンテナンス契約を締結することで、ストックビジネスの拡大に貢献しています。

国内と海外を合わせた営業利益率については、前年同期比で減少しています。これは、材料等の仕入価格に加え、外注費用の値上げ要請が今もなお発生しているためです。引き続き、しっかりと販売価格へ転嫁できるよう進めていきます。

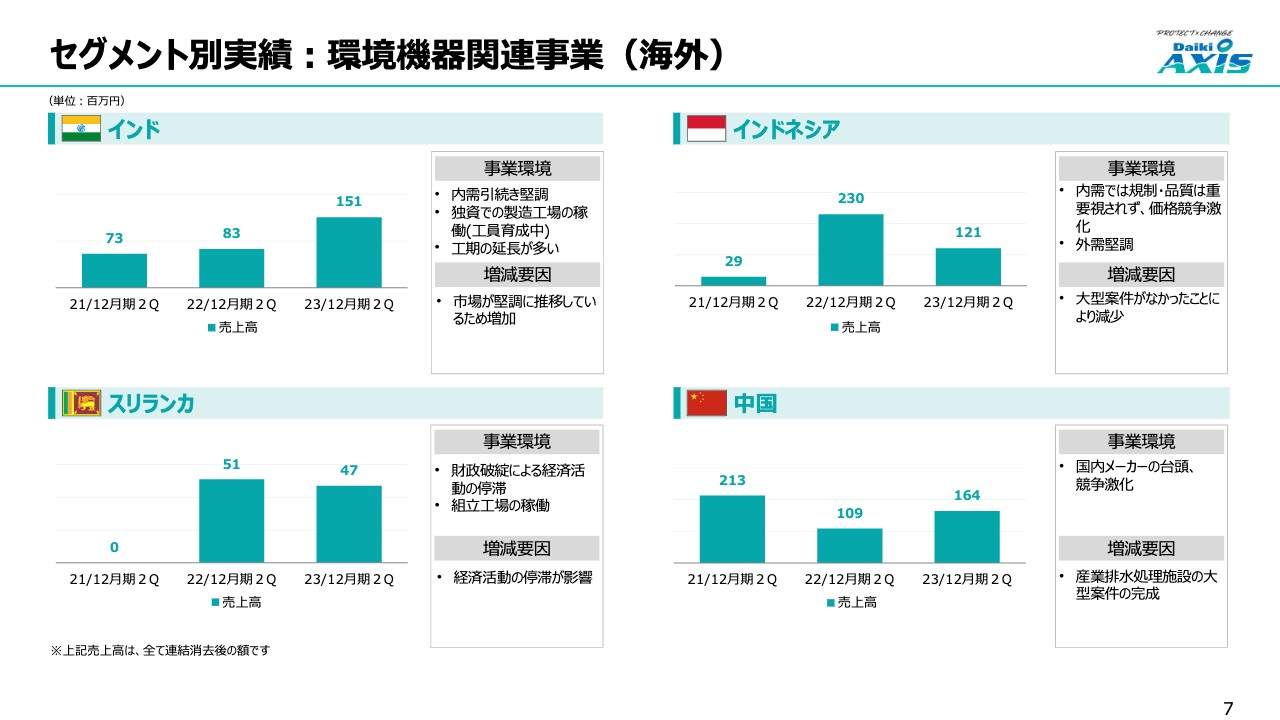

セグメント別実績:環境機器関連事業(海外)

海外の環境機器関連事業について、各国の連結取引消去後の売上金額をもとにご説明します。インドについては、市場環境は堅調に推移しており、前年同期比で6,700万円増加の1億5,100万円となりました。引き合いは多いため、昨年11月に完成した新工場における製造体制の強化についても注力していきます。

スリランカは、大統領の国外逃亡による経済活動の停滞の影響もあり、前年同期から微減の4,700万円となりました。しかしながら、水関連インフラの重要性は認識されていることから、引き合いは多い状態です。また、昨年10月に完成した組立工場の稼働は順調であることから、新たな工場のモデルケースとして他の国への展開についても検討を始めています。

次にインドネシアです。大型案件等がなく1億2,100万円の売上でした。中国については、産業排水処理施設の大型案件が完成し、1億6,400万円と前年同期に比べ増加しました。引き続き、各国での営業活動を強化するとともに、現地生産を開始した国については、製造スタッフの育成に努めることで安定的な製造体制を構築していきます。

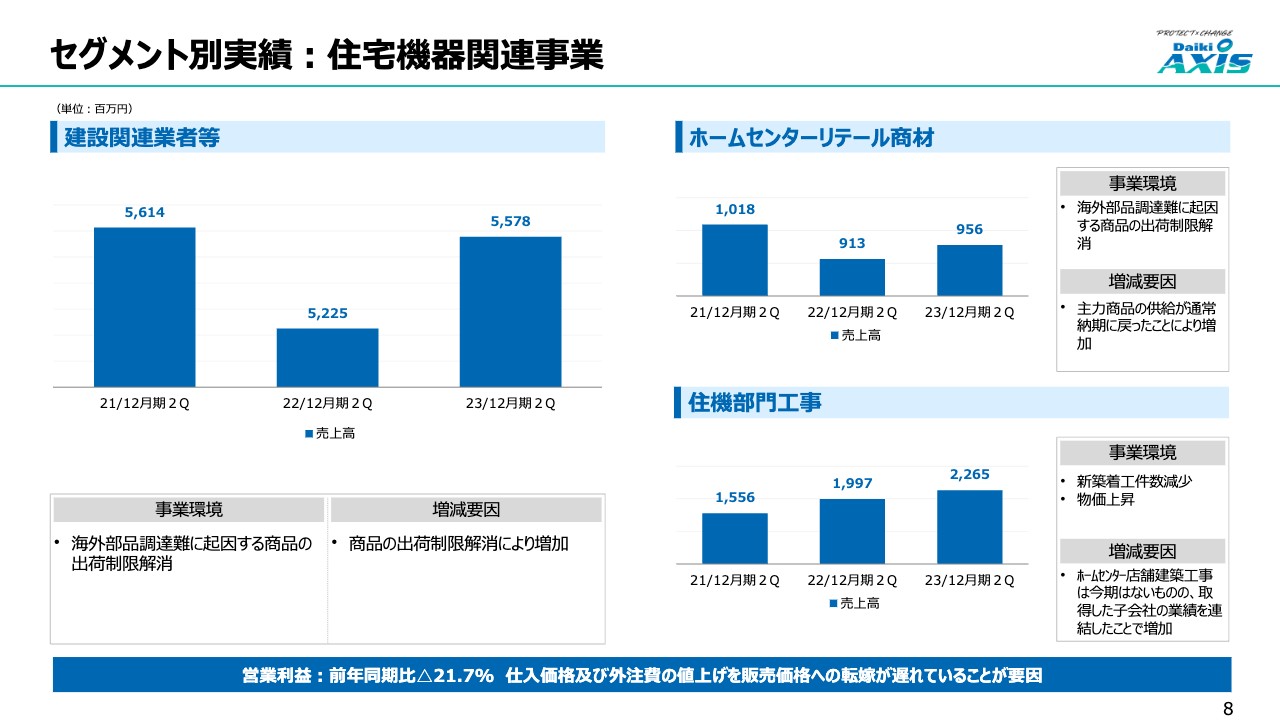

セグメント別実績:住宅機器関連事業

続きまして、住宅機器関連事業についてご説明します。まず、建設関連業者等についてです。当期に入ってからは、メーカーにおける海外部品調達難に起因する出荷制限等の影響が解消したことにより、売上高は前年同期比で3億5,200万円増加し、55億7,800万円となりました。

ホームセンターリテール商材については、売上高は前年同期比で4,300万円増加の9億5,600万円となりました。先ほどと同様に、ホームセンター向けの主力商品の供給が通常納期に戻ったことが一番の要因となっています。

住機部門工事については、売上高は前年同期より2億6,800万円増加の、22億6,500万円となりました。前年に売上を計上していた、ホームセンター事業を展開しているDCMグループの店舗建設工事については、当期は同等の案件がありませんでした。しかしながら、外壁工事の大型案件が好調だったことに加え、今年2月に買収した子会社の業績を第2四半期からは連結に取り込んでいるため、売上高は増加しました。

住宅機器関連事業全体では、仕入価格および外注費の値上げを販売単価に転嫁することが遅れており、利益率に大きな影響を及ぼしています。近年は利益率の改善策として、取引量が多い本社主導による仕入交渉等を強化しており、販売価格および仕入価格の両輪の対策を講じています。

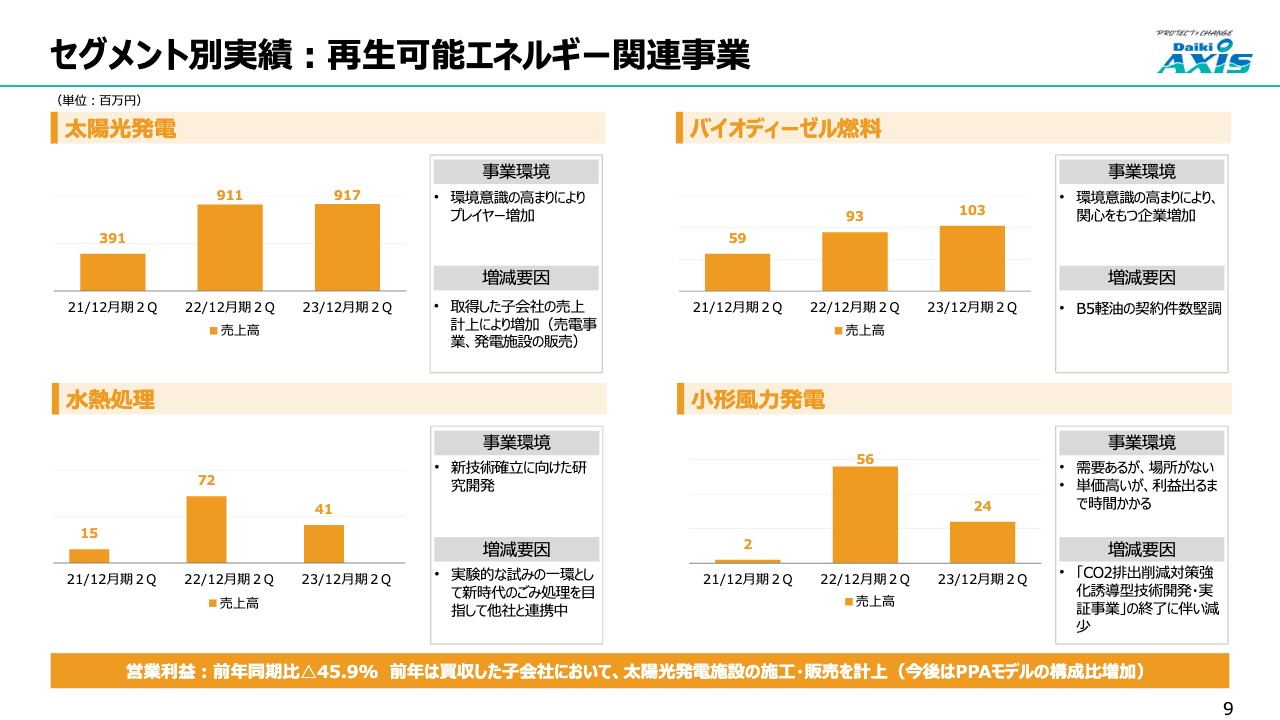

セグメント別実績:再生可能エネルギー関連事業

次に、再生可能エネルギー関連事業についてご説明します。

太陽光発電事業の売上高は、前年同期から600万円増加し、9億1,700万円となりました。当事業においては、FIT制度は期限が定められた制度であることに加え、2050年のカーボンニュートラルの実現に向けて、電力消費量が多い大手企業を中心に電力需要が高まっていることから、新たな事業モデルの構築を進めています。

それらに対応するために、M&Aによって太陽光発電施設の提案から施工、保守まで一気通貫で担える体制を整えており、今年の3月からPPAモデルによる電力需要家への電力供給を開始しました。

バイオディーゼル燃料関連事業の売上高は、前年同期から1,000万円増加し、1億300万円となりました。引き続きB5軽油の営業強化に取り組んでいることから、契約件数は堅調に増加しています。

小形風力発電事業の売上高は、前年同期から3,200万円減少し、2,400万円となりました。前年の第2四半期は他3社と共同参画している実証事業の売上を計上していたことから、減少しています。なお、FITを活用した小形風力発電に係る売電のための施設は、現在24サイトが稼働しており、2025年までに総数70サイトの稼働を計画しています。

水熱処理施設事業の売上高は、前年同期から3,100万円減少し、4,100万円となりました。当事業においては、新技術確立に向けた研究開発を行っており、現在、その実験的な試みの一環として、新時代のごみ処理を目指し、他社との連携を開始しています。

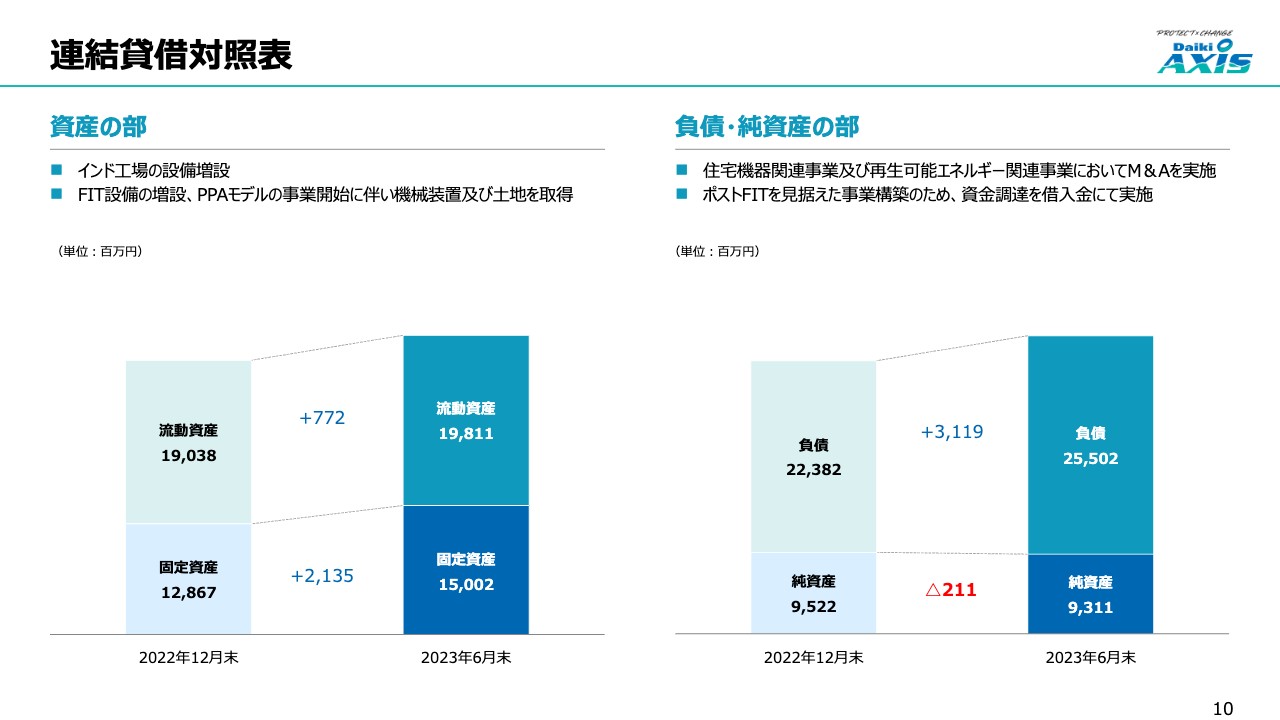

連結貸借対照表

連結貸借対照表です。環境機器関連事業でのインド新工場の設備取得に加え、再生可能エネルギー関連事業においてFIT設備の増設およびPPAモデルの事業開始に伴って機械装置と土地を取得しており、固定資産が増加しています。

負債・純資産は、住宅機器関連事業と再生可能エネルギー関連事業において実施したM&Aによって増加しました。また、再生可能エネルギー関連事業では、安定収益の確保およびポストFITを見据えた事業構築を進めており、それぞれ資金調達を借入金にて実施したことにより、流動負債と固定負債が増加しています。

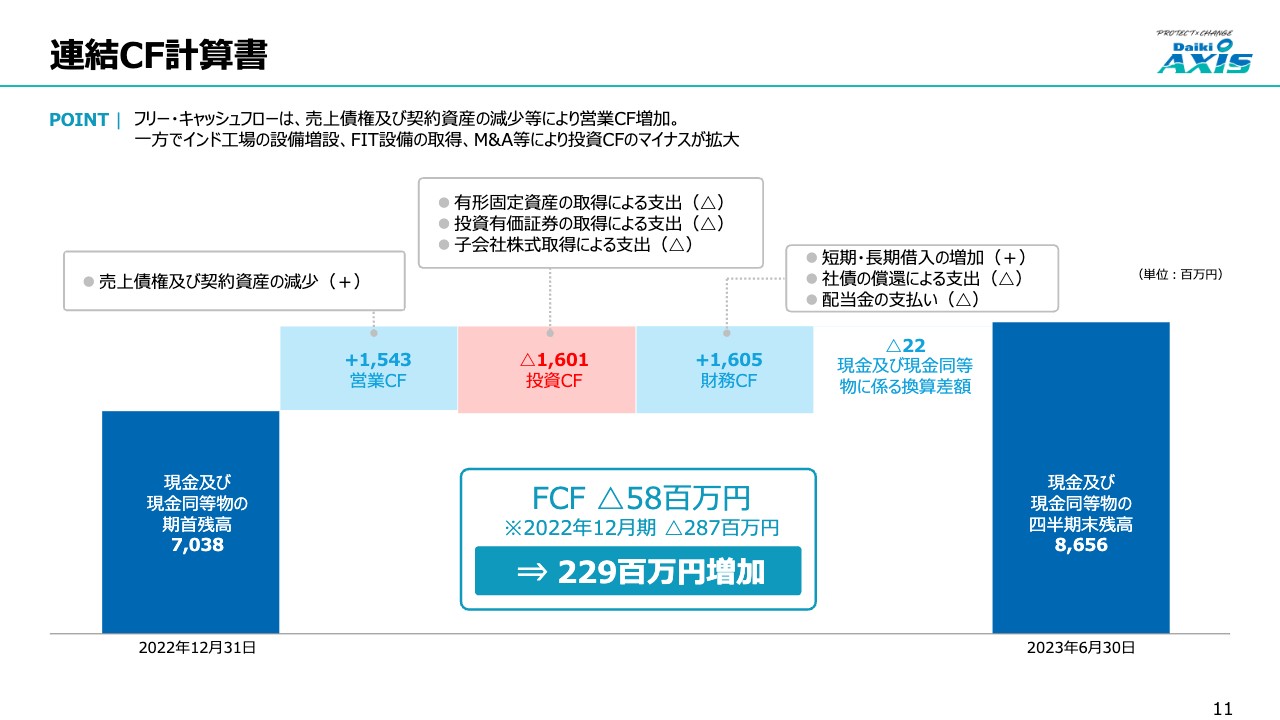

連結CF計算書

キャッシュフロー計算書です。売上債権の減少等により、営業キャッシュフローが大幅に増加しています。一方で、固定資産や子会社株式の取得などにより、投資キャッシュフローのマイナスは拡大しています。前年同期比では、フリー・キャッシュフローが2億2,900万円増加しました。

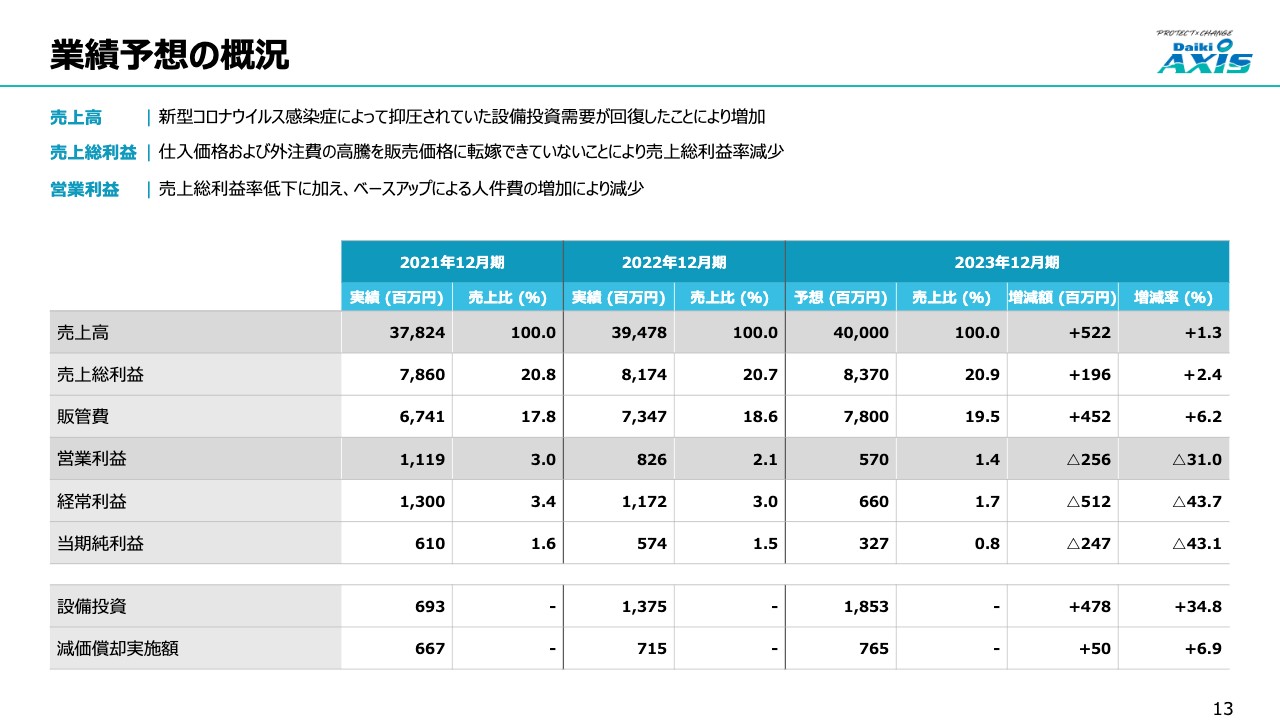

業績予想の概況

2023年12月期通期の業績予想についてご説明します。先月、2023年12月期の通期業績予想の修正を公表しました。修正後は、連結で売上高400億円、営業利益5億7,000万円を計画しています。

売上面では当初の予想を達成できる見込みですが、利益面では第2四半期までの状況と同様に、仕入価格などの原価高騰を販売価格にすべて転嫁することは難しいと考えた計画となっています。

なお、先ほどご説明した製品の認定不適合に関する対応費用については、2億円弱を第2四半期の特別損失に計上しています。しかしながら、この対応費用については、開発元法人が発生金額を負担することとして協議を進めています。今回公表した修正後の予想数値は、今年中に回収が見込まれる金額を考慮しています。

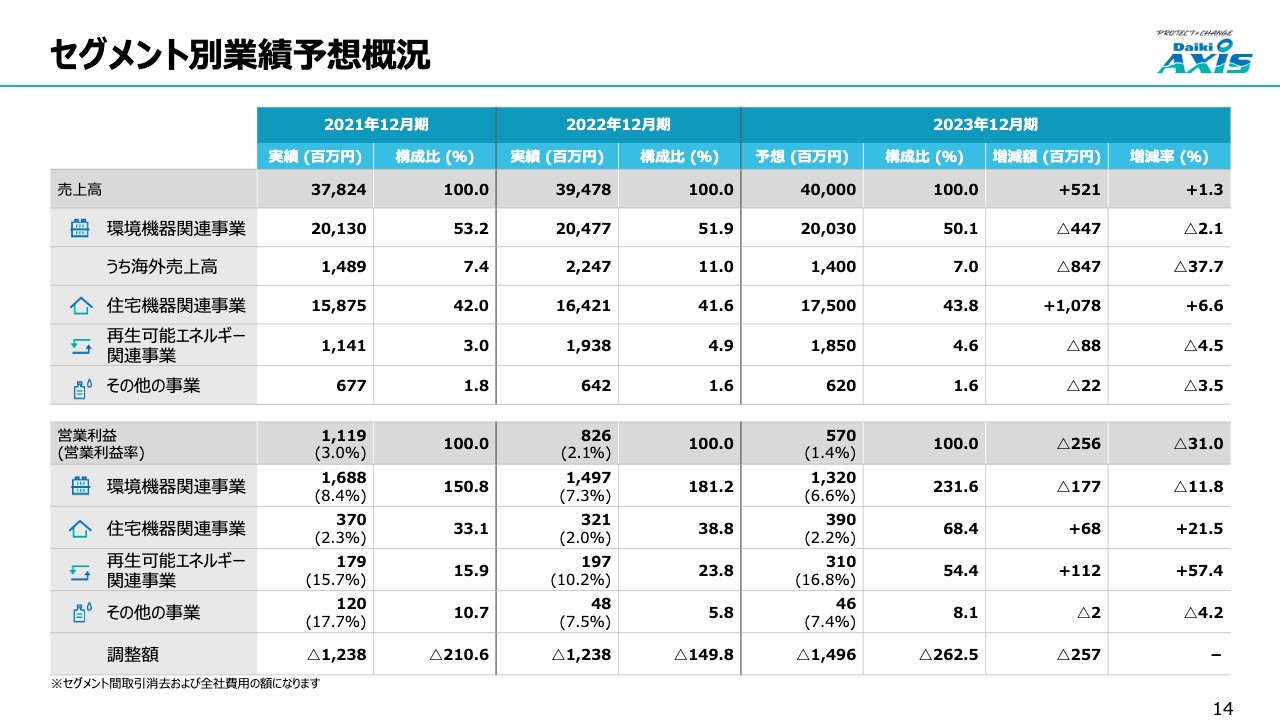

セグメント別業績予想概況

セグメント別業績予想はスライドのとおりです。

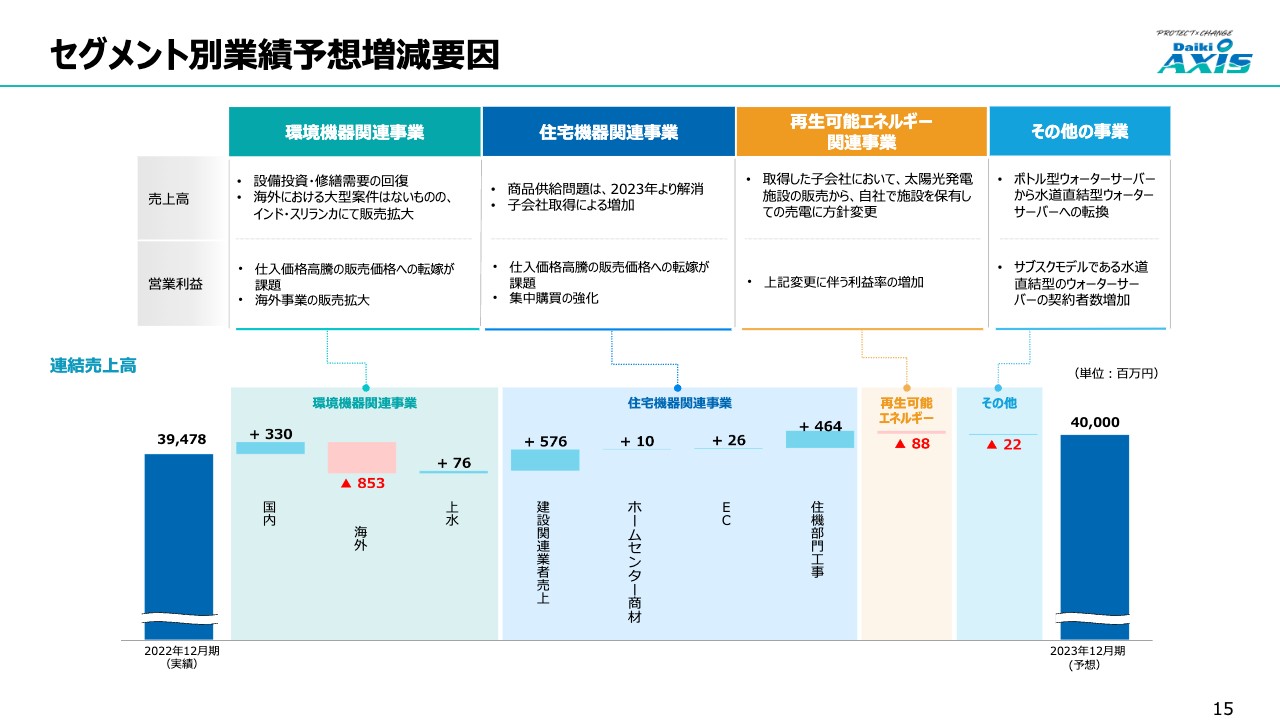

セグメント別業績予想増減要因

セグメント別業績予想の増減要因についてご説明します。

環境機器関連事業は、事業環境として設備投資・修繕需要の回復に加え、国内での大型案件では、当社が従来得意としている有機系の排水処理だけでなく、無機系の排水処理についても体制を強化した上で営業を進めています。近年はコンスタントに受注できているため、引き続き取り組みを進めていきます。

海外においては、新工場を建設したインドやスリランカを中心に、営業と生産体制の強化を図っていきます。

住宅機器関連事業は、商品供給の問題を解消し、通常どおりの納期に回復しています。しかしながら、価格転嫁の問題がなかなか進められていない状況があるため、交渉を進めるとともに、集中購買を強化しながら、入口と出口の価格コントロールを行っていきます。加えて、環境に配慮した特殊商材の営業強化も引き続き行います。

再生可能エネルギー関連事業は、太陽光発電事業において電力需要家から要望が増加しているPPAモデルを推進するために、自社保有施設の整備を整えていきます。また、バイオディーゼル燃料事業においてはエリア拡大の取り組みを開始しました。

その他の事業は、家庭用飲料水事業での廃プラスチックの問題等を鑑み、ボトル型ウォーターサーバーから水道直結型ウォーターサーバーへの転換を進めており、従量課金モデルからサブスクモデルへと転換している最中です。

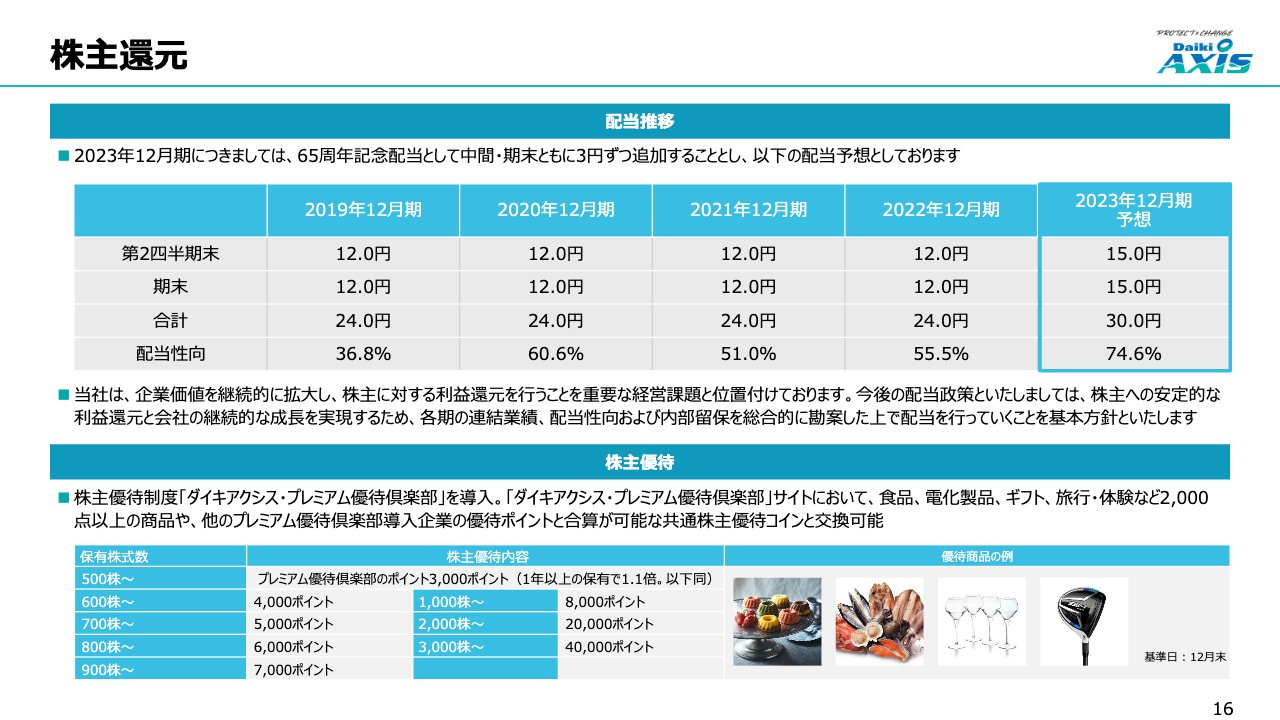

株主還元

配当政策についてご説明します。各期の連結業績と配当性向、内部留保などを総合的に勘案した上で配当を行う方針としています。ただし、本年は創業65周年のため、記念配当として、中間・期末ともに3円ずつ増配し、第2四半期末は15.0円、期末15.0円、年間30.0円を計画しています。

株主優待については、前年度の内容を継続します。「ダイキアクシス・プレミアム優待倶楽部」サイトにおいて、食品、電化製品、ギフト、旅行・体験など2,000点以上の商品や、プレミアム優待倶楽部導入企業の優待ポイントと合算が可能な共通株主優待コインと交換できる仕組みとなっています。

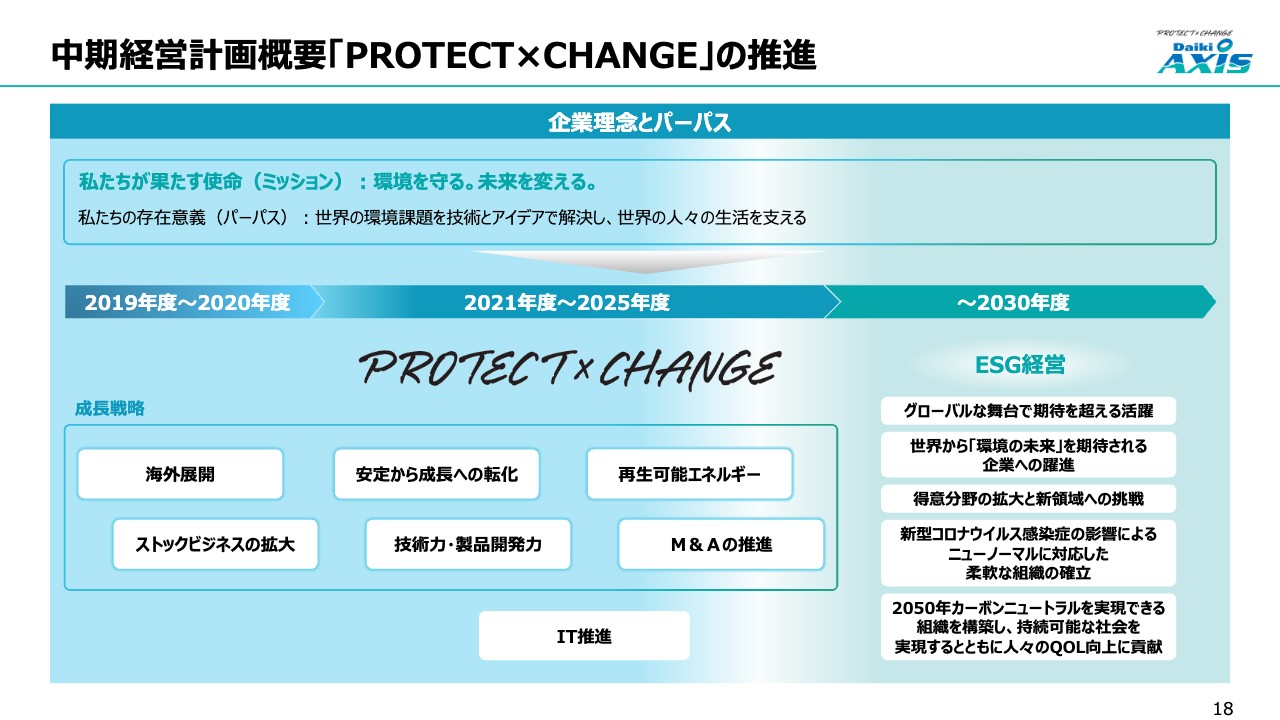

中期経営計画概要「PROTECT×CHANGE」の推進

中期経営計画の進捗状況についてご説明します。

現在取り組んでいる中期経営計画は、当初、2019年から2021年の3ヶ年計画でスタートしましたが、新型コロナウイルス感染症の拡大に伴う国内外の大幅な環境変化により、2025年まで延長しています。7つの成長戦略をもとに、企業価値を高めていこうと考えています。

なお、今回は会社の理念体系の見直しを実施しましたのでご説明します。私たちの存在意義を「世界の環境課題を技術とアイデアで解決し、世界の人々の生活を支える」とし、コーポレートスローガンである「PROTECT×CHANGE」を当社グループの土台となる精神とした上で、創業時から継承されてきた社訓をもととした行動指針を作成しました。

これらを日々の発想や判断、行動の拠りどころとしながら、グループ全役職員が一丸となり、私たちが果たすべき使命である「環境を守る。未来を変える。」というスローガンを達成すべく前進を続けていきます。

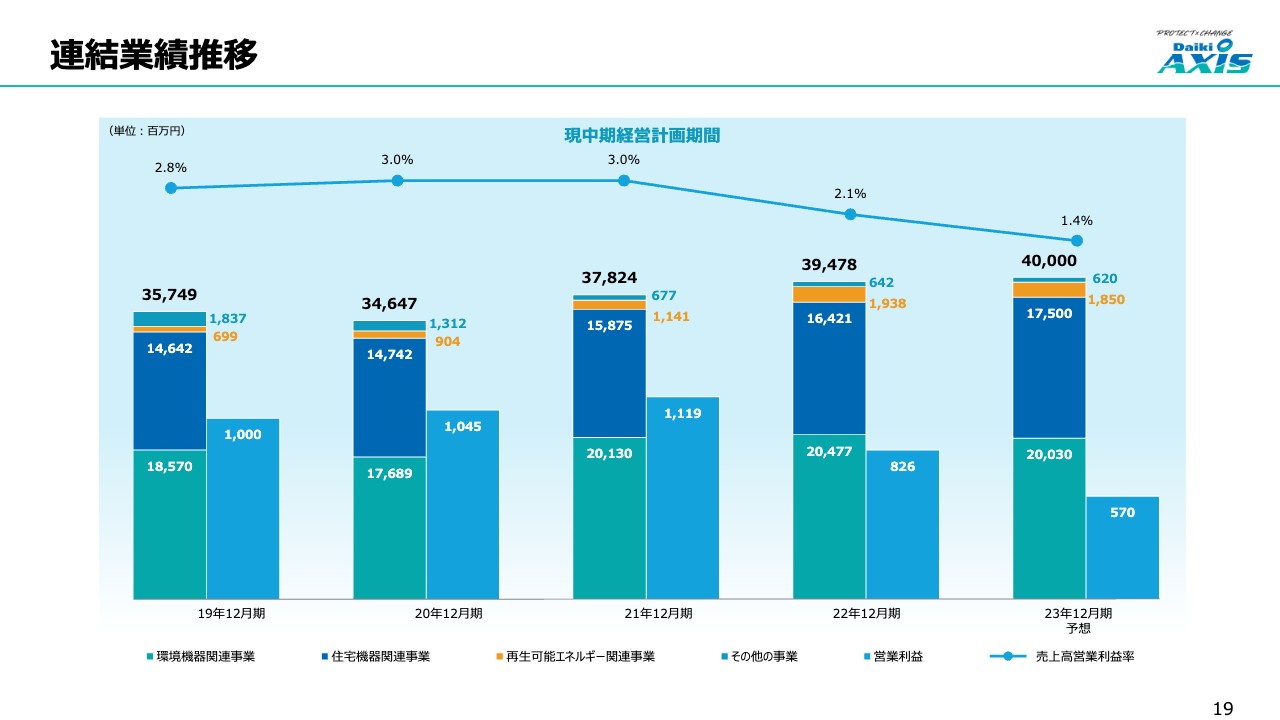

連結業績推移

連結業績の推移です。2019年12月期からの推移において、売上高は各セグメントでおおむね堅調に推移していますが、足元では新型コロナウイルス感染症の拡大や海外輸送費、仕入価格などの高騰が影響し、利益水準が低下しています。

このような中ではありますが、将来のグループの収益性向上に向けた成長投資に加え、業務を効率化するためのITおよび人的資本への投資として、従業員へのペースアップも行っています。生産性を高めながら、売上高と営業利益のさらなる上昇を目指します。

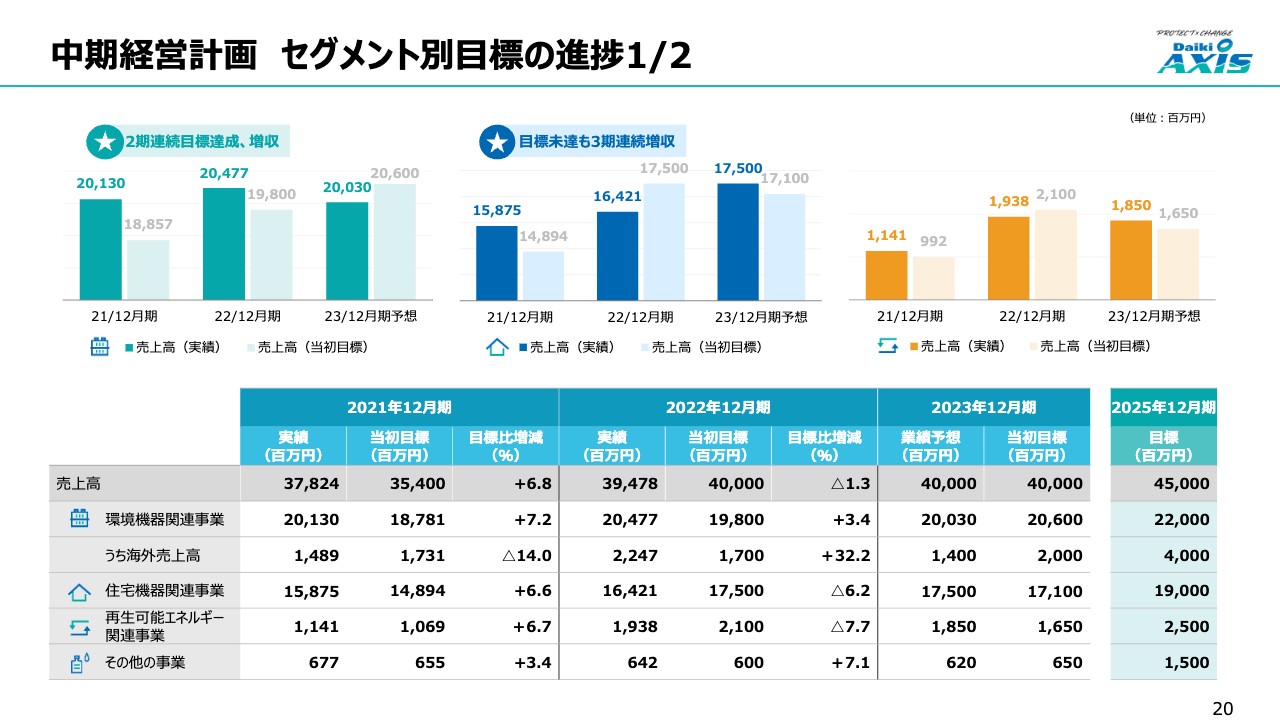

中期経営計画セグメント別目標の進捗1/2

各期におけるセグメント別目標に対する進捗についてご説明します。まずは売上高についてです。環境機器関連事業は、2022年において2期連続で目標を達成し増収となっています。ここ数年、国内において大型案件がコンスタントに受注できていることに加え、海外において非常に大型のJICA案件があったことが影響しています。

住宅機器関連事業については、前期が目標未達であったものの、2022年において3期連続増収です。M&Aによるエリア・商材の拡大が寄与しました。今後も同様に拡大を進めるとともに、環境に配慮した商材を中心とした新商材の開拓を進めていきます。

再生可能エネルギー関連事業についても、おおむね当初目標を達成しており、増収という状況です。

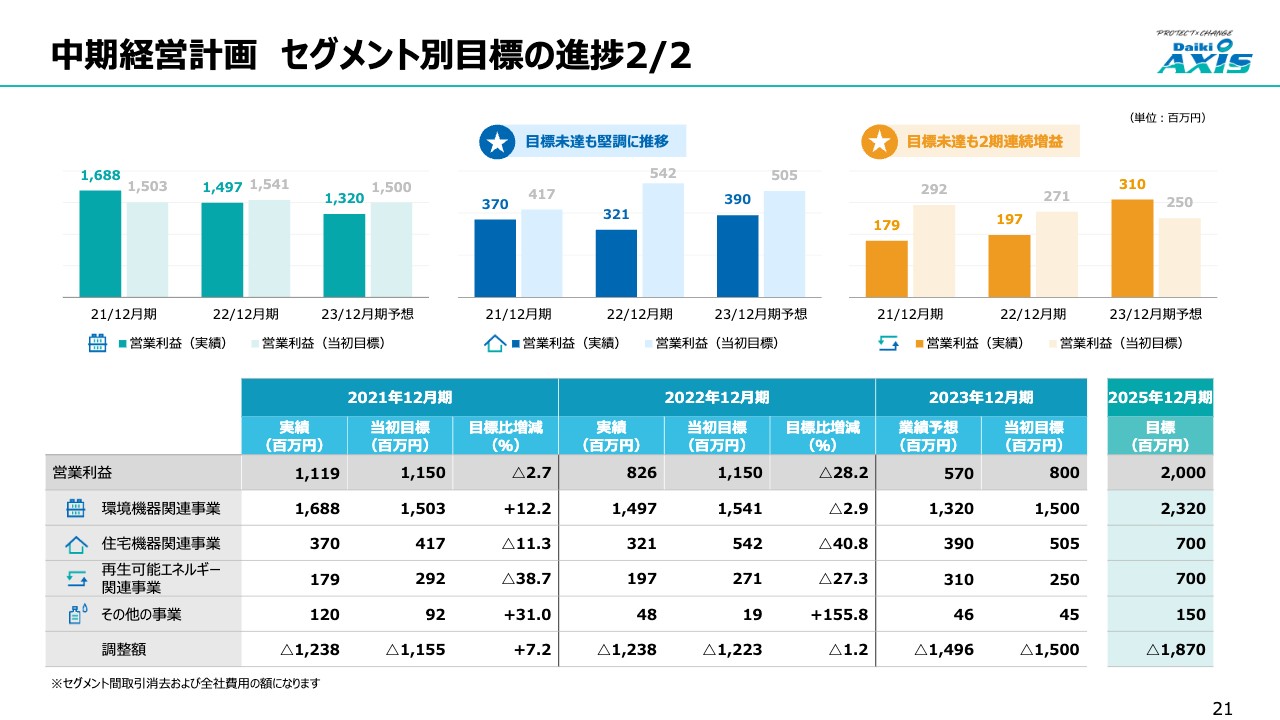

中期経営計画 セグメント別目標の進捗2/2

営業利益についてです。環境機器関連事業は、おおむね当初目標の営業利益水準で推移しています。しかしながら、計画策定時と比較して想定以上に仕入れ価格が高騰しており、それらを販売価格に完全には転嫁できていない部分があります。海外事業についても、黒字転換という状況にまで至っていませんので、取り組みを加速していきます。

住宅機器関連事業については、当初目標は未達であるものの堅調に推移しています。しかし、利益率の向上が当事業の最重要課題であることから、根本的な利益向上施策を実施する必要があります。販売価格と仕入れ価格の施策だけでなく、新商材の開拓や不採算事業の検討など、新たな取り組みを進めているところです。

再生可能エネルギー関連事業については、2期連続で目標を達成しており、引き続き利益を確保しながら事業領域を拡大していきます。

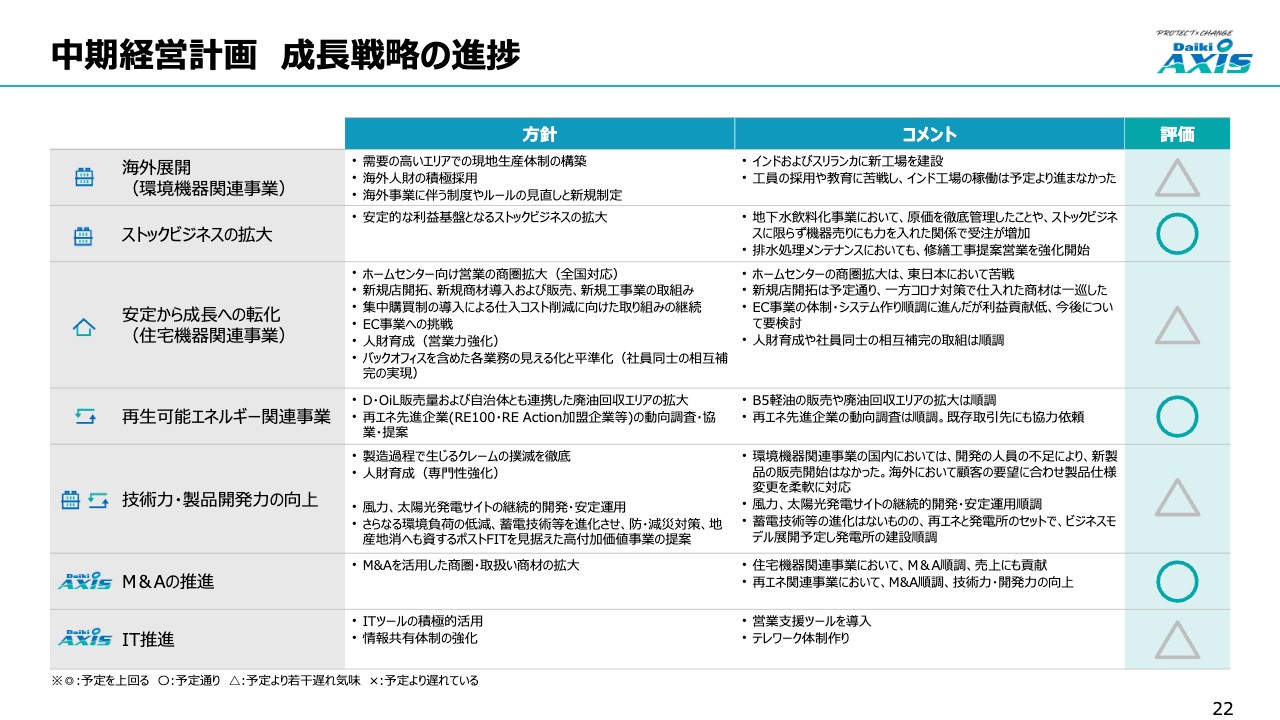

中期経営計画 成長戦略の進捗

スライドでは、当社が中期経営計画で掲げた7つのテーマの進捗について、社内評価・コメントを記載しています。

まず、海外展開については、新たな顧客作りや海外人材の積極採用を進めています。足元ではインド・スリランカでの新工場も完成し、着実に海外展開を深化させていますが、工員の採用および教育面では苦戦し、インド工場の稼働は予定より進んでいない状況があるため、評価を「△」としています。

ストックビジネスの拡大については、安定的な利益基盤となるストックビジネス拡大を方針としており、地下水飲料化事業において原価管理体制の強化や機器売りにも注力したことで、受注は堅調に増加しています。

また、排水処理装置のメンテナンスについても、契約件数の増加に加え、長期的にメンテナンスで関わる中で、当社が機器等の状況を確認し、壊れる前に提案する体制の強化を図っている最中であることを踏まえ、「◯」としています。

安定から成長への転化については、ホームセンター向け営業の商圏拡大・集中購買制導入・EC事業への挑戦等、さまざまな方針を打ち出していますが、商圏拡大は東日本でやや苦戦しました。また、EC事業の体制・システム作りは順調に進みましたが、利益貢献が低い状況が続いており、今後の推進については要検討としているため、全体としては「△」と評価しています。

再生可能エネルギー関連事業については、環境意識の高まりから需要の高い事業であり、太陽光・風力・バイオディーゼル燃料に取り組んでいます。2002年より事業を開始したバイオディーゼル燃料事業についても需要が高まっています。現在、関東地方への製造プラント建設を進めていることも鑑みて、「◯」としました。

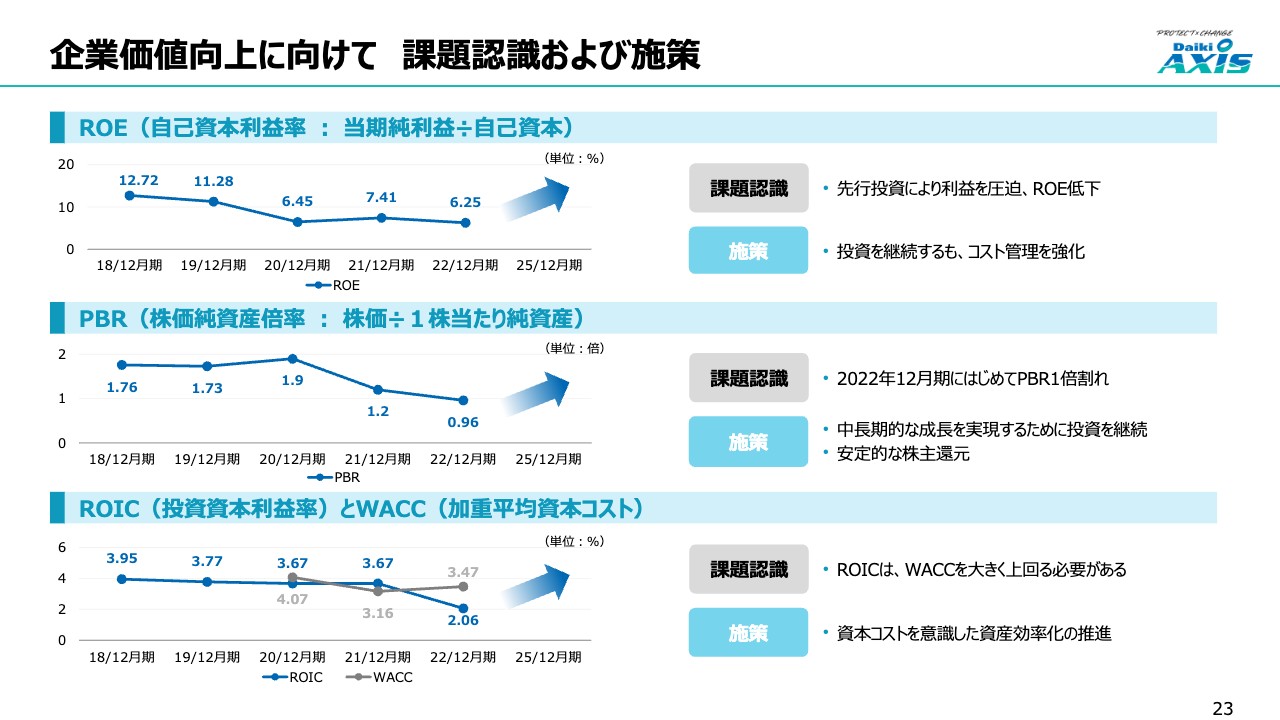

企業価値向上に向けて 課題認識および施策

当社の企業価値向上に向けた課題認識と施策についてご説明します。

スライドには、ROE、PBR、ROICおよびWACCの推移をお示ししています。ROEについては、成長投資の影響もあり足元では低下していますが、コスト管理を強化してROE向上に努めていきます。PBR、ROIC、WACCについては、2022年度12月期に初めてPBRが1倍を割りました。東証からの要請である「資本コストや株価を意識した経営の実現に向けた対応」に則り、資本コスト改善に向けた資産効率化の推進を図っていきたいと考えています。

企業価値向上に向けて 施策詳細1/3

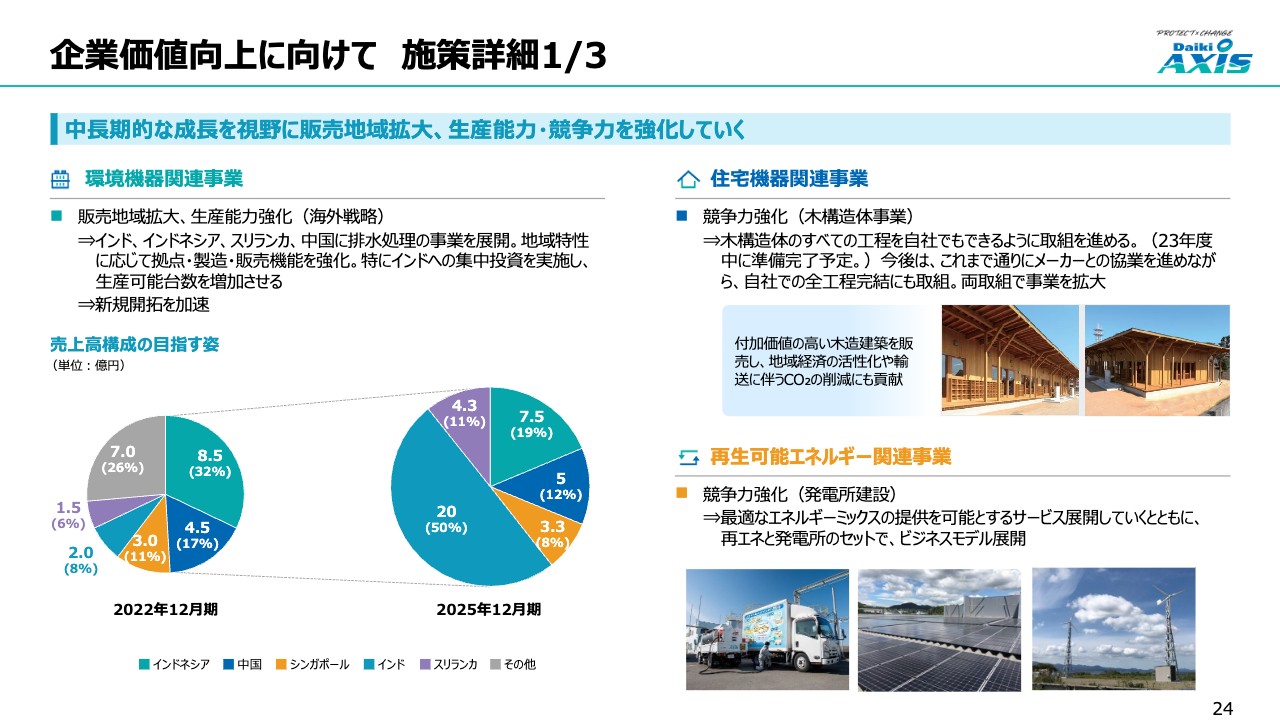

企業価値向上に向けた施策についてご説明します。事業面については、環境機器関連事業において、海外戦略の一環として引き続き販売地域の拡大、生産能力の強化を推進します。

具体的には、インド、インドネシア、スリランカ、中国といった主要エリアに排水処理の事業を展開していますが、地域特性に応じて拠点・製造・販売の全方位的な機能を強化していきます。特にインドへの集中投資を引き続き実施し、人材採用・教育も活性化し、生産可能台数を増加させます。

スライド中央寄りの円グラフに、2025年12月期において当社が目指す海外売上高構成をお示ししています。インドを中心とした各エリアでの売上拡大を目指していきます。

住宅機器関連事業については、関東、関西への商圏エリア拡大、および競争力強化のため、木構造体事業のすべての工程を自社でも行えるよう取り組みを進めていきます。これまでどおりメーカーとの協業を進めながら、自社での全工程完結にも取り組み、両取り組みで事業を拡大していきます。

今後については、システムキッチン・トイレ・ユニットバス等の水回りを中心とした住宅設備の販売に加え、環境配慮型新商材の開拓を進めるとともに、利益率向上を図っていきます。

再生可能エネルギー関連事業については、競争力強化のため最適なエネルギーミックスの提供を可能とするサービス展開をしていくとともに、発電所とのセットでビジネスモデル展開をしていきます。

なお、バイオディーゼル燃料分野では、松山空港内で稼働しているJALの作業車両や、関東においては路線バスの燃料として実証実験採用も進んでおり、現在関東地方での燃料製造プラント建設を進めています。2002年から取り組んでいるバイオディーゼル燃料事業も、新たな展開として引き続き推進していきます。

企業価値向上に向けて 施策詳細2/3

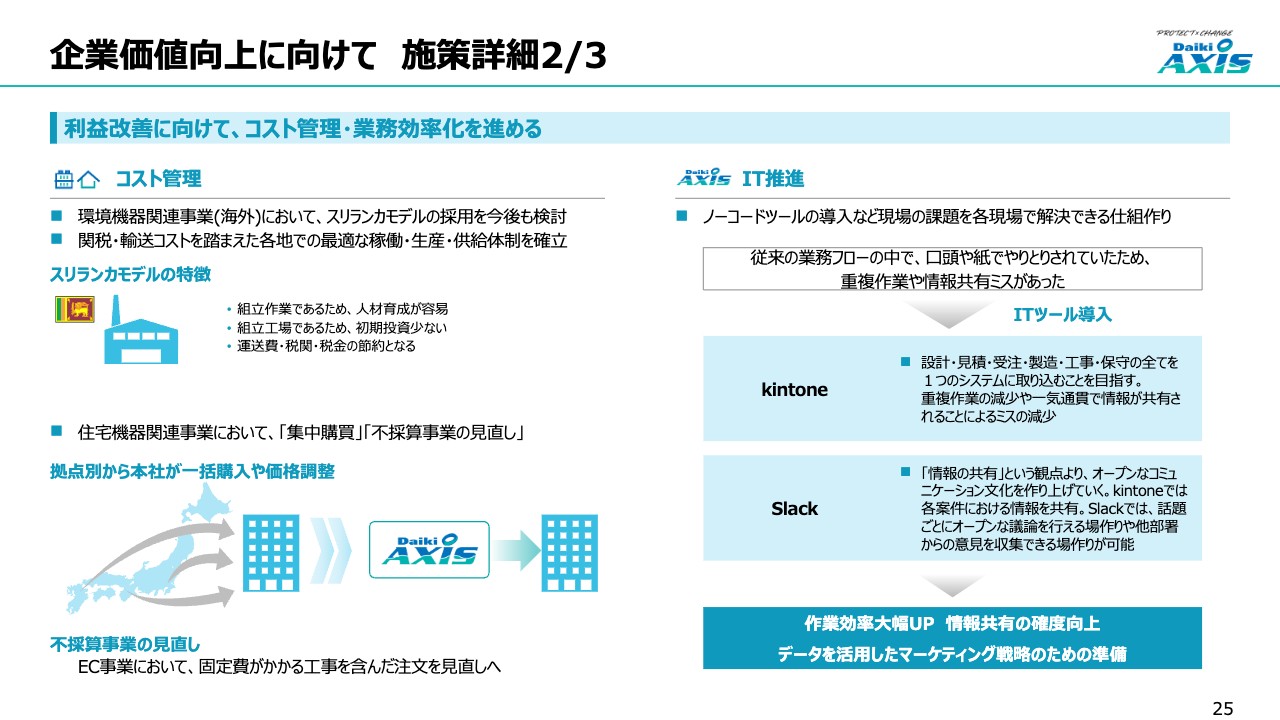

業務効率面についてご説明します。こちらは大きく2つの軸で施策を進めています。

1つ目の施策は、利益改善に向けたコスト管理です。環境機器関連事業ではスリランカモデルの加速を進めていきます。スリランカモデルの工場は「組立工場」であるため、初期投資が少なく、関税や輸送コストが節約できるという特徴があります。スリランカだけでなく、今後はインドでの採用なども含めて検討していきます。

また、住宅機器関連事業においては、集中購買や本社からの各地域への価格調整交渉の実施などによる仕入れ価格圧縮や、不採算事業の見直しといった事業ポートフォリオの改善も進めていきます。

2つ目の施策は、IT推進です。具体的には、「kintone」「Slack」といったツールを導入し、現場の課題を各現場で解決する仕組み作り、活発な情報共有が可能な風土作りを進めています。「kintone」で構築しているのは、従来の業務フローの中で、口頭あるいは紙でやり取りされていたものを置き換える仕組み作りです。DXにおける第一歩であるデジタライゼーションを進めています。

例えば、環境機器関連事業では、設計・見積・受注・製造・工事・保守のすべてを1つのシステムに取り込み、各工程を紐づけすることで、重複作業を減少させ生産性向上を図ります。また、1つの案件に対して一気通貫で情報が共有されることで、各工程間での伝達漏れ等の減少を期待しています。将来的には、デジタル化された情報を活用したマーケティング戦略まで、発展させていきたいと考えています。

「Slack」は、オープンなコミュニケーション文化を、社内に醸成することを目的として導入しています。テーマごとにオープンな議論を円滑に行える場所作り、他部署からの意見を収集できる機会などを提供することで、多角的な視点からの問題解決を図っていきたいと考えています。

企業価値向上に向けて 施策詳細3/3

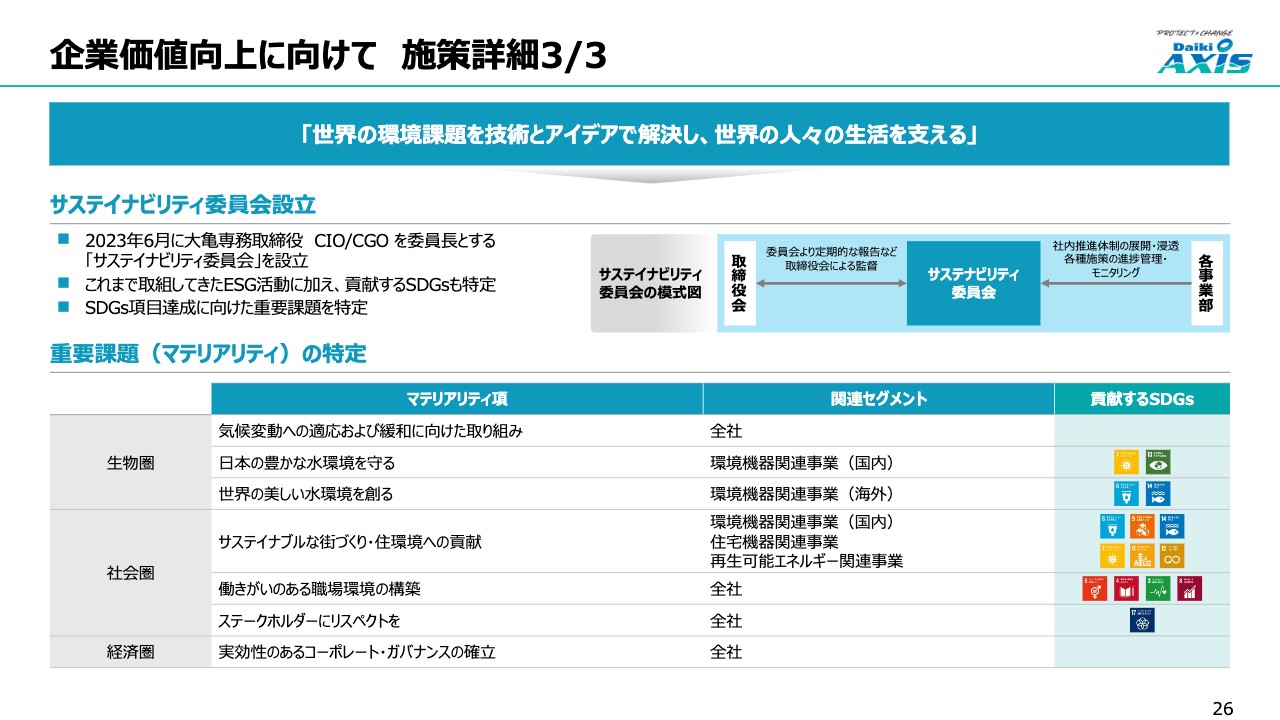

サステイナビリティ委員会についてご紹介します。2023年6月、専務の大亀を委員長とするサステイナビリティ委員会を設立しました。当社グループでは、従来サステイナビリティを意識した取り組みを進めていました。

2022年度からは、ESG経営のさらなる推進のためのプロジェクトチームを立ち上げ、社内の体制構築を進めており、1つの成果物として統合報告書を発行しました。これまで取り組んだESG活動に加え、SDGs項目達成に向けた重要課題についても、委員会を中心に深掘りしていきたいと考えています。

当社グループ役職員一同、「PROTECT×CHANGE」を企業精神とし、企業使命である「環境を守る。未来を変える。」を達成するため、今後とも新しい取り組みに挑戦し、社会に貢献できる企業でありたいと考えています。

今後とも、みなさまのご支援をお願いするとともに、ご期待に応えられる企業であり続けることをお約束して、ご説明を終わります。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4245

|

774.0

(02/27)

|

+40.0

(+5.44%)

|

関連銘柄の最新ニュース

-

週間ランキング【約定回数 増加率】 (2月27日) 02/28 08:30

-

D・アクシス(4245) 2025年12月期 決算説明会資料 02/27 17:15

-

D・アクシス(4245) 取締役候補者の選任に関するお知らせ 02/25 17:00

-

D・アクシス(4245) 株主提案に対する当社取締役会意見に関する... 02/13 12:55

-

D・アクシス(4245) 特別損失の計上に関するお知らせ 02/13 12:30

新着ニュース

新着ニュース一覧-

今日 19:30

-

-

今日 17:30

-

今日 17:00