【QAあり】富士製薬工業、女性医療領域のスペシャリティファーマとして更なるwell-beingへの貢献を追求

本日のプレゼンター

佐藤武志氏(以下、佐藤):本日は、オンライン会社説明会でのプレゼンテーションの機会を賜り、ありがとうございます。また、ご視聴のみなさまにおかれましては、富士製薬工業に興味を持っていただきまして誠にありがとうございます。

まず、簡単に自己紹介させていただきます。私は経営企画部の佐藤と申します。生まれは京都市で、1歳から茨城県つくば市で育ちました。高校までつくば市で過ごし、そのあと京都、神戸、大阪で学生、社会人生活を送り、投資銀行でM&Aを12年経験しました。

2015年から商社の医薬品事業部門に移り、そこから富士製薬工業の事業開発部に出向しました。2019年に当社に入社したあとは、経営企画部の責任者を務めています。本日はよろしくお願いします。

目次

佐藤:本日の説明内容です。まずは富士製薬工業のユニークな特徴と存在意義についてお話しします。次に、女性医療領域のスペシャリティファーマとしての当社の存在意義について、最後に配当等々を含む財務戦略についてご説明したいと思います。

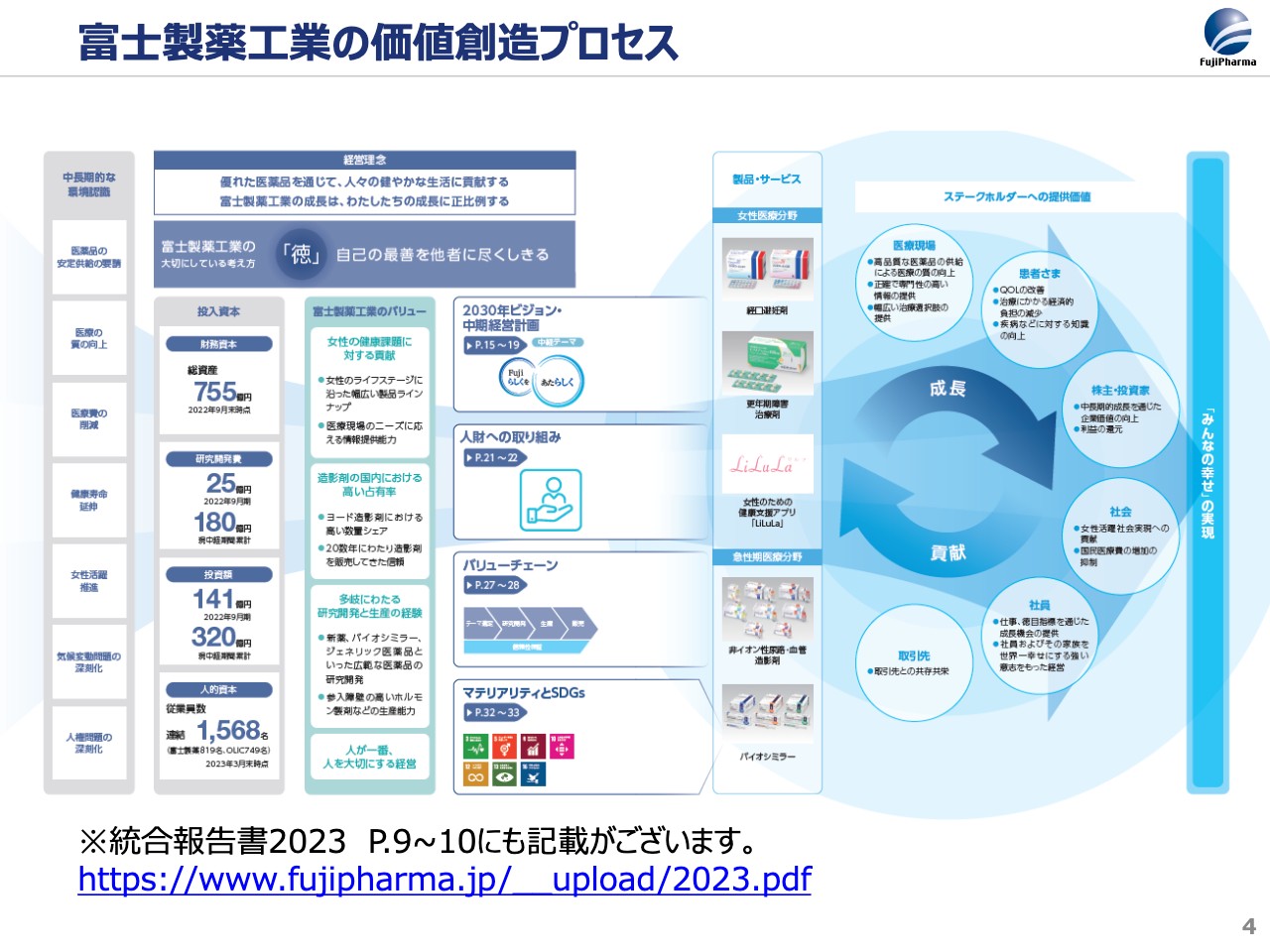

富士製薬工業の価値創造プロセス

佐藤:富士製薬工業という会社について、私たちが大切にしていることをご説明したあとに、会社概要についてご案内します。

こちらのスライドにお示ししているのは、富士製薬工業の価値創造プロセスです。私たちの存在意義、パーパスを中心に、当社がずっと大切にしてきた「貢献」「成長」という経営理念があります。あわせて創業以来、「徳」ある人を育てるという人材育成の考えを非常に大切にしてきました。そのようなことがスライドにコアな部分として記載してあります。

価値創造プロセスは、経営理念と「徳」の考え方を源流とし、バリューチェーンを通じて貢献と成長のサイクルを回し続け、みんなの幸せを実現していくことを意識しています。2023年版の統合報告書にも記載がありますので、後ほどご覧ください。

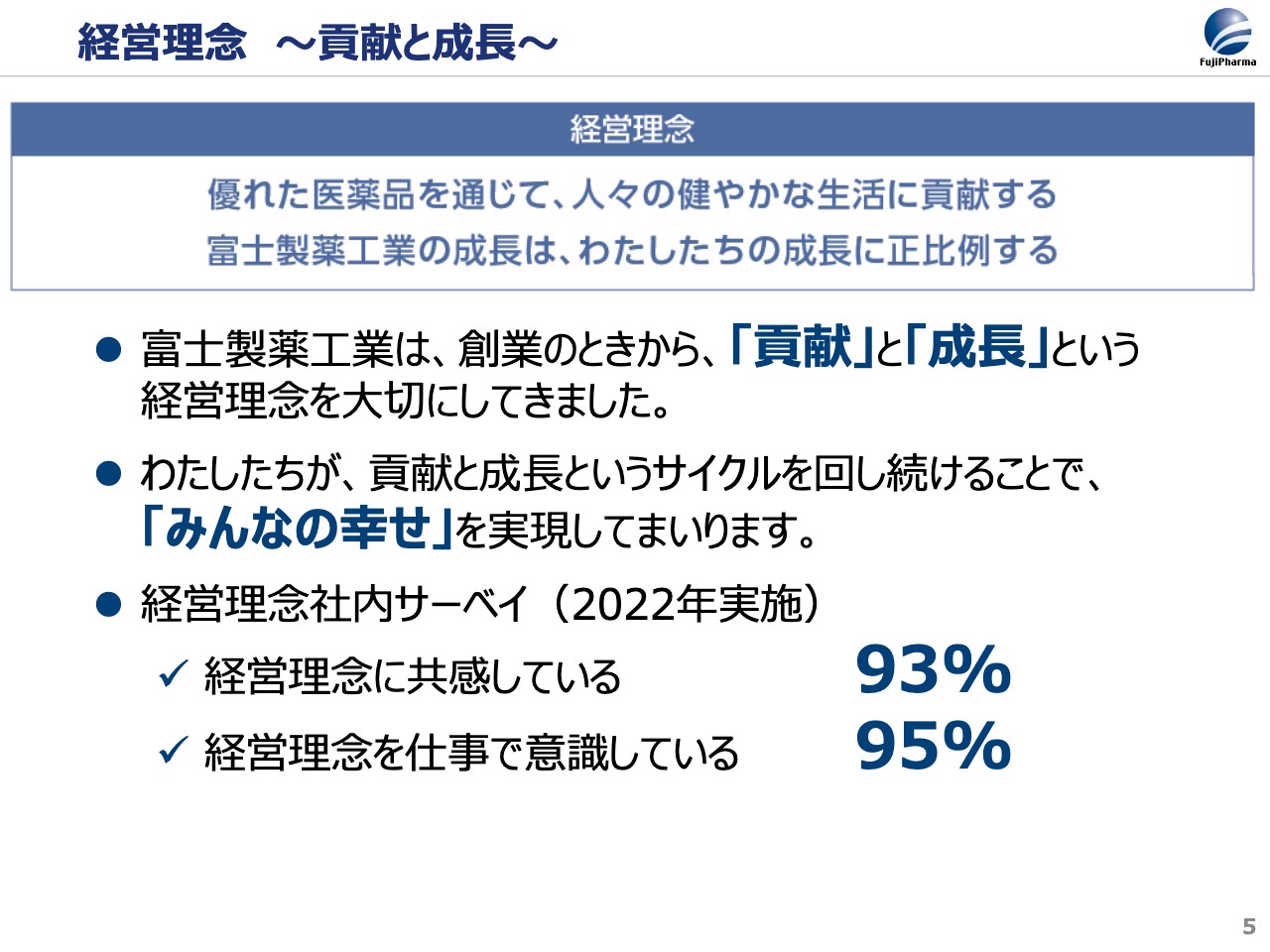

経営理念 〜貢献と成長〜

佐藤:はじめに、当社の経営理念についてお話しします。当社は、「優れた医薬品を通じて、人々の健やかな生活に貢献する」「富士製薬工業の成長は、わたしたちの成長に正比例する」という2つの経営理念を、創業以来ずっと大切にしてきました。

世の中や人の役に立つ、それを通じて会社も社員も成長する、成長することでより大きな貢献をする、それによりみんなが幸せになることが、会社の基本的な考え方です。

当社では、経営理念の浸透度・理解度について社内サーベイを毎年実施しています。ほぼすべての社員が経営理念に共感し、仕事の中で意識しているという結果が出ています。昨年の個人投資家向け説明会で同じような話をした際には、理念の共感度が91パーセント、意識が93パーセントでしたが、この1年でそれぞれ2パーセントずつ改善しています。

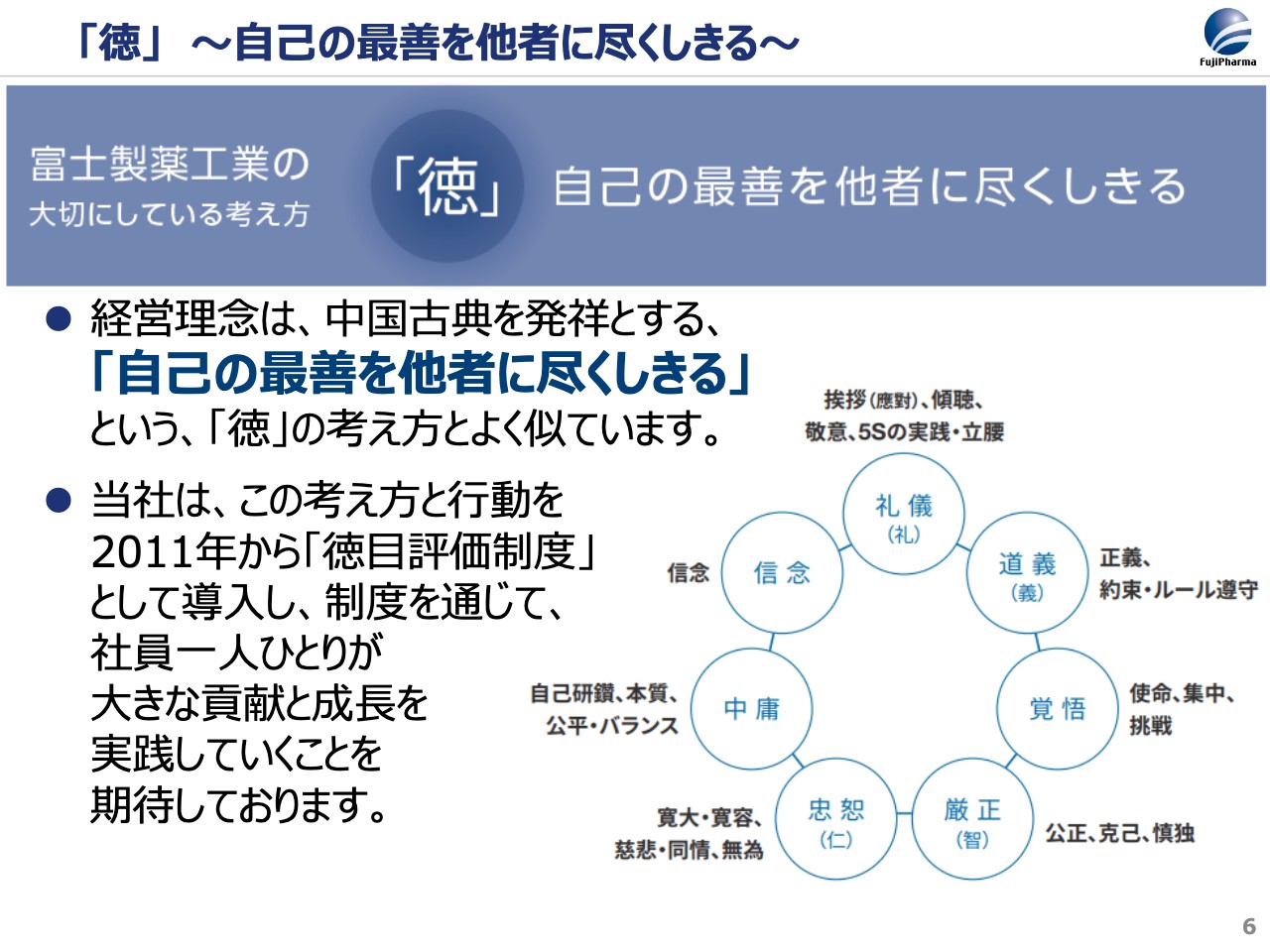

「徳」 〜自己の最善を他者に尽くしきる〜

佐藤:当社の経営理念に関連して、「徳」についてお話しします。貢献と成長という経営理念は、「自己の最善を他者に尽くしきる」という中国古典発祥の「徳」の考え方に通じるものがあると考えています。当社では、経営理念と並んで「徳」の考え方を大切にしており、「徳」ある人を育てることを強く意識しています。

その観点から、2011年より業績評価と並んで、従業員の評価に徳目評価制度を用いることで、「徳」ある人を育てる意識をさらに高めています。「徳」を評価する、評価されるということは、業績と異なりなかなか一筋縄ではいきませんが、毎年改善を加えながら実施しています。

会社概要

佐藤:続いて、会社概要についてお話しします。当社は1954年に創業し、1965年に株式会社として設立されました。

東京に本社を構え、富山県に工場と研究開発センターがあります。海外事業として、2012年にタイ最大級の受託製造医薬品を中心とした受託製造会社を買収しています。

売上高は354億円、従業員数は連結で約1,600名、東証プライム市場上場で証券コードは4554です。

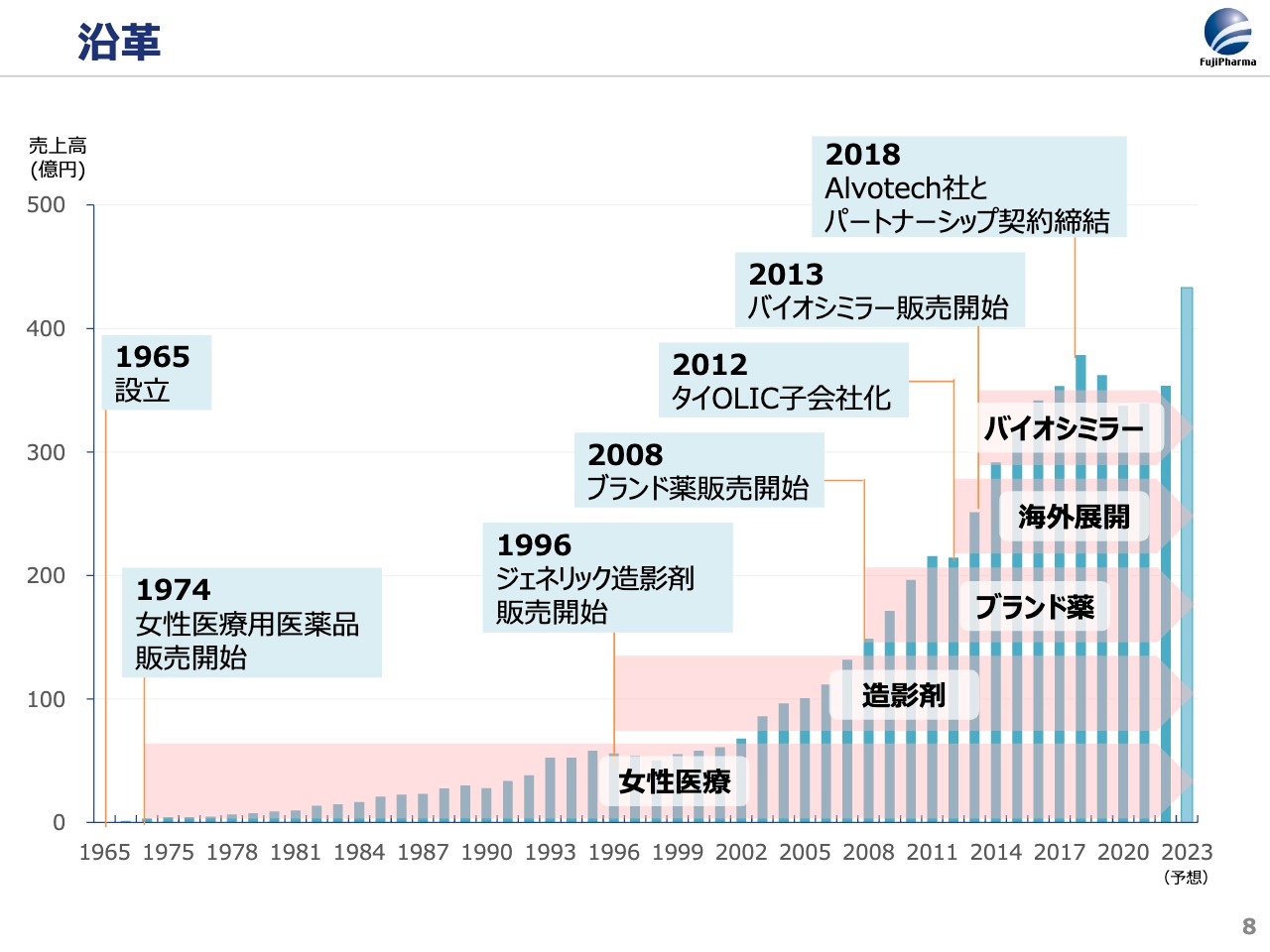

沿革

佐藤:当社の歴史についてお話しします。1965年に会社を設立しましたが、約10年後の1974年には女性医療用医薬品の取り扱いを開始しています。それから約50年にわたって女性のwell-being向上への貢献を続けてきました。

1996年にはジェネリック造影剤の取り扱いを開始して、現在の女性医療と診断用薬という2本柱が確立しました。その後、ジェネリックからブランド薬へということで、2008年に月経困難症の治療薬でブランド薬の取り扱いを開始しました。

2012年にはM&Aを通じてタイの子会社を取得し、2013年にはバイオシミラー品の取り扱いを開始しました。バイオシミラー品に関しては、アイスランドに本社を持ちアメリカのNASDAQ市場に上場しているAlvotech社とのパートナーシップを通じて、2018年より抗体バイオシミラーに参入しています。

このように新たな挑戦を通じて成長し、より大きな貢献をするというサイクルを回してきました。

坂本慎太郎氏(以下、坂本):設立から約10年後に女性用医薬品を販売開始されたということですが、そのきっかけについて教えてください。

佐藤:医薬品の事業を始めたのは創業者でして、現会長である今井の先代にあたります。当時は戦後であり、薬に関する法制が整備されていく中で、良質な医薬品の需要が高まっていくことを見越して参入しました。実は当時から、創業者は人を育てることにずっと意識を持っており、教育事業か製薬事業のどちらかに取り組むかと考えた末に、製薬事業を始めたと聞いています。

女性医療領域の市場規模は、約800億円から900億円です。日本の医療用医薬品市場は10兆円と言われていますので、小さな市場です。

また、ホルモン剤は製造や取り扱いが難しいです。どのように難しいかと言いますと、触れる人を限定してしっかりと密閉した環境で作る必要があり、かなりハードルが高いです。市場が小さいため、なかなか手掛ける人がいない中で、私どもが進出したという経緯があります。

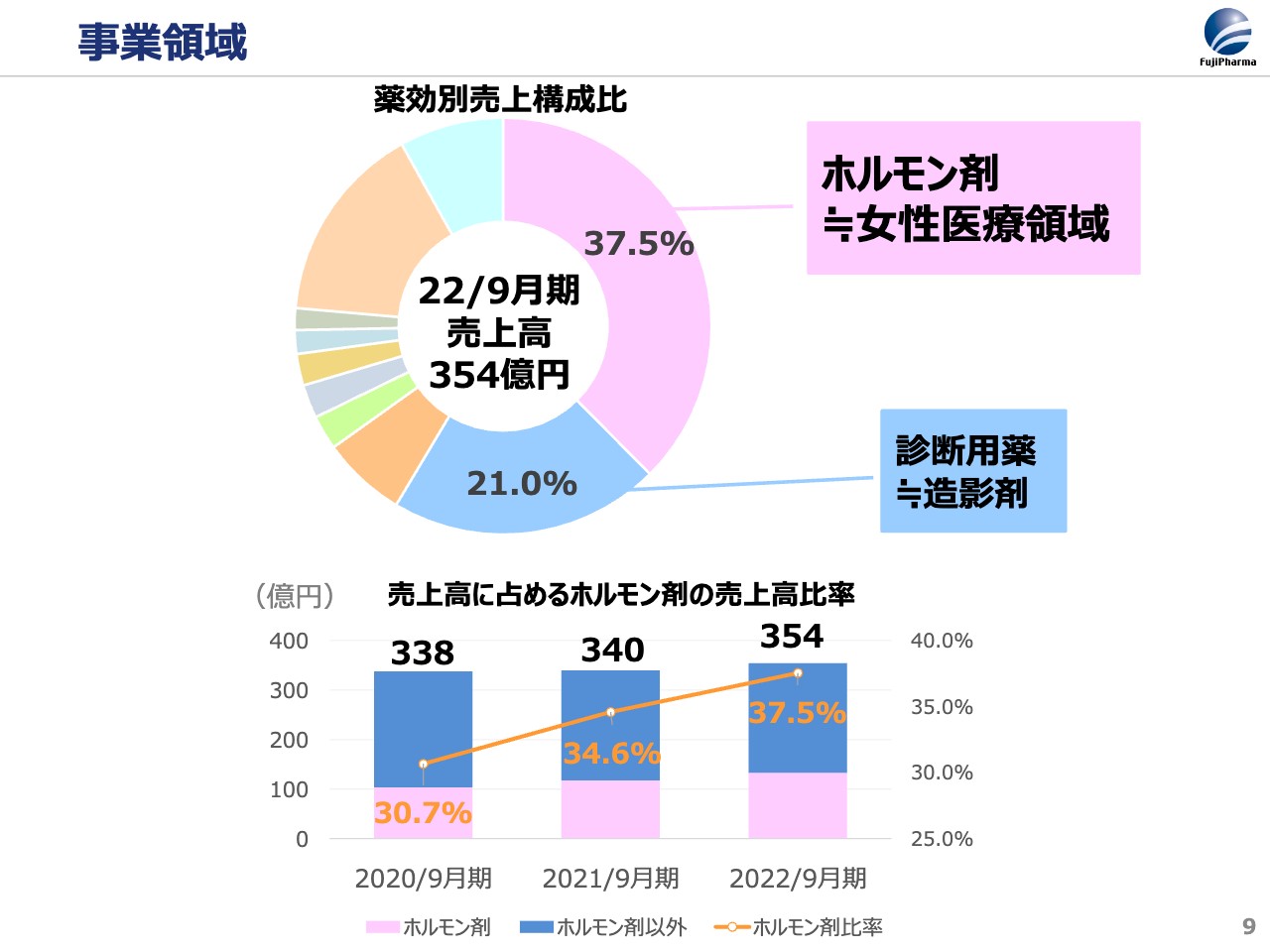

事業領域

佐藤:先ほどお話ししたような歴史を経て、現在の私どもの事業領域は、連結売上高のうち約4割が女性医療領域を中心とするホルモン剤が占めています。

医療用医薬品は、頭痛薬など薬局に行って買えるようなものとは異なり、処方箋がないともらえない医薬品になります。医療用医薬品を扱う国内の主要企業において、女性医療領域が最大のシェアを占める会社はおそらく当社だけではないかと思っています。ホルモン剤の構成比は年々拡大して、女性医療領域のスペシャリティファーマとしての貢献を拡大しています。

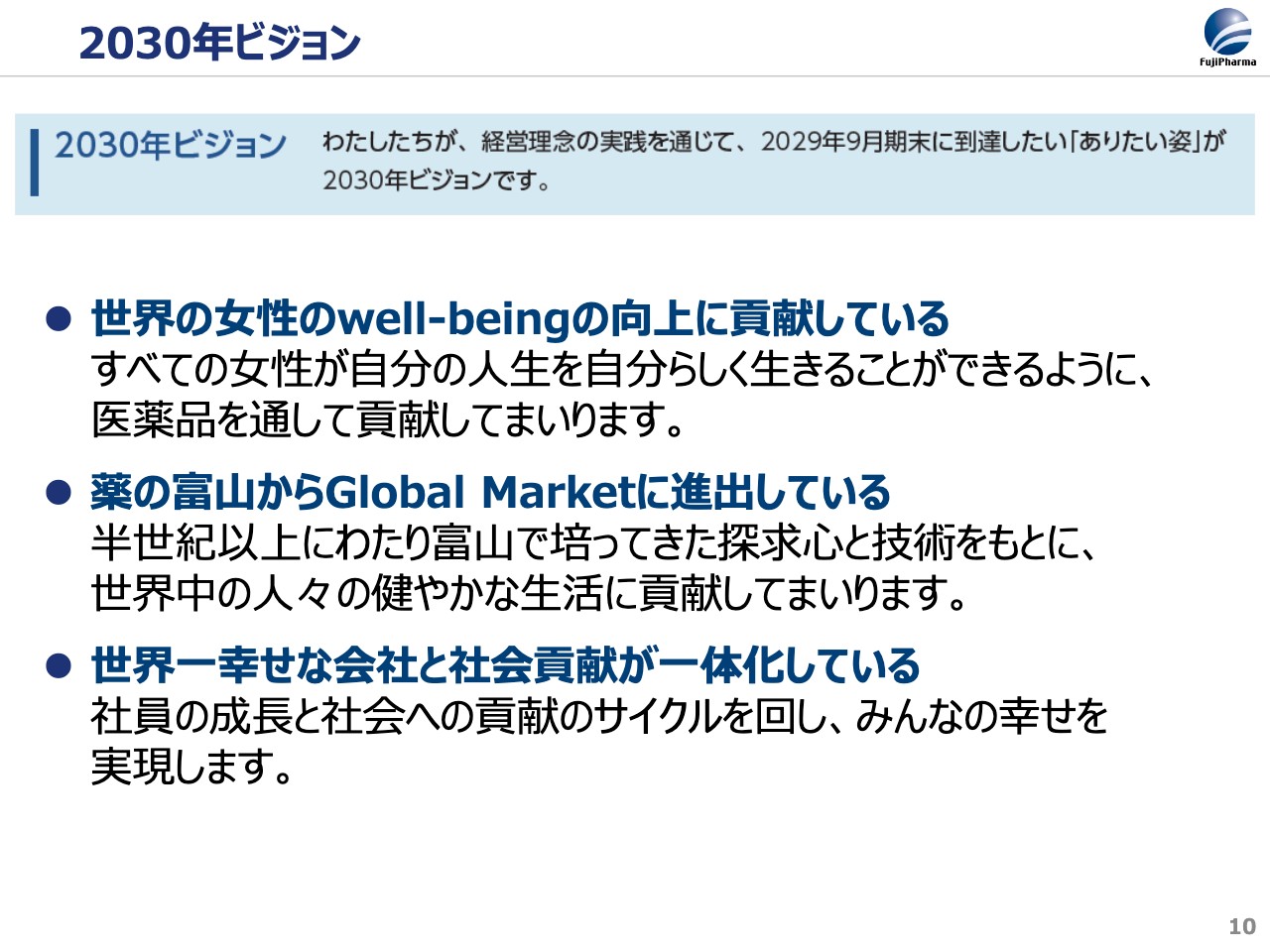

2030年ビジョン

佐藤:私どものビジョンと中期経営計画についてご説明します。女性医療領域に強みを持つ当社として、経営理念である「貢献と成長」を実現するために、2030年に到達したい「ありたい姿」というものを2020年に定義しました。

2030年のビジョンとして掲げる「世界の女性のwell-beingの向上に貢献している」「薬の富山からGlobal Marketに進出している」「世界一幸せな会社と社会貢献が一体化している」の3つを実現すべく、一丸となって取り組んでいます。

本日は、このうち1つ目の「世界の女性のwell-beingの向上に貢献している」を中心にお話ししたいと思っています。

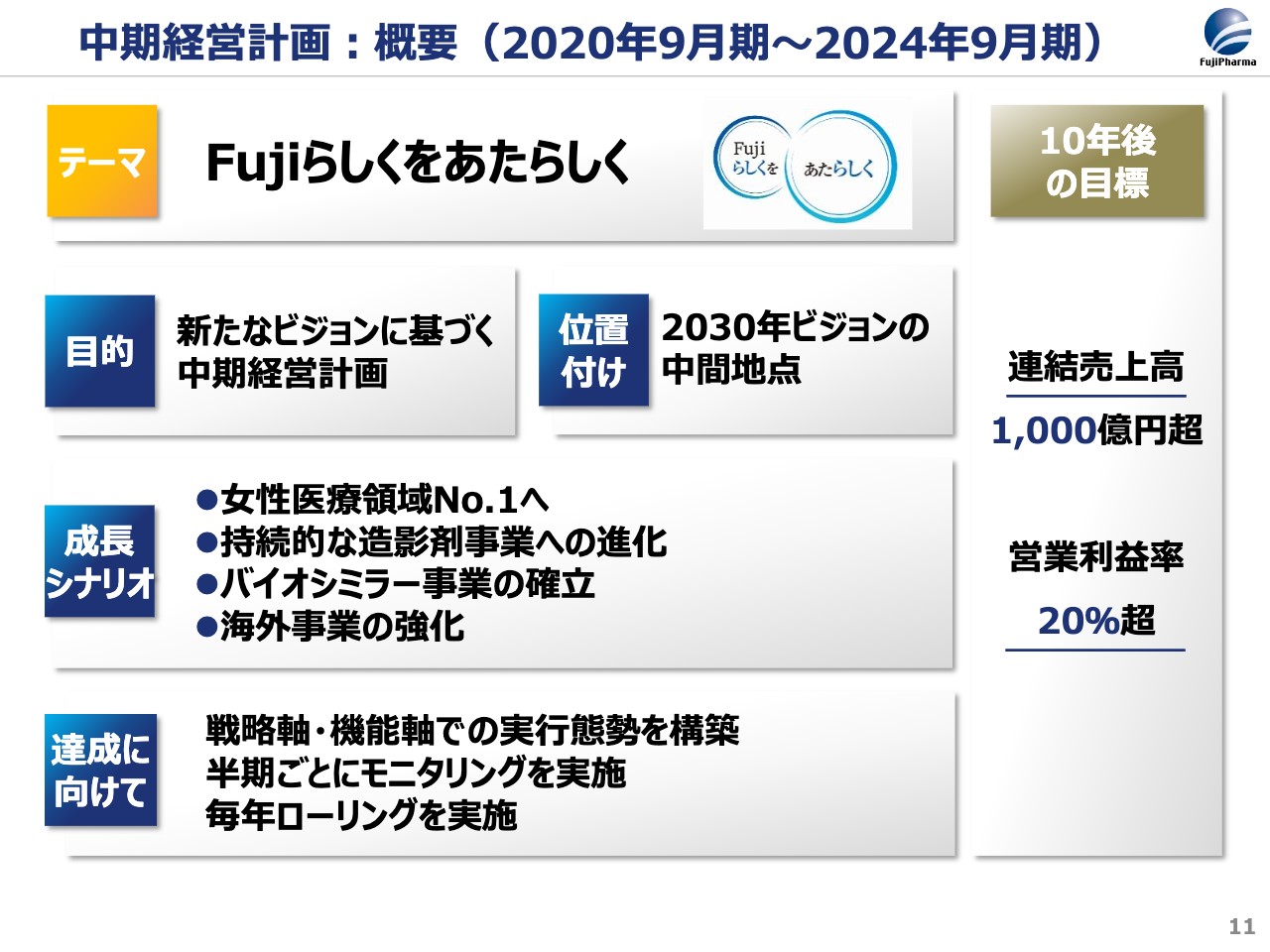

中期経営計画:概要(2020年9月期〜2024年9月期)

佐藤:中期経営計画がちょうど4年目を迎えます。私どもは9月決算ですので、まもなく5年目の最終年に入るわけですが、2030年ビジョンとして先ほど申し上げた3つのビジョンの実現を目指す中での、前半5年間の具体的な行動計画を2020年5月に公表しました。

女性医療、造影剤、バイオシミラー、海外事業の4つの成長シナリオを軸に、貢献と成長を実現していきたいという計画になっています。

計画を立てて終わりではなく、これらをしっかり実行していくため、それぞれの戦略を担当する主管役員を設けています。それぞれ本部や部の部長が、その業務に限らず、当該戦略を実践する上で必要なことをしっかり実行する担当を任命し、半期ごとに課題と対策を議論しながら進めていきます。

現在はちょうど半期の見直しのタイミングになっています。定量的にも、毎年ローリングして数字的に足りているのか足りていないのか、どのようなところを強化していくのかを検証しながら、計画達成に向けて手を打っています。

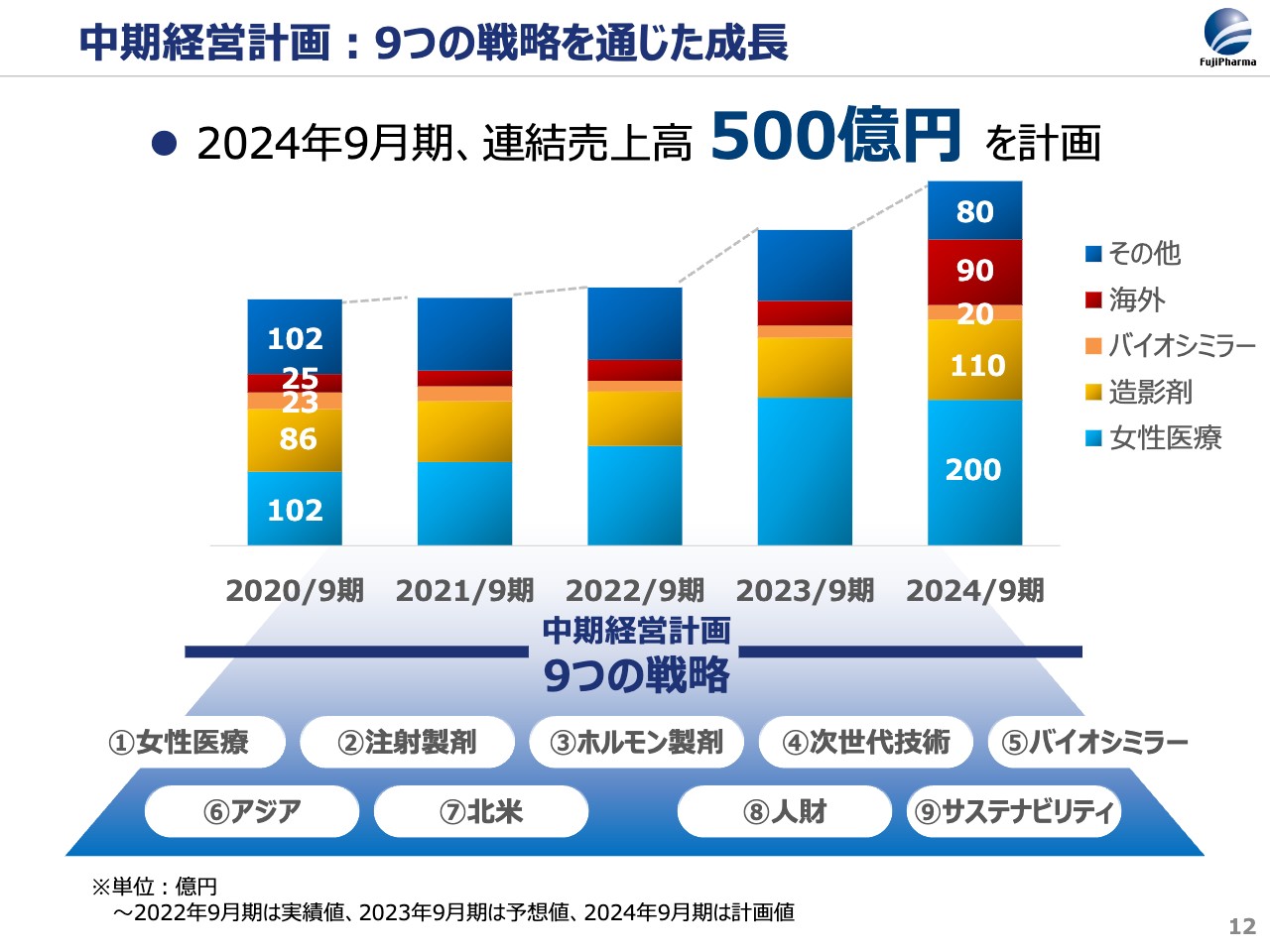

中期経営計画:9つの戦略を通じた成長

佐藤:現在は5年間の中期経営計画の4年目の終盤ですので、最終期の予算の策定も進めているところです。9つの戦略を着実に実行していくことで、2023年9月期は433億円の売上高を計画しており、最終期の2024年9月期には500億円の達成を目指しています。

坂本:先ほど「バイオシミラーの製造が難しい」といったお話がありましたが、バイオシミラーの中ではどのような薬を作られているのか教えてください。

佐藤:現在私どもが手掛けているバイオシミラーと、今後強化していくバイオシミラーは、同じバイオシミラーではあるものの、少し違いがあります。現在手がけているのは、富山工場で製造している「フィルグラスチム」という1製品のみです。

中期経営期間中に種まきをして、次の5年での売上・利益への貢献という意味で強化しているバイオシミラーは、Alvotechというアイスランドの会社と一緒に私どもが日本での権利を取得して、複数の製品を連続的に上市していくプロジェクトで進めているものになります。

坂本:製造面もいろいろと大変だと思います。設備投資の費用なども当然かかってきますし、同じラインで製造できるのかどうかなども検討する必要があると思いますが、そのあたりはいかがでしょうか?

佐藤:確かに、私どもの企業規模でバイオシミラーに正面から取り組んでいると、「開発費も製造コストも大変だろう」と、実にいろいろな場で質問を受けます。しかし、私どもはAlvotech社の日本のパートナーとして、開発・製造はAlvotech社が行い、我々は日本で承認を取得し販売するといった役割分担ができています。

当然マイルストーンの支払いは出るものの、自前ですべて行う場合に掛かってくる大型の設備投資は回避したスキームとなっています。

また、当社の富山工場では、マルチシリンジラインという新しい注射のラインを作っています。そちらでも製造できるように準備しながら、今後どのようなかたちが一番良いのかを考えながら進めています。

坂本:バイオシミラーと先発薬との価格差はあるのでしょうか? これから上市するため薬価がわからない面もあると思うのですが、現状ではどのくらいの差がありますか?

佐藤:上市、つまり販売開始時には先行品の7割ほどの価格ですが、その後は薬価改定によって先行品、後発品それぞれの薬価が調整されるため、先行品の7割という価格がずっと維持されていくわけではありません。例えば「フィルグラスチム」は、すでに先行品の5割ほどの価格になっています。

また、バイオシミラーの価格を考える上でもう1つ大事なのが、高額医療制度という、ある程度高額な医療費の負担を補助するという国の制度が使えることです。そのあたりが、一般的にイメージするいわゆる低分子品の先発/ジェネリックと異なる点だと思っています。

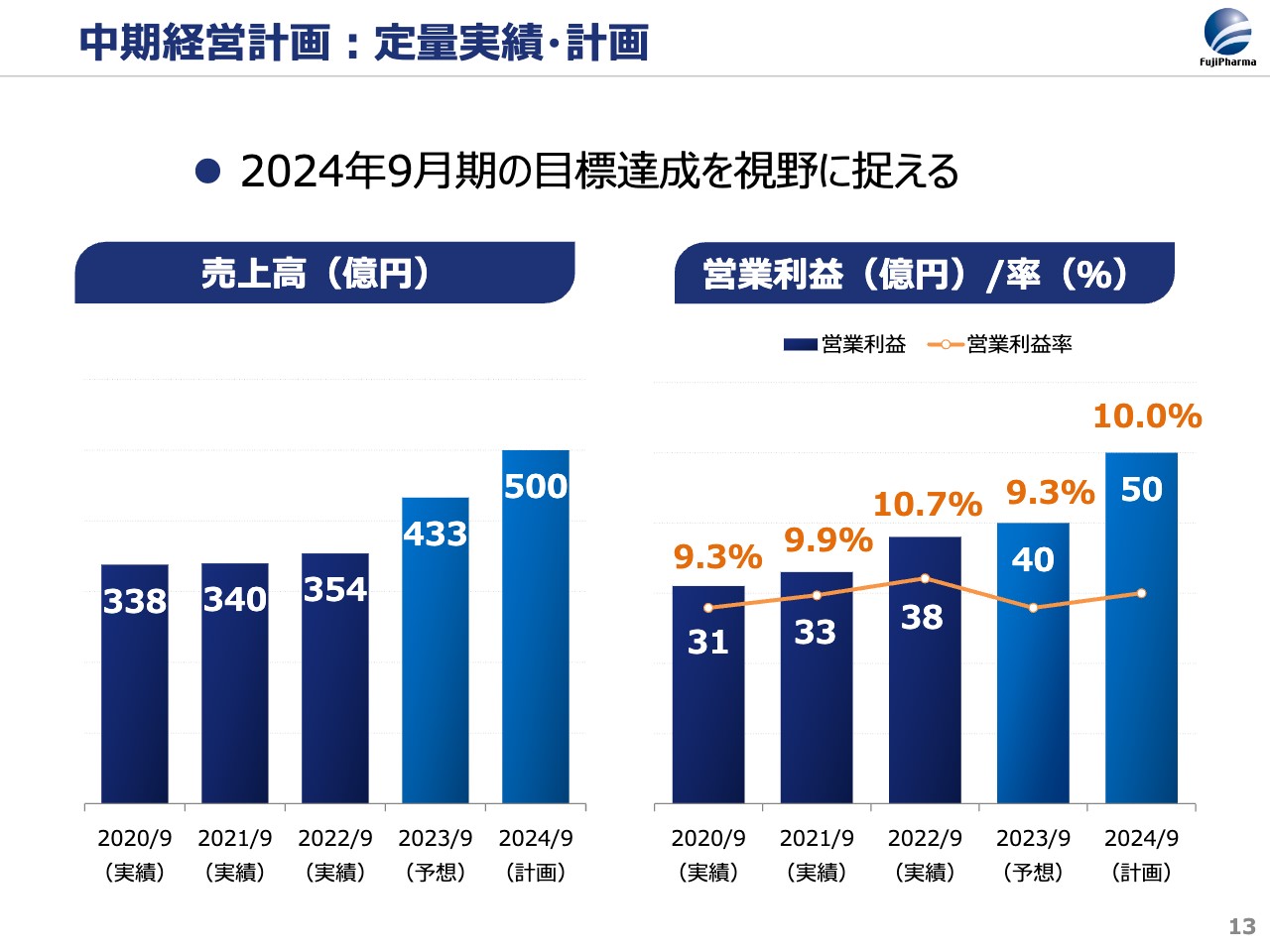

中期経営計画:定量実績・計画

佐藤:定量計画について詳しくお話しします。売上高は先ほどお話ししたとおりですが、営業利益は2024年9月期に50億円達成を目指し、そこに向けて毎期実績を積み上げてきています。

第3四半期の決算をちょうど公表しましたが、標準進捗率を若干下回っているため、投資家のみなさまからご質問をいただきました。今期については業績予想の修正を行っていませんので、残りひと月半くらいではありますが、目標達成に向けて鋭意進めています。

坂本:薬価によってブレる部分はあると考えられますが、御社の製品で作れる数字としては、営業利益率10パーセントくらいになるということだと思います。新薬を自社開発したり、バイオシミラーが入ってきたりすると、もう少し上振れも狙えるのでしょうか? 構造的な問題と、今後のイメージを教えてください。

佐藤:2点お伝えしますが、まず1点目として、今回の中期経営計画の最終目標としては営業利益率10パーセントを目指しています。

ただし、おっしゃるとおり、今後は製品ミックスなどの改善や、より規模の大きな利益も取れていくと見込んでいます。2030年ビジョンのゴール目標としては営業利益率20パーセントを掲げていますので、このような数字がお出しできるように、しっかり取り組んでいきたいと思っています。

2点目として、今回の中期経営計画を立てた時に比べて、安定供給や品質に関わる要請が高まっているため、その部分でのコストは増えています。研究開発費においても、もともとジェネリックを中心に事業を展開していた時は売上の5パーセントから6パーセント程度でしたが、現在は9パーセントから10パーセントほどに増やしています。このようなコスト増加の状況を踏まえた上でも、2030年には営業利益率20パーセントを達成する計画です。

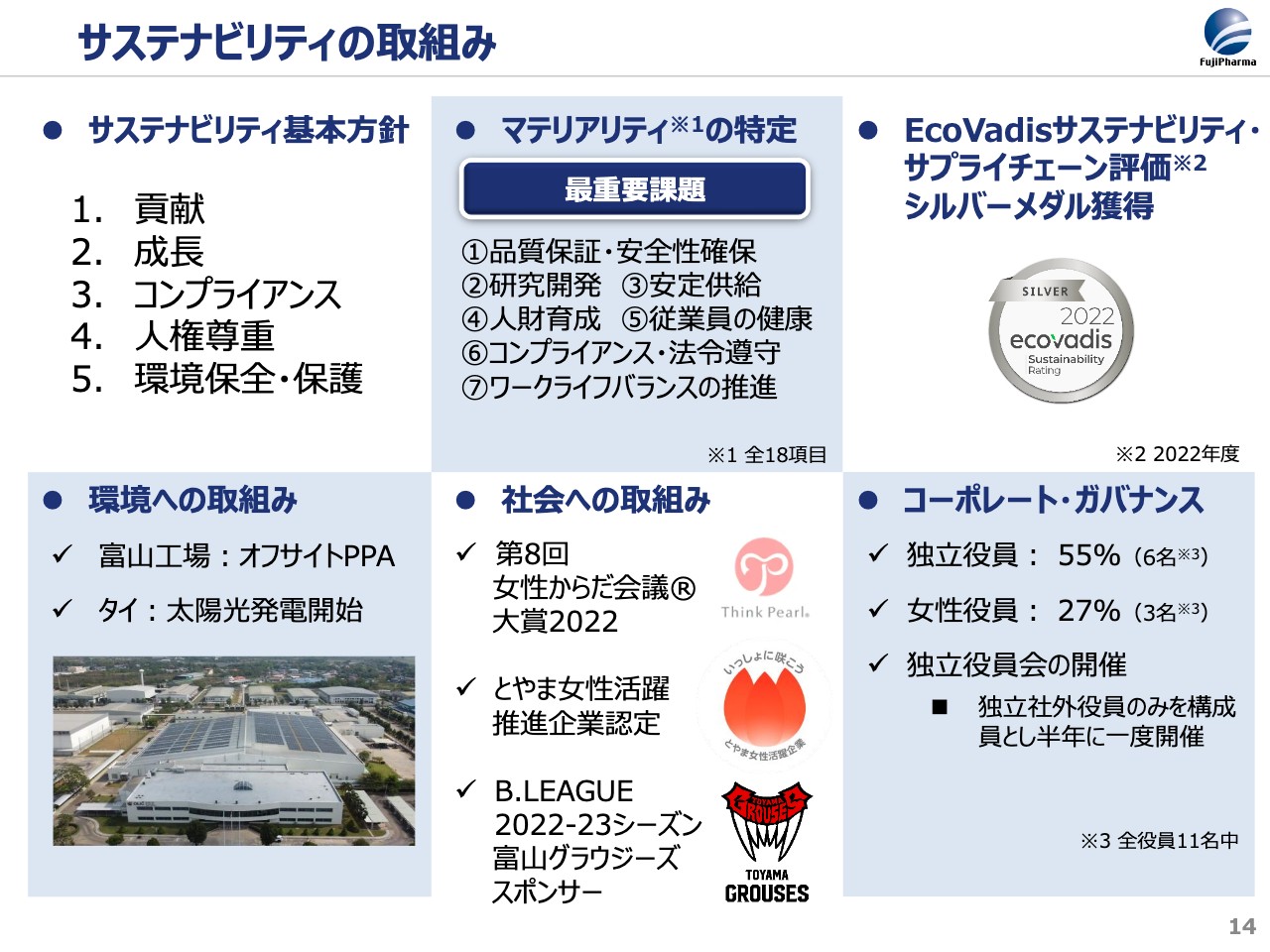

サステナビリティの取組み

佐藤:サステナビリティの取り組みについてお話しします。経営理念を軸としたサステナビリティ基本方針を掲げて、マテリアリティの特定も行っています。

ESGについても、環境面、社会面、ガバナンス面のそれぞれの側面からお伝えします。環境面では、富山工場での太陽光発電があります。社会面では、女性医療での貢献や、地域貢献として「富山グラウジーズ」というB.LEAGUEのチームを応援しています。

ガバナンスにおいては、私どもの企業規模ではおそらく珍しいと思うのですが、独立役員比率が非常に高いことが挙げられます。また、女性役員比率も日本の一般的な企業よりは高いと思っています。ほかにも、独立社外役員の意見交換を促進するための、独立役員だけの会を開催するなどといった取り組みを行っています。

坂本:御社の概要について教えていただきましたが、まとめの質問として、なぜ女性医療領域を営業フィールドに選んだのでしょうか? また、足元ではいろいろな品目が増えてきていますが、ライバル企業を教えていただけると、視聴者もイメージが湧くかと思います。

佐藤:なぜ女性医療領域を営業フィールドに選んだかについては先ほどのご質問の回答の中でお伝えしましたので、どのような企業が当社の比較対象として見られているのかについてお話しします。

まず、あすか製薬は事業でもかなり競合していますし、会社としても比較をされることが多いです。女性医療領域という意味では持田製薬もありますし、外資ではバイエルがあります。

一方で、競争相手とは言いながらも、女性のwell-beingの向上という大きな目標を共通で持っている企業ですので、一緒に啓発活動を行うなどのような取り組みも実施しています。

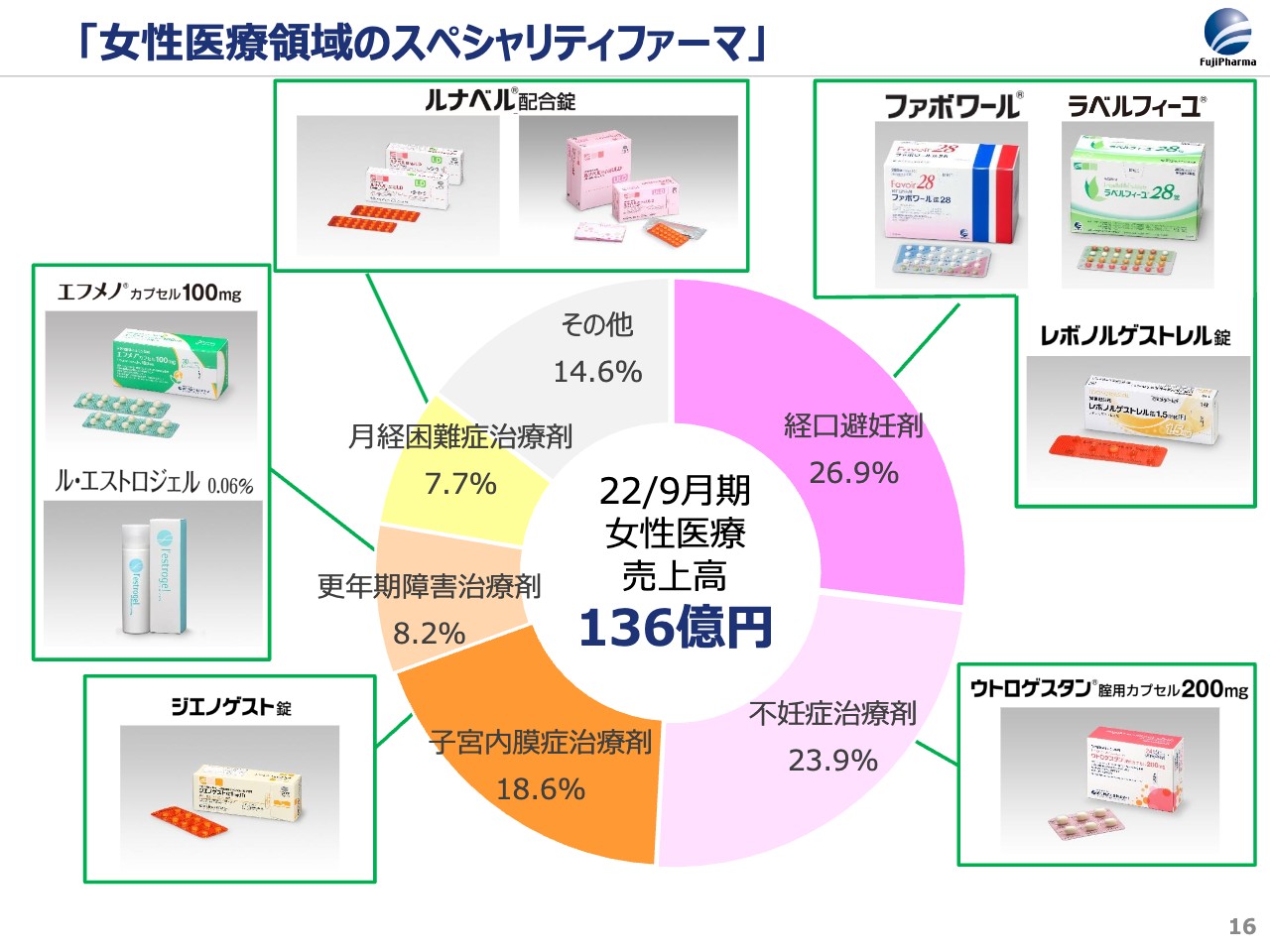

「女性医療領域のスペシャリティファーマ」

佐藤:当社の連結売上高のうち、約4割を占めるのが女性医療領域というお話をしました。当社は、スライドに記載のとおり、多岐にわたって女性医療領域に貢献しています。

経口避妊薬では、2011年に「ファボワール」、2012年に「ラベルフィーユ」を発売して以来、シェアを伸ばしており、足元では日本の市場の約4割を占めています。また、最近ニュースでもご覧になるかと思いますが、緊急避妊薬については私どもの製品が約9割のシェアを誇ります。

また、更年期市場では、ホルモン補充療法に使う黄体ホルモンの薬として初めて適用を取得した新薬を2021年に発売しています。ほかにも多くの分野で貢献していますし、貢献先を拡大している状況です。

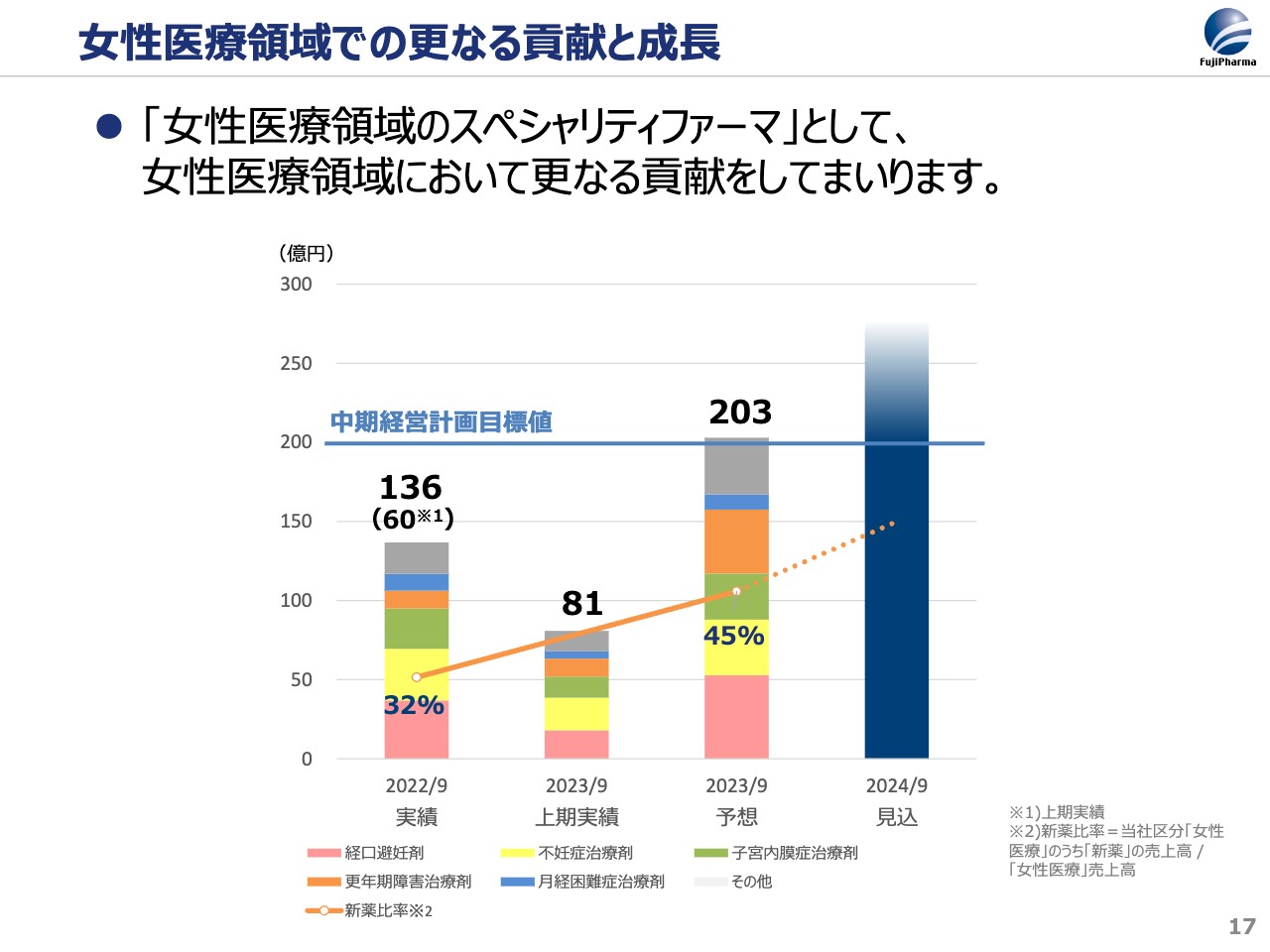

女性医療領域での更なる貢献と成長

佐藤:女性のwell-beingへの貢献を追求する中で、女性医療領域のスペシャリティファーマとしての位置付けは年々強固になってきています。

中期経営計画で2024年9月期に女性医療領域の売上高200億円を目指すとお伝えしましたが、今期の予想ですでに200億円を超えており、来期にはさらに大きな貢献ができるのではないかと思っています。

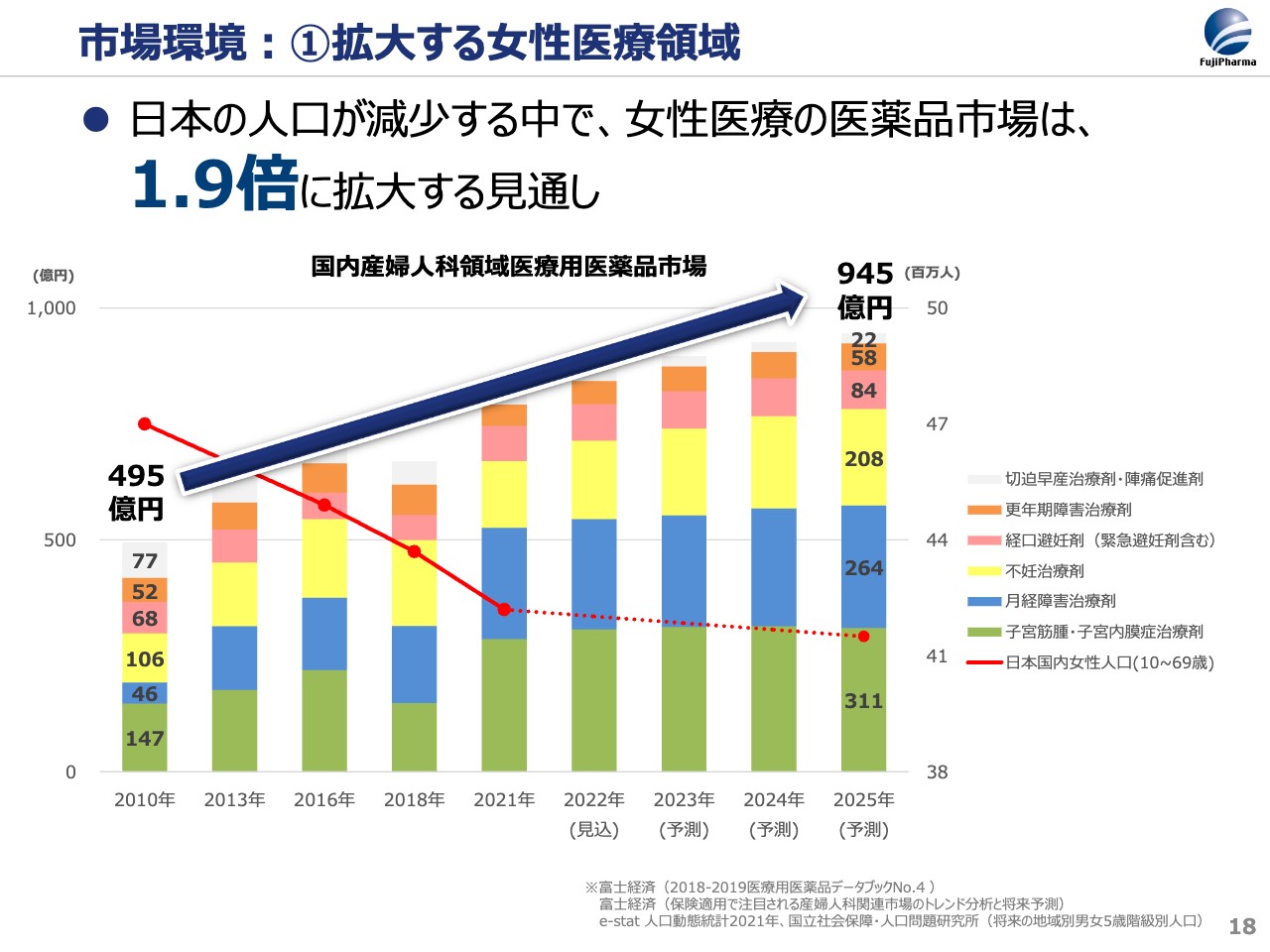

市場環境:①拡大する女性医療領域

佐藤:なぜ女性医療領域でのプレゼンスが拡大しているのか疑問に思う方もいるかと思いますので、いくつかの要素に分けて簡単にご説明します。

まず女性医療領域における医薬品の市場自体が拡大しています。日本の人口は減っているため、当然ながら女性の人口も減っているのですが、女性医療の医療用医薬品の市場は年々拡大しており、2025年には2010年比で約2倍になると見込まれています。

市場環境:②高まる女性の健康課題への意識

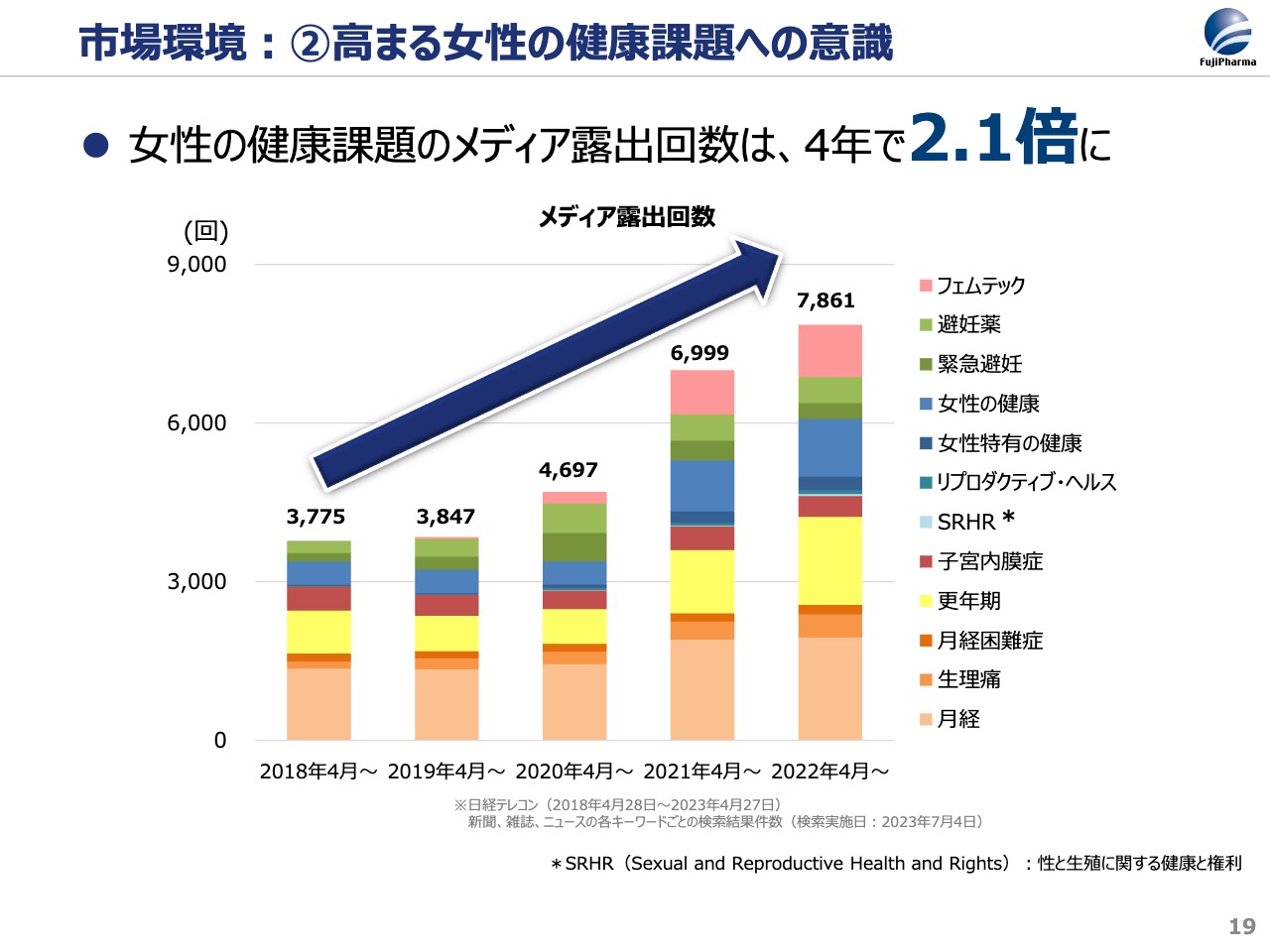

佐藤:なぜそのようなことが起こっているかと言いますと、近年の女性活躍や多様性の意識の高まりの中で、女性の健康課題への関心も非常に高まっているためです。直近4年間で、女性の健康課題がメディアで取り上げられた回数がほぼ倍増しているというデータもあります。

市場環境:③日本の女性医療用医薬品の普及率は低い

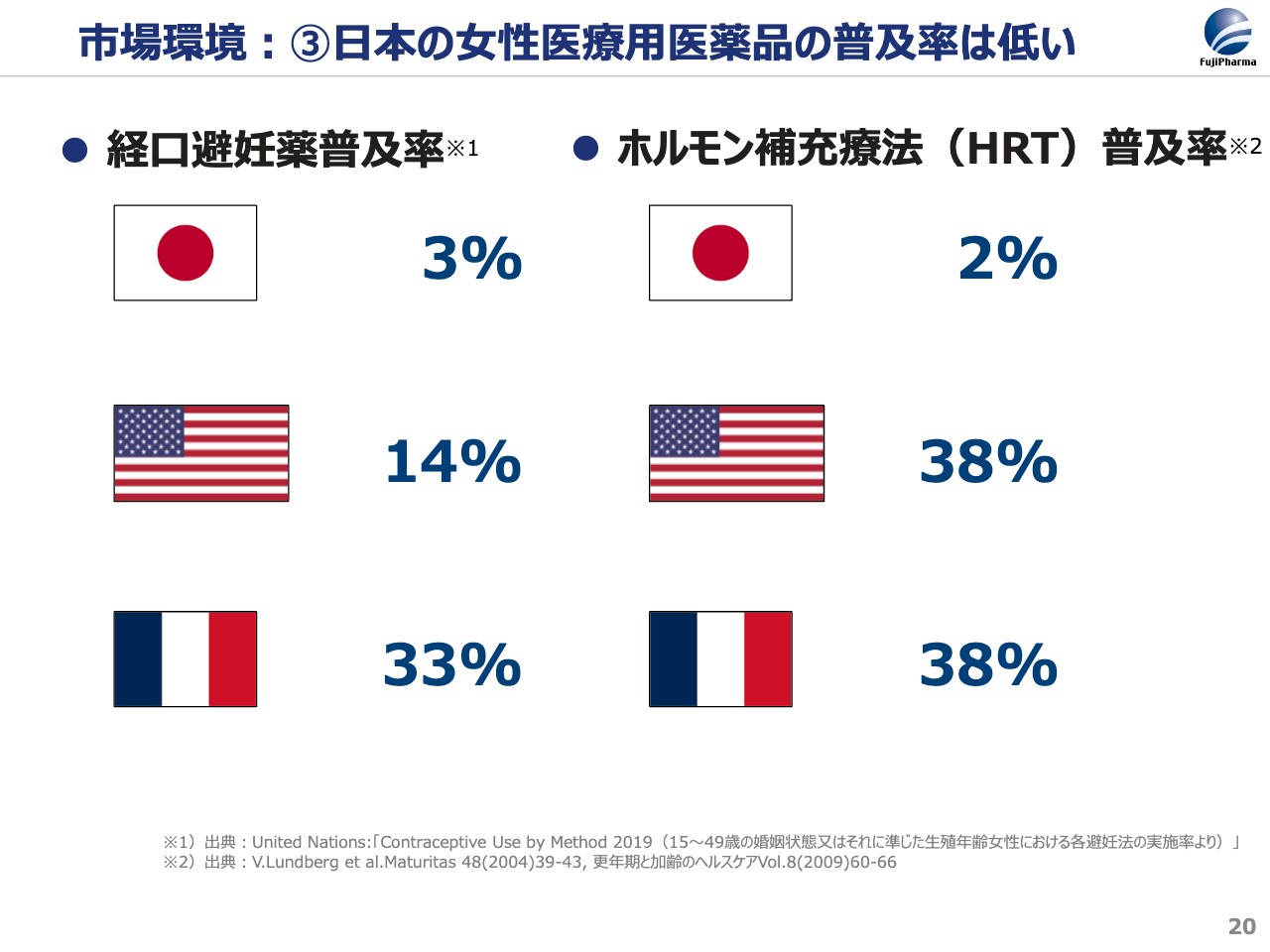

佐藤:もう1つの要素として、そもそもの発射台が低いということがあります。日本での女性医療用の医薬品、特にホルモン製剤の普及率はかなり低いです。経口避妊薬の普及率は約3パーセントと欧米先進国より1桁小さい状態ですし、更年期障害におけるホルモン補充療法の普及率も約2パーセントと、欧米先進国との間に大きな差がある状態です。

富士製薬工業の取組み:①製品ラインナップの拡充

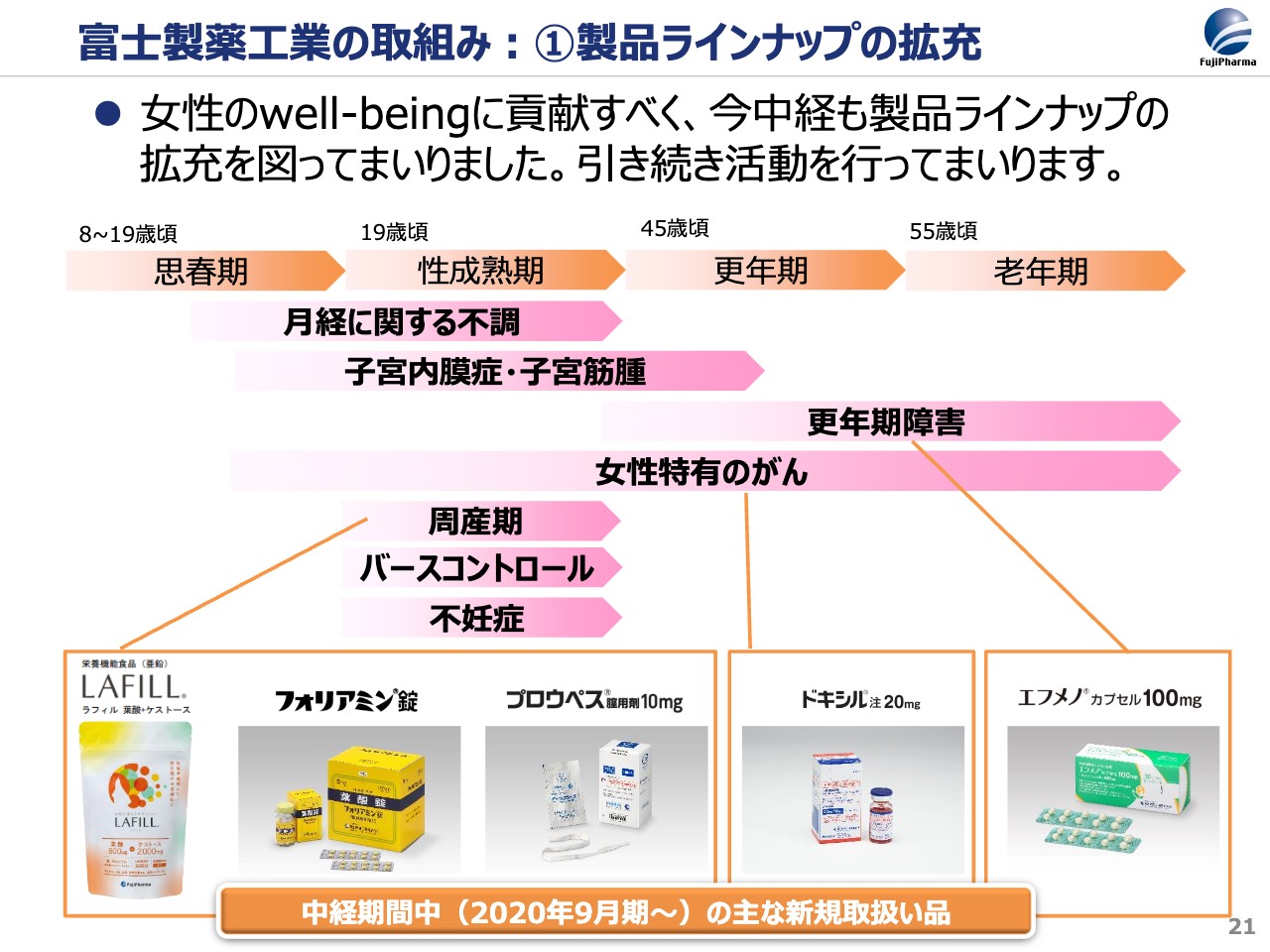

佐藤:伸びていく女性医療領域にしっかりと貢献するための当社の5つの取り組みについてお話しします。1つ目の取り組みは、製品ラインナップの拡充です。

スライド上段に記載のとおり、多くの疾患領域に多様な医薬品を提供していますが、さらに拡充していくことを考えています。そのため下段にあるとおり、中期経営計画期間中にも新薬の上市や販売提携・事業承継などのアクションを取ってきました。

富士製薬工業の取組み:②製造能力強化

佐藤:2つ目の取り組みは、製造能力の強化です。ホルモン錠剤の需要の高まりを受けて、製造キャパシティを3倍に拡大するプロジェクトを実行しました。昨年6月に竣工した第6製材棟での実生産の準備を進めており、当初の計画より遅れてはいるものの、今年中に稼働させる考えです。

富士製薬工業の取組み:③啓発活動

佐藤:3つ目の取り組みは、啓発活動です。先ほどお伝えしたとおり、日本では特にホルモン製剤の普及率が非常に低い状況にあります。

理由はいくつかあるのですが、まず女性が婦人科に行きにくいという風潮があります。また、女性特有の健康課題に対する社会の理解が不足していることや、男性側だけでなく女性自身の知識・意識の向上も課題です。

このような社会の理解を深め、女性も男性も意識を変えていくために、啓発活動を行っています。例えば、完全に無料で広告も一切ないアプリの提供や、女性のwell-being向上に向けた各種セミナーの実施、メディア・団体への協賛を実施しています。

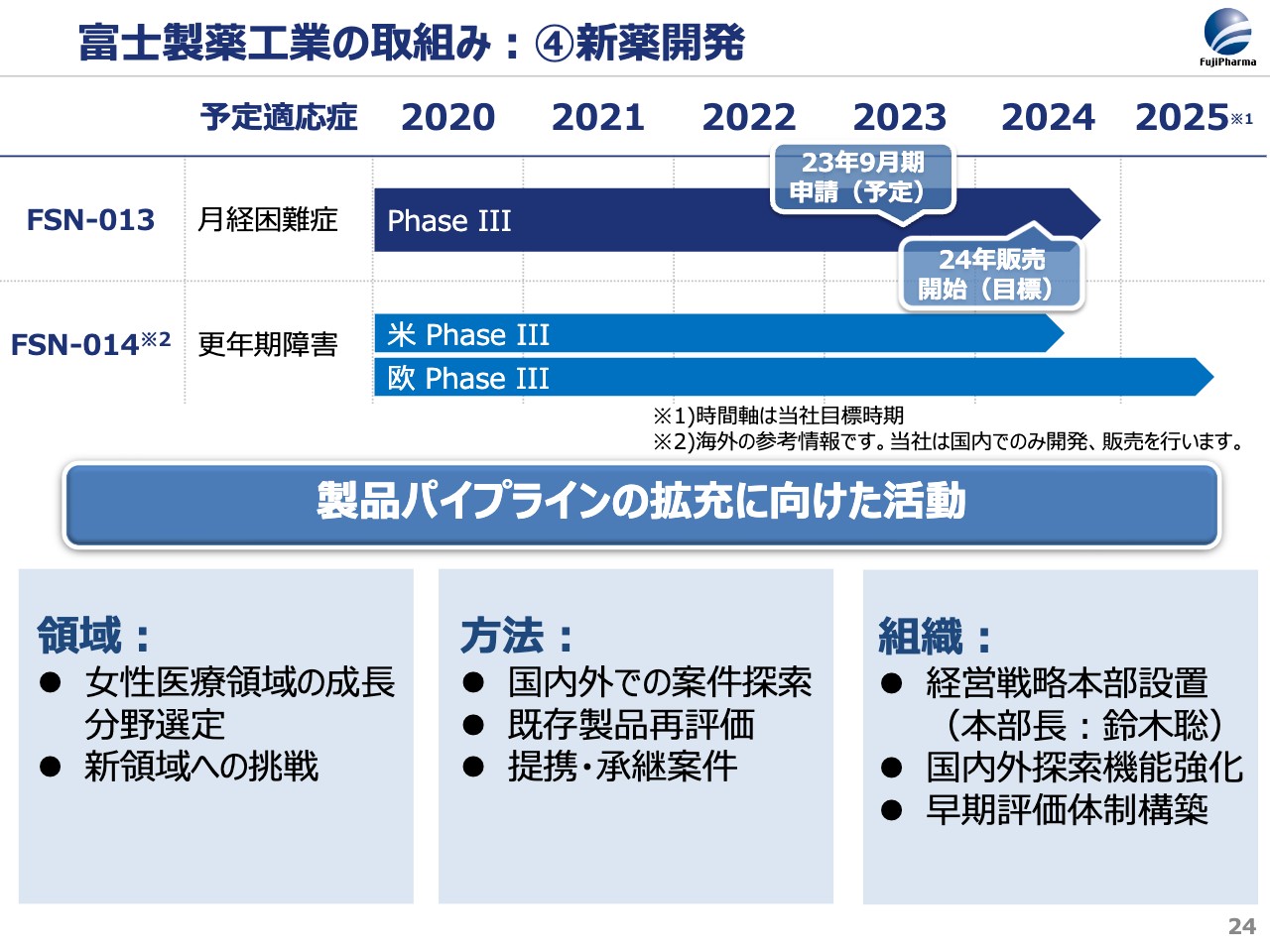

富士製薬工業の取組み:④新薬開発

佐藤:4つ目の取り組みは、新薬の開発です。先ほどお伝えした更年期障害の新薬「FSN-011-01」を「エフメノカプセル」として上市しました。ほかにも、「FSN-013」「FSN-014」の開発を継続しています。数年でこのような状態になっていますので、ここに新たなパイプラインを追加すべく取り組みを強化しています。

具体的には、昨年8月に大手の先発医薬品メーカーで国内外での経営経験が非常に豊富な鈴木聡氏を経営戦略本部長に迎え、経営戦略本部を設置しました。これにより国内外での探索機能を強化して、それを迅速かつ確実に評価する体制を整えています。

また、女性医療領域での成長分野の選定プロジェクト以外にも、新領域についての検証も始めています。パイプライン強化の方法として、国内外での案件対策を進めているほか、既存品の再評価や、販売提携・事業承継といった外部の成長機会も追求しています。

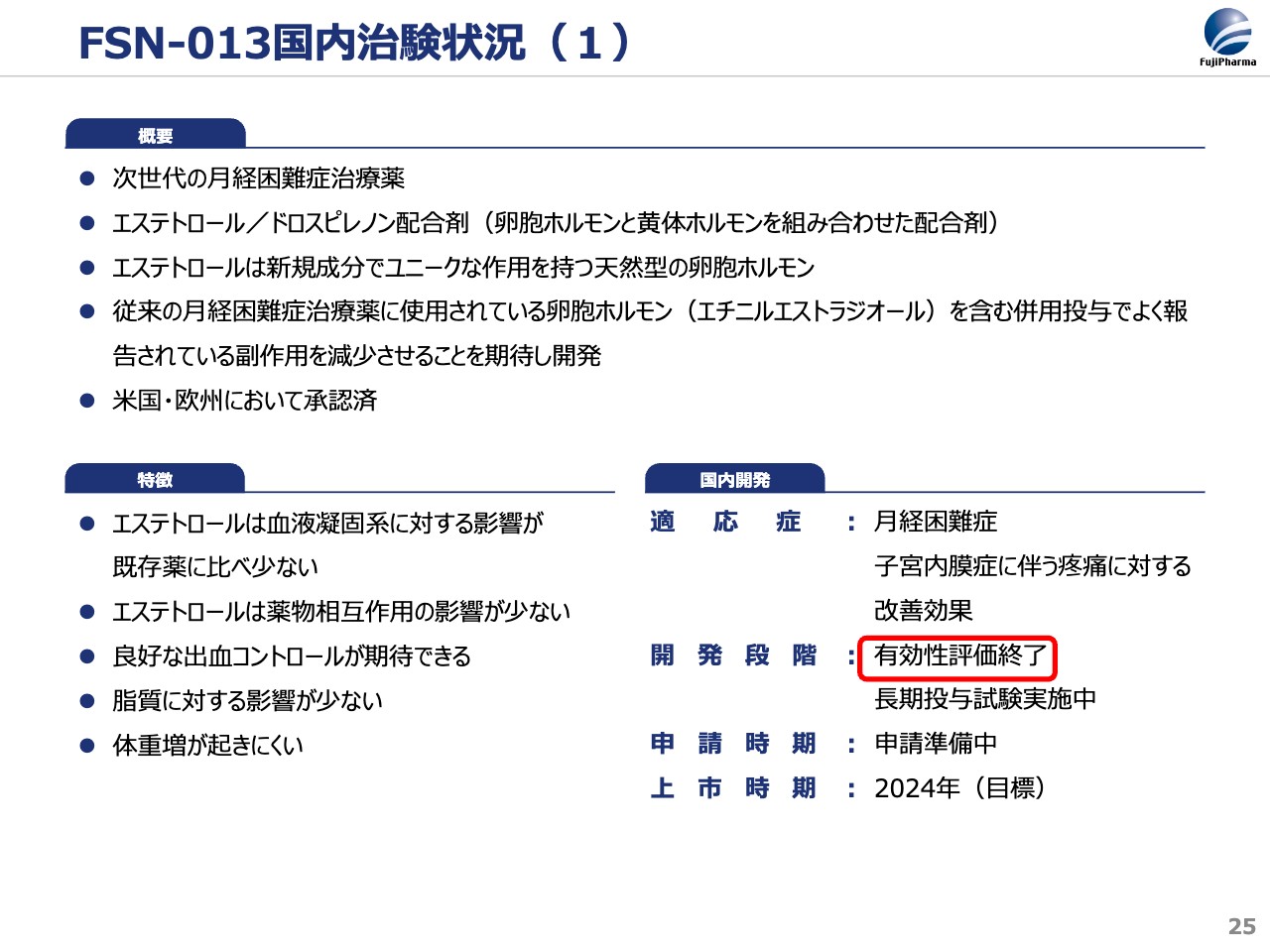

FSN-013国内治験状況(1)

佐藤:次世代の月経困難症治療薬として期待している大型新薬の治験状況についてお話しします。本日はいろいろなバックグラウンドの方が参加されていると思いますので、こちらのスライドで簡単にご説明し、次ページ以降の詳細な説明は割愛します。

「FSN-013」はエストロゲンとプロゲステロンを配合した、経口避妊薬ないしは月経困難症治療薬として用いられるピルです。今回配合するエストロゲンはエステトロールという第4のエストロゲンで、現在用いられているエストロゲンで知られる副作用を抑えることが期待できます。

現在、今期中の申請を目指して準備を進めており、2024年には上市できるのではないかと目標を設定しています。

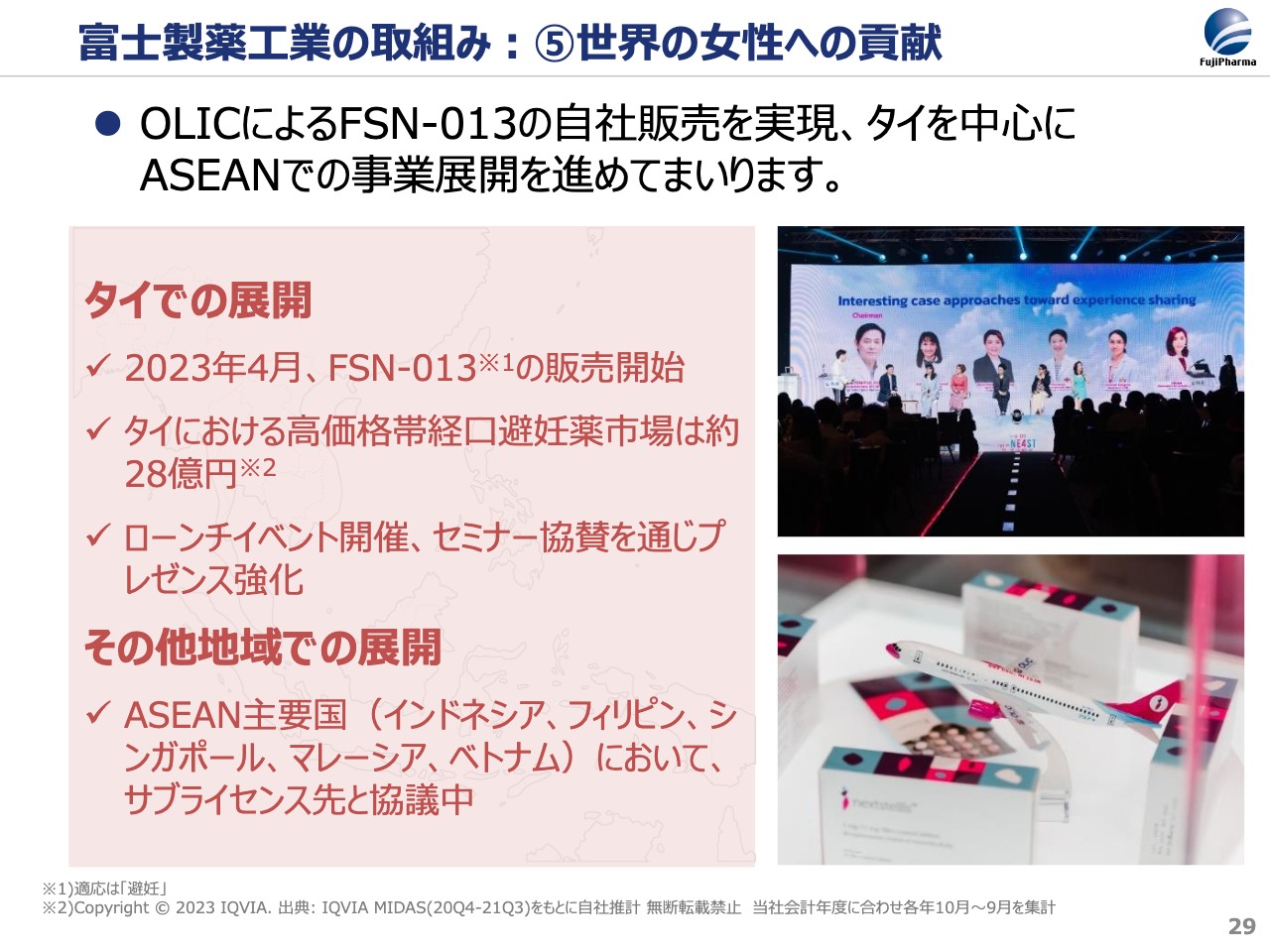

富士製薬工業の取組み:⑤世界の女性への貢献

佐藤:5つ目の取り組みは、世界の女性のwell-beingへの貢献です。「FSN-013」は、日本では申請に向けて準備をしていますが、タイでは4月から経口避妊薬として販売を開始しています。産婦人科の学会に合わせて、バンコクで非常に大規模なイベントも行い、足元では社内計画を大きく上回って順調に推移しています。

タイ以外のASEANの主要国ではサブライセンスによる販売を計画しており、サブライセンス先と協議を進めている状況です。

坂本:「FSN-013」について、タイでは経口避妊薬の市場があるとのことですが、タイを含めたASEAN諸国でどのくらい売れる見込みなのでしょうか?

佐藤:タイにおける「FSN-013」の具体的な売上計画は開示していませんが、いくつか周辺情報をお伝えしますので、その中でイメージしていただければと思います。

まず、タイでの経口避妊薬の普及率は20パーセントと、日本の3パーセントに比べて非常に高いです。廉価なものから高価格帯のものまでありますが、「FSN-013」は高価格帯のものに分類され、その市場は日本円で30億円ほどの規模となっています。

一方で、タイの特徴として、上市してから最初の2年は病院を通じての処方しかできません。しかし、ピルの場合は薬局を通じて購入する人が多く、具体的には医療機関経由が5パーセント、薬局経由が95パーセントです。そのため、最初の2年間に病院経由でしっかり売上を伸ばしていくことが、3年目以降の薬局市場にもつながっていくと考え、取り組んでいます。

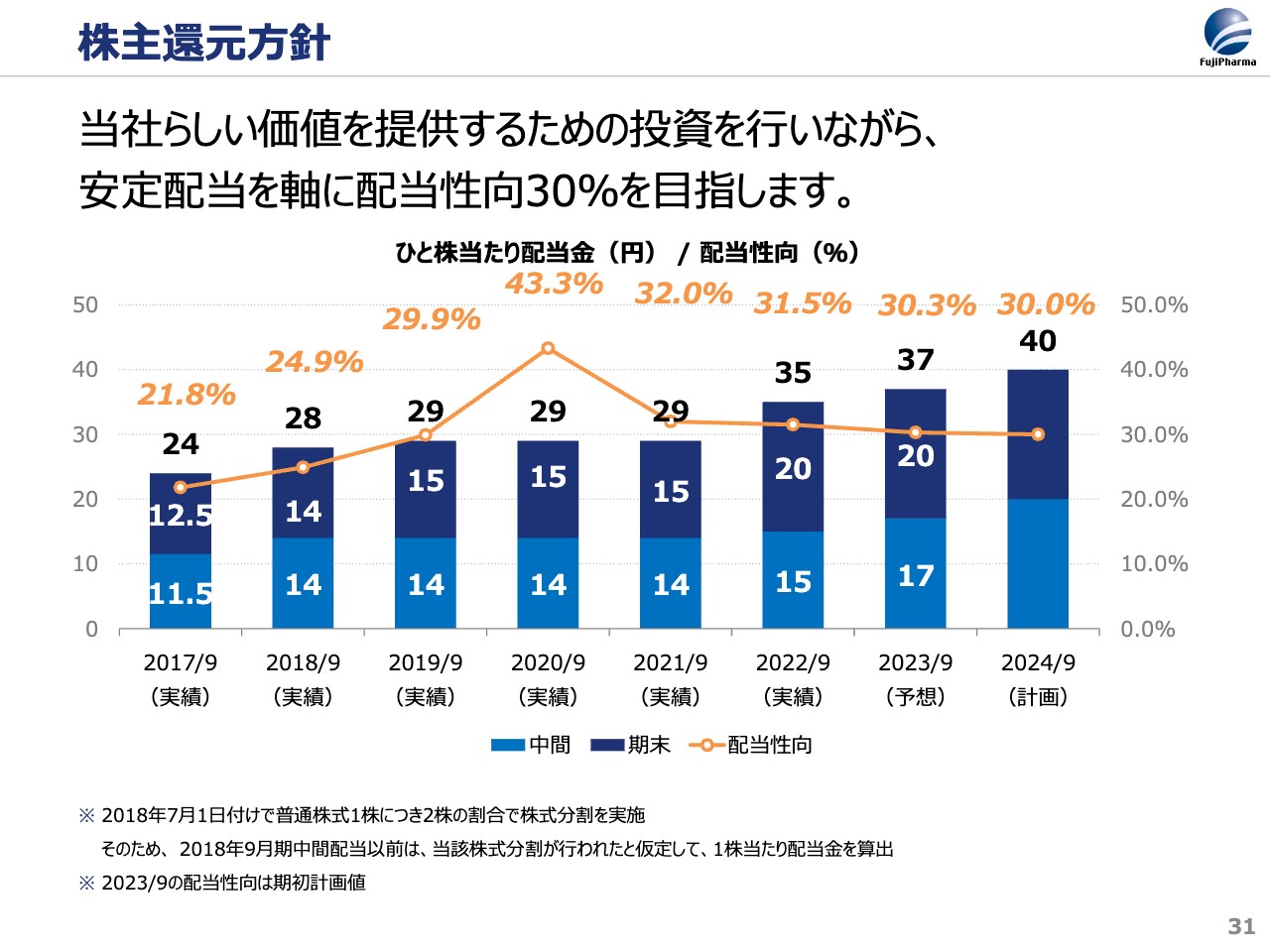

株主還元方針

佐藤:ここからは財務戦略として、株主還元方針、財務指標、IR活動の3点についてご説明します。

株主還元方針は、原則として配当性向30パーセントを目安としています。2020年9月期には、業績が落ち込む中でもご支援いただいている株主のみなさまへの安定配当を優先したため、一時的に30パーセントを大きく上回りました。

その後は、おおむね30パーセントを維持している状態です。今期予想は来期計画を原則とし、配当性向30パーセントを軸に考えています。

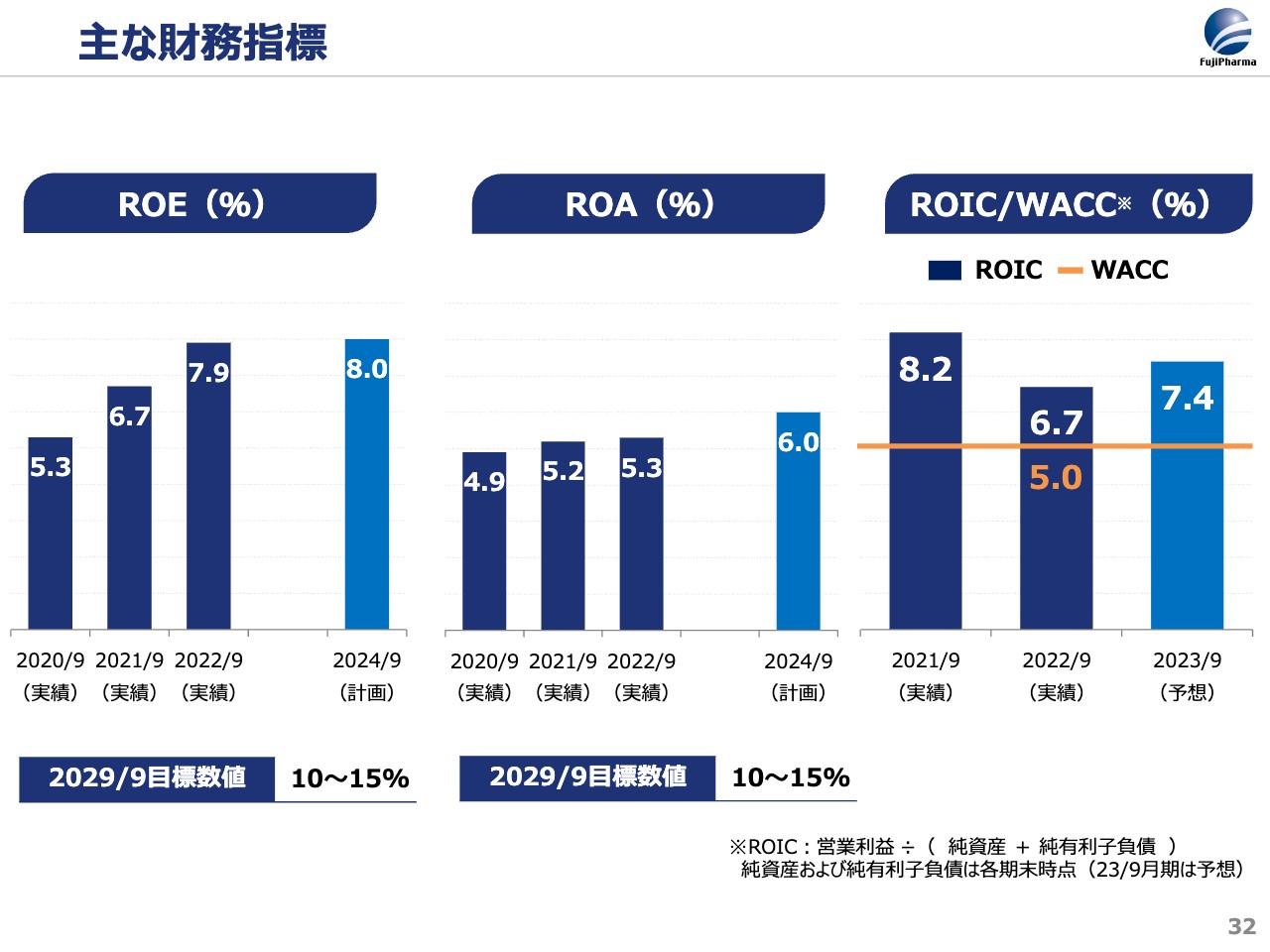

主な財務指標

佐藤:財務指標についてお話しします。当社は中期経営計画にROE8パーセント、ROA6パーセントという目標を掲げています。数値は毎期向上していることに加え、目標達成に向けて中間期の2023年5月期の決算説明会から、ROICとWACCの開示を開始しています。

当社のPBRは約0.7倍で、1倍を大きく割っています。PERも10倍を割っている状態ですが、ROICはWACCを上回っているため、価値を棄損しているのではなく、価値を創造している状態だと判断しています。

残念ながら、PBRやPERの指標は非常に低い状態ですが、価値は十分に生み出していると評価していただければ、PBRもPERも上がってくるのではないかと考えています。

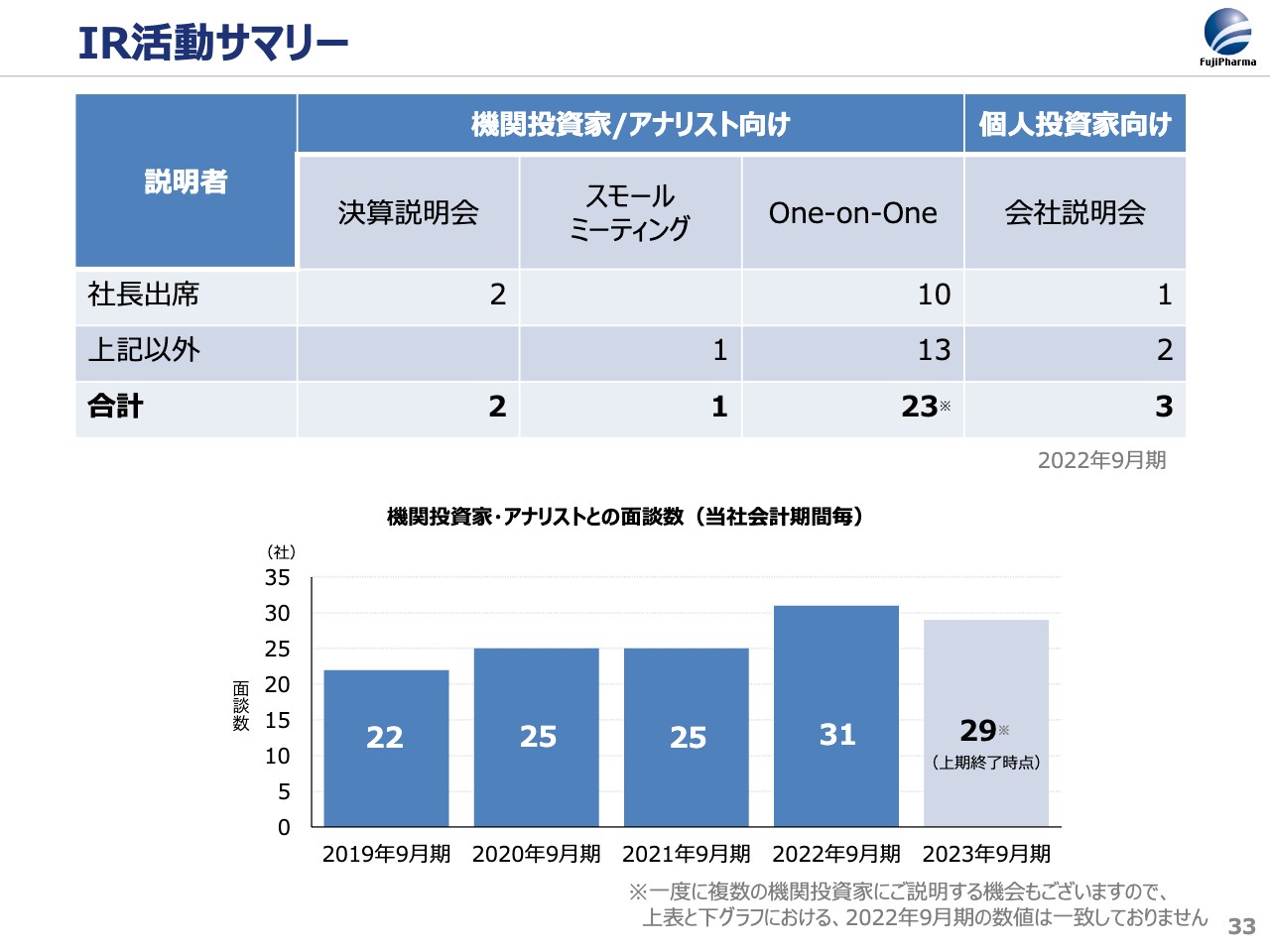

IR活動サマリー

佐藤:IRの活動状況です。今期は女性医療領域のスペシャリティファーマとして、当社に多くの関心をいただいています。

スライドの下のグラフが、当社の、機関投資家やアナリスト向けの面談状況です。今期は上半期終了時点で前期1年分に匹敵するくらいの面談数であり、第3四半期まで累計すると、さらに伸びていくと思われます。

個人投資家のみなさま向けの説明会は、7月に続いて2回目です。今後も積極的にみなさまとの対話を深め、株価や売買高の向上、そして企業価値の向上に努めていきたいと思っています。

坂本:私も数々のIRを行っていますが、このような表を見るのは意外と珍しいです。しかし、状況が非常によくわかりますね。機関投資家とのミーティングでは、主にどんな質問が多いのでしょうか?

佐藤:コアな質問は、やはり収益性と成長性についてです。

坂本:私がうかがったような質問が主なのですね。

佐藤:はい。その中でも、私どもがコアとしている女性医療領域がなぜ伸びているのか、また、そこで何ができているのか、そのためにどのような手を打ち、その結果が足元の数字の動きと私どもが将来目指しているところへどのようにリンクしているのかということを、かなりロジカルに聞かれるということが多いです。

坂本:それはどちらかというと、セクターアナリストが多いのでしょうか? それともファンドマネージャーのような機関投資家が多いのでしょうか?

佐藤:私どもとしてはアナリストでカバーいただいている方を増やしたいのですが、なかなか増えない状況です。そのため、機関投資家のほうが多いです。

IRメール配信サービスのご案内

佐藤:当社ではIR情報のメール配信サービスを行っていますので、「富士製薬工業、面白そうだな」と思っていただけましたら、ぜひご登録ください。本日の説明を通じて少しでも興味を持っていただきたいと思います。ご不明な点などありましたら、当社のIRチームにお問い合わせください。

本日の私からのご説明は以上です。お時間をいただき本当にありがとうございました。

質疑応答:女性医療および急性期医療役のシェアについて

坂本:「女性医療および急性期医療薬のシェアを教えてください」というご質問です。薬によってシェアが異なると思いますので、お話しできる範囲で教えてください。ピルについては先ほど教えていただいたので、それ以外でお願いします。

佐藤:はい。まずは女性医療領域です。先ほどもお話ししましたが、さまざまな疾患がありますので、シェアをお示しするのは難しい部分があります。主なものでは、ピルは4割を超えているとお伝えしました。緊急避妊薬も9割くらいです。

そのほか、不妊治療で使われる「ウトロゲスタン」という薬剤も順調に伸びている製剤でして、4割程度のシェアがあります。

1996年に参入した造影剤は、先発品も含めると約3割です。ただ、後発品の中だけですと7割から8割ぐらいのシェアがあります。

坂本:高いですね。けっこう競合企業もいるのではないでしょうか?

佐藤:おっしゃるとおりです。造影剤は市場自体の伸びは厳しく、プレーヤーも少ない中ですので、競争が激しい領域ではあります。

質疑応答:メディアを介した企業広告活動の検討について

坂本:「知名度を高めるために、投資家向けのIRをされていますが、CMを含めたメディアを通じた企業広告などを、もう少し積極的に行っていく予定はあるのでしょうか?」とのことです。特に経口避妊薬等は、薬局では買えませんが、かなり身近な製品でもあると思います。いかがでしょうか?

佐藤:そもそも「富士」を冠する企業名が多く、その中に薬品を扱っている会社もありますので、同じような課題を持っています。

坂本:そうですね。本日も混乱している方がいらっしゃるのではないかと思いました。

佐藤:私どもは富士製薬工業ですが、認知度が低いという課題意識はあります。ただ、マスメディアを通じた企業広告は非常にコストがかかるということと、私どもは大衆薬と言いますか、BtoCの事業は行っていないため、その中で知名度をあげるのは非常に難しいと思っています。

一方で、社名を出して啓発活動を行っていると、当社に興味を持ってお声を掛けてくださる例も多くあります。そのようなかたちでのブランディングにも取り組んでいきたいと思っています。

質疑応答:円安が業績に与える影響について

坂本:「円安が進んでいます。原薬の購入は輸入するものも多いと思うのですが、円安が業績に与える影響のようなものがあれば教えてください」とのご質問です。

佐藤:おっしゃるとおり、原材料は輸入が多いです。特に私どもの取引相手は欧州が多いため、ユーロと円の関係が響き、円安によって原材料の購入コストが上がっています。

一方で、タイの子会社が売上の約1割を占めています。こちらはタイバーツになりますが、タイの場合は円安が私どもの利益を増やすという効果があります。そのため、どちらの影響もあるとは思っています。

質疑応答:アジア圏外での避妊薬の展開について

増井麻里子氏(以下、増井):「避妊薬のアジア以外での展開予定はありますか?」というご質問です。

佐藤:アジア以外というと、欧米やその他の国々のことだと思います。私どもは現状において、まずは日本とASEANをつなぐことを考えていますので、それ以外の国はこれから取り組んでいこうと考えています。

ただし、中期経営計画においては北米などでの展開も掲げているため、外部成長の機会になるとは思いますが、今後考えていければと思っています。

質疑応答:工場建設について

坂本:工場の建設が遅れているというお話もありましたが、これについて「費用も当初の予定以上にかかっているのでしょうか?」というご質問がきています。

佐藤:先ほどの経口避妊薬の増産についてですが、費用については大きくコストオーバーランが起こっているわけではありません。実際に種々の機械を稼働させた際、想定していなかったことが起きることもあり、その対応をしている状況です。

ただ、現時点で予定している今年中の実稼働については実現できると考えています。

質疑応答:取り扱い医療領域の拡大について

坂本:「取り扱いの医療領域を拡大されるのでしょうか?」というご質問です。バイオシミラーのお話もありましたが、差し支えない範囲で教えてください。

佐藤:新しい領域に飛び込むのは、企業の体力的にもなかなか難しいところがあります。ご指摘のバイオシミラー領域は、私どもが手掛けようとしている領域の一部を過去に開示していますが、新しい領域もまだあります。

その布石として、ひとつは消化器領域なのですが、製品を承継しフットプリントを拡大しています。そこから大きく手を広げていくかについては、まだまだほかにしっかり行うべきことがあるのではないかと思っています。

質疑応答:PBR1倍割れに対する対策と進捗について

坂本:「PBR1倍割れに対する対策と、進捗について教えてください」というご質問です。御社は株価が安いと思われているのであれば、どちらかというと株価についてお聞きしたいところです。利益率は非常に上がってきていると思います。

お答えが難しいかとは思いますが、何か特別に実施していることがあれば教えてください。

佐藤:本当に難しい問題ですね。いろいろな手を打ったことが結果として現れるかどうかは、翌日のマーケットを見てみないとわかりません。

ただ、先ほどお伝えしたように、私どもは調達コストも、そこからの投下資本のリターンも開示しました。そこに超過リターンがあるということは、PBRは1倍を割っていないはずです。

その点について投資家のみなさまにはしっかりご評価いただき、「なるほど、富士製薬工業が言っているのはこういったことか」「しっかり価値を生んでいるのであれば、ここはもう少し挑戦してみようか」とご支援いただければ、おのずと改善していくと思っています。決して、打ち出の小槌や魔法の杖のようなものがあるわけではありません。

坂本:このようなIR活動も1つの手段ですね。続けることで認知度も高まるため、大事なことだと思います。

佐藤:本日のような機会は本当にありがたいと感じています。

質疑応答:コロナ禍でのサプライチェーン問題について

増井:原料と原薬のことをもう少し聞かせてください。コロナ禍でサプライチェーンの問題が起きたと国内でも話題になりましたが、御社ではそのような問題はなかったのでしょうか?

佐藤:顕在化する問題として、私どものすべての取扱品が出荷調整をしていないわけではなく、対象品もあります。原薬の中には需要と供給のバランスが崩れて価格が上がり、調達が難しくなることはありました。

幸い、それによって非常に大きなご迷惑をおかけするという事態は比較的少なかったかと思います。もちろん、ご迷惑をおかけした例はあるため、関係者の方には大変申し訳ない気持ちです。

質疑応答:M&Aについて

坂本:M&Aのお考えについてお聞きします。これまでも大きなM&Aをずっと実施されてきたとは思いますが、今後の方向性について教えてください。

一般的な手法で、ある程度薬剤を持っている企業を狙うのか、発展途上の企業を買うのか、もしくはどのような領域に興味があるのかなど、お話しできる範囲でかまいませんのでお願いします。

佐藤:現行の中期経営計画でも、M&Aとは言えませんが、外部成長機会による製品のポートフォリオの買収は行ってきました。事業の買収としては、2012年のタイのOLIC社1件のみです。

中期経営計画では北米の話のほか、タイを含めたASEANにおける製造販売事業の拡充を、外部成長機会を含めて検討しています。どちらかというと、その計画を達成するための手段としてM&Aを考えており、まったく異なる領域を狙うといったことは、今はあまり考えていません。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:業績と徳の評価の割合について教えてください。

回答:業績評価・徳目評価は、昇給・昇格などそれぞれの評価対象によって評価反映方法を個別に設定しています。全体で何対何という設定はしておりません。

<質問2>

質問:日本は欧米諸国と比べてピルの普及率が低いと聞きますが、欧米主要国と比較し普及率にどのくらい差があるのでしょうか? 普及率が低い理由、潜在市場はどのくらいあるかもお聞きしたいです。

回答:普及率の違いは、米国13.7パーセント、ドイツ31.7パーセント、イギリス26.1パーセント、フランス33.1パーセントに対し、日本の普及率は2.9パーセントです。

日本における普及率が低い理由としては、「経口避妊薬の認知度が高くない」「経口避妊薬に良いイメージが持たれていなかった」「身体に不調をきたしても産婦人科を受診するという意識が低い」「ホルモン剤そのものへの抵抗感を持つ人もいる」などが挙げられます。

潜在市場については、先述のとおり、広く普及している国に比べ日本の普及率は一桁違う状況で、拡大余地はまだまだあると考えております。昨今の女性の健康課題への関心の高まりやオンライン診療の拡大も受けて、経口避妊薬市場は約90億円、年9パーセント程度の成長率で拡大しています。中期経営計画においては、約10パーセントへの拡大を見込んでいましたが、見込みよりは遅いペースです。

<質問3>

質問:大株主の中にロータスジャパンという会社がありますが、仕事上の関係性がある先なのでしょうか。

回答:ロータスジャパンは、台湾にある製薬会社Lotus Pharmaceutical Co.,Ltd.のグループ企業です。当社は、Lotusの有するパイプラインを日本国内に導入すること等を目的とした資本業務提携契約を締結しており、日本におけるジェネリック医薬品の共同開発を進めております。

【ご参考(弊社リリース)】

・Lotusとの日本国内におけるジェネリック医薬品の共同開発およびライセンス契約締結に関するお知らせ

<質問4>

質問:29ページに、タイにおける高価格帯経口避妊薬市場が28億円との記載がありますが、ASEAN主要国全体ではどのくらいの規模になるのでしょうか?

回答:ASEAN主要国全体における高価格帯経口避妊薬市場は約55億円です(タイ含む)。

<質問5>

質問:20ページの普及率について、ASEAN主要国での普及率は何パーセントでしょうか?

回答:各国の経口避妊薬普及率は、インドネシア9.1パーセント、マレーシア8.8パーセント、フィリピン13.2パーセント、タイ19.6パーセント、ベトナム10.5パーセント、ラオス18.7パーセント、ミャンマー8.4パーセント、カンボジア13.7パーセントです。

【ご参考】上記のうち、半数超の国で経口避妊薬が主たる避妊手段として用いられておりますが、別の手段が多く用いられている国もございます。

・注射剤:インドネシア23.2パーセント、ミャンマー16.9パーセント

・IUD:ベトナム27.0パーセント

※各国の経口避妊薬の普及率及び避妊手段は、United Nations:「Contraceptive Use by Method 2019(15~49歳の婚姻状態又はそれに準じた生殖年齢女性における各避妊法の実施率より)」を参考にしております。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4554

|

2,285.0

(03/10)

|

+33.0

(+1.46%)

|

関連銘柄の最新ニュース

-

富士製薬(4554) 健康経営優良法人2026(大規模法人部門)認... 03/10 15:30

-

富士製薬(4554) 2026年3月15日開催 ログミーFinan... 02/27 15:30

-

[PTS]デイタイムセッション終了 15時30分以降の上昇1878... 02/20 16:33

-

富士製薬(4554) 非上場の親会社等の決算情報に関するお知らせ 02/19 16:30

-

富士製薬工業---エルトロンボパグ錠12.5mg「F」・25mg「... 02/17 17:50

新着ニュース

新着ニュース一覧-

今日 01:52

-

今日 01:40

-

今日 01:16

-

今日 00:52