そーせいグループ、ITを駆使した独自の創薬プラットフォームで、これまで不可能だった精密な創薬を実現

個人投資家様向けIRセミナー

野村広之進氏(以下、野村):みなさま、こんばんは。時間になりましたので、これよりそーせいグループの事業内容についてセミナーを開始します。私、そーせいグループCFOの野村と申します。本日はどうぞよろしくお願いいたします。

さて、本題に入る前に、少しだけ個人投資家様向けIRセミナー全体についてご紹介させてください。前回、10月4日の「バイオセクター入門」に参加していただいた方はご存じかと思いますが、10月に2本立てで個人投資家様向けIRセミナーを開催しています。

第1回目は3週間前の10月4日に開催して、当社に限らないバイオセクター全体について、ざっくばらんに紹介させていただきました。内容は、ログミーFinanceからの書き起こしが公開されていますので、興味があればぜひご覧ください。

本日は第2回目で、当社の事業内容を掘り下げていきたいと思います。前半は45分程度でご説明をし、後半45分は質疑応答を行います。ぜひみなさま、リラックスしてご参加いただければありがたく思います。

資料はZoomウェビナーにも投影しますが、当社ホームページ右上の「株主・投資家情報」のタブより、「説明会資料・動画」にアクセスすればご覧いただけますので、そちらもご活用いただければと思います。それでは内容に移っていきたいと思います。

目次

こちらのスライドが本日の目次になります。本日は大きく5つのテーマでお話しします。

1つ目は前回のおさらいですが、スライドを4枚に絞り、本日の当社の話に関係する部分である、創薬の基本的な流れとバイオベンチャーのビジネスモデルをもう一度簡単にご紹介します。2つ目のテーマは当社の概要の説明です。そして3つ目のテーマはGPCRの説明になります。

GPCRという単語は本日初めて出てきたキーワードですが、すでに「なんのことですか?」という方もいらっしゃるのではないかと、少し心配しています。創薬や薬づくりの世界で、ターゲットとして最大のグループがGPCR(Gタンパク質共役受容体)になります。本日はこちらについて、できるだけわかりやすく解説したいと思います。

4つ目のテーマは、当社の開発品の状況についての説明になります。そして5つ目のテーマが、当社の今後の目標です。

4つ目と5つ目のテーマは、10月13日のR&D説明会でも詳細をお話ししました。本日はそれをかいつまんでご説明しますが、13日の資料や動画についても当社ホームページに公開されていますので、興味がある方は後ほどご覧ください。

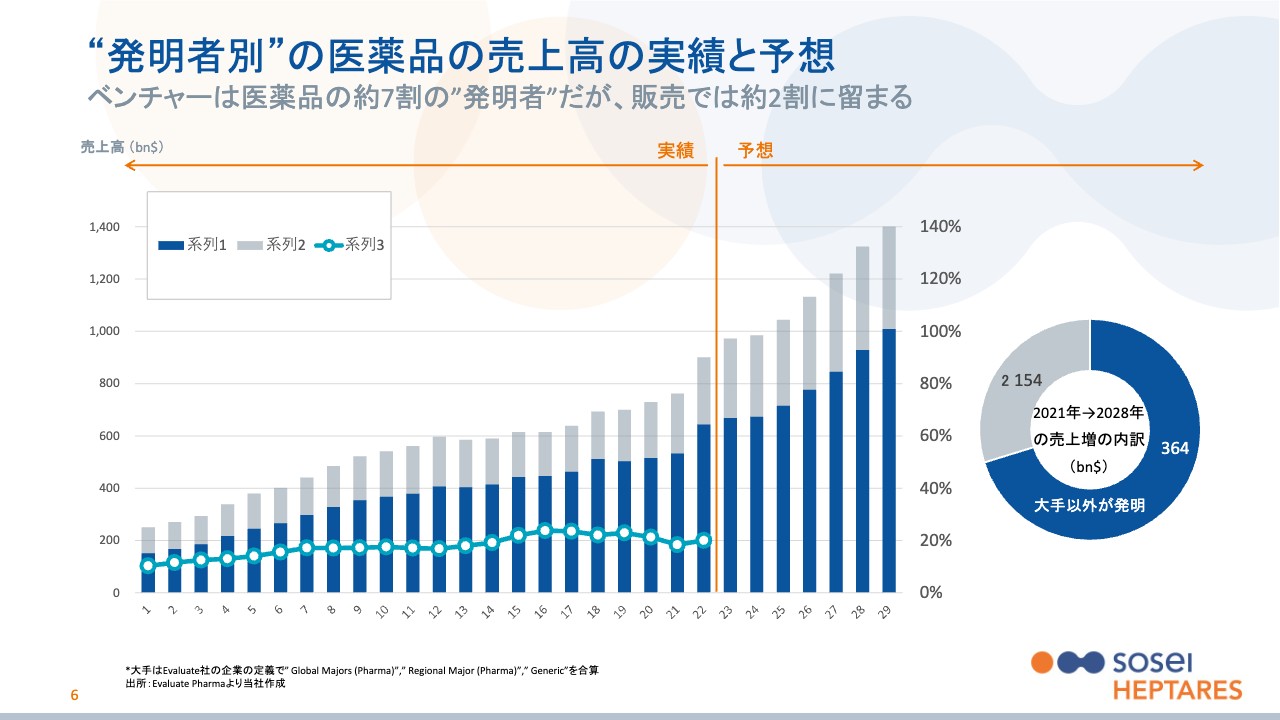

“発明者別”の医薬品の売上高の実績と予想

それでは、本題に入っていきたいと思います。前回のおさらいになりますが、こちらのグラフは2000年以降の医薬品の売上高の実績と、2022年から2028年までの売上高の予想を表したものです。

グラフの色ですが、「医薬品の発明者が誰だったのか」で色分けされています。青色の部分が、大手製薬企業以外の創薬ベンチャーなどによって発明された医薬品の売上高になります。グレーの部分は、みなさまが名前をよく知っているであろう、大手製薬企業が発明した医薬品の売上高です。

注目していただきたい1点目は、一目瞭然ですが、薬を発明したという部分だけで見てみると、大手以外の割合が多く、つまり、発明の中心は創薬ベンチャーだということです。大手以外が発明した医薬品が、医薬品売上高全体の約7割を占めているということが、今の医薬品マーケットの状況です。

とはいえ、みなさまの中には「そうは言ってもベンチャー企業が薬を売っているのをあまり見かけたことがない」と思う方がたくさんいらっしゃるかと思います。薬局で薬をもらっても、だいたいは大手製薬企業のラベルが付いていると思います。この点はご認識のとおりです。

これが正に注目していただきたい2点目で、棒グラフの下部に水色の折れ線グラフがあります。こちらは右軸に対応しており、2021年は約20パーセントのあたりを指しています。これは、ベンチャー企業が販売まで行っている割合が約20パーセントということを指しています。

この2つを整理すると、まずベンチャー企業は全体の薬のうち約7割を発明していますが、自分たちで販売まで行なっているのは2割程度ということになります。では、7割から2割を引いた残りの5割はどこに行ったのかというと、これは創薬が得意なベンチャーが、自分たちで発明した後に、開発販売が得意な大手製薬企業へライセンス契約というかたちで、権利を移したものになります。

当社もそうですが、創薬ベンチャーは薬を発明して、あるところまできたら大手とライセンス契約をするといったビジネスモデルを取っています。そのようなビジネスモデルがこちらのグラフから垣間見えます。

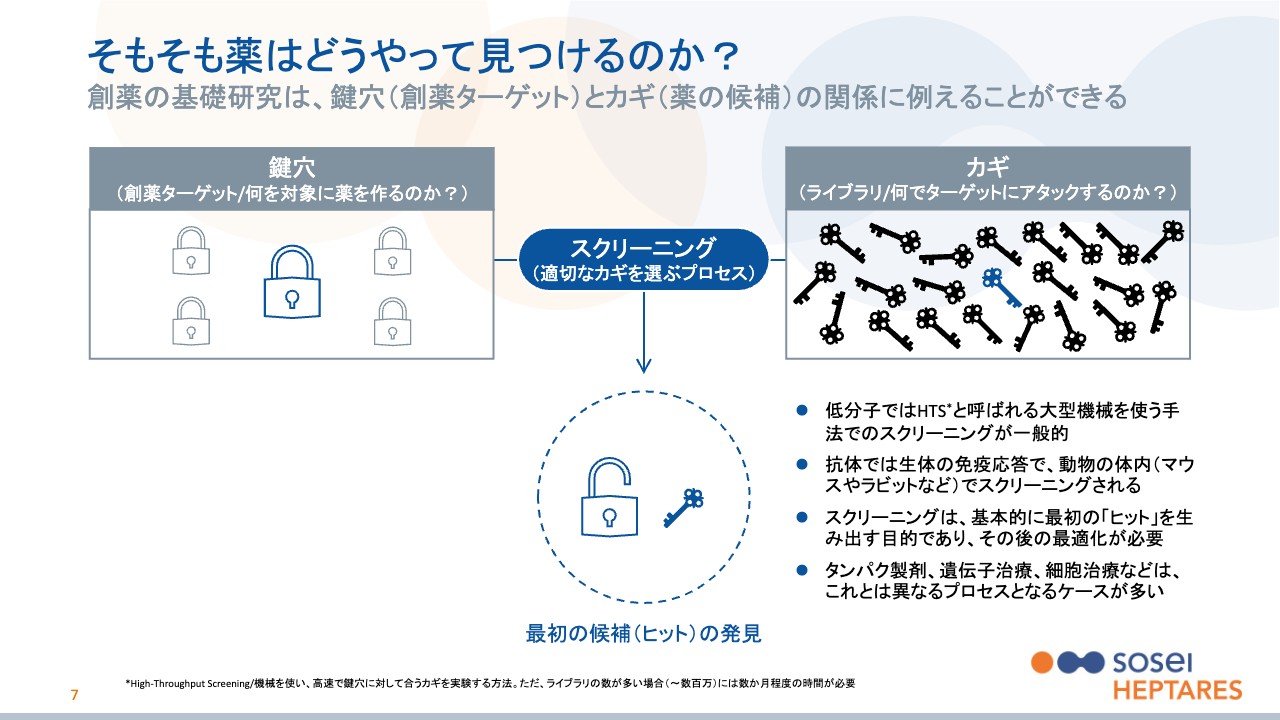

そもそも薬はどうやって見つけるのか?

次に、7ページと8ページでは、「ベンチャーはどのように薬を発明しているのか?」「大手とは一体何が違うのか?」というお話をしたいと思います。

それを理解するために、「そもそも薬はどうやって見つけるのか?」「どのように発明されているのか?」というコンセプトを簡単に整理したのが7ページ目のスライドです。

「薬を発明する」と聞くと、なんだかとても複雑なことをしているイメージを持つかもしれません。確かに複雑なプロセスなのですが、コンセプトは実はそれほど難しくありません。

まず、1つの鍵穴と無数のカギをイメージしていただきたいと思います。左側にある鍵穴が病気の原因を表しています。我々の世界では創薬を行う際のターゲットという意味で、「創薬ターゲット」と呼んでいます。

それに対して、右側にあるカギは薬の候補を表しており、製薬企業は基本的に、たくさんの種類のカギを持っています。これらは「ライブラリー」と呼ばれています。「創薬ターゲット(鍵穴)」に対して「ライブラリー(カギ)」を試していき、正しい組み合わせで、左側の鍵穴を開けることができれば、病気が治るイメージです。このようにカギを選ぶプロセスを「スクリーニング」と呼んでいます。これが創薬の基本的な考え方になります。

ご想像いただけると思いますが、鍵穴にも多くの種類がありますので、適切な鍵穴を見つけ、さらにそれに合うカギを見つけるというプロセスが、創薬の難しい部分になります。

反対に、ここが創薬ベンチャーにとっては腕の見せどころでもあります。どの鍵穴が病気を正しく治せる鍵穴で、どのカギでそれを開けることができるのかという点です。

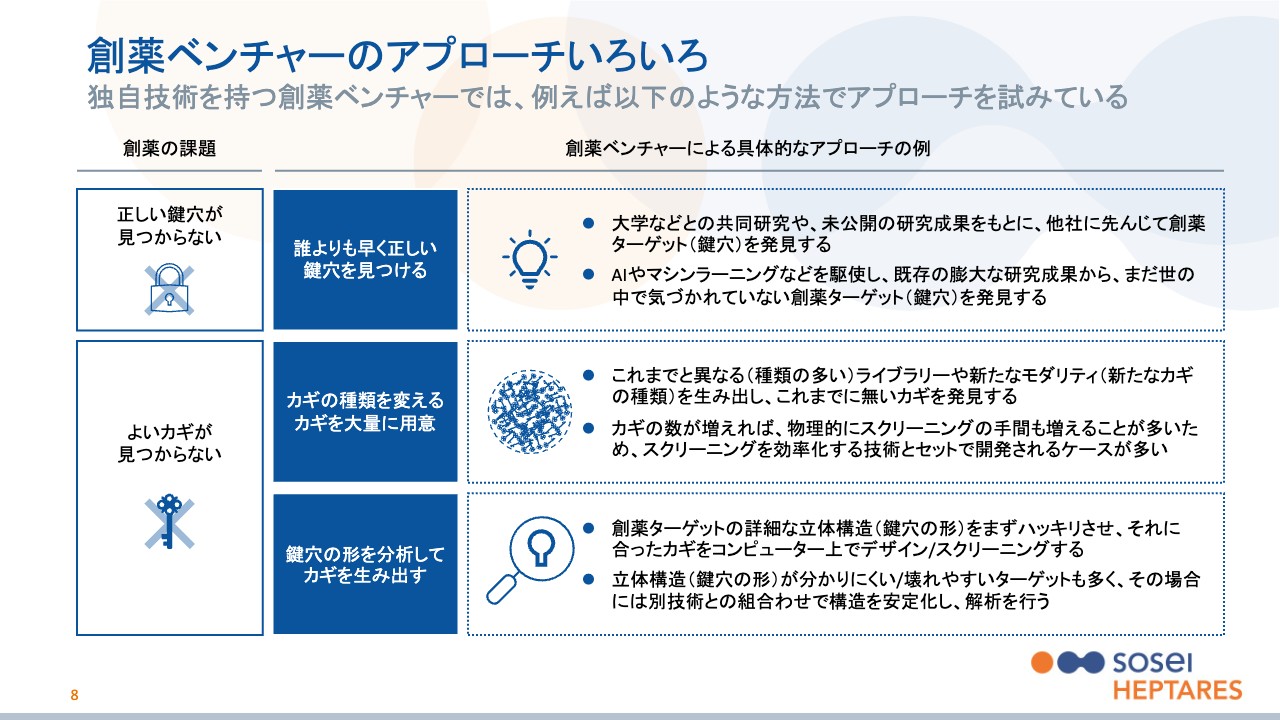

創薬ベンチャーのアプローチいろいろ

8ページ目のスライドは、今ご説明したことが、そのまま創薬ベンチャーにとっての創薬の工夫になるという点です。スライド左側に「正しい鍵穴がどれかはわからない」ものと「鍵穴がわかってもよいカギが見つからない」ものがあります。先ほどご説明のとおり、この2つが創薬の大きな課題にあたります。

詳細は前回もご説明しているため割愛しますが、当社の一番の特徴・強みは、スライドの一番下に記載している「鍵穴の形を分析してカギを生み出す」という創薬手法です。

これまでのように、鍵穴に対して多くのカギを試すのではなく、鍵穴に虫メガネがあたっているイメージの絵が描いてありますが、鍵穴の内部の構造をしっかりと分析した上で、それに合ったカギを作っていこうというものです。

当社はイギリスのケンブリッジに研究所があります。当然、実験室でいろいろな実験も行なっていますが、コンピューター上で鍵穴の形を分析して、創薬を行うメンバーやチームも多数在籍しています。

当社の創薬では、このような専門のチームが、カギを順番に試していくのではなく、コンピューター上でデザインや従来のスクリーニングに該当することを行うことで、カギを生み出しているのです。

創薬ベンチャーのビジネスモデル

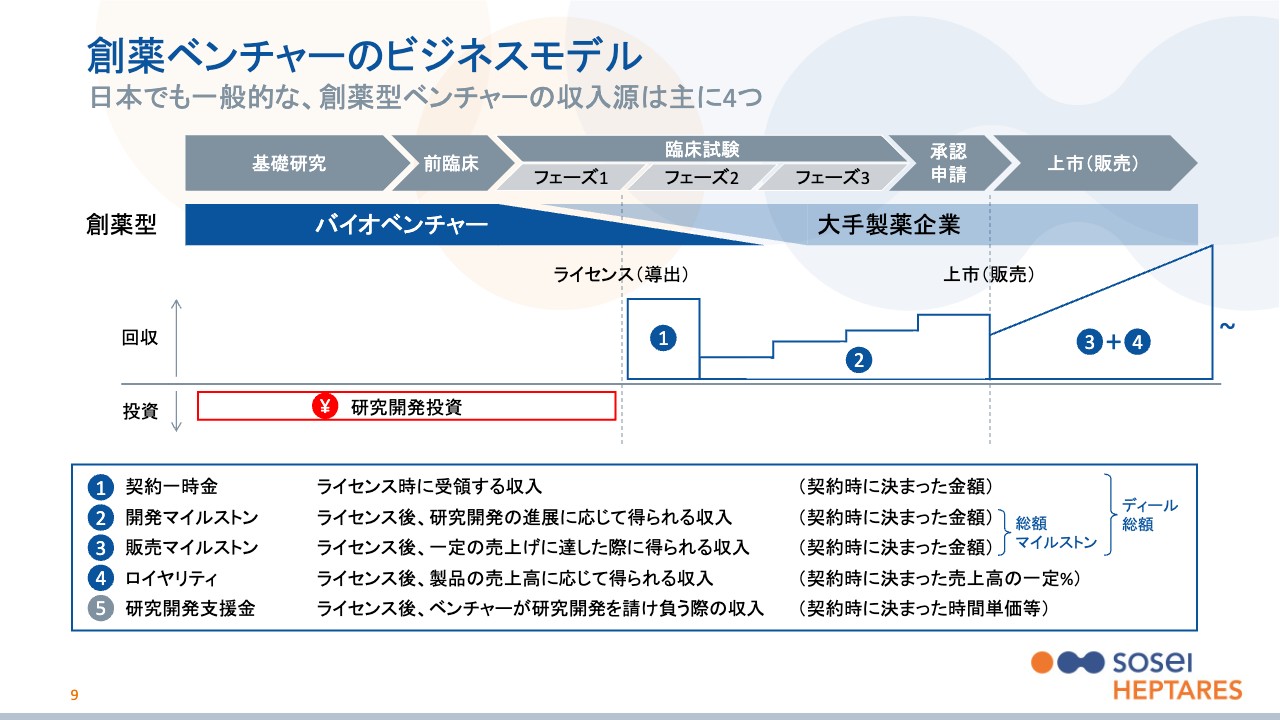

おさらいパートの最後のスライドになります。当社のように、独自技術で創薬を行う、創薬型バイオベンチャーのビジネスモデルを表したものです。

創薬ベンチャーの最も一般的なモデルで、投資と回収のフェーズが、ライセンス(導出)というところで分かれています。ライセンス前までは投資がかさんでいき、ライセンスしたあとは回収していくかたちになっています。このスライドの上部のグラフがそれを示しています。

まず、当社のようなバイオベンチャーが社内で投資をして、そのあとに大手製薬企業とライセンス契約をします。先ほども、発明した7割から2割を引いて5割がライセンス契約だという話がありました。つまり、大手にライセンスとして開発候補品の権利を渡すことで、収入を得ていきます。

投資家のみなさまからもよく、この収入の種類について「どんな収入があるかわかりにくいので整理してほしい」と言われます。本日の議論にもかかわるため、少しだけご説明します。

はじめに、ライセンス契約した際にもらえるのが、スライド下部に記載している1つ目の「契約一時金」です。2つ目の「開発マイルストン」は、名前のとおり、いくつかあらかじめ決まった目標(マイルストン)があり、契約後にそれを達成すると得られます。

3つ目の「販売マイルストン」は上市後、つまり販売後の売上高に応じて得られる収入です。例えば「100億円売ったらボーナスを10億円あげましょう」というように、特定の売上高と、その際にもらえる金額があらかじめ設定されています。

4つ目の「ロイヤリティ」は、成功すると一番大きく安定的です。製品の売上高に応じて、あらかじめ決まったパーセンテージを得られる収入です。大きくはこの4つで構成されているとご理解ください。ここまでの条件は、基本的にライセンス契約時にすべて決まっているものになります。

もう1つ、赤い枠で囲まれている「研究開発投資」を説明したいと思います。この枠がスライドの右側に長ければ長いほど、つまり創薬ベンチャーが自社で長く開発すればするほど、当然創薬ベンチャー側はリスクを取りますが、成功したときには薬の開発が成功する可能性も高く、そこから薬が販売されるまでの時間も短くなります。そのため、赤い枠が右に伸びれば伸びるほど、成功すると大手製薬企業は創薬ベンチャーにより高いお金を支払ってでも、ライセンス契約するインセンティブが高まります。これは当社の直近の戦略でもありますので、また後ほどお話しします。

もちろん、ライセンスの金額は開発段階ですべて決まるというものでもなく、対象疾患のニーズの大きさや、ターゲットの面白さなど、さまざまな要素が影響しますが、全体としては、開発段階にある程度左右されるとご理解いただければと思います。

駆け足になりましたが、以上が前回のおさらいになります。

そーせいグループの沿革

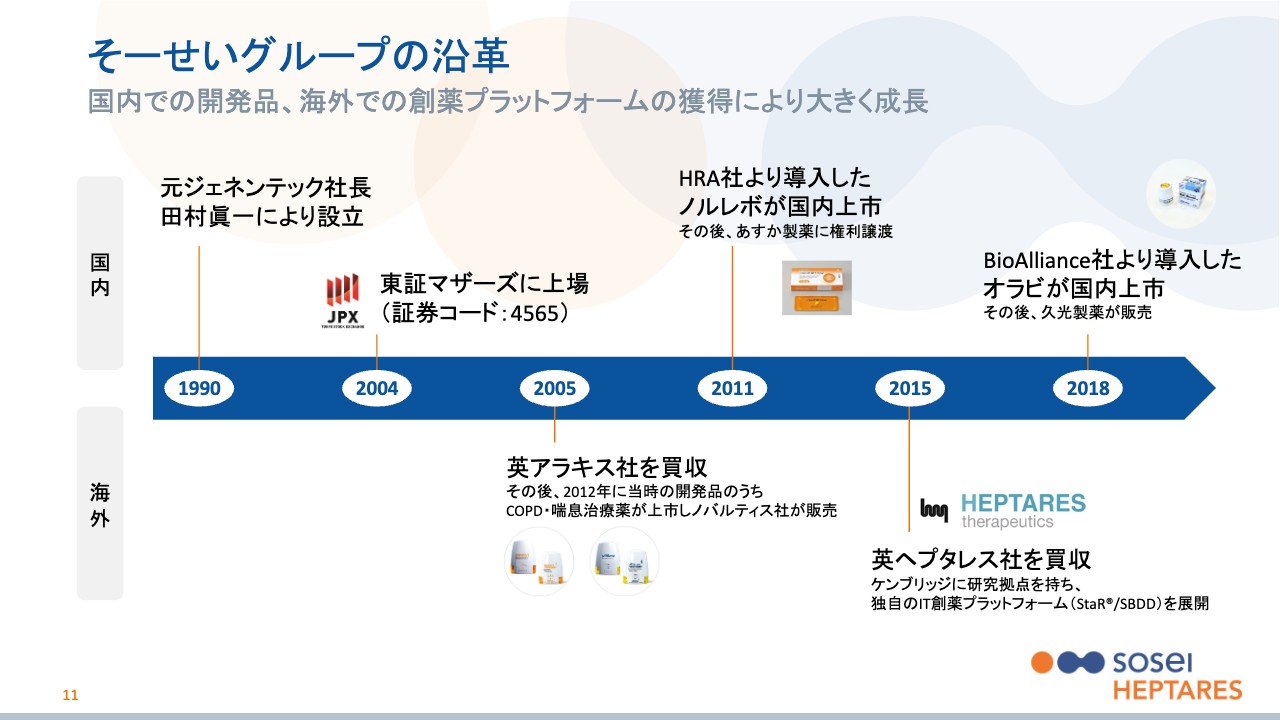

さて、ここからが当社の事業についてで、ご存じの方もいるかもしれませんが、まず当社の一般的な歴史をご説明します。

当社は1990年に現在当社の会長でもある、元ジェネンテック日本法人社長の田村眞一によって設立されたバイオベンチャーです。1990年設立のため、創薬ベンチャーとしては比較的長い歴史を持っていますが、実は創業からしばらくは、現在のようなバイオベンチャーの事業モデルではなく、どちらかというとライセンス契約の仲介などが事業の中心でした。

上場前後を機に、ビジネスモデルを現在のようなバイオベンチャーに切り替えて、国内外ともに事業を進めてきました。

先に国内の話をすると、「ノルレボ」と「オラビ」という2つの製品について開発を行い、国内承認を取得した実績があります。一方で、海外では、スライドに記載のとおり、積極的に創薬ベンチャーを買収して、その企業の技術を開花させることで成長を遂げてきた企業とも言えます。

とりわけ、2015年に買収した英国のヘプタレス社が、現在は業績面でもグループを牽引しています。この後のご説明も、ほとんどがヘプタレス社に関するものになります。当社の100パーセント子会社ですので、ほぼ一体だとご理解いただければと思います。

現在、グループの社員は約200名ですが、約160名がヘプタレス社、あるいは当社のグループのロンドンオフィスというかたちで英国におり、残りの約40名が日本にいます。とりわけケンブリッジの研究所にいるへプタレス社の従業員は、ほとんどが非常にレベルの高い研究職、サイエンティストであり、まさに研究開発にフォーカスしたベンチャー企業の絵姿です。

当社の強み

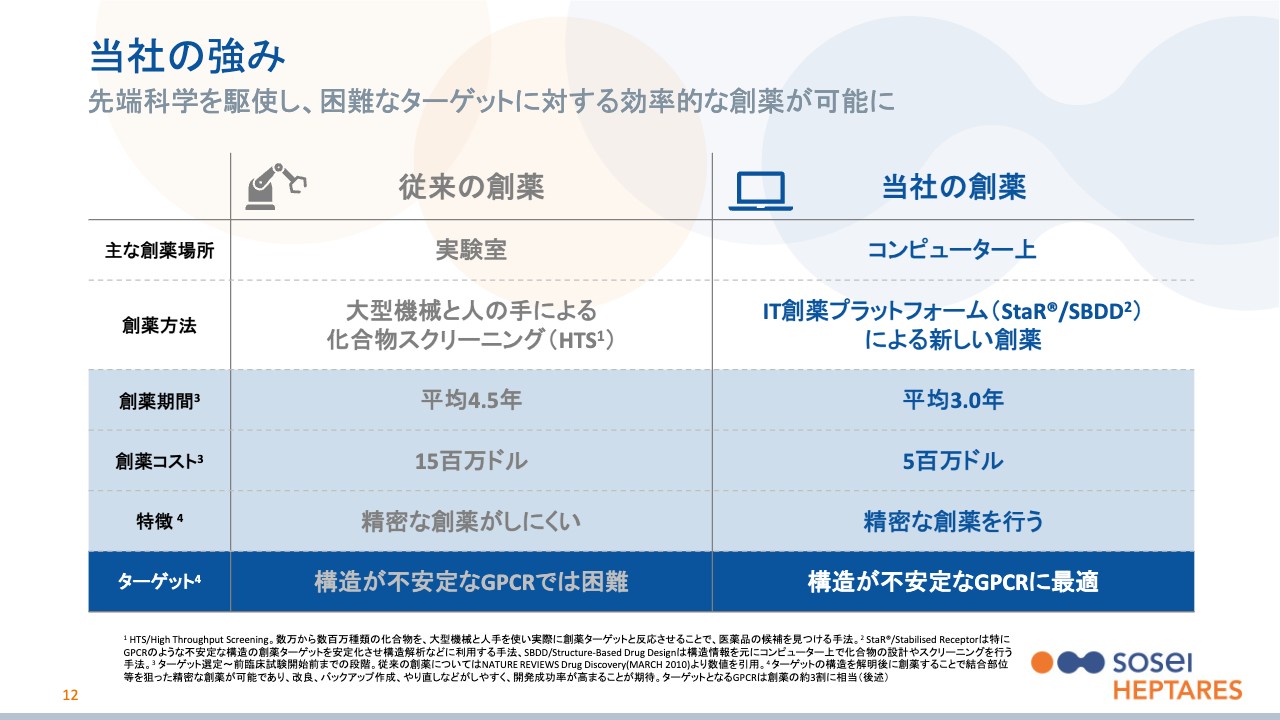

ケンブリッジでどのような創薬の研究が行われ、またこれまでの創薬方法とどのように異なるのかを、スライド12ページに整理しました。先ほど「バイオセクター入門」のおさらいでも少し触れたとおり、当社は鍵穴の形を正確に分析して、それに合ったカギを作るという創薬方法を専門にしています。

スライドは左側が従来の創薬方法で、基本的には鍵穴に対して1つずつカギを試していくといった方法になります。実際には、鍵穴とカギを実験室で混ぜ合わせて、その中から合うものを見つけることになるため、数百万個の化合物(カギ)を1つずつ試していくという、なかなか骨の折れる作業です。

当然人手だけでは対応しきれないということで、スライドの上から2段目の「創薬方法」にも「HTS」とありますが、「High Throughput Screening(ハイスループットスクリーニング)」という大型の専用機械を使って作業を行う方法が一般的です。それでも、時間もコストもそれなりに必要になります。

また、一発で完全に鍵穴にフィットするカギが見つかるわけではありません。まずは「つっかえながらも、多少なりとも鍵穴が動く」というレベルのカギが得られることがほとんどで、このようなカギは「ヒット化合物」と呼ばれます。

その後、ちゃんと鍵穴をスムーズに回せるようになるまでカギの形に改良していきます。これらは「最適化」と呼ばれます。ただ、そもそも鍵穴の中の形がわかっていないことが多いため、最適化にも多くの苦労、つまりお金や時間が必要になります。

それに対して、スライド右側に記載しているのが当社の創薬方法です。先ほどからお伝えしているとおり、まずは鍵穴の形をはっきりさせるところから始まります。また後ほどご説明しますが、スライドの「創薬方法」に記載している「StaR」や「SBDD」といった技術が、その中で非常に重要になります。

一度鍵穴の形を解明さえすれば、後のプロセスの多くはコンピューター上で行うことができます。トータルで見ても、時間もコストも従来の創薬方法に対して削減できます。加えて、鍵穴の形がわかった上でそれに合うものを作るため、先ほどのような「回りにくい」といったカギも当然できるのですが、より精密なカギにすぐ改良することができる点も、当社の強みです。

なお、このようなコンピューター上での創薬は、さまざまな創薬の分野で応用可能ですので、大手製薬企業、ベンチャー問わず、より多くの企業が最近取り組みを加速しています。

では、その中でも当社の創薬では何が違うのかというと、スライドの「ターゲット」でハイライトされているように、「GPCR」というのが大きなキーワードになります。当社は、鍵穴を正確に分析するというコンピューターでの創薬技術を、基本的にGPCRというターゲットに応用することに特化しています。

なぜかというと、GPCRは従来の創薬方法では精密な創薬が特に難しい創薬ターゲットであり、さらに言えば、コンピューター上での創薬を行う他社にとっても、アプローチが非常に難しいためです。つまり、世界的に見ても当社がトップを走っている分野であり、その強みを最大限活かすために、このGPCRにフォーカスしています。

GPCRについては、この後の「GPCRって何ですか?」のスライドで詳しく解説していきます。

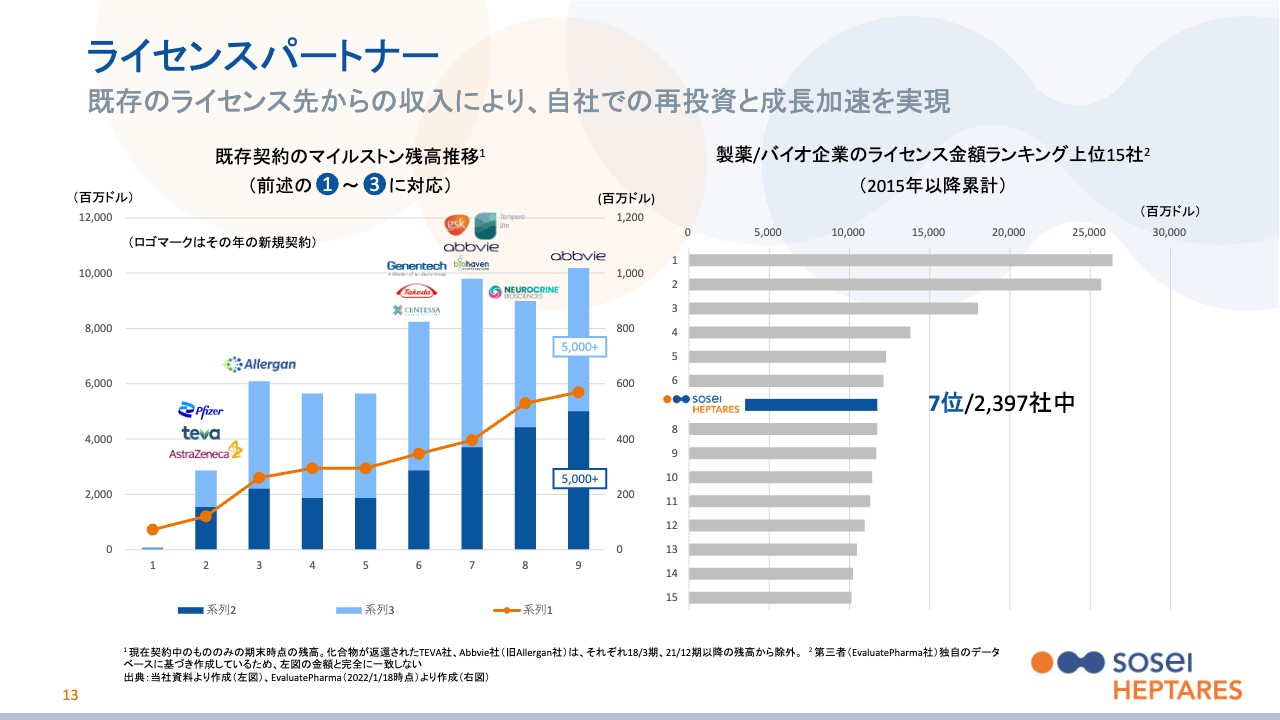

ライセンスパートナー

GPCRの解説に移る前に、もう1枚だけスライドをご説明します。「バイオセクター入門」のおさらいの中で、当社のような創薬ベンチャーのビジネスモデルには4つの収入源があるという解説をしました。

大手製薬企業にライセンス契約をすることで、創薬ベンチャーは契約一時金、開発マイルストン、販売マイルストン、ロイヤリティの大きく4つの収入を得ていくというものです。

そのため、創薬ベンチャーというビジネスモデルを考えると、その事業のポテンシャルは、契約一時金からロイヤリティに至るまでを、どれだけ多くのパートナーとどのくらいの金額の契約を結べているかというのが重要になるということは、みなさまの想像に難くないと思います。

この4つの収入源のうち、実際に売上高がわからないと額が決まらないロイヤリティの部分以外の、契約一時金・開発マイルストン・販売マイルストンの3つについては、先ほどもお伝えしたとおり、あくまで開発がすべてうまくいったケースでですが、契約時に金額がすべて決まります。これらは「ディール総額」と呼ばれており、総額のうち「まだ受け取っていない残額がいくらあるのか」というのは、将来の事業ポテンシャルを測る上でとても重要です。

スライド13ページの左側に記載しているのが、まさに当社が2015年以降、多くのライセンスパートナーとの提携を通じて、契約一時金、開発マイルストン、販売マイルストンの未受領残高がどのように増えてきたのかをお示ししたものです。

実は、途中で解消した提携もあるため、残高からそれらを引いてグラフは多少デコボコしていますが、大きくはライセンスパートナーが増えるに従い、残高も増えていることがおわかりいただけると思います。ちなみに、その年の新たなライセンスパートナーは、グラフ上部にロゴが記されている企業になります。

このように提携を積み重ねていった結果、当社のマイルストンの未受領額の残高は、今の為替にして開発マイルストンで約7,000億円程度、販売マイルストンでもほぼ同額の7,000億円程度の合計1.4兆円程度まで積み上がってきています。

繰り返しになりますが、これは今ある薬のすべての開発が、すべてベストシナリオでうまくいった場合の積み上げになりますので、実際にこれがすべて受領できる可能性は限りなくゼロにはなります。本日はご紹介しませんでしたが、前回の「バイオセクター入門」でも示したとおり、薬の開発の成功率は高いわけではありません。

一方で、統計的に一定の成功率があるのもまた事実で、一定の割合では開発は確実に進捗していくと考えています。それに伴って、この残高の一部を受領していくことを、我々も楽しみにしています。

また、さらに重要なのは、将来的に大きな収入源となりうるロイヤリティの部分で、先ほど「実際に売上高が分からないと額が決まらない」とお話ししたとおり、ここでは左側のグラフには含まれていません。ですので製品が上市すると、この左側のグラフの残額に加えて、ロイヤリティ収入も期待できることになります。

また、右側のグラフは、このようなディールの総額について、グローバルで発表されているデータを会社ごとに整理したものです。医薬品の世界を少し調べていただくとわかることですが、ラッキーなことに、この手のディールや医薬品の売上高などのデータベースは、比較的充実しています。

右側のグラフは「EvaluatePharma」というデータベースから引用したもので、2015年以降、このようなそれぞれのライセンス契約のディール総額を会社ごとに整理して、ランキング化したものになります。

ライセンス自体は、実はベンチャーだけではなく、大手製薬企業も盛んに行っています。例えば1位はアストラゼネカ、2位は日本の第一三共と記されていますが、名だたる大手企業が含まれる中で、当社はこのデータベースで分析されている2,397社中で7位にランクインしています。これは少なくとも、当社規模の創薬ベンチャー企業にとっては悪い結果ではないと思っています。

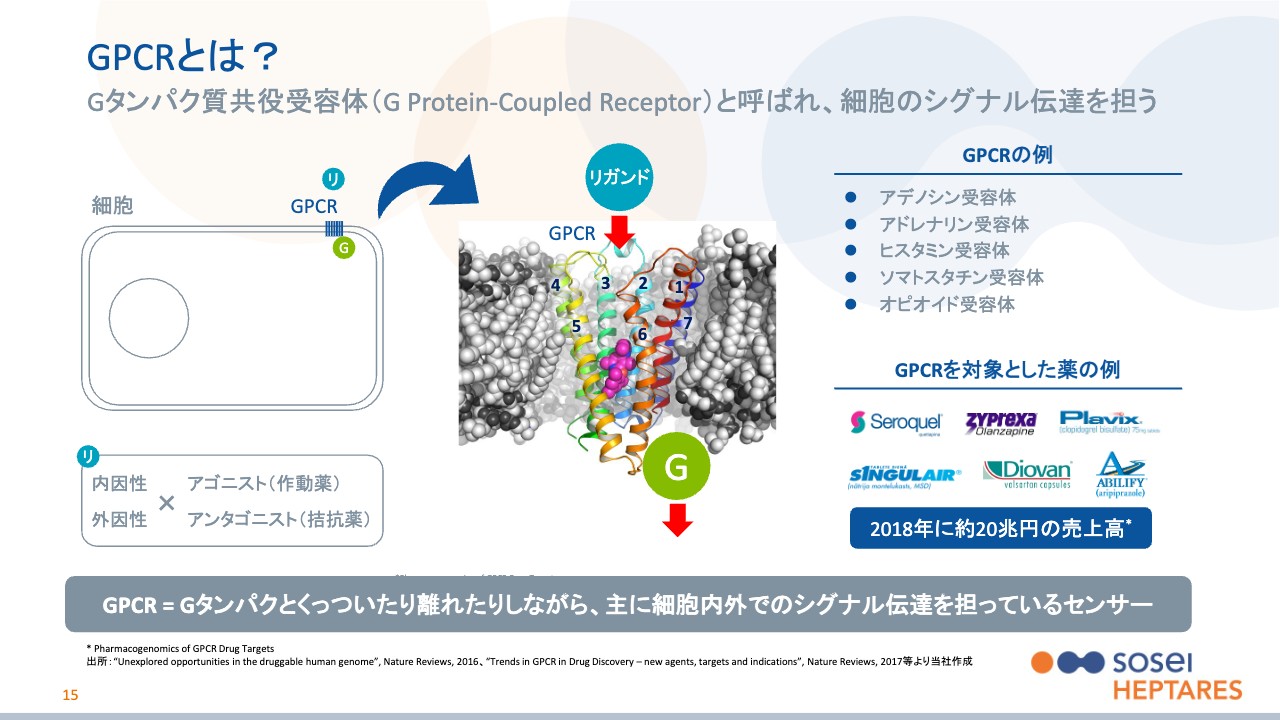

GPCRとは?

続いて、GPCRの説明に進みたいと思います。先ほど、当社は基本的にコンピューターを駆使して鍵穴の形を正確に分析して、それに合ったカギを作るという手法で創薬を行っており、さらにそれは「GPCR」という創薬ターゲットに特化していることを説明しました。

このスライドでは、「GPCRとはそもそも何なのか?」ということを解説していきます。最初に答えを言ってしまうと、GPCRは人間の体に数十兆個あると言われる細胞の、一つひとつの表面に付いている、さまざまなシグナルをキャッチするセンサーになります。

スライドの一番左に、非常にシンプルに描かれているのが細胞になります。これは細胞膜という二重の膜で覆われて、細胞の中と外が仕切られています。外部とのやり取りがないと細胞は何の機能も果たせないため、外部からのシグナルをキャッチするためのセンサーが付いており、それを全般的に「受容体」と呼んでいます。

受容体は、さらにいくつかのグループに分かれるのですが、そのグループの中で一番大きなグループが、このGPCRと呼ばれるグループになります。GPCRは「G Protein-Coupled Receptor(ジー プロテイン カップルド レセプター)」の頭文字を取ったもので、日本語にすると「Gタンパク共役型受容体」の略になります。

共役というのは、科学的な言葉で「2つのものがセットになっているもの」、平たく言うと「くっついているもの」という意味です。ですので、GPCRは「Gタンパク質とくっついている細胞表面のセンサー」という意味になります。

スライド左側の細胞の図に、Gという緑のマークがついており、これがGタンパク質です。細かいことをお話しするとGタンパク質は三量体なのですが、本日は割愛します。ご覧のようにGタンパク質が細胞の内側についており、これが外れて、細胞の中にシグナルを伝達します。もう少し細かく書いたものが、スライド中央の図になります。

GPCRは外部からのシグナルをキャッチするセンサーだとお話ししましたが、感知するものをリガンドと呼んでいます。リガンドがあるほうが細胞の外側です。リガンドがGPCRにくっつくとGPCRが活性化して形が変化します。その刺激が反対側、つまり細胞の内側にあるGタンパクに伝わり、GタンパクがGPCRから外れて細胞の中で別の反応をすることで、細胞の内側にシグナルが伝わる仕組みです。

スライド中央のカラフルなリボンのようなものは、GPCRの本体を表しています。1から7まで番号が振ってありますが、実はつながった1本の構造で、細胞膜の外側と内側を行ったり来たりしています。

細胞膜を布に例えると、GPCRはミシンでそこに縫い付けられた糸のように、グネグネと行ったり来たりする構造です。1から7まで番号が振ってあるとおり、7回膜を貫通しています。そのため、GPCRは別名「7回膜貫通型受容体」とも呼ばれています。

気づいた方がいるかもしれませんが、当社が2015年に買収して、今GPCRを研究している英国の会社の名前はヘプタレスです。この「ヘプタ」とは、ギリシャ語で「7」という意味で、「7回膜貫通型受容体」、つまりこのGPCRに最初から特化した会社であることも、実は社名に表れています。

このようなGPCRの具体例を、スライド右側に記載しました。次のスライドでも細かくご説明していますが、創薬のターゲットと呼ばれるものだけで、実は400種類ほどのGPCRがあります。スライド右側に記載しているものは、代表的な5つです。

例えば最初は「アデノシン受容体」ですが、体内ではアデノシンに反応する、つまりリガンドがアデノシンの受容体です。続くアドレナリンやヒスタミンなどについても同じで、基本的にカタカナの部分がリガンドの名前になっています。より専門的に言うと内因性リガンド、つまり体の中の自然な状態では、何がリガンドかを表しています。

身近な例ですと、みなさまもコーヒーはきっと飲まれたことがあると思います。コーヒーを飲むと眠気が覚めますが、これはカフェインがアデノシン受容体の眠気を促す作用を邪魔するためです。

カフェインのように、元々体内にないけれど受容体とくっつくものを、外因性リガンドと呼んでおり、つまりこれが薬のことです。内因性リガンドと同じく受容体を刺激するものもあれば、カフェインのように刺激を邪魔するものもあり、それぞれ「作動薬」「拮抗薬」と呼ばれます。後ほど出てくる当社の開発品の一覧にも、この作動薬、拮抗薬という言葉が沢山出てきます。

また、400種類のGPCRには非常に広い作用があることも知られています。スライド右側に出した5つの例だけを見ても、例えばアデノシンは血管の拡張に、アドレナリンは筋肉の収縮に、ヒスタミンは炎症に、ソマトスタチンは身体の成長自体に、オピオイドは痛みに、といった具合で、身体のありとあらゆる機能に作用しているのがおわかりいただけると思います。

次のスライドでもご紹介しますが、GPCRが創薬ターゲットとして有望なのは、このように体のあらゆる機能に関与しているからです。スライド右下に薬のロゴが記載されていますが、2018年の世界の医薬品売上高の約27パーセントにあたる約20兆円が、このGPCRをターゲットとした薬だと言われています。

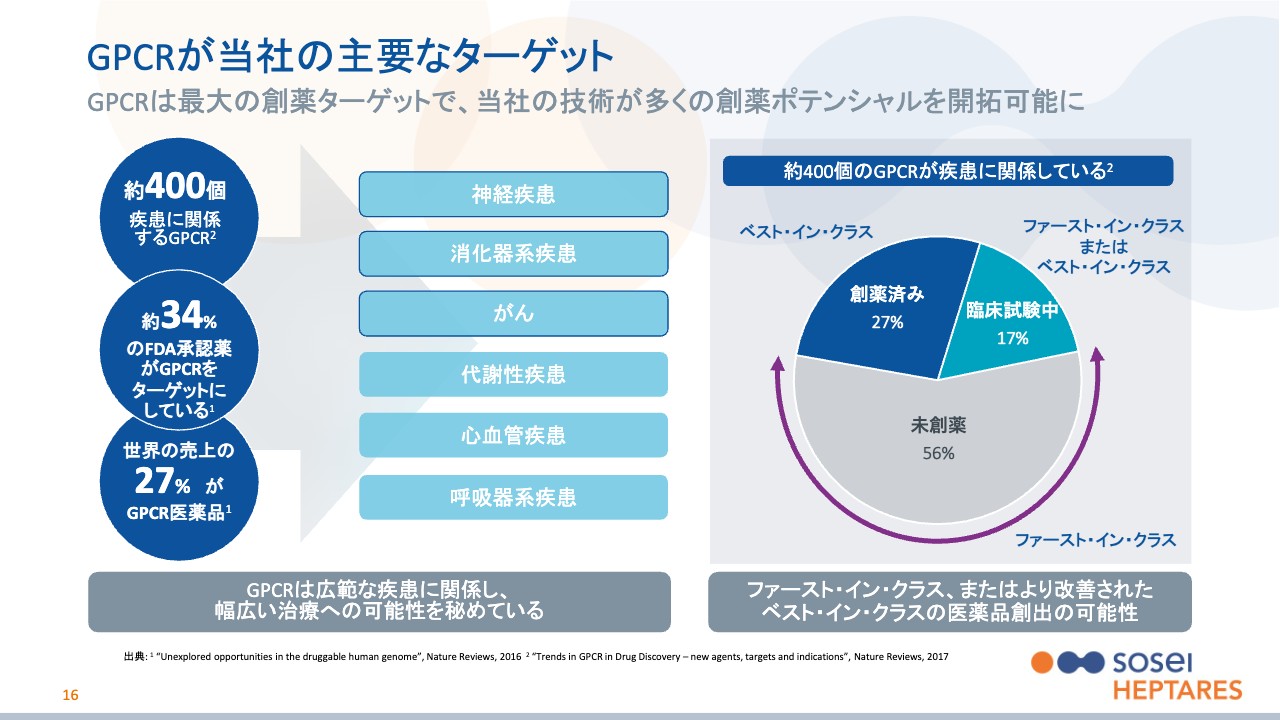

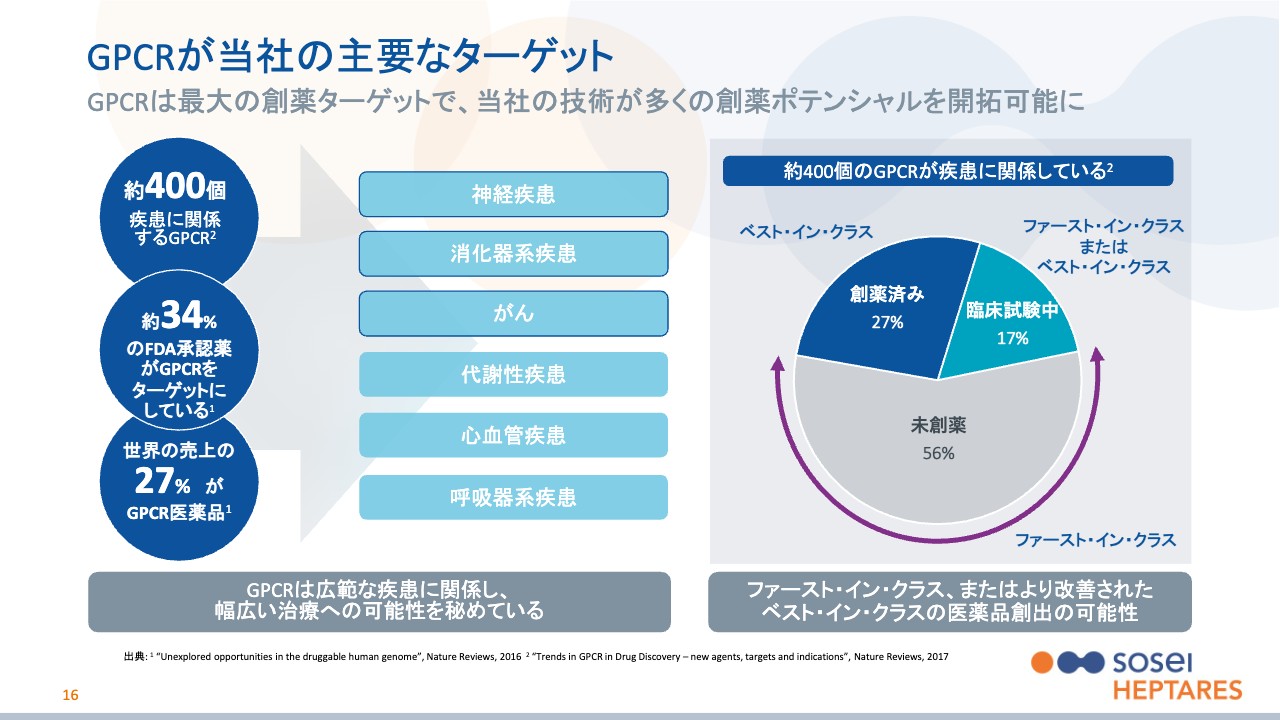

GPCRが当社の主要なターゲット

さて、サイエンスの細かい話はここまでとして、ここからはマーケットと主要パイプラインの話をしたいと思います。

先ほどのスライドでもご説明したとおり、GPCRは受容体の中で一番大きなグループです。スライド左側に記載していますが、創薬ターゲットになるものだけでも約400種類あると言われています。FDAに承認されている34パーセントの医薬品が、GPCRを何らかのかたちでターゲットにしていると言われています。

先ほども出てきましたが、市場規模で見ても世界の医薬品売上高の27パーセントがGPCRをターゲットにした薬です。GPCRは身体の中であらゆる機能に関係しているため、スライド中央に記載しているとおり、疾患領域も多岐にわたります。

スライド右側の円グラフは、薬のターゲットになりうる約400種類のGPCRのうち、どのくらいがすでに開拓されているかを示したものです。円グラフの濃い青色の部分が、薬があるものです。ただ、この中でも例えば副作用が大きかったり、注射ではなく飲み薬にしたいなどの理由から、まだまだ改善が可能で、実際に当社が取り組んでいるものもあります。水色の部分は現在何らかの薬が開発中、灰色の部分はまったく手つかずになっています。

ここで不思議なのは、GPCRがとても有望なターゲットにもかかわらず、まったく手がつけられていないものが半分以上あるということです。実は、ここが正に当社の技術を活かすことで、他社にはない創薬ができる部分になります。

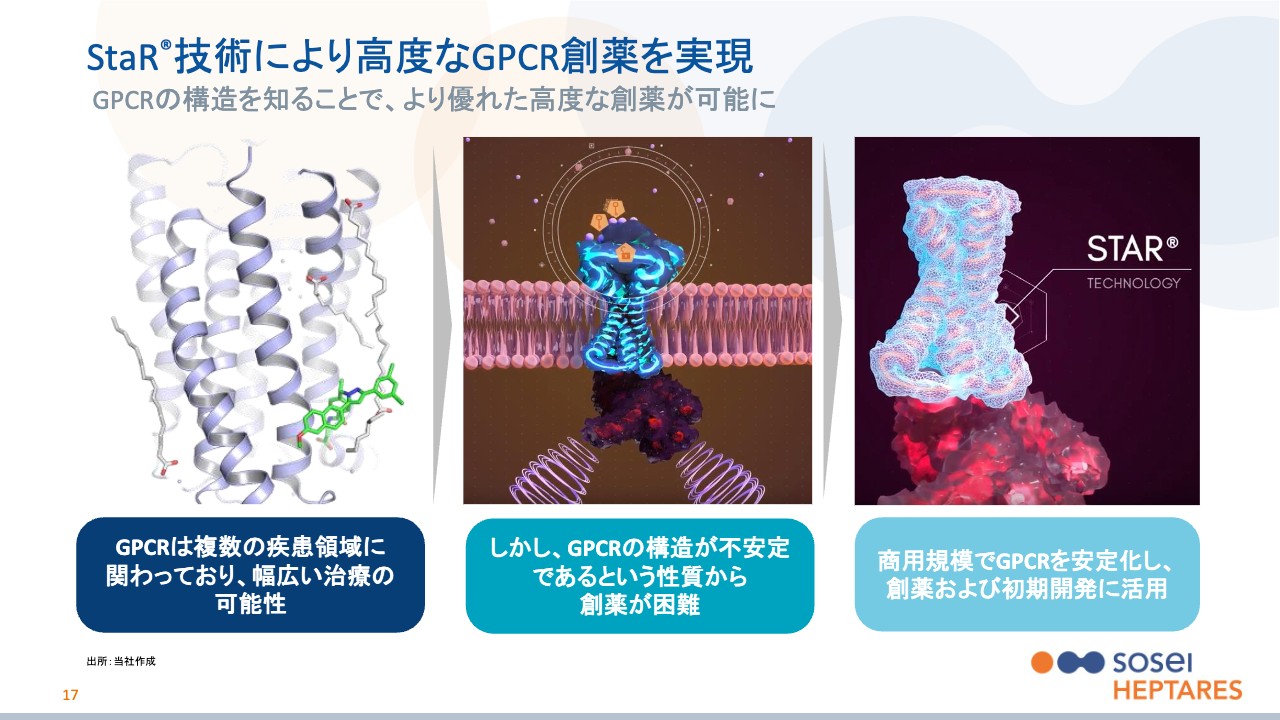

StaR技術により高度なGPCR創薬を実現

GPCRとはいったい何なのか、そしてそれが創薬ターゲットとしてどういうものなのかについて、今までご説明してきました。

GPCRに対して、これまでの方法でも実はある程度薬を作ることはできました。それがスライド16ページの右側にあった円グラフの創薬済みの部分であり、世界の医薬品市場の売上高の27パーセントにあたる約20兆円をすでに占めている部分になります。

ただし、すでにある薬もまだ改良の余地があることに加えて、半分以上のGPCRには対応する薬がないというのが、先ほどまでのお話でした。その大きな要因の1つを説明したものが、このスライドです。

スライド中央の青く光っている、細胞膜を貫通しているのがGPCRになります。15ページでご説明したとおり、実際にはこの青いかたまりは、細胞膜を7回ミシンで縫ったように貫通した構造をしています。

GPCRに対して創薬を行う場合、基本的にGPCRだけを細胞膜から取り出す必要があります。これは、実はGPCRに限らず、一般的にどんな創薬ターゲットにも共通するプロセスです。ここで想像いただきたいのは、例えばミシンで布に糸が縫いつけられているものから、どうにかして布だけを取った場合、糸のほうが元々の形を保っているかというとそれは難しく、もとの形を保てずに崩れてしまうということです。

専門的には「立体構造が崩れる」と言います。タンパク質全体に言えることですが、GPCRに関しても、この立体構造が崩れると、もはや元々のものとまったく性質が変わってしまい、それに対して薬を作っても意味をなさなくなります。

これはGPCRのように、立体構造がとても崩れやすいターゲットに対して創薬しようとした際に、どの会社もが抱える大きな課題です。

この課題を正に解決するのが、先ほどお話しした当社のオリジナル技術であるStaR技術です。このStaR技術は、GPCRという立体構造がとても崩れやすいターゲットの構造を安定化させ、構造を保ったまま細胞膜から取り外せる技術です。

実際には凍らせるわけではないのですが、スライド右側は、GPCRを凍らせて形を保ったまま取り外しているというイメージ図です。そして、当社のもう1つの特徴は、この状態からGPCRの構造を解析し、それをコンピューターに取り込んでコンピューター上で創薬することです。

StaRというのはStabilized Receptorの略で、つまり受容体を安定化させ、細胞膜から構造を保ったまま外すことができる技術になります。言葉にすると単純ですが、特許でも保護されているこのStaR技術をコアに、他社にはなかなか真似できない創薬、あるいは他社よりも精密な創薬を行うのが、当社の特徴になります。

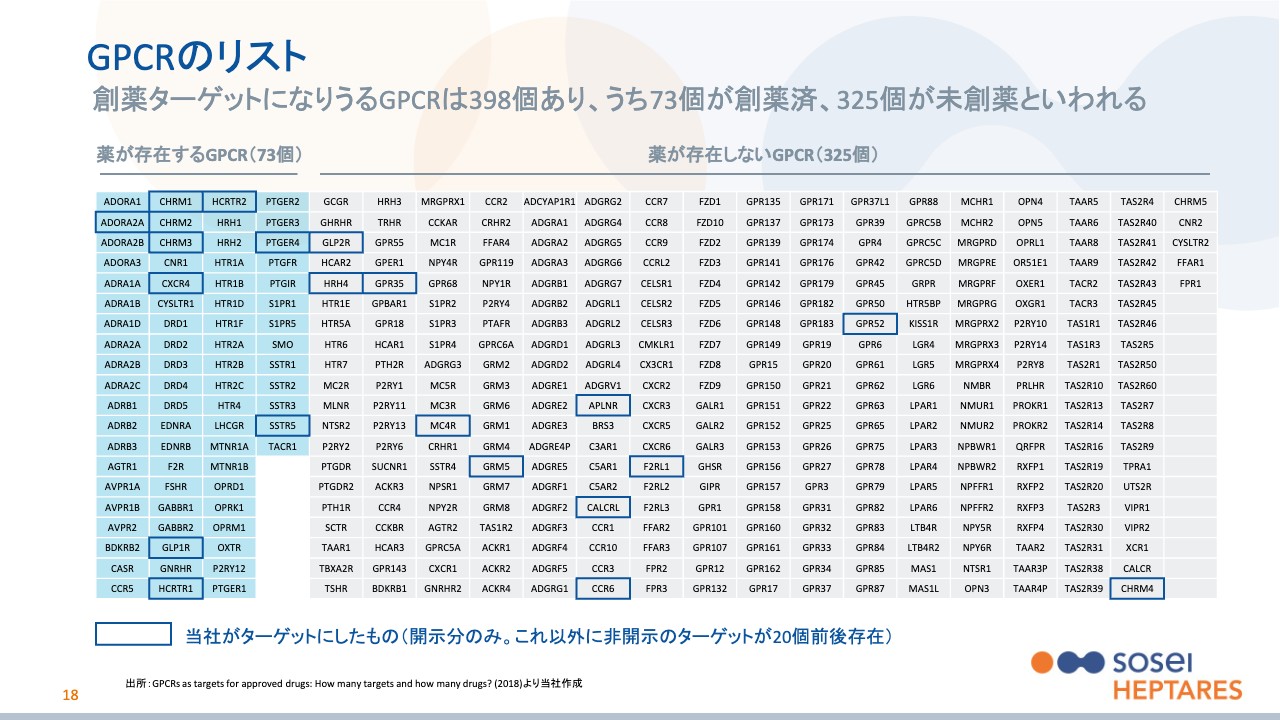

GPCRのリスト

では、このような先ほど示した5つのGPCRの例以外にどのようなGPCRが存在しているのか、約400個調べるのは非常に大変ですので、次のスライドにGPCRのリストをお示ししました。

薬のターゲットになりうるGPCRの数には論文ごとに微妙な差があるのですが、このスライドでは2018年の論文を使い、398個を記載しています。この398個のうち、左側に水色で示した73個がすでに薬が存在するGPCRで、右側に灰色で示した325個は薬が存在しないGPCRになります。

割合も、論文によっては16ページのスライドと多少のブレがありますが、このスライドでお示しした論文は、4つのデータベースを使っていますので、かなり正しい推計ではないかと思い記載しています。こちらについても、もしご質問があれば、後ほどお答えします。

さて、この398個のうち、当社がすでにターゲットにしたことがあるものを青色の枠で囲っています。青色の枠のものは散らばっていますが、薬がすでに存在するターゲットに対するものは9個です。これらはベストインクラス、つまり今ある薬よりもよい薬を狙っているものです。

わかりやすい例がGLP1Rで、これはGLP1受容体を表しています。GLP-1受容体に対する作動薬は、今ある薬がほとんど注射薬のため、経口薬、つまり口から飲める普通の錠剤ができれば、ベストインクラスになる可能性があるということです。当社は、ファイザー社と共同で、このGLP-1受容体に対する、経口作動薬を生み出し、現在はファイザー社がその開発を進めています。

一方で、まだ薬が存在しない右側の325個のターゲットの中には、11個の青色の枠が配置されています。こちらは基本的にファーストインクラス、つまりそのターゲットの中では初めての薬となることを目指しているものです。

なお、スライドには青色の枠が20個ありますが、これは当社が開示しているターゲットだけをお出ししています。自社あるいは提携先と進めている非開示のプログラムが、これ以外に20個程度あります。競争上の理由からスライド上に掲載できないのはとても残念ですが、開発の進捗に伴って将来公表できることを、個人的にも楽しみにしています。

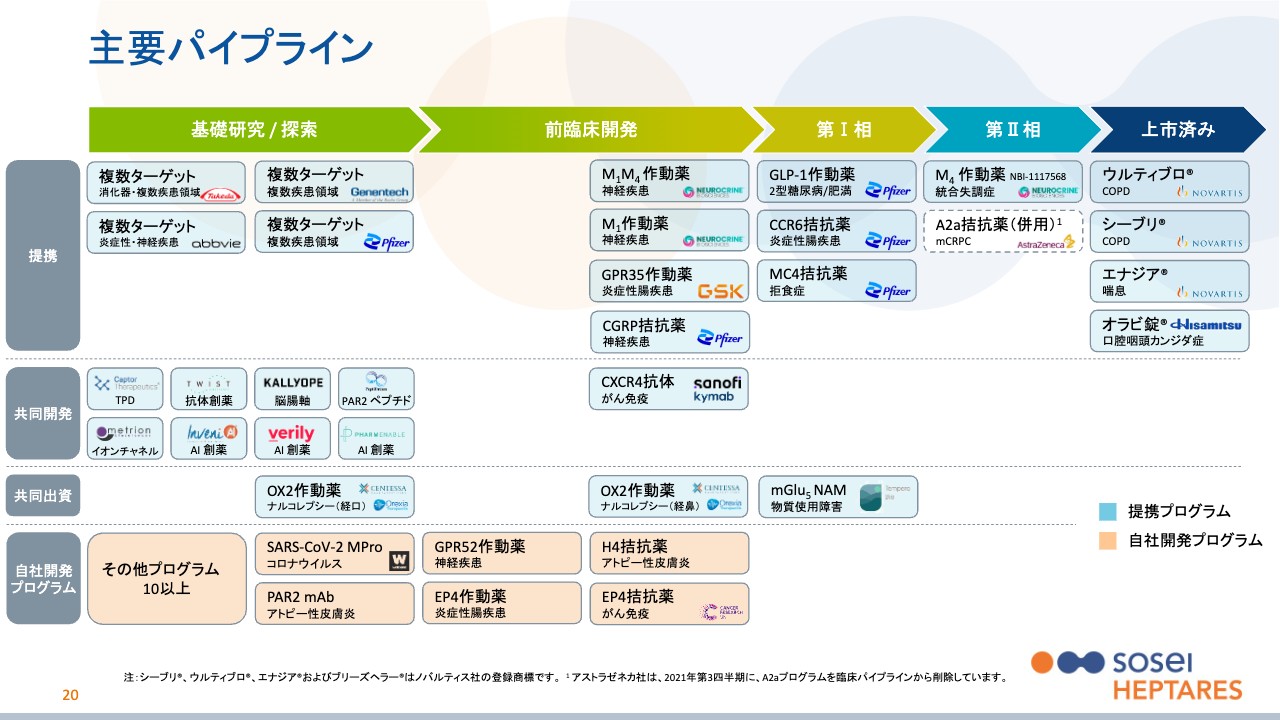

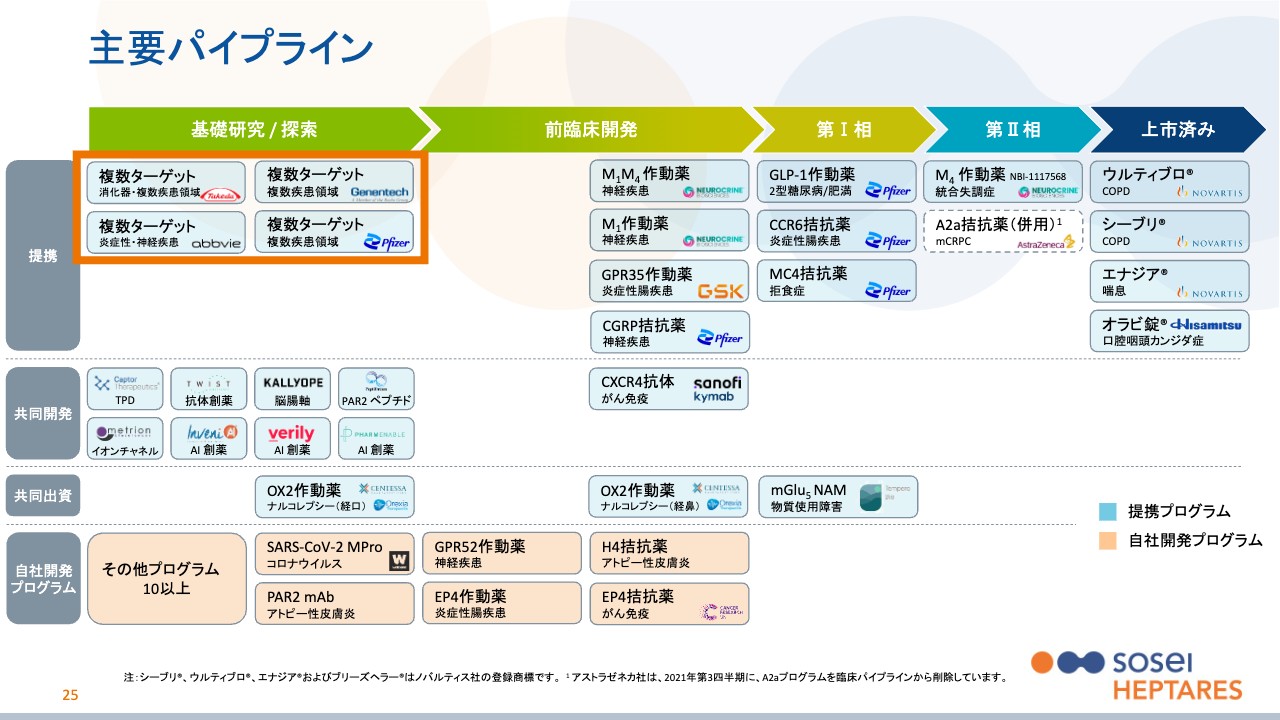

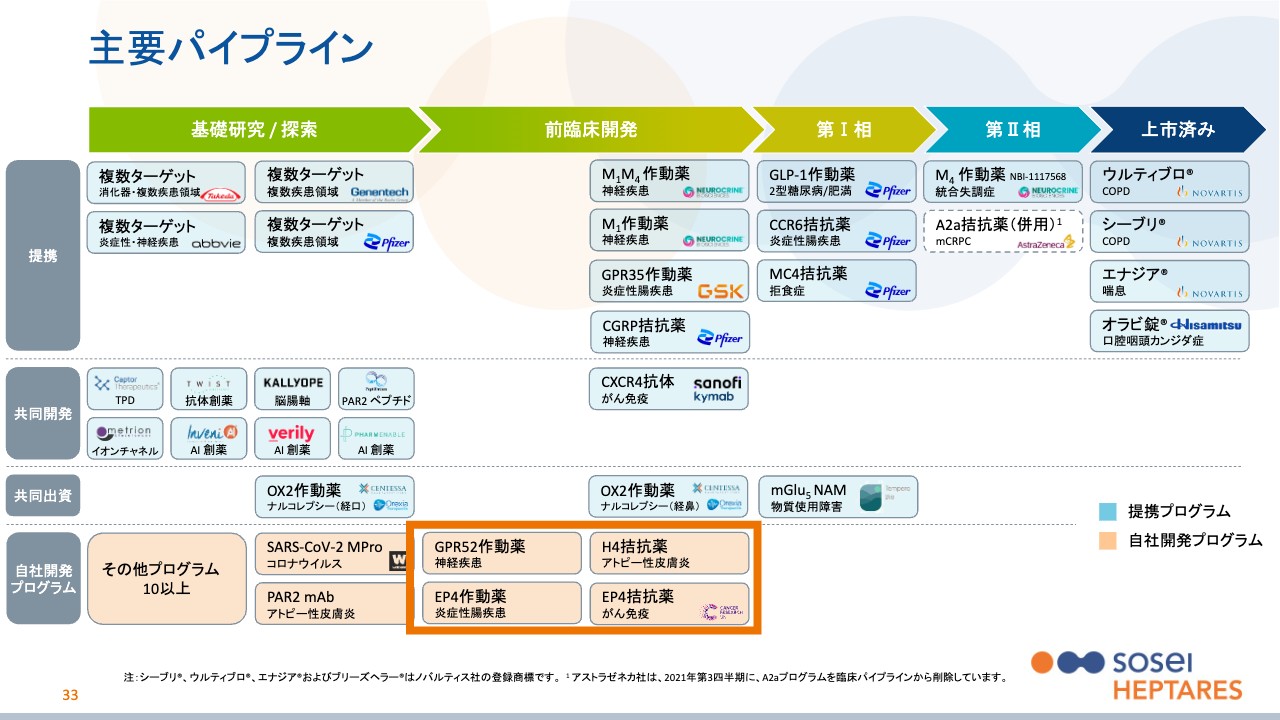

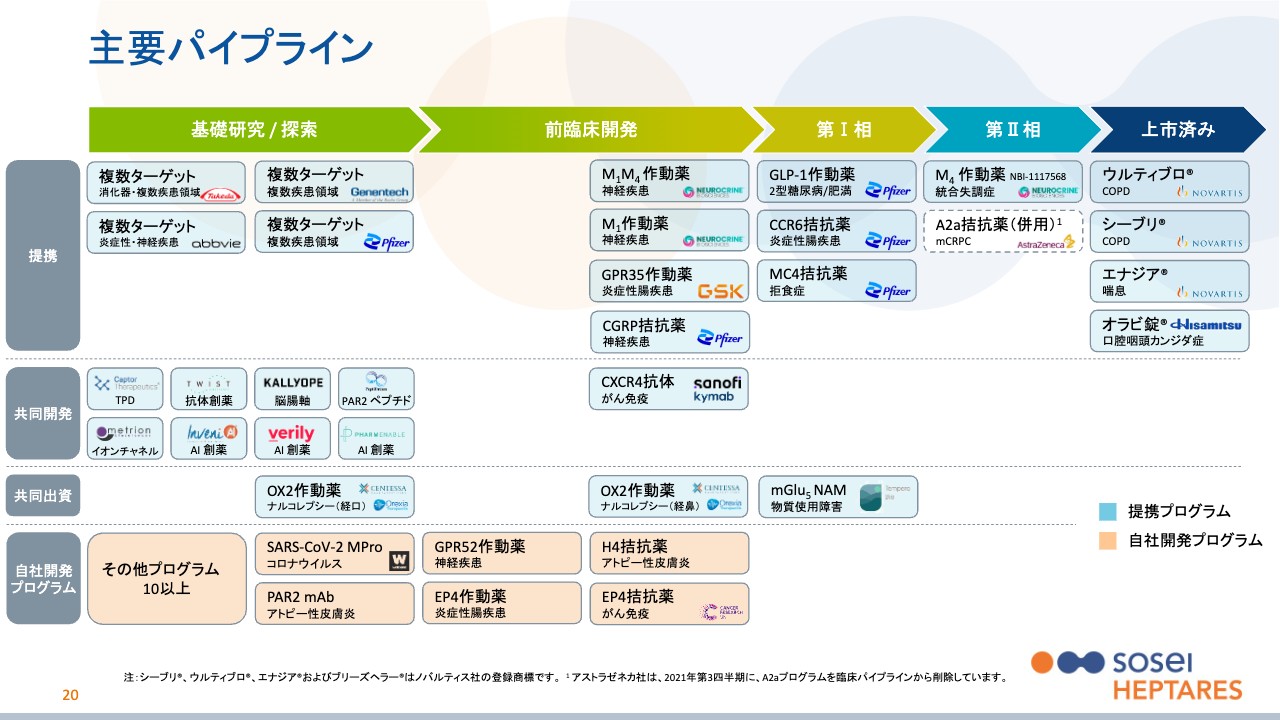

主要パイプライン

さて、開発品の状況についてです。先般のR&D説明会、あるいは決算説明会でも繰り返している内容のため、今日はその中でも主要なプログラムであるニューロクライン社との3つの開発品と、ファイザー社と提携しているGLP-1作動薬、そして創薬提携に絞って解説します。

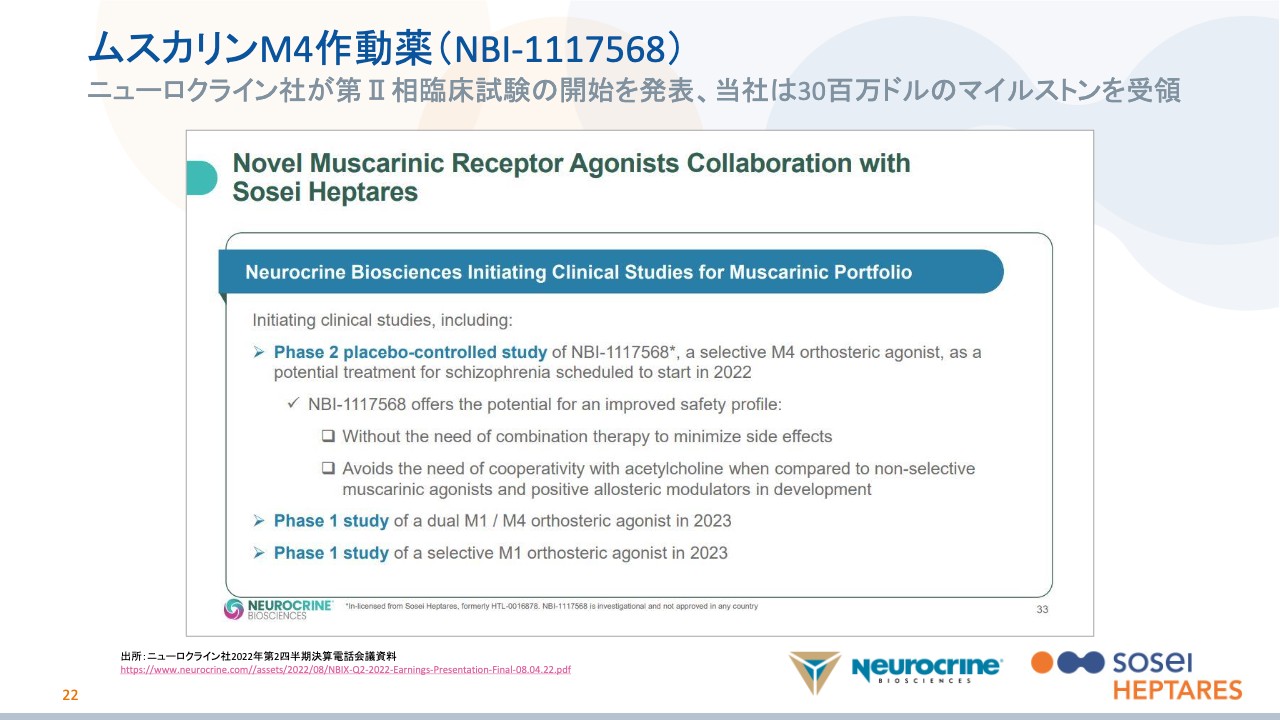

ムスカリンM4作動薬(NBI-1117568)

まず、ニューロクライン社と提携している開発品についてです。スライドは2022年8月にニューロクライン社が行った第2四半期の決算説明会資料から引用したものになります。

NBI-1117568が、当社からライセンスした化合物であるムスカリンM4作動薬です。今、当社の提携品・自社品を問わず、開発中のパイプラインで一番進んでいるフェーズ2試験段階にあります。

こちらは、2022年8月にフェーズ2に入りましたので、当社は3,000万ドル、日本円で約40億円のマイルストンを受け取ったというニュースをすでに発表しています。

加えて、当社からはM4/M1デュアル作動薬とM1作動薬の2つもライセンスしており、ニューロクライン社はこれらも2023年にフェーズ1を進めることを計画しています。全体として、非常に順調に開発が進んでいます。

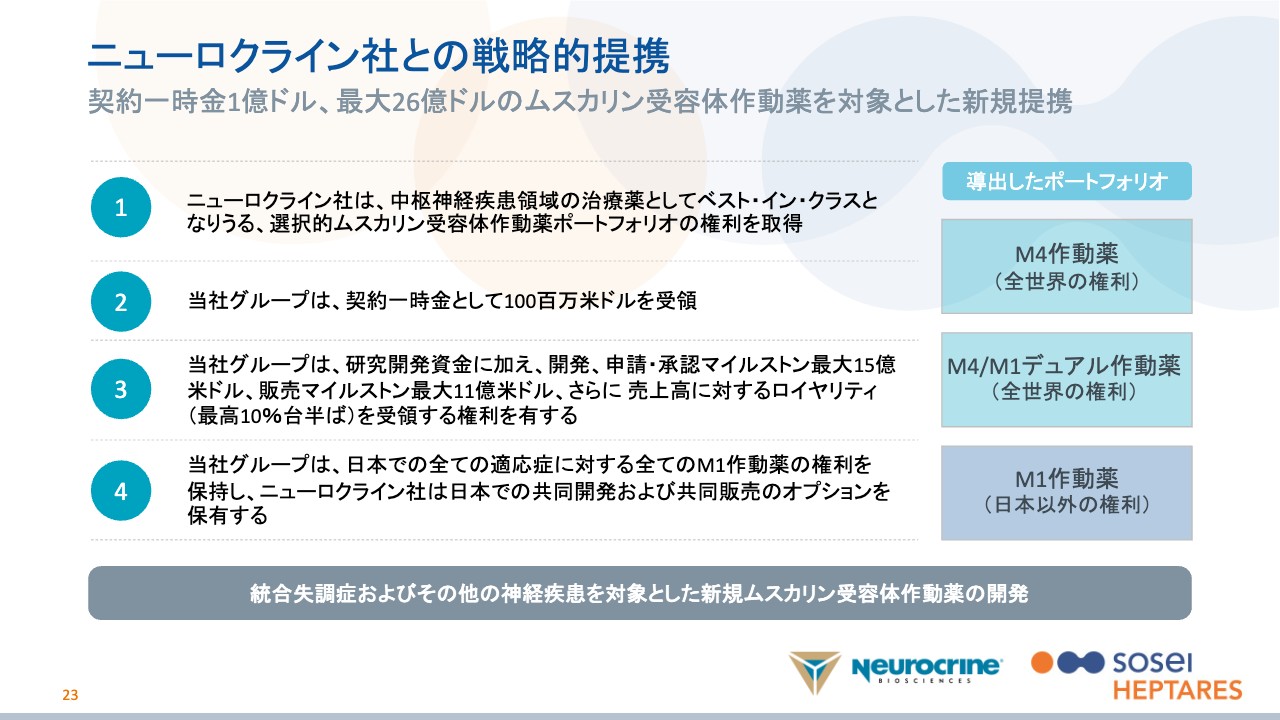

ニューロクライン社との戦略的提携

ニューロクライン社との契約は2021年11月に締結しています。この契約は契約金一時金1億ドルに加えて、マイルストン総額27億ドル、日本円で総額3,000億円超の契約でした。契約の詳細は割愛しますが、ご注目いただきたいのはスライド右下に記載しているM1作動薬です。

これは最後に出てくる中長期的な戦略にもかかわるのですが、M1作動薬は日本での開発販売権を当社が保持しています。なぜかというと、M1作動薬が、特に認知症をターゲットとして開発される可能性が高く、日本は世界に比べて、認知症に対する市場の割合が非常に大きいためです。そこで日本では自分たちで開発することによって、将来の日本の市場のポテンシャルを確保し、より大きな成長を成し遂げていく戦略をとっています。当社は今後、疾患次第でこのように日本での権利を当社で保持しておくような契約をさらに増やしていきたいと思っています。

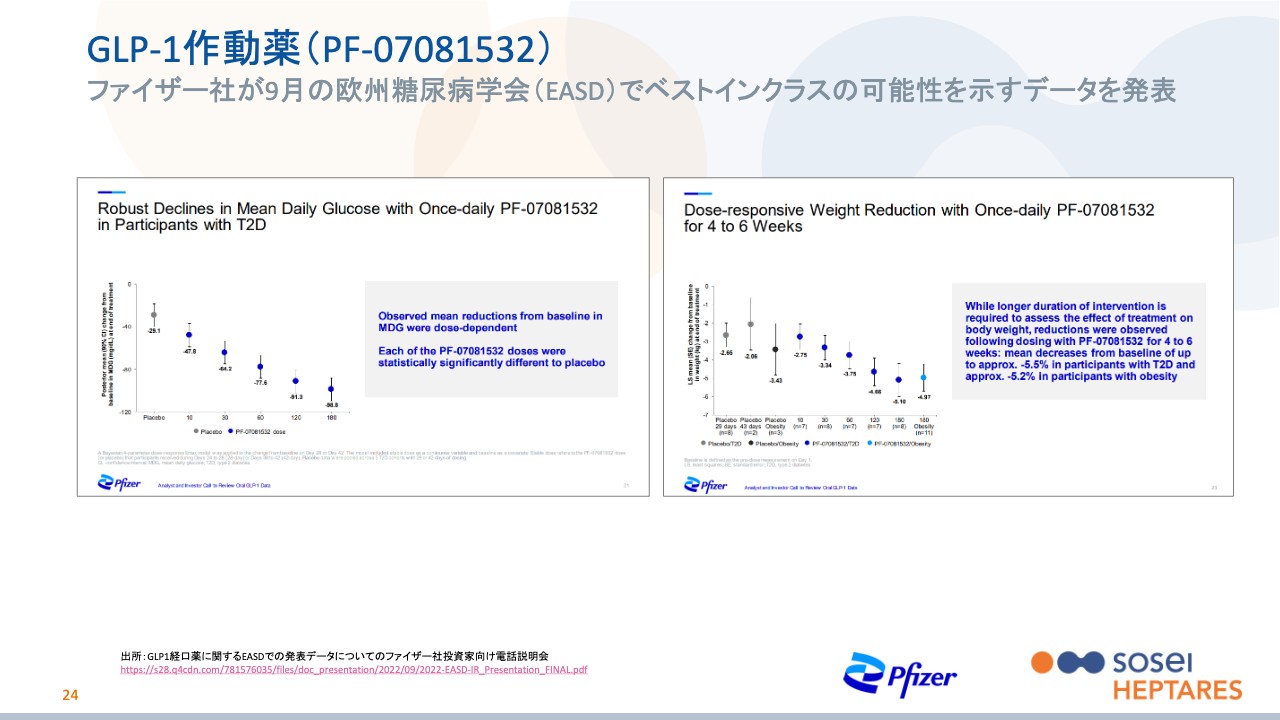

GLP-1作動薬(PF-07081532)

ファイザー社とは、2015年に最大10個のターゲットに対して、戦略的提携を行いました。創薬のごく初期の部分のみを当社が担当し、その後はファイザー社が開発を進めることで、先ほどの主要パイプラインの表のとおり、すでに3つのターゲットが臨床試験に進んでいます。

3つの中で、一番進んでいるGLP-1作動薬は肥満と糖尿病が適応症になり、すでにスライドに記載されているような細かいデータが、2022年9月に欧州糖尿病学会(EASD)でファイザー社から発表されています。

スライドにあるとおり、薬の投与量を増やすにしたがってグラフがきれいに右に下がっているのがわかると思います。非常にクリアに有効性が見られており、ファイザー社もこのプログラムに今後注力していくことをすでに発表しています。

グラフはフェーズ1bというまだフェーズ1試験段階の結果ですが、ファイザー社はすでにフェーズ2bというフェーズ2試験の後半にあたる試験を700人超の規模で行うということをClinicalTrials.govというデータベースに登録しています。これはどなたでも見られますので、興味のある方はご覧いただければと思います。

当社もパイプライン表では、現在フェーズ1試験段階としていますが、早晩フェーズ2試験が始まることになります。

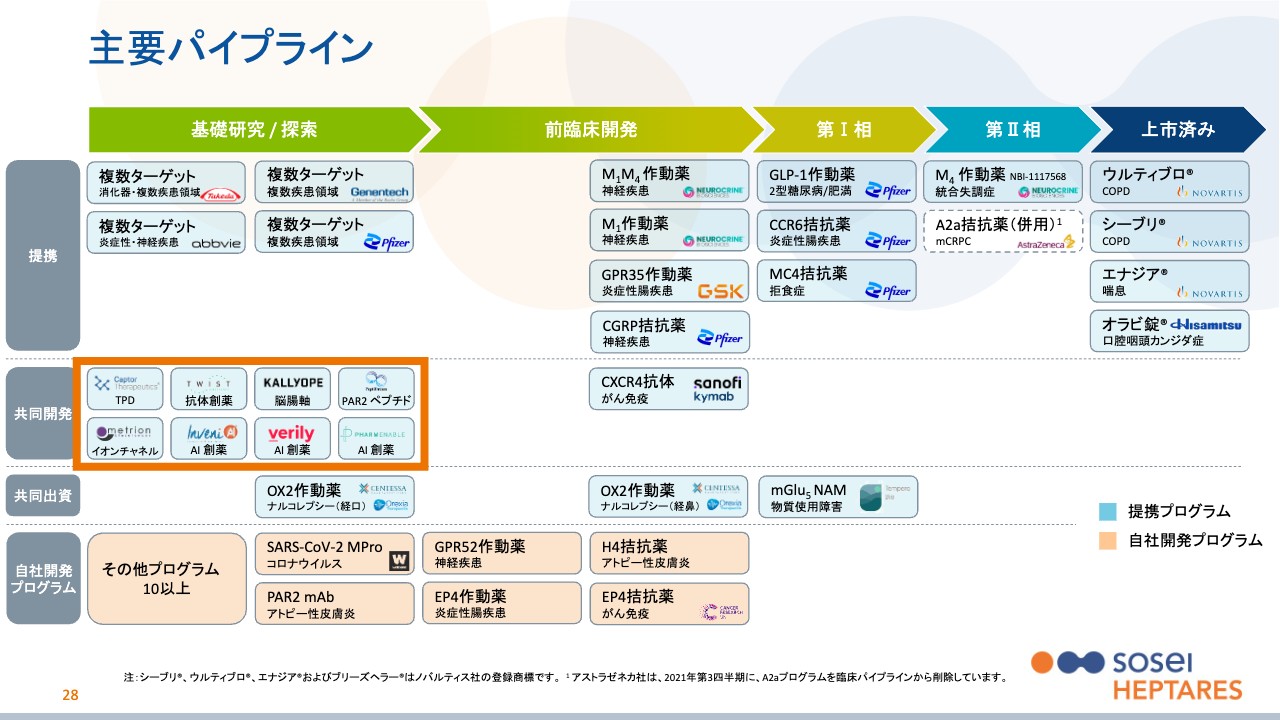

主要パイプライン

次に、創薬提携の部分についてご説明します。基本的に複数のターゲットを対象として、スライドに記載しているパートナーと創薬提携しています。先ほどご説明したファイザー社も、過去にこの創薬提携を行った1社です。

他にはジェネンテック社、武田薬品工業、アッヴィ社などとの間で創薬提携しています。基本的には提携先の製薬企業が、特定のGPCRに対して創薬したいと要望する時に、それを当社がゼロからお手伝いするパートナーシップです。

スライドの下部にある自社開発プログラムは、当社が創薬してある程度の段階になったら大手にライセンスするというものですが、創薬提携はそれとは異なり、あくまでも有望なターゲットを提携先の会社が提示し、それに基づいて創薬します。自社創薬で必要となる、有望なターゲットを選ぶ手間とコストが、創薬提携では大手はすでにある程度実施している点にもメリットがあります。

一方、大手側は、GPCRの構造が先ほどお伝えしたように安定化しにくいため、なかなか創薬できないという課題を抱えており、それを当社のStaR技術で解決できるため、Win-Winなパートナーだと考えています。

複数ターゲットを対象とした創薬提携

複数ターゲットを対象とした創薬提携は、今のところ4社で、この契約の年次はそれぞれ異なっていますが、いずれも順調に進んでいます。ファイザー社は先ほどお話ししたとおり、すでに3つのプログラムが臨床段階にあります。

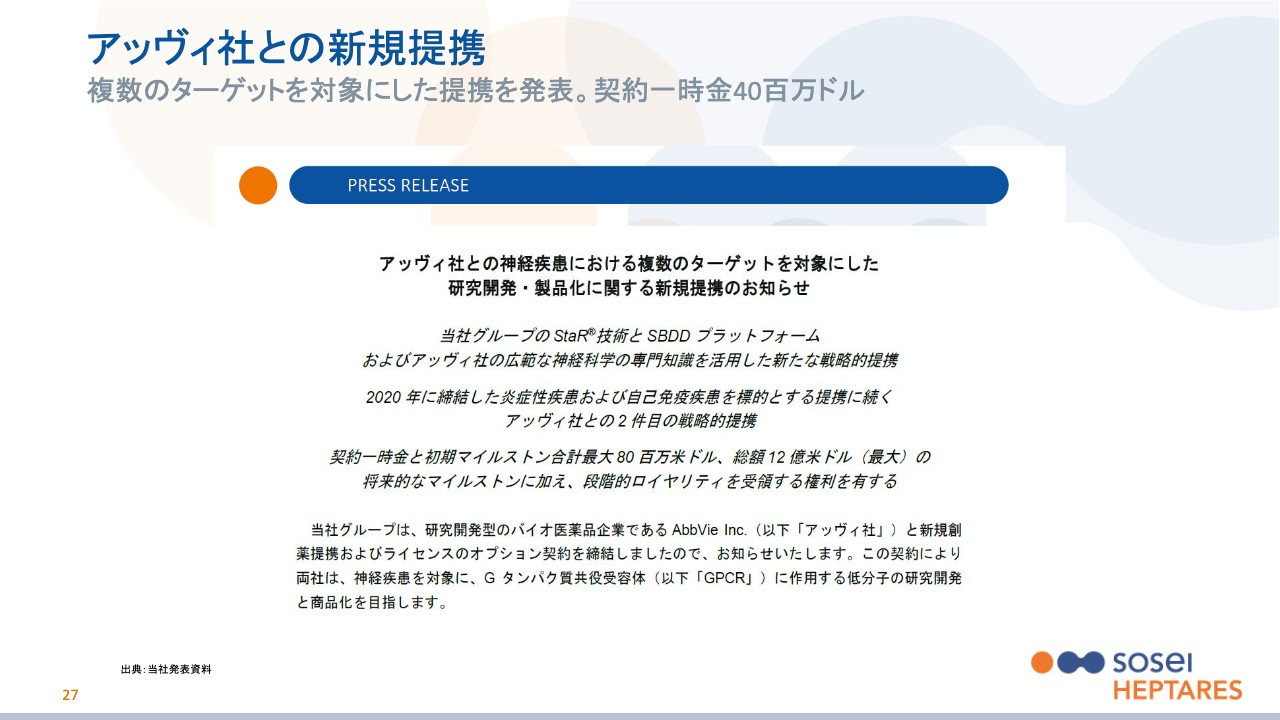

アッヴィ社は、2020年に炎症性疾患および自己免疫疾患について1回提携していますが、2022年8月に新しい神経疾患という分野でも追加で契約を結んだため、こちらも直近でニュースとして発表しています。

アッヴィ社との新規提携

アッヴィ社との新規提携の細かい内容についてです。契約一時金が4,000万ドル、2022年10月現在の為替で約60億円で、ディールサイズの合計が12億ドルで、約1,800億円の規模となりました。

2020年に結んだ炎症性疾患および自己免疫疾患のプログラムも非常に順調に進んでいることが、新しい契約にもつながったことを、我々もとても喜んでいます。

主要パイプライン

スライド中央の共同開発についても簡単にご説明します。共同開発にロゴが出ている会社は、特徴のあるベンチャー企業が多く、お互いに優れた技術を持っています。これらの特徴的な技術と、当社のGPCRに対する技術を融合させ、これまでにない新しい創薬を行っています。

権利は基本的に提携先と半々か、あるいは当社が完全に持っているようなものもあります。将来的には、ここから出てきたプログラムを大手製薬企業に導出していくことを目指しています。

戦略的提携の位置づけ

共同開発について、創薬のどの部分で提携しているかをスライドに整理しました。先ほどからお話ししているターゲットを新しく発見するというところ、つまり正しい鍵穴を選ぶというところが、当社としても難しいため、この部分ではさまざまな会社と提携しています。

また、その後のプロセスの中でも、当社はGPCRに対するコンピューター創薬に強みがあるため、そうではない部分、我々の創薬の幅をより広げるようなパートナーと提携しています。

主要パイプライン

自社開発プログラムについてご説明します。この自社開発プログラムは、将来的には大手へのライセンスアウトを目指しています。基本的に、これまでは前臨床という動物試験の段階でも導出したようなプログラムもありました。GSKにライセンスしたGPR35作動薬などです。

しかし今は、先ほどお伝えしたビジネスモデルのとおり、より開発を自社で進めていこうとしています。当社はベンチャーですので、最後までは行いませんが、開発のコストが比較的抑えられ、一方である程度の有効性の兆しが見えるポイント、ライセンスのディールの一気に高くなるような、いわゆるPoC(Proof Of Concept)の段階まで自社で行い、提携のバリューを高める方針です。

具体的にはフェーズ1の後半、フェーズ1bからフェーズ2の前半、フェーズ2aと、このようなところまでを、これからは試行していくことが1つの成長戦略になっています。

自社開発品4品目の推進

2023年にかけて、複数の臨床試験の開始を予定しています。

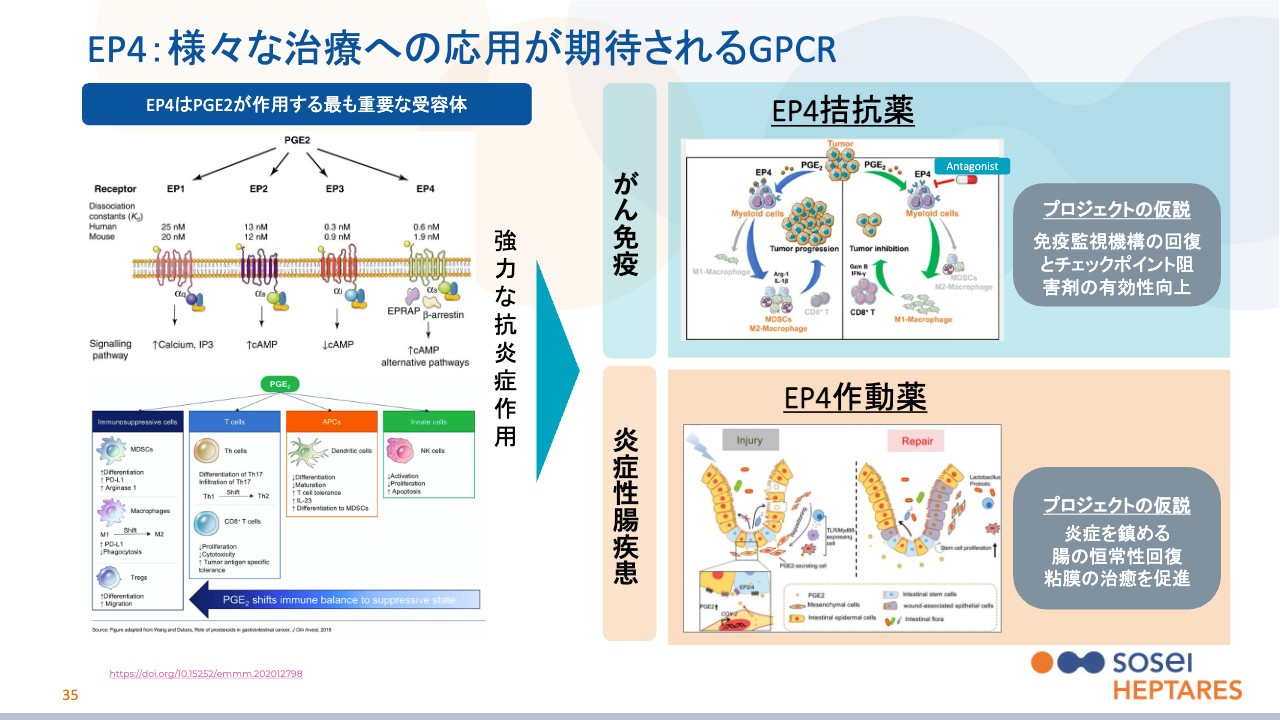

EP4:様々な治療への応用が期待されるGPCR

臨床試験の開始を予定して進めている自社開発品の中で、2つを例示しています。細かい話はR&D説明会の資料にあるため、本日は詳しくご説明しませんが、EP4という同じ受容体に対して、邪魔をする拮抗薬を作るとがんに効果があり、刺激をする作動薬を作ると炎症性腸疾患に効果があるというものです。これは非常におもしろい手段です。

我々の会社は、受容体の構造を解析して、それに対する薬を作ることを得意としています。1個解析すると、その構造解析の結果に基づいて、拮抗薬と作動薬の両方を設計できるため、1個の受容体の構造がわかると、複数の薬に応用でき、創薬を非常に効率化できます。

スライドには拮抗薬と作動薬しか記載していませんが、ロジカルに言いますと、実は拮抗薬と作動薬以外にも、パーシャルアゴニストやモジュレーターなど、いろいろなジャンルがあります。いろいろな薬の機会が広がるということで、構造解析が創薬の可能性を高めるための効率的な手段だとご理解いただきたいと思います。

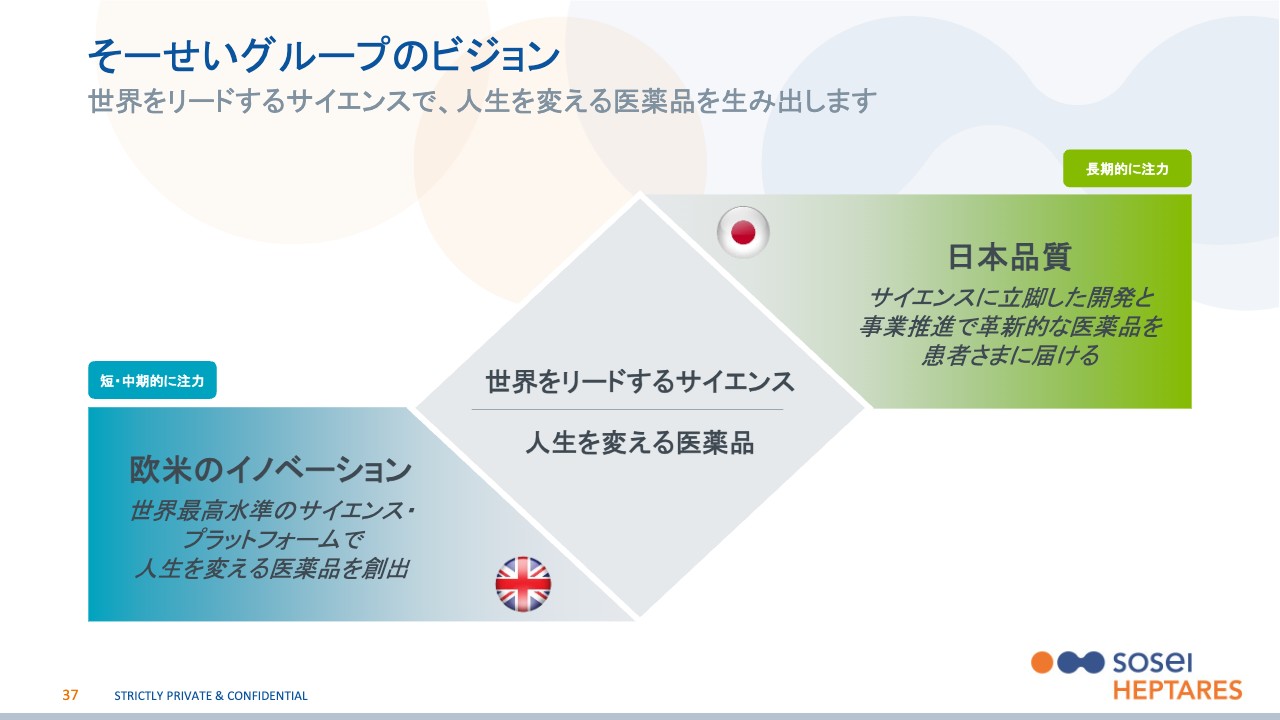

そーせいグループのビジョン

当社の今後の目標をご説明します。そーせいグループは、今まで欧米のイノベーションを取り入れることで成長してきました。具体的にはM&Aの歴史でもお見せしたとおりになります。

欧米のイノベーションは、これからも取り入れていきますが、我々は日本に本社のある、日本の会社だということを強く認識しています。今後は、日本の患者さまへ世界の医薬品を届けるというような役割を担っていきたいと思っています。

これがまさに先日、R&D説明会でCEOのクリスがお話ししたところで、今後は、これまで以上に日本に強く注力していきたいと考えています。

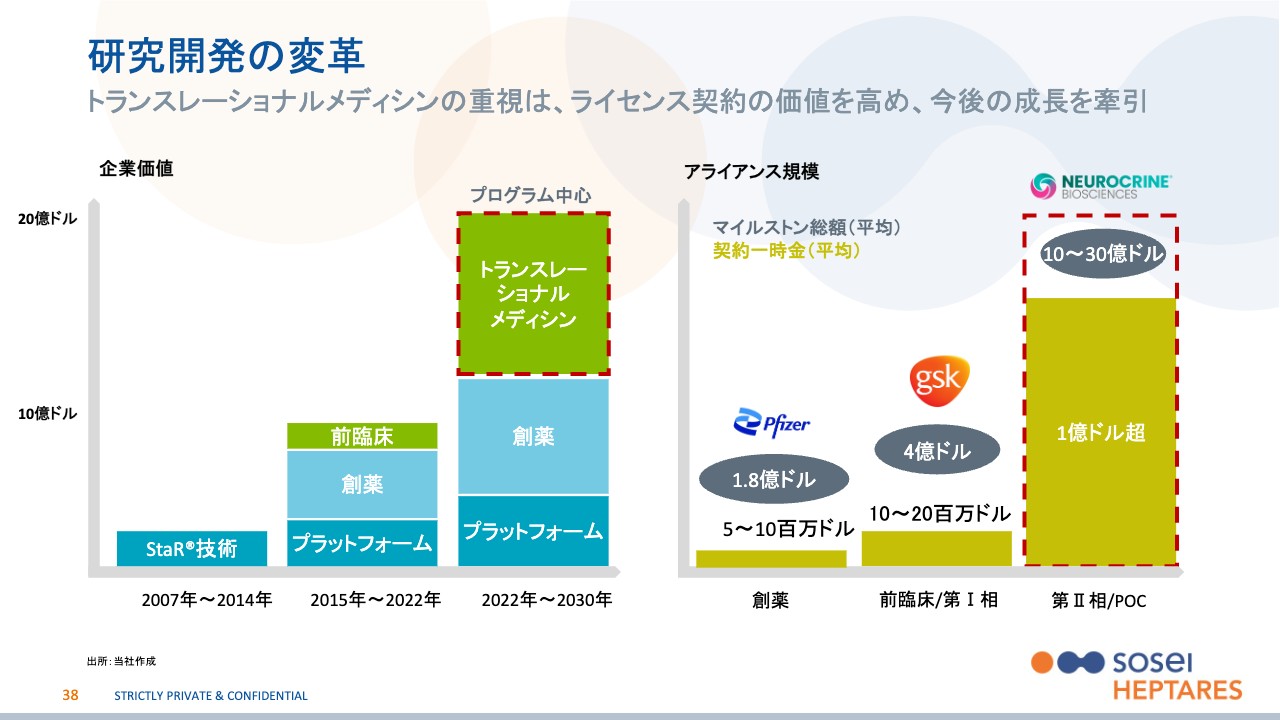

研究開発の変革

欧米のイノベーションの話に戻ります。先ほどからお伝えしているとおり、イノベーションという意味では、よりトランスレーショナルメディシンを重視していきたいと考えています。難しい言葉を使っていますが、要はより後ろの開発段階まで行うということです。

先ほどお伝えしたフェーズ1bからフェーズ2aまでを行うことで、価値を上げていきます。早期の有効性のシグナルを見せることで、このフェーズ自体の有効性が正しいと証明していく部分です。そうすれば、スライド右側に示したようにディールの価値も変わってくるため、我々もこれまでよりも大きなリターンがあるのではないかと考えています。

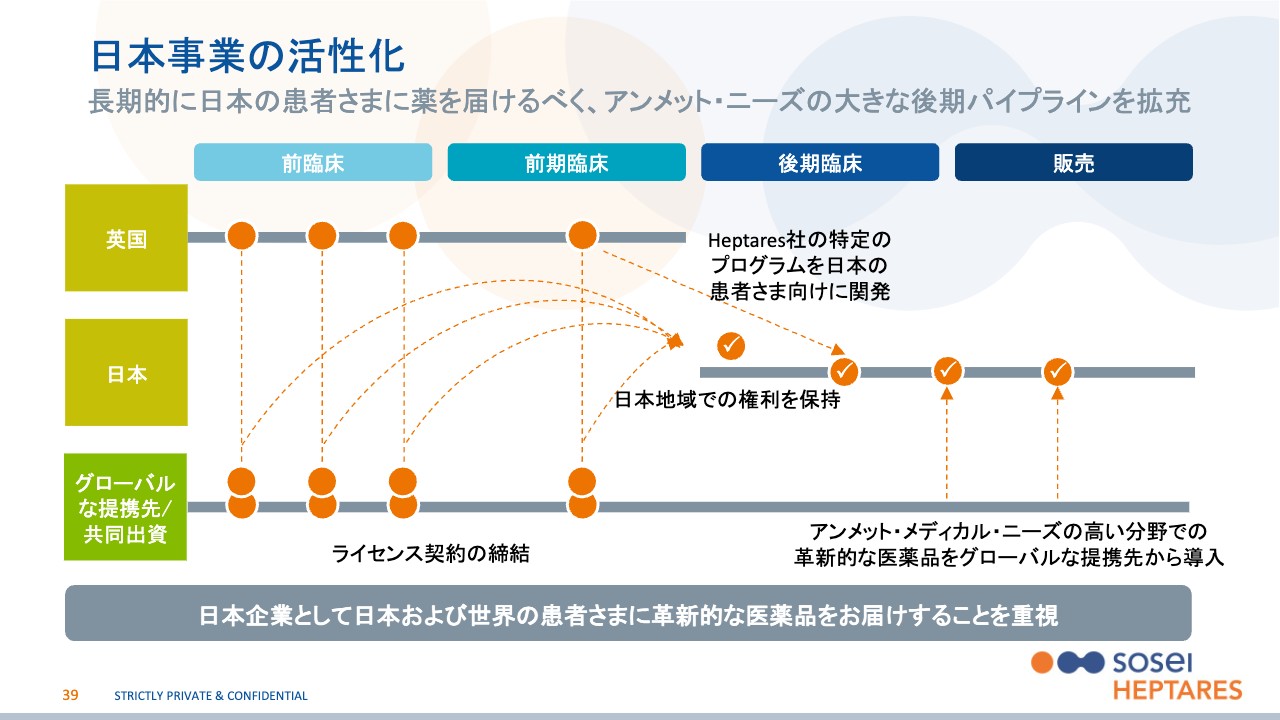

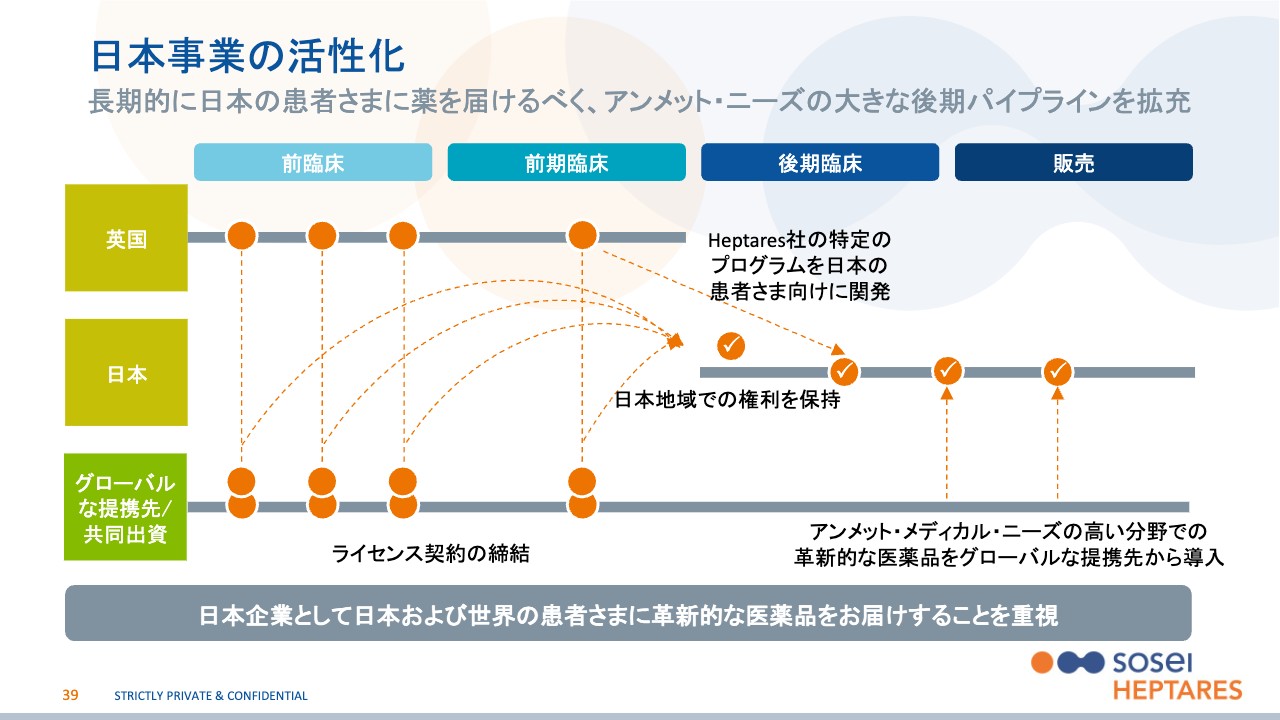

日本事業の活性化

「日本事業に注力する」部分についてです。先ほどM1作動薬の例を出しましたが、認知症は日本の市場規模が大きいため、日本の権利を保持しているとご説明しました。今後はM1作動薬に限らず、日本の権利をさまざまなシーズに対し、保持していきたいと考えています。

開示しているもの、非開示のものを含め、ターゲットが約40個あるとお伝えしましたが、ヘプタレス社のStaR技術という創薬エンジンからは、非常に多くの優良な薬のタネが出てきます。したがって、グローバルすべてに権利をライセンスしてしまうのではなく、「日本の権利を保持していく」ことで進めていきたいと考えています。

ただし、まだアーリーなシーズが多いため、スライドに記載のとおり、より短期的な目標としてアンメット・メディカル・ニーズの高い分野を介し、インライセンスの検討を同時に行なっていきます。そのようなことで、日本での事業を作っていきたいと考えています。

今期の目標にも記載していますが、今期に限定せず、中長期的に日本のビジネスを作っていく予定です。これで私のご説明を終わらせていただきます、ありがとうございました。

質疑応答:Asia Pacificでの事業展開について

質疑応答に移ります。本日は当社の事業内容に焦点を当てたセッションになりましたが、前回のセクター全体像に追加のご質問があれば、遠慮なくいただいても大丈夫です。

Asia Pacificでの事業展開について、ご質問です。実は、先ほどご説明した「日本事業の活性化」のストーリーには続きがあります。R&D説明会を見た方はわかると思いますが、Asia Pacificにも展開しようと話しています。日本あるいは欧米で承認されたものであれば、その地域でほとんどレギュラトリーの規制がなく、つまり臨床試験をあまりやり直すことなく承認できるというのが理由です。

そちらについて、「具体的にはどのようなことを想定しているのか? 他の地域ではできないのに、なぜAsia Pacificであればできると考えているのか? 4ヶ国が米国やEUと同様の臨床精度を持っているのであれば、なぜ米国やEUで展開しないのか?」というご質問でした。

「Asia Pacificで展開してもよいが、一足飛びに欧米で展開したほうが、より収益性が高くなるのではないか?」というご質問だと私自身は解釈しましたが、はっきり言いますと、おっしゃるとおりです。

疾患にもよりますが、我々も将来のある時点では、スライドに記載したように英国の開発をより後の開発段階である、臨床の後期、またはリスクを取って販売まで行いたいという夢を持っています。ただし、それを今行ってしまうと、研究開発投資も非常にかさみます。

我々は日本で上場している以上、安定的な業績を上げることが求められていると思います。それがクリアできないということで、こちらについては今後の成長のプランだと考えています。段階を追って進めていきたいのですが、現段階ではまずAsia Pacificを優先し、収益の基盤を固めた上で、欧米のほうに出ていきたいというのが基本的な戦略です。

一方で、説明会をご覧になった方はご存じのとおり、当社はこれまでも海外の会社を買収してきました。これからも買収することを目標に掲げており、そのための資金調達もしています。したがって、このような資金を活用し、非連続的に成長していくことも、もちろんあり得ます。

現時点では、当然ながら「ここを買収する」といったものはありません。クリアなビジョンもターゲットもありませんが、継続的に見ているため、そこを一足飛びに攻めるシナリオではないということです。ただし、将来的に、あるいはM&Aといった方法を通じて検討していきたいというのが答えになります。

質疑応答:入社1年目以降のそーせいの印象について

「いつも個人投資家に親切に向き合っていただき、ありがとうございます。以前、『入社前後で、そーせいの印象が違わないことに驚いた』とコメントされていました。そこからさらに1年が経過しましたが、現在の感想をうかがいたいです」というご質問です。

背景がわからない方のために、ご説明します。私はもともとアナリストというかたちで、みずほ証券でさまざまなバイオベンチャーを見てきました。

そーせいに入社し、よく聞かれたのが「中から見るのと外から見るのと、どう違いますか?」ということです。私の中では意外なほど一致しており、それが質問者さまのおっしゃる私の答えだったと思います。

さらに1年経った現在の感想ですが、当然1年という時間が経過しているため、当時と比べ、事業自体が進んでいます。個人的には、プログラムが進んできており非常にワクワクしています。

バイオベンチャーで「成功する」「成功しそうだ」というシーズは日本でもありますが、それほど数は多くないと考えています。おそらく投資家のみなさまの中には「パイプラインが進んでいるな」と思う方もいるかもしれませんが、「中から見ていて、1年間でこれだけの前進があった」というのが、私の中では印象的な1年でした。

一言で言うと、「きちんとすると、きちんと進むのだな」ということです。そのようなところで「さらにしっかりと進めていかなければならないと」という、新たな決意を持っている」というのが現在の状況です。

質疑応答:日本にフォーカスしている理由について

「今期に入って、急に日本へのフォーカスが高まっていると感じている。プライム上場と関係があるのか?」というご質問です。こちらもよいご質問だと思いますが、端的に答えしてしまうと、プライム市場への上場とは関係ありません。

ご存じの方もいると思いますが、プライム上場はプライム上場で、そちらとは別に目指しています。成功するかどうかの保証はありませんが、できれば来年の第1四半期にプライム市場に移行したいと考えています。

日本にフォーカスしているのは、純粋に日本市場に魅力的な部分があると思っているためです。日本にいると「薬価が抑制されている」「人口が減っている」「薬のマーケットは横ばいだ」など、いろいろとネガティブなニュースを見ると思います。

確かにそのような側面はあり、私も気にしているところはありますが、実際にグローバルで見ると、米国だけが異常なのです。米国は確かに伸びていて高い薬価がついていますが、例えば欧州の状況が日本と違うかというと、実はそんなに変わらないのではないかと思います。日本の医薬品市場はドイツ一国をやや上回る程度の市場ですが、市場規模でいえばドイツと同じ、あるいはそれ以上の魅力があると思います。

我々が何兆円という売上を出している会社であれば、「日本ではなく欧米にフォーカスしよう」というのはわかります。しかし、我々はまだベンチャーで非常に小さい会社のため、日本という市場は非常に魅力的に映っています。

例えば、欧米企業だと商習慣や規制当局の特殊性、言語も含めたさまざまなバリアがあり、日本市場は入りにくいです。我々はもともと日本にいるため、非常に有利な立場で戦えるのではないかと思っています。そのような純粋なオポチュニティを巡り、日本を捉えているところです。

質疑応答:IR活動の可能性について

「以前からプライム上場について取り沙汰されていますが、御社は『あくまでも東証の判断だ』と何度も述べられていると思います。他企業のようにプライム上場を申請した場合、IRなどを出す可能性はあるでしょうか?」というご質問です。

こちらはよくいただくご質問ですが、非常に説明が難しく奥歯に物が挟まった言い方しかできず、申し訳ありません。

まず、株主のみなさまとも共有している最終ゴールは、「東証プライム市場に移行すること」です。できれば来年の3月までに移行したいと考えていますが「申請を出す」というリリース自体はあまり重要視していません。申請したことについて開示しても移行できなければ、何の意味もないと考えています。

我々は、会社として開示したい気持ちはあります。もちろん、開示している会社が少数派ですがあることも承知しています。そのような状況で主幹事証券会社や東証などのステークホルダーのみなさまと相談しながら、一丸となって行っているのがプライム移行というプロジェクトです。そのような意味では、我々の思いとは別に少し保守的に考えているのが現状です。

プライム市場に移行する際にはリリースを出しますが、それ以前の「申請しました」というリリースは、現段階で出す可能性がかなり低く、おそらく出さないのではないかと思っています。こちらについてはご理解ください。

質疑応答:そーせいの時価総額について

「そーせいのCFOということは忘れていただき、証券アナリストの野村さまとして答えていただきたいです。ずばり、そーせいの今の時価総額はいくらですか?」というご質問です。こちらは非常に難しい質問だと思います。

「当社の時価総額は、当然みなさまが決める」と言うとそれまでになってしまいますが、結局、開発品がどんどん進み、その価値が織り込まれていきます。または将来的にその価値が織り込まれ、実際のロイヤリティ収入のような安定的な収入として反映されてくると思います。その時に、時価総額が非常に高くなるのではないかと考えています。

現段階で証券アナリストの言葉で言うと、「どこまで織り込むべきか?」「どこまでそれを加味し、企業価値を評価していくか?」ということは、アナリストによって見方が分かれると思います。

具体的な株価や時価総額には言及できませんが、アナリストの方が今見ている目線が「すべての成功は織り込まず、どの段階まで織り込むか?」という中で、ある方は約4,000円、ある方は約2,000円の株価をつけています。おおよそ、その間に収まるレンジだと思います。

控えめに見れば今お伝えした下のレンジ、現段階である程度見込もうと思えば上のレンジが、証券界から見た時の当社の評価ではないかと考えています。

質疑応答:そーせいへの転職理由について

質問者:今まで説明していただいたものと少し話が外れるのですが、野村さまがそーせいに入社された理由を、差し支えなければ教えてください。

野村:私が入社した一番の理由は、いろいろなご縁があったことです。

証券アナリストとして日本のバイオベンチャーを見ていて本当に成功する会社が出てこなかったのが、証券時代の感想であり、事実だと思います。産業としてせっかくリスクをとっているのに、大手製薬企業のように成長する会社が出てこずリターンが限られているのでは、だれも投資しないのではないかというところがあります。

はっきり言えば、当社がどうなのかはまだわかりません。私はそうなってほしいし、そのようにがんばっているつもりですが、そこはわからずに医薬品業界に来ました。

ただし、どこか1社が出てこないと、せっかくイノベーションがある国なのに、このような産業が立ち上がらないのは少し不幸かと思います。繰り返しになりますが、そーせいがどうなのかは、わからない部分があります。そこを、事業会社に入ってがんばりたいという思いで転職しました。

私関連の質問が多く、このような答えばかりなのですが、以上で大丈夫でしょうか?

質問者:応援しています。がんばってください。

質疑応答:研究者のモチベーションについて

質問者:開発の本体は英国にあると思います。現在、日本やアジアに注力している状態で、ヘプタレス社の方のモチベーションが落ちたりしないのかが少し気になったのですが、そのあたりはどうなのでしょうか?

野村:非常によいご質問です。実は入社前も入社後も、アナリストとしてヘプタレス社に行っているのですが、あまり心配はないと考えています。

なぜならば、彼らは本当にサイエンスが大好きで、そこにフォーカスしている人たちなのです。研究者の半分以上が博士号を持っていますし、本当にこの「構造生物学」は、少し細かい言葉でいえばそのような分野になるのですが、そこにフォーカスしているということです。

ヘプタレス社がよいのは、そのアカデミックなところを、100パーセントではありませんが、少なくとも他社よりは自由にさせていることです。我々が『Nature』や『Science』などの一流の論文に、この分野で民間企業として、おそらくだれよりも投稿できているのは、研究者がこのような構造のデータを自由に研究できる環境があってこそだと自負しています。確かに、親会社が「そーせい」という日本の企業だというのはありますが、ずっと自由に、研究者のモチベーションを高めるようにしています。

さらには、ヘプタレス社はもともと上場していなかったため、上場会社としてのファンクションがないわけです。言い方が難しいですが、日本に本社機能があることで、そのようなものを「肩代わりしている」とでも言いますか、我々のほうからもサポートできるという非常にWin-Winな関係だと思っています。

野村氏よりご挨拶

ご質問の中にはパートナーに関することも多く、お気持ちはわかりますが、答えきれないところがあります。

本日はパイプラインの質問がたくさんありました。そちらについてお答えすると、パートナーの動きを追えば、彼らが何を行なっているのか、どういうつもりなのか、透けて見える部分があると思います。

GLP-1作動薬やM4作動薬についても、いくつかご質問をいただいています。我々が、「彼らはこのようなところを、非常に精力的に進めようとしているのではないか」と思うのは、試験の数や規模、進め方のスピード感、他の試験との兼ね合いなどです。そのようなところを見れば、自ずと質問の答えが出ると思います。

こちらは薬の開発ですので我々も期待していますが、すべてがうまくいくとも思っていません。当然、パートナーには非常に期待しているものの、我々は経営陣として、パートナーに導出したものは導出したものとして、うまくいけば非常にありがたいですし、うまくいかなくても、この会社をしっかりと成長させていくところにCEOのクリスも私もフォーカスして力を注いでいます。したがって、そちらも併せてご注目いただければ大変ありがたいと思います。

すべてのご質問にお答えできなかったことに加え、システム上の不具合がございましたことを重ねてお詫び申し上げます。以上をもちまして、今月2回にわたって開催いたしました個人投資家向け説明会を終わらせていただきたいと思います。

本日はご参加いただきまして誠にありがとうございました。今後ともどうぞよろしくお願い申し上げます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4565

|

901.0

(03/09)

|

-4.0

(-0.44%)

|

関連銘柄の最新ニュース

-

ネクセラ(4565) 独立役員届出書 03/09 12:00

-

前日に動いた銘柄 part1水戸証、リネットジャパン、ANYCOL... 03/09 07:15

-

前週末6日に「買われた株!」総ザライ ―本日につながる期待株は?― 03/09 05:30

-

前日に動いた銘柄 part1水戸証、リネットジャパン、ANYCOL... 03/07 07:15

-

ネクセラが続伸、センテッサ社から300万ドルのマイルストーンを受領へ 03/06 09:43

新着ニュース

新着ニュース一覧-

今日 05:50

-

-

今日 05:47

-

今日 05:41