「非不胎化介入」や「各国協調介入」の噂もあるドル/円相場!しかし・・・

ドル/円(USD/JPY)の過去10年における2月の月間高低差平均が4.44円のところ、18日時点における同高低差は10年平均の約2.4倍である10.50円。

先週11日には、2014年10月以来となる110円台まで下落し、一つのメドとされていた1ドル=115円、いわゆる“トヨタライン”をあっさりと下抜けした動きは、ヘッジ・ファンド勢の仕掛けとともに、本邦当局の無為無策が招いた「人災」と捉えてよさそう。

今週の最大の懸念であった中国・上海市場の売りマグマの爆発・炎上の可能性は今のところ回避できており、またさすがの投機筋も“眠れる獅子”である当局の「反攻」「倍返し」とも言える「非不胎化介入※」ないしは「各国協調介入」の動きを察知・警戒し、戦線の小休止をしたことがその落ち着きの背景とも。(※「非不胎化介入」:外為市場への介入[ex.円売り・ドル買い]で生じたマネタリーベースの変化を国債等の売買で相殺せずに市場にそのまま放置する為替介入のこと。)

また、ここへ来て原油市場の動きもやや変化の兆しが現れ始め、ロシア・サウジアラビア・カタール・ベネズエラの4ヵ国が1月水準の原油生産量凍結で合意。ただし、「他の主要産油国が追随することが条件」としたことが画竜点睛を欠く状態となり、一旦入った好感の買いがすぐに萎むような状況に。

サウジアラビアとは犬猿の仲である新興産油国イランがこの条件を当然飲まないであろうと見たマーケットでしたが、背に腹は代えられぬイランがこの増産凍結合意を支持したことで原油価格が再び上昇し、18日WTI原油夜間取引では31ドル台を突破する動きとなり、それを好感したNYや東京の株式市場も追随する動きに。

そのNYダウ平均株価は今年初の3日続伸(ナスダック、S&P500ともに昨年12月21-23日以来)となり、日足チャートは典型的なWボトムの形状を形成中。今後、ネックラインである2月1日の16510.98ドルを突破するかどうかが喫緊の注目ポイント。

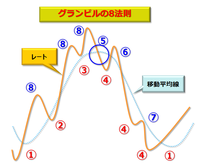

一方のドル/円相場については、テクニカル指標で非常に重要なポイントとなっている20ヶ月移動平均線である117.73円レベルを依然下回った状態となっており、「グランビルの8法則」で言えば右上図⑤の「重要な売りサイン」となる可能性も視野に入れておきたいところ。

同サインは、2012年11月に右上図①である「重要な買いサイン」が出現した、いわゆる“アベノミクス相場”の大転換(=終焉)を意味する可能性もあることから、月末終値レベルでの確認は非常に重要。

今月26日から上海で行われるG20での決定事項を伺う投機筋の動向にも留意しつつ、ドル/円相場については目先“トヨタライン”=115円台の回復があるか否か、そして歴史的な分水嶺を示唆する20ヶ月移動平均線である117.73円レベルに少しでも近付くかどうか・・・。大いに注目です。

先週11日には、2014年10月以来となる110円台まで下落し、一つのメドとされていた1ドル=115円、いわゆる“トヨタライン”をあっさりと下抜けした動きは、ヘッジ・ファンド勢の仕掛けとともに、本邦当局の無為無策が招いた「人災」と捉えてよさそう。

今週の最大の懸念であった中国・上海市場の売りマグマの爆発・炎上の可能性は今のところ回避できており、またさすがの投機筋も“眠れる獅子”である当局の「反攻」「倍返し」とも言える「非不胎化介入※」ないしは「各国協調介入」の動きを察知・警戒し、戦線の小休止をしたことがその落ち着きの背景とも。(※「非不胎化介入」:外為市場への介入[ex.円売り・ドル買い]で生じたマネタリーベースの変化を国債等の売買で相殺せずに市場にそのまま放置する為替介入のこと。)

また、ここへ来て原油市場の動きもやや変化の兆しが現れ始め、ロシア・サウジアラビア・カタール・ベネズエラの4ヵ国が1月水準の原油生産量凍結で合意。ただし、「他の主要産油国が追随することが条件」としたことが画竜点睛を欠く状態となり、一旦入った好感の買いがすぐに萎むような状況に。

サウジアラビアとは犬猿の仲である新興産油国イランがこの条件を当然飲まないであろうと見たマーケットでしたが、背に腹は代えられぬイランがこの増産凍結合意を支持したことで原油価格が再び上昇し、18日WTI原油夜間取引では31ドル台を突破する動きとなり、それを好感したNYや東京の株式市場も追随する動きに。

そのNYダウ平均株価は今年初の3日続伸(ナスダック、S&P500ともに昨年12月21-23日以来)となり、日足チャートは典型的なWボトムの形状を形成中。今後、ネックラインである2月1日の16510.98ドルを突破するかどうかが喫緊の注目ポイント。

一方のドル/円相場については、テクニカル指標で非常に重要なポイントとなっている20ヶ月移動平均線である117.73円レベルを依然下回った状態となっており、「グランビルの8法則」で言えば右上図⑤の「重要な売りサイン」となる可能性も視野に入れておきたいところ。

同サインは、2012年11月に右上図①である「重要な買いサイン」が出現した、いわゆる“アベノミクス相場”の大転換(=終焉)を意味する可能性もあることから、月末終値レベルでの確認は非常に重要。

今月26日から上海で行われるG20での決定事項を伺う投機筋の動向にも留意しつつ、ドル/円相場については目先“トヨタライン”=115円台の回復があるか否か、そして歴史的な分水嶺を示唆する20ヶ月移動平均線である117.73円レベルに少しでも近付くかどうか・・・。大いに注目です。