日経平均株価は円高になると下落し、円安になると上昇し易いという

お決まりのパターンがあります。(当たり前のことですが)

<円相場と日経平均株価の間に相関関係が成り立つ理由>

①円安は自動車など輸出企業の利益を押し上げる(外需産業の業績up)

②外国人が日本株を買う場合、円安の方が有利(円安で買って円高で売る)

ところが2016年頃からこのパターンが崩れ始めているという指摘があります。

https://jp.reuters.com/article/column-forexforum-tohru-sasaki-idJPKCN1G40Y7

主な原因は日本経済の内需主導が進んでいるためだと考えられており

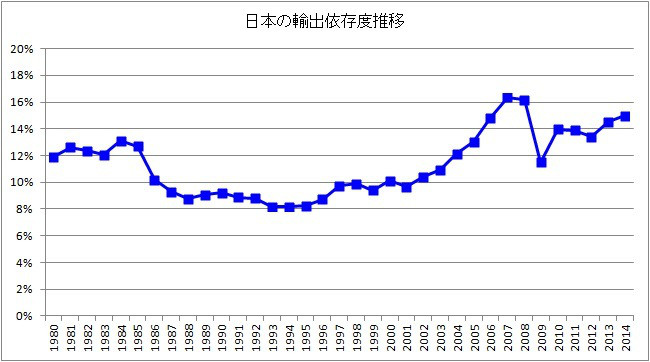

事実輸出依存度は、2007年➡16.1%(ピーク)、2014年➡15.2%

2015年➡14.0%と減少傾向にあります。

因みにプラザ合意前のピークは15.1%、バブル崩壊後は8~12%。

その後2002年頃から上昇に転じ、2007年の16.1%がバブル崩壊後のピーク。

つまり日本の輸出依存度は元々統計的にそれ程高かった訳ではなく

円相場と株価が相関するのは

外国人投資家の売買比率上昇が主な要因と言えそうです。

<東京市場に於ける外国人の売買高比率>

バブル期➡約10%、2017年➡60%~65%(保有株比率の約2倍)

(市場別内訳)

東証一部=70%以上、東証二部=60%、マザーズ=30%、JQ=30%

<外国人の日本株保有比率>

1985年➡約7%、2016年末➡30.1%

http://www.jpx.co.jp/markets/statistics-equities/examination/01.html

一方で、本当に日本経済は内需主体へ進んでいるのかという疑問もあります。

何故なら輸出企業の海外生産が進めば輸出比率は下がって当然ですし

輸出としてカウントされる製品は完成品で

完成品に使用される部品等は内需にカウントされるからです。

つまり完成品の輸出が増えると同時に内需も拡大するという矛盾が生じるため

輸出依存度の統計はやや信憑性に欠け

統計結果は経時的な比較参考資料に止めるのが妥当かも知れません。

<日本の輸出依存度推移>

(クリックで拡大)

因みに日本が内需主導型経済へ舵を切ったのは

国際社会がドル安を容認した1985年のプラザ合意がきっかけだと言われます。

つまり日本政府は円高による輸出の減少を想定して内需拡大策を推進し

その結果「バブル経済➡バブル崩壊」という歴史を辿ることになりました。

話を戻しますが

円相場と日経平均株価が連動する理由②に関して補足すると

日本の景気が良くなって企業業績が順調に伸びている過程では

円高であっても外国人の日本株買い意欲が削がれることはないと思います。

従って日経平均株価と円相場の相関関係を弱めるためには

景気を押し上げるか、外国人投資家の売買比率を下げるか

方法は二つしかありません。

しかし日銀やGPIF等が幾ら日本株を買っても外国人の売買比率は下がらず

むしろ増加傾向にあるのが実状です。

特にクジラを除く国内の機関投資家は、リーマンショックで打撃を受けて以降

日本株投資に極めて慎重になっている様な気がします。

中でもリーマンショック以降「生保・損保・銀行」が買い越した年は

一度もありません。

http://www.traders.co.jp/domestic_stocks/stocks_data/investment_3/investment_3.asp

さらに個人投資家もリーマンショック以降買い越した年は2011年だけで

市場参加者に占める割合も2017年に17.1%と過去最低を記録しています。

個人投資家の割合が減少している原因について、2017年6月20日の日経新聞は

親から相続した株式を

子供が納税のために売却するケースが増加していると報じており

NISAで広がった裾野より、亡くなった投資家の方が多いからではないかと

分析しています。

という訳で、円相場と日経平均株価の相関関係が低下傾向にあるとはいえ

国内投資家の売買比率が大きく上昇しない限り

日本株は円相場の影響を受け続けることになりそうです。

無論、国内個人投資家の育成や啓蒙、NISA枠の拡大、証券税制の見直しなど

考えられる対策は幾つかありますが、育成意外はどれも実現困難だと思います。