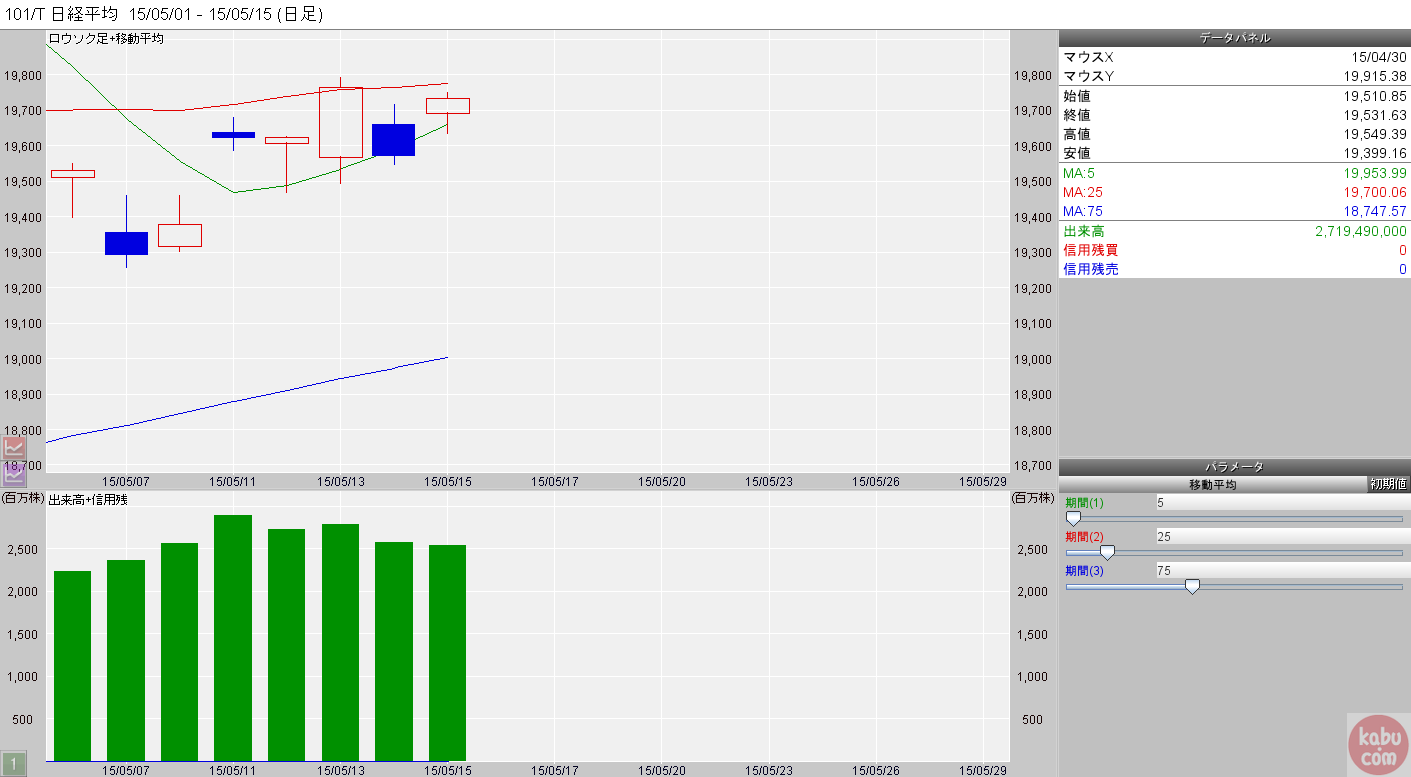

◆NK、前場、19.800円を回復しましたね。(19817円+84円/1618+10.9)![]()

CME NK=19.780円(前日終値比+47円、+0.23%)に対して、

寄付きが19.760円(慎重)からで、直後に、19.750円に下げて、そこから急上昇の形でした。

この形に、ホッとしました。![]()

やはり、巨大株弱くETFのセリは、慎重に入り、安めで大量購入出来たと思います。![]()

(ファナック、ファストリテ)

◆今日時点のポートフォリオ(平凡なので、参考にしない方が。)・・今後、ほったらかし投資![]()

①各種ETF 74%

②個別株 5%

③現金 21%

◆各種ETF 騰落

TOPIX2倍 1496 +1.47%

TOPIX 1306 +0.72%

日経レバ 1570 +1.07%

MXS225 1346 +0.59%

◆個別株 騰落

健康コーポ 2928 +2.01%

■今日の驚き

ライフコーポ 8194

絶好調に上げていたが、AM10頃、+1.2%から、-1.2%くらいに、大量売り!

途中の値が信用買いの人がいて、しばらく固まり状態。

AM10:30頃には、+1.2%くらいの、平常に復帰していました。![]()

(機関投資家の利確売り、だったのか。)

ー以上ー

*投資は、自己責任でお願いします。

^^^^^^^^^^ご参考:5/17日記《投資初心者へのアドバイス・5月チャート》^^^^^^^^^^

★投資初心者向けに、成長率に着目した視点で、

アドバイスを考えてみました。《実践編》![]()

【対象範囲】:資産を増やしたい方への攻めの戦略アドバイスであり、

資産家の守りの戦略では、ありません。![]()

①REIT(リート)には手を出すな![]() (成長率に着目。需給。)

(成長率に着目。需給。)

有望市場とは言えず、平均的には、損が見えています。

また、厳選出来る眼、投資眼があるのは、希有な人だけです。

日銀の第一優先は、ETF(上場投信)であり、REITは優先が下です。

(ご参考)

私の投資日記(停滞するものは抜かれる。REITは伸びない~日経225に勝てない!。)

http://minkabu.jp/blog/show/685994

②絶対に安全な投資はない![]() 。ご自分の許容リスクの範囲内(予算内)で行う。

。ご自分の許容リスクの範囲内(予算内)で行う。

例)若手 :全資産(流動資産)の7割。

中高年:全資産(流動資産)の5割。

例外(十分にリスク分散されている投資対象※):全資産(流動資産)の 8割。

※例えば、株価指数(優良グループ)に連動するETFなどが相当。

③許容リスク内(予算内)で、成長率に着目して、投資対象を選ぶ![]() 。

。

例えば、日経225平均よりも、成長率が上位か下位でも良いか、選択する。

成長率が低い中で、確実に勝つのは困難。初めから、負ける要因を抱えることになる![]() 。

。

(ご参考)私の投資日記 (成長率の比較 1か月、3か月)

http://minkabu.jp/blog/show/685994

④投資スタンスを選ぶ。各種コストの安いものを選ぶ![]() 。

。

(投資信託は高コスト。特にREIT(リート)は高い。ETFは低コスト。)

(大手証券(N、D、NK)の(新設)投資ファンドは、コスト大。避けたい![]() 。)

。)

コストの高い対象は、証券会社が儲けて、買う人は確実に損をする。

・長期投資・・▲例えば、10年スパンで、経済状況を見通すのは困難。(NK225はバスタブ曲線!)

・中期投資・・○1か月、3か月、半年、1年スパンで、経済状況を見通す。ほったらかし投資!。

・短期投資・・▲投資初心者で、勝ち続ける確率は、5%以下![]() 。

。

情報収集、投資家心理、専門的判断が必要で、プロでも負ける世界。

集中するほど、疲労困憊になり易い。集中しないと、負けやすい。

《簡単・有利を説くのは、手数料が欲しい悪徳証券![]() 。

。

餌食を探す詐欺師の仲間![]() 。》

。》

どうしてもやりたい人は、おこずかい銭程度にとどめる。![]()

⑤投資対象を選ぶ![]() 。ネット証券の口座を開設する。

。ネット証券の口座を開設する。

程々の成長・成果で満足というが、実際には損するか、得するか、二者択一である![]() 。

。

その甘い考え方が、落とし穴。ほとんど、価格上下動で、負けが多い。

・◎成長が期待できるETF(優良グループ)を選ぶ。

http://558110.info/ETFtoha.html

過去1年騰落率で、飛びつくのは危険!。1か月、3か月騰落率で、買った後、

上がりそうか見極めること!。

http://www.morningstar.co.jp/etf/ranking/rank.html

・△成長が期待できる個別株を選ぶ。(時流に合っているか?、財務状況は?)

(ETFより、個別事故(*)などのリスクは上位!。)

(*特許、製造物責任、独占禁止などの法律違反・訴訟で、

株価急落、赤字転落は、大いにあり得る。これは、事前に予測は困難である。)

・×投資情報、ニュースで、個別株を選ぶ。(飛びつく姿勢。)

瞬間的な判断、売買行動で、時に成功するが、繰り返すと、ラッキーは続かず、

平均的にみると、勝率は悪く、負け易い。(パチ ンコで勝つ確率と同じ。)

⑥エコノミストの評価・コメントよりも、客観的なデータを分析し、

自分の見方・意見を持つのが大事![]() 。(エコノミストもピンキリ。現場現物に近い人は大事。)

。(エコノミストもピンキリ。現場現物に近い人は大事。)

例)過去のデータの都合の良い部分だけで、不安心理を煽るのが、流行りだが、

いわば、職業病、病的マインドに侵されている場合が多い![]() 。(真のプロは一握り

。(真のプロは一握り![]() 。)

。)

・五月に暴落が起こり易い? チャートで自分で確かめる!。

(2015.5/頭が谷、5/15上昇中。)

⇒ 添付のチャート 参照![]() 。

。

・中国は、いずれ、バブル崩壊する?チャートで自分で確かめる!。

(2015.5/中、急上昇がストップ中?)

・米国債務問題、ギリシャ問題は、やがて世界的金融危機に繋がる?・・など等

チャートで自分で確かめる!。

(2015.5/中、NYダウは、3月ピーク値に接近中?)

(米国利上げ時期の後ズレ観測から、株高へ?)

⇒中期投資をする人は、意に介する必要はありません![]() 。

。

(短期投資する人にとっては頭痛の種か?)

下のWEBで、ご自分で確かめて下さい![]() 。

。

2年スパンで、上海総合指数、日経平均、NYダウを描画してください。

~5月に、指数がどれだけ、へこんでいますか?

⇒中期投資の人は、日々のETF、個別株の値動き(上げ下げ)を気にしなくて大丈夫![]() 。

。

(まあ、8%、10%の急謄・急落は、見ておきましょう。

~原因分析。やがて元に戻りますが。)

⇒世界観

欧州を除く、世界三極(中国、米国、日本)がキー・プレイヤーであり、

お互いに、持ちつ持たれつの経済的結びつきが強い状態で、当面は継続する![]() 。

。

(政治的には、中国の台頭 vs 日米の抑止力。)

日本は、内は良い良い、外が気に掛かる状態。(外部要因に振られる。2015/2016年。)

・比較WEB

https://www.sbisec.co.jp/ETGate/?_ControlID=WPLETmgR001Control&_PageID=WPLETmgR001Mdtl20&_DataStoreID=DSWPLETmgR001Control&_ActionID=DefaultAID&burl=iris_indexDetail&cat1=market&cat2=index&dir=tl1-idxdtl%7Ctl2-.SSEC%7Ctl5-jpn&file=index.html&getFlg=on

⑦健康的な投資マインドを維持する![]() 。

。

(投資家マインドが、大きなウェートを占める世界。

弱いマインドでは、大きく勝てない。負け易い。)

ー 以上 -

※投資は、自己責任でお願いします。