スマートバリューのニュース

【QAあり】スマートバリュー、想定を下回る決算も、スマートべニューは来年4月開業後の収益獲得を進めており25年は大幅増収目指す

決算ハイライト

渋谷順氏(以下、渋谷):みなさま、こんにちは。株式会社スマートバリュー取締役兼代表執行役社長の渋谷です。本日は、2024年6月期の決算説明をご視聴いただきありがとうございます。

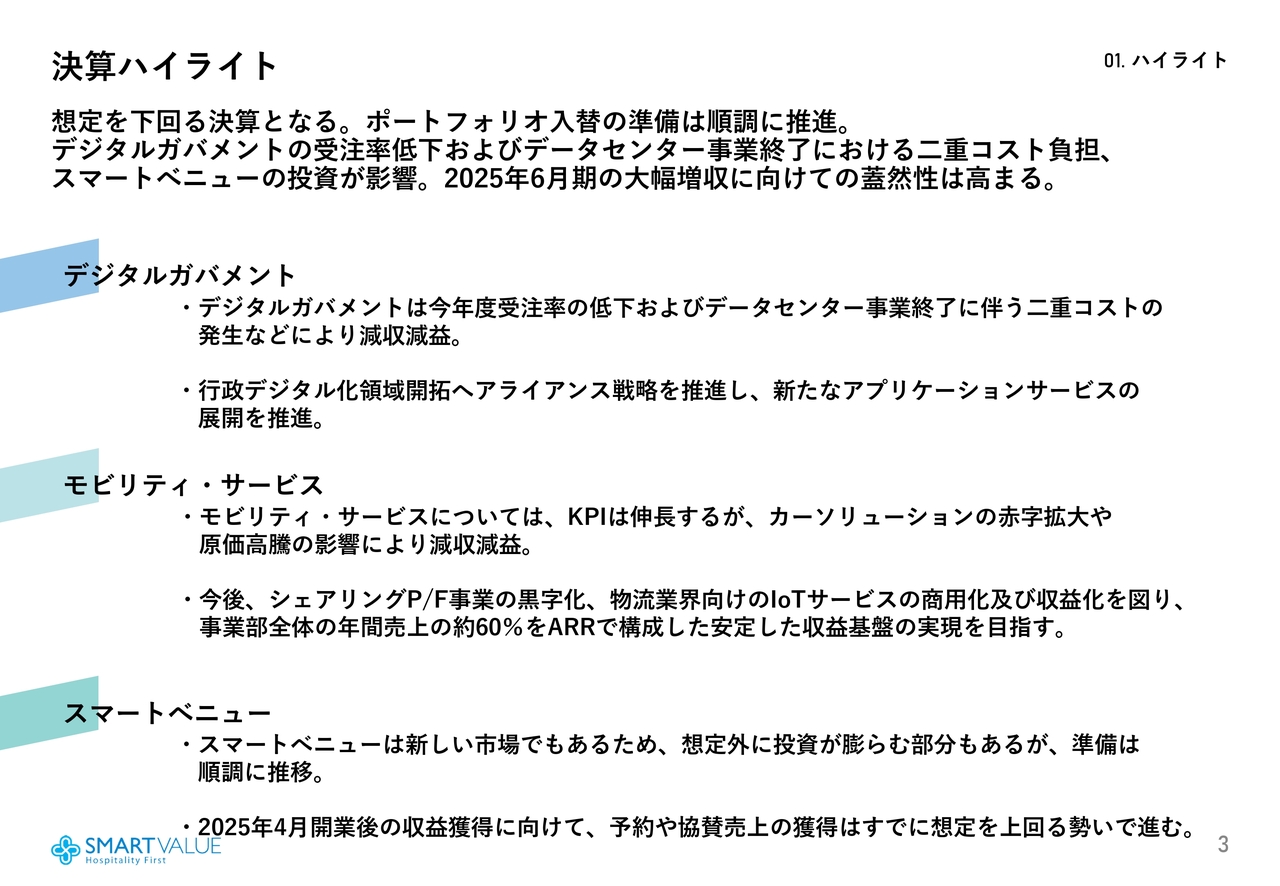

まずハイライトです。想定を下回る決算で、減収減益となりました。4月以降の第4四半期において数字が急激に悪化した部分があります。監査法人や関係者のみなさまと減損の判定などいろいろなかたちで数字を確定していた結果、発表がギリギリになりました。

大幅な減益となってしまったことを決算説明の場で謝罪するのもおかしな話かもしれませんが、ご迷惑をおかけし誠に申し訳ありません。

現時点で私たちができることは、2024年6月期の反省を踏まえ、2025年6月期以降の事業の成果でお応えすることだと思っています。こちらに向けた結果を出すことに集中しています。

セグメント単位のハイライトをお話しします。1つ目のデジタルガバメントは、今年度受注率の低下やデータセンター事業の終了に伴う二重コストの発生がありました。期初からわかっているものもありますが、組織の問題なども大きくあり、マネジメントができなかったという要素があります。

反面、行政デジタル化領域は非常に活況でした。しかし、現実的な数字の成果に導くには、市場の活性度合いがあともう一歩といったところです。いろいろなアライアンス戦略を含め、新しいサービスの展開などを推進できた1年だと思っています。

2つ目のモビリティ・サービスも減収減益でした。主力のクラウドIoT系サービス「CiEMS(シームス)」の大口解約がありました。

また、私たちは何十年も前から物販を行っていますが、カーナビやETC、ドライブレコーダーのようなものを単純に販売するだけの卸売りビジネスが非常にシュリンクしてきました。こちらの赤字幅の拡大や原価高騰が今回の結果につながったと思っています。

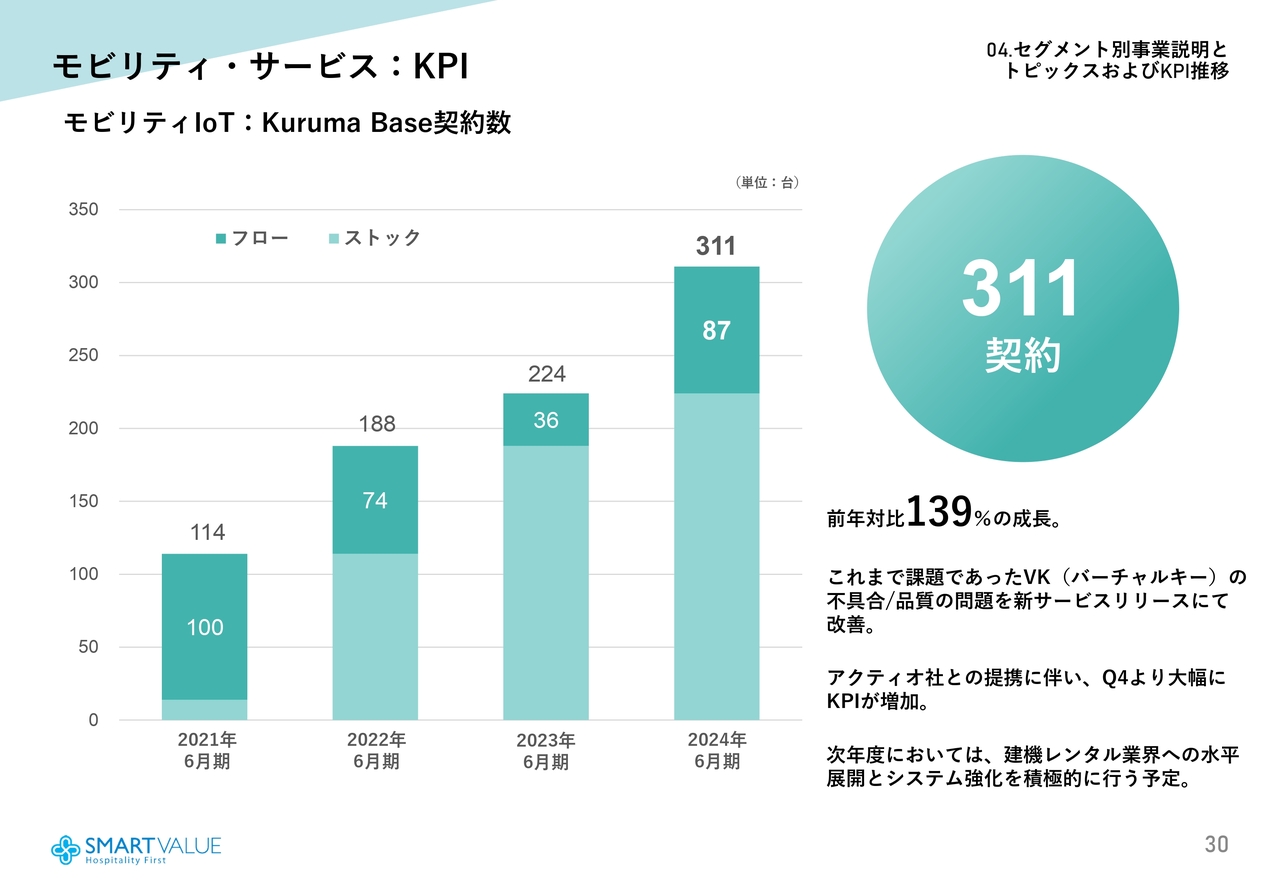

反面、カーシェアリングのプラットフォームビジネス「Kuruma Base(クルマベース)」や、物流業界向けのIoTサービスの商用化など、いくつかの部分はかなり推進できました。2025年6月期以降は、結果にしていくタイミングになると思っています。

3つ目の柱として、投資フェーズが続いているスマートベニューです。2025年4月に開業を控え、ようやく大きな収益を生み出すところまで来ました。

しかし、国内にはあまり例のない事業であるため、想定外の投資がありました。大幅な増収となっていますが、まだ収益的な成果に結びつくところまでは来ていません。2025年6月期以降の準備は順調に進んでいるため、これから成果を出していきたいと思います。

この3つのセグメントの状況を踏まえて、大幅な減収減益となりました。

業績ハイライト

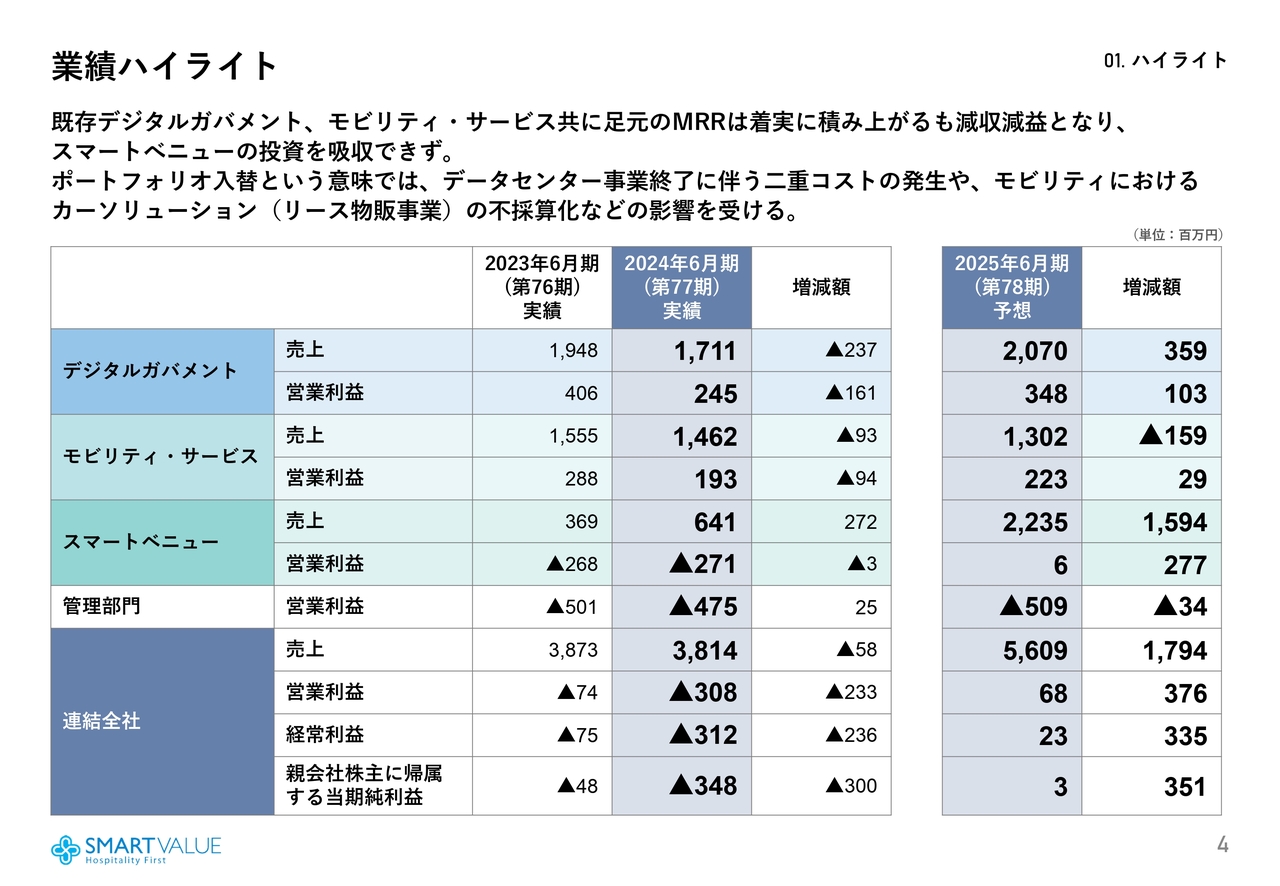

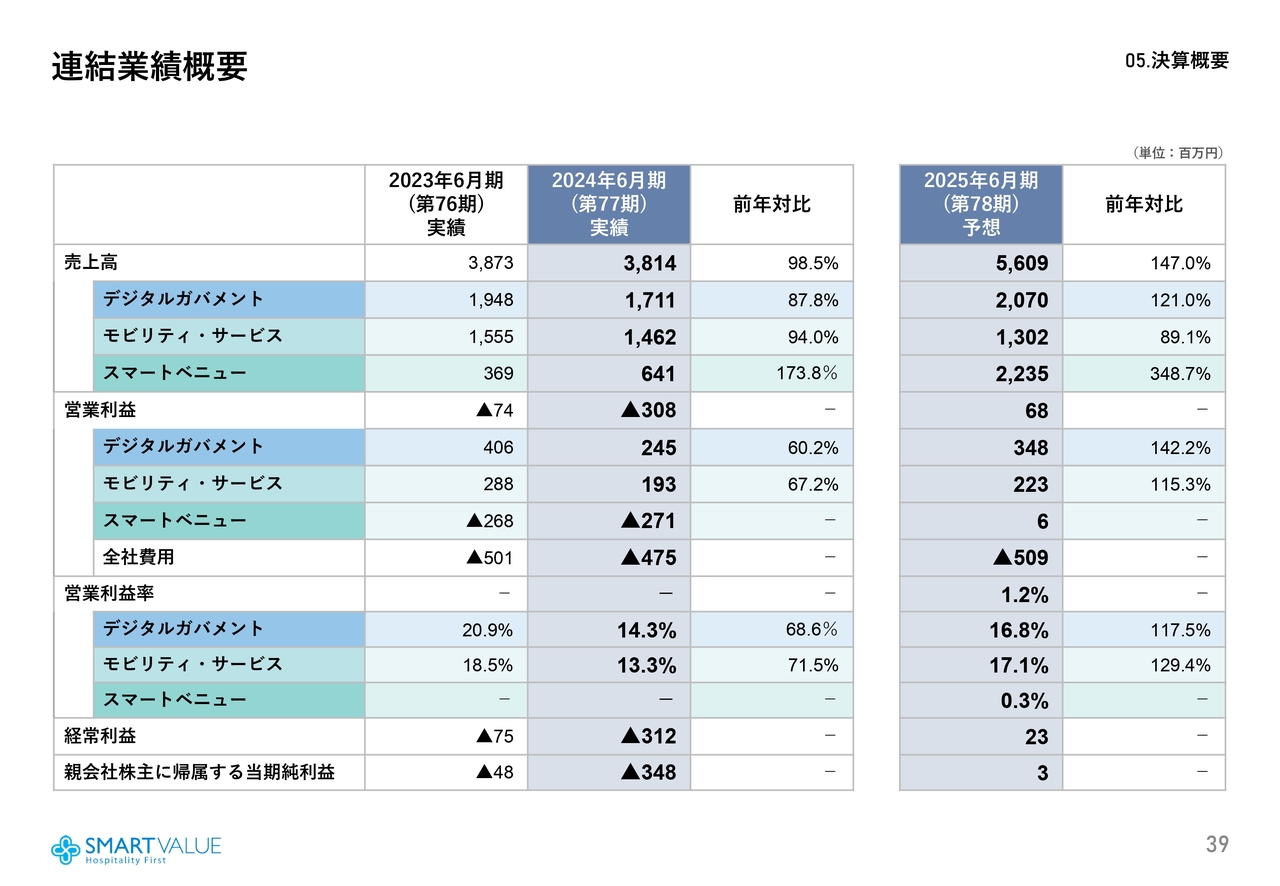

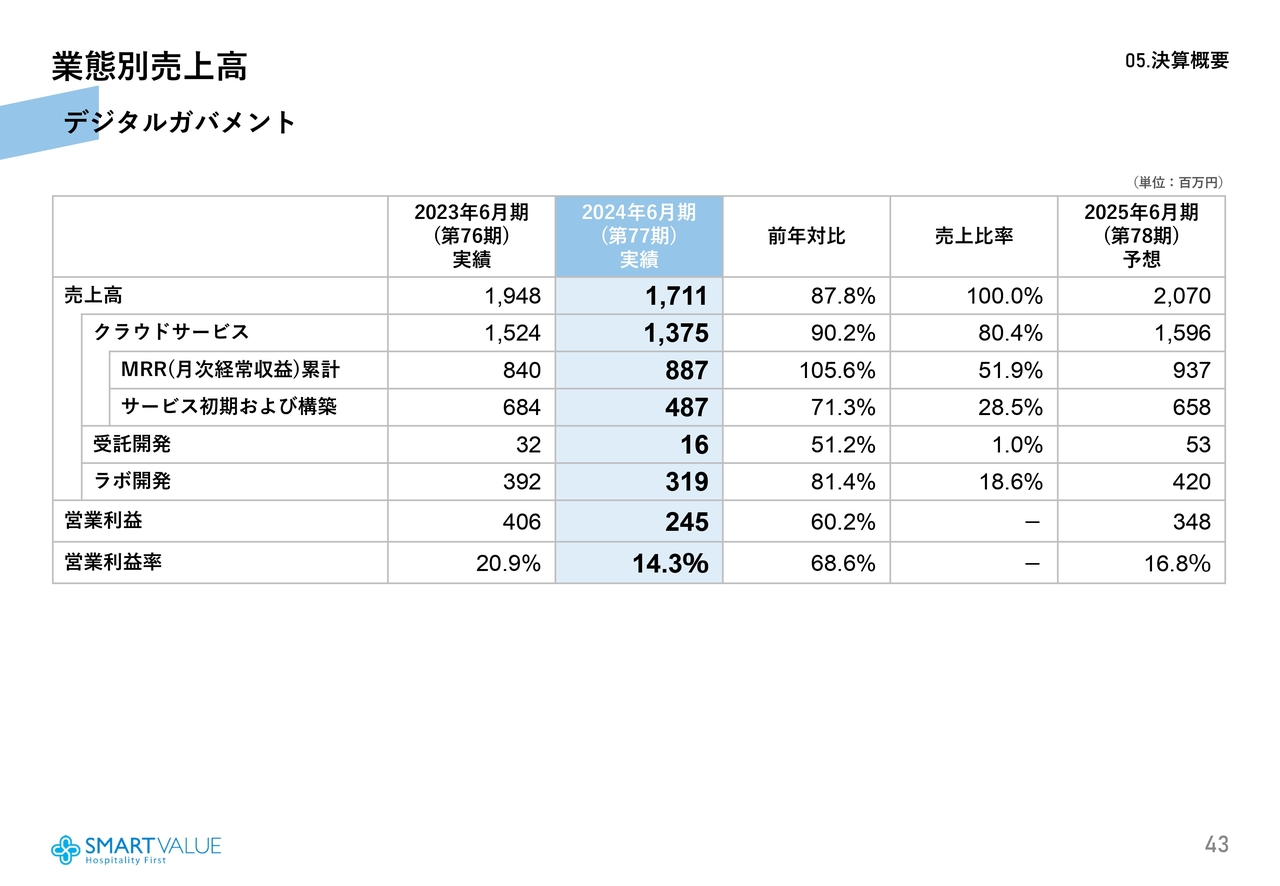

デジタルガバメントの売上高は17億1,100万円で、前年比で減収となりました。営業利益は2億4,500万円で、前年比60パーセントにとどまる大幅な減益となっています。

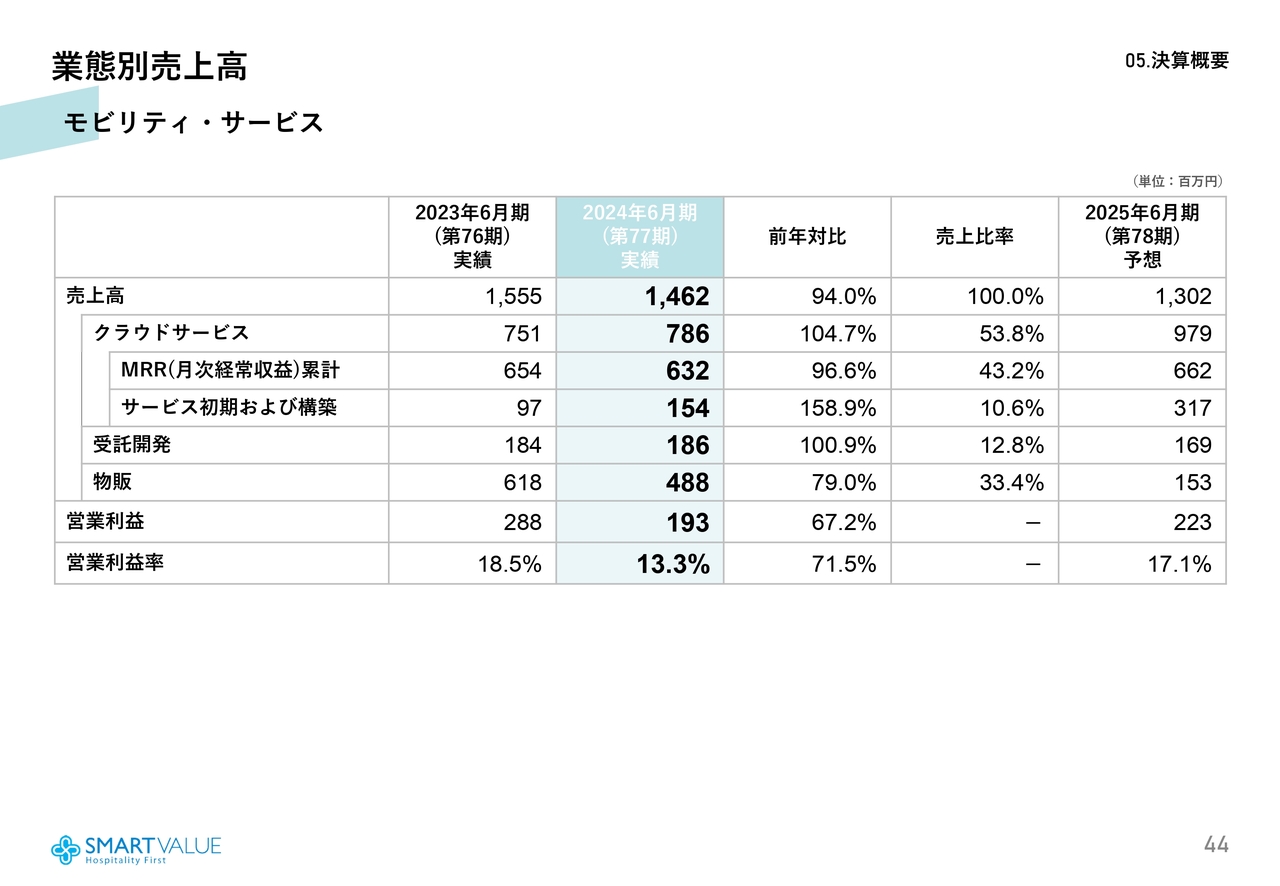

モビリティ・サービスの売上高は14億6,200万円で、前年比で減収です。売上の額が張る物販がどんどん減っていることが影響しています。営業利益は1億9,300万円で、前年比67パーセントと大幅な減益となりました。

この2つの既存事業が私たちの足元を支え、スマートベニューという新しい3本目の柱に対する投資を吸収しながら成果を出していくストーリーでしたが、既存事業が少し不調に終わりました。

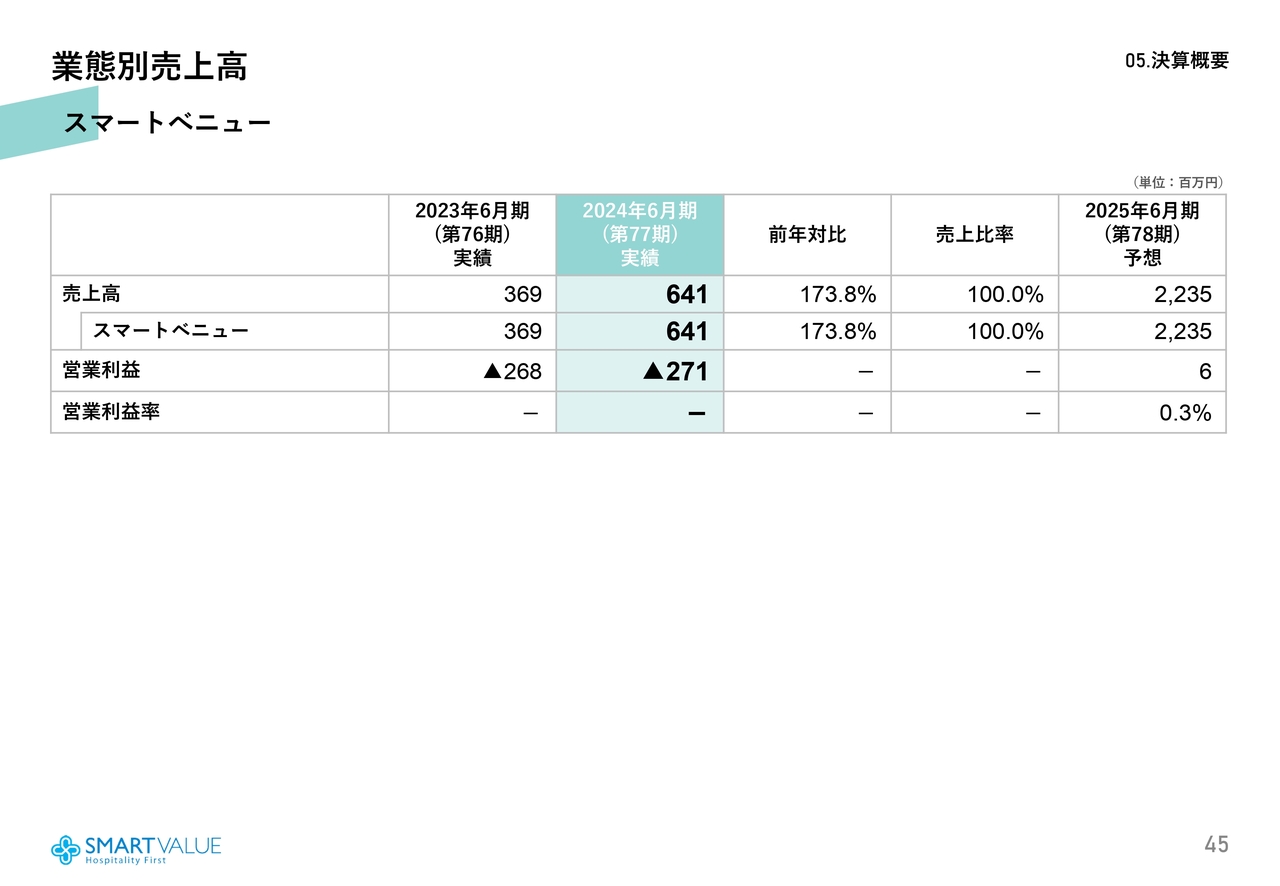

スマートベニューの売上高は6億4,100万円で、前年比170パーセント以上の増収となりましたが、赤字幅はほぼ横ばいとなりました。

管理部門の費用削減を期中より多く実施しましたが、それだけでは吸収しきれず、結果的にはグループ全体の売上高が38億1,400万円と、わずかながら前年比で減収となりました。営業利益は3億800万円の赤字で、大幅な減益です。

ストーリーがうまく推進できず、5年間赤字が続いているため、そろそろV字回復しなければ上場企業としてこのマーケットに存在する意義がないと思っています。この結果を受け止め、2025年6月期、2026年6月期が勝負になると考えているところです。

2025年6月期は、デジタルガバメントの売上高が20億7,000万円、営業利益が3億4,800万円の増収増益を予想しています。モビリティ・サービスは、物販が減るため売上高は13億200万円にとどまりますが、利益ベースでは2億2,300万円の増益を予想しています。

スマートベニューの売上高は、3倍以上の22億3,500万円を予想しています。開業前後に開業コストがかかる関係で、利益率は低く、ギリギリ黒字になるという見込みです。それでも2025年6月期は投資フェーズから開業、そして黒字に移るタイミングを過ごすことになります。

管理部門の費用を踏まえて、2025年6月期のグループ全体の売上高は56億900万円、営業利益は6,800万円の黒字まで持っていく計画です。カーソリューションの物販は譲渡を完了しているため、不採算部分にしっかりと手を打ちながら、ポートフォリオを入れ替え、業態の転換を図り、結果にしていくタイミングになってきたと思っています。

ARR

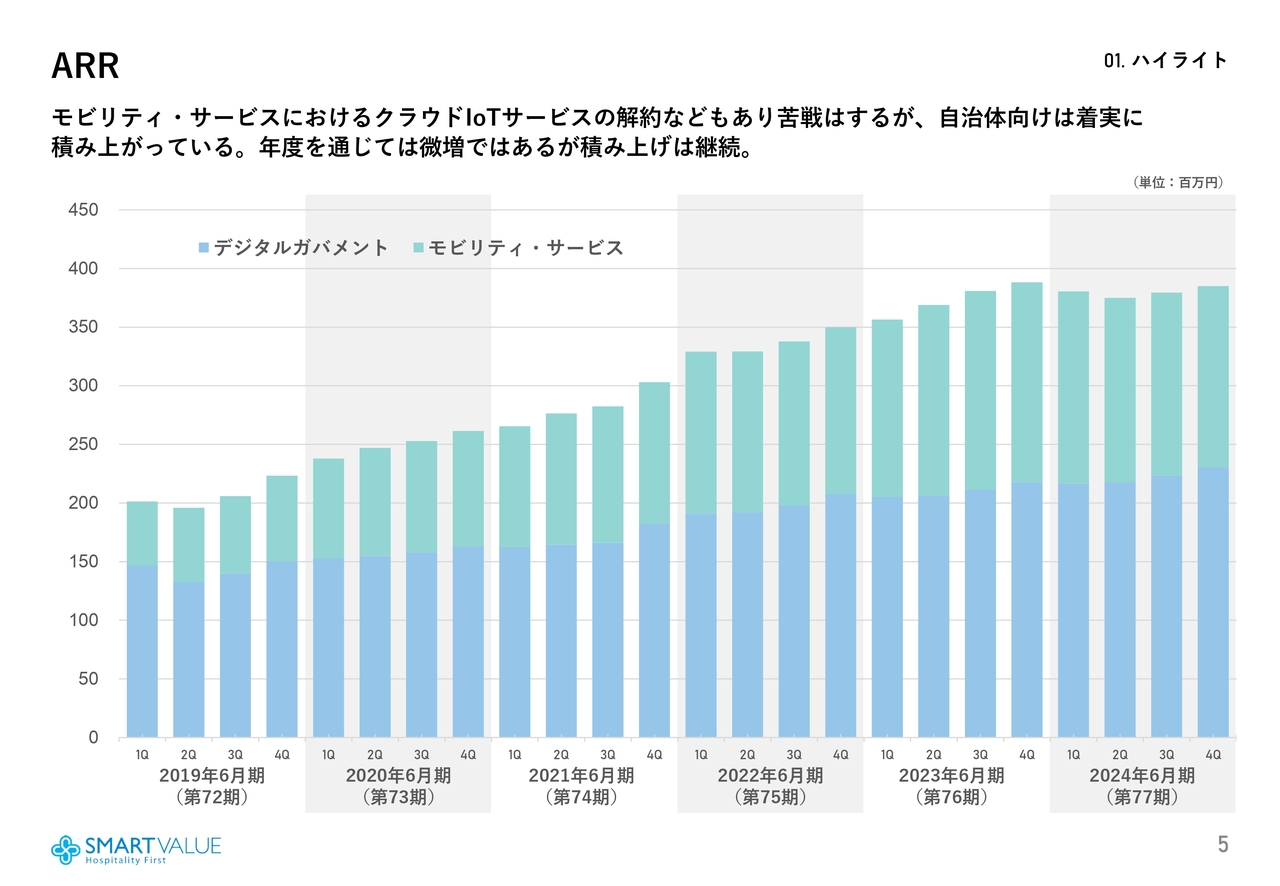

既存クラウドサービスのARRです。年間の固定収入の積み上げ度合いになります。結果的にはモビリティの大口解約があったことで、期中に少し減少しましたが、期末では自治体向けがいくらか積み上がっているため、2023年期末と2024年期末の数字は横ばいという結果になっています。

「減ってないからいいじゃないか」というわけではなく、今のクラウドサービスの市場環境から言えば、20パーセント以上増やしていくことがあるべき姿だと思っています。こちらは2025年6月期から復活していけるように尽力しています。

クラウドサービス年次経常収益のCAGR

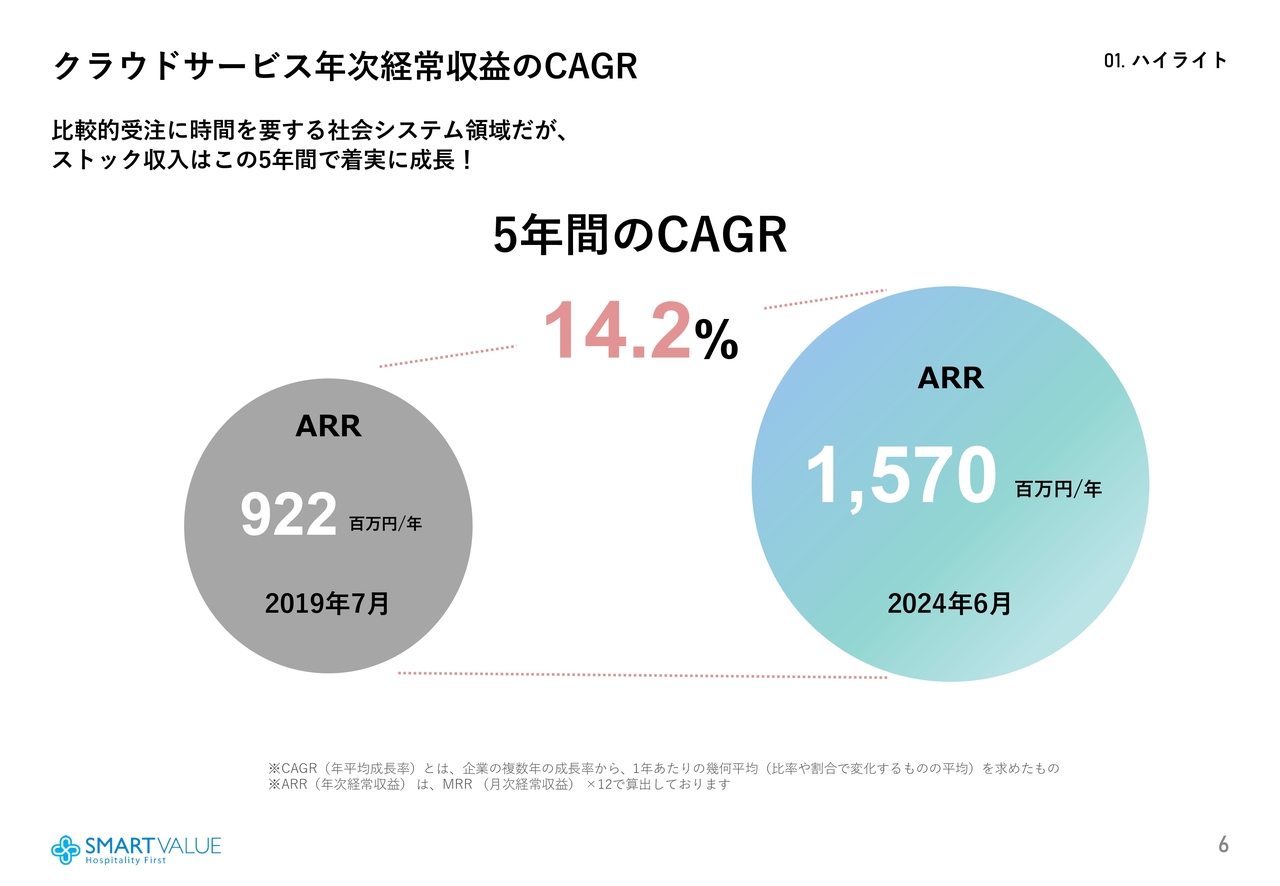

5年間のCAGRは14.2パーセントです。SaaS系のサービスの成長度合いとしては不満の残るものだと考えていますが、比較的受注に時間を要する社会システム領域であること、他社への乗り換えが非常に難しいことから、今後も着実に積み上げていけるよう進めたいと思っています。

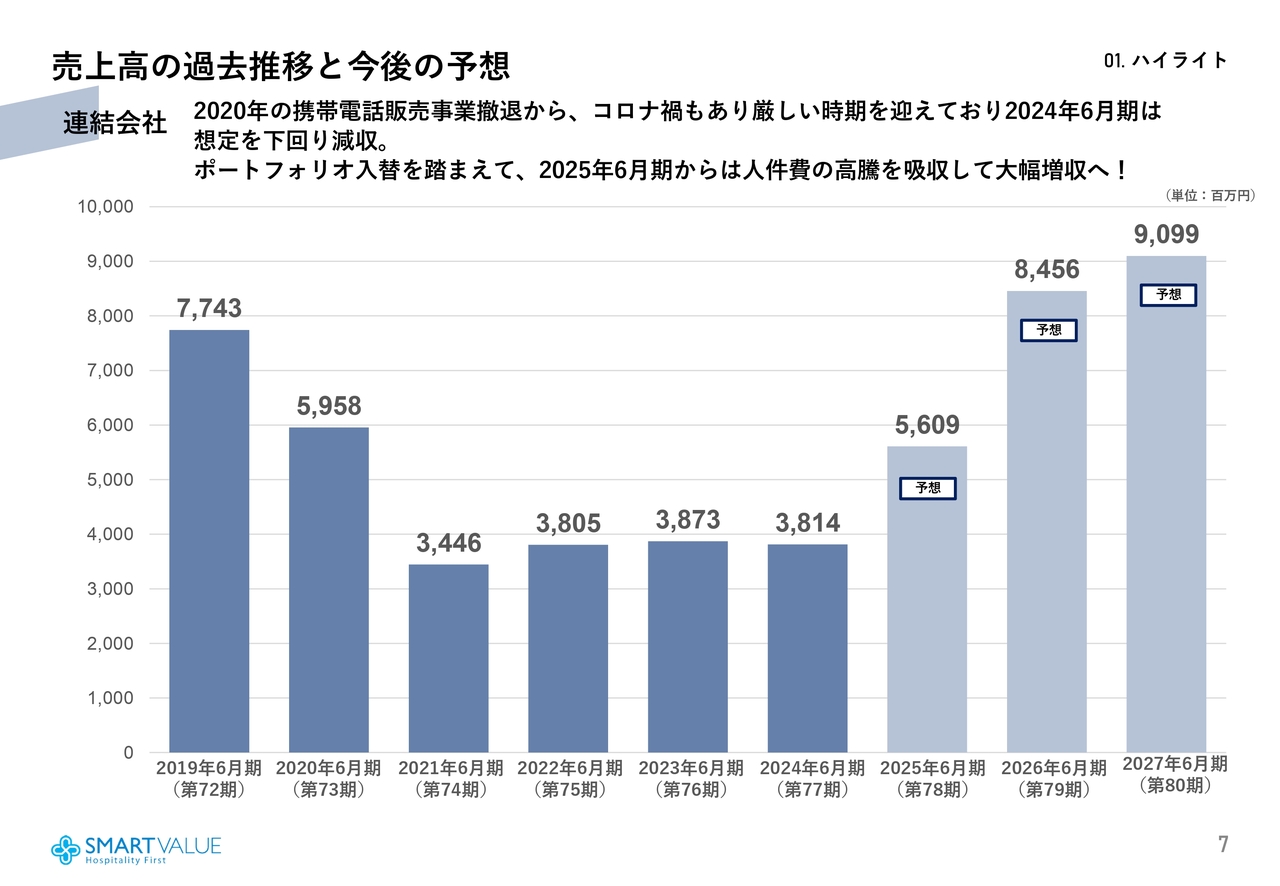

売上高の過去推移と今後の予想

売上高の過去の推移と今後の予想を9年分のグラフに示しました。2019年頃は携帯電話の販売代理店事業が主力だったため、70億円以上の売上がありました。2020年の春に、NTTドコモ社の携帯電話の代理店から撤退し、売上が大きく落ちました。そして2021年からは売上高が34億円から38億円あたりで横ばいが続いています。

コロナ禍もあり、既存のクラウドサービスが相場よりやや伸びず、5年間は赤字体質でした。しかし、この4年間に準備を続けてきたスマートベニューの事業が2025年6月期から数字としてのインパクトを持って成果になっていきます。

この後、再び56億円、84億円、90億円という売上に持っていく3年間に取り組んでいきます。会社の長い歴史の中でも、業態の転換を図った5年間だと考えており、その成果をしっかり出さないといけないと思っています。

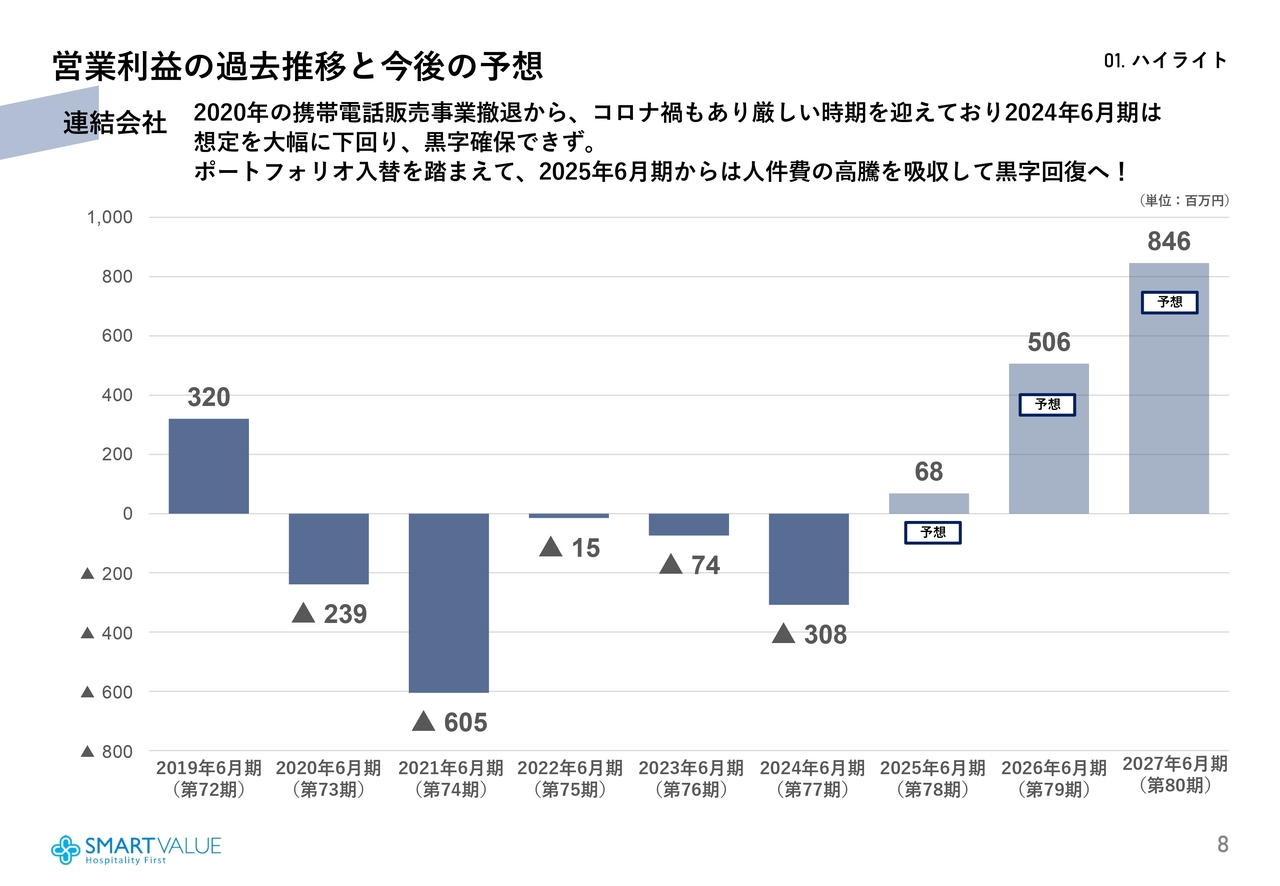

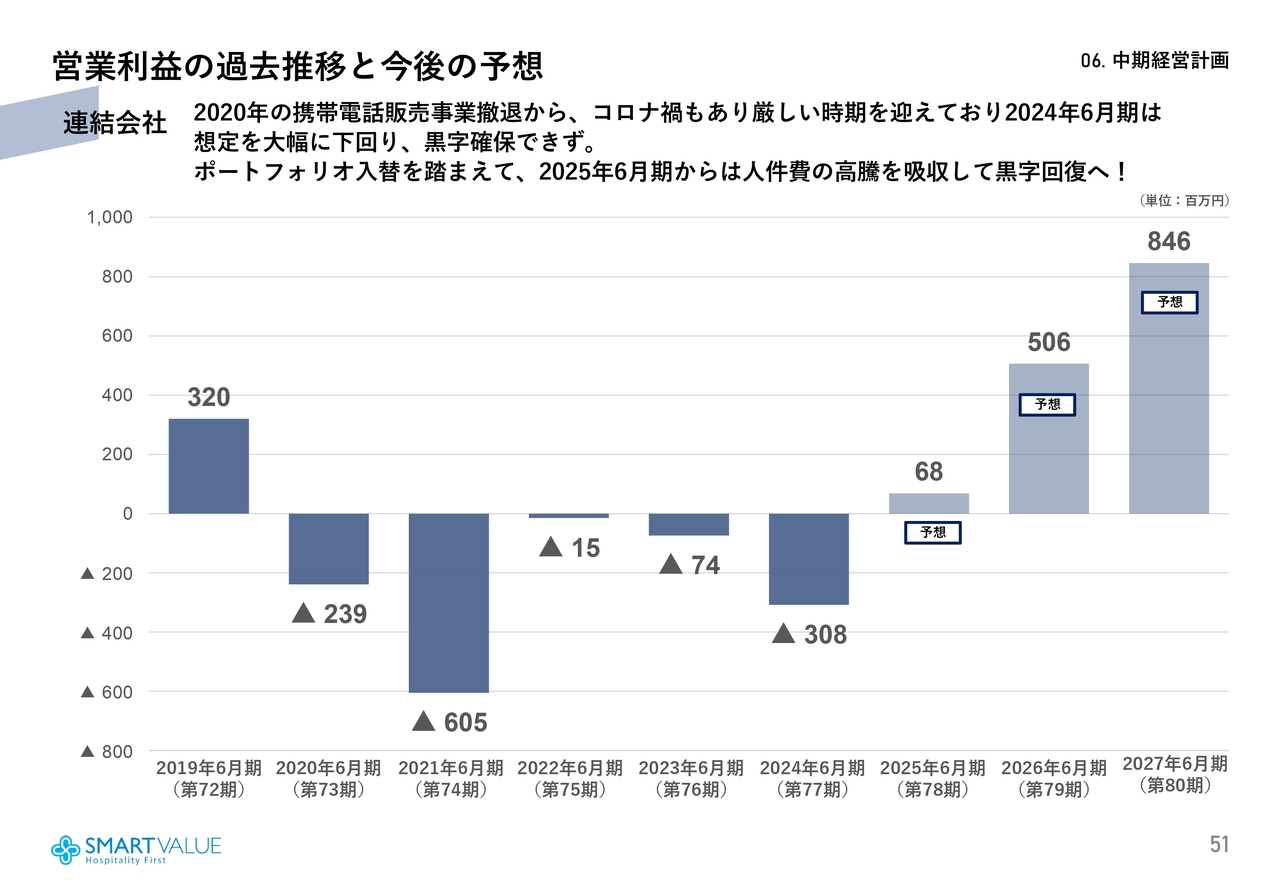

営業利益の過去推移と今後の予想

営業利益は5年間赤字が続いています。実は2024年6月期に黒字転換するという業績予想を出していました。結果は3億円の赤字となり、大きな問題であると捉えています。2025年6月期はわずか6,800万円の黒字の予想ですが、黒字化が1年遅れてしまったため、何がなんでも黒字を達成しなければいけないところにきています。

2026年6月期は5億円、2027年6月期は8億円という大幅な増益を目指して、今は準備と実装を進めているところです。2024年6月期の反省も踏まえ、これからの3年間がこの会社にとって本当に重要な年になってくると考えています。

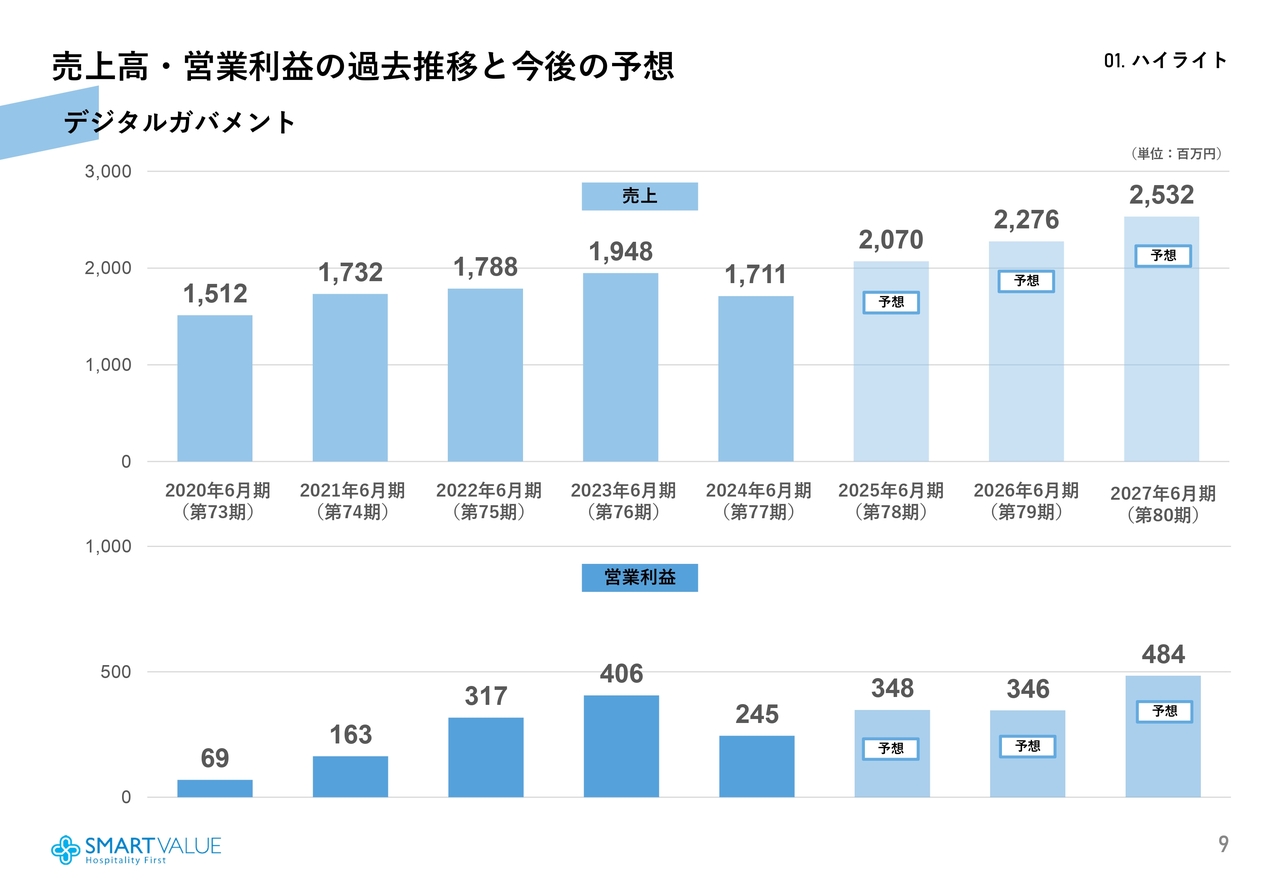

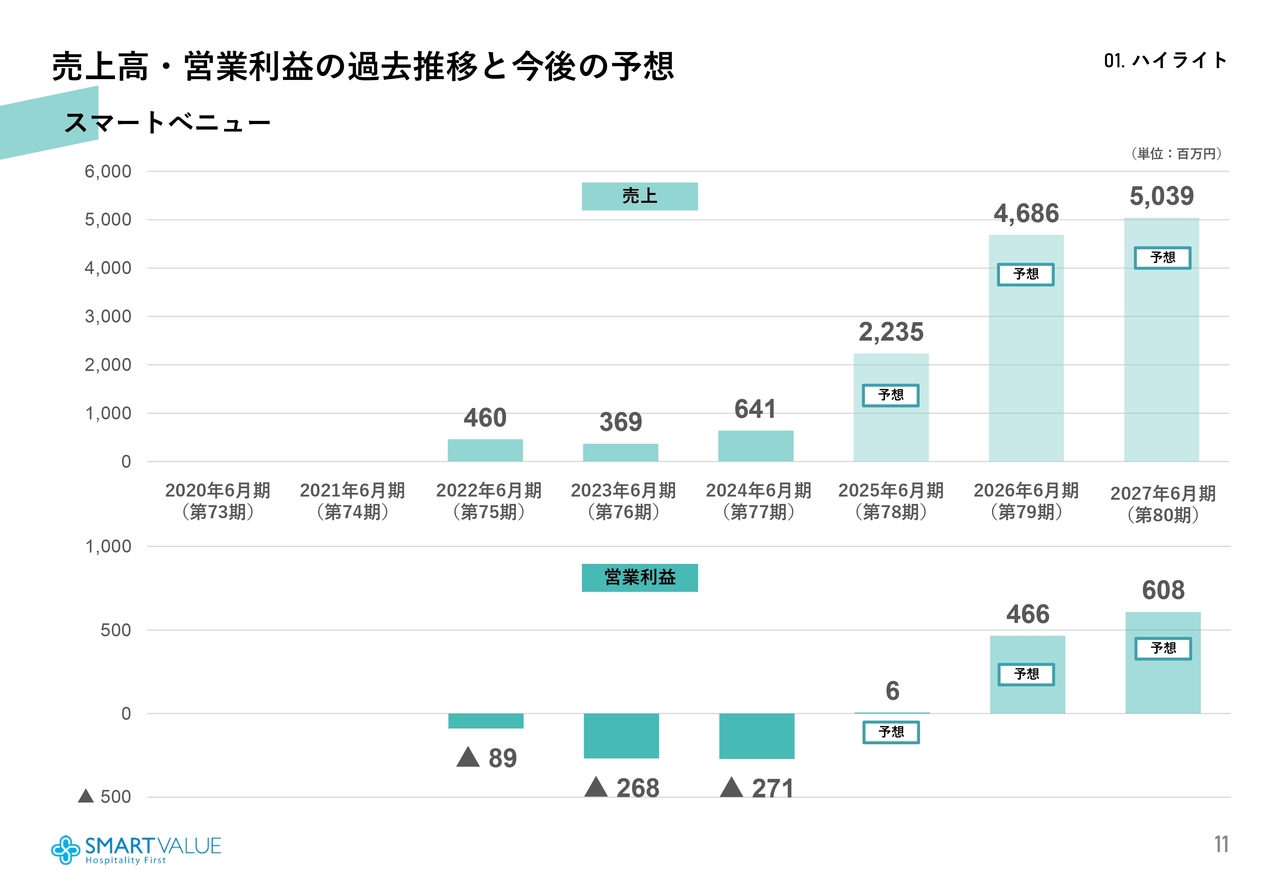

売上高・営業利益の過去推移と今後の予想

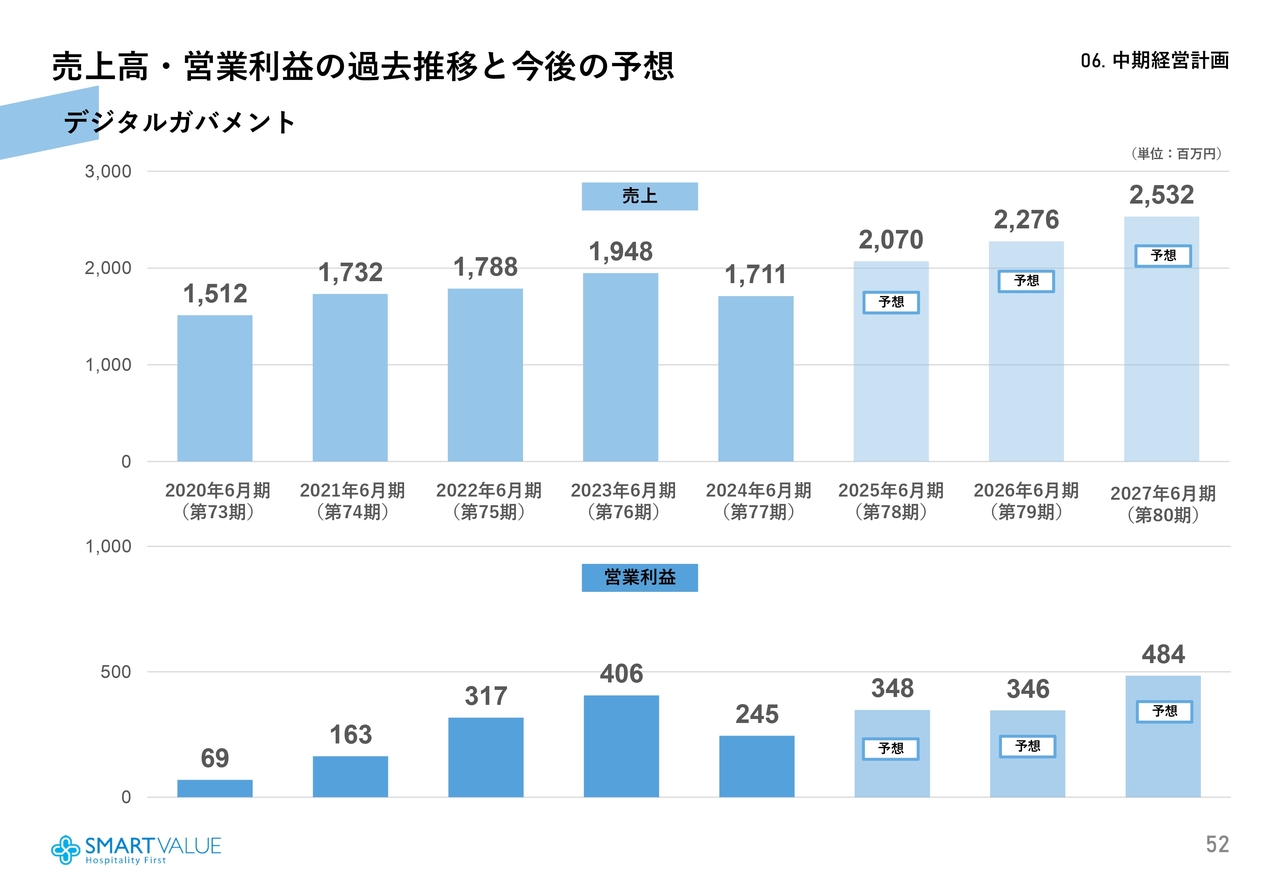

スライドのグラフは、デジタルガバメントにおける売上高・営業利益の過去の推移と今後3年間の想定を示しています。

2023年6月期に営業利益が4億円を超えましたが、2024年6月期は2億4,500万円まで減少しました。データセンターの二重コストなどがまだ少しあるため、そのあたりを吸収しながら2027年6月期にはデータセンター事業から完全撤退し、順調に伸ばしていくイメージです。

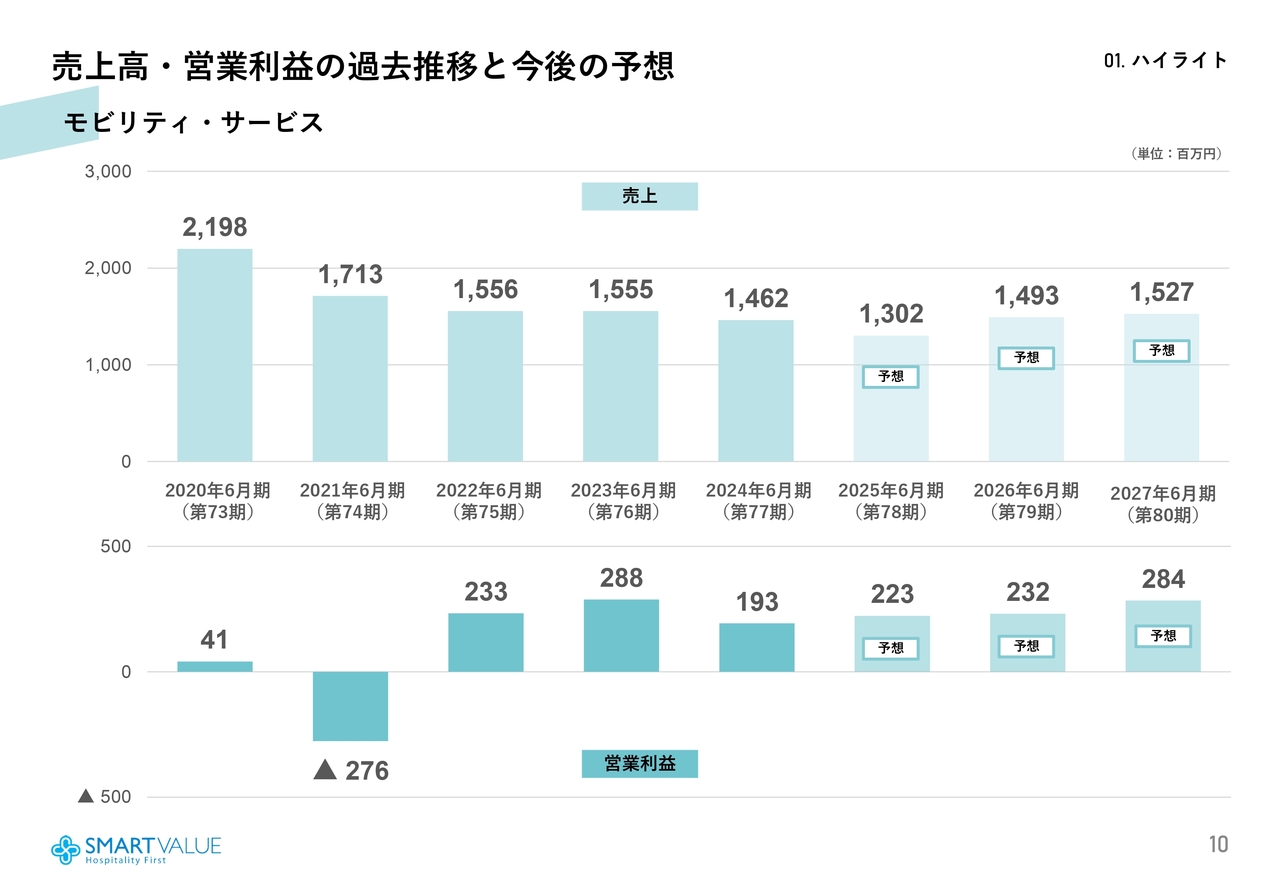

売上高・営業利益の過去推移と今後の予想

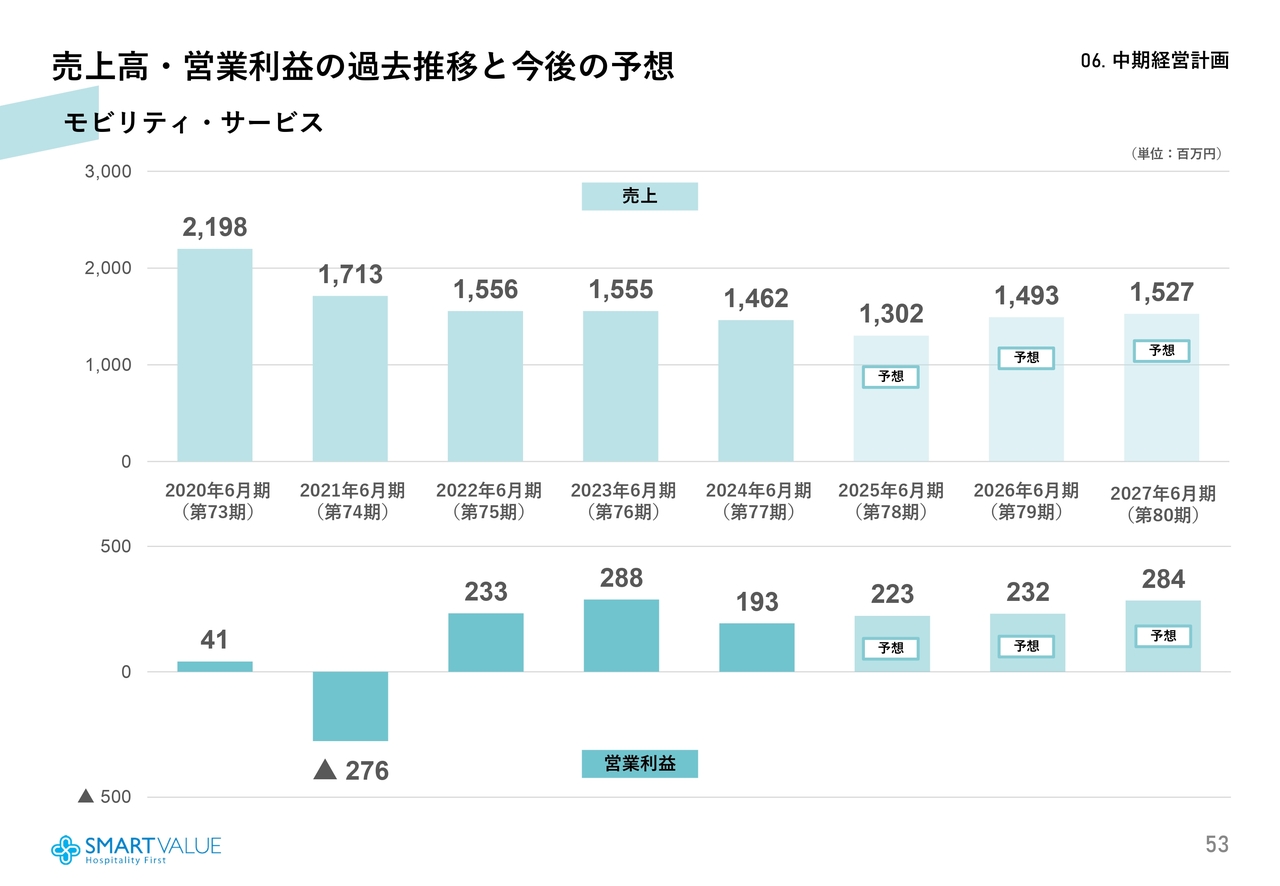

モビリティ・サービスは、物販を撤退したため売上高はそこまで伸びていません。クラウドIoT系サービスを中心に進めているため、中身を少し変えることで営業利益をしっかりと固めていきたいと思っています。

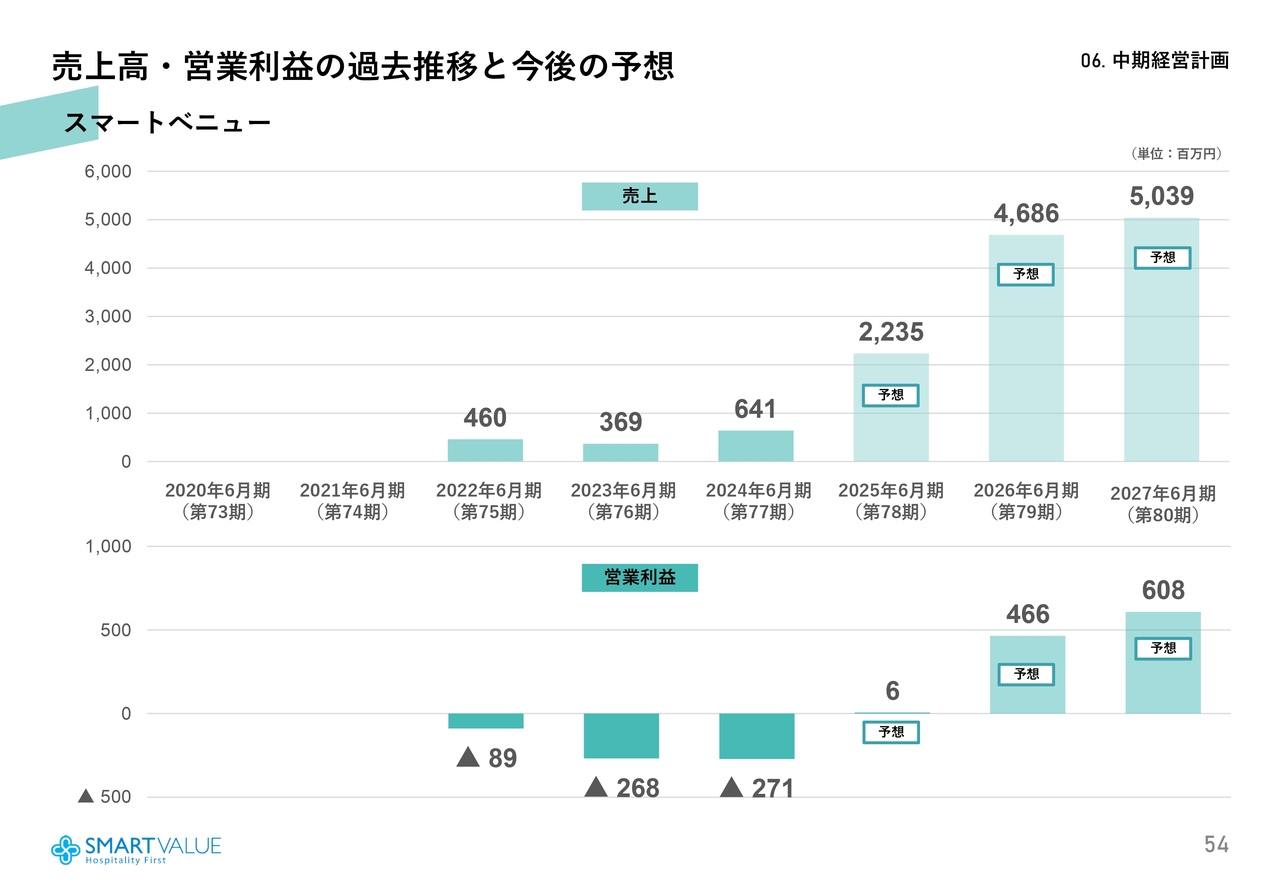

売上高・営業利益の過去推移と今後の予想

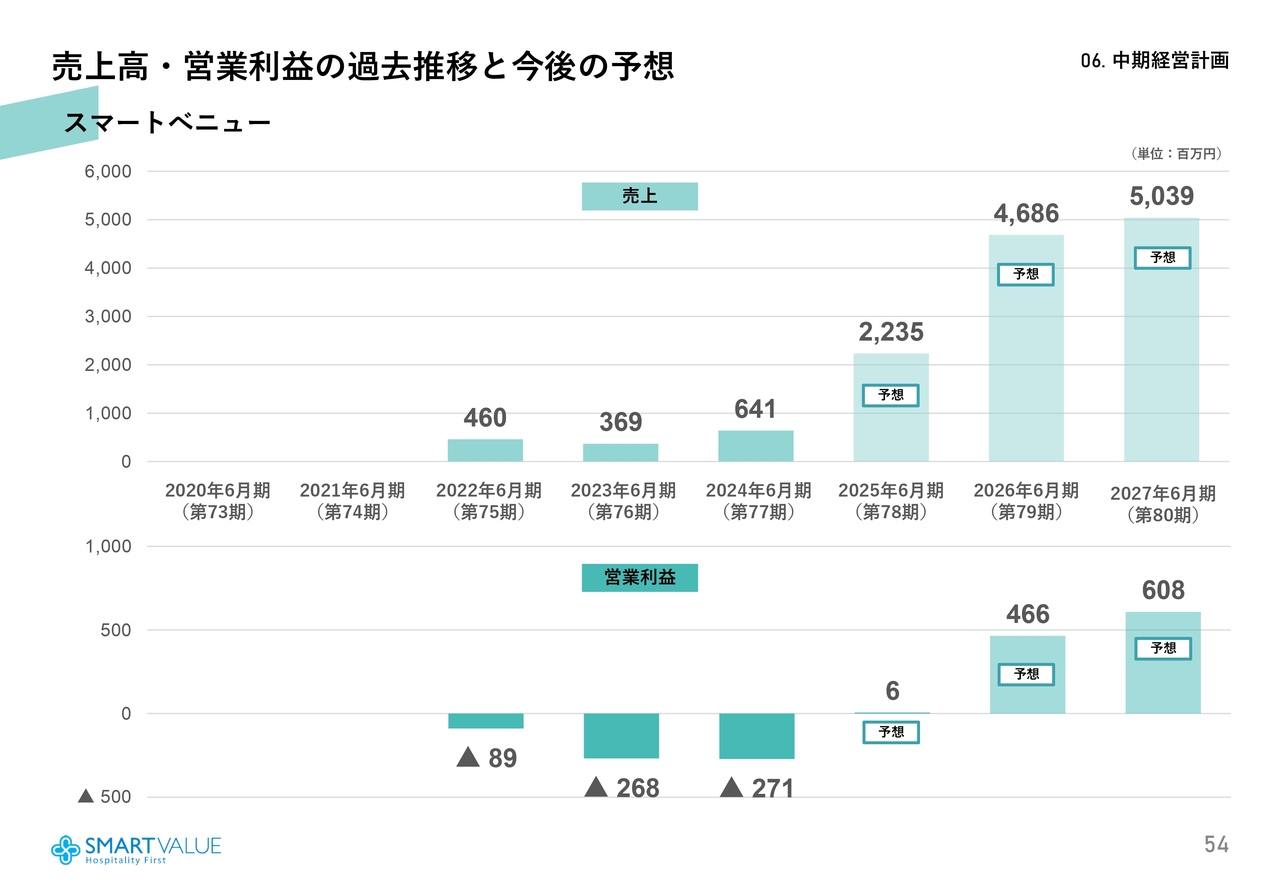

スマートベニューです。開業が2025年4月のため、2025年6月期の売上には4月、5月、6月の3ヶ月分が貢献します。そのため、2025年6月期の売上高は22億円ですが、フルで貢献する2026年6月期は46億円、2027年6月期は50億円を目指すことで、利益率を大きく上げていく予想です。

過去3年間の投資部分を回収しながら、向こう50年間成長させていこうと考えているため、しっかりと取り組んでいきます。

会社概要

ここからは、当社についてご説明します。2024年6月期の結果を受けて、責任の重さに加え、2025年6月期以降で結果にしなければならないと強く考えているため、あらためて弊社の歴史を含めつつ、私たちが今まで取り組んできたことを振り返りたいと思います。

当社は1928年に創業し、1947年に設立されました。2025年6月期は78期目となり、創業から96年の歴史ある会社です。

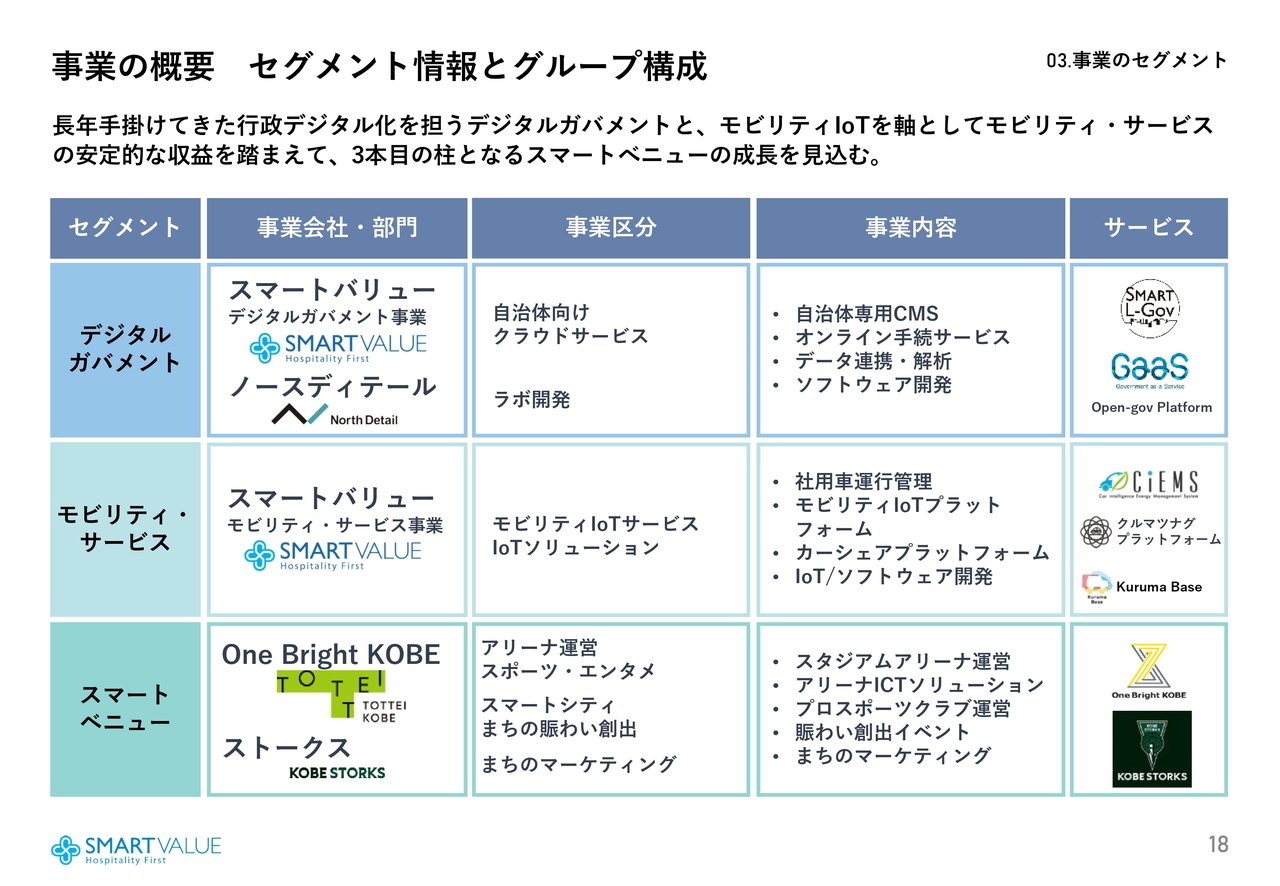

現時点では、スマートバリュー本体でモビリティ・サービスとデジタルガバメントに取り組んでいます。また、ノースディテールという札幌のソフトウェアの開発会社が、一部全社のソフトウェアの開発に貢献していますが、一部独自でとっている売上高がデジタルガバメントに含まれています。

子会社のOne Bright KOBEとストークスの2社は、スマートベニューの事業を担っています。

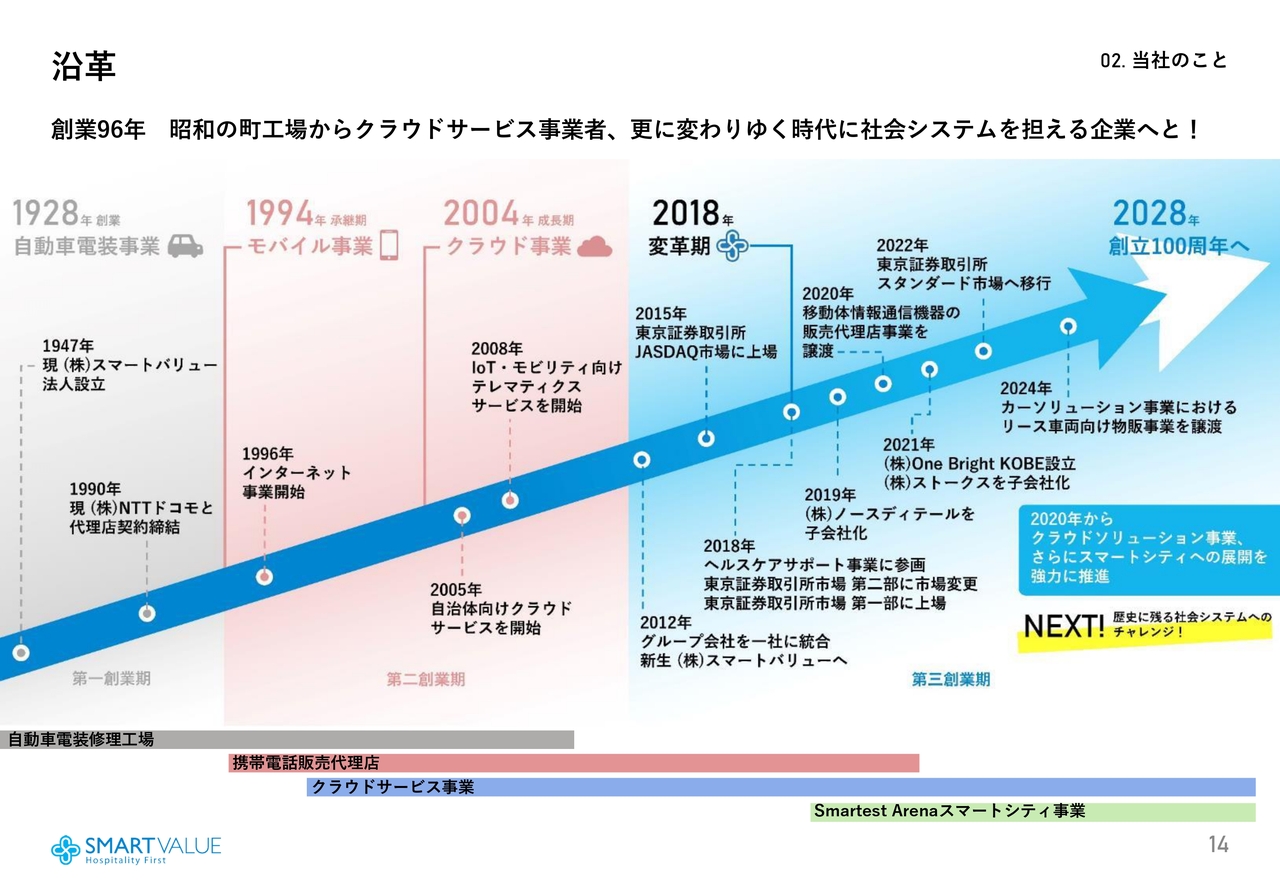

沿革

沿革です。1928年の創業から大阪で町工場を営んできました。従業員は10人から20人と少なく、みんなでつなぎを着て自動車の電装回りの修理を行う工場でした。

私の父親と母親が営んできた小さな町工場ですが、1994年に私の父が亡くなった頃から債務超過と大幅な借金に見舞われ、それを返済していくために携帯電話の販売代理店事業を手掛け、クラウド事業にも参画していったという経緯があります。

当初はそこまでうまくいかなかったため、2000年前後までの10年間ほどは資金繰りも厳しく、本当に苦労した10年でした。

2000年頃からNTTドコモ社の携帯電話で「iモード」が出てきて、ようやく活況になりました。クラウド事業も2004年頃から今の自治体向けのベースができはじめ、データセンターも徐々に実力を発揮し、2015年に上場しています。

1994年から今までの30年、そして次の30年を見据え、携帯電話の事業とデータセンターの事業から撤退し、ポートフォリオの入れ替えを図っています。

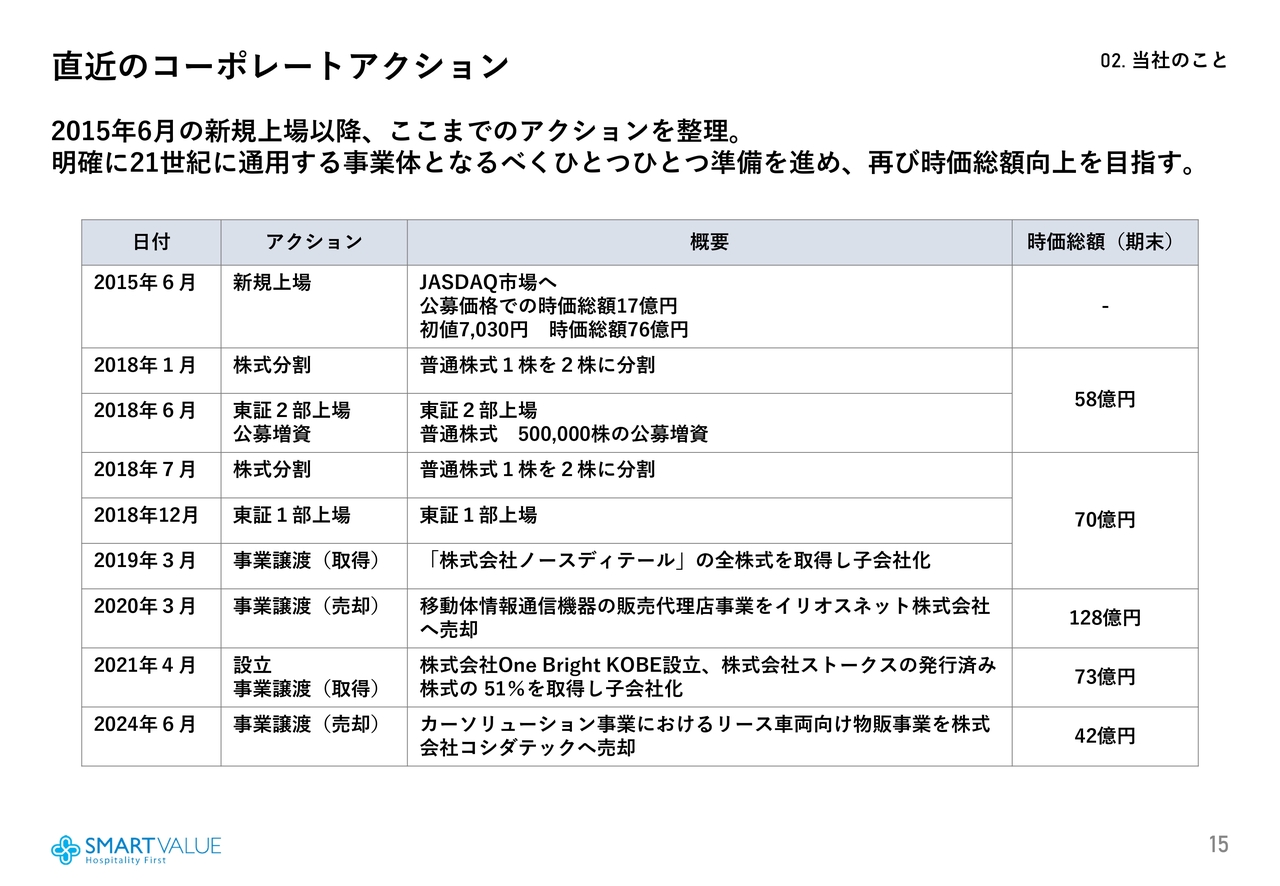

直近のコーポレートアクション

それを実現するため、次のようなコーポレートアクションをしています。2015年にJASDAQ市場へ新規上場しました。携帯電話の販売代理店事業とみなされていたため、公募価格で時価総額17億円と小さな上場でした。

初値では、マイナンバー銘柄のような言い方で76億円まで時価総額は跳ね上がりましたが、その後は分割や東証2部、1部への上場など鞍替えも含めて時価総額は約70億円となり、まださらに先へ行くのだと考えていました。

2019年にノースディテールというソフトウェアの開発会社を子会社化しました。今では重要な拠点になっているため大成功だったと思っています。そして、2020年に携帯電話の事業を譲渡しました。この時点では譲渡を非常に評価していただき、この期末に時価総額は128億円まで伸びました。

この後、新型コロナウイルスの影響を受け、クラウドサービスが想定以上に伸びず、3つ目の柱であるスマートベニューの事業の立ち上げ期における投資などが膨らんだことで5年間は非常に厳しい結果となり、40億円を下回る時価総額となっています。

赤字を5年間繰り返していますが、90年代の債務超過の時代を10年間かけてでも取り戻してきた実績があります。この後の中期経営計画を実現することを含め、上場企業であることの意義も踏まえて、粘り強くやり通さなければならないと思っています。

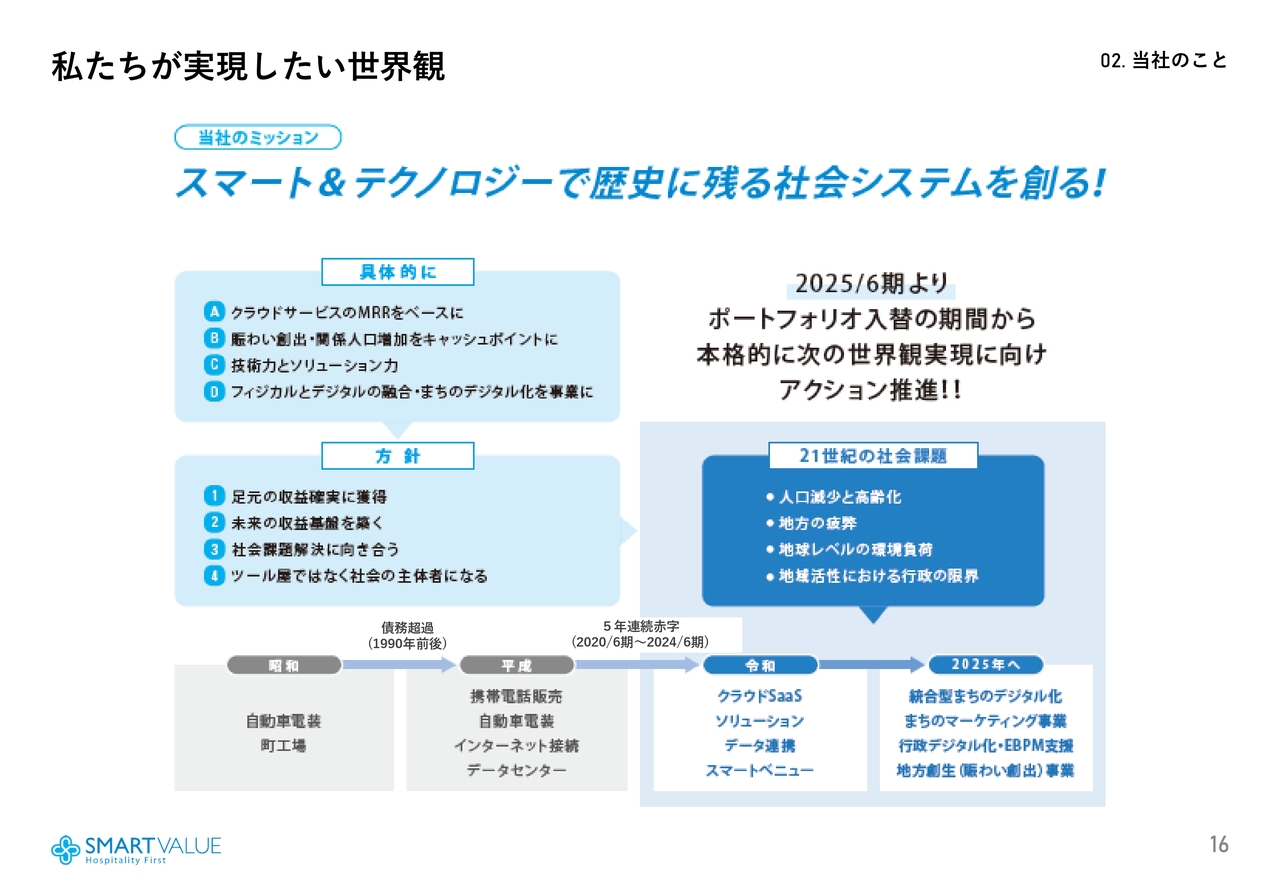

私たちが実現したい世界観

私たちの会社のミッションは、「スマート&テクノロジーで歴史に残る社会システムを創る!」です。目先の数字を獲得することと未来の事業を作り上げることを並行して行っています。時間のかかる会社ではありますが、私たちの実現したい世界観をご理解いただき、長い目で見ていただければありがたいと思っています。

事業の概要 セグメント情報とグループ構成

事業の概要です。デジタルガバメント、モビリティ・サービス、スマートベニューの3セグメントについて、事業部門、事業区分、事業内容をスライドに記載しています。スマートベニューが3本目の柱として2025年6月期から正式に稼働し、売上に大きく計上していくことを見込んでいます。

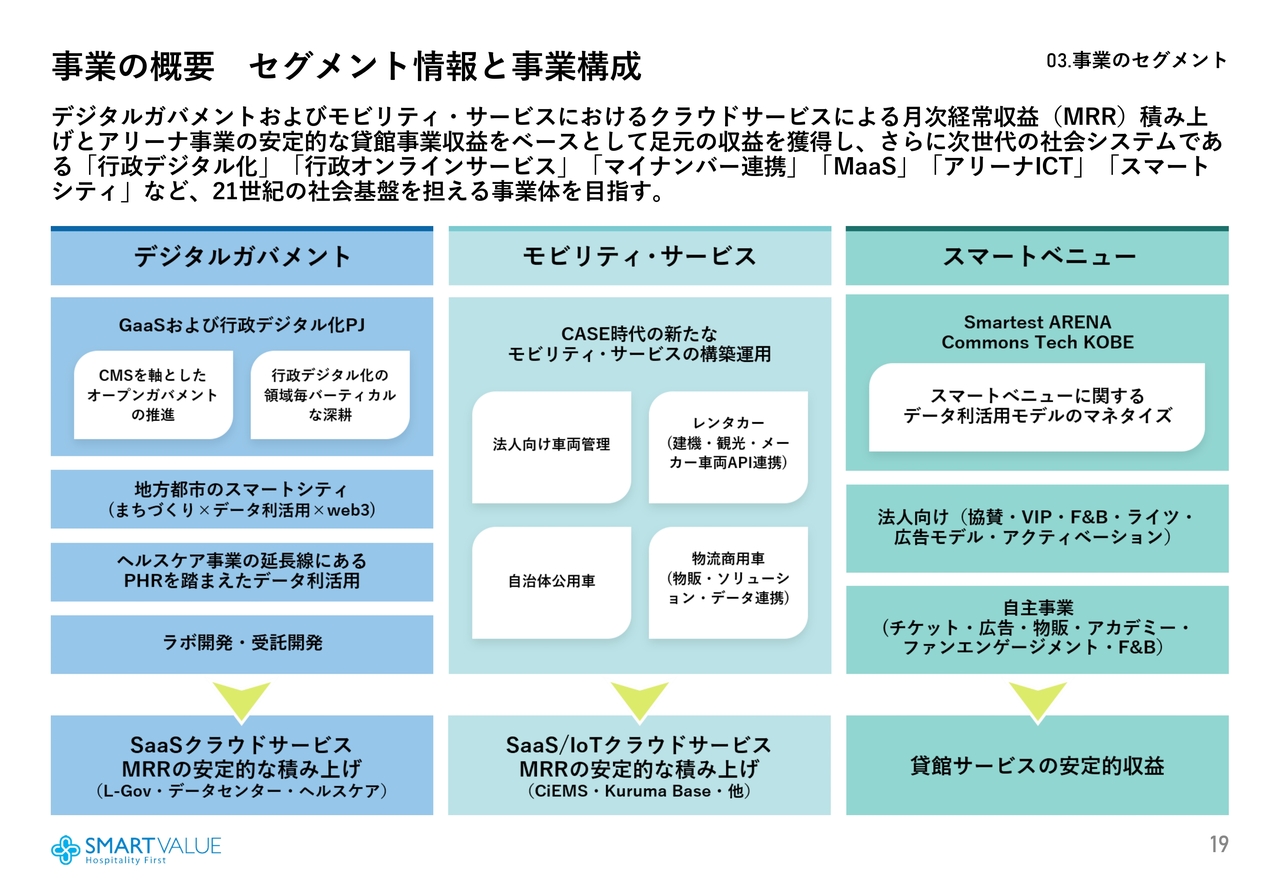

事業の概要 セグメント情報と事業構成

スライドに、各セグメントがどのように収益を獲得し、安定収益とイノベーションをどのように組み合わせていくのかについて図示しています。この後、各セグメントについて管掌の役員よりご説明します。

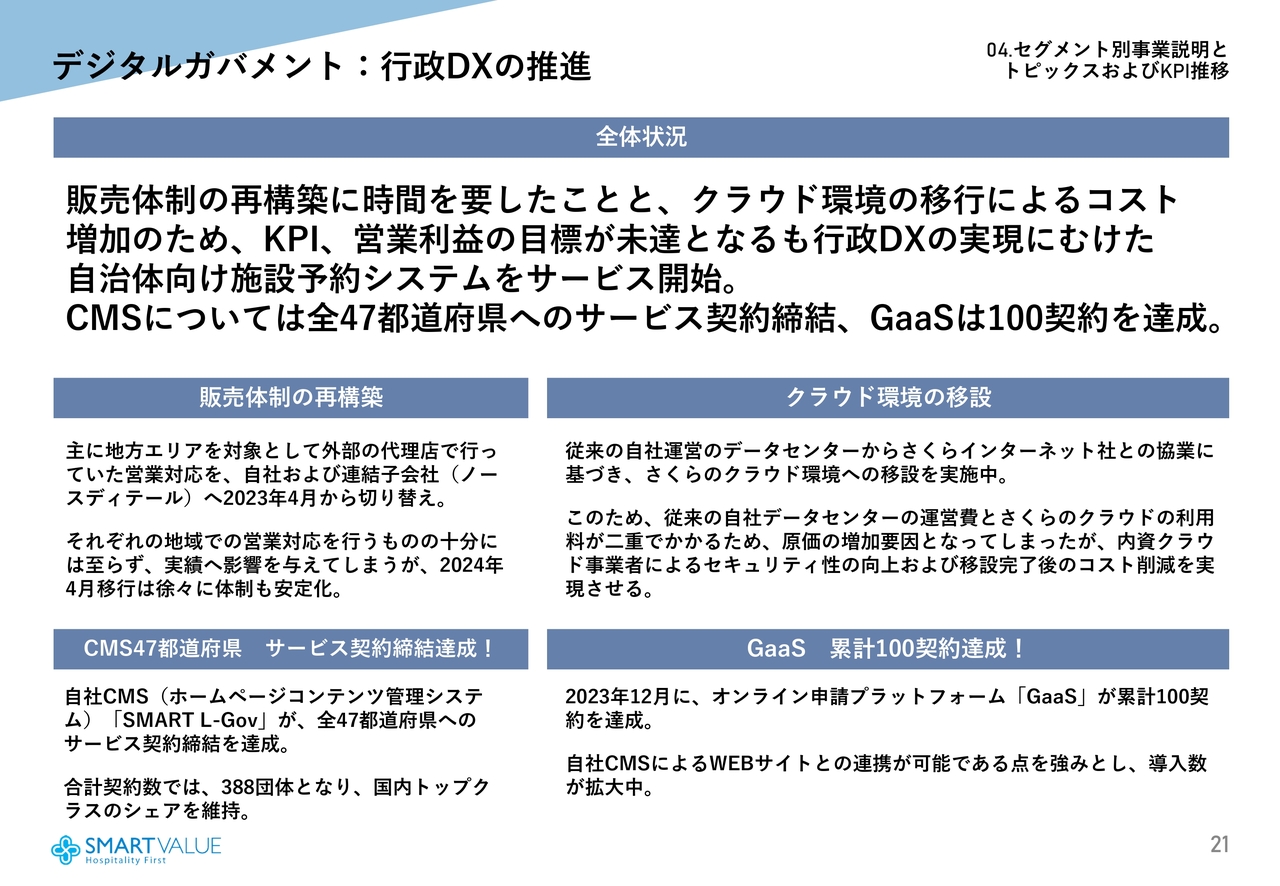

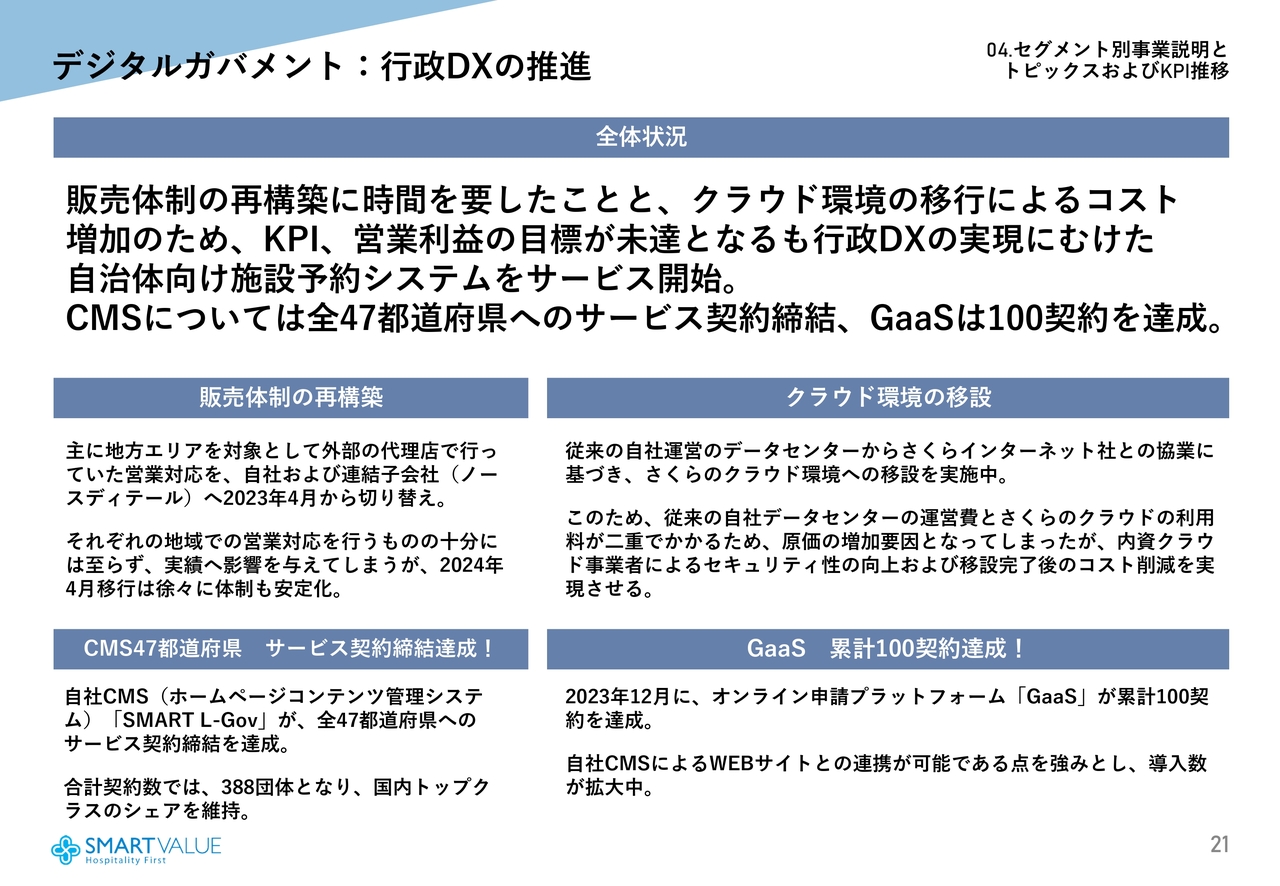

デジタルガバメント:行政DXの推進

上野真氏(以下、上野):デジタルガバメント事業部門の執行役、上野です。よろしくお願いします。

当該年度において、デジタルガバメント事業部門は減収減益という結果になりました。販売体制の再構築ということで、主に地方エリアを対象に外部の代理店で行ってきた営業活動において、2023年4月から自社および子会社のノースディテールへの切り替え、内製化を進めています。

それにより、一部受注につながったケースもありますが、以前ほどの受注率を達成することができなかったことが1つの要因だと考えています。

また、さくらインターネット社のクラウド環境への移設を進めているところですが、旧環境でのライセンス費用の増加や一部コストの二重計上もあり、利益を押し下げています。

一方で、CMS(ホームページコンテンツ管理システム)については、当該年度において全47都道府県への契約締結を完了しました。全47都道府県の1つ以上の市町村に、我々のホームページコンテンツ管理システムが入っているということになります。

Webサイトからさまざまな電子申請を行えるオンライン申請プラットフォーム「GaaS」についても、昨年12月に契約数が100件に達しました。地道な積み上げではありますが、これを進めていくことで、我々が実現したい世界観の達成と収益確保を実現したいと考えています。

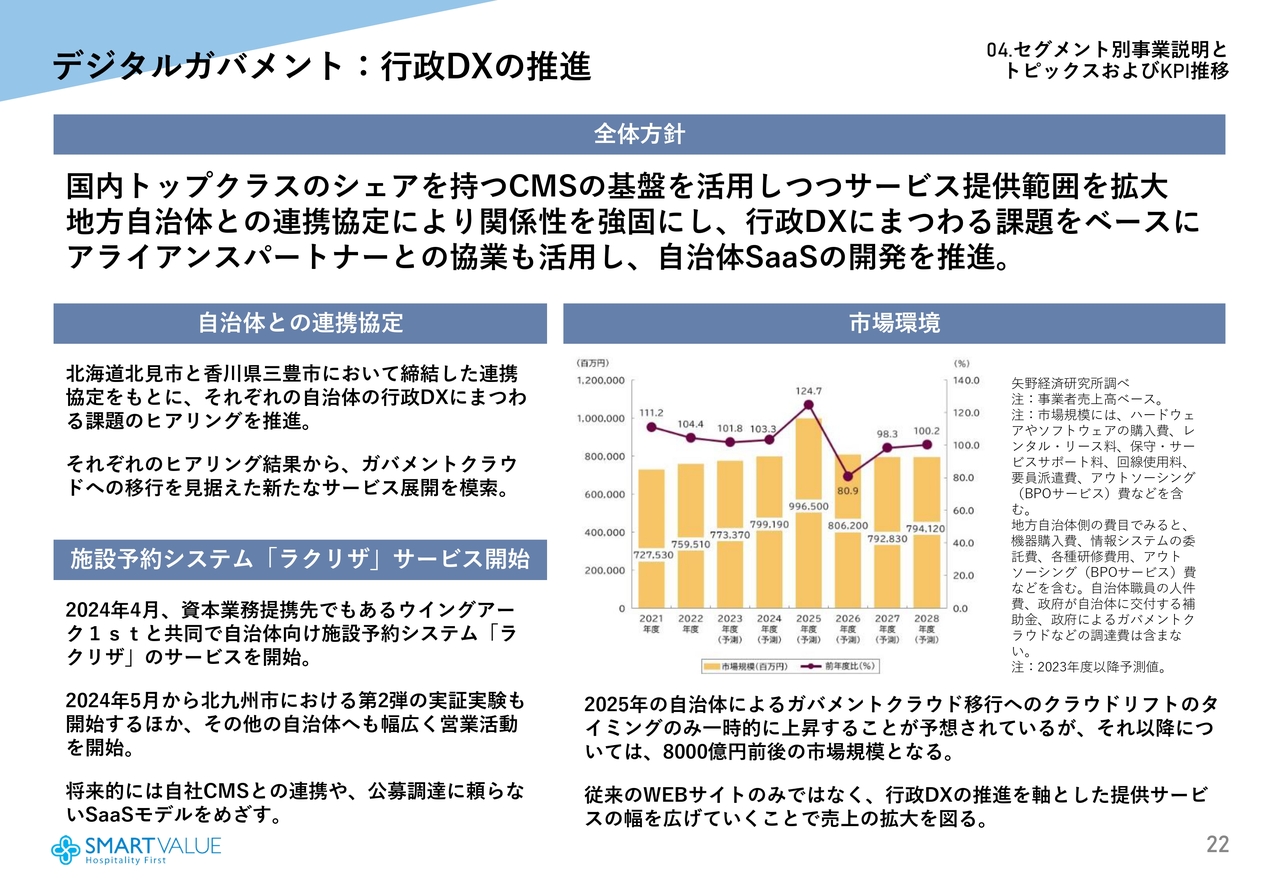

デジタルガバメント:行政DXの推進

今後の戦略として、CMSを中心とする国内トップクラスの顧客基盤を活かし、サービスの提供範囲を拡大したいと考えています。

北海道北見市や香川県三豊市との連携協定の締結により、自治体の職員と膝を突き合わせて、自治体内部における課題の把握と、それに向けた解決策の検討を進めています。そのようなヒアリングの結果を踏まえ、新しいサービスの開発に取り組んでいるところです。

その一環として、資本提携先でもあるウイングアーク1st社との共同サービスである施設予約システム「ラクリザ」を2024年4月に新たにスタートしました。施設予約システムのオンライン対応については、内閣府が推進しているデジタル田園都市国家構想の中でもよく取り上げられており、自治体にとっても優先度の高い項目となっています。

北九州市への実証実験を通じて、このサービスのブラッシュアップを進めながら、その他の自治体に展開できるサービスとしてリリースし、現在では多くの自治体への提案活動を行っています。

将来的には自社の強みであるCMSとの連携を深めていくことで、唯一無二のサービスを提供していきたいと考えています。

スライド右側のグラフは、自治体向けITソリューション市場における市場規模です。2025年は、ガバメントクラウドへの移行による基幹システムのリニューアルが増えることからグラフが伸びていますが、おおむね8,000億円ほどの市場規模と見られています。

我々は現状、CMSおよびオンライン申請プラットフォームが中心ですので、市場の中では限定的ですが、サービスの提供範囲を広げることでシェアをより高めようと考えています。

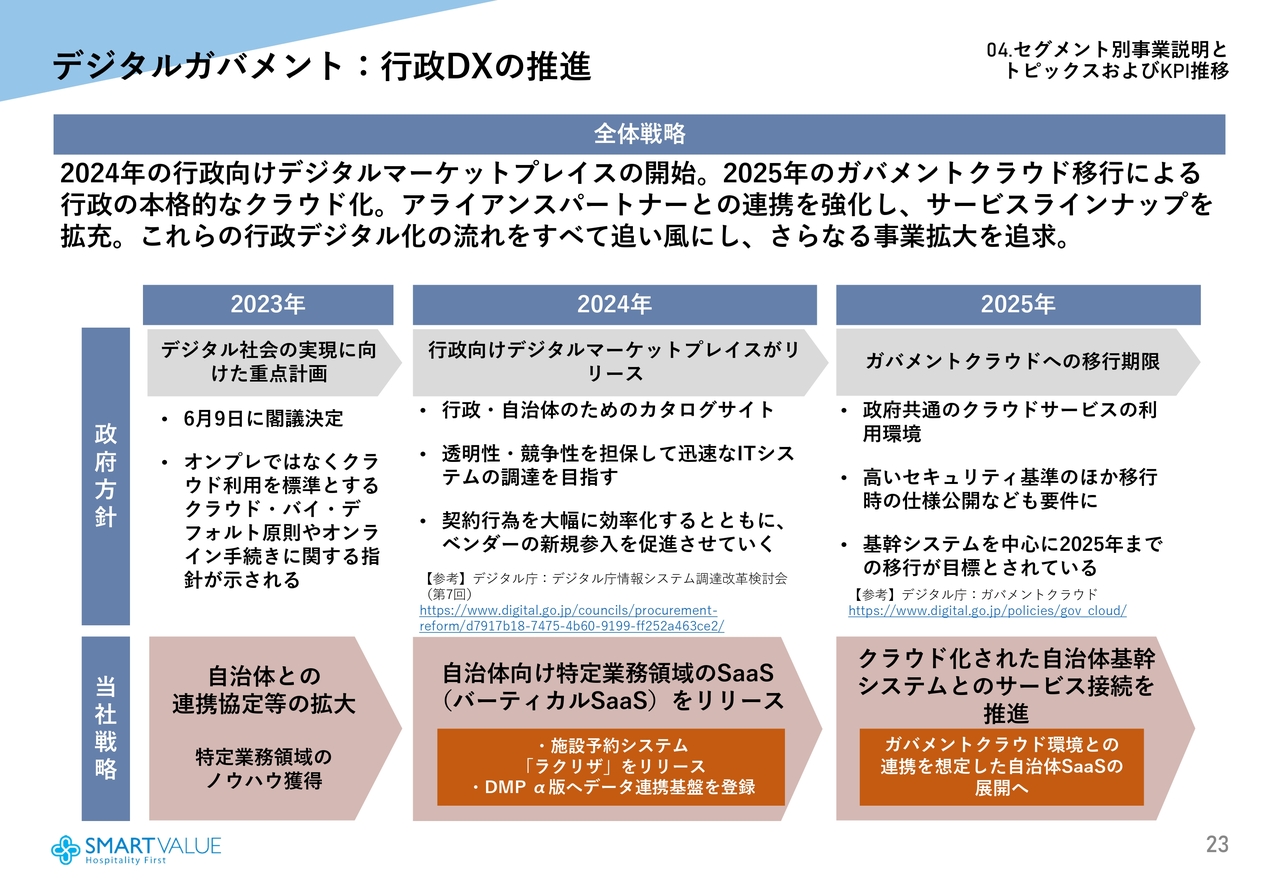

デジタルガバメント:行政DXの推進

2024年に、行政向けデジタルマーケットプレイスがスタートする予定です。こちらはデジタル庁が主導している自治体向けのITサービスのカタログサイトで、透明性や競争性を担保して、ITサービスやクラウドサービスを迅速に自治体が導入できる仕組みとなっています。

準備中のα版に対し、我々はすでに自社サービスの登録を完了しています。先ほどご案内した自治体向け施設予約サービス「ラクリザ」についても、こちらのカタログサイトへ掲載できる準備を進めています。

2025年は、ガバメントクラウドへの本格的な移行が見込まれています。ガバメントクラウドは、政府が用意する政府共通のクラウドプラットフォームです。

これらは高いセキュリティ基準を維持するとともに、可用性の担保およびコスト削減を狙っています。この環境が実現すれば、これまで難しかった、自治体内部の業務システムと我々が展開するようなクラウドサービスとの連携ができるようになるのではないかと考えています。

現状ではなかなか大変ですが、これができるようになると、自治体内部の業務がさらに効率化し、よりスマートな住民サービスを提供できるのではないかと考えています。我々としてはこの領域に深く食い込み、自社サービスを広げていきたいと考えているところです。

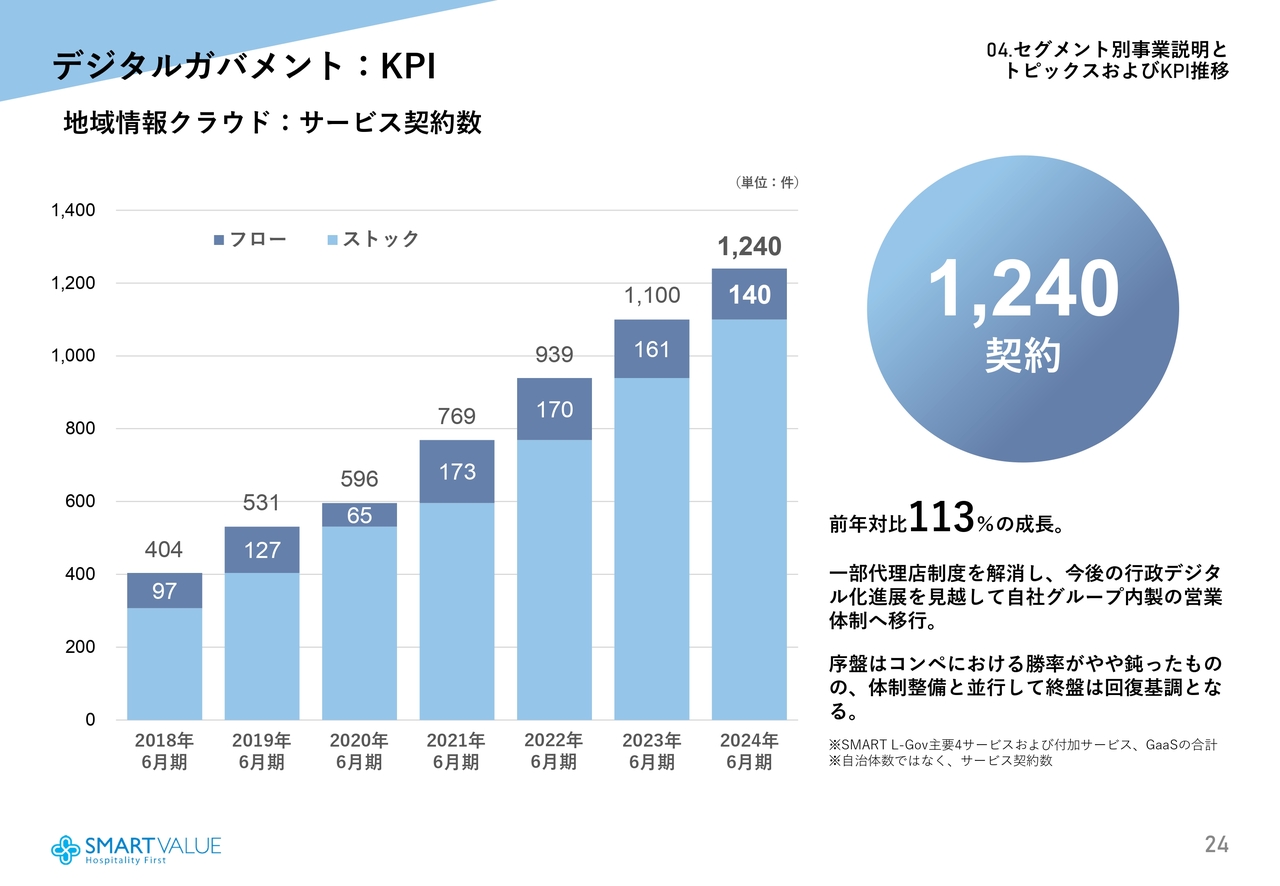

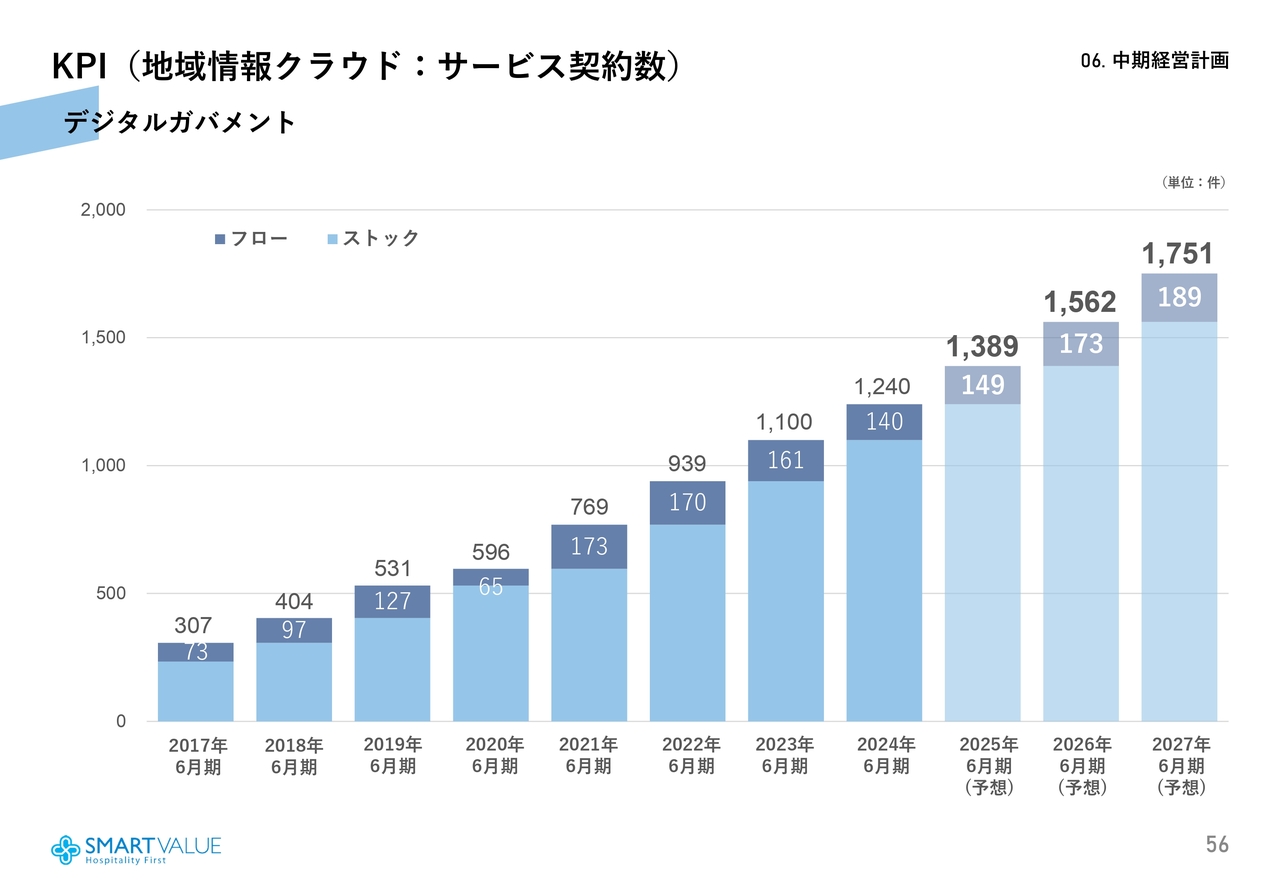

デジタルガバメント:KPI

KPIについてです。デジタルガバメント事業部門では、主に地域情報クラウド事業におけるサービスの契約数をKPIとして設定しています。目標にはやや未達ではあったものの、2024年6月期は新たに140件の契約をいただき、累計のサービス契約数は1,240件を達成しています。

販売体制の見直しにより、やや時間がかかっているものの、回復傾向にあります。引き続き、累計契約数と収益の拡大に加え、サービスの提供範囲を拡大させていくことにより、我々のミッションである社会システムとなり得るようなサービスを作っていくことに注力していきたいと考えています。

次にモビリティ・サービスについて、同事業部門の執行役、森田がご説明します。

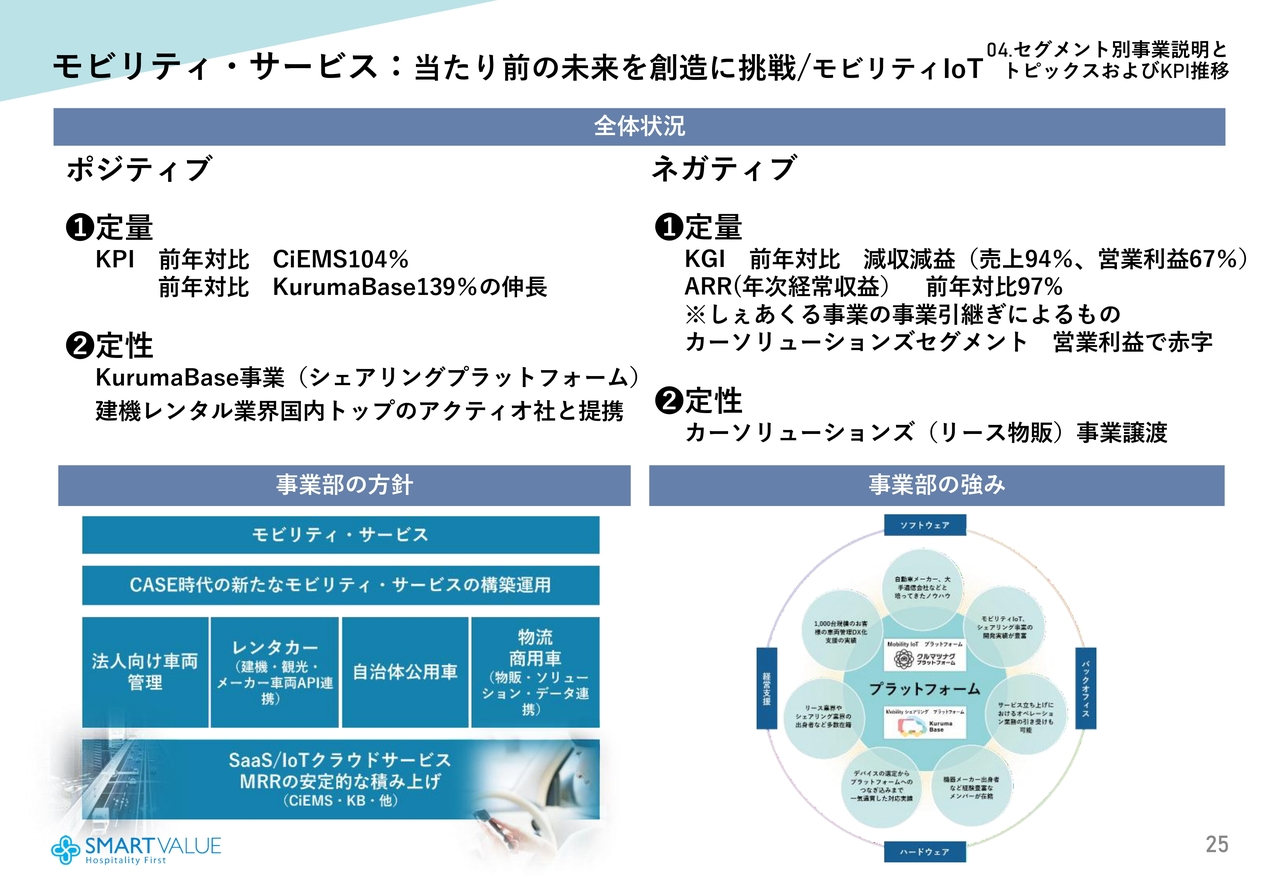

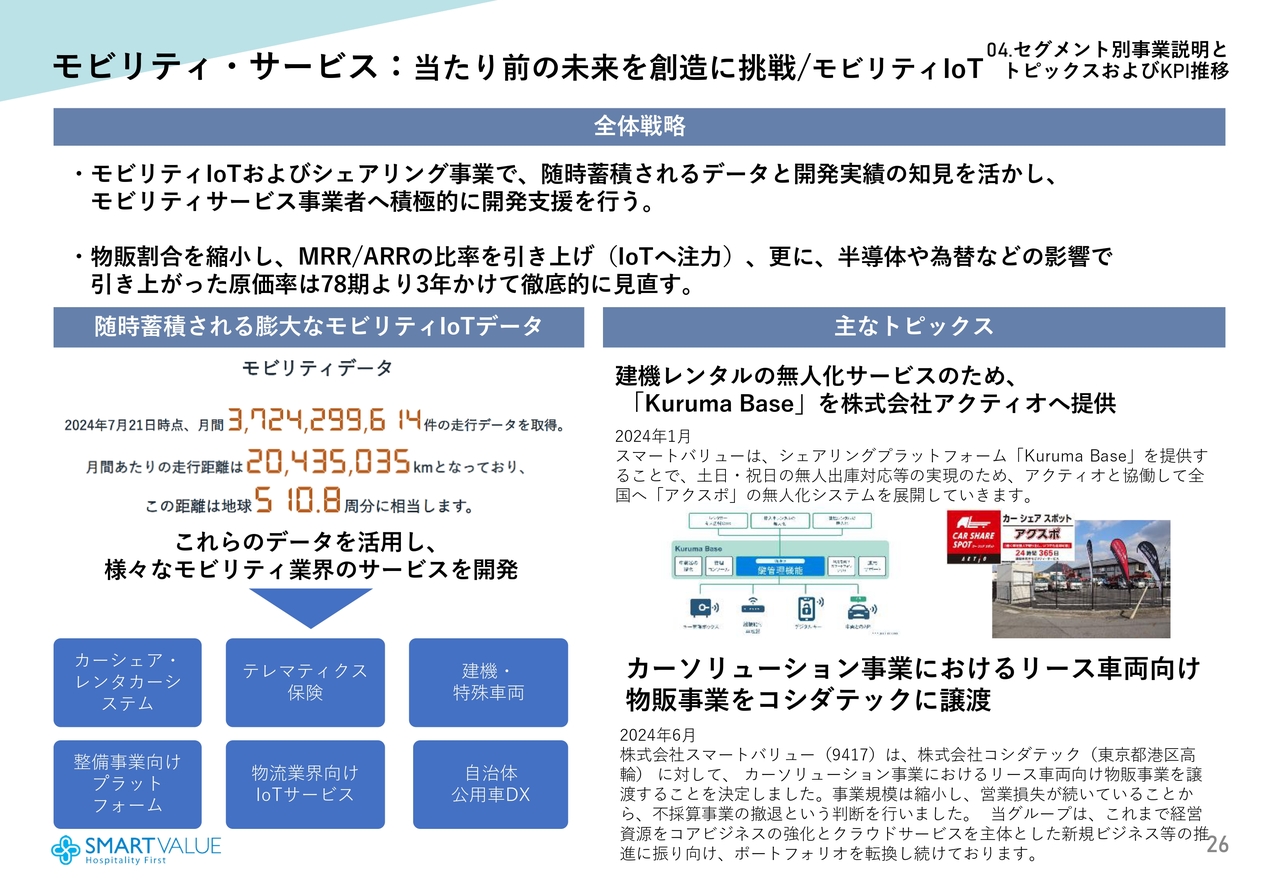

モビリティ・サービス:当たり前の未来を創造に挑戦/モビリティIoT

森田由基氏:モビリティ・サービス事業執行役の森田です。当事業部における詳細をご報告します。まずは全体の状況として、良かった点、悪かった点についてまとめています。

良かった点は、主力サービスである車両管理サービス「CiEMS」、およびシェアリングプラットフォーム「Kuruma Base」においてKPIを着実に伸長させることができたことです。

1年前に「Kuruma Base」は投資領域であることをお話しし、観光系のレンタカー会社であるスカイモビリティサービス社との取引や推進についてご報告しました。

2024年6月期の1年間は、このサービスを建機レンタル業界でも活用できないかという実証実験を進めており、商用化を実現しました。さらに建機レンタル業界の国内トップ、アクティオ社の採用と提携を実現できたところが非常に大きな成果でした。

一方で、悪かった点もありました。カーソリューションズ(リース物販)事業の譲渡ですが、こちらは2年連続大幅な赤字の拡大を発生させてしまいました。この影響により前年比で減収減益となったことは、事業責任者として深く反省しています。申し訳ありません。

しかし、理由は明確であるため、自分たちの事業の成長戦略をしっかり整理し、本日を迎えています。そちらについて、次ページからご説明します。

モビリティ・サービス:当たり前の未来を創造に挑戦/モビリティIoT

全体の戦略は大きく2つあります。1つは、KPIが伸びているモビリティIoTおよびシェアリング事業で、蓄積されたデータの活用および、開発実績の知見を活かし、モビリティサービス事業者への積極的な開発支援を行うことです。

建機レンタル業界のマーケット調査とアクティオ社との提携も、この戦略の1つとして1年間で証明できたと思っています。モビリティサービス事業者の区分けについては、スライド左下に記載の6領域があります。こちらへ積極的に展開しています。

しかし、当事業部がまず示すべきものとしては、業績、経常収支のしっかりとした安定基盤を築くことだと考えています。

物販の割合を縮小し、ストックビジネス、クラウドサービスとしてのMRR/ARRの比率を上げようと取り組んでいるところです。3ヶ年の事業計画として、3年後に全売上における当事業部の6割弱を、このような収益基盤にしようと転換を行っています。

加えて、2024年6月期の業績悪化の要因として、半導体不足によるハードデバイスの原価高騰や、為替の影響に伴う通信費原価の高騰による影響が非常に大きくありました。

この1年間は非常に大きなインパクトがありましたが、3年間で業者の見直しや我々のサービスの組み替えを行うなど、徹底的に原価率の見直しを図ります。その上で、今回掲げた3ヶ年の経常収支をお示しすることを約束したいと考えています。

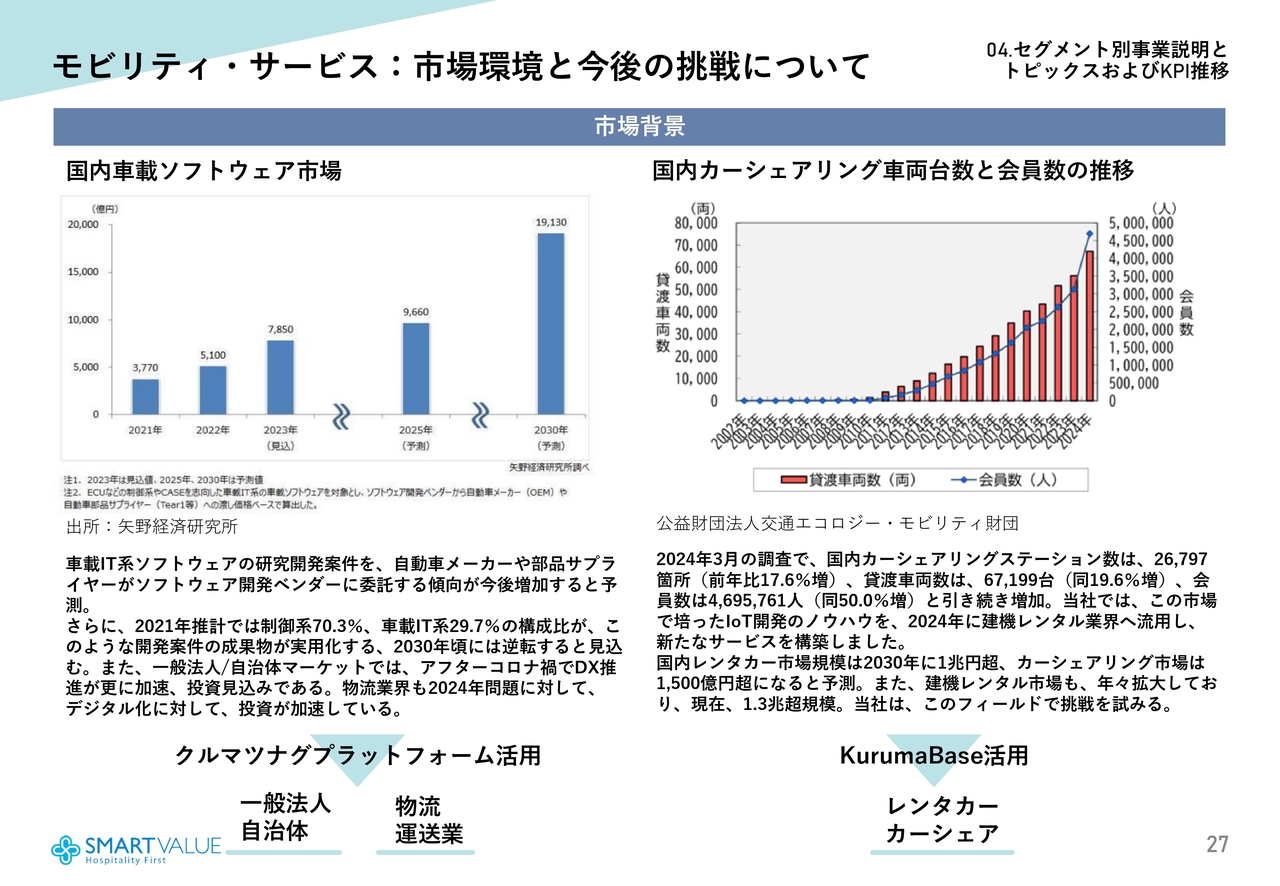

モビリティ・サービス:市場環境と今後の挑戦について

マーケット全体の概況です。国内の車載ソフトウェア市場は右肩上がりです。特筆すべき点として、伸びている市場の中で、自動車メーカー側が担っている制御系が大半を占めています。一方で、昨今はアフターコロナにおけるマーケットのDX促進に加え、これに伴う各市場への投資の加速が確認できます。

メーカー横断型でサービスを構築し、車載機を開発して車に取り付け、そこから出たデータをもとにサービスを提供している弊社にとって、車載IT系の比率が高まっていることは大きなチャンスだと捉えています。

さらにシェアリングの領域についても、観光系のレンタカー会社とのお付き合いは非常に好調であることを確認しています。このような市場背景を活かすということが、モビリティ・サービス事業に求められていると感じています。

モビリティ・サービス:市場環境と今後の挑戦について

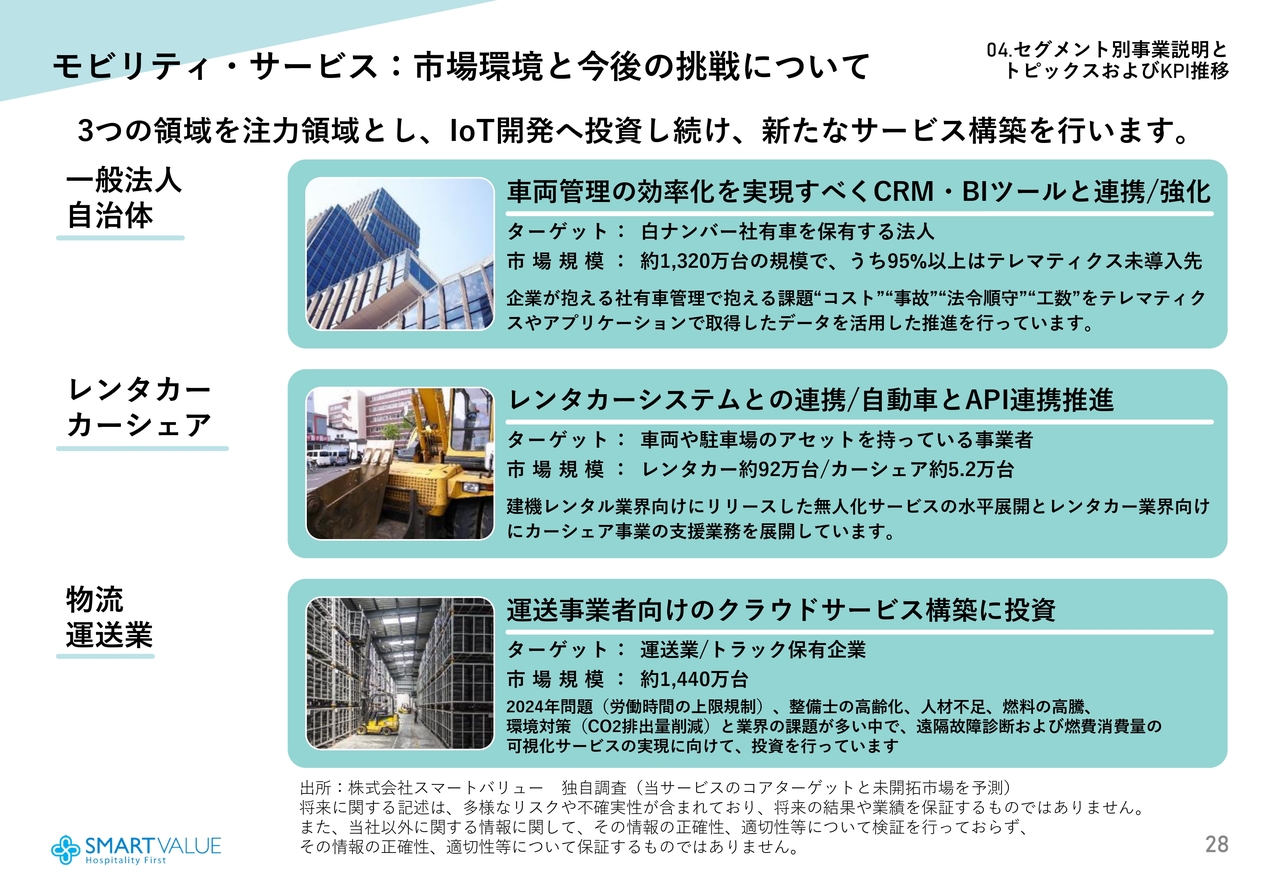

我々がどこでポジショニングを図り、しっかりとマネタイズを成立させるのかについてお話しします。大きくは3つの領域にチームを絞り、徹底してミッションドリブンができるようにチーム編成を行っています。

ここでお伝えしたいことは、我々がサービス化している内容の未開拓市場がしっかりとあるという点です。例えば、一般法人・自治体については、昨今のトレンドは法令順守、道路交通法の改正です。

一昨年より始まったアルコールチェックの義務化も、我々にとって大変な好機でした。2024年6月期の1年間においても、アプリケーションサービスでは道路交通法担保について6,000IDの契約を確保することができました。

2つ目のレンタカー・カーシェア領域です。今回、アクティオ社との連携および、建機レンタル業界への進出に関して、1年という時間軸でサービス展開まで持っていくことができたのには理由があります。

すべてを我々の投資と置かず、我々が必要とするビジネスパートナーとのシステム連携を含め、その業界にサービスを早期に立ち上げていくといった戦略です。建機レンタル業界においては、鍵管理ボックスのメーカー2社との提携が非常に大きく、このようなところも今回の早期立ち上げに寄与しています。

3つ目の物流業界についてです。物流業界は2024年問題もあり、荷配のマッチングやGPS情報取得における運送計画・配送計画の見直しといったサービスは、相当多くのビジネスプレーヤーが存在します。

我々の持っている強みをこの業界にどのように活かせるのかを、これまでいろいろと議論を重ね、計画してきました。我々にはOBDデバイスがあり、2002年以降の車に装着されているポートから車の内部データを取得し、クラウドに上げる技術があります。

この技術を応用し、配送および物流業界の車の遠隔故障診断や燃費の可視化、CO2排出量の可視化に向けて、我々の挑戦を事業投資予算としてしっかりと持ち、3ヶ年で商用化に向けて積極的に対応していくことを計画しています。

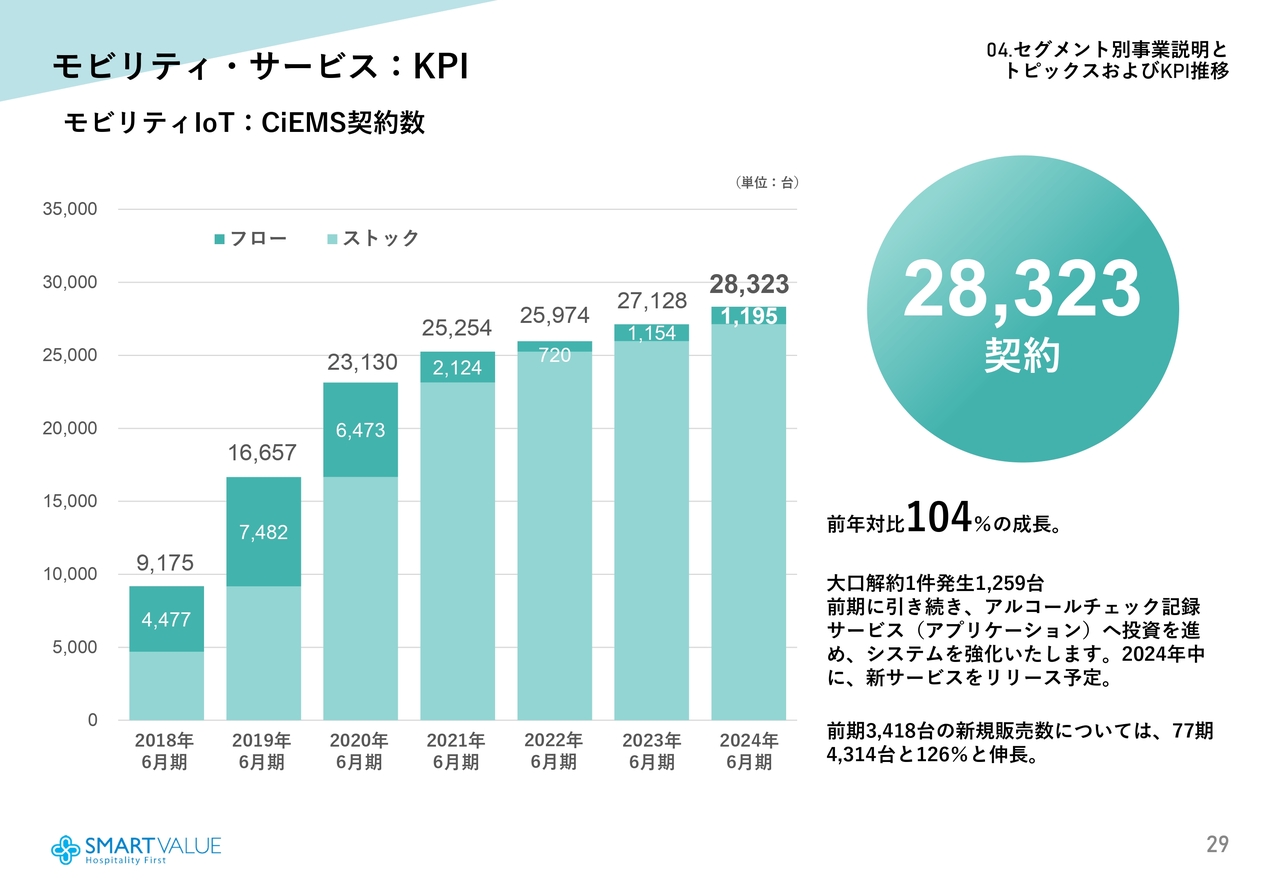

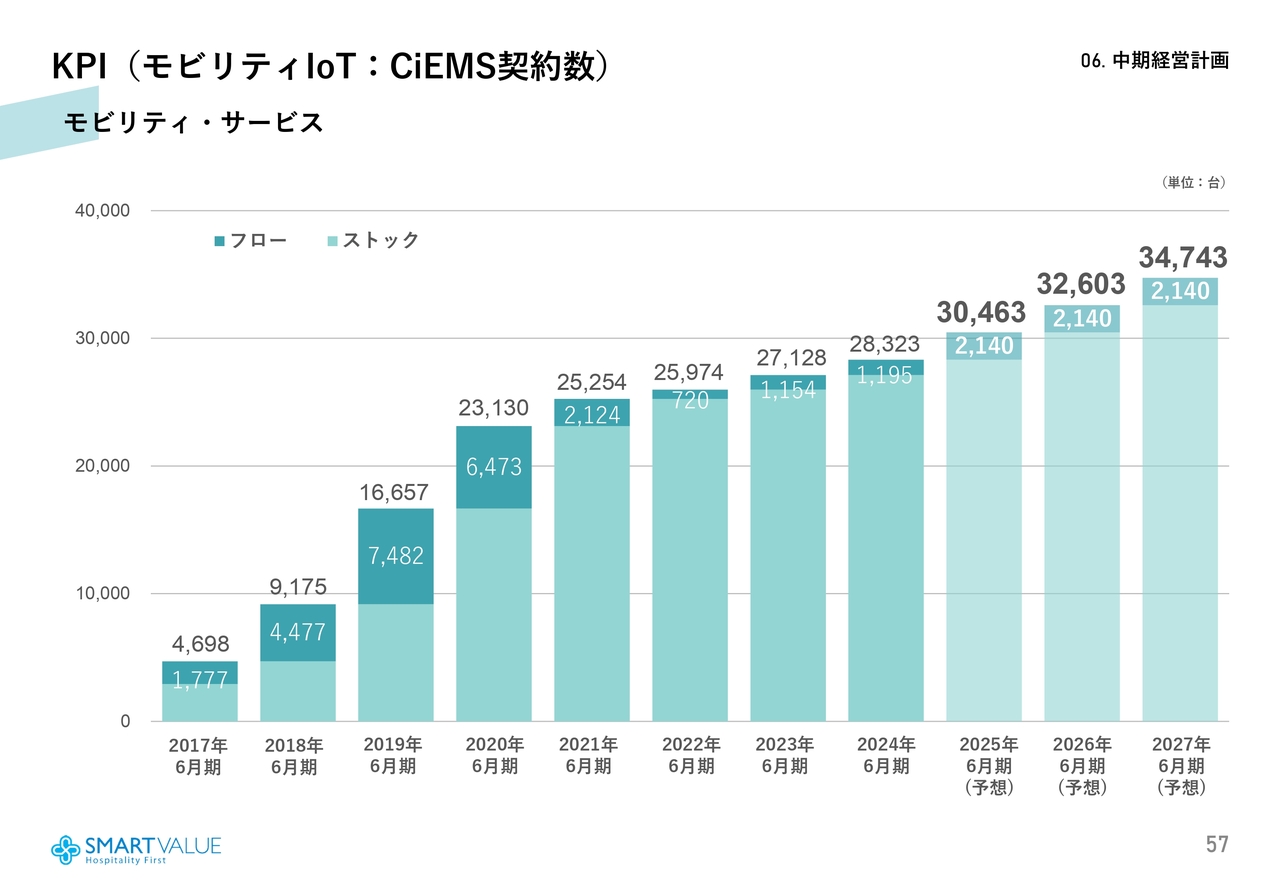

モビリティ・サービス:KPI

KPIについてです。車両管理サービス「CiEMS」は、2024年6月期と今期の2025年6月期においては、まだまだ当事業部の稼ぎ頭です。

前年比104パーセントの成長ということで、少し鈍化していると不安にさせてしまうかもしれませんが、2024年6月期を振り返ると、予定していた新規販売数はしっかりと叩き出しています。ただし、大口の解約が1件発生してしまったことが課題となりました。

こちらについて補足すると、解約の理由は経費削減のためにアナログに転換したということです。ただし、解約から4ヶ月が経過し、道交法等の法令順守に対して100パーセント担保しきれていない課題が顕在化したことで、お引き合いをいただき、あらためて商談しています。

車の内部のデータをしっかりと取るという我々の技術に加え、パッケージ商品をカスタマイズできるという優位性などからも、他社ではなく我々とどうするのかという議論を行っているところです。

モビリティ・サービス:KPI

「Kuruma Base」のKPIです。「Kuruma Base」は投資領域で、早期に拡大させる必要がありますが、この3年、4年は、まだ計画どおりには進んでいない事業領域となっています。

しかし、建機業界においてもう1本の柱を立てられたことをご報告しました。観光系についても、現状マーケットが非常に伸びています。2024年6月期においては、我々がすでに提供しているバーチャルキーにおける不具合や品質の問題があったことは事実として認めています。

しかし、今回自動車メーカー側と近い距離にあるTier1との提携、このサービスのリプレイス、2024年度中の新サービスのリリースもすでに計画しており、現状お取引をいただいている会社には一定のご理解をいただいています。

決算を含め、減収減益と恥ずかしいスコアを出していますが、その要因の特定と課題に対する打ち手、方針、どこでポジショニングを取るのかをしっかりと整理した上で本日を迎えています。2025年6月期以降の事業計画は、みなさまの期待に応えられるように邁進していきます。

以上がモビリティ・サービスの詳細説明です。スマートベニューについては、代表の渋谷に交代します。

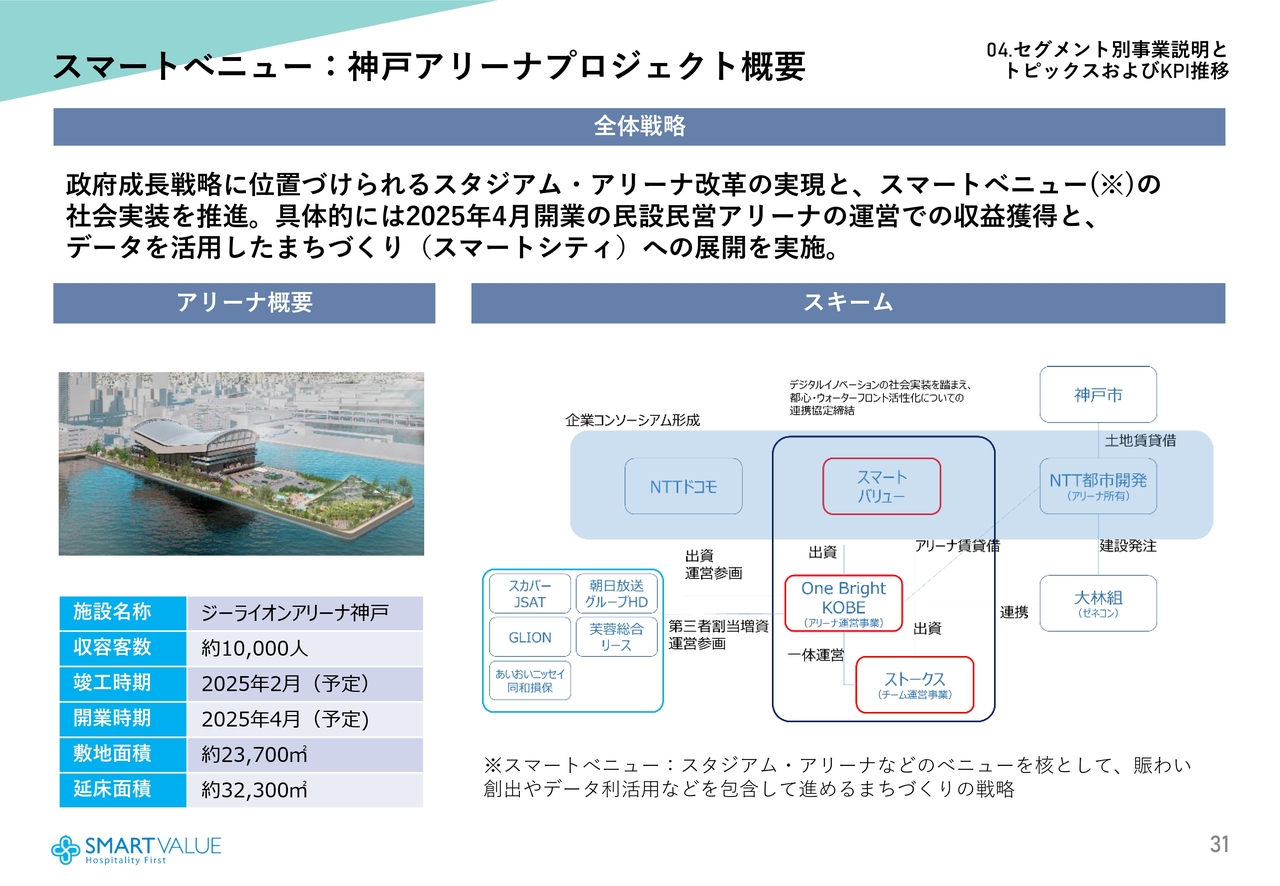

スマートベニュー:神戸アリーナプロジェクト概要

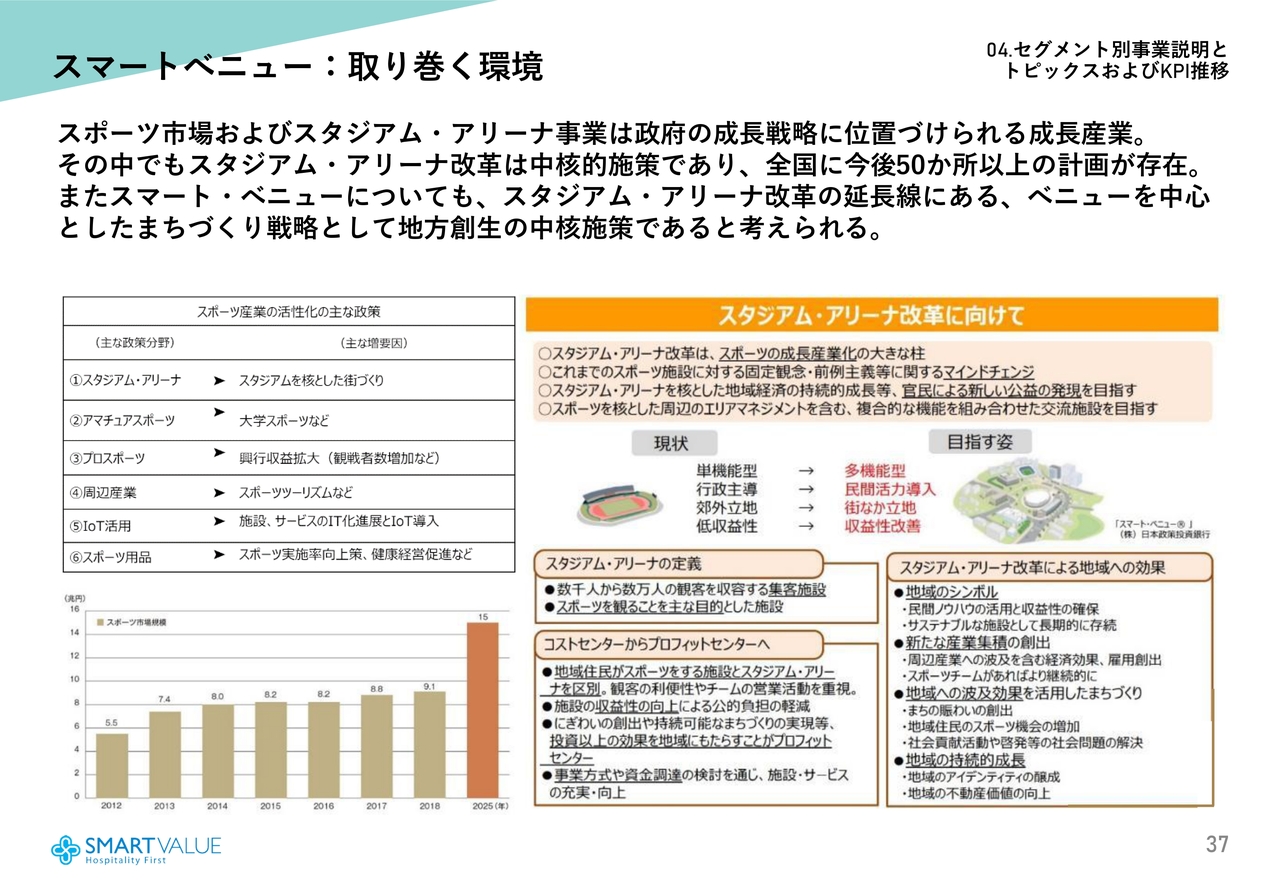

渋谷:スマートベニューは大切な部分ですので、少し丁寧にご説明します。神戸市のウォーターフロントの突堤という場所に、1万人を収容できる関西最大規模の大規模多目的アリーナの建設が進んでいます。この事業の根幹は大型多目的アリーナの運営です。これをデジタルで実装することで、街の中までスマートシティ化します。

国内では遅れていた領域ですが、スタジアムのアリーナ改革は、日本政府の成長戦略に位置づけられています。そのような文脈に沿った事業であることをご理解ください。

NTTドコモ社の携帯電話の代理店ビジネスについては事業を譲渡しましたが、またNTTドコモ社とスマートライフ領域でご一緒しています。さらに、NTT都市開発にイニシャルの建設を負担していただいています。私たちは、この先何年にもわたって運用していくビジネスを担わせていただけるという非常によいお話だと考えています。

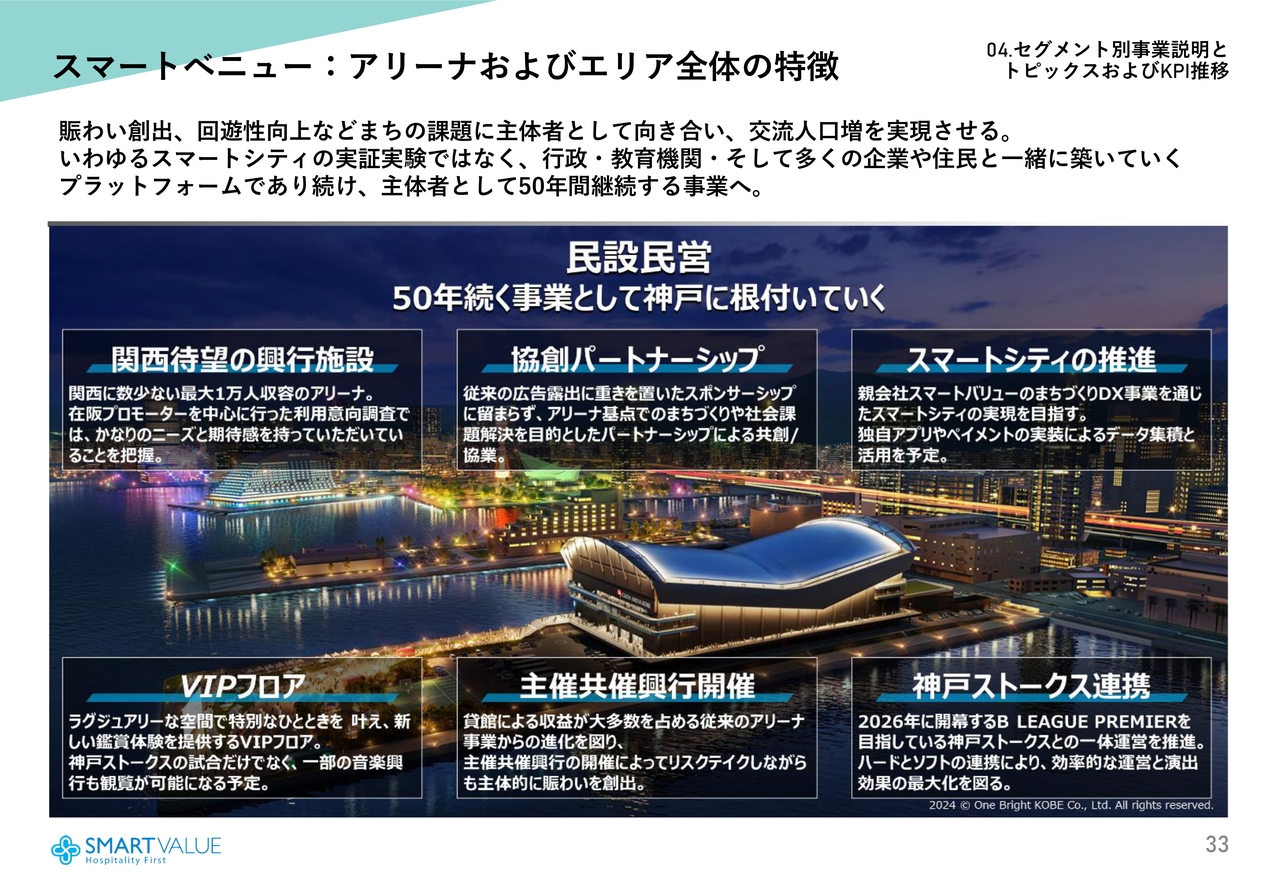

スマートべニュー:アリーナおよびエリア全体の特徴

特徴は、民設民営ということです。「横浜アリーナ」「さいたまスーパーアリーナ」「大阪城ホール」などは、30年、40年、50年と経っていますが、すべて公共施設です。昨今では「北海道ボールパークFビレッジ」、今後できてくるというところでは「長崎スタジアムシティ」、船橋の「LaLa arena TOKYO-BAY」などがあります。

いろいろなかたちで民設ないし民営の施設が出てくる中で、関西では唯一の民設民営におけるアリーナのビジネスに位置づけられています。また、阪神間という300万人以上の人口を有する都市の後背地として、270度海に囲まれている世界的に見ても稀有な立地を持ち、さらにターミナルである三宮駅から徒歩圏内という立地の良さが大きなポイントです。

スマートべニュー:アリーナおよびエリア全体の特徴

また、関西において待望の興行施設でもあります。これまでは「大阪城ホール」と「ワールド記念ホール」しかない状況で、1万人収容できるのは「大阪城ホール」と私たちの「GLION ARENA KOBE(ジーライオンアリーナ神戸)」のみです。すでにたくさんの予約を頂戴していることも含めて、本当に待望の施設だと思っています。

さまざまなプラットフォームとして協創のパートナーシップのみなさまを迎え入れ、スマートシティの推進を現在進めているのがこの事業の特徴だと考えています。

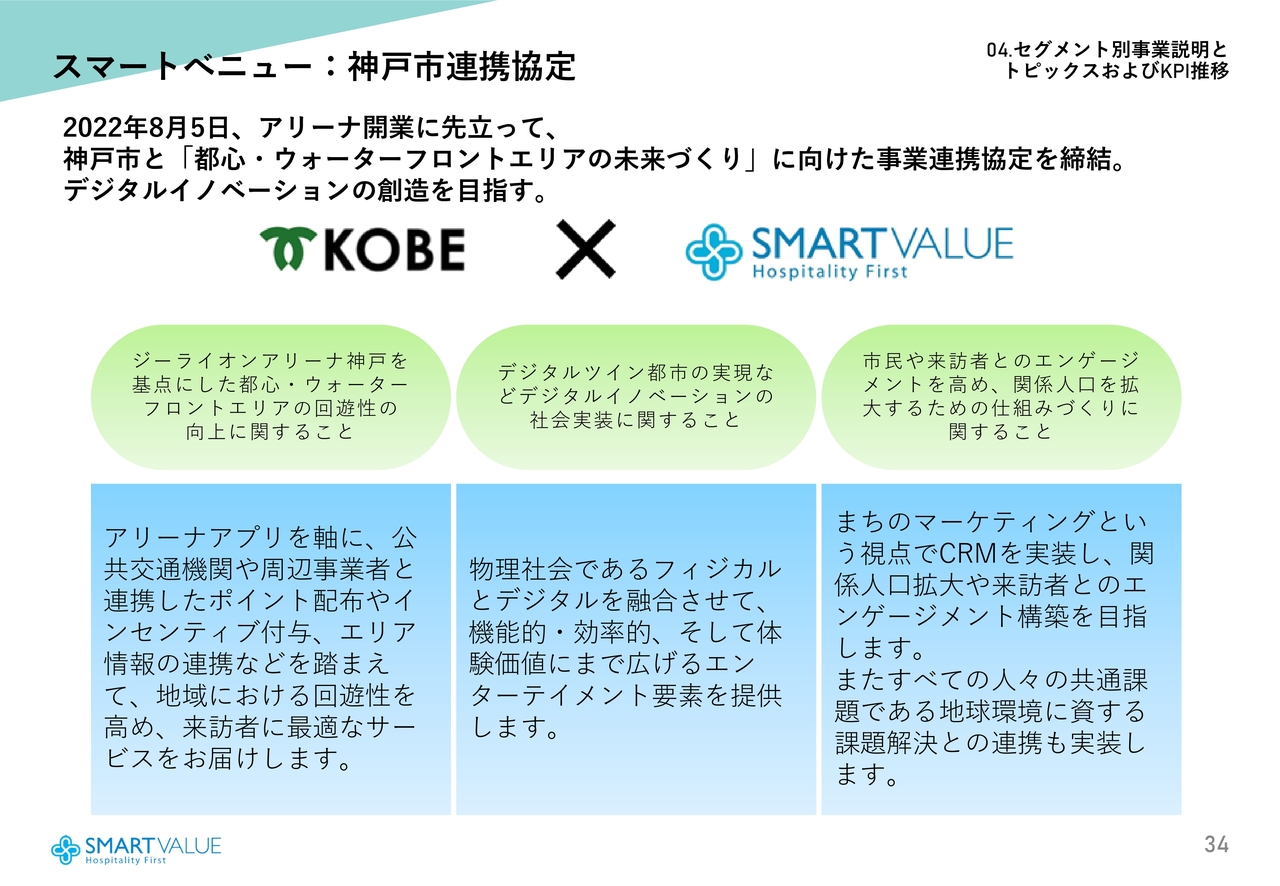

スマートべニュー:神戸市連携協定

スマートシティ化に向けて神戸市と連携協定を締結し、「都心・ウォーターフロントエリアの未来づくり」というテーマで、デジタルイノベーションの社会実装を進めていくことを想定しています。

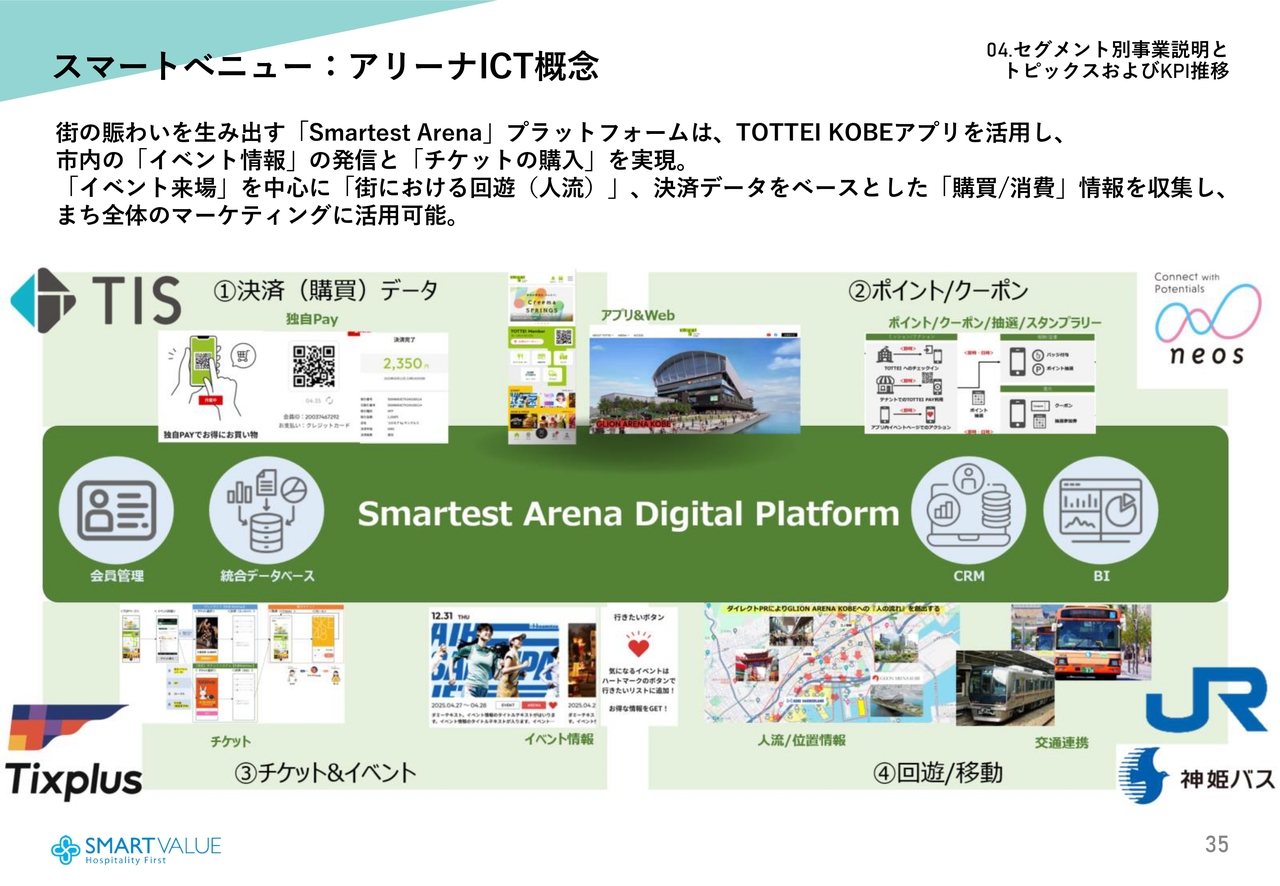

スマートべニュー:アリーナICT概念

具体的には「決済(購買)データ」をはじめ、「ポイント/クーポン」「チケット&イベント」「回遊/移動」の領域があります。私たちにはモビリティもあるため、MaaSの世界観などの社会実装がすでに実装フェーズに入っており、現在開発を進めています。

ただし、私たちだけではできないため、いろいろなパートナーと連携しています。例えば、回遊性や移動の分野ではJR西日本(西日本旅客鉄道)や神姫バス、決済ではTISなどと一緒に仕組みを作り上げていきます。

これらから得られたデータと神戸市が有するデータを掛け合わせながら、新しい街全体をマーケティングしていくなど、アリーナを軸にしたICTの概念がスマートシティ化の一環であると考えています。

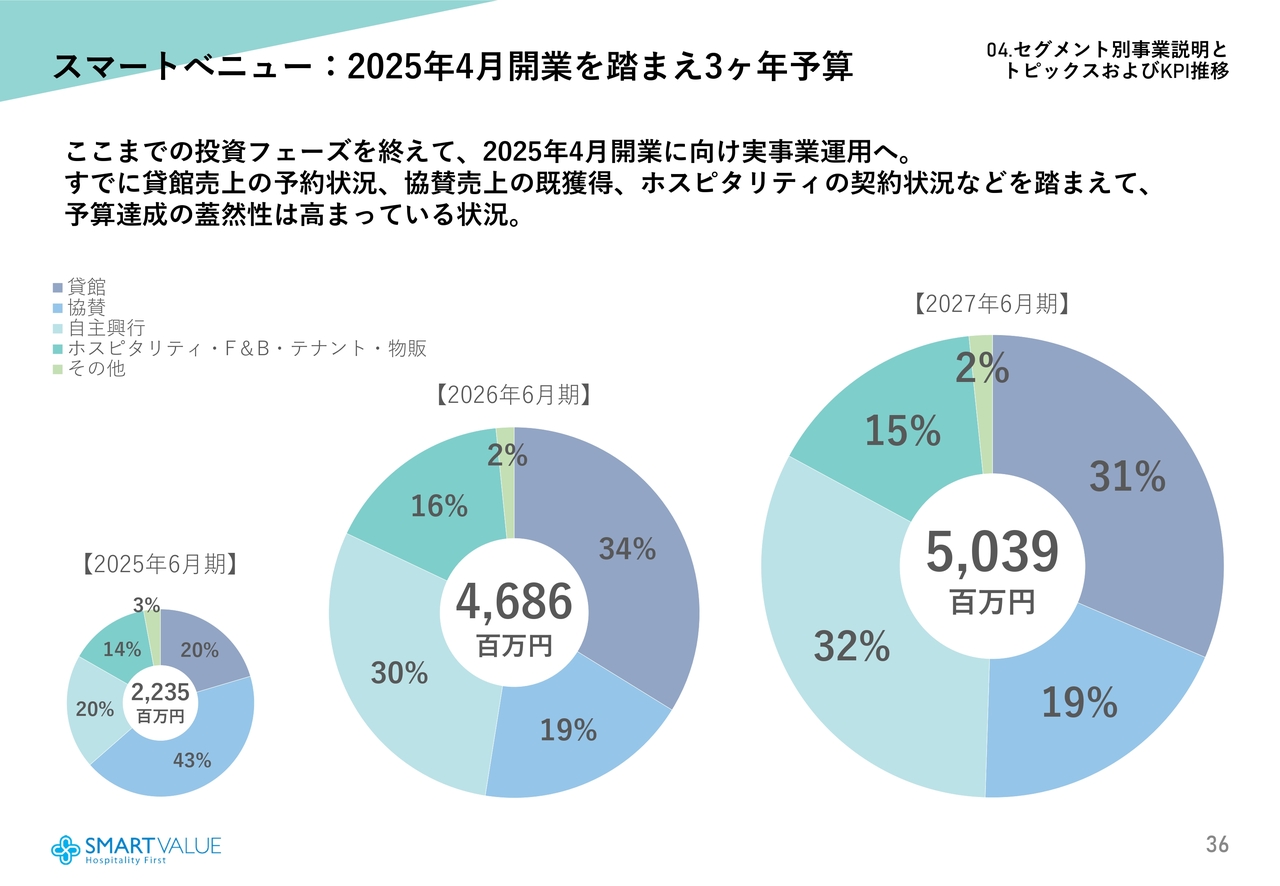

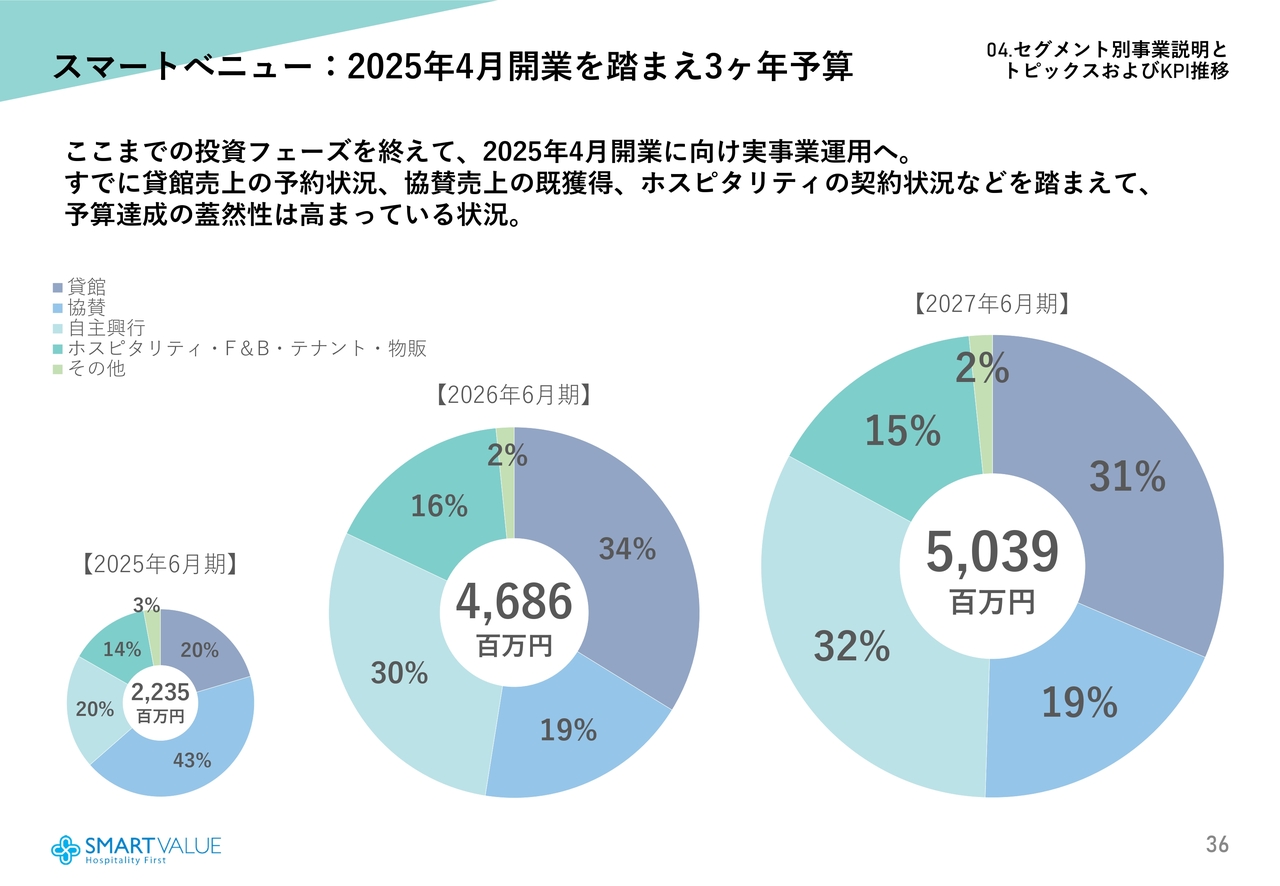

スマートべニュー:2025年4月開業を踏まえ3ヶ年予算

肝心の足元の数字についてです。売上高の内訳について、「貸館」、パートナーシップの「協賛」、バスケットボールなどのスポーツを含む「自主興行」、「ホスピタリティ・F&B(フード&ビバレッジ)・テナント・物販」、「その他」の領域に分けています。

2025年6月期の3ヶ月のみの売上高は、22億3,500万円を想定しています。2026年6月期は1年間フルで稼働するため、売上高46億8,600万円の34パーセントにあたる約15億円強を「貸館」ビジネスで稼ぎ出す見込みです。これが実現できれば必然的に「ホスピタリティ・F&B・テナント・物販」など他の事業にも貢献していくという相関関係になっています。

「貸館」においては、1年半、2年先くらいまでの予約を想定を上回るスピード感で頂戴しており、私たちの事業の蓋然性が高まってきていると考えています。

スマートべニュー:取り巻く環境

スタジアム・アリーナについては、政府の成長戦略であるとお伝えしました。スタジアム・アリーナを核とした街作りをスマートベニューと呼んでいます。

これが全国各地の地方創生や交流人口の増加、にぎわいの創出となるため、いかに地方都市の人口減少時代の社会システムにしていくかという観点で事業を行っていきます。この事業はこのような戦略で進めていくことをご理解いただきたいと思います。

連結業績概要

決算概要を再掲しています。売上高、営業利益などについて、昨年度の実績と今年度の予算を比較しています。昨年度は減収減益となりましたが、今年度は着実に増収増益を達成していきます。5年を経てようやく黒字化が見えてきましたので、これを実現するところが大きなポイントとなっています。

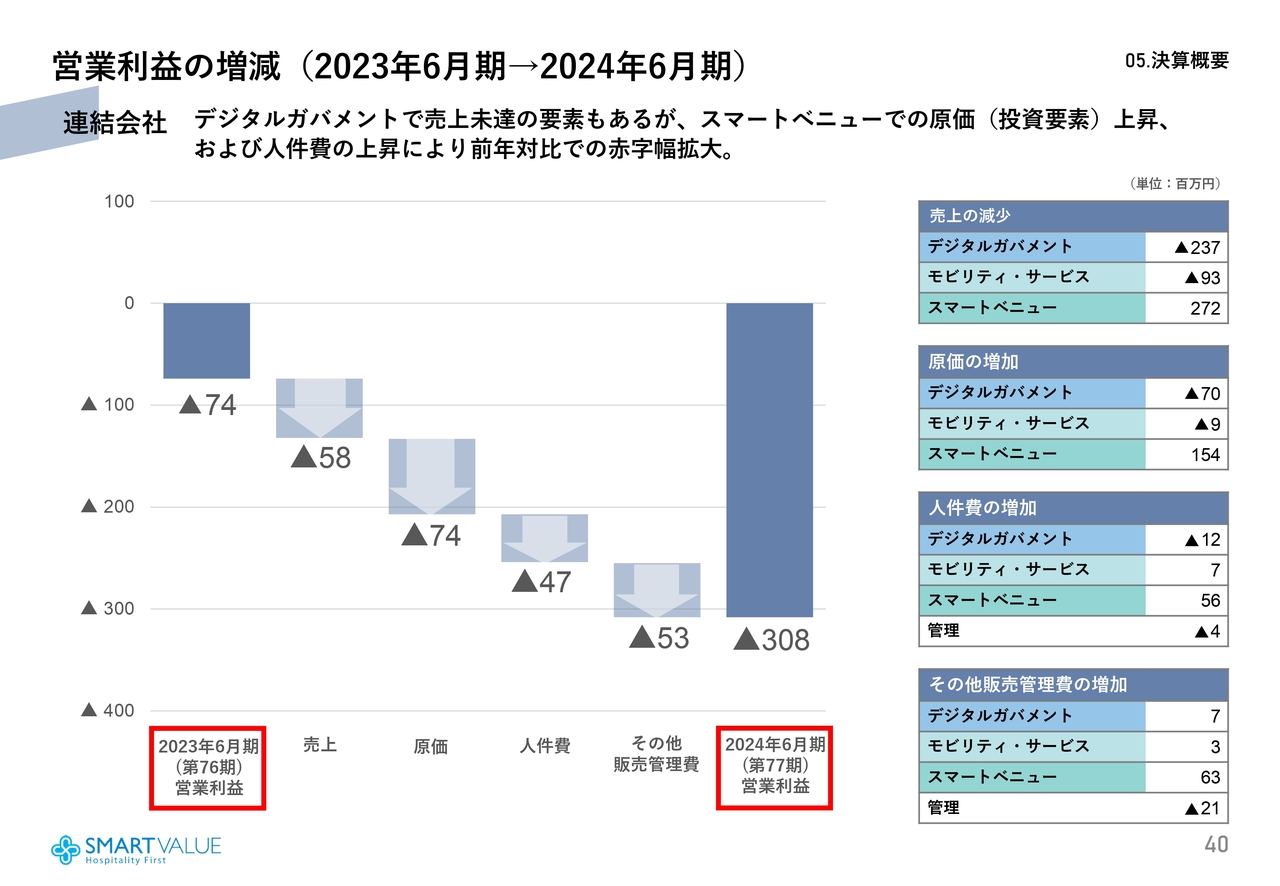

営業利益の増減(2023年6月期→2024年6月期)

2023年6月期から2024年6月期の営業利益の増減についてです。売上高が減少し、原価や人件費、販管費が増加したため、約3億円の赤字となりました。原価、人件費、販管費の増加は、ほとんどがスマートベニューの投資にまつわるところが大きな要因です。

本来は売上高の増加を目指していましたが、実際には減少してしまい、その結果として大きな赤字につながりました。

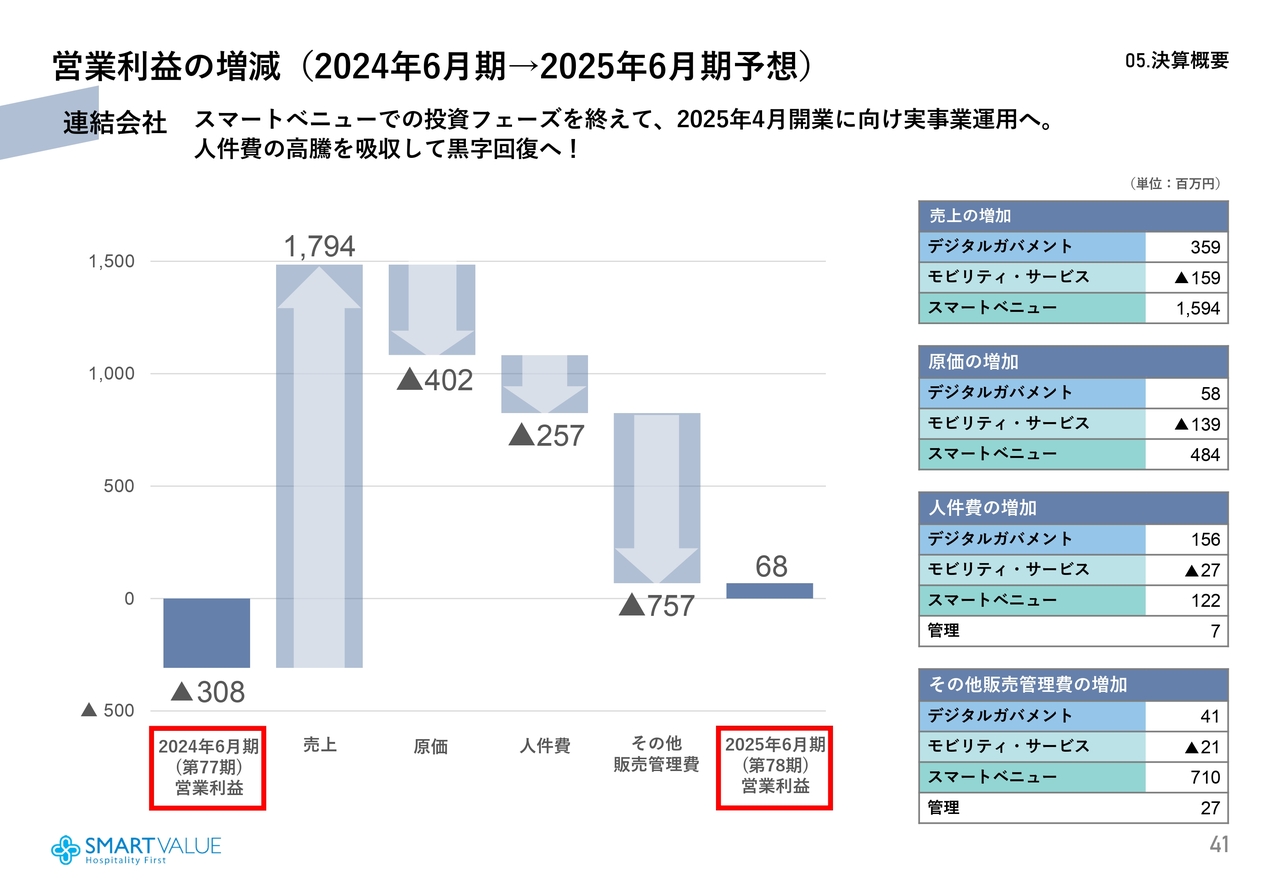

営業利益の増減(2024年6月期→2025年6月期予想)

2024年6月期から2025年6月期の営業利益の増減についてです。売上高は17億9,400万円の増加です。原価は4億200万円、人件費は2億5,700万円、販管費は7億5,700万円増加しています。その結果、最終的な営業利益は6,800万円となる見込みです。原価や販管費のほとんどは、スマートベニュー領域に関連するものだと考えています。

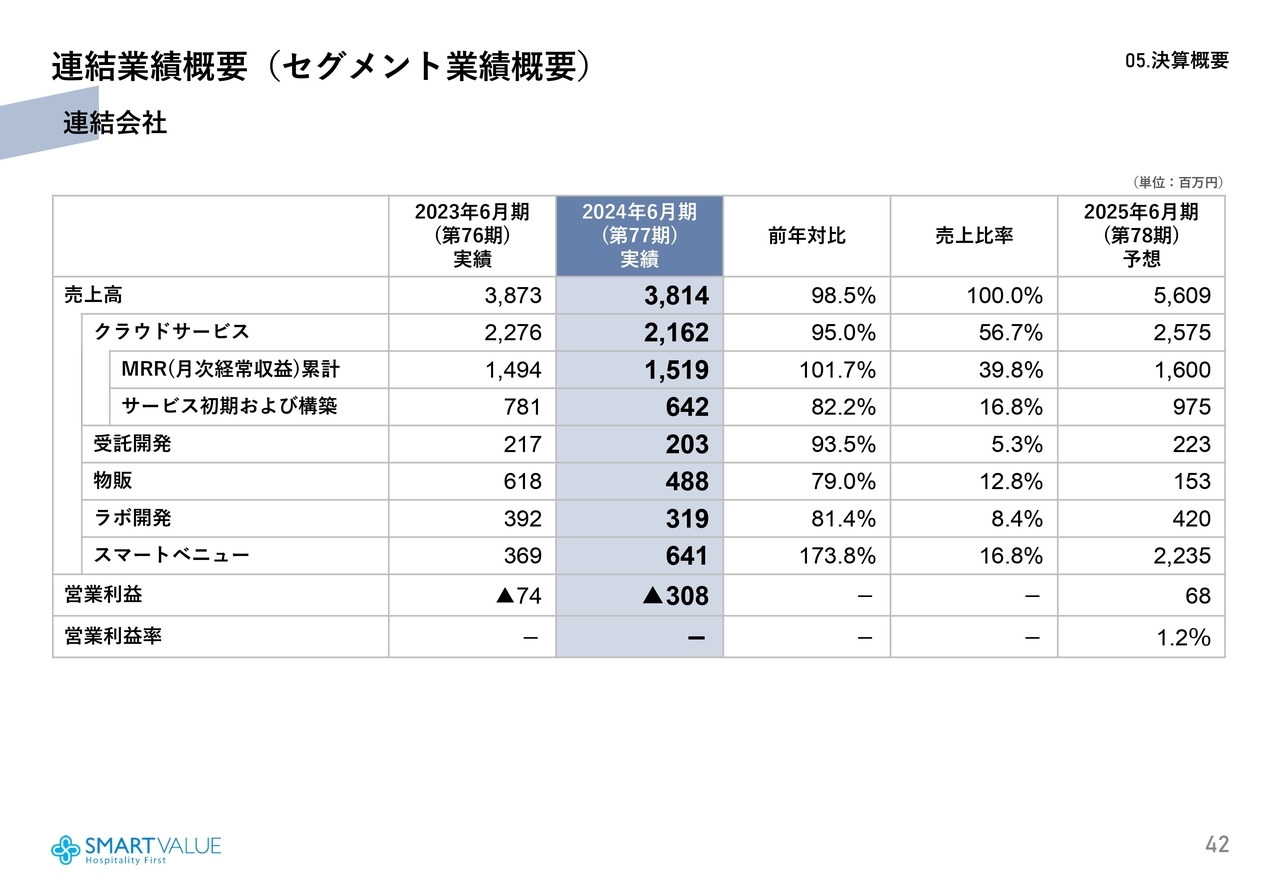

連結業績概要(セグメント業績概要)

各セグメントの状況です。特にクラウドサービスの売上比率は、グループ全体において現在56.7パーセントまで増えてきています。MRRのストック収入の比率は現在39.8パーセントですが、これをさらに伸ばしていくことが非常に重要であると考えています。

業態別売上高

デジタルガバメントの売上比率は、クラウドサービスが80.4パーセントで、足元のストック収入が半分以上を占めてきています。

業態別売上高

モビリティ・サービスの売上比率は、クラウドサービスが53.8パーセントで、ストック収入が43.2パーセントです。物販を減らしているため、これが減少するとさらにクラウドサービスの比率が高まると考えています。

業態別売上高

スマートベニューは、2024年6月期の売上高は6億4,100万円でしたが、今年度の2025年6月期は3倍以上の22億3,500万円を狙って進めています。

2024年6月期 連結貸借対照表

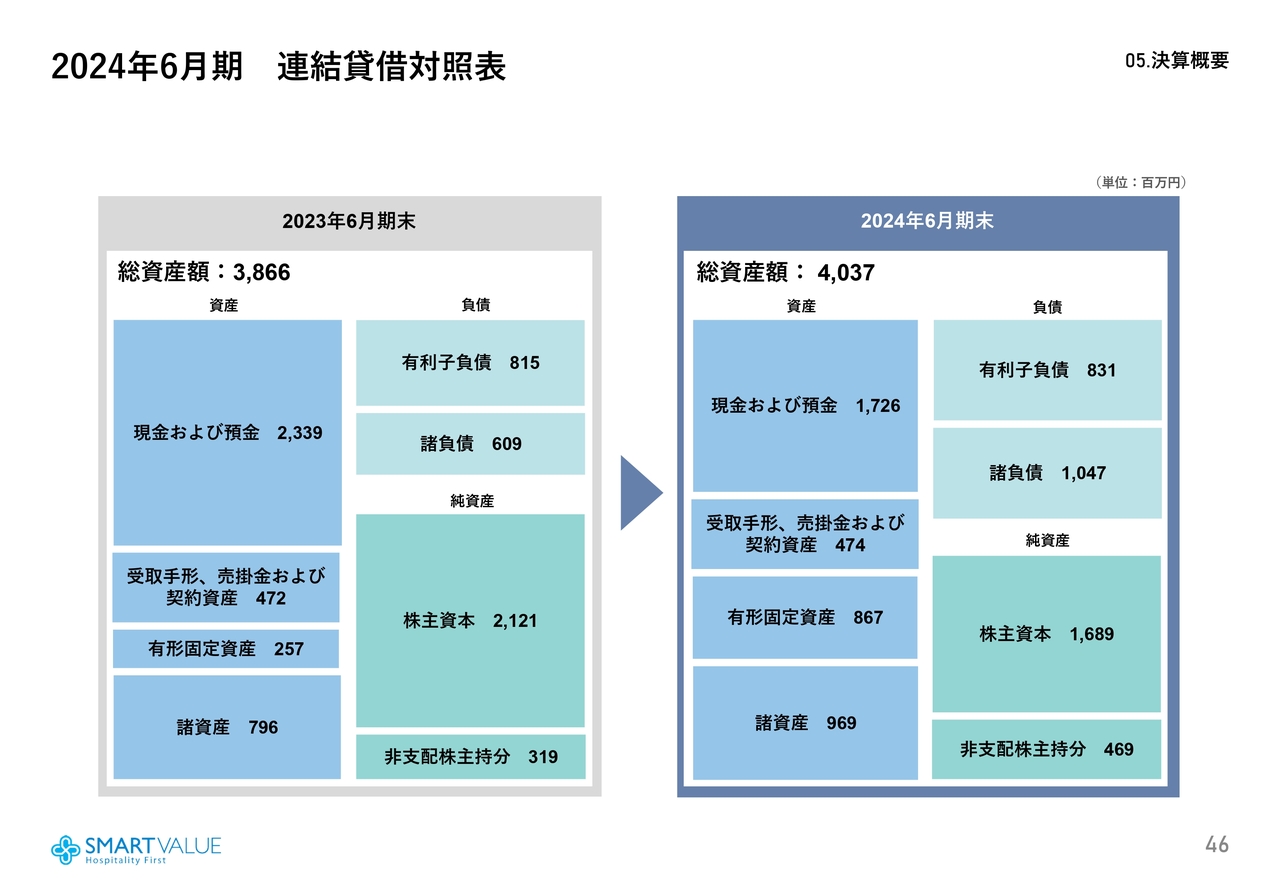

重要なB/Sについてです。前期末と比較すると、総資産は38億6,600万円だったものが、40億3,700万円に増えています。有形固定資産が大きく増えていますが、ほとんどがスマートベニュー領域での投資です。

結果として、総資産が増えて株主資本が減少していますが、まだしっかりとコントロールできている状況です。今年度からは全体的に上向いていく想定としてコントロールしながら進めていこうと思います。

第77期~第80期 損益計算書

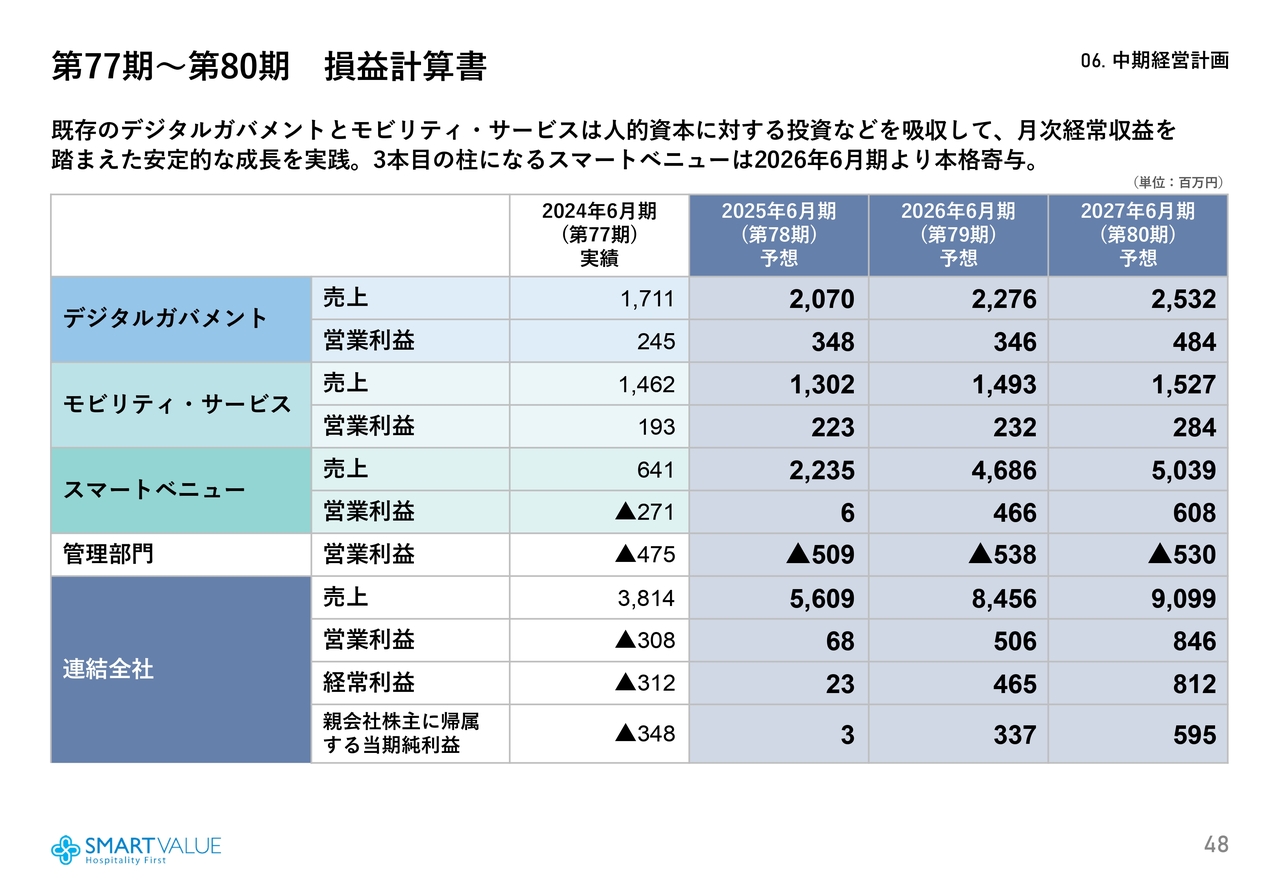

中期経営計画です。デジタルガバメントの売上高は、昨年度の17億1,100万円に対し、今年度に20億7,000万円、来年度に22億7,600万円、再来年度に25億3,200万円の達成を目指すことで、営業利益が再び4億円を超えることを目指します。

モビリティ・サービスは、物販がなくなるため今年度はやや減収となりますが、それでも安定的な数字を目指していこうと考えています。

デジタルガバメントとモビリティ・サービスについては、特に今年度は無理をしていない数字を計画しているため、必達であると考えています。

ただし、スマートベニューは新しい事業でまだリスクもありますので、それをしっかりと抑えながら進めていきます。目標としては、売上高を22億から46億円、さらに50億円へと拡大し、6億円以上の営業利益を達成させていきたいと考えています。

全社連結ベースでは、この3ヶ年で売上高を90億円以上、営業利益を8億円以上まで持っていく計画であり、非常に重要な3ヶ年になると考えています。

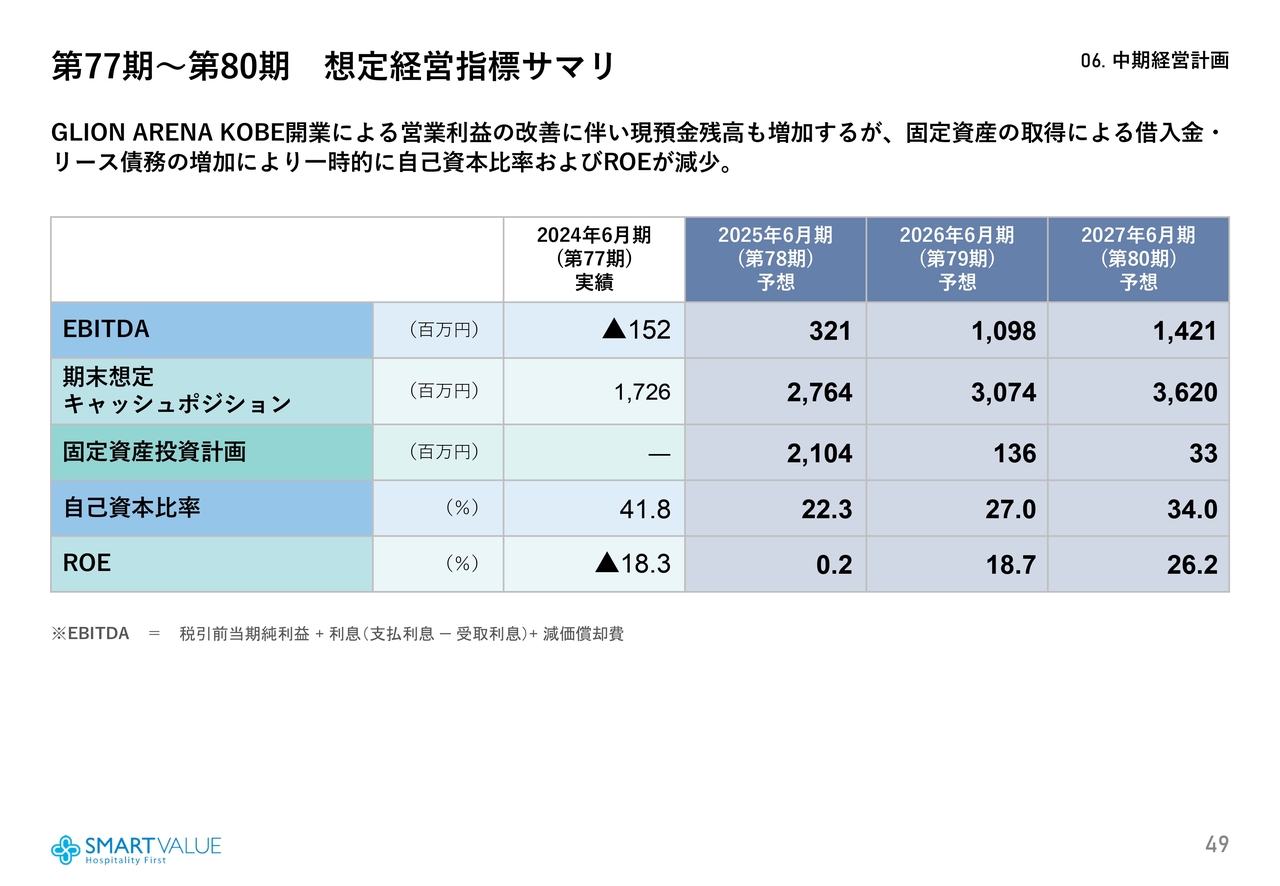

第77期~第80期 想定経営指標サマリ

EBITDAやキャッシュポジションなどについて、3年間の見通しを示しています。自己資本比率やROEについても、この3年の計画をしっかり達成できれば、確実に増加させることができると考えています。

固定資産などの減価償却もありますので、EBITDAで示すと資金繰りやキャッシュポジションが良好な方向に向かうことがご理解いただけるのではないかと思います。

営業利益の過去推移と今後の予想

営業利益の過去推移と今後の予想です。

売上高・営業利益の過去推移と今後の予想

デジタルガバメントの売上高・営業利益の過去推移と今後の予想です。

売上高・営業利益の過去推移と今後の予想

モビリティ・サービスの売上高・営業利益の過去推移と今後の予想です。

売上高・営業利益の過去推移と今後の予想

スマートべニューの売上高・営業利益の過去推移と今後の予想です。

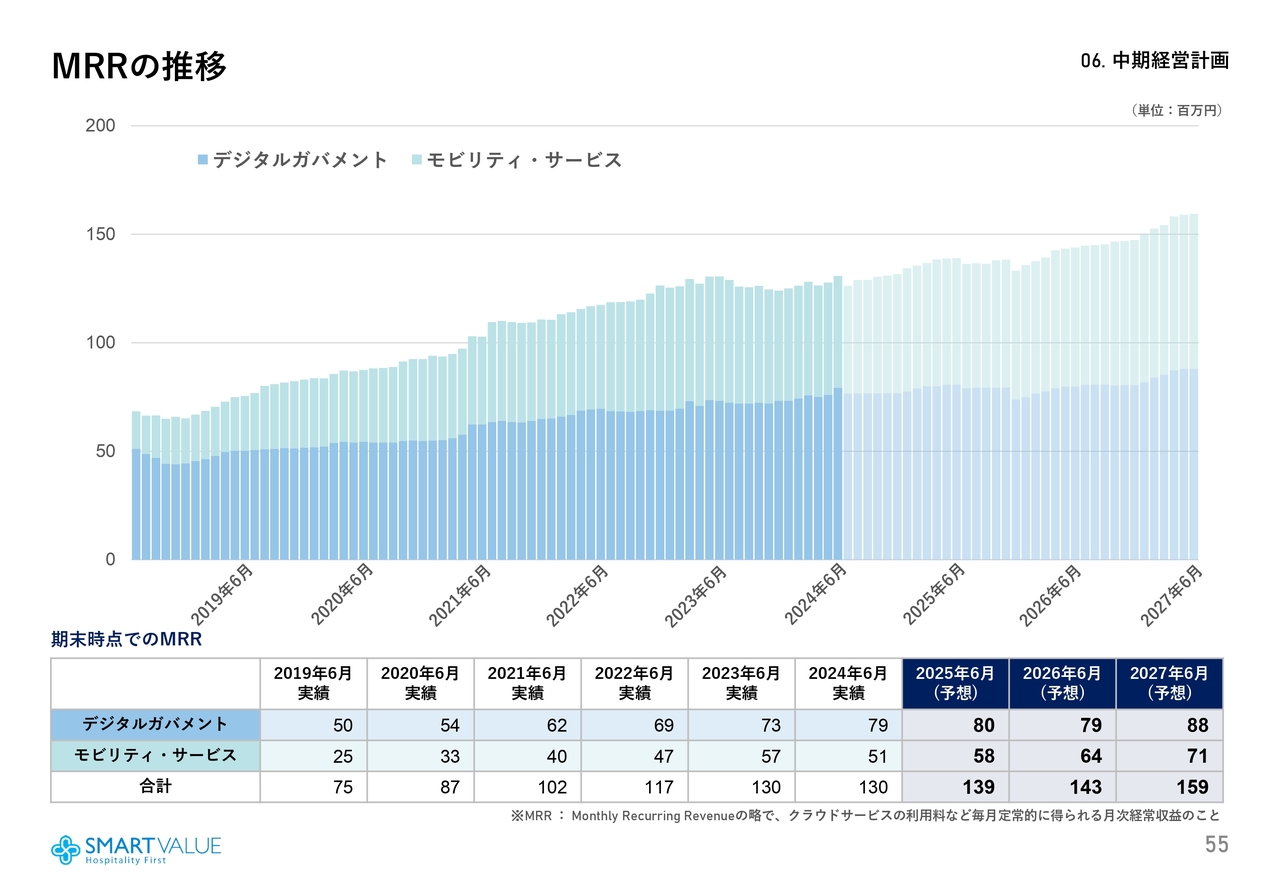

MRRの推移

MRRについてです。昨年度は一時期少し凹みましたが、今後は確実に回復させ、着実に積み上げていく計画です。

KPI(地域情報クラウド:サービス契約数)

KPIについてです。デジタルガバメントに関しては、確実に契約を獲得していきます。これまでも順調に成長してきましたが、今後もさらなる成長を目指していく予定です。

KPI(モビリティIoT:CiEMS契約数)

モビリティ・サービスのKPIです。主力サービスである「CiEMS」で2,140契約をしっかり取っていくことを考えています。解約も見込んでいますので、新規契約はもう少し上回りますが、これを獲得していきます。

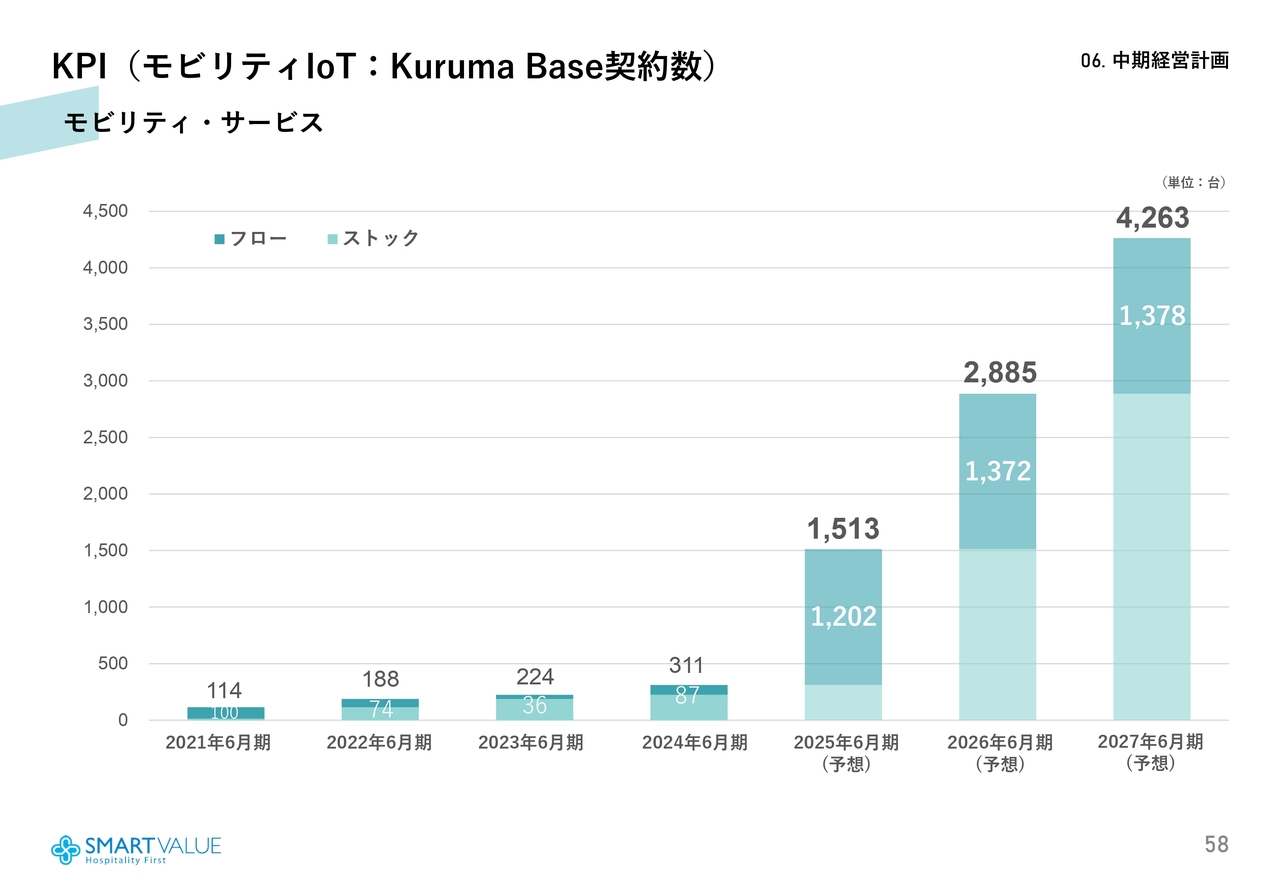

KPI(モビリティIoT:Kuruma Base契約数)

「Kuruma Base」は今年度から勝負になってきます。昨年度は311契約を達成しましたが、今年度は1,513契約を目指しています。観光系および建機の領域で進める予定であり、5倍近い契約数の増加をなんとか達成することを目指して取り組んでいます。

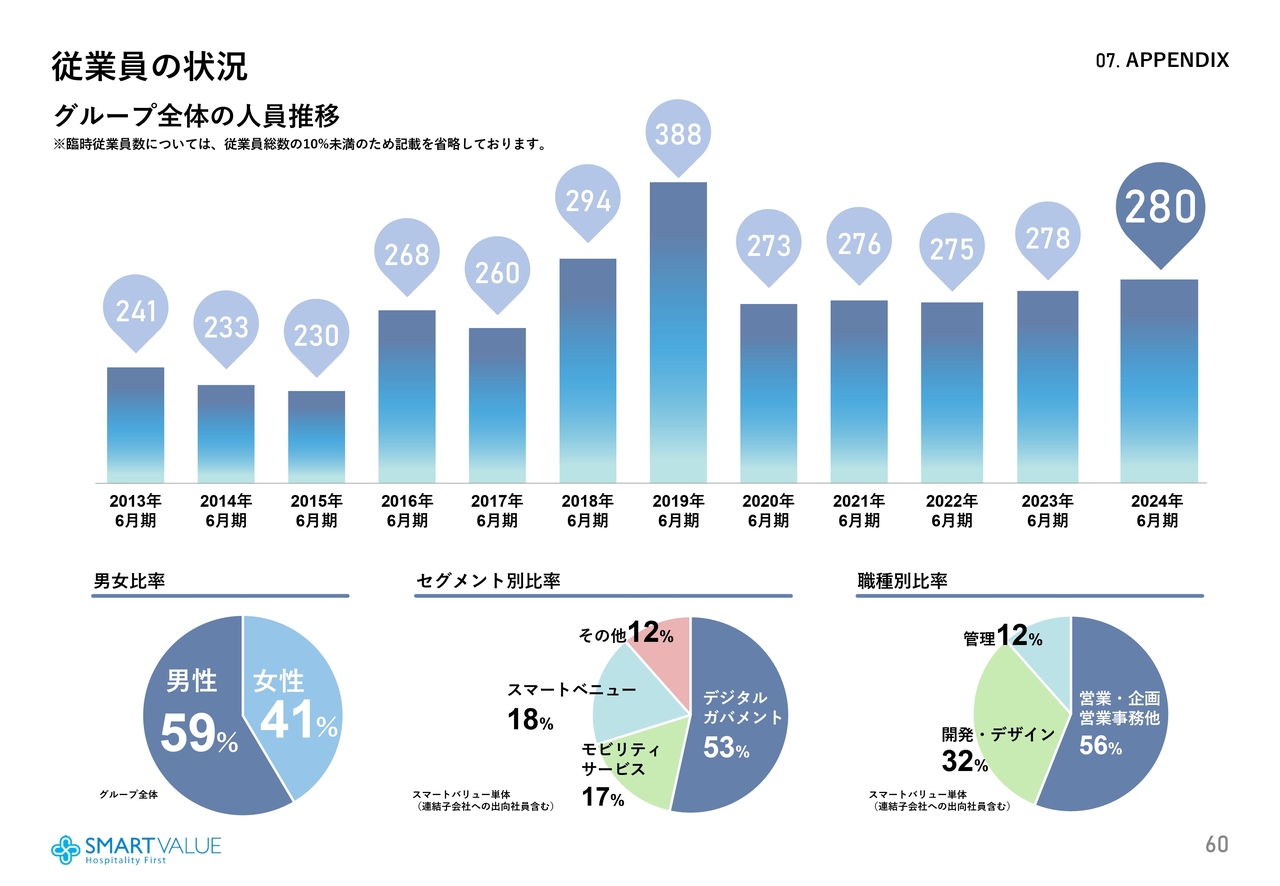

従業員の状況

参考として、従業員の推移を掲載しています。ようやく増員可能な状況となり、今年度から増加を進めていくモードに入りました。

人的資本に関する取り組み

人的資本に対する取り組みもしっかりと行っています。男性の育児休暇取得率も100パーセントになってきました。足元の収益とのバランスではありますが、リテンションのリスクなどを鑑みれば、やはりこのようなところもしっかりと対応していくことが重要だと思っています。

DE&Iへの取り組み

DE&Iへの取り組みについて、推進方針を定めました。Webサイトでも公開しています。

サステナビリティへの取り組み

サステナビリティの基本方針は以前からありますが、今年度はスマートベニューの取り組みを中心に、さらなる進展を図っています。具体的な取り組みについては、順次発表していく予定です。

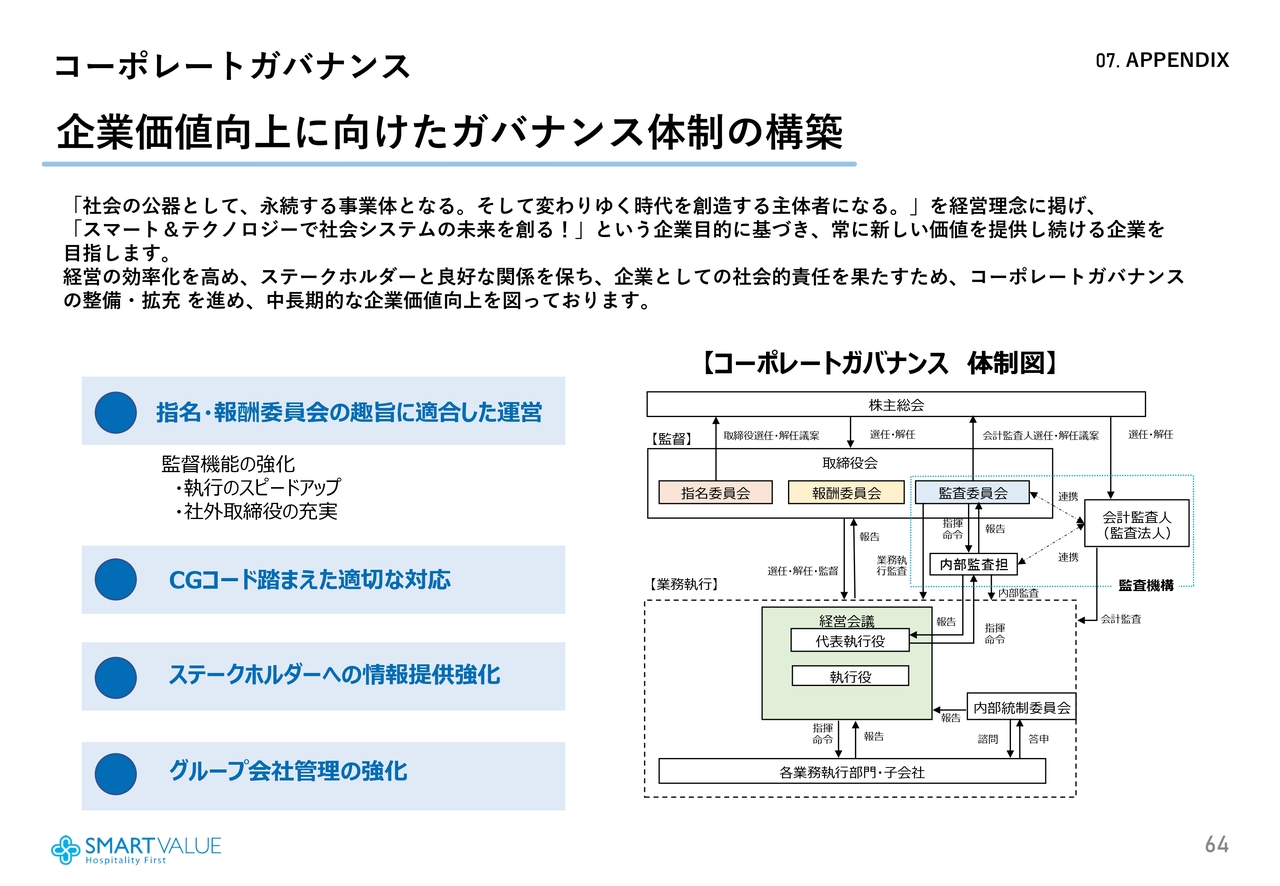

コーポレートガバナンス

コーポレートガバナンスについてです。指名・報酬委員会設置会社のため、しっかりとした流れになってきています。引き続きステークホルダーのみなさまに応えられるような体制を継続していきたいと思っています。

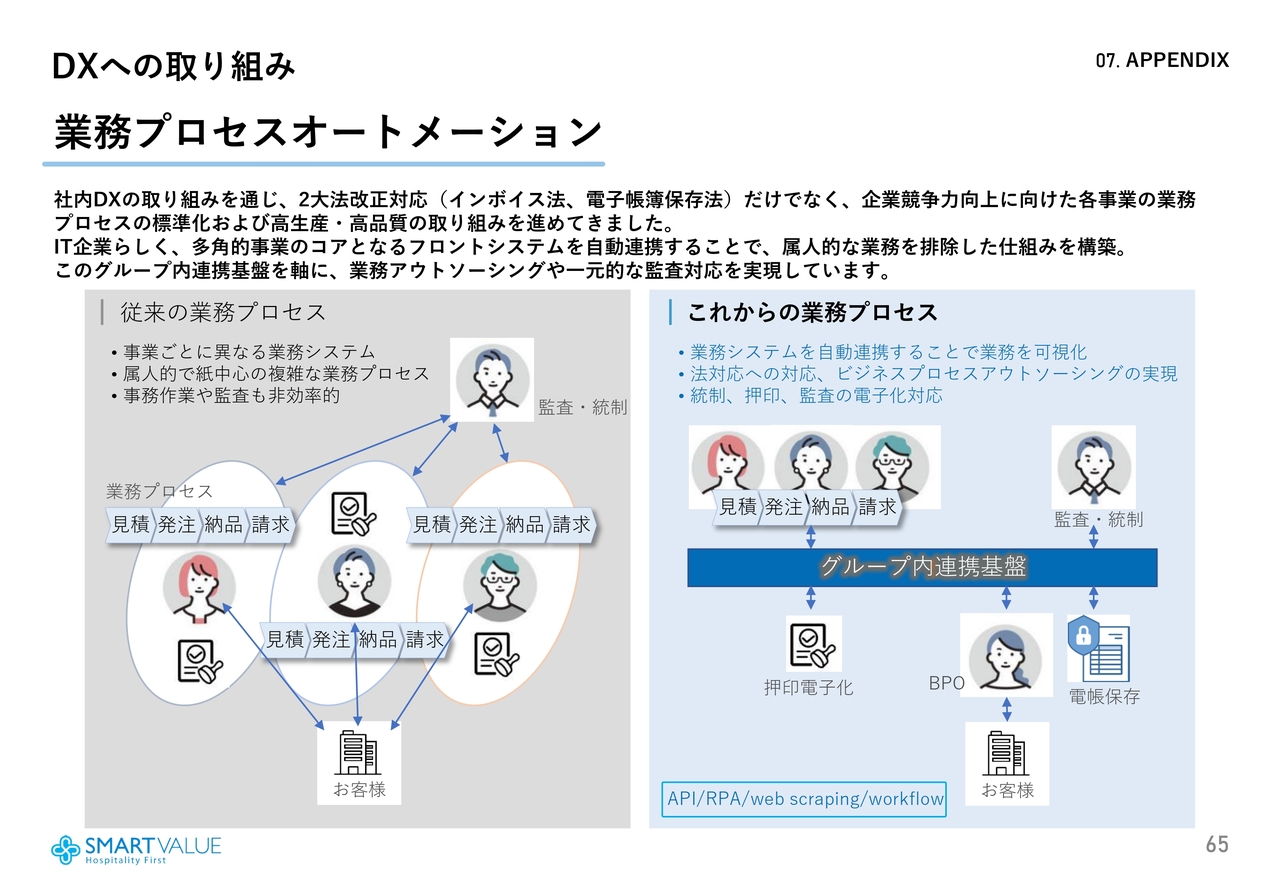

DXへの取り組み

DX推進の一環として、業務の効率化にも取り組んでいます。厳しい状況ではありますが、コストをかけずに推進していくための創意工夫を重ねています。

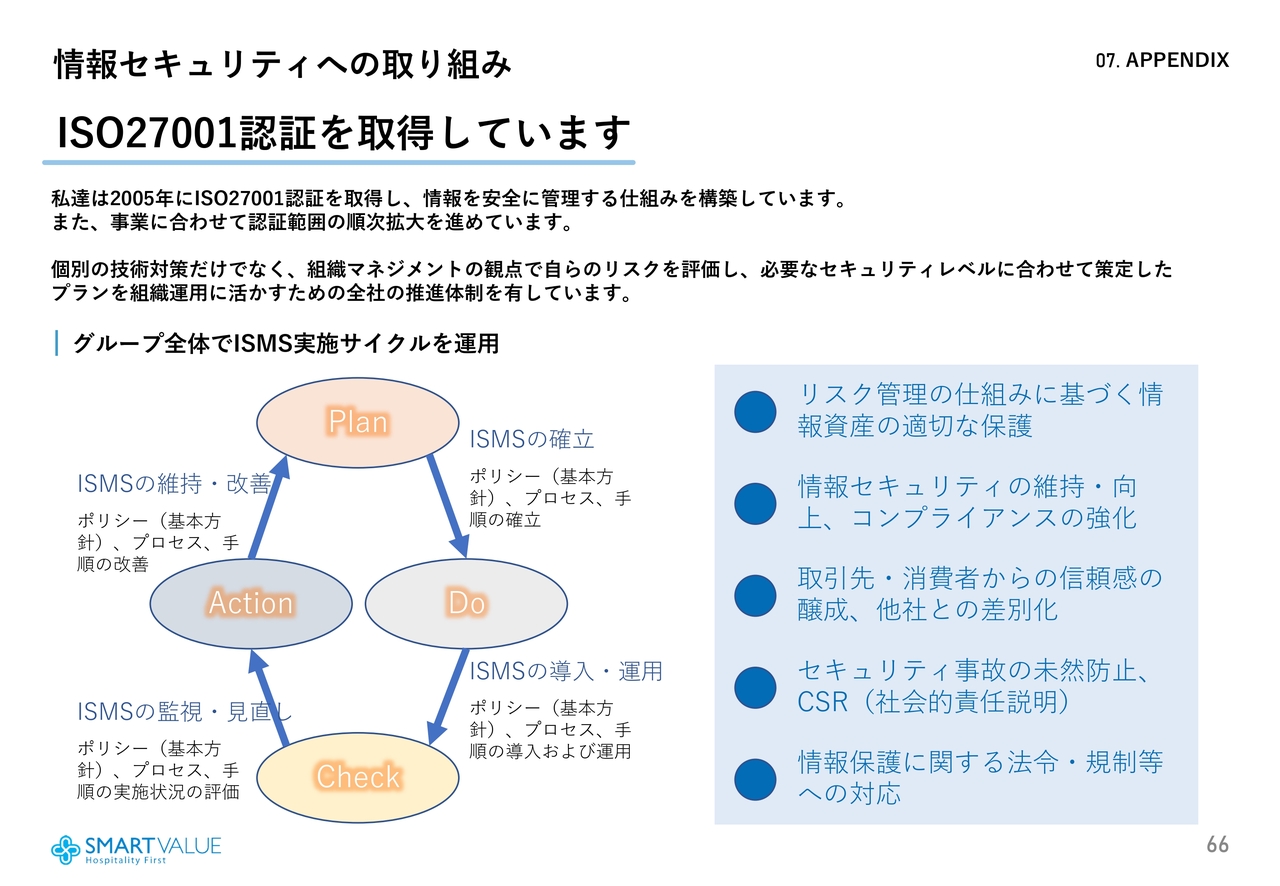

情報セキュリティへの取り組み

最後に、「ISO27001認証」を取得しています。多くのデータを扱っていますので、情報セキュリティの強化にも努めています。

以上で、私たちの説明は終了となります。昨年度は減収減益となり、みなさまにご迷惑をおかけしたため、大変申し訳ない気持ちでいっぱいです。この気持ちを今年度以降の成果で表していくしかないと思っていますので、本当に崖っぷちの気分で、今日ご説明した今年度の事業計画をしっかりと遂行していきたいと考えています。

引き続き、どうぞよろしくお願いします。ありがとうございました。

質疑応答:デジタルガバメントで発生している二重コストについて

司会者:「デジタルガバメントにおいて、クラウド環境の移設で二重コストが発生したとのことですが、前期で解消されたと理解してよろしいでしょうか? もし今後も継続する場合、その影響について教えてください」というご質問です。

上野:現環境と旧環境の両方に多数のお客さまがいるため、完全な移行には少し時間がかかりますが、第80期である2027年6月期で完了する見込みです。

したがって、それまでの間は移設コストおよび二重コストが一部発生する予定ですが、これらのコストはすでに現在の計画に織り込んでおり、移行が進むにつれて徐々にこの影響も減少する見込みです。利益率についても、徐々に改善していくと予想しています。

質疑応答:神戸アリーナプロジェクトにおける貸館予約と協賛の状況について

司会者:「来年4月開業予定の神戸アリーナプロジェクトについて、開業後の予約状況等を踏まえて収益化への展望を可能な範囲で教えてください」というご質問です。

併せて、「2026年6月期に主な増収増益要因となるスマートベニューの貸館予約について、民間施設の場合は長いと2年程度先まで予約されますが、御社はどこまで進んでいますか? また、2026年6月期で協賛売上が確定している割合について教えてください。ユニフォームにロゴを入れるなどのアップサイドもあればお知らせください」というご質問です。

渋谷:スライドに記載のとおり、今後の3年間でスマートベニューの収益が非常に大きく寄与しますので、この蓋然性のお話だと理解しました。貸館における予約状況と協賛の状況についてお伝えします。

こちらのスライドに詳細を示しています。貸館については、実は業績予想で設定している年間稼働率を上回る予約を頂戴しています。月によっては90パーセント以上の稼働率となってきていますので、かなり手応えを持っています。

次に、協賛についてです。今回のアリーナは、ネーミングライツをすでに販売済みです。ジーライオングループにネーミングライツを取得していただき、「GLION ARENA KOBE」という名称になりました。昨年度から売上が計上されており、開業後はさらに大きな収益になっていきます。

ユニフォームについては、「神戸ストークス」というバスケットボールチームの協賛のお話だと思います。まだ発表していませんが、ユニフォームの胸のトップスポンサーはすでに確定しています。ただし、協賛売上においては、これから開業を迎えるところで獲得できる商品も多くあります。例えば、広告露出系はこれから販売します。

そのような意味で、現時点で契約済みとなっているのは6割弱です。今年度、来年度とそれをしっかりと100パーセント以上にしていくことが、この事業において非常に大きなポイントとなっています。パイプラインもしっかり持っていますので、この目標を鋭意実現させていくことが重要だと考えています。

この銘柄の最新ニュース

スマバのニュース一覧- 自己株式取得状況に関するお知らせ 今日 11:00

- スマートバリュー、EBITDA大幅改善 4億2,000万円へ転換し4Q黒字化見込み 2026/02/26

- 2026年6月期 第2四半期(中間期)決算短信〔日本基準〕(連結) 2026/02/13

- スマバ、今期最終を赤字拡大に下方修正 2026/02/13

- 2026年6月期第2四半期(中間期)業績予想と実績の差異及び特別損益の計上、繰延税金資産の取崩し並びに通期業績予想の修正に関するお知らせ 2026/02/13

「#決算」 の最新ニュース

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

スマートバリューの取引履歴を振り返りませんか?

スマートバリューの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。