エージーピーのニュース

【QAあり】AGP、経常利益・当期純利益は黒字転換 動力供給事業の価格転嫁や国内線など航空需要回復が寄与

目 次

大貫哲也氏(以下、大貫):みなさま、こんにちは。代表取締役社長執行役員の大貫哲也です。本日は株式会社エージーピーによる投資家のみなさまへの説明会にご参加いただき、誠にありがとうございます。

本日は、10月30日に発表した2023年度第2四半期決算のご説明の後に、中期経営計画の進捗と、2023年度の主要な取り組みについてご説明します。

2023年度 第2四半期決算報告 Executive Summary

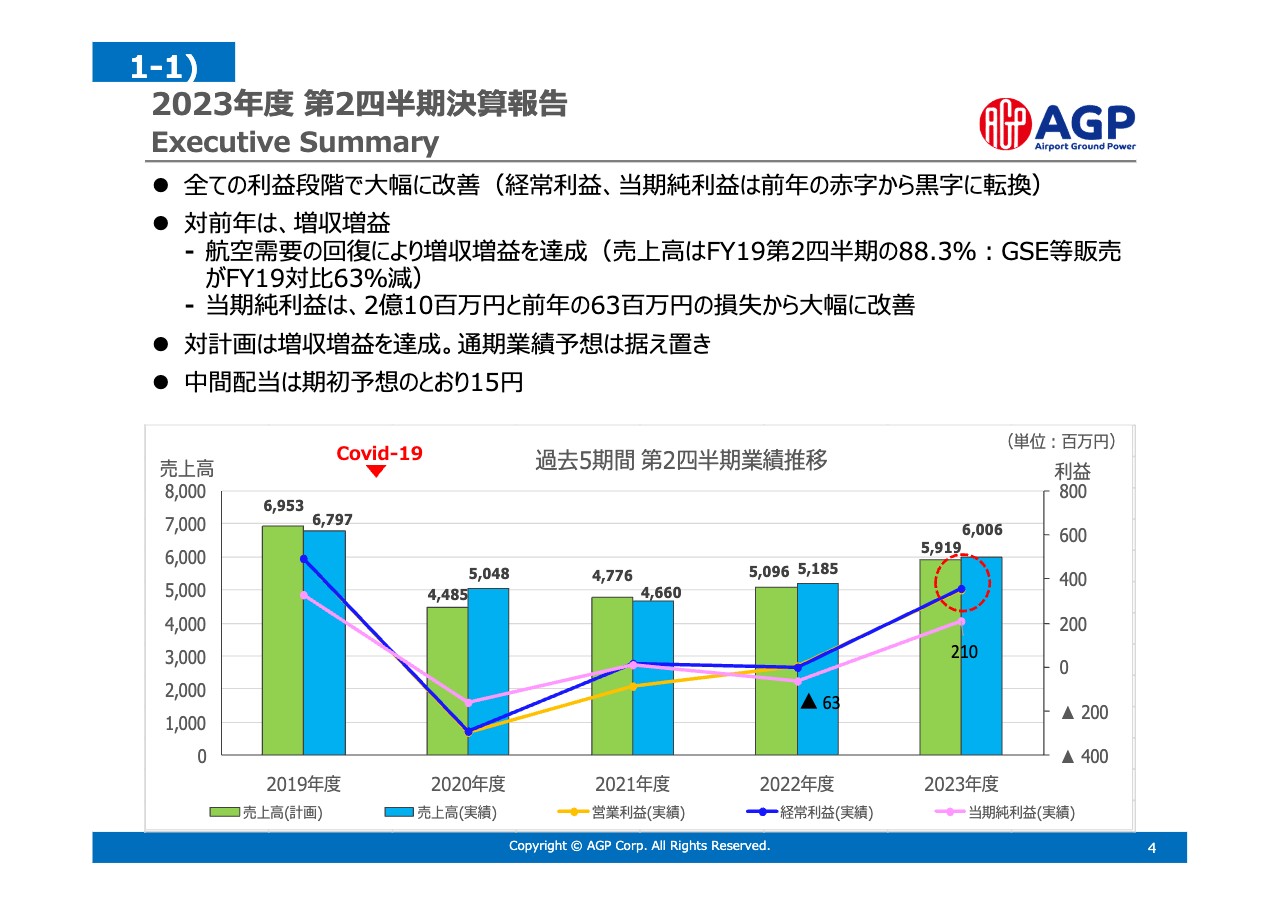

第2四半期決算の数値と過去4年間の同時期の推移をまとめました。グラフの一番右側が2023年度第2四半期です。各利益段階で2022年度から大幅に改善することができました。

特に、2022年度は経常利益・当期純利益が赤字でしたが、今期は黒字に転じることができました。売上高は60億600万円で、2019年度の88.3パーセントまで回復しています。主力の動力供給事業とエンジニアリング事業の増収に支えられました。

スライドには記載がありませんが、売上高および各利益段階ともに計画を上回ることができました。通期業績については据え置き、中間配当については、当初の予定どおり15円としています。

2023年度 第2四半期決算報告 損益計算書

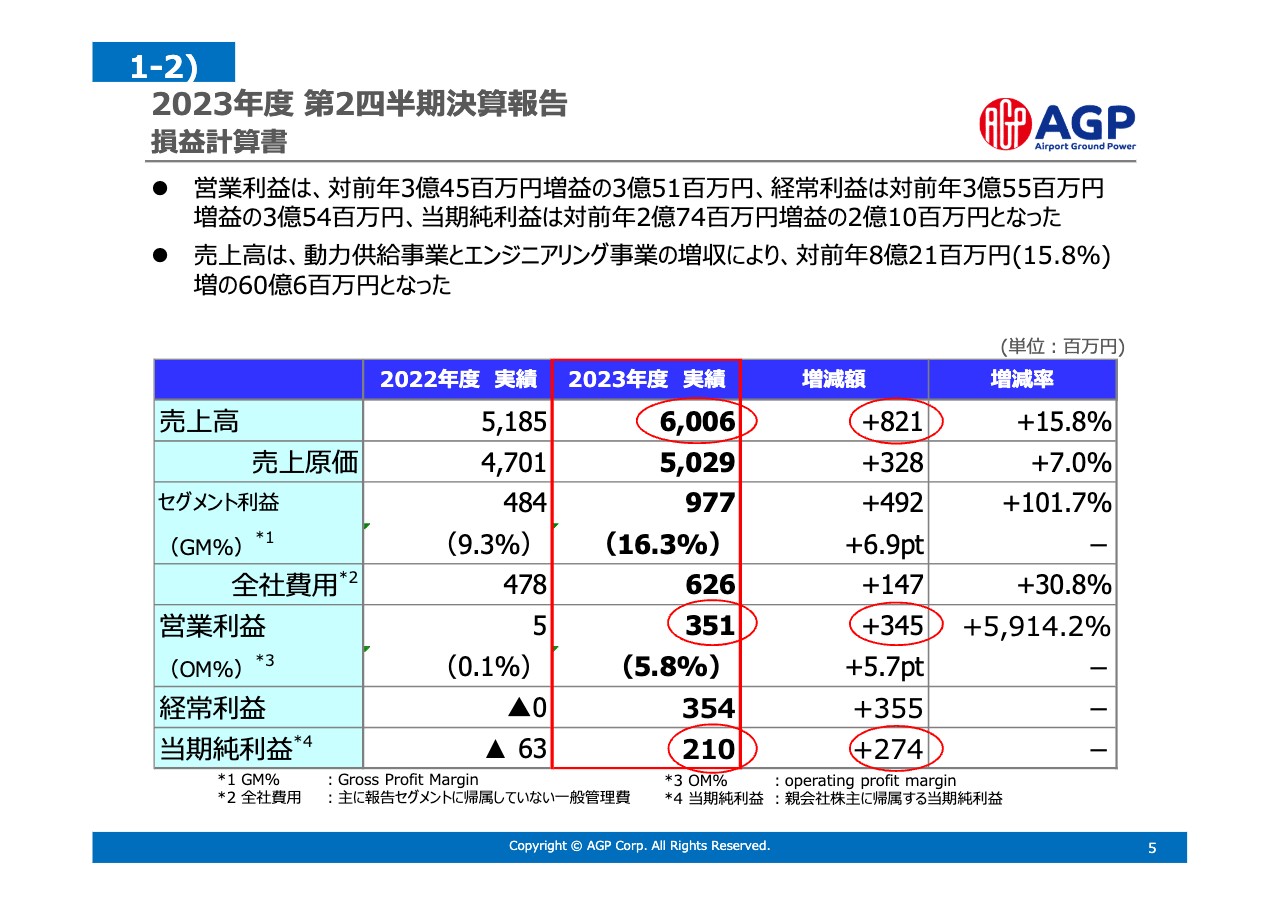

損益計算書の概要です。営業利益は3億5,100万円となりました。2022年度は500万円と、かろうじて黒字を確保できた水準だったため、大幅な利益改善といえます。

2022年度の経常利益・当期純利益はいずれも赤字でしたが、今期は黒字転換を果たすことができました。こちらを構成する中身について、先ほど触れたとおり、売上高は60億600万円で、前年度から8億2,100万円、15.8パーセントの増加となりました。

運航便数の増加や空港内の業務量の増加を背景に、主力の動力供給事業やエンジニアリング事業が堅調に推移したことによります。

売上原価については、労務費に加えて収入の伸びに応じた原材料費の増加や、中期経営計画の達成に向けた各種プロジェクト経費の増加がありましたが、作業効率の改善に努めるなどして、コストの伸びを抑えました。

2023年度 第2四半期決算報告 セグメント別売上高

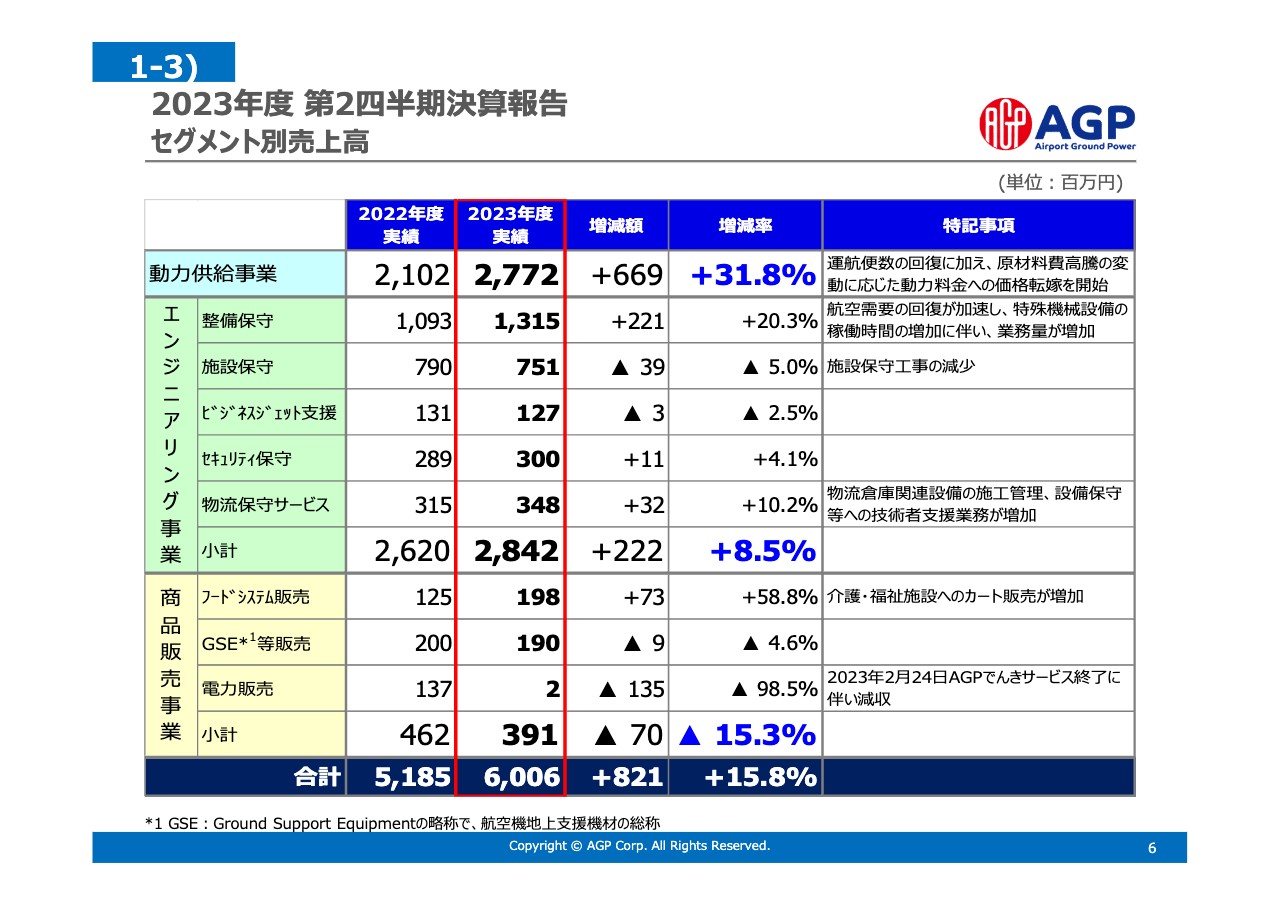

セグメント別の売上高についてご説明します。動力供給事業についてです。売上高は27億7,200万円と、前年度から6億6,900万円、31.8パーセントの増加となり、大幅に増収することができました。こちらは運航便数の回復に加えて、今期から導入した原材料費の高騰を価格転嫁する制度によるものです。

エンジニアリング事業についてです。売上高は28億4,200万円で、前年度から2億2,200万円、8.5パーセントの増加となりました。

具体的には航空需要の回復とともに、空港内の特殊機械設備の稼働時間が増加したことで、空港内の整備保守が前年度から20.3パーセント増加しました。また、EC物販市場の堅調な伸びを受けて、空港外の物流保守サービスが前年度から10.2パーセント増加しました。このようなことが、全体を支える結果となりました。

一方で、施設保守が減収していますが、前年度は大型改修工事の案件があったためとご理解ください。

商品販売事業について、2023年2月に「AGPでんきサービス」を終了した影響で減収となっていますが、こちらを構成するフードシステム販売が新規案件の増加によって堅調に推移しました。

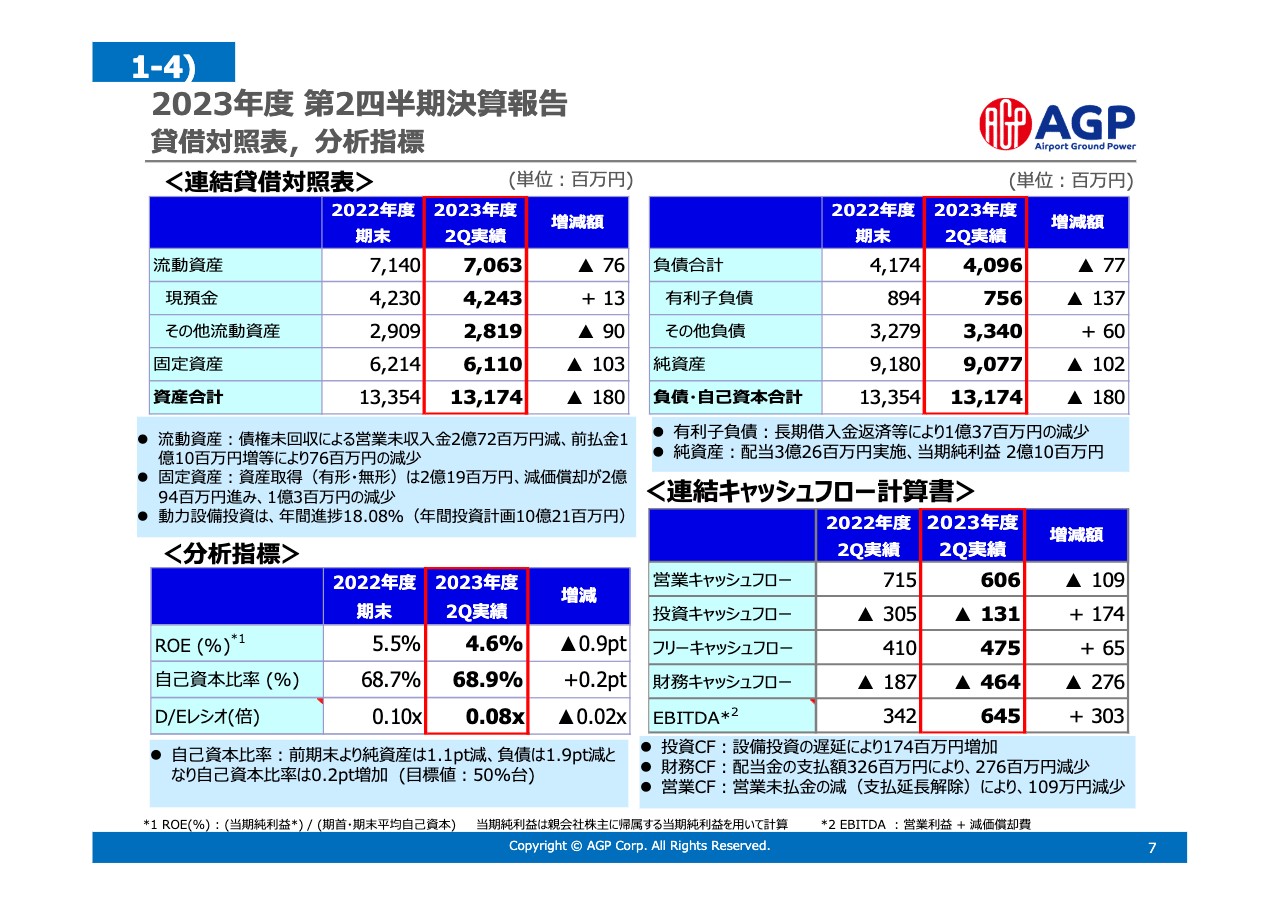

2023年度 第2四半期決算報告 貸借対照表,分析指標

スライド上段の左右の表はバランスシートの概要です。資産合計は131億7,400万円で、前期末比1億8,000万円の減少となりました。

事業活動に伴い流動資産が変動したことに加えて、固定資産は2億1,900万円の設備投資を行いましたが、減価償却の進行があり減少しています。

純資産は利益計上がありましたが、配当を行ったことで減少しています。有利子負債は、長期借入金の返済等により1億3,700万円減少しました。

左下の分析指標の表をご覧ください。ROEが前期末より低下していますが、当社の事業は下期、年度末に向けて売上が伸びる構造となっているためだとご理解ください。自己資本比率は68.9パーセントで0.2ポイントの増加となりました。

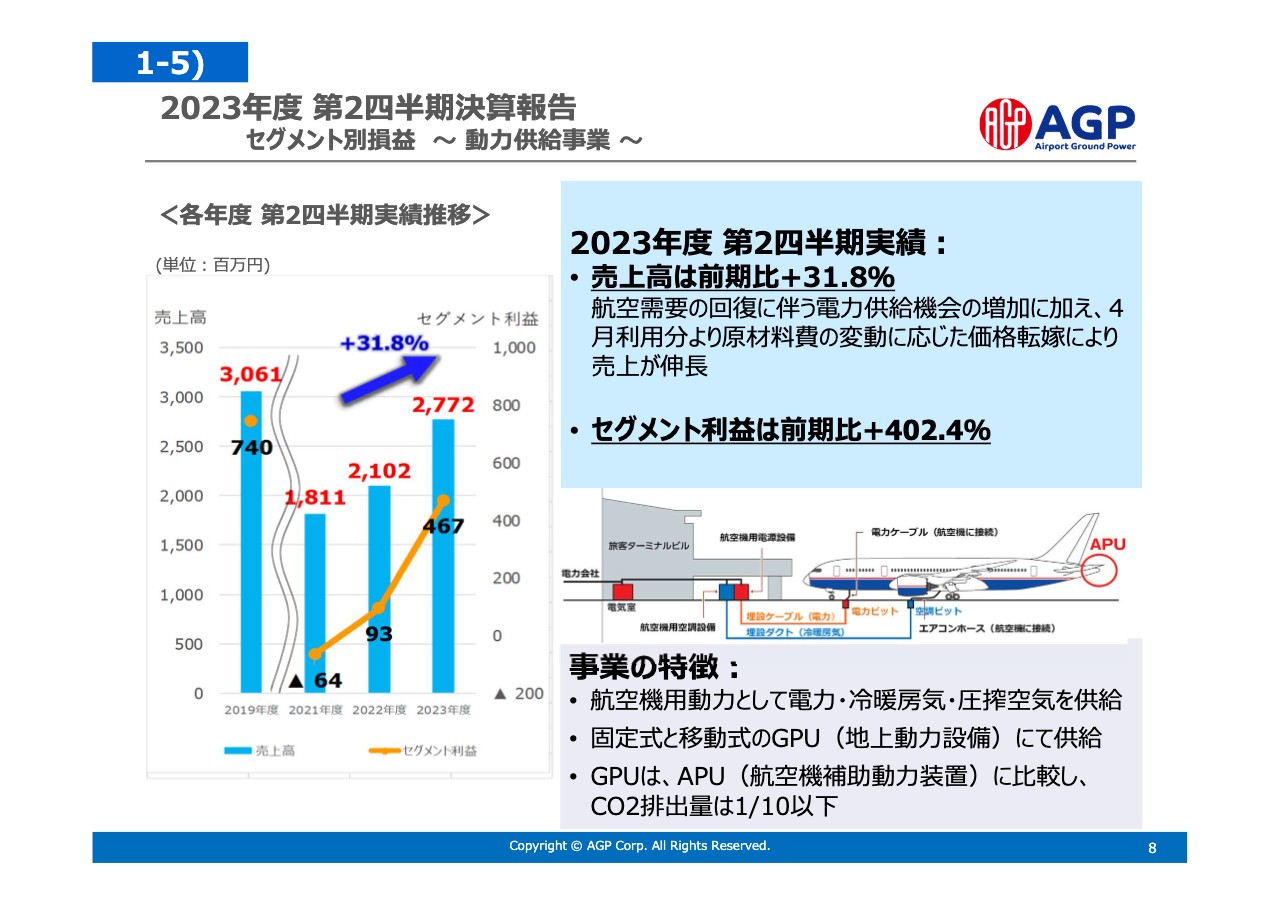

2023年度 第2四半期決算報告 セグメント別損益 ~ 動力供給事業 ~

ここからは、事業別の収支とその推移についてご説明します。動力供給事業です。先ほどのご説明と繰り返しになる部分もありますがご了承ください。

売上高は2022年度の21億200万円から27億7,200万円となり、6億6,900万円、31.8パーセント増加しています。このうち、航空需要の回復に支えられた実需の部分は4億3,800万円で、120.8パーセントの伸び率となりました。残りが原材料調整金の2億3,100万円で構成されています。

また当事業は、右下の図にあるとおり、空港ターミナルビルに敷設された電気ケーブルによって、当社電気室に電力を供給し、それを航空機用電源設備で、航空機が必要とするボルト、ヘルツの周波数に変換する、あるいは当社保有の空調設備で冷気・暖気を作って、それらを地下の埋設管を通じて航空機へ供給するという仕組みとなっています。

したがって、施設設備の固定費負担が大変大きい事業であり、これまでコロナ禍によって売上の落ち込みがあった時期は、固定費負担に悩まされていました。足元では、増収に対して少ない費用増だったため、売上高に対して固定費が薄まり、事業収支が改善されていく局面になったことが特徴的なところです。

これらの結果、先ほどご説明したとおり売上高の伸びが約31.8パーセントとなり、それに対して、セグメント利益の伸びは402.4パーセントとなりました。

2023年度 第2四半期決算報告 セグメント別損益 ~ エンジニアリング事業 ~

エンジニアリング事業です。売上高は2022年度の26億2,000万円から、28億4,200万円となり、約8.5パーセント伸びました。8ページでご説明した動力供給事業と並び、おおむね28億円前後となり、主力事業として肩を並べています。

また、セグメント利益は4億1,900万円から5億4,100万円と、約29.1パーセント増加し、収入の伸びに対して利益が大きく伸びています。

売上高が伸びた背景は、6ページで触れた内容のとおりです。当社の事業は、空港内の手荷物搬送システムや旅客搭乗橋、空港内にある各種セキュリティ機器といった、特殊な機械設備の設置あるいは保守管理といった業務と、空港外の物流センター等で行う業務等で構成されています。これらの業務量の増加に支えられた結果、増収となりました。

コストに関しては、引き続き作業効率の改善に努めています。人的生産性の向上や継続的な各種コストの削減に努めることでコスト増加を抑え、先ほどお話ししたとおり、売上高の伸びに対して大幅な利益の伸長を実現しました。

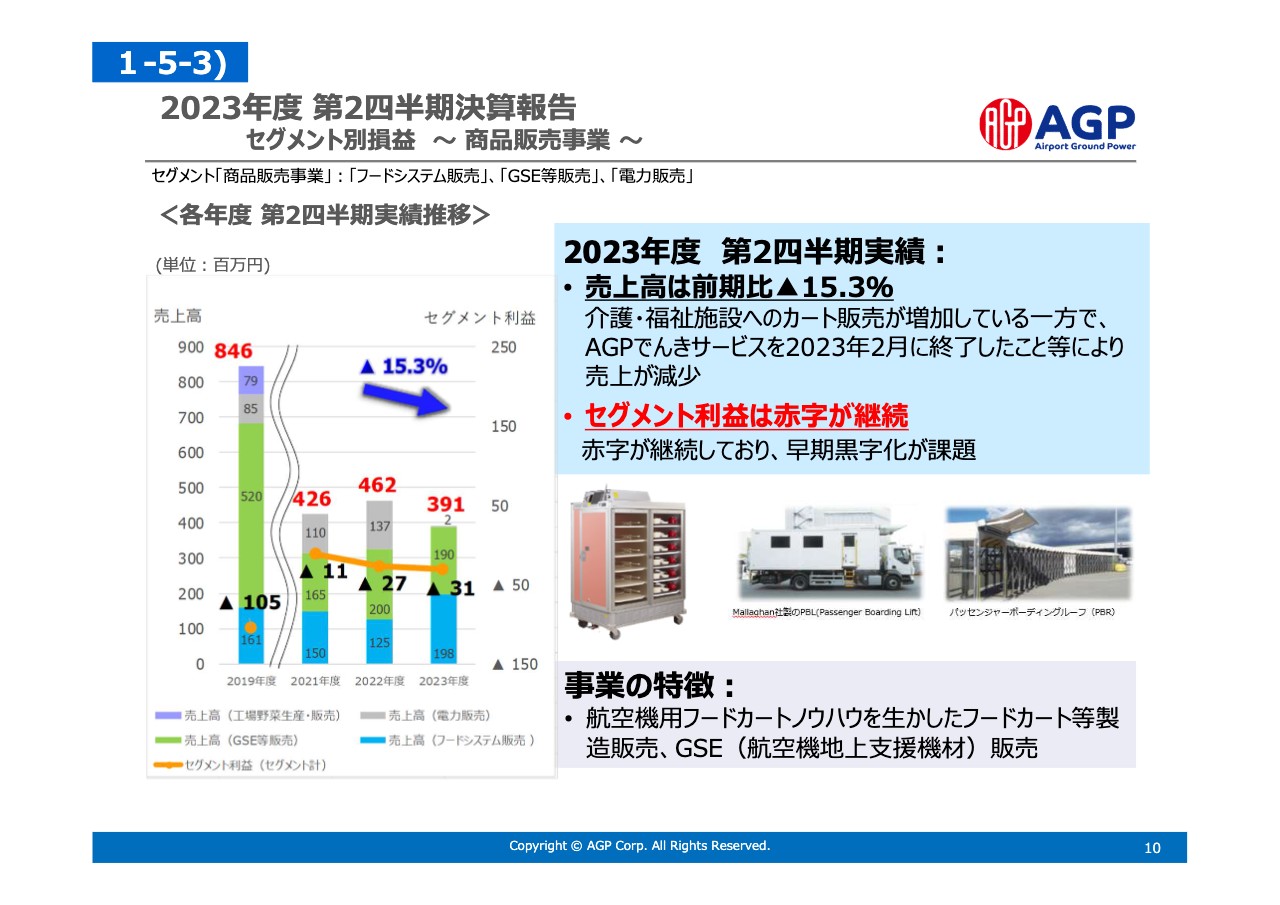

2023年度 第2四半期決算報告 セグメント別損益 ~ 商品販売事業 ~

商品販売事業についてです。この事業は3つの要素で構成されており、1つ目がフードシステム販売です。保冷や再加熱に対応するフードカートを病院や介護福祉施設等に販売する事業です。

2つ目がGSE等販売事業です。こちらはGround Support Equipmentの略で、航空機の地上支援機材、地上支援車両などをエアライン等に販売する事業です。

3つ目は電力販売事業です。先ほども触れましたが、フードシステム販売が新規案件の増加によって堅調に推移しています。その一方で、電力販売は、2023年2月に「AGPでんきサービス」を終了した影響で、セグメント全体としては減収となりました。

利益は残念ながら赤字が継続していますが、一時的な費用負担で1,400万円程度の利益の押し下げ要素が含まれており、実質的には赤字ですが、赤字幅は縮小されると捉えていただければと思います。売上高を伸ばして、早期に赤字を解消していこうと考えています。

以上が、2023年度第2四半期決算の概要です。続いて、中期経営計画の進捗と、2023年の主要な取り組みについてお話しします。

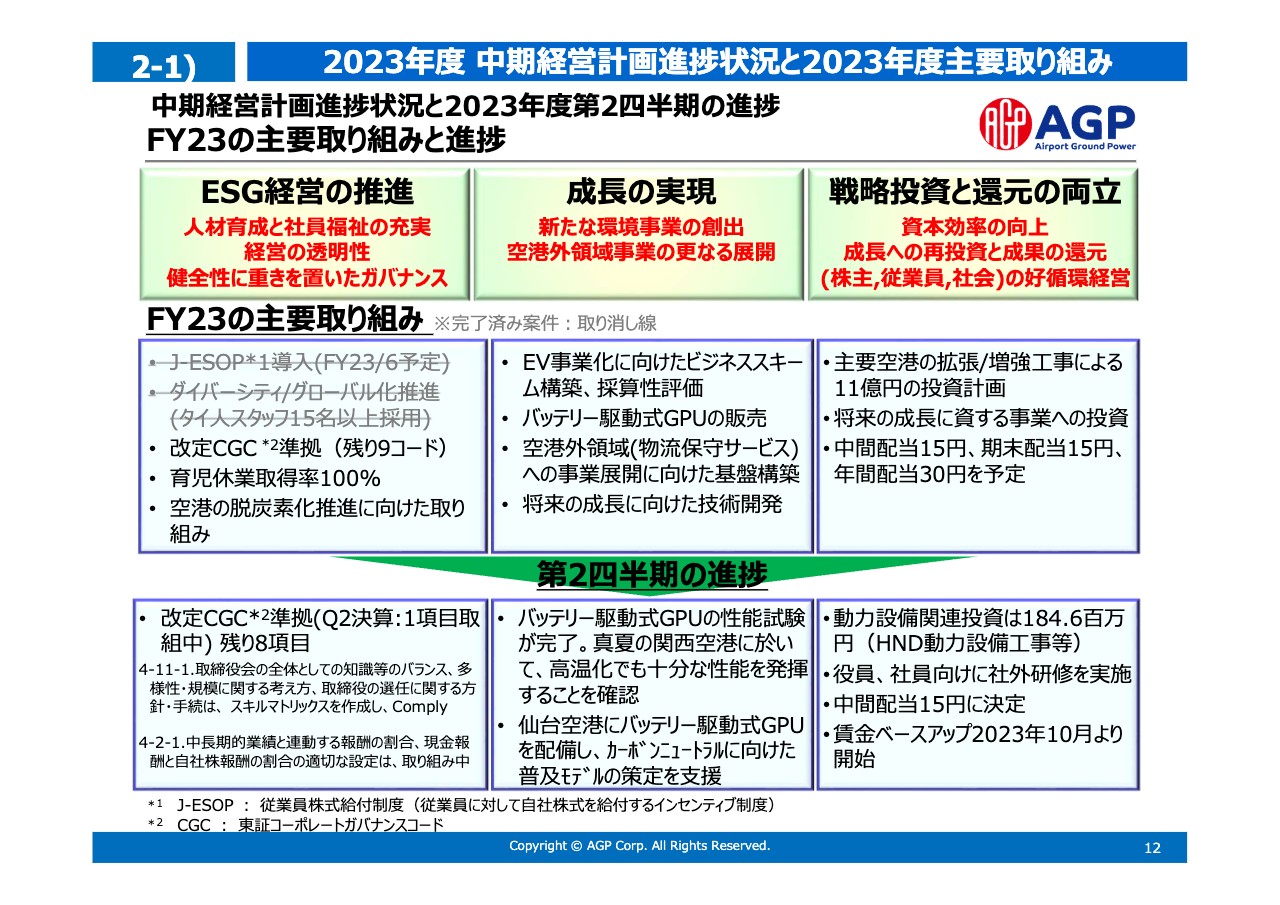

2023年度 中期経営計画進捗状況と2023年度主要取り組み

中期経営計画では、3つのステートメントとして「ESG経営の推進」「成長の実現」「戦略投資と還元の両立」を掲げており、こちらの3項目について、スライド上段を2023年度の取り組み、下段を第2四半期までの進捗として整理しています。

ESG経営の推進についてです。J-ESOPの導入や、ダイバーシティ推進を念頭に置いた外国人社員の採用はすでに完了しています。加えて、コーポレートガバナンスコードの準拠に向けて、株主総会のタイミングでスキルマトリックスの作成と公開を行っています。足元では、役員報酬の新制度の導入に向けた検討を行っています。

成長の実現についてです。空港の脱炭素化に関連した新しい取り組みを複数展開することで、ESGの「E」への貢献と同時に、当社事業の成長につなげていきます。第2四半期では、当社が開発したバッテリー駆動式GPUの性能試験が終了しました。

これまで商談が進む傍らで、こちらのバッテリー駆動式GPUを冬の千歳空港に持っていき、寒冷地での性能試験を行うなどの取り組みを続けてきました。この夏、関西空港において高温下でも十分な性能を発揮することを確認し、これをもって性能試験を終了しています。

こちらのバッテリー駆動式GPUは、国土交通省による空港におけるカーボンニュートラル化実施計画策定支援事業に選定されました。現在は仙台空港に配備して、地方空港におけるGPUの普及モデルの検討に向けた実証実験を行っています。

戦略投資と還元の両立についてです。羽田空港のターミナル再編工事がこれから本格化されると理解していますが、ここに合わせて当社も、動力設備関連の投資を進めていく計画です。還元の部分については、中間配当の実施に加えて、社内に対しては賃金のベースアップを決定するなどを行ってきました。

2023年度 中期経営計画進捗状況と2023年度主要取り組み

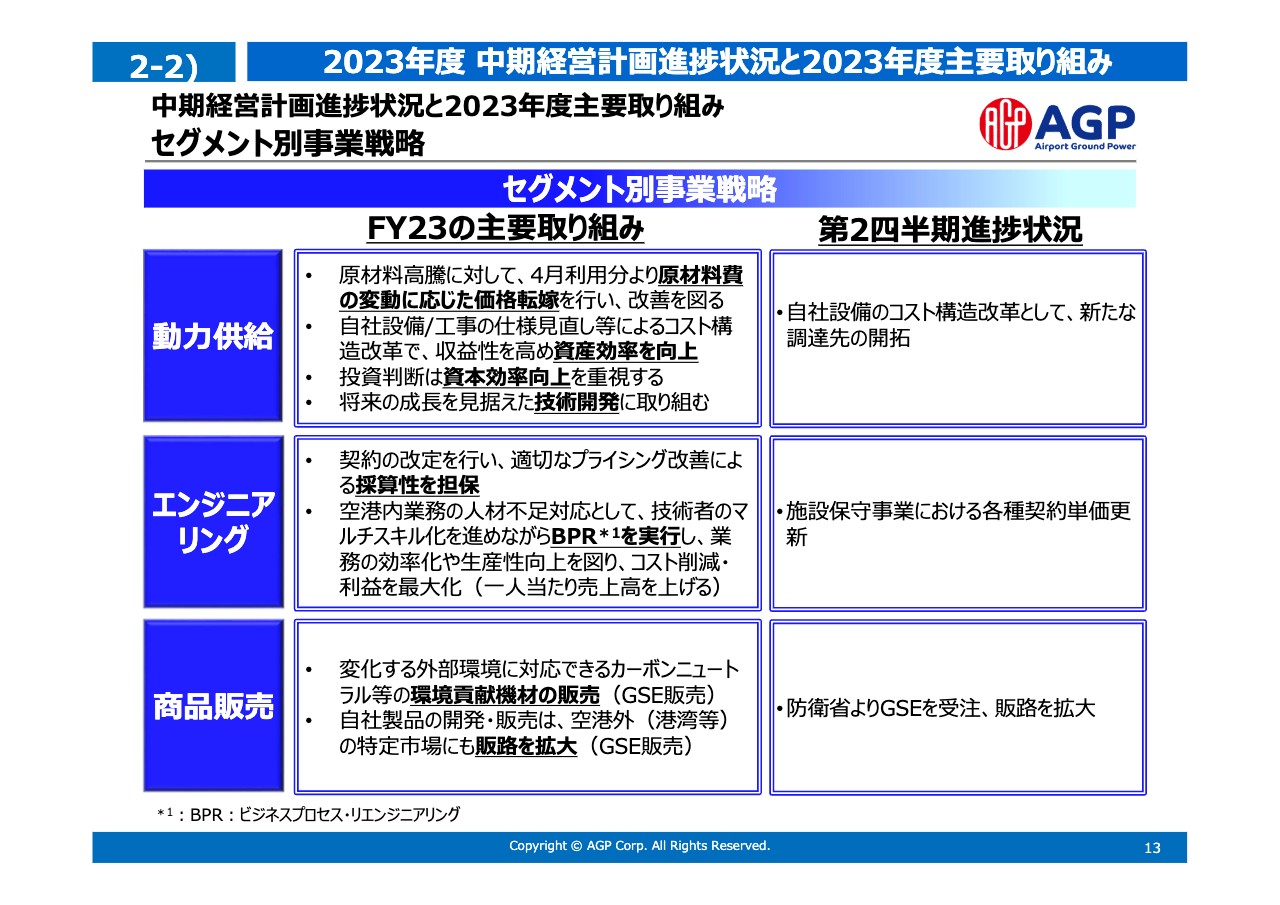

スライドには、既存の3事業について、2023年度の取り組みを記載しています。スライド上段の動力供給事業に関しては先ほどお話ししたとおり、原材料費の高騰に対する価格転嫁制度を導入し、一定の定着を図ることができたと総括しています。

今後、いくつかの空港で拡張や再編の計画が進んでいきますが、当社としては、そこに対して資本効率の向上を意識しつつ、しっかりと投資を実行し、業績の拡大に向けていきたいと思っています。

それと同時に、資本効率向上のため、自社設備の新たなる調達先の開拓についても推進していきます。

加えて、ボーイング787やエアバスA350などの昨今の中大型航空機は必要電気容量が大きいという特性があるため、当社としては電力設備の能力増強投資についても継続していきたいと考えています。

スライド中段のエンジニアリング事業に関しては、経済環境の変化に応じて、既存契約の改定を行ってきました。引き続き収益性の改善に努めますが、これまでに施設保守事業における各種契約単価の見直しを実現することができています。

また、今後の事業拡大に際し、人材の問題が大きな課題となってきますが、技術者のマルチスキル化やビジネスプロセス改革の推進により、生産性向上を図っていく必要があると認識しています。

スライド下段の商品販売事業に関しては、環境貢献、福祉の充実、人員不足のようないくつかの社会課題の解決にも役立てる商品の提供を行っていく考えです。前ページの「成長の実現」の項目でご説明した成果とともに、上期に防衛省への航空機地上支援機材販売という新たな販路も開拓することができました。

2023年度 中期経営計画進捗状況と2023年度主要取り組み

前のページで既存事業の方向感をご説明しましたが、成長の実現に向けてどのようなことに取り組んでいくのかについてご説明します。スライド下段の3点にまとめている方策を考えています。

左側には動力供給事業の「地方・海外空港への展開」について記載しています。右側の「環境×電気×DX」については、カーボンニュートラルとDXという2つのメガトレンドを踏まえた上で、空港のCO2排出量削減に資する新事業を行っていきます。

加えて、最下部に記載している空港外の「物流保守サービス事業の拡大」、これらの3つを推進していきたいと思っています。

具体的には、スライド上段に記載のとおり、地方空港において当社が開発したバッテリー駆動式GPUの年度内配備に向けた取り組みを行っており、商談を継続しています。また、COMBO機材の増配備決定という進展がありました。

海外展開については、AGPタイへの新規商談案件が増加しており、交渉も加速化しているところです。

空港のCO2排出量削減に資する新事業については、パートナー企業とともに羽田をはじめとした国内4空港でEV車両の展開や充電施設の設置が進んでいるところです。

空港外の物流保守サービス事業については、成長産業への参入ということを意識しつつ、これまでメーカーを経由して行っていた保守サービス事業を、エンドユーザーのみなさまとの直接取引も視野に入れて拡大を図っていきます。

また、小規模物流センターにおいて、物流システムの構築から設置工事、そして保守管理まで一気通貫でのサービス提供を計画中です。

2023年度 中期経営計画進捗状況と2023年度主要取り組み

投資の進捗についてご説明します。2023年度は既存設備の更新や能力増強に11億円程度をあてる計画としていますが、第2四半期までは2億1,900万円の実績となっています。

羽田空港の第1ターミナル、第2ターミナルの拡張計画が下期から年度末に向かって本格化していくことにあわせて投資を進めていくため、進捗率は2割程度となっています。

人的資本投資に関しては、10月より従業員賃金のベースアップを実施し、役員・社員向けのダイバーシティやコーポレートガバナンスに関する研修を重ねています。

なお、人的資本投資、研究開発投資、成長に向けた事業投資について別途投資額を設定していますが、この上期においては残念ながら成長投資の実績はありませんでした。

株主還元方針および2Q時点の状況について

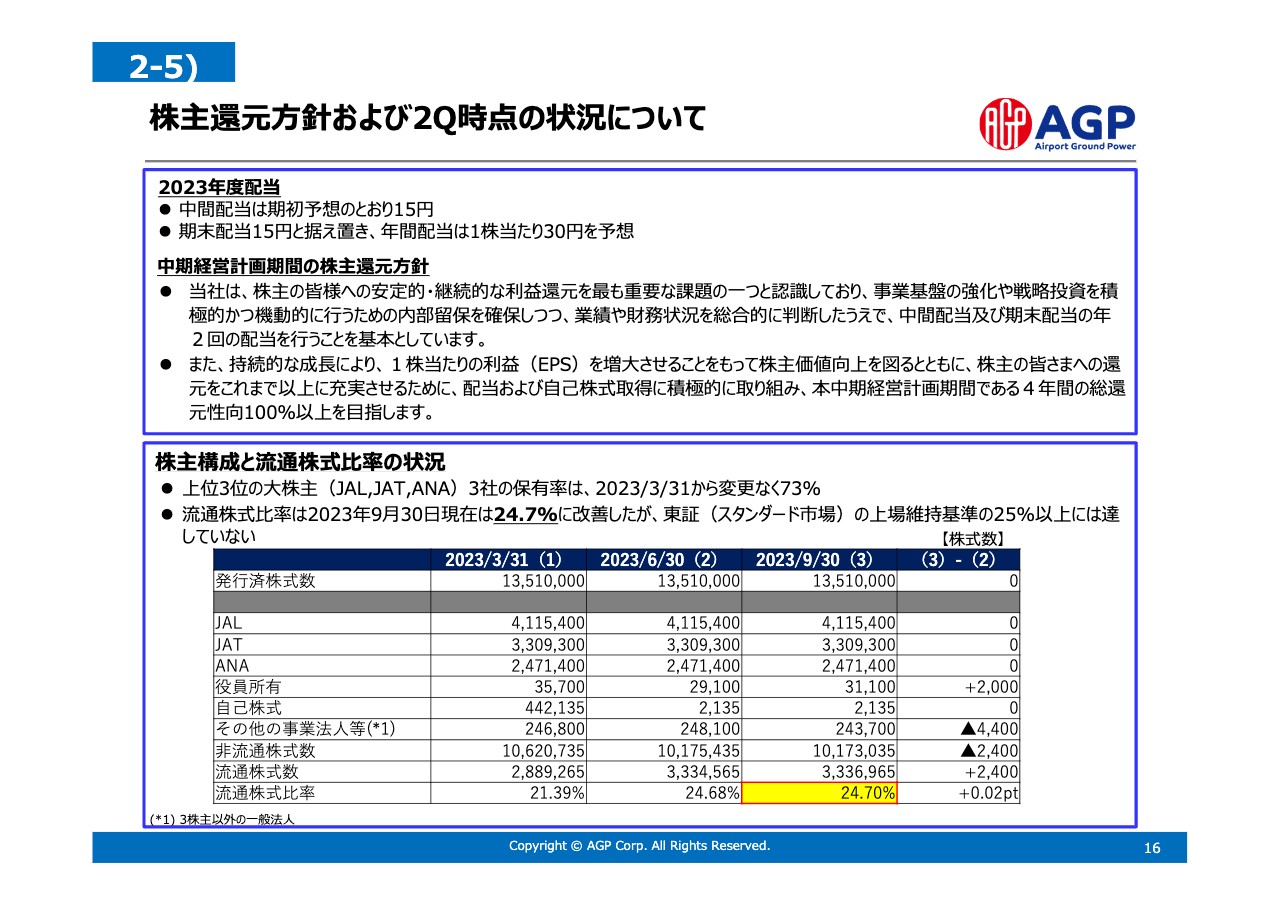

株主還元方針と、第2四半期時点での状況についてです。当社は株主のみなさまに安定的、継続的に利益還元を行っていくことを最も重要な課題の1つとして認識しており、内部留保や業績、財務状況などを踏まえた上で、年2回の配当を行うことを基本としています。

また、1株当たりの利益を増大させることで株主価値の向上を図ること、配当および自己株式取得に積極的に取り組んだ上で、中期4ヶ年の総還元性向を100パーセント以上とすることを目指しています。

2023年度の年間配当は30円を予定しており、中間配当はこれまで開示してきましたとおり、15円としました。その結果、2022年に中期計画が始まって以降のこれまでの実績と2023年度のこの後の計画を踏まえますと、中期計画最初の2年間の総還元性向は約122パーセントと試算されます。

また、当社が経営課題としているスタンダード市場における上場の継続に向けた流通株式比率の向上については、第1四半期末対比で0.02ポイントとわずかに改善し、で24.7パーセントにまで進捗しました。基準達成まで残り0.3ポイントということになります。

当社としましては、引き続き市場あるいは株価への影響をミニマイズすることを念頭に置きながら、基準の充足に向けた取り組みを実行していきます。

私からのご説明は以上です。お付き合いいただき誠にありがとうございました。

質疑応答:中国線回復の見込みとその影響額について

司会者:「中国線の回復が遅れていますが、年度末には戻ると見込まれていますか? その場合、影響額はどれくらいでしょうか?」というご質問です。

大貫:ちょうど上期が終わり、運航便数やお客さまの数などの実績がどうであったか、各空港会社さまがプレスリリースされていらっしゃいました。運航便数については、2019年対比で成田空港が78パーセント、関西国際空港が76パーセント、中部国際空港が70パーセント戻ってきたということです。

この中で、国内線はおおむねコロナ禍前の水準に回復してきたことに対して、国際線の回復は遅く、とりわけ中国線がなかなか回復していないと見ています。中国線の比率が大きい関西国際空港や中部国際空港などの回復がやや遅れている点も、中国線の影響があるのではないかと考えています。

当社としても、中国のセグメントが回復しますと当然、動力供給の回数が増えることになりますので、収益の下支えになります。全体における中国線のシェアを鑑みますと、せいぜい数億円程度の改善と考えているところです。

質疑応答:空港内業務の回復について

司会者:「空港内業務が回復してきているとのことですが、本来の業務量と比較してどの程度回復しているのでしょうか?」というご質問です。

大貫:空港内の業務ということで、エンジニアリング事業を例に取ってお話ししますと、コロナ禍前の水準に随分近づいてきたと捉えています。空港によって少しばらつきはありますが、回復が早い空港については、コロナ禍前の状況にほぼ戻りつつある状況です。

質疑応答:成長産業への参入について

司会者:「『成長する産業へ参入』とありましたが、物流保守サービス以外だとどのような事業を想定していますか?」というご質問です。

大貫:先ほど、新しい取り組みは3つあるとお話ししました。物流保守サービスに加え、これまで国内の主要空港を中心に事業を営んでいた動力供給事業を、カーボンニュートラルの流れに乗って国内の地方空港や、タイといった海外へ進出していくことで、事業領域を広げることを考えています。

まったくの新しい事業というお話ですと、空港のCO2排出量削減に資する事業という観点で、環境、電気、DXなどをキーワードに新しい枠組みを作っていこうと考えています。

これからは、空港の地上車両等についてもEV化されていくことが考えられます。EV化が進めば、電力を供給する仕事が空港の中で必要になると思います。当社は創業以来、航空機に電気を供給する事業を営んできましたので、そのノウハウや資産を活用するかたちで、EV車両に対する電力供給というのが1つのプランとして考えられます。

質疑応答:競合について

司会者:「貴社にとって競合となる企業はどのようなものを想定していますか?」というご質問です。

大貫:3つの事業体があるとお話ししましたが、動力供給事業については、日本の空港において当社がほぼ独占的に事業を営ませていただいているという認識です。

エンジニアリング事業については、空港内の特殊機械設備を設置、保守、管理するような企業はほかにもあり、空港の外に出ればなおさら、そのような企業が存在するということになります。

商品販売事業については、GSE販売を行っている会社、あるいはフードカートビジネスを手掛けていらっしゃる会社など競合となる企業があるということになります。

質疑応答:粗利率改善の要因と下期の見込みについて

司会者:「第2四半期で粗利率が16.3パーセントと大きく改善した理由は、動力供給事業の価格転嫁が進んだためでしょうか? 下期以降もこのレベルで推移すると考えてよいでしょうか?」というご質問です。

大貫:動力供給事業に限らず、空港が昨年に比べて活性化してきたため、当社の事業環境が改善してきました。それが増収および増益の背景だと分析しています。

そのような中で、動力供給事業における原材料費高騰の価格転嫁の仕組みはとりわけ、全体を押し上げることとなっており、加えて固定費型の事業であるため、収入の伸びに対して利益がますます伸びていく局面に入っているということが考えられます。下期も引き続き同様の傾向で進めていけると考えています。

質疑応答:直近の株価推移について

司会者:「直近の株価推移について、どのようにお考えでしょうか? 買い増しをするか悩んでいます」というご質問です。

大貫:900円あたりをずっと推移していましたが、昨日の決算発表によって株価が大きく下がったことについては大変遺憾に思っています。

こちらは、株主のみなさまのご期待と、当社のコーポレートアクションが必ずしも一致しておらず、みなさまにご評価いただけなかったという点は、素直に感じなければいけないと思っています。

一方、下期も引き続き、事業環境は当社にとってフォローウインドだと思っています。業績をしっかり伸ばして株主のみなさまのご期待に応えられるように、それをもって株価が上昇するように、全社一丸となって先に進んでいこうと考えています。

質疑応答:株主還元について

司会者:「株主還元面において、配当以外に株主優待などを行うことはお考えでしょうか?」というご質問です。

大貫:株主さまへの還元に対する基本的な考え方は、先ほど資料の中でご説明したとおりです。現在は、総還元性向を一定程度意識しながら、配当として、金銭による還元を続けていく基本方針を定めています。

株主優待についても、検討の中には含まれています。成案を得たものはありませんが、引き続き考えていく必要があると認識しています。

質疑応答:自己資本比率について

司会者:「自己資本比率が高いと思いますが、増配や自己株取得などは考えていらっしゃるのでしょうか?」というご質問です。

大貫:本中期計画、2025年までの4ヶ年計画を策定する際に、自己資本比率の高止まりに着目しました。大きな経営課題として、どのように解決していくか、あるいは有効活用していくのか踏み込んで議論した経緯があります。

現在、自己資本比率は67パーセント程度となっていますが、50パーセント台まで低減していきたいと考えています。将来に向けた成長投資をしっかりと進め、配当あるいは自己株式取得に積極的に取り組もうと考えています。

これまで蓄積してきた資本を、単に溜め込むのは問題があると認識しています。こちらをいかに将来の糧として使用できるか、あるいはステークホルダーのみなさまにお返ししていけるかが、本中期計画の資本政策の大きな課題です。自己資本比率を50パーセント台まで下げていくために、歩を進めているところです。

質疑応答:GPUの優位性について

司会者:「動力供給事業で原料の価格転嫁が進んだとありますが、貴社のGPUを使うより、航空機補助動力(APU)を使ったほうがよいというケースはないのでしょうか?」というご質問です。

大貫:当社が提供するGPUの料金については、APUのコストを意識しながら、低廉となる価格設定を基本にしています。したがって、当社のGPUのほうが一般的には低廉な料金だと言えます。

APUのコストは、航空燃料(シンガポールケロシン)の価格に左右されているところが大きいと思います。また電力料金は、原油のみならず、いくつかのエネルギーのミックスでコストが作り上げられており、その値動きが激しいため、現時点で至近の数字をきちんと比べることはなかなか難しい状況にありますが、現在においても、当社の料金が低廉なものをご提供できていると認識しています。

そして、料金のみならず、当社がご提供しているGPUのCO2の排出量は、APUが排出するCO2に対して約10分の1というデータがあります。CO2排出量削減を世界の課題として歩んでいる昨今において、こちらについても、航空会社のみなさまに当社施設を積極的にご利用いただくインセンティブになっていると考えています。

質疑応答:プライム市場への移行について

司会者:「将来的にプライム市場への移行などは検討なさっているでしょうか?」というご質問です。

大貫:まずはスタンダード市場の流通株式比率をクリアして、この市場において、しっかりと歩んでいくことを考えています。

質疑応答:地方空港と海外空港へのGPU展開について

司会者:「地方空港、海外へのGPUの展開の進捗状況を教えてください。これは今期または来期の業績への寄与を期待できるでしょうか?」というご質問です。

大貫:国内の地方空港への展開については、先ほどご説明したバッテリー駆動式GPU、あるいはCOMBOの活用を考えています。COMBOは、当社が40パーセント出資しているSASJ(Smart Airport Systems Japan)社が所有する、電力と空調を供給する小型機に特化した機材です。この2つのソリューションをもって、地方空港への拡大を進めています。

COMBOの増配備は、すでに決定しています。バッテリー駆動式GPUについても、鋭意商談を進めているところですが、2023年度の業績への寄与という観点においては、なかなか難しいと考えています。

海外空港についても、タイに有している現地法人AGPタイランドにおいて、商談が盛んに舞い込んでいます。鋭意交渉中であり、日本で展開している地下に配管した埋設式のGPU技術を、タイの空港に持っていけないかと進めているところです。こちらも、収益化するにはまだ少し時間がかかると捉えていただければと思います。

質疑応答:障がい者雇用率について

司会者:「障がい者雇用率を教えてください」というご質問です。

大貫:2.5パーセント程度と記憶しています。求められている条件は、充足していると認識しています。

質疑応答:電力販売事業の撤退理由について

司会者:「なぜ、電力販売を終了したのでしょうか? 採算性でしょうか?」というご質問です。

大貫:1つ目の理由として、ご指摘のとおり採算性の問題があります。契約規模をもう少し増やさなければ固定費の負担をまかなえず、収益化していくことが困難な状況でした。

2つ目の理由として、このような事業展開の途上において、ウクライナ情勢等の影響により、世界のエネルギー供給が全般的に不安定になったことがあります。当社は電気を製造せず、電力会社等から仕入れ、小売りしていくというビジネスモデルであったため、安定的な供給が困難になりました。

この2つの理由から、本年2月に事業の撤退を決断したという経緯です。

質疑応答:人手不足の状況について

司会者:「人手不足の状況はいかがでしょうか? 特に、エンジニアリング事業は人手に頼る点が大きいと思いますが、事業拡大に向けた人手不足の状況と採用状況を教えてください」というご質問です。

大貫:人材の問題は、大きな経営課題と認識しています。新卒や経験者の採用、あるいは外部リソースの活用も含めて、必要な人員確保を鋭意行っていますが、大きな課題が残っています。

現在、先ほどお話ししたAGPタイランドにおいて人材を採用し、日本で働いてもらう施策を行っています。AGPの正社員は六百数十名で、現在では30名ほどのタイ人の社員が日本で働いています。来年の4月にも、20名を超える社員を採用し、日本で活躍してもらおうと考えています。

加えて、仕事の進め方を変える、あるいはDXの力を借りることでマルチスキル化をしっかり進めながら、生産性を高めるという両面で進めていきます。いずれにしても、大きな経営課題であると認識しています。

質疑応答:電気の調達について

司会者:「電気の調達サイドについて、今はどのような会社から仕入れているのでしょうか? 東京電力以外の会社からも仕入れていますか?」というご質問です。

大貫:その時々において、電力各社との契約を鋭意行っています。空港は各地にあるため、東京電力に限らず、それぞれのエリアを管轄する電力会社から調達しています。また、当社が電力会社と直接契約するのではなく、空港ビル会社を通じて調達するケースもあります。

今は、電気の供給環境がなかなか厳しい状況ですが、エネルギー供給が不安定になる以前は、いくつかの会社にビット(入札)をお願いして、その中から最安値を調達という手段も有効に機能していました。現時点では、その手段が難しくなっている状況です。

質疑応答:運行便回復の詳細について

司会者:「運行便回復というのは、インバウンドによるものでしょうか? あるいは、国内での移動が増えたということですか?」というご質問です。

大貫:インバウンドという言葉については、お客さまの種別を表現する言葉だと思います。当社においては、運航便数がどのようなかたちで確保されるのかが一番の関心事です。もちろん、航空会社の運航便数を司るのが、その中のお客さまの種別であるため、インバウンドのお客さまの増加等についても、大変期待を寄せています。

先ほども少し触れましたが、各航空会社や空港会社の発表によると、国内線の運航便数はコロナ禍前の水準に概ね回復してきたようです。

対して、国際線の運航便数はまだ回復しきっていません。方面としては中国線や、ロシアの上空を飛ぶことが困難なヨーロッパ線の減少が影響していると理解しています。

また、お客さまの種別としては、インバウンドのお客さまはコロナ禍前に比較的戻りつつあるものの、日本人のお客さまが外国に出国するところがまだ本調子でないと聞いています。

お客さまの種別や運航便数などの推移を見守りながら、生産計画や業績の見通しを鋭意進めていきたいと考えています。

質疑応答:下期の投資計画について

司会者:「貴社は、下期業績の方が高い傾向だと思いますが、第2四半期業績で通期の50パーセント以上の営業利益となっており、下期に投資もしくは、経費増の計画があれば、言える範囲で教えてください」というご質問です。

大貫:当社は下期偏重型となっていますが、第2四半期が終わった時点で50パーセントの営業利益を達成しているのはご認識のとおりです。投資計画ですが、羽田空港の再編工事に伴い、下期に投資の計画を立てています。また経費につきましては、特に大きなものは計画していません。

質疑応答:DX化の推進について

司会者:「各社人手不足の中でDX化を推進していますが、貴社におけるDX化は進んでいますか?」というご質問です。

大貫:著しい進捗があるとは言い難い状況ですが、まずは、できることから進めたいと考えています。その一例としては、動力供給事業における集計業務について、自動化による省力化を進めており、現在大阪空港(ITM)で試験運用しています。他拠点への水平展開も現在検討しています。

また、エンジニアリング事業においても、運用のDX化として遠隔監視などを検討しています。

質疑応答:商品販売セグメントの回復について

司会者:「商品販売セグメントの赤字が続いておりますが、黒字化への具体策は何でしょうか? また、以前のような、GSE機器の販売の回復は今後期待できるのでしょうか?」というご質問です。

大貫:商品販売事業は、3つのセグメントで構成されています。1つ目の小売電気の事業に関しましては、2023年2月に撤退しましたので、利益経常ができていませんでしたが、事業整理をしたことで、利益計画に対してポジティブに推移しています。

2つ目のフードシステム販売は黒字の事業体です。学校、病院、介護福祉施設などで、クオリティが高く温かい食事を省人化し提供するというソリューションとしてご活用いただいており、伸びているセグメントです。

3つ目のGSE等販売は、コロナの影響で機材の発注が完全にストップしていた状況から回復傾向が見られるものの、納期の問題もあるため、当期は厳しい状況が続いています。しかしながら、機材の老朽化が進んでいるため、徐々に回復してくることが見込まれます。また、防衛省への販路拡大を成し遂げ、この先、中期経営計画期間中にはさらに売上を伸ばし、以前を凌駕するところまで持っていきたいと考えています。

質疑応答:中期経営計画における営業利益率について

司会者:「中期経営計画で営業利益率10パーセントにもっていくためには動力供給事業・エンジニアリング事業の拡大が必要ですが、人材面から利益率の改善は動力供給事業が牽引するのでしょうか? 動力供給事業の営業利益率の目標は25パーセント程度でしょうか?」というご質問です。

大貫:中期経営計画では営業利益率10パーセントを目標に掲げています。動力供給事業は投資事業となりますので、他の事業と比較して、より高い営業利益率を目標としています。一方で投資事業ですので、具体的な数値は控えさせていただきますが、投資効率をベースに目標を設定しています。

エンジニアリング事業においても、足元では業務の効率化による利益率改善を進めていますが、将来的には役務提供だけでなく、当社が過去に培ってきたノウハウ、これを販売することにより、新たな事業モデルに転換を進めます。これらの施策により安定的な営業利益率10パーセントを達成しつつ、当社の事業ポートフォリオに基づいて新たな成長事業を発掘し、成長し続けることを目指しています。

質疑応答:第2四半期の売上回復率について

司会者:「コロナ前の2019年度からの売上回復率が、第2四半期において、第1四半期より鈍化したようですが、この先も鈍化傾向が続くのでしょうか?」というご質問です。

大貫:GSE等販売事業が大きく影響してきます。航空需要の回復はこの先も続くものと見込んでおり、動力供給事業、エンジニアリング事業につきましては、下期も堅調に推移すると思われます。

GSE等販売については、当初見込んでいた販売計画が上期から下期へ後ろ倒しとなっていることや、年度内に予定していたものが、2024年度に先送りになることなども考えられ、見通しが難しい状況です。

いずれにしても全事業トータルで、収益を更に向上させて、目指している数値を超えるために、残り半年、全社一丸となって進んでいきます。

大貫氏からのご挨拶

本日はお付き合いいただき、誠にありがとうございました。

いろいろな角度から、当社の業績分析、またそれ以上に今後の見通しについて、ご説明に努めました。お話ししましたように、主力の動力供給事業とエンジニアリング事業は、上期を堅調に推移してきたと認識しています。

一方で、商品販売事業のうちGSE等販売が回復しておらず、売上に結びついていない課題があります。

下期も引き続き、主力の両事業は堅調に推移すると見込んでいるため、なんとか売上・利益を拡大し、この先につなげていきたいと思っています。

社員全員で目標の上方修正に向け、残り半年しっかりと歩んでいきたいと考えているため、この場を借りて、投資家のみなさまにご説明させていただきました。本日はお付き合いいただき、誠にありがとうございました。

この銘柄の最新ニュース

AGPのニュース一覧- 今週の【重要イベント】日銀短観、米雇用統計、自民党総裁選 (9月29日~10月5日) 2025/09/28

- 来週の【重要イベント】日銀短観、米雇用統計、自民党総裁選 (9月29日~10月5日) 2025/09/27

- (変更)法定事前開示書類(株式併合) 2025/09/02

- Macquarie Asia-Pacific Infrastructure Investments 4 Pte. Ltd.による当社株式に対する公開買付け提案の検討の中止及び株式併合により生じる端数株式 2025/08/29

- 業績予想の修正に関するお知らせ 2025/08/29

マーケットニュース

- 本格普及へ開かれた扉、「ステーブルコイン」関連に投資マネー大還流 <株探トップ特集> (02/19)

- 明日の株式相場に向けて=日米国策始動で半導体株の強気傾斜に期待 (02/19)

- 明日の為替相場見通し=高市首相の施政方針演説に視線集中 (02/19)

- 欧米為替見通し: ドル・円は伸び悩みか、円売り主導も米経済指標を見極め (02/19)

おすすめ条件でスクリーニングされた銘柄を見る

エージーピーの取引履歴を振り返りませんか?

エージーピーの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。