アクシスコンサルティングのニュース

【QAあり】アクシスコンサルティング、成長戦略を更新 日本最大のハイエンド人材プラットフォームの構築を目指す

Agenda

山尾幸弘氏:アクシスコンサルティング株式会社代表取締役社長の山尾です。本日はお忙しい中、当社の説明会にご参加いただき誠にありがとうございます。

限られた時間ではありますが、当社の事業内容、2024年6月期第3四半期の業績、来期からスタートさせる新成長戦略の概要についてご説明します。よろしくお願いします。

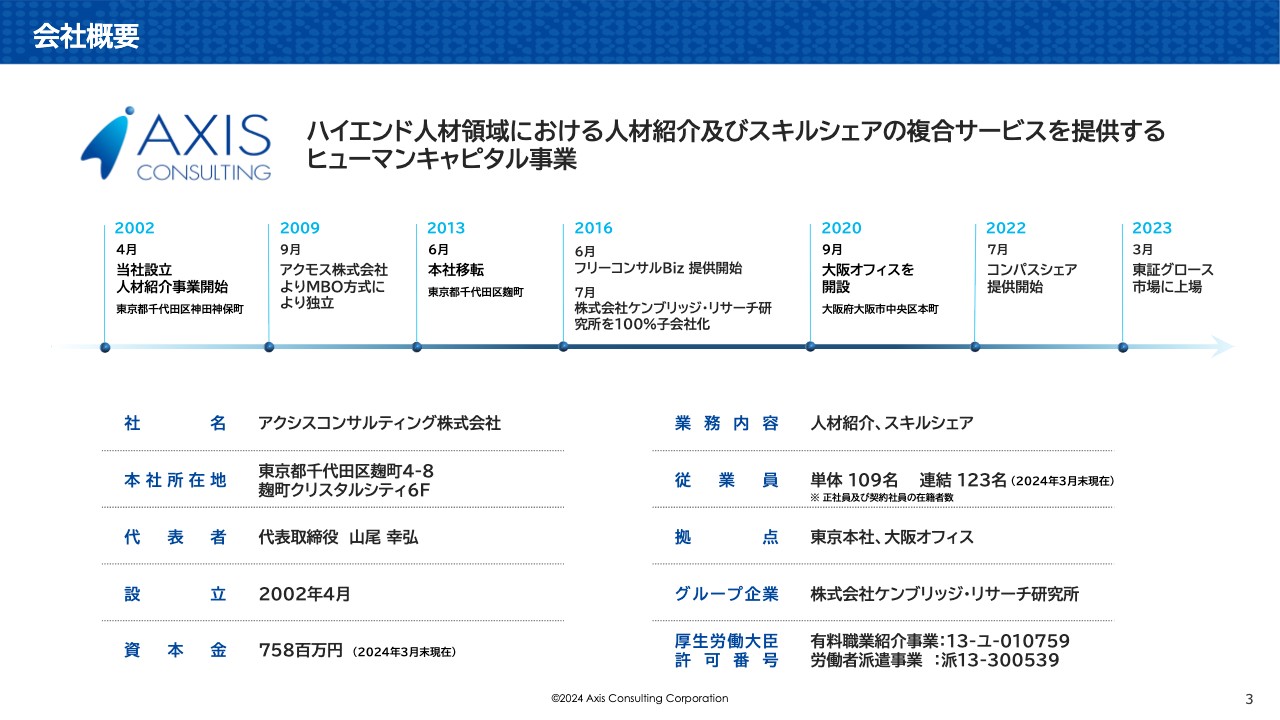

会社概要

会社概要です。当社は2002年に設立し、コンサルティングファーム向けの人材紹介事業をスタートさせました。そして、2023年3月に東証グロース市場に上場しました。

ミッション・ビジョン

当社のミッション・ビジョンです。創業以来、経営理念として「人が活きる、人を活かす。人的資本の最大化・最適化・再配置」を掲げています。

当社は、コンサルティングファーム向けの人材紹介を祖業とし、ハイエンド人材の紹介とスキルシェアの複合サービスを展開しています。特に祖業であるコンサルタント採用支援では、20年以上の歴史を持ち、業界のトップランナーであると自負しています。

当社の主要顧客であるコンサルティングファームには、事業の特性上、さまざまな業種やセクターから優秀な人材が集まっています。当社では、ハイエンド人材を「企業や社会の課題を解決し、価値創造を推進できる人材」と定義しています。

その代表例が、コンサルティングファームで活躍するコンサルタント、あるいはその経験者です。よりよい未来を創造し、社会課題の解決を進めるためには、高いレベルの専門性と能力を持つハイエンド人材を、最適な役割やポジションに配置していくことが必要だと考えています。

コーポレートステートメント

その思いを表現したのが、コーポレートステートメントに掲げている「あらゆる課題は、人で解決する。」です。ハイエンド人材が持つ能力と才能を社会の隅々までお届けすることで、この国によりよい未来が築けると考えています。

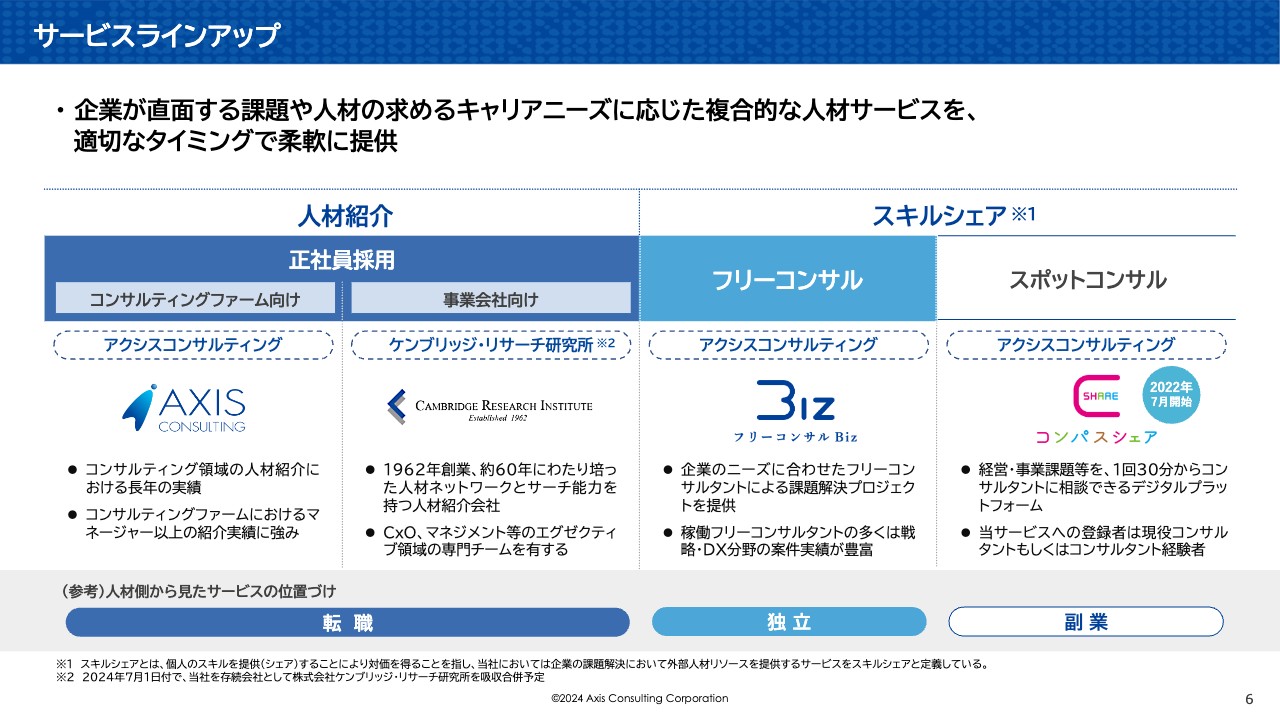

サービスラインアップ

サービスラインアップです。当社グループは、2つの事業、4つのサービスを展開しています。

スライド左側は人材紹介です。祖業であるコンサルティングファーム向けの正社員の採用・紹介支援は、20年間一貫して展開しており、実績、アセット、ソリューション、ノウハウが凝縮されています。とりわけ、コンサルティングファームにおけるマネージャー以上の紹介を強みとしています。

事業会社向けの人材紹介サービス・採用支援においては、特にCxOや経営幹部人材など、エグゼクティブ層の紹介に強みがあります。

スライド右側はスキルシェアです。当社ブランド「フリーコンサルBiz」は、DX・ハイエンド・コンサルティング領域において、個人で活躍されるフリーランスのコンサルタントを支援するサービスです。事業会社側から見れば、フリーコンサルタントを適宜活用し、経営課題を解決できるサービスとなっています。

スポットコンサルは、2022年7月から参入したデジタルプラットフォームサービスであり、「コンパスシェア」というブランドで展開しています。こちらは、事業会社の経営者や担当者が手軽に現役コンサルタントなどに相談できるサービスです。経営・事業の課題やその整理について、リーズナブルな価格帯で相談することが可能です。

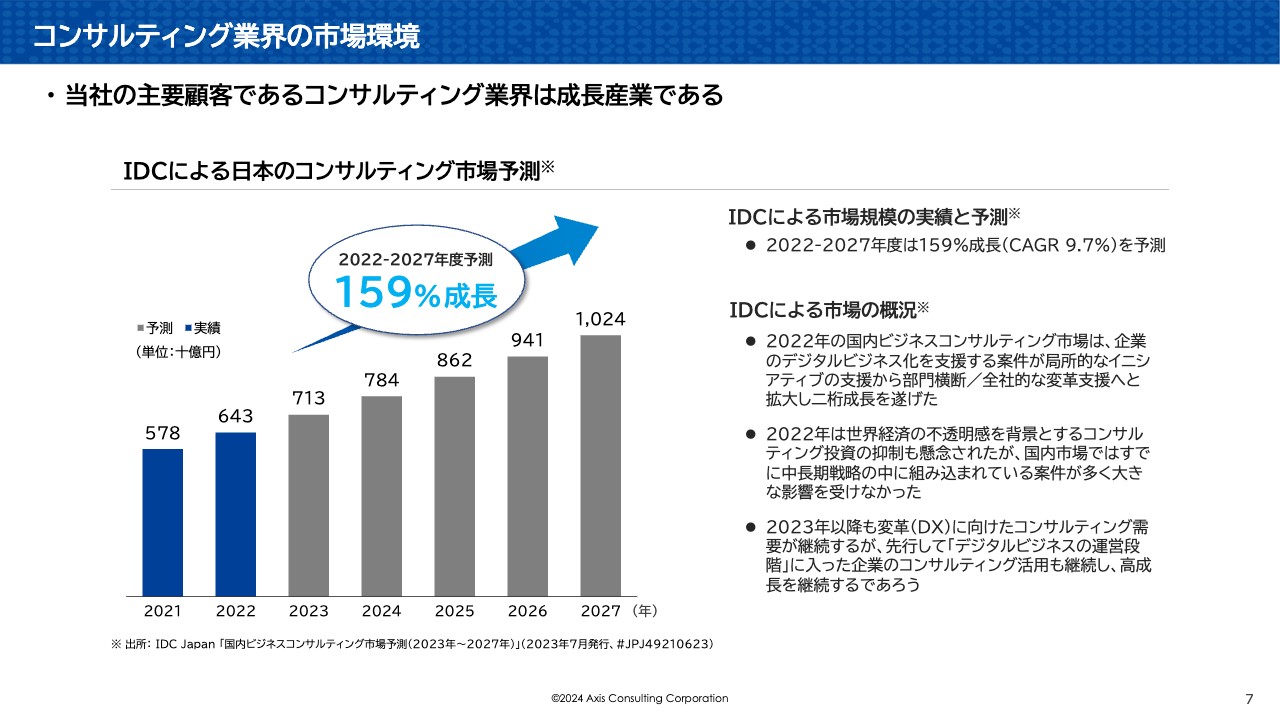

コンサルティング業界の市場環境

我々を取り巻く環境についてご説明します。当社の主要顧客が属するコンサルティング業界は、成長産業です。

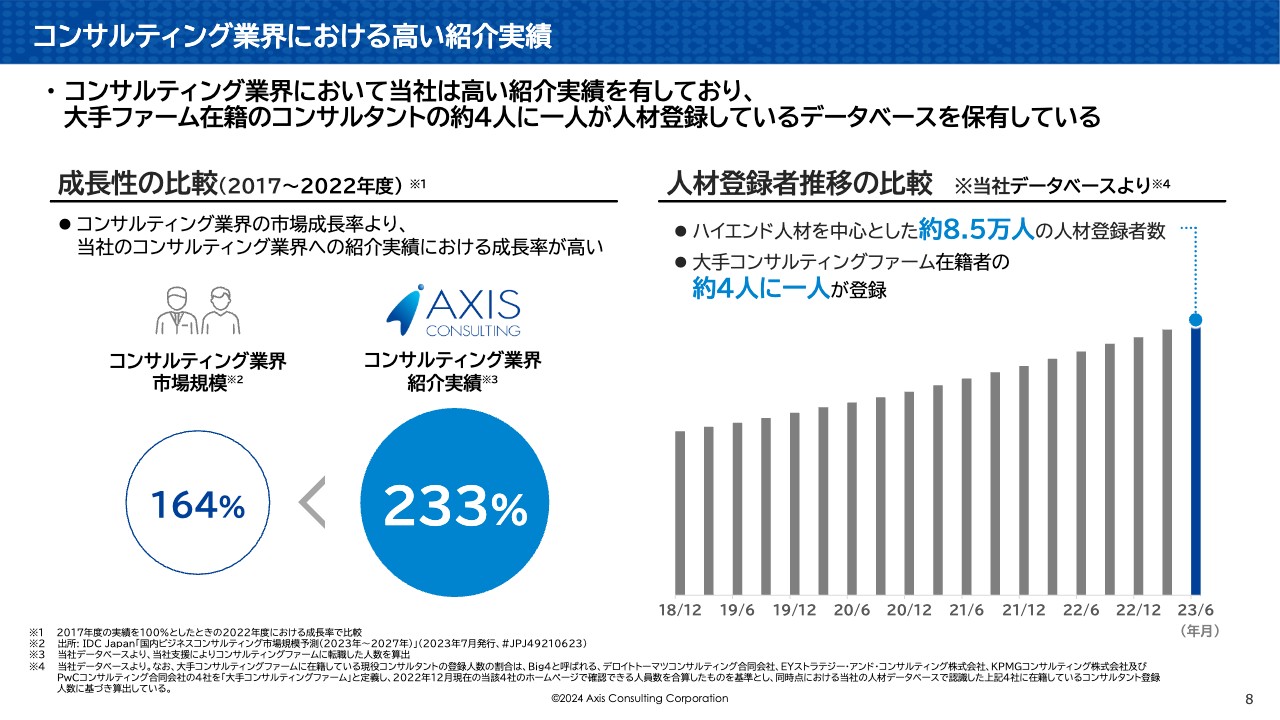

コンサルティング業界における高い紹介実績

コンサルティング業界における、当社の紹介実績です。当社はコンサルティング業界において約20年、採用支援に邁進し、実績を重ねてきました。大手ファームを含め、多くのコンサルティング会社からご信頼をいただいています。その甲斐もあり、ハイエンド人材・コンサル人材の豊富なデータベースを保有しています。

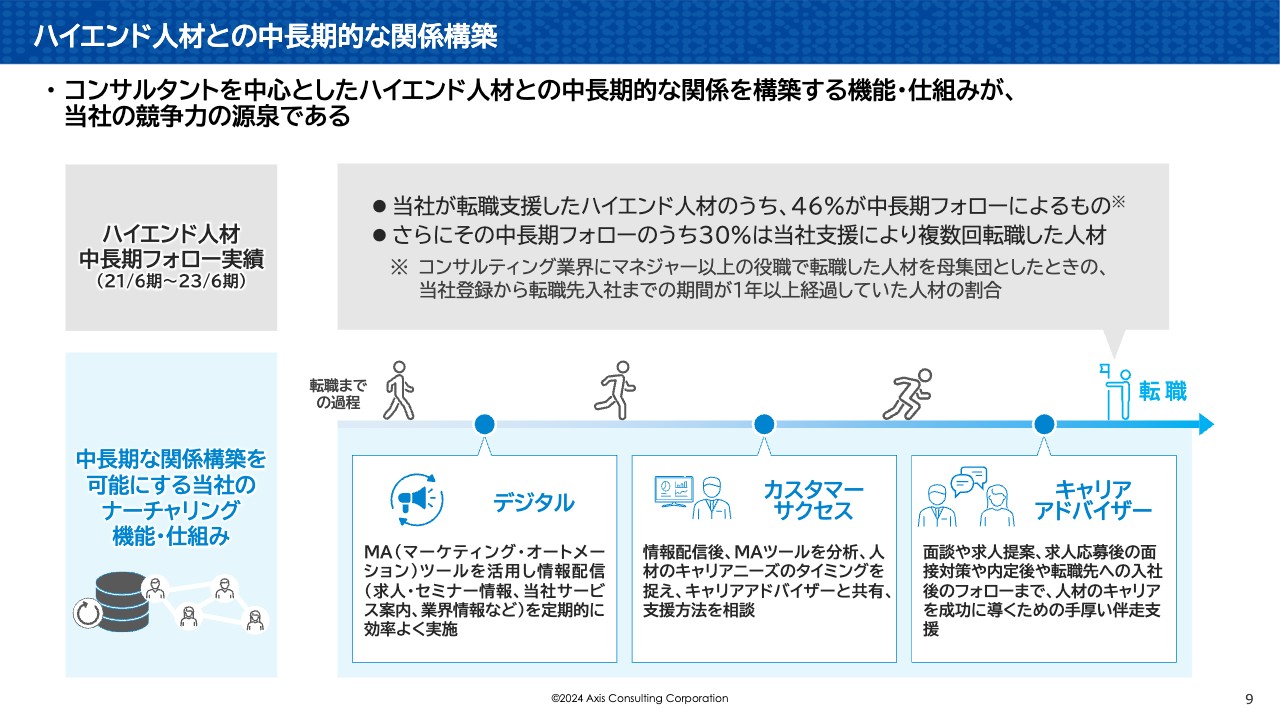

ハイエンド人材との中長期的な関係構築

当社の実績を支えてきた仕組みについてご説明します。当社が成長を遂げられた理由は、人材エージェントという業種の中で、顧客と中長期的な関係性を築くという少しユニークな戦略を採用していることにあります。

一般的に、人材紹介会社の転職支援サービスにおいて、エージェントと候補者がコンタクトを取る期間は約3ヶ月から4ヶ月です。その期間に転職先が決定すれば、サービスを終了するケースが多く、当社の創業当時はそれが業界の常識でした。

しかし、当社は顧客との中長期的な関係を構築するという、当時の人材エージェントとしては極めて異例な方針を取り、他社との差別化を図ってきました。

顧客との中長期的な関係を構築する中で、もちろんリピートやリターンも発生します。例えば、転職を支援した人材が、転職先で昇格・昇進などのキャリアアップをした場合、キャリア相談などでサポートし、最適なタイミングで2回目、3回目の転職を支援することも少なくありません。複数回の支援となると、マネタイズするポイントが増えるため、当社の収益性も高まります。

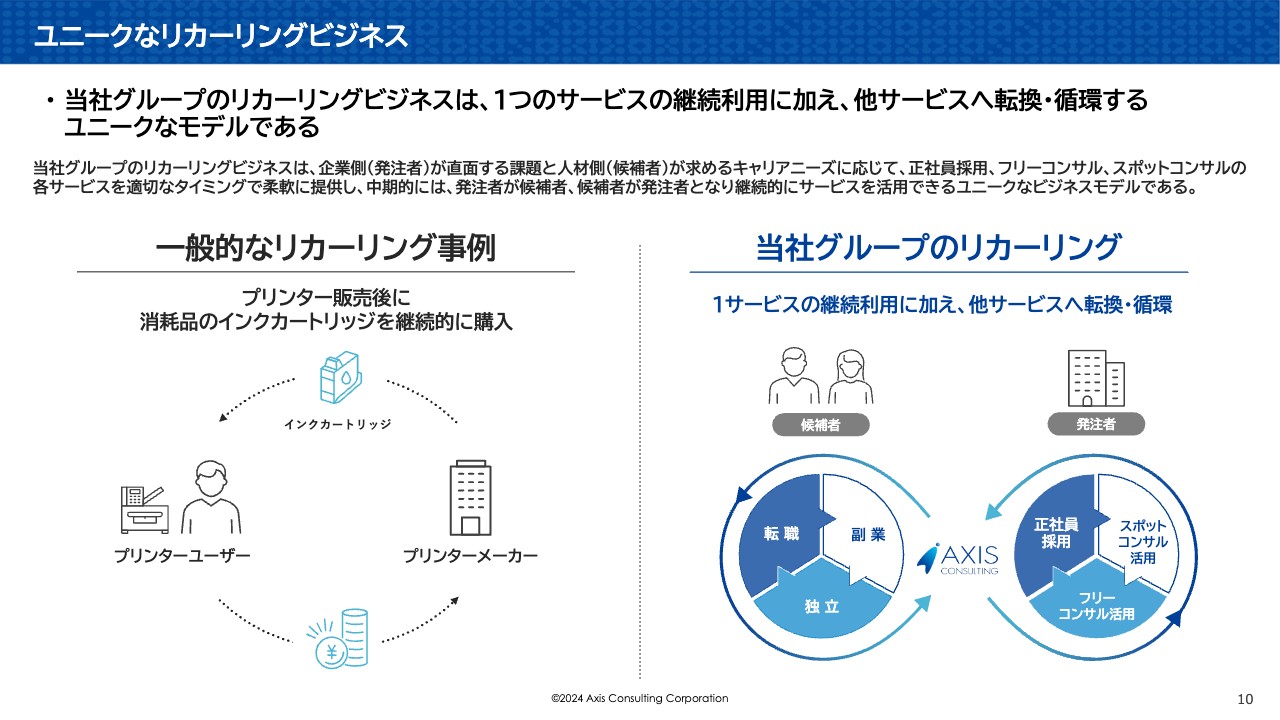

ユニークなリカーリングビジネス

当社はこれらの強みを活かし、人材紹介とスキルシェアの両方のサービスをもって、リカーリングビジネスの発展に取り組んでいます。リカーリングビジネスについては、みなさまには釈迦に説法かと思いますが、当社はその人材バージョンです。1つのサービスの継続利用に加え、他のサービスへの転換・循環につなげています。

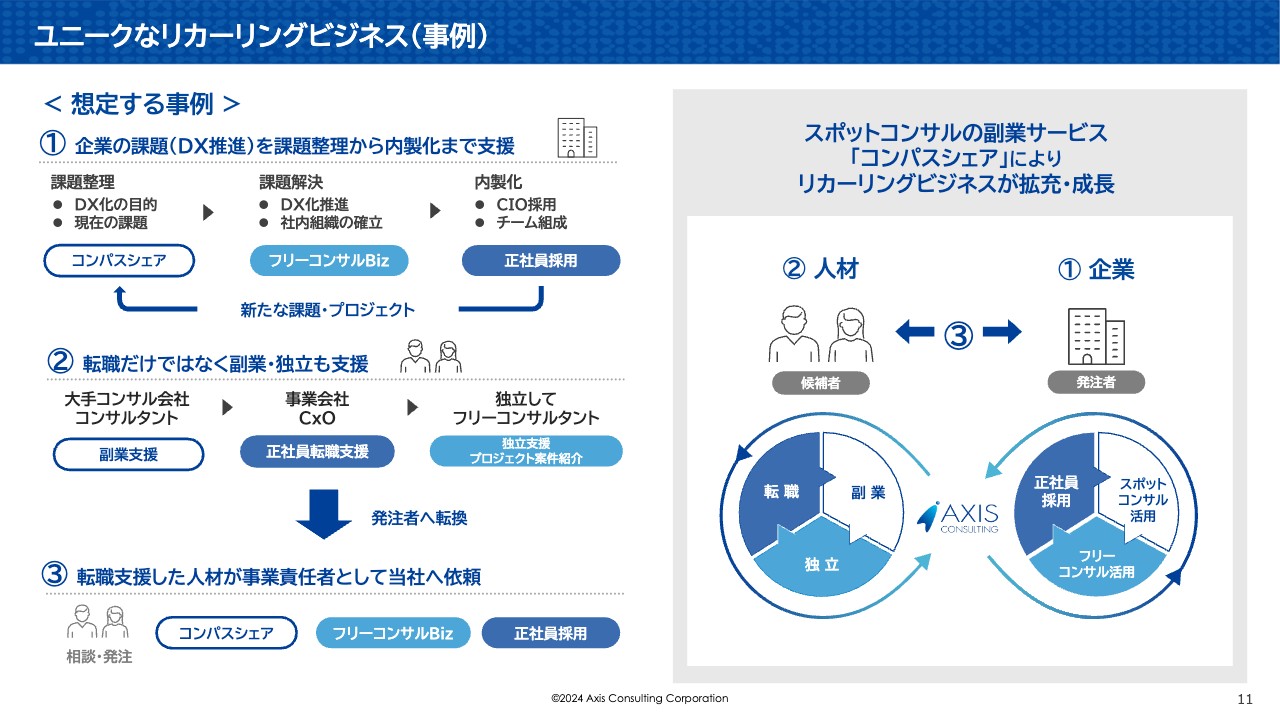

ユニークなリカーリングビジネス(事例)

事例を1つご紹介します。コンサルティングファームへの転職支援をした人材がキャリアを重ねて、事業会社の経営陣や経営幹部の1人として転職した場合、今後は企業側の立場として、プロジェクトの組成や内製化の際に、当社にフリーコンサルタントの発注や正社員採用のご相談をいただきます。

当社とのリクルーティングパートナーとしての関係が、数年後にはビジネスパートナーとなり、当社のサービスを継続してご利用いただけます。このリカーリングビジネスを推進することで、ハイエンド人材の活用の場を広げていきたいと考えています。

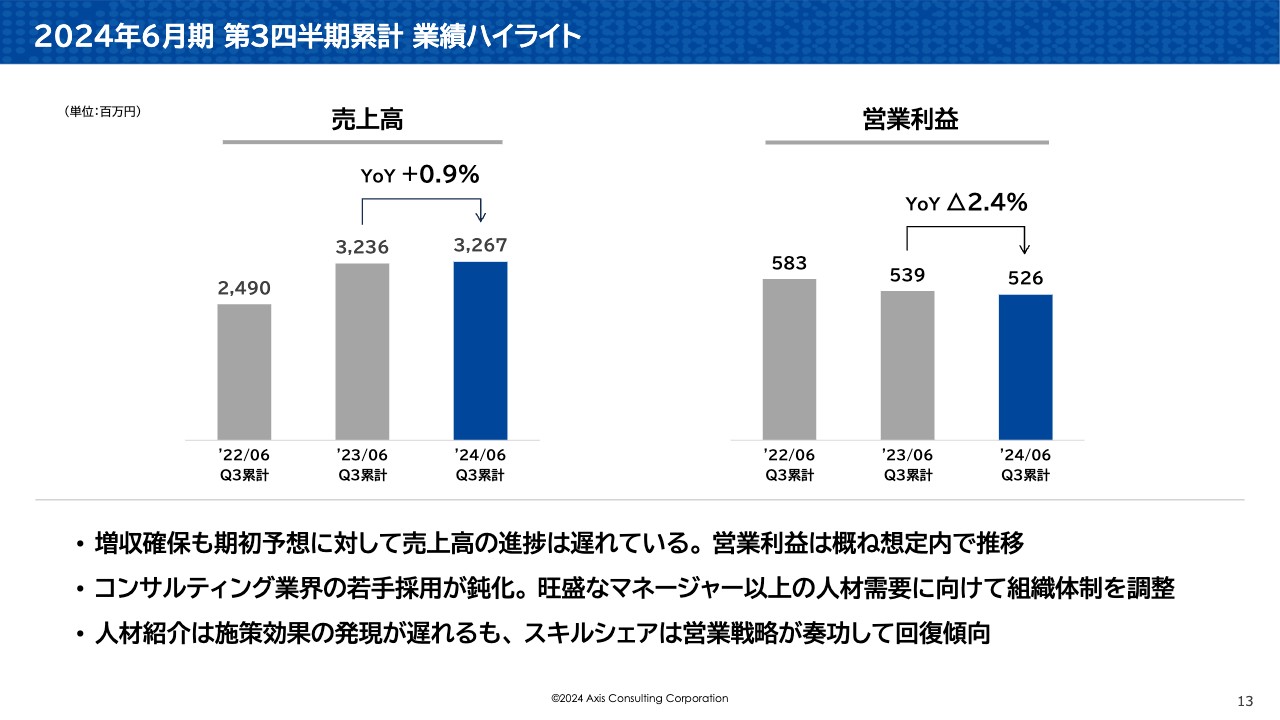

2024年6月期 第3四半期累計 業績ハイライト

ここからは、2024年6月期の第3四半期業績についてご説明します。

業績ハイライトのポイントは3つです。1つ目は、業績進捗についてです。第3四半期累計で増収を確保したものの、売上高は期初予想に対して進捗が遅れる結果となりました。一方、営業利益は、概ね想定内で推移しています。

2つ目は、外部環境についてです。当社の主要顧客である大手コンサルティングファームを中心に、若手層の人材需要は調整局面となっています。これまでは、コンサルティング需要の拡大に伴い、若手層を積極採用してきましたが、増大した若手層に対してプロジェクトの管理などを担える人材が不足しており、マネージャー以上の人材に対する需要が大変旺盛です。

この状況は、第1四半期あたりで顕在化してきました。当社は、前期後半に人材の裾野を広げるため、戦略的にコンサルティングファームの若手層に目を向けていましたが、主要顧客の需要変化に対応すべく、今期の早い段階から施策を講じてきました。

このような変化は人材紹介だけではなく、スキルシェアにも影響しています。これまで講じてきた市況変化への対応策に手応えは感じているものの、効果発現に想定以上の時間がかかっています。そのため、売上面では今ひとつ、期初予想の水準まで伸ばしきれなかったと感じています。

3つ目は、スキルシェアについてです。第1四半期、第2四半期と、苦しいながらも改善を繰り返してきましたが、第3四半期に営業戦略の成果が業績に表れ始め、回復傾向が見られました。

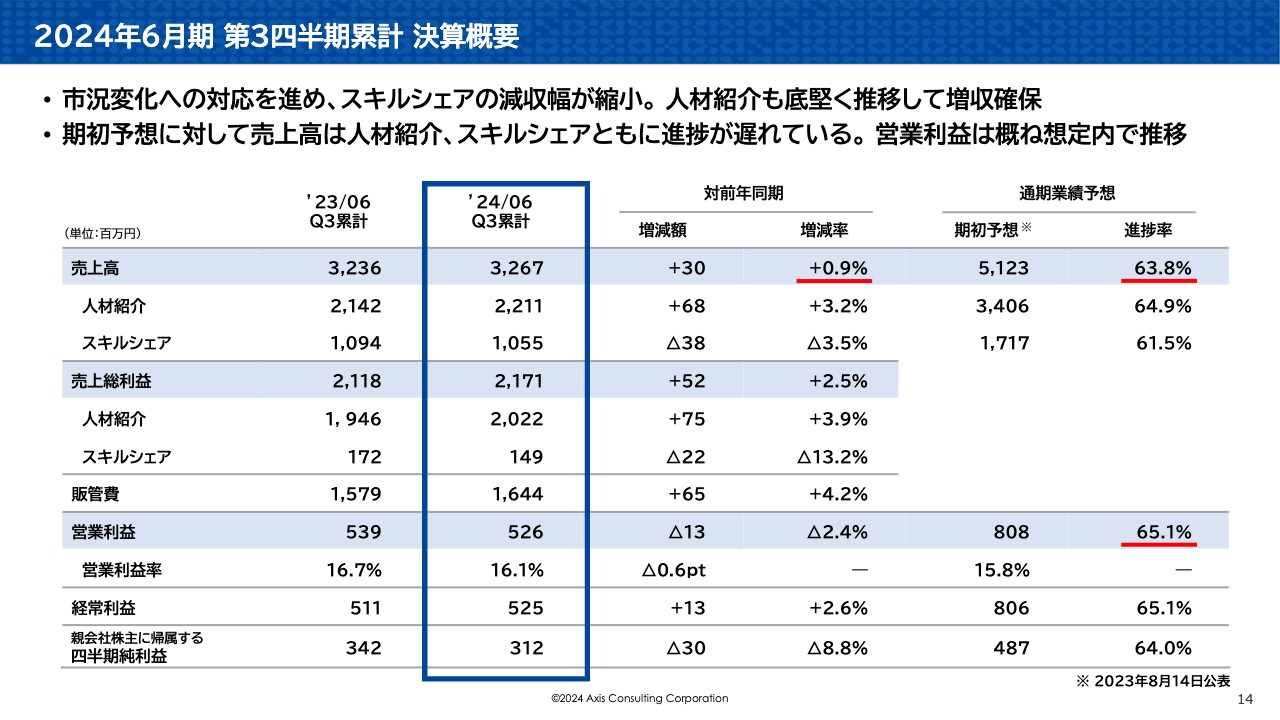

2024年6月期 第3四半期累計 決算概要

2024年6月期第3四半期累計の損益計算書です。売上高は32億6,700万円で、前年同期比0.9パーセント増、営業利益は5億2,600万円で、前年同期比マイナス2.4パーセントとなっています。

売上高は、人材紹介が前年同期比を上回って推移していることに加え、スキルシェアが減収幅を縮小し、盛り返してきています。ただし、期初予想に対する売上面の進捗は遅れています。

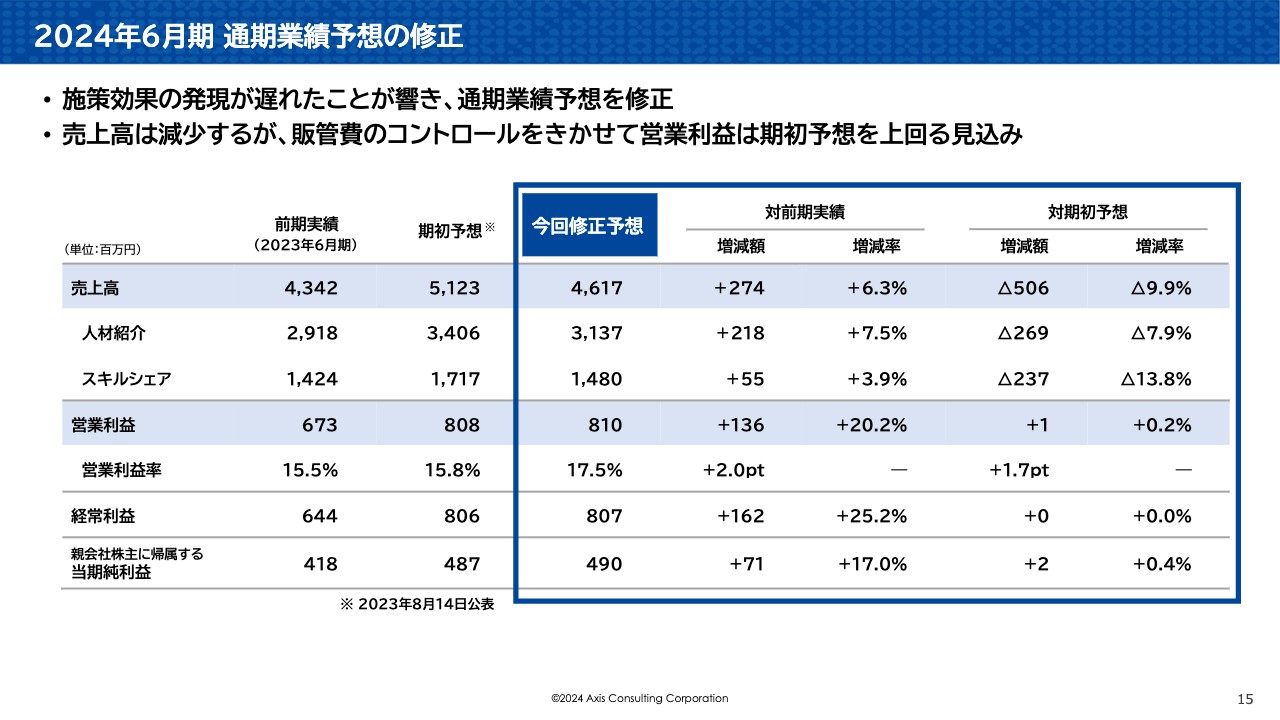

2024年6月期 通期業績予想の修正

売上面の進捗遅れを受け、5月14日に通期業績予想を修正しています。売上高は、期初予想から9.9パーセント減少の46億1,700万円に修正しました。

ただし、広告宣伝費を中心に効率運用に努めたことや、顧客需要の変化に対応して採用ターゲットを変更したことで、人件費と採用費が当初予算より抑えられ、販管費は予想を下回って推移しています。そのため、営業利益は期初予想を上回る見込みです。

市場環境と通期業績の展望

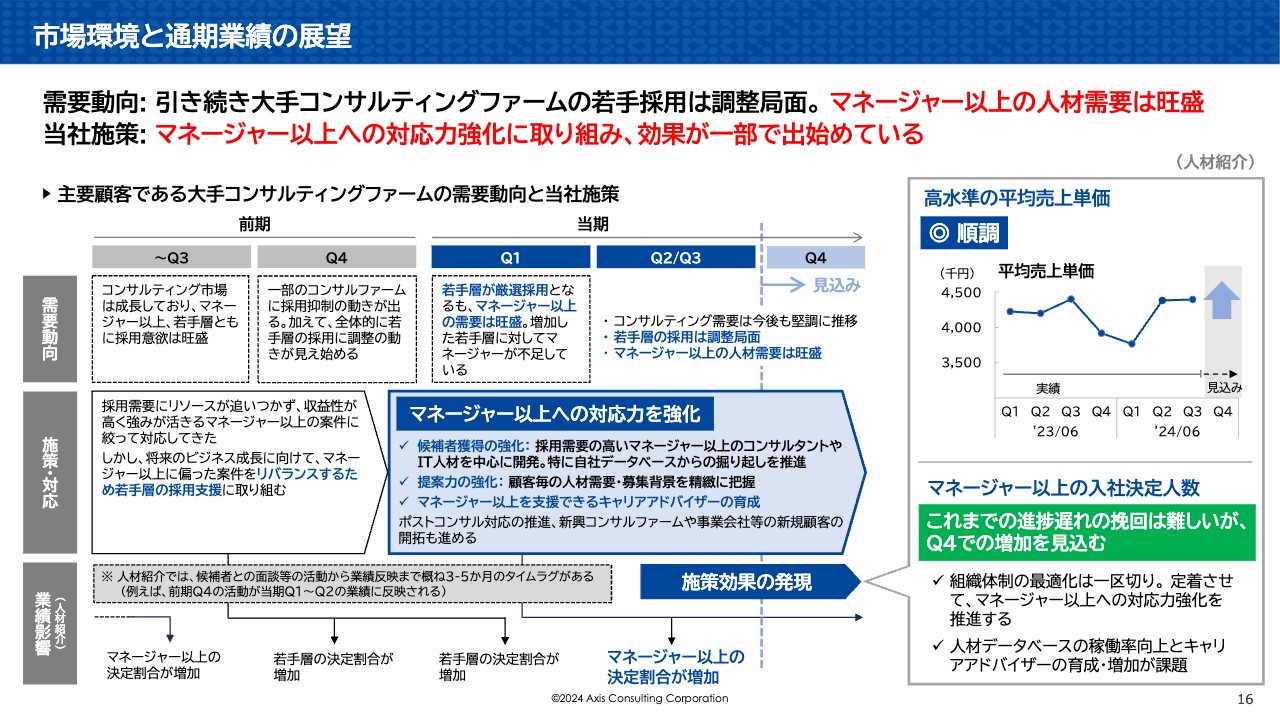

スライドは、人材紹介に関する市場環境の変化と、当社の対応を時系列で示したものです。当社は主要顧客である大手コンサルティングファームの需要変化に対応すべく、需要が高まっているマネージャー以上への対応力を強化してきました。

スライド右上のグラフは、平均売上単価の推移です。施策効果として、マネージャー以上の入社決定割合が高まり、想定どおり平均売上単価は高い水準となりました。平均年収、手数料率ともに上昇しており、第4四半期についても、平均売上単価はさらに上昇する見通しです。

マネージャー以上の入社決定人数については、対応策の1つとして取り組んできた営業強化が実を結び、第4四半期での増加を見込んでいます。しかし、誠に残念ながら、これまでの挽回には至らない状況です。

主要顧客の需要が大きく変化する事態に対して、社内体制を組み替え、プロセスを見直して対策を講じてきました。その中で、第3四半期でスキルシェアに回復の傾向が見られたことは大きな成果だと考えています。スキルシェアを成長軌道に戻し、事業拡大に向けて進めていきます。

人材紹介においても、営業強化により顧客需要を捉え、第4四半期の売上高は、四半期として過去最高となる見込みです。難しい局面を乗り越え、一つひとつ改善を重ねて、より強いビジネスモデルに向けて邁進していきたいと思います。

販売費及び一般管理費 (四半期推移)

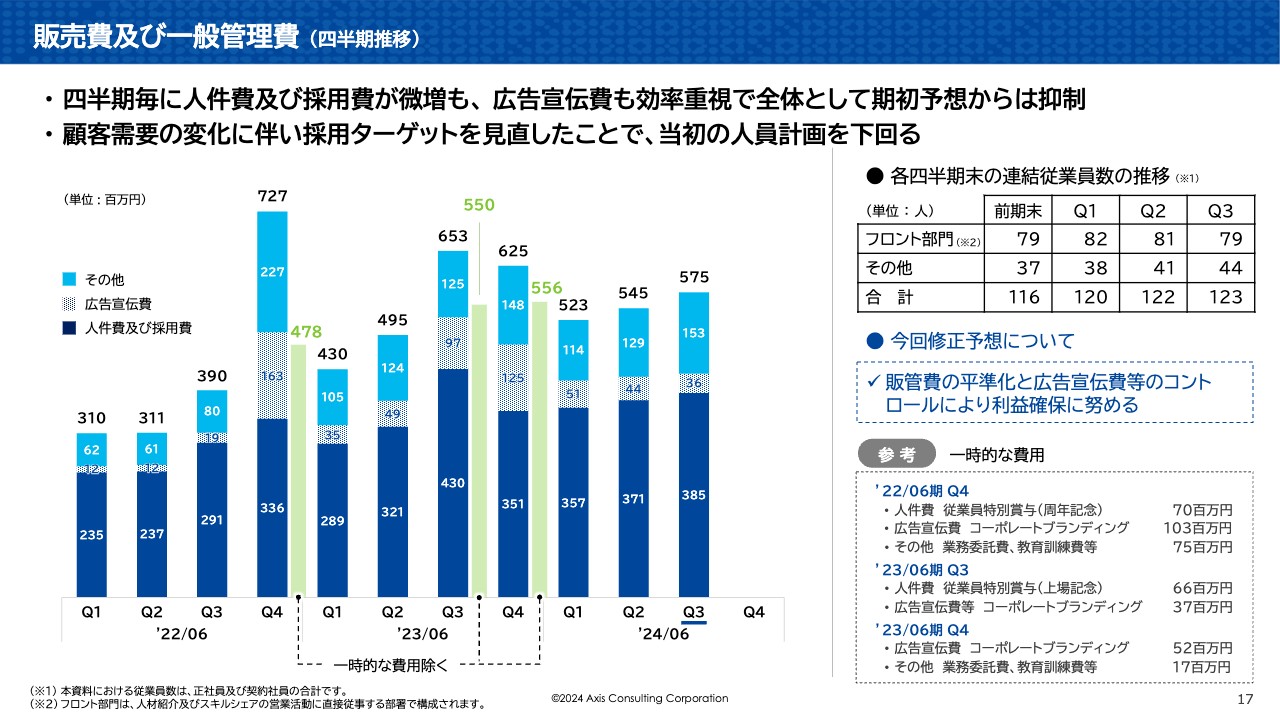

販管費の状況についてご説明します。

一時的なコストを除いて前年同期に比べると、人員増強に伴い人件費および採用費は増加していますが、広告宣伝費が抑制されています。

連結従業員数は、第3四半期時点で前年同期と比べて7名増の123名となりました。フロント部門については、当初若手層向けを想定したキャリアアドバイザーを中心とした要員確保を計画していました。しかし、主要顧客の需要変化に伴い、当社が必要とする人材のターゲットを変更して採用を進めています。その結果、前年度末から人数は増加していません。

要員の確保は、成長戦略において極めて重要な投資であることに変化はありません。期中の採用ターゲットの変化により当初想定したフロント部門の採用人数確保は叶いませんが、顧客の人材需要を捉える法人営業の強化など、組織体制の最適化を図っています。今後も、採用に注力していきます。

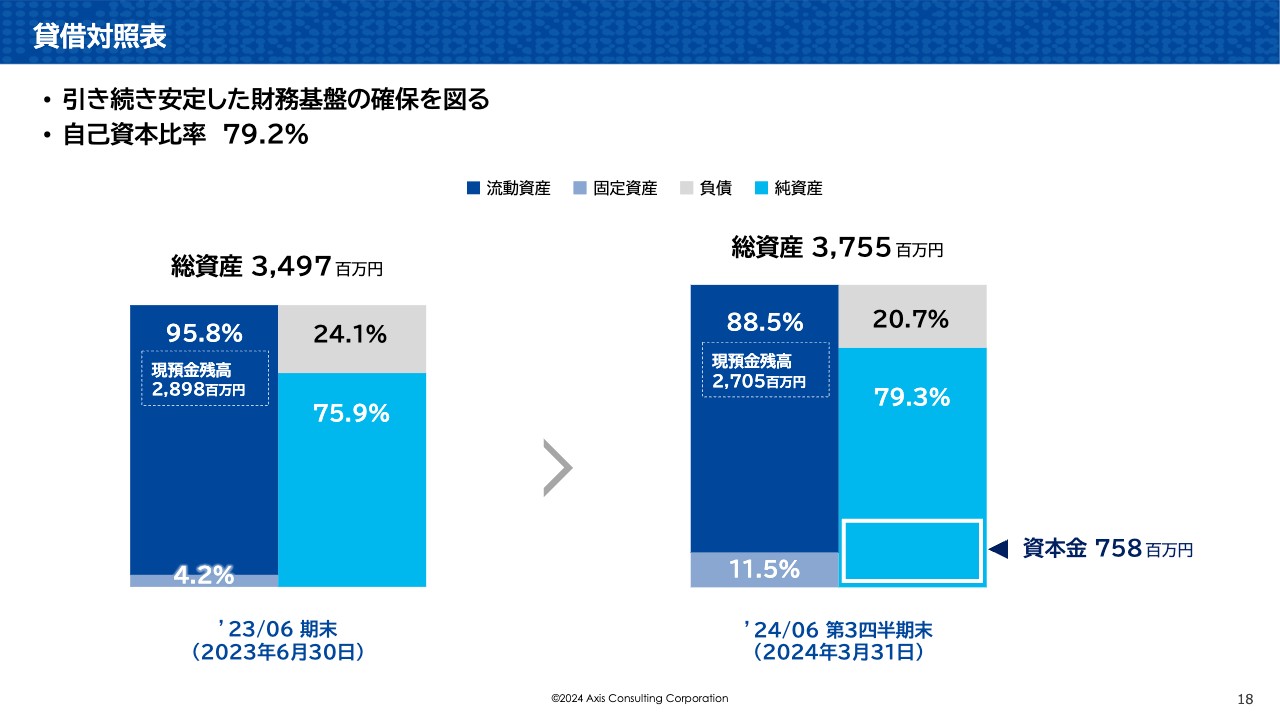

貸借対照表

財政状況については、引き続き安定した財務基盤の確保を図っています。自己資本比率は79.2パーセントです。以上が第3四半期の業績状況です。

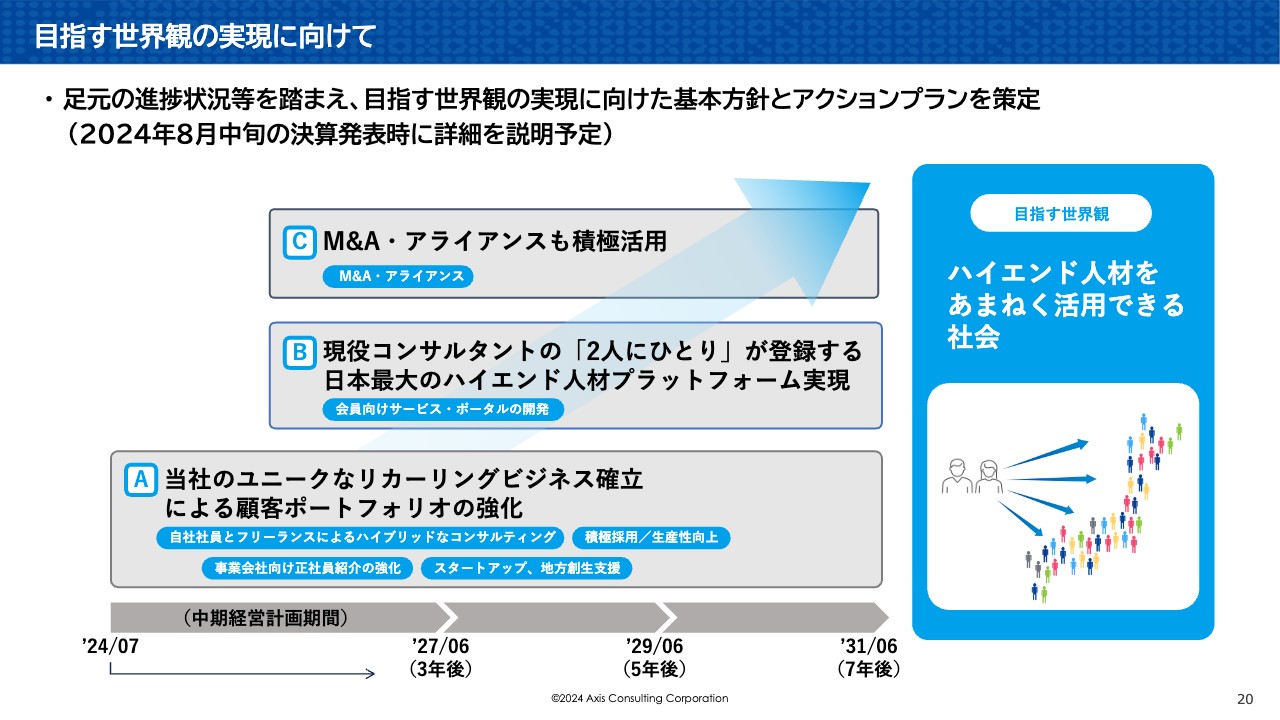

目指す世界観の実現に向けて

来期からスタートさせる新成長戦略の概要についてご説明します。具体的な計画数値は、8月中旬の年度の決算説明でお伝えする予定です。

当社は目下、外部環境の変化への対応に奮闘している最中ですが、これまで成長戦略として進めてきた副業サービス、そして人材データベースの拡大と整備には、一定の成果が見えています。

他方で、このような外部環境の変化や足元の状況を踏まえると、当社の事業目的を達成するためには、現在の成長戦略をさらに発展させる必要があると考えています。そこで、我々が目指す世界観である「ハイエンド人材をあまねく活用できる社会」を実現するために、3つの基本方針とアクションプランを策定しました。

1つ目は、当社のユニークなリカーリングビジネスを確立し、顧客ポートフォリオを強化することです。当社のリカーリングビジネスは、人材紹介とスキルシェアの両方のサービスを提供しているからこそできるビジネスモデルです。

リカーリングを回していくためには、それぞれのサービスに磨きをかけて、各サービスがハイエンド人材とお客さまの両方から選ばれ続けることが重要です。コンサルティングファーム向けの人材紹介では、当社は業界トップクラスのサービスを提供しているという自負があります。ご期待に沿えるよう、常に磨き続けて強化していきます。

確固たるポジションを持つコンサルティングファーム向けの人材紹介を起点として、これまで培ってきた豊富なコンサルタント人材やハイエンド人材のデータベースを活用し、スキルシェアサービス、事業会社向けの展開は、さらに大きく、強く伸ばしていけるはずです。

特に、コンサルティングを社会で広く活用していただくために、スタートアップを含めた数多くの事業会社のお客さまを増やしていきます。

具体的なアクションプランとして、自社社員とフリーランスによるハイブリッドなコンサルティング、事業会社向け正社員紹介の強化、スタートアップや地方創生支援、そして人材確保と生産性向上を、着実に実行していきます。

2つ目は、日本最大のハイエンド人材プラットフォームの実現です。圧倒的なハイエンド人材のデータベースを築き、競争優位性をさらに高めていきます。また、登録している人材、ハイエンド人材の活用を検討されるお客さまに対して、良質なサービスを提供できる基盤を作り上げていきます。

3つ目は、当社の事業規模を拡大するためのM&A・アライアンスの積極活用です。当社が培ってきたビジネスモデル、データベースをはじめとする情報資産を活用し、さらなる事業領域の拡大を図ります。

以上、3つの基本方針を進めていきます。

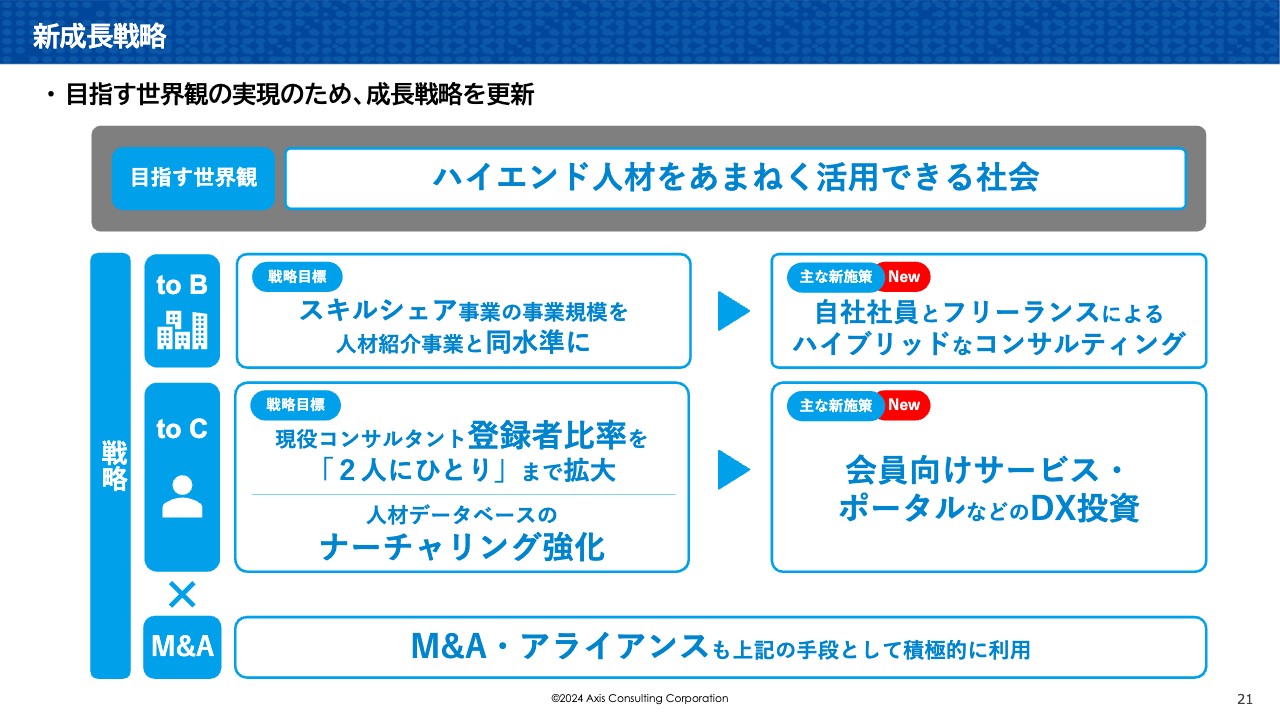

新成長戦略

新たに実施する施策を2つご紹介します。1つ目は、自社社員とフリーランスによるハイブリッドなコンサルティングです。秋頃に、サービスをスタートさせる予定です。

2つ目は、会員向けポータルの開発とサービスの充実です。現役コンサルタントの登録比率を50パーセントまで引き上げることを目標とします。

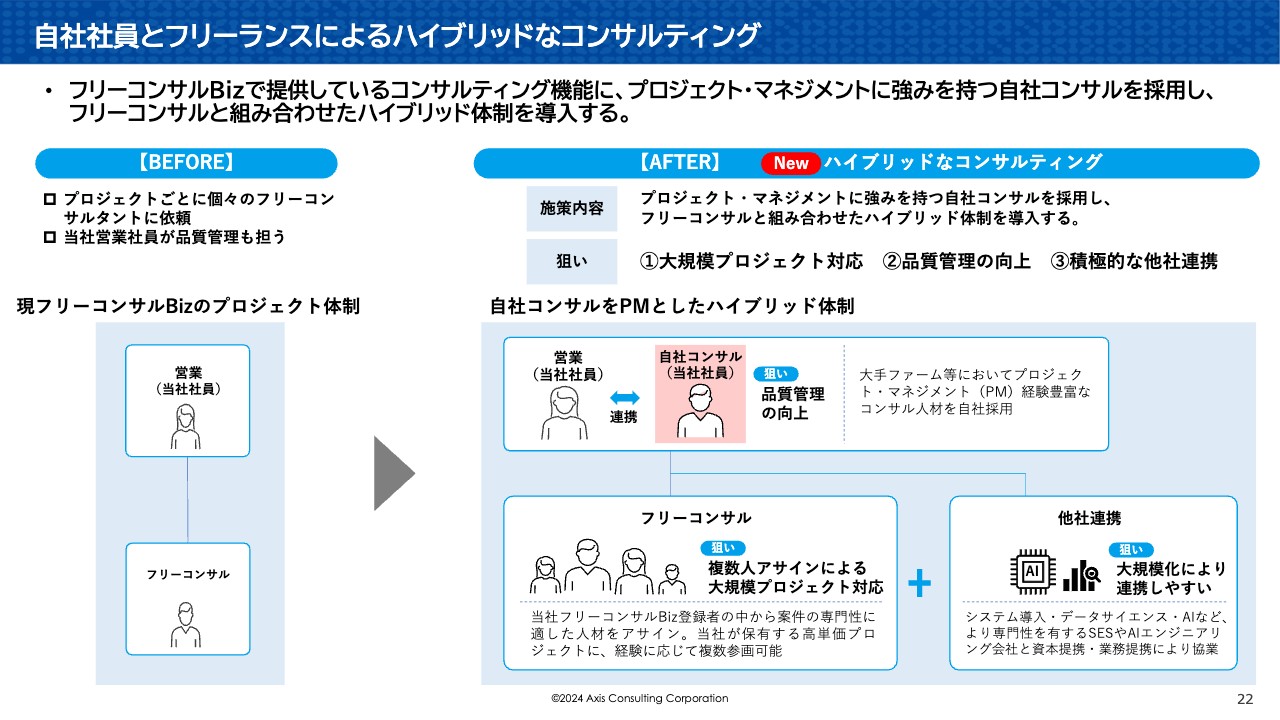

自社社員とフリーランスによるハイブリッドなコンサルティング

自社社員とフリーランスによるハイブリッドなコンサルティングについてご説明します。今期は、主要顧客の需要変化の対応にやや苦戦しましたが、対応範囲を広げ、ある程度の規模のプロジェクトまでまとめて対応できる体制を導入します。

当社に登録しているフリーランスと、プロジェクトマネージャーを担える自社の社員を組み合わせたコンサルティングを展開します。優秀なプロジェクトマネージャーの確保が重要となりますが、当社はコンサルタント経験者のデータベースを持ち、プロジェクトマネジメントの経験豊富な人材の確保が可能です。

サービスをご利用いただく企業は、経験豊富なプロジェクトマネージャーのもと、機動的なプロジェクトの組成が可能となります。さらに、プロジェクトの終了後の内製化、つまり正社員採用まで見据えたサービスが提供できるのは当社ならではの強みです。

このサービスにより、コンサルティングファーム向け、事業会社向け両方の活用機会を広げ、スキルシェアの規模拡大を図っていきます。

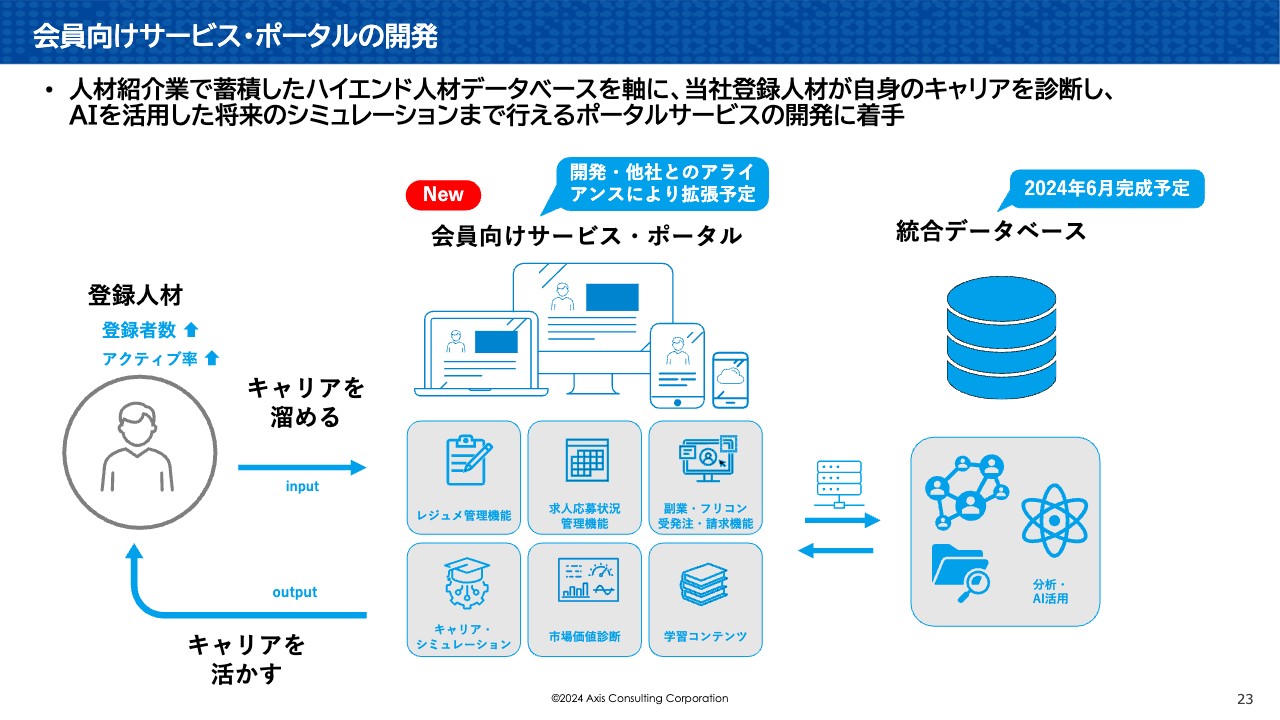

会員向けサービス・ポータルの開発

会員である登録人材向けのサービス・ポータルの開発についてです。

長年にわたり、ハイエンド人材の紹介で蓄積してきたデータを活用しながら、登録人材のキャリアサポートをはじめ、各サービスの利便性を高め、人材データベースのさらなる拡大を図ります。

データベースの整備は、予定どおり今期末の6月で完了する見込みです。いよいよコンテンツの開発に踏み込み、7月から開発をスタートします。また、事業提携等を使ったサービスの拡充も検討しています。

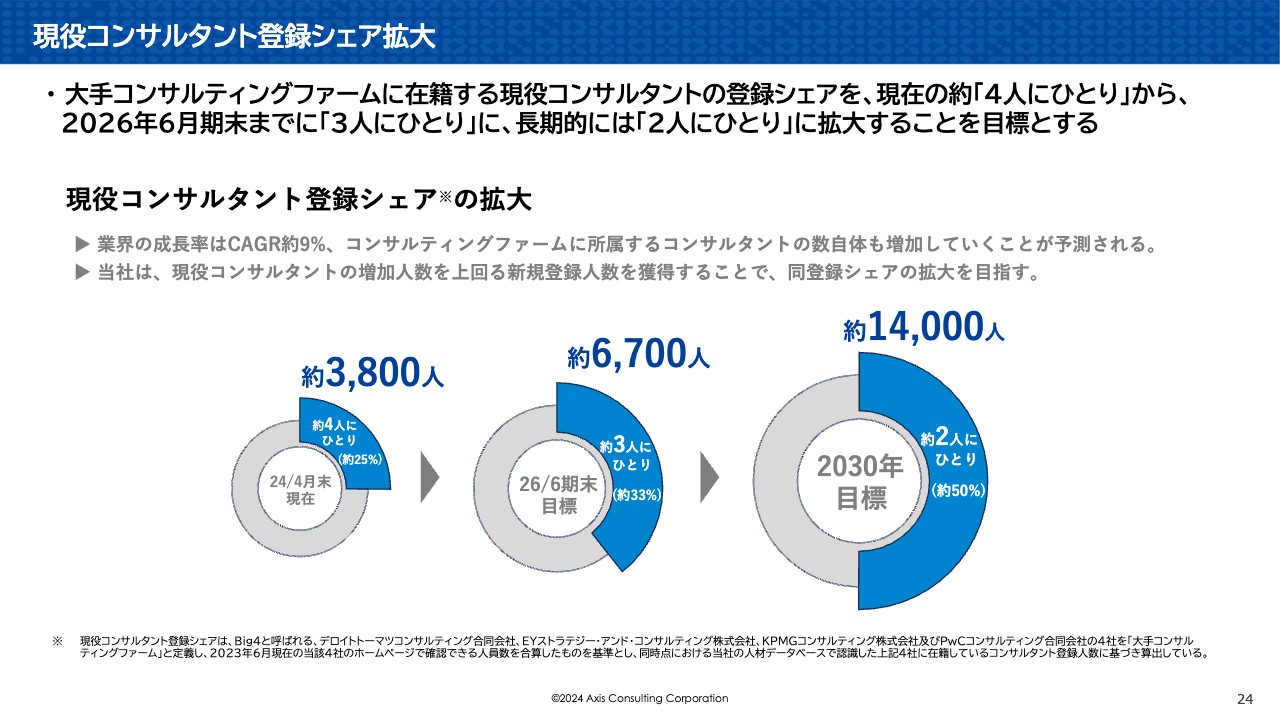

現役コンサルタント登録シェア拡大

以上の施策を通じて、大手コンサルティングファームに在籍する現役コンサルタントの登録シェアを現在の約4人に1人から、長期的には約2人に1人に拡大していきます。そして、現役コンサルタントやコンサルタント経験者を中心とした日本最大のハイエンド人材プラットフォームを構築し、ハイエンド人材をあまねく活用できる社会を実現したいと思います。

中長期の成長イメージ

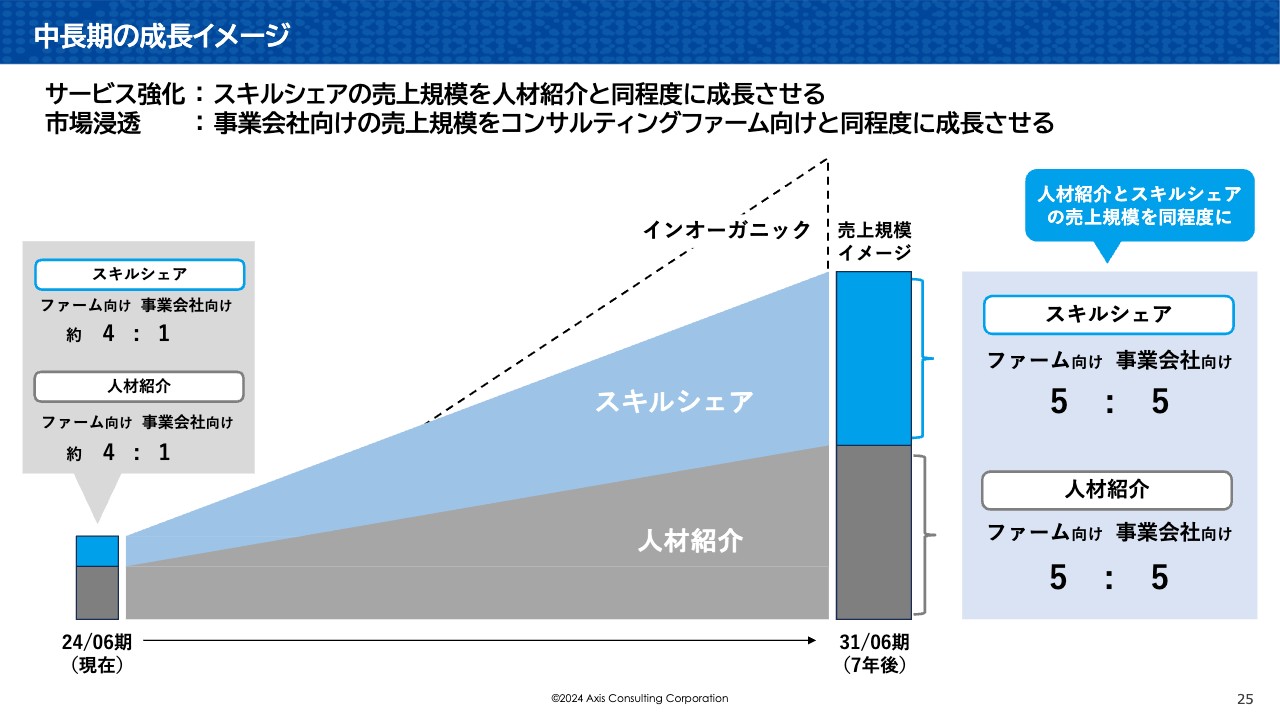

中長期的な成長イメージです。人材紹介とスキルシェアの売上を同規模とし、コンサルティングファーム向けと事業会社向けの売上割合も5対5に持っていきます。

ハイエンド人材の活躍の場を広げることと、当社の事業成長は同義であると考えています。これからも、あらゆる企業や組織の課題解決と価値創造のパートナーとして寄り添うと同時に、ハイエンド人材の柔軟な働き方や自律的なキャリア形成、活躍の場の広がりを提供していきます。

2024年6月期の業績推移は、営業利益は確保する見込みであるものの、売上高は期初予想に届かず、やむなく予想を修正しました。しかしながら、成長に向けた取り組みは着実に進んでいると考えています。ケンブリッジ・リサーチ研究所の吸収合併も決定し、組織強化を図り、新たな成長戦略を推進する体制も整えています。

また、人材採用の強化の一環として、東京本社のオフィスを健康経営、SDGsを取り入れた人を育てるオフィスへリニューアルしました。

これまでの取り組みが功を奏し、第4四半期の業績が四半期としては過去最高の売上高となる見込みです。投資家のみなさまにおかれましては、引き続きご支援のほどよろしくお願いします。

質疑応答:コンサルティングファームの人材需要見込みについて

「コンサルティングファームの人材需要について、今後はどうなるのでしょうか?」というご質問です。

ここ数年、コンサルティング業界は新卒の人気業種となっています。各コンサルティングファームは若手層を新卒で採用するケースが大変多く、この傾向は今後も続くと考えています。

しかしながら、若手層を増やすことができた一方で、それを束ねるマネージャーが圧倒的に不足している状況が続いています。コンサルティングファームにおいては、プロジェクトをまとめるマネージャーがいなければ案件を受注できず、売上につながりません。そのため、各コンサルティングファームはマネージャークラスの採用が急務となっています。

また、増加した若手層とのバランスが改善されなければ、マネージャー不足は解消されませんが、すぐに解消されるとは考えづらい状況です。そのため、マネージャー以上の人材については、強い需要がしばらくは続くと考えています。

日系ファームでは、マネージャー層のすぐ下あたり、シニアコンサルタントまで採用が増えていくのではないかと考えています。

質疑応答:人材紹介の売上単価の見通しについて

「人材紹介の売上単価はこれからも上昇するのでしょうか?」というご質問です。

人材紹介の売上の仕組みについてご説明します。人材紹介の売上は「候補者の理論年収×手数料率」で計算されますが、手数料率は業界平均で約30パーセントといわれています。当社の場合は、もう少し高い水準をベースにしていますが、採用する企業側の意向で引き上がることもあります。

また、採用意欲が高く「より良い人材を早く獲得したい」という場合には採用を急ぐため、手数料率が上がり、50パーセントやそれ以上となるケースもあります。

各コンサルティングファームにおいて、ある程度の差はあるものの、現在のマネージャー以上の圧倒的な不足感を鑑みると、手数料率を下げる方向に進むことはあまりなさそうです。現在のトレンドは、今しばらくは続くのではないかと予想しています。

質疑応答:採用状況について

「貴社での採用状況を教えてください。また、来期の採用はどのように実施されますか?」というご質問です。

今期、当社の採用は必ずしも順調とはいえませんでした。先ほどご説明したように、顧客の需要に変化があったため、採用ターゲットを変えたことが原因かと思います。

当初はキャリアアドバイザーの採用を増やすことを想定していましたが、それよりも企業側の対応として、顧客需要をとらえるための法人営業が重要となってきました。期中に対応ターゲットを変更したこともあり、採用活動が進まなかった時期もありました。

それでも、各事業、サービスのキーマンとなるマネージャーを一層強化することができました。やはり成長には要員の確保が必須であります。各サービスを束ねるマネージャーが強化できたため、来期はよりアグレッシブに採用に注力できると考えています。

質疑応答:配当方針について

配当についてのご質問です。

配当については、事業基盤を整え、安定したキャッシュフローを生み出せることが重要だと考えています。株主のみなさまへの利益還元は、重要な課題として認識しています。現時点では、配当の実施時期については未定としていますが、常に議論を重ねているところです。

質疑応答:人材需要の変化による影響について

「コンサルティングファームの人材需要の変化と、スキルシェアの業績との関係性を教えてください」というご質問です。

当社では、副業・兼業・フリーランスを「スキルシェア」と定義しています。そして、当社ブランドの「フリーコンサルBiz」の業績を作る要素は、大まかにいうと新規案件の獲得と既存クライアントの継続率の2つです。

主要顧客はコンサルティングファームですが、マネージャー以上の人材が枯渇しているため、そのポジションをフリーランスで対応するという動きがありました。当期においては、そのマッチングがなかなか難しかったことが、第1四半期、第2四半期に苦戦した大きな要因です。

マネージャー以上のポジションについては、専門性や経験などをしっかりとマッチングしなければ、すぐに契約を切り替えられてしまうことになります。そこで、社内のプロセスを改善し、チェックの精度を上げて対応した結果、契約の継続が増えてきました。

これによりストックビジネスがしっかりカタチになってきたということであります。また、先程の質問で当社の採用について触れましたが、当社ブランド「フリーコンサルBiz」のマネジメント体制を強化することができました。採用がうまく進んでいます。第4四半期の業績にも期待しており、来期に向けてもポジティブに考えています。

質疑応答:新成長戦略について

「新成長戦略のご説明がありましたが、貴社がコンサルティングを受託するということでしょうか? 顧客と競合しないのでしょうか?」というご質問です。

現在、「フリーコンサルBiz」の主要顧客は大手コンサルティングファームであり、この新サービスは主要顧客のニーズがあった領域でもあります。コンサルティングファームは、大きなプロジェクトを多く持っていますが、それに対応できるマネージャークラスが採用できていない、あるいは十分ではない状況です。

そのため、当社に「フリーランスのチームを出してほしい」「ある程度まとまった案件として対応してほしい」という依頼がありました。実は、以前からこのようなニーズはあったものの「当社がいつから対応できるか」が問題でしたが、マネジメントできるキーマンを採用したことにより体制が整ったため、2024年秋頃にサービスをスタートさせる予定となっています。

既存のコンサルティングファームが競合となるかという点については、大手コンサルティングファームの顧客は時価総額が数千億円以上の大企業が中心となります。一方で、ミドルサイズ以下の企業はコンサルティングをあまり利用しないケースを多く見てきました。当社の事業目的からは「ミドルサイズ以下の企業にもサービスの手を入れたい」という思いがあります。そのため、既存顧客と競合することは当面はないだろうと考えています。

質疑応答:広告宣伝費の削減内容について

「販管費のコントロールに関して、削減した広告宣伝費の内容を教えてください」というご質問です。

当社の広告宣伝費は、大きく分けて2種類あります。1つ目は、主に若手層の候補者を獲得するために使うものです。2つ目は、全社でのブランディングになります。

大手コンサルティングファームを中心に、若手層の採用が鈍化している中、戦略的かつ計画的に、若手層の候補者獲得のための支出を縮小させたことが大きな要因です。一方で、マネージャー以上の候補者獲得については、紹介や自社のデータベースを活用するケースが多くあります。そのため、候補者獲得のための広告宣伝費の割合は少なくなります。

また、コーポレートブランディングのための広告宣伝費も費用対効果を勘案しながら、投下する時期を慎重に見極めています。これらを総合的に判断したことにより、広告宣伝費の抑制につながったと分析しています。

質疑応答:中期経営計画について

「中期経営計画は公表しないのでしょうか?」というご質問です。

新成長戦略の概要でご説明したように、具体的な計画数値については、8月中旬の決算説明の際にお話しさせていただければと思います。中長期の成長イメージとしては、人材紹介とスキルシェアの事業を同規模にすること、コンサルティングファーム向けと事業会社向けも同規模とすることを目標としています。

コンサルティングファーム向けの人材紹介では、業界トップクラスのサービスを提供している自負があります。特にマネージャー以上の採用、支援実績については、いわゆるビッグ4と呼ばれるコンサルティングファーム、その他の主要顧客コンサルティングファームを含めても、1番手、2番手のポジションを築いています。

その強みを活かしながら、これまで培ってきた豊富なコンサル人材、ハイエンド人材のデータベースを活用し、スキルシェアサービス、事業会社向けの展開を大きく拡大させていきたいと考えています。

今後は、日本に数多くあるミドルサイズ以下の企業もDX投資に移っていくと考えており、対事業会社への展開を進めていきます。今期はスキルシェアだけではなく、人材紹介のキーマンも採用しました。ハイエンド人材の活用の場をより広げ、対事業会社の営業戦略をしっかりと拡大しながら、着実に前進できるよう取り組んでいきたいと考えています。

以上で、当社の会社説明会を終了します。ご参加いただき誠にありがとうございました。

この銘柄の最新ニュース

アクシスCのニュース一覧- アクシスコンサルティング---CxOマッチングサービス「CxO-Pass」登録者数1,000名突破 2026/01/20

- CxO人材不足を背景に、副業CxOという新たな経営人材活用モデルが拡大 「CxO-Pass」登録者数1,000名突破 2026/01/16

- AI時代の起業家を育てる事業創出プログラム「AXIS Matching Accelerator Program」採択8チームを決定 2026/01/15

- 【新年第一弾】 対談動画公開 | インフルエンサーちょる子氏×代表取締役社長COO伊藤 2026/01/07

- 東京理科大学インベストメント・マネジメントと先端科学分野に特化したアクセラレーションプログラム「TUSIDE起業加速プログラム」を実施 2025/12/22

マーケットニュース

- 10時の日経平均は16円高の5万2901円、アドテストが123.01円押し上げ (01/27)

- <注目銘柄>=エアロエッジ、航空機部品でニッチトップの実力開花 (01/27)

-

ファナックは3日ぶり反発、4~12月期の最終利益14%増を好感

(01/27)

ファナックは3日ぶり反発、4~12月期の最終利益14%増を好感

(01/27)

- 三菱重が6日続落、トランプ米政権の国防費増額圧力もテクニカルな下値模索が続く (01/27)

おすすめ条件でスクリーニングされた銘柄を見る

アクシスコンサルティングの取引履歴を振り返りませんか?

アクシスコンサルティングの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。