INFORICHのニュース

【QAあり】INFORICH、1Q売上高がYoY+45%の躍進 業績予想に対しての進捗率も前年実績を上回り好調に推移

FY2024 第1四半期 決算説明会 目次

秋山広宣氏(以下、秋山):株式会社INFORICH決算説明会にご参加いただき、誠にありがとうございます。代表取締役社長兼執行役員CEOの秋山です。本日は、取締役兼執行役員CFOの橋本と2名でご説明します。よろしくお願いします。

本日の流れは目次のとおりです。決算のサマリーと第1四半期の業績についてお話しした後、第1四半期のトピックスをご紹介します。

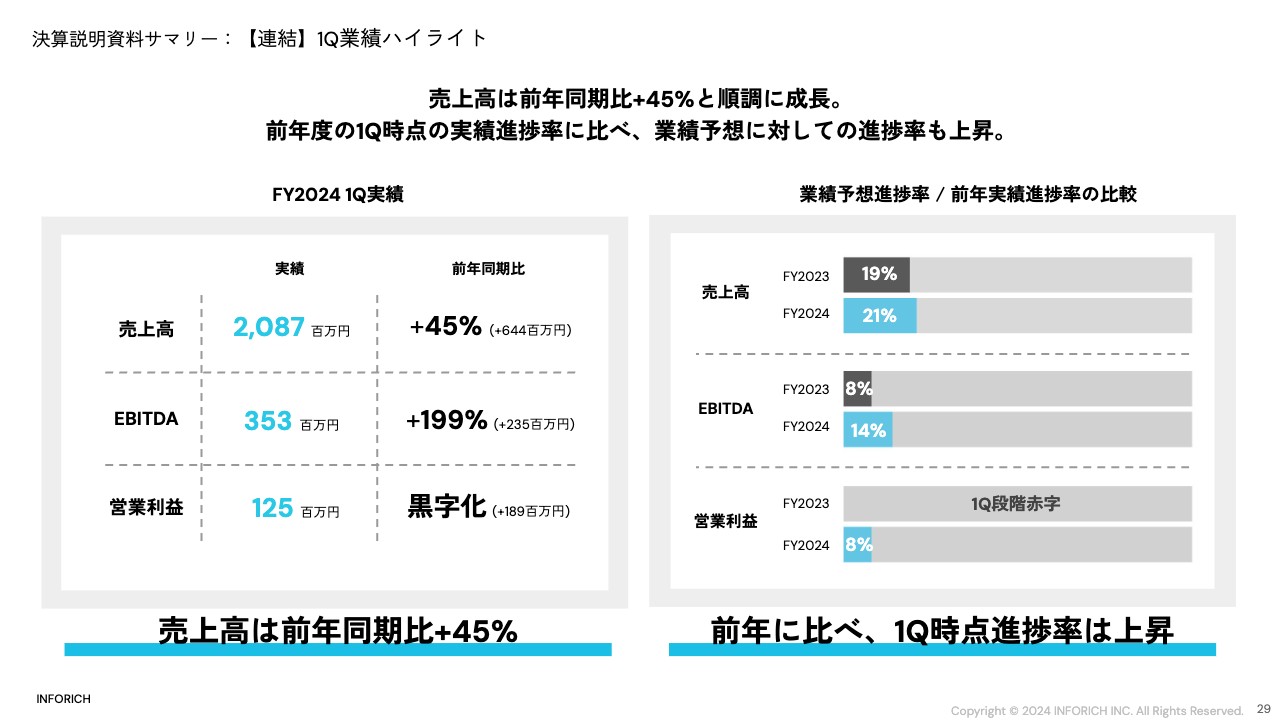

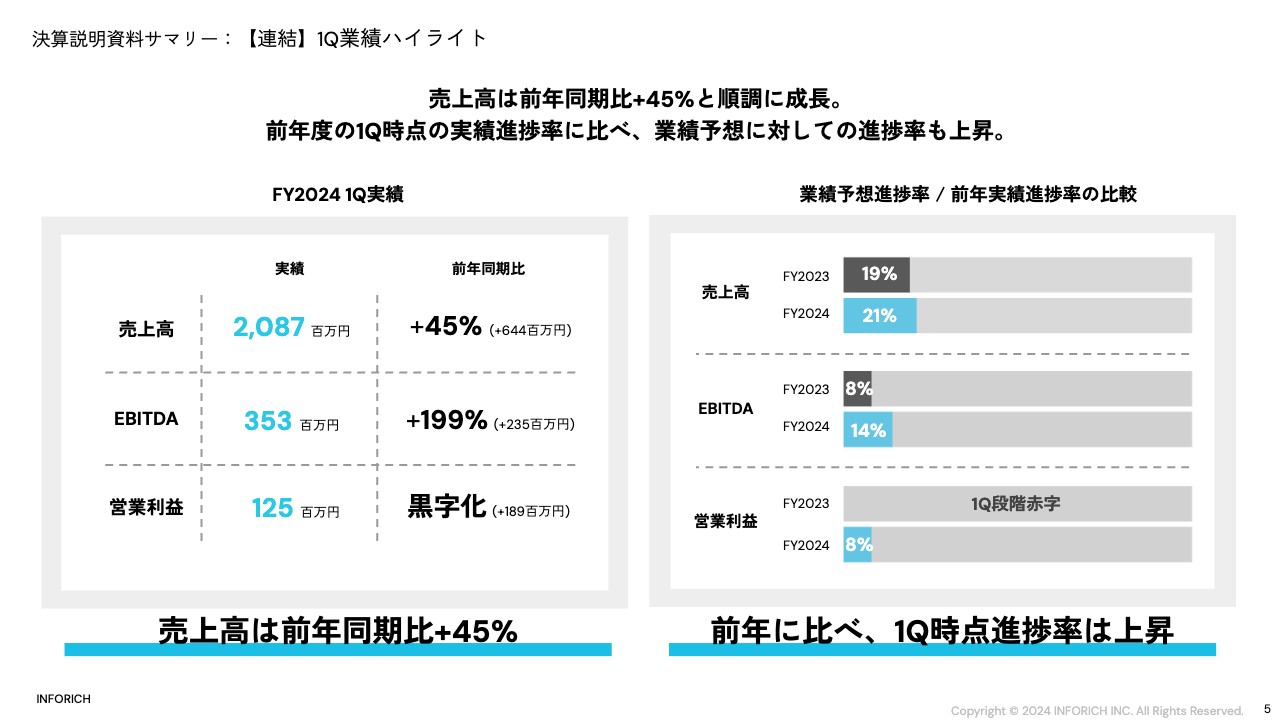

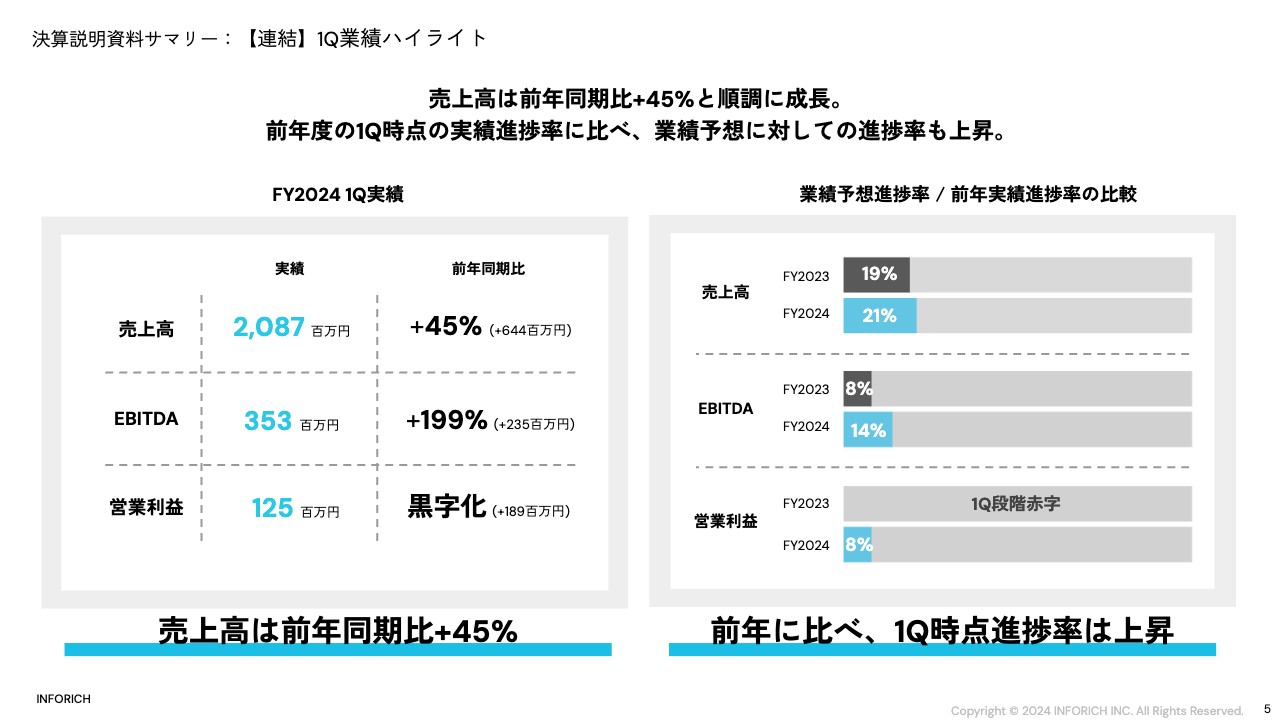

決算説明資料サマリー:【連結】1Q業績ハイライト

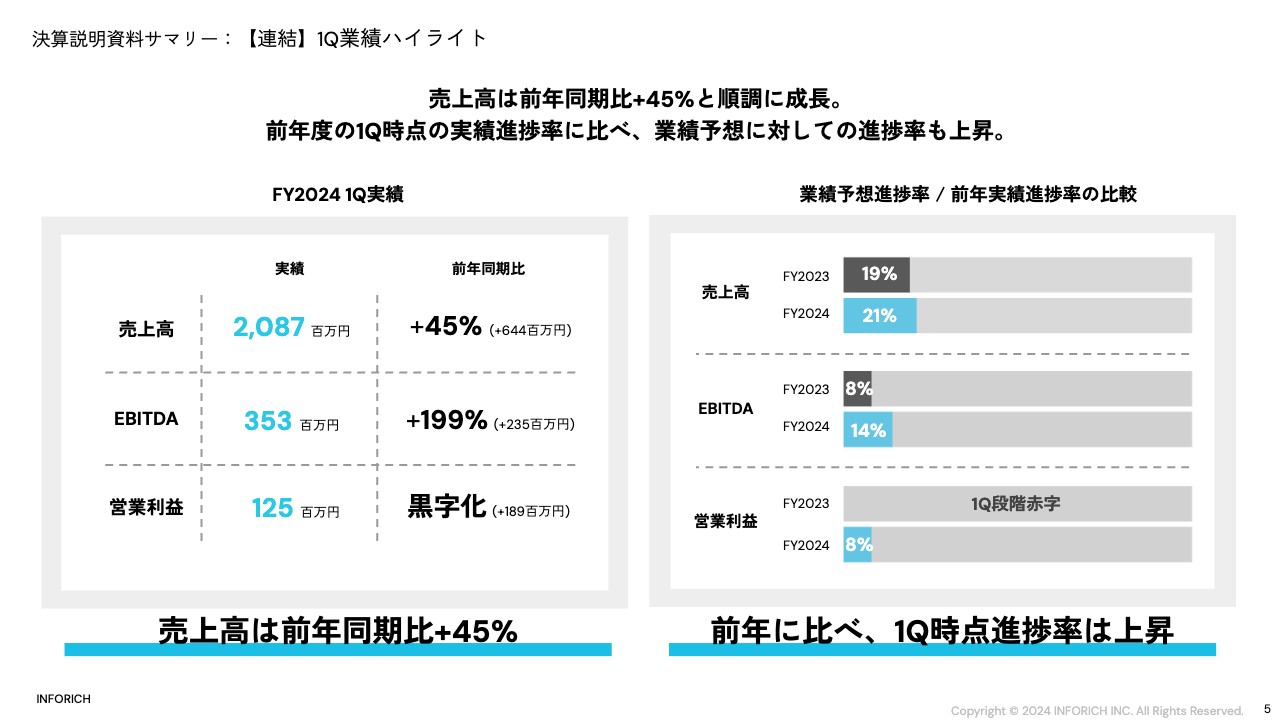

それでは、サマリーについてご説明します。前回決算で、季節性により、第4四半期に比べて第1四半期は売上が減少するとお伝えしていました。そのとおり、第1四半期は季節性の影響を受けたものの、売上高は前年同期比45パーセント増となり、年間でいえば想定どおり順調に成長を続けています。

進捗率で見ると、売上高は昨年の19パーセントに対し、今期は21パーセントです。EBITDAは昨年の8パーセントに対し、14パーセントとなっています。営業利益は、昨年赤字だったところ、8パーセントと進捗しました。進捗率で見ても、前期より好調に着地しました。

今期の着地は予想どおりで、むしろ第1四半期では予想以上の着地を迎えたこと、そして昨年以上に順調な着地で進んでいることを、ここで強調させていただきたいと思います。

FY2024 1Q 業績ハイライト:【連結】売上高・EBITDA・営業利益の推移(四半期)

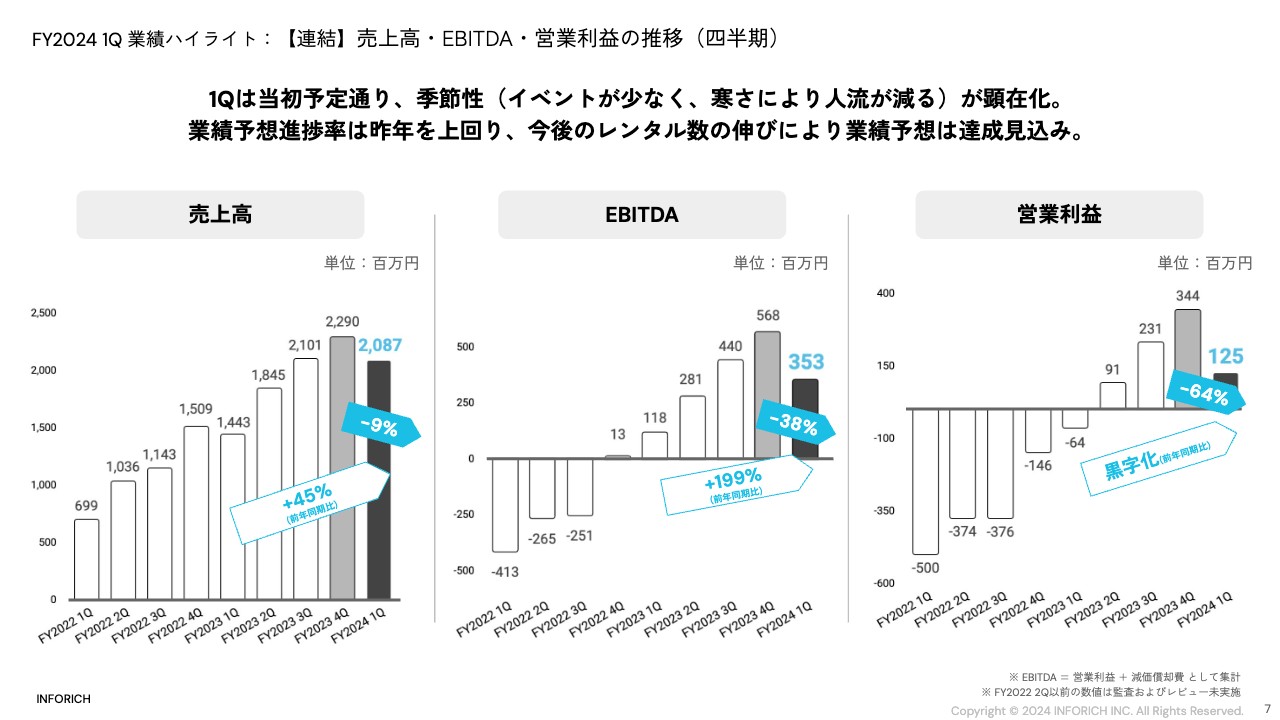

橋本祐樹氏(以下、橋本):業績について具体的にお話ししていきます。スライドは、四半期ごとの推移になります。売上高については、当初の想定どおり季節性が顕在化しました。1月、2月とイベントが少なく、寒さも厳しく、2月については日数も少ないというところから人流が減り、レンタルの需要も低下します。

後ほど、以前開示したものと合わせて、どのような想定だったのかについても、ご説明したいと思っています。

売上高の影響を受けて、EBITDAも前四半期比で38パーセント減となっていますが、前年同期比では199パーセント増と、引き続き大きく成長しています。営業利益も同様の動きとなっており、前四半期比では64パーセント減ですが、前年同期比で見ると第1四半期初の黒字化となっています。

季節性によって売上が低下したとしても、黒字を維持できる体質、エコノミクスになっています。従来お話ししているとおり、事業規模が拡大することによって費用効率が良くなるというところを、第1四半期でも体現できたと自負しています。

EBITDA、営業利益のそれぞれが、第1四半期の業績予想に対して上回る着地となっており、第2四半期以降の成長によって、年度の業績予想も問題なく達成する見込みとなっています。

FY2024 1Q 業績ハイライト:【連結】損益計算書

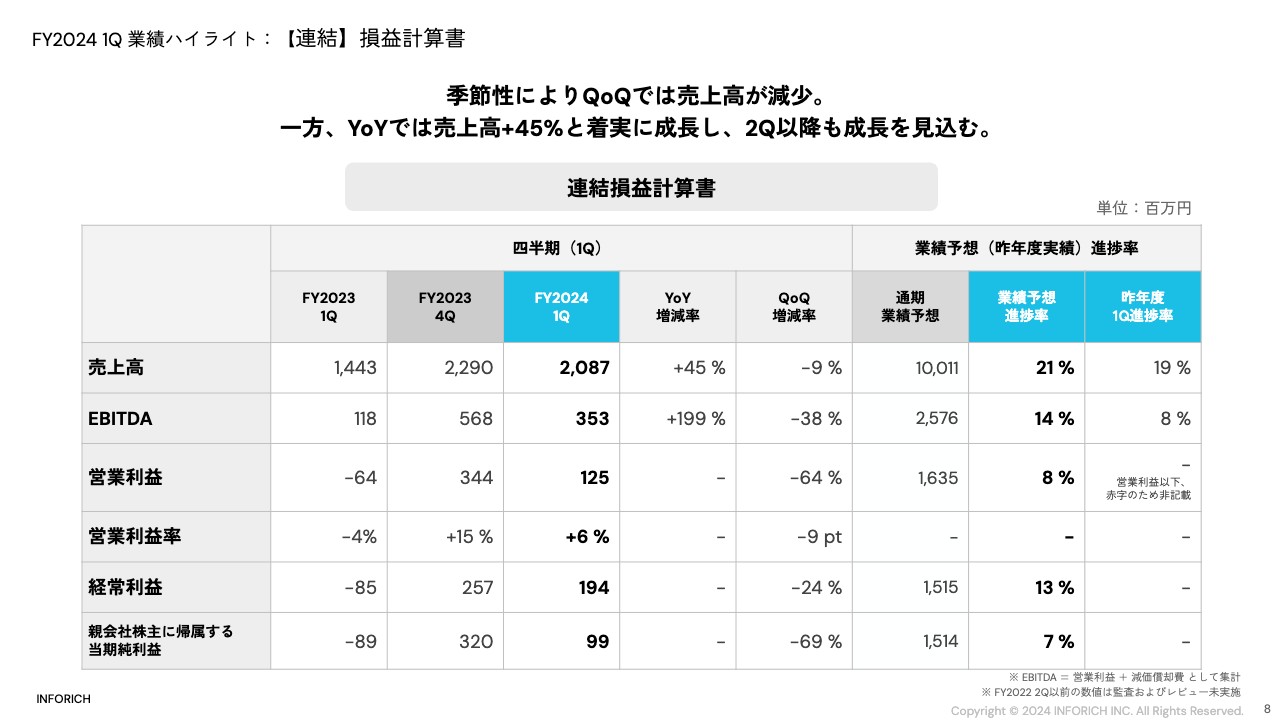

スライドに、P/Lの表を掲載しています。営業利益までは、先ほどのご説明のとおりです。経常利益、親会社株主に帰属する四半期純利益も、第1四半期としては初の黒字化となり、進捗率も昨年に比べて上昇しました。

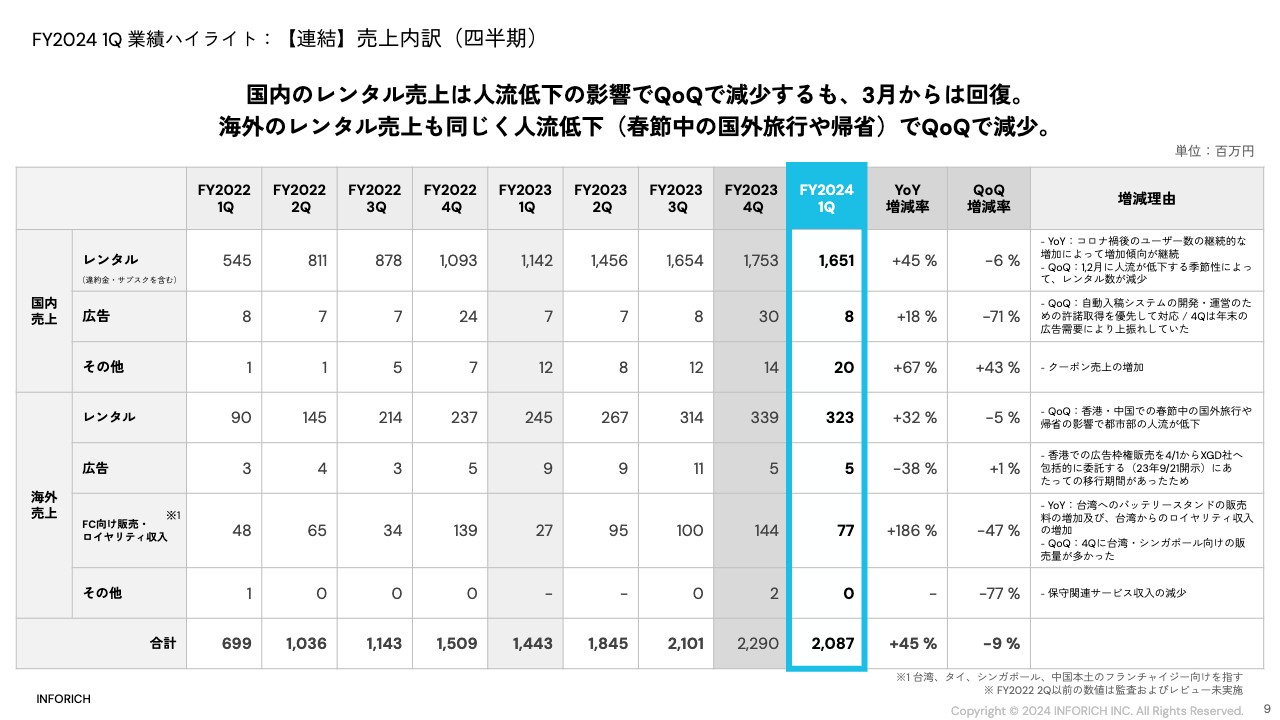

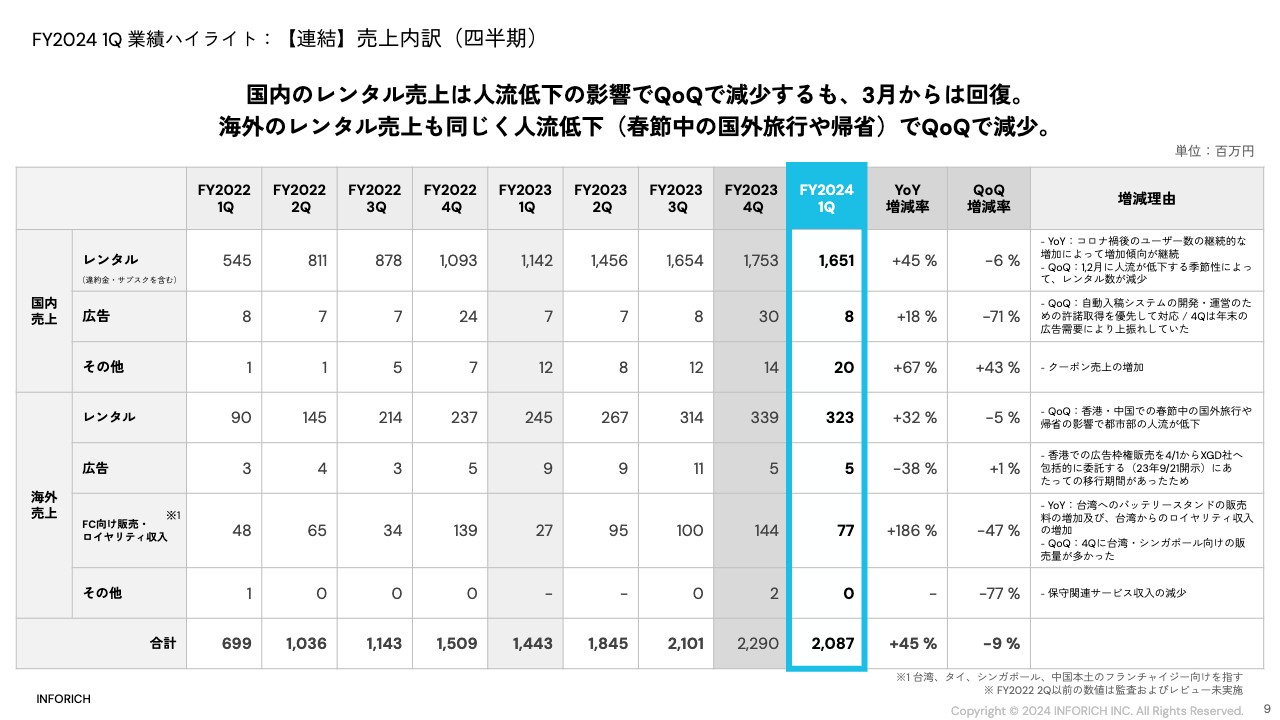

FY2024 1Q 業績ハイライト:【連結】売上内訳(四半期)

売上内訳です。国内のレンタルは、先ほどお話ししたとおり、1月から2月の人流低下によって、QoQで6パーセント減となっています。

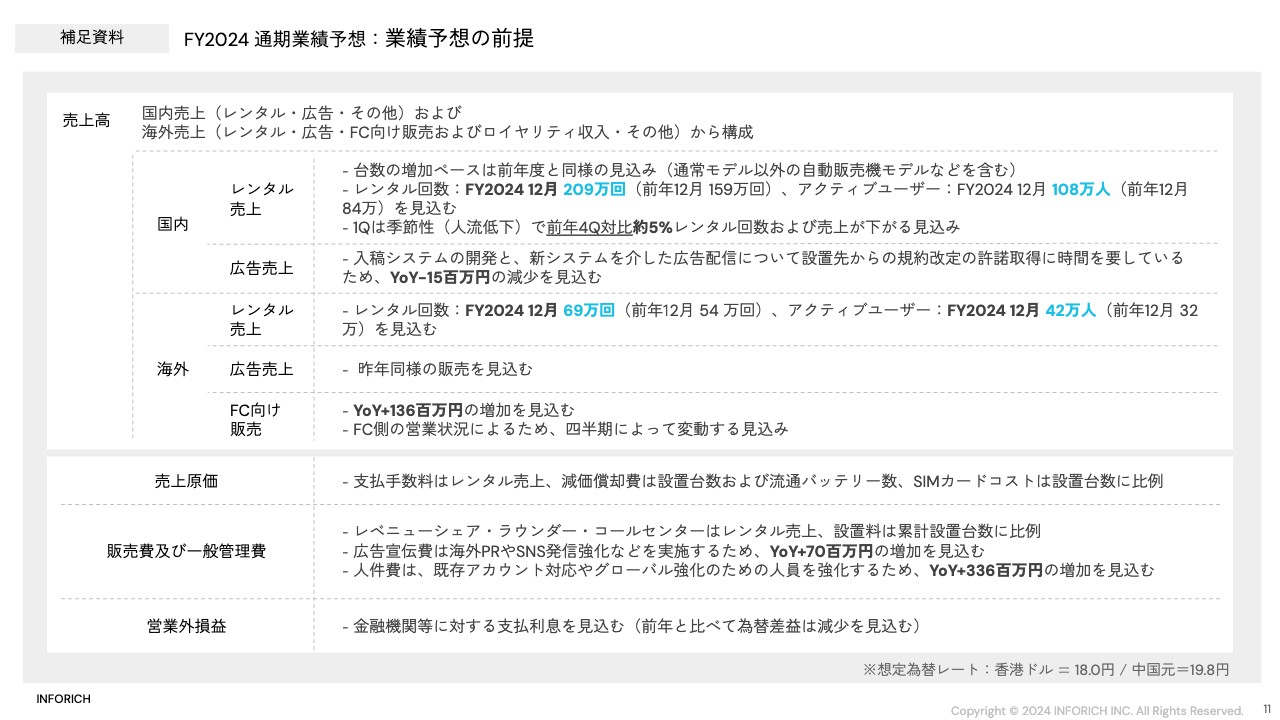

FY2024 通期業績予想:業績予想の前提

2月に発表した業績予想の前提に記載のとおり、もともと第1四半期はQoQでレンタル売上も減少という着地を想定していましたが、そのとおりの実績となっています。後ほど、さらに細かく、人流がどのような動きだったのかについても、あわせてご説明したいと思います。

国内の広告については、従前からお伝えしているとおり、自動入稿システムの開発・運営のための許諾取得を優先して動いています。昨年末に広告需要が高く出ているため、第4四半期比で減少となっています。

海外については、香港・中国での春節の期間中、国外に移動する人が多かったことから、QoQでは減少しました。

フランチャイズ向けについても、従前からお伝えしているとおり、販売タイミングによって少しデコボコとします。第4四半期に比べると販売量の減少ということで、QoQでは減少となっています。YoYで見ると、フランチャイジーが増えてきていることを享受している第1四半期だったと思っています。

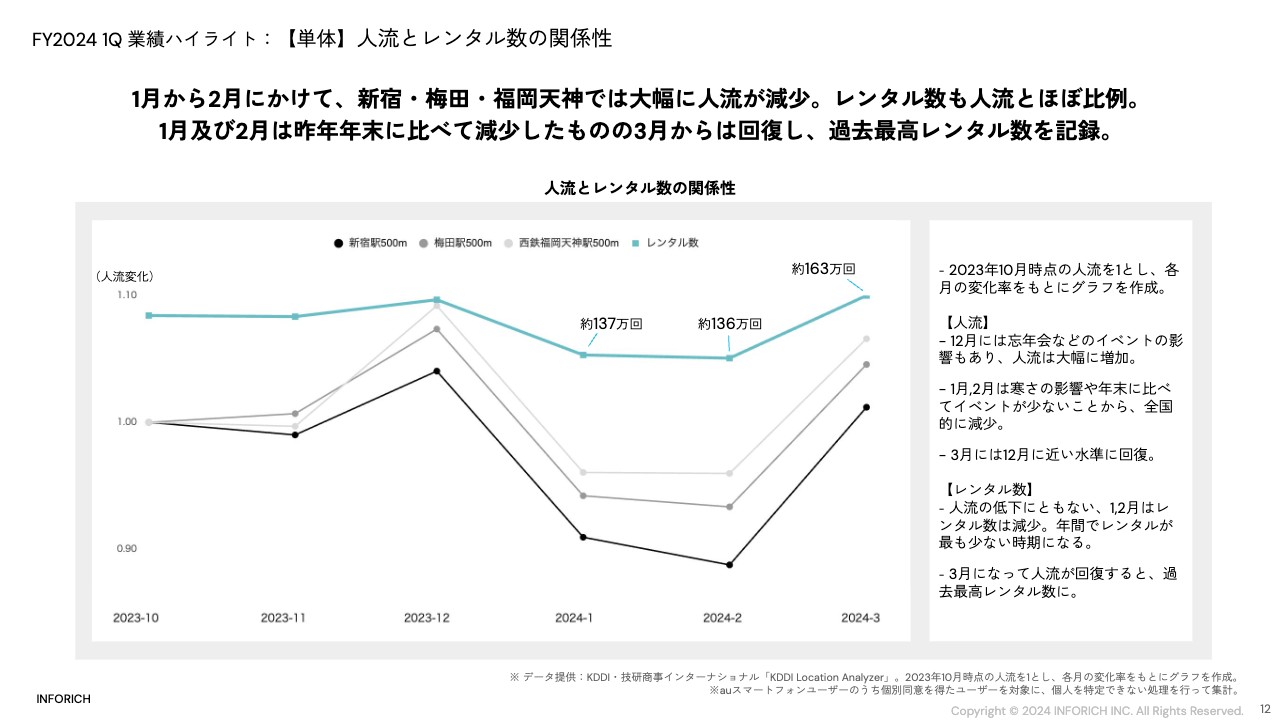

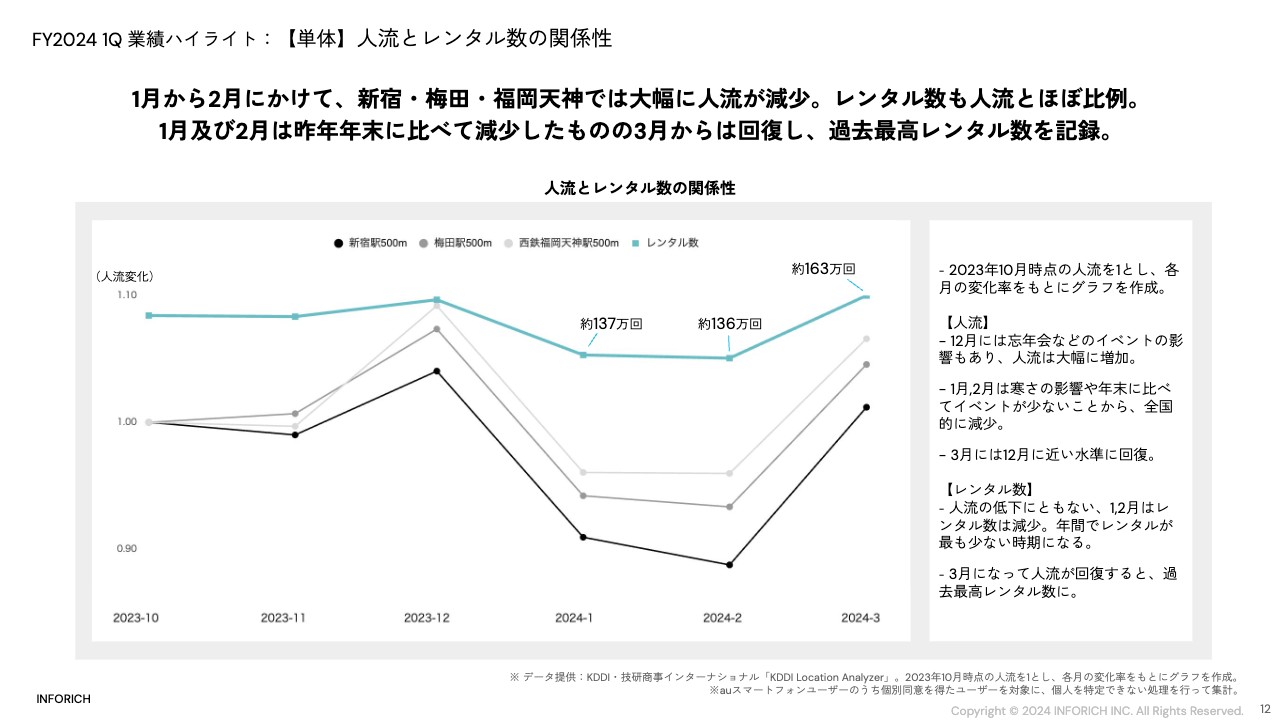

FY2024 1Q 業績ハイライト:【単体】人流とレンタル数の関係性

国内のレンタル売上に関連するデータとして、いくつか定点観測しているデータがあり、その1つとして人流データがあります。スライドの青色のグラフが、国内のレンタル数の合計を月次で表したものです。その下の3つのグラフが、10月を起点とした主要エリアの人流の増減率を表しています。

こちらを見ていただくと、新宿・梅田・福岡天神すべてのエリアで、1月及び2月に人流が大きく低下していることがわかるかと思います。特に新宿は、人流の低下が大きく見られます。これに連動するかたちで、レンタル数も減少しています。

先ほどお話ししたとおり、2月は日数が少ないこともあり、年間で見ると最もレンタル数が少ない時期となります。しかし3月を見ていただくと、人流に合わせてレンタル数が回復し、月間のレンタル数としては過去最高となっています。

人流以外のところで言うと、想定どおり順調に成長していることがおわかりいただけるかと思います。

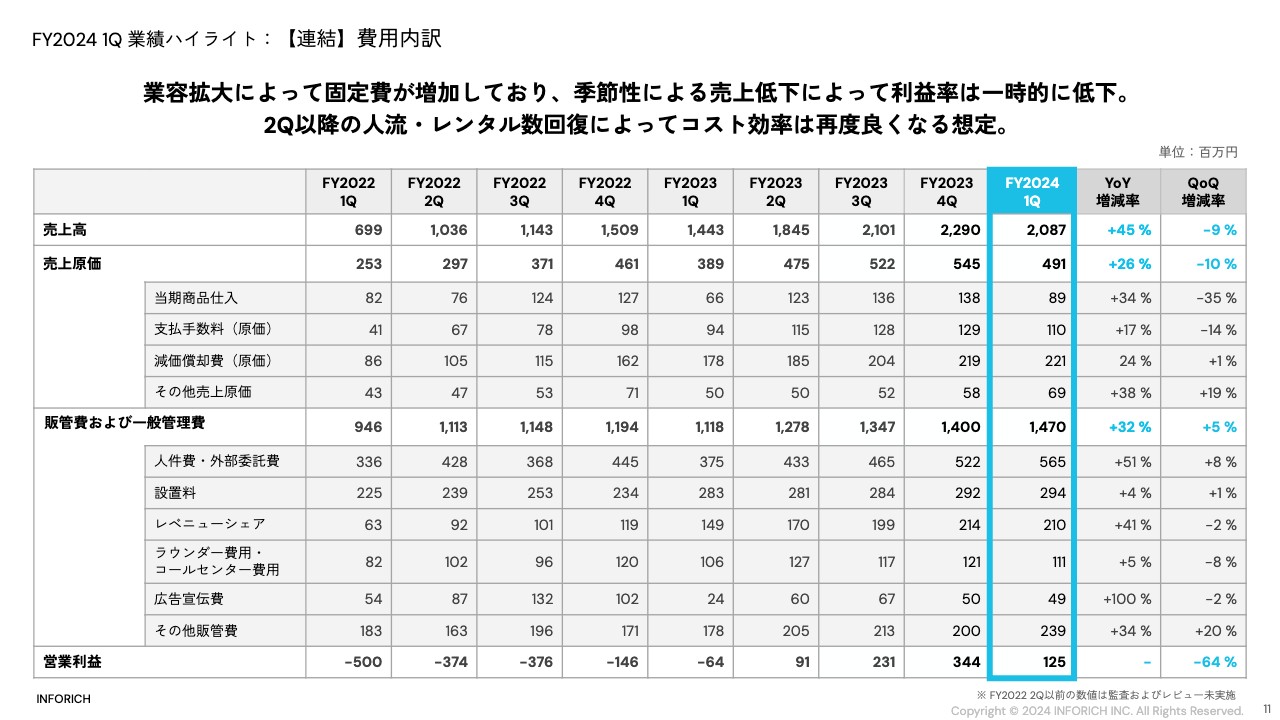

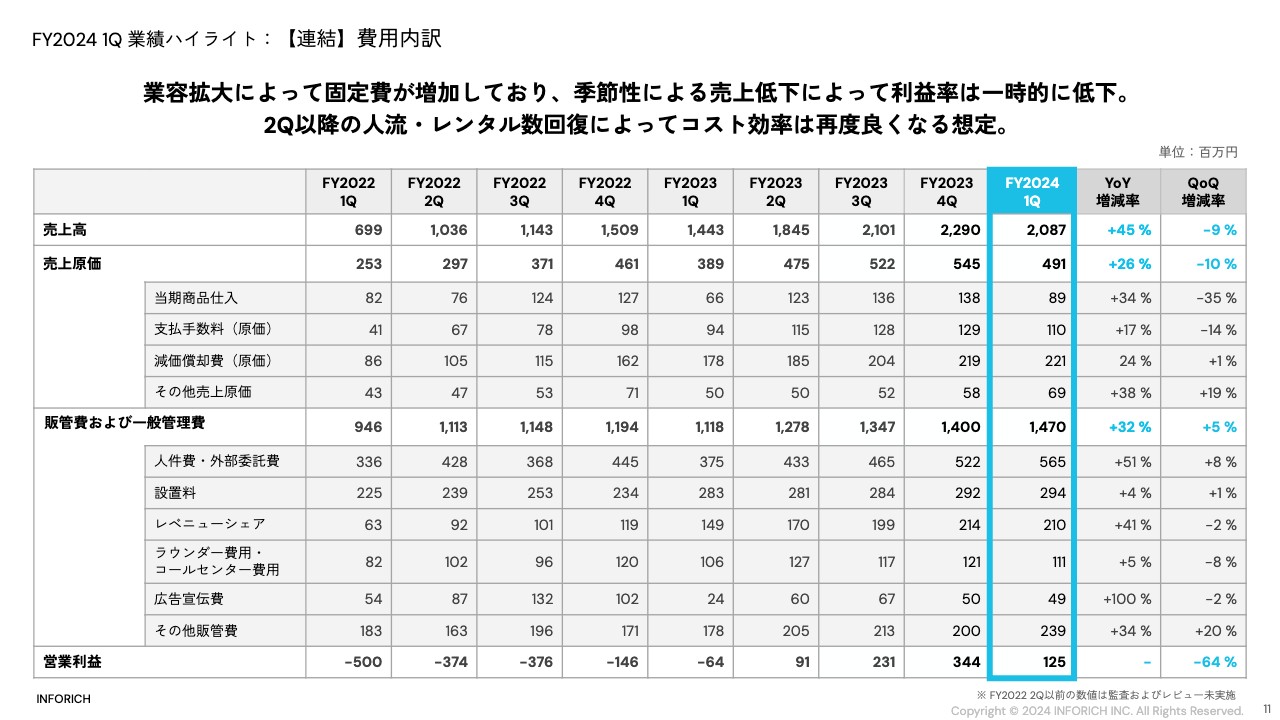

FY2024 1Q 業績ハイライト:【連結】費用内訳

費用の内訳についてです。こちらもYoYで見ていただくと、売上高の増加率45パーセントに対し、売上原価と販売管理費および一般管理費は、それぞれマイナス2パーセントとプラス13パーセントということで、売上増加率比では十分に抑制できています。

業容拡大により固定費は増加している部分はありますが、季節性の売上低下が利益率の一時低下につながっています。第2四半期以降、人流回復およびレンタル回復によってコスト効率が良くなり、利益率もまた順調に伸びていくという想定になります。

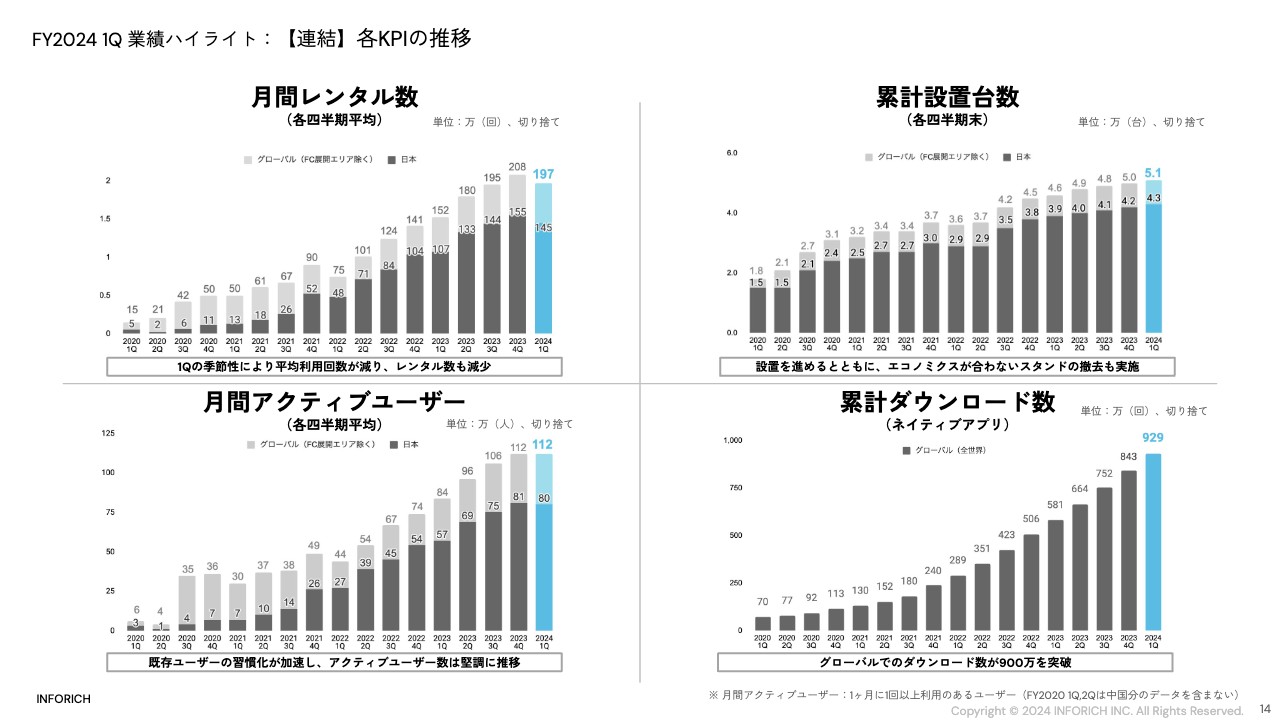

FY2024 1Q 業績ハイライト:【連結】各KPIの推移

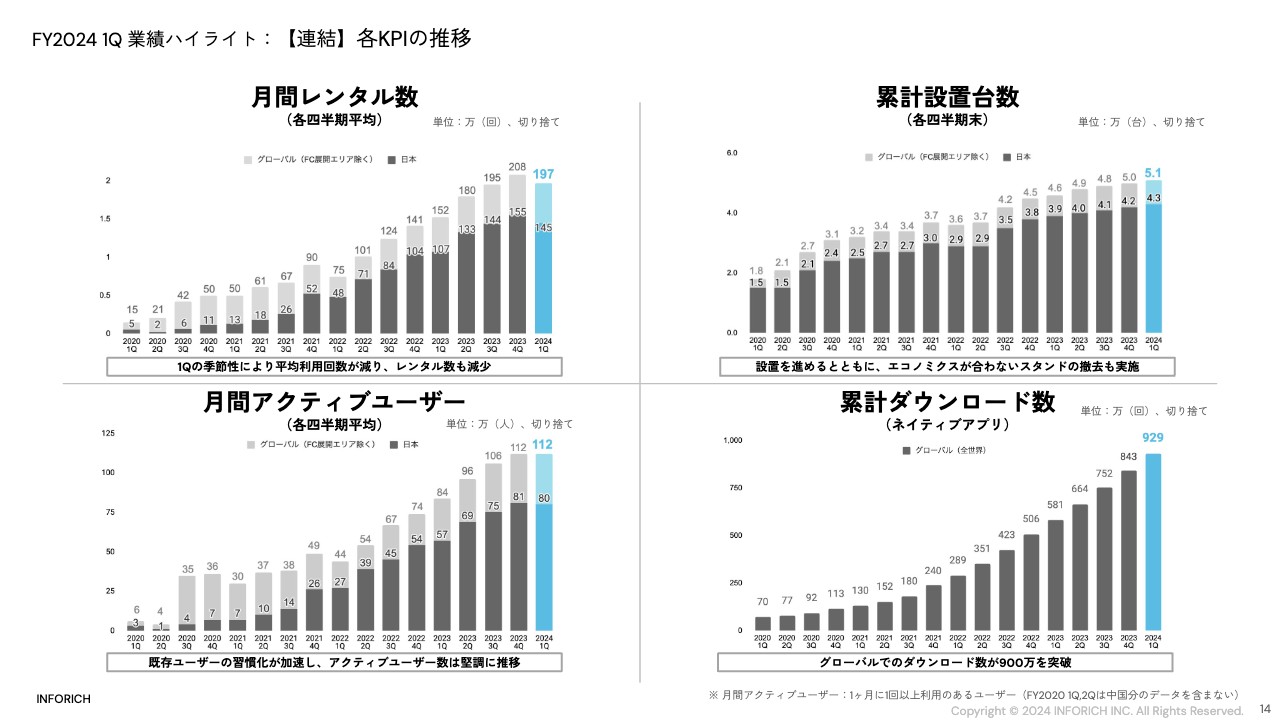

KPIの推移についてです。スライド左上が月間レンタル数の各四半期平均になります。季節性の影響を受けてQoQでは減少しているものの、YoYではしっかり成長している状況です。

右上の設置台数についても、今までどおりのスピードで着実に拡大している状況です。

左下のアクティブユーザーについては、レンタル数に比べると少し横ばいに見えるかと思います。第1四半期自体が弱い季節のため、新規ユーザーの流入にも一定の減少が見られましたが、引き続き新規ユーザーが積み上がっている状況です。

新規ユーザーが積み上がって、次の月以降には既存ユーザーとして増えてきている影響があり、MAUとしてはほぼ横ばい、日本で言うと少し減少となっています。こちらも季節性や人流によって減っているものとご理解いただければ幸いです。

右下のネイティブアプリダウンロード数についても順調に伸び、900万ダウンロードを超えてきています。ネイティブのみとなっているため、ミニプログラム、ミニアプリなどは含んでいない数字となっています。

FY2024 1Q 業績ハイライト:【連結】台あたりエコノミクスの推移

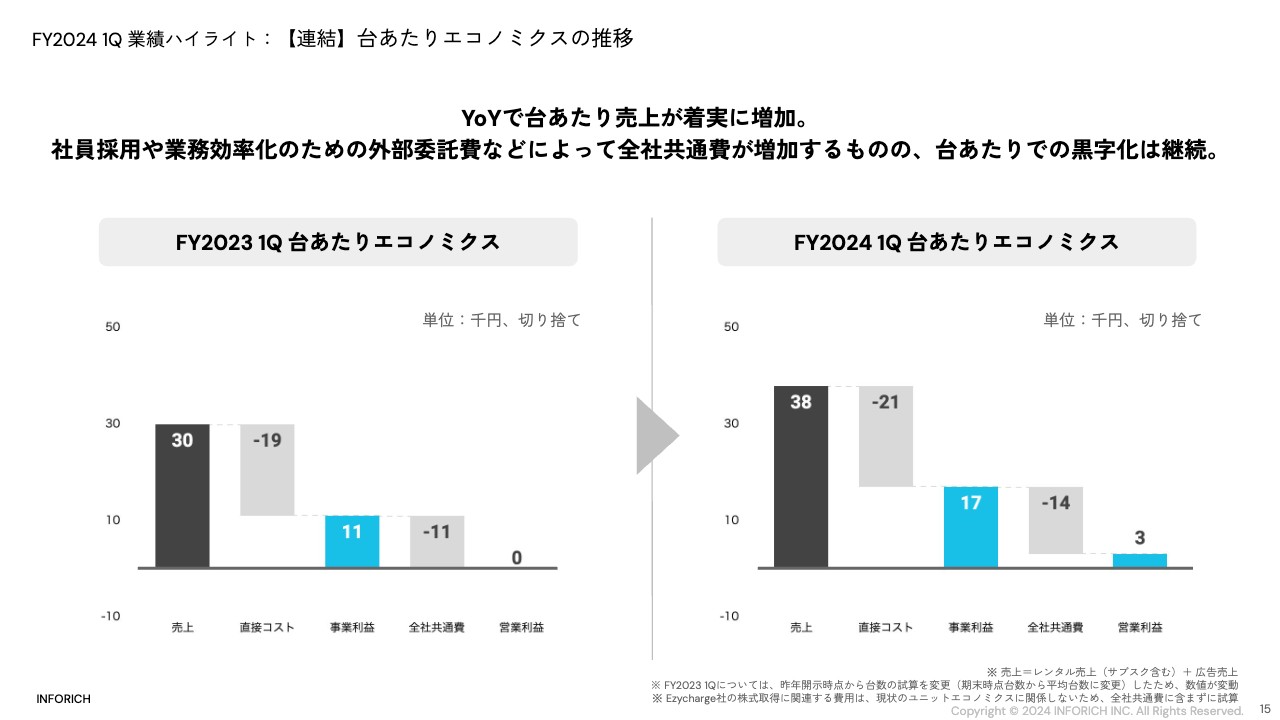

1台あたりのエコノミクスについてです。YoYを見ていただくと、売上高が着実に成長している一方で、直接コストと全社共通費のそれぞれが増加を抑えているというグラフになります。

引き続き、高稼働の設置や、既存の設置箇所も目につくように店内に置くなど、細かな修正を行うことで、順調にユーザーが増え続けています。台当たりのレンタル数、台当たりの売上のそれぞれが増加につながっています。

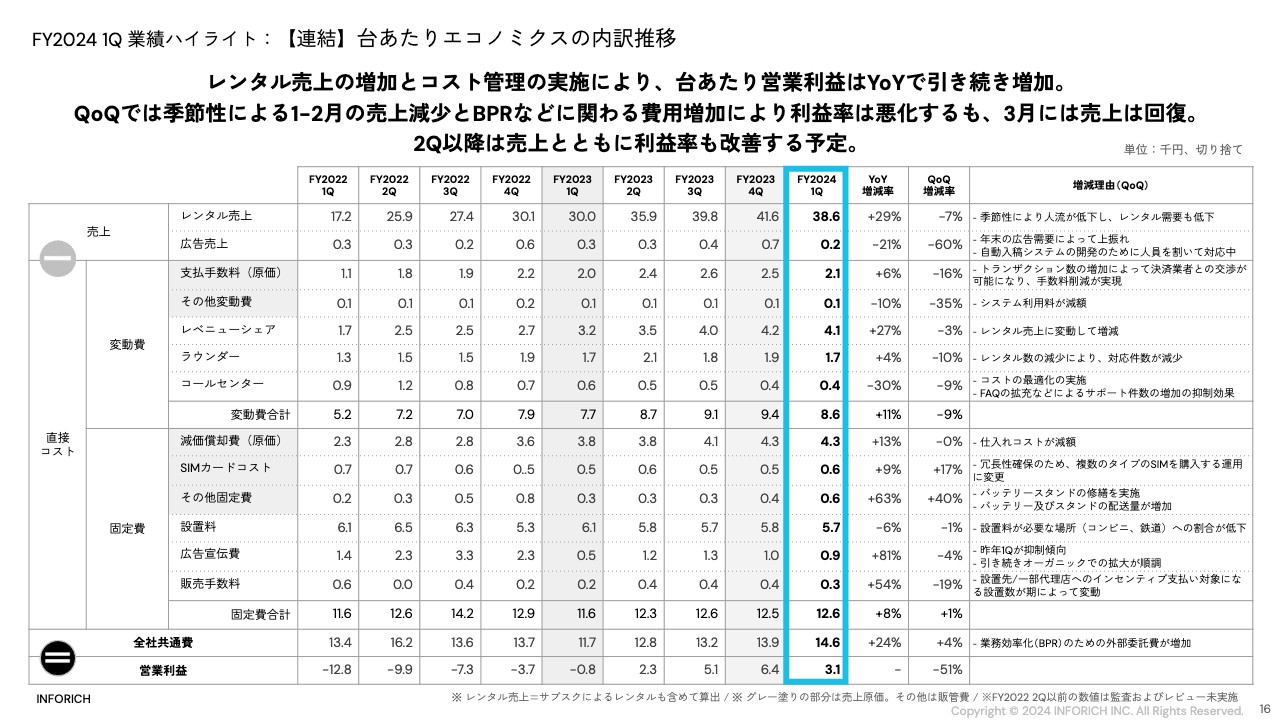

FY2024 1Q 業績ハイライト:【連結】台あたりエコノミクスの内訳推移

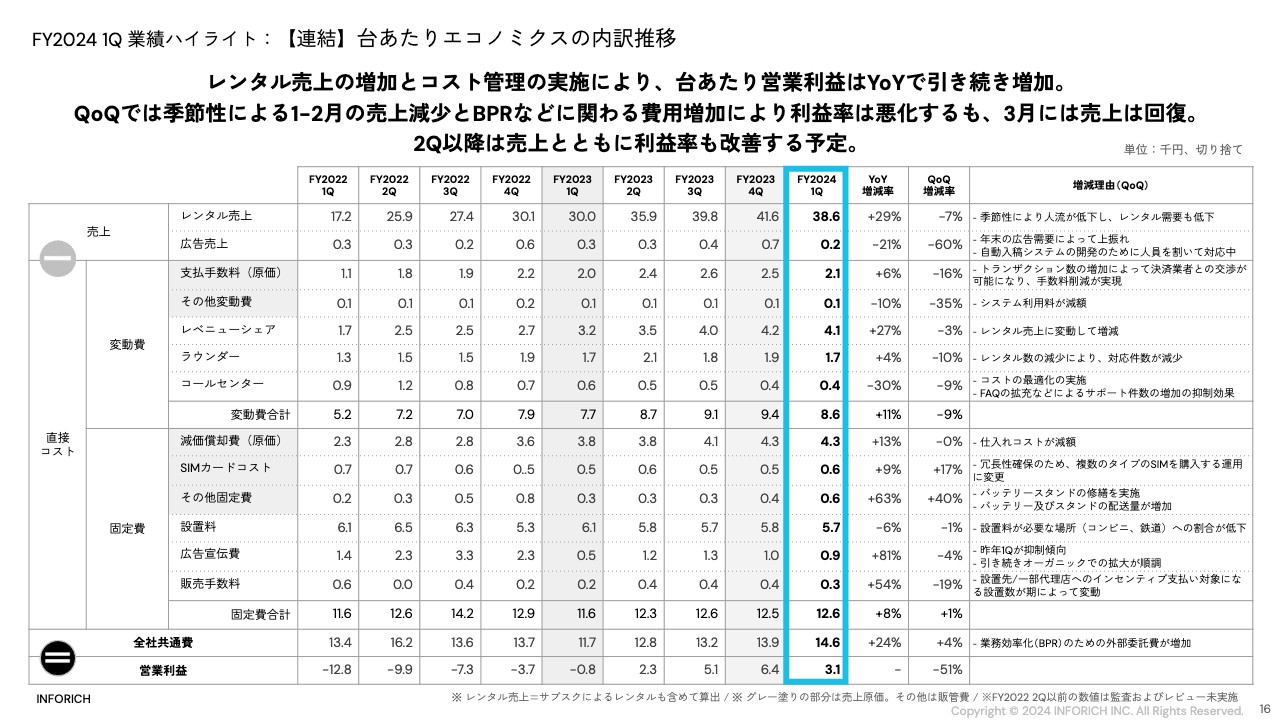

スライドに、台あたりエコノミクスの詳細を掲載しています。売上高は、先ほどのご説明のとおり、YoYでは着実に増加し、QoQでは季節性の影響を受けて減少しています。1月から2月における季節性の影響を受けたものの、3月には回復しました。第2四半期以降も順調に回復していくものと見込んでいます。

直接コストの変動費合計と固定費合計について、それぞれご説明します。変動費については売上と連動するものですが、コスト効率化もしっかり進んでおり、YoYで見ると増加率は抑えています。同じく固定費のところも、売上増加率に対しては抑制できています。

先ほどの費用内訳のところと同じご説明になりますが、今回、利益率が悪化したのは、季節性による売上減少というところのみですので、第2四半期以降に売上が回復することによって、利益率は再度回復ないしさらに改善していく見込みとなっています。

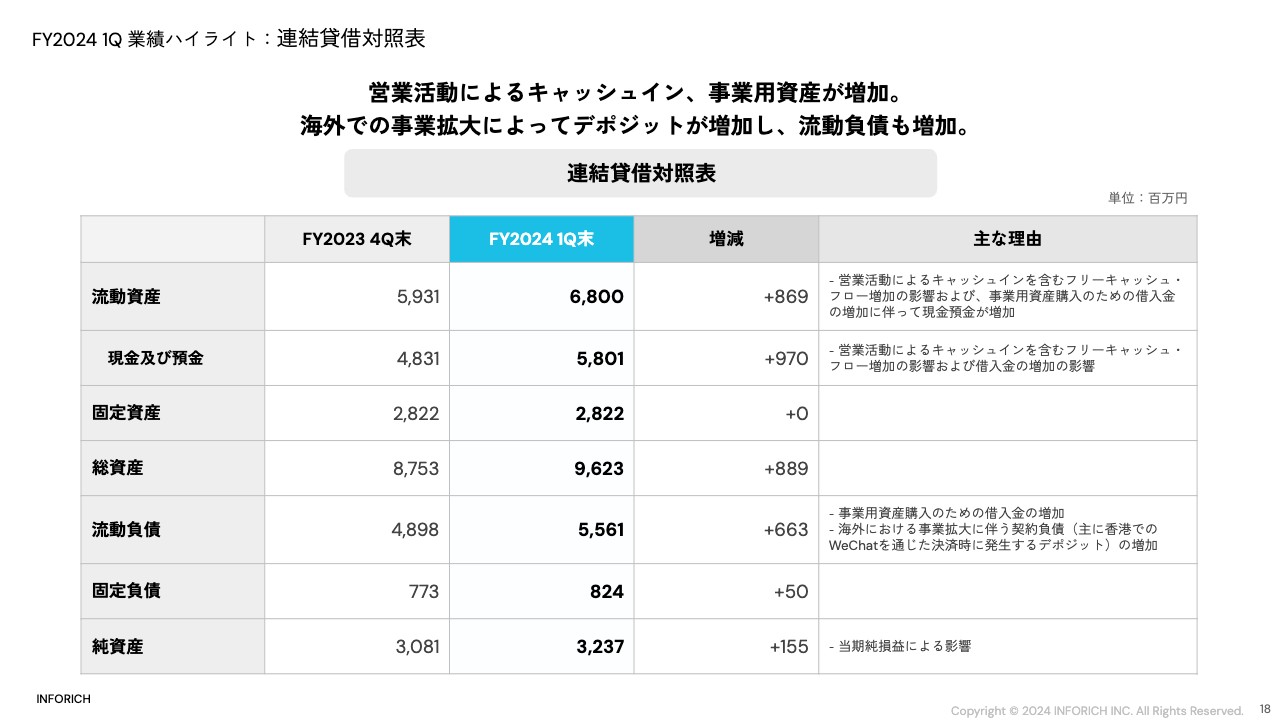

FY2024 1Q 業績ハイライト:連結貸借対照表

連結貸借対照表です。前期末比較となります。これまでとほぼ同様の動きとなりますが、業績好調により、営業活動によるキャッシュインが増加し、現金及び預金が増加しています。

FY2024 1Q Topics:Agenda

秋山:第1四半期の具体的な取り組み、トピックスをご紹介します。スライドにあるとおり、新規設置および設置拡大、オーストラリアのEzychargeの株式取得、ベトナムFC契約とマカオFCの開始、観光地と協力した設置の事例、ガバナンス強化の取り組み、スマートシティの取り組みの順にご説明します。

FY2024 1Q Topics:ChargeSPOTの新規設置/設置拡大

まず、新規設置についてご説明します。今期も、小売チェーンや、人流が多く滞留時間が長い駅直結の施設、鉄道・駅などへの設置を進めていきました。首都圏だけでなく、北海道のセイコーマートや、仙台・山形のホテルメトロポリタン、さらに山陽電車、グランフロント大阪など、全国各地への設置が進められています。

また、設置の拡大についても、近畿日本鉄道と東横インで実施させていただき、東横インについては全ホテルへの設置を進めています。

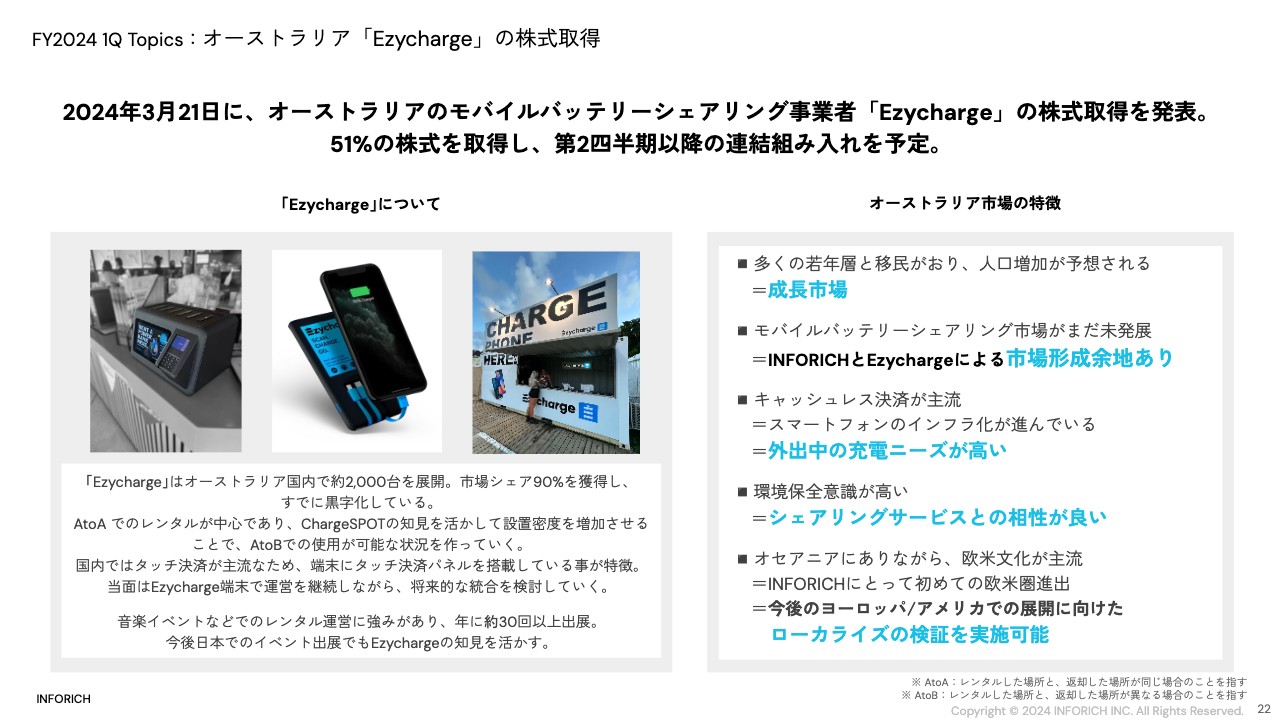

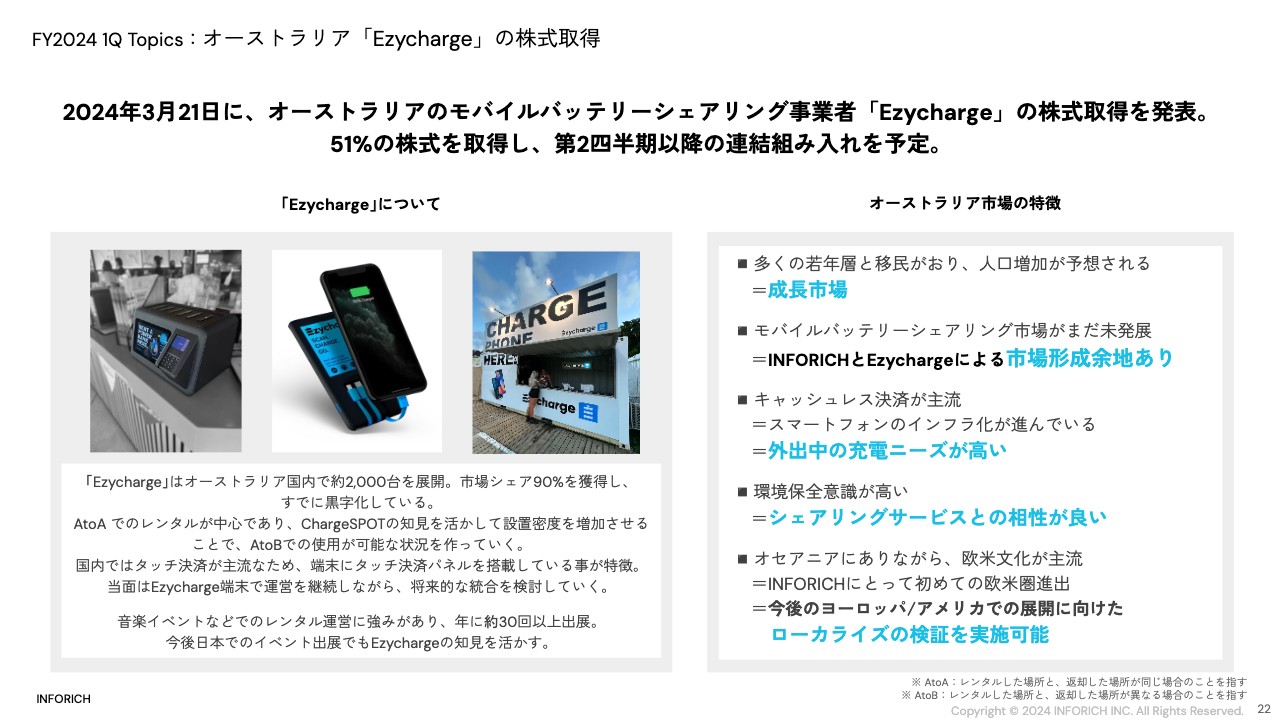

FY2024 1Q Topics:オーストラリア「Ezycharge」の株式取得

3月21日に、オーストラリアのモバイルバッテリーシェアリング事業者Ezychargeの株式取得を発表しました。51パーセントの株式を取得し、第2四半期以降の連結組み入れに向けて準備を進めています。

Ezychargeは、オーストラリア国内で約2,000台を展開しています。台数の規模は大きくありませんが、シェアで見ると約90パーセントです。すでに黒字化しており、今後の設置拡大によって、より高い水準での利益確保ができるものと見込んでいます。

現在はAtoA(借りた場所と同じ場所に返す)というケースが多く、店内での利用などが大半です。今後は、当社の知見を活かしてAtoB(レンタルした場所と異なる場所で返せる)での使用ができる状況を作っていきます。

機能の特徴としては、カードでのタッチ決済が可能となっています。しばらくは、現行のEzychargeの機械で運営を継続し、アプリの統合を進めながら、機械の入れ替えについても検討を行っていきます。なお、現在は2国間またいでのレンタルに対するニーズは多くないと考えています。

強みとしては、他にもイベントのレンタル運営などが挙げられます。この点は、「ChargeSPOT」でも学んでいきたいと考えています。

オーストラリアの市場自体、非常に魅力的だと考えており、多くの若者層と移民がいて、人口増加が予想される成長市場です。また、すでにキャッシュレス決済が普及している上、環境保全意識が高いことなども、モバイルバッテリーのシェアリング、さらには、「ChargeSPOT」に一部機能を統合したもう1つのシェアリングエコノミーサービスのプラットフォームアプリ「ShareSPOT」の事業とも相当相性が良いと考えています。

オーストラリアでは、バッテリーシェアリングの市場は、まだ形成されていない状況です。しかし、INFORICHとEzychargeでしっかり市場を開拓・形成し、今後のヨーロッパやアメリカ圏での展開に向けたナレッジを十分に貯めながら展開していきたいと考えています。

FY2024 1Q Topics:ベトナム/マカオでのフランチャイズ展開の開始

海外展開について、1月にベトナム、そして2月にマカオでのフランチャイズ契約の締結を発表しました。ベトナムはCSoft社とともに、2024年中にサービス開始を目指して準備を行っています。ベトナムは、日本に次ぐスマートフォン普及率であり、こちらも非常に親和性の高い市場であると考えています。

マカオは2月からすでに展開を開始し、現在30台の設置を終了したところです。マカオは年間約3,000万人が訪れる観光地のため、観光客にとってニーズの高い場所に設置を行うなど、需要を開拓していきます。

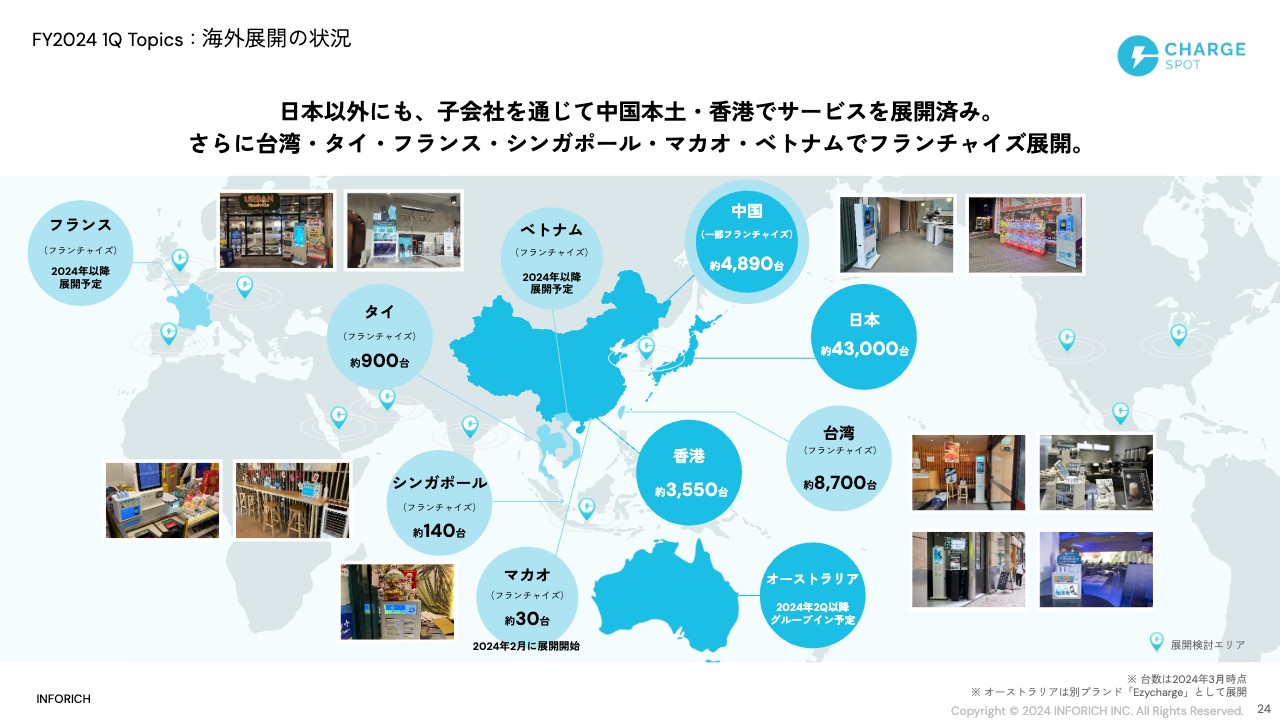

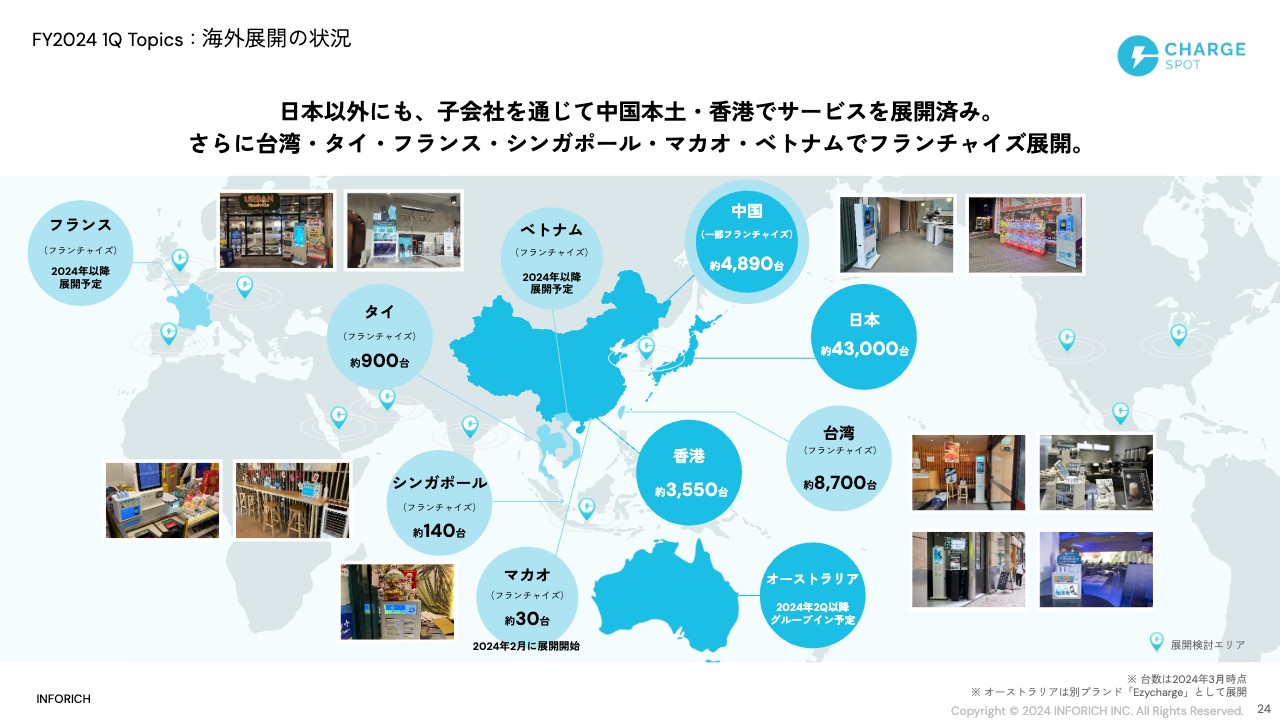

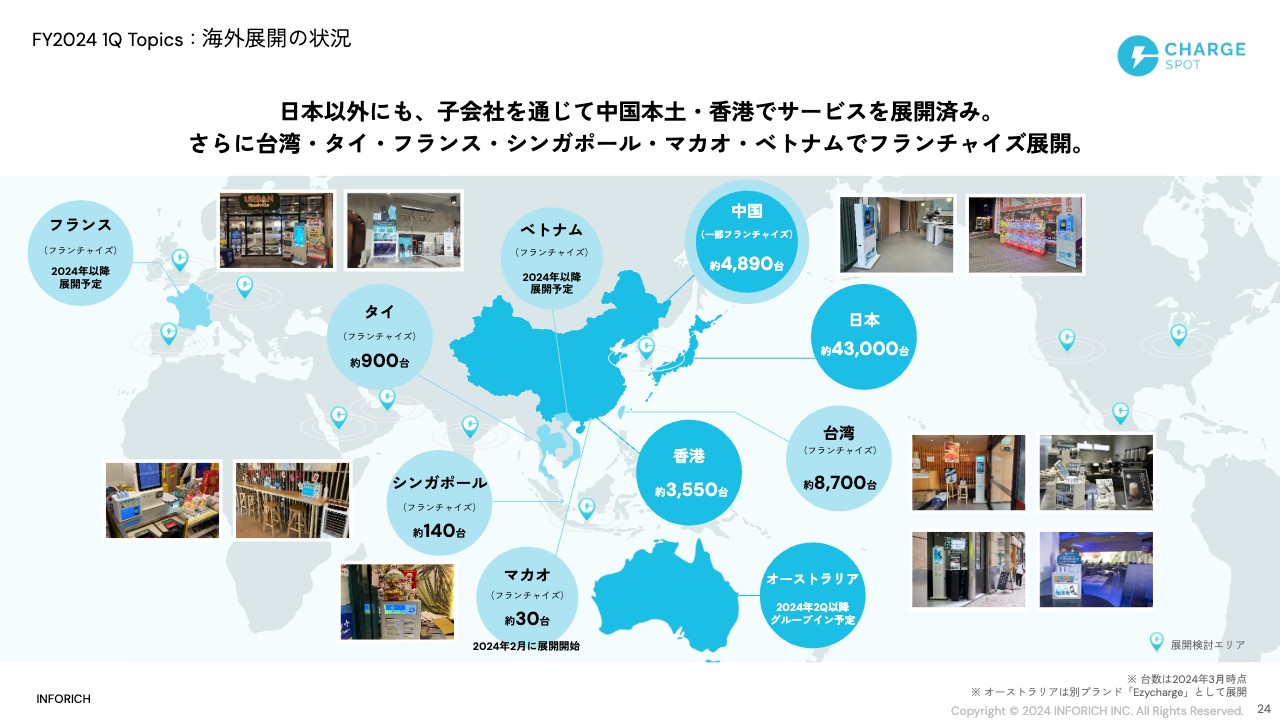

FY2024 1Q Topics:海外展開の状況

引き続き、海外展開についてレビューも兼ねてご説明したいと思います。日本以外の直営エリアとして、中国本土、香港があります。香港では現在3,550台、中国ではフランチャイズ展開を含めて4,890台と、順調に台数が増加しています。

中国本土については、プロトタイプの実験展開を行う研究開発の拠点として位置づけしているため、市場シェアの獲得は目指していません。しかし、市場から学んだことを運営に活かし、我々のグローバルネットワークにおろしていきたいと思っています。

フランチャイズでは、スライドの薄い青色で示した台湾、タイ、シンガポール、マカオで展開済みです。昨年12月から展開を開始したシンガポールについても、設置台数が140台まで増加しています。2024年度中に、ここにフランチャイズのベトナム、そしてEzychargeブランドとしてグループインするオーストラリアが加わるかたちになります。

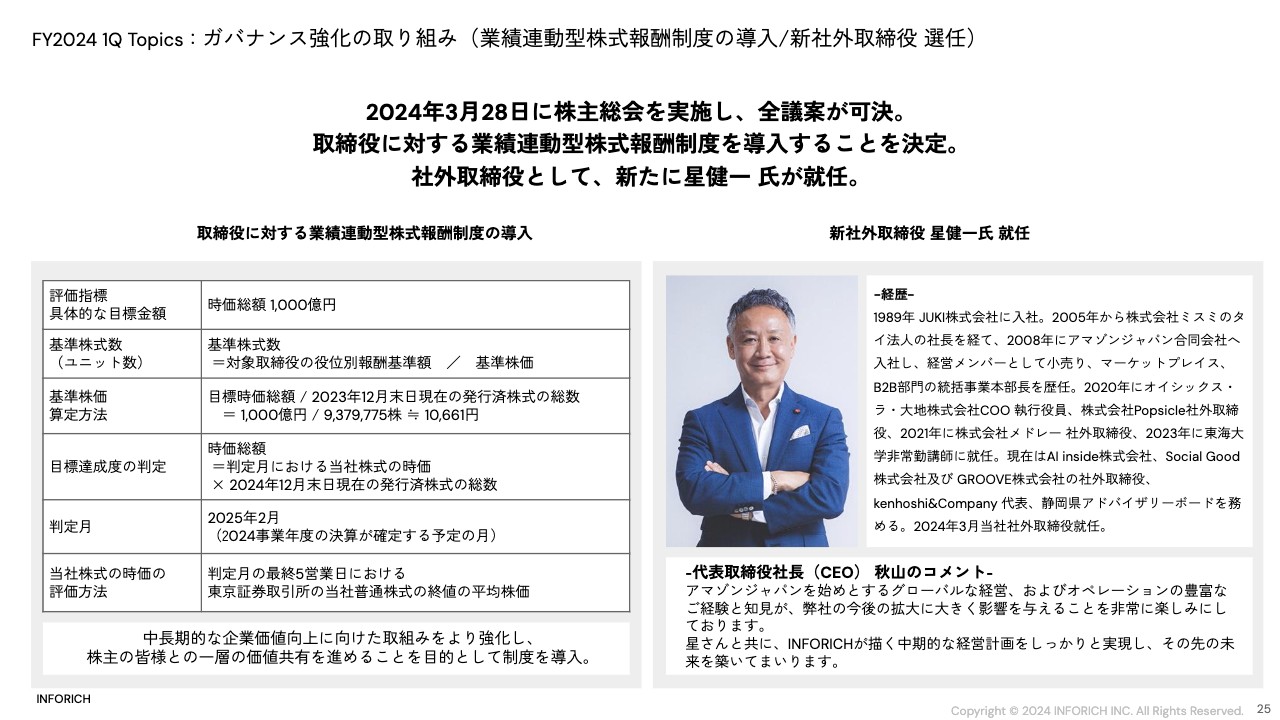

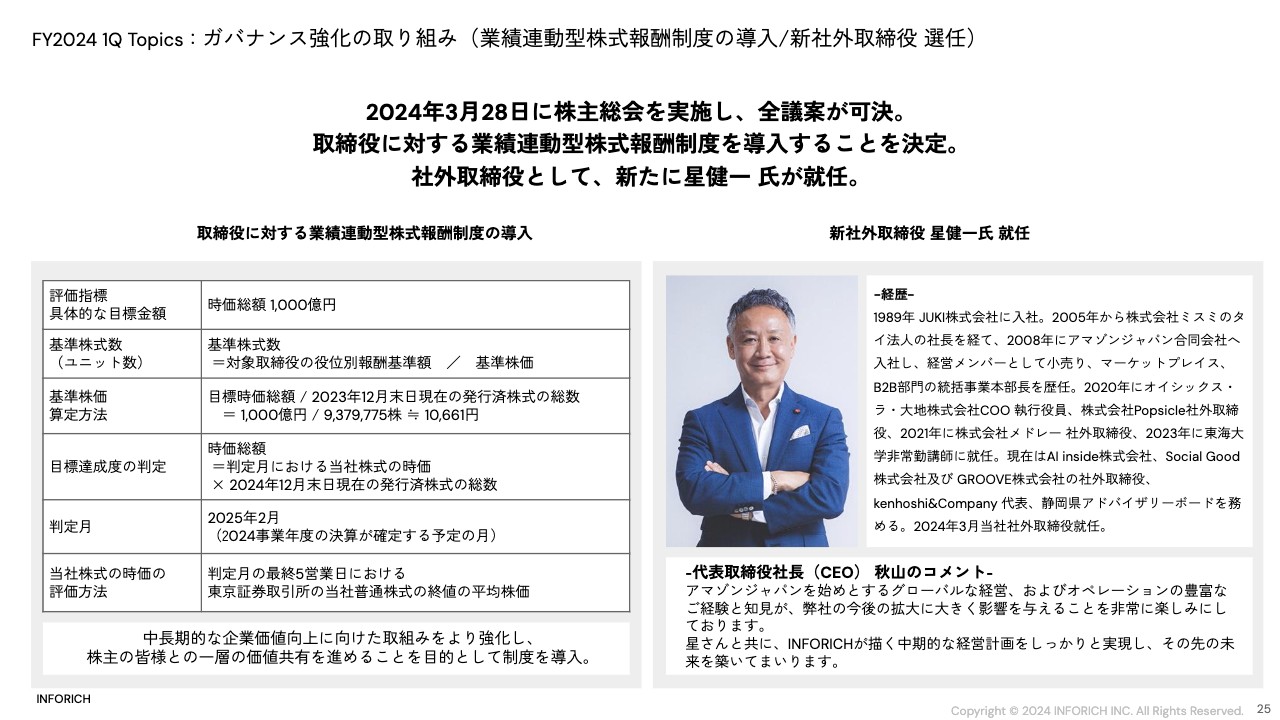

FY2024 1Q Topics:ガバナンス強化の取り組み(業績連動型株式報酬制度の導入/新社外取締役 選任)

国内に目を戻し、株主総会で可決いただいたガバナンスについての取り組みをご説明します。

まず、取締役に対する業績連動型株式報酬制度を導入することを決定しました。中長期的な企業価値向上に向けた取り組みをより一層強化し、株主のみなさまと取締役人との価値共有を進めることを目的としたものです。

株価についてはコメントしかねますが、当社としては、まずは時価総額1,000億円という目標を持って、全取締役が責任を持って経営にあたっていく所存です。

また、新しい社外取締役として星健一が参画しました。星は、アマゾンジャパン社をはじめとしたさまざまな企業でグローバルな経営に携わり、オペレーションについて豊富な経験と知見をお持ちです。

今年、INFORICHは「ACT GLOBAL」を掲げて、オーストラリアも然りですが、グローバルの展開にますますスピードを上げているところです。星の知見も、INFORICHのオペレーションの知恵として、グローバルの展開をますます進めていきたいと思っています。

FY2024 1Q Topics:観光地と協力したバッテリースタンドの設置

今年の重点項目として、前回決算で観光地の設置を挙げさせていただきました。こちらのスライドでは、「ChargeSPOT」の観光地への設置状況をご説明します。まず北海道札幌市では、札幌観光協会、北海道新聞社、STV札幌テレビ放送、北海道コカ・コーラボトリング社にご協力いただき、「さっぽろ雪まつり」の会場に設置しました。

宮城県松島町では、町役場と松島観光協会を窓口に、松島離宮などに設置し、日本三景松島のPRにもご活用いただきました。神奈川県藤沢市では観光課を窓口に、江の島でのイベントを見据えた設置を実施しています。

三重県伊勢市では、伊勢市観光協会を窓口に、おかげ横丁や伊勢神宮周辺に設置を推進しています。「ChargeSPOT」のサイネージを活用して周遊企画を実施していただいたこともあり、観光振興に活用いただいています。また、第1四半期には近郊の近鉄の駅にも設置が進みました。

京都府の嵐山商店街では、商店街組合との代理店契約を結んでいます。組合を経由して25ヶ所に設置し、そのバッテリースタンドの売上の一部を組合運営費としてご活用いただいています。

福岡県でも、福岡タワーなどの観光地に設置を行っています。また、太宰府駅など観光地近郊の駅での稼働が好調で、観光客の方にも便利にご利用いただいていることを実感しているところです。

今後もこのようなさまざまな観光地に協力し、観光振興にもご活用いただけるように取り組んでいきたいと思っています。

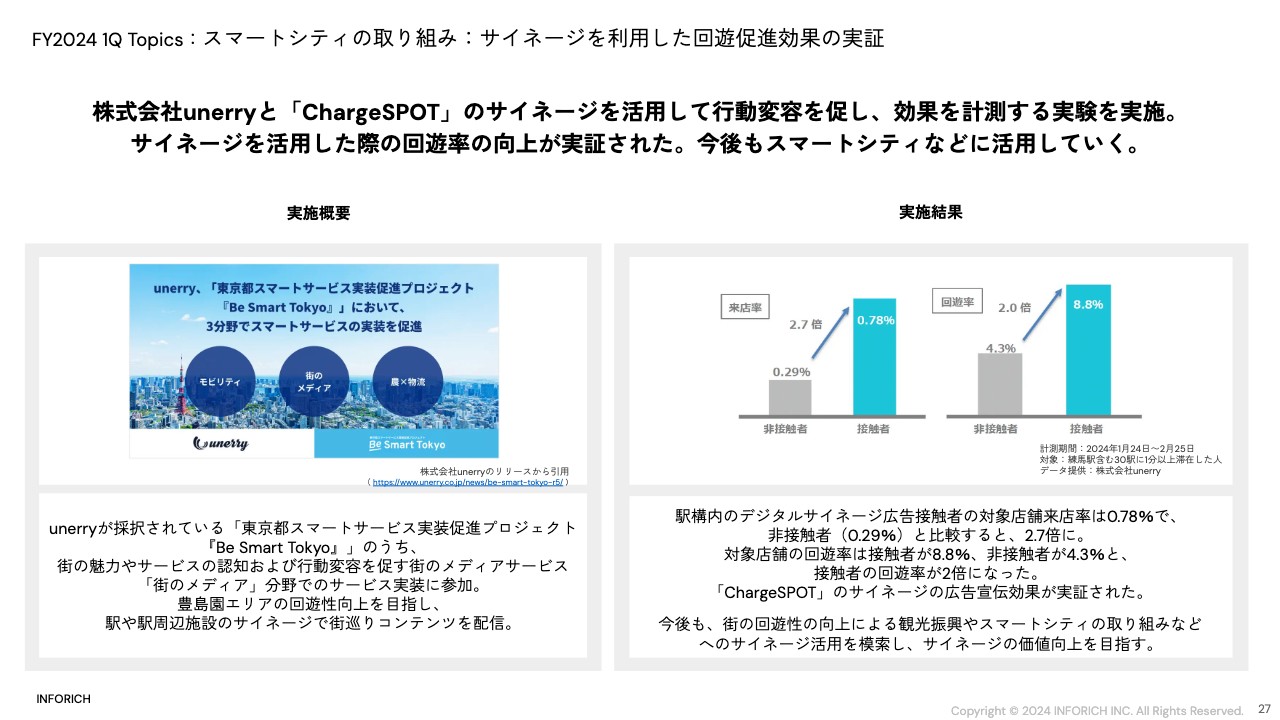

FY2024 1Q Topics:スマートシティの取り組み:サイネージを利用した回遊促進効果の実証

観光地でも注目されるのが、1ヶ所だけでなく複数の場所を回っていただく「回遊」や「周遊」といったキーワードです。unerry社とのスマートシティの取り組みの中で「ChargeSPOT」をご活用いただき、サイネージを活用して来店を促し、回遊率を向上させていけるのかを計測する実験を行いました。

この取り組みは豊島園エリアの回遊性向上を目指したもので、駅や駅周辺のサイネージで街巡りコンテンツを配信しました。駅構内のデジタルサイネージで広告を見てくださった方の来店率は2.7倍になり、回遊率も2倍になるという結果が出ています。

今回の実験を通じ、あらためて「ChargeSPOT」のバッテリースタンド自体が、街の回遊性を向上することに貢献できていると確信できました。今後もスマートシティや駅周辺、観光振興、観光地での街巡り企画などで当社サービスをご活用いただけるようにし、同時に、バッテリースタンドのサイネージの価値向上を目指していきたいと思っています。

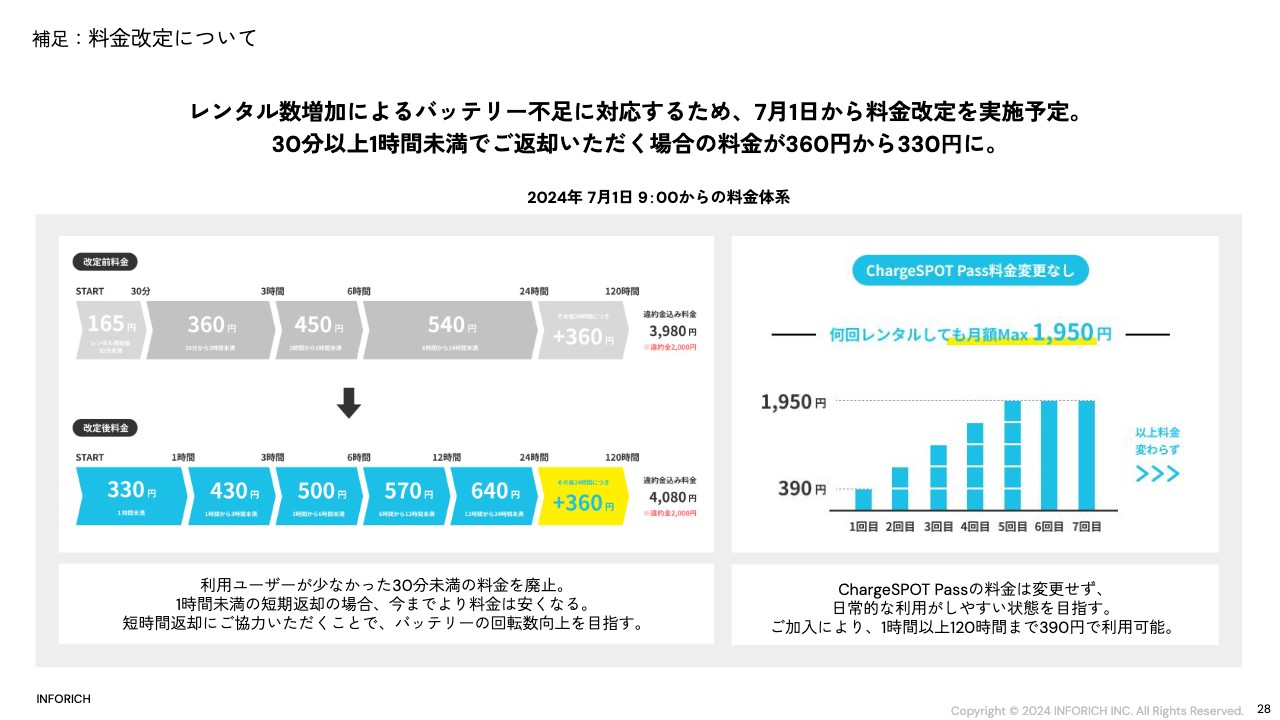

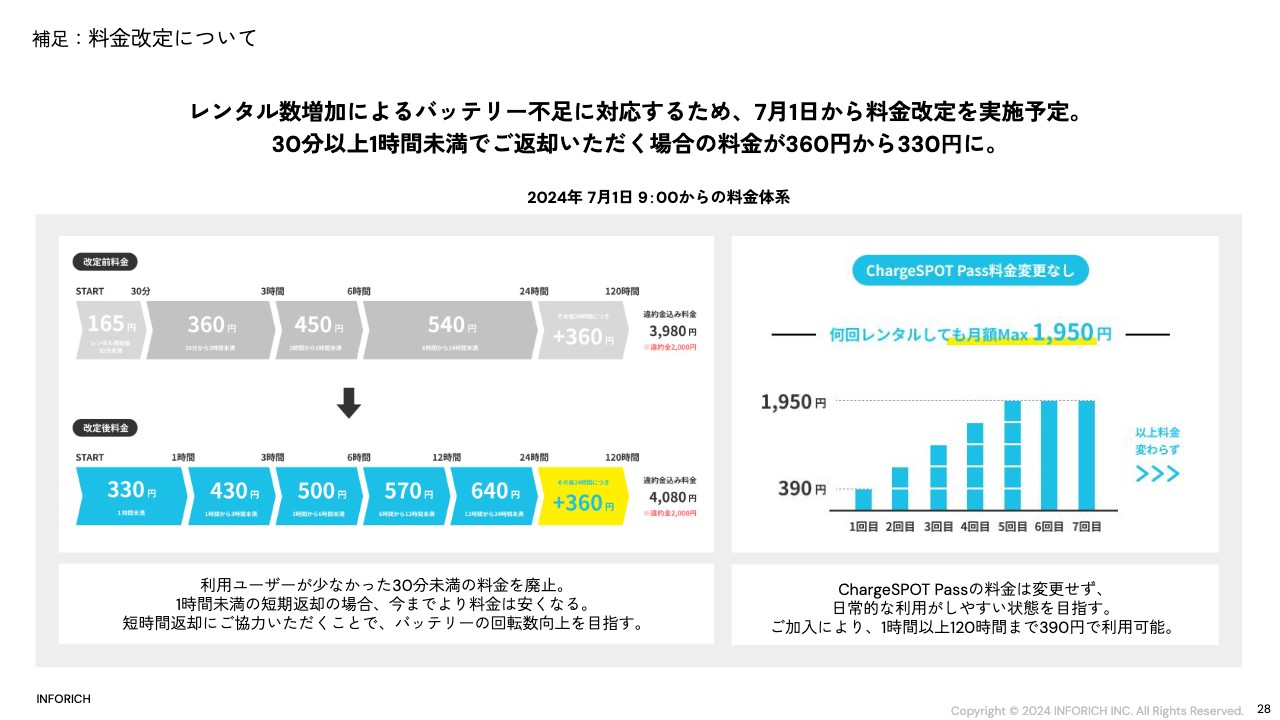

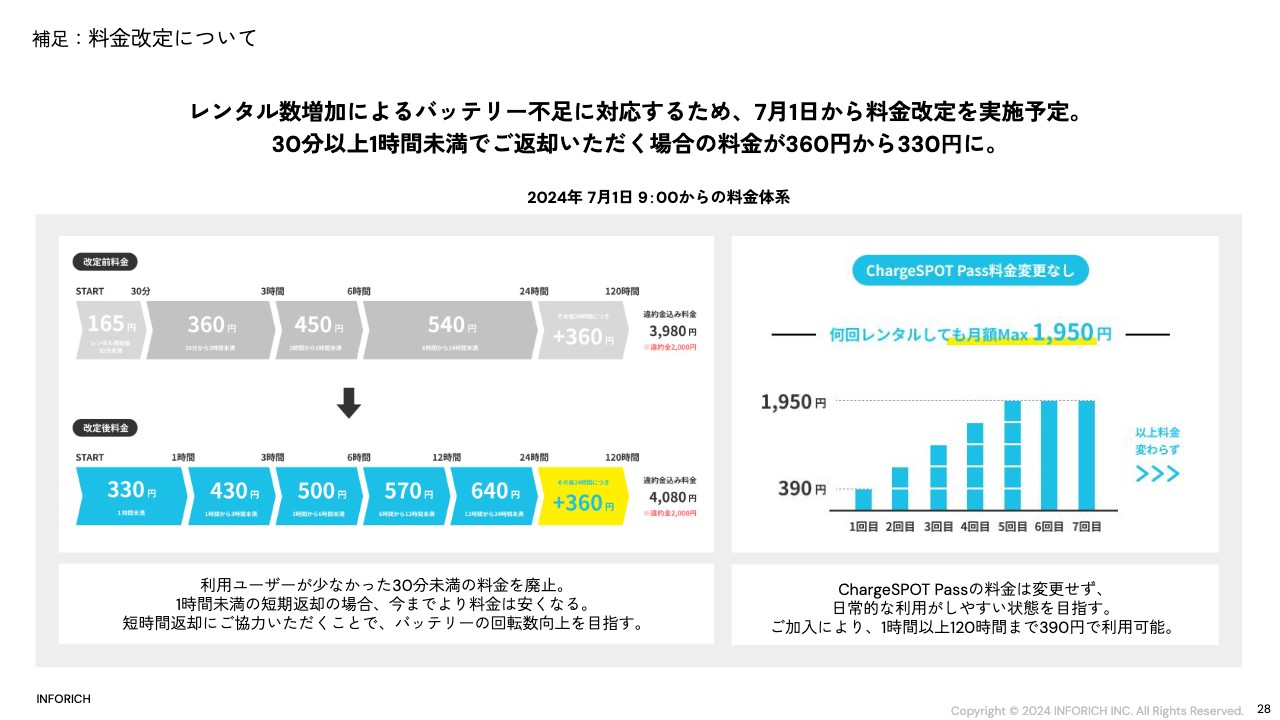

補足:料金改定について

料金改定です。7月1日の朝9時以降に開始されるレンタルから、料金を改定します。1時間未満の料金を330円とし、現在の360円から実質的に値下げとなります。こちらもユーザーの利便性を高める目的に沿うものと思っています。

おかげさまで3月には月間160万レンタルと、非常に多くの方にサービスをご利用いただきました。一方で、大変心苦しいのですが、都心部においてピークタイムの夕方や夜の時間に、借りたくても借りられないという状況が発生することが増えてきました。

市場に投下するバッテリーの量を増加させたり、偏在の解消に力を入れたりと、当社でもさまざまな努力を行っています。しかし、シェアリングサービスの特性上、みなさまに短時間でお返しいただくことも重要だと考えています。なるべく早くお返しいただくことで、次の方にバッテリーをシェアすることができます。

また、今まで最低レンタル時間を30分にしていましたが、「これでは短すぎる。返せない」というお声もいただいており、実際に調査でも30分以内でご利用いただく方は多くないと確認できています。その一方で3時間借りる方も多くなく、6割近くの方が1時間から2時間程度で返却しています。

これらも含め、今回の改定では、みなさまの利用実態にあった利用しやすい料金で、充電が終わったらバッテリーを持ち運ぶのではなく、早く返していただくことのできる料金プランを目指しました。

当社の「ChargeSPOT Pass」というサブスクリプションについては料金を据え置きとし、日常的にお使いいただきやすい料金プランになっています。「ChargeSPOT Pass」は、1時間以上120時間まで390円でご利用いただけます。

なお、7月以降は単価の上昇と回転率の向上により、レンタル可能回数が増加すると想定しています。また、レンタル時間が短縮されることにより、バッテリーの偏在を解消するラウンダーの費用削減につながる可能性を見込んでいます。今後、業績予想などに影響を与える場合は、あらためて開示したいと思っています。

決算説明資料サマリー:【連結】1Q業績ハイライト

第1四半期は、当社にとって季節性の影響を受ける時期でしたが、想定以上にポジティブな着地をすることができました。さらにはEzychargeの株式取得や、広告の配信システムの開発、社内BPRなど、今後の成長に向けての投資も十分に行うことができたと考えています。

3月からはレンタル数もさらに伸びています。ユーザーのみなさまにとってより良いサービスになれるように努力を重ね、ビジネスの拡大を図っていきます。

株主、投資家のみなさまにおいては、従来より多大なご支援をいただき、誠にありがとうございます。今年は「ACT GLOBAL」とお伝えしたように、オーストラリアのEzychargeの買収・連携を行い、今後のさらなる拡大を見込んでいます。

まずは足元でお約束したとおりの数字をしっかりと出しながら、成長を続けていきたいと考えています。

質疑応答:海外展開の進捗について

司会者:「海外展開の進捗に対する評価を教えてください」というご質問です。

秋山:海外展開については、今までどおりフランチャイズでの展開と、今回のオーストラリアのようなM&AやJVの設立などの直接投資を並行して検討していきたいと考えています。海外に優良な設置先を押さえた競合がいる場合は、M&Aも検討していきます。

オーストラリアについては先ほど触れましたが、欧米圏は、当社がQRコードで展開しているアジアとはまた違い、タッチ決済が主流です。欧州やアメリカなどの欧米圏に入っていくにあたって、今回の買収は非常におもしろい知見の獲得になったと思っています。チームもかなり優秀です。

オーストラリアでの拡大を足がかりに、土地ごとの風土や習慣にあわせた知見を増やしながら、適宜M&AやJV、場合によっては直営での展開も考えています。

質疑応答:台あたりエコノミクスのコストについて

司会者:「台あたりエコノミクスにおけるコストについて教えてください。全社共通費の上昇が顕著に見えるのですが、この上昇傾向は第2四半期以降も継続するのでしょうか?」というご質問です。

橋本:全社共通費の増減率は、QoQではそれほど顕著ではありませんので、おそらくYoYを見てのご質問かと思います。

内訳として大きいのは外部委託費です。BPRについて、来期も再来期も同じように費用をかけるかというと、そのような想定はありません。こちらは前期の下期からスタートしているため、YoYで見ると増加要因になっていますが、継続して増加し続けるわけではありません。

次に大きいのは人件費です。前期第1四半期の人件費は、ほかの四半期に比べると増加幅が少なかったため、YoYで人件費が大きくなっています。今後も人員は増えていくためある程度は増加しますが、こちらもコントロールしているところで、売上高を超えるような増加にはならないと考えています。

質疑応答:Ezychargeの業績貢献について

司会者:「Ezychargeは第2四半期から連結とのことですが、現在の通期業績予想に盛り込まれていますか? 業績への貢献をどのように考えればよいでしょうか?」というご質問です。

橋本:もともと開示している通期の業績予想には入っていません。業績予想を出した時に、まだM&Aについて意思決定していなかったためです。

第2四半期からの連結を目指して準備を行っているところですが、遅くとも今期中には開始する予定です。

適時開示に出していた過去の業績を見ていただくと数字感のイメージがつくかと思いますが、今のところ、適時開示基準では業績に与える影響は軽微だと考えています。

質疑応答:料金改定による業績への影響について

司会者:「料金改定は売上と利益率にどのような影響を与えそうですか? ご説明ではプラスに働くとの印象でしたが、もう少し詳しく教えてください」というご質問です。

橋本:昨年6月にも料金改定を実施しており、今回が4回目です。昨年行った料金改定の効果としては、1回あたりの平均利用料金が上昇しました。今回もそれを想定しています。

昨年より「レンタル数の減少、もしくはユーザー数の減少があるのではないか」というご質問もいただいていましたが、ゼロではないにしても、ほぼないといえるような軽微な影響です。結果として量はそれほど減らないため、売上が増え、単価が増えると考えています。

一定の固定費があるエコノミクスのため、売上が増えれば利益率が上がります。したがって、料金改定は売上、利益率それぞれにプラスに働く想定です。

質疑応答:unerry社との取り組みについて

司会者:「unerry社との取り組みは、将来、業績にどのような影響を与えるのでしょうか?」というご質問です。

秋山:これまでもunerry社と、ビーコンの実証実験を進めてきました。新しい広告のかたちをともに模索しているところで、「ChargeSPOT」にビーコンを搭載し、ユーザーのスマートフォンなどにプッシュ広告を打てるという結果が、すでに出ています。

一緒に取り組んでいるトリドリ社とも、サイネージを掲載するといったパッケージを模索しながら、データの獲得によってサイネージの価値を高めていくことを考えています。

業績影響については今年は保守的に見込んでおり、来年以降の売上に貢献するという展望をもって出しているところです。

質疑応答:4月以降の人流とレンタル数について

司会者:「4月以降の人流とレンタル数はどのような推移になっていますか?」というご質問です。

橋本:4月以降のレンタル数については、第2四半期に関連する数字になるため詳細なご回答は控えたいと思います。人流については、データの取り方がいろいろとありますが、夕方以降の夜間外出が増えている状況です。

質疑応答:ローソンにおける「ChargeSPOT」設置拡大の背景について

司会者:「ローソンでの『ChargeSPOT』設置拡大に関するリリースについて、どのような背景があったのか詳しく教えてください。ほかの大手コンビニへの設置拡大の状況と、今後についても教えてください」というご質問です。

橋本:適時開示として出した内容については、本日の取締役会で決議したことがキーになっています。従来、コンビニからは「設置店舗を増やしたい」というお声もいただいていたのですが、我々は設置プロトコルを持っていますので、「よく借りられるところには設置したいが、借りられないかもしれないところには設置したくない」という背景があります。

もちろんハードウェアのコストもかかりますし、経済条件もありますので、一部エコノミクスが見合わないところについては、設置拡大をペンディングしていたという状況でした。しかし我々および先方の設置拡大意向、そしてエコノミクスが合うということが、このたび判明し、設置拡大に対するリリースをしています。

他の大手コンビニとの設置拡大についても、ローソンと同様、従来より協議を重ねているところです。意思決定をした場合には、またしかるべきタイミングでリリースを出せればと考えています。

質疑応答:値上げに関するユニットエコノミクスへのインパクトについて

司会者:「今回発表された値上げに関して、ユニットエコノミクスへのインパクトをどう考えていますでしょうか? 具体的な試算ベースで教えていただけますでしょうか?」というご質問です。

橋本:具体的な値上げ幅やMAUの影響について、詳細をまだ開示できる段階ではありませんが、基本的には、前回の料金変更と同規模の動きを期待しているところです。実際には第3四半期以降、しっかり実績として現れてくるかと思っています。

質疑応答:会社計画比での上振れ幅について

司会者:「会社計画比での上振れ幅をご教示ください」というご質問です。

橋本:まず売上に対しては、ほぼ100パーセント着地のため、差異なしとなっています。利益については、営業利益で見ると1億2,500万円と、もともと1億円弱の営業利益予想だったものが1億円を超えてきているということで、率でいうと50パーセント以上の上振れ着地、額でいうと、先ほどのとおりのイメージ感です。

質疑応答:サイネージを活用した広告売上の将来性について

司会者:「サイネージを活用した広告売上の将来性について教えてください」というご質問です。

秋山:橋本から、ローソンの拡大について少し触れさせていただきましたが、この面が増えていくとサイネージの価値も上がっていくということも、1点補足させていただけたらと思います。

ローソンにおいても、我々が1万台まで展開したあかつきには、また取り組みの仕方も変わってきます。このような背景もあるため、今後どのようにサイネージを活用していくのかについて、実行を検討しているところです。

スライドの事例は、インバウンドも非常に増えてきている中で、旅前からすでにトリップドットコム社と取り組み、香港や台湾などのフランチャイズでも、我々のサイネージを活用しながら展開しているものです。

また、日本国内においては、今後、適宜発表したいと思っているプロジェクトもあり、しっかりサイネージの利益を出せるようなものをご覧いただけると思っています。ご期待ください。

質疑応答:コンビニ各社の「ChargeSPOT」設置動向について

司会者:「『ChargeSPOT』がローソンの来店動機の向上になると、他の大手コンビニも負けないように『ChargeSPOT』の設置拡大に動きませんか?」というご質問です。

秋山:ご推察いただいているとおり、我々も営業や、各コンビニとの提携を着実に、信頼をベースに展開していきたいと考えています。

以前にも触れたことはありますが、「ChargeSPOT」を借りるだけでなく、今、30パーセント近いお客さまが、実際はコンビニでついで買いをしている効果もあります。そこを見込んでいただき、またご期待いただいて、設置が増えていくのではないかと考えており、しっかり取り組んでいきたいと思います。

質疑応答:取締役への業績連動報酬について

司会者:「取締役への業績連動報酬についておうかがいします。各種KPIや業績数値ではなく時価総額を基準にされたのは、どのような理由でしょうか?」というご質問です。

橋本:2月に出している有価証券報告書にも記載がありますが、利益関連の基準については、短期業績連動型賞与というかたちで含めています。

今回、この中長期のほうを時価総額にした理由ですが、1,000億円という時価総額は、我々にとって当面の目標であり、かつ株主のみなさまと社外取締役を含めた取締役会全体が企業価値を上げていくという、あらためての決意として、中長期の業績連動のほうを時価総額にしたという経緯になっています。

秋山:経営一同、時価総額1,000億円は、まだスタート値であるという思いでいることもここでお伝えした上で、「まずはここを越えていくんだ」という確かな思いの表明でもあると受け取っていただければ幸いです。

質疑応答:海外拠点での設置台数について

司会者:「海外拠点に関して、数年後の設置台数のイメージを教えてください」というご質問です。

秋山:こちらは、ロジックは基本的に一緒です。日本においても、まだ拡大していくわけですが、今、人口平均で1,500人前後に対して1台を目指していますので、日本を鑑みると人口対比で約8万台から10万台、まずはこのようなところになると思います。同様に、台湾などの海外でも人口に合わせて設置密度を考えています。タイではまだ設置が900台程度ですので、拡大余地があると考えています。

スライドでは、今後サービスを展開することを検討している国にピンを落としています。近くであればインドネシア、マレーシア、そして韓国などにピンが落ちています。中東、そしてヨーロッパの人口対比を見ながら、コンフリクトしない程度に考えても、1,500人に1台というのは十分に数字上余裕があるものと考えています。

当面、日本が軸になるとは思っていますが、2030年に向け、海外においても、この人口対比と計算の上、稼働率の高いところを中心に展開していきたいと思っています。

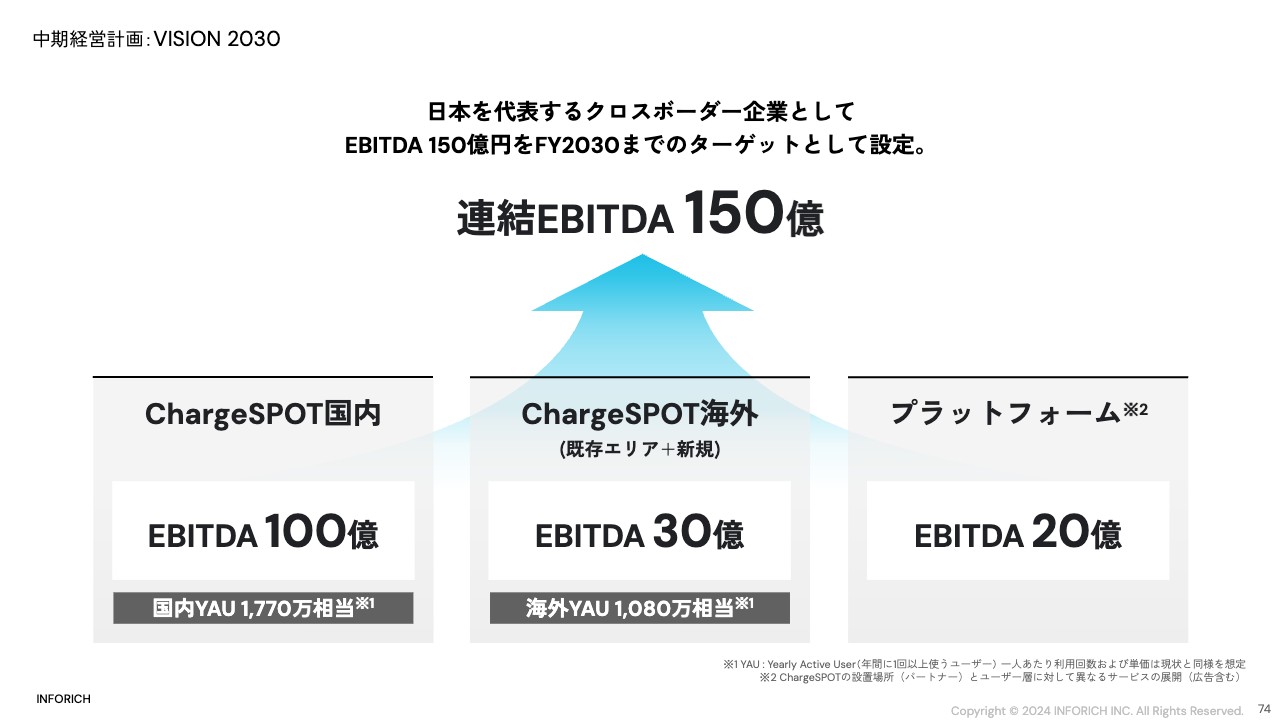

質疑応答:業績連動型株式報酬制度の注目点について

司会者:「業績連動型株式報酬制度の条件である時価総額1,000億円は、現在の3倍弱の水準になりますが、業績はもちろんのこと、どのような点に注目しておけばよいでしょうか? 将来の成長に対して自信を持っていることだと思いますので、その自信の背景について教えてください」というご質問です。

橋本:まずは昨年開示し、かつ今年3月にも少しアップデートしている中期経営計画を、少なくとも達成していくところが、我々がまず確実にクリアすべきところだと思っています。この中期経営計画の達成状況にご注目ください。

将来の成長に対しての背景ですが、まず業績の大半を占める日本がまだTAM・SOMを食っていないため、今後も利用するユーザー数が伸びると考えています。

日本国内の「ChargeSPOT」が、金のなる木として着実に成長していくことを背景としながら、海外に目を向けると既存エリアも伸びており、かつ新規エリアもフランチャイズないしM&Aでしっかり拡大しています。この「ChargeSPOT」だけ見ても、日本、海外、それぞれ伸びしろがあると思っています。

スライド右側にあるプラットフォームについても、「ChargeSPOT」で培ったユーザー、および設置先とのリレーションを軸にしながら、いろいろなクロスセル・アップセルできる事業をプラットフォームに乗せていくところも、2030年に向けてきちんと花を開かせていくところになると思います。

中期経営計画の達成度合と、今ある事業の成長性を、確実に実現できるよう邁進していきたいと考えていますので、その観点で見ていただければ幸いです。

質疑応答:業績予想の達成について

司会者:「業績予想は達成できるのでしょうか?」というご質問です。

橋本:サマリーにもあったとおり、進捗率の観点で見ても、昨年の第1四半期より着実に進んでいます。このことからも、問題なく達成できるものと考えています。

繰り返しになりますが、第1四半期の季節性の影響と、昨年の四半期推移を見ていただいてもおわかりいただけるとおり、時間が経てば経つほどユーザーが増えていくため、進捗率についても、四半期が進むごとに加速度的に伸びていく傾向があります。

第2四半期でいうとゴールデンウィーク、第3四半期でいうと夏休み、第4四半期でいうとハロウィンやクリスマス、年末需要と、各四半期を第1四半期と比較しても、外出時間が超過するということは昨年からもわかっているため、業績予想についても達成できる見込みです。

質疑応答:採用の進捗について

司会者:「『今年は採用を強化する』とのお話でしたが、進捗はいかがでしょうか?」というご質問です。

橋本:第1四半期は順調に採用できています。先ほどエコノミクスのところでも触れましたが、その結果が、人件費の増加につながっているかと思っています。

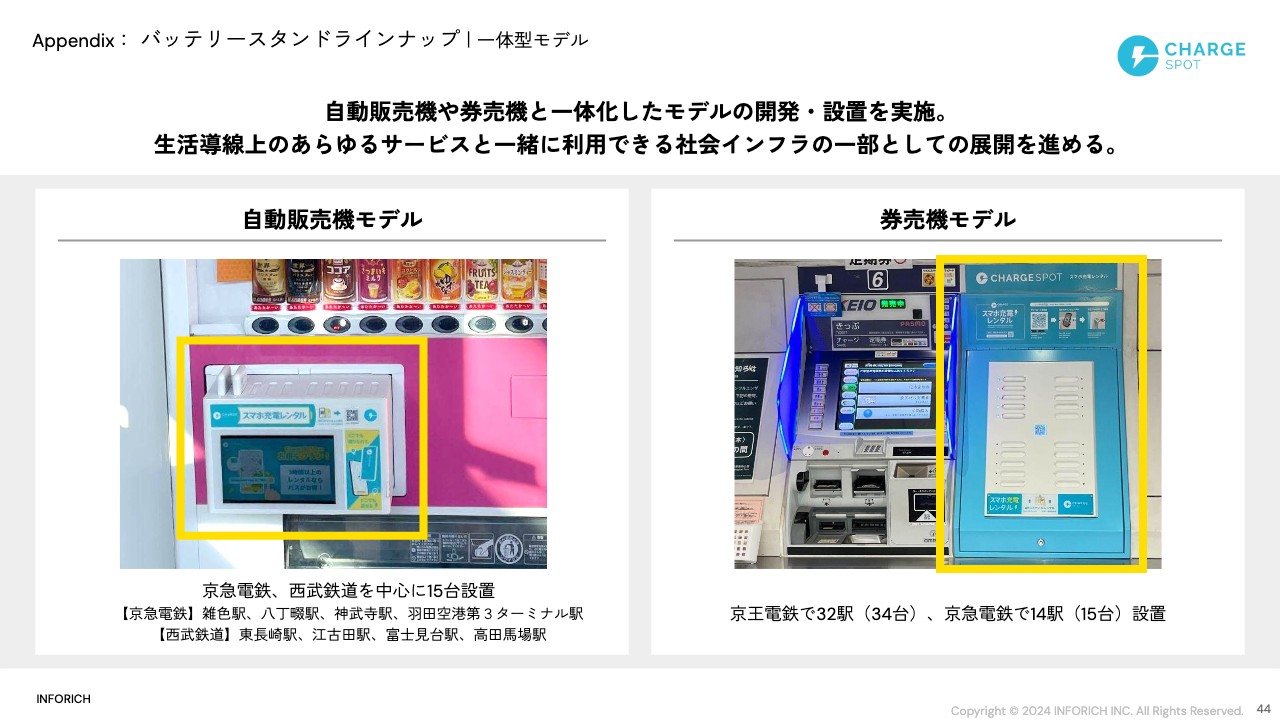

質疑応答:「ChargeSPOT」の自動販売機への設置について

司会者:「『ChargeSPOT』の自動販売機への設置を期待しています。現在はどのような進捗でしょうか?」というご質問です。

秋山:スライド左側にもありますが、京急電鉄の羽田空港第3ターミナル駅をはじめとした数駅と、西武電鉄数駅に設置しています。非常に高稼働という結果が出ています。

我々は富士電機社と提携し、取り組みを行っていますが、自動販売機は非常に良いロケーションをお持ちで、全国を見ても200万台以上あります。その中から良いロケーションをご相談し、設置を進めていくような流れに入っていきたいと考えています。

秋山氏からのご挨拶

秋山:本日はご参加いただき、誠にありがとうございました。先ほどもご質問いただきましたが、時価総額1,000億円を目指すことについて、実際、日本国内において我々は非常にユニークな会社だと思っています。日本国内でも着実に利益を出し、もちろん展開国でも、すでに利益を出しています。

このようなところでその一端を担いながら、しっかりとそのメッセージを市場にも、また株主のみなさまにもお伝えし、INFORICHとしての価値を高めていきたいと考えています。

また、INFORICHはこれまで「ChargeSPOT」を中心にお話ししていますが、我々はよく「『ChargeSPOT』は1手目である」とお話ししています。

中期経営計画においても、このネットワークやエコシステム作り、そしてありがたいことに今回のオーストラリアを含めて、海外でグループインしている非常に優秀なメンバーも数多くおります。

そのネットワークを使って、2の手、3の手と、「ChargeSPOT」を活かしたINFORICHのビジネスを拡大していきながら、まずは時価総額1,000億円を通過点として確実に迎えていくことを、自信をもって進めていきたいと考えています。

引き続き、何卒よろしくお願いします。本日は誠にありがとうございました。

この銘柄の最新ニュース

インフォRのニュース一覧- 第11回定時株主総会資料(交付書面非記載事項) 2026/03/05

- 第11回定時株主総会招集通知及び株主総会資料 2026/03/05

- (変更)BCJ-102による公開買付届出書の訂正届出書の提出に伴う 「株式会社INFORICHの株券等に対する 公開買付けの開始に関するお知らせ」の変更 2026/03/03

- (変更)「MBOの実施及び応募の推奨に関するお知らせ」の一部変更に関するお知らせ 2026/03/03

- TOB・MBO(公開買付)銘柄一覧 2026/02/28

マーケットニュース

- 来週の【重要イベント】米消費者物価、米個人所得、メジャーSQ (3月9日~15日) (03/07)

- シカゴ日経平均先物 大取終値比 1715円安 (3月6日) (03/07)

- 米国市場データ NYダウは453ドル安と続落 (3月6日) (03/07)

- NY株式:NYダウは453.19ドル安、弱い雇用統計や原油高を嫌気 (03/07)

おすすめ条件でスクリーニングされた銘柄を見る

INFORICHの取引履歴を振り返りませんか?

INFORICHの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。