フルハシEPOのニュース

【QAあり】フルハシEPO、2Qはバイオマテリアル事業で増収増益、過去最高を達成 原料調達増・新規工場稼働が後押し

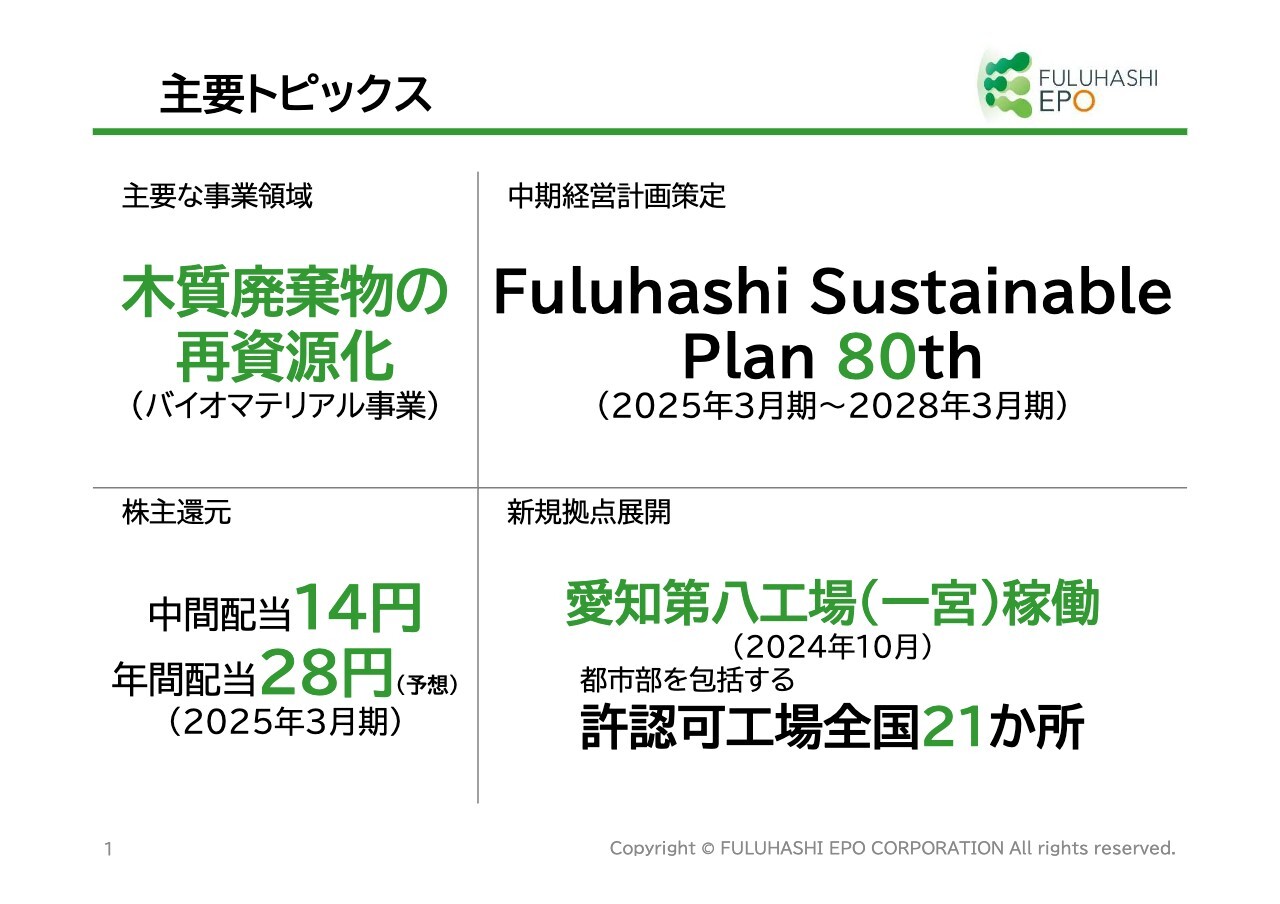

主要トピックス

山口直彦氏(以下、山口):フルハシEPO代表取締役社長の山口です。本日はお忙しい中、当社の第2四半期決算説明会にお越しいただきありがとうございます。みなさまには、日頃よりフルハシEPOに対してご指導・ご鞭撻を賜り、厚く御礼申し上げます。

当社は1947年の創業です。1970年代に起きた第1次・第2次オイルショックを経て、1980年代に木質廃棄物の再資源化事業へ国内パイオニアとして取組みました。そして、2022年4月に株式上場し、2024年5月に中期経営計画を発表しました。

2024年10月には、愛知県一宮市で愛知第八工場(一宮)が営業運転に入ったほか、愛知県名古屋市内において新工場の建設に着手しています。

なお、中期経営計画期間は累進配当を計画しています。株主還元として、2025年3月期の中間配当は14円、年間配当は28円を予定しています。

目次

本日は、スライドに記載の1から4の項目について順にご説明します。よろしくお願いします。

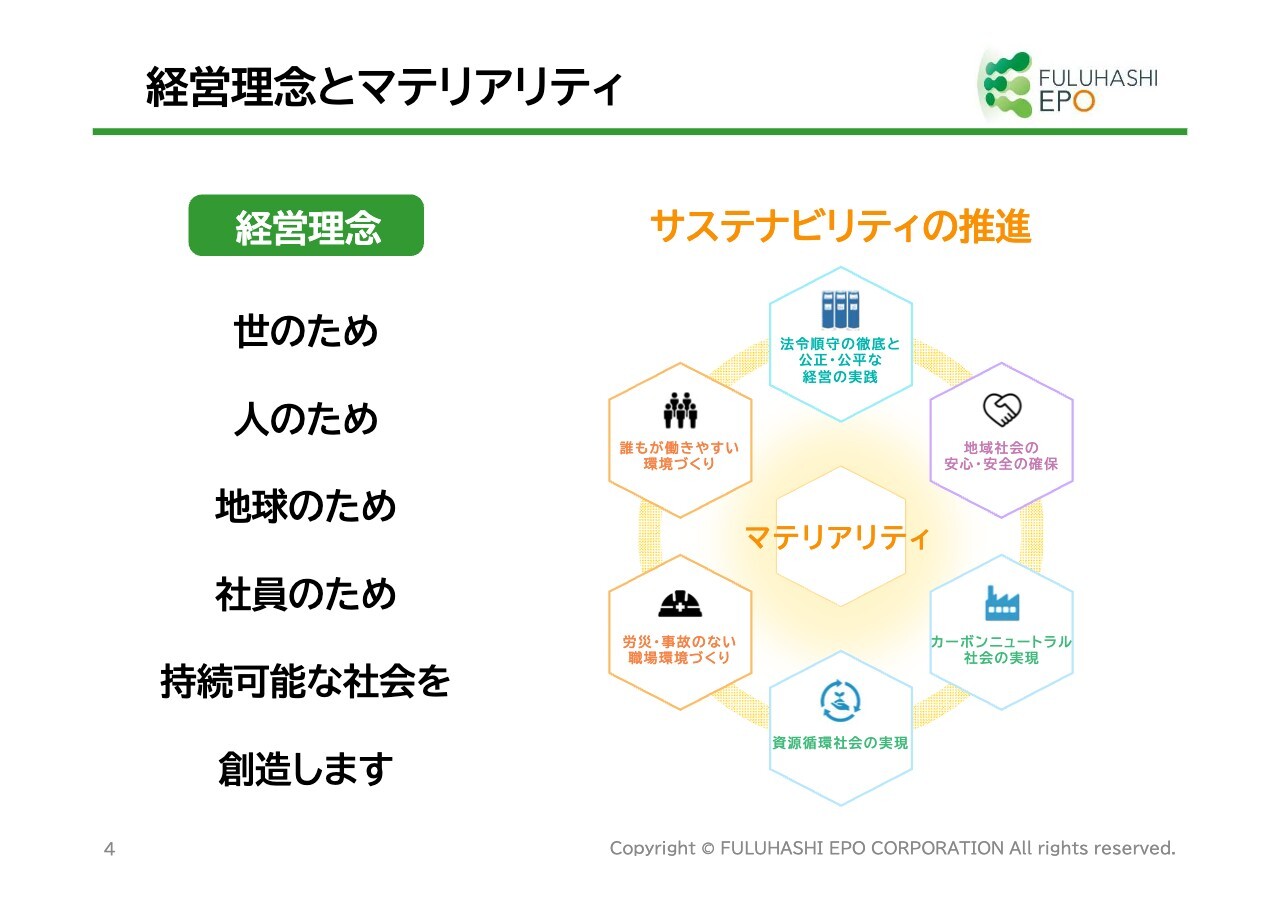

経営理念とマテリアリティ

会社概要についてご説明します。まずは経営理念とマテリアリティに関してです。当社は「世のため、人のため、地球のため、社員のため、持続可能な社会を創造します」を経営理念に揚げ、事業を展開しています。

この理念のもと、スライド右側に記載した6つのマテリアリティを特定しています。中長期的な視点で、持続可能な成長と企業価値の向上を目指し、取組みを推進しています。

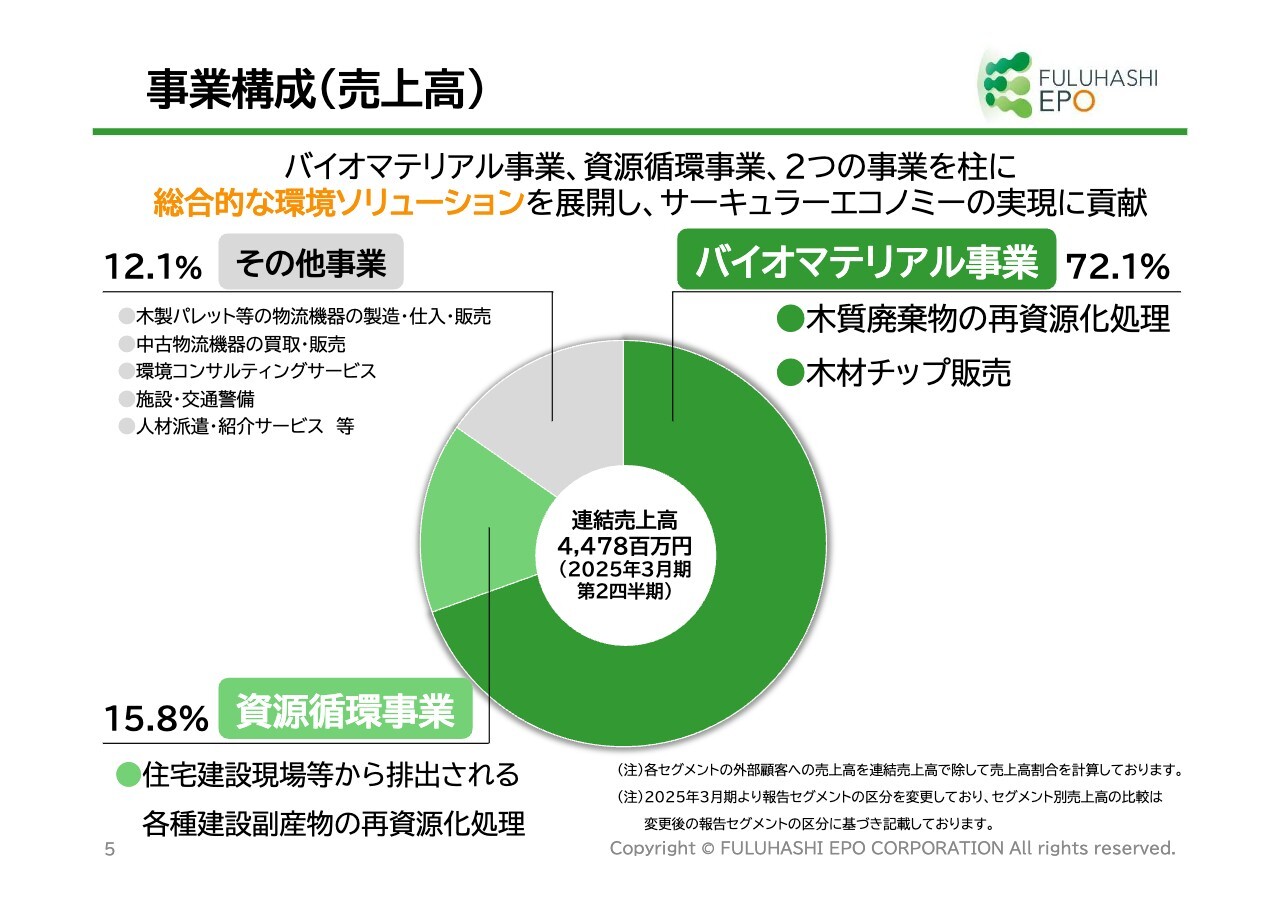

事業構成(売上高)

売上高の事業構成です。当社の売上高構成比は、バイオマテリアル事業が72.1パーセント、資源循環事業が15.8パーセントとなり、この2つで売上高の約90パーセントを占めています。そのほか、環境コンサルティングサービスや中古物流機器の買取・販売等の環境関連事業を、総合的な環境ソリューションとして展開しています。

これらの事業を通して、サーキュラーエコノミーの実現に貢献していきたいと考えています。

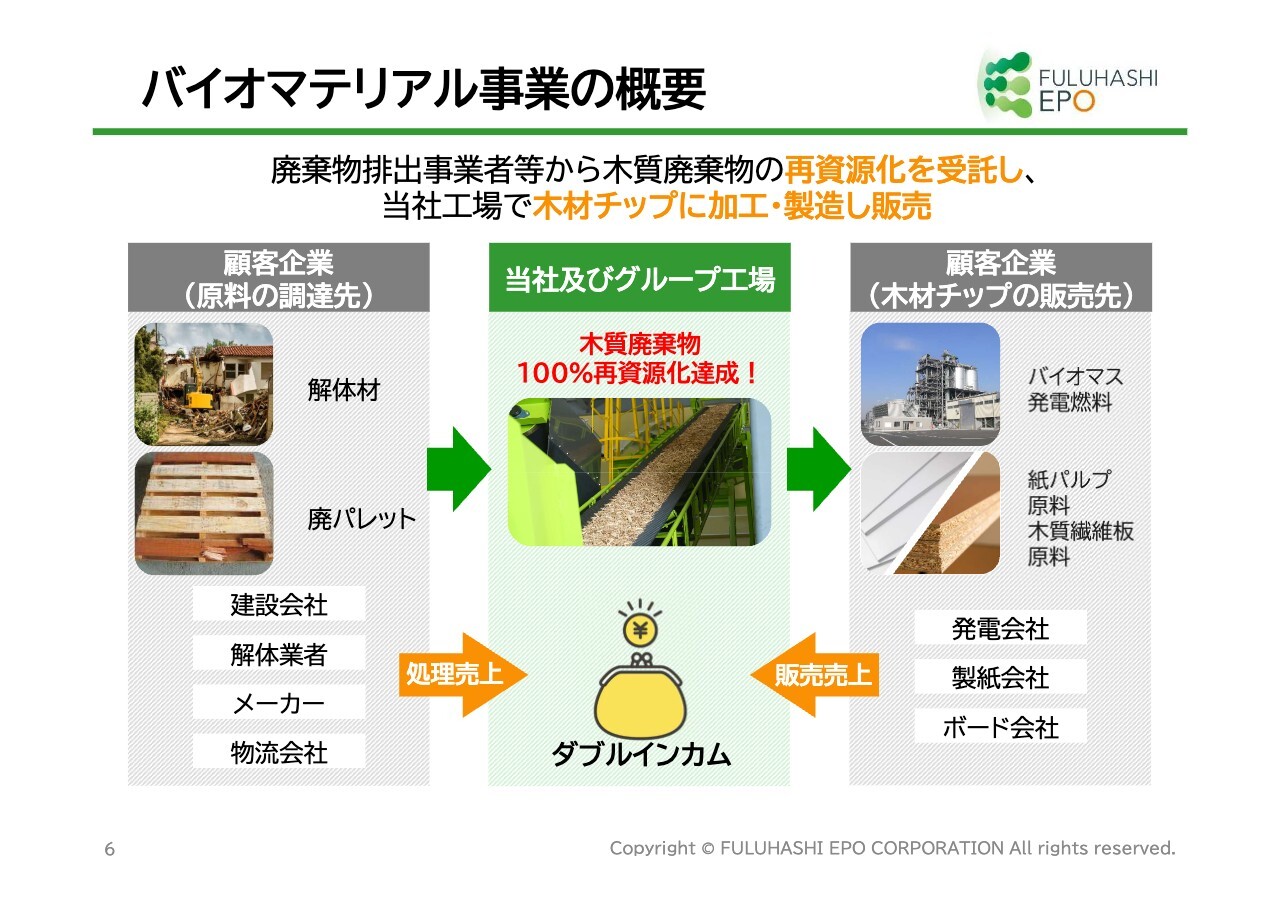

バイオマテリアル事業の概要

バイオマテリアル事業についてご説明します。本事業では、木質廃棄物の処理と、それを原材料とした製品化を行っています。調達する時に処理売上を計上し、加工・製造することで製品化した後は、それらの販売売上を計上します。このように、非常に強固なダブルインカムのビジネスモデルをもって進めています。

具体的には、原材料や建設解体工事から発生する木質廃棄物、物流企業から発生する木質パレット等の廃棄物、定期的に出てくる街路樹の剪定枝といったあらゆる木質資源を当社工場に搬入してもらいます。それらを工場で加工・製造し、原料チップや燃料チップに製品化して販売しています。

バイオマス発電所や木質ボイラーを活用しているメーカー企業をはじめ、原料チップとして製紙メーカー、木質建材ボードの原料として木質ボードメーカーへ大量かつ安定的に供給しています。こちらが当社の主力事業となります。

当社が参画するバイオマス発電事業

当社が参画している大型のバイオマス発電所についてです。こちらも当社の大きな強みとなっています。

スライド左側は、神奈川県川崎市にある川崎バイオマス発電所で、住友林業、住友共同電力との共同出資です。年間の木材チップは約18万トン、CO2排出削減量は年間約12万トンと、大きく貢献しています。

右側は、愛知県半田市にあるCEPO半田バイオマス発電所で、中部電力グループの株式会社シーエナジーとの共同出資です。こちらはさらに規模が大きく、発電出力は約5万キロワットのバイオマス発電所です。CO2排出削減量は年間約15万トンと、大きな削減を達成しています。

これらの大型発電所に燃料供給するという点で、非常に安定的かつ効率的に事業展開を進めています。

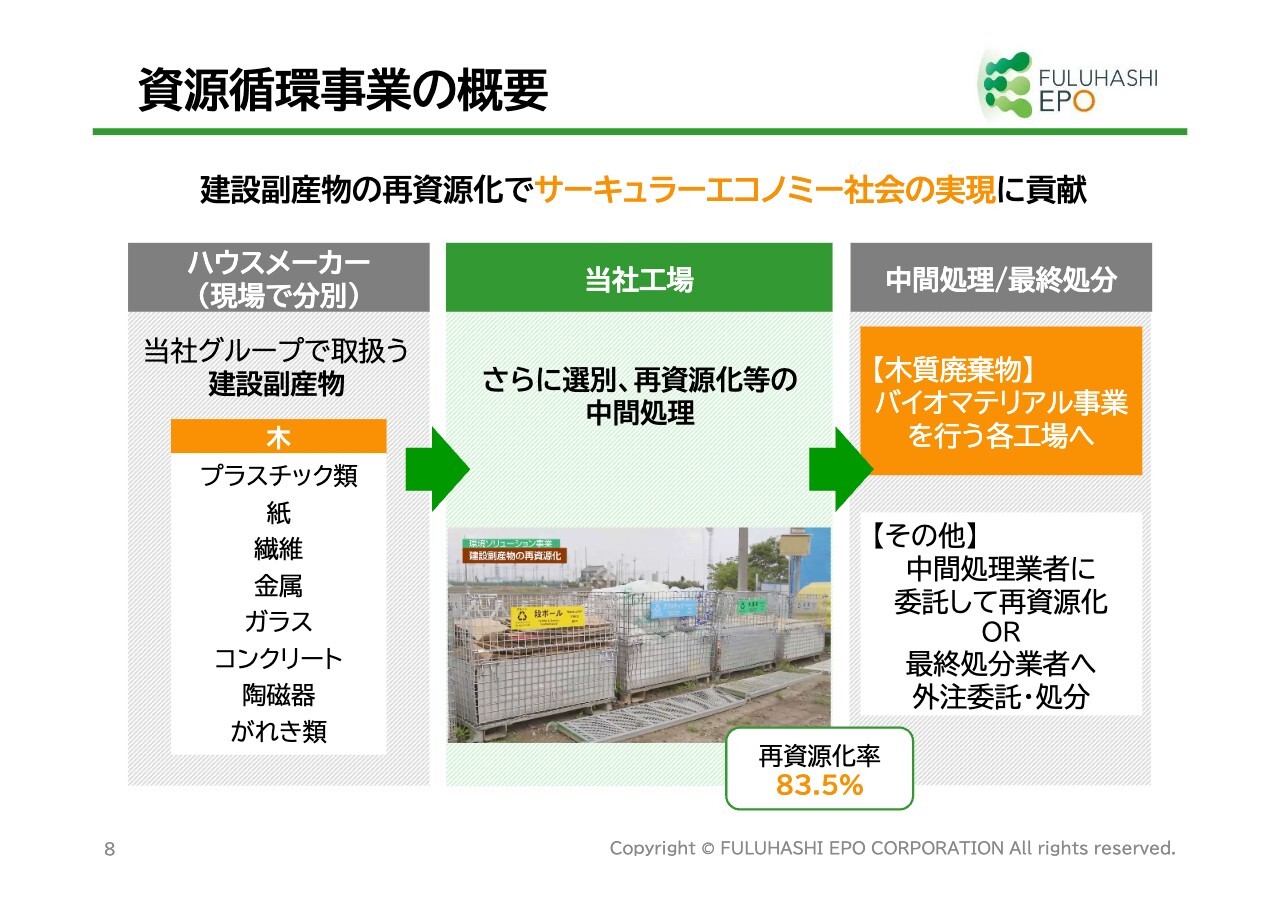

資源循環事業の概要

もう1つの柱である、資源循環事業についてです。こちらは先ほどのバイオマテリアル事業と異なり、建設時に発生するすべての建設副産物を再資源化する事業です。工事現場から発生するものは、木質廃棄物のほか、樹脂・プラスチック類、紙・ダンボール、石膏ボード、がれき等が種々雑多にあります。

スライド中央の写真は、当社が設計している専用容器です。こちらを各現場に設置し、お客さまに分別してもらいます。分別をすると、廃棄物ではなく原材料に変わります。そして当社の工場に搬入されるというシステムを、業界で初めて当社が確立しました。

従来の現場の分別は、1つの器にすべての廃棄物が投入され、混載のまま輸送されていました。しかし、当社は現場でお客さまが常に分別できるようにしました。これによって、作業コストを削減し、分別後は原料として当社の工場に搬入できるようになりました。

木質廃棄物は、バイオマテリアル事業に燃料・原料として販売されます。また、紙・ダンボールは圧縮し、製紙原料として製紙会社へ、石膏ボード等は表面と中の石膏を分離し、原料として石膏ボードメーカーに管理していただきます。

そのようなかたちで、すべての廃棄物を再資源化するという目標を持って本事業を展開しています。現段階の再資源化率は83.5パーセントですが、今後は残り約17パーセントも資源化に取組んでいきます。

資源が少ないといわれる日本にとって、この事業とバイオマテリアル事業は非常に重要かつ緊急な事業だと私どもは捉え、今後、積極的に展開していこうと考えています。

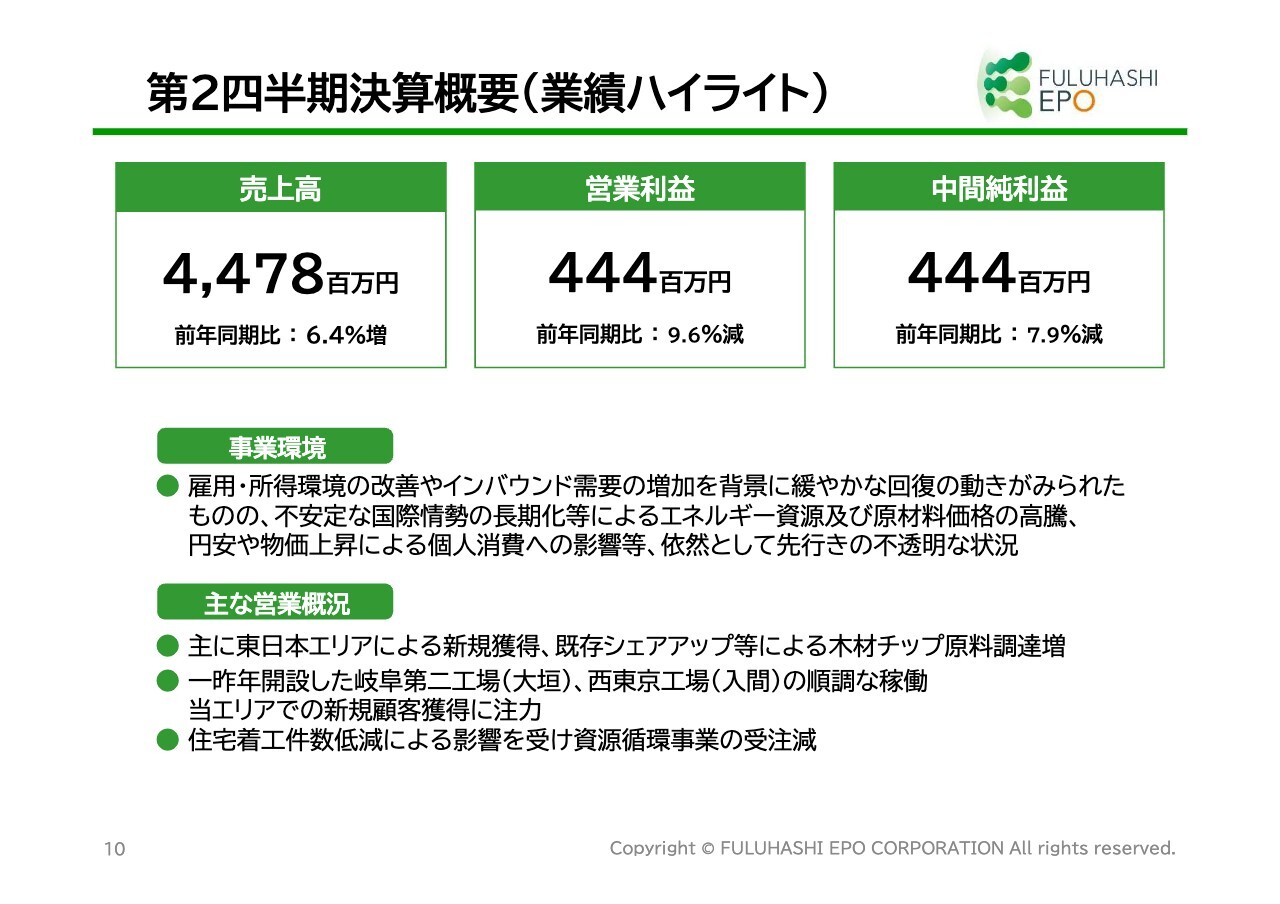

第2四半期決算概要(業績ハイライト)

2025年3月期第2四半期決算の概要をご説明します。売上高は、前年同期比6.4パーセント増の44億7,800万円となりました。営業利益は前年同期比9.6パーセント減の4億4,400万円、中間純利益は前年同期比7.9パーセント減の4億4,400万円となっています。

主力のバイオマテリアル事業は増収増益で、過去最高を達成しました。しかし、資源循環事業は住宅着工件数が若干マイナスになった影響を受け、建設副産物がマイナスになっています。その結果、営業利益及び中間純利益は前年同期比でマイナスという結果になりました。

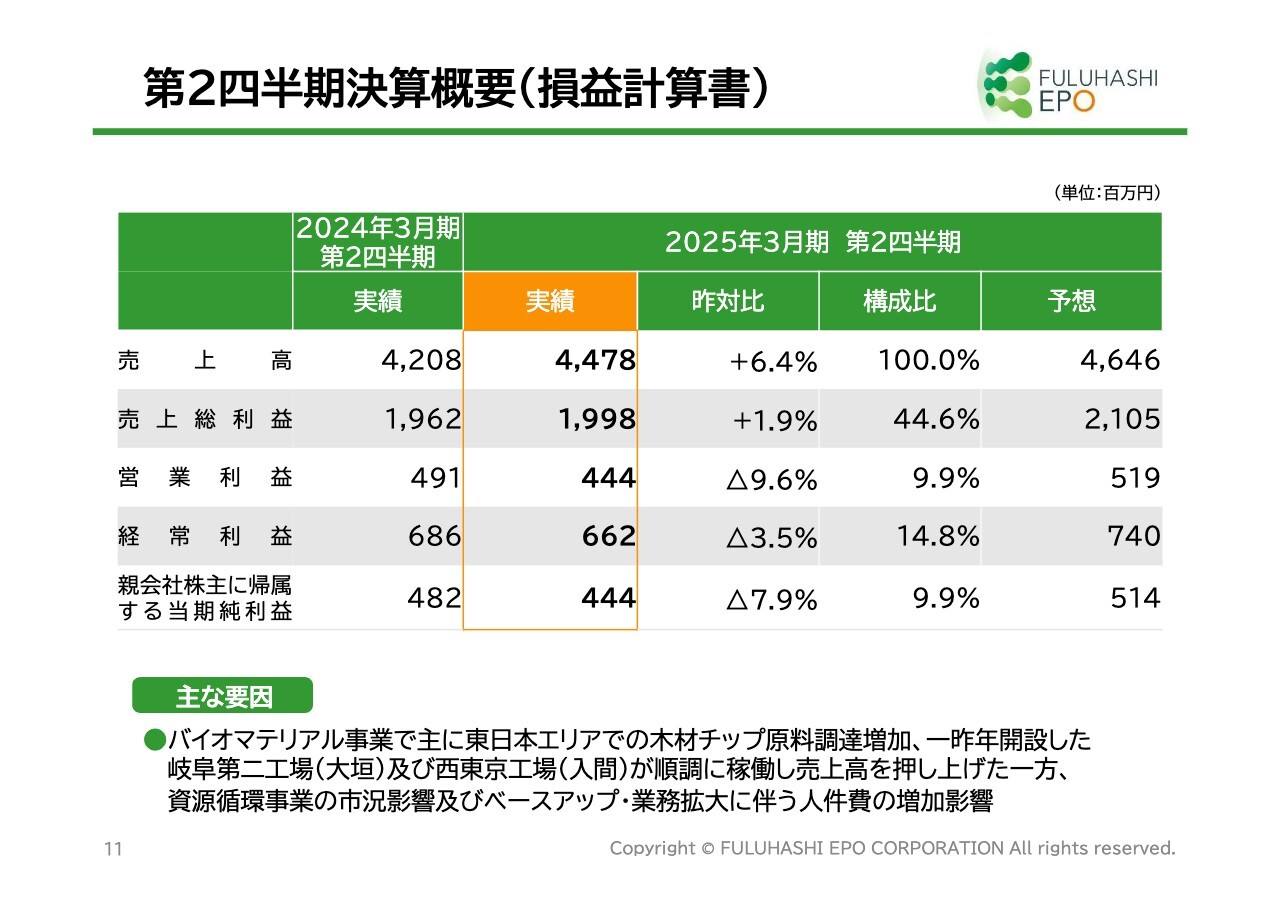

第2四半期決算概要(損益計算書)

第2四半期決算の損益計算書です。売上高は44億7,800万円、売上総利益は昨対比1.9パーセント増の19億9,800万円となりました。一方で、営業利益は昨対比マイナス9.6パーセント、経常利益は昨対比3.5パーセント減の6億6,200万円となっています。

しかし、主力のバイオマテリアル事業が非常に好調のため、今後のキャッチアップを積極的に進めたいと考えています。

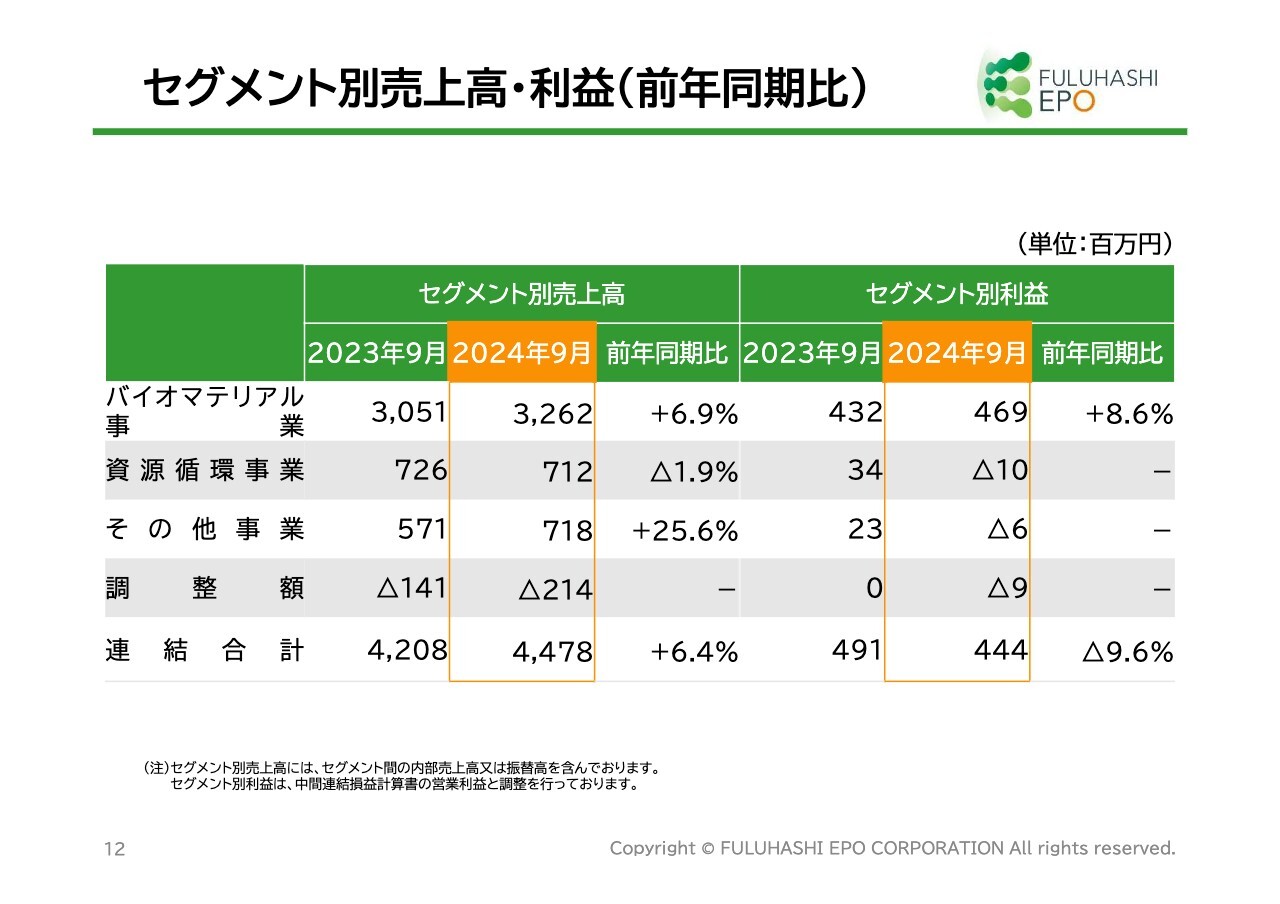

セグメント別売上高・利益(前年同期比)

セグメント別の売上高と利益です。バイオマテリアル事業の売上高は、前年同期比6.9パーセント増の32億6,200万円となりました。セグメント利益は前年同期比8.6パーセント増の4億6,900万円と、ともに過去最高を達成しています。

しかし、先ほどお話ししたように、資源循環事業が若干足を引っ張った格好になりました。売上高は前年同期比1.9パーセント減の7億1,200万円、営業損益はマイナス1,000万円で終わっています。

その他事業は、売上高が7億1,800万円と前年同期比で25.6パーセント増加しましたが、損益ではマイナスになっています。

連結合計として、売上高は44億7,800万円、営業利益は4億4,400万円となりました。

セグメント別売上高・利益(前年同期比)

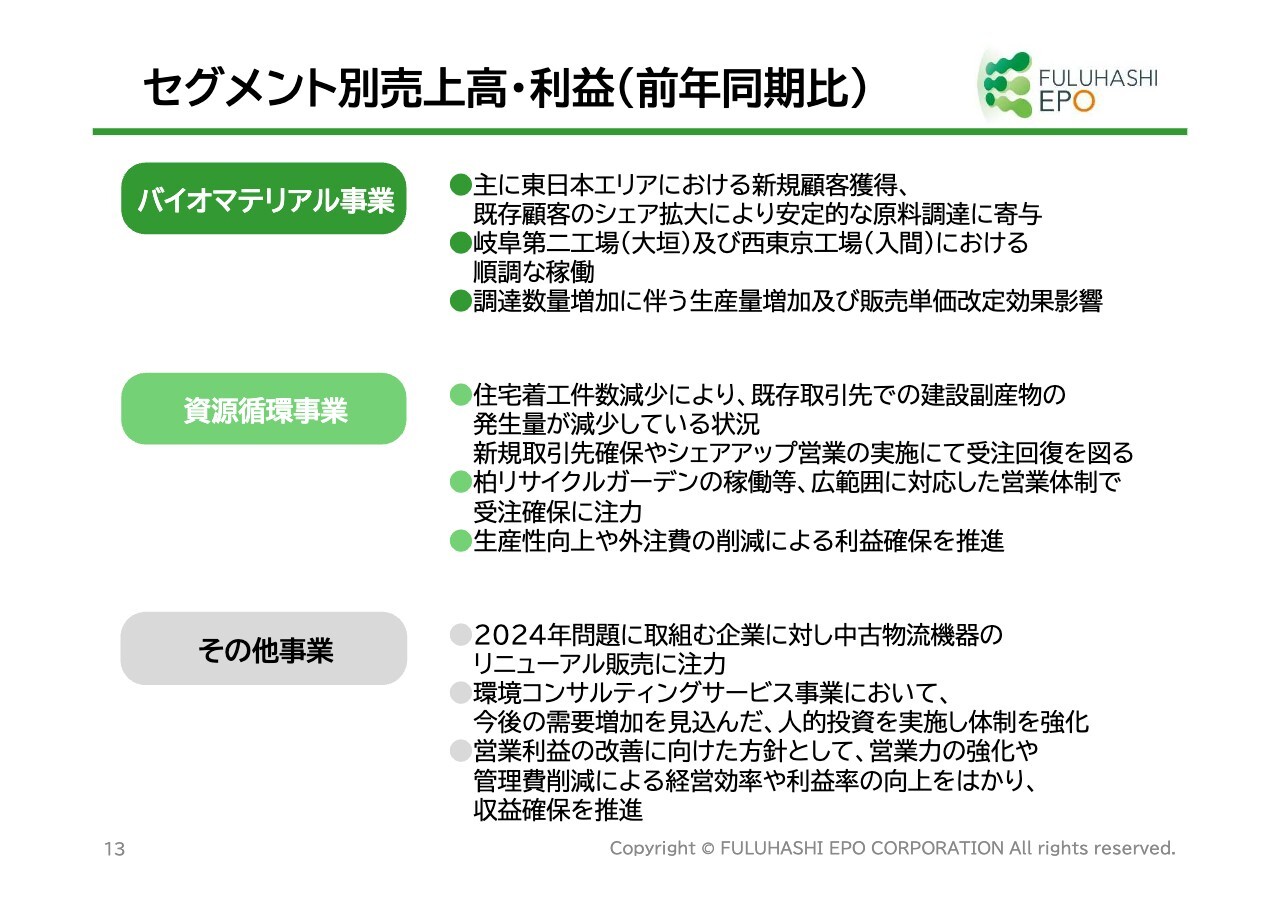

セグメント別売上高と利益の概況をご説明します。バイオマテリアル事業は、先ほどお話ししたとおり非常に好調に推移しているため、今後の工場の展開とともに、安定的に増収増益を見込むことが可能だと考えています。

資源循環事業は、中日本エリアと東日本エリアが主なサービスエリアです。全国的に住宅着工件数が前年度比でマイナスになっています。そのような状況もあり、資源循環事業は計画投資に対して入荷量が固定費を十分カバーできず、マイナスとなりました。今後は、積極的な営業DXや価格戦略等で増収増益の軌道に乗せられるように、準備を進めています。

その他事業に関しては、コンサルティング事業のフルハシ環境総研という子会社に、今後の事業拡大を見据えて積極的な人的投資を行っています。その部分が先行投資となり、営業利益は若干下降しました。

全工場の生産性向上や営業部門の営業方法の多角化、営業DXを含めた提案等により営業を強化しております。

営業利益増減要因分析(前年同期比)

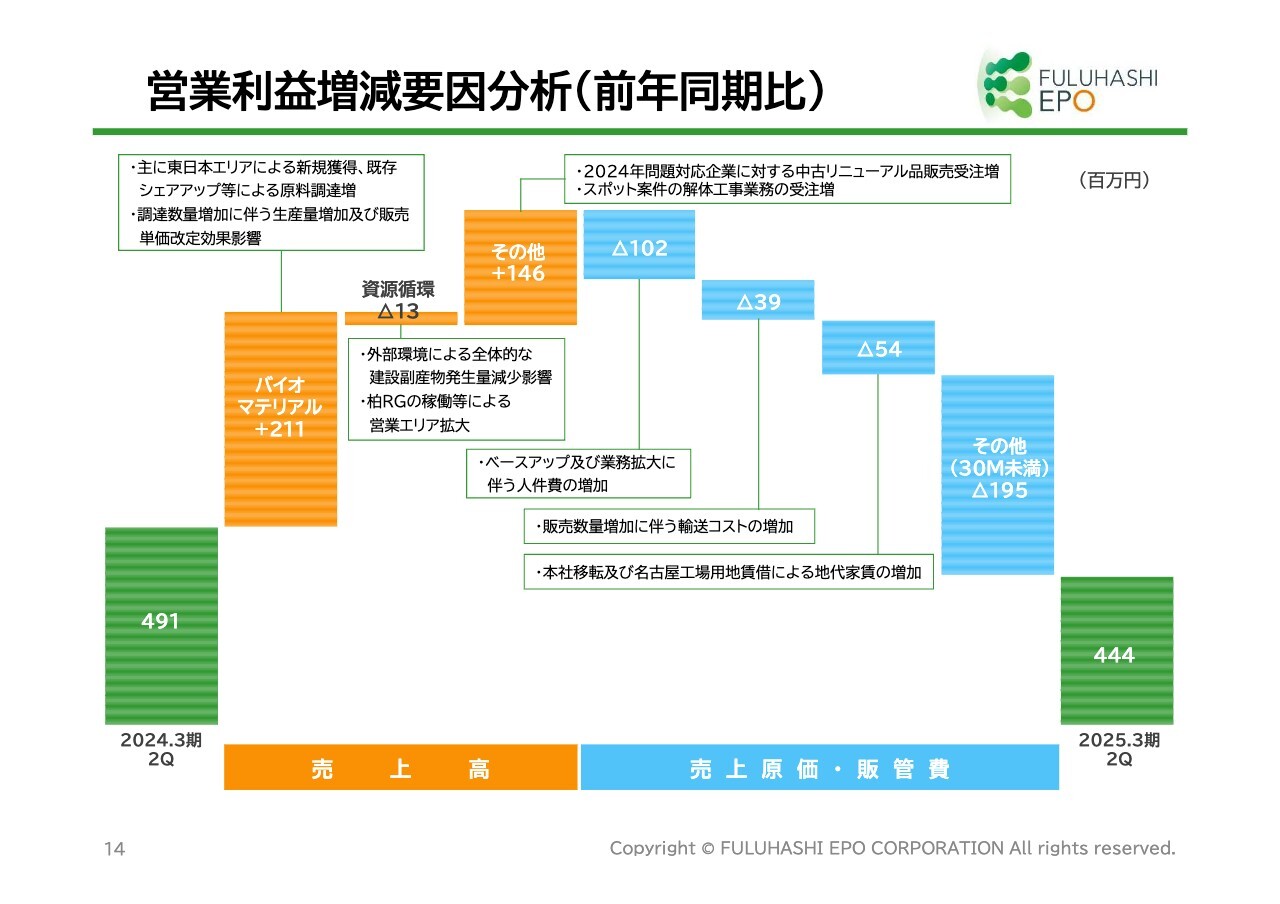

前年同期比での営業利益の増減要因に関してご説明します。増加要因としては、バイオマテリアル事業の売上高増で2億1,100万円、その他事業の売上高増で1億4,600万円となっています。

一方で、ベースアップによる人件費増や人的資源の先行投資により、1億200万円のコストが発生しています。さらに、販売数量の増加に伴う輸送コストが3,900万円、本社移転及び新工場用地の賃借により、賃借料が5,400万円増加しています。

その他、商品の仕入れや機械の保守、消耗品等のコストが計画比で1億9,500万円増加し、利益を圧迫しました。今後は予算内の出費を徹底し、きめ細かく管理していくことで、これらの項目に関するコストの発生を削減していく計画です。

結果として、営業利益は前年同期比で4,700万円押し下げられ、4億4,400万円となりました。

第2四半期決算概要(貸借対照表/キャッシュ・フロー計算書)

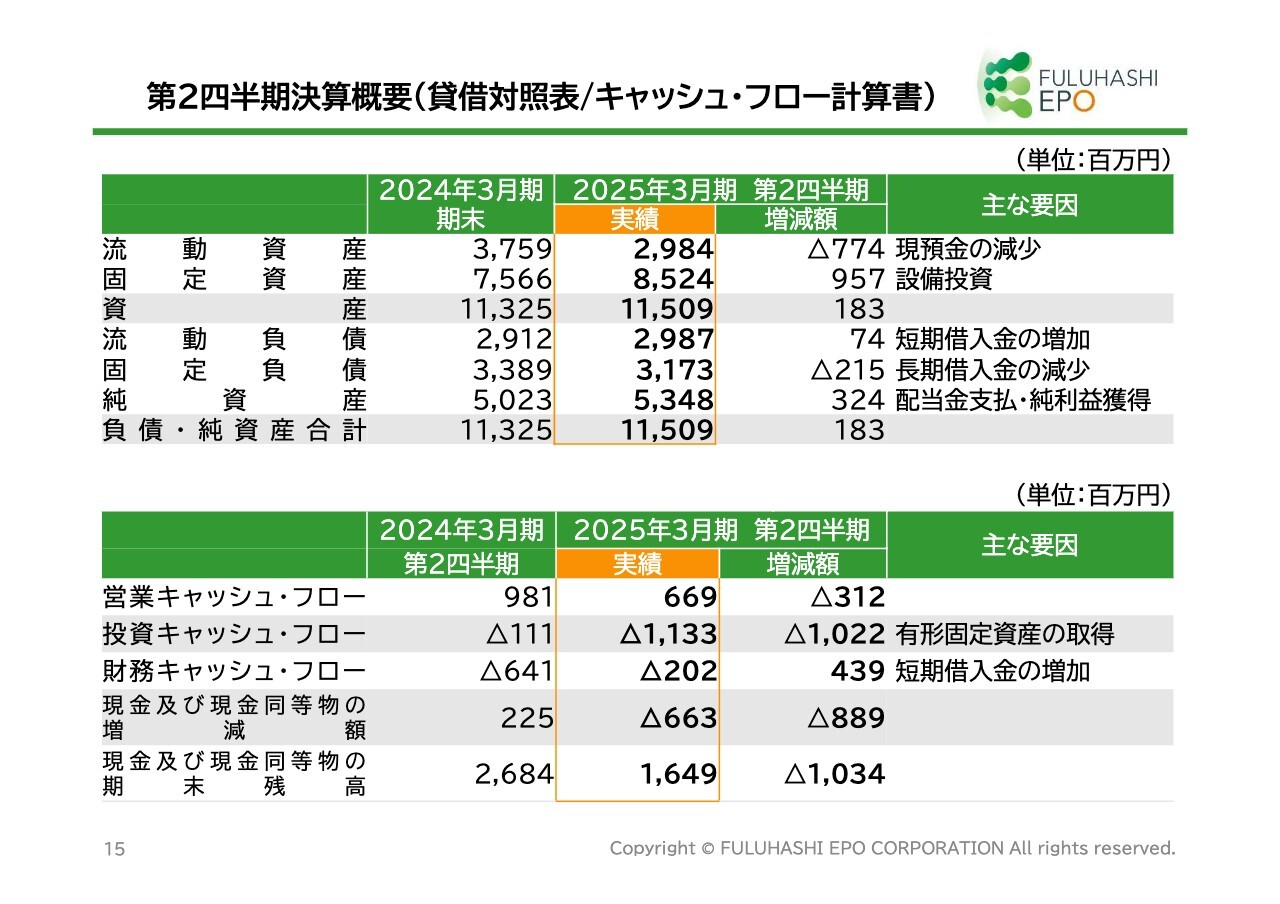

第2四半期決算の貸借対照表とキャッシュ・フロー計算書です。主な要因はスライドに記載のとおりです。

流動資産が7億7,400万円減少したのに対して固定資産が9億5,700万円増加し、資産合計は115億900万円となりました。負債に関しては、短期借入金の増加が7,400万円、長期借入金の返済が2億1,500万円進んでいます。負債・純資産合計は115億900万円です。

スライド下段はキャッシュ・フローです。投資キャッシュ・フローが前年同期比で10億2,200万円減少していますが、これは有形固定資産を取得したことによるものです。

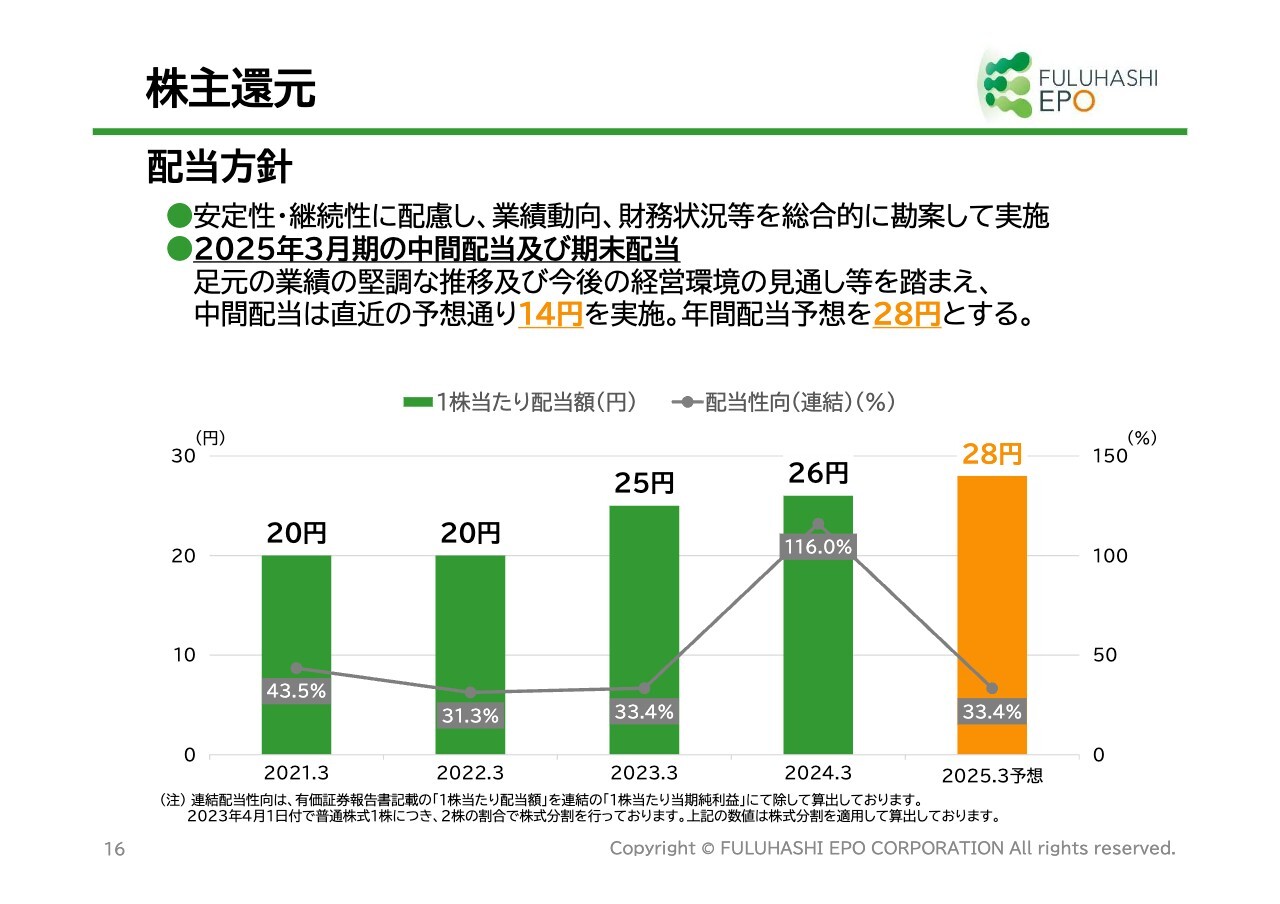

株主還元

株主還元についてです。当社は、安定性・継続性に十分配慮して配当を行う方針としています。今期は中間配当の実績が14円、年間配当予想は28円であり、前年より2円の増配を計画しています。

なお、中期経営計画期間においては累進配当を実施する予定です。

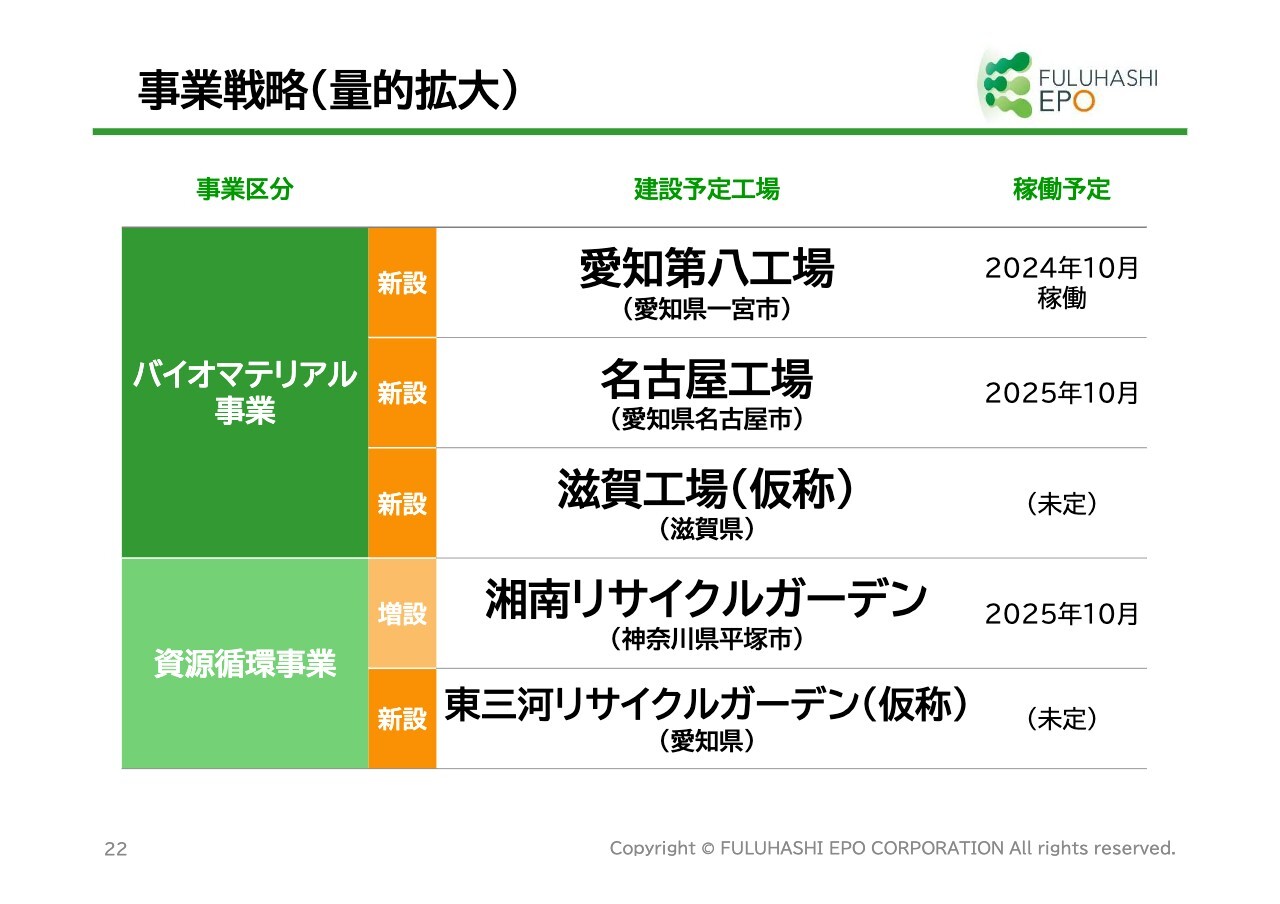

通期業績予想

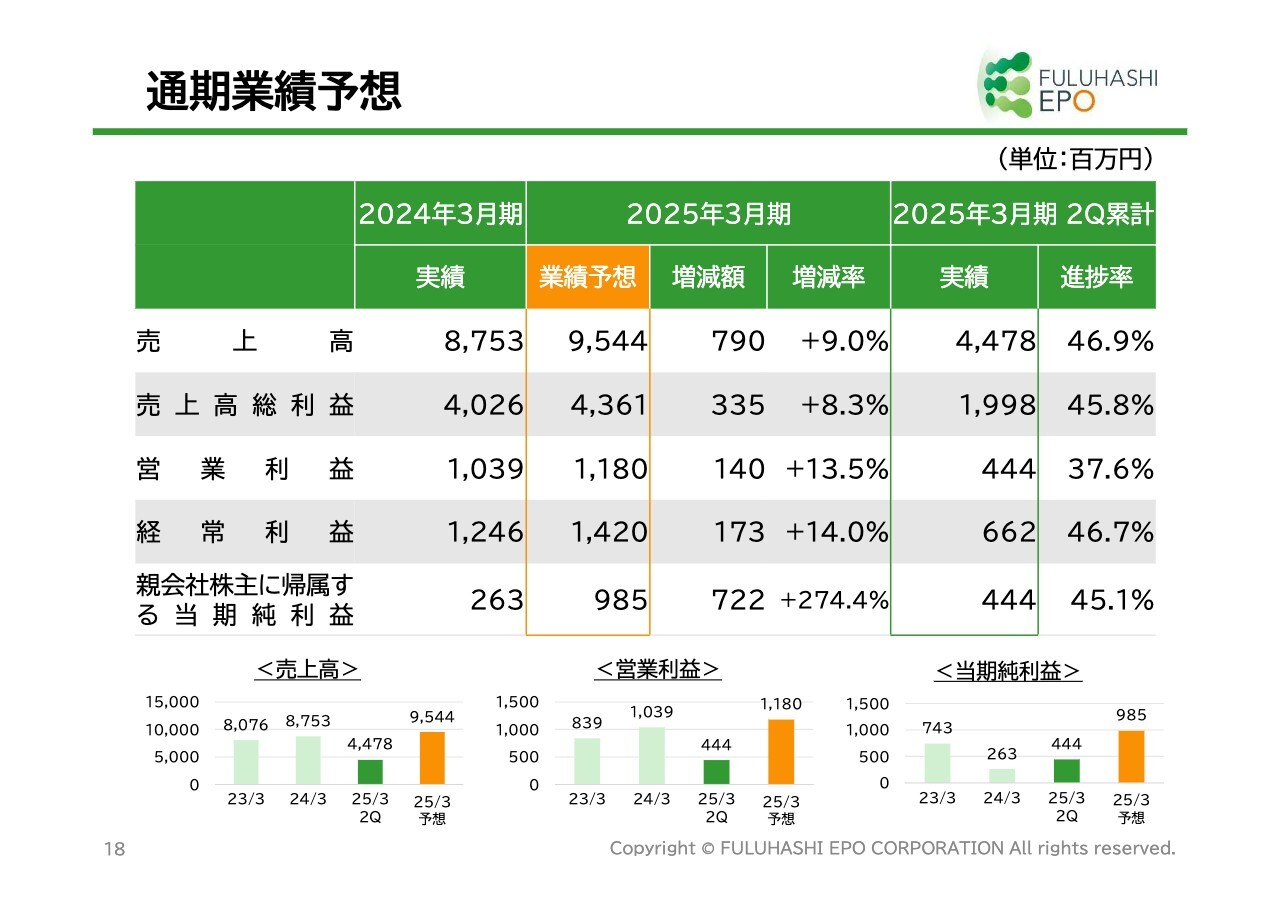

2025年3月期の通期業績予想についてご説明します。売上高は前年比9パーセント増の95億4,400万円を見込んでおり、第2四半期累計の進捗率は46.9パーセントです。売上高総利益は前年比8.3パーセント増の43億6,100万円で、進捗率は45.8パーセントです。

営業利益は11億8,000万円と、前年比13.5パーセントの増益を計画しています。第2四半期累計の進捗率は37.6パーセントです。経常利益は前年比14パーセント増の14億2,000万円で、進捗率は46.7パーセントです。

親会社株主に帰属する当期純利益は9億8,500万円の計画です。こちらは前期に減損会計があった関係で、前年比274.4パーセント増となっています。第2四半期累計の実績は4億4,400万円で、進捗率は45.1パーセントです。

通期予想は下期でキャッチアップを進めているため、予想どおりとしています。

Fuluhashi Sustainable Plan 80th

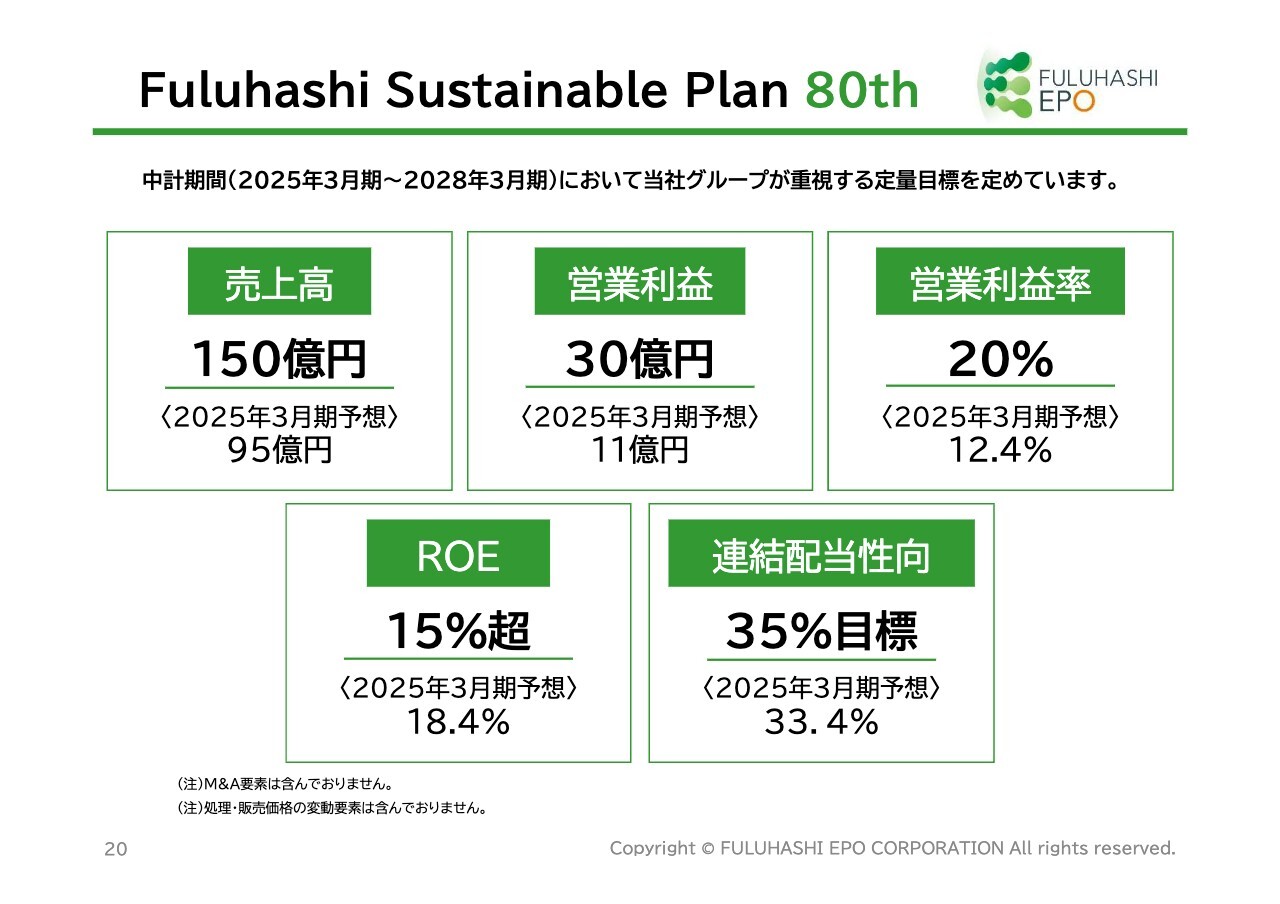

当社のトピックスについてご説明します。当社は本年5月に、2028年3月期を最終年度とする4ヶ年計画として、中期経営計画「Fuluhashi Sustainable Plan 80th」を策定しました。当社が設立80周年を迎える2028年に向けた、4年間の中期経営計画となっています。

売上高は150億円の計画で、2025年3月期の予想は95億円です。営業利益は30億円の計画で、2025年3月期の予想は11億円、営業利益率は20パーセントを目標とし、2025年3月期の予想は12.4パーセントです。

ROEは15パーセント超を計画し、2025年3月期の予想は18.4パーセント、連結配当性向は35パーセントを目標とし、2025年3月期の予想は33.4パーセントです。このように積極的な計画となっています。

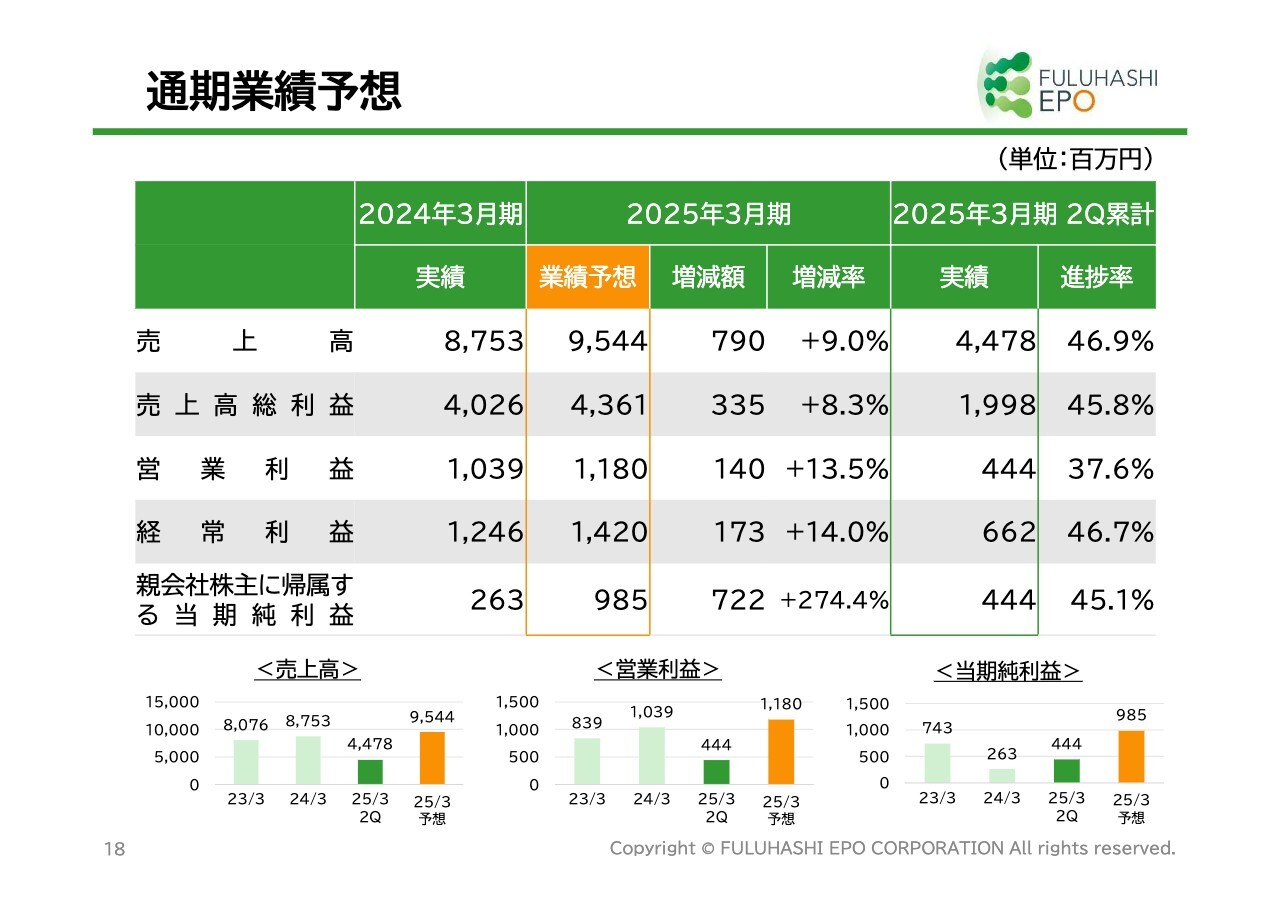

事業戦略(量的拡大)

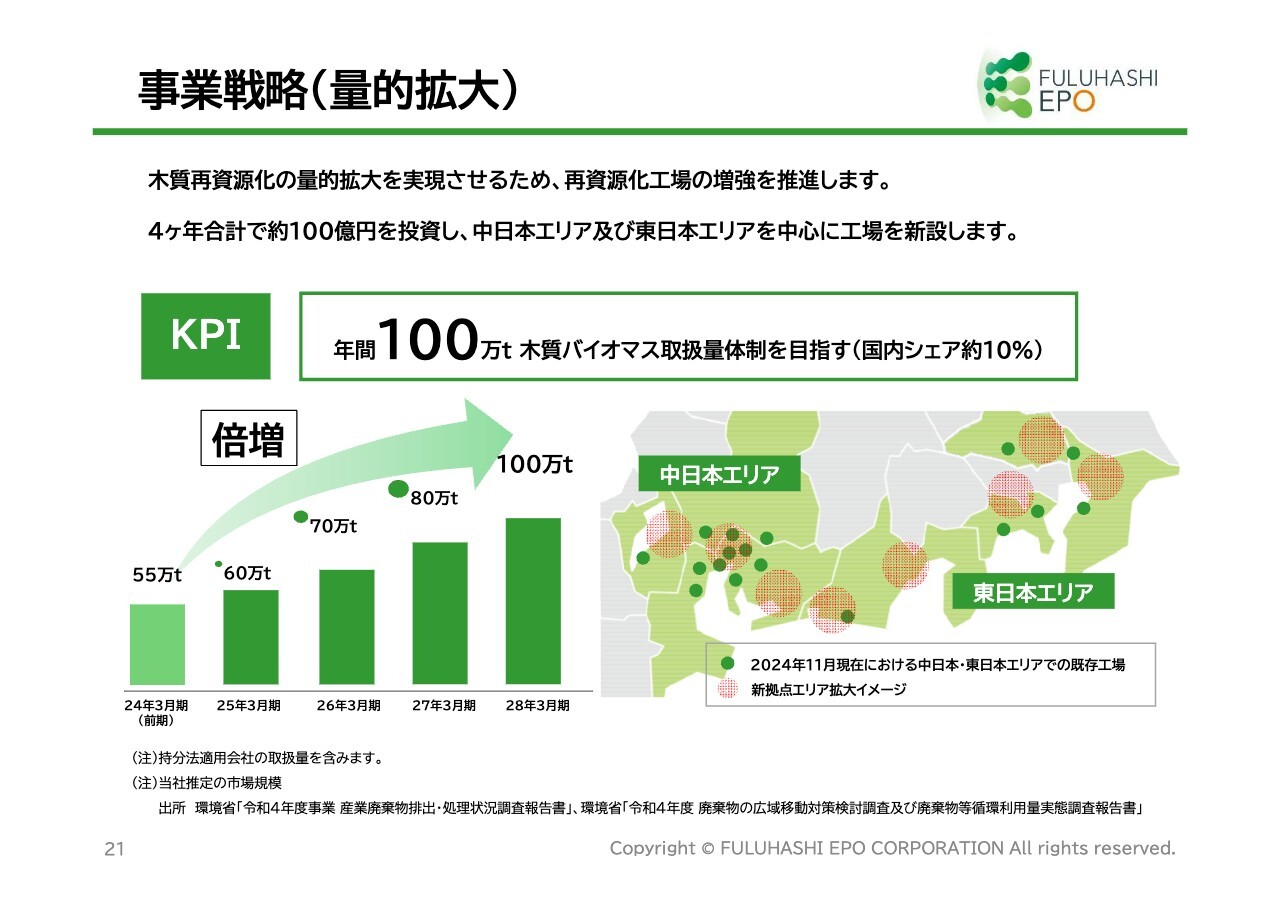

中期経営計画を達成するための主な戦略が、バイオマテリアル事業及び資源循環事業の量的拡大です。これによる増収増益をもって、現段階の販管費は、売上高の伸びに対して低く抑えることができると考えています。さらに、その分は営業利益にプラスされていくとお考えください。

中日本エリア・東日本エリアを中心に製造・生産拠点を新設し、量的拡大を進めていきます。そのKPIとして「年間100万トンの木質バイオマス取扱量体制」を目指し、今後も国内トップクラスを維持するとともにシェアを拡大していきます。

スライド右下には、拠点エリアと拡大イメージを記載しています。東日本エリアは現段階のシェアが10パーセント強ですが、最終年度には20パーセントへの倍増を目標とし、中日本エリアは現段階で約35パーセントのシェアですが、最終年度には50パーセントまで引き上げを目指します。

これらのエリアシェアを大きく伸ばし、エリアNo.1をもって、100万トン体制及び売上高150億円を確実に達成していく計画です。

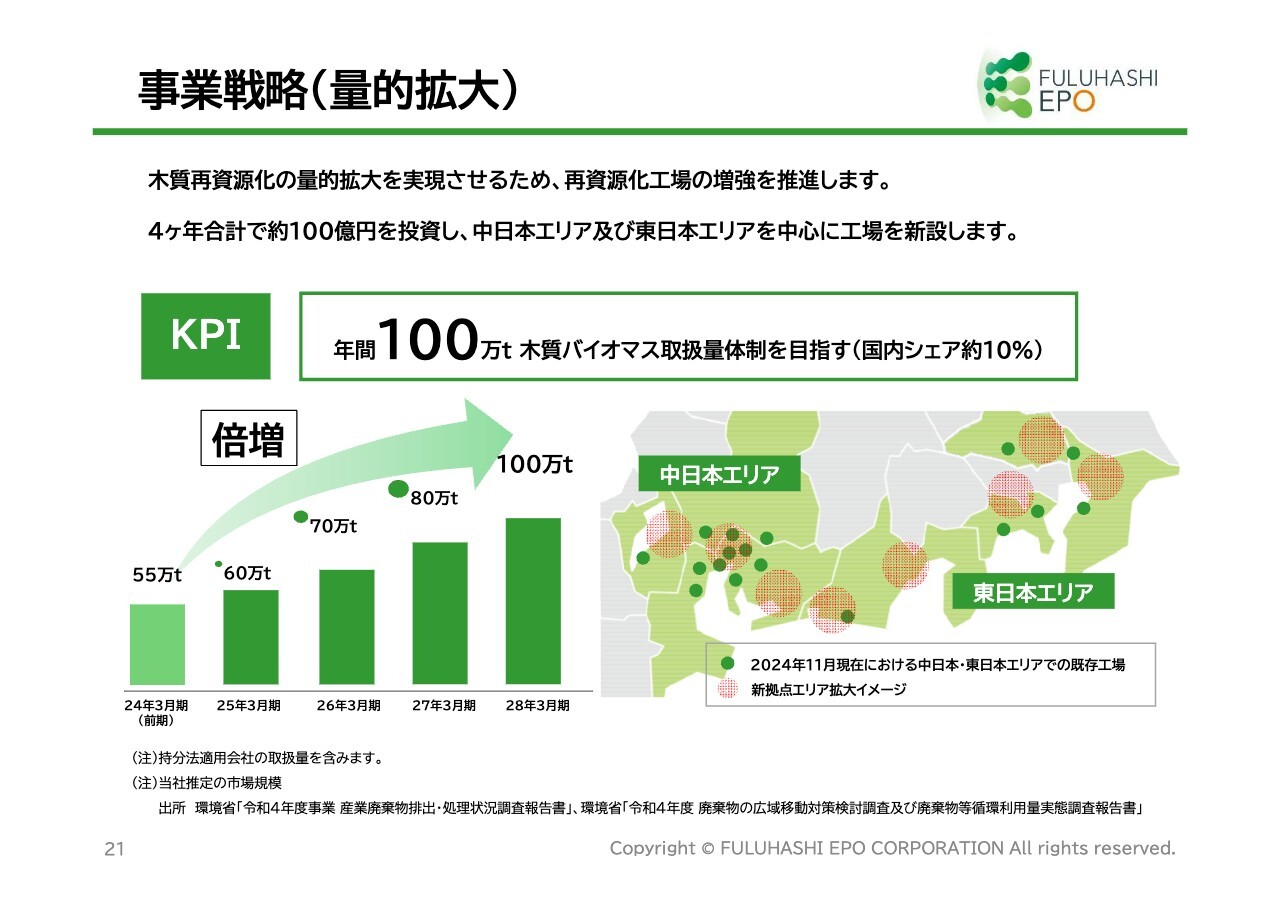

事業戦略(量的拡大)

事業戦略である量的拡大を達成するべく、バイオマテリアル事業においては、愛知第八工場(一宮)が先月10月から稼働を開始しました。また、先月は名古屋工場の建設工事にも着手し、滋賀工場も用地を確定しています。

資源循環事業においても、湘南リサイクルガーデンの増設を予定しています。こちらは当社湘南工場の隣接地に土地をすでに確保しており順調です。また、東三河リサイクルガーデンの用地もすでに確保しています。

このほか、本中期経営計画では全体で16拠点の展開を計画しており、土地の確保は順調に進んでいます。本中計においては、許認可も含めて100億円の投資を見込んでいますが、投資が順調に進むことによって量的拡大を確実に達成できるとお考えください。

新拠点開設(バイオマテリアル事業)

先月10月にオープンした、一宮市の愛知第八工場(一宮)についてです。先月から稼動を開始し、順調に入荷しています。ここはほぼ垂直立ち上げということで1年以内のフル生産を目指していますので、ご期待いただきたいと思います。年間生産量は3万トンを計画しています。

本社移転

当社は、本年6月に本社事務所を移転しました。経営基盤の強化と今後の企業の成長を見込み、オフィススペースを確保し、従業員にとっても働きやすい環境を整備しています。また、従来別々のエリアにあった営業部門、生産部門、管理部門をこの1ヶ所に統括しました。

関連企業の本社事務所も周辺のビルに集中したことにより、情報共有や経営のスピードアップの体制が整っています。今後は、さらなる積極的な展開をご期待いただければと考えています。

情報開示

情報開示については、スライドのQRコードから当社の統合報告書をご覧になれます。ぜひご一読ください。

本日のご説明は以上となります。今後とも、当社へのご指導ご鞭撻のほどよろしくお願いします。ご清聴ありがとうございました。

質疑応答:通期計画を据え置いた理由と下期のキャッチアップ策について

質問者:通期計画に対して、上期累計での進捗率が売上高、営業利益ともに50パーセントに達しておらず、やや厳しい印象を受けます。通期計画を据え置かれた理由と、今後の具体的なキャッチアップ策についてあらためて教えてください。

山口:通期計画に対する第2四半期累計の進捗率は、売上高が46.9パーセント、経常利益が46.7パーセントとなっています。

下期にマイナス分をキャッチアップし、通期計画を達成するにはどうするかに関してですが、先ほどご説明したように、10月に愛知第八工場(一宮)が稼働開始しました。今月より本格生産に入りましたので、こちらが売上へプラスに貢献していきます。加えて、固定費はほとんど変わりませんので、プラス分が営業利益率を押し上げていくことになります。

さらに、現在当社が行っている木質再資源化における生産品目は、バイオマス発電所向けの木材チップ及び木質バイオマスボイラー向けの燃料チップと、製紙メーカー向けの製紙原料である原料チップ及び木質建材ボードの原料になる原料チップと、大きく分けて燃料チップと原料チップの2種類があります。

現在の販売比率は、燃料チップが80パーセント以上、原料チップが15.3パーセントです。しかし、価格は燃料チップよりも原料チップが約2倍の価格となります。

そのため、この下期は選別工程をさらに進化させることにより、燃料チップを原料チップに付加価値化するという展開を行っています。同じ1トンでも、売上単価が燃料チップの2倍であるという付加価値化によって売上をアップし、それが営業利益のアップにもつながります。これにより、マイナス部分をキャッチアップしていきます。

また、これは営業戦略的な話になりますが、資源循環事業においては価格戦略をとっています。当社の分別システムは業界随一ですので、このシステムを活用した価格戦略を展開することで積極的な売上増を目指します。

この2つを主な対応としてキャッチアップを進めていますので、下期に計画を達成できるとご理解いただければと思います。

質疑応答:中期経営計画の進捗や達成へのロードマップについて

質問者:5月に中期経営計画が発表されたばかりですが、現時点での中期経営計画の進捗や評価等、あらためて中期経営計画達成に向けたロードマップをどのように考えているのか教えてください。

山口:中期経営計画に関しては、量的拡大戦略を主体に考えています。先ほどもご説明したとおり、今後は16ヶ所の拠点展開を進めていきます。

その拠点展開の中で一番の課題となるのは、土地の確保です。当事業は許認可事業となるため、ただ工業用地があればよいというわけではありません。工業用地でなおかつ、許認可の取得ができることが必要になります。

その中でも、計16ヶ所のうち12ヶ所の工場用地で土地の確保等の目処がすでに立っており、土地に関する進捗率は75パーセント以上になっています。今期中には土地の確保をすべて完了させる予定ですので、一番の課題となる用地の確保が順調に進めば、量的拡大は順調に進めることができます。

これを実行するため、今期4月に社長直轄の経営戦略本部を立ち上げました。経営戦略本部では、経営計画と新規拠点の開発を主に私の直轄で進めており、非常に順調に推移しています。

したがって、本中期経営計画は中間での数字を発表していませんが、最終年度において売上と利益が集中的に増加していきます。尻上がりに数字が上がる展開になりますので、そのようにご理解いただければと思います。

質疑応答:来年以降の賃上げとその原資について

質問者:来年以降の賃上げに対する考え方を教えてください。また、賃上げをする場合は、原資についてどのようにお考えかを併せてお聞きしたいです。

山口:私どもは、昨年度に5パーセントのベースアップを実施しました。そして今年度も、政府の要請以上である5パーセントの賃上げを実施しています。

こちらについては、人材確保とコストという両方の課題があると考えています。しかし、中期経営計画の最終年度における売上高150億円と営業利益30億円には、すでに5パーセント前後の賃上げ分を織り込んでいます。そのため賃上げを行ったとしても、売上増と営業利益増は達成できます。

質問者:賃上げの原資は、労働分配率として、人件費により多く配分することになりますか? それとも、中期経営計画の中で1人当たりの効率が増してくるため、生産性向上を原資にするのでしょうか?

山口:労働分配率に関しては、現在の売上増及び営業利益増の中ではほぼ変わらないと見ています。人員は一定の増加がありますが、そちらに対しては5パーセント前後の賃上げを考えています。最終的に、現段階の労働分配率と中期経営計画最終年度の分配率は、それほど大きな差はなく推移する計画になっています。

質問者:効率を上げるのか、値上げを行うのかどちらになるのでしょうか?

上野徹氏(以下、上野):取締役管理本部長の上野からご回答します。当社のバイオマテリアル事業の粗利益率は、55パーセントから60パーセント近くあり、中期経営計画中に稼働が続く工場には粗利が残ります。

こちらについては今社長からお伝えしたとおり、新しく作る工場の製造原価が低くなること等は大きく織り込んでいません。残った粗利の中から、販管費に占める部分の固定費増が売上の伸び率より低く抑えられると考えており、これで営業利益率の増加について中期経営計画の中で確保できると考えています。

質問者:値上げについてはいかがでしょうか?

上野:値上げについては、運送費や電力費等が上がっている部分で考えており、それは営業のほうで価格改定交渉を続けています。それも利益の増加につながっていますが、一番の利益の源泉は、高粗利益率のビジネスモデルに量的拡大を掛け合わせることによる利益の増加です。こちらで十分賄える計画となっています。

この銘柄の最新ニュース

フルハシEのニュース一覧- 今週の【上場来高値銘柄】双日、三井金属、大崎電など201銘柄 2026/02/21

- 本日の【上場来高値更新】 三井金属、日本マイクロなど83銘柄 2026/02/16

- 今週の【上場来高値銘柄】石油資源、大林組、オリックスなど327銘柄 2026/02/14

- フルハシEPO---3Qは増収・営業利益は2ケタ増益、バイオマテリアル事業・資源循環事業が増収に 2026/02/13

- フルハシE、4-12月期(3Q累計)経常が18%減益で着地・10-12月期も5%減益 2026/02/12

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

フルハシEPOの取引履歴を振り返りませんか?

フルハシEPOの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。