アドバンテッジリスクマネジメントのニュース

【QAあり】アドバンテッジリスクマネジメント、ストック収益が順調に増加し各事業堅調に推移 営業利益は前期比+31.2%

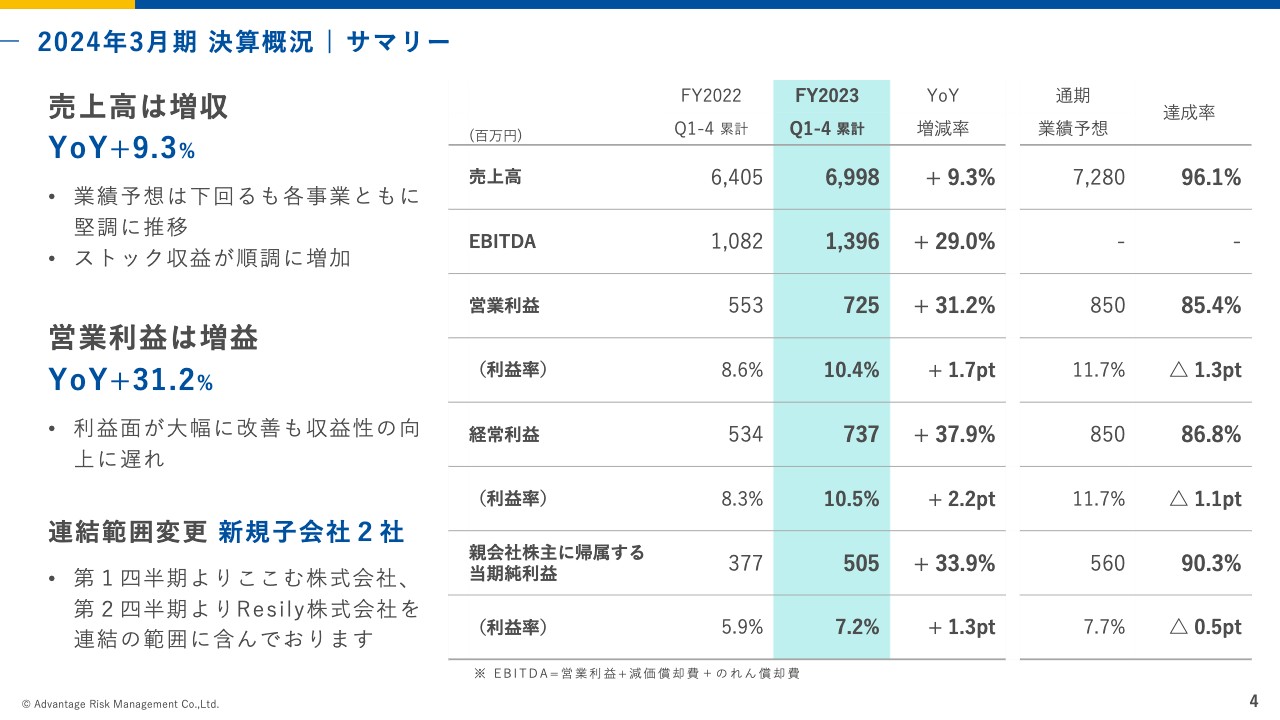

2024年3月期 決算概況 | サマリー

鳥越慎二氏(以下、鳥越):みなさま、こんにちは。株式会社アドバンテッジリスクマネジメント代表取締役社長の鳥越です。本日はご参加いただき誠にありがとうございます。さっそくですが、2024年3月期の決算と中期経営計画についてご説明します。どうぞよろしくお願いします。

まず、決算の状況です。すでに開示しているためご存じの方も多いと思いますが、残念ながら予測していた数字には到達しませんでした。しかし、各事業とも堅調に推移したと考えています。

売上高は前期比9.3パーセント増の69億9,800万円、営業利益は前期比31.2パーセント増の7億2,500万円、EBITDAは前期比29パーセント増の13億9,600万円で、順調に伸びたと考えています。

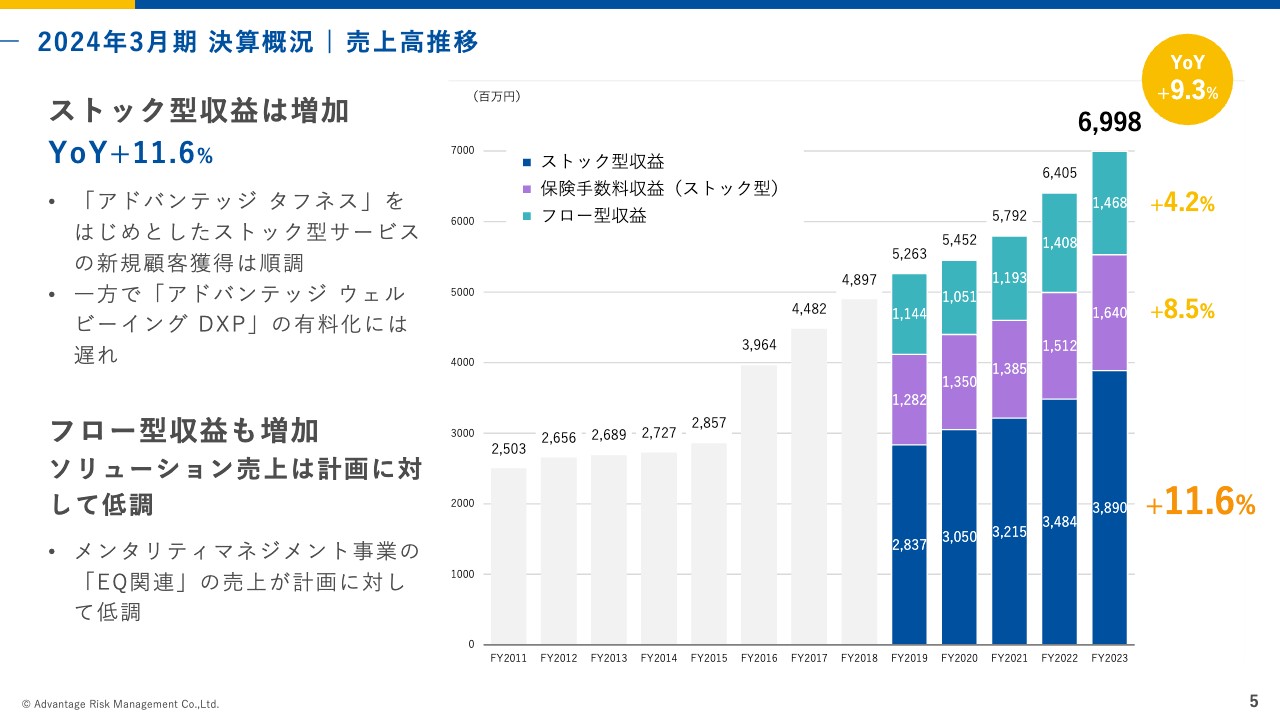

2024年3月期 決算概況 | 売上高推移

ストック型収益、フロー型収益、保険手数料収益の売上高の推移です。先ほどお伝えしたとおり、売上高全体は前期比9.3パーセント増ですが、ストック型収益が比較的順調で、前期比で2桁増の11.6パーセントの伸長となっています。

保険手数料収益は前期比8.5パーセント増となり、目標の10パーセントには到達しませんでしたが、順調に伸びました。フロー型収益は前期比4.2パーセント増と想定をやや下回りました。

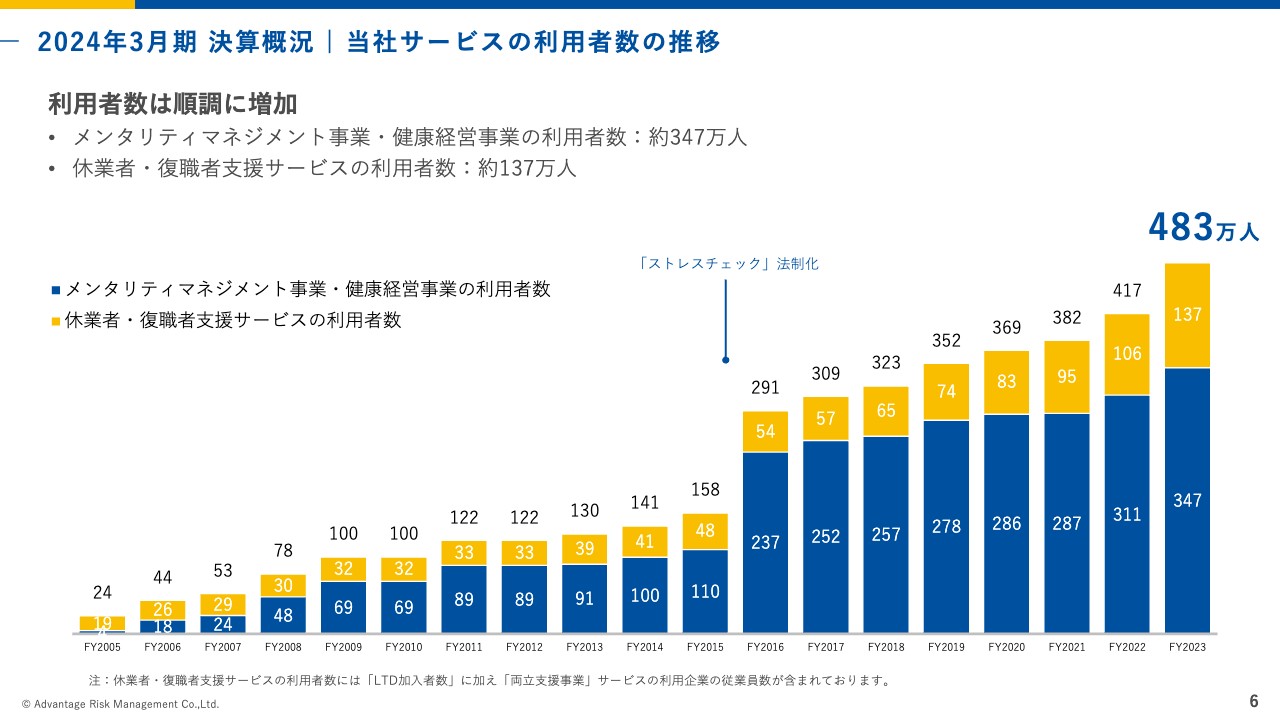

2024年3月期 決算概況 | 当社サービスの利用者数の推移

ストック型収益のベースである当社サービスの利用者数の推移です。ここむ株式会社というストレスチェックの会社を買収したこともあり、483万人に達しました。前期に比べて大幅な増加となっています。

2024年3月期 決算概況 | 新規顧客の総合提案、既存顧客へのクロスセルの状況

前期から開示している契約企業社数、複数サービス利用の契約企業社数、クロスセル率、顧客あたり売上高については、いずれも前期比で改善しています。特に複数サービス利用の契約企業社数は10.8パーセント増となり、順調に増加してきていると理解しています。

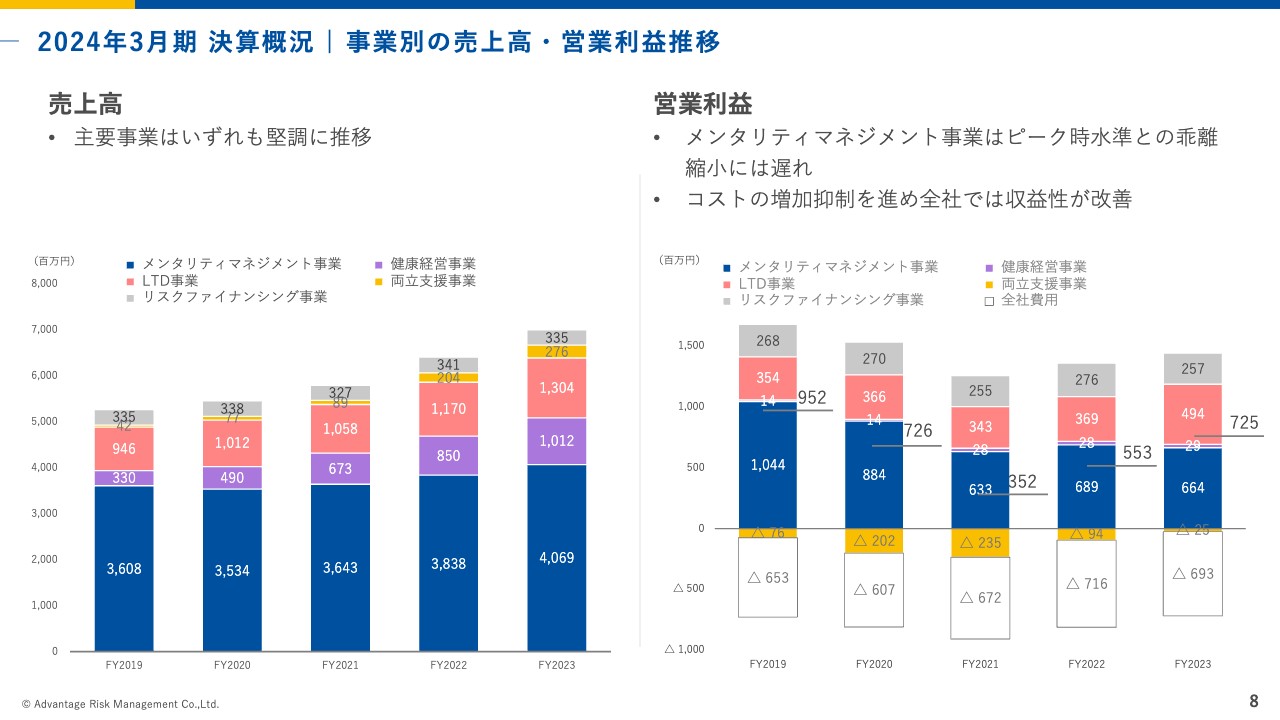

2024年3月期 決算概況 | 事業別の売上高・営業利益推移

事業別の売上高・営業利益の推移です。こちらは後ほど個別にお話しします。

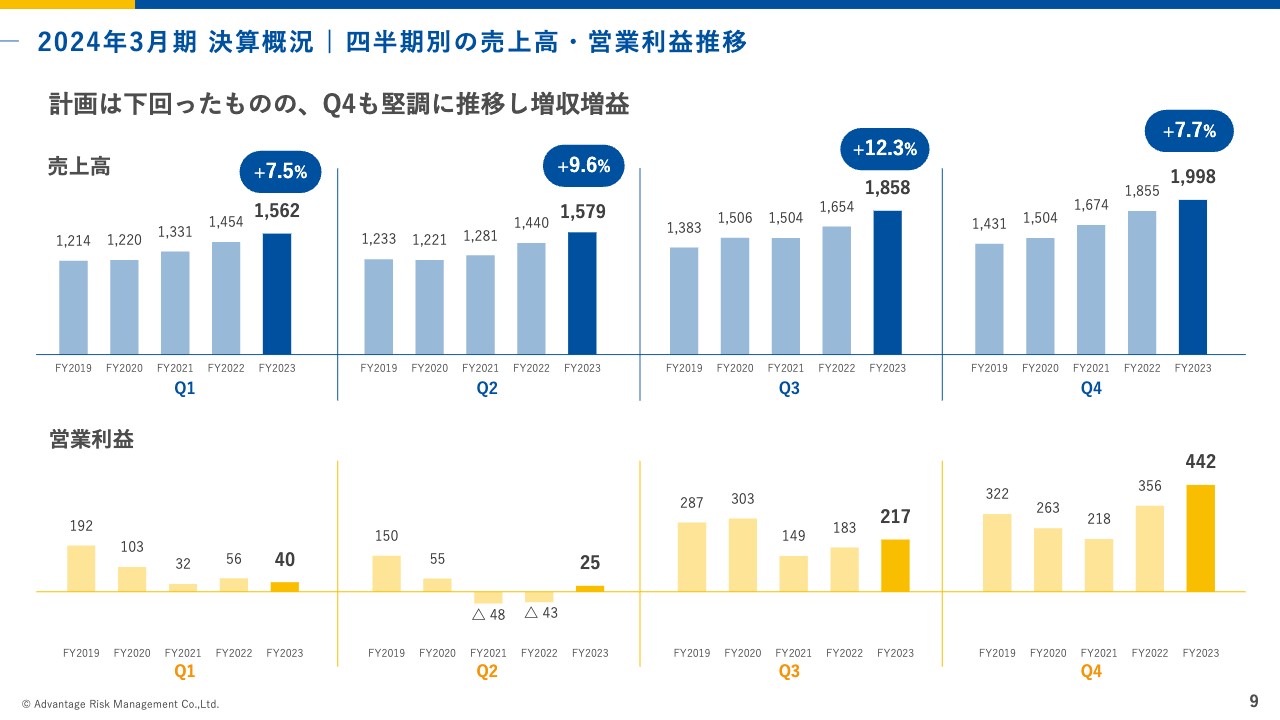

2024年3月期 決算概況 | 四半期別の売上高・営業利益推移

四半期別の売上高・営業利益の推移です。残念ながら計画はやや下回ったものの、堅調に推移したと考えています。

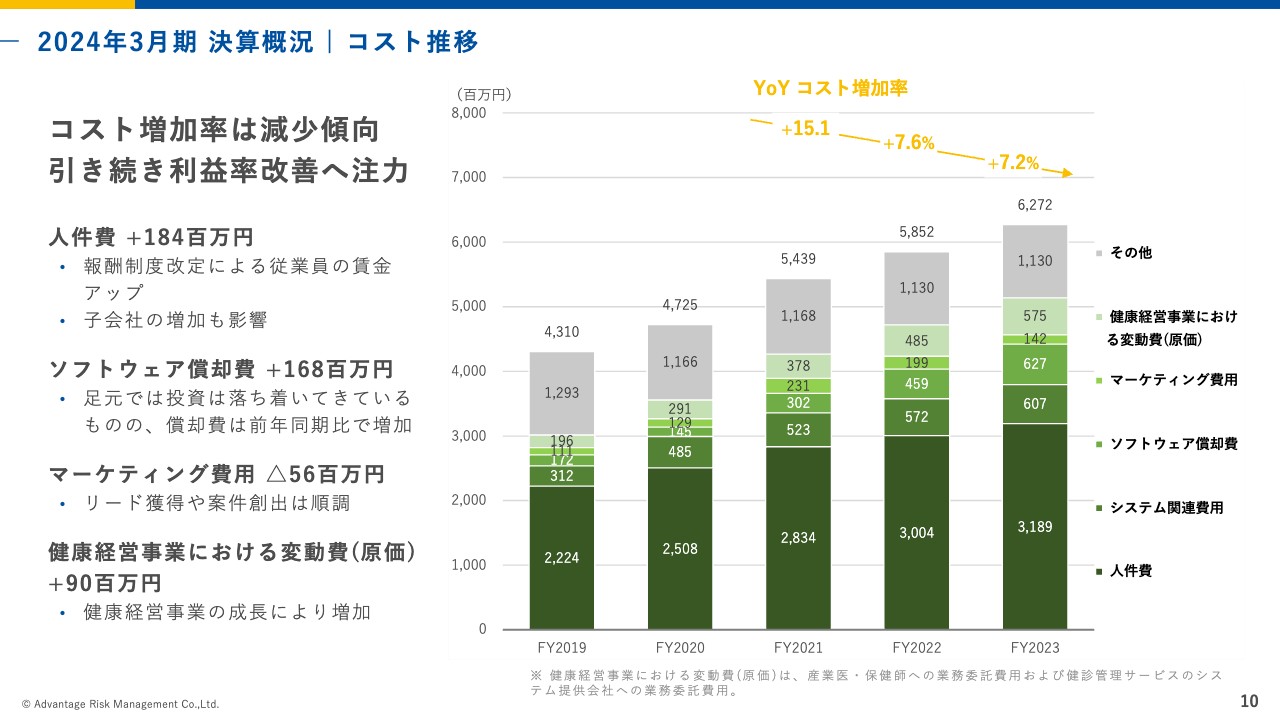

2024年3月期 決算概況 | コスト推移

スライドに黄色で記載しているYoYコスト増加率をご覧ください。システム投資および人件費について拡大のための投資を続けていますが、コスト増加率はだんだんと落ち着いてきています。

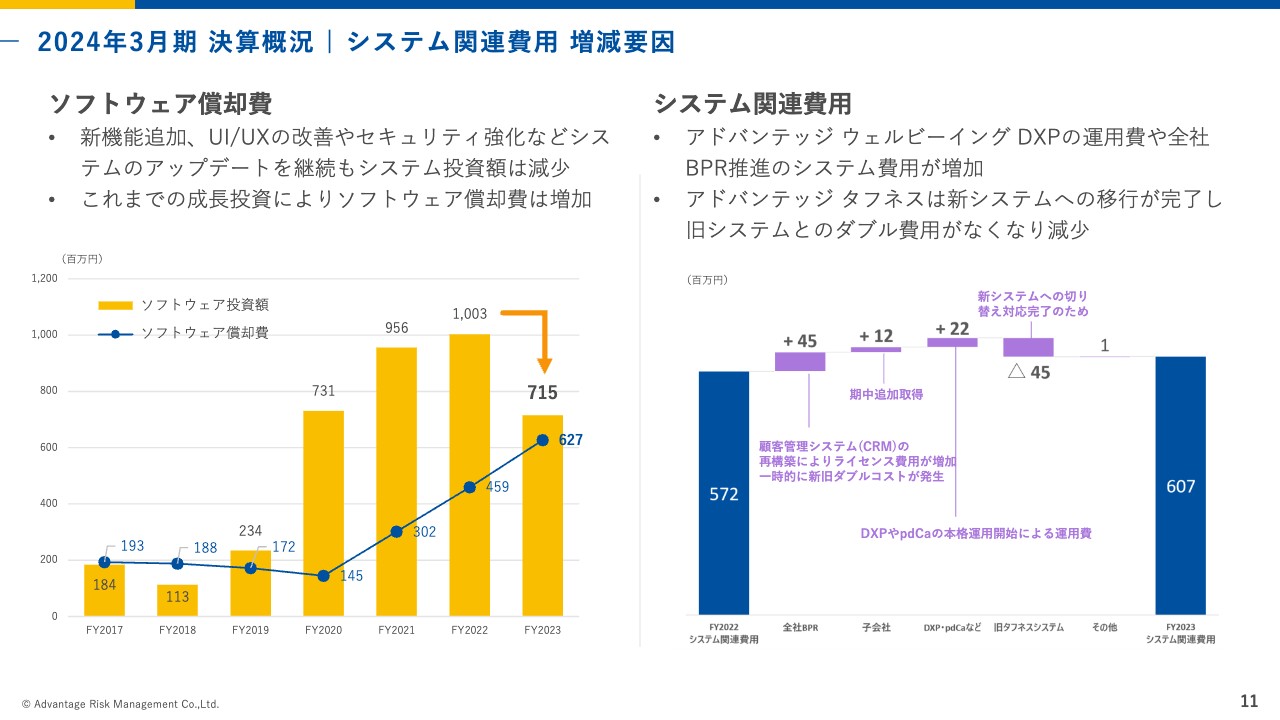

2024年3月期 決算概況 | システム関連費用 増減要因

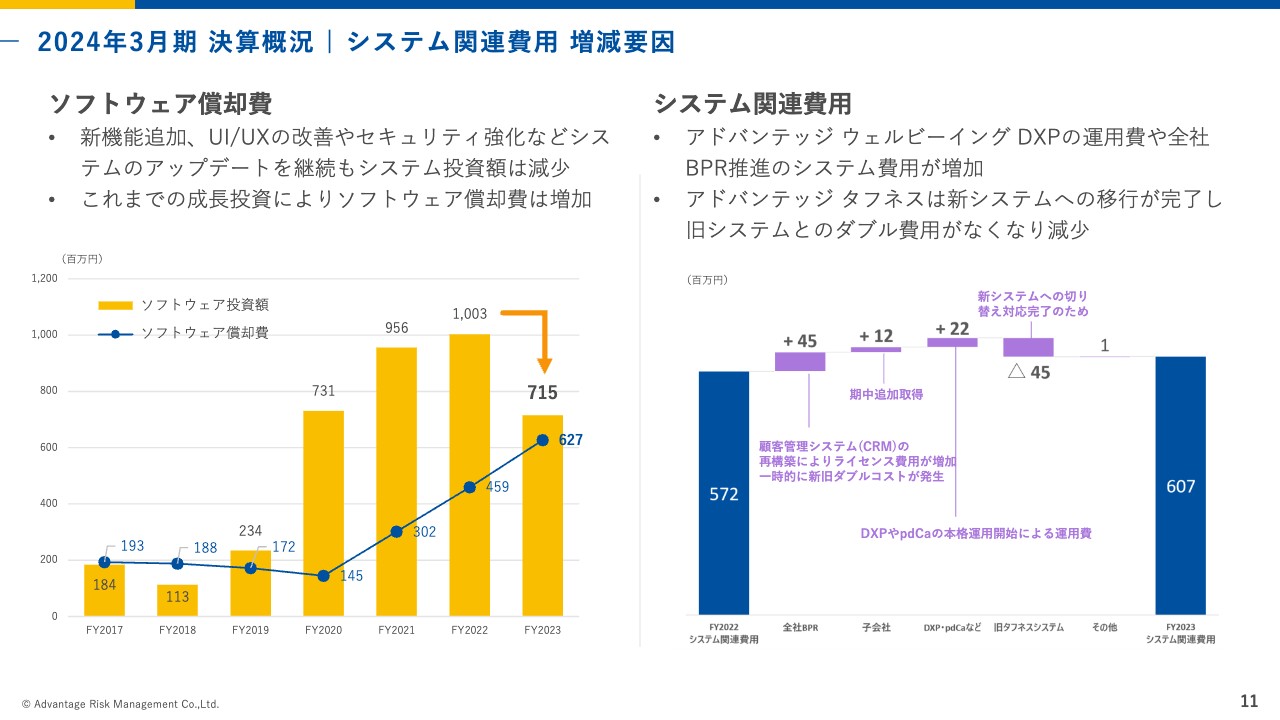

システム関連費用についてです。ソフトウェアの償却費については、投資したものの償却が始まっているため、まだ増加していますが、投資額は前期よりもやや減少しています。今後、多少の上下はあると思いますが、かなり落ち着いてきています。

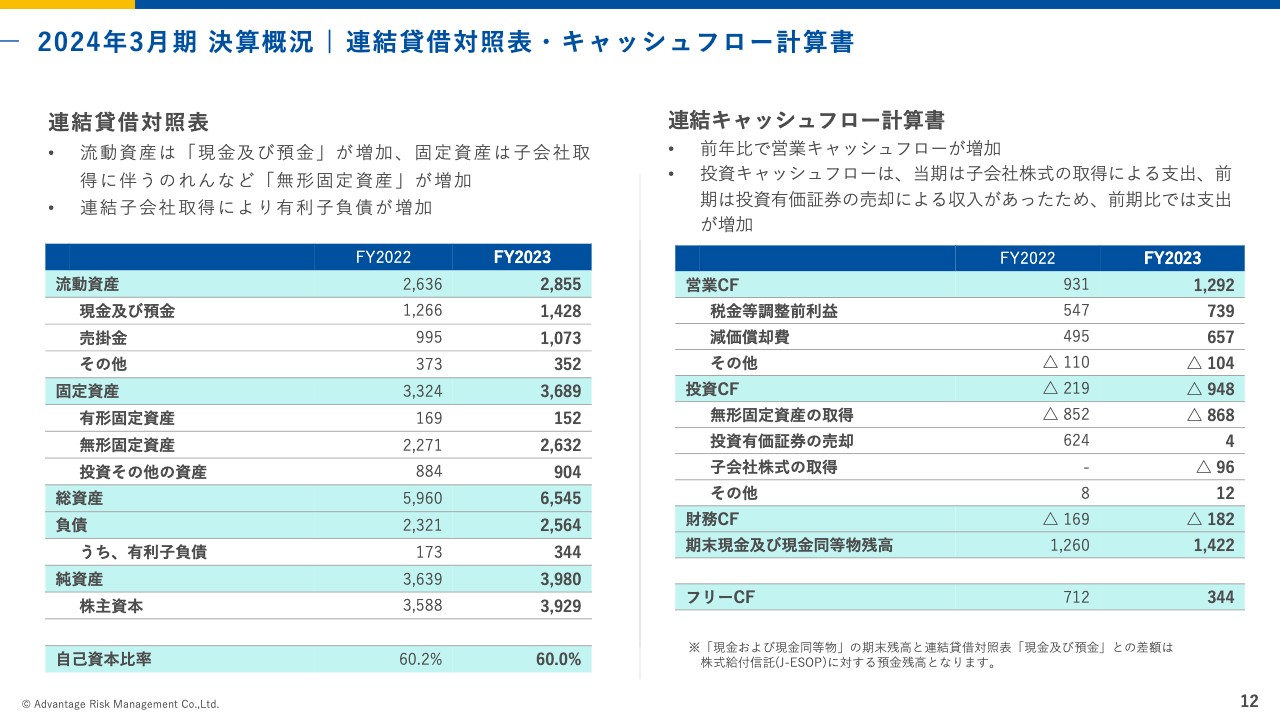

2024年3月期 決算概況 | 連結貸借対照表・キャッシュフロー計算書

キャッシュフローについては、特に問題ないと理解しています。

2024年3月期 決算概況 | 事業別サマリー

事業別サマリーです。それぞれの事業の詳細は後ほどご説明します。当社で最も売上高が大きなメンタリティマネジメント事業については、当社の主力サービスであるストレスチェックおよびカウンセリングサービス「アドバンテッジ タフネス」で順調に新規契約を獲得しています。

先日発表した中期経営計画でもお伝えしていますが、ストレスチェックの導入からかなり時間が経ったこともあり、大手企業を中心に現在のチェック体制を見直すケースが増えてきました。

さらにエンゲージメントの高まりに伴い、「ストレスチェックとエンゲージメントサーベイを同時に実施したい」という企業も出てきており、そのようなニーズを捉えつつあると理解しています。

一方で、ストレスチェックの結果や体の健康状態、勤怠状況を含めたウェルビーイング関連すべてのデータを見える化する「アドバンテッジ ウェルビーイング DXP」については、導入が拡大しているものの、拡大スピードや有料化の進展は見込みを下回りました。

「アドバンテッジ ウェルビーイング DXP」をどのように使えばよいのかわからないお客さまもいらっしゃいますので、当社から使い方の事例を示すことも含め、拡大していきたいと考えています。コンセプトやデータについては、お客さまも非常に興味をお持ちです。しかし、お金を出して利用いただく有料化には、もう一押しが必要だと考えています。

一方、ソリューション売上はやや軟調でした。第4四半期になり、回復の兆しは少し見えてきましたが、「アドバンテッジ インサイト」という採用適性検査およびEQ関連サービスについては、前期に比べてあまり伸びませんでした。

健康経営事業については、「健診管理システム」および「産業医・保健師サービス」ともに順調に成長しています。「産業医・保健師サービス」に関しては、競争が激化していることから計画を下回っていますが、売上高は順調に推移しました。

LTD事業は、売上高も既存契約の伸びも非常に順調です。昨今の従業員賃上げが、保険料に少しプラスに影響しました。

加えて、定年延長の動きが出てきていることもあり、GLTD(団体長期障害所得補償保険)に関して60歳までのカバーを65歳まで延ばす、もしくは60歳以上の方についてもカバーするというかたちで、既存契約が伸びました。利益面では、システム開発を続けながら、それをうまくカバーして増益となっています。

両立支援事業については、新規事業として力を入れており、今期も堅調に伸びました。一方で、導入スピードが想定していたよりもやや遅く、計画を少し下回ったため、今後テコ入れの必要があると感じています。

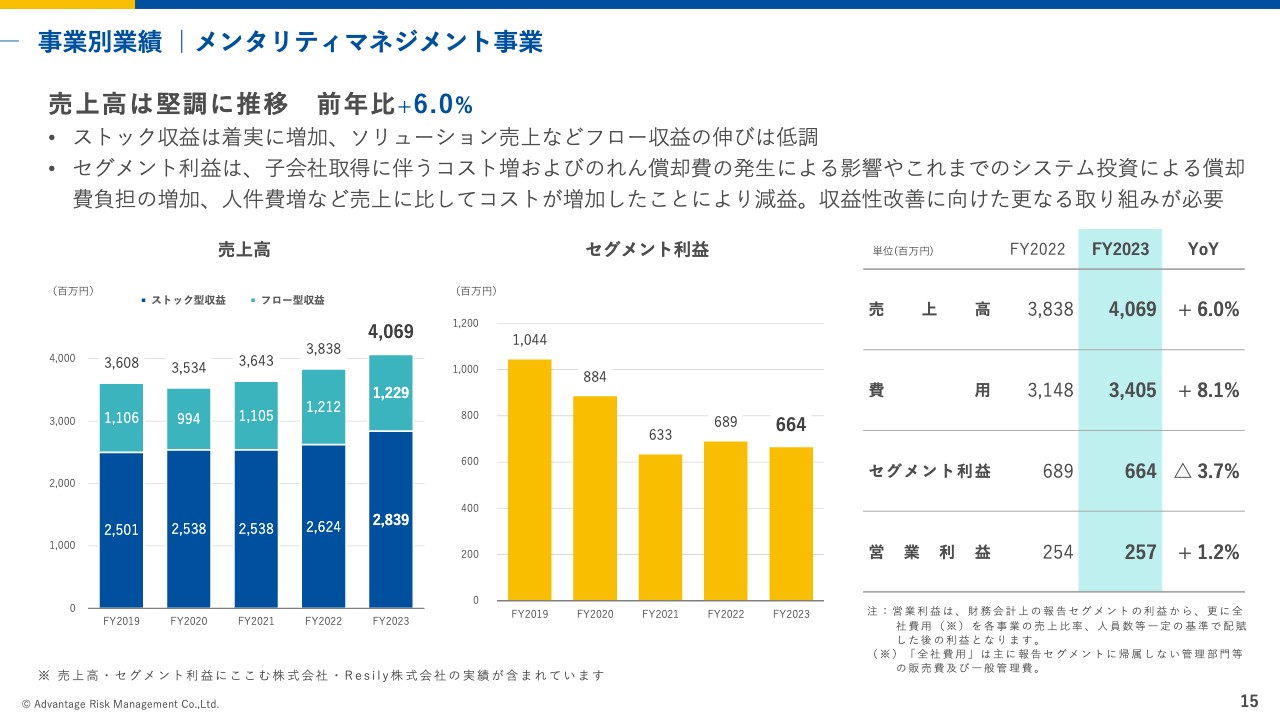

事業別業績 | メンタリティマネジメント事業

事業別の業績については、スライドのグラフ等を見ながらご説明します。まず、メンタリティマネジメント事業の売上高は、前期比6パーセント増と堅調な伸びとなっています。

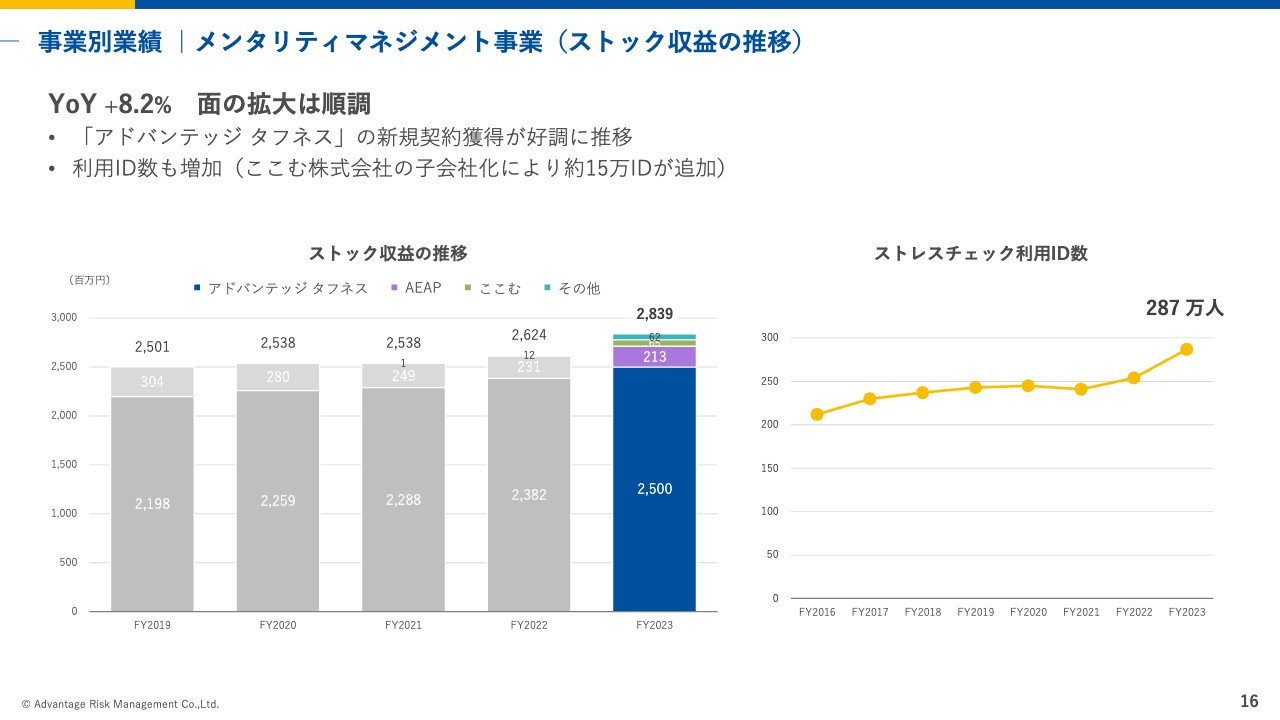

事業別業績 | メンタリティマネジメント事業(ストック収益の推移)

面の拡大という意味では、ここむ株式会社を買収したことに加え、ストレスチェック利用ID数も順調に伸びています。

事業別業績 | メンタリティマネジメント事業(ソリューション売上の推移)

EQ関連や「アドバンテッジ インサイト」が中心となるソリューション売上については、前期と比べると順調に伸びず、やや苦戦しました。ただし、第4四半期で研修・コンサルティングが少し盛り返したため、回復の兆しは見えています。

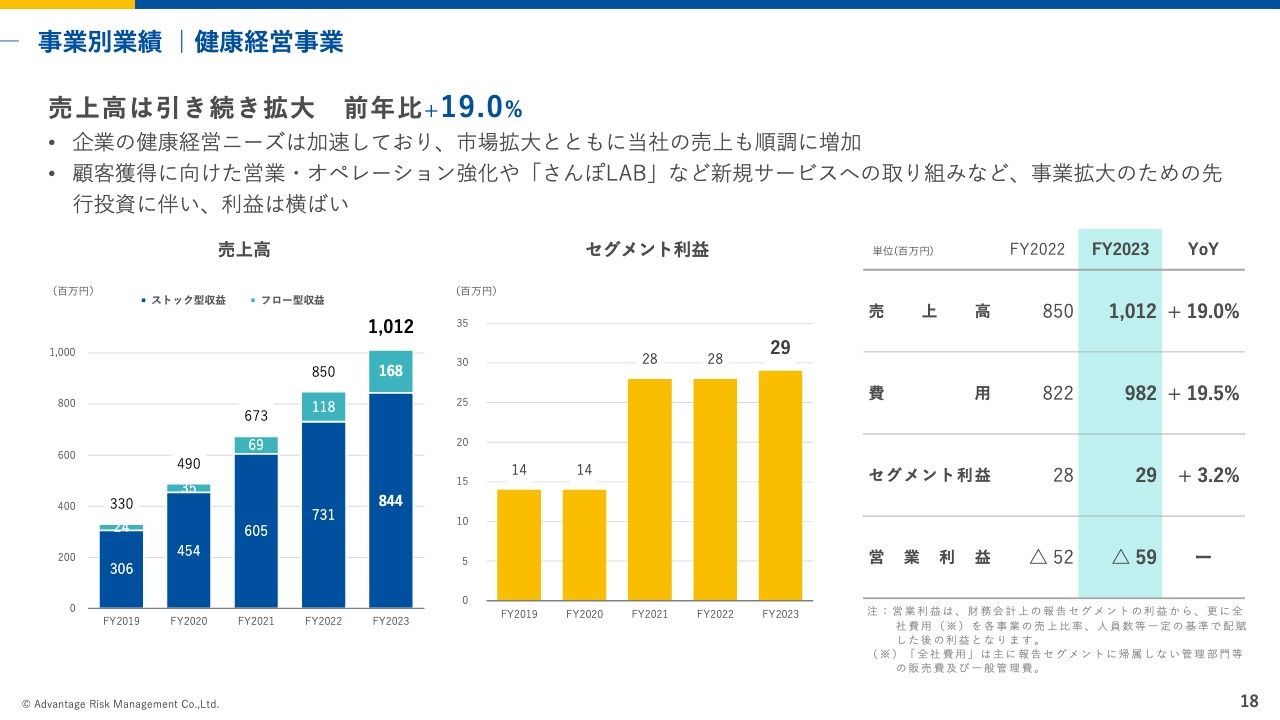

事業別業績 | 健康経営事業

健康経営事業については、売上高は前期比19パーセント増と順調に伸びています。まだ高成長にあり、事業拡大のための投資を継続しているため、セグメント利益は前期並みで着地しました。

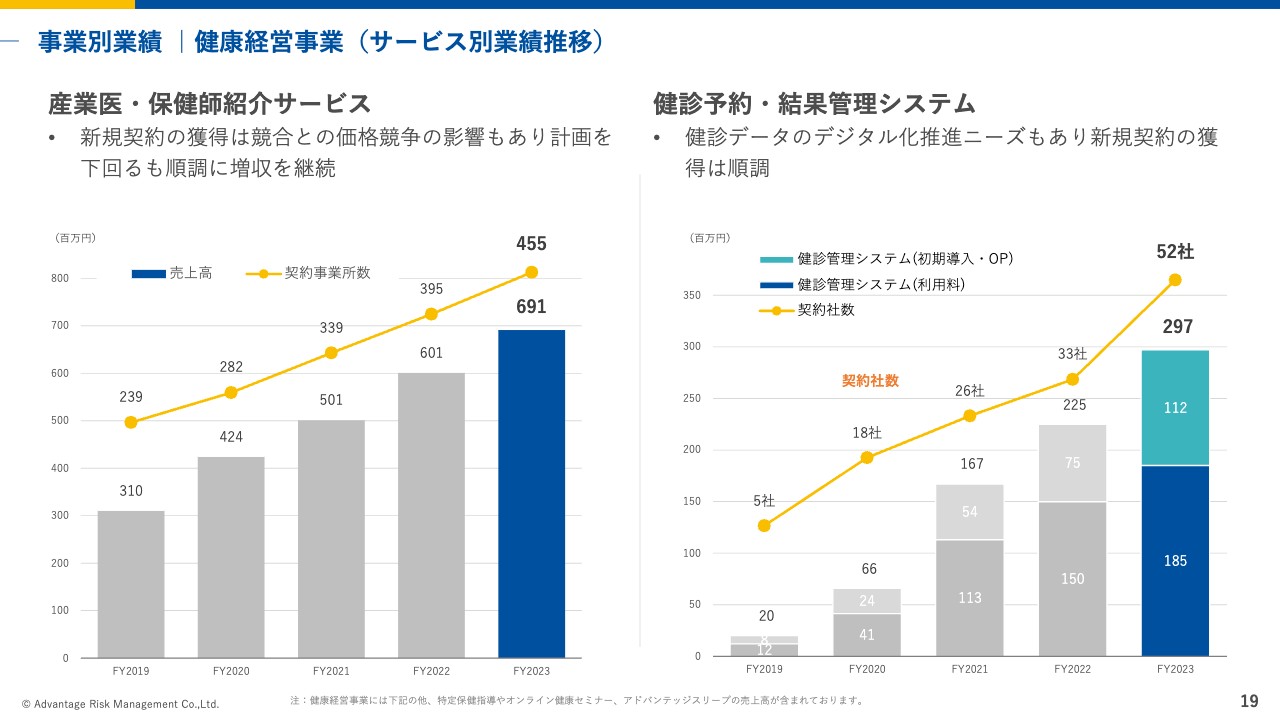

事業別業績 | 健康経営事業(サービス別業績推移)

健康経営事業の2つの中心となるビジネス「産業医・保健師紹介サービス」と「健診予約・結果管理システム」は、どちらも契約数と売上高が順調に伸びています。

事業別業績 | LTD事業

LTD事業については、売上高は前期比11.5パーセント増と順調に伸びました。セグメント利益も順調に推移したため、大変順調だったと理解しています。

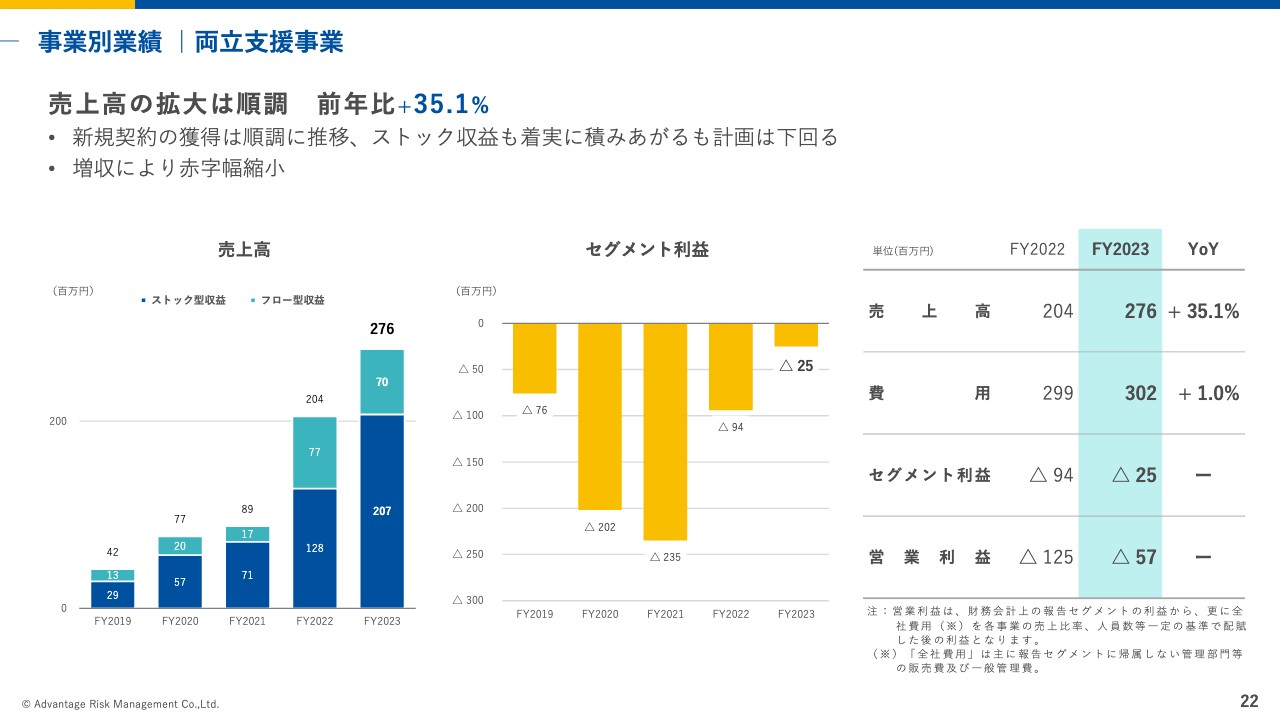

事業別業績 | 両立支援事業

両立支援事業については、セグメント利益が過去最大で2億円を超える赤字となったこともありました。ただし、黒字化一歩手前ということで、マイナス2,500万円まで改善しています。売上高・利益は、順調に伸びてきているかたちです。

一方で、売上高の成長スピードについては、もう少し注力したいと考えています。

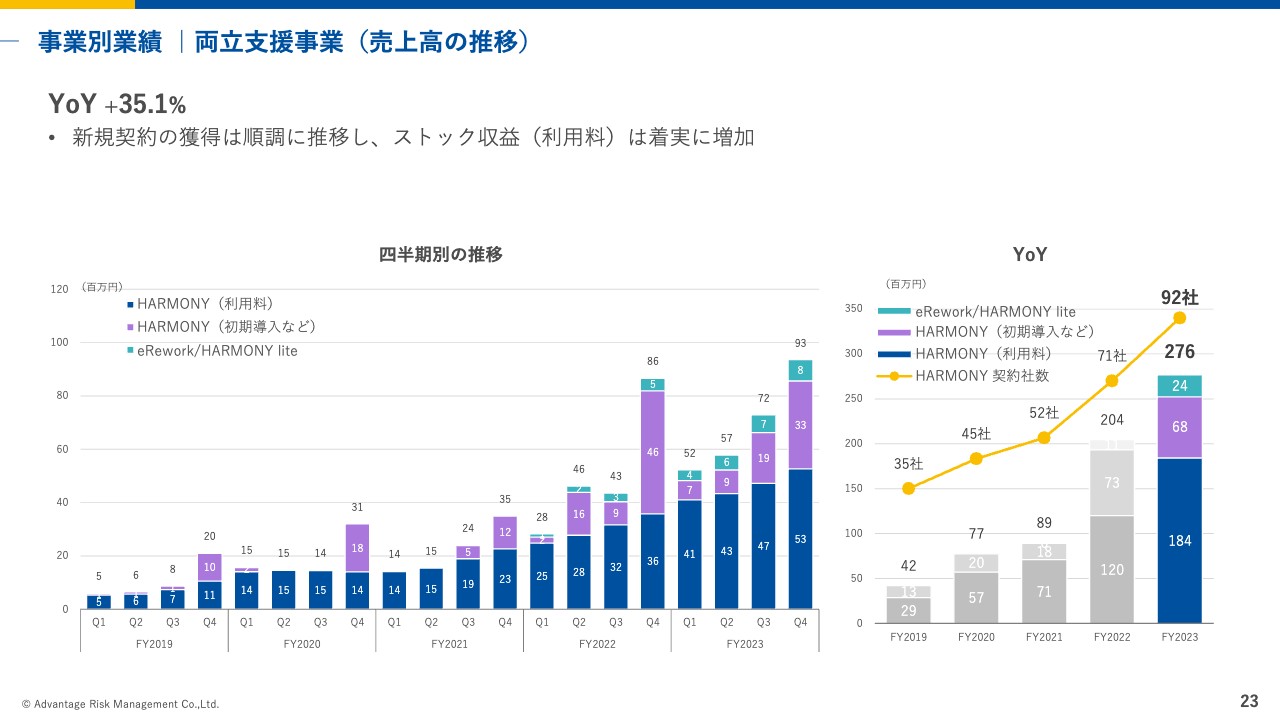

事業別業績 | 両立支援事業(売上高の推移)

四半期別の売上高の推移です。主力は「ADVANTAGE HARMONY」ですが、オンライン上でメンタルが原因で休職された方の復職を支援する「eRework」をスタートしました。こちらも売上が立ってきており、次年度以降は「ADVANTAGE HARMONY」とともに力を入れていこうと思っています。

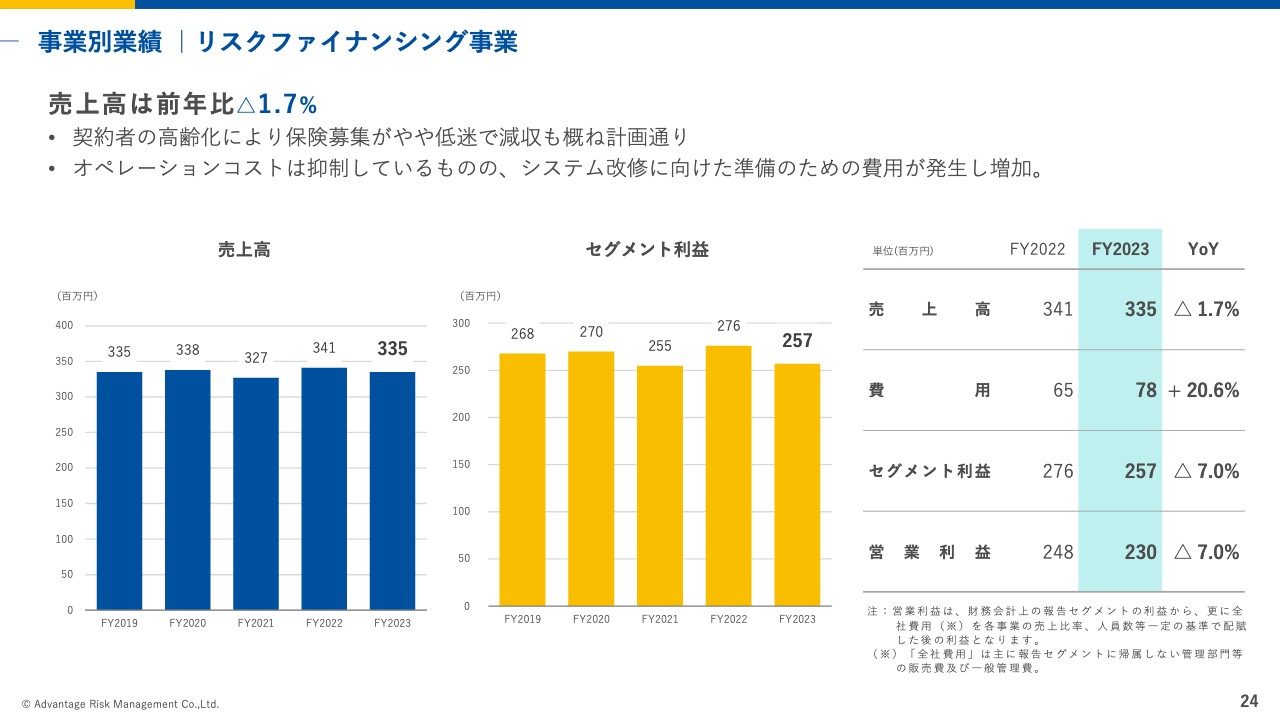

事業別業績 | リスクファイナンシング事業

例年お話ししていますが、リスクファイナンシング事業は安定的に利益を生み出す部門で、売上高・利益ともにほぼ横ばいで堅調に推移しました。

以上が、2024年3月期の決算の概況となります。

(1)当社事業概要 - コーポレートメッセージ・企業理念

続いて、「中期経営計画2026」に関してお話しします。当社は「企業に未来基準の元気を!」をテーマに、従業員のウェルビーイングの実現を支援しています。

従業員のみなさまのウェルビーイングの実現は、従業員の幸せにつながることはもちろん、企業にとっても生産性の向上につながります。さらに、ウェルビーイングが充実することで、より優秀な人材を獲得できるようになり、優秀な方々を留め置くことができるため、人材獲得・人材確保にもなります。

企業にとっても従業員の方々にとってもウェルビーイングの実現には非常に価値があり、その分野を総合的に支援していこうというのが当社の事業内容です。

(1)当社事業概要 - 当社グループの健康経営

当社は、健康経営を大変重要視しています。おかげさまで経済産業省より「健康経営銘柄2024」に選定されました。今後も引き続き注力していきたいと考えています。

(2)前・中期経営計画の振り返り

売上高と営業利益の推移です。中期経営計画2023の数値目標は修正しましたが、かなりアグレッシブな目標を立てたこともあり、残念ながら未達となりました。しかし、グラフからおわかりいただけるとおり、コロナ禍の停滞期を抜け出し、成長基調に戻りつつあると理解しています。

(2)前・中期経営計画の振り返り

新しい中期経営計画のご説明に先立ち、2024年3月期で終わった3年間の前・中期経営計画について振り返ります。

まず、「達成できたこと」についてです。これまでさまざまな従業員向けのサービスを開発し、販売してきましたが、どうしても個々の商品をバラバラに、あるいは単体で提供することにとどまっていました。

これを「ウェルビーイング」という言葉で結びつけ、「アドバンテッジ ウェルビーイング DXP」でウェルビーイング関連のデータを網羅的に見える化した上で分析し、さまざまなソリューションを実施してPDCAを回していくという全体像を、お客さまに対して明確に提示していきました。

これにより、これまでバラバラに提供していた当社の商品が「アドバンテッジ ウェルビーイング DXP」上のどこに当たるのかをご理解いただいた上で、活用していただくことが可能となりました。

したがって、導入時は1つのサービスであったとしても、その後に当社が提供しているサービスの全体像をご覧いただき、他のサービスも検討していただくことで、ウェルビーイングの総合サービス提供会社としてしっかり確立させるというのが大きな柱でした。これについては、非常にうまくいったと理解しています。

ただし、「アドバンテッジ ウェルビーイング DXP」の利用者数は増えているものの、有料化についてはまだまだ課題があります。

みなさまからはご好評いただいており、これまで多くの課題に対して各部署が個別に行っていたサーベイやデータコレクション、あるいは分析、PDCAを一括管理するという意味において、健康経営という観点からも、人的資本経営という観点からも、非常に有用であるとのお言葉をいただいています。

こちらは引き続き推進していきたいと考えており、この3年間で基盤はできたと考えています。

当社はカウンセリングや保険といった専門的なサービスを提供する会社としてスタートしましたが、ストレスチェックの提供を機に、データを集め、それを見える化し、なおかつPDCAをシステム上で回すことから、システムの重要性が非常に高くなっています。投資についても、システムがかなり大きな割合を占めています。

その中で、今後の事業成長を維持・強化するために、ITケイパビリティ強化が中期経営計画2023のもう1つの大きな柱でした。こちらも質・量ともに、この3年間で順調にメンバーが増えたことに加え、システムも以前と比べると当社が主導的に開発していく体制に移りつつあることから、一定の進展があったと見ています。

一方で、課題も多くあります。最大の課題は、やはり成長スピードが想定を下回ったことです。前・中期経営計画においては、かなりアグレッシブに売上高を伸ばしていく計画を立てましたが、残念ながら達成できませんでした。

また、前・中期経営計画の初年度に当社の主力サービスである「アドバンテッジ タフネス」のシステムをリニューアルしましたが、そのスタートダッシュに失敗したことも大きかったと考えています。さらに、当社の各サービスの導入スピードという点でも課題があります。

したがって、サービスのユーザビリティ、価値訴求、あるいは営業リソースが果たして最適だったかどうかを含め、真摯に振り返る必要があると考えています。

また、売上高だけでなく利益率に関しても、改善は見られるものの、当初想定した回復に比べると遅れが出ました。

システムについては積極的に投資しており、人的コストに関しても給与アップで増大しています。システム投資と人的コストについても、新しい中期経営計画において検討課題であると考えています。

(1)市場ポテンシャル - メンタリティマネジメント事業

ここからは、各事業に関連する市場ポテンシャルについてお話しします。まずはストレスチェック市場です。法制化に伴い、現在はストレスチェックを実施している企業が大半です。

したがって、新しくストレスチェックを導入するという意味でそれほど大きい市場はありませんが、一方で、スライド左側の図のとおり、当社のシェアは10パーセント程度のため、まだまだ取っていく余地があります。

ストレスチェックの法制化からすでに約8年が経っており、これまで同じ会社のストレスチェックサービスを使ってきた企業が、チェック結果をきちんと活用するためにサービスを見直したいと考えているケースも増えてきています。そのようなニーズをきちんと捉え、シェアを拡大していくことができれば、まだまだ成長の余地はあると思っています。

加えて、ストレスチェックとエンゲージメントサーベイを同時に行いたいというニーズも増えています。エンゲージメントサーベイは、ストレスチェックと違い、まだまだ市場の成長の過渡期です。

したがって、今後もエンゲージメントサーベイをきちんと実施したいというニーズはどんどん増えていくと思います。こちらをしっかりと取り組むことができれば、ストレスチェックとエンゲージメントサーベイの両方の機能を持つ「アドバンテッジ タフネス」のポテンシャルはまだまだあると理解しています。

(1)市場ポテンシャル - 健康経営事業

健康経営事業です。まず「産業医・保健師紹介サービス」については、まだまだ当社のシェアは非常に小さく、限定的なものになっています。

産業医の紹介ビジネスは、引き続き伸びています。これまでも制度としてはありましたが、産業医の先生がストレスチェックの医師面談を行う、あるいは残業が多い人の面談を行う中で、きちんとした産業医が必要だというニーズが非常に増えてきています。

今後も産業医の先生を見直したり、新たに雇いたいという企業は増えていくと考えていますので、シェアとしても、市場としても伸びると考えています。

一方、スライド右側のグラフの「健診・健康経営支援サービス」は、健康診断結果のデータ化ということで、市場がCAGR7.4パーセントと引き続き増えています。健康経営・人的資本経営の流れを受け、体の健康をきちんと会社側が管理していくという意味で、まだまだこれからも伸びが進むと思われます。併せて魅力的な市場だと考えています。

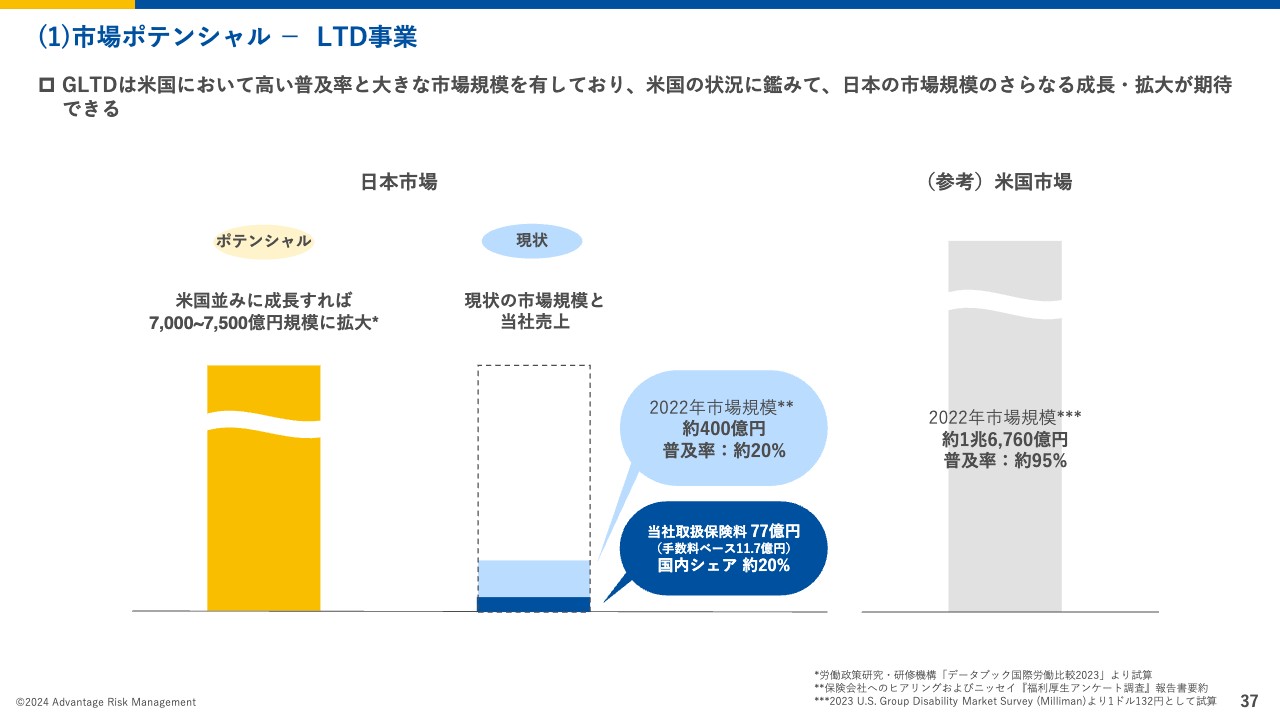

(1)市場ポテンシャル - LTD事業

LTD事業に関しては、ここ最近は2桁成長が続き、市場規模も徐々に伸びてきています。ただし、LTDの先進国であるアメリカに比べれば、普及率はまだまだ初期段階です。

今のところ、普及率は20パーセント程度と考えています。その中で、当社のシェアも20パーセント程度のため、今後のシェアについても普及率についても青天井であると考えています。引き続き、市場の成長に追いつき、それを越え、シェアを増やしていくことのできる機会が大きいと考えています。

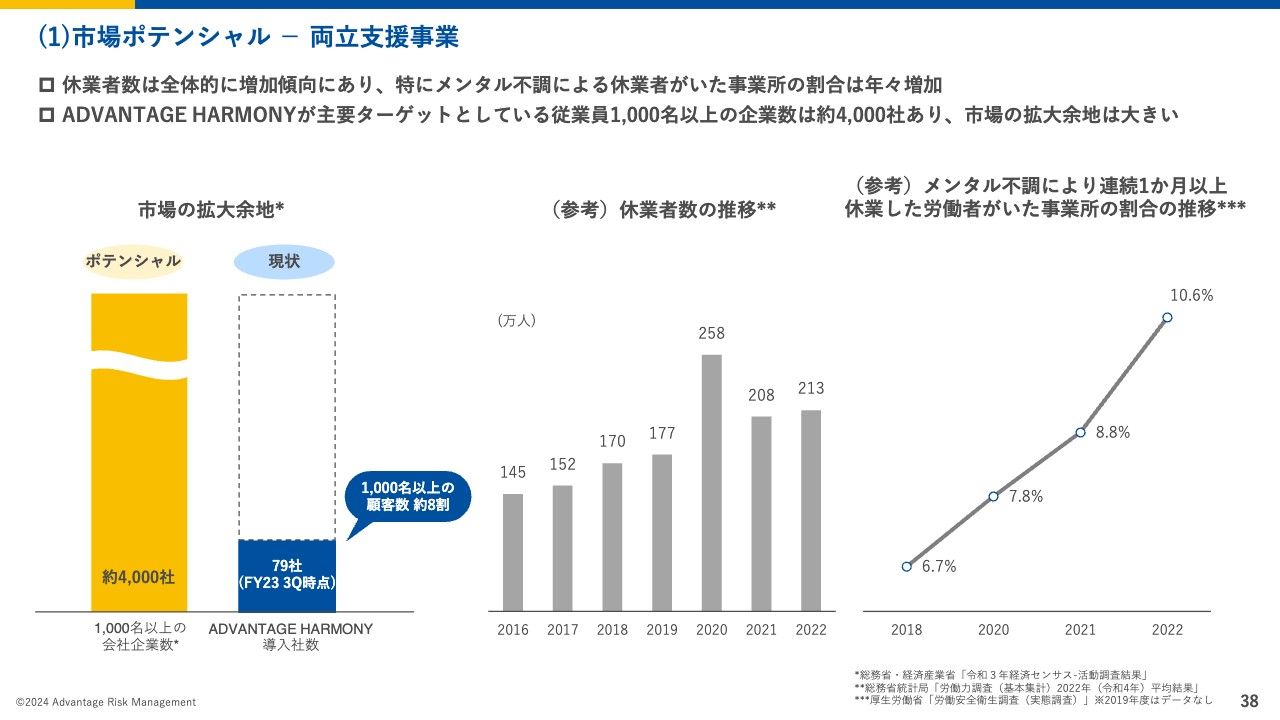

(1)市場ポテンシャル - 両立支援事業

両立支援事業です。こちらは当社がほぼ独占しており、ニッチな市場となっています。導入のポテンシャルとして従業員1,000名以上の約4,000社をターゲットとしていますが、当社の売上は初期段階のため、今後、伸びる余地はたくさんあります。

また、「ADVANTAGE HARMONY」の必要性を測るものとして、休業者はどれくらいいるか、あるいはメンタル不調の方がどれくらい増えているかをグラフに示しています。残念ながら、まだ収まる気配がありません。

休業者が増加する中で、休業者の管理をシステムを使ってきちんと行い、またデータを集める必要性が今後も高まっていくと理解しています。

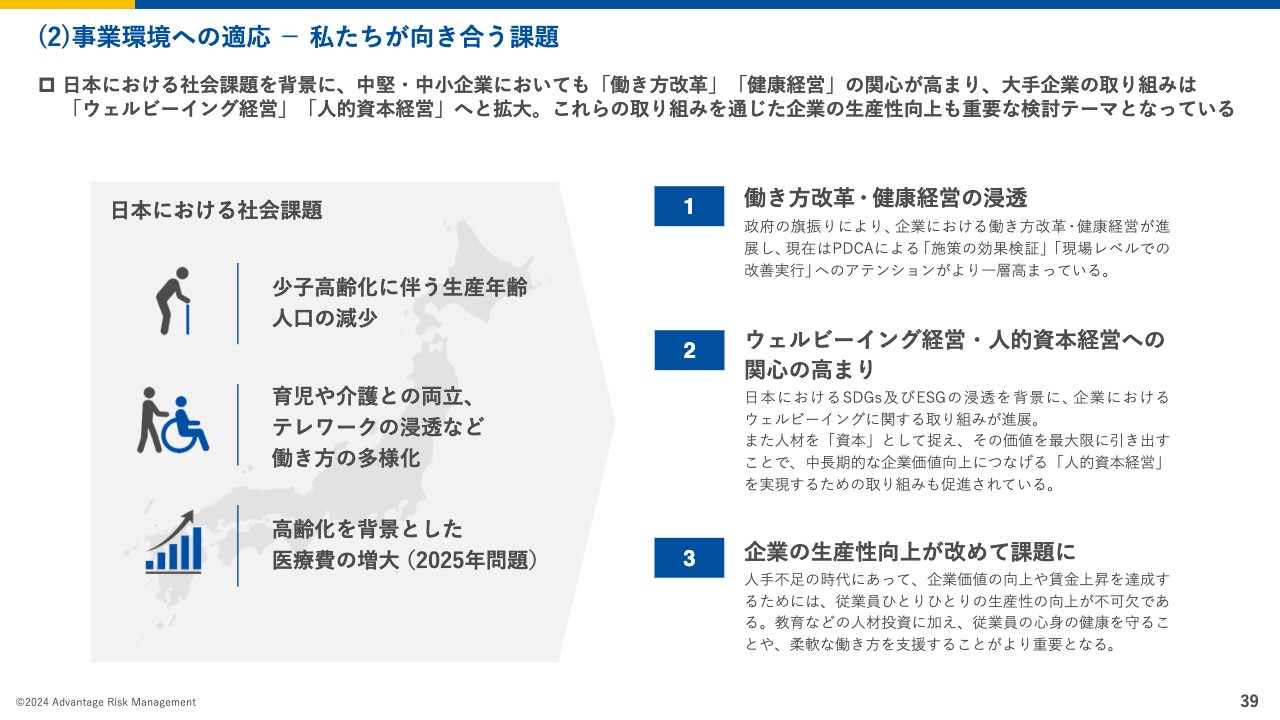

(2)事業環境への適応 - 私たちが向き合う課題

各事業の市場動向に加え、社会全体としても、健康経営、ウェルビーイング経営、人的資本経営、あるいは生産性向上、離職防止といった、当社が関わる事業に関する興味はさらに高まりつつありますので、市場環境は当社にとって追い風だと考えています。

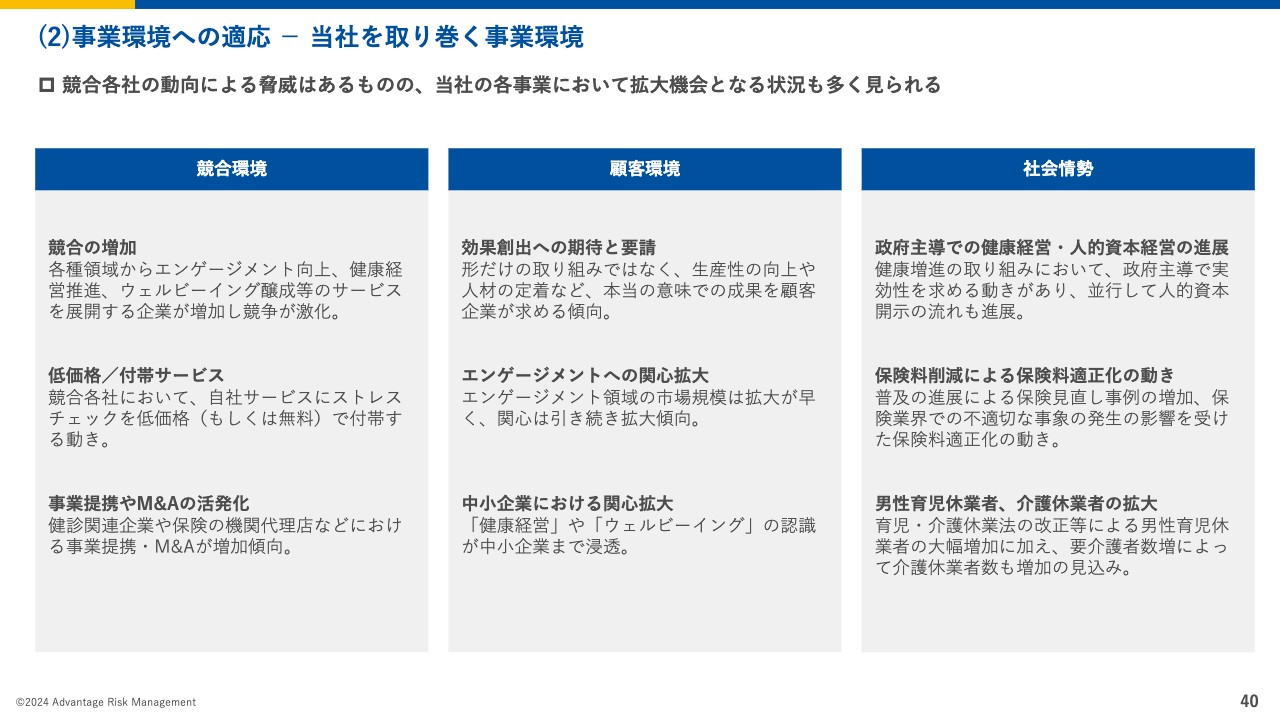

(2)事業環境への適応 - 当社を取り巻く事業環境

環境分析として、競合環境、顧客環境、社会情勢をスライドに掲載しています。今お話ししたように、市場としてはこれから伸びる余地がまだまだ多くありますが、競合環境としては、競合は増加しており、低価格/付帯サービスの動きもあります。

加えて、当社は今、さまざまな領域に総合プレイヤーとして存在していますが、それぞれの事業エリアの方々が横の事業のM&Aを行うことにより、総合化を進める動きも徐々に出てきています。そのようなことを踏まえると、今後も競合環境は厳しくなると考えており、油断はできないと思っています。

一方、顧客環境に関しては、一番大きなポイントとして、ストレスやエンゲージメントを測ることはいいのですが、当社が提供するソリューションの結果、実際にストレス状態が改善する、あるいはエンゲージメントが高まるという効果を、もう少し見える化してほしいという声があります。

当社も事例というかたちでは示していますが、さらに事例を増やし、みなさまが求めているような、より統計的に意味がある効果を見せられるようにしたいと思っています。

ストレスチェックを行う厚生労働省、あるいは健康経営を推進する経済産業省も、ただストレスチェックを実施すればよいという段階から、法制化も含め、今後は効果を出していくところがポイントになると考えています。

エンゲージメントについては、関心が引き続き拡大傾向にあります。我々はこれまで大企業を中心に行ってきましたが、健康経営、ウェルビーイング、人的資本の開示について、中堅・中小企業でも徐々に興味を持つ会社が増えてきています。

社会情勢については、先ほどお伝えしたとおり、引き続き政府が主導し、健康経営・人的資本経営にはさまざまな動きがあります。より効果が出ることを目指した取り組みが求められるようになってきています。

また、保険業界では、直近でいくつかの不祥事がありました。その中で、保険会社と代理店がお客さまにとって適正な保険料をきちんと提示しているのかを問われる時代になってきています。

我々はGLTDという保険を扱っていますが、導入企業が増えてきているため、導入した保険料が適正なのかに関して継続的に見直しを行い、提案することが求められると思います。

さらに、男性育児・介護については引き続き制度が改定され、企業側にとって休業者をきちんと支援していくニーズが高まっています。今後も引き続き「ADVANTAGE HARMONY」を後押しする社会情勢は続いていくと考えています。

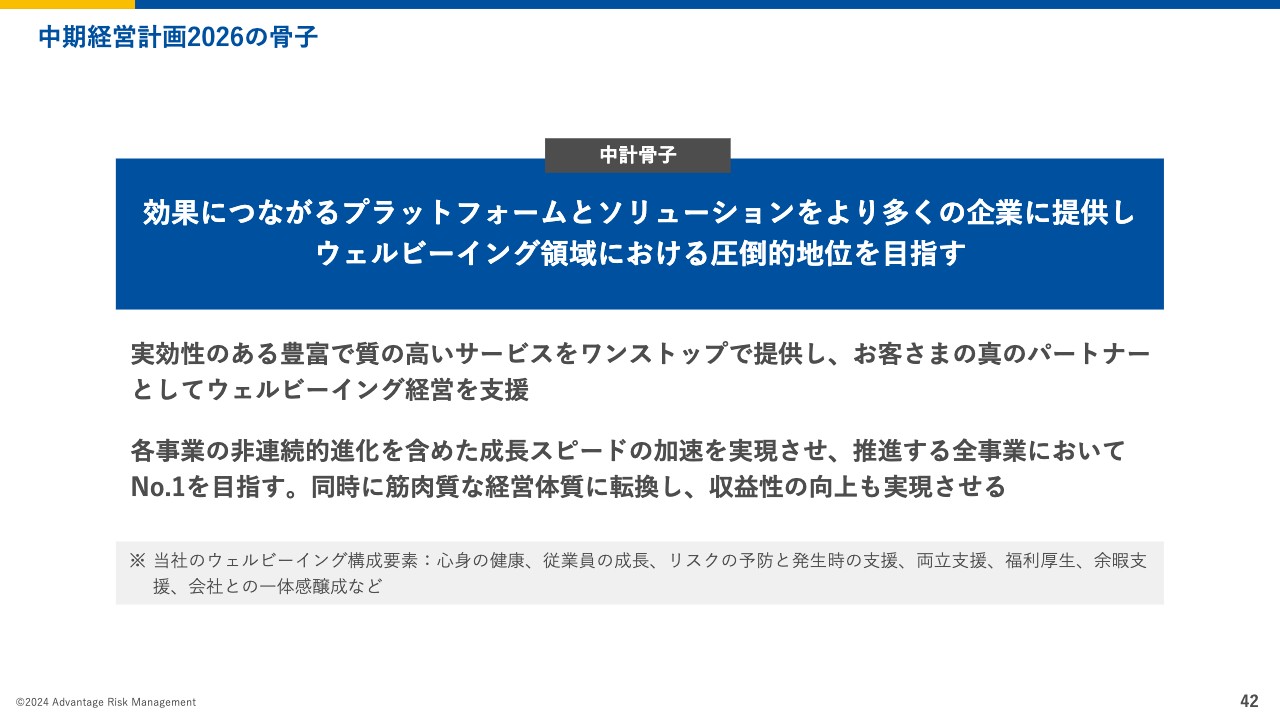

中期経営計画2026の骨子

前・中期経営計画の振り返り、現在の市場状況、および競合環境、社会情勢を鑑み、中期経営計画2026を策定しました。

「効果につながるプラットフォームとソリューションをより多くの企業に提供し、ウェルビーイング領域における圧倒的地位を目指す」を骨子としました。これは前・中期経営計画と似ていますが、ポイントとなるのは「効果につながる」というところです。

こちらはお客さまからも非常に要請のあるところですし、世の中でもストレスチェックやウェルビーイング、健康経営といったものを、かたちだけではなく、いよいよ実際の価値につなげていくフェーズに入っています。そのため、「効果につながる」というところを重視したいと考えています。

その上で、実効性のある豊富で質の高いサービスをワンストップで提供し、パートナーとしてウェルビーイング経営を支援していきたいと思っています。その中で各事業を非連続的に進化させ、成長スピードを加速し、推進する全事業においてナンバーワンを目指します。収益性に関しても、今後は改善を急いでいきます。

中期経営計画2026の位置づけ

前・中期経営計画との位置づけの比較です。先ほどお伝えしましたが、前・中期経営計画では、個別の事業でありつつも、全体をウェルビーイング中心に結びつけ、総合提案・総合販売を行うことがポイントでした。

これから先もそれを継続し、よりいっそう一体化したサービスを提供していきます。それと同時に、各事業に競合する企業があるため、一つひとつの事業できちんと競争優位性を持って伸ばしていくことについても、あらためて意識するような中期経営計画にしたいと考えています。

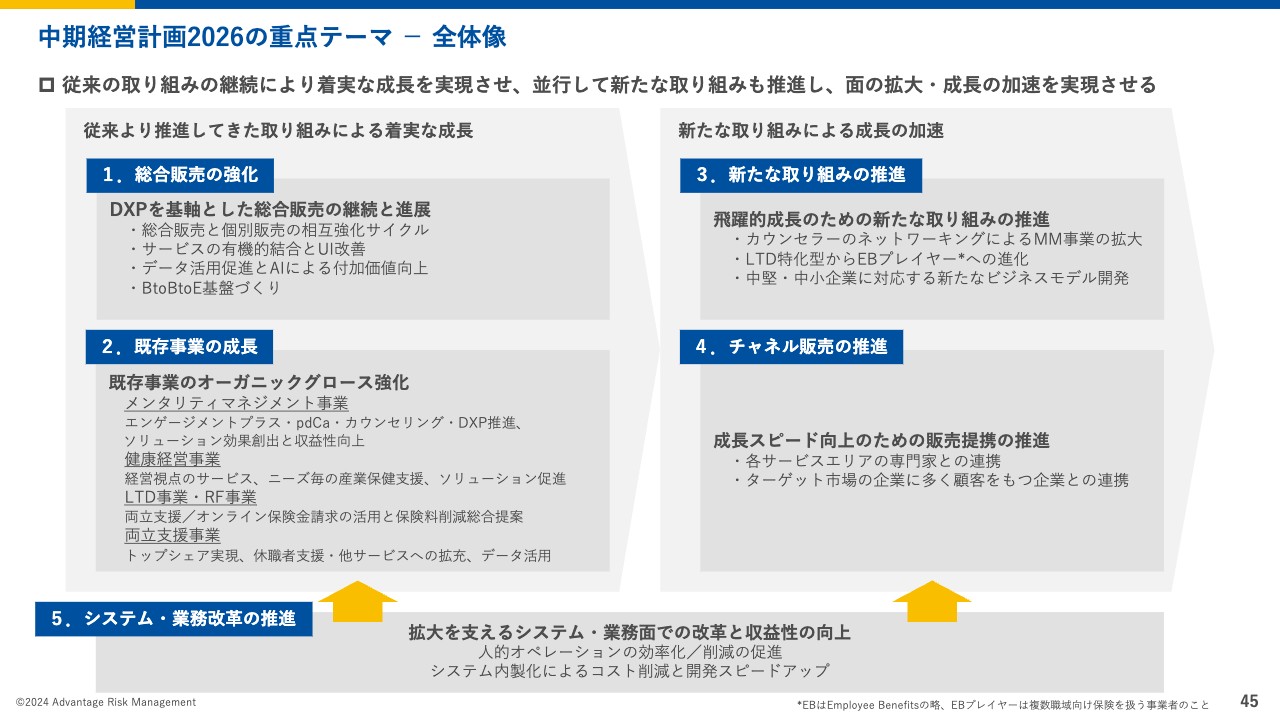

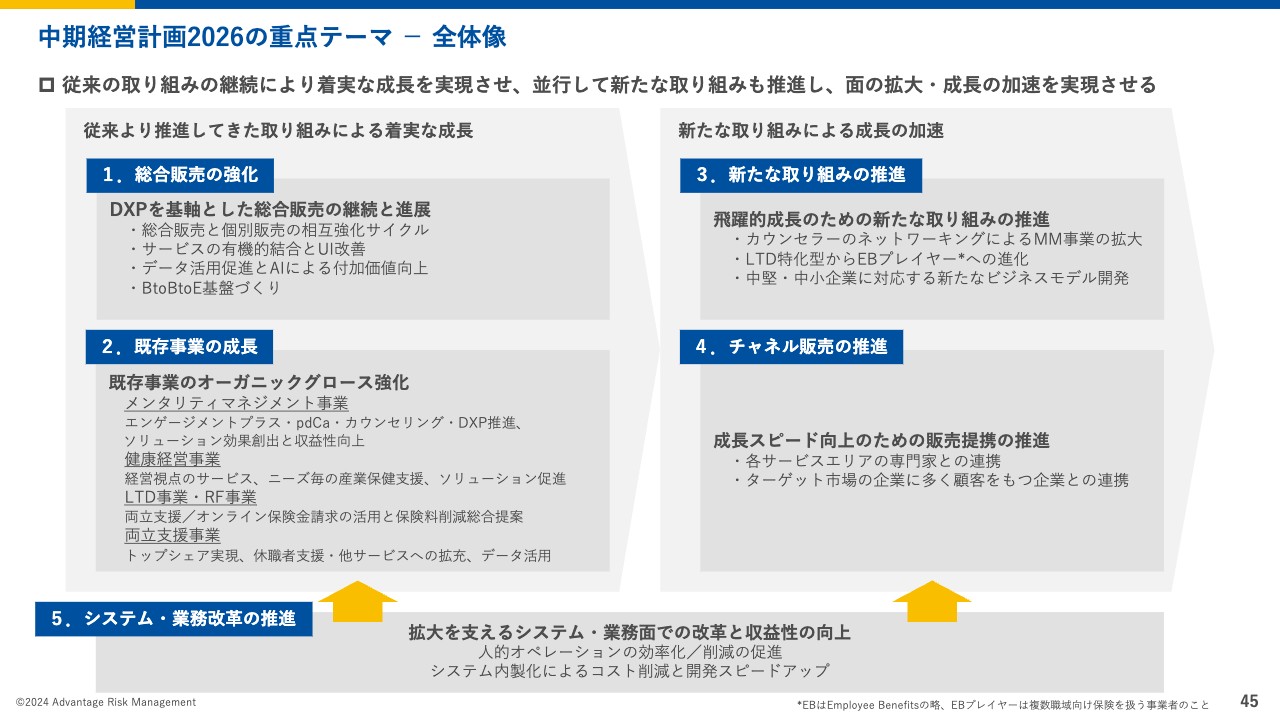

中期経営計画2026の重点テーマ - 全体像

全体像として、スライドに5つの柱を記載しています。1番目は、総合販売の強化です。こちらは前・中期経営計画の継続になりますが、「アドバンテッジ ウェルビーイング DXP」を基軸とし、総合販売を継続して進展させていきます。

キーとなるのは、総合販売です。全体像を見た上で我々のサービスを買っていただくという販売方法や、一つひとつのサービスに興味を持っていただき、最初のサービスを導入していただいた後、全体像をご覧いただいてから総合販売につなげる販売方法があります。総合販売と個別販売のサイクルをうまく回していきます。

また、前・中期経営計画の課題でもあったUIの改善や、AIを使った価値向上などを通じ、総合販売の力を強め、進化していきたいと考えています。

2番目は、既存事業の成長です。総合販売に加え、一つひとつの事業もきちんとオーガニックグロースしていこうということで、事業部ごとにポイントを記載しています。

3番目は、新たな取り組みの推進です。先ほど非連続的成長についてお話ししましたが、これまでの戦略を引き続き継続し、成長を目指すことに加え、新たな取り組みについてもチャレンジしていきます。

具体的には、スライドに記載のとおり、まずカウンセラーのネットワーキングによるMM事業の拡大を考えています。当社は競争力のあるストレスチェックを持っており、カウンセリングシステムも非常によいものを開発しています。

もちろん、自社でそれらを使ってマーケットを獲得していきますが、同時に他のプレイヤーにインフラを提供することも考えています。

当社のストレスチェックやカウンセリングのインフラを、他のプレイヤーに提供することに加え、我々はソリューションを豊富に持っているため、それらもさまざまなプレイヤーにご活用いただき、Win-Winの関係を築きたいという考えです。

もちろん、それぞれ競争関係でもありますが、一方で、そのようなかたちで中堅・中小企業をネットワーキングし、プレイヤーであると同時にストレスチェック、エンゲージメントサーベイ、カウンセリングを提供する方々にインフラを提供するという側面にも、今後チャレンジしていきたいと思います。

次に、LTD特化型からEBプレイヤーへの進化です。EBとは「Employee Benefits」の略で、いわゆる職域販売と呼ばれ、企業を通じて従業員の方々に販売する保険、あるいはその販売手法となります。こちらについて、これから本格的に取り組んでいこうと考えています。

背景として、LTDは今はまだ非常に特殊な保険であり、当社の競争優位性は非常に高く、「ADVANTAGE HARMONY」によって差別化もできています。しかし、だんだんと商品が普及していくにつれ、いずれは一般的な保険商品になっていきます。

その中で、単にLTDの専門プレイヤーという強みだけでなく、職域販売を総合的に販売・提供できるプレイヤーに生まれ変わっていかないと、中長期的には我々の競争力が維持できなくなります。

そのような意味で、LTDとしての強みを強化しつつ、LTDを含む保険全般の職域販売ができるプレイヤーに生まれ変わっていくことがポイントです。

LTDのお客さまは順調に増えてきていますが、その中には職域販売が十分に実施されておらず、ポテンシャルがあるケースも見えてきたため、そのような市場を捉えるという意味もあります。

さらに、中堅・中小企業に対応する新たなビジネスモデルの開発に取り組んでいきます。当社は、しばらく前から中堅・中小企業にもトライアルしてきましたが、なかなかうまくいっていないところもあります。

新しい中期経営計画により、中堅・中小企業のみなさまに当社のサービスをどのように利用していただくかをあらためて見直し、新たなビジネスモデルを作った上で展開していきたいと思っています。

4番目は、チャネル販売の推進です。これまで当社は、ほぼ100パーセントに近いかたちで直販という形態をとってきました。自分たちで営業マンを雇い、自分たちで販売しています。

それはもちろん質の担保や当社のサービスをよく理解してもらうという意味では非常によかったのですが、スピード感という意味では、販売チャネルももう少し積極的に活用したほうがいいのではないかと考えています。

例えば社会保険労務士の先生方は休職に非常に詳しいです。そのため、「ADVANTAGE HARMONY」に関しても非常によくご理解いただけます。また、ご自身のお客さまを持っていますので、お客さまにそれを販売していただけるという意味で、実は非常に効率の良い販売パートナーになり得ます。

当社で販売することもありますが、事業ごと・マーケットごとに、非常に強みを持つ方との販売パートナー提携を積極的に行ってもいいのではないか、それが成長のスピードアップにつながるのではないかということで、チャネル販売の推進も挙げています。

5番目は、これらすべてを支えるという意味で、システム・業務改革の推進を掲げています。システムに関しては、前・中期経営計画に引き続き、当社の強みとして進めていきます。加えて、この中期経営計画では収益性の向上も意識していきたいと考えています。

やはり人的コストが一般的にも上昇していますので、業務の効率化とシステム化をよりいっそう図り、さらに収益性の高いサービスにしていきます。どうしても成長に目がいきがちではありますが、収益性が伴うことも非常に重要ですので、この3年についてはコストの改善にも力を入れていきたいと考えています。

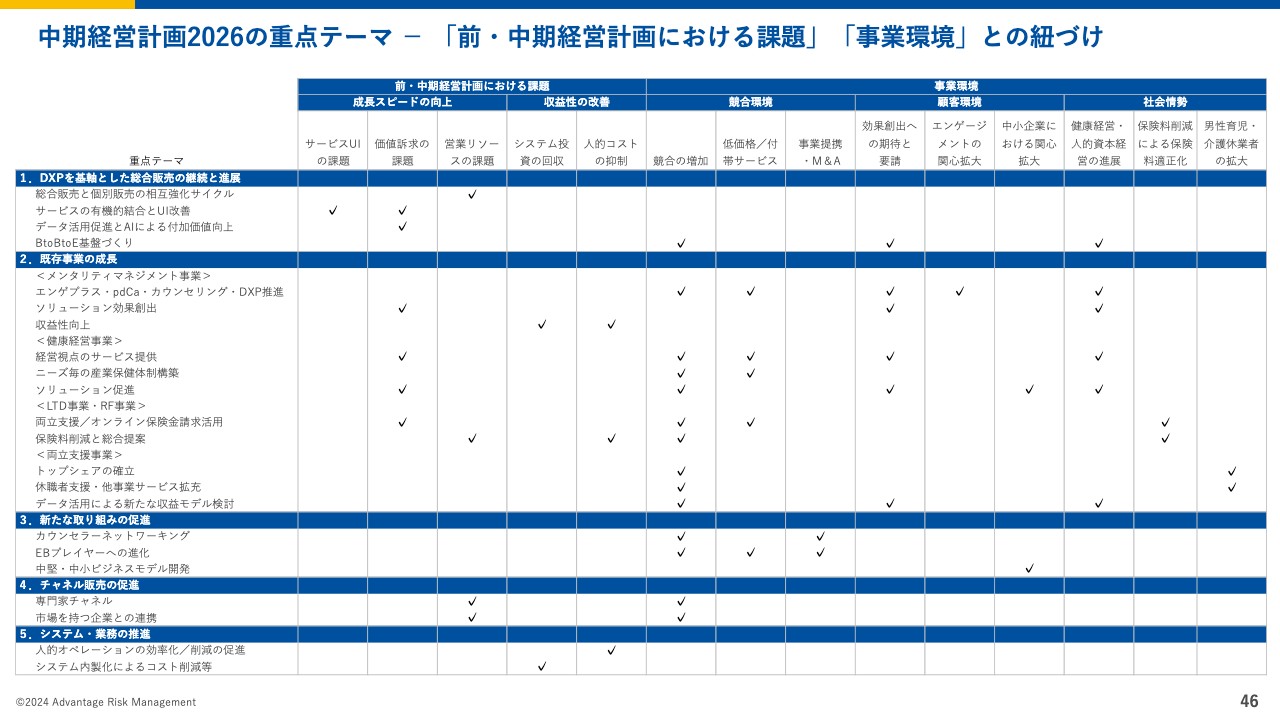

中期経営計画2026の重点テーマ - 「前・中期経営計画における課題」「事業環境」との紐づけ

先ほどのいろいろなテーマと取り組みについて、どの課題に対応しているのかを表で示しています。

(2)既存事業の成長 - 各事業における重点テーマ

既存事業の成長について、各事業における重点テーマをスライドに記載していますので、簡単にご説明します。

メンタリティマネジメント事業に関しては、まず「アドバンテッジ タフネス エンゲージメントプラス」「アドバンテッジpdCa(ピディカ)」「カウンセリング」「アドバンテッジ ウェルビーイング DXP」の推進を掲げています。

「アドバンテッジ タフネス エンゲージメントプラス」は、ストレスチェックとエンゲージメントを同時に測ることができるアニュアルサーベイです。

先ほどお話ししたとおり、ストレスチェックはもちろん切り替えニーズがありますが、より成長性を狙っていくには、やはりエンゲージメントが非常に伸びているため、そのようなものも含んだ商品を販売することが必要です。

「アドバンテッジpdCa」は、いわゆるパルスサーベイと呼ばれるものです。パルスサーベイはエンゲージメントの調査を中心に普及が進んでおり、当社も同じような商品を開発しました。「エンゲージメントをより短サイクルで測りたい」というニーズに対応できると考えています。

加えて、「アドバンテッジpdCa」はパルスサーベイという短期的にいろいろなことをサーベイできる特徴を活かし、さまざまなソリューションの効果測定としても使っていただけるように開発しています。

例えば、何かのソリューションを実施した時、そのソリューションで改善したい数値が実際に改善しているかどうかを確認するのに、年に一度のストレスチェックでは効果測定に時間がかかってしまうため、パルスサーベイを使って行います。

これにより、当社としても効果を示すことができますし、お客さまも社内で効果をアピールすることができるため、ぜひ進めていきたいと思っています。

カウンセリングに関しては、ニーズが非常に高まっているのに対し、ストレスチェックへの付帯率はそれほど高くないため、引き続き、カウンセリングの付帯を進めていきたいと思っています。

ソリューションの効果の創出と最大化については、先ほどお話ししました。その中でも、特にパルスサーベイを使って進めていきたいと思っています。

さらに、メンタリティマネジメント事業において、やはり業務効率の改善と収益性の向上は特に喫緊の課題だと考えているため、力を入れていきたいと考えています。

次に、健康経営事業についてです。健診システムについては、お客さまのニーズとして企業側のニーズと産業保健スタッフのニーズがあるため、どちらもバランスよく満たす目線でサービスを提供していきます。

体の健康に関するソリューションについても、引き続き開発していきます。これから伸びる余地がまだまだあると思いますので、さらに伸ばしていく考えです。

次に、LTD事業・RF事業です。最大のポイントとして、休職者支援サービス「ADVANTAGE HARMONY」をLTD事業とセットにする、あるいは「ADVANTAGE HARMONY」の一部機能を使って保険の支払い業務をネット上で行えるようにするなど、他の代理店との差別化を図っていきます。

LTDは、働けなくなった方の所得を補償する保険です。働けなくなった方も企業側もさまざまな書類を提出しなければならず、非常に手間もかかって利便性も悪いと思っています。

しかし、休職者管理システムである「ADVANTAGE HARMONY」上でいろいろな手続きができるようにすることで、他の代理店にはないサービスを提供し、シェアを取っていきたいと思っています。

加えて、先ほどお話ししたように保険料の最適化という流れがありますので、当社としては、他社への切り替え提案も含めた、より一層適正な保険料をお客さまに提案したいと考えています。

保険料が適正化されれば、リスク予防という意味で当社の他のサービス販売の余地も出てきます。保険料を適正にした上で、余力で当社の他の予防サービスを買っていただく取り組みも進めていきます。

両立支援事業については、スピードアップして伸ばしていく方針です。先ほどお伝えしたとおり、この分野に非常に知見のある社会保険労務士の先生や保険会社の方々がいらっしゃるため、このような方々に販売をお手伝いいただき、事業を伸ばしていこうと考えています。

また、メンタルで休職された方の復職を支援する「eRework」や、育児・介護サービスの「Career&Baby」により、人事の方が休職者の方々をミスなく効率よく管理でき、同時に休職者の課題も解決できるようなサービスの追加販売をこの3年で増やしていきたいと思っています。

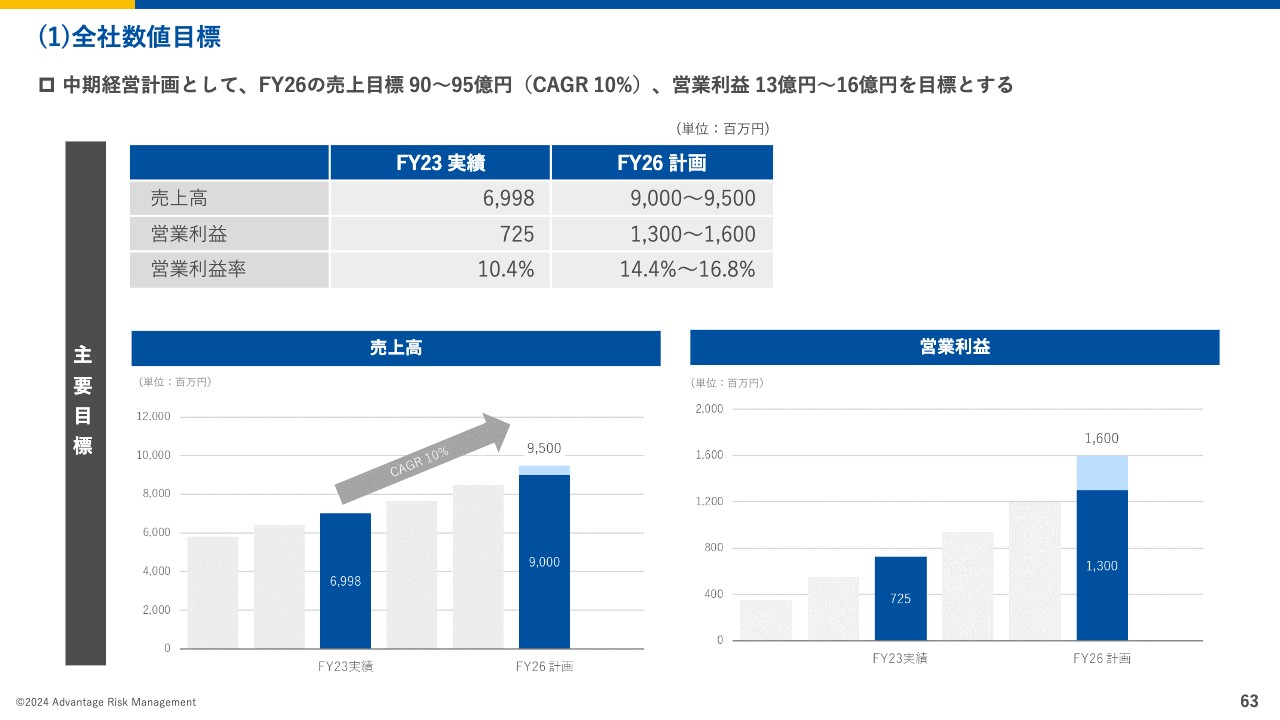

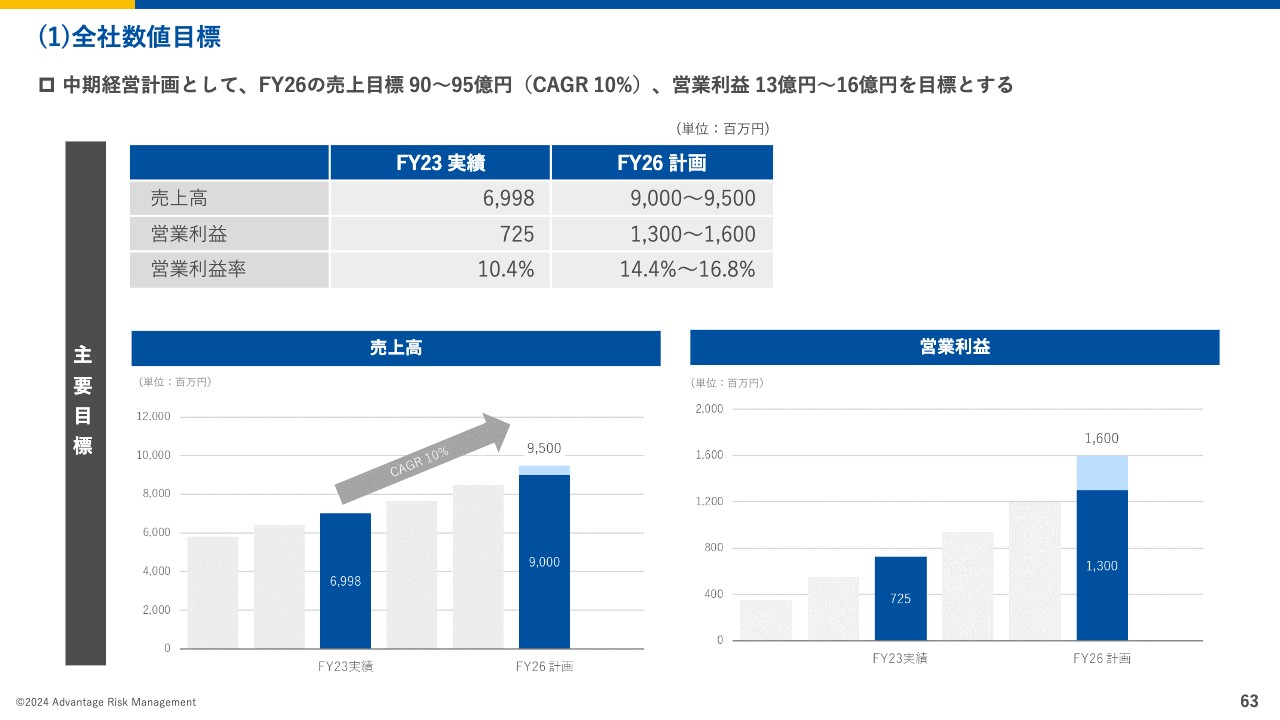

(1)全社数値目標

全社の数値目標です。売上高は、2024年3月期の69億9,800万円に対し、2027年3月期は90億円から95億円をターゲットにしていきます。営業利益は、13億円から16億円の計画です。営業利益率については、現状は10.4パーセントですが、15パーセント前後まで持っていきたいと考えています。

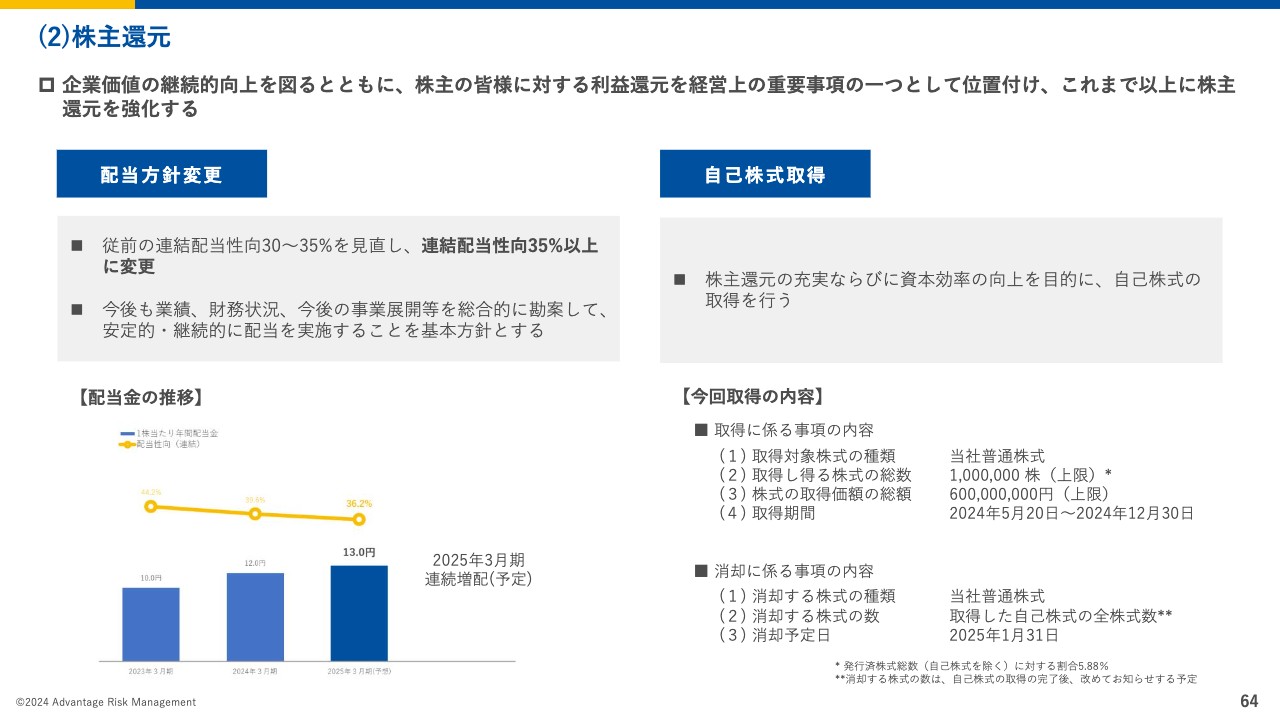

(2)株主還元

株主還元については、配当政策を一部見直しています。従来は、配当性向30パーセントから35パーセントを目処に安定的な配当を実施することを基本方針としていましたが、35パーセント以上に見直しを行っています。これまで以上に株主のみなさまへの利益還元を積極的に進めていく方針です。

自己株式についてはすでに発表・実施していますが、取得と消却を行います。今後も、当社の利益が株主のみなさまにより還元されるような施策を引き続き進めていきます。

少し長くなりましたが、2024年3月期の決算および中期経営計画のご説明を終わります。ご清聴ありがとうございました。

質疑応答:中期経営計画における営業利益率の改善理由と競争環境の変化について

質問者:2点ご質問です。1点目は、今回の中期経営計画では、営業利益率が現状の10.4パーセントから15パーセント程度まで上がっていく見込みです。これまでのシステム投資が落ち着き償却費が軽くなっていくと思いますが、営業利益率が改善するポイントを教えてください。

2点目は、競争環境についてです。「競合が増えていく」というお話がありましたが、前回の中期経営計画が始まった時点と今を比べて、予定どおりなのか、想定以上なのか、鳥越社長がどのような印象を持っているかを教えてください。

鳥越:1点目の営業利益率の改善における主なポイントとしては、1つは今ご指摘いただいたシステム関連で、全体の投資がだんだんとレベルオフしてくることとなります。引き続き積極的に行ってはいきますが、以前のようにどんどん右肩上がりということはなくなっています。

その中で、売上を伸ばしていけばフィックスド・コストをカバーすることができ、利益率は必然的に改善していきます。これが非常に大きいところです。

もう1つは、先ほどから少し強調している業務改善について、一段進めたいと考えています。特に、当社は人が関わるオペレーションが実はまだかなり残っており、契約関係やストレスチェックもシステムだけで行っているわけではありません。

その部分についてもあらためて見直し、不要な業務をなくしていきたいと思います。このように、人的コストを増加させないようにコストを削減していく方針です。当社のコストはシステム投資と人的コストが大きいため、この2つに関してこの3年間で改善していきます。

人的コストに関しては、これまではどちらかと言えば成長のほうに重点を置いており、無計画にというわけではありませんが、人をどんどん増やしていくフェーズにありました。

もちろんこれからも必要な人材を獲得していきますが、やはり効率性を一定程度は考えた上で、この3年間は成長していきたいと考えています。そのようなことを諸々含めての収益性の改善とご理解ください。

2点目の競争環境については、簡単にお答えすると想定の範囲内です。従前から、各領域におけるさまざまなプレイヤーが、より一層システム化を進めてくるだろうと予想していました。

また、心のチェックだけ、体のチェックだけ、データを集めるだけ、ソリューションの提供だけではなく、総合的にサービスを提供しないとやはり企業側のニーズになかなか応えられない時代になってくることを、みなさまが感じているとも思っていました。そのため、多くが総合プレイヤー化していく変化も、ある意味で織り込み済みです。

スピード感に関しても、驚くほどの進展があったというわけではなく、想定していた範囲内であると考えています。

一方で、実際にそのような動きは出てきており、それぞれのプレイヤーが足りない部分をM&Aや業務提携でカバーしていく動きが早まっています。

したがって、これまでの状況はある程度想定の範囲内ではあったものの、今後の3年間に向けては、やはり競合の状況もきちんと注視しながら、当社はそれに劣後しないように、M&Aや業務提携に加え、自社での商品開発も含めて、競争力強化を進めていかないと安心はできないと考えています。

質疑応答:MM事業における地方企業とのM&Aなどの可能性について

質問者:MM事業では「中堅・中小企業にも、カウンセラーのネットワーキングをインフラとして提供していく」というお話がありました。御社に比べると規模が小さく、地方で力を持っている多くの企業を対象に想定していると思います。それらの企業について、例えば将来的にM&Aなどを実施して資本面でも組んでいく可能性はあるのでしょうか?

鳥越:カウンセラーのネットワーキングについては、まだ始まったばかりであり、今後どうなるかは未知数です。しかし、ご指摘いただいた提携関係の発展系として、当社のグループに資本を含めて参加していただくことは、当然あり得るお話だと思っています。

特に中堅・中小企業では、個人プレイヤーに近いかたちで運営されているカウンセラーの方もいっぱいいらっしゃいます。そのような場合には、経営の安定や後継者問題も含め、会社としても提携ニーズがいろいろと出てくると思います。ですので、当社としては当然、視野に入れていきます。

ただし、それが前提ということではなく、基本的にはインフラ提供会社として支援し、Win-Winの関係を築きたいと考えています。その中で、もし今お話ししたようなニーズが先方にあれば、当社としては積極的に応じていくという位置づけで取り組んでいきたいと思っています。

質疑応答:LTD事業でEBプレイヤーとして販売する保険商品について

質問者:LTD事業についてです。「LTD特化型からEBプレイヤーへ進化」について、職域販売で具体的にどのような保険商品を売っていきますか?

鳥越:職域販売されている保険種目にはさまざまなものがあります。自動車保険に加え、がん保険等の医療系の保険が大きいところかと思います。我々がEBプレイヤーになる場合も、今お伝えした保険や、その他さまざまな個人向けの保険を売っていくことになると思います。

その際に、我々がどのような特徴を持ってその市場に入っていくのかについても、ご説明します。多くの企業は、複数の保険会社のサービスを提供しているがゆえに、募集活動や事務が非効率で、収益性も含めてなかなかうまくいかない代理店が多いです。

したがって、その課題を改善する仕組み、より効率的に低コストで募集や事務ができるようにする仕組みを作り、販売していきたいと考えています。あるいは、先ほどお話ししたカウンセラーと同じように、そのような仕組みを他社に提供することも考えています。

保険種目にはさまざまなものがありますが、ポイントとしては、我々が開発する仕組みによって保険手続き・保険募集の簡素化を実現することで、地歩を築きたいと考えています。

質疑応答:ソフトウェア投資額および償却費の計画について

質問者:ソフトウェア償却費についてです。今までのお話を聞いている限りでは、すでにピークを打っており、今後はスライド左側の黄色の棒グラフのソフトウェア投資額はそこまで大きく伸びないということだと思います。新しい中期経営計画期間中はこちらが少しずつ減っていき、償却費がぐっと伸びることはないという理解でよろしいでしょうか?

また、中期経営計画の中で、中堅・中小企業に対する新しいビジネスモデルや、パートナーを増やしていくお話がありました。そのような施策を進める過程でも、ソフトウェア投資額や償却費がどんどん増えることはないのかを確認させてください。

鳥越:システム投資に関しては、当社の主力サービスであるストレスチェックなど、さまざまな必要な投資にはあらかた手を付けましたので、そのような意味では一巡感はあります。一方で、ご存じのとおり、システムは何年か経つとリニューアルしますので、追加投資もあります。

これは2点目のご質問の答えになるかもしれませんが、例えば先ほどお話ししたEBプレイヤーになる時には、やはりシステム面から入っていきます。そのような意味でも、新たなシステム投資は必要です。したがって、どんどん下がっていくイメージではありません。

ただし、これまでのような勢いで伸びていくというステージではなく、そのような意味では伸びがレベルオフしていくイメージです。償却費が大きく減っていくことはないと思いますが、これまでのようにどんどん増えていき、いつまでたっても回収期に入らないということではないとご理解ください。

今、一部お答えした2点目のご質問に関しては、当然、今後の施策の中にシステム投資を含むものもあります。例えば、先ほどのカウンセリングのネットワークについてもすでに開発しており、システム投資に入っています。

カウンセラーの方々がカウンセリングの予約や記録を行い、そのデータをいつでも取り出せるようにし、データがストレスチェックと結び付いているようなシステムを自社用に開発しました。こちらはインフラとして提供しようというお話です。これはやはりシステムを伴った成長になりますので、いくつかのものは同じようにシステム投資を伴います。

従来の「アドバンテッジ ウェルビーイング DXP」やストレスチェックは、非常に単価の大きい大型システム投資であり、それまで実施していなかった投資を積極的に進めてきました。

以前はシステム投資額はそれほど大きくありませんでしたので、金額的に非常に小さかった水準から急に伸びたということです。この数年間は、それらのシステム償却費の増加で収益性を圧迫し、それを上回る伸びになるかというお話もありましたが、その伸びがこの中期経営計画からは少し収まります。

したがって、今後システム投資がどんどん減っていくわけではないということはご理解いただければと思います。

この銘柄の最新ニュース

ARMのニュース一覧- 法定事後開示書類(合併)(ここむ株式会社) 2026/01/22

- 完全子会社の吸収合併(簡易合併・略式合併)完了に関するお知らせ 2026/01/05

- 100名未満の事業場向けに無料ストレスチェックサービス「ADVANTAGE first call」の提供開始 2025/12/18

- 産業保健領域に特化した求人サイト「さんぽJOB」、登録者数が1,000名を突破! 2025/12/16

- ハラスメント行動による懲戒対象者限定「ハラスメント行動変容プログラム」の単体販売を開始 2025/12/11

マーケットニュース

- 八潮市の道路陥没事故から1年、「インフラ点検」関連株は再蜂起へ<株探トップ特集> (01/26)

- 明日の株式相場に向けて=衆院選リスクにも強い「コモディティ関連株」再評価 (01/26)

- NY各市場 1時台 ダウ平均は154ドル高 ナスダックもプラス圏での推移 (01/27)

- 貴金属株が上昇 金先物が5000ドル台を突破=米国株個別 (01/27)

おすすめ条件でスクリーニングされた銘柄を見る

アドバンテッジリスクマネジメントの取引履歴を振り返りませんか?

アドバンテッジリスクマネジメントの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。