アドバンテッジリスクマネジメントのニュース

【QAあり】アドバンテッジリスクマネジメント、ストック収益が順調に増加、利益面も改善

AGENDA

鳥越慎二氏(以下、鳥越):みなさま、こんにちは。株式会社アドバンテッジリスクマネジメント代表取締役社長の鳥越でございます。本日は、大変お忙しい中ご参集いただき、誠にありがとうございます。

さっそくですが、2024年3月期第2四半期の決算についてご説明します。よろしくお願いいたします。

本日は、簡単に会社概要をご説明した後、この第2四半期の業績についてご説明します。その後、事業別の状況を詳しくお話しし、最後にこの第2四半期のトピックスをお話ししたいと思っています。

会社概要 | コーポレートメッセージ・企業理念

会社概要です。当社は「企業に未来基準の元気を!」をテーマに、「私たちは、人々が『安心して働ける環境』と企業の『活力ある個と組織』をみなさまと共に創り出します」というミッションの下、活動してきました。

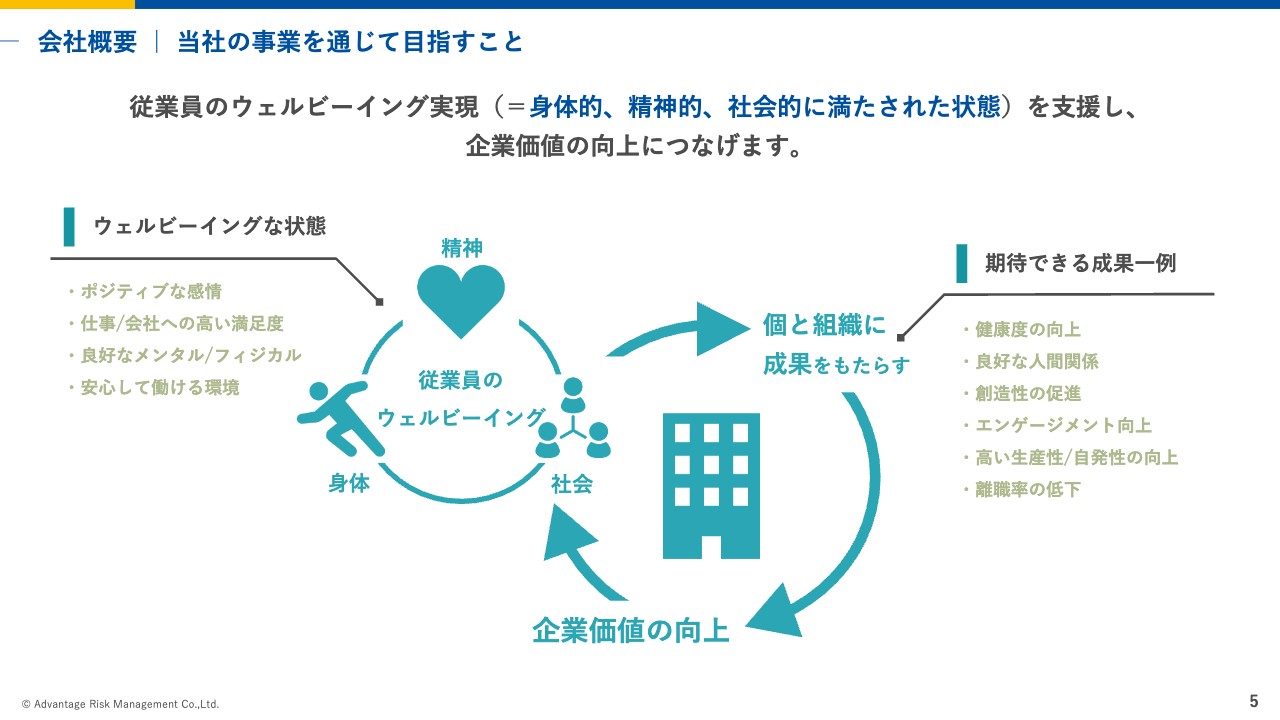

会社概要 | 当社の事業を通じて目指すこと

当社は、キーワードとして「ウェルビーイング」という言葉を重要視しています。ウェルビーイングは、身体的、精神的、社会的に満たされた状態です。

企業が従業員のウェルビーイングを実現することは、従業員の幸せにつながりますので、企業の重要な役目でもあります。さらに、従業員のウェルビーイングな状態は、生産性の向上および優秀な人材の獲得・維持につながり、最終的には、企業価値の向上にもつながります。

昨今、「健康経営」あるいは「人的資本経営」が注目されていますが、従業員のウェルビーイングを実現することは、企業にとって極めて重要であると考えています。その観点から当社は、従業員のウェルビーイング実現を目指す企業を、総合的に支援しています。

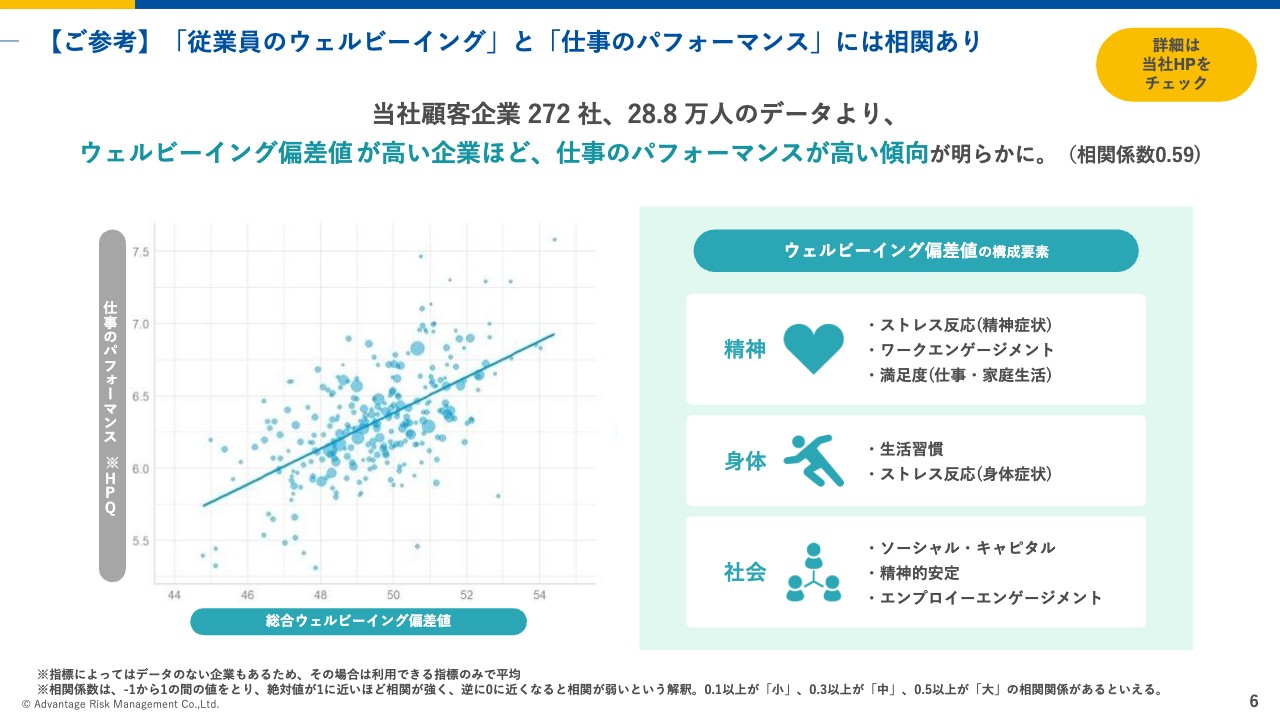

【ご参考】「従業員のウェルビーイング」と「仕事のパフォーマンス」には相関あり

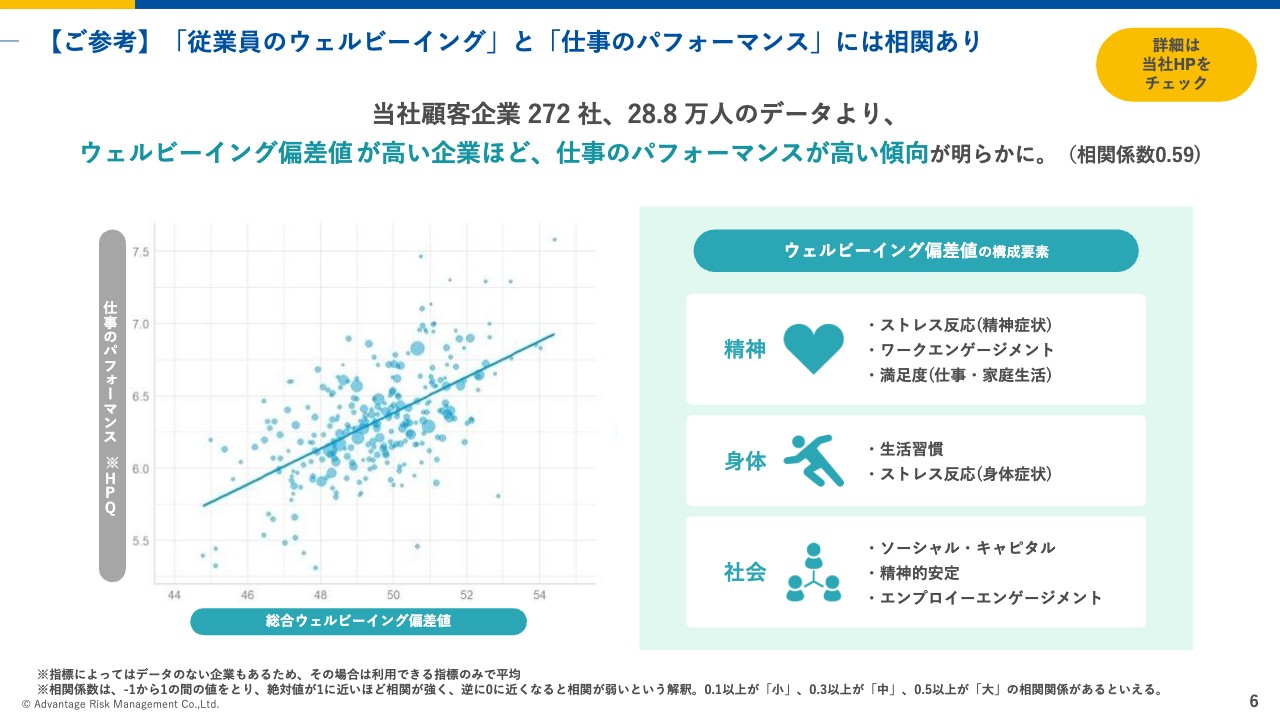

「従業員のウェルビーイング」と「仕事のパフォーマンス」には相関性があります。これまでもさまざまな研究結果が出ていますが、当社でも集めたお客さまのデータを確認しましたところ、ウェルビーイング偏差値が高い企業ほど、仕事のパフォーマンスが高い傾向が明らかになりました。

よりウェルビーイングであることが、会社の生産性につながることが、確認ができています。

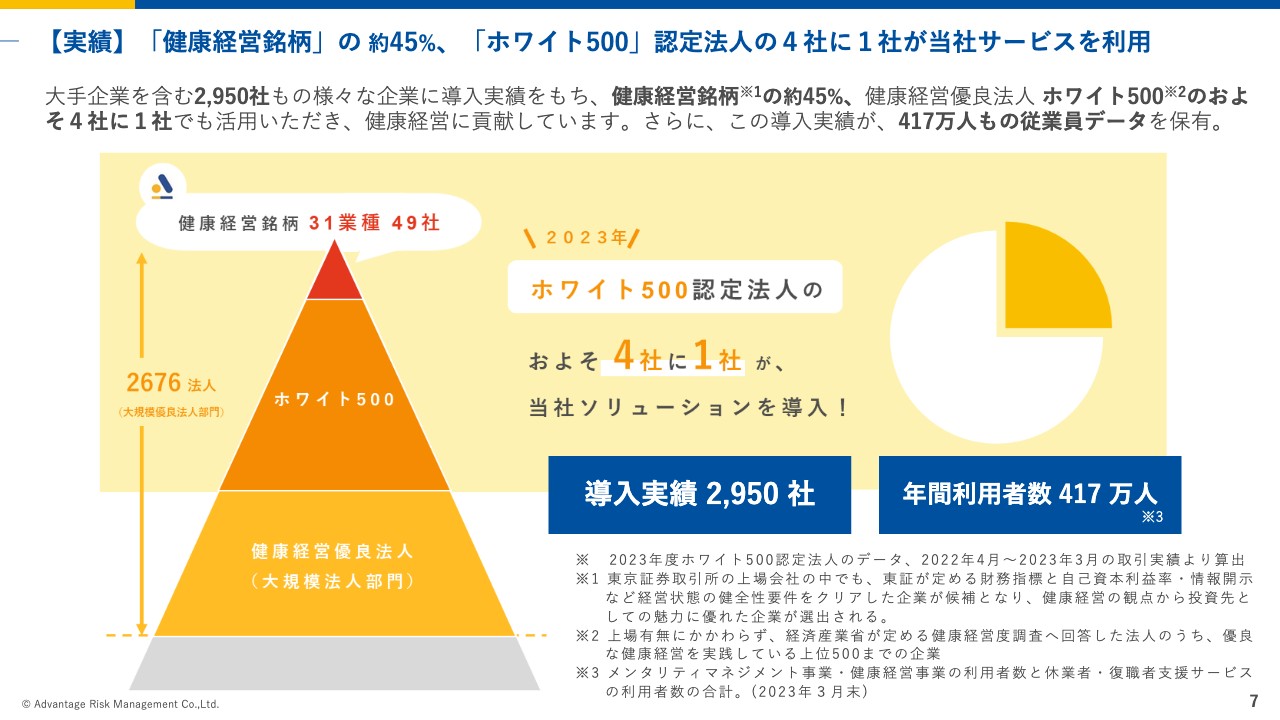

【実績】「健康経営銘柄」の 約45%、「ホワイト500」認定法人の4社に1社が当社サービスを利用

最近、健康経営を目指す企業が非常に増えてきています。当社のサービスは、「健康経営銘柄」の約45パーセント、「ホワイト500」認定法人のおよそ4社に1社で活用されています。当社の認知も高まってきており、これからもウェルビーイングのお手伝いができると思っています。

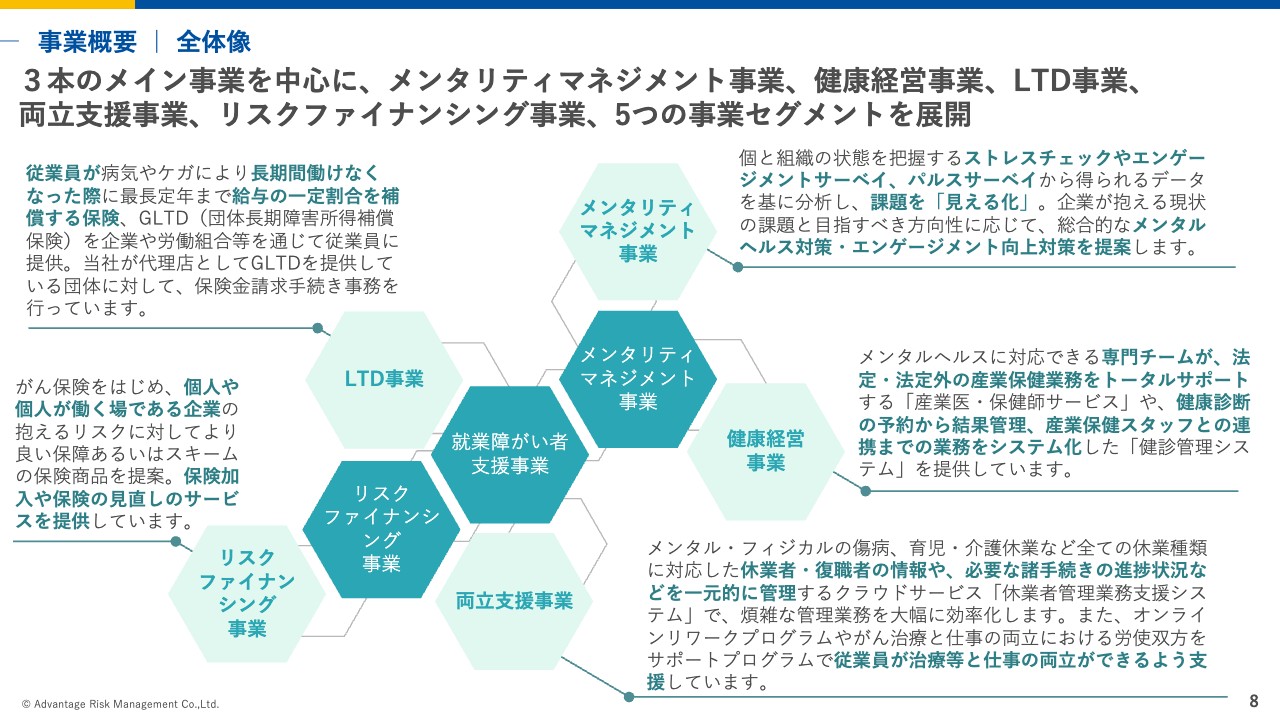

事業概要 | 全体像

事業概要の全体像です。この後、事業部ごとにご説明しますが、心、体、その他休職者のサポートと、情報収集から分析、その後の解決策の提示まで、幅広く事業を展開しています。

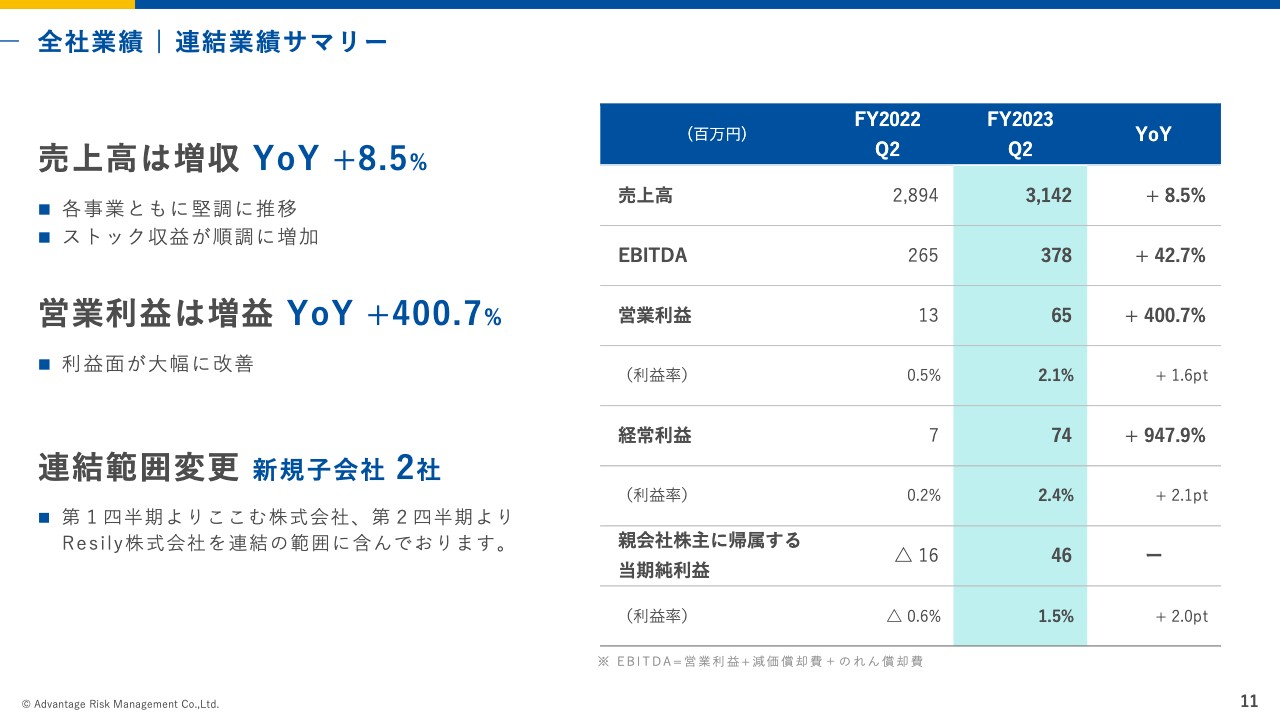

全社業績 | 連結業績サマリー

全社業績です。連結業績サマリーですが、2023年3月期第2四半期の売上高は、前年同期比8.5パーセント増の31億4,200万円で着地しました。

利益に関しては、EBITDAが前年同期比42.7パーセント増の3億7,800万円となりました。営業利益は前年同期比400.7パーセント増の6,500万円となり、前年同期の1,300万円から5,000万円程度増加しています。

経常利益は7,400万円と、前年同期の700万円から大きく増加しました。当期純利益は、前年同期はマイナス1,600万円でしたが、今期は4,600万円に改善しています。

なお、今期買収した2社を連結対象として連結決算で示しています。

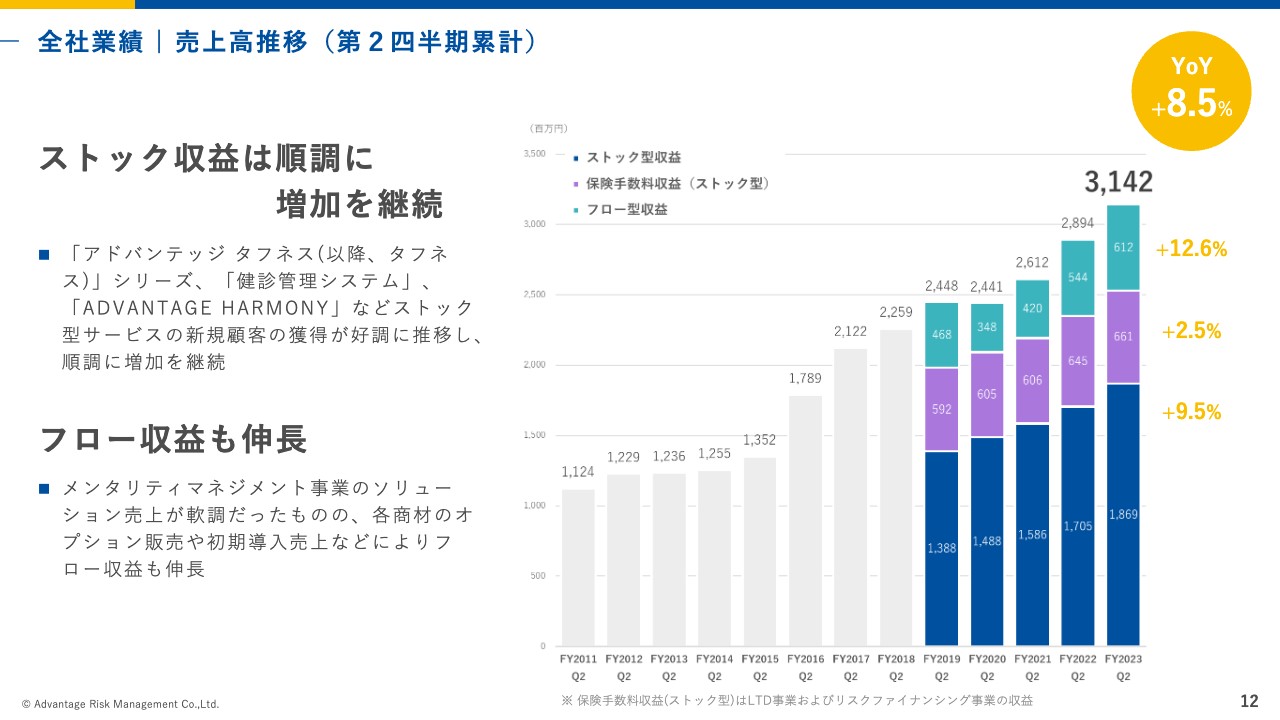

全社業績 | 売上高推移(第2四半期累計)

売上高の推移です。売上高は前年同期比8.5パーセント増と、順調に伸びています。スライドのグラフでは、その内訳をストック型とフロー型に分けて示しています。

スライド下から2つの青と紫の部分はどちらもストック型、一番上の緑の部分がフロー型収益を表しています。保険を除くストック型収益は前年同期比9.5パーセント増となりました。

保険手数料収益は紫で分けて示しており、前年同期比2.5パーセント増となりました。保険は契約が開始した時期に年間の売上を立てますので、その年ごとの新規契約がいつ入るかによって少し振れています。この第2四半期は、フロー収益もストック収益も順調に伸びています。

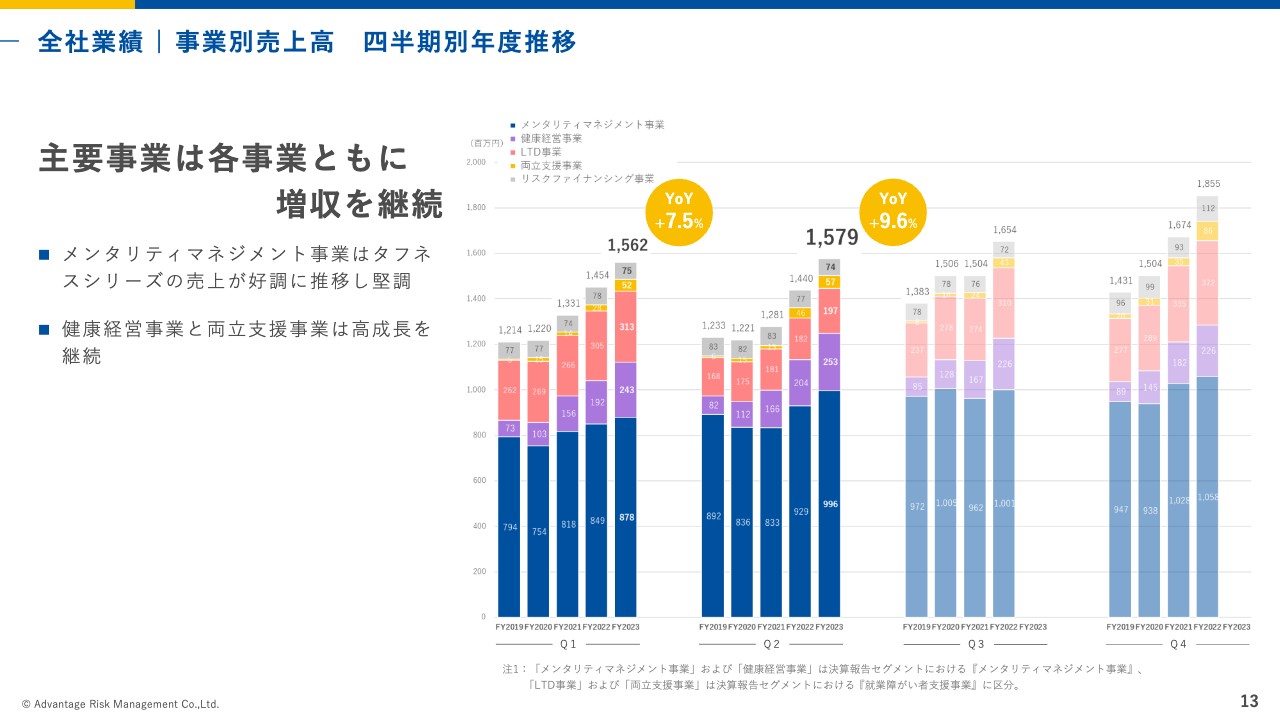

全社業績 | 事業別売上高 四半期別年度推移

事業別売上高です。各事業の伸び率等についてはこのあと事業別でご説明しますが、どの事業も計画どおり順調に伸びており、増収で着地しました。

また、四半期ごとの数字については、第1四半期が7.5パーセント増であったのに対して、第2四半期は9.6パーセントと、2桁成長手前で着地しました。

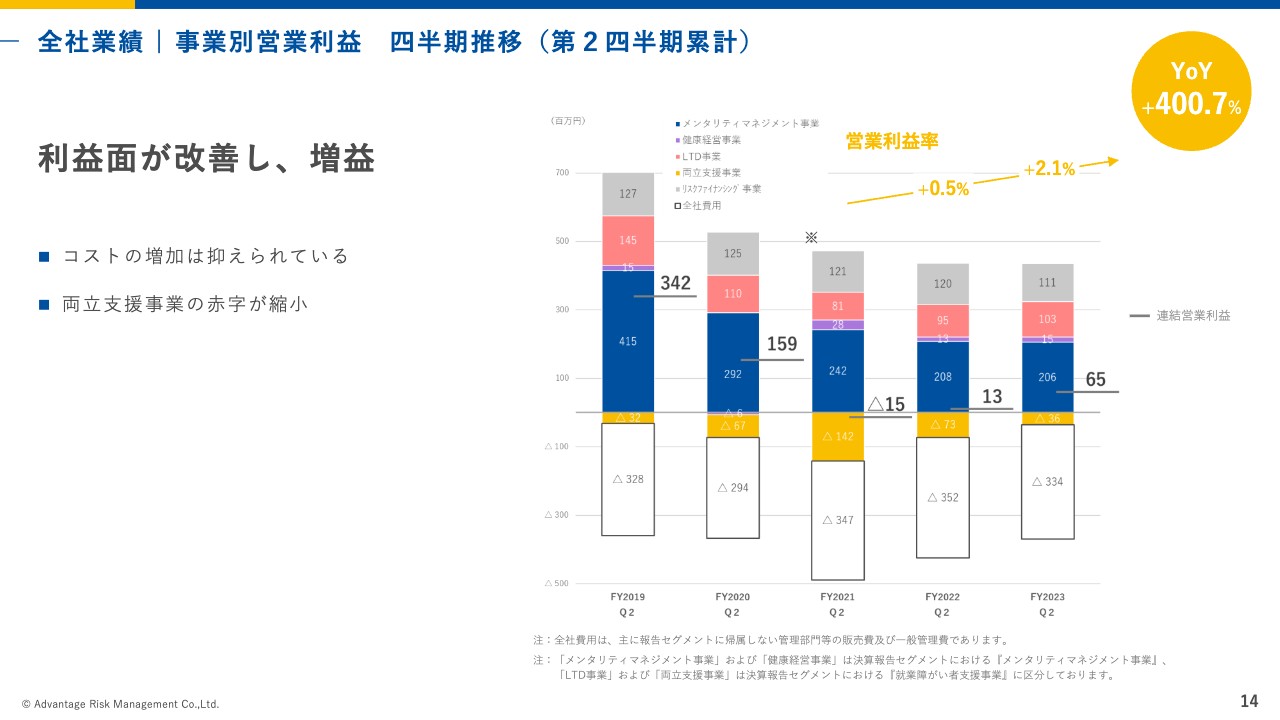

全社業績 | 事業別営業利益四半期推移(第2四半期累計)

事業別営業利益です。先ほどお話ししたように、昨年上半期は利益が少し厳しかったのですが、今年は改善しています。当社では下半期に売上も利益も偏重していますが、下半期に向けて勢いをつけていきたい数値となりました。

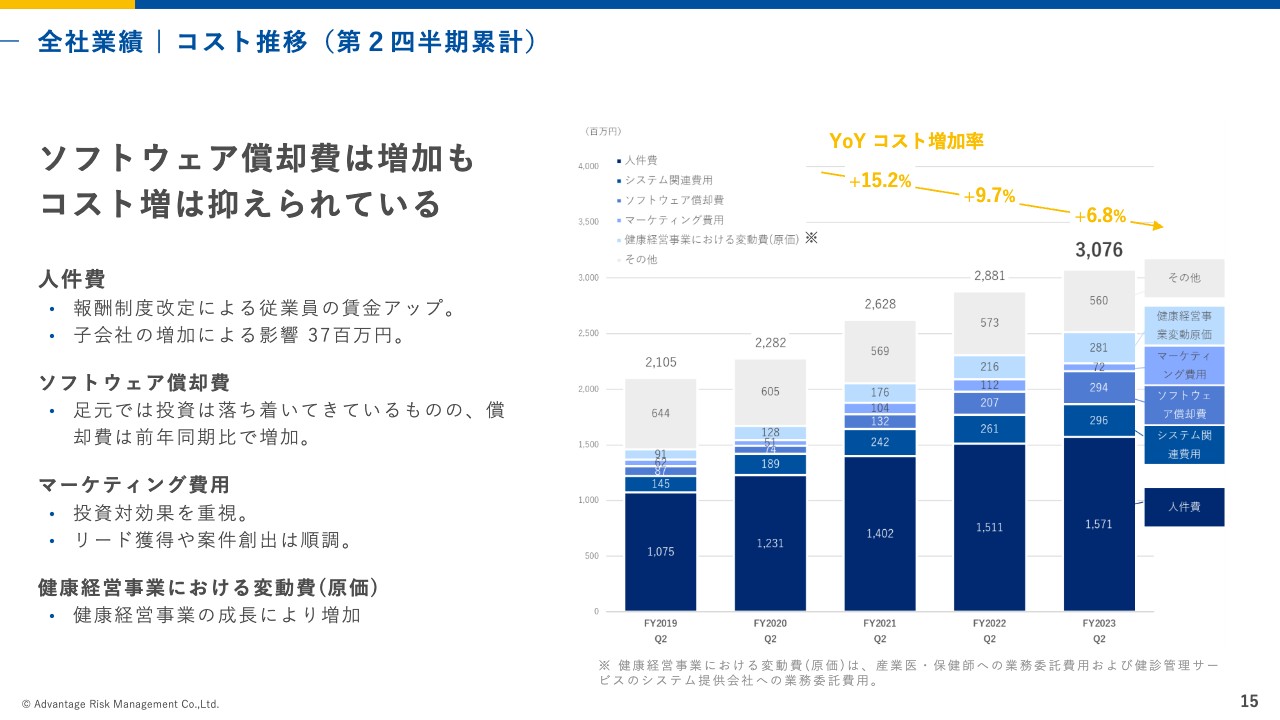

全社業績 | コスト推移(第2四半期累計)

コスト推移です。コストは増加していますが、内訳を見るとこれまでと違う動きが出てきています。人件費については、これまでも当社は従業員の給与を順調に上げてきましたが、世の中の物価高等々を鑑みて、例年以上に人件費が増加しました。

一方で、ソフトウェア償却費については、全体の投資額自体は落ち着きを示していますが、償却のレベルが今年少し伸びています。ただし、これまでに比べると伸び率は低下してきており、より一層落ち着きを取り戻してきています。今後は、これまでのような急速な伸びではないかたちで推移すると考えています。

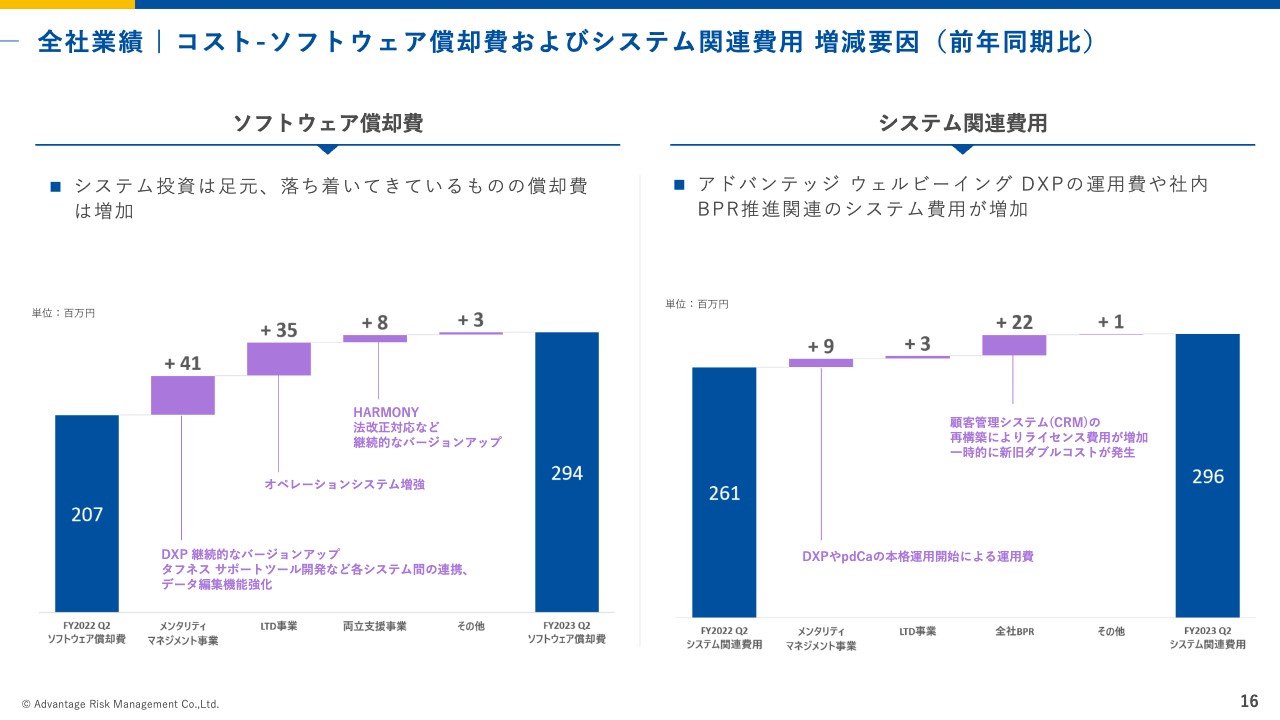

全社業績 | コスト-ソフトウェア償却費およびシステム関連費用 増減要因(前年同期比)

システム関係費用です。これからも、枢要なサービスの中でシステムは非常に重要ですから追加投資していきますが、これまでに比べるとやや抑制したかたちになっていくと考えています。

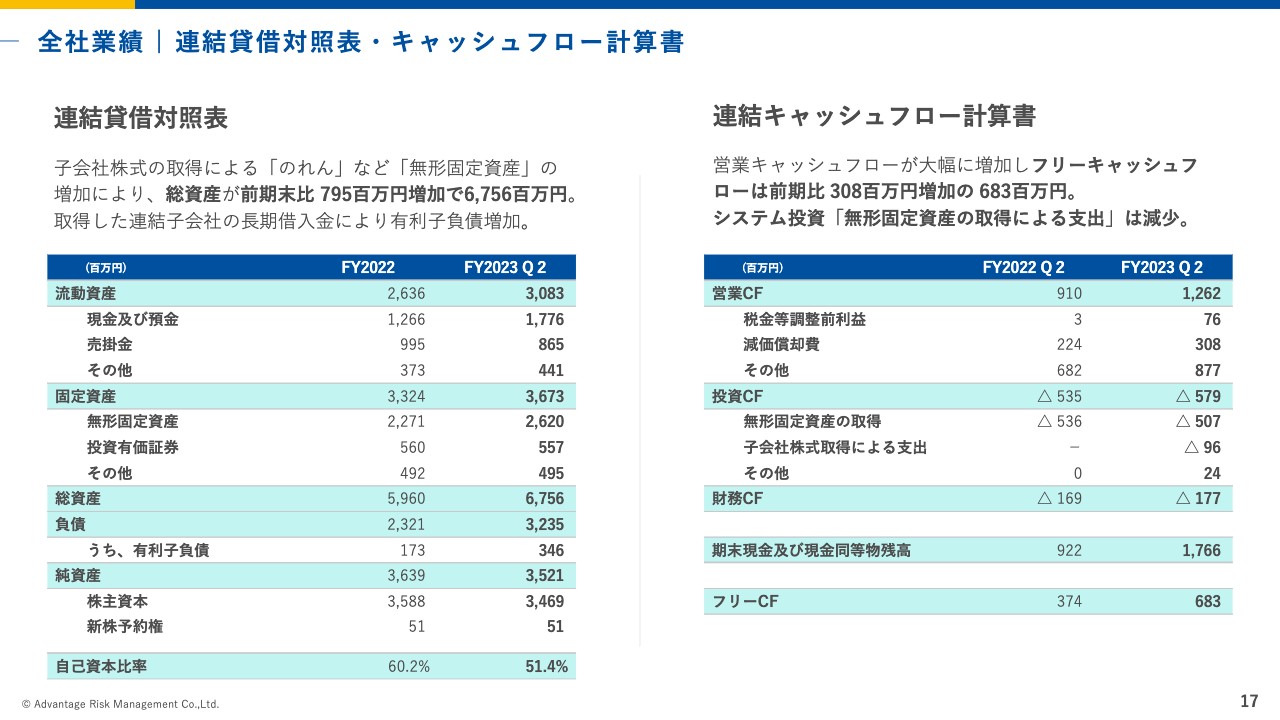

全社業績 | 連結貸借対照表・キャッシュフロー計算書

キャッシュフロー計算書です。営業キャッシュフローが非常に順調に増加したこともあり、フリーキャッシュフローは前期比で3億800万円増加し、6億8,300万円となりました。キャッシュフロー上は非常に安定した状況であると言えます。

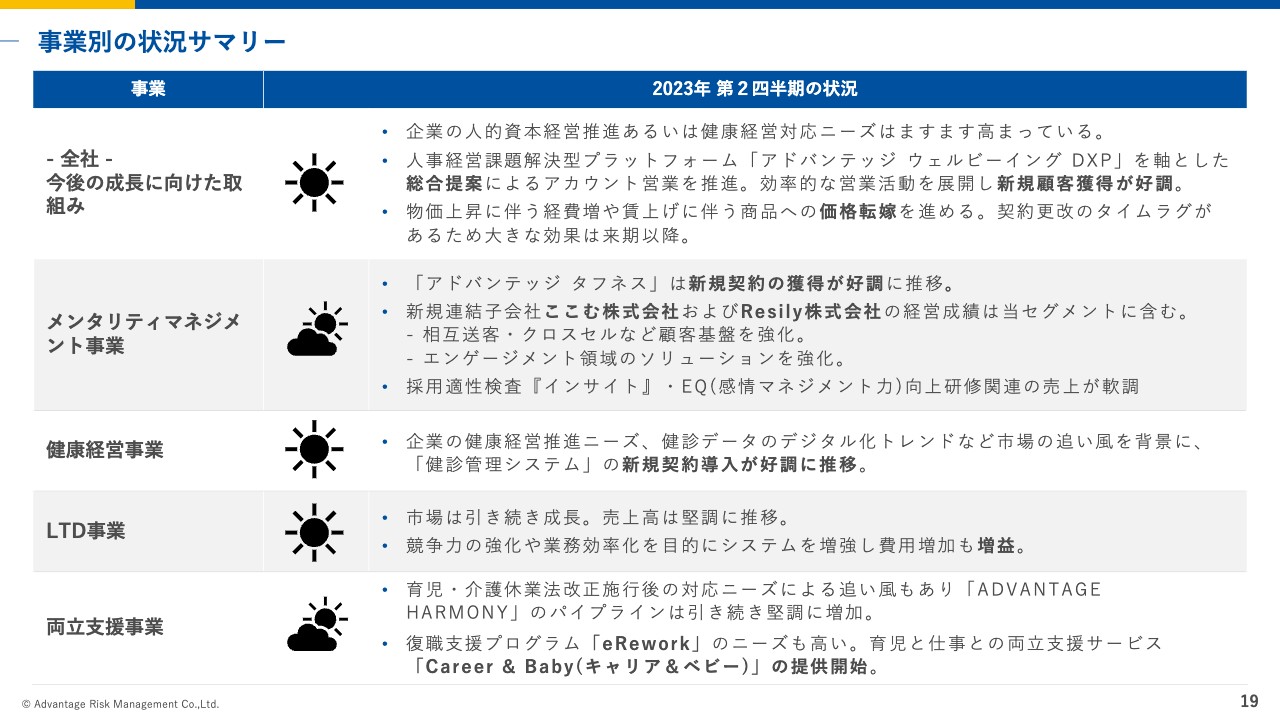

事業別の状況サマリー

事業別の状況を少し詳しくご説明したいと思います。サマリーとして、各事業部の状況がひと目でわかるように「お天気マーク」で示しています。どの事業も「晴れ」もしくは「曇り・晴れ」となっており、第2四半期は計画どおり順調に推移しました。

全社的には、DXプラットフォームを核とした総合提案が引き続き好調で、新規獲得が順調に進みました。

また、今年は人件費を増加させたこともありますし、さまざまな物価も高騰していますので、当社のサービスに関してもお客さまにご説明の上、サービスの値上げを行っています。

当社の場合はレベニューが月割りですので、契約更新の際に値上げをお願いしています。したがって、主要なインパクトは来年になりますが、今のところはみなさまに当社のサービスをこれまでどおり使っていただいており、値上げに関してもご理解いただいている状況です。

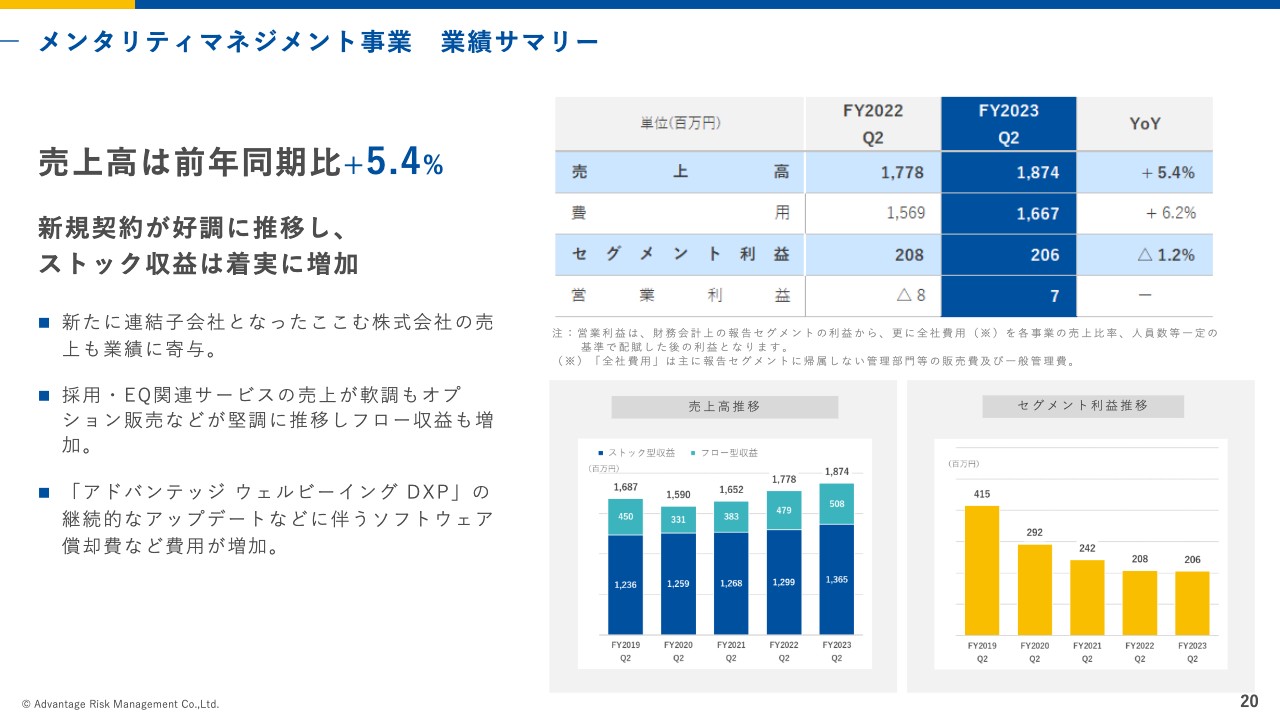

メンタリティマネジメント事業 業績サマリー

メンタリティマネジメント事業の業績サマリーです。

売上高は、前年同期比5.4パーセント増の18億7,400万円で着地しました。セグメント利益は、「アドバンテッジ ウェルビーイング DXP」の継続的なアップデート等々、ソフトウェアの投資も引き続き積極的に行っていますので、前年同期とほぼ横ばいの2億600万円で着地しました。

メンタリティマネジメント事業 商品別売上高推移

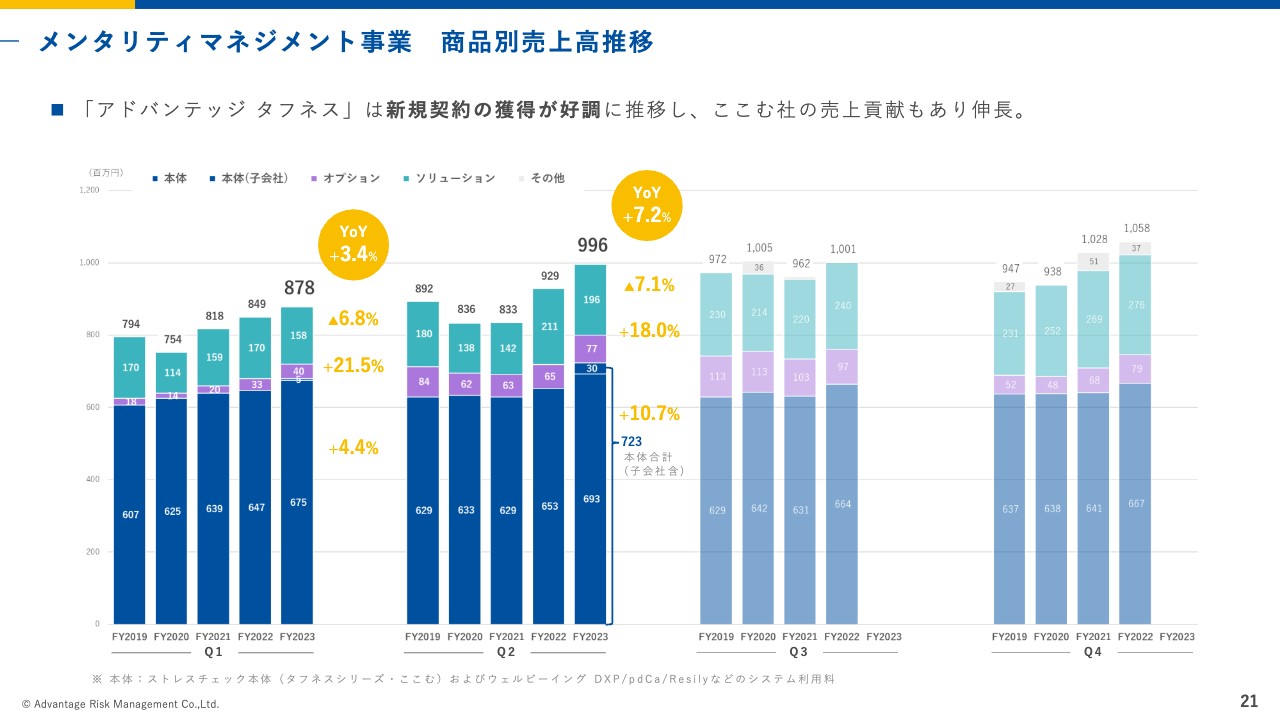

メンタリティマネジメント事業の商品別売上高の推移です。

主力商品「アドバンテッジ タフネス」は、ストレスチェックおよびエンゲージメントサーベイを起点に組織改善までを担うワンストップサービスであり、ストレスチェックやエンゲージメントサーベイ等を行った後に、その課題にあった具体的な解決策として、「ソリューション」を我々から提案しています。スライドでは、商品別の売上高を第1四半期、第2四半期と分けて示しています。

メンタリティマネジメント事業においても、第2四半期は前年同期比7.2パーセント増と、第1四半期の前年同期比3.4パーセント増に比べて順調に推移しています。

スライドの2023年3月期第2四半期のところに、「本体合計」と書いてありますが、これは「アドバンテッジ タフネス」等のストック部分です。こちらの売上が10.7パーセント増と、2桁で順調に成長しました。

また、その青い部分の上に小さく「30」と記載しています。こちらは、今期買収した、ここむ社のストレスチェックの売上を表しています。それも含めて10.7パーセント増となり、順調に伸びています。

一方で、ソリューションに関しては前年同期比7.1パーセント減と、第1四半期も少し減りましたが、この第2四半期も苦しい状況が続きました。こちらの内容については、この後ご説明します。

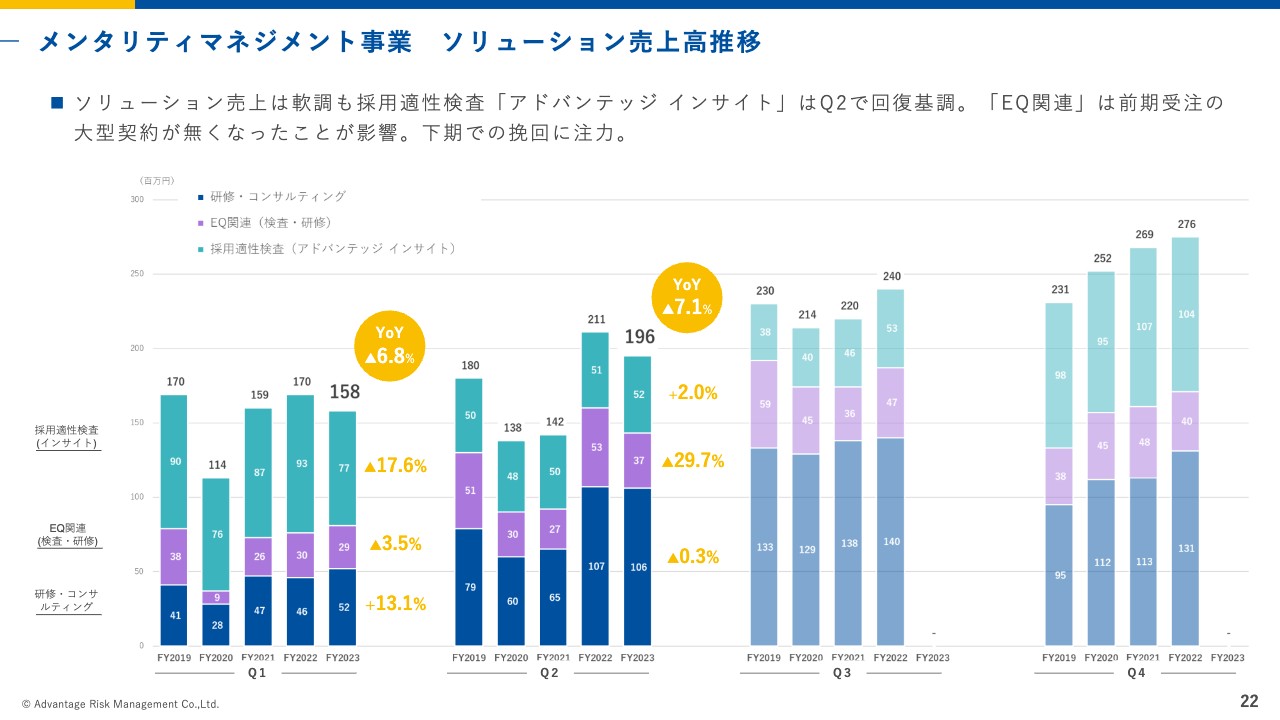

メンタリティマネジメント事業 ソリューション売上高推移

メンタリティマネジメント事業のソリューション売上高の推移です。スライドでは、主なソリューションごとに大きく、「研修・コンサルティング」「EQ関連」「採用適性検査」の3つに分けて記載しています。

スライドのグラフで一番下の青い部分が研修・コンサルティングで、さまざまなソリューションを扱っています。紫の部分が「EQ関連」で、EQとは「感情をうまく管理し、利用できる能力」を指し、行動特性検査をもとにコミュニケーションなどの改善を促す研修等を提供しています。

上司の感情面でのコミュニケーションスタイルは、部下のストレスおよびエンゲージメントに非常に大きな影響を与えるとともに、ハラスメントにも非常に大きな影響を与えますので、主要なソリューションとして取り組んでいます。

スライドのグラフ一番上の緑の部分は、採用適性検査「アドバンテッジ インサイト」です。通常の採用テストに加えて、EQおよびメンタルタフネス度を測っています。

EQ関連の売上高は、前年同期比29.7パーセント減と、大きくへこんでいます。実は、昨年第2四半期に非常に大きな契約をいただいた企業があったのですが、この企業が今年は継続しなかったことが大きく影響しました。

研修・コンサルティングに関しては、第1四半期が前年同期比13.1パーセント増と順調に伸長しました。しかしながら、第2四半期は前年同期比0.3パーセント減と、ほぼ横ばいで着地しています。

一方で、採用適性検査「アドバンテッジ インサイト」に関しては、第1四半期は前年同期比17.6パーセント減と、採用市場の変化の影響を受けたのかと心配しましたが、第2四半期ではプラス2パーセントで回復してきており、今後も様子を見たいと思っています。

ただし、 EQ関連と採用適正検査のいずれについても、第1四半期と第2四半期ともに、昨年に比べてやや苦戦しています。スライド右側に記載した薄い色の棒グラフのとおり、当社の場合、ソリューションの売上は第3四半期、第4四半期に多いため、下期では上期の劣勢を挽回することに注力していきたいと考えています。

健康経営事業 業績サマリー

健康経営事業です。売上高は前年同期比25.3パーセント増の4億9,700万円で着地しており、順調に伸長していると言えます。

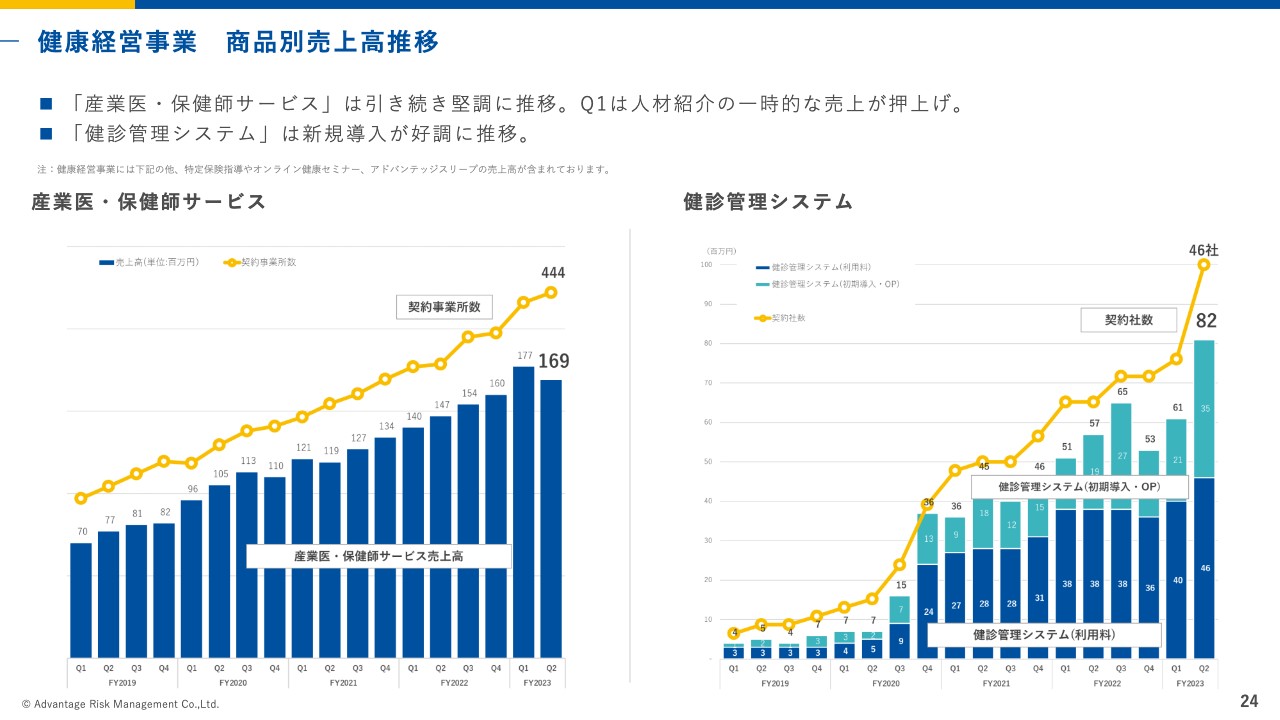

健康経営事業 商品別売上高推移

健康経営事業の商品別売上高推移です。ご覧のとおり、産業医・保健師サービスと健診管理システムという2つの売上で構成されており、どちらも順調に伸長しています。

スライド右側の健診管理システムのグラフをご覧のとおり、直近の第1四半期はやや伸びが鈍化したかにも見えましたが、この第2四半期にまとまって契約が取れ、契約社数が伸びています。

当社の健診管理システムは、健康診断結果にかかるさまざまなデータを、分析できるようにデータベース化するサービスで、当社の場合にはOEM提供をしていただいています。こちらが、今期は順調に伸びているかたちで着地しました。

LTD事業 業績サマリー

LTD事業の業績サマリーです。売上高は前年同期比4.6パーセント増の5億1,000万円、セグメント利益は7.9パーセント増の1億300万円で着地しました。LTD事業については、他社との差別化を図るためにシステム投資等も行い費用が増加する中、それらも吸収した上での増益となりました。

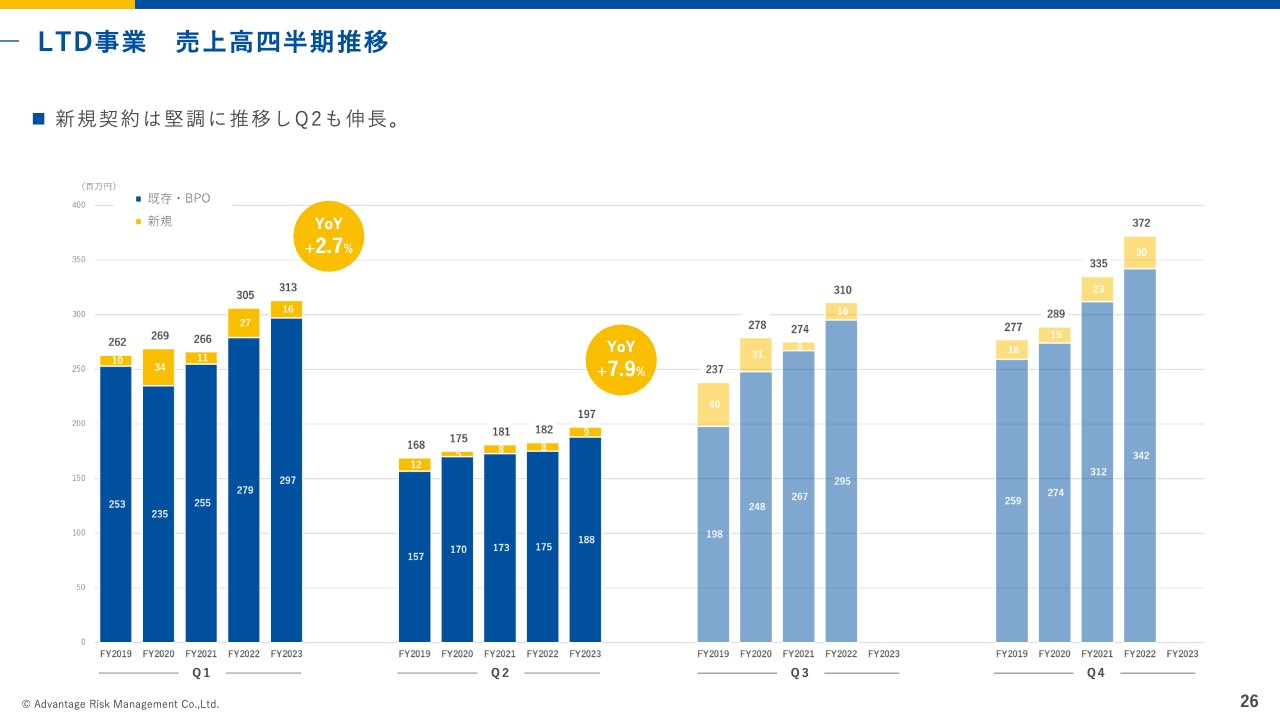

LTD事業 売上高四半期推移

LTD事業の売上高の四半期推移です。第1四半期から第4四半期まで、四半期ごとに直近5年間どのように売上高が伸びているかがわかります。

先ほどお伝えしたようにLTD事業の場合、内容自体はストックですが、契約が開始した時期に年間の売上を立てるため、何月が契約月かによって少し売上高に上下があります。第2四半期は開始する契約の数が少ないため例年低い数字ですが、その上で前年同期比7.9パーセント増と、順調に伸びていることがわかります。

スライドのとおり、第3四半期および第4四半期については例年、上期よりも契約数が伸びます。2024年3月期下期も、順調に契約更改および新規獲得に注力していきたいと思っています。

両立支援事業 業績サマリー

両立支援事業の業績サマリーです。こちらは新規事業として立ち上げている事業で、売上高は前年同期比47.9パーセント増の1億1,000万円となり、順調に伸長しています。

スライド右下の図のとおり、セグメント利益は赤字幅が非常に大きかったことがわかりますが、この部分も順調に改善されてきています。

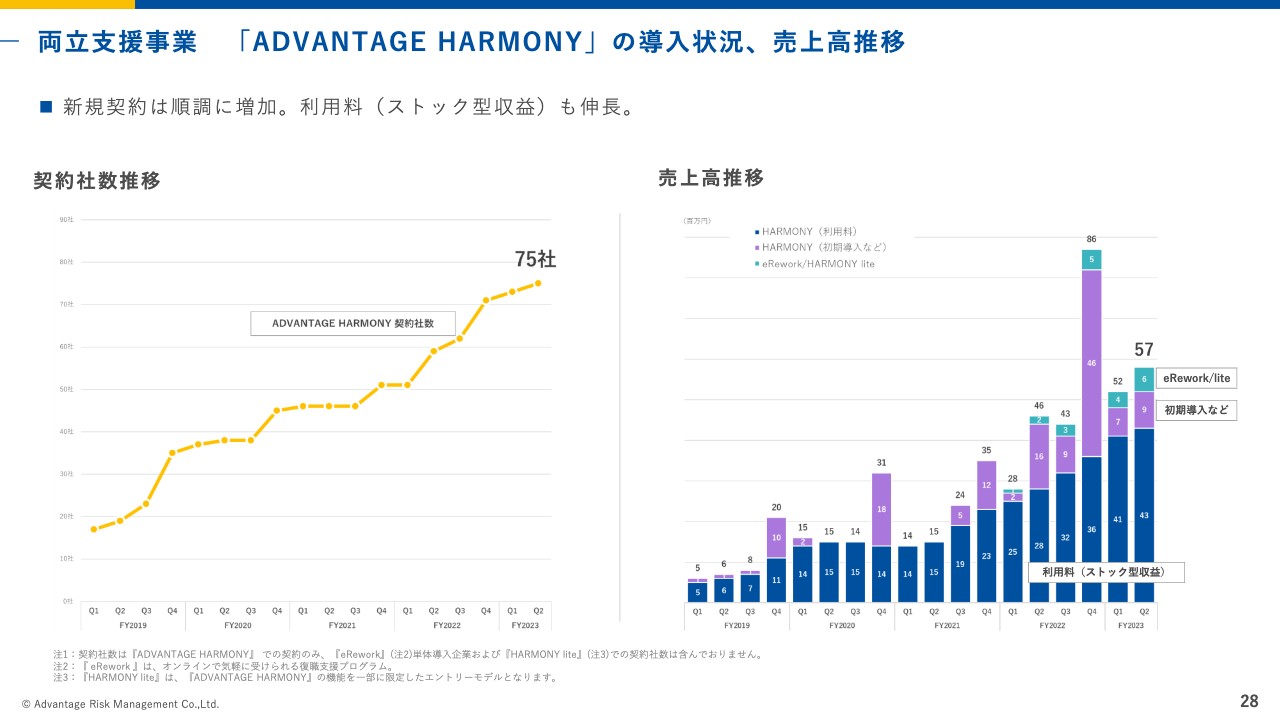

両立支援事業 「ADVANTAGE HARMONY」の導入状況、売上高推移

スライドの図は「ADVANTAGE HARMONY」の契約社数と売上高推移を示しています。契約社数に関しては75社まで到達しました。売上高の中には、ストック部分と初期導入の部分がありますが、ストック部分が順調に伸びていることがわかります。

同じく売上高推移のグラフにおいて、一番上の緑の部分は「eRework」と「HARMONY lite」(「ADVANTAGE HARMONY」の廉価版)2種の売上高を示しています。こちらの売上高も今期は少しずつ増えてきている状況です。これらを合わせて、今後下期にさらに売上を伸ばしていきます。

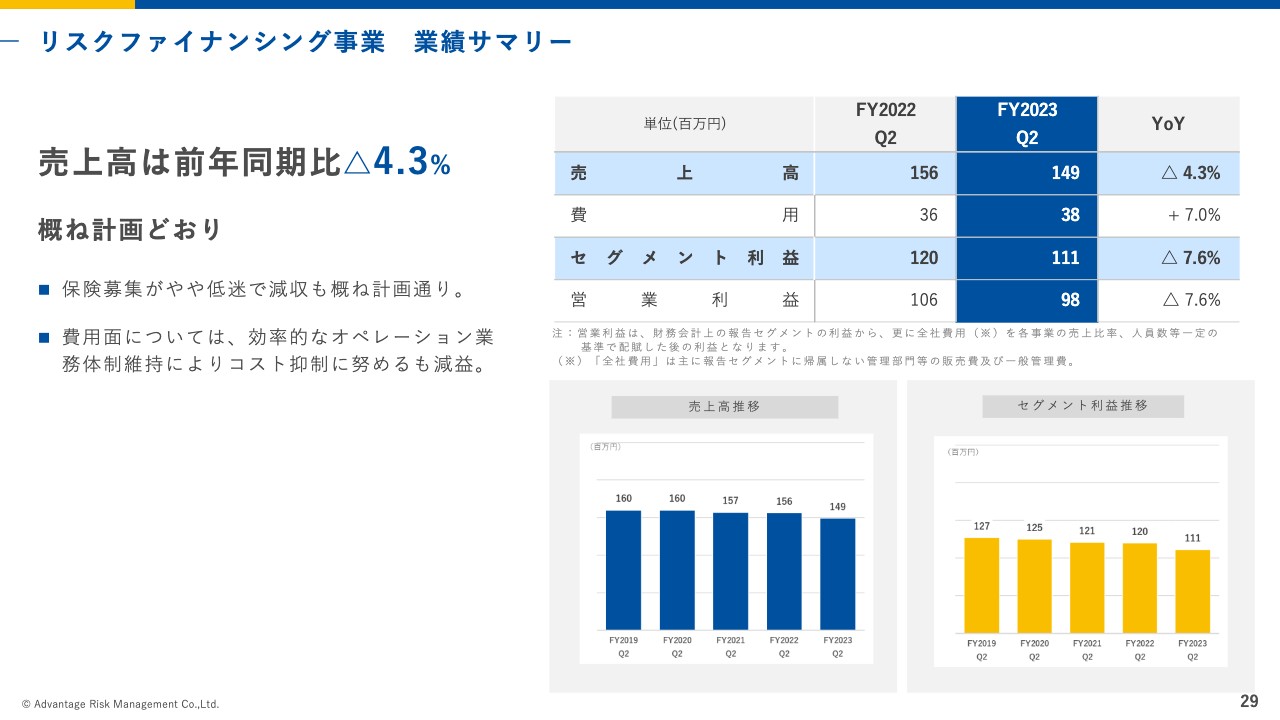

リスクファイナンシング事業 業績サマリー

リスクファイナンシング事業の業績サマリーです。こちらはアフラック生命保険のがん保険を中心とする事業で、例年、非常に安定的に推移しています。第2四半期の売上高は前年同期比4.3パーセント減ですが、例年に引き続きほぼ横ばいで順調に推移しているものと捉えています。

以上が、2024年3月期第2四半期決算説明のご報告です。

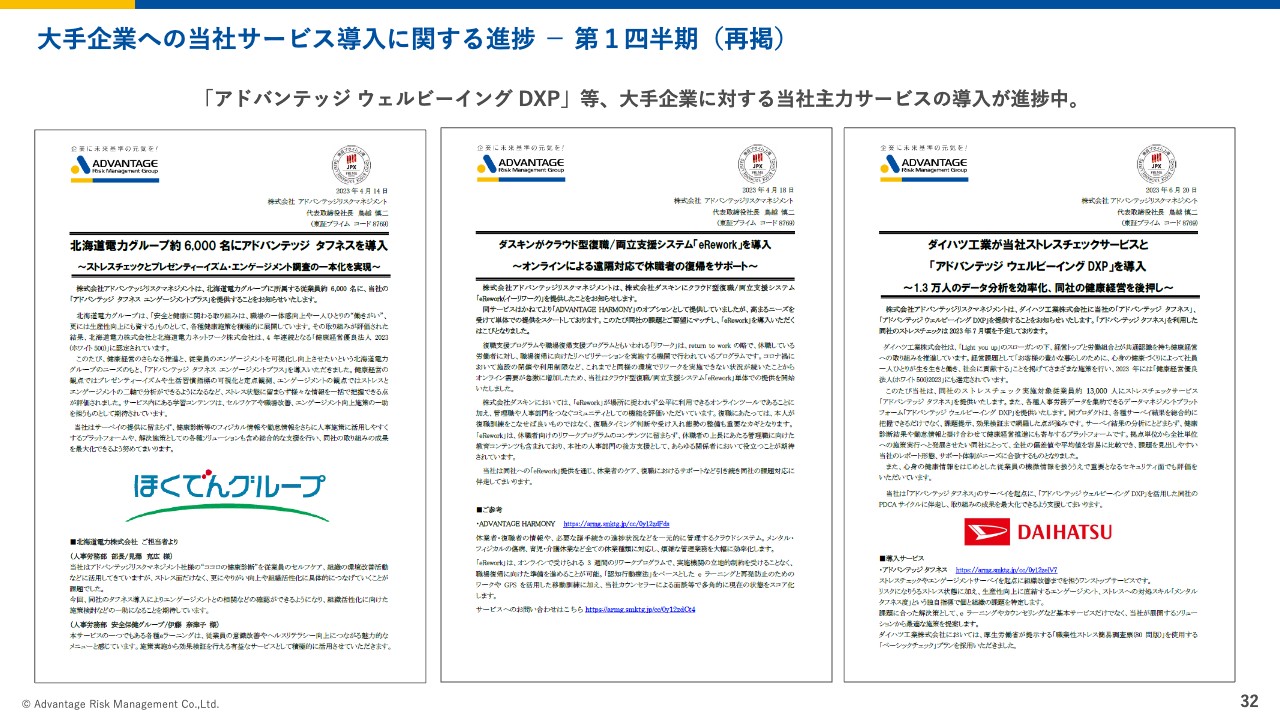

大手企業への当社サービス導入に関する進捗 - 第1四半期(再掲)

上期のトピックスを3点ご報告します。1点目は大手企業への当社サービス導入に関する進捗で、こちらのスライドは第1四半期の報告の再掲です。

ほくでんグループ、ダイハツ工業へは「アドバンテッジ タフネス」、ダスキンへは「eRework」というように、非常に大きな企業への当社サービスの導入が順調に進んでいます。

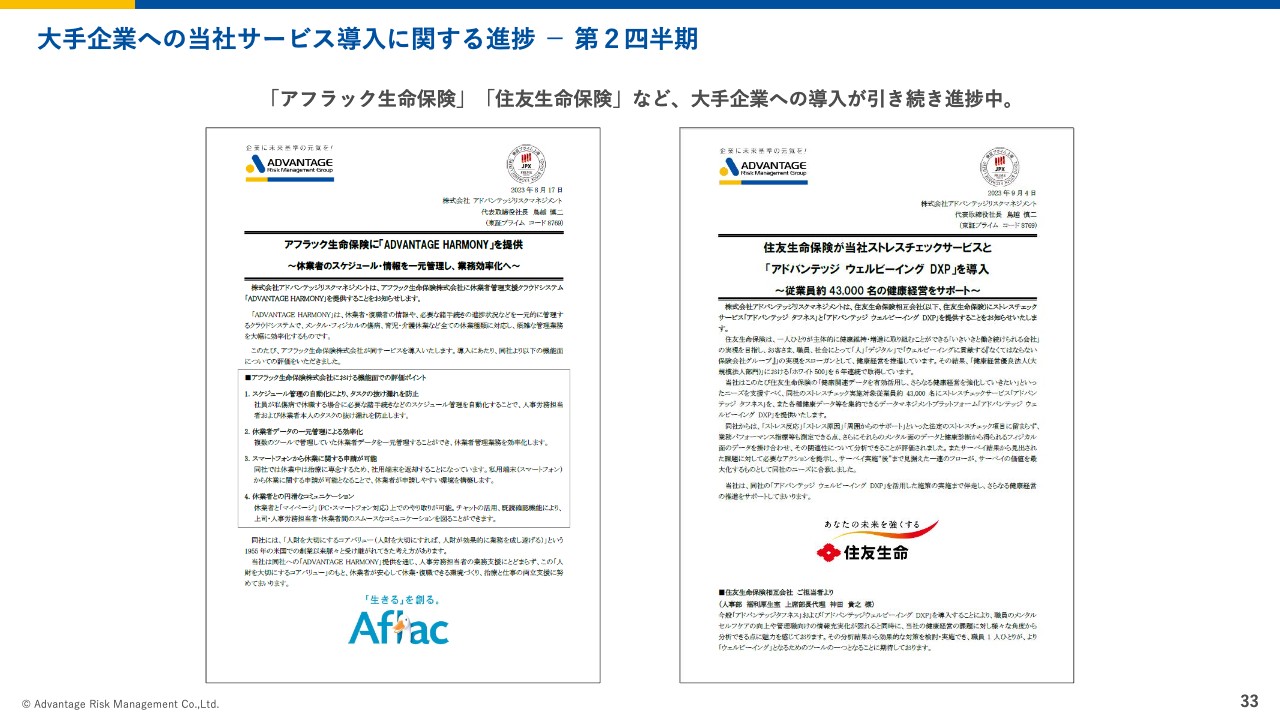

大手企業への当社サービス導入に関する進捗 - 第2四半期

第2四半期に関しても、アフラック生命保険、住友生命保険をはじめ、非常に多くの企業への「アドバンテッジ ウェルビーイング DXP」もしくは「ADVANTAGE HARMONY」などの当社商品導入が進みました。順調に大手企業にもサービス内容を認めていただいているというかたちが、第2四半期も継続しています。

アドバンテッジウェルビーイング DXP - 全体像

当社サービスの拡充に関する進捗についてお話しします。繰り返しになりますが、当社は、ウェルビーイングに関する総合的なサービス提供を目指しており、ウェルビーイングに関するさまざまなデータを集めています。

データの例としては、スライド上部にあるように、体の健康診断データにはじまり、ストレス状態、エンゲージメントの状態、休職者に関するデータ、当社の場合には他社のデータを利用していますが勤怠データ、パルスサーベイなどがあります。従業員が今どのような状態かに関して、さまざまなデータをまず集めるというシステムを提供しています。

そのシステムを統合するかたちで、スライド中央に記載した「アドバンテッジ ウェルビーイング DXP」を作りました。企業および個人の方もそれぞれ、今お伝えしたさまざまなデータをダッシュボード上で見ることができ、自分自身あるいは自社のウェルビーイングの状態がどうであるかを確認することができます。

このように、どこにどのような課題があるかがひと目でわかり、データ分析ができ、PDCAを回せるようなシステムが「アドバンテッジ ウェルビーイング DXP」です。これまであった一つひとつのデータコレクションのシステムを統合した総合サービスになっています。

それらを使って分析した結果に基づき、企業に向けては組織の改善、あるいは管理職、個人の改善を支援するサービスを提供し、個人の方には個人のウェルビーイングの改善のためのサービスを提供しています。

アドバンテッジ ウェルビーイング DXP - バージョンアップによる新たな機能(2種類のプランを用意)

全体を結ぶ1つのキーポイントになる「アドバンテッジ ウェルビーイング DXP」ですが、この度バージョンアップし、新たな機能を追加しました。

今後はエントリープランとアドバンスプランの2種類をご用意し、お試しで使う方にはエントリーでまず試していただき、これは有用だと感じてくださったお客さまには、より高付加価値のアドバンスを使っていただくという、2本立ての戦略でサービスを展開していく方針です。

ADVANTEGE HARMONY - 第8回HRテクノロジー大賞「健康経営特別賞」受賞

「ADVANTAGE HARMONY」は、先ほどお話ししたように、新商品として順調に伸びていますが、導入企業数も非常に順調に伸びています。右下に導入実績のある企業のお名前をお示ししていますが、これらの企業から非常に高い評価をいただき、おかげさまで、第8回HRテクノロジー大賞「健康経営特別賞」を受賞することができました。

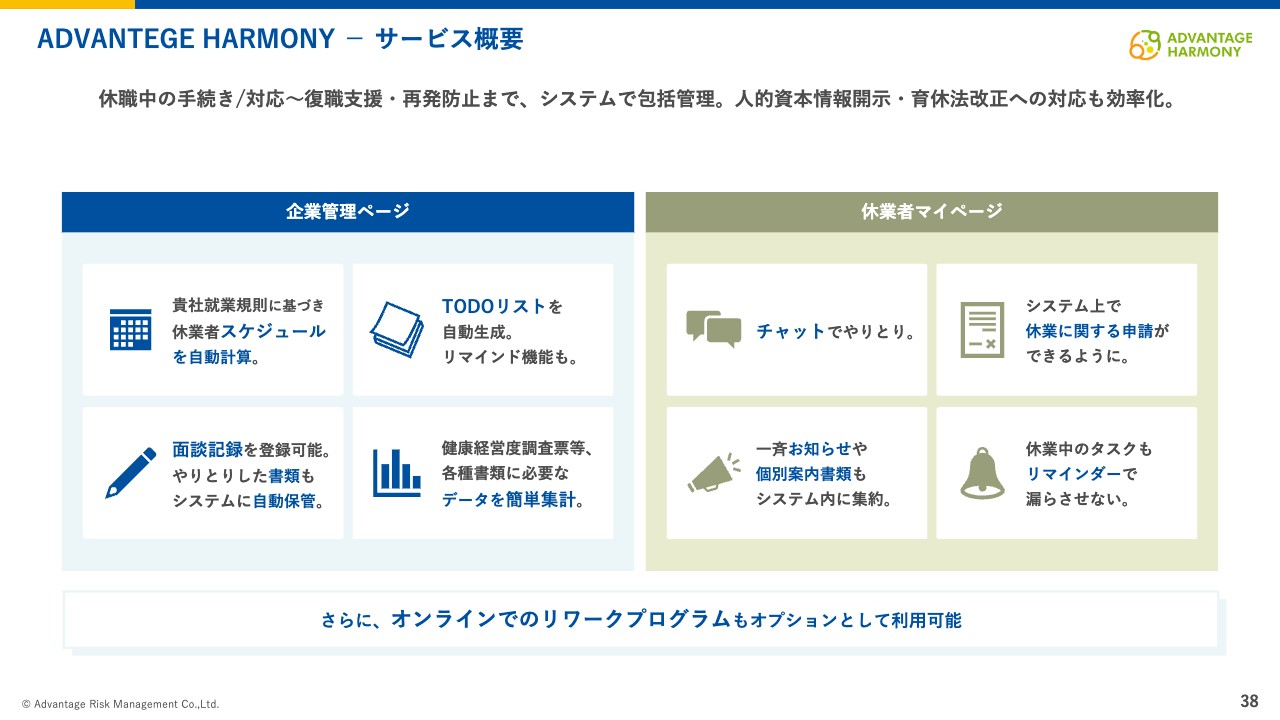

ADVANTEGE HARMONY - サービス概要

「ADVANTAGE HARMONY」は、基本的には休職した方に関して発生する業務を管理するソフトです。企業側の担当者は、そのような業務をこのツールによって自動管理できます。

いつ、何をしなければならないのかということや、実施済みの業務の記録などを残せる仕組みとなっています。加えて、休職している方のマイページもあり、休職者自身も自分の状況を見ることができます。

さらに、この後ご説明する「eRework」あるいは「Career&Baby」といった、メンタルの不調で休んだ方や、ご出産、育児をされている方々のための支援サービスも、このマイページに載せており、休んだ方の課題解決にもつなげていけるサービスになっています。

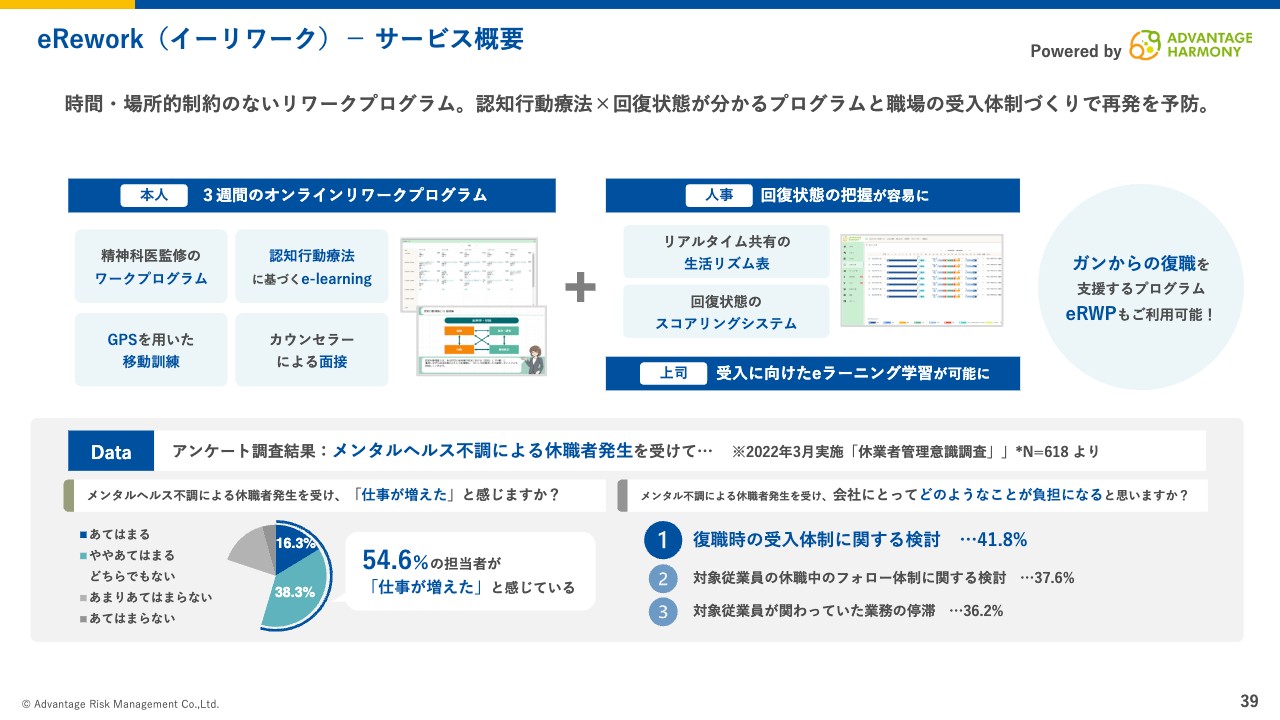

eRework(イーリワーク)- サービス概要

今お話しした「eRework」についてご説明します。

昨今、リワーク施設というものが普及してきました。こちらは、復職しようとする方が職場にいきなり戻ると、なかなかうまくいかずに再休職してしまうケースが非常に多いため、職場に模した場所を作り、そこで数週間から1ヶ月程度働いてみることで、きちんと職場に来られるか、ある程度作業ができるか、コミュニケーションはきちんと取れるかなどを確認する施設です。

しかし、なかなか空きがなかったり、クオリティにばらつきがあったりするため、企業側の方々は課題を感じていらっしゃいました。

「eRework」は、リワーク施設をネット上で展開するという新しい仕組みです。使い方としては、例えば休業している方が自宅において、朝起きた後、定時にオンラインで報告する、課題をこなす、テストを受ける、コミュニケーションを取る、GPSを活用した移動訓練をする、といったことが可能です。

こちらは、仮にリワーク施設がない地域であっても使える上、非常にフェアなかたちで全員同じベースで比較ができるという利点があります。メンタルで休職した方の場合は再発が非常に多いため、再発予防の関して困っている企業向けに発売したサービスです。

先ほどもお話ししたように、休職者は個人画面で「eRework」を使うことができ、企業側は、メンタルで休んだ方の復職に際して「eRework」を使い、スコアが何点であるかによって復職を判断し、再発を防ぐという使い方ができます。発売開始以来、多くの企業に理解と評価をいただき、販売も順調に伸びているものです。

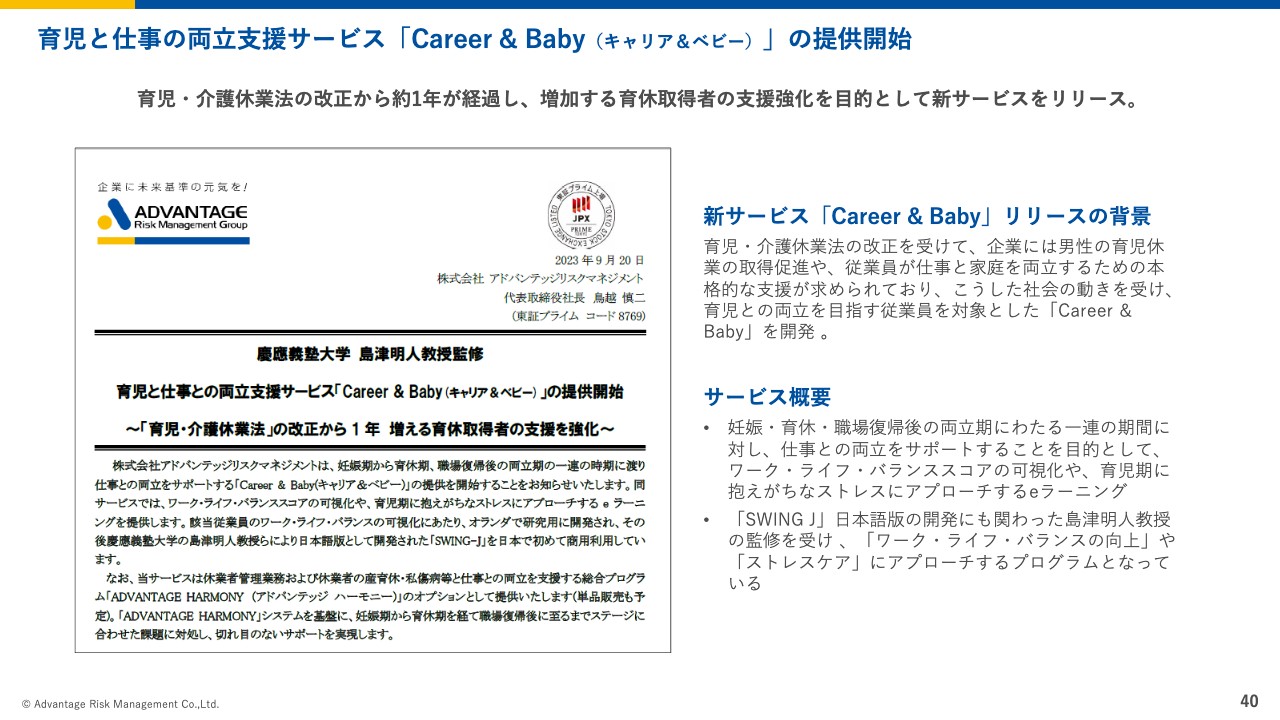

育児と仕事の両立支援サービス「Career & Baby(キャリア&ベビー)」の提供開始

この第2四半期に今の「eRework」に加え、「Career&Baby」という名前の育児と仕事の両立支援サービスもカットオーバーしています。

こちらについては、当社が得意なメンタルに関する知識、認知対象行動理論などを活用することで、休んでいる方々が、例えば育児と仕事で行き詰まった場合に、その原因が何かを自分で学び、その原因ごとに解決していけるようなeラーニングができるというものです。

最近は男性の育休を含めて、育休あるいは産休を取る方々が非常に多くなっています。多くの方々は復帰しますが、それまでの間に、どうしてもリスキリングや教育が必要になります。

一方で、休んでいる方のお話を聞くと、リスキリング以前に、育児自体が大変であるという現実があります。育児そのものが大変な課題で、メンタル面でも非常にきついものがあるため、もちろんリスキリングも重要ですが、きちんと落ち着いた状態で育児ができ、復職して仕事と育児の両立で悩んでしまった場合にその解決策を適切に提案できるサービスとして開始しました。

今後も育休・産休をサポートしていこうとする企業から、すでに多くの関心を寄せていただいているサービスです。

アデコ株式会社と業務提携契約を締結

当社の「アドバンテッジ ウェルビーイング DXP」に関してご報告です。アデコ社と業務提携を行いました。アデコ社は、人材紹介や人材派遣など、総合人事・人財サービスとともに、組織・人事コンサルティング事業を展開しています。

人的資本開示の義務化により、企業が人を資本と捉えてその状態を正しく把握し、よい方向に持っていくことが重要な課題になっています。アデコ社では、そのような課題を総合的に解決するための支援を行うコンサルティングサービスにおいて、当社の「アドバンテッジ ウェルビーイング DXP」が使いやすく、このデータベースを使ったコンサルティングを行いたいということです。

そのため、今後はアデコ社がコンサルティングを受注された企業に「アドバンテッジ ウェルビーイング DXP」を積極的におすすめし、そこに集まったデータに基づいたコンサルティングを行います。その上で、解決策は当社とアデコ社の強いところをそれぞれご提案していくというかたちでの業務提携を結ばせていただきました。

当社にも、組織コンサルティング部門があり、組織コンサルティングはある程度行っていますが、さらにこの部分を強化するため、アデコ社との提携については、今後も期待したいと考えています。

ご説明は以上です。ありがとうございました。

質疑応答:各事業における中堅中小企業向けサービスやソリューションの取り組み状況について

質問者:7ページに、大企業向けに高いシェアで開拓が進んでいるとの記載がありました。例えば「健康経営銘柄」の45パーセント、「ホワイト500」認定法人の4社に1社と、非常に大きいシェアを持っているとあります。ただ、競合相手もいらっしゃるため、おそらくどこかのタイミングで大企業の伸びは普通になってくる可能性があると思います。

買収されたここむ社との連携がポイントではないかと思いますが、中堅・中小企業向けのサービスやソリューションへの取り組みについて教えてください。

鳥越:ご指摘のとおり、当社はストレスチェック開始の時から、人数が多く単価の大きい大手企業を中心に行ってきました。現在でも、社内では500名以上の企業と500名未満の企業で区切っており、500名以上の企業が圧倒的に多い状況です。

ただし、今お伝えしましたように、500名以上の企業とは、数千名から1万名という大きな企業だけではなく、500名から数千名のところも大きなボリュームゾーンです。

実は、当社の得意なところの1つが1,000名をやや下回る程度から2,000名くらいまでのところです。ここはお客さまの数自体が多く層が厚いため、開拓の余地がまだあるだろうと考えています。

しかし、ご指摘のとおり、500名以下の企業についても、企業数や就業人口数がとても大きい部分です。ここに関しては、すでに取り組みを行っていますが、大企業とはニーズが少し異なり、高付加価値というよりは、必要最低限の機能や手頃な価格を希望する企業が多い傾向があります。

ここむ社は、当社よりも少し価格帯の低いところでミニマムに事業を営む企業です。買収の目的として、相互補完していこうとしていますので、中堅・中小企業の中で、「そこまで費用はかけられない」という企業については、ここむ社を利用することが十分考えられます。

ストレスチェックに関しては、実はストレスチェックへの費用を抑えてソリューションに予算を使いたいという企業がいます。そのような意味でも、ここむ社が当社のグループに入ったことは、戦略的に幅が広がったことになります。従来の「アドバンテッジ タフネス」に加えて、これを活用していくことになると思います。

その他のサービスについて、「ADVANTAGE HARMONY」は、あまり企業規模が小さくなってしまうと、年間の休職者がそこまで多くないため、わざわざシステム化するまでもないということになり、500名以上の大手企業が中心になるだろうと考えています。

LTD事業に関しては、すでに中堅・中小企業も含めてマーケットを拡大中です。他の事業に比べると、中堅・中小企業も含めた渉外活動を行っています。保険会社と協働するケースが多いのですが、保険会社からも、必ずしも大企業ばかりではなく、地方も含めた中堅・中小企業にもご案内いただいています。今後、契約の数も増えていくだろうと考えています。

健康経営事業については、「健診管理システム」は、大手企業が中心になります。ただし、産業医や保健師を紹介するビジネスは、中小企業も当然利用しているため、企業の規模によらず、ニーズがある場合にはすべて拾い上げていく方針で行っています。

質疑応答:株主還元の中期的な方針について

質問者:株主還元の方針についておうかがいしたいです。今期は、何期ぶりかに増配を計画されています。「もう少し増やしていきたい」など、中期的な方針があれば教えてください。例えば「今後は累進配当方式にしていく」「配当性向3割」などをおそらく意識しているのではないかと思います。

鳥越:株主のみなさまへの還元は、当社も非常に重要だと考えています。そのような意味では、上がった成果はみなさまにお返ししていきたいと継続的に考えていきます。

ご質問にあったとおり、これまで配当性向30パーセントから35パーセント程度を目安に株主還元を行ってきました。また、これまでは買収やシステム投資など成長のために積極的に使ってきましたが、先ほどご覧いただいたとおり、キャッシュもかなり潤沢になってきています。

M&Aのこともあるため、ある程度はこれまでどおり内部留保していきたいと思いますが、配当に関して言いますと、みなさま方により多くお返ししていくことについては、継続的に検討していきたいと思っています。

ただし現時点では、増やす・増やさない、割合が何パーセントだというところは決めていません。詳しくはお伝えできませんが、自社株買いも含めて、今後も株主のみなさまへの還元について積極的に考えていきたいと考えています。今はそこだけお伝えしたいと思います。

質疑応答:値上げ時期と来期の増収インパクトについて

司会者:「値上げはいつから実行しているのでしょうか? 来期はどのくらいの増収インパクトがあるのでしょうか?」というご質問です。

鳥越:すべての商品ではありませんが、主力商品について値上げを行っています。なお、保険は当社に価格の決定権がないため、値上げは行っていません。

メンタリティマネジメント事業の商品は、一部値上げを行っています。おおよその話は年度が始まる前に決定したため、ややタイムラグがありましたが、5月、6月頃の契約分から適用しています。4月に契約開始の方は来年度の交渉です。

各企業に春から順次お話しし、実質的に値上げが行われたのは夏から秋以降です。したがって、メインとしては来年度の売上に影響することになります。

値上げのインパクトに関しては、まだ値上げ交渉の最中のため、最終的にどれくらいの影響になるかは判然としません。現在交渉している中では、順調にご理解いただいています。それなりのインパクトはあると思いますが、具体的な数字は控えます。ただし、当初想定した程度の値上げは実現できそうな状況です。

この銘柄の最新ニュース

ARMのニュース一覧- パルスサーベイに関する調査を実施 パルスサーベイ未導入が6.5割超、理由は「期待効果が見えない」 2026/02/24

- ストレスチェック義務化10年の現状に関する調査を実施 来たる50名未満の事業場への実施義務化も約7割が「肯定的」 2026/02/17

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … 情報戦略テク、インフ、エニマインド (2月13日発表分) 2026/02/16

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 … 岡本硝子、フルッタ、ブルーイノベ (2月13日発表分) 2026/02/16

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/13

マーケットニュース

- 対米投資候補として脚光再び、騰勢前夜の「アンモニア」関連株を追う <株探トップ特集> (02/25)

- 明日の株式相場に向けて=復活の鐘を鳴らすレアアース関連 (02/25)

- 25日香港・ハンセン指数=終値26765.72(+175.40) (02/25)

- 欧米為替見通し: ドル・円は伸び悩みか、円売り継続も高値では介入に警戒 (02/25)

おすすめ条件でスクリーニングされた銘柄を見る

アドバンテッジリスクマネジメントの取引履歴を振り返りませんか?

アドバンテッジリスクマネジメントの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。