日本証券金融のニュース

日本証券金融、2Qは増収増益 貸借取引における融資残高の増加や堅調なセキュリティ・ファイナンス業務が寄与

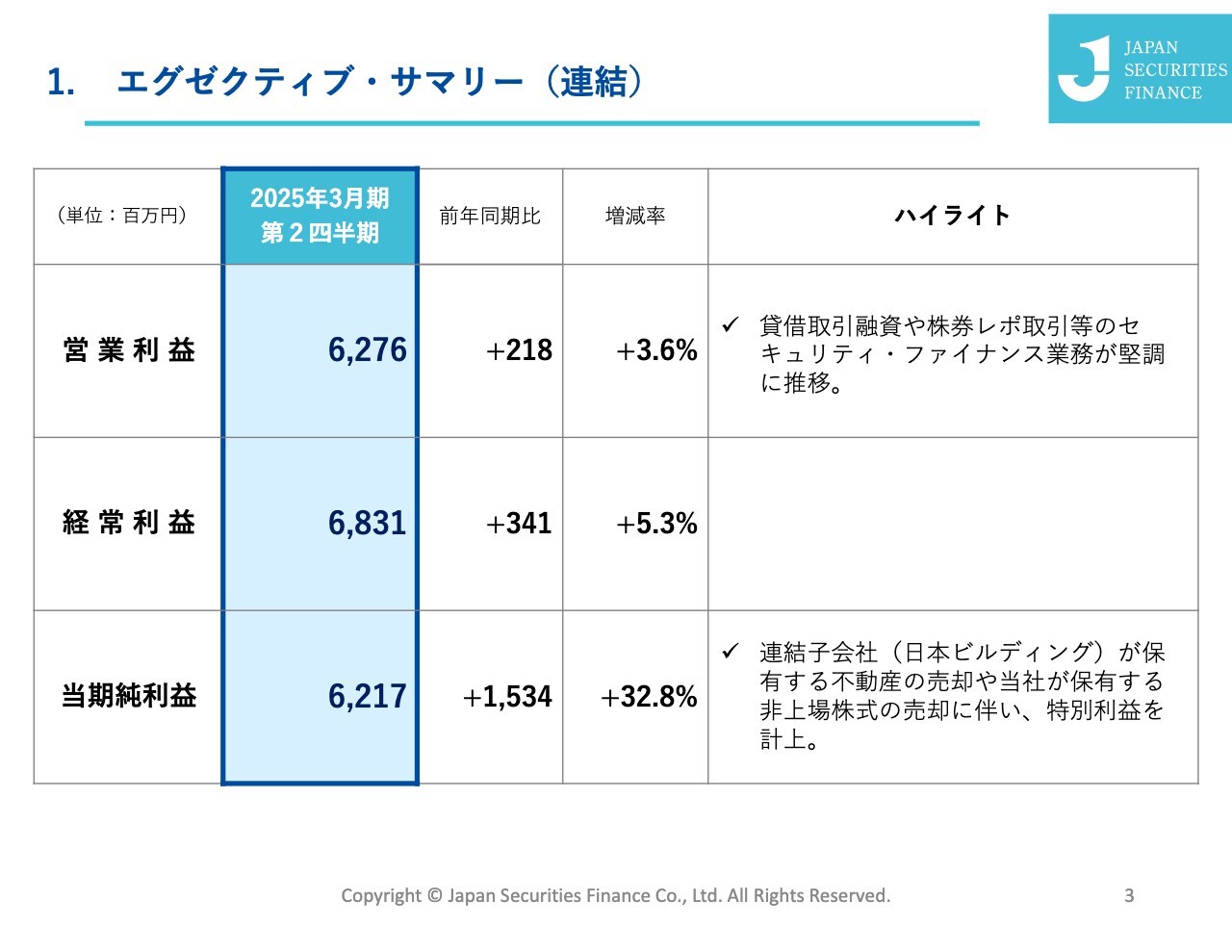

1. エグゼクティブ・サマリー(連結)

岡田豊氏:執行役専務の岡田です。2025年3月期の第2四半期決算についてご説明します。エグゼクティブ・サマリーをご覧ください。当社連結業績は、営業利益が前年同期比3.6パーセント増の62億7,600万円、経常利益が5.3パーセント増の68億3,100万円、当期純利益が32.8パーセント増の62億1,700万円となっています。

増益の要因は、貸借取引のうち融資残高が増加したことに加えて、株券レポ取引などのセキュリティ・ファイナンス業務が引き続き堅調に推移していることです。また、連結子会社の日本ビルディングが保有する不動産の売却や、当社が保有する非上場株式の売却に伴い、特別利益を計上しています。その結果、当期純利益が大きく増加しています。

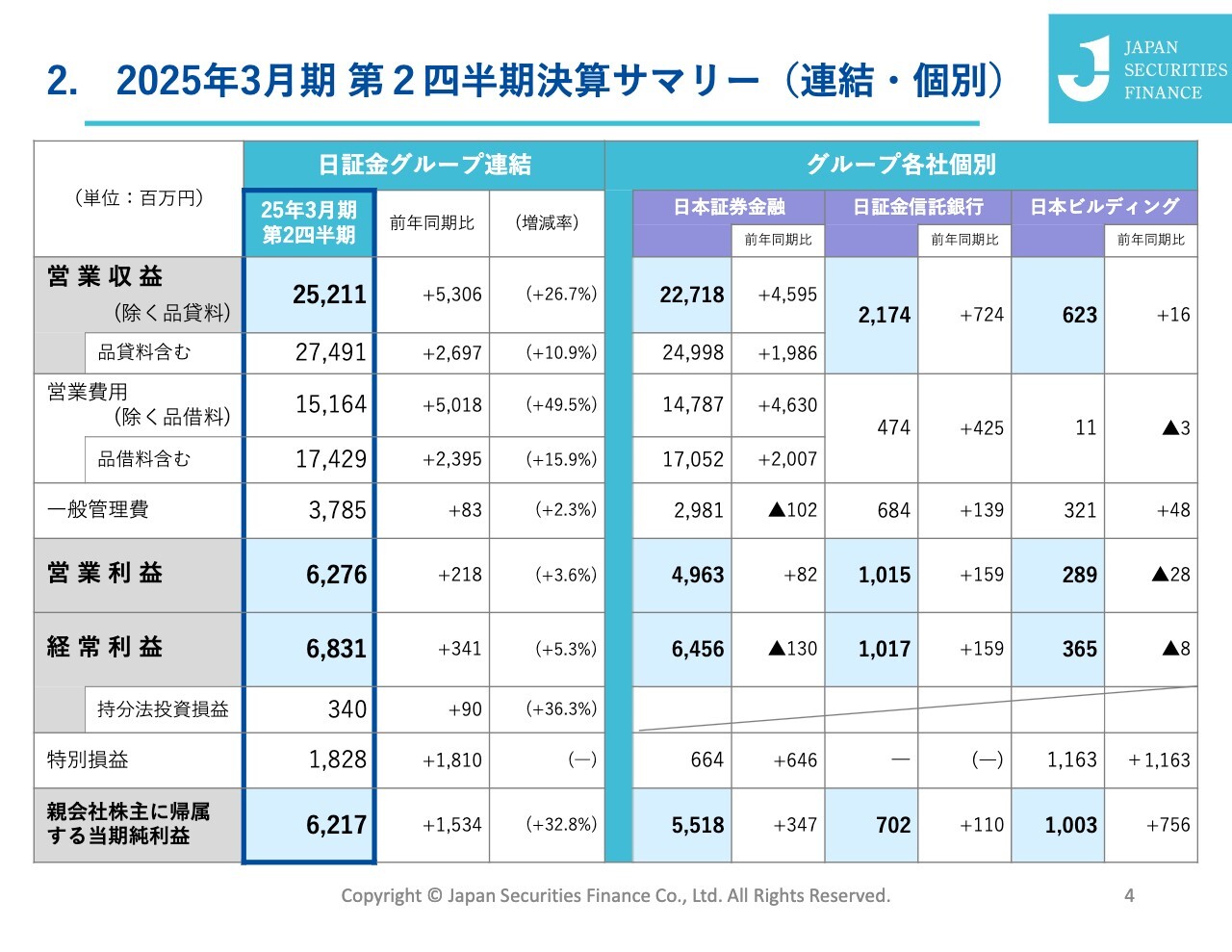

2. 2025年3月期 第2四半期決算サマリー(連結・個別)

スライドの左側に当社グループ連結業績、右側にグループ各社の単体業績のサマリーを掲載しています。連結業績についてです。貸借取引において株式を貸し出す際に、品貸料をいただいた場合、同額を品借料として借入先に支払い営業費用に計上します。したがって品貸料の増減は、営業収益の増減に影響しますが、同時に営業費用も増減し、差し引きされるため、利益には影響しません。

品貸料を除いた営業収益と、品借料を除いた営業費用をご覧ください。グループ連結の営業収益は前年同期比26.7パーセント増の252億1,100万円、営業費用は49.5パーセント増の151億6,400万円となっており、収益・費用ともに増加しています。

これはレポ取引や現先取引では、市場金利の上昇に伴い、利息収入が増加する一方で、調達費用も増加するためです。ただし、収益の伸びのほうが上回っていますので、金利上昇は当社の利益に対して、基本的にはポジティブに働いていると考えています。

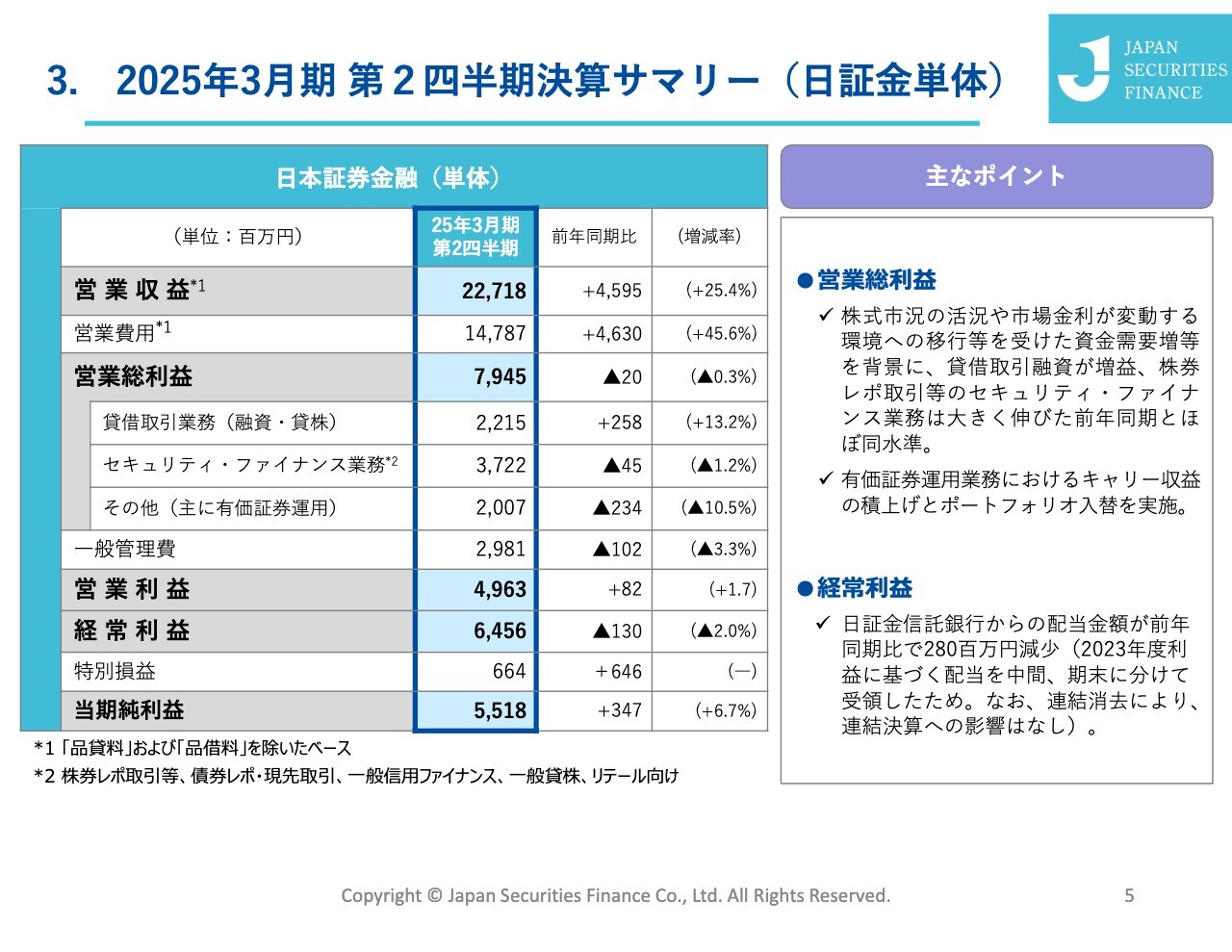

3. 2025年3月期 第2四半期決算サマリー(日証金単体)

当社単体の業績について、主なポイントを貸借取引の品貸料、品借料を除いたベースでご説明します。営業収益は前年同期比25.4パーセント増の227億1,800万円、業務粗利益を示す営業総利益は、ほぼ前年同期並みの79億4,500万円となりました。営業総利益の内訳を見ると、貸借取引業務が大幅な増益となり、セキュリティ・ファイナンス業務は大きく伸びた前年同期とほぼ同水準となりました。

その他に分類している有価証券運用は、キャリー収益の積み上げとポートフォリオの入れ替えを行っています。各業務の状況については、あらためてご説明します。

営業利益は前年同期比1.7パーセント増の49億6,300万円、経常利益は2.0パーセント減の64億5,600万円となっています。営業利益は増益、経常利益は減益となりました。これは今年度は、連結子会社の日証金信託銀行からの配当を中間、期末に分けて受領したことで、配当金額が前年同期比で減少したためです。連結消去されるため、連結決算への影響はありません。

当期純利益は、前年同期比6.7パーセント増の55億1,800万円となっています。

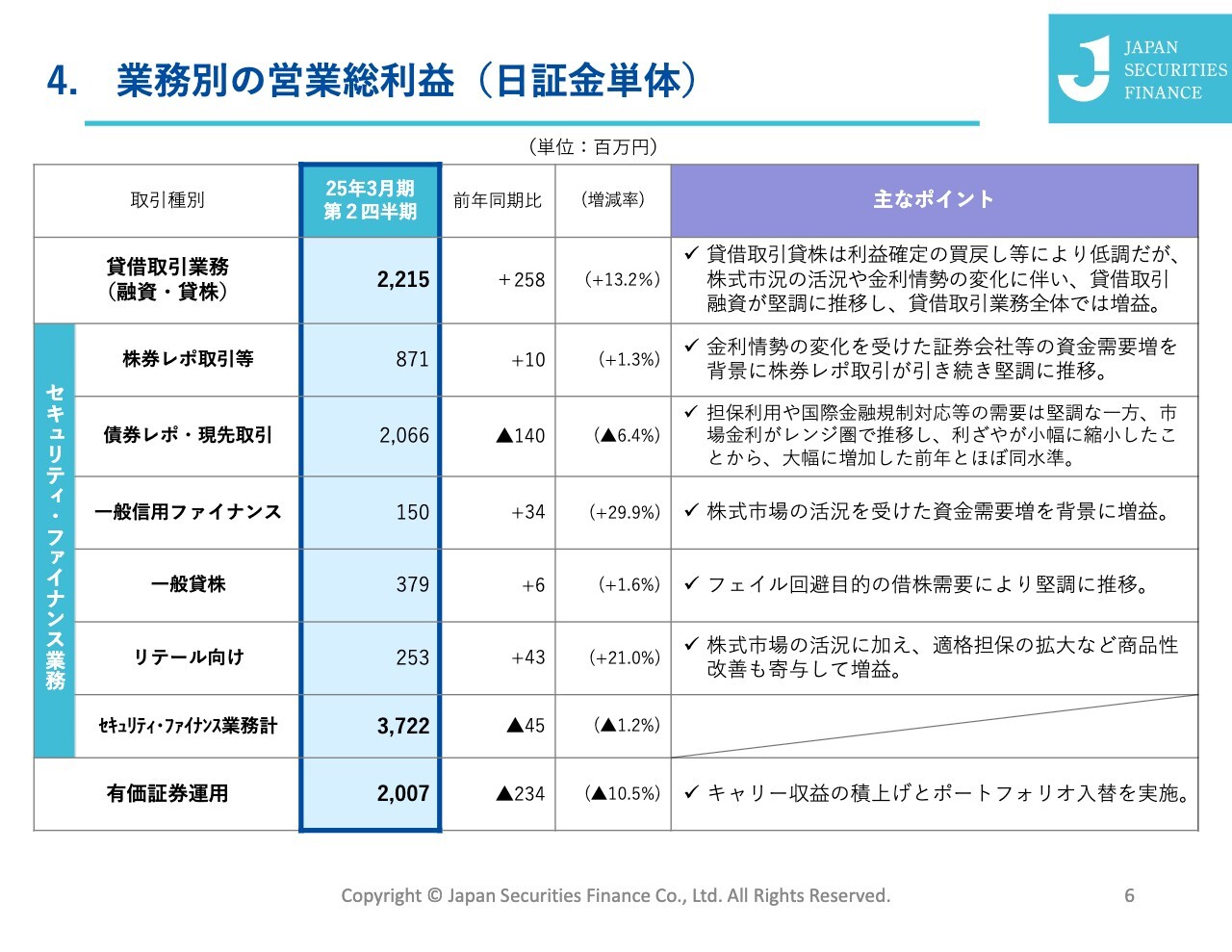

4. 業務別の営業総利益(日証金単体)

業務別の営業総利益の状況についてご説明します。貸借取引業務は、前年同期比13.2パーセントの増益となっています。株式市況の活況に伴い、融資残高が増加したほか、金利がプラス圏内で変動するようになったため、これに合わせて貸借融資金利を引き上げています。

この2つの要因により、融資の収益が増加しています。貸株は全残高で減少していますが、融資がそれを上回りました。

株券レポ取引等については、前年同期比で増益となっています。株式市況の価値を受けて、株式を使ったファイナンスの需要が高まっていることと、金利が上昇していることが要因です。

債券レポ・現先取引については、おおむね前年同期並みです。需要は引き続き堅調ですが、国債を調達して貸し出す仲介取引という性質を持ちます。市場金利がレンジ圏で推移して、利ざやが小幅に縮小したことから、大幅に増加した前年とほぼ同水準となりました。

一般信用ファイナンスについても、株式市況の発表を受けて前年同期比で増益となっています。一般貸株はフェイルカバーの需要が増えたことに伴い、増益となっています。リテール向けも株式市況の活況を受けて、前年同期比で増益となりました。

セキュリティ・ファイナンス業務全体で見ると、ほぼ前年並みの37億2,200万円となっています。

有価証券運用は、ポートフォリオの入れ替えを行った結果、若干減益となっていますが、計画どおりに進捗しています。

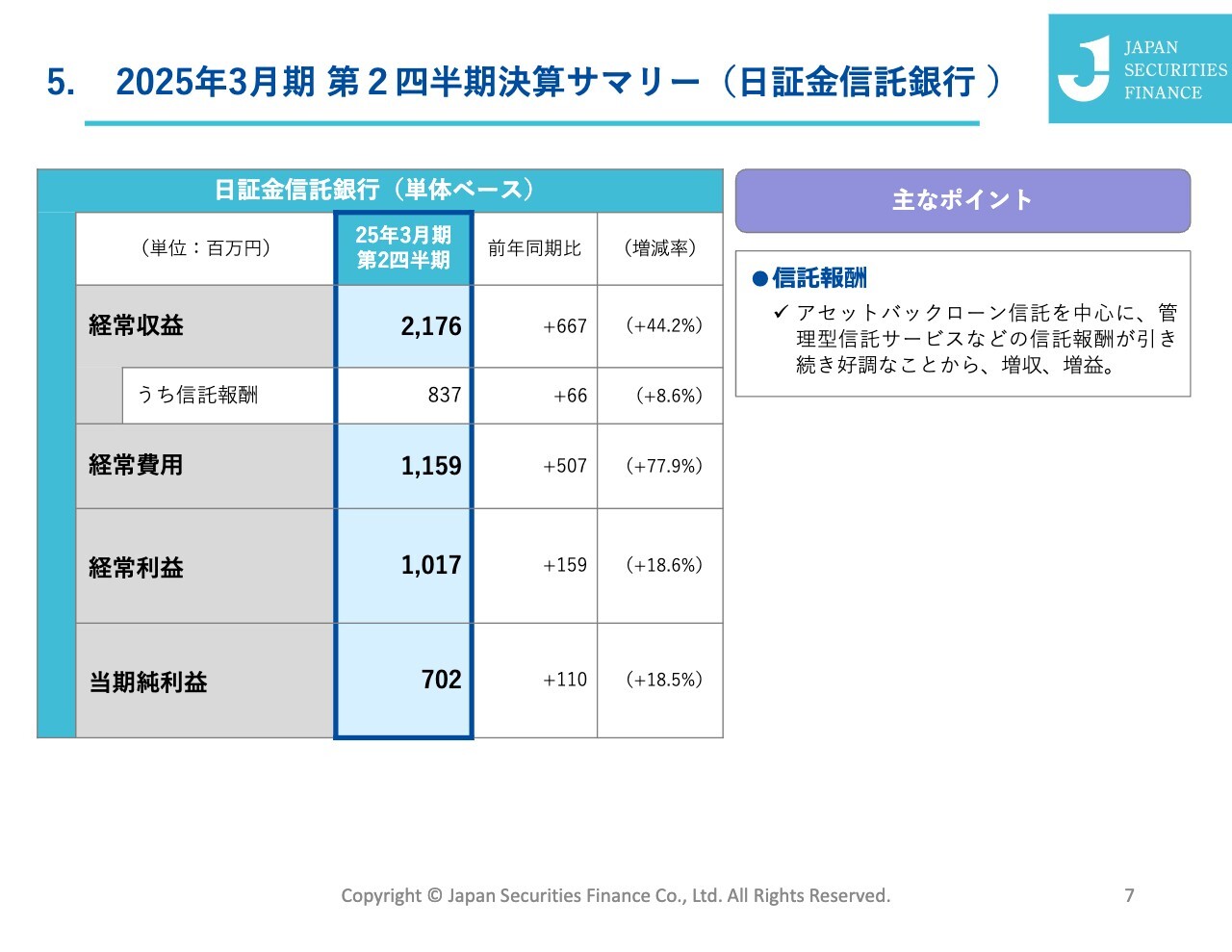

5. 2025年3月期 第2四半期決算サマリー(日証金信託銀行)

当社の100パーセント子会社である、日証金信託銀行の決算概要についてご説明します。日証金信託銀行においては、顧客分別金信託などの管理型信託サービスに注力しています。特にアセットバックローン信託が牽引し、信託報酬は前年同期比8.6パーセント増の8億3,700万円でした。

この結果、経常利益は前年同期比18.6パーセント増の10億1,700万円、当期純利益は18.5パーセント増の7億200万円となっています。

6. 2025年3月期 業績試算値(2024年11月11日修正)

2025年3月期の業績試算値についてご説明します。11月11日に決算発表を行った際に、試算値の見直しを行いました。スライド左側の下段に、試算値の前提とした貸借取引の平均残高を記載しています。2025年3月期の通期残高は、最近の市場動向をもとに、融資残高が3,800億円、貸株残高が1,600億円と想定しています。

ご承知のとおり、8月上旬に株価が大きく下落しました。株価自体は回復してきていますが、貸借取引の回復はそれに比べて緩やかなため、当初想定した残高から、想定残高を引き下げています。

ただし、セキュリティ・ファイナンス業務は総じて堅調に推移しており、当社業績の基調自体は変わりません。前回8月の発表値から、営業利益は2億円減の114億円としていますが、経常利益は124億円、親会社株主に帰属する当期純利益は101億円のまま変更していません。

7. 株主還元

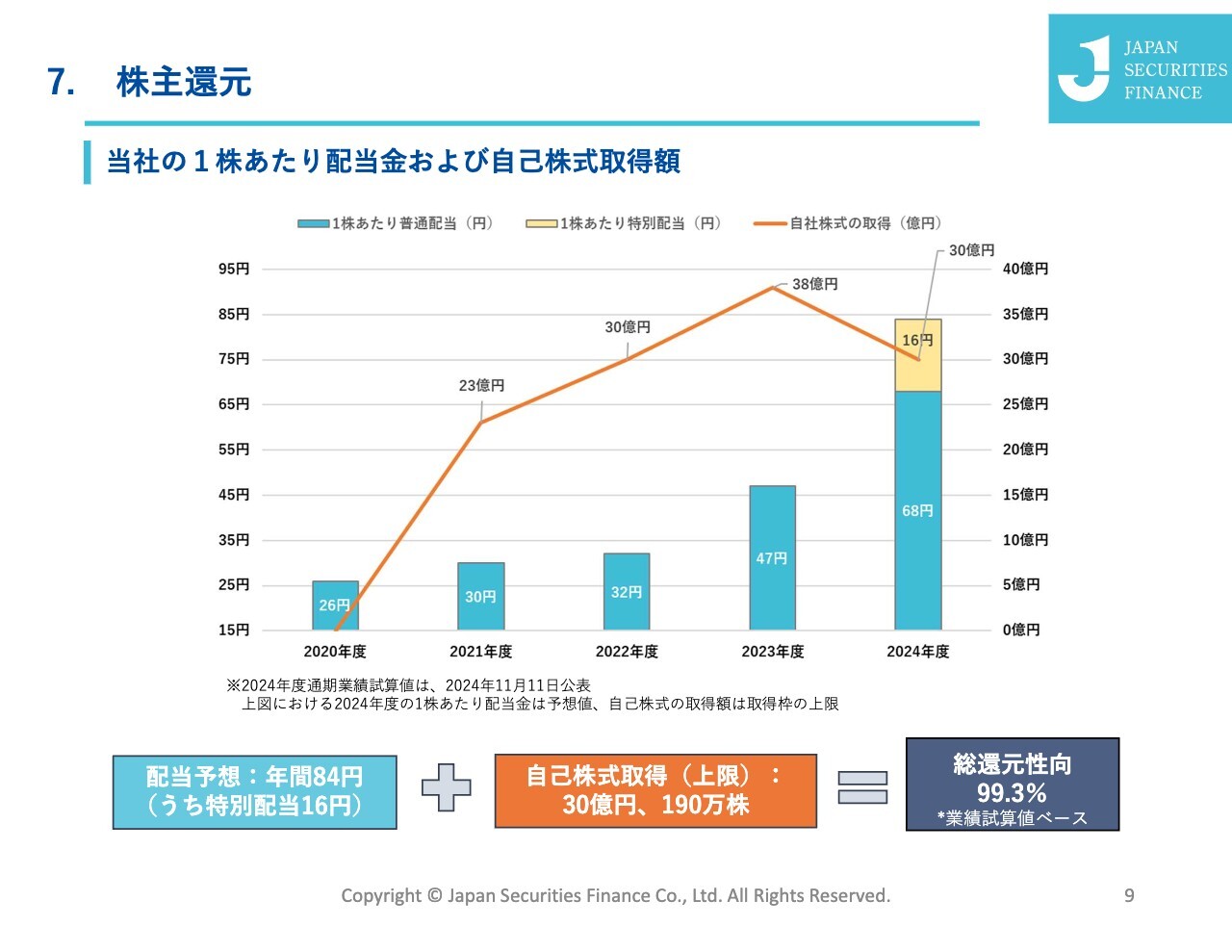

株主還元についてご説明します。当社は、2025年度までの株主還元方針として、配当と自己株式取得の機動的な実施により、累計で総還元性向100パーセントを目指しています。今期から2025年度までの間、配当については、連結配当性向70パーセントを目安として、積極的な配当を行う方針です。

具体的な推移について、スライドの当社の1株当たり配当金および自己株式取得額のグラフをご覧ください。2024年度の棒グラフが青いバーと黄色いバーに分かれています。青いバーは、通常の業務から発生した配当、利益に対応する配当です。黄色いバーは、特別利益に対応する配当で、特別配当金としています。

非上場株式の売却や、子会社の土地の売却した部分が相当します。黄色いバーの部分は、通常業務と異なる収入のため、分けて表示をしています。

青いバーの推移をご覧いただくと、本来の業務から発生している配当がどれくらい伸びているかがご理解いただけると思います。2020年度には1株あたり26円でしたが、2024年度には68円に増配しています。今年度は、特別配当分16円を合わせた84円を配当する計画です。

自己株式取得については、金額30億円、株数約190万株の枠を設定しています。配当と自己株式取得を合わせた今期の総還元性向は99.3パーセントとなる見込みです。

第7次中期経営計画~これまでの実績・成果

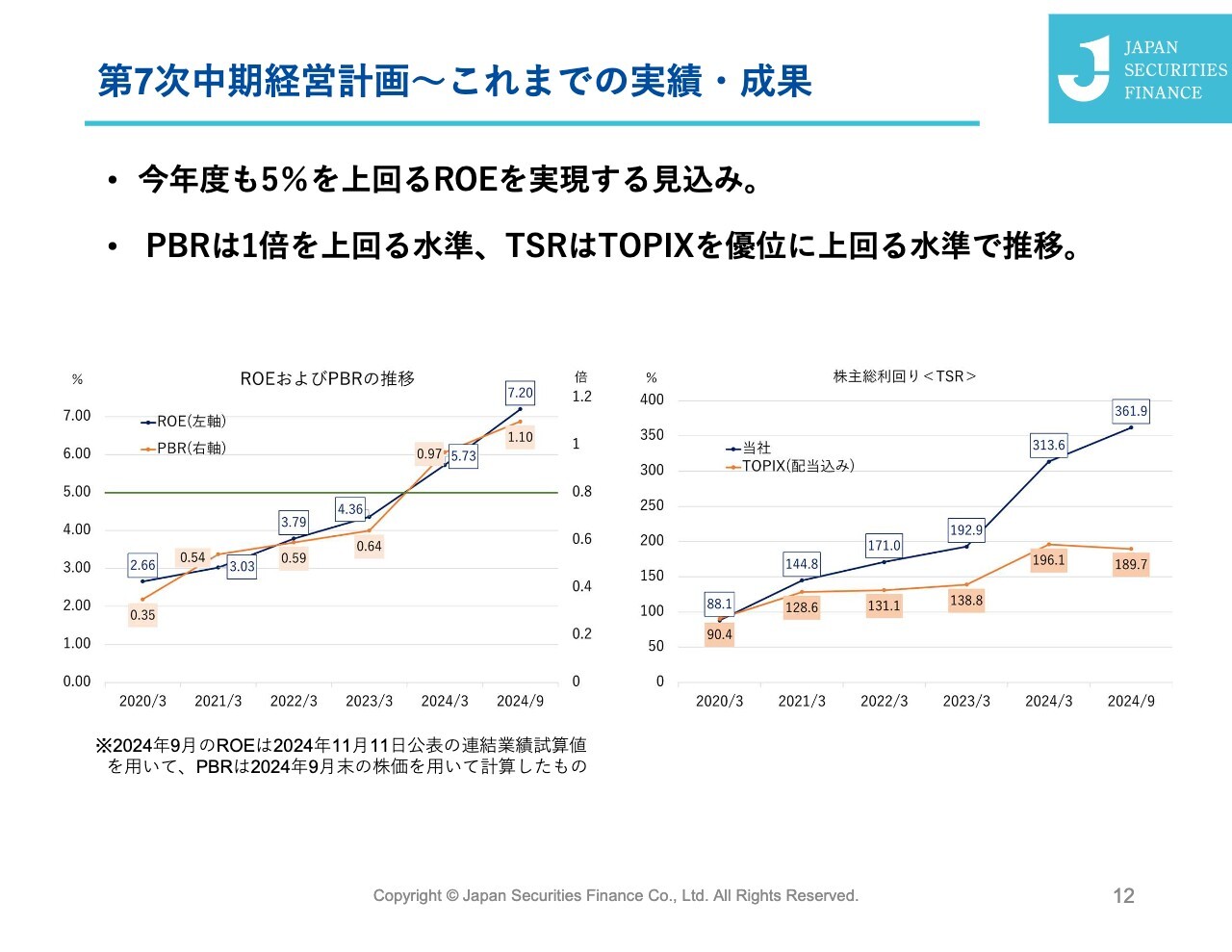

櫛田誠希氏:代表執行役社長の櫛田です。最近の当社の取組みについてご説明します。スライドは、第7次中期経営計画におけるこれまでの実績について、ROEおよびPBRの推移と株主総利回りのグラフです。第7次中期経営計画は、昨年度の2023年度が初年度でした。昨年度は、貸借取引業務が堅調に推移したほか、セキュリティ・ファイナンス業務においても、これまで手がけてきた各種の取組みが実を結んだため、業績を大きく伸ばすことができました。

2023年度の連結経常利益は、期間経営目標の100億円を超える110億円、連結ROEは期間経営目標の5パーセントを上回る5.73パーセントとなりました。いずれも、2025年度までの経営目標を2年前倒しで達成することができました。

今年度についても、業績自体は堅調に推移しているため、ROEは5パーセントを超えて昨年度を上回る水準を実現できると見込んでいます。

事業戦略面の取組み

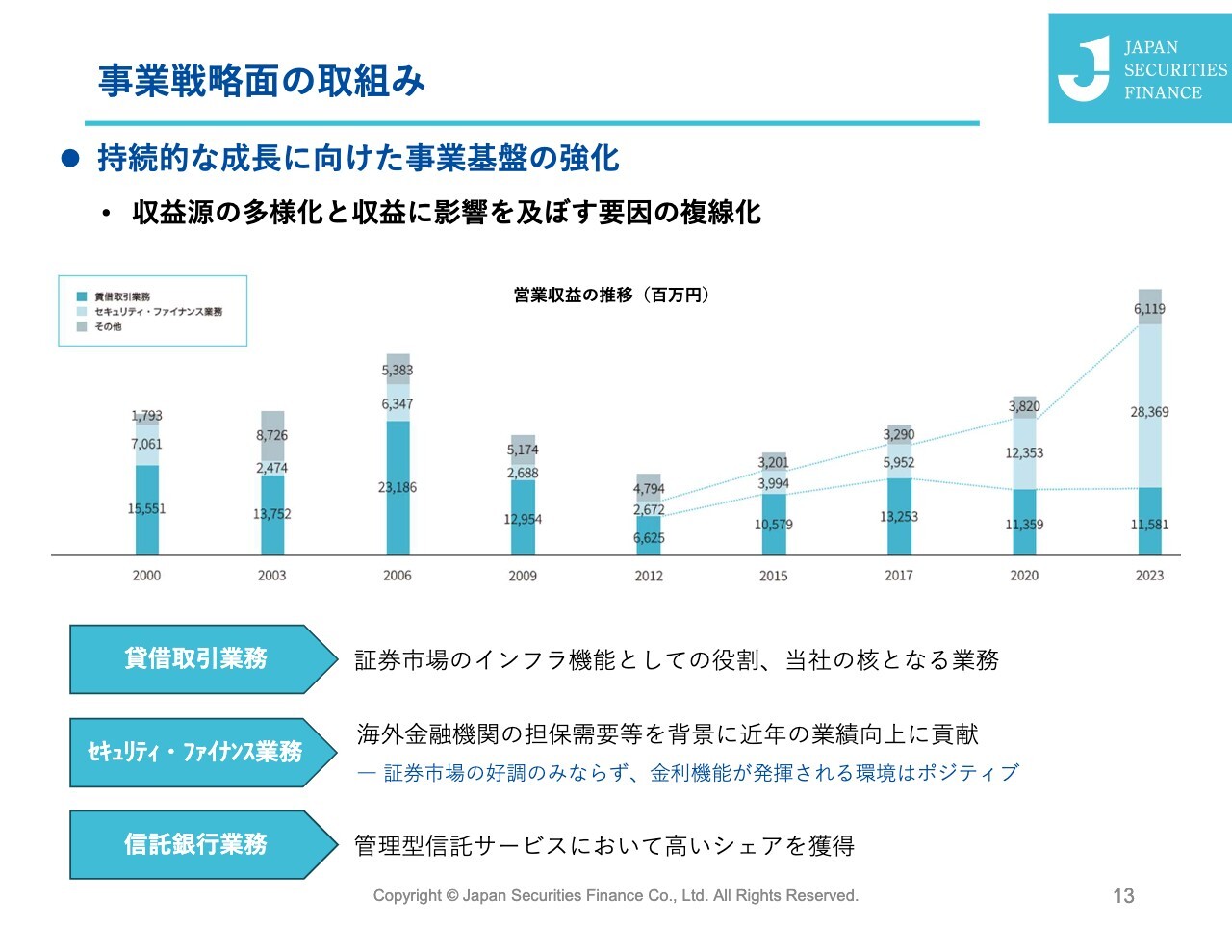

ここ数年、当社の業績が大幅に向上してきた背景について、大きく2つの要因があると考えています。事業戦略面においては、収益源の多様化、収益変動に影響を及ぼす要因の複線化が一定の成果を上げ、持続的な成長に向けた事業基盤が強化されました。また、コーポレートガバナンスの強化についても、重要な背景になっていると考えています。

まず、事業戦略面の取組みについてご説明します。当社は、我が国唯一の証券金融会社として、制度信用取引を支える貸借取引業務の運営を通じて、証券市場のインフラ機能としての役割を担っており、貸借取引業務は当社の核となる業務です。

ただし、スライドのグラフで示した営業収益の推移を見てもおわかりかと思いますが、収益面で見ると、株式市況の影響を受けやすく、変動が大きいという点があります。加えて、1990年代末の一般信用取引導入以降、制度信用取引のリファイナンスを担当する貸借取引業務の利用が相対化している点が課題でした。

これまで、収益源や収益の変動要因を多様化して、安定的で着実な成長を実現できる事業ポートフォリオの構築に向けて努力をしてきました。そうした取組みの中で、ここ数年成長が著しい業務は、貸借取引から出発した株券レポ取引、債券レポ取引、現先取引などのセキュリティ・ファイナンス業務です。

セキュリティ・ファイナンス業務については、2010年代初に取組みを始めています。当社としては、比較的新しい業務となります。近年、国内では機関投資家や金融機関との取引振興に努めるとともに、海外ではアジアを出発点に国際的なセキュリティレンダーのフォーラムに参加し、取引先の開拓や多様な取引ニーズの把握に努めています。

特に近年では、決済の安全性や金融規制への関心の高まりから、担保需要を中心に良質な有価証券の借入需要が国際的に高まっています。このような状況をふまえて、有価証券に着目した国内市場と海外市場の流動性の橋渡しを行うことを強みとして、ここ数年の業績向上につなげることができたと思っています。

セキュリティ・ファイナンス業務は、有価証券を担保とする取引であり、純与信額が限定されています。リスク対比でのリターンは比較的高い取引であり、貸借取引にもそのような側面はありますが、証券市場の動向だけでなく金利変動の影響も受ける特徴があります。

今後は、我が国の金融市場においても、より金利機能が発揮される状況になっていくとすると、そのような環境も当社の業務運営にポジティブに働くのではないかと考えています。100パーセント子会社の日証金信託銀行では、ニッチ分野である保全信託などの管理型信託サービスの受託において高いシェアを獲得し、着実に収益力を高めてきています。

このように事業戦略面で収益源を多様化し、事業ポートフォリオに厚みを持たせることによって、当社グループの持続的な成長に向けた基盤を作ってきたことが、一定の成果につながってきていると考えています。

コーポレートガバナンス・人材育成の強化

次にコーポレートガバナンスに関する取組みについてご説明します。事業戦略面の取組みを進める上で、コーポレートガバナンスの強化が重要と認識し、2019年に指名委員会等設置会社に移行しました。

これにより監督と執行の分離を徹底し、執行側による迅速な意思決定を執行可能とするとともに、監督側が経営方針策定や執行状況の監督を実効的に行う体制を強化することに注力してきました。具体的には、スライド上部の「取締役会機能の強化」に記載した取組みを行ってきました。取締役会については、事業ポートフォリオおよびその変化を踏まえて、実効性の高い監督と「中期的な経営方針」の決定等の役割に適した構成とする観点から、スキルマトリックスを整理しました。

取締役会議長、三委員会の委員長全員を独立した社外取締役として、2022年には社外取締役を2名増員し、スキルの複層化を図っています。経営陣の選任に関する考え方や代表執行役のサクセッションプランについては、事業ポートフォリオに対する考え方を踏まえて、指名委員会での議論を経て決定しており、ロングリストの議論も進めている状況です。

当社のさらなる成長には、人材育成の強化と社員エンゲージメント向上が大きな鍵になると考えています。今後、より高い経営目標にチャレンジし、実現させていくために、社員それぞれの個性と強みを十分に発揮し、意欲的・自発的に業務の効率向上や変革に取り組み、経験と成果を積み重ねながら成長できる職場環境を作り上げていきます。

昨年、人材育成をはじめとした人的資本形成に関する取組みを推進するため、基本方針として人的資本ポリシーを新たに定めました。さまざまな施策による環境整備に取り組んできましたが、環境変化にうまく対応した効果的な取組みになっているかという観点からは、まだまだ課題が大きいと考えています。

そこで、人的資本ポリシーをあらためて定めました。人的資本ポリシーでは、ポリシーによって到達したい目標地点をビジョンとして明確にしました。社員が業務を通じて成長できるように機会の提供等、支援環境の整備を行うとともに、社員が安心して働ける職場環境作りを推進することにコミットしています。

社員には、エンゲージメントの向上によって、企業活力と組織変革力を高め、生産性を高める働き方の実現を求めています。会社がやるべきこと、社員に期待すべきことなどを方針として明確にし、それに基づいた具体策を順次取り揃えつつ、前へ進んでいる状況です。

今後さらなる成長を実現していくためには、環境変化を的確に捉え、より能動的・主体的に周囲とのコミュニケーションを活発にしながら、具体的なアクションに繋げる行動力、展開力を鍛えていく必要があると考えています。

年齢や性別、国籍の異なるさまざまなバックグラウンドを持つ社員同士が混じり合うことによる化学反応に期待し、幅広いキャリア採用を進めています。セキュリティ・ファイナンス業務が拡大・成長し、事業改革が実を結び始めてきた中で、企業マインドも少しずつ変わりはじめていると感じています。

各事業での新たな取組みが業績に表れてきたことで、社員の中でも、海外とのやり取りなどを通じ、積極的に挑戦していくムードが高まってきているように感じています。刻々と変化する環境の中で、当社の目指す姿の実現に向けてトライし続ける、たくましい企業マインドを醸成していきたいと考えています。ただし、言うは易く行うは難しであり、非常に大きなチャレンジの1つだと考えています。

経営の長期的展望

「経営の長期的展望」についてご説明します。2021年に策定した「中期的な経営方針」および、それを踏まえた第7次中期経営計画の経営目標を2年前倒しで達成する見通しとなりました。今後の経営に関する考え方をあらためて整理することが適当だと考え、取締役会における議論を経て、昨年11月に当社が目指す「経営の長期的展望」を策定し、公表しました。

長期的な方向性として、「当社は今後とも、我が国唯一の証券金融会社として証券・金融市場の参加者の取引ニーズに機動的かつ柔軟に対応し、市場の発展に貢献することを通じて、高い財務の健全性維持のもとで持続的な成長・企業価値向上に向けて、グループ企業の総力を結集して取り組む」としています。

このような長期的な経営の方向性をあらためて再確認するとともに、今後も着実な収益基盤の強化と資本効率の安定的かつ着実な向上に努めます。ROEは8パーセントの水準を意識しながら、今後もその着実な向上に向けて取り組んでいくこととしました。

株主還元については、第7次中期経営計画期間中は、配当および自己株式取得の機動的な実施により、累計で総還元性向100パーセントを目指す方針です。配当については、2024年度から2025年度までの間は、配当性向70パーセントを目安に積極的な配当を行う方針です。

これらを通じ、PBRも1倍超となっています。現在は、その水準を上回る評価をいただいていますが、引き続き1倍超の定着を目指していきたいと考えています。事業ポートフォリオの厚みが増したことにより、収益構造の複線化に伴う収益力と資本効率の向上が徐々に実現してきており、コーポレートガバナンス強化も大きく進展しています。

第7次中期経営計画の本年の進捗状況も踏まえると、新たな挑戦に向けての基盤が徐々に整いつつあると考えています。今後は、持続的な成長と企業価値向上に向けて、収益性や資本効率などはより高い水準を目標としていきます。

ステークホルダーのみなさまと、より具体的な今後の取組みへの道筋やマイルストーンを共有することができるよう、取締役会において次期中期経営計画を検討します。

コーポレートメッセージ

コーポレートメッセージについてご説明します。私は、2019年に代表執行役社長に就任して以来、取締役会のメンバーと社員とともに、5年にわたって経営改革、組織変革に取り組んできました。

この結果、従来の制度的な枠組みの中で決まった仕事をする当社の企業イメージから脱却し、当社が目指す将来像である、機動性・柔軟性に富んだユニークな企業に向けて、その重要な一歩を踏み出すことができたと思っています。しかし、今後の課題はまだ多いと認識しています。

「経営の長期的展望」策定にあたって、当社の目指す将来像をあらためて確認し、その姿を内外のステークホルダーに発信していくため、新たなコーポレートメッセージを策定することにしました。それにより、コーポレートメッセージを「Be unique. Be a pioneer. 唯一をつくる、開拓者であれ」と定めました。

我が国唯一の証券金融会社として、不断に変化する環境の中で、金融テクノロジーの進化を取り入れながら、証券金融市場の参加者の取引ニーズに機動的かつ柔軟に対応し、市場および当社の未来を開拓していくという、当社のありたい姿を表しました。

貸借取引をはじめとするセキュリティ・ファイナンスのリーディングカンパニーとして、今後もマーケットの流動性向上に向けたさまざまな取組みを通じて、サステナブルな社会の実現に貢献していきたいと考えています。私からのご説明は以上です。

この銘柄の最新ニュース

日証金のニュース一覧- 代表執行役の異動等の人事に関するお知らせ 2026/01/22

- 週間ランキング【業種別 騰落率】 (1月16日) 2026/01/17

- 週間ランキング【業種別 騰落率】 (1月9日) 2026/01/10

- 自己株式の取得状況に関するお知らせ 2026/01/06

- 貸借取引貸付金・貸付有価証券等の平均残高のお知らせ 2026/01/05

マーケットニュース

- 高市17戦略分野の伏兵見参! 「フードテック」は変身株が目白押し <株探トップ特集> (01/22)

- 明日の株式相場に向けて=“キオクシア台風”で舞い上がる有望株は (01/22)

- NY各市場 1時台 ダウ平均は384ドル高 ナスダックもプラス圏での推移 (01/23)

- 本日の【新規公開(IPO)】情報 (22日大引け後 発表分) (01/22)

おすすめ条件でスクリーニングされた銘柄を見る

日本証券金融の取引履歴を振り返りませんか?

日本証券金融の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。