日本証券金融のニュース

日本証券金融、各利益はいずれも前期比増益で着地 貸借取引残高増加とセキュリティ・ファイナンス業務の好調が寄与

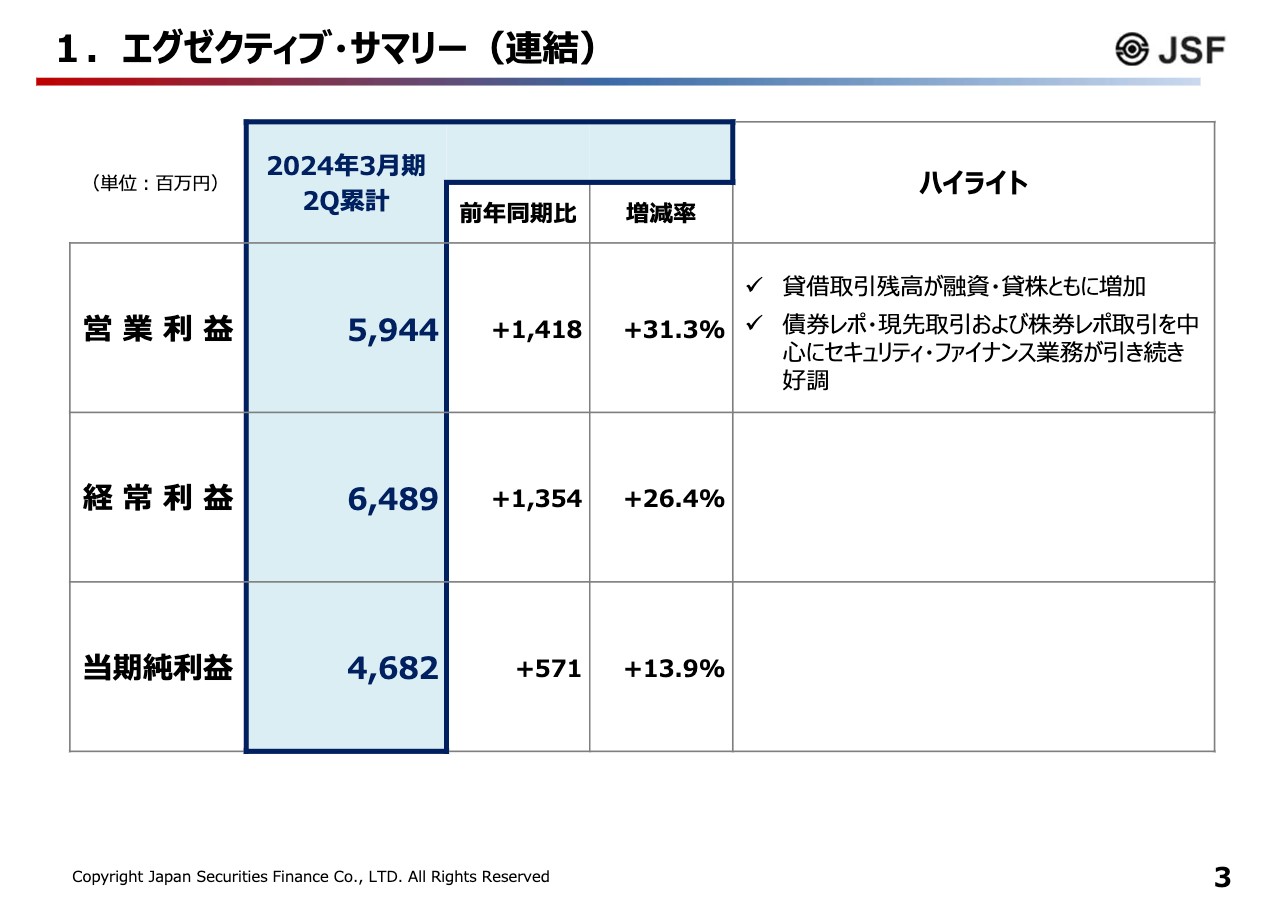

1.エグゼクティブ・サマリー(連結)

岡田豊氏:執行役専務の岡田です。本日は、2024年3月期第2四半期決算についてご説明します。

エグゼクティブ・サマリーをご覧ください。当社連結業績は、営業利益が前年同期比31.3パーセント増の59億4,400万円、経常利益が前年同期比26.4パーセント増の64億8,900万円、当期純利益は前年同期比13.9パーセント増の46億8,200万円となりました。

これらがいずれも増益となった要因は、貸借取引残高が融資・貸株ともに増加したことに加え、債券レポ・現先取引や株券レポ取引を中心にセキュリティ・ファイナンス業務が引き続き好調であったことによるものです。

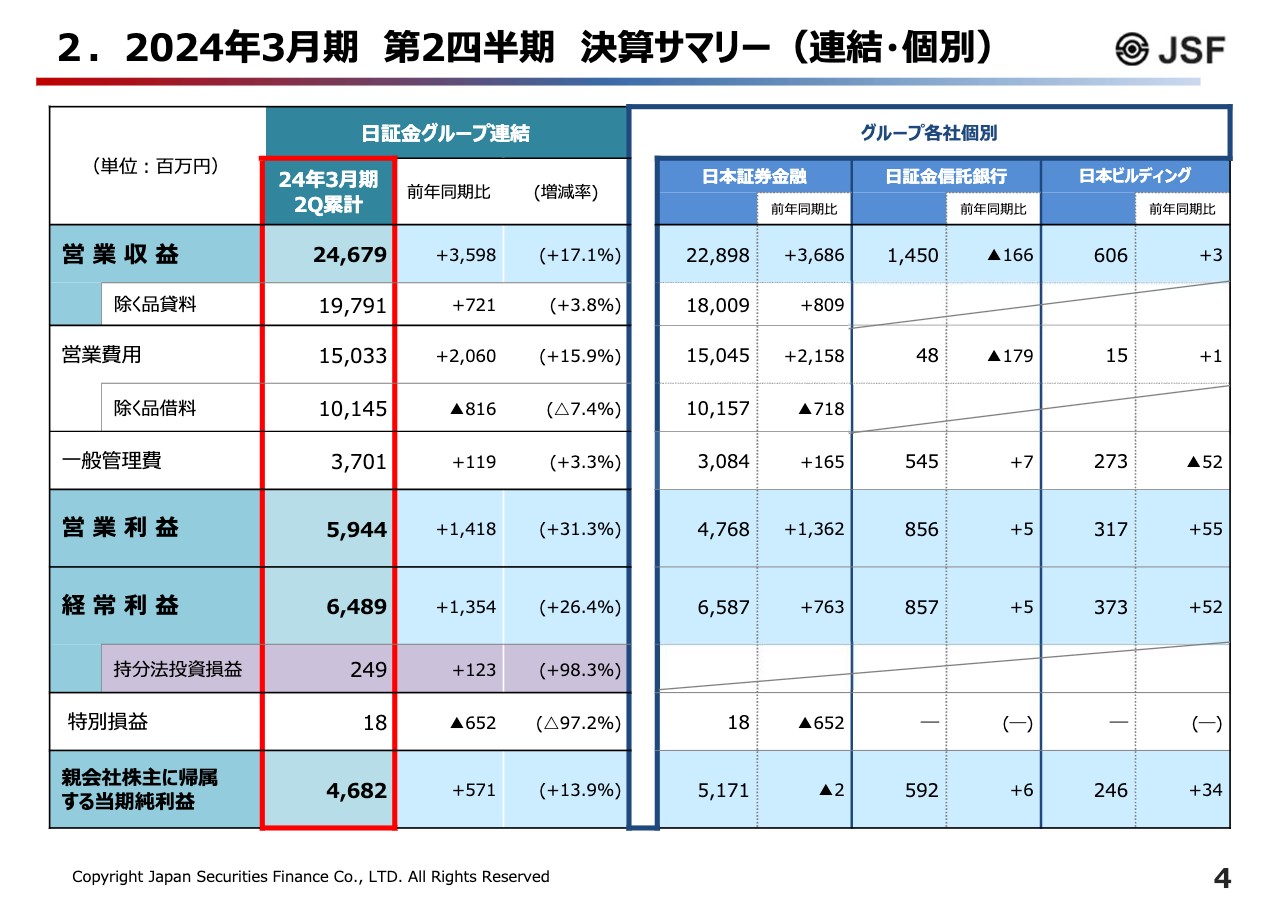

2.2024年3月期 第2四半期 決算サマリー(連結・個別)

スライド左側に日証金グループ連結業績の収益・費用の内訳を記載しています。貸借取引業務において、株式を貸し出す際による品貸料はその同額を品借料として借入先に支払い、営業費用として計上します。

したがって、品貸料と品借料を除いたベースで、グループ連結の営業収益は前年同期比3.8パーセント増の197億9,100万円、営業費用は前年同期比7.4パーセント減の101億4,500万円となり、収益は増加、費用は減少しています。

また、特別損益は前年同期比97.2パーセント減の1,800万円となっていますが、これは前期に計上した退職金制度変更に伴う特別利益が剥落したものです。

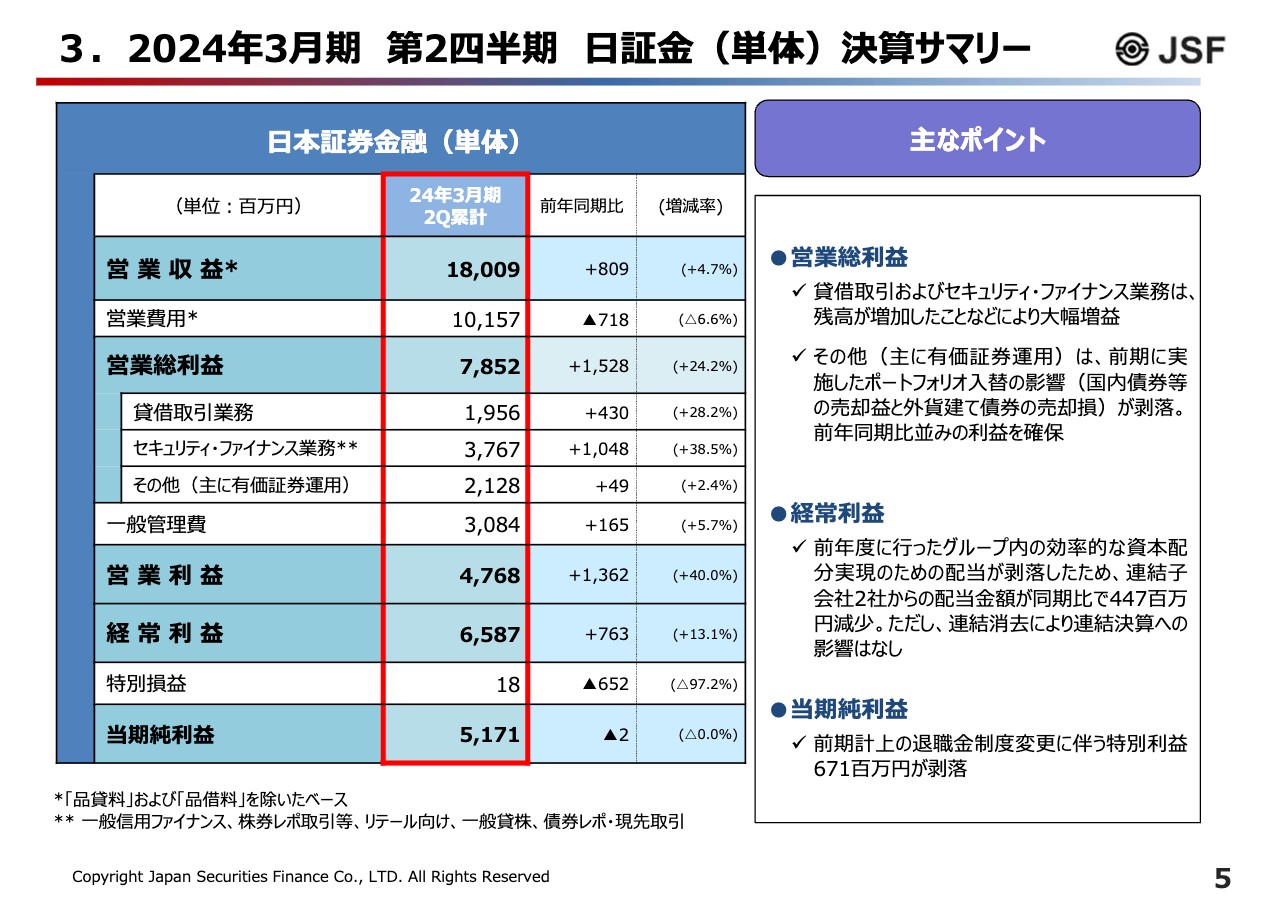

3.2024年3月期 第2四半期 日証金(単体)決算サマリー

当社単体の業績について、主なポイントをご説明します。こちらも貸借取引の品貸料、品借料を除いたベースでご説明します。

まず、営業収益は前年同期比8億900万円増収の180億900万円、業務粗利を示す営業総利益は前年同期比15億2,800万円増益の78億5,200万円となりました。営業総利益の内訳を見ますと、貸借取引業務、セキュリティ・ファイナンス業務が大幅な増益となっています。

一方で、その他に分類している有価証券運用は、前期に実施したポートフォリオ入れ替えの影響が剥落した中で、前年同期比並みの利益を確保しています。各業務別の状況については後ほどご説明します。

営業利益は前年同期比40パーセント増の47億6,800万円、経常利益は前年同期比13.1パーセント増の65億8,700万円となりました。

営業利益よりも経常利益の増益率が低い要因は、前期に行ったグループ内の効率的な資本配分実現のための配当が剥落したため、連結子会社2社からの配当金額が前年同期比で4億4,700万円減少したことによるものです。ただし、これらは連結消去されますので、連結決算への影響はありません。

当期純利益は、前年同期並みの51億7,100万円となりました。これは、前期に計上した退職金制度の変更に伴う特別利益6億7,100万円が剥落したことが要因で、経常利益が増益の一方、当期純利益は前年並みとなっています。

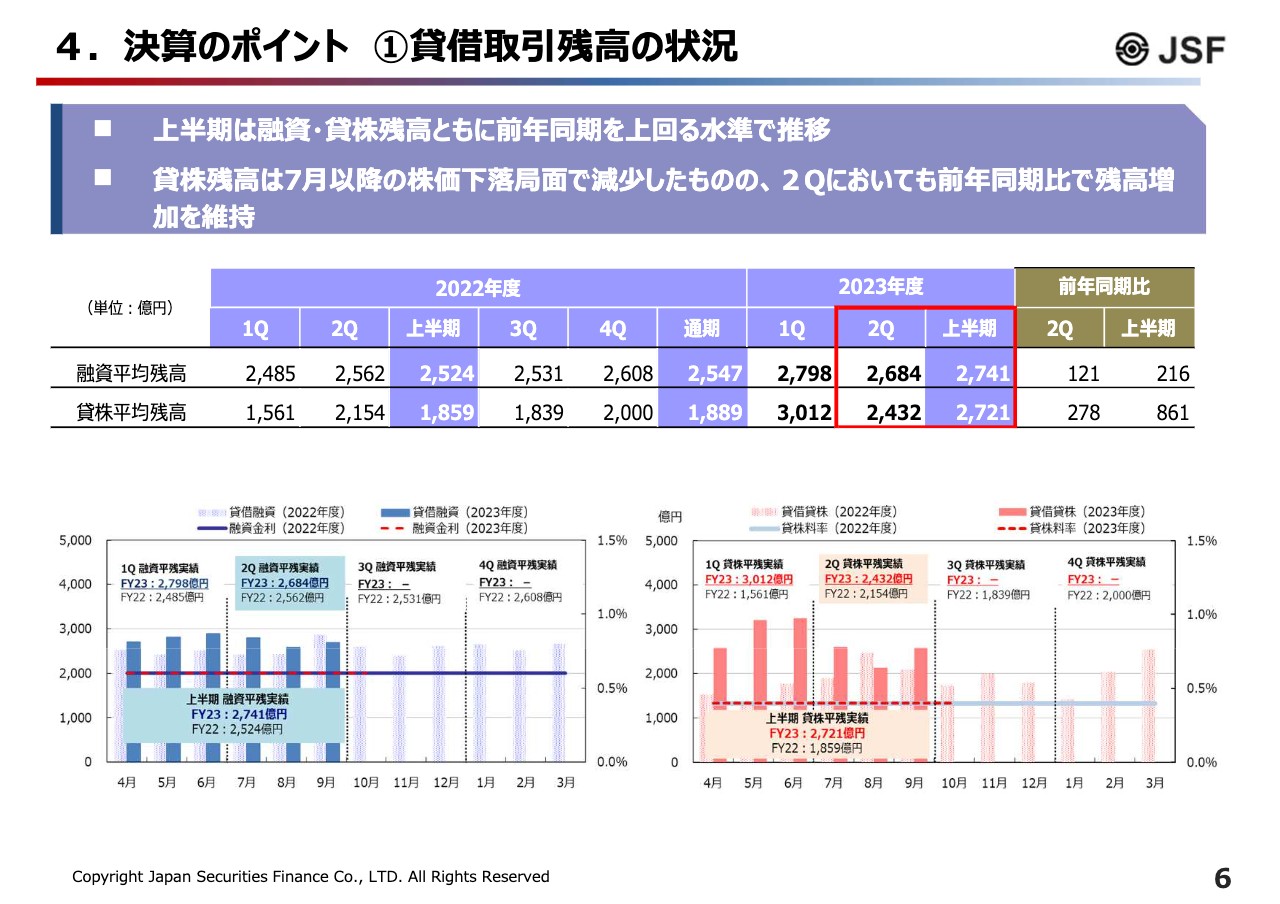

4.決算のポイント ①貸借取引残高の状況

業務別の状況についてご説明します。まず、貸借取引の状況についてです。2023年度は株式市況が活況でしたので、融資残高は2,700億円前後で推移し、上半期の平均残高は2,741億円、前年同期比216億円の増加となっています。

貸株残高についても前年同期を上回る水準で推移し、上半期の平均残高は2,721億円、前年同期比861億円の増加となりました。このため、貸付金利息、貸株料ともに増収となっています。

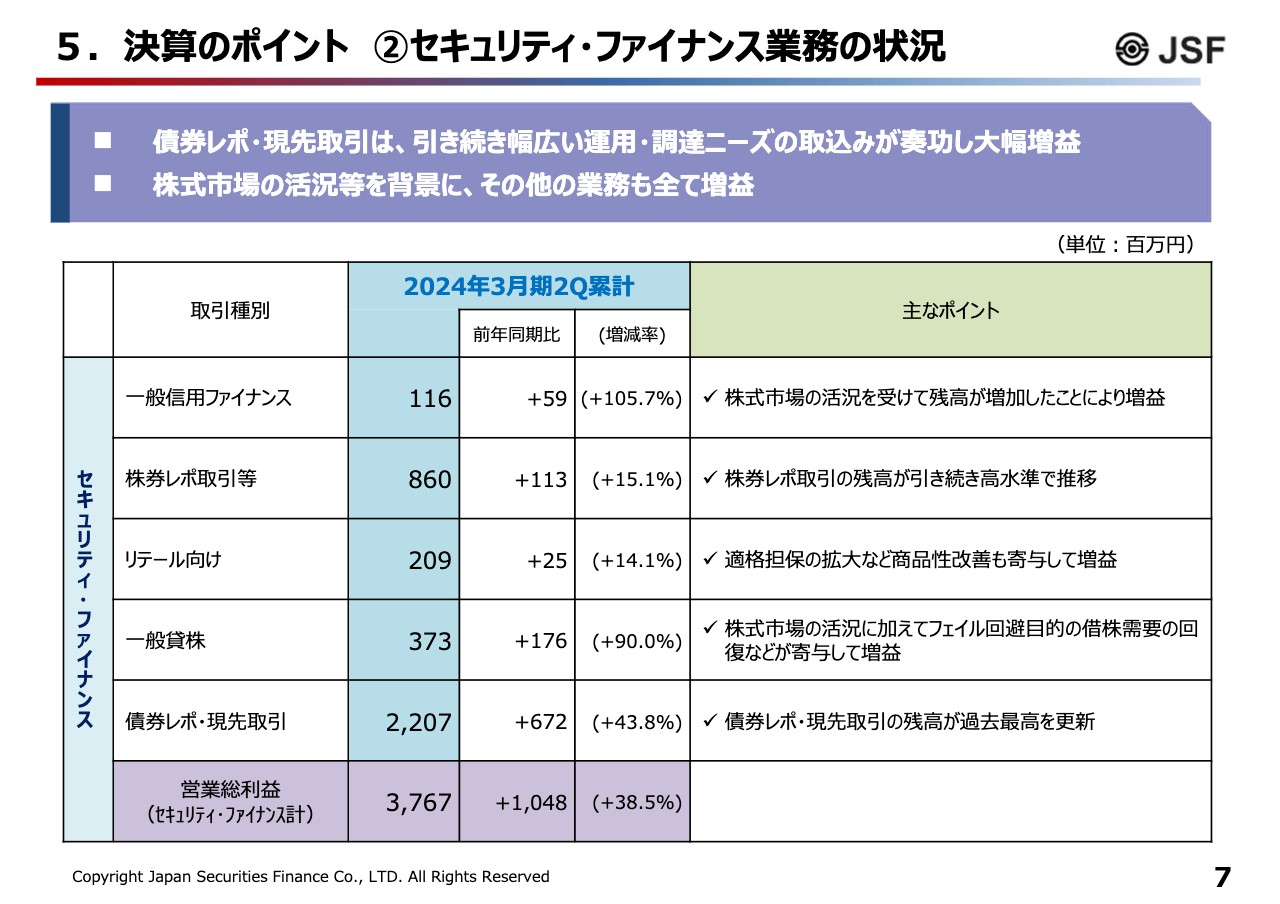

5.決算のポイント ②セキュリティ・ファイナンス業務の状況

セキュリティ・ファイナンス業務についてご説明します。2023年度にスタートした第7次中期経営計画では、セキュリティ・ファイナンス業務の拡充強化を戦略の1つとして掲げています。これまで培ってきた資金取引や有価証券取引に関するノウハウを有効活用し、収益基盤の拡大に取り組んでいるところです。

上半期のセキュリティ・ファイナンス業務の状況は、全体として担保需要の拡大などから前年同期比38.5パーセント増の大幅増益となりました。

債券レポ・現先取引については、国債需給のタイトな状況が続く中で、引き続き幅広い取引ニーズを柔軟に取り込み、残高は過去最高を更新しています。営業総利益は22億700万円、前年同期比43.8パーセント増の大幅増益となりました。

その他の業務についても、証券に対する需要の高まりや株式市場の活況を受け、すべて増益となっています。

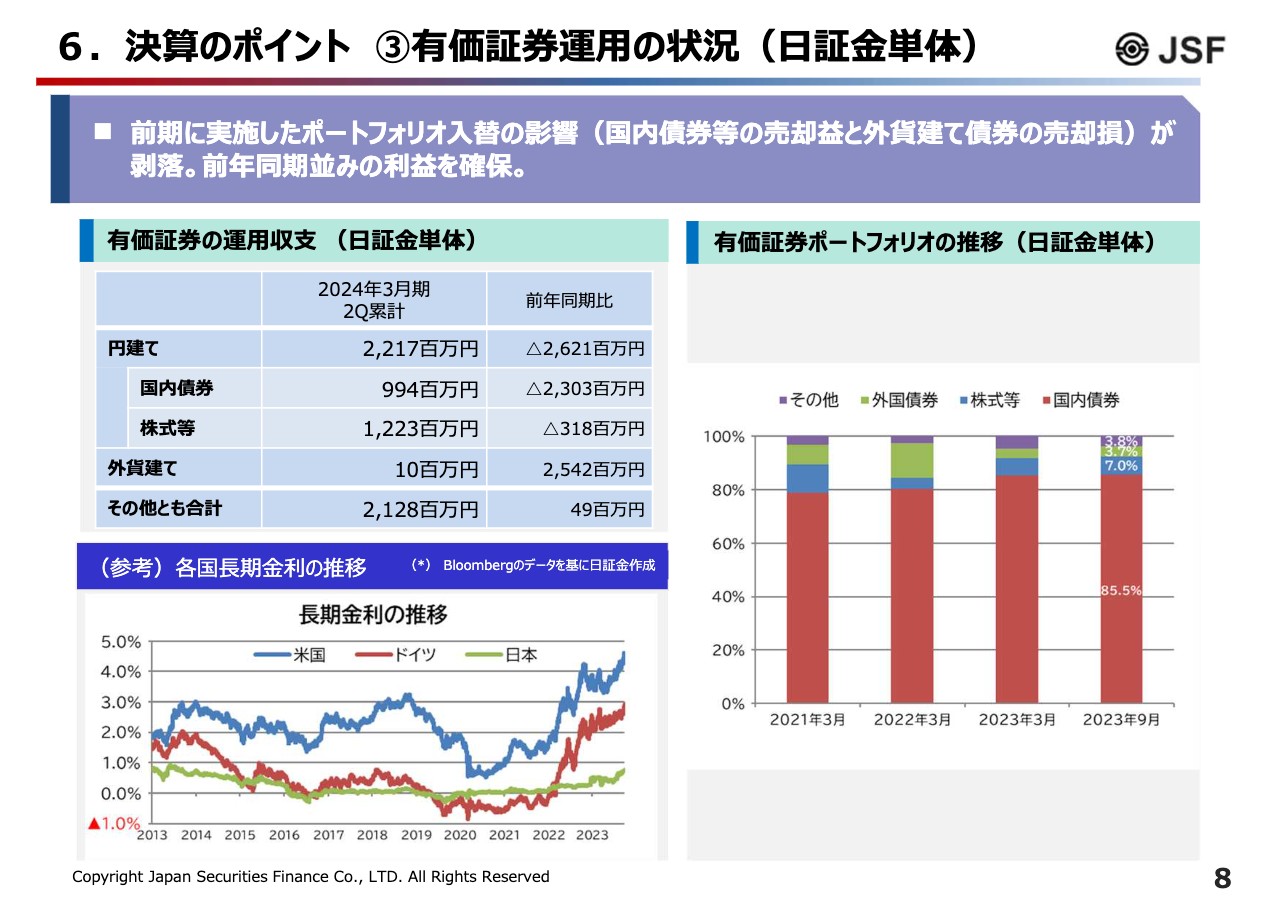

6.決算のポイント ③有価証券運用の状況(日証金単体)

有価証券運用の状況についてご説明します。当社の有価証券運用は、従来からキャリー収益を積み上げ、安定的に収益を上げるというスタンスで臨んでいます。当社単体での有価証券等の運用収益は、海外金利の上昇などの環境変化を受けて前期実施した、ポートフォリオ入れ替えの影響が剥落していますが、前年同期並みの運用収益を確保しています。

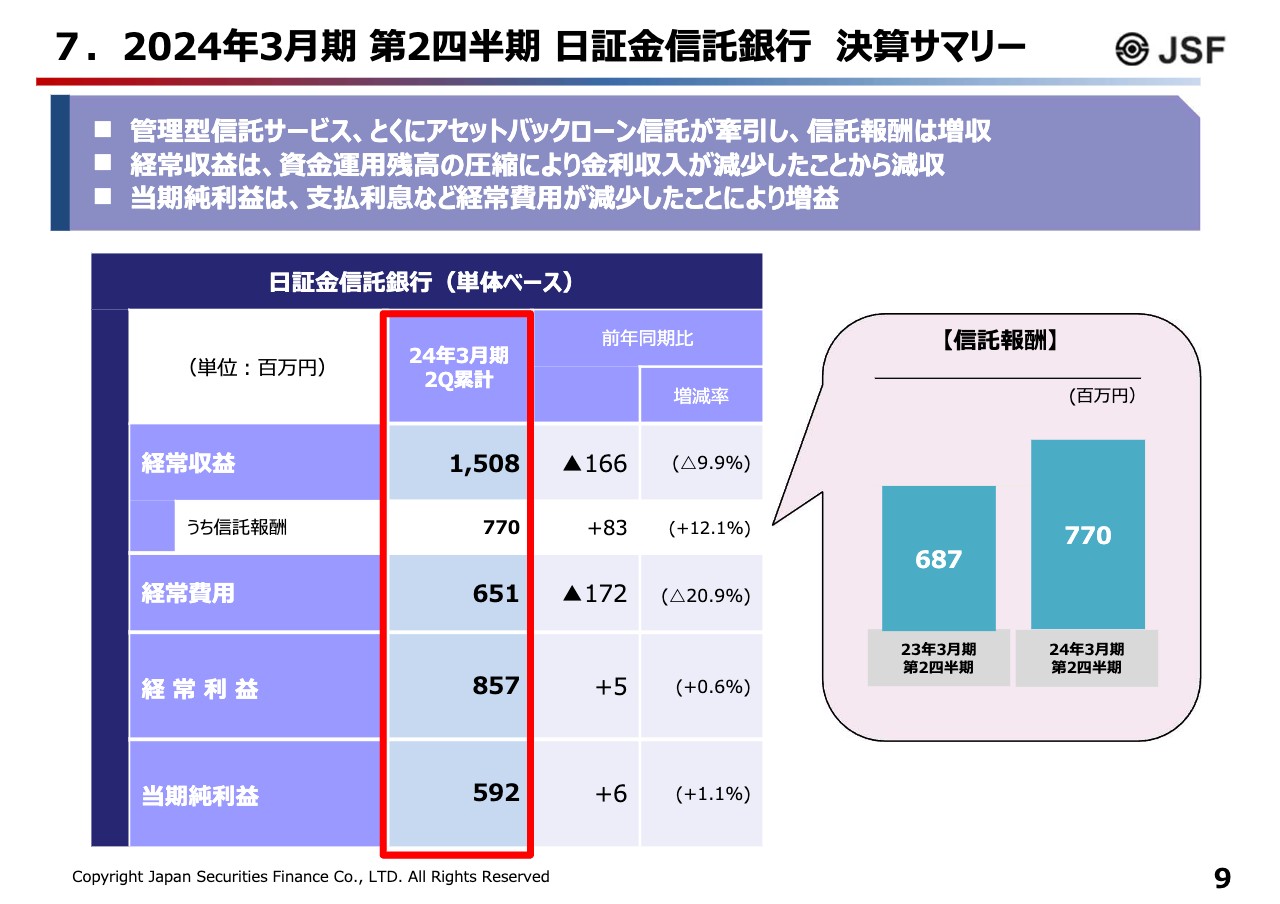

7.2024年3月期 第2四半期 日証金信託銀行 決算サマリー

当社の100パーセント子会社である日証金信託銀行の決算概況についてご説明します。日証金信託銀行では、顧客分別金信託などの管理型信託サービスに注力しています。特に、アセットバックローン信託が牽引し、信託報酬は前年同期比12.1パーセント増の7億7,000万円となりました。

一方、資金運用残高の圧縮により金利収入が減少したことから、経常収益は15億800万円と前年同期を下回っています。しかし、支払利息などの経常費用も減少したため、経常利益は8億5,700万円と若干の増益となりました。この結果、当期純利益は前年同期比600万円増益の5億9,200万円となっています。

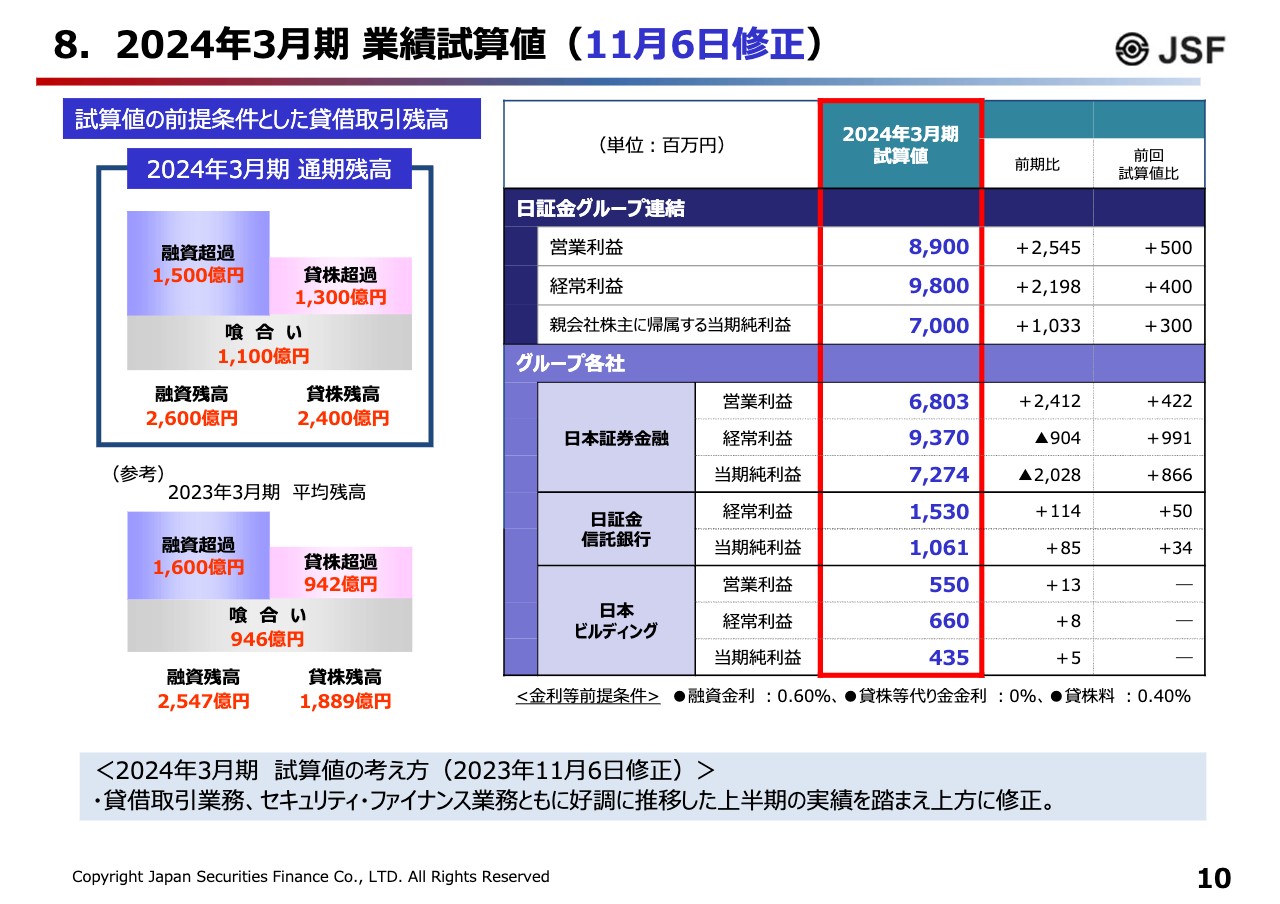

8.2024年3月期 業績試算値(11月6日修正)

2024年3月期の業績試算値についてご説明します。11月6日の決算発表の際、試算値について見直しを行っています。まず、試算の前提としている貸借取引の平均残高は、最近の市場動向をもとに融資2,600億円、貸株2,400億円と想定しています。

この前提で、貸借取引業務とセキュリティ・ファイナンス業務が好調に推移した上半期の実績を踏まえ、前回発表した試算値から営業利益を5億円増の89億円、経常利益を4億円増の98億円、当期純利益を3億円増の70億円と上方修正しました。私からの説明は以上です。

1.当社の取組みと実績

櫛田誠希氏:代表執行役社長の櫛田です。「当社が目指す経営の長期的展望」の策定・公表等についてご説明します。

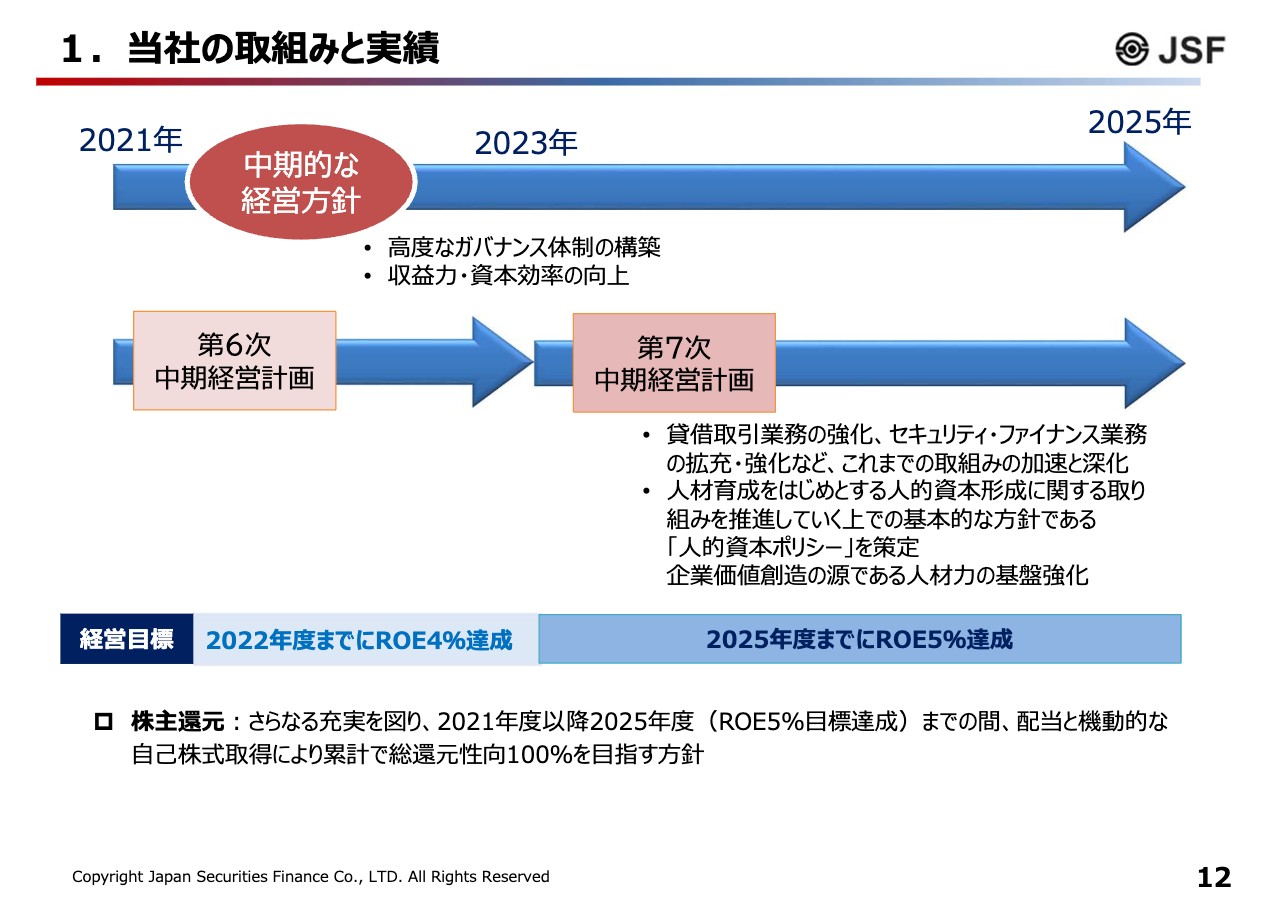

スライドの図は当社のこれまでの取り組みと実績を示したものです。当社は2021年11月19日に、中期的な経営方針を発表しました。当時、コーポレート・ガバナンス強化の要請が強まる中で、東証の市場再編の動きもあり、当社もプライム市場を選択するという節目でした。

そのため、それまで進めていた経営改革をさらにスピードアップする契機として捉え、1つは高度なガバナンス体制の構築に取り組みました。

もう1つは、上場企業としての資本効率・収益力の向上を図り、第6次中期経営計画期間中に「2022年度までにROE4パーセント達成」、第7次中期経営計画期間中に「2025年度までにROE5パーセント達成」という経営目標を掲げています。

株主還元についても、2021年度から2025年度までの間、ROE5パーセントという目標達成までの期間、配当と機動的な自己株式取得により累計で総還元性向100パーセントを目指す方針を取締役会で決定・公表し、経営改革を進めてきました。

第7次中期経営計画では、貸借取引業務の強化、セキュリティ・ファイナンス業務の拡充・強化など、第6次中期経営計画で進めてきた取り組みの加速と深化を図ります。

もう1つは、人材育成をはじめとする人的資本形成に関する取り組みを推進していく上での基本的な方針を取締役会で「人的資本ポリシー」として策定し、そのもとで企業価値創造の源である人材力の基盤強化に取り組むとことを進めています。

1.当社の取組みと実績

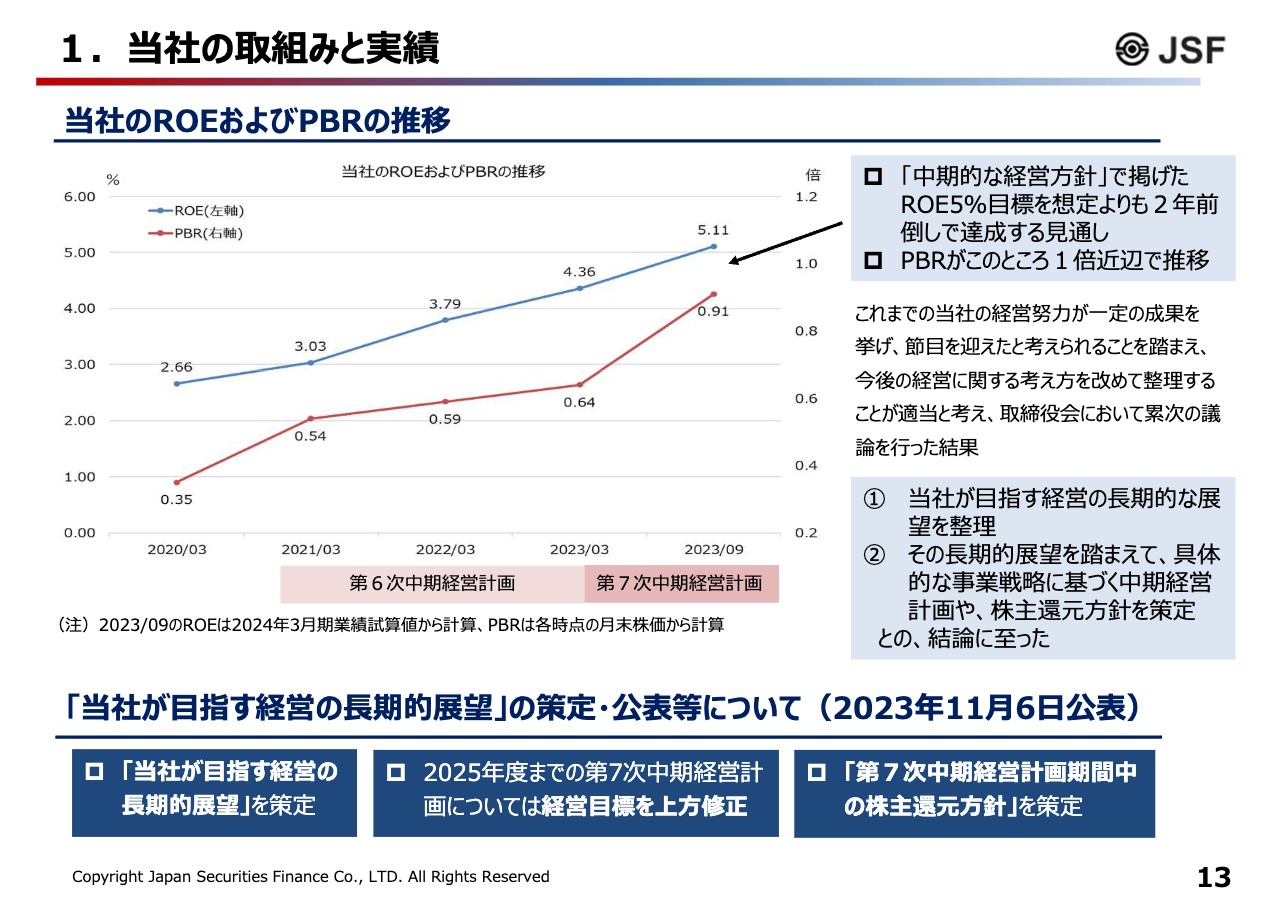

このように経営改革の取り組みを進めてきましたが、中期的な経営方針で掲げたROE5パーセント目標は、中間決算を踏まえた2023年度通期の当期純利益の試算値で、想定よりも2年前倒しで達成する見通しとなりました。市場評価のPBRも、最近は1倍近辺で推移しています。

これまでの当社の経営努力が一定の成果を挙げ、節目を迎えたと考えられることを踏まえ、今後の経営に関する考え方をあらためて整理することが適当だということで、取締役会において累次の議論を行ってきました。

その結果、まず、この先どのような経営を目指すのかという長期的な展望を整理しました。それを踏まえ、具体的な事業戦略に基づく中期経営計画や株主還元方針を策定するという2層建てで今後の経営を考え、それを公表することが適切ではないかという結論に至りました。

そこで、当社が目指す経営の長期的展望を策定し、それに沿って2025年度までの第7次中期経営計画は経営目標を上方修正し、第7次中期経営計画期間中の株主還元方針を策定・公表するという段取りで進めました。

2.当社が目指す経営の長期的展望

当社が目指す経営の長期的展望についてです。当社の目指す将来像は、これまでも折に触れて示してきたことと大きくは変わりません。

「当社は国内唯一の証券金融会社として、証券・金融市場の発展に貢献することを通じて、高い財務の健全性維持のもとで持続的な成長・企業価値の向上を実現する、機動性・柔軟性に富んだ特色あるユニークな企業を目指す」という将来像をあらためて確認しました。

今回、新たに「Be unique. Be a pioneer.(唯一をつくる、開拓者であれ。)」というコーポレート・メッセージを策定しました。

当社の業務内容は、環境の変化に応じて変化してきています。そのような中でも当社が目指す将来像に向けて経営努力を続けていますが、こうした経営努力や企業イメージを対外的にもきちんと広報していきたいと考えています。また、「市場に貢献してゆくことを通じて未来を開拓していく」という当社の在りたい姿をあらわしたメッセージを、内外に向けてしっかりと伝えていくという観点から策定しました。

今後、当社のホームページ等の刷新も検討しています。これは、投資家のみなさまや一般の方々に、当社のホームページを通じて当社に関する情報をきちんと伝えたいと考えているためです。

折に触れてコーポレート・メッセージを掲げながら、当社に対してよく持たれているイメージである「貸借取引業務を行っている会社」「比較的堅実だが、少し保守的で地味だよね」という部分も、当社の実態に即した格好でご理解いただきたい考えです。

また、当社の社員も「将来に向けてこのような会社になるんだ」ということをあらためて意識しながら業務に邁進できるよう、このようなメッセージを策定しました。

ここで示している当社の将来像とコーポレート・メッセージに共通するのは、当社のユニークな立ち位置です。

免許業務である貸借取引業務を実施している唯一の証券金融会社という歴史的な背景も踏まえた立ち位置や、プライム市場上場企業として、あるいは高格付けをもってインフラ機能を果たしている当社の特質を活かしながらしっかり取り組んでいくという意味では、「機動性・柔軟性に富む」というのは当社の強みになります。

そのようなユニークな部分をしっかり認識し、そこにフォーカスしながら将来像をきちんと描いていくことが、コーポレート・メッセージで伝えたい内容になります。一言で言いますと、当社の特徴をしっかり認識し、将来につなげていきたいというのが、当社が描いている将来像になるかと思います。

2.当社が目指す経営の長期的展望

長期的な経営方針についてご説明します。今後の方向感を示しているのがスライドの1段落目になります。そのもとで、今後も当社は資本コストを意識しながら、着実な収益基盤の強化と資本効率の安定的かつ着実な向上に努め、ROEは8パーセントの水準を意識しながら、今後も着実な向上に向けて取り組んでいきます。

株主還元については、2025年度までの3事業年度に当たる第7次中期経営計画の期間は、総還元性向100パーセントを継続し、その後も株主還元の充実に努めていきます。

このような経営努力を積み重ねて、PBRについても1倍超の主要評価が定着するように努めていきます。最近、幸いにも市場のみなさまから評価していただいている部分ですが、今後ますます評価されるように取り組んでいきます。

また、指名委員会等設置会社の機関設計のもと、取締役会・各委員会審議の実効性の一層の向上や情報開示のさらなる充実、厚みのある人的資本の形成に注力しつつ、サステナビリティ課題にも取り組み、コーポレート・ガバナンスの強化に努めていきます。

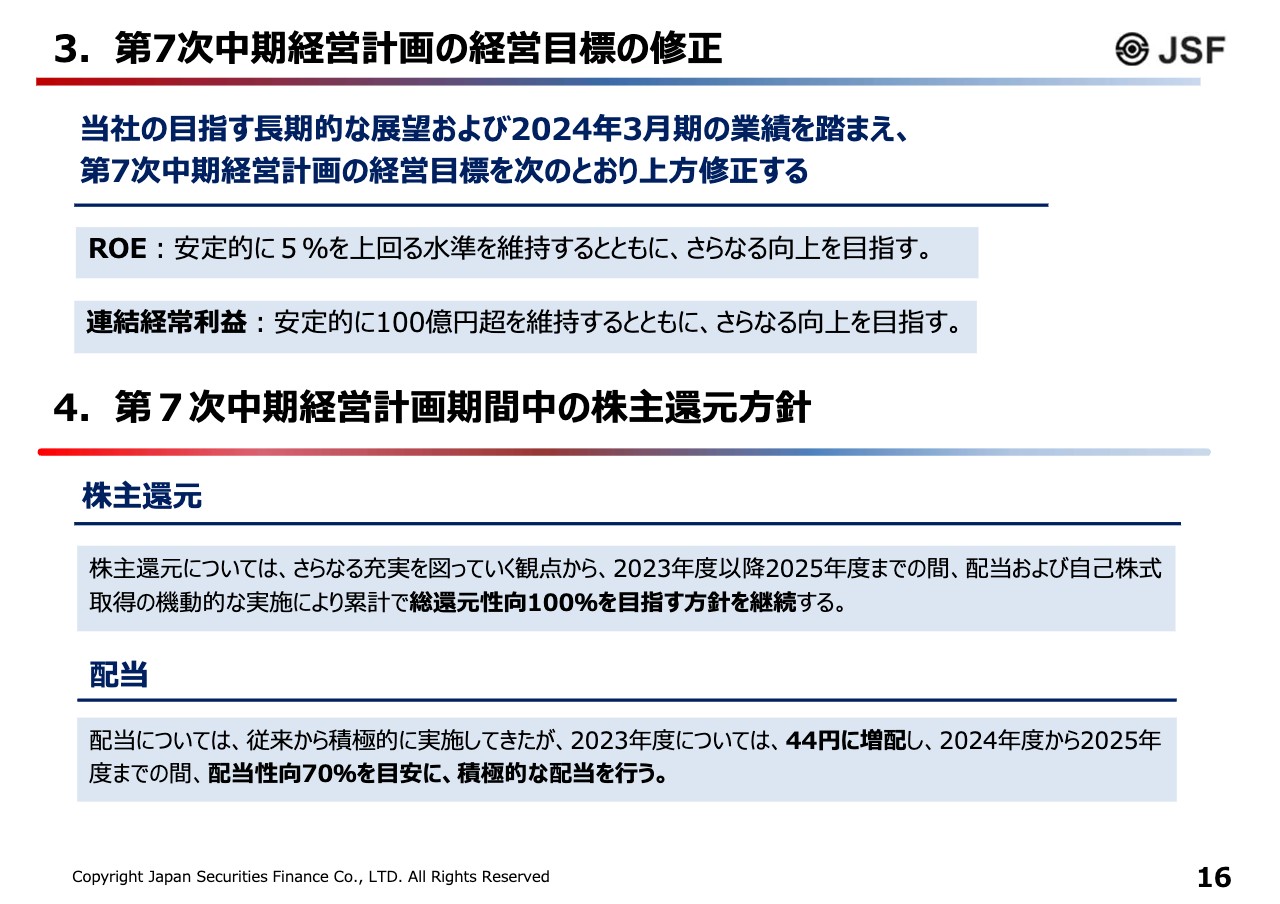

3.第7次中期経営計画の経営目標の修正/4.第7次中期経営計画期間中の株主還元方針

当社の目指す長期的な展望と2024年3月期の業績を踏まえて、第7次中期経営計画の経営目標を上方修正しています。

先ほどお伝えした経営の長期的展望では、今後も資本コストを意識しながら、着実な収益基盤の強化と資本効率の安定的かつ着実な向上に努め、ROEについては8パーセントの水準を意識しながら、今後も着実な向上に向けて取り組んでいくことをお伝えしました。

このような考え方のもと、ROE5パーセントという目標を2023年度に2年前倒しで達成する見通しとなったことも踏まえて、ROEについては安定的に5パーセントを上回る水準を維持するとともに、さらなる向上を目指していきます。経常利益についても、安定的に100億円超を維持するとともに、さらなる向上を目指していきます。

第7次中期経営計画期間中の株主還元方針については、先ほどお伝えしたとおりさらなる充実を図っていく観点から、2023年度以降は2025年度までの間、配当および自己株式取得の機動的な実施により、累計で総還元性向100パーセントを目指す方針を継続します。

配当については、証券・金融市場を支えるインフラとしての当社の事業特性や目指す将来像の理解に立って、長期的に株式を保有していただける投資家層の厚みを増していきたい考えです。

そのような観点から、従来から配当は積極的に行っていますが、その姿勢をより明確にするためにも、2023年度の配当額は年間44円に増配しています。さらに、2024年度から2025年度までの間、配当性向70パーセントを目安とすることを明示しました。

今期については従来の株主還元方針のもと、中間配当予想と自己株式取得枠の設定・取得を行っていることから、配当性向70パーセントは来期からの適用となります。私からのご説明は以上です。

この銘柄の最新ニュース

日証金のニュース一覧- 代表執行役の異動等の人事に関するお知らせ 2026/01/22

- 週間ランキング【業種別 騰落率】 (1月16日) 2026/01/17

- 週間ランキング【業種別 騰落率】 (1月9日) 2026/01/10

- 自己株式の取得状況に関するお知らせ 2026/01/06

- 貸借取引貸付金・貸付有価証券等の平均残高のお知らせ 2026/01/05

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

日本証券金融の取引履歴を振り返りませんか?

日本証券金融の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。