AOKIホールディングスのニュース

【QAあり】AOKIHD、営業利益は前期比+87.9%で過去最高 コスト上昇への適切な対応と各事業における既存店の好調な推移が貢献

目次

田村春生氏(以下、田村):AOKIホールディングスの田村です。本日はWeb決算説明会にご参加いただきありがとうございます。スライドに沿って、2024年3月期第2四半期の実績と通期の見通しについてご説明します。

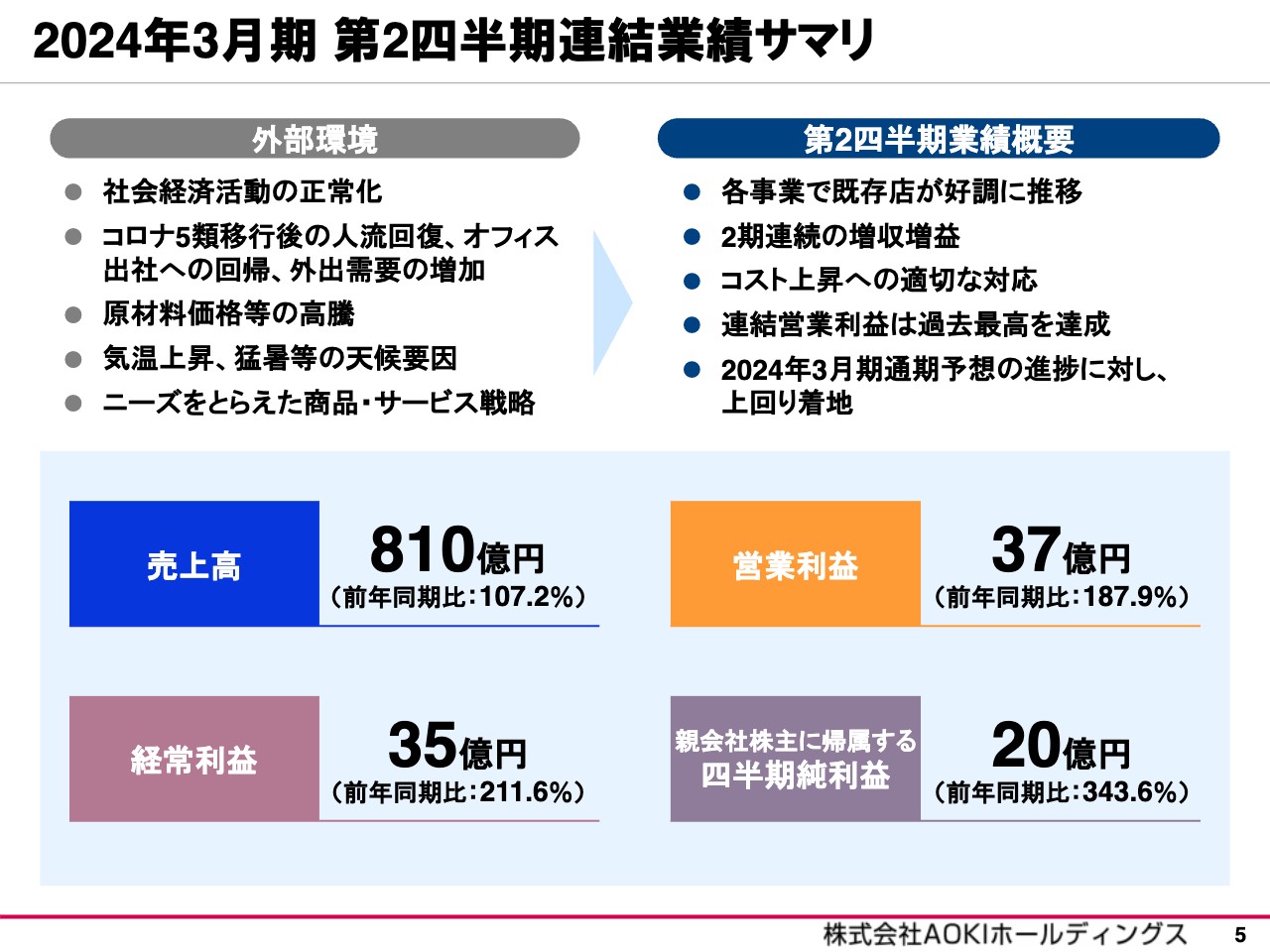

2024年3月期 第2四半期連結業績サマリ

まず、2024年3月期第2四半期の業績概要です。2024年3月期第2四半期の外部環境は、経済活動の正常化が進んだこと等により、全体としては緩やかな回復基調で推移しました。一方で、コスト上昇が続いています。

このような中で、当社グループでは、各事業で既存店が好調に推移し、コスト上昇への適切な対応を行ったことで増収増益となり、営業利益は過去最高となりました。

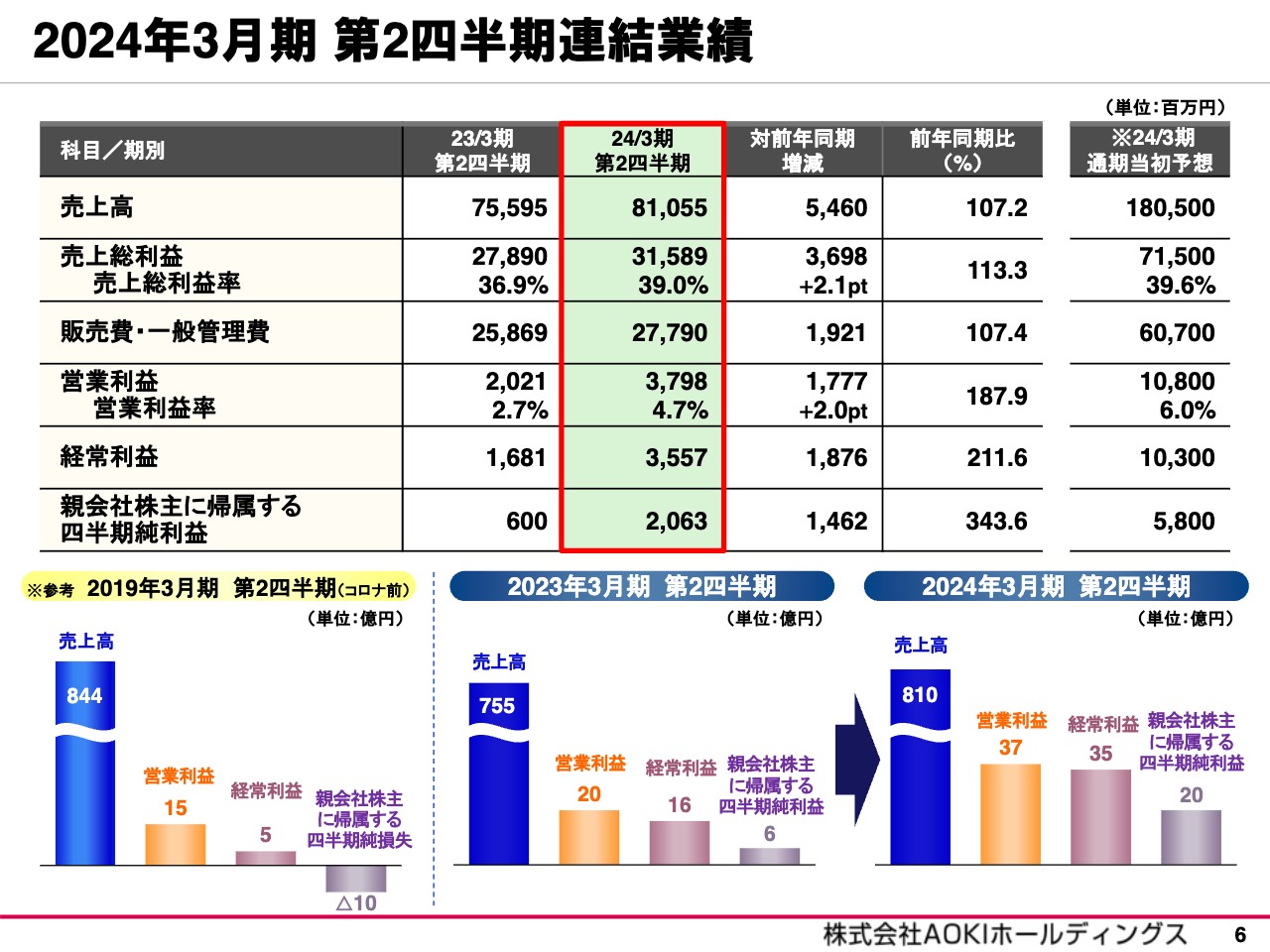

2024年3月期 第2四半期連結業績

実績の詳細はスライドをご確認ください。

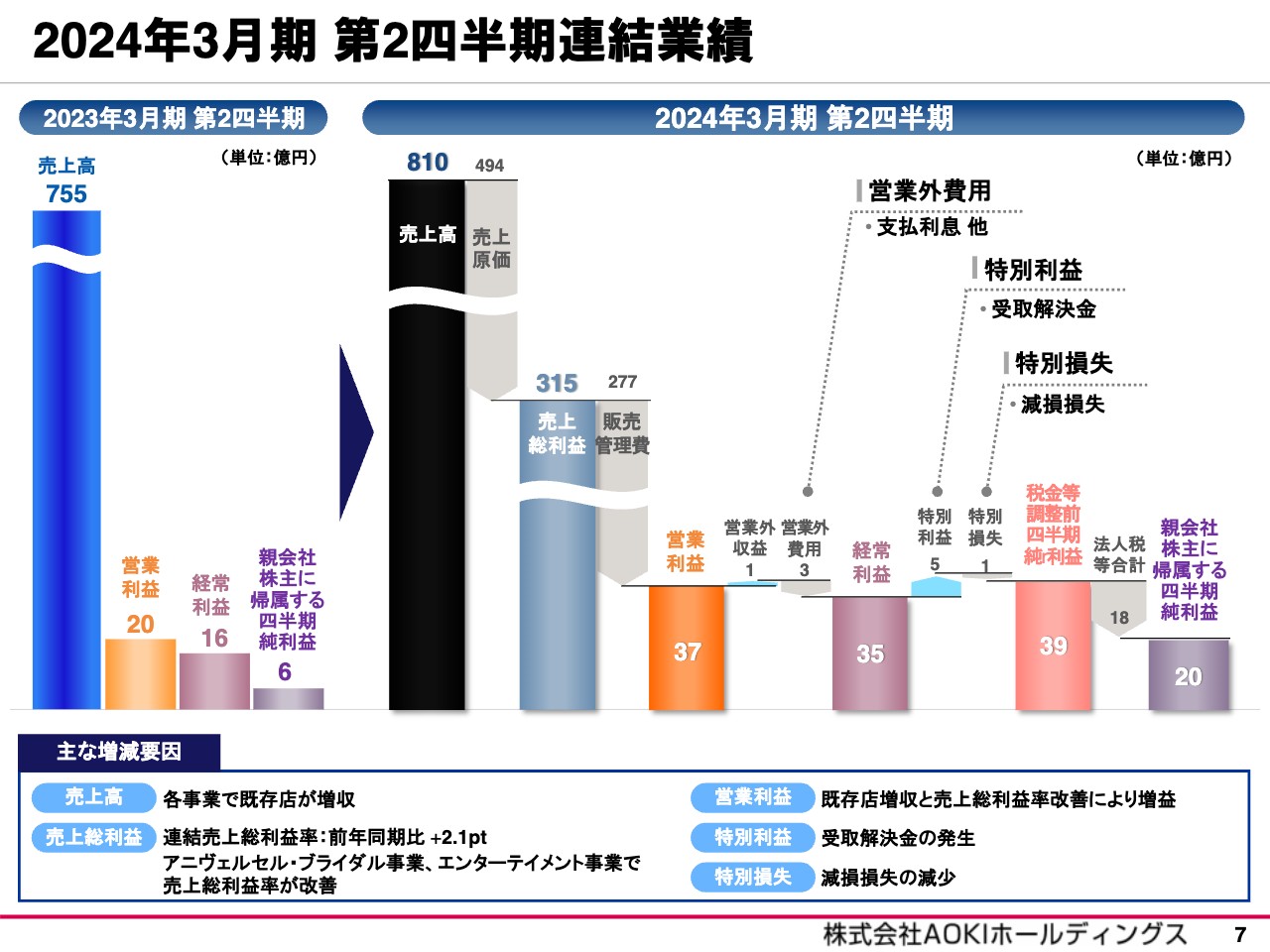

2024年3月期 第2四半期連結業績

連結損益については、ポイントのみをご説明します。売上総利益率は、ファッション事業で原価上昇の影響を吸収し横ばいとなりましたが、他事業で改善したことにより、連結全体では前年同期比で2.1ポイント上昇しました。

販売管理費は、売上高の増加に応じて前年同期比7.4パーセント増の277億円になりました。親会社株主に帰属する四半期純利益については、営業外損益および特別損益が改善し、前年同期比243.6パーセント増の20億円となっています。

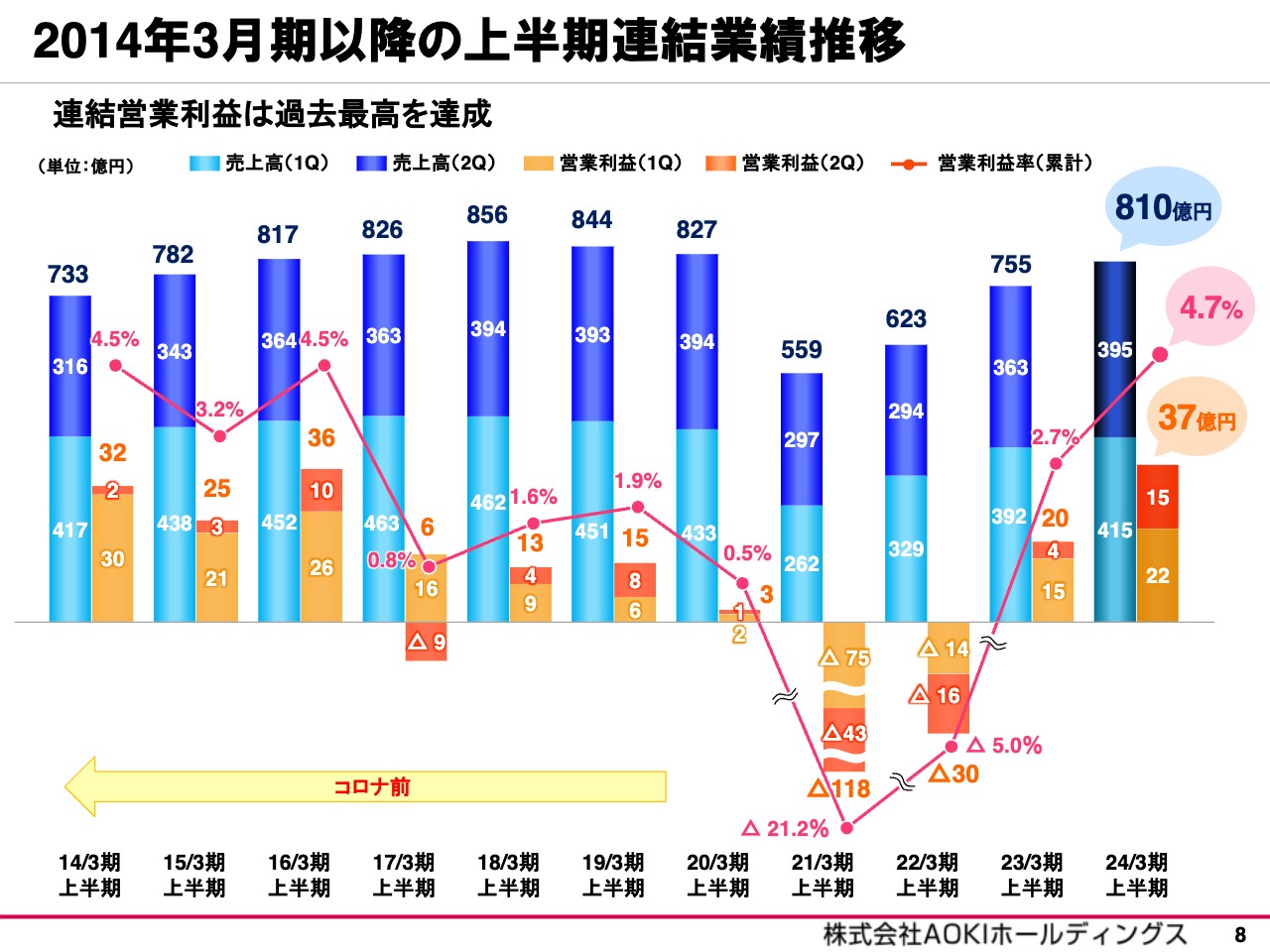

2014年3月期以降の上半期連結業績推移

2014年3月期以降の上半期の業績推移です。2020年3月期以降、コロナ禍の影響を大きく受けて売上高は減少し、営業利益は赤字となりましたが、昨年より回復に転じ、営業利益は過去最高となりました。

これはコロナ禍の影響が減少しただけではなく、各事業における営業効率の改善と事業間のシナジーを活かした事業ポートフォリオ経営によるものと考えています。

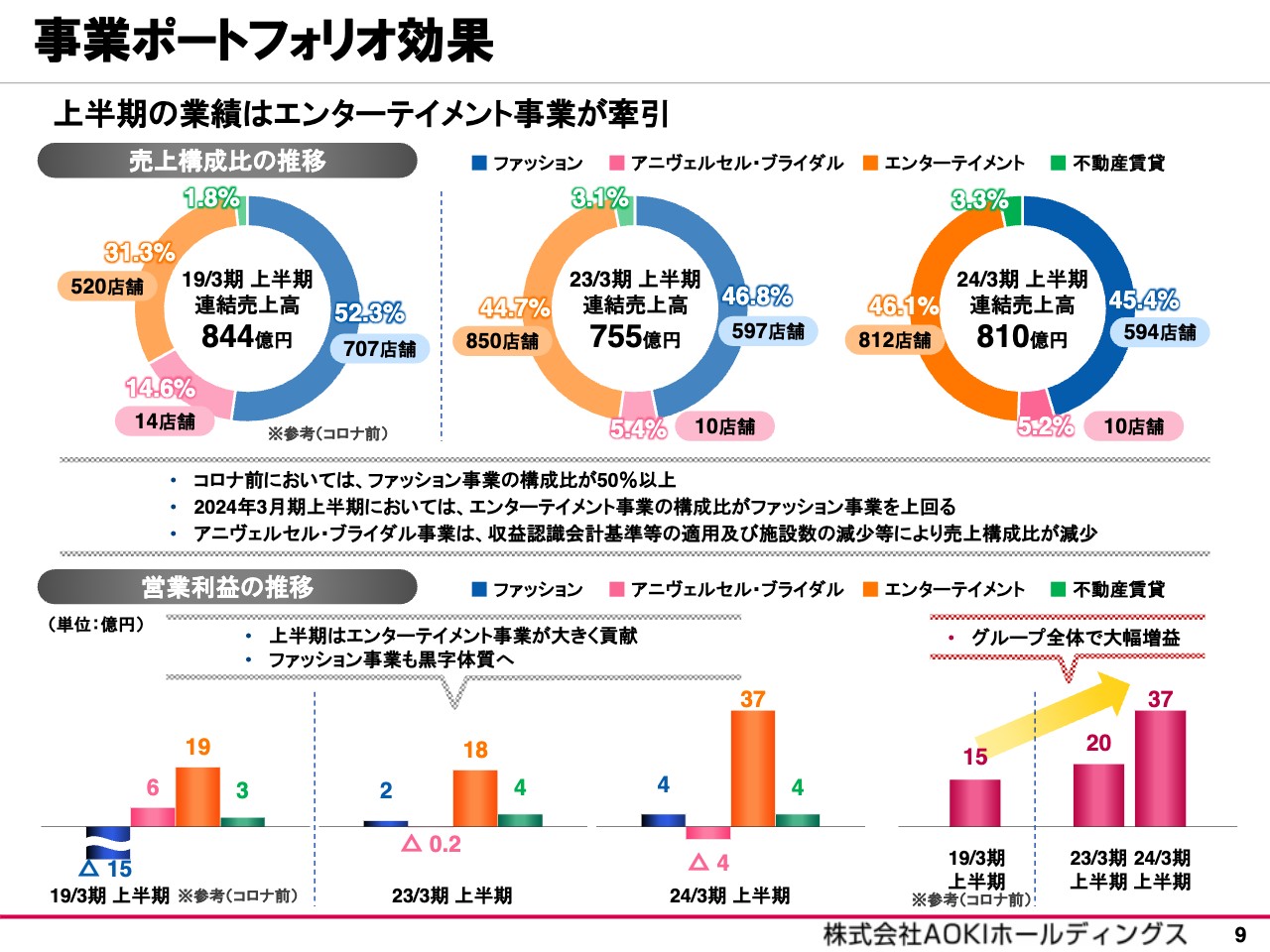

事業ポートフォリオ効果

事業ポートフォリオの効果についてご説明します。コロナ禍前の2019年3月期上半期の売上構成比は、ファッション事業が50パーセント以上を占めていました。直近ではエンターテイメント事業がファッション事業を上回り、上半期の業績を牽引しています。

営業利益に関しても、エンターテイメント事業が大きく貢献しています。ファッション事業も営業効率改善の施策等により黒字体質となり、グループ全体で大幅増益となりました。

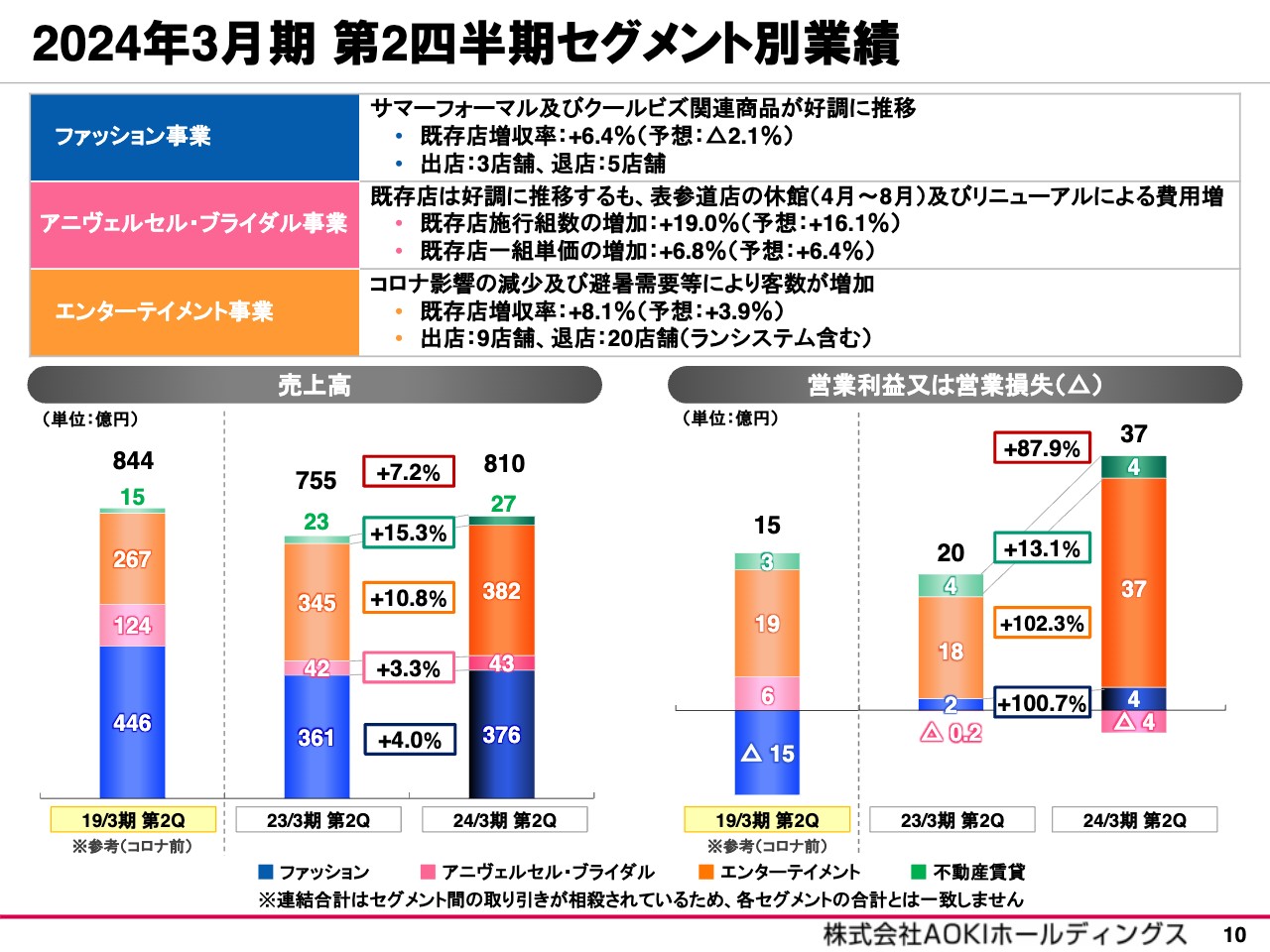

2024年3月期 第2四半期セグメント別業績

セグメント別の実績については、後ほど詳しくご説明します。

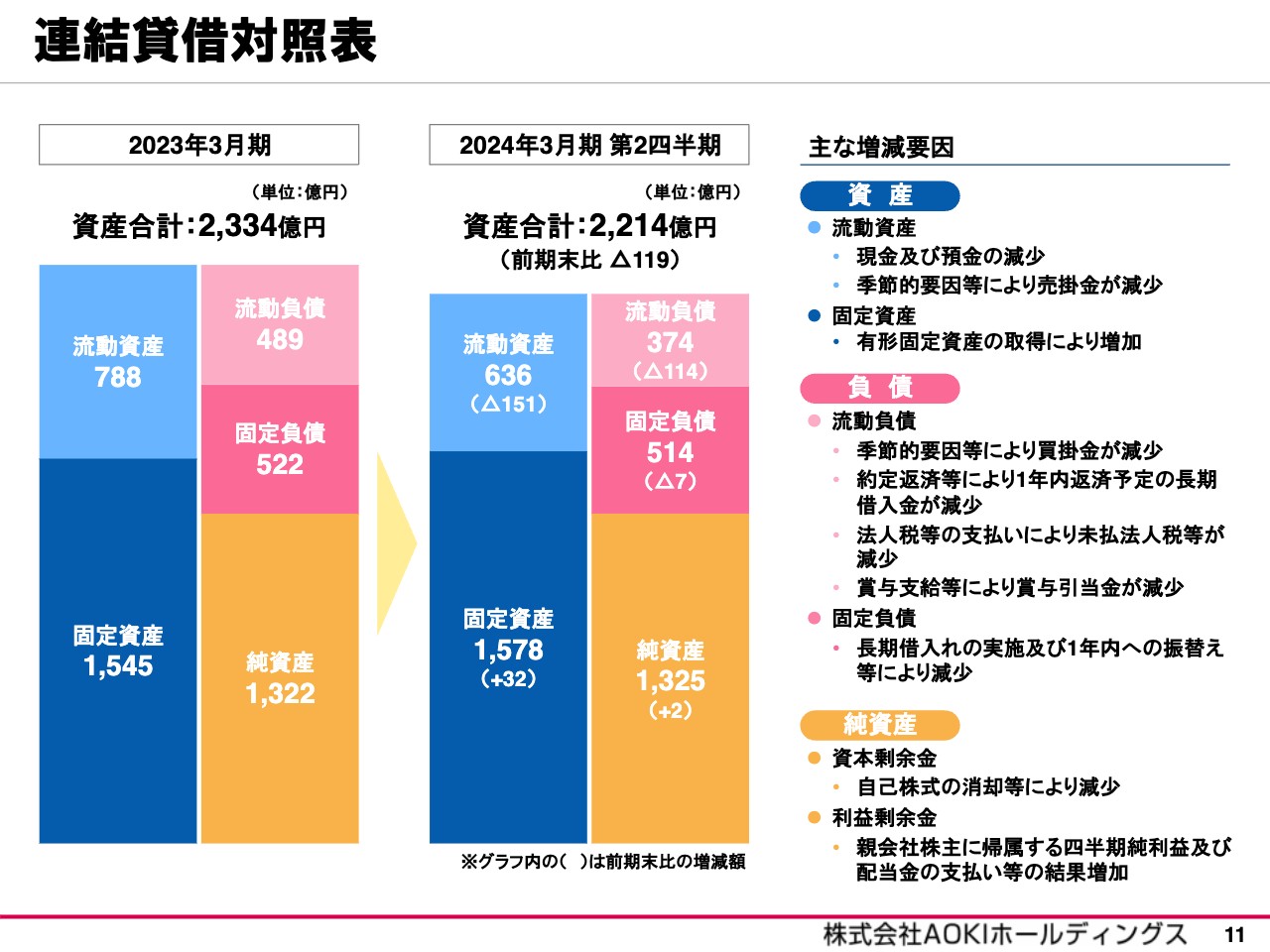

連結貸借対照表

連結貸借対照表の主な増減です。第2四半期末の資産合計は、現預金と売掛金の減少等により流動資産が151億円減少し、有形固定資産の取得により固定資産が32億円増加した結果、前期末比で119億円減少しました。

負債合計は、買掛金および賞与引当金が減少したこと等により、流動負債が114億円減少し、長期借入を実施した一方、1年内への振替え等により固定負債が7億円減少した結果、前期末比で122億円減少しました。

純資産合計は、資本剰余金が自己株式の消却により11億円減少しましたが、利益剰余金が9億円増加した結果、前期末比で2億円増加しました。

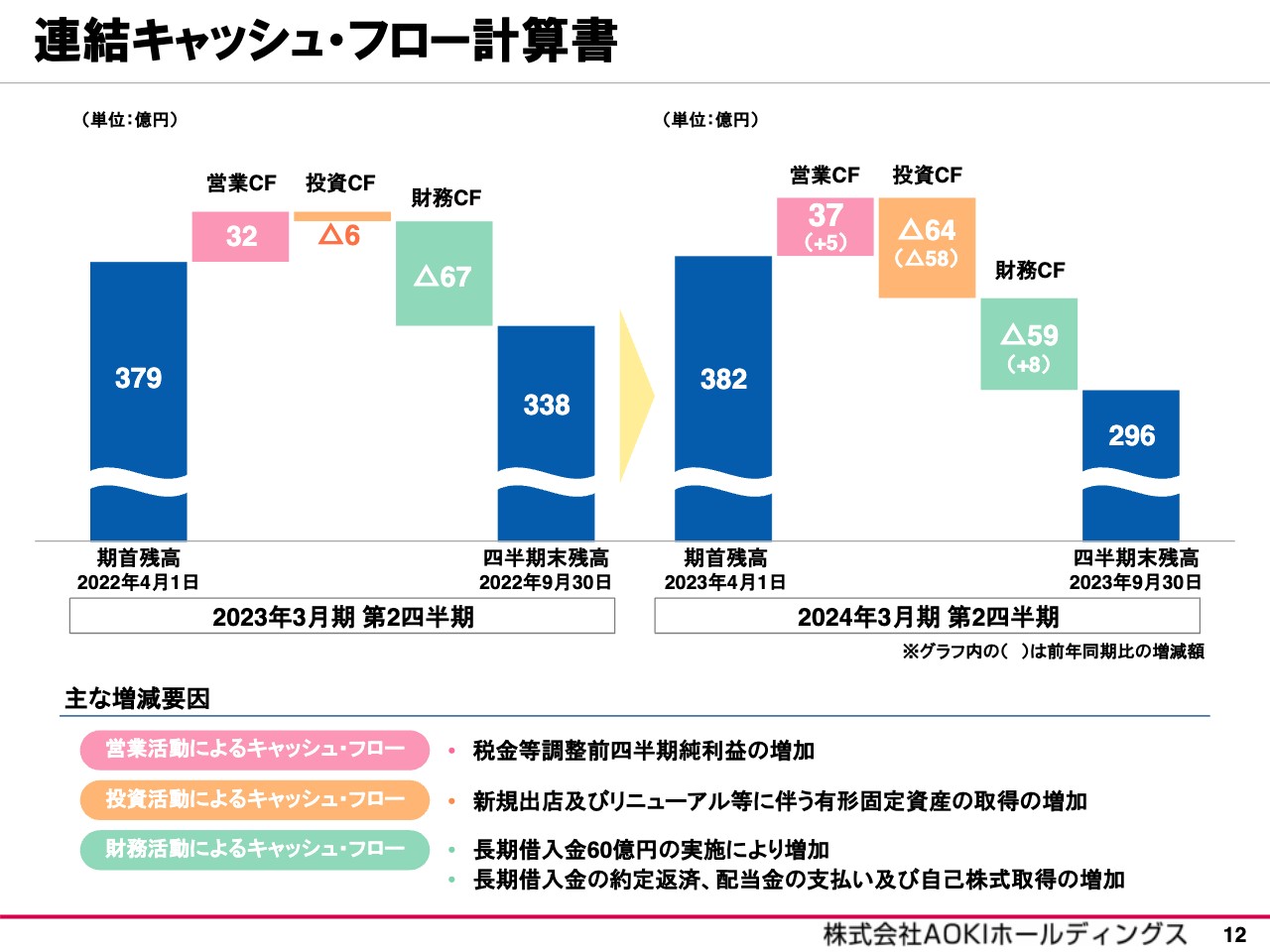

連結キャッシュ・フロー計算書

連結キャッシュ・フローの主な増減要因です。営業活動によるキャッシュ・フローは、税金等調整前四半期純利益の増加等により、5億円プラスとなりました。

投資活動によるキャッシュ・フローは、新規出店およびリニューアル等に伴う有形固定資産の取得が増加し、58億円のマイナスです。財務活動によるキャッシュ・フローは、長期借入れを60億円実施した一方、長期借入金の約定返済や配当金の支払い等の増加により、8億円のプラスとなりました。

これらの結果、第2四半期末の現預金残高は296億円となっています。

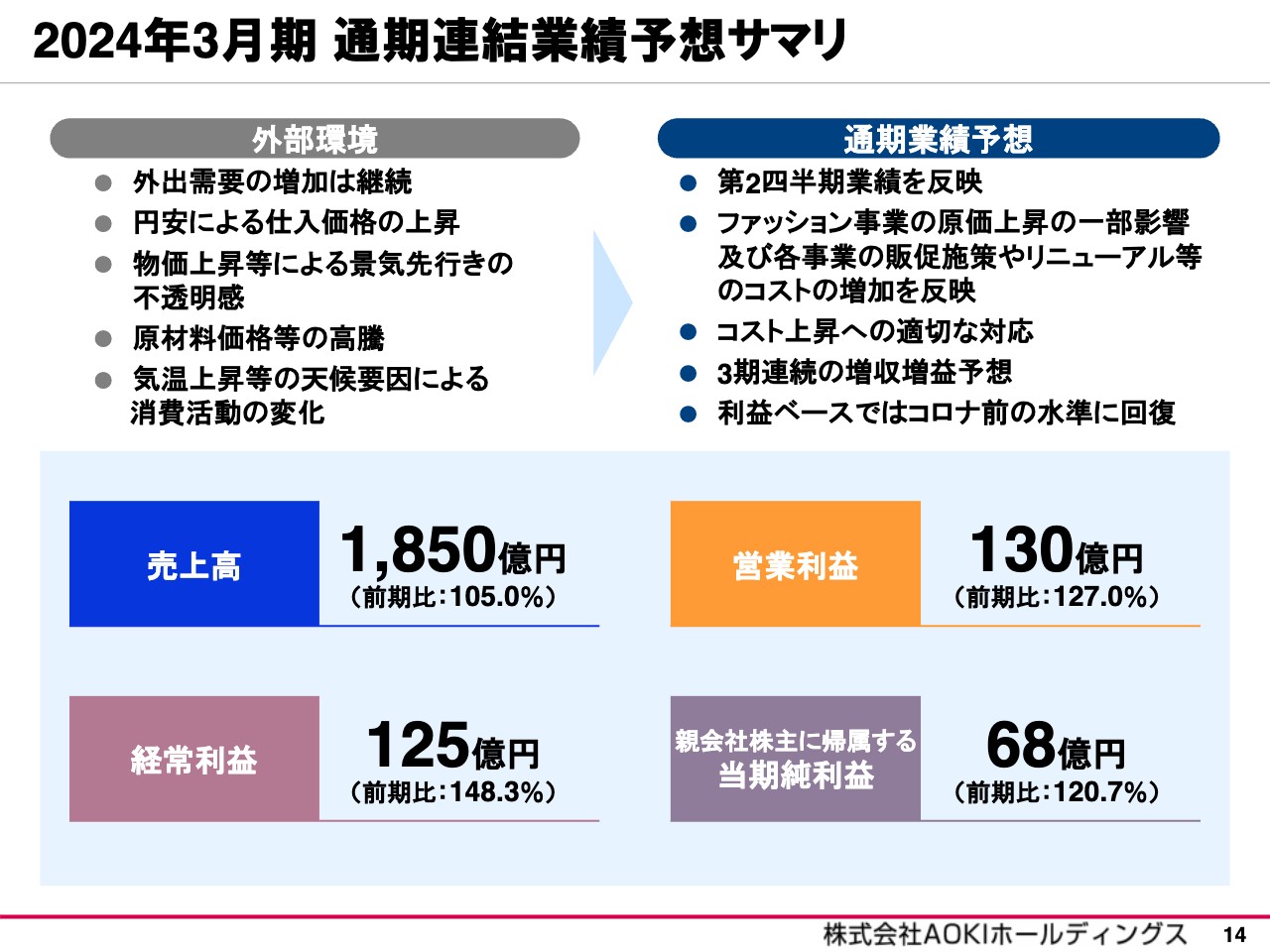

2024年3月期 通期連結業績予想サマリ

2024年3月期の通期業績予想の概要についてご説明します。外部環境としては不透明な状況が続くと思われますが、下半期について売上高はほぼ据え置き、上半期の業績に原価やコストの上昇、営業施策を加味し、通期連結業績予想を修正しました。

修正後の売上高は前期比5パーセント増の1,850億円、営業利益は前期比27パーセント増の130億円、経常利益は前期比48.3パーセント増の125億円、親会社株主に帰属する当期純利益は前期比20.7パーセント増の68億円と、3期連続の増収増益を計画しています。

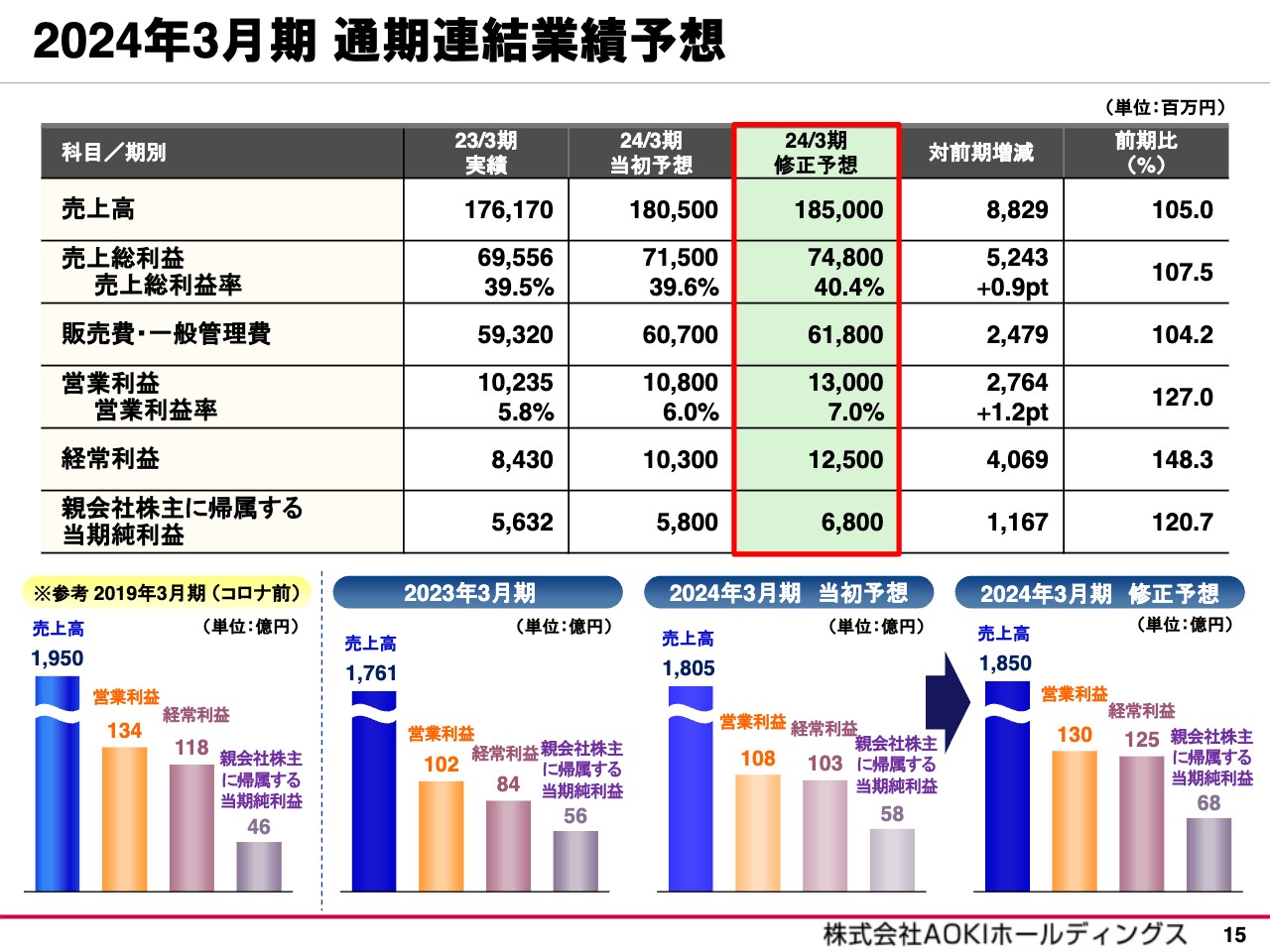

2024年3月期 通期連結業績予想

こちらのスライドは業績予想の詳細です。

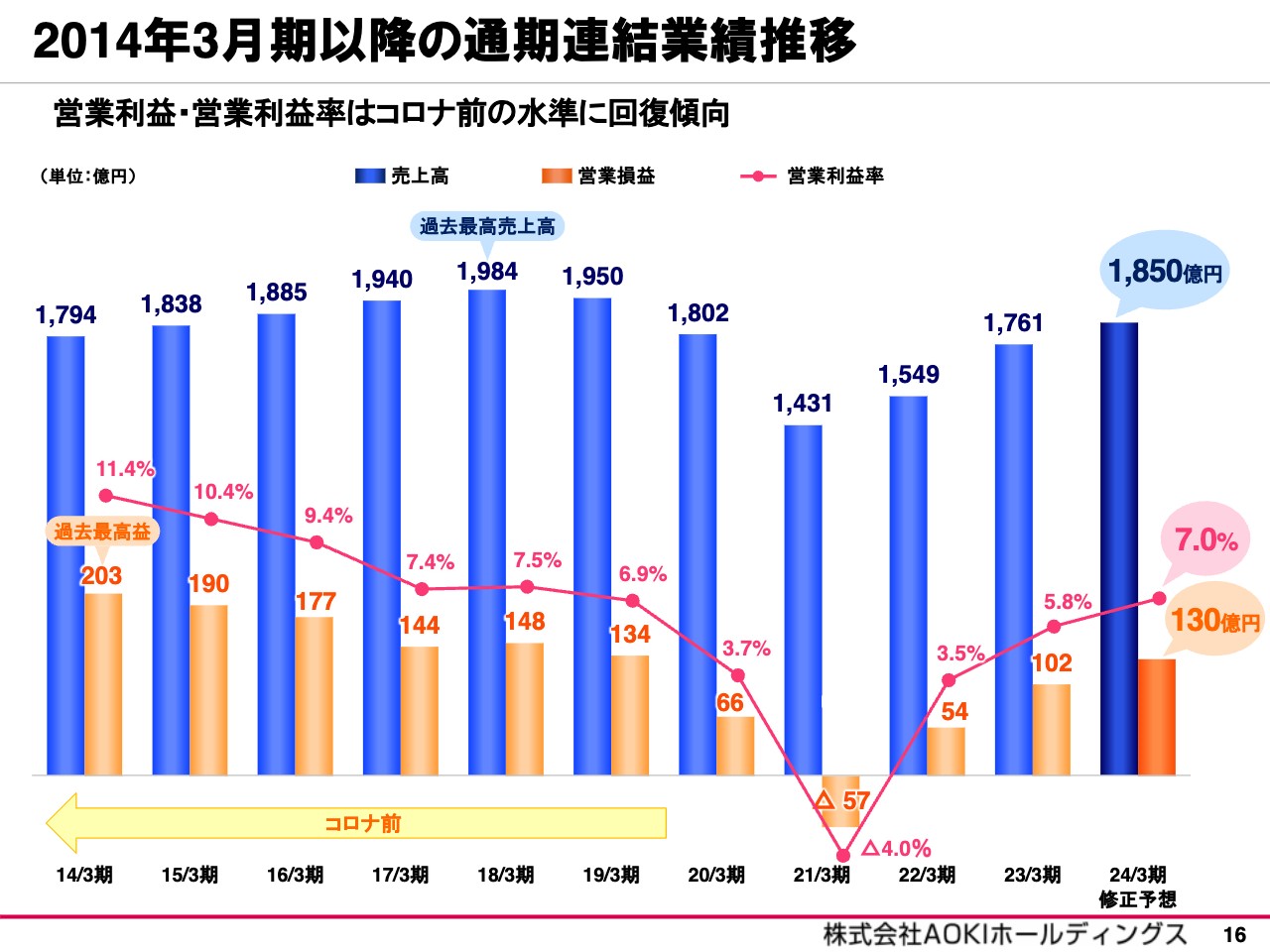

2014年3月期以降の通期連結業績推移

2014年3月期以降の通期連結業績の推移です。2020年3月期以降、新型コロナウイルス感染症の影響を大きく受けましたが、経済活動の正常化に伴い売上高が増加し、営業効率改善施策等を実行したことで、営業利益および営業利益率はほぼコロナ禍前の水準に回復する見込みです。

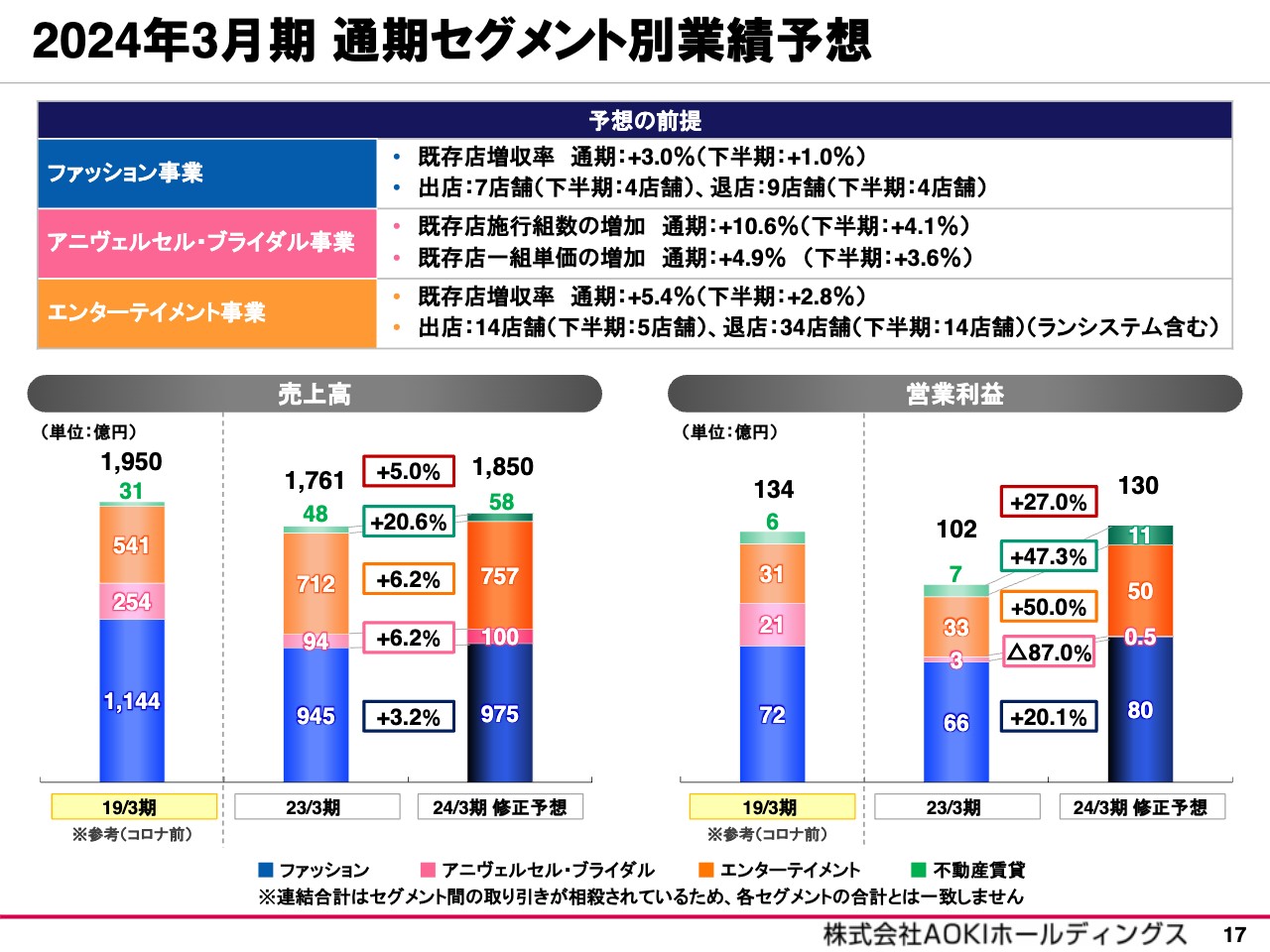

2024年3月期 通期セグメント別業績予想

セグメント別の業績予想については、後ほど詳しくご説明します。

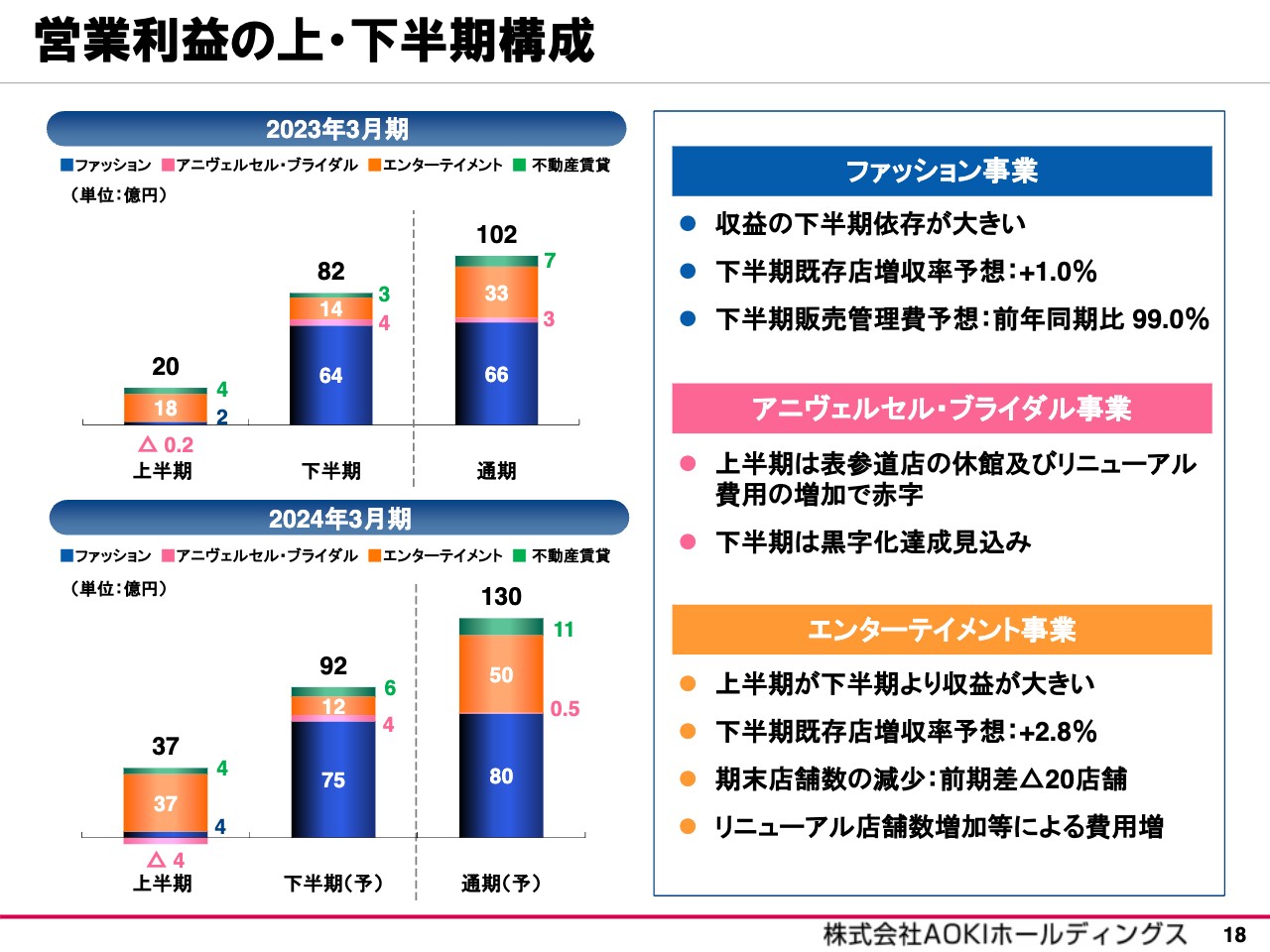

営業利益の上・下半期構成

営業利益の上半期と下半期の構成です。ファッション事業は事業の特性上、下半期の売上高および利益が大きく、下半期の既存店増収率を1パーセント増としています。また、適切な販管費の使用等により増益の見込みです。

アニヴェルセル・ブライダル事業は、既存店の増収と表参道店が稼働したこと等により、黒字化の見込みです。

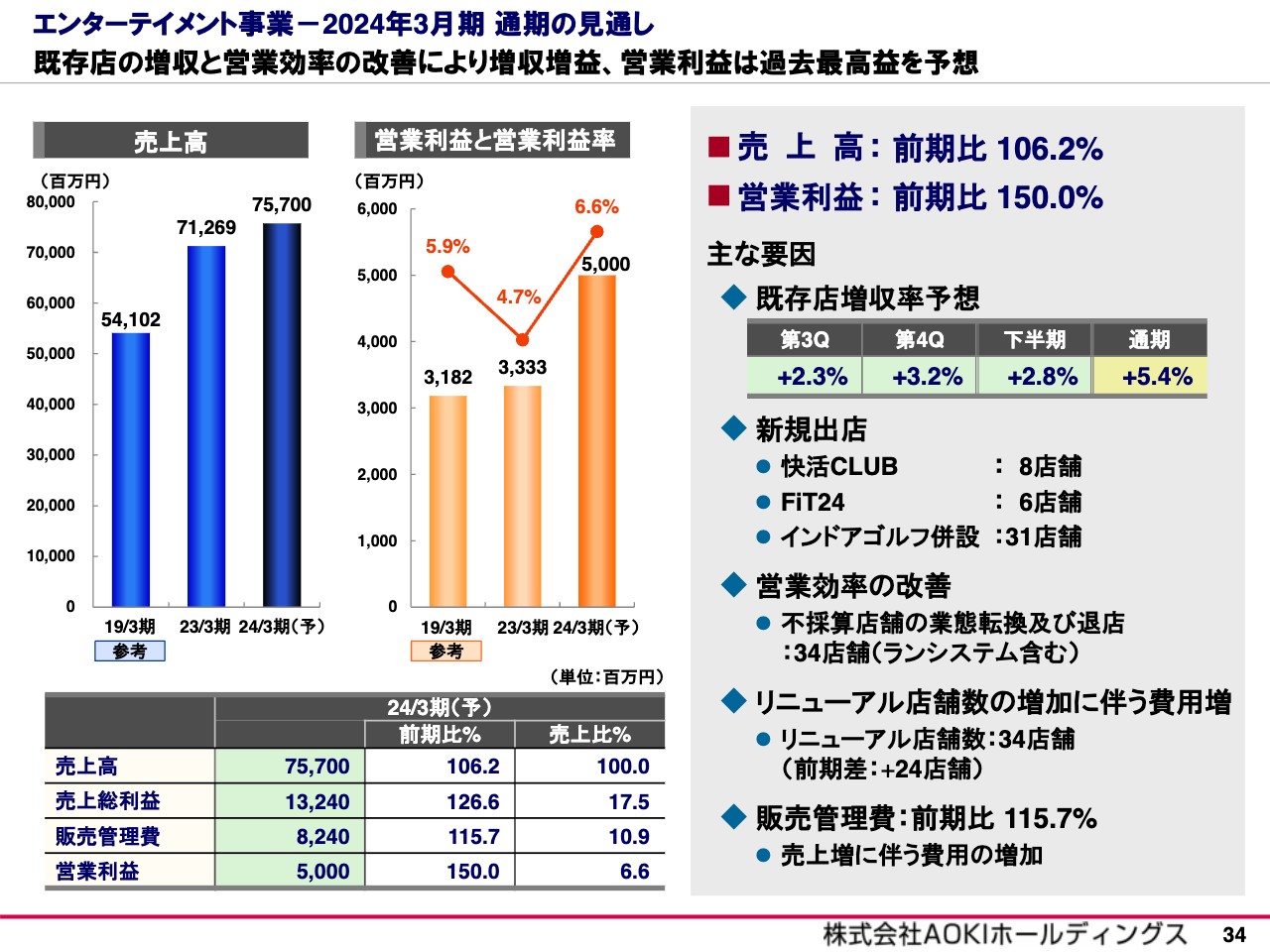

エンターテイメント事業は、下半期の既存店増収率を2.8パーセント増と予想しています。一方で、リニューアル店舗数の増加や、今後の利益確保のための修繕などの費用増により減益の見込みです。

連結全体ではファッション事業が寄与し、下半期も増益を計画しています。

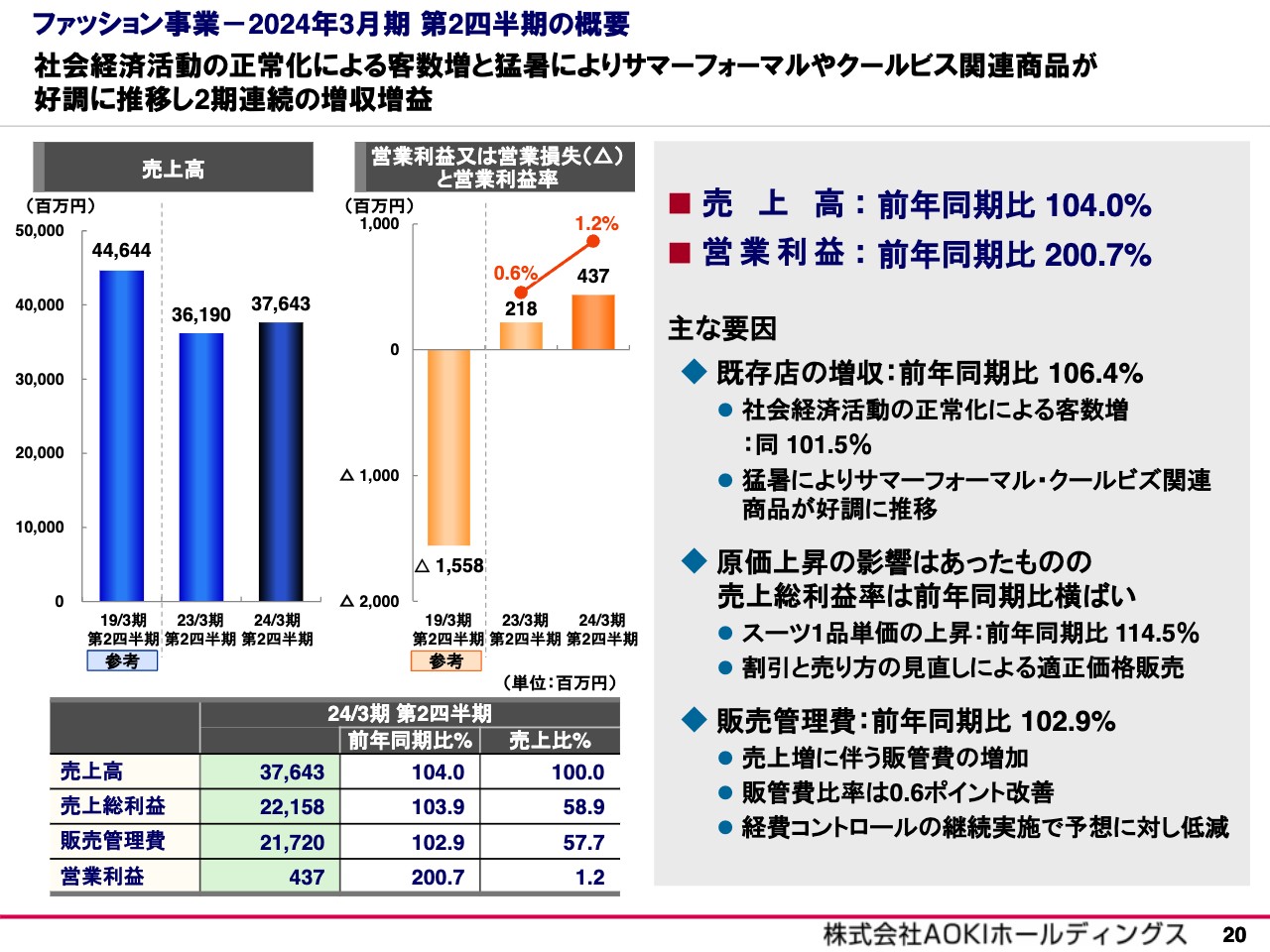

ファッション事業-2024年3月期 第2四半期の概要

2024年3月期第2四半期の実績と通期の見通しについて、事業別にご説明します。

ファッション事業については、社会経済活動の正常化等により客数が増加したことに加え、猛暑の影響によりサマーフォーマルやクールビズ関連の商品が好調に推移しました。これにより、第2四半期の売上高は前年同期比4パーセント増となりました。

売上総利益率は、原価上昇の影響はありましたが、割引やセールの見直しによる適正価格販売やスーツ1品単価の上昇により前年同期比で横ばいとなりました。

販管費は前年同期比2.9パーセント増となりましたが、販管費比率は改善しています。営業利益は前年同期比100.7パーセント増となりました。

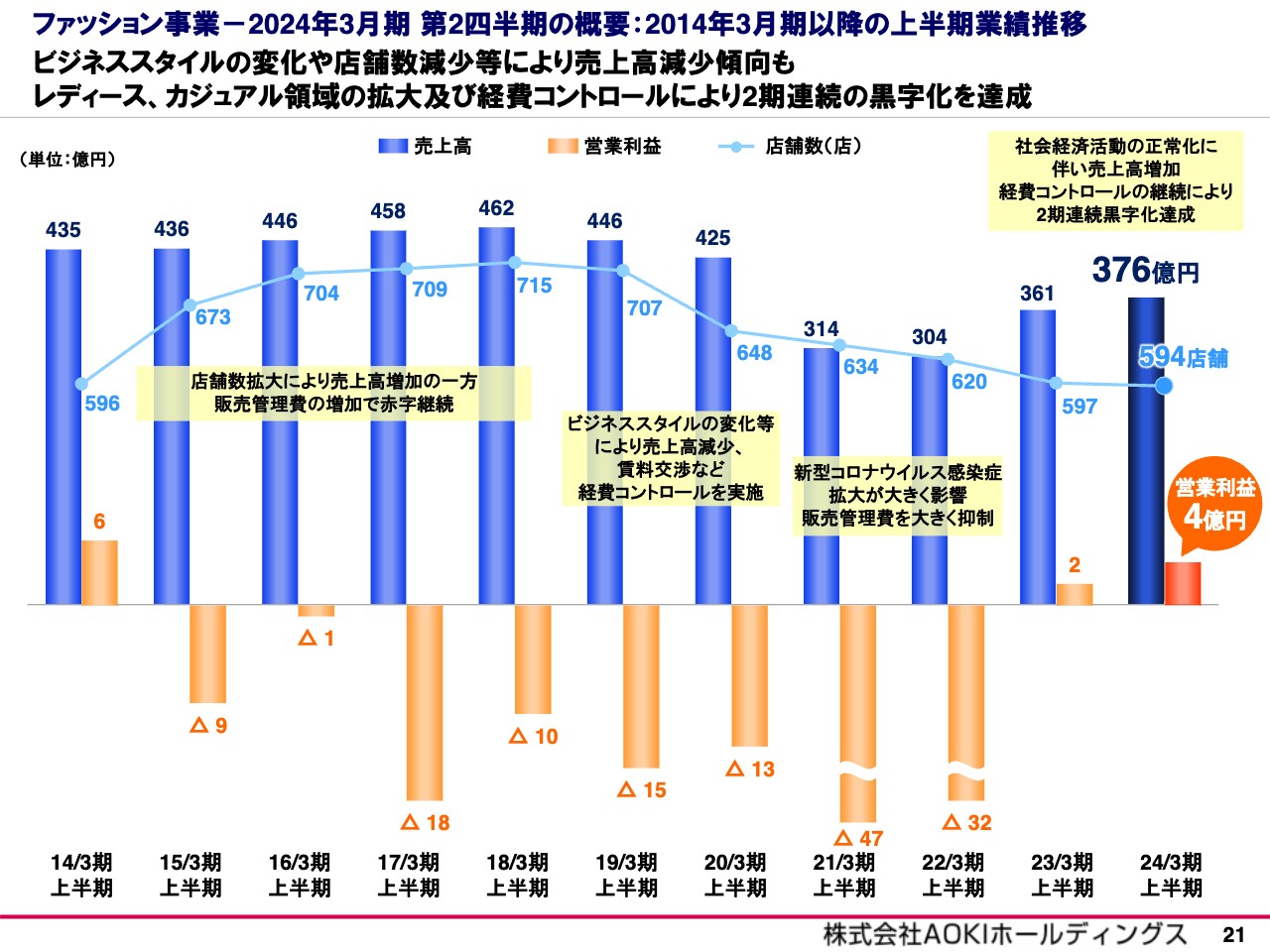

ファッション事業-2024年3月期 第2四半期の概要:2014年3月期以降の上半期業績推移

2014年3月期以降の上半期の売上高、営業利益および店舗数の推移です。2018年3月期の上半期までは、店舗数拡大のため売上高は増加傾向でしたが、出店コスト増などにより赤字が継続しました。

その後、コロナ禍において減収・赤字拡大となりました。直近ではその影響が減少するとともに、夏場におけるレディース・カジュアル領域の拡大による売上高の増加、経費コントロールを継続するなどの営業効率改善を図った結果、2期連続で黒字を達成しています。

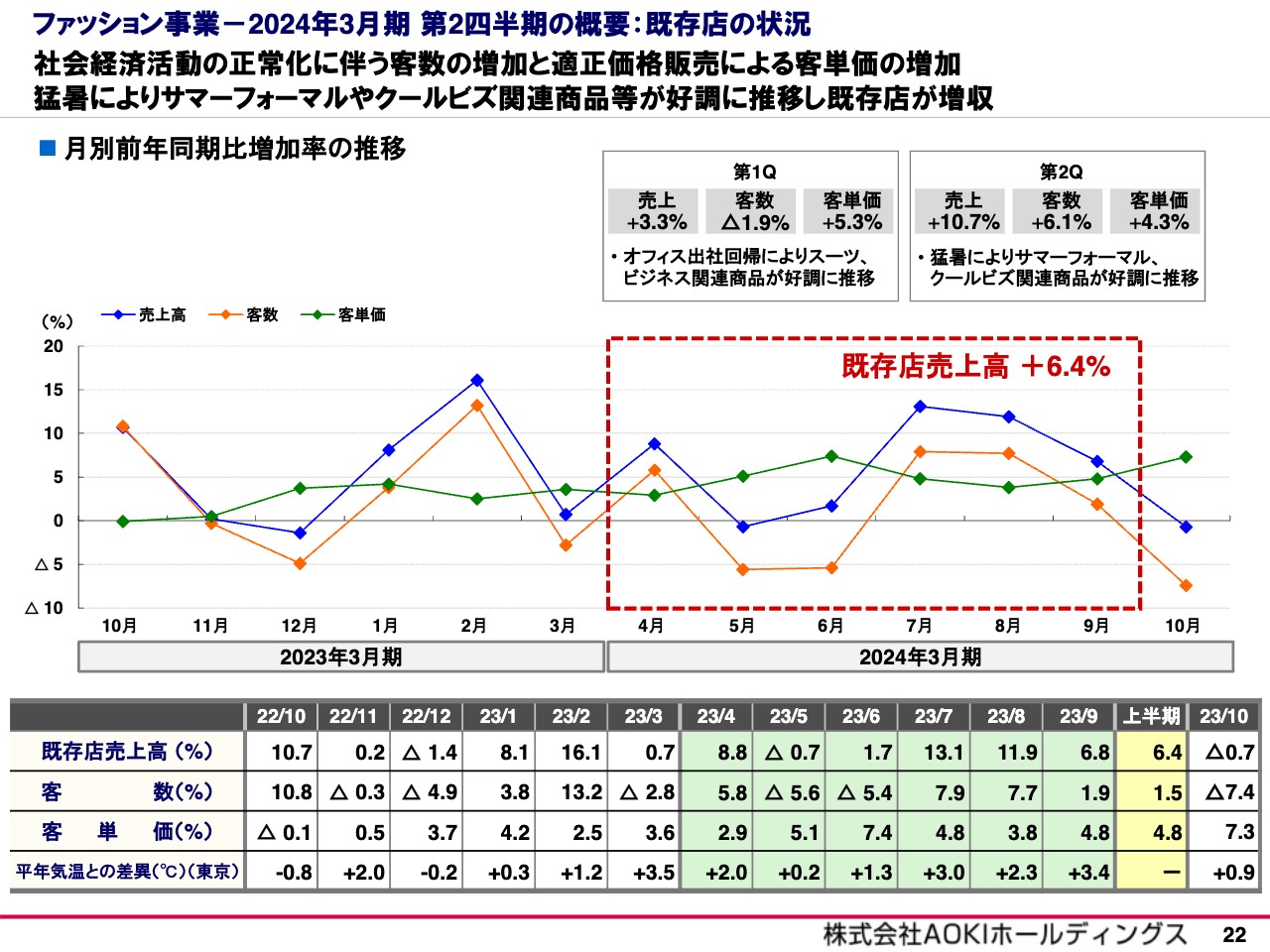

ファッション事業-2024年3月期 第2四半期の概要:既存店の状況

スライドは既存店の状況です。後ほどご確認ください。

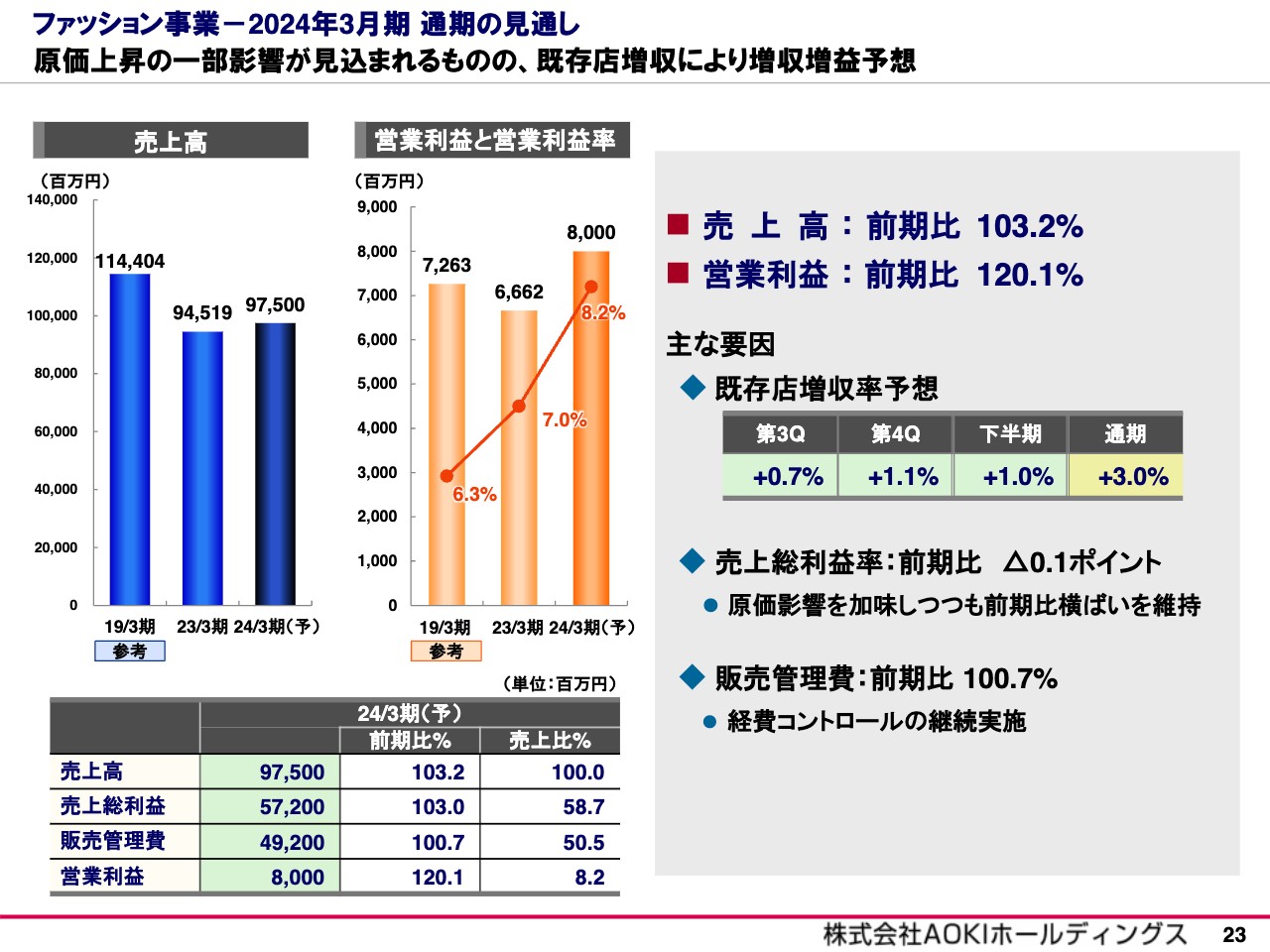

ファッション事業-2024年3月期 通期の見通し

ファッション事業の通期の見通しです。既存店売上高は足元の状況等を考慮し、下半期で前年同期比1パーセント、通期で前期比3パーセントの増収を見込んでいます。

売上総利益率に関しては原価上昇の影響はあるものの、適正価格販売などにより前期比でほぼ横ばいと見込んでいます。売上高は前期比3.2パーセント増の975億円、営業利益は前期比20.1パーセント増の80億円と、増収増益の予想です。

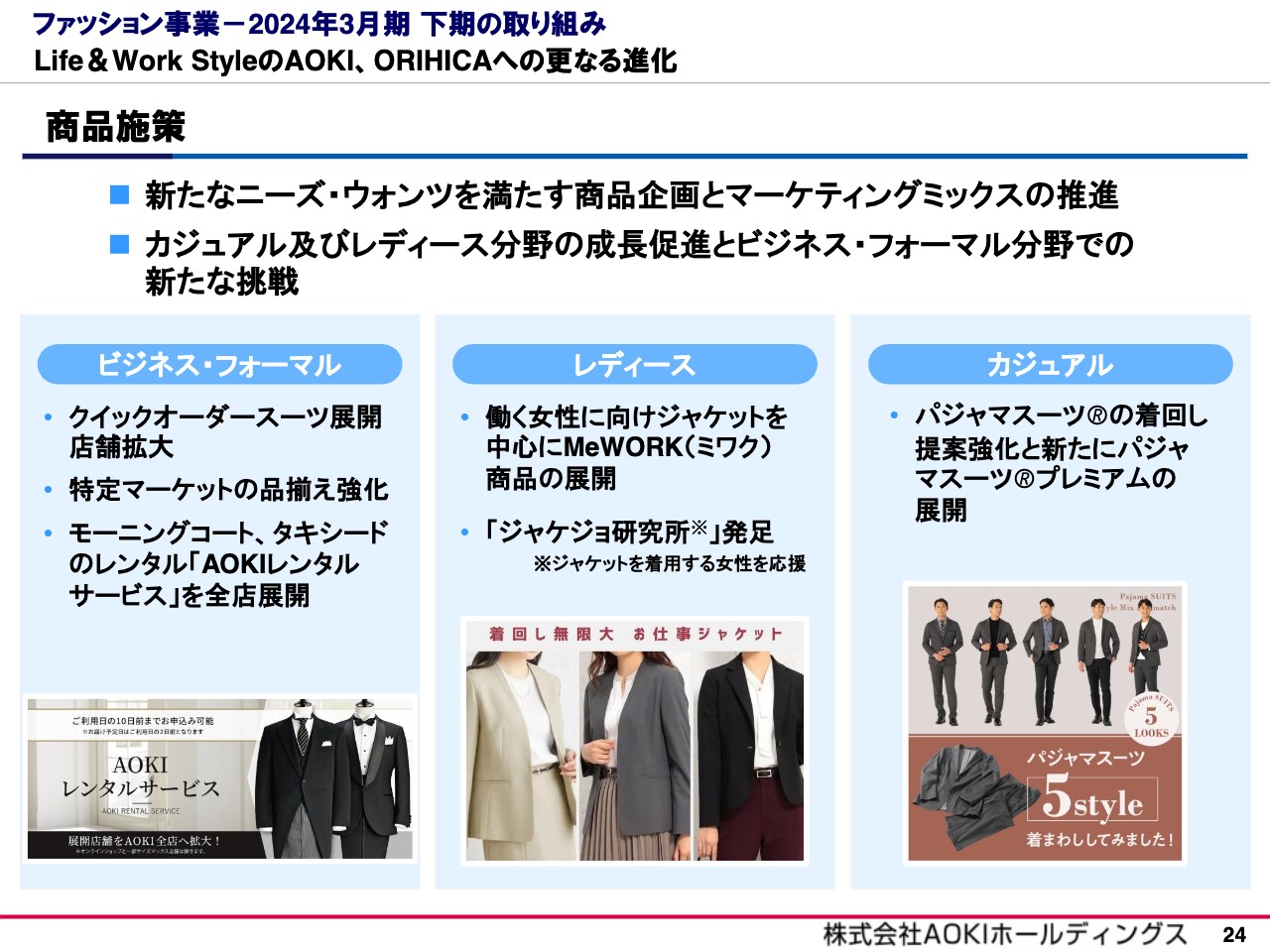

ファッション事業-2024年3月期 下期の取り組み

下半期の取り組みについてご説明します。商品施策の1つ目として、お客さまのニーズ・ウォンツを満たす商品企画・構成・価格・販促・売り場・接客までの全部門が連携したものづくりを行っていきます。

2つ目に、事業の柱であるビジネス・フォーマル分野をさらに強化するとともに、レディース分野やカジュアル分野の強化によるシェア拡大を図っていきます。

ビジネス・フォーマル分野では、クイックオーダースーツの展開店舗の拡大、成人式やフレッシャーズなどの特定マーケット向けの品揃え強化、モーニングコート、タキシードのレンタルサービスの全店展開などによりお客さまのニーズにお応えしていきます。

レディース分野では、働く女性に向けたジャケットスタイルをさらに強化し、認知度を一層高めていきます。また、カジュアル分野では、引き続きパジャマスーツシリーズを中心に強化していきます。

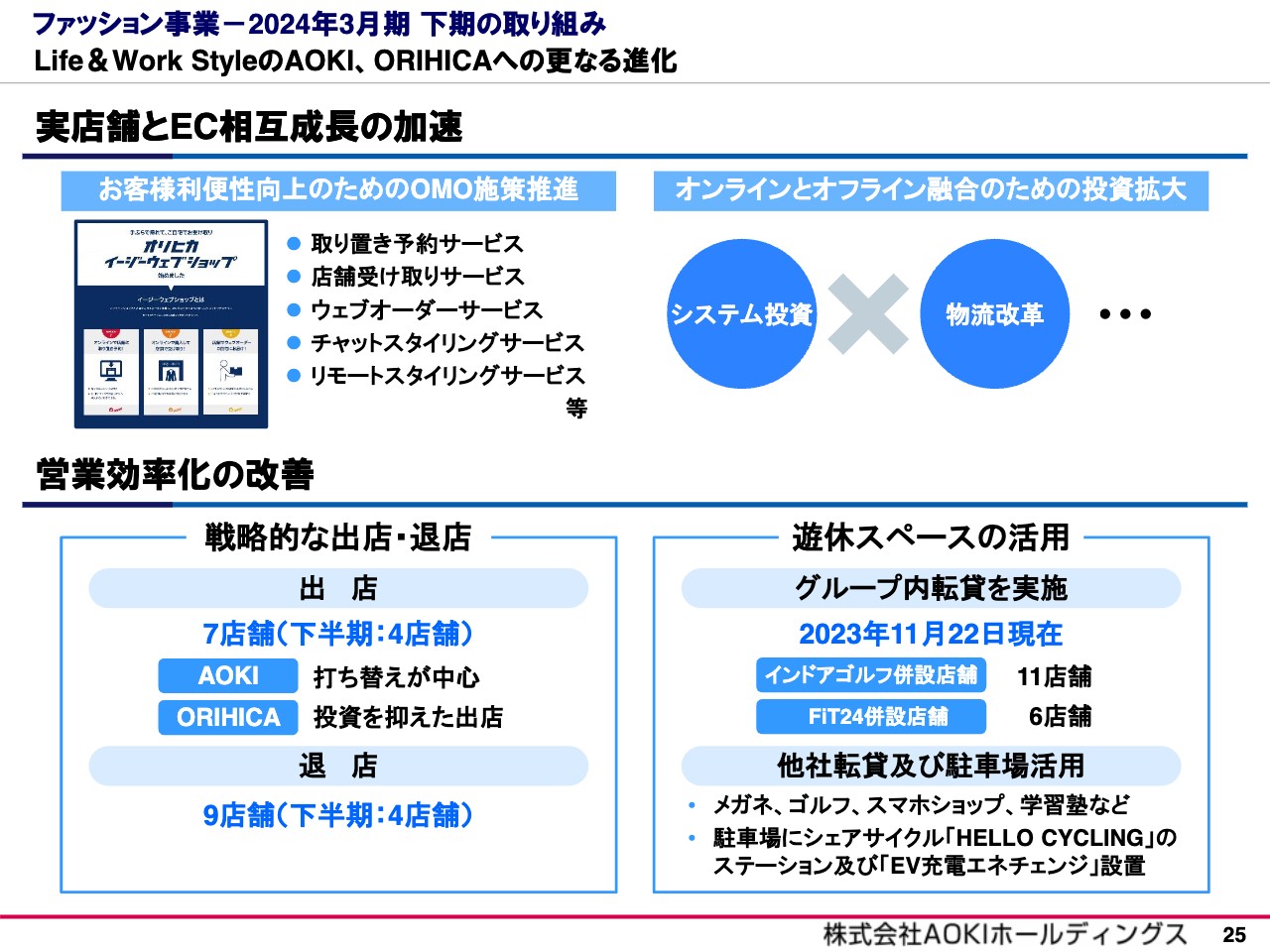

ファッション事業-2024年3月期 下期の取り組み

EC関連では、店舗とともに成長を加速できるように、「イージーウェブショップ」などのお客さまの利便性向上施策の推進や、オンラインとオフラインの融合のためのシステムや物流改革への投資を拡大していきます。

営業効率の改善施策としては、戦略的な出退店に加え、店舗遊休スペースの積極的な活用として「インドアゴルフ」や「FiT24」の誘致を推進するとともに、他社への転貸や「HELLO CYCLING」などの駐車場の有効活用も実施していきます。

足元では気温の低下に伴って秋冬物が動き始め、概ね堅調に推移しています。

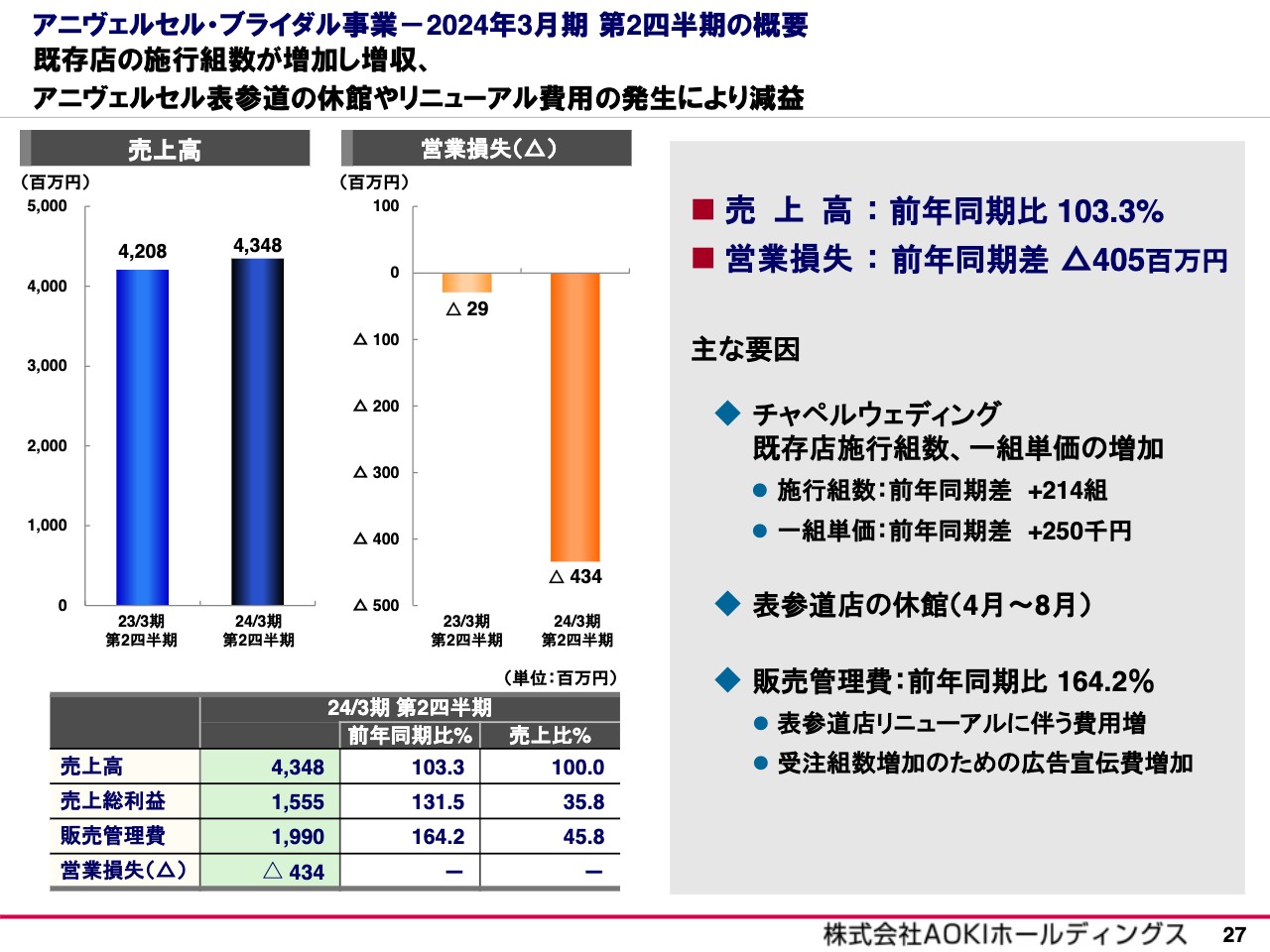

アニヴェルセル・ブライダル事業-2024年3月期 第2四半期の概要

アニヴェルセル・ブライダル事業の当第2四半期の業績です。チャペルウェディングの既存店施行組数の増加と1組単価の上昇により、売上高は前年同期比3.3パーセント増となりました。一方で、表参道店の今期4月から8月までの休館およびリニューアルに伴う費用の発生などにより、営業損失は前年同期比で4億500万円増加しました。

アニヴェルセル・ブライダル事業-2024年3月期 第2四半期の概要:既存店の状況

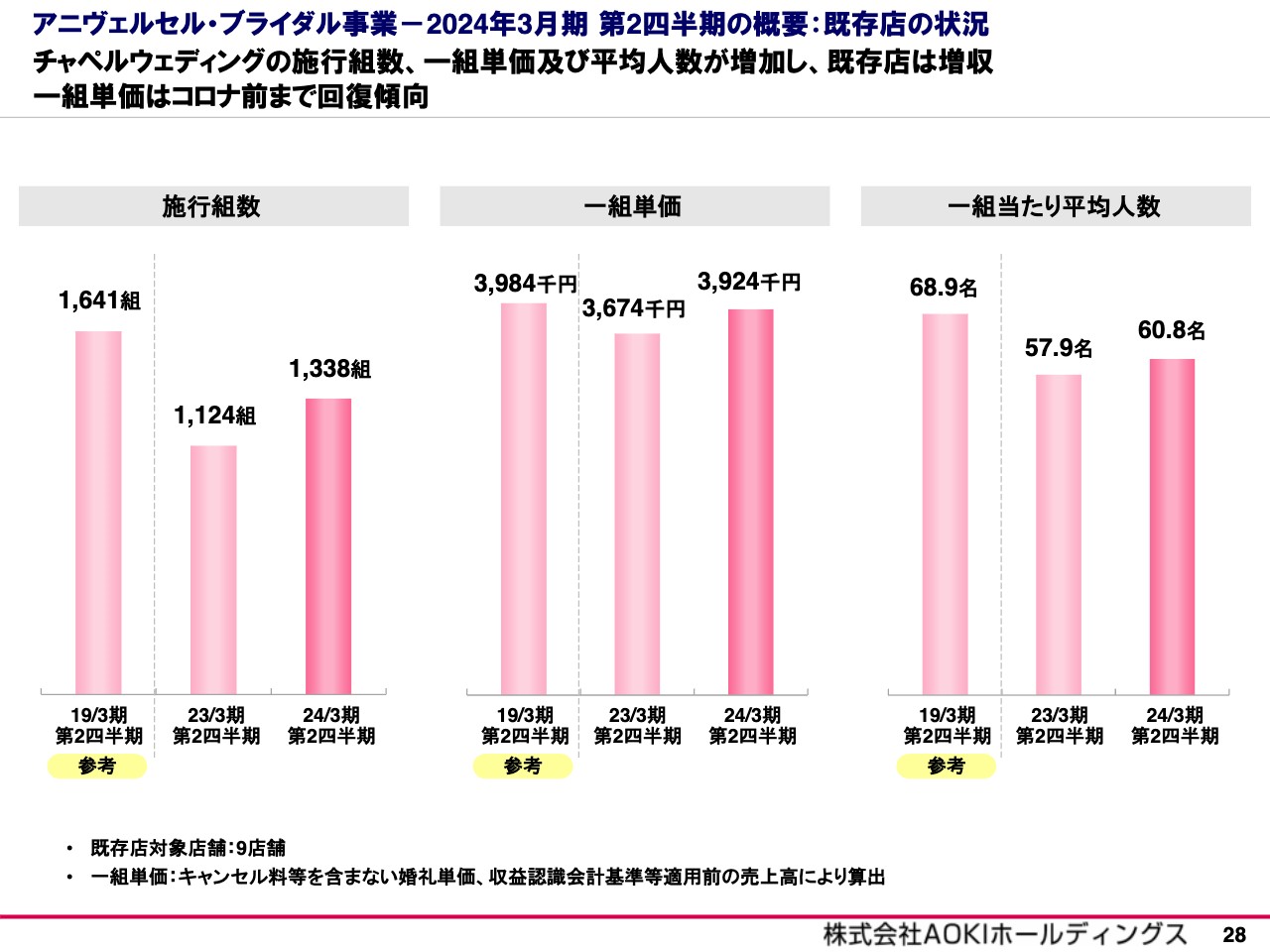

チャペルウェディングの既存店施行組数と1組単価および1組当たりの平均人数の推移です。いずれも前年同期に比べて増加し、1組単価はコロナ禍前の水準にまで回復しつつあります。

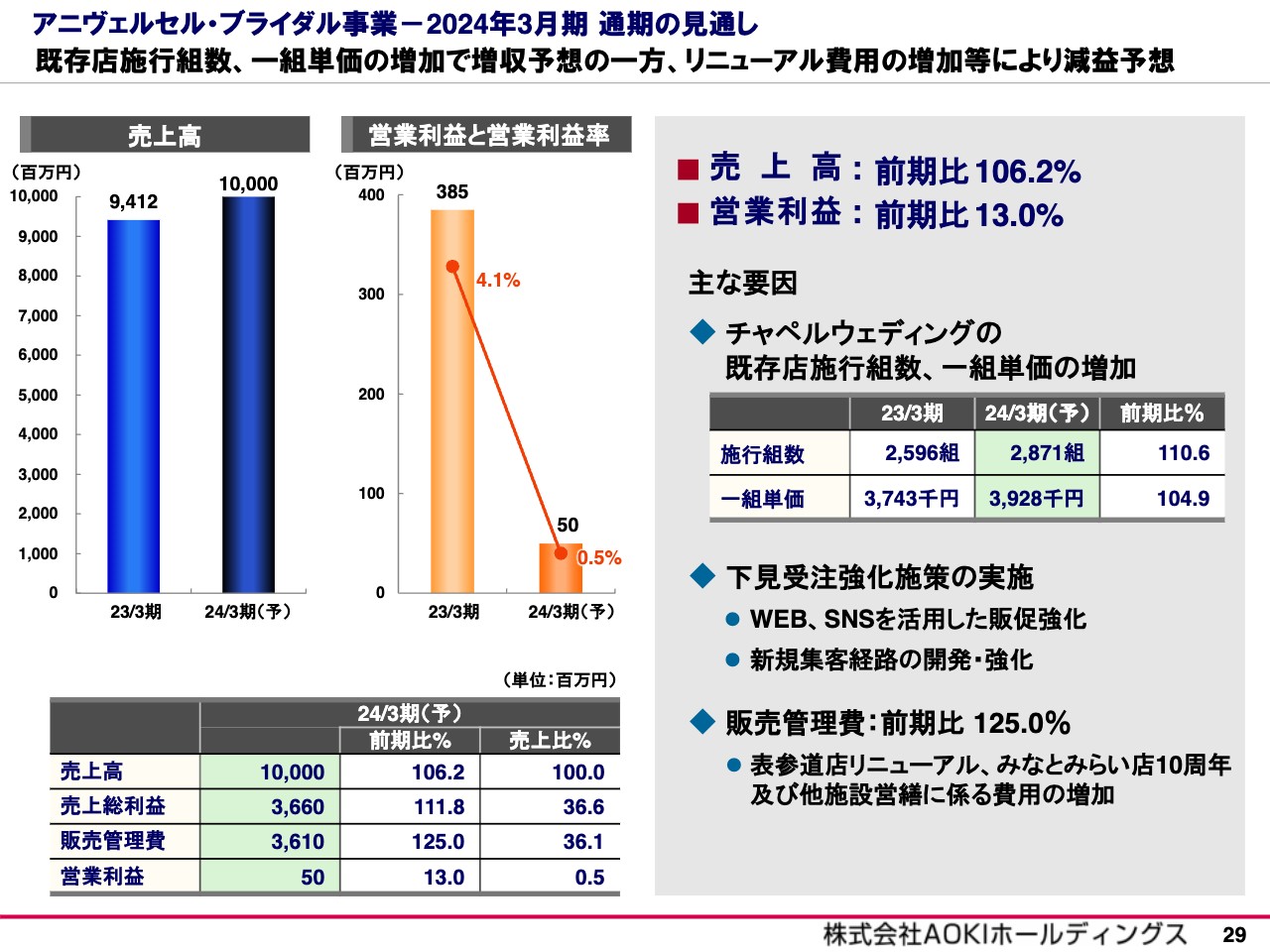

アニヴェルセル・ブライダル事業-2024年3月期 通期の見通し

通期の見通しです。施行組数増加および1組単価上昇を見込み、売上高は前期比6.2パーセントの増収を予想しています。一方で、表参道および他の施設のリニューアルや営繕に伴う費用の増加等により減益の予想です。

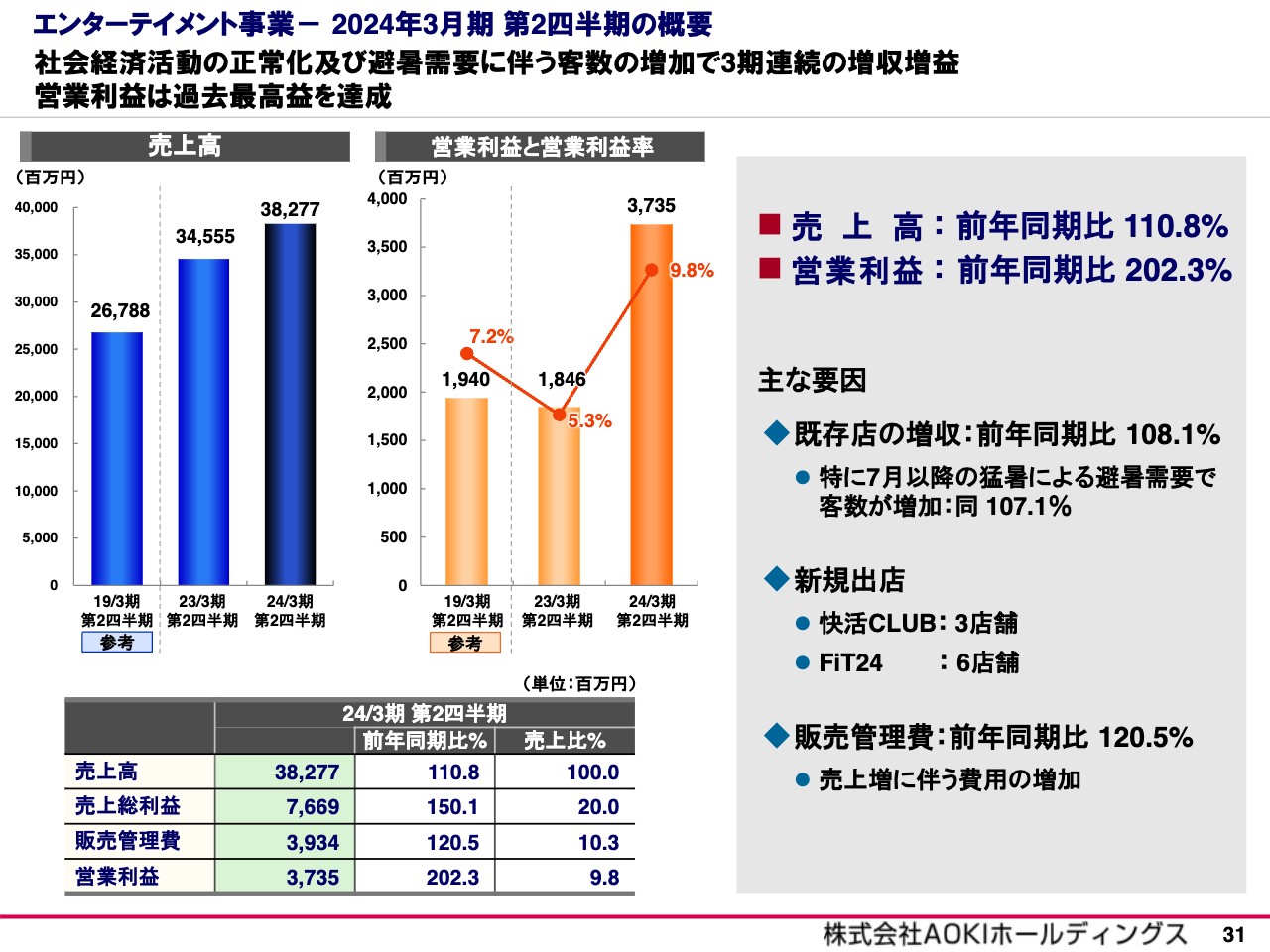

エンターテイメント事業-2024年3月期 第2四半期の概要

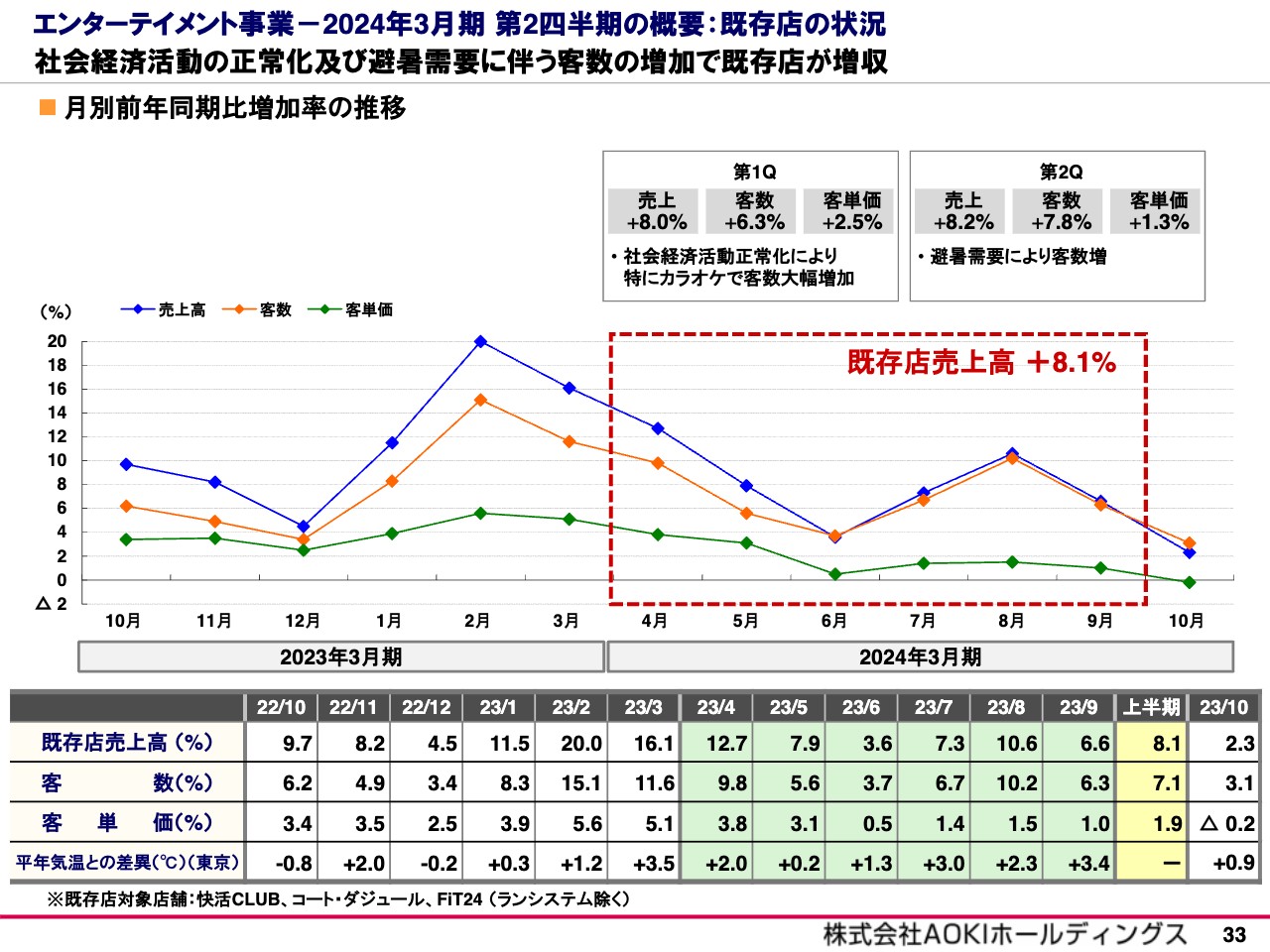

エンターテイメント事業の当第2四半期の業績です。社会経済活動の正常化と今年7月以降の猛暑による避暑需要に伴う客数増加により、既存店は前年同期比8.1パーセントの増収となりました。全体の売上高は前年同期比10.8パーセント増、営業利益は前年同期比102.3パーセント増の増収増益となりました。

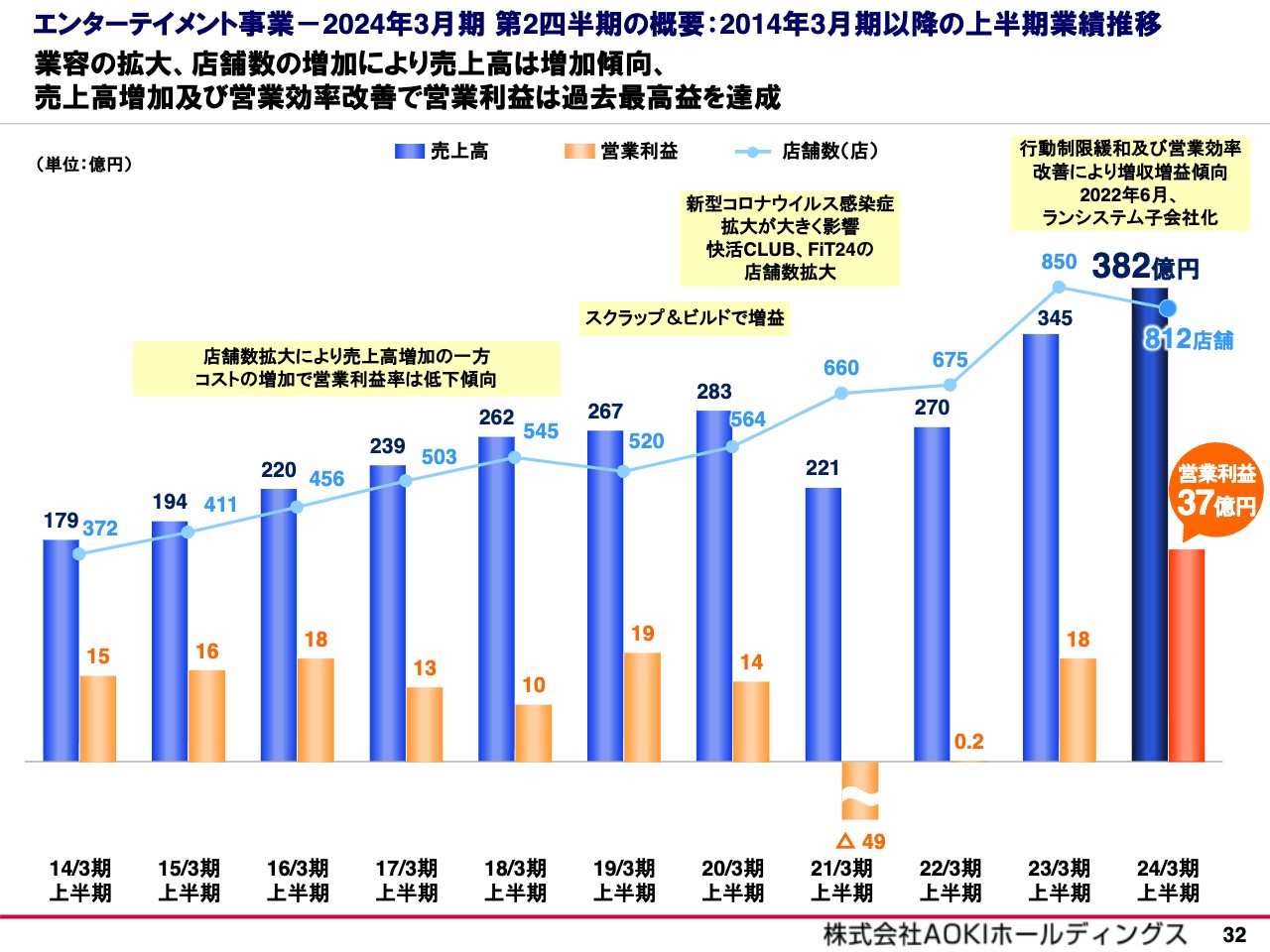

エンターテイメント事業-2024年3月期 第2四半期の概要:2014年3月期以降の上半期業績推移

エンターテイメント事業における2014年3月期以降の上半期の売上高と営業利益および店舗数の推移です。主に「快活CLUB」と「FiT24」の店舗数拡大によって売上高が増加した一方で、コストの増加により営業利益は横ばいが続きました。

コロナ禍で一時的に減収減益となりましたが、その後は再び増収基調となり、営業効率改善施策も奏功し、今期は過去最高益を達成しています。

エンターテイメント事業-2024年3月期 第2四半期の概要:既存店の状況

既存店の状況については、後ほどご確認ください。

エンターテイメント事業-2024年3月期 通期の見通し

通期の見通しです。既存店の売上高は下半期で前年同期比2.8パーセント増、通期で前期比5.4パーセント増の予想です。新規出店は14店舗を予定しています。

全体の売上高は前期比6.2パーセント増を予想しています。リニューアル店舗数の増加などによって費用も増加するものの、引き続き営業効率の改善に取り組み、営業利益は前期比50パーセント増の50億円と過去最高益を予想しています。

エンターテイメント事業-2024年3月期の取り組み

下半期の取り組みです。全業態で改装や営繕による店舗環境の維持と向上を図り、さまざまなコンテンツおよび新サービスの導入を継続していきます。

複合カフェ「快活CLUB」では、鍵付完全個室店舗の拡大やリニューアルおよび営繕に注力するとともに、ビジネスや学習用途でのサービス向上のほか、有名飲食店やメーカーとのタイアップメニューの提供などを実施していきます。

カラオケ「コート・ダジュール」でも同様に、有名飲食チェーン店とのタイアップメニューの提供やコラボキャンペーンの実施など、年末年始の繁忙期に備えます。

また、「FiT24」および「AOKI」への併設を中心に、下半期は19施設にインドアゴルフを導入するとともに、「FiT24」では会員さま以外の方にもお試しでご利用いただける1Dayチケットを導入します。足元の状況としては、引き続き客数と客単価ともに増加傾向で堅調に推移しています。

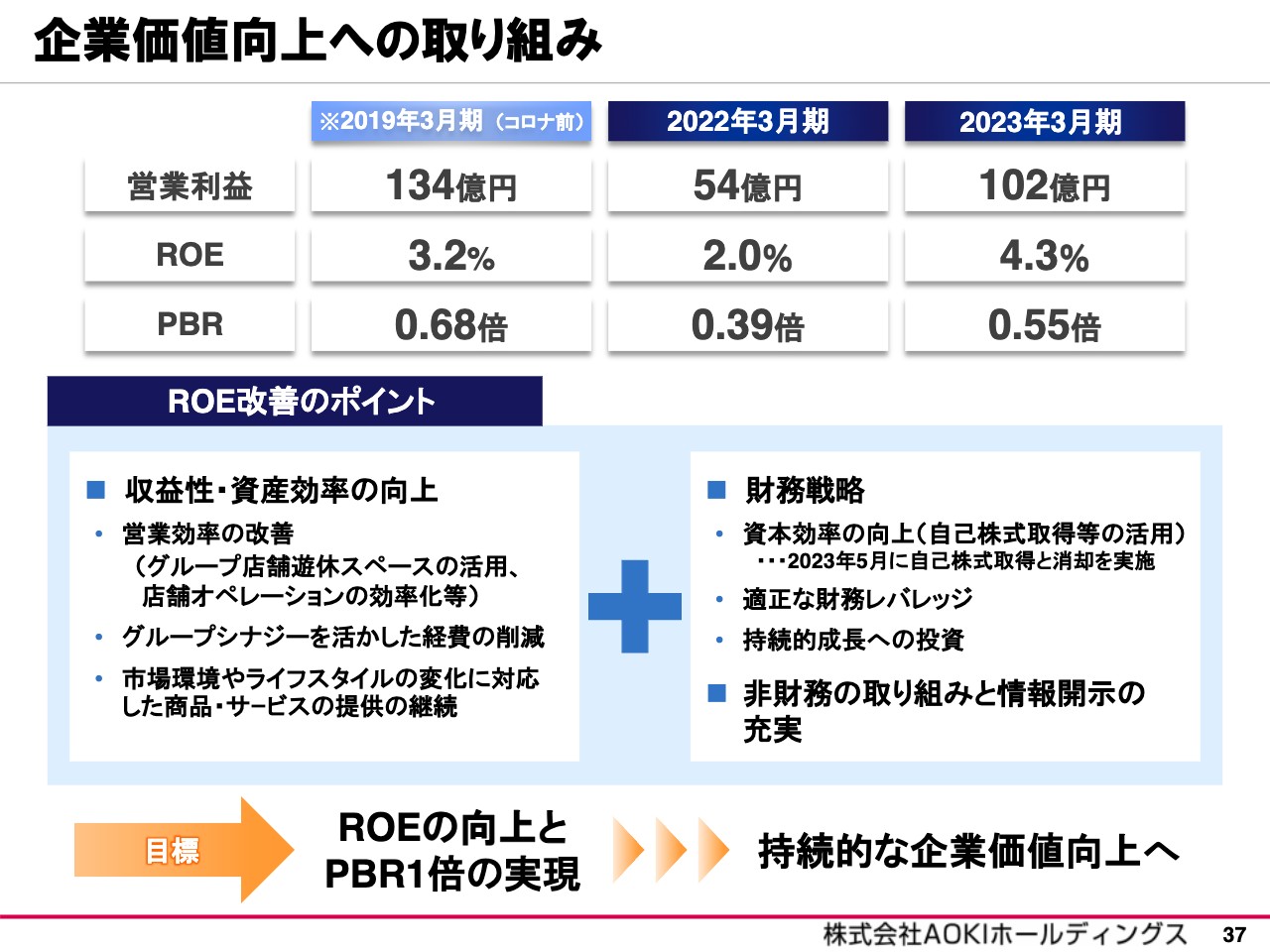

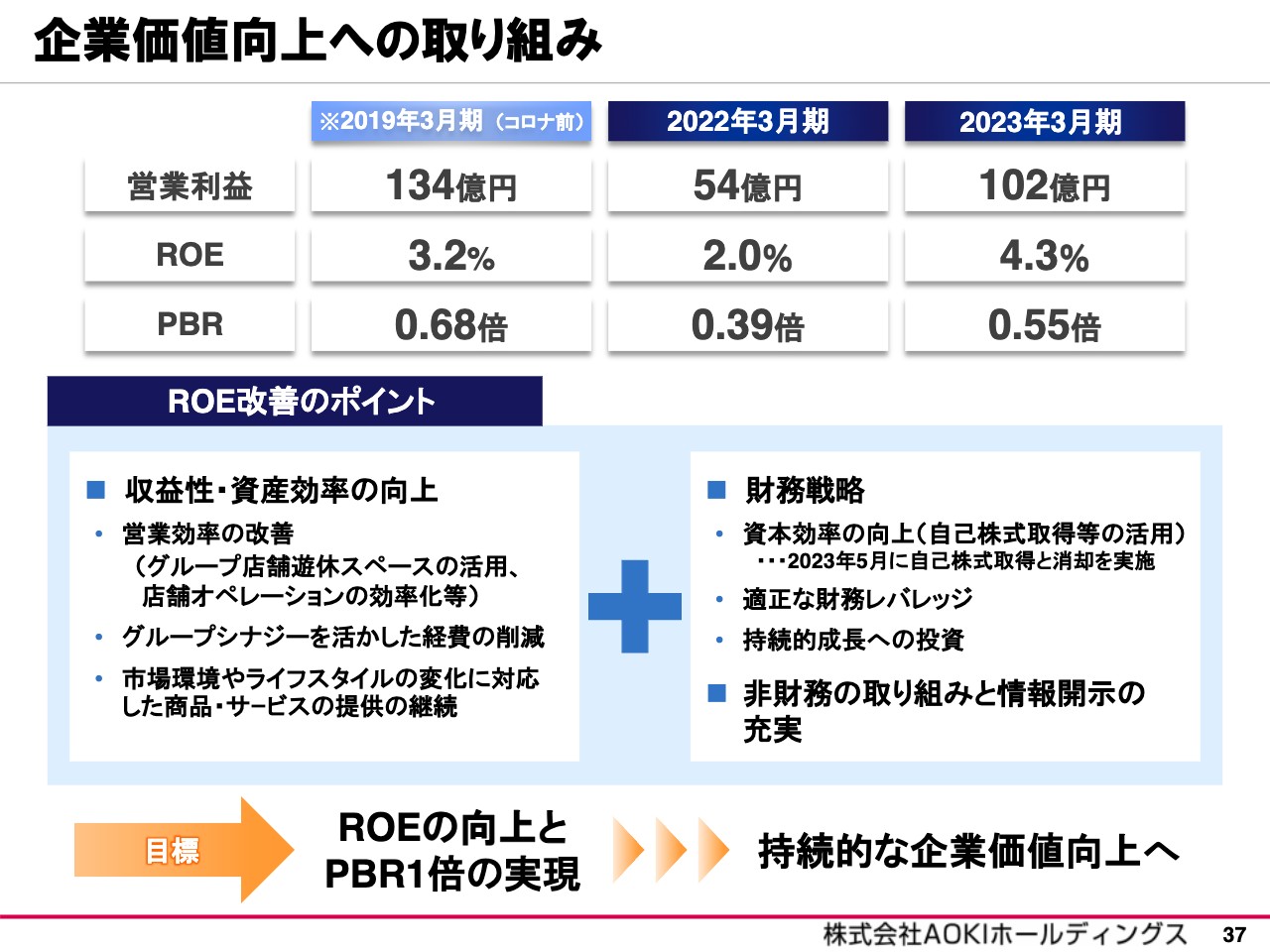

企業価値向上への取り組み

企業価値向上のための取り組みについてご説明します。当社は企業価値向上への取り組みとして、ROEの改善が重要課題であると捉えています。

そのために、1点目に収益性・資産効率の向上、2点目に財務戦略、3点目に非財務の取り組みと情報開示の充実に継続して取り組んでいく考えです。それらの結果としてROEの向上とPBR1倍を実現し、持続的な企業価値向上へつなげていきます。

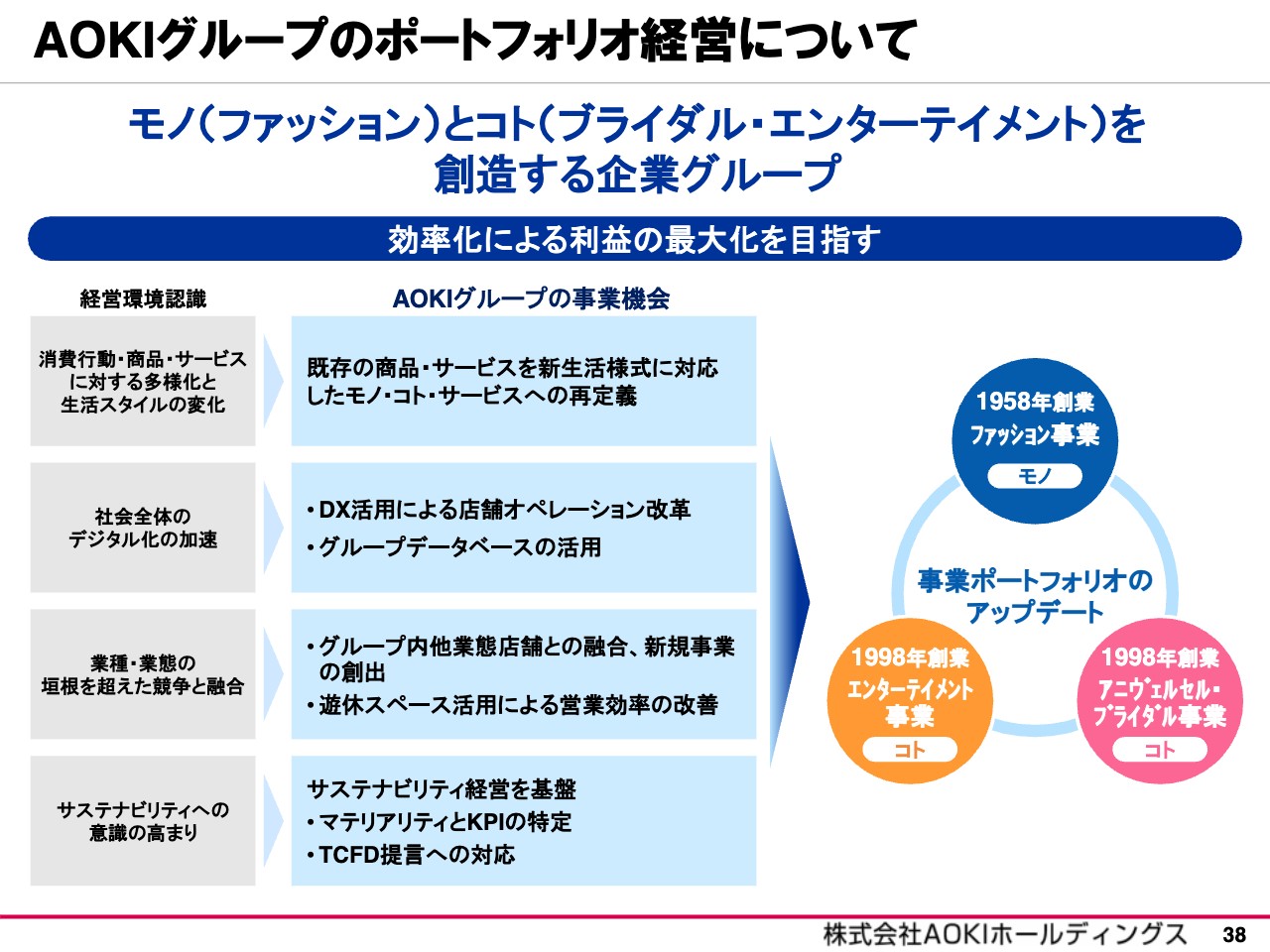

AOKIグループのポートフォリオ経営について

AOKIグループのポートフォリオ経営についてです。「モノ(ファッション)とコト(ブライダル・エンターテイメント)を創造する企業グループ」として、グループ全体で環境の変化に対応し、新たな価値の創造と効率化により利益の最大化を目指していきます。

具体的には、スライドに記載している4つの経営環境を認識し、課題として捉えています。この4つの課題を新たなグループの事業機会として捉え、事業ポートフォリオ経営を深化させ、AOKIグループらしく挑戦することで企業価値を高めていきます。

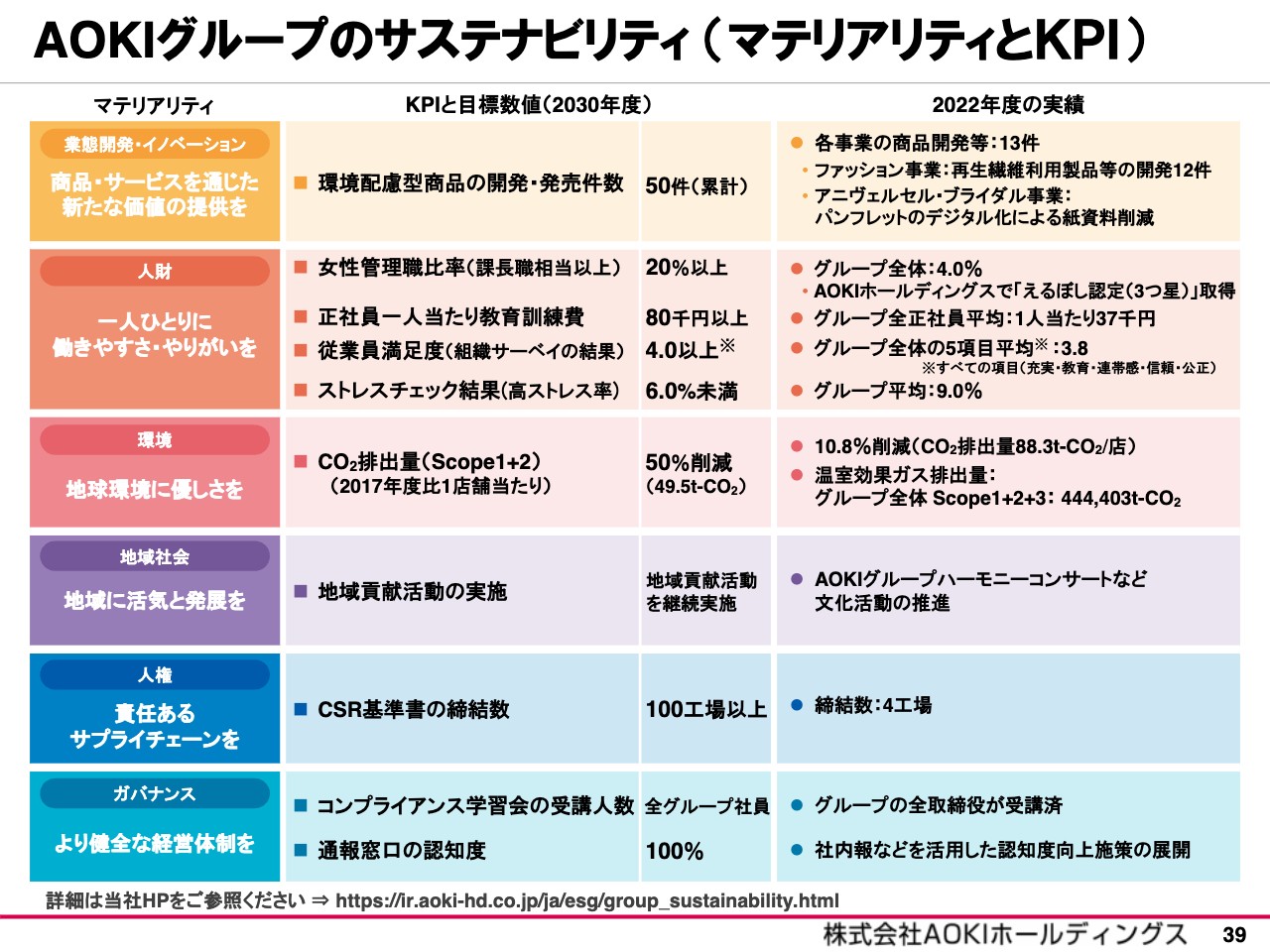

AOKIグループのサステナビリティ(マテリアリティとKPI)

サステナブル経営の推進についてです。当社グループのありたい姿などを踏まえ、6つのマテリアリティとKPI、2030年度の目標数値を策定しています。

スライドに2022年度の実績を記載していますが、今後も目標数値の達成に向けて、事業活動を通じた取り組みをさらに推進していきます。具体的な内容は当社ホームページをご参照ください。

マテリアリティの実践事例①:業態開発・イノベーション

マテリアリティの実践事例です。

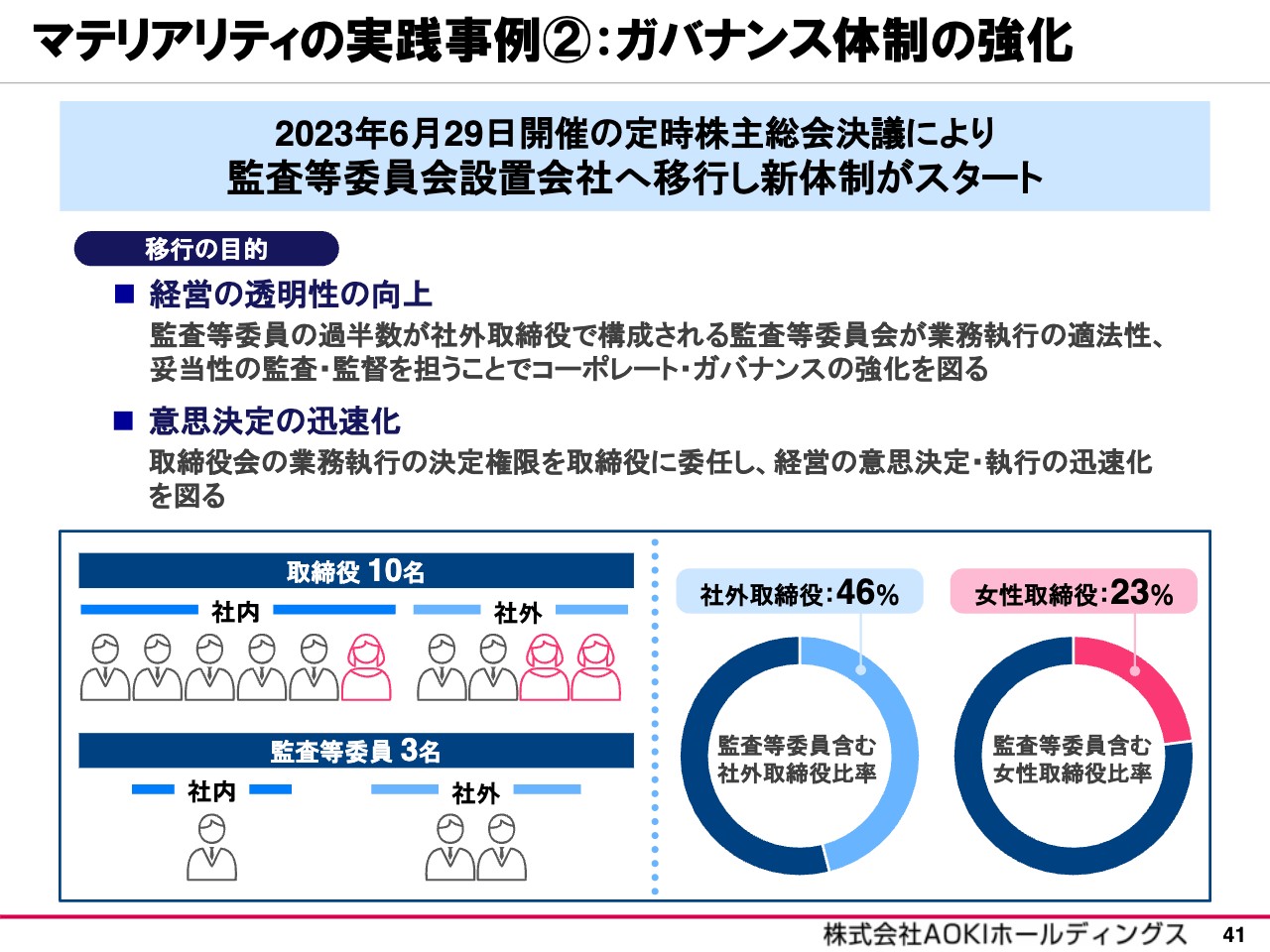

マテリアリティの実践事例②:ガバナンス体制の強化

こちらもあわせてご確認ください。

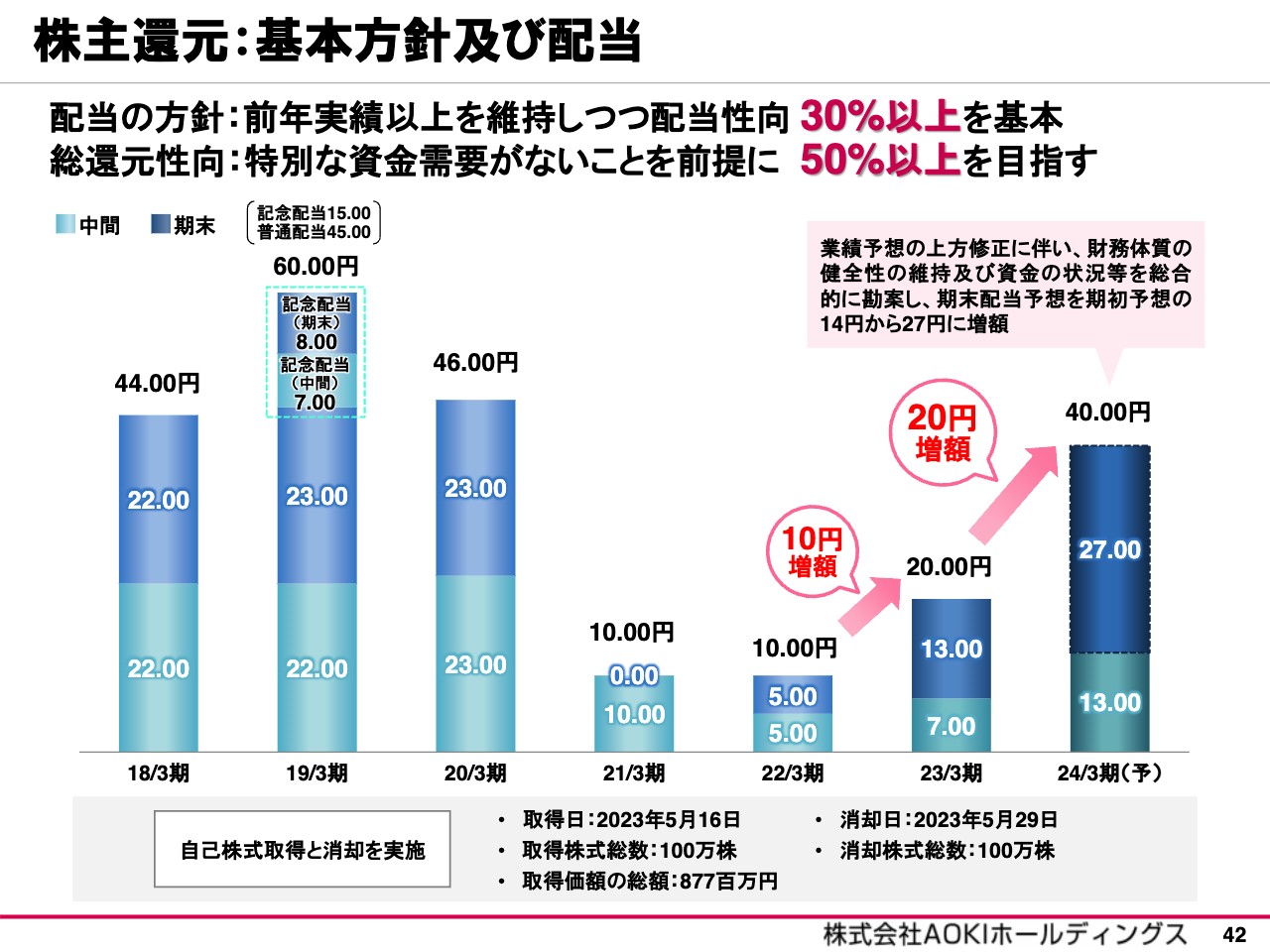

株主還元:基本方針及び配当

株主還元についてです。配当性向および総還元性向の基本方針は継続していきます。

今回の通期連結業績予想の上方修正に伴い、財務体質の健全性の維持および資金の状況などを総合的に勘案し、期末配当予想を期初の14円から13円増額し27円としました。年間配当金は中間配当金13円を含め、前期より20円増額した40円を予定しています。

統合レポート2023を発行

スライドは上半期のトピックスです。

25周年を迎えた「アニヴェルセル 表参道」がリニューアルオープン

こちらもあわせてご確認ください。

今後も各事業で新たな価値の創造を継続するとともに、事業間のシナジーを高め、グループとしての企業価値向上を目指し、新しいAOKIグループの創生に向けて取り組んでいきます。引き続き、AOKIグループをどうぞよろしくお願いします。

質疑応答:エンターテイメント事業とファッション事業の店舗数について

司会者:「直近の店舗数において、すでにエンターテイメント事業の店舗数がファッション事業を大きく上回っています。この5年ほどで、エンターテイメント事業の店舗数拡大とファッション事業の店舗数縮小が同時進行していましたが、このトレンドはまだ続くのでしょうか? ファッション事業店舗数の底と見なせる店舗数はありますか?」というご質問です。

田村:ファッション事業については効率化等を進めており、ほぼ見直しを終えています。今後は打ち替えなどを含めた出店はありますが、大きな数の出店は当面ありません。そのため、大きく店舗数を増やすことはないと思っています。そのような意味では底といえるかもしれません。

また、エンターテイメント事業では、既存店を見直しつつ今後も一定程度の店舗数の展開を考えています。

質疑応答:将来戦略の構想について

司会者:「現在の御社の時価総額は960億円です。このように株式市場が御社を高く評価する背景は、主力事業であるスーツ販売の動向よりも、資産収益力の高い多角化事業の展開と成功にあるのではないかと感じています。

ここであらためて将来戦略の構想についてお聞きします。現状の市場動向と御社の経営資源を考えあわせて、10年後の事業配分はどのようになるのでしょうか? また、ファッション、アニヴェルセル・ブライダル、エンターテイメント事業のポートフォリオはどのような比率になる見通しでしょうか? 目指す事業比率はありますか?」というご質問です。

田村:現状で大きく3つある事業ポートフォリオの10年後に関しては、新しい事業の追加展開が必要になるだろうと認識しています。3つの事業の比率は具体的に決めていませんが、現状から見れば、数年後にはファッション事業とエンターテイメント事業の利益面のボリュームがほぼ均衡するだろうと考えています。

質疑応答:アニヴェルセル・ブライダル事業について

司会者:「上半期での最高益の更新おめでとうございます。アニヴェルセル・ブライダル事業について、表参道のリニューアル後の状況と来期の業績の見通しを教えてください」というご質問です。

田村:具体的な数字は差し控えますが、表参道以外の既存店に加えて、リニューアルした表参道が利益に加わります。多くかかった改修費等の経費がなくなり、4月から8月まで店舗の運営ができなかった表参道分の利益・収益が乗ってくるかたちです。

来期については、黒字化して今期以上の収益が上げられると考えています。

質疑応答:ファッション事業の下半期の計画について

司会者:「ファッション事業について、上半期に対して下半期の既存店販売の前年比をやや慎重に見ている背景を教えてください」というご質問です。

田村:上半期は先期と同様、コロナ禍後のペントアップ的需要が比較的ありました。下半期については、フレッシャーズを中心とした比較的底堅い売上だと考えています。従来以上に前年を大きく超える売上を出すことがそう簡単ではないことを勘案して、下半期の計画を作っています。

質疑応答:エンターテイメント事業の出店について

司会者:「エンターテイメント事業について、来期以降の出店成長のドライバーとして特に期待している業態はどこか教えてください」というご質問です。

田村:エンターテイメント事業の業態としては、複合カフェ「快活CLUB」やカラオケ等がありますが、コロナ禍後、直近で急速に回復しているのはカラオケです。ただし、ボリュームの点では複合カフェ「快活CLUB」が一番大きなウエートを占めています。

複合カフェ「快活CLUB」については既存店の収益を見直しており、それを経た上で出店を再開する計画です。「快活CLUB」の完全個室を含めた店舗展開を一番のポイントとして考えています。

質疑応答:下半期の業績予想について

司会者:「通期業績予想を上方修正しているが、下半期は営業利益が当初より下方修正されている理由を教えてください」というご質問です。

田村:お話ししたとおり、ファッション事業を中心に原価の上昇が見られます。また、各事業において、下半期に販促施策や店舗のリニューアル等を織り込んでいるため、当初より計画数値が下がっています。

質疑応答:来期以降の出退店の計画について

司会者:「ファッション事業とエンターテイメント事業は今期に退店が多いが、来期以降の出退店の計画についてお聞かせください」というご質問です。

田村:ファッション事業については、「AOKI」では打ち替えを中心に10店舗弱、「ORIHICA」では投資を抑えながら15店舗前後の出店になるのではないかと考えています。退店は店舗の採算状況を見ながらになりますが、何店舗かの退店は想定しています。

エンターテイメント事業については、「快活CLUB」「FiT24」を中心に、20店舗から30店舗ぐらいの見込みです。

質疑応答:PBR1倍達成への施策について

司会者:「PBR1倍達成に向けての具体的な施策についてお聞かせください」というご質問です。

田村:PBR1倍については、やはりROEの改善が重要だと考えています。そのためにはもちろん、店舗オペレーションの効率化や店舗の遊休スペース等の活用などで収益性・効率を上げていくことが重要です。

今期もすでに行っていますが、財務戦略的にも、自己株式の取得も含めてPBR1倍に向けて進めたいと考えています。

質疑応答:ファッション事業の原価の現状と対応策について

司会者:「ファッション事業における原価の現状と売上総利益率の前提、対応策について教えてください」というご質問です。

田村:原材料価格は間違いなく上昇しており、さらに円安等に伴い仕入原価は上昇傾向にあります。これに対して、割引の見直しやセール内容の見直しなどをし、売上総利益率を確保することを続けています。

この施策は上半期にもうまくいっていると認識しているため、今後も原価の現状を踏まえながら売価の割引等を抑制し、粗利を取っていくことを継続したい考えです。

この銘柄の最新ニュース

AOKIHDのニュース一覧- 決算マイナス・インパクト銘柄 【東証プライム】引け後 … TOWA、SUBARU、王子HD (2月6日発表分) 2026/02/09

- 決算マイナス・インパクト銘柄 【東証プライム】寄付 … TOWA、SUBARU、王子HD (2月6日発表分) 2026/02/09

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/06

- AOKIHD、4-12月期(3Q累計)経常は2%減益で着地 2026/02/06

- 2026年3月期 第3四半期 決算補足説明資料 2026/02/06

マーケットニュース

- 本格普及へ開かれた扉、「ステーブルコイン」関連に投資マネー大還流 <株探トップ特集> (02/19)

- 明日の株式相場に向けて=日米国策始動で半導体株の強気傾斜に期待 (02/19)

- 本日の【新規公開(IPO)】情報 (19日大引け後 発表分) (02/19)

- 明日の為替相場見通し=高市首相の施政方針演説に視線集中 (02/19)

おすすめ条件でスクリーニングされた銘柄を見る

AOKIホールディングスの取引履歴を振り返りませんか?

AOKIホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。