ニチモウのニュース

ニチモウ、今期は大幅な増収増益を予定 インバウンド需要や養殖事業拡大、円安効果等により、V字回復を見込む

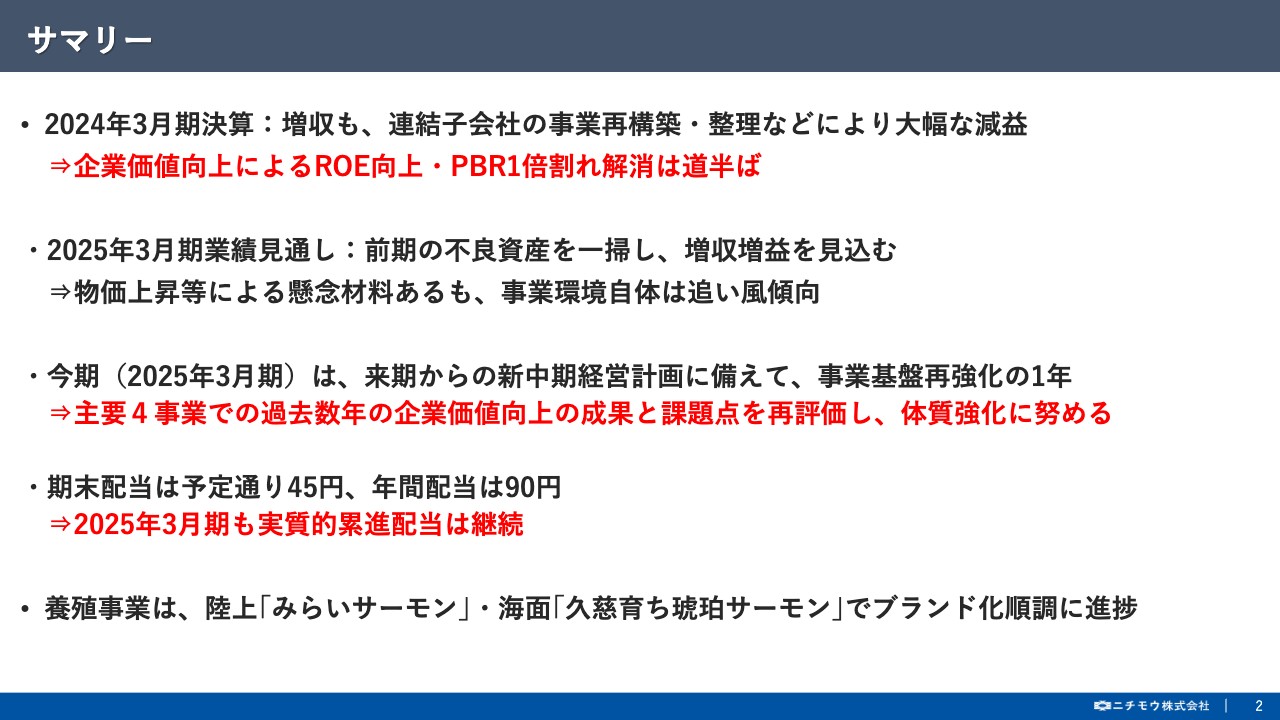

サマリー

松本和明氏:私は、ニチモウ株式会社代表取締役社長の松本和明でございます。本日は、ご多用中のところ、ご視聴いただき誠にありがとうございます。

それでは、当社2024年3月期の決算説明会を開催いたします。本日の決算説明会のサマリーは、ご覧の通りでございます。後ほど、詳しくご説明いたします。

目次

また、ご覧の目次に沿ってご説明いたします。

決算のポイント:増収確保だが、事業整理・コスト増などで減益

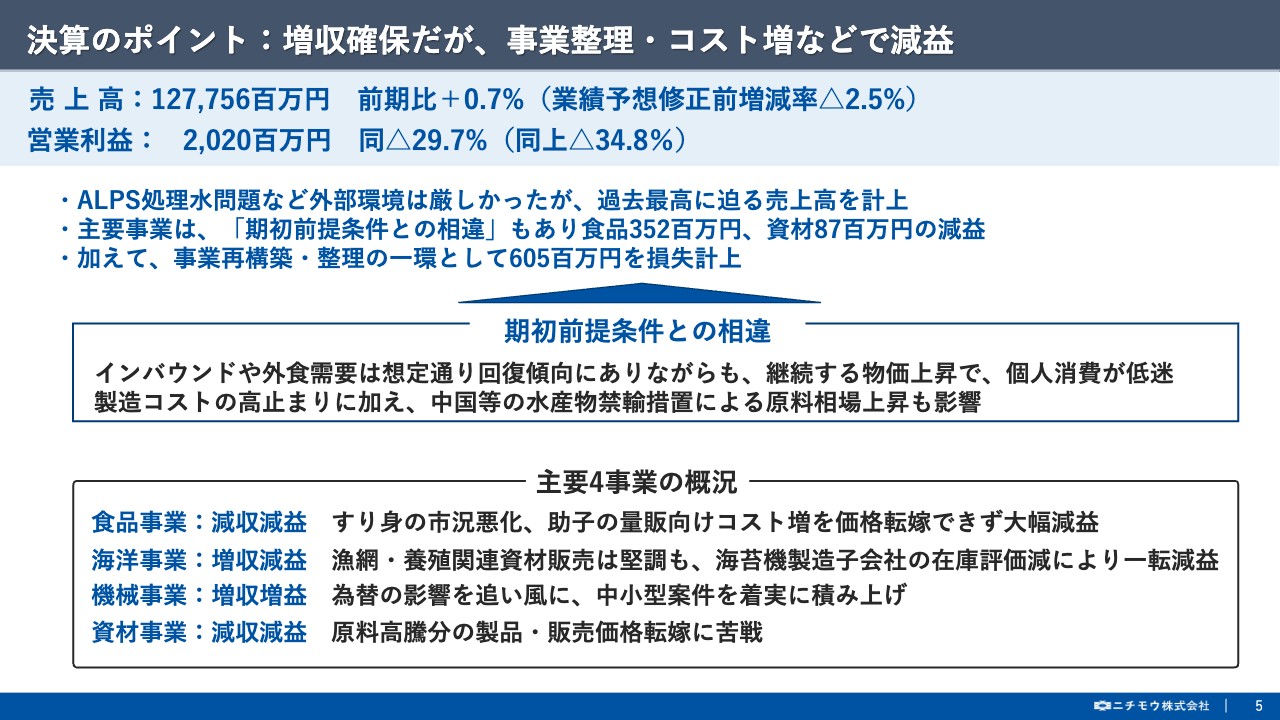

はじめに2024年3月期の決算についてご説明いたします。

まず、業績のポイントでございますが、期初想定の前提条件は、インフレ基調による原材料価格の高騰などのマイナス要因を、インバウンド需要を含む消費行動や設備投資活動の活発化などのプラス要因が上回ることを見込んでスタートいたしました。

しかしながら、当社グループの事業基盤である漁業・水産業界では、インバウンドや外食需要は想定どおり回復傾向にありましたが、製造コストの高止まりに加え、中国の水産物禁輸措置等による原料相場への影響や、継続する物価上昇により、生活防衛意識が一段と強まり、国内消費が低迷するなど、期初想定よりも厳しい環境下となりました。

このような状況での今期の業績ですが、先月26日に通期業績予想の修正をリリースいたしましたとおり、期初前提条件との相違の影響により、食品事業と資材事業が減益となりました。

加えて、食品事業の量販店向け明太子製造子会社の業績不振、海洋事業の海苔機資材製造子会社の在庫評価減、物流事業の運送子会社の不採算事業撤退など、連結子会社の事業再構築・整理の一環として、6億500万円の損失を計上するなど、増収は確保したものの、大幅な減益となりました。

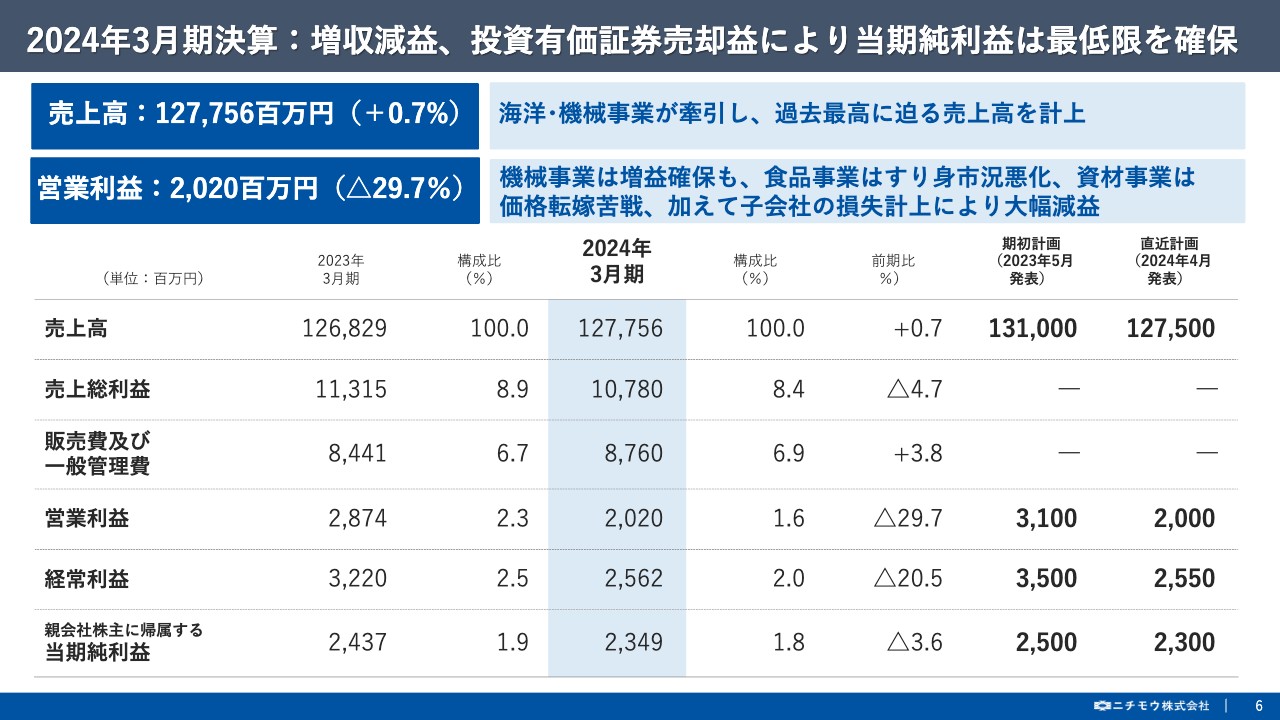

2024年3月期決算:増収減益、投資有価証券売却益により当期純利益は最低限を確保

次に、通期決算の具体的な数値でございますが、売上高は、販売が堅調であった海洋・機械の各事業が食品・資材の各事業の苦戦をカバーし、過去最高に迫る1,277億5,600万円となり、前年比0.7パーセント増となりました。

一方、営業および経常損益は、食品事業のすり身市況の悪化、資材事業の価格転嫁に苦戦、連結子会社の損失計上などにより営業利益は20億2,000万円と前年比29.7パーセント減、経常利益は25億6,200万円と前年比20.5パーセント減となりました。

特別損益におきましては、特別利益として、当社が保有する投資有価証券の一部を売却したことにより、投資有価証券売却益17億4,500万円など、17億6,700万円を計上し、特別損失として、先のご説明のとおり連結子会社の業績低迷により、減損損失7億8,600万円など、8億800万円を計上いたしました。

これに各種税金を差し引きした結果、親会社株主に帰属する当期純利益は23億4,900万円と、前年比3.6パーセント減の着地となりました。

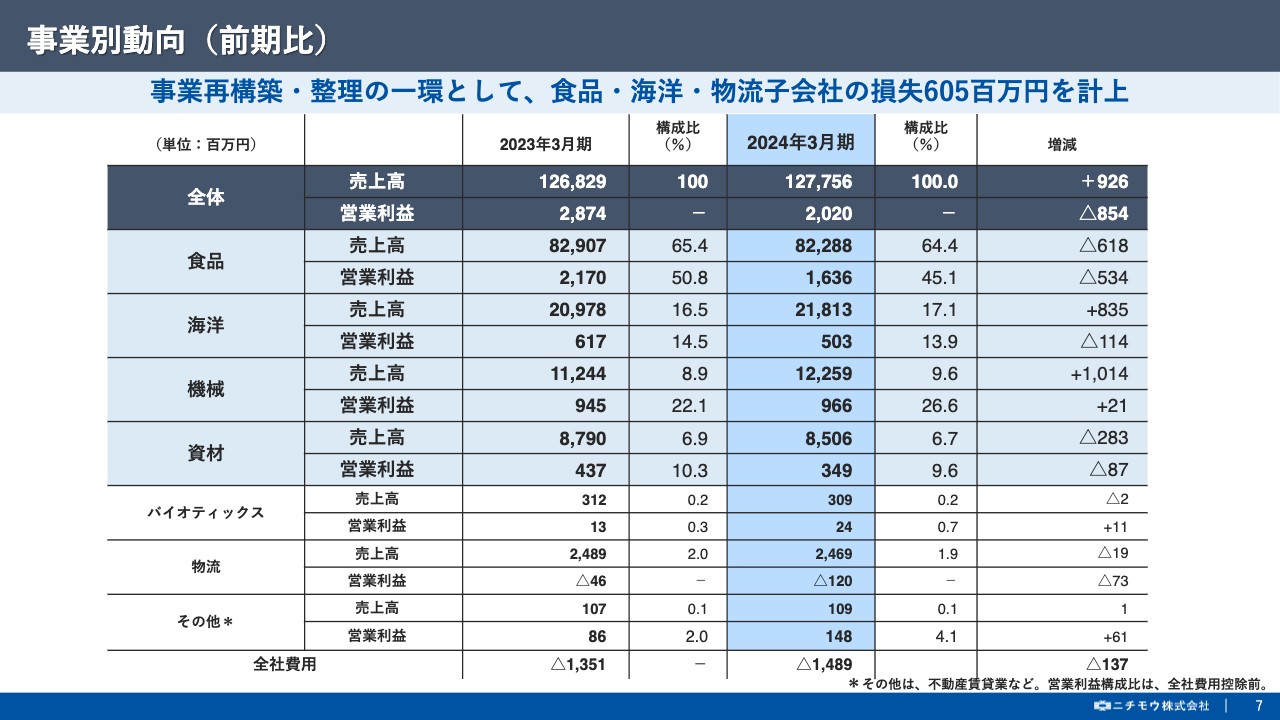

事業別動向(前期比)

次に、事業別の増減分析でございますが、販売堅調であった機械事業は増収増益となりましたがすり身市況の悪化と量販店向け助子販売に苦戦した食品事業と価格転嫁が思うように進まなかった資材事業が減収減益、漁網や養殖関連資材の販売が堅調であった海洋事業も、子会社の在庫評価減が発生した関係で増収減益となり、主要4事業の状況は大きく分かれる結果となりました。

それでは各セグメント別にポイントをご説明いたします。

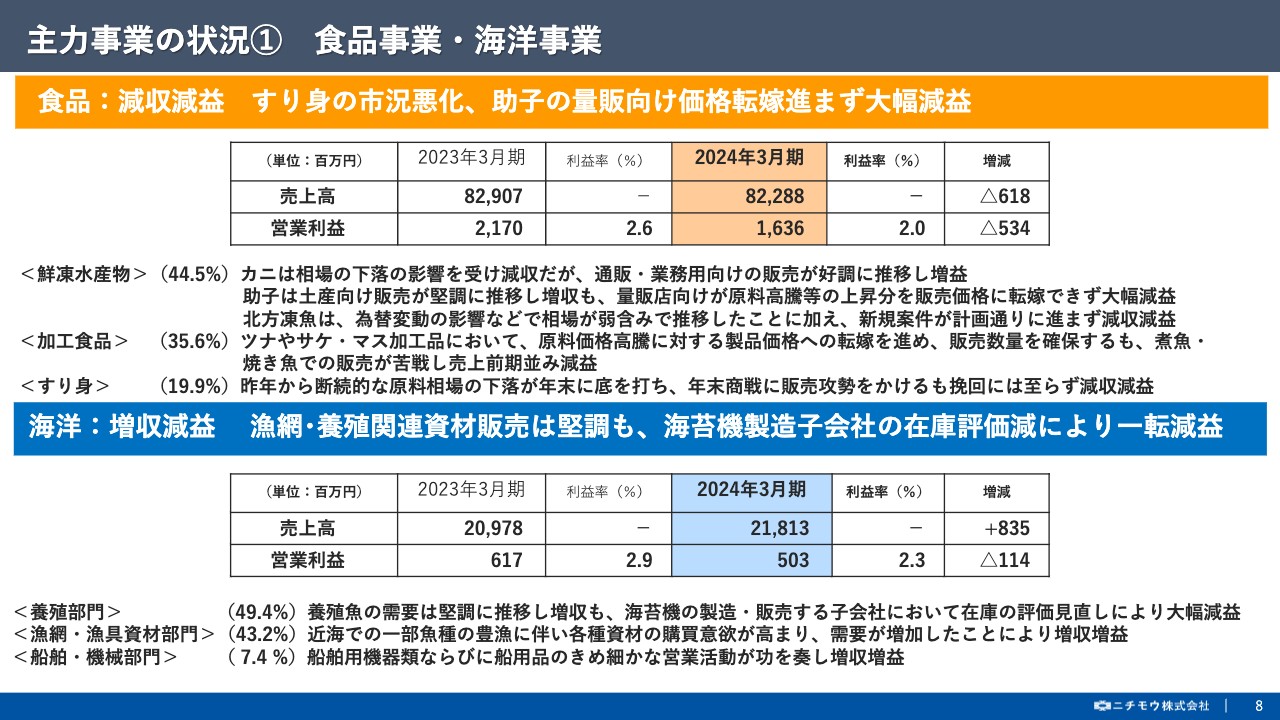

主力事業の状況① 食品事業・海洋事業

まず、はじめに食品事業でございますが、カニは通販・業務用向けの販売が好調に推移し 業績に貢献いたしました。

一方で、すり身は昨年からの断続的な原料相場の下落が年末に底を打ち、年末商戦に販売攻勢をかけるも挽回には至らず、助子も量販店向けにおいて、原料価格の高騰分の販売価格への転嫁が進まなかった結果、食品全体としては大幅な減収減益となりました。

続いて、海洋事業でございますが、養殖部門は、飼料の原価高騰に苦戦しながらも養殖魚の需要は堅調に推移し、漁網・漁具資材部門についても購買意欲の高まりを受けるなど、増収となりましたが、先のご説明のとおり海苔機資材を製造・販売する子会社において在庫の評価減を行った結果、一転して減益となりました。

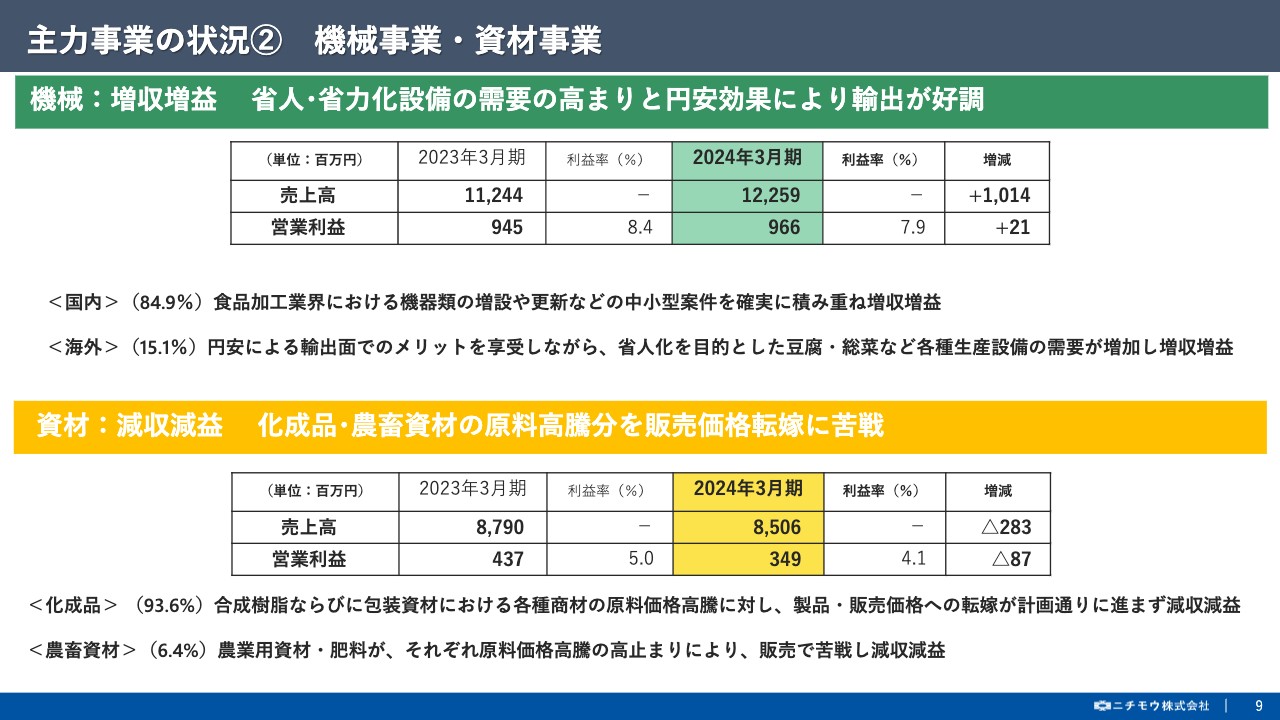

主力事業の状況② 機械事業・資材事業

続いて、機械事業でございますが、国内では、食品加工業界における機器類の増設や更新など、中小型案件を確実に積み重ね、海外においても、引き続き円安による輸出面でのメリットを享受し、省人省力化した豆腐・総菜など各種生産設備の需要増を確実にキャッチアップした結果、増収増益となりました。

最後に、資材事業でございますが、各商材に共通して原材料価格やエネルギーコストの高騰分の販売価格への転嫁が進まず、苦戦した結果、減収減益となりました。

貸借対照表(要約)

次に、連結貸借対照表の要旨についてご説明いたします。当期末時点での総資産は810億9,200万円となり、前期末の総資産は786億4,700万円でございましたので、24億4,500万円の増加となりました。

まず始めに、資産の部が前期末比で増加した主な要因は、売上の増加や増資などにより、「現預金」が増加したことや、「投資有価証券」について、一部売却を行ったものの保有株の株価が上昇し、全体的に増加したためでございます。

続いて、負債の部は527億4,300万円となり、前期末比18億800万円の減少となりましたがその主な要因につきましては、有利子負債の圧縮による財務体質改善の一環として「短期借入金」の返済を進めたことによるものでございます。

純資産の部は283億4,900万円となり、前期末比42億5,400万円の増加となりましがその主な要因は、利益増による「利益剰余金」と、投資有価証券の評価額が上昇したことにより「その他有価証券評価差額金」がそれぞれ増加したことによるものでございます。

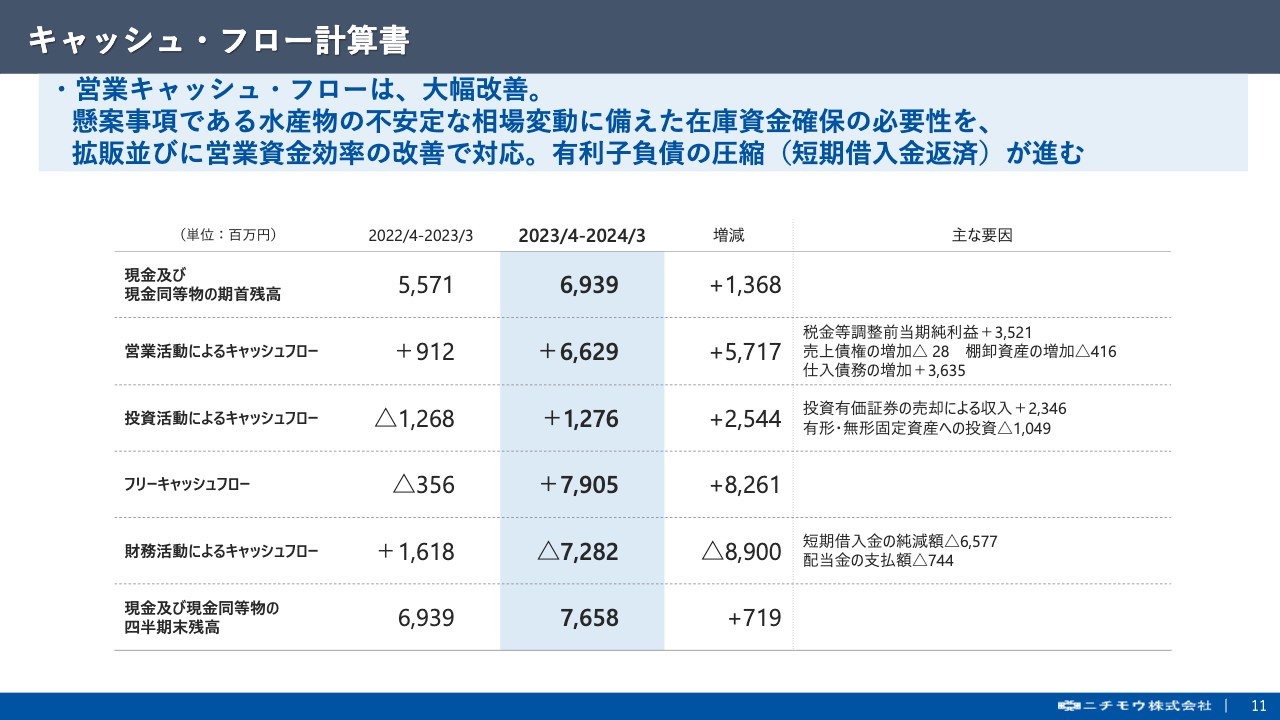

キャッシュ・フロー計算

次に、キャッシュ・フロー計算書についてご説明いたします。 営業活動によるキャッシュ・フローにつきましては、水産物の不安定な相場変動に備えて一定水準の在庫を確保しましたが、拡販ならびに営業資金効率の改善に努めた結果、66億2,900万円のプラスとなり、前期に比べて大幅に改善いたしました。

続いて、投資活動によるキャッシュ・フローにつきましては、引き続き必要な設備投資を行った一方、投資有価証券を一部売却したことによる収入が上回った結果、12億7,600万円のプラスとなりました。

また、財務活動におけるキャッシュ・フローは、有利子負債の圧縮を進めた結果、72億8,200万円のマイナスとなりました。引き続き財務の適正化に努めてまいります。

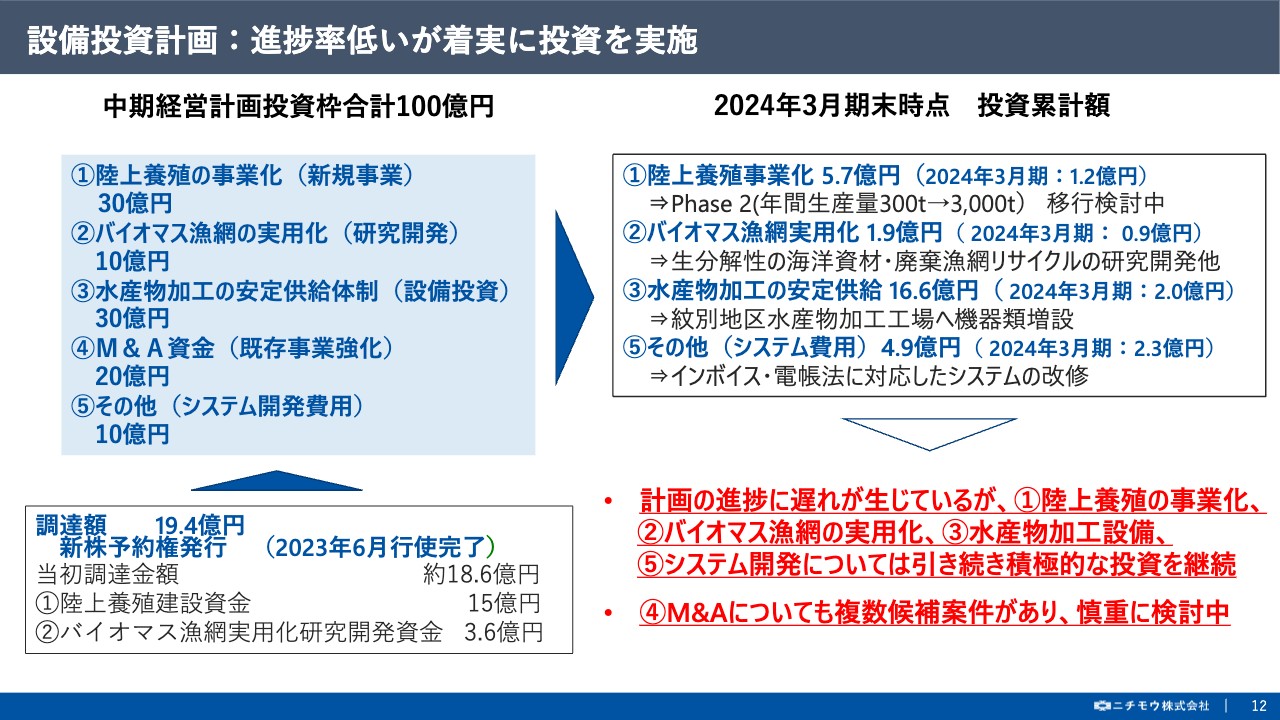

設備投資計画:進捗率低いが着実に投資を実施

次に、本中期経営計画で掲げた投資計画の進捗でございますが、2024年3月期までの累計投資額はご覧のとおり合計で29億1,000万円となりました。特に今期は、「①陸上養殖事業化」において、九州で取り組んでいるサーモンの陸上養殖は、次なるステップとして生産量拡大に向けた移行を検討しております。

また、「③水産物加工設備の増設」「⑤システム開発」も見込まれている他、「④M&A」も、複数候補案件があり慎重に検討を行っております。計画の進捗に一部遅れは生じているものの、引き続き本中計で掲げた目的に則り、積極的な投資を継続してまいります。

事業環境と評価(前期総括を踏まえた今期見通し)

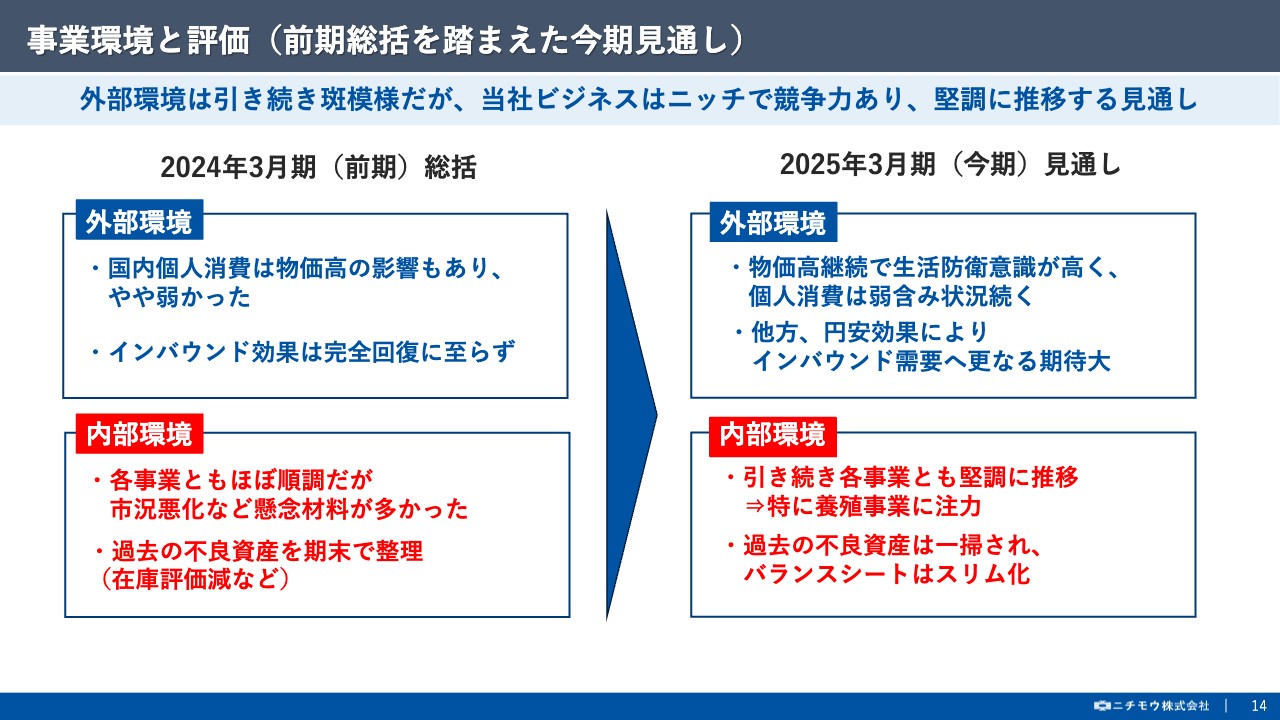

続きまして、2025年3月期の業績見通しについてご説明いたします。はじめに事業環境に関しまして、前期総括を踏まえた今期の見通しを外部環境と内部環境のそれぞれの視点からご説明いたします。

まず、外部環境ですが、物価高が依然継続しており、生活防衛意識の高まりから、今期も個人消費は鈍化傾向に推移するのではと予想する一方、円安効果によるインバウンド需要は今期もさらに拡大するものと見込んでおります。

続いて、内部環境ですが、前期は市況悪化などの懸念材料が多かったものの、事業自体は順調に進捗しており、今期も堅調に推移するものと見込んでおります。

また、当社が長年の経験とノウハウのある養殖事業は、世間でも、より一層の需要が高まっており、海洋事業においては養殖生産体制の構築、食品事業においては流通体制の構築など、当社の強みである多角的な事業展開を最大限活かせる分野であることから、今後もより一層、注力してまいります。

最後に、懸念材料のひとつであった過去の不良資産につきましても、在庫評価減など、前期末で一掃され、当社のバランスシートはスリム化されました。総じて、外部環境は引き続き斑模様ではございますが、当社のビジネスはニッチで競争力があり、懸念材料も減少していることから、今期は堅調に推移するものと見込んでおります。

今期、具体的に期待できるテーマ

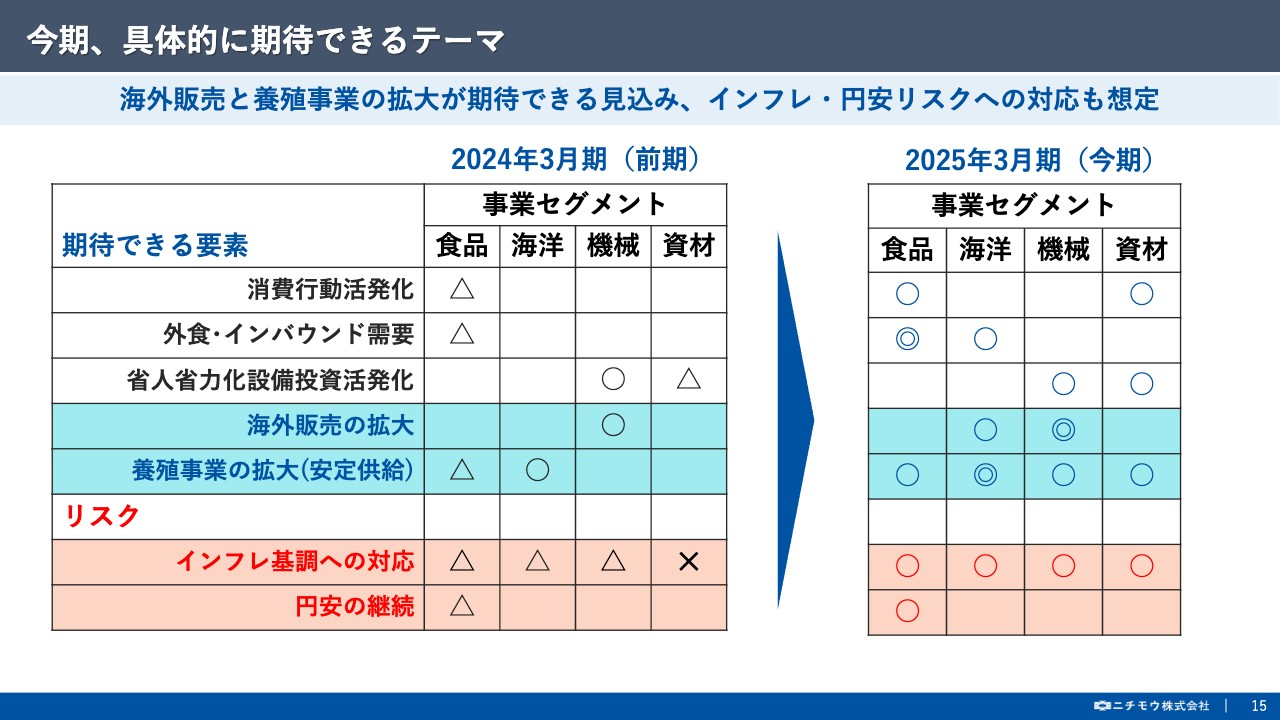

次に、今期具体的に期待できるテーマについてですが、まず、期待できる要素として、先ほど申し上げましたインバウンド需要等に加え、特に、円安効果を享受できる機械事業を中心とした海外販売の拡大と、需要が高まっている養殖事業の拡大の2点において、期待できる要素と見込んでおります。

一方、リスクといたしましては、全事業共通してインフレ基調への対応と、主に輸入水産物を取り扱う食品事業において円安の影響が挙げられます。引き続き、仕入コストの上昇が見込まれるため、適正な販売価格へ転嫁を推し進めることはもとより、販売価格にかかわらず選ばれる価値ある商品を提供することを念頭に対応を進めてまいります。

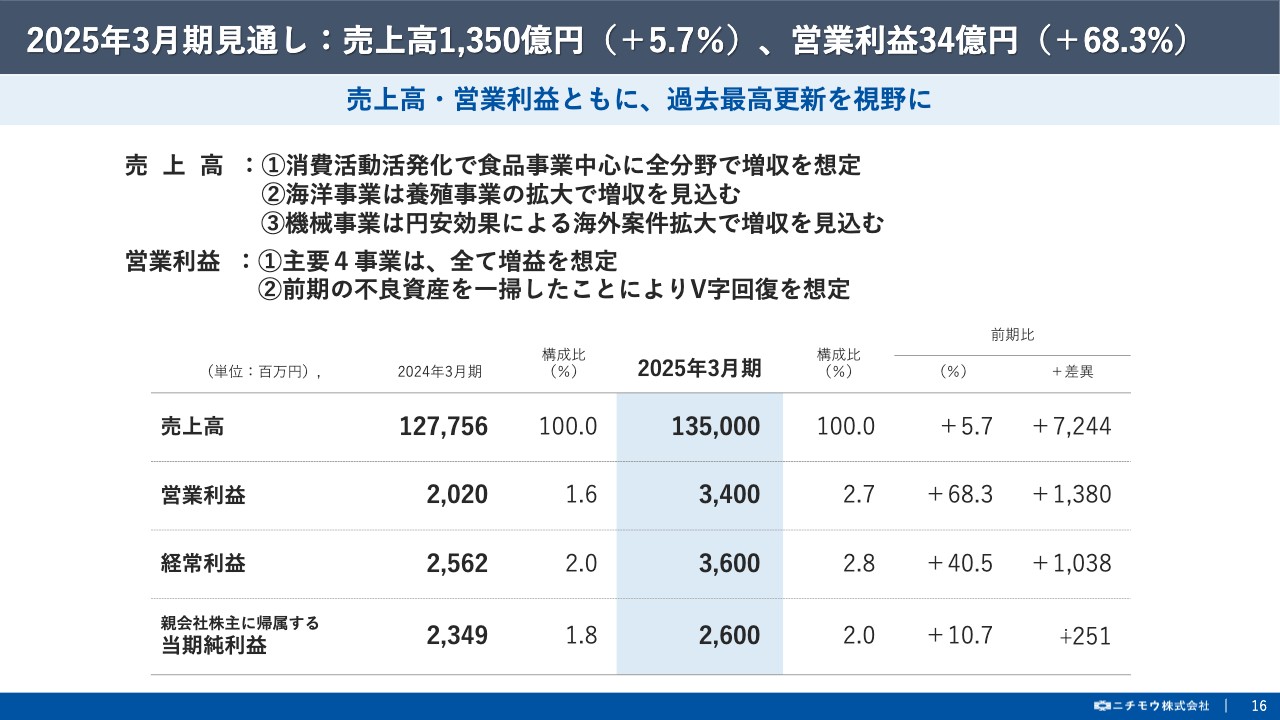

2025年3月期見通し:売上高1,350億円(+5.7%)、営業利益34億円(+68.3%)

これらの事業環境をふまえて、2025年3月期の業績予想ですが、売上高は1,350億円で前年比5.7パーセント増、営業利益は34億円で前年比68.3パーセント増、経常利益は36億円で前年比40.5パーセント増、最終の当期純利益は26億円で前年比10.7パーセント増と増収増益、かつ本中期経営計画の最終年度目標値も上回り、過去最高の更新を視野に入れた見通しとしております。

前期実績を大きく上回る見通しとなっておりますが、先ほども申し上げたとおり、インバウンド需要や養殖事業の拡大、円安効果を享受した海外販売の拡大に加え、前期に不良資産を一掃したことにより、V字回復を想定しております。

2025年3月期見通し(事業別)

次に、事業別の業績予想でございますが、主要4事業の安定成長はもとより、前期に不良資産を一掃したことにより、全分野において増収増益を想定しており、収益の最大化を目指してまいります。

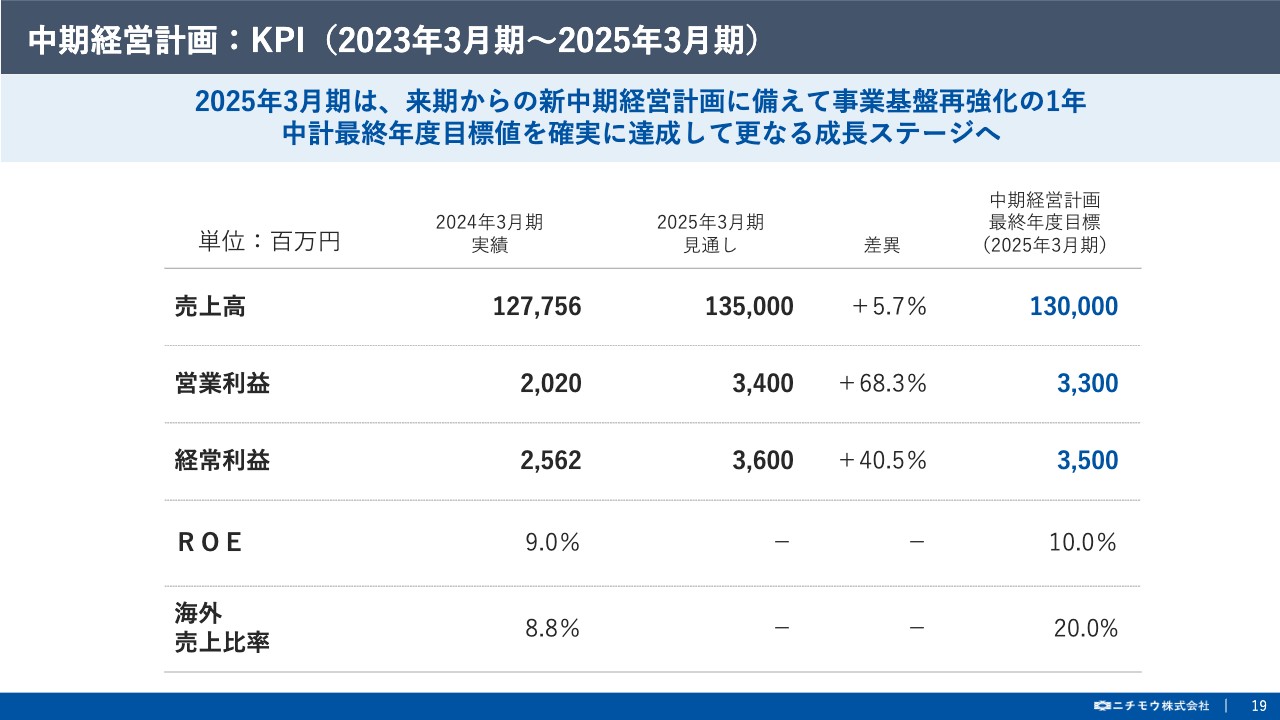

中期経営計画:KPI(2023年3月期~2025年3月期)

続きまして、中期経営計画最終年度へ向けての事業戦略についてご説明いたします。

まず、はじめに本中計のKPIでございますが、先の2025年3月期の業績見通しでもご説明のとおり最終目標値である、売上高1,300億円、営業利益33億円、経常利益35億円を上回ることを見込んでおります。

今期は、この中計最終年度の目標値を確実に達成して、来期からの新中期経営計画に備えて、さらなる成長ステージへと進んでまいりたいと考えております。

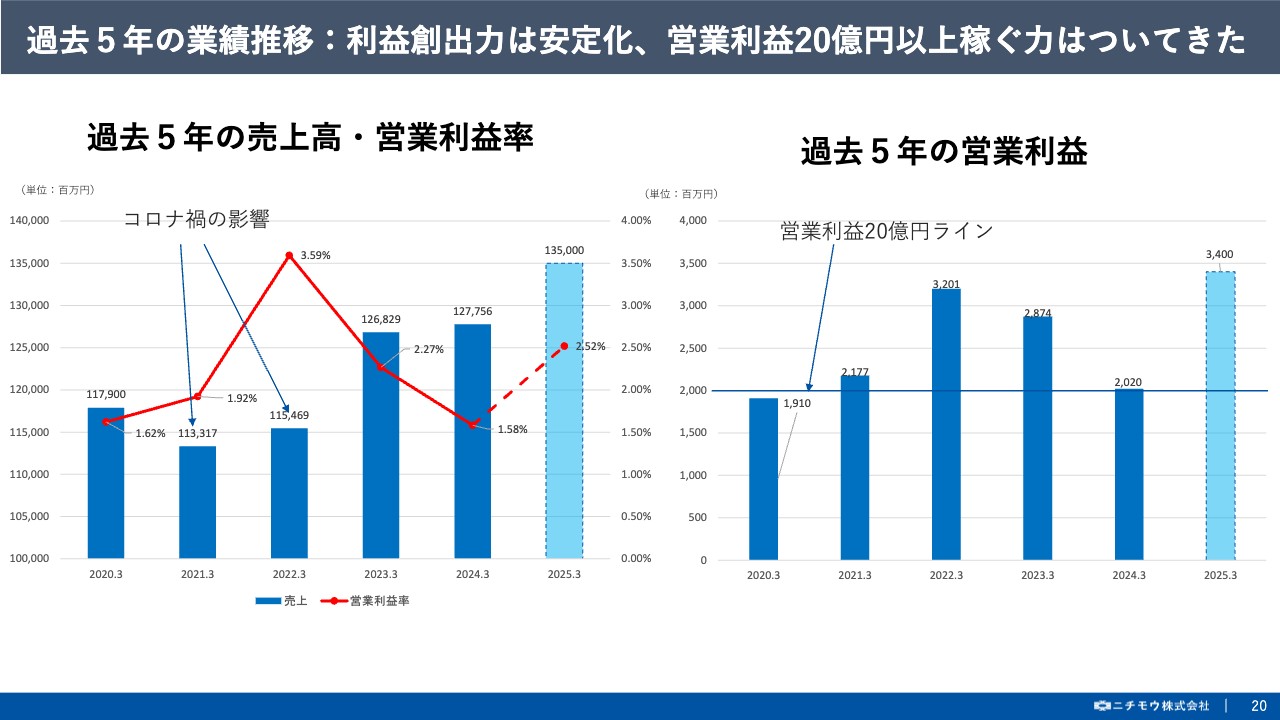

過去5年の業績推移:利益創出力は安定化、営業利益20億円以上稼ぐ力はついてきた

次に、過去5年の業績推移と今期の業績予想は、ご覧のスライドのとおり直近2年は増収減益の構図となっておりますが、5年間をトータルで見ると、コロナ禍に加え、物価の急騰、急激な円安、一部水産物の相場の乱高下など、外部環境がめまぐるしく変化した中でも、営業利益は安定して20億円程度を保ち、当社の歴史においても非常に高い利益水準を維持しております。

漁業・水産業を軸としながらも、その周辺領域で異なる事業フィールドにおいて、各事業が着実に力をつけてきており、今後ますます不確実性が増していくと考えられる中、盤石な事業基盤が整いつつあるものと考えております。

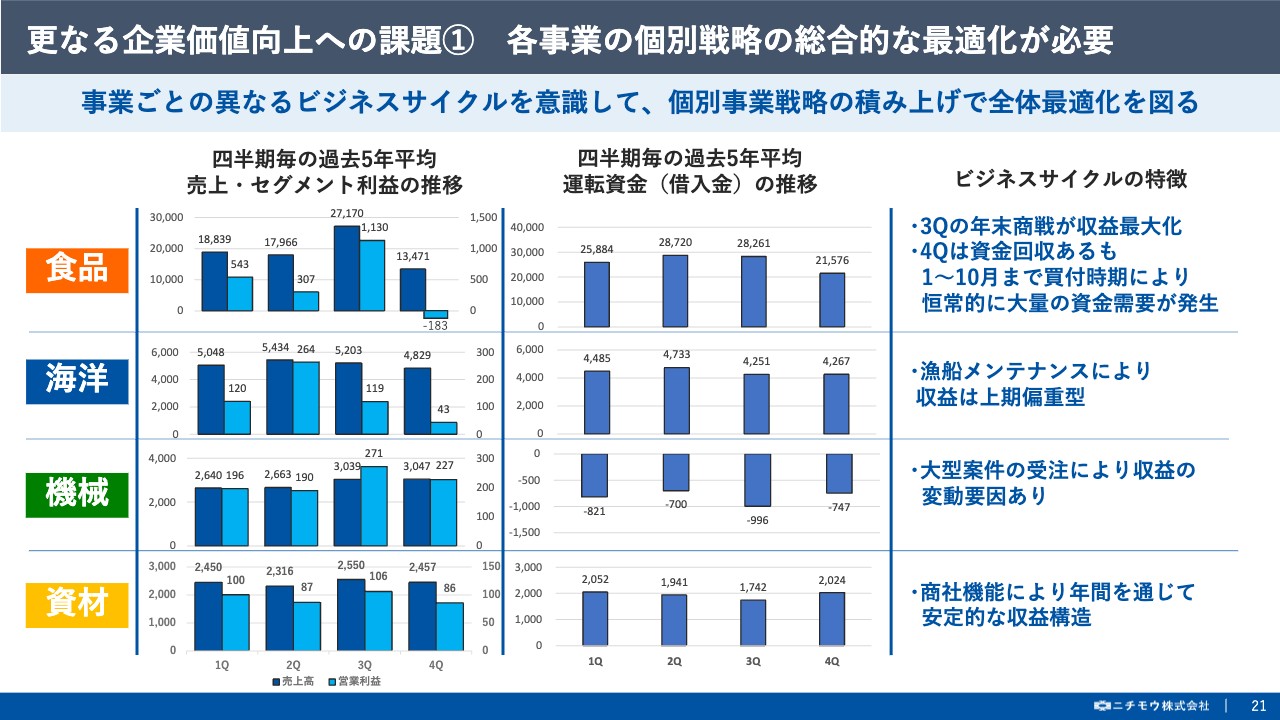

更なる企業価値向上への課題① 各事業の個別戦略の総合的な最適化が必要

当社の事業基盤をより一層強固にしていく上での課題として、各事業の個別戦略の総合的な最適化が必要だと考えております。先ほども申し上げましたとおり、当社は漁業・水産業を軸としながら、その周辺領域に幅広く事業を展開しており、取り巻く事業環境やビジネスサイクルには、事業ごとに特徴がございます。

年末商戦に収益が集中し、1月から10月までの買付時期に恒常的に大量の資金需要が発生する食品事業、漁期との兼ね合いで漁船メンテナンスによる収益が上期に偏重する海洋事業、大型案件の受注により収益の変動要因が大きい機械事業、商社機能により年間を通じて安定的な収益構造を持つ資材事業など、それぞれの特徴に合わせた個別の事業戦略を積み上げ、全体での最適化を推し進めてまいります。

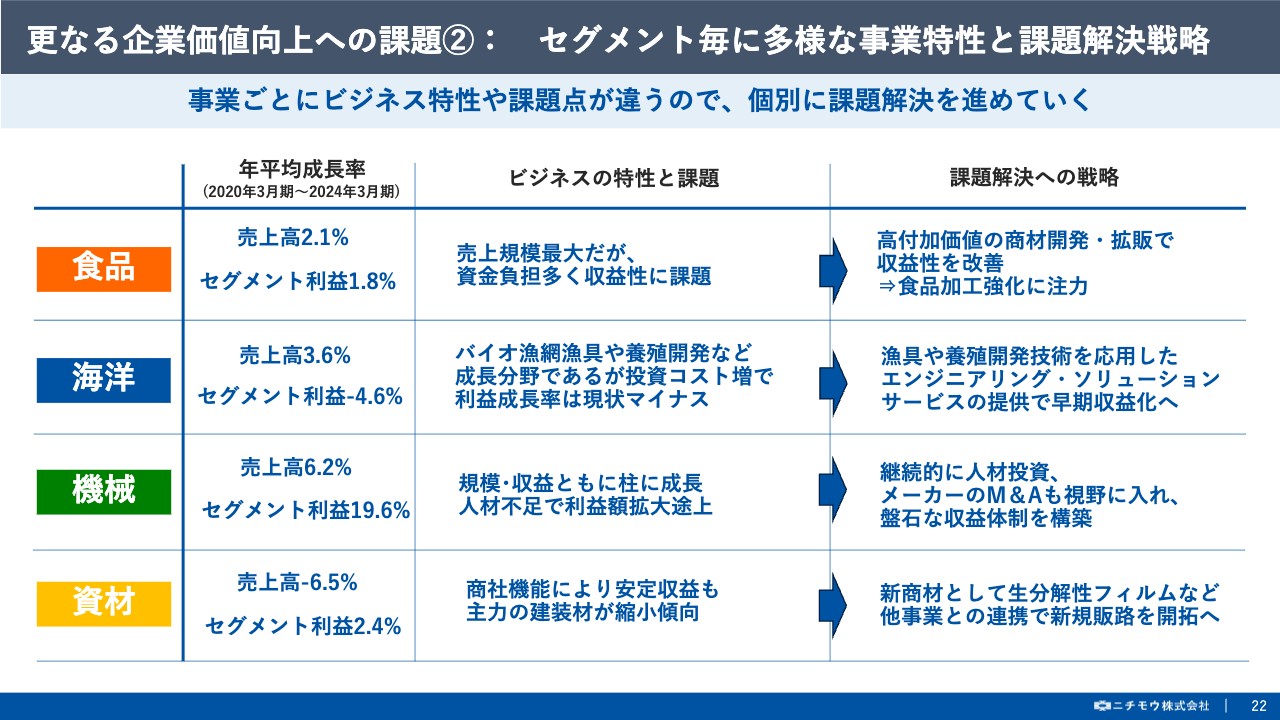

更なる企業価値向上への課題②:セグメント毎に多様な事業特性と課題解決戦略

次に、各事業の具体的課題と解決への戦略をご説明いたします。食品事業は、売上の60パーセント以上を占める最大の事業ですが、利益率の伸び悩みが課題であり、食品加工の強化に注力し、高付加価値の商材開発・拡販による営業利益率の改善を進めてまいります。

続いて、海洋事業は、当社のコア事業で従来の漁網・漁具の販売から、現在では生分解性の漁網漁具資材や養殖開発などの成長分野に移行中であるため投資コストが先行し、利益成長率がマイナスとなっております。先行している環境配慮型商材に関しましては、エンジニアリング・ソリューションサービスの提供により、早期収益化を進めてまいります。

続いて、機械事業は、規模・収益ともに中核の柱に成長するも、人材不足により利益急拡大には至っていない現状に対し、継続的に人材投資を行い、またメーカーへのM&Aにも注力し盤石な収益体制を構築してまいります。

最後に、資材事業は商社機能により安定収益が確保できておりますが主力の建装材がシュリンク傾向にあり、新たな柱として生分解性フィルムなど他事業との連携で新規販路の開拓を進めてまいります。

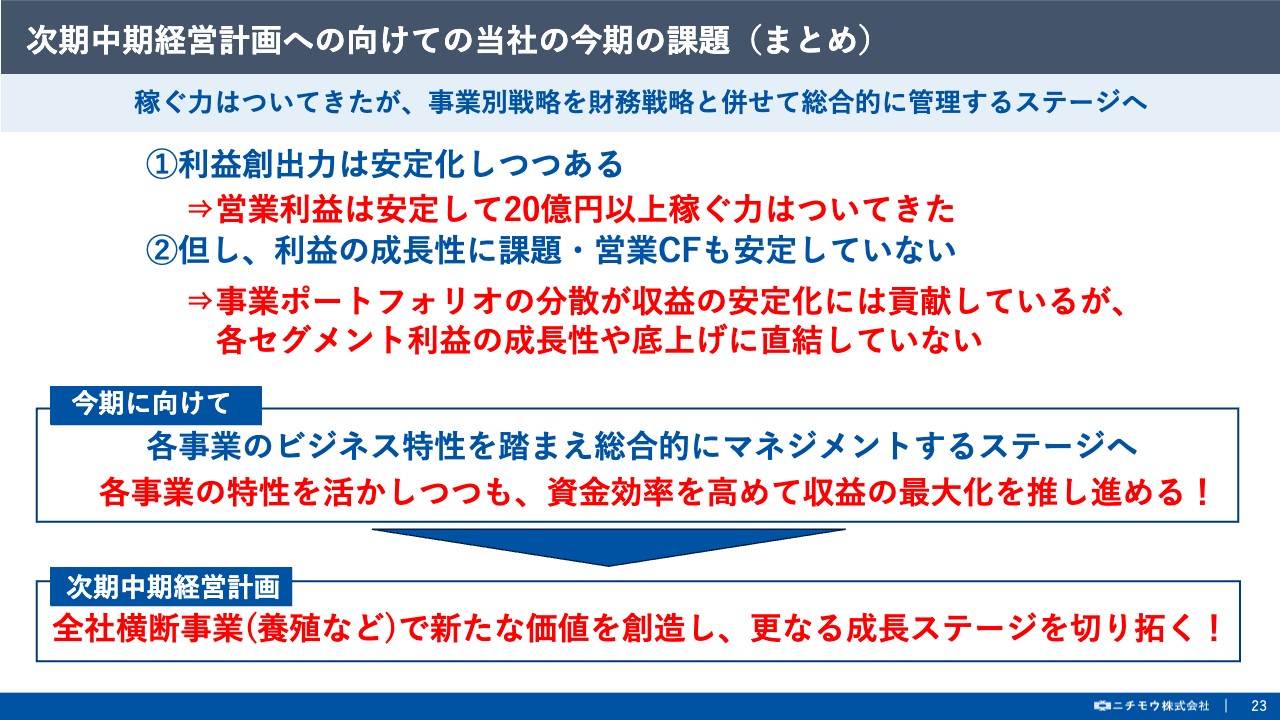

次期中期経営計画へ向けての当社の今期の課題(まとめ)

次に、次期中期経営計画に向けての今期の課題のまとめといたしましては、過去5年業績推移から営業利益は安定して20億円以上稼ぐ力がついてきたこと、ただし、事業ポートフォリオの分散が収益の安定化に貢献している一方で、各セグメント利益の成長性や底上げに直結していない状況にあります。

これら課題を踏まえて今期は、各事業の特性を活かしつつ、資金効率を高めて収益の最大化を推し進めるべく、総合的にマネジメントを行い、目標達成にこだわりをもって努めてまいります。

その先にある次期中期経営計画においても、養殖事業を象徴とした全社横断した一貫体制で新たな価値を創造し、さらなる成長ステージを切り拓いていきたいと考えております。

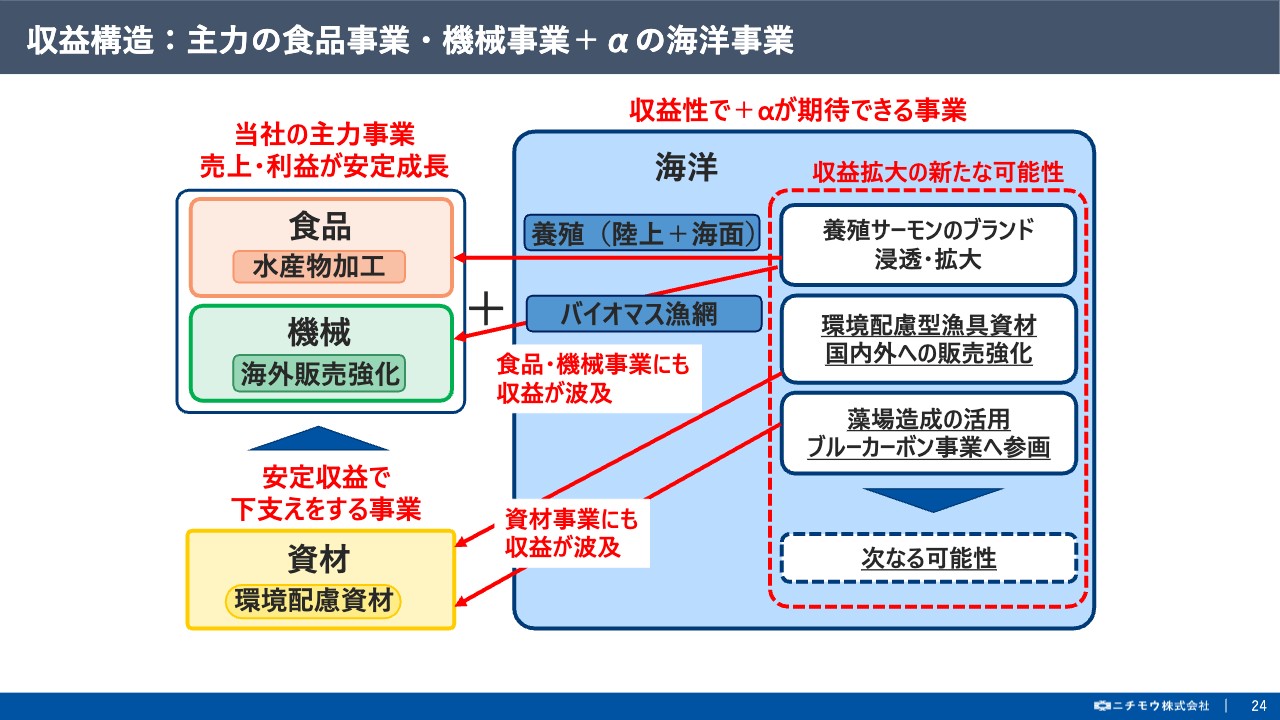

収益構造:主力の食品事業・機械事業+αの海洋事業

次のスライドは、各事業の位置づけと今後の収益構造をまとめたものになりますが、直近において、収益拡大のキーポイントは、売上規模が大きい主力の食品事業において、付加価値の高い水産物加工を進めていくことと、安定成長を続ける機械事業において、円安効果にのって海外販売を強化していくことになります。

また、資材事業は、大きな収益の変動が少ないことを強みに、食品・海洋・機械の各事業を下支えする役割を担います。一方で、海洋事業は、即効性は欠けるものの将来の収益拡大に向けた大きな可能性を秘めております。新たな可能性を具現化すべく、現在取り組んでいる養殖事業や環境配慮型商材、ブルーカーボンなどの未来の種が食品・機械・資材の各事業へ波及することが十分期待できるものと考えております。

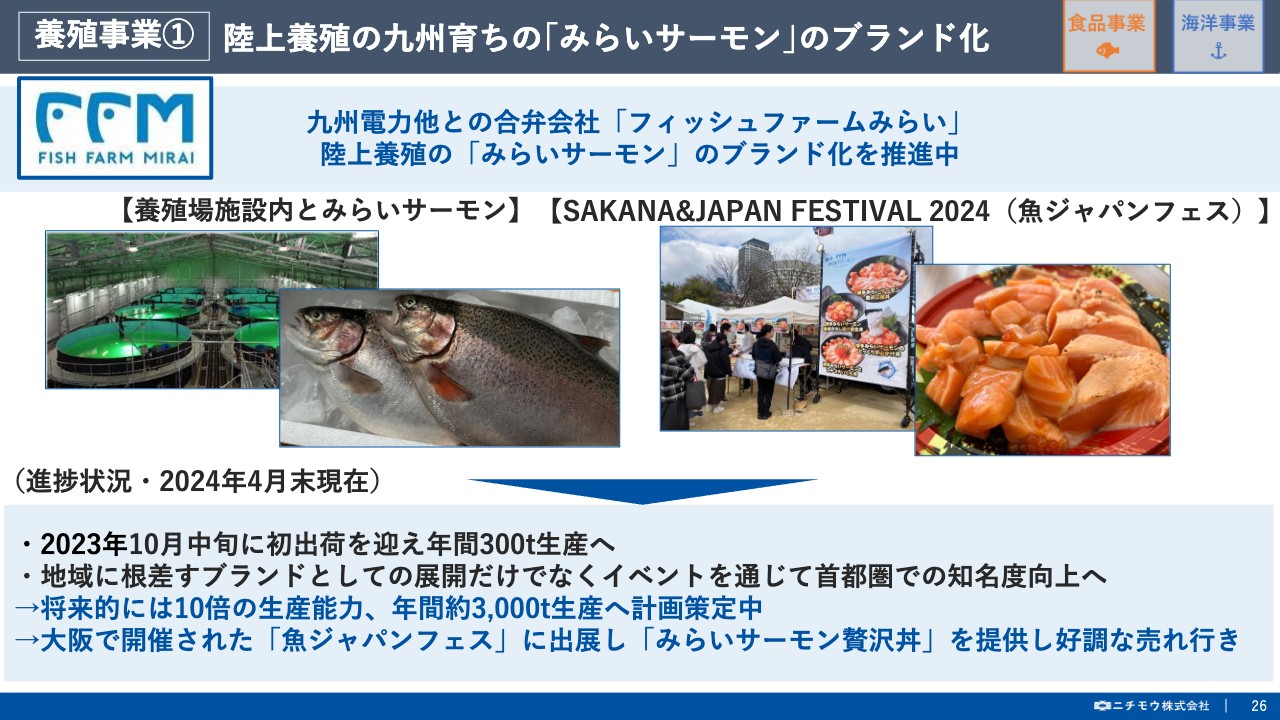

養殖事業① 陸上養殖の九州育ちの「みらいサーモン」のブランド化

それでは、ただいまご紹介しました今後収益拡大の可能性を秘めた事業の具体的な進捗について、ご説明いたします。はじめに「養殖事業」の進捗についてですが、当社は、幅広い可能性へ対応するべく、陸上・海面の両輪で新規の養殖案件を進めております。

まず、陸上養殖は、九州電力さまをはじめとした4社共同で「フィッシュファームみらい合同会社」がスタートして早2年以上が経過し、九州最大のサーモン陸上養殖場として昨年10月に初出荷を迎え、展示会等でアピールいたしました。将来的に年間3,000トンまでの生産拡大の検討に加え、「みらいサーモン」のブランド化を積極的に推進しております。

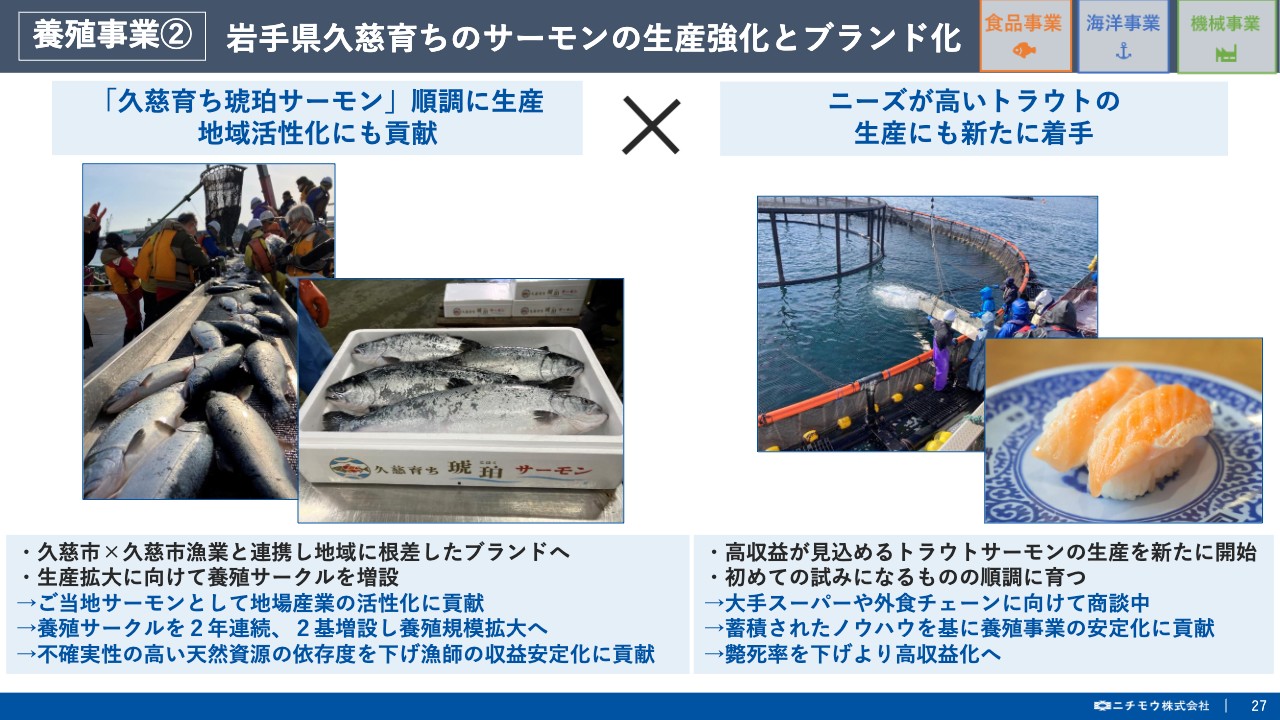

養殖事業② 岩手県久慈育ちのサーモンの生産強化とブランド化

続いて、海面養殖は、岩手県久慈市のご当地サーモンである「久慈育ち琥珀サーモン」でございます。これまで2年連続で養殖サークルを増設して、順調に生産を伸ばしており、今年においても4月に出荷が始まり、ここまで順調に出荷を行ってきております。不確実性の高い天然資源の依存度を下げ、漁師の収益安定化に貢献することに加え、地域に根差したブランドとして、地域活性化にも貢献してまいります。

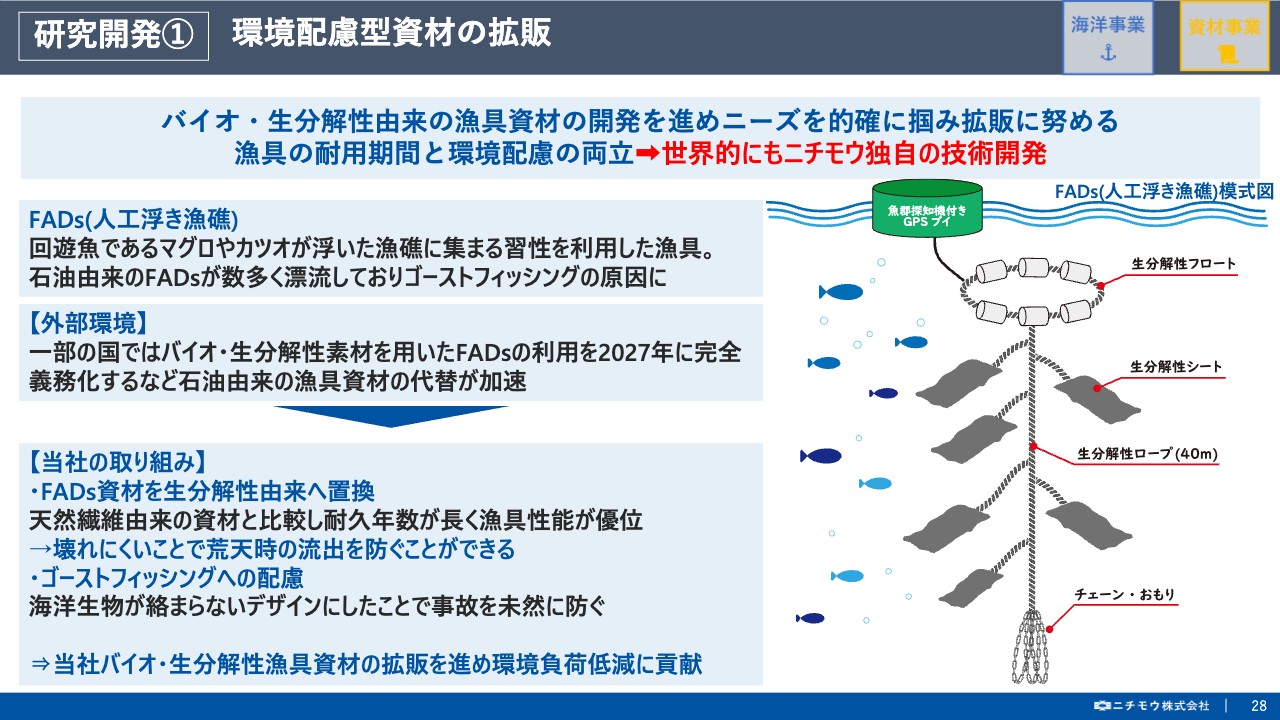

研究開発① 環境配慮型資材の拡販

次に、環境配慮型資材の拡販に関するトピックスといたしまして、生分解性素材を用いて、「FADs(ファッズ)」と呼ばれる回遊魚を集める漁具を開発いたしました。

漁具の耐久年数と環境配慮を両立した世界的にも当社独自の技術開発となり、一部の国では生分解性素材を用いた「FADs」利用が義務化される予定などを追い風に今後拡販を進め、環境負荷の低減に貢献してまいります。

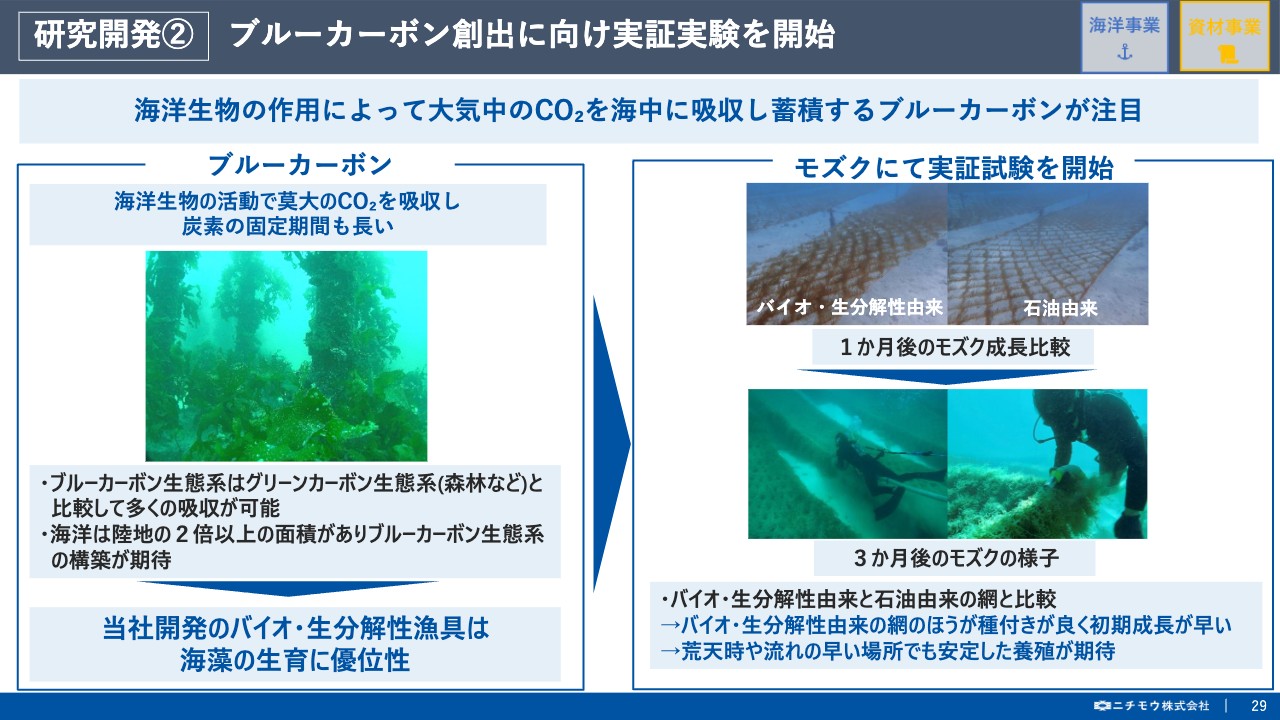

研究開発② ブルーカーボン創出に向け実証実験を開始

続いて、ブルーカーボン創出に向けた実証実験についてですが、近年、海洋生物の作用によって大気中のCO2を海中に吸収し蓄積するブルーカーボンが大きな注目を集めております。

当社開発のバイオ・生分解性の網は海藻の生育に優位性をもっており、モズクでも実証実験を開始し、石油由来の網に比べて種付きがよく初期成長が早い結果が得られました。今後も、実証実験を積み重ねて、微力ながら海の豊かさを守っていきたいと考えております。

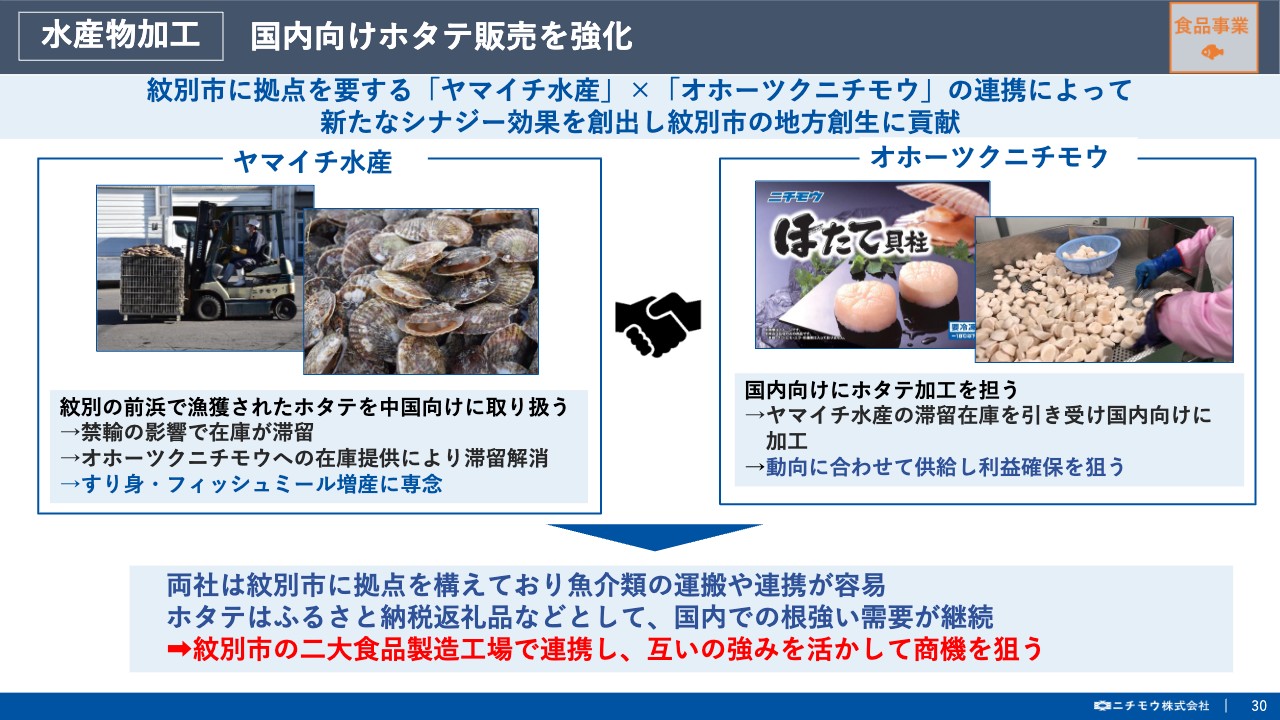

水産物加工 国内向けホタテ販売を強化

最後のトピックスは、国内向けホタテ販売の強化についてですが、当社グループの「ヤマイチ水産」と「オホーツクニチモウ」は、共に紋別市に拠点を構えており、両社間での魚介類の運搬や連携が容易なことから、ヤマイチ水産で中国禁輸の影響で滞留したホタテの在庫を、オホーツクニチモウにて、需要の高いふるさと納税返礼品向けに加工・供給し、ヤマイチ水産は、すり身・フィッシュミールの増産に専念するなど、お互いの強みを活かした新たなシナジー効果を創出し、紋別市の地方創生にも貢献してまいります。

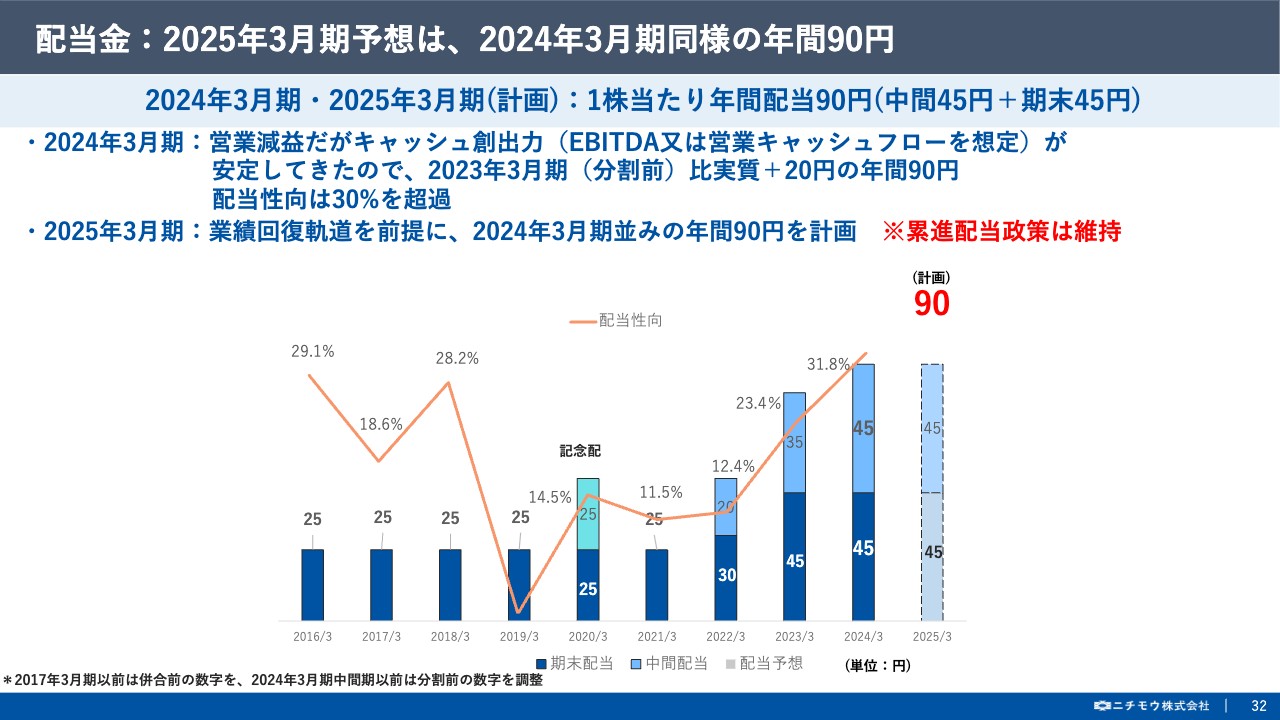

配当金:2025年3月期予想は、2024年3月期同様の年間90円

続きまして、株主還元と企業価値向上への取り組みについてご説明いたします。

はじめに、株主還元策でございますが、当社は昨年末を基準とし、1株を2株へと株式分割を行いましたので、ご覧のスライドにおいても株式分割後の金額にて表示しております。

本日の決算説明会でもご説明いたしましたとおり、増収減益とはなったものの、期末配当は従来の予想どおり1株当たり45円とし、年間配当は1株当たり90円でございます。

続いて、本年度の配当予想でございますが、年間配当金は、前期実績と同額の1株当たり90円を予定しておりますが、今期の業績は成長軌道にのって回復することを見込んでおりますので、業績の進捗次第で、さらなる上積みも検討していきたいと考えております。また、引き続き累進配当政策を維持し、積極的な株主還元策を推し進めてまいります。

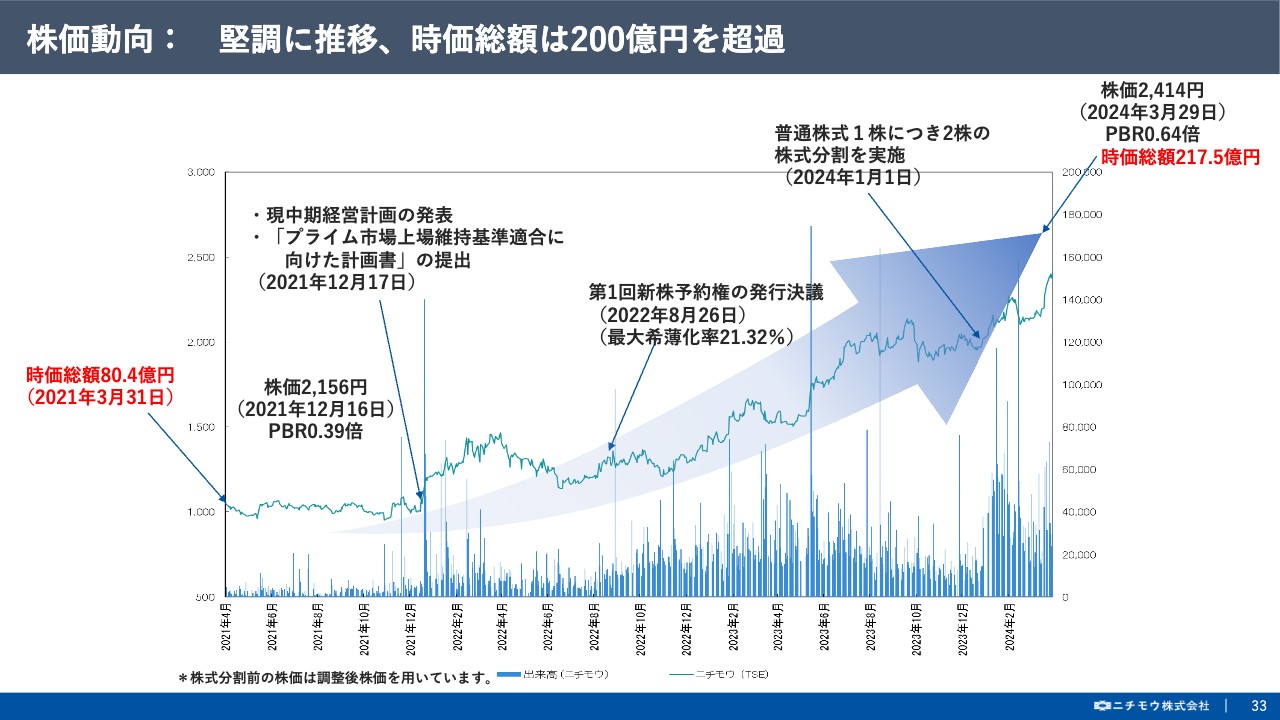

株価動向: 堅調に推移、時価総額は200億円を超過

次に、株価動向でございますが、2021年12月に東証プライム市場への上場維持基準に向けた計画書を提出してから2年が経過し、この間、プライム市場への適合に向けてあらゆる施策を講じてまいりました。

直近の株価は軟調に推移しておりますが、直近1年間での状況は昨年6月に新株予約権のすべての行使が完了し、本年1月には株式分割を行ったことにより流動性が一段と高まった結果、株価は常時2,000円以上となり、時価総額は一時200億円を突破いたしました。

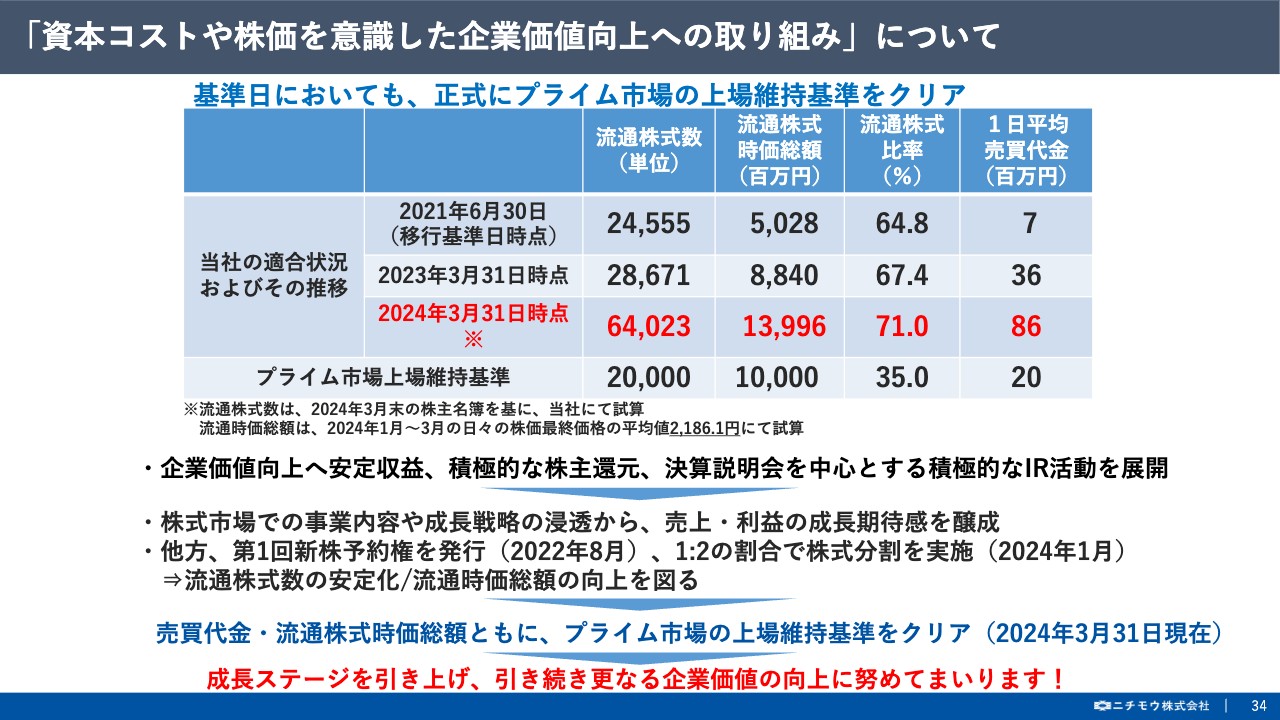

「資本コストや株価を意識した企業価値向上への取り組み」について

次に、東証プライム市場への適合状況でございますが2021年の移行基準日以降、積極的なIR活動を通じて、成長期待感を醸成し、新株予約権の発行や株式分割などの資本政策を実施してきた結果、流通時価総額は大きく上昇し、基準日において、東証から正式にプライム市場の上場維持基準の適合の通知を受けました。

一連の経緯から、株主のみなさまから当社に対する期待感をあらためて確認することができました。これに満足することなく、今後の成長ステージをより一層引き上げ、さらなる企業価値の向上に努めてまいります。

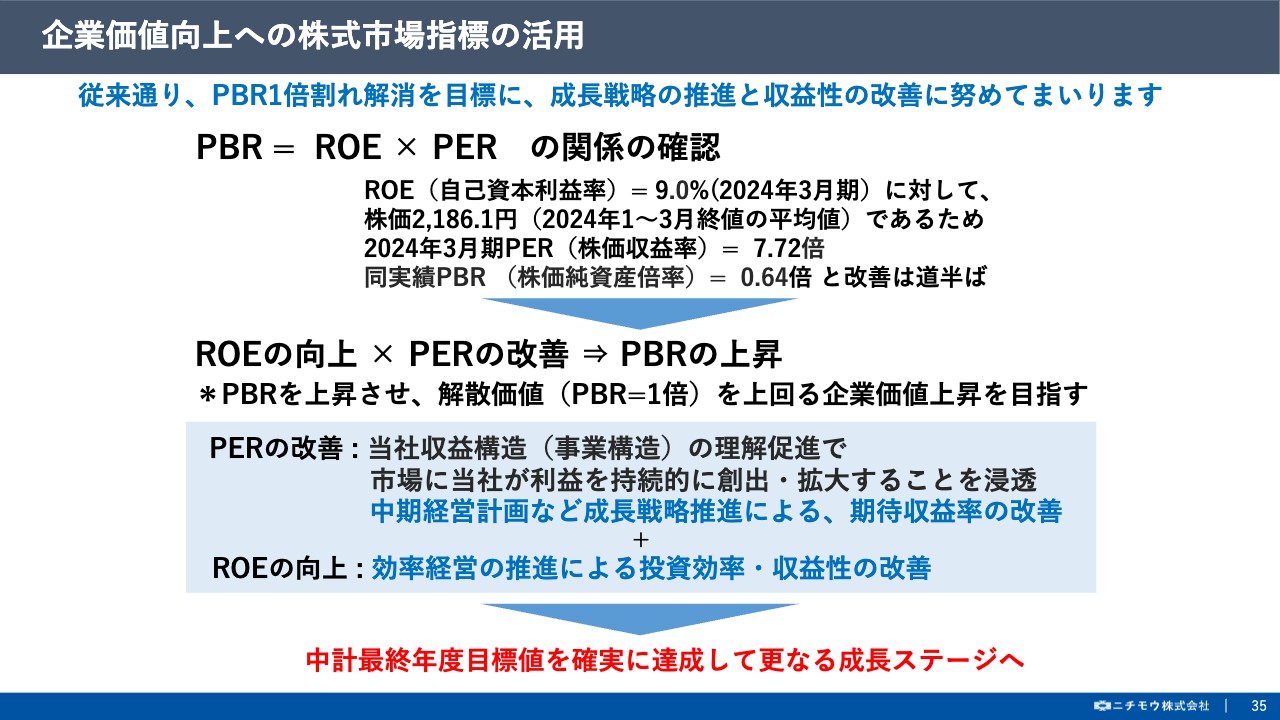

企業価値向上への株式市場指標の活用

続いて、経営指標でございますが、東証が提言しているPBR1倍への意識改革に対して当社は0.64倍と、改善は進んでいるものの依然として低い評価となっております。

引き続き、PERの改善とROEの向上によってPBR1倍割れの解消を目指して対応を進めてまいりたいと考えております。

IRに関するお問い合わせ

最後に、後段に参考資料として、ビジネスモデルや沿革を添付しておりますのでご覧いただければと存じます。また、本件に関するお問い合わせは巻末のIR担当までご連絡をお願いいたします。

本日は、ご多忙のところ長時間にわたりご視聴いただきまして誠にありがとうございました。

この銘柄の最新ニュース

ニチモウのニュース一覧- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/06

- ニチモウ、4-12月期(3Q累計)経常は12%増益・通期計画を超過 2026/02/06

- Q3 of FYE3/2026 Earnings Presentation 2026/02/06

- Consolidated Financial Results for the Nine Months Ended December 31, 2025 [Japanese GAAP] 2026/02/06

- 2026年3月期 第3四半期決算短信補足説明資料 2026/02/06

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

ニチモウの取引履歴を振り返りませんか?

ニチモウの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。