DAIKO XTECHのニュース

大興電子通信、通期の営業利益は前期比+54.7%と大幅増 利益伸長によりROE・ROICも向上

商号変更

松山晃一郎氏:大興電子通信の代表取締役社⾧をしています、松山です。本日はご多用の中、当社決算説明会にご参加を賜り誠にありがとうございます。

説明に先立って、まずは商号変更のお知らせです。株主総会の決議をもってということになりますが、5月15日に開示したとおり、私たち大興電子通信は来年4月1日に会社名を「DAIKO XTECH(ダイコウクロステック)株式会社」に改めさせていただこうと考えています。

昨年、会社を設立して70周年を迎えたわけですが、50年ぶりの変更となります。社名変更の意味は今後お伝えするようにしますが、「変化するテクノロジー会社になる」と思っています。

目次

本日の目次です。資料に沿って4つお話しさせていただこうと考えています。1つ目が2024年3月期の決算概要、2つ目が中期経営計画「CANVAS ONE」の進捗状況、3つ目が2025年3月期の業績見通し、4つ目に「五方良し」の取り組みということで、株主のみなさまに対する還元内容についてご説明します。

業績ハイライト

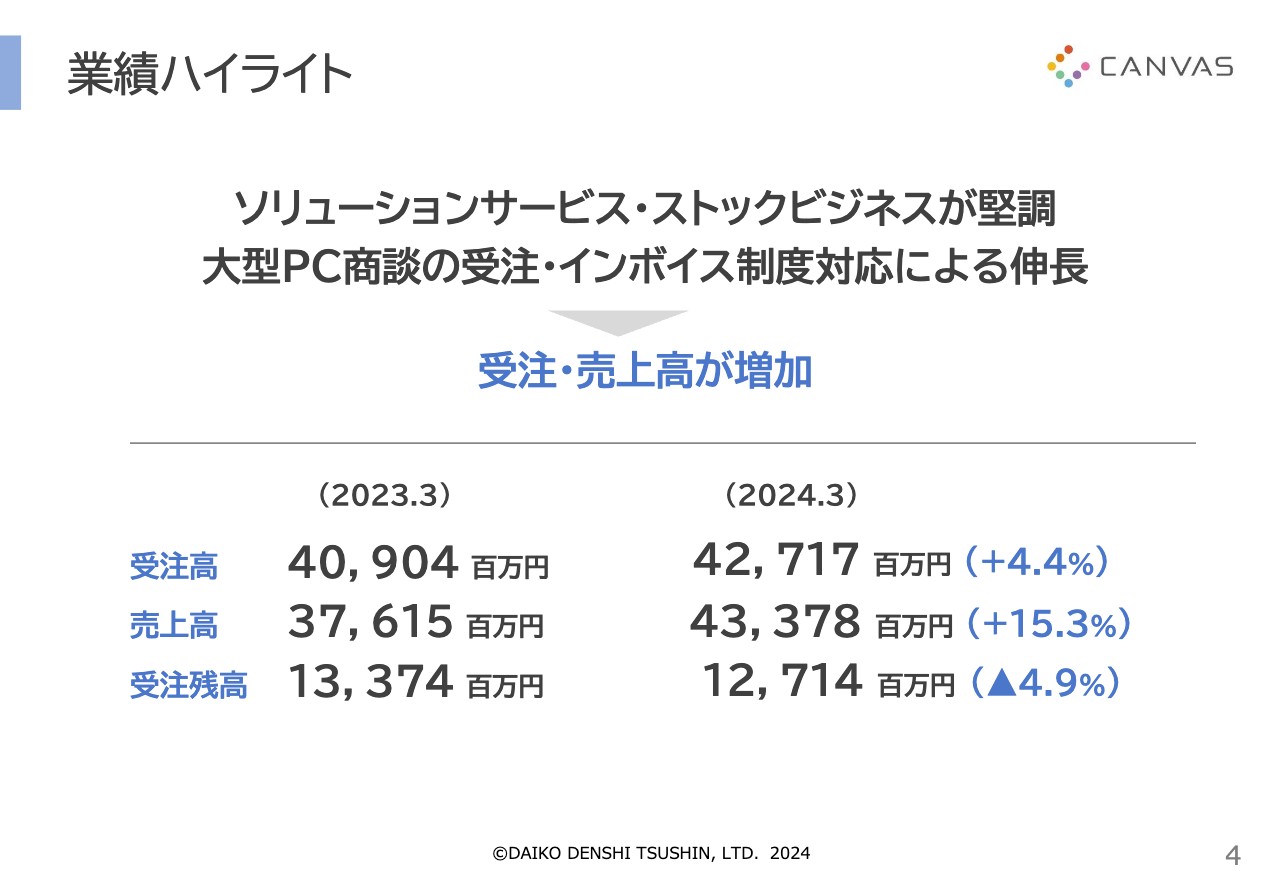

最初に決算概要です。業績ハイライトをご覧ください。

ソリューションサービス、ストックビジネスが堅調に推移しました。また、大型のパソコン商談の受注、昨年10月から始まったインボイス制度への対応による伸長ということで、受注高は前期比18億1,300万円プラスの427億1,700万円となりました。売上高は前期比57億6,200万円プラスの433億7,800万円です。

結果として受注残高は少し落ち込み、127億1,400万円となっています。前期比でマイナス6億6,000万円ですが、受注残高で見ると、過去実績推移と比較すると高水準だと思っています。

業績ハイライト

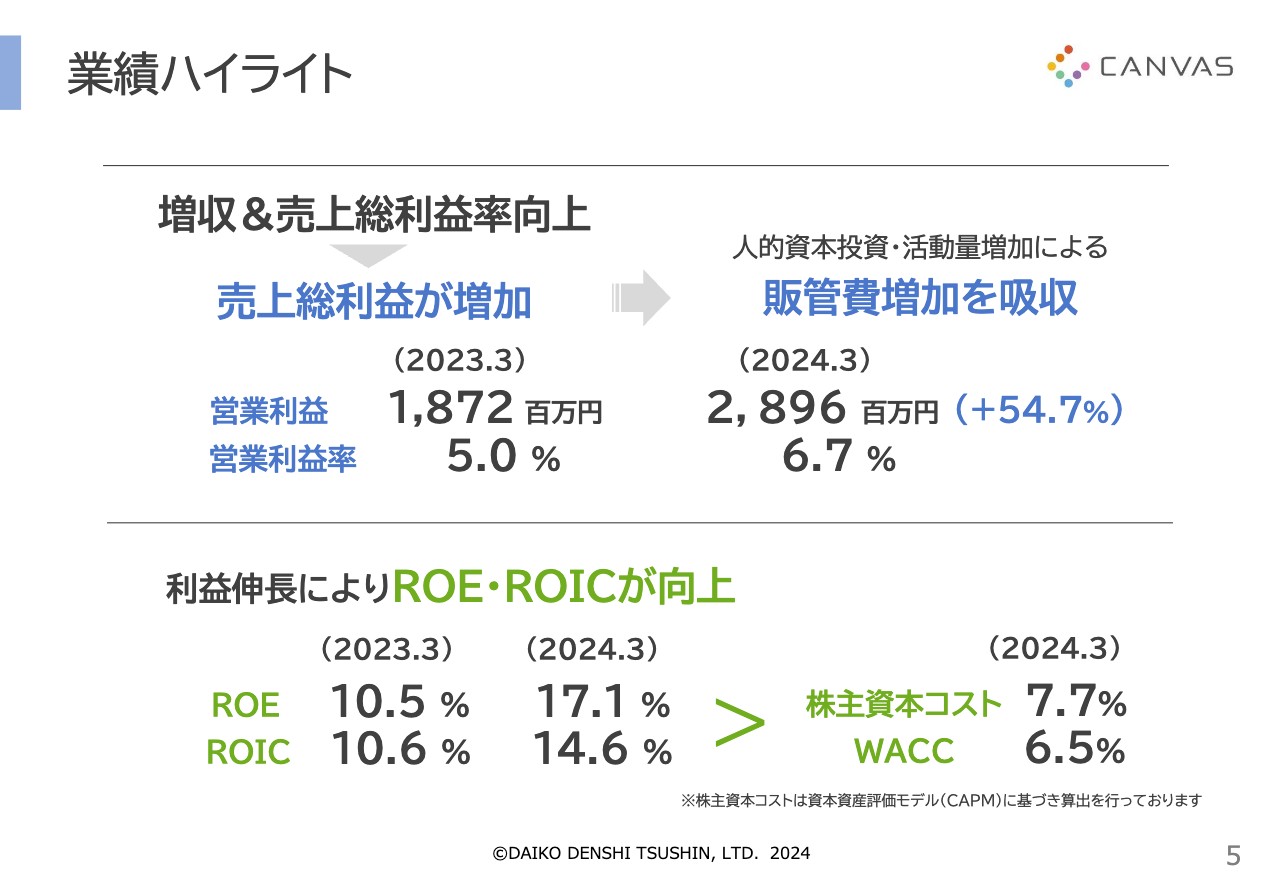

利益面では、売上総利益が増加しました。結果として販管費が増えたわけですが、営業利益は前期比10億2,300万円プラスの28億9,600万円という結果になっており、率で言うと54.7パーセントのプラスです。営業利益率も1.7パーセントアップの6.7パーセントとなっています。

ROE・ROICは、利益伸長により向上しました。株主資本コストおよびWACCについては、社内で算出していますが、それを上回る結果が出せたと思っています。

業績ハイライト

受注ベースの取り組みについてお話しします。我々が重点を置いて取り組もうとしている、自社ソリューションを中心とする重点ソリューションですが、前期比5パーセントプラスのプラス4億3,000万円です。スライド右側に要因を記していますが、EDI、セキュリティビジネスが好調に推移しました。ただし、昨対比で5パーセント増ということで、より高い伸長率が課題と認識しています。

続いて、ソフトウェアサービスです。前期比6パーセントプラスのプラス12億9,000万円となっています。旺盛なITシステムの基盤刷新ニーズを背景に、ソフトウェアサービスが拡大しました。課題としては、それらに対応するSEの生産力が挙げられると思っています。

また、大型商談については、先ほどPC中心とお話ししましたが、ハードウェアの商談のため、粗利率を向上させる取り組みを行っているものの、少し課題が残りました。

加えて、インボイス制度対応の特需によりプラス6億円となりました。流通業のお客さまを中心に対応した結果です。

連結損益計算書

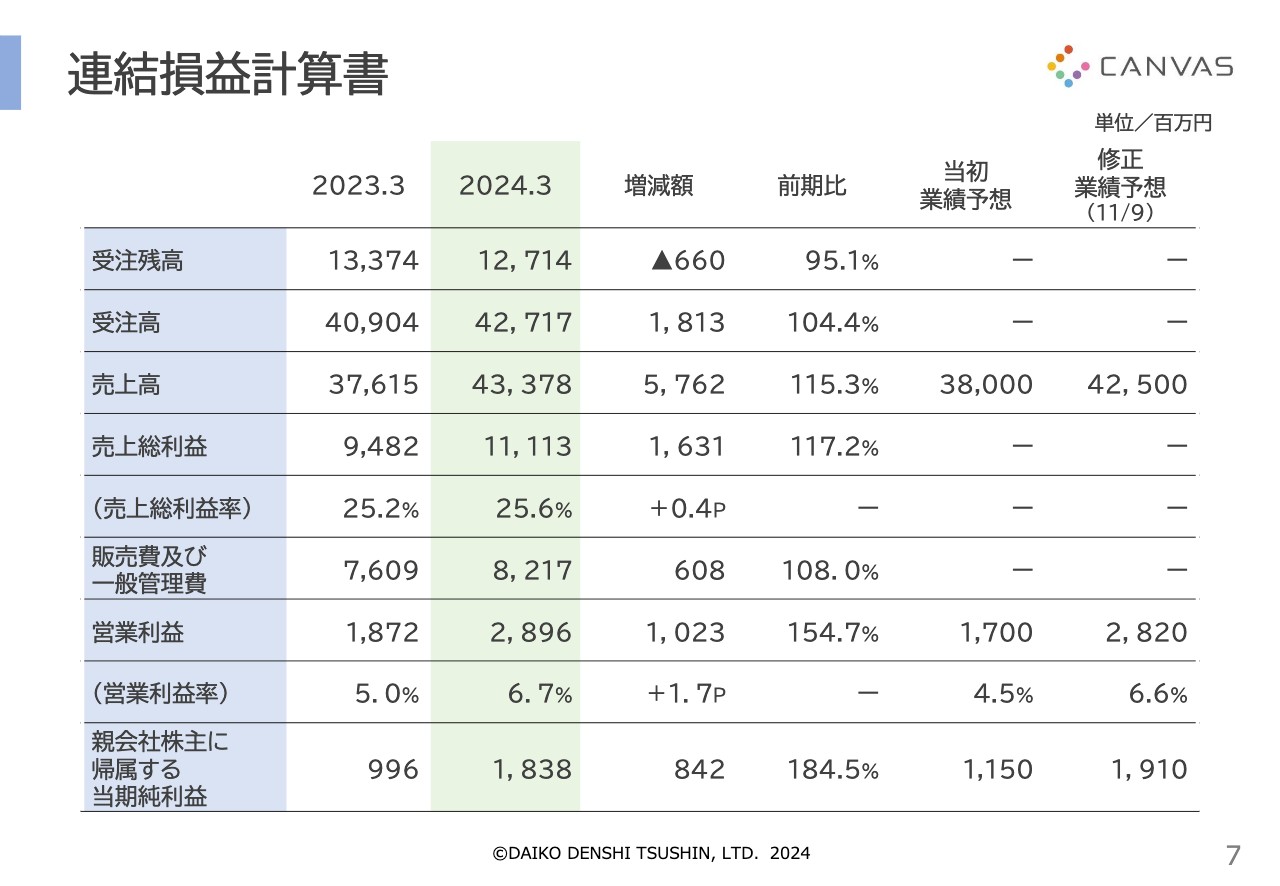

次に、連結損益計算書です。売上については先ほどお話ししたので、売上総利益からご説明します。売上総利益が111億1,300万円、前期比117パーセントというかたちで伸長しました。

我々がずっとこだわっている売上総利益も25.6パーセントということで、前期比で微増ではありますが、現場の努力がこのようなかたちで現れたと思っています。一方で、後ほど触れますが、販管費は6億800万円増えて、前期比108パーセントという結果になっています。

表の一番下の親会社株主に帰属する当期純利益は18億3,800万円、前期比184.5パーセントという結果を残すことができました。

右側に当初の業績予想と、上期が終わった段階での修正の業績予想を載せています。売上、営業利益は修正を上回ることができましたが、当期純利益は予想を少し下回ったという結果です。理由については後ほどご説明します。

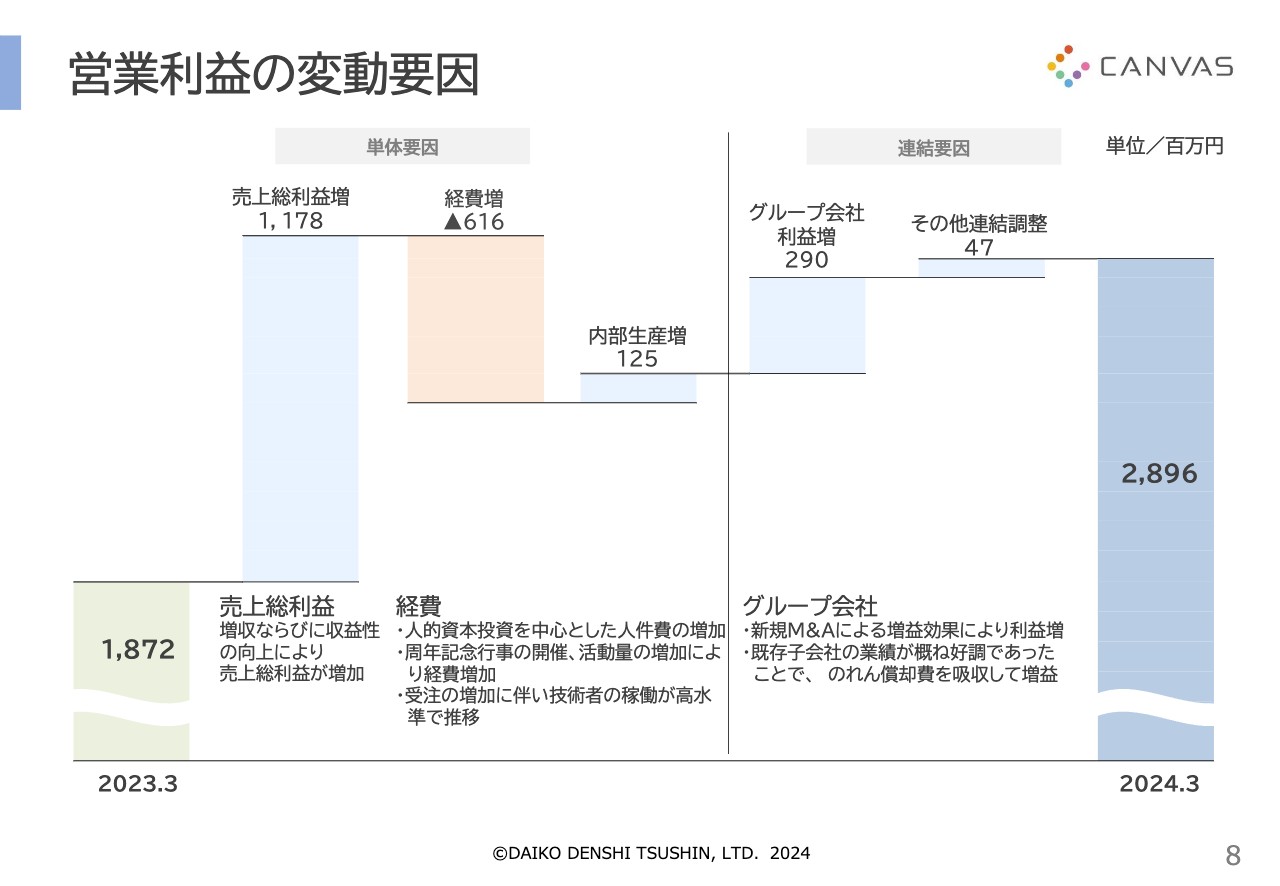

営業利益の変動要因

営業利益の変動要因を図にしました。まずスライド左側が昨年の実績です。単体の要因として、売上増により売上総利益が増えたということです。

先ほど経費のところでお話ししましたが、人的資本投資としての人件費の増加や、昨年70周年ということで各種イベントを開催しました。また、コロナ禍が明けたことで、さまざまな活動を行いました。そのような活動量の増加により、経費が増加しています。

スライド右側は連結要因です。グループ会社を増やしてきた中で、新規にM&Aを行った会社の利益貢献があったこと、加えて、既存のグループ会社においても概ね業績が好調であり、のれんの償却費を吸収して増益になり、結果として営業利益は28億9,600万円となりました。

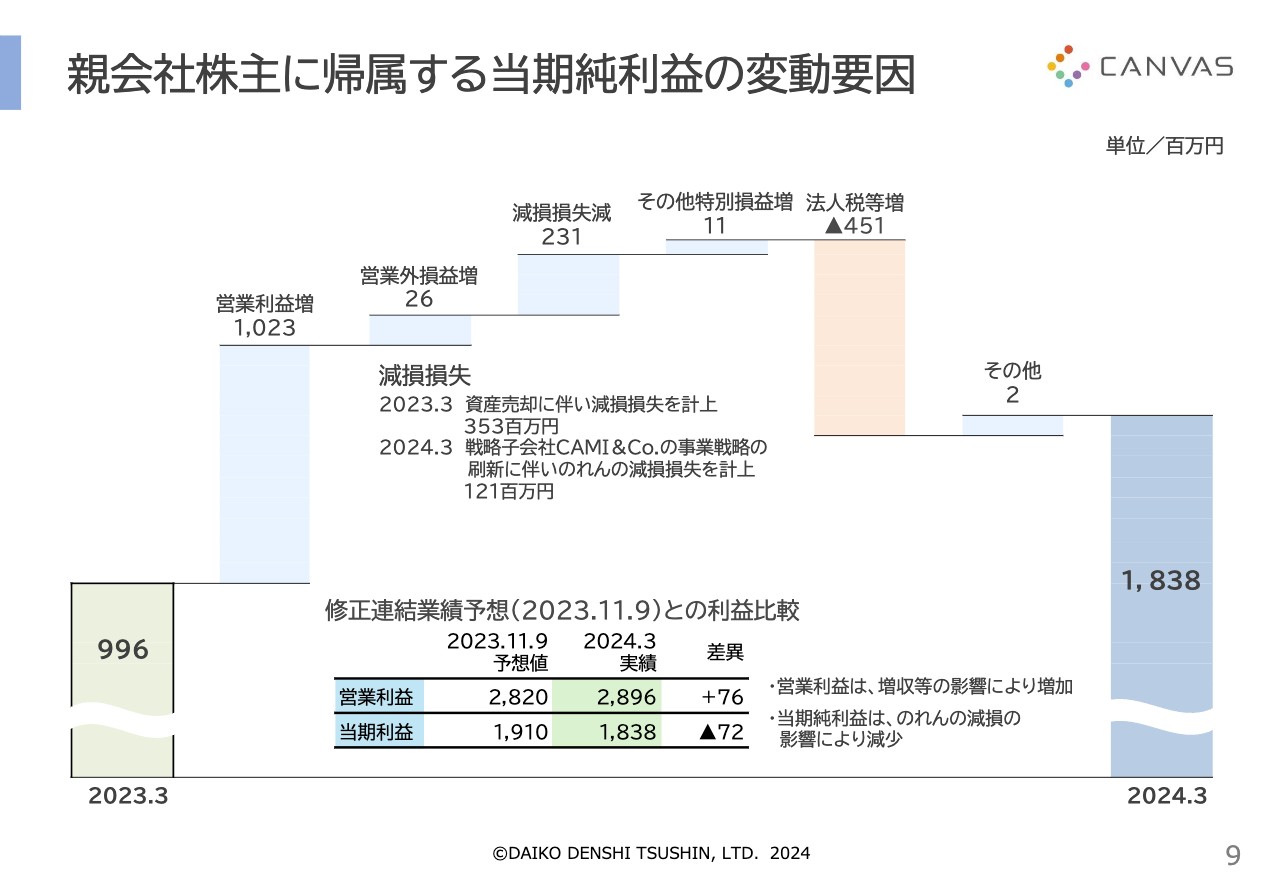

親会社株主に帰属する当期純利益の変動要因

続いて、親会社株主に帰属する当期純利益です。先ほどお話しした営業利益増が10億2,300万円で、減損損失については昨年比で2億3,100万円減少しました。

注釈を入れていますが、昨年は、我々が錦糸町に持っていた不動産を売却したことで3億5,300万円の減損損失がありました。今年は2022年12月にグループ入りしたCAMI&Co.社の事業に見直しをかけ、さまざまな検討を行った結果、のれんを減損することで1億2,100万円を計上しました。

このような減損損失により昨年比では2億3,100万円の損失減となりました。売上高と利益の増加に伴って法人税等の増加があり、最終的には18億3,800万円の親会社株主に帰属する当期純利益となっています。

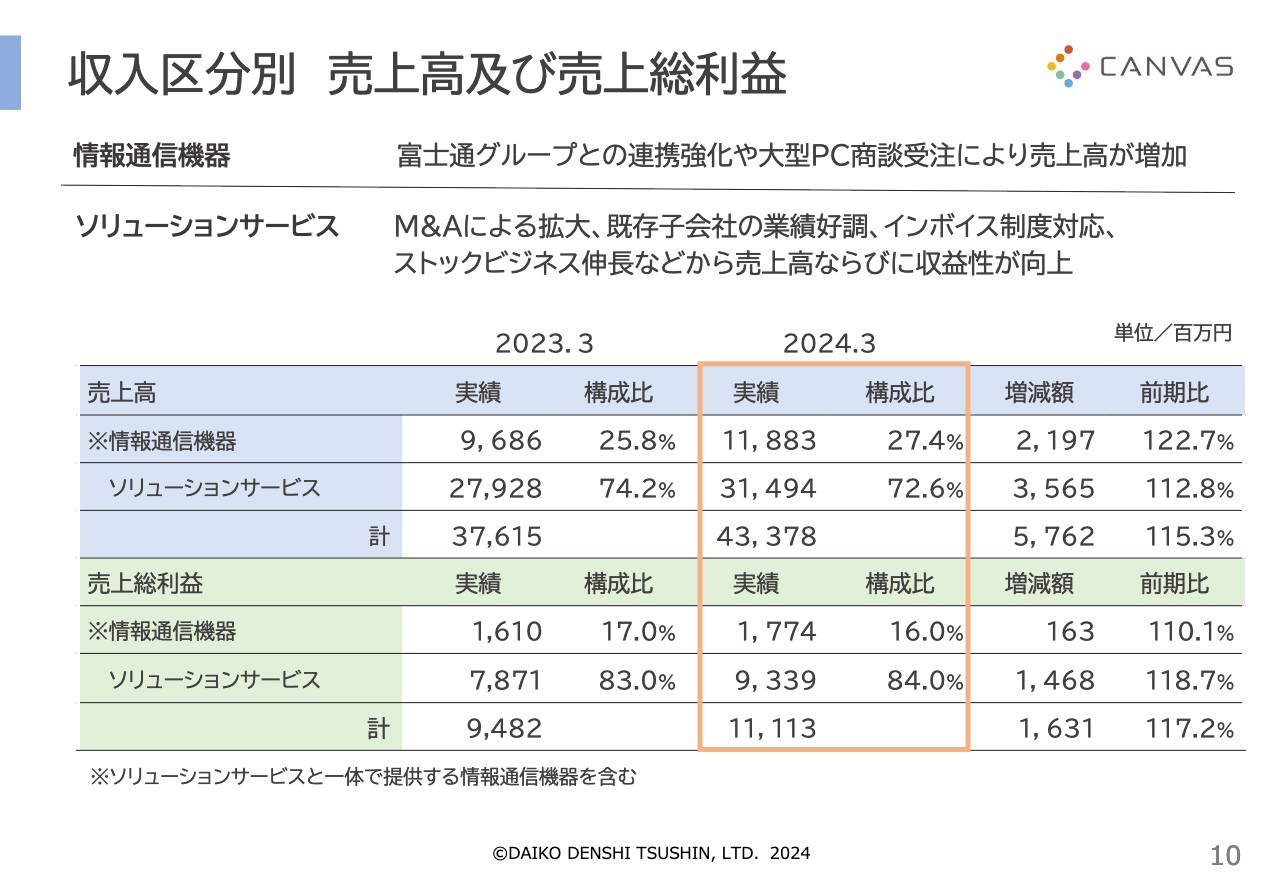

収入区分別 売上高及び売上総利益

収入区分別のご説明です。大きく2つに分けてスライドに記載しています。

1つ目が、ハードウェアを中心とした情報通信機器です。富士通グループとの連携強化や、先ほどお話しした大型のパソコン商談の受注により売上高が増えました。ソリューションサービスについてはM&Aによる拡大、既存子会社の業績好調、インボイス制度対応などによって増えてきたということです。

スライド下側に表で記載していますが、数字はご覧のとおりです。前期比で見ると、情報通信機器の売上高が122.7パーセントですが、売上総利益のところは110.1パーセントということで、ハードウェアの取り扱いについては、売上総利益率を上げることが難しいということが見てとれるかと思います。

一方で、ソリューションサービスの売上高は前期比112.8パーセントという結果です。売上総利益は118.7パーセントということで、情報通信機器に比べると売上総利益率を高めることができています。

いずれにしても、ソリューションサービスの売上をいかに増やしていくかということが今後の課題だと認識しています。

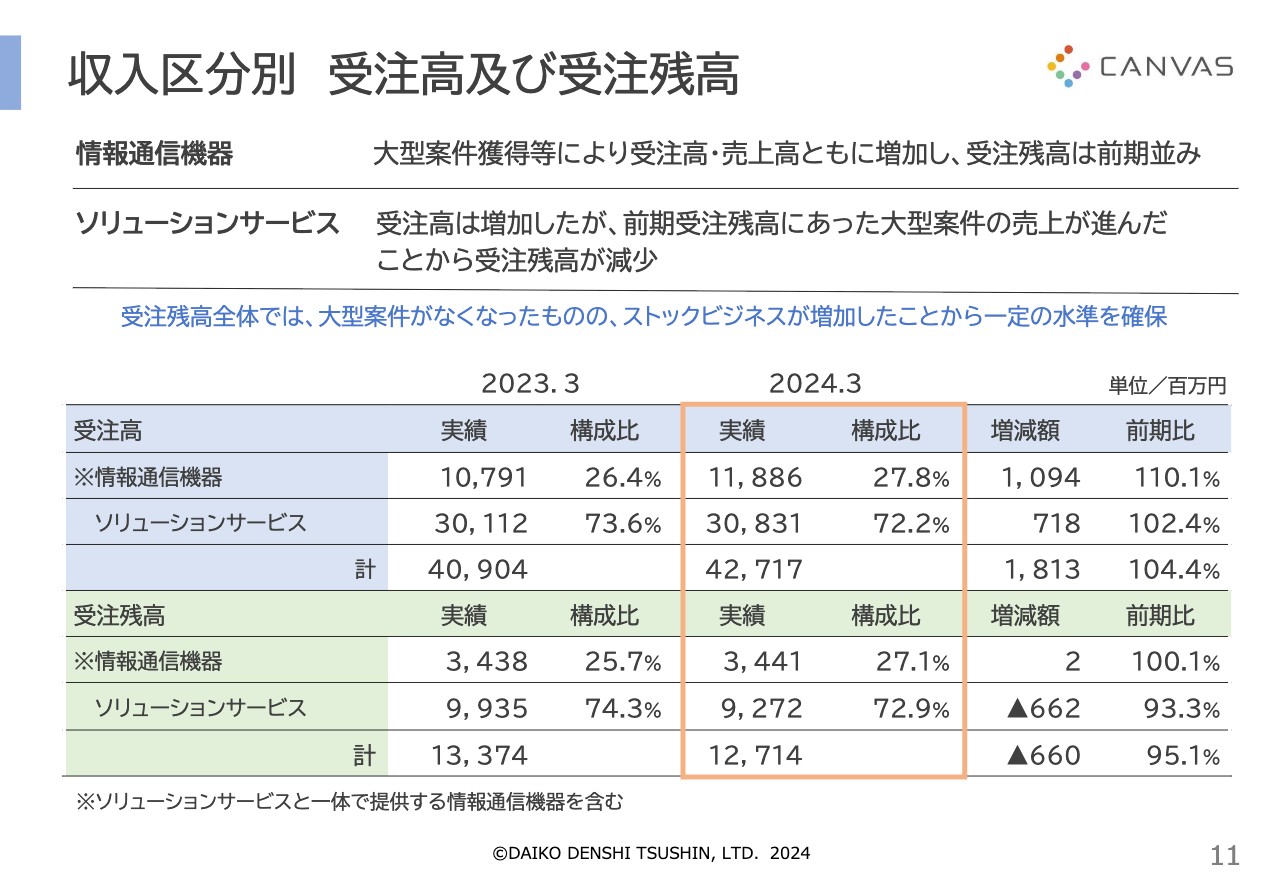

収入区分別 受注高及び受注残高

受注高および受注残高のご説明になります。情報通信機器については先ほどよりお話ししているとおり、受注高、売上高ともに増加しています。

受注残高という見方をすると、まだ納めきっていない情報通信機器があり、受注高は前期比110.1パーセントに対し、受注残高が前期比100.1パーセントということで、大きくは減っていません。

一方で、ソリューションサービスの受注高は前期比で102.4パーセントという結果になっています。受注残高は前期比93.3パーセントで、6億6,200万円減っているというところを今後の課題と認識し、受注を早めていくことが第1四半期、第2四半期の活動になると考えています。

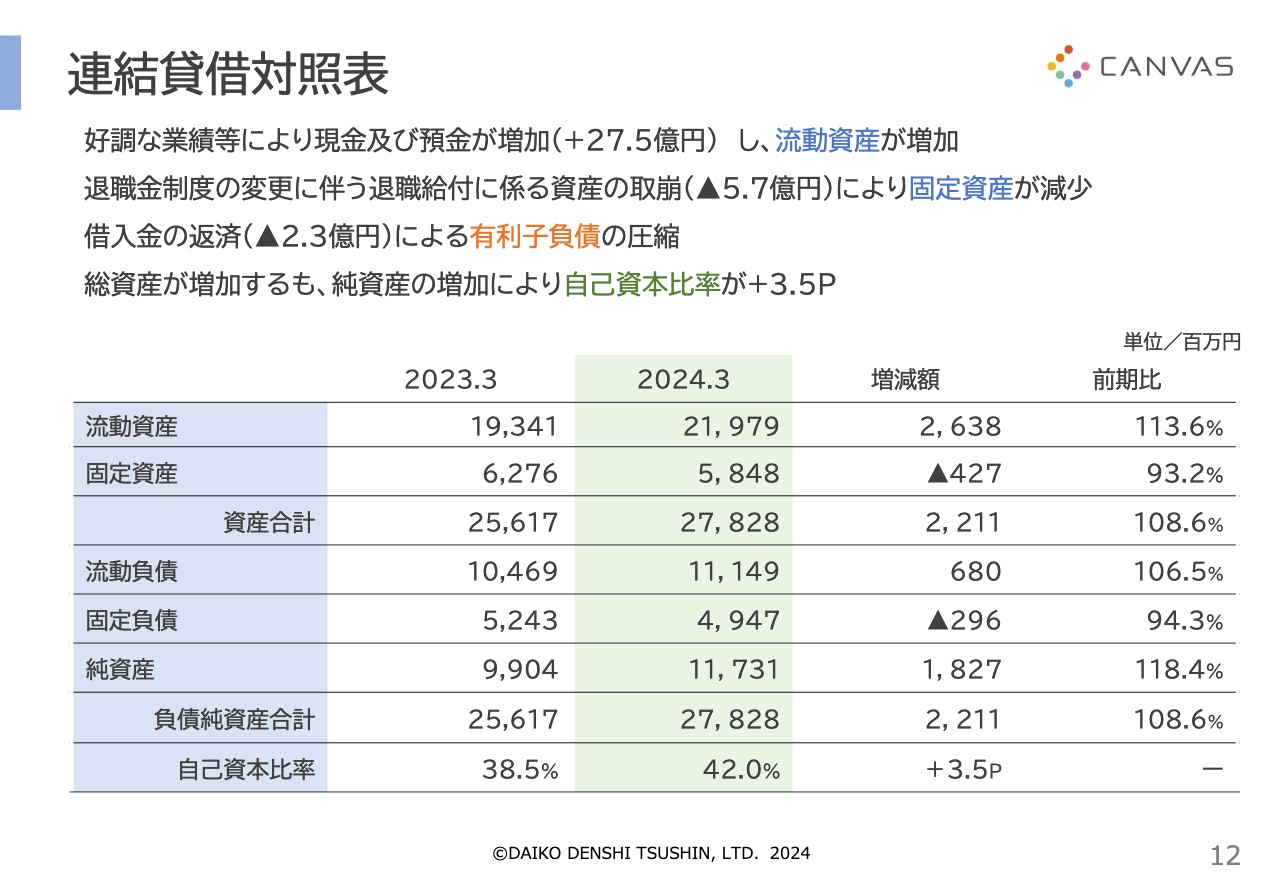

連結貸借対照表

連結貸借対照表です。記載しているとおりですが、好調な業績により現金および預金が27億5,000万円増加しました。結果として流動資産が増加しています。

加えて、退職金制度を変更しました。DBからDCにということで、退職給付に係る資産の取り崩しが5億7,000万円ありました。それにより固定資産が減少しています。また、借入金の返済も、少しずつ進めており、有利子負債の圧縮もありました。

総資産が増加するとともに、純資産も増加したことで自己資本比率が前期比3.5パーセントプラスになりました。資産合計が278億2,800万円、純資産が117億3,100万円ということで、自己資本比率が向上しました。

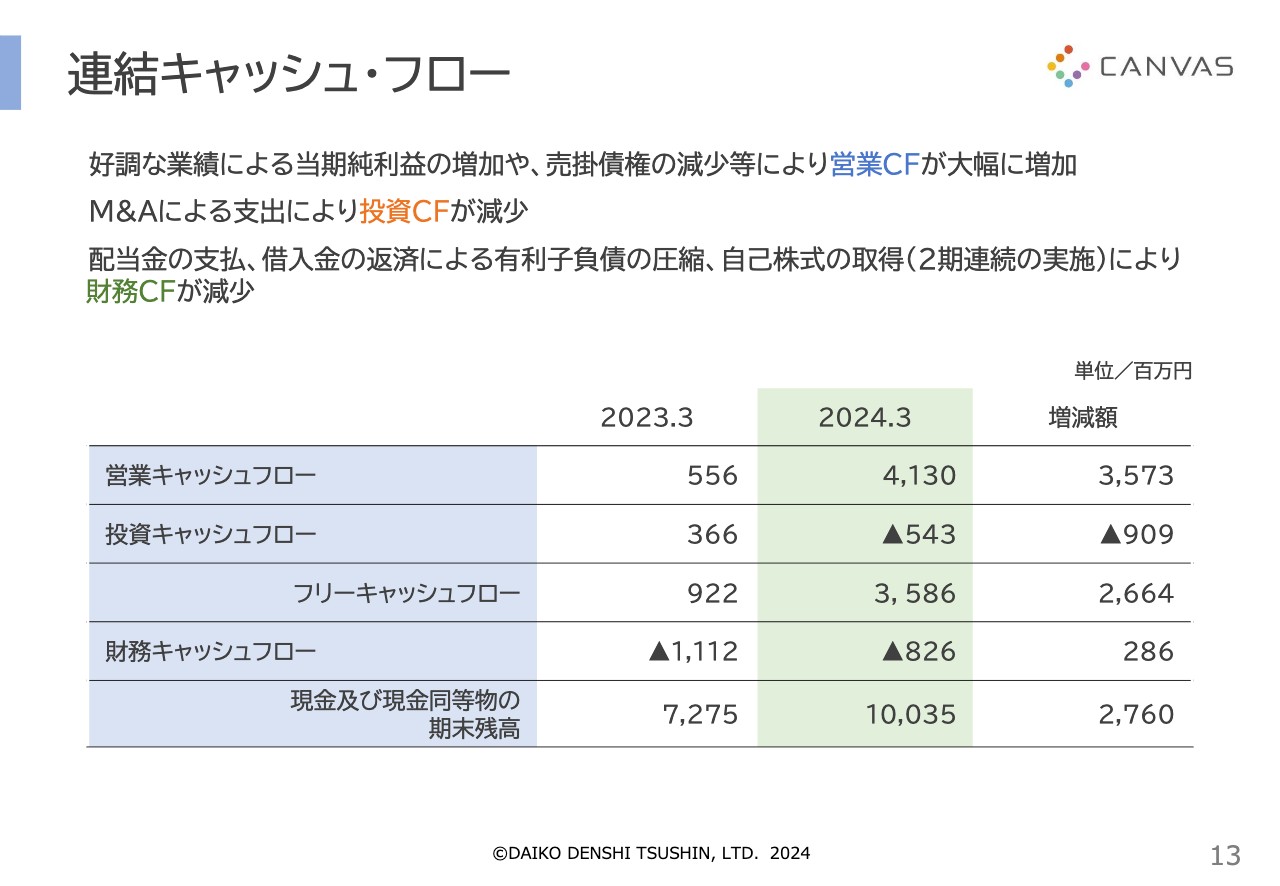

連結キャッシュ・フロー

連結キャッシュ・フローです。先ほどよりお話ししている好調な業績による当期純利益の増加、あるいは売掛債権の減少等により、営業キャッシュ・フローが大幅に増加しています。

また、M&Aによる支出により、投資キャッシュ・フローは減少しました。配当金の支払、借入金の返済による有利子負債の圧縮、2期連続となる自己株式取得の結果、財務キャッシュ・フローはマイナスとなっています。

以上が、2024年3月期の決算概要です。

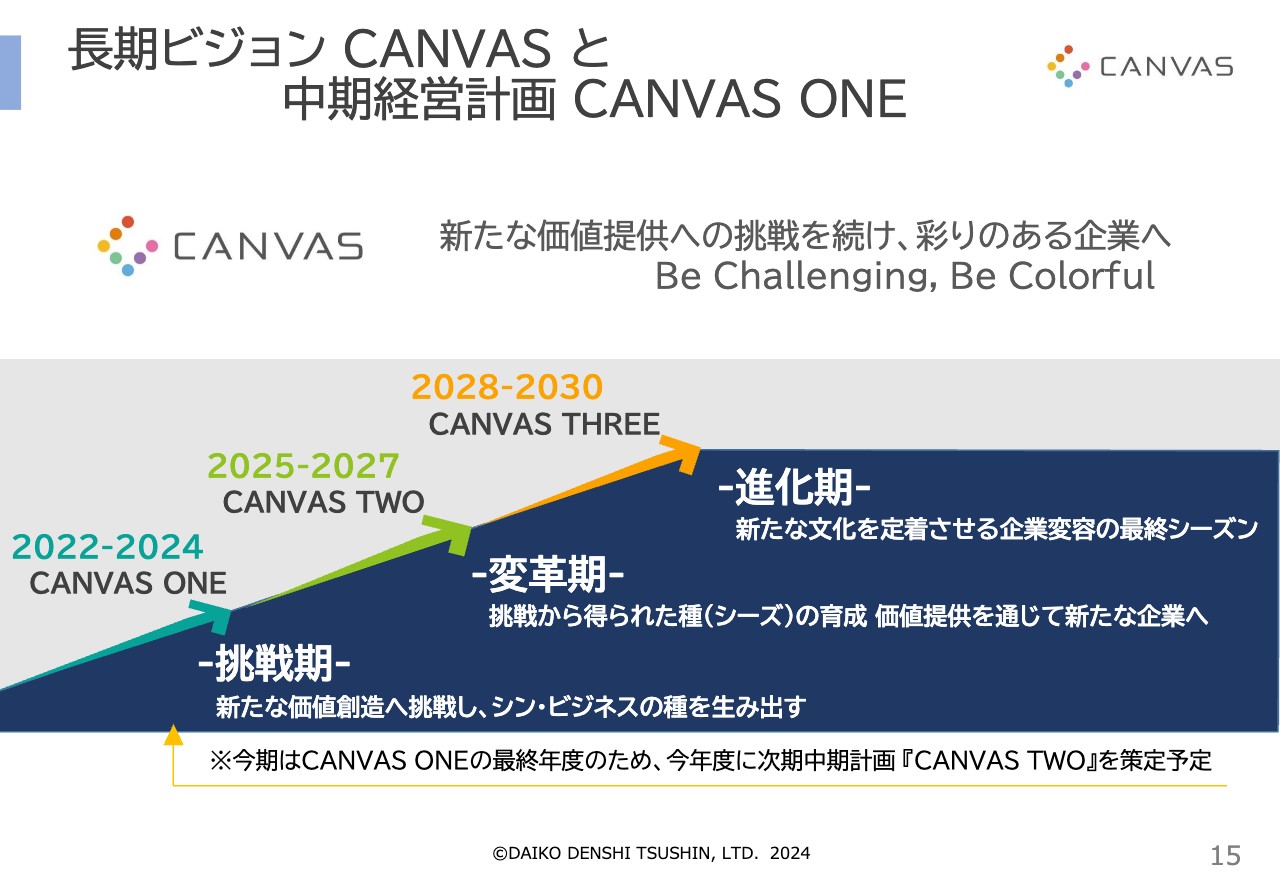

長期ビジョン CANVAS と中期経営計画 CANVAS ONE

中期経営計画「CANVAS ONE」の進捗状況についてご説明します。タイトルのとおり、当社には、2030年に向けた長期ビジョンとしての「CANVAS」計画があります。その中で、「CANVAS ONE」「CANVAS TWO」「CANVAS THREE」を定め、3年刻みで中期経営計画を進捗させていくという全体像になっています。

長期ビジョン「CANVAS」のテーマとして、「新たな価値提供への挑戦を続け、彩りのある企業へ Be Challenging, Be Colorful」をスローガンに進めています。

その中で、現在は挑戦期として新たな価値創造へ挑戦し、新しいビジネス、私どもの造語で「シン・ビジネス」の種を生み出すということで、取り組んでいる最中です。

現在は「CANVAS ONE」の計画の2年目が終わり、3年目の最終年度に入ったところで、次が変革期であると意識しています。冒頭にお話しした、会社名を「DAIKO XTECH」に変えていくということは、「挑戦期を経て、変革期に入る」という意味も込め、今回取り組んだ結果です。

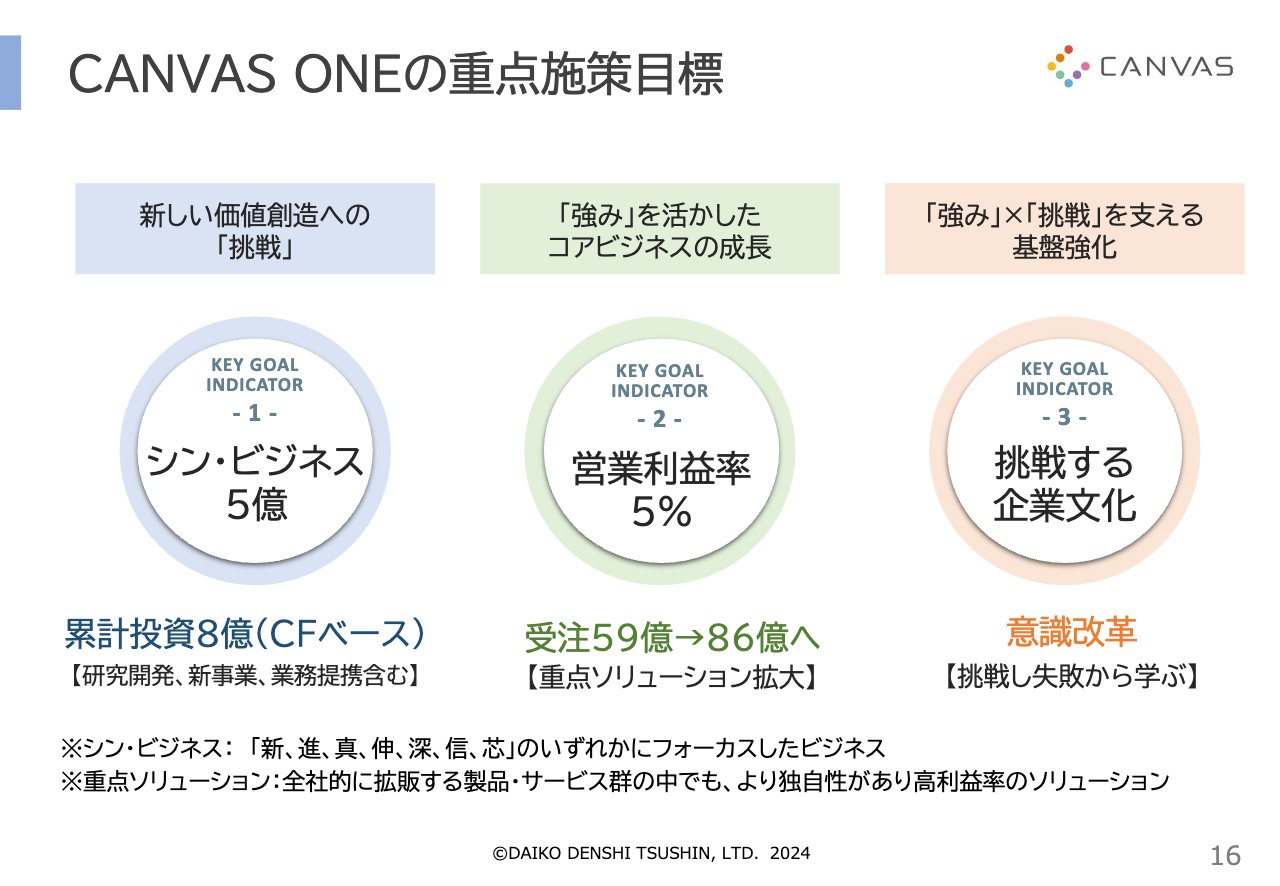

CANVAS ONEの重点施策目標

「CANVAS ONE」の重点施策目標です。ご覧のように3点の目標を立てています。1つ目が「シン・ビジネス5億」、2つ目が「営業利益率5パーセント」、3つ目が「挑戦する企業文化」です。

1つ目の「シン・ビジネス5億」とは新たなビジネスを生んでいくという意味ですが、投資しないと新たなビジネスはなかなか生むことができません。最終ゴールとしては5億円の受注を目標値として定めていますが、その前段として8億円くらいを投資するという前提で、2年前から計画を立てて走っています。

2つ目の「営業利益率5パーセント」については、営業利益率5パーセント自体は2024年3月期にすでに達成していますが、恒常的に「目指そう」と考えています。何で目指すのかというと、先ほど重点ソリューションがあまり伸びておらず、少し課題だというお話をしました。この部分のビジネスを、受注高59億円から86億円へ拡大しようという目標を持っています。

3つ目の「挑戦する企業文化」は、なかなか定量的には表現できませんが、やはり社内において、取り組みへの意識を改革していこうということです。挑戦すれば失敗もあるかもしれませんが、挑戦しないと未来はないため、挑戦することからしっかり学んでいく文化を作っていこうと進めています。この3点を目指して、2年間活動してきました。

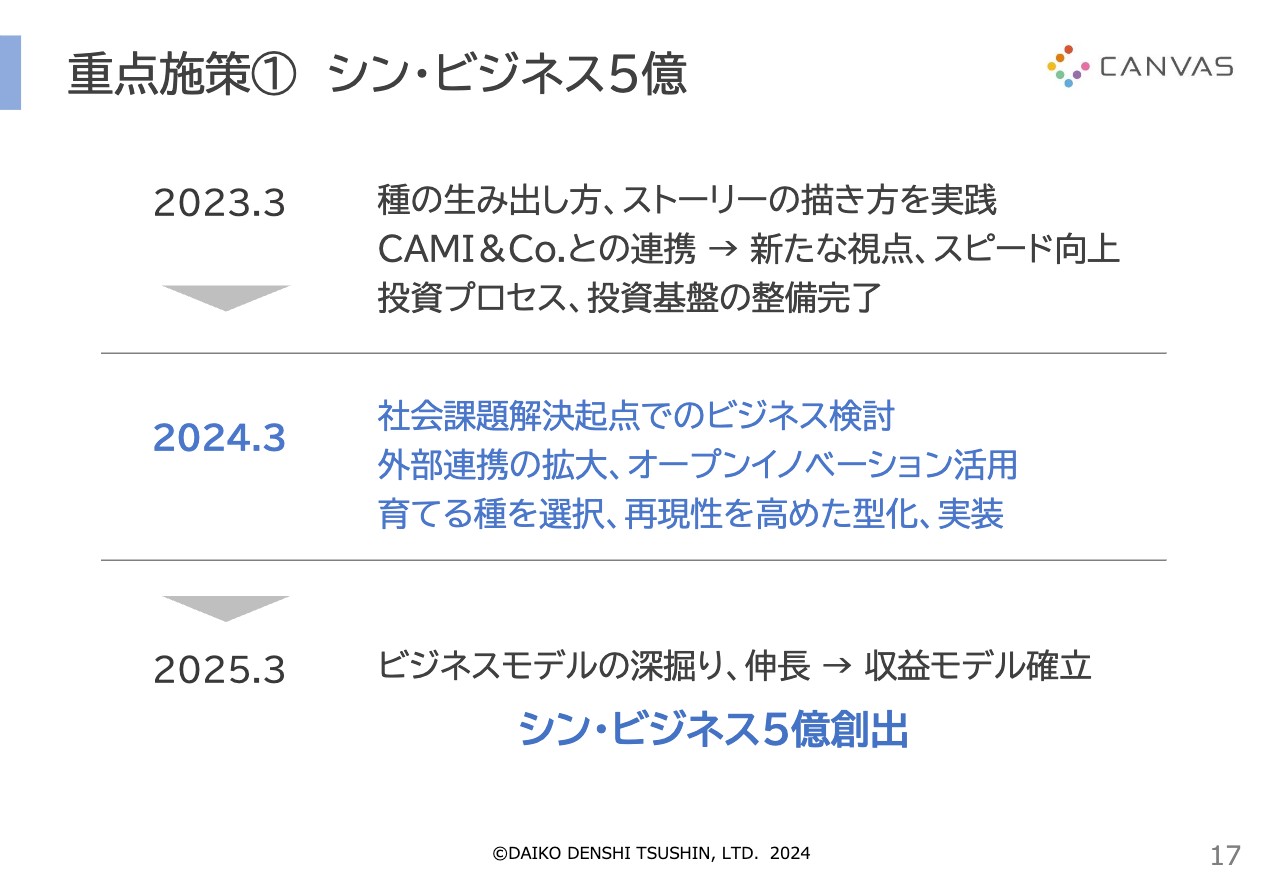

重点施策① シン・ビジネス5億

これまでの2年間における取り組みと、残り1年間で何をするかについて少しお話しします。「シン・ビジネス5億」に関しては、スライド中段にお示ししているように、2024年3月期において「社会課題解決起点でのビジネス検討」「外部連携の拡大、オープンイノベーション活用」といったさまざまな種がある中で、育てる種を選択し、再現性を高めた型化を行い、実装するということに取り組んできました。

2025年3月期は、これらのビジネスモデルを深掘りし伸長させ、収益モデルとして確立していくことをテーマにしています。最終的に受注高5億円という目標に対して、現状は遅れ気味で厳しい状況ですが、これを目指すと決めています。今期、このような結果を出せるように努めていきたいと考えています。

重点施策① シン・ビジネス創出の取組み

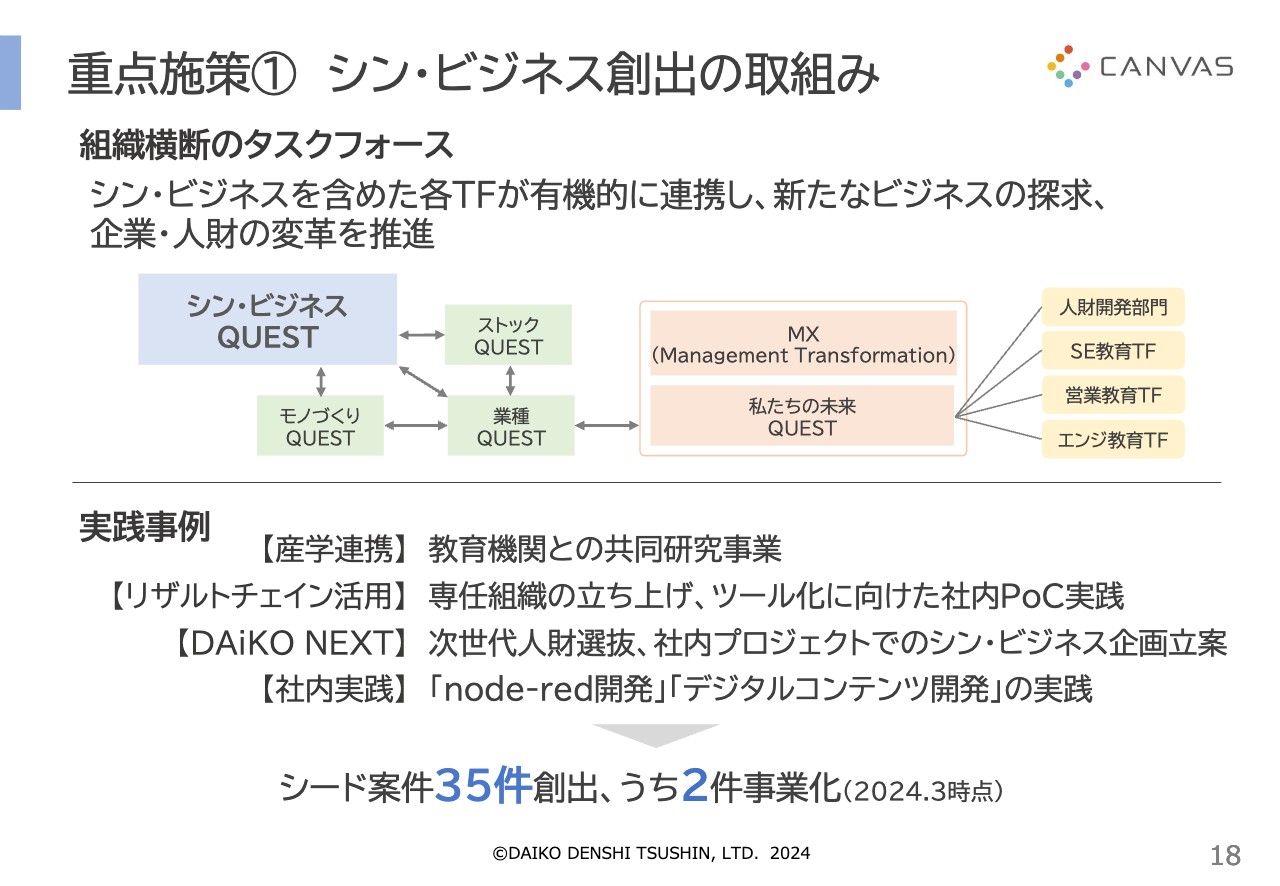

どのような構想を描き取り組んでいるのかについてお話しします。1つは、外部連携ももちろん進めていますが、まずは社内でいろいろと挑戦していこうということで、スライドの図のような組織横断のタスクフォースを作っています。

有機的に連携しながら、新しいビジネスを探求していく取り組みの中で出てきた事例の1つが「産学連携」で、新潟大学との共同研究などを行っています。

「リザルトチェイン活用」は、経営目標達成に向けた合意形成ツールを作っていくメソッドですが、このようなものをツール化したり、あるいは社内にてPoCを実践し、その過程でお客さまに提案、検証したりしながら、少しずつではありますが活用が進んでいる状態です。

「DAiKO NEXT」は、次世代人財を選抜しながら、社内で「シン・ビジネス」を企画するという社内の取り組みで、10年ぐらい続けているものです。このようなものから新しいものが生まれることを期待して進めています。

その他、「node-red」というローコードの開発ツールで販売管理のアプリケーションを作る、あるいはデジタルコンテンツを作るといった施策を社内で実践しています。

これらの結果、種となるシード案件が35件創出され、うち2件を事業化している状況です。

重点施策① シン・ビジネス創出の取組み

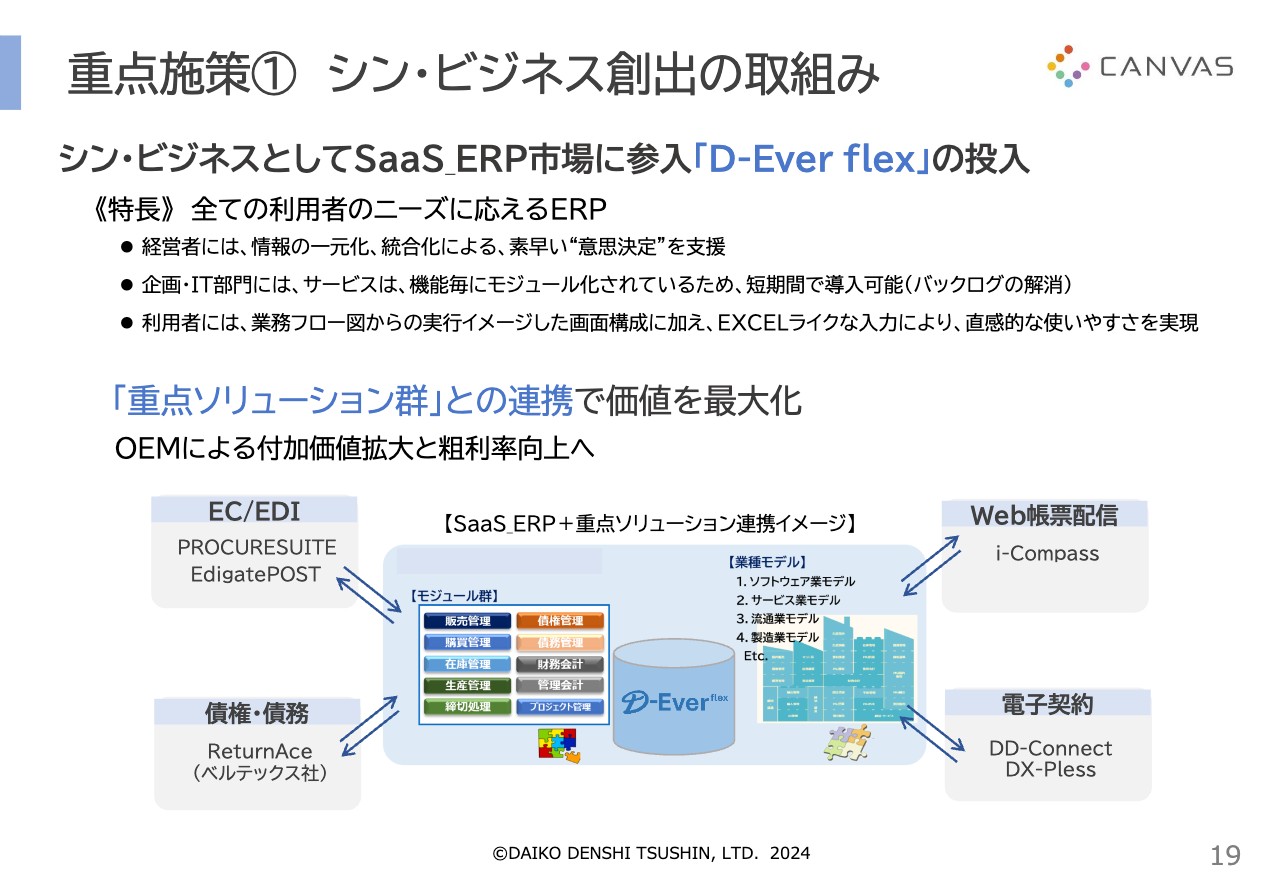

事業化したうちの1件で、4月16日に開示していますが、SaaS ERP市場へ参入ということで「D-Ever flex」というクラウドERPを投入しました。こちらは韓国の永林院ソフトラボという会社が作っているソリューションシステムで、12ヶ国で3,000社の導入実績があるものを、日本に持ち込むということで進めています。

具体的に我々が取り組んでいる内容や、どのような良いところがあるのかについて、スライド下部の図に記しています。

図の中央が、今お話しした「D-Ever flex」で、周囲にあるEC/EDIや、債権・債務、Web帳票配信、電子契約などが、現在当社で手掛けている重点ソリューション事業です。このようなものと、「D-Ever flex」を有機的に結合して、1つのオールインワンモデルとしてお客さまに提供していこうという企画です。

開示の中では、3年で40社導入という目標を出していますが、もっと増やせるように、スピードを上げて取り組んでいきたいと考えています。

重点施策② 営業利益率5%

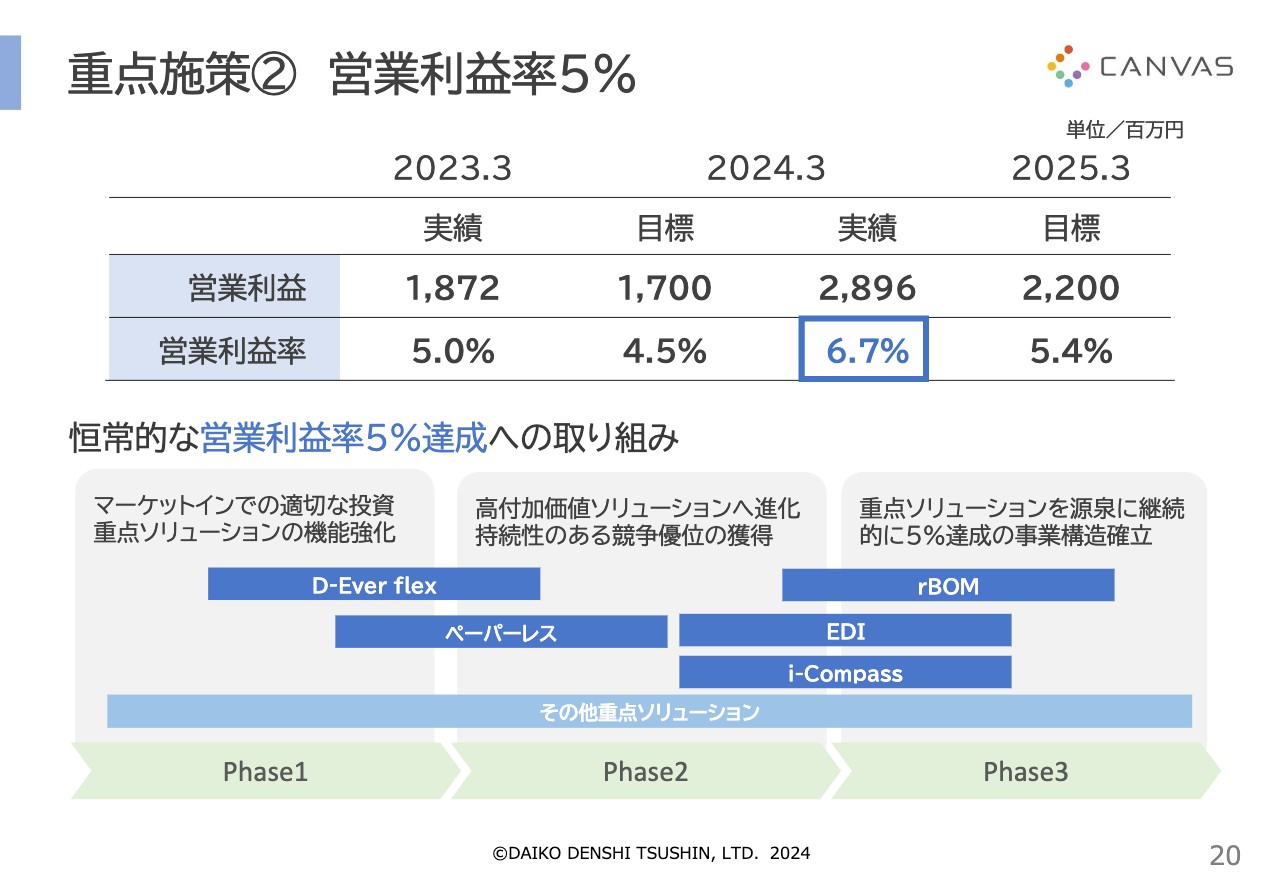

「営業利益率5パーセント」についてです。先ほどお話ししたとおり、2024年3月期実績で6.7パーセントを達成しており、目標値は超えています。それを一時的なもので終わらせるのではなく、恒常的に「営業利益率5パーセント」を達成する取り組みに変えていこうということで進めています。

スライドの下部の図に、「Phase1」「Phase2」「Phase3」とありますが、我々の重点ソリューションは「Phase1」から始まり、「Phase3」に進んでいくというイメージで取り組んでいます。

先ほどお話しした「D-Ever flex」は、まだ「Phase1」にいる段階で、これを「Phase3」に上げていくことによって、利益率の高いビジネスに変わると思っています。現有しているものでは、「rBOM」という生産管理のパッケージがありますが、そのようなものがすでに「Phase3」の域に達しています。

今我々が持っている重点ソリューションを、「Phase3」のほうへアップグレードさせていく取り組みを進めることによって、「営業利益率5パーセント」のさらに上を目指す切符が手に入ると思っています。このような取組みを着実に実行していきたいと考えています。

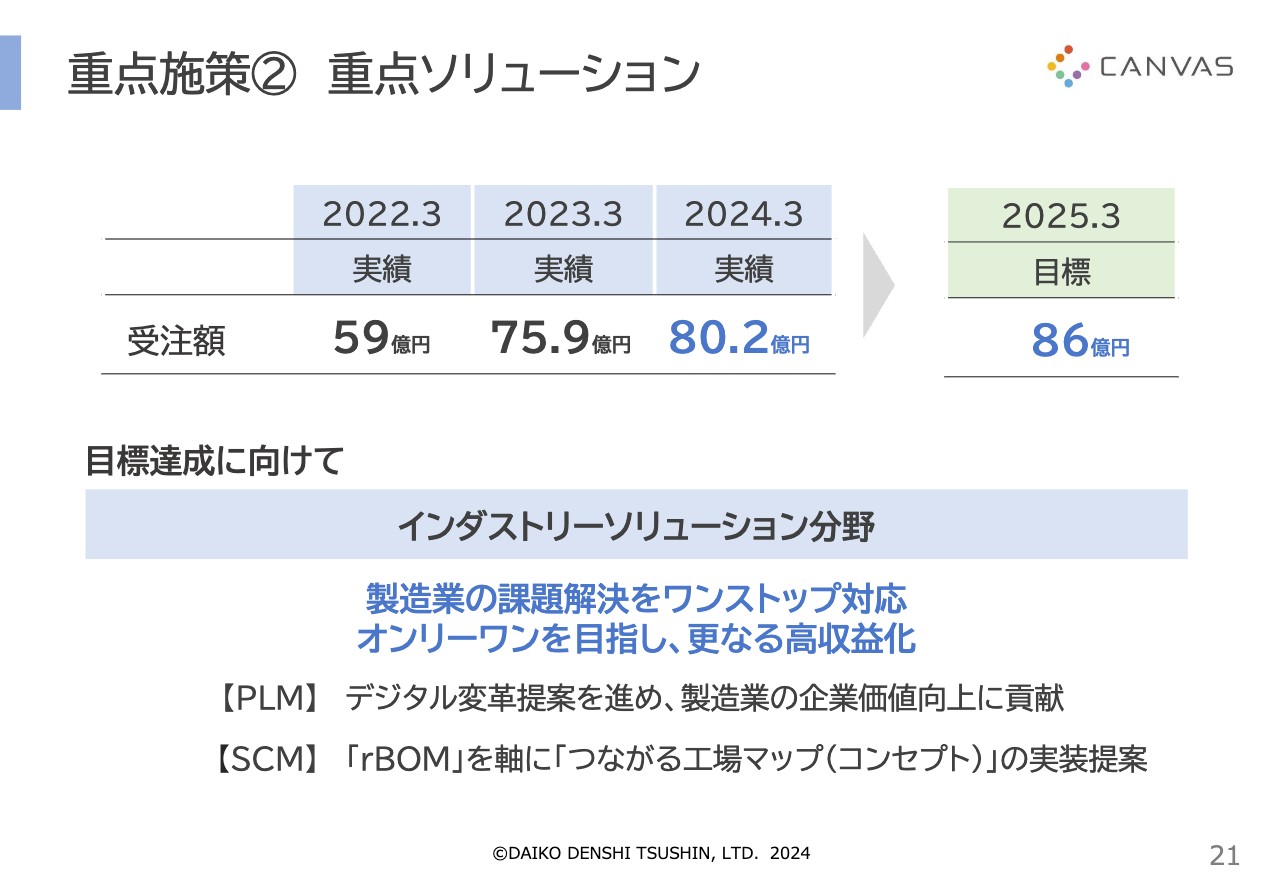

重点施策② 重点ソリューション

重点ソリューションについて、より具体的にお話しします。受注額は、本中計が始まる2022年3月期の段階では59億円から始まり、1年目の2023年3月期に75億9,000万円まで上がりました。2年目の2024年3月期には少し伸びが小さくなり、80億2,000万円です。

今期においては開発投資を先行させて、最終的な今年度の仕上がりとしては、受注で86億円まで伸ばしていこうとしています。ただ金額を増やすということではなくて、先ほどお話しした「Phase1」から「Phase3」に段階を変えていきながら、目標値に持っていこうと考えています。

別途ご説明しますが、具体的な分野の1つ目としてはインダストリーソリューションで、製造業のお客さま向けにワンストップに対応するようなソリューションを考えています。

PLM(プロダクトライフサイクルマネジメント)や、SCM(サプライチェーンマネジメント)を意識しながら、お客さまに貢献できるような提案を行い、ソリューションを作っていく分野になります。

重点施策② 重点ソリューション

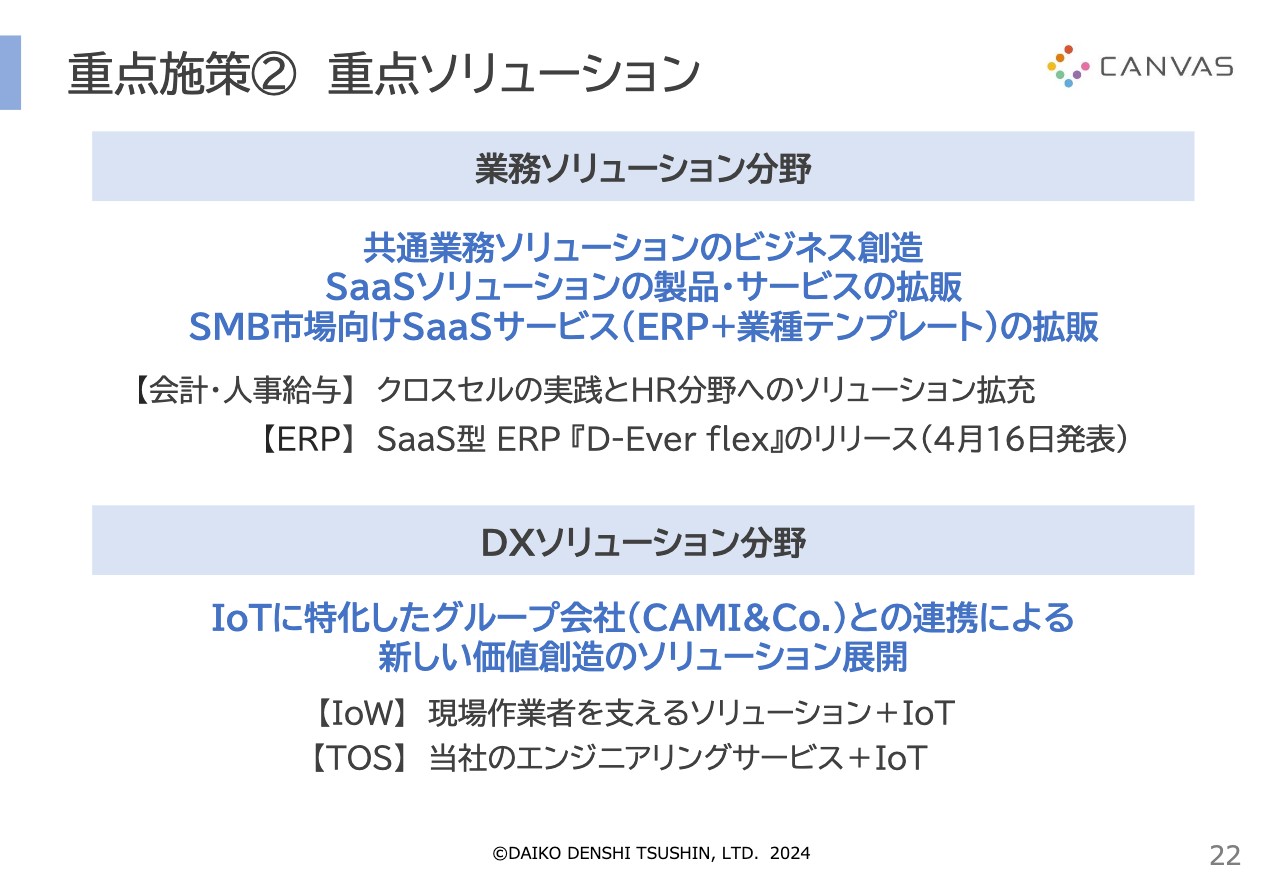

2つ目に業務ソリューションです。先ほどの「D-Ever flex」もこちらにインクルードされるものです。いわゆる会計・人事給与業務に関して、この分野におけるソリューションを拡充するということで進めていきます。

3つ目のDXソリューションでは、IoTに特化したグループ会社に仲間へ加わってもらい、そちらとの連携による新しい価値創造のソリューション展開を考えています。

すでに進めている「IoW」は、Internet of Workersという意味ですが、スマートウォッチを使ったソリューションです。そのようなものにIoTを付加することや、TOS(トータルオフィスサービス)という名称で、移転に関するさまざまなビジネスも進めています。

そのようなビジネスにIoTの技術を入れていき、強化していこうと考えています。

重点施策② 重点ソリューション

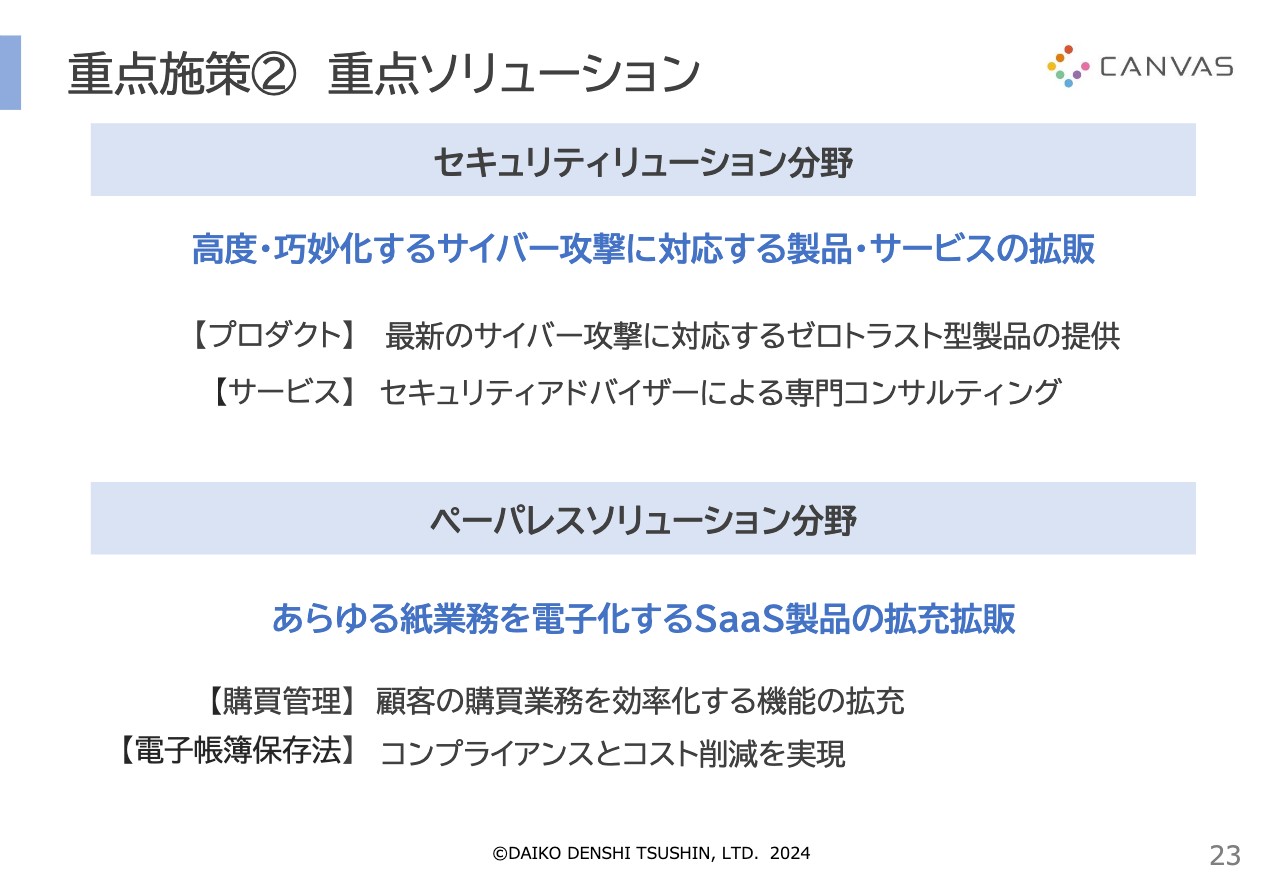

4つ目のセキュリティ分野です。ご承知のとおり、こちらは高度・巧妙化するサイバー攻撃に対応する製品として「AppGuard」に取り組んでいます。そのような製品を強化していき、それを、さらに広く市場へ提供していけるよう、進めていきたいと考えています。

先ほど、生産管理の「rBOM」についてお話ししましたが、昨年より「AppGuard Server」という製品を「rBOM」に組み込むことができるようになりました。そのように、「rBOM」を導入いただいたお客さまはサイバー攻撃に遭いにくく、仮に遭ったとしても事故にならないような環境作りができると思っています。このようなところも強化していきたいと考えています。

5つ目のペーパーレスソリューション分野では、購買管理、電子帳簿保存法などに対応するSaaS製品について、自社製品を持っているため、強化していきたいと考えています。

このような重点ソリューション事例を、今期も増やしていきます。かつ、それを拡大して数字につなげていくという取り組みが当社の未来を作っていくと考えていますので、力を入れて取り組んでいきたいと考えています。

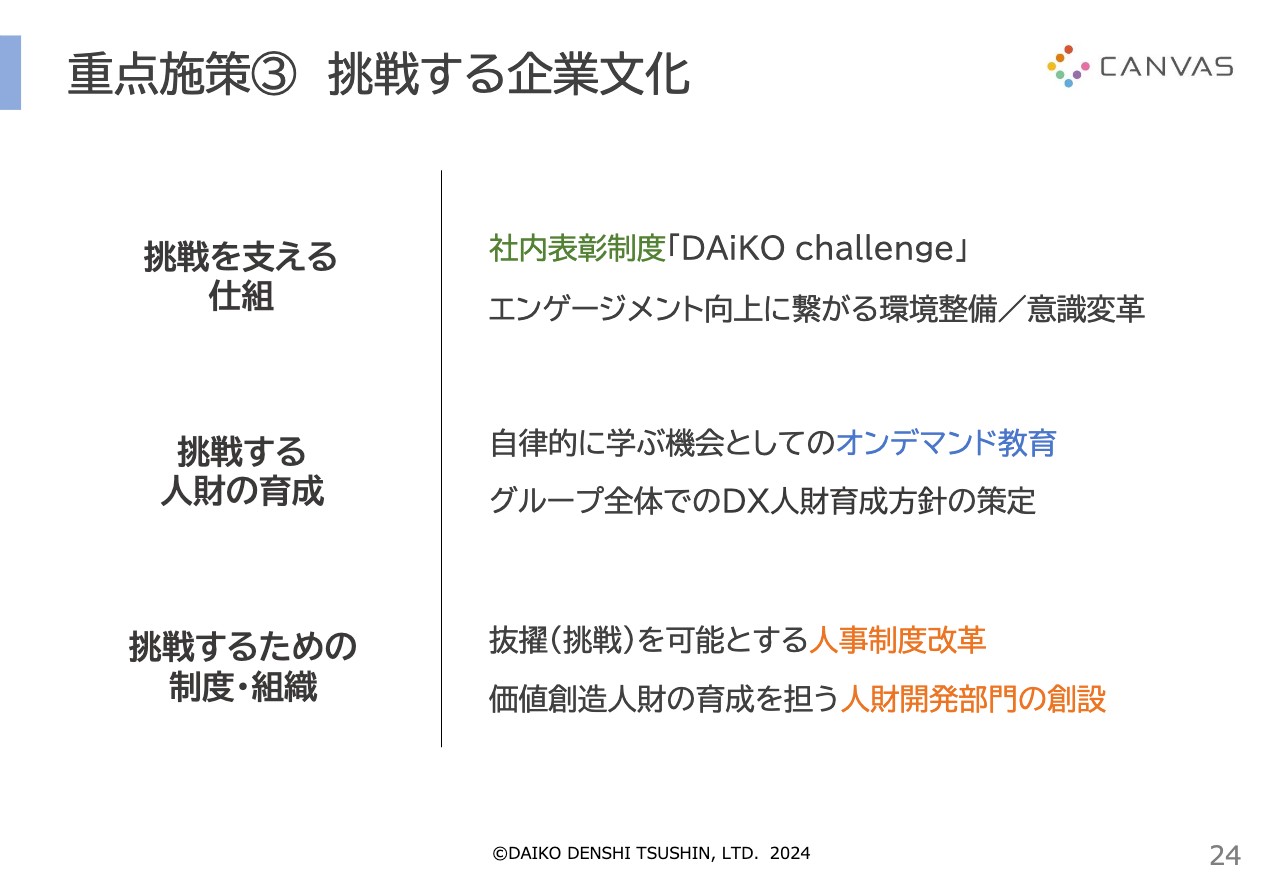

重点施策③ 挑戦する企業文化

重点施策の3点目の「挑戦する企業文化」については、なかなか定量的にご報告できるところはないのですが、社内の報奨制度や教育の考え方の変革、オンデマンド環境の整備、DX人財の育成などを進めています。

なにより人事の内容としては、挑戦を可能とする人事制度というものを昨年実装しました。特に、若手に力を発揮していただきたいという思いの中で、抜擢人事が可能な制度を入れ、やはり教育においては専門部隊が必要だということで、そのような部隊も新たに創設しました。

冒頭でお話しした社名変更についても、「挑戦する企業文化」に資するものとして行う方針です。このようなことを社内一体となって進めていくことで、会社が変わっていくと考えています。

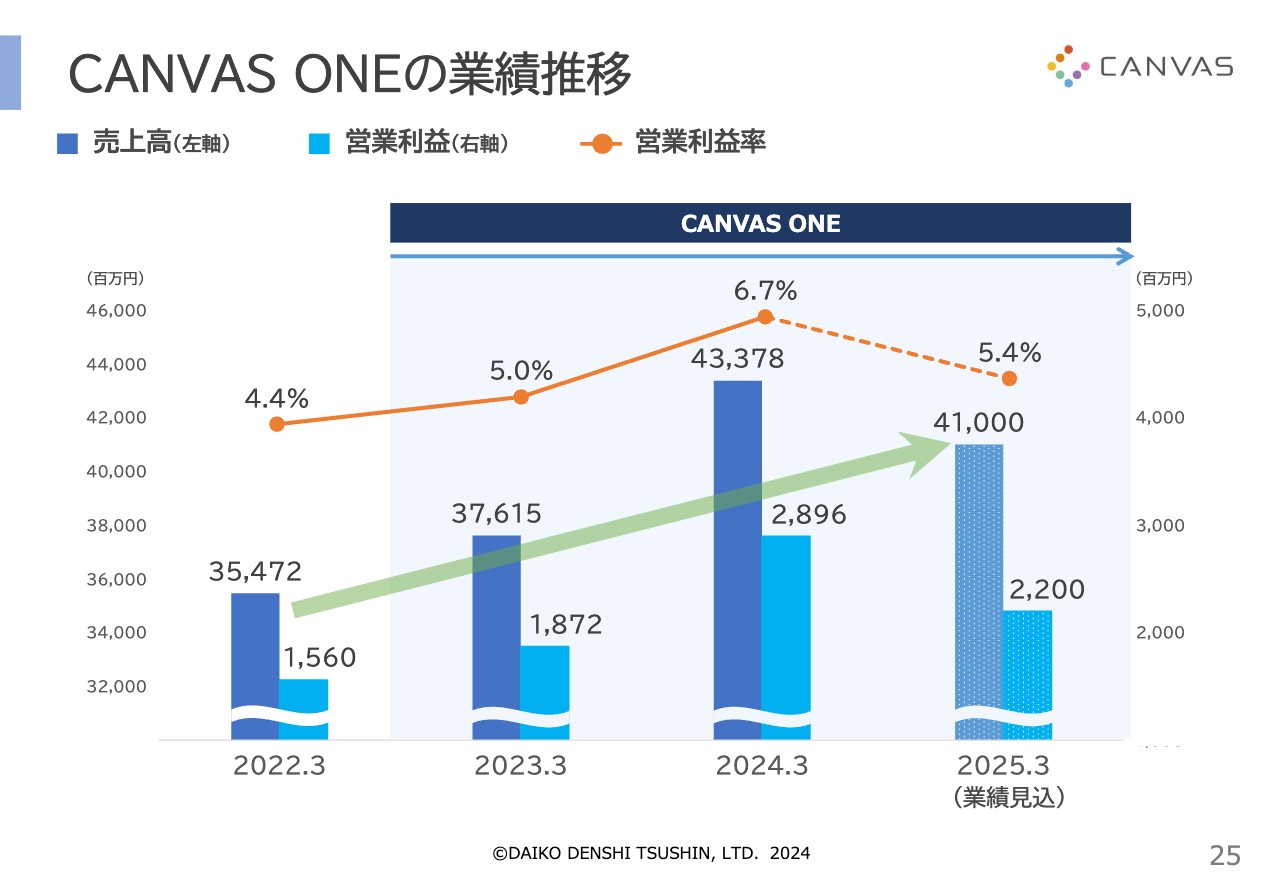

CANVAS ONEの業績推移

「CANVAS ONE」の業績推移についてまとめました。スライドの左端が「CANVAS ONE」を開始する前の2022年3月期の業績です。売上高が354億円、営業利益が15億円、営業利益率が4.4パーセントという実績から始まり、「CANVAS ONE」で掲げた目標に向かって、全社一丸となって進んできました。

結果、ご覧のようなかたちで、2024年3月期はやや飛び抜けている状況ですが、トレンドとしては右肩上がりになるような計画を持って、今期も進めていきたいと考えています。

「CANVAS ONE」の進捗状況については以上です。

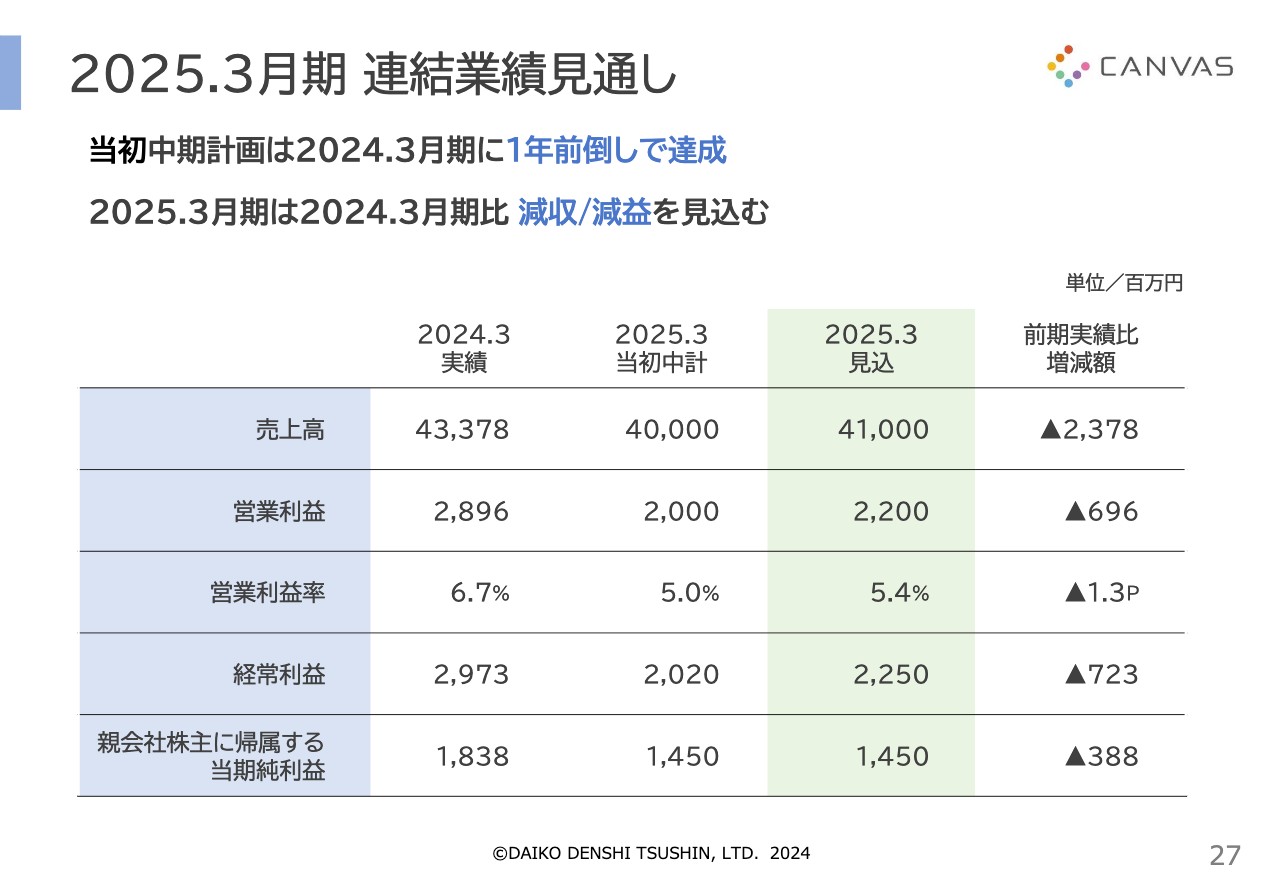

2025.3月期 連結業績見通し

2025年3月期の連結業績見通しについてご説明します。先ほど「CANVAS ONE」の進捗の中で触れましたが、中期経営計画を1年前倒しで達成しました。こちらをさらに上乗せしていくことも考えていますが、「無理はしていくつもりですが、無茶はしない」という思いの中で、着実にステップアップしていきたいと考えています。

そのようなことを鑑みた結果、売上高410億円、営業利益22億円、営業利益率5.4パーセント、経常利益22億5,000万円、当期純利益14億5,000万円という目標を開示しています。こちらの数字を着実に達成していきながら、次の中期につなげていくことが今期の目標だと考えています。

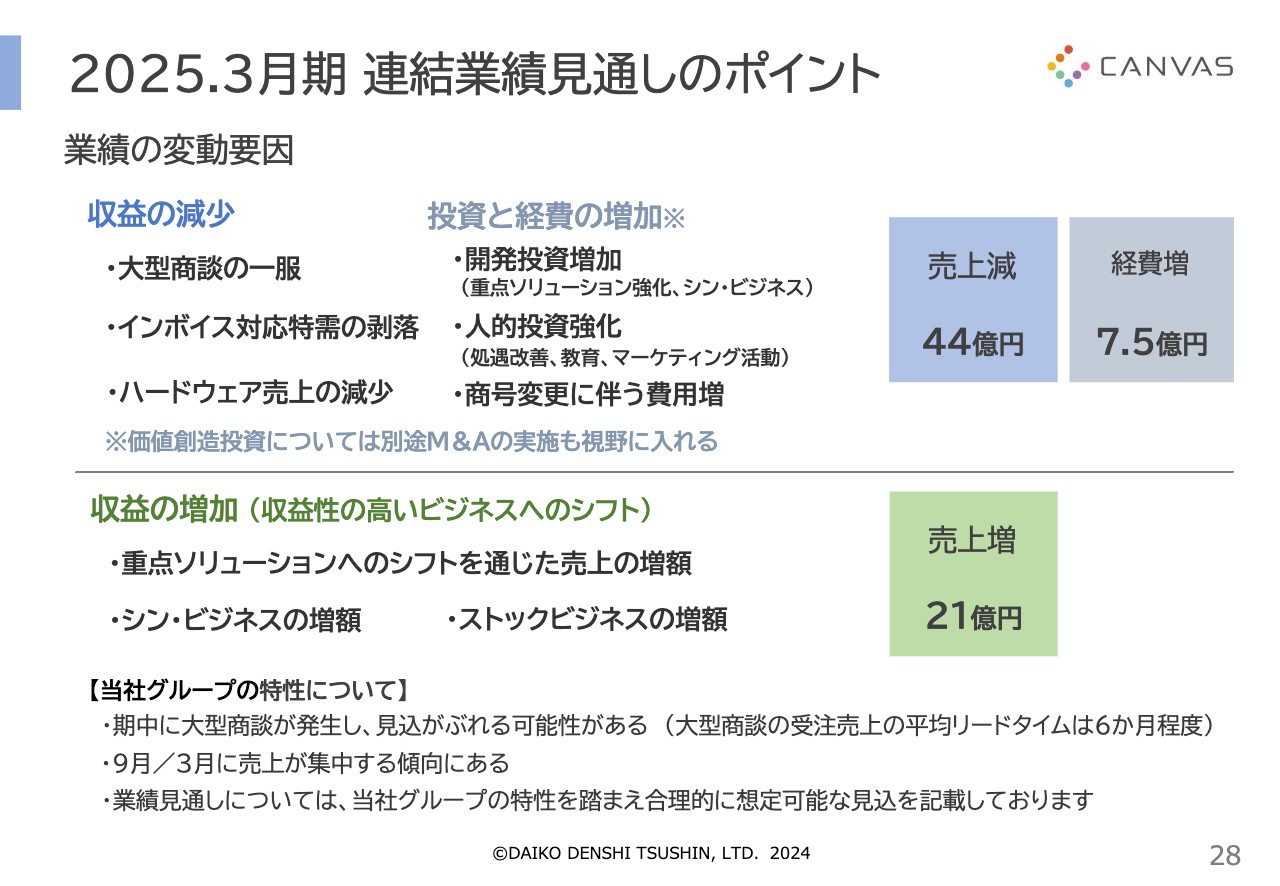

2025.3月期 連結業績見通しのポイント

連結業績見通しのポイントです。業績の変動要因として、収益の減少については大型商談が一服したこと、インボイス対応特需が剥落したこと、ハードウェアの売上減少が挙げられます。今期は大型商談を見込めていませんので、売上高は44億円減少すると見ています。

一方で、投資と経費の増加については、先ほど重点ソリューションの強化ということでお話ししましたが、開発投資の増加や処遇改善・教育を含めた人的投資の強化が挙げられます。

また、マーケティングには直接関連しませんが、我々は営業会社として売っていくための教育活動にしっかりと取り組まなければいけないと思っています。そこで、スライドにはあえて「マーケティング活動」と記しています。

加えて、商号変更に伴う費用増もあり、総額で7.5億円の経費増を見込んでいます。

収益の増加としては、重点ソリューションへのシフトを通じた売上の増額、「シン・ビジネス」の増額と、本日はこちらについてあまり詳しく語っていませんが、ストックビジネスの増額が挙げられます。

そのようなことに取り組み、売上高を21億円増やすことを考えています。このようなところをきちんと実行できるかどうかが、今期の業績達成のポイントになると思っています。

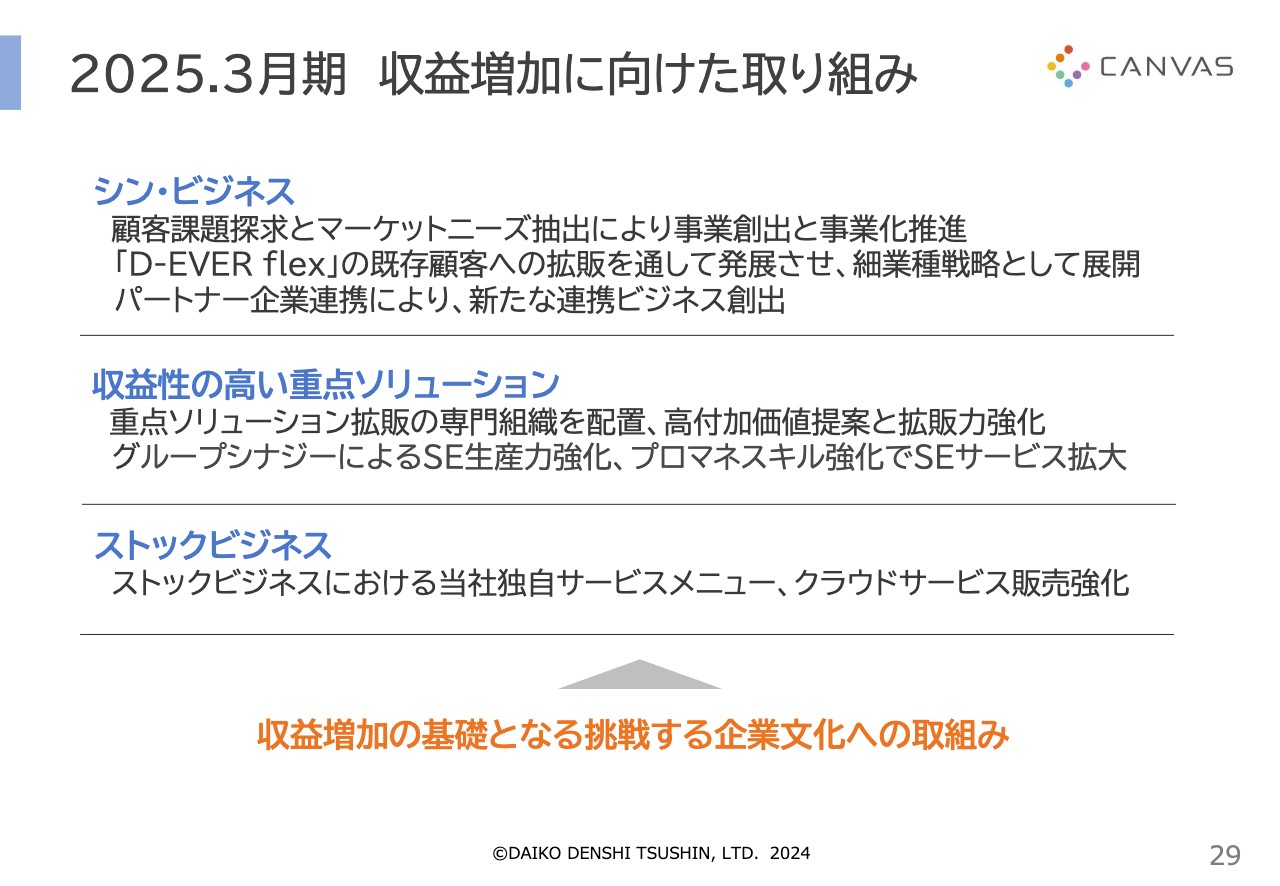

2025.3月期 収益増加に向けた取り組み

収益増加に向けた取り組みについて、内容を少し補足します。

1つ目の「シン・ビジネス」については、顧客課題の探求とマーケットニーズ抽出により、事業創出と事業化を推進します。既存顧客は口座ベースで2万社あります。先ほどお話しした「D-EVER flex」を、広く新規顧客に販売するのではなく、既存顧客への拡販を通して発展させ、細業種戦略に切り替えていきます。

また、仕入れ先も2,800社あります。そのような企業との連携によって新たなビジネスも創出していきたいと考えています。

2つ目は、収益性の高い重点ソリューションです。先ほどからお話ししていますが、重点ソリューション拡販の専門組織を配置し、高付加価値提案を実施していきます。グループシナジーによるSEの生産力強化、プロマネスキル強化でSEサービスを拡大します。

これまでグループ会社を増やしてきましたが、ただ増やしてきたわけではなく、重点ソリューションの開発を専門とするチームをグループ会社に作るという目的がありました。

すでに開発センター化の構想も開始しており、それによりノウハウの流出を防ぎ、あるいはその中で新たなものを作っていくことを考えています。

3つ目は、ストックビジネスです。これまでも取り組んできましたが、さらに強化していきます。収益増加の基礎となる「挑戦する企業文化」への取り組みと合わせて、このような取り組みを強化していきたいと考えています。

2025年3月期の業績見通しについては以上です。これまでどおり、決めたことを着実に進めていきます。今お伝えした業績目標については必ずや達成すべく、社員一丸となって進めていきます。

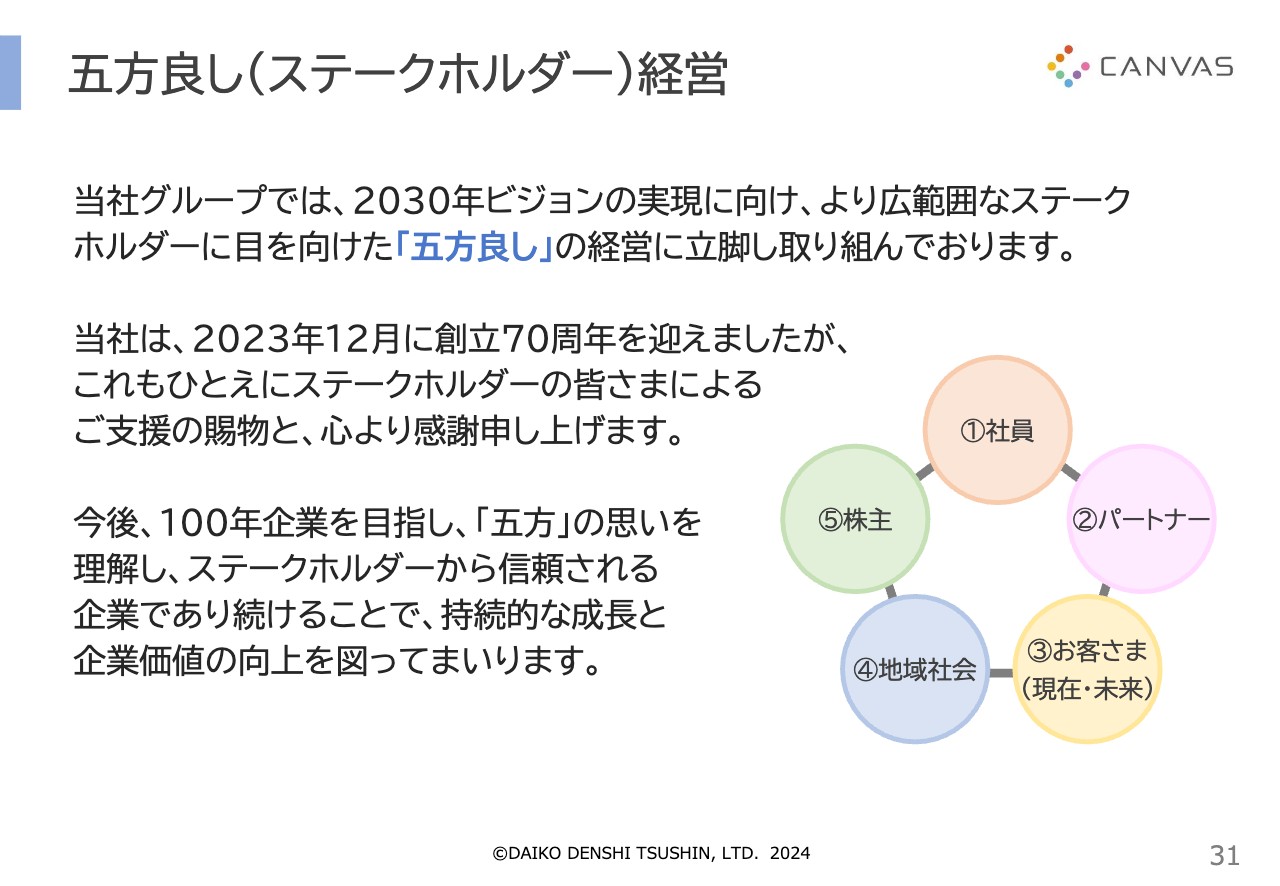

五方良し(ステークホルダー)経営

最後に、「五方良し」の取り組みについてご説明します。あまり聞き慣れない言葉かと思いますので、考え方についてお話しした後で、中身をご説明したいと思います。

2030年までの「CANVAS」計画の柱には、「五方良し」という考え方があります。スライド右側に図を示していますが、社員、パートナー、お客さま、地域社会、株主さまの「五方」をバランスよく見て経営をすることが、我々にとって必要だと考えています。

当社は2023年12月に70周年を迎えました。これもひとえに「五方」のみなさまのご支援の賜物だと、心より感謝しています。今後、さらに100年企業を目指すには、「五方」の思いをしっかりと理解し、ステークホルダーのみなさまから信頼される企業であり続けることが、持続的な成長と企業価値の向上につながると考えています。ワールドワイドでは、ステークホルダー経営という言い方になるかもしれませんが、我々は「五方良し経営」という言葉で進めていきます。

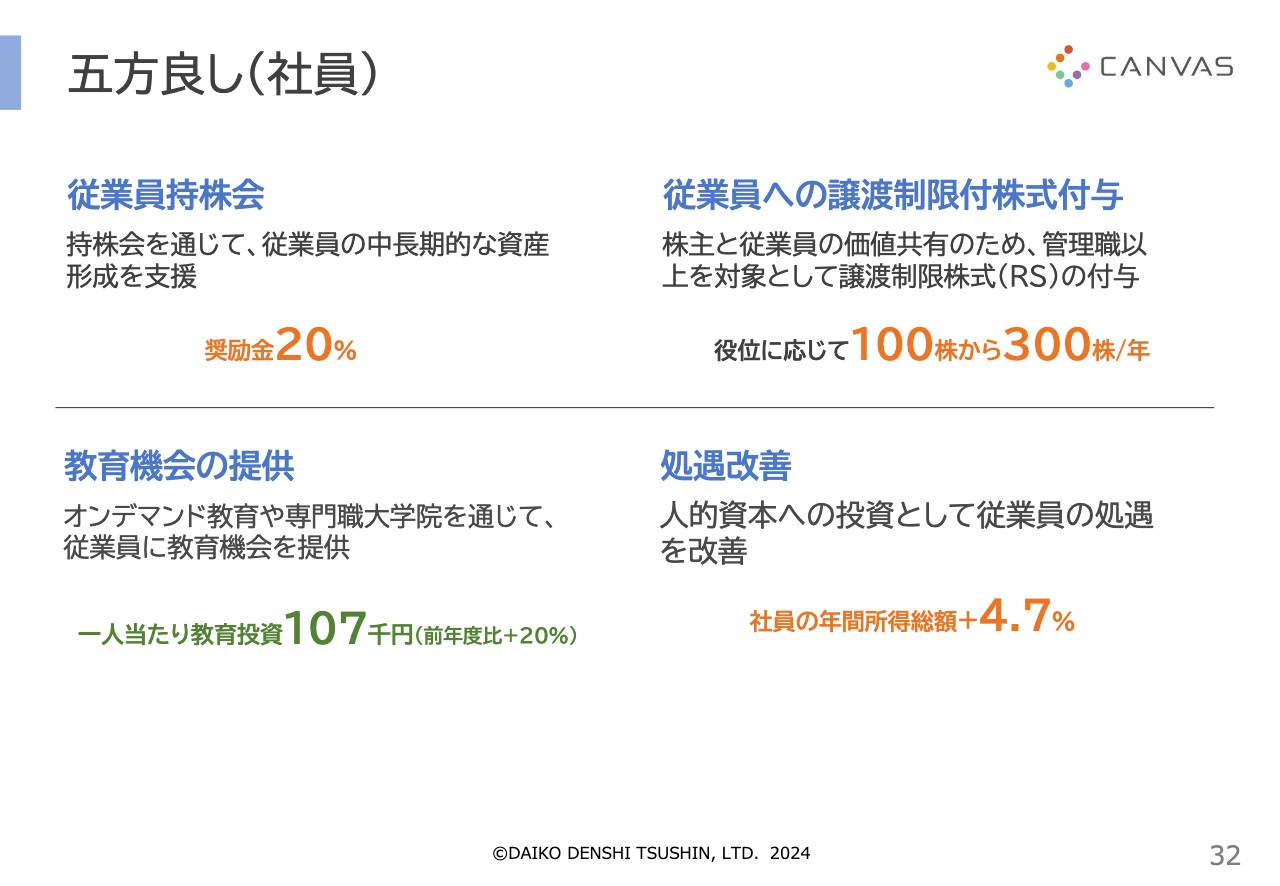

五方良し(社員)

「五方」の1つ目の社員について、社員向けの取り組みをご説明します。前ページのスライドの図で言いますと、社員からパートナーはつながっているわけですが、社員と株主があまりつながっていないことは、1つの課題だと思っています。

その対応策として、従業員持株会では奨励金を20パーセントにして、従業員の中長期的な資産形成を支援しています。

さらに、先日開示しましたが、従業員に譲渡制限付株式を付与していきます。こちらは今の制度で言いますと持株会経営になります。譲渡制限の株式を、役位に応じて1年につき100株から300株付与しようとしています。

金銭的な面はもちろんですが、教育機会も提供しています。1人当たりの教育投資額という数値にもこだわって取り組んでいきたいと考えており、昨年の教育投資は1人当たり10万7,000円と、前年度に比べて20パーセントアップしました。このような投資を今後も増やしていきたいと考えています。

さらに、社員の処遇改善を行いました。今、世の中ではいろいろと言われていますが、昨年は社員の年間所得総額を4.7パーセントプラスに改善しています。

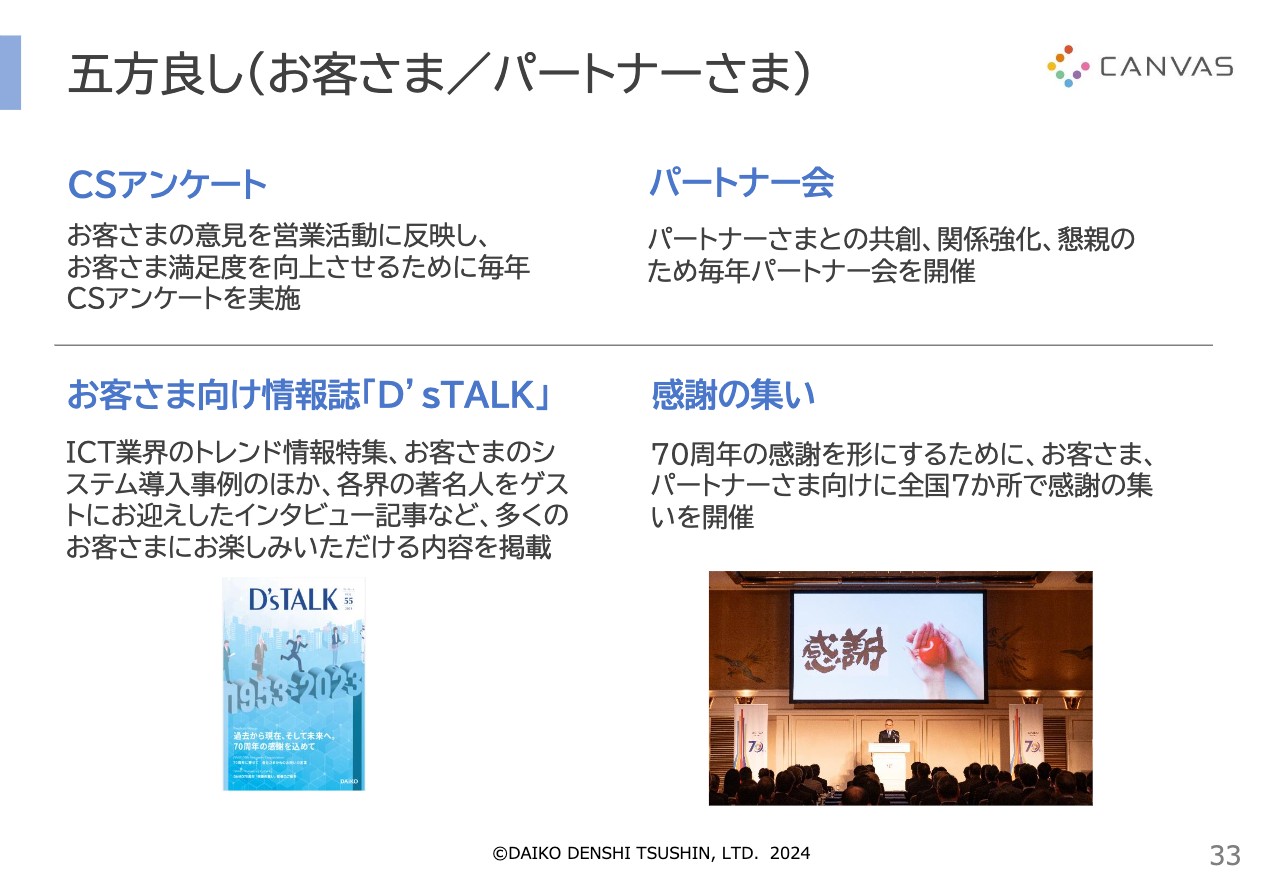

五方良し(お客さま/パートナーさま)

お客さま、パートナーさまについてです。お客さまに対してはCSアンケートを長年実施しています。お客さまの意見をいただくだけではなく、改善活動に反映させています。また、お客さま向け情報誌『D'sTALK』を定期的に刊行しています。

さらに、パートナー会では「パートナーさまとともに」というメッセージの中で、パートナーさまとの関係強化のための会合を開催しています。昨年は70周年の感謝をかたちにするために、全国7ヶ所で「感謝の集い」を開催しました。

五方良し(地域社会)

地域社会についてです。2021年8月から農園を運営しています。目的は、就業機会の少ない障がい者を無期雇用し、ずっと働いていただく場を提供することです。ただ場所を提供するだけではなく、近隣の社員やグループ全体で農園サポーターを組成し、全社活動として一緒になって支援しています。

また、障がい者支援団体への寄付を行っています。認定NPO法人フローレンスが運営する「障がい児保育園ヘレン」に、子どもたちの発達促進を実現する物品購入に充当いただくための寄付を実施しています。

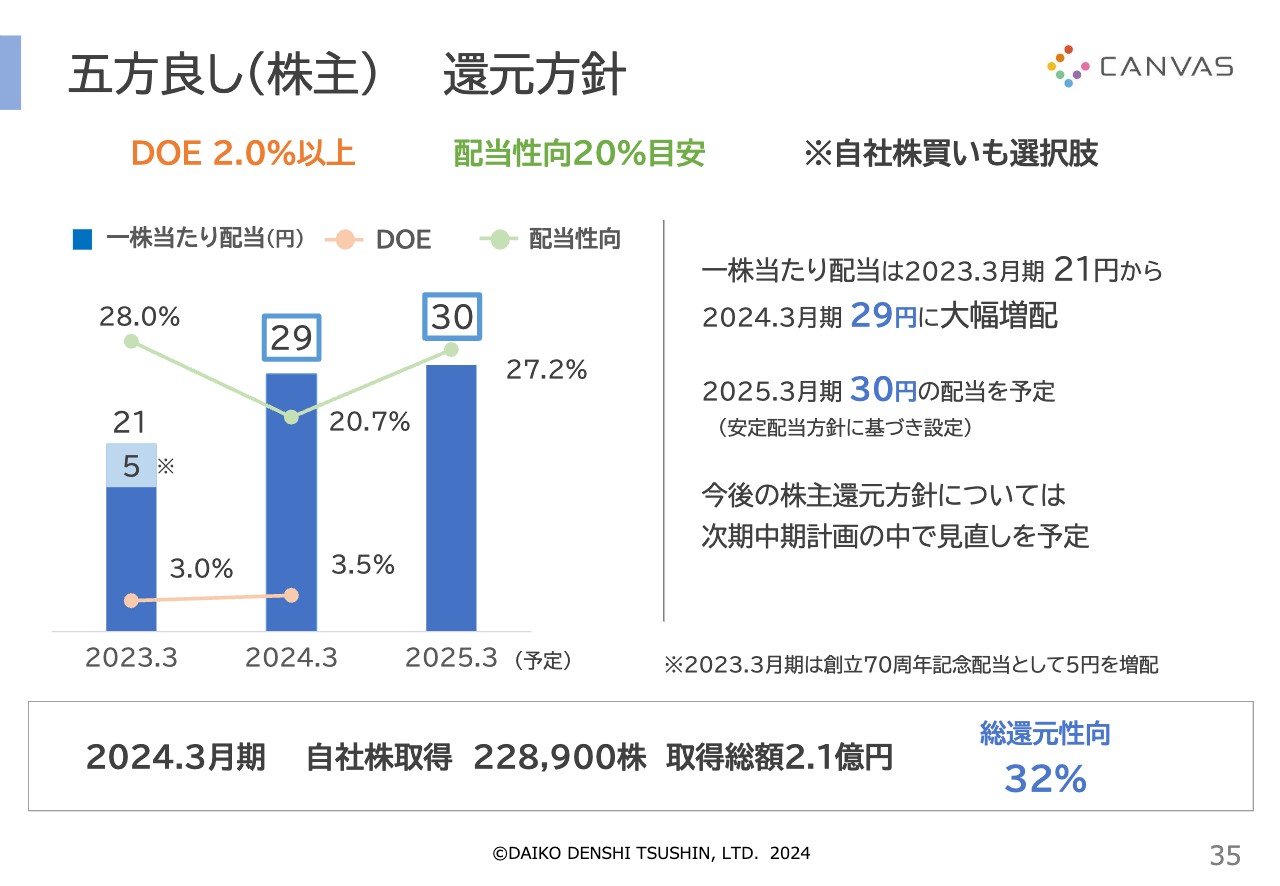

五方良し(株主) 還元方針

株主さまについてです。還元方針はDOE2.0パーセント以上、配当性向20パーセントを目安としています。自社株買いも選択肢となっています。

株主総会を経てのお話になりますが、今期の配当は29円を予定しています。2025年3月期は30円の配当を予定しています。こちらは、安定配当方針に基づいて設定しています。

配当性向に換算すると、2024年3月期が20.7パーセント、2024年3月期は見込みに対して27.2パーセント、DOEは3.5パーセントです。

2024年3月期は自社株を22万8,900株取得しました。その結果、総還元性向は32パーセントとなりました。このような自社株買いも1つの選択肢として、今後は配当だけではなく総還元性向を意識しながら、株主さまに対する還元を進めていきたいと考えています。

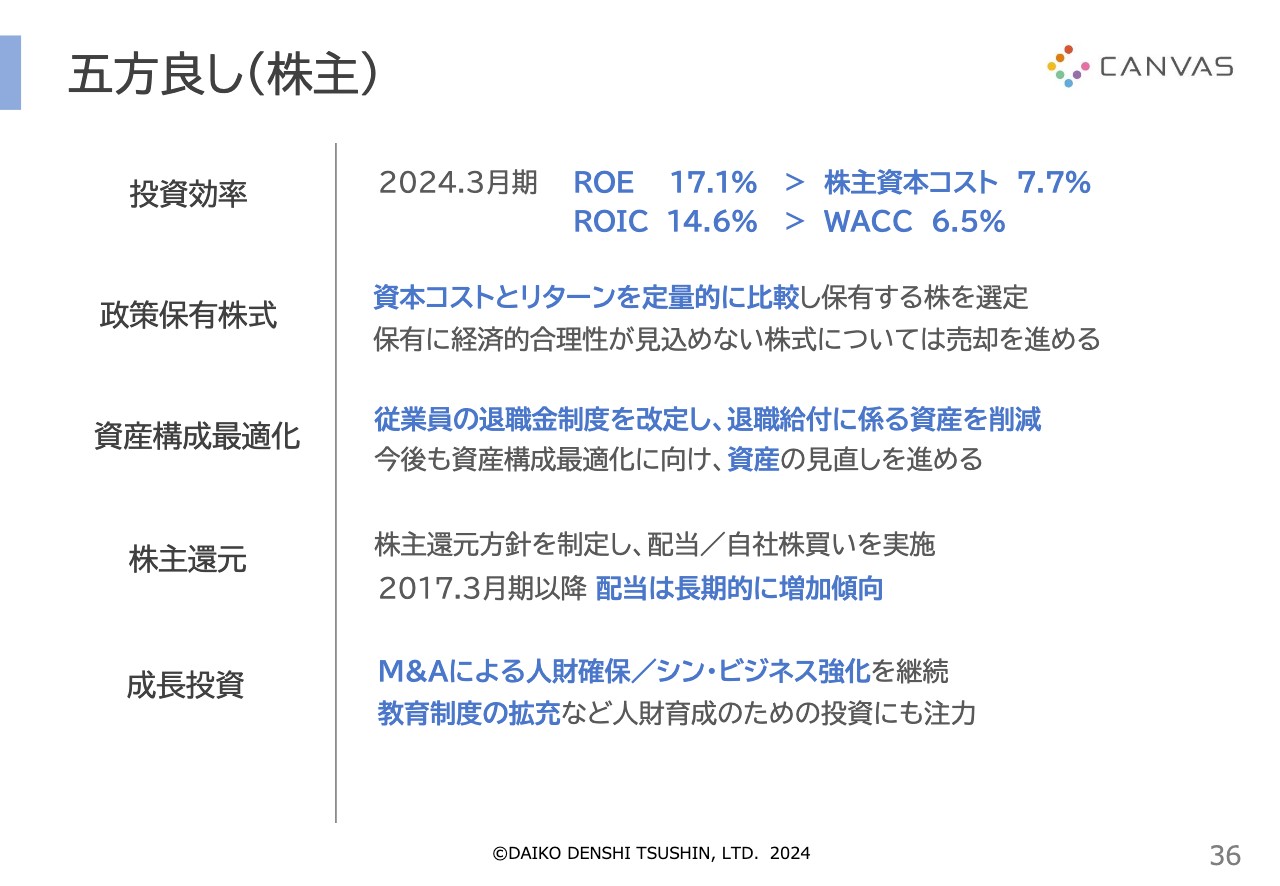

五方良し(株主)

投資効率については、冒頭でお話ししました。

政策保有株式については、資本コストとリターンを定量的に比較し保有する株を選定します。保有に経済的合理性が見込めない株式については、売却を進めています。

資産構成の最適化も常に考えて進めています。従業員の退職金制度を改定したことは先ほどお話ししましたが、これにより退職給付に係る資産を削減しています。今後もこのようなB/Sの見直しを進めていきたいと考えています。

株主還元と成長投資については先ほどお話ししたとおりです。

次期中期経営計画をこの1年かけて作っていく予定ですが、株主への還元をはじめ、さまざまな経営指標を根本的に見直して取り組んでいきたいと考えています。

五方良し(株主) IR方針

当社のIR方針は、スライドに掲げているとおりです。資本コストや株価を意識した経営の実現に向け、未来のシン・ビジネスを創出するための投資や、ステークホルダーにとっての共通価値となるべく人的資本開示等のIRを実践します。「まだまだ足りていない」とのご意見もあるかと思いますが、投資を含めた財務情報・非財務情報のIRを実施しています。

なお、今期の短信発表時に補足資料を初めて同報しましたが、こちらも本活動の一環だと考えています。

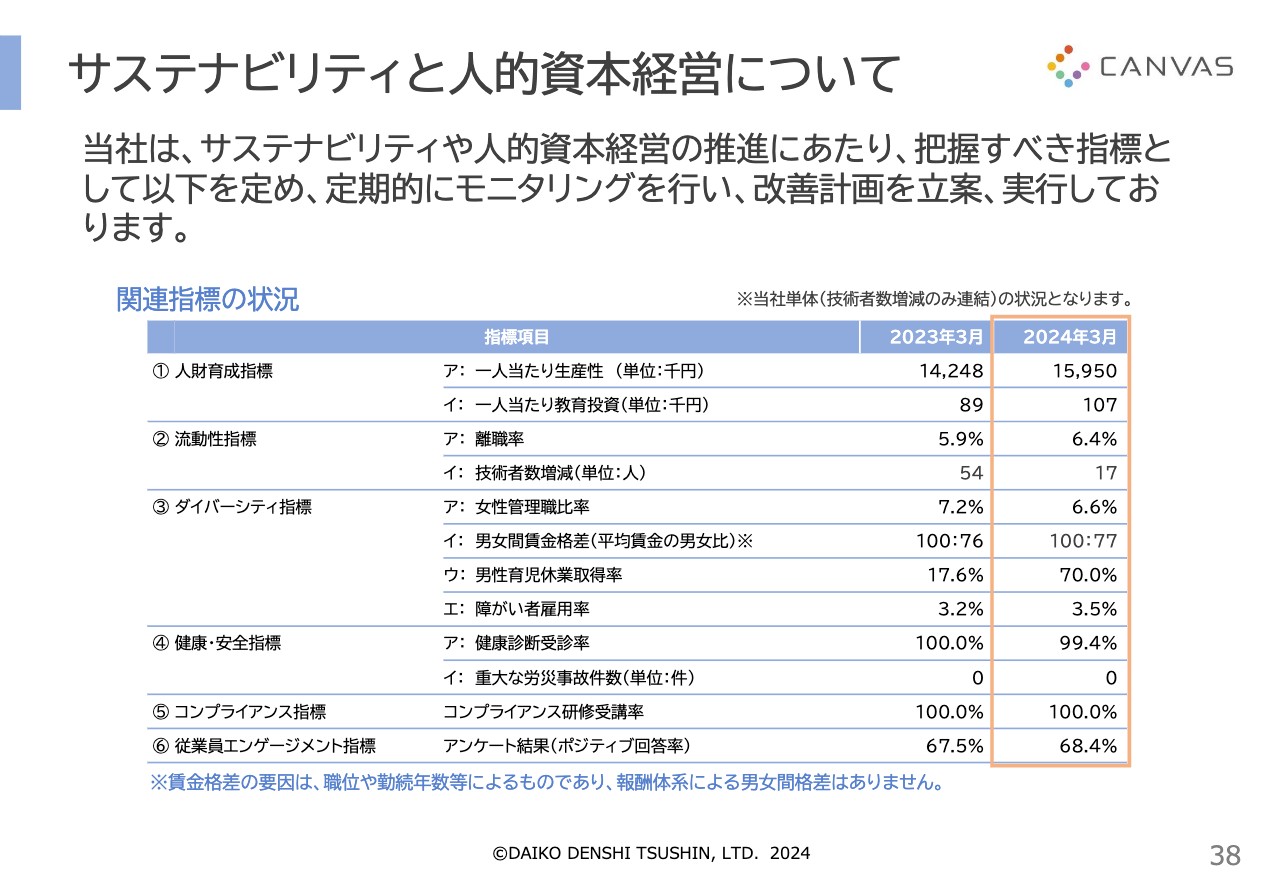

サステナビリティと人的資本経営について

サステナビリティや人的資本経営の推進において把握すべき指標を、スライドの表にまとめています。

人財育成指標、流動性指標、ダイバーシティ指標、健康・安全指標、コンプライアンス指標、従業員エンゲージメント指標を引き続き開示していきたいと考えています。この中で格段に変わってきたのは、「③ウ」の男性育児休業取得率です。会社で活動する中で、このようなものが大きく変わってきたのだとあらためて認識しています。

このようなことについて、結果だけを開示するのではなく、目標を持ってお伝えしながら、それに沿った活動をしていき、今後も結果を出していきたいと考えています。

ご説明は以上となります。ご清聴ありがとうございました。

この銘柄の最新ニュース

DAIKOXのニュース一覧- DAIKO XTECH---3Q増収、ソフトウェアソリューションの粗利率が向上し、売上総利益が増加 2026/02/13

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … アイスペース、ビーマップ、ケミプロ (2月10日発表分) 2026/02/12

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 … アイスペース、BTCJPN、ビーマップ (2月10日発表分) 2026/02/12

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/10

- DAIKOX、4-12月期(3Q累計)経常が21%減益で着地・10-12月期も22%減益 2026/02/10

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

DAIKO XTECHの取引履歴を振り返りませんか?

DAIKO XTECHの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。